東映アニメーション、2Qは減収減益 版権事業での反動減により売上高は前年同期比−15.7%

2021年3月期第2四半期決算説明会

高木勝裕氏(以下、高木):通常であれば対面形式で決算についてのご説明を行うところですが、新型コロナウイルス感染症の流行が未だおさまらない状況を受け、みなさまの健康・安全面を第一に考慮した結果、前回に引き続きWeb形式での開催とさせていただきました。何卒ご理解、ご了承くださいますようお願いします。

それでは説明に移ります。まずは専務取締役経営戦略担当の吉谷より、業績の概略について報告します。引き続き私から、中長期の成長に向けた取り組みについて説明したいと思いますので、よろしくお願いします。それではお願いします。

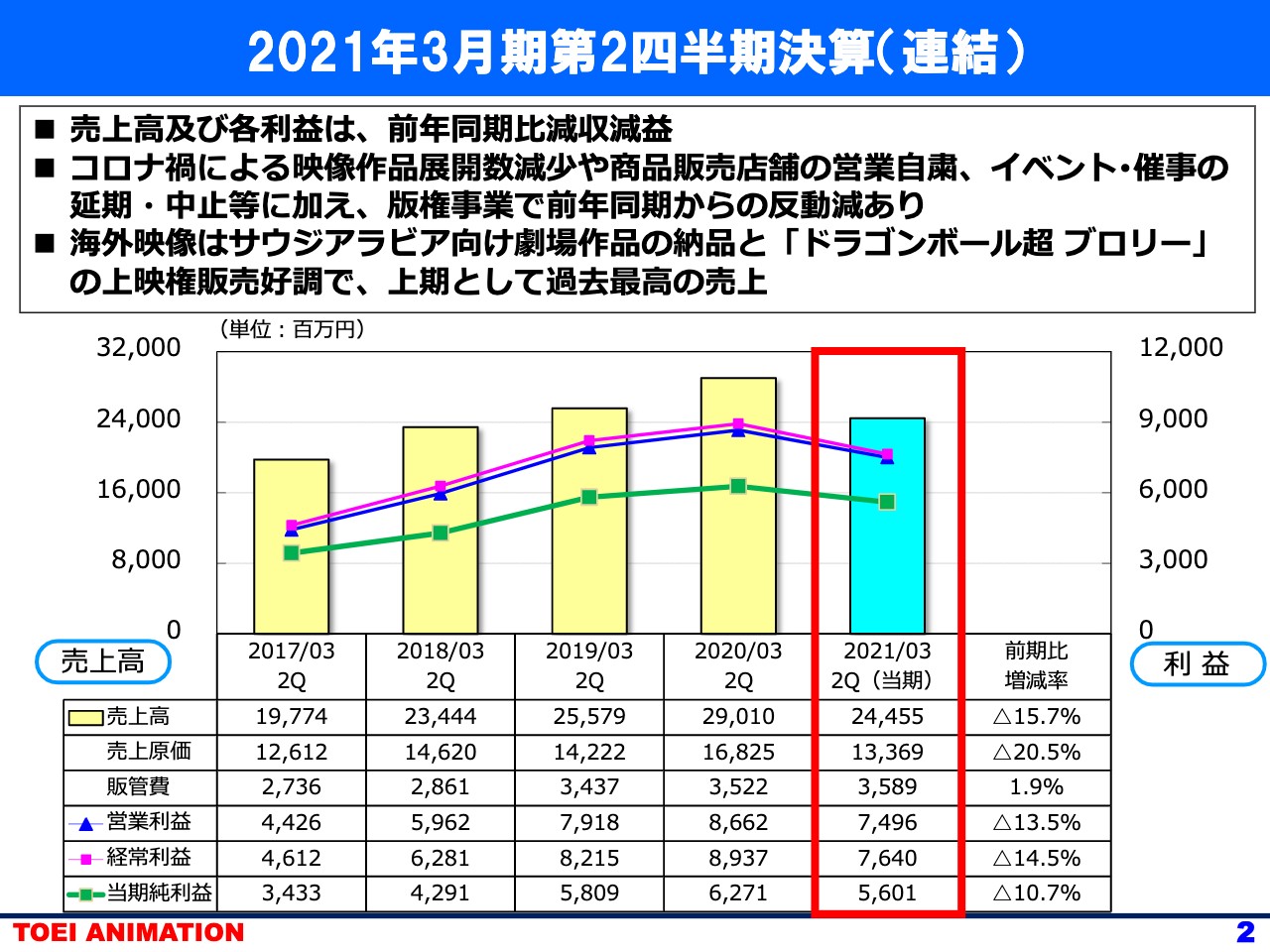

2021年3月期第2四半期決算(連結)

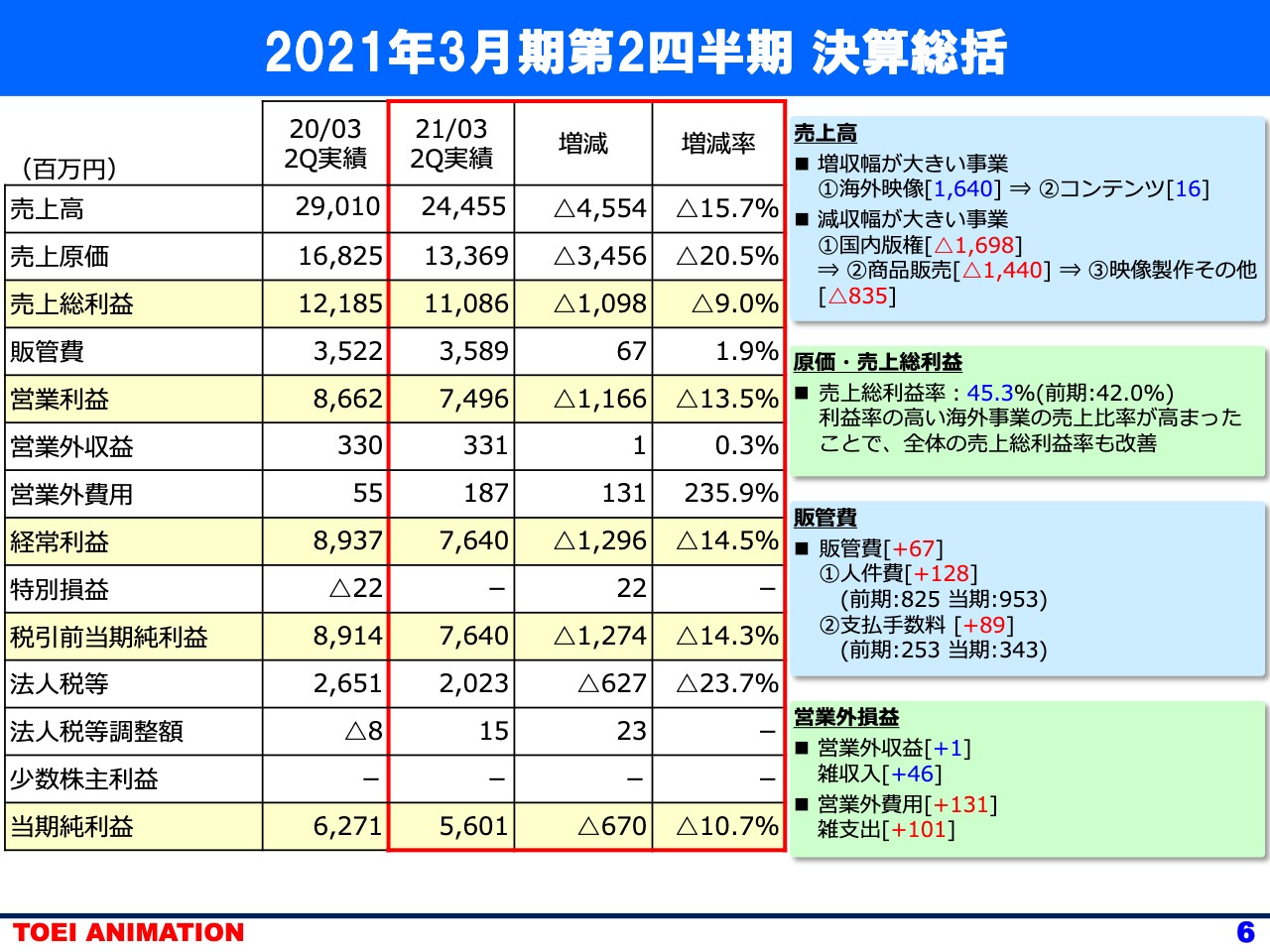

吉谷敏氏(以下、吉谷):は専務の吉谷でございます。まず私から2021年3月期上期決算の概略と通期の業績予想までご説明します。当上半期の決算の概略ですが、ご覧のとおり売上高は244億5,500万円、営業利益は74億9,600万円、経常利益は76億4,000万円、当期純利益は56億100万円と前年同期比では減収減益となりました。

主たる要因としてはキーノート2つ目に記載のとおり、コロナ禍による映像作品の展開数の減少や商品販売店舗での自粛、イベント・催事の延期・中止、そして昨年の『ワンピース』映画関連の反動減などがありました。

5月の決算説明会の際にもお話ししましたが、本年度は前期・前々期とは異なり、当社の2大タイトル『ワンピース』『ドラゴンボール』の新作映画がなく、業績的には大変厳しいだろうと予測された年であった上に、年初からのコロナ禍で事業展開が大きく制約を受けました。そうしたなかキーノート3つ目にあるとおり、海外映像が上期として過去最高の売上を達成できたことにより、全体の業績は下支えされました。

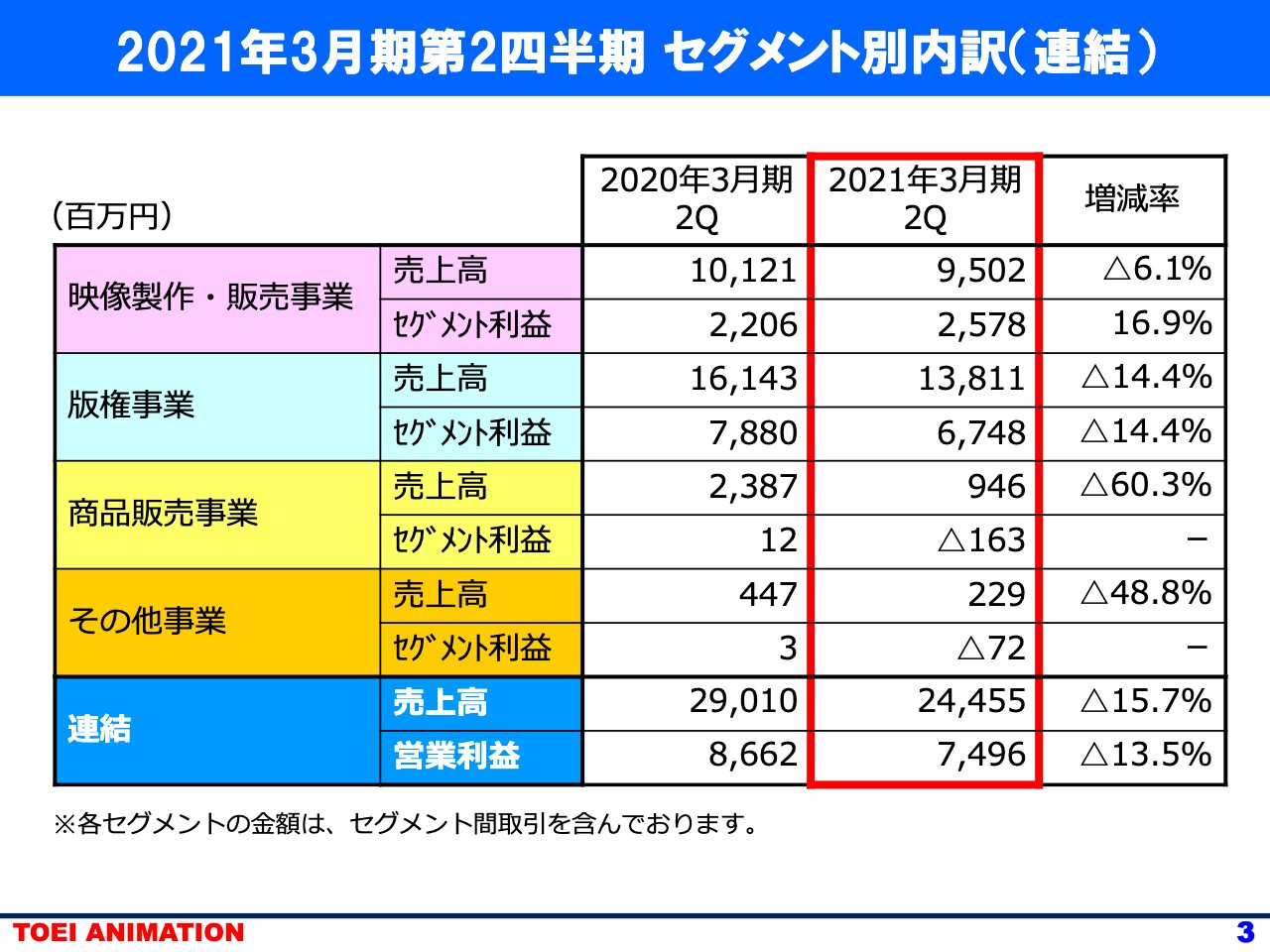

2021年3月期第2四半期 セグメント別内訳(連結)

セグメント別の売上高と利益です。冒頭に触れたとおり、コロナ禍による映像作品の展開数の減少や商品販売店舗での自粛、イベント・催事の延期・中止、そして映画関連事業の反動減などに伴い、いずれの事業も軒並み減収となりました。

そのような中、上期として過去最高水準の売上を計上した海外映像に牽引された映像製作・販売事業で増益となりました。一番下の行にあるとおり、海外事業全体としても着実に業績は伸長し、海外比率は売上全体の60パーセントに迫る水準ともなりました。

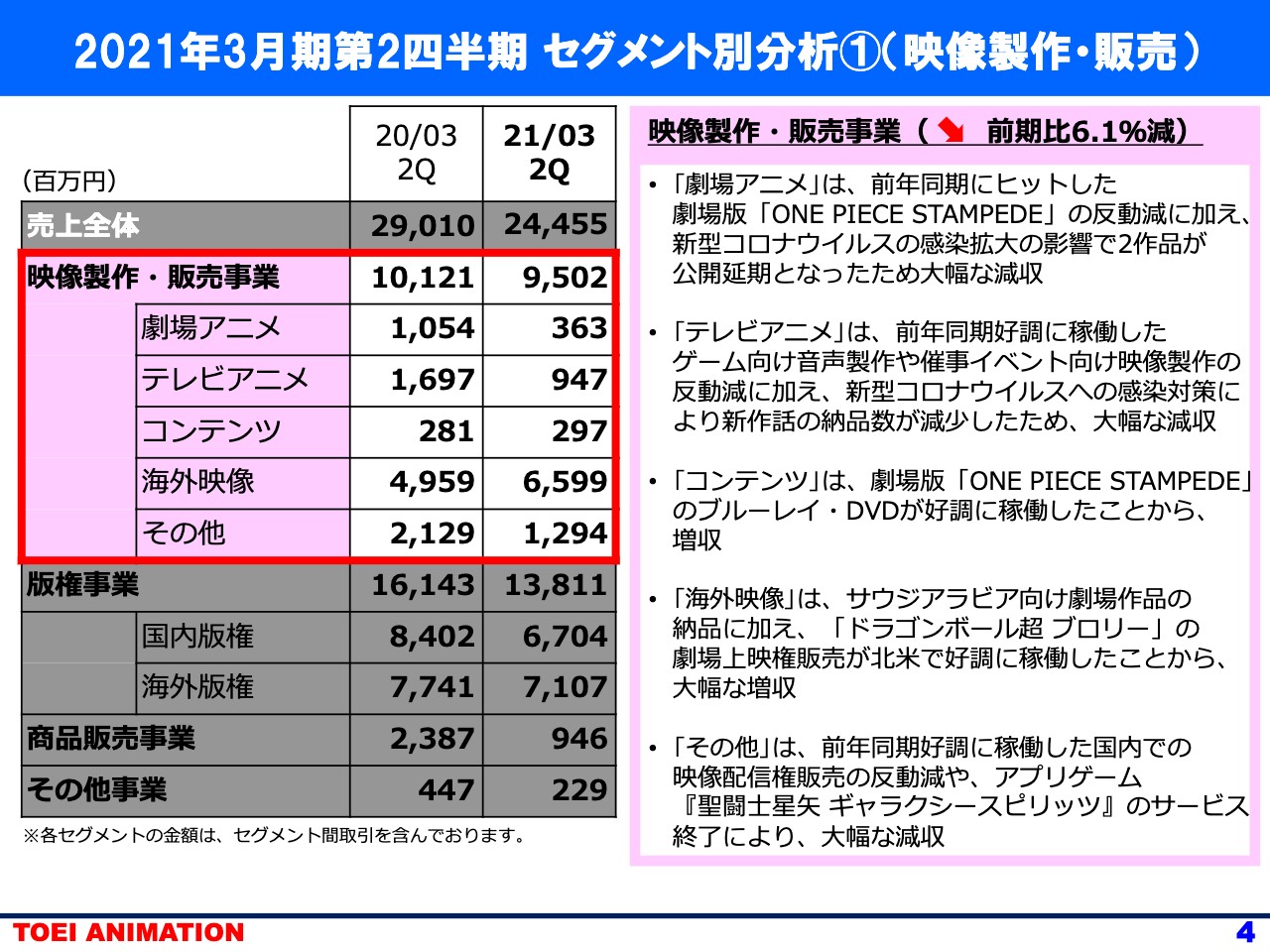

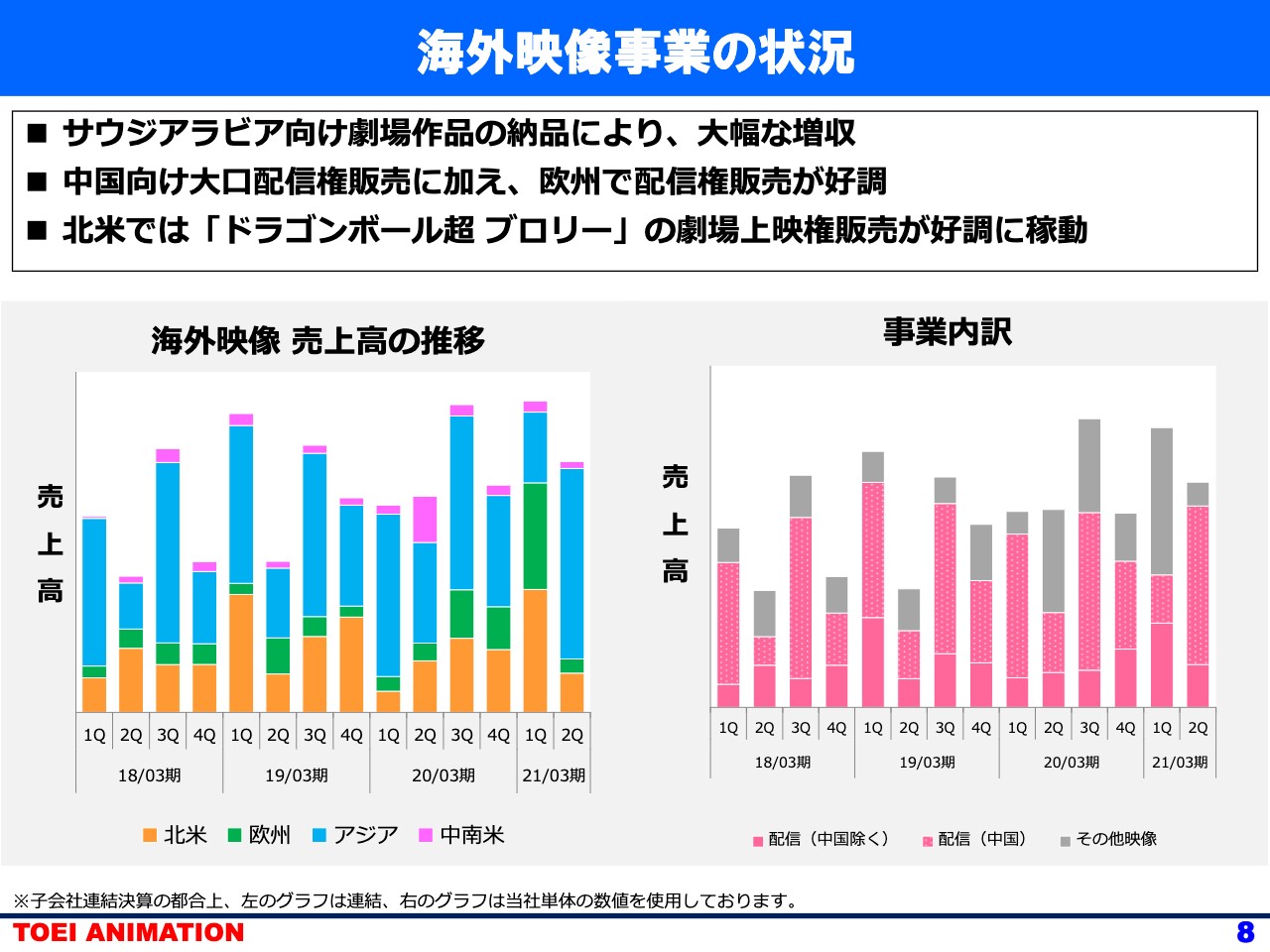

2021年3月期第2四半期 セグメント別分析①(映像製作・販売)

映像製作・販売事業セグメントにおける各ビジネスについてです。まず海外映像ビジネスについてですが、配信は引き続き中国向けが堅調で北米向けも伸びました。それにサウジアラビア向け劇場作品の納品、北米等で映画『ドラゴンボール超 ブロリー』の上映権販売が上乗せされました。

これまでの海外興行におけるノウハウの蓄積や、海外とのネットワークの広がりや厚みが増したことによる成果と考えています。劇場アニメでは、昨年同期に大ヒットしました劇場版『ONE PIECE STAMPEDE』の反動減に加えて、コロナ禍の影響で2作品の公開が延期されたことによりまして、大幅な減収となりました。

またTVアニメも、コロナ禍の影響で新作話の納品数が大幅に減ったことが減収の主たる要因です。コンテンツ・その他ビジネスについては記載のとおりですので、説明は割愛します。

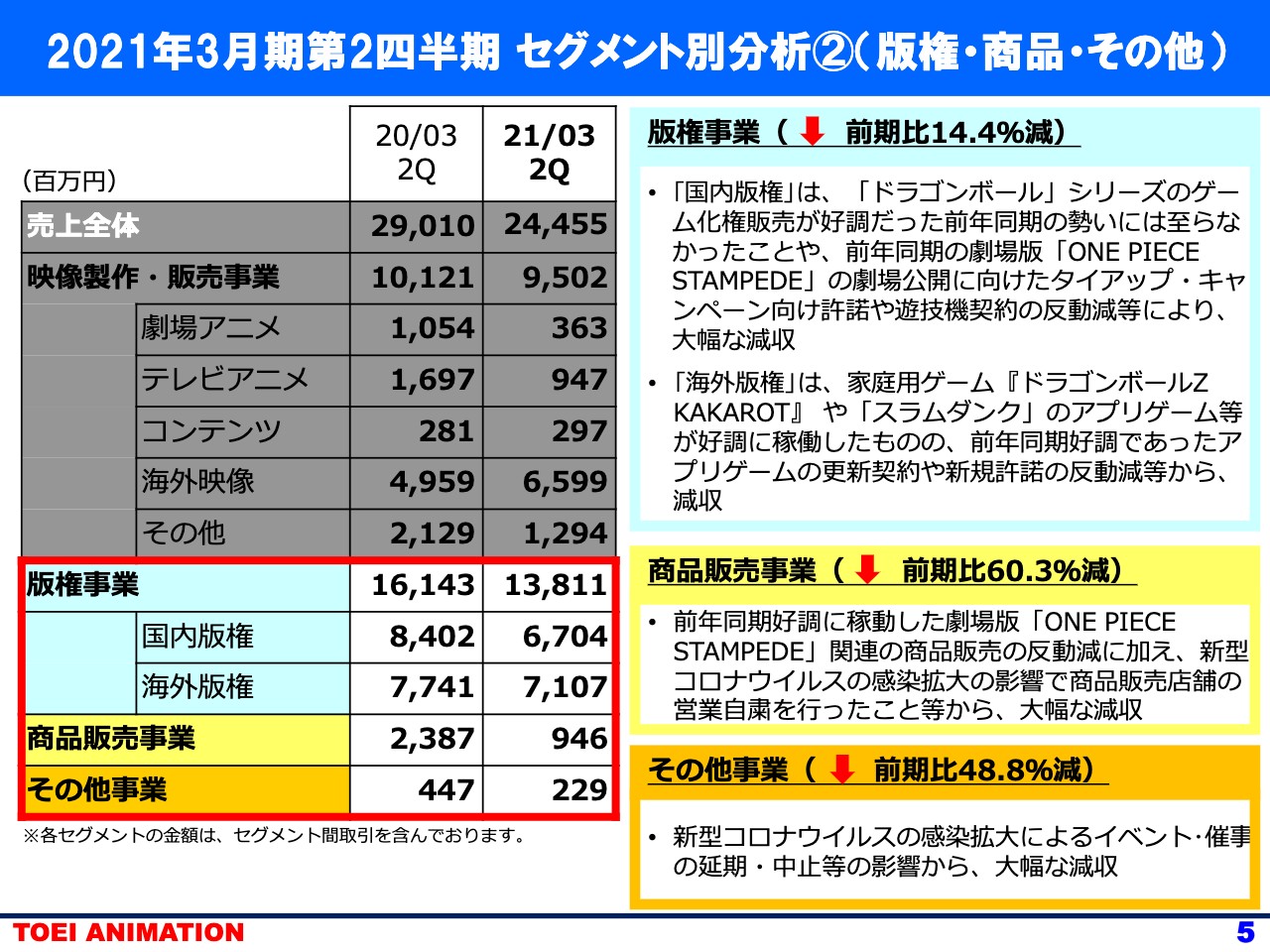

2021年3月期第2四半期 セグメント別分析②(版権・商品・その他)

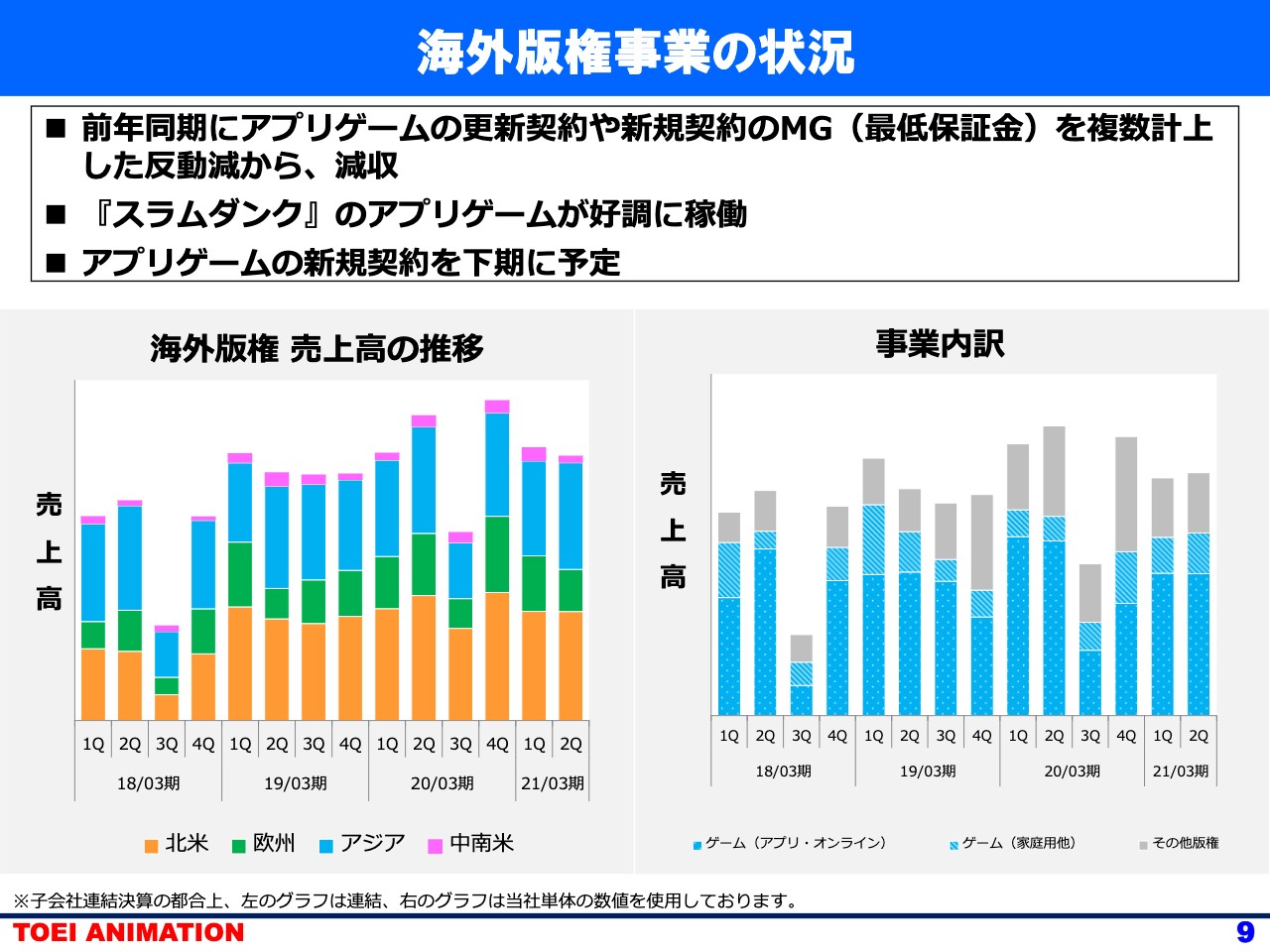

国内版権については記載のとおり、前年までの『ドラゴンボール』のゲームアプリの勢いが一段落したことや、昨年の『ONE PIECE STAMPEDE』関連の反動減により大幅な減収となりました。海外版権については、前年度にあった複数のアプリゲームでの大型の契約更新などに代替するものがありませんでした。

一方、家庭用ゲーム『ドラゴンボールZ KAKAROT』や『スラムダンク』が好調で減収幅は抑えられました。版権事業の主力であるゲーム化権の状況について若干補足しますと、国内・海外とも予算策定段階におきましては前期比2割程度の落ち込みを予想していました。

上期の実績ベースでは国内・海外とも前期比1割程度の減収にとどまり、それらも業績の下支えとなりました。商品販売事業およびその他事業、イベント・催事については記載のとおり、今回のコロナ禍の影響を一番受けたと思われます。

2021年3月期第2四半期 決算総括

ご覧のスライドは上期決算の総括になります。売上欄の記載内容については、すでに説明した事柄や記載内容のとおりです。特記事項としては、売上高総利益率が45.3パーセントと前期比大きく改善しました。

これは比較的収益性の高い海外事業の売上が増加したことに加え、コロナ禍の影響で先行投資的側面のあるTVアニメの製作納品本数の減少により、売上原価が抑えられたためです。販管費の増加は人件費の増加と記載してありますが、これは4月に行った組織変更・職務見直しの関係から、一部これまでの売上原価扱いから販管費へ変更したことによるものです。

この特殊要因を外すと、販管費全体としては前期比減少となっています。また営業外費用も、一部イベント施設の閉鎖等に伴う一過性の費用です。

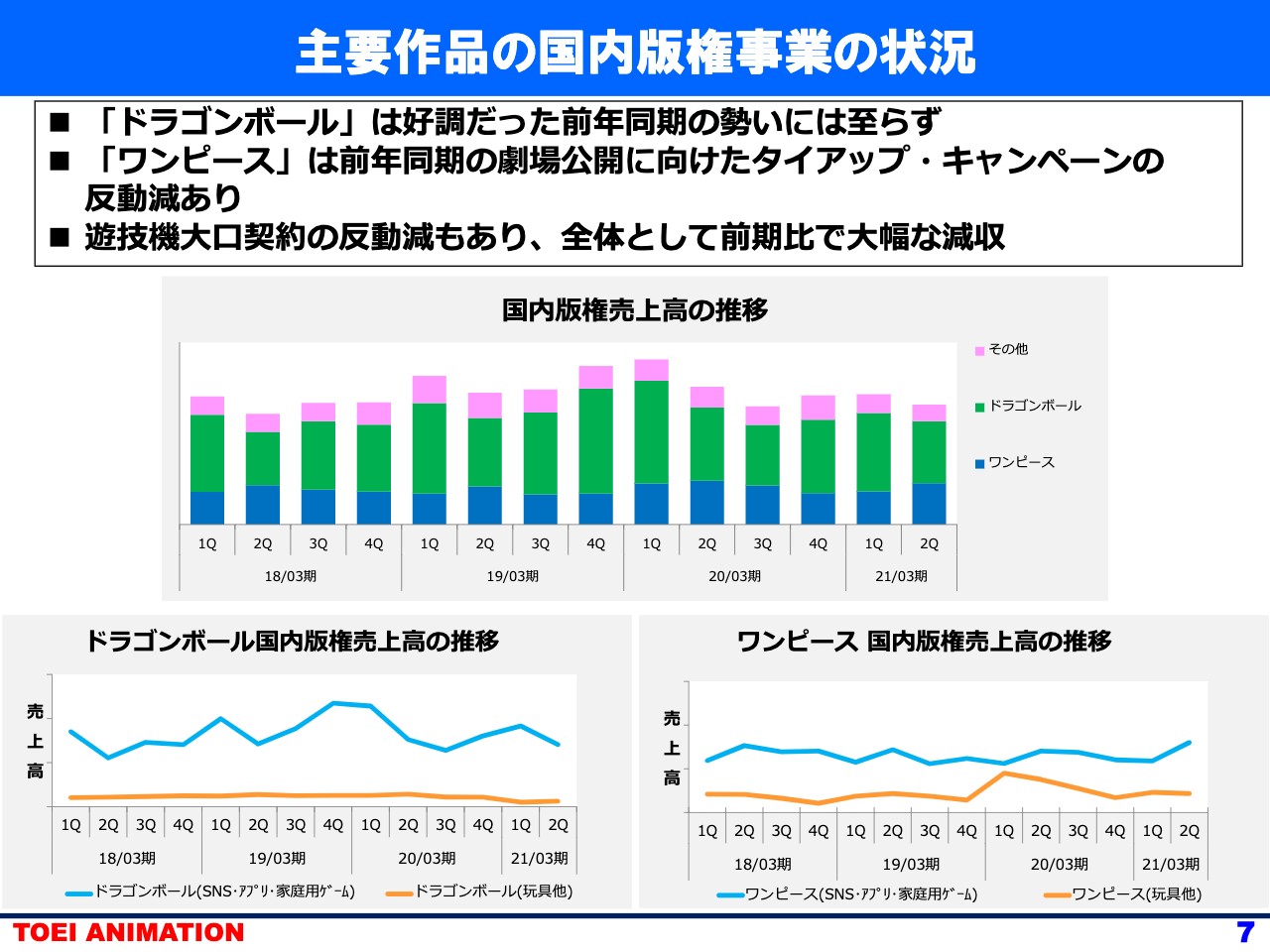

主要作品の国内版権事業の状況

当社の主力作品である『ワンピース』『ドラゴンボール』を中心に国内版権の売上高推移を四半期別にグラフ化したものです。内容はヘッドラインに記載のとおりです。

1点、ゲーム関係の販売推移について付け加えます。まず左下のグラフの青線『ドラゴンボール』から、ご覧のとおり今上期は前年同期の好調さには至りませんでしたが、メーカーによる各種キャンペーンの効果もあり底堅く推移しています。そして右下のグラフの青線『ワンピース』ですが、こちらも各種キャンペーン効果もあり、本年度に入り売上高が漸増しています。いずれも当社にとって売上シェアの大きいビジネスだけに、今後の動向を注視していきます。

海外映像事業の状況

内容はヘッドラインに記載のとおりで、すでに説明済みの内容です。割愛します。

海外版権事業の状況

ヘッドラインの2つ目のとおり、アプリゲーム『スラムダンク』が好調でした。中国を始め、香港・台湾でも順調に売上を伸ばしています。全世界的なスマホ人口の増加や、アプリゲーム市場の拡大は今後とも継続すると予想されています。『スラムダンク』も然りで、将来的には当社作品群の中から『ドッカンバトル』に続くものが現れてくることを期待しています。その他の内容は記載のとおりです。

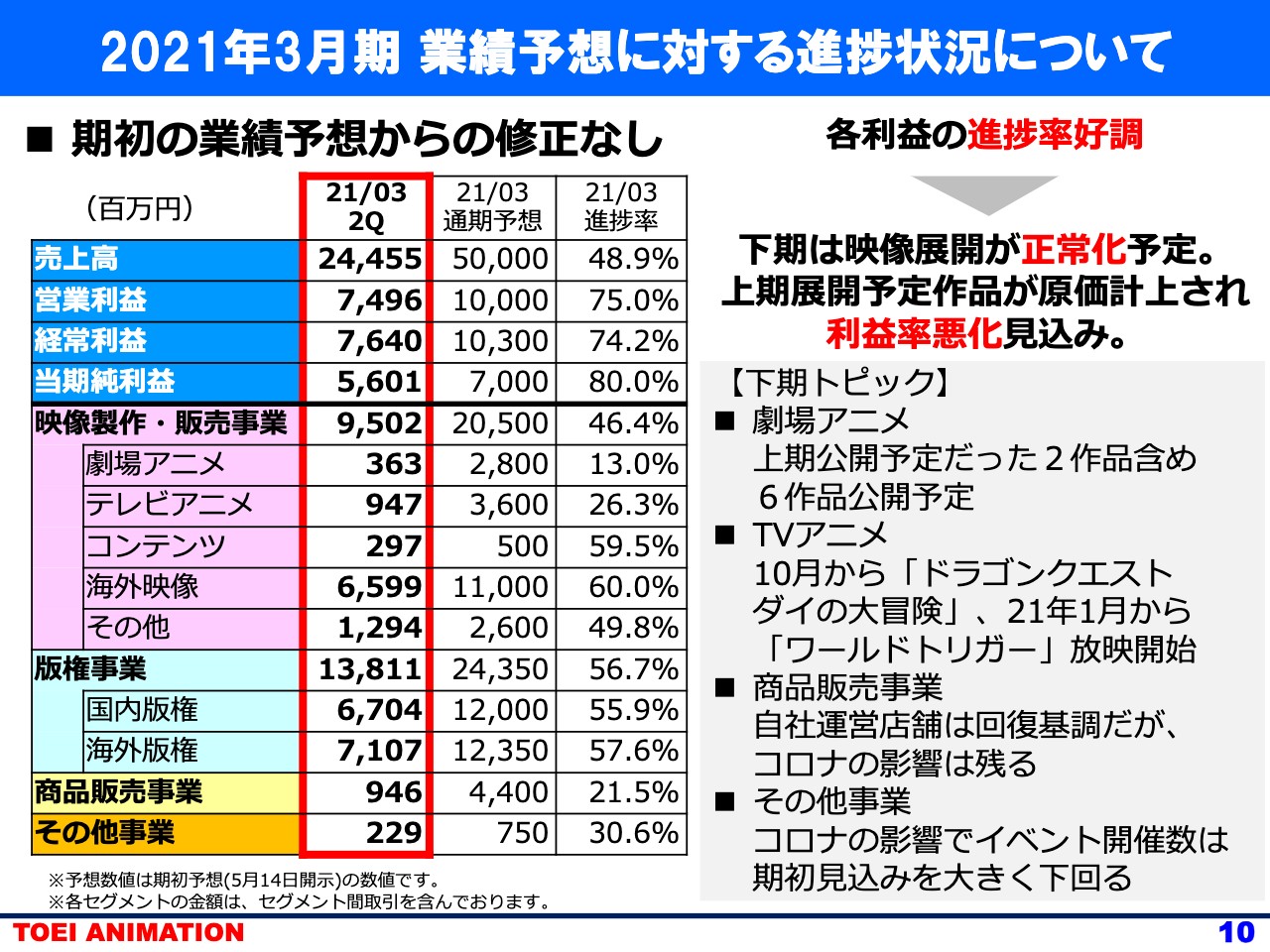

2021年3月期 業績予想に対する進捗状況について

次に2021年3月期の業績予想に対する進捗状況です。5月の決算説明会の際にもお話ししたように、新型コロナが当社の業績に与える影響については、緊急避難的な対応が5月末ごろまでは継続するとの見込みで、想定できる数字を極力織り込んだものです。

しかしながら厳密な予想は難しかったため、上期業績予想は非開示とし、上期で延期案件があったとしても通期年度内には実施可能との判断のもと、売上高500億円、営業利益100億円、経常利益は103億円、当期純利益は70億円との予想をしました。

ご覧のとおり期初の業績予想に対しては、売上高は概ね半分、営業利益・経常利益・当期純利益についてはいずれも70パーセント超の高進捗率となりました。これはすでにお話ししたとおり、コロナ禍による業績面でのマイナスを比較的収益性の高い海外事業などでカバーしたこと。

それに劇場作品の公開延期やTVアニメの納品本数の減少により、売上原価が抑えられたことによるものです。下期は公開延期された劇場2作品を含む6作品が公開となるほか、新作のTVアニメ2作品が新規に放送開始されるなど、正常化に向かうと考えています。

しかしながら作品の当たり外れは当然ありますし、またコロナ禍が完全に終わらないなか、各段階の利益に上期並みの水準は想定しづらく、年次の業績予想は現時点では修正なしとします。先行きがある程度固まってきましたら、改めて開示します。

以上が私からの説明になります。引き続き社長の高木より足元での認識、それを踏まえての当社の方向性、中長期の持続的成長に向けた取り組みや今後の作品展開スケジュールなどについて説明します。ありがとうございます。

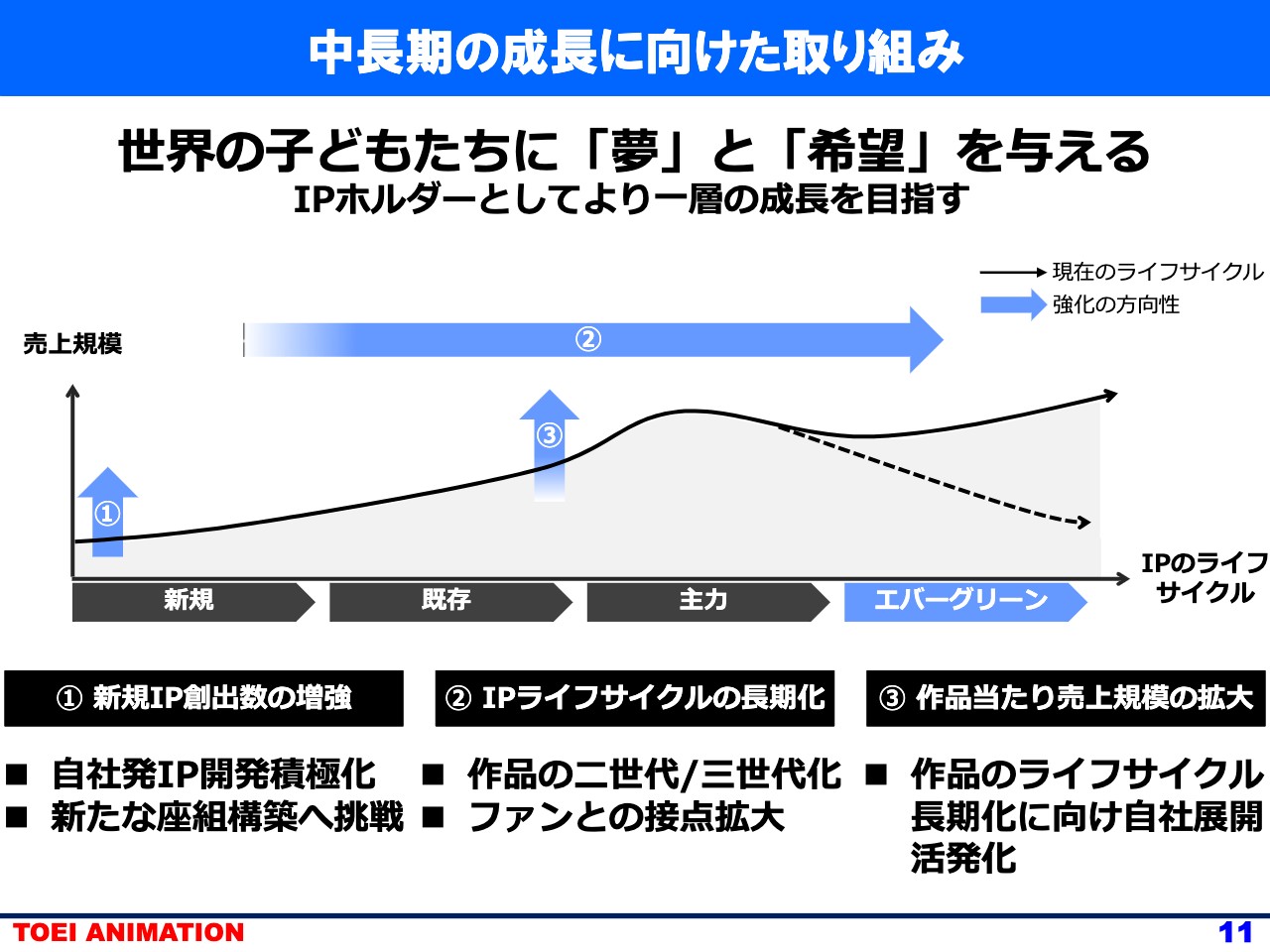

中長期の成長に向けた取り組み

高木:これより先は私から中長期の取り組みについて説明します。世界的な新型コロナウイルスの流行を契機に、人々の生活様式は大きく変わりました。本日説明会を聞いてくださっている方々でリモートワークが常態化し、仕事のやり方が大きく変わった方も多いのではないかと思います。

なかなか明るい話題がない昨今ですが、こんな時こそ当社のような会社が必要なのではないかと思いを新たにしました。当社の企業理念は「世界の子どもたちに『夢』と『希望』を与える」です。コロナ禍が続くなかでみなさまに「夢」と「希望」を与えられるような会社になれるよう取り組みます。

当社はIPホルダーとして、より一層の成長を目指します。IPホルダーとしての成長とは、新作を生み出すことに加えて生み出した作品を育成し、主体的に運営することで作品ライフサイクルを長期化させる機能を強化するということです。

当社の強みの1つは約580にもなる膨大な作品数です。今まではテレビ放映が終わった作品はどうしても露出が減ってしまい、時間の経過とともに人気が失われていくというサイクルでした。

今後はもちろんヒット作品創出が主軸ですが、よりIPの人気を長期化できるような施策を積極的に取り組みます。IPホルダーとしての戦略は大きく3つに分かれます。1つ目が新規IP創出数増強です。新規IPの創出では、引き続きオリジナルIPの開発を積極化します。

また人々の視聴形態の変化等、事業環境は大きく変化しており、そうした変化にしっかり対応できるよう既存の座組にとらわれない作品製作に取り組みます。2つ目のIPライフサイクルの長期化では、まさに『ドラゴンボール』などで成功していますが、より多くの作品で親子で楽しんでいただけるよう2世代、3世代を押し進めます。

そしてファンの方に飽きられないよう、IPのライフサイクルに応じて戦略的に多くの接点を設けて、人気が長続きするような仕組みを整えます。3つ目の戦略が事業拡大戦略です。当社は多くの作品製作と権利運用を通じて事業のノウハウを獲得してきました。

これまで獲得してきた知見を活かして、既存のライセンス事業に加えてIPの主体的な運用を目的とした自社事業にも注力し、作品あたりの売上規模拡大を目指します。以上の3つの戦略を遂行することで、多くのIPを生み出しながら育成に注力し、IPを主体的に運用することでより多くのファンにより長く楽しんでもらえる作品を増やしていきます。

中長期の成長に向けた取り組み(作品展開)

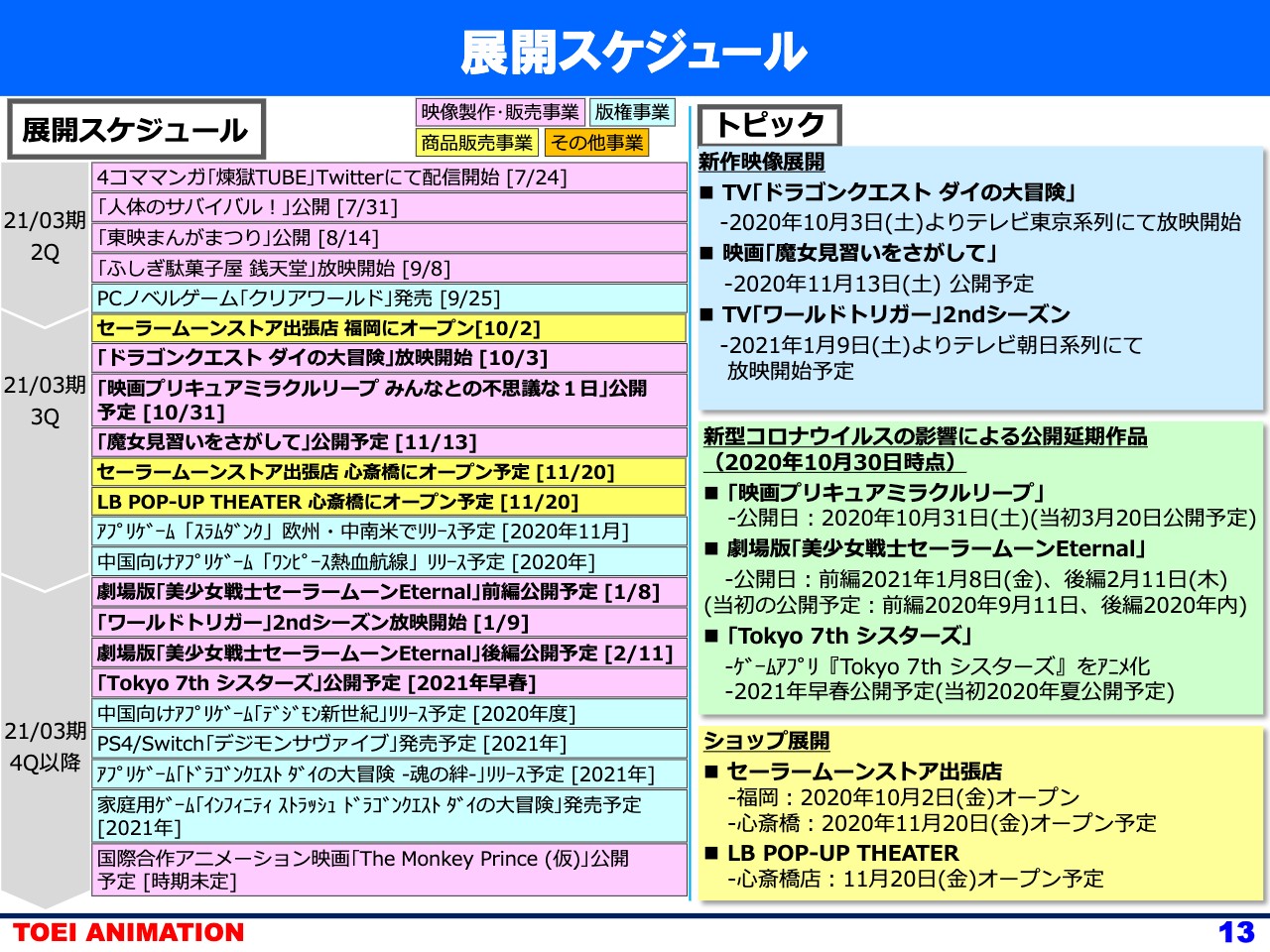

12ページからは、ここまでお話しした戦略に基づいた具体的な作品展開を紹介します。新規IPの創出では、新たな取り組みとして『煉獄TUBE』という作品がスタートしました。この作品はTwitterで漫画を連載するという当社として新しい展開方法をとっています。

また新型コロナウイルスの影響で公開が延期となっていた『Tokyo 7th シスターズ』は2021年早春に劇場公開が決定しました。さらに9月8日から放映開始した『ふしぎ駄菓子屋 銭天堂』は高視聴率を維持しています。既存のIPの育成では『ドラゴンクエスト ダイの大冒険』が放送開始されました。

10月22日からカードアーケードゲームが稼働し、来年にはアプリゲームとそれから家庭用ゲームがリリースされる予定です。『ワールドトリガー』は2021年1月9日から放送開始が決定しました。原作は『ジャンプスクエア』で連載中で高い人気を誇っており、当社としても原作ファンに楽しんでもらえるような製作に力を入れています。

ここまで紹介したIP創出、育成の取り組みを強化するための基盤づくりも並行して注力していきます。4月に実施した企画部の組織改編では、社内でIP軸で各部が横連携し、長期展開を考える機会が増えており成果が出始めています。製作能力拡充としてAIによるアニメ製作の研究開発を、外部企業とも連携しながら押し進めています。

将来的には大幅な製作時間・コスト削減に寄与する可能性もあり、当社としても大きな期待を寄せています。新たな取引先の拡大では、海外展開を見据えた新作製作で現地のパートナーとの連携を深めています。

現地のニーズを熟知した相手と手を組み、当社が培ってきた子ども向けアニメ製作のノウハウをかけ合わせることで、グローバルでの新規ヒット作品創出を目指します。ここで紹介した以外の作品企画、外部連携も数多く進めています。IPホルダーとしてみなさまに「夢」と「希望」を与えられるような作品づくり、運用に邁進していきますのでどうぞご期待ください。

展開スケジュール

詳細な直近の展開スケジュールに関しては、このあと13ページに記載しています。これらの予定は今後新型コロナウイルスの影響で変更となる可能性もあります。

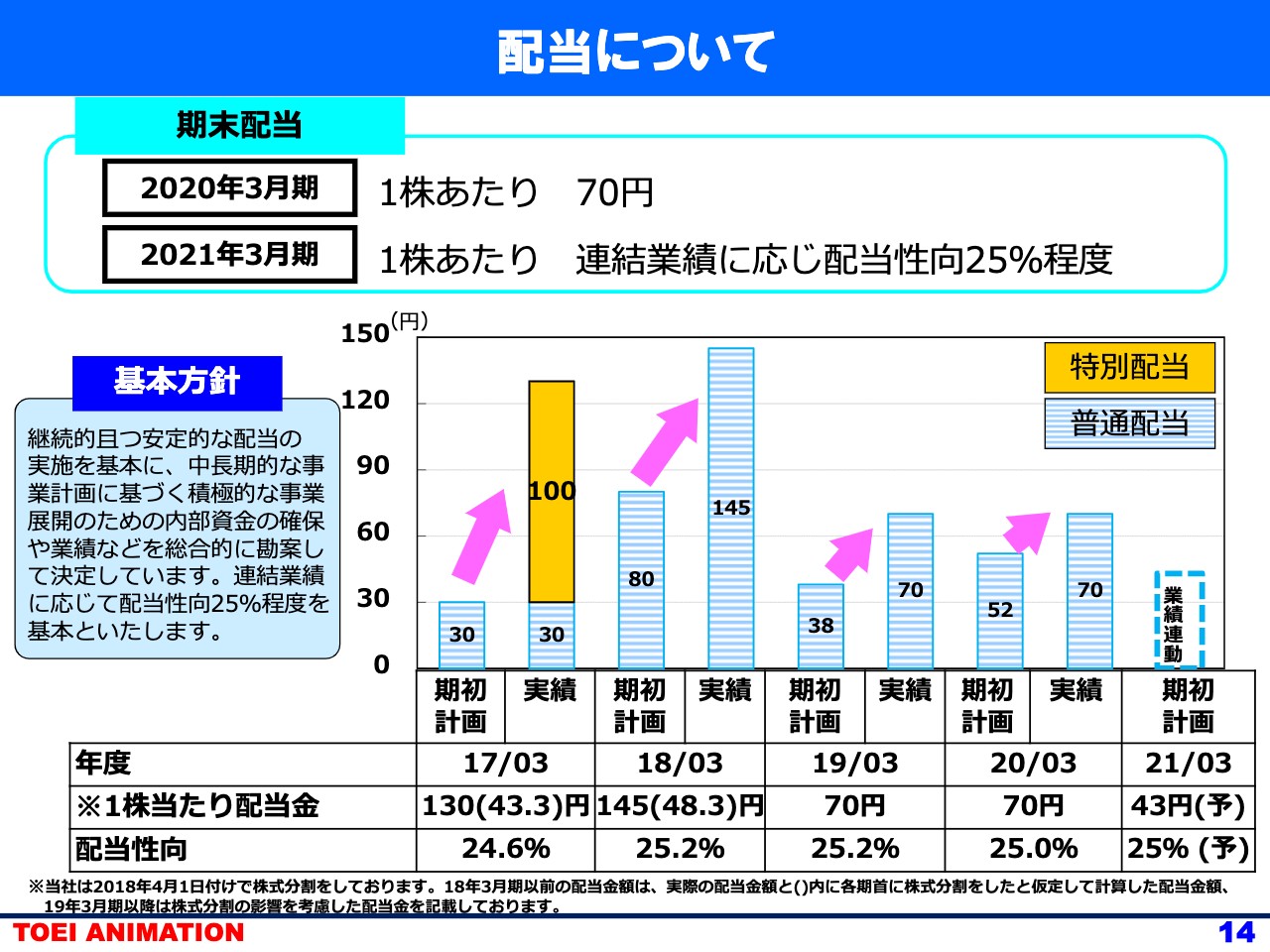

配当について

最後に2021年3月期配当予想についてですが、継続的かつ安定的な配当の実施を基本方針とし、配当性向25パーセント程度で43円としています。私からの説明は以上です。ご清聴ありがとうございました。

新着ログ

「情報・通信業」のログ