ワコールHD、1Qは減収減益 売上高は世界各地での店舗休業等により約40%減

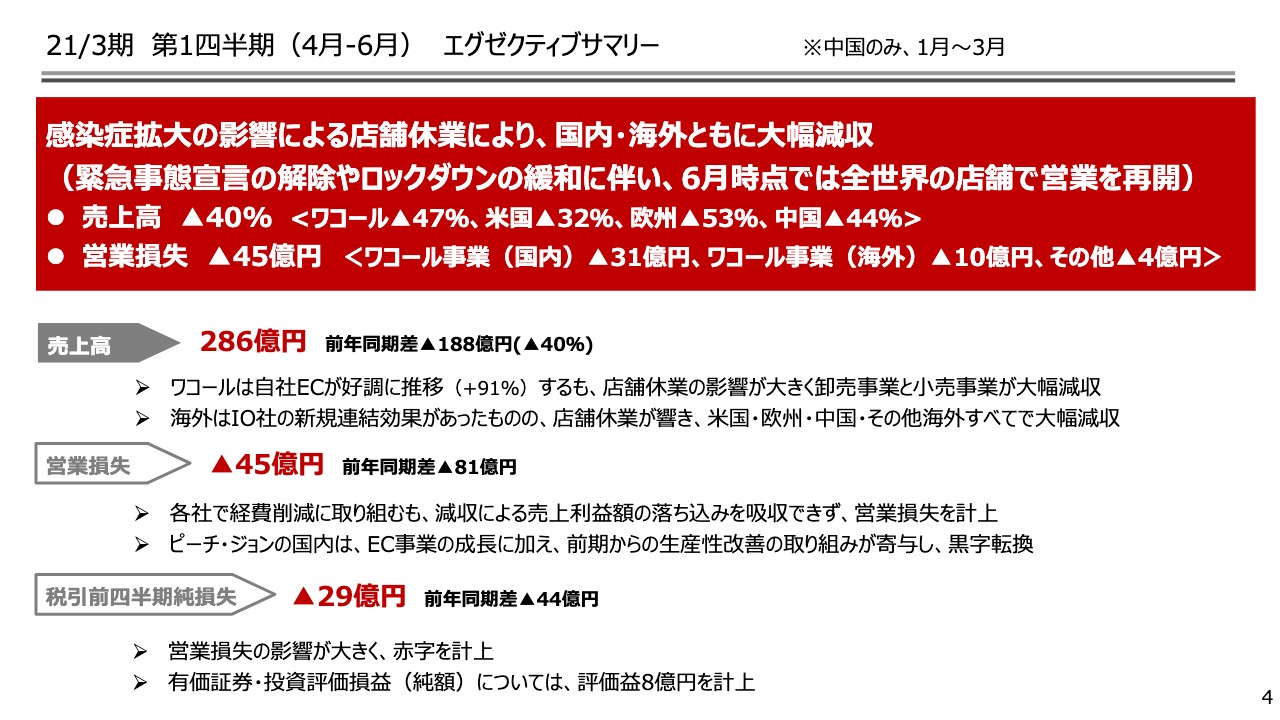

21/3期 第1四半期(4月-6月) エグゼクティブサマリー

宮城晃氏:宮城です。本日はお忙しい中、株式会社ワコールホールディングスの決算説明会にご参加いただき、ありがとうございます。まず私から、2021年3月期の第1四半期の実績と、通期の見通しについてご説明します。

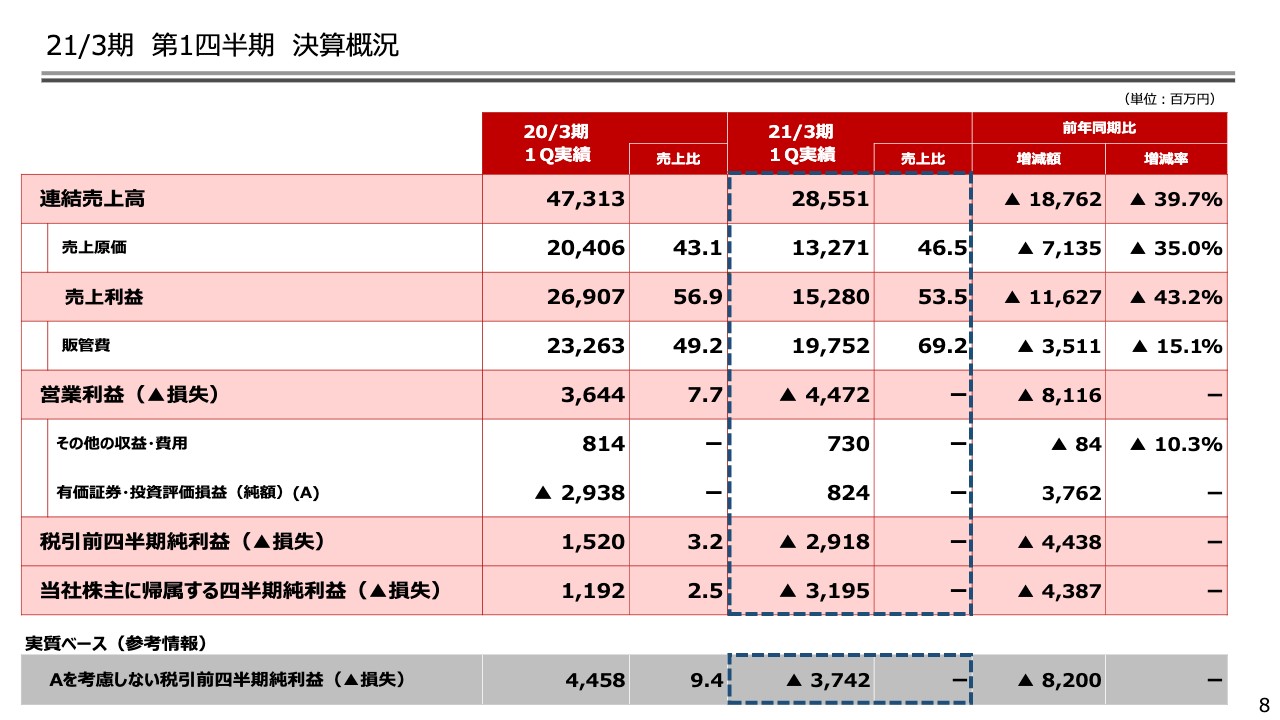

4ページをご覧ください。第1四半期会計期間のサマリーをまとめています。当第1四半期の売上高は、286億円となりました。新型コロナウイルス感染症の拡大により、世界各地で店舗が休業したことや、外出自粛による消費の低迷が響き、前年同期に比べ約40パーセントの減収でした。

営業損失は45億円でした。各社で経費削減に努めましたが、減収の影響を吸収するには至らず、大幅な赤字となりました。

税引前四半期純損益は、29億円の損失となりました。なお有価証券・投資評価損益ですが、当第1四半期は8億円の評価益となっています。

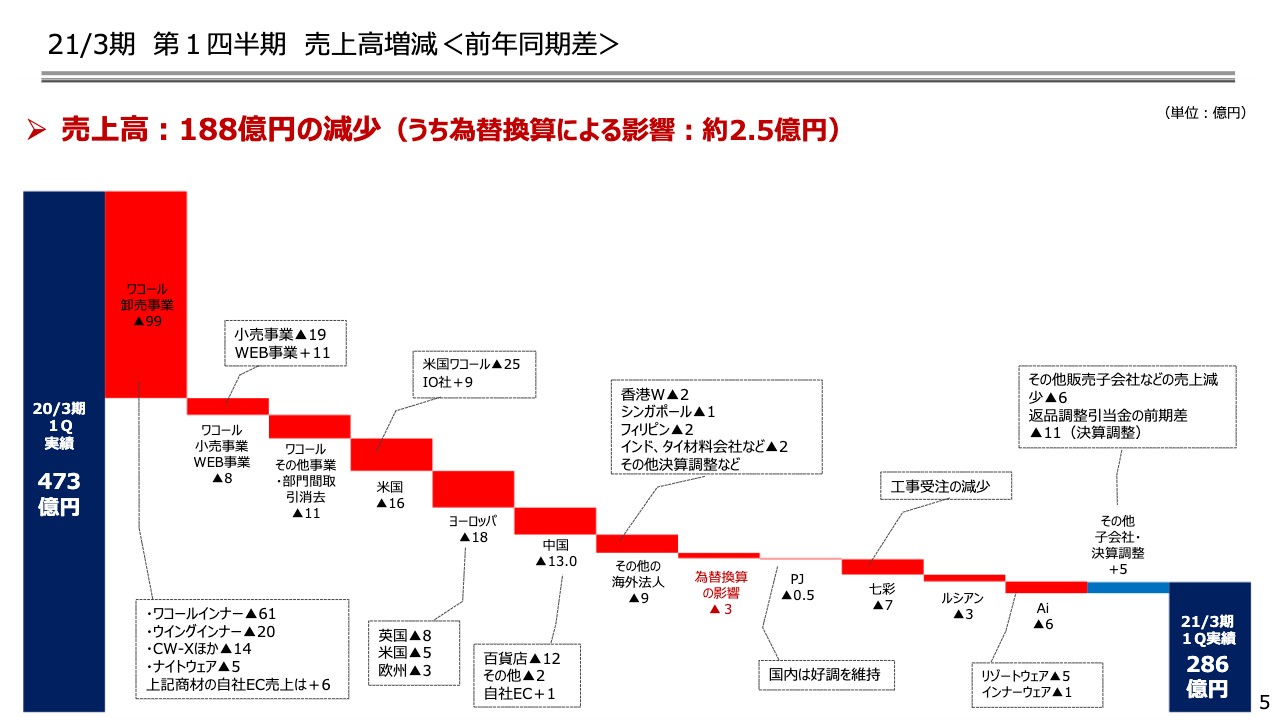

21/3期 第1四半期 売上高増減<前年同期差>

5ページをご覧ください。当第1四半期の売上高の前年同期からの増減要因を、ウォーターフォールでご説明します。

当第1四半期の売上高は、前年同期に比べ188億円の減少となりました。赤いボックスの連続が示すとおり、新型コロナウイルス感染症の拡大による店舗休業などの影響で、ほぼすべての事業が減収となりました。

その中でも国内の卸売事業については、店舗休業に加え、得意先の仕入れ額の抑制の影響を受けたことから、99億円の大幅な減収となっています。なお、昨年買収したIO(Intimates Online)の「ライブリー」ブランドについては、約9億円の売り上げとなり、当初計画を超えて推移しました。

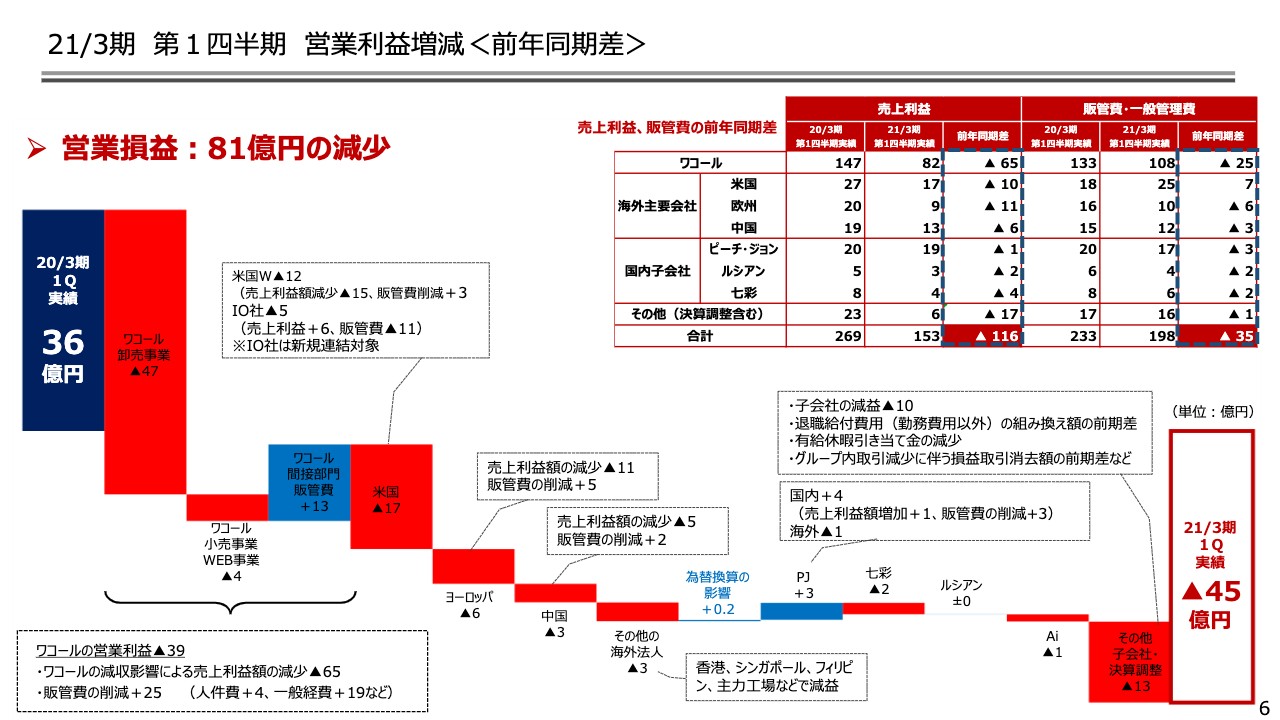

21/3期 第1四半期 営業利益増減<前年同期差>

6ページをご覧ください。営業損益の増減要因をご説明します。当第1四半期の営業損益は、前年同期に比べ、81億円減少しました。なお右上の表に、売上利益の減少額と経費の削減額をまとめています。売上減少に伴い、売上利益が116億円の減少となった一方で、経費は35億円の削減を実行しました。

なお昨年買収したIOについては、戦略的に広告投下を行ったことから5億円程度の赤字を計上していますが、成長投資と認識しており計画的なものです。

なお「ピーチ・ジョン」の国内については、自社ECが伸長したことに加え、諸経費の削減が寄与し、増益となりました。

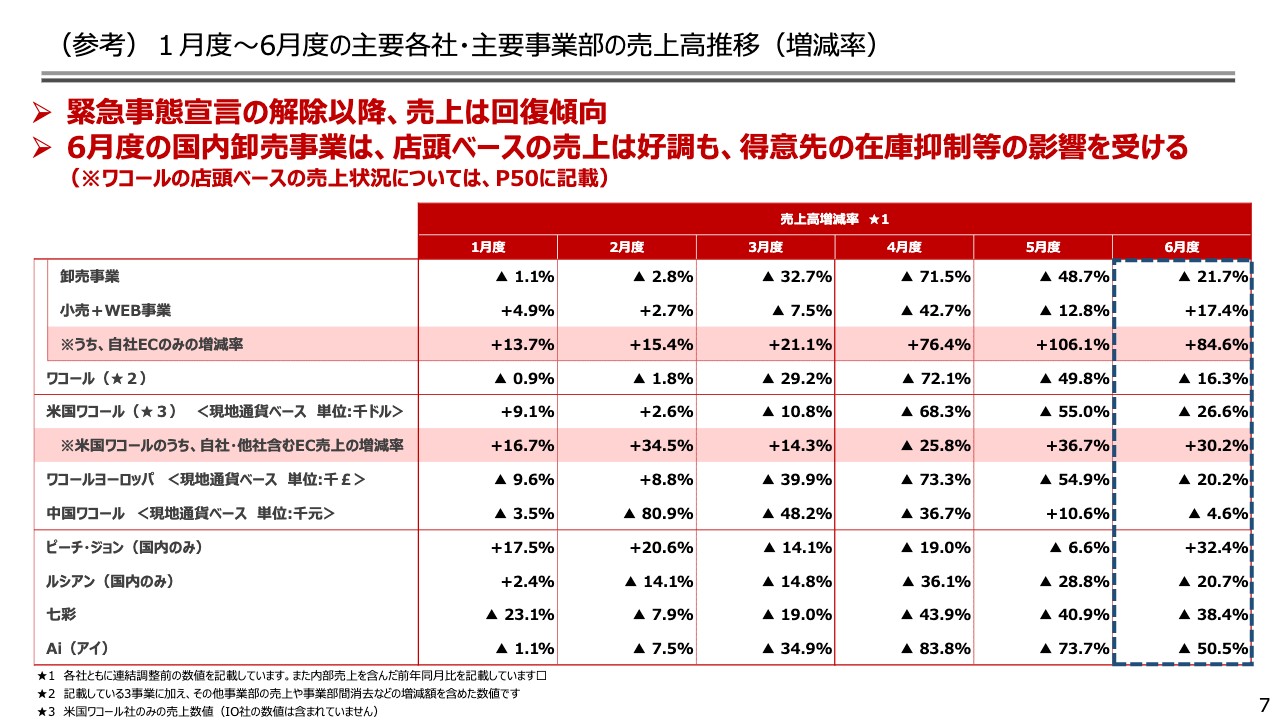

1月度~6月度の主要各社・主要事業部の売上高推移(増減率)

7ページをご覧ください。参考資料として、1月から6月の主要各社の売上高推移を記載しています。4月と5月の各社の売上は大きく落ち込みましたが、ほぼ全店で営業が再開した6月については、回復傾向となっています。

21/3期 第1四半期 決算概況

8ページをご覧ください。当第1四半期の実績の概況をまとめています。

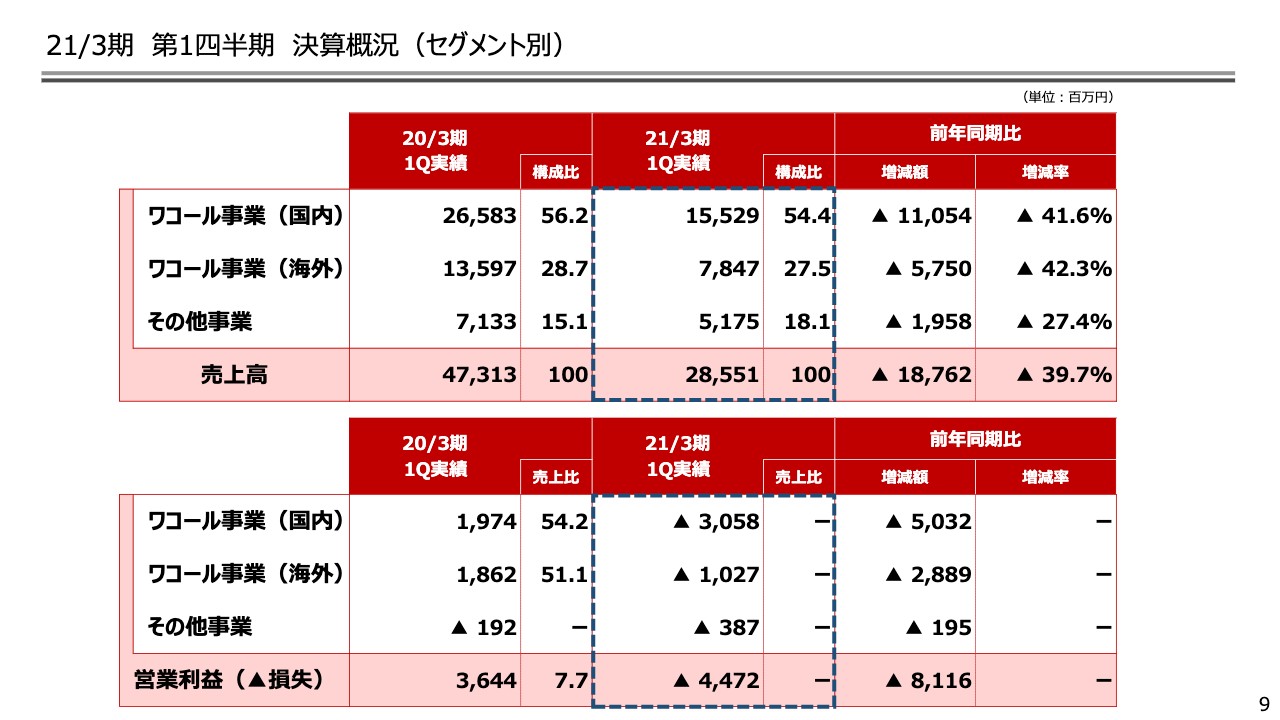

21/3期 第1四半期 決算概況(セグメント別)

次に9ページをご覧ください。セグメントごとの売上高と、営業利益を示しています。次のページより、セグメントごとに当第1四半期を振り返っていきます。

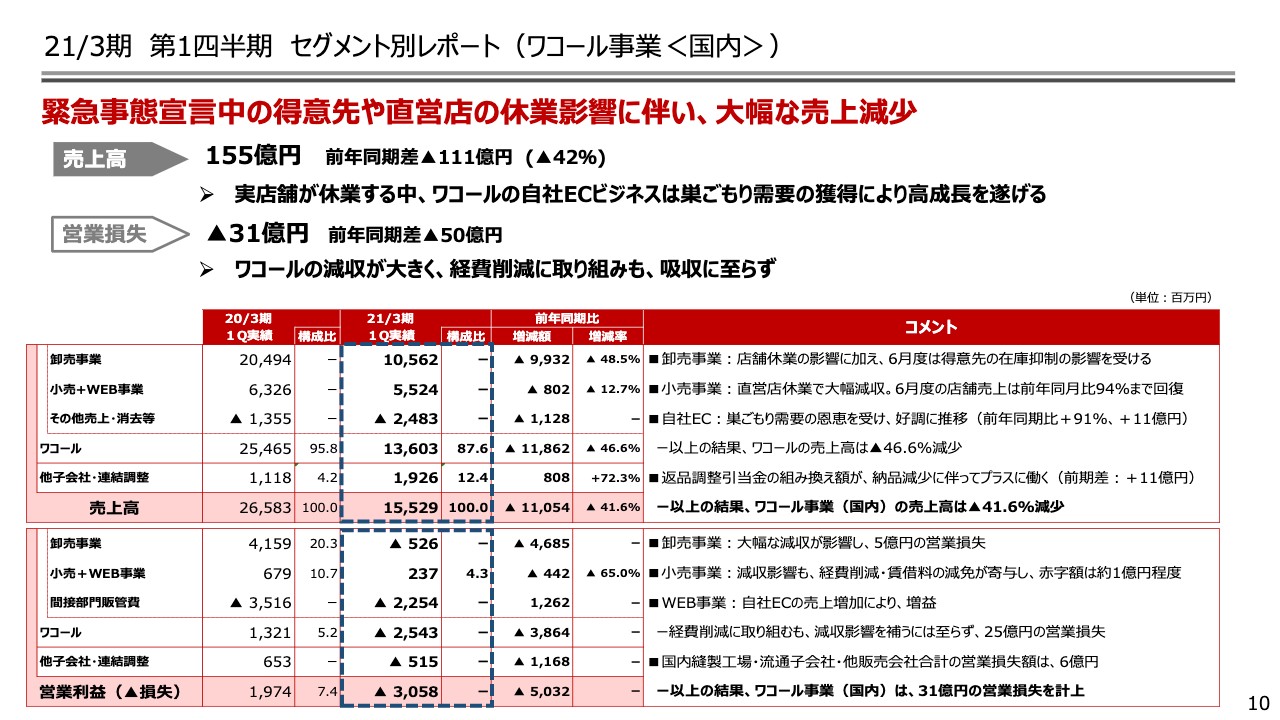

21/3期 第1四半期 セグメント別レポート(ワコール事業<国内>)

10ページをご覧ください。第1四半期のワコール事業では、国内の売上高は155億円でした。「ワコール」の自社ECビジネスは、前年同期に比べ91パーセントの増加となりましたが、実店舗の休業や外出自粛の影響により、卸売事業・小売事業ともに大幅な減収となりました。

営業損失は31億円でした。経費削減に努めましたが「ワコール」の減収が響きました。

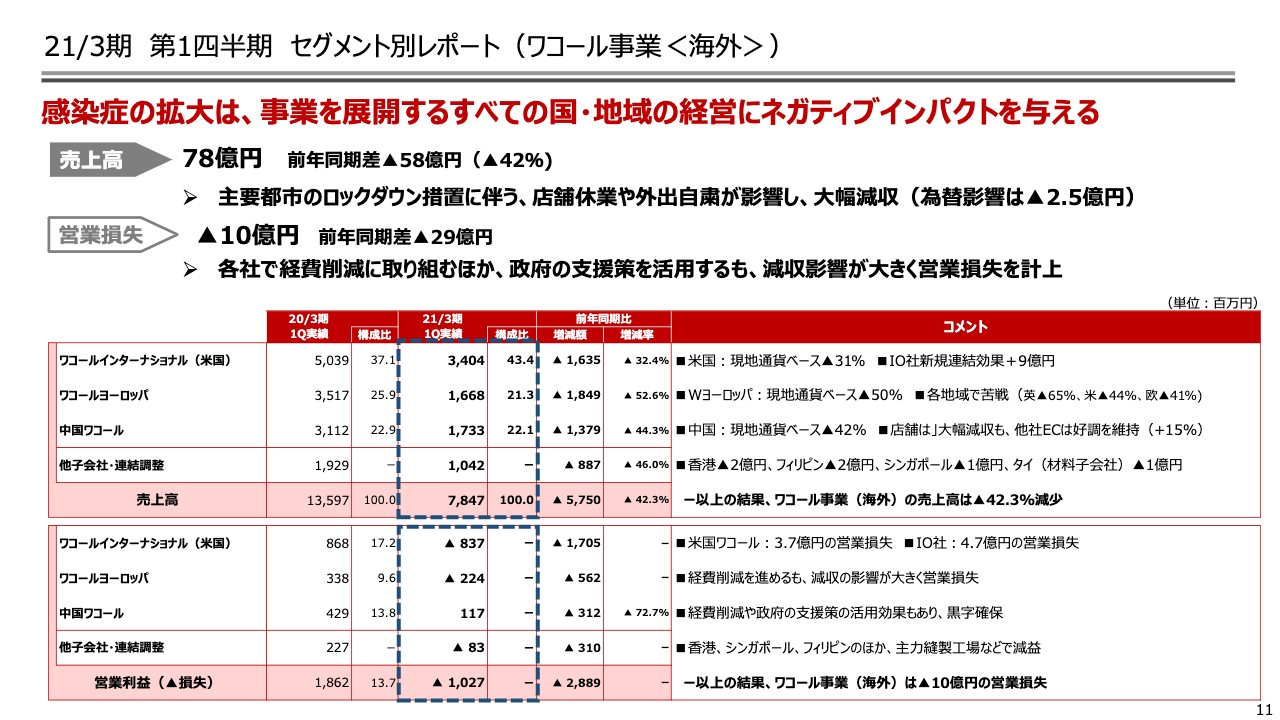

21/3期 第1四半期 セグメント別レポート(ワコール事業<海外>)

11ページをご覧ください。ワコール事業海外の売上高は78億円でした。国内同様に、新型コロナウイルス感染症拡大による店舗休業や外出自粛の影響を受け、各国の実店舗チャネルは苦戦しました。

営業損失は10億円でした。経費削減に加え、一部地域では政府の支援策を活用しましたが、減収の影響が大きく、損失となりました。

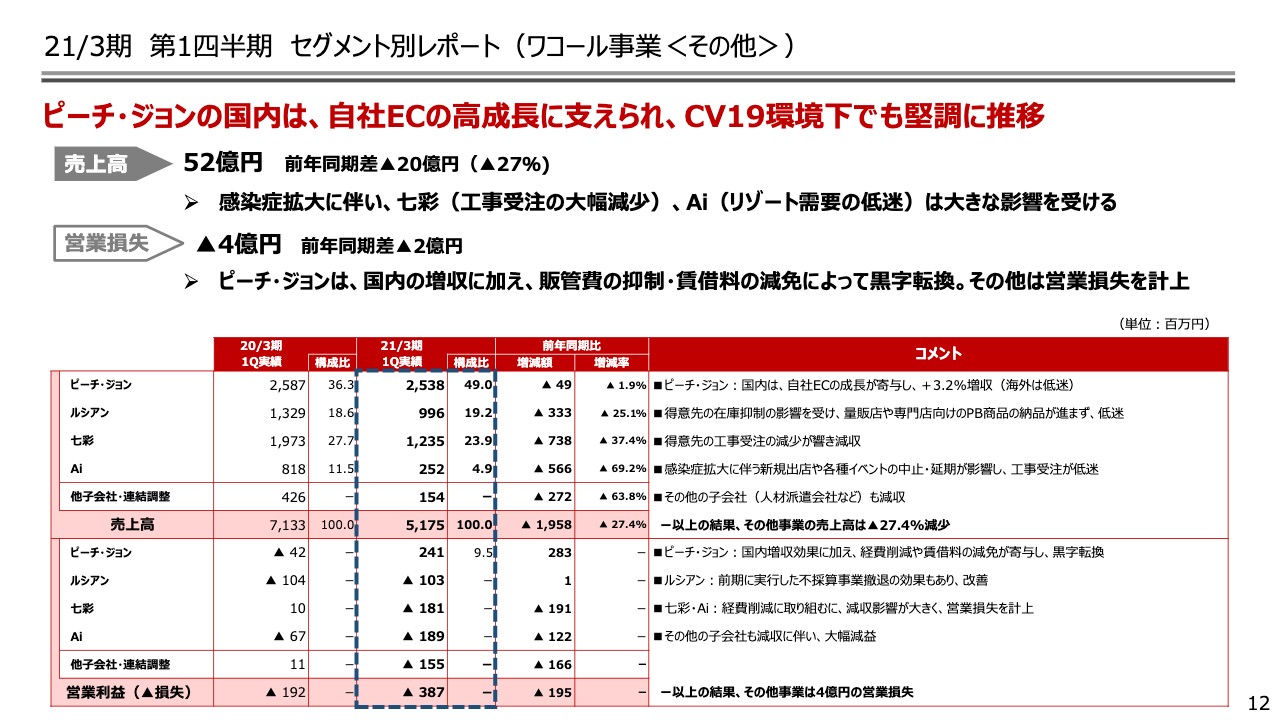

21/3期 第1四半期 セグメント別レポート(ワコール事業<その他>)

12ページをご覧ください。その他の売上高は52億円でした。「ピーチ・ジョン」の国内については、EC売上が伸長したことで増収となったものの、海外が苦戦し、減収となりました。

営業損失は4億円でした。「ピーチ・ジョン」は黒字転換しましたが、「七彩」および「Ai」の営業損失が大きく、セグメント合計では赤字となっています。

21/3期 通期見通し

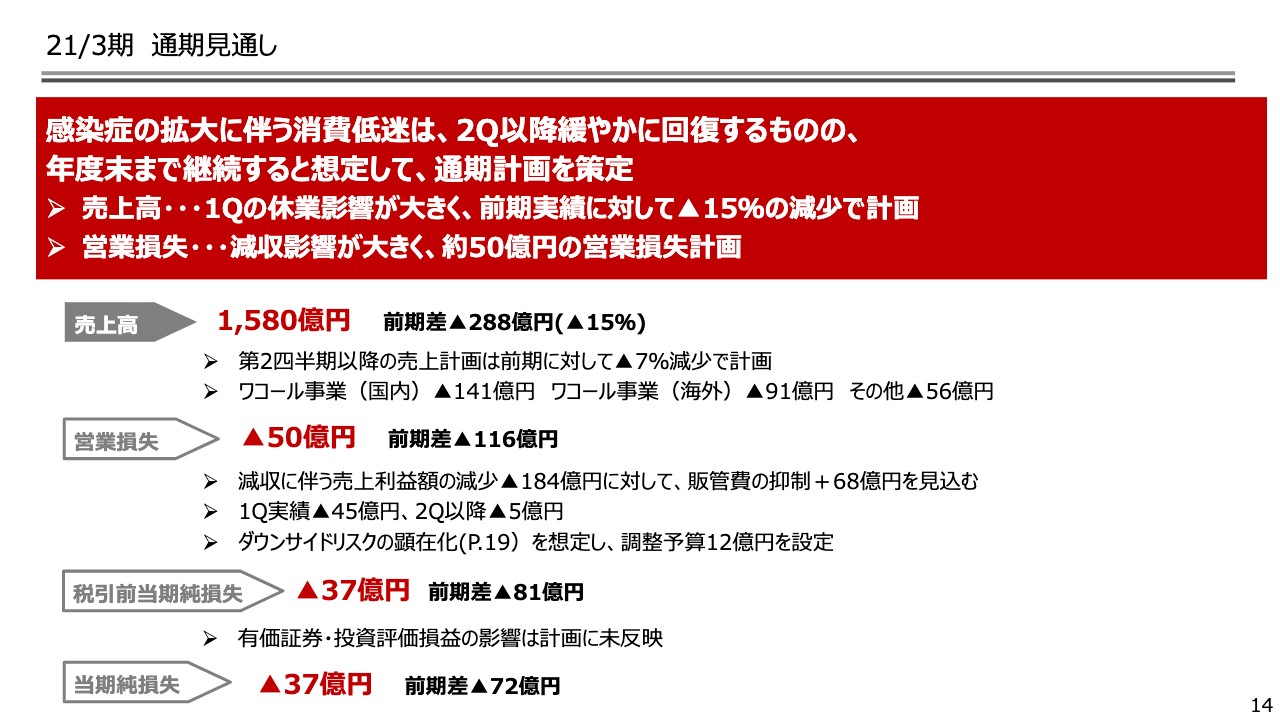

ここからは、通期の見通しについてご説明します。14ページをご覧ください。通期見通しのサマリーです。

売上高は1,580億円で前期に対して15パーセントの減少を見込んでいます。新型コロナウイルス感染症の拡大に伴う消費低迷は第2四半期以降緩やかに回復するものの、年度末まで継続すると想定して計画を策定しています。営業損益は、50億円の営業損失を見込んでいます。

なお、ダウンサイドリスクの顕在化に備えて、12億円の調整を計画に含めています。詳細はのちほどご説明します。

以上の結果、税引前当期純損益・当期純損益については、共に37億円の赤字を見込んでいます。なお、新型コロナウイルス感染症の拡大影響に起因するものですが、「ワコール」の赤字決算は、1949年の創立以来初めてのことです。

非常に重く受け止めるとともに、スピード感を持って早期黒字化に向けた諸施策に取り組む所存です。

21/3期 通期計画策定の前提条件

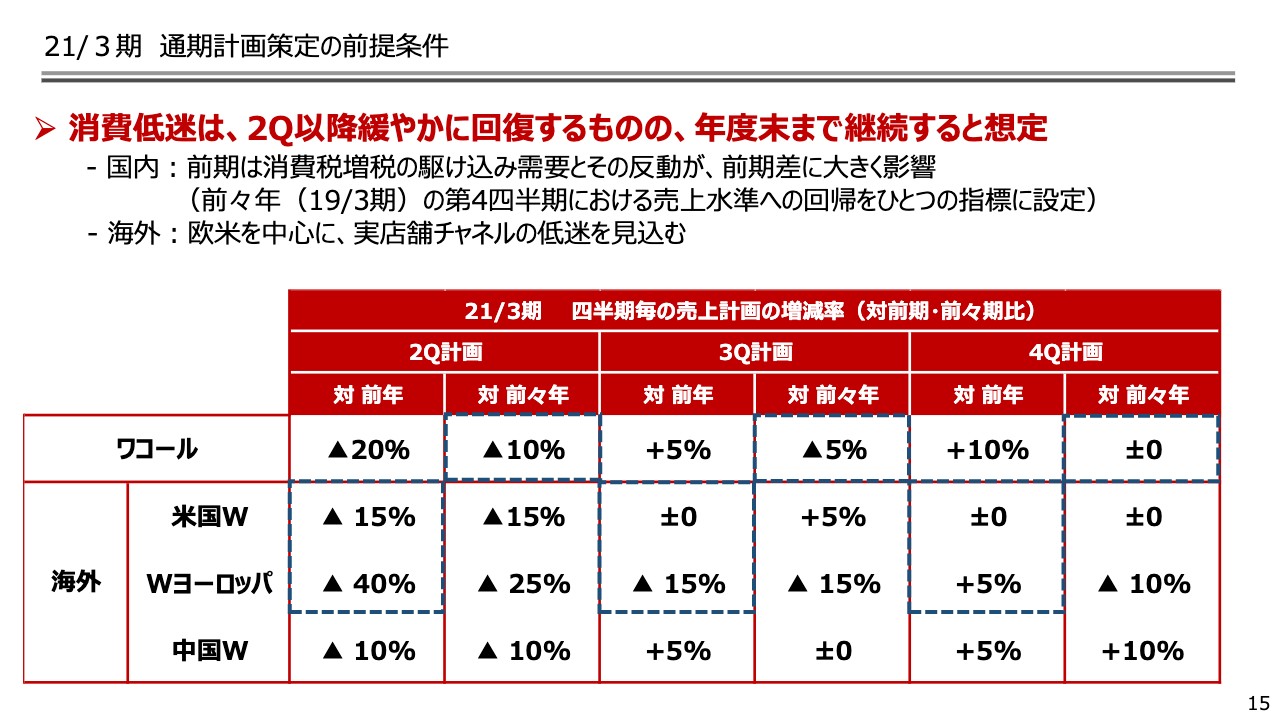

15ページをご覧ください。通期計画策定にあたり、前提とした条件についてご説明します。地域によって差はありますが、少なくとも第2四半期までは新型コロナウイルス感染症の拡大が影響し、各国の売上高は前年同期を下回ると想定しています。

「ワコール」については、消費税増税などの特殊要因の少ない前々期の売上数値との比較でわかるように、第4四半期になってようやく平時並の売上高まで回復すると想定しています。

海外については、国全体として新型コロナウイルス感染症の収束が早かった中国ワコールや、ECC比率が向上している米国ワコールの売上高は、年内には前期並に戻ると見ています。

一方ワコールヨーロッパについては、店舗チャネルの苦戦から、回復のペースは緩やかなものに留まると想定しています。

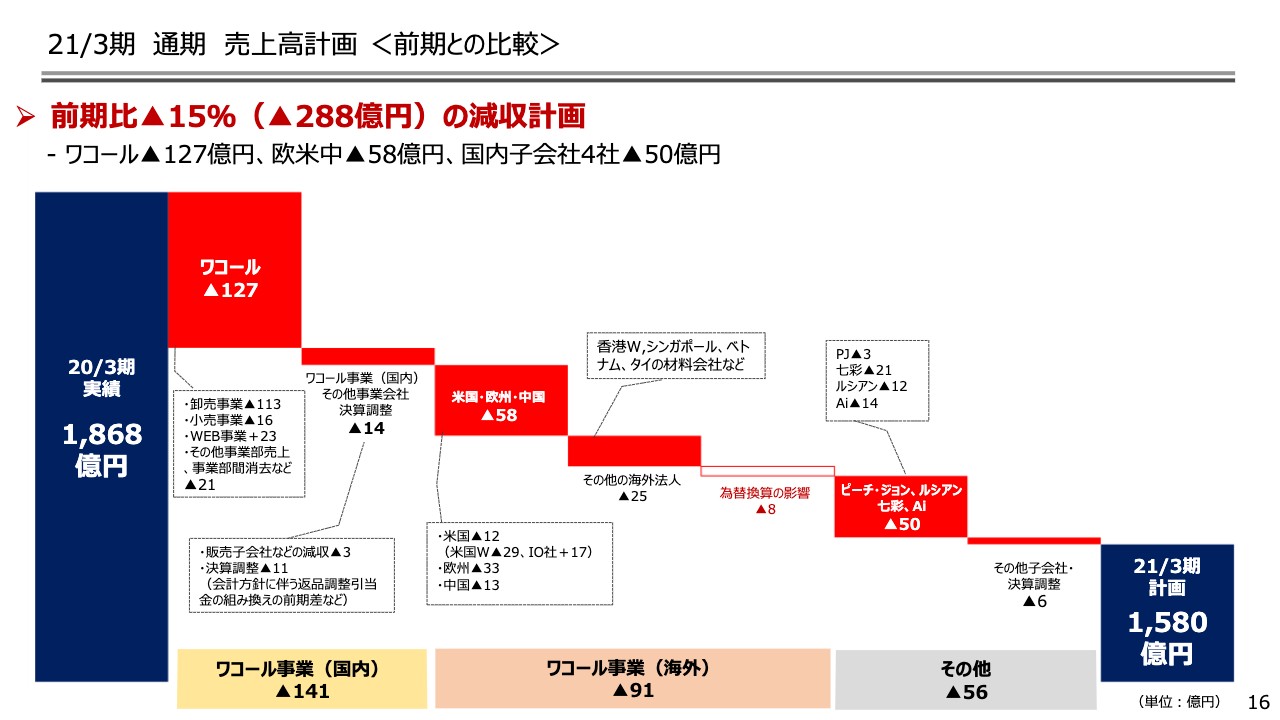

21/3期 通期 売上高計画 <前期との比較>

16ページをご覧ください。売上高の前期からの増減要因をご説明します。売上高は前期に比べ、288億円の減収を見込んでいます。詳細は、それぞれワコールで127億円、欧米中3カ国で58億円、国内の子会社4社で50億円の減収を見込んでいます。

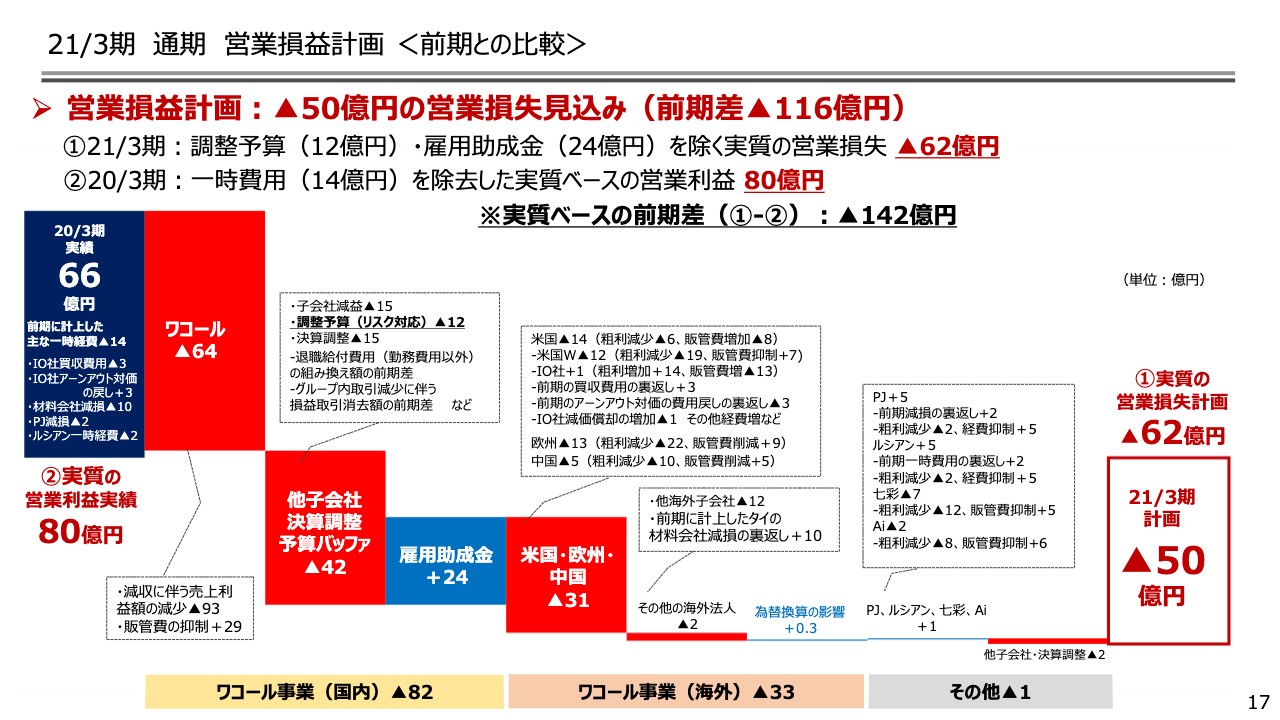

21/3期 通期 営業損益計画 <前期との比較>

17ページをご覧ください。前期からの営業損益の増減要因についてご説明します。営業損益は前期に比べ、116億円の減少を見込んでいます。

当社は米国会計基準を採用しているため、新型コロナウイルス感染症に関連する雇用助成金については、営業経費の戻しとなることから、24億円の利益寄与を見込んでいます。

なお、現存損失などの一時費用を除去した前期の実質ベースの営業利益は、80億円となります。他方、雇用助成金24億円ならびにダウンサイドリスクの顕在化に備えた調整費12億円を除いた、実質ベースでの当期営業損失は62億円です。以上のことから、実質ベースの減益額は、142億円となる見込みです。

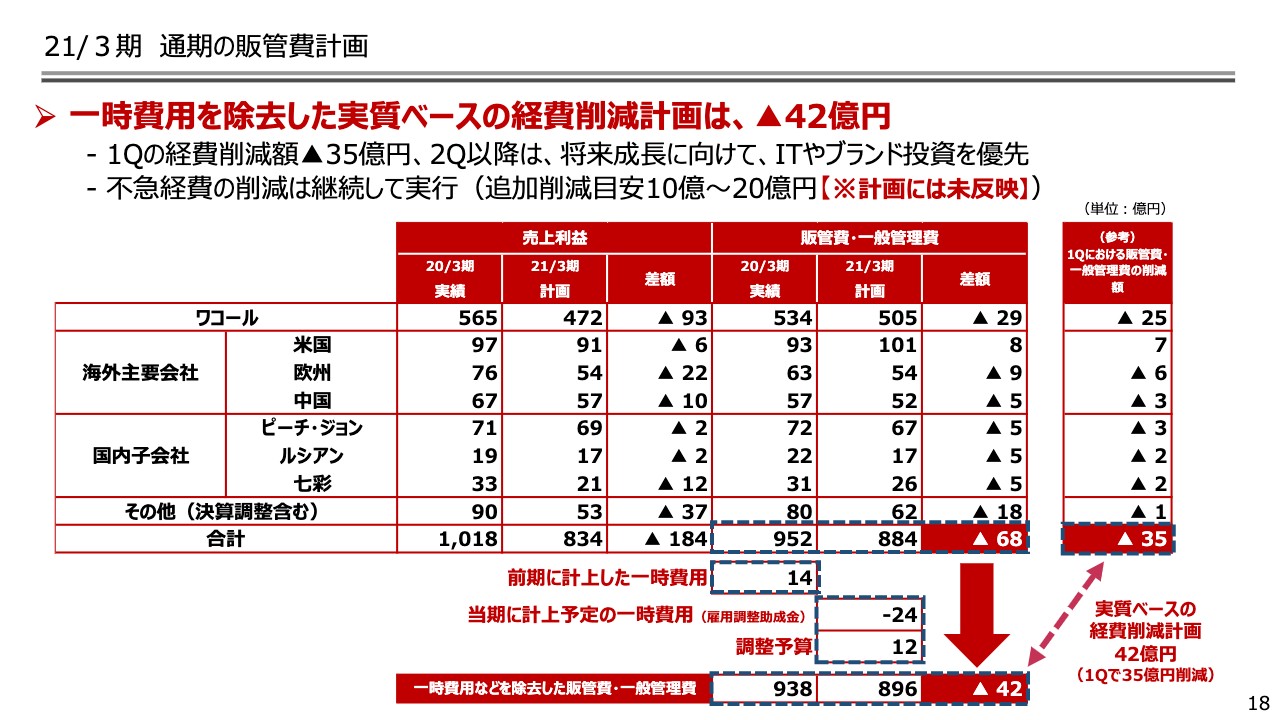

21/3期 通期の販管費計画

18ページをご覧ください。通期の販管費の計画について、ご説明します。当期に計画している販管費の削減計画はおよそ68億円ですが、一時経費や助成金、それに調整予算を除いた実質ベースの削減額は、42億円です。すでに第1四半期で35億円の経費削減を実施していますので、第2四半期以降の経費削減は7億円に留まります。

その理由として、第2四半期以降は将来の成長に向けたマーケティング活動等を優先させることに加えて、昨年の第4四半期にも実行した経費削減の裏返しが挙げられます。なお、収益貢献度の低い経費については、引き続き削減を進める予定です。

計画には反映できていませんが、当ページに記載の削減目標値に加えて、さらに10億円から20億円程度の販管費の削減を実行したいと考えています。

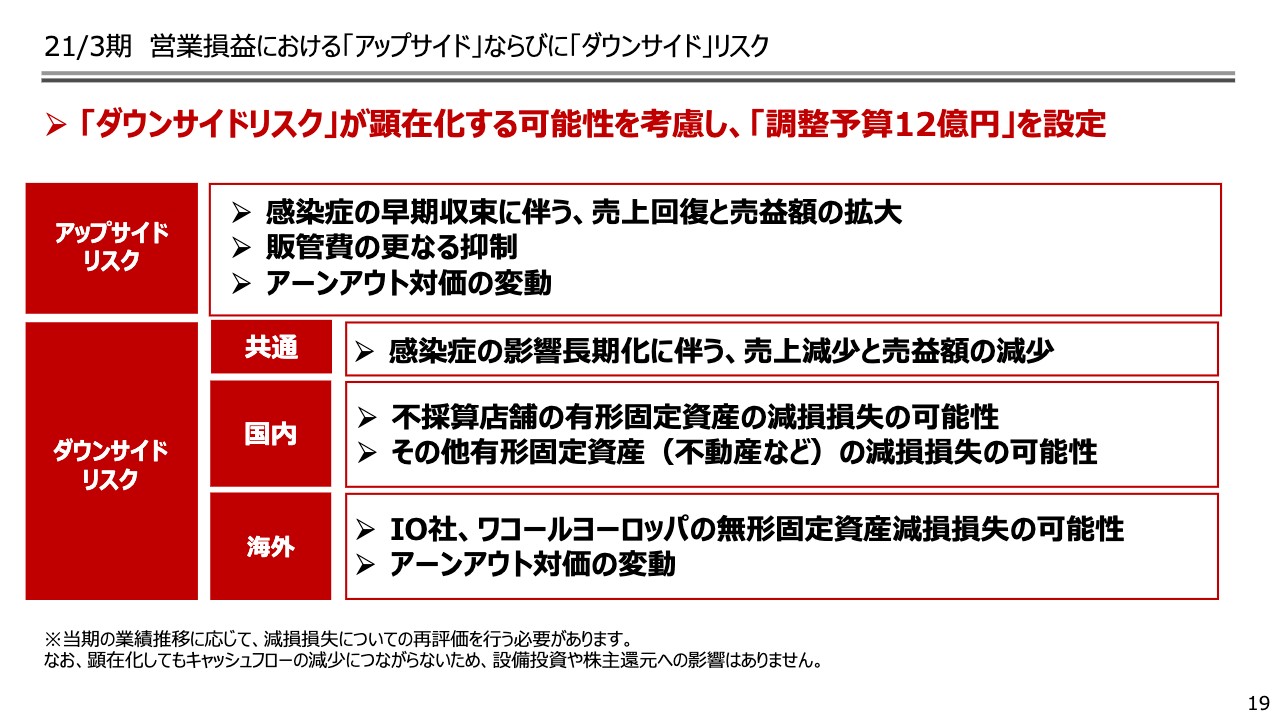

21/3期 営業損益における「アップサイド」ならびに「ダウンサイド」リスク

19ページをご覧ください。当期の営業損益における、アップサイドおよびダウンサイドのリスクについてご説明します。アップサイドリスクとしては、新型コロナウイルス感染症の早期収束に伴う売上の急回復や、販管費のさらなる抑制などを想定しています。

一方、ダウンサイドリスクは、新型コロナウイルス感染症の長期化に伴う売上減少と売益額の減少、収益の悪化に伴う有形無形資産の現存損失などが挙げられます。

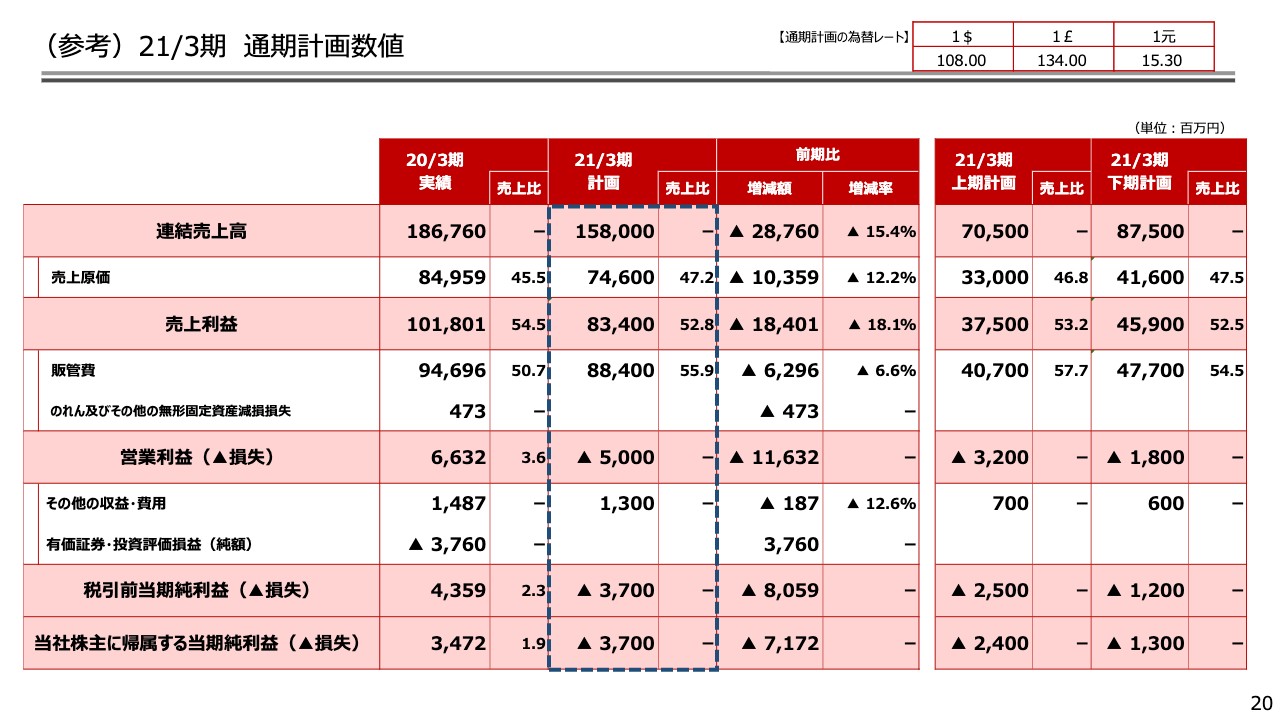

21/3期 通期計画数値

20ページをご覧ください。通期の見通しの概況です。

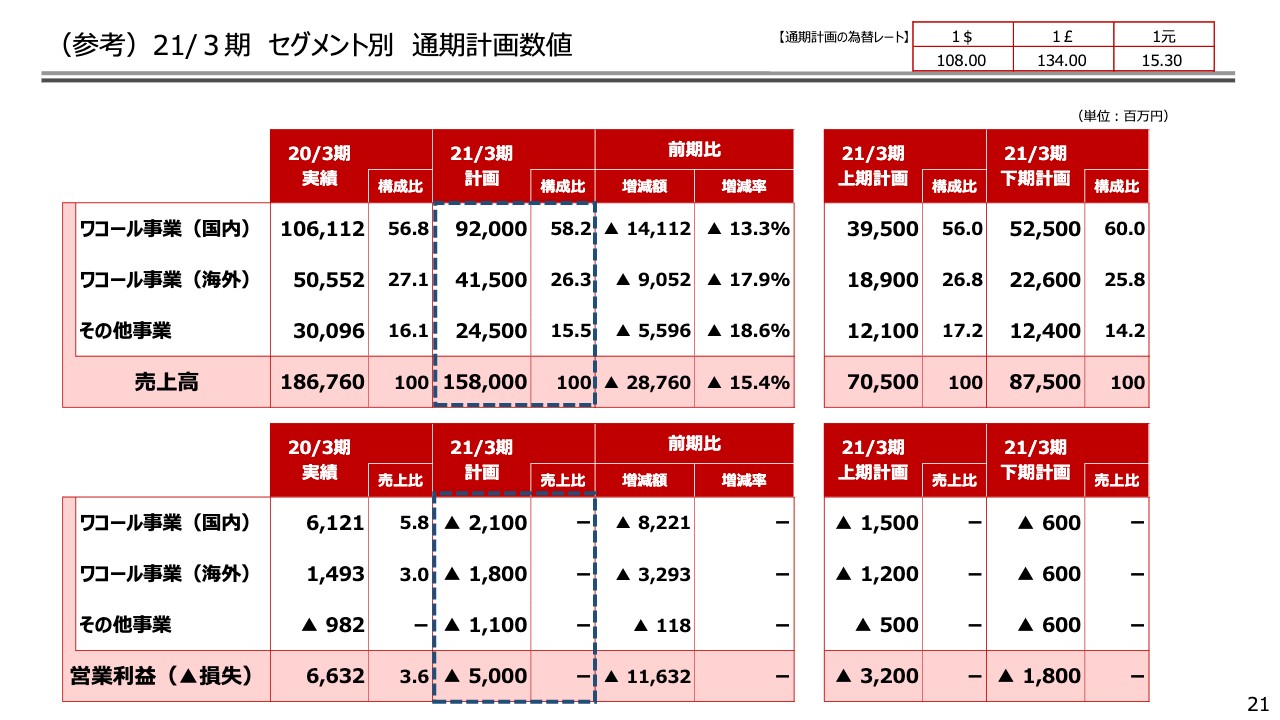

21/3期 セグメント別 通期計画数値

21ページです。セグメントごとの売上高と営業損益を示しています。

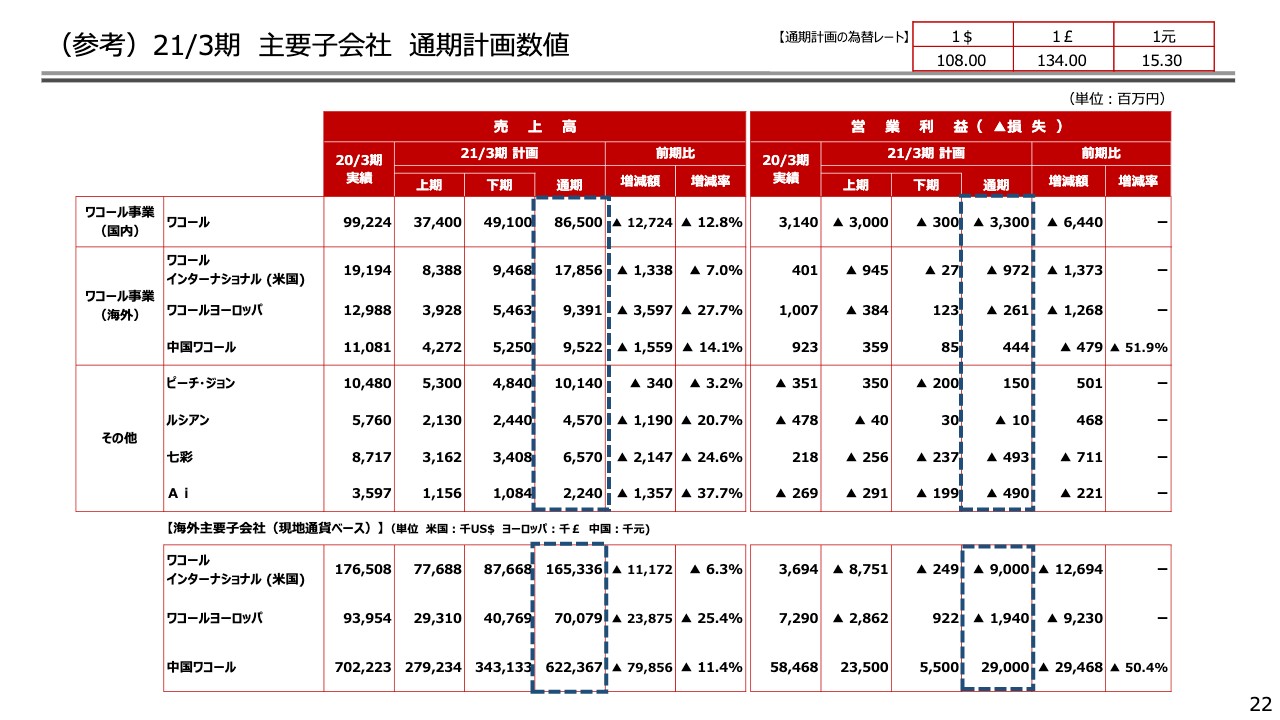

21/3期 主要子会社 通期計画数値

22ページをご覧ください。主要子会社の通期見通しを示していますので、またのちほどご確認いただければと思います。

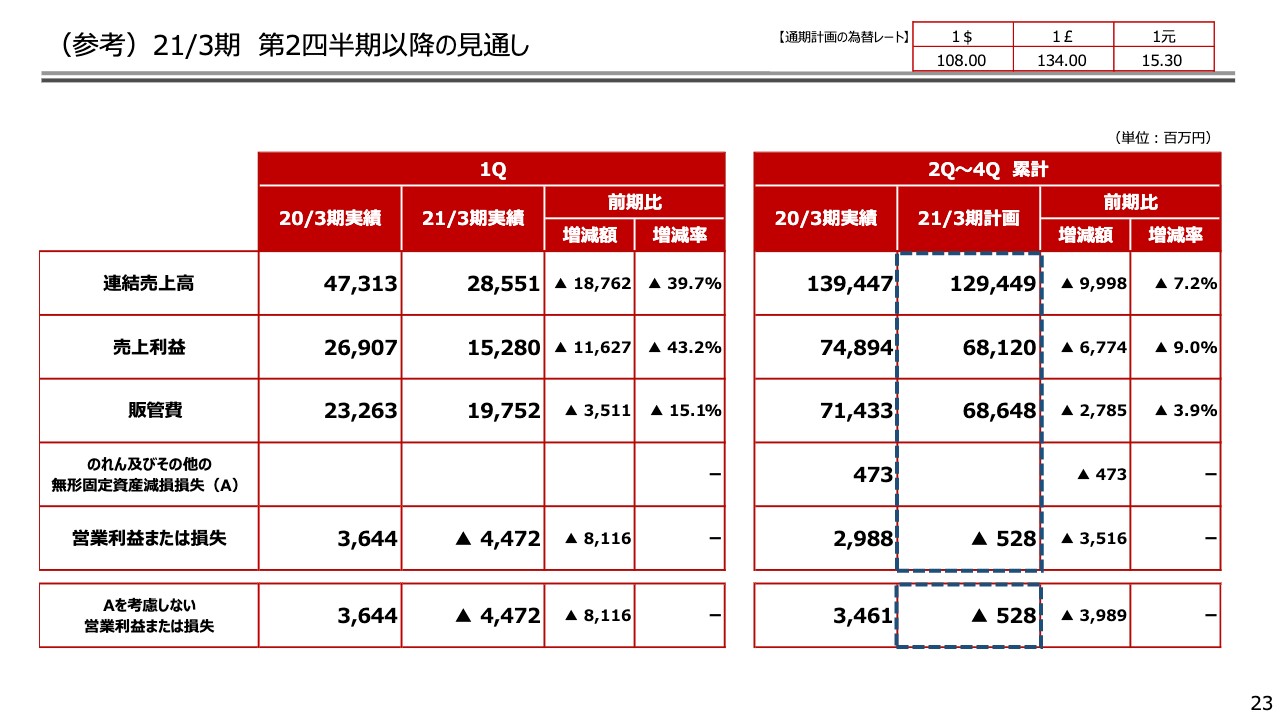

21/3期 第2四半期以降の見通し

23ページをご覧ください。第2四半期以降の見通しを示しています。第2四半期から第4四半期累計の売上高は個人消費の緩やかな回復を受け、第1四半期に比べて改善する計画ですが、前年同期と比べると7パーセントの減少となる見込みです。また、減収に伴い、第2四半期から第4四半期累計の営業損益は5億円となる予定です。

現中期経営計画における資本政策の基本的な方針

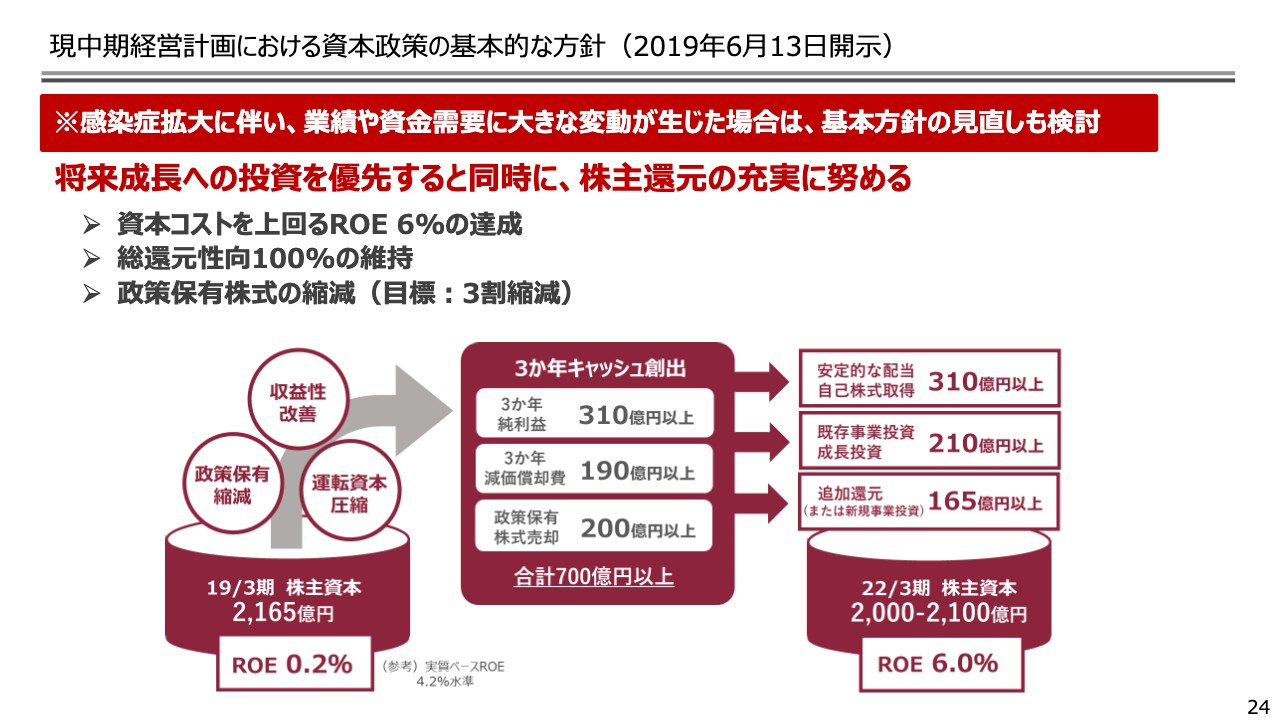

24ページをご覧ください。資本政策と株主還元についてご説明します。こちらは、2019年6月に発表した、現中期経営計画における資本政策の基本的な方針です。

現時点で基本方針に変更はありませんが、新型コロナウイルス感染症の拡大に伴い、業績や資金需要にさらに大きな変化が生じた場合は、基本方針の見直しを検討していきます。

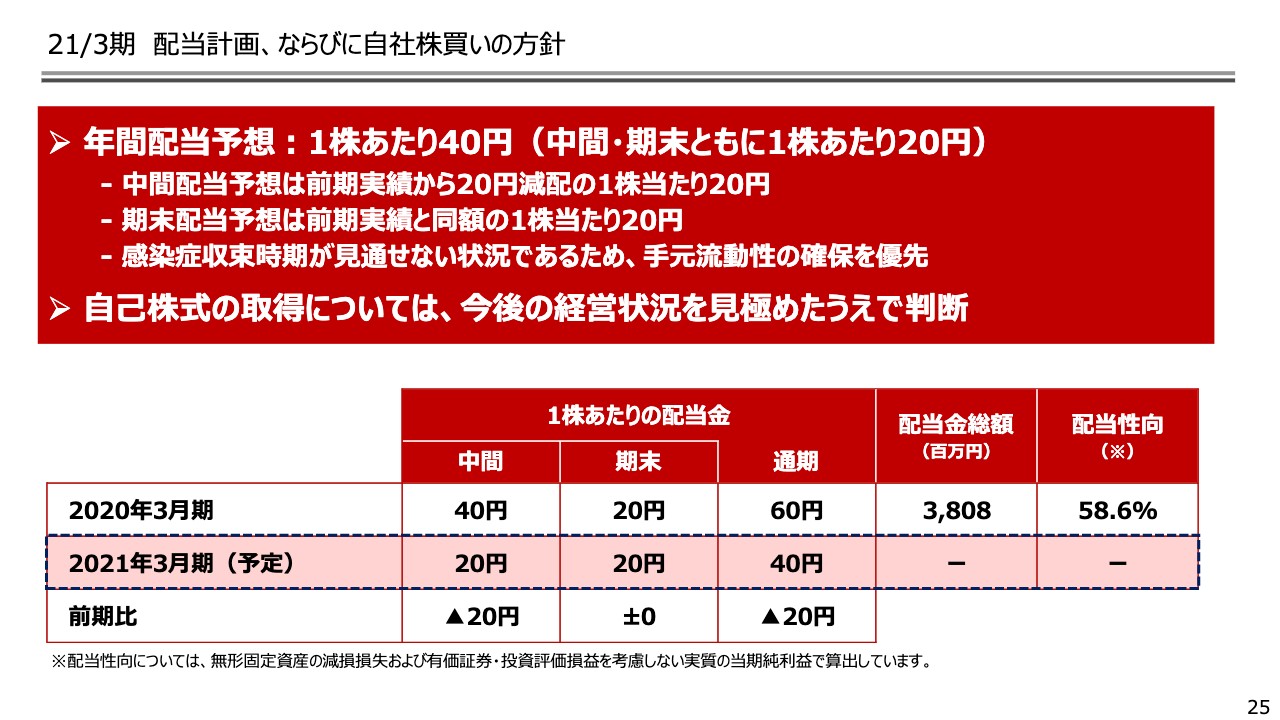

21/3期 配当計画、ならびに自社株買いの方針

25ページをご覧ください。当期の期末配当について、ご説明します。当社は連結業績を考慮しつつ、安定的な配当を実施することを基本方針としています。

しかし、新型コロナウイルス感染症の拡大による影響は甚大であり、収束時期が見通せない状況においては、手元流動性を確保することが喫緊の課題です。

現段階の業績予想、財務の安定および株主の皆様への安定配当等の観点から、中間配当予想は前期実績から20円減配となる1株あたり20円です。期末配当予想は、前期実績と同額の1株あたり20円とします。これにより、年間配当予想は1株あたり40円となります。

また、自己株式の取得についてですが、今後の経営状況を見極めた上で再開を判断します。

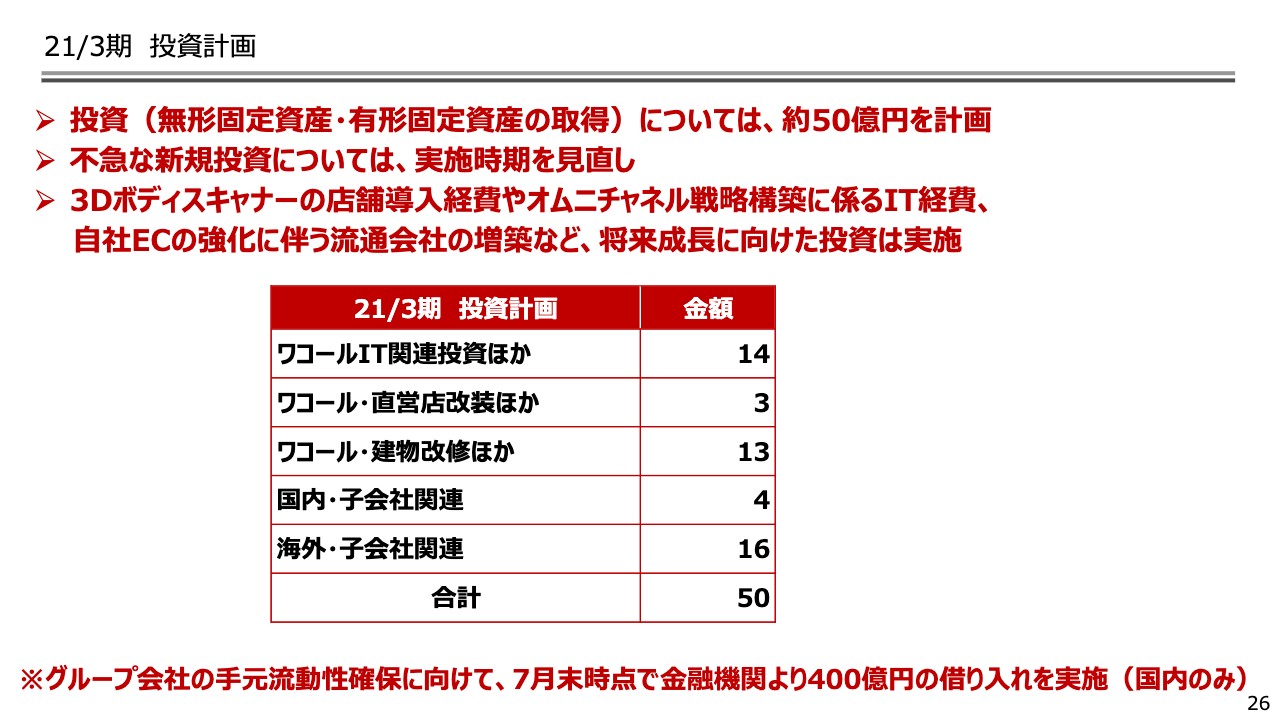

21/3期 投資計画

26ページをご覧ください。当期の投資計画についてご説明します。当期の投資については、約50億円を計画しています。不急な新規投資は実施時期を見直すとともに、3Dボディスキャナーの店舗導入経費や、オムニチャネル戦略構築にかかるIT費用、自社ECの強化に伴う流通倉庫の増築など、将来成長に向けた投資は実行する計画です。

なお、グループ会社の手元流動性確保に向けて、金融機関より400億円の借り入れを実施しました。財務基盤の安定性を確保しつつ、将来成長に向けた取り組みについては着実に実行します。

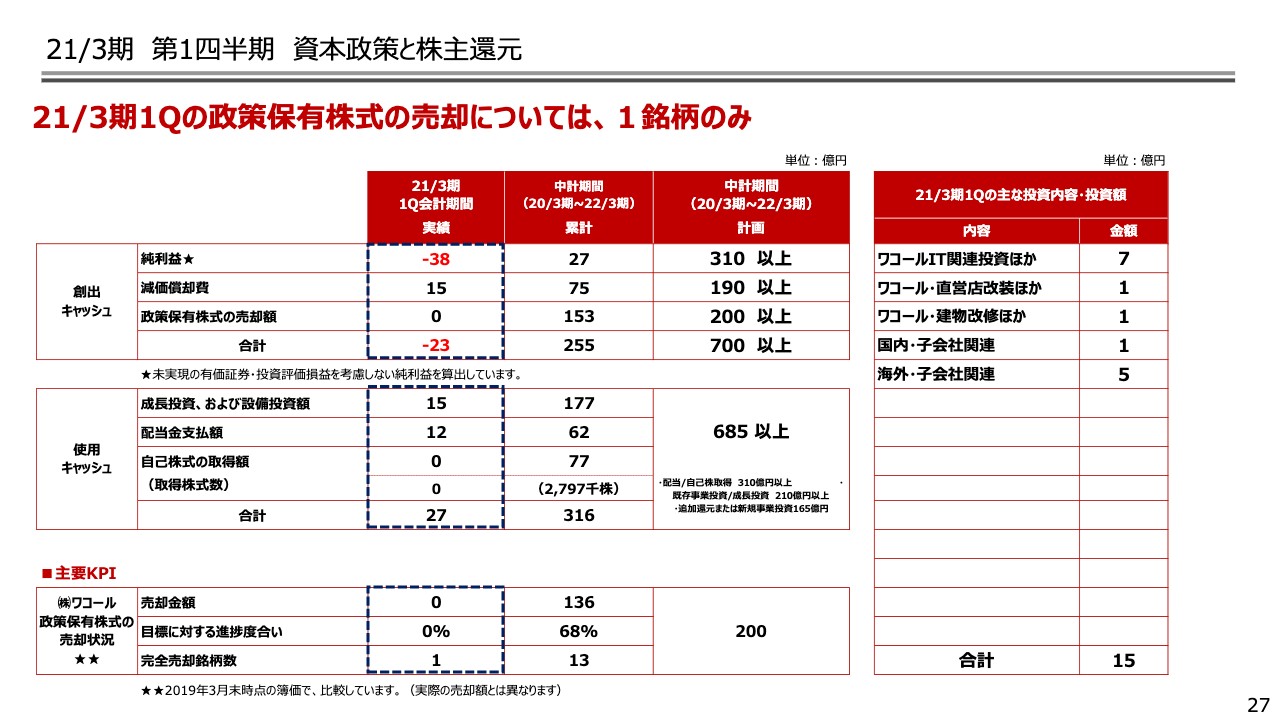

21/3期 第1四半期 資本政策と株主還元

27ページをご覧ください。こちらは、当第1四半期における投資実績、ならびに現中計期間における政策保有株式の売却計画に対する進捗となります。

この第1四半期については大きな進捗はありませんので、説明は割愛します。以上で私の説明を終わります。

非常に厳しい1年となりますが、持続可能な成長へと早期回復できるよう、引き続き取り組んでいきます。ご清聴ありがとうございました。

COVID-19の影響

安原弘展氏:安原です。この第1四半期は、世界各国で新型コロナウイルス感染症が拡がったことにより、非常に厳しい結果となりました。また、2021年3月期の見通しについても、大変厳しい内容となっています。

直面している課題のスケールは非常に大きなものではありますが、今回のパンデミックによってもたらされた事態を冷静に受け止めるとともに、長期ビジョンの実現に向けての変革を加速させていかなければなりません。

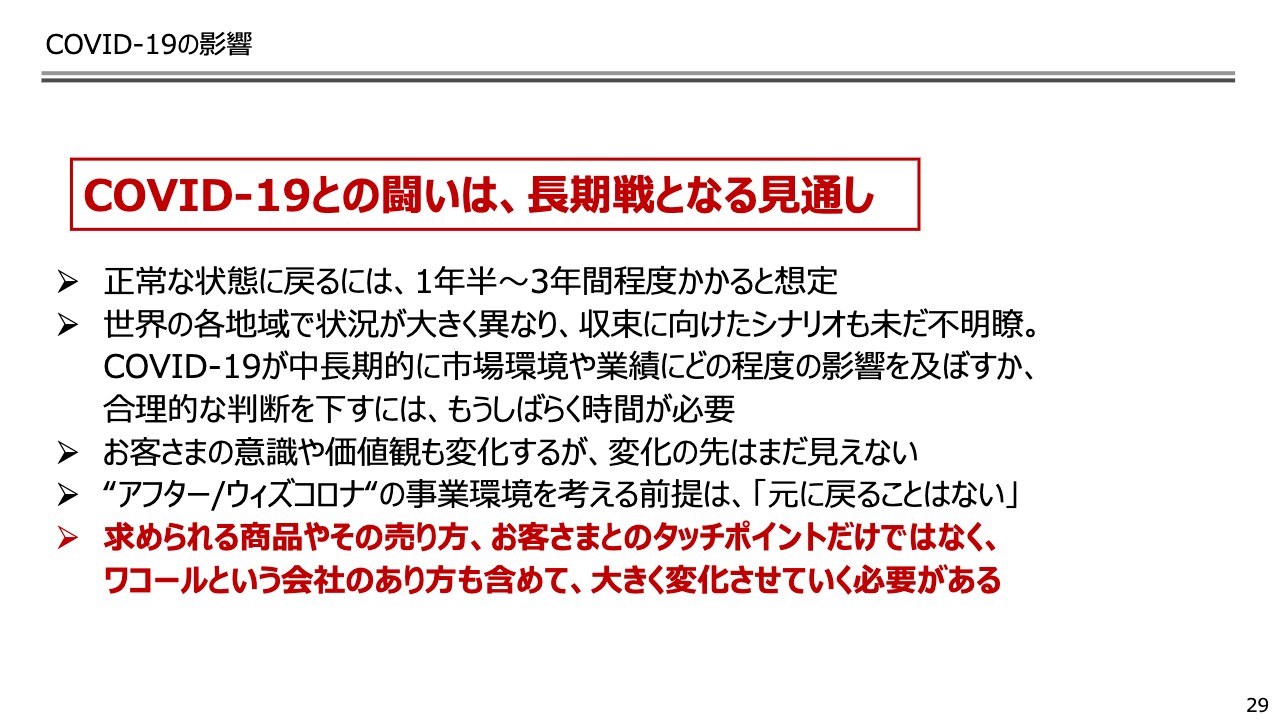

本日私からは、新しい時代に向けた当社グループの取り組みをご説明します。29ページをご覧ください。まずは、新型コロナウイルス感染症の影響についてご説明します。

私自身、長年経営に関わっていますが、事業を展開している世界中のすべての国や地域で、同時にこのような影響を受ける事態は初めてです。また、世界の各地域で状況が大きく異なるため、収束に向けたシナリオもいまだ明確なものはありません。

新型コロナウイルスとの闘いは、間違いなく長期戦になると考えられます。世界が正常な状態に戻るには、少なくとも1年半、長ければ3年程度掛かるのではないでしょうか。アフターコロナの事業環境を考えるには、すべてが元に戻ることはないという考えが前提となります。

求められる商品やその売り方、お客さまとのタッチポイントだけでなく、ワコールという会社の在り方も含めて、大きく変化させていく必要があると認識しています。

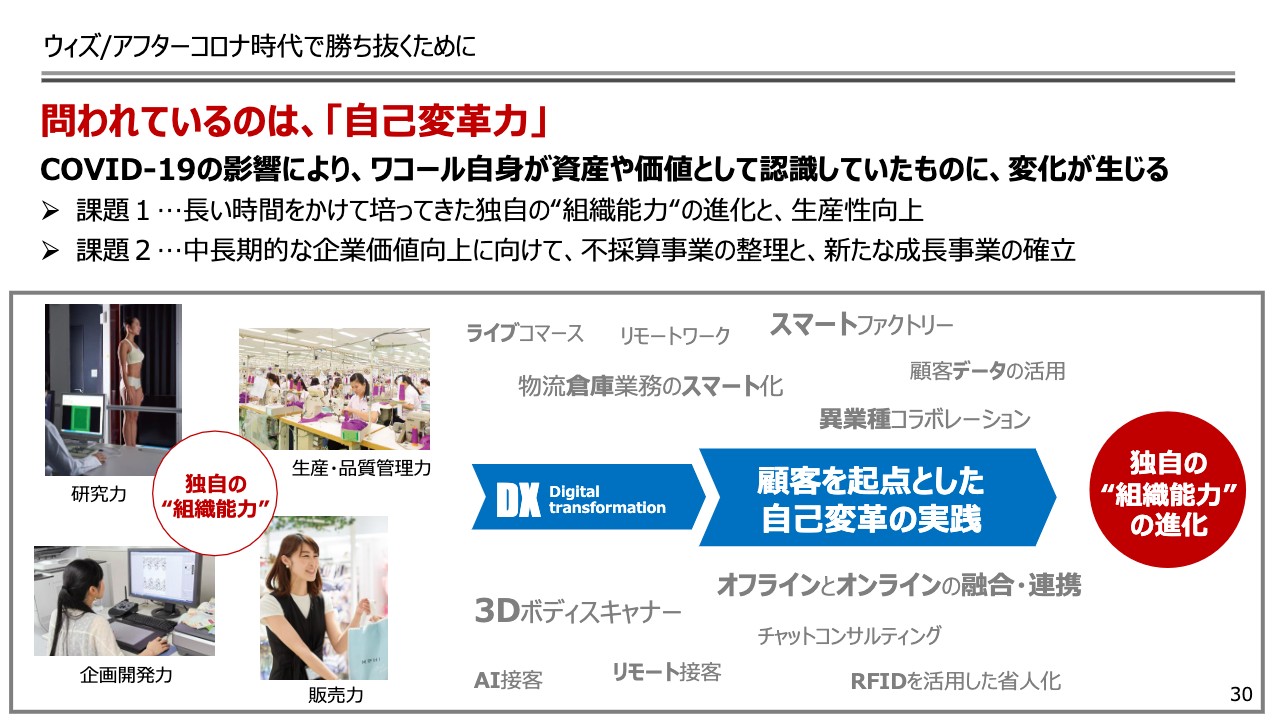

ウィズ/アフターコロナ時代で勝ち抜くために

30ページをご覧ください。厳しい環境変化に対応し生き残るために、最も大事なことを記載しました。それは「自己変革力」です。

新型コロナウイルス感染症の影響によって、これまでワコールの資産や価値として認識していたものに変化が生じている可能性がありますので、バリューチェーンの徹底的な点検と、アップデートが必要となります。

幸いなことに、当社ではこの数年、オンラインとオフラインを融合するオムニチャネル戦略を推進してきました。3DボディスキャナーやAI接客の店舗導入に加え、RFIDの活用も始まっています。

ワコールが長い時間かけて培ってきた研究力・販売力などの強みにデジタルを掛け合わせることで、新たな時代が求める価値を創造できるように、組織能力の進化を図っていきます。

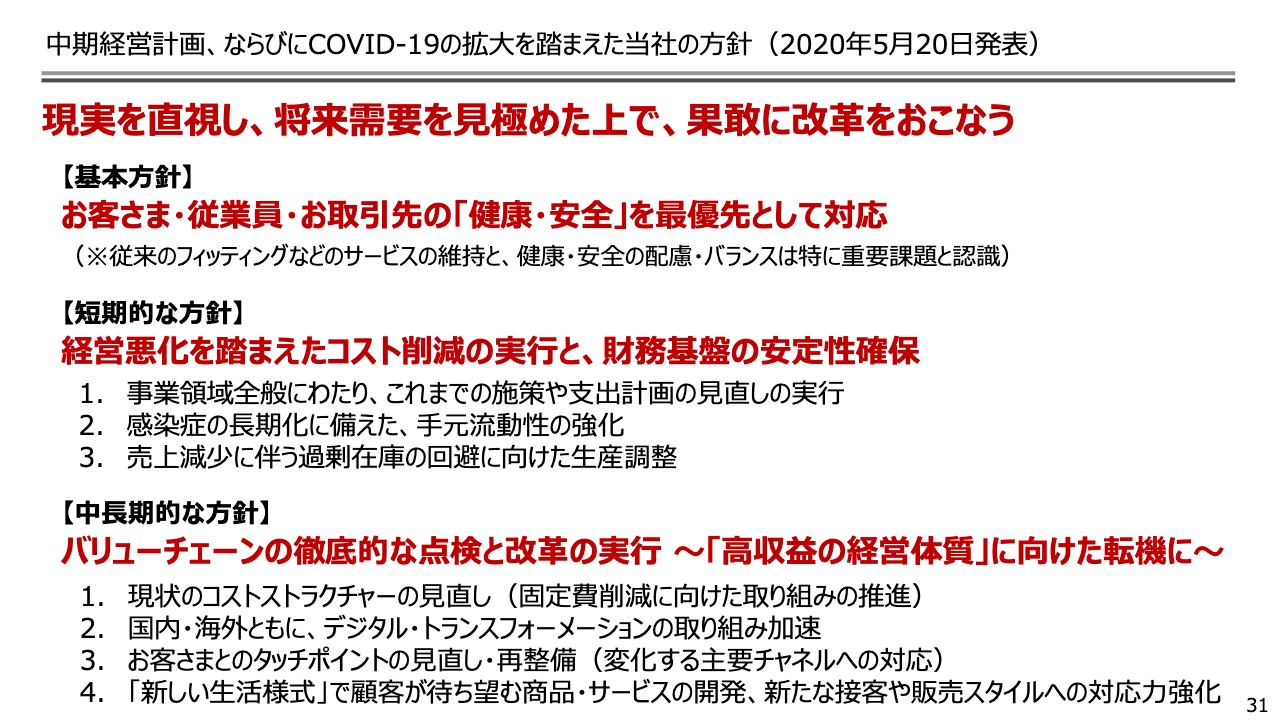

中期経営計画、ならびにCOVID-19の拡大を踏まえた当社の方針

31ページには、新型コロナウイルス感染症拡大を踏まえた当社の基本方針を掲載しています。こちらについては5月に詳細をお話ししていますので、今回は説明を割愛します。ここで書かれている高収益の経営体質に向けて、どのような時間軸で計画を実行していくのか、次のページからご説明します。

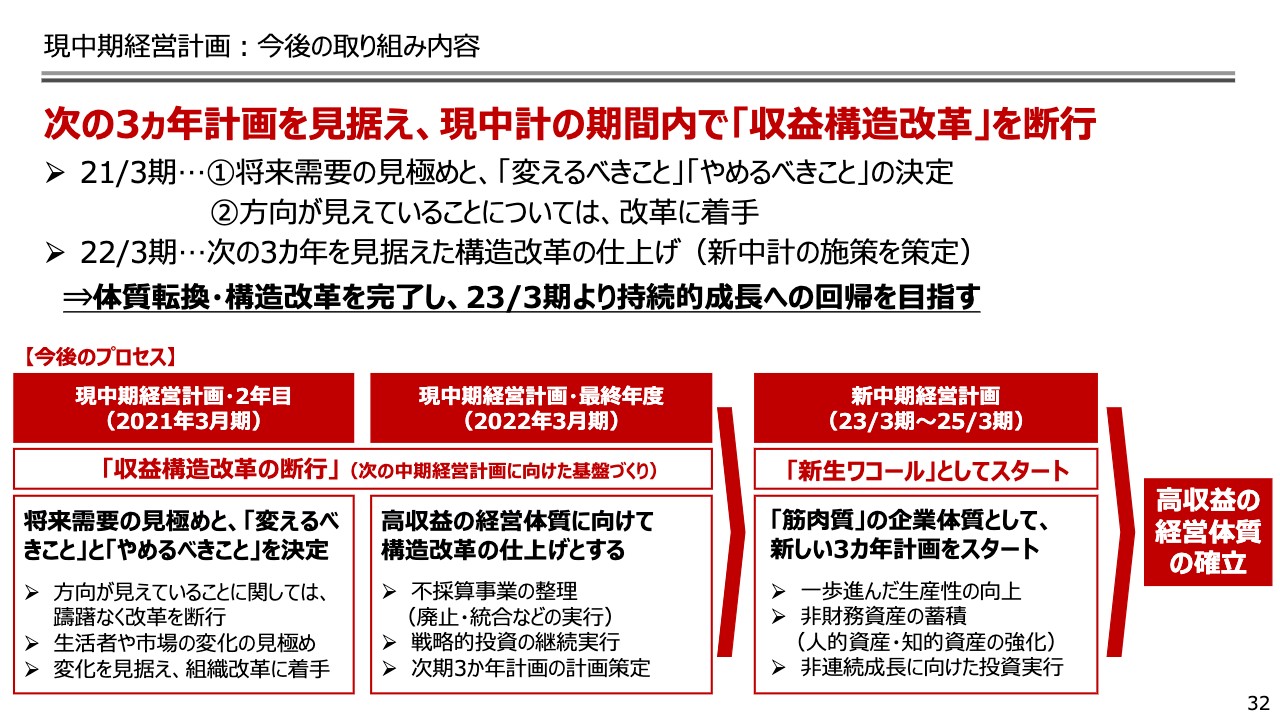

現中期経営計画:今後の取り組み内容

32ページをご覧ください。現中経における取り組み内容をご説明します。まず当期についてですが、アフターコロナを見据えて「やるべきこと」「やめるべきこと」を固める期間とします。先程説明したように、将来成長に欠かせないデジタル改革への取り組みは前進しています。新型コロナウイルス感染症拡大の影響によって、効果を検証する期間は伸びていますが、止めることなく着実に進めていきます。

一方、ワコールグループの収益構造の見直しについては、前期から改革を進めてきたものの、こちらも新型コロナウイルス感染症の拡大によって検証に時間を要しています。現実を直視し、将来需要を見極めた上で「やるべきこと」を明確化します。

来期、つまり2022年3月期については、次の3ヶ年を見据えた構造改革の仕上げの1年とします。成長投資は継続しつつ、採算整理の事業を断行することで「筋肉質」な経営体質へ向けた構造改革を完了します。

次の3ヶ年で成長軌道への回帰と持続的な利益創出を確実に実現するためにも、残された1年半は大事な期間となりますので、妥協せず取り組んでいきます。

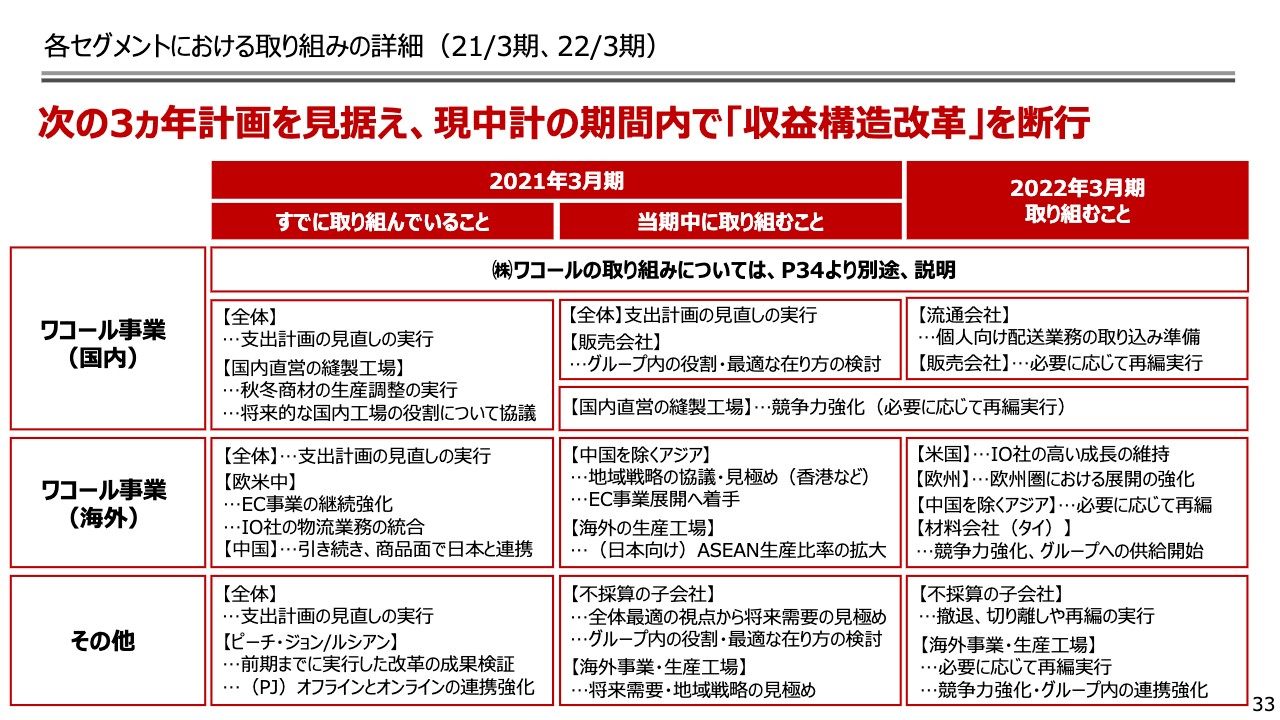

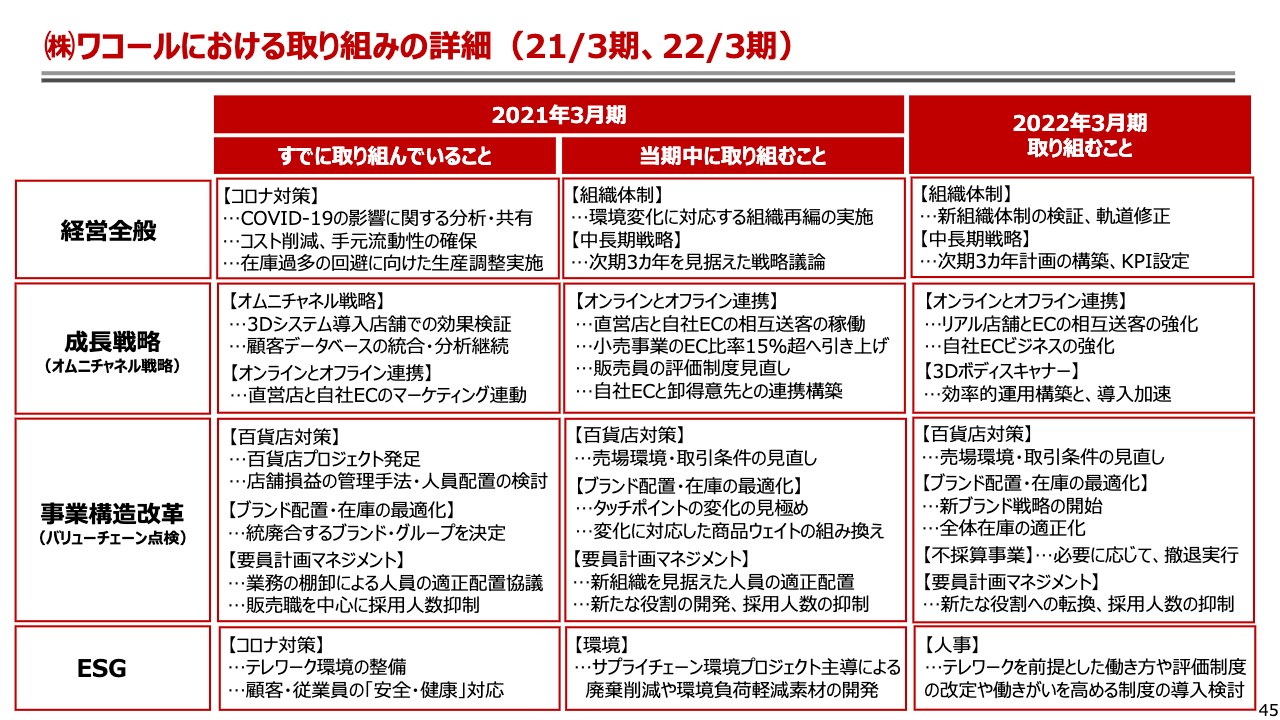

各セグメントにおける取り組みの詳細(21/3期、22/3期)

33ページをご覧ください。セグメント別に、すでに取り組んでいること、当期中に取り組んでいくこと、来期までに実施することを整理しました。

将来需要を見極めるとともに、全体最適の視点からグループにおける各子会社や各事業の役割やあり方を見直した上で、必要に応じて再編や切り離しを実行する計画です。

なお、株式会社ワコールの取り組みについては、この後社長の伊東よりご説明します。非常に厳しい経営環境ではありますが、次の3ヶ年で再成長と持続的な経費損失を視野に入れて、この中経期間内において改革を完了する計画です。皆様には、随時進捗を報告しますが、ぜひアドバイスをいただければ幸いです。

私からの説明は以上になります。ご清聴ありがとうございました。

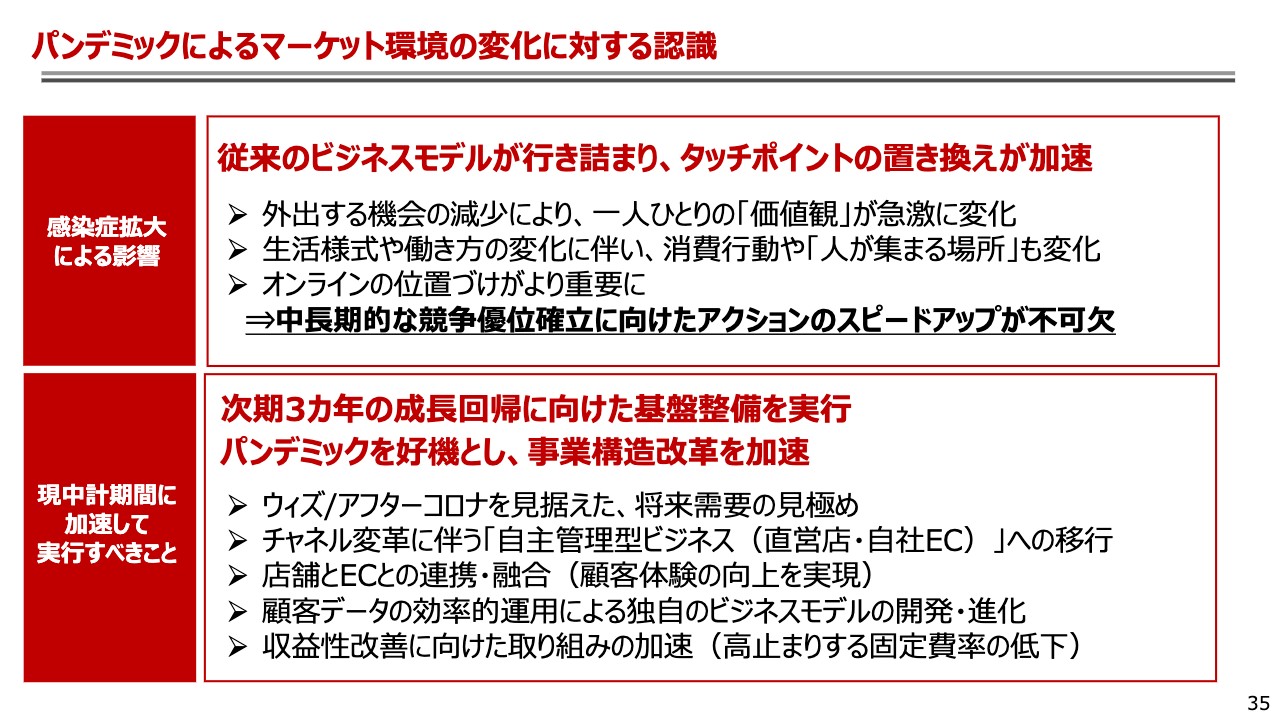

パンデミックによるマーケット環境の変化に対する認識

伊東知康氏:それでは、株式会社ワコールの取り組みについて、私からご説明します。よろしくお願いします。ページは35ページにです。

新型コロナウイルス感染症の拡大でいろいろな影響がありましたが、価値観が大きく変わりました。我々が得意としてきたビジネスモデルである、直接的な店舗ベースで商品の売買を行うということに、やはり大きな変化が出ています。

例えば今の状況を見ていますと、人の集まる場所が都市部よりもどちらかといえば地方郊外に移っていたり、商業施設内のショップ構成にも変化があります。また並行して、ECを通じたオンラインでの購買行動が非常に増えています。

このような点の影響が大きいと捉えています。そこで加速して実行するべきこととして、まず構造・環境の改善も含めたオフラインのリアル店舗の収益性を、どうやって高めて設計を維持していくかということ、また、投資をずっと続けているECならびに店舗へのデジタル投資をどうやったら連携・融合させていけるかということが挙げられます。この2軸での顧客データの活用がポイントになるでしょう。

それと、もうひとつは収益性の改善です。特に高止まりする固定費や、社内および社外との連携も含め、どう改善していくかということに尽きます。

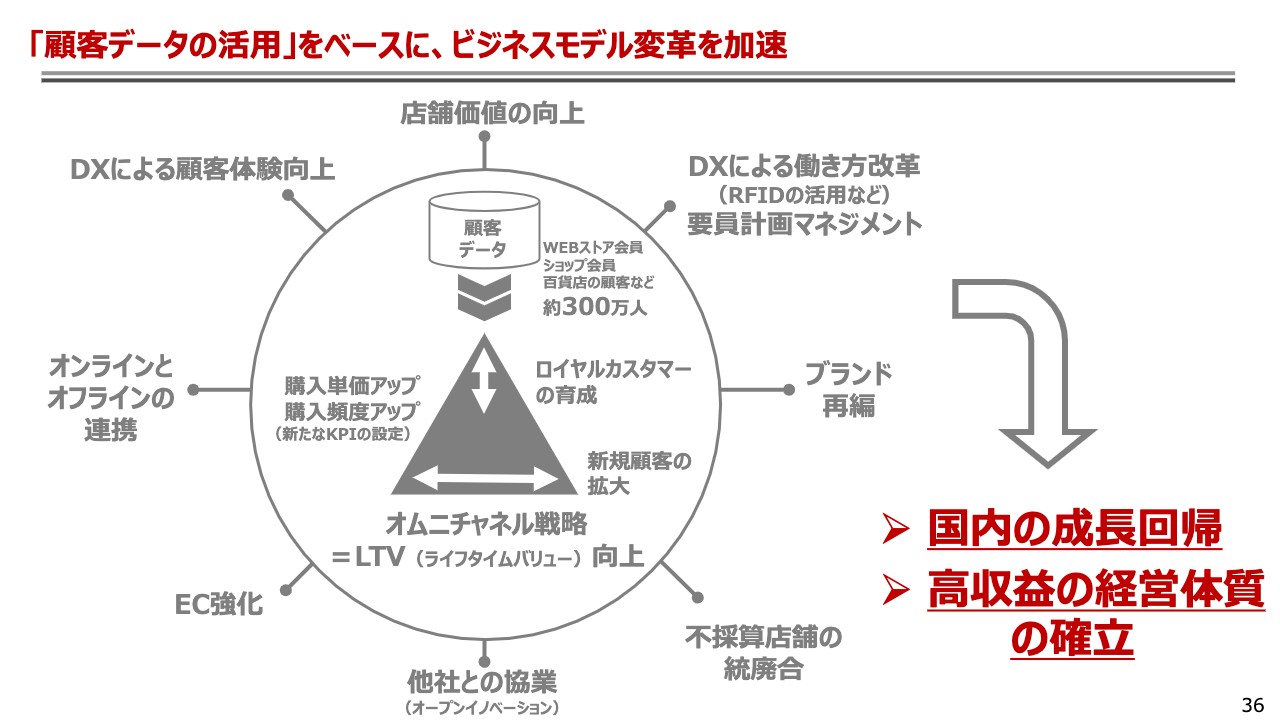

「顧客データの活用」をベースに、ビジネスモデル変革を加速

36ページをご覧ください。これは、現中期参加店との深く長い関係を作っていくということを表した図です。

ここ何年かで、直接的に顧客を管理する手法が非常に進歩しています。5年以内にワコールでの購買行動があったお客様が約300万人ほどいます。これは直営、EC、百貨店のお客様です。実はほかの媒体も使った方で、550万人くらいの顧客がある程度掴めています。

ひとつはこの顧客をロイヤルカスタマーとしてどうセッティング回数を増やしていくかということ、もうひとつは新しい顧客をどう獲得して増やしていくかということに尽きると考えています。

安原の説明にもありましたが、この図でいう左側の部分はデジタル投資によってスピード感を上げていきます。さらに、一番上には「店舗価値の向上」とありますが、どのようにワコールの店舗そのものの価値を再定義しながら向上させていくのかということです。一番下の「他社との協業」については、のちほど説明します。

そのような中で、今までのワコールのビジネスエリアではないところと、どのように接点を作っていくかがポイントだと考えています。

図の右側は、DXを含め収益体質をどう変えていくかを表しています。オフライン店舗のうち不採算店舗は統廃合を含めながら改善していくなど、ブランド再編が軸になると考えています。

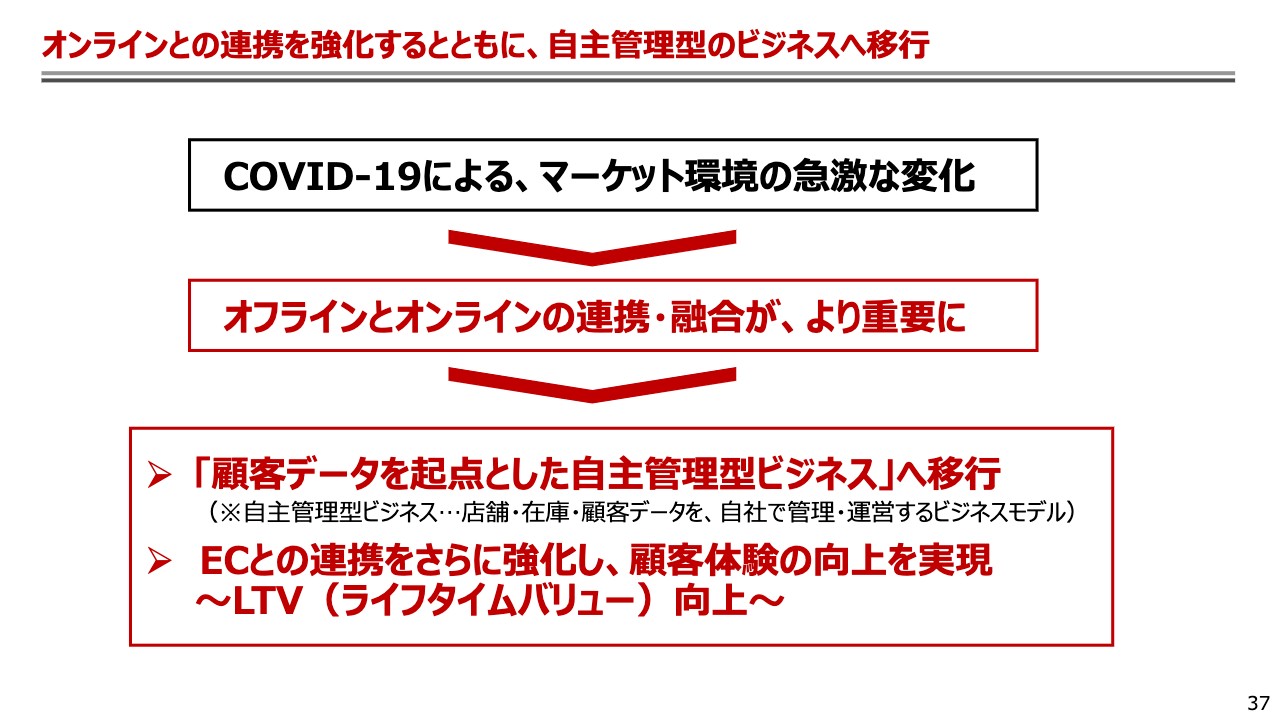

オンラインとの連携を強化するとともに、自主管理型のビジネスへ移行

次の37ページをご覧ください。今お話しした部分でも、特にオフラインとオンラインの連携、融合がより重要ということと、自主管理型ビジネスへの移行ということを踏まえ、ご説明します。

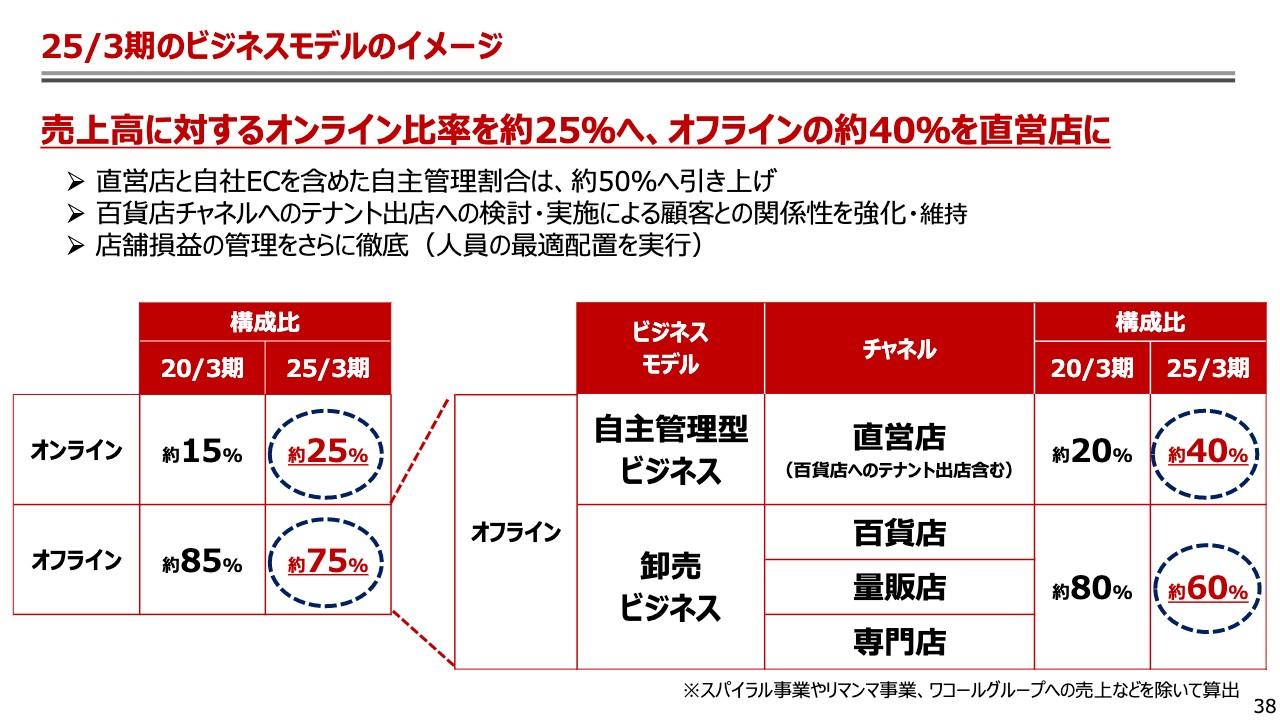

25/3期のビジネスモデルのイメージ

38ページをご覧ください。当社のEC売上と店舗売上のバランスは、2020年の3月期でオンラインが15パーセント、オフラインが85パーセントです。これを、2025年3月期にはオンラインは25パーセント、オフラインは75パーセントとし、ECの利用割合を高める方向で動いています。

特にオフラインについては、現在、直営店舗の売上構成比が20パーセントです。主に百貨店、量販店、一部専門店の卸売ビジネスが80パーセントという構成になっています。これを、2025年3月期までには直営店舗に40パーセント、卸売ビジネスは60パーセントとすることを、ひとつの目標値として進めています。

従いまして、ECと直営店舗を含めた直接販売の割合は、全体の約50パーセントほどになという想定で動いています。

トピックス:物流改革

39ページをご覧ください。ECそのものの売り上げ拡大については、元々今中期経営計画で、フロントラインの投資で先期発表した70億円というラインを想定しましたが、現段階で今期は75億円ほどに達する見込みです。

それを後押しするかたちで2022年の秋には守山流通センターを拡張し、個配対応を充実させるという取り組みを行っています。

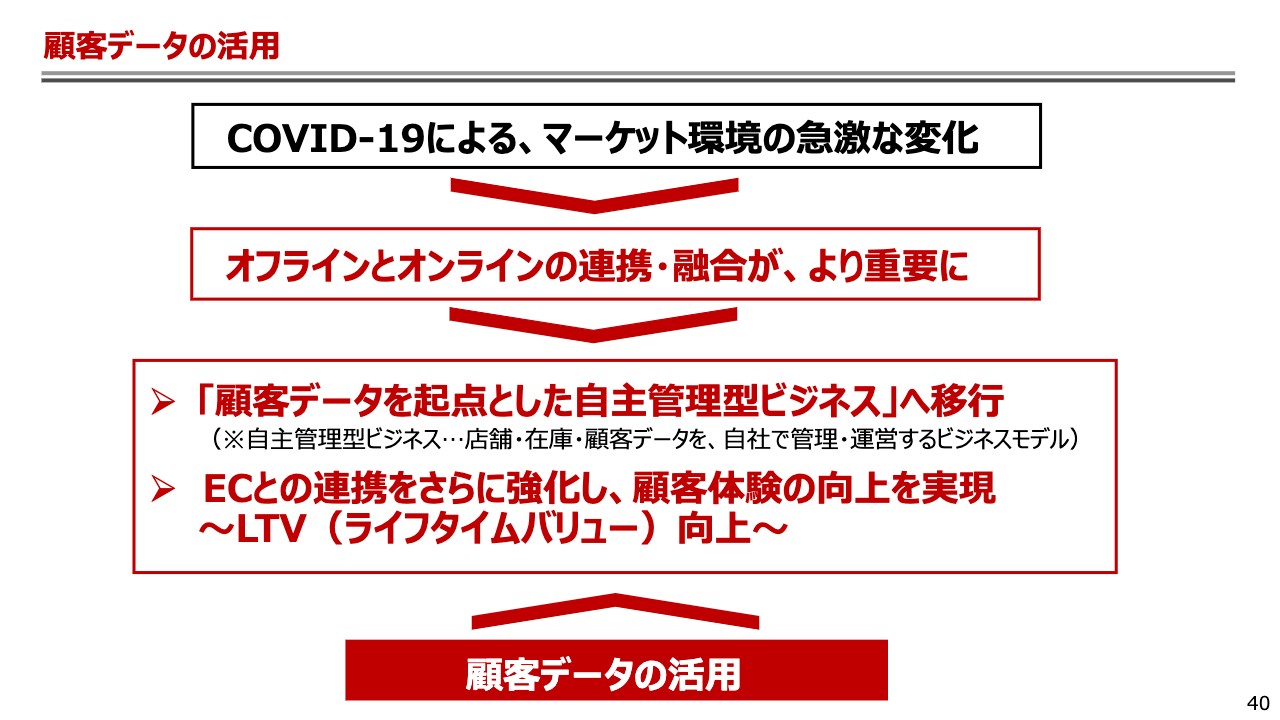

顧客データの活用

40ページをご覧ください。これからお客様にどう対峙していくか、お客様とどう深い関係をつくっていくかというところでポイントになるのが、顧客データの活用です。

ワコールの保有する顧客データ

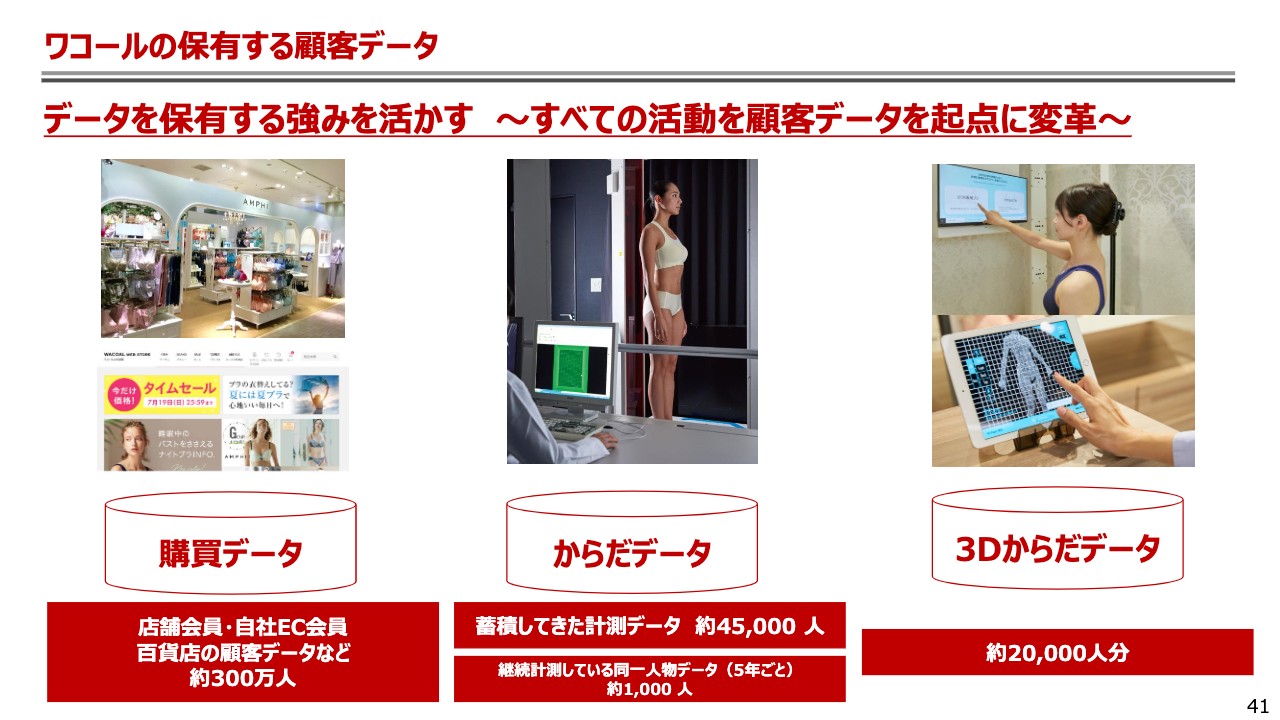

41ページをご覧ください。先述のとおり、現在当社は約300万人の購買データを捉えることができます。加えて、1969年から人間科学研究所で集めたデータが4万5,000件ほどあります。さらに、先期から導入した3Dからだデータが約2万人分あります。

当社はこのようなかたちでデータを保有していますが、それぞれのデータを独立させるのではなく、顧客購買データと身体のデータの関連性に着目したデータ活用で顧客管理をすることを当社の強みとしていきます。

垂直統合型ビジネスモデルの進化

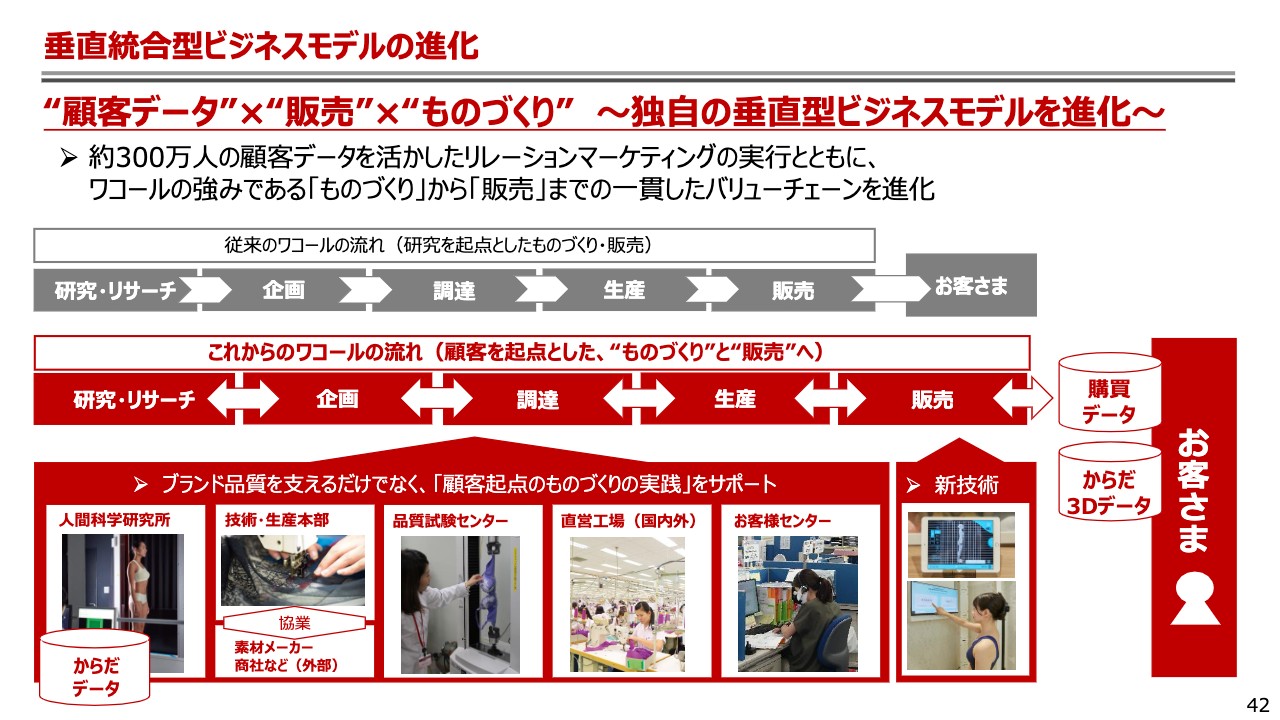

42ページをご覧ください。これはものづくりから販売までのバリューチェーンの例です。上の図は、身体の研究データをもとにしたさまざまな仮説から商品を企画し、調達し、お客様に届けるという従来の流れを表しています。

このようなビジネスの流れであったものを、今後、3Dからだデータを含む顧客管理システムを導入することで、仮説を検証しながらものづくり・マーケティング全体まで生かしていけるようになります。

つまり身体の変化がどのような心理の変化をもたらし、購買に結びついていくかということを、当社独自の視点で開発していきたいと考えています。

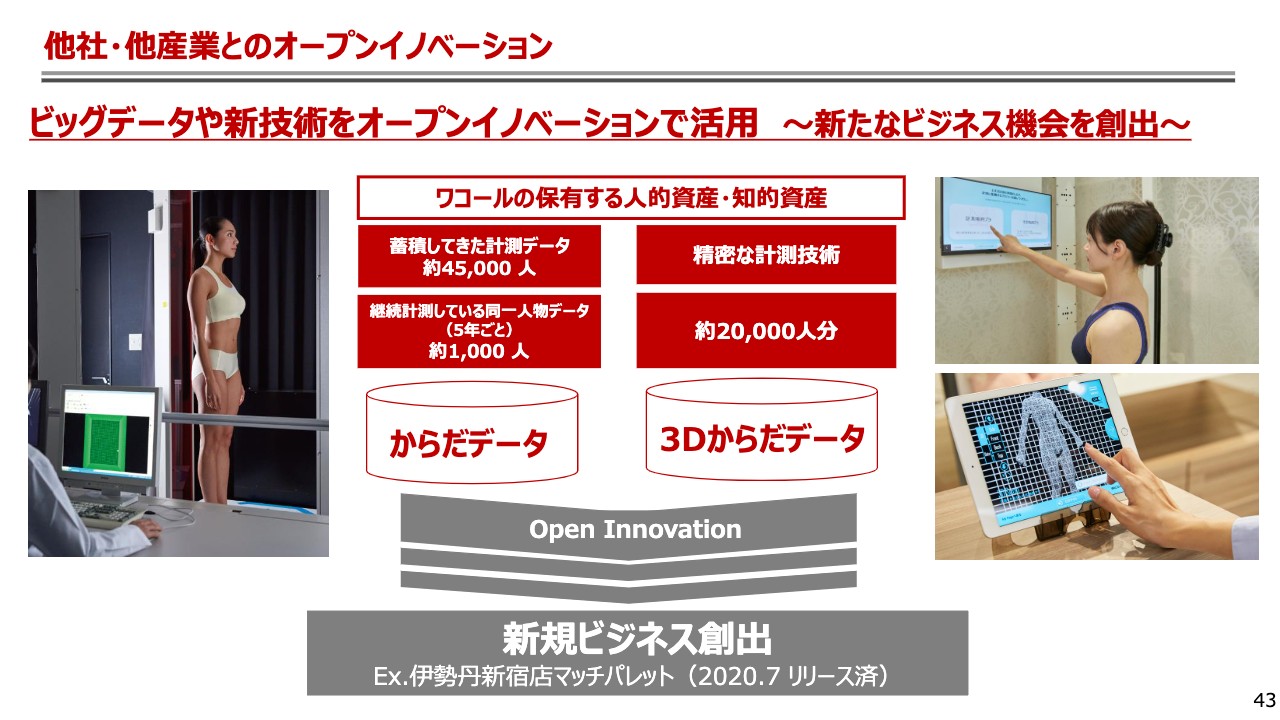

他社・他産業とのオープンイノベーション

43ページをご覧ください。先般、伊勢丹様との取り組みで、当社の3Dのスマート&トライで開発したショップです。人間科学研究所をベースに作り上げた、3Dからのサイズ解析が特徴です。

さらに、当社のビューティーアドバイザーがオンライン店舗で培ってきた接客のストーリーをAIによって再現しています。これを、伊勢丹様とタッグを組んで実施しました。

このような当社のビジネスそのものといえるソフト面でも、今後どんどんオープンイノベーションというかたちで、外部との協業をしていきたいと考えています。

またこのような取り組みによって、今までワコールと接点のなかった分野とのタッチポイントに繋げ、ピラミッドの裾野を広げるということにも起用していきたいと思っています。

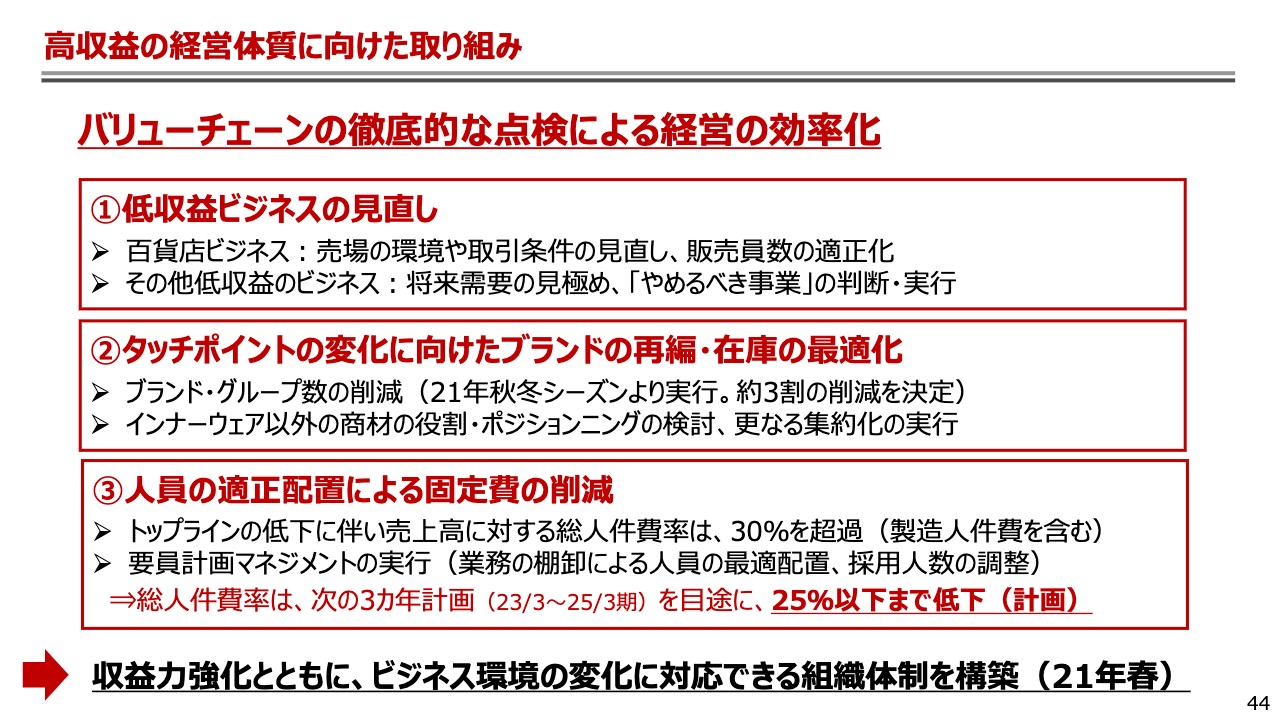

高収益の経営体質に向けた取り組み

44ページをご覧ください。もう1本の大きな柱である収益力の回復・向上ということについて3つ挙げています。

基本的には低収益ビジネスそのものをどうしていくかということです。その一つは百貨店ビジネスです。百貨店だけではありませんが、店舗の収益性というものにもっとスピード感を上げて着目していきます。

例えば現在百貨店の売り場は400箇所ほどありますが、これまでは3分の1ほどが損失を出していました。しかしこの新型コロナウイルス感染症によって、さらに増えるということも想定されます。そのような状況で、商売形態も含めてリアル店舗を作り続けていくのかどうか……これは百貨店だけではありませんが、そのような点がひとつです。

もうひとつは、ビジネスそのものの将来需要を見極めながら、「やめるべき事業」についても判断していきたいと思います。

2番目には、そのような変化にともなう適正在庫の在り方の見直しやSKUの削減、ないしはそれをベースに運営しているブランド・グループ数の削減です。これは2021年の秋冬シーズンまでに約3割の削減を決めていますので、さらに具体化して進めていきます。同様に、現在インナーウェア以外の商材についても、その存在意義について検討しています。

さらに大きなところでは、先期から要員計画において総人件費にフォーカスしながら生産性を高めていますが、先期第4四半期の後半からのコロナによる売り上げ低下で、製造人件費と販管費も含む総人件費が30パーセントを超えてきました。この点を要員計画と採用の在り方も含めて、早期に25パーセントまで持っていきたいと考えています。

このような3軸で収益力の強化に向かいます。

株式会社ワコールにおける取り組みの詳細

45ページは、既に実行していること・当期中に取り組むこと・来期に実行することを整理しています。

ただいま方向性を述べたようなことについて、全社で具体的に項目を挙げて経営戦略の議論を先月6月より進めています。これについては、新たな段階でご説明する機会を持たせていただきたいと思います。

これからもご支援をどうぞよろしくお願いします。ご清聴ありがとうございました。

新着ログ

「繊維製品」のログ