武田薬品工業、1Qはグローバルブランド14製品の成長率20%増で財務ベース通期業績予想を上方修正

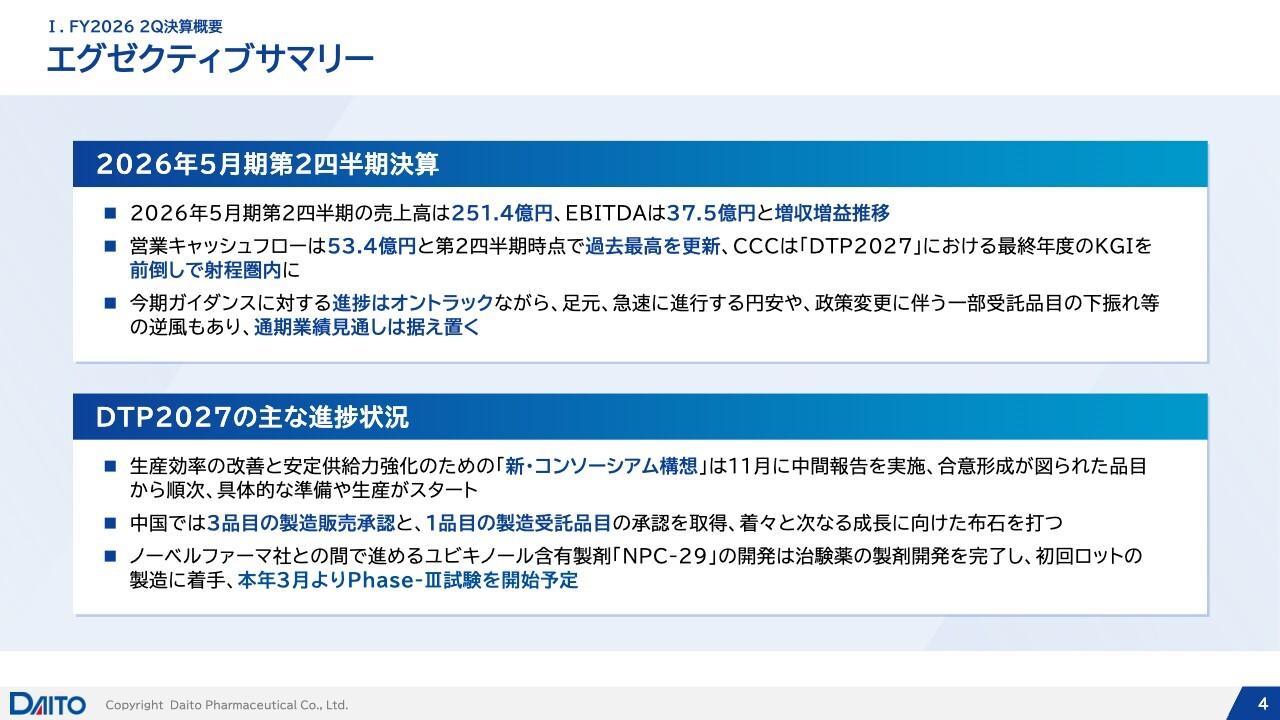

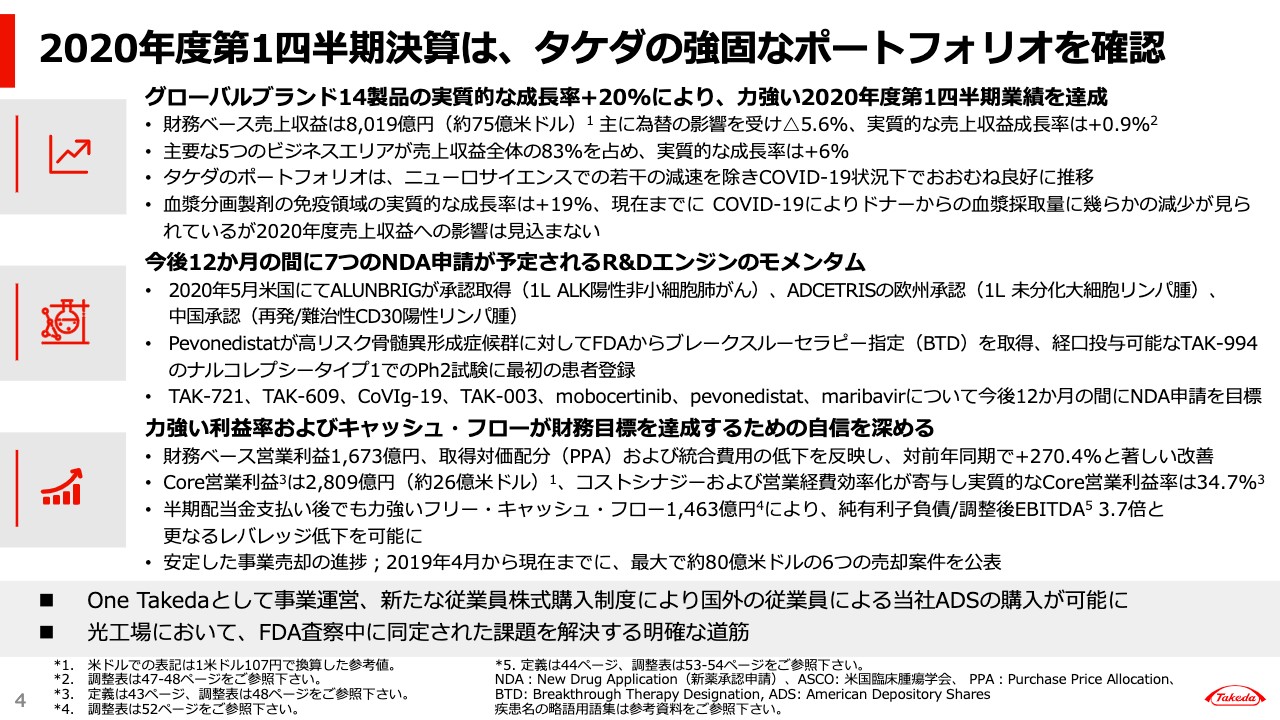

2020年度第1四半期決算は、タケダの強固なポートフォリオを確認

クリストフ・ウェバー氏:スライドの4ページご覧ください。状況の概要をまとめています。

コロナの状況に関して、2020年度第1四半期は、結果としてはプラスでした。弊社の売上収益は、特にコアビジネスが強力で、6パーセントの成長でした。主要なグローバルブランド14製品は20パーセント成長しました。全体のポートフォリオは、このような状況にも関わらず非常に強力だったと示しています。また、血漿分画製剤に関しても非常に堅調でした。

事業売却の影響、為替の影響がネガティブな影響を出していますが、全体としてはポジティブでした。コロナの影響はこのあとご説明申し上げます。

R&D、パイプライン開発の状況については、進捗しています。我々としては、モメンタムを遅くしたくはないと考えています。今週、「pevonedistat」に関して、(FDAから)ブレークスルーセラピー指定を受けることができました。

また、非常に満足しておりますのが、私どもの今四半期のCore営業利益率です。非常に強力な結果が出ております。そして、半期の配当金支払い後でもフリー・キャッシュ・フローは力強い状態でした。

さらに、統合が進捗を続けておりまして、2019年12月には「One Takeda」として事業運営を開始しております。組織としても1つの会社として運営をしておりまして、この第1四半期も優れた業績を出すことができました。さらに改善するために、1つの例として、従業員株主購入制度を、まずアメリカで導入いたします。それからシンガポール、スイス、そして日本もということで、できる限りこのような制度を拡大してまいります。

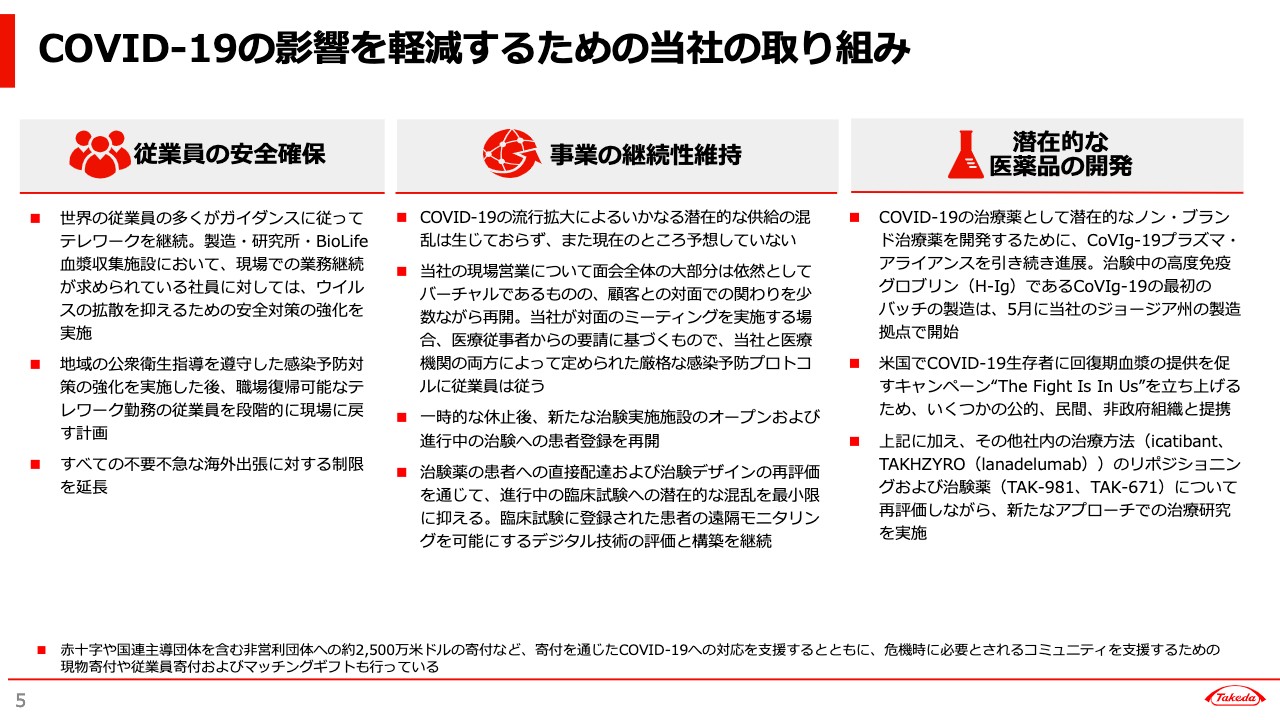

COVID-19の影響を軽減するための当社の取り組み

コロナ影響を軽減するための当社の取り組みです。従業員の安全確保をまず優先しております。また、事業の継続性維持、供給問題は、コロナによっては全く生じておりません。素晴らしい状況だと思います。臨床試験も、これまでスローダウンしていたところでも再開するところが出てきています。また、多くのエリアでノーマルに戻るという状況が見られます。

さらに、潜在的な医薬品の開発については、高度免疫グロブリン等が進んでいます。また、パイプラインの中でも、このCOVID-19に対しても有効性を示すものの検討も始めております。

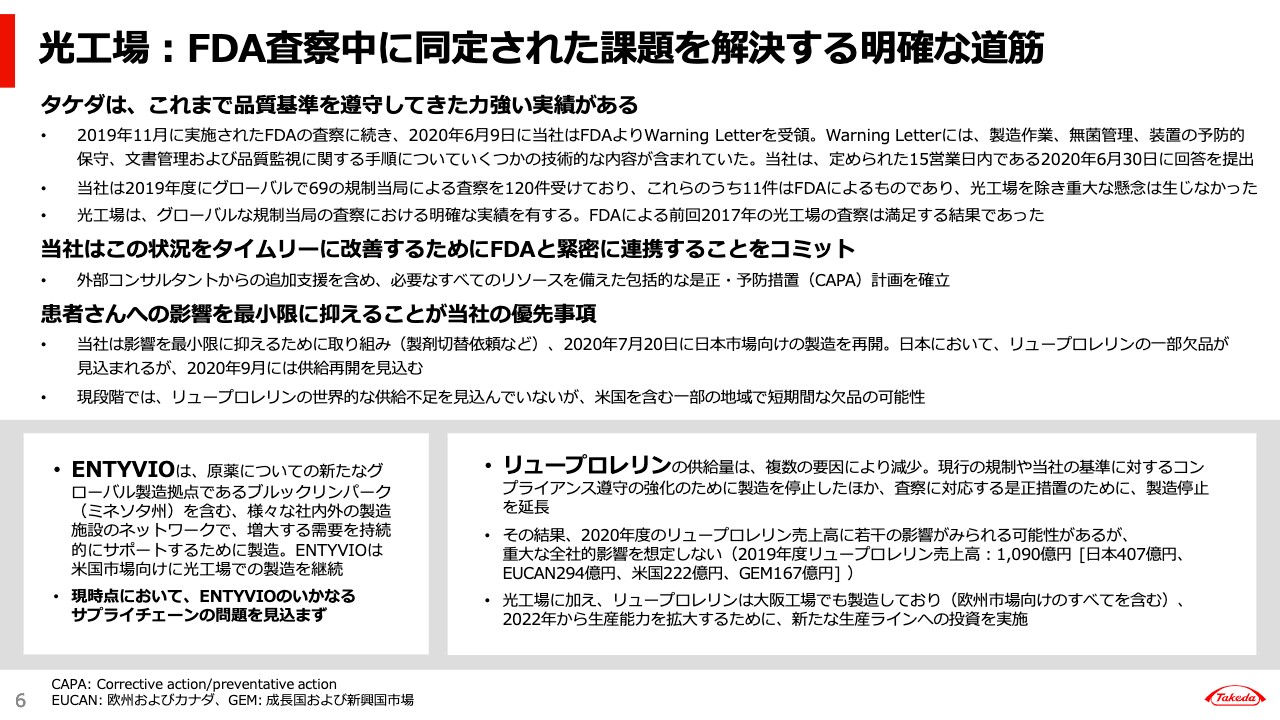

光工場:FDA査察中に同定された課題を解決する明確な道筋

光工場の状況について、アップデートを申し上げます。まず、事実といたしまして、クオリティの問題はタケダにとって最優先事項です。背景としても、品質基準には非常に力強い実績を持っております。この課題を解決すべく、また、この状況の改善に向けて、その道は明確になっています。FDAと緊密に、そして集中的に、できる限り状況改善を図るべく取り組んでおります。

同時に、患者さんへの供給不足を最小限に抑えるために、リュープロレリンの日本市場向けの製造を再開します。また、それ以外の国向けにも4月に再開します。これは非常に重要です。これによって供給不足の可能性が低くなります。また、9月には日本への供給再開を見込んでおります。

日本のドクターに対しても、できる限り患者さんのマネジメントをお願いしています。医師、また患者のみなさま方へのご不便に関してはお詫びを申し上げたいと思います。

グローバルなリュープロレリンの供給不足は見込んでおりませんが、日本、また米国を含め、短期的な欠品の可能性があります。しかし、全社的な影響はないと考えております。そういう意味では、この状況のマネジメントということでは朗報だと思いますし、リュープロレリンの供給能力ということでは、よいお話が申し上げられると思います。

それでは、続いてアンディにR&Dについての話をお願いしたいと思います。

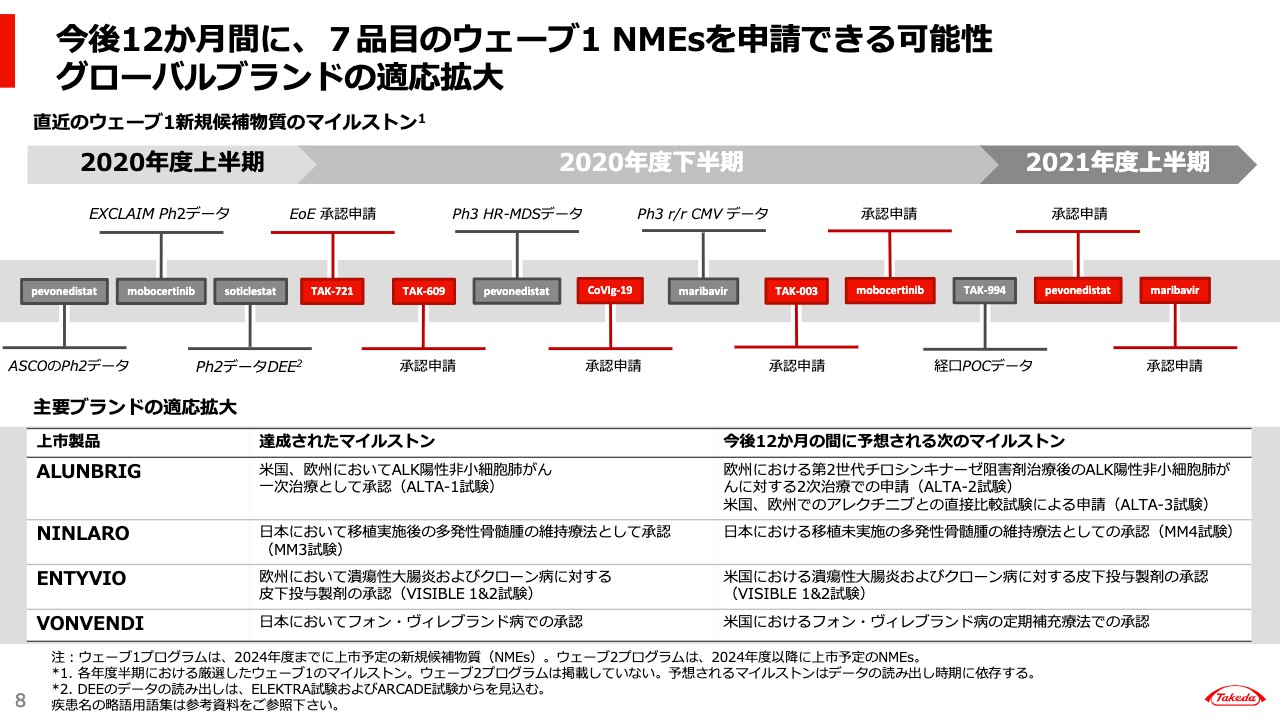

今後12か月間に、7品目のウェーブ1 NMEsを申請できる可能性 グローバルブランドの適応拡大

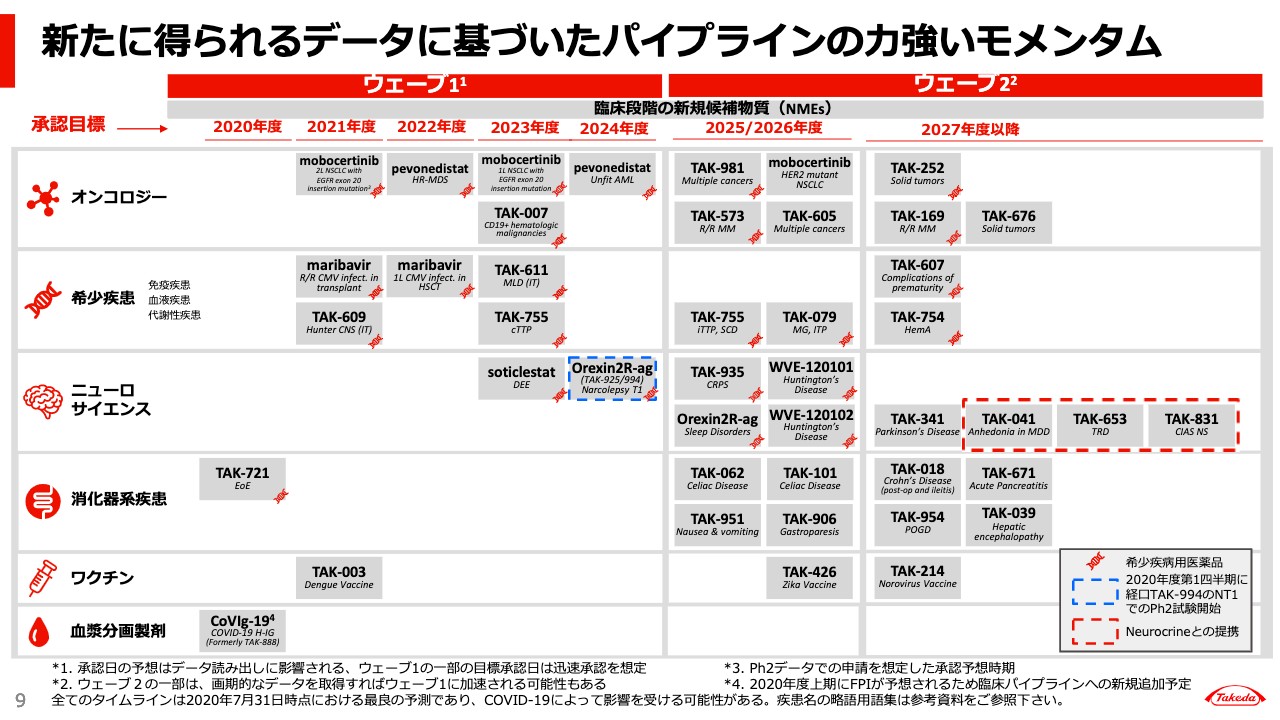

アンドリュー・プランプ氏:2019年度のR&D Dayでもお話ししたように、コアのR&D戦略、パイプラインについては非常に多様性があり、また、新規候補物質が業界の中でも非常に幅広いパイプラインです。

ウェーブ1は12の新規候補物質で、今後3~4年の間に承認申請をしてまいります。そしてウェーブ2は、さらに将来的にこの開発進捗を見込んでいるものです。

新たに得られるデータに基づいたパイプラインの力強いモメンタム

ウェーブ1では、今後12ヶ月間に大きなマイルストーンが控えております。来年には7つ、新規候補物質に関して申請の可能性があります。また、主要のスタディデータの読み出しに関しては、重要なプルーフ・オブ・コンセプトのデータ読み出しをいくつかのウェーブ1のプログラムで達成しております。

そのうちの2つをご紹介申し上げます。1つは「soticlestat(TAK-935)」です。Ovid社と共同開発を50対50で行っております。3本のPOCの試験のデータ読み出しが下半期に予定されています。また、経口の「TAK-994」は、1型のナルコレプシーの患者さんのスタディの読み出しが予定されています。

グローバルブランドは、非常にアクティブかつグローバルに、適応症あるいは地域的な拡大をしてまいります。数年前に参加した際には、多くの投資が適応拡大あるいはサイクルマネジメント、地域拡大ということでしたが、我々の能力を生かしたパイプラインにフォーカスし、まずはこのような優れたパイプラインを開発することに集中しております。

すでに申し上げたように、2019年度後半に非常にダイナミックなパイプラインの進捗をしております。そして、この素晴らしい治療をお届けできるという意味での進捗を遂げております。

このすぐあとに、4つのウェーブ1の今後のプログラムについてご紹介しますが、すべてブレイクスルーセラピーの指定を受けております。そして、そのうちの2つは下半期に結果が出てまいります。

「TAK-981」もウェーブ1で、非常にエキサイティングなものですので、ご紹介申し上げたいと思います。こちらの(スライドの)右側にあるように、私どもはNeurocrine Biosciences社との非常に重要なパートナシップを発表しております。(Neurocrine Biosciences社は)非常に卓越したニューロサイエンスの会社で、7つの提携があります。3つは開発後期、4つは前臨床の段階にあります。これは、50パーセント50パーセントの提携というかたちです。

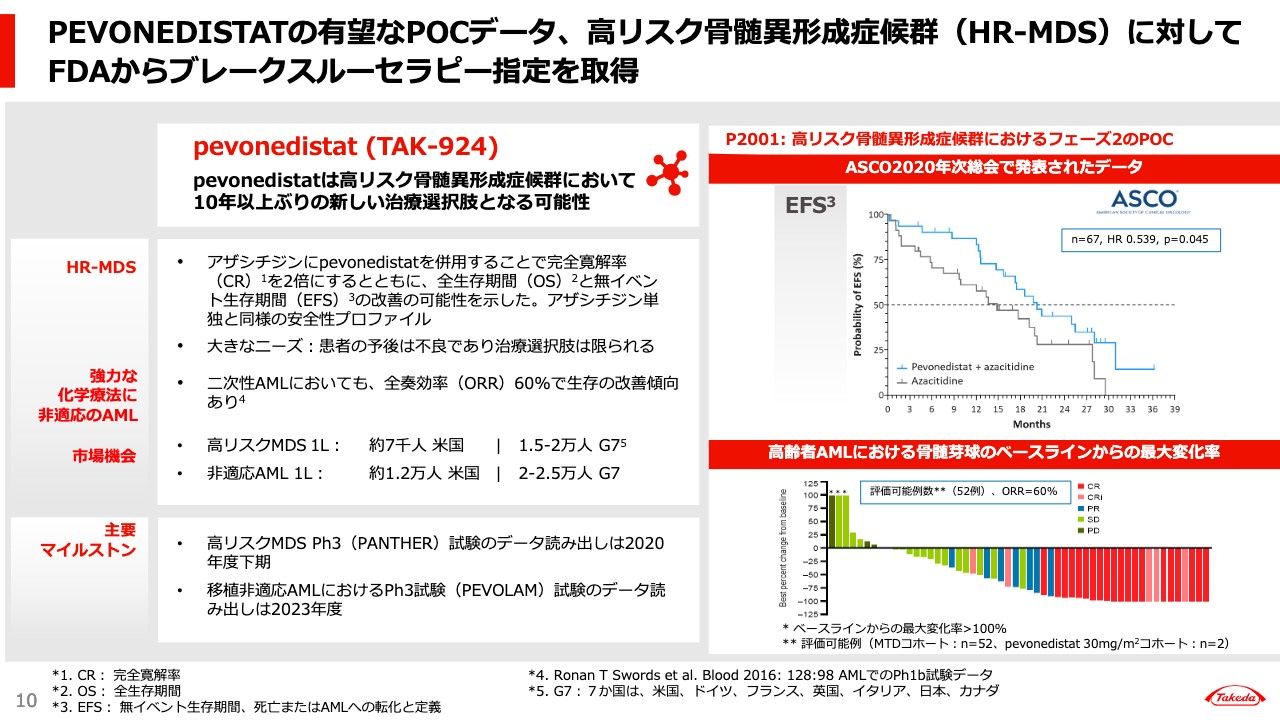

PEVONEDISTATの有望なPOCデータ、高リスク骨髄異形成症候群(HR-MDS)に対してFDAからブレークスルーセラピー指定を取得

それでは、簡単にいくつかのプログラムをご紹介いたします。最初は「pevonedistat」です。クリストフからもありましたように、このプログラムは今週、FDAによってブレークスルーセラピーの指定を受けています。

「pevonedistat」というのは、新規の作用機序ということで、例えば高リスク骨髄異形症候群やAMLに対しても効果のある薬です。非常に大きなアンメットメディカルニーズがあり、また非常に有病率、そして死亡率の高い病気ばかりです。

データに関しては、今年6月にHR-MDSの第2相のデータをご紹介しましたが、EFS(無イベント生存期間)およびOS(全生存期間)のトレンドは非常によいものです。また忍容性・安全性のプロフィールも良好です。(スライドの)右上に示したとおりです。

もともと非常に小規模なオープンラベルのプルーフ・オブ・コンセプトとして始まっていますので、このスタディが終わるところでそれになるかどうかはわかりませんが、継続的な第3相試験も行われておりまして、今年後半にHR-MDSでのリードアウトがあります。

(スライドの)右下は、(高齢者)AMLにおける有効性ということで、数年前に発表した数字を示しております。そして、第2相試験でlow-blast count のAMLの患者さんにおいても非常に有望なデータが出ております。また追加的な併用試験が第2相AMLで行われています。

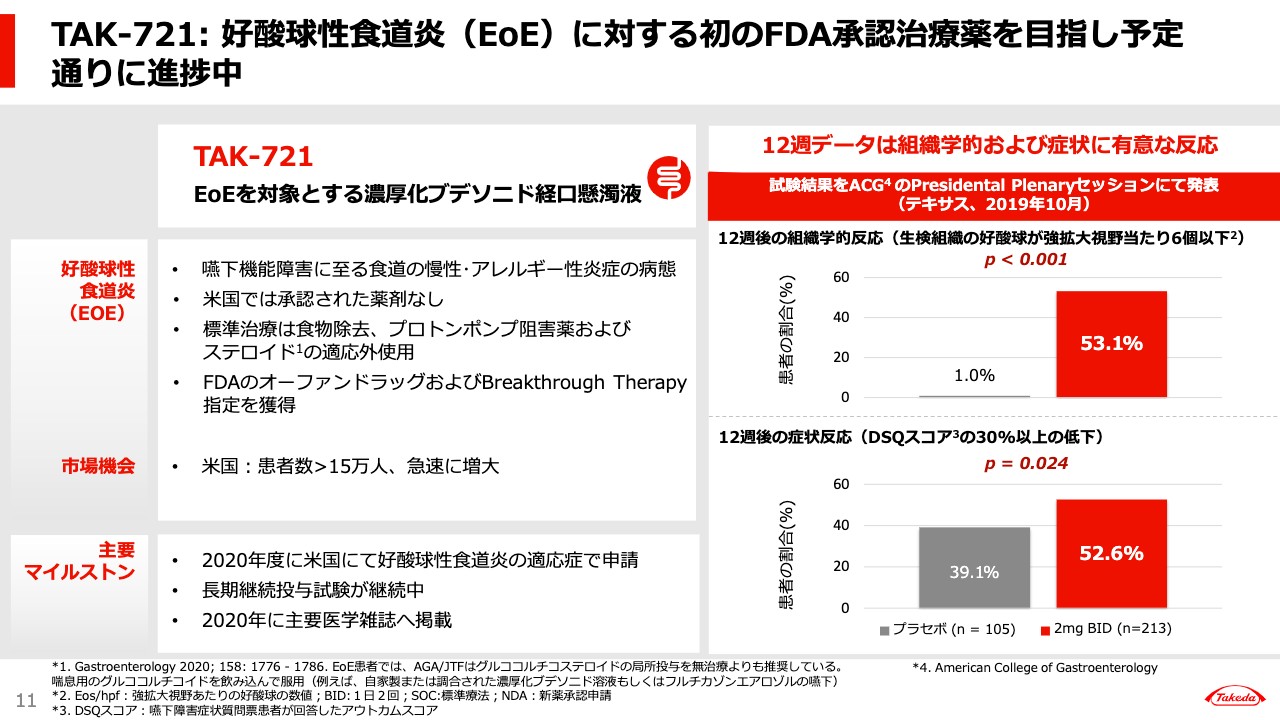

TAK-721:好酸球性食道炎(EoE)に対する初のFDA承認治療薬を目指し予定通りに進捗中

TAK-721は、ステロイドの一種であるブデソニドを濃厚化したもので、好酸球性食道炎を治療します。いまのところ承認されている治療がまったくない病気でして、食事をコントロールしたり、食物を除去したり、さまざまな薬を使ったりされているわけですが、新しい薬として承認を探っていきたいと思います。データに説得力があり、第3相に入る前にすでにブレークスルーセラピーの指定を受けています。

オーファンドラッグのステータスということで、希少疾患ですが、アメリカには15万人以上の患者さんがいます。ウェーブ1の申請の最初の1つになります。これを来月進めていく予定です。

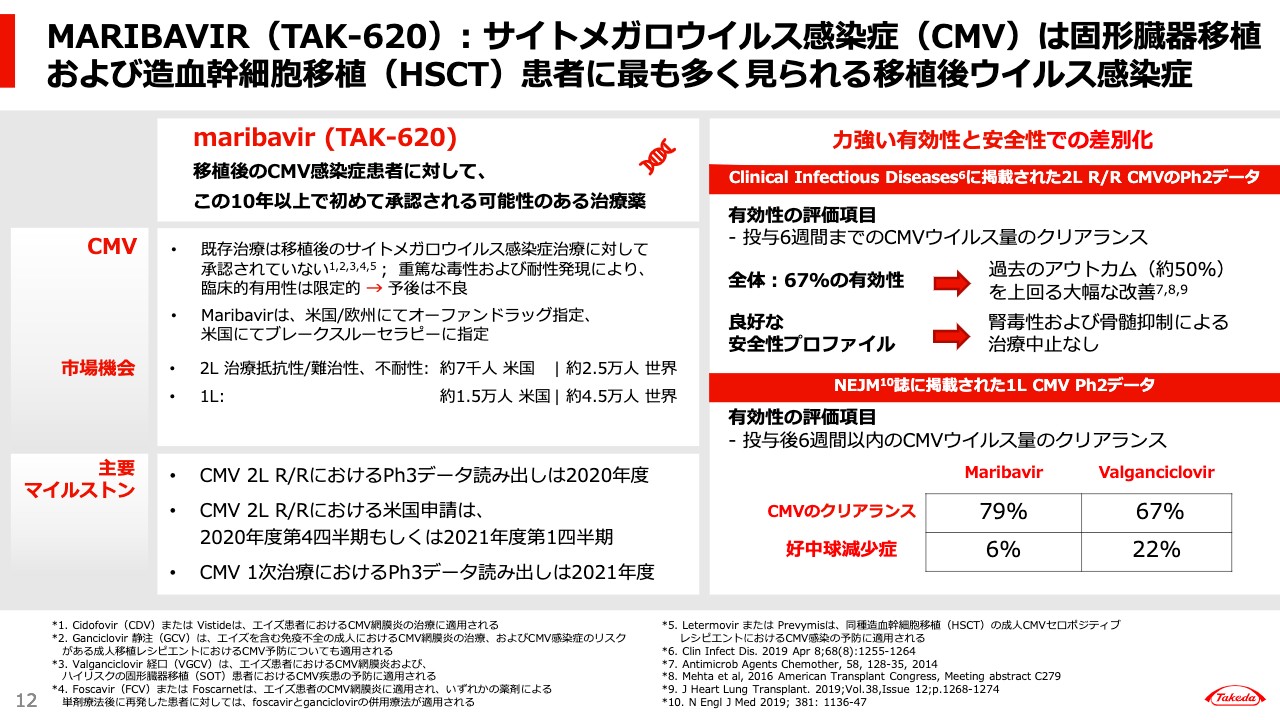

MARIBAVIR(TAK-620):サイトメガロウイルス感染症(CMV)は固形臓器移植および造血幹細胞移植(HSCT)患者に最も多く見られる移植後ウイルス感染症

こちらは非常に興味深いプログラムです。もともと「TAK-620」(maribavir)をShire社の買収後に検討した際、おそらく売却プログラムに入るだろうと考えておりました。

しかし、データを実際に見てみますと、比較的市場がシンプルであるということ、そして移植センターが世界でも数がそれほど多くないということ、そして、患者さんにとっては本当に変革的なベネフィットをもたらすことが可能であるということで、ポートフォリオを残すことにしました。

この移植後のCMV感染というのは、非常に大きなアンメットメディカルニーズがあります。もう10年以上、新しい薬が承認されておりません。今年5月の段階で、この適応症で新しく開発しようということになったわけですが、maribavirというのは新規のファーストインクラスの抗ウイルス薬です。(スライドの)右にあるとおり、データとしては2つの異なるセッティングで見ております。

第2相ということでプログラムが始まっており、今年、そして来年、データが出てまいります。この薬のポテンシャルは、非常に大きなものがあります。特に有効性のプロファイルが難治性ということで、全く有効な治療がないようなところです。

また、忍容性のプロファイルに関しても、(スライドの)右側にあるとおりです。この骨髄の移植を受けた患者さんにおいては、特に骨髄抑制というのが非常に大きな問題になるわけですが、そういったところにも有効な安全性のプロファイルです。

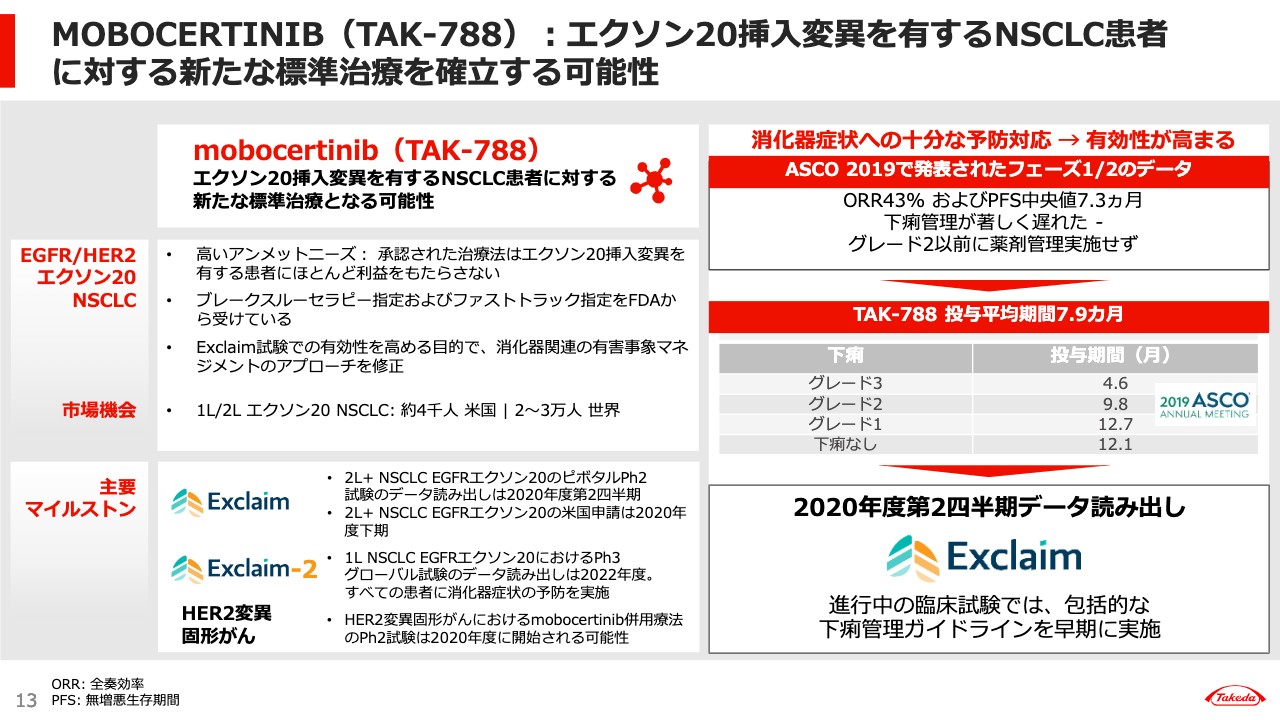

MOBOCERTINIB(TAK-788):エクソン20挿入変異を有するNSCLC患者に対する新たな標準治療を確立する可能性

エクソン20挿入変異を有するNSCLCというのは、非常に悪性度の高いがんであり、現在の標準治療というものが非常に弱いということです。フェーズ2試験のデータがASCO(米国臨床腫瘍学会)で発表されています。(スライドの)右側にあるとおりです。

また、2本の試験が現在進行中で、これを使って登録ができると考えています。フェーズ2のスタディですが、今年データが出ますし、継続的にフロントラインのフェーズ3の試験も行われています。こういったプログラムからのデータを楽しみにしたいと思っています。

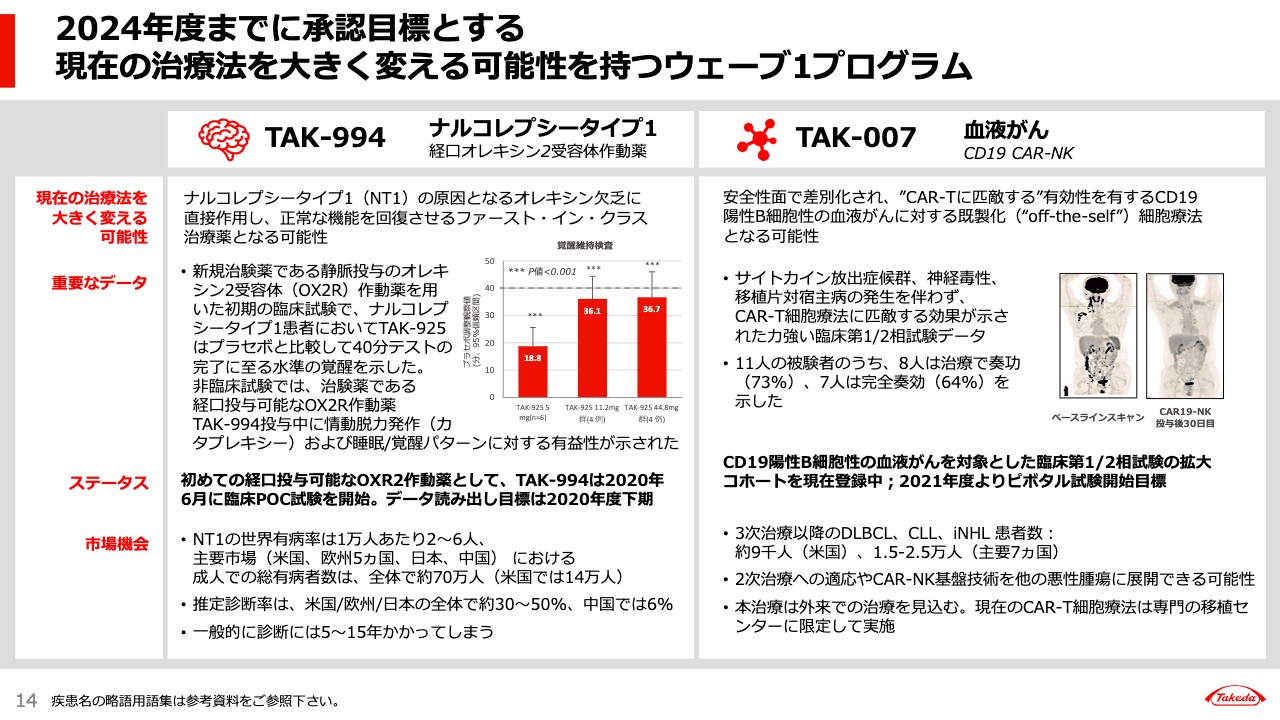

2024年度までに承認目標とする現在の治療法を大きく変える可能性を持つウェーブ1プログラム

ここで簡単に3つのプログラムについてご紹介したいと思います。ウェーブ1のパイプラインは、いま申し上げた4つを含め、患者さんにとって非常に有意義なものであります。武田にとってもそうです。

そして、こちらの3つのプログラムは、少し早期ではあるものの、変革的なベネフィットを患者さんにもたらすだけではなく、本当に武田の未来を大きく変える可能性があると思っています。「TAK-994」と、CAR-NKの「TAK-007」、そして「TAK-981」です。

ご存知のとおり、オレキシンのプログラムは、「TAK-925」で始まりました。そして、タイプ1のナルコレプシーや、ほかの患者層にとっても素晴らしい有効性があったわけで、データを見ますと、機能的な治癒とさえ言われています。

現在、この「TAK-925」をベースにして複数のプログラムが動いています。そういったほかのプログラムは非常に経口でのバイオアべイラビリティがよいということで、そのうちの1つとして、いま加速しているのが「TAK-994」です。「TAK-994」では、第2相の試験を6月に開始しました。このスタディのデータが今年出てくることを願っています。

(スライドの)右側は「TAK-007」です。非常に包括的なパートナーシップを、MD Anderson Cancer Centerというテキサス州ヒューストンの病院と交わしましたが、そのプログラムでトップを行っているのがこの「TAK-007」です。

「TAK-007」というのは、CD19 CAR-NKのプログラムです。多くの方がすでにジャーナルでご覧になったと思いますが、非常に大きな有効性です。また、安全性のプロファイルも驚くほどよいということです。

これによって、オンコロジーにおける治療が大幅に変わると考えられています。「off-the-shelf」です。そして、製剤等に注力し、最終的にはピボタル試験を来年開始したいと思っております。また、この背後にあるプラットフォームに関しても、複数の治療でさらに拡大していきたいと思います。

「TAK-981」は、前回みなさまとお話しした際にご紹介させていただいたものです。早期のデータをもとに、フェーズ1・フェーズ2のプログラムを行い、そして、現在では二桁にわたる適応症を開発しているところです。非常に新規性の高い物質です。また、免疫データや早期のレスポンスが非常に良好でした。こちらも進めていきたいと思います。

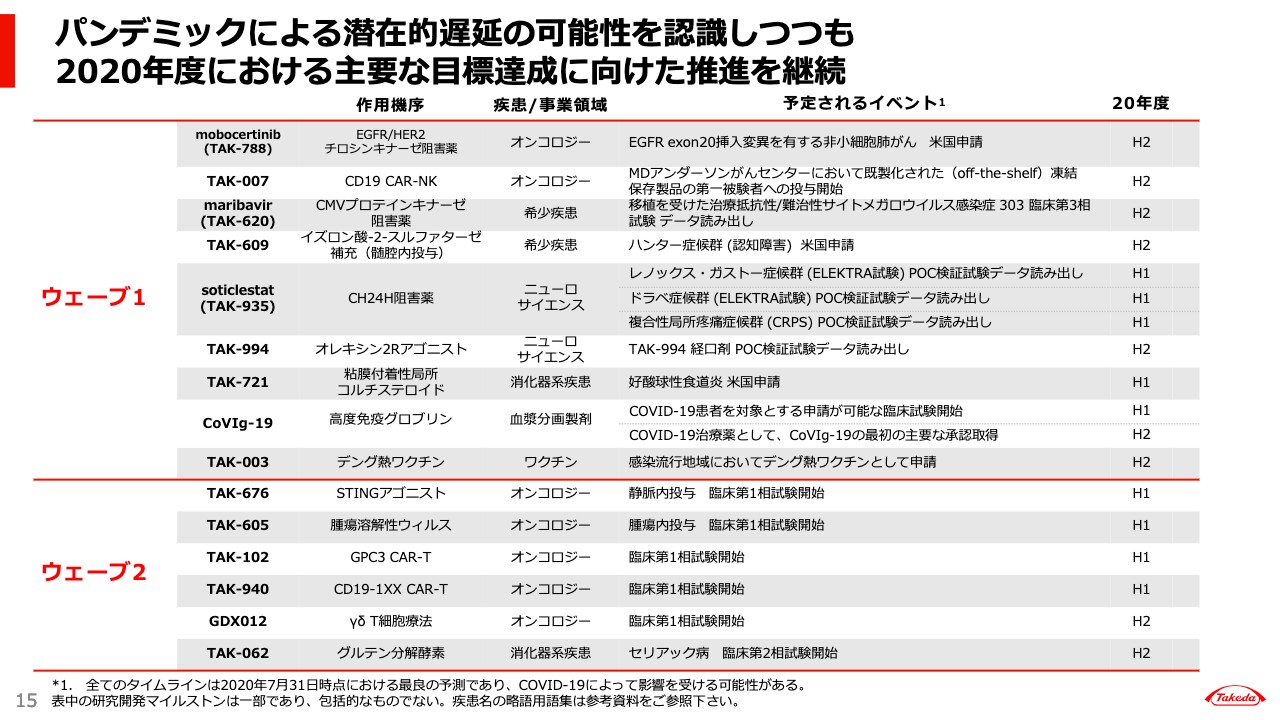

パンデミックによる潜在的遅延の可能性を認識しつつも2020年度における主要な目標達成に向けた推進を継続

それでは、次のスライドに移りたいと思います。非常に多様性に富んだ、エキサイティングなパイプラインです。ウェーブ1のマイルストーンに関しては、ほぼ予定どおりに進捗しています。「TAK-935」、そして「TAK-721」の申請、そしてCoVIg-19のような高度免疫のプログラムもございます。

また、ウェーブ2も非常にエキサイティングなものが揃っています。最初の3つに関しては、STINGアゴニスト、腫瘍溶解性ウイルス、GPC3 CAR-Tはすでに認められており、もうすぐ投与が始まります。

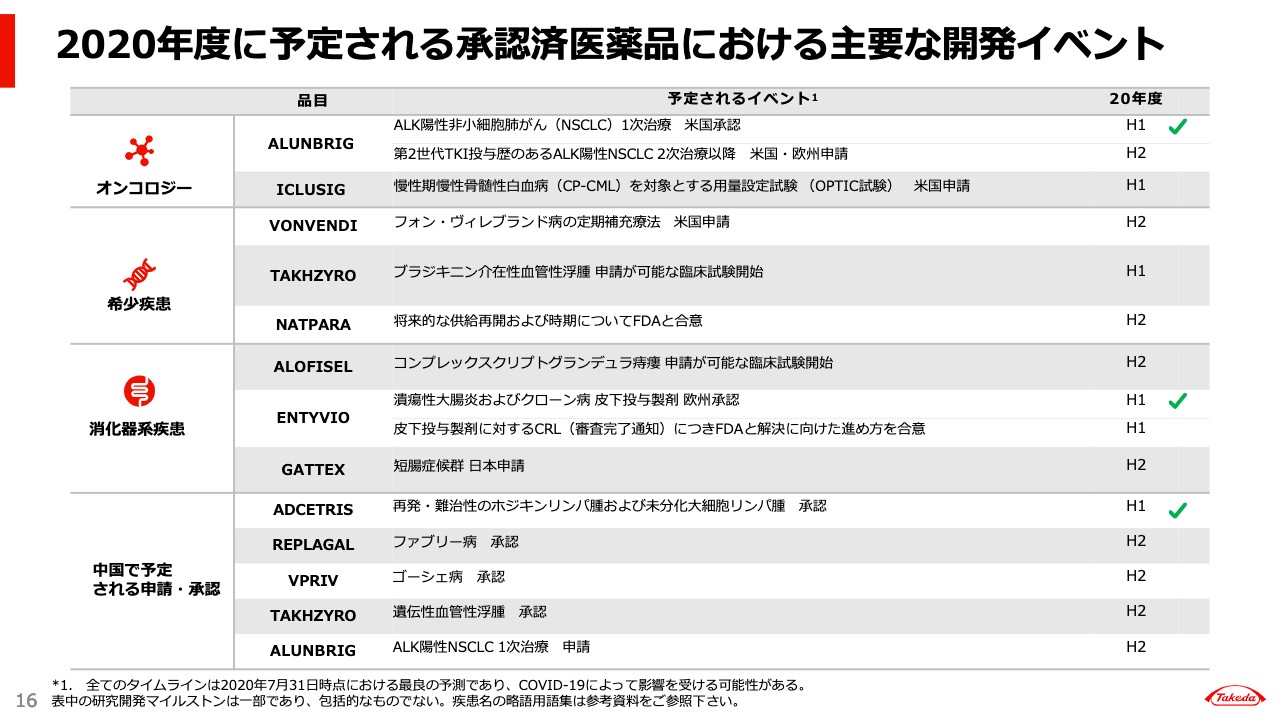

2020年度に予定される承認済医薬品における主要な開発イベント

コスタに渡す前にもう1つだけ申し上げたいことがございます。パイプラインが進捗しているだけではなく、承認済医薬品における開発も進んでいるということです。

それではコスタさん、お願いします。

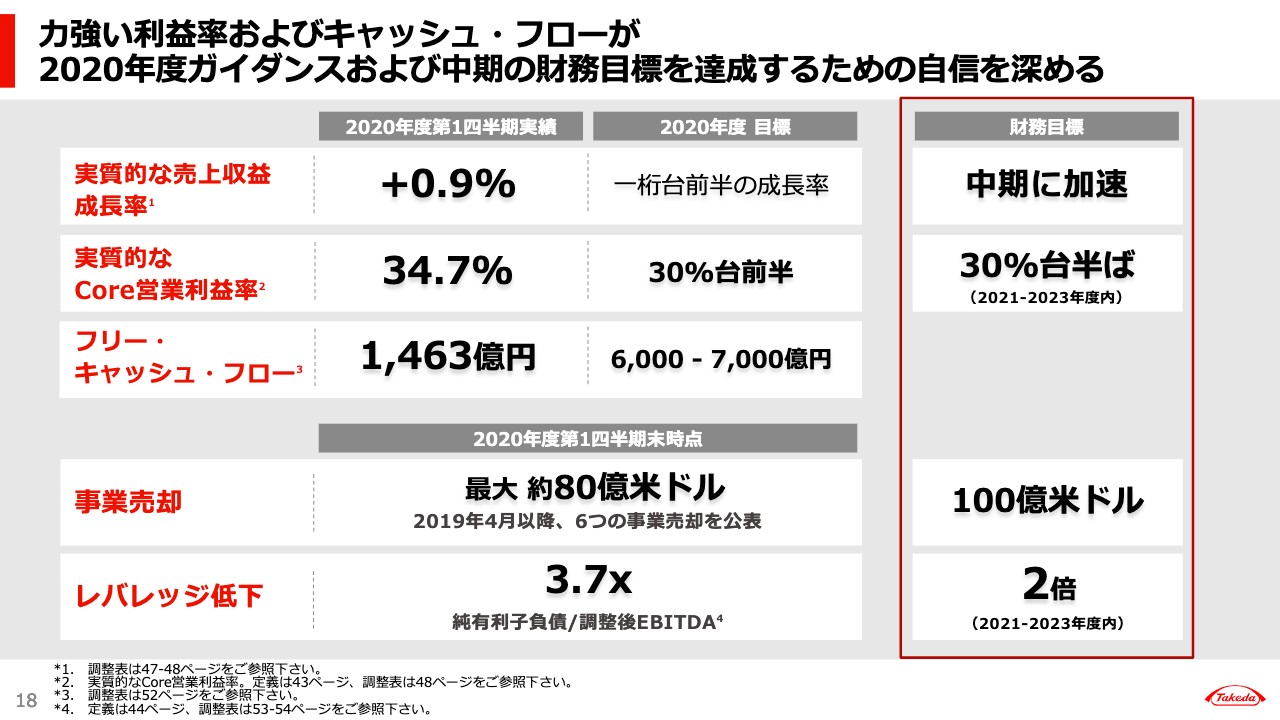

力強い利益率およびキャッシュ・フローが2020年度ガイダンスおよび中期の財務目標を達成するための自信を深める

コスタ・サルウコス氏:コスタ・サルウコスです。それでは、お手元の資料18ページをご覧ください。

クリストフから最初に説明があったとおり、好調なスタートを切りました。ポートフォリオの強さが表れていると思います。

第1四半期のマージンとキャッシュ・フローを見ますと、2020年で、また中期で、目標を達成できるという確信が高まってまいります。実質的売上成長はおおよそ1パーセントということで、通年のガイダンスで一桁台前半と合致しております。

14のグローバルブランドが牽引しており、「ユーロリック」のLOE、「NATPARA」のリコールなどを補って余りあるものです。

実質的Core営業利益率も34.7パーセントと、非常に堅調でした。これは、コスト効率化、そしてシナジー、さらにはCOVID-19による支出の低下によるものです。例年どおり、我々にとっては第1四半期が一番利益率が高い期でしが、通年の30パーセント台前半という目標に向けて順調なスタートが切れたと思っております。

第1四半期のフリー・キャッシュ・フローも1,463億円ということで好調でした。そして、追加的なキャッシュをバランスシートから創出しております。これに関しては後ほどお話ししたいと思います。

さらに売却も順調に進んでおります。第4四半期の決算発表以降、追加的なノン・コア、そしてOTCの商品について、アジアパシフィック地域でのディールを発表しております。これにより、トータルでの売却がおよそ80億ドル相当となります。潤沢なキャッシュ・フロー、そしてEBITDAの拡大により、レバレッジも着実に低まってきています。

(2020年)6月時点での純有利子負債/調整後EBITDA倍率に関しては、3月の3.8から3.7に改善しました。これは半期配当の1,331億円を支払ったあとでの状況です。金額でいいますと、およそ12億ドルに相当します。

このように、第1四半期の業績は非常に喜ばしいと思いますし、これをもってさらに財務強化に向かって進んでいきたいと思っています。

売上をさらに拡大し、それを中期的に加速し、そしてトップレベルのマージンを狙い、さらには100億ドル相当の売却を完了し、そして2021年から2023年の間には、この純有利子負債/調整後EBITDAの倍率を2倍にしていきたいと思っております。

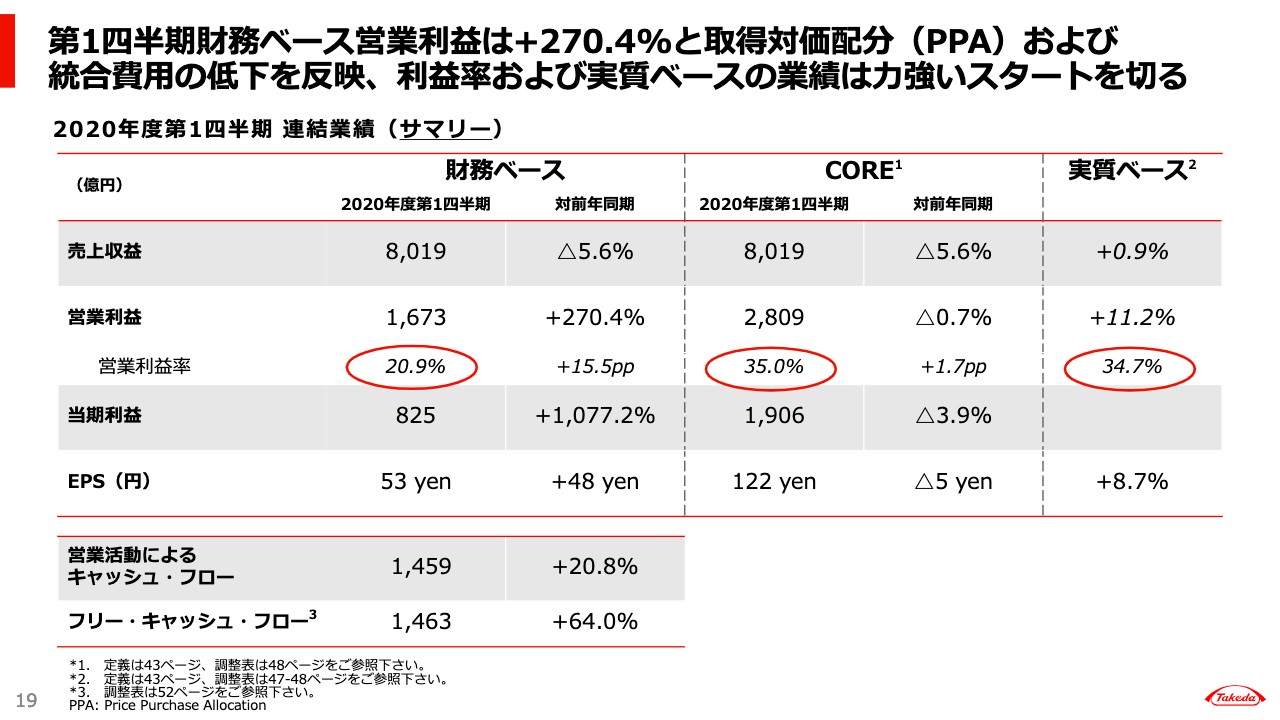

第1四半期財務ベース営業利益は+270.4%と取得対価配分(PPA)および統合費用の低下を反映、利益率および実質ベースの業績は力強いスタートを切る

19ページは、2020年度第1四半期業績のまとめです。財務ベースの売上収益は8,019億円で、主に為替の影響により前年同期比で5.6パーセント低下でした。事業売却の影響もございます。実質ベースの売上収益成長率は、プラス0.9パーセントです。14のグローバルブランドが牽引しています。この成長は、昨年(2019年)7月の「ユーロリック」の特許切れと、9月の「NATPARA」回収という逆風のなかでのものです。

財務ベースの営業利益は1,673億円と大幅な改善で、前年同期比でプラス270.4パーセントでした。取得対価配分とShire社の買収による統合費用の低下によるものと、「SHP647」の一時収益を反映しています。結果として、財務ベースの営業利益率は20.9パーセントに達し、前年より15.5パーセンテージポイント高くなりました。

Core営業利益は、取得対価配分と非経常項目を調整したものですが、2,809億円でした。前年比でわずかに低下しております。為替と売却が影響しています。もしそれを調整しますと、実質ベースのCore営業利益は大変高い11.2パーセントの成長でした。Coreおよび実質ベースのCore営業利益率は大変力強く、どちらも約35パーセントでした。

財務ベースEPSは53円、Core EPSは122円です。実質ベースのCore EPS成長率は8.7パーセントです。

また、当四半期のキャッシュ・フローは非常に堅調で、営業活動によるキャッシュ・フローとフリー・キャッシュ・フローはどちらも約1,450億円と、前年比で高い伸長でした。

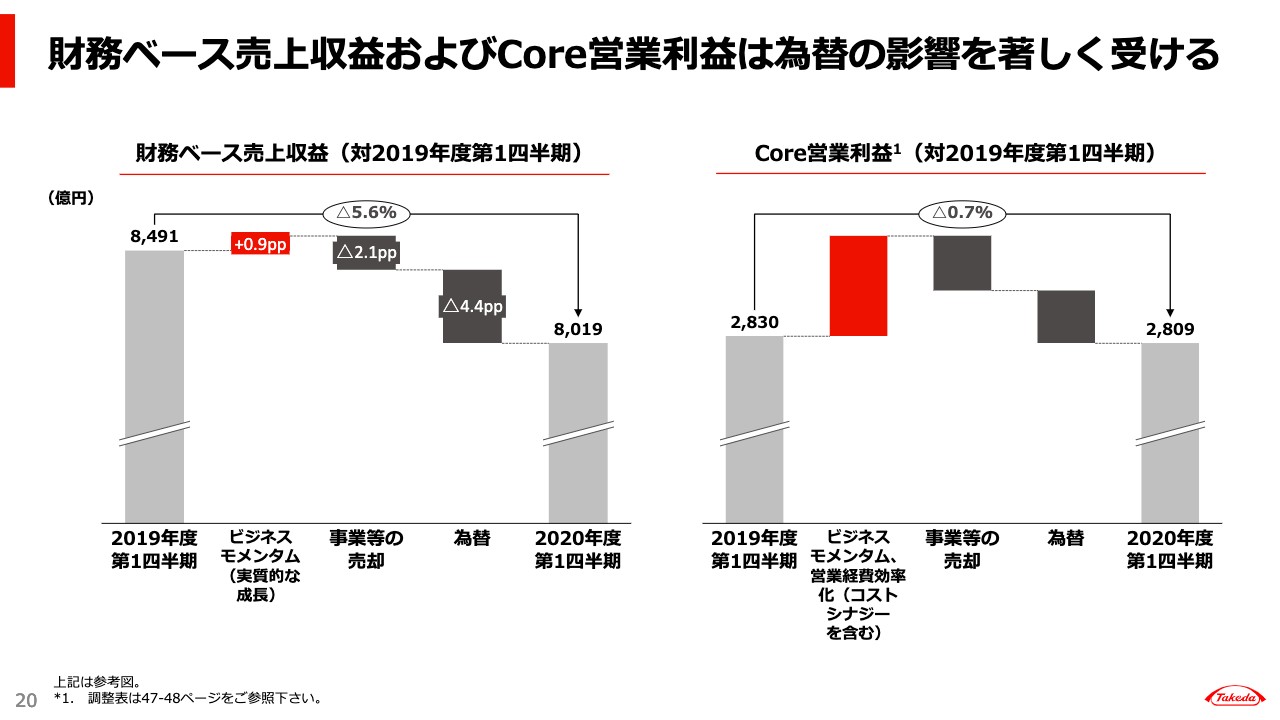

財務ベース売上収益およびCore営業利益は為替の影響を著しく受ける

20ページには、第1四半期の売上収益とCore営業利益に対する、為替と事業売却の影響を詳しく示しております。

円高が売上収益に4.4パーセンテージポイントマイナスの影響でした。事業売却の影響は2.1パーセンテージポイントで、これは主に昨年度第2四半期初めに売却した「XIIDRA」によるものです。

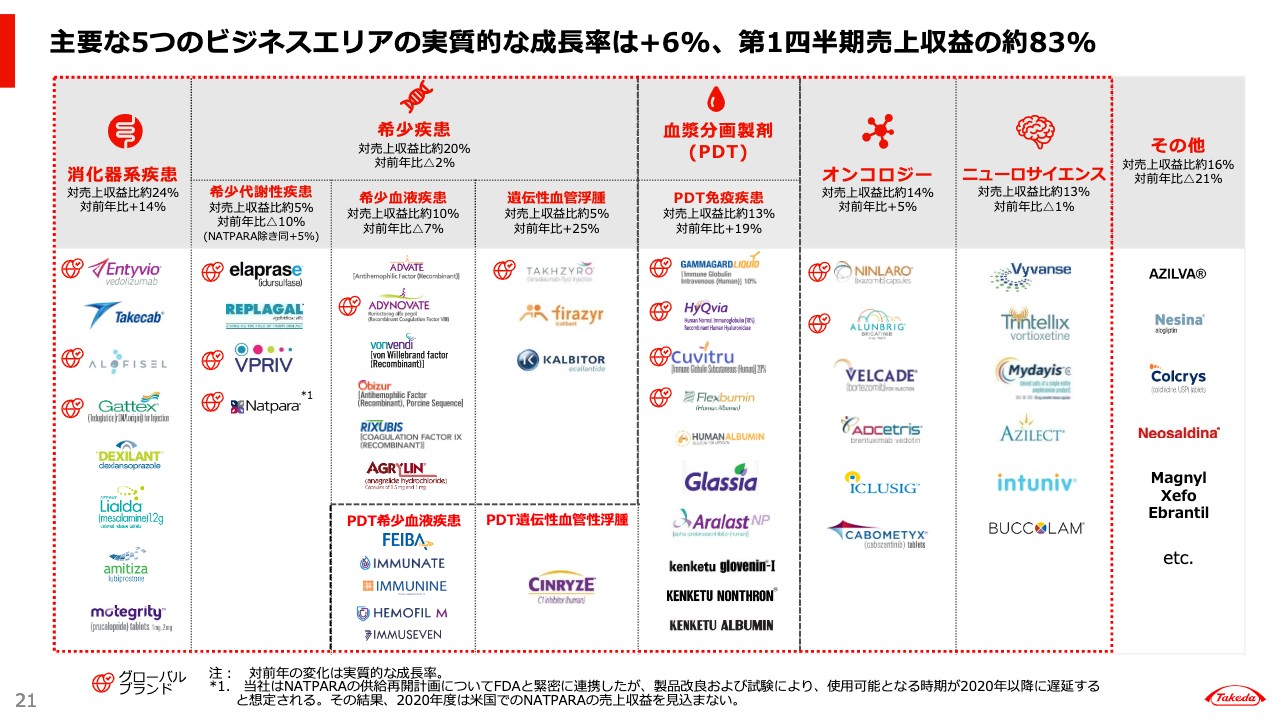

主要な5つのビジネスエリアの実質的な成長率は+6%、第1四半期売上収益の約83%

21ページでは、当四半期の売上収益の推進要因についてお話します。5つの主要ビジネスエリアは成長率6パーセントと、着実に継続して伸び、全売上収益の83パーセントを占めています。

消化器系疾患は、全売上収益の約4分の1を占めますが、大変高い14パーセントで成長しており、26パーセントの成長率の「Entyvio」が牽引しました。

希少疾患はわずかに2パーセントダウンでした。「NATPARA」回収の影響を受けています。そして、予想されていた血友病の低下によるものです。遺伝性血管浮腫フランチャイズはたいへん好調な25パーセントの成長で、「TAKHZYRO」は66パーセントと引き続き大変好調で、牽引しました。

血漿分画製剤免疫疾患は、当四半期で19パーセントの力強い成長を示し、引き続き血漿収集センターネットワーク拡大の投資を行います。第1四半期は新規4センターをオープンしました。18ヵ月前のShire社の案件クローズ以来、合計で36の新規センター開設となりました。

オンコロジーは着実にプラス5パーセントで成長しました。「ALUNBRIG」や「NINLARO」といったブランドが二桁成長したおかげです。ニューロサイエンスはマイナス1パーセントでした。新型コロナによる外出制限がモメンタムに影響しました。

その他のノン・コア製品は、マイナス21パーセントと低下しました。「ユーロリック」などの特許切れの影響が含まれています。引き続き、ノン・コアセグメントのアセット売却の期間について評価していきます。

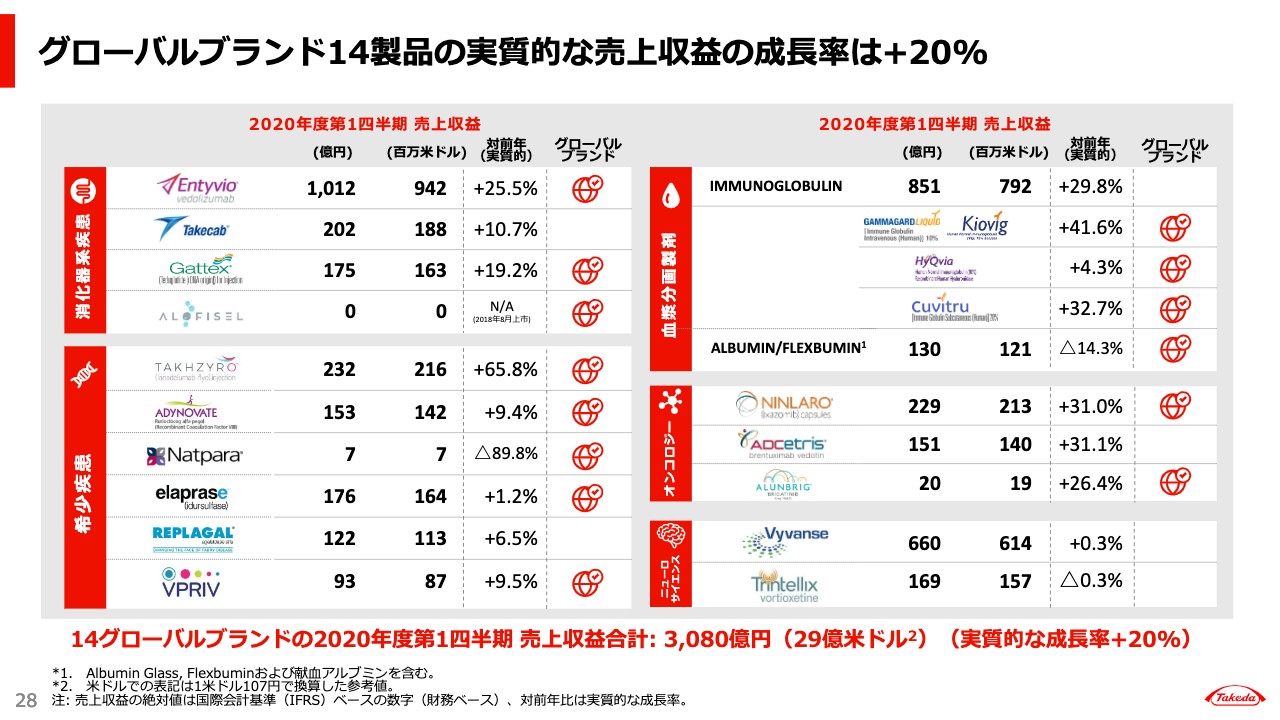

グローバル14製品の実質的な売上収益の成長率は+20%

28ページは、主要ビジネスエリアの主な製品の売上収益を示しています。特に、赤い地球のマークを付けた14のグローバルブランドでは、その最大化にフォーカスしています。14製品合計で、第1四半期は3,080億円の売上収益を上げ、対前年20パーセントの成長でした。

第1四半期は特に「Entyvio」や「TAKHZYRO」、免疫グロブリン、「NINLARO」や「ADCetris」が好調でした。

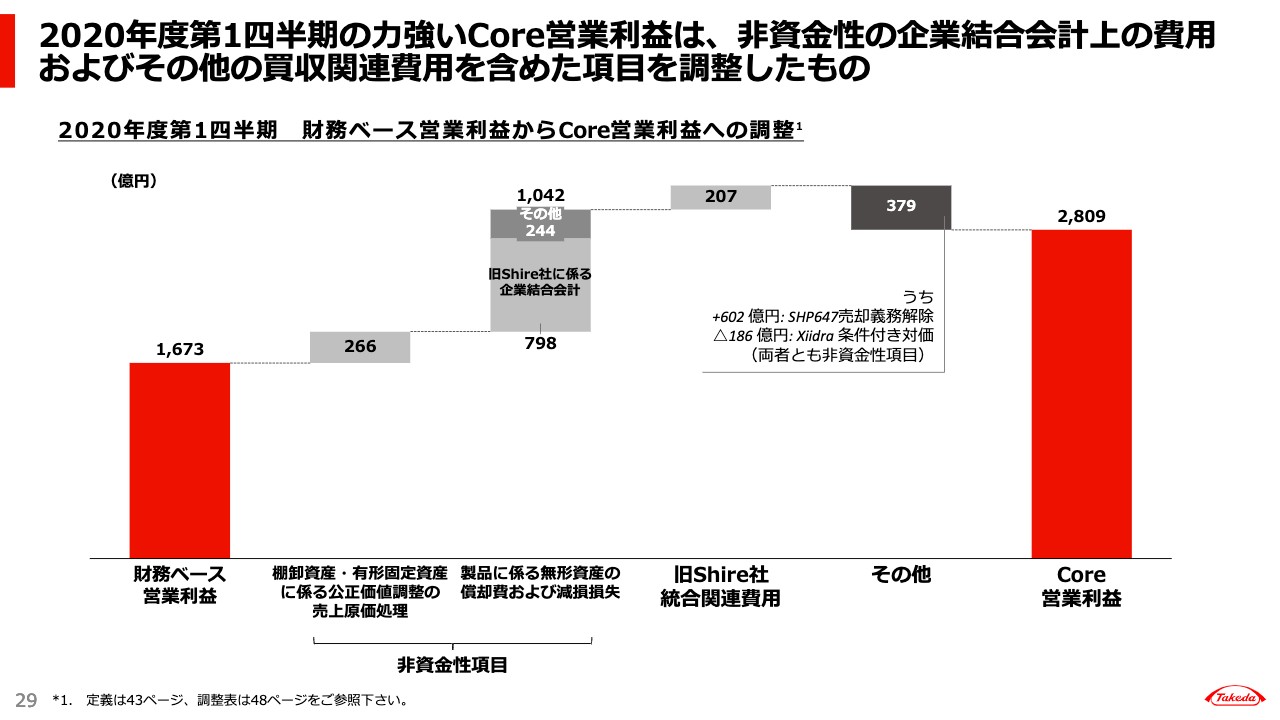

2020年度第1四半期の力強いCore営業利益は、非資金性の企業結合会計上の費用およびその他の買収関連費用を含めた項目を調整したもの

29ページには、財務ベース営業利益からCore営業利益への調整を示しています。財務ベース営業利益は1,673億円でした。ここから、企業結合会計処理関連の非資金性項目を調整します。

主に棚卸資産にかかる公正価値調整の売上原価処理266億円と、無形資産償却費および減損損失の合計1,042億円です。また、一過性のShire社統合関連費用207億円も調整します。これでシナジー目標を認識することができます。

今年度第1四半期は、「SHP647」売却義務解除による一過性非資金性の602億円の利益を計上しています。さらに、将来の「XIIDRA」マイルストーン支払いの条件付き対価に関連して、186億円の一過性非資金性損失を計上しています。どちらも一過性の非資金項目であることにご留意ください。これらをすべて調整しますと、第1四半期のCore営業利益は2,809億円となりました。

コストシナジーおよび営業経費プラットフォームがさらなるコスト効率化を推進

組織全体でのコストシナジーと営業経費効率化の推進状況のアップデートです。数週間前に購買部門が武田の2回目となる年次パートナー・バリュー・サミットを開催し、150以上のトップサプライヤーとワークショップや交渉を行いました。

その結果、約1億ドルの経費削減が見込まれます。これは、昨年のイベントで達成した2億ドルに対して追加の削減となります。23億ドルのコストシナジー目標に入るものになりますが、順調に進んでいます。

またこの機会に、二酸化炭素排出を含むESGのトピックについても、サプライヤーと提携しています。もう1つ、コスト効率の改善に重要なのが、TBS(タケダ・ビジネスソリューションズ)です。グローバルチームで多くの部門をサポートし、規模を生かして最適化を推進しています。TBSが注力しているのがロボティクスの活用です。使用規模を5から70ロボットに急速に拡大し、働き方改革と生産性向上を促しています。

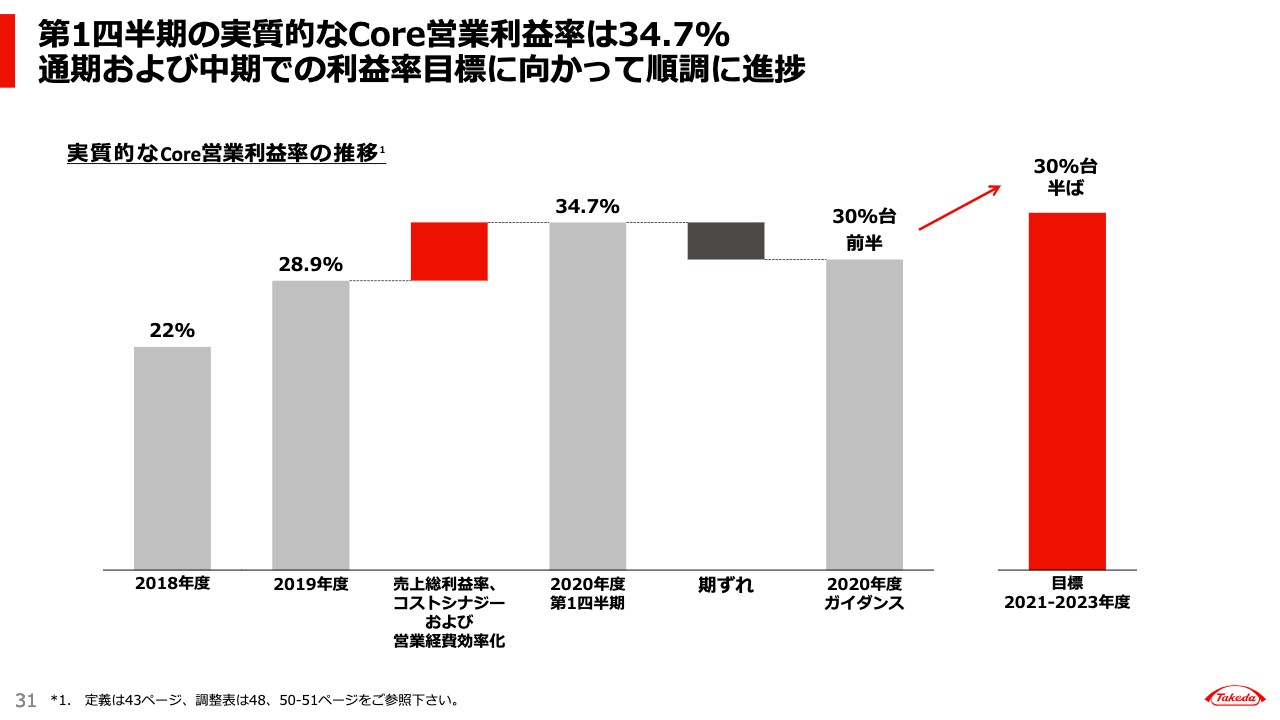

第1四半期の実質的なCore営業利益率は34.7% 通期および中期での利益率目標に向かって順調に進捗

31ページをご覧ください。実質的なCore営業利益率の進捗を示しています。中期目標であるトップティアの利益率、30パーセント台半ばに向けて引き続き大きく進捗しています。

第1四半期は大変堅調な34.7パーセントでした。前年同様、第1四半期はコストの期ズレのプラス作用がありますが、大変よいスタートで、通期目標の30パーセント台前半を達成できる自信を深めています。

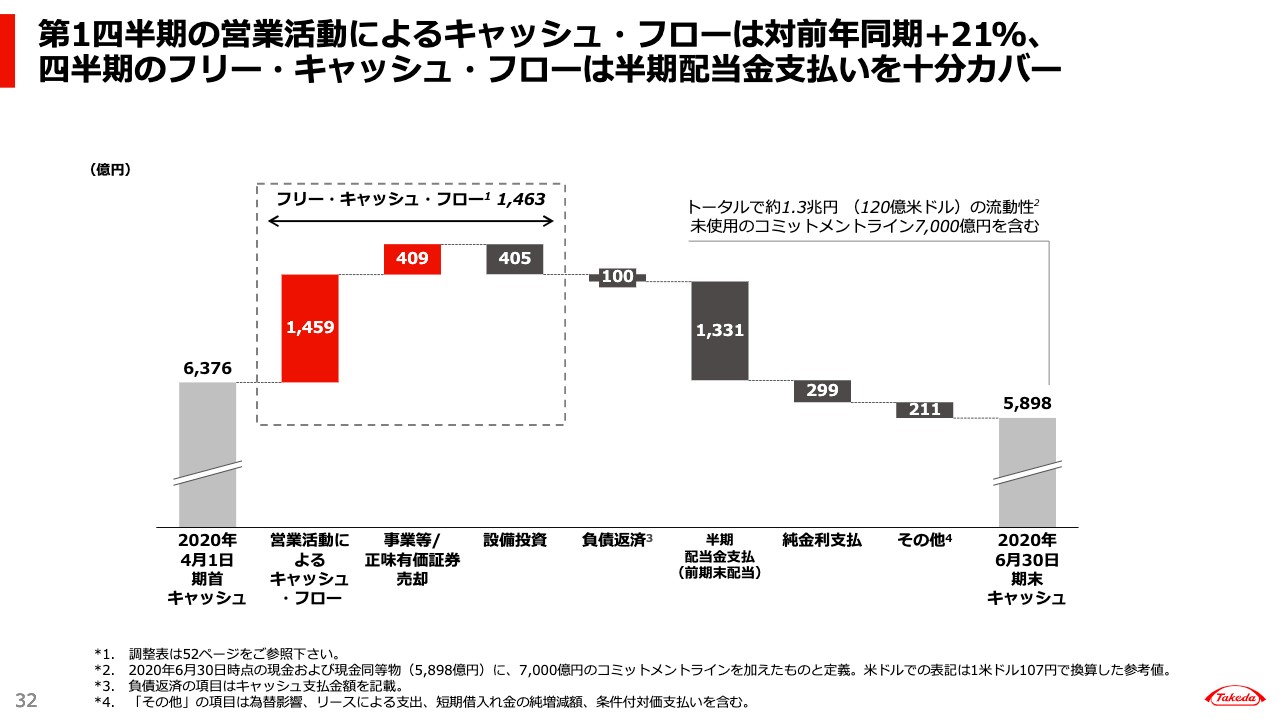

第1四半期の営業活動によるキャッシュ・フローは対前年同期+21%、四半期のフリー・キャッシュ・フローは半期配当金支払いを十分カバー

次にキャッシュ・フローのお話です。第1四半期のキャッシュバランスの推移を示しています。

営業活動によるキャッシュ・フローは1,459億円と、前年比で21パーセントの成長で、統合費用の低下を反映しています。フリー・キャッシュ・フローは、資産売却益や設備投資を含めたものですが、1,463億円でした。有価証券の取得および売却による純利益409億円が含まれています。

この力強いフリー・キャッシュ・フローは、6月の半期配当支払いを十分にカバーし、流動性は力強く、120億ドルで当四半期終了しています。

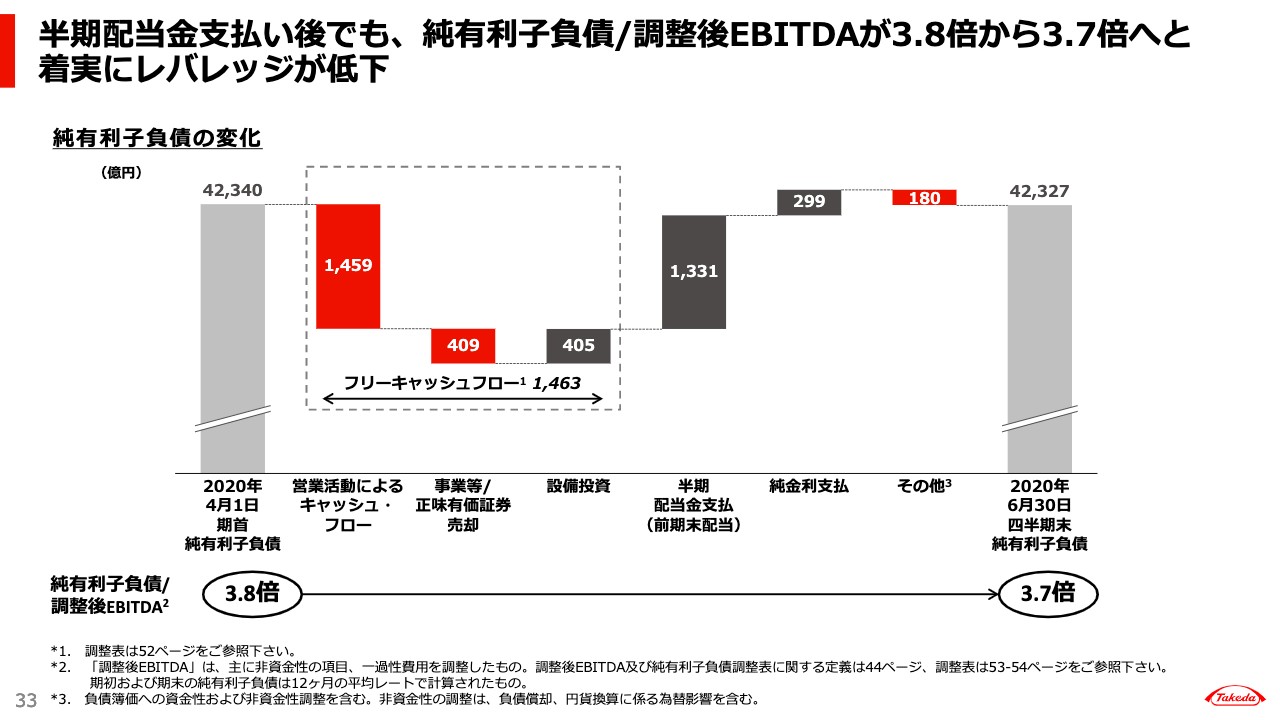

半期配当支払い後でも、純有利子負債/調整後EBITDAが3.8倍から3.7倍へと着実にレバレッジが低下

純有利子負債/調整後EBITDA倍率を中期的には2倍にしていくというターゲットに対してコミットしていますが、第1四半期においては、3月の3.8倍から3.7倍まで下げることに成功いたしました。これは半期の配当金を支払ったあとの状況です。調整後EBITDAの状況がここ12ヵ月ほど好調であったことにも助けられています。

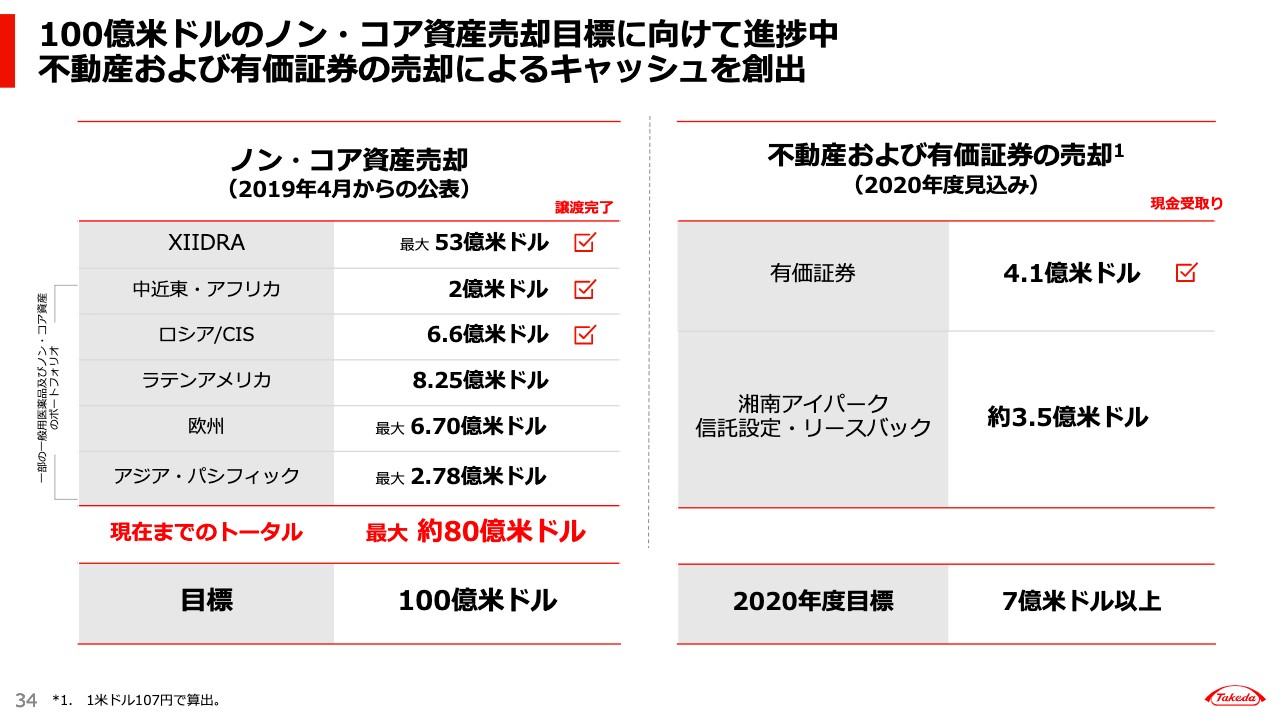

100億米ドルのノン・コア資産売却目標に向けて進捗中 不動産および有価証券の売却によるキャッシュを創出

こちらは売却の進捗状況ということで、100億ドルのターゲットに向けた状況を示しています。2019年4月以降、6件のディールを発表しました。そして売却益としては80億ドル相当ということですけれども、そのうち3つがこれまでクローズされています。

さて「XIIDRA」のポテンシャルなマイルストーンに関しては、EUの承認に紐付いているものがございません。したがいまして、この条件付き対価のフェアバリューは下げているものの、最大19億ドル相当まで、キャッシュで「XIIDRA」のマイルストーンとして受け取る可能性が残っています。

また、バランスシートから、不動産および有価証券の売却によってキャッシュを創出しています。第1四半期において、すでに有価証券では4億1,000万円ということでありますし、またアイパーク湘南のほうも、売却後にリースバックすることを先日発表しております。

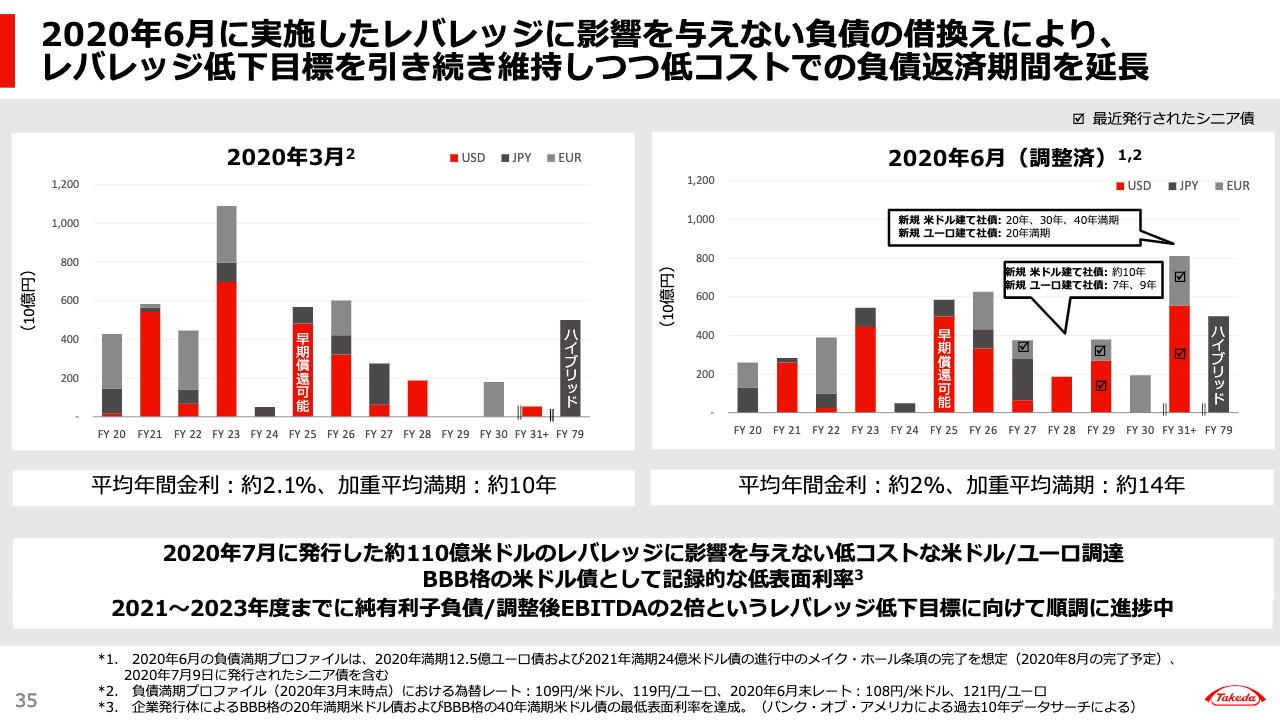

2020年6月に実施したレバレッジに影響を与えない負債の借換えにより、レバレッジ低下目標を引き続き維持しつつ低コストでの負債返済期間を延長

今月の初めに、110億円相当のレバレッジに対して影響のない借換えを行っております。そして、歴史的にも低い表面利率で行っています。この借換え後、平均の金利費用が2.1パーセントではなく2パーセントまで下がりました。

(スライドの)右側が新しい返済の予定で、左側が2020年3月の状態ですが、ご覧のとおり、高く出ているところが低くなっております。主に2023年が大きく下がっています。この結果として、加重平均満期は、10年から14年になりました。そこには60年のハイブリッドボンドが入っておりまして、これは2024年にコールされます。

なお、この借換えは、レバレッジに対しては影響がございません。したがいまして、2021年から2023年の間にレバレッジを2倍というターゲットは変わっておりません。

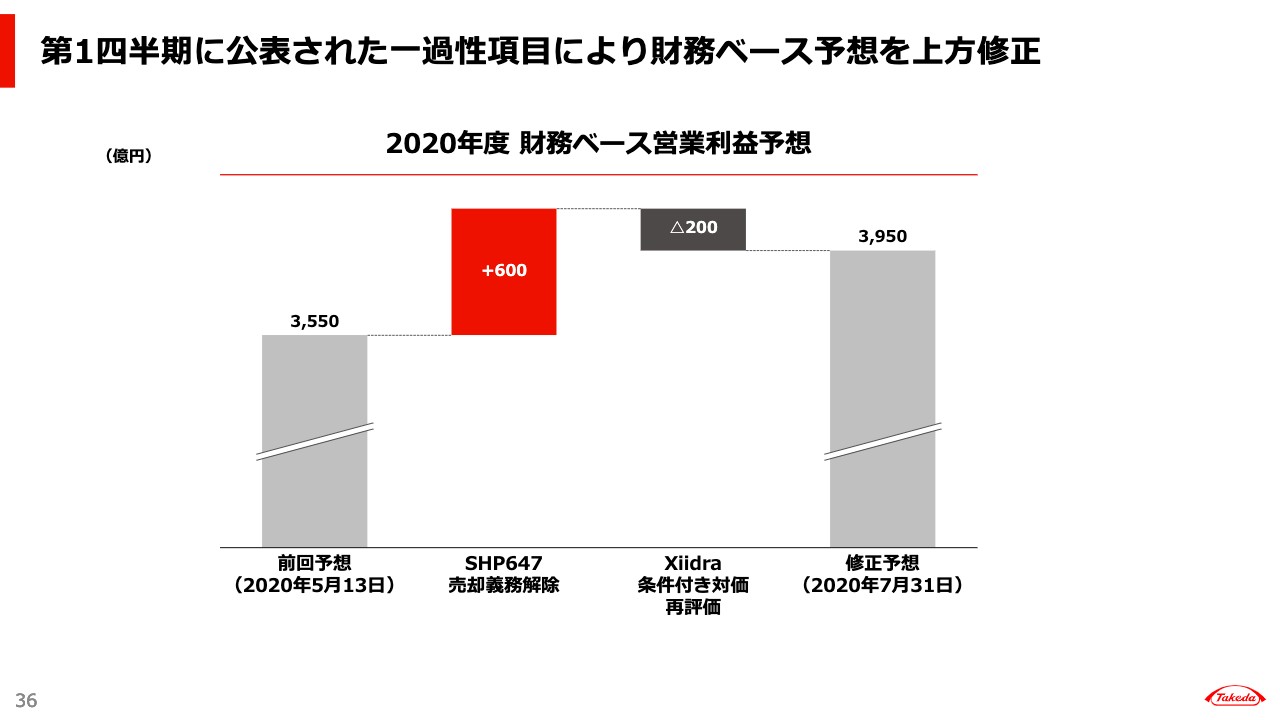

第1四半期に公表された一過性項目により財務ベース予想を上方修正

36ページをご覧ください。第1四半期における一過性非資金性の項目は、もともとのフォーカスになかったものを計上しています。その結果として、財務ベースの営業利益の予測を「SHP647」のプラスと、「XIIDRA」のマイナスのネットインパクトというかたちで引き上げております。

通年の財務ベースの営業利益の予測は、400億円上がって3,950億円となりました。

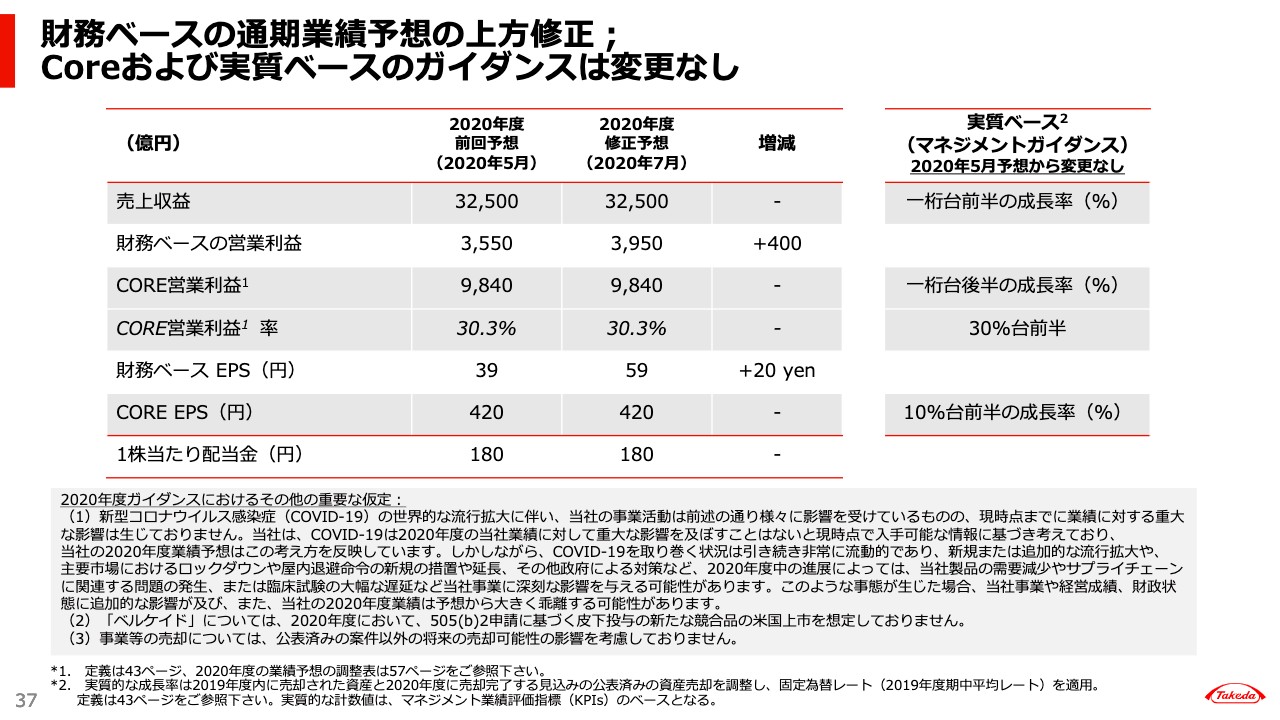

財務ベースの通期業績予想の上方修正;Coreおよび実質ベースのガイダンスは変更なし

37ページをご覧いただきますと、最新の通年の予測が示されております。先ほどのスライドにもありましたとおり、財務ベースの営業利益の予測を400億円引き上げ、3,950億円としました。

そして、財務ベースのEPSに関しても20円上げております。第1四半期における一過性の項目に関する税金の影響というものを含めてこういったかたちにしております。

Coreと実質的な数字のガイダンスは通年では変わりません。

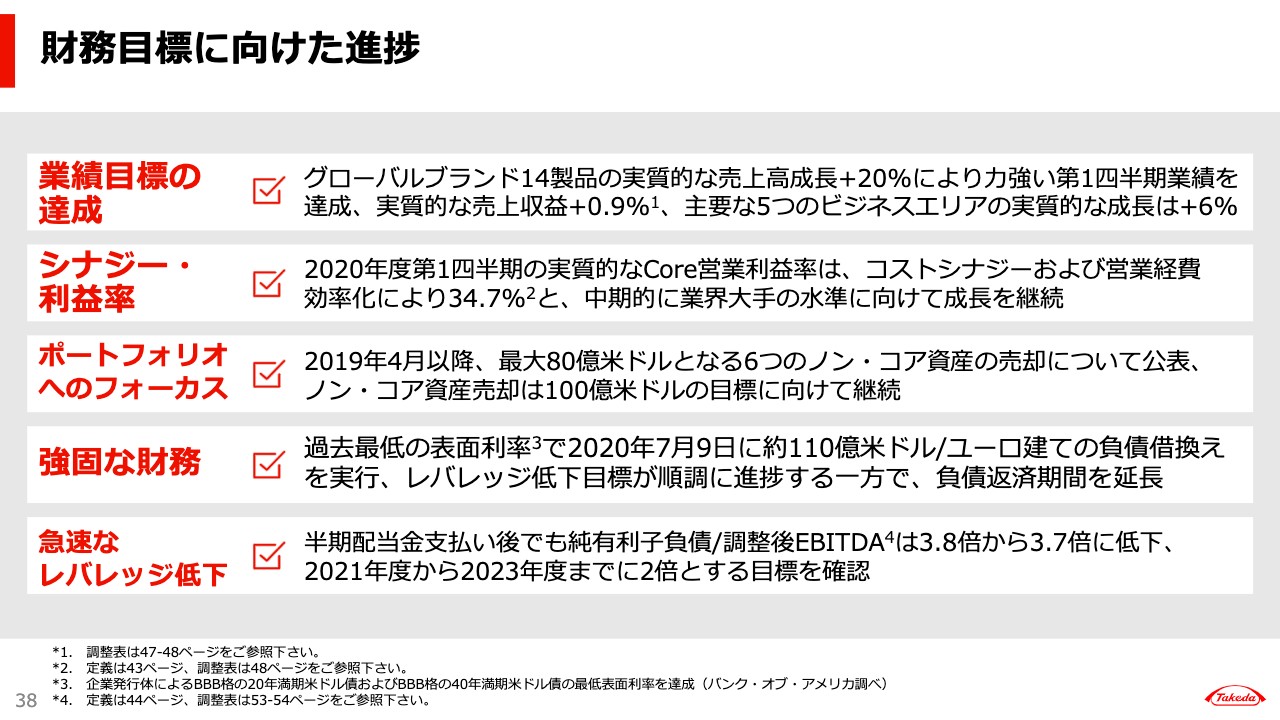

財務目標に向けた進捗

38ページをご覧ください。2020年度は、非常に好調なスタートを切ることができた年度です。そして、財務的なコミットメントを着実に進めていきたいと思います。第1四半期、実質的な売上収益に関してはプラス0.9パーセントとなりました。14のグローバルブランドが20パーセントの伸長率でそれを推進してくれました。

そして、マージンの改善に関しても努力を続けており、第1四半期の実質的Core営業利益率は34.7パーセントと、非常に堅調でした。また、売却に関しても大きな進捗があり、レバレッジを下げ、主要な事業領域に対するフォーカスをさらに強めてまいります。

武田は強固な財務力があり、またリファイナンスを行うことによって、このdebt maturityを平らにならすことができ、さらには長期的なレバレッジを下げるターゲットにも向かって進んでいます。

そして、純有利子負債/調整後EBITDAは、第1四半期では3.7倍になり、2021年から2023年の間に2倍とするという目標に向かって着実に進んでいます。

投資家向け開催予定イベント

最後に39ページをご覧ください。これからの投資家向けイベントを示しています。下期になりますと、さらにこのウェーブ1でのパイプラインのマーケットポテンシャルに関して詳細を提供できるようになるかと思います。そして、それを使って、なぜ100億ドル以上のピーク売上を予測しているかということもご説明できるかと思います。

ご清聴、ありがとうございました。

新着ログ

「医薬品」のログ