エアトリ、エアトリ旅⾏事業が新型コロナ禍で減収も旅⾏以外の収益が貢献し3Qの売上収益は増加

ハイライト

柴田裕亮氏(以下、柴田):株式会社エアトリ代表取締役社長兼CFOの柴田裕亮です。本日はご多用のところ、当社の決算説明会にご足労いただき、また、Zoomでも数多くの方にご参加いただきまして、誠にありがとうございます。冒頭、私より、決算概要についてご説明します。

まず、ハイライトです。今回の第3四半期ですが、エアトリ旅行事業は新型コロナウィルスの影響を非常に受けており、大きく減収となりました。一方、徹底した大幅なコスト削減に取り組んでいます。新型コロナウィルス前の水準に比べ、約3分の1程度まで固定費は削減しています。また、その他事業領域で、グループ全体のリスクを抑制している状況となっています。第3四半期累計期間で、取扱高は669億円、営業利益は減損損失計上前でマイナス1億円となりました。

足元のトピックスを3点挙げています。まず、国内旅行領域についてです。こちらは新型コロナウィルス禍においても回復傾向が進んでおり「Go To Travelキャンペーン」の影響は、7月から8月にかけてはやや足踏みしていましたが、足元では回復傾向となっています。需要回復により早期の連結黒字化を見込んでいます。2点目として、ライフイノベーション事業ですが、子会社のまぐまぐが先週、上場承認がおり、9月24日に上場を予定しています。まぐまぐの成長とともに、ライフイノベーション事業の成長も加速していきます。3点目として、8月27日に発表しましたが資金調達を実施します。こちらは足元の資金調達と、希薄化をなるべく抑制しながらの資金調達ということで、3年間の期間でエクイティの調達を行なっていきます。

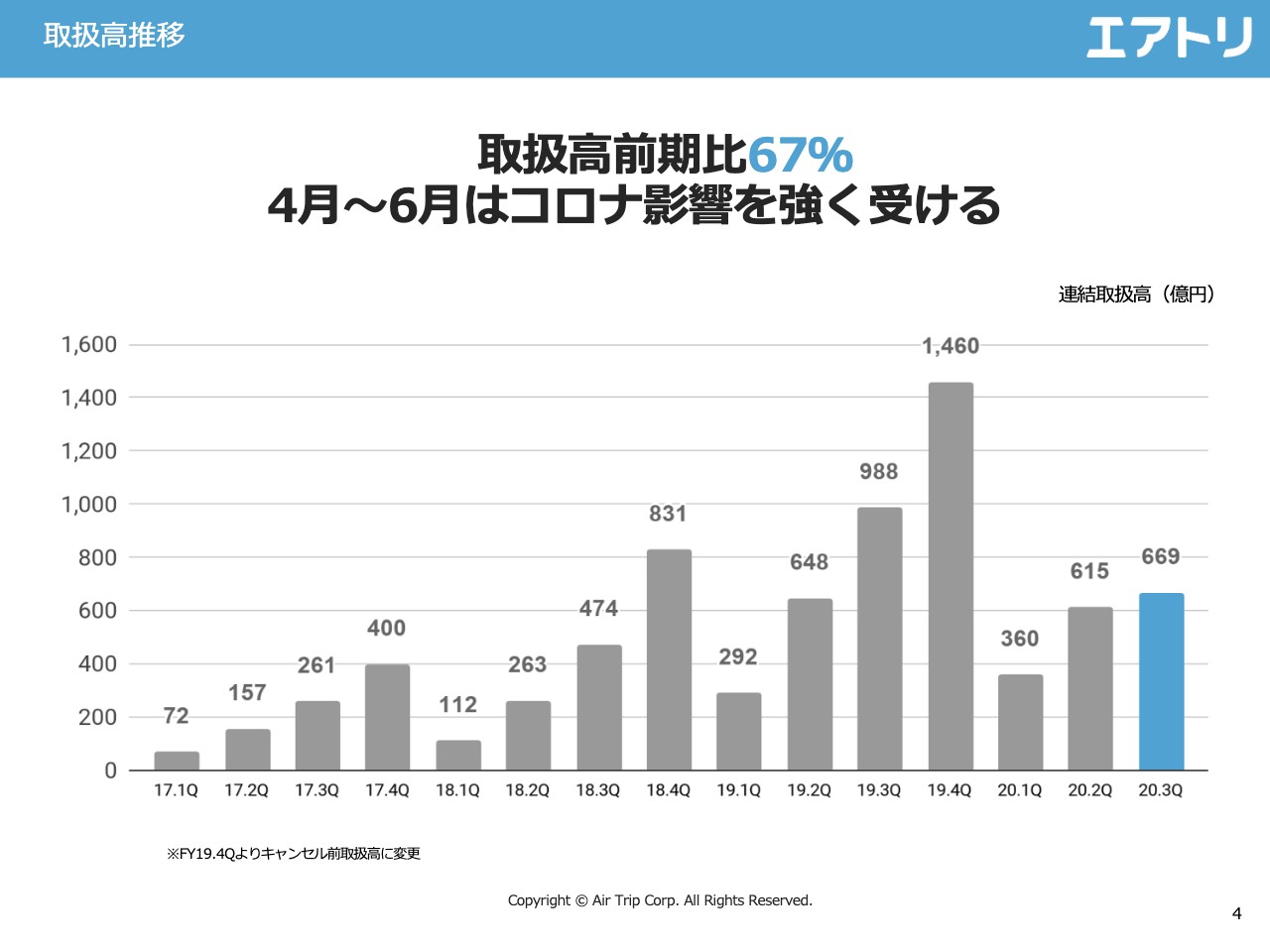

取扱高推移

決算概要です。取扱高は前期比67パーセント、669億円となっています。

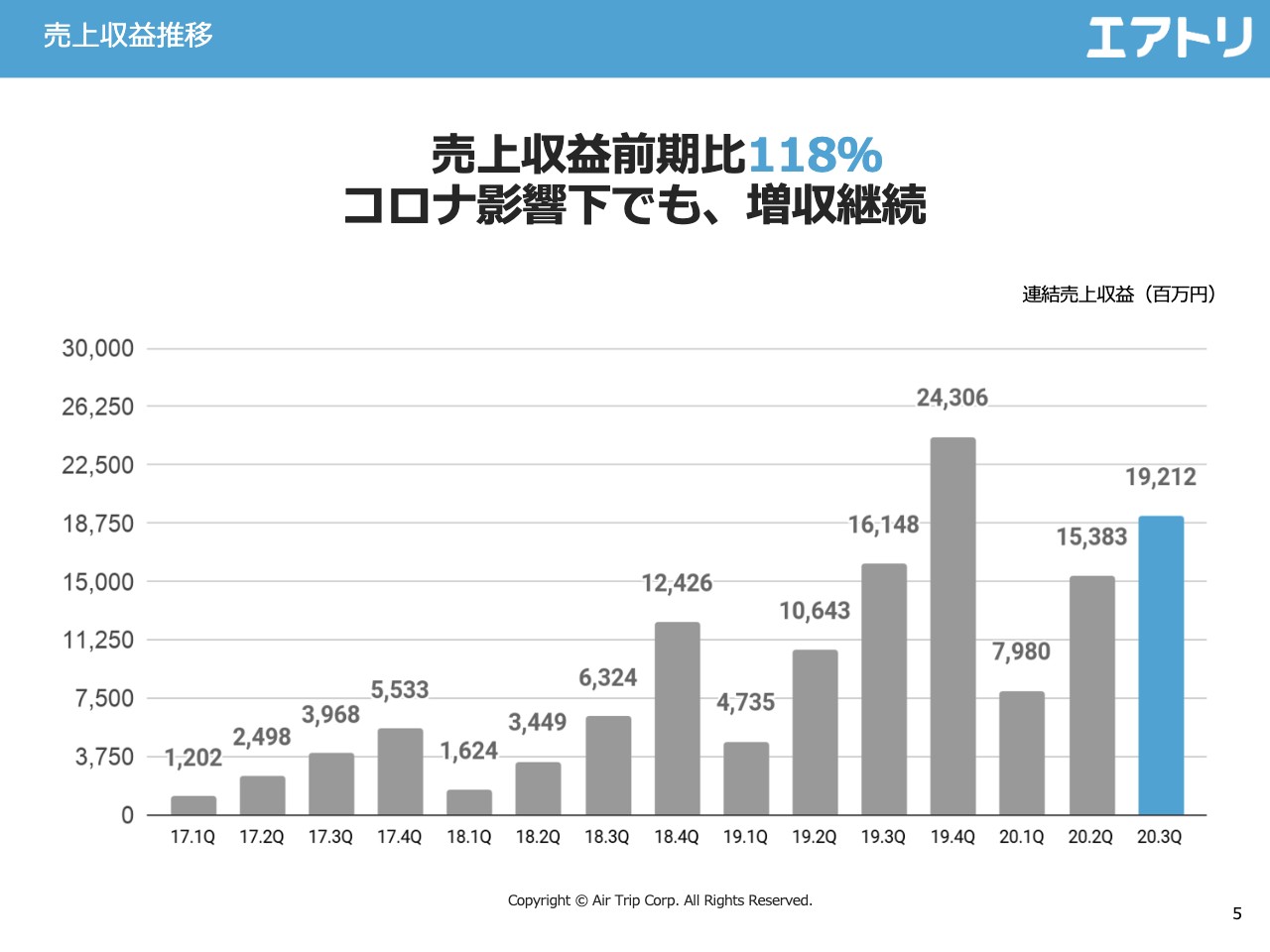

売上収益推移

売上収益は前期比118パーセントです。新型コロナウィルスの影響下でも増収を継続しています。

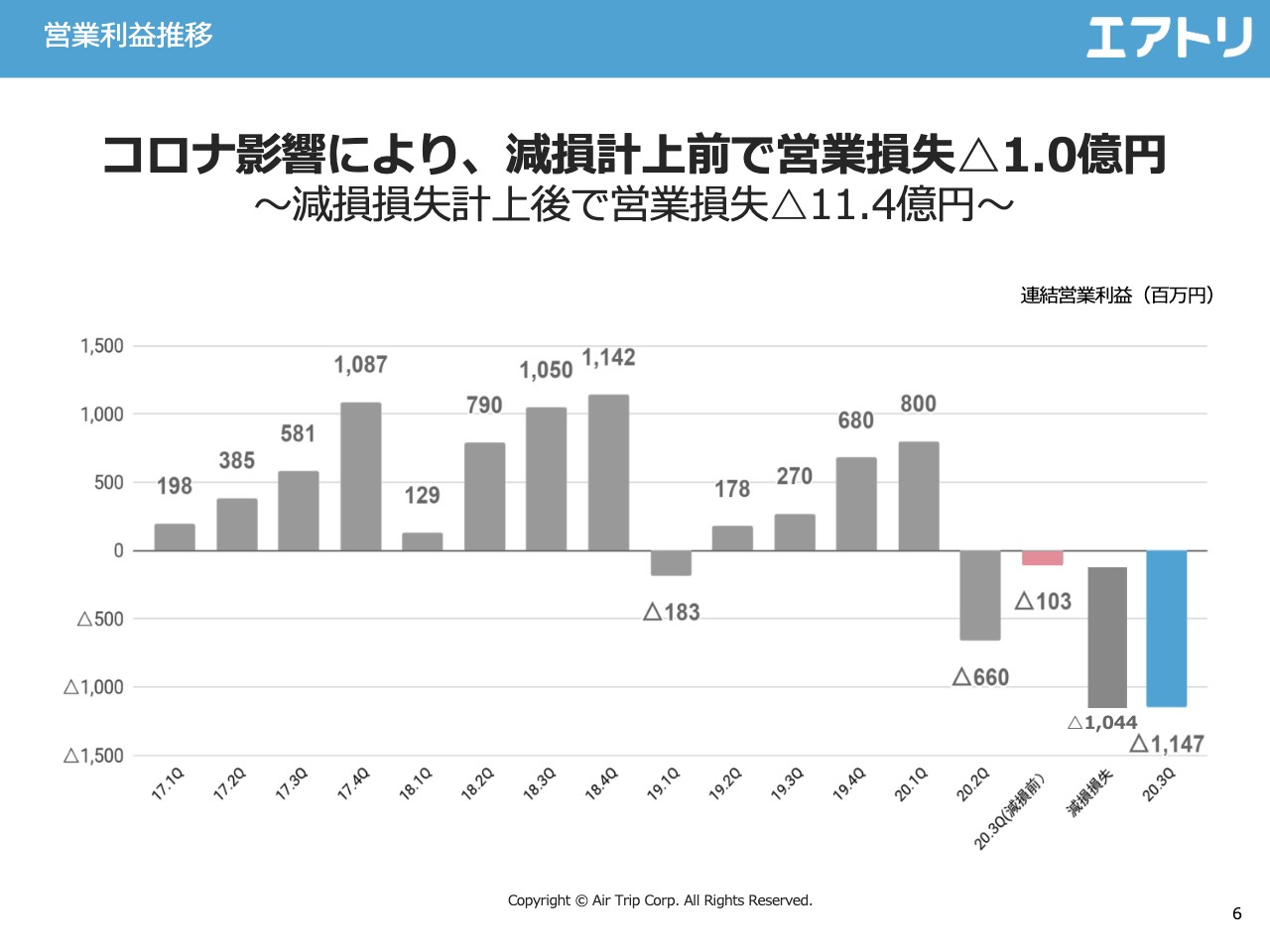

営業利益推移

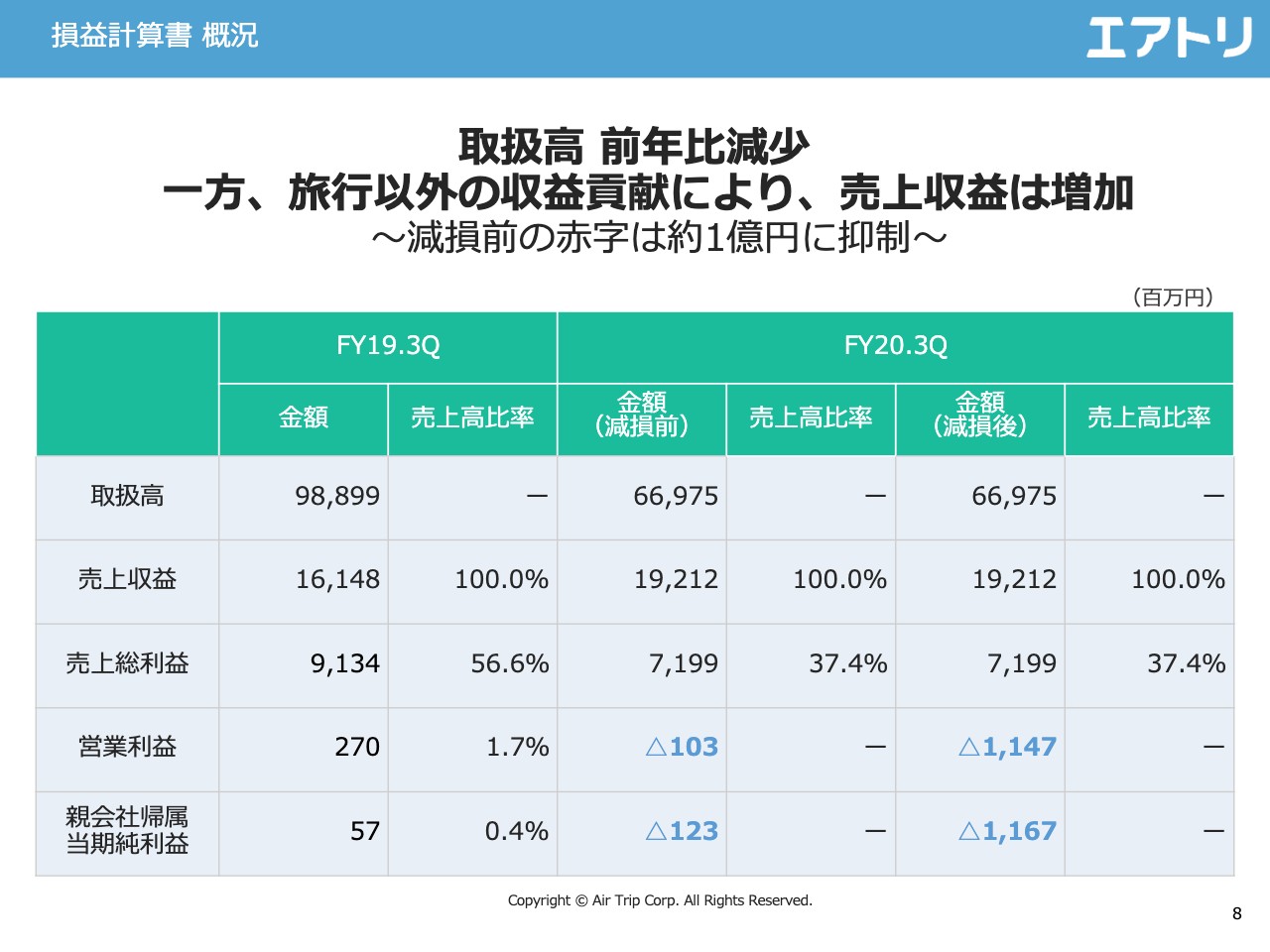

営業利益ですが、減損損失計上前でマイナス1億円となっています。第2四半期に減損損失、約10億円強を計上しており、合わせて営業損失はマイナス11億4,700万円となりました。

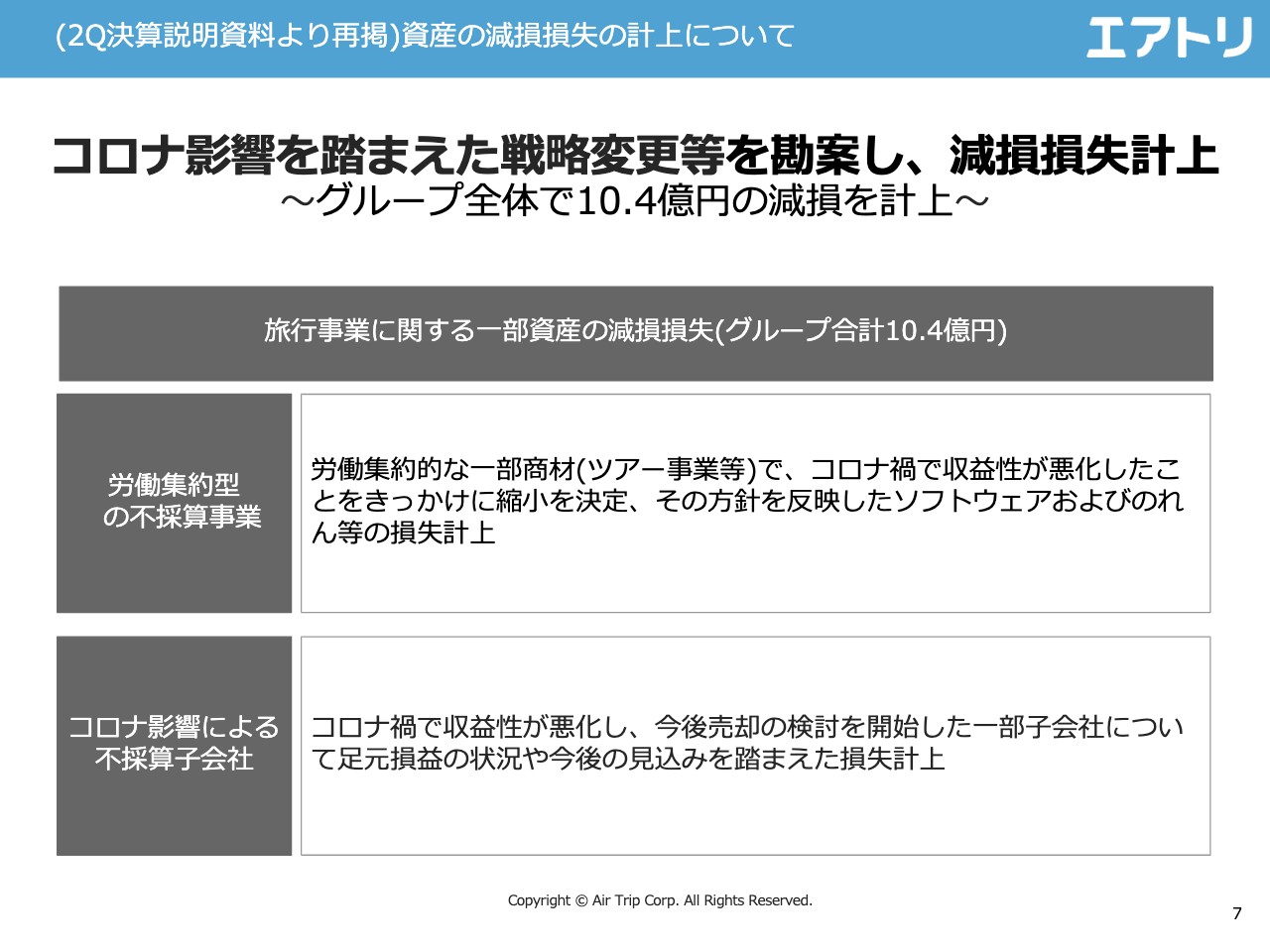

(2Q決算説明資料より再掲)資産の減損損失の計上について

減損損失の計上に関しては、第2四半期と同じ内容を掲載していますが、大きく2点挙げています。1点目がツアー事業関係です。一部商材に関し、新型コロナウィルスの影響を踏まえて戦略的に縮小ということで、こちらを踏まえた損失の約8億円を計上しています。もう1点が、新型コロナウィルスの影響を非常に強く受けている一部の不採算子会社に関して、約2億5,000万円の損失を計上しています。

損益計算書 概況

損益計算書概況に関しては、記載の表のとおりです。

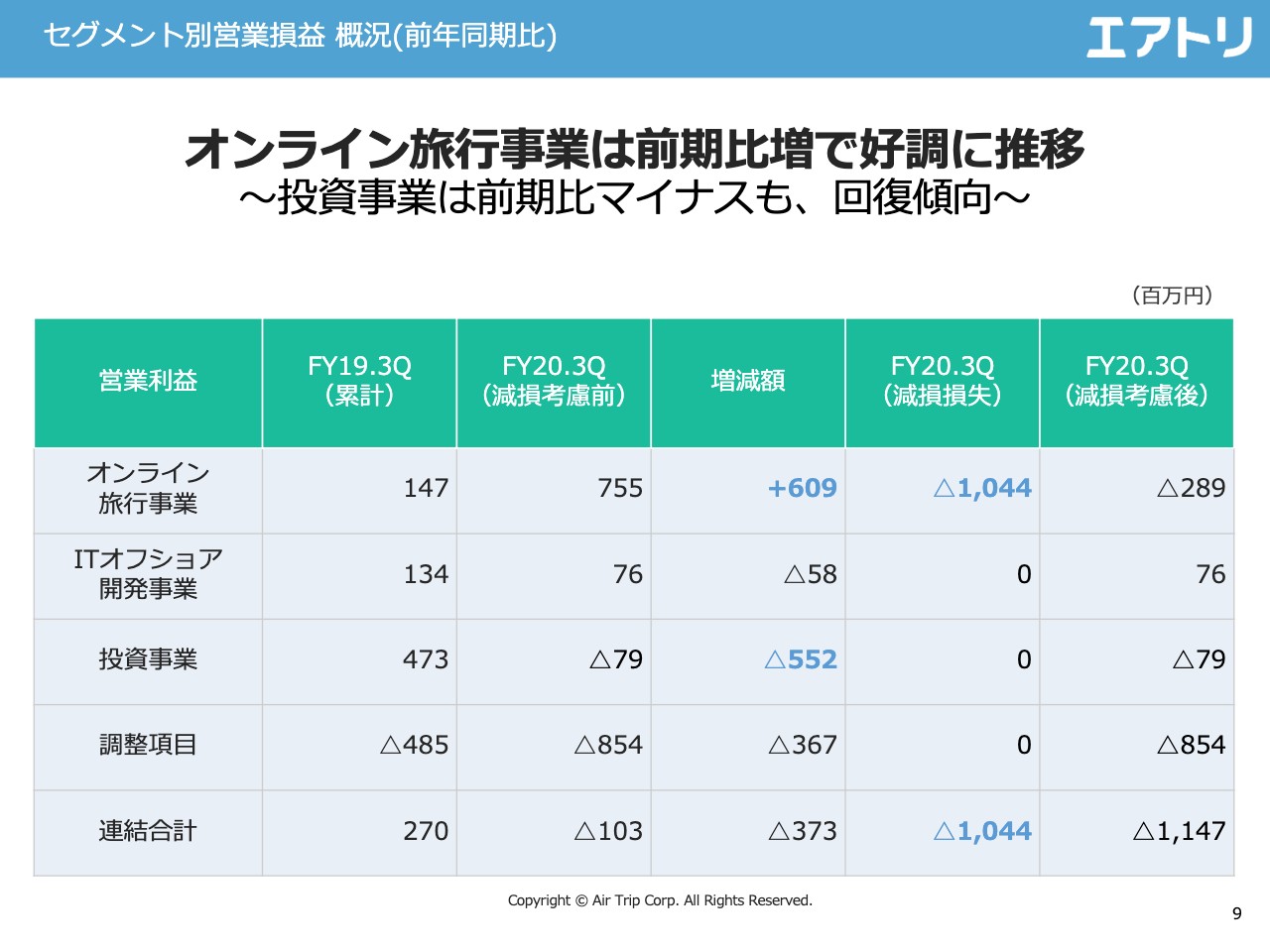

セグメント別営業損益 概況(前年同期⽐)

続いて、セグメント別の営業利益です。オンライン旅行事業に関しては、減損損失計上前で7億5,500万円の黒字となり、前期比でプラスになっています。

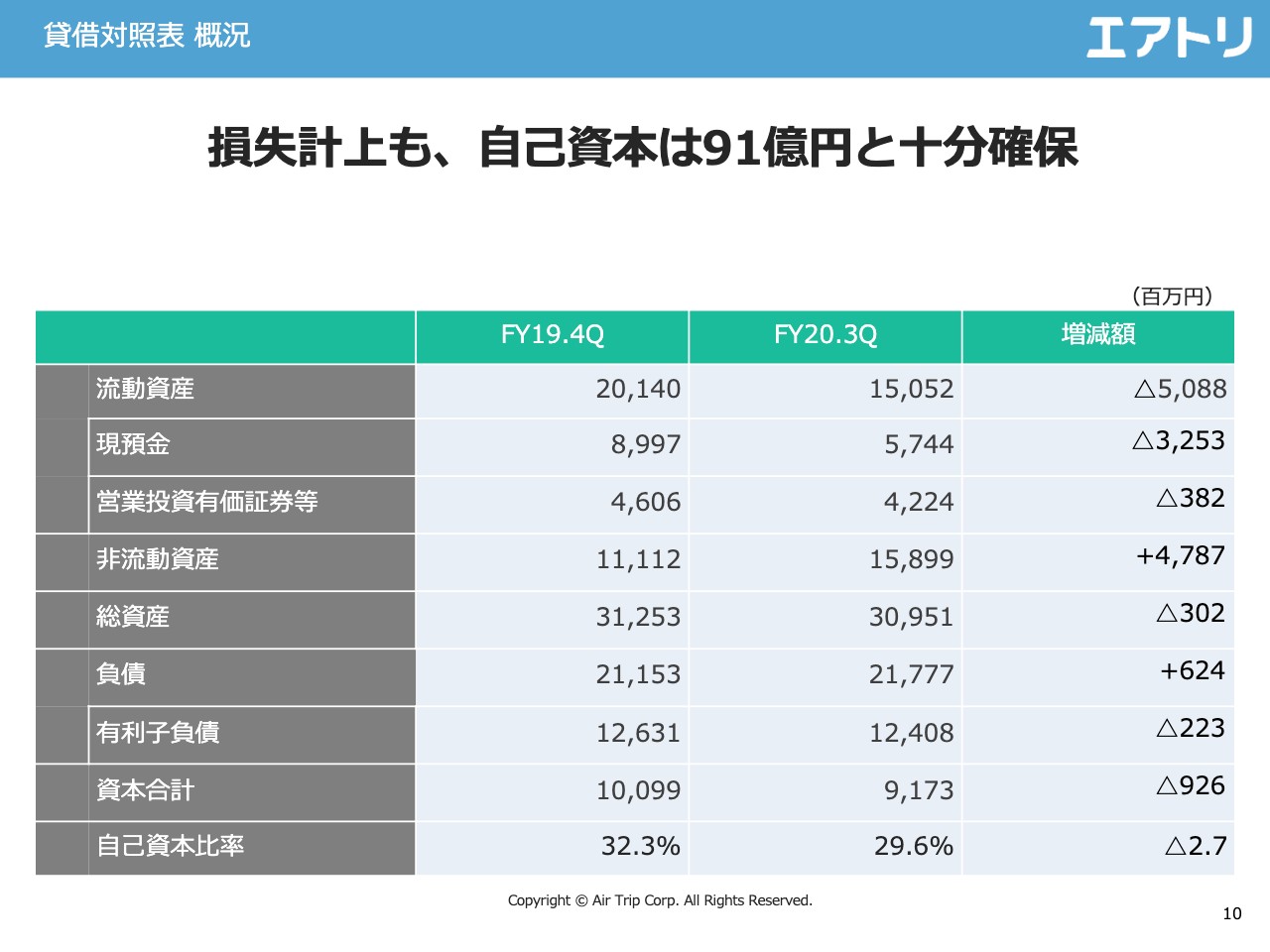

貸借対照表 概況

貸借対照表概況です。今回、損失を計上していますが、自己資本は91億7,300万円と、依然として十分な水準を確保していると考えています。

新型コロナウィルス影響を踏まえた今後の旅⾏需要回復⾒込みについて

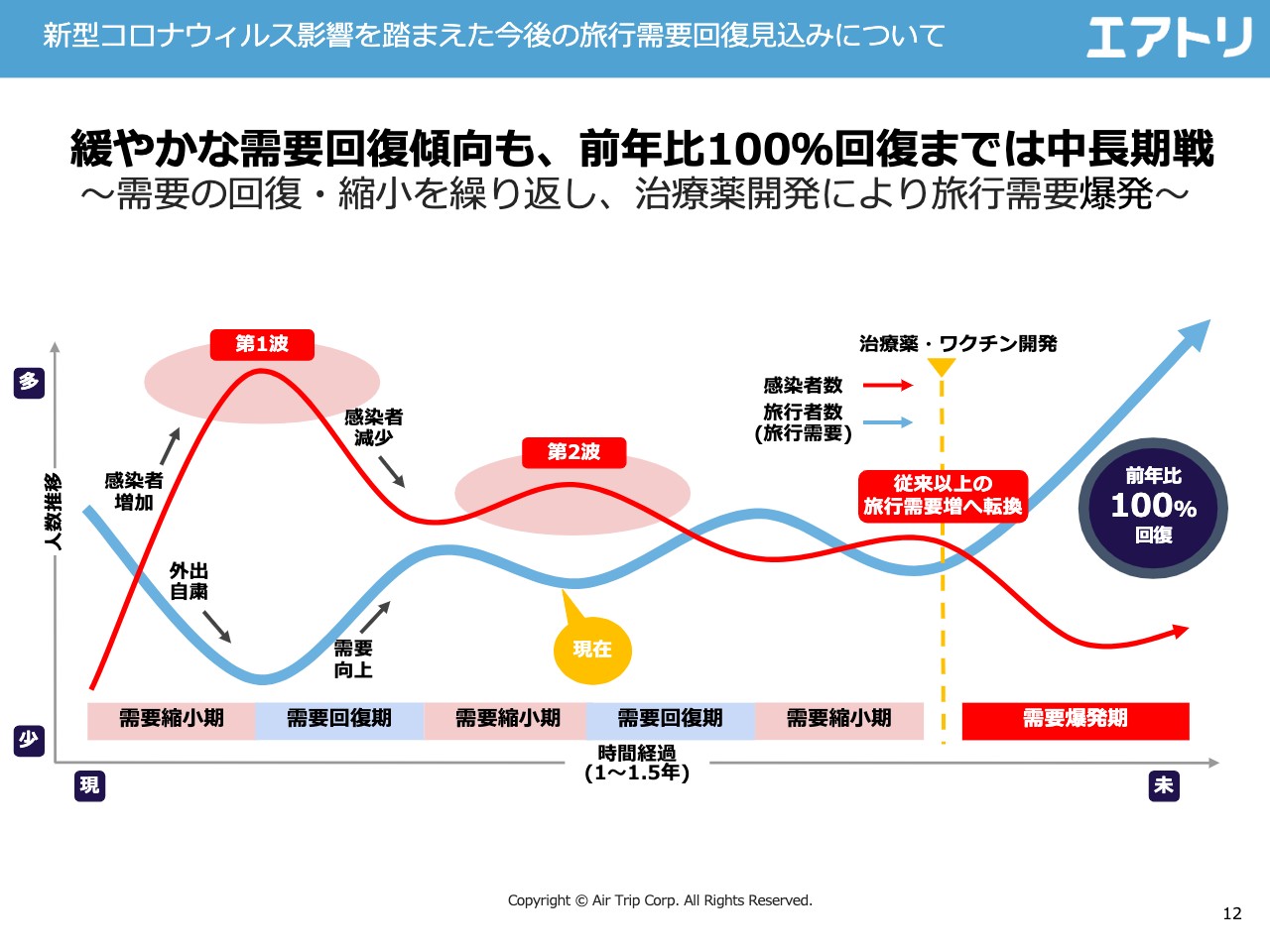

続いて、新型コロナウィルスの影響に関してのご報告です。需要回復の見込みについてのチャート図で、中央の黄色い部分を現在地点と考えています。第2波の懸念をしていたのですが、思っていたほどの影響は出ていない状況であり、足元では回復傾向になっています。

新型コロナウィルスによる⾜元の業績への影響について

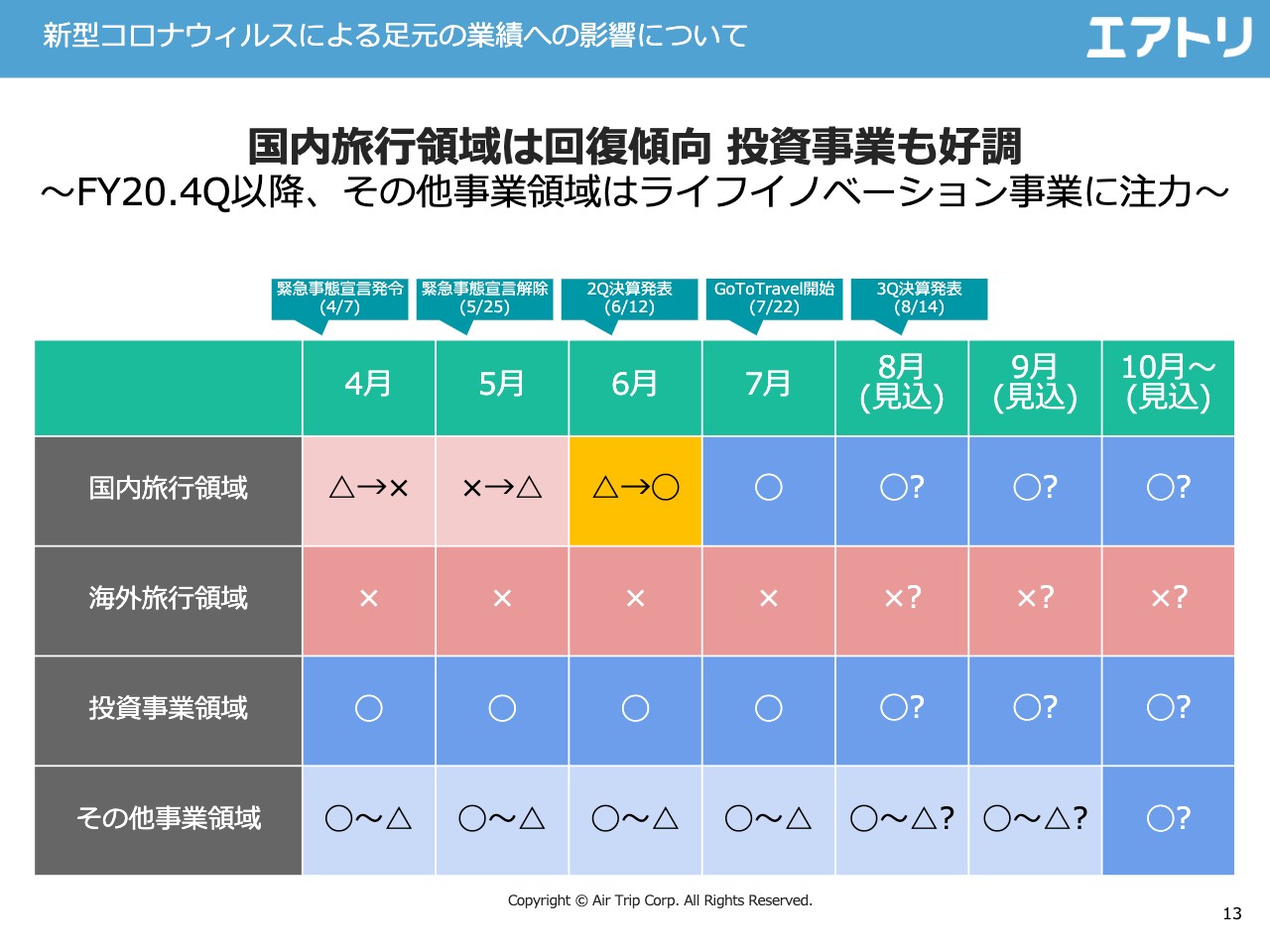

セグメント別の新型コロナウィルスの影響の状況を月次で書いているものです。国内旅行に関しては6月から回復傾向になっており、足元では前期比で約50パーセント程度の回復となっています。海外旅行に関しては引き続き時間がかかるであろうという状況です。

投資事業に関しては後ほどまたご説明しますが、3月のサイバーセキュリティクラウドの上場に加えてよい材料もいくつか出ており、好調に推移しています。その他事業領域に関しては、先ほどのまぐまぐのご報告など、会社によって若干ばらつきがありますが、概ね順調に推移しています。

新型コロナ影響に対する施策と成果〜徹底的なキャッシュアウトコストの削減〜

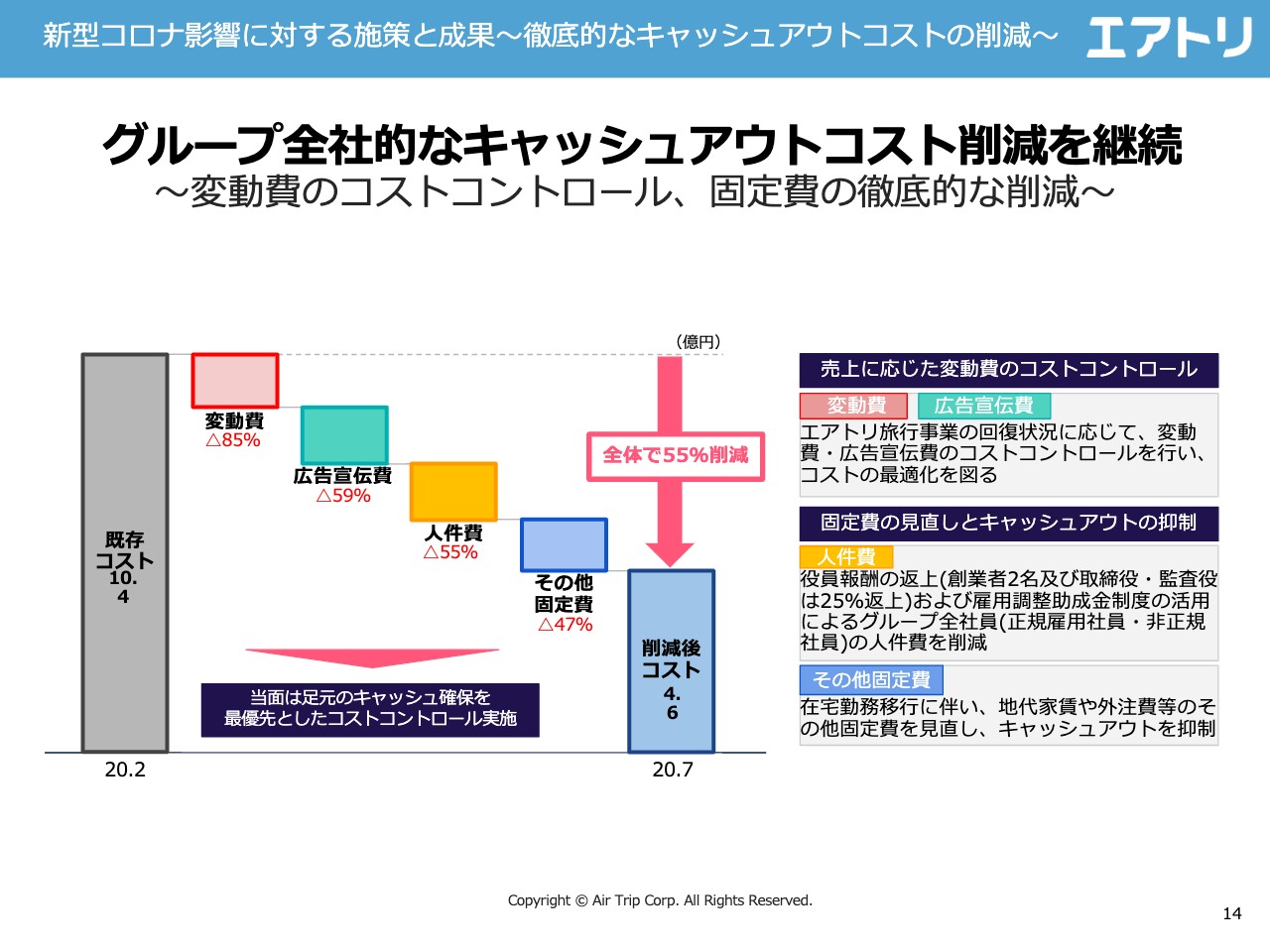

続いて、コスト削減の状況のご報告を2つのスライドを使ってご説明します。まずこちらが2月と足元の7月の状況を比べたチャートです。新型コロナウィルス前の水準で販管費が約10.4億円あったのですが、こちらは7月時点で4.6億円と変動費、固定費ともに大きく削減しています。

(参考)FY21.9キャッシュアウトコスト削減施策(計画値)

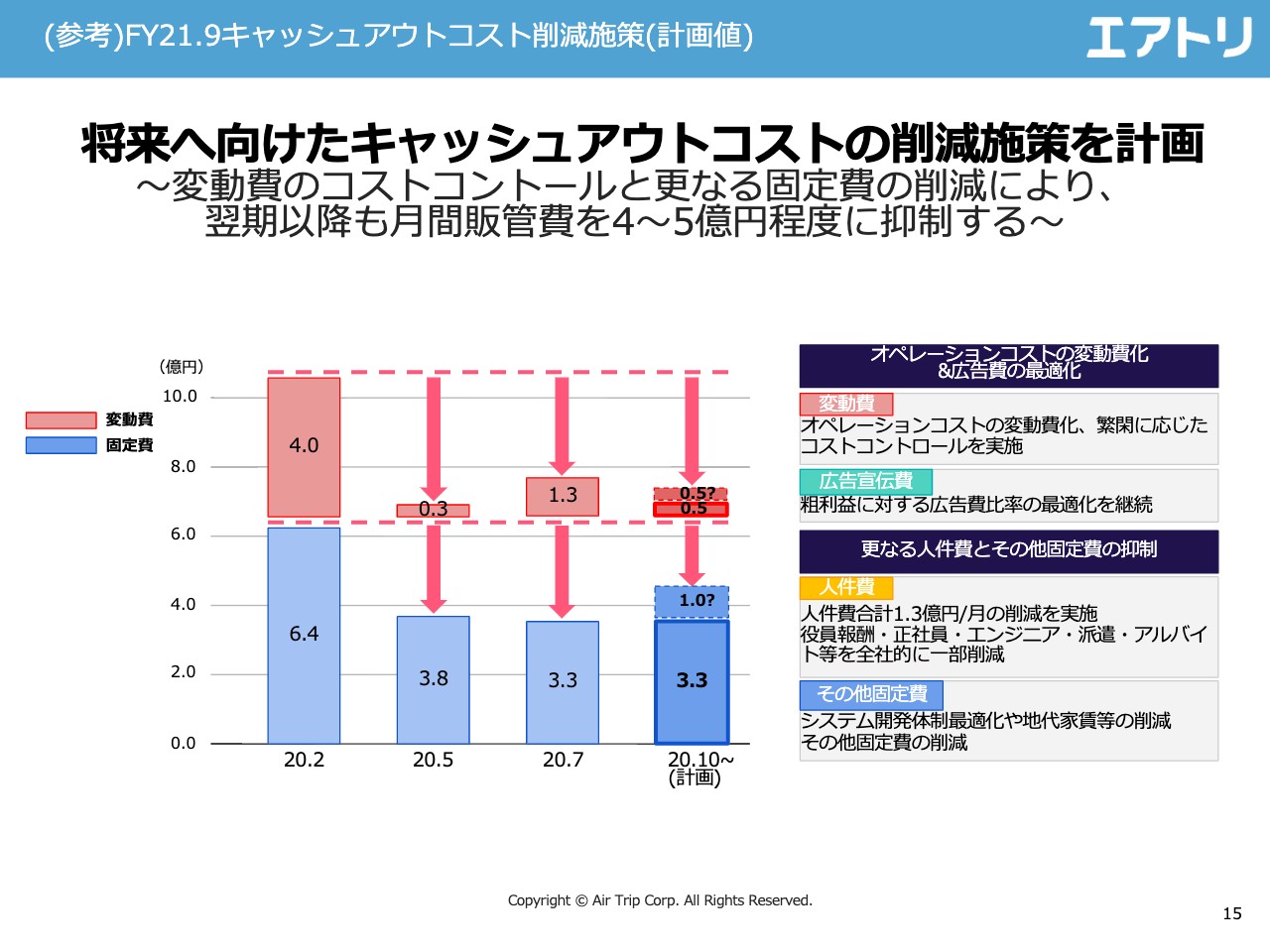

月次での状況の推移です。販管費合計としては概ね4億円から5億円の水準を維持しています。まさに今、来期の計画を策定しているのですが、来期のスタート地点もほぼ同じような状況になると思っています。

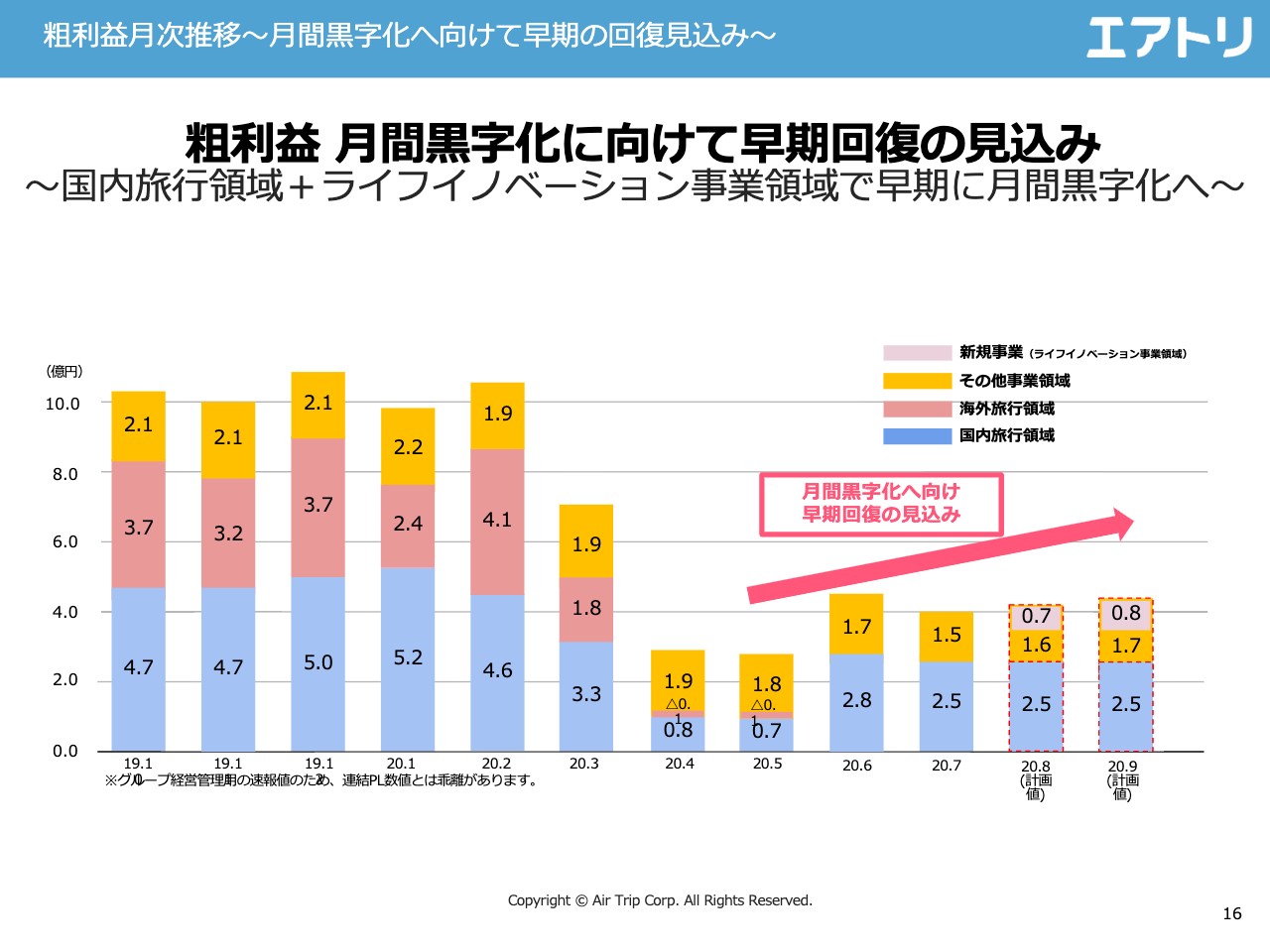

粗利益⽉次推移〜⽉間⿊字化へ向けて早期の回復⾒込み〜

続いて売上総利益の月次の推移です。4月、5月が大きくボトムになり、この段階で月間の売上総利益が連結ベースで約2.5億円というかたちです。国内に関しては1億円弱の粗利に対して、その他事業部分の2億円弱の粗利がグループ全体に寄与したという状況になっています。ご覧のとおり、6月以降が回復局面であり、足元で4億円から5億円の間の粗利の水準ということですので、先ほどの販管費の状況と合わせて約5,000万円から1億円未満程度の単月赤字が出ている状況です。これから、国内旅行に関して戻ってくることも含め、来期にはしっかり黒字でスタートできればと思っています。

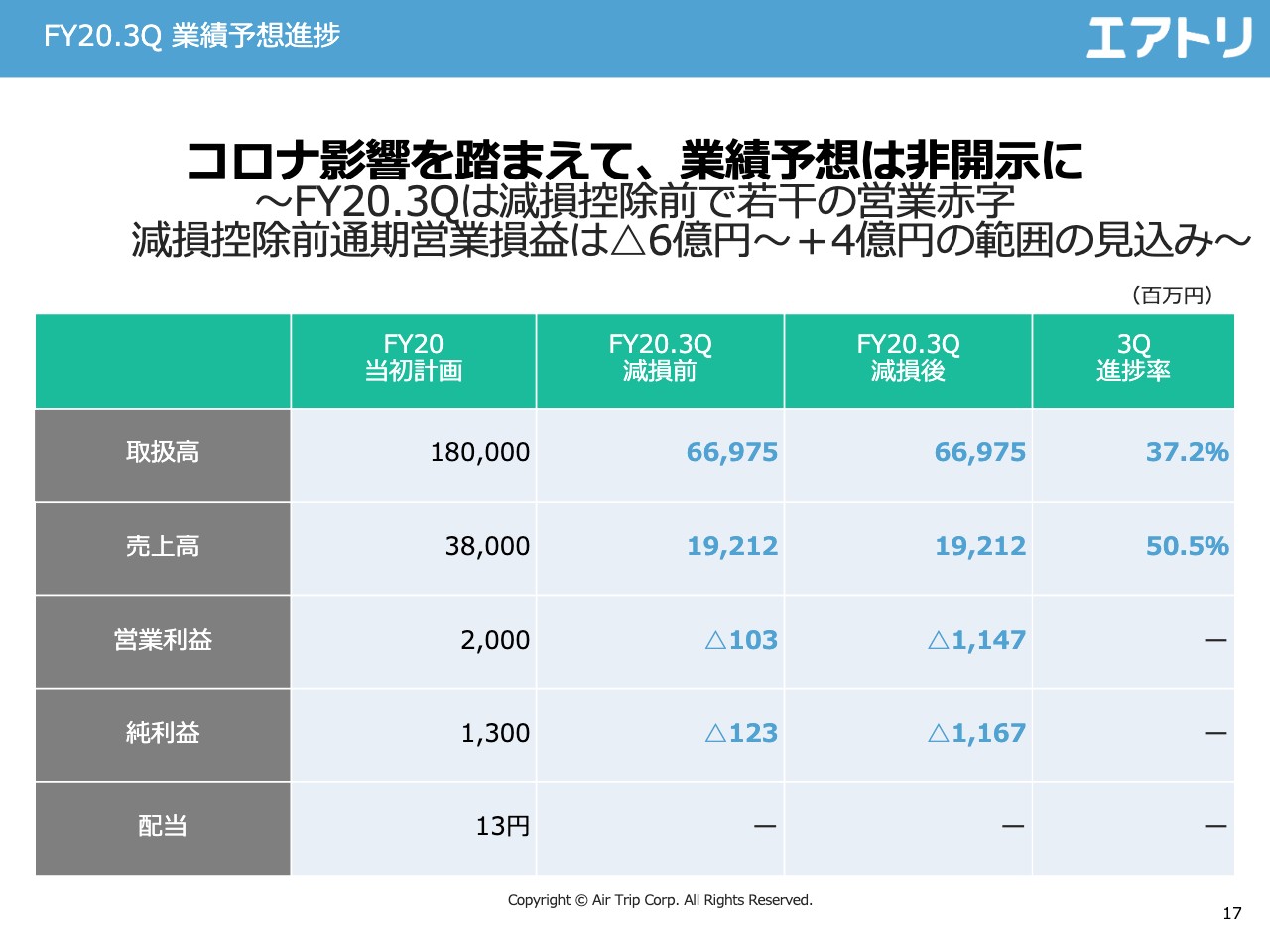

FY20.3Q 業績予想進捗

続いて、業績予想です。第2四半期の状況を踏まえて、業績予想に関しては一旦非開示とさせていただいています。この第3四半期終了時点で減損損失計上前の営業利益がマイナス1億円ということですが、第4四半期に関してもプラスマイナス5億円くらいのレンジを想定しているものの、ほぼトントンに近い水準と考えており、通期ではこちらに記載のマイナス6億円からプラス4億円という水準で考えています。

Go To Travelキャンペーン特設サイトOPEN

続いて第3四半期のトピックスです。まず「Go To Travelキャンペーン」です。「Go To Travelキャンペーン」のサイトは7月の中旬にリリースしています。国内事業に関して取り込みを行なっていくということです。

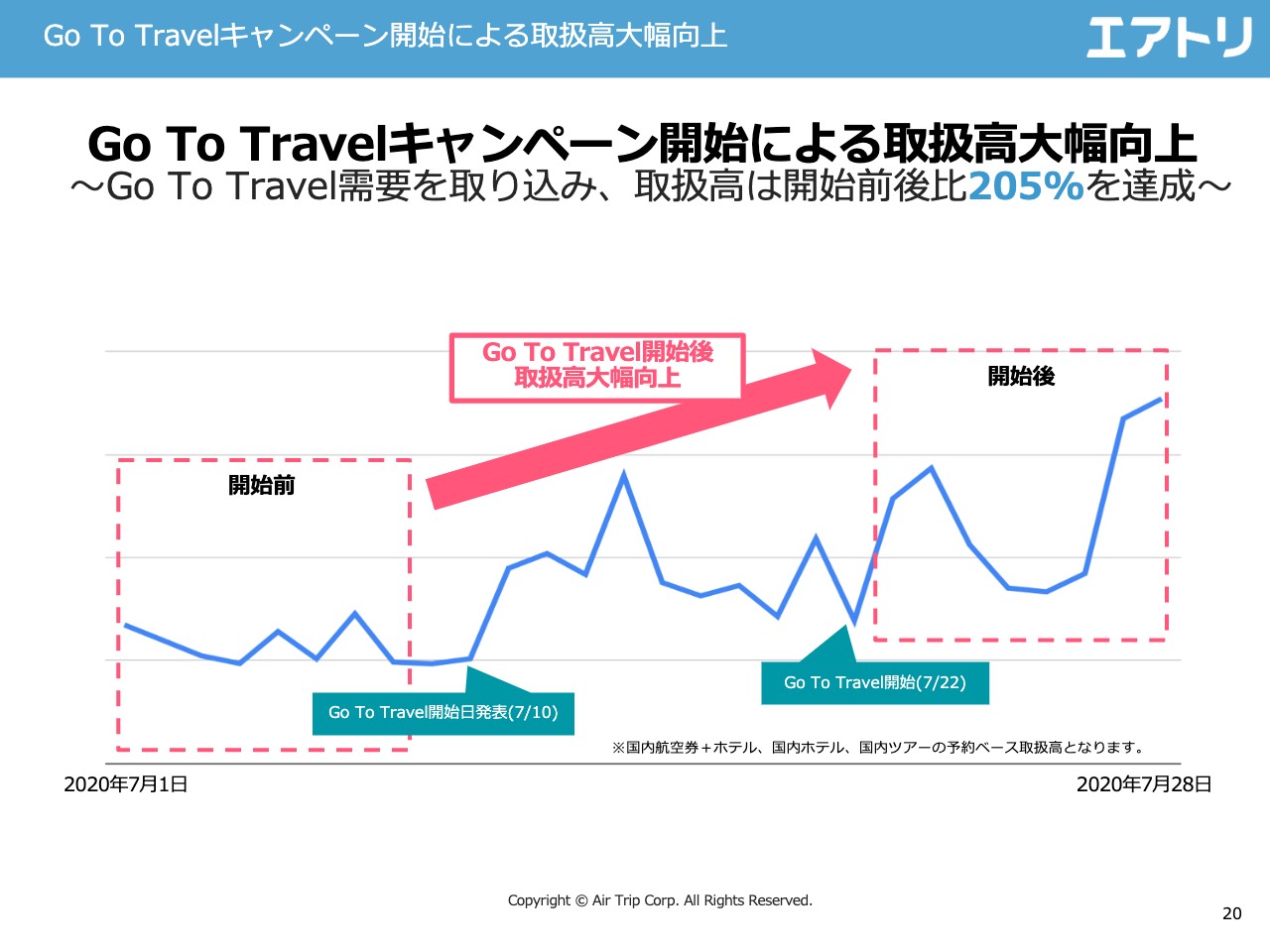

Go To Travelキャンペーン開始による取扱⾼⼤幅向上

実際のキャンペーンの成果ですが、キャンペーン開始前と開始後を比べて約2倍に取扱が増えている状況で、東京が除外という状況でありながら需要をしっかり取り込めております。

“正しい旅⾏”を応援するために「Go To Travelキャンペーン×エアトリ特別キャンペーン」を開始

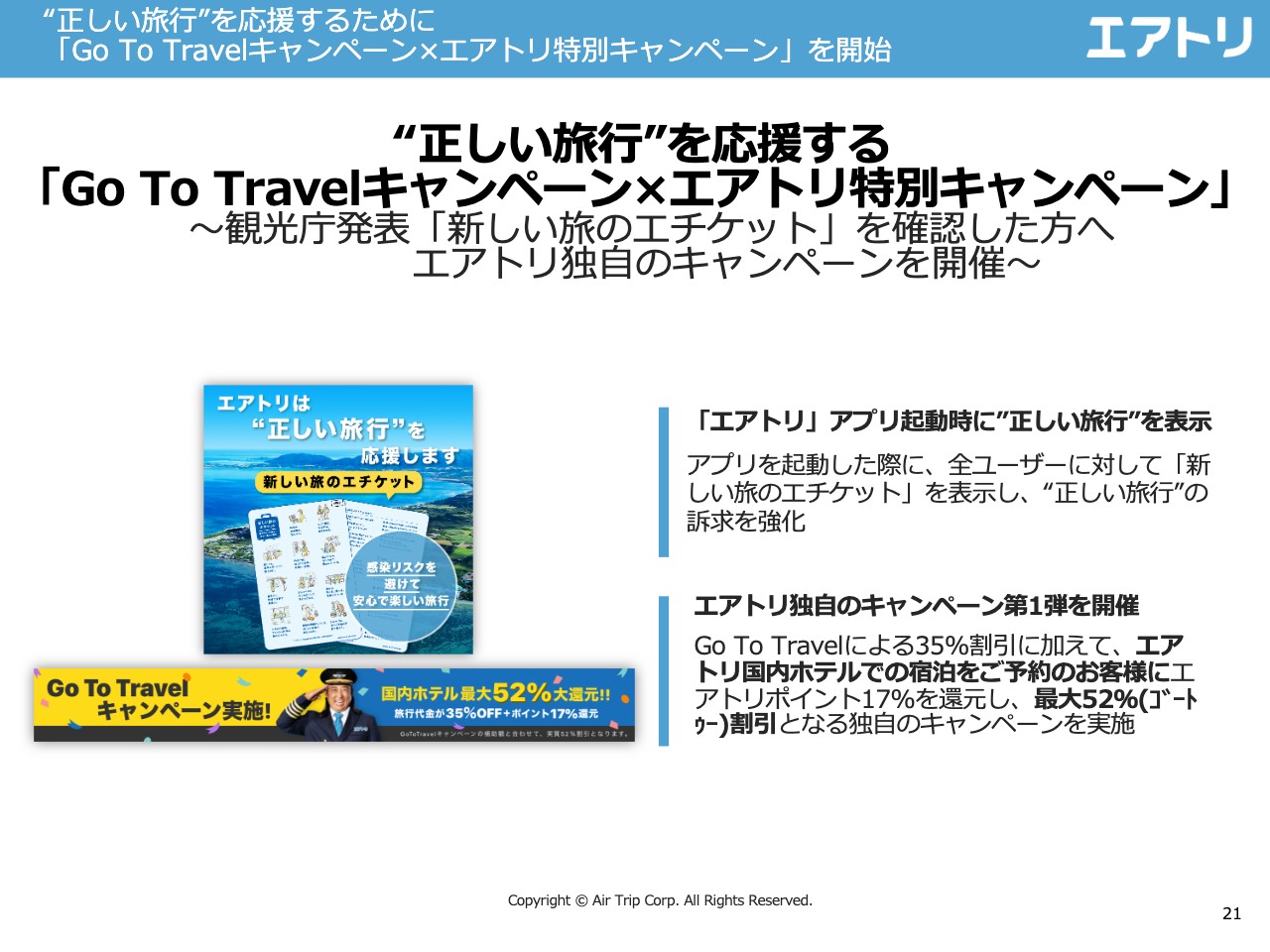

続いて「Go To Travel」を踏まえたキャンペーンをいくつか実施をしています。スライドはエアトリ特別キャンペーンの第1弾です。「新しい旅のエチケット」を踏まえたエアトリ独自のキャンペーンということで始めています。「Go To(ゴートゥー)」という言葉から取って、52パーセント割引というキャンペーンを実施しています。

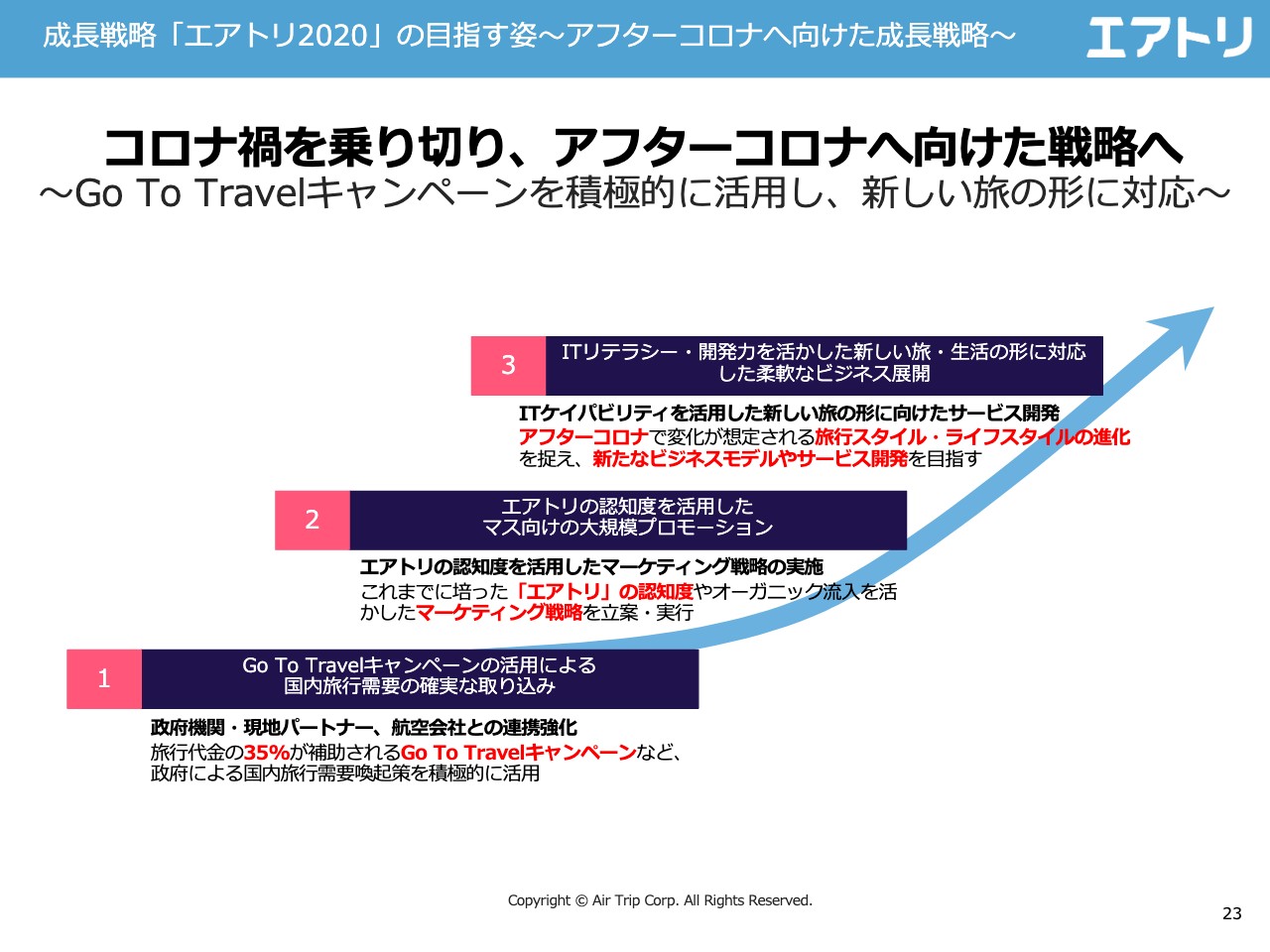

成⻑戦略「エアトリ2020」の⽬指す姿〜アフターコロナへ向けた成⻑戦略〜

続いて「エアトリ2020」成長戦略のご報告です。ポイントとして3点記載しています。1点目が、繰り返しになりますが「Go To Travelキャンペーン」の活用による需要の取り込みということで、いろいろなキャンペーンを準備しており、需要回復に合わせて第2弾、第3弾とリリースしていきたいと思っています。

2つ目がプロモーションです。1月の末、新型コロナウィルス前のタイミングではエアトリの認知度は全国で約45パーセントでした。足元のマス広告に関しては大幅に縮小しているのですが、こちらはタイミングを見て再開していきたいと思っています。また、現在、ソーシャルを活用したマーケティングもいくつか検討しています。3点目としては、新型コロナウィルスを踏まえた新しい旅のご提案ということで、いろいろな新しい取り組みを行なっていきたいと考えています。

成⻑戦略「エアトリ2020」〜ライフイノベーション事業領域における新規事業創出〜

ライフイノベーション領域として、新しくヘルスケアの事業を立ち上げています。こちらはのちほど詳細をご説明します。

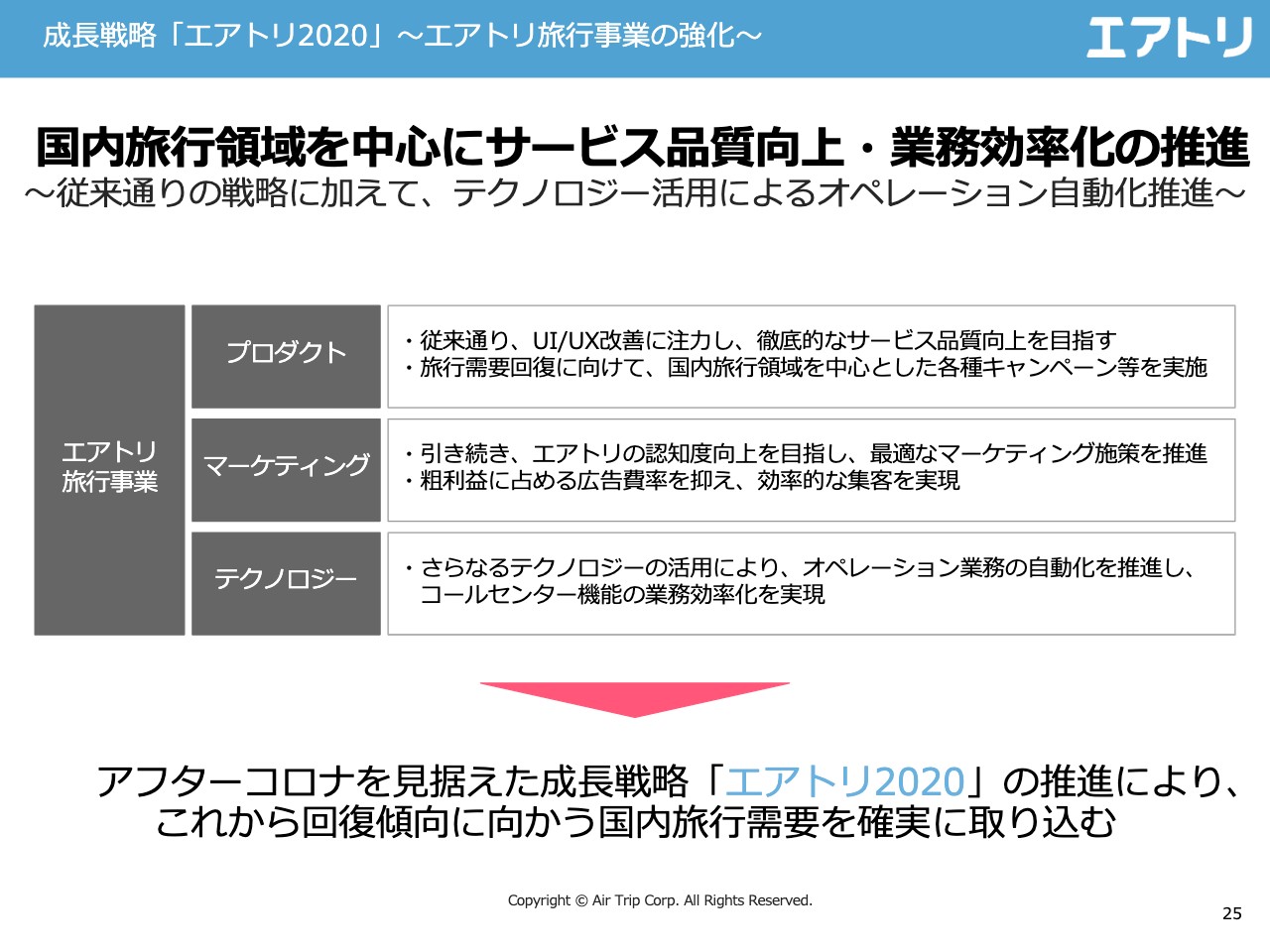

成⻑戦略「エアトリ2020」〜エアトリ旅⾏事業の強化〜

続いて、エアトリ旅行事業ですが、こちらに記載のプロダクト、マーケティング、テクノロジーという三位一体で、とくに国内旅行領域に特化した需要を取り込むための施策を推進しています。

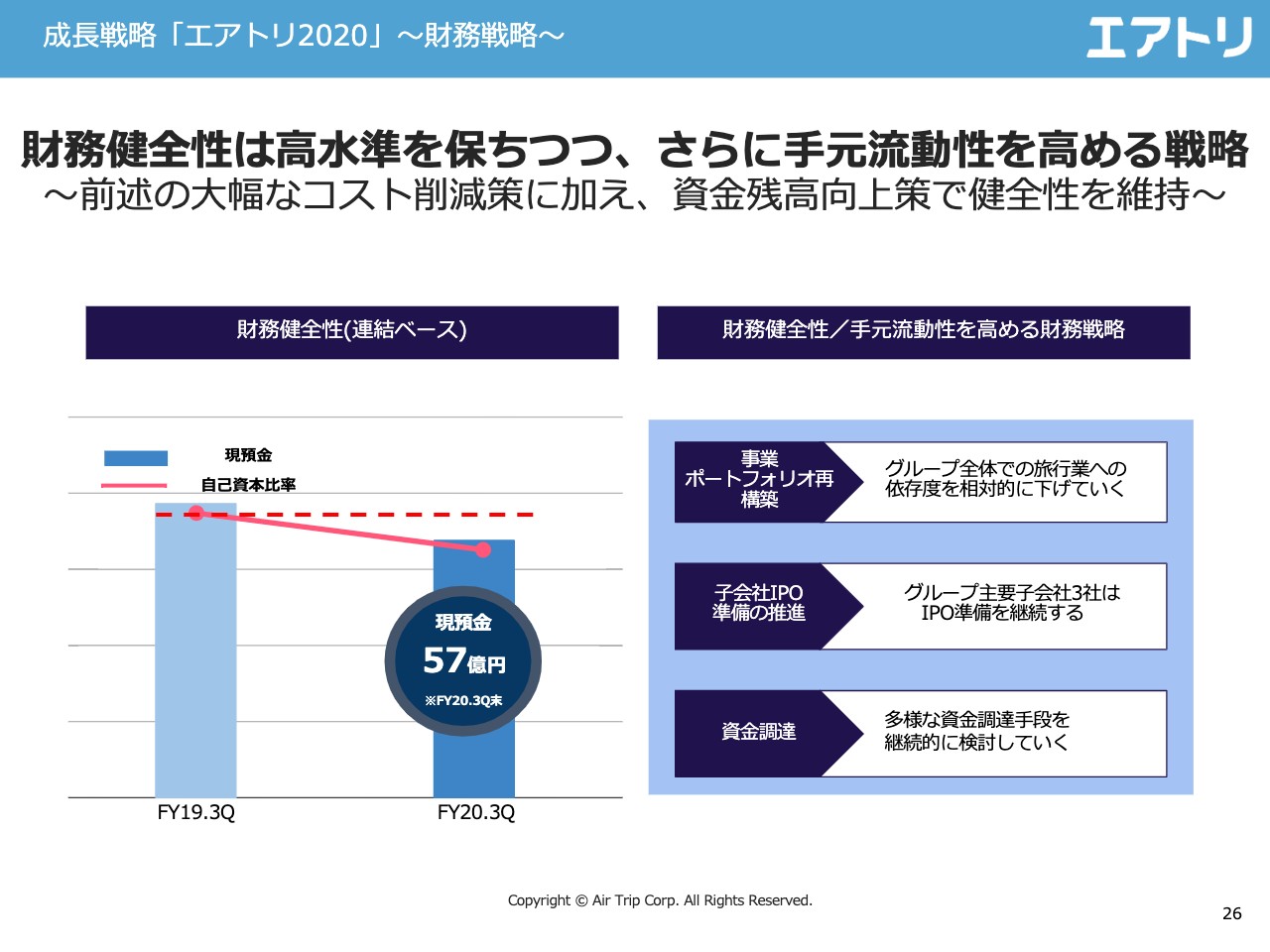

成⻑戦略「エアトリ2020」〜財務戦略〜

続いて財務に移ります。現預金は記載のとおり、第3四半期終了時点では連結全体で57億円ということで、手元流動性に関しては引き続き問題のない水準を維持している状況です。先ほどご報告したとおり、数字が単月で若干の赤字ということで、その赤字相当額が資金として流出しているということですので、その状況と比べても十分なキャッシュを確保していると考えています。一方で、借入金がグループ全体で130億円という状況もありますし、財務健全性に関してはもう一段高めていきたいと考えています。

施策としてはスライドに書いてある3点です。1点目として、事業ポートフォリオをしっかりと見直して、短期的に旅行事業の依存度を下げたいと考えています。2点目が子会社IPOの推進ということで、こちらは先ほどのまぐまぐも含め、グループ3社で推進していきます。3点目が資金調達です。

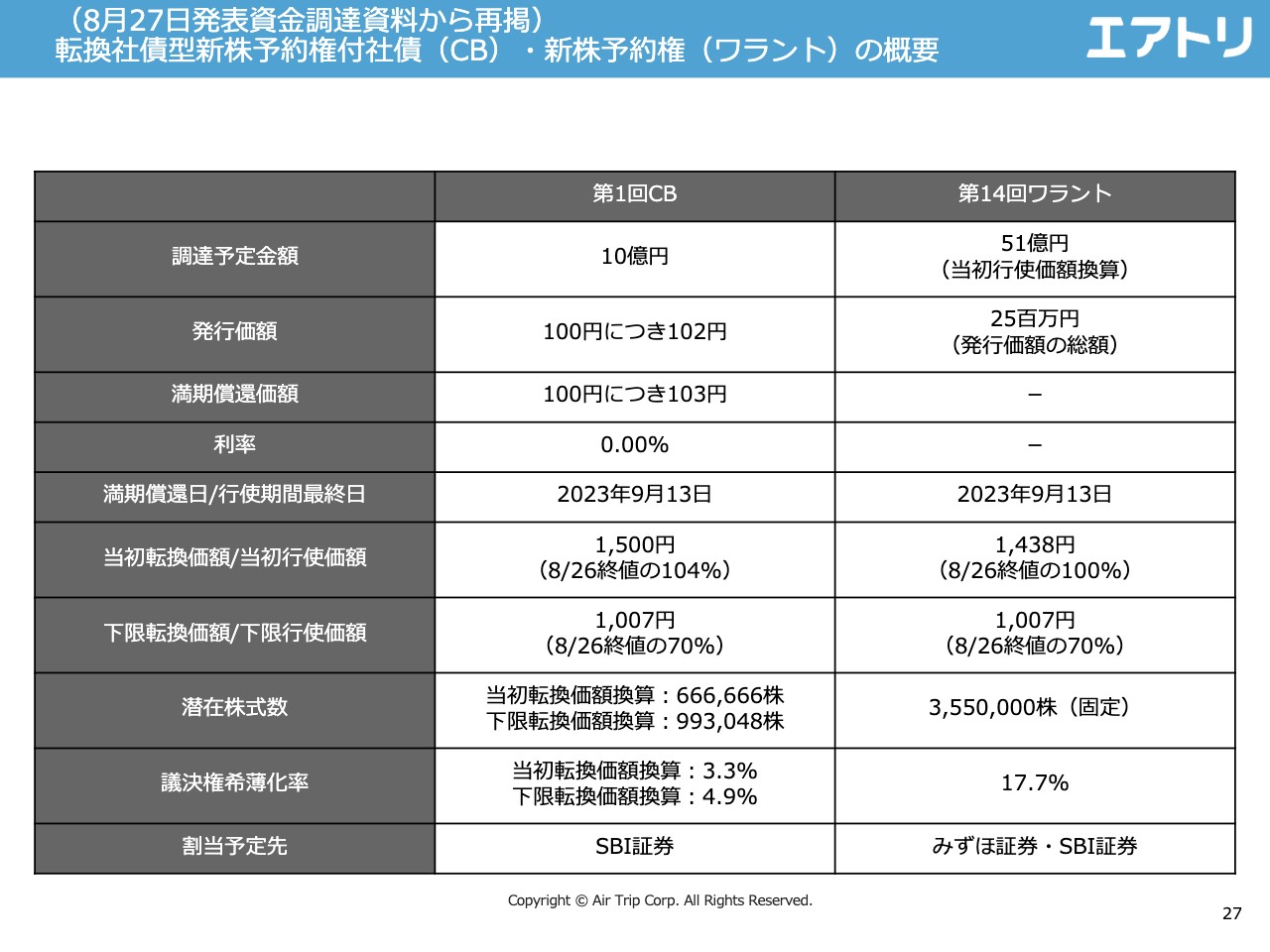

(8⽉27⽇発表資⾦調達資料から再掲)転換社債型新株予約権付社債(CB)・新株予約権(ワラント)の概要

ここからは2枚のスライドを使い、昨日発表させていただいた資金調達についての詳細をご説明したいと思います。今回のコンセプトは大きく2点あります。1点目は、短期的な資金を確実に確保していくために、自己資本に関しても、短期的に一部補完していくことです。もう1点が、今後3年間で、成長資金を取りながら再度成長を加速していくということです。大きくこの2つのコンセプトで資金調達を行なっています。今回、CBとワラントのミックスということで、CBが10億円、ワラントが約50億円となっております。こちらは今の株価の水準で約50億円というかたちです。

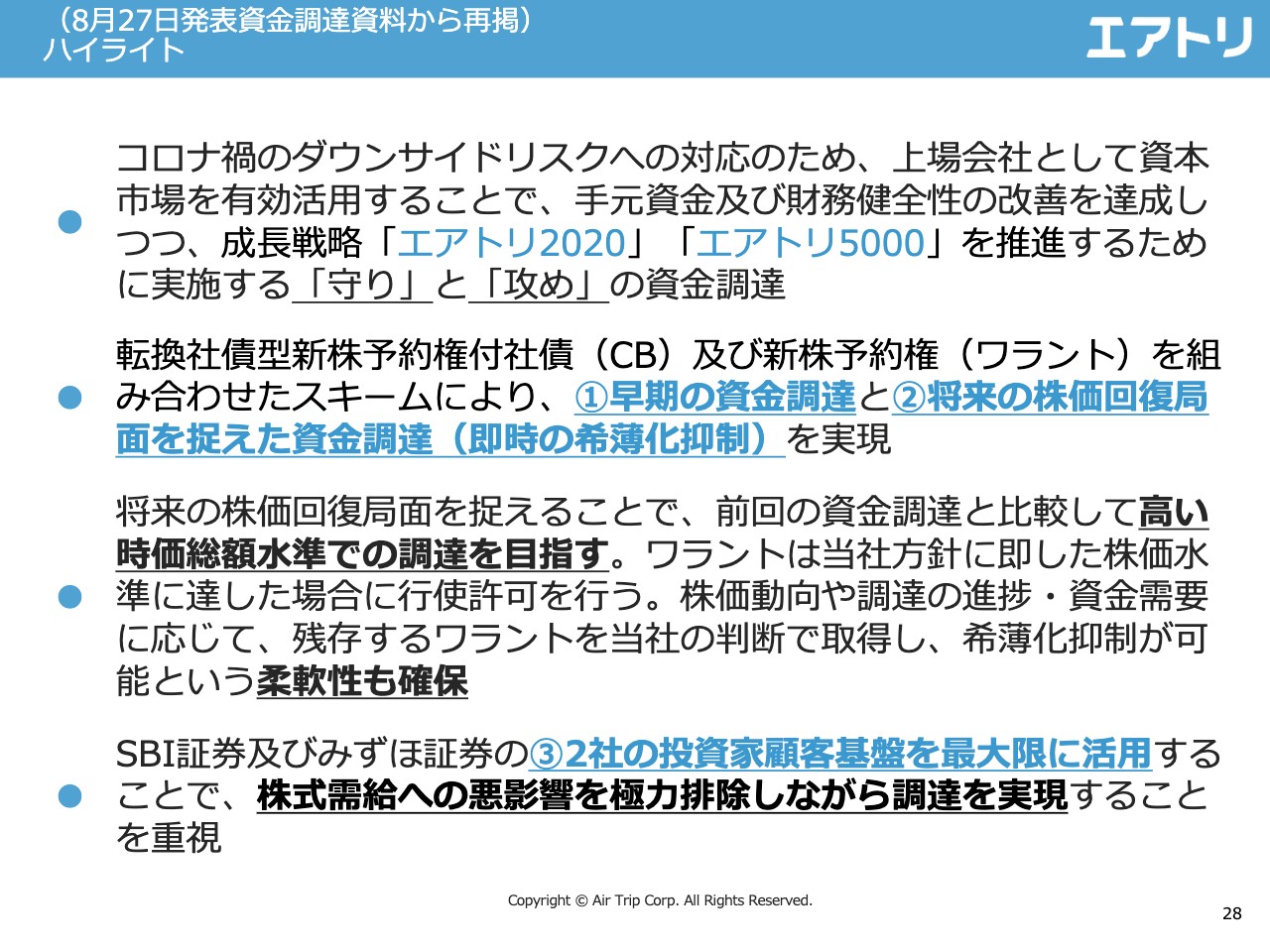

(8⽉27⽇発表資⾦調達資料から再掲)ハイライト

こちらはハイライトということでいくつか書いていますが、今お伝えしたように短期的な「守り」の視点と長期的な「攻め」の視点をミックスして、将来の株価回復局面を捉えてしっかり調達していくことをコンセプトにしています。そのため、前回の資金調達に関しては平均すると約390億円水準での資金調達だったのですが、今回に関してはこの株価水準よりも上を目指してしっかり実施していくように考えています。足元の250億円から300億円の時価の水準と思っていますが、業績の回復とともに株価を上げて調達したいと思っています。

また、全体としては20パーセント強と発表していますが、今後の成長戦略の資金のニーズと株価の状況・調達の進捗を踏まえ、一部は場合により取得することも含めて希薄化をなるべく抑えながら調達していきたいと思っています。

今回、証券会社は、SBI証券様、みずほ証券様の2社に対してワラントの割当を行ないます。2社ともに非常に強い投資家の顧客基盤を持っていますので、そちらを最大限活用しながら新しい投資家を迎え入れたいと思います。

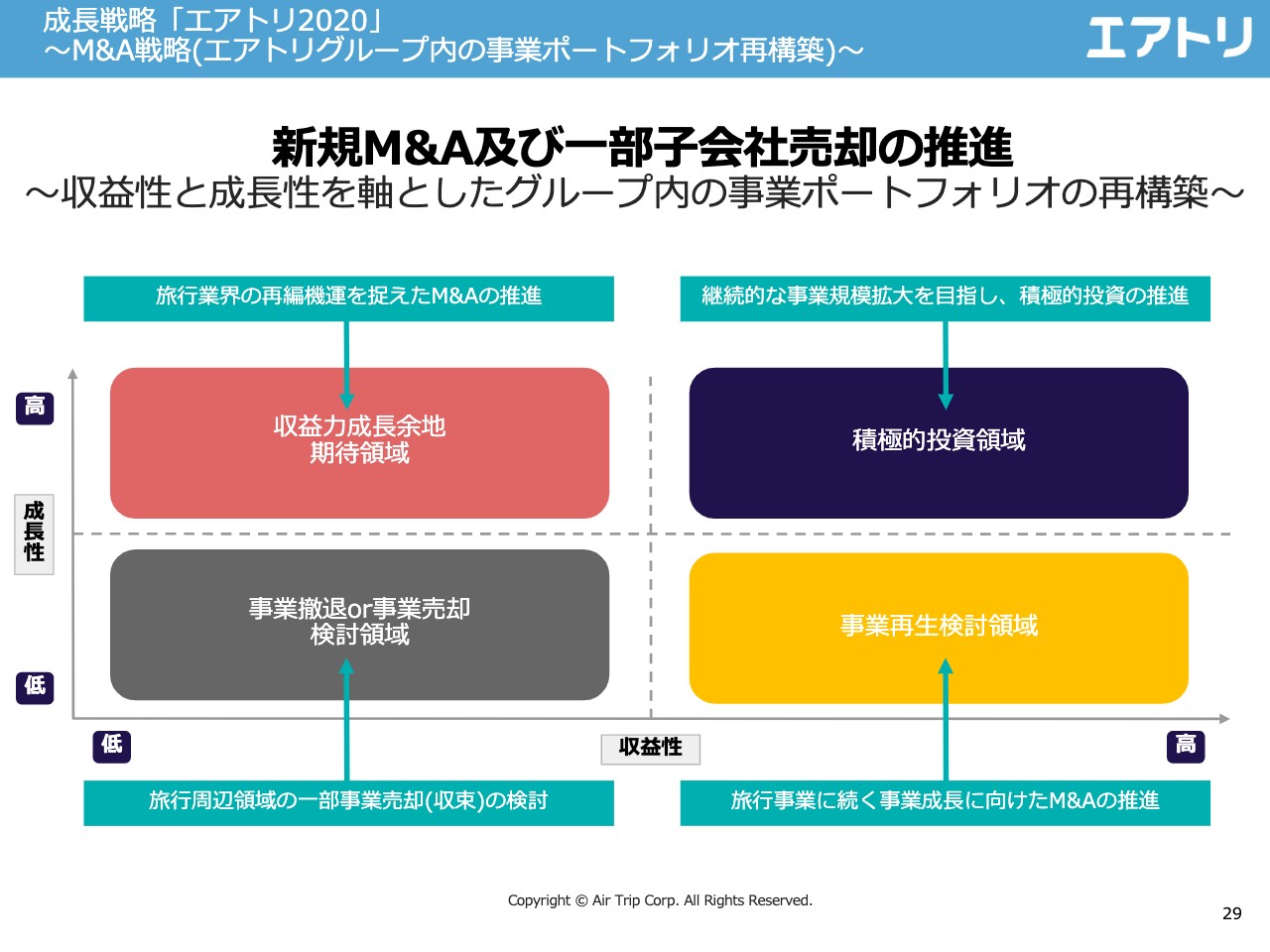

成⻑戦略「エアトリ2020」〜M&A戦略(エアトリグループ内の事業ポートフォリオ再構築)〜

続いてM&A戦略です。新規のM&Aということで、主に足元の旅行以外の領域です。ライフイノベーション領域やシステム開発領域での新規M&Aを検討しています。また、ポートフォリオの入れ替えということで、主に旅行系の事業を中心に売却を推進しています。

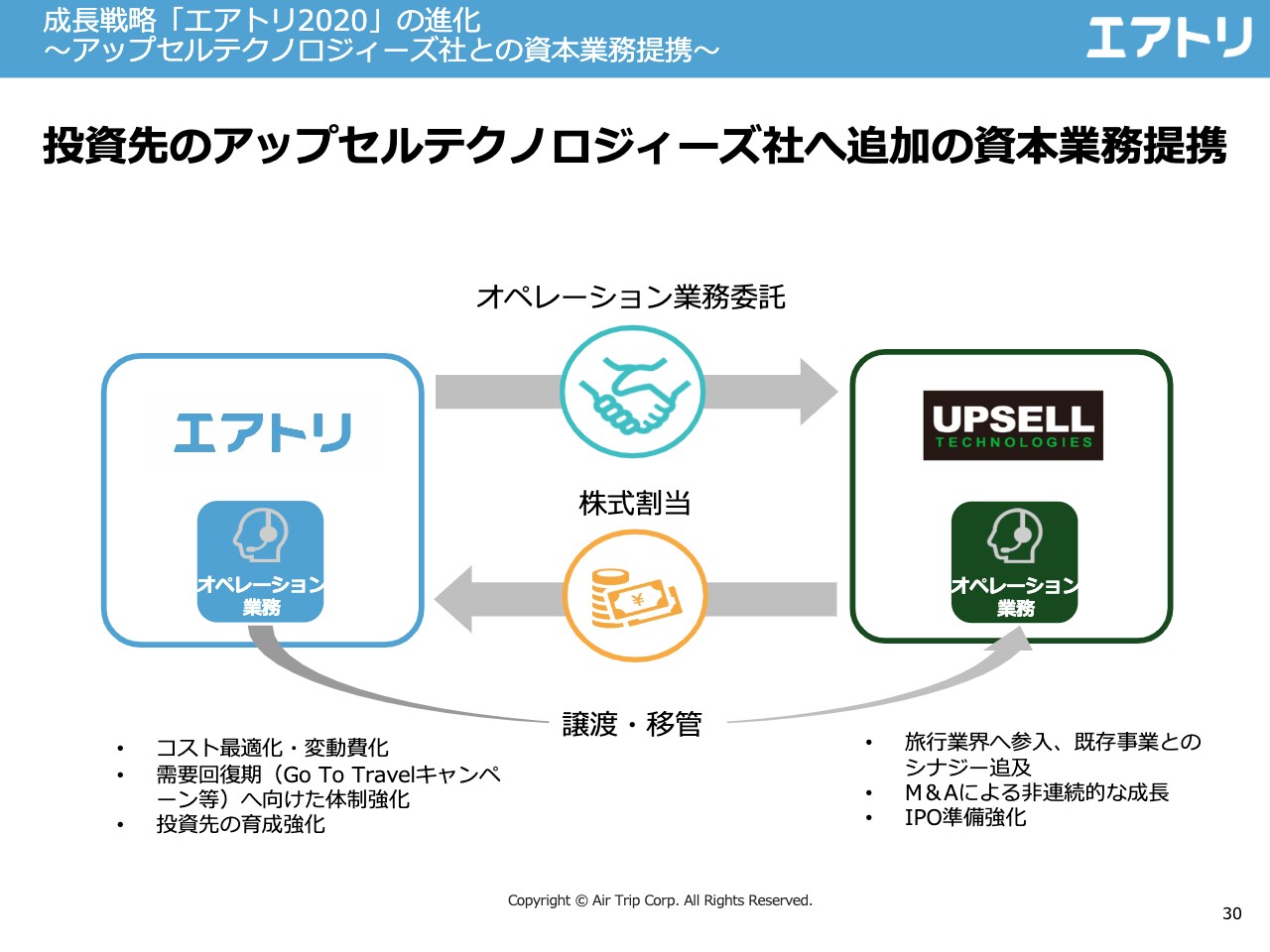

成⻑戦略「エアトリ2020」の進化〜アップセルテクノロジィーズ社との資本業務提携〜

続いて、7月初旬に実施したアップセルテクノロジィーズとの資本業務提携についてです。当社のオペレーションを従前の投資先であるアップセルテクノロジィーズへ事業譲渡しています。その対価として、アップセルテクノロジィーズの株式の割当を受けており、割当後で約14.5パーセント程度の株式を保有しています。当社側の狙いはここにいくつか書いていますが、とにかくコストの最適化というところで、変動費化が一番のコンセプトです。オペレーションの人員は、従前では約150名強を抱えていたのですが、こちらは事業譲渡に引き続き、約1/3弱のメンバーは旅行事業に従事しており、残りのメンバーに関してはアップセルテクノロジィーズの新しい取り組みに従事しているという状況です。

アップセルテクノロジィーズに関しては、IPOの準備を行なっているのですが、旅行業界の参入は初めてということも含めてより成長していくために、当社の旅行事業と投資事業との双方にメリットがある提携となっています。

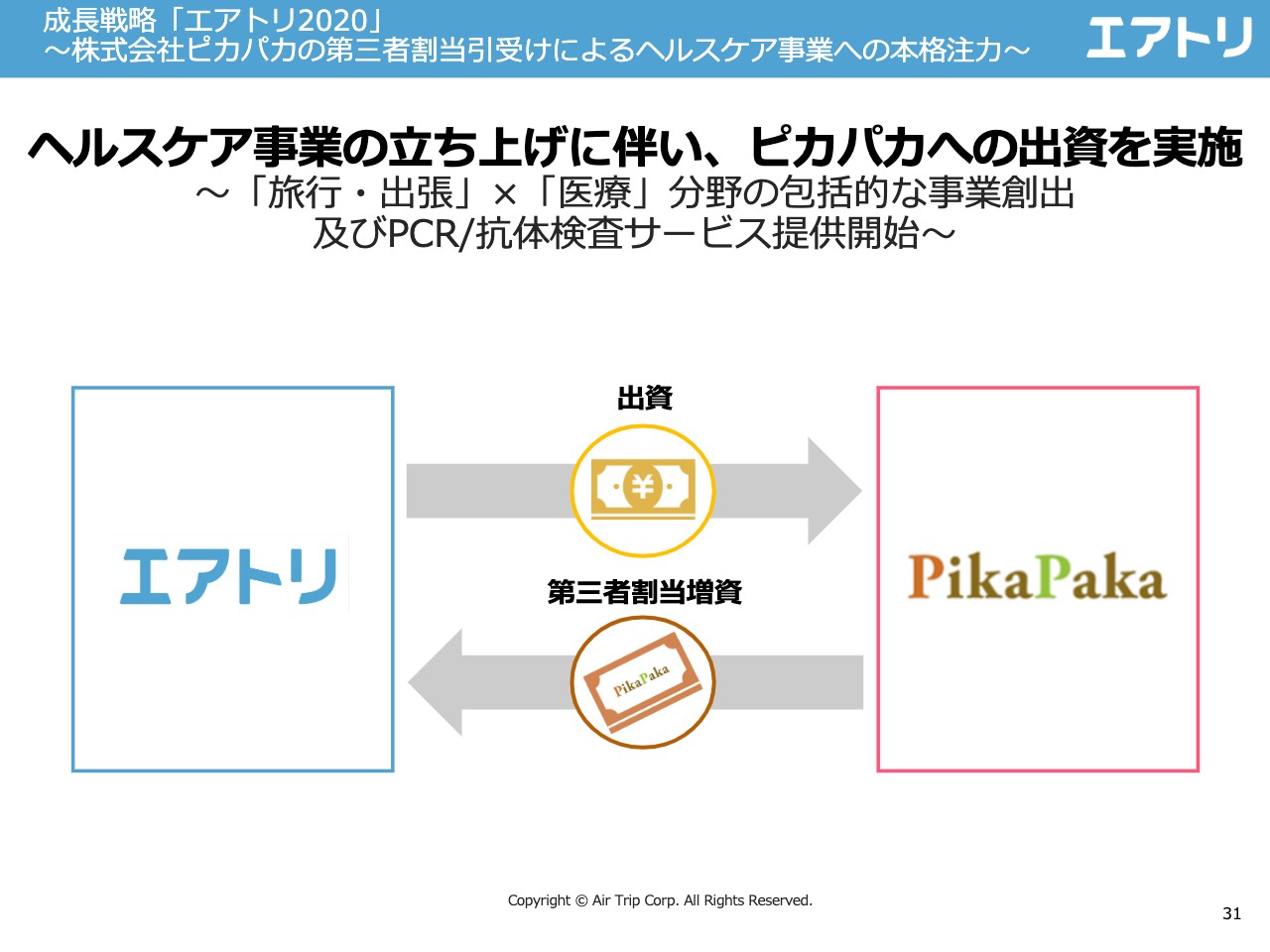

成⻑戦略「エアトリ2020」〜株式会社ピカパカの第三者割当引受けによるヘルスケア事業への本格注⼒〜

続いて、ヘルスケアに関しての取り組みのご報告です。8月から浜松町でクリニックをオープンしました。内容としてはピカパカという会社への出資とセットで実施しています。「旅行」×「医療」という分野での事業創出ということで、足元ではPCR検査や抗体抗原検査サービスを提供しています。今後、旅行需要の回復局面に合わせて、海外渡航は検査が確実に必須になるため、その需要をしっかり取り込んでいきます。

ちょうど本日8月28日の午前11時30分頃のプレスリリースで、「エアトリ」のサイト上でも検査の申込ができるようになった旨を発表しています。

成⻑戦略「エアトリ2020」〜グループ主要⼦会社の上場準備進捗〜

続いて、グループ主要子会社の上場準備についてです。先ほどご報告したとおり、まぐまぐの上場が承認されました。ちょうど今がロードショー中であり、9月24日の上場を予定しています。

まぐまぐに関しては、非常にキャッシュのある財務的にも優良な会社でして、上場後の成長戦略もいろいろな方向性を考えています。上場に関してはこのような状況を踏まえて、株価は当初予定よりやや低い状況ですが、しっかり時価総額は上がっていくのではないかと期待しています。また、訪日旅行事業、ITオフショア開発事業のそれぞれの中核的な子会社2社に関しても、IPOの準備が順調に進捗しています。

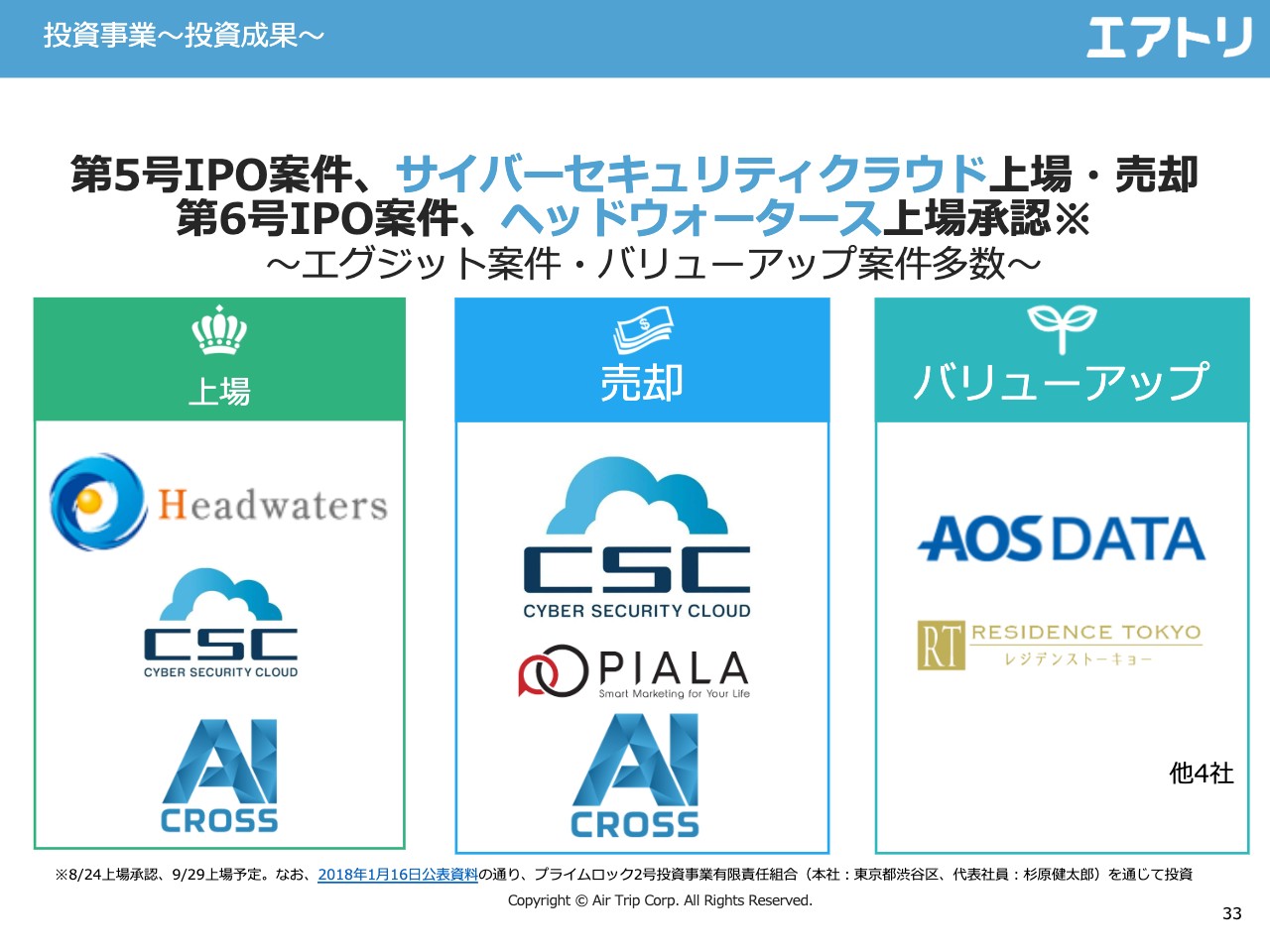

投資事業〜投資成果〜

続いて、投資事業です。第5号のIPO案件として、サイバーセキュリティクラウドが3月に上場していますが、こちらは既に売却済みです。この第3四半期で投資事業売上高が計上されていますが、これはサイバーセキュリティクラウドの売上になります。また、第6号のIPO案件として、先日ヘッドウォータースの上場承認がおりています。こちらも9月中に上場の予定です。

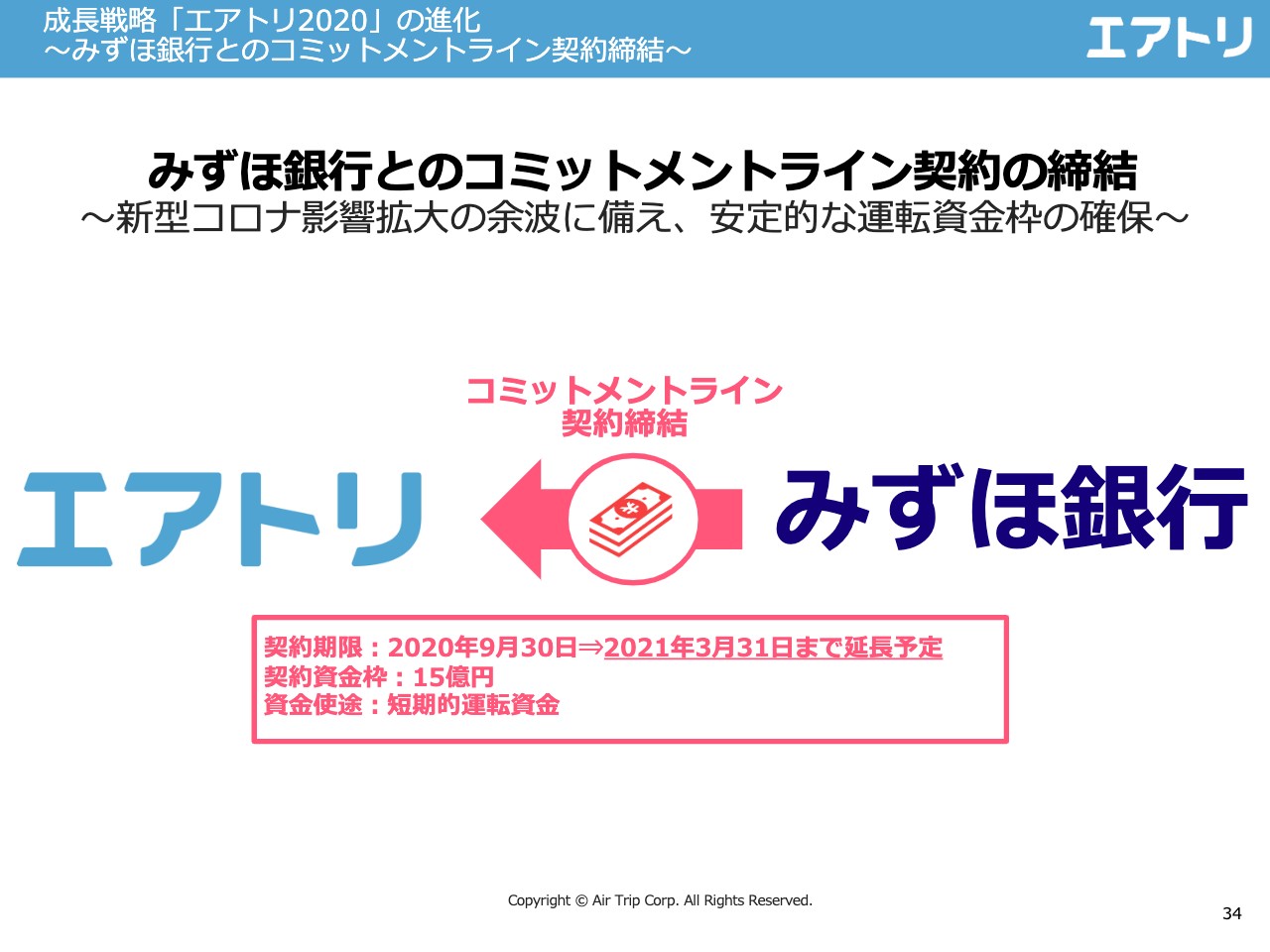

成⻑戦略「エアトリ2020」の進化〜みずほ銀⾏とのコミットメントライン契約締結〜

財務面に関して、みずほ銀行様とコミットメントライン契約の締結をしていますが、期間に関してはこちらに記載のとおり、来年の3月までということで契約しています。

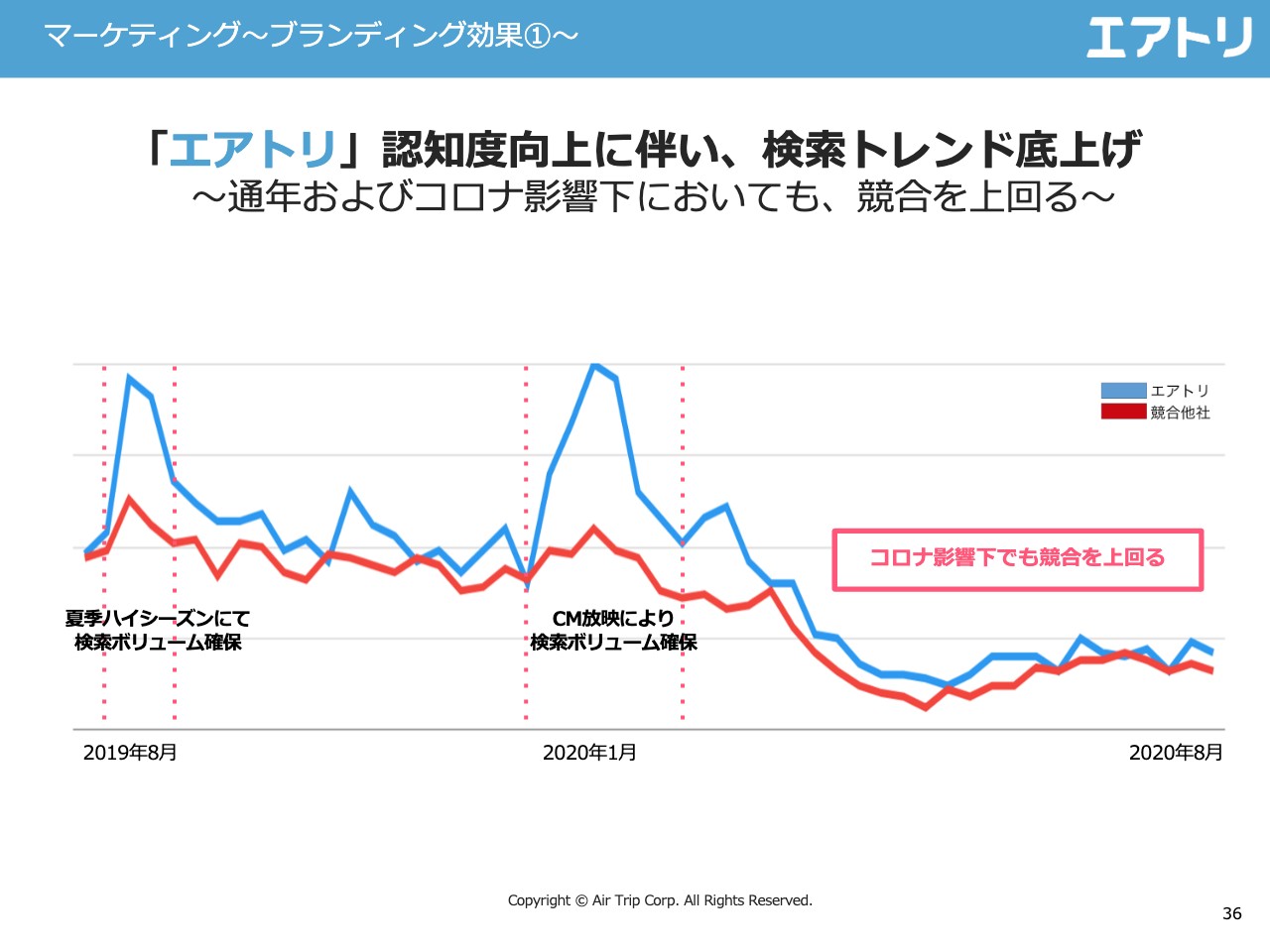

マーケティング〜ブランディング効果①〜

そのほか、事業進捗について、最後に簡単にご報告します。マーケティングに関して、スライドを何枚か掲載しています。1枚目の競合他社に対しての検索の状況ですが、新型コロナウィルスの状況を踏まえても競合を上回って推移しているという状況です。

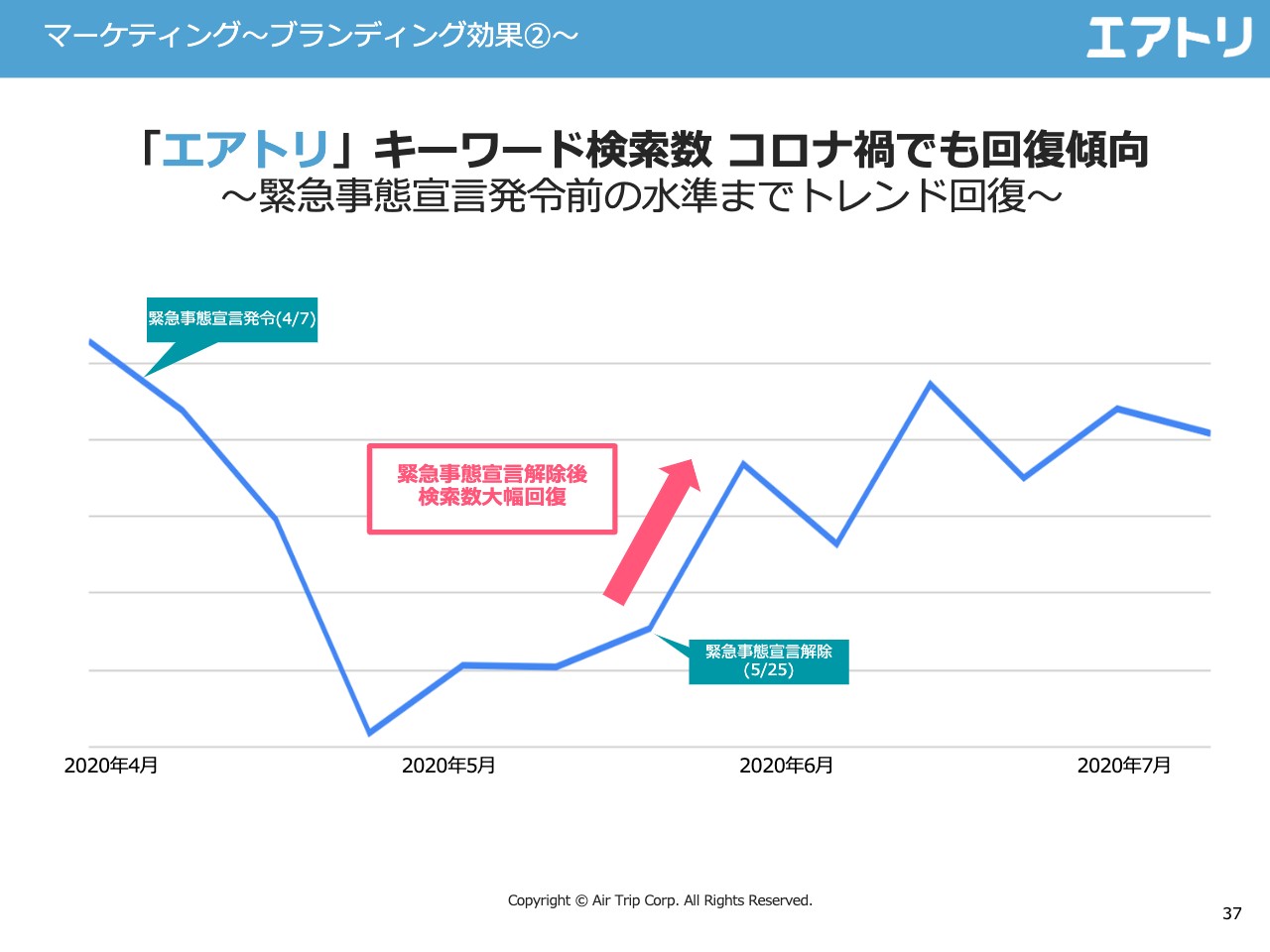

マーケティング〜ブランディング効果②〜

「エアトリ」キーワード検索は、ご覧のとおり4月下旬がボトムで足元では回復してきている状況です。

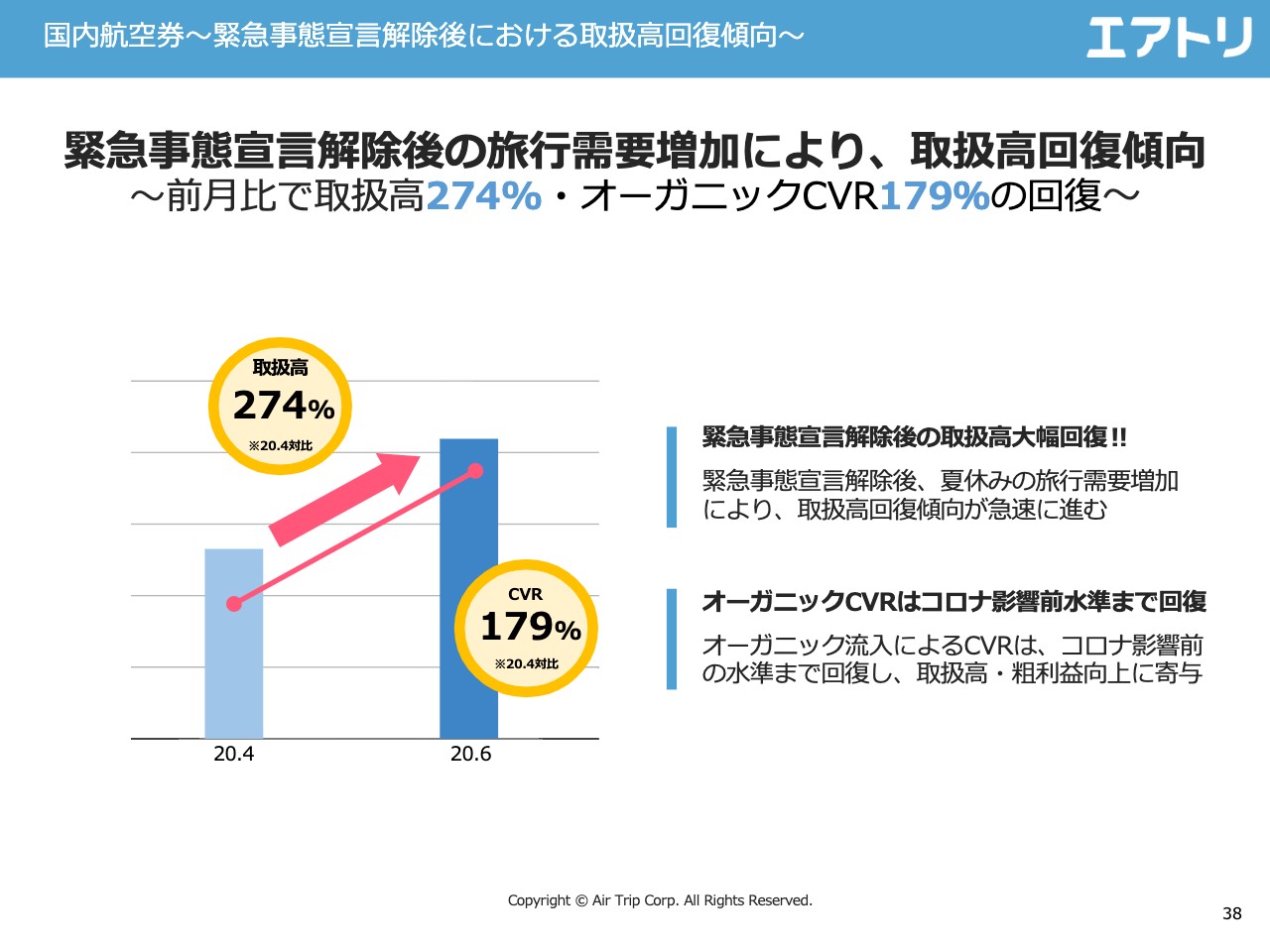

国内航空券〜緊急事態宣⾔解除後における取扱⾼回復傾向〜

国内航空券の取扱高回復傾向ですが、こちらは記載のとおり前月比で取扱高が274パーセント、オーガニックのお客さまが179パーセントと増えているという状況です。

国内エアトリプラス〜レンタルキャンピングカー付きプランの提供開始〜

また、「エアトリプラス」で移動プラス宿泊のサービスであるキャンピングカー付きのプランを提供開始しています。足元では車の旅が注目を浴びているということで、キャンピングカーは非常にニーズがある状況です。

国内エアトリプラス〜Go To Travelキャンペーンによる取扱⾼増加〜

「エアトリプラス」に関しても「Go To Travelキャンペーン」で販売促進しています。「エアトリプラス」は、従前からしっかり準備を行なっており、当社の強化ポイントの1つだったのですが、幸いにもキャンペーンにうまくマッチしている状況であり、取扱高としては2倍強に増えています。

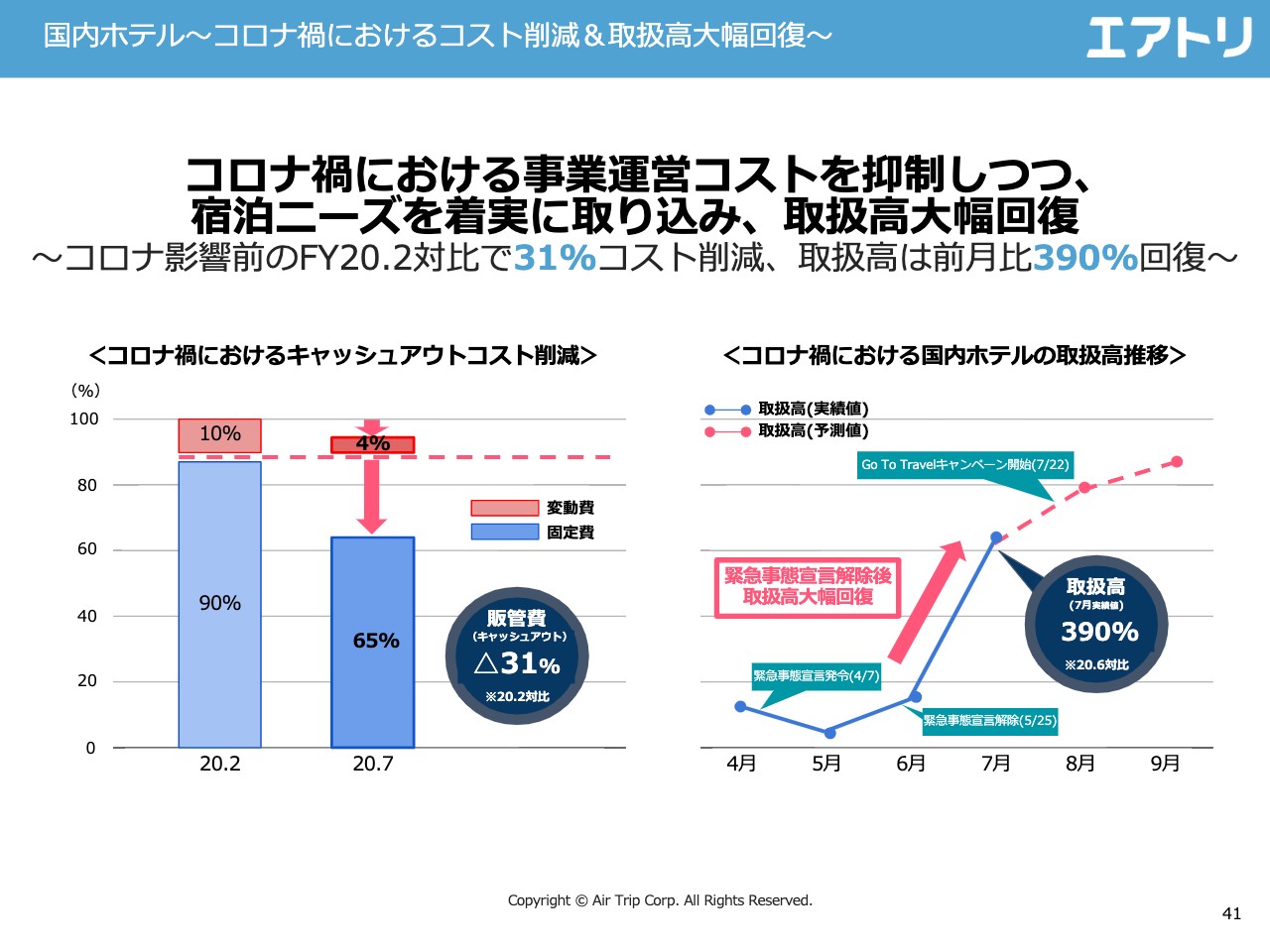

国内ホテル〜コロナ禍におけるコスト削減&取扱⾼⼤幅回復〜

国内ホテルです。「Go To Travelキャンペーン」は宿泊施設付きのものが対象ということで、ホテルの売上も順調に回復し伸びています。取扱高はこちらに記載のとおり大きく改善し、前月比を上回って推移しています。

国内ホテル〜Go To Travelキャンペーン活⽤による事業戦略〜

「Go To Travelキャンペーン」という言葉にかけて最大52パーセント還元ということで、宿泊施設のサービス提供を行なっています。

国内ツアー〜Go To Travelキャンペーン適⽤による割引販売開始〜

また、スライドに記載のキャンペーンをグループ全体にわたって実施しています。右側が子会社のエヌズ・エンタープライズの運営している「NEEDS TOUR」というサイトですが、こちらのツアーの売上も好調に推移しています。

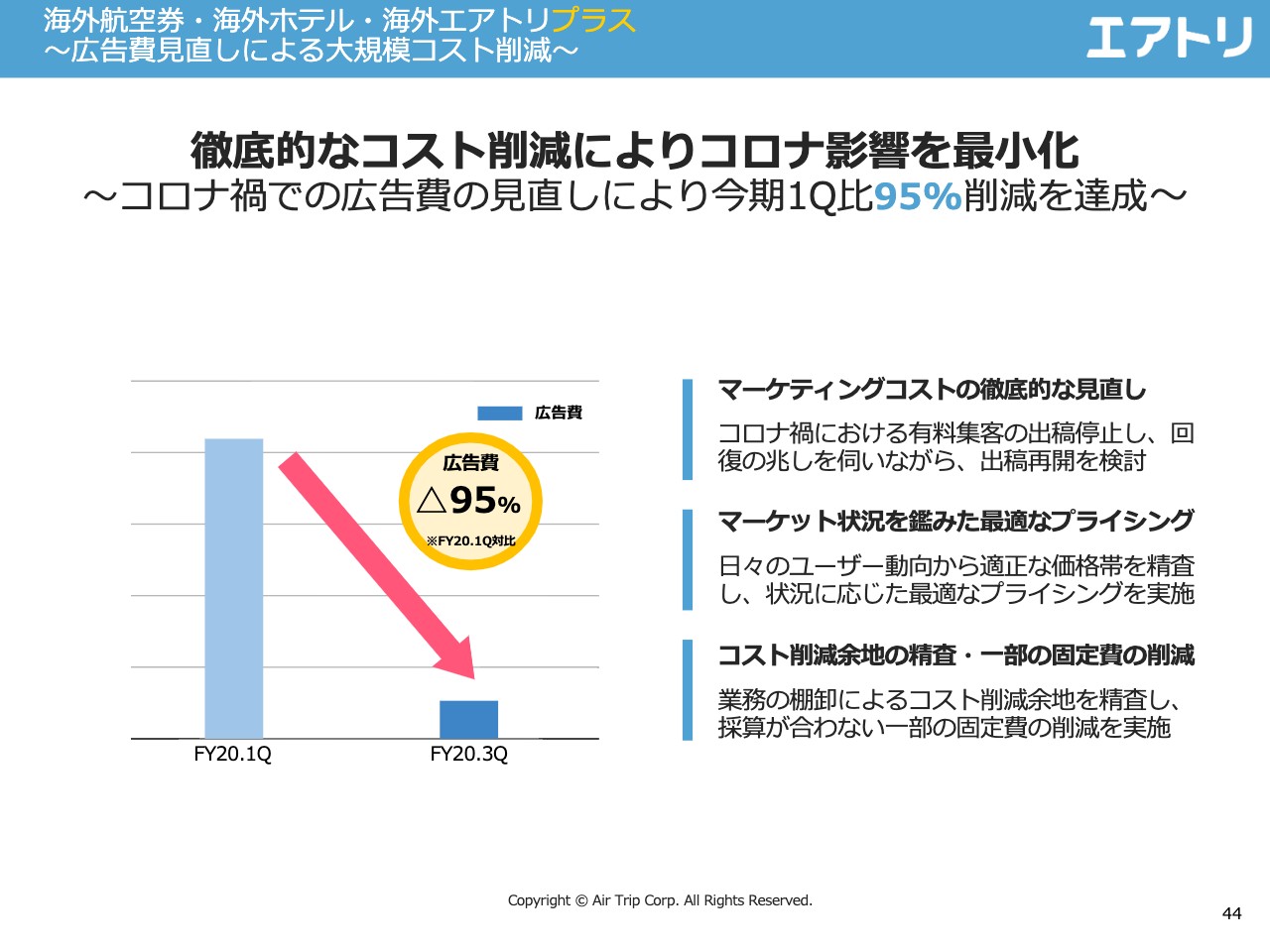

海外航空券・海外ホテル・海外エアトリプラス〜広告費⾒直しによる⼤規模コスト削減〜

海外に関しては、引き続き需要がかなり縮小している状況で、ニューブック、お客さまの利用に関しては、昨対数パーセントという状況が続いています。そのため、広告費に関しては、採算が合う水準まで大きく落としている状況となっています。

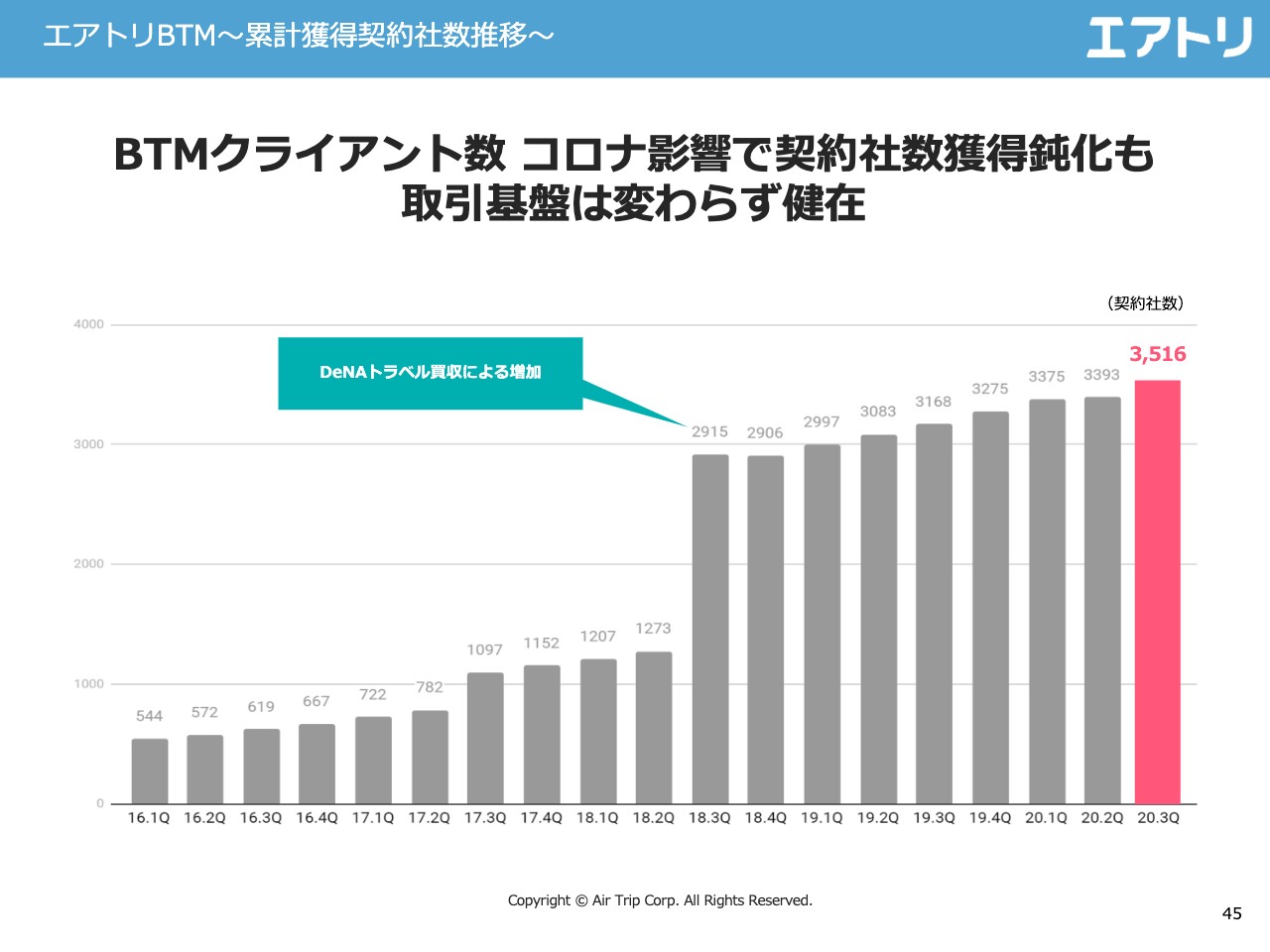

エアトリBTM〜累計獲得契約社数推移〜

法人向けであるBTMクライアントは順調に獲得できています。法人出張に関しては6月に入り順調に回復しており、足元でも50パーセント強という回復となっています。

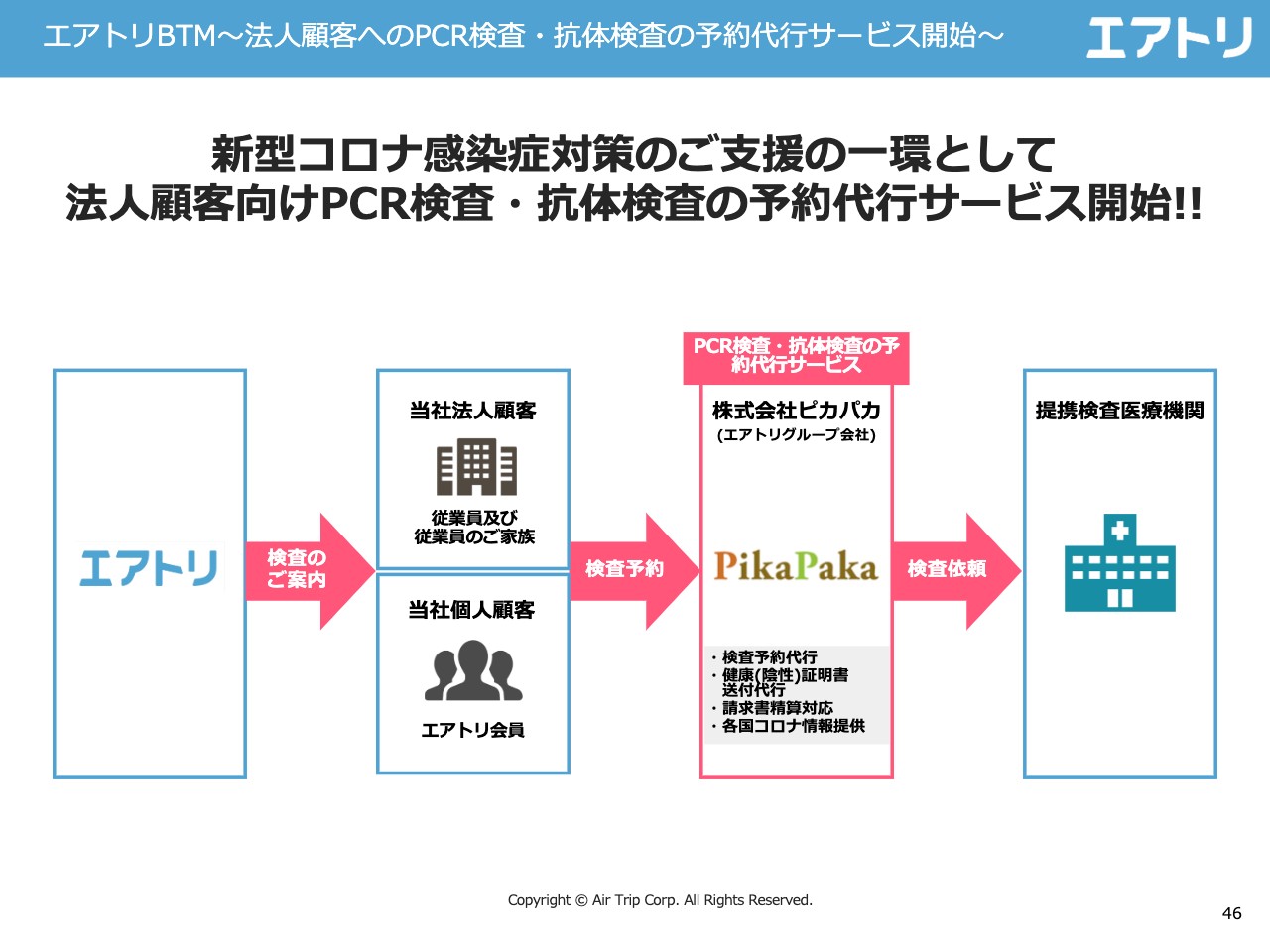

エアトリBTM〜法⼈顧客へのPCR検査・抗体検査の予約代⾏サービス開始〜

BTMのトピックスとして、PCR検査・抗体検査に関して、法人向けのサービスとしても、かなり力を入れて提供しています。

ITオフショア開発事業〜新規受注件数の増加〜

続いて、ITオフショア開発事業ですが、新規の受注に関しては順調に増加しています。

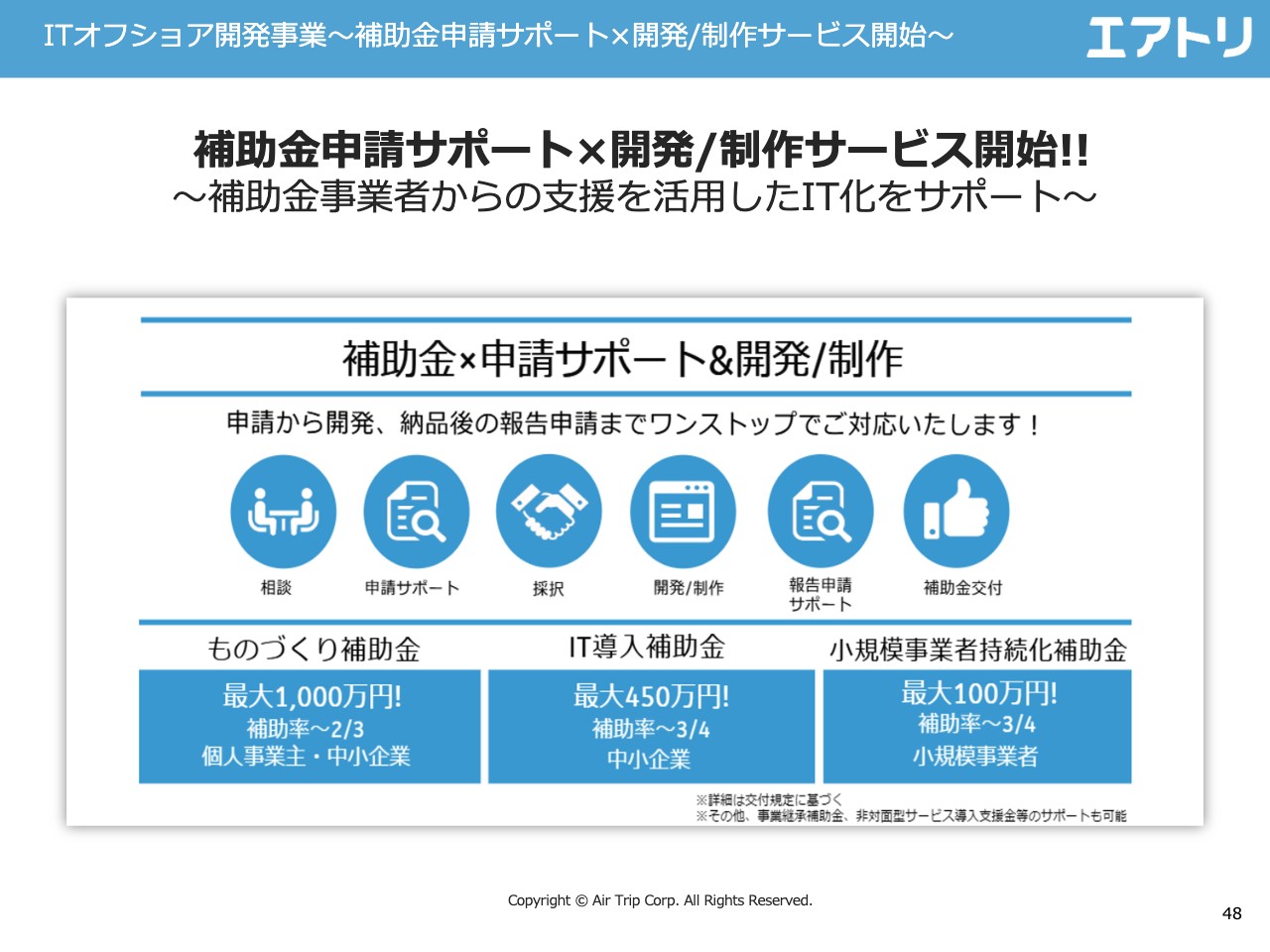

ITオフショア開発事業〜補助⾦申請サポート×開発/制作サービス開始〜

また、トピックスとして、「ものづくり補助金」がありますが、こちらの補助金を利用した開発が新型コロナウィルス後、とくに注目を浴びており、そちらに関する新規サービスを開始しています。

投資事業〜投資実績〜

投資事業に関しては、先ほどご報告した第6号IPO案件までで、累計の投資が64社、総額が23億円という状況になっています。新型コロナウィルスの影響を踏まえ、一部の旅行系や観光系の会社であまり状況がよくない会社があったり、逆に大きくプラスに転じている会社もあったりとまちまちですが、事業全体としては非常に順調に来ています。

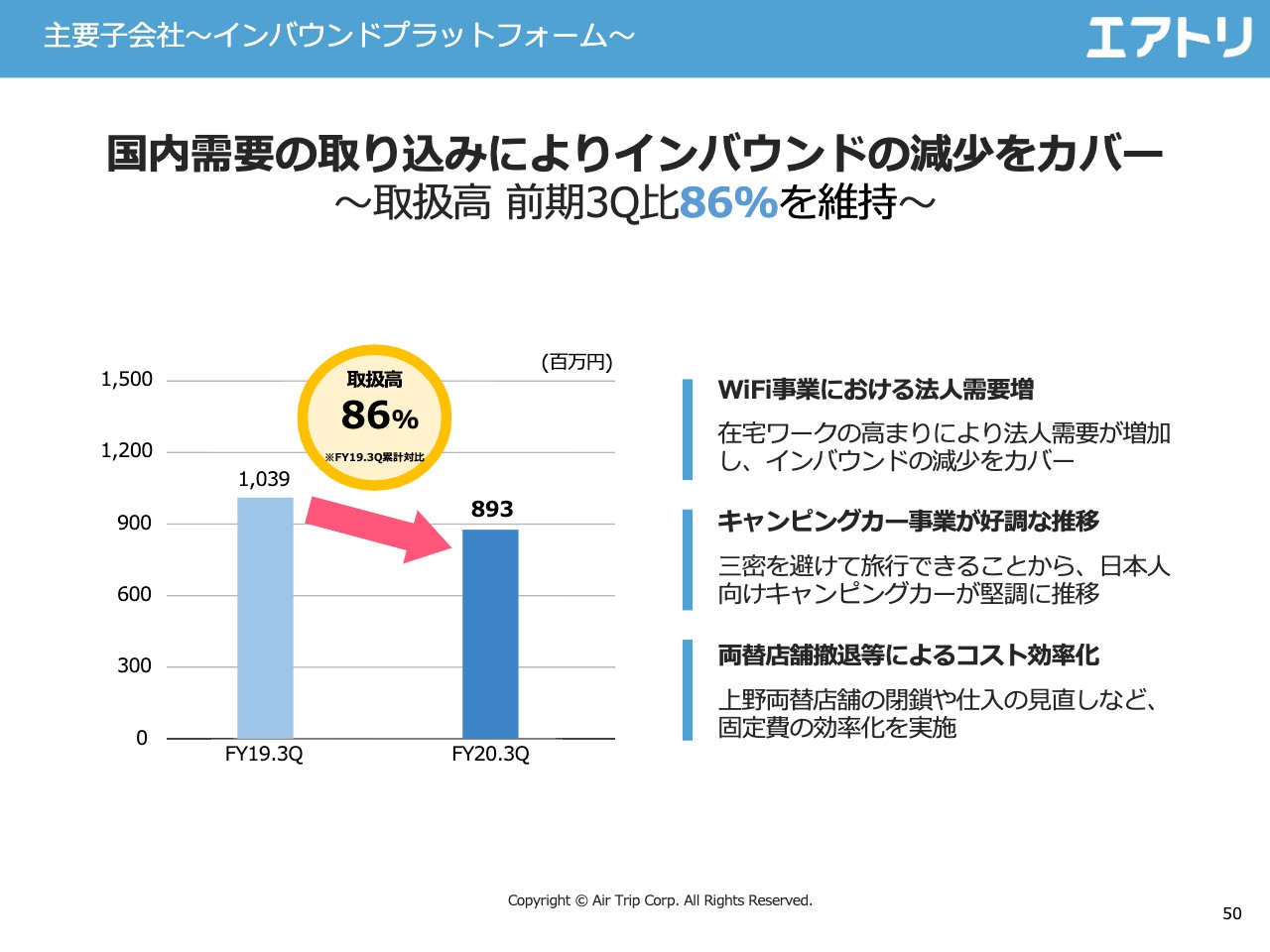

主要⼦会社〜インバウンドプラットフォーム〜

主要子会社に関してのご報告です。インバウンドプラットフォームは上場準備中となっています。インバウンドのお客さまはご案内のとおり、ほぼいない状況ですが、とくにWiFiレンタルに関して、国内向けのレンタルを促進しており、こちらがかなり減少をカバーしております。取扱高に関しては、前年同期比で86パーセントと、14パーセントの減少に留まっています。

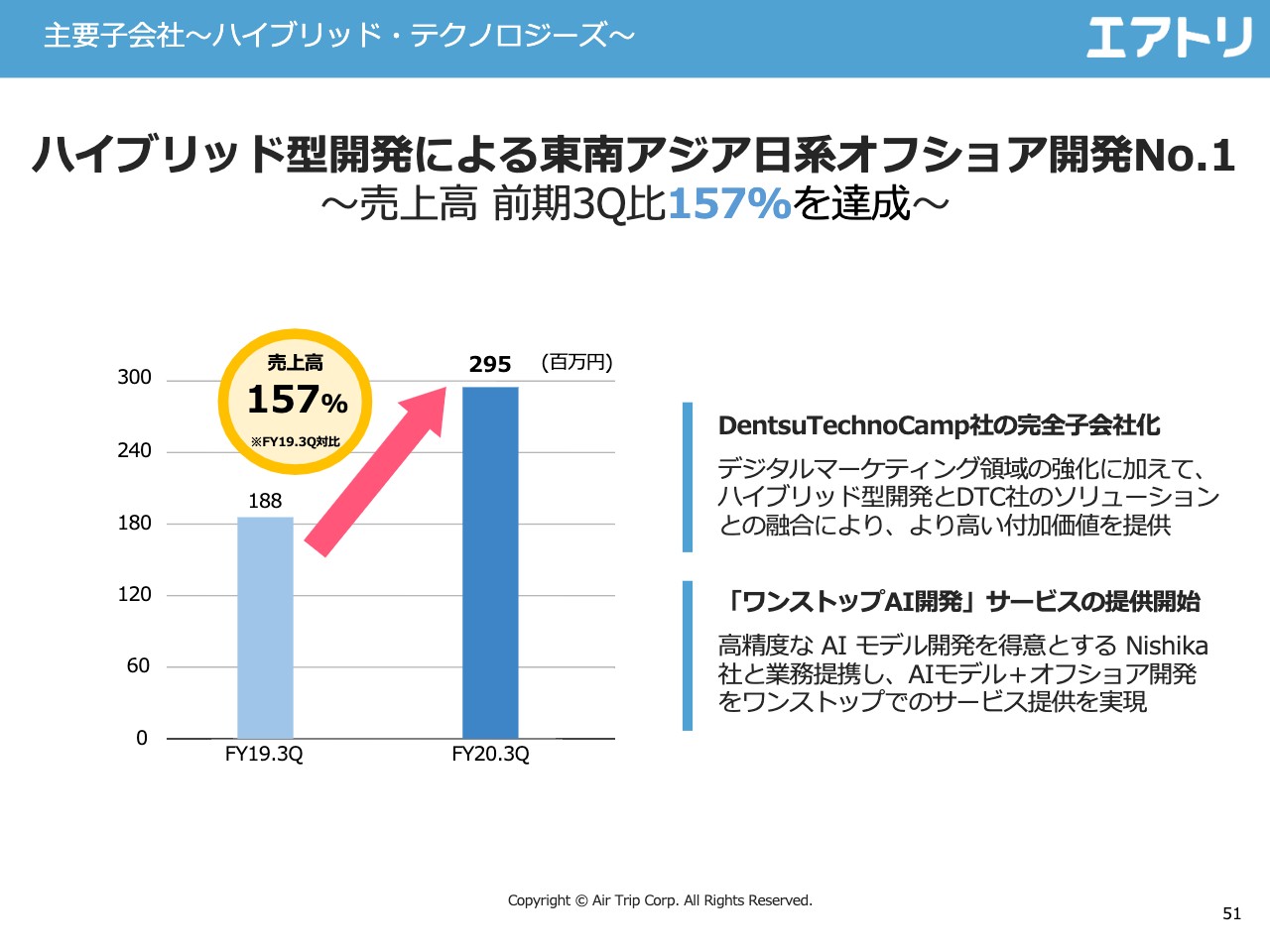

主要⼦会社〜ハイブリッド・テクノロジーズ〜

また、ハイブリッドテクノロジーズというオフショア開発の中核子会社に関しては、昨年対比約150パーセントと、引き続き高い成長となっています。足元で当社を含めて一部のクライアントが開発を縮小している状況であり、7月から9月に関しては状況がよくないということですが、引き続き新規のクライアントの獲得が進んでおり、来期以降はまた回復フェーズに乗せていきたいと考えています。

ひかわ

続いて、主要子会社のひかわです。こちらは昨年の12月に子会社化し、1月から当社の子会社となっています。年間の売上高は約30億円弱で、買収前で約5,000万円の営業利益でしたが、非常にPMIがうまくいっており、また足元も好調に推移しています。月間800万円から1,000万円程度の利益が出ている状況で、年間としては1億円強の利益が立つ会社に成長しています。

まとめ

最後にまとめです。ご説明した通り、第3四半期は新型コロナウィルスの直撃で、とにかく旅行需要が一気に消失した状況でしたが、固定費の削減も含め、赤字額をなるべく軽症化するように進めています。

足元では、おそらく今後、「Go To Travelキャンペーン」での需要がさらに増えていきますし、まぐまぐの上場後の成長等で、再度しっかりと成長局面に乗せていきたいと思っています。

現在、10月以降の来期の予算を策定していますが、強いエアトリグループとして、来期にまた姿をお見せできればと思っていますので、今後ともご支援よろしくお願いします。私からは以上となります。

吉村英毅氏:みなさま、こんにちは。エアトリ取締役CGOの吉村英毅です。本日は大変お忙しい中、当社の決算説明会にご参加いただきまして、誠にありがとうございます。

私からも簡単に概況の補足を行ないます。まず エアトリの旅行事業に関して、海外旅行および海外からのインバウンドは、まだ現時点では再開されていない状態です。国内に関しては、3月、4月、5月はやはり壊滅的な状況でして、それが6月から7月の前半にかけて大体40パーセントから45パーセント程度まで回復したのですが、8月に入り、やはり第二波の影響で少し失速していました。ところが足元で、とくに近場の国内旅行を中心に「Go To Travelキャンペーン」の影響が少しずつ出始めており、少し上向きが見込めるのではないかと思っています。あわせて東京も「Go To Travelキャンペーン」の適用範囲内になるかもしれないということで、大いに期待しています。

一方、コストサイドに関しては徹底的な全社コスト削減を進めた結果、月間のコストを約50パーセント削減できました。1つの目安として、やはり旅行業単体での月間の黒字化を目安に置いているのですが、損益分岐点もかなり下がりましたので、海外旅行のインバウンドがまだ再開されていない現状でも、国内旅行がある程度の水準まで戻れば、単月の黒字化までは十分のところにきているのではないかと思っています。さらに、海外からのインバウンドも、いつまでもゼロではないため、どこかの時点で、半年後から1年後くらいにかけて徐々に回復していくと思います。そちらが戻ってきたら、再び安定的な成長軌道に乗せていけると考えています。とくに直近に関しては、昔からある中堅準大手の旅行会社を中心に、旅行業からほぼほぼ撤退していく動きもあるように感じます。旅行業界は大変ではありますが、しっかりとここで踏み止まることで、1年から2年ののちに大きな残存者利益を取ることができると考えています。

ここで未来に関しては、先週のまぐまぐの上場承認が私たちとしては非常に大きなことでありまして、いろいろなM&Aや投資活動を行なっていたのですが、1つ分かりやすく明示的な結果が出たことで非常によかったと思っています。

また、まぐまぐ以外でも、直近でいわゆるマイナー出資先であった複数社の上場が決まったことも非常に良かったと思います。だからと言って、さらにマイナー出資していくのではなく、これまで投資した分に関して、上場も1つのEXITとして粛々と利益を出すかたちで現金化を進めていきます。

旅行事業や今育ってきているほかの中核事業、例えばオフショア開発事業あるいはライフイノベーション事業などにもしっかり注力して、グループ全体でもとにかく安定的な成長を目指していきたいと思っています。ぜひ、引き続きご指導いただけましたらありがたいです。よろしくお願いします。

質疑応答:4Qの取扱高予想や今後の見通しについて

質問者1:今年度の第4四半期の取扱高は、現状でどのくらいになりそうですか?

柴田:先ほどお伝えしたとおり、国内に関しては、約半分程度の回復ということで、現在は、およそ月間の取扱高が30億円ほどの水準で推移しているため、3ヶ月間ではその3倍ほどになります。

質問者1:90億円ですか?第3四半期では669億円の取扱高になっているのではないでしょうか?

柴田:これは第3四半期累計で669億円ということで、第2四半期時点で615億円だったものが、差し引きで約50億円ということになります。

質問者1:これは9ヶ月分で、こちらに90億円ぐらい乗るということなのですね。それで、(「Go To Travelキャンペーン」の)東京側の発着が9月にOKになれば、かなりプラスとになるということですか?

柴田:そうですね。9月は上積みになる可能性もあると思っています。

質問者1:2つ目は国内旅行なのですが、一般的にインバウンドがメインの会社や、海外旅行のメインの会社が、こぞって「Go To Travel」ということで国内旅行に入ってきているようですが、現状と御社から見た今後の見通しは、どのような感じでいらっしゃいますか?

柴田:業界全体として、まさに国内の需要にみなさま期待をしている状況だと思っています。一方で、補助金の金額が業界としてはかなり高い水準ということで、今、各社で予算申請をしているのですが、おそらく使い切れないほどの金額の割当を受けている状況だと考えています。当社に関しては、しっかりこれまで準備してきていますので、「エアトリプラス」、ツアー、宿泊を中心に販売を伸ばしていきます。

質問者1:他社が参入しても、御社にとって悪影響はないということですか?

柴田:それはないと思います。

質問者1:あと3つ目は、ファイナンスについて、とりあえず61億円調達ということで、先ほど、社長が財務健全性から借入の返済についてご説明がありましたが、来期以降は短期借入を中心に返済していくということなのですか?

柴田:そうですね。短期借入だけでなく長期の借入も、期日返済が金額としてありますので、こちらを減らしていきたいと考えています。

質問者1:現在、195億円ほどありますが、当面ではどのくらいまで減らそうというお考えですか?

柴田:今回、資金使途として発表している60億円の内訳ですが、約20億円をデットの圧縮にということですので、とりあえず、一旦はそのくらいの水準を考えています。

新着ログ

「サービス業」のログ