日本リビング保証、過去最高益を達成し今後はアフターサービスプラットフォームの超・進化に注力

エグゼクティブ・サマリー

安達慶高氏:本日はWeb説明会にご参加いただきまして、誠にありがとうございます。日本リビング保証の社長の安達です。ただいまより2020年6月期の決算説明会を執り行なわせていただきます。

まず、全体のサマリーです。改めて私どもがどのような会社かということですが、当社は「100年の価値を、すべての住まいに。」を理念として「アフターサービスプラットフォーマー」の提供を通じ、その理念を実現していきたいと考えています。業績はどうだったかというと、「大幅な増収増益」「過去最高益」を達成しています。今後の展開は「アフターサービスプラットフォームの超・進化」ということで、業界初の建物「超」長期保証の販売、サブスクリプション型サービス、メンテナンスにおける受発注ならびに決済のデジタル化の3つを新たに推進していきたいと考えています。

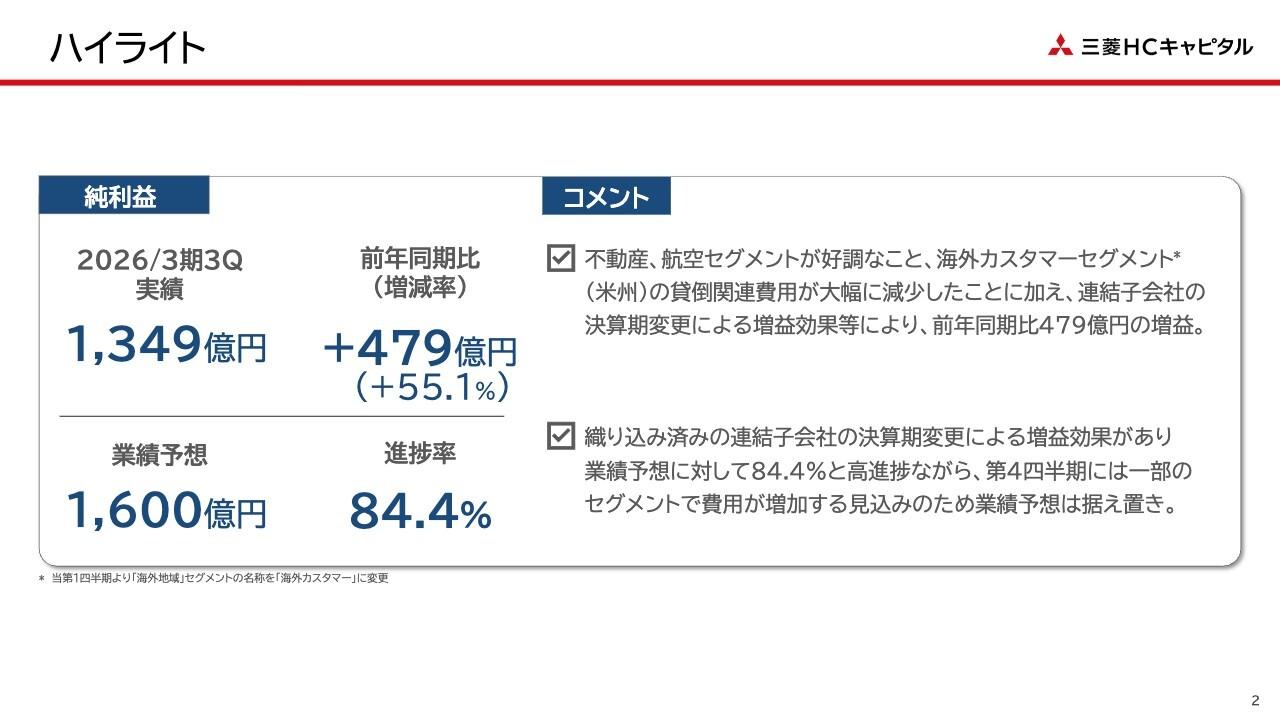

第12期(2019.7〜2020.6)連結業績概要

第12期の決算概況に移らせていただきます。第12期連結決算の業績概要です。売上高は第11期の16億4,700万円に対して第12期は19億5,500万円、前期比で118.7パーセント。営業利益は第11期の1億8,000万円に対して、第12期は2億400万円、前期比で113.2パーセント。

経常利益は第11期の2億1,300万円に対して、第12期は2億8,400万円、前期比で113.6パーセント、当期純利は第11期1億4,300万円に対して、第12期は1億8,600万円、前期比で130.4パーセントと、いずれも増収増益、過去最高益を達成している状況です。

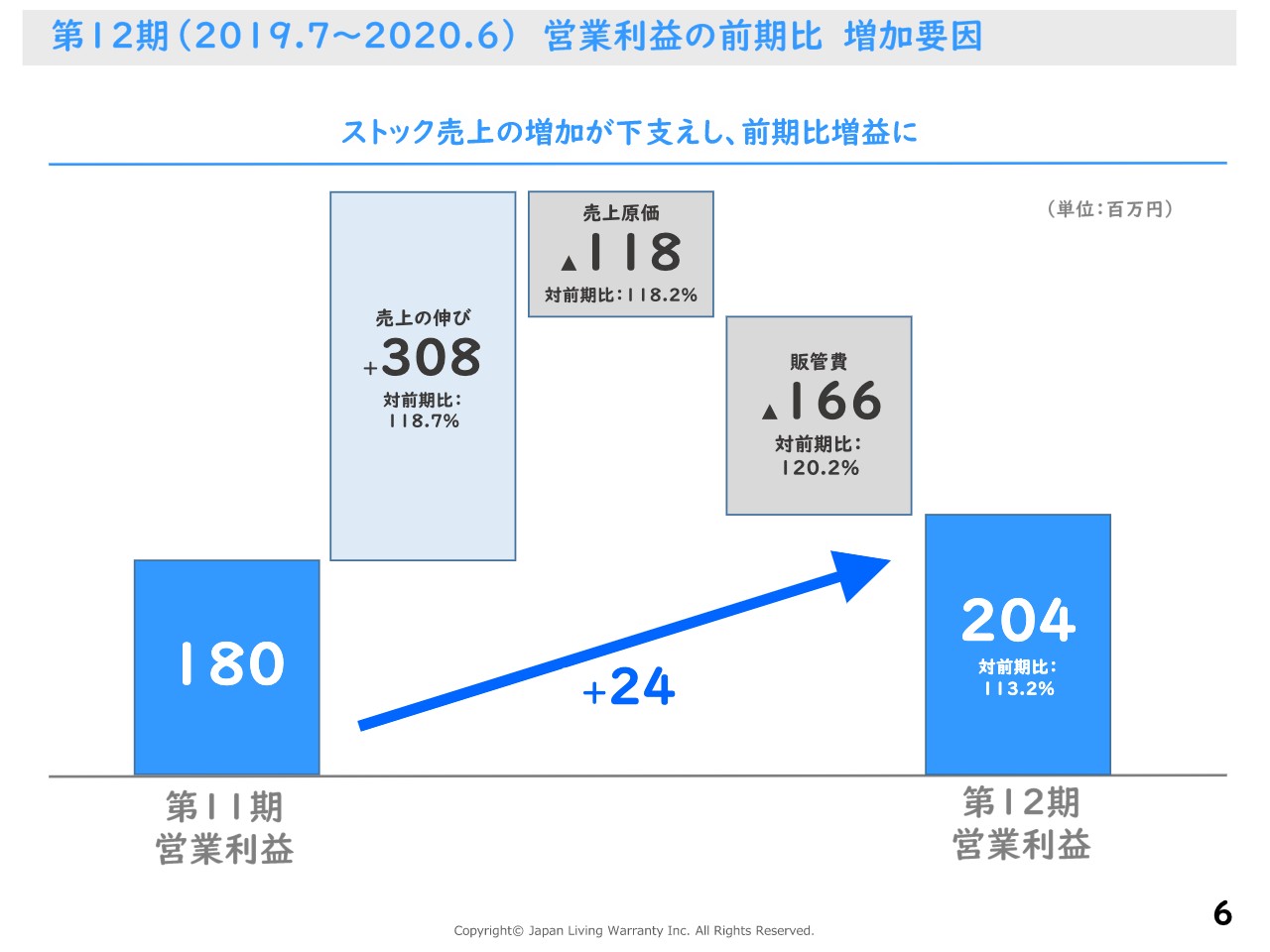

第12期(2019.7〜2020.6)営業利益の前期比 増加要因

前期比の増加要因についてご説明します。まず、売上高の伸びについてですが、前期比でプラス3億800万円の前期比118.7パーセントとなり、ストック売上の増加が下支えするかたちで順調に伸びている状況です。一方で売上原価は、前期比で1億1,800万円の増加で、前期比で118.2パーセントと売上の伸びに伴い原価も増加している状況です。

販管費は前期比1億6,600万円の増加、120.2パーセントと業容拡大に伴い、人員の増強、本社事務所の移転、新規に始めるサービス拠点の開設を行ないました。さらに今後のさらなる成長に向けて、新サービスの開発、デジタル化の推進を進めた結果、販管費は大きく増加しています。結果として、営業利益は第11期1億8,000万円から第12期は2億400万円、前期比で113.2パーセントの状況となっています。

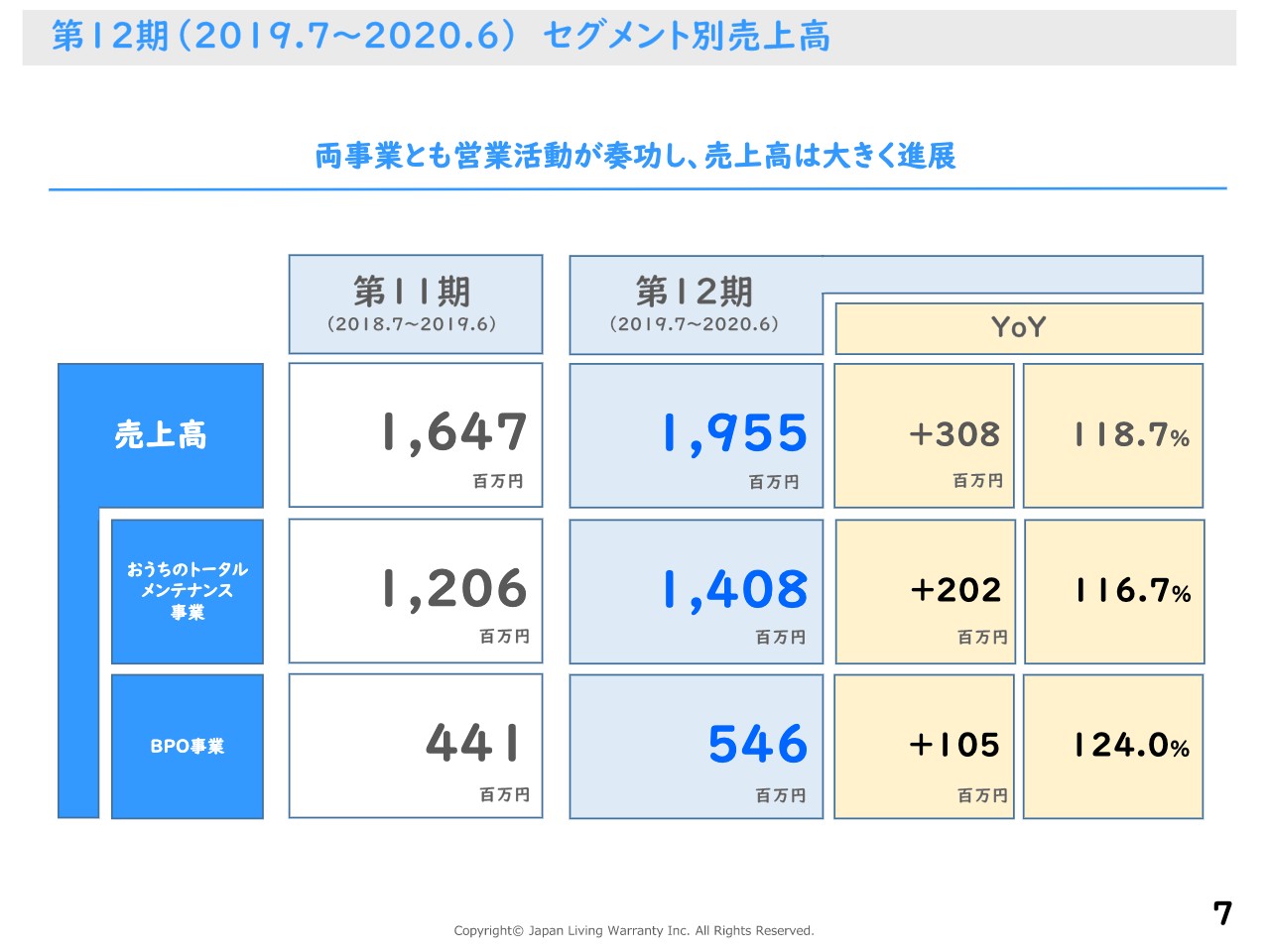

第12期(2019.7〜2020.6)セグメント別売上高

セグメント別の売上です。おうちのトータルメンテナンス事業は第11期12億600万円に対して、第12期は14億800万円、前期比で116.7パーセント。BPO事業は第11期の4億4,100万円に対して第12期は5億4,600万円、前期比で124.0パーセントと両事業とも営業活動が奏功し、売上高は大きく伸長しています。BPOの伸び率が高いのは、第12期の第1四半期に成約した大型のスポット案件の影響によるものです。

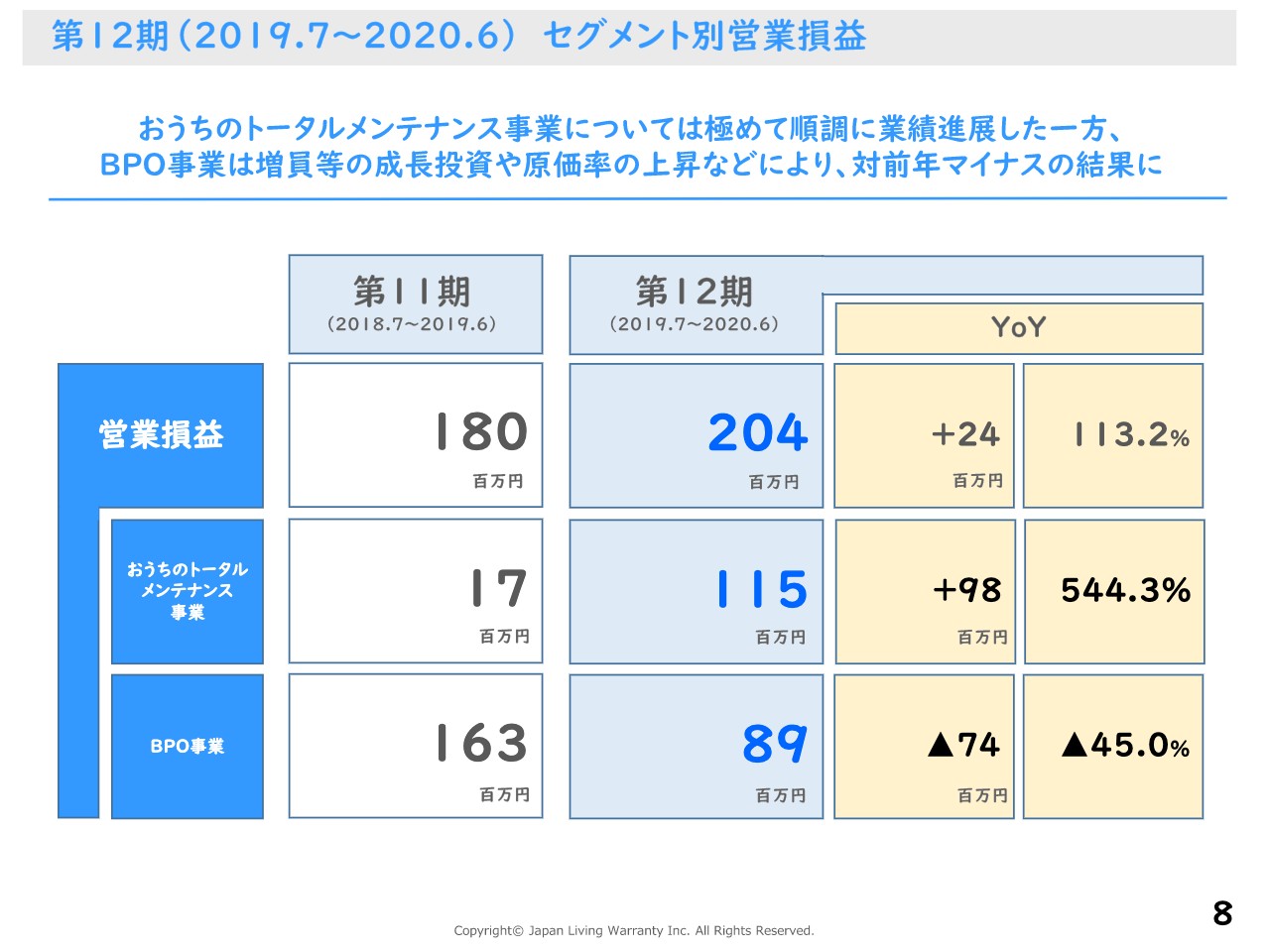

第12期(2019.7〜2020.6)セグメント別営業損益

セグメント別の営業損益の状況です。おうちのトータルメンテナンス事業が第11期の1,700万円に対し第12期は1億1,500万円、前期比で544.3パーセント。BPO事業は第11期の1億6,300万円に対して第12期は8,900万円、前期比でマイナス45パーセント。

おうちのトータルメンテナンス事業については、順調に伸長した一方で、BPO事業は増員等の成長投資や原価率の上昇等もあり、対前年でマイナスの結果となりました。

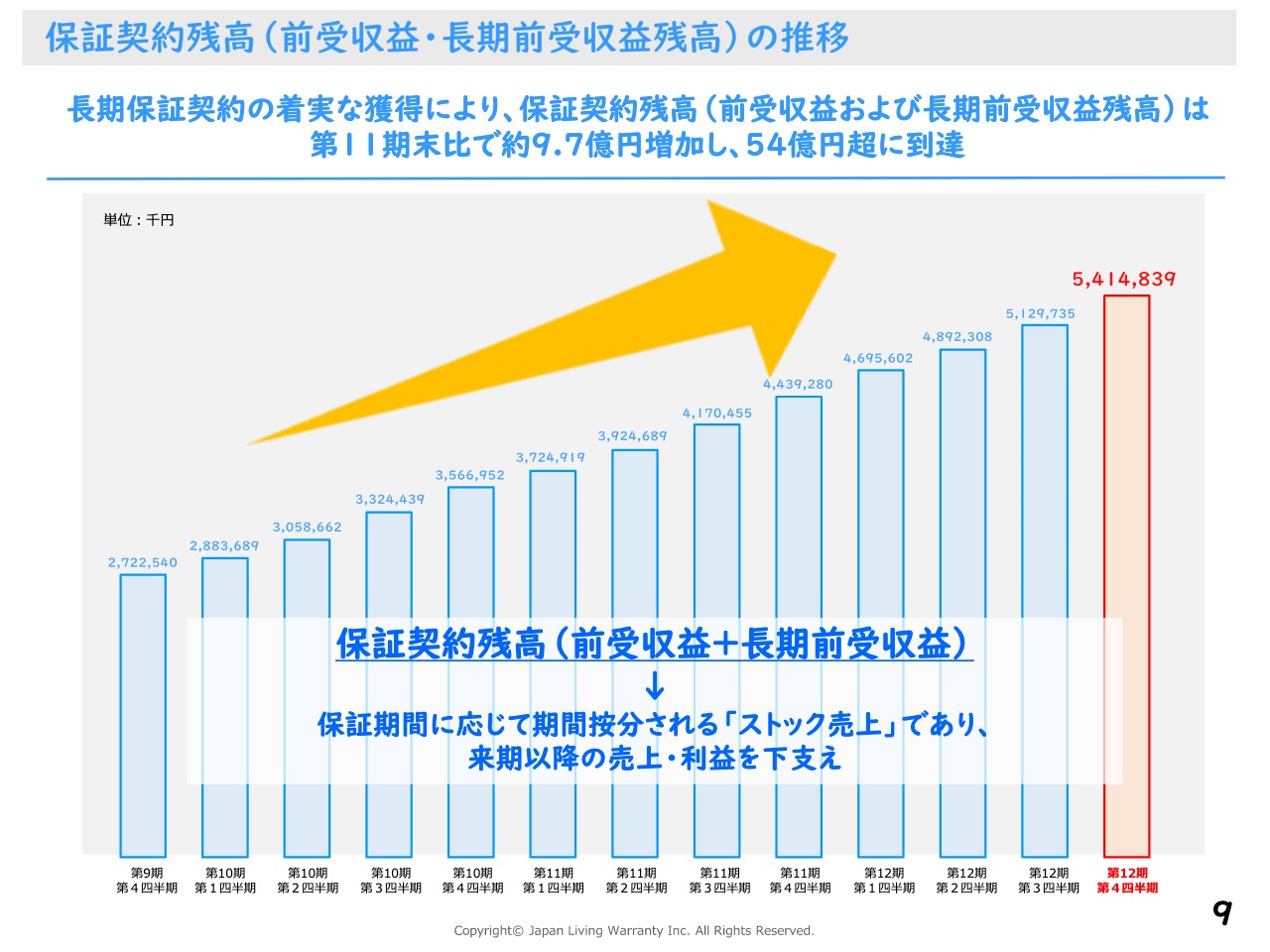

保証契約残高(前受収益・長期受収益残高)の推移

当社の将来の売上を下支えする保証契約残高、前受収益と長期前受収益を合計した推移です。長期保証契約の着実な獲得により保証契約残高は第11期末比で約9億7,000万円増加し、54億円超に到達している状況です。

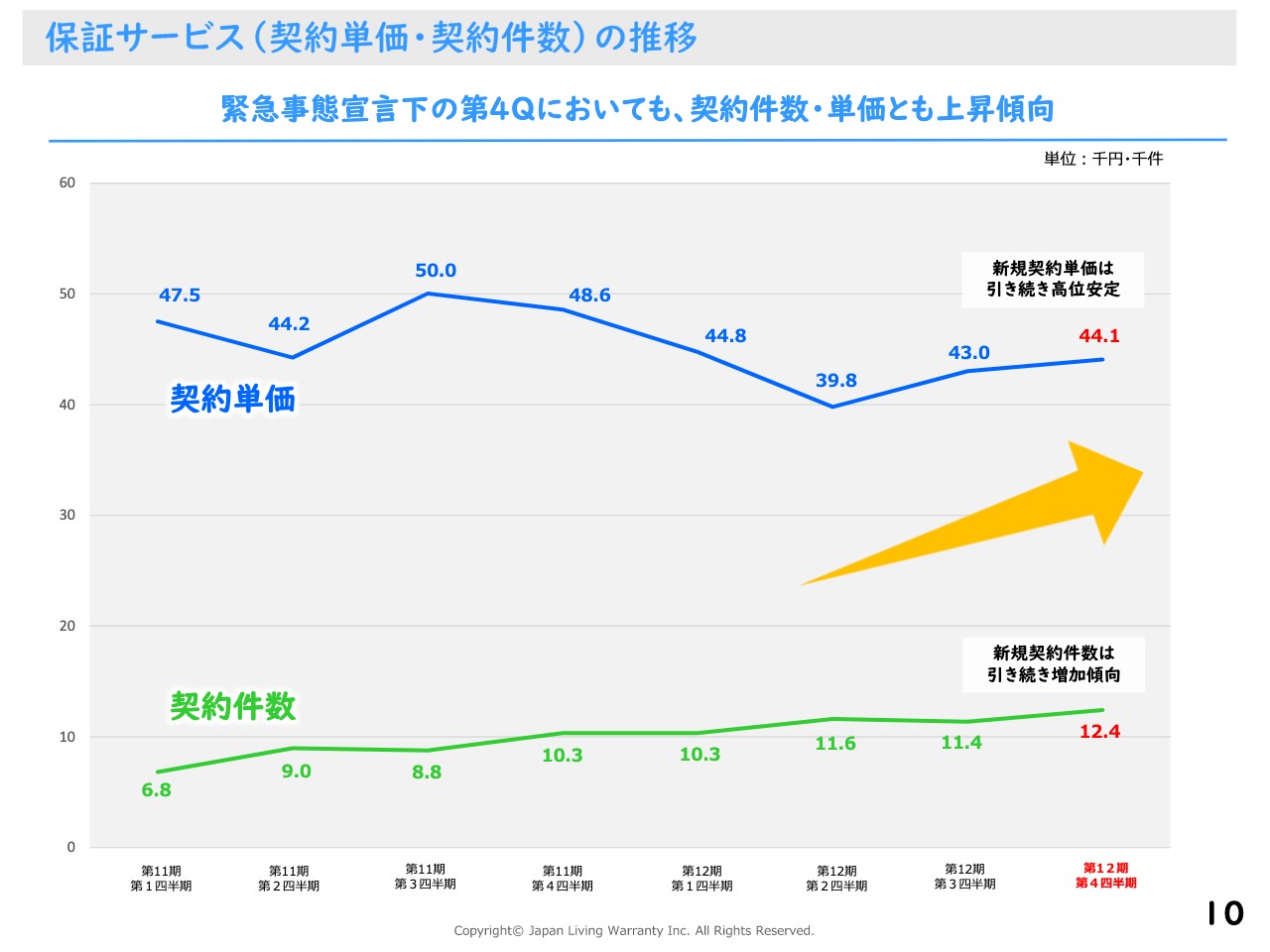

保証サービス(契約単価・契約件数)の推移

保証サービス、契約単価ならびに新規契約件数の推移です。緊急事態宣言のもと第4四半期も、図を見ていただければわかりますが、契約件数・単価とも上昇傾向となっています。

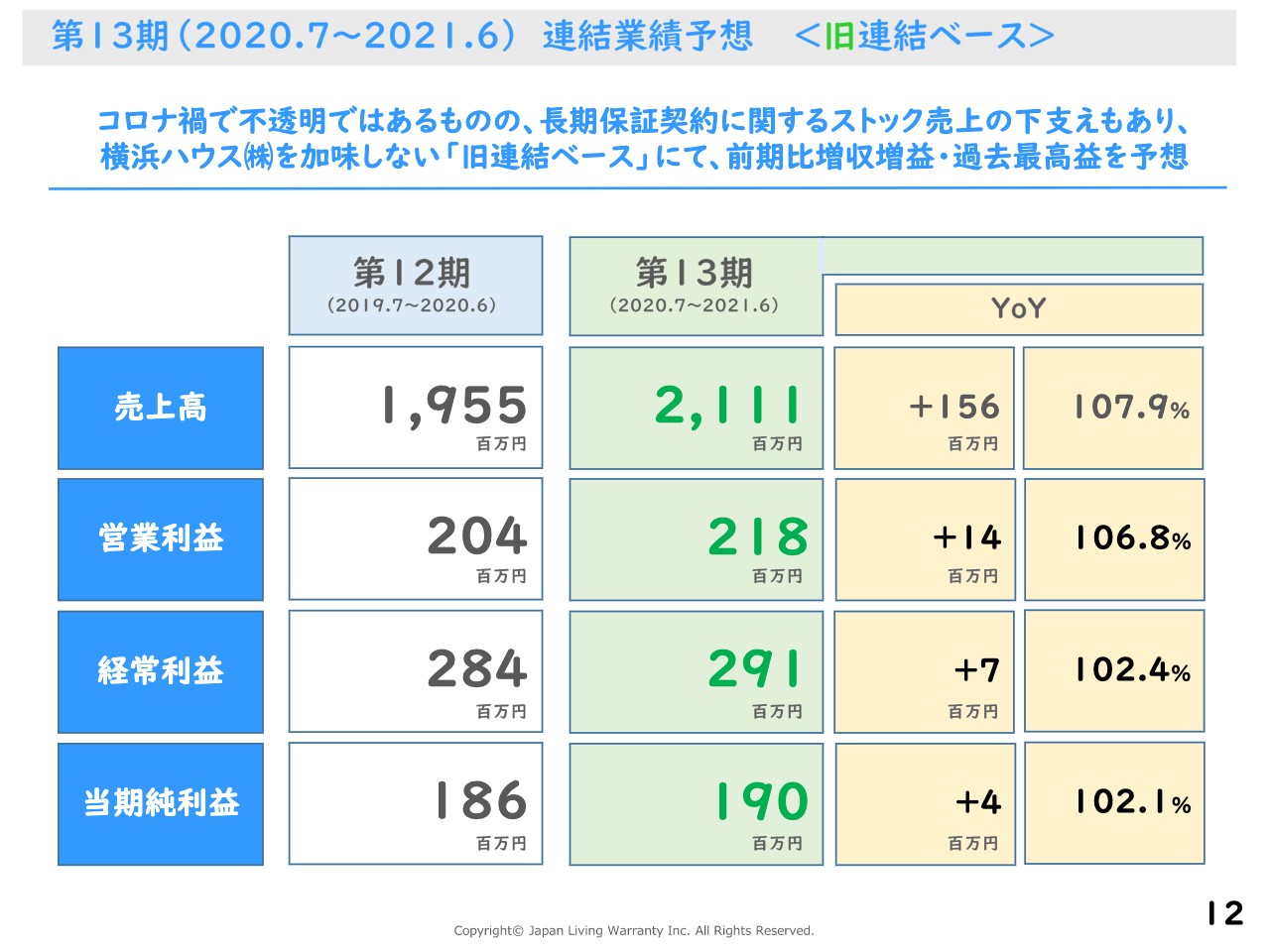

第13期(2020.7〜2021.6)連結業績予想<旧連結ベース>

今期第13期の連結業績予想に移らせていただきたいと思います。まず7月に買収しました横浜ハウスを加味しない「旧連結ベース」での連結予想となります。売上高は第12期の19億5,500万円に対し、第13期は21億1,100万円、前期比で107.9パーセント。営業利益は第12期の2億400万円に対して、第13期は2億1,800万円と前期比で106.8パーセント。経常利益は第12期の2億8,400万円に対し、第13期は2億9,100万円、前期比で102.4パーセント。当期純利益は第12期の1億8,600万円に対して、第13期は1億9,000万円で前期比で102.1パーセント。

コロナ禍で先行き不透明感はあるものの、長期保証契約に関するストック売上の下支えもあり、前期比で増収増益・過去最高益を予想している状況です。

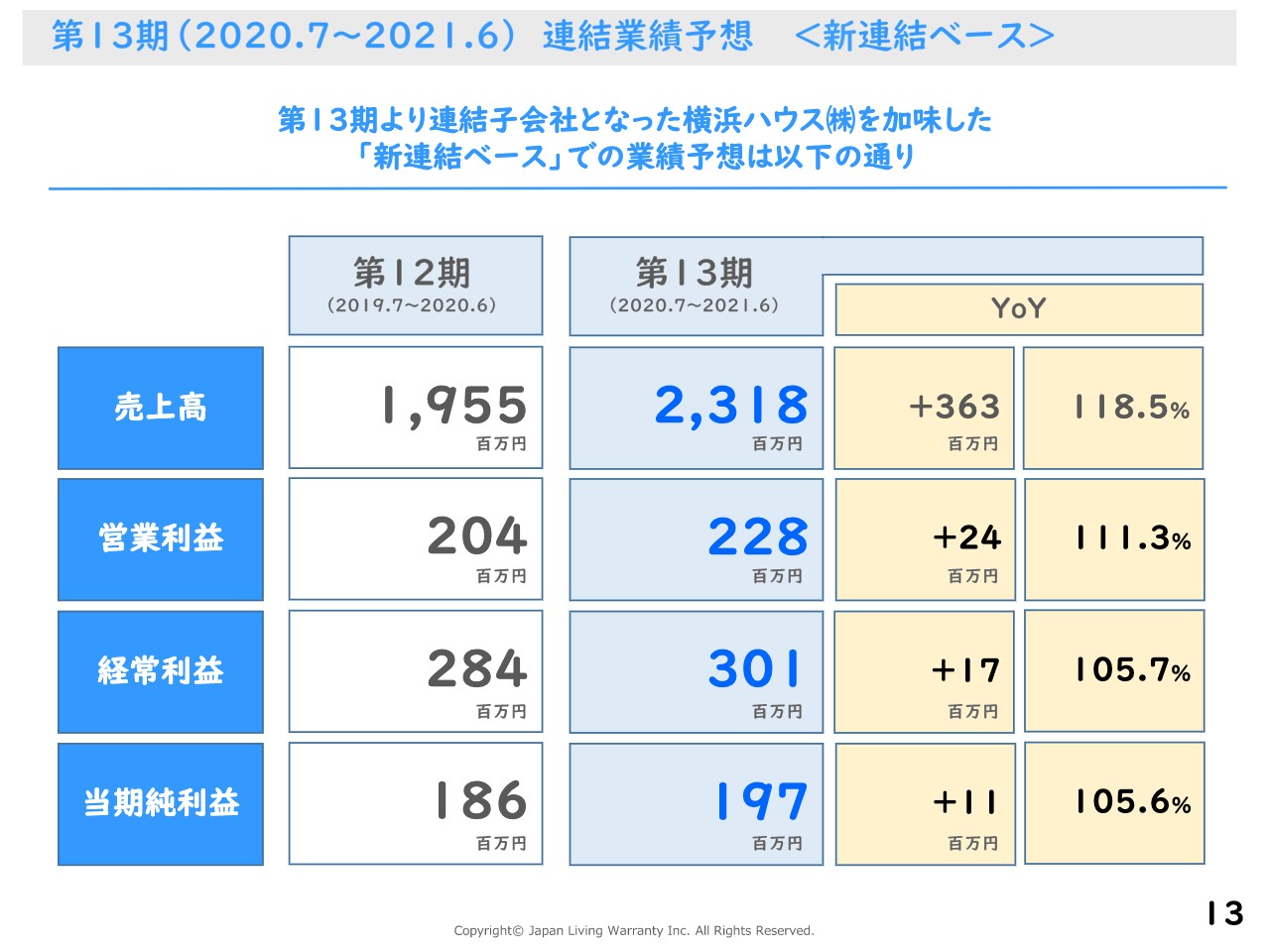

第13期(2020.7〜2021.6)連結業績予想<新連結ベース>

続きまして、横浜ハウスを加味しました新連結ベースでの業績予想になります。売上高は第12期19億5,500万円に対し第13期は23億1,800万円、前期比で118.5パーセント。営業利益は第12期2億400万円に対して、第13期は2億2,800万円、前期比で111.3パーセント。経常利益は第12期2億8,400万円に対して、第13期は3億100万円、前期比で105.7パーセント。当期純利益は、12期1億8,600万円に対して、13期は1億9,700万円、前期比で105.6パーセントという予想となっています。

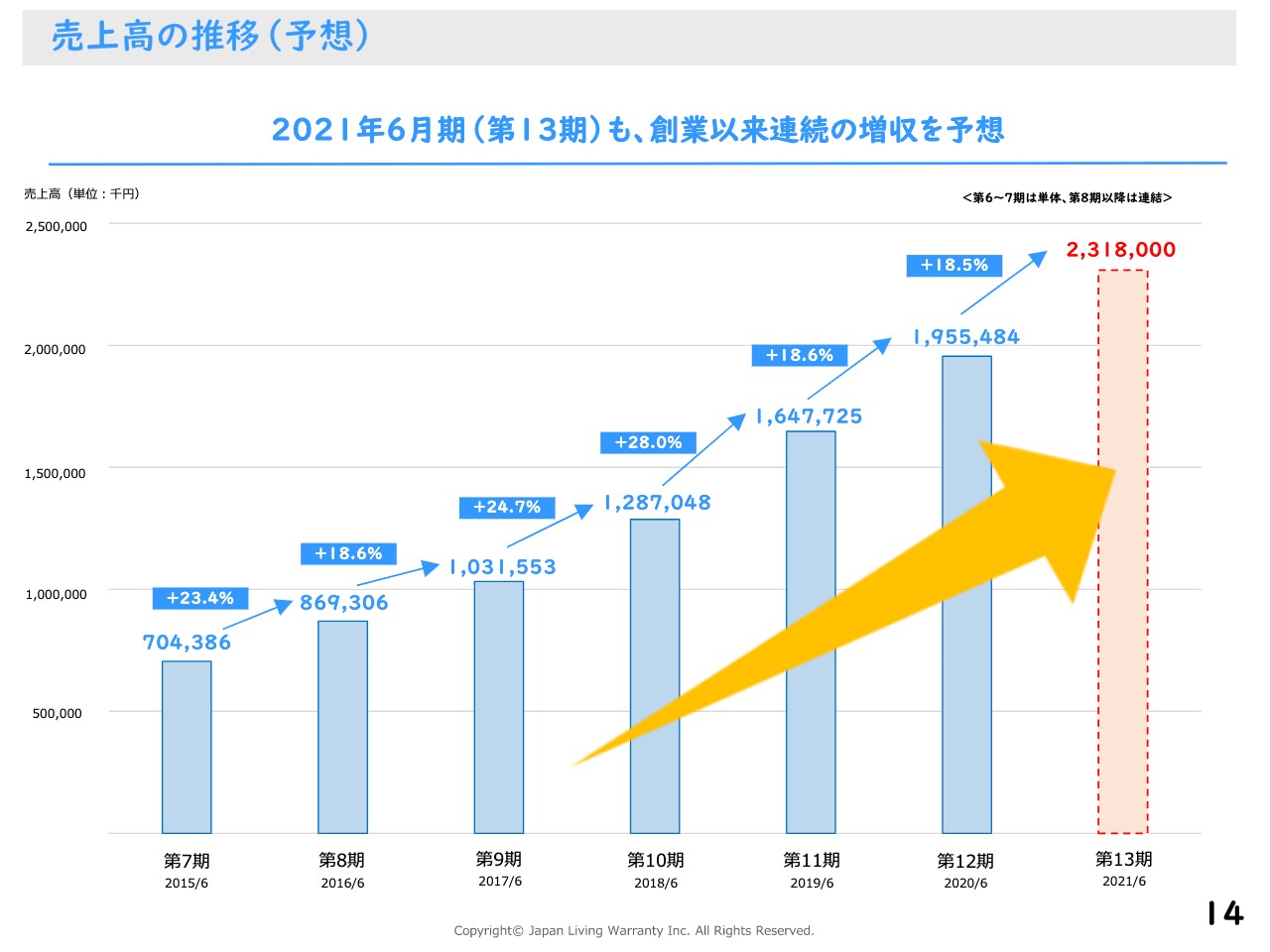

売上高の推移(予想)

売上高の予想については、13期も創業以来の増収を予想しています。

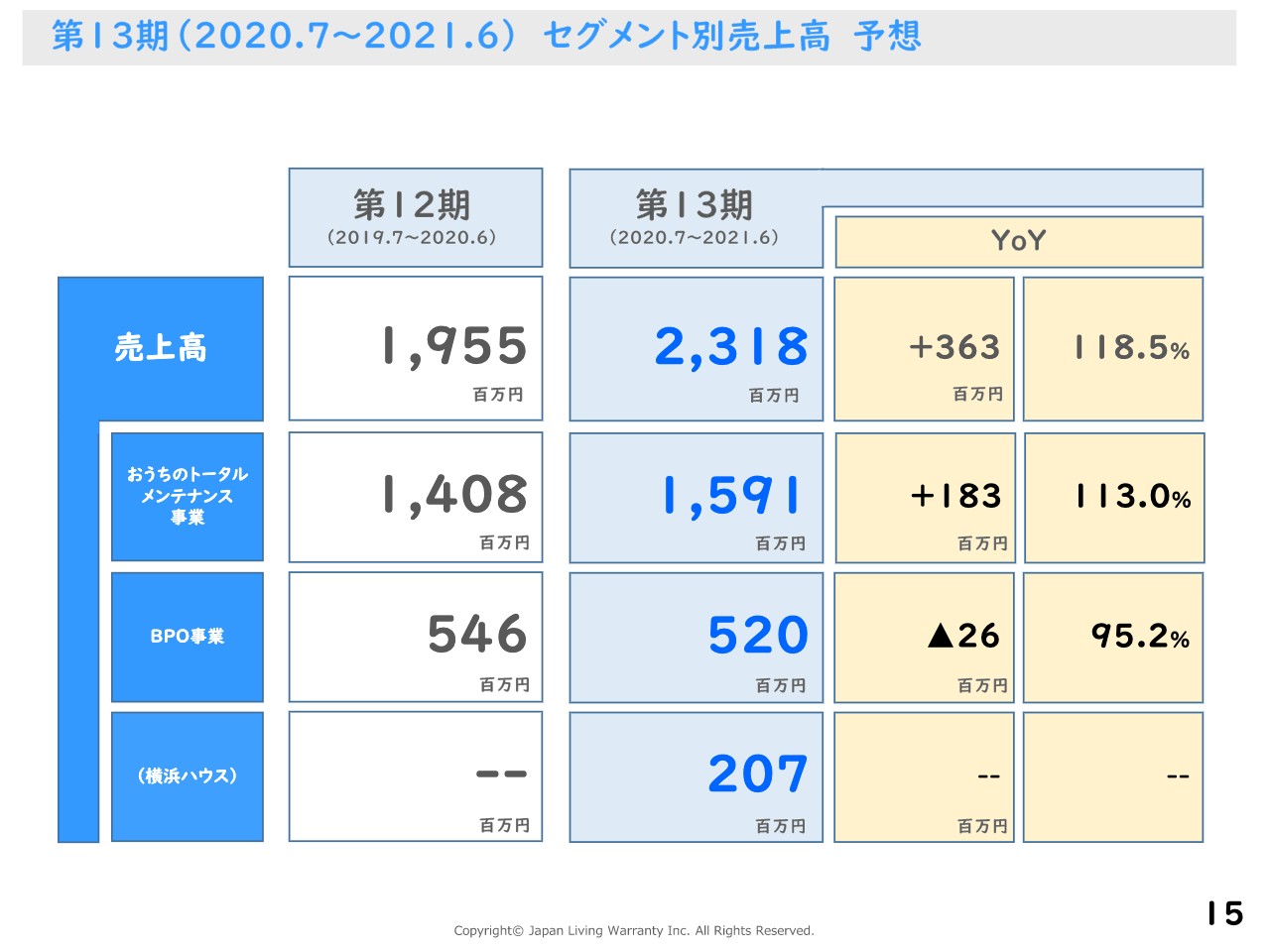

第13期(2020.7〜2021.6)セグメント別売上高 予想

続きまして、13期のセグメント別の売上高の予想です。おうちのトータルメンテナンス事業は、12期14億800万円に対し、13期は15億9,100万円、前期比で113パーセント、BPO事業は、12期5億4,600万円に対して13期は5億2,000万円、前期比で95.2パーセントです。

先ほどご説明したとおり、BPO事業については、12期の期初にスポット案件の影響で売上が嵩上げされている影響もありまして、13期については減収を見込んでいるということです。

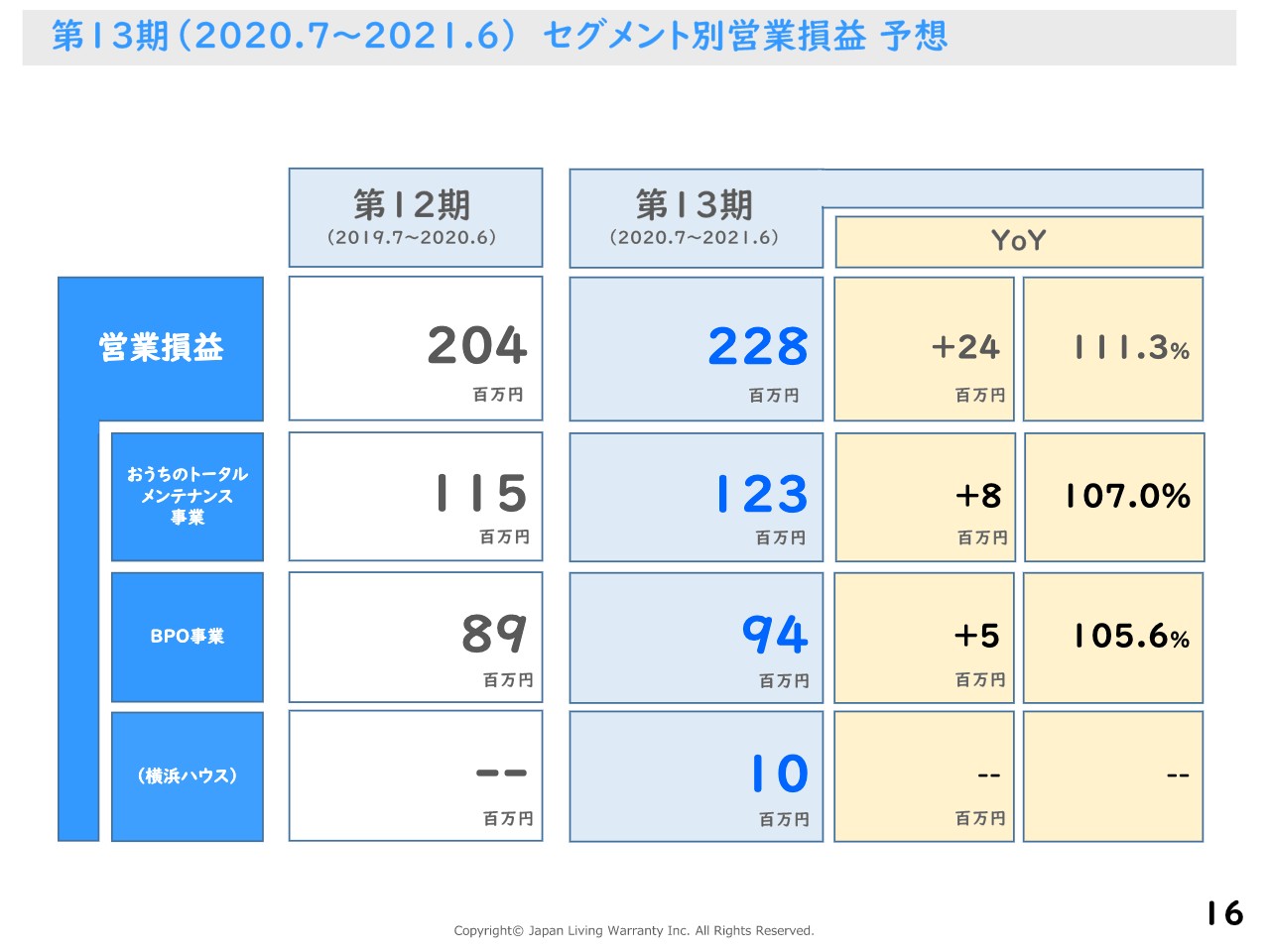

第13期(2020.7〜2021.6)セグメント別営業損益 予想

続きまして、13期のセグメント別の営業損益の予想となります。おうちのトータルメンテナンス事業が、12期の1億1,500万円に対して、13期は1億2,300万円、前期比で107.0パーセント。BPO事業が、12期は8,900万円に対し、13期は9,400万円と前期比で105.6パーセントです。横浜ハウスは13期で1,000万円で、各事業とも前期比での増益を予想しています。

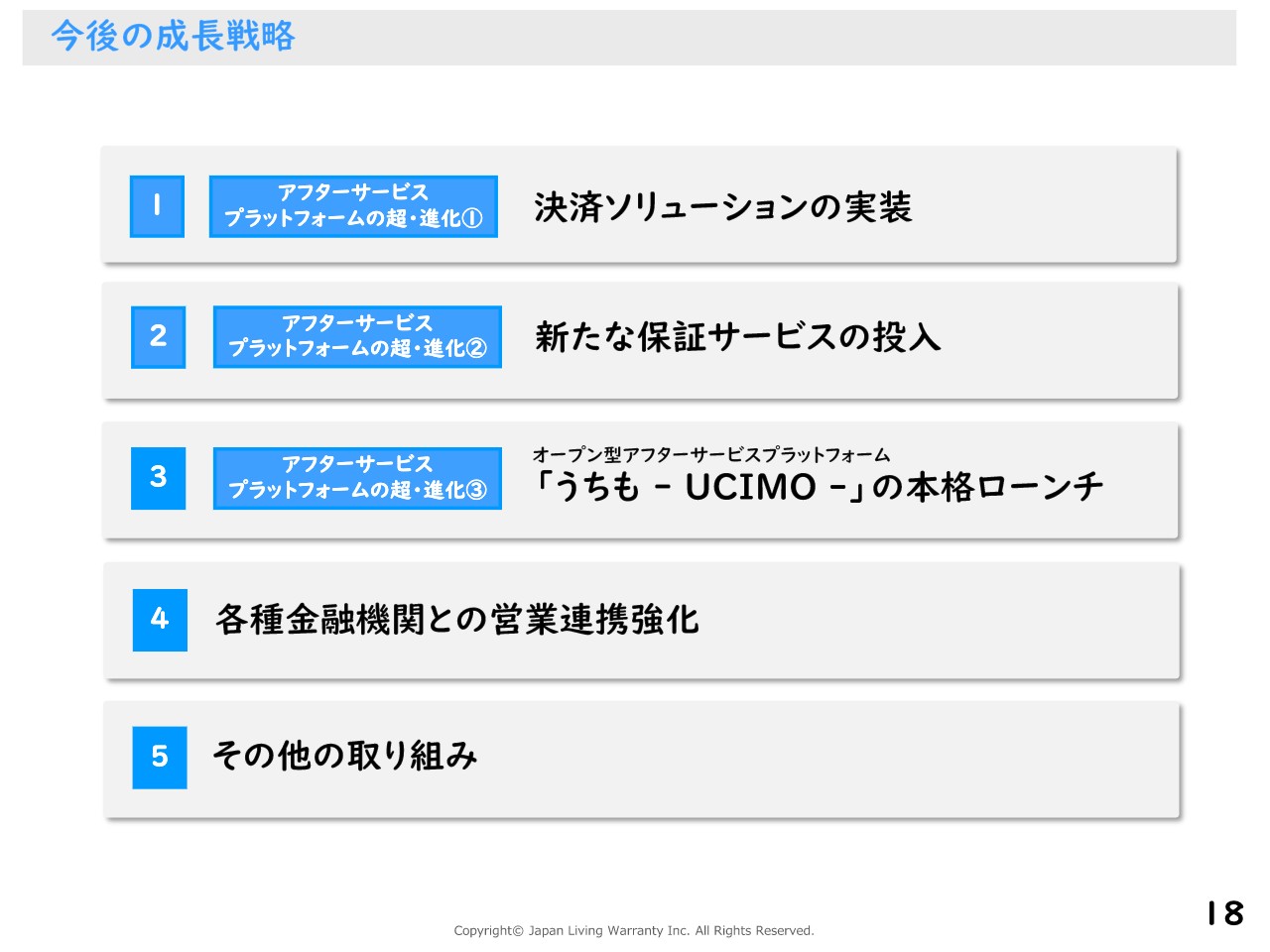

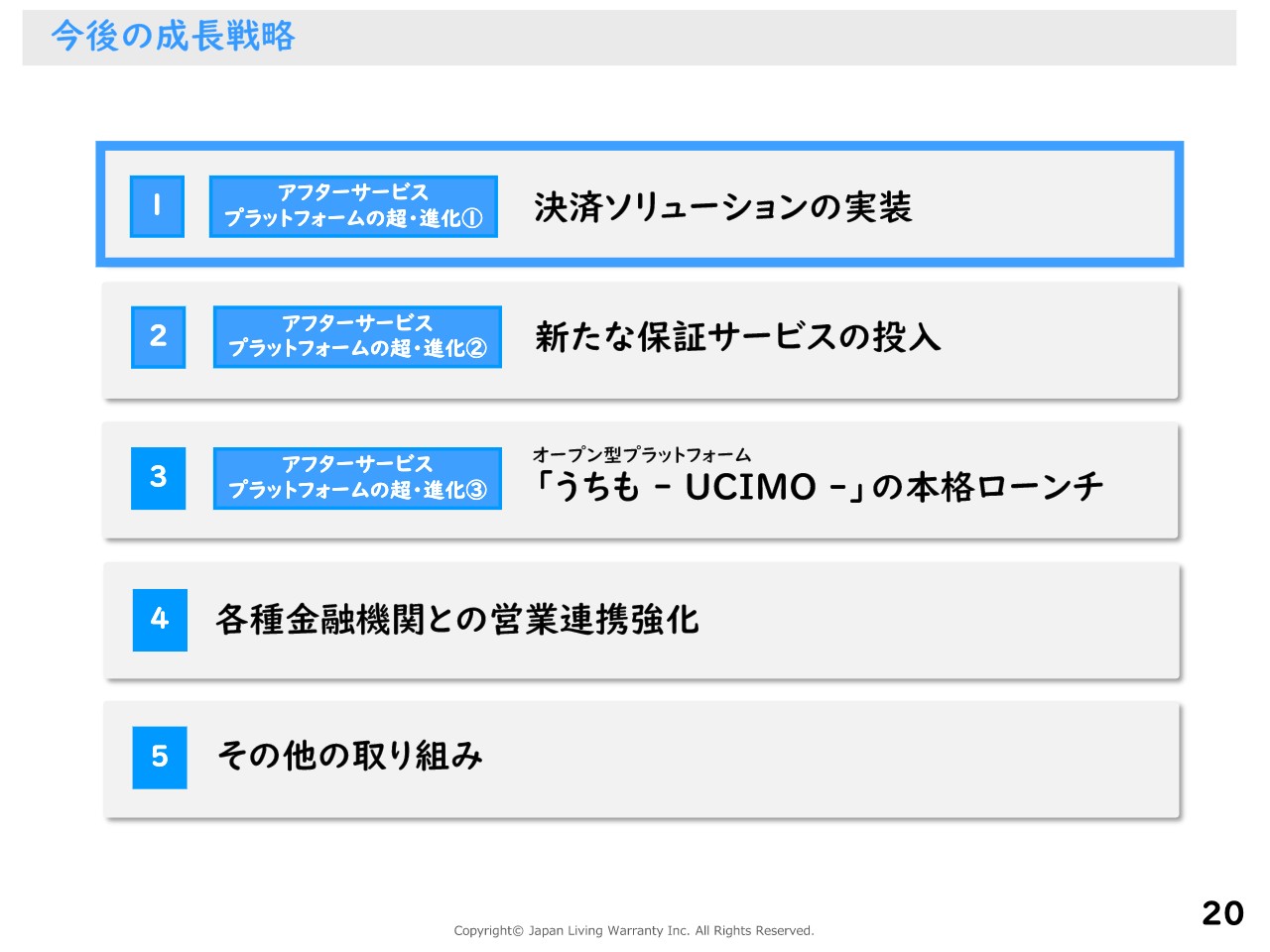

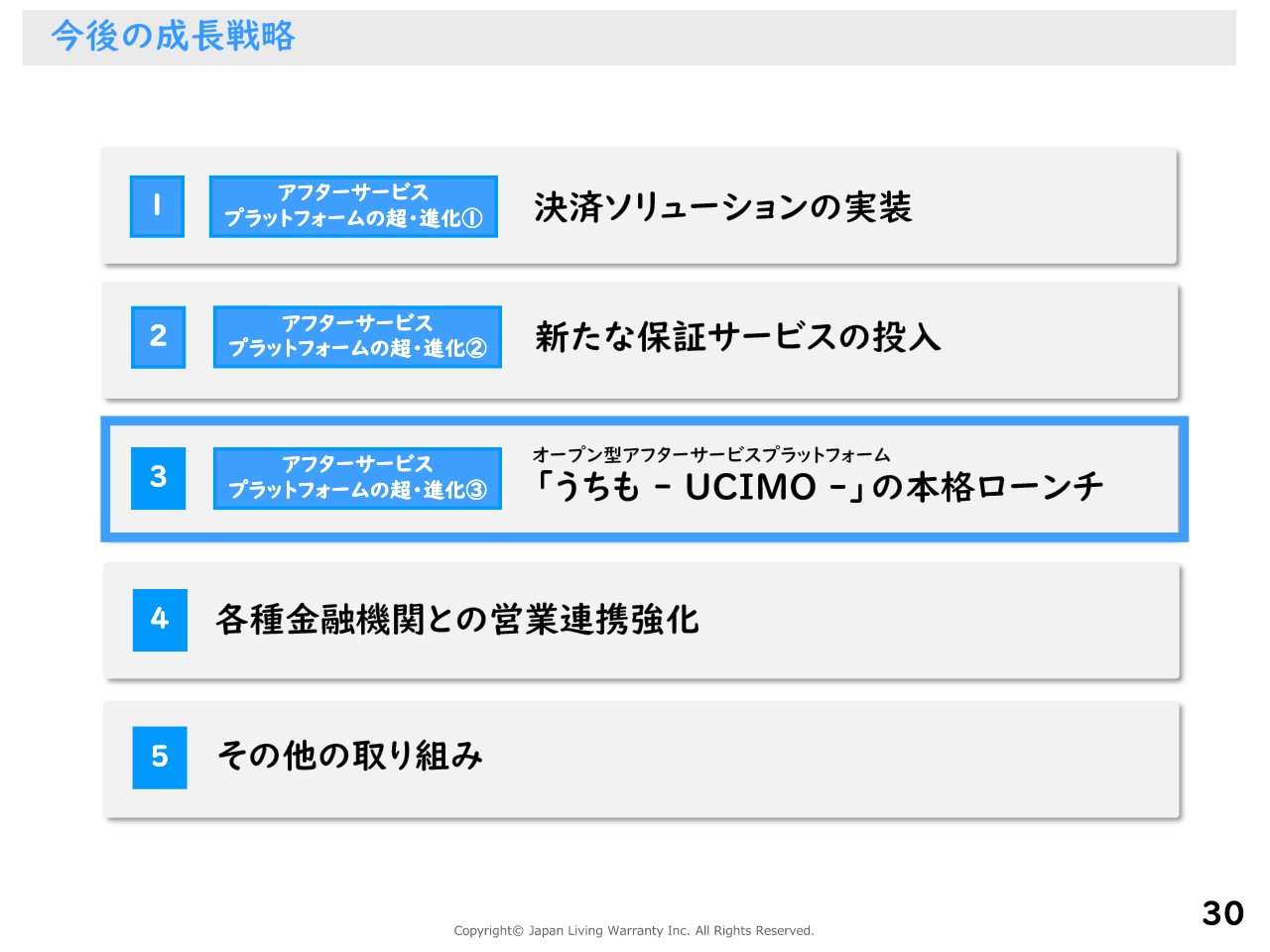

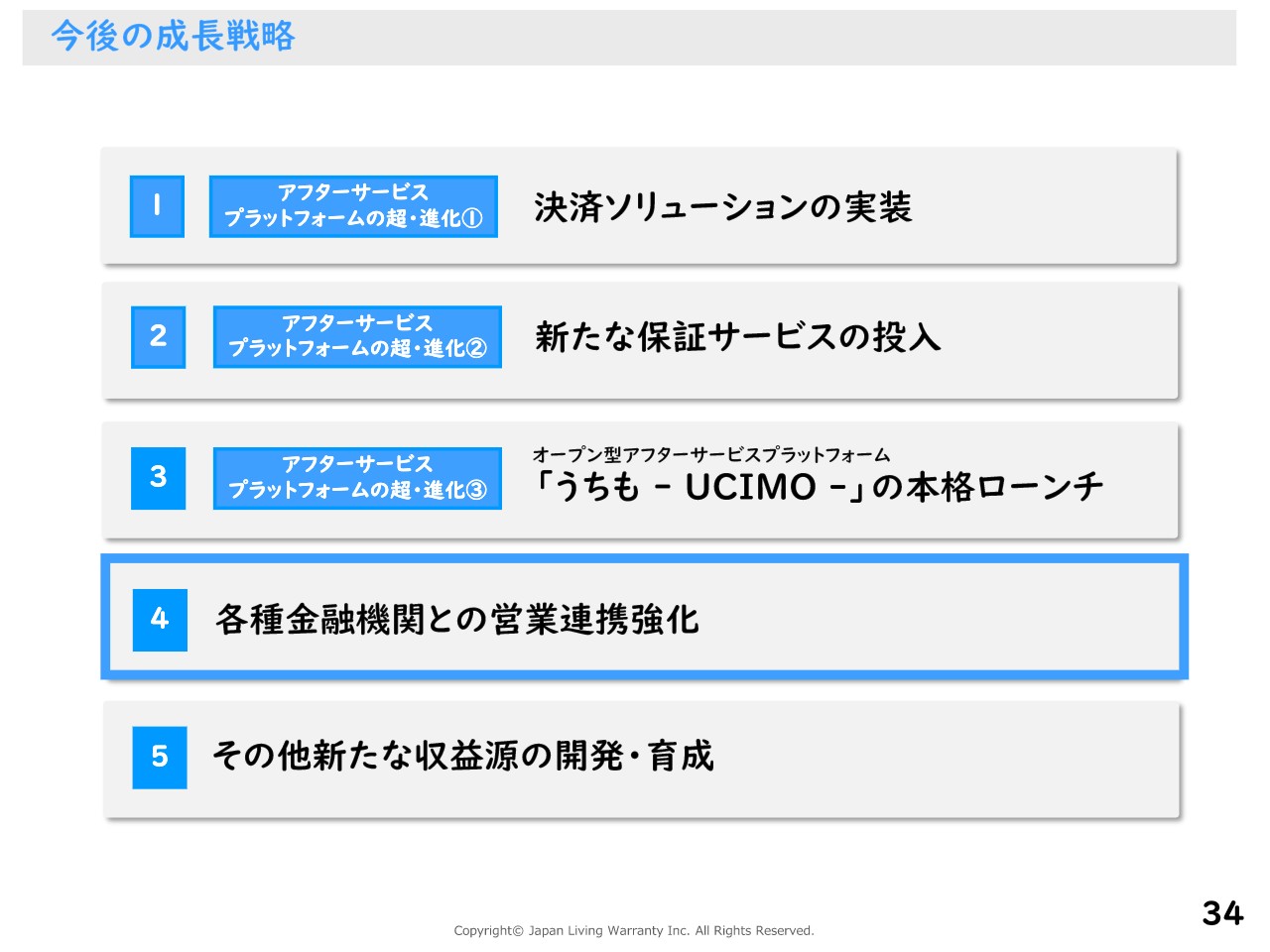

今後の成長戦略①

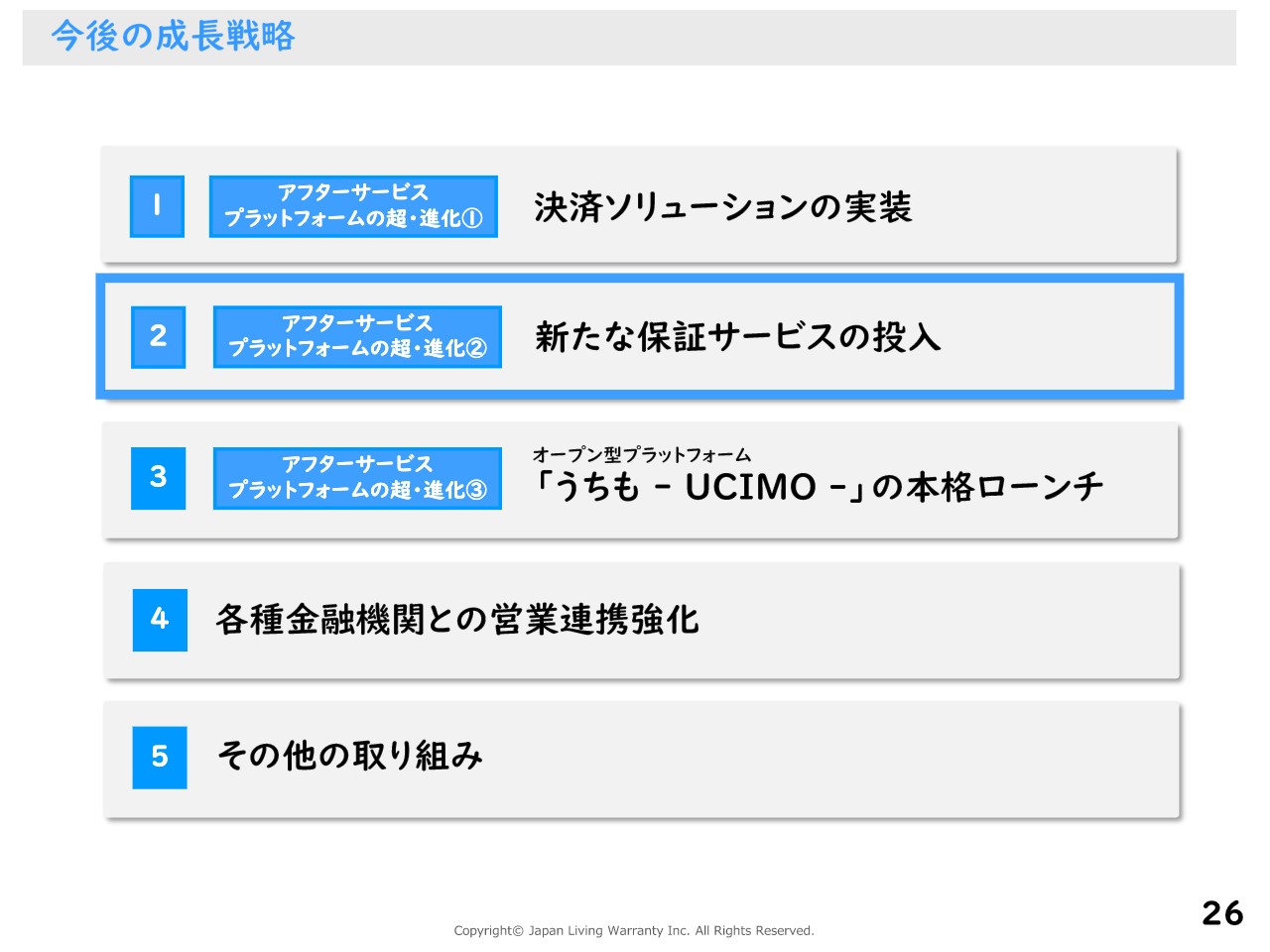

続きまして、今後の成長戦略に移らせていただきます。今後の成長戦略ですが、大きく5点あります。このうち最初の3つについては、冒頭でご案内した「アフターサービスプラットフォームの超・進化」に含まれる内容となっています。1つ目が、決済ソリューションの実装。2つ目が、新たな保証サービスの投入、3つ目が、オープン型アフターサービスプラットフォームの「うちも-UCIMO-」の本格ローンチです。4つ目が、各種金融機関との営業連携強化、5つ目が、その他の取り組みです。

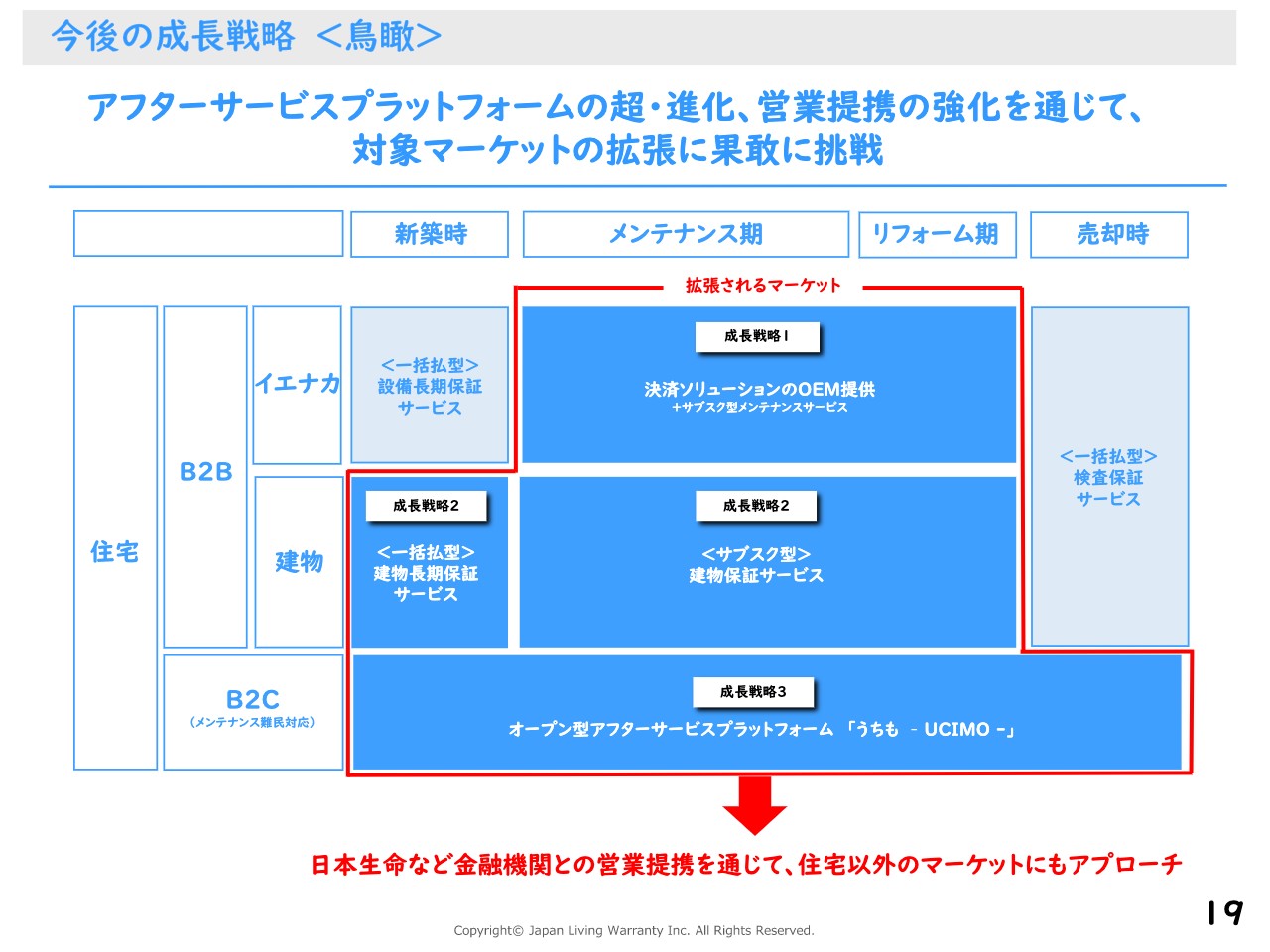

今後の成長戦略<鳥瞰>

こちらの図は、今後の成長戦略を市場領域ごとに整理した鳥瞰図となります。前期の住宅・不動産領域の「アフターサービスプラットフォーマーを目指す」という目標に対し、今13期は「アフターサービスプラットフォームの超・進化」という目標を掲げています。

具体的には、成長戦略の1つ目、新たに投入する決済プラットフォームを通じまして、メンテナンスやリフォームマーケットを新規に開拓します。成長戦略の2つ目、従来の設備保証サービスに加えまして、建物保証サービスを投入することで、建物マーケットを新規に開拓します。成長戦略の3つ目です。従来のB2B事業に加えて、B2C向けのオープンプラットフォームを本格的にローンチすることで、住宅以外のマーケットにもアプローチします。全体としては、このようにサービスラインナップを増やすことで、対象マーケットの拡張に今期は積極的に挑戦していきたいと考えています。

今後の成長戦略②

続きまして、それぞれの成長戦略について説明します。まずは、決済ソリューションの実装です。

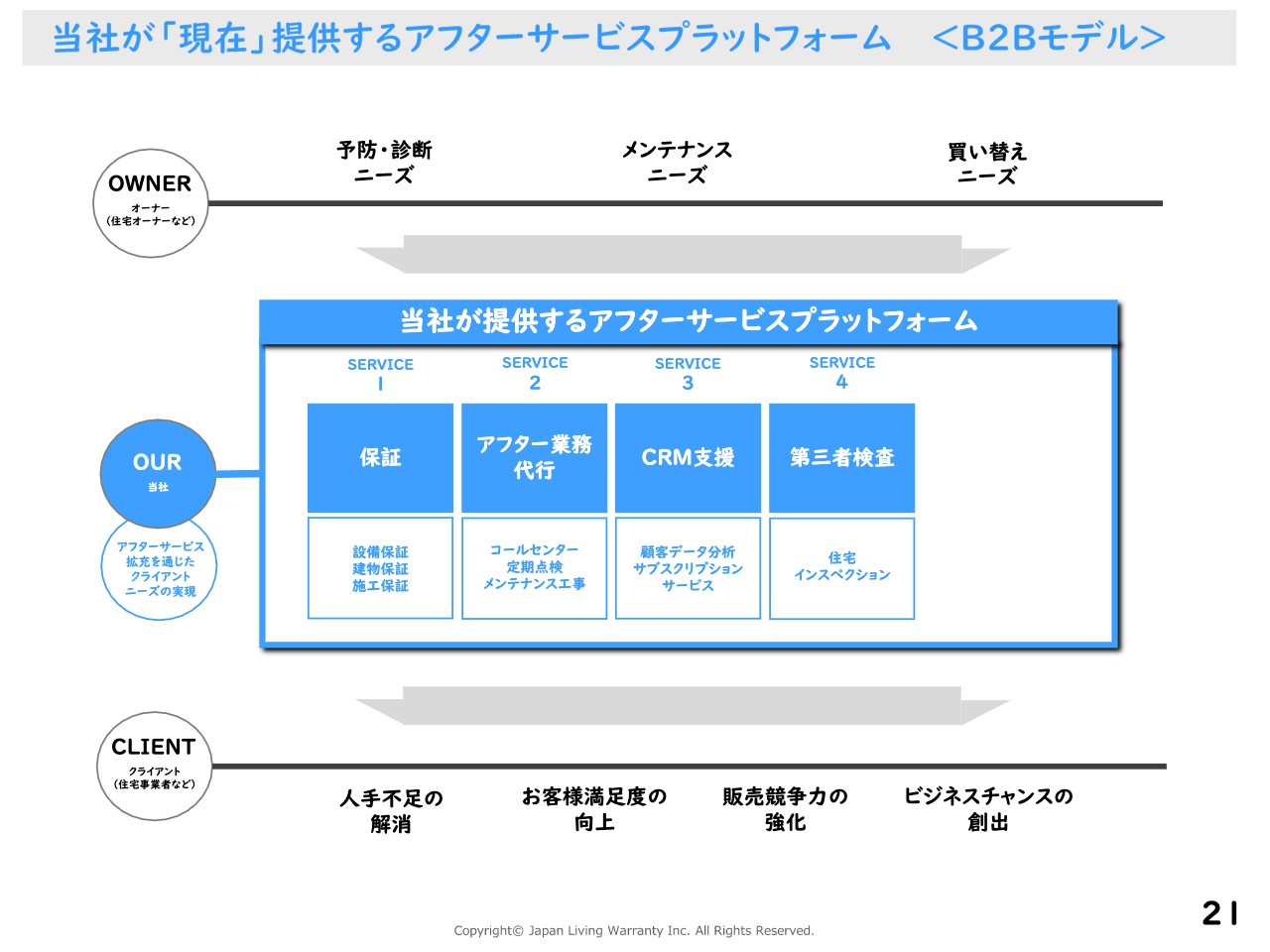

当社が「現在」提供するアフターサービスプラットフォーム<B2Bモデル>

私どもはアフターサービスプラットフォームを通じて、住宅オーナーのニーズと、クライアントである住宅事業者の課題を同時に解決できる仕組みを提供していますが、現在は保証サービス、アフター業務代行サービス、CRM支援サービス、第三者検査サービスの4つのサービスで構成されている状況です。

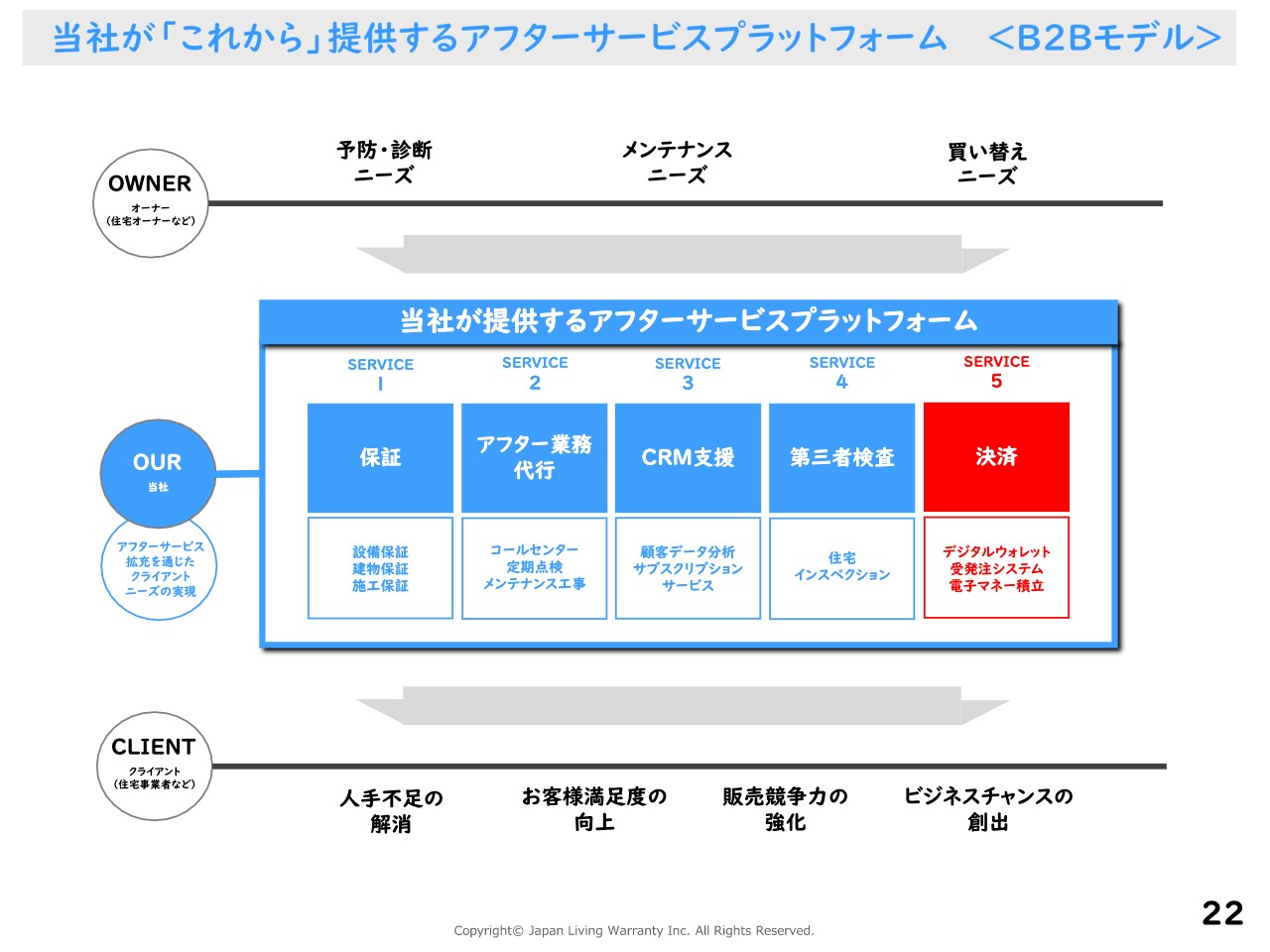

当社が「これから」提供するアフターサービスプラットフォーム<B2Bモデル>

今期は今の4つのサービスに、新たに決済サービスが加わります。具体的には、デジタルウォレットや受発注システムの提供を開始する予定で、これによりメンテナンスやリフォームの開拓が可能になると考えています。

住まい特化型デジタルウォレットサービス「うちもウォレット」①

具体的な決済に関するサービスが、こちらの住まい特化型デジタルウォレットサービス、「うちもウォレット」です。住宅オーナーが抱えるメンテナンスの課題を解決するサービスという位置づけで開発され、今年7月29日にサービス提供を開始しました。

住宅オーナーの課題としては、住宅の資産価値を維持し、長く住み続けるためには、メンテナンス費用を確保し、適切に実施しなくてはならないということがあるのですが、日々の家計からの捻出や保険商品などで確保を試みても、どうしても生活費や教育費などに劣後してしまう、いざメンテナンスとなっても、どの業者に頼んでよいのかわからない、というものがあります。

要は、住宅のメンテナンス費用は、ふだんの生活費とは完全に切り分けて、かつ負担が少なく、でも確実に貯まっていることが理想かと思われます。そのような住宅オーナーのニーズに応えるために開発したのが、お得に、確実に、そして安全にメンテナンス費用を確保できる「うちもウォレット」というサービスとなります。こちらのサービスでは、住まいの備えに役立つ電子マネーやポイントに、長く信頼されてきた金(ゴールド)という価値を加えることで、永続性と安定性をもたらしながら、決済や資産形成手段としても活用できる、今までになかった、まったく新しいウォレットサービスとなっています。

住まい特化型デジタルウォレットサービス「うちもウォレット」②

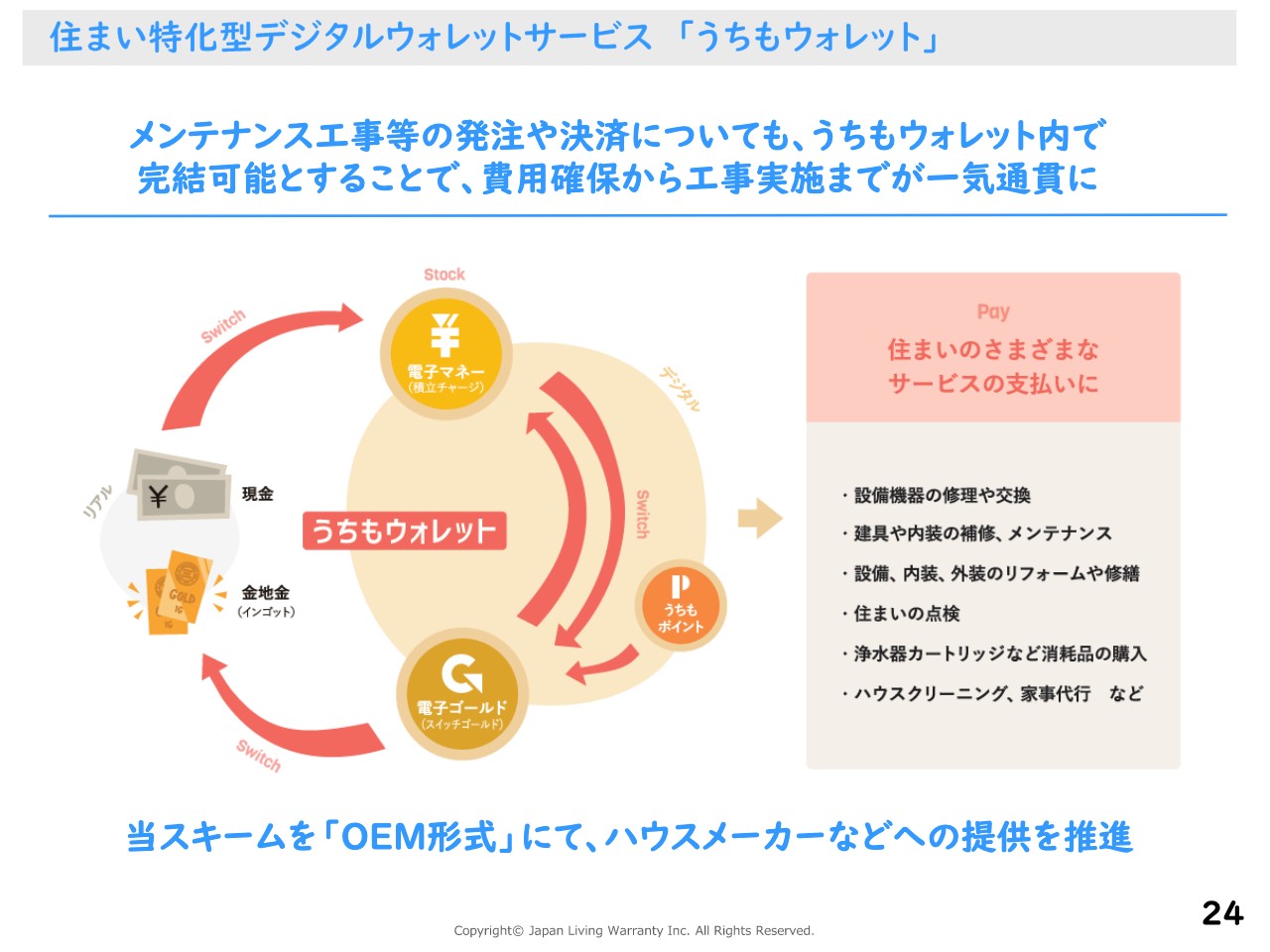

こちらの図が「うちもウォレット」の全体像となりますが、住まいの備えに役立つ電子マネー積立チャージ、各種サービスの利用で進呈されるポイント、それとシームレスに交換できる電子ゴールドの3つのサービスがつながる仕組みが、この「うちもウォレット」というサービスになります。

住宅オーナーは「うちもウォレット」を活用することで、メンテナンス費用をお得に、確実に、そして安全に確保できるだけでなく、メンテナンスやリフォーム工事の見積もりから発注、工事実施、決済まで、すべてアプリ内でワンストップで完結することができます。また、メンテナンスやリフォーム会社にとっても「うちもウォレット」と連動した受発注システムを活用することで、見積もり、発注、完了確認、代金決済といった事務フローの完全ペーパーレス化やキャッシュレス化を実現するだけでなく、積立チャージやポイント還元を通じて、リピート客やロイヤルカスタマーの育成につなげることができます。

当社は今後、このウォレットサービスを共同利用するメンテナンスやリフォーム会社を加盟店として募集するとともに、この仕組み自体をハウスメーカー等にOEM提供していく予定です。

住まい特化型デジタルウォレットサービス「うちもウォレット」③

また、近日中に「うちもウォレットアプリ」の提供も開始する予定です。一般的に、メンテナンス関連のアプリは利用頻度が低いため、アクティブ率が上がりにくいという欠点があります。当社の「うちもウォレットアプリ」は、ポイントを「金(ゴールド)」に交換できることを1つの切り口に、会員数を増やし、アクティブ率を上げていきたいと考えています。

今後の成長戦略③

続きまして、成長戦略の2つ目、新たな保証サービスの投入です。

新たな保証サービスの展開―おうちのトータルメンテナンス事業①―

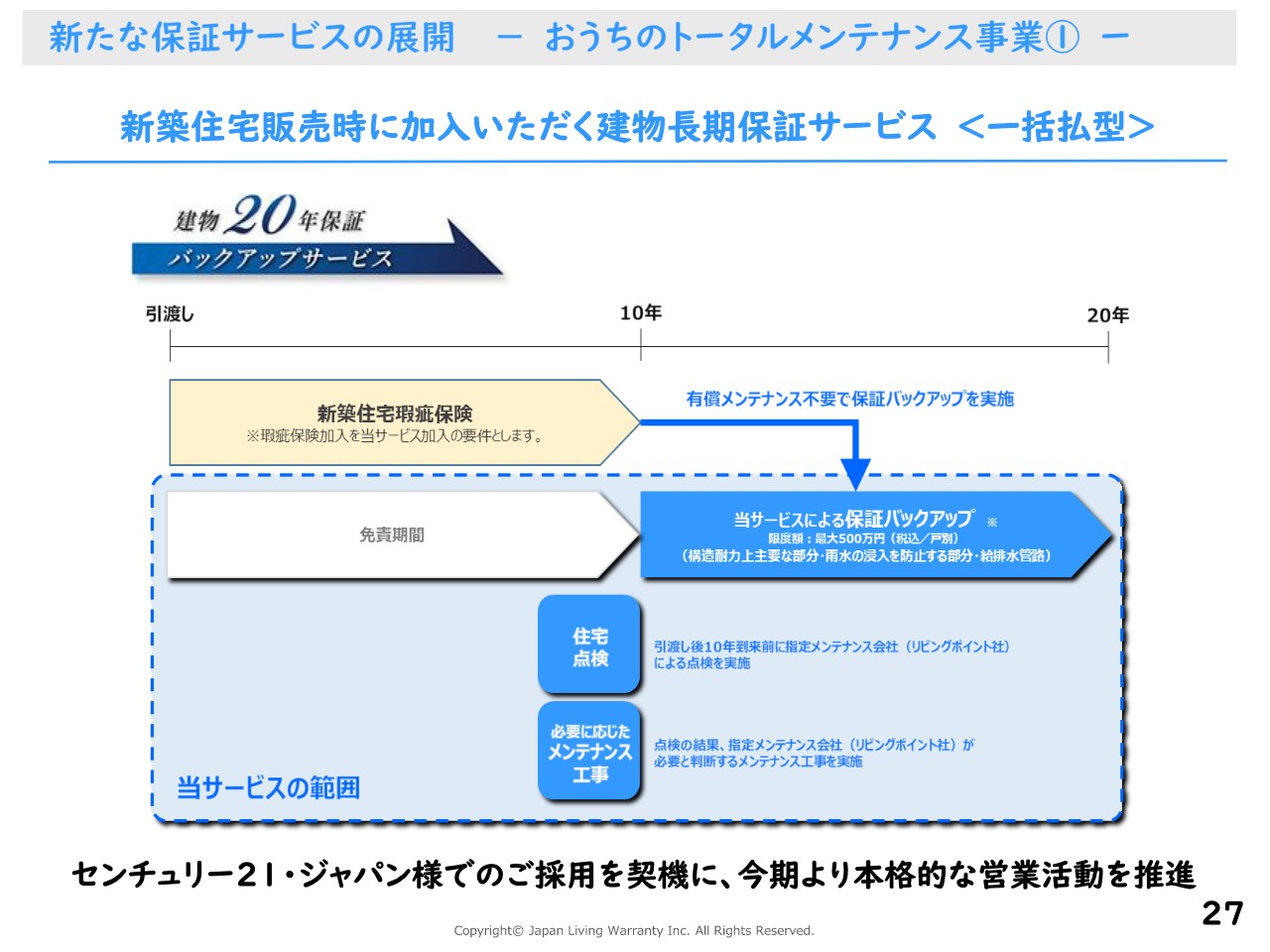

まず、1つ目としては、今期から新築戸建向けの「超」長期保証サービスとして、建物の20年保証「建物20年保証バックアップサービス」の販売を開始しました。これは、新築住宅において、加入が義務化されている新築住宅瑕疵保険の10年目の満期以降の10年間を保証するサービスとなります。要は、住宅設備の延長保証が、メーカー保証は1年から2年の終了後に保証を延長するサービスであることに対し、こちらはその建物版と言えるかと思います。前期、プレマーケティングで反応が非常によかったため、今期からは本格的に営業活動を推進することになりました。

新たな保証サービスの展開―おうちのトータルメンテナンス事業②―

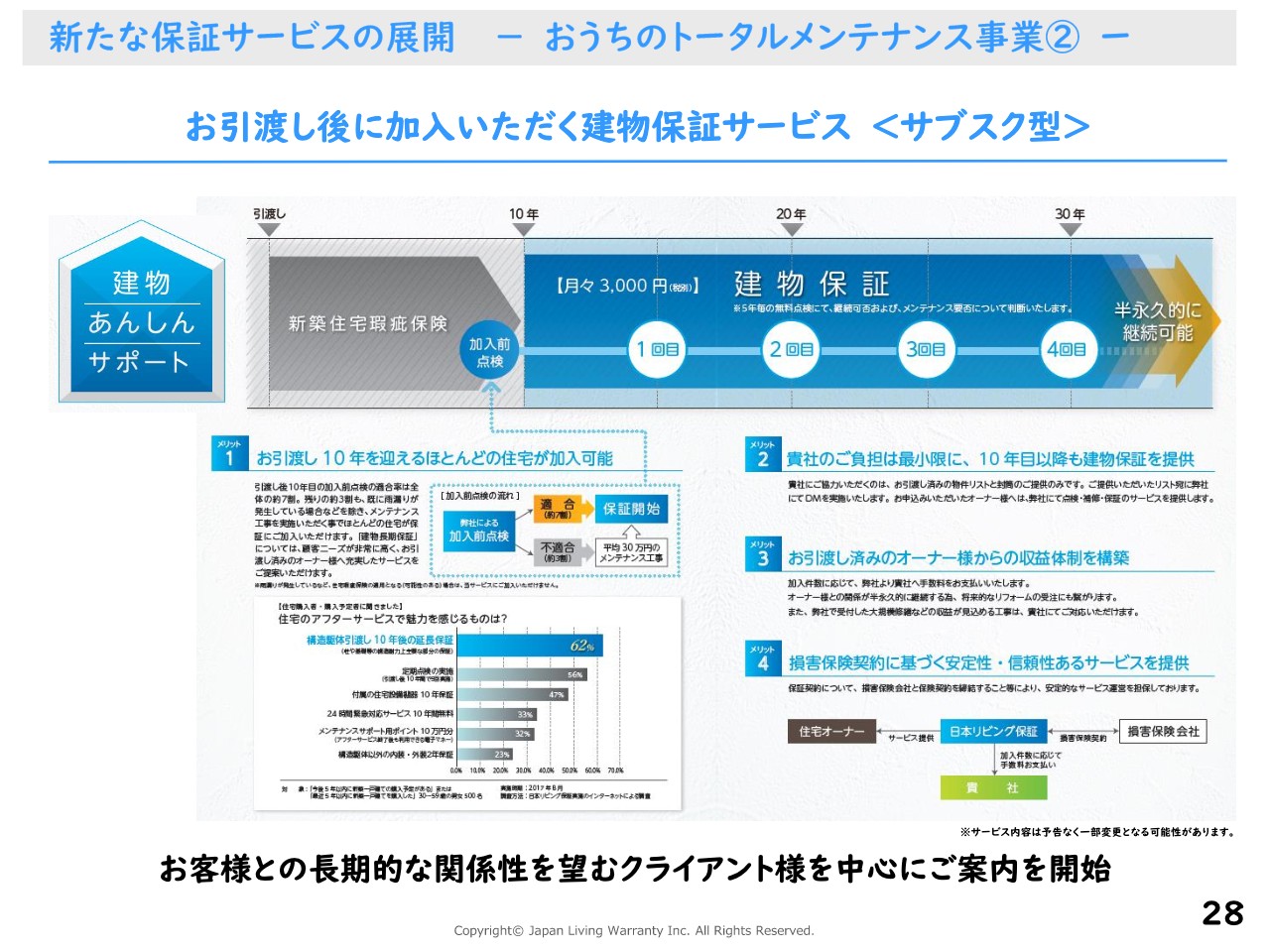

続いて、新たな保証サービスの2つ目です。先ほどの「建物20年保証バックアップサービス」が新築オーナーに限定した一括払い型の「超」長期保証サービスであることに対し、こちらのサービスは既築のオーナーでも加入いただける月払いのサブスク型の建物保証サービスとなります。毎月3,000円をお支払いいただいている間は継続可能なサービスとなっており、オーナーとの長期的な関係を望むクライアント向けに、案内を開始する予定です。

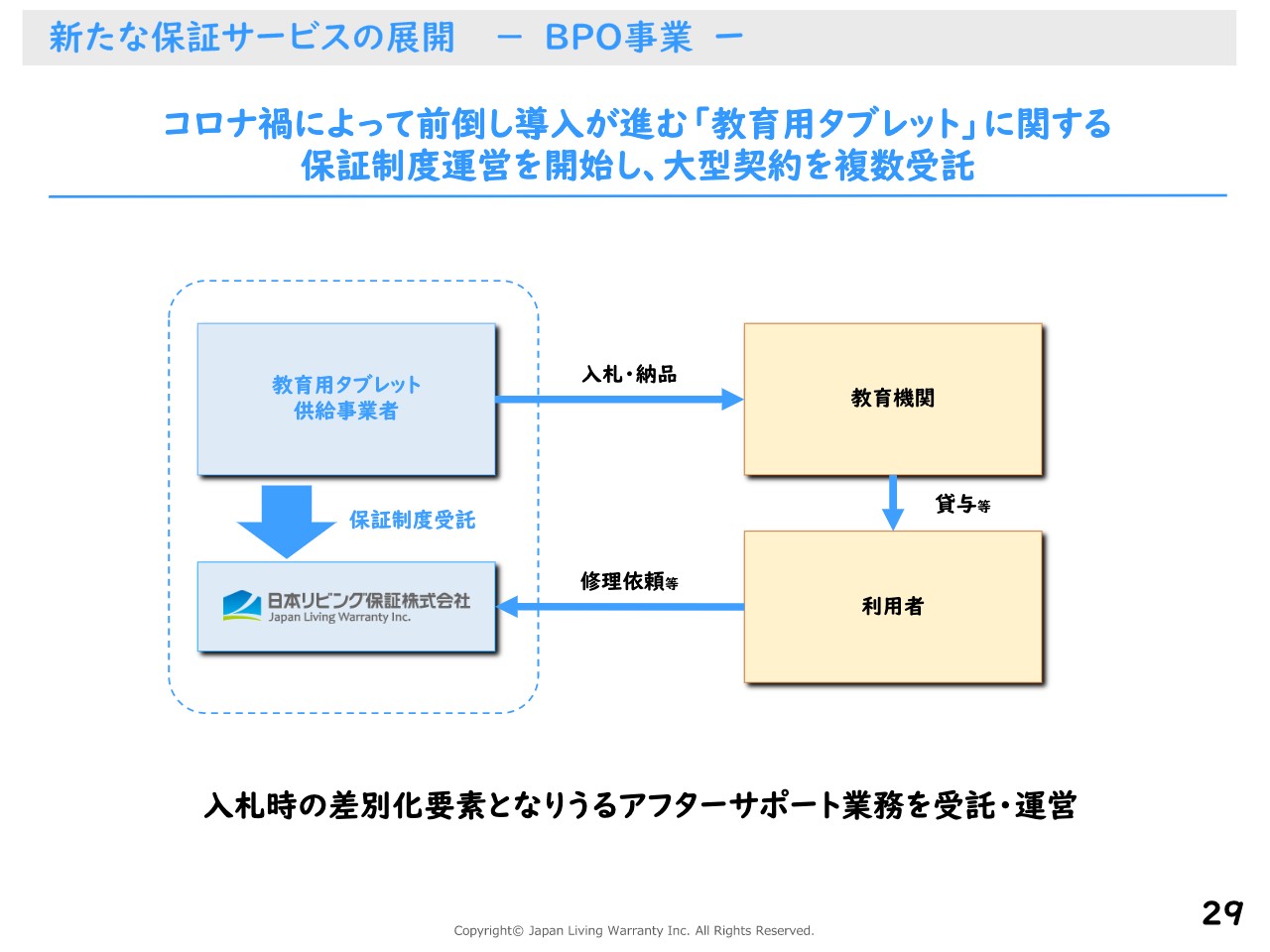

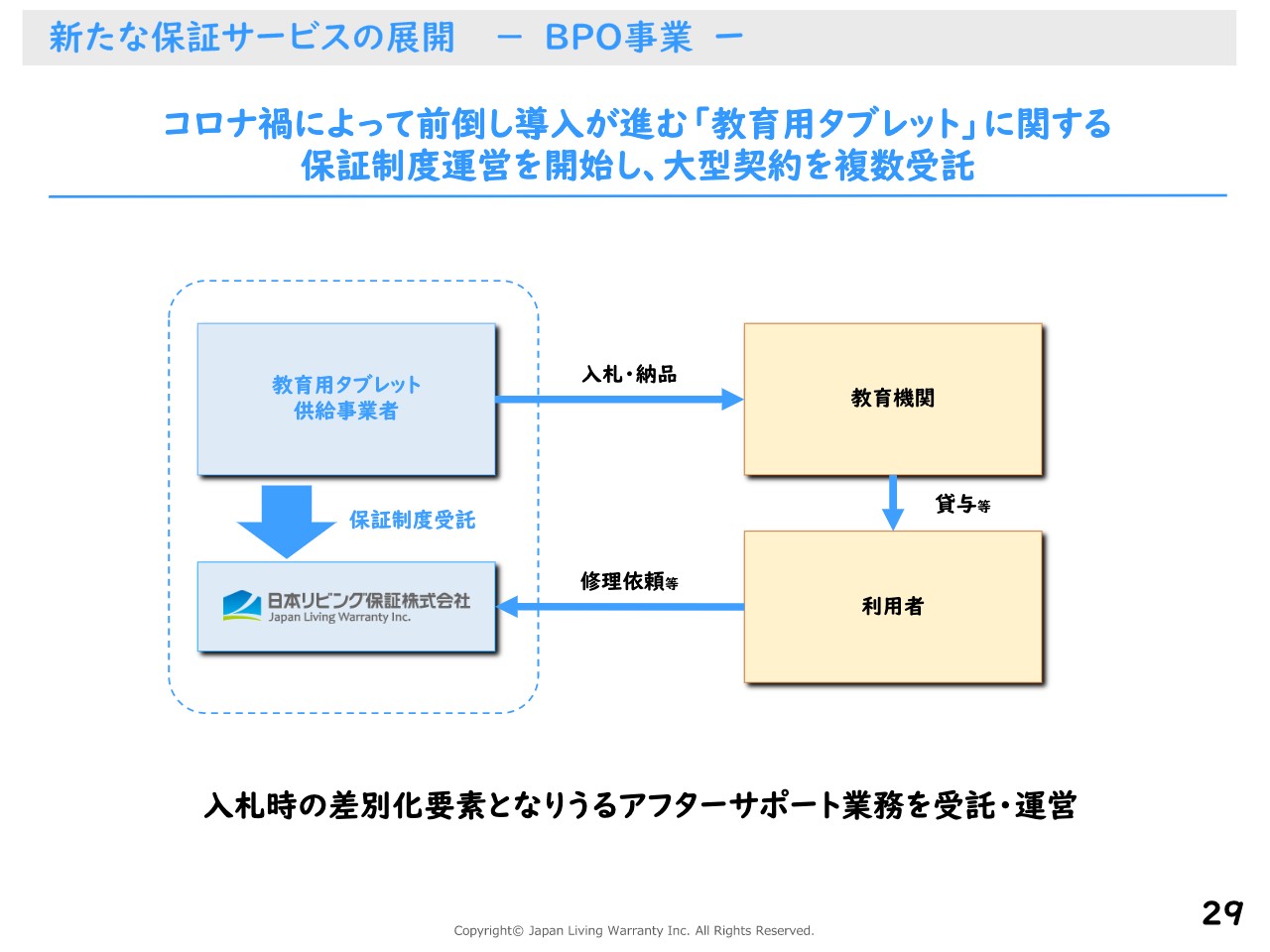

新たな保証サービスの展開―BPO事業―

新たな保証サービスの3つ目ですが、こちらはBPO事業に位置づけられるサービスとなります。コロナ禍によって前倒し導入が進みます、教育用タブレットに関する保証制度運営を開始し、大型契約を複数受託しました。今期の下半期から、保証制度が本格的にスタートする予定です。

今後の成長戦略④

続きまして、成長戦略の3つ目、オープン型アフターサービスプラットフォーム「うちも-UCIMO-」の本格ローンチです。

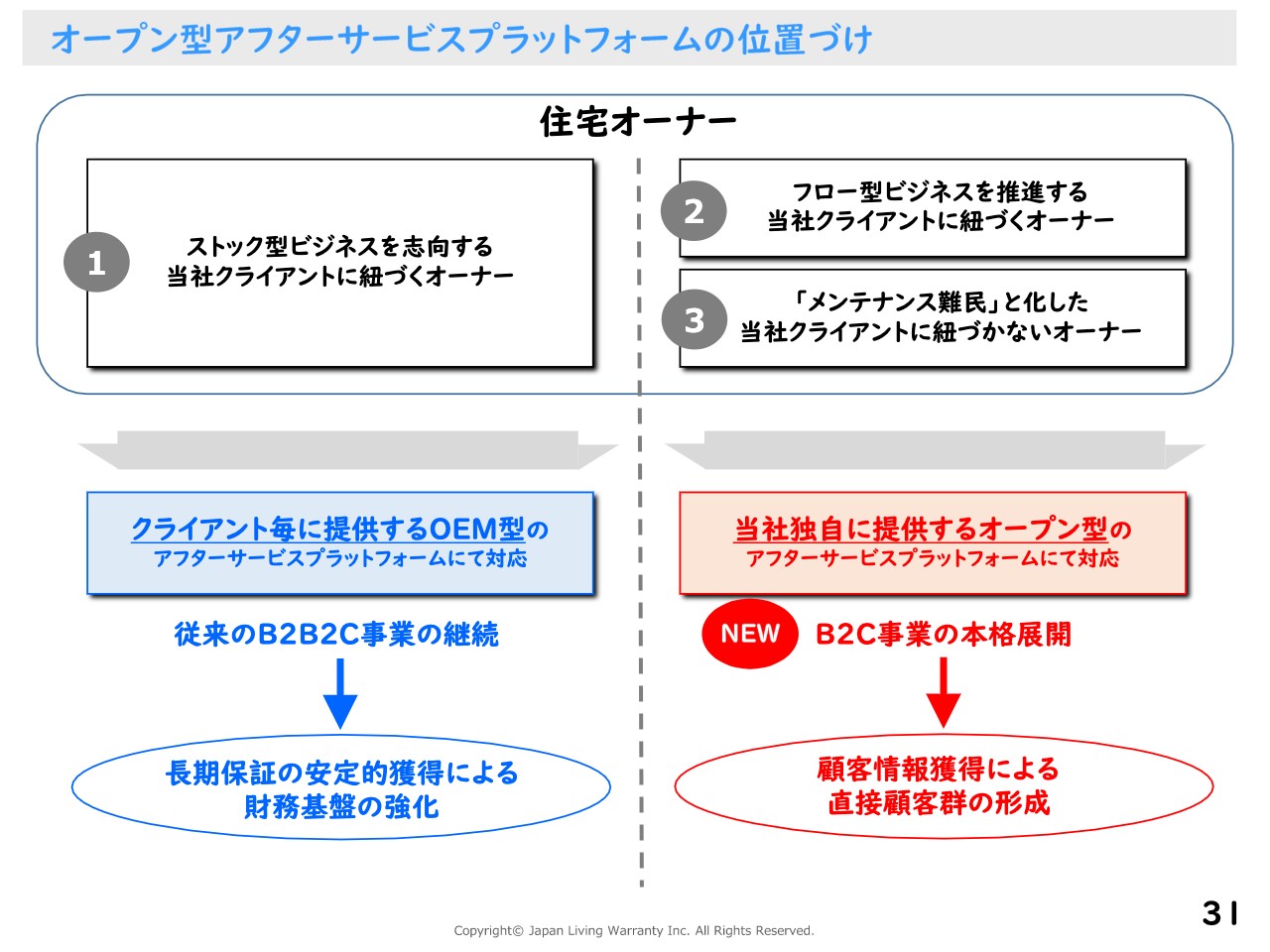

オープン型アフターサービスプラットフォームの位置づけ

今期から、オープン型アフターサービスプラットフォームを本格ローンチする予定ですが、その位置づけについて簡単にご説明します。左側をまず見ていただきたいと思いますが、ストック型のビジネスを志向するクライアントに対しては従来どおり、クライアントごとに提供するOEM型のアフターサービスプラットフォームで引き続き対応します。こちらは従来のB2B2C事業であり、従来からの主力事業という位置づけで、引き続き長期保証の獲得をメインに推進していきます。

一方で、右側はこれまで対応できていなかった、フロー型ビジネスを志向するクライアントや「そもそもメンテナンスする先がない」というメンテナンス難民の方々に対して、こちらの新しいオープン型のアフターサービスプラットフォームで対応する予定です。こちらは新しいB2C事業として、会員の獲得ならびにアクティブ化をメインに推進していきます。

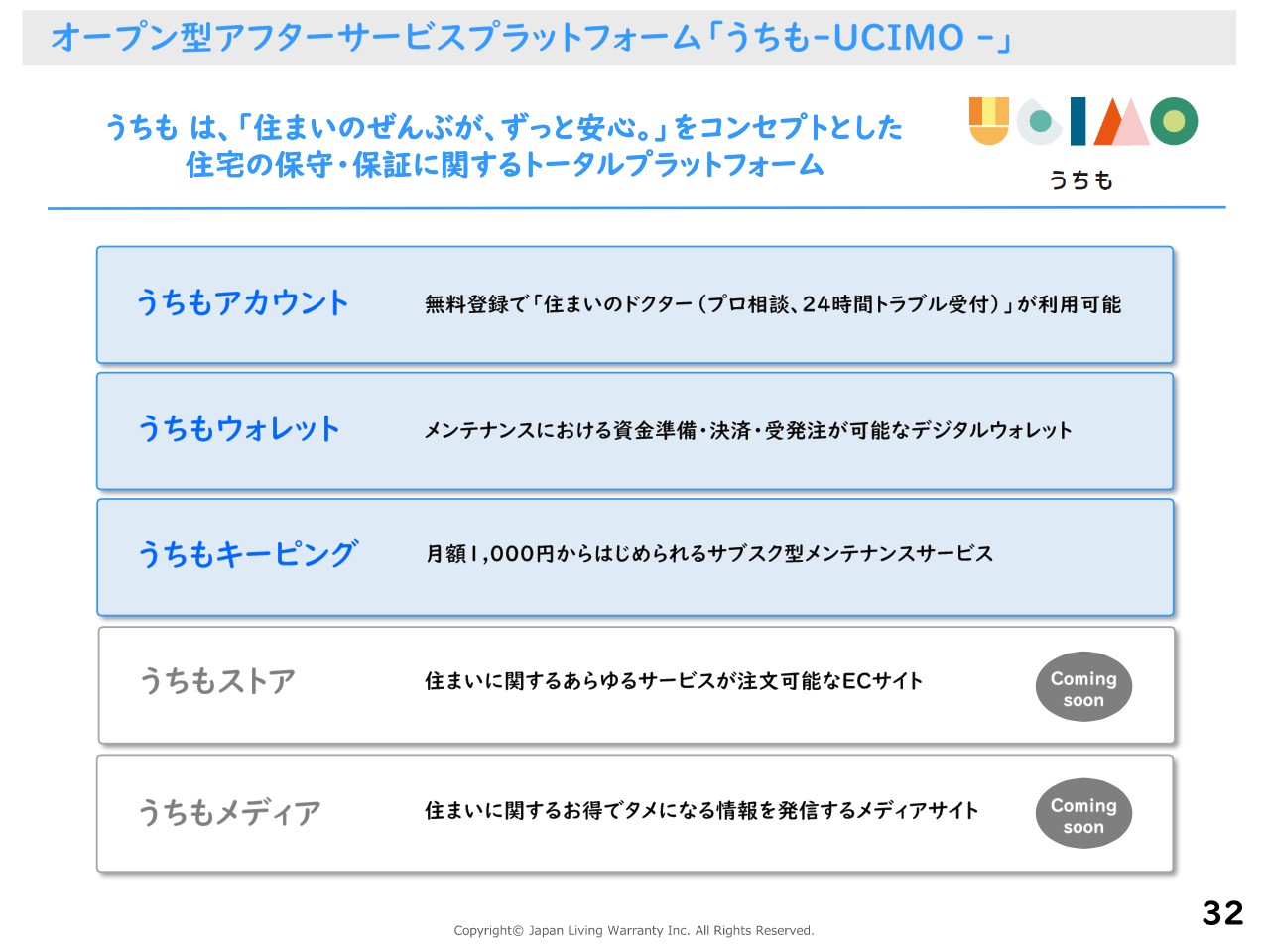

オープン型アフターサービスプラットフォーム「うちも―UCIMO―」

続きまして、オープン型アフターサービスプラットフォーム「うちも-UCIMO-」について、簡単にご説明します。「うちも-UCIMO-」は、「住まいのぜんぶが、ずっと安心。」をコンセプトにした、住宅の保守・保証に関するトータルプラットフォームであり、以下の5つのサービスで構成されています。1つ目が「うちもアカウント」です。これは無料登録で、「住まいのドクター」が利用できます。2つ目が、先ほどもご説明した「うちもウォレット」で、メンテナンスにおける資金準備・決済・受発注が可能なデジタルウォレットです。3つ目が「うちもキーピング」というサービスで、月額1,000円から始められるサブスク型のメンテナンスサービスとなります。4つ目が「うちもストア」で、住まいに関するあらゆるサービスが注文可能なECサイトとなります。5つ目が「うちもメディア」です。住まいに関する、お得でタメになる情報を発信するメディアサイトになります。今後はこのようなコンテンツを拡充することで、会員の獲得ならびにアクティブ化を進めていく予定です。

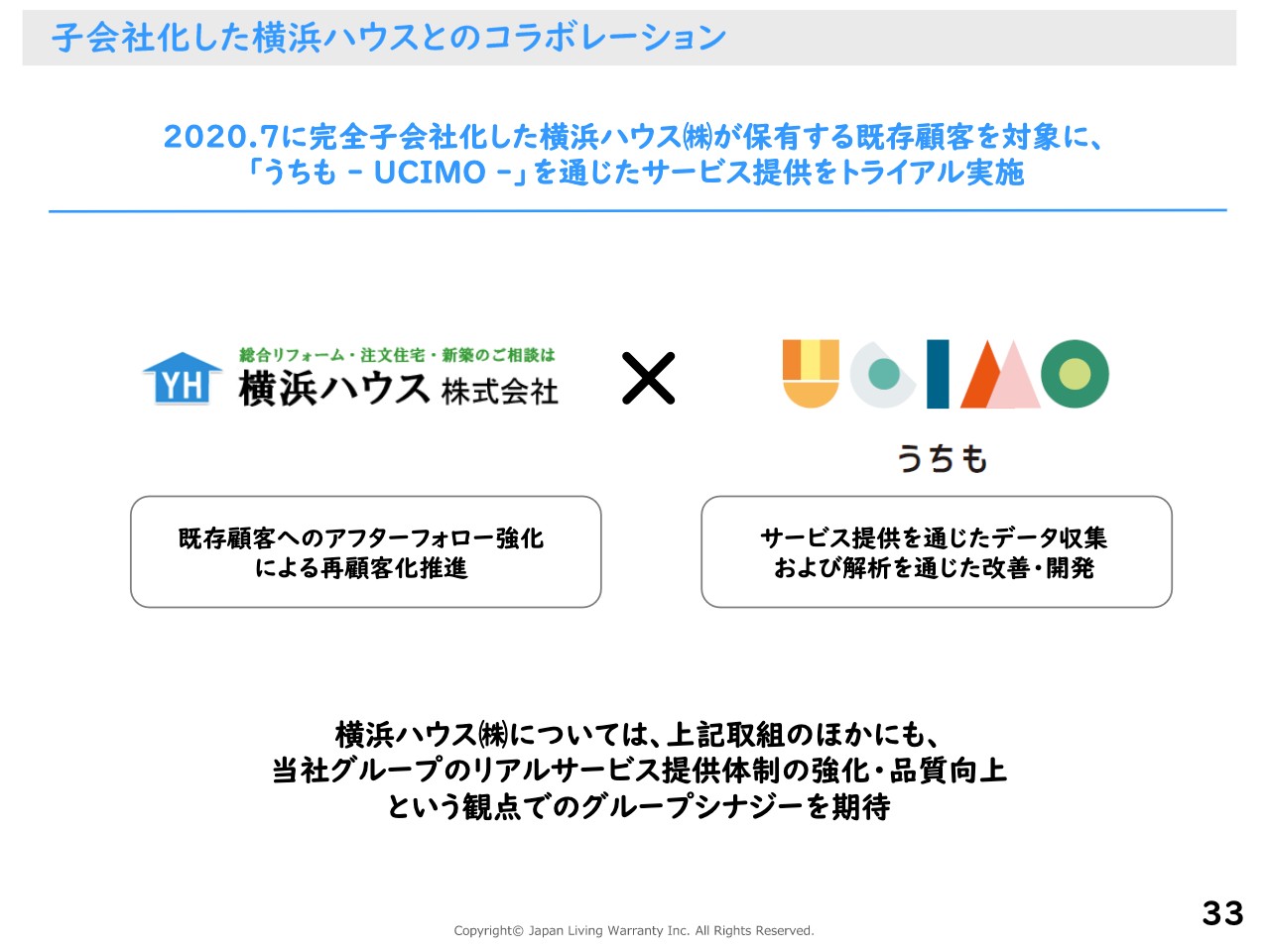

子会社化した横浜ハウスとのコラボレーション

続いて、子会社化した横浜ハウスとのコラボレーションです。今年7月に完全子会社化した、横浜ハウスが保有する既存顧客を対象に「うちも-UCIMO-」を通じたサービス提供を、トライアル的に実施する予定です。また、横浜ハウスについては、このような取り組み以外にも、当社グループのリアルサービス提供体制の強化・品質向上という観点での、グループシナジーを期待している状況です。

今後の成長戦略⑤

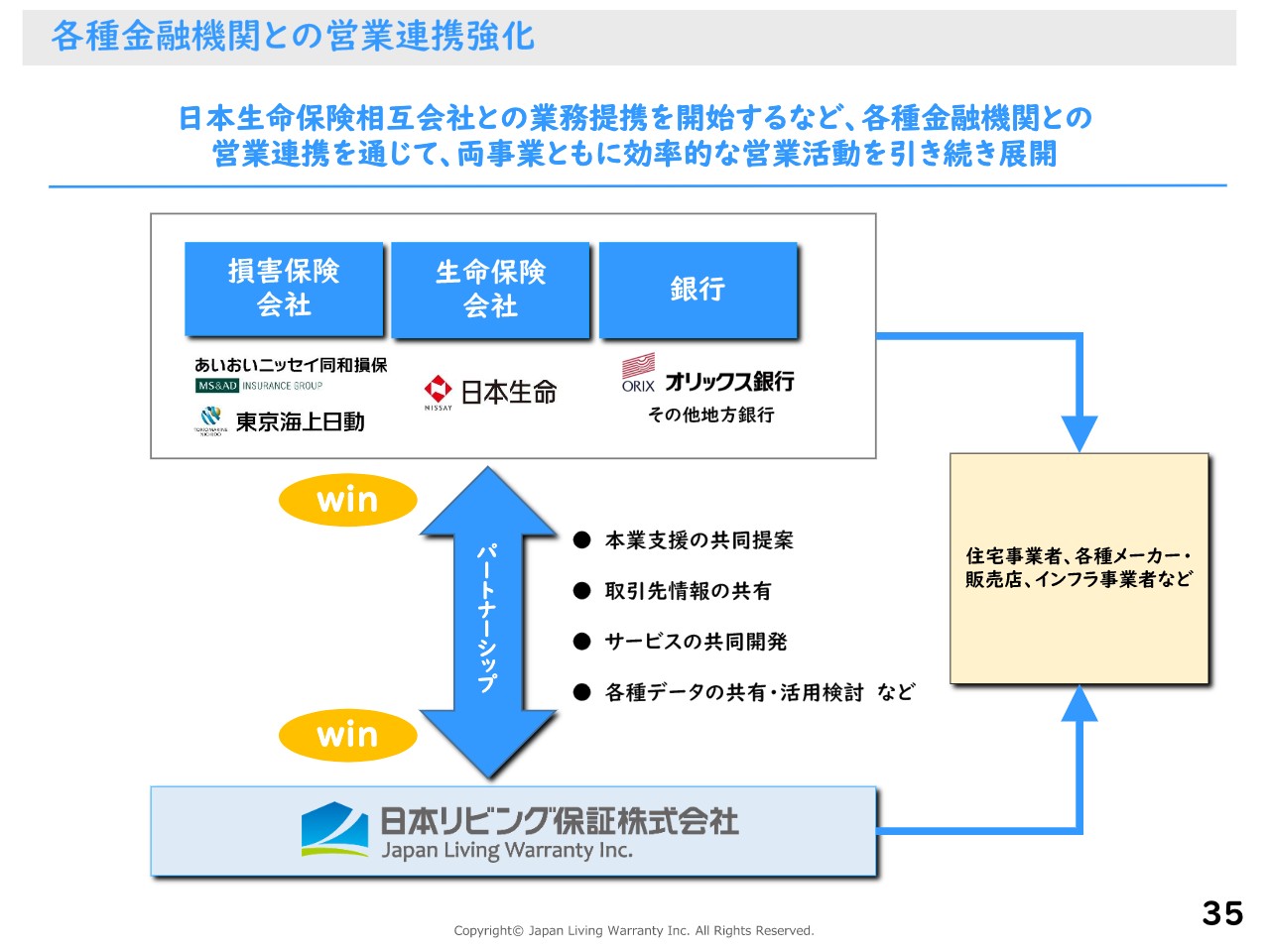

成長戦略の4つ目は各種金融機関との営業連携強化です。

各種金融機関との営業連携強化

日本生命保険相互会社との業務提携を開始するなど、各種金融機関との営業連携を通じて、おうちのトータルメンテナンス事業ならびにBPO事業ともに効率的な営業活動を展開したいと考えています。

今後の成長戦略⑥

5つ目の成長戦略、その他の取り組みについてご説明します。

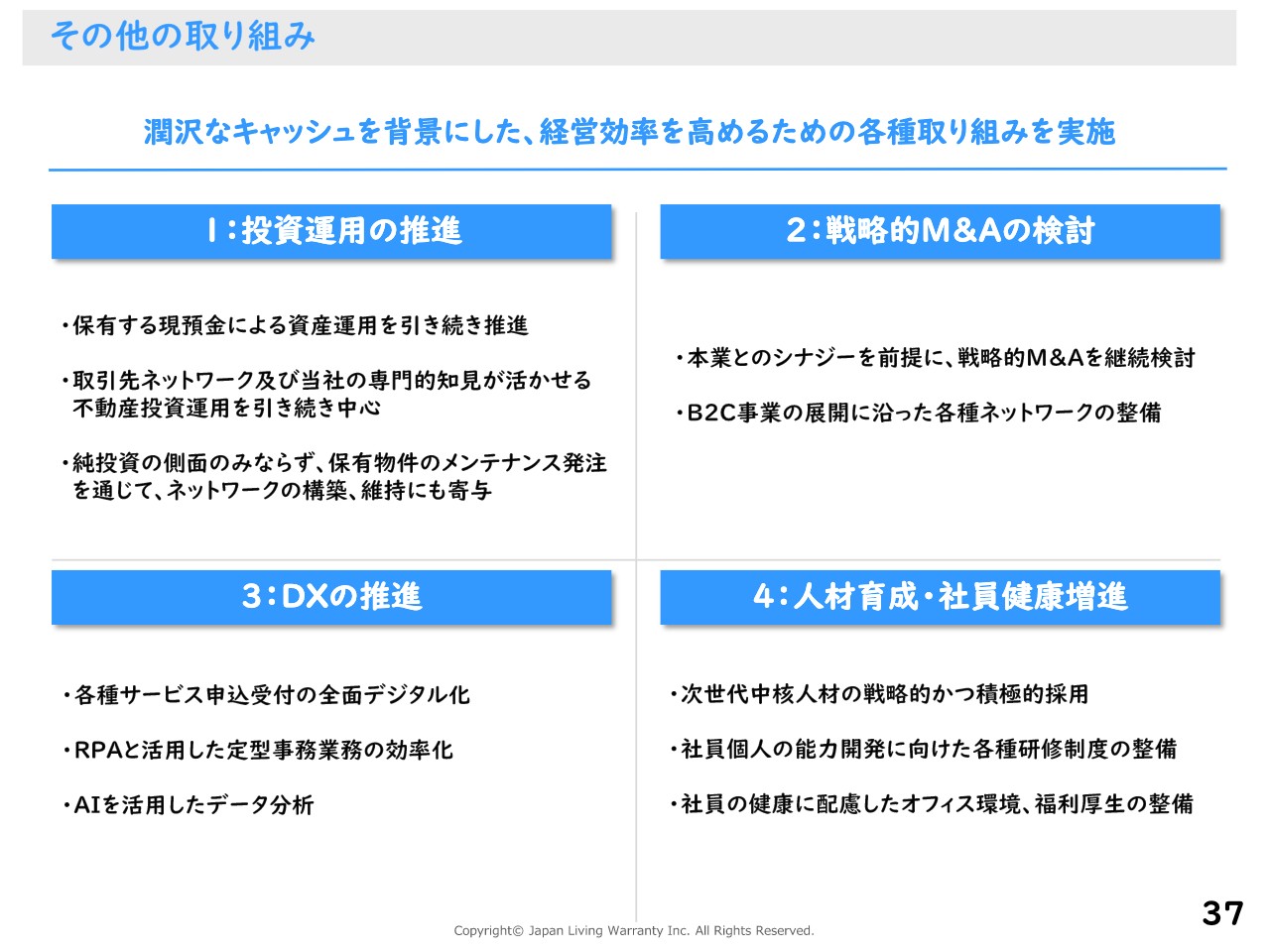

その他の取り組み

潤沢なキャッシュを背景に、経営効率を高めるための各種取り組みを実施する予定です。1つ目が、投資運用の推進ということで、保有する現預金による資産運用を引き続き推進します。とくに取引先ネットワークおよび当社の専門的知見が生かせる不動産投資運用を中心に検討したいと思っています。2つ目が、戦略的M&Aの検討ということで、本業とのシナジーを前提に戦略的M&Aを継続的に検討します。3つ目がDXの推進ということで、各種サービス申込受付の全面デジタル化、RPAを活用した定型事務業務の効率化、AIを活用したデータ分析を推進していきたいと思います。4つ目が、人材育成・社員健康増進ですが、次世代中核人材の戦略的かつ積極的採用、社員個人の能力開発に向けた各種研修制度の整備、社員の健康に配慮したオフィス環境、福利厚生の整備を行ないたいと考えています。

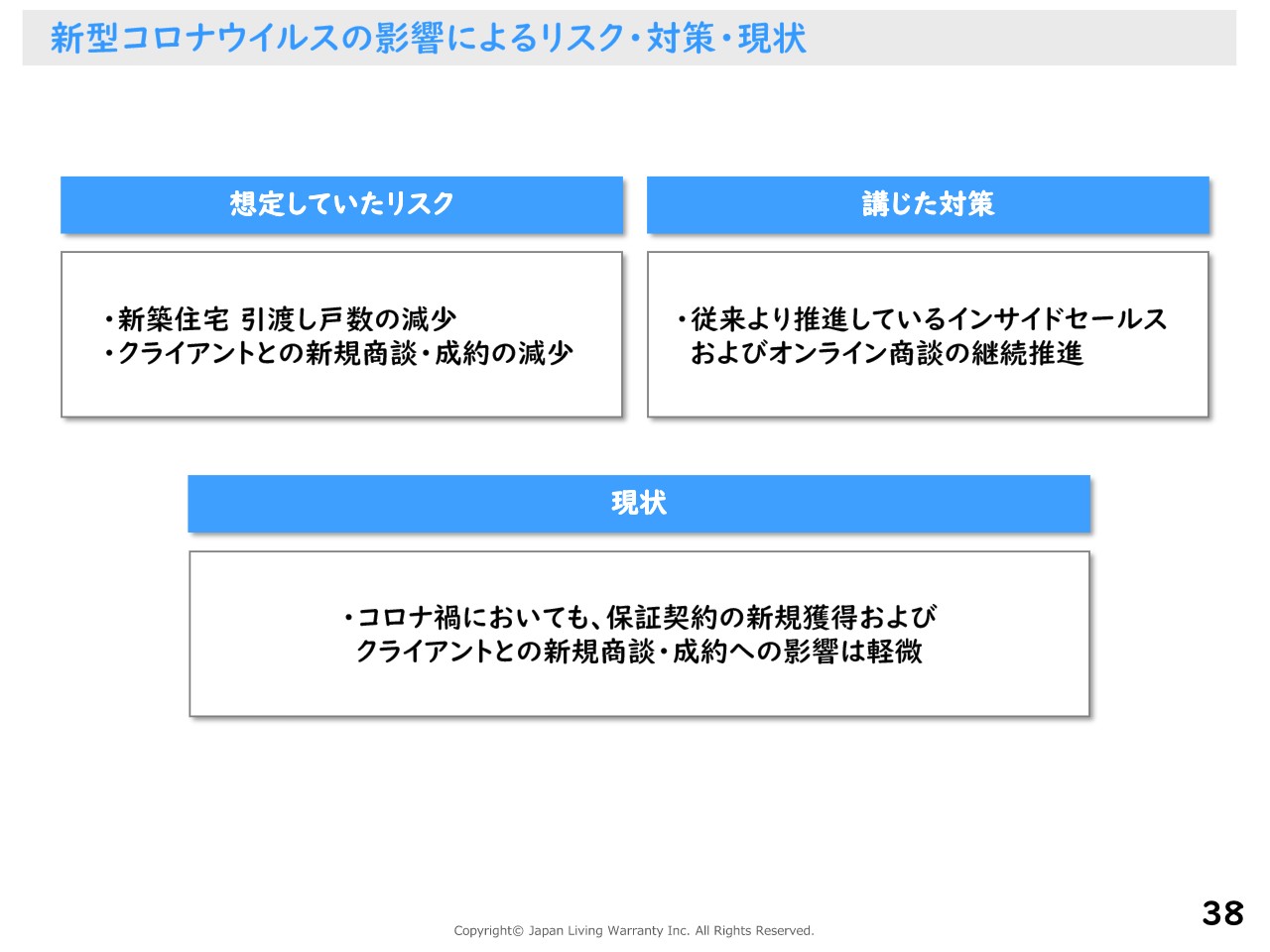

新型コロナウイルスの影響によるリスク・対策・現状

最後になりますが、新型コロナウイルスの影響によるリスク・対策・現状についてご説明します。当初想定していましたリスクは、コロナに伴い、新築住宅の引渡し戸数の減少や、クライアントとの新規商談・成約の減少を想定していました。それに対して講じた対策として、従来より推進しているインサイドセールスおよびオンライン商談の継続推進を行ないました。結果、現状としては、コロナ禍においても、保証契約の新規獲得およびクライアントとの新規商談・成約への影響は軽微という状況でした。長くなりましたが、決算説明会は以上になります。本日はどうもありがとうございました。

質疑応答:建物保証サービスの市場規模および受注について

質問者1:建物保証サービスの市場規模についてどう見ているのか教えてください。

安達:基本的には新築の住宅販売個数×20年分くらいのお客さまがターゲットになりますので、規模的にはかなり大きいと思っており、最大で1,000億円程度の規模になろうかと思っています。

質問者1:建物保証サービスは前期引き合いが好調であったとのことですが、2021年6月期の受注はどの程度になると予想していますか?

安達:まだスタートしたばかりですので、売上規模ではざっくりと1億円程度だと考えています。

質疑応答:「うちもポイント」について

質問者2:「うちもポイント」を金に交換できることは、ユーザーにとってどのようなメリットがあるのでしょうか?

安達:ポイントと交換できる「金」とは電子ゴールドという、いわゆる金そのものを電子化しているサービスです。オマケでもらったポイントを0.1グラム単位で電子ゴールドに交換できるサービスで、例えばポイントが600円程度集まったら「金(電子ゴールド)」に交換できます。お客さまからすると手持ちのポイントが「金」に交換できるという付加価値が付いたサービスと考えられます。補足しますと、今回「うちもウォレット」という仕組みの中で、電子ゴールドをなぜ付けたかと言うと、お客さまが今回ウォレットサービスの中で「住宅のメンテナンスのためにしっかり資金をためましょうよ」「積み立てましょうよ」というときに、どうしても電子マネーで積み立てた場合には、15年という有効期限がありますので、中長期的な資産形成も兼ねて、いつでも金に交換できるポイントや電子マネー、つまりは「金に支えられたウォレットサービスをまずご提供しよう」というところから始まっています。

併せて、電子ゴールドの特徴は、ポイントや電子マネーから金に変えられるだけではなく、電子ゴールド自体が、先ほどご説明した「うちも-UCIMO-」の中のサービスにも利用できるのです。「うちも-UCIMO-」というプラットフォームの中にさまざまなサービスがあるのですが、電子マネーをサービスに使うこともできますし、ポイントを使ってサービス使うこともできますし、電子ゴールドを使ってサービスにご利用いただくこともできます。

電子ゴールドはいつでも、状況によっては金の現物にも変えることができますので、そのような意味ではお客さまからすると、ある意味、しっかりお金をためて資産形成もできるし、ウォレット自体が金に支えられていることで「ここでお金をためたり、ポイントをためたりすると金に変えられる」というメリットがあります。

そのような付加価値を付ける意味で、電子ゴールドという仕組みを提供することになりました。これは先ほどお伝えしましたが、0.1グラム単位でご購入できます。しかも、Webで携帯からも簡単に購入できますので、非常に簡単に金が保有できる仕組みとなっています。そのような意味では今後、これは本当に世の中に存在していなかった仕組みですので、一つのセールスポイントになると考えています。

質問者2:ユーザーの反応はいかがですか?

安達:ちょうど先月末にスタートしたばかりで、プロモーション自体もまったくやっていませんので、正直なところ、まだまだこれからの状況です。

質疑応答:2020年6月期のBPOの中身について

質問者3:2020年6月期BPOの中身について解説してください。

安達:もともとBPO事業は政府の補助金などに連動した特需をいかに捉えるかということで、太陽光の補助金に関わる事業から始まりました。太陽光の保証サービスから始まって、太陽光のFIT事業が終わる頃に蓄電池の保証が始まりました。太陽光や蓄電池事業も継続しているのですが、今期に関しては、資料の中にありますが、ICT向けの小中学校に導入されるパソコンです。教育用タブレットが導入されるのですが、それに関する保証サービスを今期は一番の目玉商品だと考えています。先ほどご説明しましたが、パソコンの納入自体は国がいくら言ってもなかなか納入されない状況で下半期にずれ込んでいるため、保証自体は下半期に入ってくると考えています。

質疑応答:横浜ハウスについて

質問者4:横浜ハウスの連結寄与が売上2億円、営業利益で1,000万円、のれんは発生しているのでしょうか? あと、シナジーについて教えてください。

安達:のれんは、きわめて安く購入したので、発生はしているのですが、きわめて少ない額です。「シナジーで利益率は改善するのでしょうか?」というご質問ですが、あまりここでは利益を考えていなくて、どちらかと言うと横浜ハウスのいろいろなノウハウや顧客に対して、私どものサービスのトライアルの場として考えていますので、利益率という観点では、あまり改善は考えていません。

質疑応答:ICT関係などについて

質問者5:ICT関係は今期のみの話でしょうか? 減収増益になっていますが、収益性はよいのでしょうか?

安達:案件ごとに収益性がかなりバラバラなのですが、本件に関しては、収益性は悪くないと思います。今期のみと言うか、学校に納入されるのがたぶん今期、来期、あと2、3年だと思いますので、そのような意味では2、3年の特需だと思います。いかにこのような特需をたくさん吸い上げるかということなのですが、この案件自体は2、3年で終了するものです。

質疑応答:余剰キャッシュと配当、資産運用について

質問者6:余剰キャッシュと配当、資産運用について教えてください。

安達:配当については、現段階で5円ということで、前期と変わらずと考えています。資産運用については、とくに先ほどの資料の中で説明させていただきましたが、不動産を中心に投資運用を考えています。これは、不動産投資に関しては、単純な純投資という位置づけ以上に、保有物件自体でメンテナンスが発生することで、メンテナンス時にいろいろな業者とネットワークが作れたり、購入のときに不動産会社との取引ができたりということで、購入を通していろいろな外部のネットワークができるというメリットがあります。そのような意味では、投資という観点とネットワークの構築という2つの面から、引き続き進めていきたいと考えているところです。

質疑応答:建物保証サービスの「センチュリー21」で採用される範囲について

質問者7:建物保証サービスの「センチュリー21」で採用される範囲について教えてください。

安達:基本的には「センチュリー21」の中の加盟店ごとに、例えば自社で売っている物件を全部つけるのか、場合によっては任意でお客さま向けのオプションにするかは決められるので、そこは加盟店によって異なります。

質疑応答:「金(ゴールド)」に交換されることによるデメリットについて

質問者8:金に交換されることで、将来のメンテナンスに充てられなくなるというデメリットについては、どのようにお考えでしょうか?

安達:ごもっともです。しかし、これはオープン型の仕組みですので、あくまでお客さまの利便性や、お客さまにとって価値あるサービスを提供することがメインであり、メンテナンスに使われなかったとしても、それはそれで仕方ないのかなと考えています。むしろ、ウォレット自体にお金をためることにメリットを感じていただくほうが、よりよいのではないのかと考えていますので、むしろ替えてもらっても、それはそれでよいと考えています。

新着ログ

「その他金融業」のログ