日本ライフライン、通期は増収も仕入れ商品の伸長による自社製品率の低下等で売上総利益率は低下

2020年3月期 連結業績ハイライト

髙橋省悟氏:日本ライフライン株式会社常務取締役管理本部長の髙橋です。この度は当社の説明資料をご視聴いただき、誠にありがとうございます。まず、私、髙橋から、2020年3月期決算概要、そして当社代表取締役社長の鈴木より販売状況および今後の見通し、新型コロナウイルスによる影響についてご説明します。

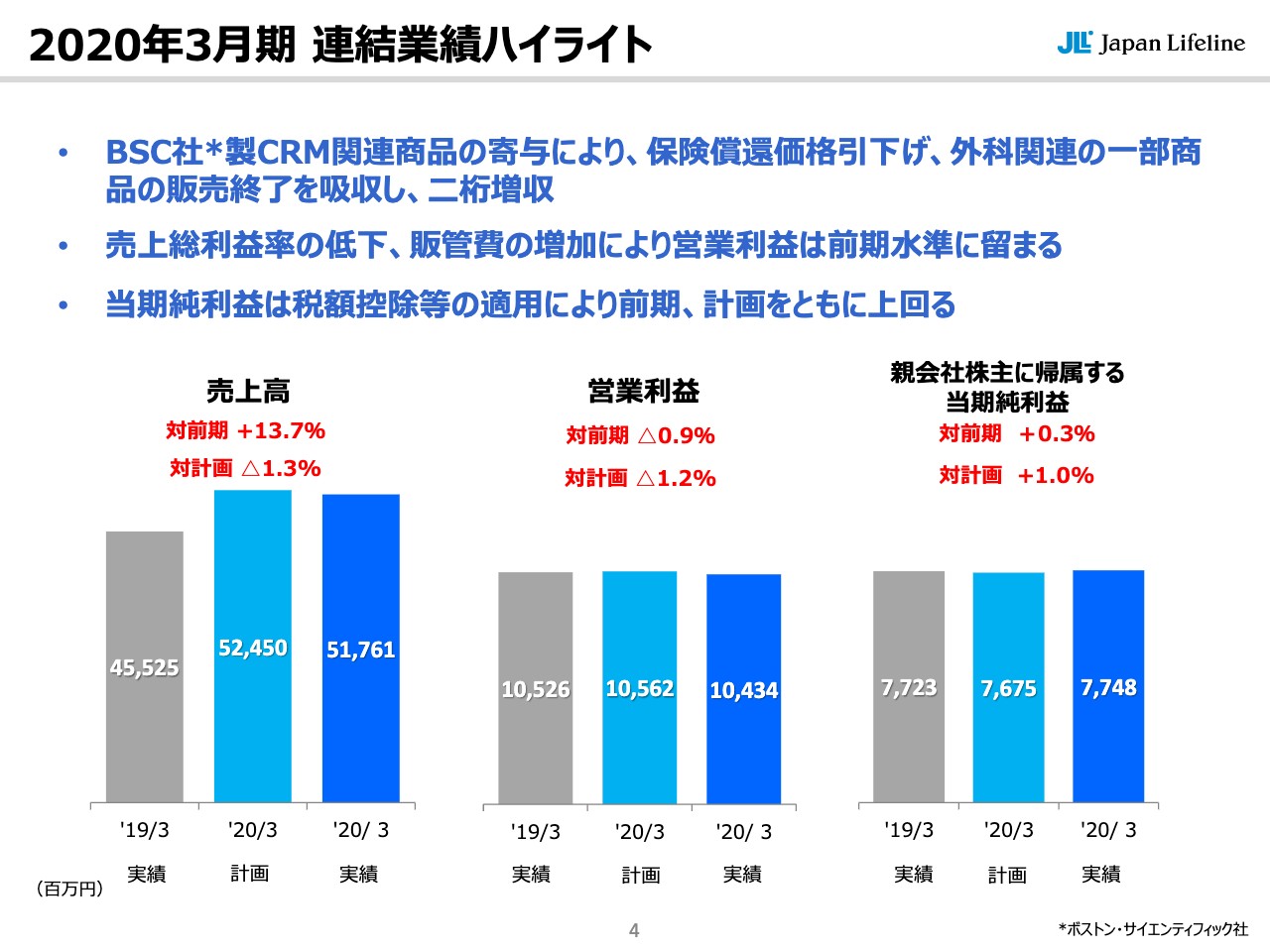

それでは、2020年3月期決算概要についてご説明します。2020年3月期の決算の連結業績ハイライトとしましては、ボストン社製CRM関連商品の寄与により保険償還価格の引下げ、外科関連の一部商品の販売終了を吸収して、対前期13.7パーセント増と2桁増収を達成しました。

しかしながら、営業利益については、売上総利益率の低下や販管費の増加により前期水準に留まりました。当期純利益については、税額控除等の適用により、前期、計画をともに上回る結果となりました。

2020年3月期 連結業績

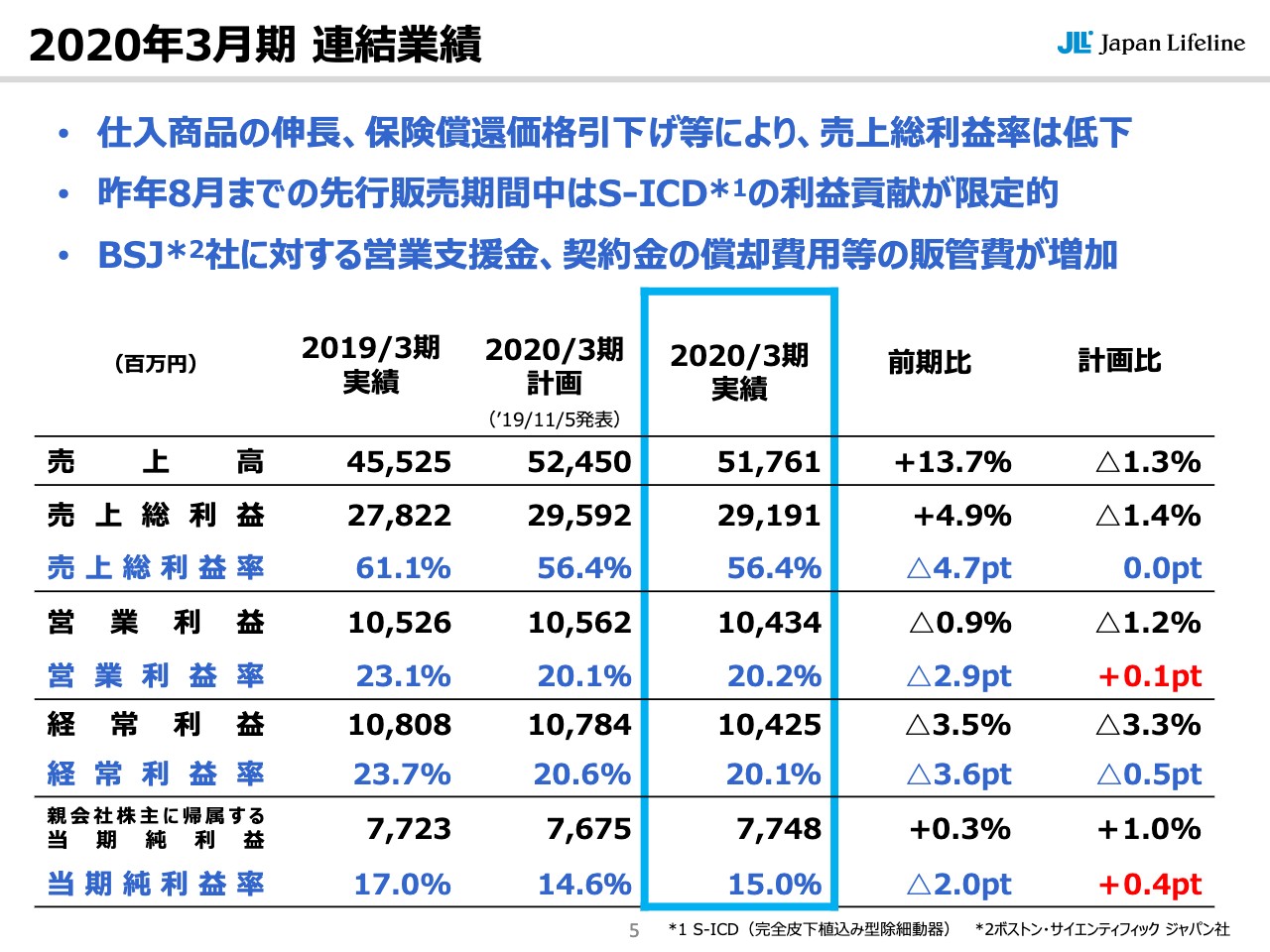

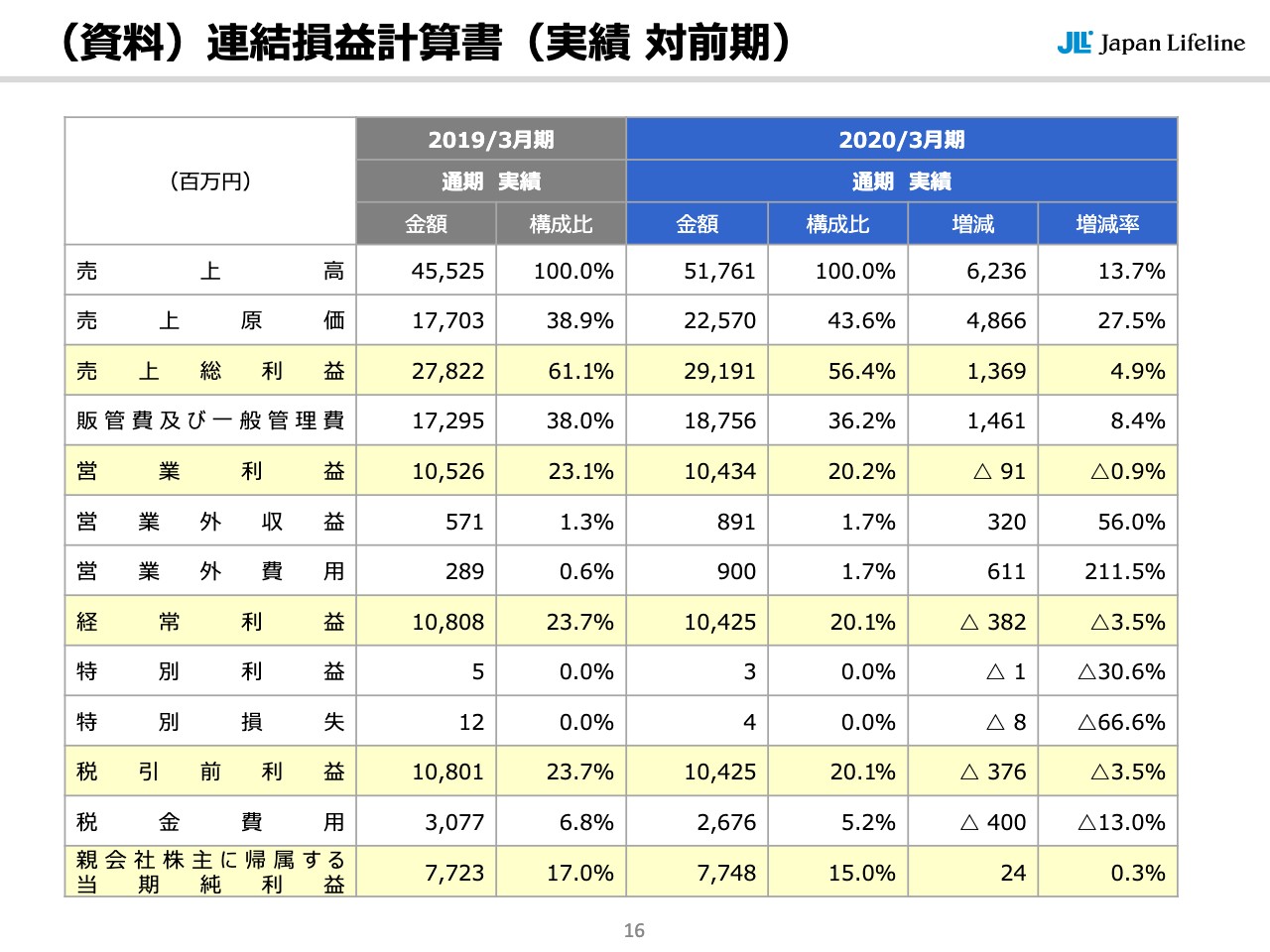

各段階利益の実績について対前期と対計画の比較です。2020年3月期は、売上総利益率が56.4パーセントと、前期に比べ4.7ポイント低下となりました。これは、仕入れ商品の伸長による自社製品率の低下や昨年10月の保険償還価格の引下げによります。

また、昨年9月のボストンの全面販売開始に先立ち、4月から8月まで「S-ICD」を先行的に取り扱いましたが、この先行販売期間中の利益貢献が限定的であったことも一時的な利益率の低下要因となりました。

また、営業利益については、前期を若干下回っていますが、これはボストン・ジャパン(以下、BSJ)に対する営業支援金の支払いや契約金の償却費用等により販管費が増加したことによるものです。

2020年3月期 販売ハイライト

続いて、販売におけるハイライトです。まず、ボストン社製品の取り扱いにより、急速に売上高が増加しました。昨年4月に「S-ICD」の先行販売を開始し、9月からは全CRM関連商品がボストン社製品に切り替わっており、とくに頻脈治療領域の商品群の寄与によりリズムディバイスの売上高は倍増しました。

また、自社製品におきましては、EP/アブレーションで心房細動のアブレーション治療の症例数の増加を受け、関連製品が伸長しました。さらに、外科関連でもオンリーワン製品である「オープンステントグラフト」や、「人工血管」の売上高が増加しました。

さらに、新領域の開拓として取り組んでいる消化器において「肝癌治療用ラジオ波焼灼システム」を昨年12月に発売したほか、海外展開として北米へのEPカテーテルの半完成品の輸出も開始しました。また、3月の下旬より、新型コロナウイルスにより、当社製品を使用する手術において症例数の減少が生じています。

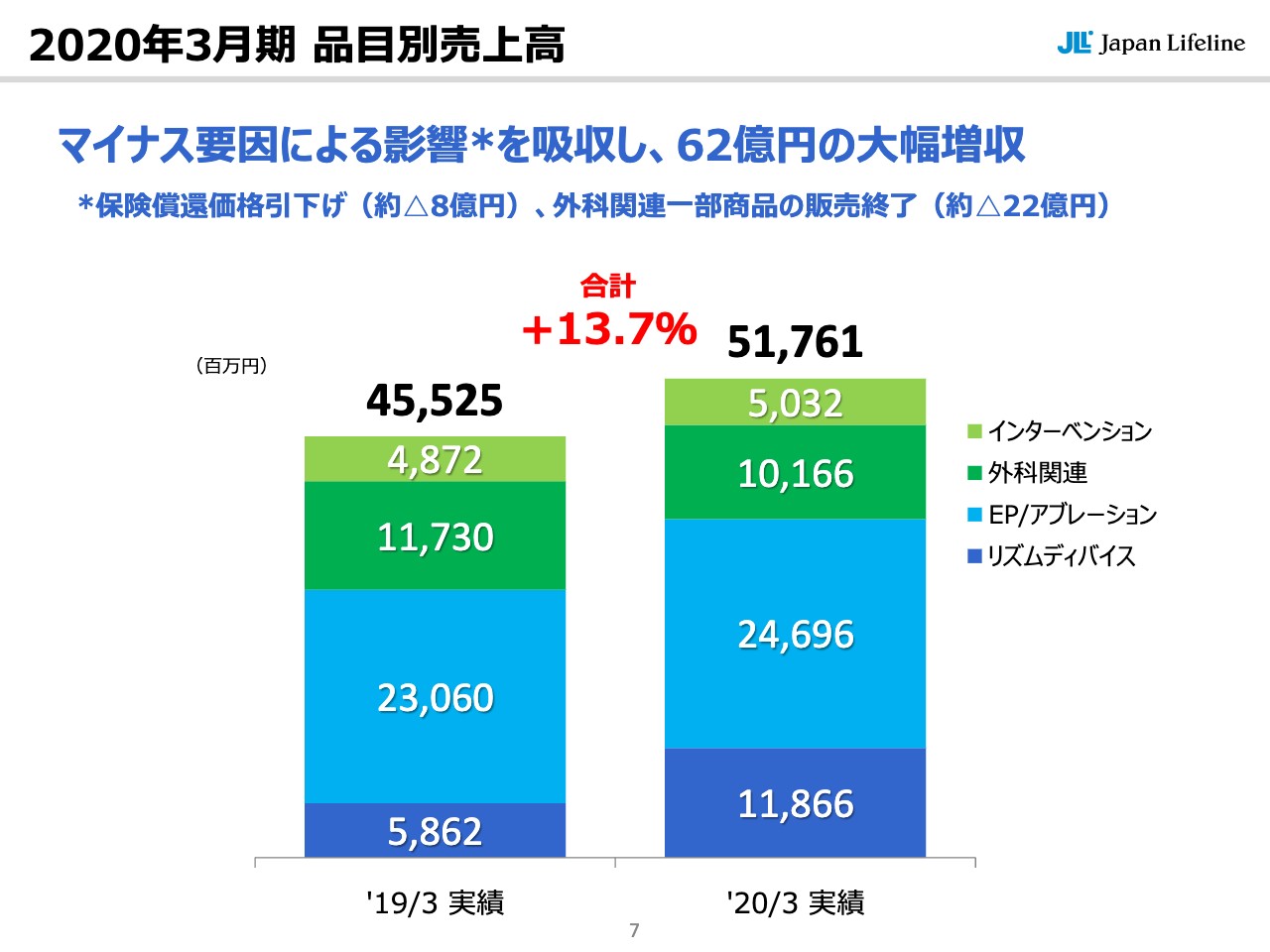

2020年3月期 品目別売上高

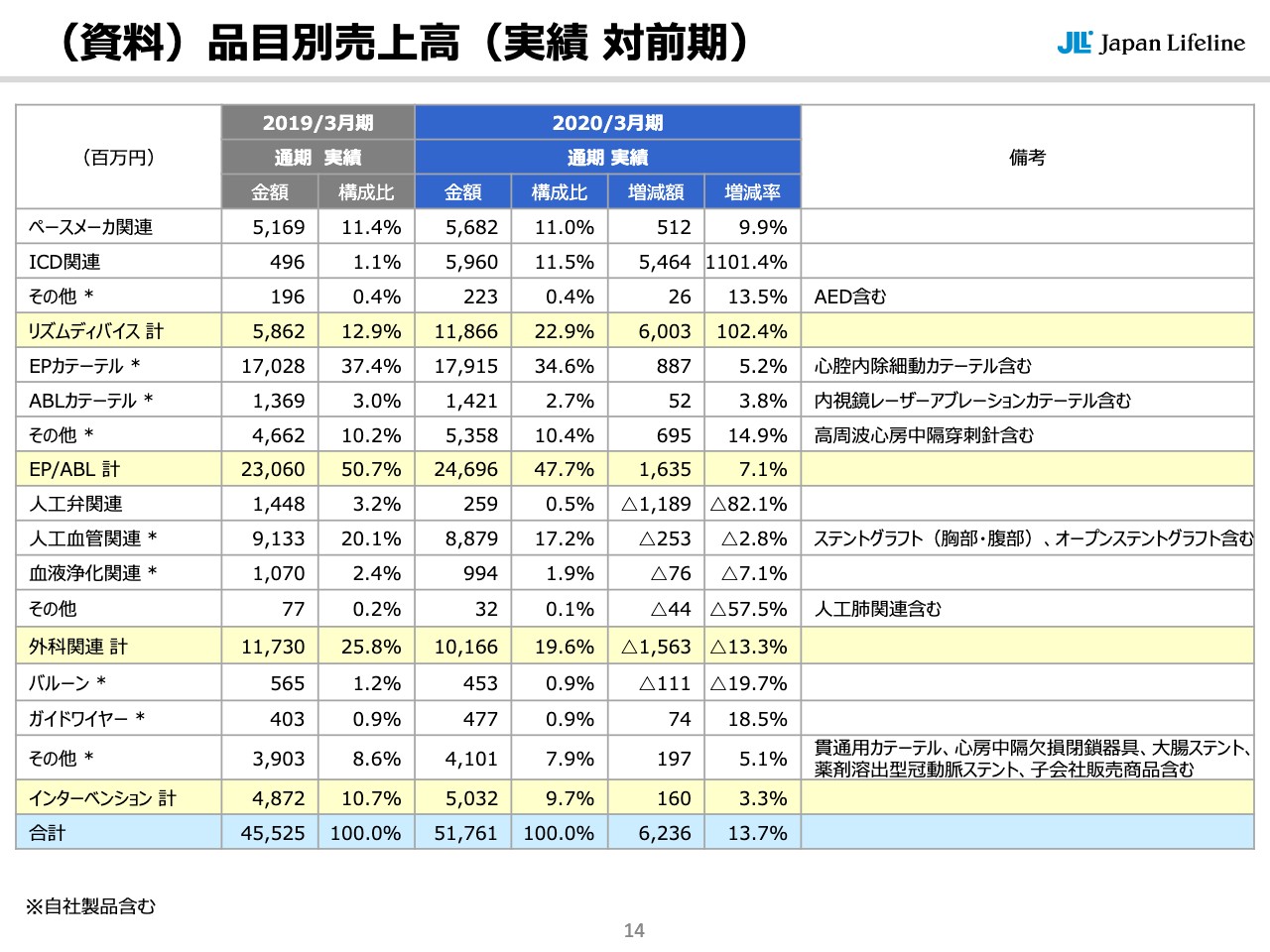

続きまして、品目別売上高の前期比較です。保険償還価格の引き下げや外科関連での一部商品の販売終了など、30億円近いマイナス要因を吸収し、62億円の大幅な増収となりました。次ページにて概況をご説明します。

2020年3月期 品目別の概況 1/2

品目別売上高の概況です。

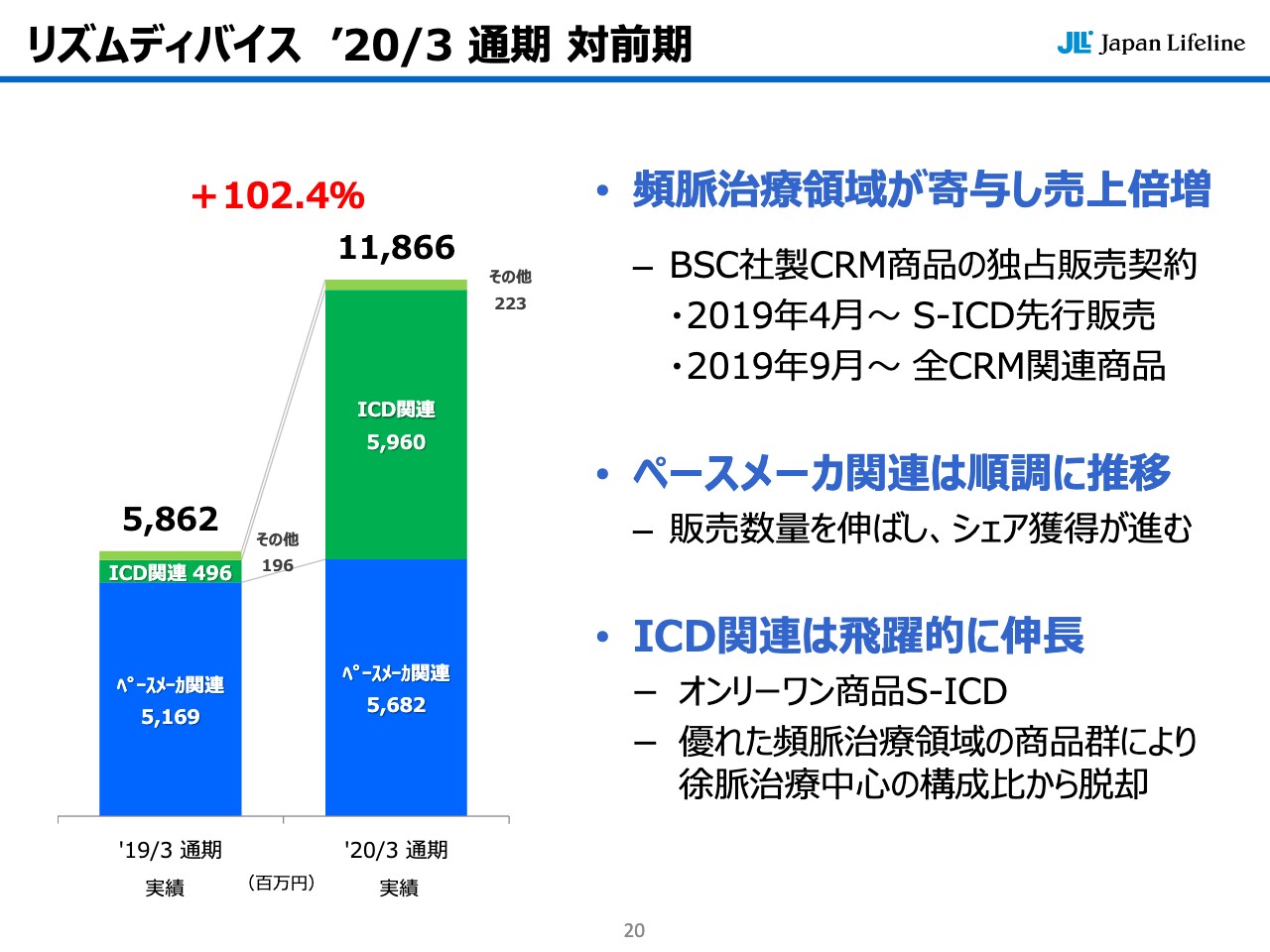

リズムディバイスにおきましては、2019年9月のボストン社製品の全面販売開始を受け、ペースメーカ関連、ICD関連ともに急速に販売数量を伸ばすことに成功しました。とくに、BSJ社との協力関係を早期に構築することで、短期間のうちに頻脈治療領域の許可が実現しています。以上により、リズムディバイスは、対前期102.4パーセント増となりました。

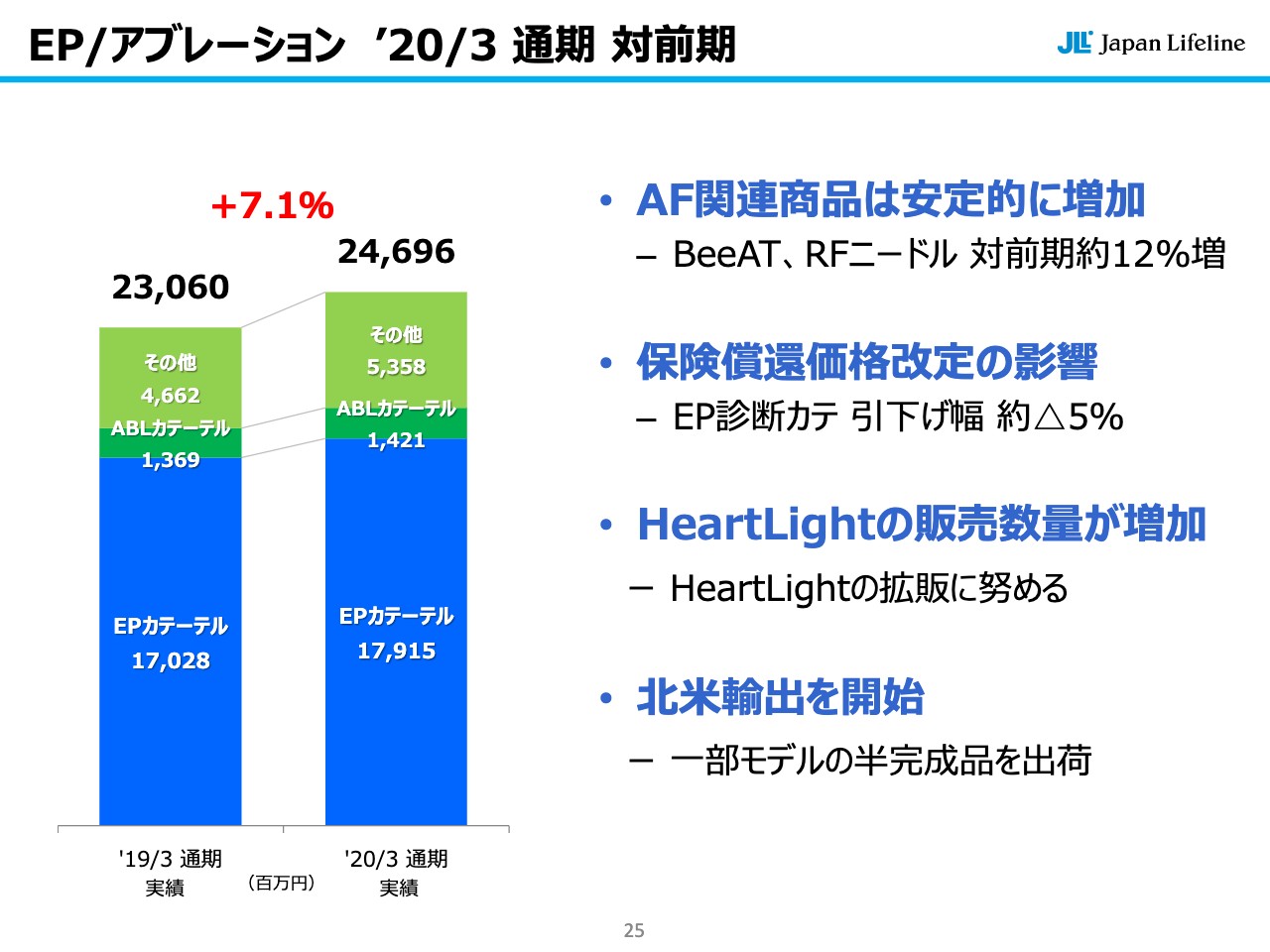

EP/アブレーションにおいては、心房細胞のアブレーション治療の症例数の増加を背景に、当社のオンリーワン製品である心腔内除細動カテーテル「BeeAT(ビート)」等の関連商品の販売数量が堅調に推移しました。

その一方、一般的なEPカテーテルは競争が激しく微減となりましたが、食道温モニタリングカテーテルについては、おおむね前期の水準を維持しました。

アブレーションカテーテルにおきましては、高周波を用いるアブレーションカテーテルの販売数量は減少したものの、新規開拓に注力している内視鏡レーザーアブレーションカテーテル「HeartLight(ハートライト)」については、販売数量が増加しました。以上により、EP/アブレーションは対前期で7.1パーセント増となりました。

2020年3月期 品目別の概況 2/2

外科関連におきましては、人工血管関連で、当社のオンリーワン製品であるオープンステントグラフト「FROZENIX(フローゼニクス)」が緊急性の高い手術における使用頻度が上がり販売数量が増加したほか、同じく自社製品である「人工血管」も堅調に推移しました。

しかしながら、人工心臓弁関連商品及び胸部用ステントグラフトの取り扱いを終了したことによる影響を吸収するまでには至らず、外科関連は、対前期で13.3パーセント減となりました。

インターベンションにおいては、薬剤溶出型冠動脈ステント「Orsiro(オシロ)」が臨床試験で示された優れた性能を訴求し拡販に努めた結果、前期に比べ販売数量が増加しました。

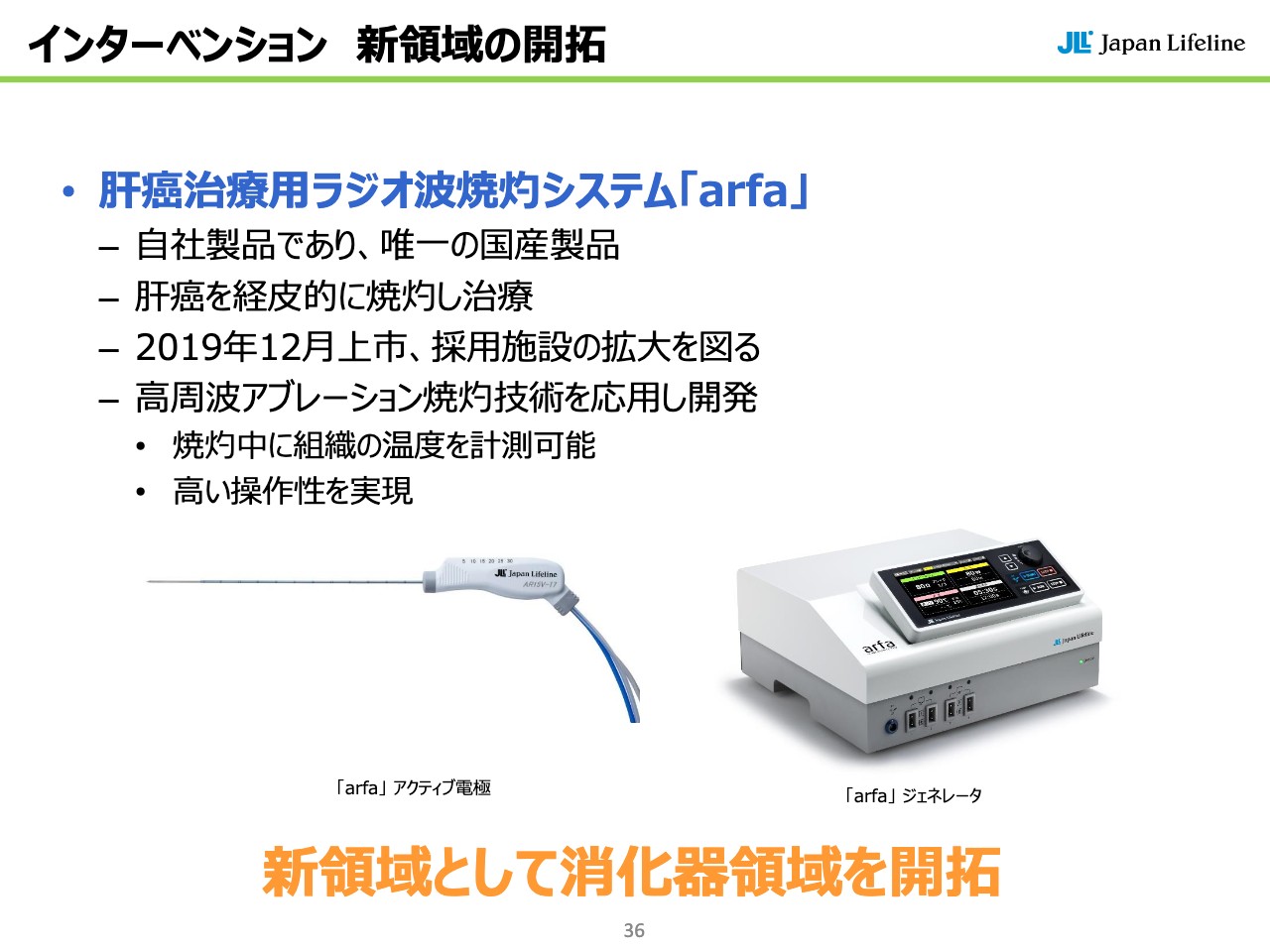

また、循環器以外の新領域の開拓として注目しています、消化器領域におきましては、大腸用ステントに加え、2019年12月より肝癌治療用ラジオ波焼灼システム「arfa(アルファ)」の正式販売を開始し、拡販に努めています。以上により、インターベンションは対前期で3.3パーセント増となりました。

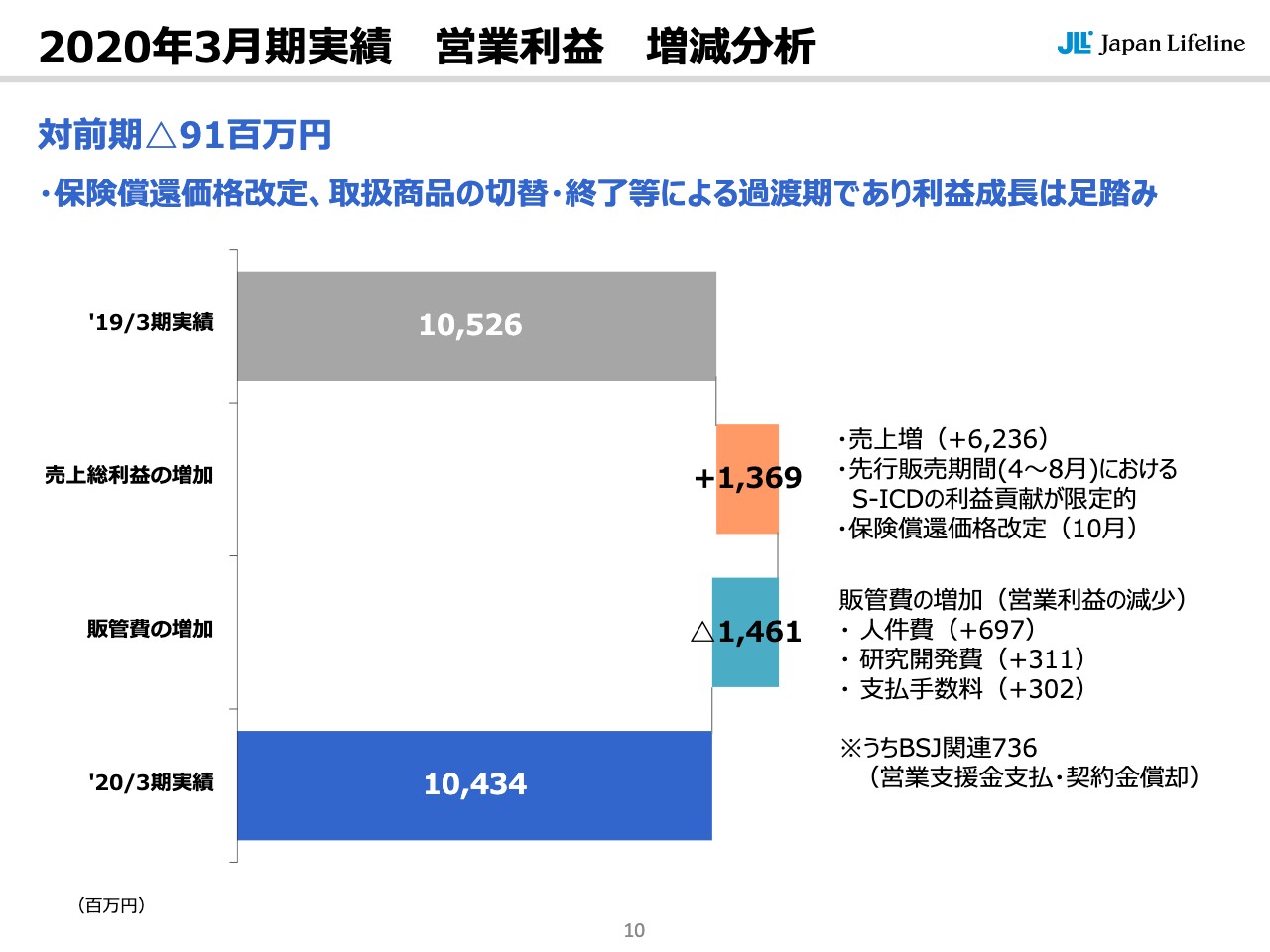

2020年3月期実績 営業利益 増減分析

2020年3月期の営業利益の増減分析です。

大幅な増収となったものの、営業利益については微減となっています。売上総利益に関しては、前日の保険償還価格の改定のほか、「S-ICD」の先行販売期間中の利益貢献が限定的であったこと等が挙げられます。

また、販管費においては、BSJ関連の営業支援金の支払いや契約金の償却などが7億円強あったほか、自社製品の研究開発費等が増加しました。

当期は、保険償還価格の改定のほか、取引先の変更や一部商品の販売終了等による過渡期であり、利益成長に関しては足踏みとなっています。

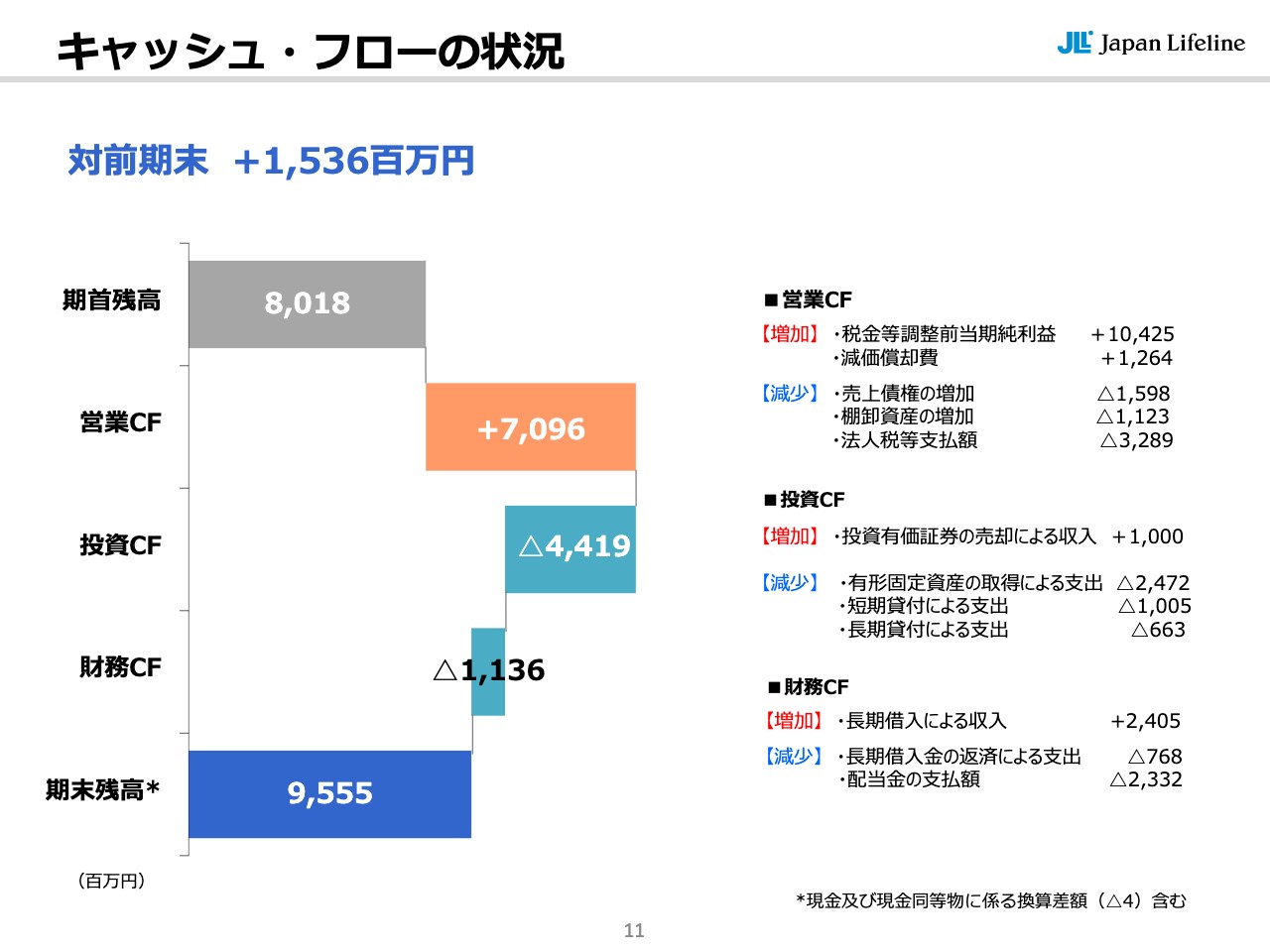

キャッシュ・フローの状況

続きまして、キャッシュ・フローの状況です。

営業キャッシュ・フローの主な増加要因としては、税金等調整前当期純利益104億2,500万円、減価償却費12億6,400万円があった一方、減少要因としては、売上債権の増加15億9,800万円、棚卸資産の増加11億2,300万円、法人税等の支払32億8,900万円がありました。

投資キャッシュ・フローの主な増減要因としては、投資有価証券の売却による収入10億円、有形固定資産の取得による支出24億7,200万円、またJLLマレーシアへの短期貸付による支出10億500万円、取引先メーカーに対する貸付として長期貸付による支出6億6,300万円がありました。有形固定資産の取得による支出の主なものは小山ファクトリーの第2棟です。

財務キャッシュ・フローの増加要因としては、長期借入による収入24億500万円がありました。減少要因としては、長期借入金の返済による支出7億6,800万円、配当金の支払額23億3,200万円です。以上により、キャッシュは、対前期末に比べ15億3,600万円の増加となりました。

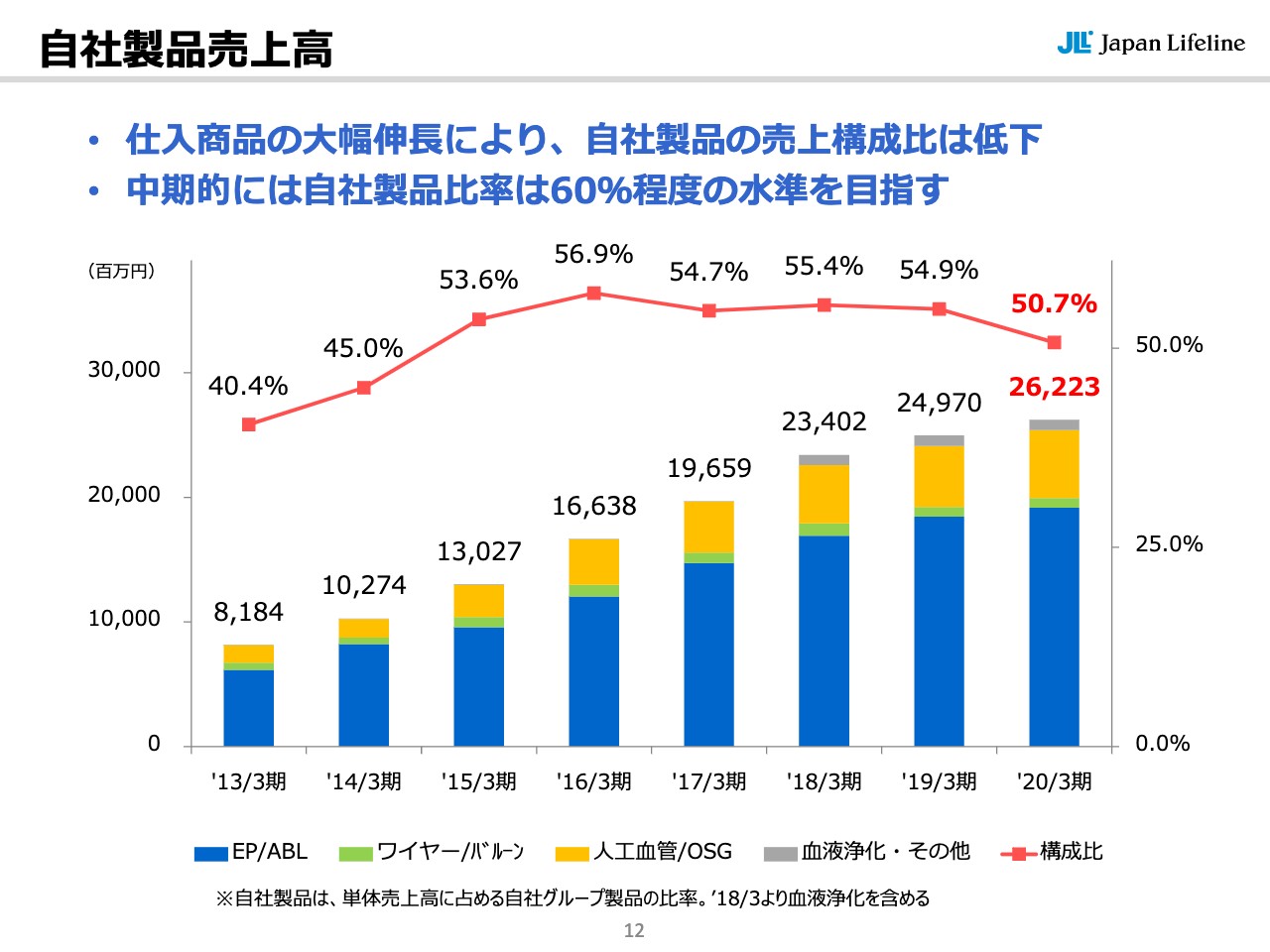

自社製品売上高

自社製品の売上推移です。2020年3月期は、ボストン・サイエンティフィック社商品、CRM製品が大幅に伸長したことにより、自社製品比率は50.7パーセントに低下しました。ただし、自社製品については、中期的な方針として60パーセント程度の水準を目指します。

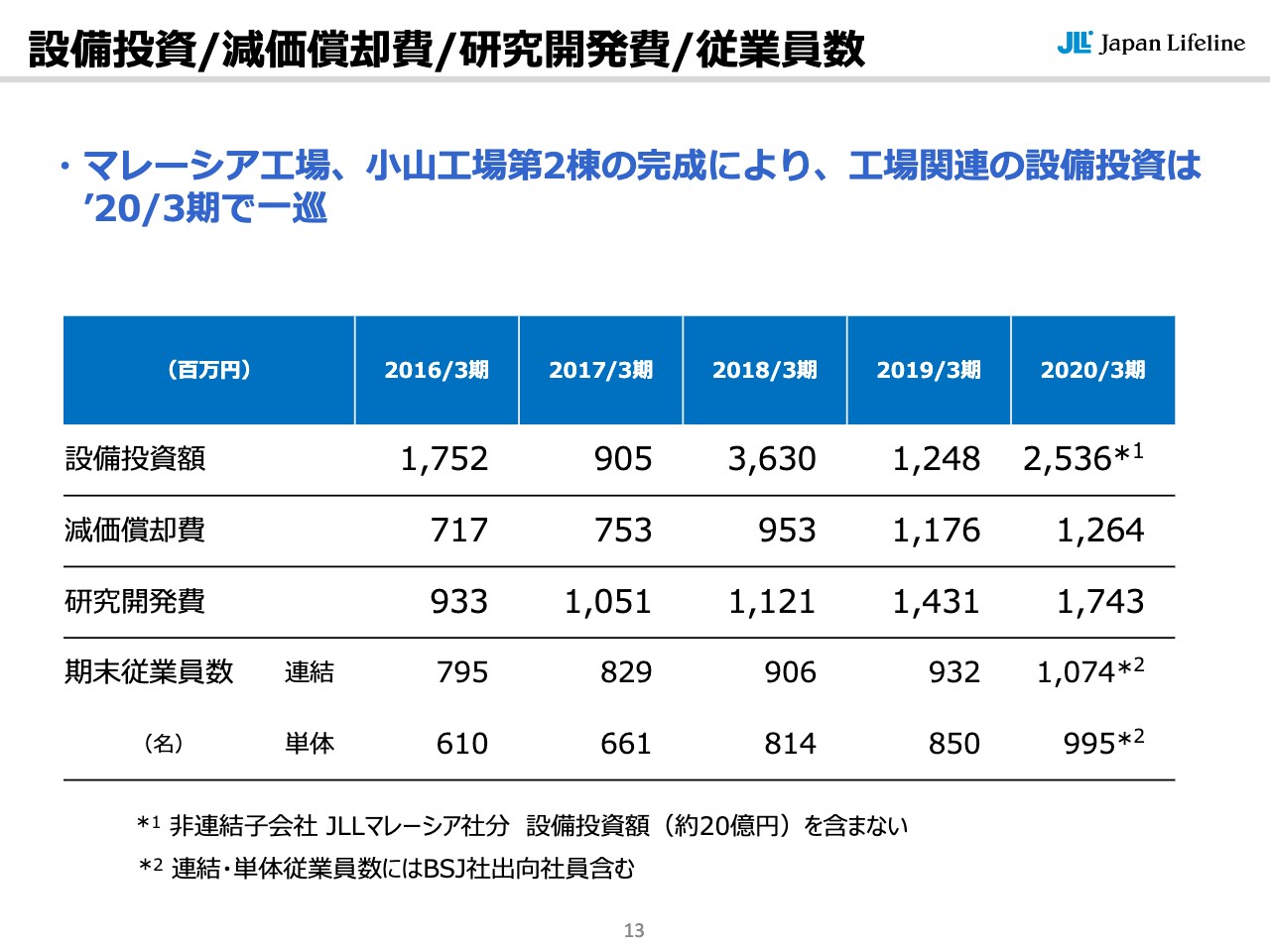

設備投資/減価償却費/研究開発費/従業員数

続いて、設備投資、減価償却費、研究開発費、従業員数です。2020年3月期は、小山ファクトリー第2棟を建設、設立したことにより、設備投資額が25億3,600万円となりました。ただし、非連結子会社であるJLLマレーシアによってマレーシア工場を設立しており、実質的には約45億円の設備投資を行なっています。

自社製品の生産体制については、この2工場にて当面の需要には対応できる想定であり、2021年3月期の設備投資額は10億円台の水準に戻るものと見ています。

尚、従業員数については、BSJ社から受け入れています、出向社員も含まれています。以上です。

(資料)品目別売上高(実績 対前期)①

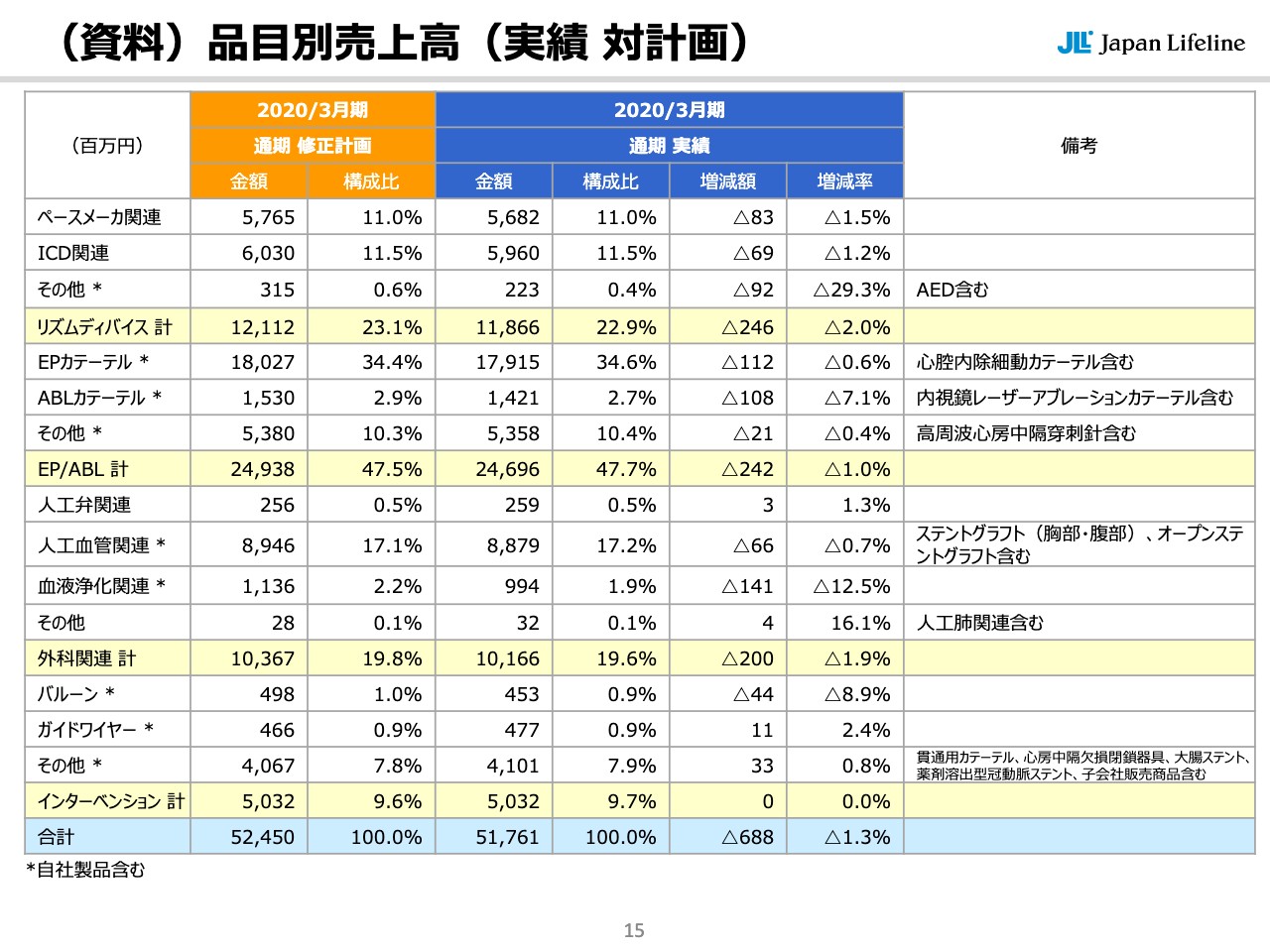

(資料)品目別売上高(実績 対計画)②

(資料)連結損益計算書(実績 対前期)①

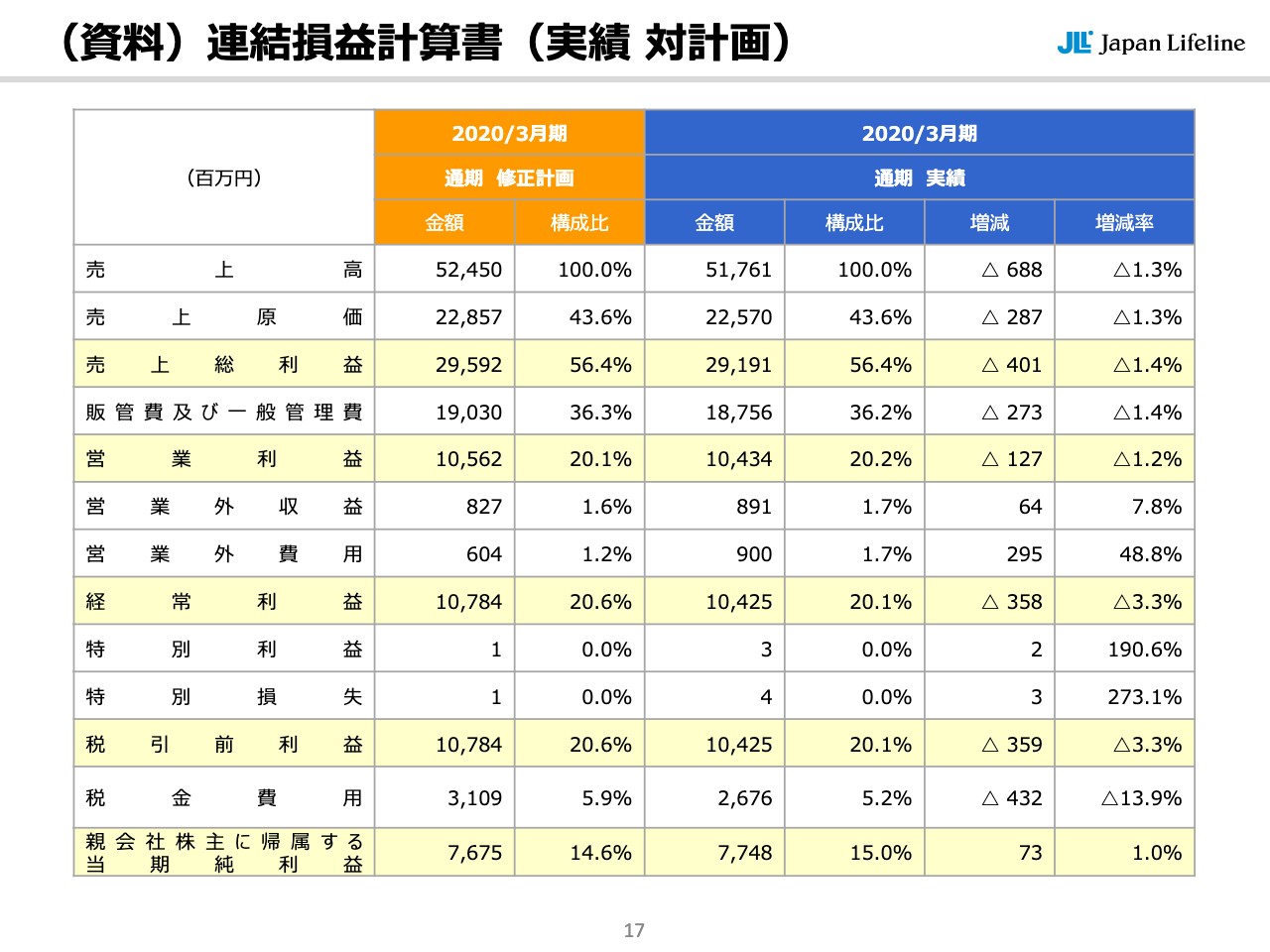

(資料)連結損益計算書(実績 対計画)②

14ページから17ページは、品目別売上高、連結損益計算の詳細となりますので、のちほどご高覧いただきたく存じます。

続いて、販売状況及び今後の見通しについて、当社社長の鈴木よりご説明します。

リズムディバイス ’20/3 通期 対前期

鈴木啓介氏:社長の鈴木啓介です。私から販売状況および今後の見通しについてご説明します。

まず、リズムディバイスですが、棒グラフをご覧のとおり前期比100パーセント以上の伸びを示しています。これは、頻脈用治療のディバイスが寄与して売上が倍増しています。

ボストン・サイエンティフィック・コーポレーション(BSC)とのCRMの契約が、昨年4月から「S-ICD」というオンリーワンの製品ですね。これは、9月から全製品の総代理店であるですすが、前の契約で競合しないということで先行販売をしていました。

それから、「Brady」のペースメーカも順調に伸ばしています。とくに、ICD関連ですね。「CRT-D」などやオンリーワンの「S-ICD」。これが従来の契約よりもはるかに伸びています。これは棒グラフをご覧になっていただければ緑の部分でおわかりになると思います。

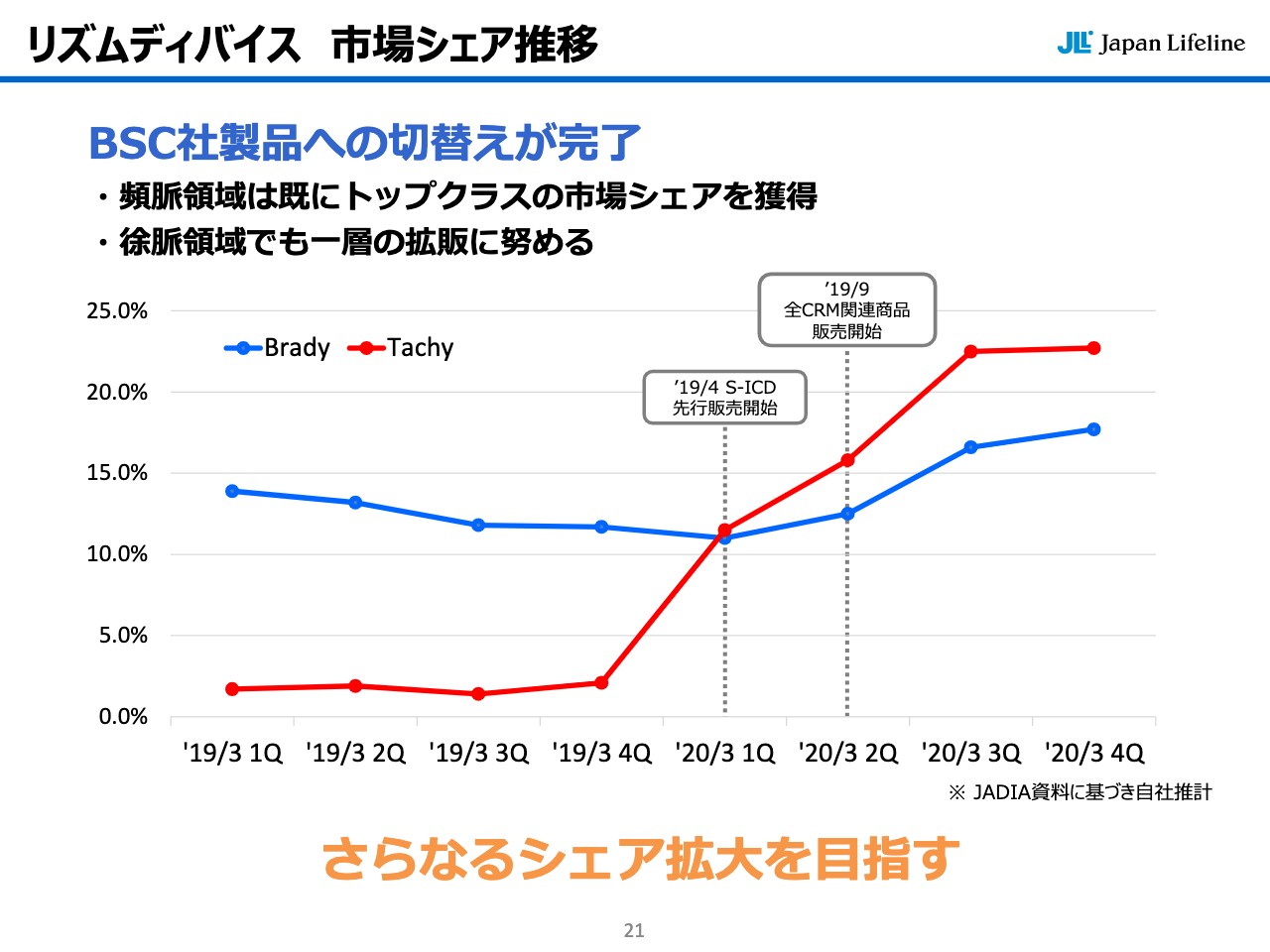

リズムディバイス 市場シェア推移

過去の成長の伸びを示していますが、ブルーの折れ線がペースメーカの「Brady」です。昨年の4月から赤の方の折れ線が「Tachy」ディバイス、「S-ICD」。先ほどお伝えした「S-ICD」の先行販売からグッと伸ばしています。同じようにブルーのペースメーカの方も順調に伸ばしています。

リズムディバイス BSC社CRM商品ラインナップ

製品群です。とくにこの進行期においては、新しいディバイスは入ってきませんが、次のページをご覧ください。

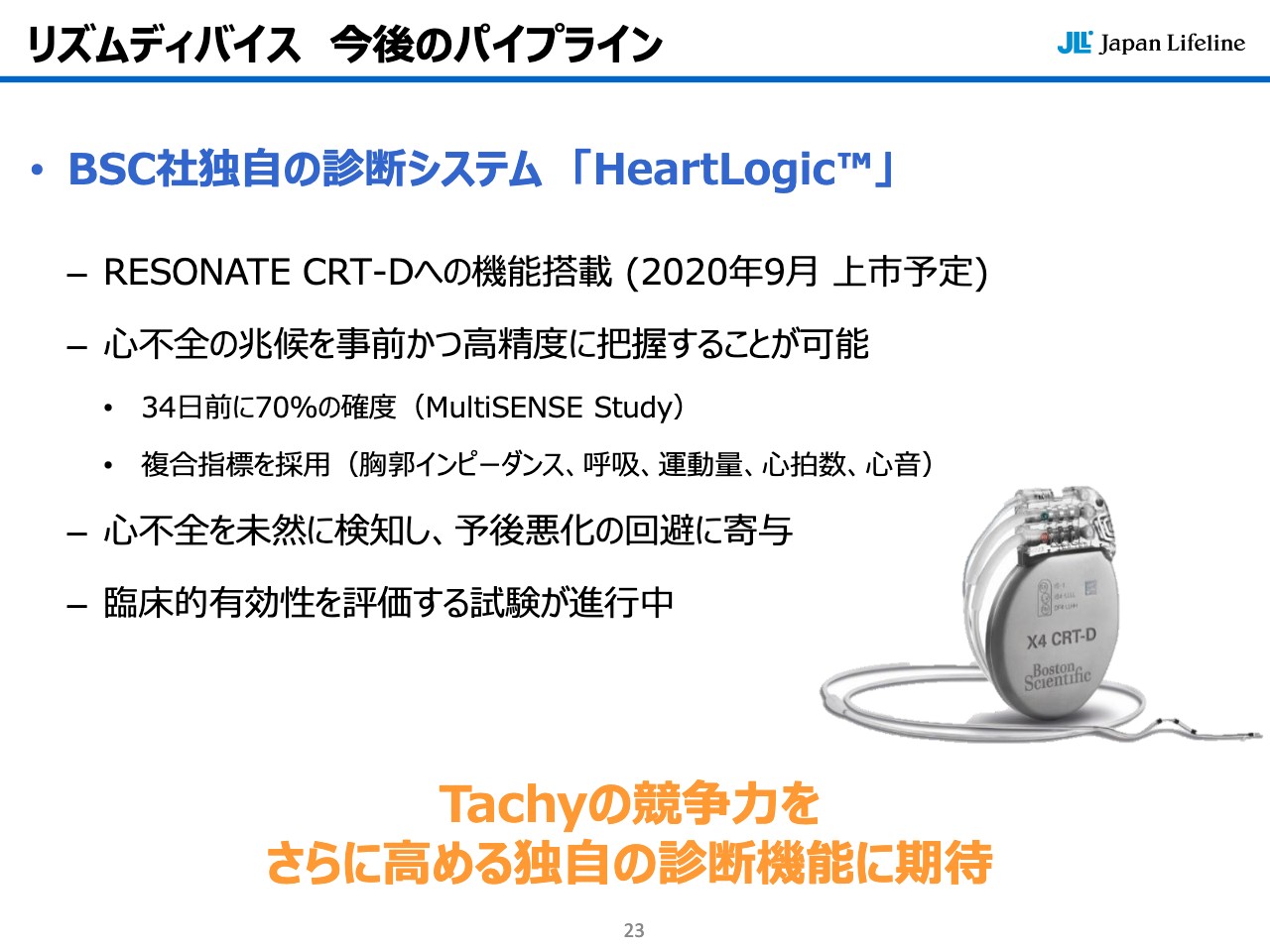

リズムディバイス 今後のパイプライン

「HeartLogic™️」というソフトウェアが、心不全用のディバイス「CRT-D」に搭載されます。これは心不全の悪化を予知する機能を持ったソフトウェアであり、これが従来製品の中に載ってくるということです。これはアメリカで非常に多く使われており、非常に確実な心不全の悪化予知ができるという機能を持っています。

EP/アブレーション ’20/3 通期 対前期

次に、EP/アブレーションですが、全体で売上としては、前期比7.1パーセント伸ばしています。主に成長のドライバーです「BeeAT」それから「RFニードル」は、AF症例の伸び、2桁の伸びに併せまして約12パーセント伸ばしています。

ただし、昨年10月、消費税の改定に伴い、保険償還の下落があり、EPの診断過程については約5パーセントのマイナスの影響を受けています。

それから、今力を入れているレーザーバルーンのアブレーションカテーテル「HeartLight」の販売数量も増加しています。さらに北米に一部のモデルですが、ノックダウン方式で出荷を始めています。

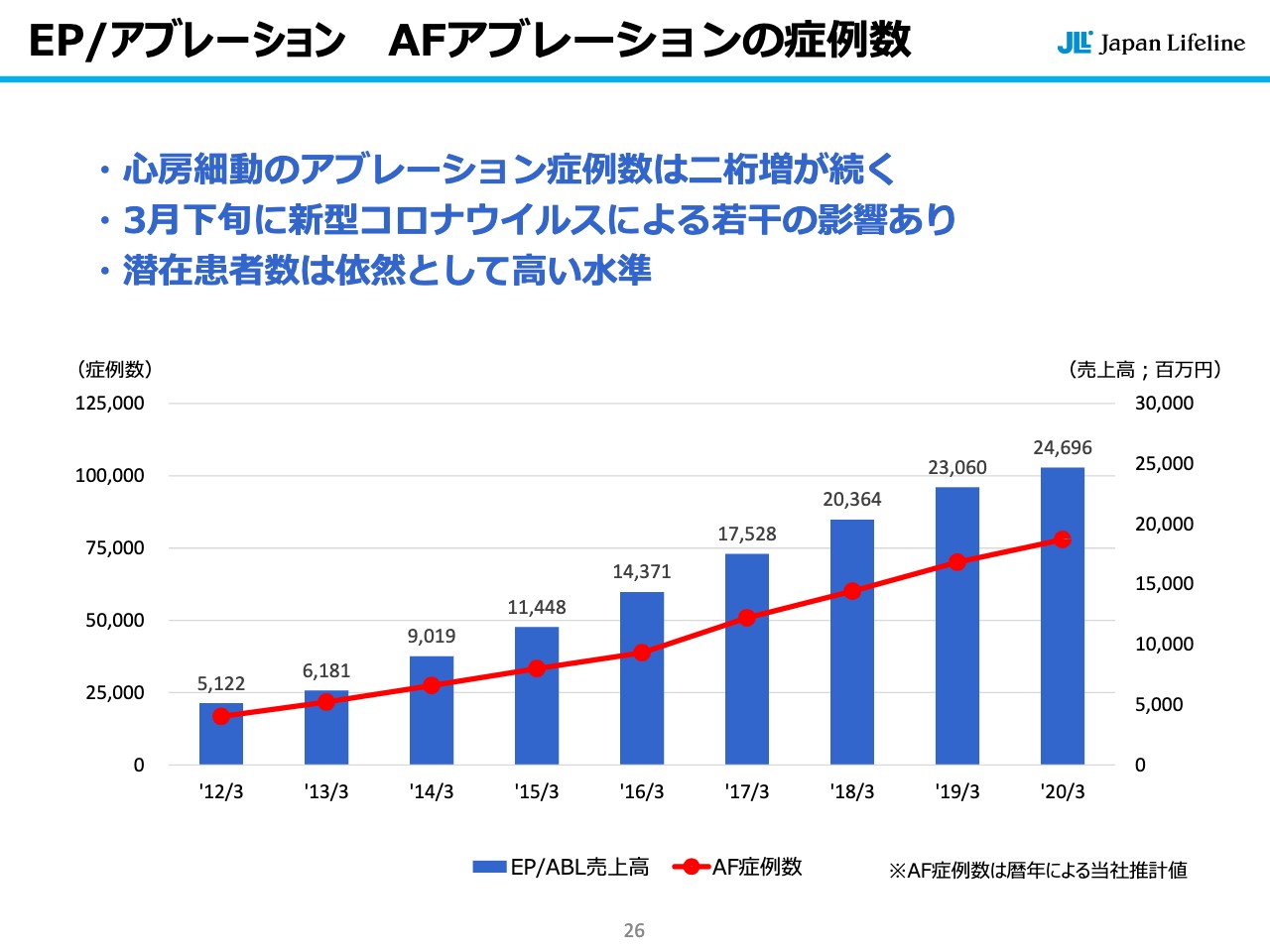

EP/アブレーション AFアブレーションの症例数

こちらが売上高と、それからAF症例の伸びを過去に遡ってずっと見てきていますが、この3月は新コロナウイルスの影響もあり、やや伸びが鈍ってはいますが、全体的には2桁の伸びを示しています。

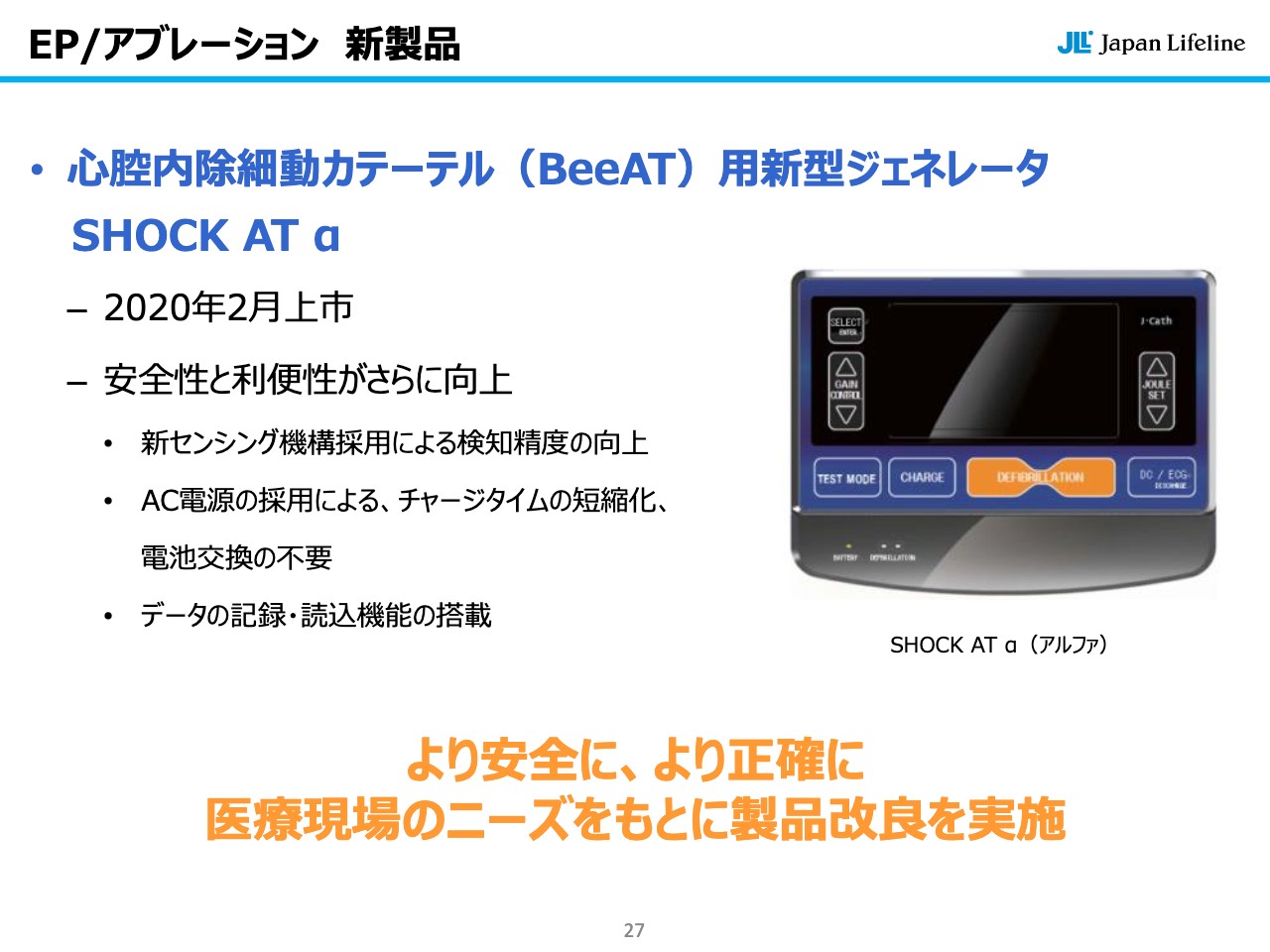

EP/アブレーション 新製品

そして、当社の成長ドライバーの「BeeAT」の心腔内除細動カテーテルのジェネレータですが、「SHOCK AT α」というものを7年ぶりに変更し、これから徐々に切り替わっていきます。こちらは、安全性と利便性をさらに向上させたもので、AC電源を採用しています。それから心腔内の出入りのセンシングも非常に精度を増しています。今後は、さらなる「BeeAT」の拡販に努めていきたいと考えています。

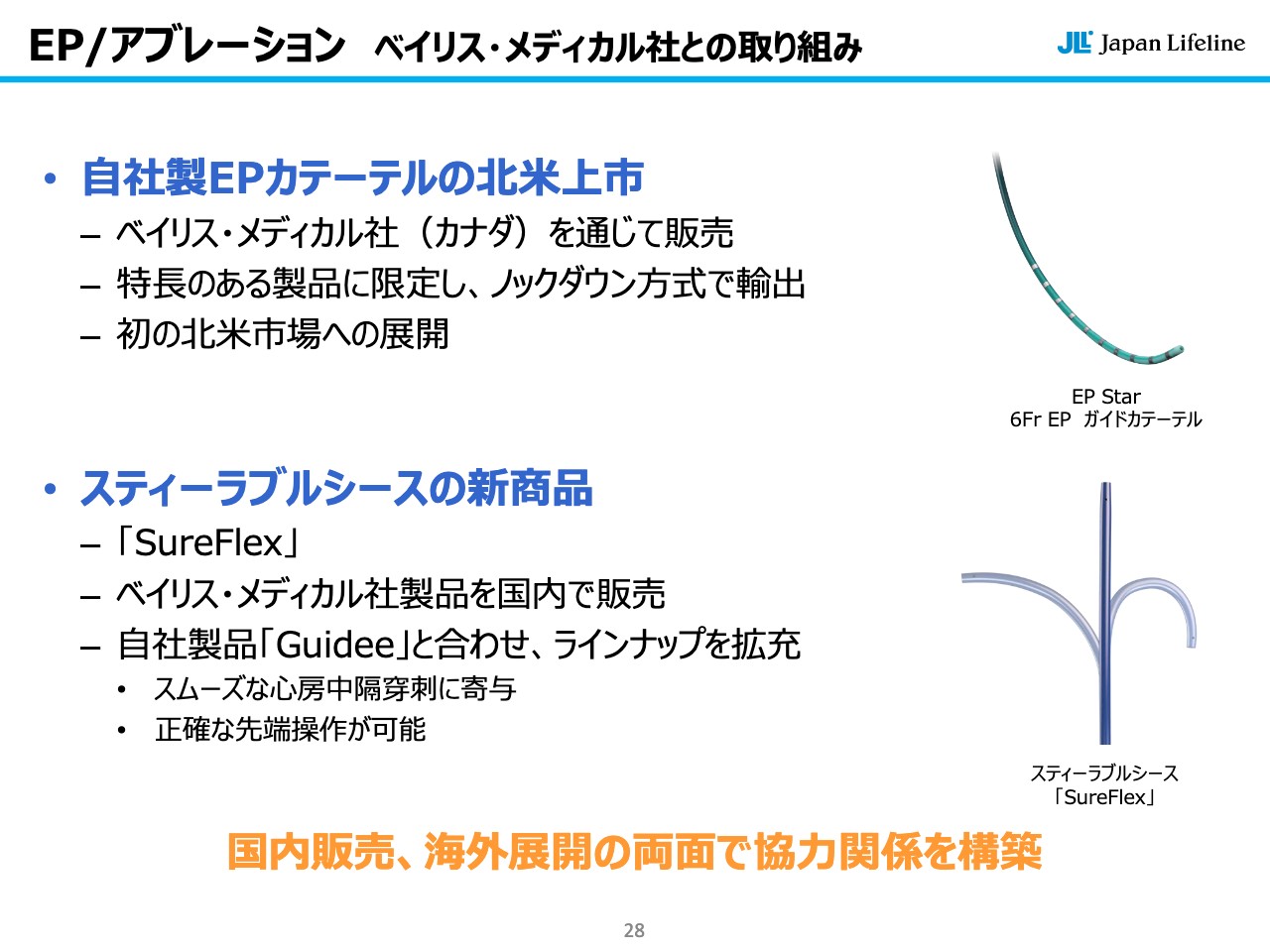

EP/アブレーション ベイリス・メディカル社との取り組み

先ほどお伝えした、北米のベイリス・メディカル……当社の「RFニードル」の仕入れ先ですが、こちらからノックダウン方式で輸出を始めています。このベイリス・メディカルのスティーラブルシースの「SureFlex(シュアフレックス)」、これも非常に性能が良いものであり、当社の「Guidee(ガイディー)」と併せて市場提供していきたいと考えています。

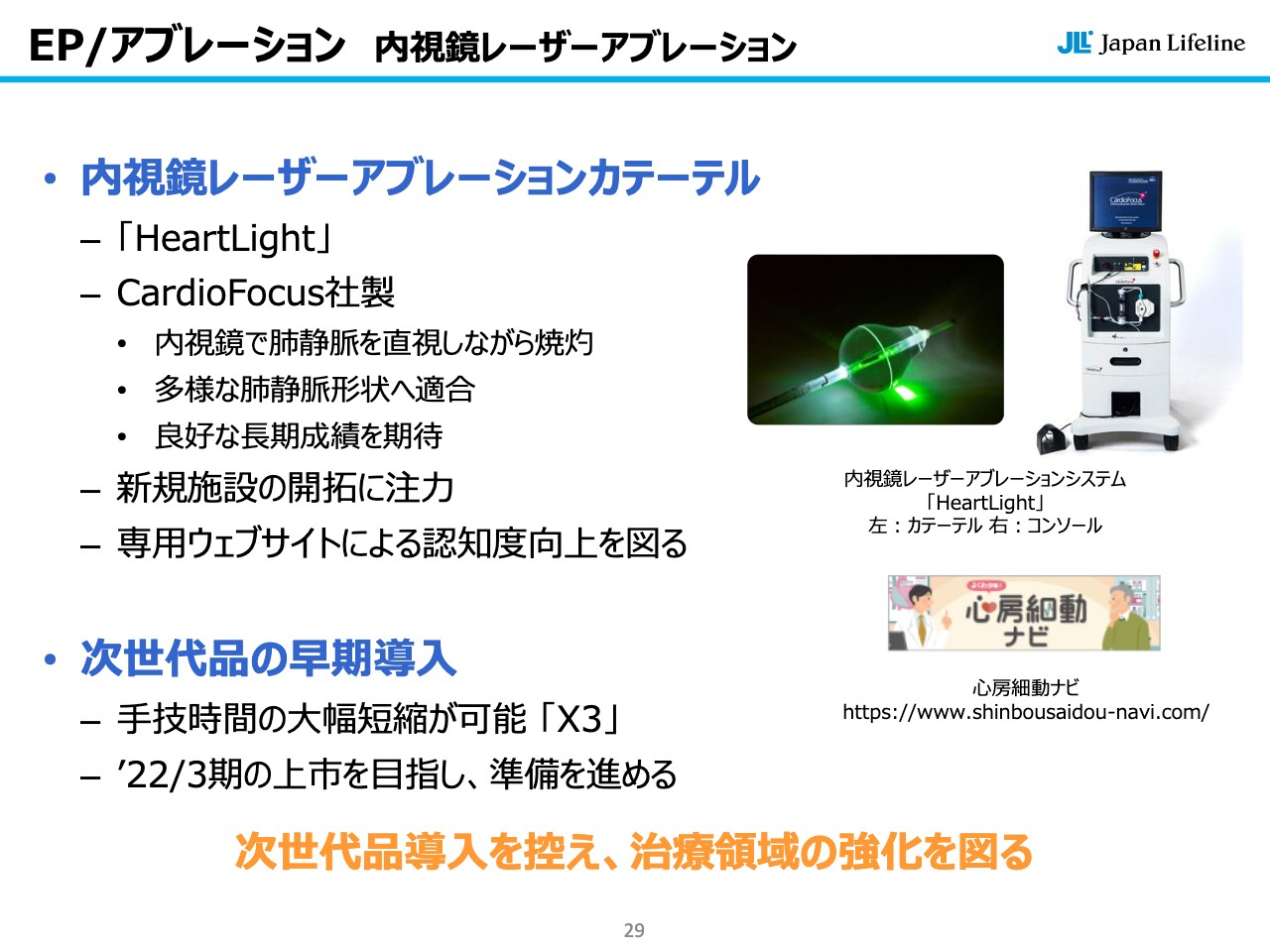

EP/アブレーション 内視鏡レーザーアブレーション

内視鏡のレーザーアブレーションカテーテル「HeartLight」ですが、新規施設の開拓に注力しています。「X3」という次世代製品がFDAの承認待ちなのですが、非常に短時間で治療が可能になりますので、このFDAの承認を待って、そのデータで日本の申請に用いたいと思っています。上市時期は2020年3月期を見込んでいます。

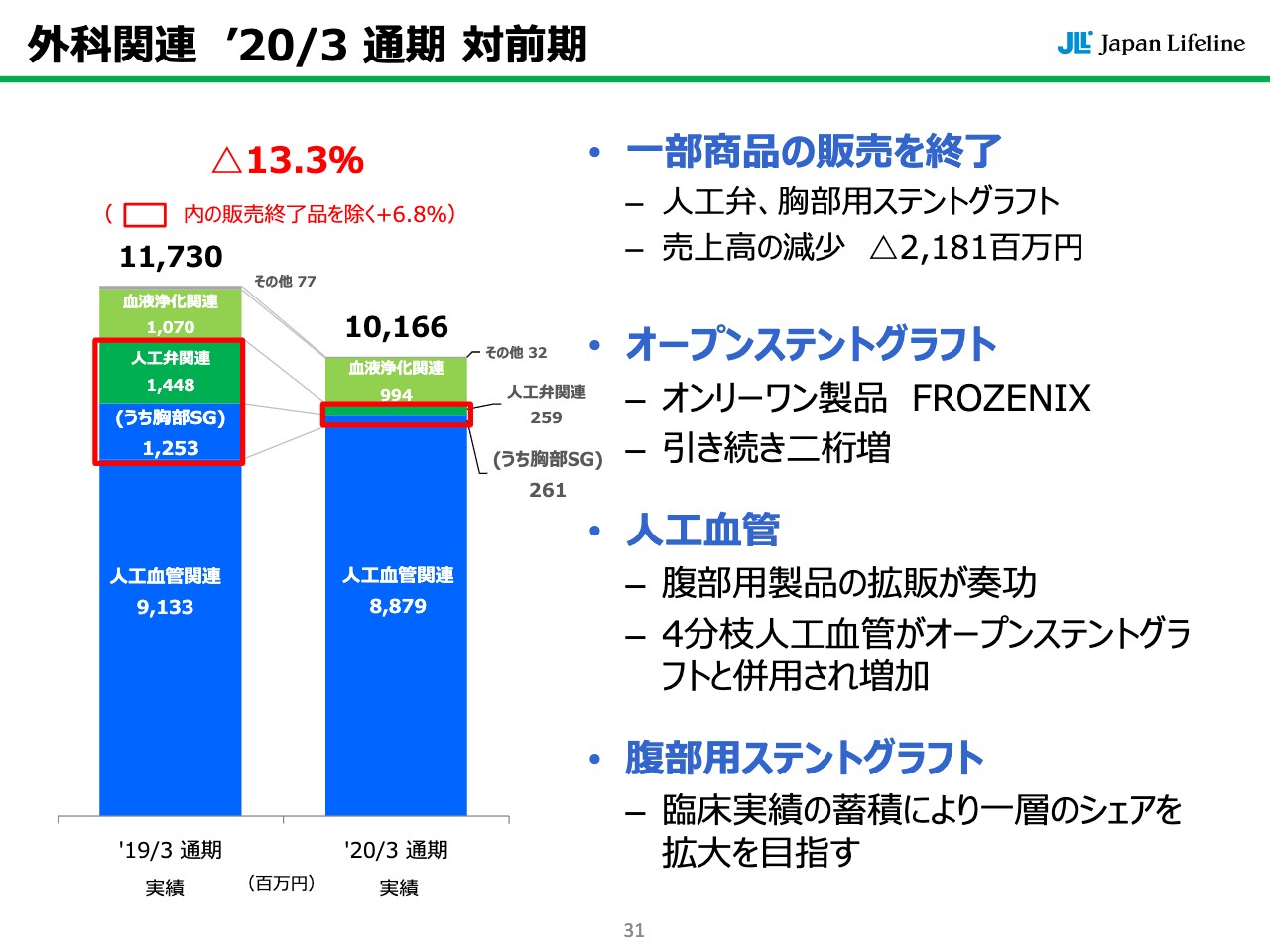

外科関連 ’20/3 通期 対前期

続いて、外科製品は棒グラフをご覧いただきますと、トータルで13.3パーセントダウンしていると思うのですが、1つは、1990年からずっと販売していた人工弁の販売を終了しています。それから胸部用のステントグラフトも販売を終了していますので、その部分の売上を差し引きますと、実際は6.8パーセントとなります。

また、人工血管関連の数字は引き続き伸ばしています。オープンステントグラフト市場におけるオンリーワン製品「FROZENIX」は引き続き2桁増の伸びを示していますし、人工血管は日本においてトップシェアを持っていますが、この腹部用の製品の拡販も功を奏しています。それから、オープンステントを使う時に「人工血管」の4分枝血管が使えますので、こちらも伸びています。

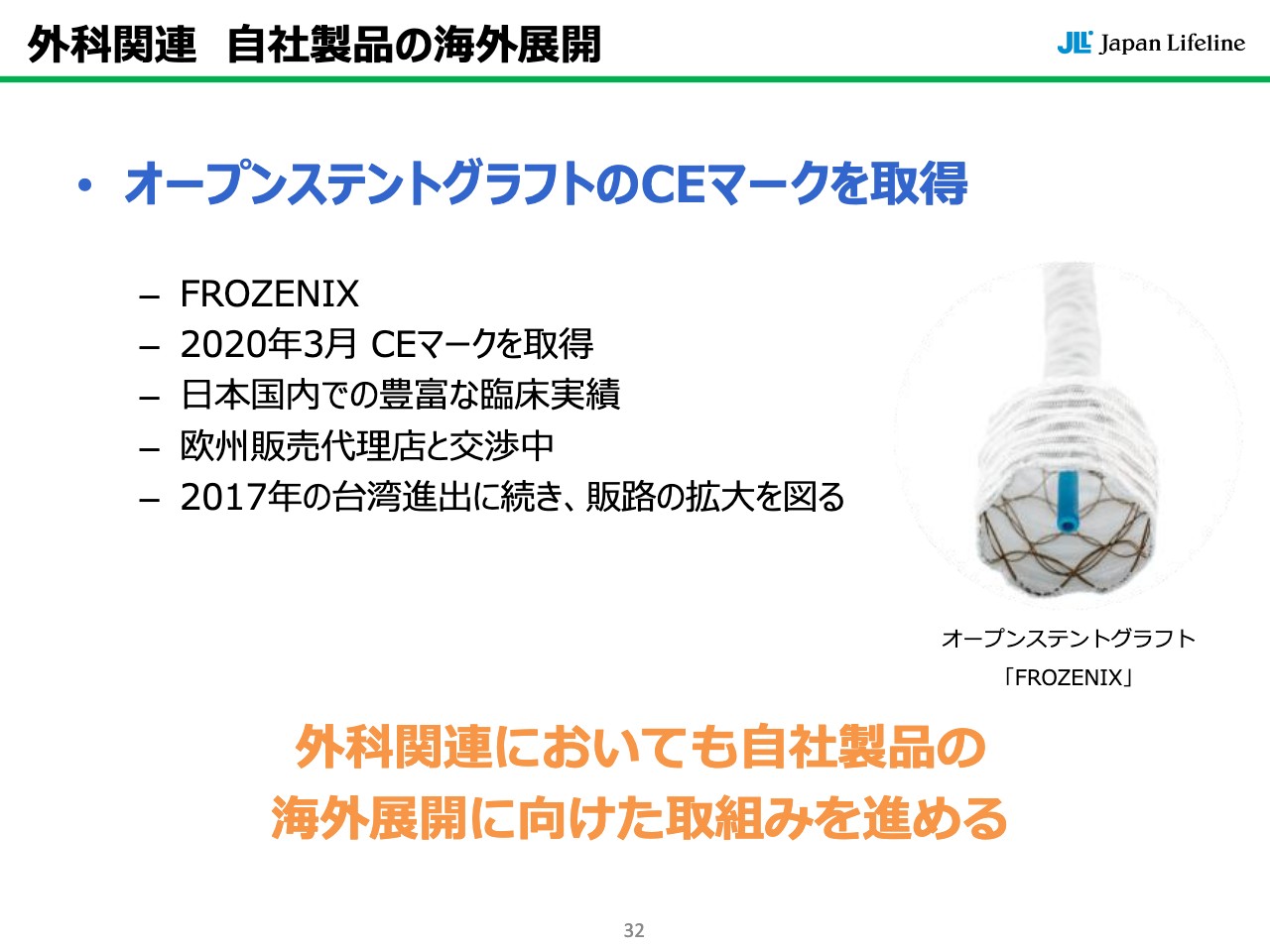

外科関連 自社製品の海外展開

それから、オープンステントグラフトについては、2020年3月にCEマークを取得しています。こちらは、国内において非常に多くの臨床経験がありますので、現在、欧州の販売代理店を交渉中です。2017年に台湾に進出していますが、ヨーロッパの方でも拡販に努めていきたいと思います。外科製品については、今後も自社製品の海外展開に向けた取り組みを進める所存です。

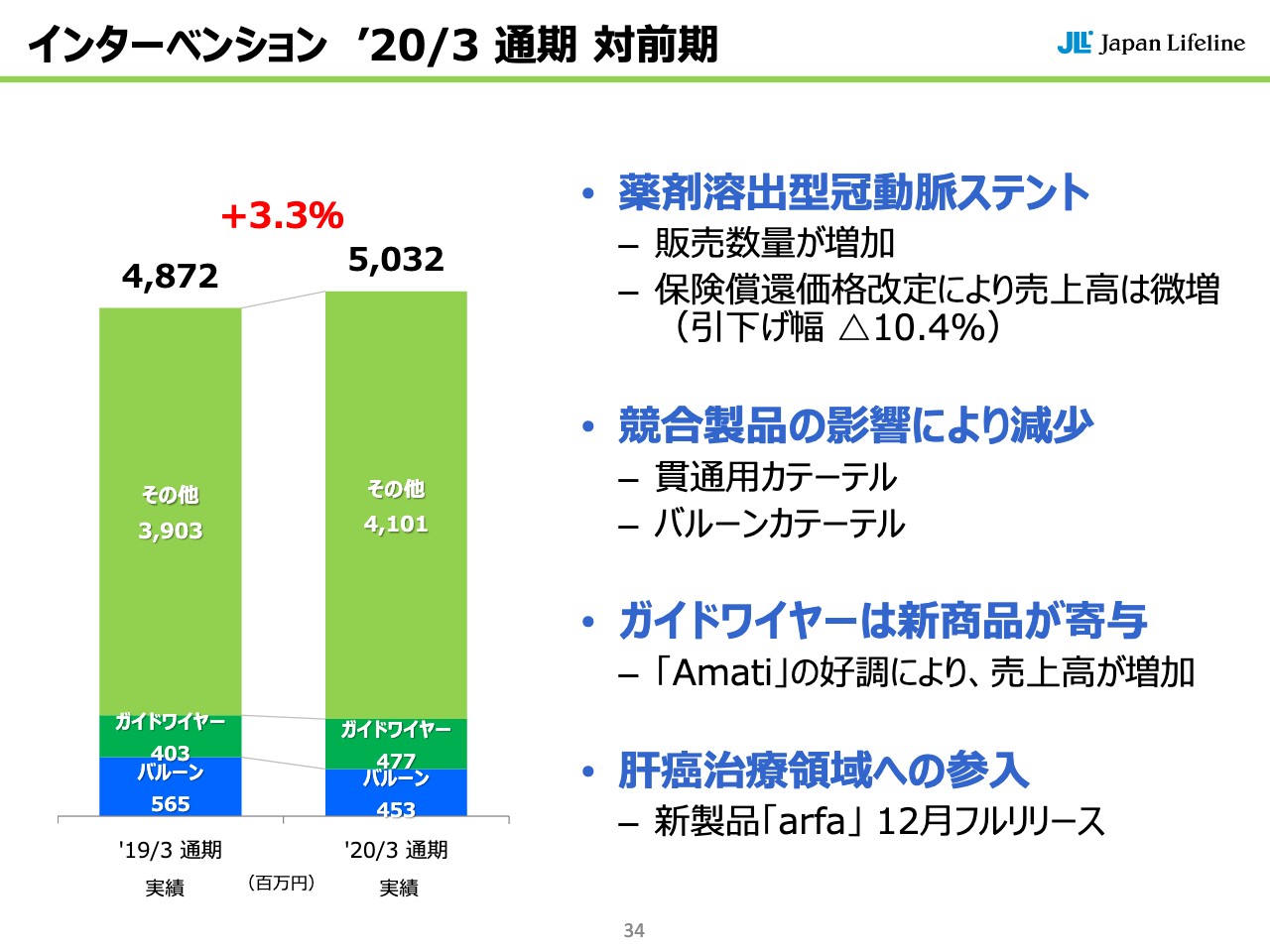

インターベンション ’20/3 通期 対前期

続いてインターベーションの領域では、薬剤溶出型の冠動脈ステント「Orsiro」が販売数量を増加しています。

これは棒グラフのとおり、前年比トータルでインターベンションの領域では3.3パーセントの増収でした。ただし、溶出型の冠動脈ステント「Orsiro」については、保険償還が昨年10月に10.4パーセントのダウンをしています。そしてその中でも売上を微増させています。

そして従来品の貫通用カテーテル、バルーンカテーテルは競合製品が出てきていますので、やや減少しています。また、自社製品のガイドワイヤーについては、「Amati(アマティ)」という製品が非常に好調でございまして、売上を増やしています。そして新たに、消化器領域の肝癌の治療用領域の新製品「arfa」を12月にフルリリースしています。

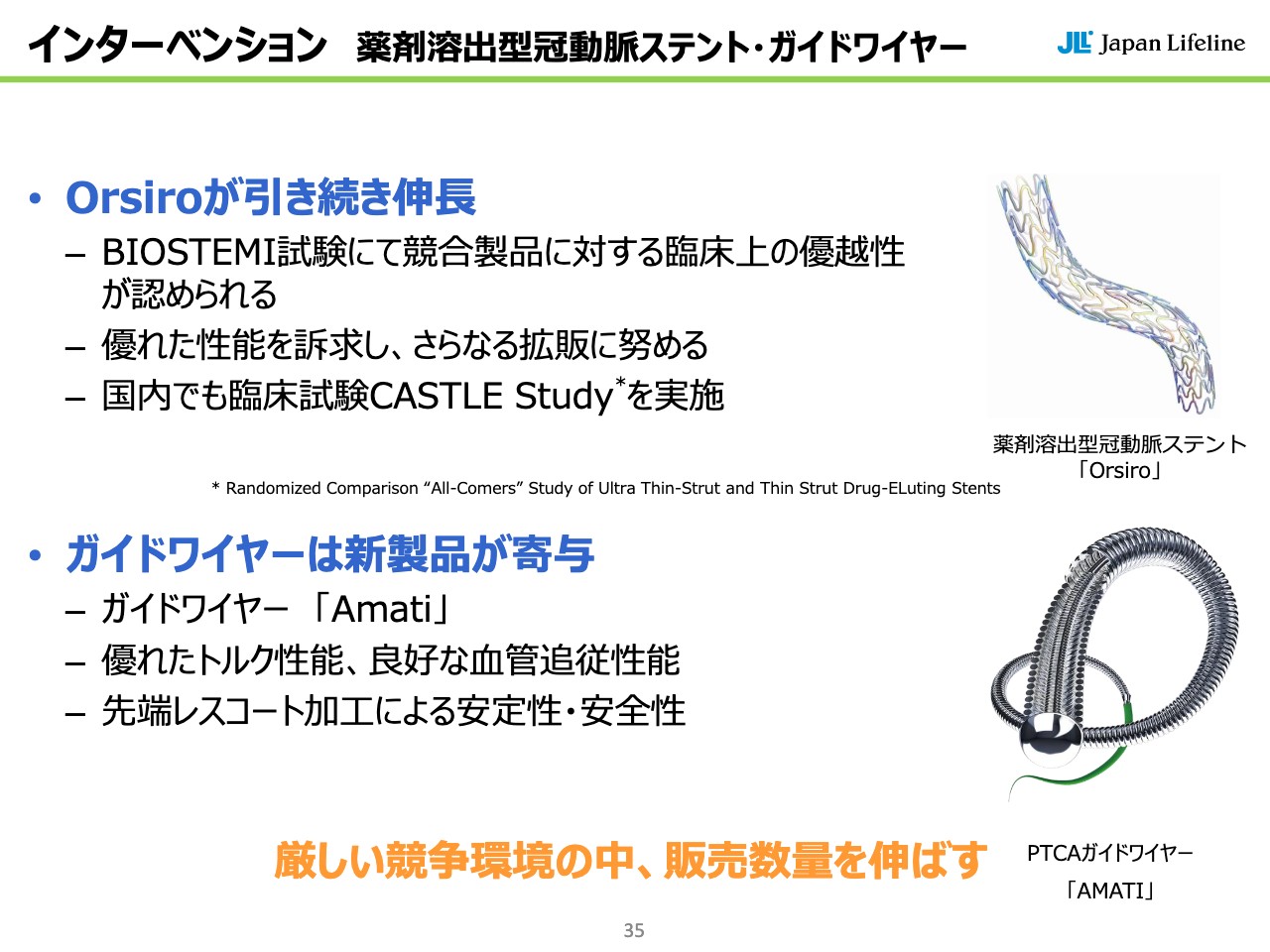

インターベンション 薬剤溶出型冠動脈ステント・ガイドワイヤー

今お話ししたように、溶出型の冠動脈ステント「Orsiro」については、BIOSTEMIという試験データが従来の競合品よりも非常に臨床上の優越性があるということが見られていますので、さらなる拡販に努めますし、国内におきましてもCASTLE Studyを引き続き行なっているため、さらなる数字が見込めると考えています。「Amati」については、先ほど述べたとおりです。

インターベンション 新領域の開拓

この消化器領域、今目指しています、消化器領域。大腸ステントに続く肝癌用のシステムですが、市場に2社あるところに唯一国産品として投入しまして、昨年12月のフルリリースですが、当社が得意としてきています、高周波のアブレーションの技術を用いまして、新たなシステムとしてこれから市場にどんどんどんどん進めていく所存です。

対応状況 ①全社

最後に、新型コロナウイルスについての影響について一部お話ししたいと思います。

他社においても同じだと思うのですが、営業展開、それから勤務体制、感染予防、移動制限等で当社も病院に出入りする仕事ですので、非常に注意を払って行なっています。

対応状況 ②生産・供給面

現時点におきまして、供給面においては、「影響なし」と申し上げたいと思います。

国内の工場におきましては、戸田、市原、小山において、通常どおりの操業を継続していますし、中国の深圳の工場は2月17日より再開しています。それからマレーシアの新工場も活動制限が一部ありますが、今は量産に向けての準備段階ですので大きな影響はありません。

それから製造委託先のフィリピン、マレーシアも一時ロックダウンがありますが、その分については国内において代替生産を開始しています。従いまして、製品の供給面においての心配はないと申し上げたいと思います。

市場動向

一方、医療施設においては、やはり2月の下旬、3月くらいから選択的な手術においては手術の延期が進んでいまして、使用症例が減っています。みなさまもご存知のように、4月7日に緊急事態宣言が出ていまして、4月の上旬には各医学学会から「選択的な手術を少し控えて新型コロナウイルスの患者さまのために病棟を開けましょう」というような話が出てきていますので、この状況は4月に影響が出てきています。

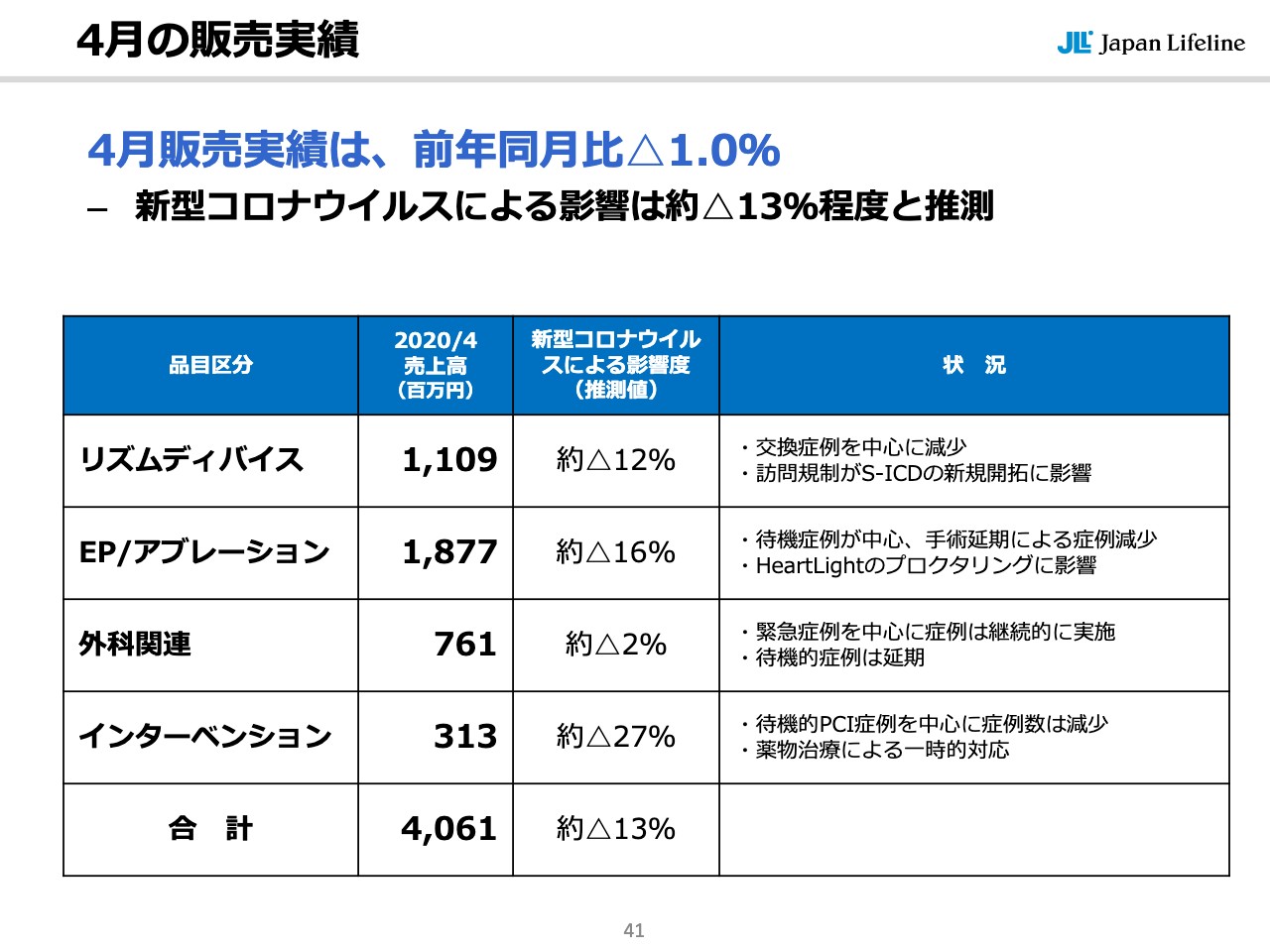

4月の販売実績

4月の単月の実績です。前年同月比1パーセントのマイナスで終わっていますが、新型コロナウイルスの影響は約13パーセントあったであろうと見込んでいます。各事業部門の数値を書いていますが、約40億6,100万円という売上については、社内調べで約13パーセントの影響を受けたと考えています。

2021年3月期 業績見通しについて

こちらの13パーセントの影響は、5月は選択的な手術のスケジュールはされていませんので、今後、さらに影響は拡大すると見ています。

やや、減少傾向が見られていますが、長期的な部分が不透明ですので、この通期、この進行期についての見通しは、第1四半期の決算発表、8月の決算発表の時期を見て発表したいと考えています。

ただし、主要学会の延期、それから中止、営業活動の縮小などで関連費用の減少が見られますので、利益面におきましても8月の第1四半期の終了を持ってお話ししたいと思います。

固定費用について増えるものに関しては、昨年9月からCRM事業の取引先、BSJに関して、対前年比で5億円の増加を見込んでいます。昨年9月からの限定的な期間(7ヶ月)が12ヶ月間に引き延ばされますと、契約金の償却および出向者の受け入れ費用を合わせて今期は5億円、膨らむと見込んでいます。

配当予想

続いて、配当の見通しです。業績の予想は発表できていませんが、当社は安定的な配当を基本としていますので、現在の段階では現在の配当水準を確保することを目指しています。

中期経営計画の更新延期について

そして、この中期のハイライトに関しては、今お伝えした、ボストン・サイエンティフィックとの長期契約による不整脈治療領域の事業基盤が整ったこと、それからEP事業に関しては心房細動(AF)症例が引き続き増加するため、新商品を投入予定であること、それから海外展開、新領域への開拓が進んでいるため、自社製品の比率向上を目指すこと、マレーシア、小山ファクトリー第2棟が完成し、生産に関する設備投資に関しては一巡しているため、中期に関しては大きな投資はない、というこのへんの4点が軸になっていますが、医療機器に関する需要は底堅く、引き続き成長に向けた取り組みを推し進める所存です。

中期の経営計画に関しては、第2四半期決算後に更新する予定にしています。私からは以上です。

新着ログ

「卸売業」のログ