カルビー、通期の売上高はスナックおよび4Qのシリアル事業が好調で増収となり前期比2.9%増

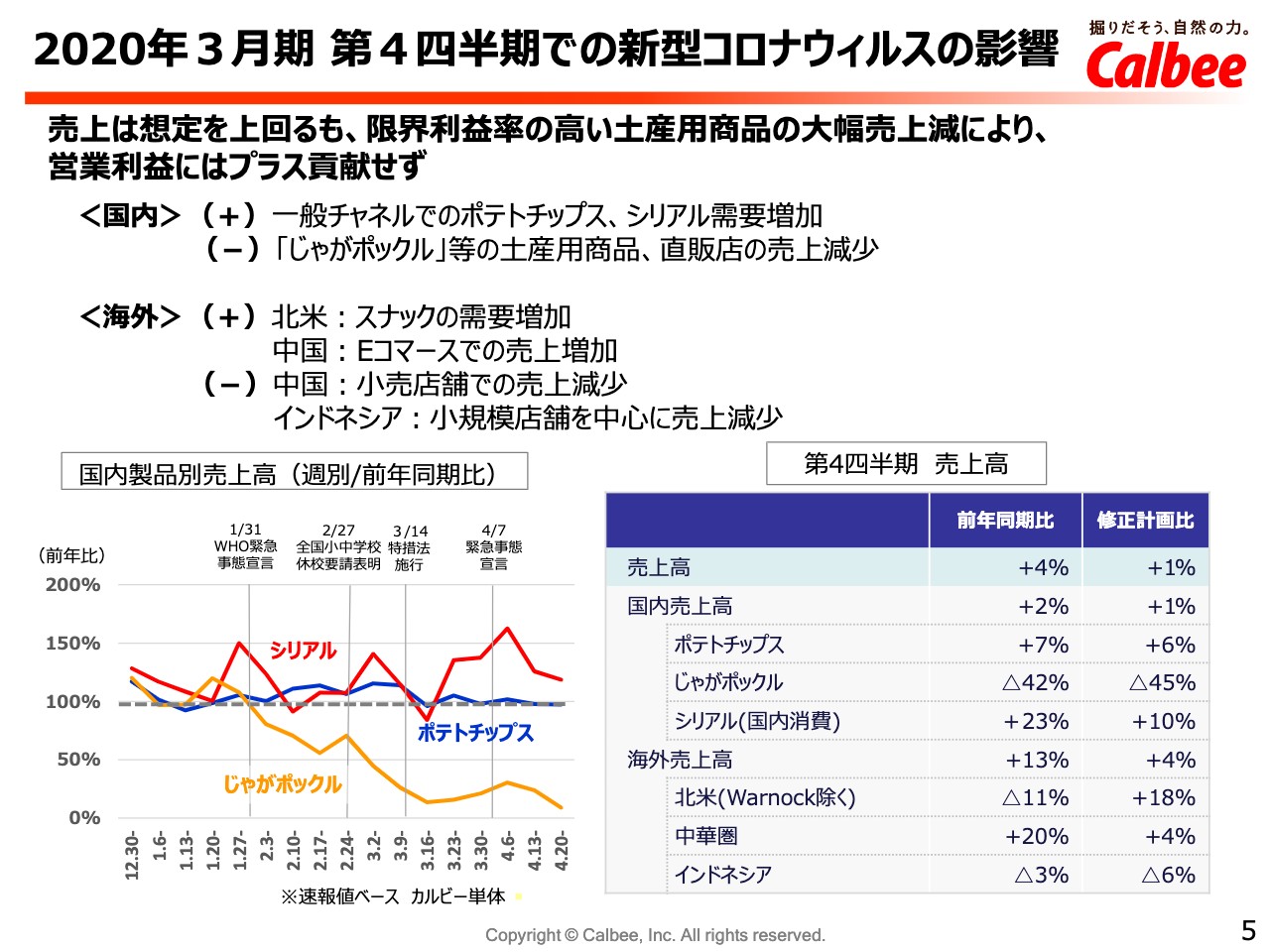

2020年3月期 第4四半期での新型コロナウィルスの影響

菊地耕一氏:菊地です。まず、私から2020年3月期の業績報告ならびに2021年3月期の計画についてご説明します。

まず始めに第4四半期での新型コロナウィルス感染の影響についてご説明します。国内の状況ですが、左下のグラフでポテトチップス、シリアル、じゃがポックルの売上の前年比を週次ベースで示しています。ご覧のとおり、2月下旬以降、スーパー・ドラッグ等の一般チャネルでのポテトチップスやシリアルの売上が増加する一方で、インバウンドならびに国内旅行者の減少、あるいはカルビー直販店舗の休業によりじゃがポックルなどの土産用商品が大幅に減少しました。

海外は、北米では買いだめ需要で一時的に売上が増加し、中国では、eコマースが好調に推移しました。一方で中国やインドネシアの小売店舗の需要は弱く、売上が減少しました。その結果、全体での影響額は、売上で約10億円のプラスとなったものの、利益率の高い土産商品の減少があり、営業利益は若干のマイナス影響となりました。

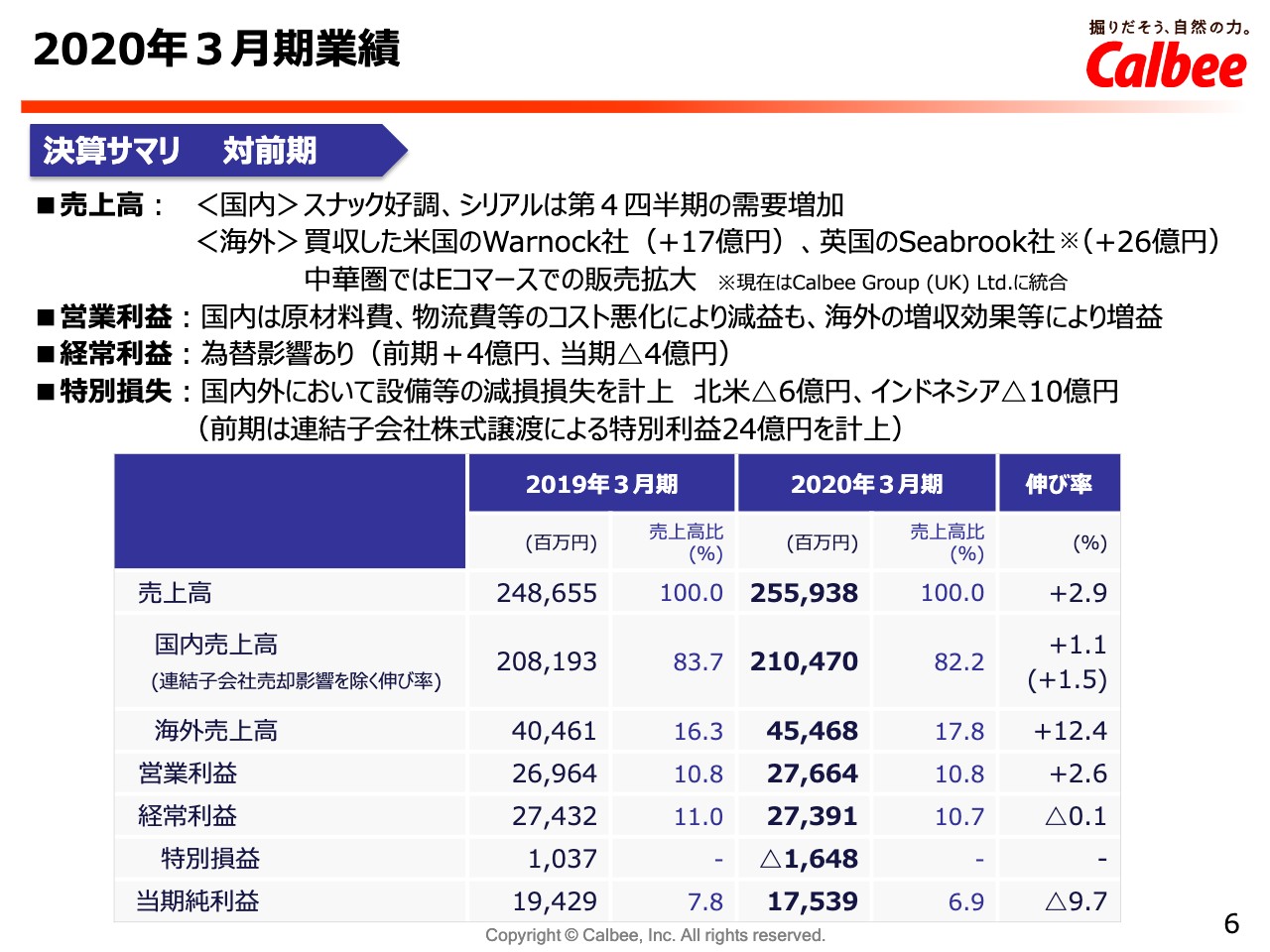

2020年3月期業績①

通期の連結業績です。売上高は前期比2.9パーセント増収の2,559億円となり、国内は1.1パーセント増収の2,104億円となりました。スナックについては期を通じて好調に推移しましたが、シリアルは第3四半期まで横ばい、第4四半期は新型コロナウィルスの影響による需要の増加で売上が上がりました。

海外は12.4パーセント増の454億円となりました。北米のWarnock、あるいはイギリスのSeabrookの買収効果もあり、重点4地域すべてで増収という結果でした。営業利益は連結ベースで2.6パーセント増益の276億円となり、当期純利益は175億円、当期の国内外においては設備等の減損損失を16億円計上しました。また、前期には連結子会社であるカルネコの株式譲渡による特別利益を計上したため、当期純利益は前期比で9.7パーセントの減益となりました。

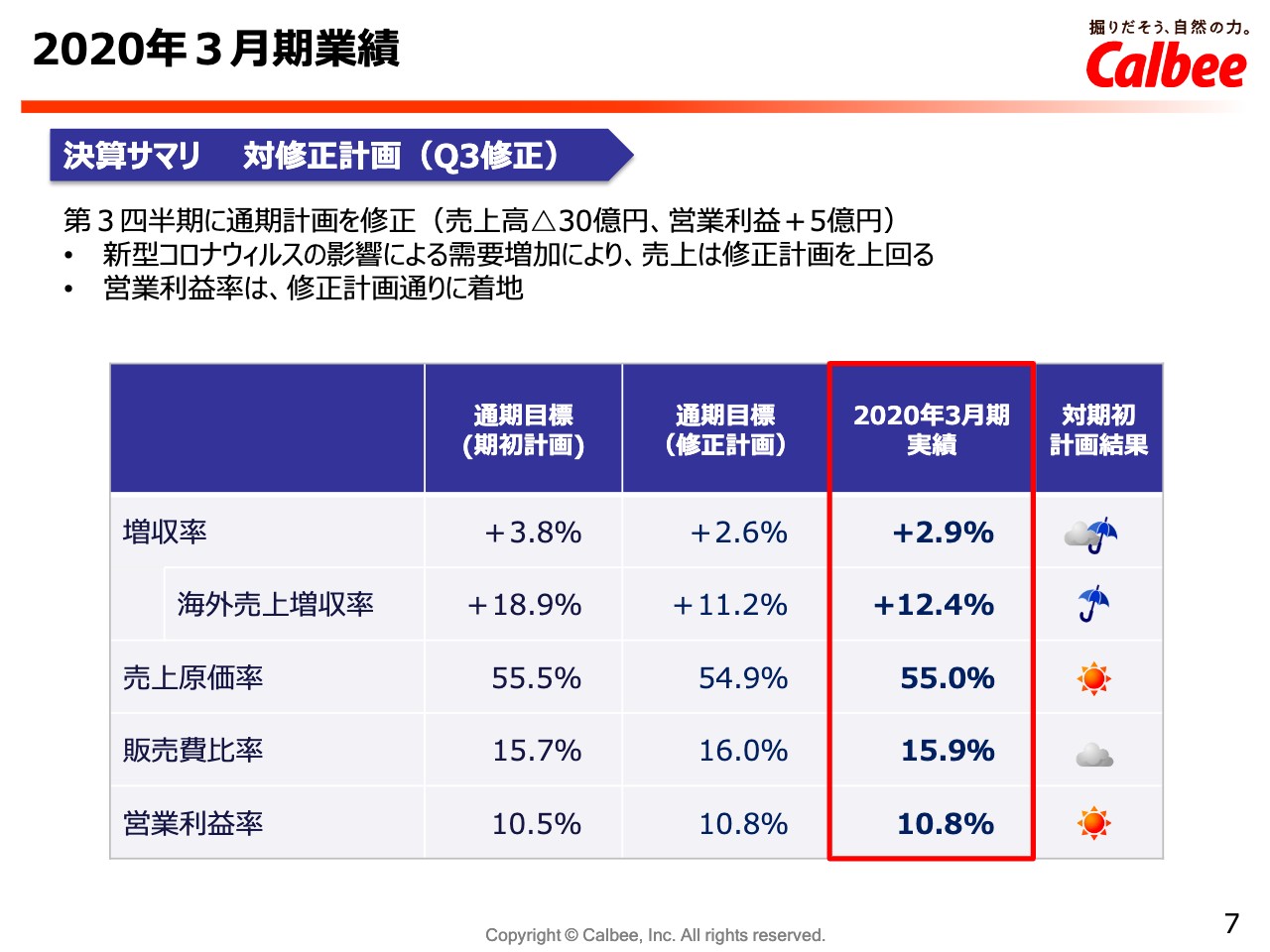

2020年3月期業績②

こちらは、通期業績の対計画についてです。第3四半期の期初計画に対して、売上高はマイナス30億円、営業利益はプラス5億円と修正しました。その修正計画に対し、売上高は9億円、営業利益で2億円上回るレベルで着地しました。

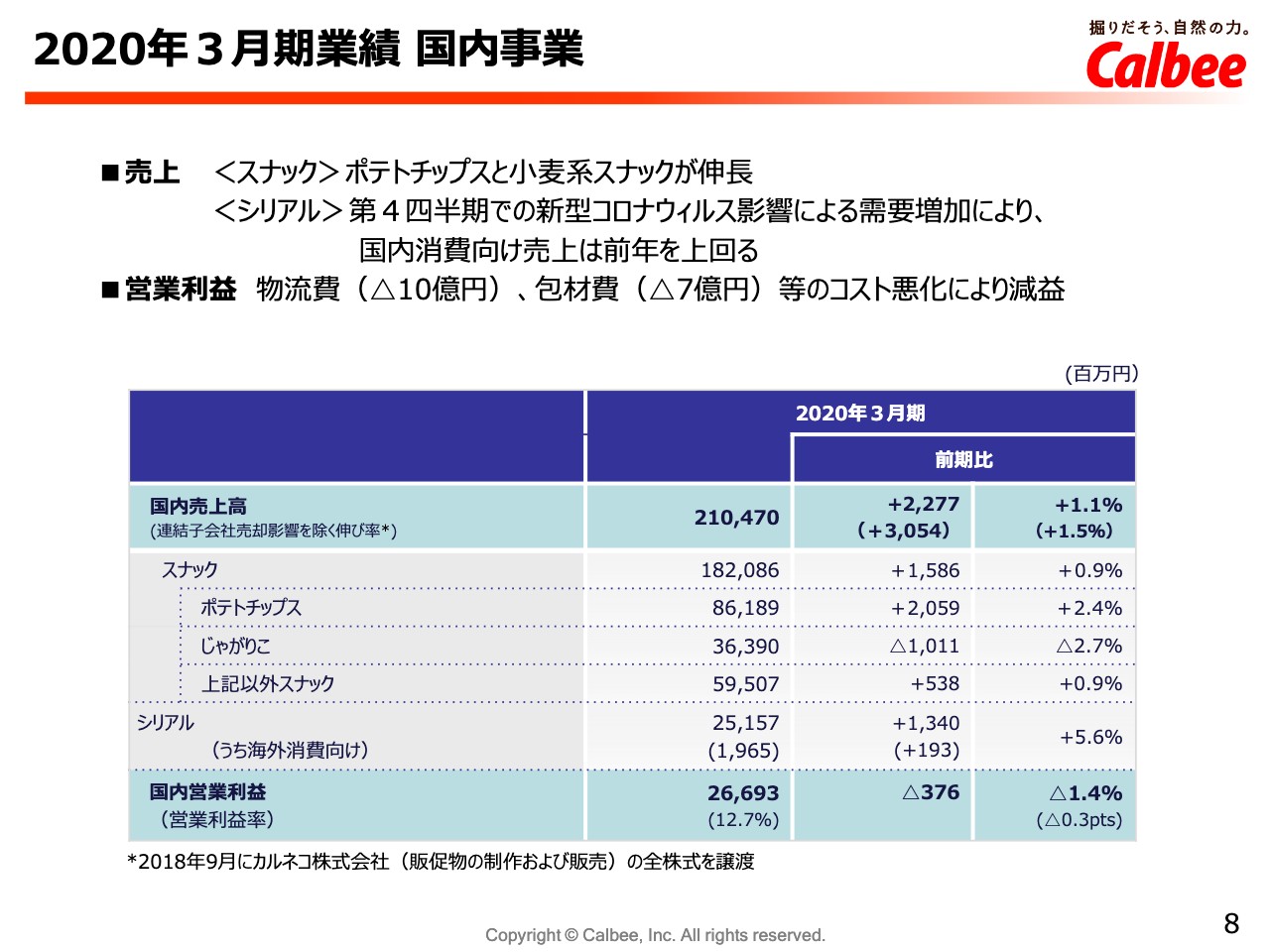

2020年3月期業績 国内事業

国内事業の売上高は1.1パーセント増収の2,104億円、営業利益は1.4パーセント減益の266億円となりました。

2020年3月期 国内事業

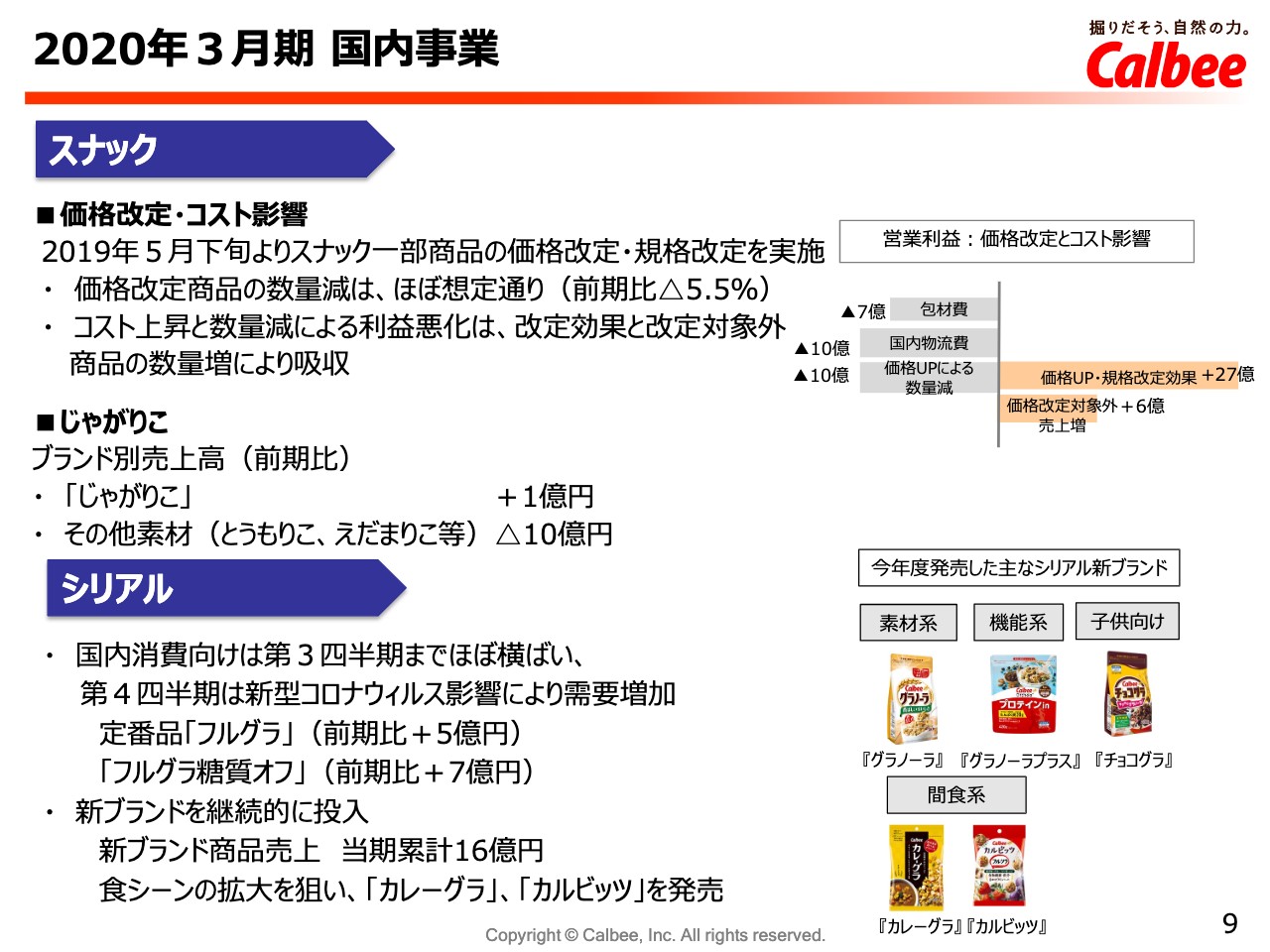

スナック・シリアルの状況について、少し詳しくご説明したいと思います。まずスナックですが、スナックについては物流費原材料費などの上昇を背景にスナック全体の売上の約40パーセントにあたる商品について価格改定、あるいは企画改定を実施しました。右上のグラフがこの価格改定とコストの利益の影響を示したものです。

価格改定を実施したポテトチップスについては、ほぼ想定どおりの販売数量減となりましたが、価格改定をしていないポテトチップスや小麦系スナックの売上が増加し、結果としてはコスト上昇をオフセットすることができました。「じゃがりこ」については、素材の異なる「とうもりこ」「えだまりこ」が減収となりました。

シリアルは先ほどお伝えしたように、第3四半期まではほぼ横ばいで推移していましたが、第4四半期に新型コロナウィルスの影響から需要の増加がありました。また、当期はフルグラ以外の新ブランド・新商品を継続的に投入し、顧客層や食シーンの拡大を図ってまいりました。

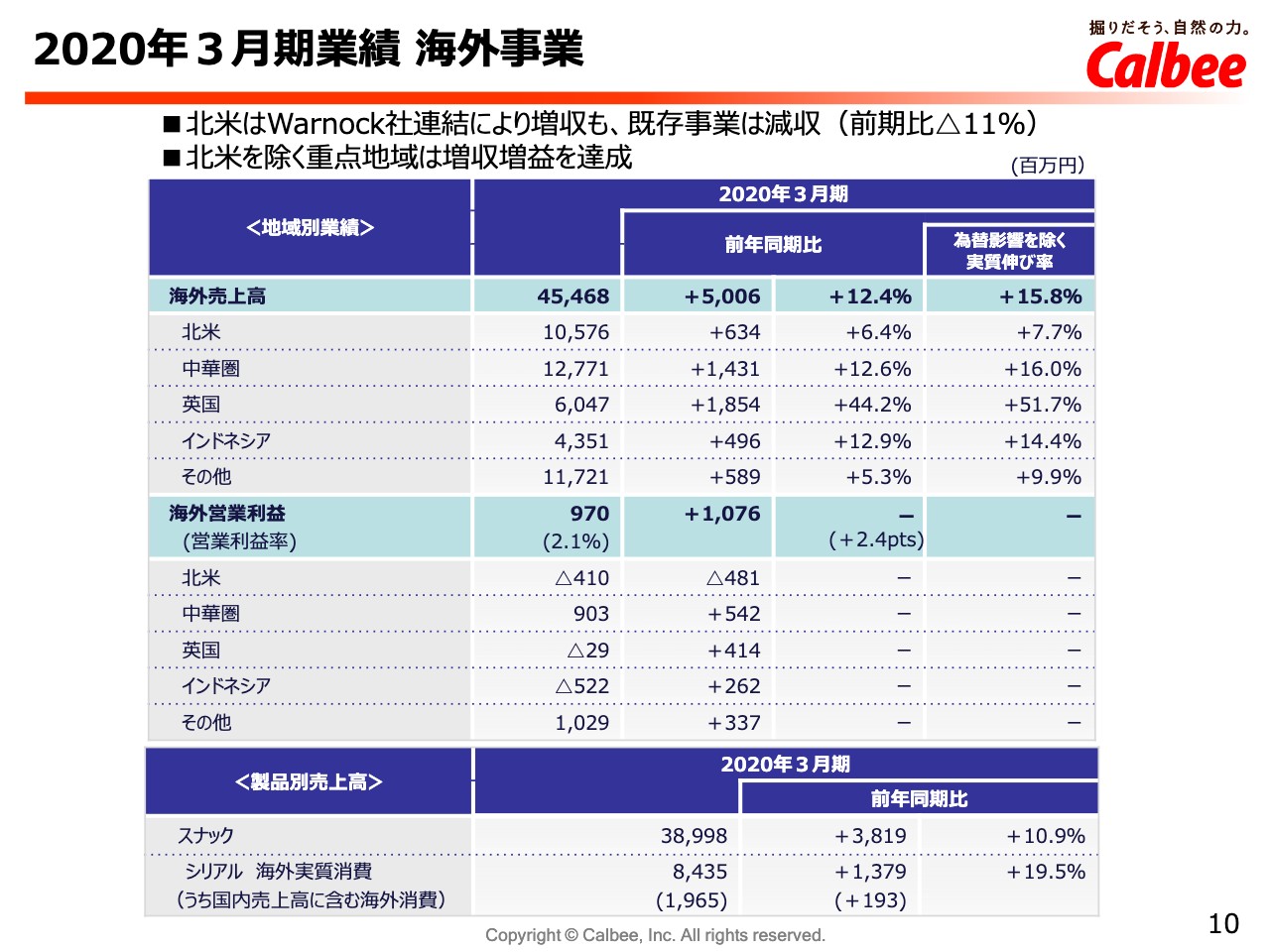

2020年3月期業績 海外事業

海外事業の業績についてはご覧のとおりになります。各地域の状況については以降のスライドでご説明します。

2020年3月期 海外事業①

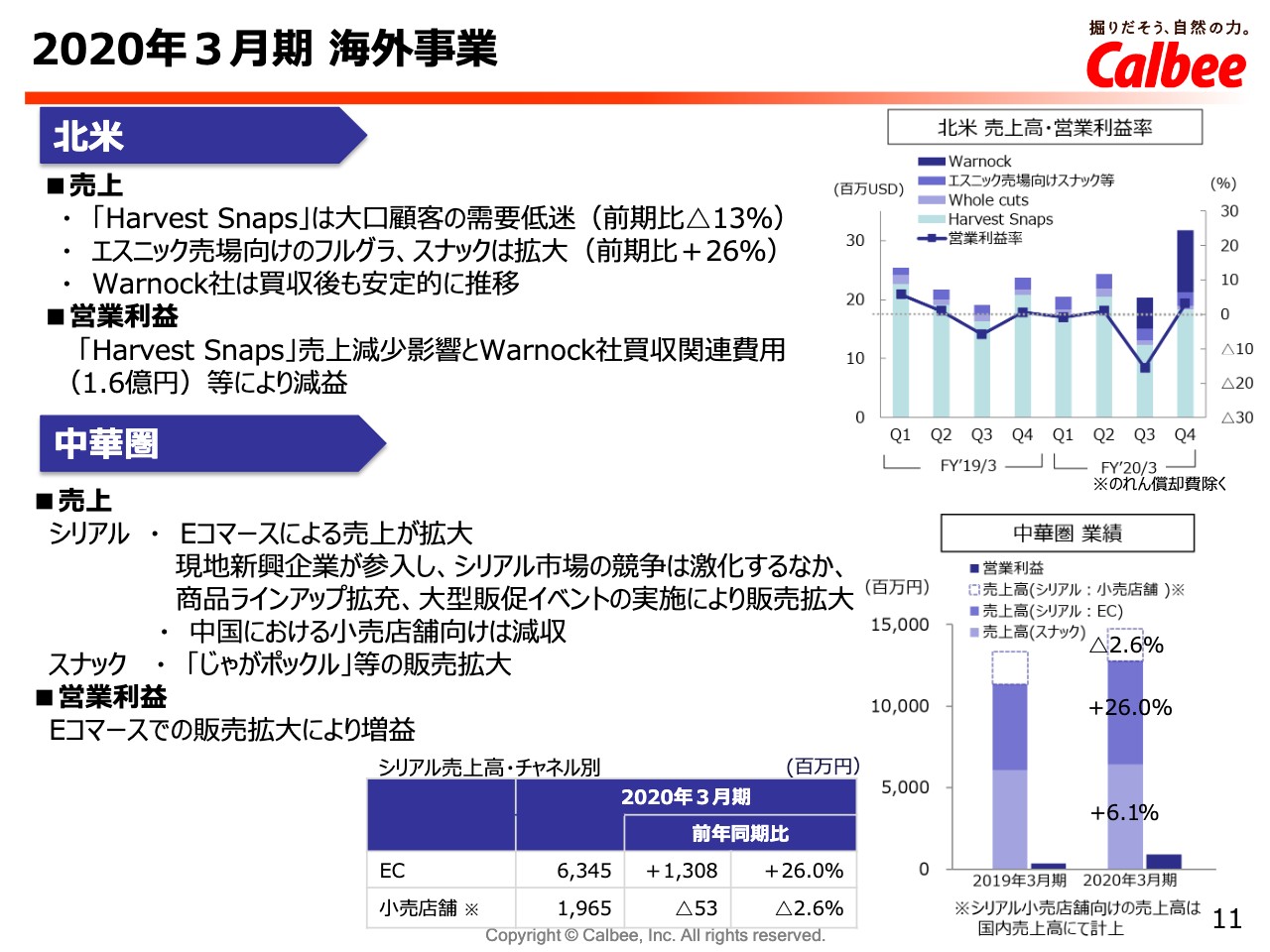

まず北米ですが、北米の売上高は、昨年11月に買収したWarnock社の売上増により6.4パーセントの増収となりましたが、Warnock社を除くCalbee North Americaの既存事業では11パーセントの減収となりました。主力商品であるハーベスト主力商品であるHarvest Snapsの大口顧客需要が低迷した一方でアジア系食品を置くエスニック売場ではフルグラ・スナックの売上は拡大しています。

営業利益はHarvest Snapsの売上減小の影響、それからWarnock社買収費用の計上により、4.8億円の減益となりました。CAN・Calbee North Americaの既存事業だけでは1.1億円の減益です。続きまして中華圏の売上高はeコマースによる売上が拡大し、12.6パーセントの増収となりました。シリアル市場なのですが、現地の新興企業の参入で、競争は激化していますが、商品ラインアップの拡充や、大型販促イベントの実施等により販売拡大を図ってきました。結果、営業利益としては、5.4億円の増益となりました。

2020年3月期 海外事業②

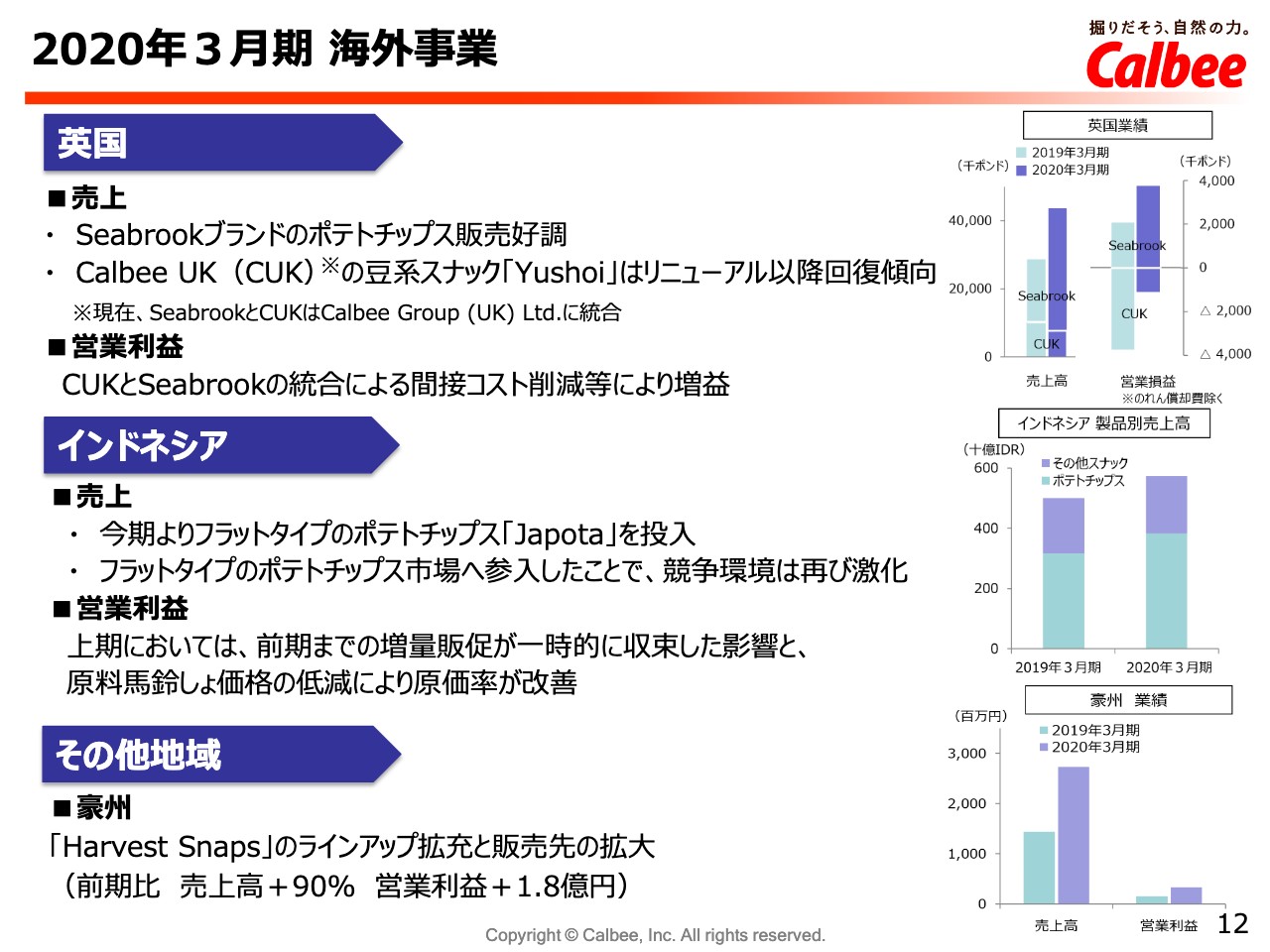

イギリス、英国の売上高は、Seabrookの連結効果もあり、44.2パーセントの増収となりました。Seabrookのポテトチップスは好調を持続しています。また、旧Calbee UKのYushoiについては、リニューアル以降回復傾向にございます。利益については、Calbee UKとSeabrook社の統合による人件費などの間接コストを削減し、4.1億円の営業利益増益となりました。

インドネシアの売上高はフラットタイプのポテトチップス新商品「Japota」を投入しまして、12.9パーセントの増収となりました。営業利益は2.6億円の増益となっていますが、これは上期に競合対策としての増量キャンペーンが一時的に終息したこと、それと、原料の馬鈴しょ価格が低下したことによって、原価率が改善しました。その他の地域では、オーストラリアでの売上利益が拡大しています。

2020年3月期業績 営業利益

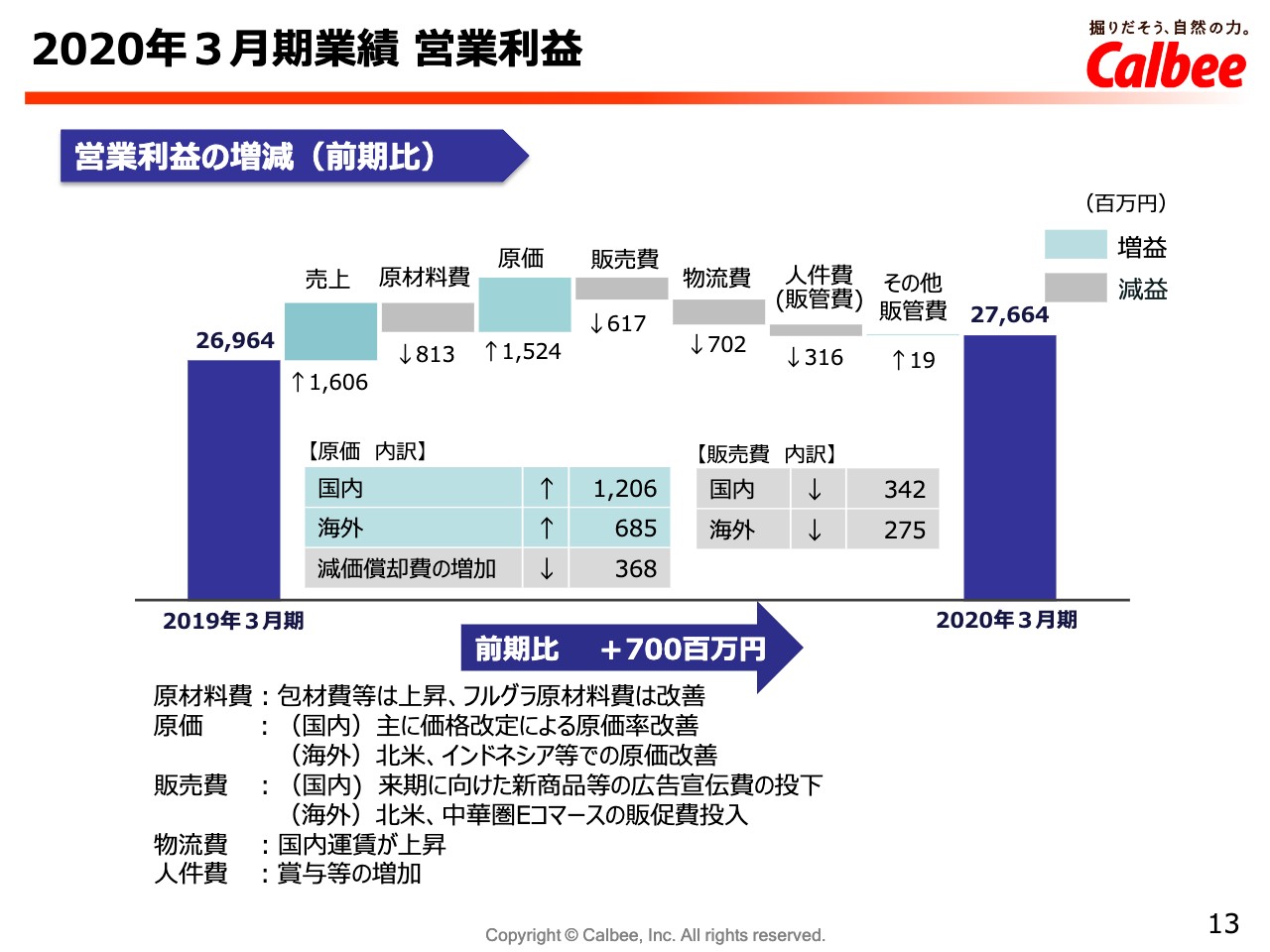

営業利益の増減要因について説明します。原材料費・物流費・販売費が上昇しましたが、買収をした企業を含む、国内外の増収効果、売上と国内の価格改定効果による原価改善により前期比7億円の増益になりました。

2021年3月期計画①

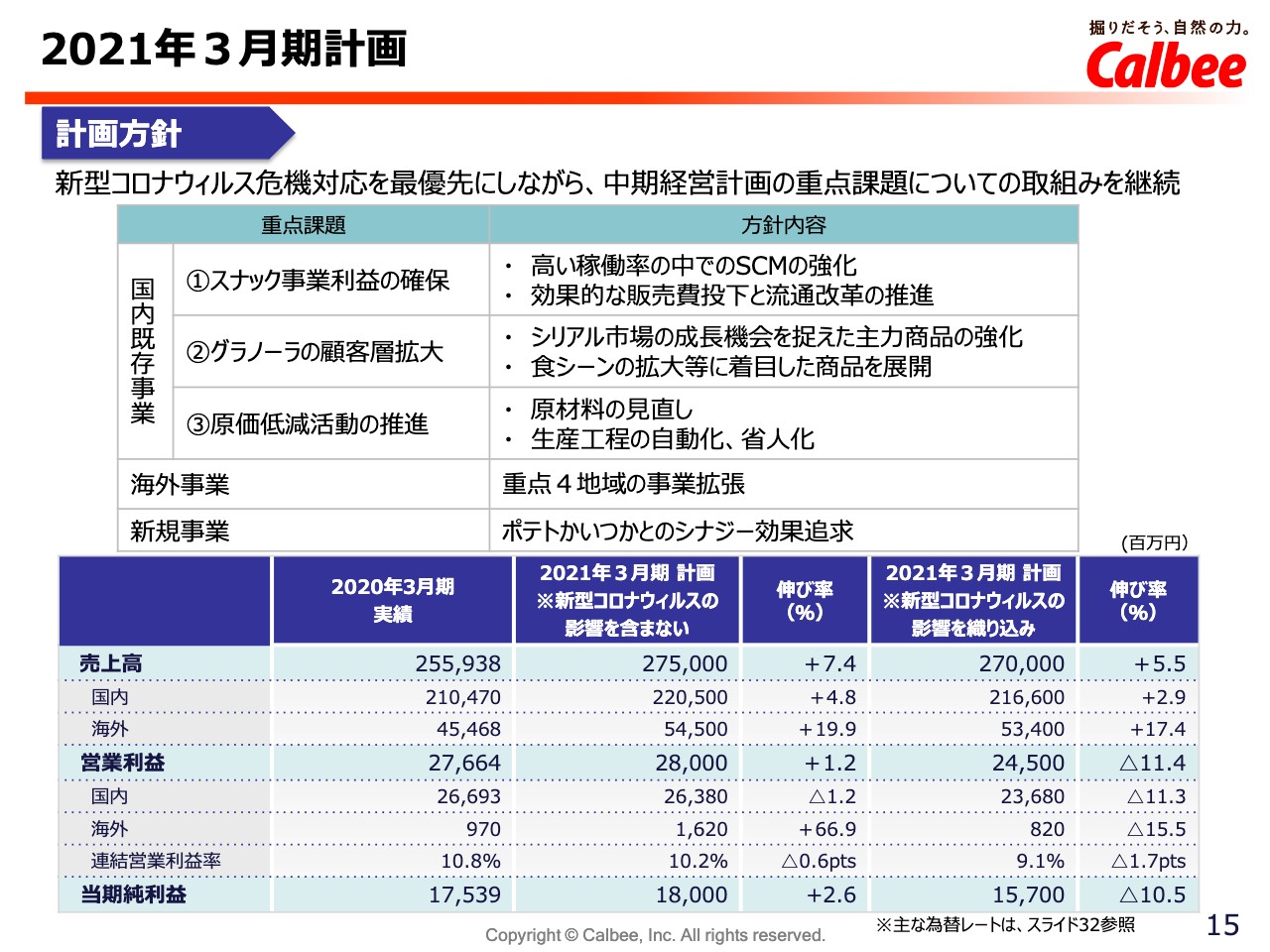

2021年3月期の計画についてご説明します。まず、計画方針としては、コロナ感染危機対応を最優先としながらも、中期経営計画で掲げた重点課題について、引き続き取り組んでまいります。売上高は前期比5.5パーセント増収の2,700億円、営業利益は11.4パーセント減益の245億円、当期純利益は10.5パーセント減益の157億円としています。これはコロナ影響によるマイナスを反映した金額となっています。

2021年3月期計画②

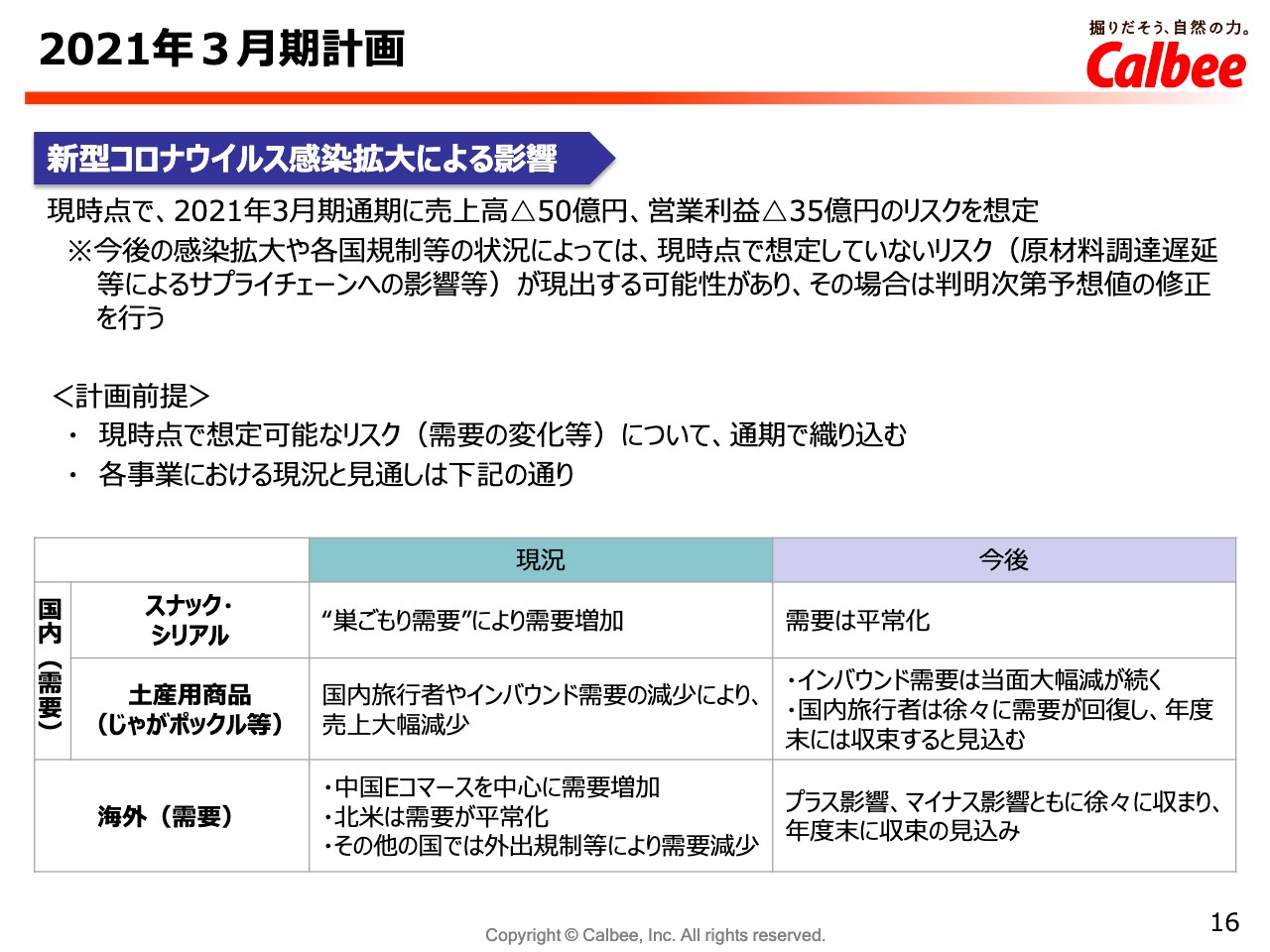

新型コロナウィルスによる影響についてご説明します。現時点で想定したシナリオを前提として、通期ベースで売上高が50億円の減収、それから営業利益では35億円の減益を計画に折り込みました。国内の一般チャネルにおけるスナック・シリアルは足元では需要が高い状況ですが、今後、第2四半期以降は平常に戻るという想定をしています。

一方でじゃがポックルなどの土産用商品は、前期は約120億円の売上がありましたが、現在、外出規制の影響等により、足元は大幅減少となっています。今後、インバウンド需要はしばらくその状況が続き、国内旅行者については徐々に戻ってくるという想定ですが、土産商品については、利益率が高いということもあり、利益へのマイナスインパクトが非常に大きいと見ています。海外は足元では中国が好調ですが、その他の地域では外出規制等が厳しく、需要の減小が続いています。

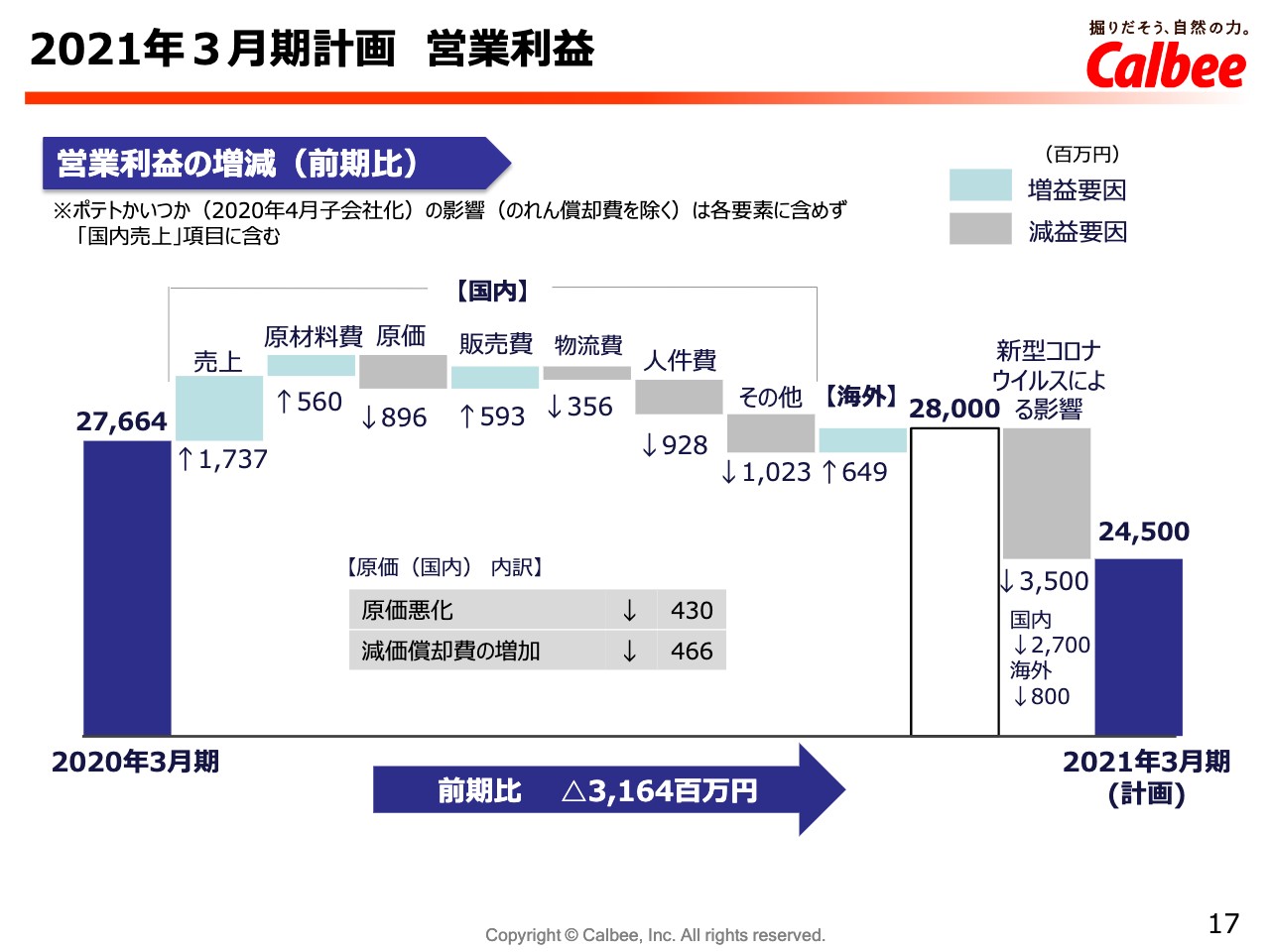

2021年3月期計画 営業利益

2021年3月期の営業利益の増減分析について説明します。この期から国内と海外を分けており、国内については要素別で区分して表示しています。まず、国内ですが、新商品投入や新たに連結されたポテトかいつか等による売上増加の効果のプラスがあります。それから、原材料の改善、販促費コントロールなどによる販売費改善を見ています。

一方で、減価償却の増加、それから人件費や原価に含まれる労務費等が増加する計画となっています。海外は販売費を積極投入する中華圏以外、北米、英国、インドネシアの重点地域では増益を見込んでいます。その結果、新型コロナウィルスの影響を除く連結の営業利益は280億円を見込んでいましたが、先ほどご説明したとおり、営業利益は35億円のマイナスを見ているため、それを含めると前期比で31億円の減収となる245億円を計画しています。

なお、この新型コロナウィルスの影響については、感染状況あるいは消費者動向をウォッチし、前提とするシナリオの見直しを適宜行うとともに、業績予想の修正の必要が生じた場合には、速やかに開示していきたいと考えています。

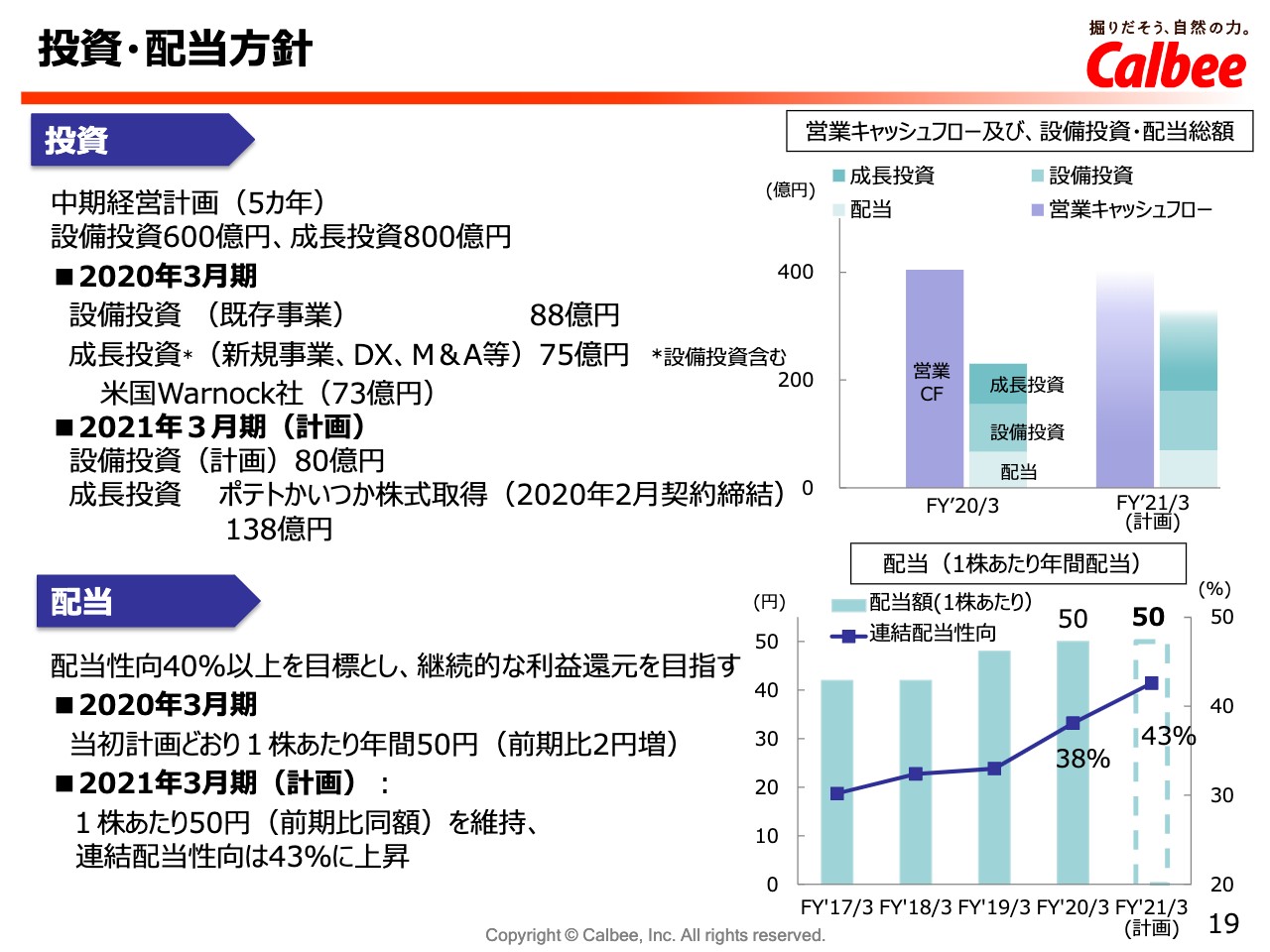

投資・配当方針

最後に投資あるいは配当の方針について説明します。今期の投資については、かいつかの株式取得費用138億円に加えて、設備投資80億円を予定しています。また、配当については1株あたり前期比同額の50円を計画しています。

以上で私からのご説明を終わらせていただきます。どうもありがとうございました。

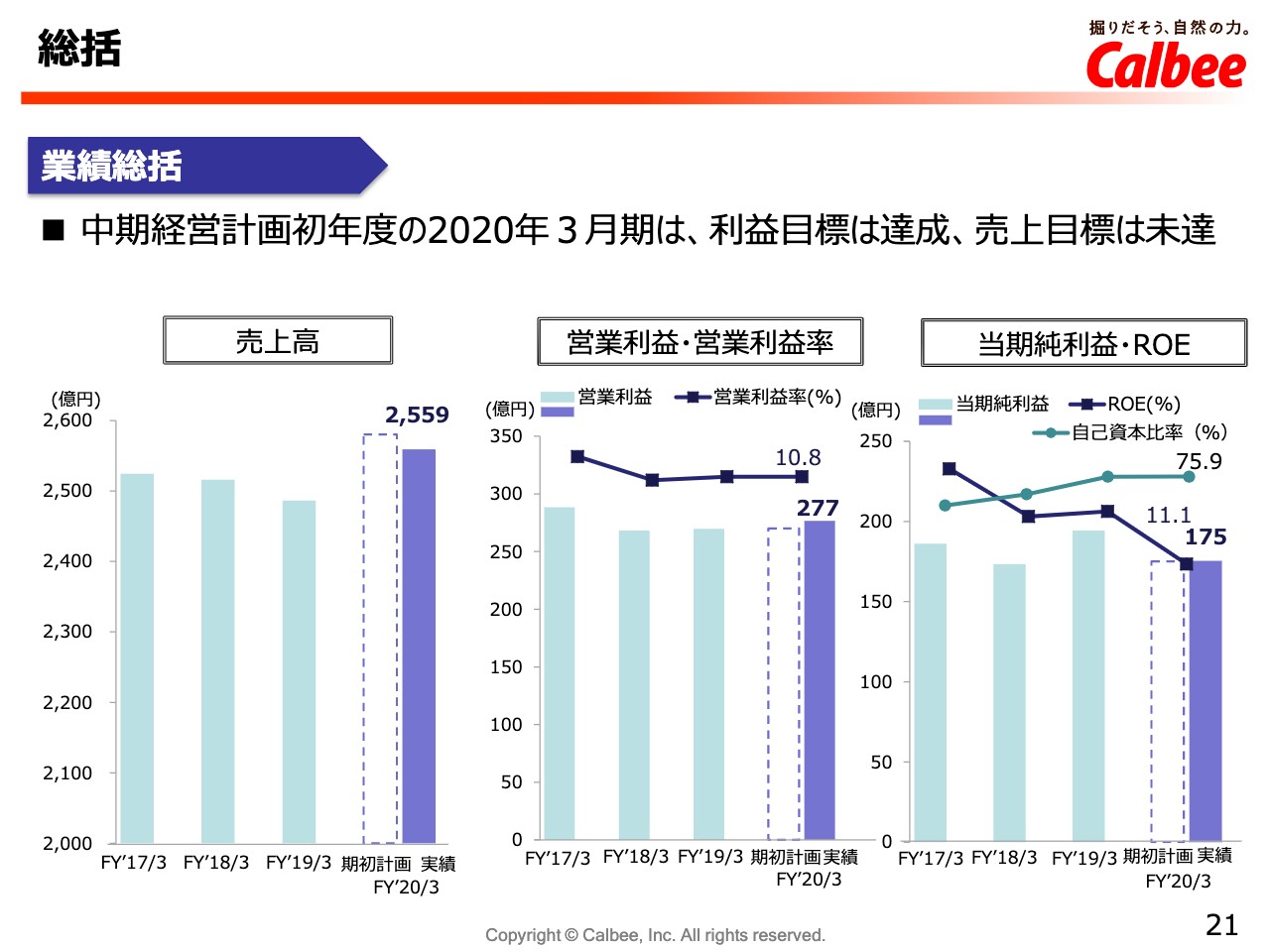

総括

伊藤秀二氏:伊藤です。それでは、私から総括および今後の経営方針についてご説明したいと思います。業績統括ですが、2020年3月期は5ヶ年の中期経営計画の初年度となり、営業利益・当期純利益ともに基礎計画を達成しました。一方で売上高に関しては、主に海外事業の成長が計画に届かず、未達となりました。中期経営計画の初年度の利益目標は達成していますが、実態として、直近の4ヶ年は国内既存事業の成果により、なんとか全体の収益を維持するにとどまっているのが現状です。

また、一方でこの高稼働率状態は止めることがなかなか難しいこともあり、中期的な課題の推進を抑制するなど、事業活動そのものの変更や修正が多発しているために、工数が多く発生しています。ここで再度Next Calbeeの実現に向け、事業基盤の整備・転換を早期に実施し、成長軌道に乗っていきたいと思います。

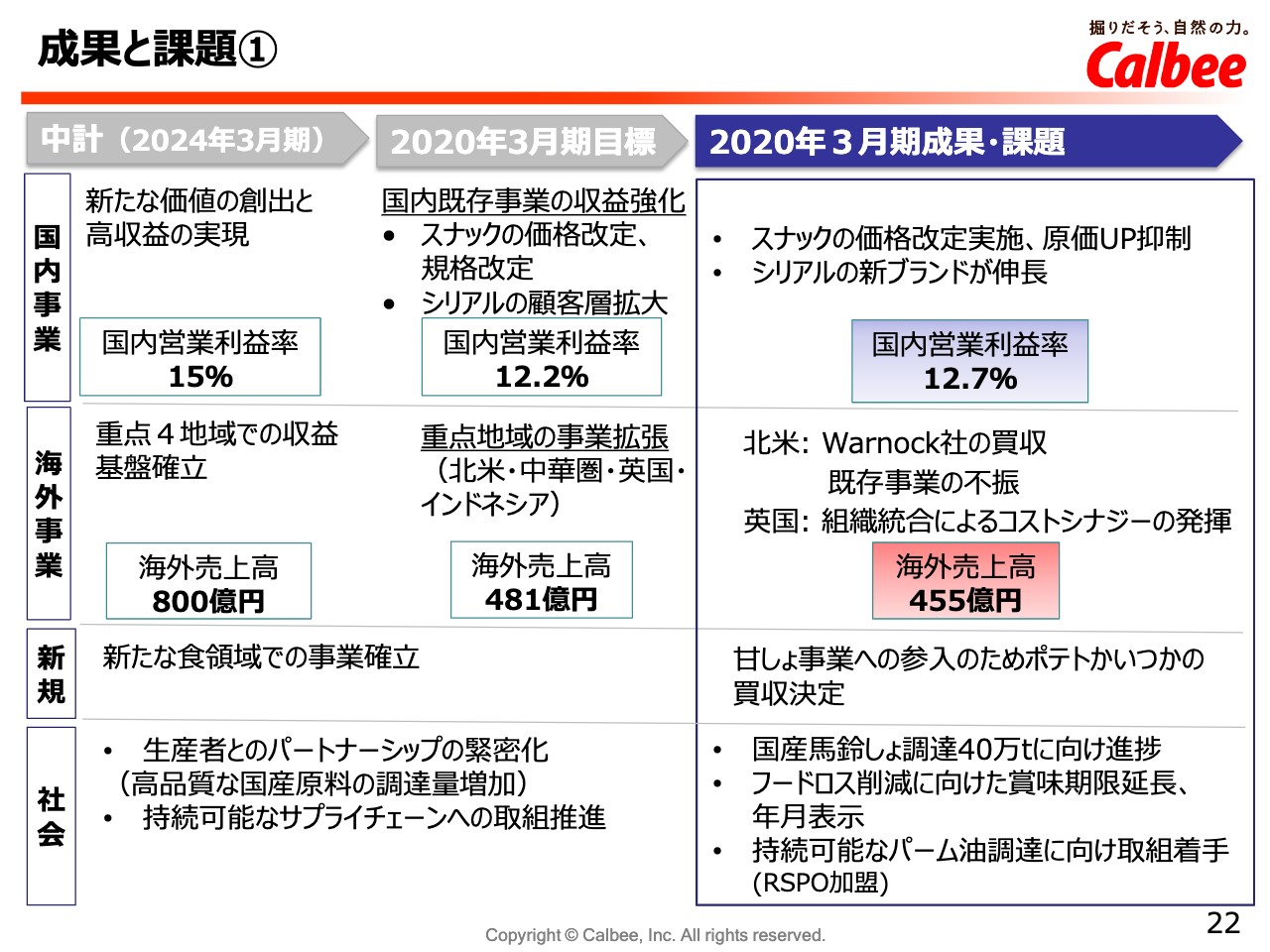

成果と課題①

中期に向けた目標値と2020年3月期の成果と課題について振り返っておきます。国内事業においては、ポテトチップスの価格改定をおよそ10年ぶりに実施しましたが、結果として物流費などのコスト上昇による原価悪化を抑制する効果を出すことができました。しかし、想定の範囲内ですが、値上げをした商品の販売数量はダウンし、改定していない商品および新規の商品の販売増によって全体の売上を確保している状態です。

シリアルについては、顧客層の拡大のため、機能性・携帯性などをより付加した、フルグラ以外の新ブランドを投入しました。次に海外事業においては北米のWarnock社の買収を実行しましたが、北米の既存事業は売上不振が継続しており、引き続きの施策が必要です。一方、英国では2018年に買収したSeabrook社と既存事業の統合によりコストシナジーを発揮できています。

新規事業においては、さつまいも事業を営むポテトかいつかの株式取得契約を締結し、今期から連結子会社となりました。加えて、社会共闘の課題においては、国産馬鈴しょの40万t体勢に向けて、製菓用の馬鈴しょから、加工用の馬鈴しょへの転換の働きかけが順調に進んでいます。このほか、フードロス削減に向け、賞味期限延長と年月表示の実施、持続可能なパーム油調達に向けてのRSPOへの加盟など、さまざまな取り組みを行ないました。

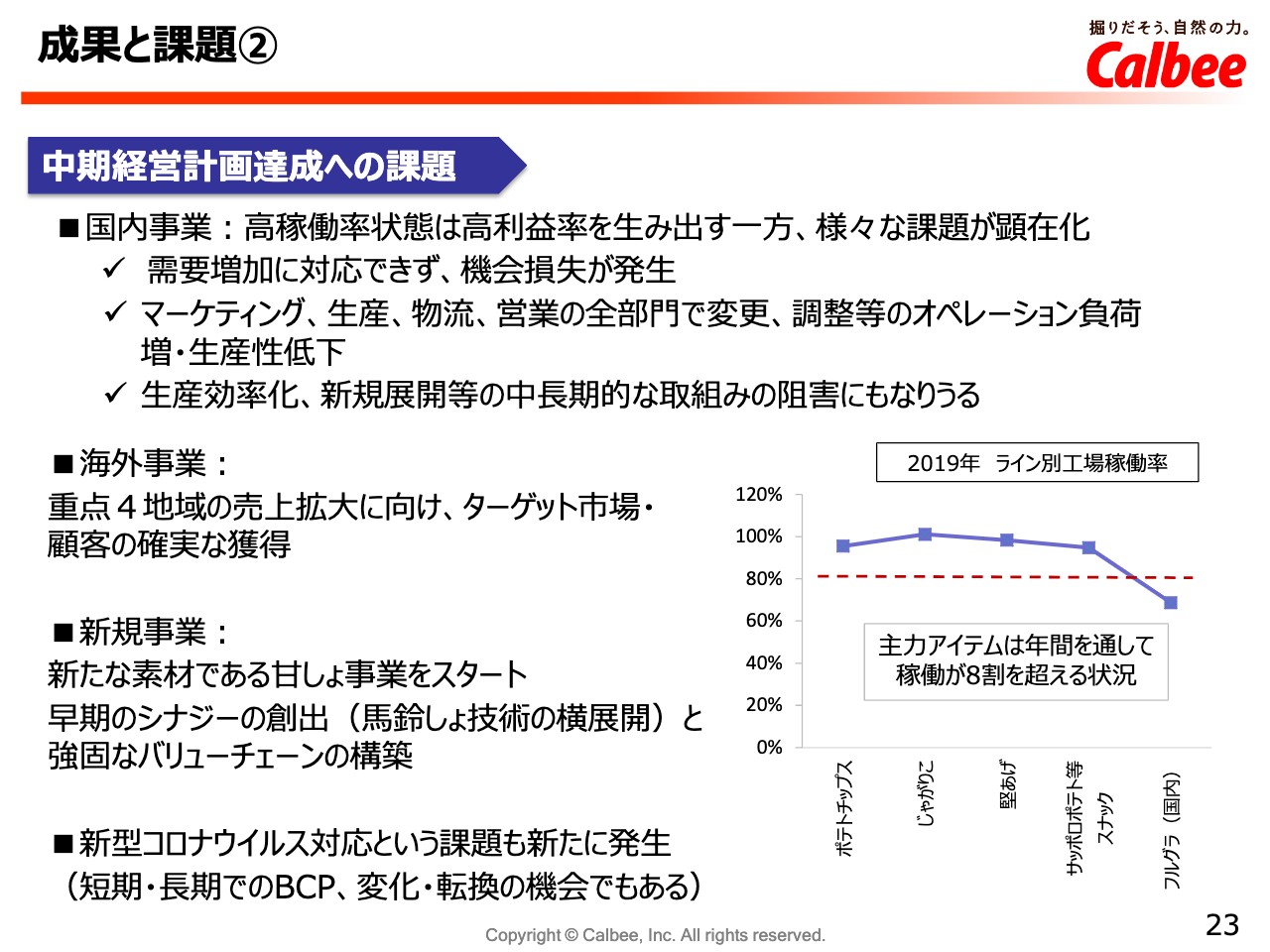

成果と課題②

前期の事業活動を通じて、中期経営計画の達成に向けた根本的な課題が顕在化しています。国内事業、とくにスナック事業において、つねに主力アイテムのライン稼働率が90パーセントを超えています。重ねて今年度は馬鈴しょ品質の悪化により需要アップに対応できず、機会損失が発生しています。

また、単に機会損出だけではなく、計画の変更や中止などが発生し、生産部門だけでなく、業務全体への生産制低下にもつながっています。稼働が高いことは短期的に見れば高利益率の厳選であるのですが、一方、中長期的な生産効率化や新規展開などへの課題の取り組みへの妨げになっており、生産体勢の革新を早めて実施するように取り組みます。

海外事業に関しては、のちほど副社長の江原から詳しくお話ししますが、これまでのように単品で売った商品に頼った戦略から、継続したビジネスができるようにブランド戦略・マーケティング展開を重点、4地域のターゲット市場で行ない、確実に需要を創造し続けていくための施策を着実に実行していかなくてはなりません。

新規事業についてですが、ポテトかいつかはオリジナルブランド、紅天使を有し、とくに焼きいもの販売モデルを構築しています。我々はカルビーの馬鈴しょの専門性、流通ネットワークの統合によって開発、調達から販売まで、あらゆる場面での相乗効果を見込めます。早期にシナジーを実現し、強固のアパレルチェーンを構築する考えです。

また、目下直面している大きな課題として、新型コロナウィルスへの対応というテーマがあります。これには短期的な対応という面だけではなく、中長期的に見て、需要・環境等の変化に柔軟に対応できるように、これまでの事業基盤をよりスピーディーに変化・転換させるチャンスでもあると考えています。

今後の方針

このような状況の下、我々は中期計画の中に、持続可能な事業基盤への転換といった課題を早期に組み込み、短期施策だけではなく、中長期の課題解決も見据え、向上的な変革に取り組んでいきたいと思います。現在の新型コロナウイルスの影響を踏まえ、対応としてはEXの推進と同時に生産部門の強化革新も進めていきます。

国内のSCM連携を強化する投資や製造現場の労働負担軽減・生産性向上・多品種変量に対応できる設備の強化に向けた投資について、前倒しで進めていきたいと考えています。中期ビジョンにも掲げているように、新市場、新事業の比率を増やしていきます。成長するためだけではなく、同時に事業の集中と分散化のバランスを再構築していく必要もあります。

事業の継続性を強くするBCP投資という観点を意識したいと思います。これまでは事業を集中させることで効率を上げ、利益率を上げていますが、目下のような変化の予測ができない事業環境下においては、集中と分散のバランスを見極め、持続の可能性を高めることも企業としては必要だと考えています。私のプレゼンテーションは以上です。ありがとうございました。

江原信氏:それでは海外事業について、私、江原から補足の説明を行ないます。

海外事業の業績推移

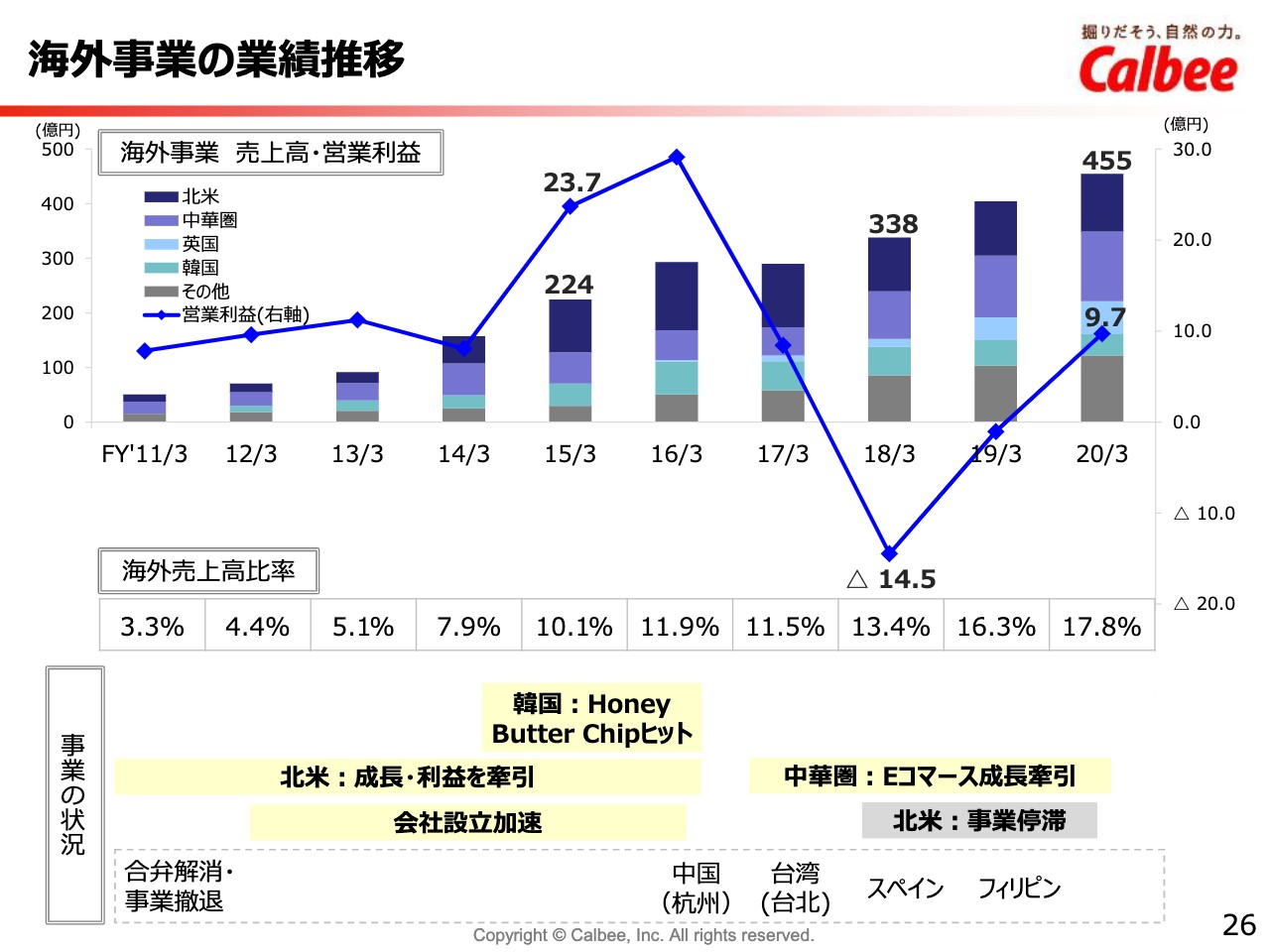

始めに2009年からの海外事業の業績推移です。売上は進出国の展開と共に拡大してまいりましたが、やや膨張気味になった機会がありまして、2016年後半から事業の徹底的な見直しを行ない、将来性やカルビーの強みを生かせないと判断した事業は合弁解消・事業撤退を実施しつつ、重点エリアの絞り込みに伴い、買収も含めた投資のケース配合を進めてまいりました。

その結果、2020年3月期では、売上高の比率が1ヶ国に過度に依存せず、バランスのよいポートフォリオが実現しつつあります。キーワードは選択・分散で、1つの地域、1つの商品に依存することなく、適度な分散によりバランスのよい海外ビジネスの高騰を決意して参ります。

海外におけるカルビーの競争優位性

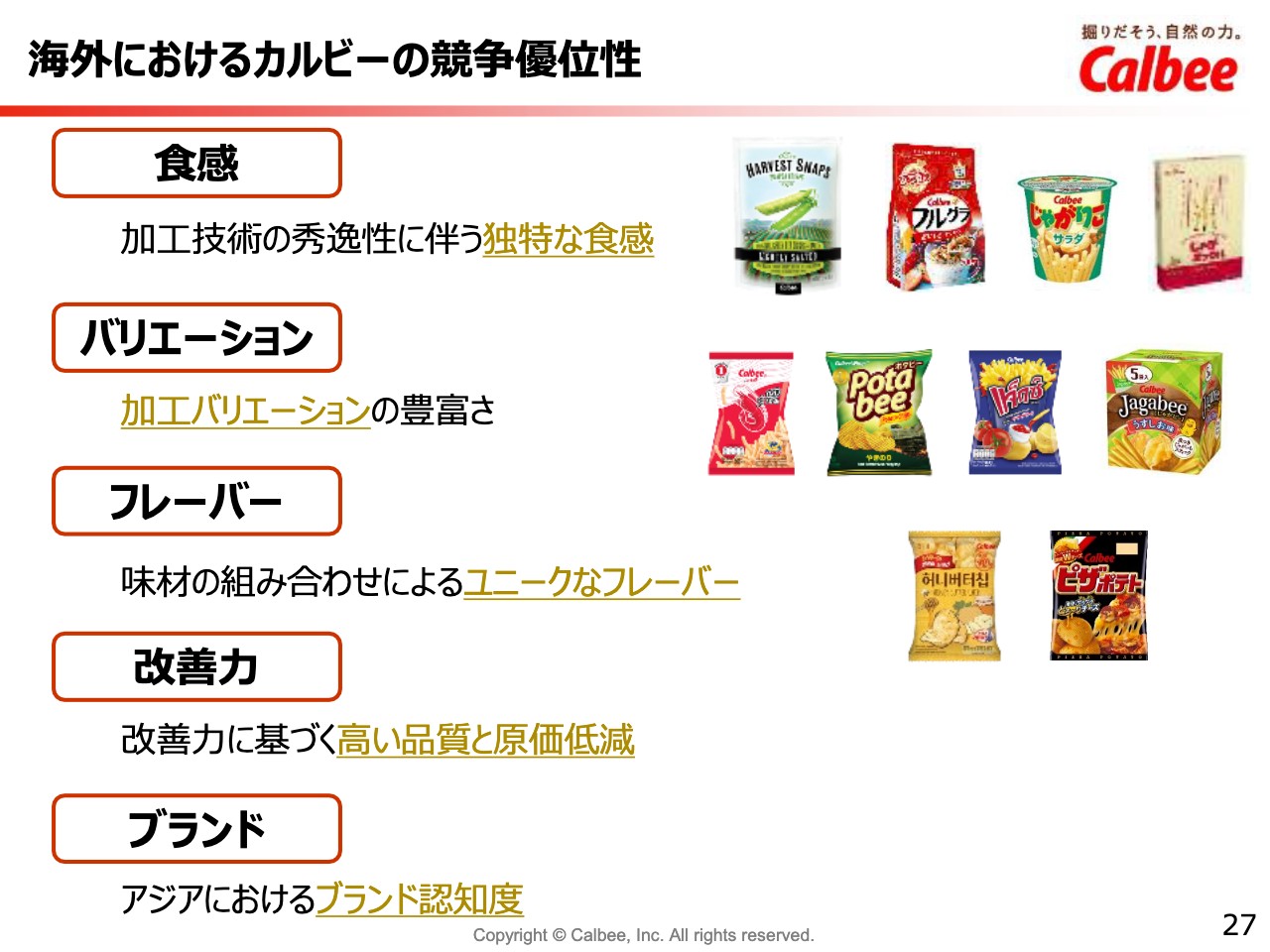

海外におけるカルビーの競争優位性は次の5項目と考えています。加工技術の修正に伴う独特な食感、そして加工バリエーションの豊富さ、味材の組み合わせによるユニークなフレーバー、改善力に基づく高い品質と原価低減、そしてアジアにおけるブランド認知度です。これらの優位性を生かして選択した優先4地域で、ビジネスを展開していきます。

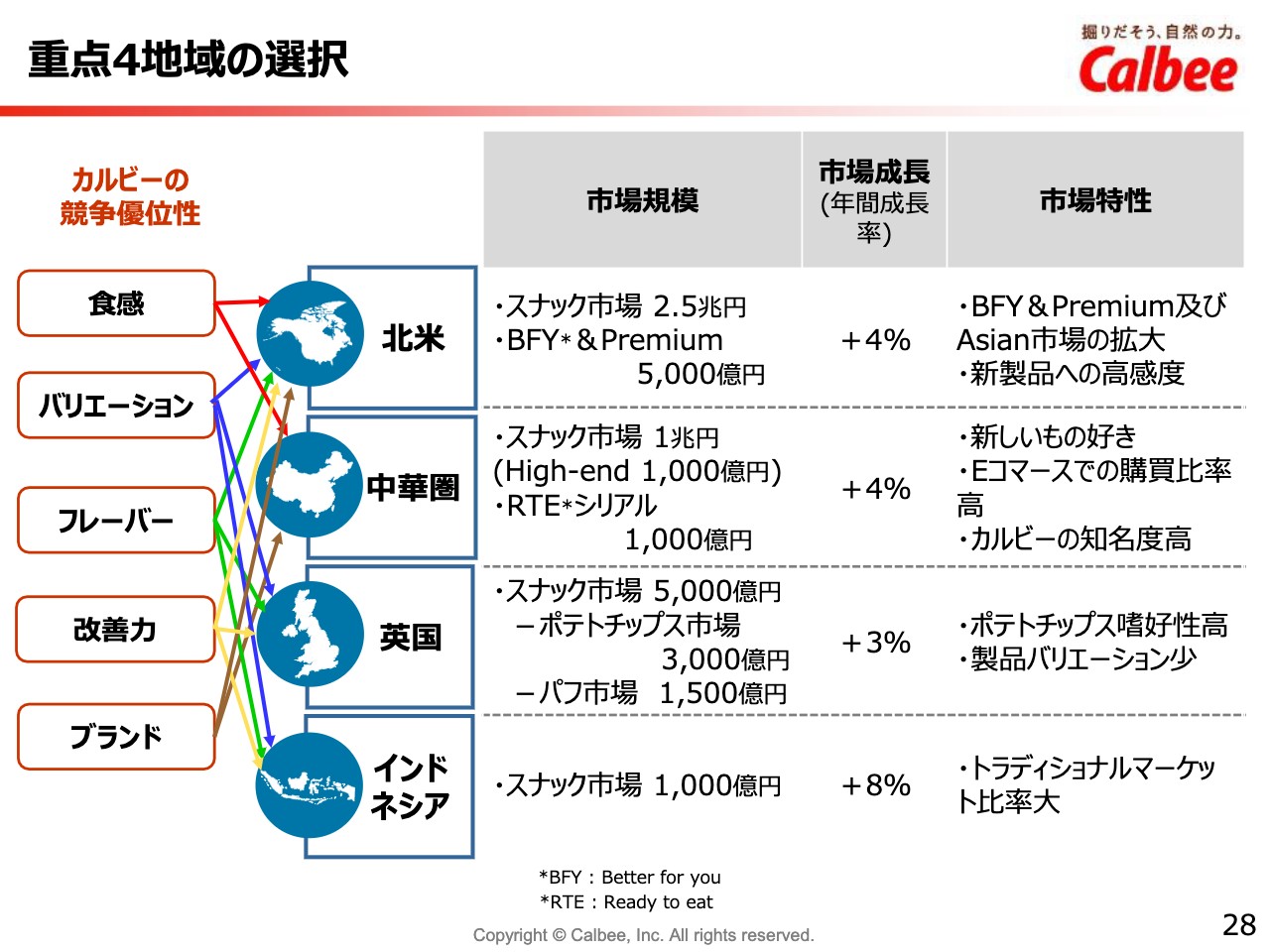

重点4地域の選択

1つの地域に過度に集中することなく、一方で優先地域を選択して取り組んでいます。選択の基準としては、マーケットは成熟していても、マーケットそのものが大変大きく、カルビーの強みを生かせばそれなりのファイを獲得できるエリアです。そちらが米国と英国になります。

米国はご存じのとおり、スナックだけで2兆円を超す大変大きな市場ですが、そのうちBetter for youと言われるものと、Premiumのマーケットだけで5千億円近くの市場と捉えています。また、昨今アジア市場が年々拡大しており、ここに大きなチャンスがあると考えています。英国は伝統的にポテトチップスの嗜好性が高い市場でして、買収したSeabrook社のB/Cはある一定のブランド価値を保持しており、カルビーの強みを展開することで、さらに視野を拡大できると確信しています。

中国は現在シリアルの売上が先行しており、シリアル対スナックは約7対1というところですが、スナック市場は米国に次ぐ規模を誇っていまして、カルビーのブランド認知度を生かすことで、大きく視野を伸ばすことが可能なエリアと捉えています。

そして、インドネシアはまだスナックの市場としては1,000億円程度しかありませんが、伝統的なEPがまだまだ幅をきかせている世界です。しかしながら年間成長率は各国内2桁に迫る勢いであり、豊富なラインアップで視野をさらに伸ばしていくことが可能と考えています。

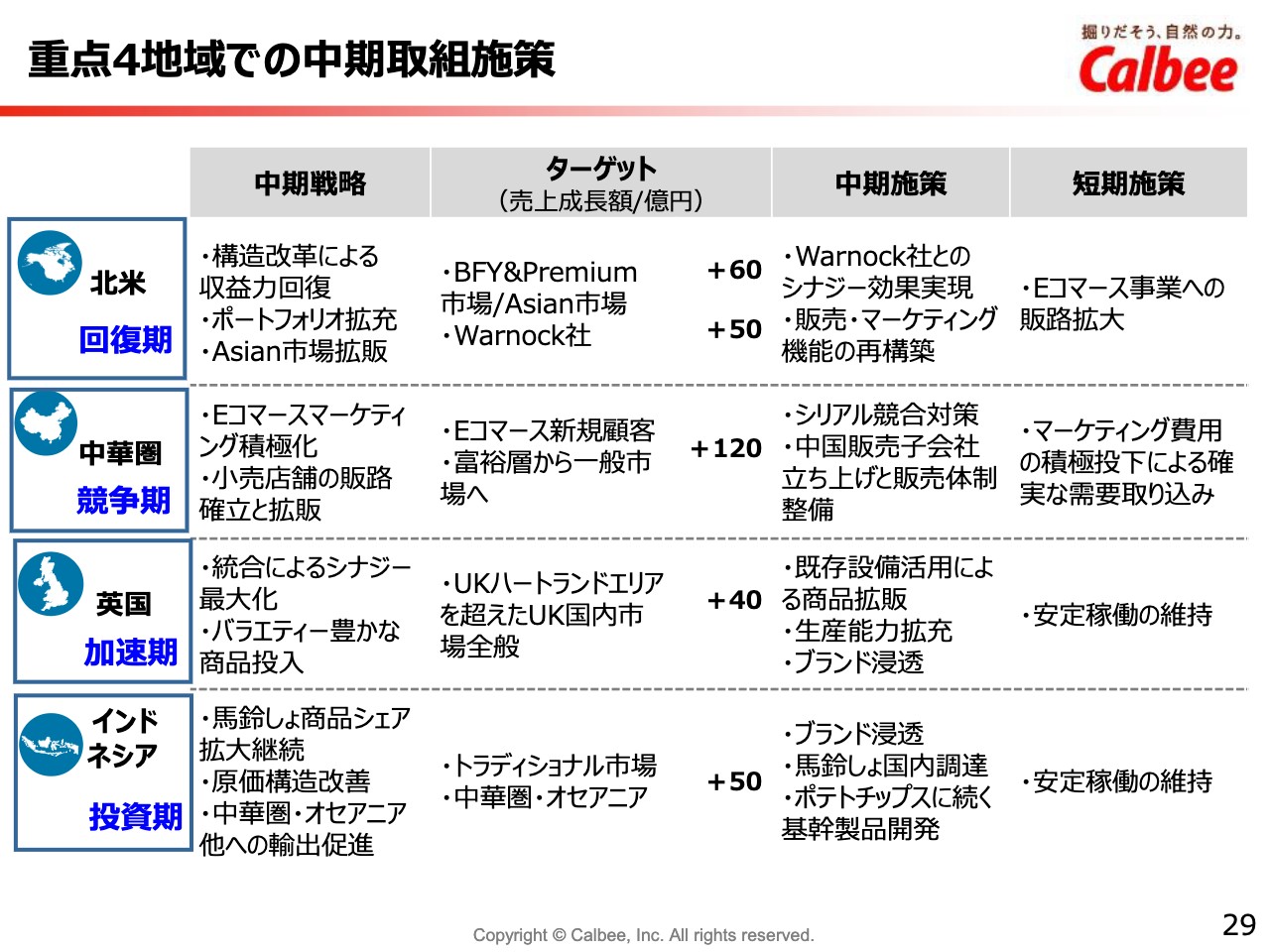

重点4地域での中期取組施策

各重点4地域での中期取組施策です。まず北米は回復期と捉えており、工場においてはカルビーの原価制限の改善力でてこ入れを行い、徹底的な無理・無駄・ムラの削減を実施した結果、筋肉質の体質になりました。さらなる原価制限策を遂行する一方で、セールスアンドマーケティングの組織をこの1月から新しいトップの下に威信し、積極的に人材を補強して強化を務めています。

その機織りの下で、Harvest Snapsも、そして、Harvest Snapsの品質改善、それからマーケットインダストメントを実施して、Harvest Snapsのブランドをサイドを輝かせるアクションを取っています。また、Harvest Snapsだけに頼らないポートフォリオの拡大をWarnock社とのPMIで実現していきます。

さらに拡大するアジア市場において、カルビーのブランド認知度を生かし、フルグラの輸入販売を加速するとともに、今年から将来の現地生産を視野に入れつつ、じゃがりこの販売をスタートしました。中華圏においては、従来の富裕層から、一般市場をターゲットとして、ECにおけるマーケティングインダストメントを実行するほか、リアル向けにはカルビーチャイナを設立して、従来の代理店代理から脱却し、自社のセールスの組織を立ち上げ、市場にコミットしていきます。

現在は販社として立ち上げますが、将来的な現地生産、OEMを視野に入れ、確保します。英国では従来のハートランドを超えたUKの国内市場全体をターゲットとし、迅速なカルビーのPMIにより、フリーな組織が実現し、ここから攻めの展開になります。生産能力の増強、そして新しいエクストルーダー製品の拡大により、英国市場でのプレゼンスの拡大に努めます。

インドネシアは、いまだ構築を続けていますが、現在20パーセント程度のPCの市場視野を安定視野といえる25パーセントレベルまで拡大し、ブランドを浸透させます。また、課題である馬鈴しょの国内調達については、弊社の子会社であるカルビーポットの技術新のノウハウを移植し、国内調達率の拡大に努める所存です。一方でPCに続く、基幹商品開発が、市場での安定的な視野を獲得するのに不可欠なため、開発面でのカルビーのバックアップを継続します。

また、今年より中華圏やオセアニアへの輸出を開始しました。カルビーの海外工場でフルラインアップをしている工場はインドネシアだけです。この優位性を輸出市場において実現していく予定です。以上です。ありがとうございました。

新着ログ

「食料品」のログ