トライステージ、テレビ事業の安定収益で利益拡大 Tri-DDMリリース等定性面に順調な進捗

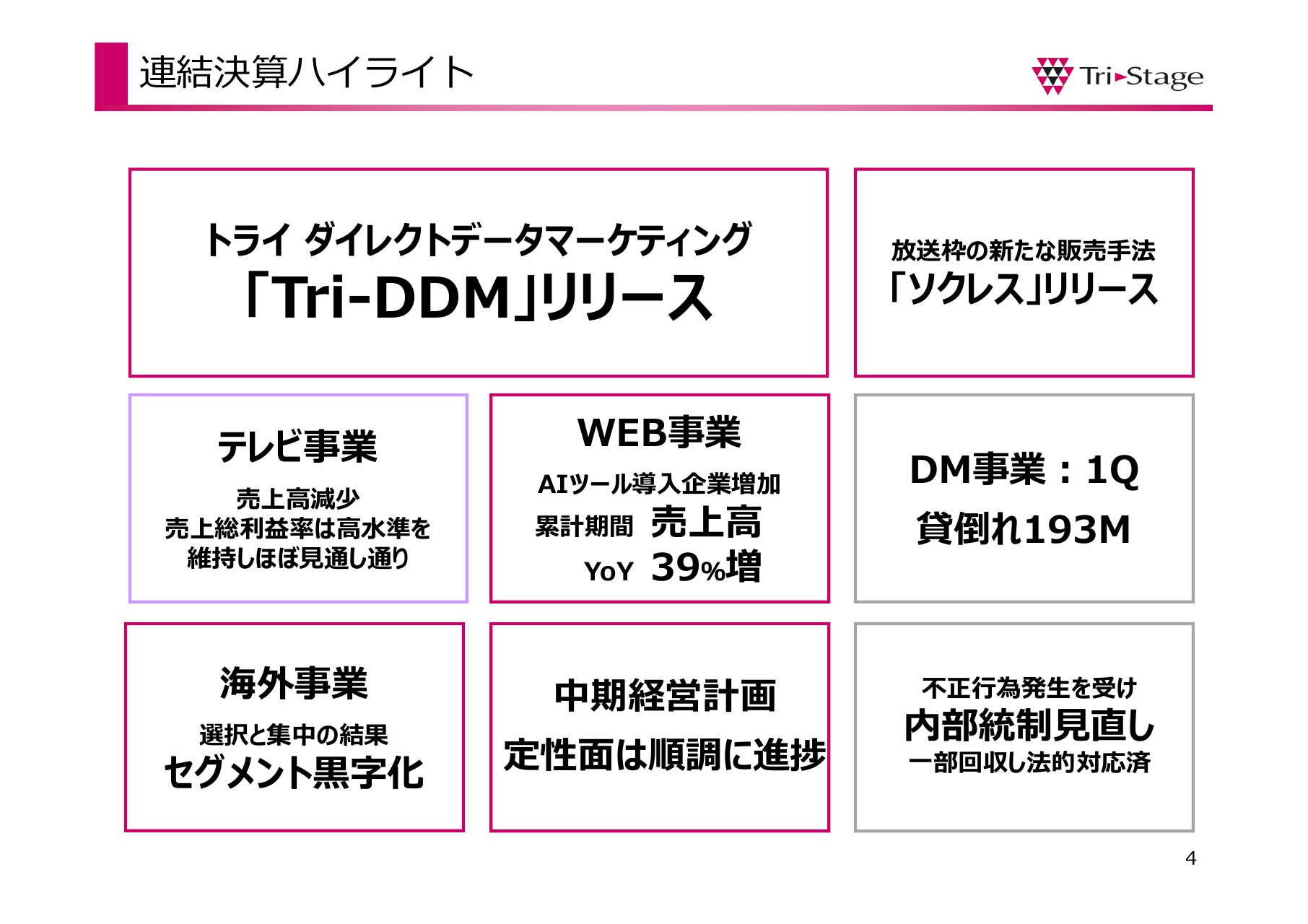

連結決算ハイライト

丸田昭雄氏:改めまして、1月8日ではございますが、新年明けましておめでとうございます。本年もよろしくお願いします。トライステージの丸田です。本日は年初の大変お忙しいなか、お集まりいただきまして、誠にありがとうございます。

それでは、第3四半期の決算報告に入らせていただきます。私からは2020年2月期の第3四半期業績、事業別の状況についてご説明いたします。のちほどご紹介する「トライ ダイレクトデータマーケティング(Tri-DDM)」の概要については、取締役の前田より説明します。

まず4ページをお開きください。連結決算ハイライトです。左上からトピックスをご説明します。

昨年度より取り組んでいたダイレクトデータマーケティング基盤の構築について、2019年12月中旬に「Tr-DDM」としてサービスを開始いたしました。

また、放送枠の新たな販売手法の開発を掲げておりましたが、2019年12月5日に「ソクレス」というサイトサービスネームにてリリースしております。

テレビ事業は、前期比で売上高が減少していますが、売上総利益率は高水準を維持しており、売上総利益はほぼ見通しどおりで着地しました。

Web事業についてはAIツールの導入企業が順調に増加しています。累計期間の売上高は、前年同期比39パーセント増となりました。

続いて、DM事業は、通常取引は堅調なものの、第1四半期に大きな貸倒れを起こしています。

下段、海外事業です。選択と集中の結果、海外事業は第3四半期会計期間ではセグメント黒字となりました。

このように、昨春に発表した中期経営計画について選択と集中が進み、また、今後新たな価値提供の基盤となる「Tri-DMM」がサービス開始を果たしまして、定性的な面においては順調に進捗しています。

なお、第2四半期決算延期の要因となった元従業員による不正行為の発生を受けて、12月中に当社の内部統制の見直しを実施していますことを合わせてご報告します。

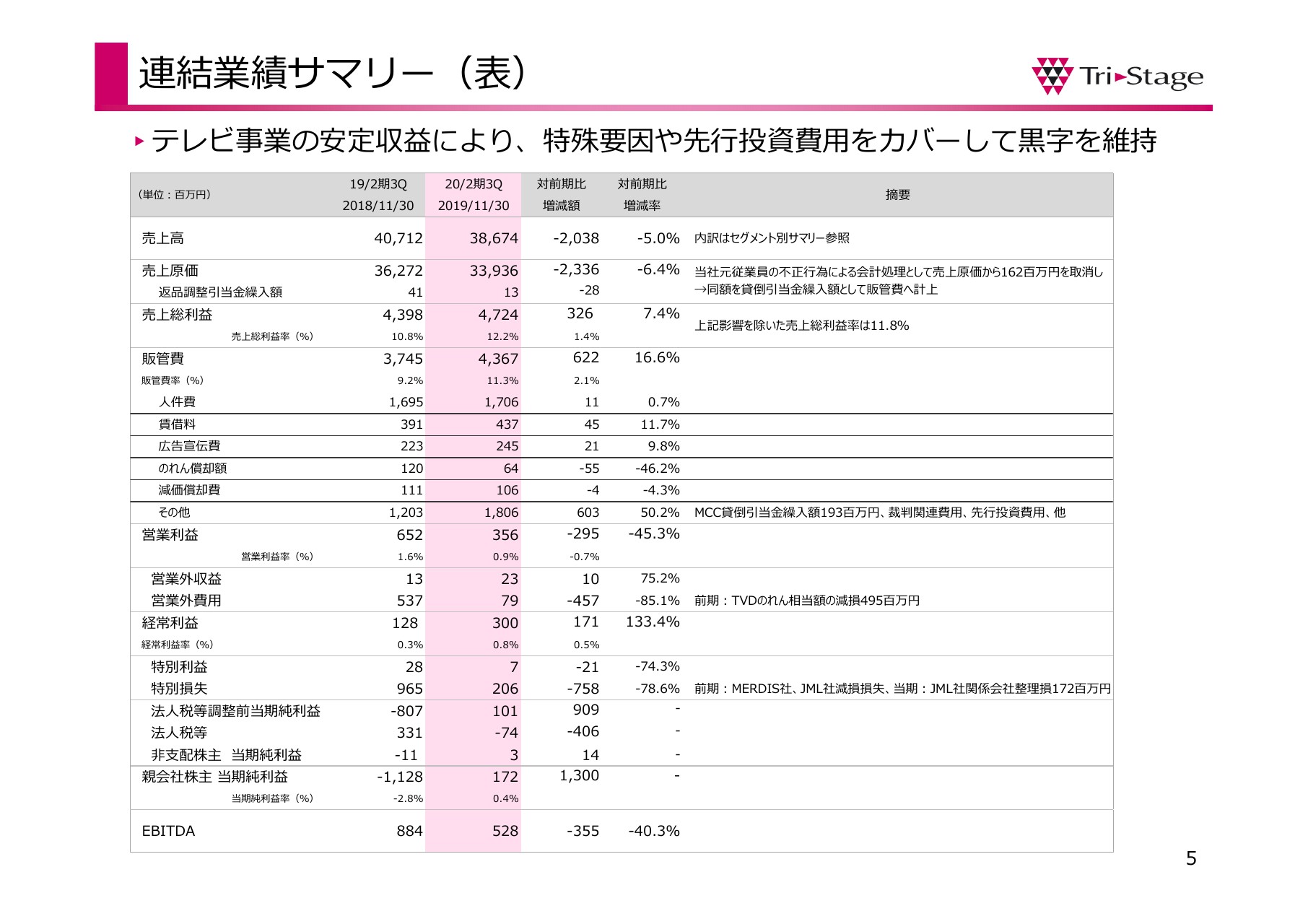

連結業績サマリー(表)

5ページ、連結業績サマリーです。ピンク色の列が当期の累計期間の連結業績です。6ページには前期比のグラフを掲載していますので、あわせてご参照ください。

売上高は前期比で5パーセント減少し、386億7,400万円となりました。元従業員の不正行為に係る会計処理を第2四半期で行い、売上原価から1億6,200万円を取り消しています。この影響を控除すると、売上総利益率は11.8パーセントとなりました。

販管費については、前期比で6億2,200万円増加しました。これはおもにメールカスタマーセンターで発生した貸倒引当金繰入額、裁判関連費用、Web事業や「Tri-DDM」といった各種システムへの先行投資費用及び不正行為の会計処理に伴う貸倒引当金繰入額の計上によるものです。これらによって、営業利益は3億5,600万円となりました。

特別損失には第2四半期にてJMLシンガポール社撤退に伴う関係会社整理損1億7,200万円を計上していますが、JMLの撤退により個別の法人税計算上、JMLの株式評価損及び同社に対する貸倒引当金の損金参入が可能になることによって法人税が減少するため、当期純利益にはプラスの影響となっています。

結果として、親会社株主に帰属する当期純利益は1億7,200万円となりました。

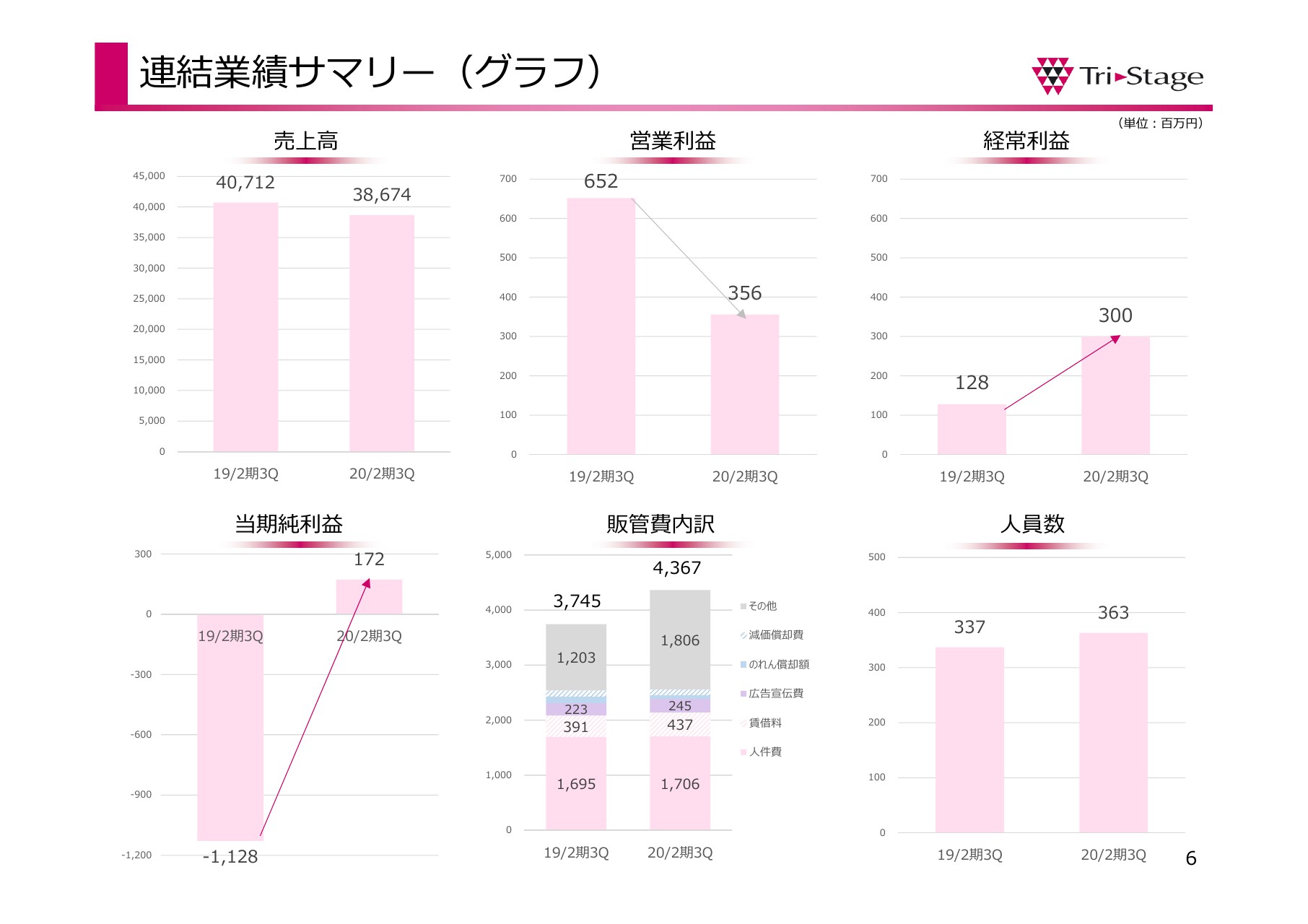

連結業績サマリー(グラフ)

これが前期比のグラフです。ご参照ください。

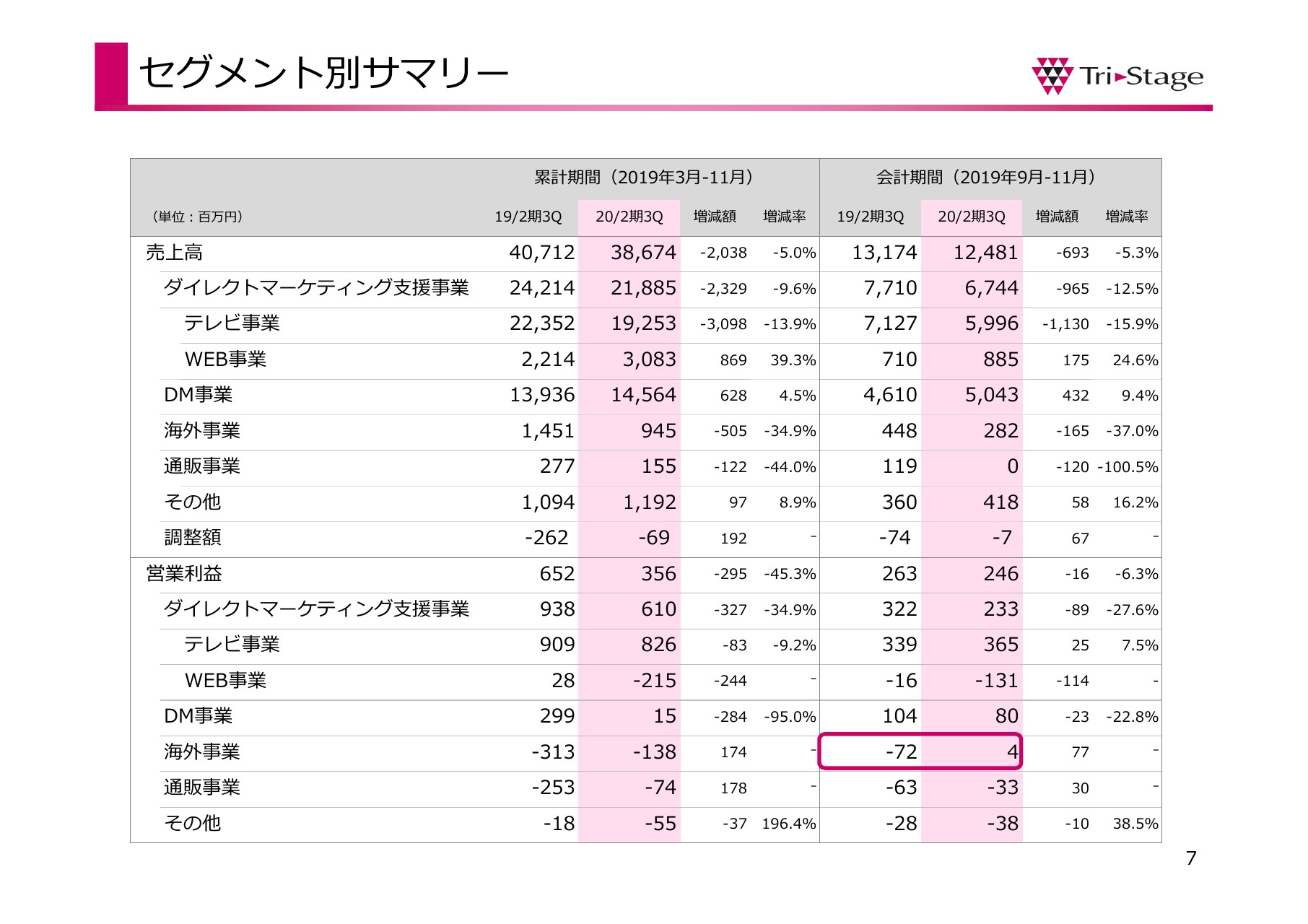

セグメント別サマリー

7ページはセグメント別サマリーです。左側に累計期間の業績、右側に会計期間、当第3四半期を掲載しています。

売上高の減少は、おもにテレビ事業にて前期から低採算取引を縮減していることと、顧客獲得効率の悪化により、一部のクライアントにて出稿意欲が低下したことによるものです。

海外事業は、2019年8月末にJMLシンガポール社の株式を譲渡し、経営撤退した結果、第3四半期会計期間にて黒字化することができました。

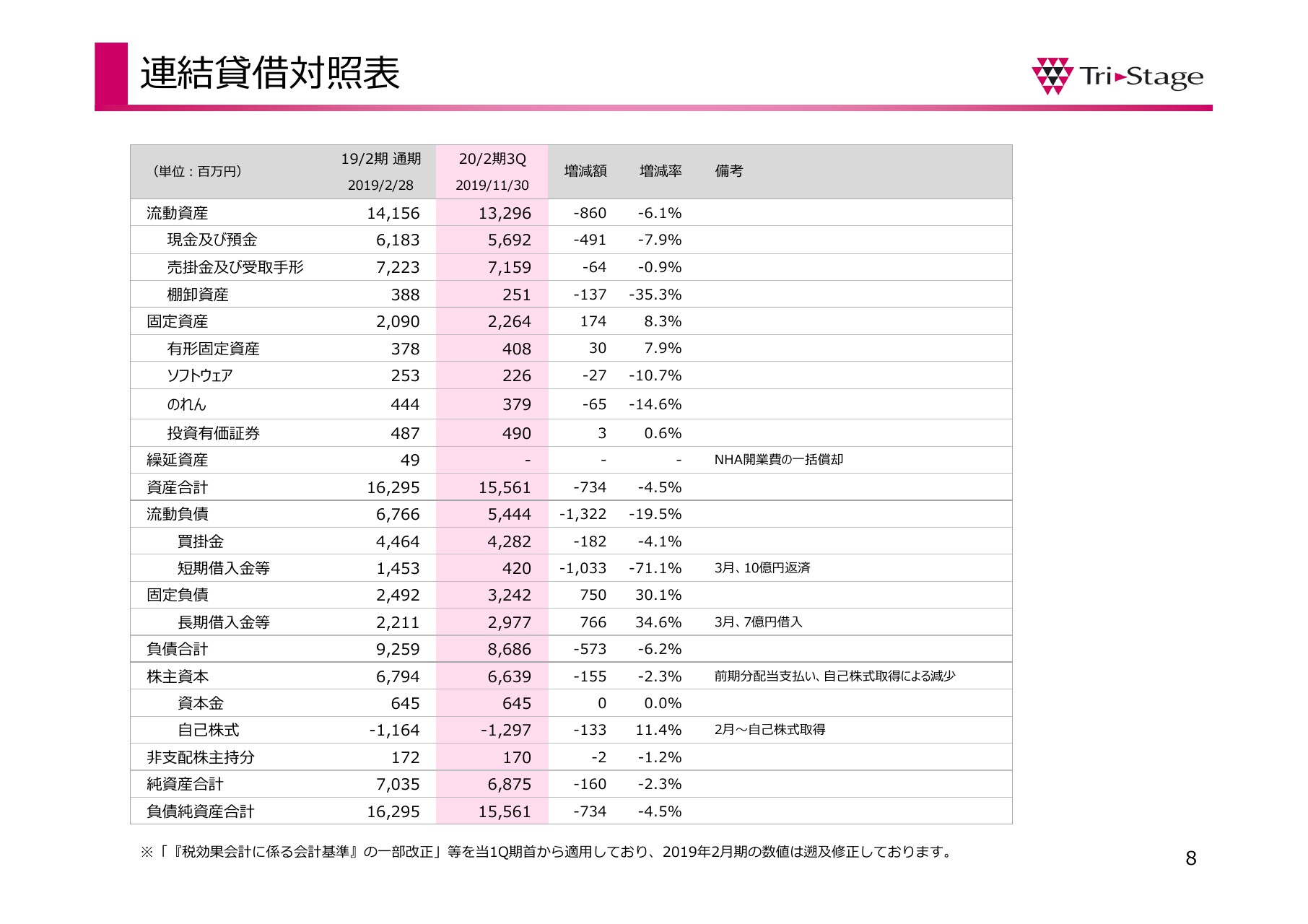

連結貸借対照表

連結貸借対照表はご覧のとおりです。総資産は前期末と比べて7億3,400万円減少し、155億6,100万円となりました。これは主に、現預金と棚卸資産が減少したためです。

負債は前期末に比べて5億7,300万円減少し、純資産は前期末に比べて1億6,000万円減少しています。

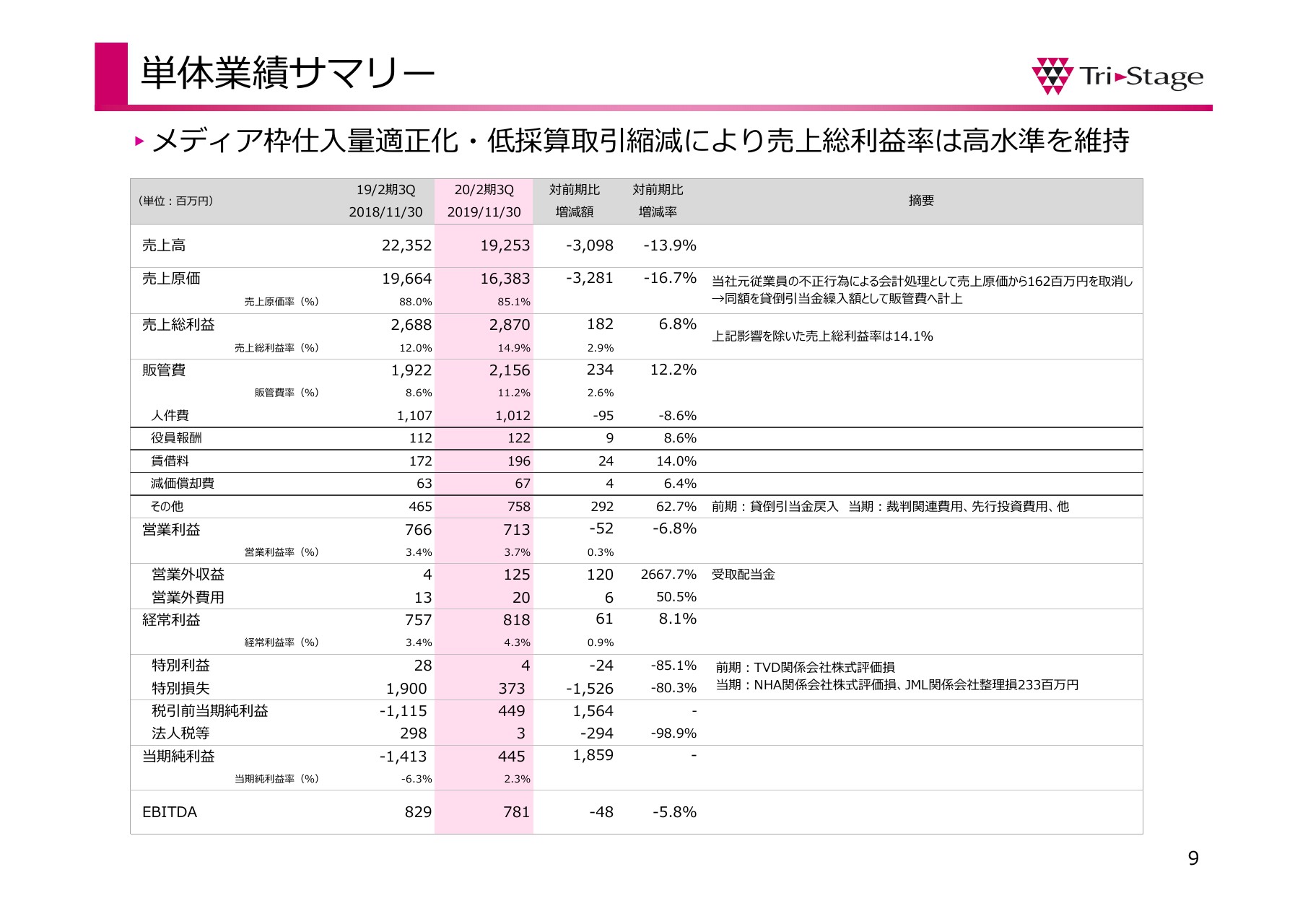

単体業績サマリー

単体の業績サマリーです。単体は、メディア枠仕入量の適正化や採算の低い取引の縮減によって前期比で売上高は減少したものの、売上総利益率は高い水準を維持しています。

9ページにある表上では売上総利益率が14.9パーセントとなっていますが、不正行為に係る会計処理の影響を取り除くと14.1パーセントとなっています。

販管費は前期比で2億3,400万円増加しました。裁判関連費用や「Tri-DDM」等各種システムへの先行投資費用に加えて、原価で取り消した1億6,200万円について同額を貸倒引当金として計上しているためです。営業利益は前期比6.8パーセント減少し、7億1,300万円となりました。

特別損失には、第2四半期にて日本ヘルスケアアドバイザーズの関係会社株式評価損、およびJMLシンガポール社の関係会社整理損を計上しています。JML社の撤退によって法人税が減少しています。これらの結果、当期純利益は4億4,500万円となりました。

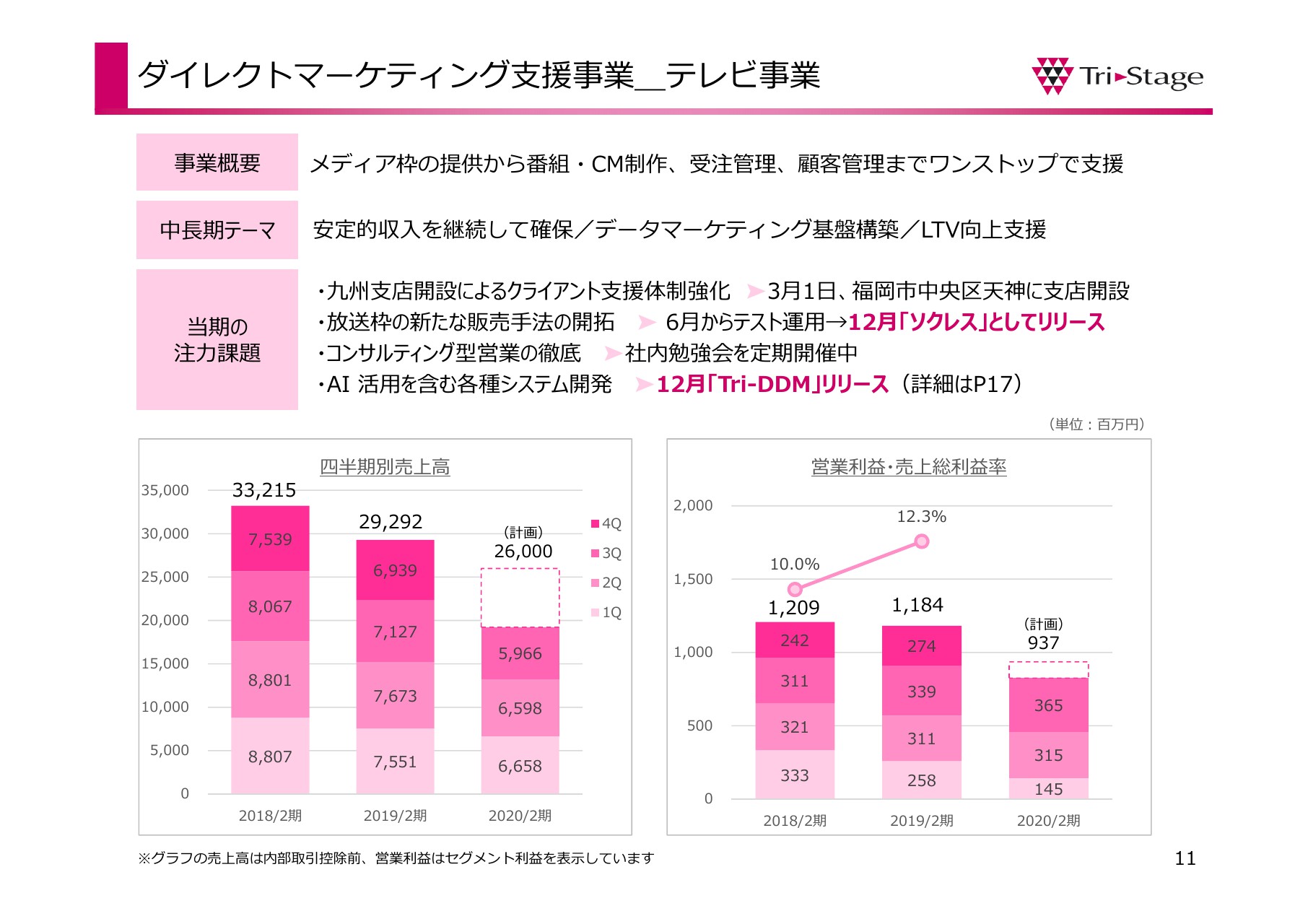

ダイレクトマーケティング支援事業_テレビ事業

ここからは、事業別の状況についてご説明いたします。まずはテレビ事業です。テレビ事業は、トライステージ単体の業績となります。

テレビ事業は、安定的な収益を継続して確保すること、ダイレクトデータマーケティング基盤を構築すること、またそれによってクライアントのLTV(顧客生涯価値)向上を支援することを中長期のテーマとして取り組んでいます。

第3四半期以降のトピックスとしては、放送枠の新たな販売手法の開拓について6月からテスト運用を行っていましたが、12月に「ソクレス」として正式にリリースしました。また「Tri-DDM」をリリースしています。

第3四半期会計期間の業績については、売上高は59億6,600万円、営業利益は3億6,500万円となりました。

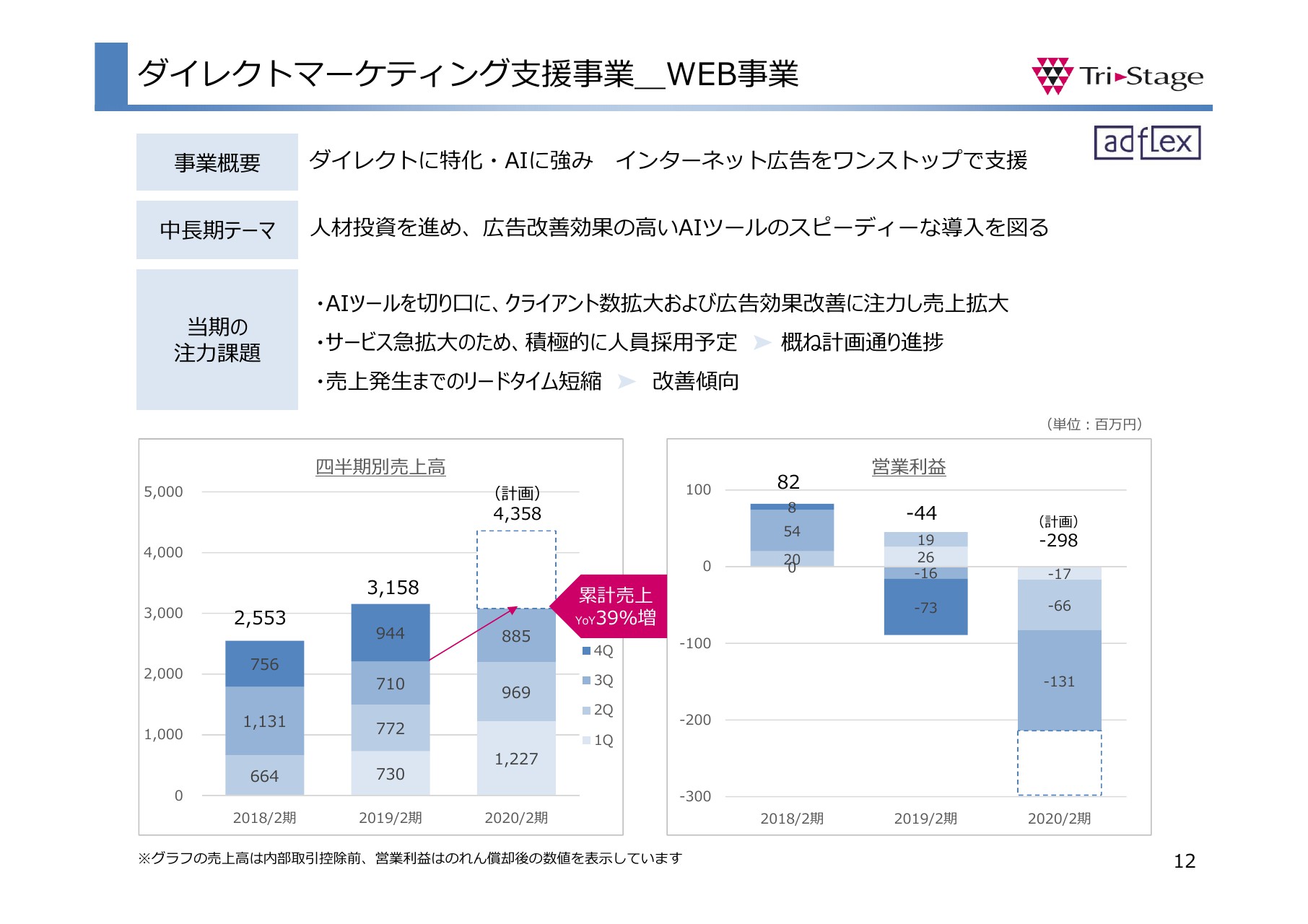

ダイレクトマーケティング支援事業_WEB事業

続いて、12ぺージWEB事業です。WEB事業は、アドフレックス・コミュニケーションズを中心として事業を展開しています。

中長期的には人材投資を進め、広告改善効果の高いAIツールをスピーディーに導入して、トライステージ同様、クライアントのLTV向上に寄与していくことを目指しています。

当期はAIツールを切り口にクライアント数を拡大し、売上拡大を図ること、サービス急拡大のために積極的に人員採用を行うこと、売上発生までのリードタイムを短縮することを注力すべき課題としています。

現状、売上・粗利益の実現には少々遅れが生じておりますが、リードタイムは改善傾向にあり、金融を中心に大口を含めた新規クライアント開拓が進んでいます。

第3四半期の売上高は8億8,500万円、営業利益は1億3,100万円の損失となりました。

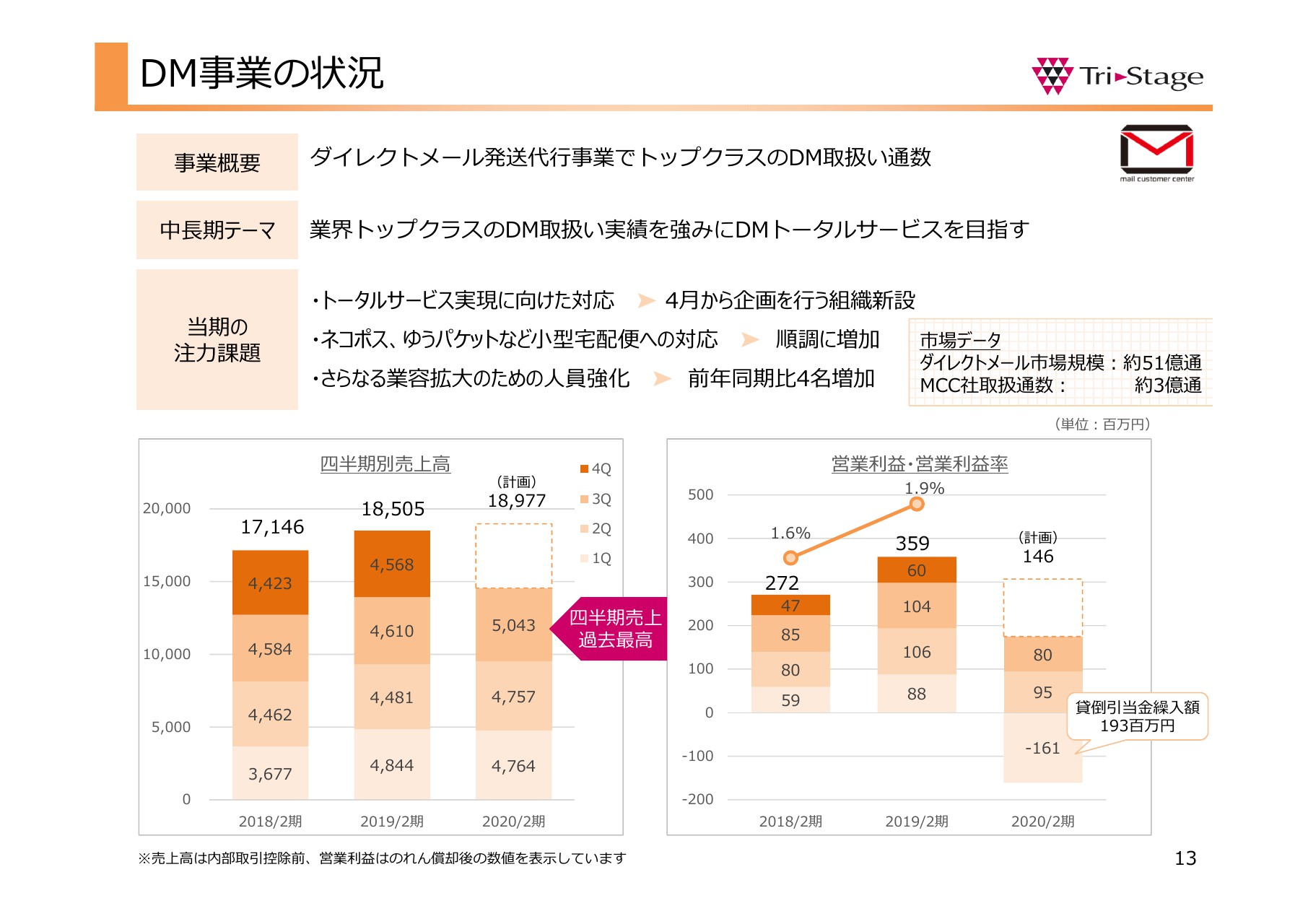

DM事業の状況

続いて13ページ、DM事業です。DM事業はメールカスタマーセンター株式会社にてダイレクトメール発送代行事業を行っており、業界トップクラスのDM取扱通数を誇っています。

中長期的には、業界トップクラスのDM取扱実績を強みとして事業領域を川上にも広げ、DMのトータルサービスを提供することを目指しています。

第3四半期の売上高は50億4,300万円と、四半期売上では過去最高値を更新しました。また、営業利益は8,000万円となりました。

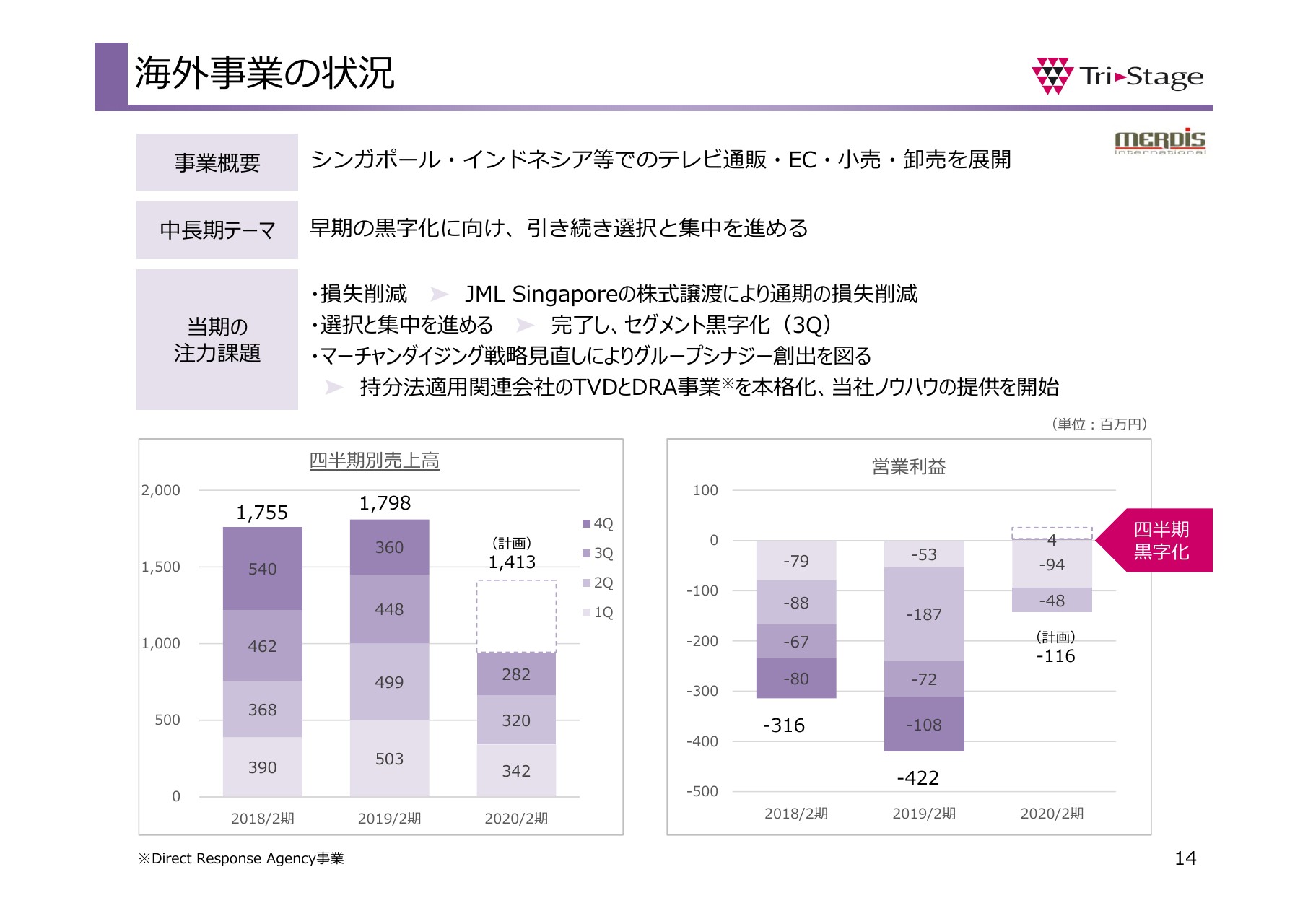

海外事業の状況

海外事業は、JML Singapore社の経営撤退後は、インドネシアの連結子会社Merdis International社と、持分法適用関連会社であるタイのTV Direct社にて事業を展開しています。早期の黒字化に向けて選択と集中を進めた結果、当第3四半期にてセグメント黒字化を果たしました。

現在、TV Direct社と共同で実施しているDirect Response Agency(DRA)事業についてです。これは、当社が日本で行っている事業モデルを、現地向けにカスタマイズし、モデルを輸出するという事業です。ビジネステストの結果、DRA事業が一定の成果を収めたため、今後は本格化し、当社のノウハウの提供を行っていく方針です。

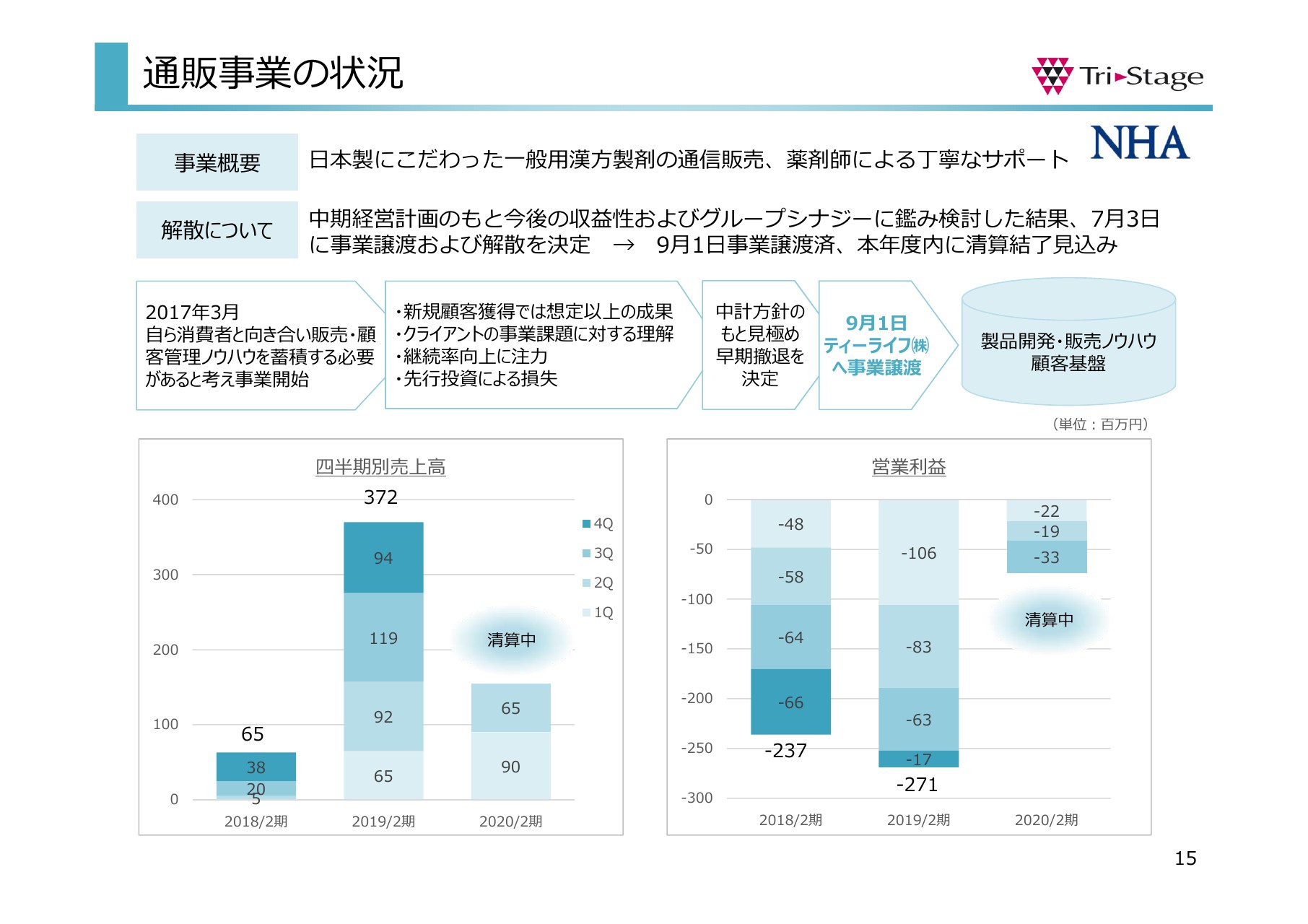

通販事業の状況

前回ご説明したとおり、通販事業については今期中に清算結了予定です。当期中は、セグメントとしては残りますが、若干の損失を見込んでいます。

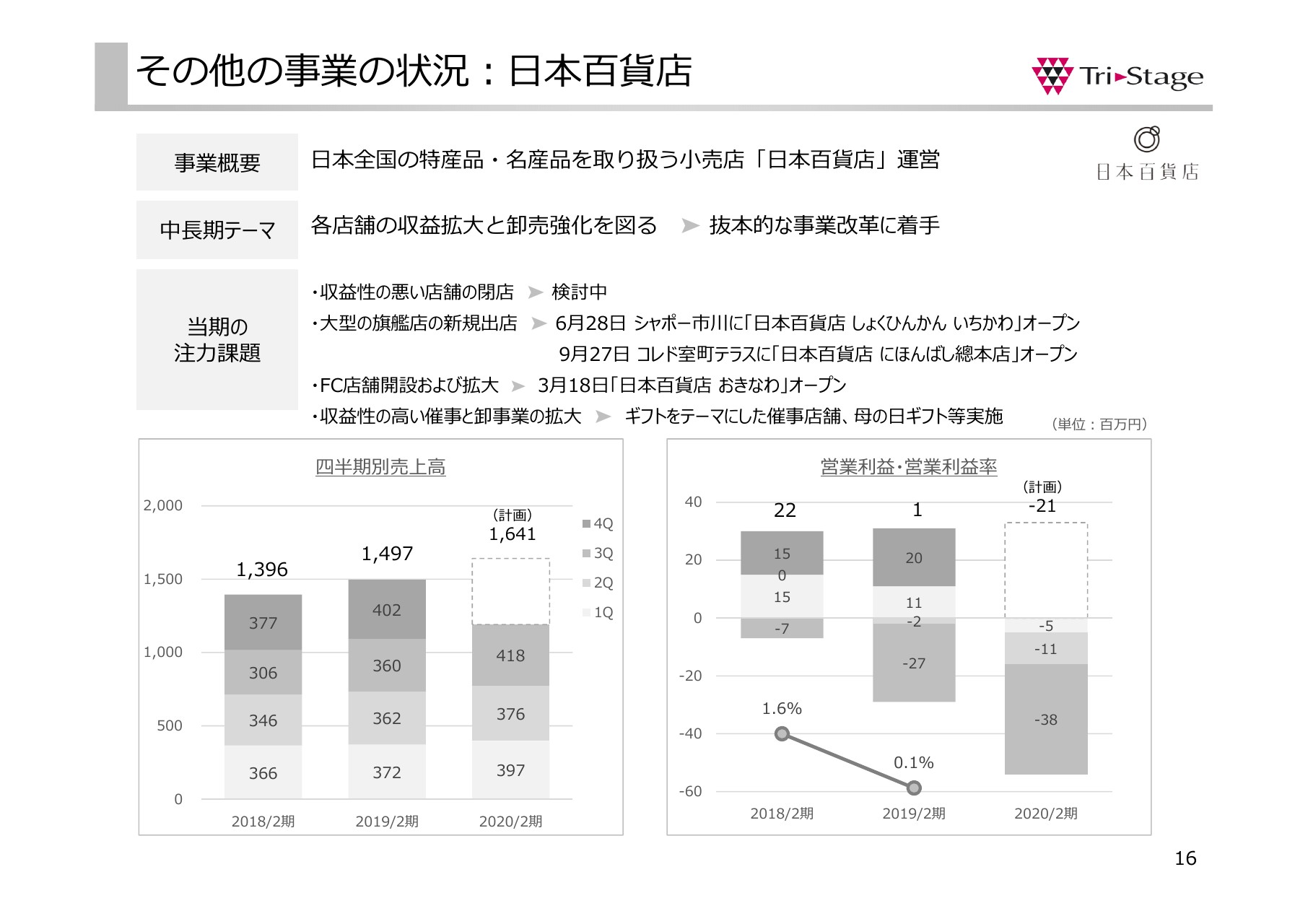

その他の事業の状況:日本百貨店

16ページです。その他の事業としては、日本全国の特産品・名産品を取り扱う小売店「日本百貨店」を運営しています。新規出店によって売上高は拡大していますが、利益面で苦戦しています。

これまでも商品原価率の設定や管理面で課題を認識していましたが、なかなか対応しきれていなかった部分があります。この年始より、抜本的な事業改革に着手しています。今後も事業改革に着手していきます。

以上にて、私より第3四半期の決算報告を終了いたします。

これからは、当社が12月にサービスリリースした「トライ ダイレクトデータマーケティング(T-DDM)」について、「Tri-DDM」の構築・推進を管掌している当社取締役の前田より、説明します。よろしくお願いします。

Tri-DDM提供の背景

前田充章氏:トライステージの前田です。私からは、今回リリースした新サービス「Tri-DDM」についてご説明いたします。

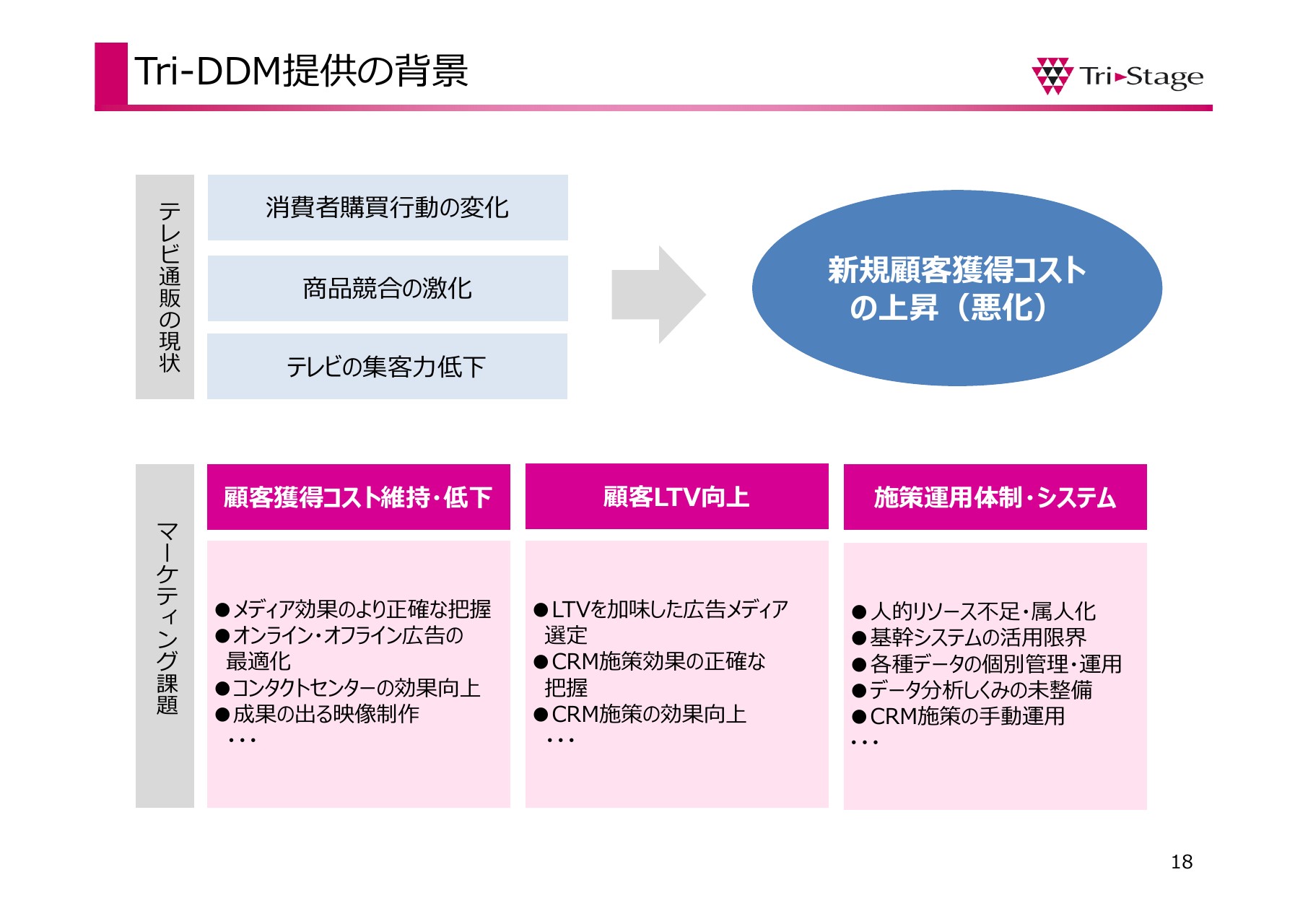

まず、18ページでこのサービスの提供の背景についてご説明したいと思います。

テレビ通販企業の現状をお話します。まず、消費者の購買行動の変化がございます。テレビを見てネットで買う、テレビを見てネットでリサーチする、口コミやSNS(での評判)を見るなど、消費者の方が非常に複雑な動きをされるようになりました。

また、テレビ通販の企業に関しては、商品競合が非常に激しくなっています。特に健康食品、通販コスメ、医薬品です。その分野で実際に商売されている企業が非常に増えていて、競合が激化しています。

さらに、テレビによる集客力が下がっています。これはよく言われていることですが、テレビを見る方が減っていて、実際に人を集める力が下がっていると言われています。

その結果、当社はクライアントにサービス提供をしていますが、新規顧客の獲得コストが上がっています。コストが上がるということは、(状況が)悪化しているということです。当社のクライアントも実際におっしゃっていますが、当社が把握しているデータによると、獲得コストは5年間でおよそ35パーセントほど平均で上がっています。

このような状況のなかで、実際に通販企業のマーケティング上の課題についてお話しします。まず1つ目、獲得コストが上がっているため、「(コストを)下げる」という課題がございます。

例えば実際に打つ広告施策の効果を正確に把握したい、などです。また、最近はオンライン広告が増えてきているため、オンライン・オフライン広告を最適に実証したいというご要望や、テレビ通販の場合、どうしてもコンタクトセンターで電話を取るため、そこの効果を上げたい、などがあります。また、実際にオンエアする映像について、高い効果を持つ映像を作りたいなどといった課題を頂戴しています。

次に、顧客LTV向上についてです。当たり前の話ですが、(新規顧客の)獲得コストが上がっているため、1人あたりのお客さまの売上を上げたい、LTVを上げたいという課題があります。今まで、広告というものは獲得コストですべてが判断されていたのですが、今後はLTVを加味してメディアを選定したいということです。

例えば、インターネットよりテレビのほうが、お客さま一人あたりの消費割合が高いなどといったことを判断して選んでいきたいということです。

また、LTVを上げるためにはCRM施策をとるのですが、「その効果を正確に把握したい」「とくにオフラインはなかなかデータが取りづらいため、正確に把握したい」「施策の効果を上げたい」といった課題を頂戴しています。

3つ目として、課題を解決するための体制やシステムについてです。各企業は基幹システムを使用されているのですが、人的リソースが不足していたり、属人化しているなど、マーケティングに使うには活用の限界があります。

また、お客さまの実際の購買データ、それ以外のコンタクトセンターで受けた電話、どのようなお客さまからどのような反応があったかや、広告の成果のデータなどが統一されていなくて個別で運用管理しているといった課題があります。

また、データ分析したくとも仕組みが未整備であるとか、CRM施策についても手動で運用しているといった課題が存在しています。

Tri-DDMとは

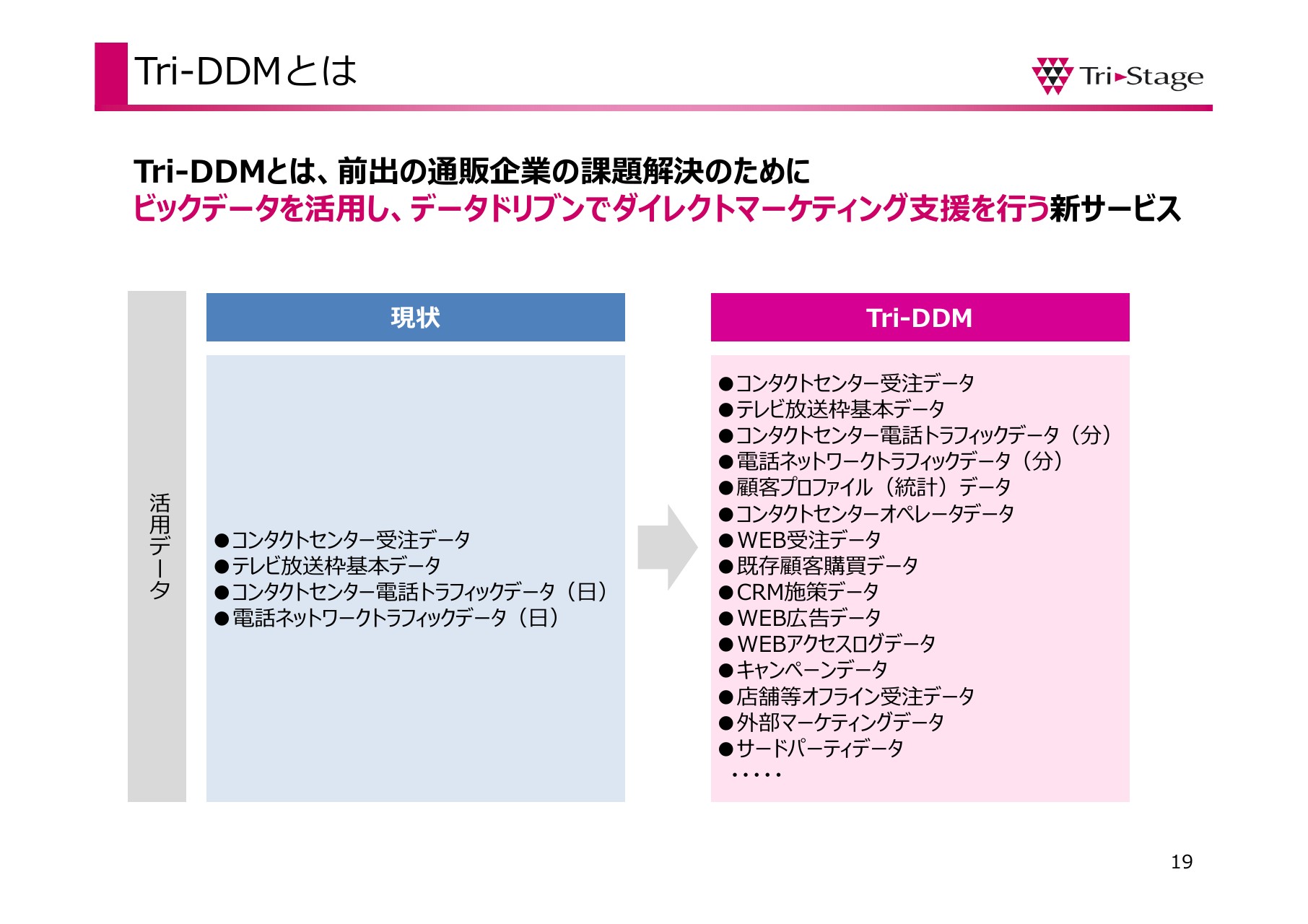

19ページです。そのような通販企業さまの課題を解決するためにビッグデータを活用し、データドリブンでダイレクトマーケティングの支援を行うのが「Tri-DDM」です。テレビ通販業界はインターネットの広告とは少し異なり、オフライン(広告)であるため、そもそもデータが取りづらいということもあり、システムの課題がかなりあります。

昨今はデータマーケティングとよく言われていますが、インターネットに比べれば進んでいないというのが実状です。19ページ左側に活用データと書かれていますが、当社でクライアントのマーケティング効果を測定するために使用しているデータを記載しています。

まず、受注データです。当社はテレビメディアとコンタクトセンターのサービスをご提供するため、実際に何人にどれだけ売れたかというようなデータを取得しています。

放送枠の基本データとして、何時何分にどの局でオンエアされたかというデータや、コンタクトセンターに電話がどのくらいかかってきたかを表すトラフィックデータについては日単位で(取得しています)。それから電話のネットワークです。これは、実際にNTT網でどの程度発行されているかというデータを取っています。以上が現状の活用データです。

「Tri-DDM」になると、活用データの種類が3倍以上に増えます。現状は追えていないデータを、当社でトラックしていこうと考えています。

特徴的な部分をお話しします。現状活用しているデータの中にコンタクトセンター電話トラフィックデータというものがありますが、これはつまり電話が何本かかってきたかを表します。(広告の)オンエアによって電話が何本かかってきたかをトラックしていて、今までは日単位でしか取得していなかったのですが、これからは分単位で取得します。NTT網でかかっている電話についても、1分間にどのくらいの量鳴っているかというデータを取ります。

新規データとして、例えば、実際に(広告商品を)買っていただいたお客さまのプロファイルデータを統計データとして活用します。また、コンタクトセンターで実際に受注業務を行っているオペレーターのうち誰が何時に受注をしたかといったオペレーターデータや、Webの受注データ、既存のお客さまの購買データ等々を取得します。

また、もちろん外部データも活用します。今までのデータに比べて大量・多種のデータを活用します。この業界では非常に多いことですが、今までは人が感覚で判断していたものについて、データに基づいた正確な判断や施策の実行を行うことが可能になります。

Tri-DDMシステムイメージ

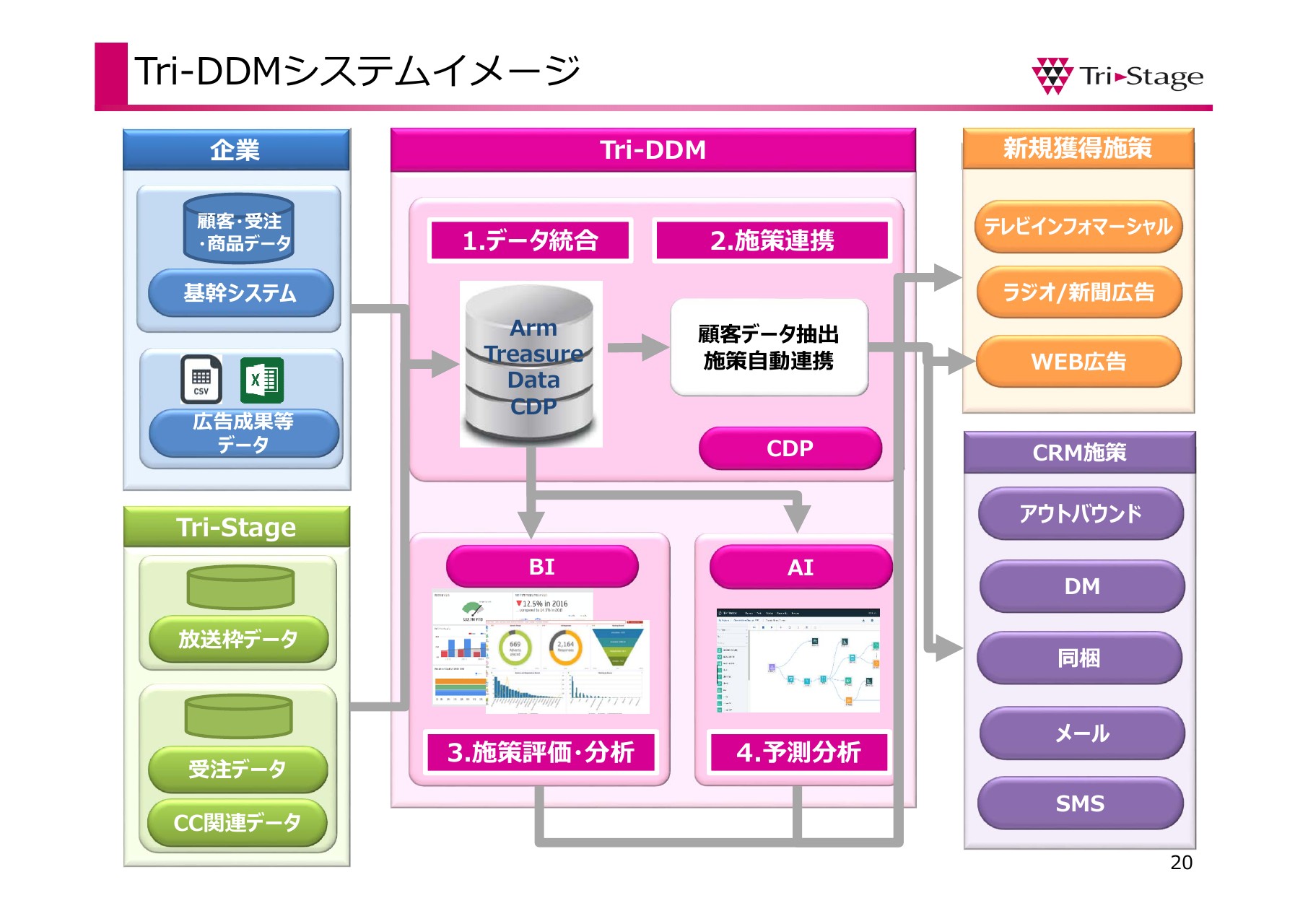

20ページです。どのようなシステムで実現するかということが書いてあります。

「Tri-DDM」自体は、データ統合、マーケティング施策との連携、CDP(を行います)。CDPにはトレジャーデータを使います。また、左下に書いてあるように、実際に貯めたデータを分析します。分析して施策を評価するということになるのですが、それにBIツールを使います。そして、そのデータを使って予測分析します。これにはAIを活用します。(Tri-DDMは)この3つで構成されています。

まず、データ統合についてです。当社のクライアントの基幹システムや、それ以外のデータ、基幹に入っていない広告成果等のデータをトレジャーデータに入れます。そして、当社が持っている放送枠のデータや、コンタクトセンターの受注データ、オペレーターのデータ等々を入れます。

先程は上記以外にもたくさんデータの種類をご紹介しましたが、そのようなものもこちらに入れます。BIツールで入れたデータを使って施策の評価・分析を行い、AIで予測分析します。それを、右上オレンジで示した新規の施策に使います。その結果に基づき、施策を判断して実行します。その結果がまたCDPに入ってきてPDCAが回るというようなイメージになります。

ここからは既存のお客さま向けですが、CDPからCRM施策と連携して顧客データを抽出したり、施策連携機能をつかってCRM施策(を行い)、各種施策連携やインターネット広告の配信も行うことができます。

このようなかたちでデータを使い、正確な施策判断、効果分析を行うということになります。

Tri-DDMサービス提供フェーズ

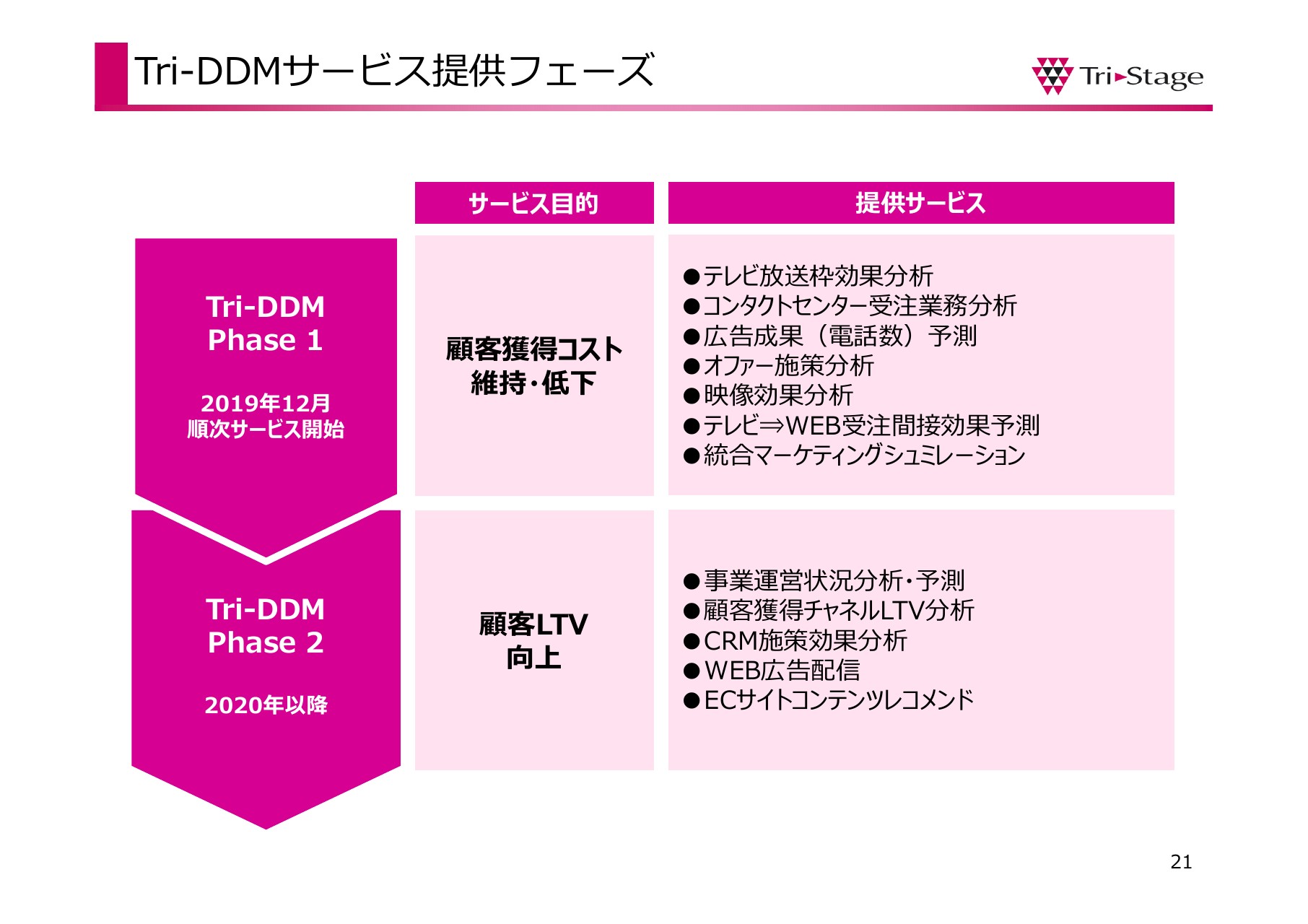

21ページに、実際にこのサービスをどのようなかたちで提供していくかについて書いています。Phase1、Phase2と、2段階でサービス提供を行います。Phase1は2019年12月にリリースしまして、当社の既存のクライアントに提供を開始しています。

現状では3社に導入しており、順次導入していきます。実際にこのサービスで、クライアントどのような価値を提供するかといいますと、新規獲得コストの維持・低下といった価値を提供します。

サービス内容は21ページ右側にあるように、テレビ放送枠の効果分析、コンタクトセンターの受注業務分析などです。また、AIを使った広告の成果予測、つまり電話数がどのくらいになるかといった予測を行います。

また、映像の効果分析や、テレビからインターネットでどのくらい受注されているかといった間接効果の予測も行います。そして、一番下に総合マーケティングシミュレーションと書いてあります。

冒頭にお話しした、オンライン広告とオフライン広告の予算をいかに最適化するかというのは、企業にとって非常に大きな課題になっているため、そのあたりをシミュレーションできるサービスの提供を行います。これがPhase1です。

Phase2は2020年度以降に提供していきますが、こちらでは、顧客のLTV向上という価値を提供します。提供サービスについては、事業の運営状況の分析や予測ができるサービスや、顧客の販売チャネルごとのLTV分析、新しいCRM施策の効果分析、インターネットの広告配信、ECサイトのレコメンド等です。

どちらかというと新規獲得というより、顧客LTVの向上に役立つサービスを提供します。Phase1ではまず既存のお客さまに導入いたしますが、あわせてまだ当社と取引がない通販企業さまへの提案も同時に行い、クライアントの数を増やしたいと思っています。

「Tri-DDM」によって、今まで以上にテレビ通販企業およびダイレクトマーケティング実施企業のビジネス拡大に貢献していければと思っています。以上で私からの説明を終わります。ありがとうございました。

新着ログ

「サービス業」のログ