住友金属鉱山、操業は概ね順調で昨年度から大幅改善 大型PJも計画通り進捗

2019年度第2四半期決算・経営戦略進捗状況説明会

野崎明氏(以下、野崎):おはようございます。本日はご多用のなか、住友金属鉱山の2019年度第2四半期決算・経営戦略進捗状況説明会に足をお運びいただきまして、誠にありがとうございます。

みなさまには、平素より当社事業に対して、格別のご理解、ご高配を賜り、厚く御礼申し上げます。2019年度第2四半期決算ならびに2019年度業績予想は、すでに発表のとおりですが、本日は事業を取り巻く状況なども含めて、ご説明したいと思います。

説明内容

私からは、全体の状況を、個別事業のトピックスについては各事業本部長から説明いたします。ご質問につきましては、後ほど一括してお受けいたします。どうぞよろしくお願いします。

Ⅰ 総括①

はじめに、2019年度第2四半期の総括となります。世界経済、事業環境でございますが、ここで申し上げるまでもなく、米中貿易摩擦と、それにともなう中国経済の減速、地政学的リスクなどへの懸念から、世界経済は停滞を余儀なくされました。

とりわけ、中国経済の失速感が大きく、世界需要の50パーセントを占める非鉄金属では、特に銅においてセンチメント先行の価格下落が見られました。ニッケルは、LME在庫の減少とインドネシアのニッケル鉱石禁輸のニュースを受けて価格が上昇しました。

非鉄金属需給は、世界全体ではウェルバランスから若干のマイナスバランスと予測されておりますが、東アジア市場での需給の実態は弱含みで推移しました。中国を主要市場とする当社の国内ユーザー向け販売も、非鉄金属から機能性材料まで、いずれも想定を下回る結果となりました。

電子部品関連業界では、この低迷も底を打ちつつあると言われておりますが、材料分野で調整が終わるまでには、しばらく時間がかかる見込みでございます。

次に、資源開発・製錬操業をめぐる事業環境でございます。事業環境面では、インドネシアの鉱業政策など、引き続き資源ナショナリズムの動きがありました。現在の資源産業において、最大かつ喫緊の課題は、ブラジルの鉄鉱石鉱山で発生したダム決壊事故を発端とする鉱山のテーリングダムの設計や、管理基準制定への対応です。

当社も参加しております鉱山製錬企業の国際団体「ICMM」において、現在鋭意対応中です。また足元では、産銅国であるチリの情勢が不安定化しております。当社関連の操業鉱山や開発プロジェクトでは影響は見られておりませんが、今後も動向を注視いたします。

次に、デジタルテクノロジーの進化・発展については、ビッグデータ、IoT、AIなどのICT技術を可能にする5Gなどの高度通信技術、またVRやARなどの先進技術の実用化が進んでおります。自動車業界で議論されていますように、生活の質を変え、事業や産業の姿を変える可能性が高まっております。

このような動きに対して、当社では素材・材料供給のビジネスチャンスと見ておりますが、製造業としての安全性の確保、ルーチン業務などでの労働力の補完、より精度の高い検査や操業管理等において、これらの技術の活用に期待しております。

Ⅰ 総括②

足元の経営課題ということで、2つ挙げました。1つは成長戦略と事業基盤強化、もう1つは組織横断の総合力発揮としました。

本年は18中計の初年度ですが、ここでの仕込みが計画の成否を握ります。事業課題の対応と成長戦略の進展の動向は、後ほど各事業本部から説明がありますが、概して言えば、成長戦略面でのそれぞれの施策は着実に進行しており、克服すべき課題も見えつつあります。

一方で、収益を支える事業基盤の強化は、操業面での改善など徐々に効果が出つつありますが、未だ改善の余地ありと評価しております。

当社の足元の損益状況を見ますと、市場環境の変化を考慮すれば外部環境なりの業績予想かもしれません。しかしながら、当社の総資産利益率であるROAは、足元では3パーセント台に低下しております。

成長投資の収益化は、次期中計以降と申し上げておりますので成長痛との見方もできますが、業容拡大に集中するあまり、事業管理面で目が行き届かないことによって資産効率を下げていることはないか、これが収益力の脆弱化を招くことはないかといった点は、確認の必要があると考えております。

事業環境の変化の影響を大きく受ける当社のような業態では、収益力の向上と維持が最大のリスクヘッジになります。大きなリスクが発現しておらず、相場も良いとは言えませんが、足元の状況は決して悪い状態ではないため、もっと稼ぐ力が発揮されてもいいのではないかと考えております。

このあたりの懸念の対応につきましては、後ほど業績の説明部分で触れたいと思います。

2つ目は、組織運営に関することです。今日、企業が直面する社会的問題は、その解決に多くの企業が貢献する責務があります。例えば、低炭素化社会の構築は、全産業が有機的に協力して取り組む課題です。同様に、一企業内でも責任ある連携が必要だと考えております。

当社は、事業部門間の連携は進めておりますが、コーポレートに係る課題、すなわち働き方改革、デジタル化対応、採用問題、低炭素化社会実現への取り組みは、いずれも一部門が対策を立案して対応する次元の問題ではありません。

そこで、テーマを大きく捉え、個別単発の施策ではなく、複数部門が得意とする分野で複層的に課題に対峙する、厚みと迫力のある組織力を期待しています。

また、個々の社員の個性は多様であったほうが良いのですが、それが組織になった場合には、あたかも1人の人間のように意志を持って事を成し、そして理念や大事なことについては、誰に聞いても異口同音に答えるといったところが組織としての底力だと思います。

我々が直面する課題の解決に、組織としてのさまざまな力として、例えば記憶力、着想力、構想力、実行力を総合的に発揮して、企業価値を向上させる組織を目指したいと考えております。

1)業績推移

ここからは、2019年度の業績見通しになります。スライドは2013年から足元までの業績推移ですが、当社の場合は金属価格と為替で損益が変動しますので、各年度の数値を評価するのは難しい部分もありますが、2019年と2018年を比較したいと思います。

2018年度(の税引前損益)は894億円ですが、2019年度(予想)は790億円で、約100億円の悪化でございます。こちらは、コバルトの価格、あるいは銅の価格がダウンした一方で、ニッケルの価格がアップしたこと、あるいは材料事業の悪化ということで説明ができます。

2)2Q決算および2019年度予想 11月予想 vs 5月予想

こちらが、5月予想と11月予想の比較でございます。

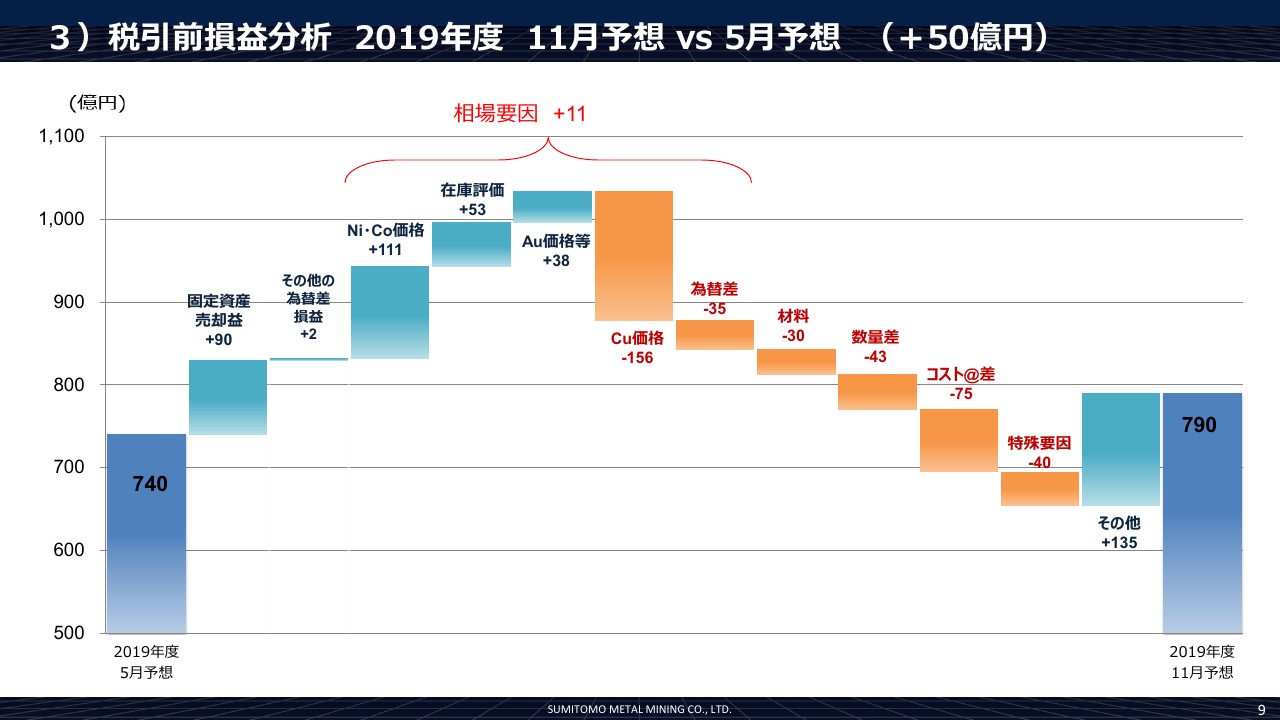

3)税引前損益分析 2019年度 11月予想 vs 5月予想(+50億円)

ウォーターフォール図でご説明します。中央に「相場要因」としてプラス11億円とありますが、相場要因はほぼトントンでございます。やはり、右側に黄色く出ておりますとおり、減益予想としては数量差、コスト差の部分です。かねてより懸念材料と申し上げておりましたが、この2点についての状況を見ていきたいと思います。

資源事業では、海外の銅鉱山の生産面では概ねアンダーコントロールとなっていることが確認できております。またシエラゴルダ銅鉱山のように、操業成績が大幅に改善した例もありました。

製錬事業におきましては、THPAL社の減産は未だにフルキャパシティを使い切るところまで来ておりませんが、昨年頻発した大減産につながるトラブルは減少しました。

コストについては、海外で採鉱計画の変更により減産となる鉱山があったこと、またHPALでは計画比で減産したため、コスト単価差が悪化しております。期待した改善が完全に発揮されるまでには至りませんでしたが、施策効果が出てきていると評価しております。

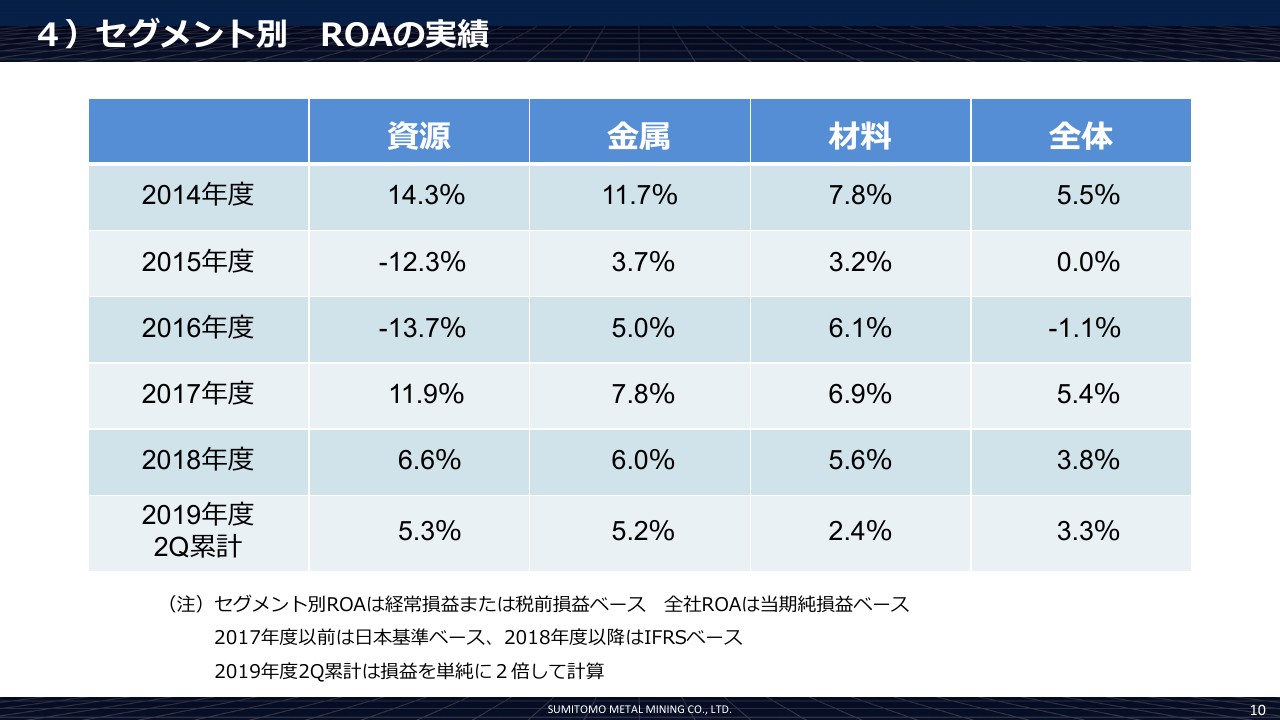

4)セグメント別 ROAの実績

先ほど申し上げた、資産効率ダウンへの懸念についてでございます。ここでは、セグメント別のROAの実績を書いております。当社は成長戦略を推進していますが、先ほどご説明したお話が、「これを実行するために犠牲になっていることはないか」「これが収益の足を引っ張っていることはないか」といった懸念についてです。

例えば、増産の実行時には、原料や製品などの棚卸資産の管理が後手に回ることはよくあります。新規投資の一方で、陳腐化する不良、不採算資産が発生することもあります。こうした無駄の常態化は、必ず収益力を低下させます。

そこで、「こういった無駄がどこかにあるはずだ」と考え、第2四半期決算において各部門に対して、このような過剰資産の点検を指示しています。もちろん、すぐに取りかかれるものもございますが、予算編成の段階で、計画的な実行を織り込むべきものもあると考えています。

結果として数字に出てくるかはわかりませんが、期待しているのは、各部門の各階層で現状を疑い、改善のための知恵を出すことです。ここで何が問題かが理解できれば、今後も続く成長戦略や増強投資のなかでも、管理レベルの再現性は高くなると思っています。

もちろん、これがすべてだとは思っていませんが、事業管理のマインドをより改善させる第一歩だと思っています。

ROAの数字を見ていただいておりますが、2015年度、2016年度はシエラゴルダ銅鉱山の減損損失計上によって評価できませんが、5パーセント台だったものが3パーセント台まで低下しています。

ちなみに、事業セグメント(別のROAを算出する際の)分子は税引前利益になっていますが、全体では税引後の純利益を分子としています。

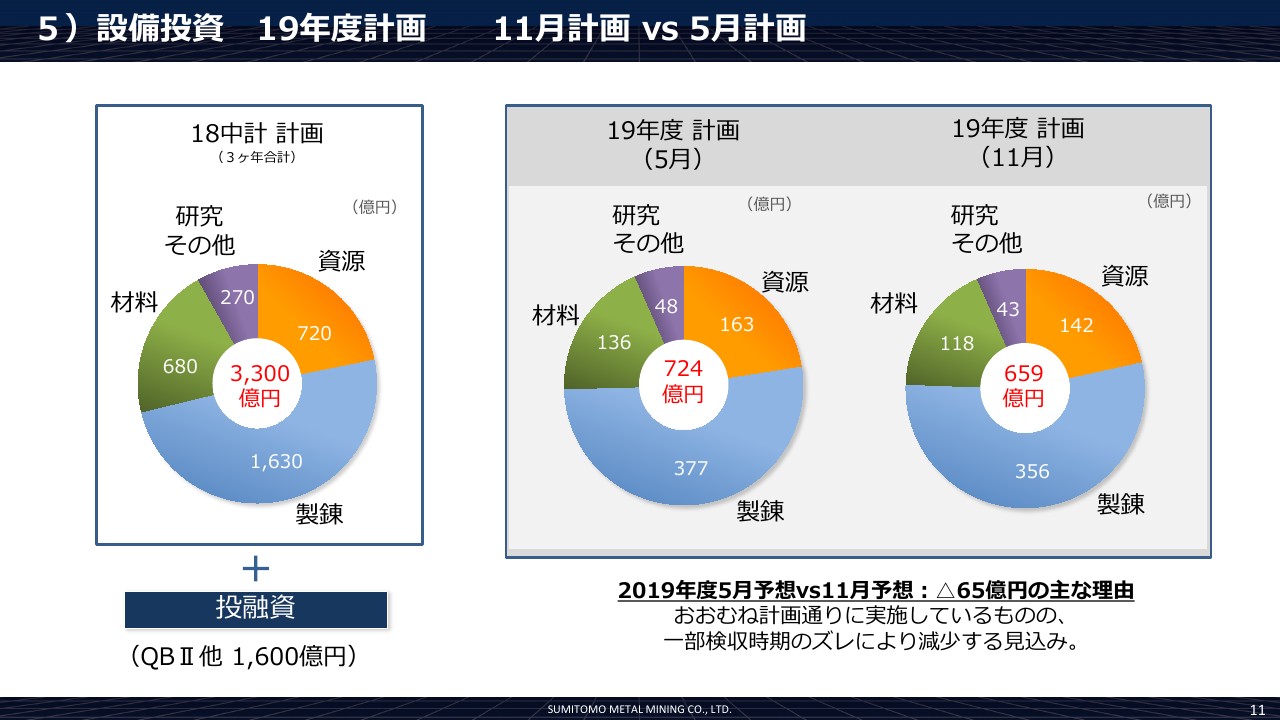

5)設備投資 19年度計画 11月計画 vs 5月計画

設備投資については記載のとおりですので、省略いたします。

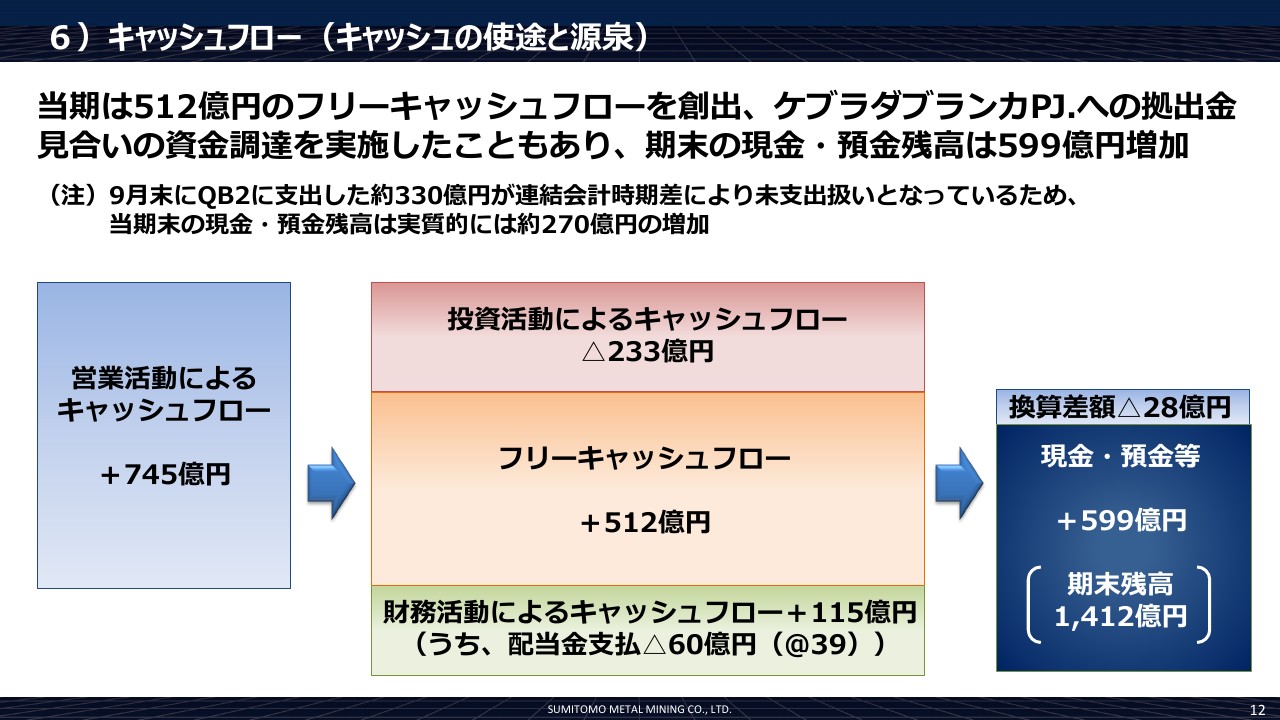

6)キャッシュフロー(キャッシュの使途と源泉)

キャッシュフローにつきましては、スライドの右端に「現金・預金等でプラス599億円」とありますが、資金の調達と支出の時期差により、330億円ほど高めに入れているとご理解ください。

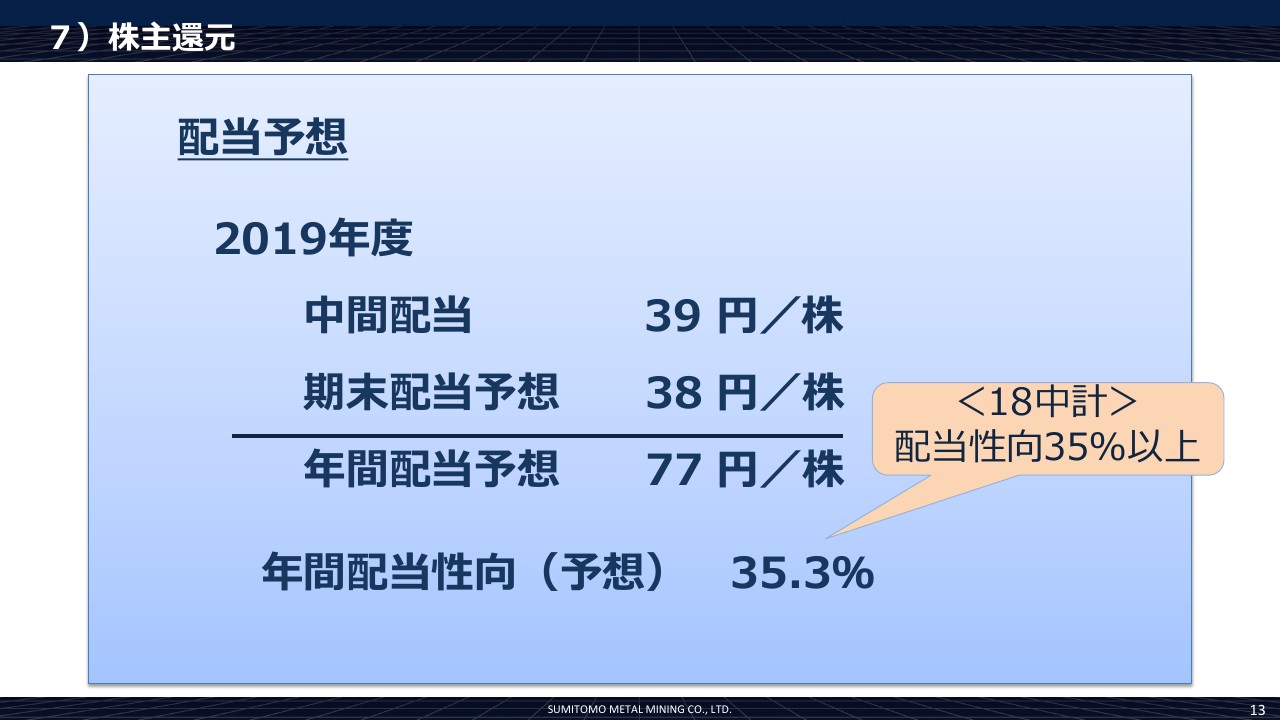

7)株主還元

株主還元でございますが、2019年度の中間配当と期末の配当予想を記載しており、今年度から配当性向を35パーセント以上としています。

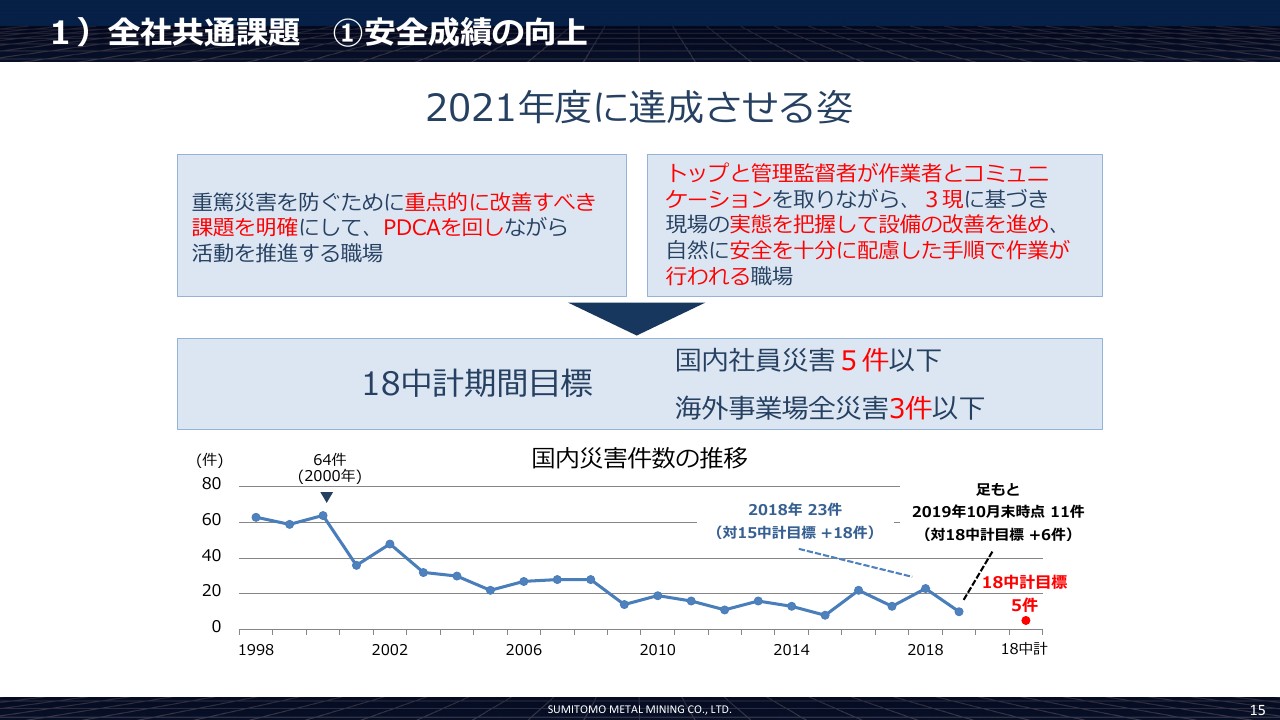

1)全社共通課題 ①安全成績の向上

足元の課題と重点施策についてですが、私から全社共通課題をご説明して、部門の課題は各事業本部長から説明いたします。

まずは安全成績ですが、当社の安全成績は暦年ベースでございます。今年はあと1ヶ月余りとなりましたが、18中計の目標にはまだ到達していないものの、昨年からは改善の見込みでございます。

しかしながら、本年は年初に重篤災害が発生していますので、内容的には数値以上に反省の多い1年となると考えています。

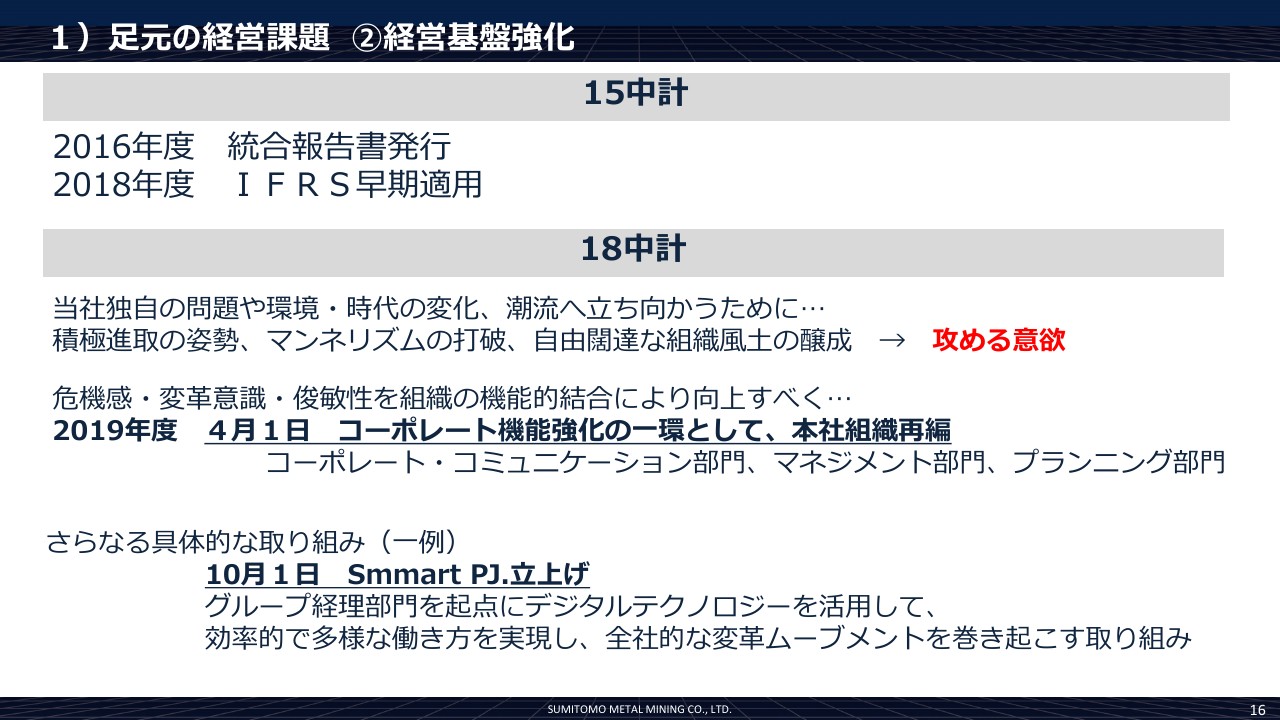

1)足元の経営課題 ②経営基盤強化

経営基盤強化についてでございます。18中計の開始とともに、コーポレート機能の強化の一環として、本社組織の再編を行いました。先ほどお話ししましたが、「さまざまな課題に対して、当社としてどう考えているか」というメッセージを明確に伝え、複合的な施策や総合力で取り組むべき課題に対して、複数部門が役割と機能を自発的に発揮することが重要だと考え、それを期待しての再編でした。

半年が経った評価として、まだ自部門単発での対応が多く見られています。総合力で戦うには成功事例が必要だと思っていますし、幸い課題はたくさんありますので、今、発破をかけているところでございます。

スライドの一番下に「10月1日に『Smmart PJ.』」と記載していますが、そうしたプロジェクトが立ち上がりました。これは私から「ああしろ、こうしろ」と言って立ち上がったプロジェクトではなく、経理部門が自発的に取り組んだ例でございます。

まだ中身についてはよく理解できていないところもあるのですが、この提案の根底には問題意識として、事業規模の拡大とともに、制度会計や税務等の経理業務が質・量ともに大幅に増大して、当社の経理部隊に本来期待される事業管理や問題解決といった業務まで十分に手が回っていないという危機感があります。

これは、先ほど事業管理面でお話しした課題にも通じていますし、経営陣が共有する問題点でもありますので、プロジェクト化を認めました。

まずは業務の効率化によって考える時間を作り出し、さらには業務の高度化を目指します。次期中計期間まで継続する、息の長いプロジェクトになると思います。前半の私からの説明は以上でございます。

2)足元の課題と重点施策 ①資源 (1)シエラゴルダ

朝日弘氏:資源事業について、ご説明申し上げます。先ほど社長からコメントがありましたとおり、銅事業関連では10月にチリで発生した暴動やストライキが、引き続き懸念材料でございます。情報収集に努めており、現状では流動的な状況が続いていると思います。

その意味では、短期的、中期的、長期的なインパクトがある可能性もございますので、しっかりと体制を整えていきたいと考えております。現状、シエラゴルダ銅鉱山のオペレーション、ケブラダブランカ銅鉱山の工事などで大きな影響は受けておりません。

では、まずはシエラゴルダ銅鉱山からお話をさせていただきます。デボトルネッキングの計画的な遂行、それから稼働率の向上といったフル操業の確立、コスト削減、経営基盤をしっかりしていくということであります。

2015年度、2016年度で減損損失を計上しており大変ご心配をおかけしたわけですが、2019年度は状況は大きく改善していると考えております。スライドに銅の生産量を記載しておりますが、昨年が9万7,000トン、本年が10万4,000トンを目指したわけですが、現状は10万8,000トン程度で仕上がると考えております。

グラフに示しておりますが、少しずつ銅生産量が伸びており、2020年、2021年とさらに拡大する計画であります。

デボトルネッキングにつきましては、1日あたり11万トンの鉱石処理量を13万トンに引き上げる計画でございます。この工事につきましては、2020年の完成を目指しています。プラントの最適化、設備面等の強化といった取り組みに集中しているところであります。

スライドの写真でお示ししておりますが、8月にチリの鉱業協会から「鉱業協会賞」を受賞しています。計画していた操業度を達成して、チリの鉱業の発展に貢献したということであります。

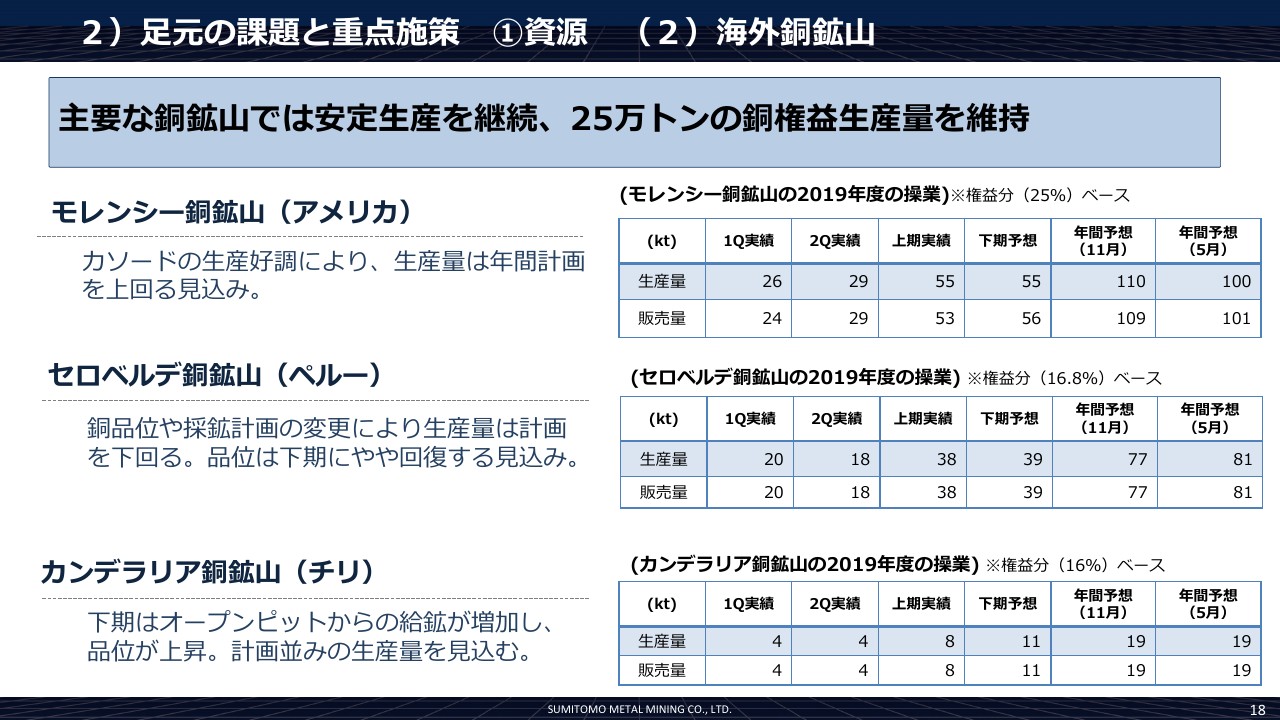

2)足元の課題と重点施策 ①資源(2)海外銅鉱山

銅鉱山の状況です。概ねアンダーコントロールということで社長からもコメントがありましたが、シエラゴルダ銅鉱山をはじめ、銅につきましては北米、南米、豪州で7鉱山が安定操業中であります。2019年度は、計画どおり25万トンの権益生産量を生産できると考えております。

スライドでは3つの鉱山をお示ししております。2つは、非常に世界的な大規模鉱山です。フリーポート・マクモラン社とのJVである米国アリゾナ州のモレンシー銅鉱山ですが、約7割を占めているカソードの生産が好調です。生産量は、年間計画を上回る見込みで、当社権益分の生産量は11万トンに達すると見ております。

ペルーのセロベルデ銅鉱山もフリーポート・マクモラン社とのJVですが、鉱石の若干の品位低下、採掘計画の変更がありました。その結果として、生産は少し未達になる見通しですが、品位については後半にキャッチアップしていく見込みであります。そのうえで、当社権益分の銅量は8万1,000トンの計画に対して、7万7,000トン程度が生産される見通しです。

ルンディン・マイニング社とのJVであるカンテラリア銅鉱山につきましては、鉱内外で採掘しておりますが、下期はオープンピットからの高品位の鉱石が生産される見込みであり、計画どおり当社権益分で1万9,000トンの生産を見込んでいます。

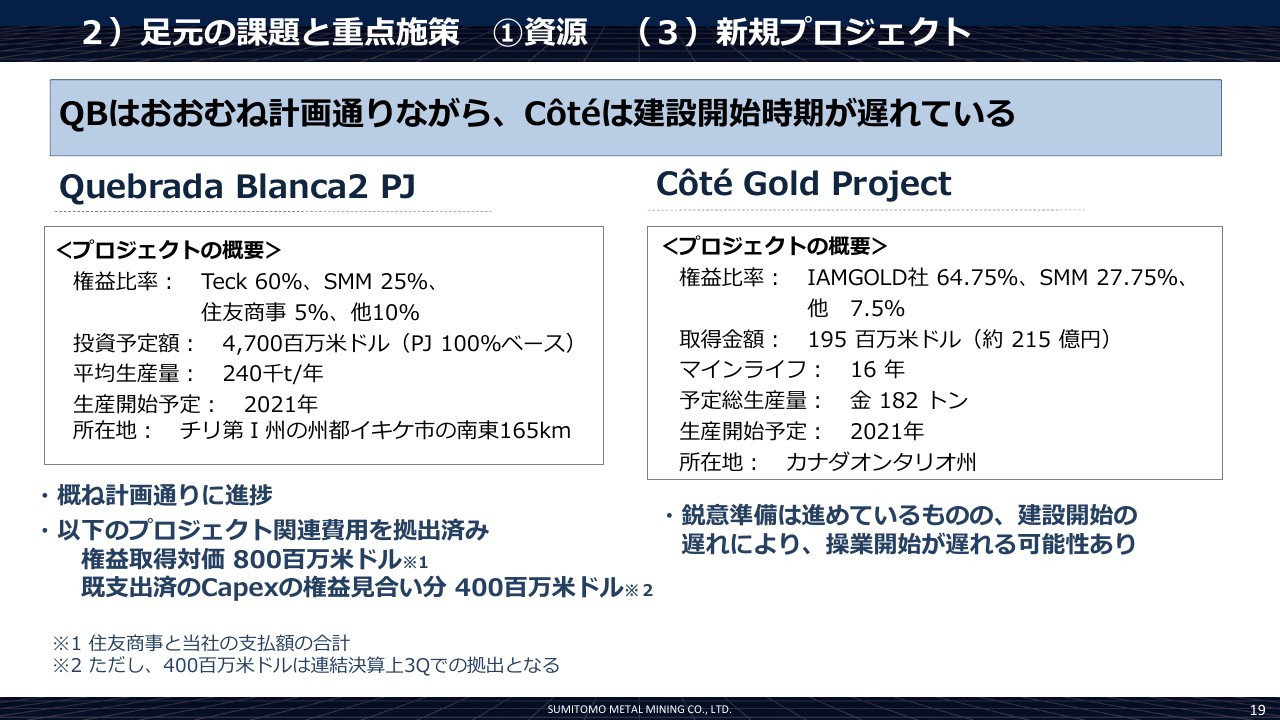

2)足元の課題と重点施策 ①資源(3)新規プロジェクト

スライドに2つの新規プロジェクトについて記載させていただきました。ケブラダブランカ銅鉱山につきましては、概ね計画どおりの進捗であると考えております。コテ金開発PJについては、一言で言いますと、建設開始時期が遅れているということであります。

「Quebrada Blanca2 PJ」ですが、昨年12月に参入を決定して、3月30日には取得手続きを終了しており、投資予定額は47億ドルで、生産開始予定は2021年ということであります。

こちらのプロジェクトはTeck社とのJVとして進めておりまして、概ね計画どおりに進捗していると考えております。港湾関係、パイプライン関係、港湾プラントの工事をテーリングダムで加速しているところです。資金拠出については、予定どおり行っております。

「Côté Gold Project」ですが、カナダのIAMGOLD社とのJVです。取得金額は1億9,500万米ドルということで、2021年の生産開始を目指しておりますが、現在は詳細設計、許認可関連、建設準備工事を進めております。

建設開始の判断についてはまだ議論が続いており、操業開始が遅れる可能性もあると認識しております。いずれにしても、必要な作業を進めているところとご理解いただければ幸いです。

2)足元の課題と重点施策 ②製錬(1)THPALの操業状況

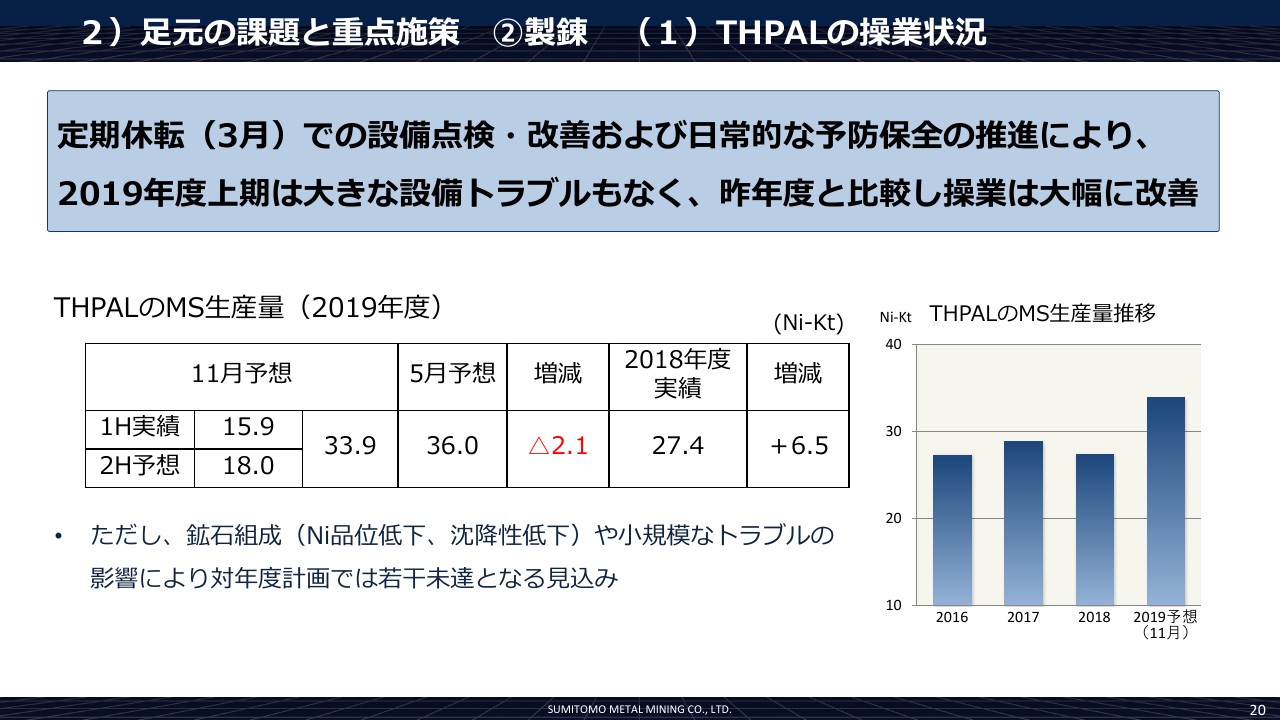

松本伸弘氏(以下、松本):私より、金属事業についてご説明いたします。内容としましては2点で、1点は昨年に大幅な減産を強いられましたTHPAL社の操業状態についてです。2点目は、ニッケル事業の戦略である「Pomalaaプロジェクト」の進捗についてでございます。

1点目のTHPAL社の操業状況です。昨年は大幅な減産となりましたが、足元では、今年3月の定期休転で設備点検、ならびに改造を行いました。また、日々の予防保全を推進したことにより、2019年度上期は大きな設備トラブルもなく、昨年度と比較して操業が大幅に改善している状況です。

スライドの表をご覧いただきたいと思います。THPAL社でのMSの生産量を示したものですが、上期実績としましては1万5,900トンの生産となっており、下期予想が1万8,000トンで、今年度の合計は3万3,900トンの生産を計画しております。

2018年の実績は2万7,400トンでございましたので、昨年に比べますと6,500トンの増加ということになります。一方で、5月に予想しておりました3万6,000トンに対しては、2,100トンの減産となっております。

(減産の理由につきましては)スライドの表の下に記載しておりますように、1つは鉱石の組成で、具体的には鉱石中のニッケル品位が計画より低かったことです。また、不純物の関係で鉱石の沈降性が悪化したことによりまして、フィードするものの量が減ったということがあります。

もう1つは、大きなトラブルはほとんどなくなったのですが、やはり小さなトラブルがまだ起こっております。この2点により、5月予想に対して若干の減産となる見込みです。

今後は、鉱石を供給いただいておりますNAC(ニッケルアジア)社と情報交換を密にして鉱石を安定的に供給すること、またメンテナンスにつきましても、引き続き強化して生産量の増大化を図っていきたいと考えております。

2)足元の課題と重点施策 ②製錬(2)Pomalaaプロジェクトの検討状況

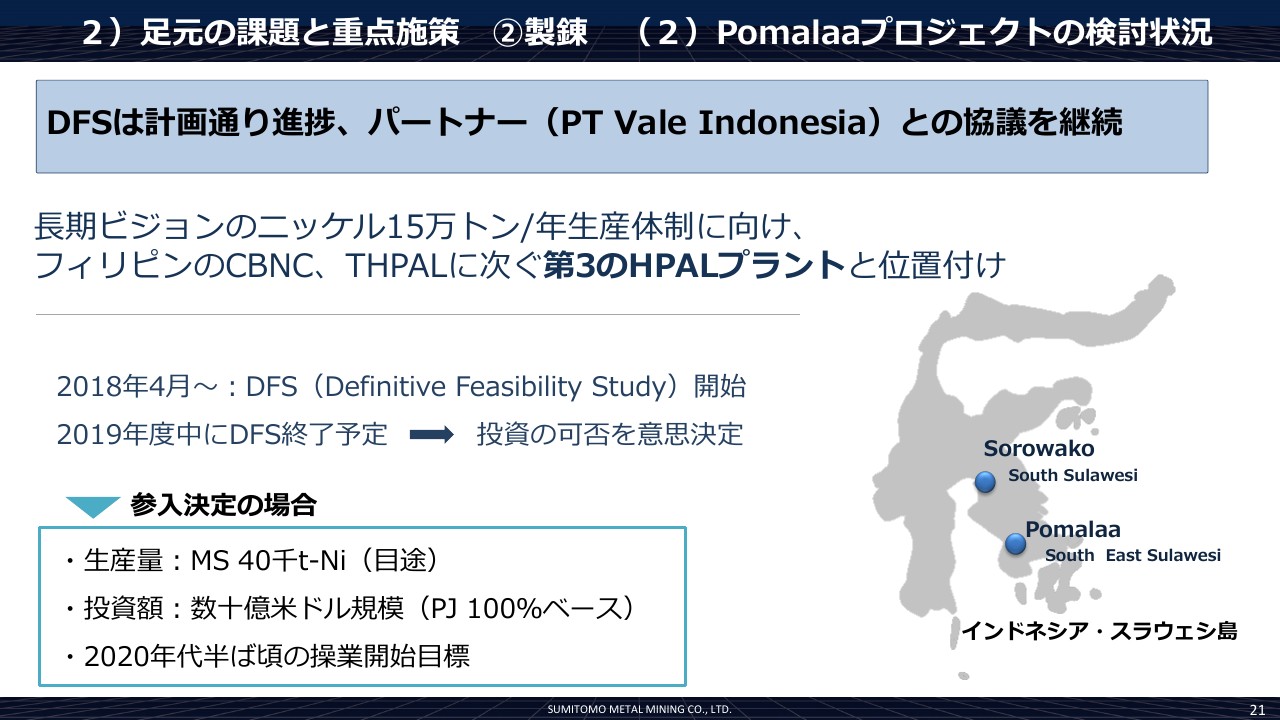

2点目が、「Pomalaaプロジェクト」の進捗状況でございます。結果としまして、スライドの一番上に記載しておりますが、DFSは計画どおりに進捗しておりまして、引き続きパートナーでありますPT Vale Indonesia社と協議を継続している状況です。

右のほうに地図を記載しておりますが、「Pomalaaプロジェクト」につきましては現在、PT Vale Indonesia社が操業を行っているSorowakoという地域から、南南東に直線で約200キロほど離れたところに位置するプロジェクトでして、ここを開発する計画を立てているところです。

進捗ですが、2018年4月からDFSを開始しており、2019年度中にDFSを終了して、投資の意思決定をするということで計画どおり進んでおります。仮に投資が決定しますと、スライドの下に記載しておりますように、生産量はニッケル量で年間4万トンのMSを生産できます。

また投資額につきましては、100パーセントベースになりますが、数十億米ドル規模でございます。操業開始につきましては、2020年代半ばということで計画している状況でございます。私からのご説明は以上となります。

2)足元の課題と重点施策 ③電池材料(1)車載向け電池需要の市場動向

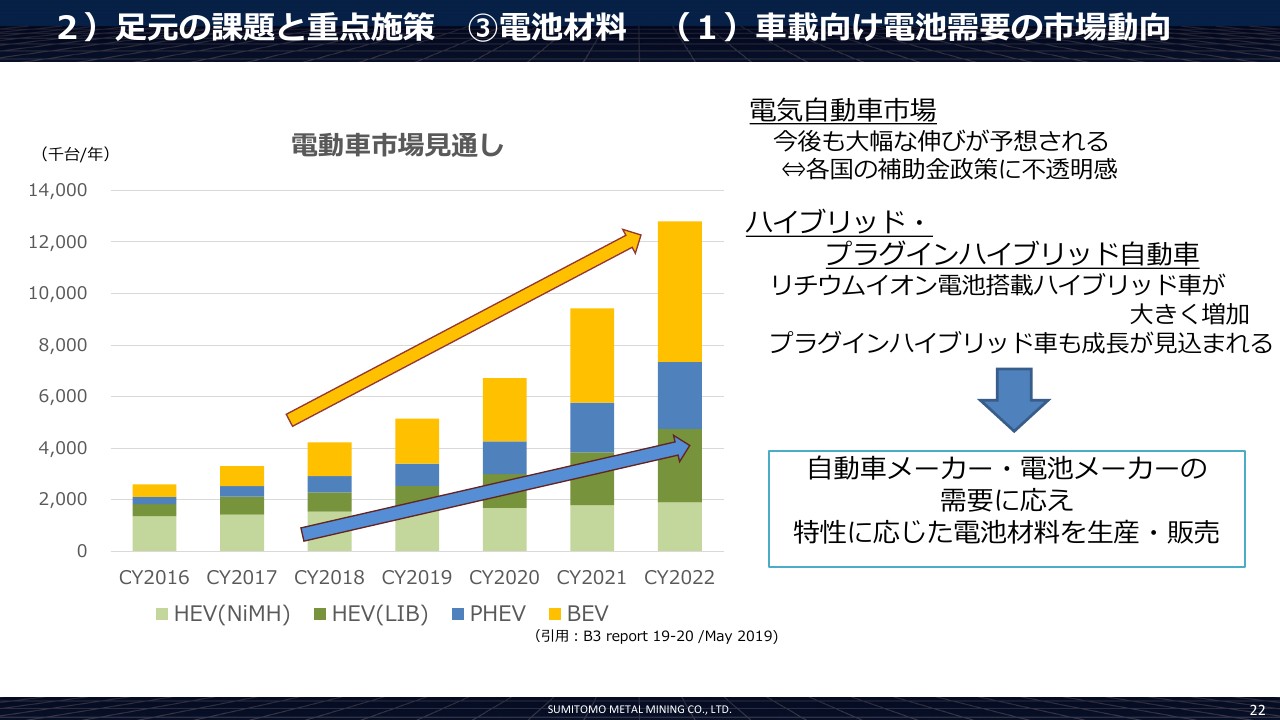

阿部功氏(以下、阿部):電池材料事業について、説明させていただきます。まず、資料にありますように、電動車の市場見通しとしては、2025年に向けて今後も電気自動車市場は大きな伸びが期待できるということです。

特にEVにつきましては、各国の補助金によるところが大きく、中国におきましては補助金が半減された本年度では、EV等の売れ行きが半減したという事態も起こっております。各国の補助金の動向が、EV普及に向けて大きく影響することがはっきりわかった年でもあります。

我々はEVについても注目しているのですが、この予測にもありますように、これからはハイブリッドやプラグインハイブリッドの普及が進むと考えています。また、6月にトヨタ自動車が電動化5百万台を5年前倒しするという計画も発表しています。

弊社の強みとしましては、EVも取り組んでいるのですが、世界で一番ハイブリッド用の材料を作っていることもあり、ハイブリッドの伸びにも着目しており、自動車メーカー、電池メーカーの需要に応えるようにいろいろと研究開発を進めている次第です。

2)足元の課題と重点施策 ③電池材料(2)電池材料(NCA)の現況

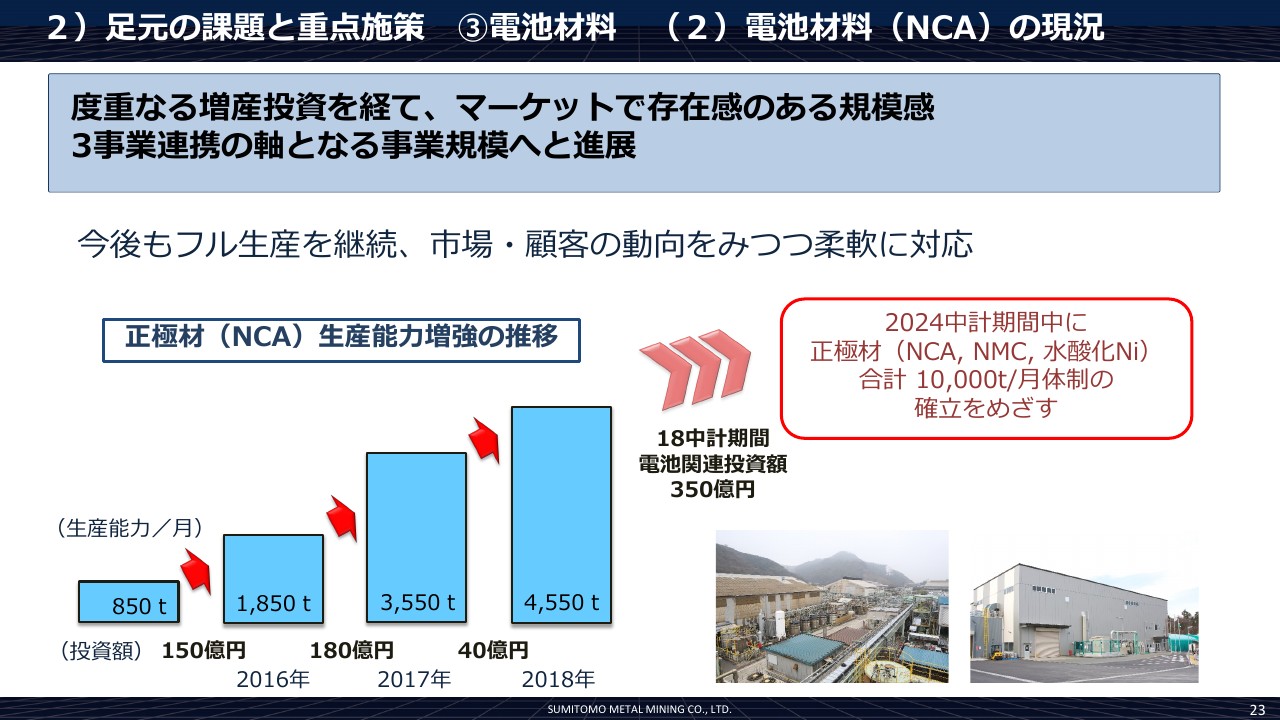

弊社は、主にEV用のNCAを作っています。スライドで示しておりますように、度重なる増産投資を経まして、月産850トンから2018年度には月産4,550トンと、5.3倍の能力に増強してまいりました。2024年の中計期間中には、正極材料のNCA、NMC、水酸化ニッケルの合計で月産1万トンの体制を確立することを目指しています。

現状、NCAで月産4,550トン、その他をあわせまして月産5,000トン超の正極材料を生産していますが、これからはNCA以外にも伸びが見込まれますNMC(といわれる)三元系の増産・増強を進めてまいりたいと考えています。

そして、2024年の中計期間中に月産1万トンを目指して、自動車メーカー、電池メーカーに増販を図っていきたいと考えています。私からは以上です。

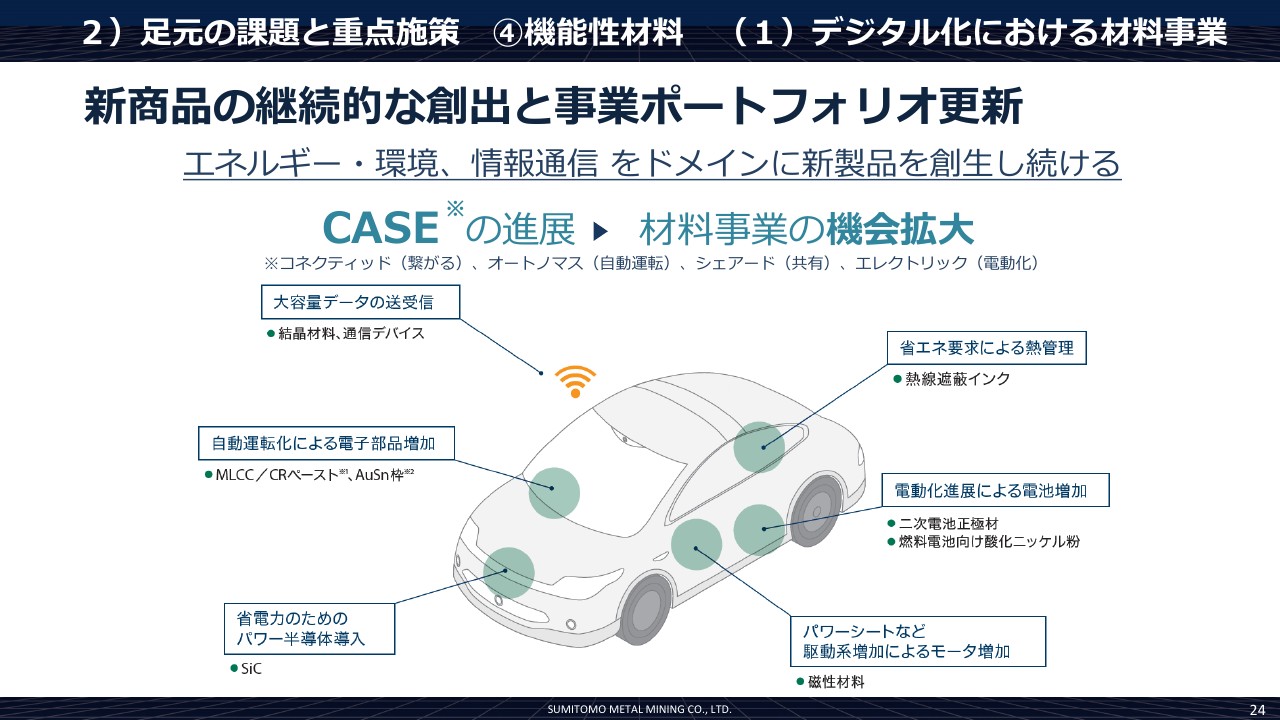

2)足元の課題と重点施策 ④機能性材料(1)デジタル化における材料事業

大下文一氏(以下、大下):私からは、機能性材料事業について説明いたします。機能性材料事業本部では、新製品の継続的な創出と、事業ポートフォリオの更新を進めております。とくに、エネルギー・環境、情報通信をドメインといたしまして、新製品を創出し続けております。

最近では、CASEの進展により、車載向けの機能性材料を供給できる機会が拡大しております。電動化、自動運転化の進展によりまして、電池材料をはじめ、我々が生産している車載の電子部品は増加の一途をたどっております。

とくに、積層セラミックコンデンサ(MLCC)、さらにはチップ抵抗器(CR)といった用途向けのペースト、また大容量データの送受信用の結晶材料、そして通信デバイス、省電力のためのパワー半導体、また車の中ではパワーシート等の駆動系の増加によるモーターの材料といったところで、我々が供給する機会が増えております。

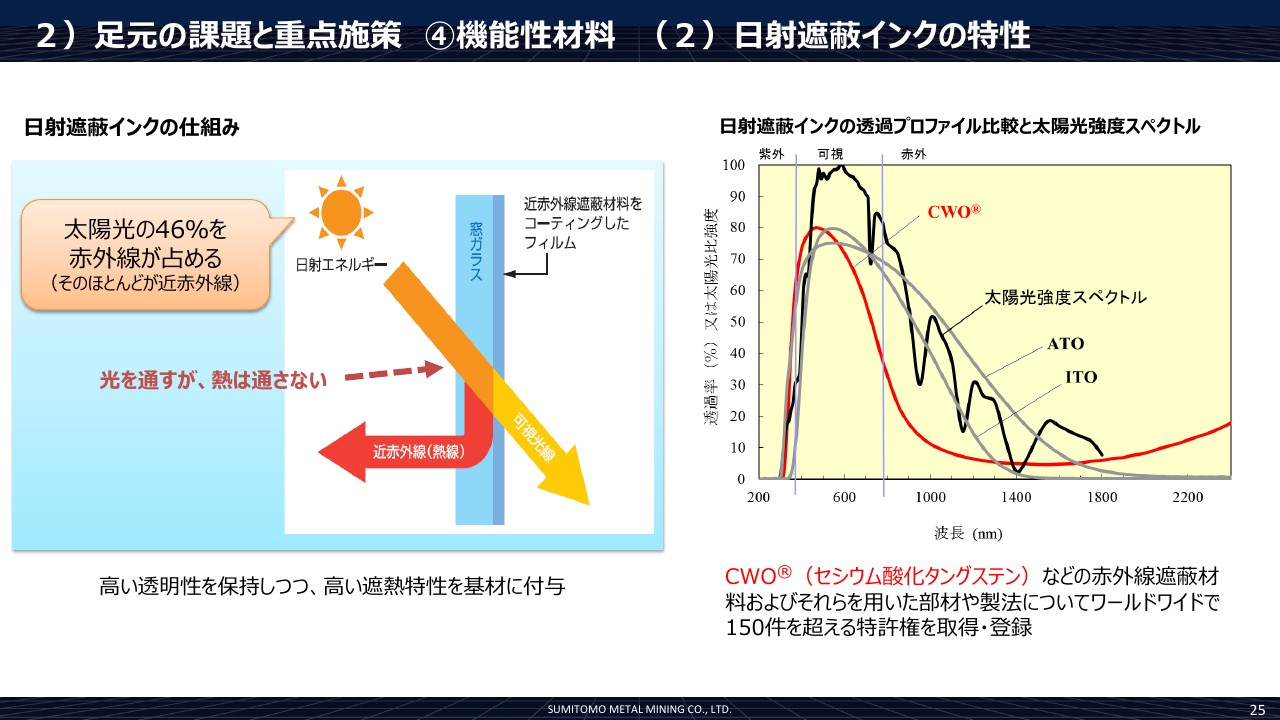

2)足元の課題と重点施策 ④機能性材料(2)日射遮蔽インクの特性

省エネという観点からは、車の熱管理ということで、日射遮蔽インクが採用されております。本日は、この日射遮蔽インクにつきまして、プロモーションビデオを用意いたしましたので、ご覧いただきたいと思います。

(映像が流れる)

映像で見ていただきましたとおり、当社が開発したセシウム酸化タングステンは「CWO」と呼んでおりますが、微粒子の分散体で、透明な日射遮蔽材料です。映像の中にもありましたとおり、全世界で150件を超える特許を取得・登録しております。

グラフをご覧ください。太陽光は紫外線、可視光線、近・中赤外線からなります。特に赤外線が46パーセントを占めておりますが、赤外線は短波長になるほど輻射強度が強く、皮膚内に浸透して発熱効果が高いため、熱線とも呼ばれております。

我々が開発しました「CWO」は、この熱線の除去に優れております。スライドの左側がイメージになりますが、基本的には光は通しますが、熱は通しません。しかも、透明性が高いため加工がしやすいわけです。特に、自動車用の貼付フィルムや合わせガラスの中間膜として活用されております。

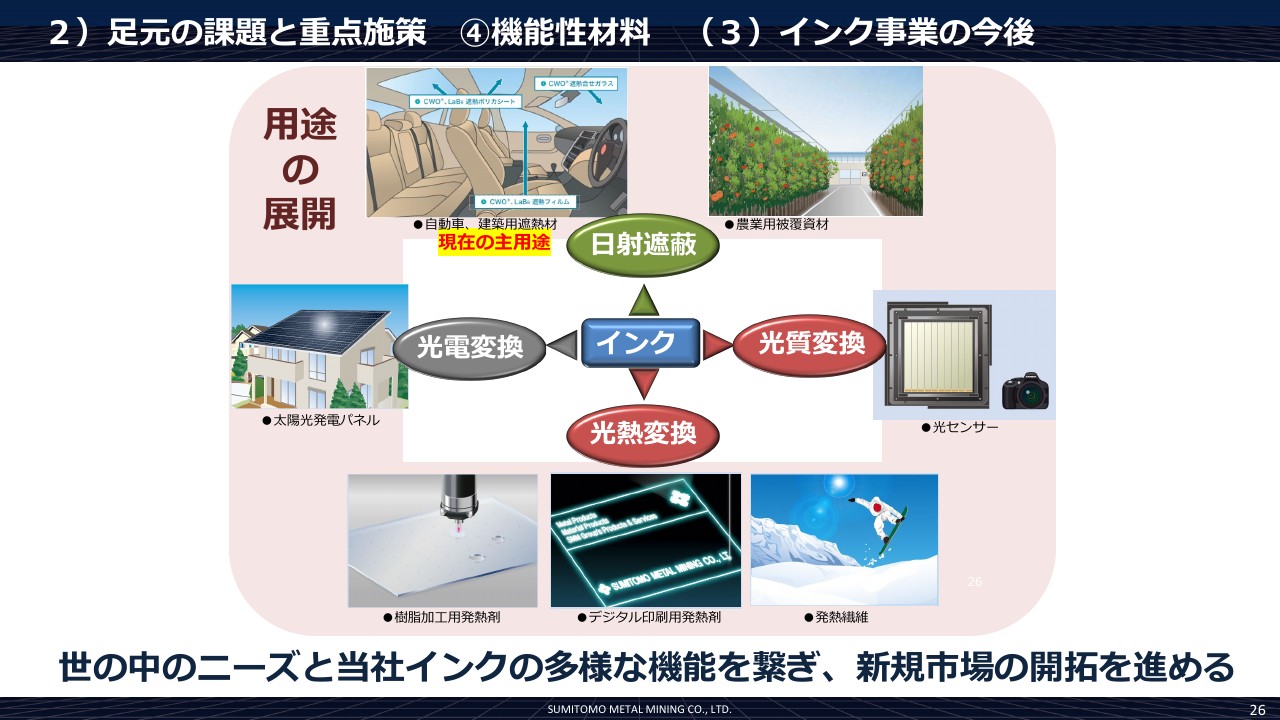

2)足元の課題と重点施策 ④機能性材料(3)インク事業の今後

「CWO」は日射遮蔽用材料として、自動車用、建築資材用といった用途で活用されております。とくに農業用の被覆材料といった新しい用途に向けても展開しております。

今後は、スライドにありますように、光熱変換材料や光質変換材料、または光電変換材料といった新たな用途に向けて市場開拓を進めているところでございます。本日の映像は、特にこういった用途の開拓を進めるということで、海外にてプロモーションを展開しております。私からの説明は以上でございます。

「2030年のありたい姿」について

野崎:「2030年のありたい姿」についてでございます。私どもでは、本業を通じたCSR活動による持続的成長と企業価値の最大化を目指し、「2020年のありたい姿」の実現に向けて改善を進めてまいりました。

目標を達成したもの、未達ながら道筋が見えてきたもの、あるいはアプローチの変更が必要なものなどがありますが、その2020年が間近になったことや、ここまでの間に社会の要請が変化してきていることなどもあり、これまでの成果や課題、ここまでの社会的要求の変化などを織り込み、「2030年のありたい姿」の検討を進めています。

「2020年のありたい姿」は、2015年に、当初作ったかたちから見直しをしております。その意味では、今回はベースの多くは継承しているものの、フルモデルチェンジと言ってもいいのではないかと思っております。

また、スライドの下に記載されていますSDGs、TCFD、ESG投資といった要素も十分考慮しながらの検討が進んでいます。

サステナビリティについては、企業として自発的に取り組むべき課題であるとともに、経営面ではさまざまな経営リスクの低減につながる施策であると考えております。来年3月には公表の予定ですが、その際にはみなさまにも、その概要をご説明する機会を賜りたいと考えております。

私どもからのご説明は以上です。ご清聴ありがとうございました。

質疑応答:インドネシアにおけるニッケル鉱石禁輸の動向について

質問者1:インドネシアにおけるニッケル鉱石禁輸の動向ですが、これがニッケルマーケットに及ぼす影響について、御社ではどのように考えていますか? ニッケルの地金の需給、鉱石の需給、買鉱条件等、なにか知見があれば教えてください。

松本:インドネシアの鉱業政策について、弊社としては現在インドネシアから鉱石を購入していないため、直接ニッケル事業に影響することはありません。ただ、今後の需給バランスにもよると思いますが、禁輸の影響が価格に出てくることはあると思います。そのような意味では、当社の業績への影響は少しあると見込んでいます。

質問者1:コーラルベイニッケルについて、もうすぐ原料鉱石が不足してくると思いますが、代替調達先はすでに確保しているのでしょうか?

松本:コーラルベイニッケルはおっしゃるとおり、鉱石についてはいろいろな策を模索している段階です。ひとつは、近隣の鉱区の開発、これを弊社のビジネスパートナーであるNACに依頼して進めているところです。

2点目は、コーラルベイニッケルのあるリオツバ地域の周辺の鉱区で活用できるものがないかということも現在検討していますし、また、パラワン島以外の鉱区についても新たな鉱源として活用できるものはないかと検討を進めている段階で、まだこれといった見通しは立っていないというのが現状です。

質問者1:コーラルベイニッケルの原料鉱石はあと何年くらい大丈夫なのでしょうか?

松本:それは今から掘る量にもよるため、具体的なところはまだ把握できていません。

質疑応答:THPALの操業状況について

質問者2:THPALの操業状況について、それほど大きな問題はない印象ではありますが、今回の下方修正において、製錬セグメントでコスト差と数量差で合計70億円ほどのマイナスが出ており、業績に与える影響が大きい印象があります。この細かいトラブルというのが、どのようなかたちで改善を考えているのか、今後の対応策を教えてください。

松本:THPALの操業に関して、小トラブルについては今後とも日常の点検はもちろんのことながら、年に2回の定期休転できちんと整備することで、さらに削減できるのではないかと考えています。

またコストについては、これもいろいろな問題はありますが、ひとつは鉱石中のニッケル品位が低い分、新たにフィードをする量を増やしていかなければ生産量が確保できないということになりますので、そういった観点から、必要な資材が増えるということになります。

もう一点は鉱石中の不純物、これのインパクトが少し大きくなりますが、いろいろな不純物が入っており、それを処理するために実際に使用する硫酸や、その硫酸を中和する中和剤、こういったコストが増えますので、全般的にニッケルの単位当たりのコストが増えているというのが実態です。

質問者2:電池の正極材料について、従来はコバルトレスでハイニッケルというのがテーマになっていたと思いますが、コバルト価格が落ち着いているなかで、今後の見方として何か変化があるかについて教えてください。

阿部:ハイニッケル化について、コバルト価格が下がってきていることで何か変化がないかというご質問ですが、やはり電池の高容量化というのは止められない流れであり、コバルトの使用量を減らしてニッケル比率を高めることで、電池の容量が上げられるため、コバルト価格が低くなってきても、このハイニッケル化は止まらないと思っています。

中国等でも、8:1:1等が使われ始めていますが、やはり電池として成立させるには非常に難易度が高い材料だということは認知されてきており、最近の情報だと中国でも8:1:1、それ以上のハイニッケル化というのは思った以上に難しく、遅れていくのではないかと我々は考えています。

またもう一つ、コバルトにつきましては、非常に相場が乱高下しやすく、過去も40ドルを超えるところから、現状15ドルのレベルまで乱高下しており、このあたりも自動車メーカーに嫌われる原因の一つとなっています。また別の側面として、児童労働の懸念やコバルトに関する政治的な問題についても、自動車メーカーが非常に気にしているところですので、電池性能面だけではなく、コバルトという金属の持つ価格の乱高下、政治的な問題、そのあたりでも使用量を減らしていきたいという流れが続いていくと思います。

質疑応答:インドネシア・スラウェシにおける中国勢の資源開発について

質問者2:度々話題になるのですが、中国勢がこのスラウェシ島で湿式のニッケル製錬を行おうとしていますが、この実力や競争相手としての評価など、どのようにご覧になっているのか教えてください。

野崎:中国勢のスラウェシでの資源開発ですが、これまで中国企業はスラウェシ島で乾式製錬でニッケル・ピッグアイアンを作るニッケル開発は成果を出していますので、その点の実力は評価をせざるを得ないと思います。

ただ、お一人目の方の質問とも関係するのですが、ただいまニッケルのマーケットでは、先ほどの電池の材料等に使われるクラス1ニッケルが今後どのように開発されるかが注目されており、中国勢の立てている計画はクラス1ニッケルに近いものを作りたいという計画です。

乾式製錬については、先ほど申し上げたとおり十分な実力を発揮していますが、湿式製錬についてはまだ実績というか実例が出ていませんので、私どもも実力の程という点についてはコメントがしづらいところです。技術の進歩は当然ありますので、どういうことになるかというのは注目しているところです。

質疑応答:電池材料の拡販について

質問者3:電池材料の拡販につきまして、トヨタなどいろいろと提携先の拡大を進めているところだと思いますが、現時点での御社の拡販、マーケティングの手ごたえといった進捗の状況を教えてください。

阿部:拡販の状況については、先ほども述べましたようにNCA以外のNMCについて、今、電池メーカー等と研究開発を進めており、徐々に成果が出てきている状況です。NCA以外の材料についても成果が出始めてきていますが、守秘義務がありこれ以上の詳しいことはご説明できません。しかし、NCA以外も販売が拡大してきているという状況です。

質問者3:EVではなくてハイブリッドの普及が進展した場合、ニッケルの需要に対する影響と電池材料事業としての業績・利益に対する影響をどのように整理すれば良いかというところを教えてください。

阿部:ハイブリッドの量が増えていった場合のニッケル市場へのインパクトという点ですが、EVとハイブリッドでは1台あたりに使用する正極材の量が約50分の1から80分の1と激減します。例えばEVですと、1台あたり正極材料100キロ程を積みますが、ハイブリッドですと2キロ弱程度ですので、1台あたりの正極材使用量が全く違ってきます。

つまり、EVが減ってハイブリッドが増えるということは、ニッケルの使用量は減るということになりますので、逆にニッケル市場への負のインパクトが出る可能性はあると考えています。ハイブリッドが増えると、EVが減って正極材料の使用量が減り、販売量が減ることになりますので、ハイブリッドとEVを自動車メーカーがどういうバランスで作るかということについて、正極材メーカーとしては非常に影響が大きいため注目している点であります。

質疑応答:2024中計期間中でのNMCとNCAの構成比について

質問者4:NMCについて、もう少し教えてください。今回の説明会で「NMCの生産を今後増やしていくが、守秘義務もあるので詳しいことは言えない」とのことでしたが、2024中計期間中で、例えばNMCとNCAはどのような構成比になっているか、それまでの道筋など、アップデートしていただける範囲内で教えてください。

阿部:2024中計期間中のNMCとNCAの比率ですが、非常に難しい質問で、現在電池メーカーや自動車メーカーと研究開発を進めています。我々の目論見としてはNMCを伸ばしていきたいのですが、採用されるかどうかというところはまだこれからで、あくまでも我々の目論見としては、NCAが6に対してNMCを4くらいの比率に持っていきたいと考えています。ただ、これからの競争が激しい業界になってきていますので、採用されるかどうかはこれからというところです。

質問者4:機能性材料のところで、今回新たにインク事業のご紹介がありました。日射遮蔽以外のところで、光質変換、光熱変換、光電変換といったところで新たな需要が見込めるとのことでしたが、それぞれ事業の規模感はどのくらいあり、御社の売上や利益はどのような時間軸で伸ばしていきたいと考えているのでしょうか。

大下:インクの事業展開につきまして説明させていただきます。新たな用途を探していくというかたちで、まだ市場の規模的には数十億単位を考えています。ただ、先ほどの衣料に使える光熱変換や、3Dプリンターの素材に使うなど、いろいろと新しい用途がありますが、まだまだ顧客の方も手探りという状態のため、我々はじっくりと構えながら成長させていきたいと考えています。

質疑応答:ニッケルのPomalaaプロジェクトについて

質問者5:ニッケルのPomalaaプロジェクトですが、DFSが進んで年度内に完了し、投資意思決定へと進んでいくとありました。先ほどのお話のなかでも、スラウェシ島で中国勢が進めるプロジェクトの評価もありましたが、PomalaaとしてDFSを経て投資意思決定するプロセスのなかで、どのような競争力や強みを想定されているか、今の時点でお話しできる部分があったら教えてください。

特に周辺のスラウェシ島での他のプロジェクトとの比較という観点がありましたら、よろしくお願いいたします。

松本:スラウェシ島で行われている中国勢を主体とする新しいプロジェクトについては、いろいろな情報が入ってきているわけではありませんので、どういったものが優位かという点は判断できかねるというところです。

我々が進めていますPomalaaプロジェクトの強みを何点かご紹介しますと、1つは我々がプロジェクトを進めようとしている場所にはPT Vale Indonesia社が鉱区を持っており、ここに既にたくさんの鉱量を確保できているということ。2点目は事前にこういった鉱石の代表的なものについて、既に試験的に処理をしています。その結果を見てみますと、我々がやろうとしているHPALに非常に適した鉱石であること。3点目は、フィリピンにおいてではありますが、コーラルベイニッケル、THPALといったプラントを垂直立ち上げした我々の技術的な実績があるということ。この3つが、Pomalaaプロジェクトの強みと考えています。

質疑応答:配当性向について

質問者5:ご質問といいますか、感想を含めてなのですが、社長におうかがいさせてください。キャッシュフロー計画について、今回の中計を新しくスタートするにあたって、配当性向を35パーセントと置いたところのご説明で、向こう3年間のフリーキャッシュフローはマイナス1,100億円と大幅なマイナスを予定しているなかでも、財務的にも強くなり、稼ぐ力も出てきたため、株主還元を少しでも増やしたいという意思で配当性向は35パーセントと置かれたという説明があったと思います。

今回、減配の発表もあり、シンプルに35パーセントを適用したということは理解できるのですが、不用意に過ぎるかなという印象を受けてしまっていて、今回そもそも35パーセントに引き上げたという背景とリンクしているのかがわからないというところです。何がコミットメントだったのかについてお話をお伺いしたいです。

今後FSを進めていくなかで投資の金額やコストが膨らんだりした場合、安易に配当性向リンクで株主還元が削られてしまうリスクがあるのかと感じてしまいます。例えば、配当性向を期末に一発で決めるのであれば、配当額を発表せずに、期末で決まるというやり方もあるのかなという気もしますし、このバランスについてどのように考えているか教えてください。

野崎:非常に難しいご質問をいただきました。当社は常々言っておりますように、業績連動型の株主還元を目指しており、今中計期間は2019年度から35パーセントに配当性向を上げました。

経営としては、配当性向は固定で、そのボディーとなる純利益をいかに上げる努力をするかが経営課題だと考えています。確かにこの3年間では、キャッシュフロー的には1,000億円以上の出超ということで、このなかでの配当の余力ということになると思いますが、今回は次のステージに向けての中計期間ということで、大規模な投資を計画させていただきました。この間、私共に時間を頂戴したということですので、株主のみなさまにはそれなりの配当をさせていただきたいというのが根底にあります。

もちろん企業ですから、キャッシュインとキャッシュアウト、キャッシュアウトはいろいろなかたちで流出しますけれども、もちろん配当、維持投資、成長投資もあります。もっと広く言えば、社会的な役割として税金の支払い、従業員への給与・賞与の支払いも当然入ってきます。このバランスのなかで今の姿というのは、ある意味まだ許容範囲だと思っておりますので、この数字は今は変えないで行きたいと思っています。

年度末まで配当未定で最後の着地点で決定するという考え方もありますが、ある意味、我々がきちんと利益を上げていくというコミットメントを株主様にしているということで、今のかたちで進めさせていただいているということです。

質問者5:キャッシュフローの変動として、今の状況を踏まえて、投資金額が膨らんでくるときの対応としてはどのように理解したらよろしいのでしょうか。

野崎:その前に、それなりの収益力、身の丈があって初めて投資の計画もできると考えています。今中計は多額の投資計画となっていますが、それができる体力がある、何とかできそうだという前提でやっています。

質疑応答:減益時の配当の考え方について

質問者6:配当について、もう少し考えをおうかがいしたいと思います。中計で説明されている配当性向35パーセントで業績連動というのは理解できるのですが、その後に買収防衛策も可決されており、経営の安定性はより担保されているのかなと感じています。御社の場合は、業態の特徴として在庫評価損、もちろん評価益の場合もありますが、それで純利益が大きくブレる業態であると理解しています。その観点から、キャッシュフローとは関係のないところで変動があった場合は酌量の余地があるのではないかなと個人的には感じているのですが、この点はいかがでしょうか。

野崎:キャッシュフローと影響のない減益要因の時に、配当についてどう考慮するかという点について、実は当社内でも長い間議論されていることでもありますが、棚卸資産の上下というのは結局は短期の話であって、今は四半期決算ですので大きく出ている印象ですが、1年を通して見れば大きく変わらないとは思っていますし、いずれかのかたちで収斂すると思っています。

これは確かにキャッシュフローとは関係ありませんが、これを加味するという考え方はありません。例えば、減損のように大きなもの、減損時欠損になったときも配当したのですが、これはある意味、直前までのコミットメントを重視したという点であります。当社の考え方から言えば、投資した金額を減損したのであって、ここは本来配当は難しかったと考えていただいた方がいいと思います。

そういう意味で基準をいろいろと変えますと、株主の方も投資家の方も混乱されるということがあると思います。特にキャッシュフローとなると、説明が難しいところがあります。この時点では業績連動型を維持したいと考えています。

質問者6:2点目は、決算資料で、税引前利益の変化については、かなり詳細にご説明いただいている印象ですが、例えば未実現利益の発生ですとか、税引前利益と当期利益の間の税率の前提がどう変わったのか、あるいは非支配持分の何がどう変わったのかといったところがわかりにくいと思っています。特に個人投資家の方にとっても理解が難しいのかなと思いますので、もしこのあたりの開示について詳細に説明できる部分がありましたら教えてください。

野崎:税引前利益から当期利益への変化という点、確かに今回は税金計算のところで海外投資も多く、加算・減算が複雑な部分があります。海外投資における減耗控除制度などもフルに活用しておりますので、年度によって加減算の変動が大きな会社のため、ここのところが計画の時と、実際足元で違いが出てきたということが、実態でございます。

加えまして、少数株主持分の損益の控除のところで、この控除の考え方が計画時、一部に大変申し訳ないのですが見誤りがあったというのが事実でございます。これを個別に開示するというのは、計画段階ではなかなか難しいですし、今のところ開示の要件には入っていないと承知していますので、極力みなさまにわかっていただけるように説明は申し上げますが、個別開示という点はご容赦いただければと存じます。

新着ログ

「非鉄金属」のログ