エレマテック、通期の売上高は前年比6.6%減 液晶等スマホ関連部材の販売不振が主因

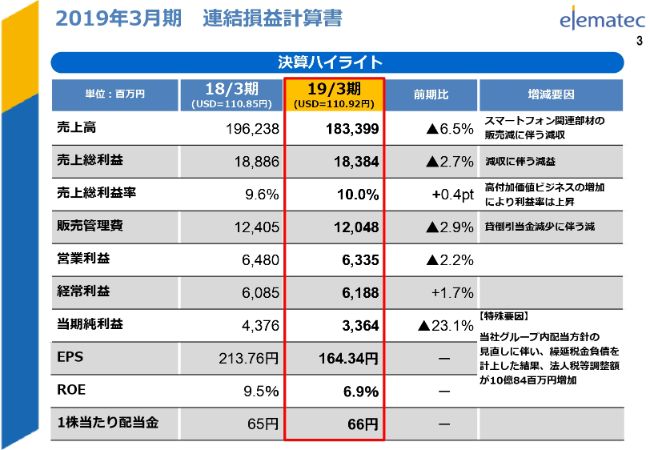

2019年3月期 連結損益計算書

清水厚志氏:2019年3月期の決算概要について説明いたします。

スライドの表の赤枠で囲ったところが、2019年3月期の実績でございます。前提となる為替レートにつきましては110円92銭の実績としており、2018年3月期の(為替レートである)110円85銭とほぼ変わっておりません。

売上高は約1,834億円となり、対前年同期比より約128億円(減少し)、パーセントテージにすると6.5パーセントのマイナスとなりました。

売上高がマイナスとなった主な要因は、スマホ関連の部材である液晶・タッチパネル・バックライト等の販売が低調だったことでございます。

続きまして、売上総利益でございます。実績は約184億円となり、対前年同期では金額で約5億円(減少し)、パーセンテージでは2.7パーセントのマイナスとなりました。売上の減少にともない、減益となったのが主な原因でございます。

ただし、利益率をご覧いただきたいのですが、売上総利益率の実績は約10パーセントとなり、2018年3月期に比べて約0.4ポイントほど改善いたしました。

これは、売上減少の大きな要因となっていたスマホ関連の液晶・タッチパネル・バックライトあたりの利益率が相対的に低いことに対して、それ以外の車関連やその他のマーケットは想定的に利益率が高くなることから、その結果、(売上総利益の)額としては下がりましたが、パーセンテージは改善したという状況でございます。

続きまして、販管費でございます。販管費は約120億円ということで、2018年3月期に比べて約4億円のマイナスとなりました。

2018年3月期に関しましては、お客さまの債権の貸倒れがございまして、それにともなう引当金を4億円ほど計上しました。

(2019年3月期は)これがなくなり、その分改善したということで、正常値に戻ったという状況です。

その結果、営業利益は約63億円となり、2018年3月期に対して2.2パーセントのマイナスとなりました。営業外の損益については、明細は書いておりませんが、若干のプラス要因がございました。

異常性があるものではありませんが、特殊な要因として、私どもの本社ビルの中でフロアを移転したり、子会社の土地の一部が収容され、それに対する保証金の収入があったり、利息の収入が若干増えたりといった影響がございました。

若干のプラス要因があった結果、経常利益は約62億円になり、2018年3月期に対して微増となりました。2018年度に比べて若干増加しましたが、ボトムラインである当期純利益は33億6,400万円となり、(2018年3月期より)大きくマイナスになりました。特損特益のところでは何も特別な要因はありませんが、法人税が大きく増えたのが一番の原因でございます。

エレマテックグループの海外現地法人からエレマテック本社に対する配当金の配当方法を見直した関係で、(法人税等調整額の)税金費用が約11億円膨らみました。したがって、それを引いた結果、ボトムラインの売上が33億6,400万円になり、1株当たりの利益が164円34銭で、ROEも6.9パーセントになりました。

ただ、(今回の決算で計上した)税金は将来的な引き当てということもあり、実際に我々の収益力が下がったり、キャッシュアウトを伴ったりするものではございませんので、配当に関しましてはこの部分を控除し、もともとの期初に約束した66円の配当を維持することにいたしました。

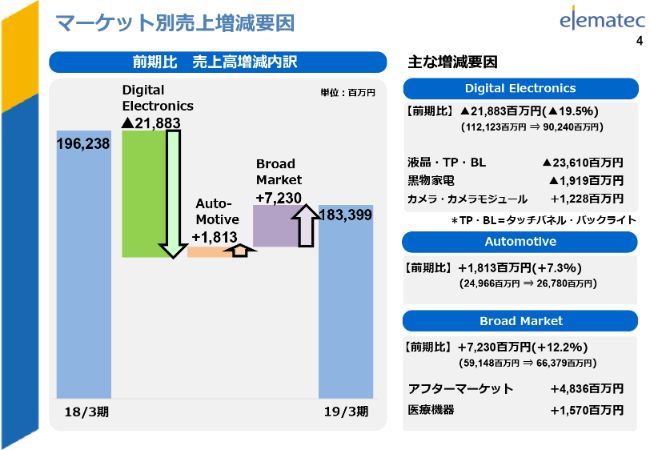

マーケット別売上増減要因

それでは、(マーケット別売上増減要因の)各々の項目のブレイクダウンについて、ご説明をしたいと思います。

売上高でございます。スライドのグラフの一番左側が2018年3月期の実績でございます。(グラフの右側に)プラスやマイナスとなる要因を書いております。

まず、売上高を大きく下げたのが「Digital Electronics」の分野でございます。

我々は商品を22の項目に分けて社内で管理しており「Digital Electronics」の分野、「Automotive」の分野、その他を含めた「Broad Market」の大きなカテゴリーに分けております。

「Digital Electronics」には、例えばモバイル端末や黒物家電、携帯電話、トイ・ホビー、アミューズメント、カメラ等の商品が含まれております。

スライドの右側に書いてありますが、売上高を大きく下げた主要因は液晶・タッチパネル・バックライト関係で、これらが(関係する)携帯端末のマーケットが非常に低調に推移したため、これらの販売も大きく減少したということになります。

唯一「Digital Electronics」のなかでも、カメラ・カメラモジュール関係は若干伸びましたが、いかんせん液晶・タッチパネル・バックライトの売上高の減少が激しく、この分野(の売上高)を大きく下げてしまいました。

一方、「Automotive」に関しましては、2018年3月期に対して約18億円のプラスとなっております。(この分野の)内容は水加熱ヒーターや内蔵関係のモジュール、自動車関係の商品でございます。

「Digital Electronics」「Automotive」のどちらにも入らない、その他に分類されるさまざまなものが入っているのが「Broad Market」でございます。

この分野は2018年3月期に対して、約72億円増加いたしました。この分野のなかではさまざまな細かい商品が伸びておりますが、大きく伸びたのがアフターマーケットといわれる分野と医療機器関係でございます。

アフターマーケットの分野にはさまざまなものが含まれますが、大きく占める部分はドライブレコーダーとなり、そのドライブレコーダー自体の売上高も大きく伸びました。医療機関係では診断装置のサブユニット関係の商売をしておりますが、この部分も堅調に推移した結果、約72億円のプラスとなりました。

「Automotive」「Broad Market」は増加しましたが、「Digital Electronics」が大きく減少した関係で、その結果、売上高は1,834億円となり、(2018年3月期より)128億円のマイナスとなっております。

売上総利益の分析について、細かいものは出しておりませんが、先ほどお話したとおり、売上の中で相対的に利益率が低い「Digital Electronics」が減少し、代わりに相対的に利益率の高い「Automotive」と「Broad Market」が増えた関係で、利益額自体は減少しましたが、利益率が0.4ポイント改善し、粗利率は約10パーセントになりました。

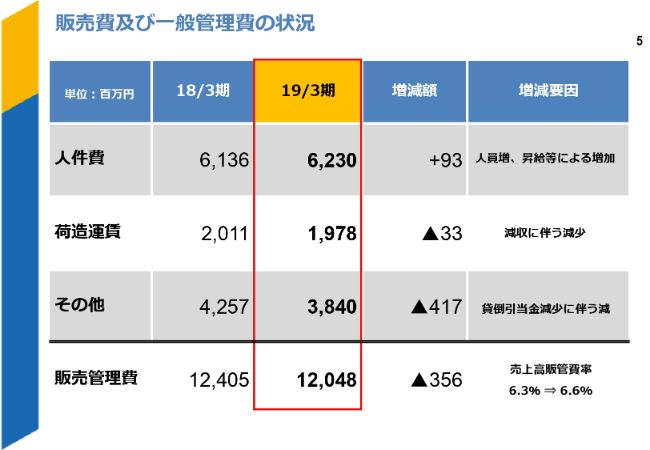

販売費及び一般管理費の状況

それでは、販売費及び一般管理費の状況の明細についてご説明します。

(2019年3月期の結果は)スライドの表の赤枠で囲ったとおりでございますが、人件費は約62億円となり、2018年3月期に比べて若干増加いたしました。

特殊な要因はございませんが、(エレマテックの)人員が増加したことや、昇給等によるサラリーの増加があったということです。

一方、荷造運賃は微減し、19億7,800万円となりました。

荷造運賃ですが、現在、すでに物流費が高騰しておりますので、単価自体は上がっておりますが、輸出量が減少し、その結果、売上は減っております。つまり、単価は上がりましたが、輸出量が減った関係で微減となります。

人件費・荷造運賃以外の原因を「その他」にまとめておりますが、2019年3月期の実績は38億4,000万円となり、2018年に比べて約4億円強減少しました。

これは先ほどお話ししたように、2018年3月期にお客さまの債権に対する特別引当金を4億円ほど計上いたしましたので、(2019年3月期は)それがなくなって、正常値に戻ったということです。

その結果、販管費は120億4,800万円となり、総額自体は2018年3月期に比べて減少しましたが、売上も減少した関係で、売上高の販管費比率は悪化したということです。

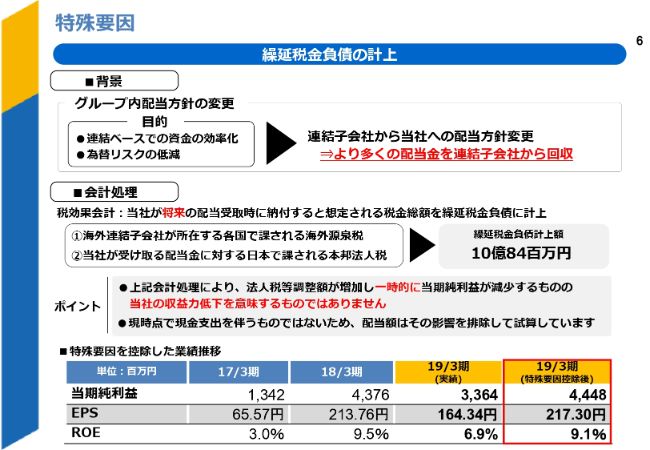

特殊要因

特殊要因である、繰延税金負債の計上についてご説明いたします。

この税金は、エレマテックグループ内の海外現地法人から、エレマテック本社に対する配当金のルールを変更したことにともなって発生するものでございます。

これまでは、エレマテックの海外現法からの本社配当に関しては、一部の現地法人については配当を留保・免除しておりました。それ以外の現法からも全額の配当ではなく、一部だけ配当しておりました。

実はエレマテックの海外子会社ができたのが、2000年に入ってからでございまして、なかなか財務基盤がしっかりしていないなか、本社へ配当するより、配当を留保して、海外子会社の財務基盤を強化するという目的でこのようなルールを適用しておりました。おかげさまで、だいぶ体力もついてまいりました。現法によっては余剰の資金を抱えるところも出てまいりました。

したがって、配当については個々に交渉いたしますが、資金効率を上げるため、エレマテックグループ全体としては為替リスクをミニマイズして、基本的にはすべての利益から剰余金を配当するという前提に大きく変更いたしました。

そういたしますと、配当金に関してはグループ内で見ると右のポケットから左ポケットにお金を移すだけの話になりますが、海外からの配当になると、コストが若干発生いたします。

1つは各現地法人がある国で徴収されるwithholding tax、いわゆる源泉税の部分です。これは国によってあるところとないところがあり、(あるとしても国によって)パーセンテージが異なりますが、例えば、韓国だと5パーセント、中国・台湾・タイ・フィリピン・チェコ・インドネシア等は10パーセント徴収されます。

加えて、配当金が日本に入ってくるときに、その配当金のグロス金額の5パーセントに対して日本の法人税がかかります。現地で徴収されるwithholding taxの源泉税と、日本でかかる法人税については、日本側の法人税額から控除できませんので、コストとして認識する必要があるということになります。

会計上、将来的に配当がいくらになるかわかりませんが、全額配当するという方針を決めた以上、これらの発生する見込みのコストについては貸倒引当金と同じように、前もって計上するべきということで、前払い法人税と同じように繰延税金負債を計上いたしました。その金額が約11億円でございます。

したがって、今回通常の法人税に加えて、配当の見直しにともない発生した約11億円をあらたに認識し、結果的にボトムラインの利益が33億6,400万円となり、(2018年3月期より)マイナスになっておりますが、この特殊要因を元に戻し、apple to appleで比較すると、2019年3月期の実力値としては44億4,800万円となり、2018年3月期とほぼ同じかプラスアルファというかたちになります。

その結果、EPSも217円30銭、ROEも9.1パーセントとなり、この結果が実力値だとご認識いただけたらと思います。

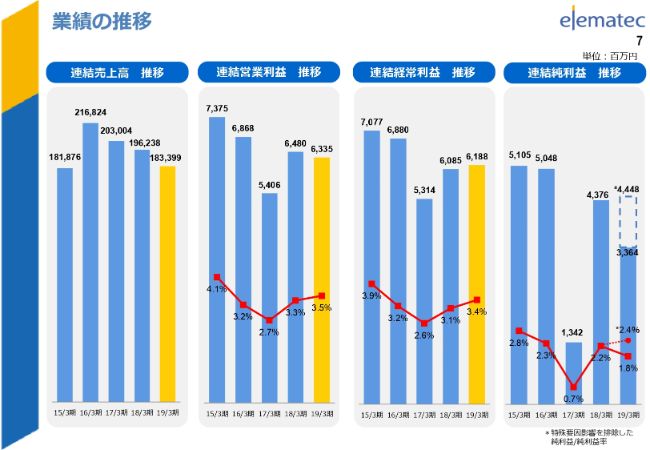

業績の推移

続きまして、このスライドでは2015年3月期から2019年3月期までの連結売上高から営業利益、経常利益、純利益までを棒グラフで示しております。

2017年3月期に海外で事故がございまして、(各種利益が)大きく減少しましたが、それ以降はV字回復しているというのが、この各々の利益(のグラフ)でわかります。

まず、ボトムラインの利益は約33億円となり、この会計水準で(純利益率をみると)1.8パーセントとなりますが、繰延税金負債の計上を除いたかたちでみると2.4パーセントということになります。(特殊要因影響を排除した純利益率は)赤い点線グラフの部分となりますので、(連結純利益は)V字回復になっております。

本当はもっとシャープにV字回復すればよかったのですが、エレマテックを取り巻く環境は非常に厳しく、緩やかな改善にはなっております。しかし、業績を着実に改善していきたいということでございます。

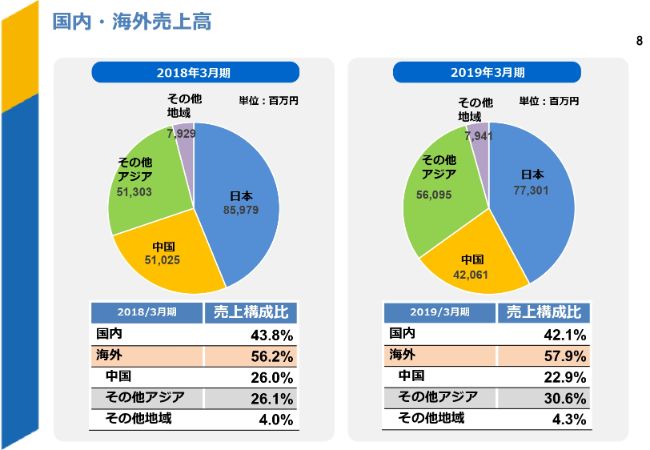

国内・海外売上高

続いて、このスライドは売上高の地域別のブレイクダウンを表したものでございます。

国内・海外の明細で見ると、国内売上高が若干減って、海外売上高が増えましたが、中国は相対的に減り、その他アジアが増えたということになります。

これは、先ほど(説明した)携帯端末事業と関係がありますが、中国での生産に影響が出て、その分アジアの部分が増えたということでございます。我々が扱っている商品のモデルミックスの変化に伴い、国内が相対的に減り、海外、その他アジアが増えたという数字になっております。

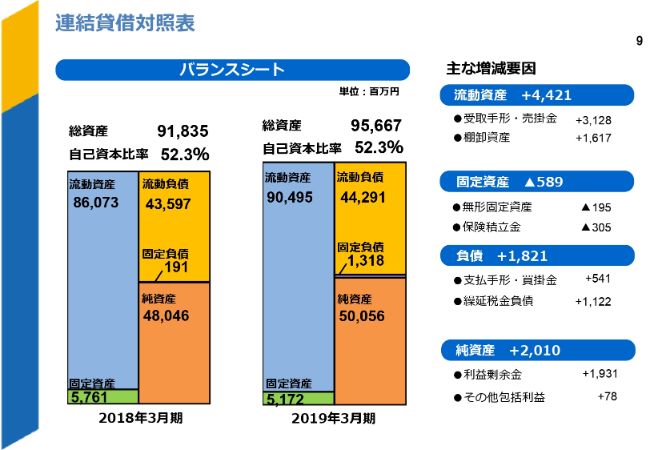

連結貸借対照表

バランスシートについて説明いたします。バランスシートはトータルで約956億円となり、1,000億円が目前となりました。

(スライドのグラフのオレンジ色の部分になりますが)流動資産が2018年3月期より若干増えております。流動資産が増えた大きな要因は、スライド右側の流動資産の項目のとおりで、受取手形・売掛金の増加と棚卸資産の増加でございます。

これも異常性があるものではございません。先ほどマーケット別売上増減要因のところで携帯関係の事業売上が下がり、それ以外が伸びたという話をしましたが、どちらかというと資金繰りとしては、携帯事業以外のところが多少長めにあるということと、一部のお客さまとの関係もございまして、取引の条件を見直した結果、「受取手形・売掛金」が約31億円増えました。

棚卸資産の約16億円の増加も、とくに異常性があったり、長滞のものがあるわけではございません。新しく始まった事業のなかで、スタートアップ、つまり立上期のものがございまして、まだ若干オペレーションがついておらず増えた部分と、(2018年の)秋以降、エレクトロニクスの業界がだいぶ厳しくなってきておりますので、短期の流動性在庫が少し減ったということです。

固定資産に関しましては、とくに大きな動きはございませんでした。

一方、負債ですが、売上の増加に伴って支払手形が若干増加しましたが、一番大きく増加した繰延税金負債は、先ほどお話しした配当金の見直しに伴って引当計上したものでございます。

純資産に関しましては当期の利益から配当金を引いた結果、約20億円増加し、純資産が約500億円となり、自己資本比率は52.3パーセントということになりました。

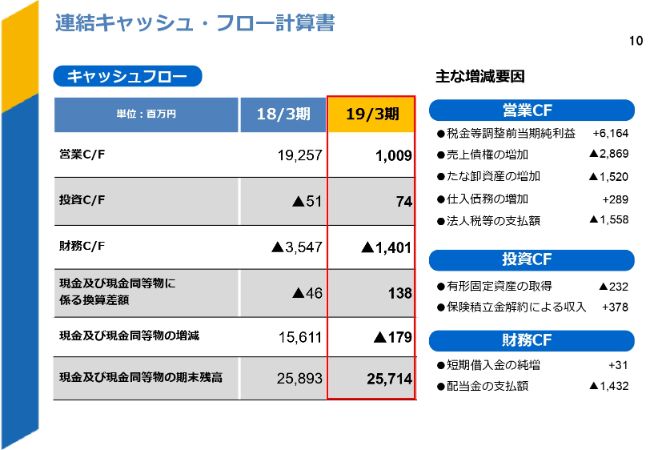

連結キャッシュ・フロー計算書

続きまして、キャッシュ・フローでございます。2019年3月期の営業キャッシュ・フローの実績は、約10億円のプラスとなりました。

キャッシュ・フロー明細に関しましては、スライド右側に書いておりますが、税金等調整前の利益、売上債権の増加、棚卸資産の若干の増加、仕入債務の増加、法人税等の支払額を(合わせて)調整した結果、約10億円のプラスとなりました。

2018年度の約192億円のプラスから比べると、プラス幅が少なくなったように見えますが、実は2018年3月期の税前利益等と比較しても、2019年3月期はほぼ変わっておりません。

(キャッシュ・フロー計算書のなかで)大きく変わった(部分は売上債権です)。売上債権は2019年3月期も減少しましたが、2018年3月期は非常に大きく減少しました。液晶・バックライト等の売上がひどく落ち込んた影響で、売上債権の減少が172億~173億円あり、その影響が大きいため、(売上債権自体の)見た目が減少したように見えておりますが、我々の事業が大きく変化したというわけではありません。

続きまして、投資キャッシュ・フローは約74億円のプラスとなりました。若干、固定資産の購入や社屋の修繕等をしましたが、大きな支出はございませんでした。財務キャッシュ・フローにつきましても、14億円のマイナスですが、ほとんどが配当金の支払いでございます。

この結果、現金及び現金同等物の期末残高は約257億円となりました。

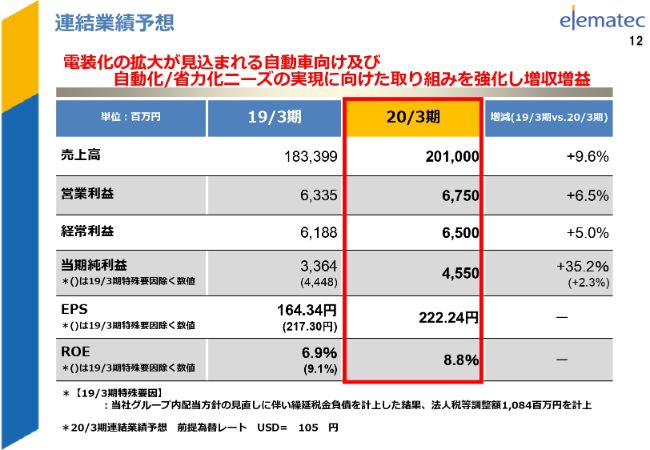

連結業績予想

続きまして、2020年3月期の事業計画について簡単にご説明したいと思います。

売上高が2,010億円、営業利益が67億5,000万円、経常利益が65億円、当期利益が45億5,000万円ということで、増収増益を見込んでおります。

売上が大きく伸びる理由は、携帯事業は相変わらず厳しいなか、我々も自動車関係を中心に事業内容をシフトしていこうと今から動いておりまして、その自動車関係事業が伸びるというのが大きな要因でございます。それに伴って利益も増加いたします。

ボトムラインの利益は約45億円ということになりますが、2019年3月期の実績に対して、繰延税金負債を計上したという要因をなくしてApple to Appleで比較すると、約44億円から約45億円となり、1億円ほどの増加になります。現在、携帯事業から新しい事業である自動車産業へシフトしているところであり、なかなか自動車事業で携帯事業の落ち込みを賄うほどの基盤ができておりませんので、今は過渡期ということになり、約1億円の増加に留っております。

EPSは222.24円、ROEも約8.8パーセントとなります。ただ、前提としているレートは、米ドルが105円で、我々に大きな影響を与える人民元が15円としております。

この先の為替レートがどうなるかわかりませんが、現在米ドルは110円、人民元は16円ぐらいですから、もう少しプラス要因に働いてくるだろうとは考えております。

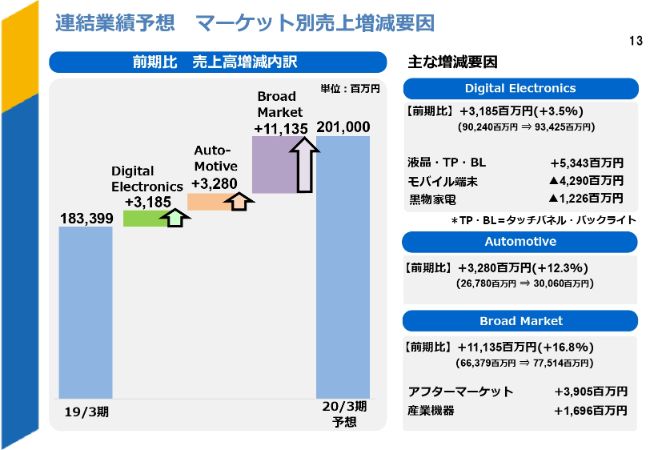

連結業績予想 マーケット別売上増減要因

売上高増減内訳の明細でございますが、先ほどお話ししましたように、(2020年3月期の売上高予想は)2,010億円となり、増収を見込んでおります。

明細は「Didital Electronics」「AutoMotive」「Broad Market」と分けておりますが、「Didital Electronics」では2019年3月期ではマイナスだった、液晶・タッチパネル・バックライトの売上が増加します。

売上が大きく減少している携帯端末関係でも取り扱う商品は同じなのですが、自動車関係のナビゲーション・インパネ関係の液晶・タッチパネル・バックライトあたりが伸びる見込みのため、プラスを予想しております。

「AutoMotive」「Broad Market」は2019年3月期のトレンドがそのまま続きますので、自動車関係ではいわゆるヒーター関係、アフターマーケットではモニターや産業機器あたりを中心に、売上は順調に伸びていくものだと考えております。その結果、売上高については2,010億円になると見込んでおります。

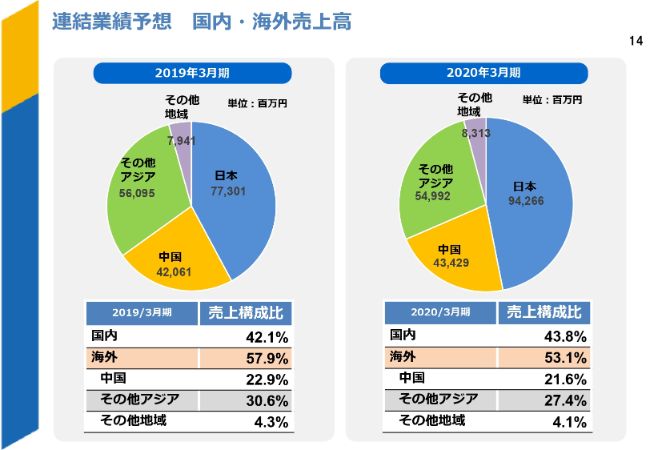

連結業績予想 国内・海外売上高

こちらは国内・海外売上高の明細でございます。

2019年3月期は国内の売上構成比は若干減少して海外は増加し、そのなかでもとくに「その他アジア」が増えたという結果になりますが、2020年3月期は日本の売上構成比が若干増える見込みでございます。

液晶・バックライト関係事業が日本側で大きく伸長する見込みのため、その分、海外のパーセンテージは相対的に下がるかたちになります。

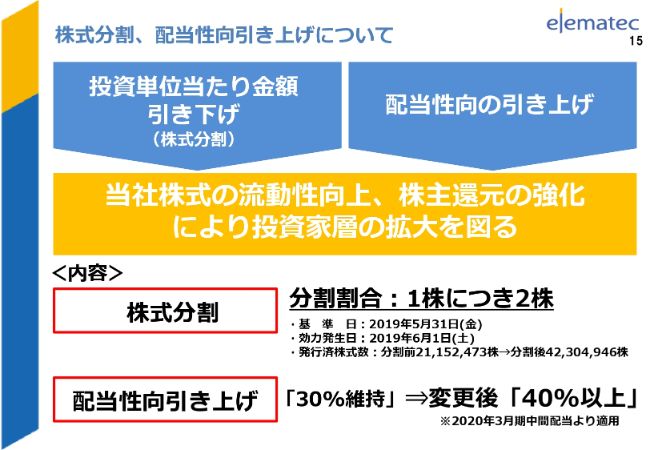

株式分割、配当性向引き上げについて

この前行われた2019年4月25日の決算発表とあわせて、配当性向の引き上げと株式分割について発表させていただきました。

これには2つ理由がございまして、1つ目はこれから個人投資家の層を増やしていきたいという思いがあるからです。先ほど、キャッシュ・フローやバランスシートのところでもお話ししましたが、非常に強固なバランスシートを持ちながら、キャッシュが多少多めになってきておりますので、これを株主にきちんと還元するという姿勢を強化するのが2つ目の理由です。以上の理由から、配当性向の引き上げと株式分割(の実施に向けての施策を)を検討しております。

株式分割でございますが、効力発生日は2019年6月1日で予定しており、この日をもって現在の株式を分割いたします。

つまり1株が2株になり、株の総量自体が変わります。今まで株を持っていらっしゃった方々、1単元所有していた方の株が2単元に増えますので、この部分が市場に出てくるのではないのかという期待を込めての分割でございます

また、株価に関しては現在は2,000円前後ですが、これが半分になりますので、個人投資家の方々にも買いやすい金額になってくるのではないかということを考えております。

一方、配当でございますが、従来の配当性向は30パーセントを維持という表現をしておりましたが、2020年3月期からは40パーセント以上(という方針)に変えさせていただきました。

株式分割とも関係する話になりますが、やはり株主への還元を増やし、個人投資家向けに我々の株に対する魅力を高めていこうということと、手元に積み上がってきているキャッシュの株主への還元ということです。

配当性向は40パーセント以上となっておりますので、表現の話になりますが、最低でも40パーセントを維持していくという表明とお取りいただければと思います。

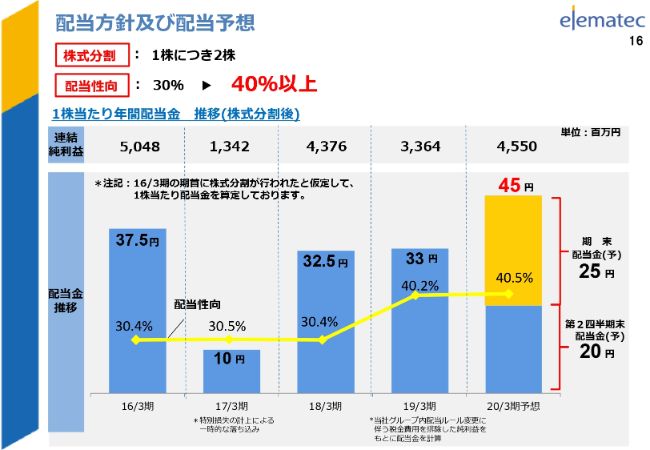

配当方針及び配当予想

その結果、株の配当がどのように推移していくかということをあらわしたものが、スライドの棒グラフになります。

株式の分割につきましては2019年6月1日を予定しておりますが、Apple to Appleで比較しやすいように、スライドの表では2016年3月期から株式分割が行われたと仮定して、以上の前提で比較しております。

したがって、2019年3月期の配当金はグラフでは1株当たり33円となっておりますが、実際の配当金は66円となっております。2020年3月期でございますが、配当性向を40パーセントに上げますので、1株当たりの中間配当は20円、期末配当は25円の合計45円を計画しております。

スライドの黄色い折れ線グラフが配当性向の動きを表しております。

2019年3月期の段階で配当性向は40.2パーセントという結果になっておりますが、この数字は繰延税金負債の計上部分を控除した、約33億円という会計上の当期純利益をベースに算出したものです。この配当だけをみると、配当性向は約40パーセントになりますが、繰延税金負債の計上部分をなくした当期純利益に戻して計算すると、2019年3月期の配当性向は約30パーセントになります。

配当性向は30パーセントを続けて維持するとしておりましたが、これを2020年3月期からは40パーセント以上にするということで、伸ばしていきたいと思っております。

以上、私から2019年3月期の決算概要と本事業年度の経営計画の概要について説明させていただきました。

新着ログ

「卸売業」のログ