オリンパス、通期の営業益は前年比65%減 販管費の増加や間接税への引当金等の一時費用が影響

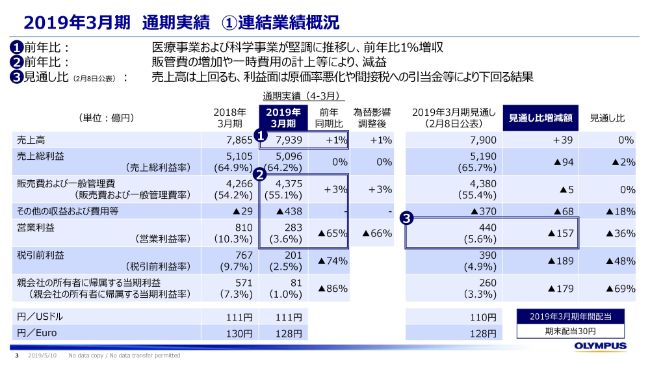

2019年3月期 通期実績 ①連結業績概況

境康氏:4月よりCFOに就任いたしました境でございます。よろしくお願いいたします。本日はご多忙のなか、オリンパス株式会社2019年3月期決算説明会にご参加いただきまして、誠にありがとうございます。

私からは、2019年3月期の連結決算概況及び2020年3月期の通期見通しについてご説明申し上げます。

スライドの3ページをご覧ください。こちらが2019年3月期の連結実績でございます。

連結売上高は、医療事業、科学事業が堅調に推移し、前年比で1パーセント増収の7,939億円となりました。

営業利益は、販売管理費の増加や一時費用の計上等により、283億円となりました。税引前利益は、為替差損の計上に伴う金融収支の悪化等により201億円、当期利益は81億円となりました。

なお、2019年3月期末の配当につきましては、期初ご案内のとおり、30円とさせていただきます。

また、本日の適時開示のとおり、2月8日に公表しました見通しに対しましては、売上高は想定を上回ったものの、営業利益は医療事業と映像事業の原価率悪化や、海外子会社における間接税の引当等によりまして、遺憾ではございますが、下回る着地となりました。

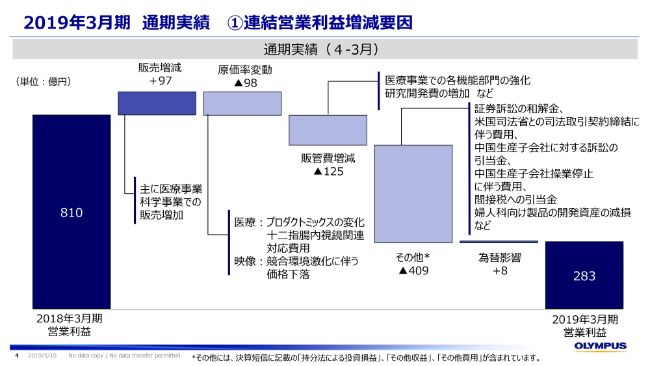

2019年3月期 通期実績 ①連結営業利益増減要因

それではスライドの4ページをご覧ください。次に、通期実績の営業利益のおもな前年比の増減要因についてご説明申し上げます。

左からご覧ください。医療事業及び科学事業の販売増加によりまして、営業利益全体のプラスに97億円の寄与が働いております。

原価率は98億円のマイナス要因となりました。これは、医療事業におけるプロダクトミックスの変化や、十二指腸内視鏡関連対応費用の計上等に加え、映像事業で競合環境激化に伴う価格下落が生じたことによるものでございます。

販管費の増加により、125億円のマイナスに影響しておりますが、これは医療事業における各機能部門の強化に伴う人員の増加や、研究開発費の増加等によるものでございます。

その他は、上期までに発生した一時費用に加えまして、海外子会社が行った間接税にかかわる実質調査に関して、追加的に徴収が見込まれる引当金、及び婦人科向けの製品、CTシステムの開発資産の減損等を計上したことで、409億円のマイナスとなりました。

それに為替影響を加えました結果、営業利益は283億円という数字になっております。

なお、今年度は多額の一時費用の計上によりまして、前年比大幅な増益となりましたが、過去からの課題となっておりましたリスクの削減が図れたものと考えております。

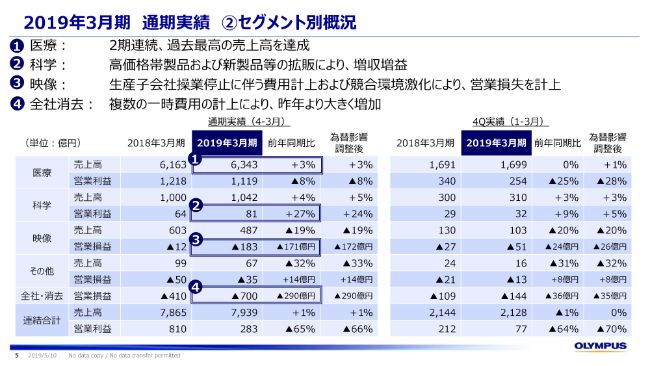

2019年3月期 通期実績 ②セグメント別概況

続きまして、スライドの5ページをご覧ください。こちらはセグメント別の概況でございます。

医療事業は、通期実績として2期連続、過去最高の売上を更新し、引き続き全社業績を牽引しております。

科学事業は、高価格帯製品及び新製品等の拡販によりまして、増収増益を達成しました。

映像事業は、中国生産子会社の創業停止に伴う費用計上や、競合環境激化に伴い、減収減益という結果になりました。

全社・消去におきましては、証券訴訟の和解金や中国生産子会社に対する訴訟の引当金等の一次費用が含まれており、昨年より増加いたしました。

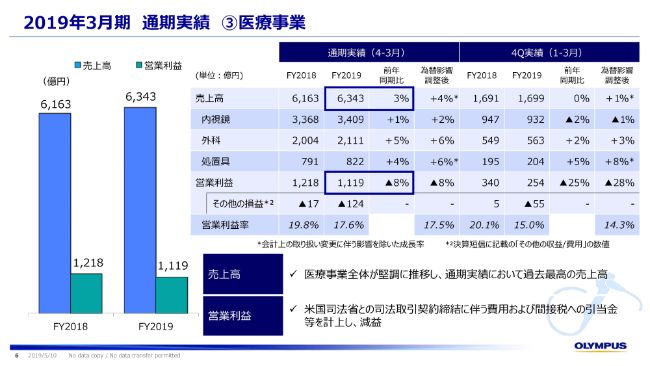

2019年3月期 通期実績 ③医療事業

スライドの6ページをご覧ください。セグメントごとにご説明させていただきます。まず医療事業です。

内視鏡、外科、処置具の全分野で堅調に推移し、売上高は前年同期比3パーセント増で、過去最高の6,343億円となりました。地域ごとの状況につきましては、Appendixの31ページをご参照いただきたいと思います。

営業利益ですが、前年同期比8パーセント減の1,119億円、営業利益率としては17.6パーセントとなりました。

米国司法省との司法取引契約締結に伴う費用及び海外子会社における間接税の引当金等の計上に加え、原価率悪化、人件費の増加等により、減益となりました。

なお、仮に一時費用を除きますと、増益を確保しております。

2019年3月期 通期実績 ④科学事業

スライドの7ページをご覧ください。科学事業でございます。

売上高は、前年同期比4パーセント増収の1,042億円、営業利益は前年同期比27パーセント増の81億円となりました。

生物顕微鏡におきましては、ハイエンド機種「FV3000」の拡販等により、増収となりました。

産業製品につきましては、好調な市場環境を背景に、とくに電子部品向けの工業用顕微鏡、航空市場向けの工業用内視鏡等の販売が増加しております。

その結果、営業利益は増収に加え、販管費をコントロールしましたことにより、大幅な増益となっております。

科学事業におきましては、中期経営計画であります16CSP(Corporate Strategic Plan)で掲げた営業利益率10パーセントに向けて、着実に進捗しております。今後も、顧客群別に最適なソリューションを提供し、販管費をコントロールすることで、16CSPの達成に向けて取り組んでまいる方針であります。

2019年3月期 通期実績 ⑤映像事業

スライドの8ページをご覧ください。続きまして、映像事業でございます。

売上高は生産拠点の再編に伴いまして、一部製品の供給に制約が生じました影響に加え、競合環境の激化もあり、大幅な減収となりました。

営業損益は、減収及び中国生産子会社の操業停止に伴う費用がおもな要因となりまして、183億円の損失を計上しております。なお、中国生産子会社の操業停止に伴う影響額は、通期で99億円となります。

これらの詳細及び全社実績への影響につきましては、恐縮ですがAppendixの33ページをご参照いただきたいと思います。

財政状態計算書

続きまして、スライドの9ページをご覧いただきたいと思います。

3月末の財政状態ですが、社債及び借入金等の返済によりまして、総資産を圧縮しました結果、自己資本比率は前期末比で2.1ポイント上昇し、47.3パーセントになっております。医療事業において、日本を中心に在庫が増加しましたことを要因として、棚卸資産が143億円増加しております。

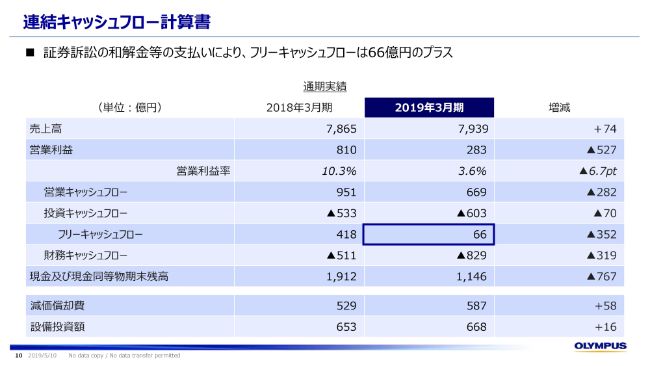

連結キャッシュフロー計算書

スライドの10ページをご覧ください。キャッシュフローの状況でございます。

営業キャッシュフローは、証券訴訟の和解金及び米国司法省との司法取引契約締結に伴います費用の支払い等もありまして、669億円となっております。

投資キャッシュフローは、生産設備や医療事業のデモ・ローナー品等の有形固定資産取得による支出等により、603億円のマイナスとなりました。

その結果、フリーキャッシュフローとしては63億円のプラスという結果になっております。

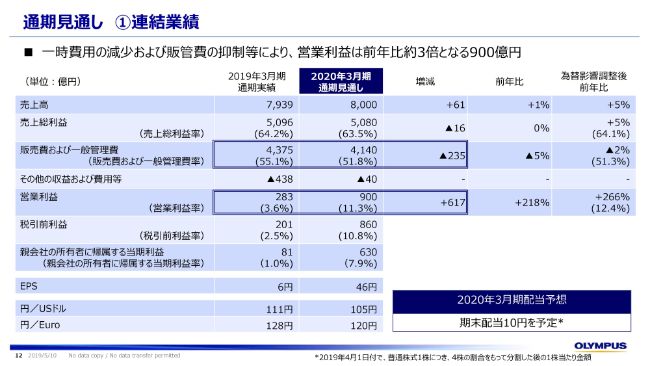

通期見通し ①連結業績

次に、通期業績見通しについてご説明申し上げます。

スライドの12ページをご覧いただきたいと思います。こちらは2020年3月期の通期業績見通しでございます。

業績見通しの前提となります想定為替レートは、直近の為替相場動向を鑑みまして、1ドル105円、1ユーロ120円といたしました。

売上高は8,000億円、営業利益は前年比約3倍の900億円となる見通しであります。前期の一時費用がなくなりますことに加え、販売管理費を4,140億円に抑制し、事業運営をコントロールすることで、すべての利益項目が大幅に改善する見込みであります。

当期利益につきましては、630億円を見込んでおります。

2020年3月期の配当につきましては、財政状況を踏まえ、前年比で33パーセント増加となります10円とさせていただく予定でございます。これは株式分割後の単位でございます。

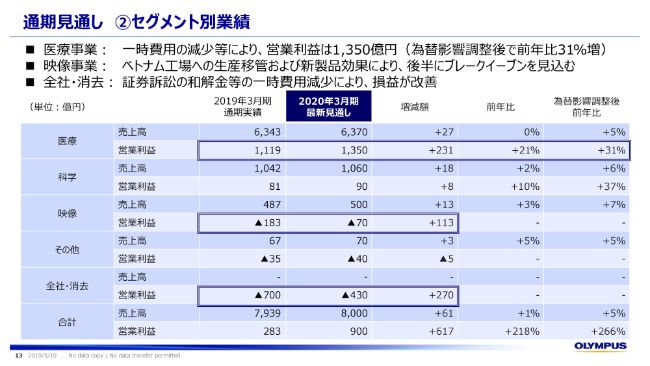

通期見通し ②セグメント別業績

続きまして、スライドの13ページをご覧ください。セグメント別の業績の見通しであります。

医療事業は、前期と同水準の売上となる見込みですが、一時費用の減少に加えまして、販管費をコントロールすることで、営業利益は前年同期比21パーセント増の1,350億円となる見込みであります。

為替影響調整後では、前年同期比31パーセント増となる見通しでありまして、売上高におきましても、為替換算後では増収となる計画であります。

なお、今期より内視鏡事業・治療機器事業に組織変更しておりますけれども、業績数値につきましては、現在精査中のため、第1四半期より開示セグメントに反映させていただきます。また、継続性の観点から、2020年3月期は、現行のサブセグメントも並行して開示させていただきたいと存じます。

続きまして、科学事業は、引き続き産業分野を中心とした事業成長に加え、収益性の改善を進めてまいります。

映像事業は、すでにベトナム工場への生産移管は完了しているものの、移管の効果は今期の後半に現れる見込みでございます。そのため、前半は営業損失を見通しておりますが、生産移管による原価低減効果に加えまして、複数の戦略製品を投入することによりまして、今期の後半でブレークイーブンを見込んでおります。

全社・消去は証券訴訟の和解金等の一時費用が減少することによりまして、損益が改善する見込みであります。

前期は多額の一時費用の計上もあり、残念ながらガイダンスの未達という結果になりました。しかしながら、当社の主力事業であります医療事業は、2期連続で過去最高の売上高を達成し、内視鏡が製品ライフサイクルの後半にあるなかでも、外科及び処置具が業績を牽引するなど、堅調に推移しております。

また、一時費用の計上によりまして、過去から課題となっておりましたリスクの削減も図れているものと考えております。

2020年3月期は、これらや販管費のコントロールによりまして、大幅に損益を改善してまいります。

私からの説明は以上でございます。ありがとうございました。

新着ログ

「精密機器」のログ