コスモエネルギーHD、通期経常利益は前期比17%減 財務体質改善を受け、80円へ増配

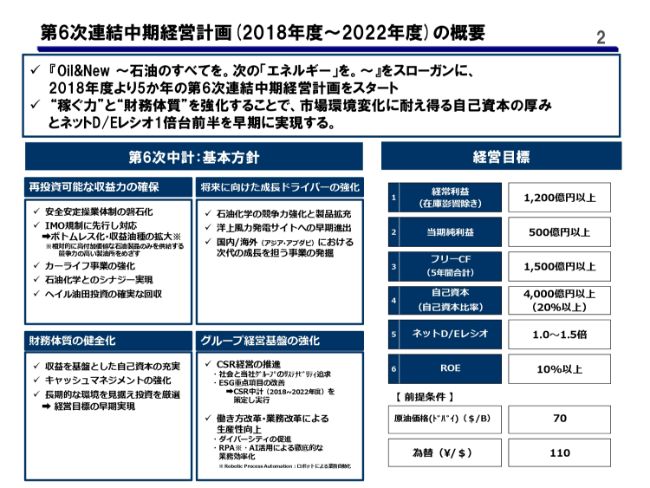

第6次連結中期経営計画(2018年度~2022年度)の概要

桐山浩氏:おはようございます。本日はお忙しい中、2018年度決算説明会にお集まりいただきまして、誠にありがとうございます。私からは、第6次連結中期経営計画の概要、2018年度通期決算レビュー、および配当方針について、ご説明させていただきます。

2ページをご覧ください。昨年(2018年)3月に「Oil&New ~石油のすべてを。次の『エネルギー』を。~」をスローガンに、2018年度から始まる5ヵ年の第6次中期経営計画をスタートしました。

基本方針としては、「再投資可能な収益力の確保」「将来に向けた成長ドライバーの強化」「財務体質の健全化」「グループ経営基盤の強化」という4つの方針を挙げています。各事業において、さまざまな施策を着実に実行しています。

また、今中期経営計画では「稼ぐ力」と「財務体質」を強化することで、市場環境変化に耐えうる自己資本の厚みと、ネットD/Eレシオ1倍台前半を早期に実現していきたいと考えています。

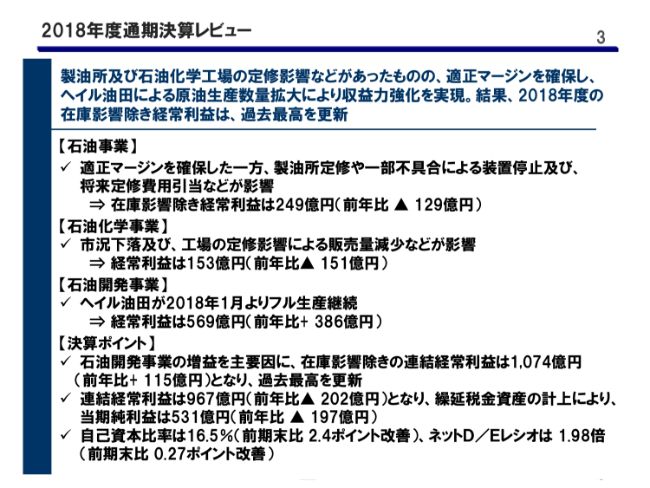

2018年度通期決算レビュー

2018年度通期決算レビューについてご説明いたします。2018年度は、当社グループの千葉製油所や、石油化学工場における定修影響などがあったものの、石油製品で適正マージンを確保し、ヘイル油田による原油生産量拡大などにより収益力を強化した結果、在庫影響を除いた連結経常利益は過去最高を更新いたしました。

セグメント別に見ますと、石油事業では適正マージンを確保したものの、製油所の定修や一部不具合による装置の停止、および将来定修費用の引当影響などにより、在庫影響除きの経常利益は249億円と、前年比で129億円の減益となりました。

石油化学事業では、ベンゼン市況の下落や、工場の定修影響に伴う販売量減少などにより、経常利益は153億円と、前年比で151億円の減益となりました。

石油開発事業では、ヘイル油田が2018年1月よりフル生産を継続した結果、経常利益は569億円と、前年比で386億円の増益となりました。

なお、1年間ヘイル油田で(フル)生産した結果として、現在、想定以上の輸送圧力の低下が見られており、ヘイル油田から最大限の原油を回収するためには、二次回収に向けた対応を早期にした方がよいことが判明いたしました。

これらを踏まえ、2019年度におきましては、生産数量を少し抑え、圧力低下を防ぎながら、最適な二次回収を何にするかを決めて、今中期経営計画中に二次回収の投資を打っていきたいと考えていきます。予定では、最終年度にはヘイル油田の生産量は復帰すると考えています。

以上の取り組みにより、在庫影響除きの連結経常利益は1,074億円と、前年比で115億円の増益。連結経常利益は967億円と、前年比で202億円の減益。当期純利益は531億円と、前年比で197億円の減益となりました。当期純利益が2月公表値よりも増益となった主な要因は、監査法人との協議の結果、将来の所得をもとに、繰延税金資産を複数年計上できたためです。

この結果、自己資本比率は前期末比で2.4ポイント改善の16.5パーセント、ネットD/Eレシオは前期末比で0.27ポイント改善の1.98倍となり、2倍を切ることができました。

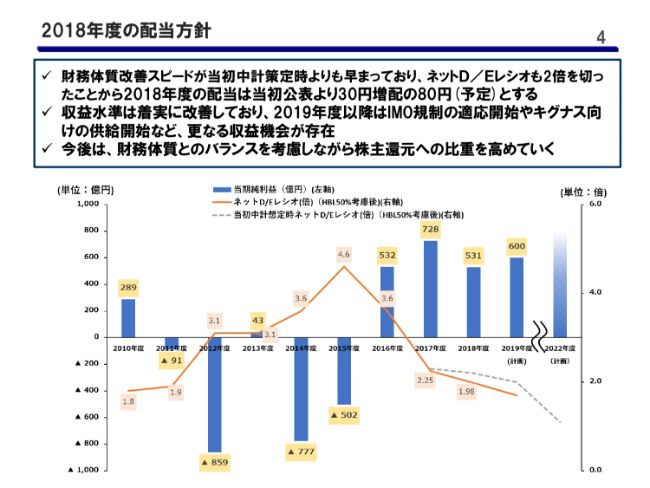

2018年度の配当方針

事業環境の変化から、財務体質改善スピードが当初中計策定時よりも格段に早まっており、ネットD/Eレシオは、想定よりも早く2倍を切ることができました。これらを踏まえて、2018年度の配当は、当初公表より30円増配の80円といたします。

当社の収益水準は着実に改善しており、2019年度以降はIMO規制の適応開始や、キグナス社向けの供給開始など、さらなる収益機会が存在いたします。今後の方針につきましては、これらの収益機会を確実に享受するとともに、財務体質のバランスを考慮しながら、株主還元への比重を従来よりも高めていきたいと考えています。

最後になりますが、引き続き財務体質の改善と各事業の競争力を高め、社員が誇れるよい会社、持続的に成長できる会社を目指しながら、中期経営計画の目標を達成すべく、全社一丸となって取り組んでまいります。私からのご説明は以上でございます。ありがとうございました。

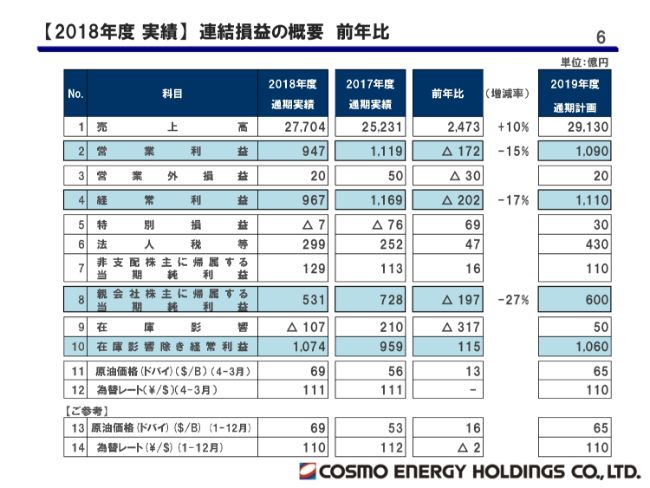

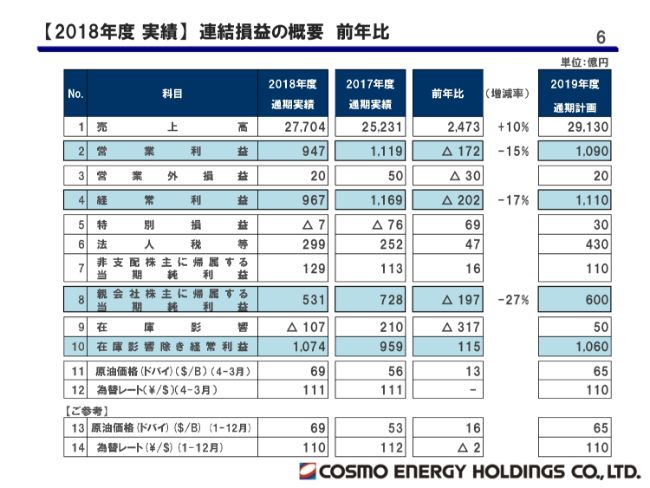

【2018年度 実績】 連結損益の概要 前年比

植松孝之氏:それでは、2018年度通期決算の概要、および2019年度通期計画の概要についてご説明いたします。6ページの連結損益の概要をご覧ください。

経常利益は、前年比で202億円減益の967億円。親会社株主に帰属する当期純利益は、前期比で197億円減益の531億円となりました。なお、当期純利益には、先ほど桐山からもお話ししたとおり、繰延税金資産を複数年計上したことによる改善効果が含まれています。

在庫影響除きの経常利益は、石油開発事業の増益を主たる要因として、前年比で115億円増益の1,074億円となりました。これは過去最高でございます。

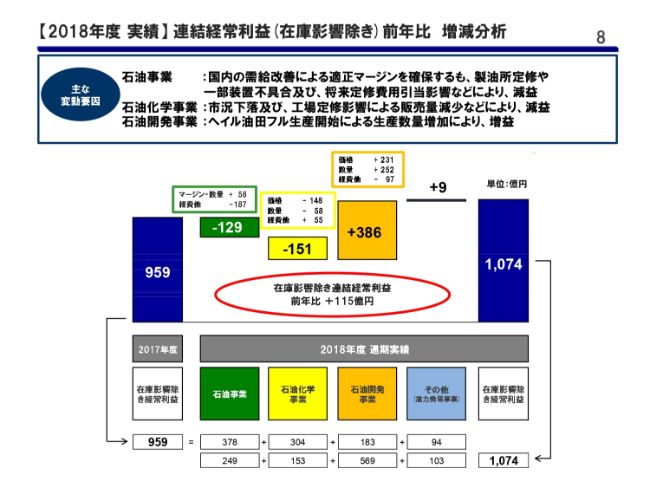

【2018年度 実績】 連結経常利益(在庫影響除き)前年比 増減分析

在庫影響除きの経常利益について、前年比115億円の増減要因を、セグメント別にご説明します。

(スライドのグラフに)緑色で示している石油事業は、適正マージンを確保いたしましたが、製油所の定修、また不具合の影響で装置が一部停止したこと。さらに、将来定修費用の引当をしたことなどの影響で、129億円の減益となりました。

(スライドの)緑色の枠内に、マージン・数量でプラス58億円という記載がありますが、この内訳としては、マージンの改善でプラス138億円となった一方、堺精油所の不具合による輸購入の増加、また輸出の減少などの影響でマイナス80億円となりました。この差し引きにより、プラス58億円となりました。

経費他はマイナス187億円とありますが、こちらは原油価格上昇に伴う自家燃コストの上昇、定修費用の増加、および将来定修費用の引当が主な内容です。

(スライドのグラフに)黄色で示している石油化学事業は、パラキシレン市況の改善に伴い、HCPは増益効果があったということですが、ご承知のとおり、ベンゼンおよびエチレン市況の悪化に加え、丸善石油化学の工場の定修による販売量減少もあり、151億円の減益でした。

(スライドのグラフに)オレンジで示している石油開発事業は、油価上昇や、ヘイル油田の(フル)生産開始に伴う生産数量増により、386億円の増益です。

最後に、風力発電事業を含めたその他の増益につきましては、主としてエコ・パワー社の増益です。

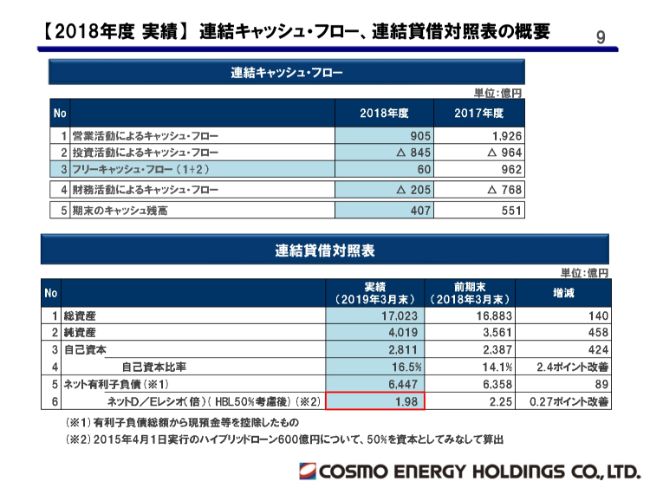

【2018年度 実績】 連結キャッシュ・フロー、連結貸借対照表の概要

連結キャッシュ・フロー、ならびに連結貸借対照表です。連結キャッシュ・フローの計算書ですが、営業活動によるキャッシュ・フローは905億円のプラスです。

一方で、投資活動のキャッシュ・フローは、主に精油所・石油化学工場の定修に伴う更新工事を中心として、845億円のマイナスでした。また、財務活動によるキャッシュ・フローは205億円のマイナスという状況です。

連結貸借対照表は(スライドに)記載のとおりです。自己資本は前期比で424億円増加の2,811億円。自己資本比率は16.5パーセントで、(前期末比で)2.4ポイント改善いたしました。ネットのD/Eレシオは1.98倍で、2倍を切るレベルになりました。

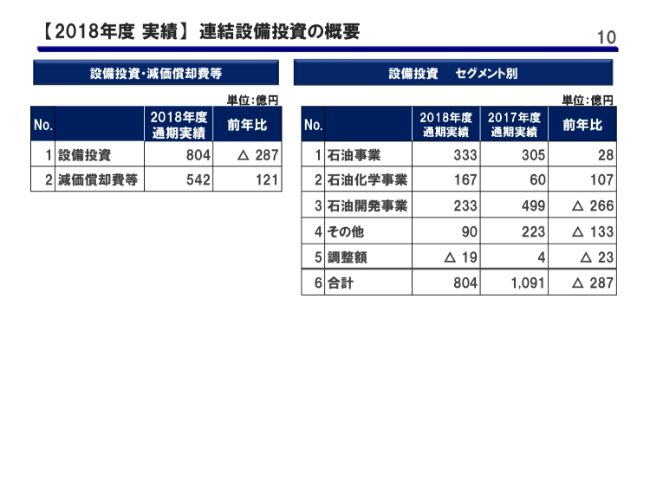

【2018年度 実績】 連結設備投資の概要

連結設備投資の概要です。2018年度の設備投資は、ヘイル開発の大型投資が一巡していますので、前年比で287億円減少の804億円です。

セグメントの内訳でご覧いただきますと、石油事業と石油化学事業では、主に定修に伴う更新工事、また将来に向けた成長投資を実施したために、前年比では増加となっています。石油開発事業につきましては、ただいま申し上げたとおりです。また、その他につきましては、IPP関連投資が一巡した影響です。

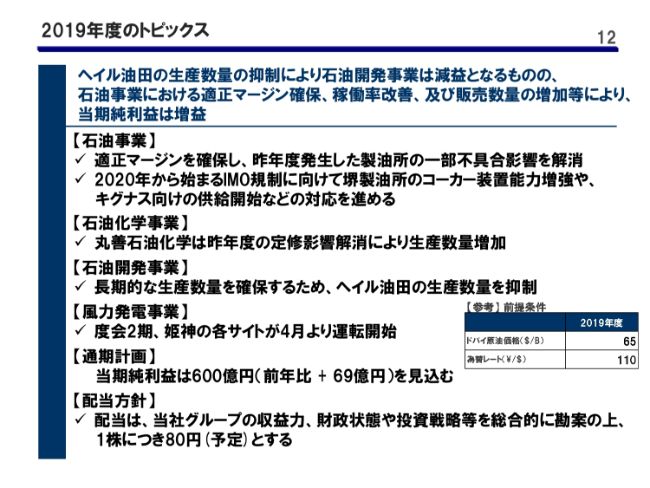

2019年度のトピックス

2019年度のトピックスの総括です。2019年度は、ヘイル油田の生産数量を抑制するため、石油開発事業は減益ですが、石油事業における適正マージン確保、稼働率の改善、および販売数量の増加を見込んでおり、当期純利益は増益です。

セグメント別に見ますと、石油事業では適正マージンを確保していくことと、昨年度に発生した精油所の一部不具合影響が解消いたしますので、そういったところのプラスの効果を見ています。

加えて、2020年から始まるIMO規制に向けた大きなトピックスとして、堺精油所のコーカー装置能力の増強の投資を予定しております。また、キグナス社への供給開始に向けた対応を進めていきます。

石油化学事業では、丸善石油化学において、昨年度の定修影響が解消されますので、数量効果を見込んでいます。

石油開発事業では、ただいま申し上げたとおり、ヘイル油田の生産数量抑制が損益に効いてきます。先ほど社長の桐山からもご説明したとおり、中長期的なヘイル油田の生産数量を最大化すべく、二次回収に向けた対応をしていくという段取りで、今後進めてまいります。

風力発電事業では、2019年4月に運転開始した三重県の度会2期、ならびに岩手県の姫神の各サイトからの収益が通年で寄与してくるという状況です。

これらにより、2019年度は原油価格65ドル、為替110円を前提として、当期純利益は前年比で69億円増益の600億円を見込んでいます。配当につきましては、財務体質や投資戦略などを総合的に勘案の上、1株につき80円を予定しています。

【2018年度 実績】 連結損益の概要 前年比

続きまして、2019年度の通期計画の概要についてご説明いたします。少しページを戻っていただきますと、6ページのP/Lの表の一番右側に2019年度の通期計画が記載されていますので、そちらをご覧ください。

経常利益は1,110億円、親会社株主に帰属する当期純利益は600億円です。また、在庫の影響をプラス50億円を見込んでいますので、在庫評価を除いた経常利益は1,060億円を計画しています。

なお、原油価格・為替につきましては、ただいま申し上げたとおり、原油価格が65ドル、為替レートが110円と置いています。

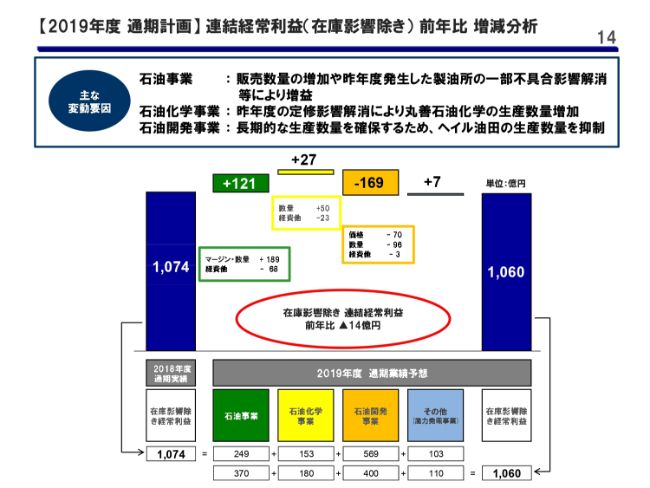

【2019年度 通期計画】 連結経常利益(在庫影響除き) 前年比 増減分析

在庫評価を除いた経常利益の減益14億円について、セグメント別にご説明いたします。石油事業は、昨年度の精油所の一部不具合解消、およびキグナス社向けの供給開始を織り込み、121億円の増益を見込んでいます。

石油化学事業は、丸善石油化学が非定修年であることで、生産数量の増加により27億円の増益を見込んでいます。

石油開発事業は、長期的な生産数量確保ということで、ヘイル油田の生産数量を抑制する計画ですので、169億円の減益を見込んでいます。その他につきましては、エコ・パワー社、および連結処理等で7億円の増益です。

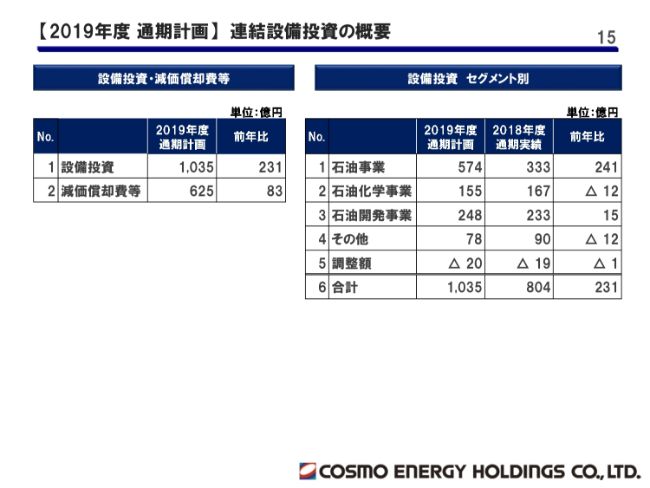

【2019年度 通期計画】 連結設備投資の概要

2019年度の設備投資につきましては、引き続き第6次中期経営計画の施策に沿って、「競争力強化と成長のための投資を継続する」という基本スタンスの下、進めてまいります。

石油事業におきましては、2020年から開始するIMO規制の早期対応で、堺精油所のコーカー能力の増強投資、精油所の安全・安定操業体制を盤石にすべく、強靭化や補修・更新工事などを実施してまいります。

IMO規制への適応開始、キグナス社向けの供給会社といった収益機会を着実に享受するためには、精油所の高稼働が一番肝要だと認識しています。そのために、今後は不具合が発生する前に保全工事を行うという予防保全の観点から投資を進めていく計画です。

石油化学事業につきましては、基礎化学品の高付加価値などの投資を進めてまいります。石油開発事業につきましては、既存油田を中心に投資を進めていきます。既存油田でESPの故障がありましたので、こういったところでリカバリーのための投資をします。風力発電事業につきましては、さらなる新規サイトの運転開始に向けて、投資を実施する予定です。

以上、2018年度決算ならびに2019年度通期計画の概要について、ご説明させていただきました。

新着ログ

「石油・石炭製品」のログ