コスモエネルギーHD、3Q累計は減益に 石油化学事業での市況下落や工場定修での販売減等が影響

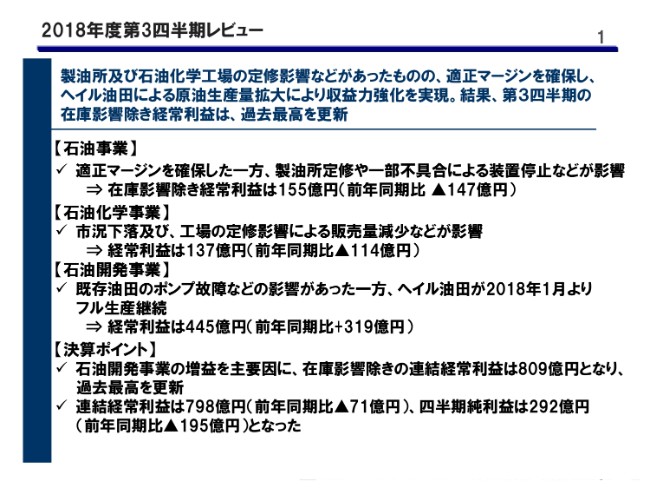

2018年度第3四半期レビュー

植松孝之氏(以下、植松):よろしくお願いいたします。それでは、早速1ページ目からお願いいたします。

2018年度第3四半期レビューというところで、セグメント別に総括しています。まず、石油事業でございますけれども、在庫の影響を除いた経常利益は155億円。前年同期比マイナス147億円となりました。要因としては、製油所定修や一部不具合による装置停止などが影響いたしました。

石油化学事業でございますが、経常利益は137億円。前年同期比マイナス114億円となりました。市況の下落及び、工場の定修影響による販売量減少が要因でございます。

石油開発事業でございますが、経常利益は445億円。前年同期比でプラス319億円となりました。既存油田のポンプ故障などの影響があった一方、ヘイル油田が2018年1月よりフル生産が継続した結果でございます。

以上、在庫評価・在庫の影響を除いた連結経常利益は809億円となりました。また、表面の連結経常利益は798億円。前年同期比でマイナス71億円です。四半期純利益は292億円。前年同期比マイナス195億円といった内容でございました。

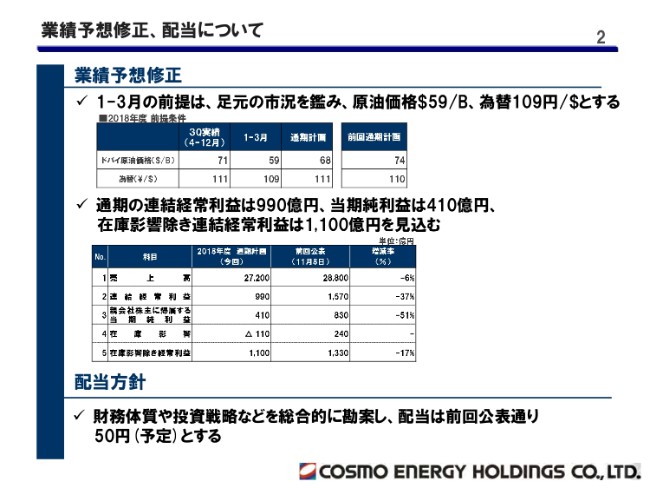

業績予想修正、配当について

2ページ目をお願いいたします。業績予想修正・配当についてでございます。まず業績予想の修正でございますが、こちらは1-3月の前提でございますけれども、足元の市況を鑑みまして、原油価格が59ドル/バレル、為替が109円/ドルというかたちで置いています。

ドバイの1月の平均原油価格が59ドル/バレルでございましたので、それを2月、3月で引っ張っているかたちでございます。また、為替につきましては、足元ベースで設定をしております。

それを踏まえました連結の経常利益につきまして、詳細はまた後ほどご説明させていただきます。

配当方針でございますが、こちらは前回公表どおり50円としています。

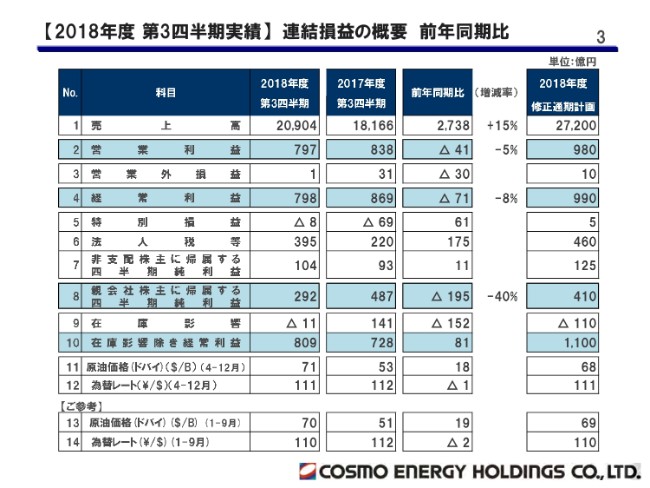

【2018年度 第3四半期実績】連結損益の概要 前年同期比

3ページ目をお願いいたします。こちらは連結損益の概要、前年同期比でございますけれども、冒頭申し上げた内容をP/Lで起こしたものでございますので、表をご参照ください。また、(表の)11番の「原油価格」は4-12月の原油価格でございますが、71ドル/バレルで、前年対比で申し上げますと、18ドル/バレルの上昇でした。

為替レートにつきましては、111円/ドルで、前年対比で申し上げますと、マイナス1円/ドルでございました。また、石油開発の決算期が12月でございますので、合わせて第1四半期の原油価格、為替レートを参考として、13番、14番に記載しています。原油価格は70ドル/バレルで、前年対比で19ドル/バレルの上昇。為替レートは110円/ドルで、前年対比でマイナス2円/ドルでございます。

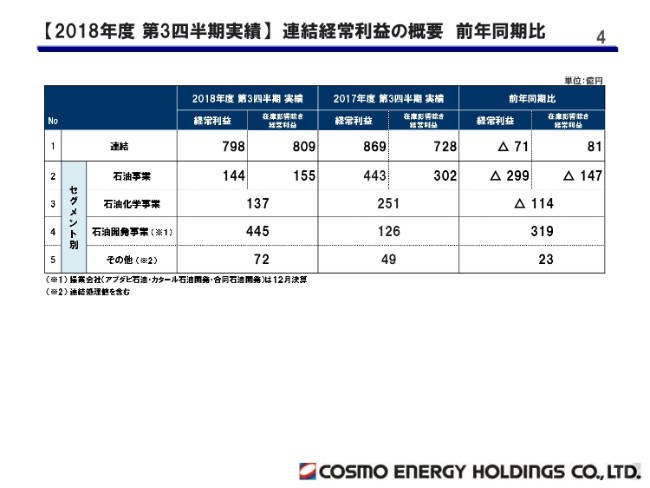

【2018年度 第3四半期実績】連結経常利益の概要 前年同期比

続きまして、4ページ目をお願いいたします。こちらは、連結経常利益の概要ということで、セグメント別の内訳でございます。こちらは、次のページのステップチャートでご説明いたします。

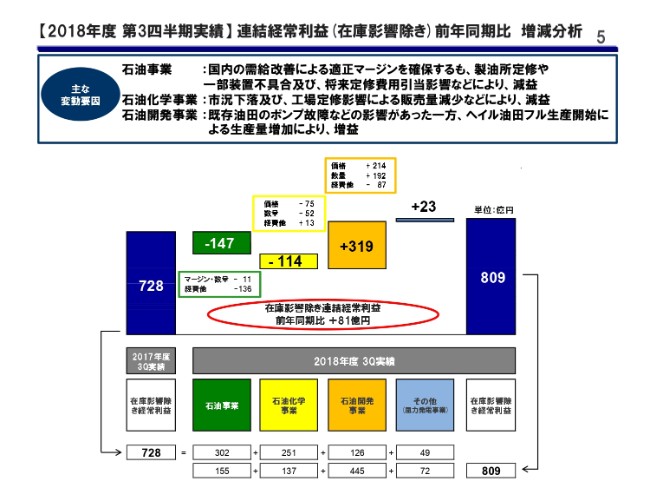

【2018年度 第3四半期実績】連結経常利益(在庫影響除き)前年同期比 増減分析

石油事業でございます。冒頭でも申し上げましたが、国内の需給改善による適正マージンを確保するも、製油所定修や一部装置不具合、及び、将来定修費用引当といった影響によって減益でございます。石油事業の緑の棒(グラフ)でございますけれども、マイナス147億円と記載をしております。

その下に、緑の線で囲っておりますけれども、マージン・数量でマイナス11億円、経費他でマイナス136億円という内訳でございます。マージン・数量をさらにブレイクダウンしますと、マージンでプラスの105億円、うち4品が70億円のプラス。その他35億円のプラスといった内容でございます。

販売数量でございますが、こちらはマイナス14億円。前年対比で98.8パーセントという結果でございました。また、千葉の定修および堺製油所の不具合といったものによって、輸購入・輸出などが影響を受けています。輸購入で申し上げますと、マイナスの53億円。輸出で申し上げますと、マイナス49億円ということで、主として中間留分の減少でございます。

経費・その他のマイナス136億円の内訳でございますが、自家燃コストでマイナス40億円。ドバイ原油が18ドル/バレル上昇した影響でございます。経費他でマイナス96億円でございますが、そのうち定修費用でマイナス20億円。こちらは、2017年度第3四半期との整備規模の差でございます。定修費用の引当は、第3四半期までで32億円計上しておりますが、こちらでマイナス32億円。その他がマイナス44億円という内訳でございます。

続きまして、黄色いステップ(グラフ)でございますが、石油化学事業はマイナス114億円と、減益でございます。価格では、マイナス75億円です。こちら、主にベンゼンおよびエチレン市況の悪化による影響でございます。数量がマイナス52億円でございますけれども、こちらは主として、丸善石油化学の定修影響による数量減でございます。その他でプラス13億円ということで、合計がマイナス114億円となっております。

その右、(オレンジ色のグラフが)石油開発事業でございますが、こちらはプラス319億円となりました。販売価格がプラス214億円。こちらは、原油価格が19ドル/バレル上昇した影響でございます。販売数量がプラス192億円で、ヘイルの増産効果でございます。既存数はマイナスになりましたが、ヘイルの増産効果によって、数量がプラス192億円でございます。

経費他はマイナス87億円です。そのうち、(経費のほうは)償却費の増加がマイナス44億円。為替差損でマイナス13億円。その他に連結処理等がマイナス30億円でございます。その他のほうがプラス23億円で、エコ・パワーが4億円、その他に連結処理でプラス19億円といった中身でございます。

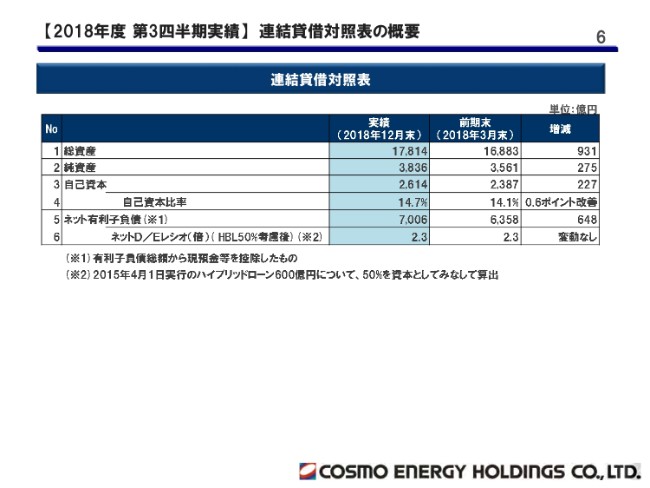

【2018年度 第3四半期実績】連結貸借対照表の概要

続きまして、6ページをお願いいたします。連結貸借対照表の概要でございますけれども、(表の)4番の「自己資本比率」でございます。こちらは14.7パーセントということで、2018年3月末との対比では0.6ポイント改善いたしました。

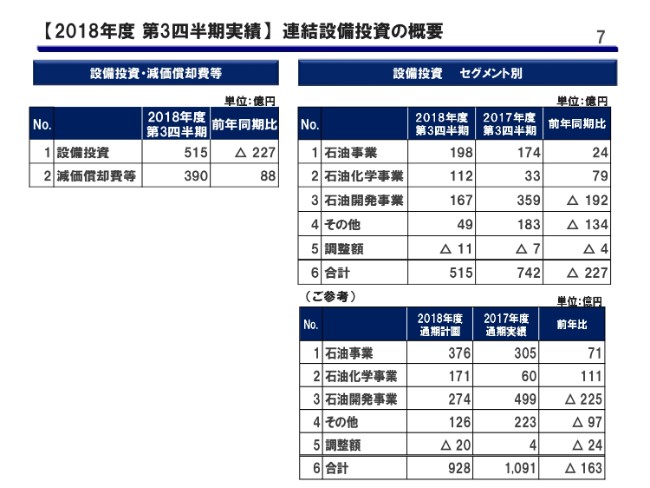

【2018年度 第3四半期実績】連結設備投資の概要

7ページ目をお願いいたします。連結設備投資の概要でございます。(スライドの)右下の「ご参考」の表ですが、通年の計画と実績の対比でございます。石油開発事業でマイナス225億円となっておりますけれども、こちらは主として、ヘイル関連の投資の減少でございます。また、その他がマイナス97億円となっておりますけれども、こちらはIPP関連の投資の一巡でマイナスとなっております。

【2018年度 通期計画】概要(前回公表比)、前提条件、感応度

続きまして、2018年度通期計画の概要に移らさせていただきます。通期計画でございますけれども、(表の)一番左側に「2018年度通期計画(今回)」と書いております。経常利益は表面では990億円ですが、在庫評価損でマイナス110億円をカウントしておりますので、在庫の影響を除いた経常利益は1,100億円に修正させていただきます。

前回公表対比で申し上げますと、(表の)一番右側の箱でございますけれども、表面の経常利益がマイナス580億円。在庫の影響を除いた経常利益で、マイナス230億円となっております。

それぞれのセグメントの内訳でございますけれども、これは在庫評価を除いた経常利益のベースで、石油事業が265億円、石油化学事業で165億円、石油開発事業で565億円、その他が105億円という中身でございます。

また、(表の)6番の「親会社株主に帰属する当期純利益」は410億円です。前回公表対比ではマイナス420億円というかたちで、こちらの減少幅は大きくなっております。今回の業績予想修正をさせていただいた主とした要因が、石油事業で発生していることによるものでございます。

また、下段の右側に「感応度」をお示ししていますので、ご参照ください。

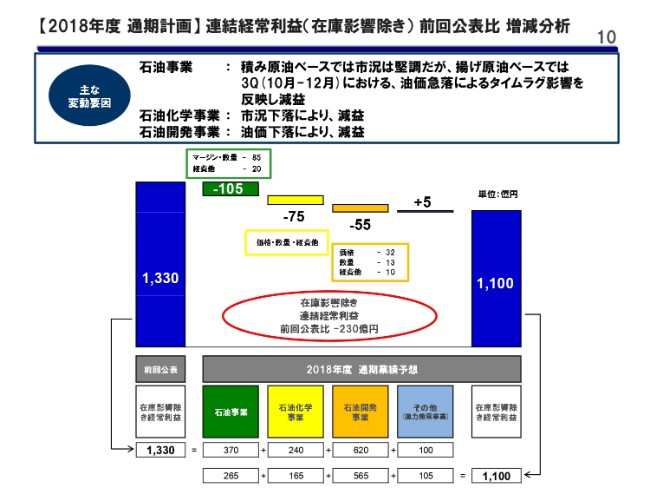

【2018年度 通期計画】連結経常利益(在庫影響除き)前回公表比 増減分析

10ページ目をお願いいたします。ステップチャートにして、前回公表比で増減を分析しております。石油事業でございますけれども、積み原油ベースでは市況は堅調でございましたが、原価に入ってくる揚げ原油ベースでは、第3四半期における原油価格急落によって、そのタイムラグ影響がマイナスでしたので、こちらを反映して減益にしています。

第1四半期、第2四半期で発生したプラスのタイムラグを、第3四半期ですべて吐き出したかたちでございます。また第4四半期は、前回公表した想定マージンを据え置いております。今のところ、ほぼそのマージンで推移しているのかなと見ております。

その結果、下期ベースでは公表比マイナス1円。下期ベースですけれども、前年同期比でマイナス0.5円という想定マージンでございます。

それを受けました石油事業の減少幅は、マイナス105億円ということで、内訳はマージン・数量でマイナス85億円、経費他でマイナス20億円となっております。マージン・数量のマイナス85億円をブレイクダウンしますと、マージンでマイナス74億円で、そのうち4品がマイナス82億円、その他がプラス8億円という中身でございます。

販売数量でございますが、こちらはマイナス5億円でした。また、輸購入・輸出といった需給繰りのマイナスで6億円でした。

経費他のマイナス20億円でございますが、こちらの内訳は定修費用の増加等でございます。

続きまして、(黄色のグラフの)石油科学事業でございますが、こちらはマイナス75億円に下方修正しております。主として、石化市況下落による影響を第4四半期も引きずっています。さらに、足元では市況が、第4四半期のところで下落を見込みまして、マイナス75億円にしております。

(オレンジ色のグラフが)石油開発事業でございますが、こちらマイナス55億円です。販売価格がマイナス32億円で、前回の公表ベースでは75ドル/バレルと、第3四半期、第4四半期が75ドル/バレルという設定でございましたが、実績としましては第3四半期で74ドル/バレル、第4四半期が67ドル/バレルといった結果になりましたので、販売価格のマイナスの影響で32億円です。販売数量ではマイナス13億円ということで、生産数量が公表ベースと比較して若干落ちたということでございます。

経費他、マイナス10億円で、合わせてマイナス55億円という中身でございます。

その他、プラス5億円を合わせまして、今回在庫評価の影響を除いた連結経常利益は、1,100億円でございました。

説明としては以上となります。

新着ログ

「石油・石炭製品」のログ