ハウス食品G本社、上期の営業益が過去最高に 香辛・調味加工食品事業が好調

2019年3月期第2四半期決算説明会

浦上博史氏:本日はご出席いただき、誠にありがとうございます。限られた時間ではありますが、2019年3月期第2四半期の業績動向、そして通期の計画について報告させていただきます。

当期は当社グループにとって、第6次中期計画のスタートの年になります。この中期計画では、「食で健康」クオリティ企業への変革をテーマに、事業面のみならず企業が果たすべき3つの責任、すなわち「お客様に対して」「社員とその家族に対して」そして「社会に対して」のすべてにおいて、クオリティ企業へ変革していくべく、取り組みを進めてまいります。

そのスタートとなる当上期については、後ほど詳細をご説明いたしますが、営業利益が同期間として過去最高を記録する順調な滑り出しとなりました。また、第5次中期計画の3年間で仕込んできた新規事業テーマの1つである乳酸菌事業についても、当上期より本格的に事業化に向けた取り組みを開始しております。

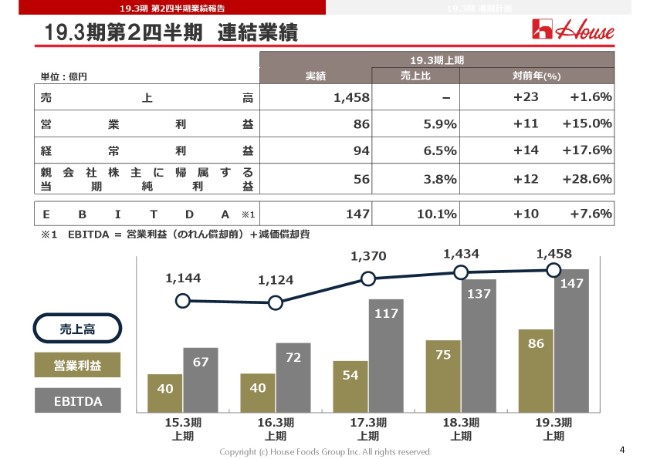

19.3期第2四半期 連結業績

4ページでは、連結業績についてご説明いたします。売上高は、前期比でプラス1.6パーセント、23億円増収の1,458億円となりました。営業利益については、前期比でプラス15.0パーセント、11億円増益の86億円となり、上期としては24期ぶりに最高益を更新しております。

経常利益は、前期比でプラス17.6パーセント、14億円増益の94億円となりました。当期純利益は、前期比でプラス28.6パーセント、12億円増益の56億円となっております。

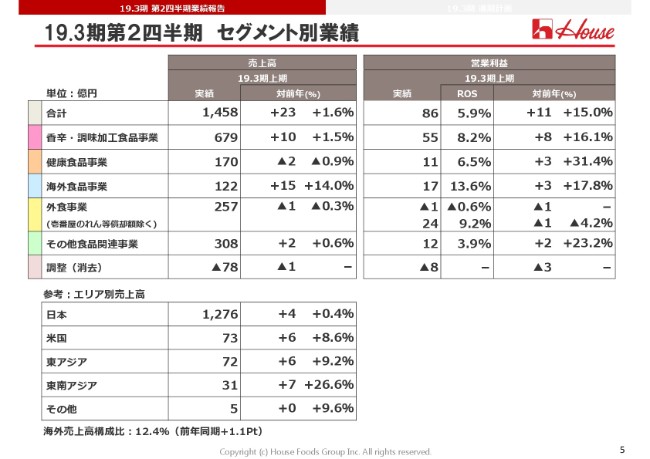

19.3期第2四半期 セグメント別業績

続いて、5ページではセグメント別の業績を記載しております。詳細はこの後、セグメントごとにご説明いたしますが、当上期の増収要因は、事業規模の拡大を進める海外食品事業と香辛・調味加工食品事業の2つのセグメントによるものです。

利益面では、働き方改革による人件費増と、業務用米の価格上昇が重荷となった外食事業セグメントを除く4セグメントが増益となり、それぞれ収益力の強化・改善を進めることができております。

海外販売ウェイトについては、米国・中国・ASEANの重点3エリアを中心に拡大し、前年同期から1.1ポイント増加した12.4パーセントとなっております。

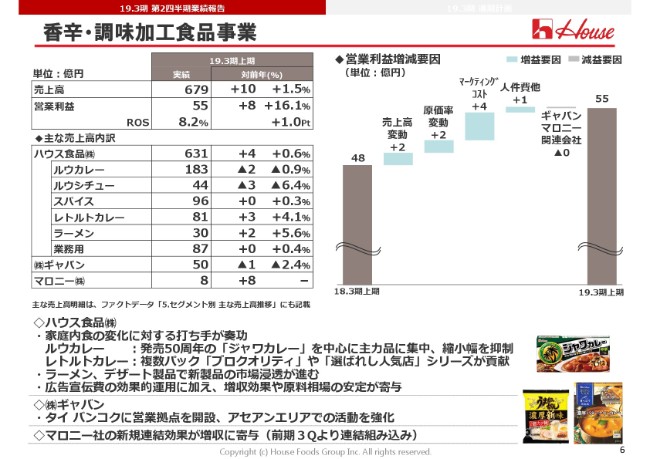

香辛・調味加工食品事業

香辛・調味加工食品事業は、グループの経営基盤を支えるコア事業として着実に収益力を高め、増収増益となりました。

ハウス食品については、国内市場の成熟化の流れの中で調理用製品の減少トレンドが続く一方、「個食化」「食の外部化」の進展がフォローとなる調理済みレトルト製品において、複数パックの「プロクオリティ」で、ハヤシ(ソース)もラインナップに加え、引き続き売上が伸長しました。さらに、中高価格帯では新製品「選ばれし人気店」や「シチューオンライス」も売上増に貢献しております。

反面、昨年好調だったルウシチューは、猛暑の影響もありスタートダッシュに苦戦しておりますが、ラーメンやデザート製品が、新製品効果も寄与して売上を伸ばしました。

また、前期第3四半期よりマロニー社をグループ化して連結対象となっておりますので、その連結効果もセグメント売上を押し上げております。結果、セグメントのトータルでは前期からプラス10億円の増収、プラス8億円の増益、ROSは8.2パーセントとなり、前年同期から1.0ポイント改善しております。

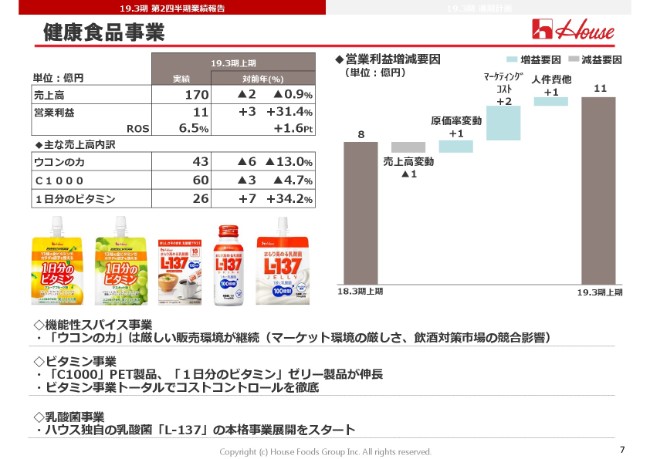

健康食品事業

健康食品事業は、セグメントの柱である「ウコンの力」が、マーケットの縮小・競争激化の両面から引き続き苦戦し、減収となりましたが、コストコントロールにより増益を確保しております。ビタミン事業は、「1日分のビタミン」がゼリーを中心に売上を伸ばしたほか、PET製品を中心に、猛暑の影響も売上にプラスに働きました。

また、後ほど詳しくご説明いたしますが、(2018年)8月からは、ハウスウェルネスフーズが長年研究してまいりました独自の乳酸菌「L-137」の本格事業化を開始しております。この乳酸菌事業をハウスウェルネスフーズの次の柱へと育成すべく、腰を据えて取り組んでまいります。

結果として、セグメントトータルでは前期比で2億円の減収ながら、3億円の増益となりました。ROSは6.5パーセントで、前年同期から1.6ポイント改善しております。

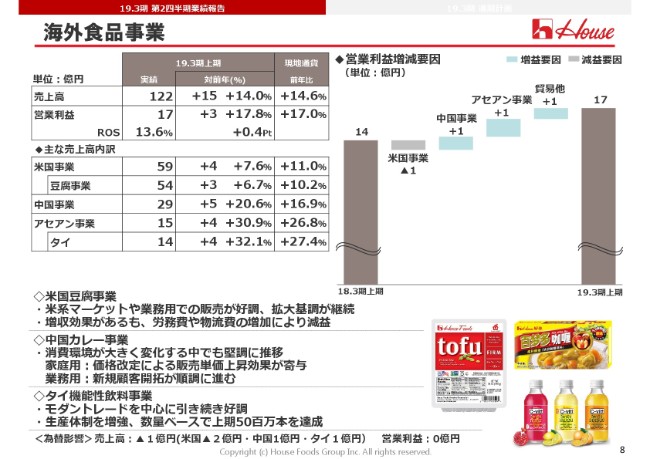

海外食品事業

海外食品事業は、コア育成事業として、当上期も事業規模を2桁成長させると同時に、営業利益率もROSが10パーセント以上と、利益率トップセグメントとなっております。連結に占める当セグメントの構成費は、売上で8パーセント、営業利益で19パーセントと、着実に貢献度を高めております。

米国の豆腐事業は、米系チャネルや業務用での引き合いが増えてきております。この背景には、植物性タンパク質を積極的にとりたいというお客様の意識があり、この流れは今後も継続するものと見込んでおります。一方、生産能力は逼迫しており、一部の引き合いをお断りせざるを得ないケースも出てくるなど、1年前に発表いたしました、2020年に予定するLA工場の拡張までは、辛抱の経営が続くと見ております。

中国については、(2018年)9月に、国内を合わせても最高の生産回転率を誇る中国第3の生産拠点である浙江工場が稼働を開始いたしました。消費環境が大きく変化する中国ではありますが、家庭用・業務用の両輪で成長を実現してまいります。

最後にASEANですが、タイで展開する機能性飲料事業が大変順調に推移しております。(2018年)6月からは、合弁パートナーのオソサファ社で生産能力が増強され、下期にかけても成長を加速させてまいります。

結果として、セグメントトータルでは前期からプラス15億円の増収、プラス3億円の増益、ROSは13.6パーセントとなり、連結業績をけん引しております。

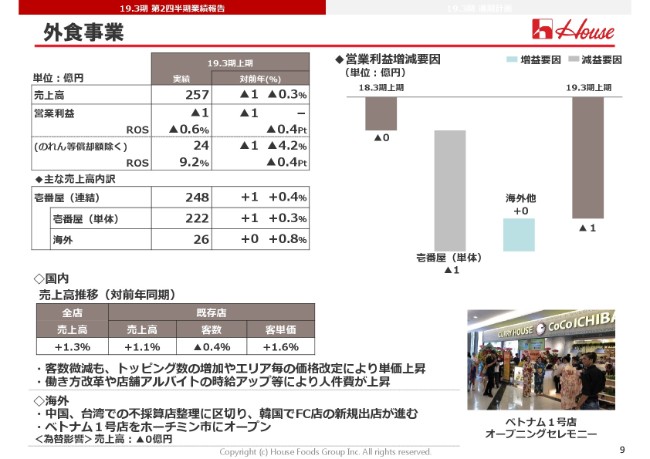

外食事業

外食事業ですが、上期の当セグメントは減収減益となりました。減収の要因は、当社から壱番屋主導の体制に移管した中国のレストラン事業で、前期に不採算店を整理したことによる影響です。一方で、減益の要因は、国内の働き方改革にともなうコスト増や、業務用米の価格上昇によるものです。

また、新たな展開エリアとして、(2018年)8月にベトナム1号店となる店舗をホーチミン市にオープンしております。平日はビジネスマン、週末には家族連れのお客様で賑わっていると聞いており、日本式カレーを世界に広める先兵として、大いに期待するところです。

なお、当セグメントは壱番屋のグループ化にともなうのれんや、無形固定資産の償却負担が年間で約50億円、半期で25億円発生していることから、セグメント利益は依然として赤字となっております。

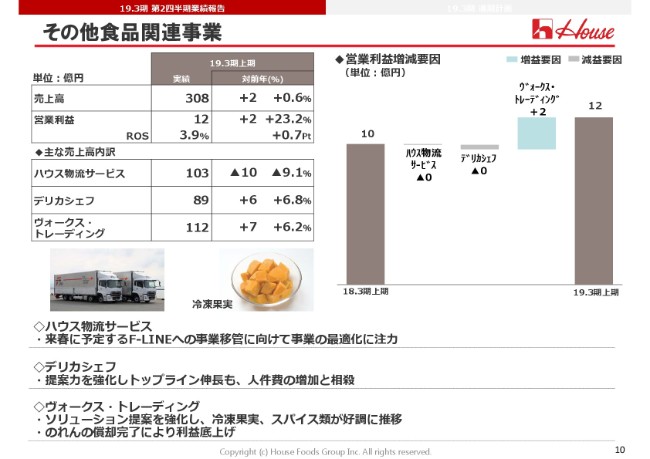

その他食品関連事業

その他食品関連事業は、当上期においても増益を確保しております。売上においては、ハウス物流サービスが物流コスト上昇の中、採算重視で他社荷を抑えて減収となりましたが、デリカシェフとヴォークス・トレーディングがカバーして、前年比微増収を確保いたしました。利益面では、ヴォークス・トレーディング社の貢献により、セグメント増益を果たしております。

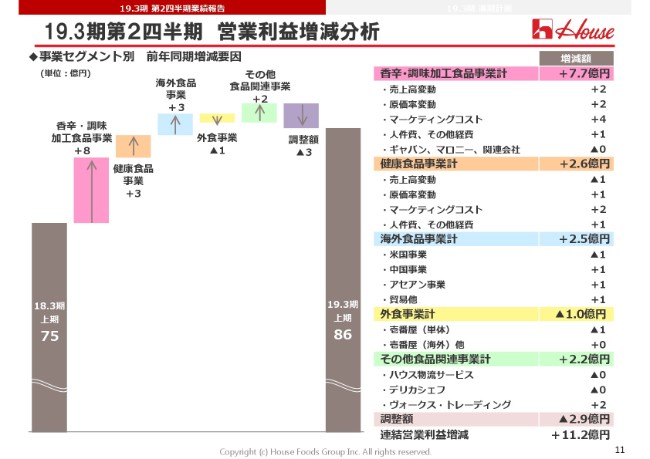

19.3期第2四半期 営業利益増減分析

11ページでは、事業セグメント別の営業利益の増減状況、およびその内訳を表示しております。次の12ページからは、この半年間のトピックスとして、「乳酸菌事業」「生産設備投資」「海外の成長拡大」という基盤強化の3つにフォーカスしてご説明いたします。

乳酸菌事業 本格事業化

まずは乳酸菌事業の展望についてご説明いたします。なぜ、ハウスが乳酸菌なのかと疑問に感じられる方もいらっしゃるのではないかと思いますが、当社グループと乳酸菌の出会いは意外に古く、1994年、ハウスウェルネスフーズの前身である武田食品工業時代の発酵研究までさかのぼります。

研究を進める中で、この「L-137」には、高い健康サポート機能が期待できることが明らかになってまいりました。しかし第5次中期計画以前は、エビデンスをともなった査読付き論文を3本出すなど、研究のための研究が活動の中心となり、事業への展開は小規模な畜産・水産における飼料や、海外でのサプリメントへの原料供給など、ごく限定されたものでした。

これを、第5次中期計画では新規事業のテーマの1つとして取り上げ、飼料としてのBtoB、原料供給としてのBtoBtoC、そして自らブランド展開するBtoCの3つのチャネルによる可能性を、3年間にわたり検討してまいりました。そして、第6次中期計画初年度の当期に、本格的に事業展開の開始に至ったものでございます。

最後発ともいえる状況ではありますが、BtoCの領域においては、ハウス食品のコアブランドとも連携した取り組みにより、毎日の生活の中で「L-137」の高い製品特性を体感いただくこと。また、BtoBの領域においても世界的な人口増を背景にしたタンパク源である畜産・水産物の需要増や、抗生物質の代替素材としての可能性の期待を追い風として、えび・鶏・豚などの畜産・水産飼料領域や、BtoBtoCでの顧客開拓を進めていくことで、ハウスウェルネスフーズを支える次の柱に育成するべく(取り組み)、第6次中期計画の最終年度では70億円、第7次中期計画では100億円超の規模まで育成していく考えでございます。

新たな取り組みであり、試行錯誤の繰り返しになろうかとは思いますが、腰を据えて取り組んでまいります。

国内 生産設備投資

続いて、13ページで国内、14ページで海外の生産設備投資についてご説明いたします。当上期は国内2件、海外2件の生産投資について、意思決定しております。

香辛・調味加工食品事業が担うレトルト製品については、消費環境の変化をフォローの風として、近年、市場の拡大が続いております。当社は、ナンバーワンブランドである「咖喱屋カレー」に加え、一昨年に複数パックの「プロクオリティ」を市場投入して以来、低価格ゾーンでの市場ポジション強化を進めてまいりました。

一方で、この(低価格)ゾーンの需要の伸びに対して、前期は生産体制が追いつかず、「咖喱屋カレー」の一部製品を一時休売させていただくなど、トップメーカーとして、供給体制の強化が喫緊の課題となっておりました。

また、調理型製品のルウからレトルトへと市場がシフトしていく中で、レトルト製品の収益力を強化していくことは、当セグメントが目指すROS10パーセントの実現に必要不可欠な要素であり、この度、生産最適化GOTの一環として、関東工場にレトルトラインの増設を決定いたしました。

同時に、健康食品事業においては、食シーンやターゲットの拡大により、ゼリー製品の需要が拡大傾向にあります。ハウスウェルネスフーズは、これまで缶やビン、PET製品は内作中心とする一方で、ゼリー製品は外部への生産委託という体制をとっておりました。今後は、口栓付きパウチゼリーを内製化することで、生産形態ごとの内作・外作バランスを再編して、収益基盤の改善に取り組んでまいります。

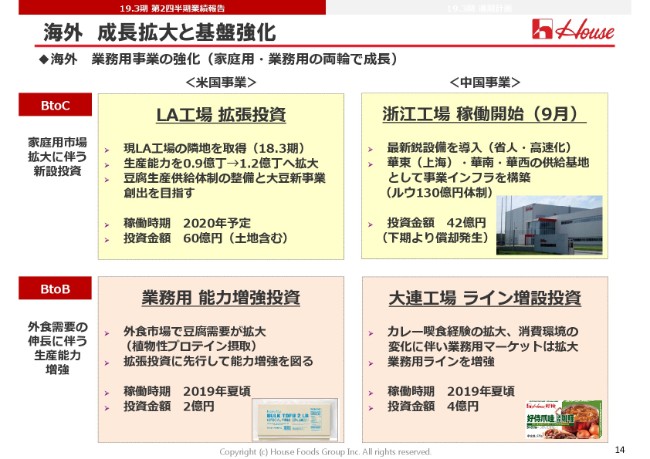

海外 成長拡大と基盤強化

海外については、既にご案内しております中国の浙江工場や、米国のLA工場の拡張が、家庭用の拡大を軸とした大型ラインへの投資となります。米国の豆腐事業においても、中国のカレー事業においても、家庭用・業務用の両面で取り組みを進める中で、近年では業務用が家庭用を超える伸びを示しております。14ページの下段に示しております当上期における海外の2件の投資決定は、規模は大きくないものの、この伸びに対する業務用製品の生産能力拡大のための投資となります。

中国では日本式カレーの認知が進んできたことから、外食店や給食での日本式カレーの登場頻度が高まりを見せております。また、一昨年に業務用営業部を家庭用から独立して立ち上げたことも奏功し、現在、業務用の売上の構成比が約3割を占めるレベルにまで拡大しております。

(2018年)9月の浙江工場の稼働開始は、まず家庭用1ラインからのスタートとなっておりますが、業務用顧客の新規開拓が進む状況に対応するために、大連工場に業務用ルウラインを増設することにいたしました。米国においても、外食や中食マーケットにおいて、植物性タンパク原料として、豆腐の需要が高まっており、LAの既存工場内での増強投資を決定いたしました。

米国においても中国においても、市場が伸びている間にしっかりとしたBtoBの対応力を強化して、BtoC・BtoB両面で、お客様へのチャネルを構築していくことで、今後起こるであろう市場の変化や、お客様の生活パターンの変化に対しても、柔軟に対応できる事業体となるべく、取り組んでまいります。

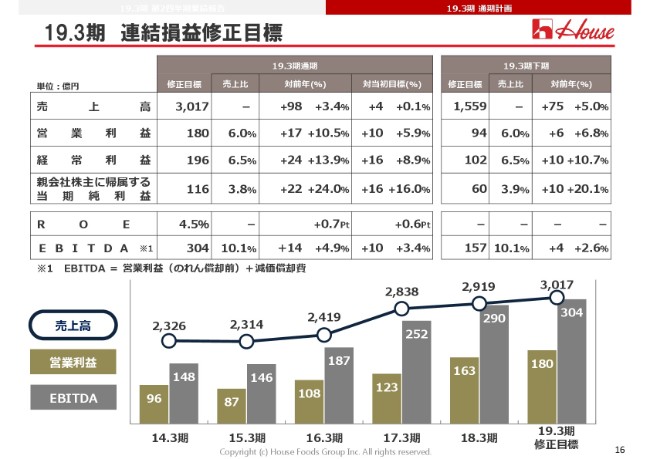

19.3 連結損益修正目標

次に、通期の計画についてです。ここまでご説明してまいりましたとおり、当上期は連結トータルとして前年を上回り、通期計画に対する進捗も順調に推移し、各事業セグメントも総じて大きな問題なく上期を折り返しておりますので、これらを精査した結果、通期の計画に修正を加えさせていただいております。

修正した通期の連結売上高は3,017億円で、当初目標からは4億円の微修正となっており、前期比で98億円の上乗せを見込んでおります。

営業利益は2期連続の最高益更新となる180億円で、当初目標からはプラス10億円、前期比で17億円の増益を見込んでおります。その場合のROSは6.0パーセントとなり、前期比では0.4ポイントの上昇となります。

経常利益は196億円で、当初目標からプラス16億円、前期比でプラス24億円の増益となっております。親会社株主に帰属する当期純利益は116億円で、当初目標からはプラス16億円、前期比でプラス22億円の増益といたしました。

当期の配当金につきましては、この修正目標に対して、当社グループの企業結合にともなう影響を控除した当期純利益をベースに、配当性向30パーセント以上を基準とした安定配当を継続するという配当方針に照らして検討いたしました。

その結果、当期の中期配当は前年同期比で4円の増配、期初予想より2円プラスの22円となりました。期末配当も、前年、および期初予想から2円プラスの22円とし、年間配当は前期からは6円、期初予想からは4円上乗せの44円を予定しております。

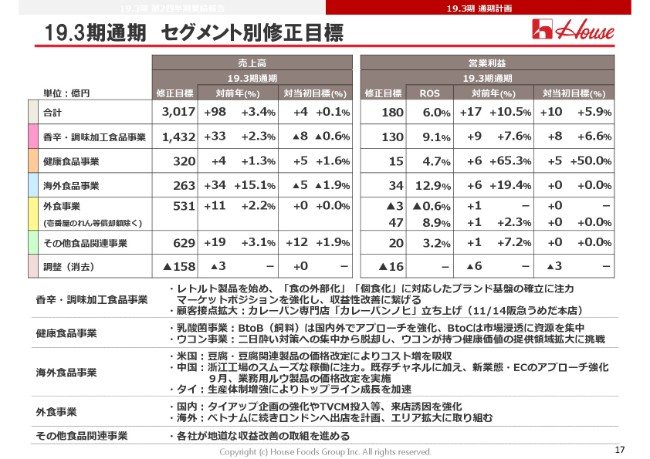

19.3期通期 セグメント別修正目標

17ページでは、通期のセグメント別売上高、および営業利益目標を、対前年・対当初目標でお示しするとともに、それぞれのポイントを記載しております。

香辛・調味加工食品事業では、「食の外部化」の進展に対して、引き続き、製品・マーケティング面でのアプローチを強化してまいります。また(2018年)11月14日には、阪急百貨店うめだ本店の地下食品売り場にカレーパン専門店をオープンいたします。

カレーパンがお好きな方はもちろん、カレーから少し離れてしまったお客様に対しても、カレーの魅力を発信してまいりますので、大阪にお越しの際にはぜひお立ち寄りいただければ幸いでございます。

健康食品事業は、ハウスウェルネスフーズだけでなく、グループ全体の資源も投下しながら、乳酸菌「L-137」の提供価値の向上、および効果実感の獲得に注力し、同事業の着実な成長への道筋を描いてまいります。

海外食品事業は、引き続きコア育成事業として事業拡大に注力し、ROSも同セグメントに求める15パーセントに向けて、さらなる収益力向上に取り組み、売上・利益両面でのグループ貢献度をさらに高めてまいります。

米国では、生産能力の逼迫という自社要因に加えて、人手不足に起因する物流費や人件費の高騰が顕在化してまいりましたので、(2018年)7月から価格改定を行い、負担増の吸収に努めてまいります。

中国については、既存のチャネルに加え、伸長著しいECや宅配等の新業態へのアプローチを強化し、今後も20パーセント成長を目指してまいります。なお、浙江工場の償却額は、当初の計画より若干抑えることができ、今期は約1億円、来期以降は2億5,000万円の負担増となる見込みです。

好調の続くタイにおいては、生産能力の増強効果が下期に現れてまいりますので、下期は多少マーケティングコストを強化してでも、トップラインの成長を加速してまいります。

外食事業は、上期に減収減益となりましたが、全国でテレビCMを投入した(2018年)9月に既存店売上高が8パーセント増となり、相応の効果を発揮していることをかんがみ、当初計画を据え置きました。また、ヨーロッパ初となるイギリスへの出店準備を進めており、(2018年)12月にロンドンに1号店をオープンする予定です。

最後に、その他食品関連事業は、各社が引き続き収益改善に取り組んでまいります。

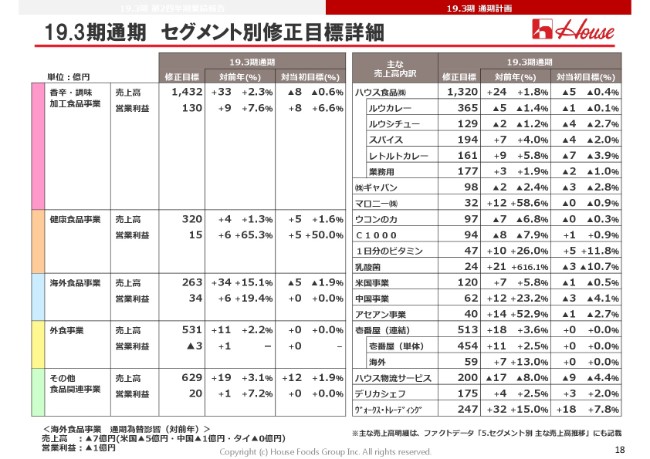

19.3期通期 セグメント別修正目標詳細

18ページでは、セグメントごとの主な売上高内訳を一覧でお示ししております。詳細はファクトデータにも記載しておりますので、あわせてご確認いただければと思います。

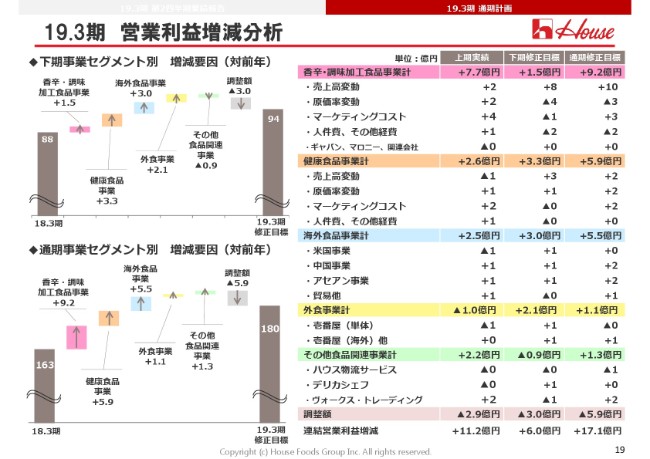

19.3期 営業利益増減分析

最後に19ページでは、これまでご説明した取り組みを踏まえた、事業セグメント別・期間別の営業利益増減要因、およびセグメント別の増減状況を表示しております。

これで、私からの報告を終わらせていただきます。ご清聴、どうもありがとうございました。

新着ログ

「食料品」のログ