帝人、純利益は上期最高値に 自己株式取得・保有株式売却を実施

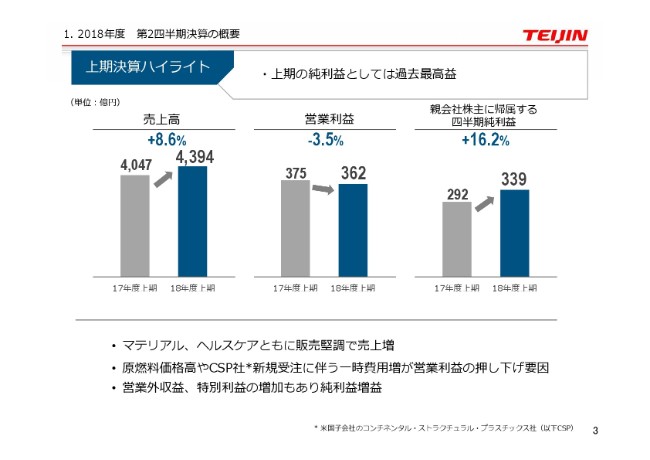

上期決算ハイライト

山本員裕氏:それでは私から、2018年度第2四半期の決算概要についてのご説明をしたいと思います。

それでは、第2四半期の実績の概要ですが、上期決算のハイライトを申しますと、純利益が(上期としては)過去最高だったということですが、売上高は4,394億円ということで、8.6パーセントの昨年同期比増収。営業利益は362億円ということで、若干の減益。当期純利益に関しましては339億円ということで、16.2パーセントの増益ということです。

全体としては、マテリアル・ヘルスケアとも販売は堅調で、売上は増加ということでありましたが、昨今の原燃料価格高とガラスの材料関係の米国の会社が、新しい受注が想定以上に出たということで、これに伴いまして一時費用が増加したということで、営業利益の押し下げ要因が出ております。

営業外収益・特別利益については増加し、純利益は増益となっています。

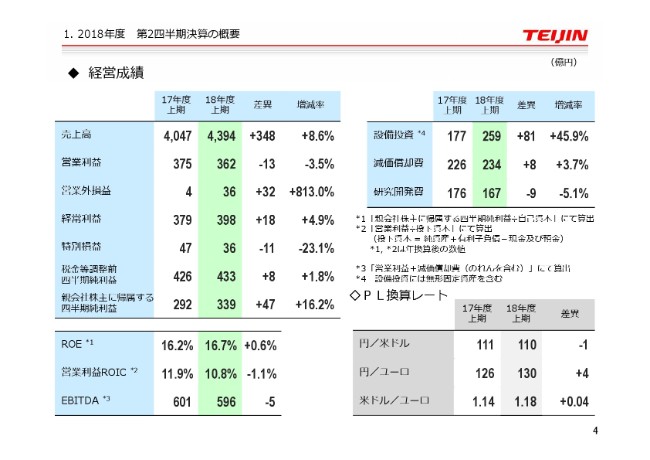

経営成績

経営成績に移らせていただきます。

先ほど申し上げたように、売上高は4,394億円ということでプラス8.6パーセント。営業利益は362億円で、マイナス3.5パーセント。営業外損益は、第1四半期でもすでに発生しておりましたけども、為替差益が発生したのがほとんどを占めておりまして、増益。

経常利益については、それを踏まえて398億円と増益。特別損益につきましても、和解金の一時収入と株式売却というものを実施しておりますので、昨年と同様に益サイドで効くということです。

それを受けて、若干税効果による税金が少なめであるということも含めて339億円、プラス47億円の当期純利益になったということです。

ROEが16.7パーセント、営業利益ROICが10.8パーセント、EBITDAは596億円ということです。

設備投資につきましては259億円と、昨年同期に比べますとマテリアル関係が各事業とも若干増加するということで、投資の資源を増やしております。

減価償却費は増加、研究開発費はほぼ横ばいということです。

為替につきましては、この上半期は当初の想定と同様の米ドル110円とユーロ130円ということで、おおむね見通しどおりの推移になっているということです。

営業外損益/特別損益

営業外損益・特別損益につきましては、先ほど申しましたように、扱う勘定がデリバティブ評価益とかいう言葉を使っていますが、全体としてはこの部分と為替差損とをネットいたしまして、全体としては20億円強の為替差益が発生するというのが、大きなポイントだろうと思います。

特別損益については、先ほど申し上げました投資有価証券売却益を36億円計上したということと、第1四半期で発生した受取和解金の45億円が大幅な特別利益項目と。

一方、設備稼働の稼働率等の見直しによって一部減損したということで、39億円計上していますので、最終的には36億円の特別損益になろうかと思います。

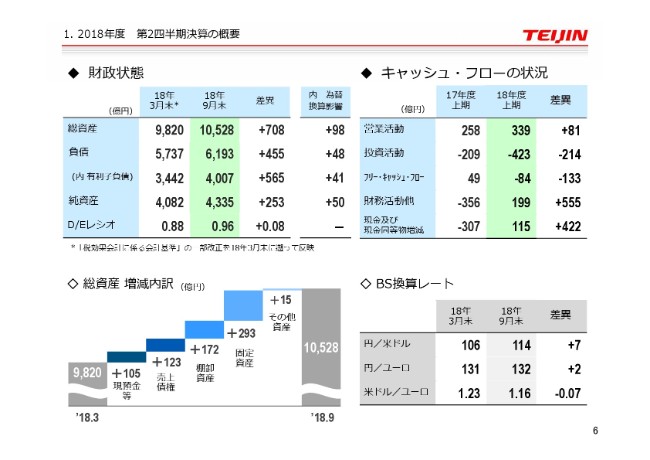

財政状態/キャッシュ・フローの状況

財政状態ですけれども、(総資産は)期首の9,820億円が(2018年9月末は)1兆528億円ということで、プラス708億円。為替の影響が約100億円ありますので、実質的には600億円ということになります。

借入等も400億円ほど増やしておりまして、最終的には純資産が……当期利益が339億円と出ましたのが大きくて、253億円になっています。

総資産の増減内訳を階段グラフでお示ししますと、期首対比現預金等が増加、売上債権・棚卸資産については売上増および原燃料による売値、コスト増の影響も受けてプラスサイド、固定資産はM&A等の実施により増加というのが、主な要因だと思います。

キャッシュ・フローにつきましては、営業キャッシュ・フローが339億円ということで、一部M&A等による投資をしておりますので、最終的には現預金が115億円という増加にいたったということです。

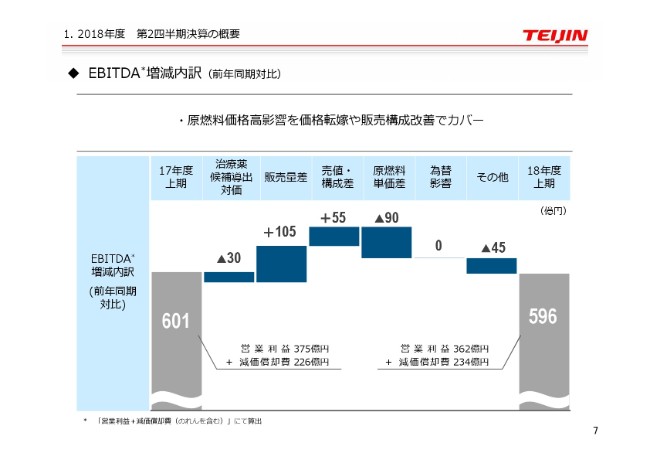

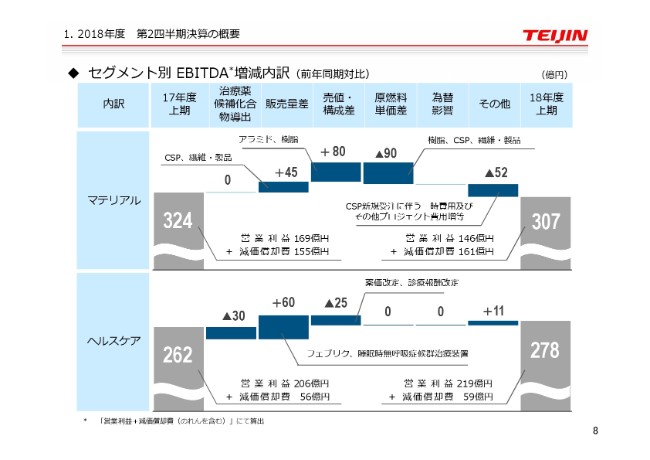

EBITDA増減内訳

EBITDAの増減の内訳ですけれども、まず前年同期対比で見ますと、昨年上期の601億円に対して、今回は596億円ということになっています。

ほぼ横ばいですけれども、全体としては昨年の上期に化合物の導出ということで、一時的に30億円入ったものがなくなったという要因がありましたが、それが今回はないというのが一番収益的には大きく効いているということと、販売量についてはマテリアル・ヘルスケアとも順調に拡大しているというので105億円、売値・構成差は売値を上げる等がありましたが、このなかにはのちほど申し上げますけれども、薬価・診療報酬改定で25億円悪くなる(ことがあり)ネットにして55億円ということになると思います。

原燃料は、90億円の収益悪化要因と(いうことです)。

一方、先ほども申し上げました一時費用も含めて、先行投入・プロジェクト費用の増加等により、45億円ほど収益を押し下げる要因が(「その他」として)あったということで、最終的には昨年とほぼ同様の全体のEBITDAになろうかと思います。

セグメント別 EBITDA増減内訳

これをセグメント別に分けますと、マテリアルは(2017年度上期の)324億円が(2018年度上期は)307億円。このなかで、営業利益の減少というのが若干大きなウエイトを占めているんですが、CSP、繊維・製品を中心に販売量が増加、売値・構成差はアラミド、樹脂を中心に80億円の増加。

ただし原燃料は、ここで見ますと、前年同期に比べると50ドル台のところが73ドルということで、原油が上がっているということも影響を受けますが、私どもは(関連する)原料がいろいろと違うので、原油価格の水準だけで見られないところがありますけれども、全体としては90億円と(なっています)。

相当カバーしたわけですけれども、プロジェクト費用と先ほど申し上げましたCSP社の(新規)受注増による一時費用の増加等があって、マイナス52億円ということで(結果として)307億円と(いうことです)。

ヘルスケアは(前年同期の)262億円に対して(今回は)278億円ということで、前年同期比では増加していると(いうことです)。導出一時金がなくなった部分と薬価下げによる影響を、既存品の「フェブリク」「(睡眠時無呼吸症候群治療装置の)CPAP」を中心とした販売量増でカバーして、開発費用を少し節約したということで、増益に繋がっているということになろうかと思います。

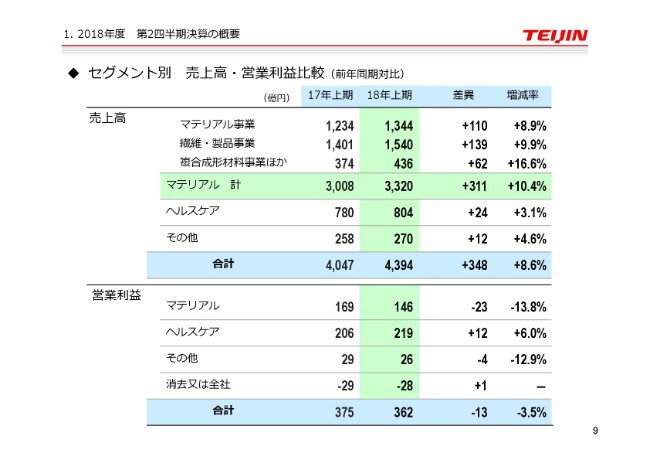

セグメント別 売上高・営業利益比較

セグメント別には、個別には申し上げませんけれども、売上高は各セグメントとも増収ということで、堅調に売上を増やしているということになろうかと思いますが、一方で営業利益は、先ほど申し上げたマテリアル関係で原燃料の高止まり、あるいはCSP社の一時金、あるいはプロジェクト費用ということで、マテリアルは23億円の減益と(いうことです)。

ヘルスケアは、順調に推移して12億円の増益ということで、最終的には362億円の(前年同期対比)マイナス13億円ということで、営業利益は3.5パーセントの減少となっております。

マテリアルにつきましては、販売は堅調ということで、原料高とCSPの一時費用の増で減益ですが、事業別にいうとアラミド繊維は堅調、炭素繊維は新工場の費用が若干かかっているということと、PC樹脂は販売構成差でできるだけ原燃料アップの影響を受けないような体質に今改善中で、フィルムは工程用離型用途が健闘と(いうことです)。

繊維・製品は、若干プラントを持ち始めたので原燃料価格上昇の影響を受け始めたということと、産業資材は寝装用途が好調ですけれども、土木資材用途が低調。

複合成形材料は、先ほど申しましたように、CSP社の一時費用が増加ということが減益要因で、リチウムイオンバッテリーについても、セパレータについては民生用途のところで、まだ低調が続いているということだろうと思います。

ヘルスケアは、主力製品・サービスの販売が堅調で増収増益。

医薬品は、「フェブリク」を中心に導出対価を拡販でカバーしているということと、在宅医療は「HOT(用酸素濃縮装置)」「CPAP」等が堅調、新規ヘルスケア分野も埋め込み型医療機器を中心に順調に推移しているということです。

その他につきましてもITが堅調で、売上高は増収基調になっているということです。

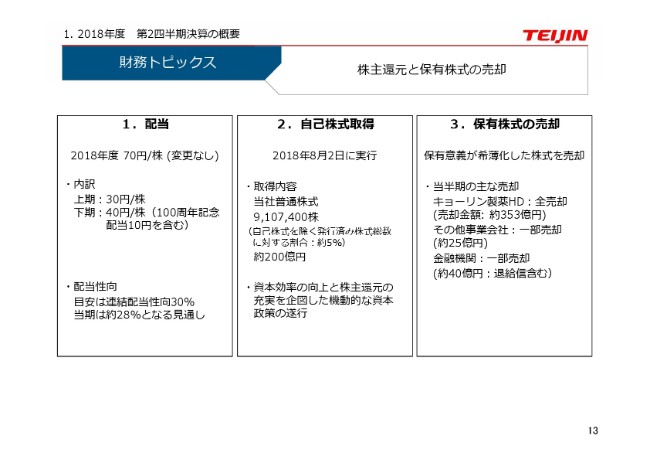

財務トピックス

財務トピックスとして申し上げるべきことは、配当は年間70円ということで、以前から申し上げたとおり上期30円・下期40円です。これは、100周年記念配当の10円を含んでおりますけれども、70円配当を予定しています。これで、配当性向が30パーセントに近づくレベルだろうと思っております。

自己株式取得については、もうすでに(2018年)8月に実施しておりますので、発行株式の約5パーセント相当を約200億円でやったことも、機動的な資本政策を遂行するということで実施しております。

保有株式の売却につきましても、保有意義が希薄化したものについては、今期で大きいのはキョーリン製薬HDの全株売却を含め、その他事業会社・金融機関ということで、アセットマネジメントをしながら進めているという状況になっております。

私からの説明は、以上で終わらせていただきます。

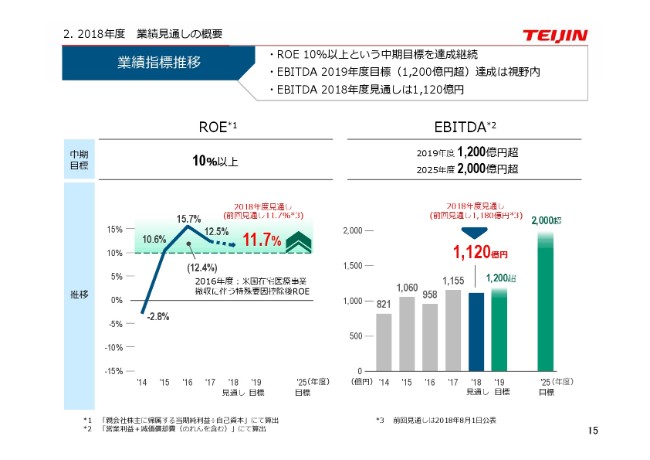

業績指標推移

鈴木純氏:それではここから、通期の業績見通しについて、私からご説明させていただきます。

ROE・ROICともに目標として掲げております10パーセント以上、それからEBITDAは2019年度には1,200億円超、2020年度には2,000億円超に向けて、順調かなと思っております。

今期に関して申し上げますと、ROEは今のままいきますと11.7パーセントぐらい、EBITDAは、若干先期よりは落ちますけれども、1,120億円ぐらいというところを想定しております。

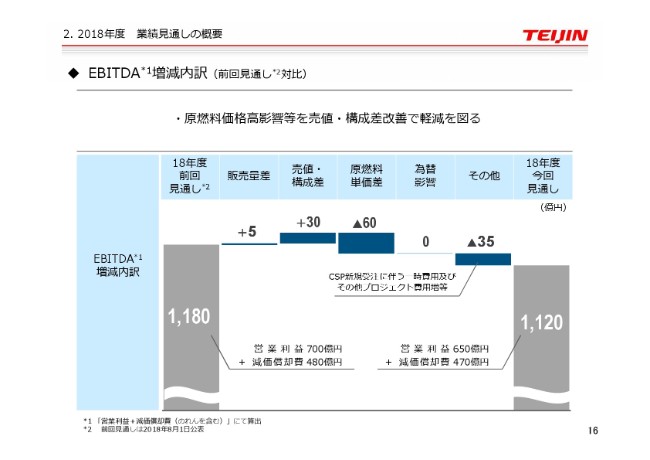

EBITDA増減内訳(前回見通し対比)

これは、前回見通しとのEBITDAの対比でございます。

前回の第1四半期の決算の時に、今期は1,180億円と申し上げておりましたが、今回は60億円ばかり修正させていただいている(ことについて、その内訳の)ご説明でございます。

原燃料単価は、先ほどから申し上げておりますように、ここがけっこう効いている分を売値・構成差、販売量あたりでカバーしようとしているのですけれども、少しカバーしきれなかったという部分。

それから、CSPの先ほどから申し上げておりますFCA社の「Jeep」なんですけれども、今期から販売が始まったやつがかなり増産というかたちできておりまして、一時費用が大きくなっている部分がここにきていて、60億円ばかりEBITDAを見直しているという状況でございます。

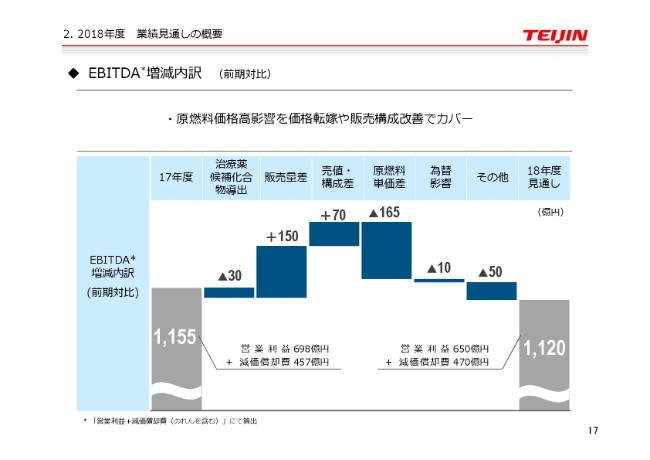

EBITDA増減内訳(前期対比)

これは、前期との対比です。

EBITDAは、前期が1,155億円で今期予想が1,120億円ということでございますけれども、ここもけっこう大きく効いているものとして、原燃料単価差で165億円が出ております。これを販売量差、売値・構成差というところでカバーしようとしたんですけれども、もともと治験薬の候補化合物に、ヘルスケアで出ている最初の30億円がございますし、先ほどから触れているようなCSPの一時費用の増などがございまして、それをカバーしきれなかったというところでございます。

セグメント別 EBITDA増減内訳(前期対比)

もう少し、マテリアルとヘルスケアに分解したところでご説明します。

まず、上段のマテリアルが、前期対比で650億円から620億円というかたちで30億円の減益になっていますけれども、ここで、やはり原燃料単価の165億円が効いております。

ここには、CSP、樹脂、アラミドと書いてありますけれども、ほぼすべてのセグメントにかかってきているところでございます。

この部分を、販売量の増加と売値・構成比でなんとかカバーしようとした。ほとんどできているんですけれども、今期に関して言うと、CSPなどの一時費用の増がマイナス(の方向)に足を引っ張っているという状況でございます。

一方、ヘルスケアは(2017年度の)472億円から(2018年度見通しは)465億円ということで、ほぼ横ばいという感じですけれども。ここは、前期ですと30億円の導出一時金が入ったこと、それから薬価下げがあったこと。この2つを数量でカバーというところが、ぎりぎりぐらいかなという線で動いているということを、お示しした表でございます。

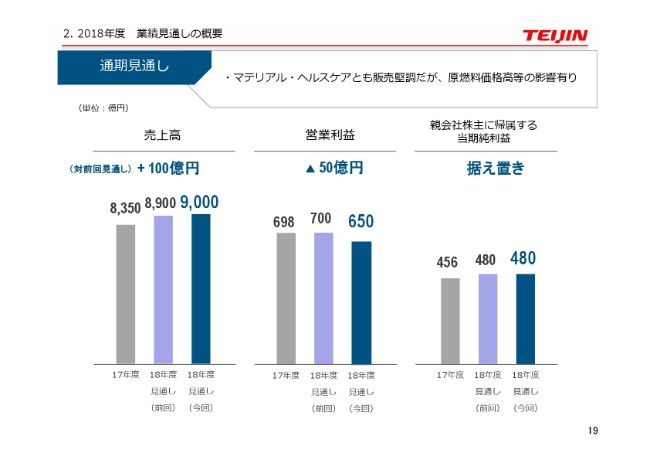

通期見通し

これをもちまして通期見通しは、売上高は、実は販売がほぼ全セグメントを通して好調でございますので、9,000億円と(いうことです)。先期の8,350億円からは、約8パーセントの増収。

営業利益は698億円から650億円ということで、48億円ぐらいの減益。

一方、当期純利益に関しましては、見通しのところは据え置きですけれども、先期の456億円からは一応約5パーセント増益の480億円をキープできるかなと思っております。

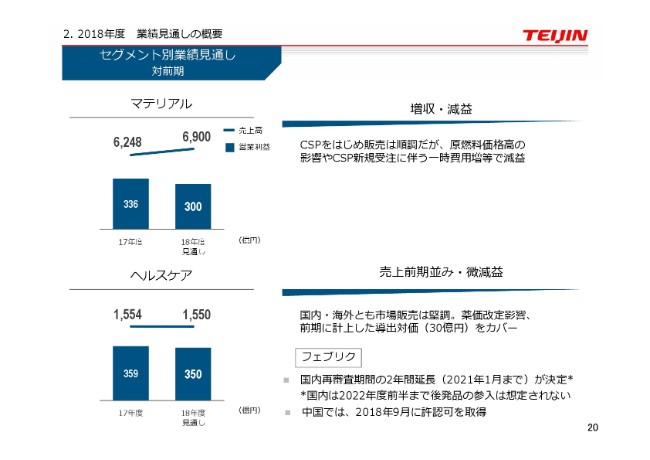

セグメント別業績見通し 対前期

セグメント別で申し上げます。

まずマテリアルは、売上は6,248億円から6,900億円というかたちで、約10パーセントの増収が図れるかなと思っていますが、営業利益は336億円から300億円というかたちに若干減益。これはもう、CSPをはじめ販売は順調でございますけれども、原燃料価格の高騰やCSPの新規受注に伴う一時費用増というところが効いております。

ヘルスケアは、ほぼ売上・利益とも先期並みの横ばいというところで、国内・海外とも市場販売は堅調ですし、今年(2018年)の4月にございました薬価改定の影響などを乗り越えて、「フェブリク」「CPAP」あたりが堅調に推移しているというところでございます。

「フェブリク」に関しましては、もうすでにみなさんもご存じだと思いますけれども、国内の独占販売権というか、国内再審査期間の2年間延長というものを、この上期に正式に厚労省からご発表いただきました。2021年1月までは再審査期間があるということで、国内で2022年の前半までは、ジェネリックが国内市場には参入できないというかたちになったことが、けっこう大きな話だと思っております。

また中国も、この上半期に承認がとれまして、今薬価をつけているところでございます。

自動車向け複合成形部品の拡大

ここから少し、発展戦略側のところのトピックスをご説明します。

まず、マテリアル側ですけれども、CSP社は順調です。ただ、この右側に出ているのが、ちょうどFCA社の「Jeep」でございますけれども、これが今年(2018年)から発売になりまして、想定を上回るかなりの受注・販売を行っていまして、そこに対しての供給を果たすということで、若干一時費用が増えて(それに伴い)若干の減益原因になっています。

それから、今期の上期のトピックスといたしましては、(熱可塑性)炭素繊維複合材料を用いた車の量産車ベースで、初めてGMCが、ピックアップトラックの「Sierra Denali」という車種に採用するというニュースが流れています。実際に私どもは、これに向けて着々と今準備を進めていると(いうことです)。

それから、CSPのヨーロッパの研究拠点。これは、フランスのポアンセというところにございますけれども、実はガラスファイバー強化材料の原料を製造できるように、製造ラインの設置を決定して、今工事を開始しているところです。

それからもう1つ、欧州がらみで言いますと、8月にポルトガルのTier1でございます、Inapalという会社を買収いたしました。

私どもは、自動車会社のTier1というポジションを……アメリカでは、けっこう複合成形材料では約40パーセントぐらいのシェアをとっていると思っているんですけれども、それを地域的に欧州、そしてアジアというかたちで展開していく、1つの欧州側への足掛かりと考えております。

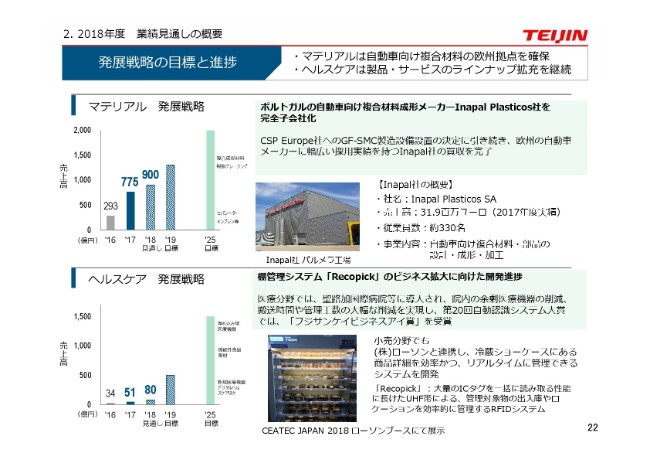

発展戦略の目標と進捗

全体といたしまして、マテリアル・ヘルスケアの発展戦略系の2025年までの数字を、だいたいこんな思惑で動いているというところをお見せしているところでございます。

まず、上段がマテリアルで、2017年に新しい部分で775億円ぐらいの売上が出ています。今期(2018年度)は、900億円ぐらいいくかなと(考えています)。売上は非常に堅調に動いていまして、2019年度には1,000億円を超えてくるだろうという見通しで、2025年頃には2,000億円ぐらいが、この新しい分野で売上を出してくるだろうと(考えています)。

今ご説明したように、ポルトガル(のTier1であるInapal)も買収しましたし、ヨーロッパのなかで直接Tier1のポジションをつくっていく足掛かりを、今着々と構築しているところだというふうにご理解いただければと思います。

ヘルスケアの新しい部分のビジネスというのは、まだまだ小さくて、2016年にやった時は34億円、2017年は51億円、今年(2018年)は80億円ぐらいにはなるだろうと思っています。

2019年に向けて、一応500億円という目標を掲げていますが、これはオーガニックではなくて、当然M&Aなどを考えてこういう数字と。そして2025年には1,300~1,400億円ぐらいということを目指して、今活動しているところでございます。

今申し上げられるトピックスとして大きいところとしては、この(棚管理システムの)「Recopick」が、今は非常に病院向けで好評で、どんどん広げているところでございます。

もう1つ、幕張で、CEATECでローソンさんと……無人ではないんですけれども、人をだいぶ減らすかたちでのコンビニの商品棚に(「Recopick」を)使っています。デジタルサイネージや、本当はその先の無人レジなんていうところも構想に入れたものを、実験的な開発ということで今行わせていただいているというあたりが、こちら側ではおもしろいトピックスだと思っております。

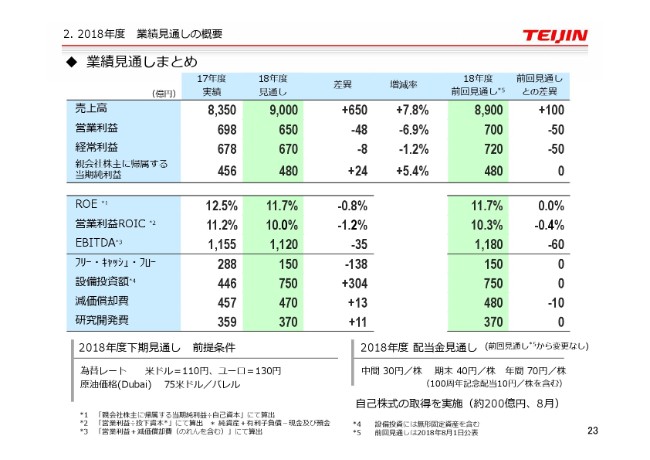

業績見通しまとめ

最後に(業績見通しのまとめの)数字でございます。

通期業績といたしましては、2018年度は増収で9,000億円、営業利益は若干減益で650億円、経常利益はほぼ横ばいの670億円、当期純利益は増益で480億円。

ROEが11.7パーセント、営業利益ROICが10.0パーセント、EBITDAが少し減りまして1,120億円、フリー・キャッシュ・フローは150億円ぐらい。

設備投資が、かなり前期比で膨らんでくる年だと思っております。今は750億円ぐらいを想定しています。それにつれて、今は徐々に減価償却費が上がっているところで、研究開発費は若干の増でございます。

為替は、米ドル110円とユーロ130円で、このままでございますけれども、原油価格は若干足元の価格を見て、75米ドル/バレルぐらいに設定した上での数字でございます。

私からの説明は、以上とさせていただきます。

新着ログ

「繊維製品」のログ