【QAあり】BASE、1Qは営業利益が前期比+89%と急伸 7月から「Pay ID」有料化で収益性向上を狙う

目次

鶴岡裕太氏(以下、鶴岡):BASE株式会社代表取締役CEOの鶴岡です。本日は、当社の決算説明会をご視聴いただきありがとうございます。

本日は、最初に会社概要とエグゼクティブ・サマリーを私からご説明し、次に2025年12月期第1四半期の実績を取締役上級執行役員CFOの原田からご説明します。よろしくお願いします。

ミッション

我々のミッションは「Payment to the People, Power to the People.」です。すべてのプロダクトにおいて、このミッションを軸に開発を進めています。

特に「Power to the People」の部分には強いこだわりがあります。私自身、インターネットが大好きなこともあり、インターネットを通じて個人やスモールチームを強化し、これまで大企業などの特定の層のみが持っていたものを個人の方にも広く開放することで、より多くの人々が自由で豊かな生活を送れる世の中を作りたいという想いを込めています。

そして「Payment to the People」は、我々の事業領域を定義するものであり、決済、金融、EC等の領域において「Power to the People」の理念を実現していきたいと考えています。

BASE グループのプロダクト

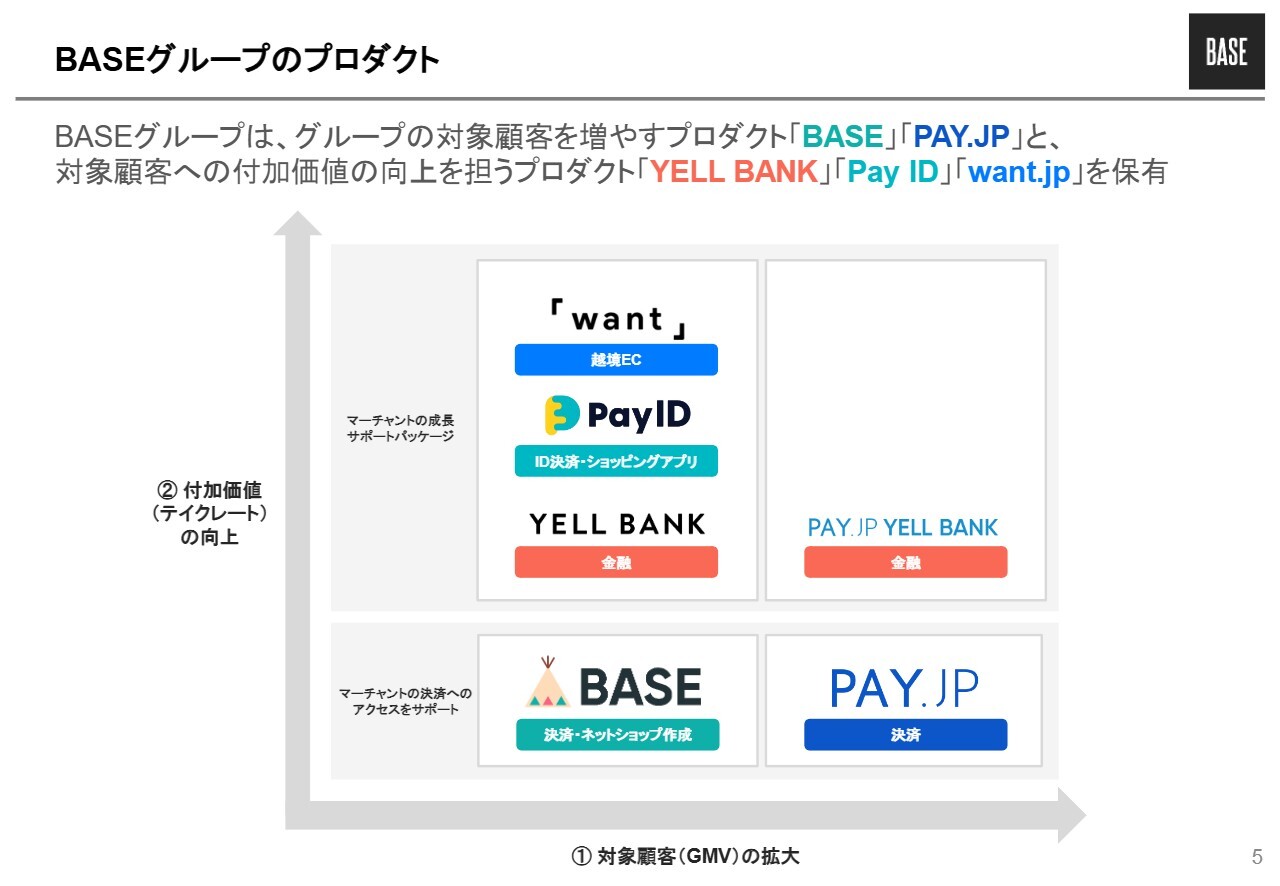

BASEグループのプロダクトについてご説明します。我々は複数のプロダクトを作っていますが、GMVを創出するプロダクトと、テイクレートを創出するプロダクトの2つに分けることができます。

事業の大半は「GMV×テイクレート」で売上を生み出すプロダクトです。各プロダクトはGMVを作る、もしくはテイクレートを作るという明確な目的を持って開発されており、これが当社の特徴となっています。

スライドの図に示しているように、現状は「BASE」と「PAY.JP」を通じてトータル1,000億円規模のGMVを創出しています。これらのプラットフォーム上でGMVを生み出すマーチャントのみなさまに対し、「YELL BANK」や「Pay ID」などであらゆる付加価値を提供し、GMVとテイクレートを掛け合わせることで売上を伸ばしています。これが当社のビジネスモデルの特徴です。

エグゼクティブ・サマリー

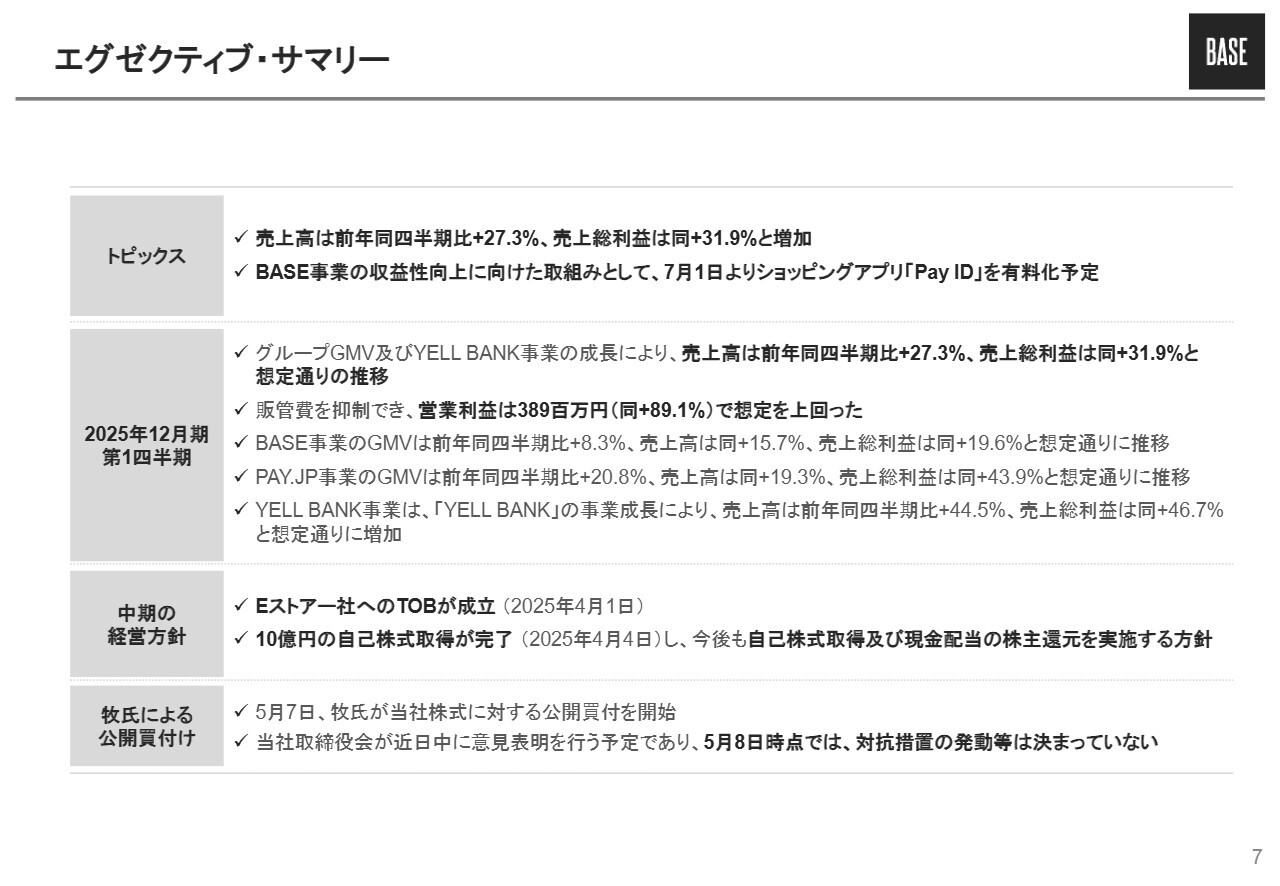

エグゼクティブ・サマリーについてご説明します。第1四半期の実績の詳細は、後ほど原田よりご説明しますが、全事業とも想定どおり順調に推移しています。

売上高も前年同四半期比プラス約27パーセント、売上総利益も前年同四半期比プラス約31パーセントと、我々の想定どおり順調に成長しています。さらに、販管費を抑制した上でトップラインを作ることができた結果、営業利益が想定を上回りました。

BASE事業、PAY.JP事業、YELL BANK事業は、いずれも順調に進捗しています。

「YELL BANK」に関しては、これまで非常に高い成長率を維持してきたため、成長が若干緩やかになっているように見えるかもしれません。しかし、今後も「BASE」以外のプラットフォームでの活用が進んでいく予定です。長いタームで期待できる事業であり、足元の業績も順調で、今後の成長が見込めると考えています。

基本的に、第1四半期は各事業が順調に進捗した四半期となりました。

また、7月1日よりBASEグループ独自の購入者向けサービスであるショッピングアプリ「Pay ID」経由で売れた場合の手数料を変更させていただくことで、「Pay ID」をマネタイズしていく予定です。過去数年にわたってプロダクトの改善を着実に積み重ね、付加価値を高められたことを背景に、BASE事業の収益性向上に向けた取り組みとして、いよいよ実施しようと思っています。

業績面でも当社の柱として期待を寄せており、引き続きメンバー一同心を込めて品質向上に取り組んでいきます。

その他、みなさまのご関心の高い事項についても後ほどご説明します。

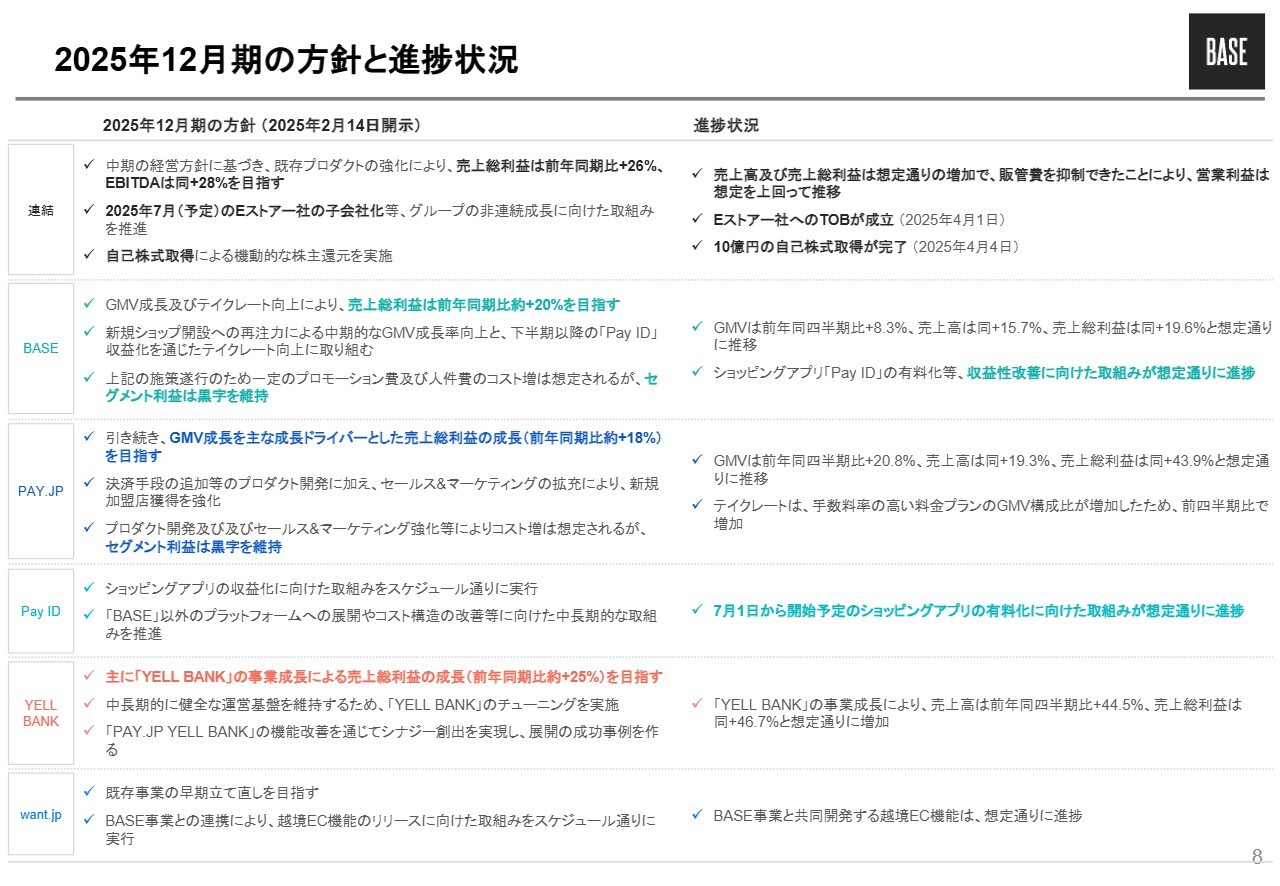

2025年12月期の方針と進捗状況

2025年12月期期初に掲げた方針とその進捗状況です。詳細は割愛しますが、いずれの事業も順調に進捗しており、今後も着実により良い成長を遂げられると思っています。

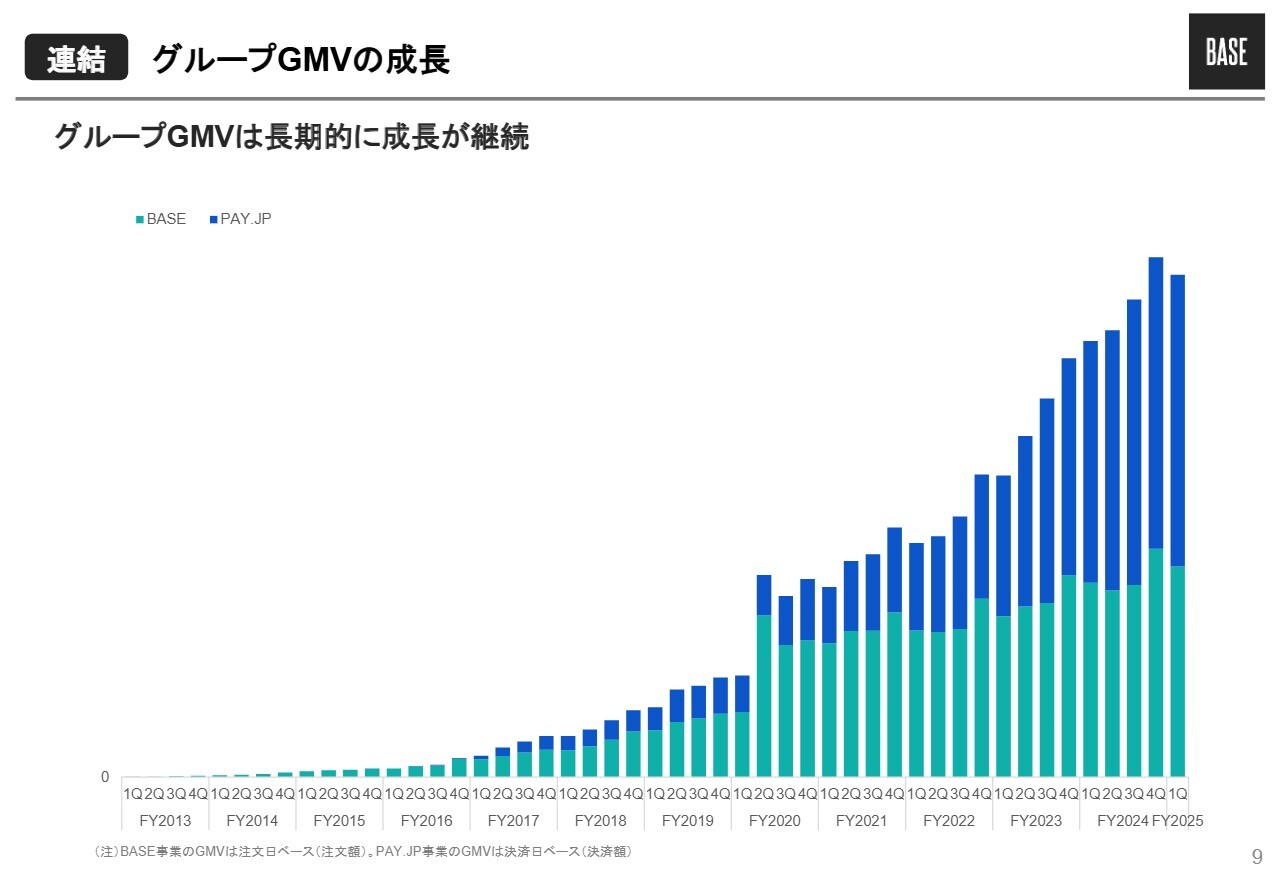

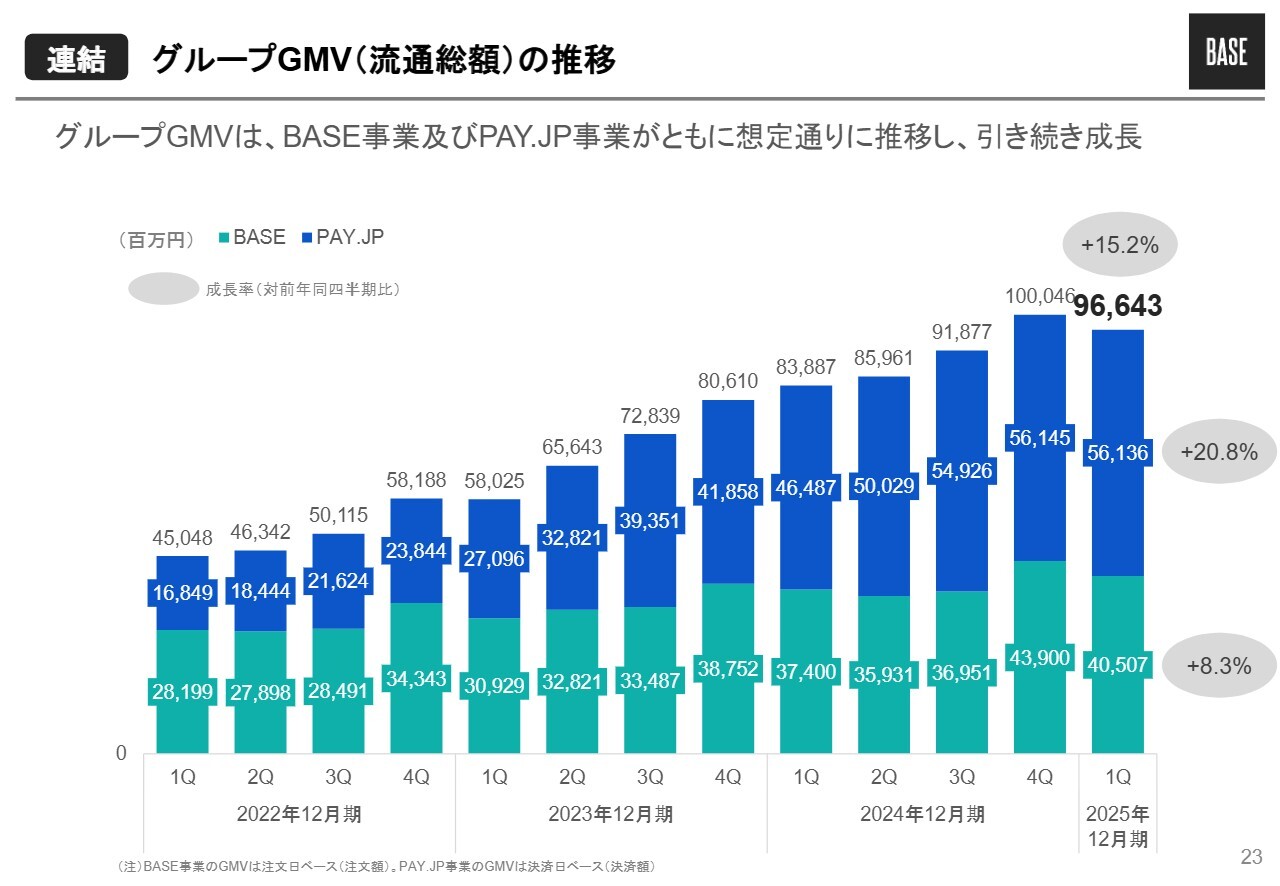

連結 グループGMVの成長

グループGMVです。現状、GMVを創出するプロダクトは「BASE」と「PAY.JP」ですが、どちらも順調に成長しています。直近では、年間で4,000億円超という規模感のグループGMVとなっています。BASEグループにとってGMVは売上の源泉であり、非常に大切な指標です。引き続き再現性を持ってサステナブルに伸ばしていきたいと思っています。

また、後ほどご説明しますが、Eストアー社のグループジョインによって、非連続的にこのGMVが成長していく想定です。この指標も今後さらに強く成長させていきたいと思っています。

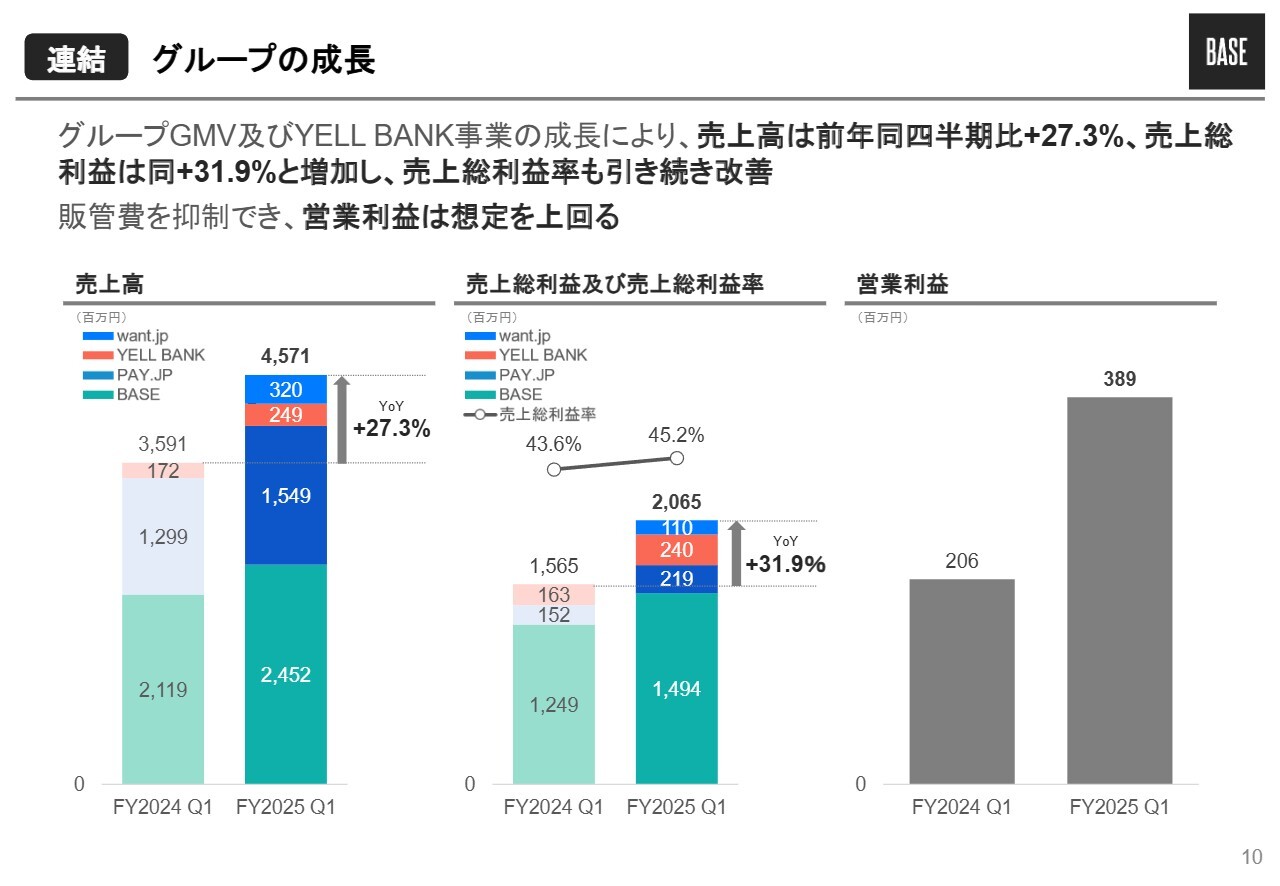

連結 グループの成長

第1四半期の連結実績です。グループGMVの順調な拡大と、YELL BANK事業の継続的な成長により、売上高・売上総利益ともに増加し、売上総利益率も改善しています。販管費を抑制しながらトップラインの成長を維持できたことで、営業利益は想定を上回る結果となりました。

株主還元の方針

株主還元の方針です。前回の決算発表で開示したとおり、10億円の自己株式取得を4月に無事に完了しました。今後もM&Aによる非連続な成長を目指しながら、盤石な財務基盤を背景に、継続的な株主還元を実施していきます。

基本的には、自己株式取得は株価水準を、配当は利益水準を鑑みて判断していく方針です。詳細は決定次第、あらためて発表させていただきます。

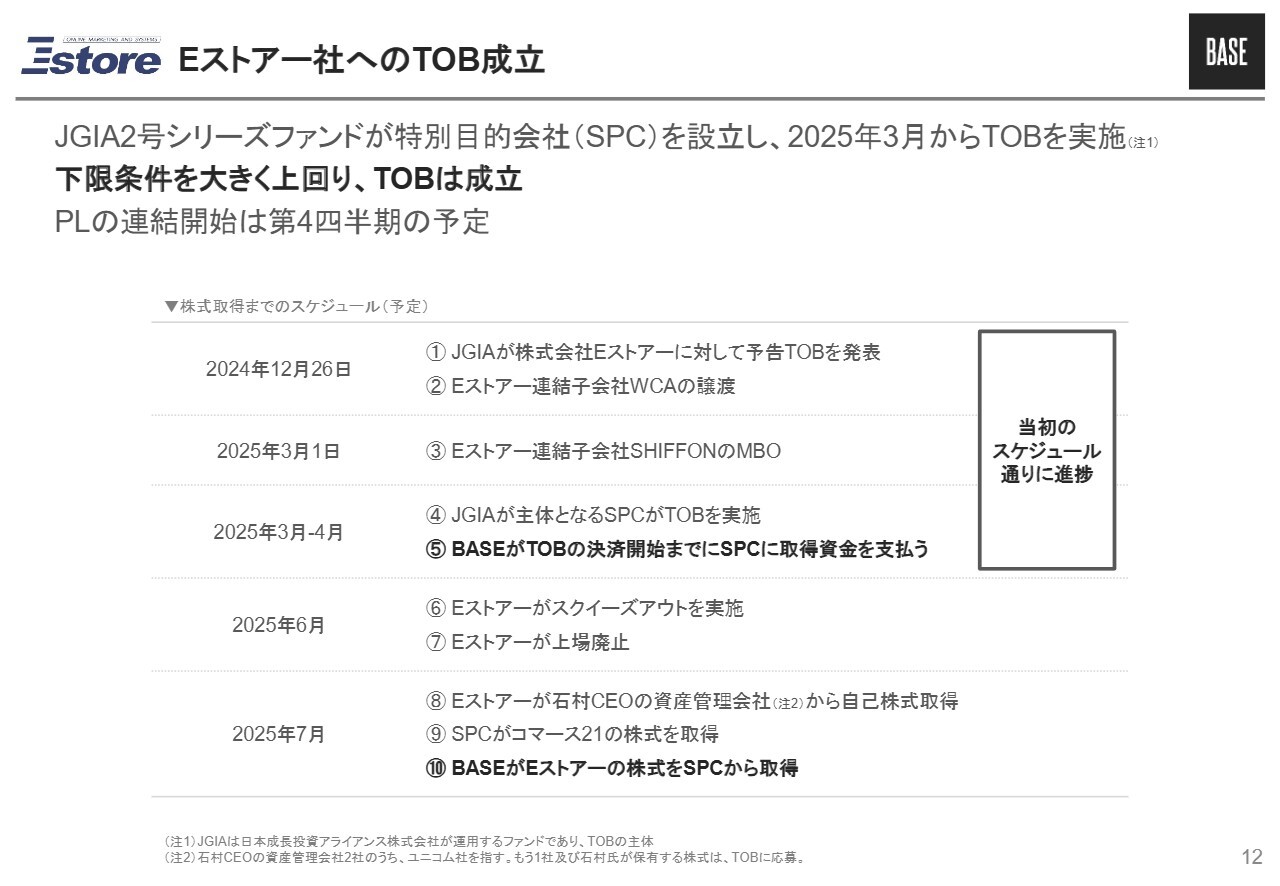

Eストアー社へのTOB成立

Eストアー社のTOBについてご説明します。このM&Aは我々の中長期戦略において非常に重要な位置づけにあります。

Eストアー社の株式取得は、スライドに記載のスケジュールどおりに順調に進行中です。手続きは滞りなく進み、TOBも無事に成立しています。子会社化の完了までには時間を要しますが、すでに人材交流等、統合に向けて準備を始めている状況です。

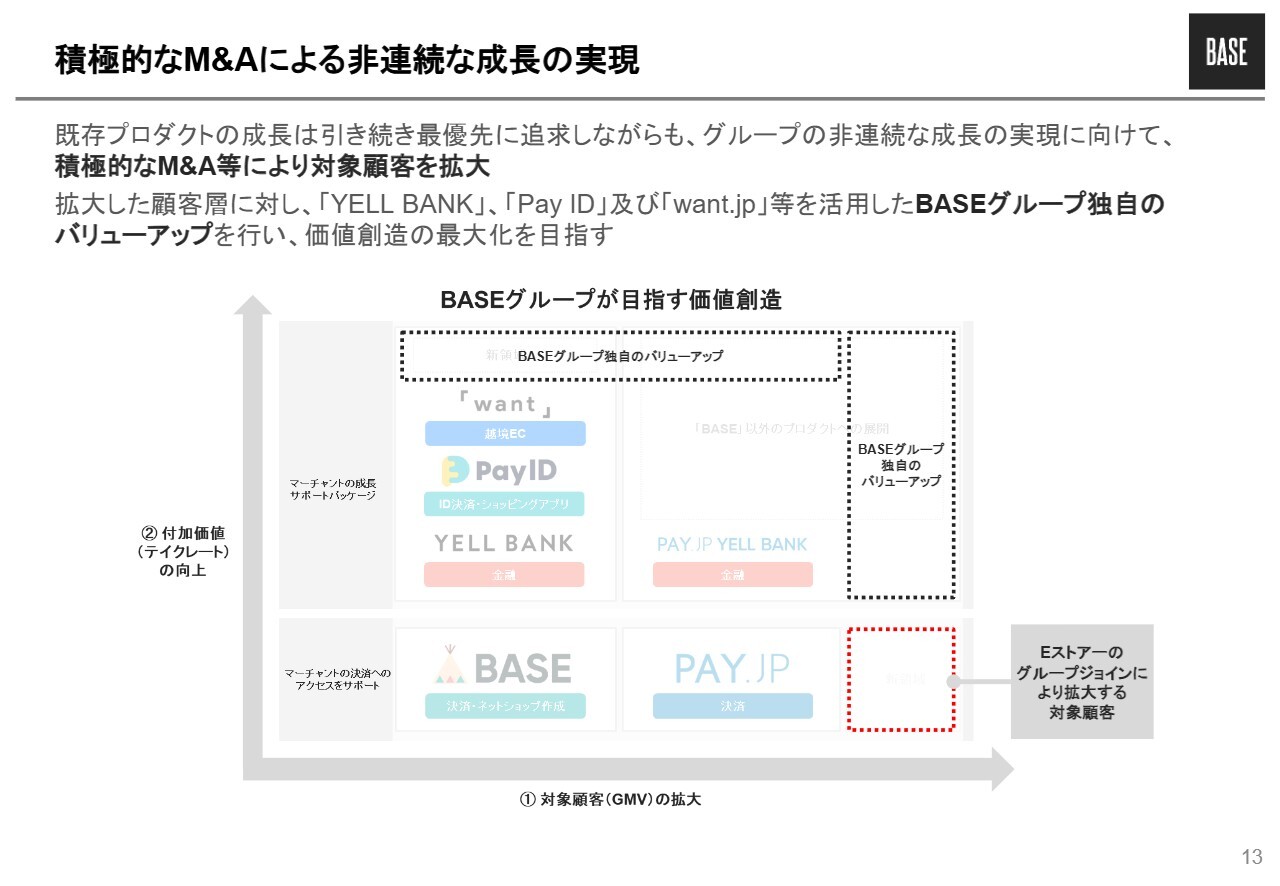

積極的なM&Aによる非連続な成長の実現

M&Aの戦略について、あらためてご説明します。BASEグループの構造はわかりやすく、GMVを創出するプロダクトとテイクレートを上げるプロダクトに分けることができます。

M&Aに関してはそのどちらかを伸ばすために実施するものであり、案件がある時はGMVを伸ばすためのディールか、テイクレートを伸ばすためのディールとなります。

特にBASEグループは、決済や金融サービス、さらに今回有料化する「Pay ID」を自社で保有しているため、同業他社と比べてより大きなテイクレートを創出できることが大きな強みです。今回のEストアー社のM&Aにおいても、大きなGMVを持っている会社のグループジョイン化には優先度を高く取り組んでいます。

また、我々の強みにより、BASEグループへの参画によってトップライン向上やコスト削減など、多くの効果が見込めます。今後もシナジーを十分に創出できるM&Aにこだわり、積極的にM&Aに取り組んでいきたいと考えています。

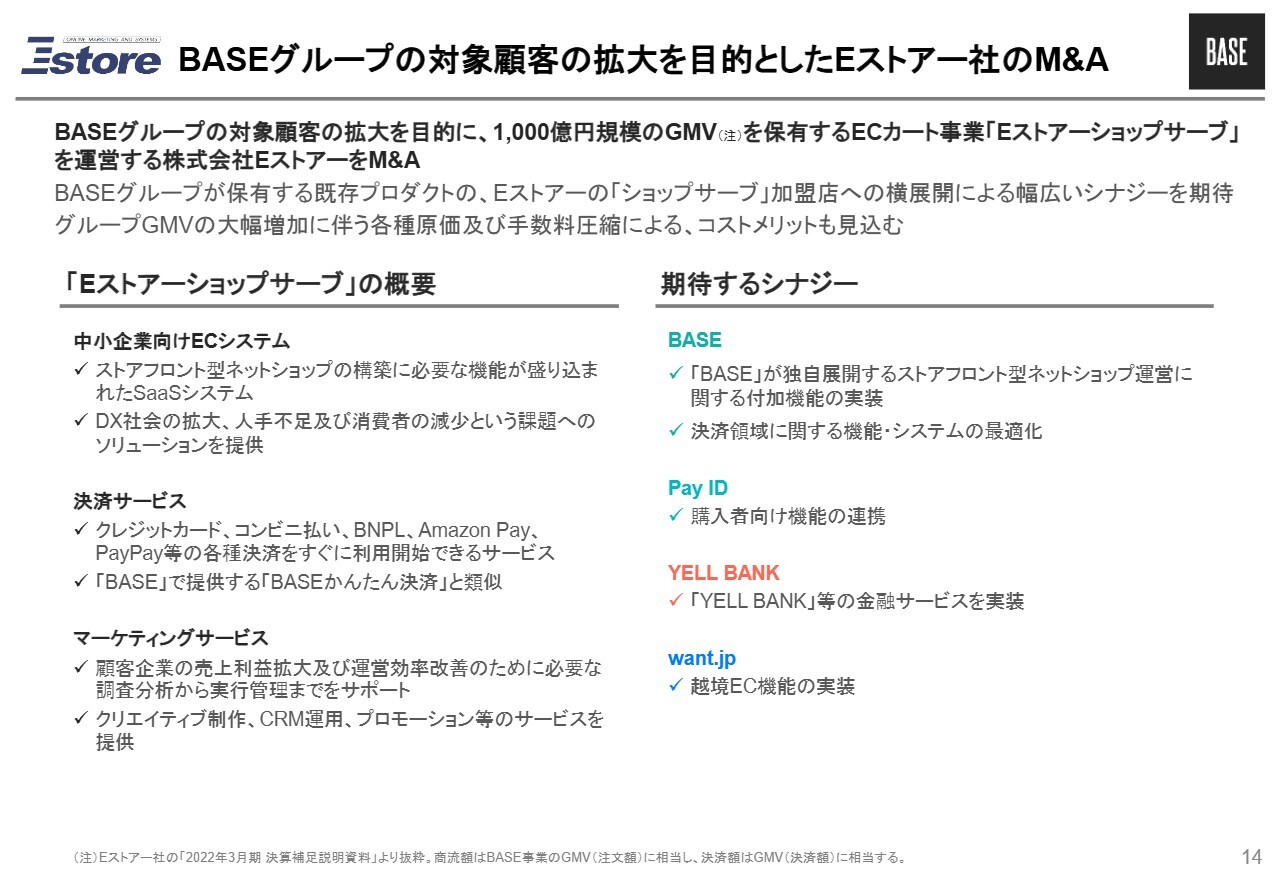

BASEグループの対象顧客の拡大を目的としたEストアー社のM&A

今回のEストアー社のディールに関しては、同社の既存事業の成長のみでなく、シナジーを活かした売上・利益の創出にもこだわって取り組んでいきます。

このようなM&A戦略を実行していくため、BASEグループのプロダクトはすでに横展開を前提に作られています。それがようやく活かせるタイミングとなりました。そのため、今回のEストアー社のディールでは、スピード感を持って共同施策に取り組んでいきます。

Eストアー社も1,000億円規模のGMVを有しています。この規模に伴う大きな成果を創出できるよう、当社の経営陣も強くコミットし、グループジョインに注力していきます。

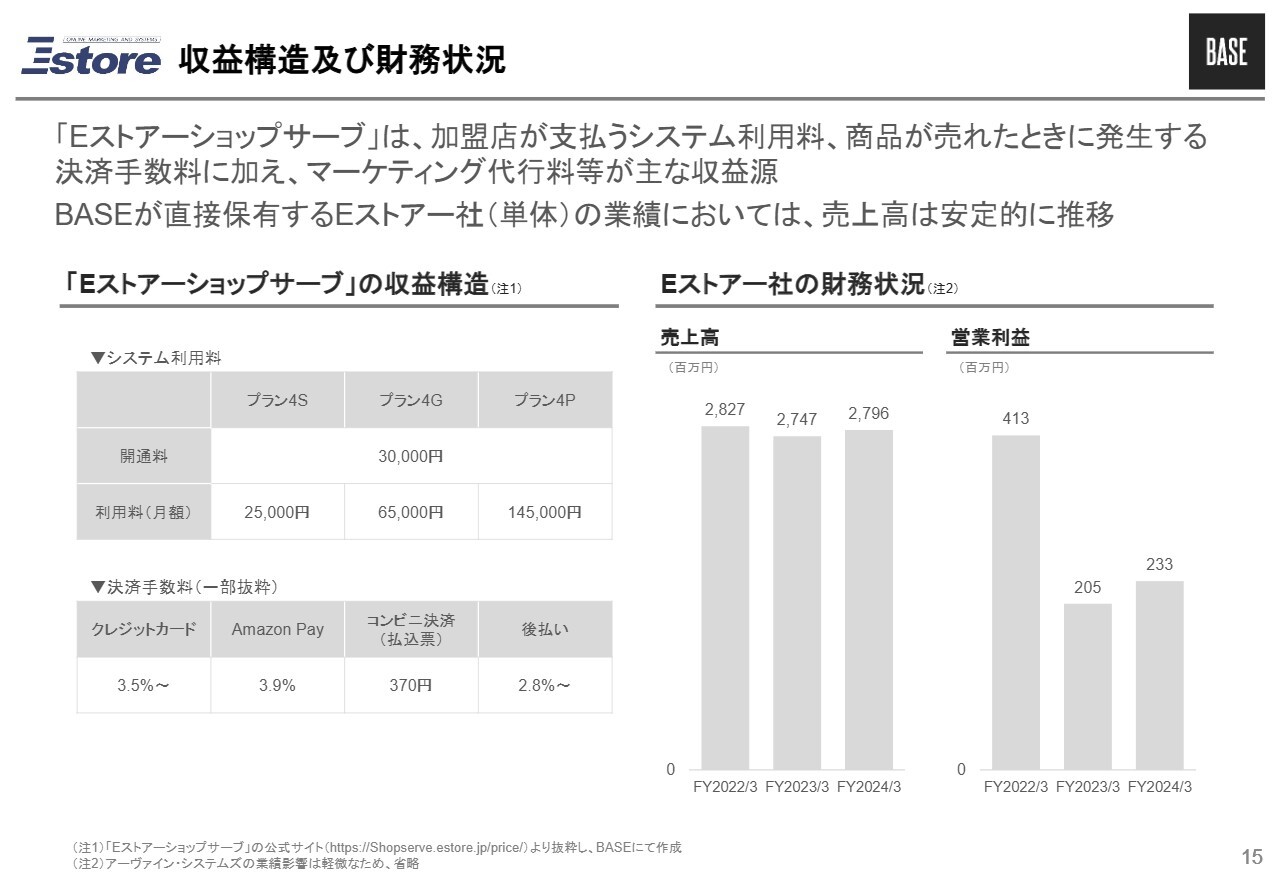

収益構造及び財務状況

Eストアー社の過去3年間の業績はスライドのとおりです。「Eストアーショップサーブ」は、当社のネットショップ作成サービス「BASE」と比べ、より大規模な加盟店に利用されています。そうした加盟店属性の違いなどにより、収益構造に多少の差はありますが、「BASE」と同じくトランザクションが自社を経由するポジションにあり、強力な競争優位性を持つプロダクトです。

そのため、「BASE」での経験や知識を多く注入できると考えており、反対に我々もEストアー社から教わることが多くあると考えています。

また、Eストアー社のジョインにより、BASEグループはより幅広い加盟店にエンパワーメントできるようになります。私自身、このグループジョインを大変楽しみにしており、引き続きこの連携にもご期待いただければと思っています。

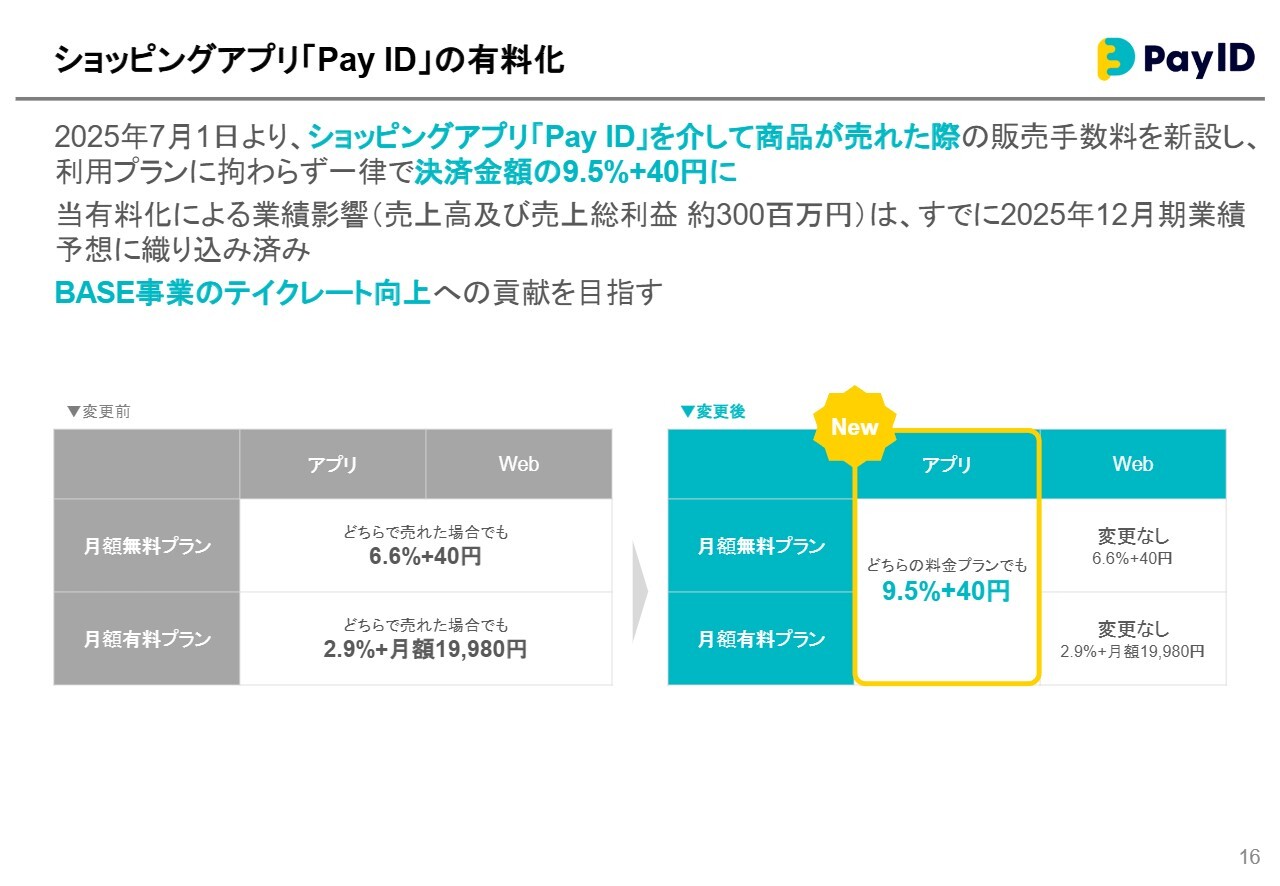

ショッピングアプリ「Pay ID」の有料化

「Pay ID」の有料化についてご説明します。これは購入者に対して提供しているサービスです。長年投資を続けてサービスを作り込んだ「Pay ID」が、ようやく本格的にマネタイズできる段階となりました。7月以降、ショッピングアプリ「Pay ID」経由の売上に対し、9.5パーセントプラス40円の手数料を適用させていただきます。

「Pay ID」経由のトランザクションは、直近のBASE事業のGMVにおいて10パーセント強を占めており、このトランザクションへの手数料を、9.5パーセントプラス40円に変更させていただきます。

ショッピングアプリ「Pay ID」

「Pay ID」について、あらためてご説明します。ショッピングアプリ「Pay ID」は、「BASE」でネットショップを開設すると自動的に掲載されるショッピングモールです。

「BASE」は、簡単に自社ECサイトを構築できるサービスです。各ショップは独自のURLを持ち、さまざまなSNS等を通じて自ら集客を行います。また、「BASE」ではネットショップを作ると同時に、ショッピングアプリ「Pay ID」にも掲載されるため、非常に多くの加盟店が「Pay ID」でも並行して販売を行っている状況です。

「Pay ID」では、加盟店がアプリ特有のプッシュ通知を活用したマーケティングなどを展開できるほか、我々も集客支援を行っています。これらの機能は加盟店からも大変好評で、継続的にご利用いただいています。

今回の変更点として、アプリを通じたトランザクション部分のみ、手数料率を9.5パーセントプラス40円に変更させていただきます。なお、加盟店が自ら集客している自社ECサイトでの販売手数料は変更ありません。現在「BASE」全体の取引の10パーセント強が「Pay ID」アプリ経由であり、この部分に対して新たな手数料が発生するという取り組みになっています。

冒頭でお話ししたように、将来的には「Pay ID」を新たな収益の柱にしたいと思っています。今後も積極的にさまざまなチャレンジをして、みなさまに成果をご報告していきます。

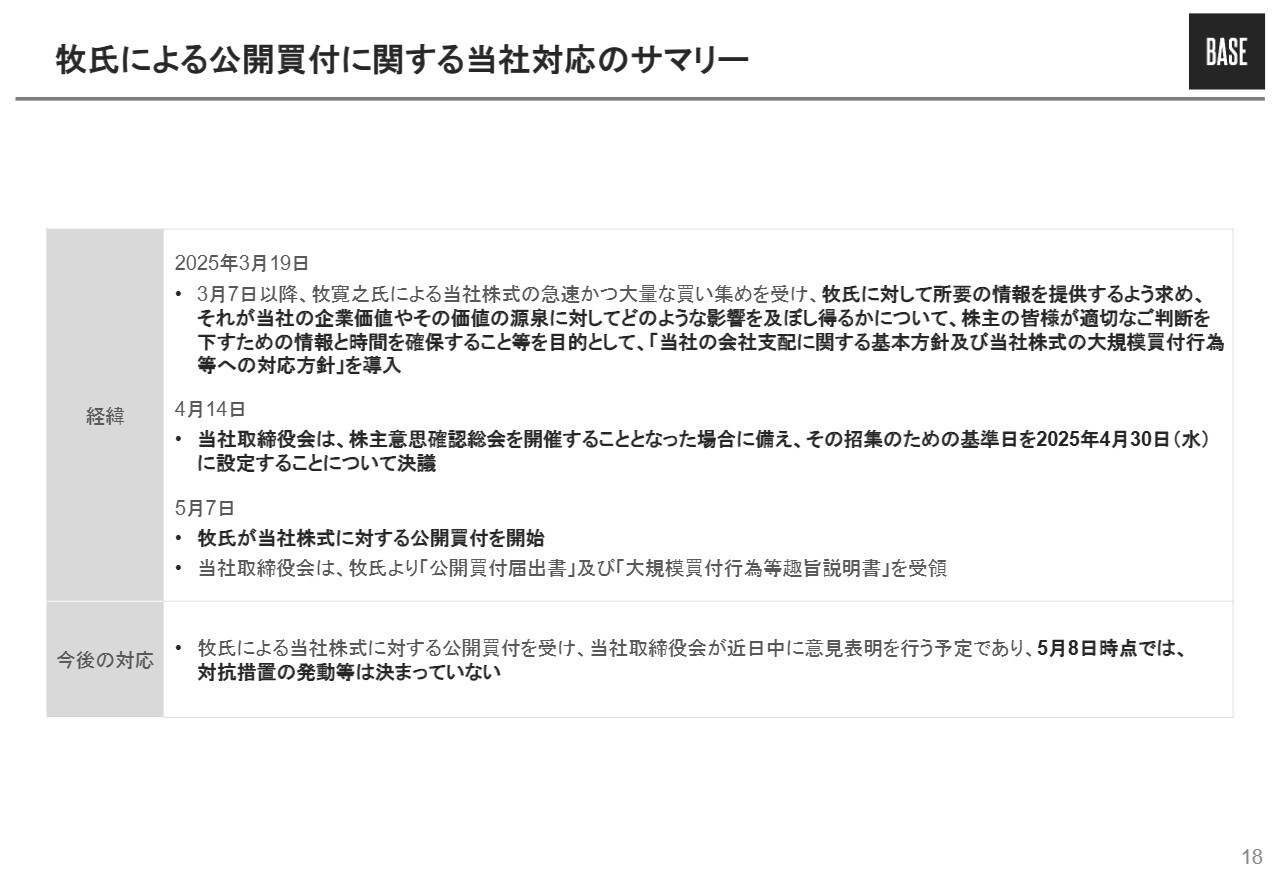

牧氏による公開買付に関する当社対応のサマリー

牧氏による当社株式に対する公開買付に関してご説明します。詳細は3月19日以降に開示している資料をご確認ください。

3月7日以降、牧氏による当社株式の急速かつ大量な買い集めが発生しました。当社としては、一般株主のみなさまがこの大規模買付について適切な判断を下すために、十分な情報と時間を提供するための手続きを導入することが、当社の企業価値と株主共同の利益の最大化に資すると判断しました。

そこで3月19日に「当社の会社支配に関する基本方針及び当社株式の大規模買付行為等への対応方針」を導入しました。

しかしながら、その後の牧氏とのやり取りを踏まえ、当社の株主のみなさまが公開買付について適切な判断を下すために必要かつ十分な情報と時間が確保されず、今回の株式買い集めや公開買付に対する当社の懸念も解消されないまま、公開買付が開始される可能性が高いと判断しました。

そのため4月14日に、株主意思確認総会を開催することになった場合に備え、その招集のための基準日を2025年4月30日に設定することを決議しました。そして昨日5月7日、牧氏より当社株式に対する公開買付が開始されたという状況になっています。

すでに開示しているとおり、牧氏からは公開買付を予定している旨はお伝えいただいていましたが、具体的な日程を含む条件等は事前にお知らせいただけませんでした。したがって、昨日(5月7日)の開示内容を踏まえ、現在社内で対応を検討しています。

本日5月8日時点では決定されている事項はなく、近日中に当社取締役会がTOBに対する意見表明を行う予定となっています。投資家のみなさまにはご心配をおかけしますが、当社からの開示をお待ちいただけると幸いです。

私からのご説明は以上となります。続いてCFOの原田より、第1四半期の実績についてご説明します。

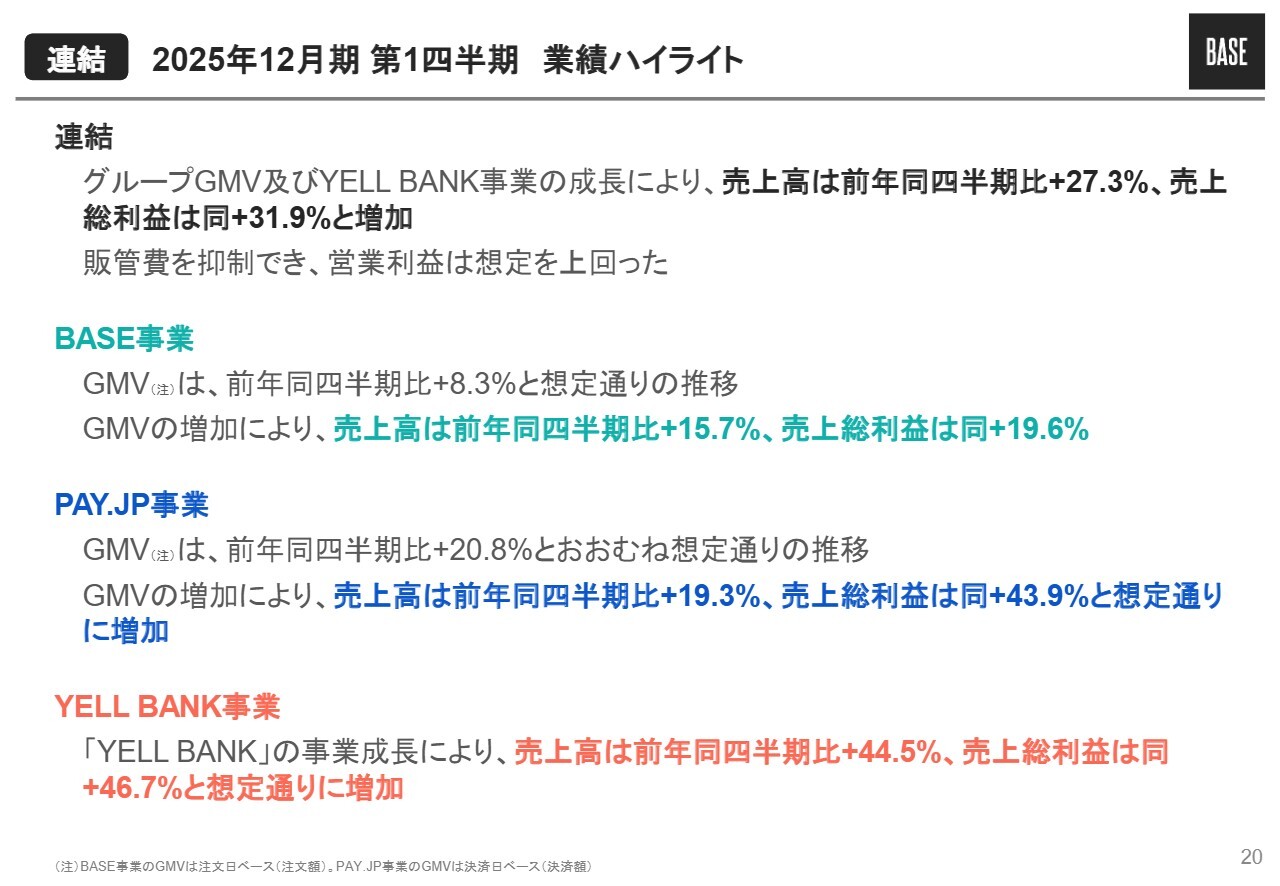

連結 2025年12月期 第1四半期 業績ハイライト

原田健氏(以下、原田):取締役兼上級執行役員CFOの原田です。2025年12月期第1四半期の連結業績のハイライトについてご説明します。

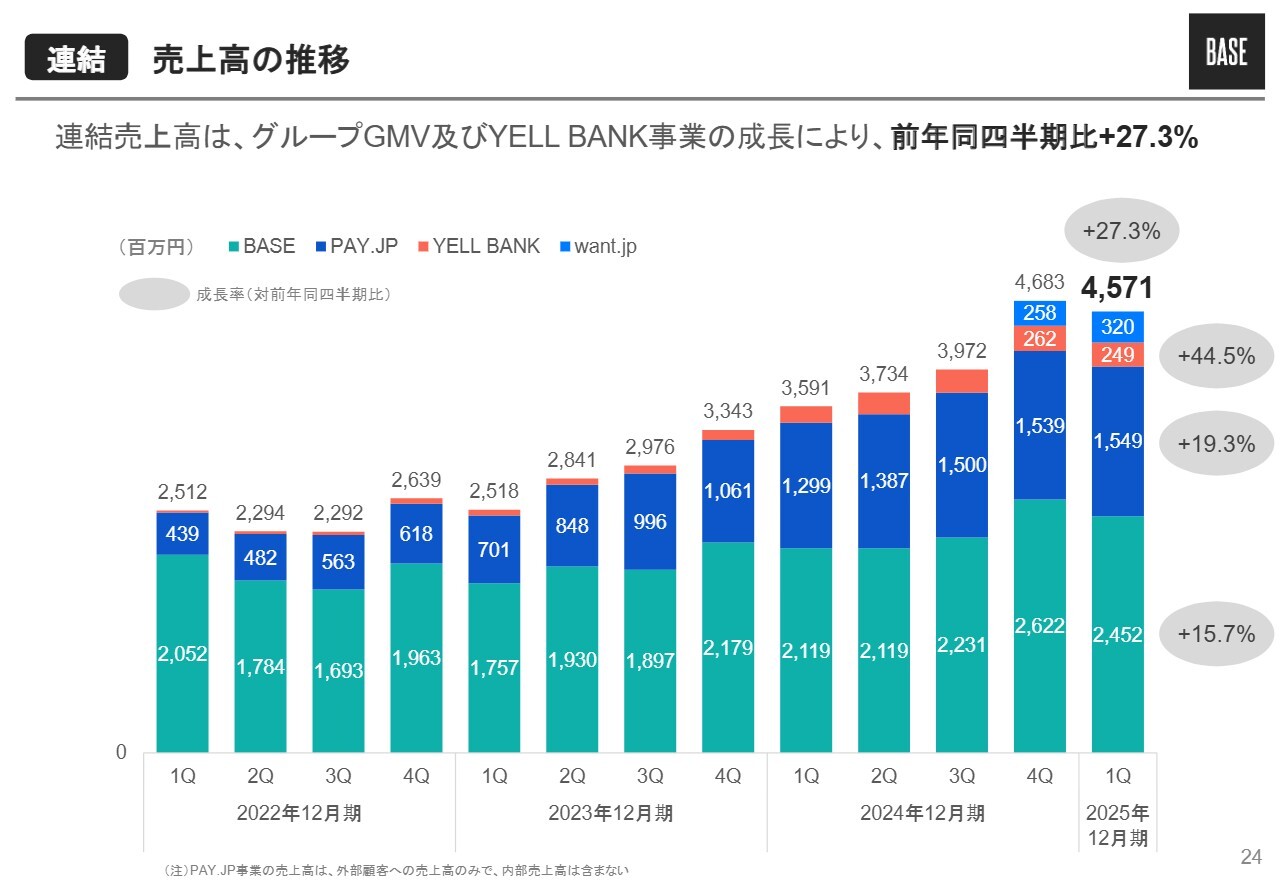

第1四半期は各事業ともに想定どおり順調に推移しています。連結売上高は前年同四半期比プラス約27パーセント、売上総利益は前年同四半期比プラス約31パーセントと、着実に成長しています。

また、販管費を想定よりも抑制することができた結果、営業利益が想定を上回り、前年同四半期比プラス約89パーセントの3億8,000万円と大きく増加しています。

事業ごとに見ると、BASE事業においてはGMVが想定どおりに推移したことに加え、テイクレートと売上総利益率の向上により、売上高は前年同四半期比プラス約15パーセント、売上総利益は前年同四半期比プラス約19パーセントとなっています。

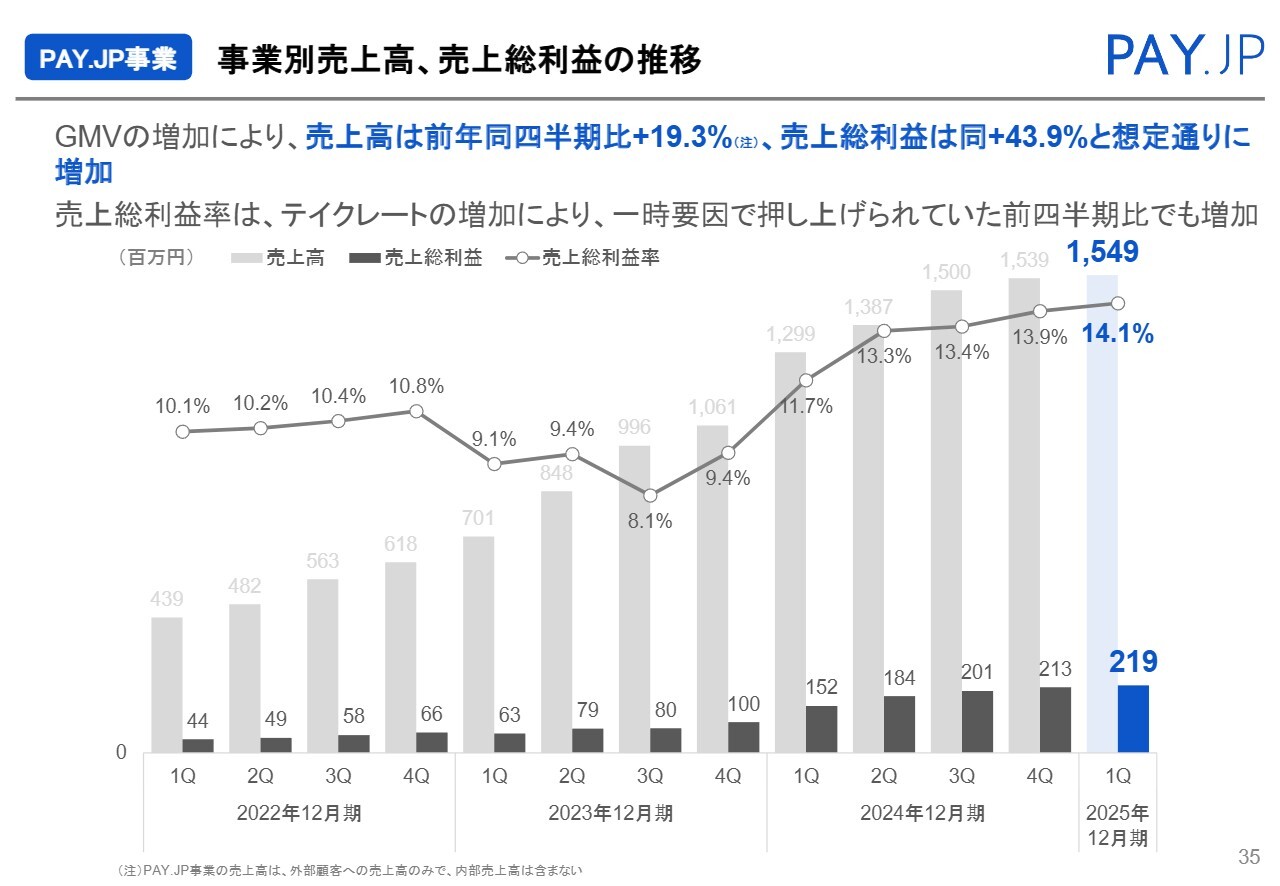

PAY.JP事業においても、GMVは想定どおりに推移しています。また、売上総利益率の向上により、売上高は前年同四半期比プラス約19パーセント、売上総利益は前年同四半期比プラス約43パーセントとなりました。

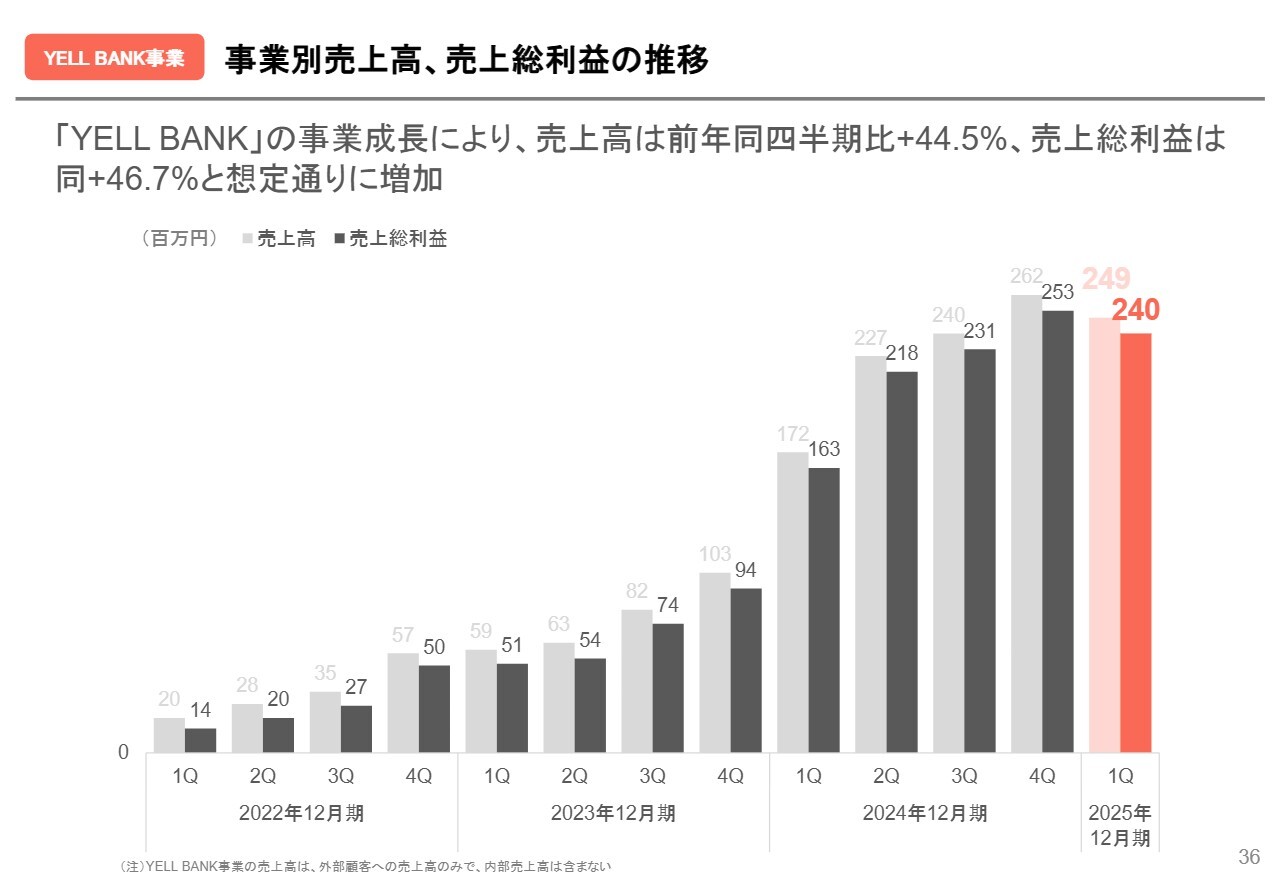

YELL BANK事業については、「YELL BANK」が想定どおりに成長し、売上高は前年同四半期比プラス約44パーセント、売上総利益は前年同四半期比プラス約46パーセントと増加しています。

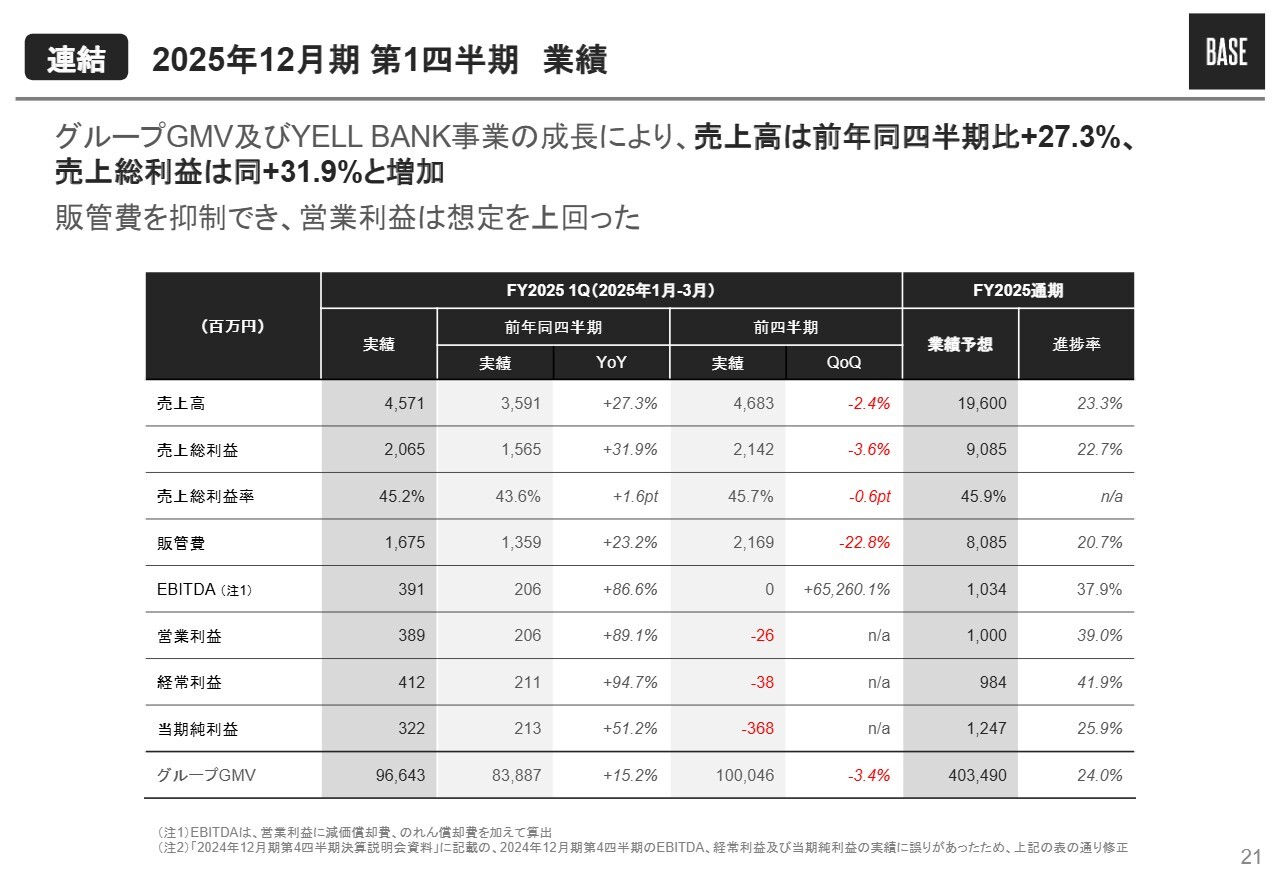

連結 2025年12月期 第1四半期 業績

連結業績の詳細です。スライド左側が2025年1月から3月までの3ヶ月間の実績、スライド右側が通期の業績予想に対する進捗率となっています。第1四半期の実績は、先ほどご説明したとおりのため、割愛します。

業績予想に対する進捗率については、販管費が想定より抑制できているものの、例年どおりコストが下期偏重となっており、今年も同様の推移となる見込みです。そのため、現時点での営業利益の進捗率が相対的に高くなっている点にご留意ください。

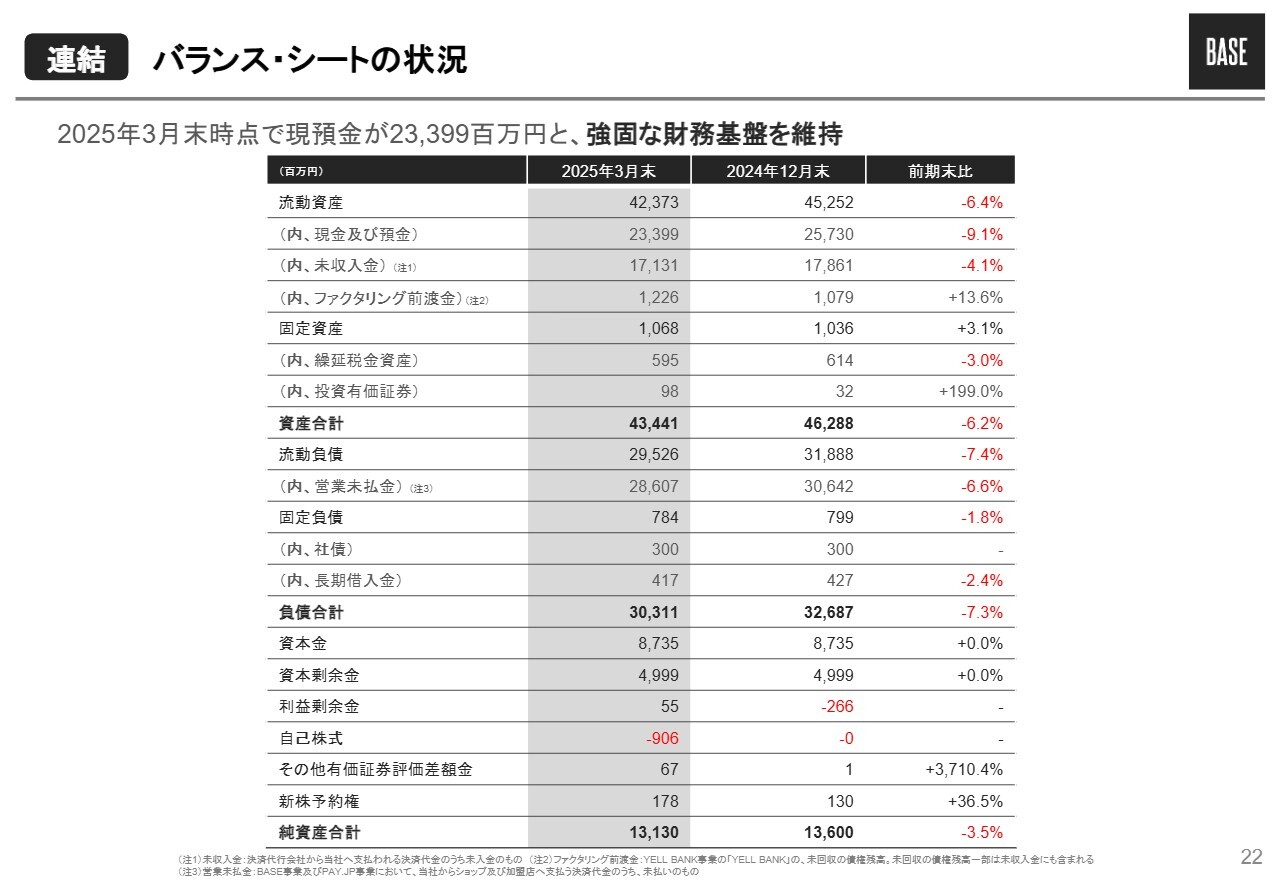

連結 バランス・シートの状況

バランス・シートです。現預金が3月末時点で約233億円、純資産が約131億円となっており、引き続き強固な財務基盤を維持しています。

現預金のうち投資に回せるキャッシュが、純資産相当の約120億円ありますが、このキャッシュをM&Aや株主還元等に積極的に活用していきたいと考えています。

すでに、2025年2月から4月には10億円の自社株買いを実施しており、4月にはEストアー社のM&Aにより、SPCに対して33億円の支払いを行っています。

今後については、株主還元を継続的に実施していく予定です。基本的には先ほど鶴岡からご説明したとおり、自己株式取得については主に株価水準を、配当については主に利益水準を鑑み判断していく方針となります。

なお、流動資産にファクタリング前渡金を記載していますが、この内訳は「YELL BANK」の未回収の債権残高です。「YELL BANK」の成長に伴いファクタリングの提供金額が昨年から大きく増加した結果、残高は約12億円まで増加しています。

連結 グループGMV(流通総額)の推移

グループGMVの推移です。BASE事業、PAY.JP事業ともに想定どおり順調に推移しています。

連結 売上高の推移

売上高の推移です。グループGMVとYELL BANK事業がそれぞれ順調に成長し、連結売上高は前年同四半期比プラス約27パーセントと増加しています。

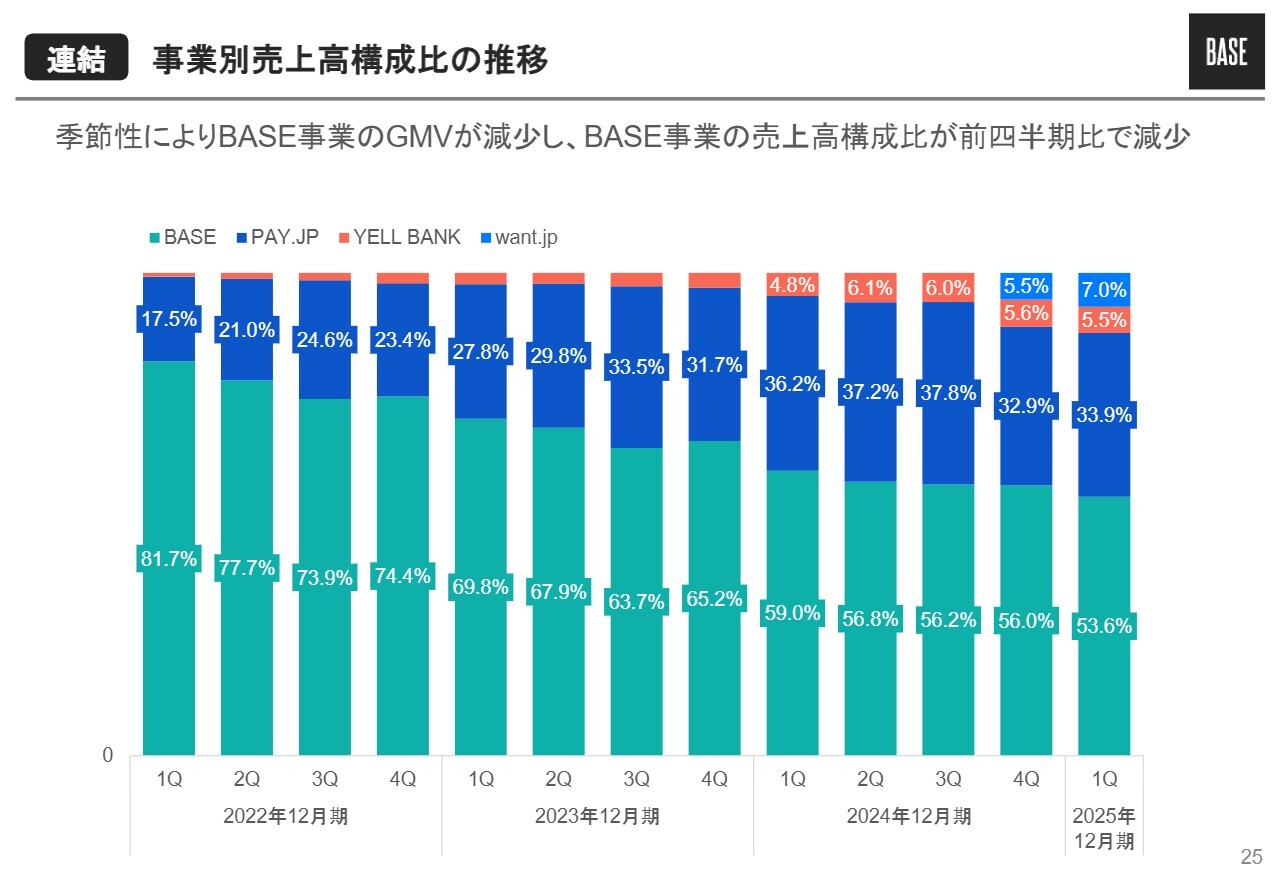

連結 事業別売上高構成比の推移

売上高の構成比は、BASE事業の占める割合が前四半期比で減少しています。

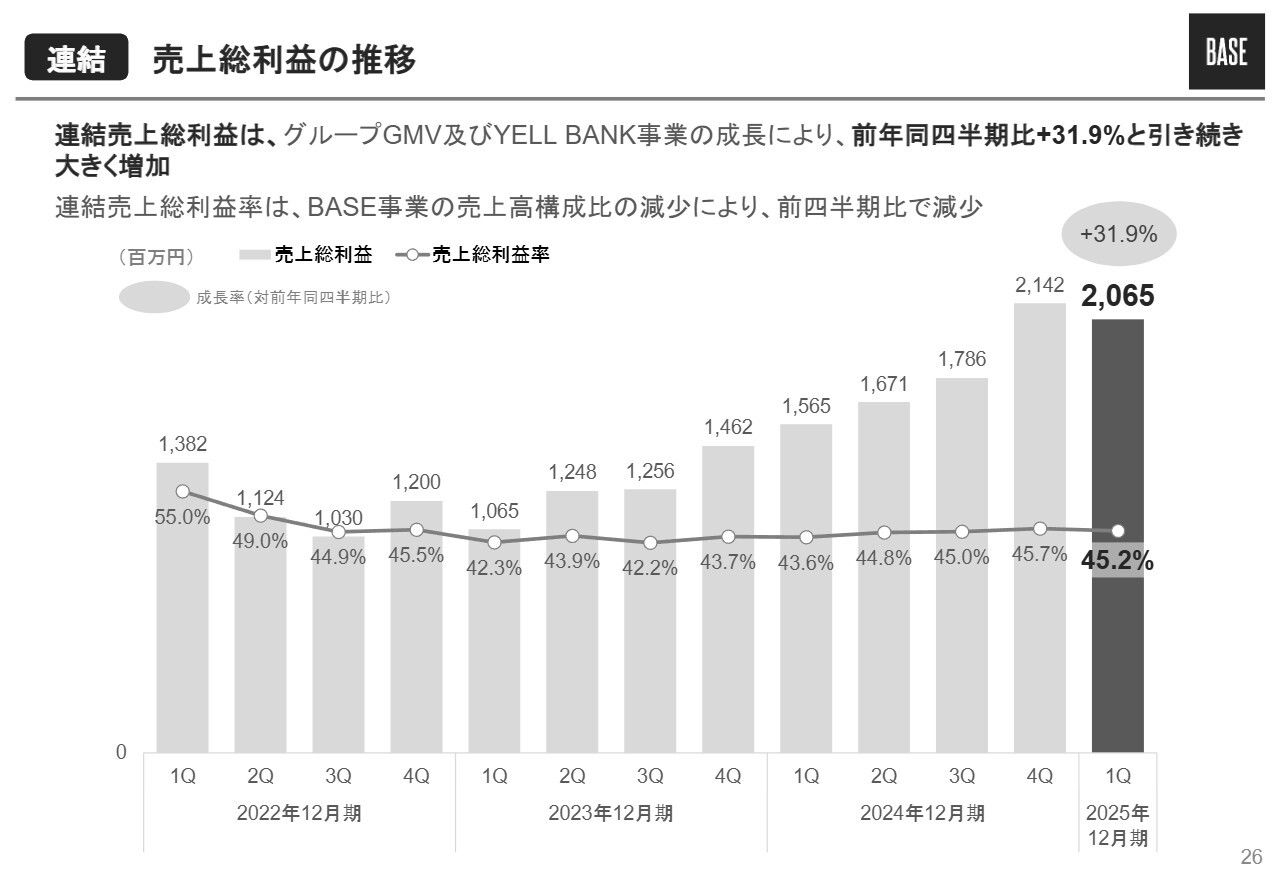

連結 売上総利益の推移

売上総利益と売上総利益率の推移です。売上総利益は売上高と同様、GMVの成長等により前年同四半期比プラス約31パーセントと大きく増加しています。

売上総利益率に関しては、BASE事業、PAY.JP事業ともに売上総利益率が向上したものの、先ほどご説明したとおり、BASE事業の売上構成比が減少したため、連結の売上総利益率は前四半期比で減少しています。

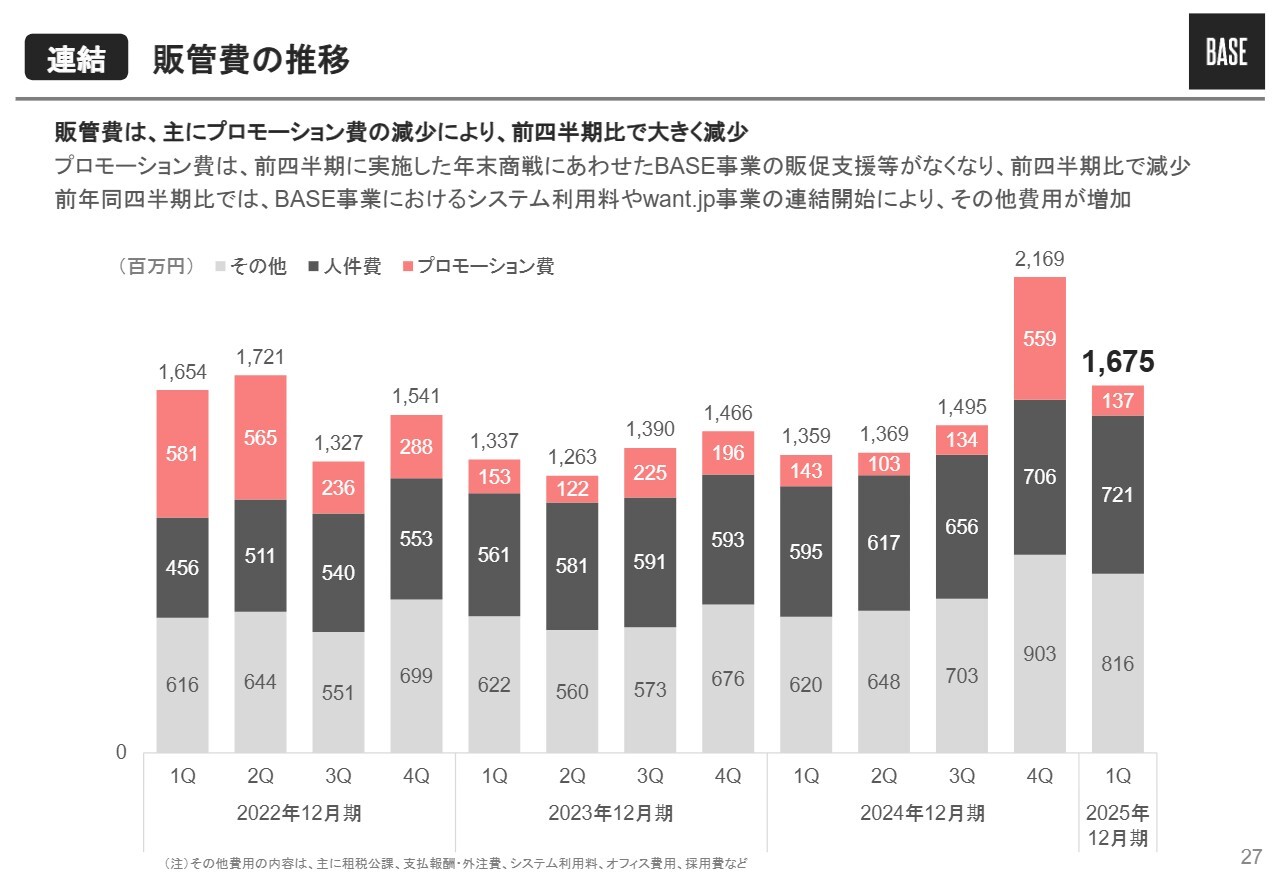

連結 販管費の推移

販管費の推移です。販管費は大きく3つに分類しており、プロモーション費、人件費、その他費用となっています。

販管費全体は前四半期比で大きく減少しています。前期第4四半期には年末商戦に合わせたクーポンキャンペーンにより大幅に増加しましたが、この第1四半期では実施していないため、プロモーション費が大きく減少しています。

その一方で、その他費用については前年同四半期比で増加しています。この増加は主に、want.jp事業の連結開始によるものです。

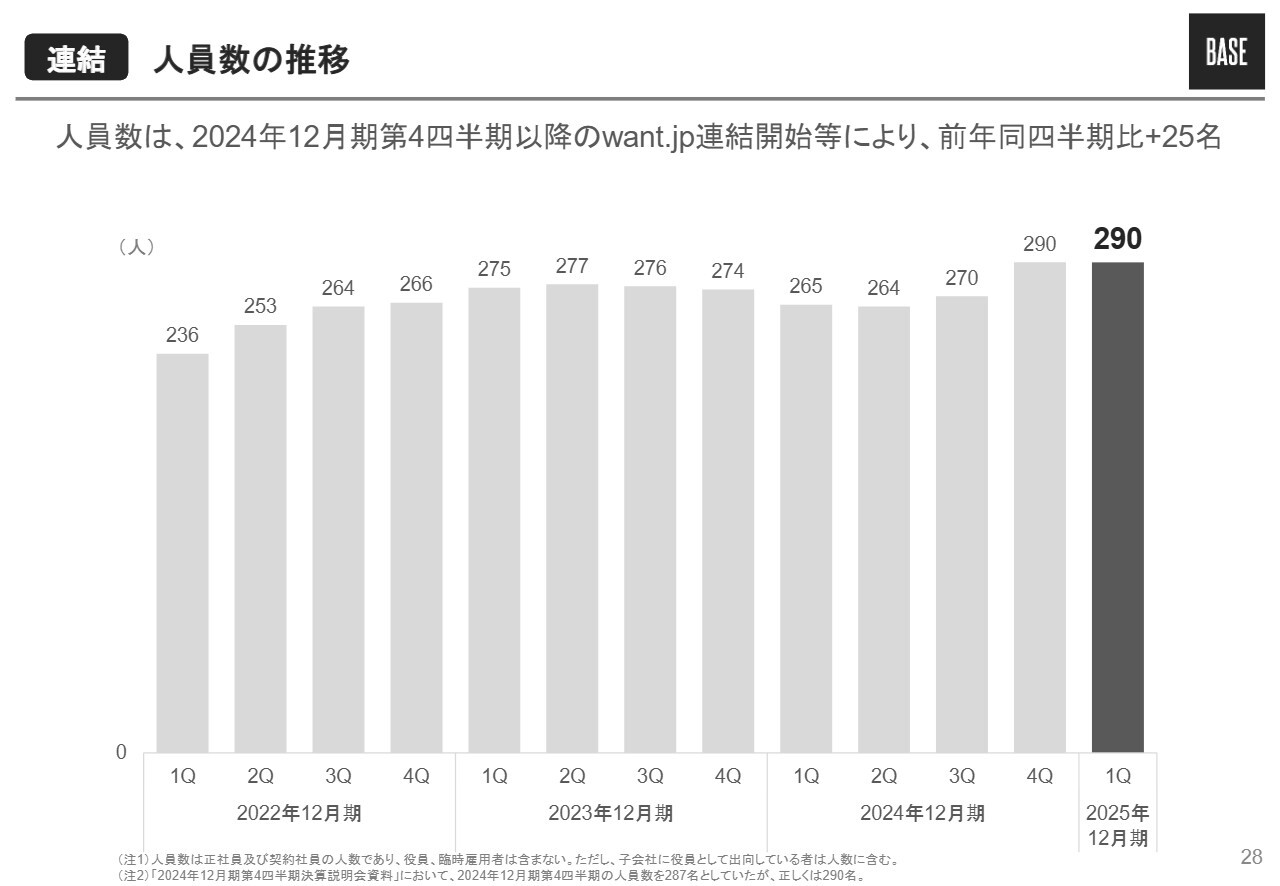

連結 人員数の推移

人員数の推移です。3月末時点で290名となっています。前期第4四半期に大幅に増えていますが、これはwant.jp事業の連結開始によるものです。

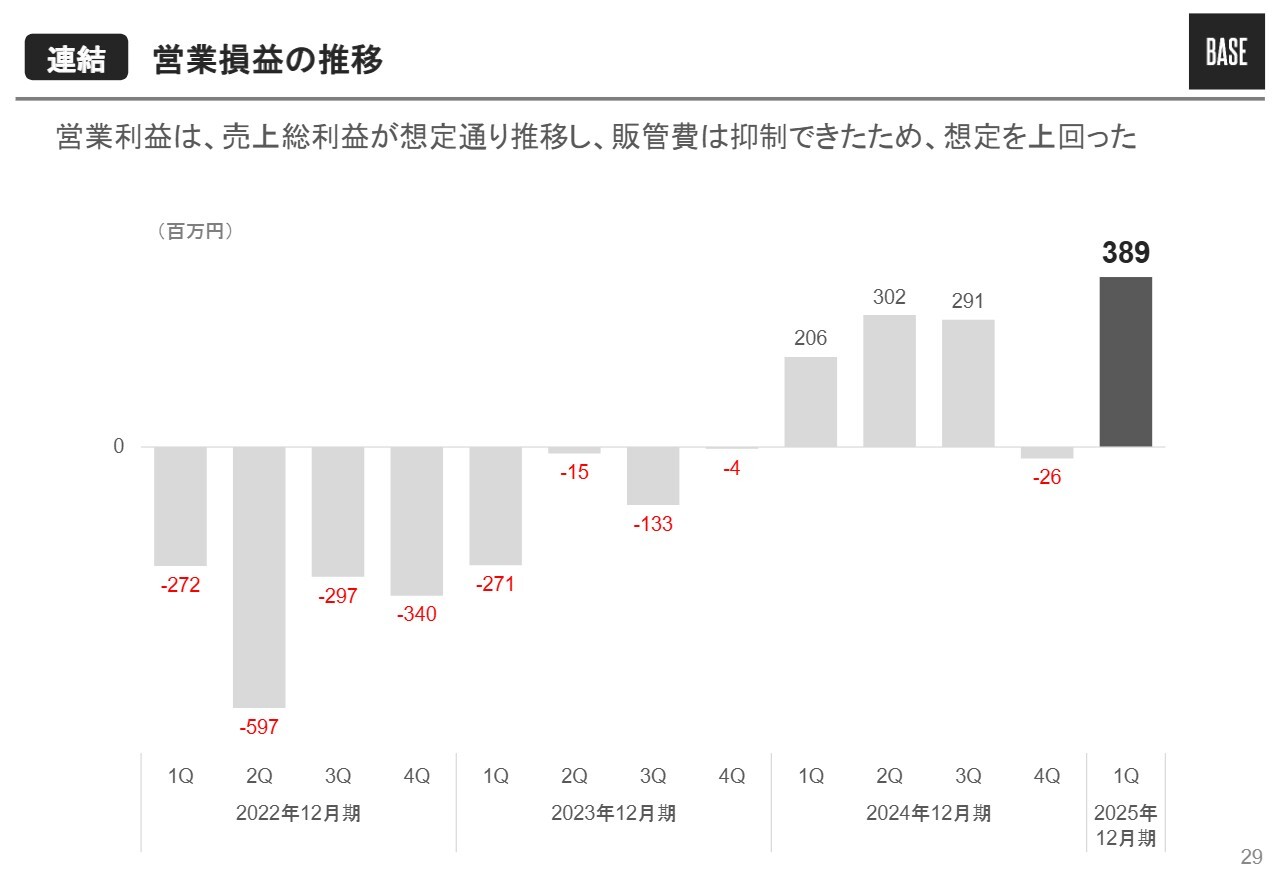

連結 営業損益の推移

営業利益の推移です。販管費を抑制できたことにより、営業利益は想定を大きく上回り、前年同四半期比プラス約89パーセントの約3億8,000万円となっています。

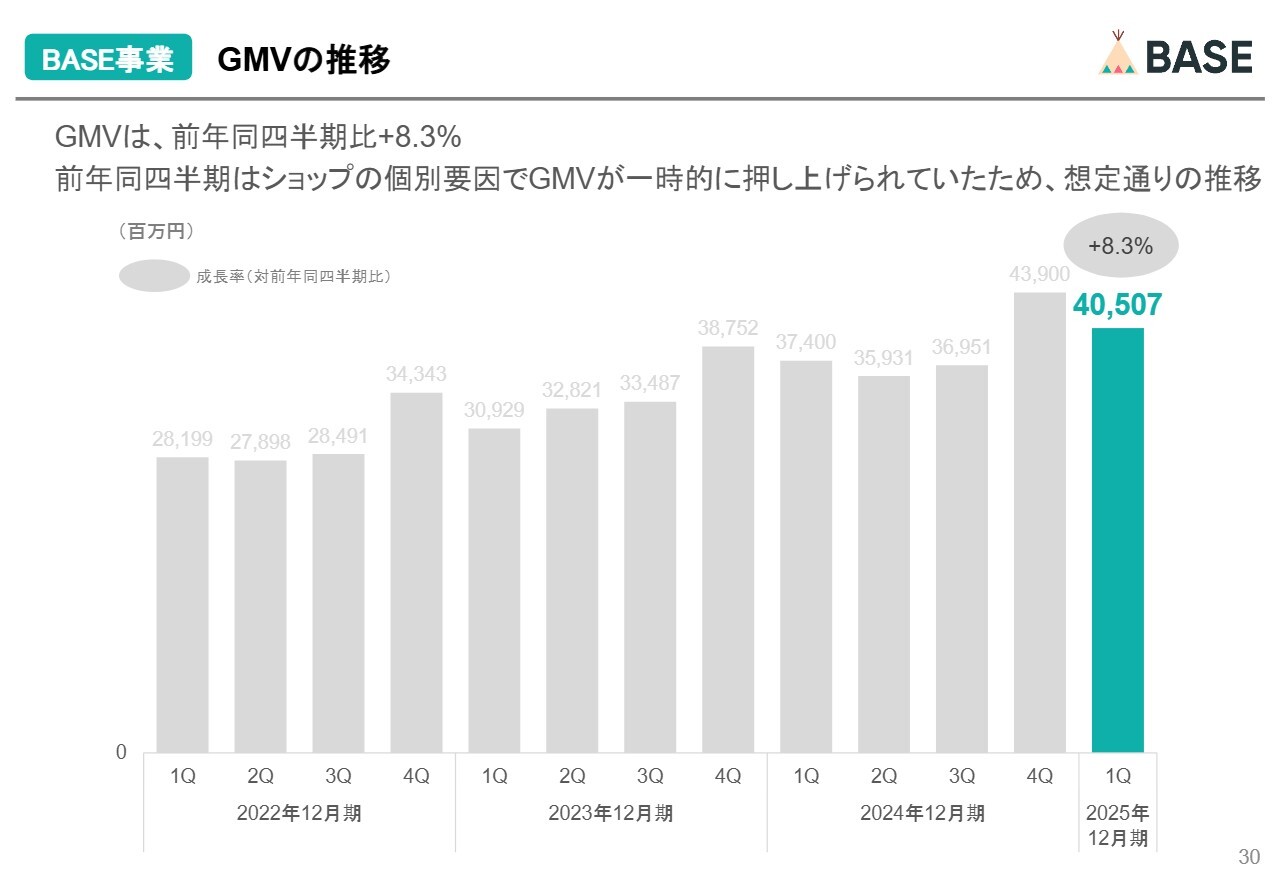

BASE事業 GMVの推移

ここからは各事業についてご説明します。まず、BASE事業です。

GMVは前年同四半期比プラス約8パーセントとなっています。前年同四半期と比較すると成長率の推移が落ち着いて見えますが、これは昨年の第1四半期にショップの個別要因により、GMVが一時的に大きく伸びていたことが要因です。売店数及び売店平均GMVはともに成長しており、想定どおりの推移となっています。

なお、これまではこの後に開設年別のコホートとKPIのスライドを挿入していましたが、今回から参考資料に移しています。必要な方はそちらをご参照ください。

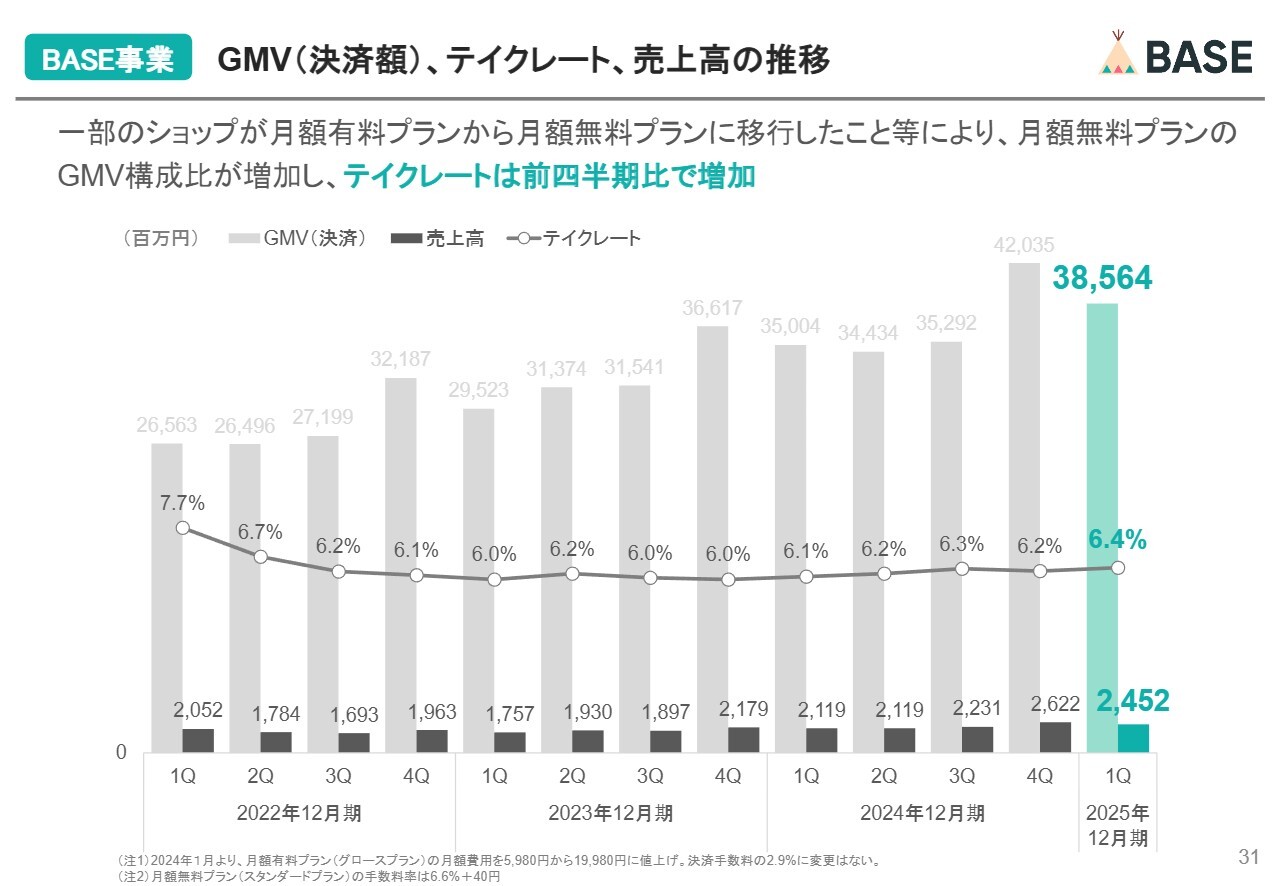

BASE事業 GMV(決済額)、テイクレート、売上高の推移

テイクレートの推移です。月額有料プラン(グロースプラン)から月額無料プラン(スタンダードプラン)への移行が継続的に進み、その結果、月額無料プラン(スタンダードプラン)のGMV構成比が上昇しました。これにより、この第1四半期のテイクレートは前四半期比で増加しています。

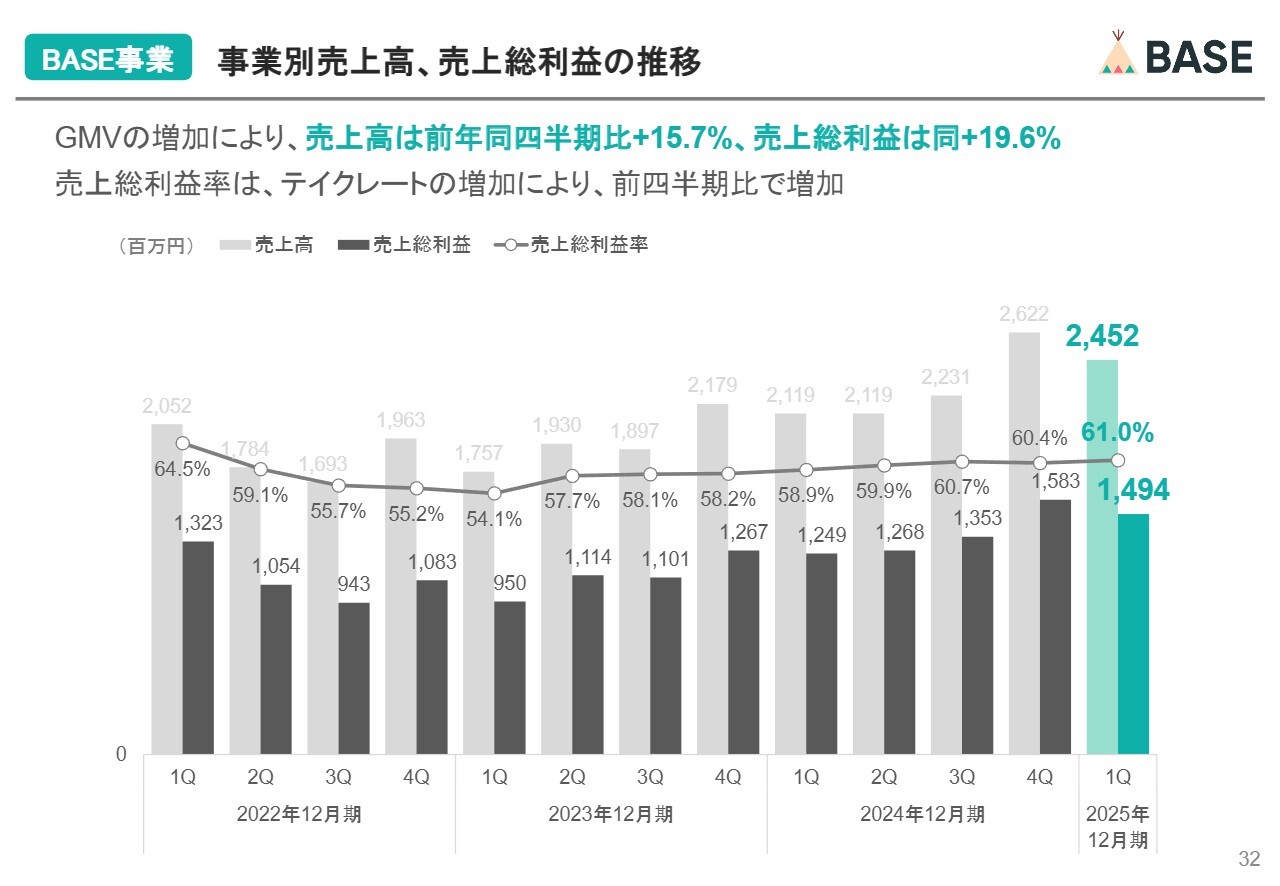

BASE事業 事業別売上高、売上総利益の推移

売上高と売上総利益の推移です。GMVの成長により、売上高は前年同四半期比プラス約15パーセント、売上総利益は前年同四半期比プラス約19パーセントとなっています。売上総利益率については、テイクレートと連動して前四半期比で増加しています。

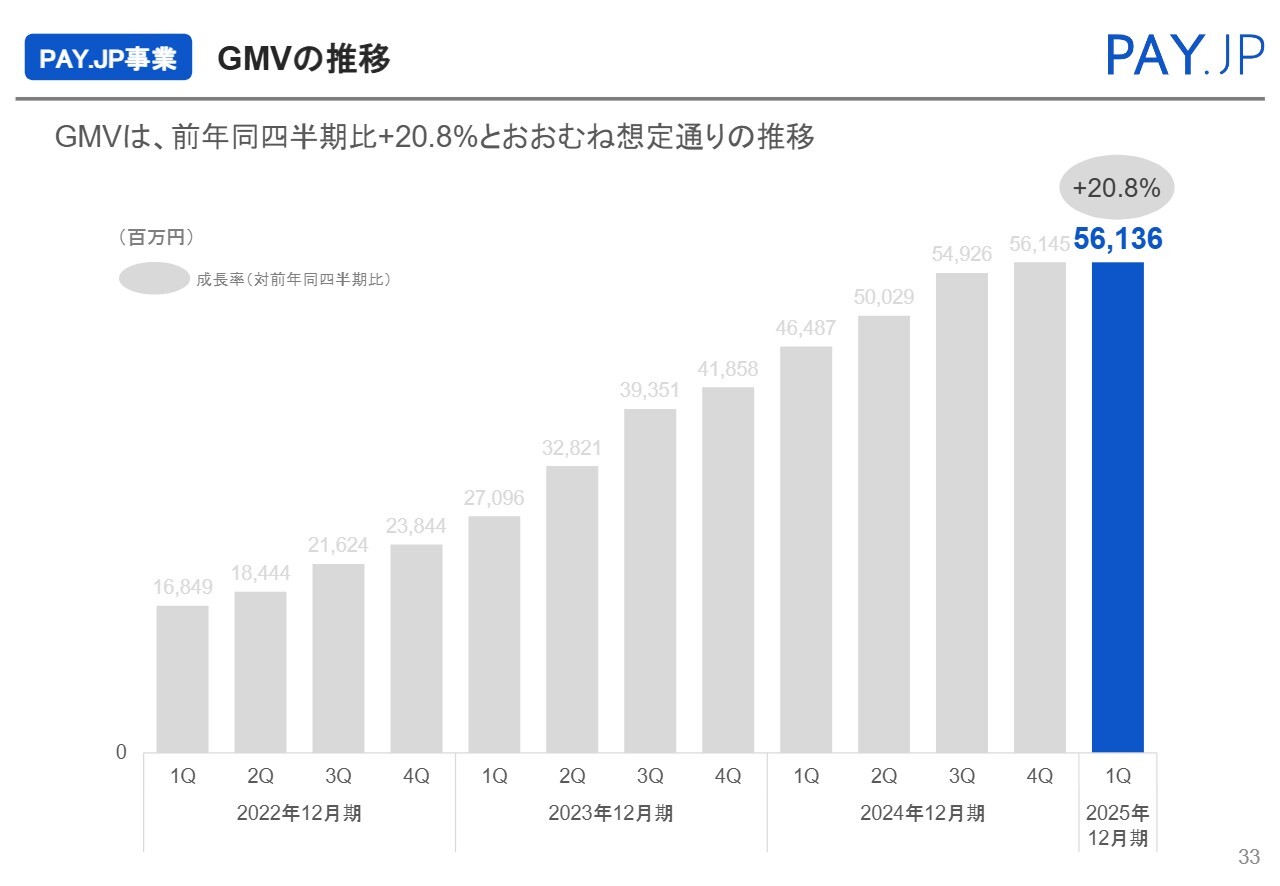

PAY.JP事業 GMVの推移

PAY.JP事業についてです。GMVは前年同四半期比プラス約20パーセントとなっています。成長率は昨年に比べて落ち着いていますが、これは加盟店の離脱等によるものではなく、GMV成長をけん引していた上位加盟店の成長速度が落ち着いてきたことが主な要因です。中規模以下の加盟店を含め、全体としては堅調に推移しています。

なお、こちらもこの後にコホートのスライドを挿入していましたが、今回から参考資料に移していますので、必要な方はそちらをご参照ください。

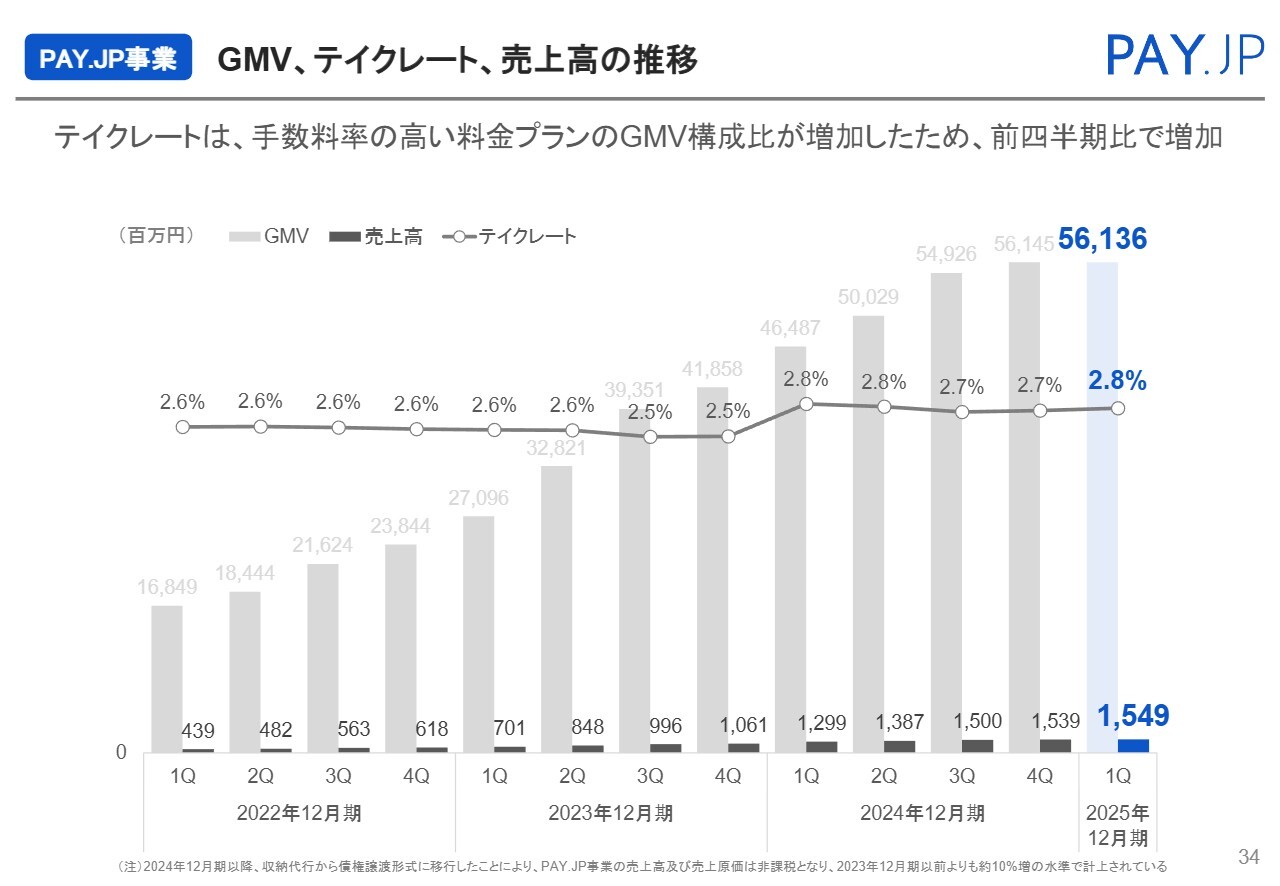

PAY.JP事業 GMV、テイクレート、売上高の推移

テイクレートの推移です。「PAY.JP」のテイクレートは、料金プラン別のGMV構成比が主な変動要因となっています。この第1四半期に関しては、手数料率の高い料金プランのGMV構成比が増加したため、前四半期比で若干増加しています。

PAY.JP事業 事業別売上高、売上総利益の推移

売上高と売上総利益の推移です。GMVの増加により、売上高は前年同四半期比プラス約19パーセントとなった一方、売上総利益はGMVの増加及び売上総利益率の向上により、前年同四半期比プラス約43パーセントと引き続き大きく増加しています。

売上総利益率は、テイクレートの増加により、一時的な要因で押し上げられていた前四半期からさらに増加しています。

YELL BANK事業 事業別売上高、売上総利益の推移

YELL BANK事業についてです。「BASE」のショップ向けに提供しているファクタリングサービスである「YELL BANK」の成長により、売上高は前年同四半期比プラス約44パーセント、売上総利益は前年同四半期比プラス約46パーセントと成長しています。

昨年の急激な伸びについては、2024年1月に実施した機能改善による影響が大きく、それによる前年同四半期比の成長率は昨年の段階で一巡しています。そのため、成長率が若干落ち着いているように見えますが、事業としては順調に成長しています。

私からの説明は以上です。ご清聴ありがとうございました。

質疑応答:「YELL BANK」の売上高の成長率について

司会者:「『YELL BANK』の売上高について、第2四半期以

新着ログ

「情報・通信業」のログ