ROBOT PAYMENT、売上高は前年比24.8%増、営業利益は109.4%増と躍進 顧客単価は過去最高、ARR30億円に迫る

Corporate Purpose Statement

清久健也氏(以下、清久):こんにちは。株式会社ROBOT PAYMENT、代表取締役の清久です。ご参加いただきありがとうございます。2024年12月期の通期の決算説明会を始めます。

先々週頃から、本日の12時にCorporate Purpose Statementを発表するとご案内しており、本日12時にサイトをオープンしました。我々は今年で創業25周年です。これを機に、改めて今の世の中に対して何ができるのかを考え直しました。そのような背景や目的も含めて、このサイトで動画として見ることができます。後ほどぜひ、ご覧ください。

目次

本日はスライドのような流れでご説明します。

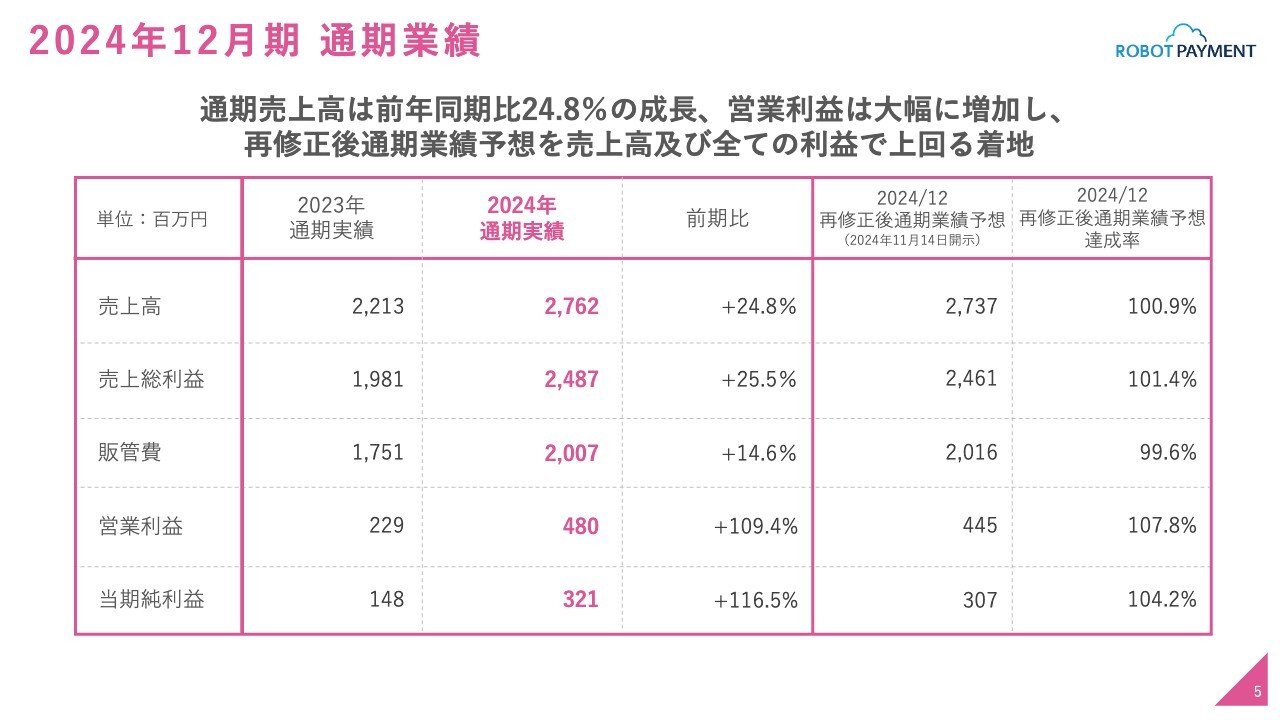

2024年12月期 通期業績

まず、業績ハイライトです。2024年12月期の通期の業績としては、売上高は前期比24.8パーセント増、売上総利益は前期比25.5パーセント増でした。営業利益は4億8,000万円で、当期純利益は3億2,100万円という結果になりました。

2024年12月期第3四半期の11月に業績予想を変更しましたが、それも上回る結果となっています。

KPIハイライト

KPIのハイライトです。数字は良くなっていると考えています。解約率は0.59パーセントで、ARRはもうすぐ30億円に達する見込みです。

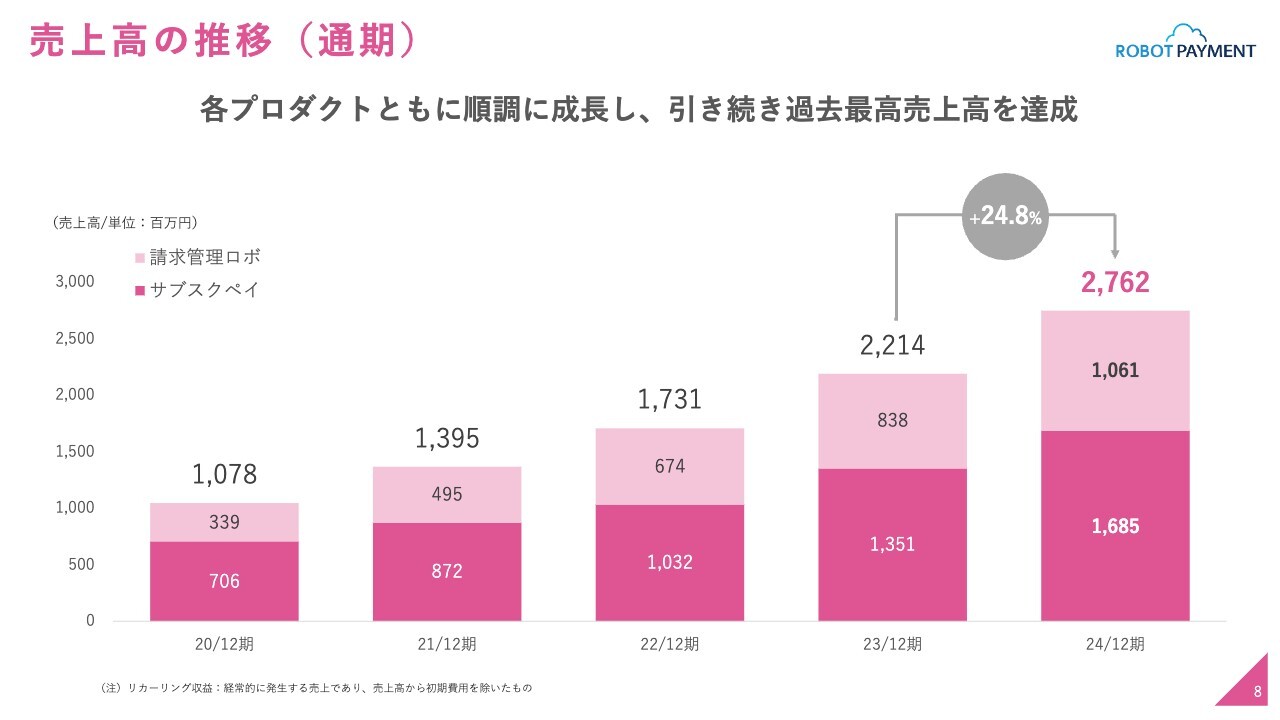

売上高の推移(通期)

久野聡太氏(以下、久野):取締役CFOの久野です。全社実績についてご案内します。スライドは通期の年別の売上高の推移です。

「サブスクペイ」「請求管理ロボ」の両プロダクトともに順調に成長しています。前期に引き続き過去最高の売上高を更新し、前期比24.8パーセントの増収を達成しています。

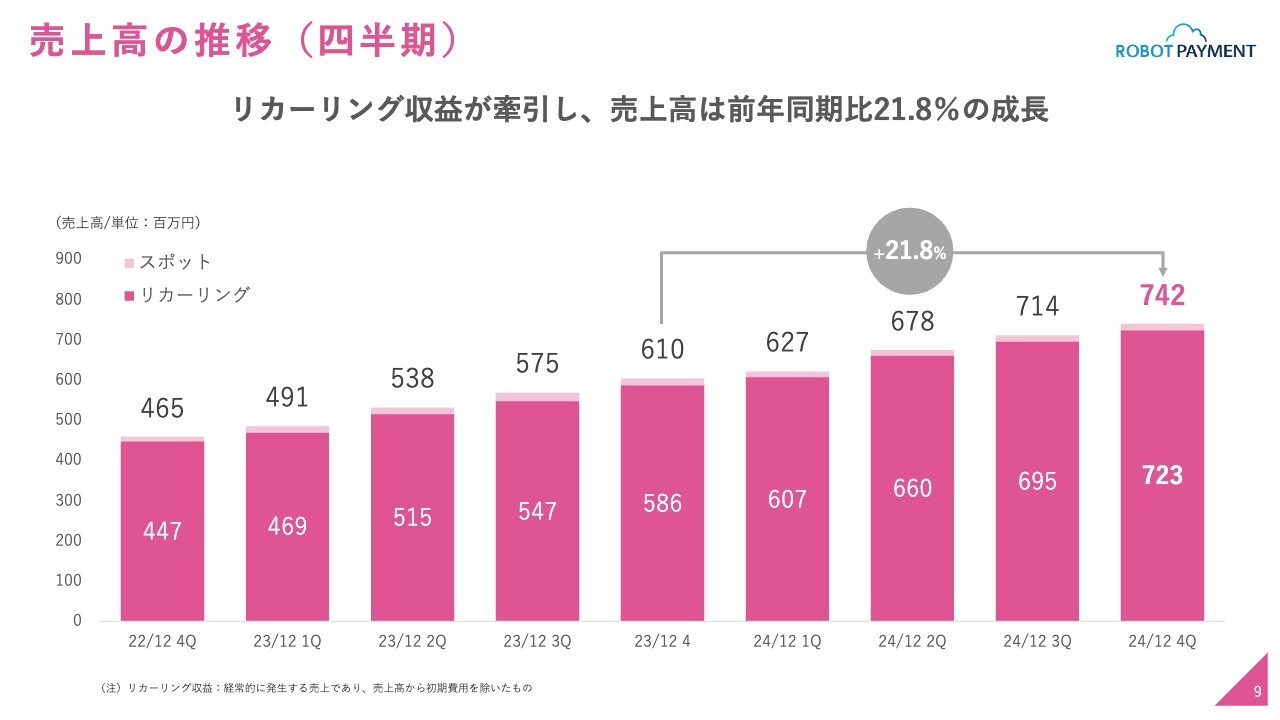

売上高の推移(四半期)

四半期別の売上高の推移です。スライドのグラフに濃いピンク色で示したリカーリング収益が引き続き牽引しており、第4四半期の売上高は前年同期比21.8パーセントの成長です。

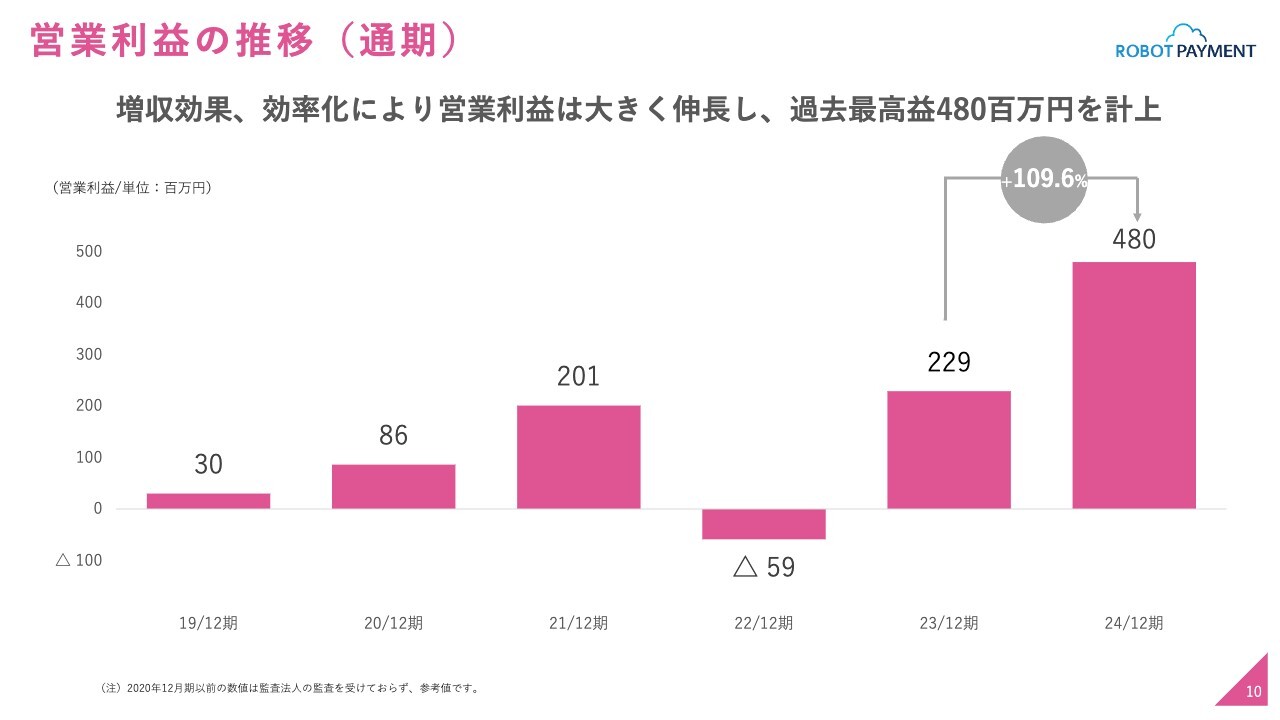

営業利益の推移(通期)

通期の営業利益の推移です。増収効果、効率化により営業利益が大きく伸長し、過去最高益の4億8,000万円を計上することができています。

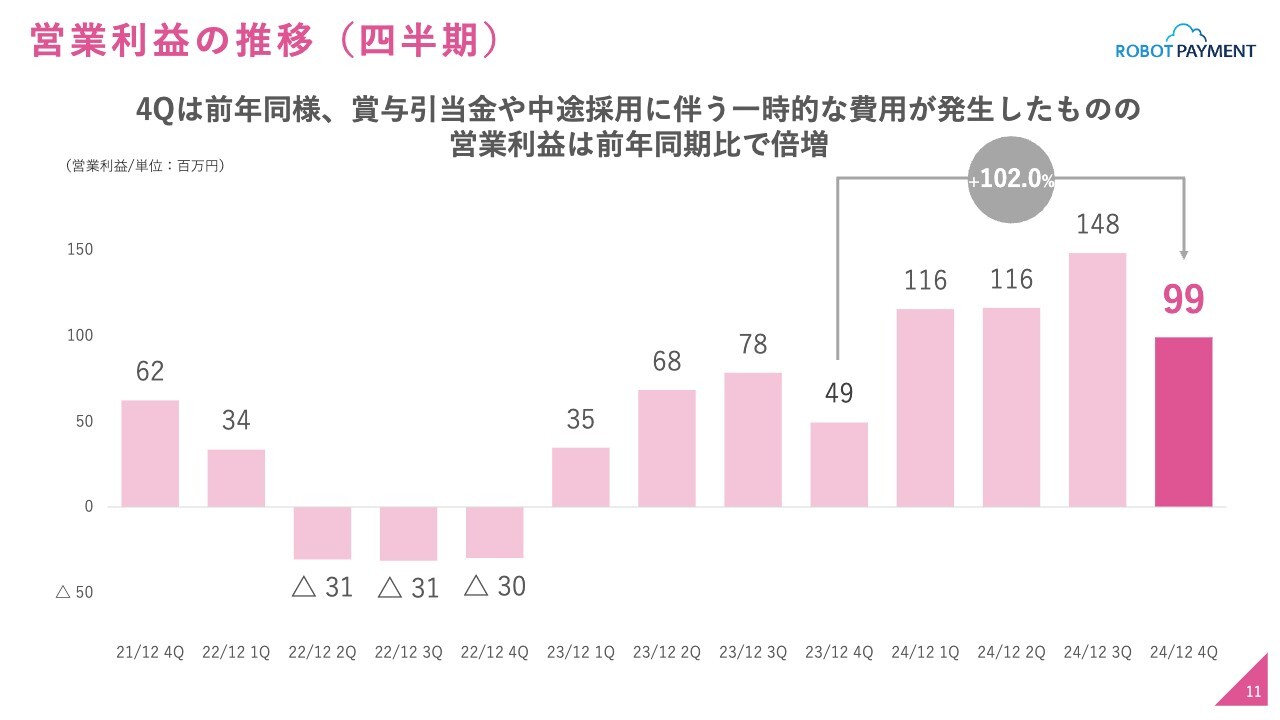

営業利益の推移(四半期)

四半期別の営業利益の推移です。第4四半期は前年同様、一時的な費用の発生がありましたが、前年同期比で倍増しています。

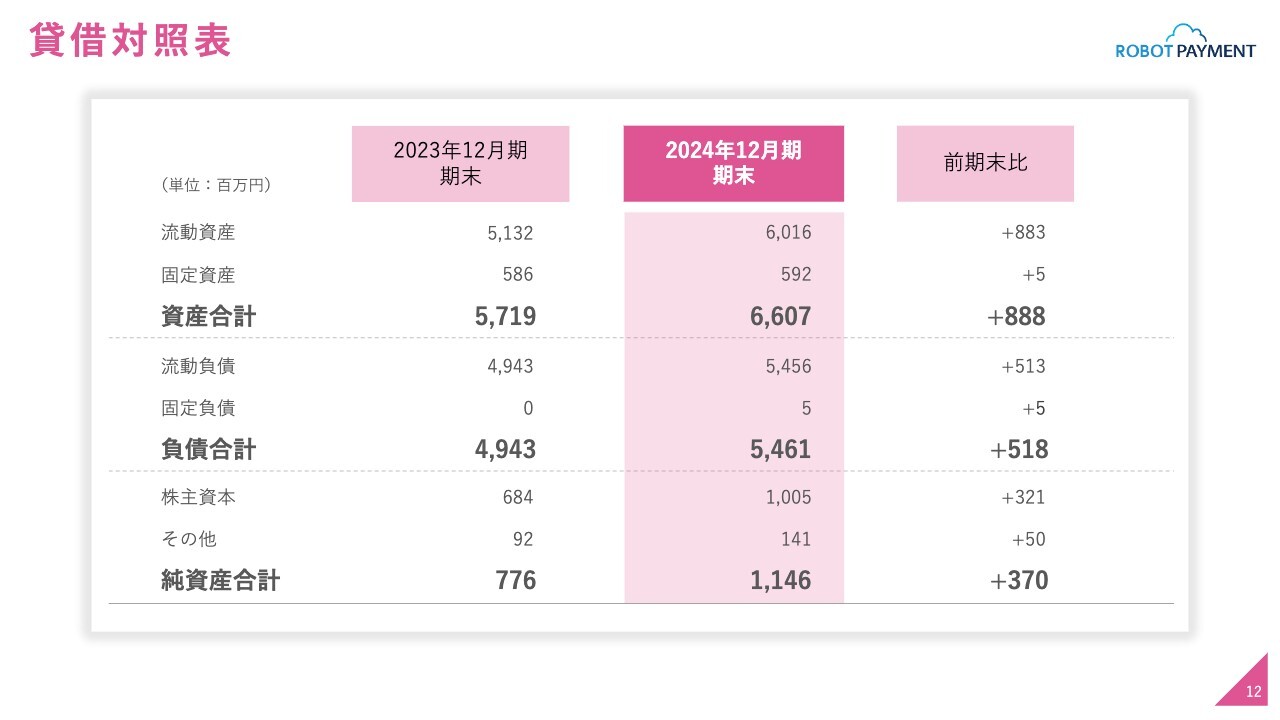

貸借対照表

貸借対照表です。当期純利益として3億円以上を計上でき、株主資本は10億円を超えています。

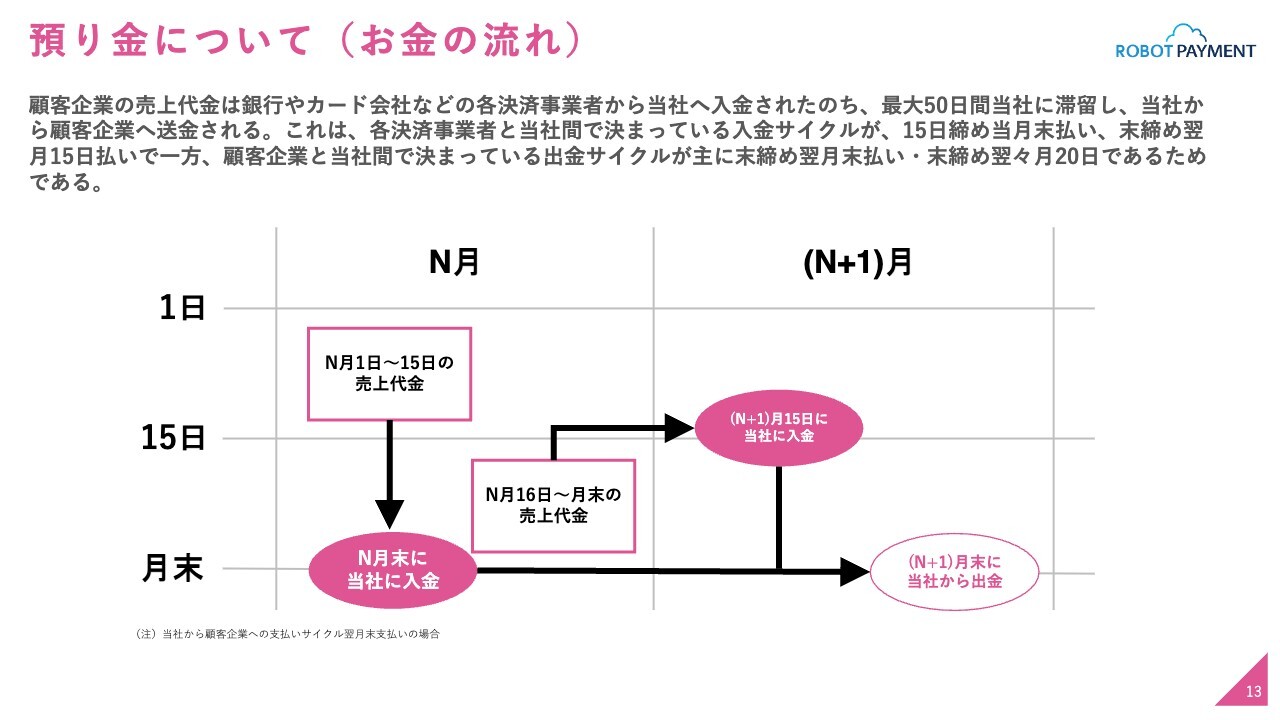

預り金について(お金の流れ)

預り金についてです。主に決済ビジネスでは、特性上、お客さまの企業の売上代金が銀行あるいはカード会社などの各決済事業者から当社へ入金された後、最大で約50日間当社に滞留します。その後、当社からお客さまの企業に対して送金するフローです。

これは、各決済事業者と当社の間で決まっている入金のサイクルと、我々の顧客である企業と当社の間で決まっている出金サイクルが異なるためです。スライドの図は、それに伴って一定の期間、当社に預り金が滞留することを示しています。

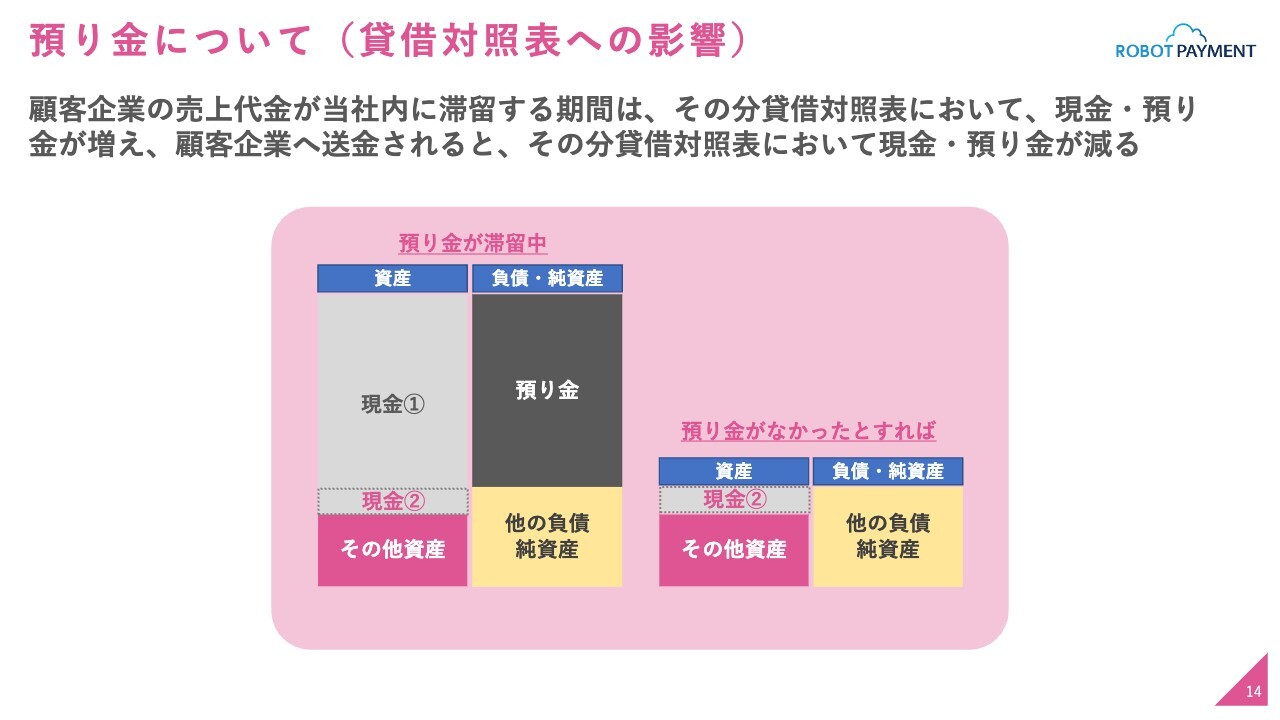

預り金について(貸借対照表への影響)

その預り金が貸借対照表にどのように影響するかについてです。顧客企業の売上代金が当社内に滞留する期間において、貸借対照表では資産側で現金、負債側で預り金が同額増えます。顧客企業へ送金されると、スライド右側のように貸借対照表では現金と預り金が減るかたちになります。

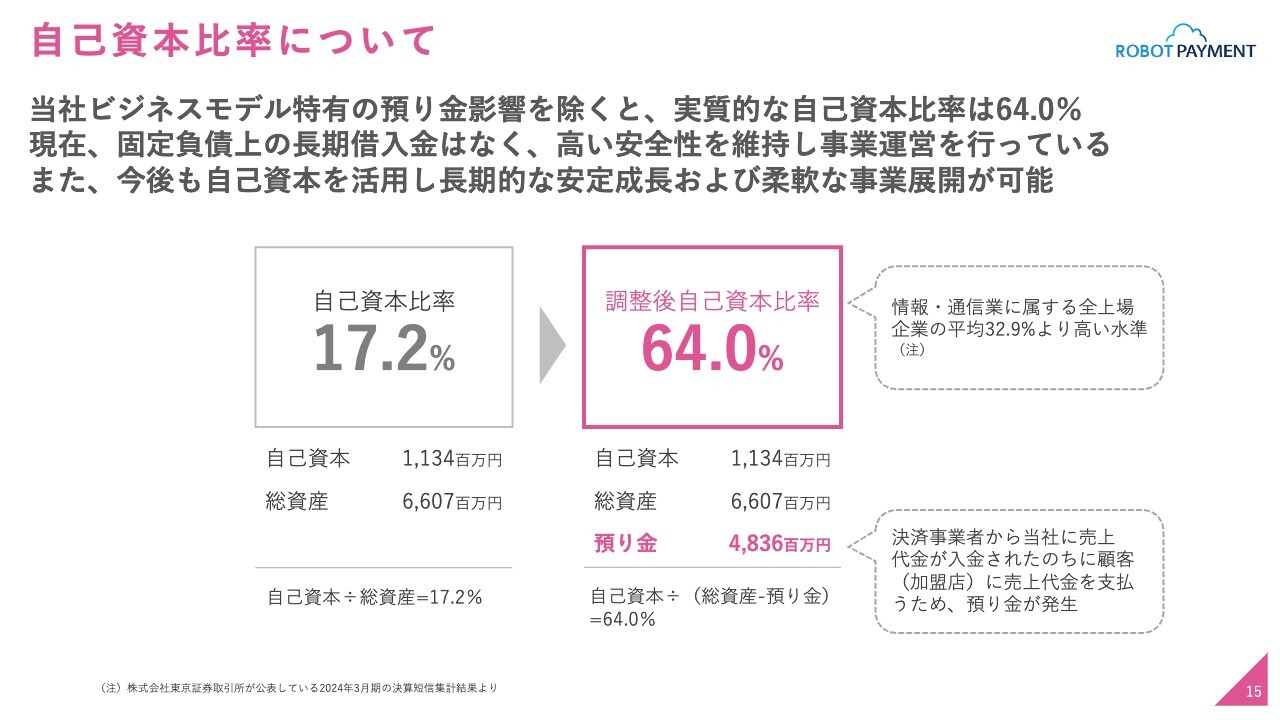

自己資本比率について

預り金の自己資本比率への影響についてです。見た目の自己資本比率は17.2パーセントですが、預り金の影響を除いた実質的な自己資本比率は64パーセントとなっています。現在は借り入れもなく、財務健全性は非常に高いと考えています。

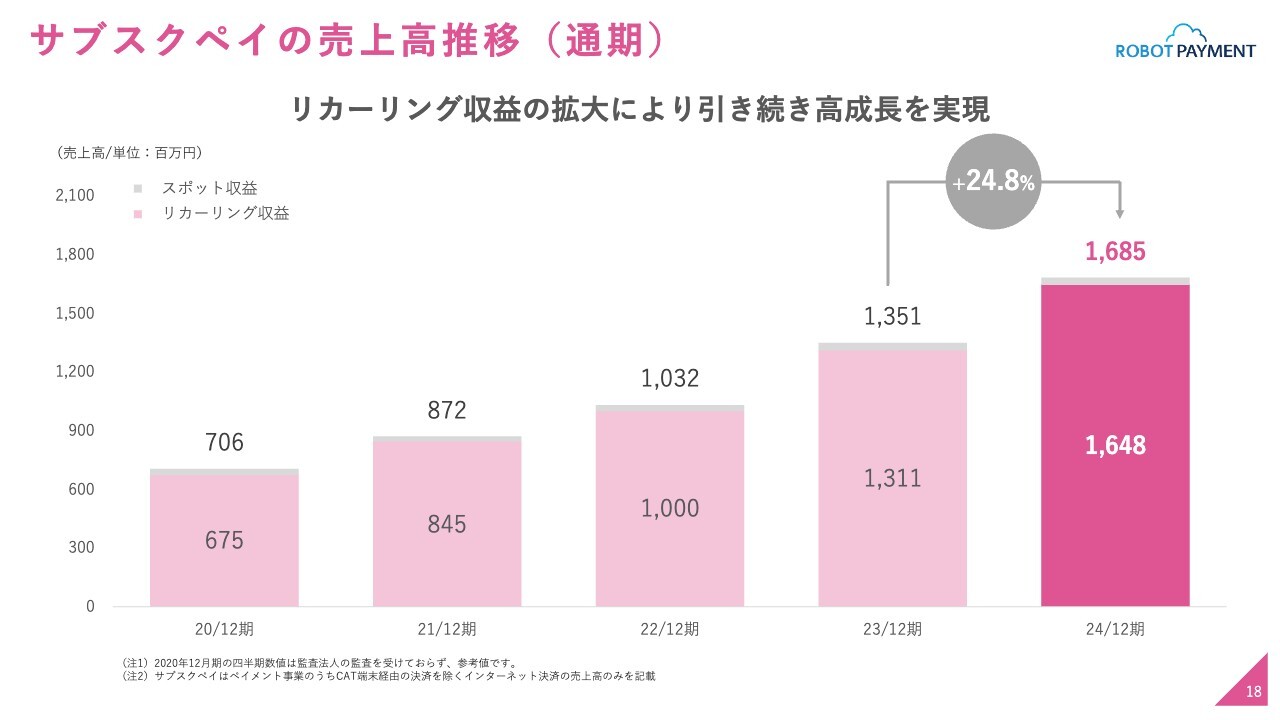

サブスクペイの売上高推移(通期)

プロダクト別、事業別の実績をご説明します。まず「サブスクペイ」について、スライドに年度別の売上高の推移を示しています。こちらは全社と同様、リカーリング収益の拡大により引き続き高成長を実現しています。

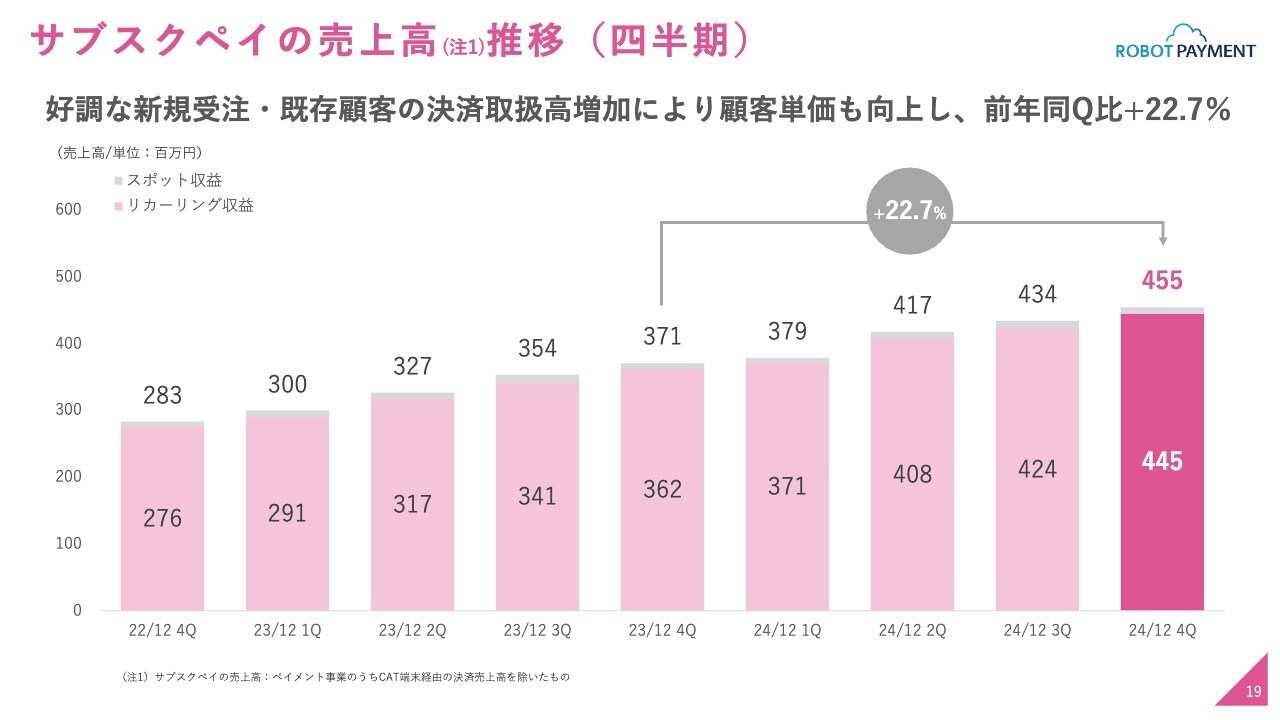

サブスクペイの売上高推移(四半期)

四半期別の推移も同様です。好調な新規受注と既存のお客さまの決済取扱高およびアクティビティの増加に伴い、顧客単価も向上しています。第4四半期は前年同期比22.7パーセント増という伸びになっています。

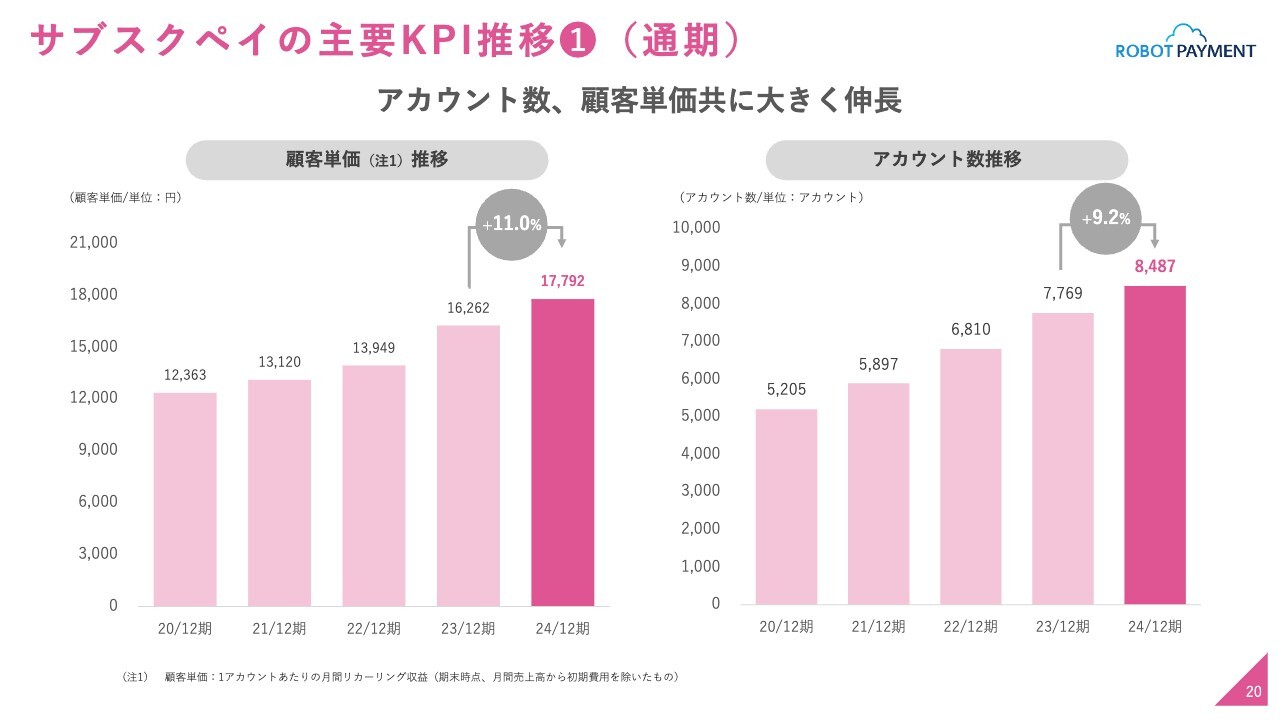

サブスクペイの主要KPI推移①(通期)

主要KPIです。顧客単価、アカウント数ともに順調に成長しています。

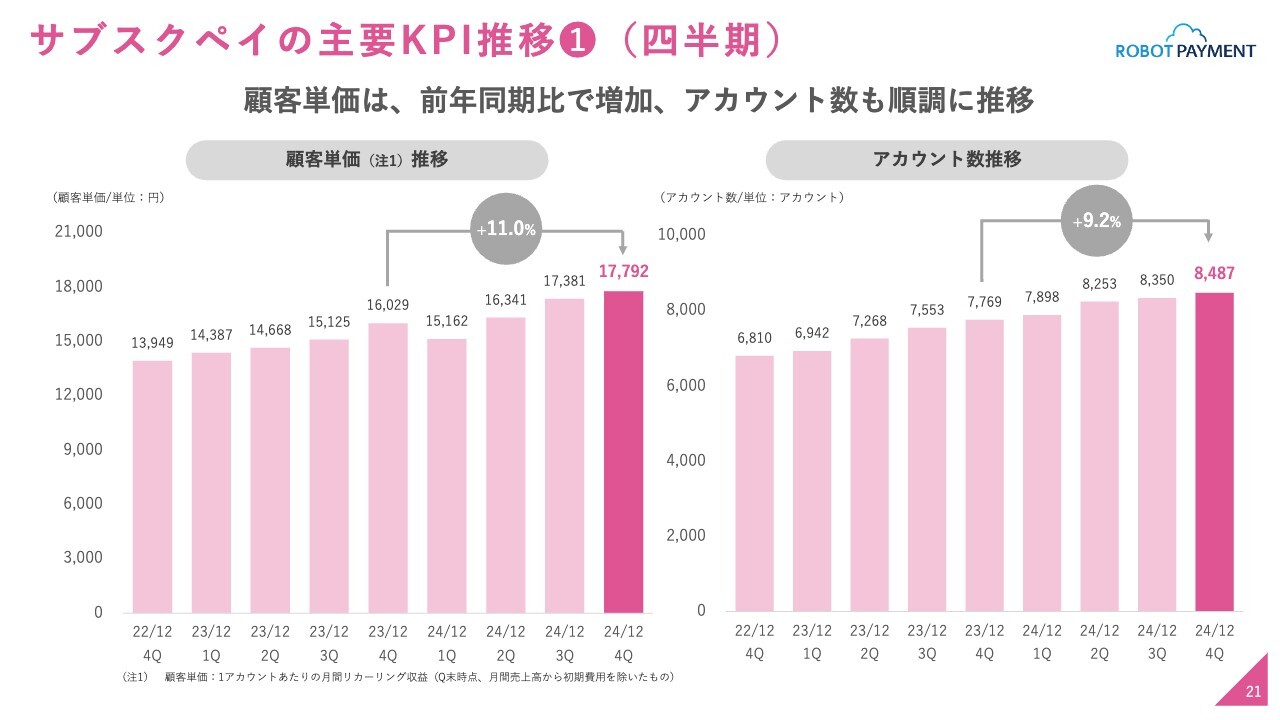

サブスクペイの主要KPI推移①(四半期)

顧客単価、アカウント数の四半期別の推移です。こちらも順調に推移しています。

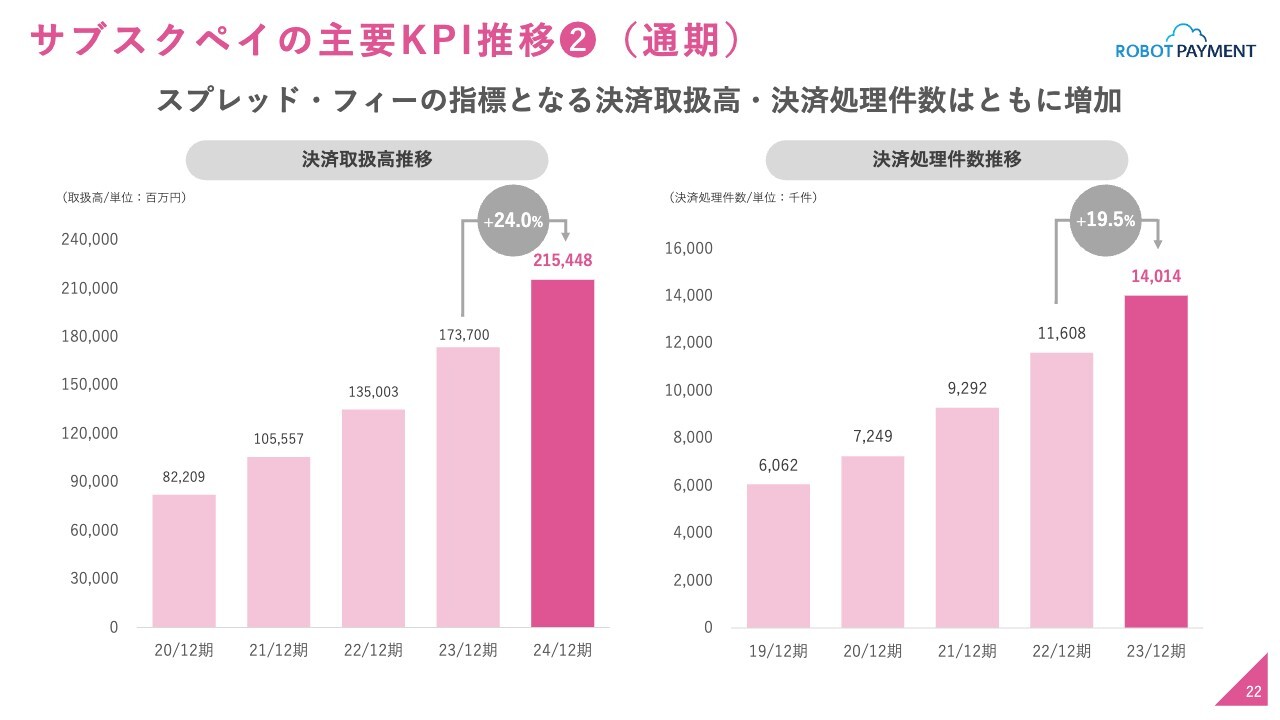

サブスクペイの主要KPI推移②(通期)

決済取扱高、決済処理件数の推移です。こちらはスプレッド・フィーの指標で、ともに順調に増加しています。

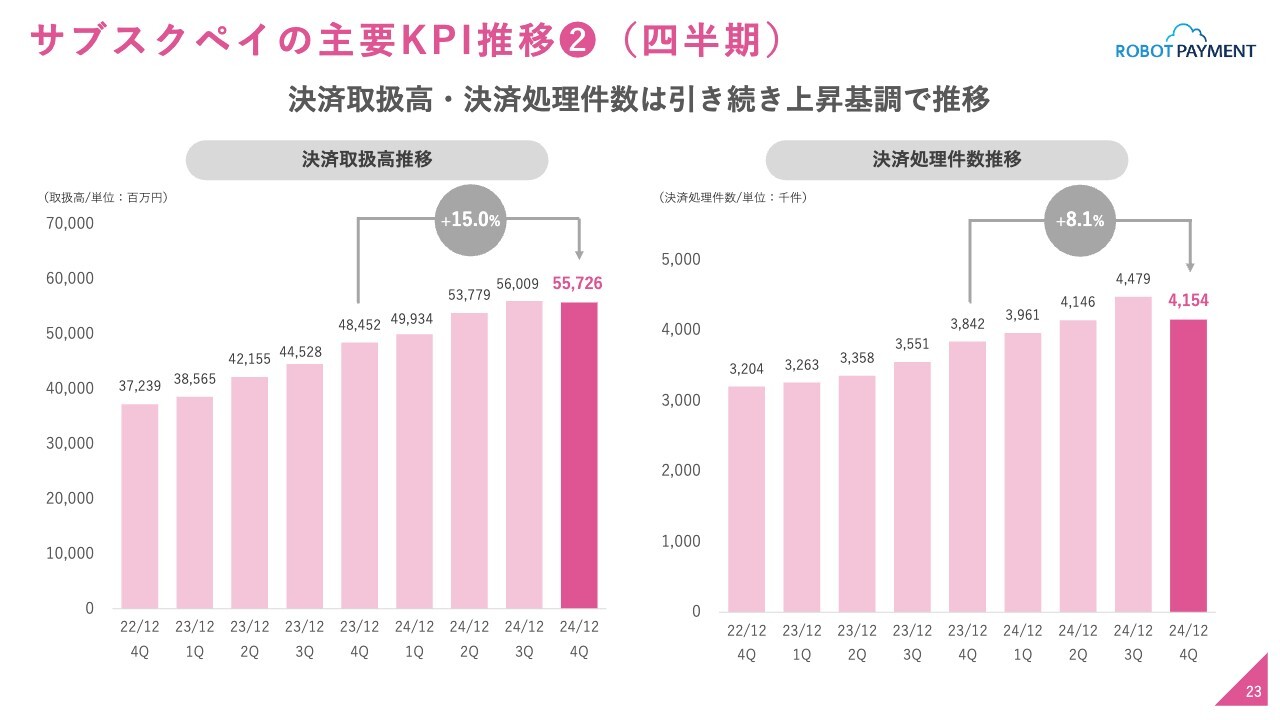

サブスクペイの主要KPI推移②(四半期)

四半期別の推移も、前年同期比では上昇基調で推移しています。

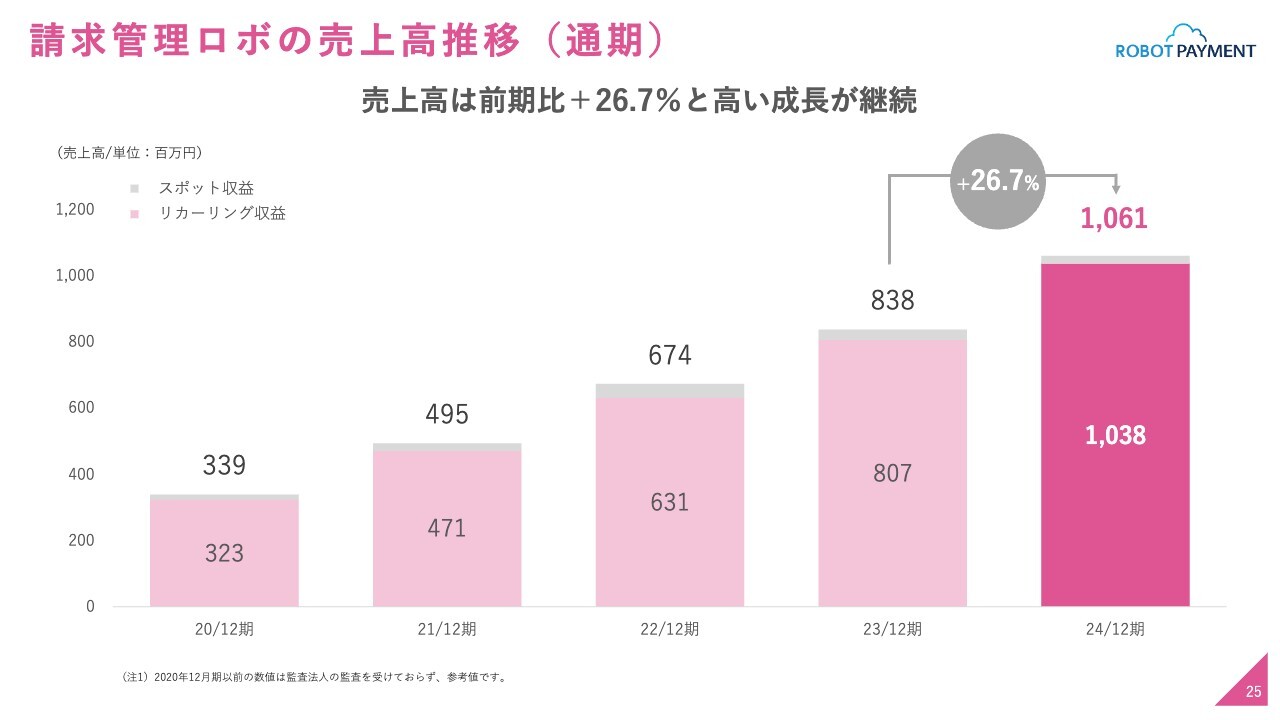

請求管理ロボの売上高推移(通期)

「請求管理ロボ」の年度別の売上高の推移です。こちらも全社や「サブスクペイ」と同様のトレンドで、売上高は前期比で26.7パーセント増と高い成長を継続しています。

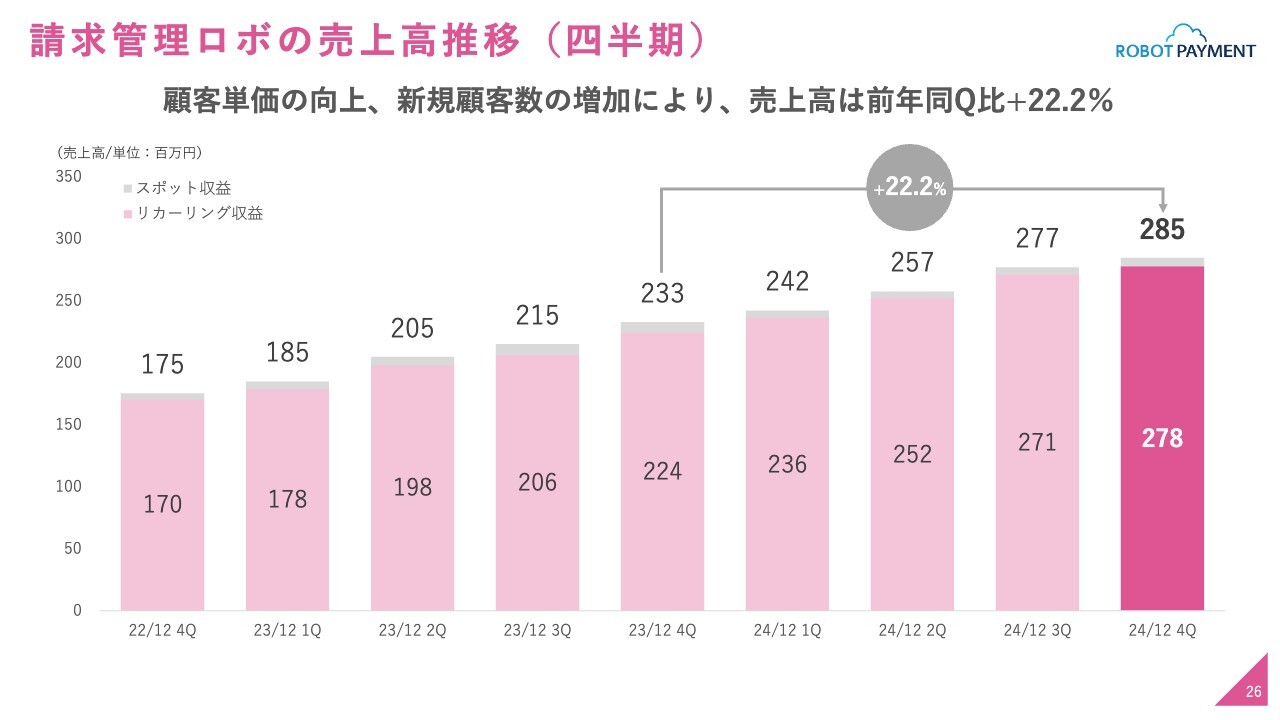

請求管理ロボの売上高推移(四半期)

四半期別の売上高の推移です。顧客単価の向上、新規顧客数の増加が寄与し、第4四半期の売上高は前年同期比22.2パーセント増となっています。

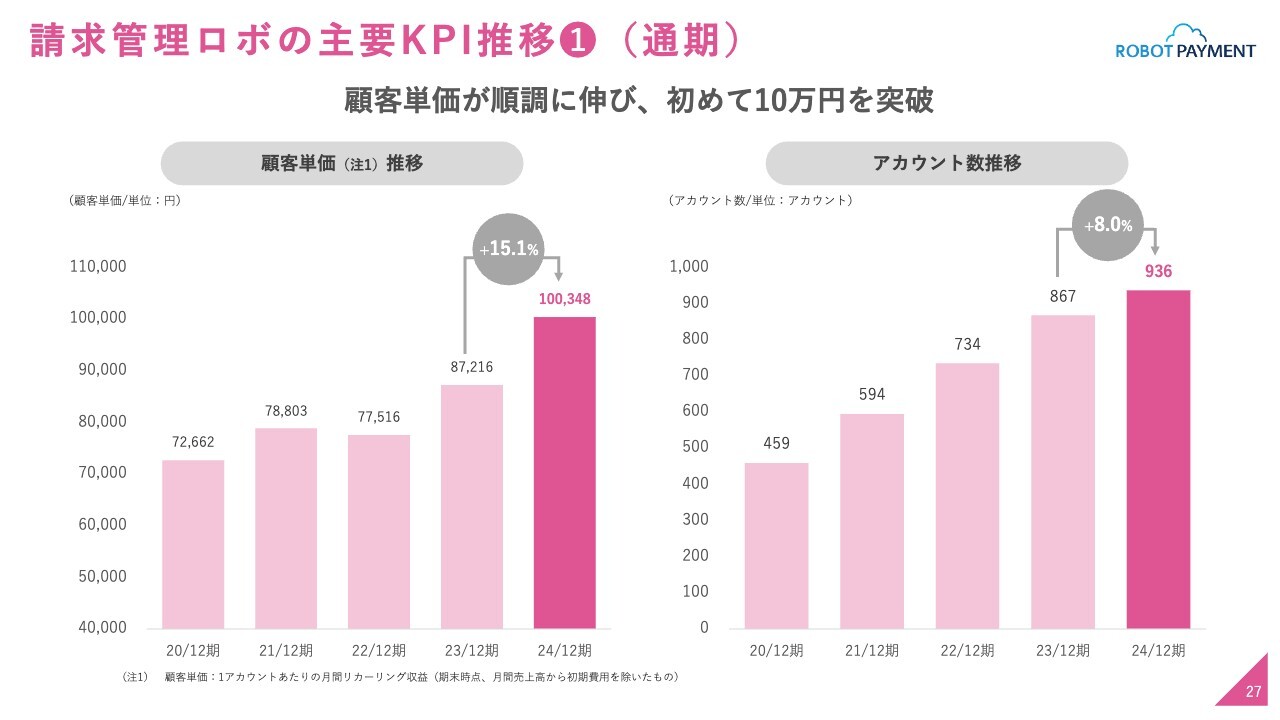

請求管理ロボの主要KPI推移①(通期)

年度別の主要KPIの推移です。顧客単価、アカウント数ともに順調に伸びています。顧客単価は初めて10万円を突破し、1つのメルクマールになっています。

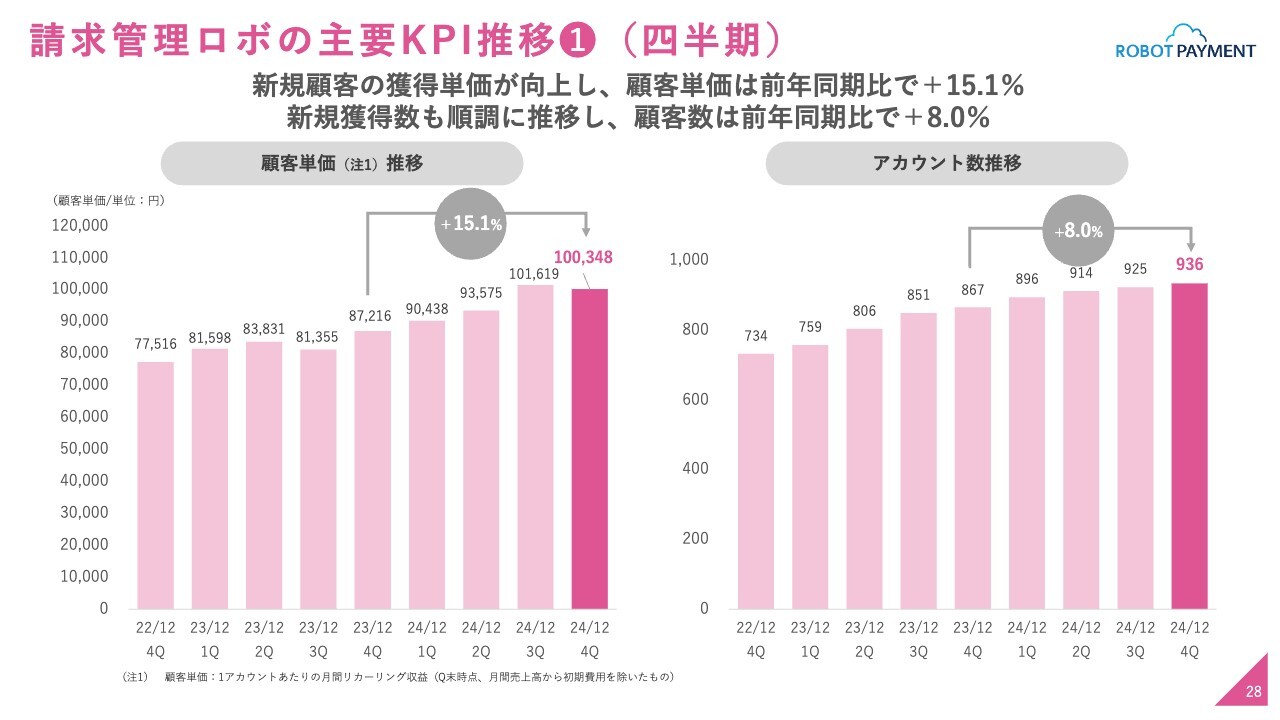

請求管理ロボの主要KPI推移①(四半期)

四半期別の顧客単価、アカウント数の推移も同様です。新しいお客さまの獲得単価が向上していることや、新規のお客さまの獲得も引き続き順調に推移していることが背景です。

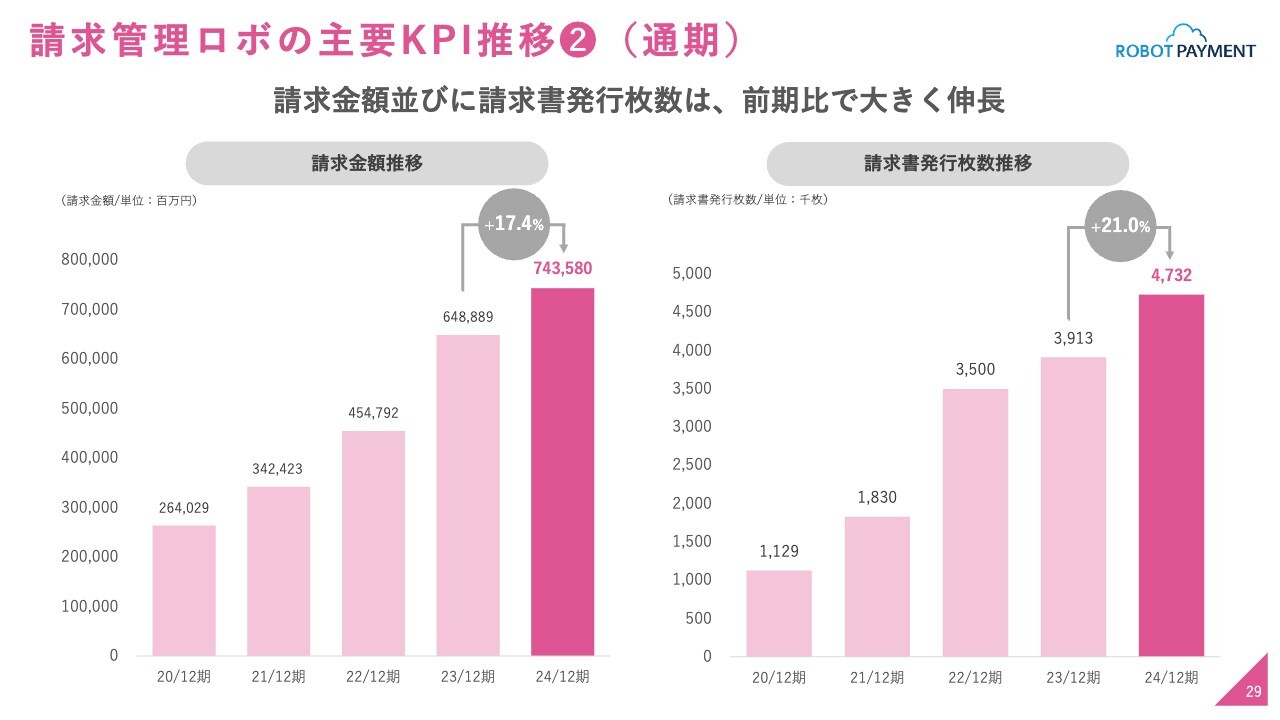

請求管理ロボの主要KPI推移②(通期)

請求金額と請求書発行枚数の年度別の推移です。それぞれ前期比で大きく伸びています。

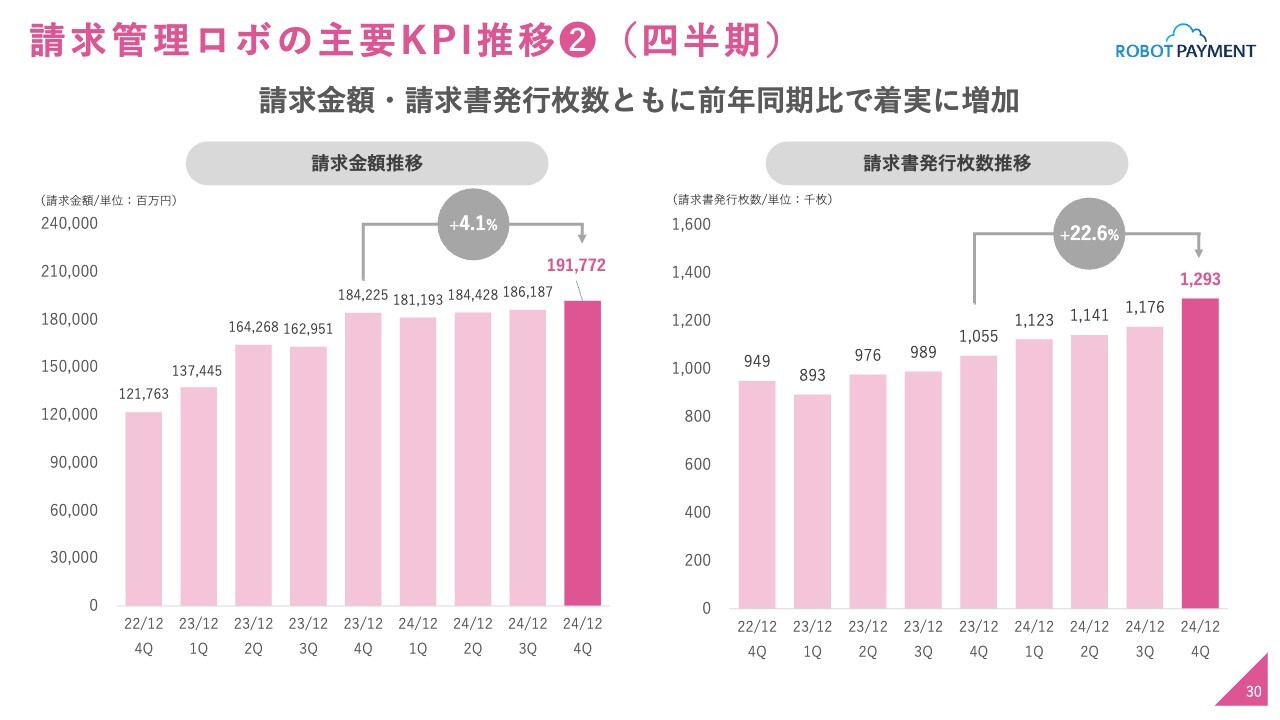

請求管理ロボの主要KPI推移②(四半期)

四半期別の推移も同様で、前年同期比で着実に伸びています。

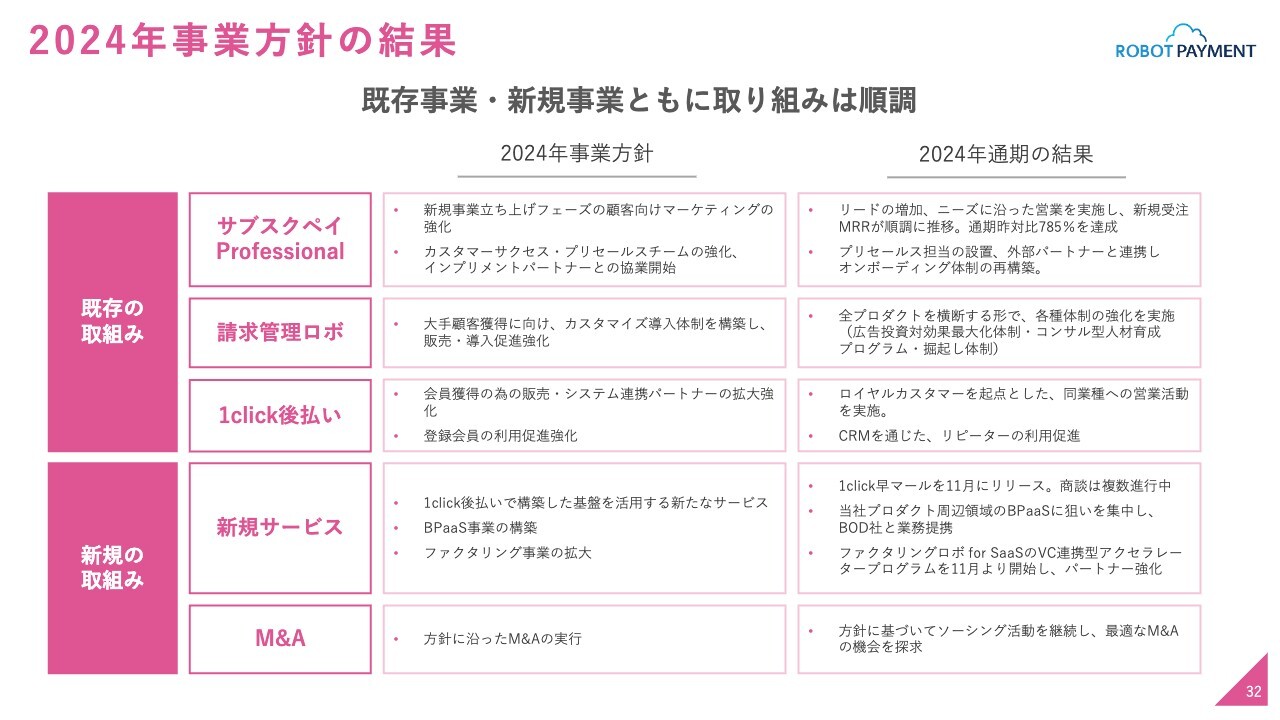

2024年事業方針の結果

藤田豪人氏(以下、藤田):執行役員の藤田です。ここからビジネスハイライトで、まずは2024年初頭に示した方針の結果についてです。

「サブスクペイProfessional」については、順調に拡大できています。

「請求管理ロボ」は、先ほど示したとおり単価が10万円を超え、大きな成果が出てきているのではないかと思っています。

「1click後払い」については、少しずつですが改善し、お客さまが増えていっている状況です。こちらは急拡大というよりも順調に少しずつ伸びています。

新規事業に関しては後ほどご説明しますが、3つが出来上がっているところです。M&Aについても後ほどご説明します。

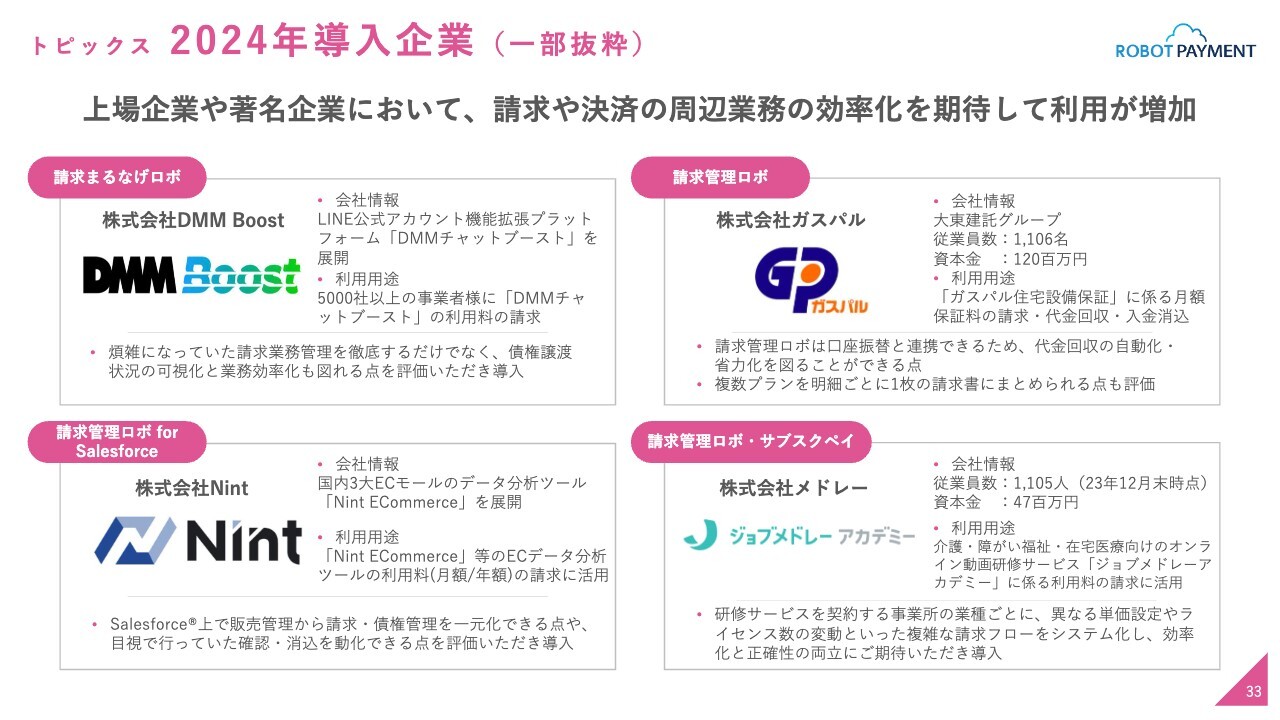

トピックス 2024年導入企業 (一部抜粋)

2024年の導入企業の一部抜粋です。1年の中でメジャーな、わかりやすいところを選んでスライドに示しています。やはり大手の請求枚数がかなり多いようなお客さまに導入が進んでいます。

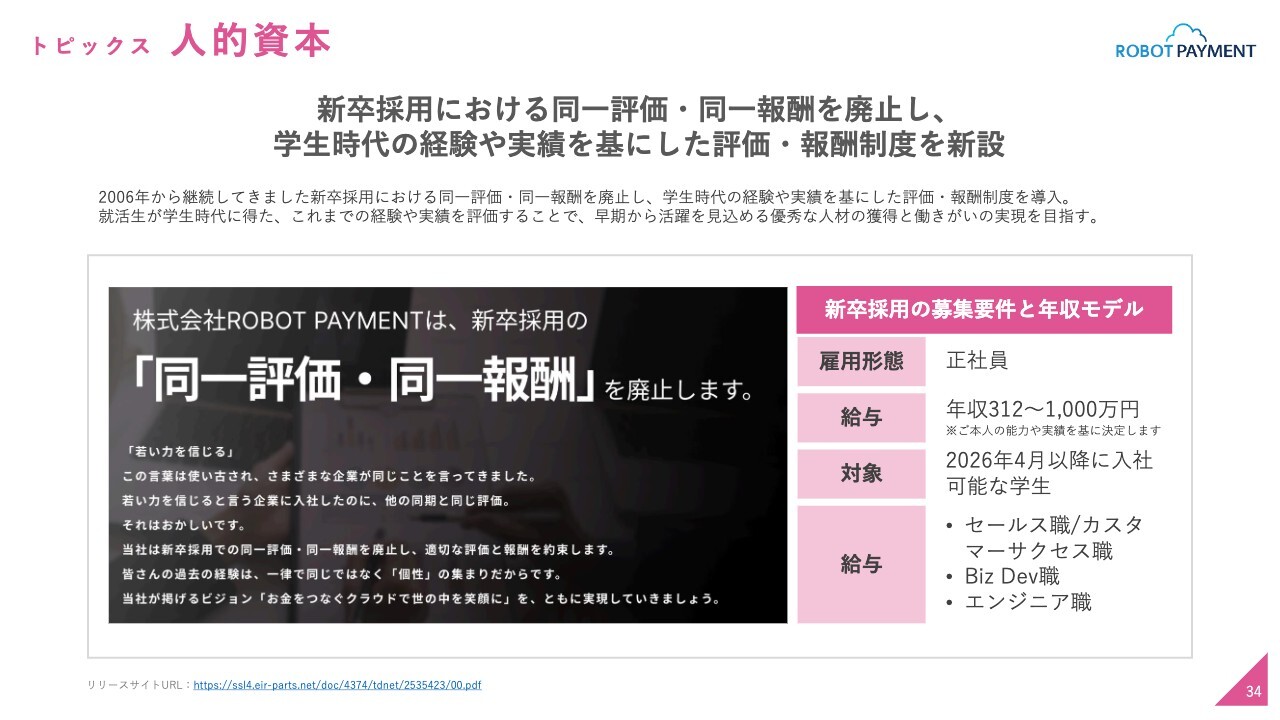

トピックス 人的資本

続いて人的資本のトピックスです。

我々は、新卒の方々が学生時代に同じことを経験し、同じ能力であるとは思っていません。やはり優秀な方はたくさんおり、そのような方は今の時代において、特にITの業界では即戦力になる方です。そのような方の能力にきちんと報えるように、給料は最初から能力に応じて支払おうという考え方に切り替えました。

2026年以降に入社するメンバーが対象ですが、応募は自然増となり、すでに効果が広がってきていると感じています。

トピックス サブスクペイ・請求管理ロボ

「サブスクペイ」「請求管理ロボ」が、例年のことながら「ITreview Grid Award 2024 Summer」における最高位の「Leader」を8期連続でダブル受賞しています。これは連続して獲ることが重要なため、引き続き受賞を目指していきます。

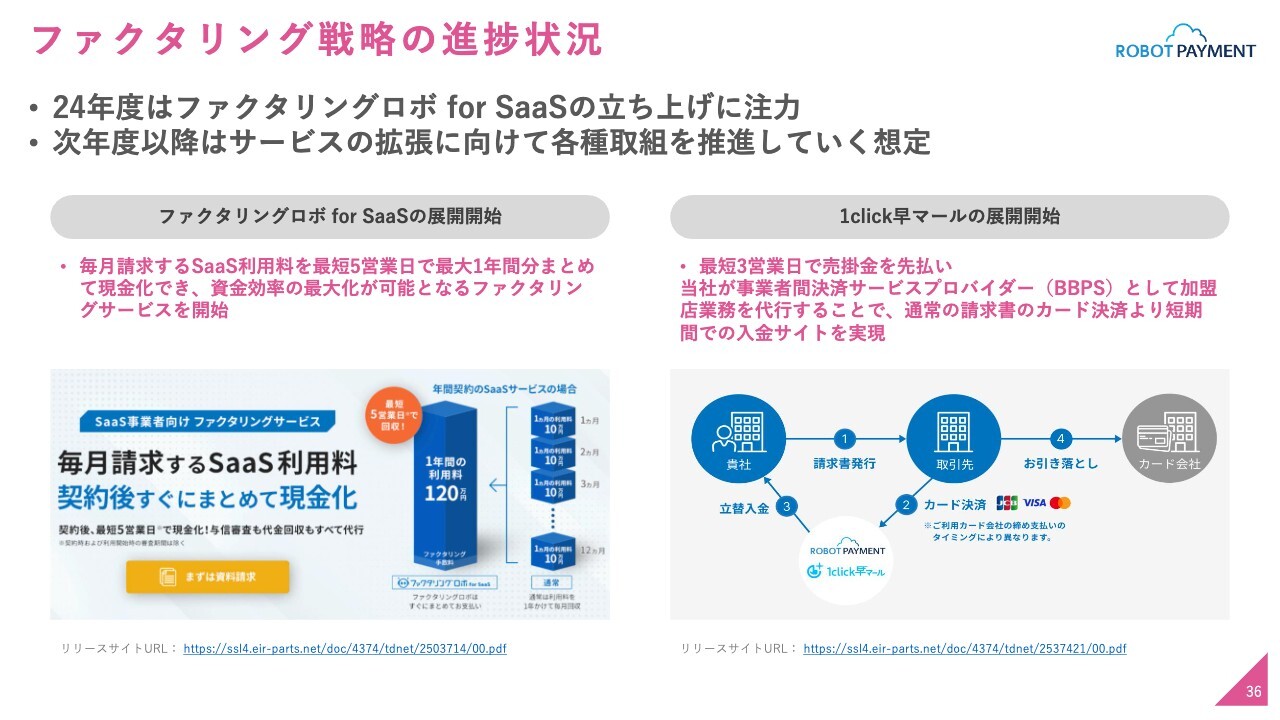

ファクタリング戦略の進捗状況

前期の初頭に、ファクタリングとBPaaSについてお話ししました。これについて、ファクタリングの領域で大きく2つのプロジェクトを立ち上げました。

1つが「ファクタリングロボ for SaaS」です。こちらはすでにお客さまがついてきており、サービスも進んでいます。「1click早マール」もサービスが展開されています。

この両方は、お客さまのお金回りのサイクルに我々が入ることによって、ファクタリングを通じて買うことができ、それによって我々のお客さまである利用企業がさらにビジネス創出できるというようなサービスです。

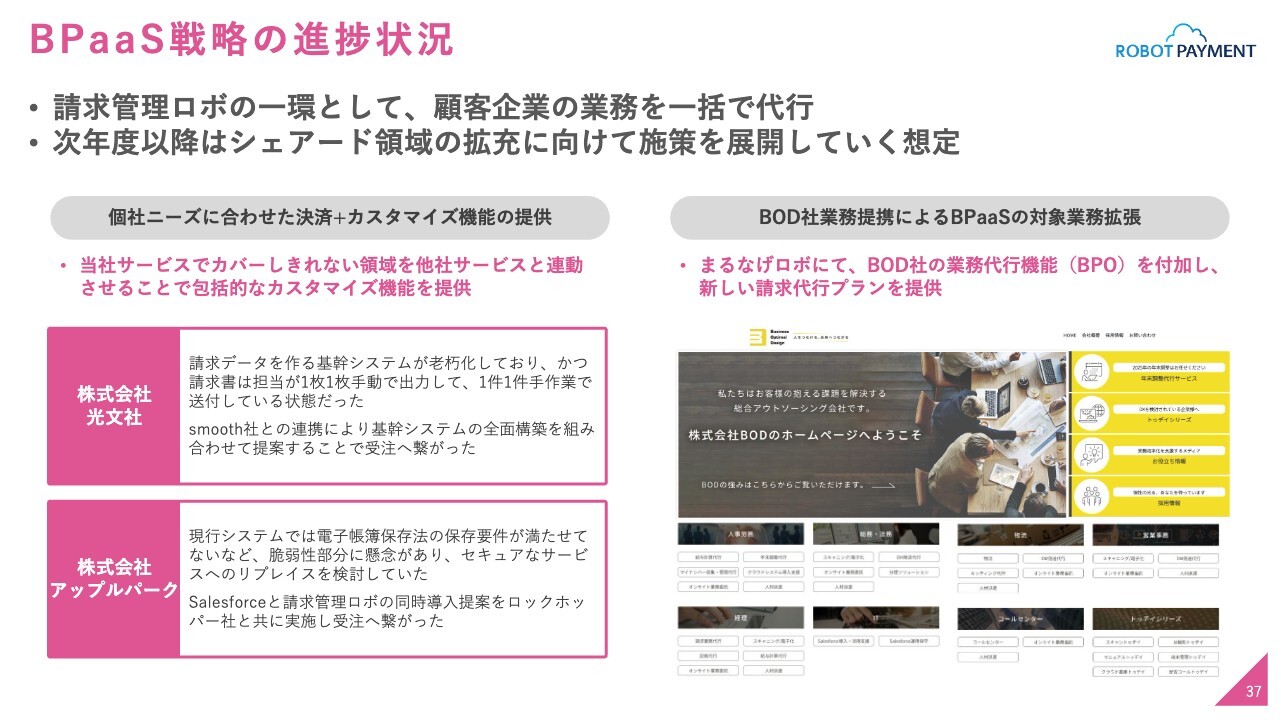

BPaaS戦略の進捗状況

BPaaSについてです。BPaaSに関しては、システムでのカスタマイズと、BPOの企業との連携によるBPaaSの提供を行いました。

システムでのカスタマイズは、お客さまである利用ユーザーに対して、他社サービスと連携するかたちのカスタマイズをして我々のプロダクトを提供するものです。大手企業に対し、お客さまの利用しやすいかたちに製品をカスタマイズして提供することを行っています。

次にスライド右側のBPOに関してです。我々のシステムだけでは実現できず、人が入らざるをえない部分について、BPO事業を展開するBODという会社と連携するかたちで、お客さまのバックオフィス業務をすべて我々が受けることができる体制を作り上げました。

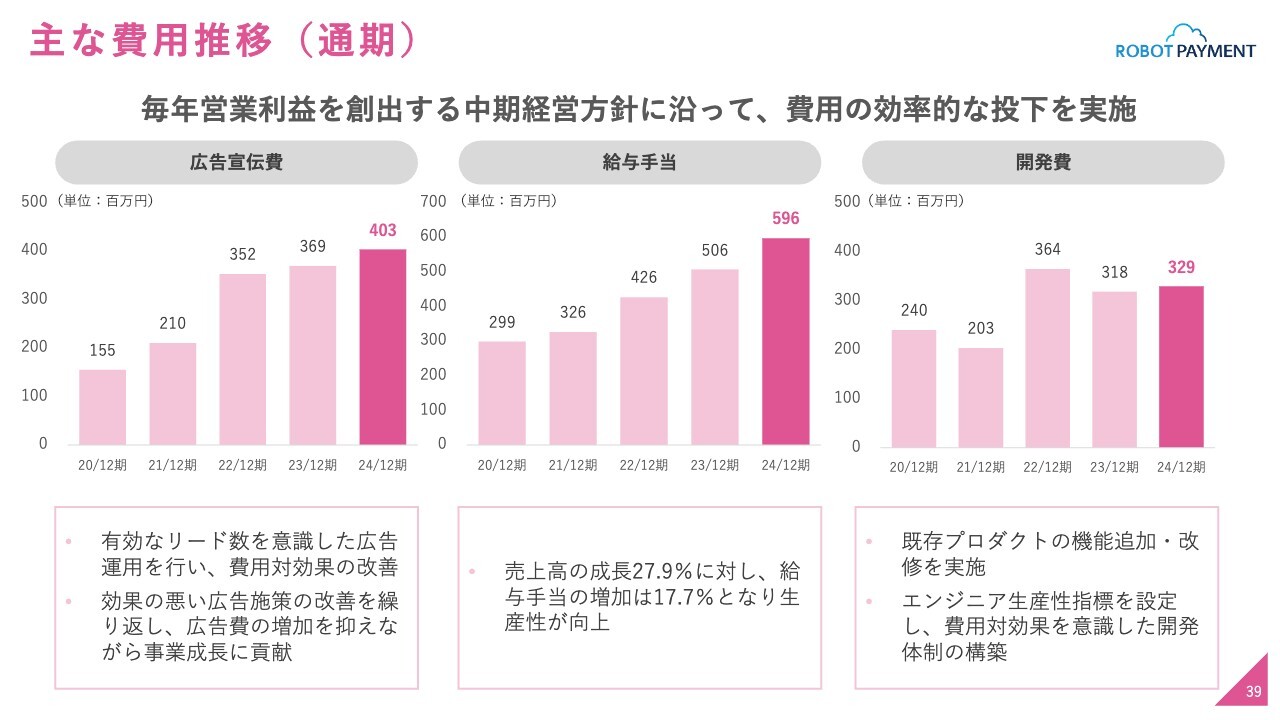

主な費用推移(通期)

久野:主な費用の年度別の推移です。スライドに、販管費の半分以上を占める広告宣伝費、給与手当、開発費について掲載しています。

毎年営業利益を創出する中期経営方針に沿って、費用の効率的な投下を実施しています。必要なところにはしっかりと投下しつつ、全体的には費用対効果を重視して数字を抑制しており、スライドのような推移になっています。

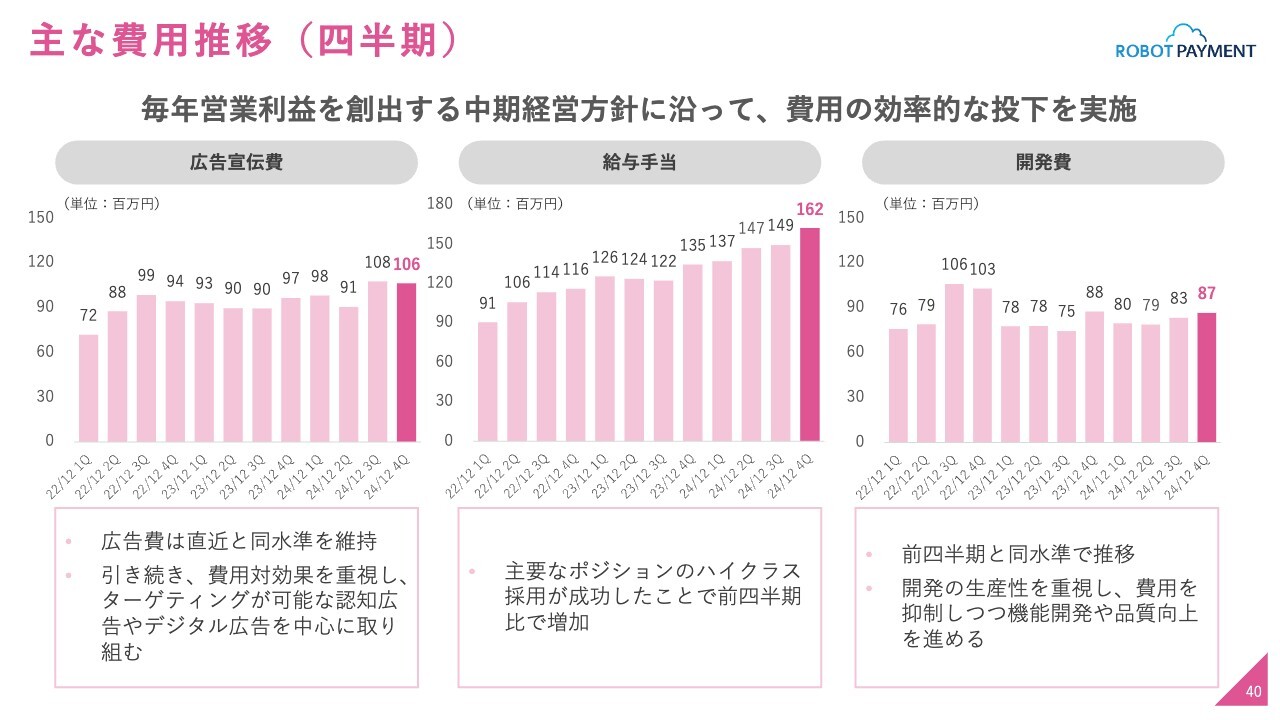

主な費用推移(四半期)

費用について、四半期別の細かい推移です。広告宣伝費については、第4四半期に直近の四半期と同水準での投下を行いました。今後も引き続き費用対効果を重視した方針で取り組んでいきます。

給与手当は第4四半期において、今期に向けた成長を目指す上での採用として、ハイクラス採用などの中途採用が順調に進捗しました。結果として、給与手当は前四半期に比べて少し増えていますが、これは予算の範囲内です。

スライド右側の開発費も、前四半期と同じような水準での推移になっています。方針はそのままで、生産性を重視し、引き続き機能開発や品質向上を進めるところです。

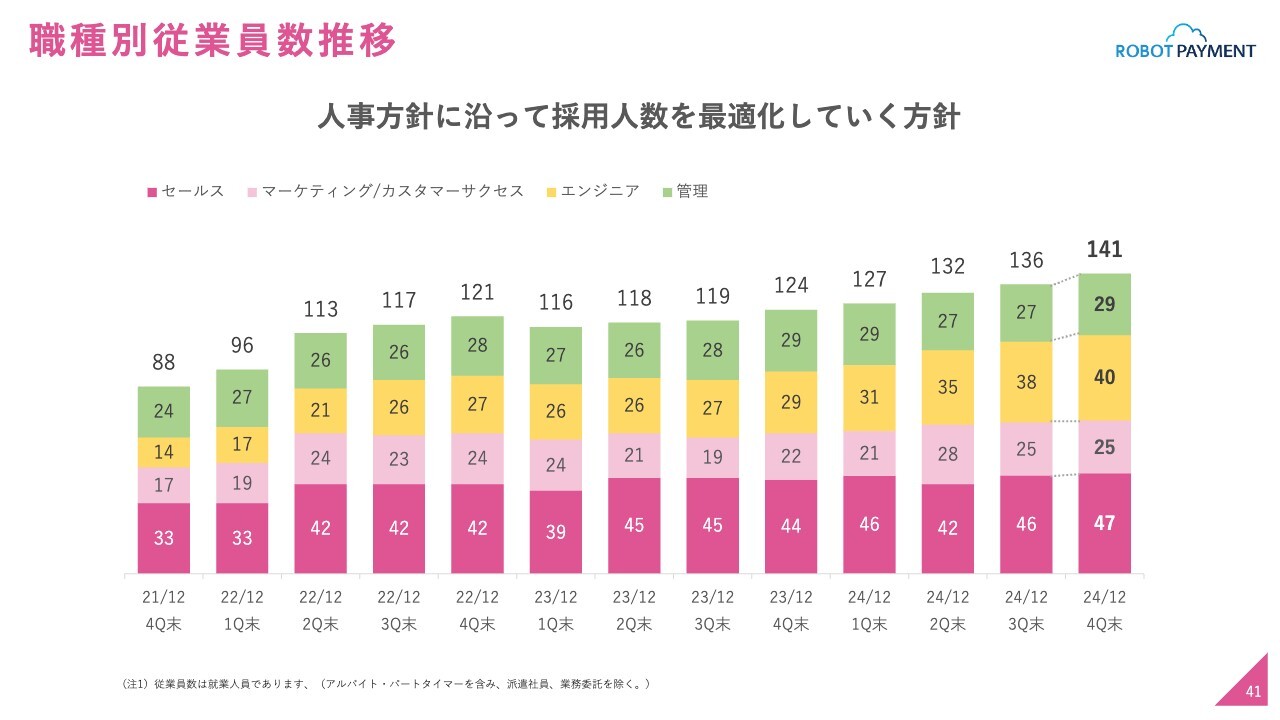

職種別従業員数推移

給与手当に関連する従業員数の推移です。昨年1年間で、124名から141名と17名の増員となりました。直近でエンジニア、管理部などの採用もあり、足元で増えているところです。特に第4四半期は、今期のさらなる成長に向けた人員補充を行いました。

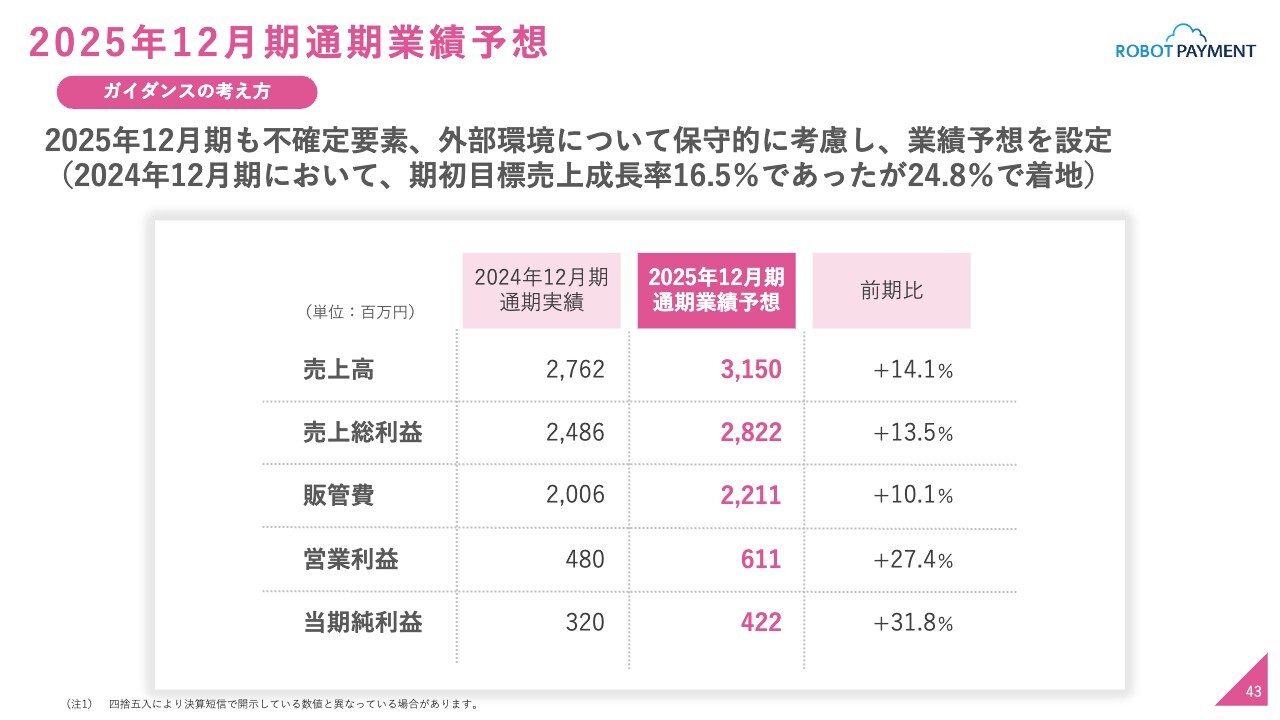

2025年12月期 通期業績予想

清久:2025年12月期の方針についてご説明します。まず、2025年12月期通期の業績予想です。ガイダンスの考え方としては、2025年12月期も不確定要素、外部環境について保守的に考慮して業績予想を設定しています。

2024年12月期は、期初の目標売上成長率を16.5パーセントとしており、結果として24.8パーセントになりました。今年もやや保守的にガイダンスを出しており、売上高は31億5,000万円、営業利益は6億1,100万円としています。

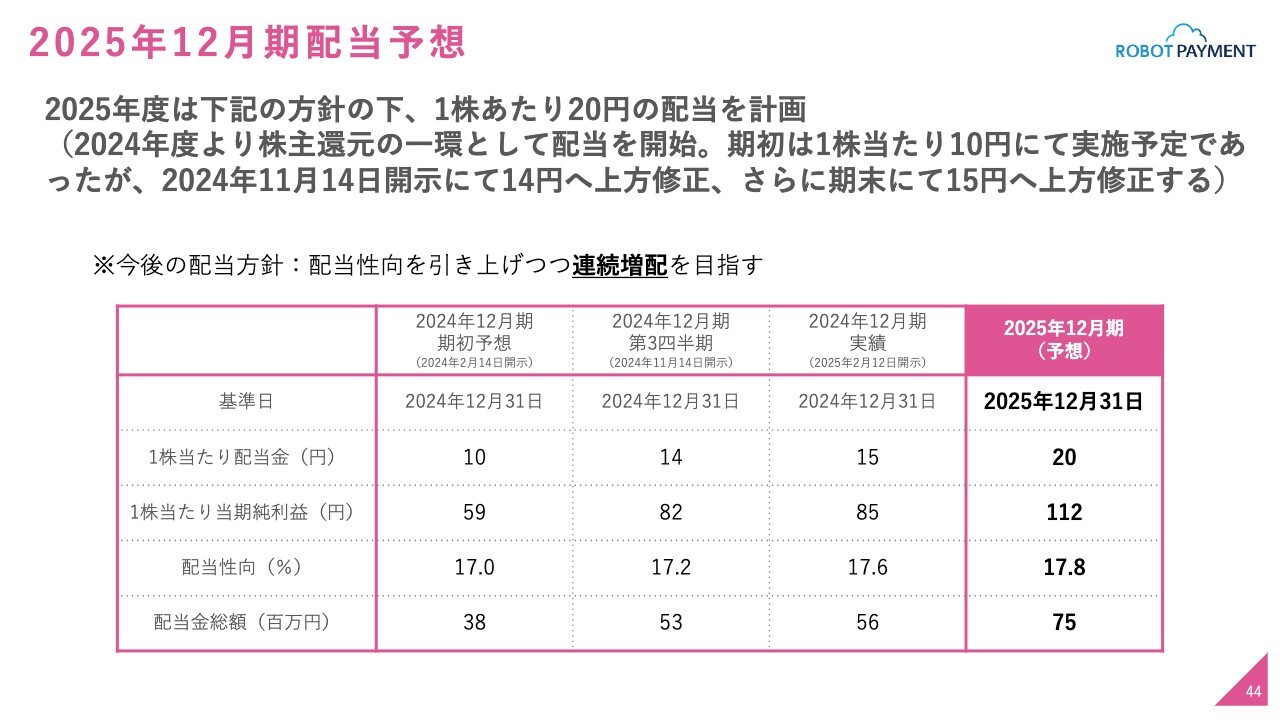

2025年12月期配当予想

配当です。2024年12月期の期初は1株10円としていましたが、第3四半期の修正で14円に増配しました。さらに期末に利益が増えたため、15円に増配しました。配当性向は17パーセントから始め、徐々に増やしてきています。

今期の配当予想は1株20円で、配当性向は17.8パーセントと考えています。

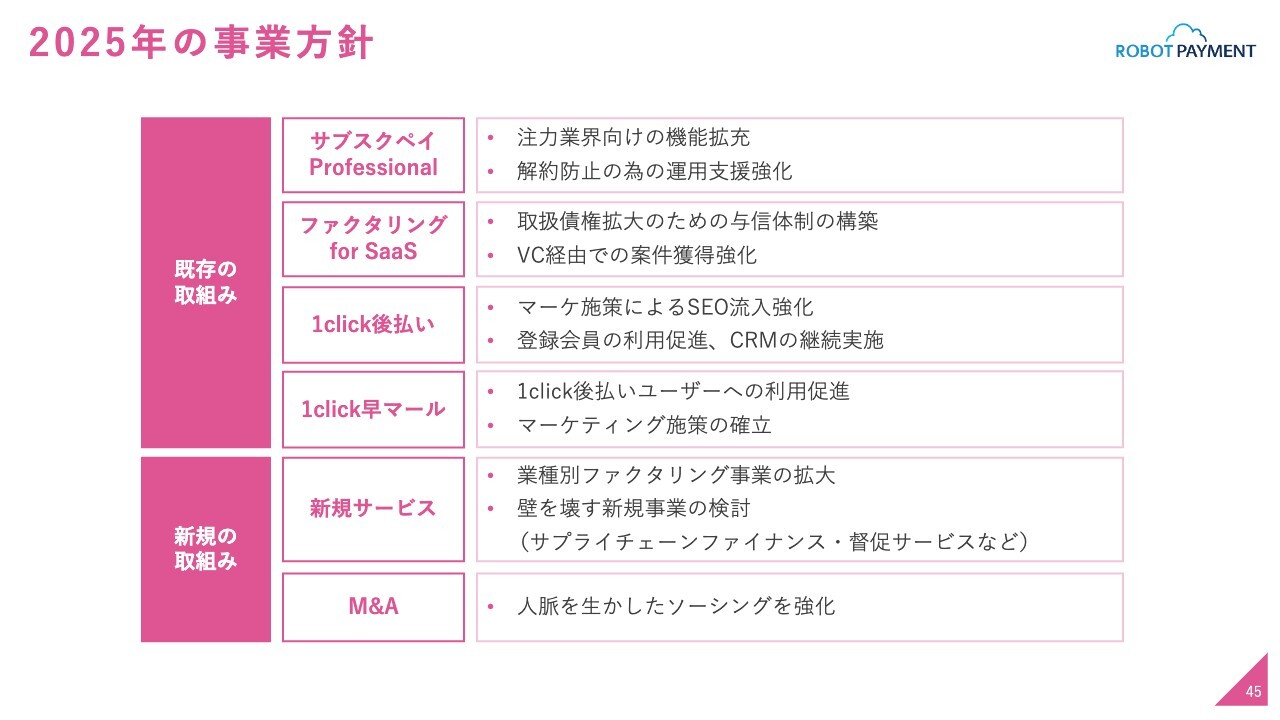

2025年の事業方針

藤田:事業方針をご説明します。大前提として、「請求管理ロボ」および「サブスクペイ standard」については、既存のメイン事業であるため、引き続き拡大を続けていきます。

その中で他のところについて、まず「サブスクペイ Professional」は順調に伸びており、引き続き伸ばしていきます。ただし、SaaSの事業の特性として、立ち上がってから2年目、3年目になると必ず解約が増えてきます。これはすでにわかっているため、今回は解約防止をテーマに、しっかり獲得しながら解約しない体制でサービス提供を進めていきます。

次に「ファクタリングロボ for SaaS」です。こちらはすでに取り扱いが始まっています。我々のリスクを膨らまさないかたちで取扱債権を拡大することにより、お客さまは広がっていくため、まずは与信体制を構築していこうと考えています。リードについても、与信力が強くなるとVC経由が取れるようになってくるため、VCの案件強化を図っていきます。

「1click後払い」はいろいろ試した結果、やはりSEOの流入が一番良いと考え、マーケティング施策でSEOを強化して流入を増やしていきます。また、登録した会員の使う量が増えてきているため、CRMを行っていく考えです。

「1click早マール」については、後払いを使ったユーザーに営業をかけてご利用いただくことが流れとしてうまくいくとわかってきています。先ほどお伝えした「1click後払い」のSEOを取ることが「1click早マール」のリストになり、それをもとに「1click早マール」を取っていくというかたちで作戦を立てています。

新規事業のファクタリングについては、「ファクタリングロボ for SaaS」のようなかたちの根本的に新しいファクタリングのモデルをまた作っていこうと思っています。最初にご紹介したサイトの動画にもあるのですが、我々は「3つの壁」を事業のテーマに置いています。この「3つの壁」を壊す新規事業をいろいろ進めていこうと思っています。

M&Aについては別のスライドでご説明します。

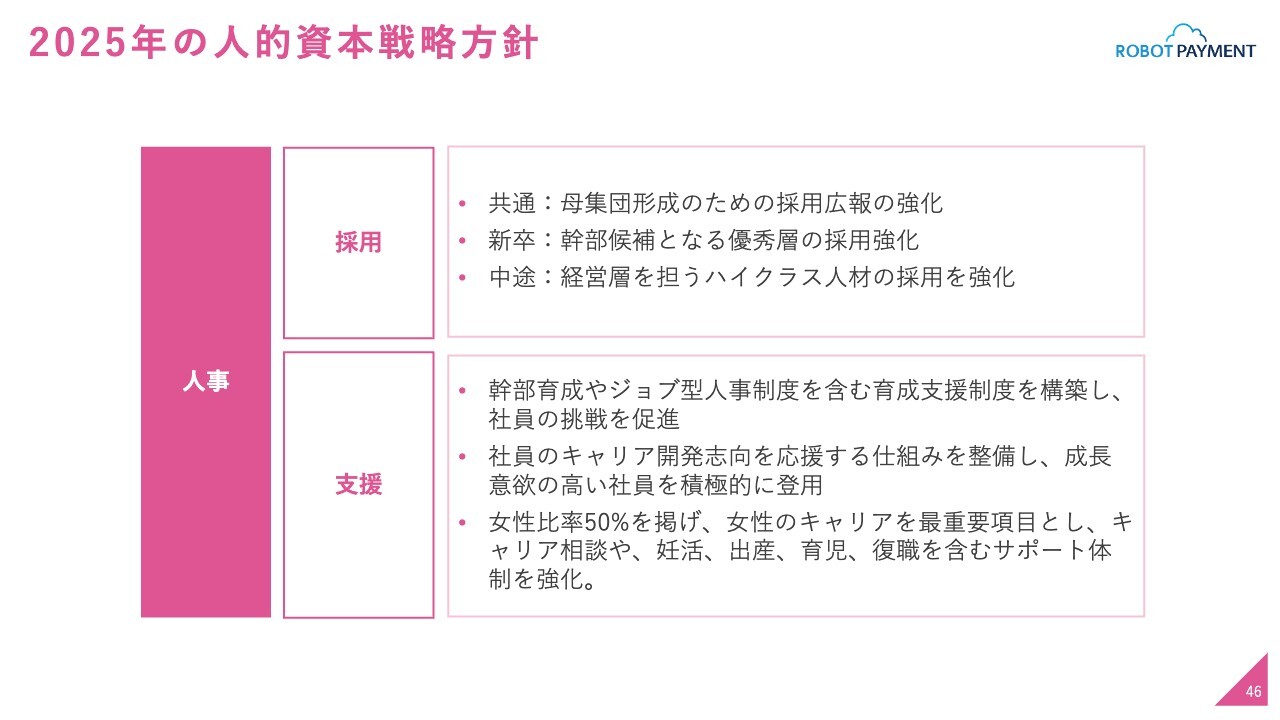

2025年の人的資本戦略方針

人的資本戦略です。人的資本については、大きく採用と支援の2つに分かれます。採用については、母集団形成のために広報活動を強化していくことを考えています。媒体に頼らず、自分たちの力できちんと集客できるようにしていこうということです。それによりたくさんの方と会うことができ、優秀な方に出会える可能性が上がります。

新卒に関しては、これからは幹部候補となる優秀層をしっかり採っていこうと思っています。中途に関しては、現場のメンバーはもちろんですが、経営を担えるようなハイクラス人材の採用を引き続き強化していく考えです。

支援については、育成制度の前に、まず人事制度をジョブ型に変えることにより、現場メンバーがチャレンジしたいという環境を作っていこうと思っています。成長意欲の高い社員を応援することを明確に掲げ、社員のキャリア志向を深掘りし、チャレンジしやすい環境を作っていきます。

そして、女性比率を50パーセントにします。これはなかなかチャレンジングですが、我々としてはやはり男女関係なく、みなが活躍できる環境を作りたいと考えています。したがって、男女が半々となる50パーセントを掲げて取り組んでいきます。また、女性のキャリアにおいてどうしても迷いが出てしまう妊活や出産、育児、復職などを優先的にサポートする体制を強化していこうと思っています。

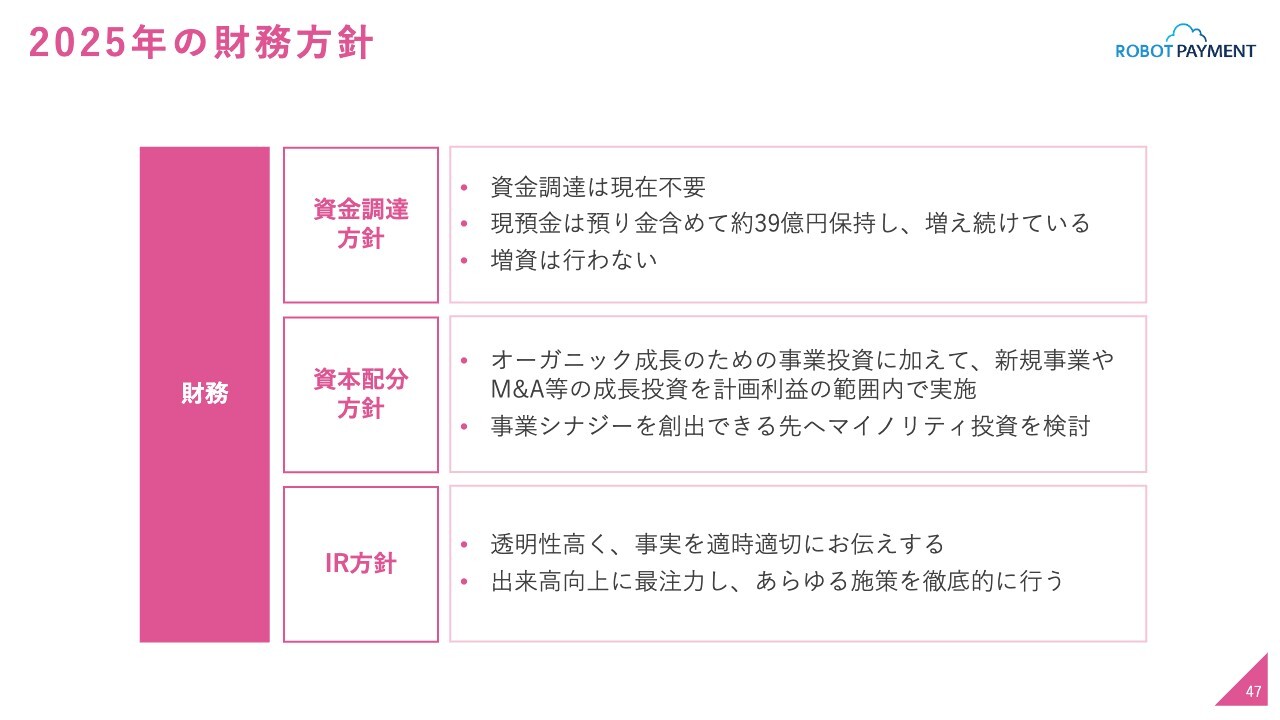

2025年の財務方針

久野:財務方針です。まず資金調達は現在不要と理解しています。先ほどご説明した預り金を含めて、手元流動性は引き続き潤沢にあり、増資は行わない考えです。

資本配分については、まずは既存事業のオーガニック成長のための事業投資をしっかり行っていきます。既存事業において売上高約27億円、営業利益4億8,000万円が創出されており、引き続きしっかりと投下していく方針です。

さらに、将来の成長を見据えた新規事業、M&Aなどの成長投資を計画利益の範囲内で実施していきます。また、事業シナジーを創出できる先へのマイノリティ投資についても検討を進めていきます。

IR方針としては、透明性を高く、事実を適時適切にお伝えするということです。そして、もちろん株主価値の最大化が我々の最大のミッションで、そのためのステップとして出来高の向上に引き続き注力し、あらゆる施策を徹底的に行います。

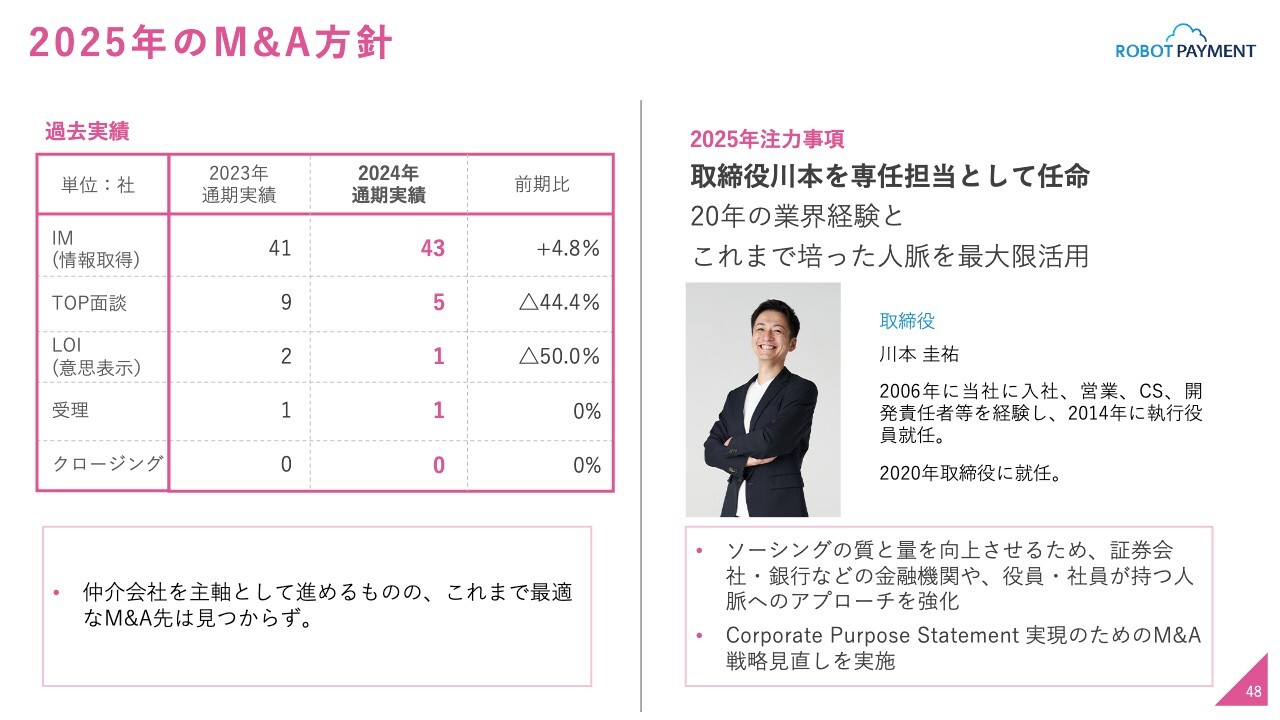

2025年のM&A方針

藤田:M&Aについてご説明します。2024年はTOP面談が減っている状況である一方、IMは増えてきており、情報自体は少しずつ増えています。我々としてはこれは良くないと判断し、2025年は取締役の川本をM&Aの専任担当に任命します。

彼自身が当社で20年間、決済業界におり、役員歴も長いためかなり人脈を持っています。さらに、入社してから営業、CS、開発と事業のほとんどのポジションを経験しているため、M&Aを担当してもらってソーシングの質と量を向上させていきます。

また、Corporate Purpose Statementの実現に向けてどのようにM&Aを行っていくかを考え、現在のIMからしっかり数字を伸ばしていこうと考えています。

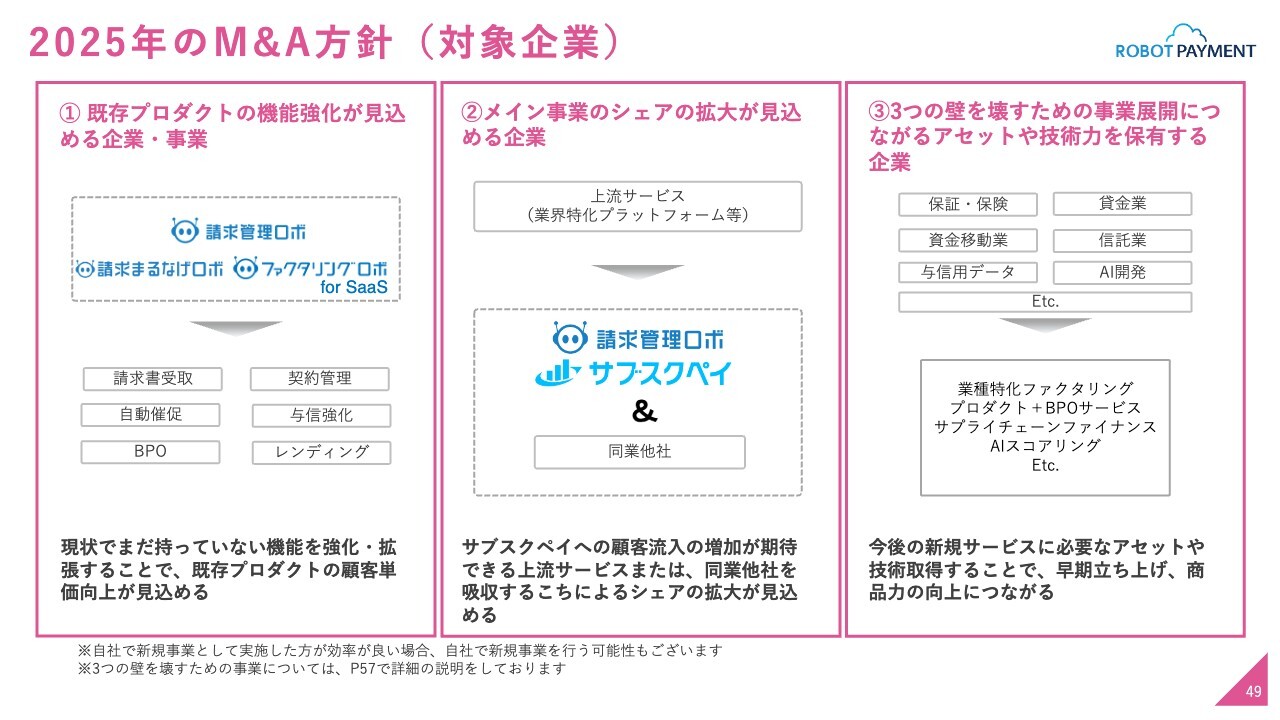

2025年のM&A方針(対象企業)

具体的な対象企業については、前回とほとんど変わっていません。その中で、以前は開発会社としていた3つ目を、そのような曖昧なものではなく、「3つの壁を壊すための事業展開につながるアセットや技術力を保有する企業」としました。これにより、Corporate Purpose Statementの実現を図っていきます。

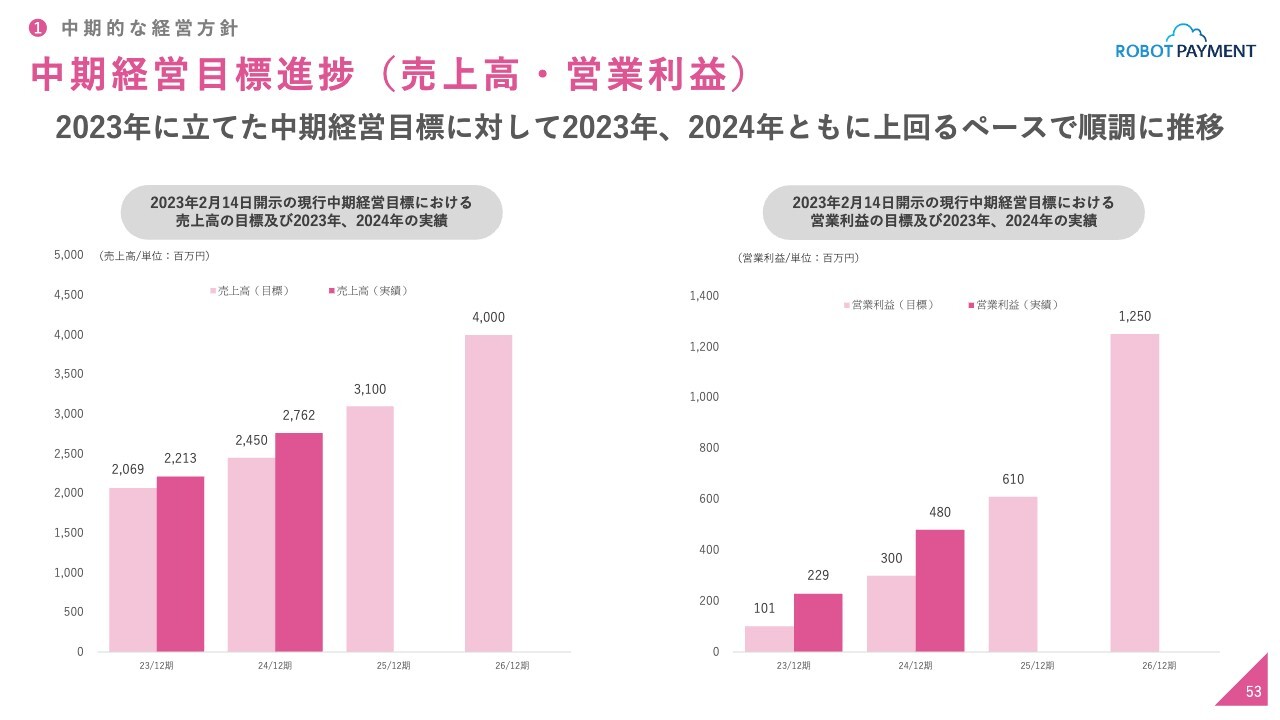

中期経営目標進捗(売上高・営業利益)

成長戦略について、まずは中期的な経営方針です。当社は中期の経営目標を2023年2月14日に出し、売上高、営業利益ともに2026年12月期までの毎期の目標を設定しました。2023年12月期、2024年12月期の目標と実績をスライドに示しています。

左側が売上高の目標と実績、右側が営業利益の目標と実績です。2023年12月期、2024年12月期ともに、売上高、営業利益ともにしっかりと目標を上回るペースで順調に推移しています。

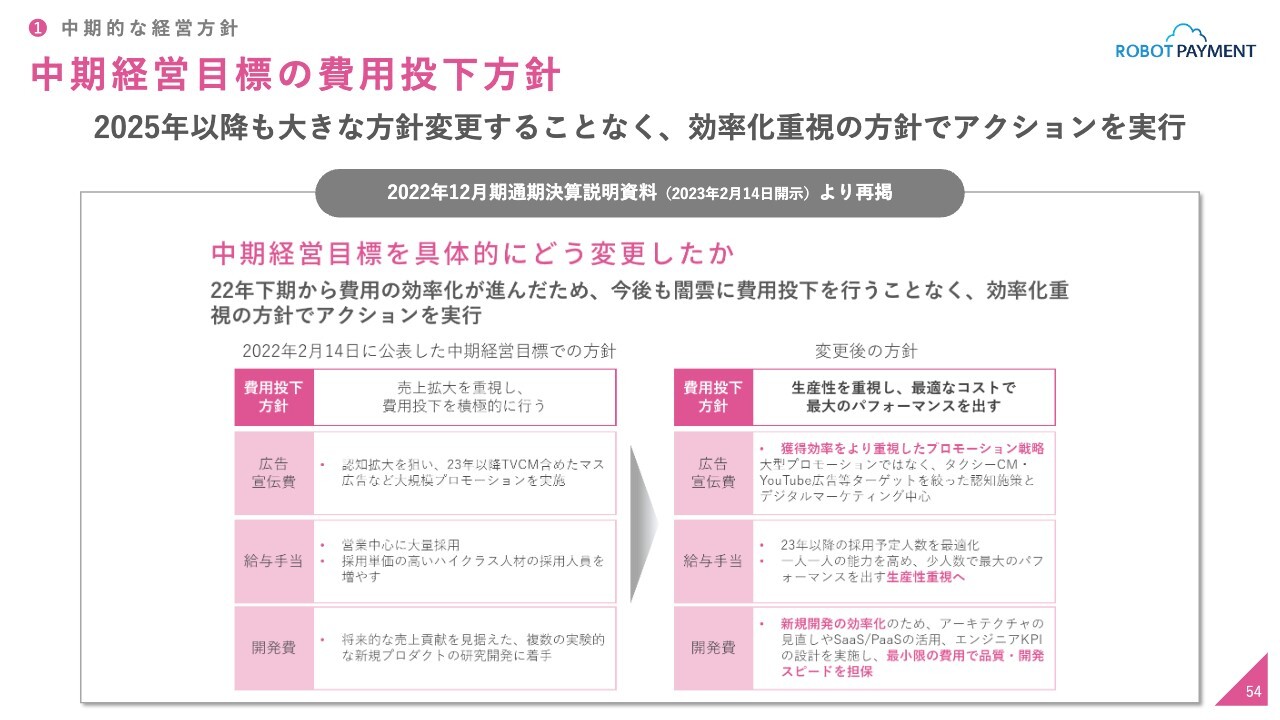

中期経営目標の費用投下方針

中期経営目標における費用投下の方針はスライドのとおりです。2025年以降も大きな方針変更はせず、効率化重視でアクションを実行していきます。

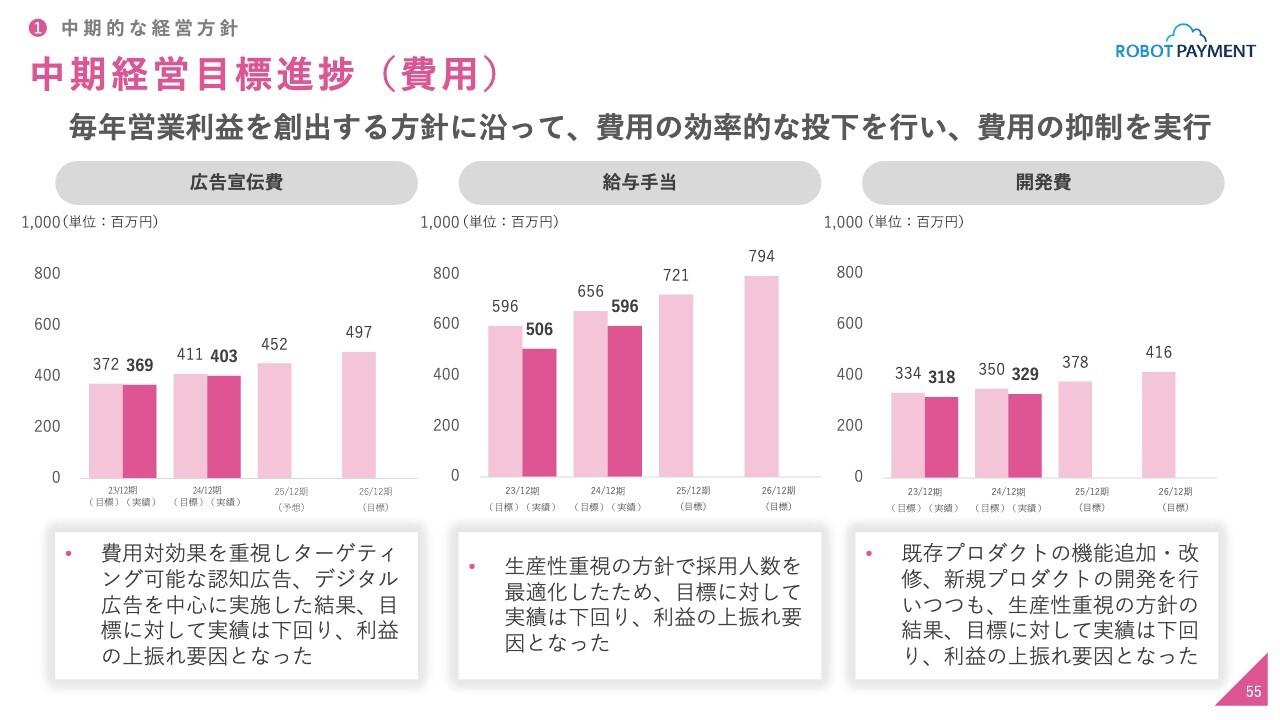

中期経営目標進捗(費用)

費用の目標に対する進捗です。スライドに広告宣伝費、給与手当、開発費の3つをピックアップしています。毎年営業利益を創出する方針に沿って費用の効率的な投下を行い、必要な攻めの投資は引き続き実行しつつ、全体的な費用の抑制を実行してきました。

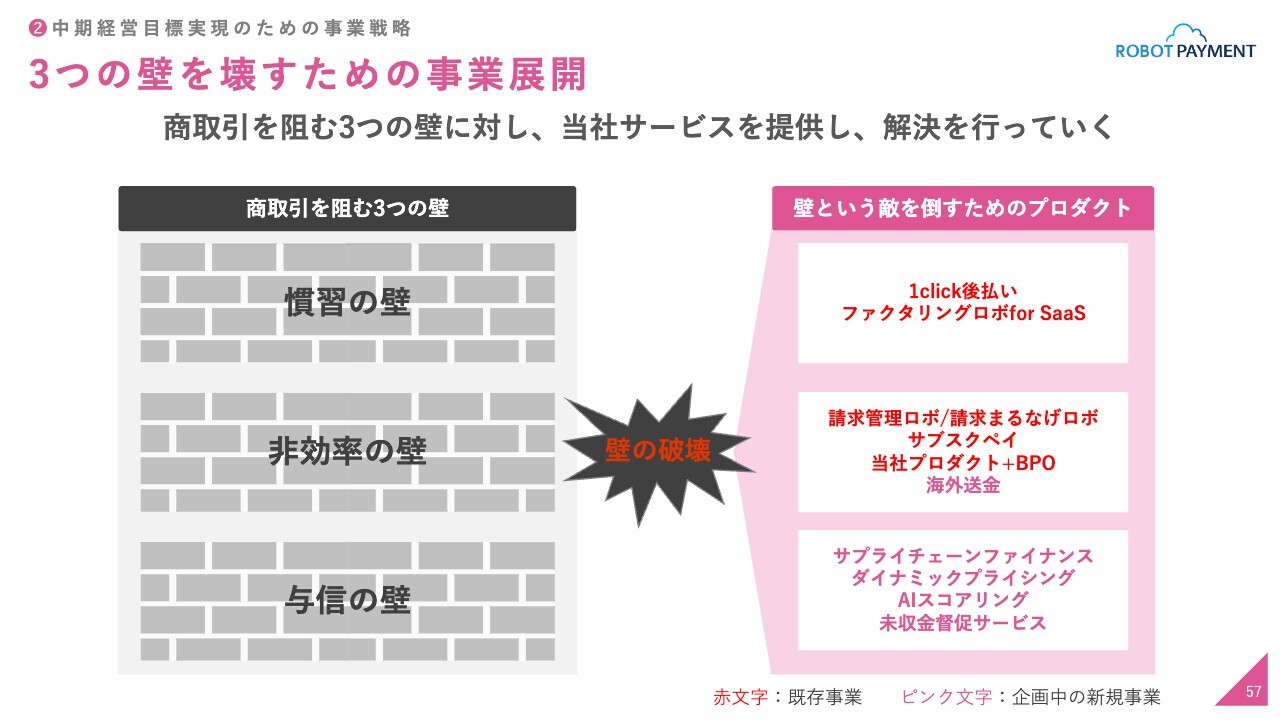

3つの壁を壊すための事業展開

清久:中期経営目標実現のための事業戦略についてです。我々の新しいビジョンのとおり、「商取引を阻む3つの壁」としての「慣習の壁」「非効率の壁」「与信の壁」に対し、我々のプロダクトという武器をどう当てていくのかをご説明します。

壁という敵を倒すためのプロダクトは、「慣習の壁」に関しては「1click後払い」と「ファクタリングロボ for SaaS」です。

「非効率の壁」に関しては「請求管理ロボ」「請求まるなげロボ」「サブスクペイ」に加え、新しく発表したBPaaSの当社プロダクトとBPO、そして企画中の新規事業、海外送金です。

「与信の壁」に関しては、すべて新規事業で倒していきます。サプライチェーンファイナンス、ダイナミックプライシング、AIスコアリング、未収金督促サービスを企画中で、随時発表していきたいと考えています。

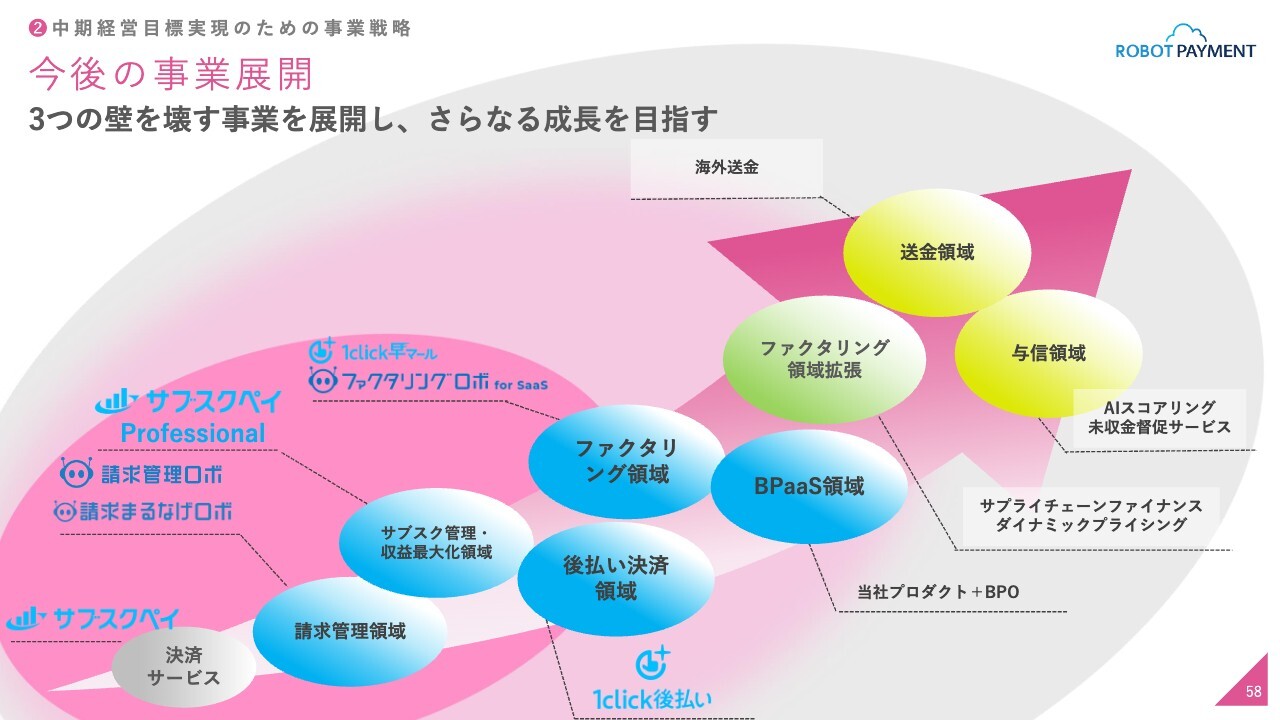

今後の事業展開

スライドは毎年出している今後の事業展開の図です。左下がオリジンで、「サブスクペイ」で決済サービスをスタートしました。ここから次々と青で示した新しい事業がスタートしています。そして緑色の部分は今年発表したいと考えているところで、黄色の部分は企画中、検討中の事業です。

なぜ生産性向上が必要なのか

藤田:生産性の向上に向けた取り組みをご説明します。こちらは昨年と同様の内容で、やはり生産性向上は必要だというところです。

実際に我々も単価を上げ、結果として利益が上がってきていることは、まさに生産性向上からきていると思っています。引き続き「生産性向上=一人当たり営業利益の最大化」を進めていきます。

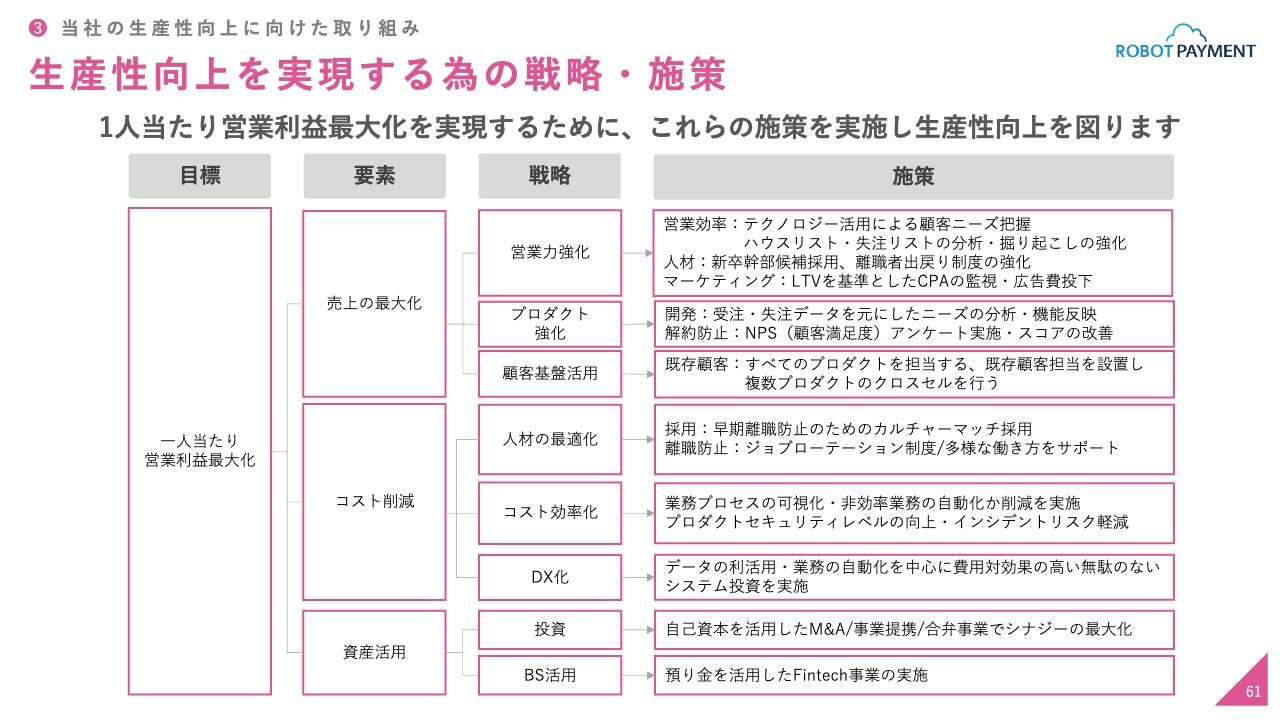

生産性向上を実現する為の戦略・施策

具体的にはこちらのスライドに要素分解して示しています。こちらも昨年と変わらず、一つひとつを着実にこなすことを進めています。言い換えると、昨年の取り組みにより成果が出ているため、今年もしっかり進めていくことでさらに生産性を高めていくということです。

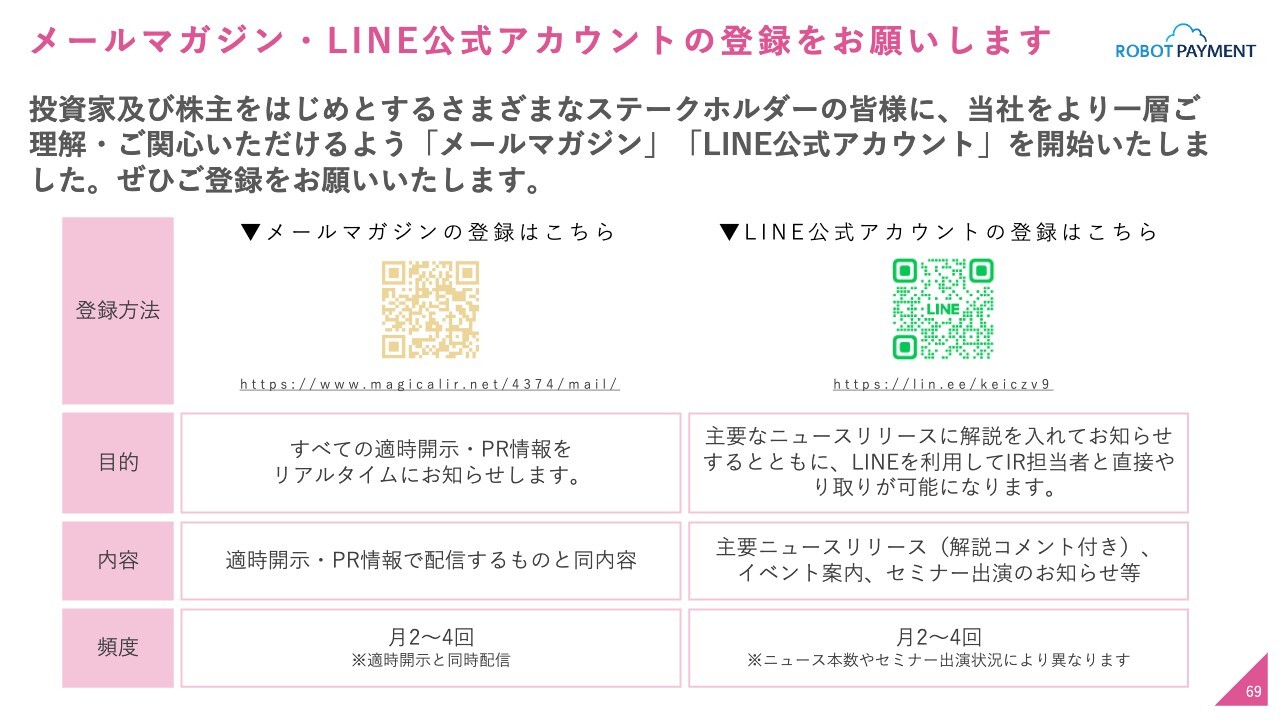

メールマガジン・LINE公式アカウントの登録をお願いします

司会者:我々はメールマガジンおよび「LINE公式アカウント」を通じて、みなさまと積極的にコミュニケーションを取ることを継続しています。特に「LINE公式アカウント」では活発な情報交換が可能です。ぜひご登録をお願いします。

清久氏からのご挨拶

清久:長い間ご覧いただき、ありがとうございました。CPSの動画もぜひご覧いただければと思います。

我々は25周年を迎えます。4半世紀が経ちました。ただし、まだこれからというスタートラインだと考えています。

上場して業績を追うとともに、安定的に増収増益を出していけると思っています。業績だけではなく、世の中に何を与えられるのか、何ができるのか、また日本を良くしたい、強くしたいという思いのもと、CPSを作っています。

そのような意味で、これからまだ気合を入れてがんばらなければいけません。これは我々だけではなしえないため、株主のみなさまのご協力、ご鞭撻が必要です。今後とも企業価値を上げ、株主価値も上げるために死力を尽くしてまいります。ご指導のほどよろしくお願いします。

新着ログ

「情報・通信業」のログ