【QAあり】アシロ、上方修正後の通期計画を上回る着地 営業利益は修正予算比134.7%、FY30売上目標200億円を前倒しで達成狙う

社名の由来と経営理念

中山博登氏(以下、中山):株式会社アシロ代表取締役の中山です。当社の決算説明をご覧いただき誠にありがとうございます。本日は、決算説明および中長期ビジョンの共有として、用意した資料に沿ってご説明します。

私は来年3月で42歳、今年はまだ41歳なのですが、本日はパーカーを着て参加しています。このご時世ではあまり良くない格好ですが、これは当社のパーカーです。

荒井沙織氏(以下、荒井):大人の男性がパーカーを着て仕事に行くことに対して、世の中の目が厳しくなっていますね。

中山:がんばりますので、ぜひよろしくお願いします。

荒井:似合っています。

中山:ありがとうございます。

荒井:素敵です。では、ご説明をよろしくお願いします。

中山:はじめのスライドでは、我々の会社の根本的なあり方についてあらためて記載しています。

会社概要

中山:こちらが会社概要です。

事業内容(事業分類)

中山:展開している事業内容はスライドに記載のとおりです。説明は割愛します。

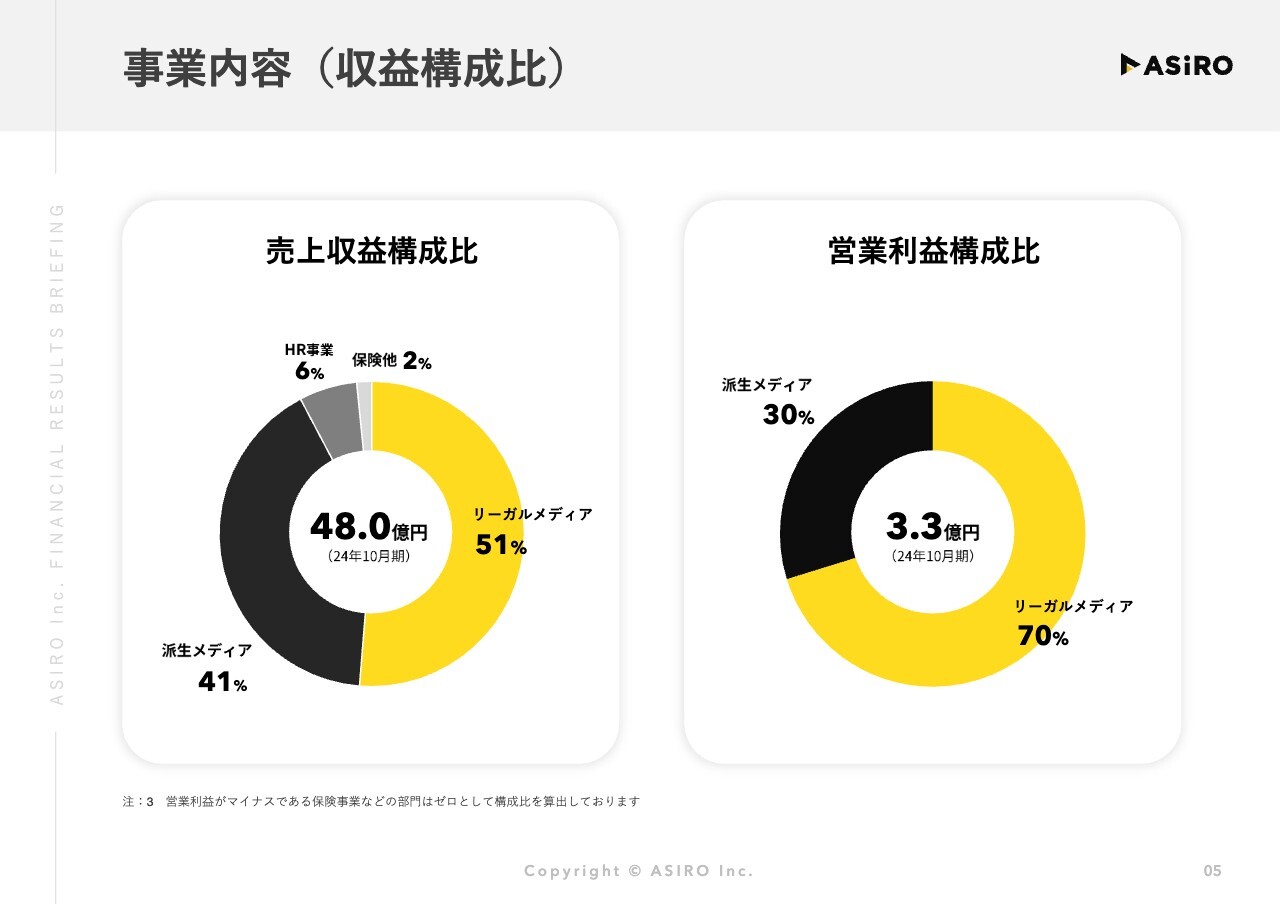

事業内容(収益構成比)

中山:スライドは2024年10月期決算の収益構成比です。着地としては、粛々と淡々と順調に進められたと思っています。

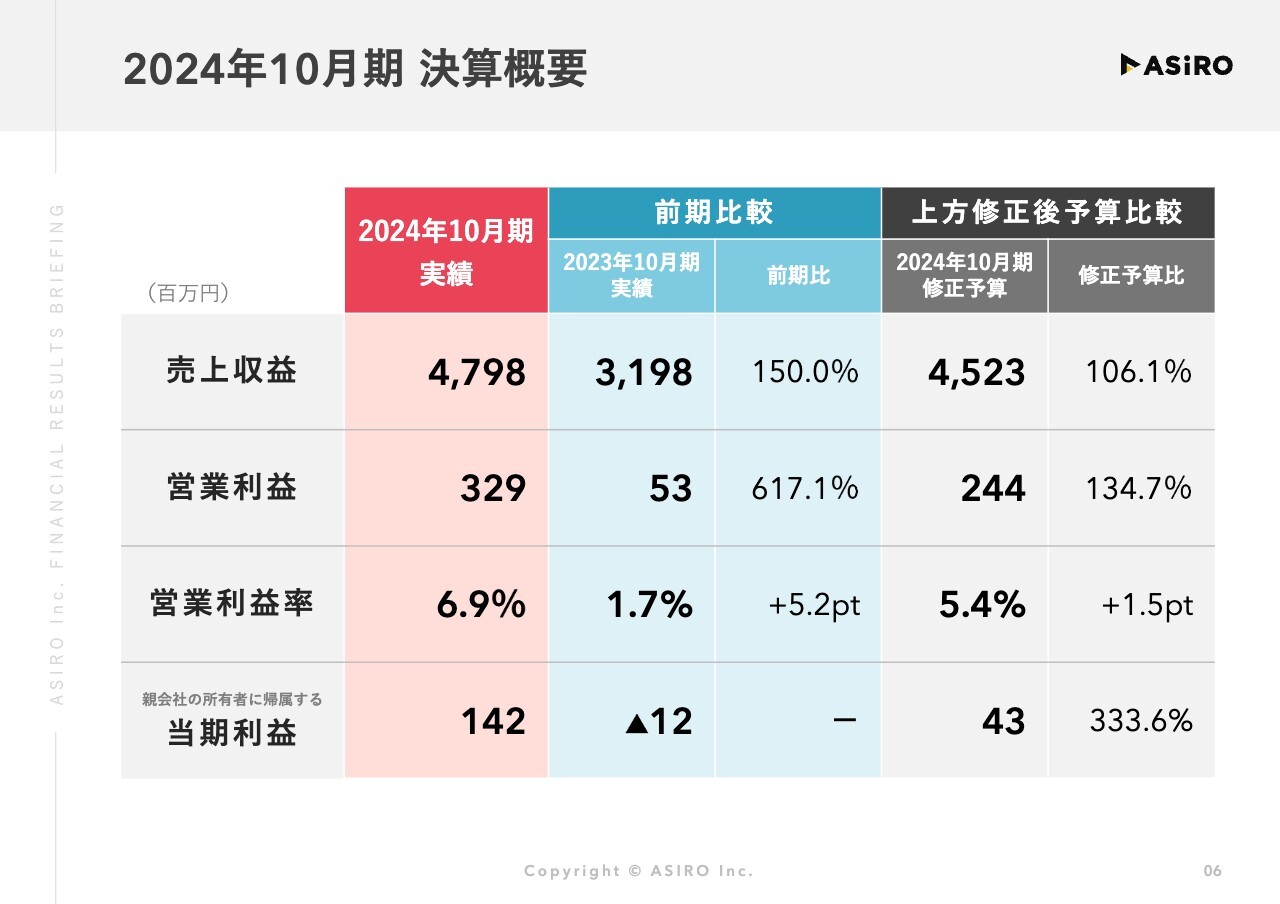

2024年10月期 決算概要

中山:2024年10月期は途中で当初予算を上方修正したのですが、それを上回る着地となりました。第4四半期が想定以上に伸び、非常に良いかたちで着地できています。売上収益は前期比で150パーセント成長と、悪くはない結果だったと思っています。

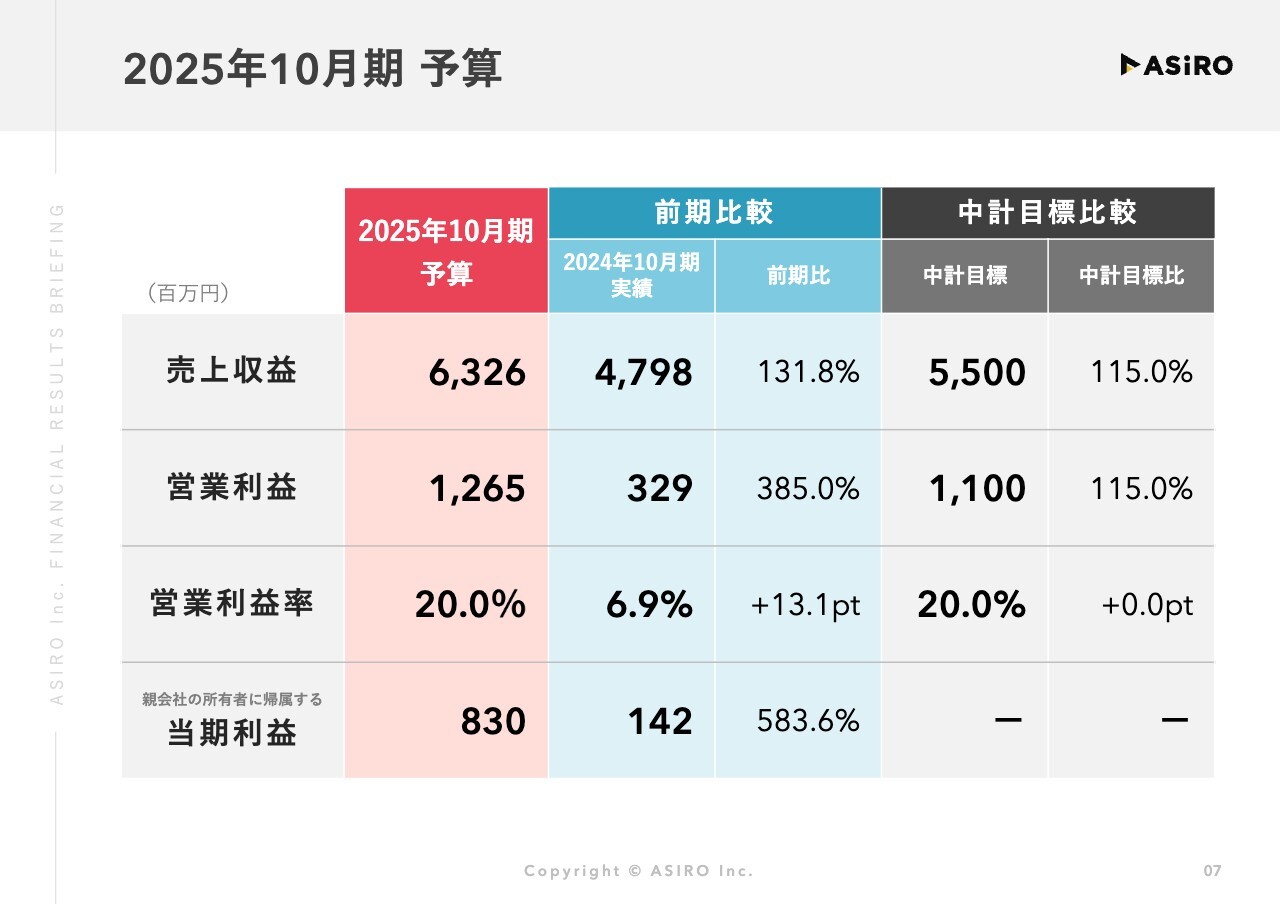

2025年10月期 予算

中山:スライドはすでに開始している進行期予算です。2025年10月期は中期経営計画の最終年度となります。当初目標では売上収益は55億円、営業利益は11億円としていましたが、十分に目指せる体制も整ったことから、売上収益は63億2,600万円、営業利益は12億6,500万円に上方修正しました。

アシロが大事にすべきこと

中山:2024年10月期の総括も非常に重要であると同時に、今期2025年10月期の中期経営計画最終年度が、蓋然性をもって達成できるのかということも大事な意味を持ちます。

またそれ以上に、2026年度以降、アシロがどのような成長目線を持っているのか、私から共有することが最重要だと思っています。

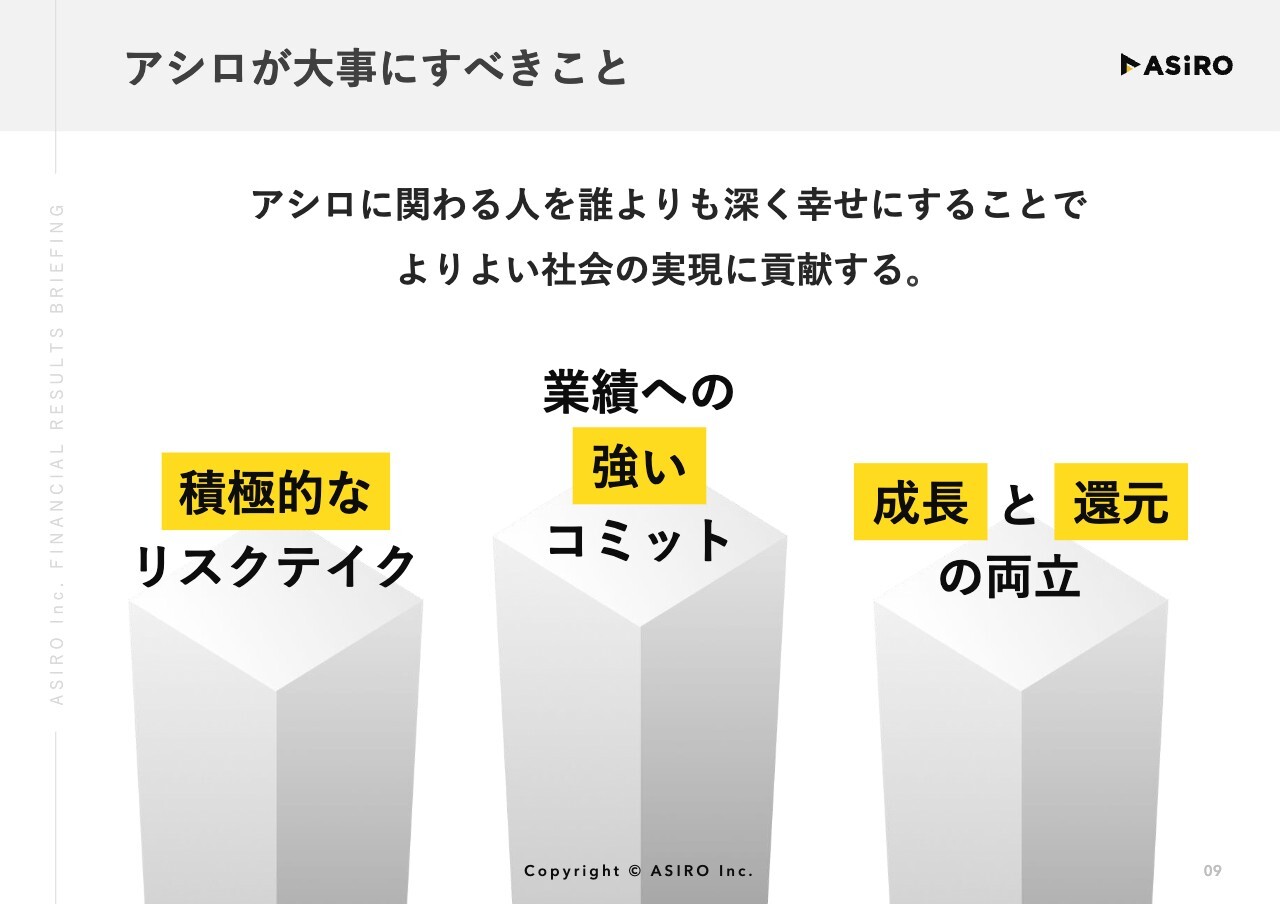

我々が大事にすべき経営理念は、スライドの冒頭に記載しているとおり「アシロに関わる人を誰よりも深く幸せにすることでよりよい社会の実現に貢献する」という思いです。

そして、アシロの中長期ビジョンにおいて重要なのはスライドに掲げた3つの要素です。中でも一番大事なのは、中央の「業績への強いコミット」です。

「このようなプロダクトで、このような世の中にしたい」というビジョンも重要だと思いますが、我々は、上場企業としての目線を持ち、業績へ強くコミットしていくことが大事なことだと思っています。

そのため、積極的なリスクテイクを大事にしていきたいと考えています。一方で、業績に強くコミットして、リスクテイクもしているから還元はできないという経営は、我々は成立しないと思っています。

成長と還元を両立させながら高い成長力を維持するところに、我々のこだわり、大事にすべきことがあります。したがって、スライドの3つの要素が非常に重要だと思っています。

中長期の売上成長イメージ

中山:中長期の売上成長イメージです。これまでも中期経営計画の延長線上で100億円までは説明してきましたが、我々の目線としては2027年の100億円達成から成長が鈍化するかと言うと、決してそのようなことはなく、2030年までに200億円を目指すことにすでにフォーカスし始めています。

この200億円に関しても、最終年度の2030年と言わず、いかに前倒しで達成できるか、イメージしながら取り組んでいきたいと思っています。また、営業利益率については、最終年度の200億円に対し従来どおり20パーセント前後をイメージしておきたいと思っています。

スライド右下の注釈のとおり、保険新商品の特性上、備金が営業利益にかなり影響してきます。そのため、保険事業は成長角度が高ければ高いほど、短期では営業利益を毀損する事業となっています。成長は順調でも、その過程で営業利益率がやや低く見えるタイミングが発生する可能性があるため、こちらは後ほど細かくご説明します。

したがって、中期経営計画の2023年、2024年のように投資で営業利益率を意図的に下げていくのではなく、2026年から2027年頃には、営業利益率を高く維持したくても、保険事業が伸びれば伸びるほど備金を積まなければならなくなり、営業利益率に影響する可能性があります。

ただ、最終的に成長しきれば営業利益率も改善し、全体として20パーセントを十分に狙えると思っています。後半の2029年、2030年あたりでは、営業利益率20パーセントは維持できるのではないかと考えています。

なにより大事なことは、アシロで働いているメンバーの目線は、すでに次の200億円にあるということです。まだ資料にすら記載できていないのですが、これはアシロの社内全体が持っている成長イメージです。

2026年からの5年間は非常に重要です。200億円達成後も成長率を下げないための仕込みの期間でもあると思っています。残りが「まだ5年もある」と思うのか、「もう5年しかない」と思うのかは人それぞれだと思いますが、私は5年しかないと危機感をかなり持っていますし、危機感を持って過ごせるかどうかが重要な期間になると思います。

「200億円までいけば成長鈍化しても仕方がない」という考えは、私自身は持っていません。その先の成長率を維持することを意識して経営しています。目の前の中期的な目標に関して、当社で働いているメンバーは、200億円を達成するという強い意志で動いています。

既存事業の成長余地

中山:現在展開している事業で、本当に200億円に届くのかというところですが、メディア事業に関しては、マーケットサイズに対するシェアをまだ取り切れていないと思っています。

既存事業に対しては、何か奇をてらったことや新しい施策でなくとも、粛々と為すべきことに取り組めば、残っているマーケットで、既存事業だけで200億円に十分届くと思っています。

各事業のおおよその成長角度で言えば、メディア事業に関してはそれなりにサイズも出てきていますが、最低でも年次25パーセント以上はしっかり成長させていきたいと思っています。

保険事業についてはまだ規模が小さいため割愛します。

HR事業も、マーケットサイズに対してまだ成長余地が大きくあると思っています。昨日、事業部のメンバーにも確認したのですが、HR事業に関しては最低でも150パーセント伸ばしていくというコミットメントの下、かなりの緊張感を持って取り組んでいます。

それらの掛け合わせで、全社として125パーセント以上の成長を維持するとともに、これらの事業で200億円は十分に狙えると思っています。

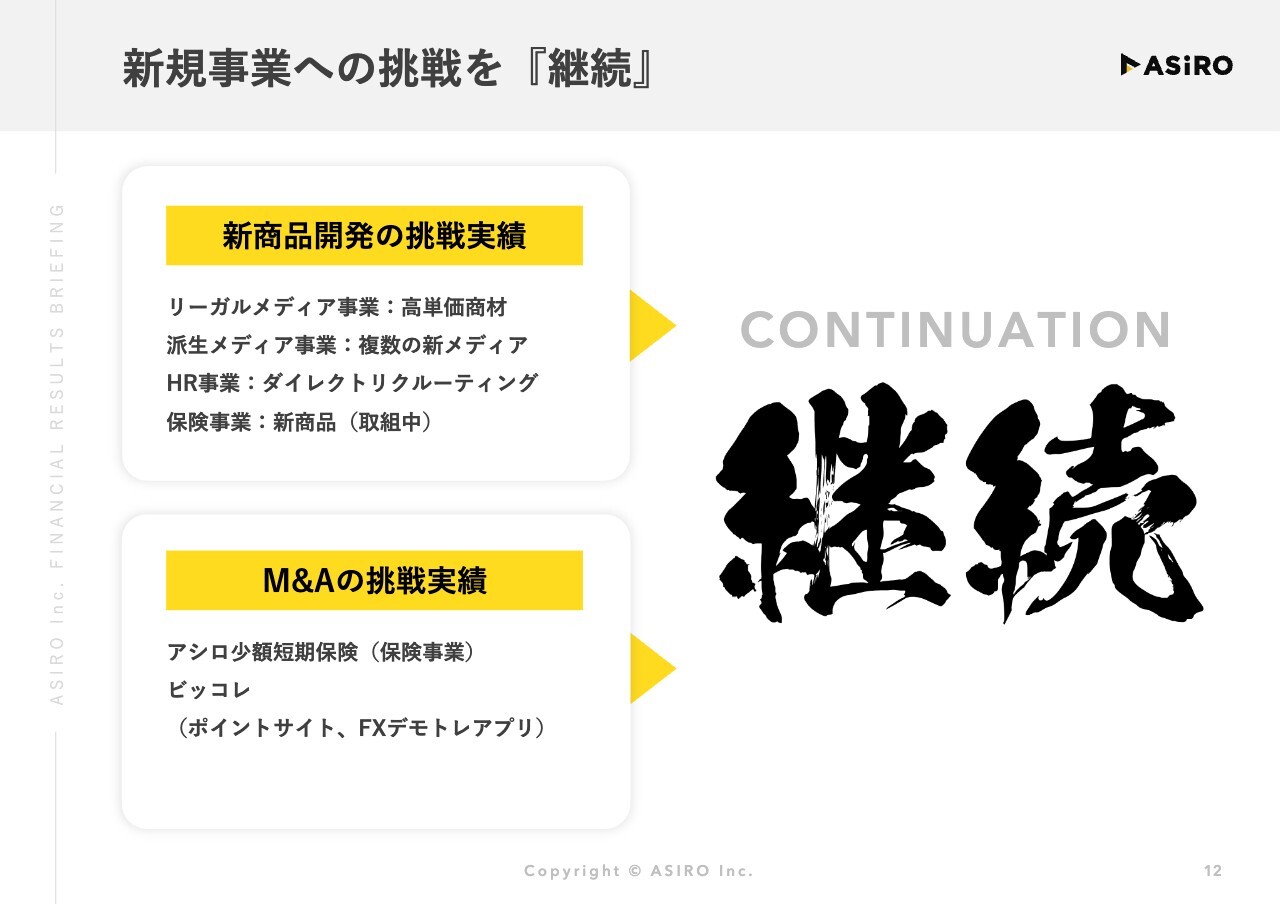

新規事業への挑戦を『継続』

中山:先ほど「仕込み」と言いましたが、新商品の開発、新規事業への挑戦をやめずに、M&Aに挑戦し続けることで、前倒しでの目標達成、アッパーサイドをしっかり取りにいきたいと思っています。

保険の新商品について

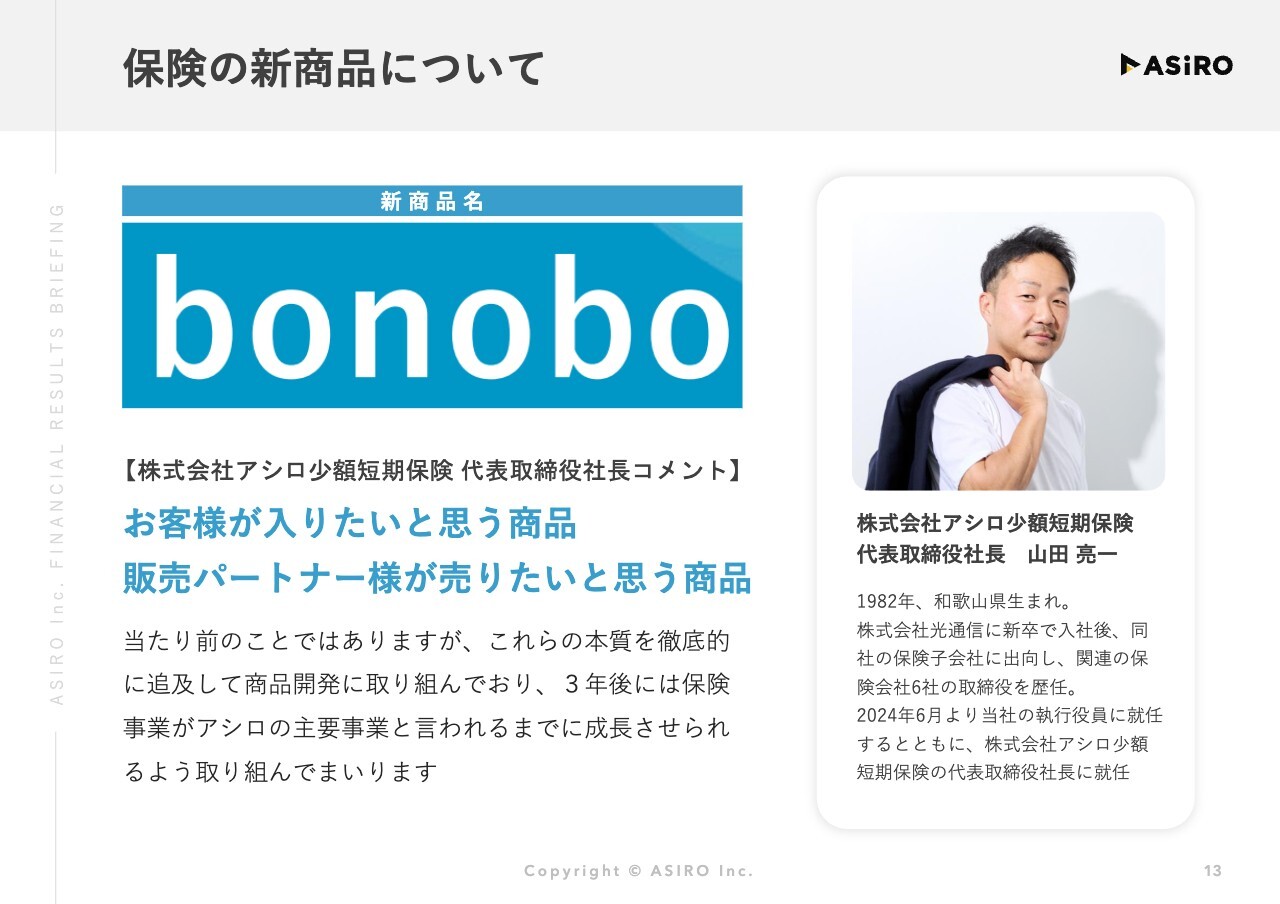

中山:保険の新商品についてです。中期経営計画の数値が本当に達成できるのか、みなさまも懸念をお持ちかもしれないため、ご説明します。

ところで、写真が気になった方もいるかもしれません。スライドの写真は山田なのですが、これは別に意気がっているわけではありません。ただ、私がパーカーを着ている以上に、42歳の山田とこの格好は不釣り合いではないかなと思います。

これにはまったく他意はなく、山田が無類の寅さん好きのため、かなり寅さんを意識しています。毎晩寅さんを観て寝るほどの寅さんファンなのです。したがって、寅さんを意識して周囲からポージングを求められている状況です。この写真だけで5分くらい話せそうです。

荒井:毎日ご覧になっているだけあって板についていますね。キャラクターの強い方が登場されています。

中山:保険事業は着実に準備を進めています。今回の決算発表でどのような期待値で話すべきか、今日もメンバーに確認してきましたが、第2四半期には商品としてローンチできるペースで進めています。

上期が締まった6月頃、あるいは遅くとも9月頃には、数字としてどれほどの成長角度で進んでいくのか、おおよその販売数値が確実に見えてくるのではないかと思います。ぜひご期待ください。

また、この商品はアシロの成長にとってギフトになる可能性を十分に秘めています。商品の準備は整っており、スライドの気になる写真以上に、商品にご期待いただきたいと思います。

荒井:勢いのある商品になりそうですね。

中山:仕込みが非常に順調なのです。「決算発表でそんなことを言って大丈夫か?」と確認もしましたが、「はっきり言ってきてくれ」と山田から言われました。

ちなみに、新商品名は「bonobo」です。名前の由来はチンパンジーの種類で、平和的な特徴を持っています。アシロは動物に例えるのが好きで、保険はチンパンジーで勝負します。

荒井:「アシロ」も深海魚ですよね。

中山:アシロは魚で、山田はチンパンジーで勝負します。

荒井:「地球にも優しく」というイメージでしょうか?

中山:そのとおりです。

(ご参考) 保険事業の特性

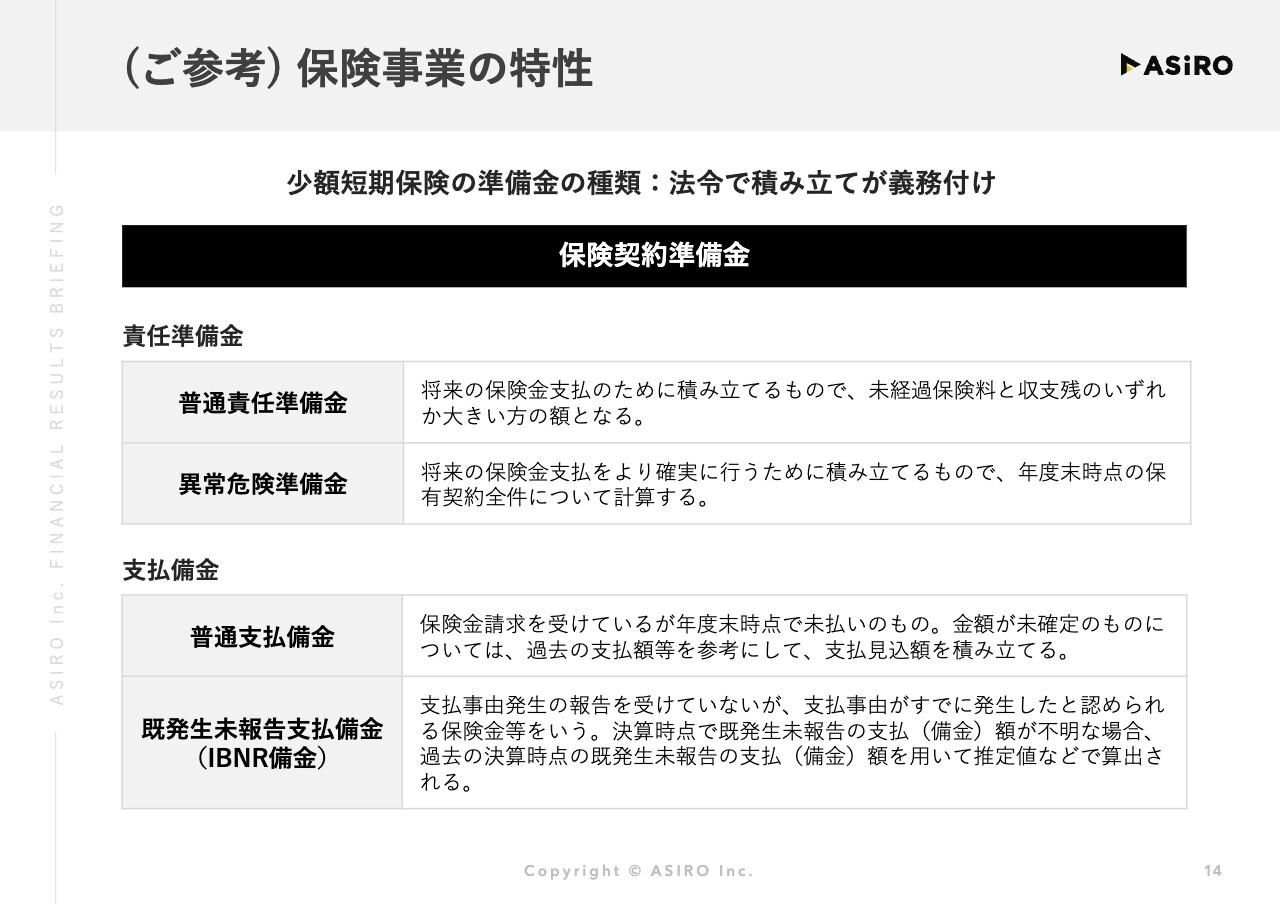

中山:スライドでご説明している保険契約準備金はかなり重要です。保険商品はどの程度売れていくのか最初はわからないのですが、商品の特性上、我々が想定している以上に事故が起こってしまった時にも確実にお支払いができるように、備金を積み立てておくことが法令で義務づけられています。

備金を積み立てただけでは、まだ支払っていないためコストにはならないと思われるかもしれませんが、保険商品の特性上、積み立てたものはすでに払ったものとして処理しなければなりません。

したがって、例えば年間で3億円分の保険収入があり、2億円を積み立てておく場合、売上は3億円になりますが、営業利益に対してマイナス2億円という状況になります。

社員は「bonobo」を売る気満々で、準備も着々と進めており、非常に良い結果も出せるかもしれないのですが、売れれば売れるほど短期的には備金を積み立てなければならないため、大きく損失を出しているように見えてしまう可能性があります。

保険商品が売れて、備金が積み立てられていくごとに、将来的には大きく利益貢献するのだと安心していただきたいと思います。先ほどお伝えしたように、営業利益率が20パーセントに戻ってくるまで少し業績が波打ちますが、これは山田たちが売ってくれれば売ってくれるほど営業利益に影響が及び、波ができるということです。

ネット掲示板に「営業利益率が下がっている」と書き込みがあるたびに、備金の説明をおそらくあと100回くらいはしなければいけないと思います。今回は第1弾の説明でした。

荒井:知っているのと知らないのとでは、かなり印象が変わってきますね。

中山:おそらく変わると思います。

株主還元方針

中山:株主還元方針です。配当性向30パーセントは引き続き維持していきます。30パーセントは下限であり、還元を通じて株主のみなさまと一緒に成長を感じていければと思っています。利益が出ている間は還元方針を変えず、それ以上の還元施策も考えていきます。

アシロのスタンス

中山:他社もさまざまな取り組みを考えていると思いますが、全社一致で、売上・利益・配当の成長にこれほどまでに執着する会社もなかなかないと思っていただけるように、執着して取り組んでいきたいと思っています。

2030年の200億円を最低目標とし、前倒しで達成したいと思っていますので、この執着心にご期待いただけたらうれしいと思っています。

以上が私からの共有事項です。残りの時間はいつもどおり、ご質問への回答をたくさんしていきたいと思います。リアルタイムでもご質問をたくさんいただければうれしいです。

質疑応答:新卒採用者の予定数と実績数の差について

荒井:「新卒採用について、2024年は採用実績が13

新着ログ

「サービス業」のログ