日新、2Qは前年同期比で増収増益 第7次中計(NN7)フェーズ2初年度は順調なスタート

目次

筒井雅洋氏(以下、筒井):株式会社日新代表取締役社長の筒井です。本日は株式会社日新の決算説明会にご参加いただき、誠にありがとうございます。

今年は、5ヶ年計画の第7次中期経営計画(NN7)の3年目です。第2四半期の業績は、概ね計画どおりに推移しています。中期経営計画の前半2年間をフェーズ1として準備期間と位置づけていましたが、今年はフェーズ2の初年度です。フェーズ2は順調なスタートを切ったといえます。通期も期初計画の達成を見込んでいます。

本日は2025年3月期第2四半期実績、2025年3月期通期計画、NN7フェーズ2の進捗、について私、筒井からご説明した後、NN7の達成とその更なる成長戦略については、専務の渡邊からご説明します。

2025年3月期 第2四半期 実績

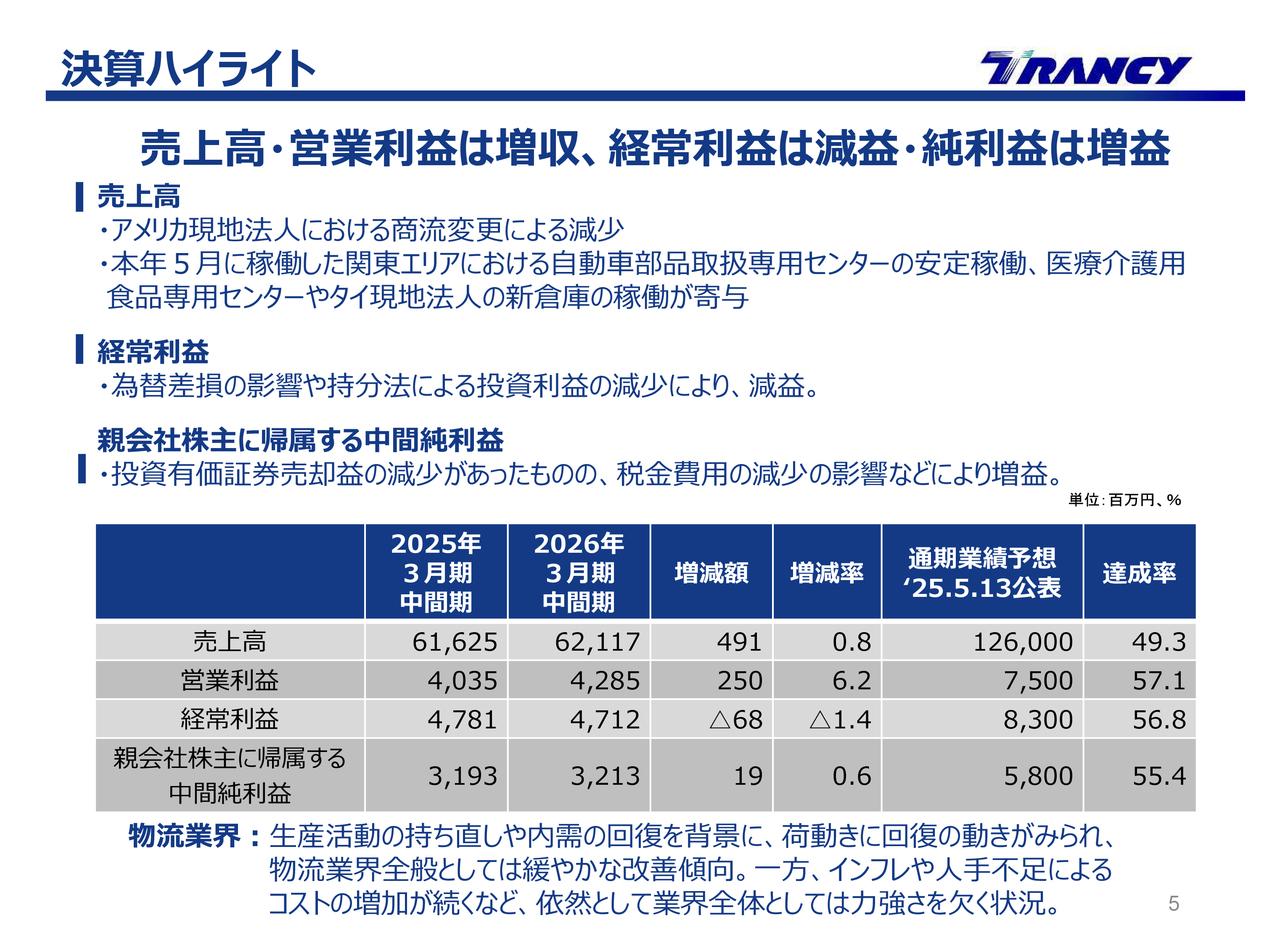

2025年3月期第2四半期の実績です。売上高、営業利益ともに概ね計画どおり進んでいます。前年同期比では10パーセント以上の伸長になりました。四半期純利益は政策保有株式の売却により増加しています。

2025年3月期 第2四半期 セグメント別実績

セグメント別の実績です。物流事業は日本が堅調に推移しています。また、旅行事業、不動産事業もそれぞれ増収増益で推移しました。しかし、海外の自動車関連の荷動きの回復遅れなどがあり、営業利益では前年同期割れとなっています。

2025年3月期 第2四半期 セグメント別増減比較

セグメント別増減比較です。地域別に階段グラフで示しています。特に米州、中国、アジアでは自動車関連の荷動きが鈍く、中国での子会社連結化による収益の寄与があったものの、全体としては低調な動きとなっています。

中国については、中外運-日新国際貨運有限公司を今年1月に連結化しており、今年からその収支が計上されています。こちらを除いた場合、前年同期比でマイナスとなっています。

第2四半期実績 営業利益増減要因(前期比)

第2四半期営業利益の増減要因になります。まず日本は、特に海上貨物は輸出入ともに取り扱いが堅調に推移しています。航空貨物は、輸出は食品、輸入は医薬品の取り扱いがあり、堅調な推移を示しています。

アジアについては、マレーシアでの倉庫業務が堅調で、インドでは二輪車の国内配送業務が好調に推移しました。しかし、全体的にはタイ、ベトナムにおいて自動車関連貨物の航空輸出が伸び悩んでいます。そのため、前期比ではマイナスになっています。

中国については、中外運-日新国際貨運有限公司の新規連結化を行ったため、この数字が収益に寄与しています。しかし、景気減速や価格競争などの影響があり、航空・海上ともに取り扱いが低調で、全体的にも低調な荷動きとなっています。

米州については、メキシコでの完成車の航空輸出と国内配送業務が好調でした。一方で、米国、カナダでは自動車関連貨物の荷動きが伸び悩み、ここも前期比でマイナスになっています。

欧州については、ポーランドでの倉庫保管取り扱いが好調に推移しています。また、オーストリアでは米国向けの機械設備や食品の航空輸出が堅調に推移しています。

旅行事業については、業務渡航の取り扱いが堅調だったことに加え、国内・海外の団体旅行の取り扱いが収支を牽引しています。

不動産事業については、京浜地区で収益化した賃貸不動産の賃料が寄与してプラスとなっています。

営業利益(セグメント別)推移グラフ

営業利益の推移になります。スライドのグラフ右端が2025年3月期上期の実績です。紺色は日本の物流を示しており、ここでは海上を中心に取り扱い量が回復しています。また、グレーで示している旅行事業も、一時はコロナ禍により業績はかなり落ち込みましたが、現在は回復し増益傾向となっています。

航空輸出・輸入 物量推移

物量の推移です。まずは航空についてです。全体に弱含みで推移していましたが、需要回復の流れを受け、米州などで自動車関連等の動きが回復してきています。これにより、一部底打ちの状況が見え始めています。

海上輸出・輸入 物量推移

海上については、日本で輸出入ともに物量が増加しています。また海外でも海上が堅調に推移している状況です。

2025年3月期 通期計画

2025年3月期通期計画についてご説明します。まず全体の計画として、今期はNN7のフェーズ2初年度であり、計画どおりの進捗を見込んでいます。通期の業績予想は特に変更はなく、2024年3月期から増収・増益の見込みです。

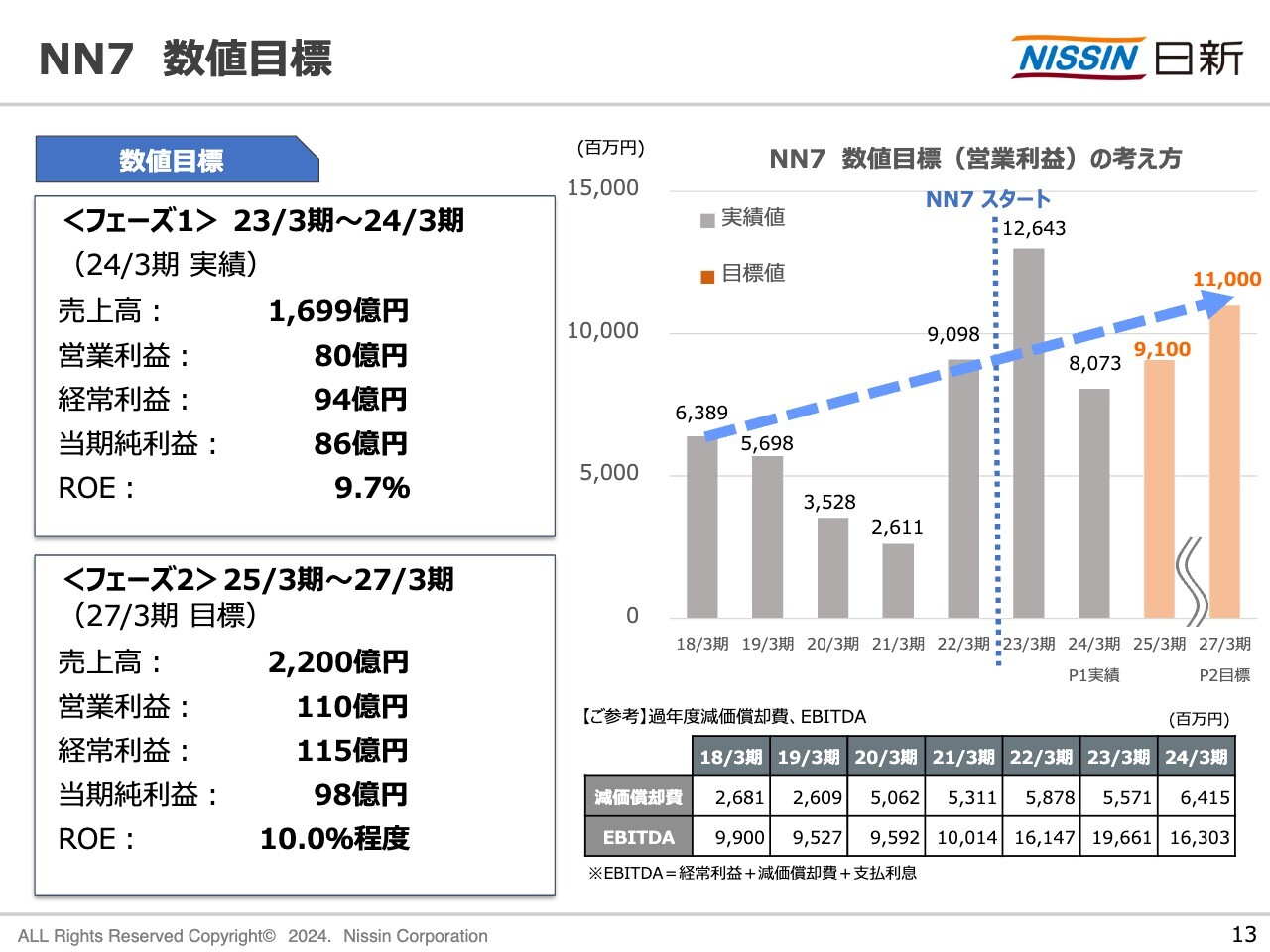

NN7 数値目標

数値目標になります。スライド右上の棒グラフを見ると、コロナ特需もありグラフが上下しましたが、これを除けば基本的には右肩上がりの順調な伸びを達成してきました。

その背景として、2021年度に導入された基幹システムにより、利益構造が可視化されるようになりました。その結果、無駄なコストが洗い出しされ、コスト削減ができたことから経営体質が良くなっています。

また、営業の組織体制についても、これまで1つのお客さまに海上と航空で別々の担当者がお伺いしていましたが、これを1人で訪問できる産業別の体制に組み替えました。

このようなことから営業効率が上がり、結果的には利益率も約3パーセントから約5パーセントに上昇しています。

また、今年からスライド右下にEBITDAの表を加えています。フェーズ1で大型投資を行ったため、減価償却費が増加しています。その結果、棒グラフのとおり利益が抑えられているということです。

しかし、実態としては2024年3月期のEBITDAは約163億円となっています。2024年3月期の営業利益は約80億円ですので、それだけキャッシュフローに余裕があることを示しています。

2025年3月期 セグメント別計画

通期のセグメント別計画です。物流事業では日本が堅調に推移しています。海外については、先ほど上期の営業利益が前年同期割れとご説明しましたが、通期では回復し、旅行事業もあわせてすべてのセグメントで増収増益を見込んでいます。

2025年3月期通期計画 前期比較

通期計画の前期比較です。地域別に階段グラフで示しています。日本では、引き続き堅調な推移を見込んでいます。アジアは、上期の低調な流れが続いており、これが物量の取り扱いにまだ響くことが予想されていますが、米州では、荷動きが回復する見込みであり、プラスになっています。

2025年3月期 営業利益増減要因(前期比)

営業利益の増減要因になります。日本は、海上貨物を中心に荷動きが堅調です。倉庫業務は新規にEC関連貨物の取り扱いも始まり、数字の押し上げに寄与しています。また、NN7フェーズ1で行った成長投資により神奈川埠頭倉庫と北関東ロジスティクスセンターが立ち上がっており、これが収益化につながる見込みです。

アジアについては、マレーシアでは倉庫が好調で、インドでも国内業務は堅調が続きます。しかし、主力のタイで自動車関連貨物の回復が鈍く、ベトナムの航空貨物の取り扱いも減少する見込みで、厳しい状況が続いています。

中国については、連結子会社の数字は寄与しているものの、景気回復の遅れや競争激化などにより、取り扱いの物量が弱含みに推移すると考えています。

米州については、米国で自動車関連貨物の荷動きが回復しつつあることから、取り扱いが増える見込みです。また、大型蓄電池やEV関連貨物の取り扱い拡大によりプラスになっています。

欧州については、ポーランドで倉庫事業が引き続き堅調であり、収支を牽引しました。また、我々は日系企業のお客さまが多い状況にありますが、現地のお客さまの獲得に向けた営業力強化により、新規案件拡大を図っていきたいと考えています。

旅行事業は、団体旅行の取り扱いが堅調に推移すると考えています。不動産事業は、京浜地区で収益化した賃貸不動産が通期で寄与していきます。

NN7 基本方針・重点施策

NN7フェーズ2の進捗になります。こちらのスライドは、基本方針と重点施策をまとめたもので、NN7の当初から発表しているものです。

「サプライチェーン ロジスティクス プロバイダーとして、新領域事業への挑戦とコア事業の深耕化を図るとともに、ESG経営に取組む」を基本方針としています。「事業ポートフォリオ戦略の推進」により成長分野に注力することに加え、「DXの推進」「新領域事業の創出」「ESG経営の推進」を主な重点施策としています。

数字目標については、期初から掲げている値と変更ありません。売上高は2,200億円、営業利益110億円、ROEは10パーセント程度を見込んでおります。

NN7 地域別事業戦略

営業利益110億円の達成に向けた、地域別事業戦略です。まず日本では、自動車関連や化学品、危険品などの成長分野への投資を進めてきています。すでに神戸、熊本、北海道等に土地を取得していますので、倉庫を建て、収益化を目指します。また、リチウムイオンバッテリー関連の事業も広げていきます。すでにオープンしている神奈川埠頭倉庫、北関東ロジスティクスセンターも本格稼働で数字につなげていきます。

続いて米州になります。EMGは「End to End Management Group(物流サプライチェーン可視化サービス)」の略で、荷物の出発点から消費地に至るまでの動きをグローバルに物流で支えていくことを指しています。サプライチェーン全体の支援をお客さまごとに実施していくサービスで、すでに受注につながっています。また、蓄電池関連貨物でもすでに大型の蓄電池を扱っており、今後も荷動きが見込まれることからさらに強化していきます。また、地場営業を強化し、現地のお客さまへの営業も進めます。

欧州については、ポーランド倉庫事業でこれまでにさまざまな取り組みを進めてきたことから、伸びている状況です。また、新規事業として現地のお客さまに向けた食品や機械設備の取り扱いを拡大していきます。

アジアについては、インドの国内輸送事業の強化と、マレーシアの自動車関連倉庫の拡充を進めることで数字を支えていきたいと思っています。

中国については、中外運-日新国際貨運有限公司の収益化に加え、現地のお客さまへの営業を拡大し、裾野を広げていきたいと考えています。

旅行事業については、団体旅行の取り扱いをさらに強化します。

不動産事業については、京浜地区等の賃貸不動産の収益化を図ります。

このように国内外の成長分野へ注力しながら、非日系の現地のお客さまに向けた営業を進め、数字を作っていきたいと考えています。

NN7 フェーズ2計画 数値目標

NN7フェーズ2計画の数値目標を階段グラフにまとめたものになります。各地域で増収増益を図ってまいります。

NN7 企業価値向上に向けた取組み

NN7企業価値向上に向けた取り組みです。スライドにPBRの分解ツリーをまとめました。ROE向上とPER改善の施策によりPBR1倍超を目指します。

次のスライド以降では、一番右側に記載したアクションアイテムからいくつかピックアップしてご説明します。

NN7 産業別営業体制による事業の深耕拡大

「産業別営業体制による事業の深耕拡大」については、自動車関連物流、化学品・危険品物流、食品物流を成長分野として取り組んでいます。フェーズ2における各分野の拡大策をまとめました。

自動車関連物流の1つ目は、宇都宮市の近くにある北関東ロジスティクスセンターで、こちらは今年11月からすでに営業を開始しています。

2つ目は「LiBerth等DX活用によるEV関連物流新規開拓」です。使用済みリチウムイオンバッテリーを安全に輸送・保管し、リサイクルにつなげていく、静脈物流を支えるサービスです。

「LiBerth」は私どもが作った造語で、「LIB」はリチウムイオンバッテリー、「Berth」は、船の停泊場所や寝台車のベッドルームという意味の英単語で、安心してゆっくりできる場所を表します。このようなものをご提供し、静脈物流を支えていきたいと考え、この言葉を当てました。

余談ですが、「LiBerth」は日本語で発音すると「戻る」を意味する「リバース(reverse)」と同じになります。静脈物流は「リバースロジスティクス」とも言われますので、その言葉にもかかっています。

また、リチウムイオンを再生するということで、「生まれ変わる」という意味の「リバース(rebirth)」も日本語では同じ発音になりますので、その言葉にもかけたネーミングとなっています。

3つ目は「アジアでの二輪車輸送業務の強化」です。まだ十分ニーズがあり、トラックの投入に比例して伸びしろがありますので、今後伸ばしていきたいと思っています。

続いて化学品・危険品物流については、1つ目の「神奈川埠頭倉庫安定収益確保」は先ほどご説明したとおりとなります。

2つ目は「新倉庫建設、営業開始」です。土地を取得した神戸、熊本、北海道に倉庫を建設し、収益化につなげていきます。

3つ目は「国内危険品物流サプライチェーン網の構築」です。すでに神奈川県に危険品の倉庫を立ち上げていますが、神戸や北海道にも拠点が立ち上がることでネットワークができますので、危険品物流も受注していく計画です。

食品物流については、1つ目は「米州・アジアの低温物流拠点整備」です。海外では米国の西岸や、ベトナム、タイなどにまだ冷凍・冷蔵のニーズがありますので、そのようなところに拠点を整備していきます。

2つ目は「国内での食糧保管施設、低温物流設備拡充」です。国内では、食糧保管施設の拡充を図るとともに、冷凍・冷蔵の物流ニーズもありますので、低温物流設備も拡充していきます。

売上高の推移には変わりはありません。各分野で、NN7最終年度の目標数字に向けて進めていきます。

NN7 成長分野への投資による事業拡大

成長分野への投資になります。コア事業を中心に、成長分野への投資をさらに加速し、事業の拡大を図っていきます。

スライド右下にはフェーズ2の取り組みをまとめました。特に「成長分野への更なる投資」として、神戸、熊本、北海道での新倉庫の立ち上げや、国内・海外でのさまざまな関連施設の案件への投資を進めていきます。

さらにIT、DX、ESG、M&A、人材開発なども視野に入れながら投資を進め、フェーズ2では300億円の投資を行います。

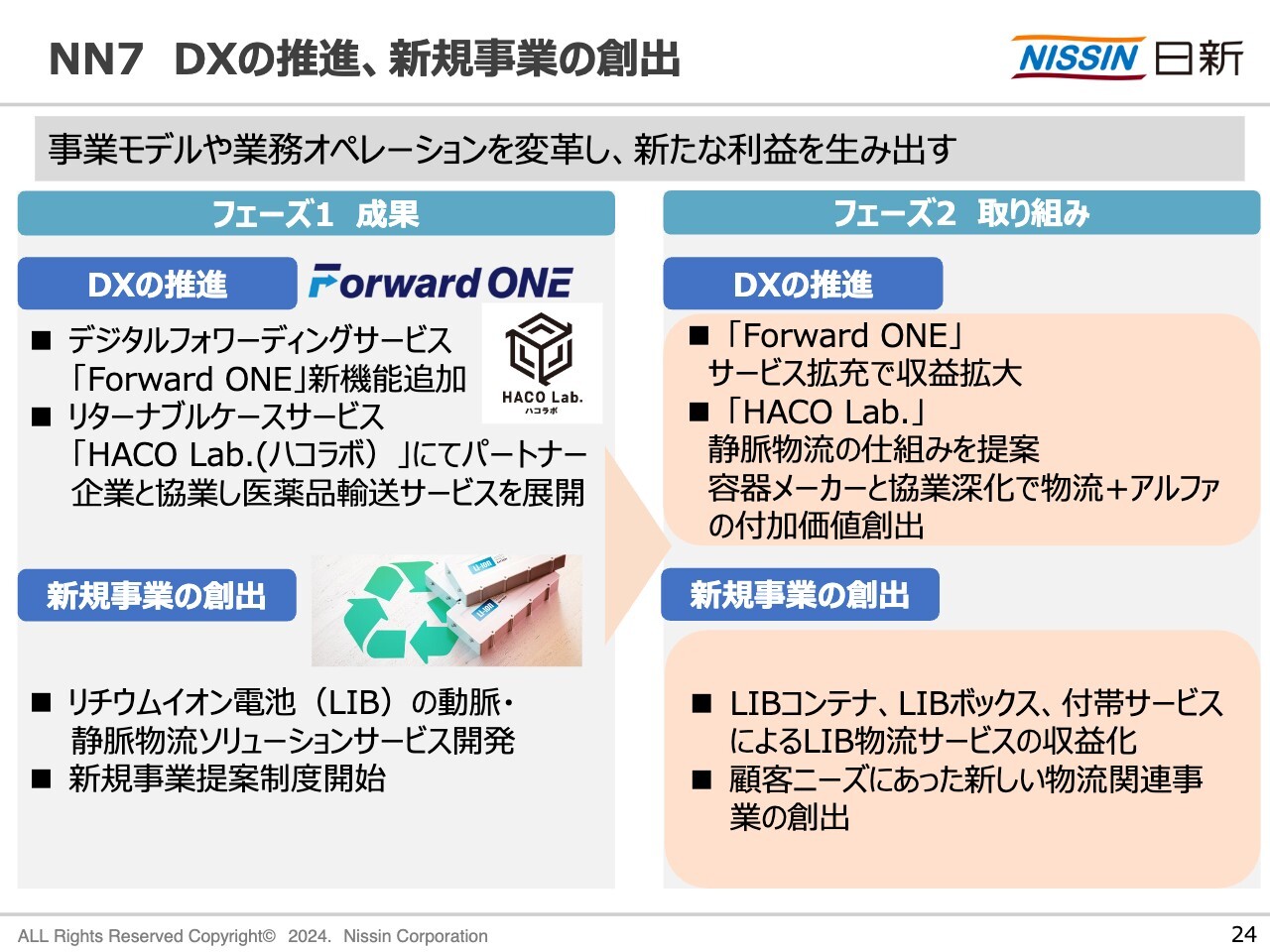

NN7 DXの推進、新規事業の創出

DXの推進、新規事業の創出について、特にフェーズ2の取り組みについてご説明します。

まず、DXの推進ですが、デジタルフォワーディングサービスの「Forward ONE(フォワードワン)」のサービス拡充で収益を拡大します。

我々は対面でお客さまから受注やご相談をいただくことが多いですが、最近ではそのような活動をオンラインで行う動きが広まっています。当社でもオンラインで輸送の見積りや依頼の受付、貨物の現在地の確認などができるシステムを作り上げ、すでに運用を開始しています。

「HACO Lab.(ハコラボ)」は、通い箱をDXで管理し、現在地が一目でわかるようにしたシステムです。このシステムには保険の付保ができる機能も追加しており、現在はCO2の排出量を算出する機能追加も準備中です。

続いて、新規事業の創出です。リチウムイオンバッテリーは静脈物流の際に発火して火災を起こす可能性があります。これまでにも、船の中のコンテナが発火したなどの報道がありましたが、この対策として専用のLIBコンテナ、LIBボックスを開発しました。

このボックスでは、万が一保管していたリチウムイオンバッテリーから発火しても自動消火され、外に火が漏れません。今年9月から販売を開始し、自動車メーカーをはじめとしてさまざまなニーズにお応えし、提供しているところです。

NN7 資本政策

資本政策になります。スライドには株主還元方針の配当指標として「DOE(株主資本配当率)4.0パーセントを下限とする累進配当」と記載しています。今回、この累進配当を明確に打ち出しました。

資本政策の進捗として、2025年3月期を含めたNN7期間中に合計160億円の自己株式を取得しています。今後も機動的な対応を継続する予定です。

また、政策保有株式については、2024年3月期に80億円、2025年3月期上期にも85億円の縮減を行っています。今後さらに35億円程度の縮減を行い、NN7期間中に合計200億円の縮減を行うことで連結純資産比率の低減を図っていきます。

NN7 株主還元

株主還元になります。累進配当を打ち出していますが、私どもは1975年から減配しておらず、その意味ではすでに累進配当を実施してきたといえます。

スライドのグラフに示した配当の推移からもお分かりいただけるように、2013年3月期以降、増配を続けてきています。また、当社は今年7月に発表された「日経累進高配当株指数」の構成銘柄30社にも選定されています。これからも株主還元の充実を図っていきたいと思っています。

NN7 キャッシュアロケーション(設備投資・株主還元)

キャッシュアロケーションになります。スライドにも記載しているように、これまで100億円の投資を実施済みです。今後の予定計画値として約300億円の投資を予定しています。

株主還元については累進配当を進めることに加え、機動的な自己株式の取得を行うことで株主還元に努めていきたいと思っています。

資本コストや株価を意識した経営の実現①

資本コストや株価を意識した経営の実現についてご説明します。まず、企業価値向上に向けた現状分析です。これまでご説明してきた資本政策や成長投資の推進により、株価は上昇していきます。スライド左側の棒グラフに黄色で示しているのが株価です。今年9月末時点では4,140円、昨日11月21日の終値では4,340円まで上昇しています。

スライド右側の折れ線グラフはROEを示しています。長期的には上昇基調であり、引き続きPBR改善に向けて取り組んでいきます。

資本コストや株価を意識した経営の実現②

PBR1倍超実現のための施策になります。ROEとPERに分けて整理し、ROEの向上とPERの向上を掛け合わせることで、早期にPBR1倍超を実現したいと考えています。

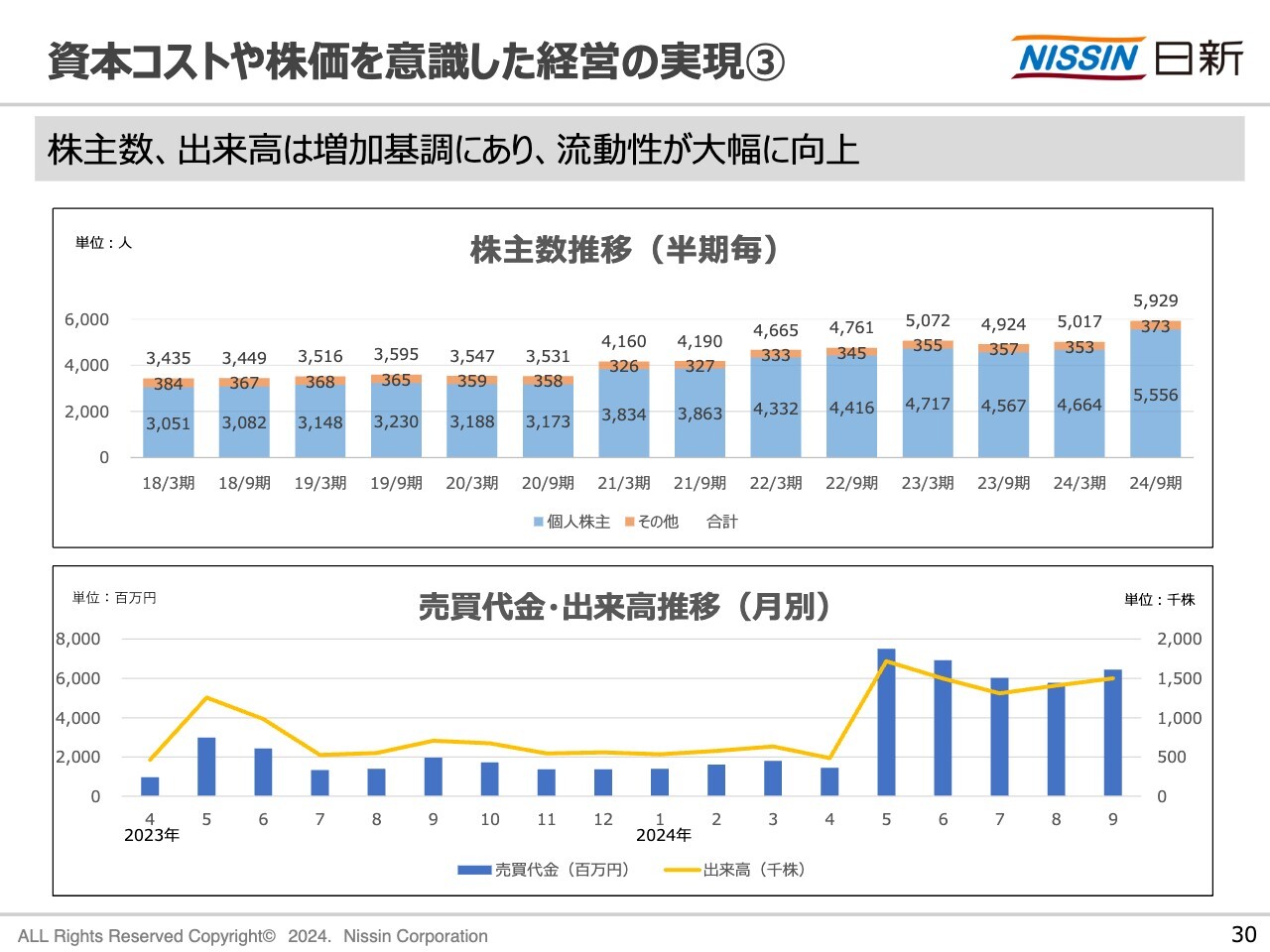

資本コストや株価を意識した経営の実現③

株主数と出来高の推移になります。これまで増配や自己株取得などの施策を実施してきた結果、株主数の増加や出来高も改善しており、流動性も向上しています。

ESG経営の推進

ESG経営の推進になります。マテリアリティを自然資本、人的資本、社会関係資本の3つに分けています。少しピックアップしてご説明します。

自然資本の「連結GHG排出量削減目標の設定」では、従来単体で削減目標を設けていましたが、連結の目標に変更します。単体だけではなく海外の現地法人も含めた全世界でのCO2の削減を目指し、ハードルを上げて取り組んでいこうと考えています。

「再生可能エネルギーへの転換」については、現在単体で約36パーセントを再生可能エネルギーで賄っていますが、今後さらに増やしていきたいと考えています。

人的資本の「従業員エンゲージメントの向上」では、RS制度を導入し譲渡制限付きの株を社員に分配しました。社員との一体感と、経営への参画意識を高めていきたいと考えています。

社会関係資本の「ESG第三者評価の向上」では、スライド右下にもロゴを掲載している「FTSE Blossom Japan Sector Relative Index」の銘柄に選定され、また「CDP」では高評価を受領しています。このように、当社のESG経営の実行状況は第三者機関から評価をいただいています。

以上で私からのご説明は終わります。

成長分野における10の取り組み

渡邊淳一郎氏:専務の渡邊です。社長の筒井から詳しくご説明したとおり、NN7フェーズ2は順調に進行中です。私からは、NN7とその先も含めたマクロの切り口からさらなる成長戦略についてご説明します。

今、当社ではさまざまな施策に同時進行で取り組んでいますが、それをマトリックスにマッピングしてみると、スライドの図のとおりとなります。このマトリックスでは、横軸をビジネス領域、縦軸を市場としています。

横軸のビジネス領域では、左側は既存領域で、当社にとっての既存のビジネスとなります。右側は新規領域で、当社にとってまったく未知の世界にあたるような新規のビジネスとなります。

縦軸の市場は、上側は成長市場であり、上に向かうほど今後大きな伸びが期待される分野です。下側は成熟市場であり、長い歴史の中ですでに十分に成長している分野となります。

図の中でさらに色分けをしていますが、オレンジ色は主要事業を中心としたもので、多くの海外事業もここに含まれます。緑色は脱炭素に関係するもの、黄緑色はDXを活用したものです。

では、各領域について簡単にご説明します。まずは左下の領域にある濃いオレンジは、当社が古くから行っている主要3事業の自動車(モビリティ)、化学品、食品原料の部分です。この部分は我々が伝統的に中心に置いており、日新の祖業ともいえる土台となるビジネスです。

左上の領域にあるオレンジ色は、医薬品、モビリティ、化学品になります。この領域は主要3事業とは違い、モビリティであればこちらはEV、化学品であれば半導体など、当社にとってまったく新しい分野であり、これまで我々が扱ったことのない商材として伸ばしていく分野です。

右側の領域にある緑色や黄緑色は、デジタルフォワーディングやリチウムイオン電池など、特にDXの技術を使った取り組みとなります。この部分が最も成長の伸びしろが大きい部分であり、この中には当社が新しいマーケットとして作りたいと思っているものもあります。

各領域には、それぞれグレーで囲んだ数字を記載しています。これは右下の棒グラフに示した第7次中期経営計画の営業利益目標110億円達成に向けた、各領域の目標額です。

昨年の営業利益は約80億円であり、NN7フェーズ2の3年間であと30億円伸ばす必要があります。そのため、左下の領域で18億円、左上の領域で5億円、右上の領域で4億円、右下の領域で3億円と、各領域でこの目標を達成することで、最終目標である営業利益110億円に達することになります。

続いて、このマトリックスのまとめとして、上の青い字で表示している「両利きの経営」についてご説明します。

両利きの経営とは、左側の既存領域と右側の新規領域を同時に推進していくものです。我々はどうしてもどちらかに偏ってしまうケースがあるのですが、うまくバランスを取りながら両方伸ばしていきたいと考えています。

マトリックスを見てもわかるように、左側は既存領域とはいえ、土台となる部分であり残り2年半で18億円と大きな収益が出ます。一方、右側の領域はこれから少しずつ開発を続けていきますので、数字そのものはすぐに大きく結果には出ません。ただし、これが成長を牽引する将来の伸びしろの部分となります。

この両方を同時に進めていくことが、我々のマクロ的な成長戦略となります。

成長分野における10の取り組み

主要事業の拡大状況についてです。本日のご説明の中に出てきた拠点を地図上に示しています。スライド左側は日本です。NN7の前はこれほど全国的なネットワークは持っていませんでしたが、今後はこのように日本全国に展開していきたいと考えています。

右側は海外展開の状況です。国内ほど具体性は高くありませんが、現地の駐在員やナショナルスタッフが、現在一生懸命取り組んでいるところです。

北関東ロジスティクスセンター

竣工済み倉庫の1つである北関東ロジスティクスセンターをご紹介します。2024年11月1日に竣工し、二兎を追う両利きの経営をまずここで展開すべく、お客さまに営業活動をしています。

この倉庫は従来からの保管や配送などの業務にももちろん使えますが、新規領域への取り組みでもお客さまへのサービス提供ができるよう、工夫しながら運営していきたいと思っています。

成長分野における10の取り組み

新規領域の脱炭素社会に対する取り組みについて補足します。再生可能エネルギーの中に記載した大型蓄電池は、街中でよく目にするような40フィートのコンテナをさらに一回り大きくしたような非常に大きなもので、重さも40トン近くあります。

この大型蓄電池を、例えば米国や中国のメーカーから日本の北海道のお客さまに安全にお届けするためには、船を使い、陸を使い、消防等のさまざまな規制をクリアし、さらに大変高度な技術が必要となります。当社はすでに1年前からこれに取り組み、多くの輸送を成功させてきました。

リチウムイオン電池に関しては、「LiBerth」については社長からも説明がありましたが、今後メーカーのみなさまはこの問題と直面されることになります。

今はまだ新車がどんどん売れていますが、いずれそれが古くなった時に、使用済みリチウムイオン電池をどのように回収し、どのように再生していくのかを考える必要があります。どのメーカーでも大変な問題になり、社会全体でも大きな問題になります。

当社はこの問題に対し、物を運ぶだけではなく、回収・診断・保管・解体まで踏み込み、ビジネスに取り組んでいきたいと考えています。これは単純に運ぶだけではなく、新たな分野に伸びしろを求めていく、「両利きの経営」の1つの具体例です。

成長分野における10の取り組み

成長領域における、デジタル・AIを活用した取り組みについて補足します。

1つ目は「Forword ONE」についてです。こちらはこの2ヶ月で、3回目のシステムバージョンアップを行っています。本船動静トラッキングがより自由に、より細かくできるようになり、通関・船積み作業の進捗管理もかなり精度が上がっています。さらにチャット機能も追加しており、現在は海外でも使っていただけるよう、多言語対応にも取り組んでいます。これらの機能追加により、システムユーザー数は以前と比べて1,500ユーザーを超過しています。

2つ目は生成AI活用サービスになります。「生成AI×物流ノウハウ」では産業領域ごとのAIコンシェルジュサービス、「生成AI×通関業務」では通関業務の自動化の技術の開発に力を入れています。

これらをどのように物流営業に取り込むか、かつお客さまに販売できるビジネスに取り込むかを検討しながらサービスの構築を進めています。

この分野は大変高度なノウハウが必要とされますので、1人の人間が勉強で身につけていくことが難しい分野でもあります。そこで生成AIの力を借りることにより、一般的な商品として営業できるところまで持っていくことが今の目標です。

成長分野における10の取り組み

「両利きの経営」で新規領域と既存領域を同時に推進することにより、日新という会社をさらなる高みに持ち上げていくことができると考えています。これはNN7から次の中期経営計画NN8にもつながる考え方です。着実にNN8につなげていきたいと思っています。

本日のまとめ

筒井:本日のまとめです。2025年3月期第2四半期の実績については、物流事業は日本が堅調に推移し、旅行事業、不動産事業も増収増益となりました。

2025年3月期の通期計画については、各セグメントでは計画どおり、前期比で増収増益となる見込みです。

NN7フェーズ2の進捗については、成長投資と成長戦略を進めていくことで、PBR1倍超を目指します。

NN7の達成とその先のさらなる成長戦略については、コア事業の領域拡大と新規ビジネス創出という両利きの経営を進めていきます。NN7だけではなくNN8にも通じたこれからの長期戦略を実施し、さらなる収益拡大を目指していきます。

以上で、私からの説明を終了します。ありがとうございました。

新着ログ

「倉庫・運輸関連業」のログ