アピリッツ、2Q売上は3事業の補完性により達成 上期の影響を勘案しつつも下期は期初の計画どおり推移する見込み

はじめに

和田順児氏:株式会社アピリッツ代表取締役社長執行役員CEOの和田です。本日は、2025年1月期第2四半期の決算説明を行います。

はじめに、株主のみなさまにおかれましては平素より格別のご高配を賜り、厚く御礼申し上げます。当社は、9月13日に2025年1月期第2四半期決算を発表しています。今回も決算説明資料および説明動画をIRページにて掲載しますので、ご視聴いただければと思います。

目次

本日は、コーポレートサマリ、2025年1月期第2四半期業績ハイライト、業績予想の修正について、今後の成長戦略の順でご説明します。

会社概要

コーポレートサマリです。当社は「セカイに愛されるインターネットサービスをつくり続ける」というミッションを掲げ、事業を行っています。

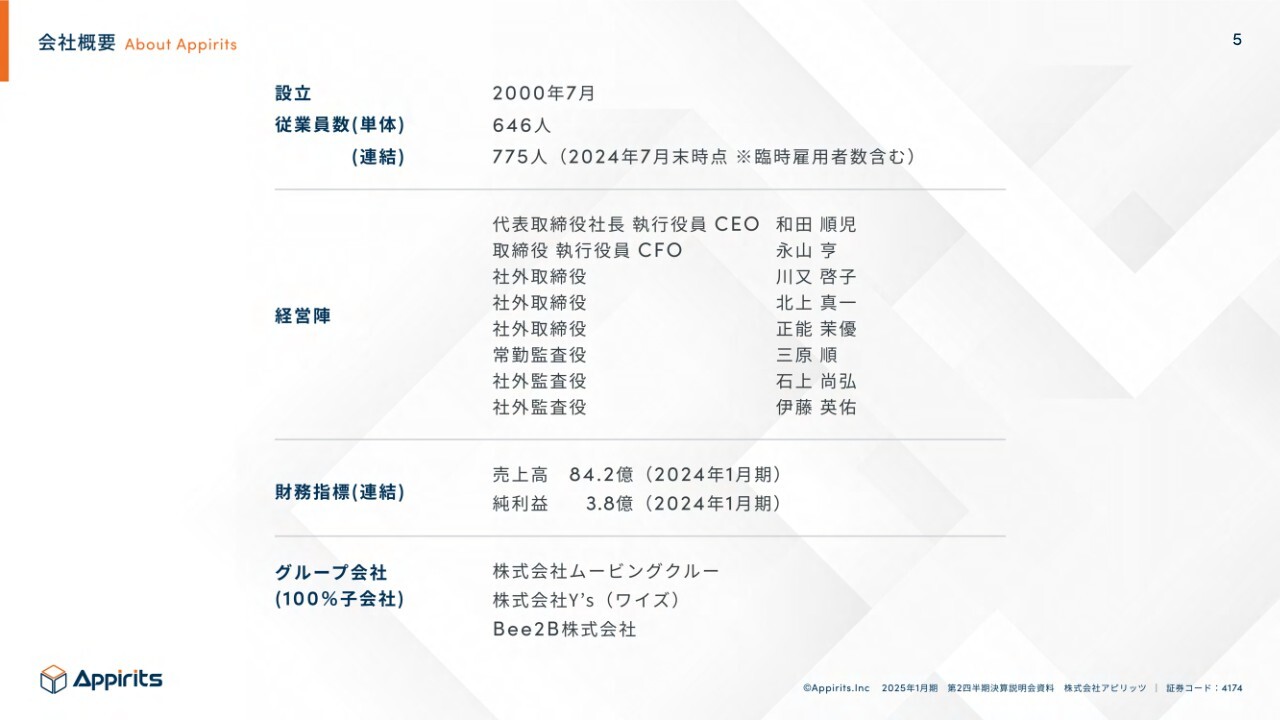

会社概要

設立は2000年7月、2024年7月末時点の従業員数は連結で775名です。

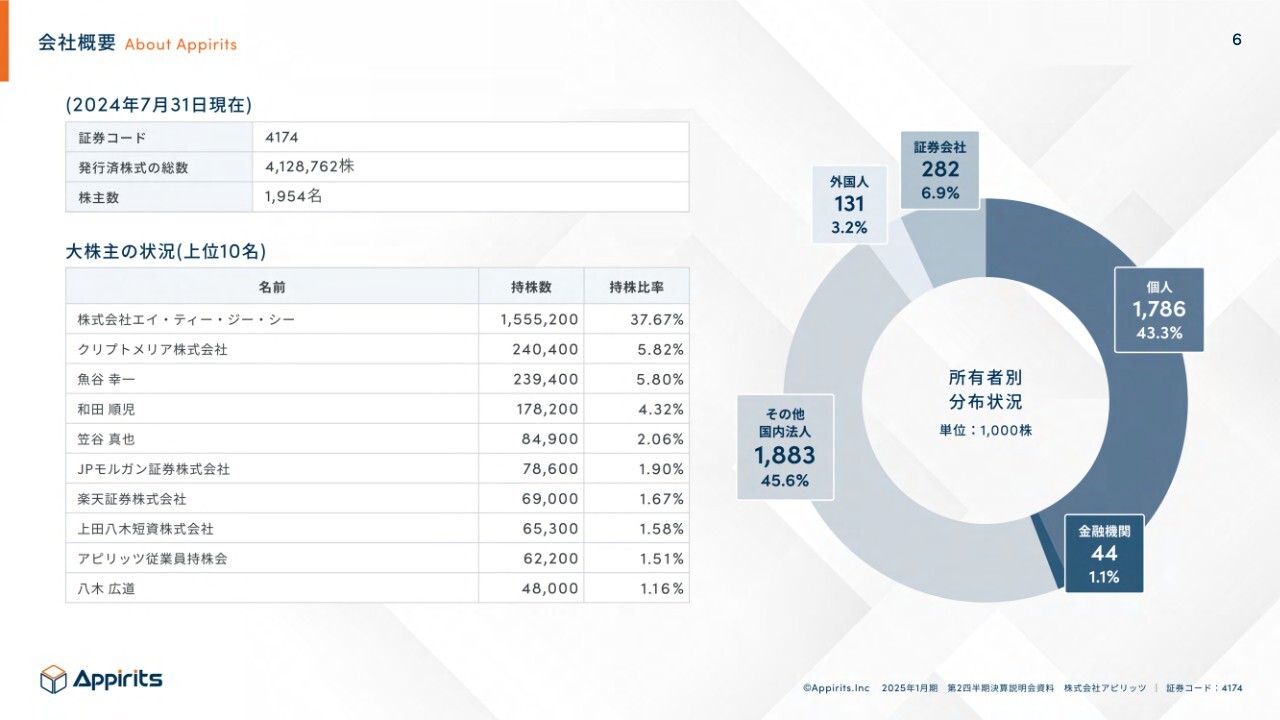

会社概要

株主構成です。上場以来、大きな変更はありません。

会社概要

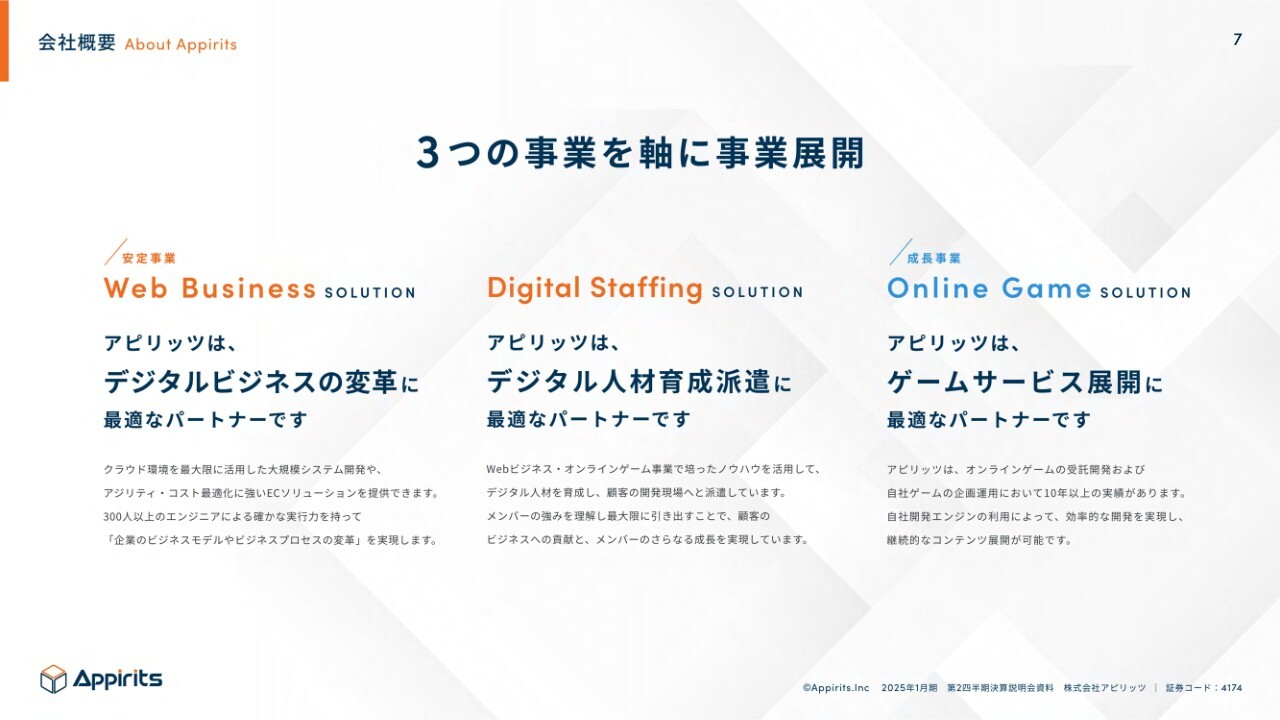

当社は、3つの事業を軸に事業展開しています。1つ目は主軸ビジネスであるWebソリューション事業、2つ目はデジタル人材育成派遣事業、3つ目はオンラインゲーム事業です。

成長の歴史

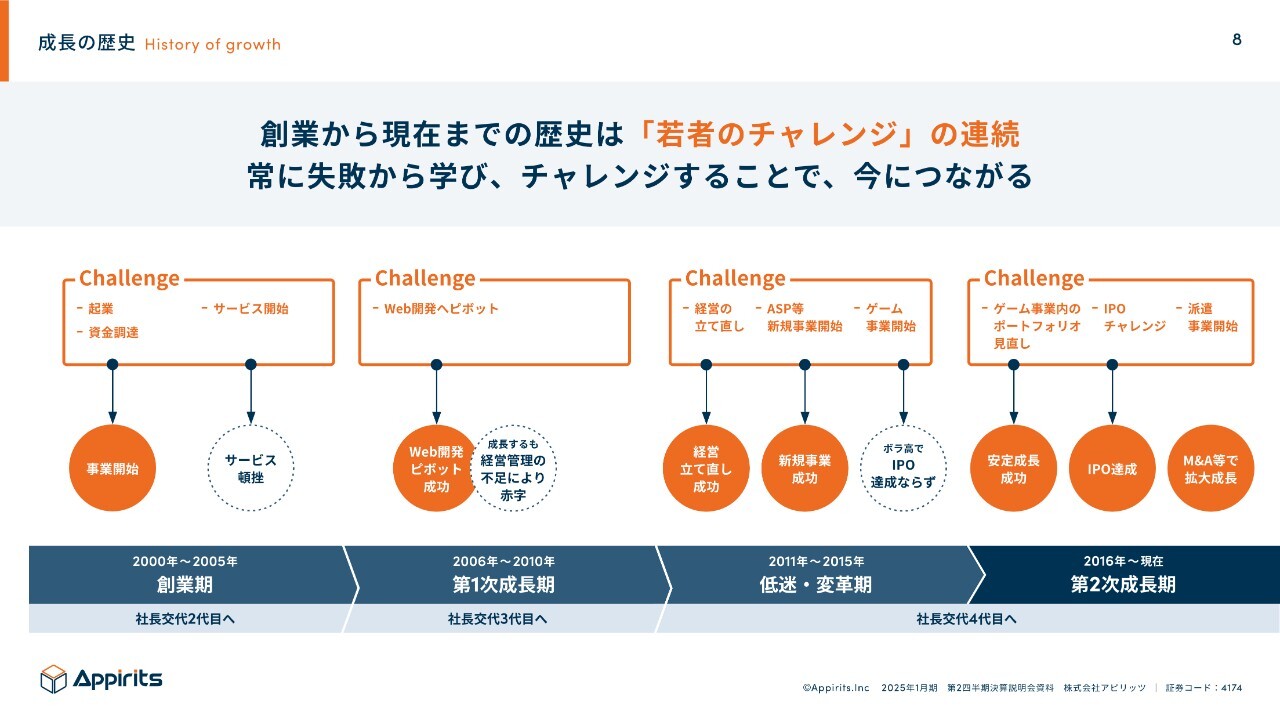

スライドに成長の歴史を記載しています。興味がある方はご覧ください。

会社概要(過去10年の全社売上高推移:連結)

過去10年間は、順調に成長しています。

連結業績ハイライトサマリ

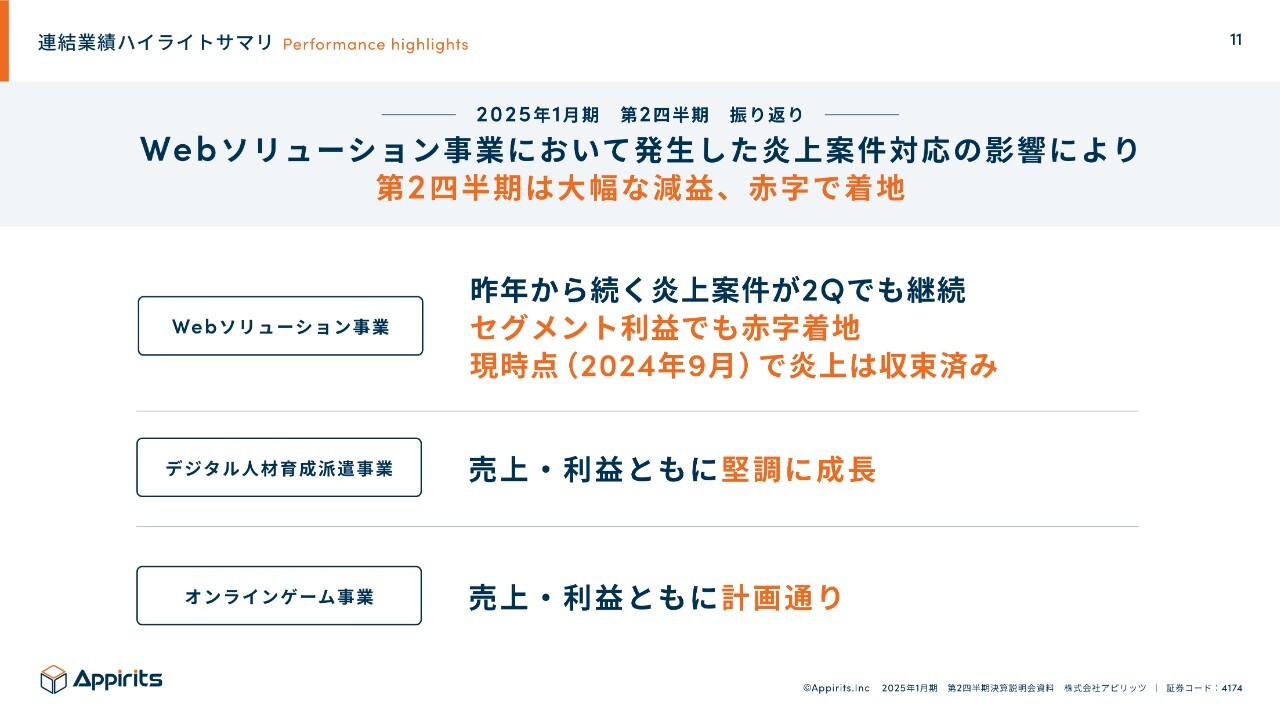

2025年1月期第2四半期の業績ハイライトです。第2四半期の振り返りからご説明します。

残念ながら、第2四半期はWebソリューション事業において発生した炎上案件の対応を行った結果、大幅な減益となり、赤字で着地しました。

3つの事業のうち、Webソリューション事業において、昨年発生した1件の炎上案件対応の影響が第2四半期にも継続しました。現時点で炎上は収束済みですが、第2四半期に赤字が乗ってきている状況です。その他の事業は、計画どおり成長していると認識しています。

連結業績ハイライトサマリ

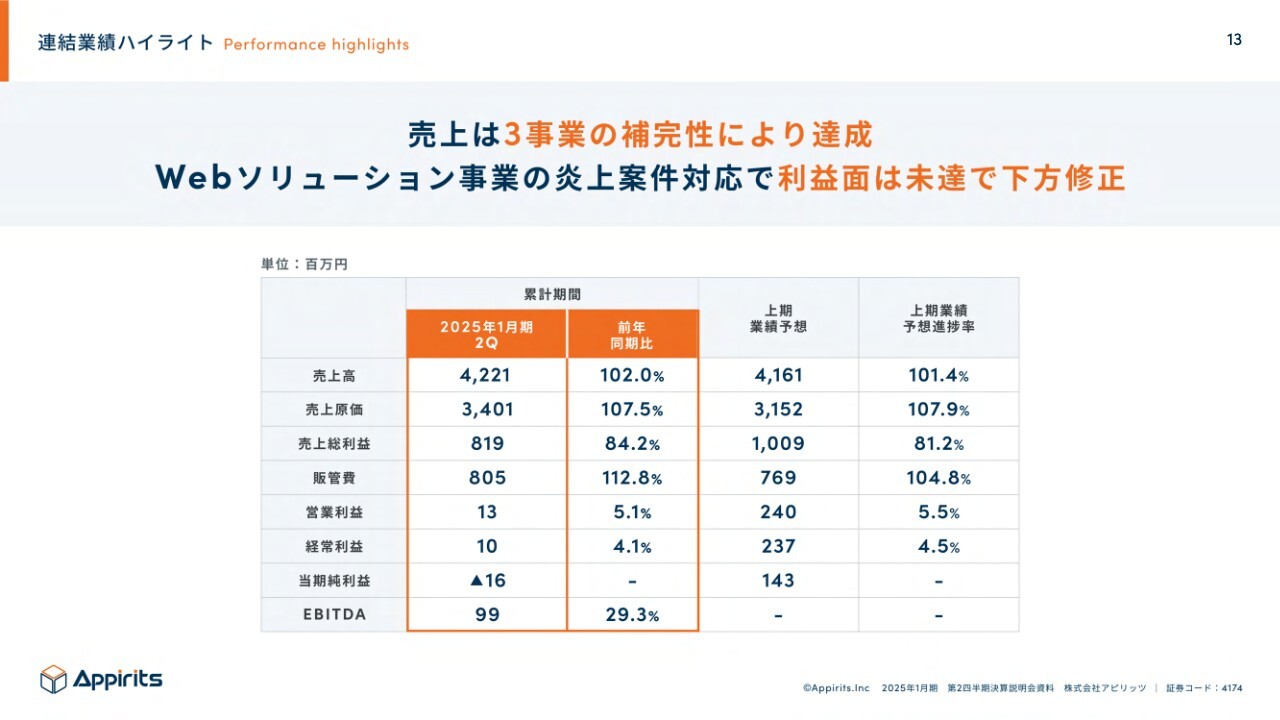

売上高は42億2,100万円、営業利益は1,300万円、当期純利益はマイナス1,600万円、EBITDAは9,900万円で着地しています。

連結業績ハイライト

業績予想との対比について、第2四半期の売上高はほぼ100パーセントで推移しました。営業利益以降は、炎上案件の対応によって想定よりもコストがかかり、利益が減少した状況での着地となりました。

配当予想

配当予想です。上期配当については、減益および業績予想の修正を行う状況であるものの、期初の予想どおり8円で実施し、下期配当予想は据え置く予定です。

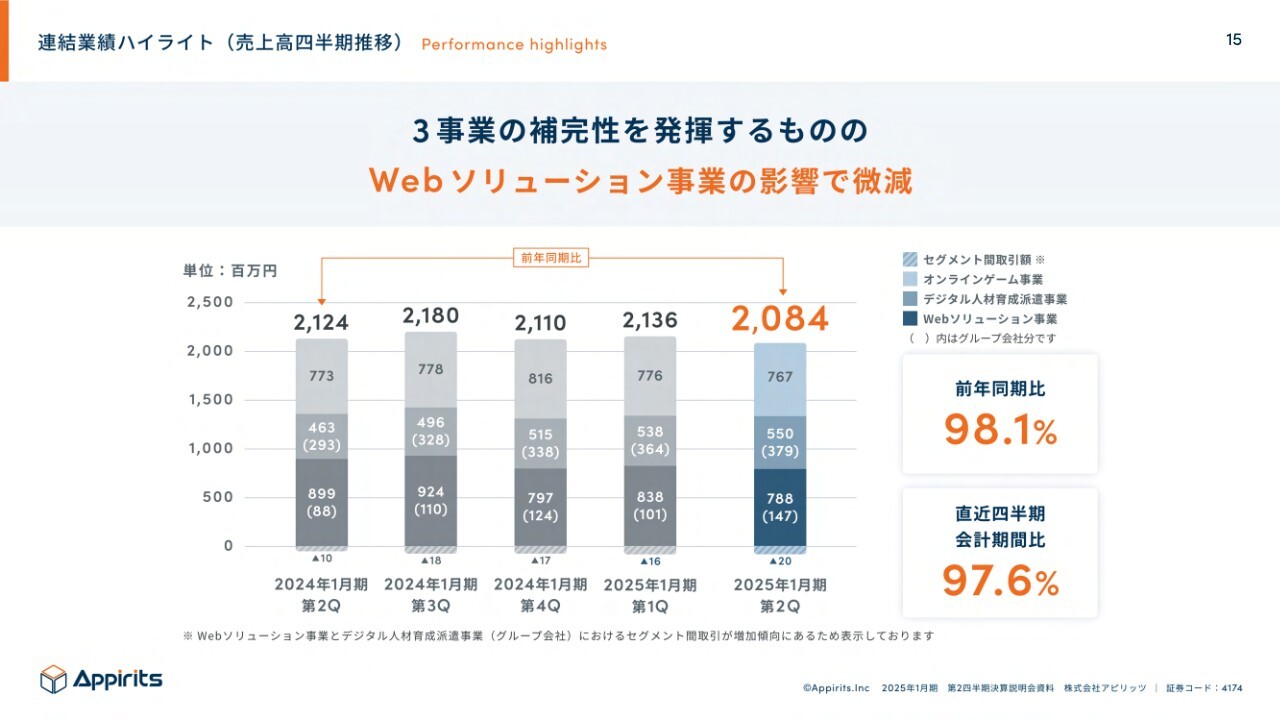

連結業績ハイライト(売上高四半期推移)

売上高の四半期推移です。第2四半期の売上高は20億8,400万円です。Webソリューション事業は赤字案件の影響により、2024年1月期第4四半期から成長が止まっている状況です。

その他の事業については、堅調に成長していると認識しています。

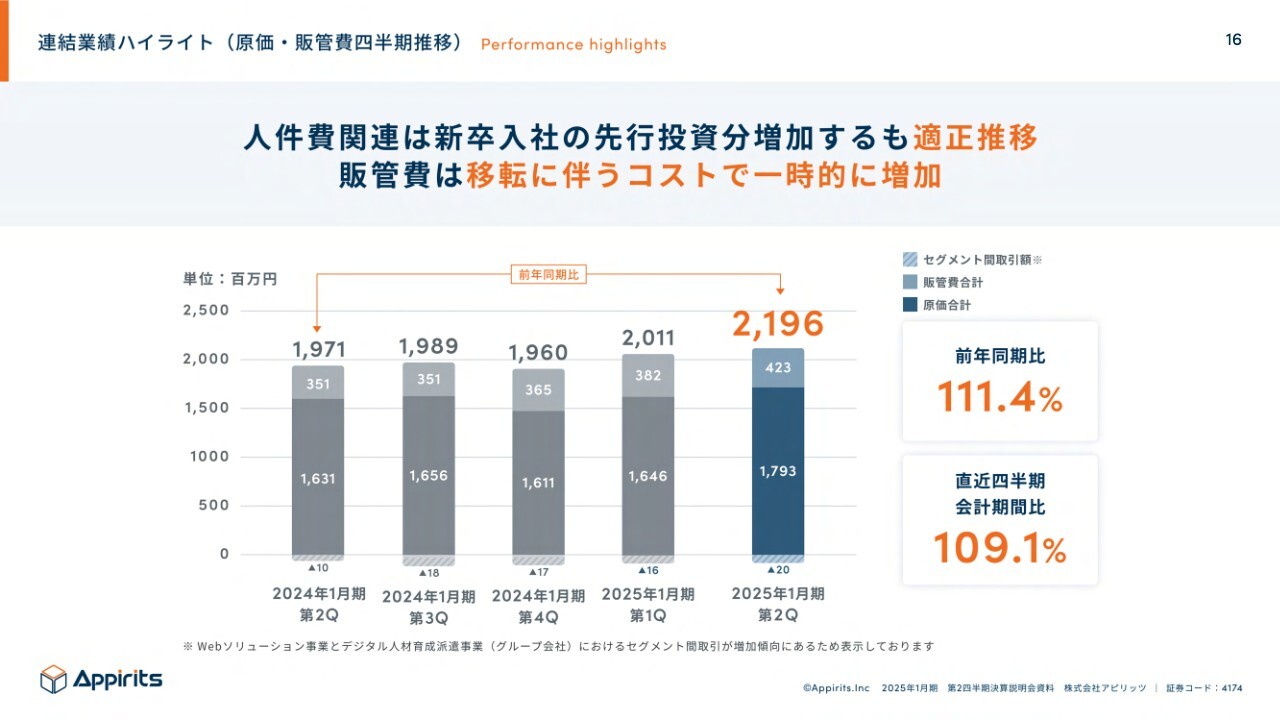

連結業績ハイライト(原価・販管費四半期推移)

コストです。第2四半期は、特に新卒入社の先行投資および赤字案件に対して一気に人を投入したところもあり、人件費関連のコストが増えている状況です。

また、第3四半期に予定している本社移転に伴うコストにより、販管費が一時的に増加しています。

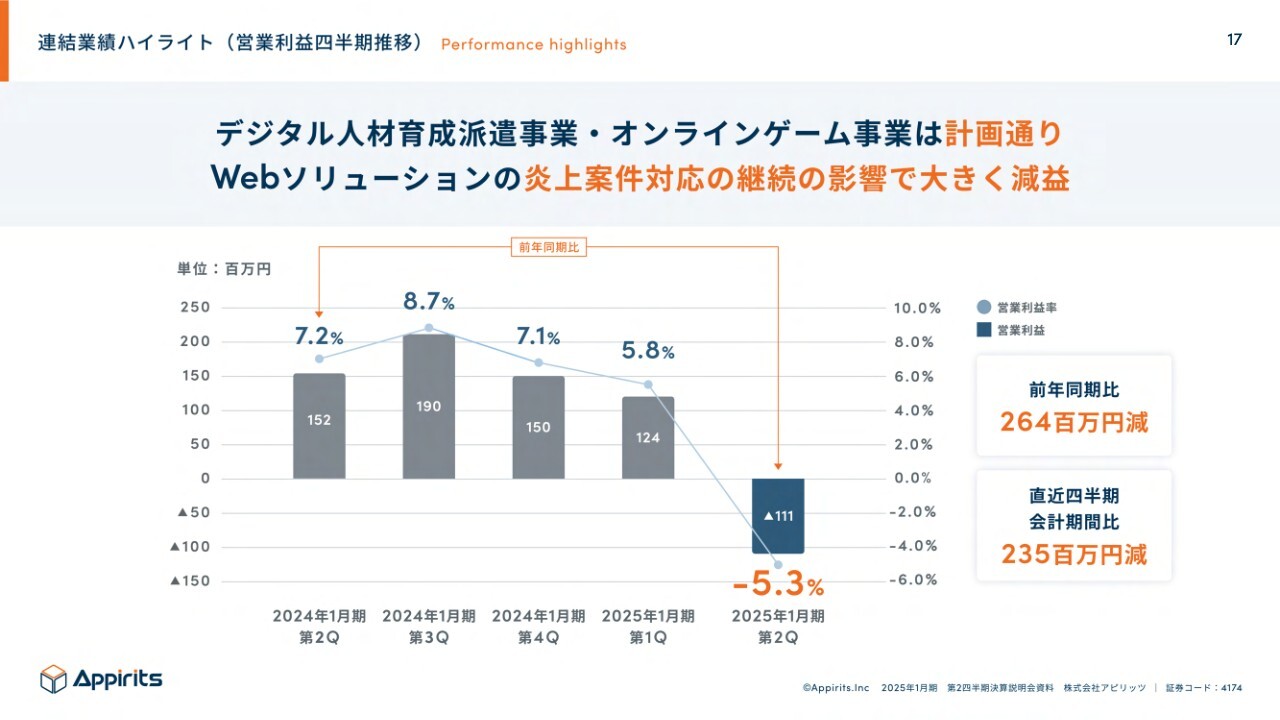

連結業績ハイライト(営業利益四半期推移)

営業利益の四半期推移です。第2四半期の営業利益はマイナス1億1,100万円、営業利益率はマイナス5.3パーセントで着地しました。

連結業績ハイライト(EBITDA推移)

EBITDAは、営業利益と同様に減少しています。

連結業績ハイライト(貸借対照表)

貸借対照表です。炎上案件の損益の影響を受け、純資産は減少しています。ただし、適正値は維持していると認識しています。

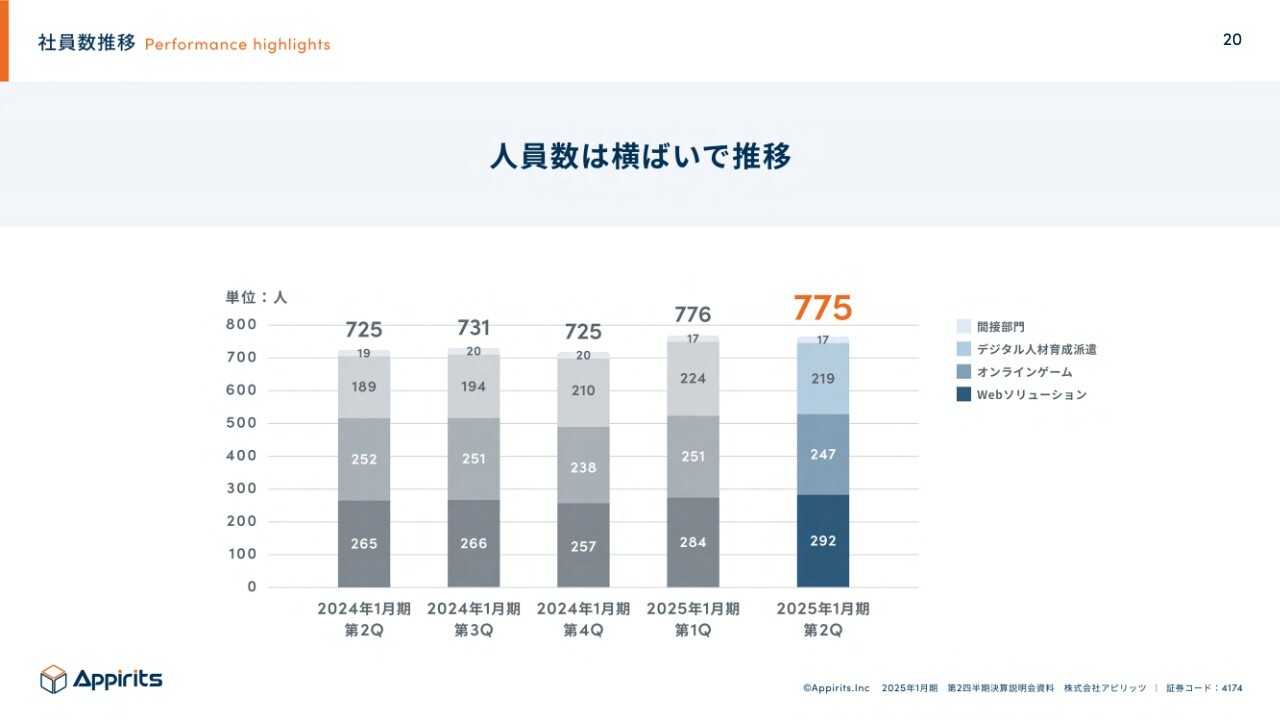

社員数推移

社員数の推移です。第1四半期に新卒が入社した後、社員数はほぼ横ばいで推移しています。

社員数推移

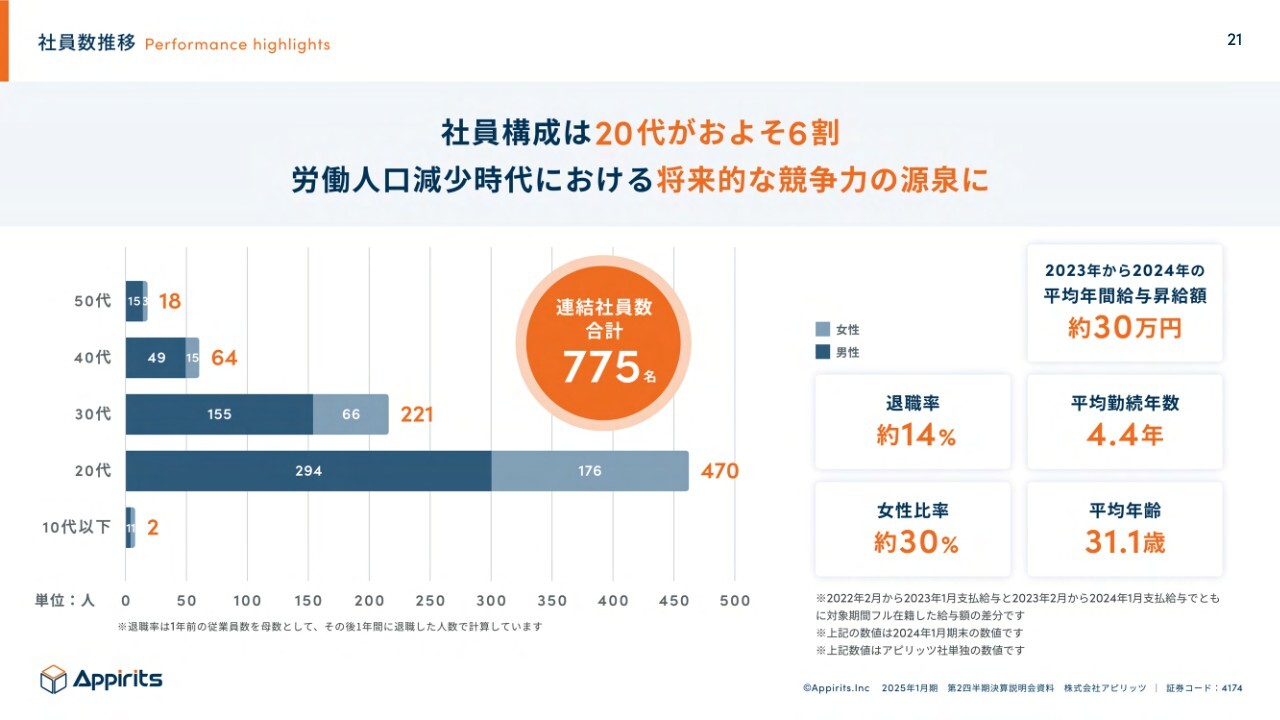

社員構成は、20代がおよそ6割できれいな人口ピラミッドとなり、理想的な構成となっていると認識しています。

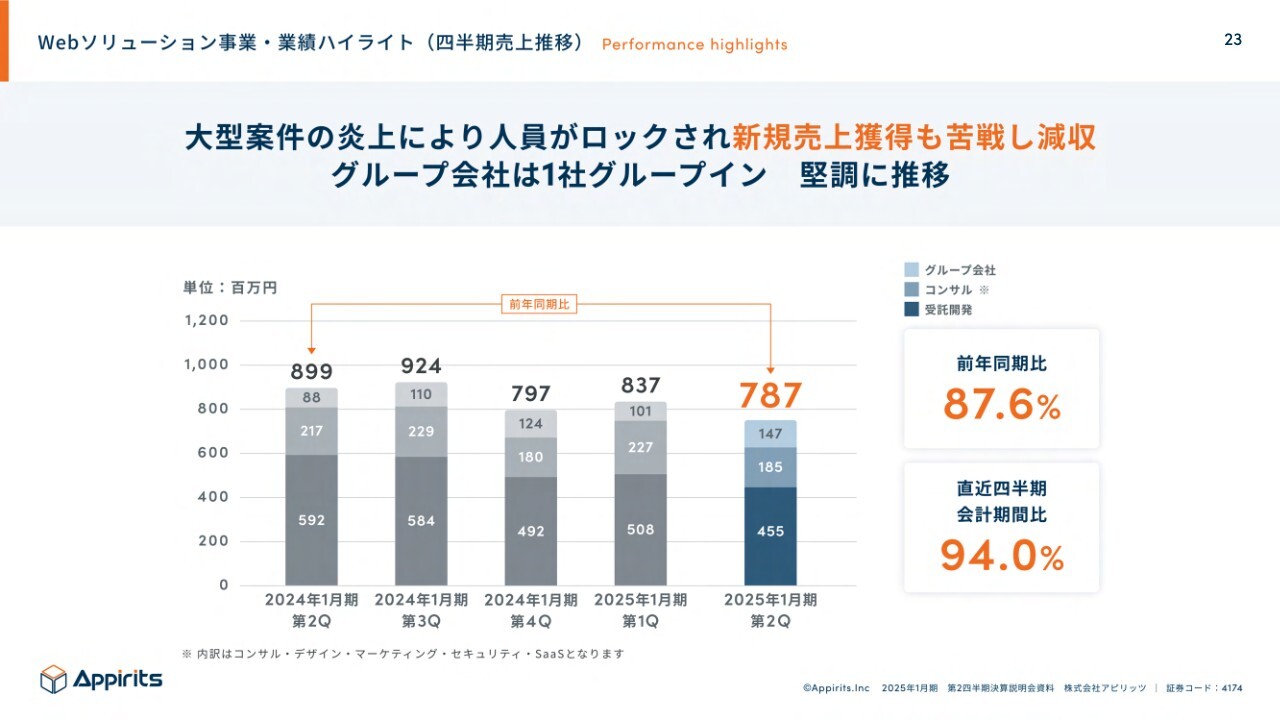

Web ソリューション事業・業績ハイライト(四半期売上推移)

事業セグメントごとの業績についてご説明します。Webソリューション事業の四半期売上推移の状況です。第2四半期の売上高は、7億8,700万円で着地しました。

2024年1月期第4四半期の大型案件炎上の影響を引きずっており、本来であれば伸びていく売上がなかなか伸びていない状況です。

また、第2四半期にグループ会社が1社ジョインしています。こちらのグループ会社は堅調に推移し、成長しています。

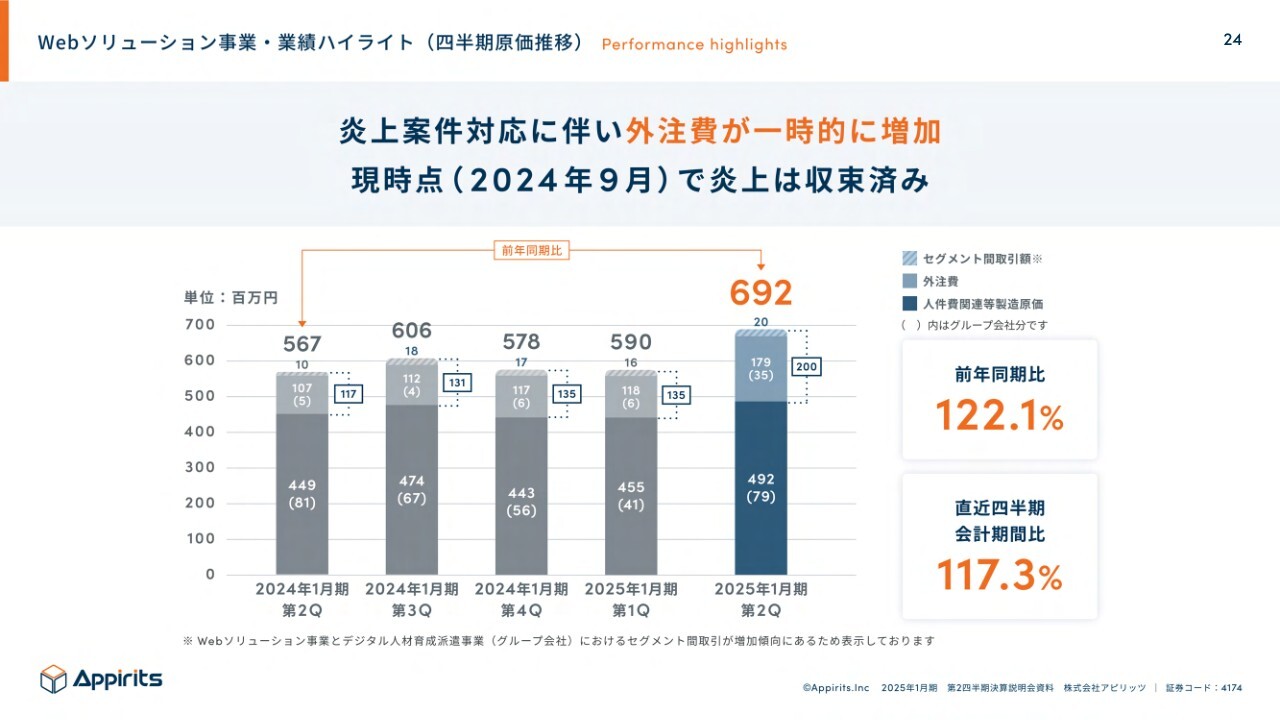

Web ソリューション事業・業績ハイライト(四半期原価推移)

四半期ごとのコストについてご説明します。第2四半期は、炎上案件の対応に伴い外注費が一時的に大きく増加しています。ちなみに、現時点で炎上は収束済みです。

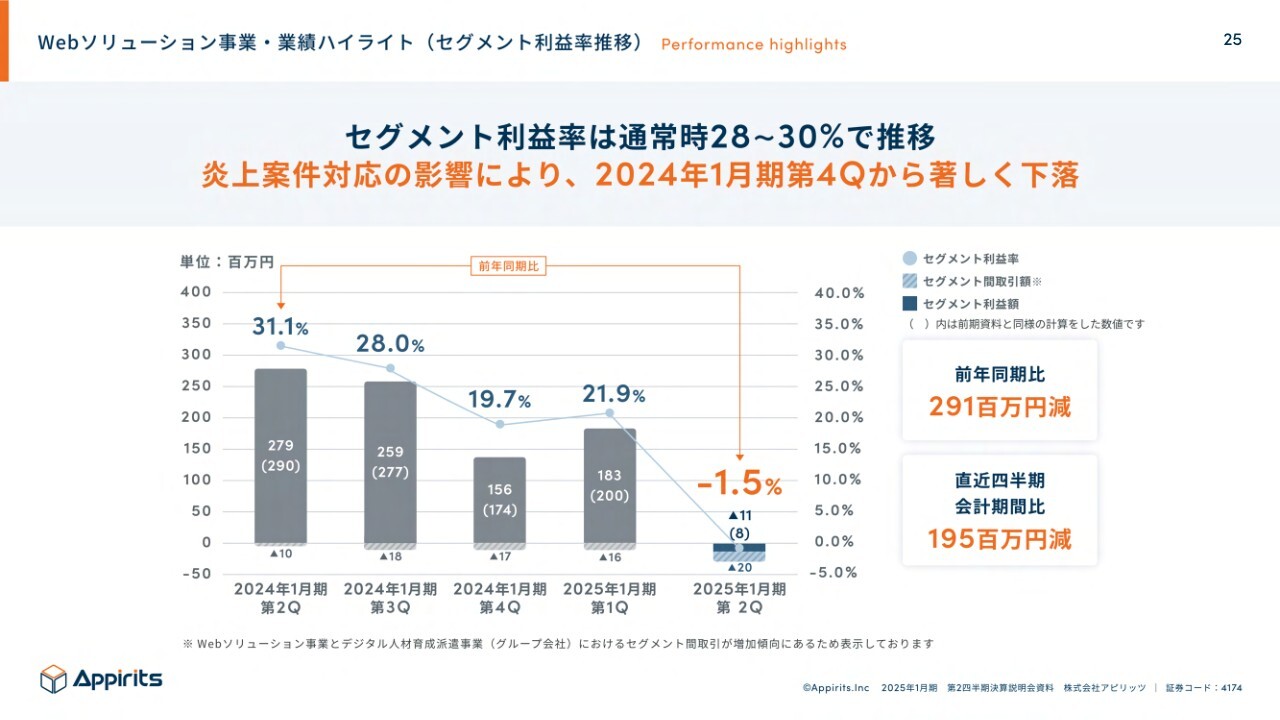

Web ソリューション事業・業績ハイライト(セグメント利益率推移)

今までのWebソリューション事業の利益率は、28パーセントから30パーセントで推移していました。しかし、炎上案件の対応により、2024年1月期第4四半期以降は利益が下がっている状況が続いています。

第2四半期で一気に収束させようとコストを使ったところもあり、結果として、営業利益率はマイナス1.5パーセントで着地しました。

Webソリューション事業・直近の課題

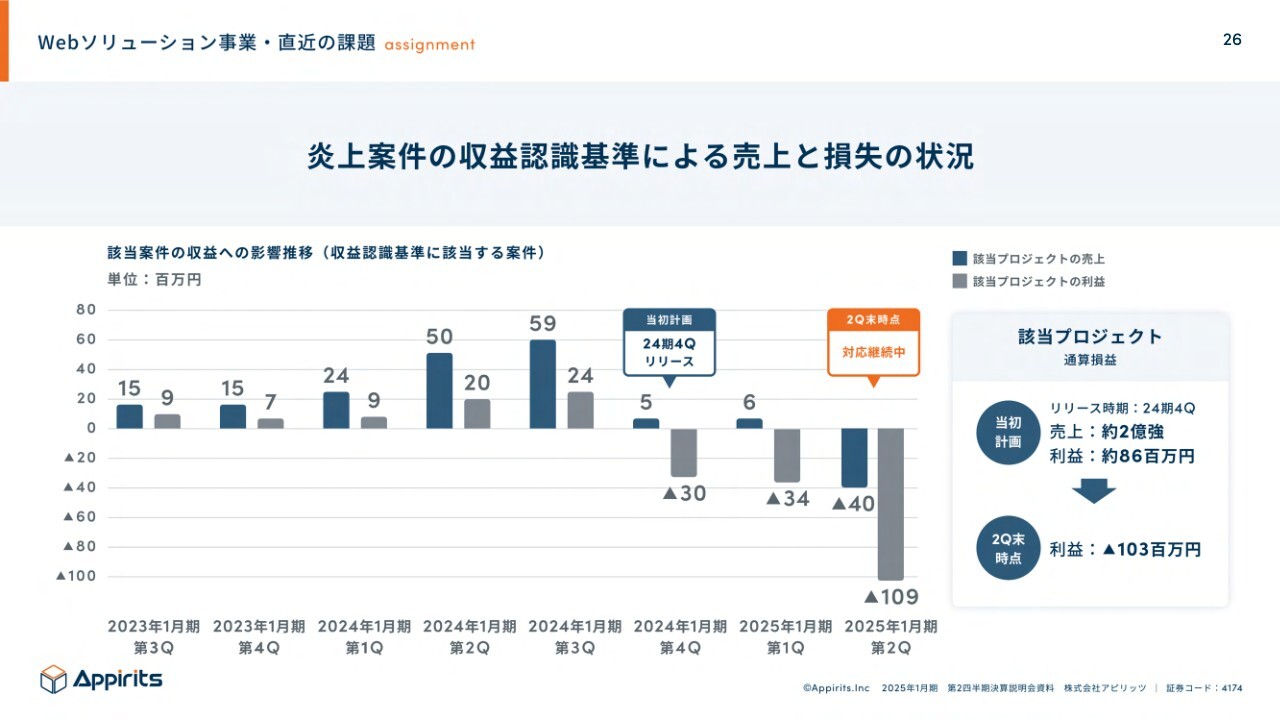

炎上案件の状況です。Webソリューション事業において、収益が出ていない炎上案件は1件です。こちらも現在は収束しており、今後は順調に成長していけると考えています。

なお、こちらの炎上案件は、第2四半期で一気に収束させるべく数値を調整しています。具体的には、今回の納品分はもともとの売上から計画の数字を下げています。これぐらいの金額になるだろうという調整に加え、それに関わるコストを算出した結果、第2四半期は売上も利益も大きく下がって着地しています。

現時点で炎上案件は収束しており、今後も引き続き取引いただくことで、しっかりとした収益を続けていく予定です。

Webソリューション事業・直近の課題

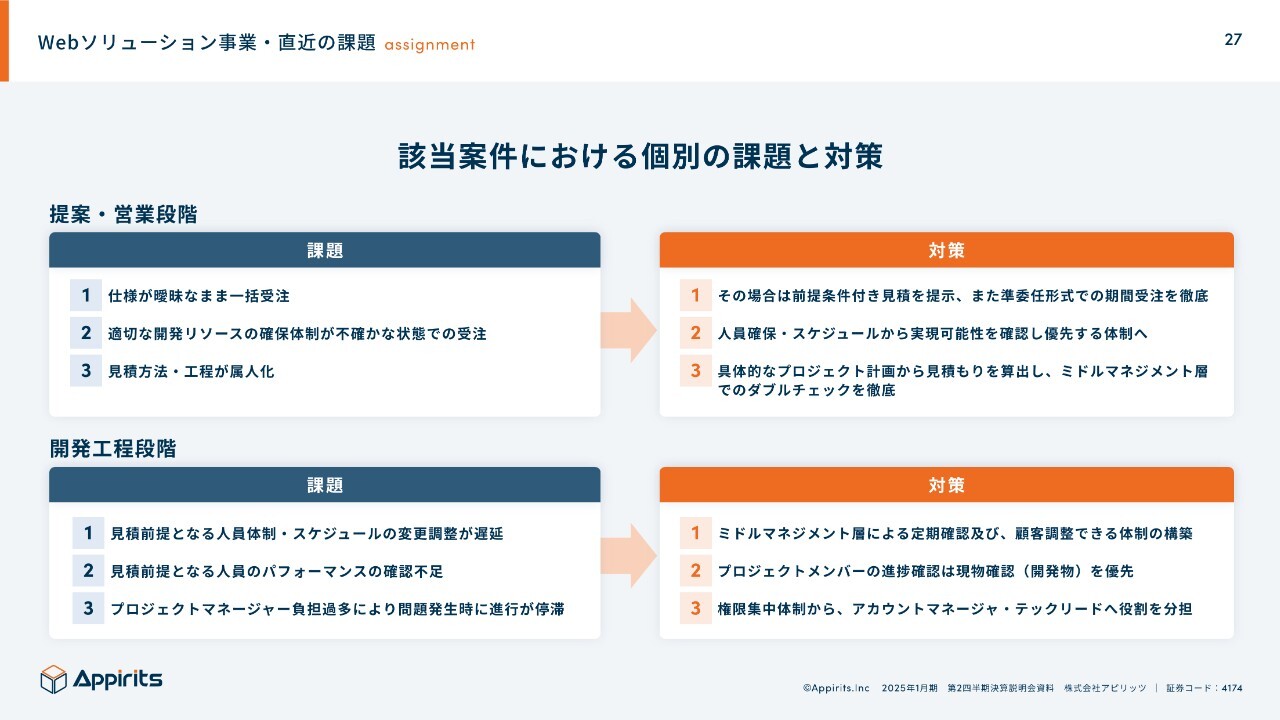

なぜこのような状況になったのかについてご説明します。大きな問題点は、営業および開発の両段階で存在したのではないかと考えています。

まず、提案・営業段階です。課題の1点目に、仕様が曖昧なまま一括受注してしまいました。2点目に、適切な開発リソースの確保が不確かな状態で受注してしまいました。3点目に、見積もり方法や工程が属人化しており、実際は必要以上にコストがかかっていたという状況が問題になっています。

続いて、開発工程段階です。1点目に、見積もり前提となる人員およびスケジュールにより、調整が遅延してしまいました。2点目に、人員のパフォーマンスが出ているかどうかを確認することが後手になってしまいました。3点目に、プロジェクトマネージャーに負担が集中してしまったために、問題発生時に進行が停滞してしまったという問題が挙げられます。

これらに対し、それぞれ対策を行っていっている状況です。

Webソリューション事業・直近の課題

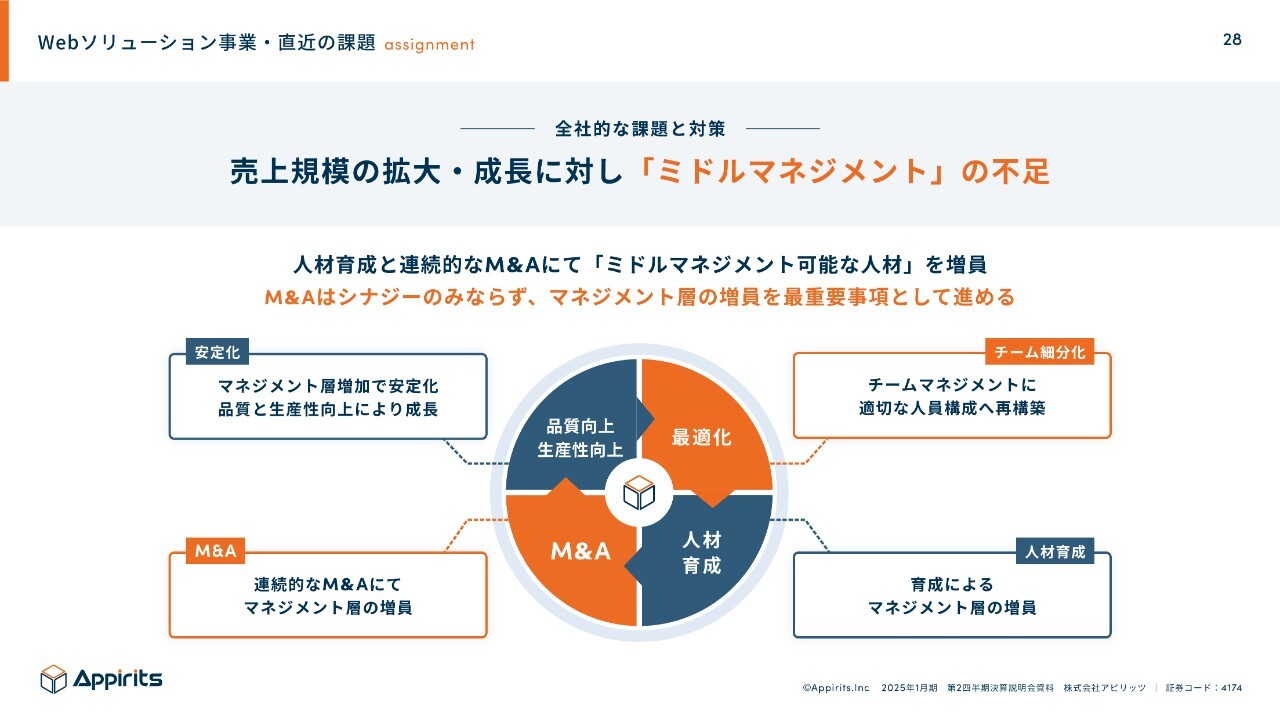

今お話しした問題における、根本の原因についてです。当社は上場以降、比較的順調に売上の拡大・成長を行ってきました。その結果、現在、ミドルマネジメント可能な管理職が能力や人数において不足しています。

具体的には、例えば1つの部署でも100名を超えるようになっており、案件のチームマネジメントができていない状況があります。

それに対し、今年から部長を増やそうという動きを積極的に行っており、基本的には各部長、ミドルマネジメントが見られる人数をコントロールしています。

ここでのポイントとして、M&Aで補っている側面もあります。M&Aでジョインしていただいた各会社の社長には当社の部長にもなっていただき、当社事業の一部を見てもらうことで事業を分散し、グループで大きくなっていくような動きも行っています。

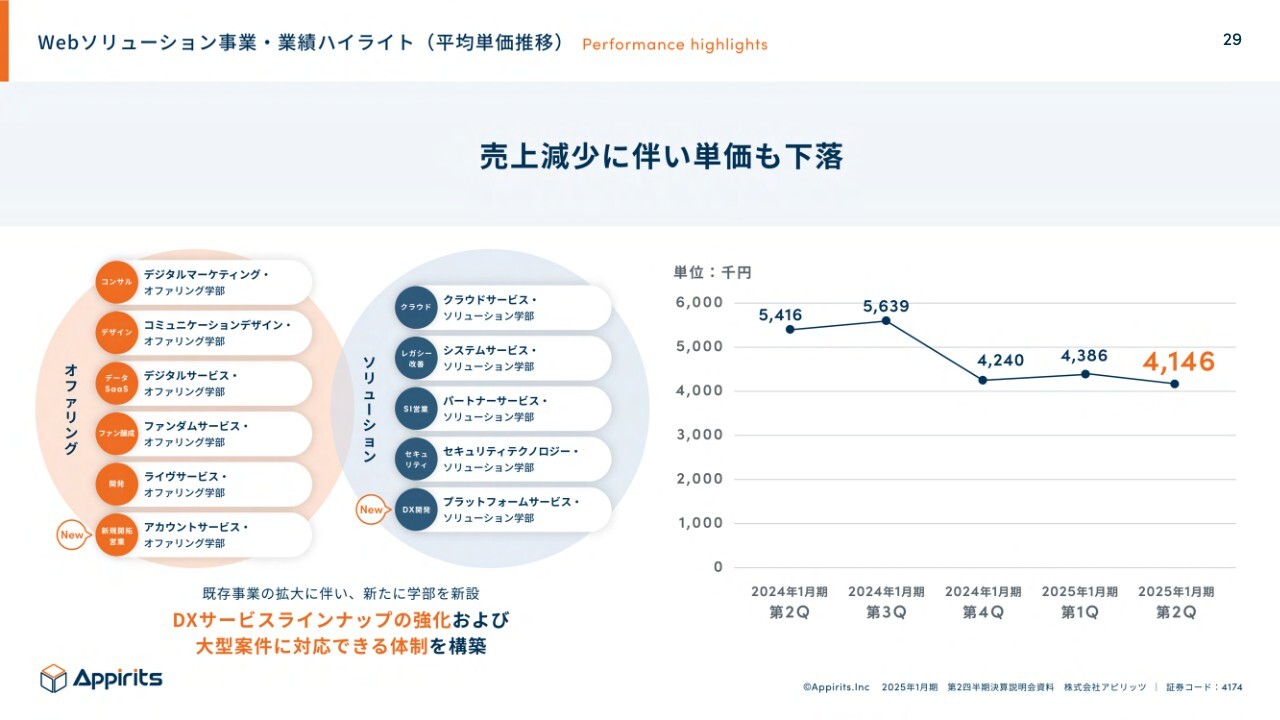

Webソリューション事業・業績ハイライト(平均単価推移)

Webソリューション事業です。平均単価の推移について、現時点では、売上減少に伴い単価も下落しています。

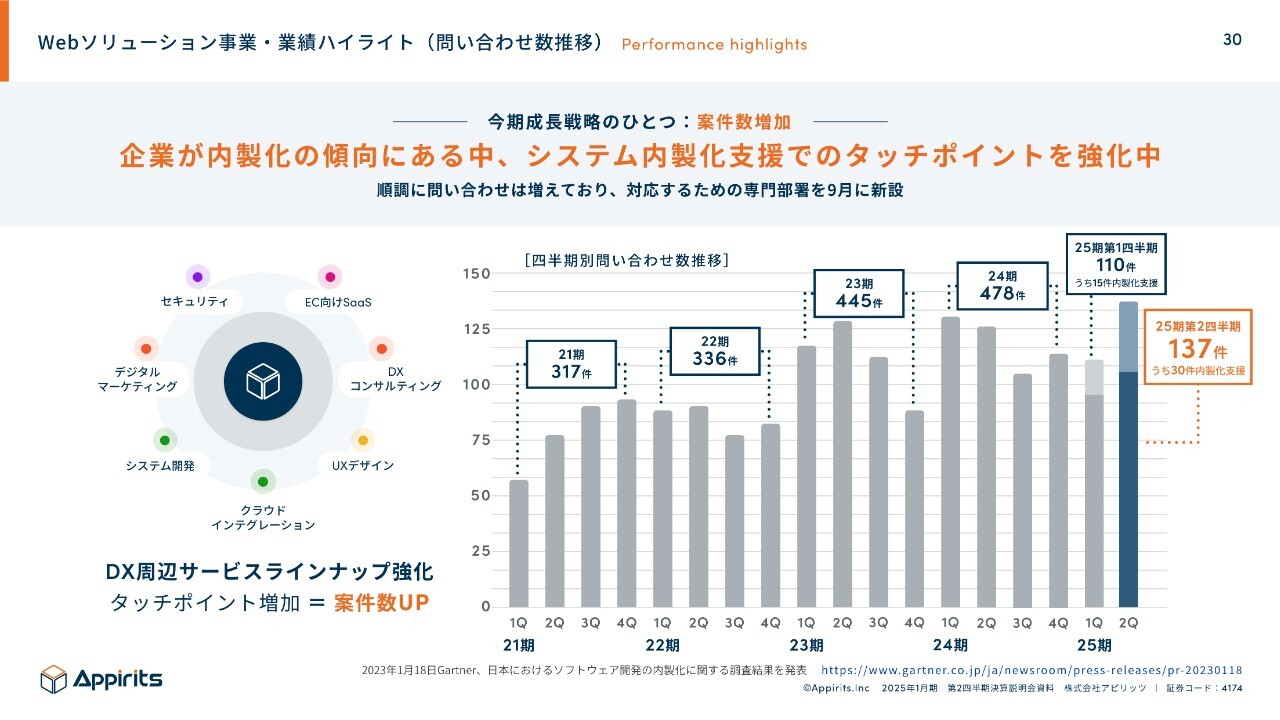

Webソリューション事業・業績ハイライト(問い合わせ数推移)

ただし、営業面では引き続き右肩上がりで問い合わせがきており、9月以降の営業状況は活況です。これらをしっかりととっていけば、成長できると考えています。

24期トピックス

DX事例です。「カプコンタウン」を作りました。

23期トピックス

また、さとふるさまのアプリを作っています。その他にもご説明できるといいのですが、受託ではなかなか公開できる事例がなく、恐縮です。

最新トピックス

当社は受託開発のみならず、自社で作っているASPやプロダクトも持っています。

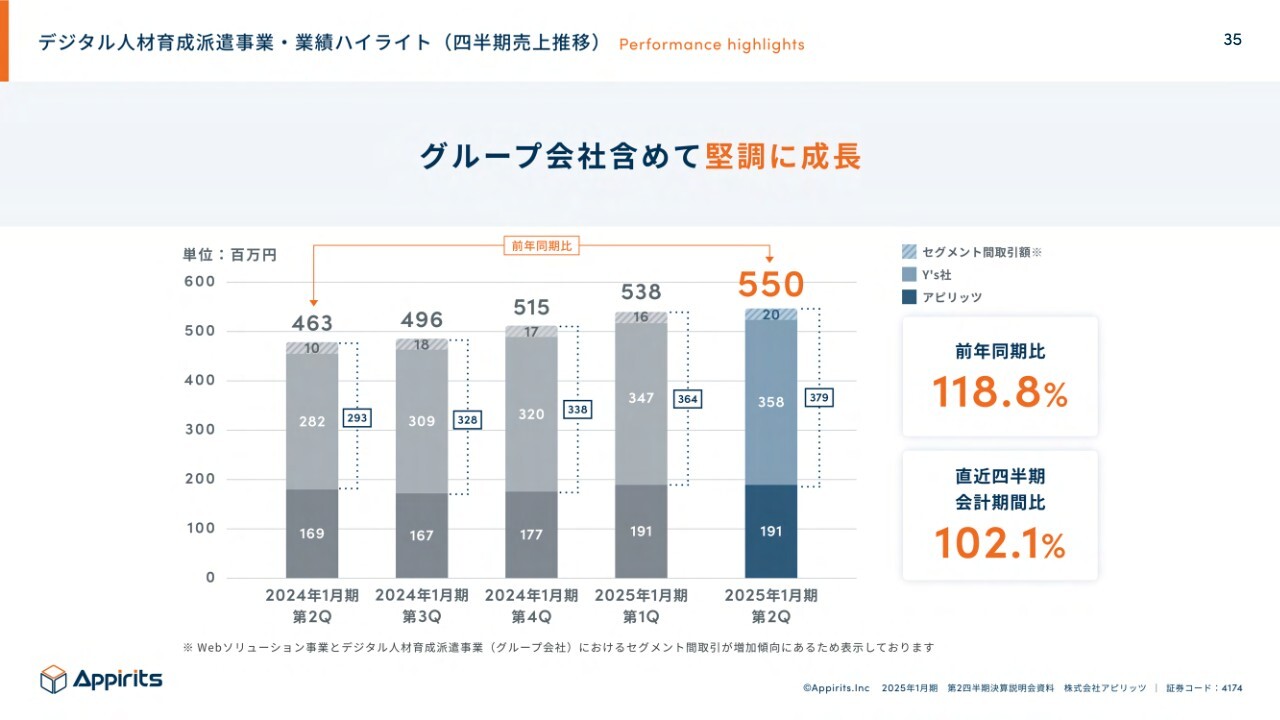

デジタル人材育成派遣事業・業績ハイライト (四半期売上推移)

2つ目の事業である、デジタル人材育成派遣事業のご説明です。こちらは、グループ会社を含めて堅調に成長しています。第2四半期の売上高は、5億5,000万円で着地しています。

デジタル人材育成派遣事業・業績ハイライト(四半期原価推移)

コストについては、売上の成長に伴い原価も成長している状況です。

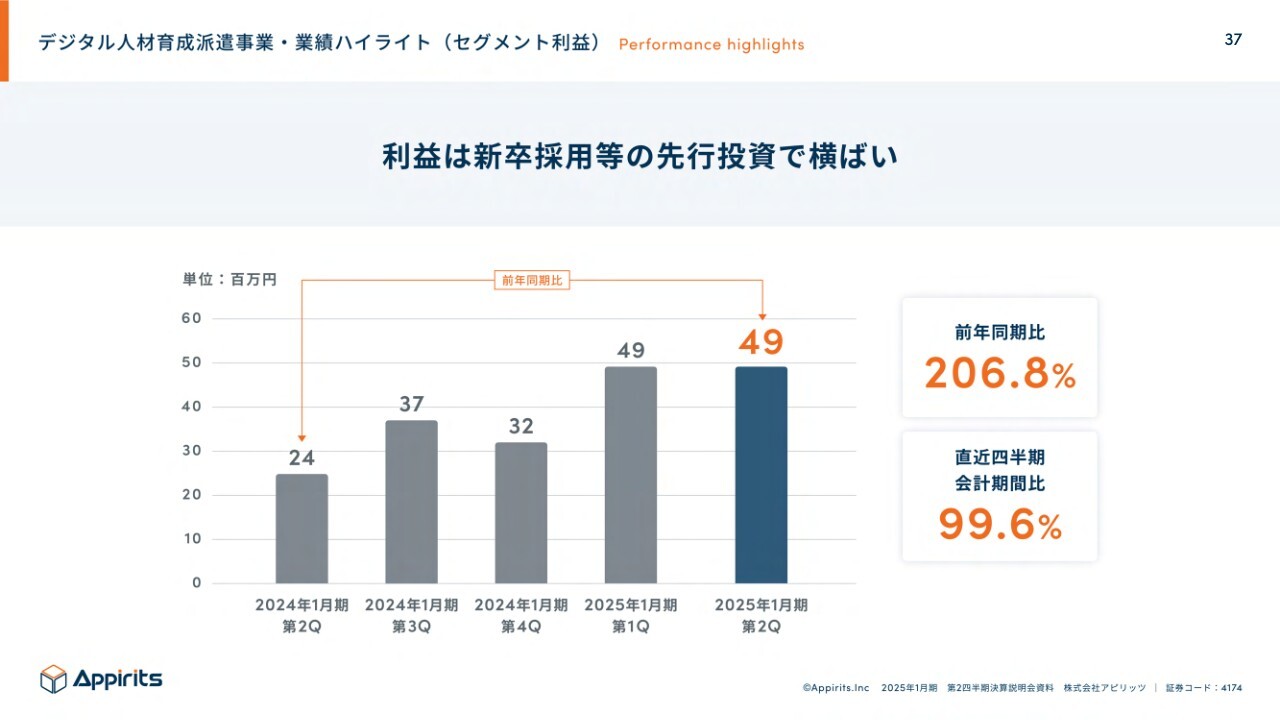

デジタル人材育成派遣事業・業績ハイライト(セグメント利益)

セグメント利益です。グラフは多少凸凹していますが、基本的には右肩上がりで伸びていく事業だという認識です。

第2四半期のセグメント利益は、4,900万円です。第1四半期に比べると新卒採用等の先行投資が走っており、伸びが緩やかになっています。

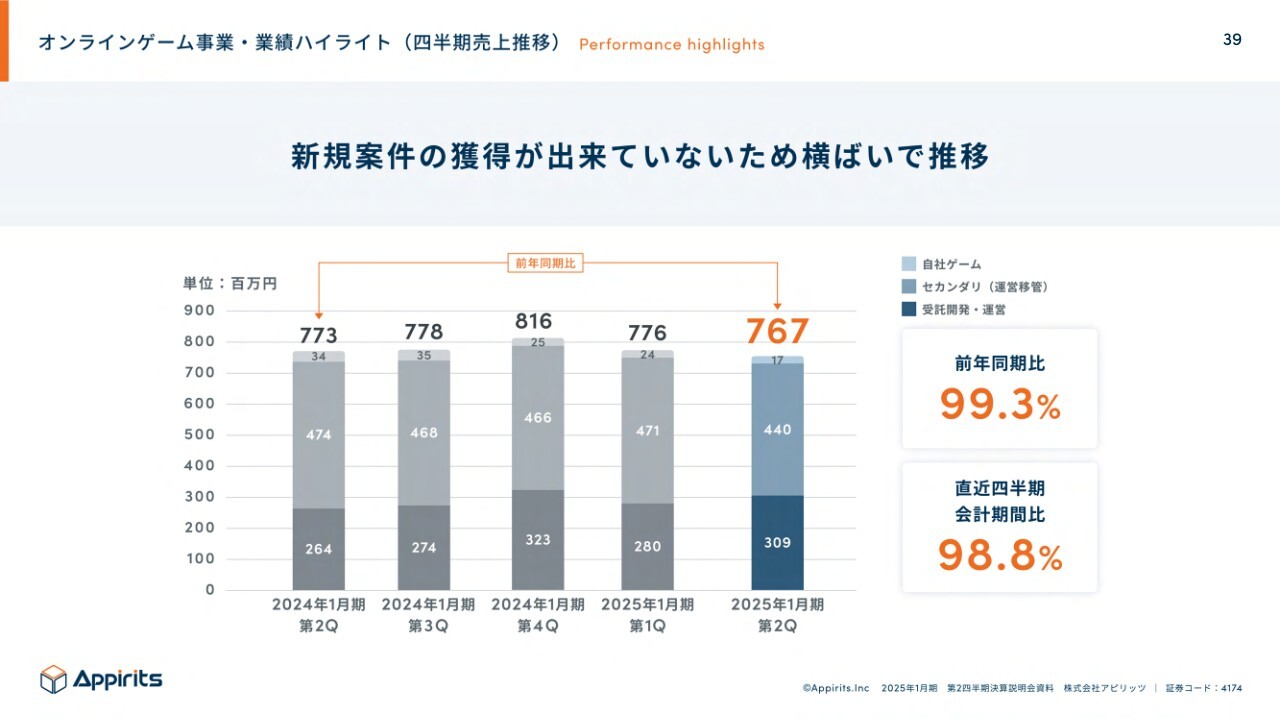

オンラインゲーム事業・業績ハイライト(四半期売上推移)

3つ目の事業である、オンラインゲーム事業のご説明です。オンラインゲーム事業の第2四半期の売上高は、7億6,700万円で着地しています。新規案件の獲得ができていないため、横ばいで推移している状況です。

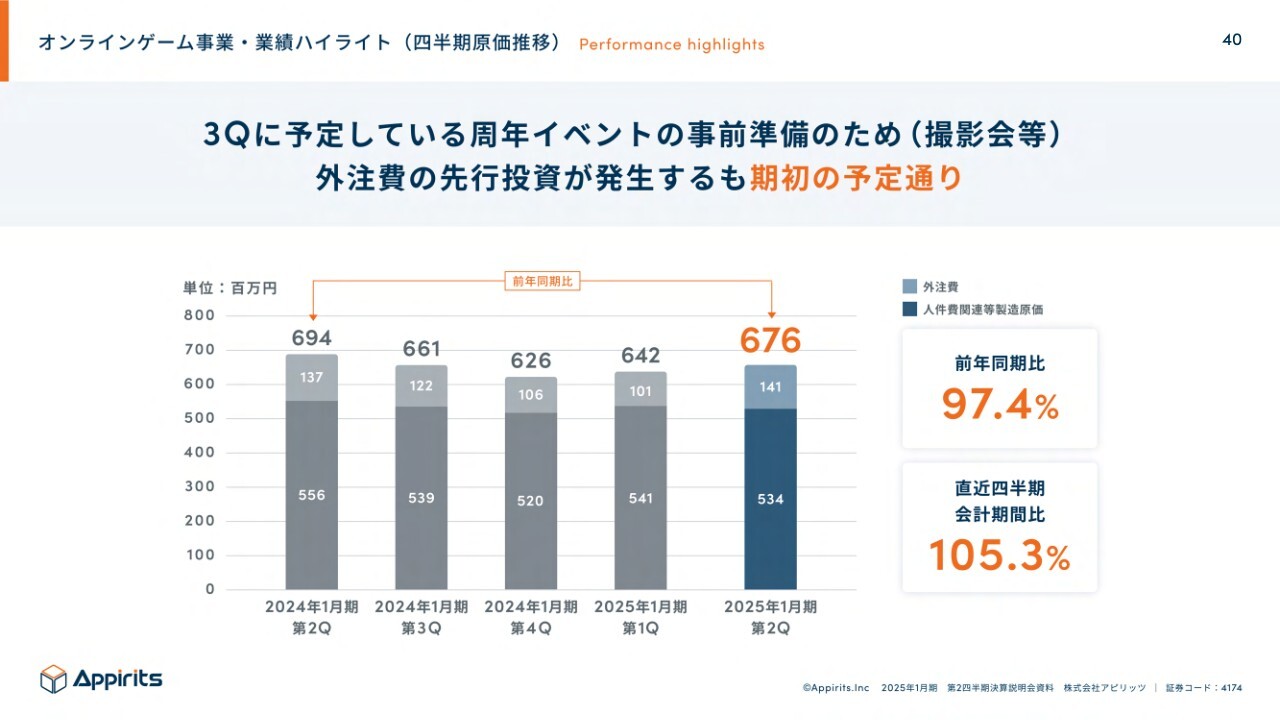

オンラインゲーム事業・業績ハイライト(四半期原価推移)

原価です。当社が持っているいくつかのタイトルは、第3四半期に予定しているイベント準備のために第2四半期に先行費用が発生することから、第2四半期にコストがかさむ構造になっています。

したがって、第2四半期の原価は6億7,600万円となり、直前の四半期に比べて増えています。

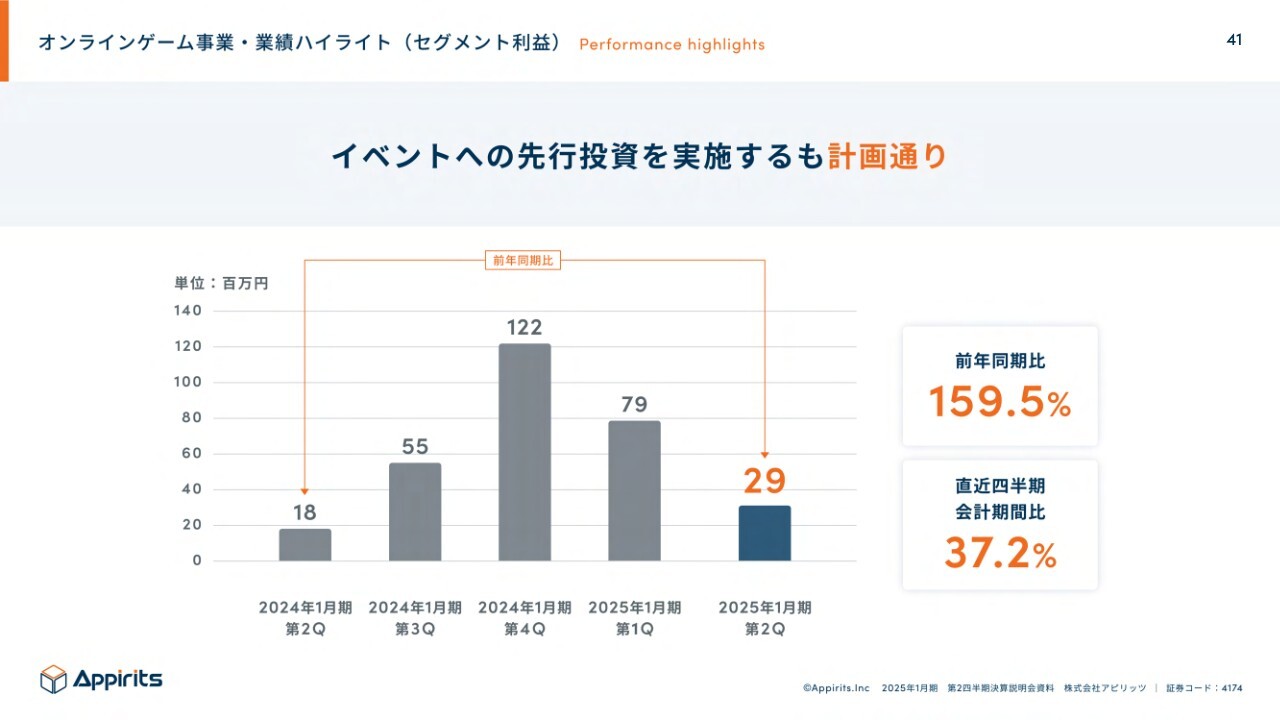

オンラインゲーム事業・業績ハイライト(セグメント利益)

セグメント利益です。第2四半期のセグメント利益は、2,900万円で着地しています。先ほどお話ししたとおりイベントへの先行投資がありましたが、計画どおり推移しています。

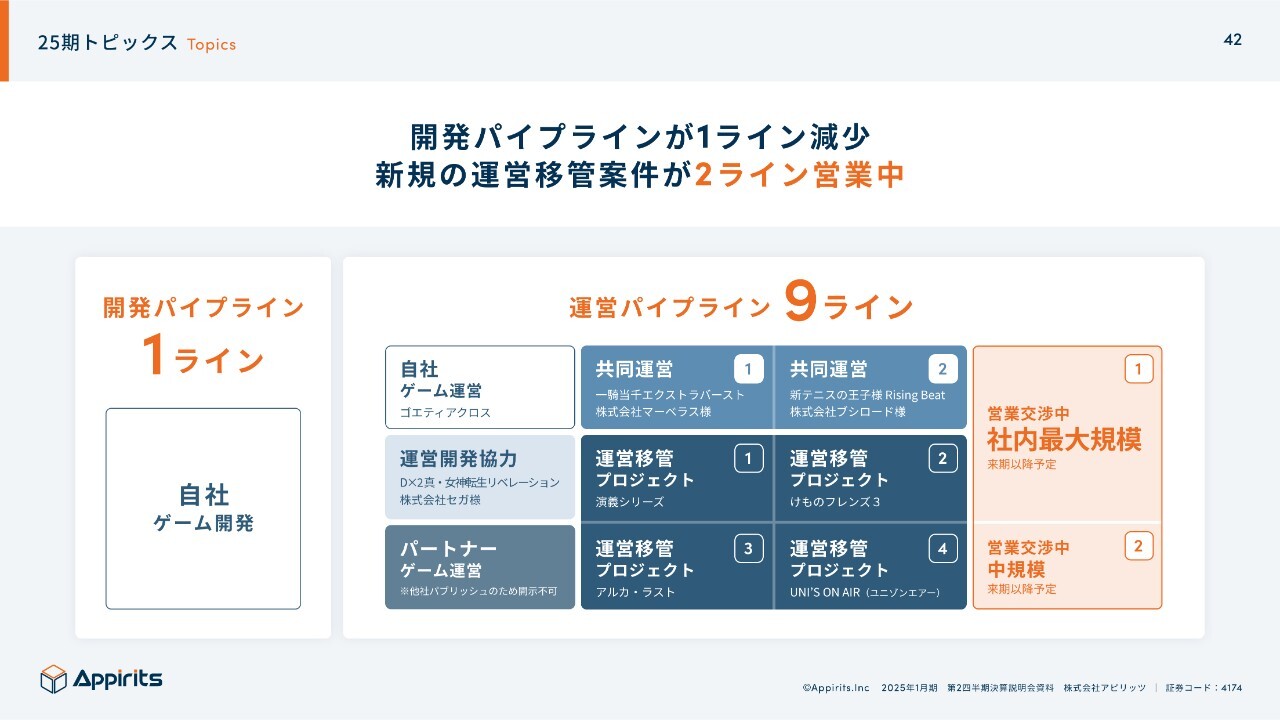

25期トピックス

開発パイプラインが1ライン減少し、現時点では自社ゲーム開発の1ラインとなっています。現在の運営パイプラインは9ライン、新規の運営移管案件は2ライン営業中です。当社の収益で考えると、1件は中規模案件、もう1件は社内最大規模となります。

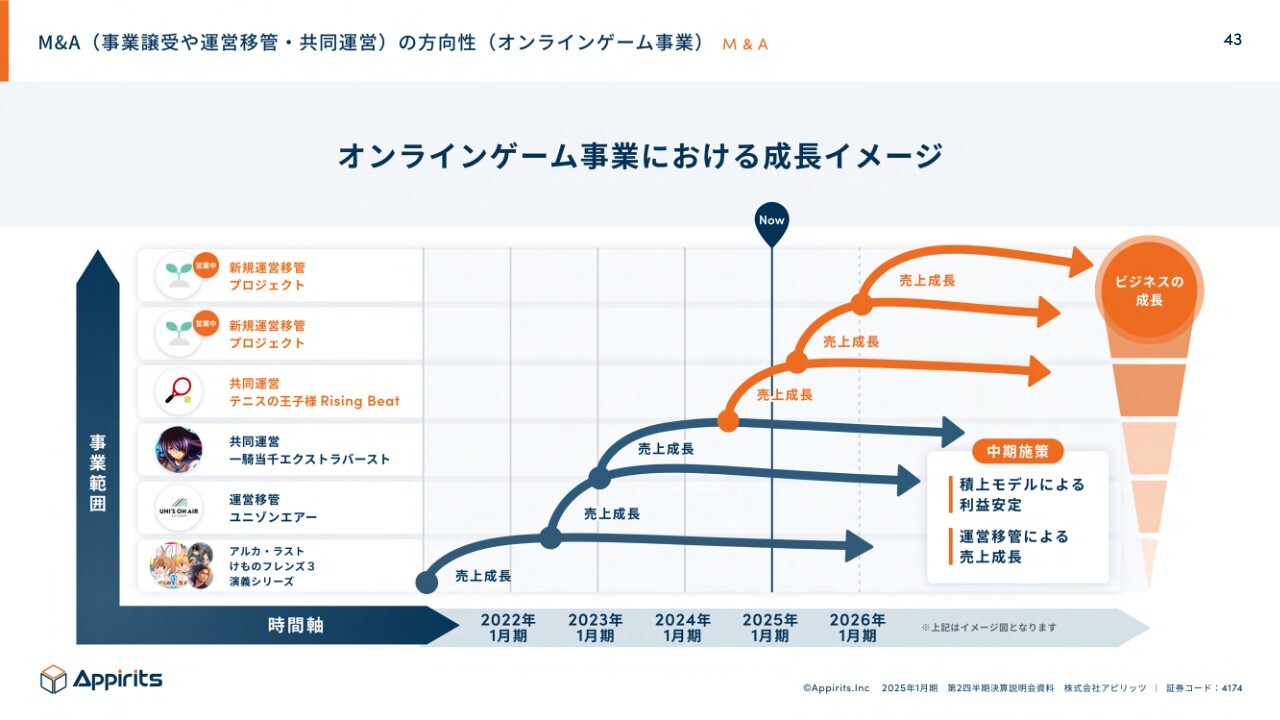

M&A (事業譲受や運営移管・共同運営)の方向性(オンラインゲーム事業)

オンラインゲーム事業です。事業譲受や運営移管などでミルフィーユのようにそれぞれのタイトルを積み増しし、売上を伸ばしていくのが当社の基本的な事業モデルです。

第1四半期における「テニスの王子様 Rising Beat」の運営移管では新たなタイトルを増やし、現在、新規の運営移管案件は2件営業中です。これらが増えてくると、来年に向けて売上が上がってくるのではないかと考えています。

25期トピックス

自社のゲーム開発についてです。こちらは我々の力不足もあり、第3四半期でのリリースを予定していたものの、現在はゲーム性や体制などを見直し、リリース時期を延期している状況です。

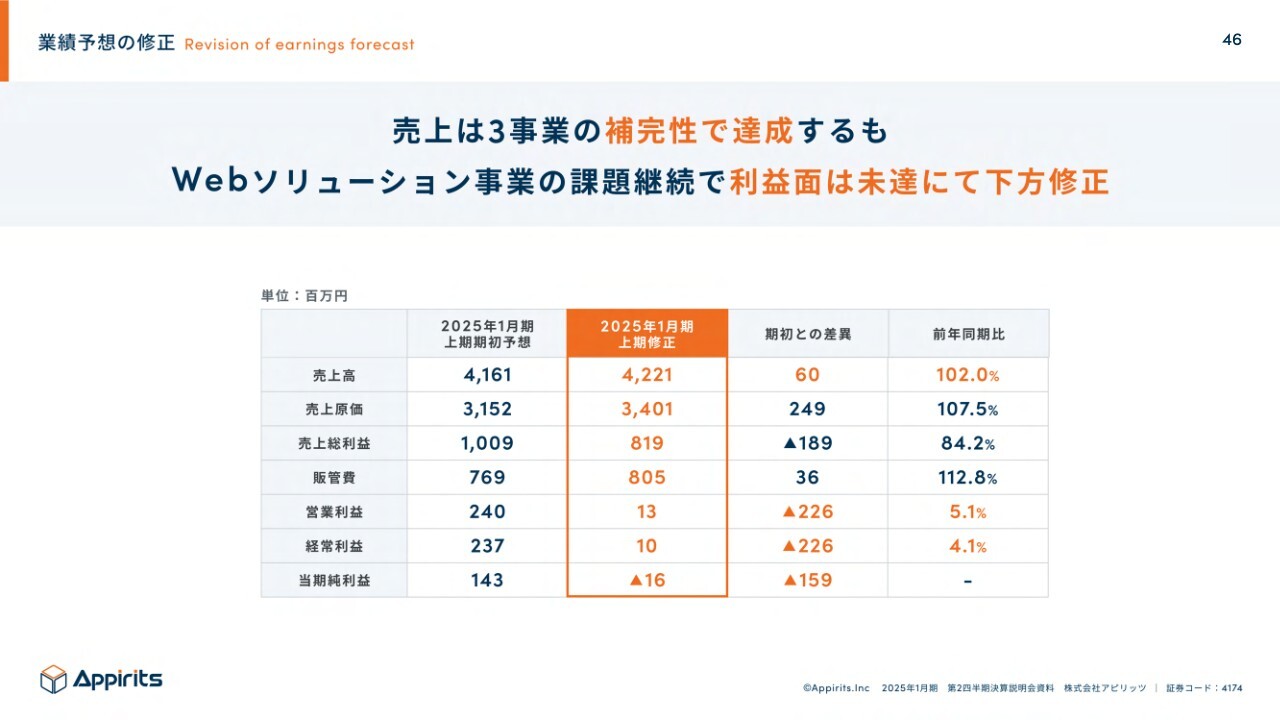

業績予想の修正

業績予想の修正です。上半期は、特にWebソリューション事業の赤字案件の対応で利益が大きくへこみ、それに合わせるかたちで業績予想の修正を発表しました。

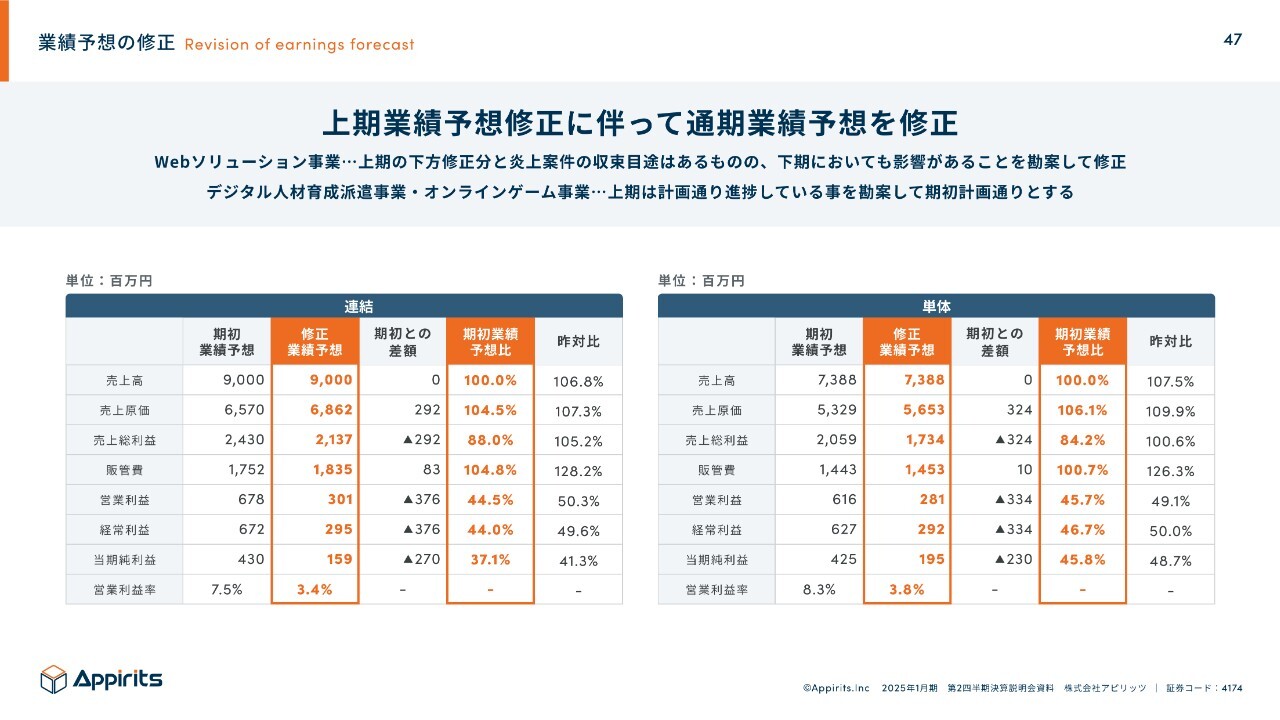

業績予想の修正

通期についても、上半期における炎上案件の対応と収益の状況をしっかり反映させて見直しをしています。

大枠としては、上半期の実績を反映し、下半期は現在進行していることを多少勘案したかたちで、期初の計画どおり推移するという認識で修正しています。

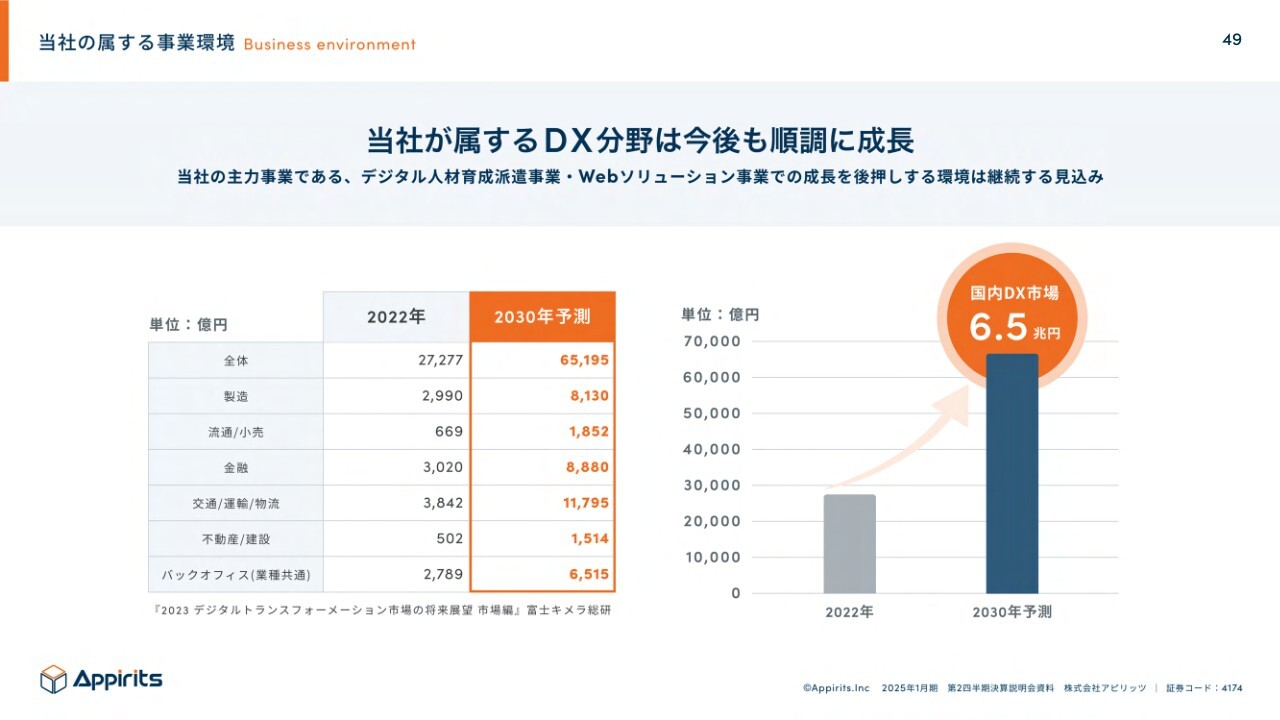

当社の属する事業環境

今後の成長戦略についてです。当社が属しているデジタルトランスフォーメーションの分野は今後も順調に成長していくと予想しており、当社もそれに合わせるかたちで成長できると考えています。

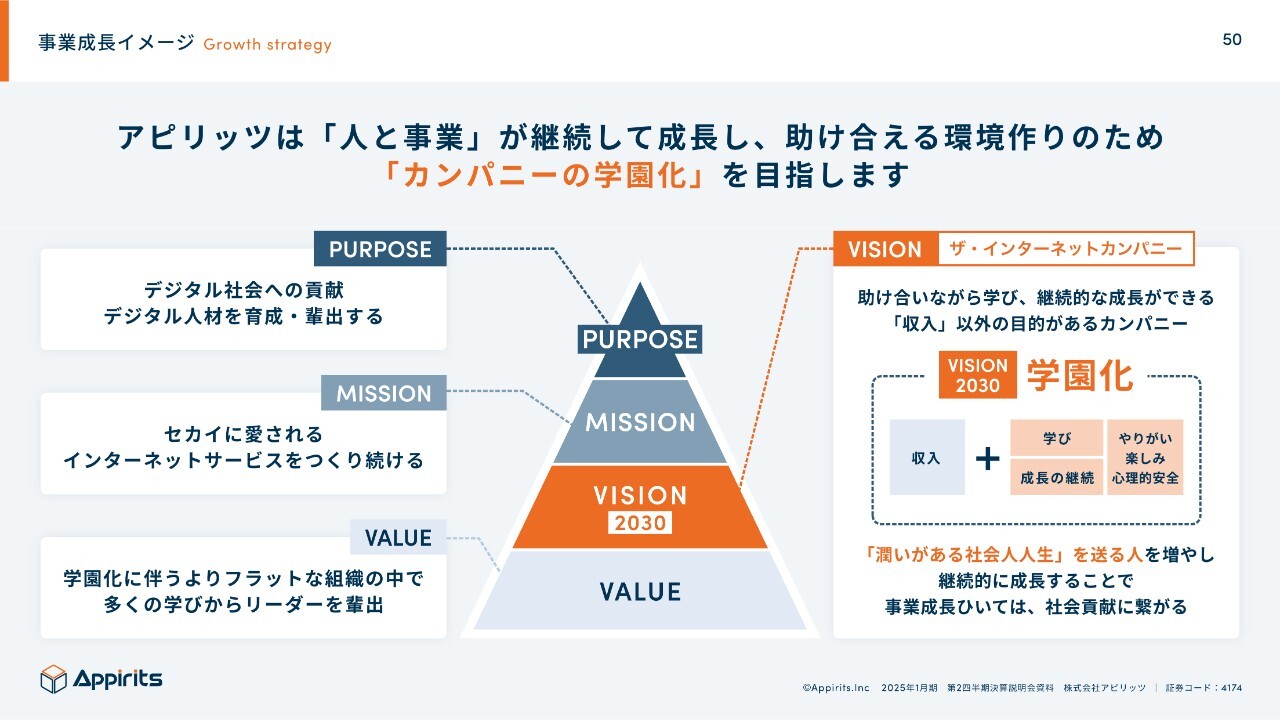

事業成長イメージ

今回の炎上案件により、社内体制を整備する必要性があると感じました。「人と事業」が継続して成長し、助け合える環境作りのため「カンパニーの学園化」という標語を立てて事業を進めていきます。

事業成長イメージ

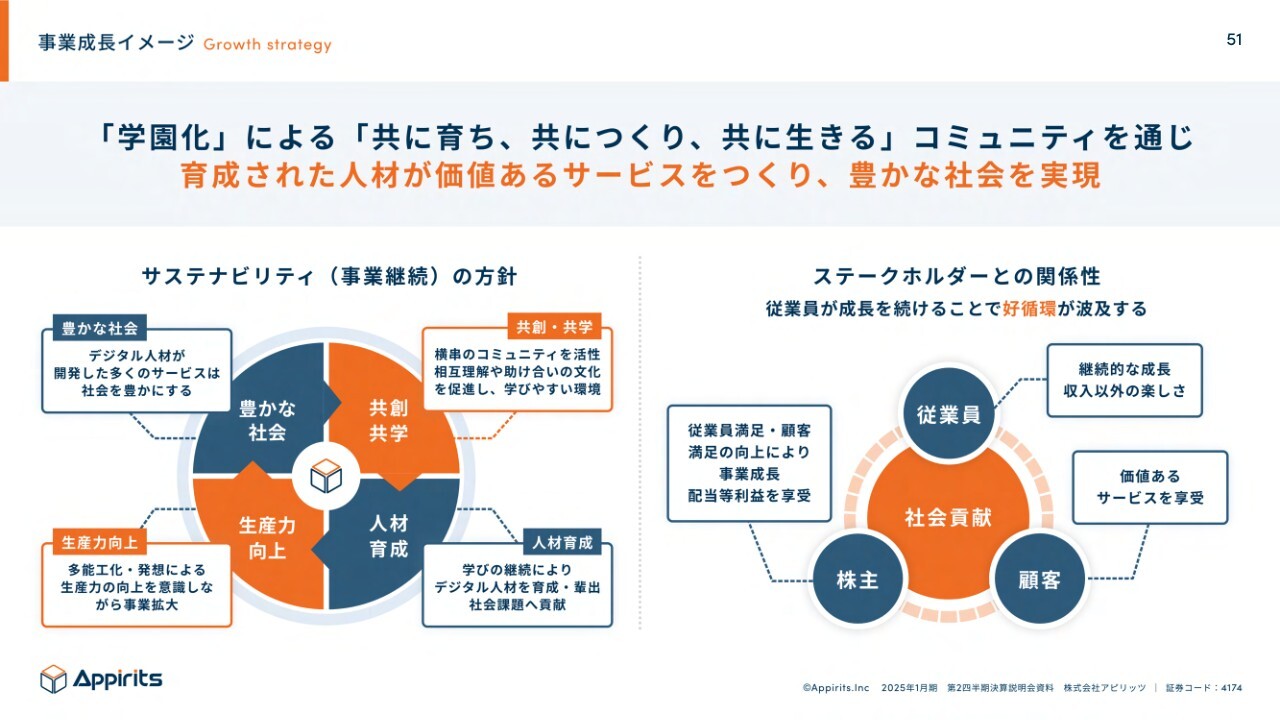

「カンパニーの学園化」による「共に育ち、共につくり、共に生きる」コミュニティを作り、育成された人材が価値あるサービスをつくり、豊かな社会を実現することに貢献したいと考えています。

プロジェクトマネージャーなどによるトップダウンではなく、スクラムを組み、全員で助け合いながら事業を回したり、プロジェクトを進めたりすることが今の時代には必要だと考えています。「スクラム」をキーワードに、事業をしっかり展開できる会社にしていきます。

事業成長イメージ

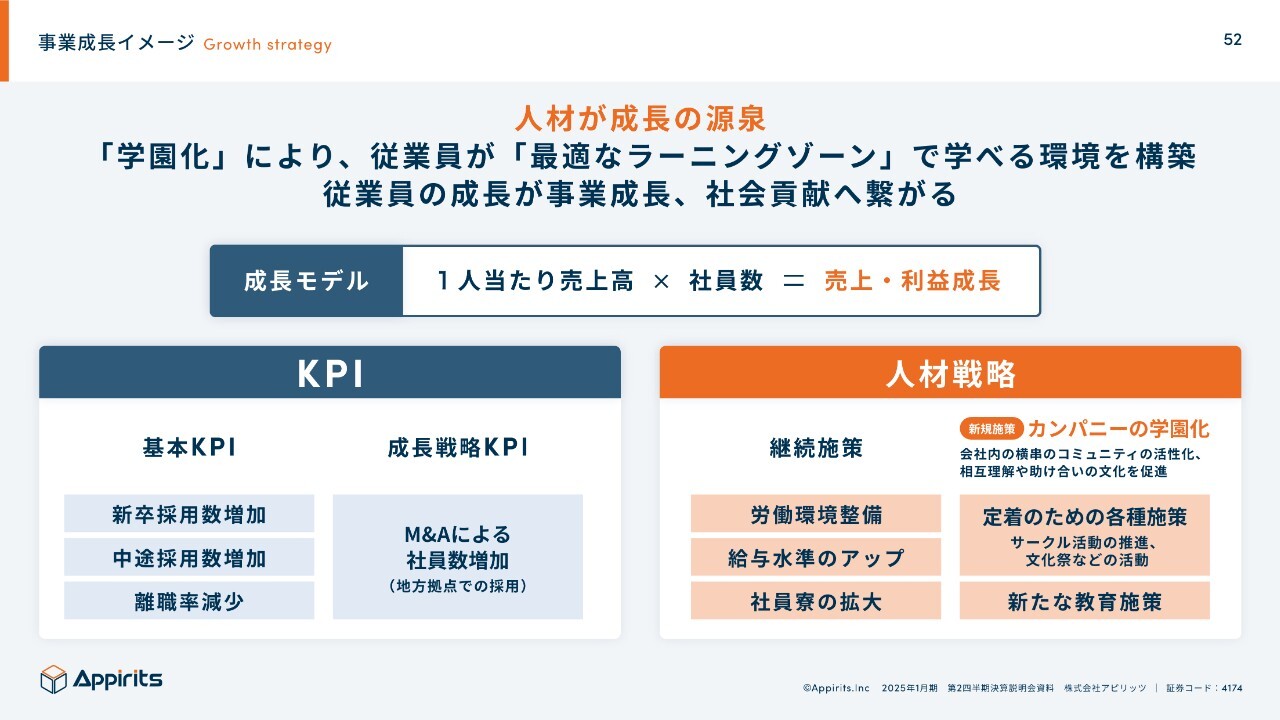

事業の成長イメージです。当社の場合はSI中心ということもあり、労働集約型的なビジネスモデルとなっています。

基本的な成長モデルは「社員数×1人当たり売上高」で利益が決まってくると考えており、それらに対してしっかりと下支えする施策を行いたいと考えています。

事業成長イメージ

成長の具体的な数値です。2030年1月期の売上高200億円、営業利益20億円を目指します。

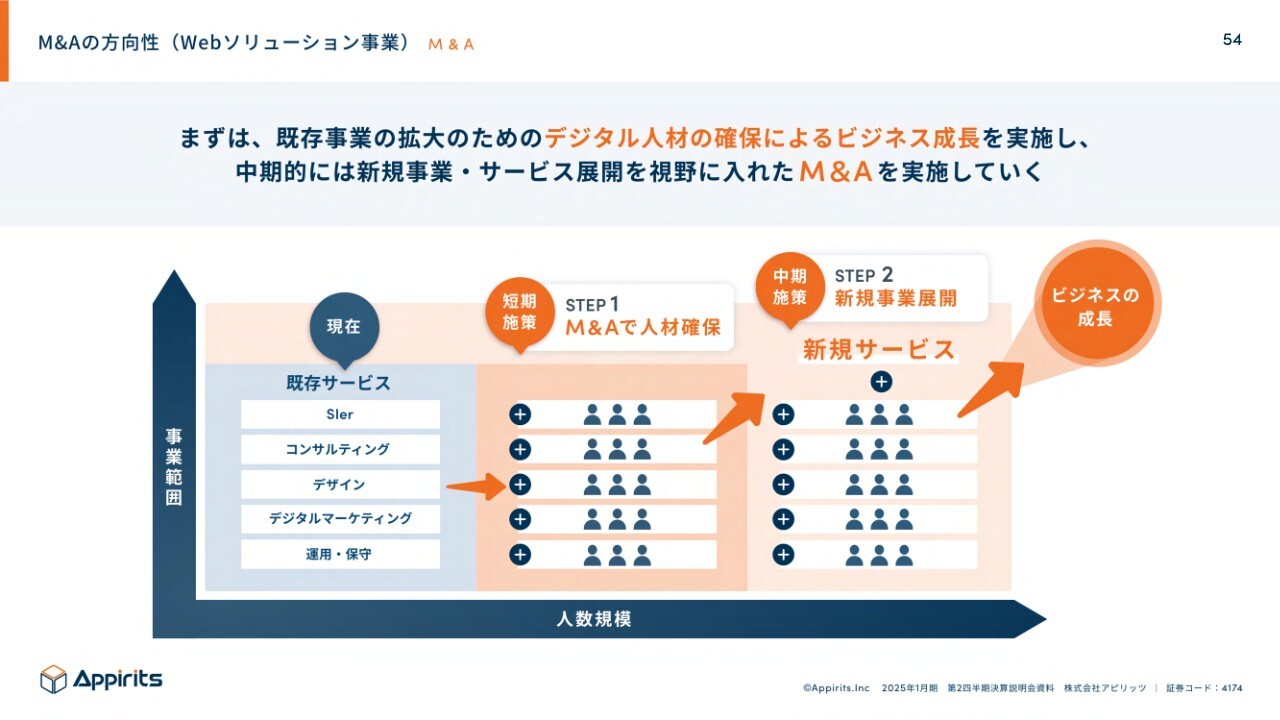

M&Aの方向性(Webソリューション事業)

M&Aも、引き続き行うつもりです。ちょうど第2四半期には、Webソリューション事業で1社をジョインしました。

現在、検討中の会社が何社かあるため、それらをしっかりとジョインさせつつミドルマネジメントを増やし、大きな会社、耐えられる会社にしていくことが、現在考えているビジョンの1つです。

コーポレート

株主還元の方針です。当社は、株主還元をしっかり実施したいと考えており、株主還元・人的資本の投資・内部留保、これらをバランスよく進めていきます。

コーポレート

人的資本における投資の一環として、今月、本社を移転しました。

コーポレート

海外投資家向けへの英文開示を開始しました。

コーポレート

IR情報のコンテンツと発信力の充実や、個人投資家向けのIR強化継続といったところで、CFOを中心にいくつか情報を配信していますので、興味があればご覧ください。

ご説明は以上となります。今後とも、アピリッツをよろしくお願いします。

新着ログ

「情報・通信業」のログ