【QAあり】立川ブラインド工業、注力している電動製品、間仕切り製品の拡販が奏功し、室内外装品関連事業で増収を確保

目次

小野寿也氏:立川ブラインド工業株式会社、常務取締役管理本部長の小野です。本日はお忙しいところご参加いただきまして、誠にありがとうございます。さっそくですが、8月1日に発表した2024年12月期第2四半期決算についてご説明します。

本日の決算説明会では、2024年12月期第2四半期決算の概況、次に2023年から2025年の中期経営計画の進捗状況、最後に企業価値向上の取組みについてご説明します。

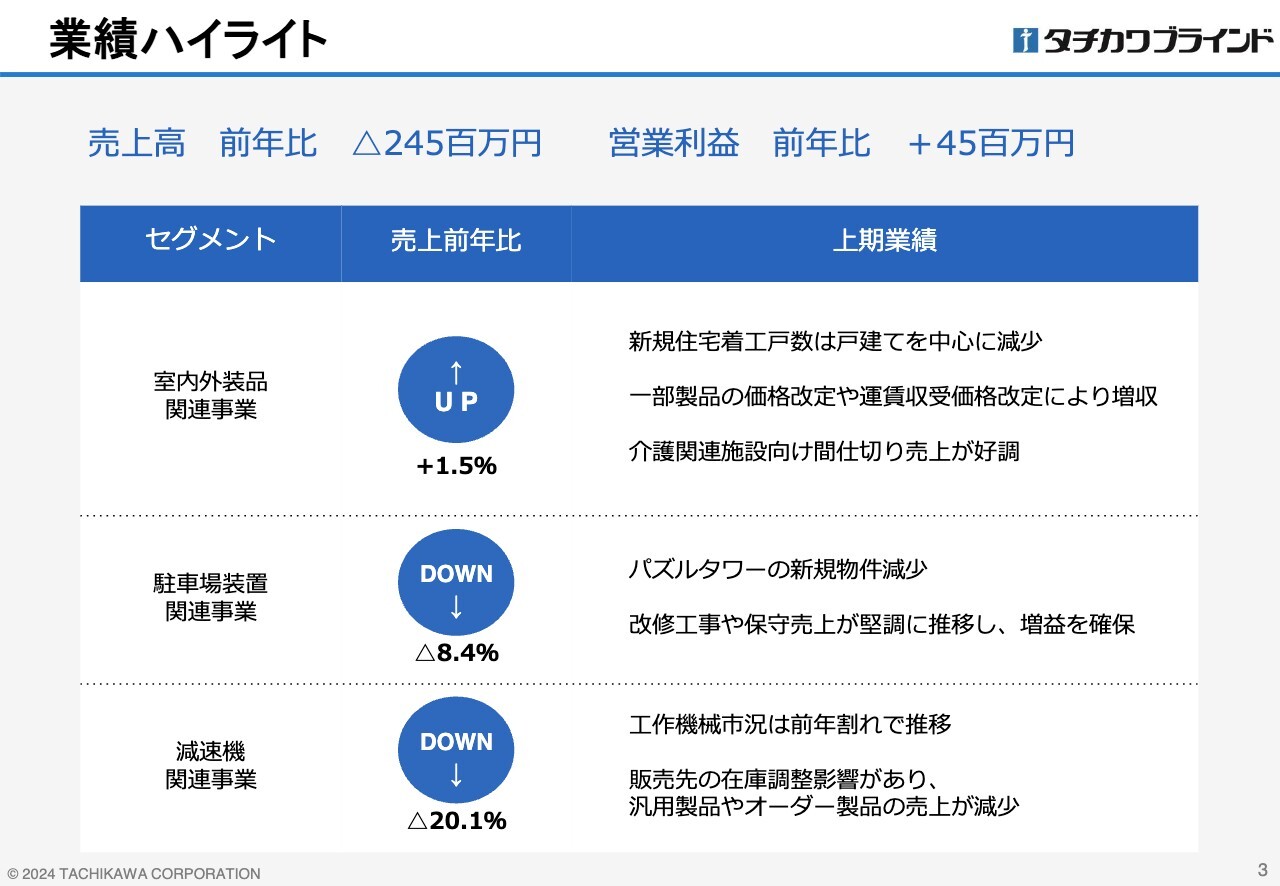

業績ハイライト

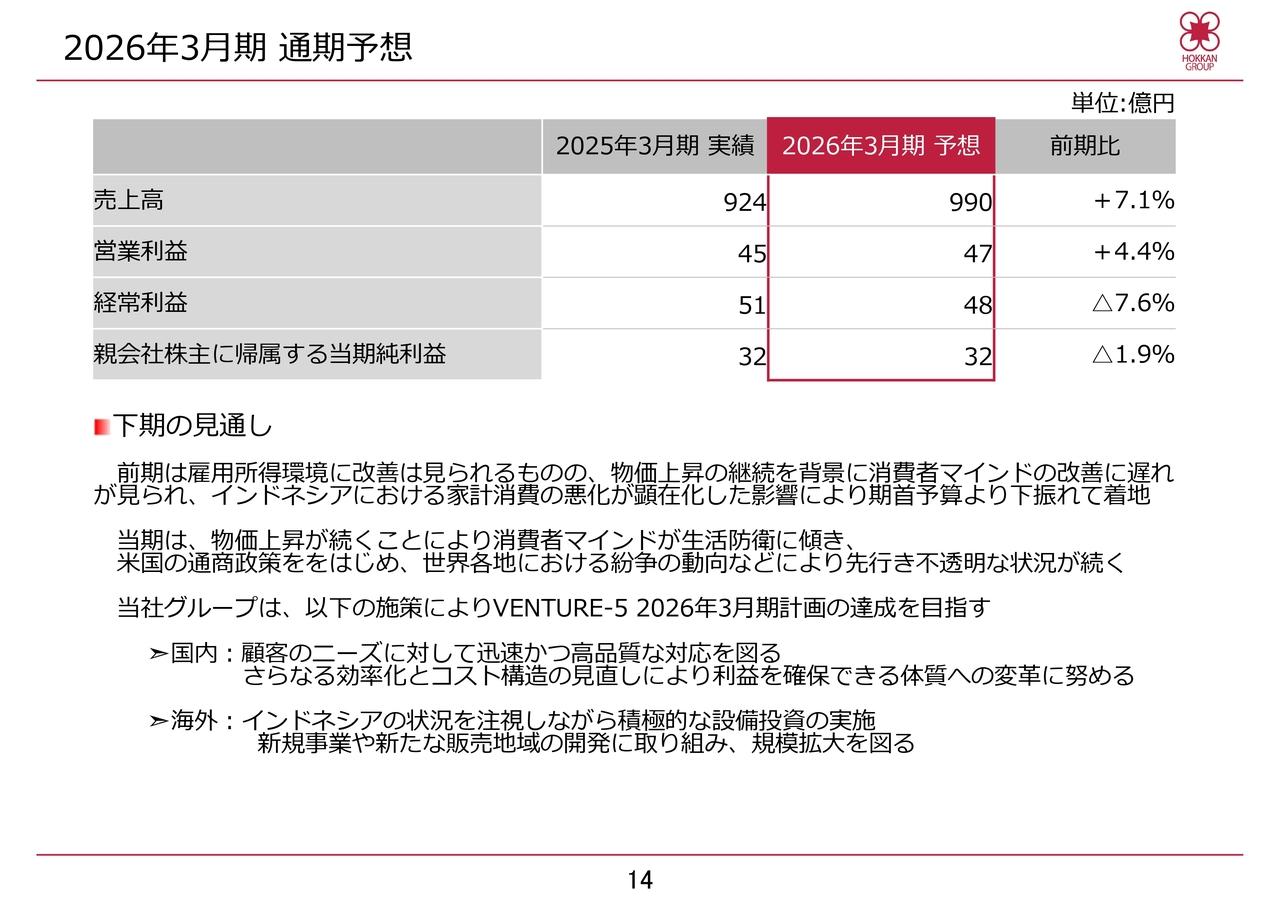

2024年12月期第2四半期決算の概要です。

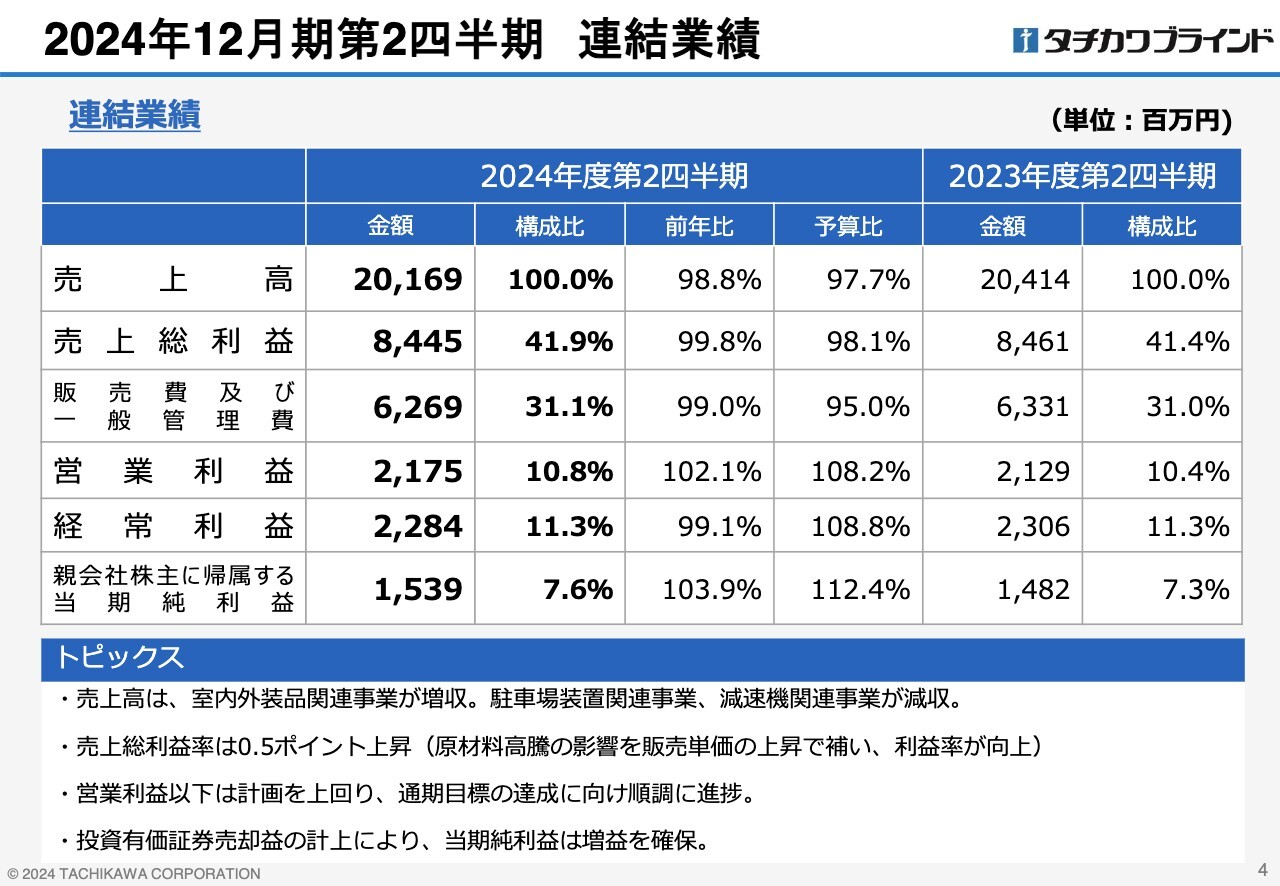

2024年12月期第2四半期 連結業績

2024年度第2四半期の売上高は、主力の室内外装品関連事業で増収を確保しましたが、減速機関連事業と駐車場装置関連事業で減収となり、前年比98.8パーセントの201億6,900万円となりました。

原材料価格が高止まりする中、一部製品の価格改定などにより、販売単価を上昇させたことで売上総利益率は前年比0.5ポイントの上昇となりました。販売促進費を中心に、販管費を前年より抑制したことで、営業利益は前年比102.1パーセントの21億7,500万円、経常利益は前年比99.1パーセントの22億8,400万円、当期純利益は、投資有価証券売却益を計上したことにより、前年比103.9パーセントの15億3,900万円となりました。

セグメント概況

セグメント概況です。まず当社連結売上高の8割強を占める室内外装品関連事業です。2024年度は、住宅着工戸数の中でも当社が重視している一戸建ての着工が大きく減少した結果、住宅向け売上は減収となりました。しかし、医療・介護施設物件の改修更新案件において、間仕切り製品である「プレイス」の提案を積極的に行ったほか、オフィスや医療、宿泊施設向けのリニューアル工事に対する販促を強化したことにより、非住宅向け売上が増加しました。

また、一部製品の販売単価の改定や、運賃収受の価格改定を行い、売上高は前年比101.5パーセントとなる173億1,800万円となりました。

販管費については、従業員の処遇改善により、人件費を増加させた一方、収益改善委員会や物流対策委員会を開催し、コスト削減や業務改善、運搬費増加の抑制に努めてきました。その結果、営業利益は前年比105.5パーセントとなる20億400万円となりました。

セグメント概況

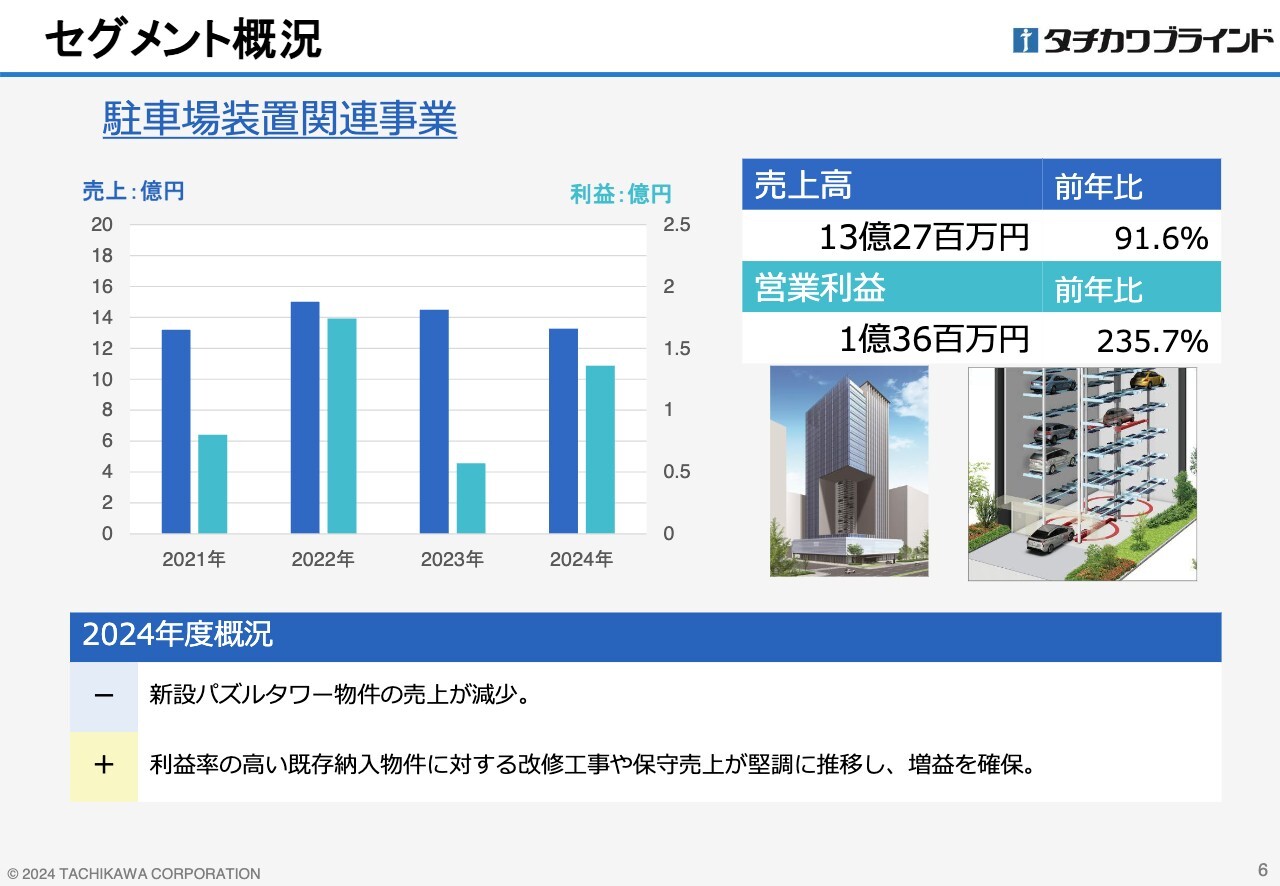

連結子会社の富士変速機が担当している駐車場装置関連事業の主な売上高は、大型立体駐車場装置「パズルタワー」の納品によるものです。

「パズルタワー」の納入物件は、ここ数年堅調に推移していましたが、受注契約から売上計上まで数年かかることが多く、コロナ禍に受注が減少したこともあり、前年に比べると完工物件数を伸ばすことができず、減収となりました。

その補填として、過去に納入した「パズルタワー」物件に対する付加価値提案を行い、改造改修工事や保守点検売上の獲得に努めましたが、売上高は前年比91.6パーセントの13億2,700万円となりました。

営業利益については、利益率の高い改修工事、保守売上の構成割合が伸びたことにより、1億3,600万円となりました。

セグメント概況

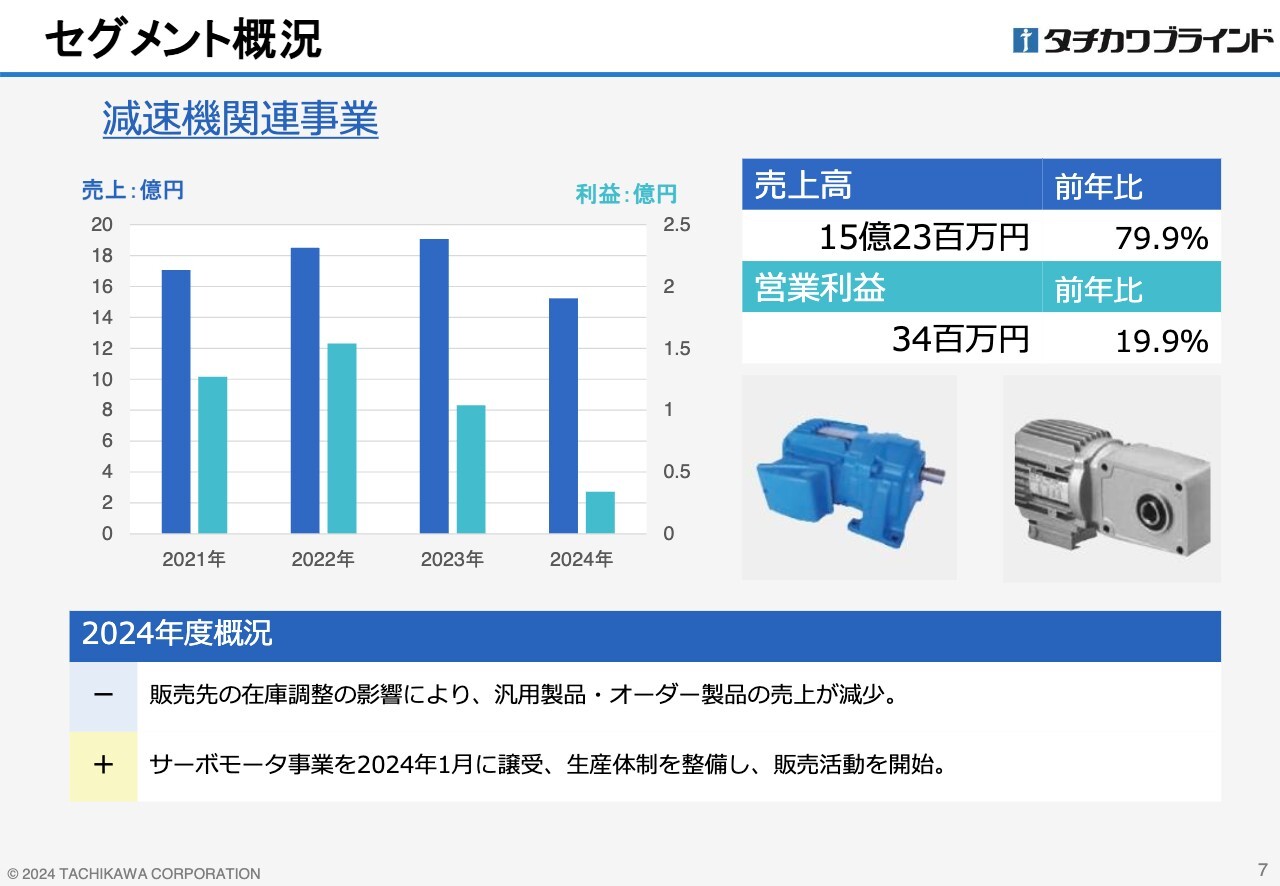

減速機関連事業についてです。減速機関連事業では、主に汎用製品と得意先の要望に応じたオーダー製品を取り扱っています。2024年度は、工作機械市況の弱まりから、汎用製品の売上が減少し、また主要販売先の在庫調整などにより、オーダー製品の売上が減少したことで、売上高は前年比79.9パーセントの15億2,300万円となりました。

営業利益については、売上の減少が大きく影響し、前年比19.9パーセントの3,400万円となりました。

減速機関連事業では、2024年1月にバッテリー駆動のACサーボモータの設計開発、および製造販売事業を他社より譲り受け、本年4月より富士変速機のブランドとして販売を開始しており、今後の売上拡大につなげていきます。

2024年12月期 中間連結貸借対照表

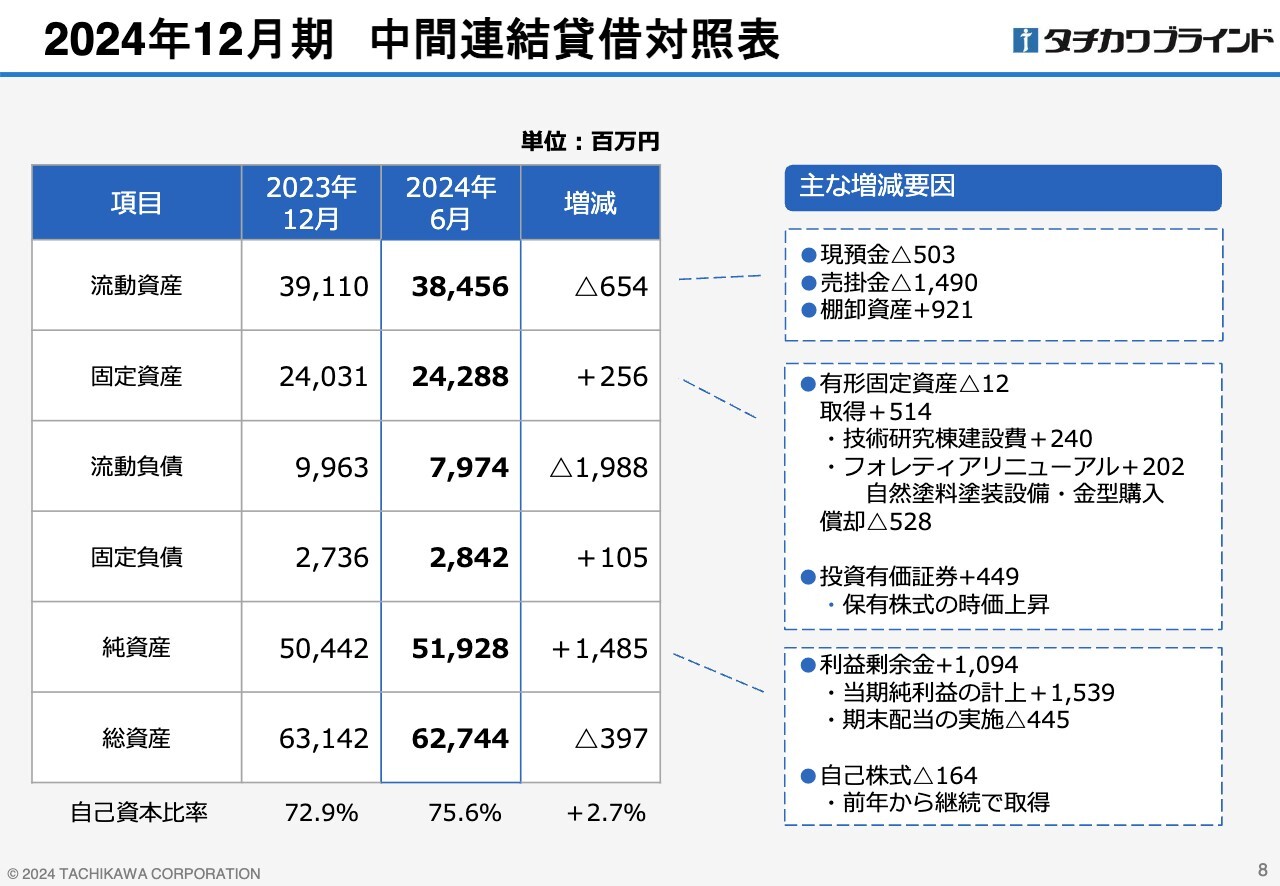

連結貸借対照表の概況です。当社ではここ数年、保有する現預金を設備投資や株主還元に積極的に活用しています。

当中間期は、現預金が5億300万円減少しました。純資産については、配当金の支払いで4億4,500万円減少した一方、当期純利益15億3,900万円の計上や、有価証券評価差額金4億4,900万円の増加があったことで、前年より14億8,500万円増加しました。これにより、自己資本比率は75.6パーセントとなり、昨年末に比べ2.7パーセント増加しました。

2024年12月期 中間キャッシュ・フロー計算書

キャッシュ・フローの概況です。

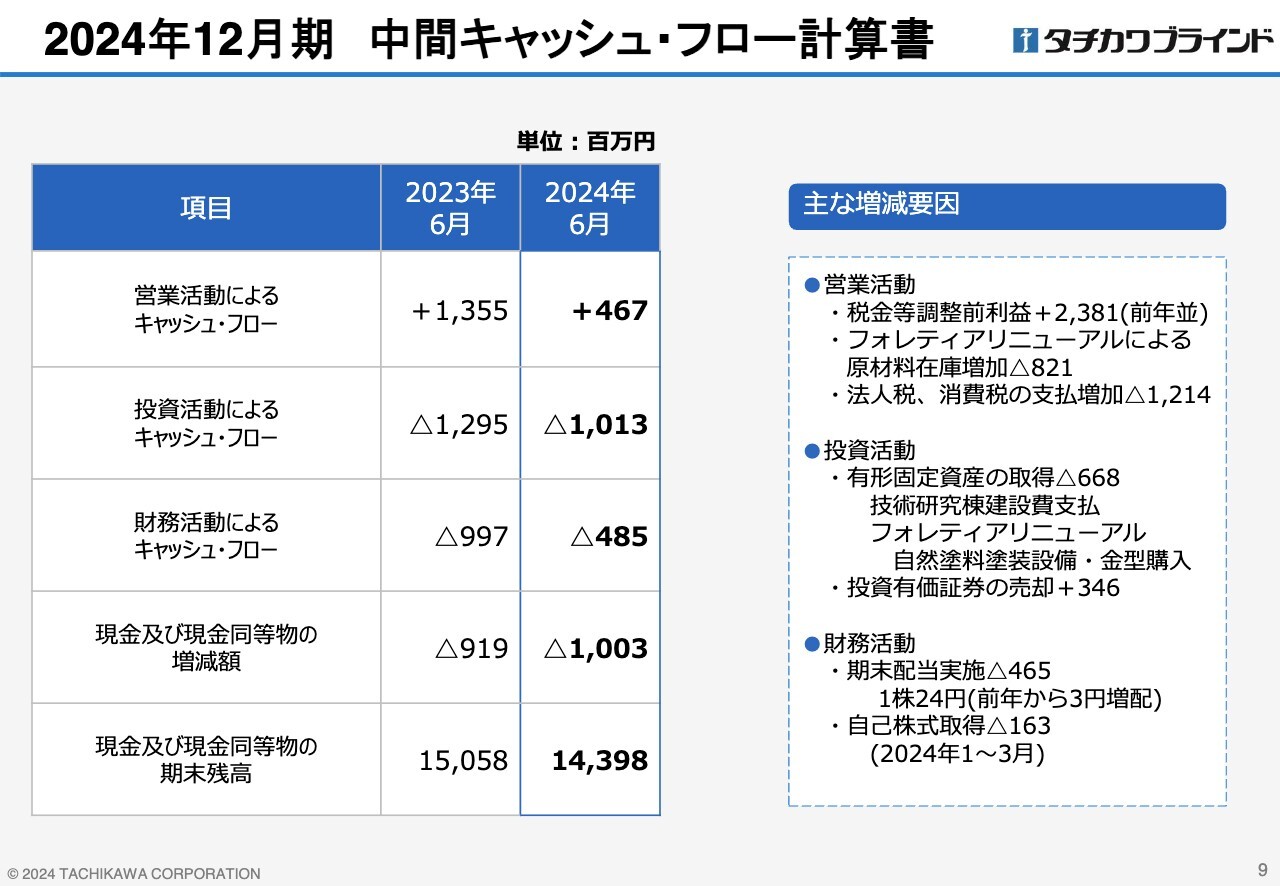

2024年中間期は、現金および現金同等物の残高が10億300万円減少しました。営業キャッシュ・フローは、税金等の支払いが上期に偏り、前年同期より減少していますが、源泉となる利益は前年並みを確保しており、変わらぬ収益力を維持しています。

投資活動の支出内容は主に有形固定資産の購入で、今年9月竣工予定の技術研究棟の建設費や、木製ブラインド「フォレティア」のリニューアルに関する設備へ支出しました。財務活動の支出内容は、主に株主配当と自己株式の取得となります。

中期経営計画 概要

2023年から2025年中期経営計画の進捗状況についてご説明します。

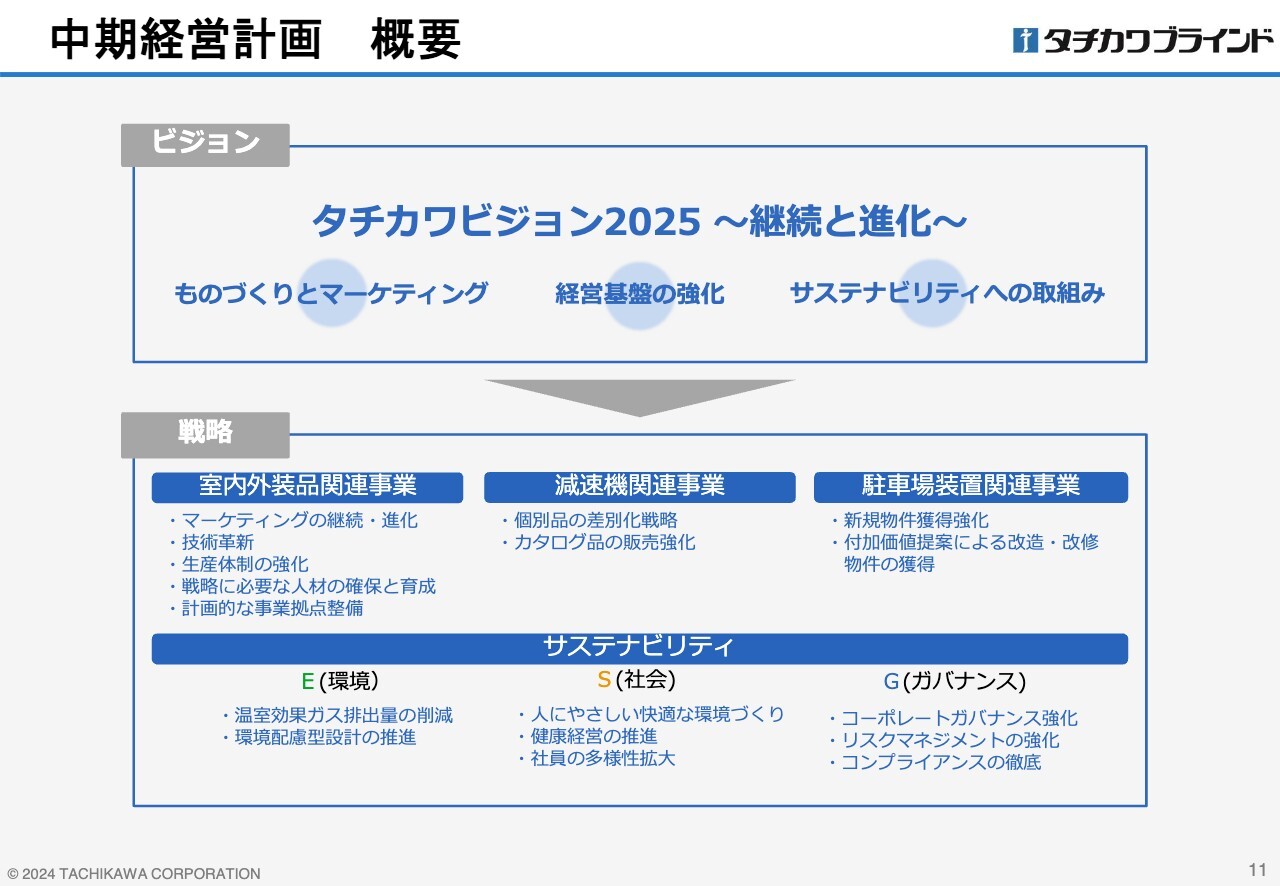

まず進捗のご説明の前に、中期経営計画の概要についてご説明します。現在の中期経営計画は「タチカワビジョン2025~継続と進化~」とし、建築物内外の生活環境の改善により社会に貢献するという経営方針を継続しながら、ものづくりとマーケティング、経営基盤の強化、サステナビリティへの取組みに注力し、時代のニーズに応じて進化させていくことを基本方針としています。

また、この3年間は、今後飛躍するための足場固め、基盤作りの期間と位置付けており、セグメントごとの重要課題に取り組んでいく内容となっています。

中期経営計画 Topics

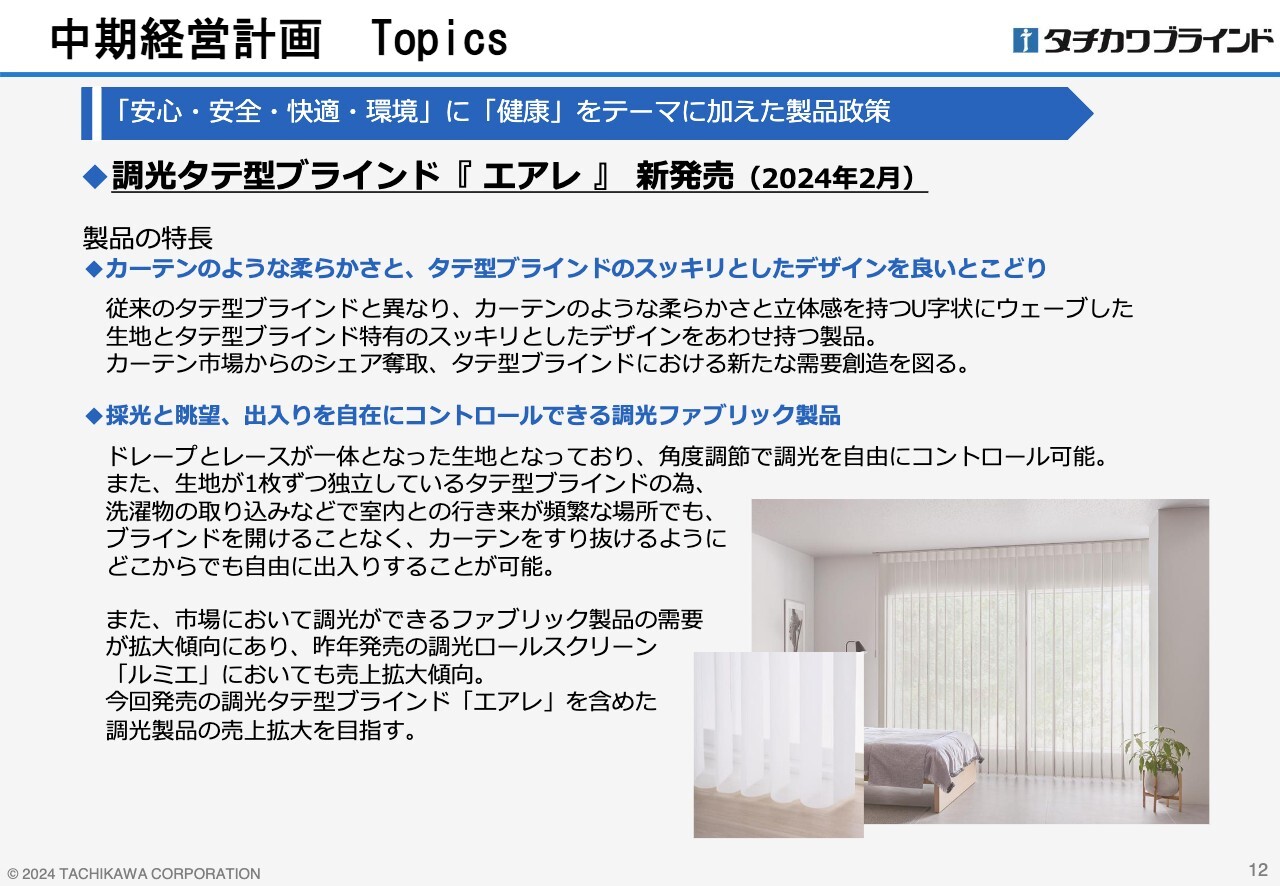

今年度上期の主な進捗として、まず製品政策についてご説明します。2024年度は、中長期的に売上を拡大させていく高付加価値製品を市場導入しています。1つ目は、今年2月に発売した調光タテ型ブラインド「エアレ」です。市場において、調光できるファブリック製品の需要が拡大傾向にあり、当社でもバリエーションを拡充しています。

特長として、カーテンのような柔らかさと縦型ブラインドのすっきりとしたデザインを兼ね備え、採光と眺望、室内外の出入りを自在にコントロールできる調光ファブリック製品となっています。

昨年発売した調光ロールスクリーン「ルミエ」においても売上が拡大傾向にあり、中長期的に調光が可能なファブリック製品の売上拡大を目指しています。

中期経営計画 Topics

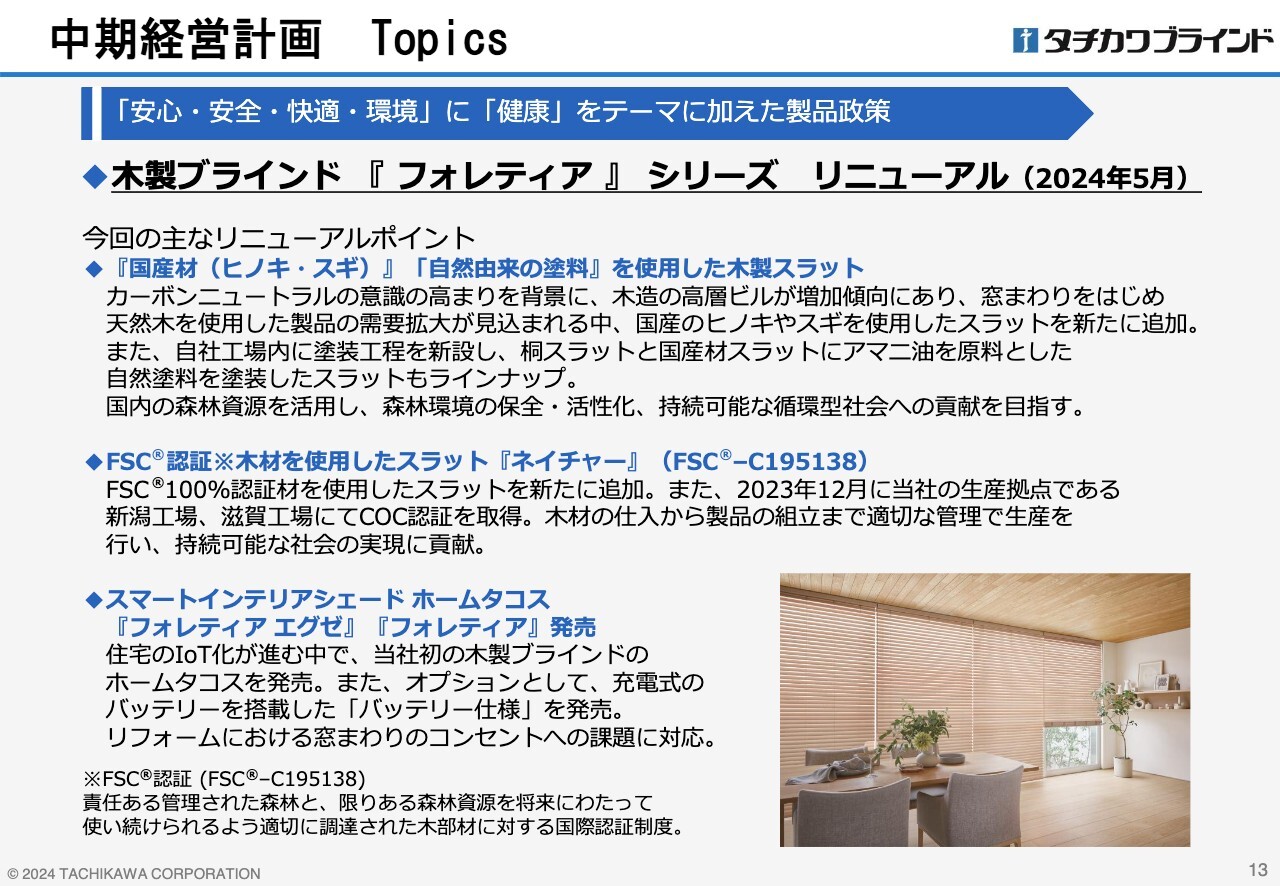

2つ目は、今年5月にリニューアル発売した木製ブラインド「フォレティア」シリーズです。

カーボンニュートラルの意識の高まりを背景に、木造の高層ビルが増加傾向にあり、窓まわりを始め、天然木を使用した製品の需要が高まっています。こうした中で、当社は国産のヒノキやスギを使用した木製スラットや、適切に管理された森林で生産された木材を使用し、FSC認証を得たスラットなどを導入しました。

また、家庭向け電動製品に木製ブラインドを新たに加えるとともに、オプションとして充電式のバッテリー仕様を新規に発売しており、電動製品の充実も図りました。

今後は、バッテリー仕様を他の電動製品にも展開すべく検討を進めています。

中期経営計画 Topics

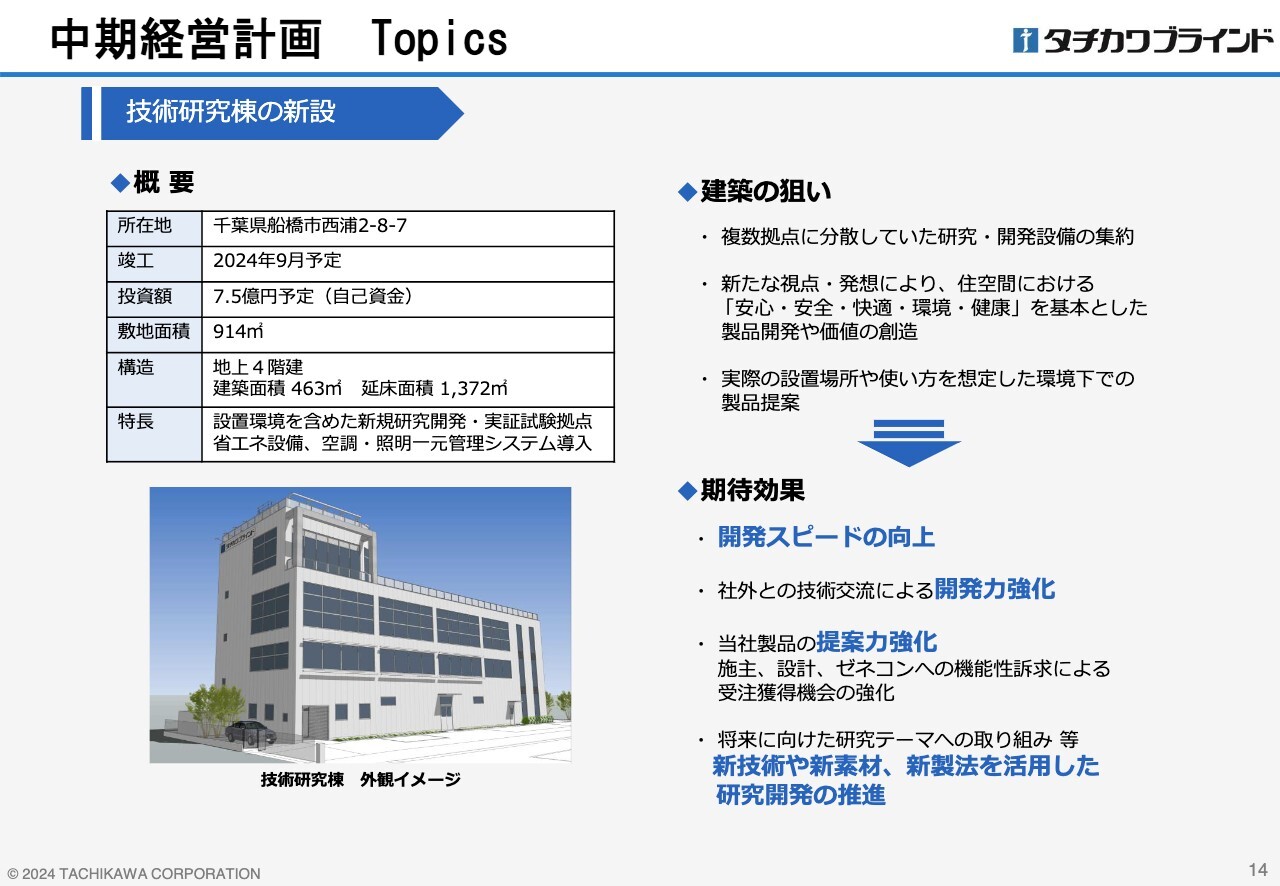

現在建設中の技術研究棟についてご説明します。今年の9月に竣工予定である技術研究棟は、建物に空調・照明の一元管理システムを導入し、省エネに寄与する造りで建設しています。

今回の技術研究棟の新設により、これまで複数拠点に分散していた研究・開発設備を集約し、開発スピードを向上させます。また、社外との技術交流による開発力の強化や、実際の設置場所などを想定した環境下での製品提案により、施主、設計、ゼネコンへの提案力強化を図っていきます。

さらには、既存の開発の延長だけではなく、将来に向けた研究テーマへの取組みとして、新技術や新素材、新製法を活用した研究開発を積極的に行い、当社の技術開発力をさらに向上させていく計画です。

中期経営計画 Topics

減速機関連事業におけるトピックスとしては、今年1月に株式会社東光高岳よりサーボモータ事業を譲り受け、4月より富士変速機のブランドでバッテリー駆動用ACサーボモータを発売しました。

サーボモータは、無人搬送車AGVなどに最良な仕様となっており、物流用AGVのほか、重量級の特殊産業車両まで対応が可能となりました。

今後、需要拡大が見込まれる自動化や省人化に向けた提案を進めるとともに、富士変速機の歯車ソリューションを活用した特殊減速機に、モータ制御を絡めた付加価値提案も進めていく計画です。

中期経営計画 Topics

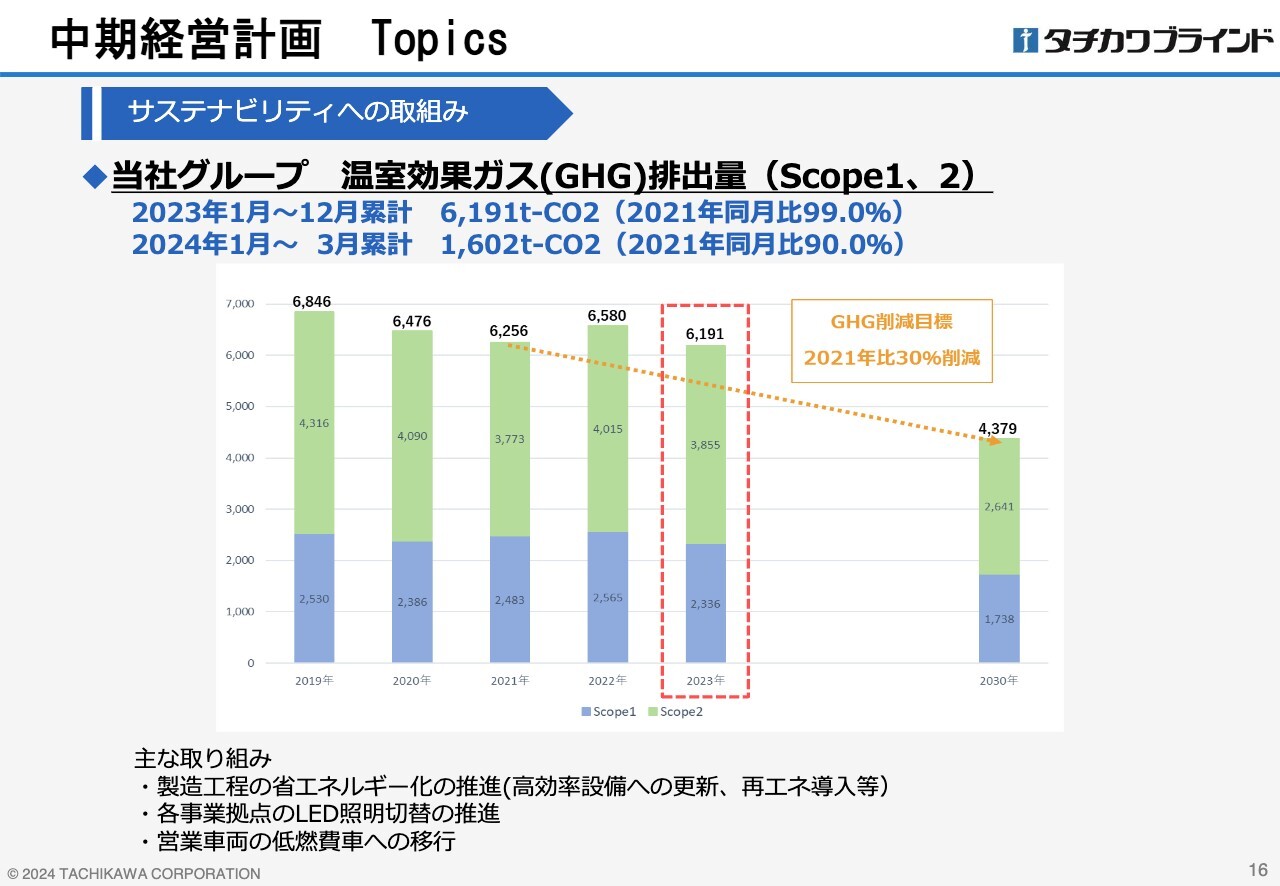

サステナビリティへの取組みについてです。当社グループは、2030年度までに温室効果ガスの排出量を2021年比で30パーセント削減する目標を定めており、目標達成に向けて活動を行っています。

滋賀工場に塗装機を建設し、新潟工場に加えて塗装拠点を持ったことで、2022年度のCO2排出量は増加となりましたが、2023年度の排出量は6,191トンCO2で、前年より約6パーセント下げることができました。

生産拠点での再生可能エネルギーへの切り替えや、製造工程での省エネルギー化の推進、本社を含めた自社所有ビルのLED照明切替、営業車両の低燃費車への移行などを進めた結果です。今後も計画的に温室効果ガス排出量の削減を推進していきます。

中期経営計画 連結業績目標の進捗状況

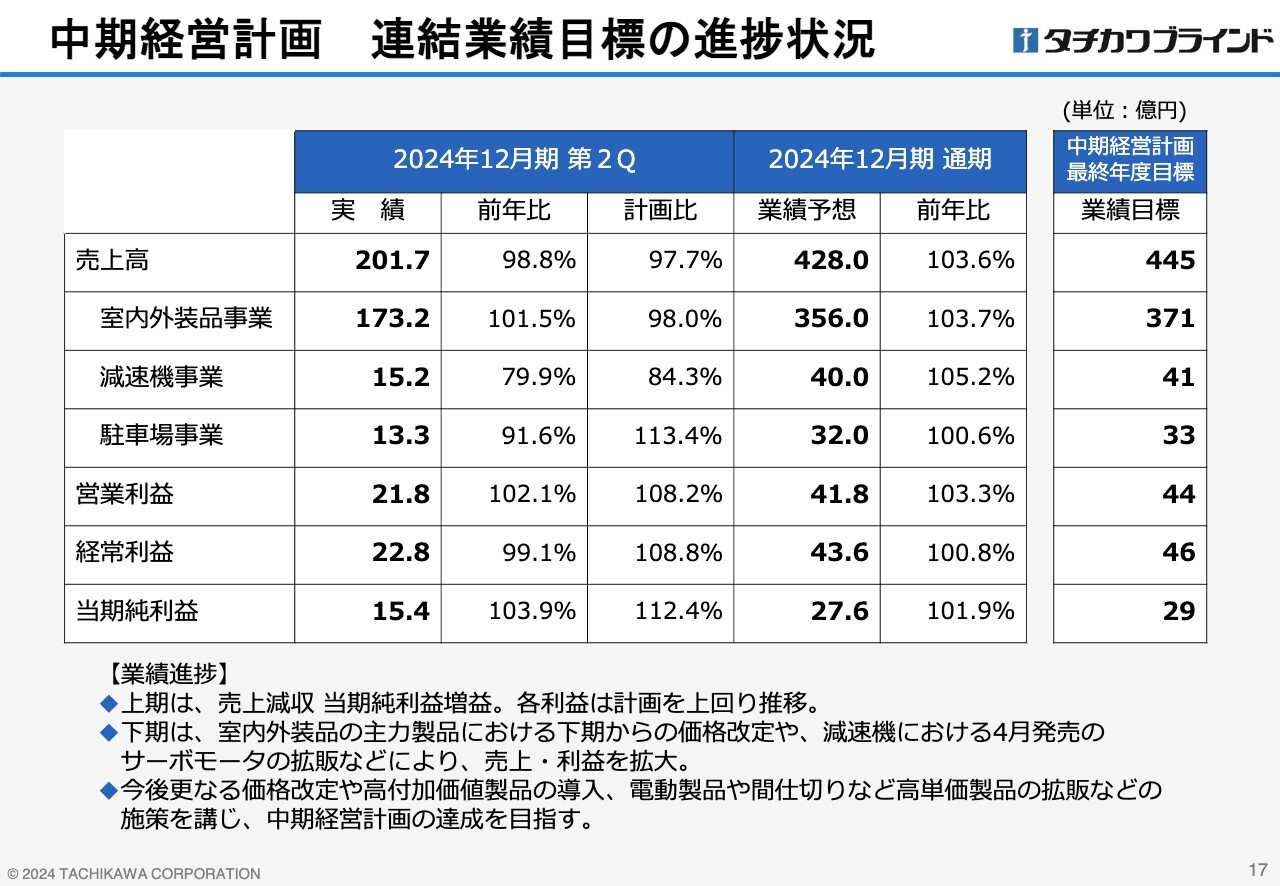

連結業績目標の進捗状況です。2024年12月期第2四半期において、売上高は計画に対し未達であるものの、利益面は目標を上回って進捗しています。

下期は、室内外装品関連事業における主力製品のヨコ型ブラインドの価格改定や、減速機関連事業におけるサーボモータの拡販などにより、さらなる売上の拡大を織り込み、通期業績目標の達成を見込んでいます。

2025年12月期は、中期経営計画の最終年度となります。主力のファブリック製品の価格改定を計画していることに加え、電動製品や間仕切りなどの高単価製品の拡販にも注力することで、売上の拡大と収益改善を図っていきます。当初発表の目標値は変更せず、達成に向けて推進していきます。

キャッシュアロケーション

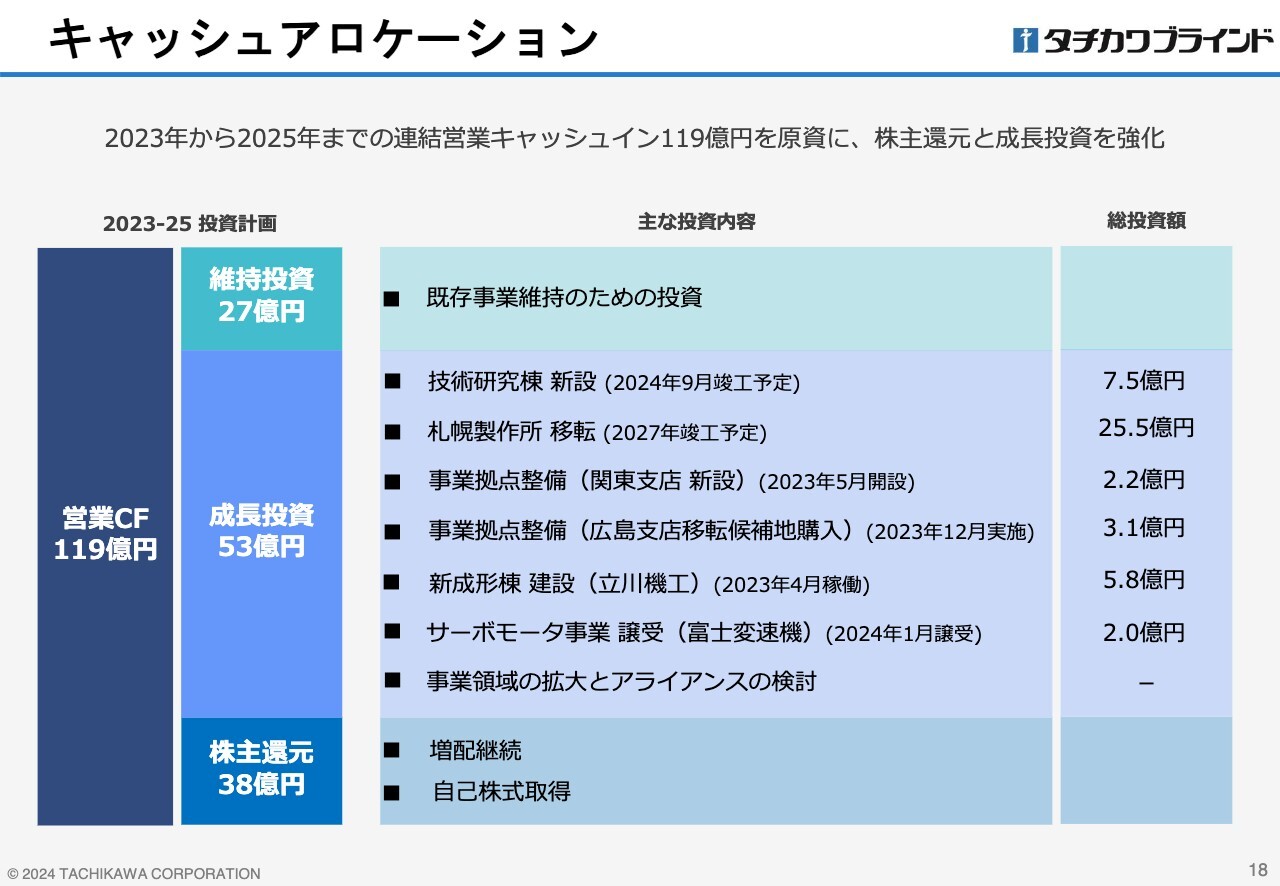

中期経営計画期間中の資金配分の方針である、キャッシュアロケーションについてご説明します。中期経営計画策定時においては、連結営業キャッシュ・フロー119億円に対し、成長投資に46億円、株主還元に28億円、維持投資に25億円、手元資金への充当に20億円を配分することを計画していました。

現時点においては、売上をさらに拡大していくためのアライアンスに向けた投資などを検討しており、こちらも含めた成長投資として53億円を見込んでいます。株主還元については、自己株式の取得を織り込み、38億円の計画です。このように成長投資と株主還元の増加を計画しており、手元資金へ充当する予定はありません。

成長投資の主な内容としては、今年9月竣工予定の技術研究棟の建設費として7億5,000万円、また、2027年竣工と長期にわたる投資となりますが、札幌製作所の移転と物流拠点統合として総額25億5,000万円が中期経営計画期間に織り込まれています。

さらに、事業拠点整備として、2023年5月に関東支店および関東支店内のショールームを開設したほか、子会社である立川機工においては、新たな生産棟として樹脂部品等の新成形棟を建設しています。それに加え、同じく子会社の富士変速機でのサーボモータ事業の譲り受けなど、積極的な投資を進めてきました。

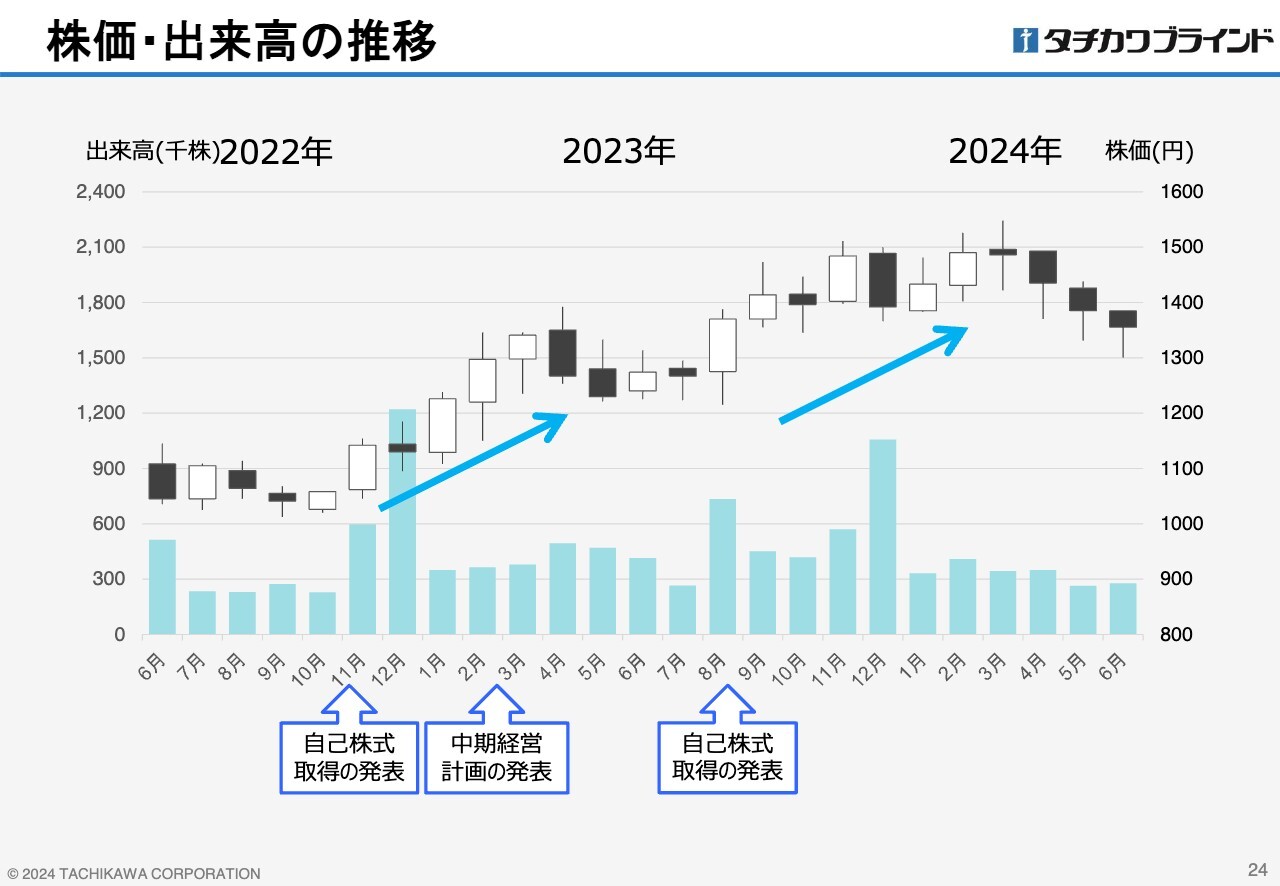

株主還元としては、累進配当を計画どおり実施し、二度にわたり自己株式の取得を実施しました。これからも営業活動で得た資金を企業価値向上に向けた成長投資と株主還元に積極的に配分していきます。

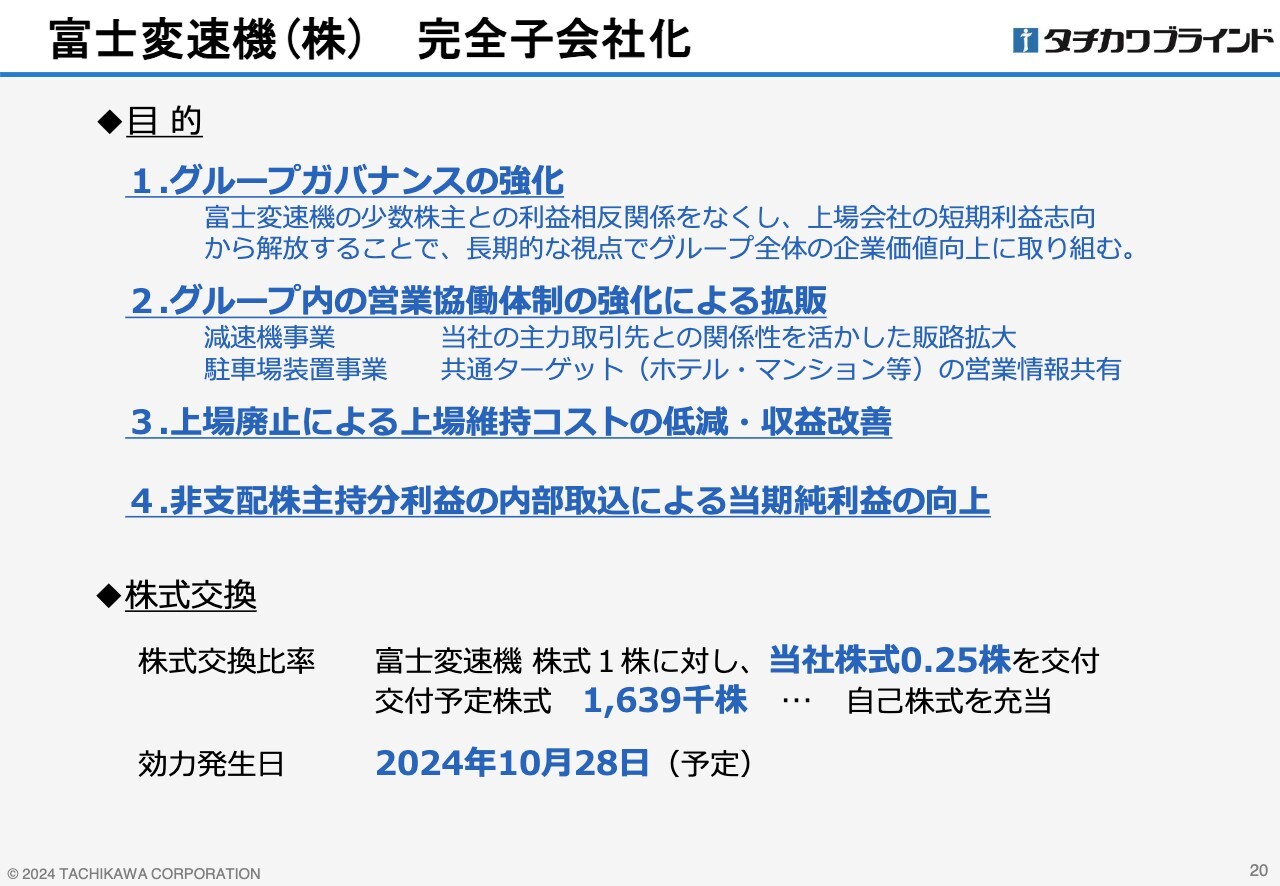

富士変速機(株) 完全子会社化

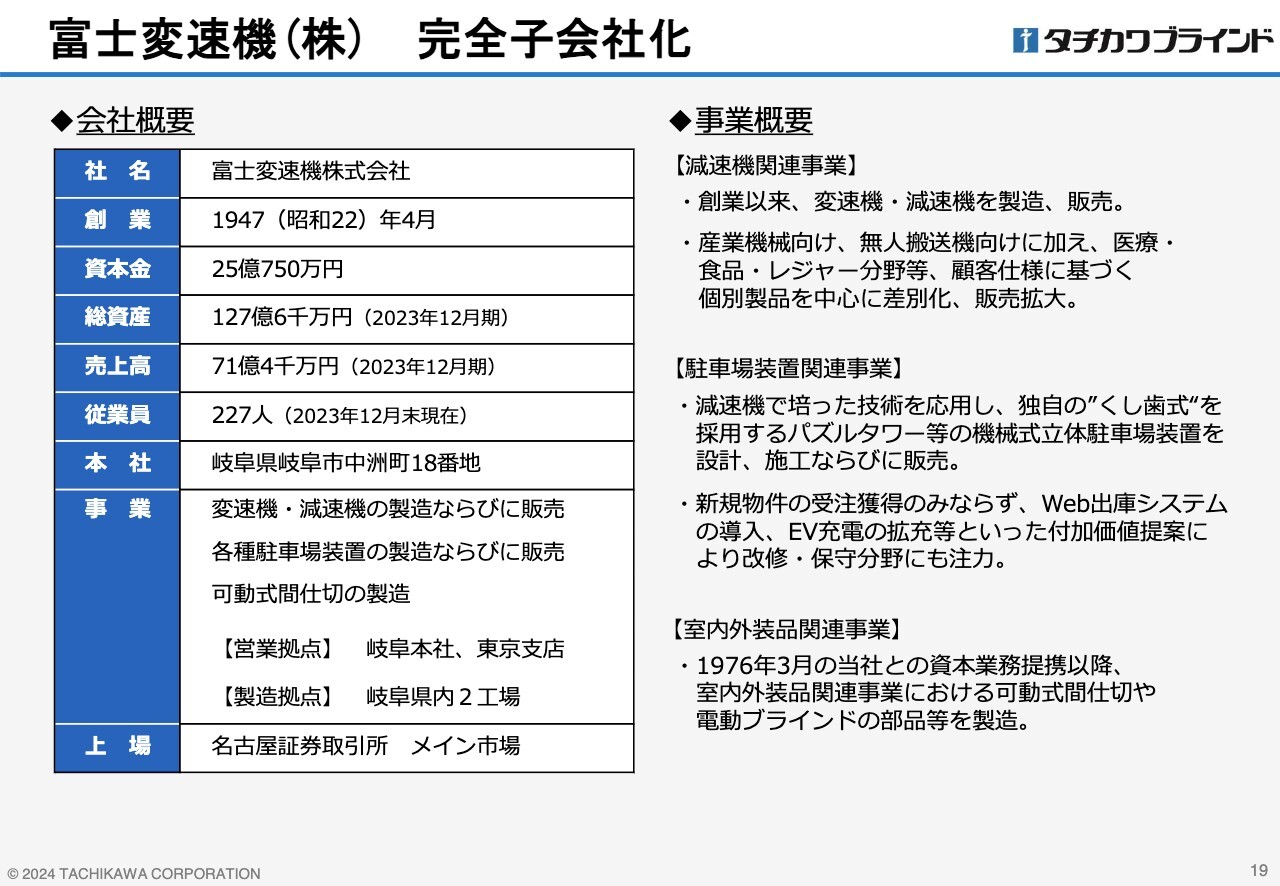

8月1日に当社取締役会で決議・開示した、上場子会社である富士変速機の完全子会社化についてご説明します。富士変速機は1947年に創業された、岐阜県に所在する減速機メーカーです。

当社の電動部品の購買先として、1976年に資本業務提携を締結しました。その後、1993年に名古屋証券取引所への上場を果たして以来、上場子会社として、当社グループの減速機関連事業と駐車場装置関連事業を担ってきました。

創業以来、変速機・減速機の製造、販売を手がけ、産業機械向け、無人搬送機向けのほか、医療・食品・レジャー分野など多くの分野にお客さまの求める仕様に合った製品を納入しています。

1975年からは減速機で培った技術を応用し、機械式立体駐車場装置の設計・施工・販売を展開しています。大型の立体駐車場装置では、車を乗せる台を使用するパレット式が大半を占める中、省エネ効果や耐震性に優れた独自の「くし歯式」を採用した立体駐車場「パズルタワー」を展開しています。

富士変速機(株) 完全子会社化

今回、富士変速機を完全子会社化した目的は主に4つあります。1つ目は、グループガバナンスの強化です。両社が上場維持したままの体制では、富士変速機の株主のみなさまの利益を考慮した中での検討・判断が必要となるため、最適な判断ができない場面も生じます。

例えば、中長期的な成長のために大型設備投資を行う際も、上場会社としては短期的な利益も重視しなければなりません。非上場化したことで、今後は長期的な視点でグループ全体の企業価値の最大化に取り組むことができると考えています。

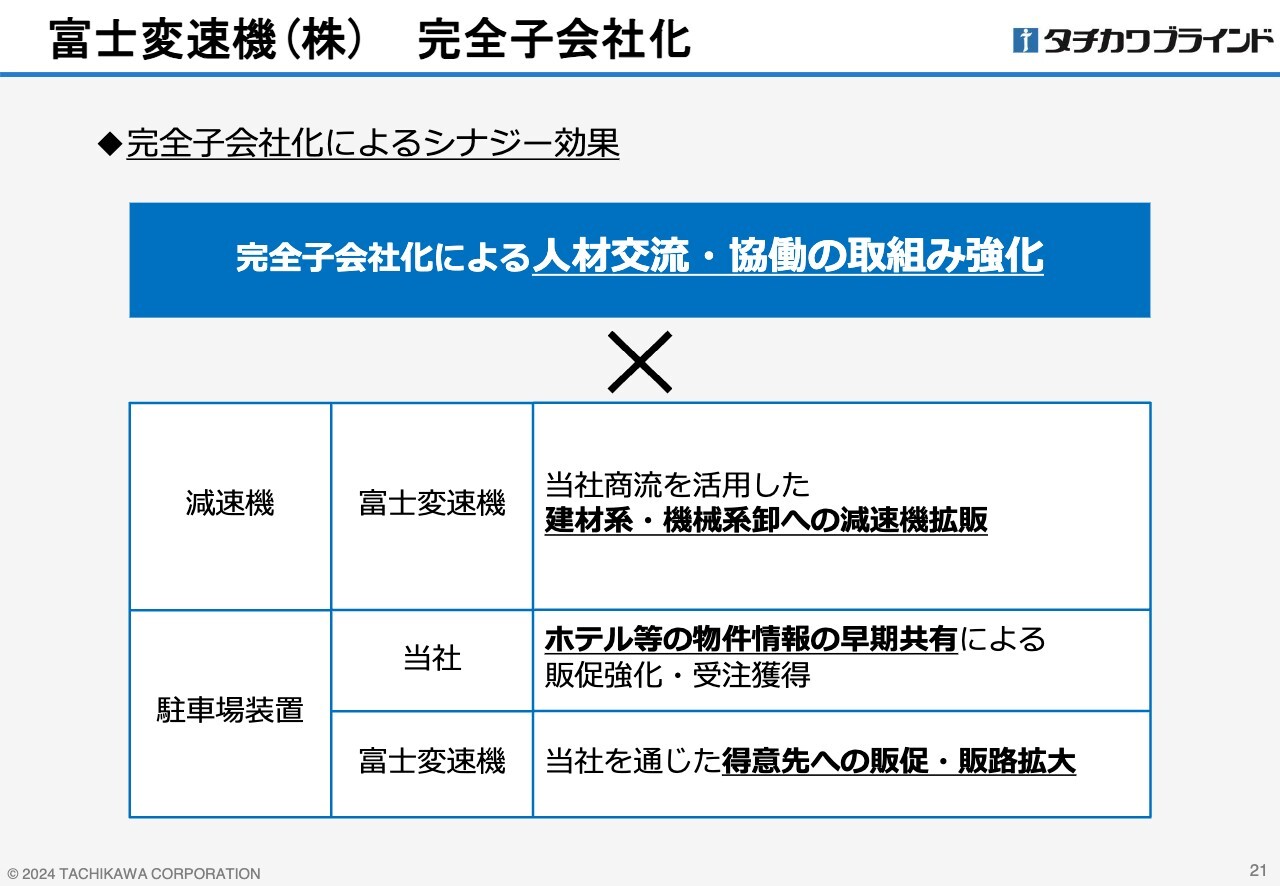

2つ目は、営業協働体制の強化による拡販です。室内外装品関連事業と減速機関連事業、駐車場装置関連事業の販売先の多くは異なりますが、中には共通の販売先もあります。当社の主力取引先には産業機械を取り扱う大手専門商社がありますので、その関係性を活かし、減速機の販路拡大にも努めていきます。

また、立体駐車場装置を納入するホテルやマンションは、当社の窓まわり製品の販売ターゲットでもあります。これらの物件の営業情報を着工前から相互に共有・活用することで、多くの受注獲得につなげていくことができると考えています。

3つ目は、上場廃止による上場維持コストの低減・収益改善です。上場会社に求めるガバナンス対応は年々大きくなってきており、富士変速機からこれらの負担を取り除くことで、限られた経営資源を本業の成長に向けた分野に充てていくことができると考えています。

4つ目は、連結業績の向上です。これまで富士変速機の利益のうち約4割は、当社以外の株主のみなさまの持ち分であったため、連結決算の利益においてはその約4割部分を控除し、連結業績に反映させてきました。

完全子会社化することで、今後は富士変速機の利益すべてを連結業績に反映させることができます。連結決算上で控除していた利益は、富士変速機の年間当期純利益の約4割となりますので、約1億5,000万円前後、連結当期純利益の改善につながると考えています。

また、今回実施した完全子会社化の手法として、株式交換を行っています。当社が保有する自己株式を用いて、富士変速機の株式1株に対し、立川ブラインド工業株式0.25株を交付します。

本株式交換における割当に際し、新たに株式を発行する予定はありません。9月27日予定の富士変速機の臨時株主総会の決議を受けた後、2024年10月28日の効力発生を予定しています。

富士変速機(株) 完全子会社化

富士変速機の完全子会社化により、当社グループの経営資源を有効活用することで、グループ業績の向上を図っていきます。

富士変速機はその企業規模から営業力や人材が限られていますが、当社との人材交流や地域に密着した営業体制を活用し、営業協働体制の取組みを展開していくことで、今後より多くのシナジー効果を生み出していきます。

企業価値の向上に向けた取組み

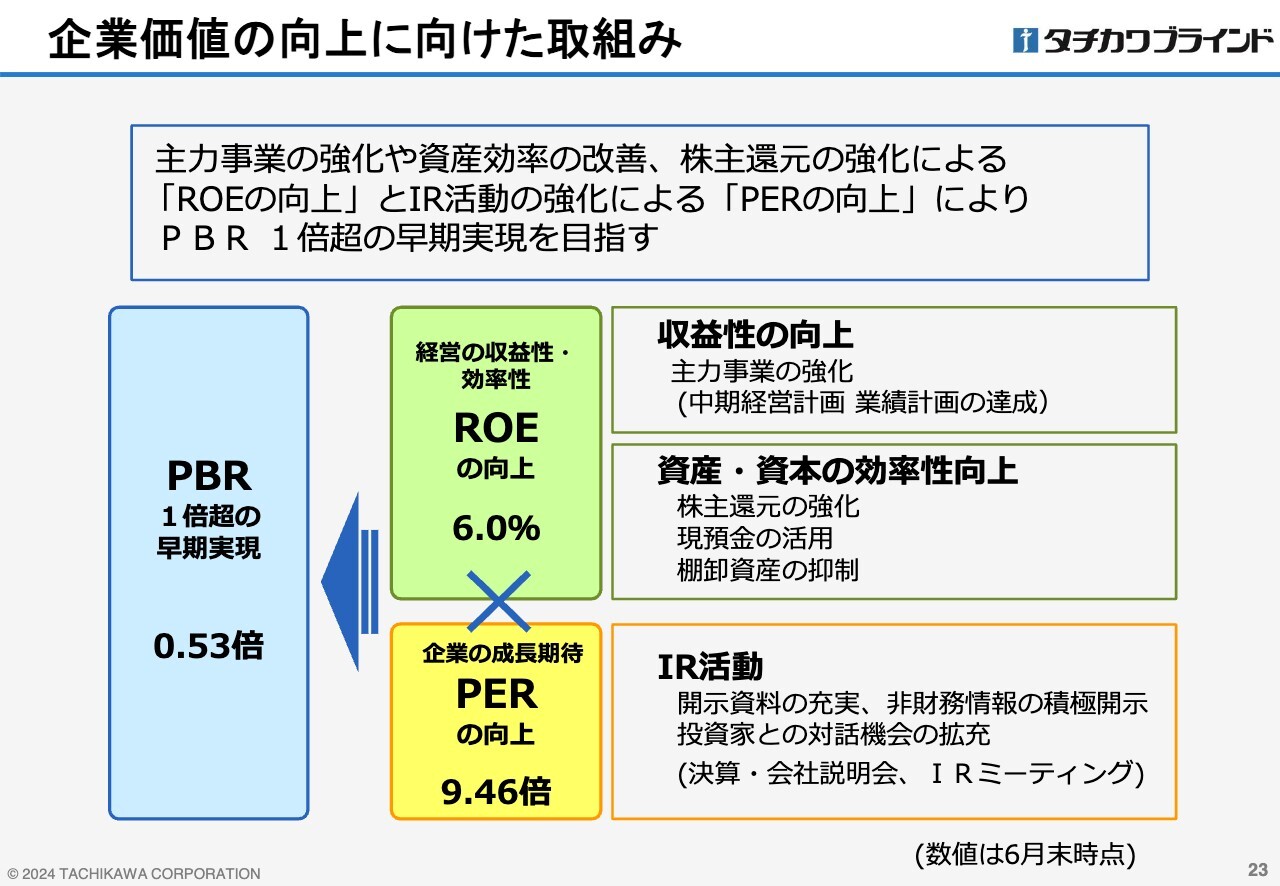

当社の企業価値向上の取組みについてご説明します。東京証券取引所からの要請を受け、当社でも現在1倍割れの状態にあるPBRの向上に取り組んでいます。当社では、PBRをその構成要素であるROEとPERに分解し、それぞれに対策を講じています。

ROEは中期経営計画により収益性を向上させていくほか、資産・資本の効率性向上を進めています。当社では、売上の規模に対して保有する総資産が多い状態にありますので、現預金の積極活用や棚卸資産の抑制を進めています。

また、自己資本比率75.6パーセントと純資産が高い状態にありますので、株主還元方針に累進配当を掲げ、継続的な増配を進めていくこととしました。

PERは現在10倍を下回っており、上場会社の平均と比べても低い状態にあります。開示資料の充実や投資家のみなさまとの対話機会を増やすことに加え、先日検討を開始した事業領域の拡大に向けた活動を進めていくことで、成長への期待を高めていきたいと考えています。

株価・出来高の推移

株価・出来高の推移です。直近では株式市場は不安定な状態にありますが、2022年11月と2023年8月の二度にわたる自己株式取得により当社の株価は上昇傾向にあり、2024年は1,300円から1,400円台で推移しています。

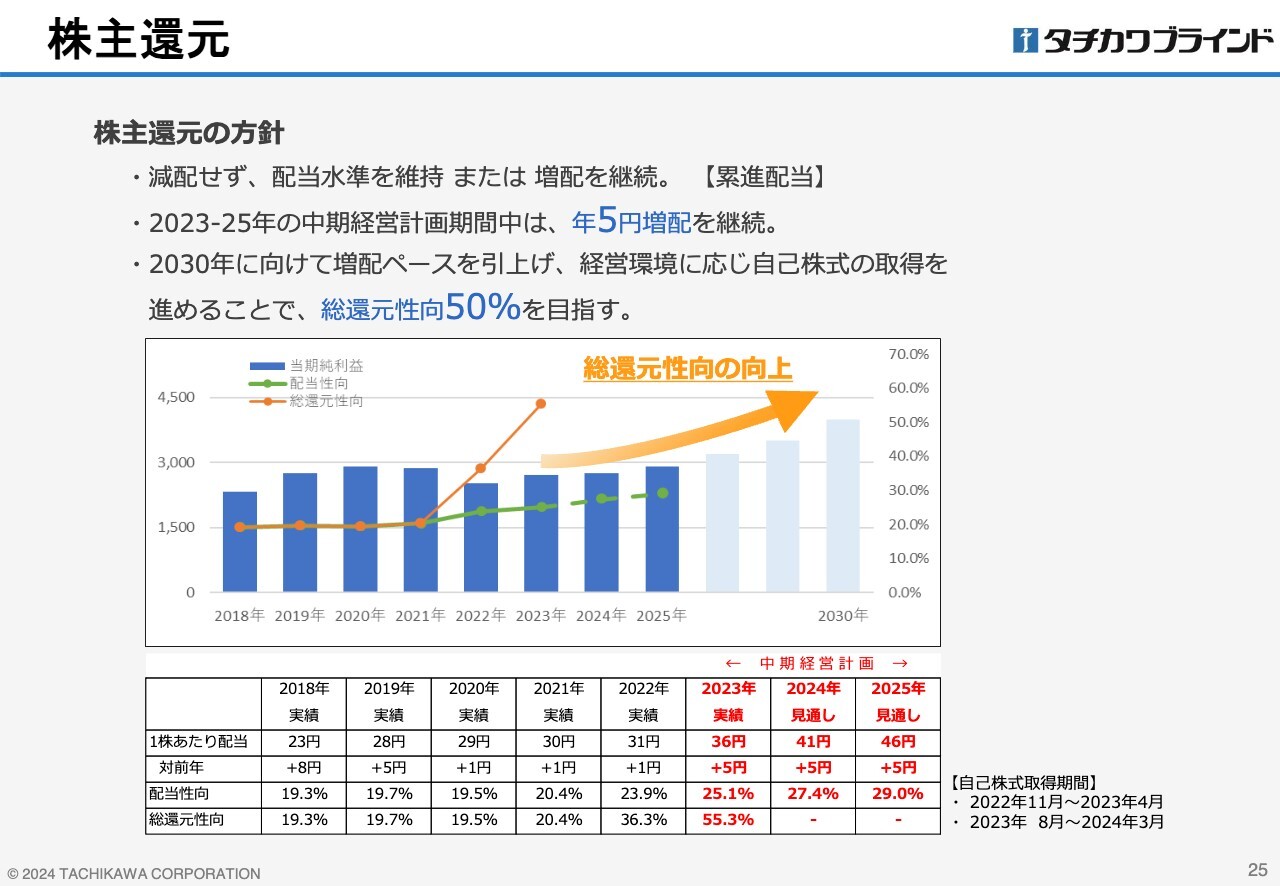

株主還元

中期経営計画で作成した株主還元方針の進捗状況についてご説明します。株主配当金については累進配当を掲げており、減配することなく配当水準を維持、または増配を継続することを基本方針としています。2025年までの中期経営計画期間中においては、年5円の増配を継続します。

また、配当以外の機動的な株主還元策として、2022年11月に上限6億円、2023年8月に上限7億円と、2度の自己株式取得を実施しました。2023年12月期については、自己株式の集中があったこともあり、配当性向25.1パーセント、総還元性向55.3パーセントと、目標に掲げていた総還元性向50パーセントを上回る結果となりました。今後は累進配当を継続しつつ、長期的なビジョンをもって、増配ベースの引き上げを検討していきます。

本日の説明は以上です。最後までご清聴いただきまして、誠にありがとうございました。

<

新着ログ

「金属製品」のログ