アイリックコーポレーション、今期はスマートOCRとbroxの販売拡大に注力 株主還元拡充で1株当たり配当金20円を想定

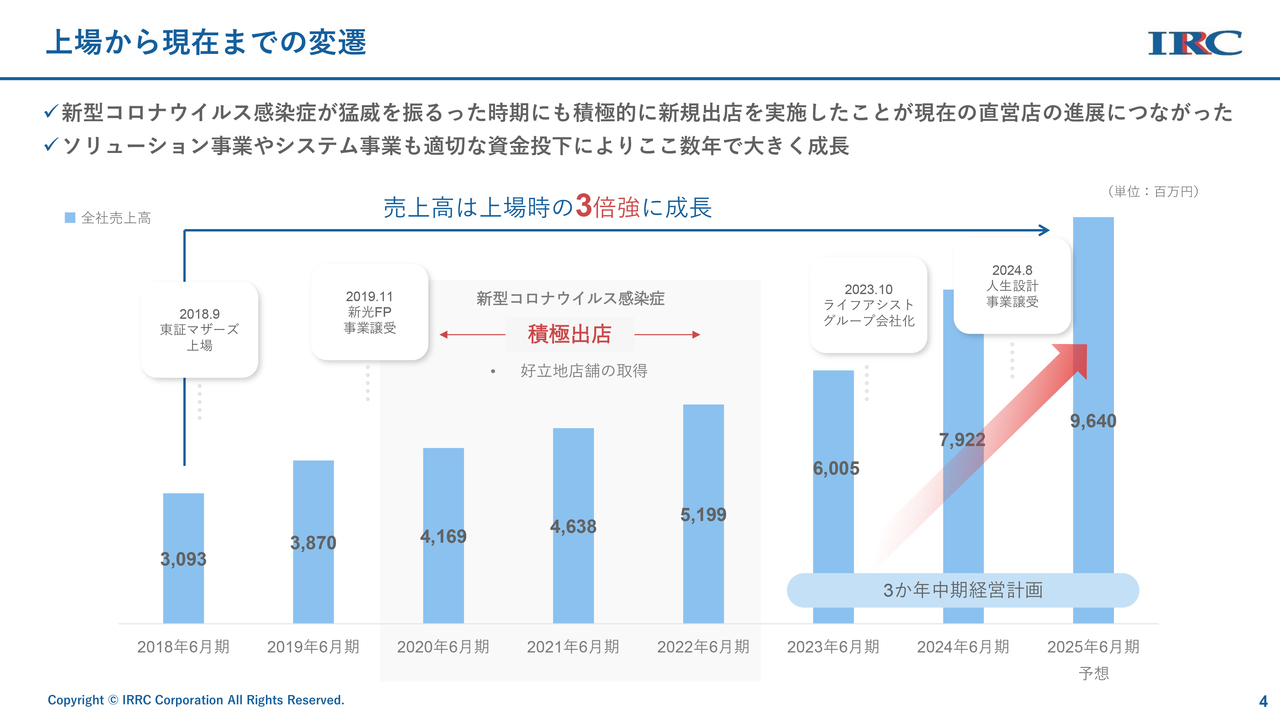

上場から現在までの変遷

勝本竜二氏:アイリックコーポレーション代表取締役社長の勝本です。2024年6月期決算説明会を開始します。資料に沿って、2024年6月期決算概要からご説明します。

当社は、2018年9月に上場して以降、3年間ほど新型コロナウイルスが流行した時期もあり、来店型の保険ショップには苦戦の時期が続きました。

ただし当社の場合は、ソリューション事業やシステム事業等もあり、コロナ禍の間には立地の良い場所で効率的に出店できたこともあり、比較的積極的な店舗出店を行いました。苦しい中ではあったものの着実に出店していった結果、毎年増収を実現することができたと思っています。

売上高については、今年度予想で上場時の約3倍強と大きく成長できたと思っています。

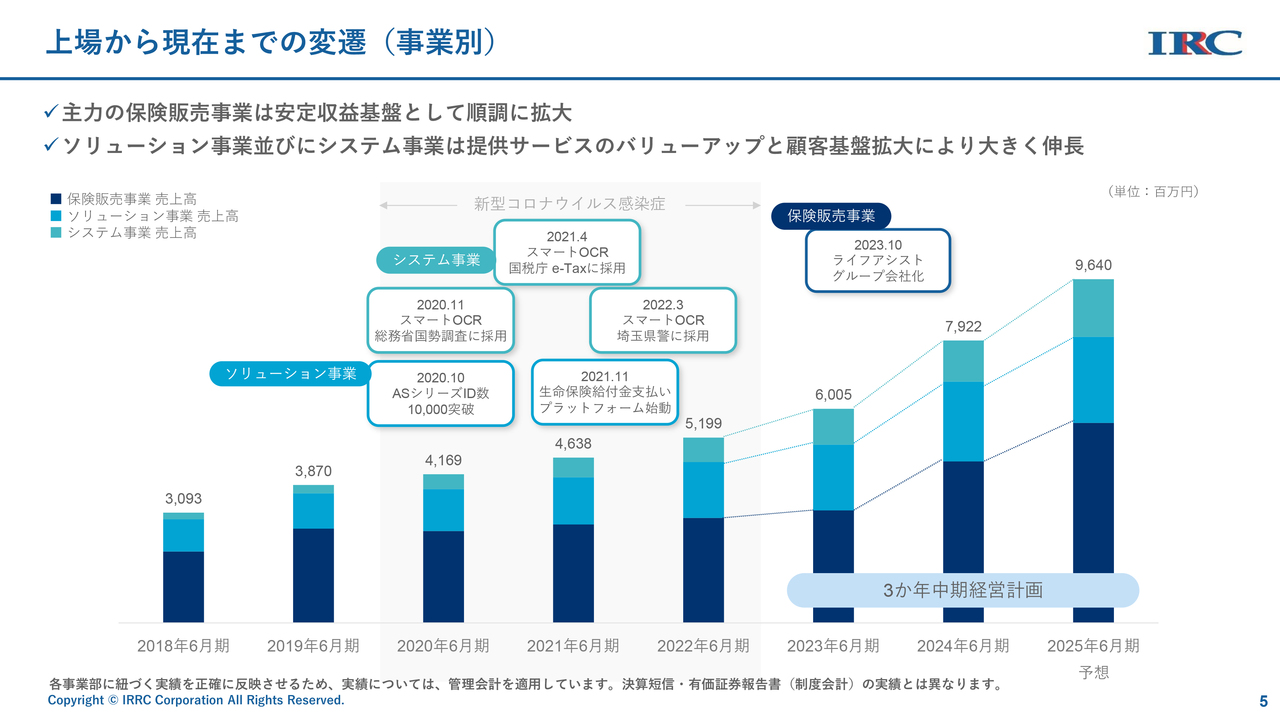

上場から現在までの変遷(事業別)

保険販売事業が厳しい時には、システム事業やソリューション事業が大きく売上を押し上げてきました。その結果として、バランスのとれた売上計上ができたのではないかと思っています。

特にシステム事業に関しては、官公庁向けの「スマートOCR」の提供が幅広く進んだことも、当社の業績アップの大きな要因となっています。

2023年10月には、新潟県新潟市に本社があるライフアシストという会社のM&Aを行い、グループ会社化しました。これにより、保険販売事業もさらなる積み上げができたと考えています。

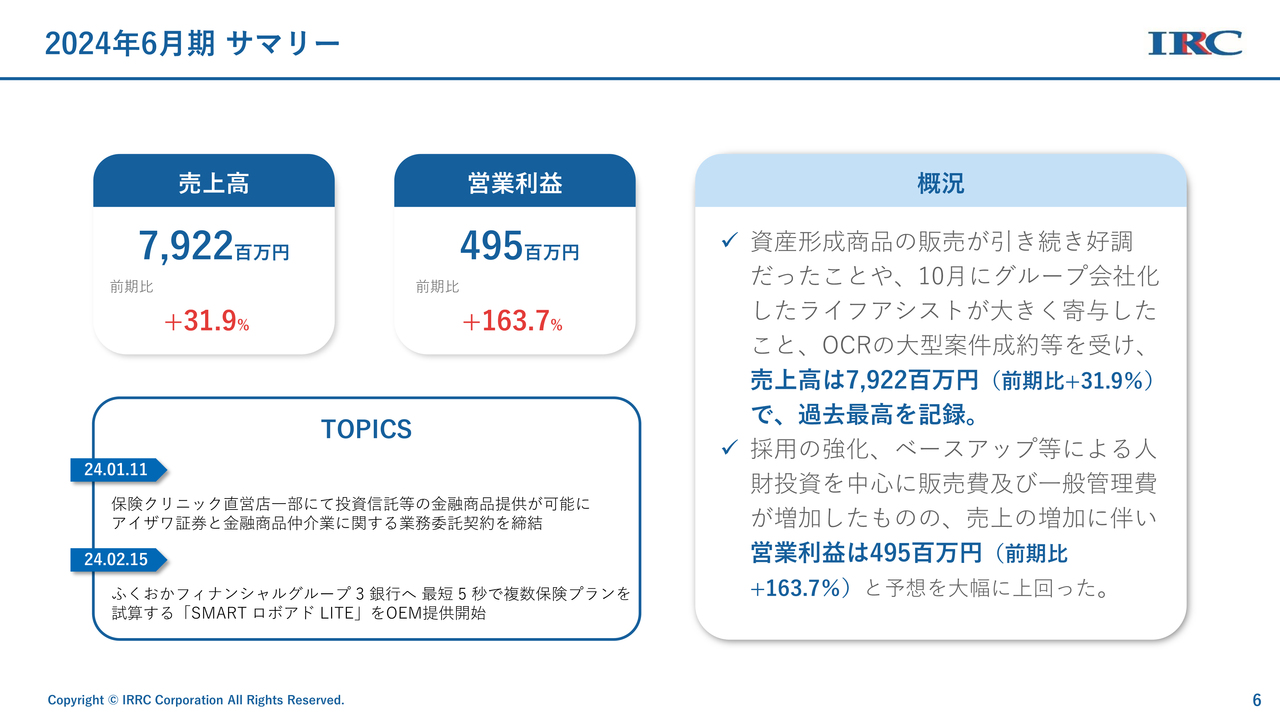

2024年6月期 サマリー

売上高は前期比31.9パーセント増の79億2,200万円、営業利益は前期比163.7パーセント増の4億9,500万円となっています。

1つ目のトピックスとして、従来保険販売事業だけを行っていた「保険クリニック」の直営店の一部において、アイザワ証券と金融商品仲介業に関する業務委託契約を締結したことにより、投資信託等の金融商品提供が可能になりました。

2つ目のトピックスとして、2024年2月15日から、福岡銀行を中心とするふくおかフィナンシャルグループの3銀行に対して、最短5秒で複数保険プランを試算することができる保険版のロボットアドバイザー「SMART ロボアド LITE」をOEMで提供しています。

概況として、アメリカの金利高により資産形成商品の販売が好調であったことと、10月にグループ会社化したライフアシストの売上が非常に大きく寄与しました。

ソリューション事業とシステム事業に関しても、「スマートOCR」の大型案件が大きく伸びたこともあり、売上高は予想を大きく上回る前期比31.9パーセント増の79億2,200万円と、過去最高を記録しています。

人員の採用やベースアップなど人材投資は大きく増加しましたが、売上の増加がかなり上回ったこともあり、営業利益は前期比163.7パーセント増の4億9,500万円と、予想を大きく上回る結果となりました。

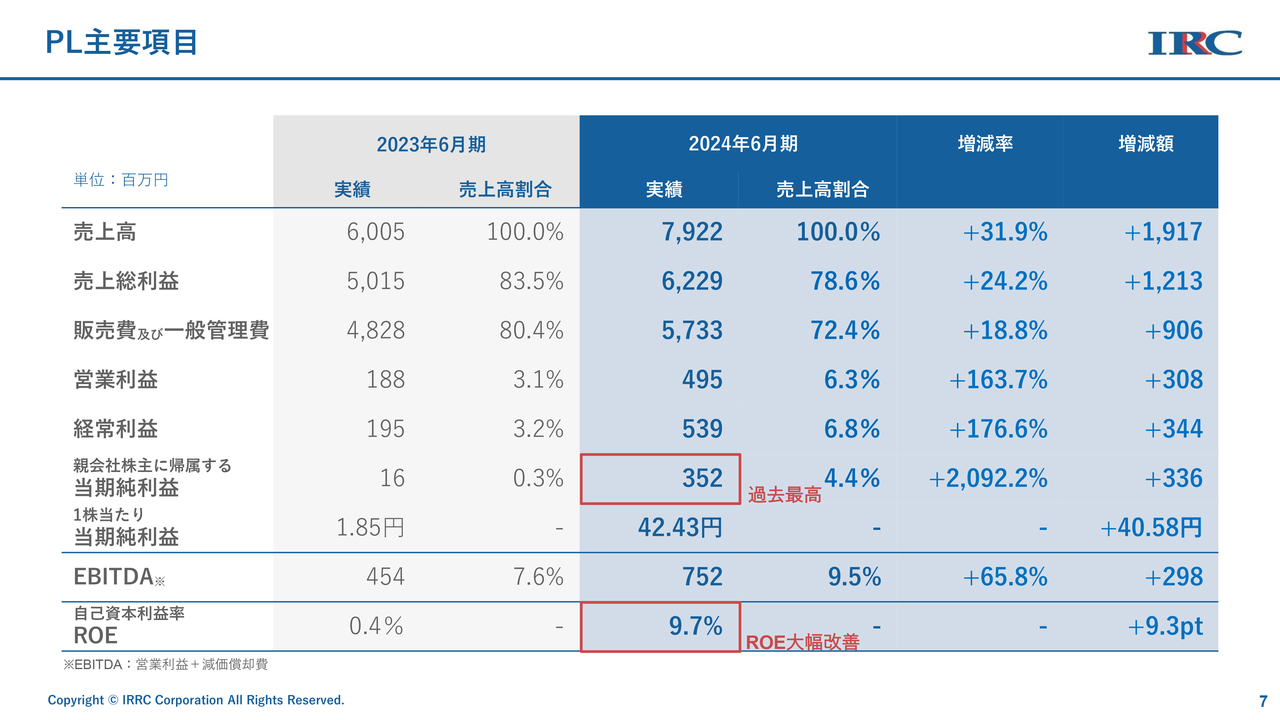

PL主要項目

先ほどもご説明したとおり、昨年度と比較して、売上高は前期比31.9パーセントの増加となりました。営業利益は、販売費及び一般管理費が大きく増えているものの前期比163.7パーセントの増加、経常利益は前期比176.6パーセント増の5億3,900万円です。

親会社に帰属する当期純利益は、当社にとって過去最高の3億5,200万円で、前期比2,092.2パーセントの増加という結果になりました。1株当たり当期純利益は42.43円、ROEは9.7パーセントとなりました。

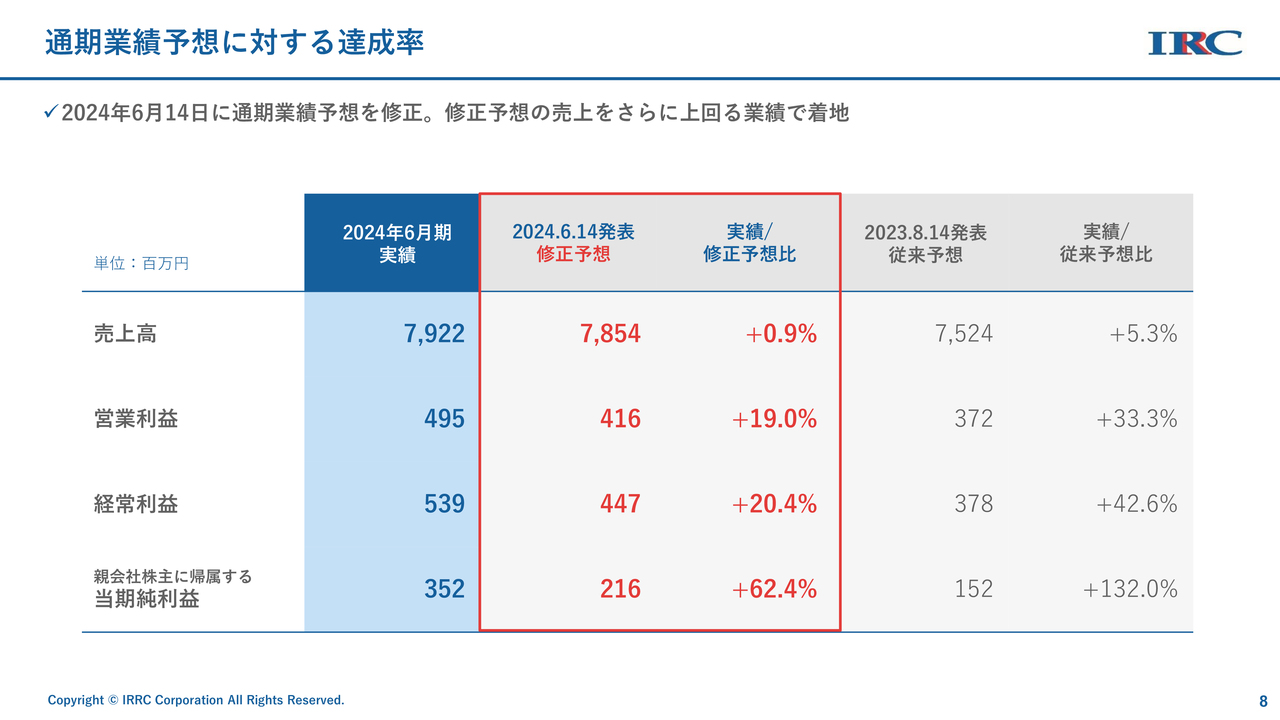

通期業績予想に対する達成率

2024年6月期の実績についてご説明します。従来予想は、売上高75億2,400万円、営業利益3億7,200万円、経常利益3億7,800万円、親会社株主に帰属する当期純利益1億5,200万円としていました。

第3四半期が終わった時点で、業績がかなり順調に推移したということもあり、2024年6月に上方修正を発表しました。その時点で確定していた数値として、売上高78億5,400万円、営業利益4億1,600万円、経常利益4億4,700万円、親会社株主に帰属する当期純利益2億1,600万円としていましたが、最終着地はさらに大きく上回りました。

最終的に、売上高79億2,200万円、営業利益4億9,500万円、経常利益5億3,900万円、親会社株主に帰属する当期純利益3億5,200万円と、従来予想と上方修正よりも上回る結果となりました。要因として、2024年6月期の売上高が想定よりも大幅に上回ったことがあります。

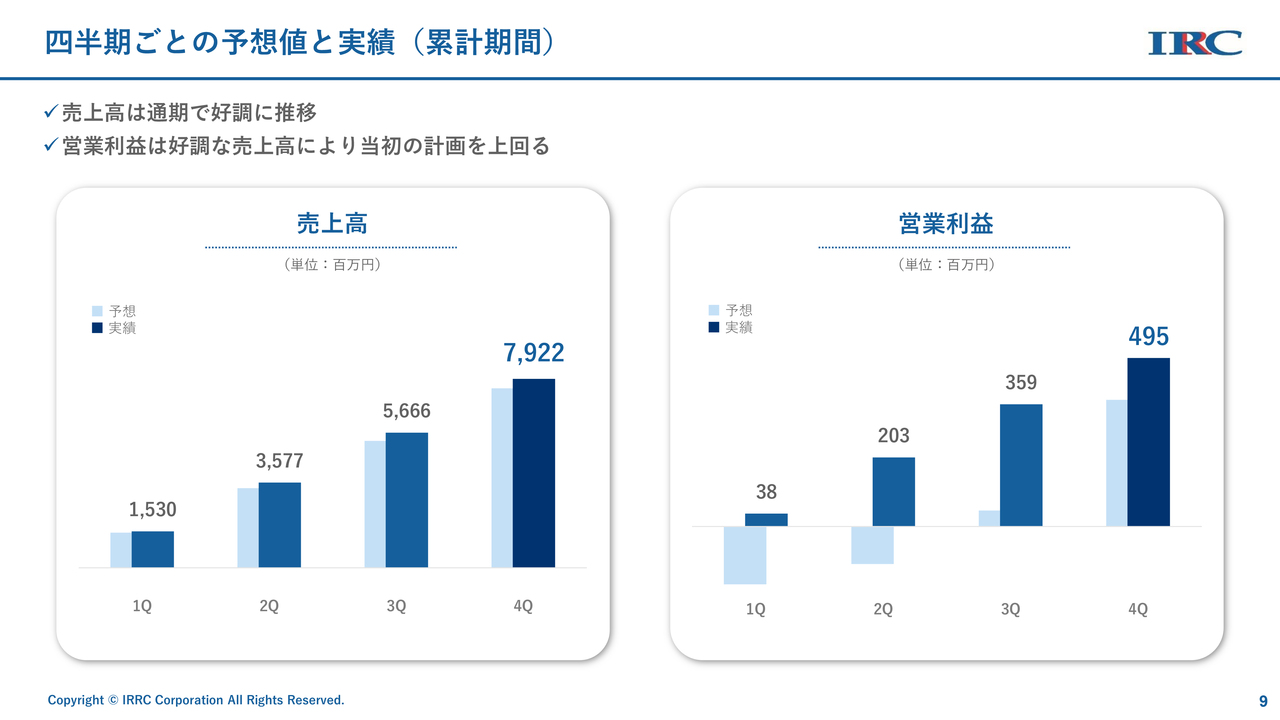

四半期ごとの予想値と実績(累計期間)

四半期ごとの売上高については、予想を非常に上回った着地となりました。営業利益も、四半期ごとで確実に利益を出していける年度であったと思っています。

当初予想では、第1四半期と第2四半期の赤字を予想していましたが、順調に推移できたと考えています。

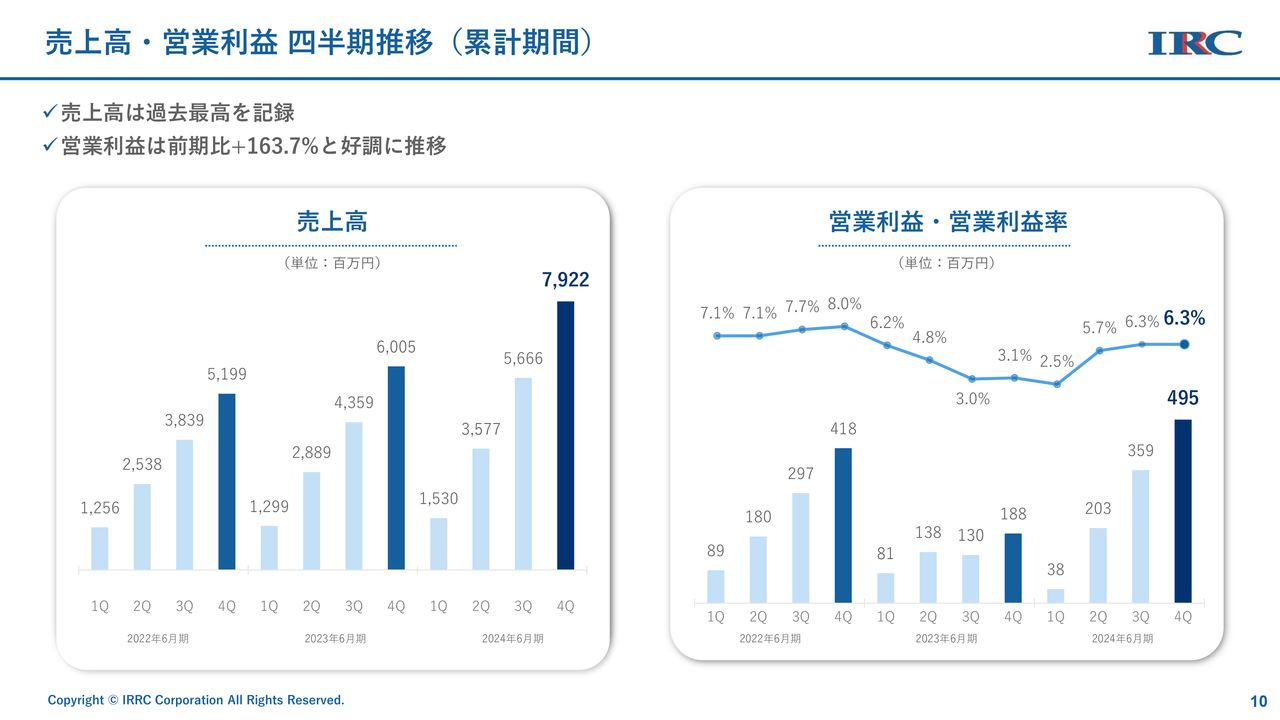

売上高・営業利益 四半期推移(累計期間)

過去3か年における売上高・営業利益の四半期推移です。売上高は、確実に大きく成長しています。

営業利益・営業利益率に関しては、前期は営業利益率が落ちた時期もあったものの、今期はかなり回復基調にあります。大型のM&Aもありましたが、十分に利益も確保し、最終的な営業利益率は6.3パーセント、営業利益は4億9,500万円を確保できました。

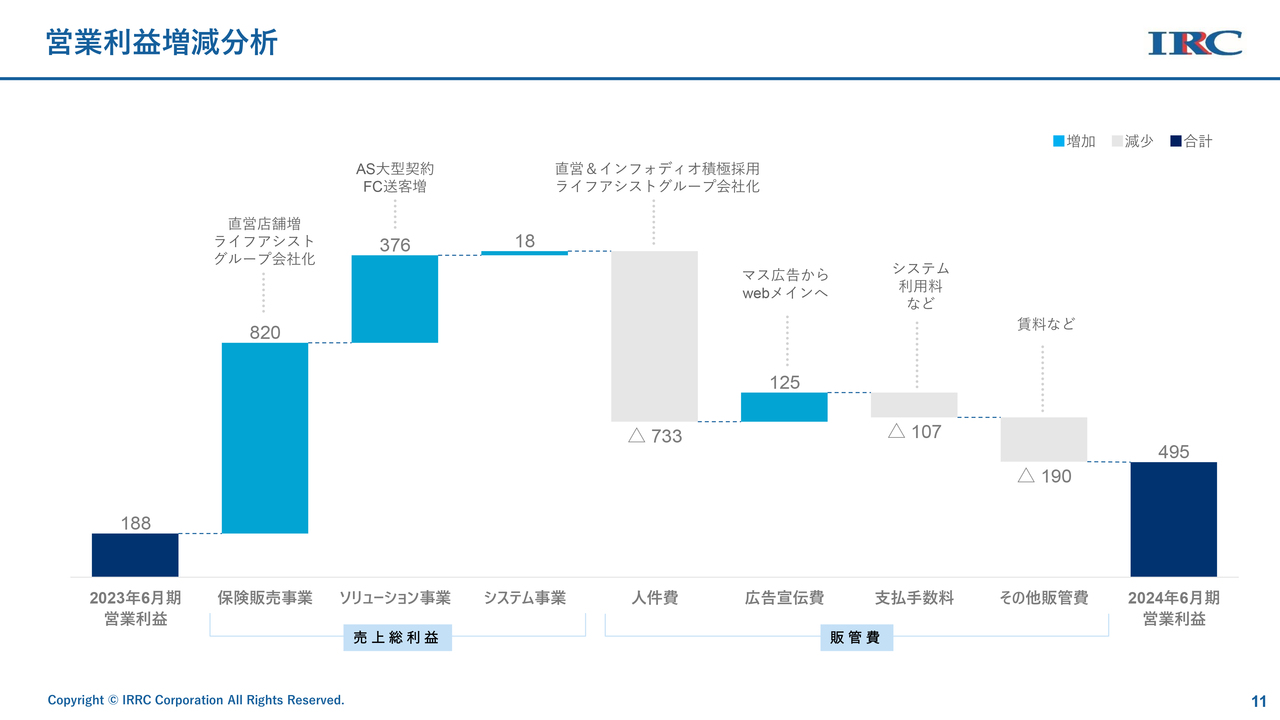

営業利益増減分析

昨年度の1億8,800万円から売上総利益で貢献したのが、ライフアシストのグループ化のほか、AS部門の大型契約やFC部門のフランチャイズに対する送客増により大きく上振れしました。システム事業は若干の増加で着地しています。

人件費については、グループ会社の買収等により7億3,300万円の増加となりました。広告宣伝費については、前々期にテレビCMなどかなり大型の広告費を使っていました。それに対して前期は、ターゲットを絞ったWeb戦略を強化したため、コスト的には1億2,500万円減少したという状況になっています。

その他、システム利用料や賃料などの増加により、その分がマイナスとなった結果、営業利益4億9,500万円という着地となりました。

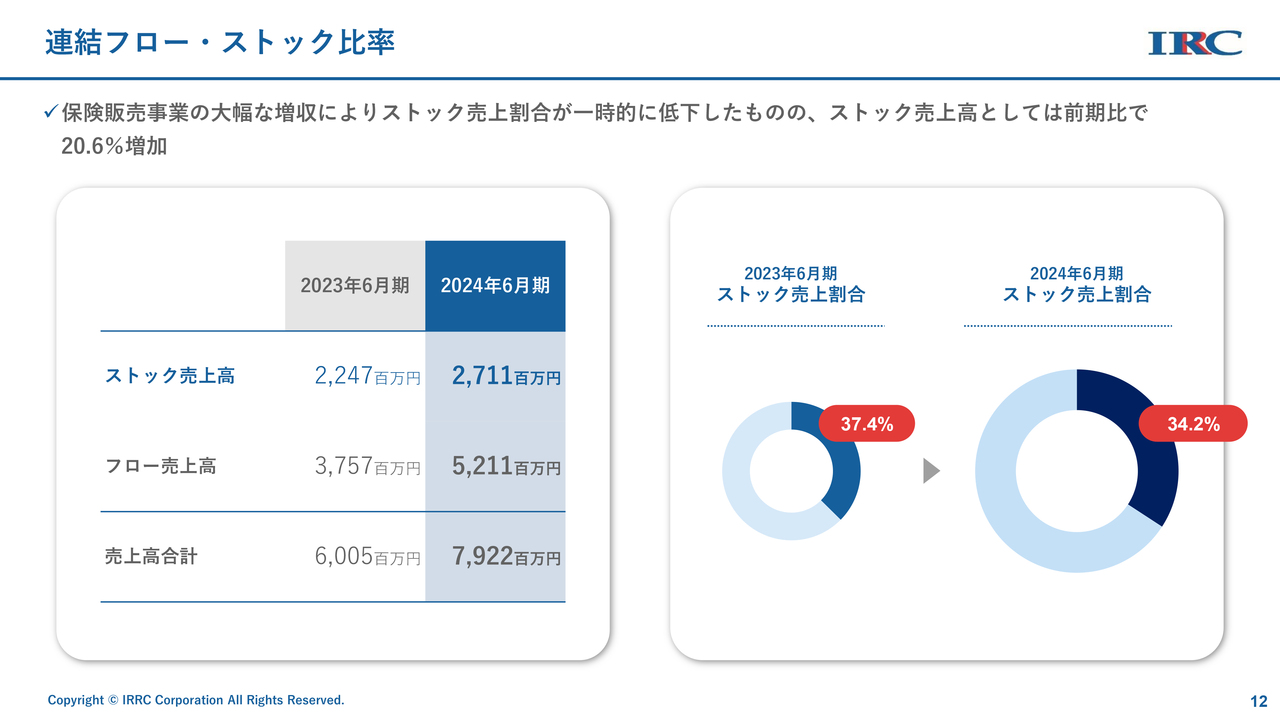

連結フロー・ストック比率

当社では、連結フロー・ストック比率を重要視しています。ストック部門が増えれば増えるほど、そこに対する利益の確保、利益率を高める効果が十分にあると思っています。

グロスとしては、ストック売上高が前期の22億4,700万円から27億1,100万円と、約4億7,000万円増加している状況です。売上の増加に関しては、今回M&Aしたグループ会社の売上高であるフロー売上高が大幅に伸びたこともあり、ストック売上割合は前期の37.4パーセントから34.2パーセントと、約3.2ポイントダウンしている状況となっています。

ただし、グロスでは大きな金額が増加しているため、今後着実にストックラインを積み上げていきたいと思っています。

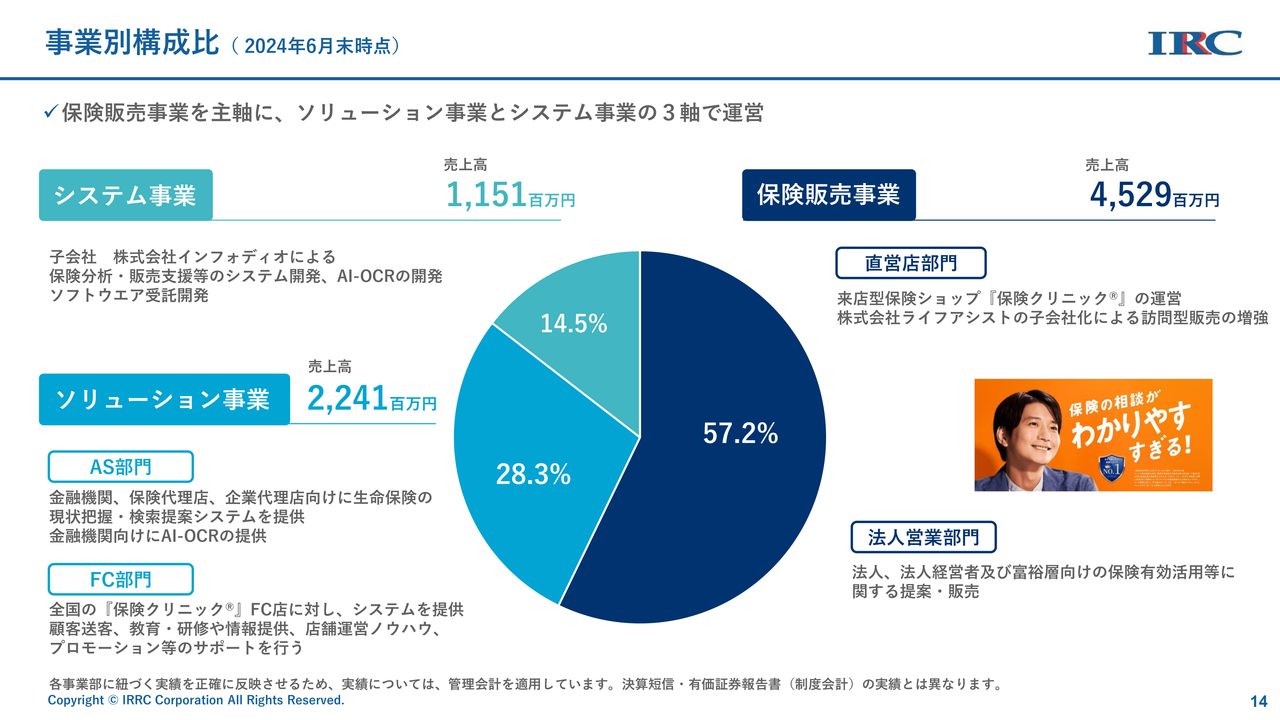

事業別構成比 (2024年6月末時点)

2024年6月期のセグメント別の状況についてご説明します。今回は、保険販売事業が大きく伸びたこともあり、保険販売事業比率が57.2パーセントと、前期比で上がっている状況となっています。大きな要因は、ライフアシストのグループ会社化による、訪問販売営業の強化によるものと考えています。

システム事業については、前期は人員の強化等を行ったものの、売上高11億5,100万円となり、若干の増加という着地になりました。

ソリューション事業も非常に大きく伸び、売上高22億4,100万円となりました。AS部門に関しては、金融機関向けのAI-OCRの提供が非常に順調に進捗しました。

FC部門に関しては後ほど詳細をご説明しますが、直営店のお客さまの集客が増えたことにより、結果としてフランチャイズ向けのお客さまの送客も増えました。それによる共同募集の部分の売上が非常に大きく伸びています。

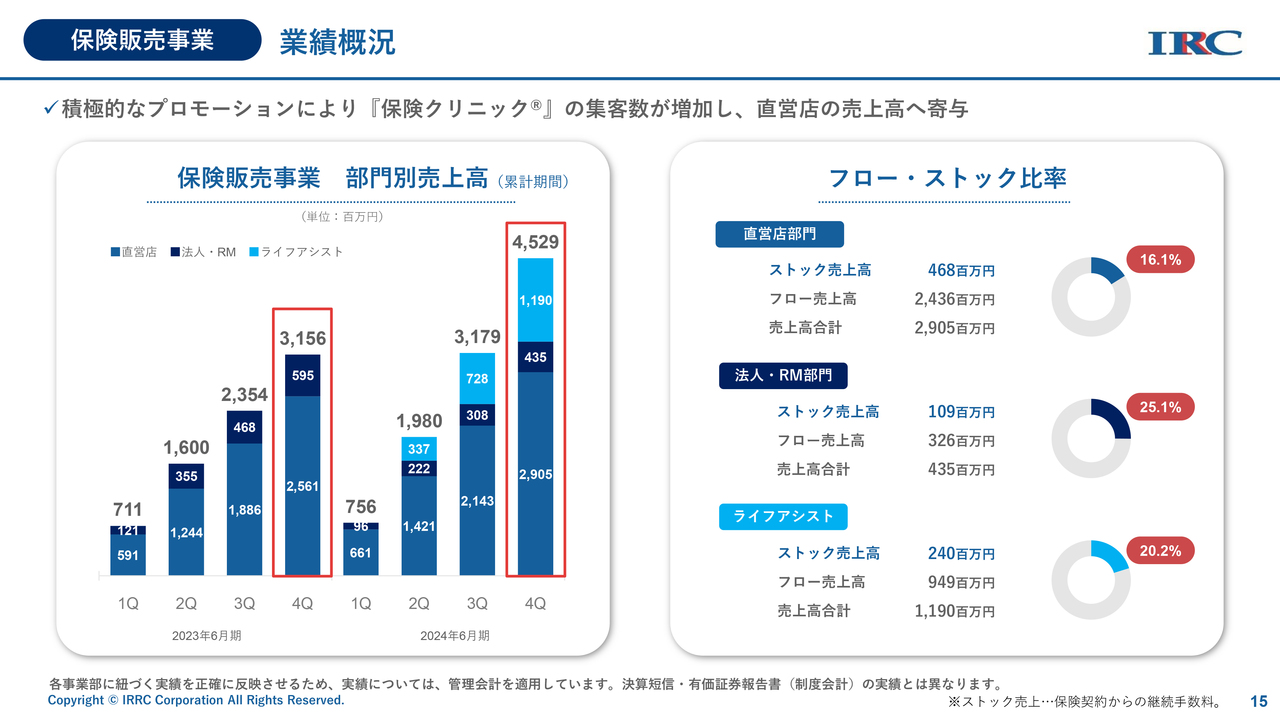

保険販売事業 業績概況

昨年度に対して大きく伸びてきているのは、グループ会社が追加されたことにより、9ヶ月間の連結決算で、当初の期待値8億円から11億9,000万円と予想を大幅に上回ったことが、売上の貢献につながったと思っています。

フロー・ストック比率に関しては、ストック売上高では直営店部門が16.1パーセント、法人・RM部門が25.1パーセント、ライフアシストが20.2パーセントと、直営店部門が低いものの、全体的にはバランスが取れてくると考えています。

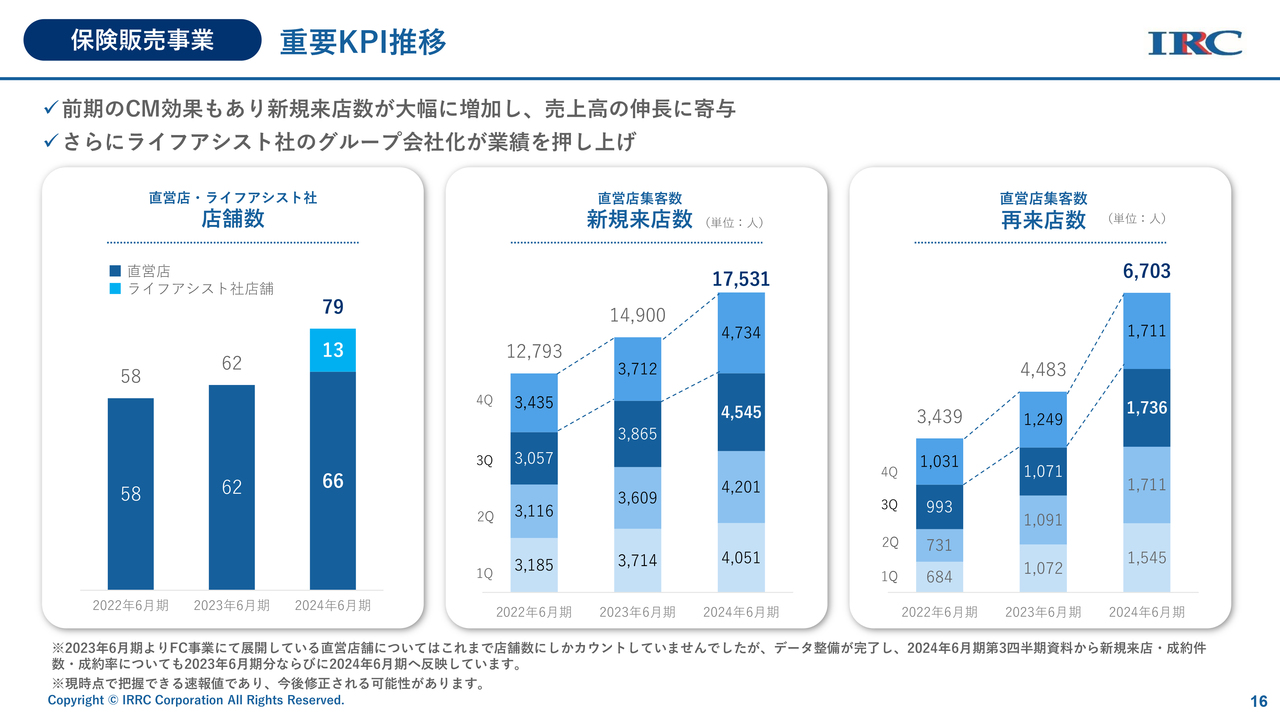

保険販売事業 重要KPI推移

店舗数については、直営店66店舗に対し、今回新たにライフアシストが運営する13店舗を追加し、合計79店舗となりました。

新規来店数については、前年度の1万4,900名から1万7,531名と、20パーセント強増加している状況になっています。

再来店数については、すでに「保険クリニック」でご契約いただいているお客さまに対して、一定の期間を経過した方にコールセンターから再来店を促し、保険の状況の確認や見直しのご提案を行っています。こちらも大幅に伸びており、前年度の4,483名から6,703名となっています。

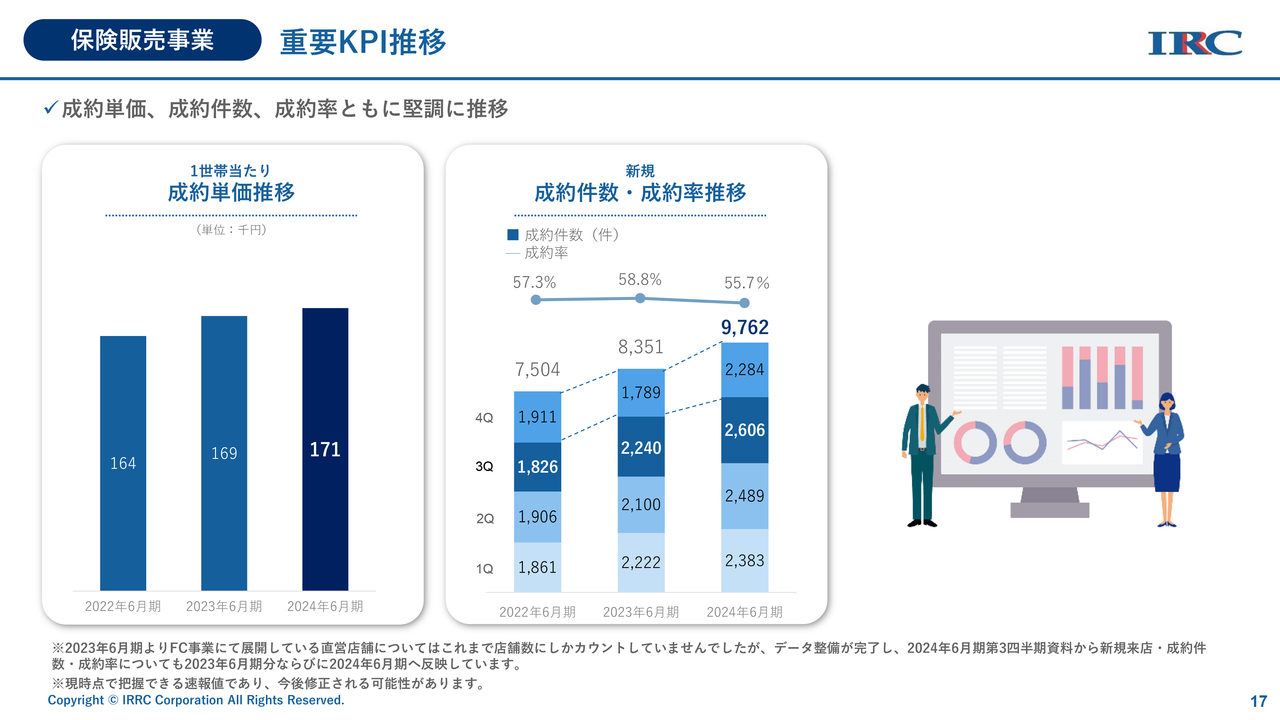

保険販売事業 重要KPI推移

成約単価推移については、外貨建ての資産形成商品が好調なため、高止まりしています。

成約件数・成約率推移に関しては、成約率は55.7パーセントとなっています。若干ダウンしているように見えますが、6月に来られたお客さまについては、たいてい7月や8月の成約になるため、一時的にダウンするのは仕方がないと思っており、それだけ来店客数が増えているとも言えると考えています。

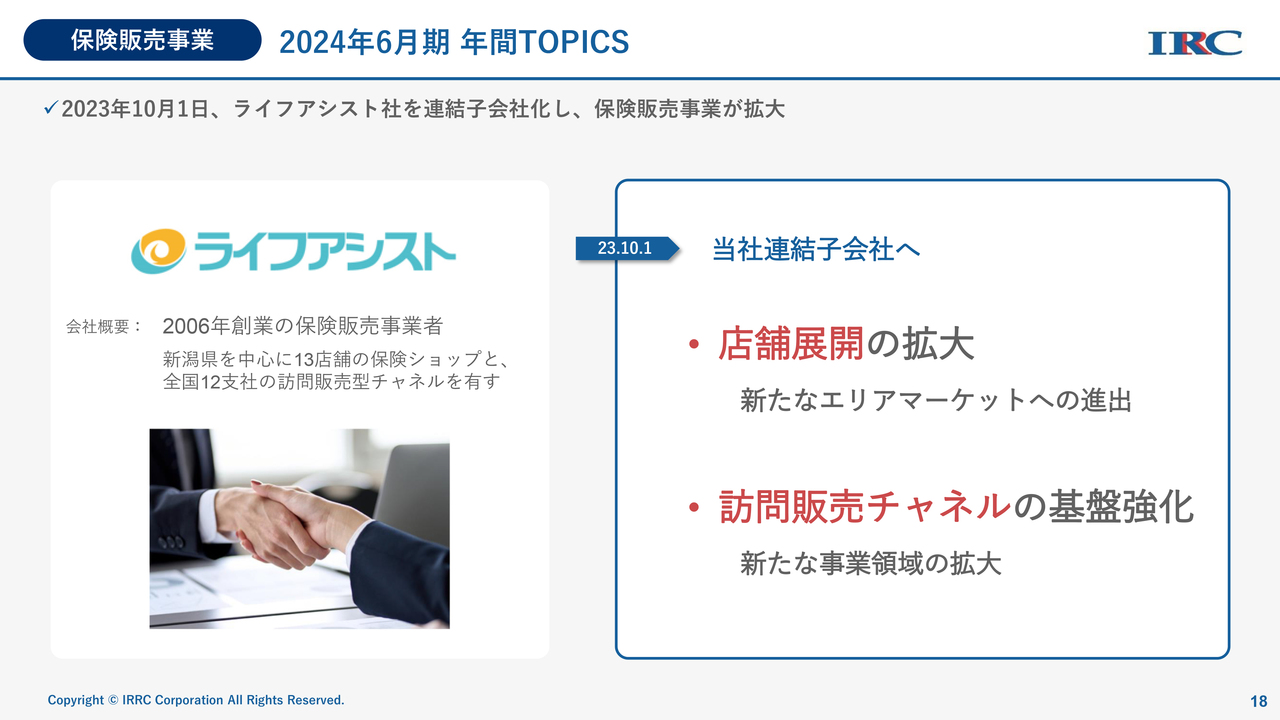

保険販売事業 2024年6月期 年間TOPICS

ライフアシストについてご説明します。M&Aの主な目的は、店舗展開の拡大です。当社とは基本的にエリアが異なることも、大きな要素となりました。また、訪問販売のチャネルが非常に強い会社のため、新たな事業領域の拡大が期待できるのではないかと考え、M&Aを実施しました。

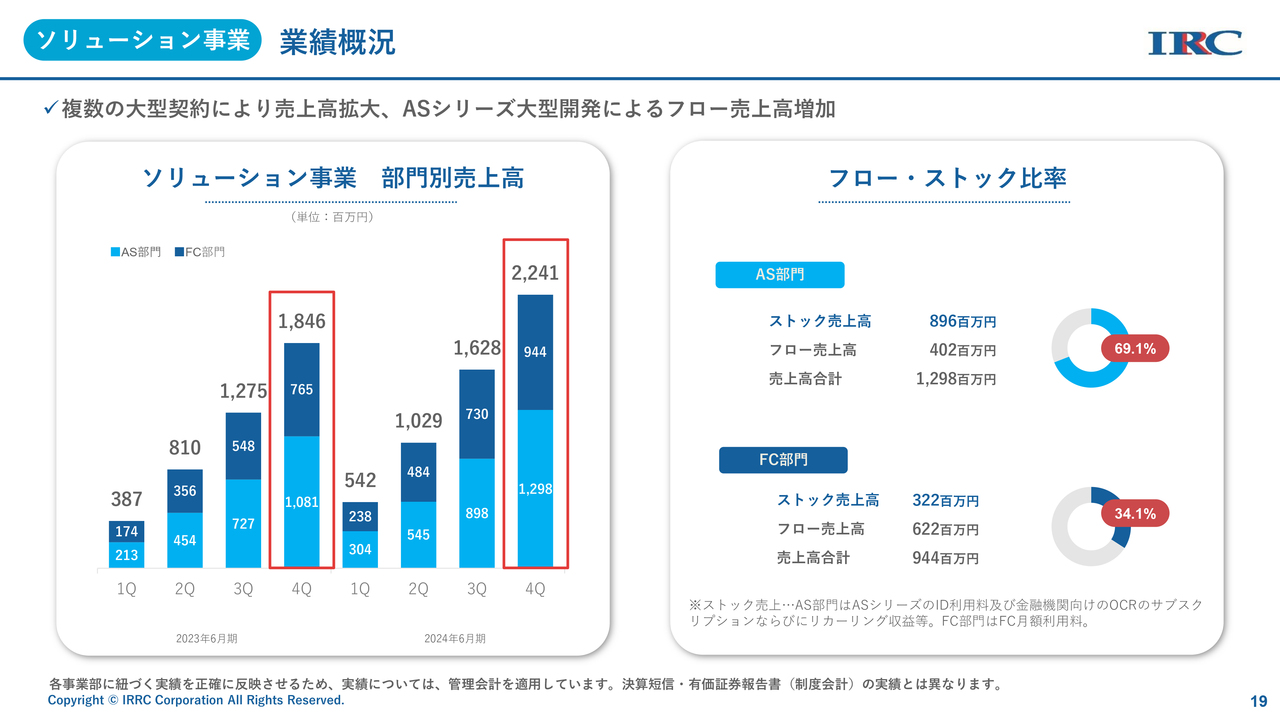

ソリューション事業 業績概況

ソリューション事業も四半期ごとに順調に推移しました。特にAS部門、FC部門ともに大きく伸びたことにより、今期は順調に伸長しています。

フロー・ストック比率については、AS部門のストック売上が非常に多く、現在は69.1パーセントがストック売上高となっています。それにより、利益率が非常に高い事業となっています。

一方、FC部門のストック売上高は34.1パーセントと、フロー売上高が非常に伸びました。先ほどもお話ししたとおり、本部からの送客が非常に順調だったことによります。

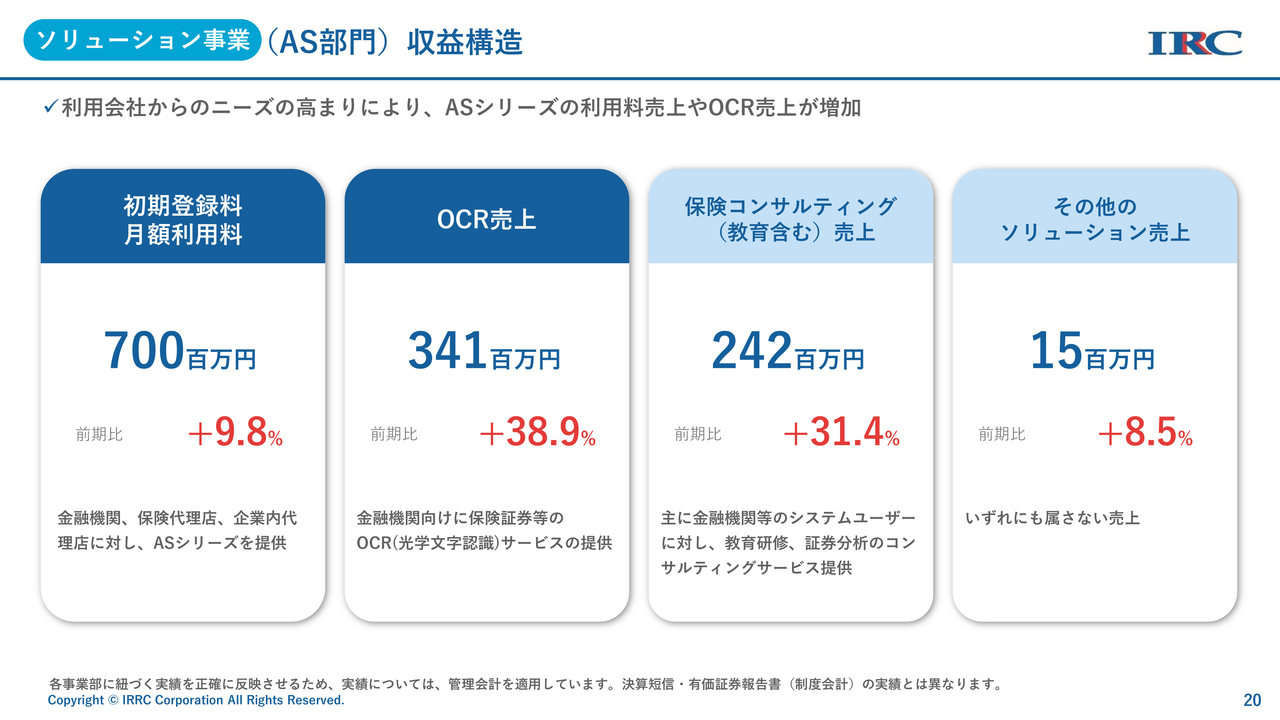

ソリューション事業 (AS部門)収益構造

ASシリーズというシステムの提供モデルは、サブスクリプションが中心となっています。売上は7億円、前期比9.8パーセントの増加となりました。

金融機関向けOCRの提供が非常に増えました。売上ベースで3億4,100万円、前期比38.9パーセントの増加となり、非常に大きく伸びた部門となっています。

保険コンサルティングは、金融機関を中心とした教育事業などです。非常に力を入れた結果、大幅に伸びています。売上ベースで2億4,200万円、前期比31.4パーセントの増加となりました。

その他ソリューション事業の売上は約1,500万円となっています。

ソリューション事業 (AS部門)2024年6月期 年間TOPICS

ソリューション事業のトピックスを1つご紹介します。ふくおかフィナンシャルグループ3銀行へ、最短5秒で複数の保険プランを試算する「SMART ロボアド LITE」という保険版のロボットアドバイザーの提供を行いました。

各地方銀行では、今後の収益性を確保していくため、保険の平準払いに力を入れています。しかし、一時払いは比較的売れるものの、平準払いはなかなか販売に力が入っていないところがありました。

そのような中で、当社はロボアドなどをフックとしてお客さまの保険ニーズを引き出し、銀行での保険販売につながるような取組みを行っていました。

そのため、ASシリーズは全国の金融機関に導入されています。特に、ふくおかフィナンシャルグループに関しては、ロボアドを取り入れるほか、全店舗でASシリーズによる保険比較ができるような取組みも進めています。

銀行提携の1つの成功モデルとして、しっかりと進めていきたいと考えています。

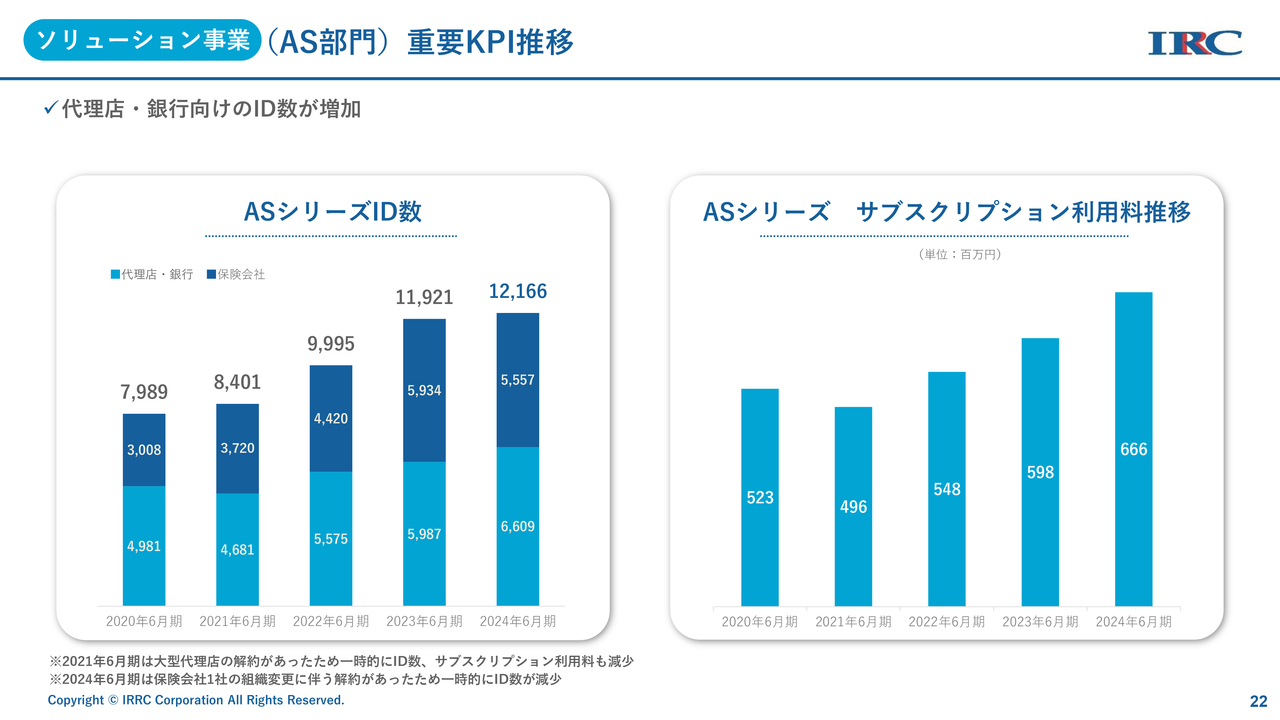

ソリューション事業 (AS部門)重要KPI推移

ASシリーズのID数の推移です。スライドをご覧のとおり、昨年は金融機関向けにおいて、まとまった解約がありました。生命保険会社のうち1社が、諸事情によりID数を一次的に減らしたことも影響しています。

一方で、代理店向けのID数が非常に増えたため、結果としては1万2,166IDで、前期より微増という結果になりました。これに伴い、サブスクリプション利用料は2021年に一時減ったものの、以降は確実に積み上げていっている状況です。

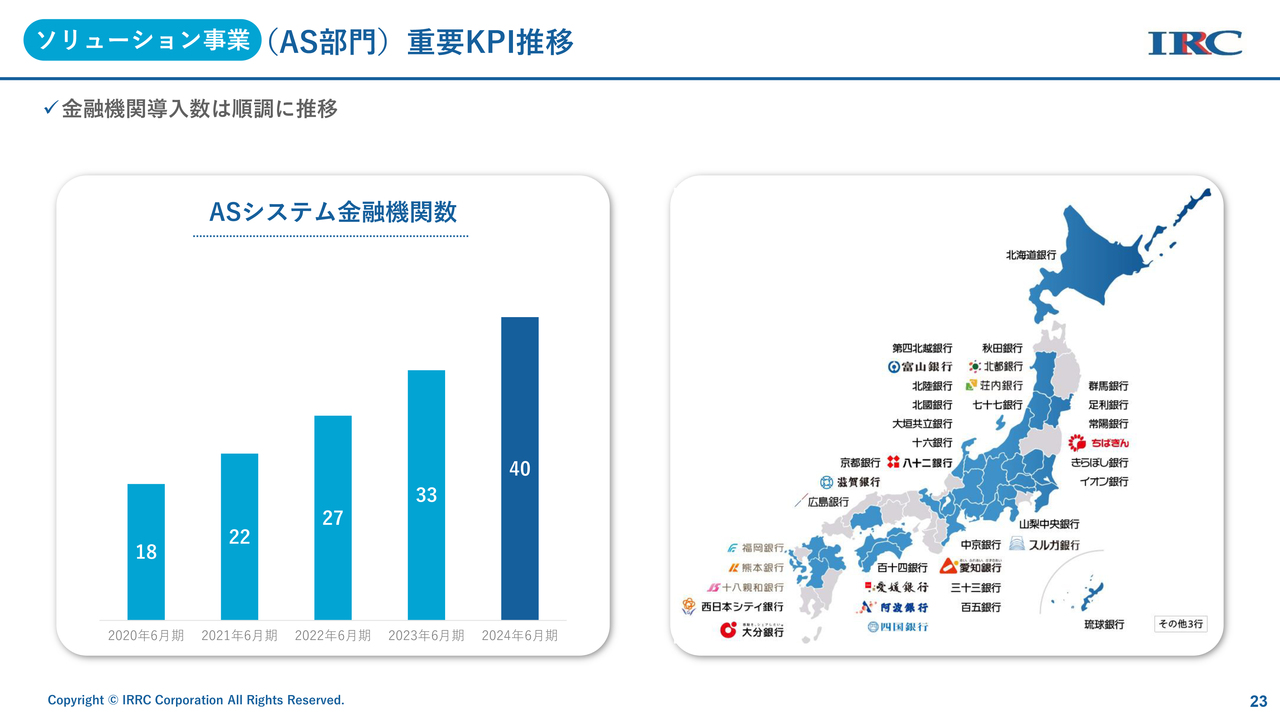

ソリューション事業 (AS部門)重要KPI推移

金融機関への導入数です。前期末時点で40行の地方銀行において、当社のシステムを利用いただいています。

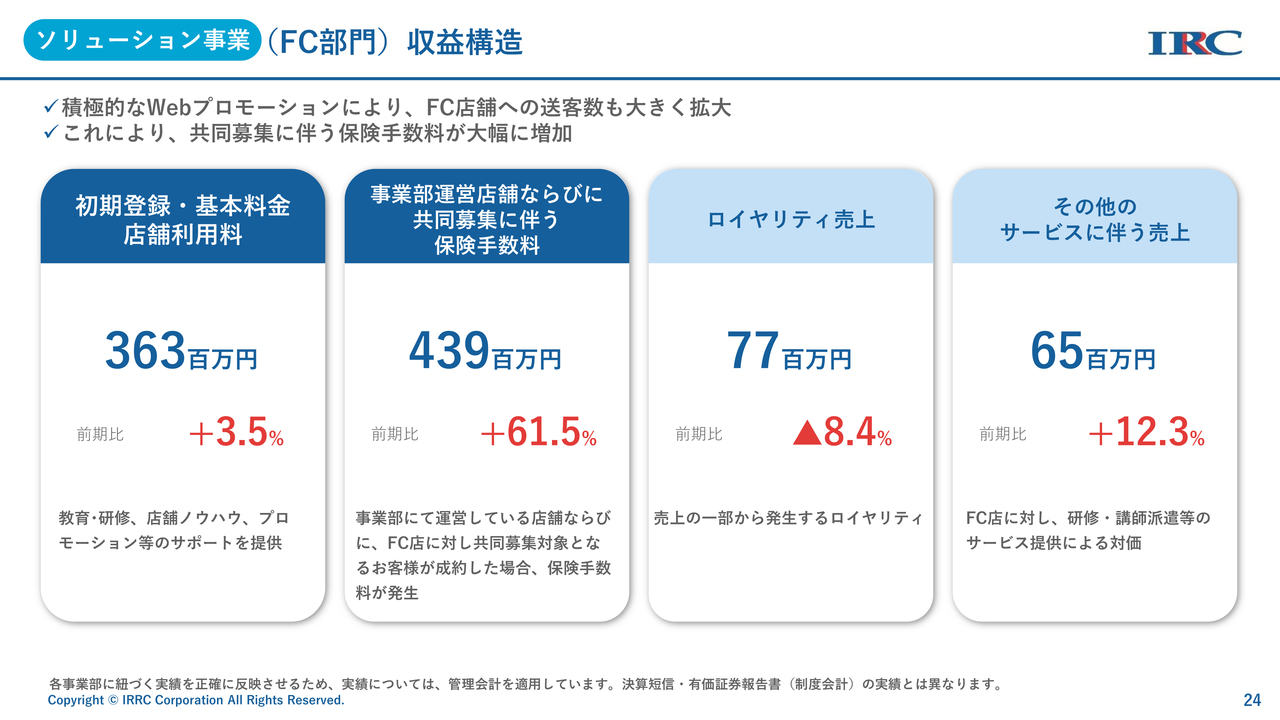

ソリューション事業 (FC部門)収益構造

初期登録・基本料金、店舗利用料は、保険クリニックのフランチャイズに登録した時にいただく月額利用料になります。初期登録・基本料金、店舗利用料は3億6,300万円、前期比3.5パーセントの微増となりました。

大きく伸びたところは、事業部運営店舗ならびに共同募集に伴う保険手数料です。FC部門が運営する直営店舗は数店舗あります。また、フランチャイズ向けに送客を行うことで共同募集に伴う保険手数料が発生し、そちらが非常に大きく伸びました。

主な要因は、送客数が大幅に増えた結果、4億3,900万円となり、前期比プラス61.5パーセントと非常に飛躍しています。

ロイヤリティ売上は7,700万円、前期比マイナス8.4パーセントとなっています。こちらは年々減っていく傾向にあると予想していたため、ロイヤリティ売上から共同募集に伴う保険手数料へとシフトしている状況です。

その他のサービスに伴う売上は6,500万円でした。

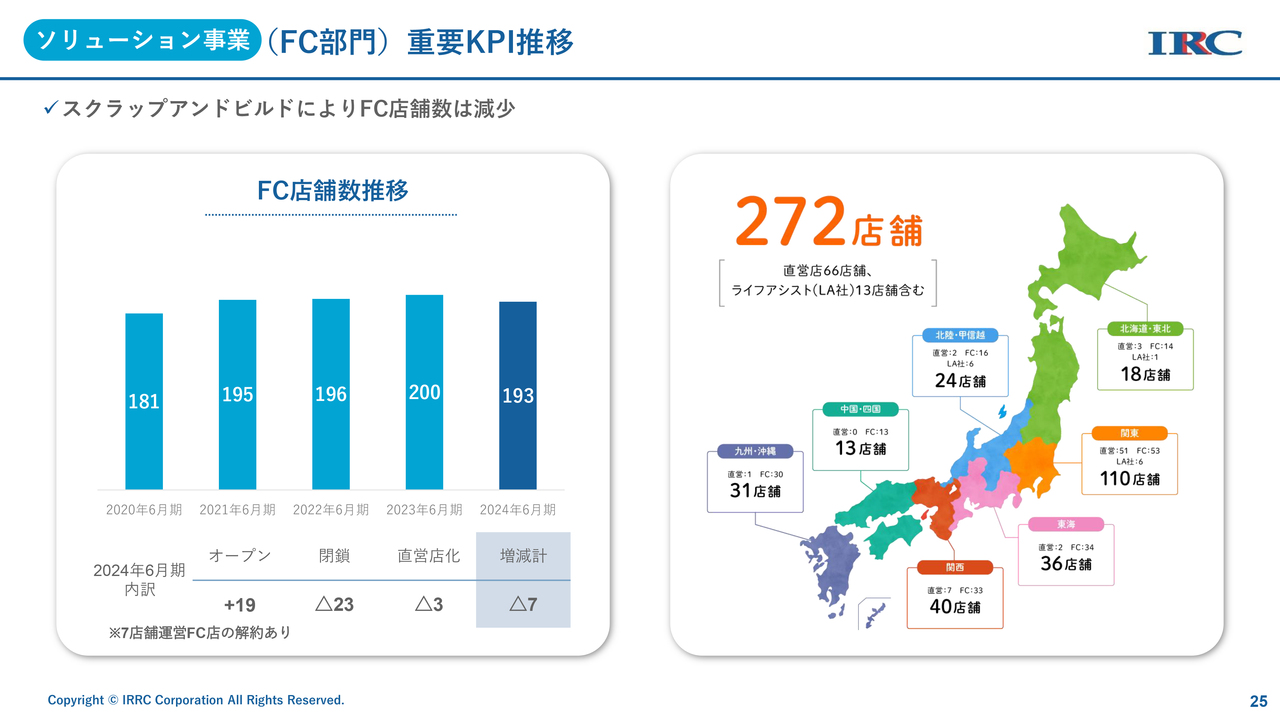

ソリューション事業 (FC部門)重要KPI推移

FC店舗数です。最近はスクラップアンドビルドが続いており、なかなかうまくいかない地域では入れ替えが激しい状態となっていました。

昨年度は19店舗をオープンした一方で、23店舗を閉鎖、3店舗を直営化した結果、トータルでは7店舗減っています。また今回残念ながら、7店舗運営していたフランチャイズが脱退したことにより、その分がマイナスになってしまった状態です。

日本全国では、保険クリニックの店舗数は272店舗です。このうち、直営店が66店舗、ライフアシストが13店舗、フランチャイズ店舗が193店舗となっています。

関東を中心とした出店が非常に多くなっていますが、今後は関西、東海の人口密集地域に店舗を展開できるよう取り組んでいきたいと思っています。

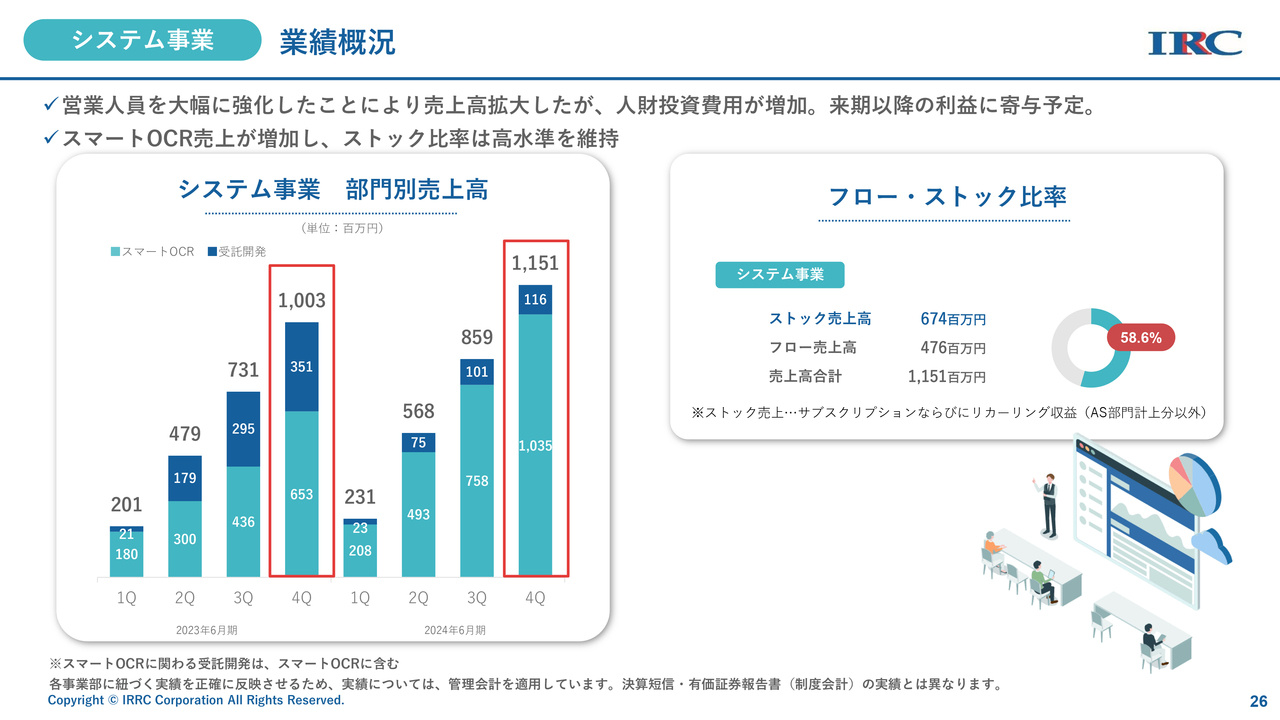

システム事業 業績概況

システム事業の売上高は11億5,100万円となりました。前期は人材投資に注力したため、今期以降の売上にしっかりとつながっていくと考えています。

「スマートOCR」の売上が非常に増えた結果、ストック売上高は6億7,400万円、フロー・ストック比率は58.6パーセントと、高水準になっている状況です。

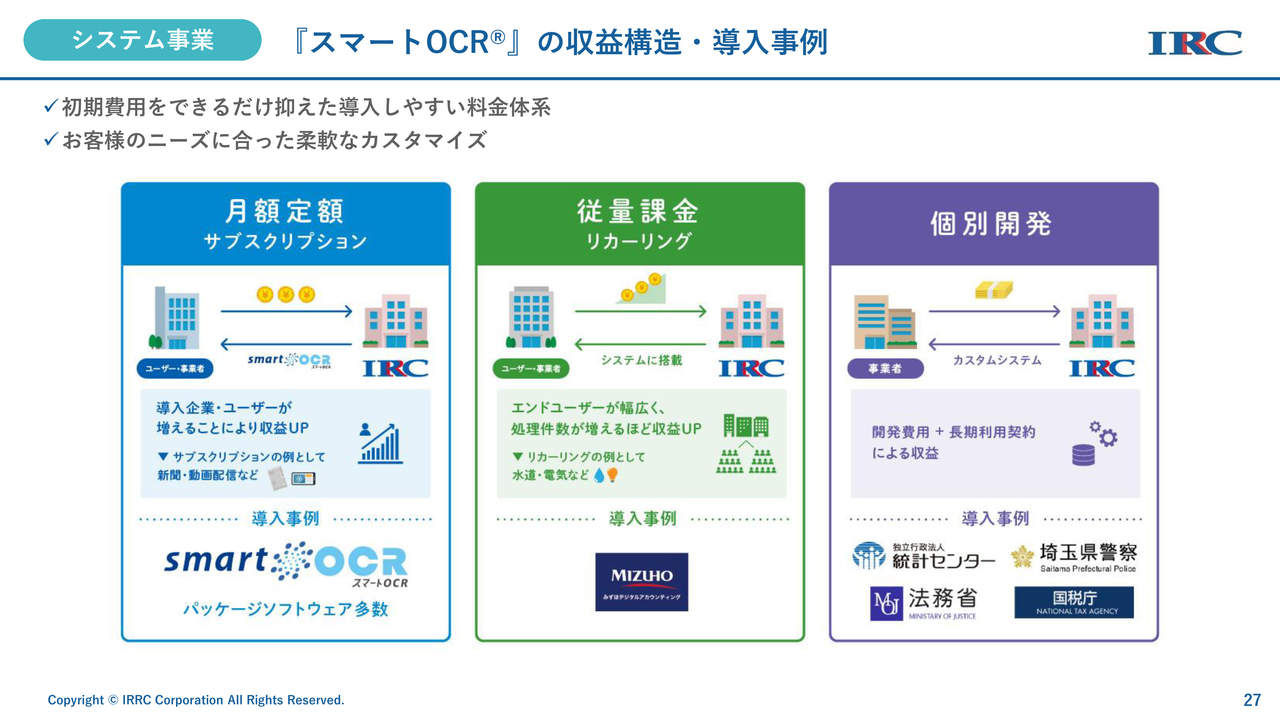

システム事業 『スマートOCR』の収益構造・導入事例

スライドに3点挙げていますが、サブスクリプションがストックに強い部分になります。具体的には、システムやOCRを貸し出すことによって、発生する収益構造となっています。

2つ目は、リカーリングです。OCR機能を使って1枚撮るたびに課金していくシステムで、まだ主流の収益モデルにはなっていません。

3つ目は、個別開発です。官公庁を中心に展開しています。まずは官公庁向けの開発を行い、以降は使用するごとにサブスクリプションで収益が発生する仕組みとなっています。OEMの提供が個別開発に該当します。

システム事業 『スマートOCR』(AI搭載の非定型帳票対応型OCR)

それ以外にも、システムからダウンロードすることで、各企業において自由に利用できるOCRのパッケージを準備しています。

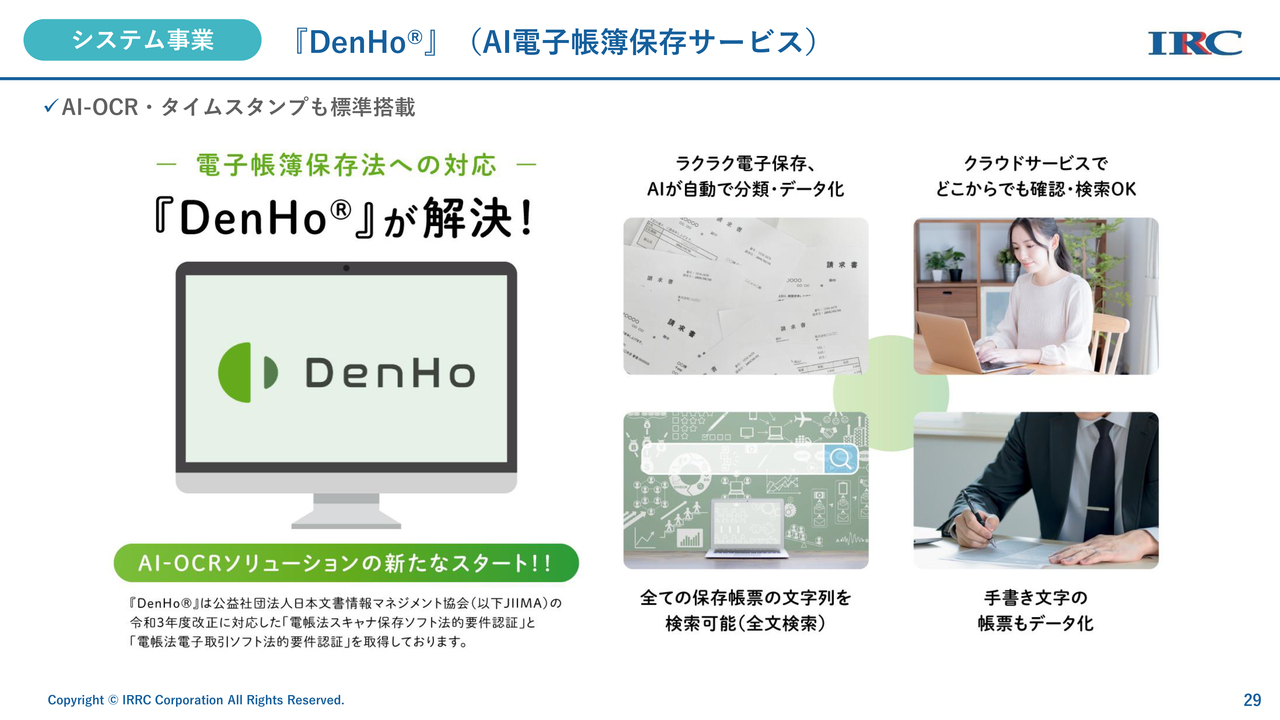

システム事業 『DenHo』(AI電子帳簿保存サービス)

「DenHo(デンホー)」では、電子帳簿保存法に則したAI電子帳簿保存サービスを提供しています。個々ではなかなか販売につながりづらいため、会計ソフトなどとの連携を進めているところです。

システム事業 2024年6月期 年間TOPICS

「DenHo」を進化させた「brox(ブロックス)」という仕組みの提供も開始しています。こちらも、大手企業への提供を少しずつ進めているところです。「DenHo」は、あくまでも会計帳簿に関する部分の機能を提供しているのに対して、「brox」はすべての紙資料を電子化していく仕組みとなります。

システム事業 生命保険エコシステム「生命保険給付金支払いプラットフォーム」

生命保険エコシステムについてです。今まで、当社がASシリーズで独占的に取り組んできたことは、保険の比較販売という、いわば入口のところでした。それに対して、生命保険エコシステムは出口に近いところで、いわゆる給付金の支払いを行うプラットフォームとなります。

現在、新たにネオファースト生命に賛同いただいており、同社で4社目となります。賛同いただく保険会社がどんどんと増えていけば、複数の保険会社への同時請求なども可能になるため、そのような試みも検討していきたいと思っています。

株主還元拡充に向けた取組み

2024年6月期のその他の取組みについてご説明します。株主還元拡充に向けた取組みです。

配当方針として、内部留保は一定程度確保しつつ、できる限り安定的な利益還元を目指すべく、利益配当を実施しています。業績予想をかなり上回ったこともあり、従来の15円配当から、今回は5円増配し、年間配当を20円としました。

前々期から続けていた自己株式の取得については、約50万300株の取得を完了しています。

人的資本投資の取組みとその評価

人的資本投資の取組みとして、人材育成や従業員のエンゲージメントの向上などを行っています。特に、女性の活躍促進に非常に力を入れています。管理職への積極的な登用やワークライフバランスなどの整備にしっかりと取り組みながら、いろいろな就業スタイルの提供を行ってきました。

その結果、東洋経済オンラインが発表した「女性部長の比率が高い企業ランキング」で5位にランクインしています。毎年、当ランキングの上位にランクインしており、非常に感謝しています。今、女性部長の比率は57パーセントで、管理職の半分以上に女性が就き、がんばってくれている状況です。

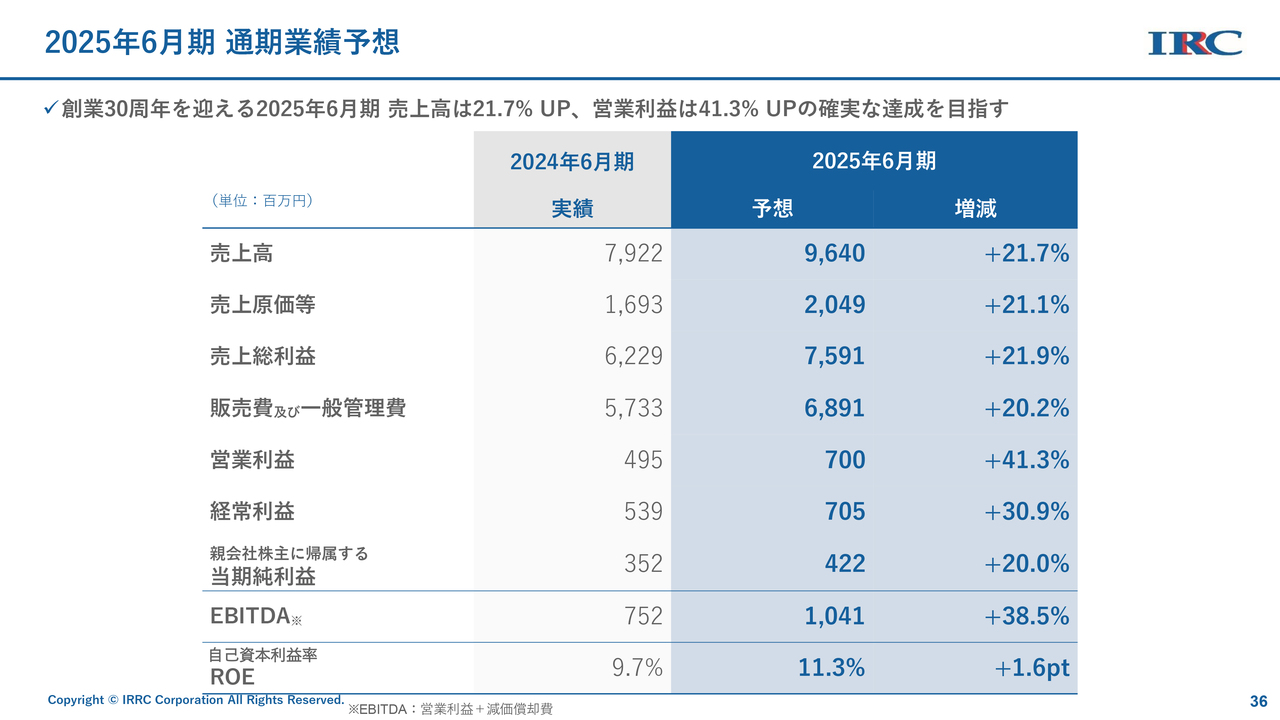

2025年6月期 通期業績予想

当社は、2025年にさらなる成長を目指します。3か年計画の最終年度ということもあり、この2年間はしっかりとした実績を残すことを目標にがんばってきました。

売上高は96億4,000万円、前期比21.7パーセント増、販売費及び一般管理費は68億9,100万円、前期比20.2パーセント増を予想しています。営業利益は7億円、前期比41.3パーセント増、当期純利益は4億2,200万円、前期比20パーセント増、ROEは11.3パーセントを目標値として掲げています。

今、人件費に関しては、世の中に「所得を高めていこう」という流れがあります。その中で、当社も従業員の報酬を今期は大幅に上げていくため、人件費は増加する見込みです。この結果はしっかりと出していきたいと思っています。

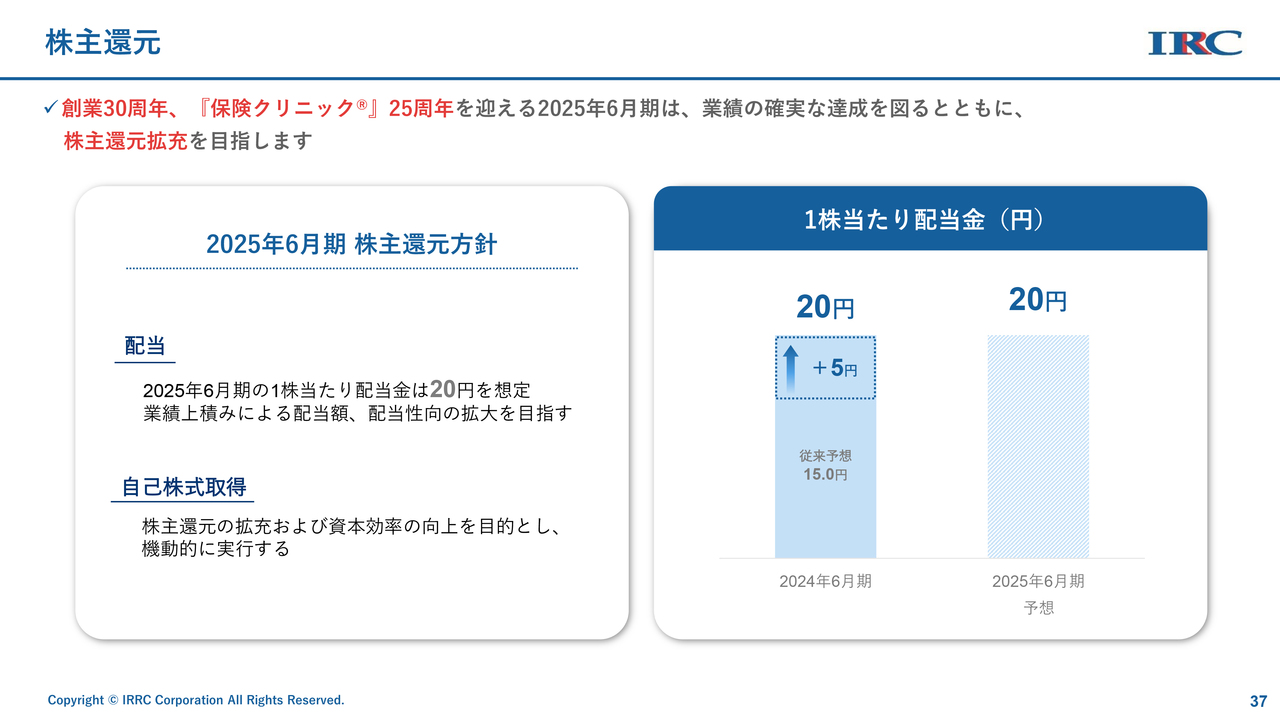

株主還元

配当についてです。当社は、今年で創業30年を迎え、1999年に産声を上げた「保険クリニック」も25周年という節目の年になります。

今後は、株主還元のさらなる拡充を目指していきたいと思います。そのためには、スライド36ページに記載した業績をしっかりと達成できるように、全員で努力していきたいと思っています。

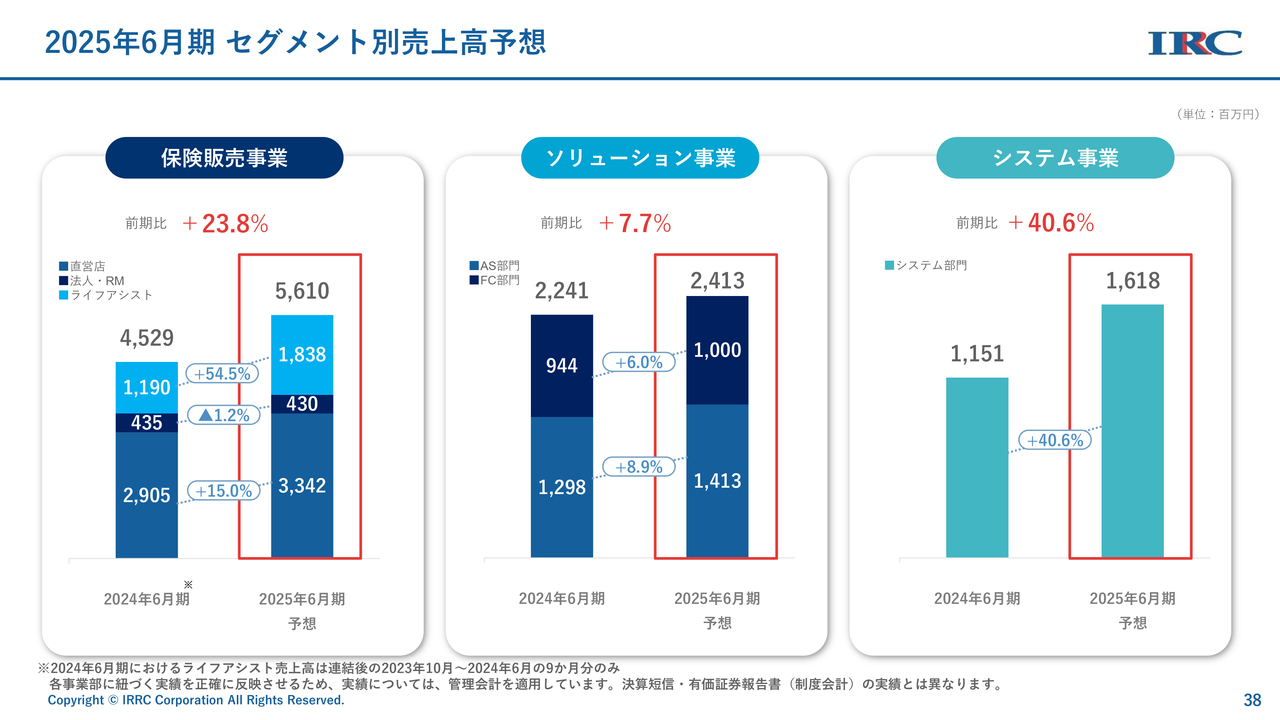

2025年6月期 セグメント別売上高予想

セグメント別の売上高予想です。保険販売事業は、直営店で約15パーセント増、法人向けに関してはほぼ横ばいを予想しています。

グループ会社であるライフアシストは、前期に9ヶ月の決算分を計上していますが、今期は丸々1年分の計上に加え、人員の拡大等も行っているため、前期比54パーセント増と大きく成長する見込みです。その結果、保険販売事業は56億1,000万円、前期比23.8パーセント増の増収を見込んでいます。

ソリューション事業は、AS部門で前期比8.9パーセント増、FC部門で前期比6パーセント増を見込んでいます。成長が少し少ないのではないかと思われるかもしれませんが、部門ごとに精査した結果、最低でもこの数値は達成していきたいと思っています。

システム事業は、前期比40.6パーセント増と大きく成長すると考えています。前期に人員を拡充して営業体制を整えたことが、今期に売上の結果として表れてくるだろうと予想しています。

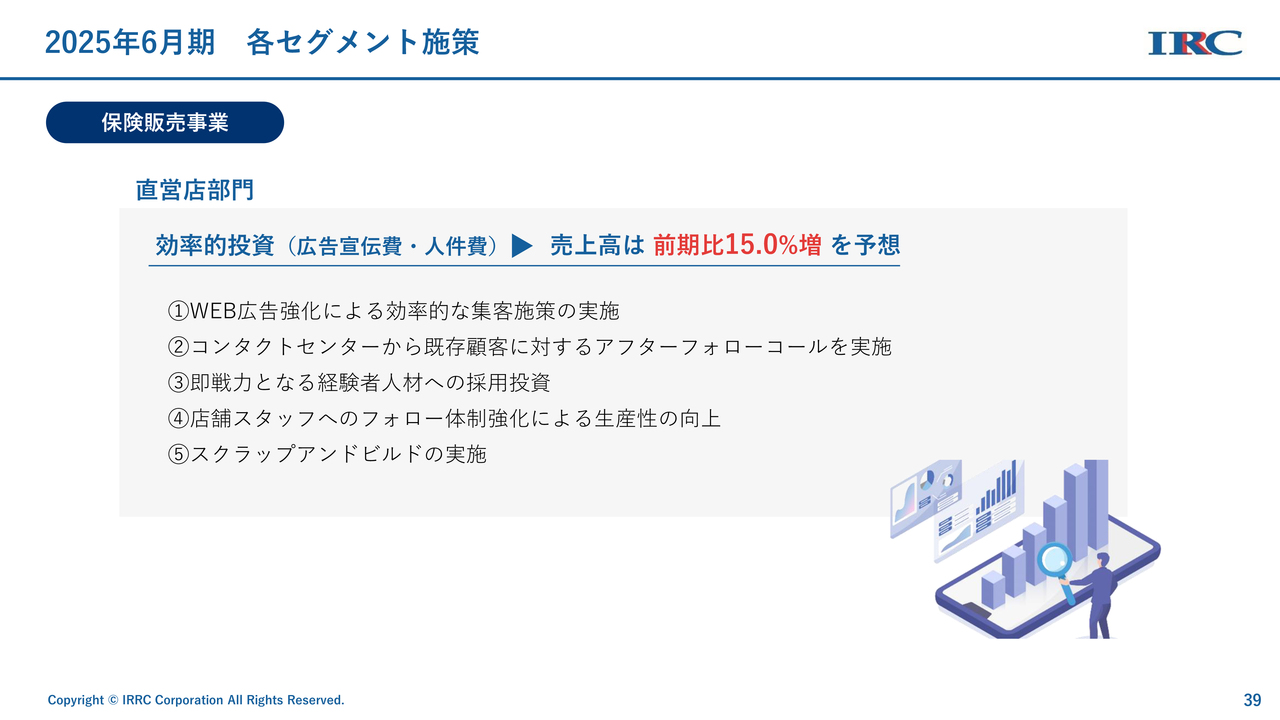

2025年6月期 各セグメント施策

保険販売事業に関して、もう少し掘り下げてご説明します。前期は、広告宣伝費に関してはかなり抑えましたが、今期は効率的な投資を行い、そちらにも投資を増やしていきます。直営店全体の売上高は、前期比15パーセントの増加を見込んでいます。

Web広告の強化です。Webの集客が非常に好調で、昨年も集客数が20パーセント以上伸びています。今期も、比較的成長が見える状況でスタートしています。集客施策をしっかりと実施し、結果を残していきたいと思っています。

コンタクトセンターから既存顧客に対するアフターフォローコールを実施して、再来店を促し、集客に貢献する取り組みを行っています。経験者人材の採用にも積極的に投資していきます。

店舗スタッフへのフォロー体制を強化します。クラークの拡充など、いろいろな営業サポートを充実させていくことで、生産性の向上に努めていきます。店舗に関しては、スクラップアンドビルドを実施していくことで、利益貢献ができるようにしていきます。

2025年6月期 各セグメント施策

保険販売事業の法人営業部門・RM部門についてです。RM部門は損害保険を中心とした展開になります。法人・RM部門合計での売上高は残念ながらほぼ横ばい、前期比1.2パーセント減少と予想しています。

法人向けコンサルティングサービスをしっかりと行っていきながら、セミナー等を通じて新たな顧客を開拓し、業務提携先の深耕による提案先の拡大も実施していきます。

グループ会社ライフアシストについては、訪問販売に関して非常に積極的な採用を行い、拡大路線に入っています。13店舗ある店舗は、まだまだ地方が中心です。当社からの送客も増加させていきながら、大幅に売上高を上げていきたいと思っています。

売上高は前期比54.5パーセントの増加を予想しています。教育体制等もしっかりと確立していきたいと考えています。

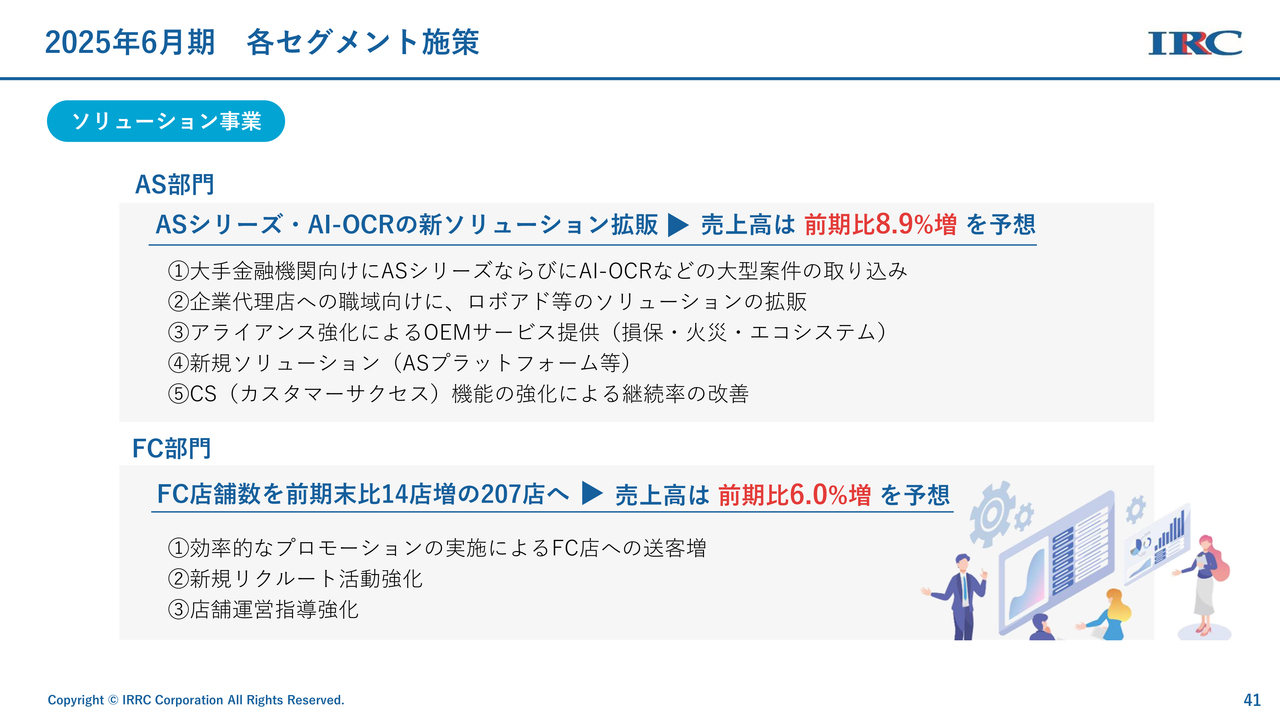

2025年6月期 各セグメント施策

ソリューション事業です。AS部門では、ASシリーズ・AI-OCRの新ソリューションの拡販に取り組みます。売上高は前期比8.9パーセントの増加と予想しています。大手金融機関向けにASシリーズならびにAI-OCRなどの大型案件の取り込みを行っています。

最近では、大手企業の保険代理店に対して、ロボアド等のソリューション提供を行っていこうと企画しています。金融機関・保険会社等のアライアンス強化によって、OEMサービスの提供を拡大していきます。

新規ソリューションについては、すでに発表済みですが、2024年12月から「ASプラットフォーム」を提供していきます。保険募集人に対して無償提供し、コミュニティを作っていきながら、いろいろな情報が取れるというもので、そこに保険会社がさらに情報を提供していくような仕組み作りを行います。まだどこも取り組んでいないビジネスモデルですので、プラットフォームをしっかりと運営できるようにしていきます。

カスタマーサクセス機能の強化を行い、今後システム提供などの継続率をしっかりと維持していきたいと考えています。

FC部門では、いつまでも「スクラップアンドビルド」と言っていられませんので、店舗数を増加傾向に持っていきたいと考えています。FC店舗数を、前期末比14店舗増の207店舗を予想しています。売上高は、店舗の増加分も含めて前期比6パーセント増と考えています。

前期は、効率的なプロモーションによりFC店への送客が奏功しました。今期も良いスタートを切れており、直営店も含めて、非常に高い集客及び送客が維持できるのではと考えています。

新規リクルート活動を強化します。FC店についても、保険代理店は出店の方向になかなか進まないため、異業種から保険事業に参入したい企業に、積極的にアプローチしていく状況です。

2025年6月期 各セグメント施策

システム事業の鍵になるのは、「スマートOCR」と「brox」です。大手企業に積極的にアプローチをかけており、販売を拡大していきます。売上高は前期比40.6パーセント増と、非常に高い予想を立てています。

「スマートOCR」については、特にOEM販売を強化します。官公庁の入札や、SIerとの企業連携が増えてきており、大型受注を進めていきたいと思っています。「brox」の販売もしっかりと拡充していきます。

システム投資については、引き続き行っていきます。人員について、システム事業であるインフォディオもすでに100名体制に近い状況になっていますので、組織体制をしっかりと強化していきます。

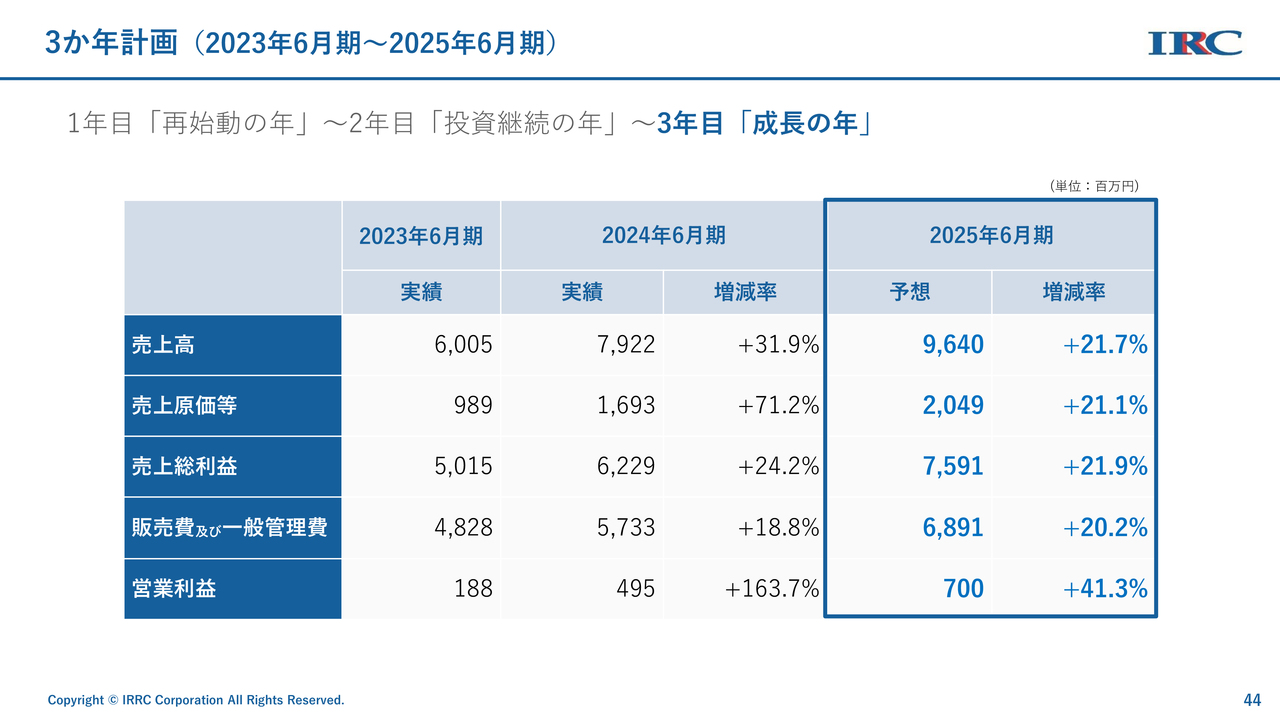

3か年計画 (2023年6月期~2025年6月期)

3か年計画及び成長戦略です。3か年計画では、1年目の「再始動の年」から始まり、2年目にあたる前期は「投資継続の年」、3年目にあたる今期は「成長の年」だと発表していました。

2024年6月期の売上高は79億2,200万円と、当初予定よりもかなり上回ることができました。M&Aもありましたが、当社全体の既存の各事業モデルも相当成長してきていると言えます。

そのような中で、2025年6月期の売上高は前期比21.7パーセント増、販売費及び一般管理費も前期比20.2パーセント増を見込んでいます。人員の投資等は、引き続き行っていきます。営業利益は最低でも7億円を出していきたいと考えており、前期比41.3パーセント増を目指していきます。

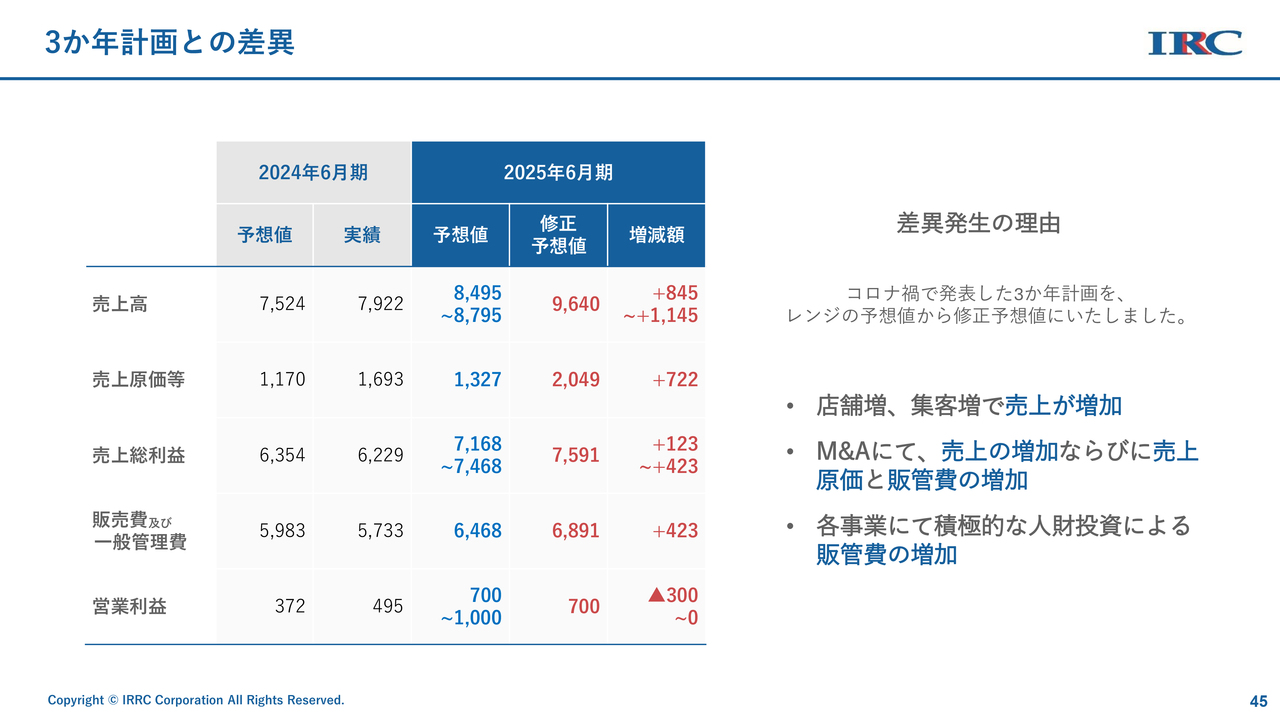

3か年計画との差異

当初の3か年計画と比較します。2025年6月期の売上高は、84億9,500万円から87億9,500万円と予想していましたが、さらに上回る96億4,000万円を予想しています。

販売費及び一般管理費は64億6,800万円と予想していましたが、人員が想定よりも増えたこともあり、68億9,100万円に修正しています。最終的な営業利益は、7億円から10億円と予想していましたが、まずは7億円を達成しようと考え、計画値を修正しました。

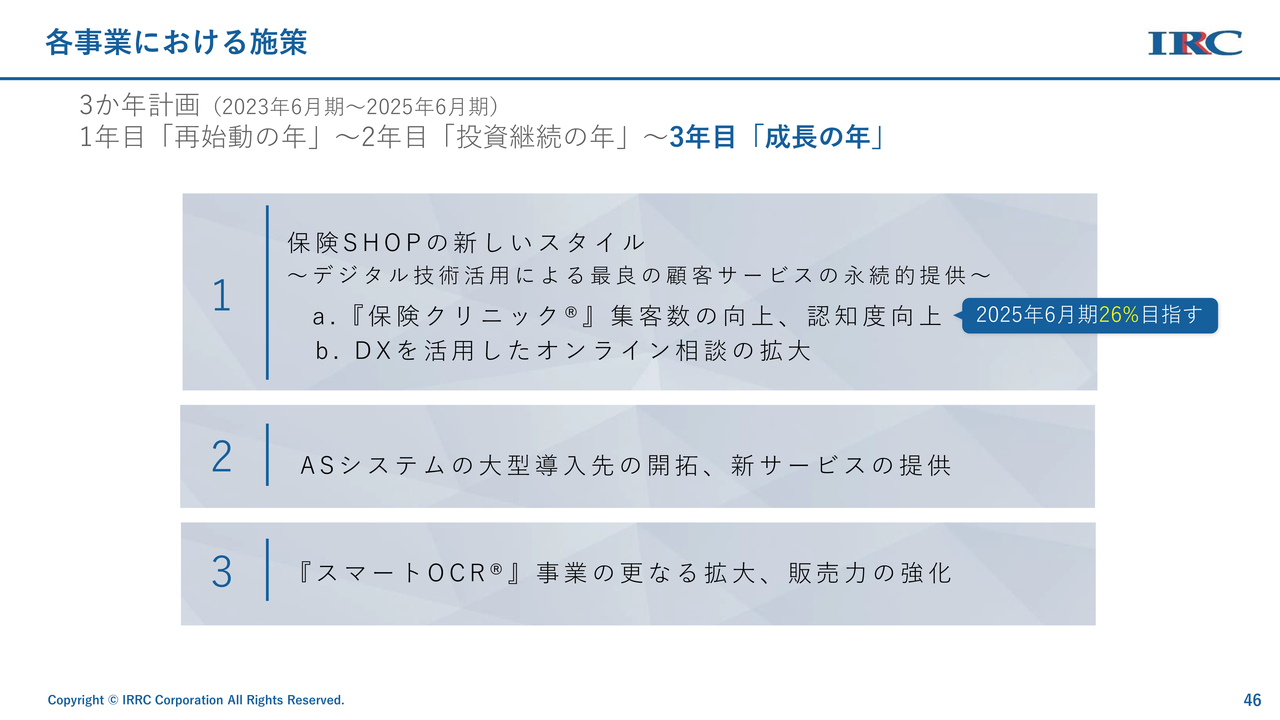

各事業における施策

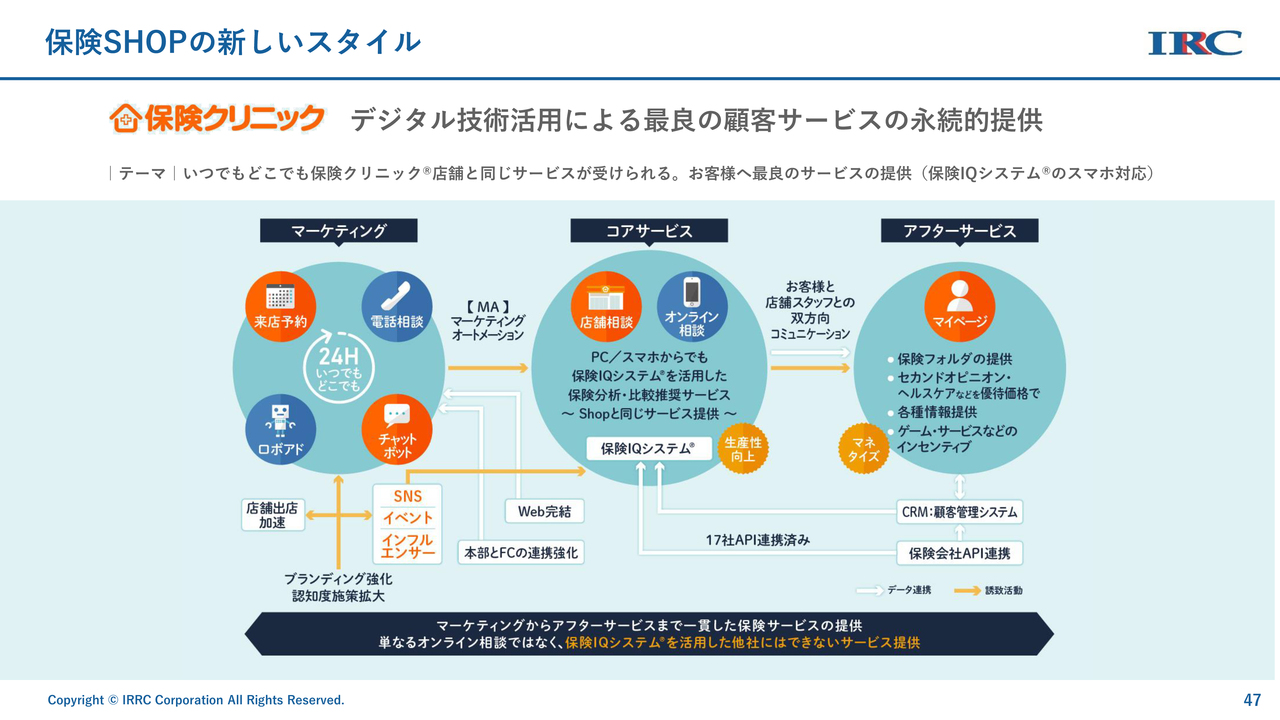

各事業における施策については、3年前に発表したとおりです。1つ目に、保険SHOPの新しいスタイルとして、デジタル技術を活用した最良の顧客サービスを永続的に提供します。そのためには、「保険クリニック」の集客数、認知度を向上させなければいけません。

2025年6月期に、認知度を26パーセント高める取り組みをスタートしています。数字的には厳しいのですが、CMやWeb広告、インフルエンサーなどを含めて、認知度は徐々に上がってきているかと思っています。DXを活用したオンライン相談も、少しずつですが効果が出てきていると感じています。

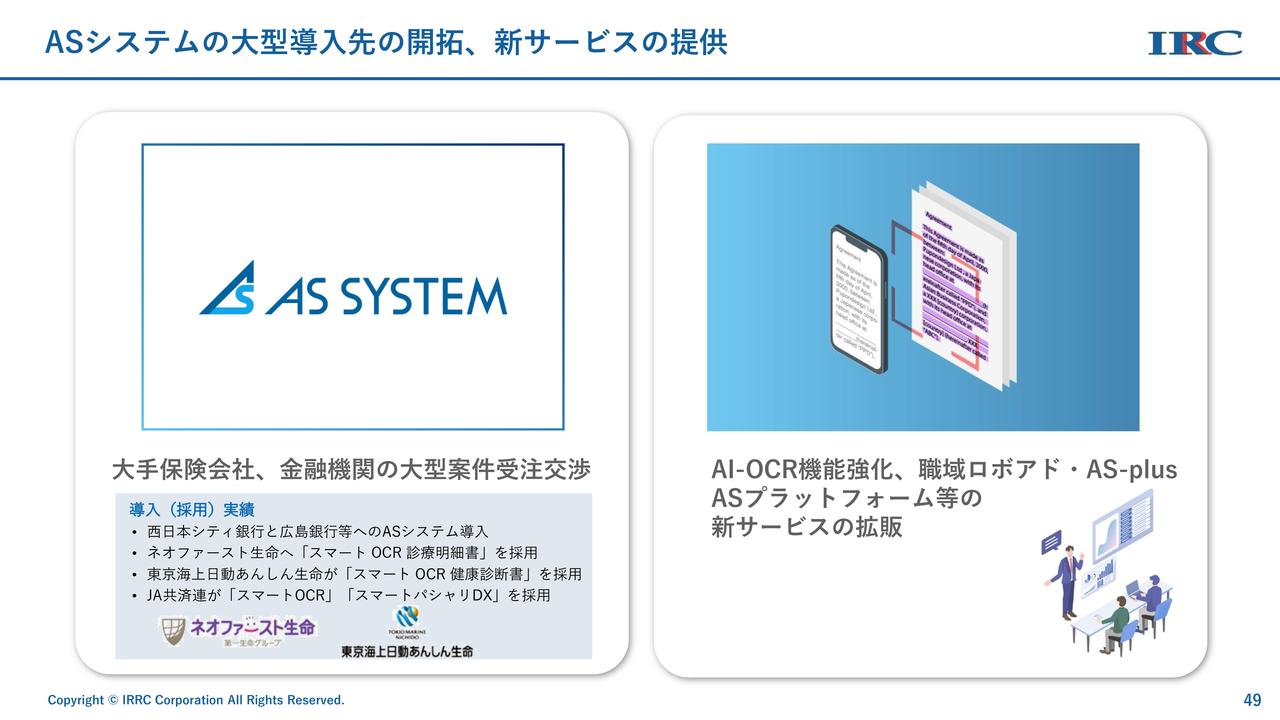

2つ目に、「ASシステム」に関しては、大型導入先の開拓を進めています。保険会社ではいろいろなアプローチを進めており、すでに取り組んでいただいた保険会社も数多く出てきています。引き続き、新サービスも含めて提供できるようにしていきたいと思っています。

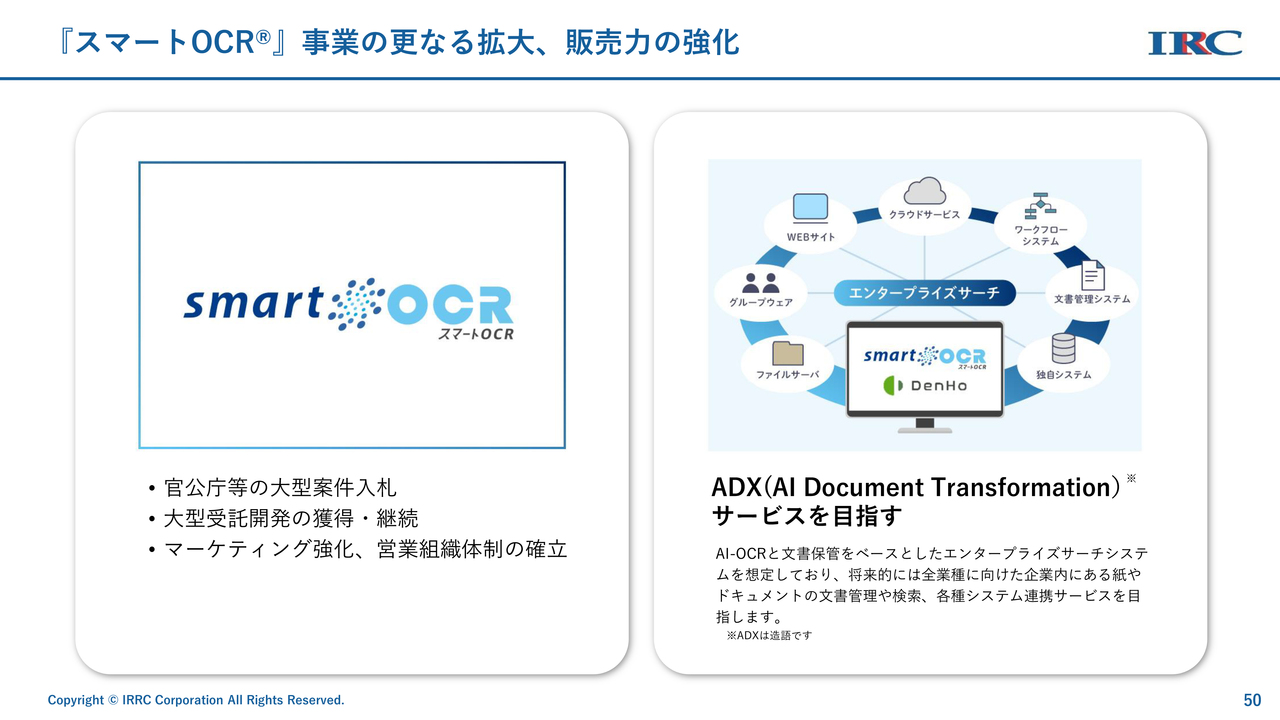

3つ目に、「スマートOCR」事業のさらなる拡大、販売力の強化を進めます。販売力・人員の投資に関しては、前期にすでに完了しているため、今期は結果をしっかりと求めていきます。

保険SHOPの新しいスタイル

保険SHOPの新しいスタイルとして、デジタル技術活用による最良の顧客サービスの永続的提供に取り組んでいます。

保険IQシステム、お客さまの顧客管理システムなど、それぞれ運用されているシステムを一元化することによって、お客さまにより最適なサービスや情報を提供できるような仕組み作りに取り組んできました。

自宅からでも「保険クリニック」店舗と同じサービスが受けられることを目指しており、少しずつですが利用者も増えてきていると思っています。

まずは「保険クリニック」の認知度をしっかりと高めていきながら、このサービスがお客さまにとって最良のサービスになるように努めていきたいと思っています。

『保険クリニック』認知度向上

認知度向上施策の1つとして、最近ではテレビCMから「TVer」を始めとしたWebを使った広告にシフトしています。向井理さまをイメージタレントとして「保険の相談がわかりやすすぎる!」という広告展開を行っています。

ASシステムの大型導入先の開拓、新サービスの提供

「ASシステム」の大型導入先の開拓、新サービスの提供についてです。大手保険会社、金融機関の大型案件の受注交渉が進んでいます。地方銀行では40行導入されていますので、全体で約4割弱になるかと思います。引き続き、導入先を増やしていきたいと思っています。

大型の契約として、全国共済農業協同組合連合会(JA共済連)でも「スマートOCR」「スマートパシャリDX」が採用され、自動車保険の証券を撮るだけで見積もりができるようになりました。

今後、職域ロボアド、「ASプラットフォーム」等の新サービスもどんどん増やして提供していきます。

『スマートOCR』事業の更なる拡大、販売力の強化

「スマートOCR」事業については、引き続き官公庁に積極的にアプローチし、入札等に取り組んでいます。大型受注も見込みが立ってきたと考えており、営業力を追加したことで、大手SIerとの連携も今後期待できると思っています。

「ADX(AI Document Transformation)サービスを目指す」として、単にOCRを撮るだけではなく、それ以降のソリューションも全体的に提供できるように、各種サービスを連携していくことを目指しています。

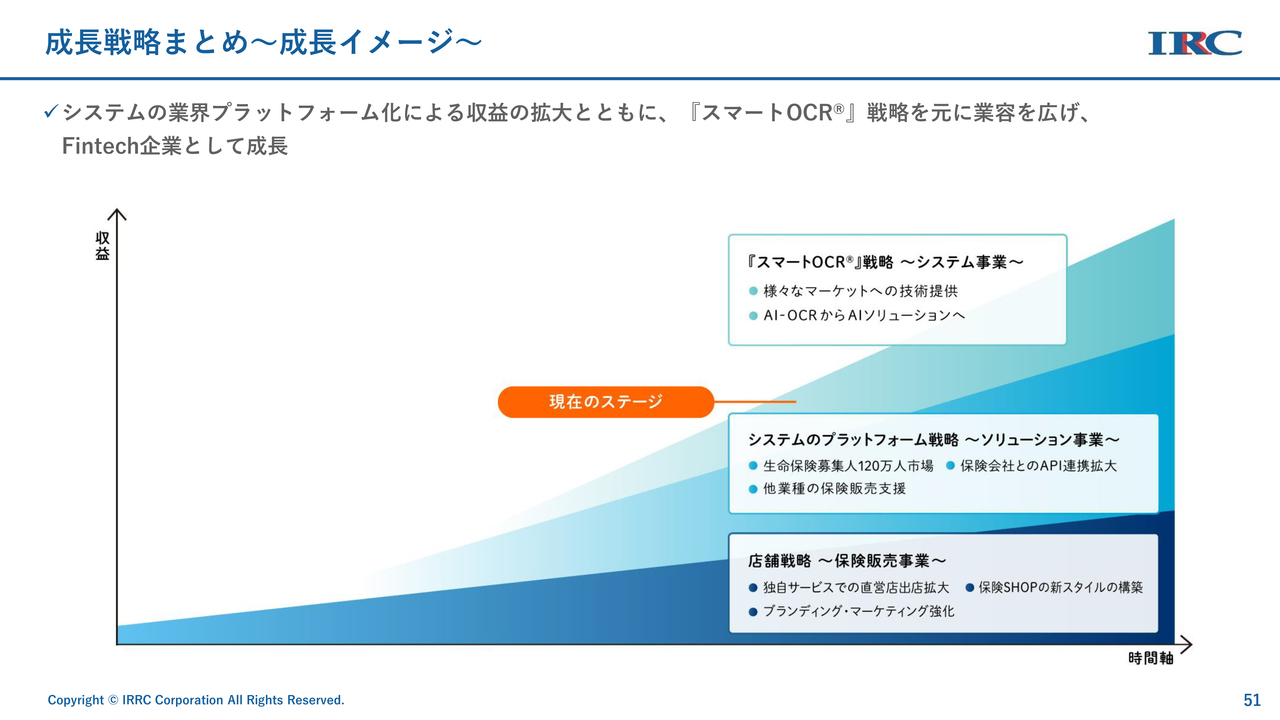

成長戦略まとめ~成長イメージ~

保険販売事業の今後の出店計画については、正直言いますと、出店余力はまだまだあると考えています。将来、フランチャイズを含めて500店舗を目指していくには、リーシングを強化していきながら、しっかりと良い立地で出店していくことが重要だと思っています。

プラットフォーム戦略については、生命保険募集人120万人全員が使えるようなプラットフォームを目指します。新サービスの「ASプラットフォーム」については、保険会社との連携事業として今後も進めていきます。

「スマートOCR」については、現在のOCR技術だけではなく、OCRソリューションとして幅広く、各企業のお手伝いがしっかりとできるようになればよいと考えています。

企業テーマ

アイリックコーポレーションの企業テーマは、「人と保険の未来をつなぐ〜Fintech Innovation〜」です。人と人のつながりが強い保険業界において、デジタルの波は避けられません。

今後も引き続き、25年前から最先端でデジタルを導入してきた当社だからこそできるサービスを展開していきたいと思っています。当社は、保険のすべてに関わっていきたいと考えています。

私からのご説明は以上となります。ご清聴ありがとうございました。

新着ログ

「保険業」のログ