【QAあり】ラクオリア創薬、事業収益は前年比+39.1%の成長 「テゴプラザン」は世界各国で順調に拡大、日本導出に期待

目次

武内博文氏(以下、武内):みなさま、こんにちは。ラクオリア創薬代表取締役社長の武内博文です。本日は、ご視聴いただきありがとうございます。目次に沿ってご説明します。

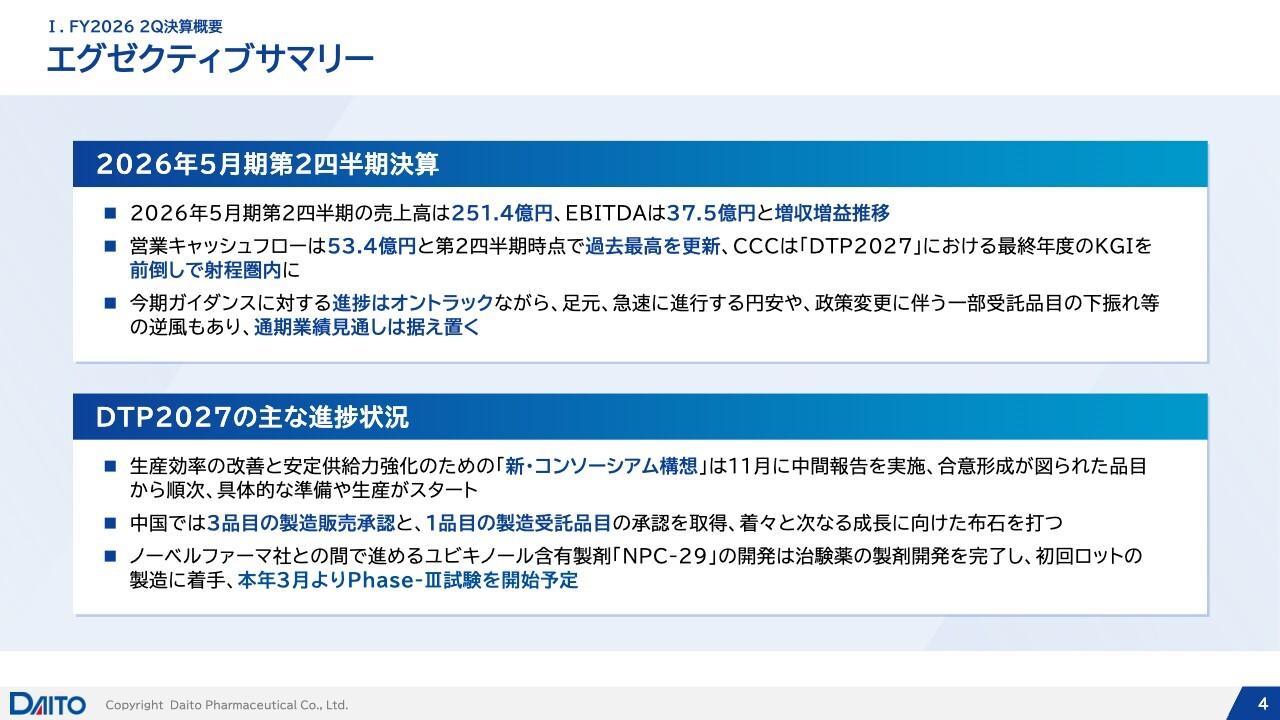

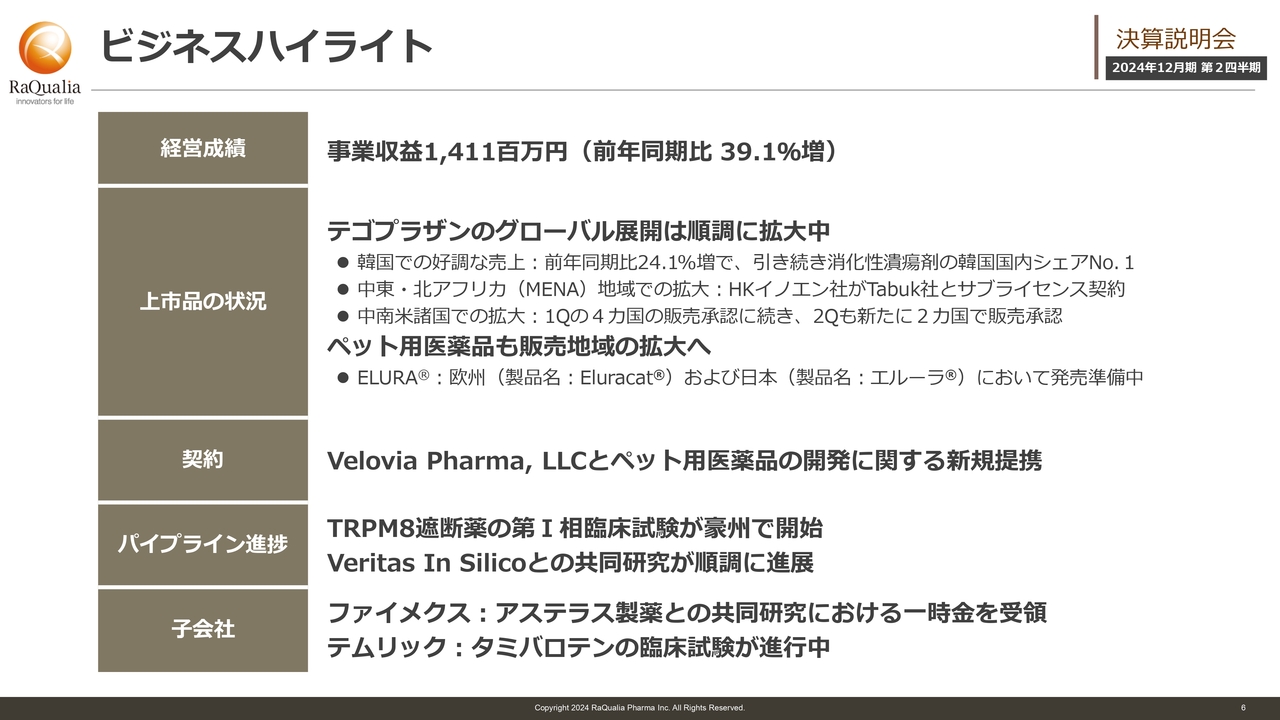

ビジネスハイライト

まず、ビジネスハイライトです。経営成績に関して、当中間会計期間の事業収益は前年同期比39.1パーセント増の14億1,100万円となりました。

続いて上市品のハイライトです。「テゴプラザン」についてはグローバル展開が順調に拡大しています。ポイントは3つあります。

1つ目は、韓国での好調な売上です。売上高は前年同期比24.1パーセント増と順調に伸びています。引き続き、消化性潰瘍剤の韓国国内シェアNo.1を獲得しています。

2つ目は、中東・北アフリカ(MENA)地域での拡大です。HKイノエン社がTabuk社とサブライセンス契約を締結しました。

3つ目は、中南米諸国での拡大です。第1四半期の4ヶ国の販売承認に続き、第2四半期も新たに2ヶ国で販売承認されました。

ペット用医薬品についても販売地域が拡大します。「ELURA」は、欧州及び日本で発売準備が進められています。

契約については、Velovia Pharma社とペット用医薬品の開発に関する新規契約を締結しました。

パイプラインの進捗は2つです。1つ目は、TRPM8遮断薬の第Ⅰ相臨床試験が豪州で開始されました。2つ目は、Veritas In Silico社との共同研究が順調に進展しています。

子会社については、今期からグループに迎えたファイメクスで実施しているアステラス製薬社との共同研究において、一時金を受領することができました。こちらは、当社グループの連結収益として計上します。

テムリックでは、「タミバロテン」の臨床試験が進行中ですが、動きがありました。

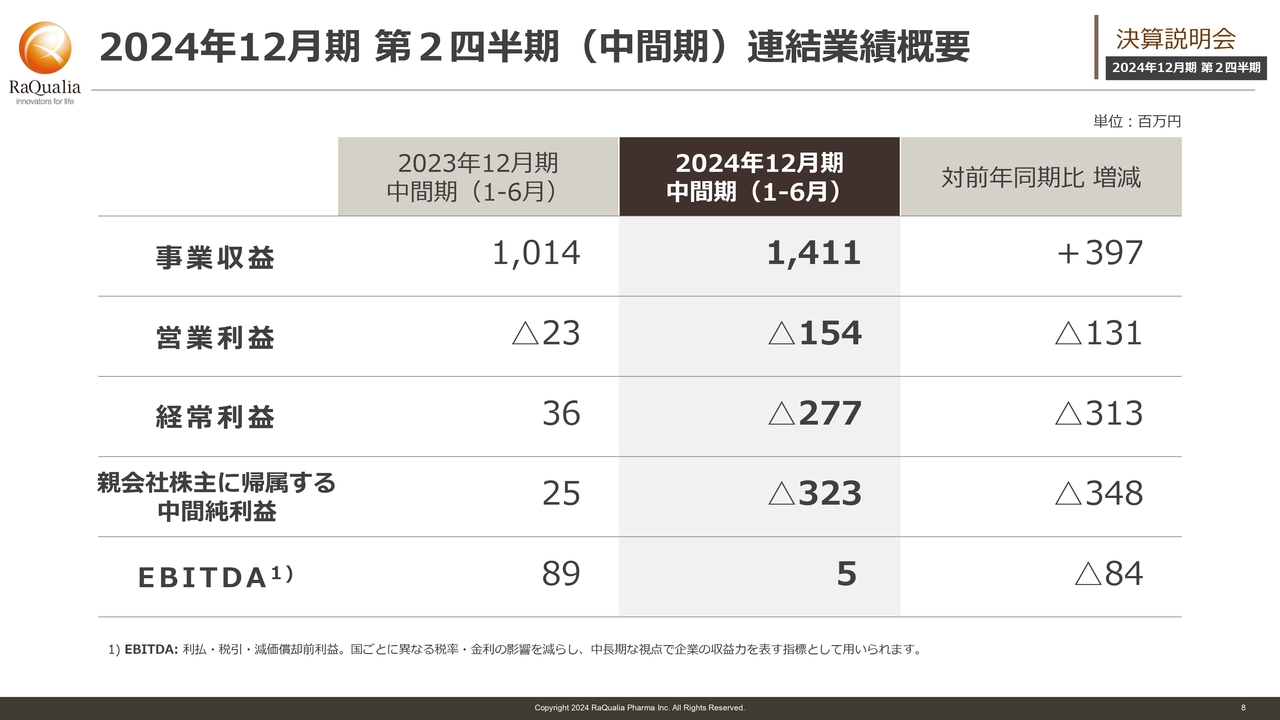

2024年12月期 第2四半期(中間期)連結業績概要

第2四半期連結業績です。事業収益は14億1,100万円と前年に比べて4億円近くプラスとなっています。

営業利益はマイナス1億5,400万円、経常利益はマイナス2億7,700万円、親会社株主に帰属する中間純利益はマイナス3億2,300万円、EBITDA(営業利益+減価償却費)は、500万円となりました。

費用に関して、スライドに記載はありませんが口頭で述べます。

事業原価は前年同期比85.6パーセント増の2億2,600万円です。売上増に伴い、増加しています。

研究開発費は前年同期比38パーセント増の8億3,200万円、その他、販売費及び一般管理費は前年同期比62.1パーセント増の5億500万円となりました。

収益、費用ともに増加していますが、計画の範囲内で進捗しています。

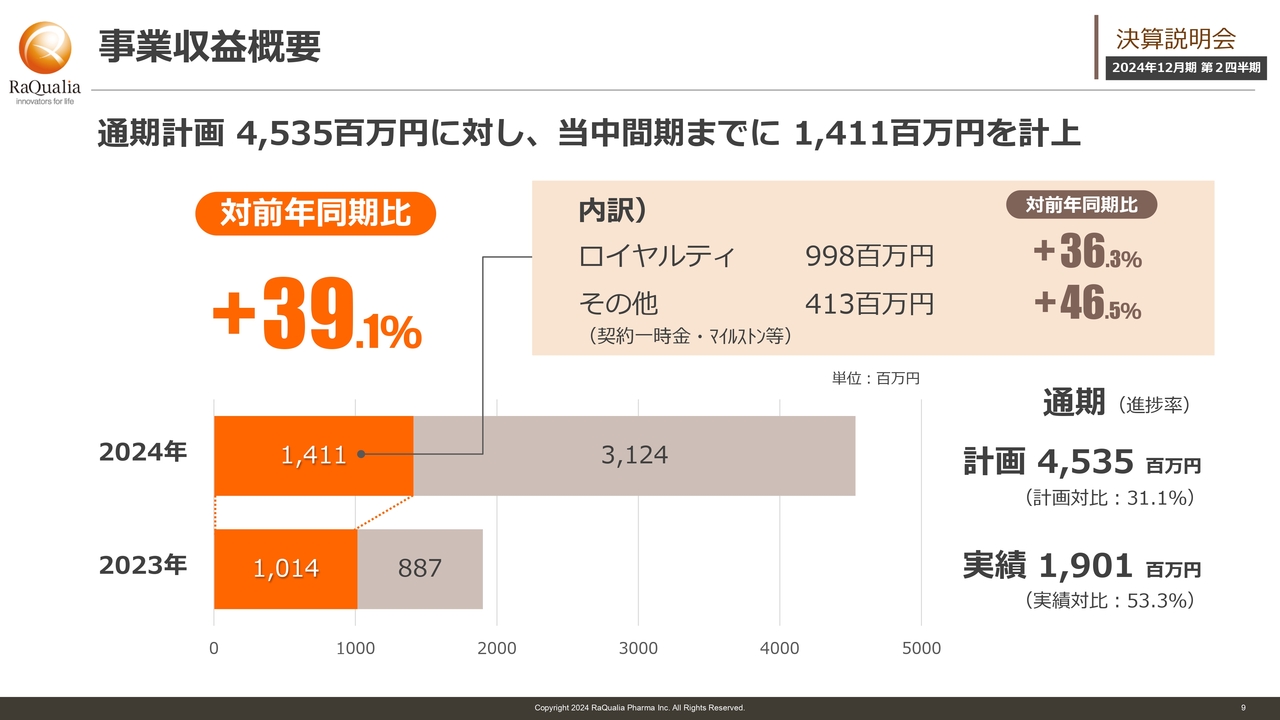

事業収益概要

事業収益の概要です。先ほど、事業収益は前年同期比39.1パーセント増とお伝えしましたが、内訳をご説明します。

ロイヤルティについては、前年同期比36.3パーセント増の9億9,800万円を計上しています。その他の契約一時金・マイルストン等の収益は前年同期比46.5パーセント増の4億1,300万円となりました。

通期の進捗についてです。事業収益はグループ全体で45億3,500万円を目標に掲げています。計画対比では31.1パーセントの進捗率となっていますが、当社の事業計画は基本的に契約一時金、あるいはその他変動要素を第4四半期に寄せています。

進捗から見ると50パーセント未満と遅れているように見えるかもしれませんが、計画上は後半に寄せているため、その分を割り戻すと、概ね順調に進捗しています。

下半期は、計画達成に向けてしっかりと営業に取り組んでいきます。個別の項目については、後ほどお伝えします。

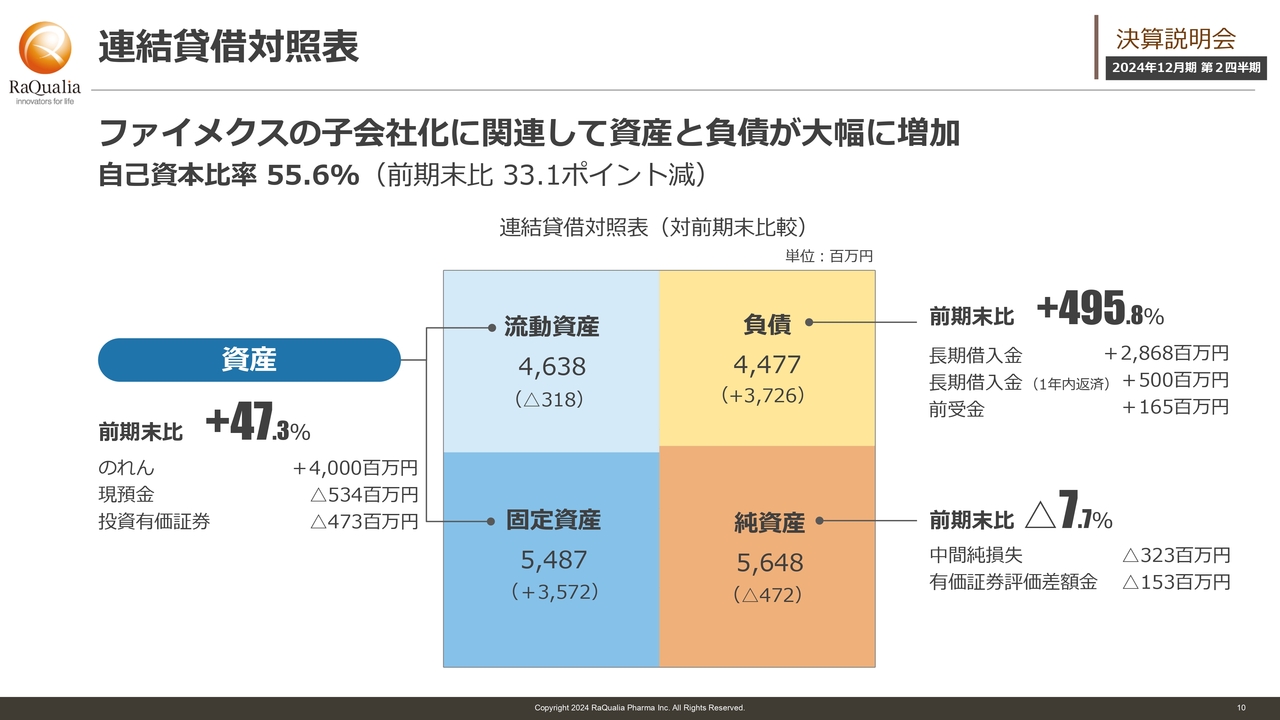

連結貸借対照表

連結貸借対照表です。これまでは、自己資本比率85パーセント以上を維持できるように取り組むとご説明してきましたが、今回、新たにグループに迎え入れたファイメクスの買収費用として、みずほ銀行を中心とするシンジケート団から借り入れを行いました。この関係で、自己資本比率が55.6パーセントまで低下しています。

株式による調達ではなく他人資本が入ったことにより、資産の中身が変化し、それに伴いこのような変化が生じています。

資産合計は101億2,500万円、流動負債は12億5,600万円、固定負債は32億2,000万円となりました。流動負債の中でも長期借入金が28億6,800万円と最も大きなウエートを占めています。1年内返済の長期借入金は5億円です。前受金として1億6,500万円と、その他を加えて、負債が構成されています。

B/Sは大きく変動しましたが、当面はこのレンジを維持しつつ、キャッシュが増えるように取り組んでいきます。

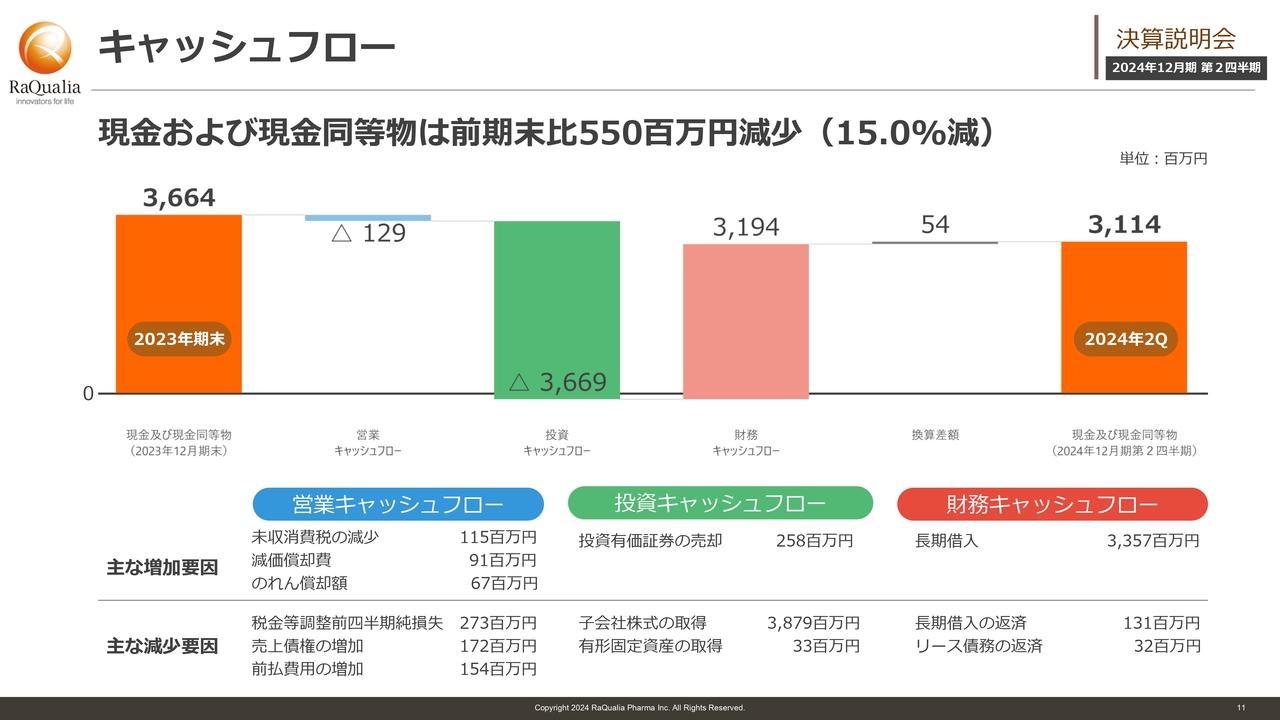

キャッシュフロー

キャッシュフローです。前期末の現金及び現金同等物は36億6,400万円でした。これに対して今期の第2四半期末は、営業キャッシュフローがマイナス1億2,900万円、投資キャッシュフローが36億6,900万円、財務キャッシュフローが31億9,400万円となり、為替差額の5,400万円を加え、現金及び現金同等物は31億1,400万円となっています。

ポイントは、現金及び現金同等物が前期末比15パーセントに当たる5億5,000万円の減少となっていることです。営業キャッシュフローの増加要因は、のれん償却の6,700万円です。

最も大きな変動要因として、先ほどご説明したB/Sにもつながりますが、子会社株式取得の38億7,900万円に加え、長期借入金33億5,700万円の計上が挙げられます。

当社発の医薬品4製品

上市製品の状況です。「テゴプラザン」「グラピプラント」「カプロモレリン」と、それぞれ順調に拡大しています。

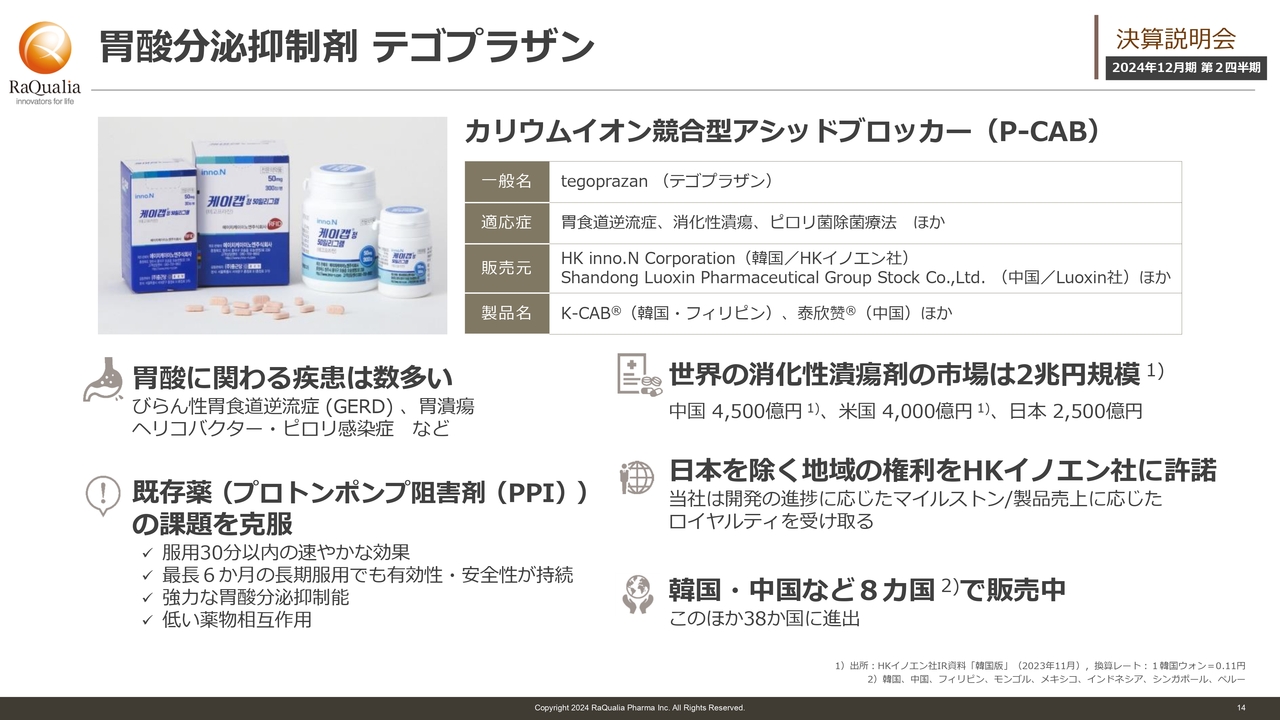

胃酸分泌抑制剤テゴプラザン

「テゴプラザン」は、韓国・中国など8ヶ国で販売しています。市場規模が大きい適応症で、日本以外の権利は、韓国のHKイノエン社にライセンス許諾をしています。

この薬は次世代型ということで、これまでの薬の欠点や満足されていなかった点を改善した点が大きな特徴です。

テゴプラザン(K-CAB)の韓国における販売状況

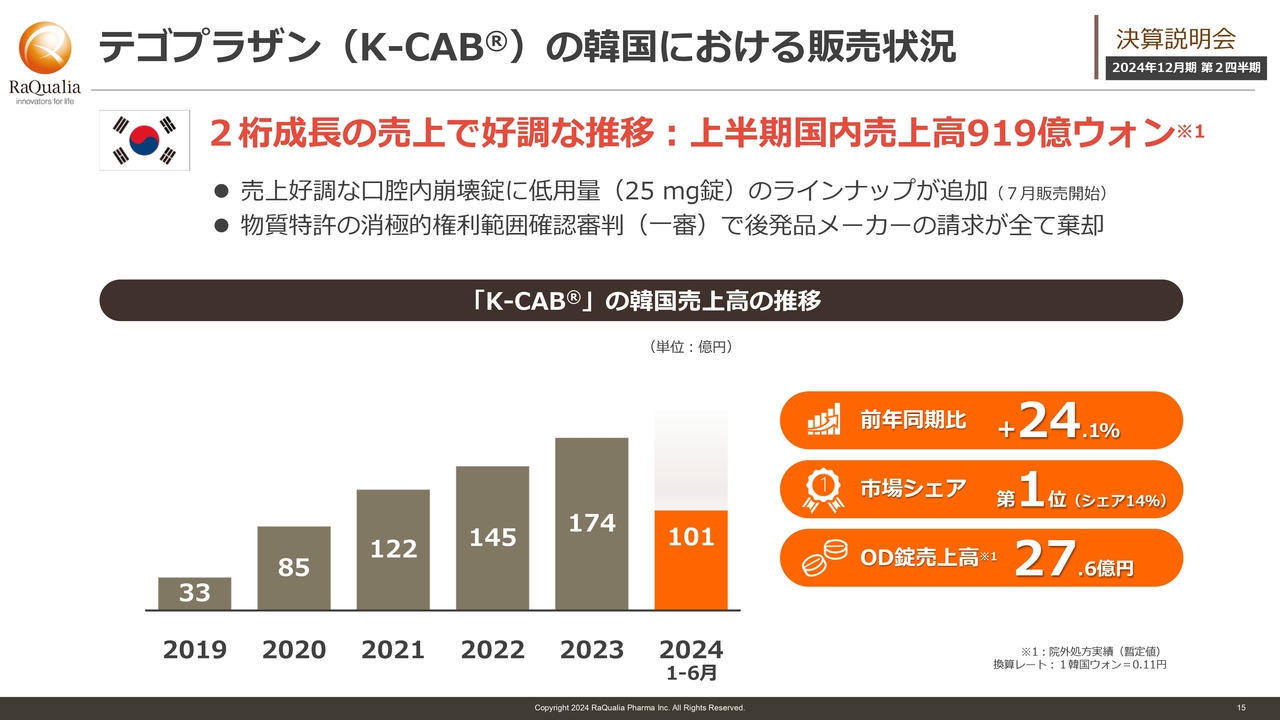

韓国における販売状況です。通常は、販売から数年経つとセールスのピークを迎え、徐々にフラット、あるいは製品によってはマイナスに転じることも多いのですが、この薬の場合、売上高は前年同期比プラス24.1パーセントと、韓国における市場シェアNo.1を獲得しています。

ポイントとしては、OD錠(口腔内崩壊錠)の低用量のラインナップが追加されました。パートナー企業が売上を伸ばすべく営業しています。

また、韓国において物質特許の消極的権利範囲確認審判の第一審が行われ、後発品メーカーの請求がすべて棄却されました。つまり「テゴプラザン(K-CAB)」の独占販売権利がより強固に守られることになります。

このような状況を踏まえ、韓国では順調な売上、安定した成長が期待されています。

テゴプラザンのグローバル展開の状況

「テゴプラザン」のグローバル展開の状況です。スライドの地図において緑色で示していますが、7月末現在、世界8ヶ国で販売されています。

トピックスとして、中東・北アフリカ地域でサブライセンス契約が締結されました。加えて、中南米では2ヶ国で販売承認がされ、承認済みの中南米の4ヶ国では発売準備中となっています。

このように、世界各国でも順調な広がりを見せていますので、来期、再来期と、安定収益の基盤をより強固にしてくれるものと期待しています。

ペット用医薬品3製品

ペット用医薬品です。大きなトレンドとしては変更ありません。EP4拮抗薬の「GALLIPRANT」の売上は依然として堅調に推移しており、グレリン受容体作動薬の「ENTYCE」「ELURA」は米国での販売が順調です。

トピックスは、「ELURA」が欧州・日本で販売準備段階にあることです。当社でも、欧州・日本で販売されたというニュースを心待ちにしています。販売されたら、みなさまにも速やかにお伝えします。

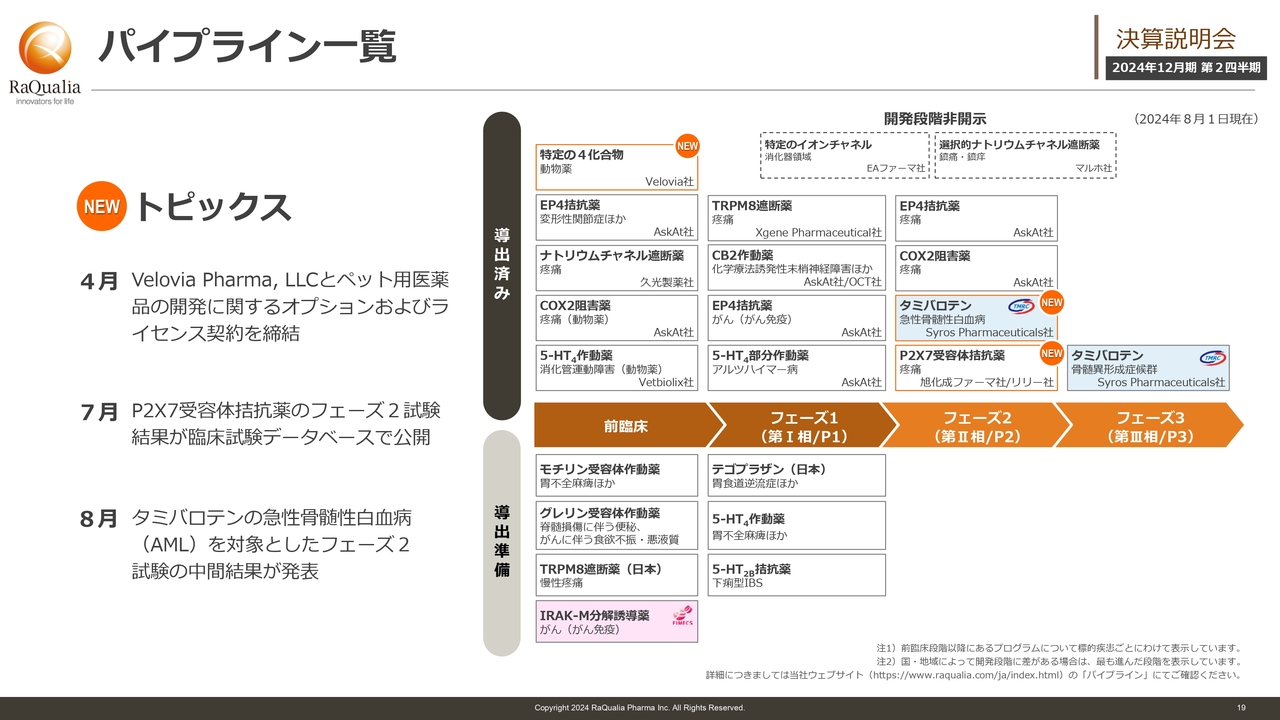

パイプライン一覧

パイプラインの状況です。トピックスとして、4月にVelovia Pharma社とペット用医薬品の開発に関するオプション及びライセンス契約を締結しました。

7月には、P2X7受容体拮抗薬のフェーズ2試験結果が臨床試験データベースで公開されています。8月に入り、「タミバロテン」の急性骨髄性白血病(AML)を対象としたフェーズ2試験の中間結果が発表されました。これらに関しては、後ほどお伝えします。

その他として、Xgene Pharmaceutical社に導出したTRPM8遮断薬は、豪州でフェーズ1試験が開始されています。

そのほかにも、今期の第2四半期からグループに迎え入れたファイメクスのIRAK-M分解誘導薬が、導出準備中のパイプラインに加わりました。

こちらが加わったことにより、ライセンス活動の幅が広がります。契約締結、あるいはフェーズアップというかたちで、企業価値を高めるべく取り組んでいきます。

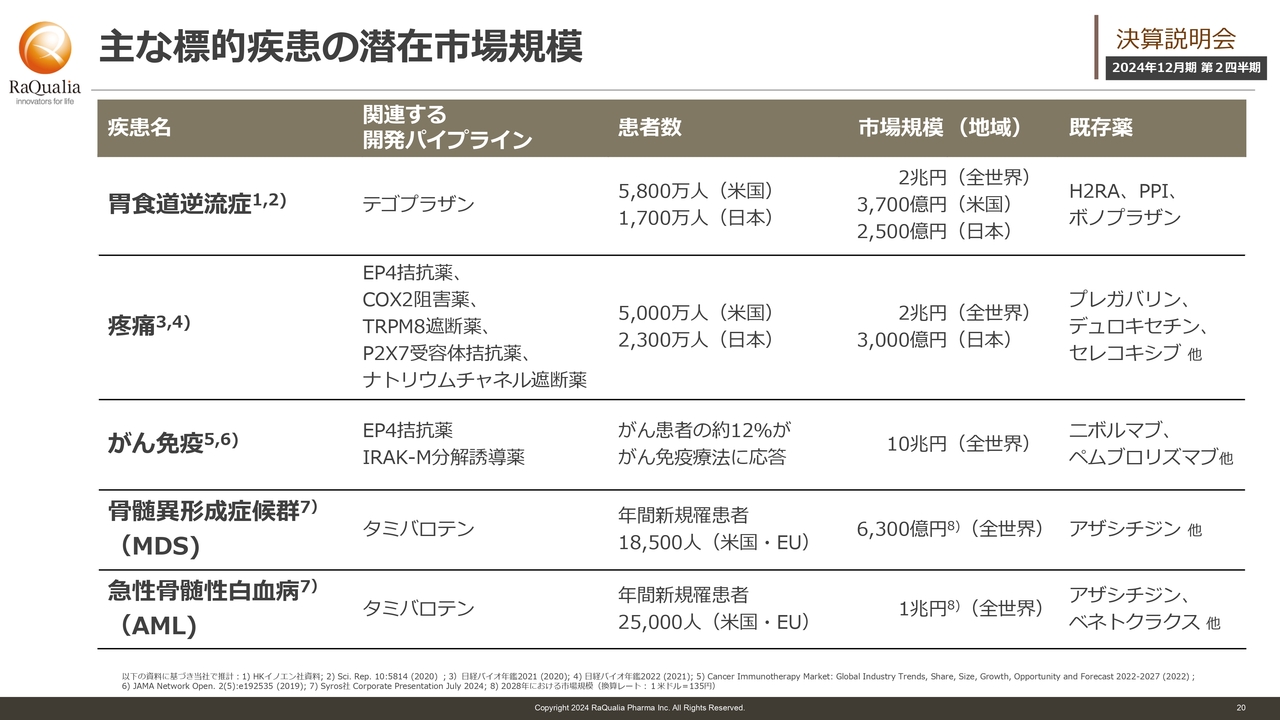

主な標的疾患の潜在市場規模

本日のメインテーマではありませんが、スライドには主な標的疾患の潜在市場規模を記載しています。前回と変更ありませんので、お時間のある時にお読みください。

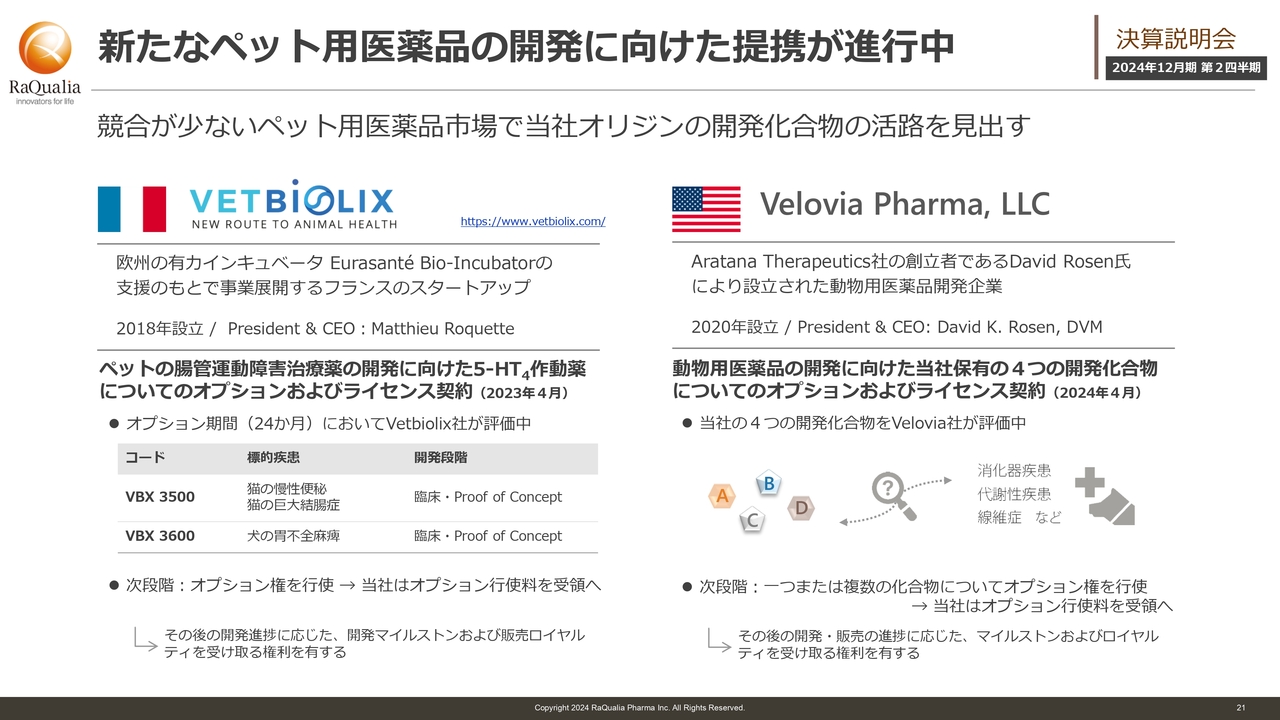

新たなペット用医薬品の開発に向けた提携が進行中

ここからは詳細をご説明します。新たなペット用医薬品の開発に向けた提携が進行しています。「GALLIPRANT」「ENTYCE」「ELURA」に続く、当社発の新たなペット用医薬品開発に向けた提携という位置づけになります。

Vetbiolix社とは、2023年4月から提携しています。現在、オプション契約期間ということで、当社の化合物を同社で評価しています。

次の段階では、オプション権が行使されたら、オプション行使料を受領することになります。その後の開発・販売の進捗に応じて、開発マイルストン収入、販売ロイヤルティを受け取る権利を有しています。

スライド左側の中段をご覧ください。化合物としては5-HT4作動薬を用いて、ペット用医薬品への展開を考えています。

右側には、今回新たに契約したVelovia Pharma社との契約について記載しています。Velovia Pharma社は、当社ともゆかりの深い「GALLIPRANT」「ENTYCE」「ELURA」を開発したAratana Therapeutics社の創立者であるDavid Rosen氏によって設立された動物用医薬品開発企業です。

同社においては、動物用医薬品の開発に向けて当社保有の4つの開発化合物を評価しています。次の段階は、4つの権利の中から1つ、あるいは複数の化合物についてオプション権が行使されましたら、オプション行使料を受領することになります。

当然ながら、こちらも開発・販売の進捗に応じて、マイルストンおよび販売ロイヤルティを受け取るという契約です。

今回は、通常のストレートライセンスと違うかたちをとっています。実は日本や欧州はストレートライセンスがまだメインですが、米国は必ずしもそうではありません。

オプション権を行使して評価し、その上でオプション権を持っている会社が資金調達を行って開発を進めるという形式も珍しくありません。これはSPAC方式と言いますが、米国ではファイナンススキームを組み合わせ、さまざまなかたちで開発を進める形式が検討されています。このような流れを受け、ペット用医薬品の開発に取り組みました。

なぜこのようなかたちを取っているか、答えは明快です。当社は創業以来、投資家や株主のみなさまによって出資いただいており、それによって作られたアセットがこれらの化合物です。

これらの化合物の価値を最大化するにはさまざまな方法があると思いますが、その取り組みの一環として、このようなスキームを採用するのが現時点での最適解と考え、契約を交わしました。

もちろんストレートライセンスがベストであれば、そのようにしますが、今後はストレートライセンスだけではなく、オプション権やファイナンススキームを組み合わせて、早期収益化を目指します。

また、新規契約やこちらのプログラムの進捗があれば、あらためてみなさまにお伝えします。今回は新しいスキームということで、詳細をお伝えしました。

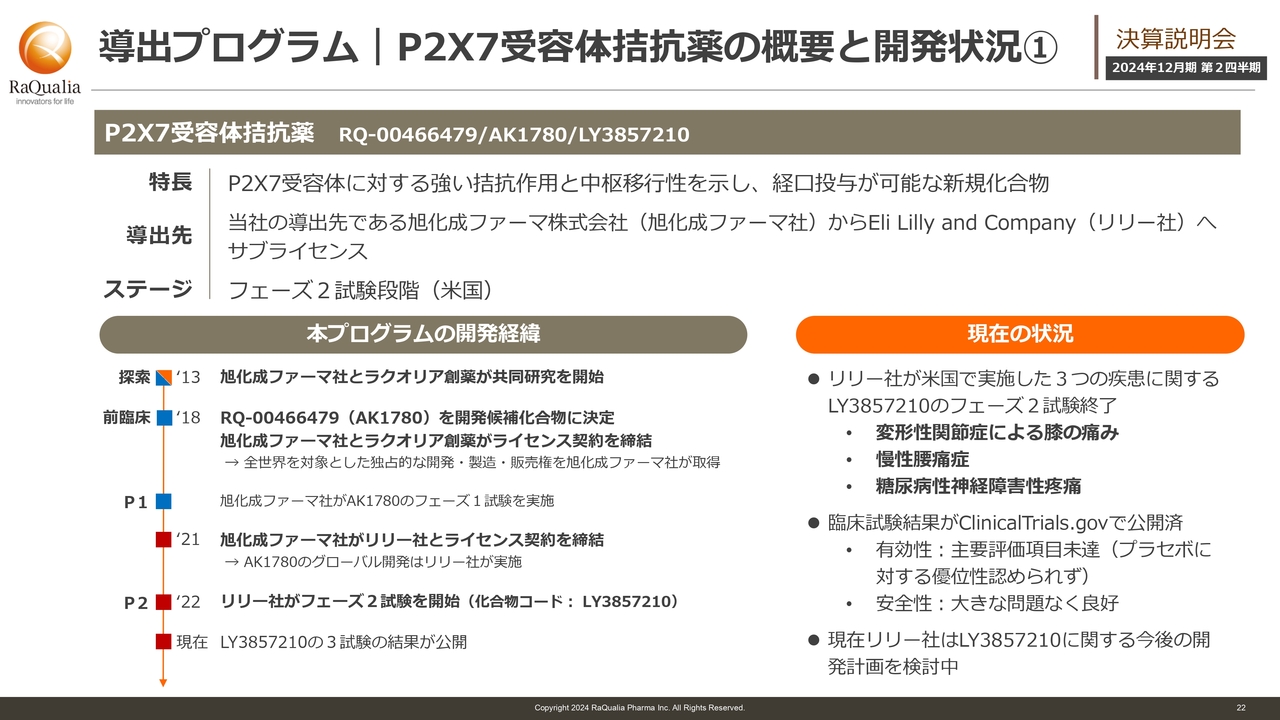

導出プログラム|P2X7受容体拮抗薬の概要と開発状況①

導出プログラムにおけるP2X7受容体拮抗薬の概要と開発状況についてご報告します。こちらは、当社と旭化成ファーマ社との共同研究により生み出した化合物です。

共同研究の後、旭化成ファーマ社と当社がライセンス契約を締結し、旭化成ファーマ社が取り組んだ後、Eli Lilly and Company社(以下、リリー社)とライセンス契約を締結しました。

フェーズ試験は米国で行っており、現在は、リリー社で行っていた3つの疾患に関するフェーズ2試験が終了しました。1つ目は変形性関節症による膝の痛み、2つ目は慢性腰痛症、3つ目は糖尿病性神経障害性疼痛です。

試験結果はClinicalTrials.govで公開済みで、その有効性については主要評価項目が未達となっています。安全性については、大きな問題もなく良好だったと報告されています。リリー社においては、今後の開発計画を検討中とのことです。

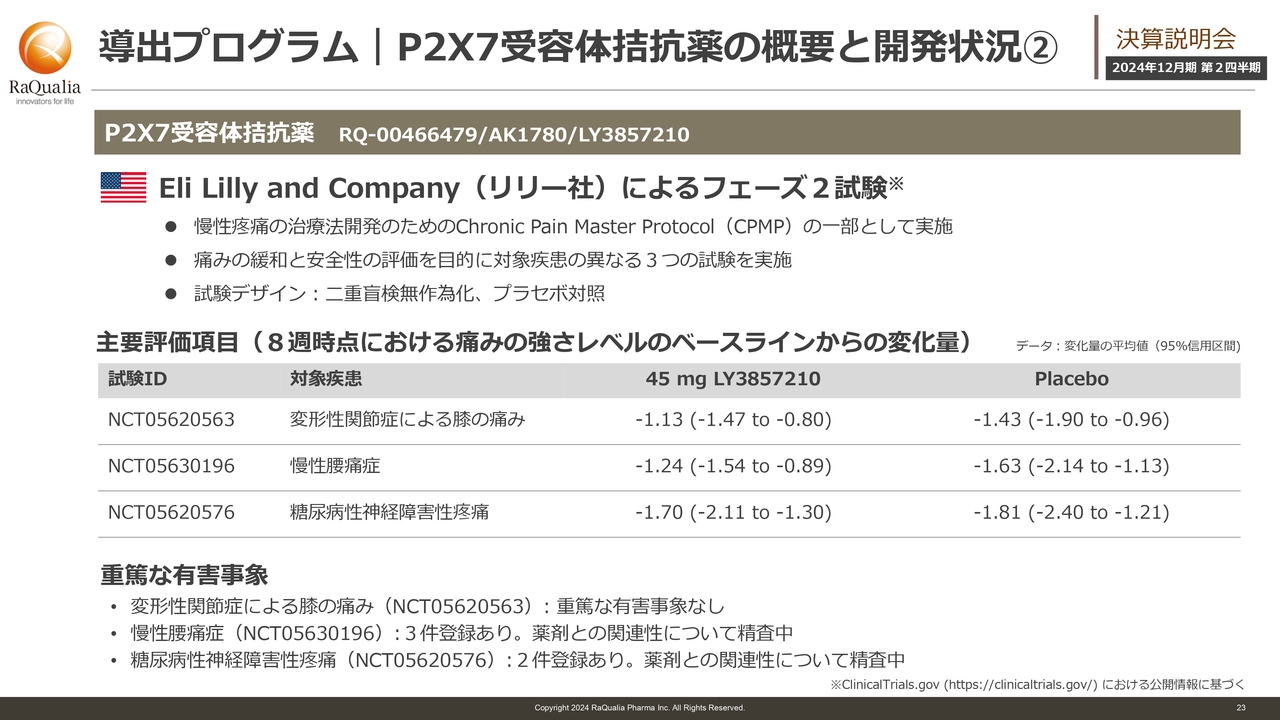

導出プログラム|P2X7受容体拮抗薬の概要と開発状況②

続いて臨床試験の概要です。事実ベース以外、まだ詳細な報告も受けていないため、お伝えできない部分もありますが、8週時点における痛みの強さレベルのベースラインからの変化量について公表されたため掲載しています。

試験デザインはいずれもプラセボ対照の二重盲検無作為試験です。残念ながら結果はスライドに記載のとおりで、大きな優位性は見られなかったことになります。各試験における重篤な有害事象は見られず、慢性腰痛症と糖尿病性神経障害性疼痛において数件登録されている程度です。

本来であれば、データについてコメントしたいところですが、リリー社、旭化成ファーマ社ともに公表していないため当社もお伝えできません。両社から報告を受けたら、今後の展開とデータの解釈についてご報告します。

引き続きしっかりとコミュニケーションをとりながら、展開をお伝えします。

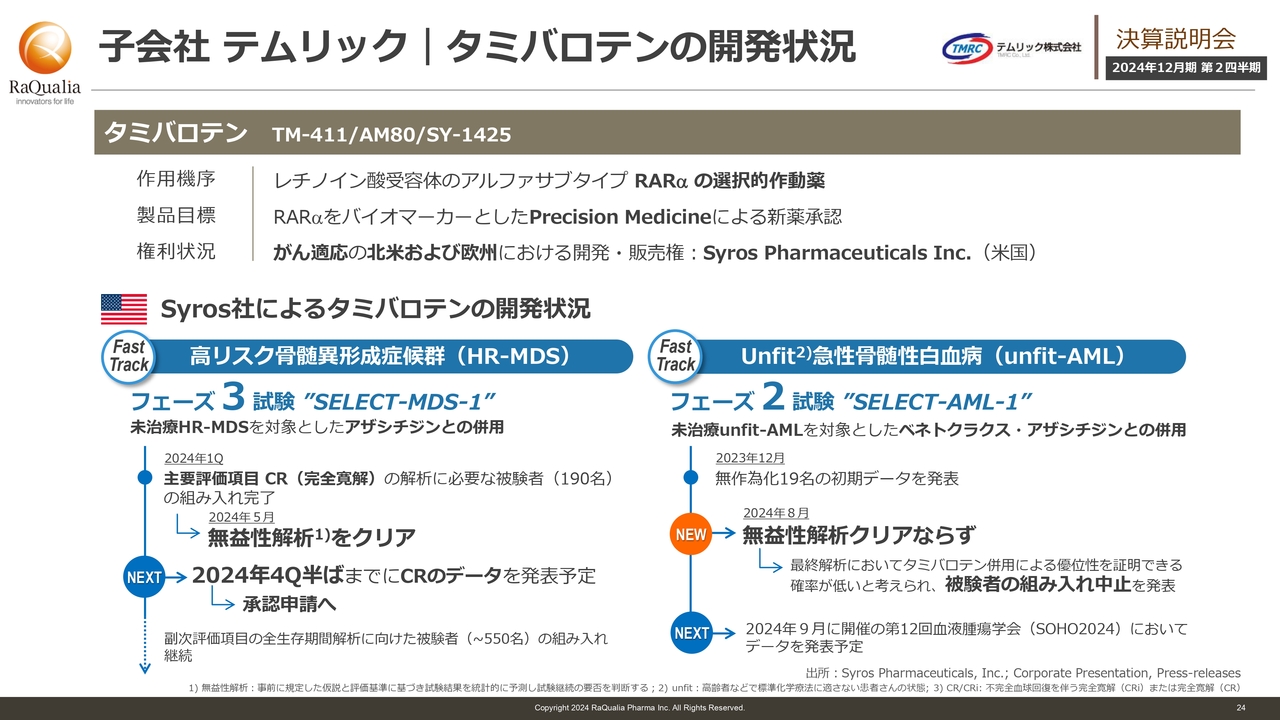

子会社 テムリック|タミバロテンの開発状況

子会社であるテムリックの「タミバロテン」の開発状況です。この化合物は、レチノイン酸受容体のアルファサブタイプを選択的に作動するもので、現在、米国のSyros Pharmaceuticals社で2つの臨床試験が行われています。

高リスク骨髄異形成症候群(HR-MDS)のフェーズ3試験については、幸いなことに無益性解析をクリアしている状況で、次のイベントは、今期の第4四半期半ばにCRデータを発表する予定です。その結果を踏まえて、承認申請を行う計画です。したがって、こちらについては計画に大きな変更はありません。

もう1つは、unfitな急性骨髄性白血病(unfit-AML)の試験結果です。残念ながらこの8月、無益性解析がクリアとなりませんでした。その結果を受けて、被験者の組み入れ中止を発表しています。

次の段階は、9月に開催される第12回血液腫瘍学会(SOHO2024)においてデータを発表する予定です。

今後の開発については別途、Syros Pharmaceuticals社から発表があると思いますので、その報告を受けた上で、みなさまにお伝えします。

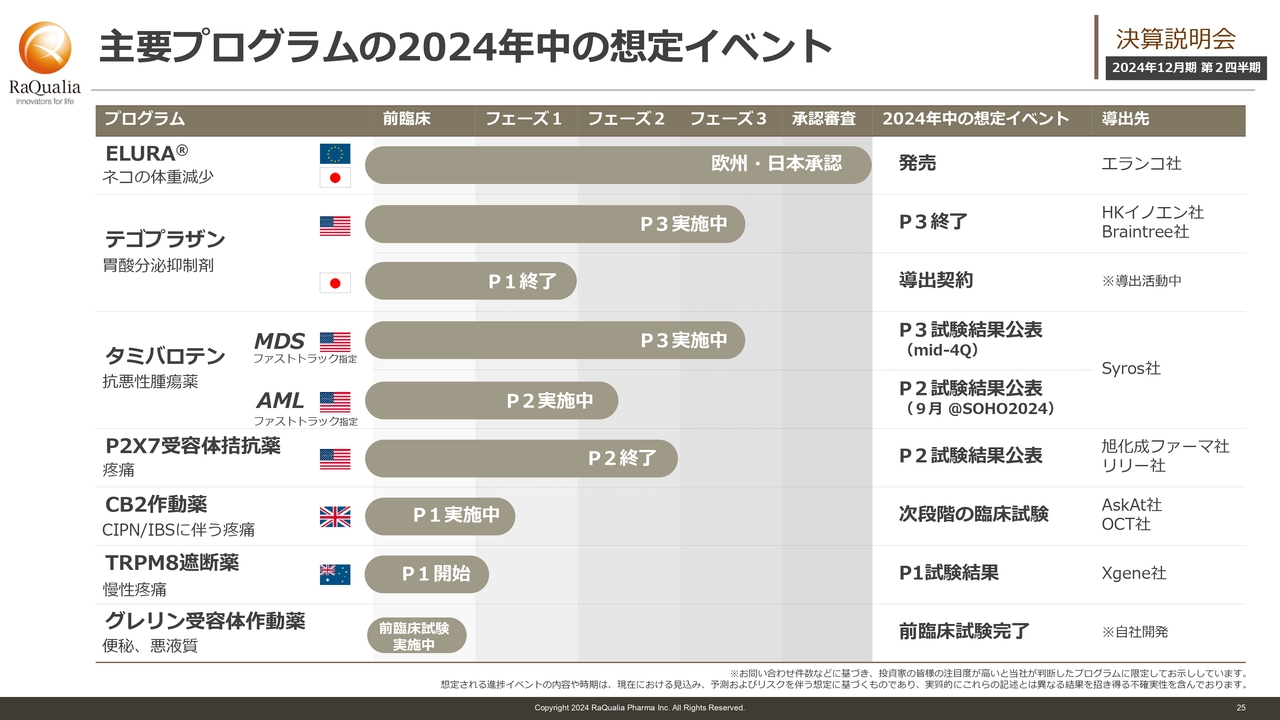

主要プログラムの2024年中の想定イベント

主要プログラムの2024年度中の想定イベントについてです。

「ELURA」は、欧州・日本における販売開始が次の大きなイベントになります。

「テゴプラザン」は現在、米国でフェーズ3の臨床試験が行われており、その終了を次のイベントとして見込んでいます。こちらも新しいニュースが入り次第、速やかにお伝えします。

投資家、株主のみなさまは、日本における「テゴプラザン」に大きな期待を寄せていると思います。本来であれば6月中に締結したかったのですが、交渉自体は継続しており、かなり深いところまで進んでいます。これまで我々がお伝えした3つの課題すべてをクリアしており、それを先方にも伝えています。

先方にもパイプラインの優先順位がありますので、開発のリスク、将来得られる収益を評価している状況です。それらを踏まえて我々にフィードバックされ、契約締結であれば具体的な検討に入り、そうでなければ交渉は打ち切りになると思います。

先方の意向もあり、提携の時期、金額の規模感等、詳細をお伝えすることはできませんが、現在の契約交渉が破談になった場合、事業計画に大きな変更が出るため、投資家、株主のみなさまに必ずお伝えします。逆の言い方をすると、そのような情報がないということは交渉中だと受け止めていただければと思います。

9月の第3四半期末にそのようなニュースがなければ、交渉継続中と思っていただいて構いません。

「タミバロテン」については、MDSはフェーズ3試験が順調に進んでおり、次のイベントとしては第4四半期にフェーズ3の試験結果が公表されます。

AMLは、先ほどもお伝えしたとおり、この9月にフェーズ2の試験結果が公表されるため、今後の展開が決まり次第お伝えします。

P2X7受容体拮抗薬の今後の展開については、リリー社、旭化成ファーマ社から報告があり次第、みなさまにお伝えします。

CB2作動薬は、現在英国でフェーズ1試験が行われていますが、次の段階はまだ詳しくは聞いていません。フェーズ1が終わる、あるいはその次の臨床試験についての報告が公表されたら、みなさまにお伝えします。

TRPM8遮断薬はフェーズ1試験が行われており、次はフェーズ1試験の終了、あるいはその結果次第ということになりますので、こちらも報告がありましたら、みなさまにお伝えします。

グレリン受容体作動薬については、当社で前臨床試験を進めています。計画としては、当初の予定どおり年内に終わらせる予定です。来年のフェーズ1試験開始に向けて鋭意努力しています。

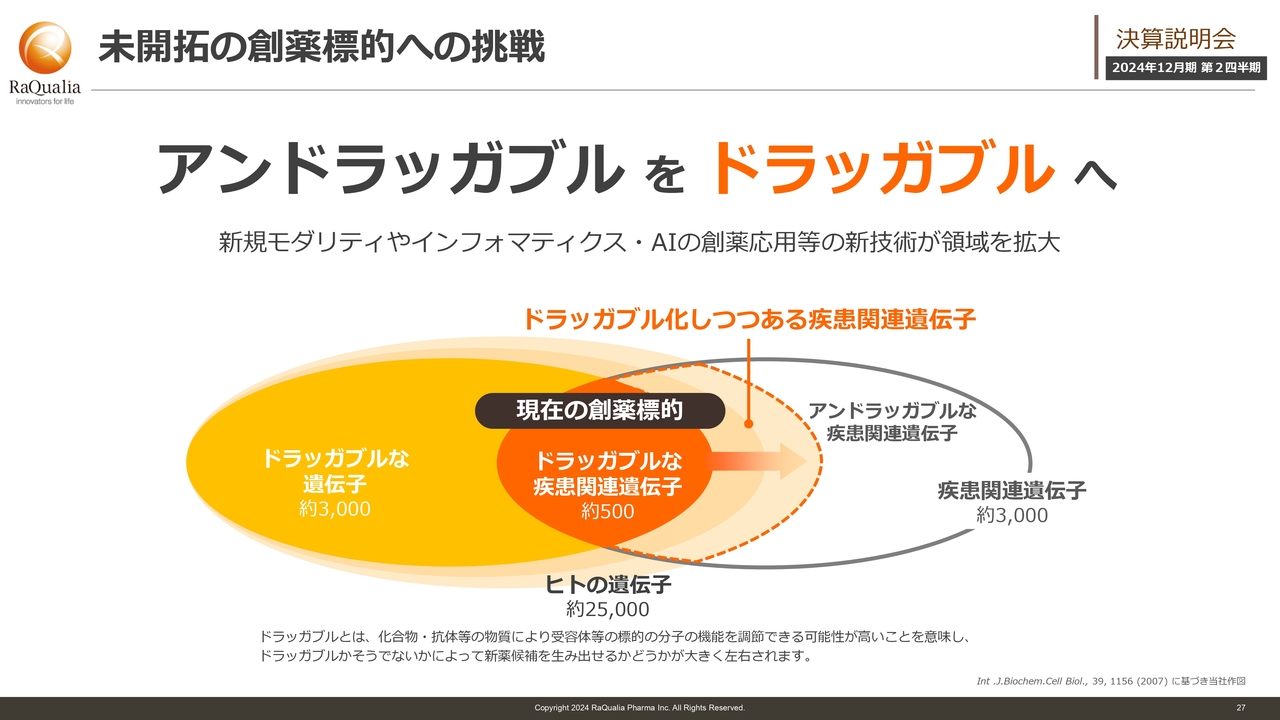

未開拓の創薬標的への挑戦

成長戦略についてです。バイオテックには、未開拓の創薬標的への挑戦が求められています。

専門用語となりますが、薬にできなかったものを「アンドラッガブル」、反対に薬にできるものを「ドラッガブル」と呼びます。これまでできなかったものができるようになる技術、こうしたものに積極的に取り組んでいこうという姿勢は、当社も含めて各創薬ベンチャーにあり、メガファーマも同じように取り組んでいます。

我々も、このような部分をより積極的に強化しようということで、今回M&Aを実施しました。

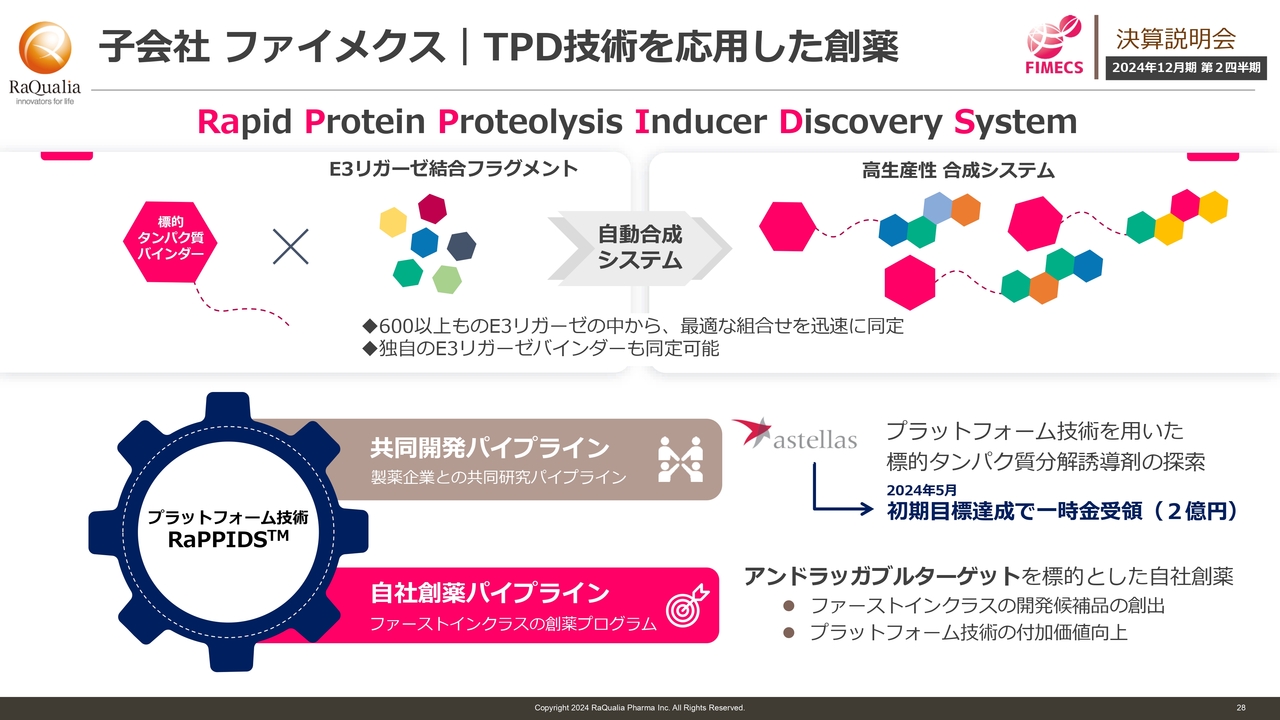

子会社 ファイメクス|TPD技術を応用した創薬

ファイメクスはTPD技術を応用して創薬しています。グループに迎えた大きな理由は、標的タンパク質分解誘導剤(TPD)の創薬技術に特化した独自のプラットフォーム「RaPPIDS」を同社が有していたためです。

この技術の特徴として、多数の実験を行うことで、標的のタンパク質を分解する化合物を見つけることができます。

さまざまな会社で、AIをはじめ予測技術を積極的に使っていますが、計算や予測で導き出すことが困難なものはまだまだ多数あります。デグレーダーもその1つで、我々はあえて実証的な方法に基づいた手法を取り入れることで、計算では導き出せないことに対して、実証法で取り組んでいこうという狙いです。

我々は、高い生産性を誇るという観点で、標的タンパク質バインダーやE3リガーゼ結合フラグメントライブラリを持っており、その組み合わせにより、さまざまな標的タンパク質の分解誘導を導くことができます。同業他社が見出せないものを先行して見出せるというのは大きなアドバンテージと言えます。

このようなものを積極的に共同開発し、あるいは自社で取り込むことにより、企業価値を最大限に高める取り組みを進めています。

その一環が、共同開発パイプラインの1つであるファイメクスがアステラス製薬社と行っている共同研究です。この5月に初期目標を達成し、一時金2億円を受領しています。今後も、目標を達成したら一時金を受領していく計画ですので、達成したらあらためてご報告します。

また、アステラス製薬社以外とも、このような取り組みができればと営業活動を推進しており、こちらについても契約締結後にみなさまに報告します。

自社創薬のパイプラインを育てることは重要です。現在、ラクオリア創薬本体としても、人材を出してクロスオーバーで新しい取り組みができないか、より発展したプラットフォームを作れないか模索しています。

先行的な取り組みについては、詳細をお伝えすることはできませんが、買収価格以上に大きな成長を見せられるプラットフォームに育てたいと考えており、プラットフォームからパイプラインを生み出すべく、取り組みを進めています。

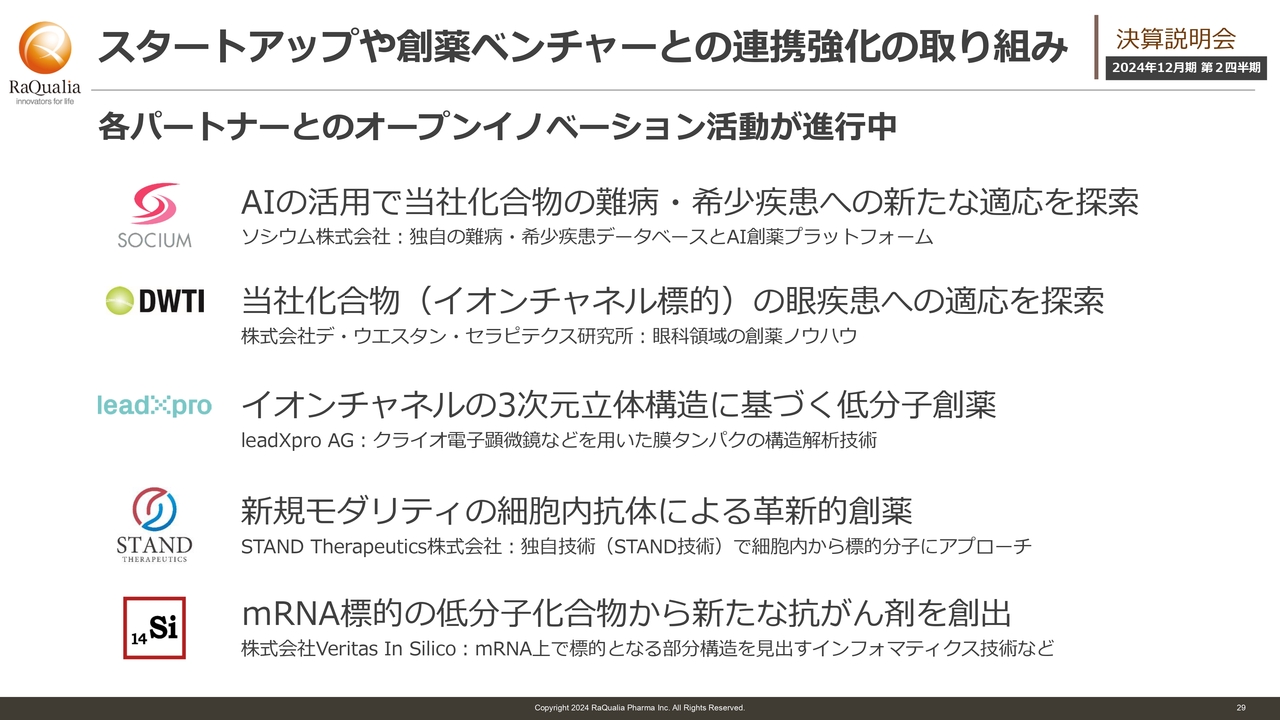

スタートアップや創薬ベンチャーとの連携強化の取り組み

社外のスタートアップ、創薬ベンチャーと連携を強化しています。ソシウム社、当社と同じく中部地区のデ・ウエスタン・セラピテクス研究所、leadXpro AG社、STAND Therapeutics社、Veritas In Silico社と、スライドに記載している研究内容で、共同研究が順調に進んでいます。

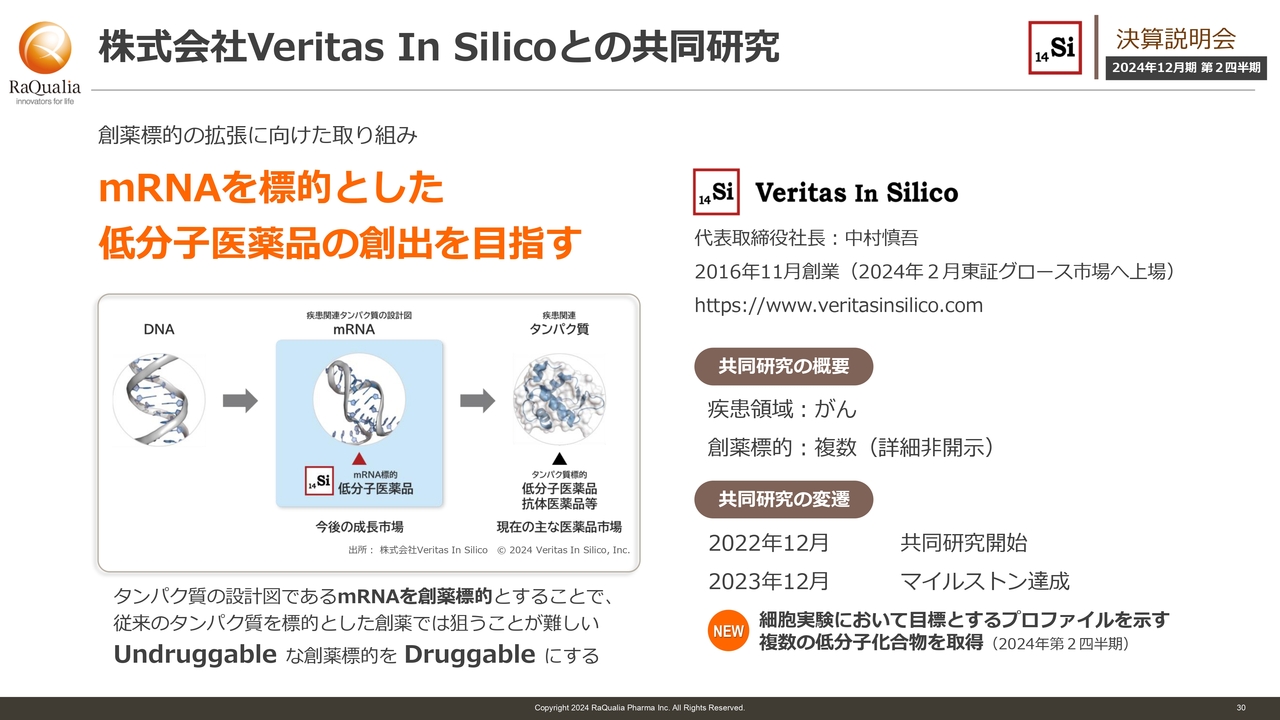

株式会社Veritas In Silicoとの共同研究

Veritas In Silico社との共同研究についてです。この研究は、mRNAを標的とした低分子医薬品の創出を目指しており、疾患領域としては、がんになります。

創薬の標的は非開示ですが、現在大手の製薬会社が積極的に取り組んでいる標的を複数、テーマに取り組んでおり、我々独自の低分子mRNA標的の化合物を作ろうとしています。

2022年12月に共同研究を開始しましたが、昨年12月に最初のマイルストンを達成したように、スピーディに展開しています。

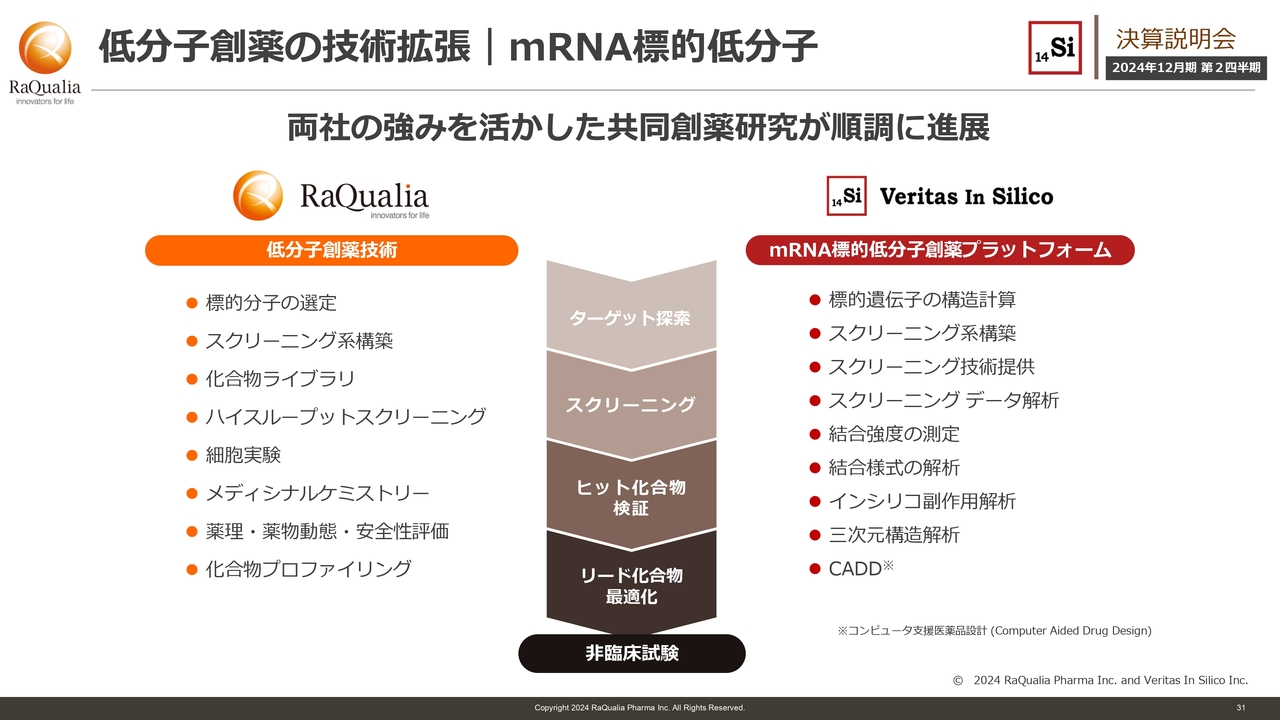

低分子創薬の技術拡張|mRNA標的低分子

当社の低分子の創薬技術に対し、Veritas In Silico社が保有しているmRNA標的のプラットフォームテクノロジーを組み合わせています。

ポイントは、標的遺伝子の構造計算、インシリコの副作用の解析等、インシリコを活用したさまざまな技術により、スピーディに研究開発が進んでいることです。

我々としては、これまでにないスピード感で進めることができると期待しています。現在はがん領域で取り組んでいますが、先々は、がん以外の適応症でも展開を見せられればと期待しています。がんについて、我々はこれまで取り組めていませんでしたので、しっかりと掘り下げていきたいと考えています。

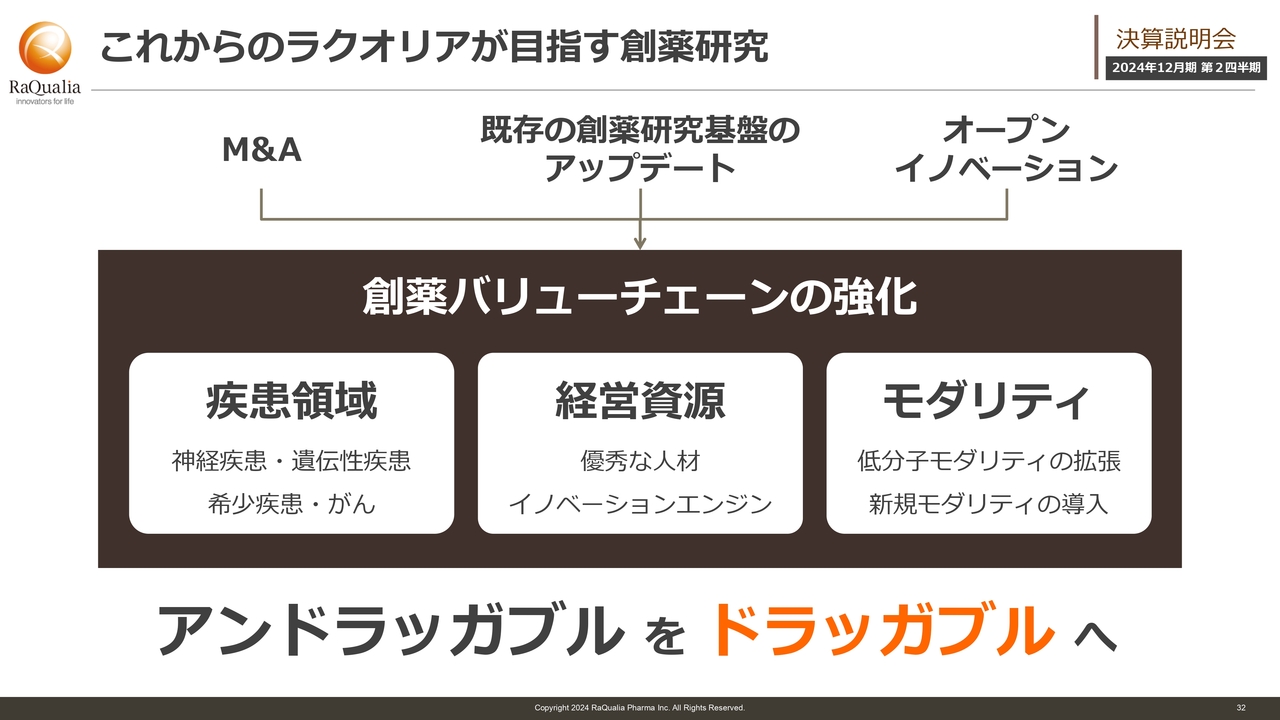

これからのラクオリアが目指す創薬研究

我々が目指す創薬研究についてです。M&A、既存の創薬研究基盤のアップデート、オープンイノベーションを組み合わせて、創薬のバリューチェーンを強化していく考えです。

疾患領域の拡大や、同じ疾患領域であっても新しいモダリティを用いて深掘りをするのは、展開していくためのキーポイントとなります。

経営資源についてです。イノベーションエンジンになるべく、優秀な人材や新しい人材・技術を取り込むことが大きなポイントだと思います。

創薬技術に関しては、低分子以外にも広がりを見せています。アンドラッガブルをドラッガブルにするさまざまな研究開発を進めています。

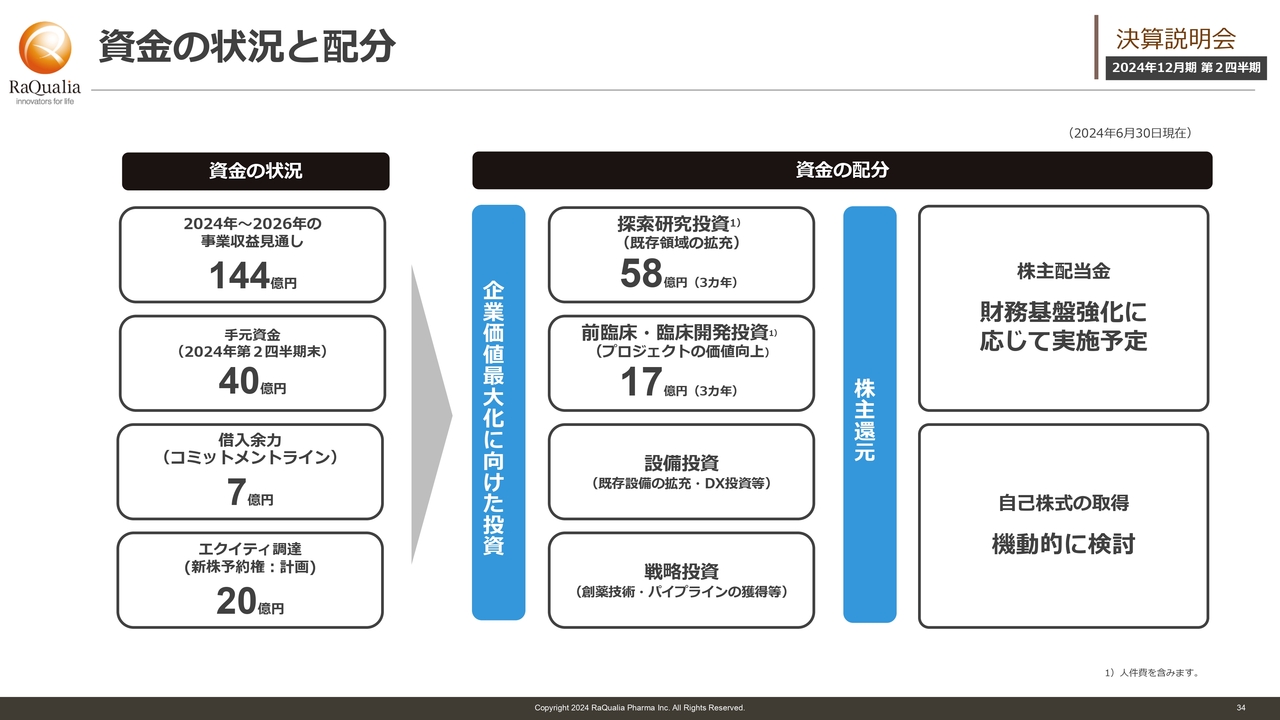

資金の状況と配分

資金の状況と配分についてです。3ヶ年で、グループ全体で144億円の事業収益を目指しています。資金の状況として、第2四半期末の手元資金40億円、借入余力7億円、エクイティとして新株予約権の20億円と、余力を想定しています。

これらをもとに、探索研究では3ヶ年で58億円、前臨床・臨床開発投資に17億円、これ以外に設備投資、あるいは戦略投資を行う考えです。

戦略投資は、グループにファイメクスを迎えるなど実施済みのものもありますが、今後も積極的な取り組みを進めて、企業価値、つまり株価を上げていきたいと考えています。

それを踏まえ、株主還元として自己株式の取得による企業価値の向上や株式配当を実施していきたいと考えていますが、そのためには企業価値の向上、財務基盤の強化が重要です。そこに向けてしっかりと取り組んでいきます。

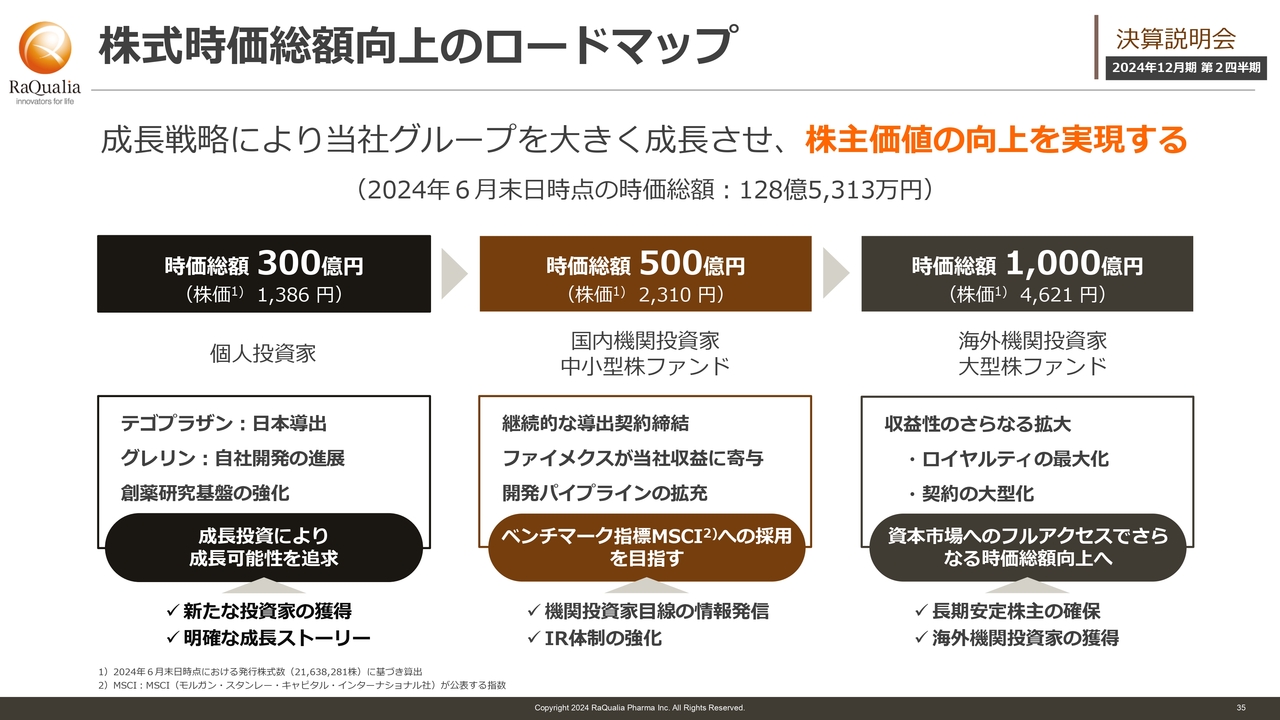

株式時価総額向上のロードマップ

株式時価総額向上のロードマップです。6月末時点の時価総額は約128億円ですが、まずは時価総額300億円を目指し、500億円、1,000億円、その後もさらに成長させるために取り組んでいきます。

「テゴプラザン」の日本のライセンスアウトや、グレリン受容体の自社開発の推進、創薬基盤の強化等により成長していきたいと考えています。

市況があまりよくなく、株主のみなさまには、なかなかもどかしい思いをさせてしまい申し訳ありませんが、戦略軸をぶらすことなく成長させていきたいと考えていますので、引き続き、ご支援いただければと思います。

質疑応答:P2X7受容体拮抗薬の今後の開発計画について

「P2X7受容体拮抗薬について、今後の開発計画はどのようになってい

新着ログ

「医薬品」のログ