提供:ラクオリア創薬株式会社 2023年12月期決算説明

【QAあり】ラクオリア創薬、ファイメクス社とのシナジー効果で成長性・収益性向上へ 新中期経営計画達成に向けて期待高まる

免責事項

武内博文氏(以下、武内):おはようございます。ラクオリア創薬株式会社代表取締役の武内博文です。今日はお忙しい中ご視聴いただき、ありがとうございます。さっそく決算説明を始めます。

スライドに記載の免責事項については、お読みください。

目次

本日は、6つの項目に沿ってお話しします。

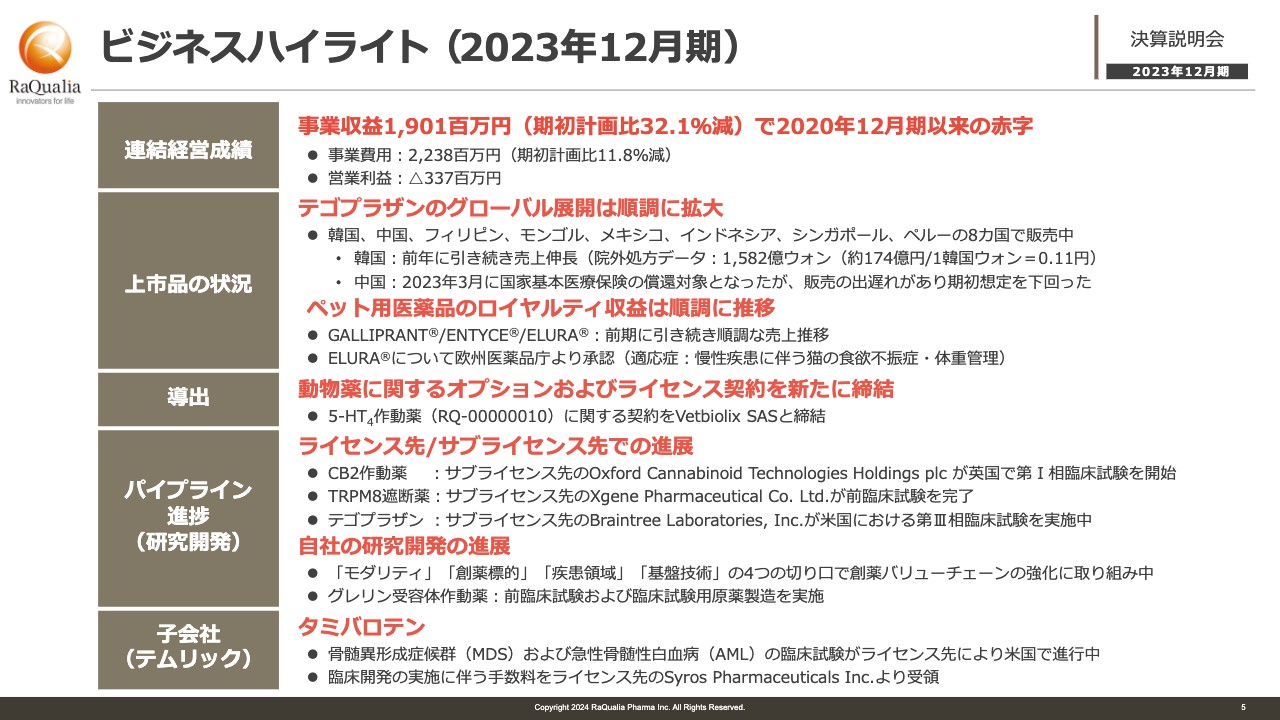

ビジネスハイライト(2023年12月期)

ビジネスハイライトです。2023年12月期の連結経営成績は、事業収益が19億100万円と、期初計画比32.1パーセントのマイナスというかたちで、残念ながら2020年12月期以来の久々の赤字になってしまいました。大変申し訳なく思っています。その他の概況についての細かい点は後ほど述べます。

上市品の状況についてお話しします。「テゴプラザン」のグローバル展開は、おかげさまで順調に拡大しています。ペット用医薬品に関しては、ロイヤルティ収益は順調に伸びています。また導出に関しては、幸いなことに動物薬のオプションおよびライセンス契約を新たに1件締結することができました。

その他の当社のパイプライン、いわゆる研究開発の進捗については、それぞれライセンス先、サブライセンス先で順調に進捗しています。具体的に進展があったものは、スライドに記載したCB2作動薬、TRPM8遮断薬、アメリカで臨床試験を実施中の「テゴプラザン」の3つです。詳細は各ページでお話しします。

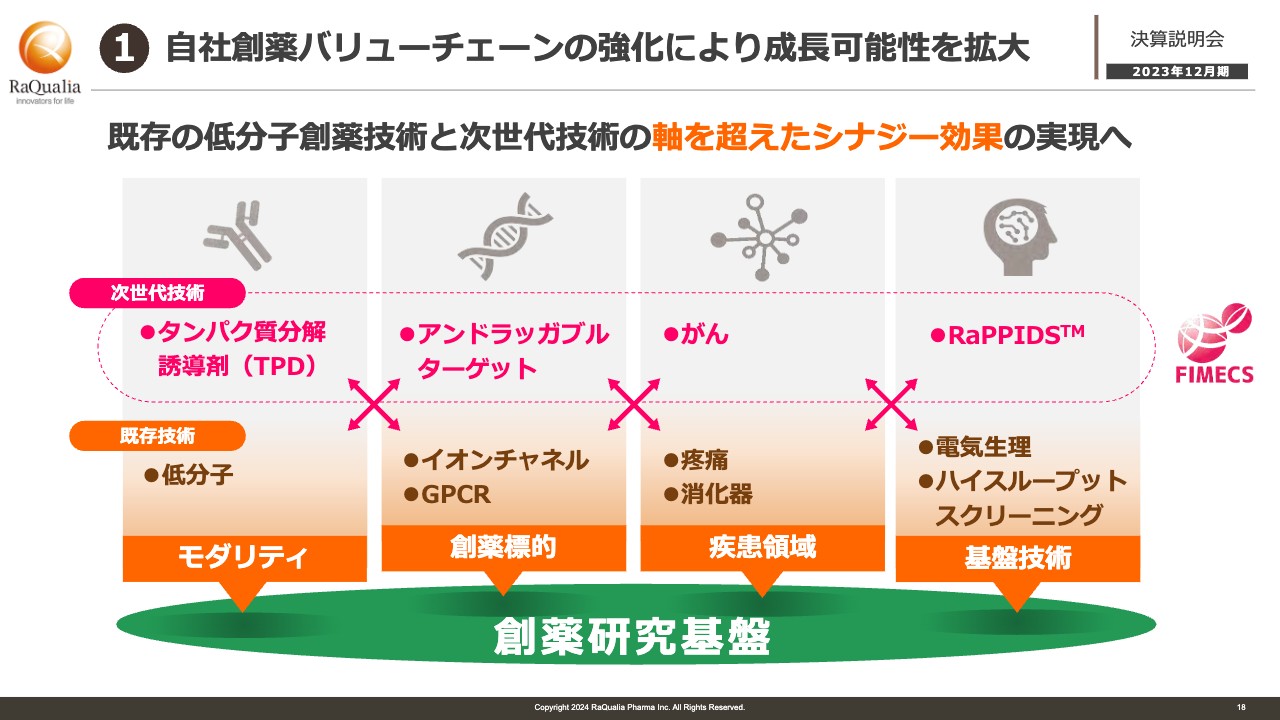

また、自社の研究開発の進展に関しては、スライドに記載した「モダリティ」「創薬標的」「疾患領域」「基盤技術」の4つの切り口で、創薬バリューチェーンの強化に取り組んでいます。

またグレリン受容体作動薬の前臨床試験も社内で進めており、臨床試験の原薬製造も行っているところです。さらに、子会社であるテムリック社の「タミバロテン」は、パートナーのSyros Pharmaceuticals社でMDS、AMLの臨床試験がそれぞれ順調に進捗しています。

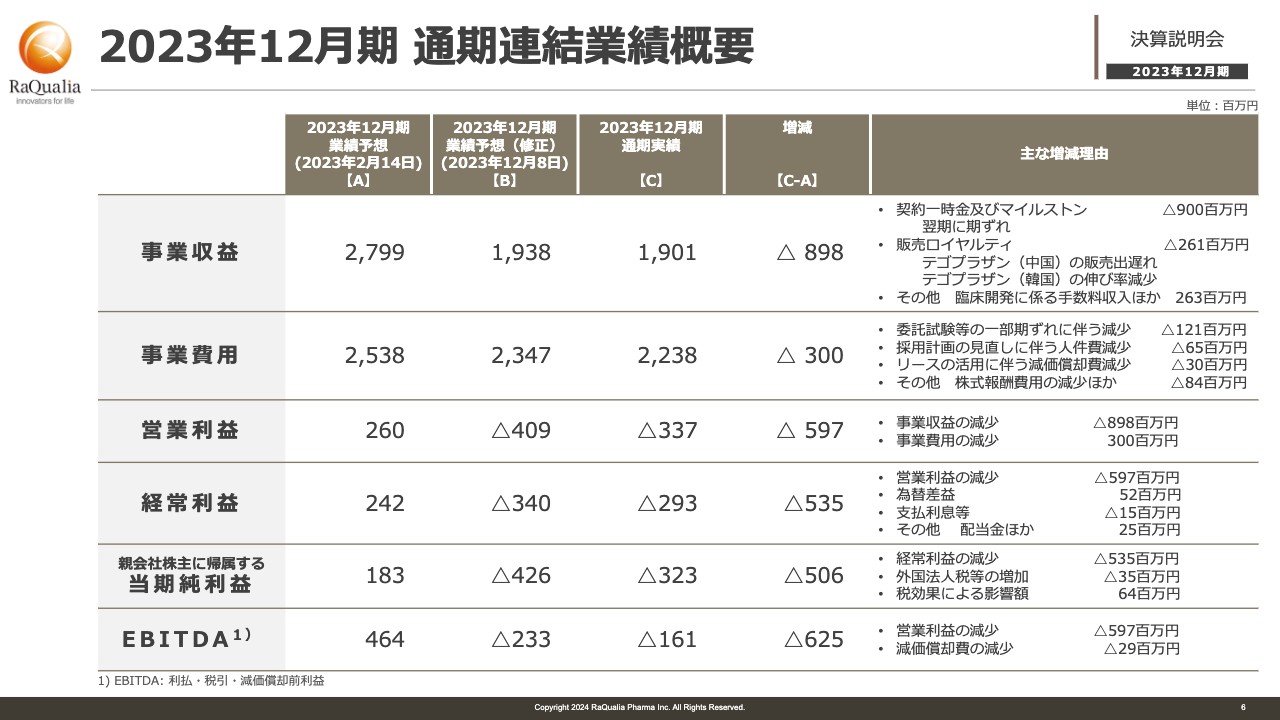

2023年12月期 通期連結業績概要

業績の細かな数字についてお話しします。2023年12月期は、期初27億9,900万円を事業収益の目標として掲げていました。

昨年の12月に業績予想の下方修正を行い、19億3,800万円としました。これに対し、最終の着地が19億100万円で、マイナス8億9,800万円となりました。内訳としては、契約一時金の期ずれが一番大きな要因です。その他諸々合わせて、およそマイナス9億円というかたちです。

また、販売ロイヤルティも、中国で「テゴプラザン」の販売出遅れが影響していること、また韓国では「テゴプラザン」の販売開始から5年が経っているため、伸び率が減少していることが主な理由になります。

事業費用に関しては、期初予想25億3,800万円に対して最終の着地が22億3,800万円と、3億円ほど少ない着地になっています。こちらは、委託費用の一部が2024年12月期にずれたことや、採用計画に伴う人件費の減少などが影響しました。

その結果、営業利益は期初予想2億6,000万円に対し、マイナス3億3,700万円となり、差し引きで6億円近いマイナスというかたちに終わってしまいました。2024年12月期はこれをリカバリーしていきたいと思います。

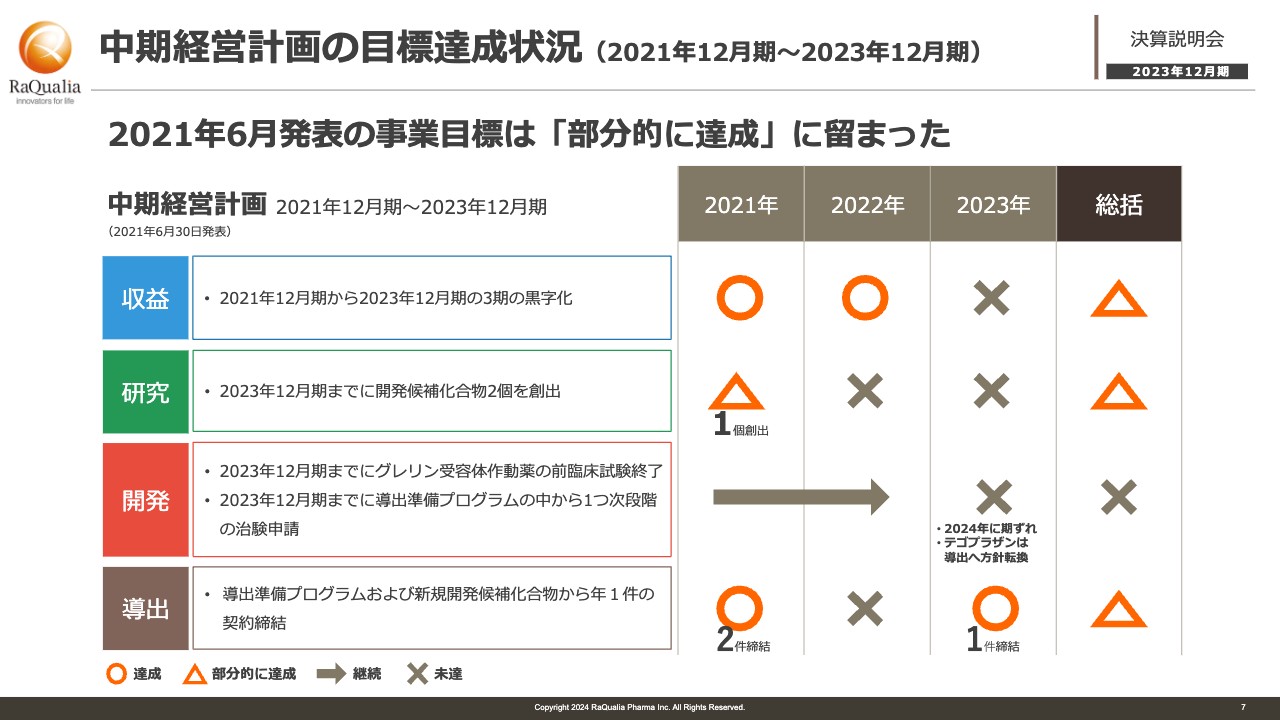

中期経営計画の目標達成状況(2021年12月期~2023年12月期)

続いて、私が代表に就任してちょうど3ヶ年が経過しましたので、3年前に発表した中期経営計画の目標に対して、どのような進捗だったかをご報告します。就任して3ヶ月目の2021年6月に、中期の経営計画を新たに設定しました。その時に掲げた目標が、スライド左側に記載した4つの項目、収益、研究、開発、導出と、それぞれについて目標を立てました。

2021年度に関しては、黒字達成ということで、スライド右側に記載した表の収益は「〇」としています。研究は3ヶ年の間で2化合物を出そうと研究しており、2021年度は1化合物の創出でした。

開発はずっと続くものであり、その年だけで達成できるものではありません。オンゴーイングで進んでいる状況でした。導出は、幸いなことに2021年度は2契約達成することができ、2021年度はおおむねいい成績だったと思います。

問題は2022年度からです。収益に関しては、営業黒字を2期連続で達成することができました。これに対し研究は、2022年度は化合物創出ができず、開発は2021年度から継続していました。導出は達成できず、2022年度に「〇」がついたのは収益だけでした。

2023年度は、残念ながら収益も「×」、研究も「×」でした。開発に関しては方針を少し転換し、グレリン受容体作動薬は2024年度に期ずれ、「テゴプラザン」は、パートナー候補が出てきたため導出に方針を転換したものの、その交渉が昨年内には間に合いませんでした。導出は、先ほどもお話しした動物薬を1件締結することができました。

総括としては、収益は3ヶ年で部分達成、研究も3ヶ年で2化合物のうち1化合物ということで部分達成、開発は完全に「×」となり、導出も部分達成というかたちで終わってしまいました。

大変残念な結果ということで、厳しいご意見もあるかと思いますが、2024年度以降しっかりリカバリーしたい考えです。

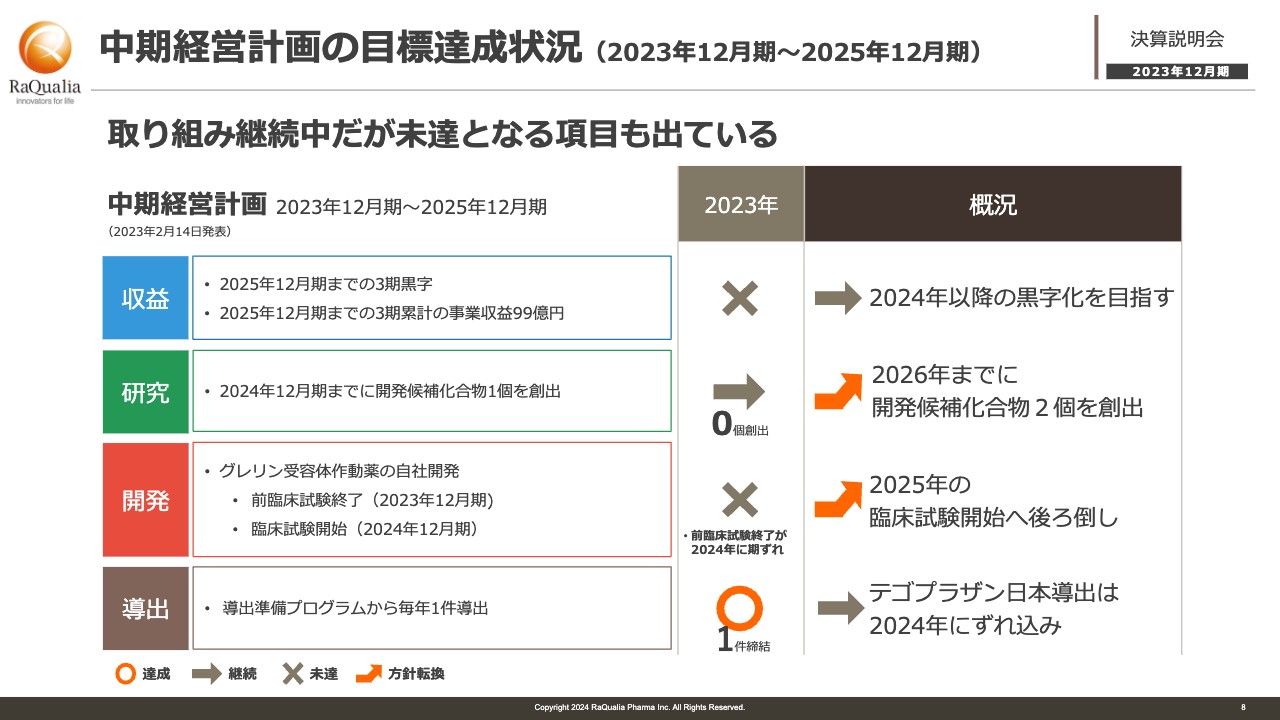

中期経営計画の目標達成状況(2023年12月期~2025年12月期)

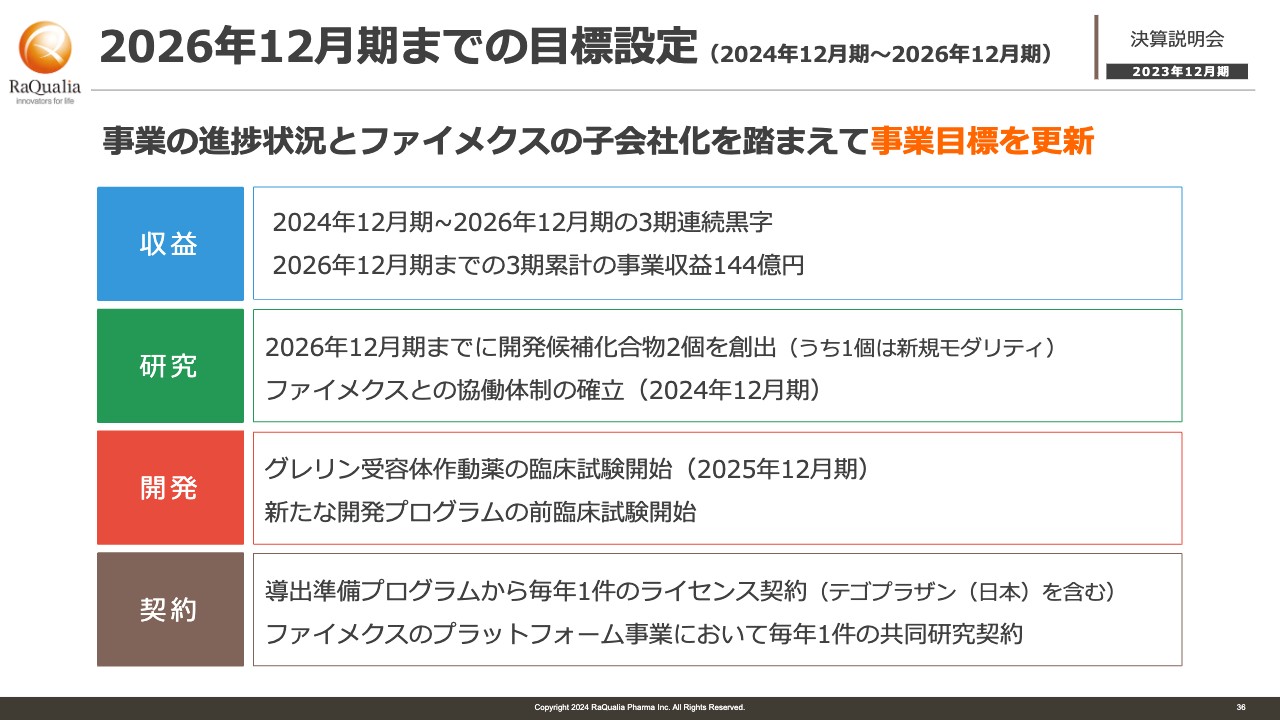

2023年度に絞ってご報告します。先ほどと同様に、4つの目標、収益、研究、開発、導出を挙げており、星取表はスライドのとおりです。概況を述べると、収益に関しては2024年度から3ヶ年連続で営業黒字化を目指したい考えです。

研究に関しても、化合物の開発状況が少し変わってきており、いろいろな会社とも組んで新たな取り組みをしているため、少し目標を変えました。2026年度までに開発候補化合物を2個作ることを目標にしています。これに関しては「新しいモダリティを含める」という目標設定に変えています。

開発は、2025年度の臨床試験開始ということで、後ろ倒しの計画で取り組みたい考えです。導出は、2023年度に契約予定だったものが2024年度にずれたため、それを2024年度の上半期中に、できれば1日も早く契約締結したいと思っています。交渉の状況については後ほどお話しします。

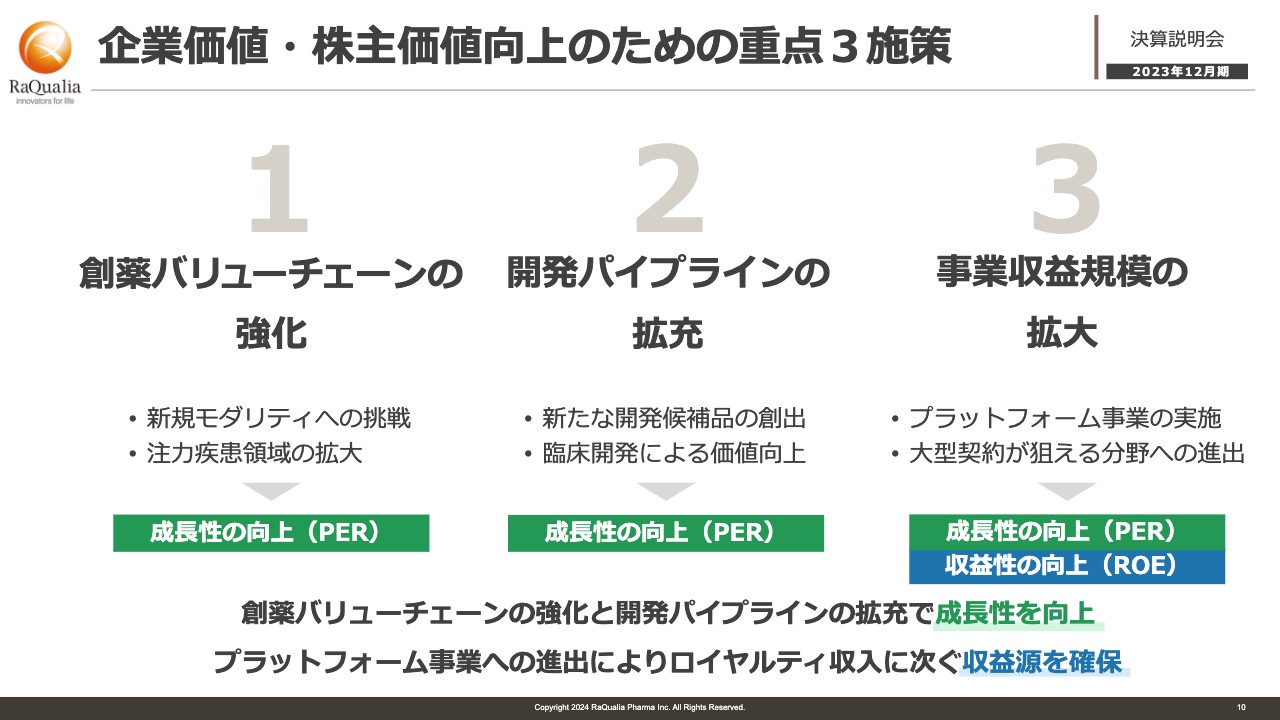

企業価値・株主価値向上のための重点3施策

企業価値、株主価値の向上についてお話しします。一般的に、PBRは因数分解をして「ROE×PER」で表記されることが多いと思います。しかし、我々は最終製品を自分たちで販売しているわけではないため、ROEの向上はあまり現実的なテコ入れ策になってこないということで、直近では成長性の向上に重きを置き、PERの向上に取り組みたいと考えています。

掲げた目標は「創薬バリューチェーンの強化」「開発パイプラインの拡充」「事業収益規模の拡大」の3つの取り組みです。これらを組み合わせることにより、企業価値、株主価値をしっかりと向上させたい考えです。

企業価値・株主価値向上のためM&Aを実施

成長戦略ということで、今回M&Aを行いました。これについて少しお話しします。当社は、基本的には低分子創薬を強みとする会社です。

一方、今回M&Aで取得するファイメクス(FIMECS)社は、TPD技術と呼ばれる標的タンパク分解誘導の技術でプラットフォームを持つ会社です。こちらを我々の低分子の技術に活かすことにより、さらなる飛躍を遂げたいと思ってM&Aを行いました。

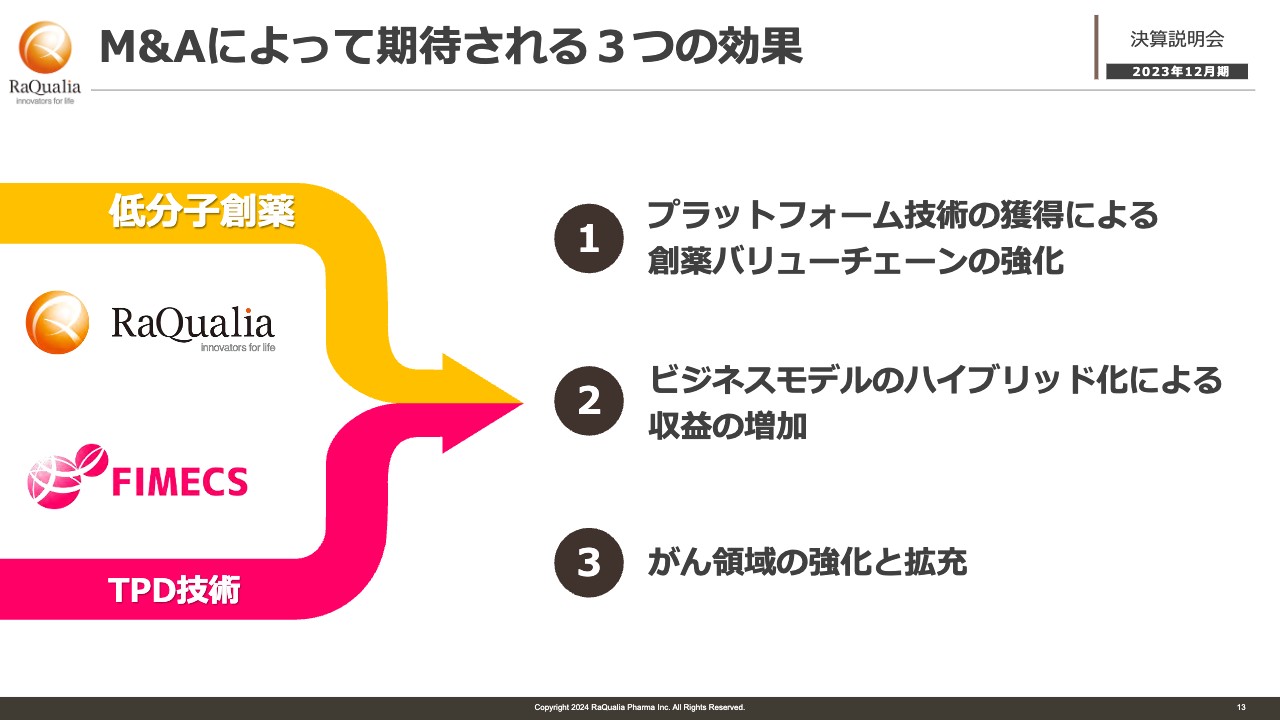

M&Aによって期待される3つの効果

具体的にはスライドに記載した3つの効果を狙っています。1つ目が「プラットフォーム技術の獲得による創薬バリューチェーンの強化」、2つ目が「ビジネスモデルのハイブリッド化による収益の増加」、3つ目が「がん領域の強化と拡充」です。

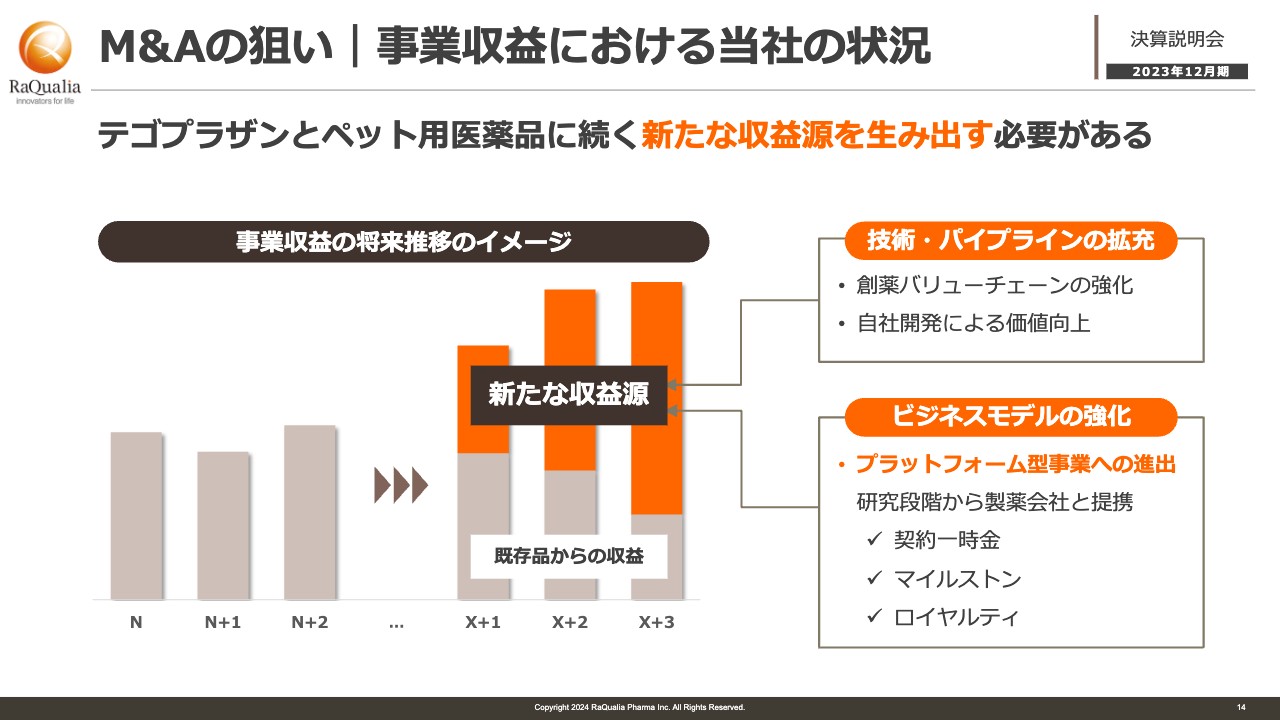

M&Aの狙い|事業収益における当社の状況

極めて当たり前の話ではありますが、このようなことを考えた理由は、「テゴプラザン」あるいはペット用医薬品によって今はロイヤルティを稼ぐことができているものの、これが未来永劫続くわけではありません。成長のためには新たな収益源も必要です。将来、特許が切れた時などに備えて、リカバリーするだけの商品も必要になってきます。

そのような意味で、新たな収益の獲得のために、1つは技術・パイプラインの拡充が必須になってきます。もう1つは、ビジネスモデルも常にアップデートしなければいけません。そのため、今回プラットフォーム型の事業を取り込むことにより、研究の初期段階から製薬会社と提携できるようなかたちをつくることで、収益機会や収益額の増加を期待して、M&Aを行いました。

M&Aの概要

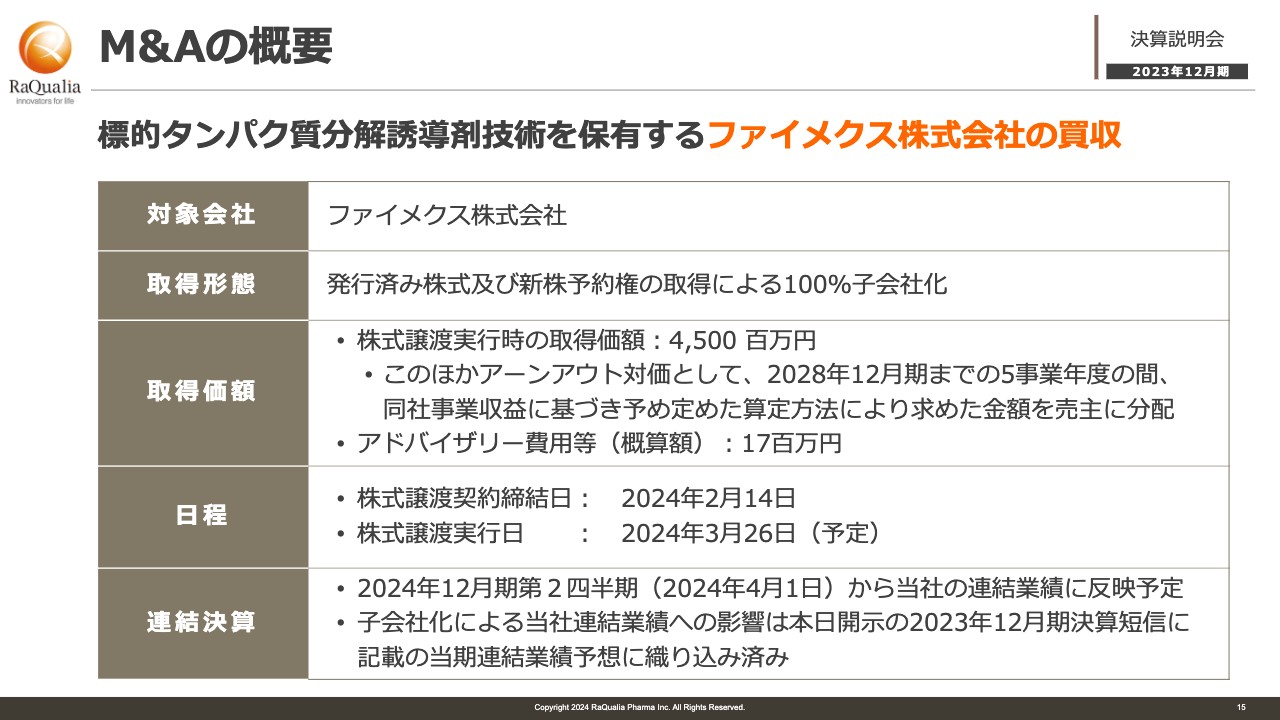

今回のM&Aを行うファイメクス株式会社についてご説明します。取得形態は、同社の持つ株式の取得によって100パーセント子会社化を行います。

株式譲渡実行時の取得価額は45億円です。アーンアウト対価は、2028年12月期までにファイメクス社が得る5年間の事業収益に対して、あらかじめ定めた算定方法によって求めた金額を、今のファイメクス社の株主に分配するかたちになります。この他、記載したとおりアドバイザリー費用等がかかっています。

株式譲渡の実行、契約締結日は2024年2月14日ですが、譲渡が完了するのは2024年3月26日、当社の定時株主総会の日です。連結への影響に関しては、2024年12月期第2四半期、つまり2024年の4月1日から当社の連結業績に反映することになります。

また、今回のM&Aによる業績予想への影響については、2024年2月14日に発表した決算短信に記載したとおり、すでに当期の連結業績予想に織り込んでいます。

標的タンパク質分解誘導剤(TPD)とは

標的タンパク質分解誘導剤について少しお話しします。従来の低分子薬は、標的となるタンパク質の、いわば鍵穴に結合するかたちでシグナルを制御します。場合によって機能を停止したり、あるいは作動させたりして、薬としての機能を発揮させていました。

しかし、すべてのタンパク質で鍵穴にかっちりはまるものが作れるとは限りません。鍵穴が浅くて、結合がしっかりしていないものもあったり、そもそも物理的な関係で鍵穴に入らないものがあったりします。

体内のタンパク質を管理する機構があるのですが、そうしたアンドラッガブルな標的に対して、今回のTPDは、これを薬で誘導することによって原因となるタンパク質そのものを分解するという技術です。

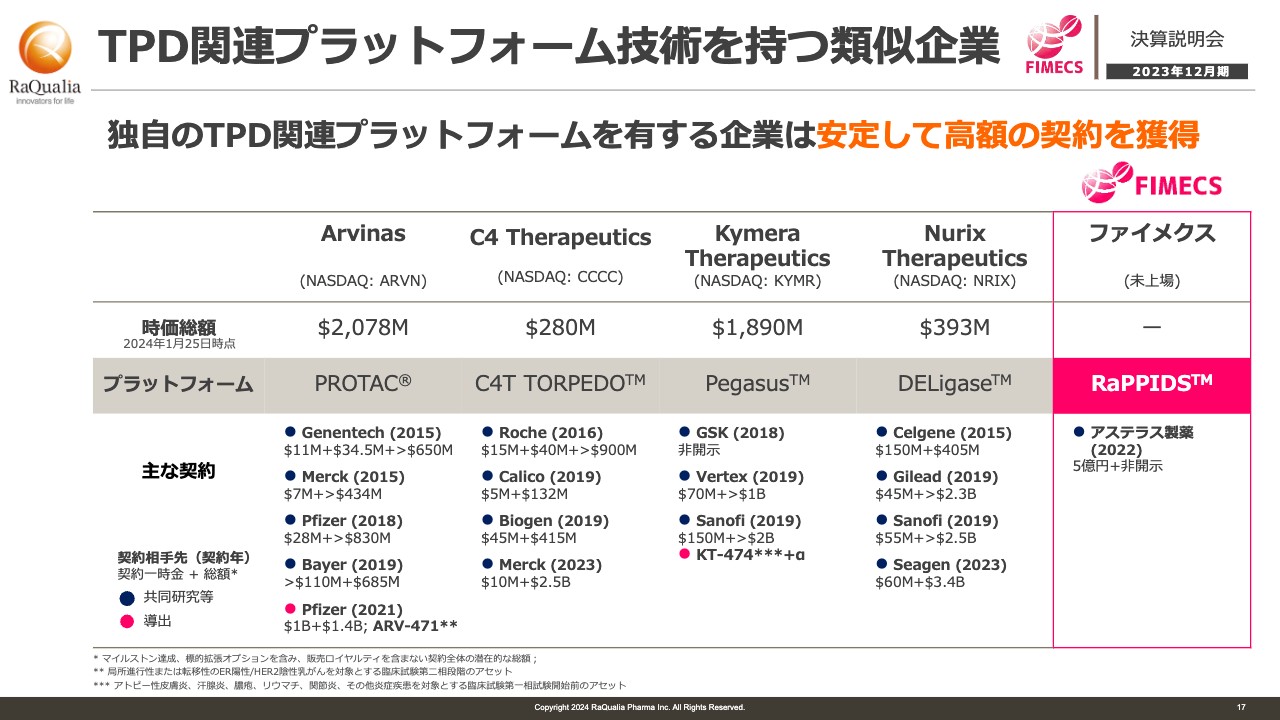

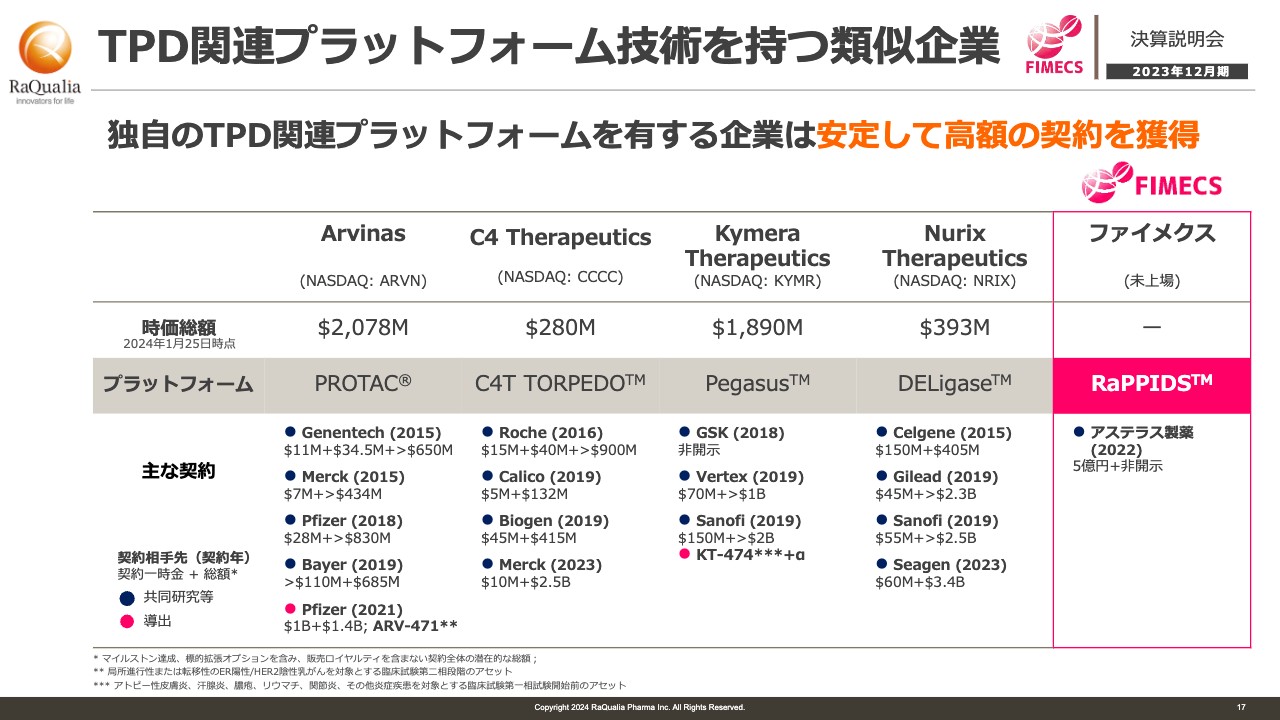

TPD関連プラットフォーム技術を持つ類似企業

こちらのプラットフォームは、アメリカではかなりいろいろな会社が取り組んでいます。スライドに記載した4つの会社はいずれもNASDAQに上場し、時価総額もかなり大きな会社になっており、それぞれプラットフォームを持ちます。

プラットフォームを持つ会社の強みとして、早い段階から大手企業とディールメイクをしています。ファイメクス社も「RaPPIDS」という技術を持っており、スライドに記載したとおりアステラス製薬と契約を結んでいます。プラットフォームを我々のグループに取り込むことにより、このような大きなマーケット性を狙えるところに展開できるというのが、今回のM&Aの目的の1つです。

①自社創薬バリューチェーンの強化により成長可能性を拡大

我々とシナジーが出せるバリューチェーンについてご説明します。スライドに記載した4つの創薬基盤「モダリティ」「創薬標的」「疾患領域」「基盤技術」に対して、いずれについても、我々が持っていない技術を持ち、しかも、我々の技術を組み合わせれば、それをブーストできる会社、このような条件に合う会社はなかなかありません。今回、幸いにして条件の合う会社ということで、経済的な条件も含めて合意に至りました。

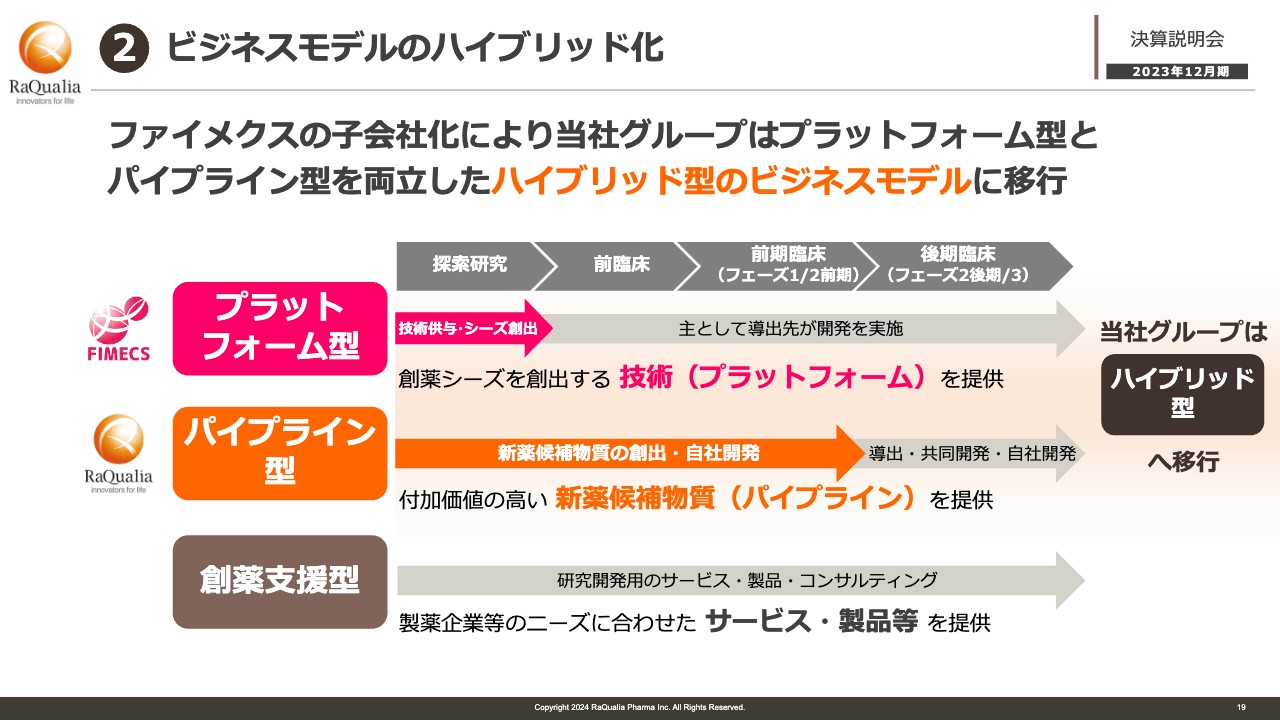

②ビジネスモデルのハイブリッド化

ビジネスモデル的にどのような展開になるかといえば、当社はこれまでパイプライン型を標榜して、自分たちでも化合物を作って、それを育て、ライセンスアウトするというモデルをとっていました。これに対し、プラットフォーム型のファイメクス社は、探索研究段階からいわゆる共同研究型で、ある程度はライセンス先もあるというかたちで収益を上げるモデルをとっています。

当社も実は過去に、探索研究段階で企業から契約一時金、あるいは研究協力金をもらいながらビジネスを行っていました。補完的な収益で、それほど大きなものではなかったのですが、両者を合わせることによって、早い段階でも大型化を狙えるということで、プラットフォーム型の良さとパイプライン型の良さをそれぞれ組み合わせたハイブリッド型にシフトしたいと考えています。

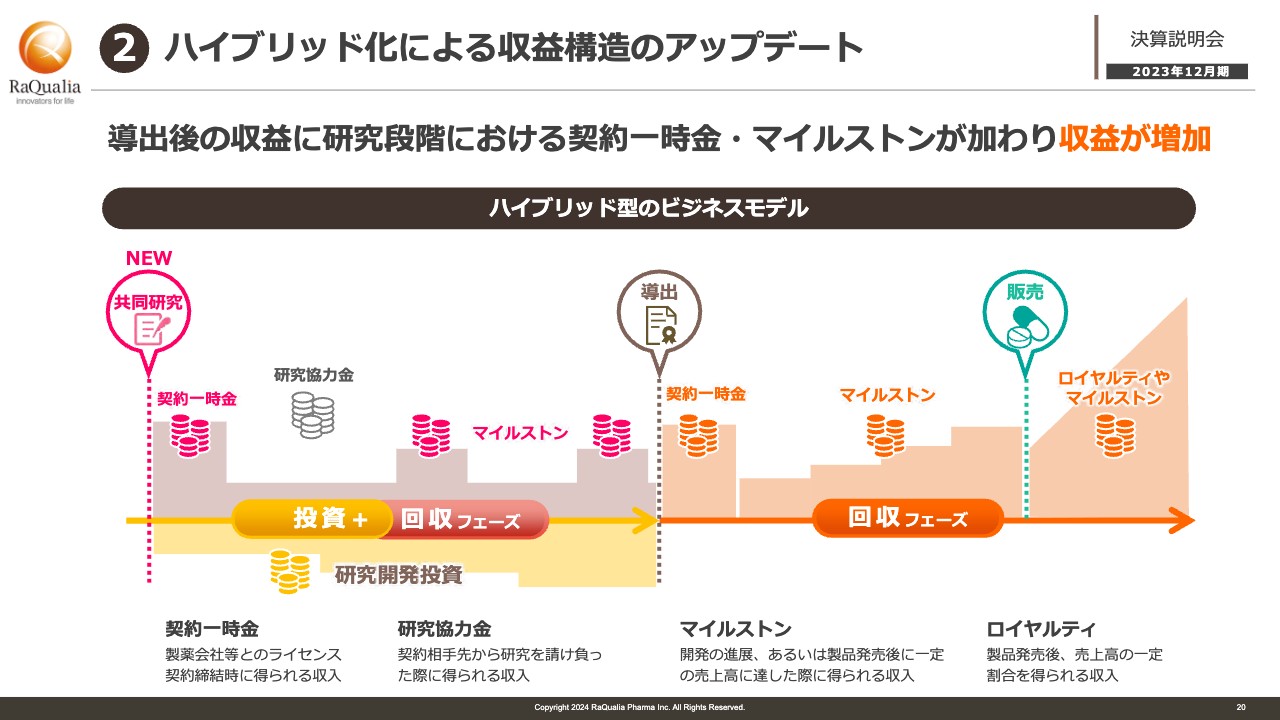

②ハイブリッド化による収益構造のアップデート

具体的なかたちとしては、共同契約締結時から契約一時金を獲得し、化合物を開発する間は研究協力金を得ます。もちろんその間に、ステップ・バイ・ステップでマイルストン目標が定められるため、そこにおける収益も獲得します。我々も引き続き、このようなところを行うことになります。

また、回収フェーズでは、臨床開発を行って巣立ったものについてライセンスし契約一時金を得ます。マイルストン、ロイヤルティなどを得ることで、各フェーズでそれぞれ収益化を図るというのが、今回のモデルチェンジの大きなポイントになります。

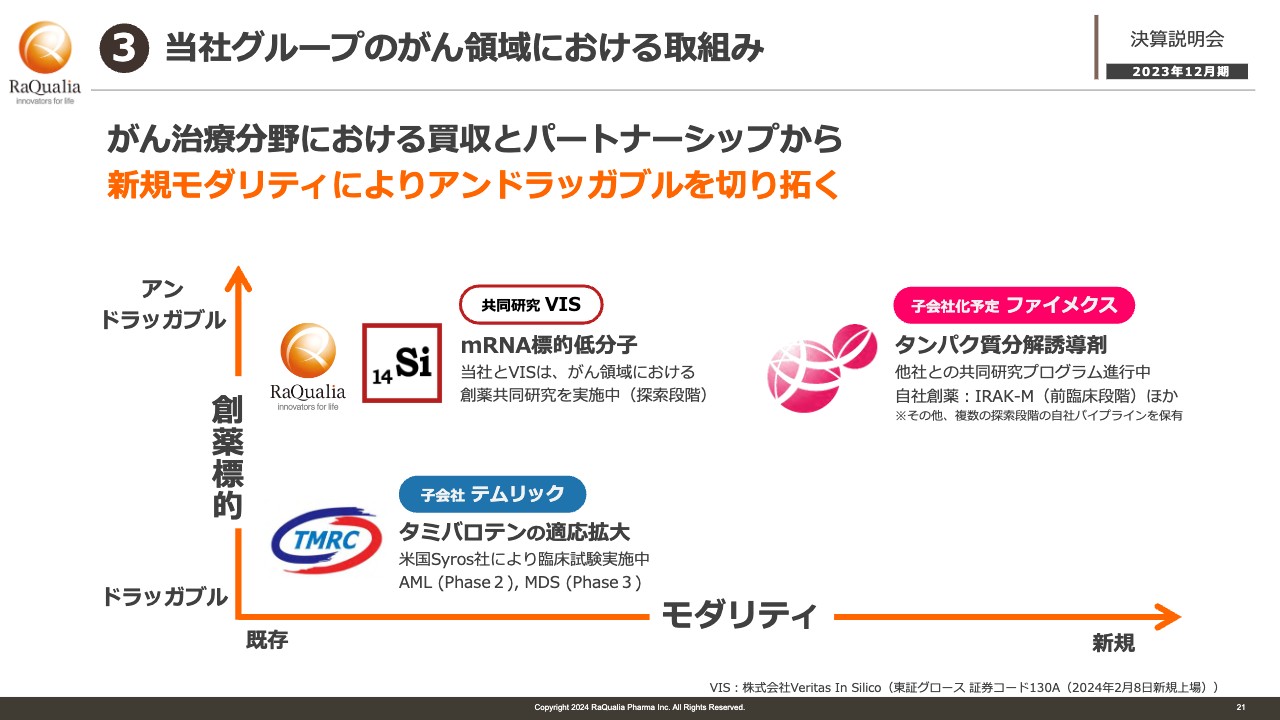

③当社グループのがん領域における取組み

ポートフォリオです。当社はこれまでイオンチャネル、消化器を中心に取り組んでいました。ただ、2022年からがん領域にも少し進出しています。2017年にテムリック社を子会社化し、低分子薬でがん領域に進出していましたが、今年2月に上場したVeritas In Silico社と2022年から新たに共同研究契約を行い、いわゆるアンドラッガブルのものをテーマに、mRNAを標的とした低分子に取り組んでいます。

今回新たに、アンドラッガブルターゲットを狙うための新規のモダリティとして、ファイメクス社を買収することにより、このような幅広いポートフォリオを組むことになりました。

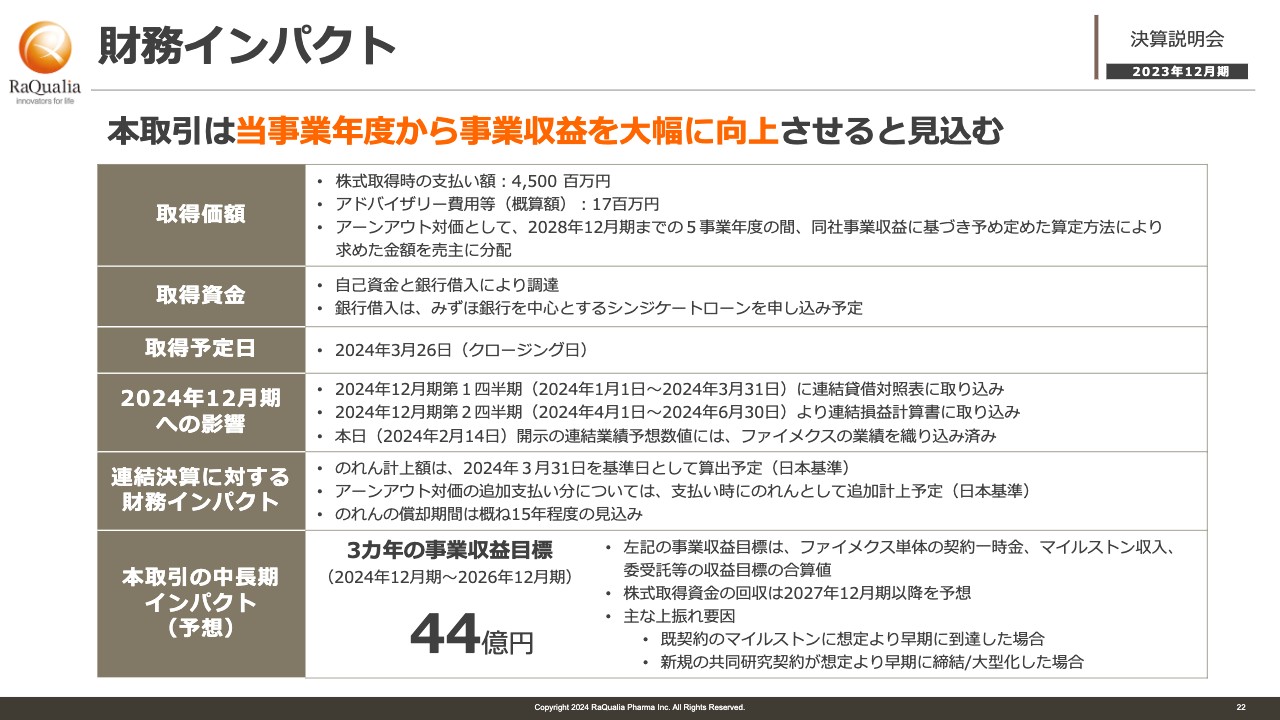

財務インパクト

投資家のみなさまにとって、当然気になるのは財務的なインパクトです。先ほどと一部重複しますが、取得金額が45億円、アドバイザリー費用が1,700万円、アーンアウトは5年間にわたってファイメクス社の事業収益から現在の同社の株主に対して、あらかじめ定めた算定方法により収益を按分するというかたちになります。

今回の取得方法は株式交換ですが、その資金はエクイティではなく、自己資金と銀行からの借入になります。みずほ銀行を幹事行として、シンジケートローンを組む予定です。取得予定日は3月26日を予定しています。2024年12月期への影響と、財務インパクトに関しては、スライドの表に記載したとおりです。

今回の取引による中長期のインパクトとして、3ヶ年の事業計画では、同社の収益だけで44億円を見込んでいます。今回45億円プラスアルファで同社を取得することになりますので、資金回収としては、3ヶ年経過後の翌年、2027年12月期以降に回収が完了する計画を立てています。

回収できなかった時は当然下振れになりますが、逆に上振れ要因としては2つあります。早期に既存契約のマイルストンに達成できた場合、または新しく契約するものが予想よりも前倒し、あるいは金額が大きかった場合です。

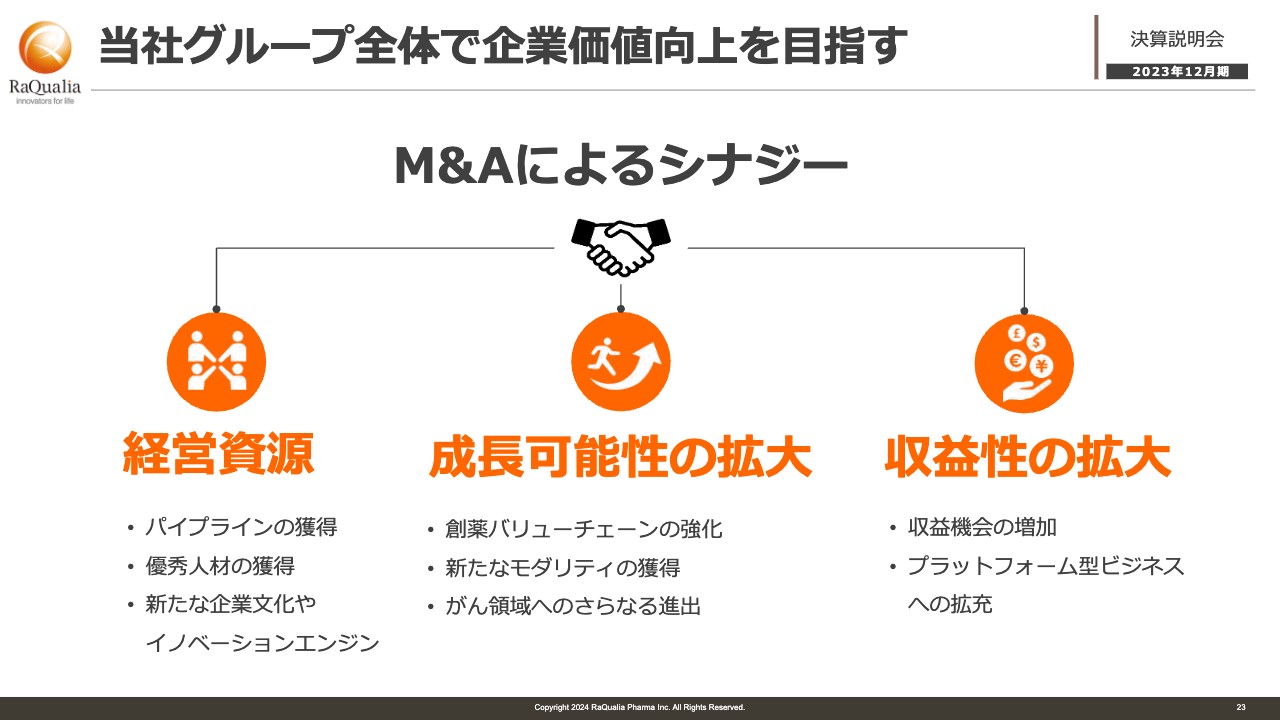

当社グループ全体で企業価値向上を目指す

グループのシナジーについてお話しします。今回のM&Aにより、新たにシナジー効果として「経営資源」「成長可能性の拡大」「収益性の拡大」の3点が出ることにより企業価値の向上が目指せると期待しています。

特に、当社はカーブアウトベンチャーですが、ファイメクス社もカーブアウトベンチャーです。ただ、母体がもともと違っており、社風もそれぞれ違います。そのような意味では、新たな企業文化と融合し、新しいイノベーションを起こしたいとも考えており、いろいろなかたちで成長可能性を模索していきたいと思います。ぜひご期待ください。

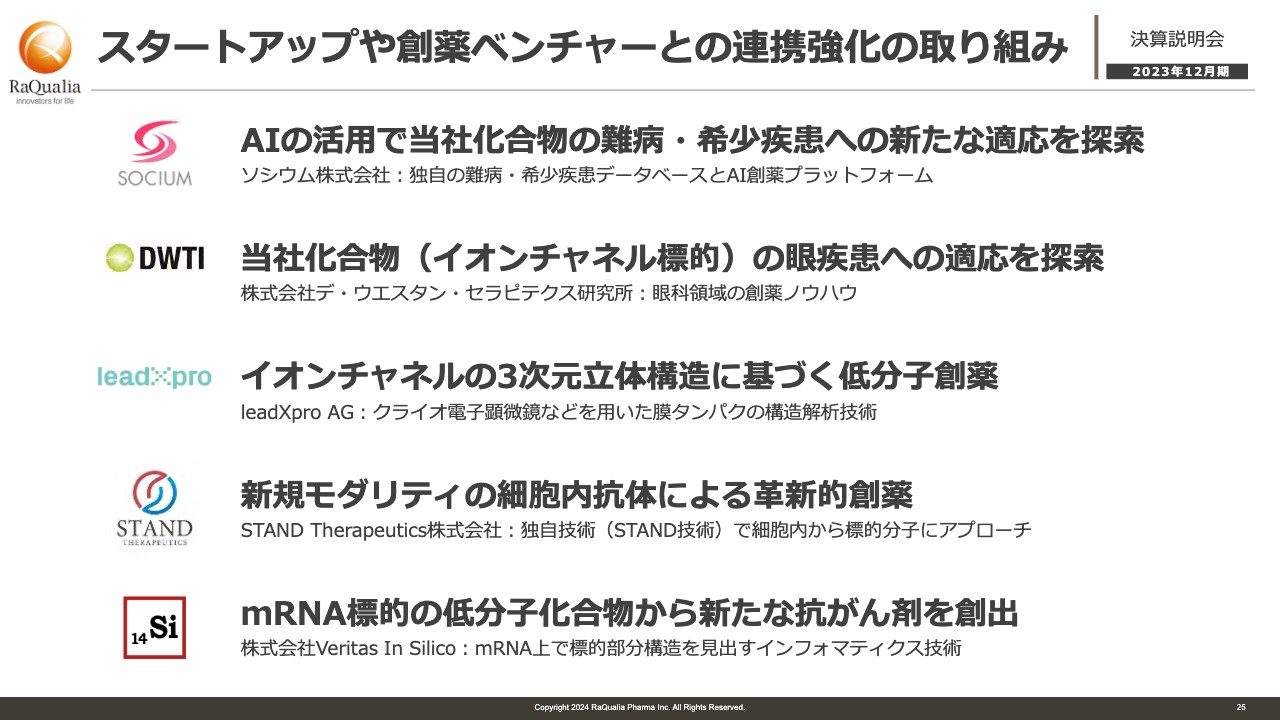

スタートアップや創薬ベンチャーとの連携強化の取り組み

成長戦略のオープンイノベーションについてです。以前も取り上げていますが、当社はスタートアップや創薬ベンチャーと、スライドに記載したようなかたちで連携を強化しています。

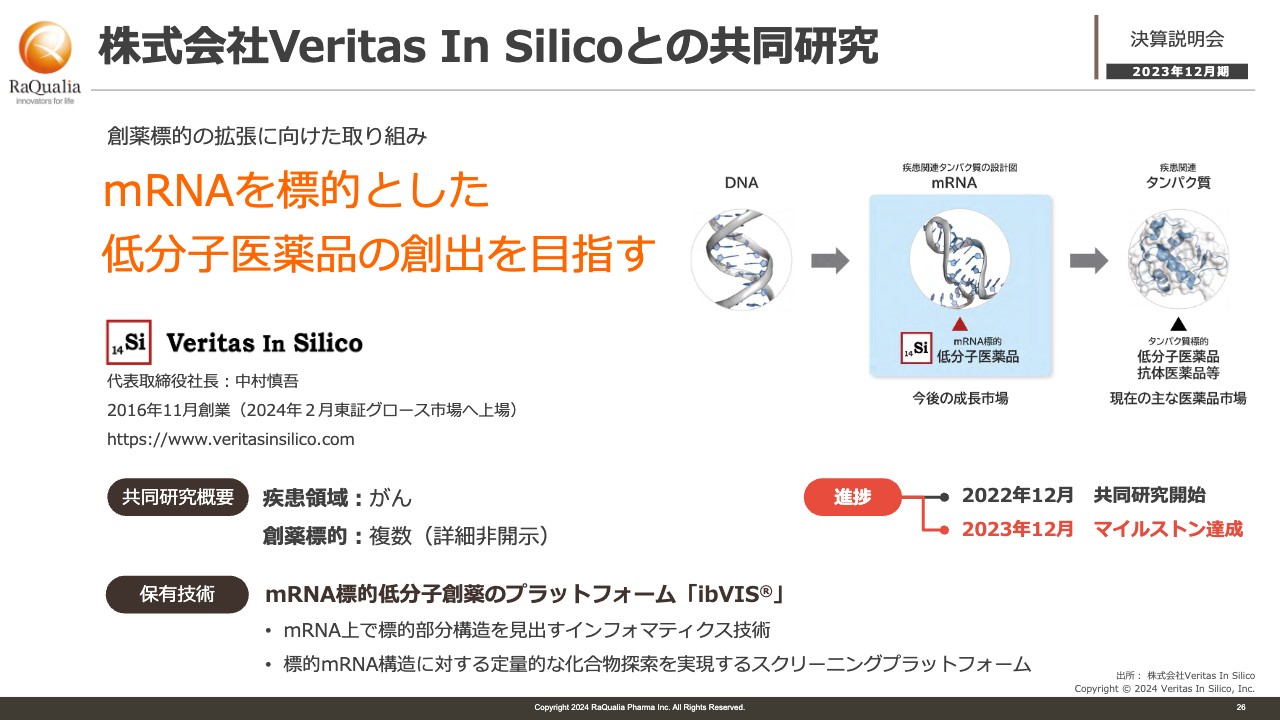

株式会社Veritas In Silicoとの共同研究

今年2月に上場したVerias In Silicoと共同研究を行っています。共同研究では、mRNAを標的とした低分子医薬品の創出を目指しています。詳細の中身は契約上お話しできませんが、2022年12月に共同研究を開始し、2023年12月にマイルストンを達成したため現在は次の段階に入っています。

ターゲットは、繰り返しになりますががん領域です。創薬標的の詳細は非開示になりますが、複数のテーマに取り組んでいます。

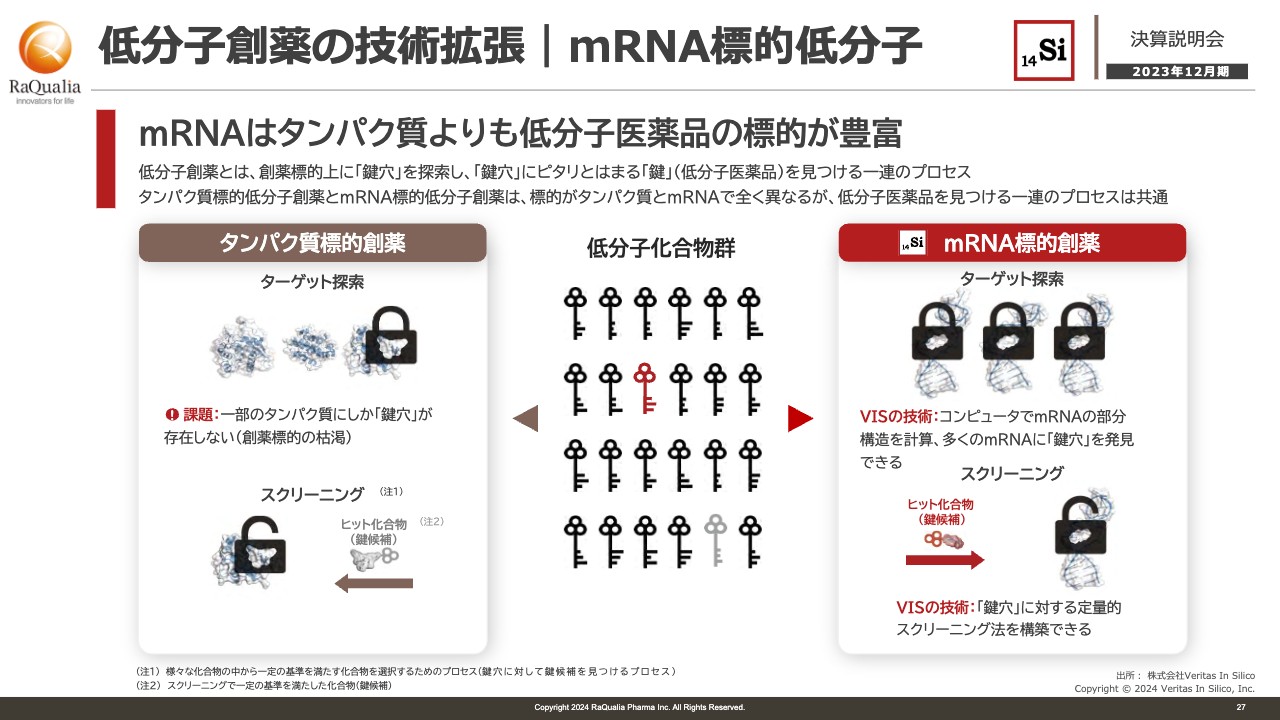

低分子創薬の技術拡張|mRNA標的低分子

技術的なイメージをお伝えします。mRNAはワクチンなどで知られるようになったモダリティの1つです。実はタンパク質よりも、低分子医薬の標的が豊富です。

Verias In Silicoが持っている技術は、コンピューターでmRNAの部分構造を計算して、多くのmRNAに「鍵穴」が発見できます。当社はその鍵穴に合う化合物を生み出すことで、シナジーを出そうとしています。当社の取り組みだけではなく、相乗効果によりバリューが高まることを目指して共同研究に取り組んでいます。

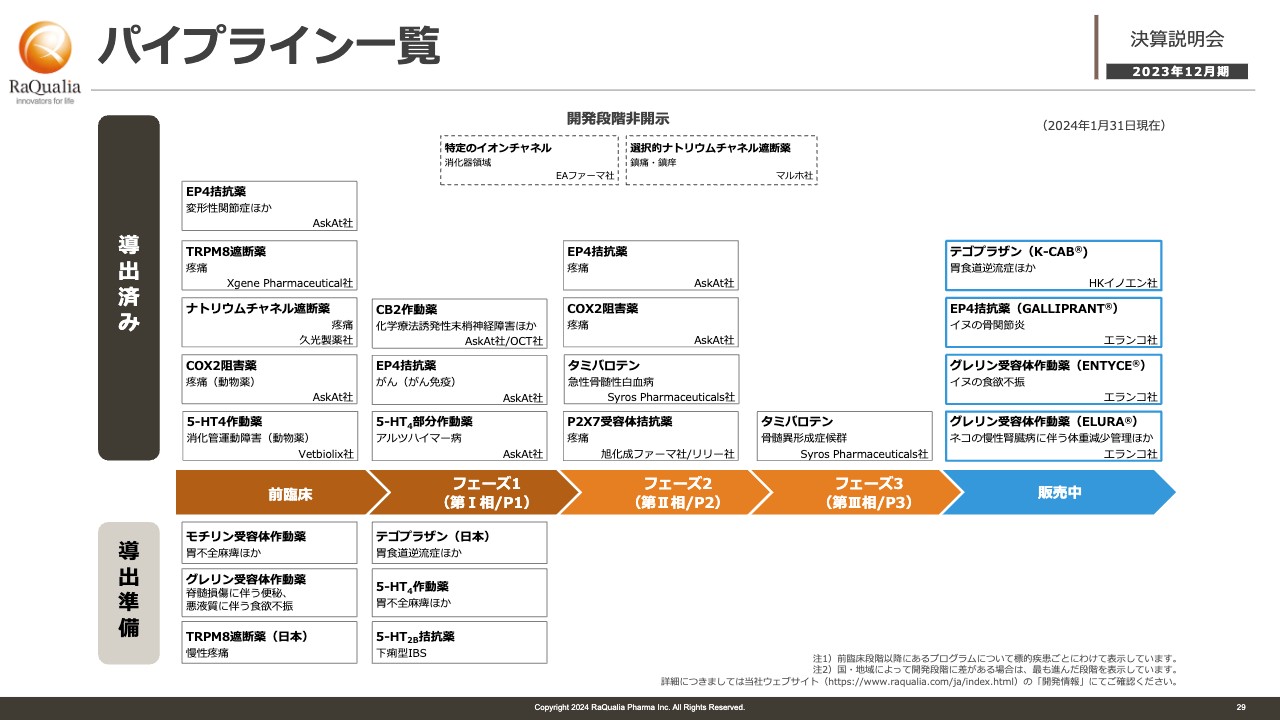

パイプライン一覧

研究開発のパイプラインの状況です。ファイメクス社の株式譲渡が完全には完了していないため、まだスライドには反映していませんが、当社のパイプライン状況はスライドに挙げたとおりになっています。

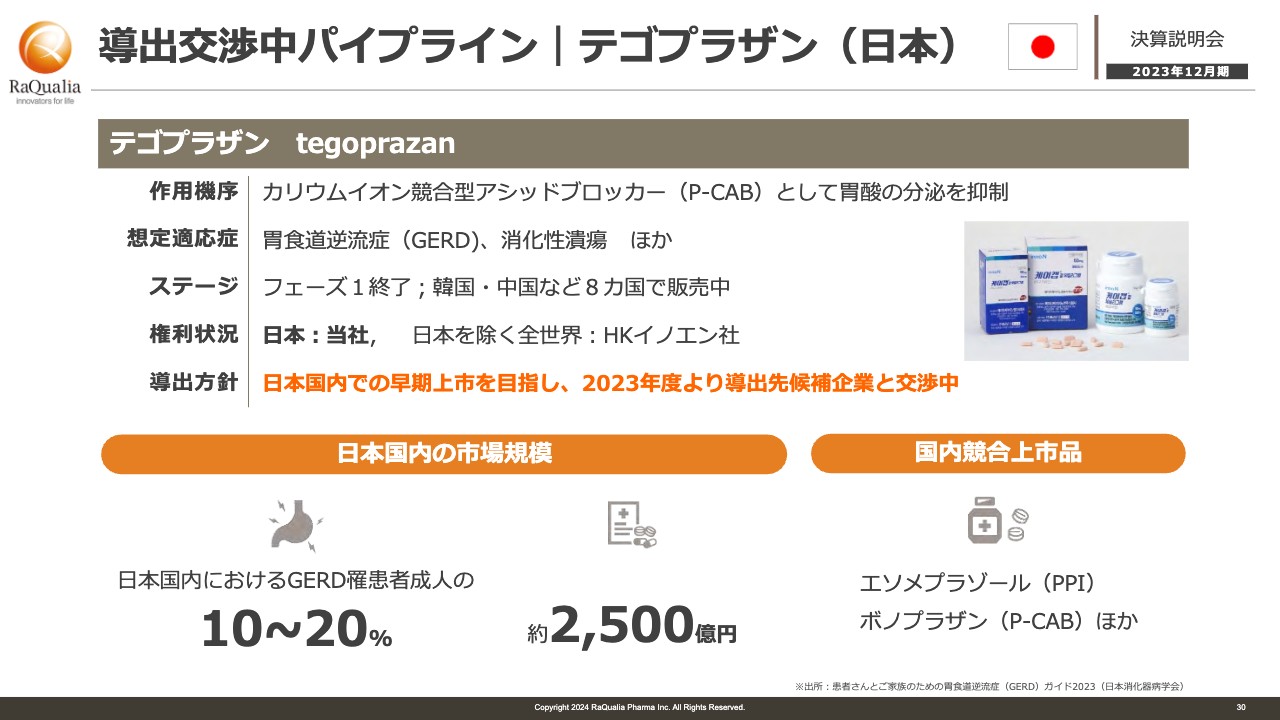

導出交渉中パイプライン|テゴプラザン(日本)

まず、「テゴプラザン」の日本については、大変多くの株主や投資家のみなさまから注目されています。日本国内の市場規模としては、びらん性の胃食道逆流症(GERD)罹患患者のうち成人の10パーセントから20パーセントがターゲットになります。

日本の市場規模は、処方薬の売上高で約2,500億円です。国内の競合上市品は、前の世代の薬ですが、PPIの「エソメプラゾール」などが販売されています。このほか国内では「テゴプラザン」と同じレイヤーの薬として「ボノプラザン」が販売されています。

テゴプラザン(日本)ライセンス契約締結に向けて

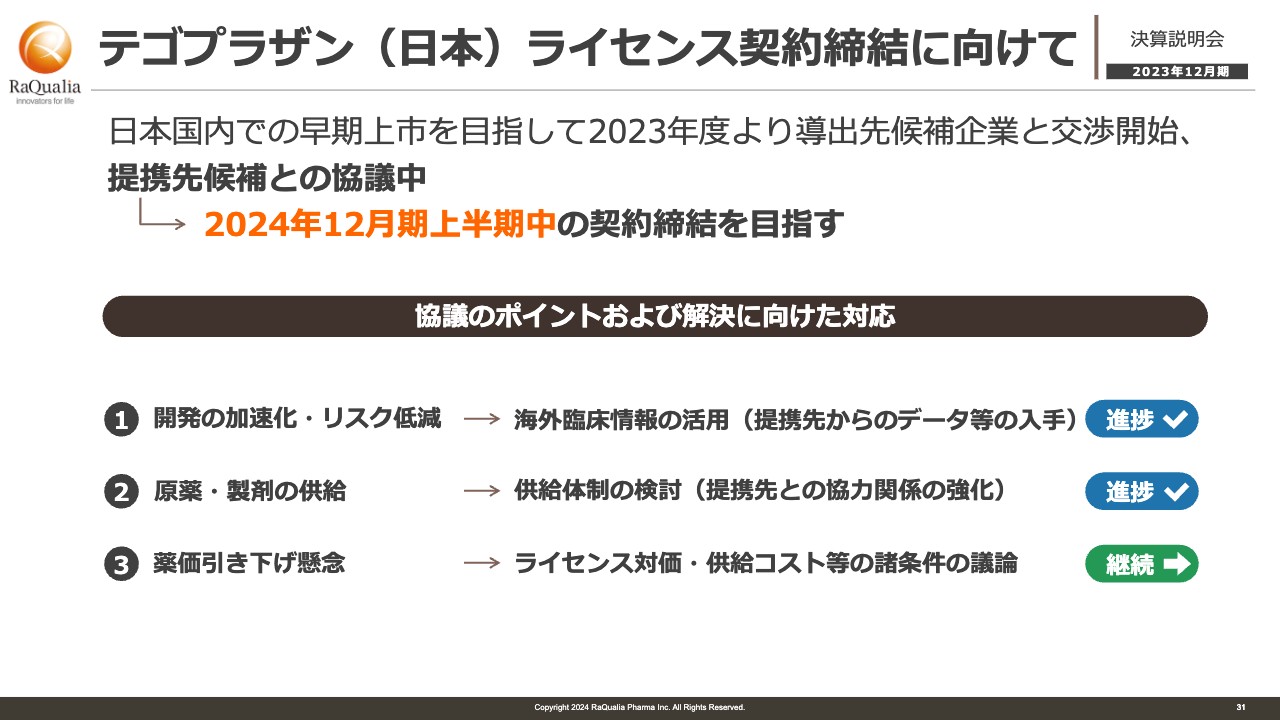

現在の交渉状況についてお伝えします。昨年の12月にも報告しましたが、今回のライセンス契約には、3つの大きな壁があると考えています。

1つ目の開発の加速化・リスク低減は、「テゴプラザン」の海外の臨床の情報を活用することです。これは提携先からデータを得る必要がありますが、ほぼ解決しています。

2つ目は、原薬・製剤の供給です。当社では原薬を作れないため、パートナー企業と連携しながら提供します。この供給体制自体は、実は昨年のうちに検討して解決しています。

問題は3つ目の薬価引き下げ懸念で、これは原薬の価格引き下げのことです。日本の薬価制度では、為替に関係なく価格を引き下げるしかない状況で、引き下げの幅もかなり強烈です。このような状況では売れば売るほど赤字になり、企業としては成立しません。

そうならないように、一定の価格弾力性を持たせる必要があります。ライセンスを交渉しているパートナー企業からのこのような要望を解決できなかったことが、昨年のうちに契約を結べなかった最大の理由です。

この問題に関して「割引をすればいいじゃないか」と思う方がいるかもしれませんが、実際にプロセスを動かして、実際にどの程度価格が下げられるか検証しなければなりません。

原薬には原料が必要です。原料も国内で全部賄いきれるわけではありません。海外からの輸入となると為替の影響を受けます。そのようなものも含めて、供給体制や為替を含めた価格弾力性がどの程度あるのかという検証を行わなければいけません。

その上で、本当に供給できるものがどの程度かという検証が必要なために、どうしても時間がかかります。この点についてもパートナー候補と今年2月に協議を行い、ある程度目安が立ちました。これから具体的に供給体制の詳細や実際のタームについて交渉します。

現在は、2024年度上期中の契約締結に向けて、より具体的に動いているところです。1日も早く、みなさまに吉報をお届けできるようにがんばります。

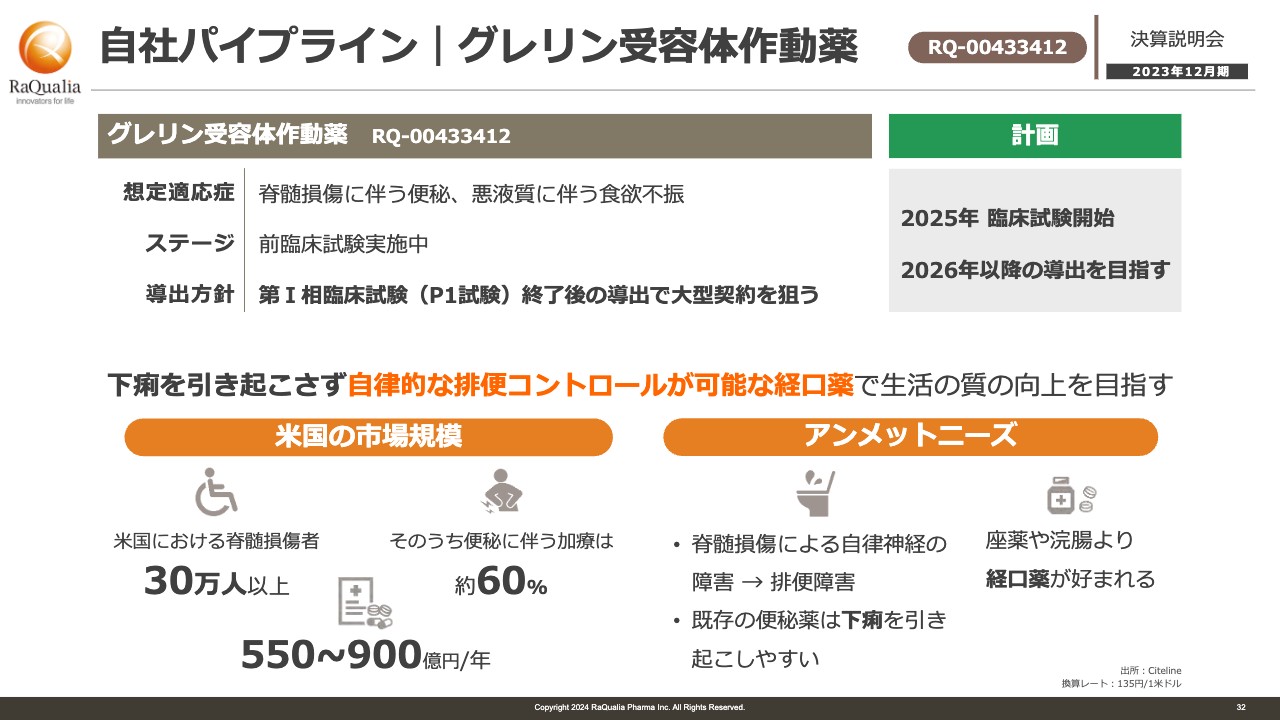

自社パイプライン|グレリン受容体作動薬

自社のパイプラインであるグレリン受容体作動薬についてです。今までにも少し振り返ったことがありますが、まずアメリカの市場規模についてお伝えします。

今、アメリカでは、ターゲットとする脊髄損傷者が約30万人以上いると言われています。そのうち、便秘に伴う加療が約60パーセントの患者さまに対して行われています。市場規模は約550億円から900億円と言われています。

実は現在処方されている薬は、下痢を引き起こすことが大きな問題になっています。脊髄損傷の患者さまは自律神経に障害を起こしているため、排便障害がほぼ不可避であり処方が必要です。しかし、処方する薬で下痢を起こすというのはかなり大変な状況です。

座薬や浣腸などの薬よりも経口薬が求められています。こうしたアンメットニーズに対して、我々の薬が突破口になると考えて開発を行っています。計画としては、2025年度に臨床試験を開始し、当初の目標から少し遅れて2026年度以降の導出を目指して取り組んでいます。

フェーズ1の試験後の導出を狙っているため、ある程度大型の契約ができると期待しています。

子会社 テムリック|開発状況

テムリック社についてです。冒頭でもお伝えしたとおり、骨髄異形成症候群(MDS)、急性骨髄性白血病(AML)の臨床試験は、いずれもSyros Pharmaceuticalsが行っており、順調に進んでいます。また、医師主導治験や臨床研究については、名古屋大学で順調に進んでいる状況です。

当社の研究開発については、以上です。

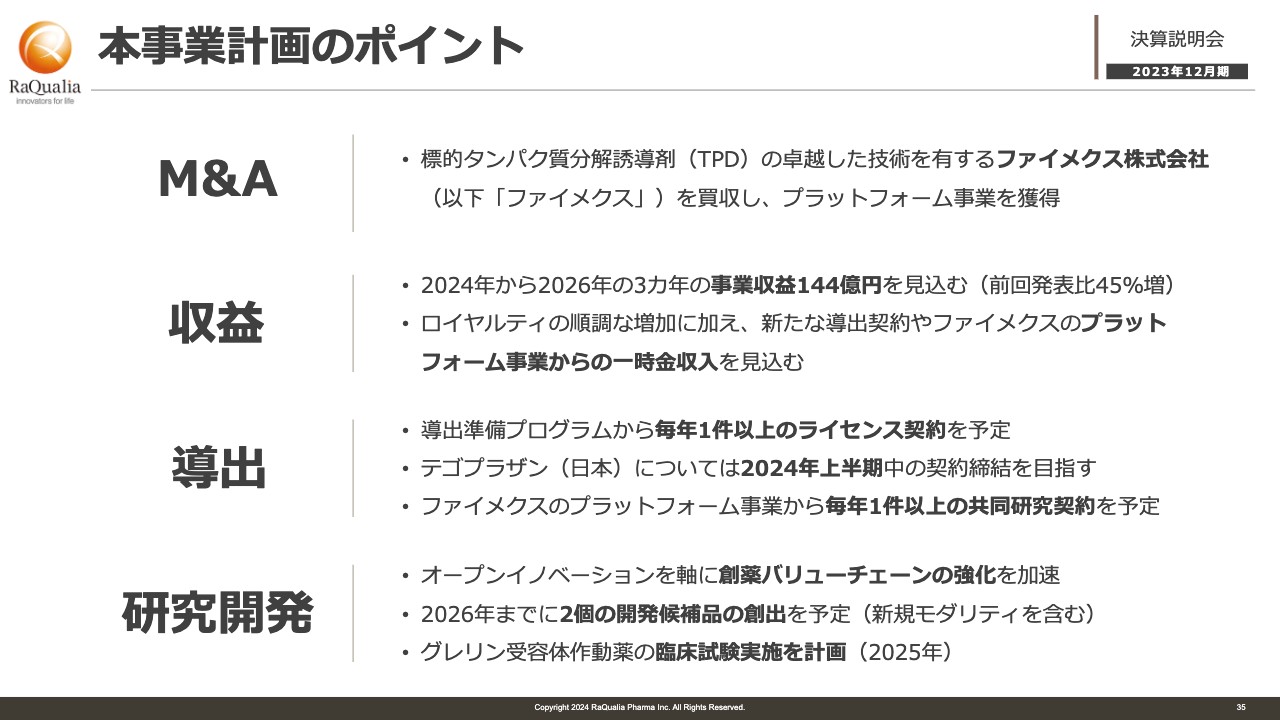

本事業計画のポイント

2024年度から2026年度までの中期経営計画のハイライトです。今回の事業計画には4つのポイントがあります。

1つ目はM&Aです。ファイメクス社の買収がそれにあたります。

2つ目は収益です。2024年度から2026年度の3ヶ年で144億円の事業収益を見込んでいます。

3つ目の導出は、スライドに挙げたとおり、毎年1個以上のライセンス契約締結を目指しています。具体的な中身は日本の「テゴプラザン」について、今期上半期中の契約締結を目指しています。また、ファイメクス社のプラットフォーム事業からも、毎年1個の共同研究契約締結を目指したい考えです。

4つ目の研究開発は、オープンイノベーションを軸に、創薬バリューチェーンの強化を引き続き行っていきます。詳細はまた後ほど少し触れたいと思います。

2026年12月期までの目標設定(2024年12月期~2026年12月期)

収益、研究、開発、契約は、それぞれスライドに掲げた目標の達成を目指して取り組んでいます。

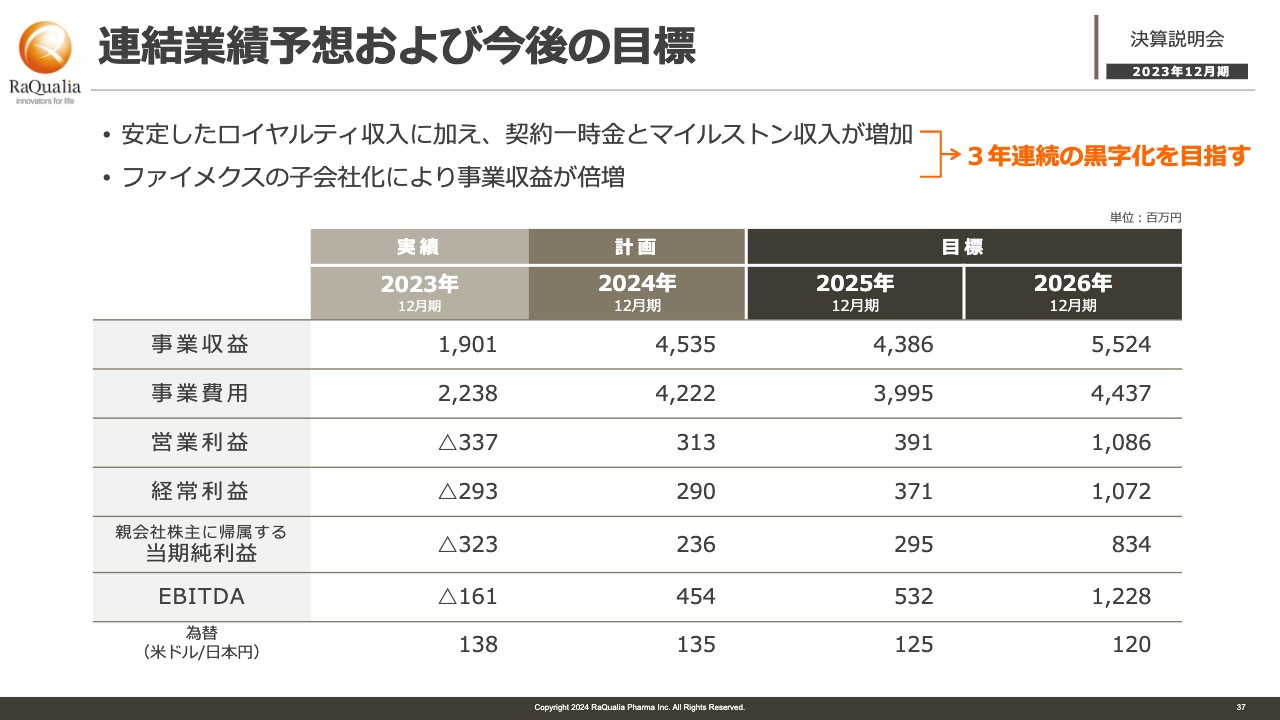

連結業績予想および今後の目標

今後の目標を数字に置き直しています。2024年度の事業収益が約45億円、事業費用が約42億円、営業利益が約3億円で、着実に黒字を出したい考えです。

2025年度は事業収益が約44億円、事業費用が約40億円で、差し引いた営業利益は約3.9億円を目指しています。2026年度はもう少し成長させて、事業収益が約55億円、事業費用が約44億円、営業利益については初の10億円突破を目指したい考えです。

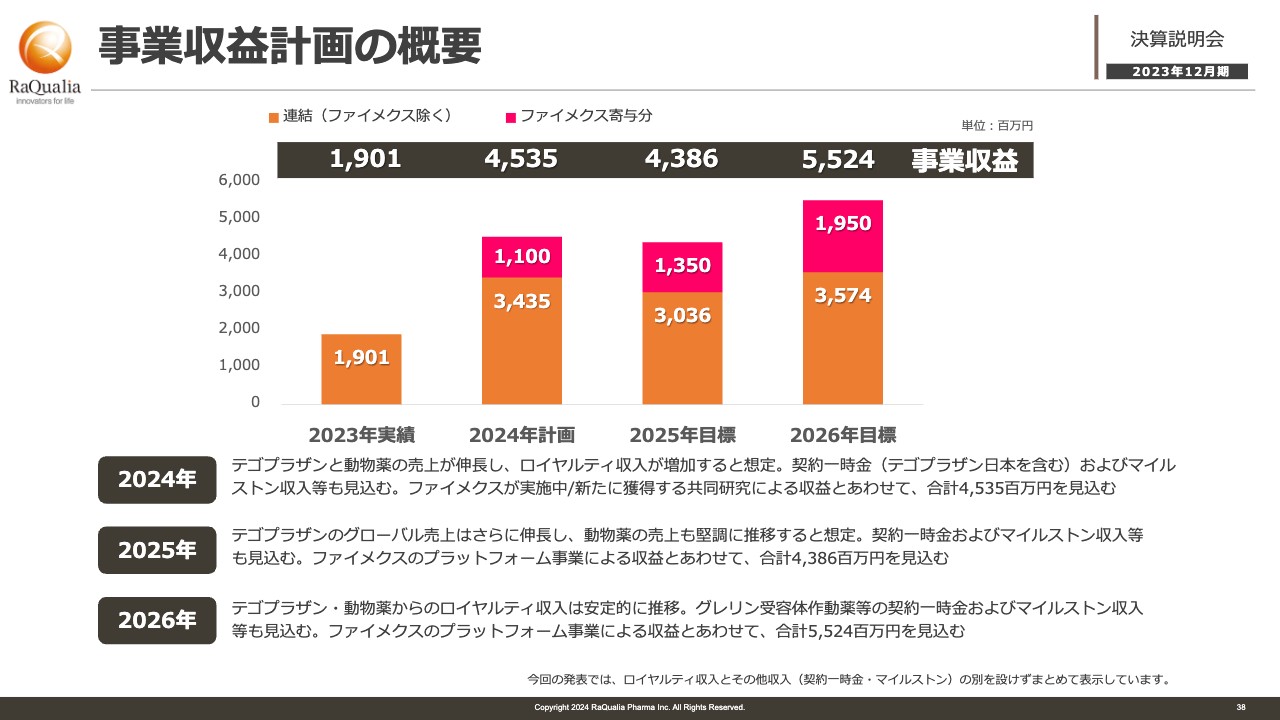

事業収益計画の概要

事業収益の内訳です。スライドに記載したグラフのうち、ラクオリア本体の部分がオレンジ色で、ファイメクス社の寄与分がピンク色です。このように2024年度、2025年度、2026年度とも、それぞれで着実に収益を上げたいと考えています。

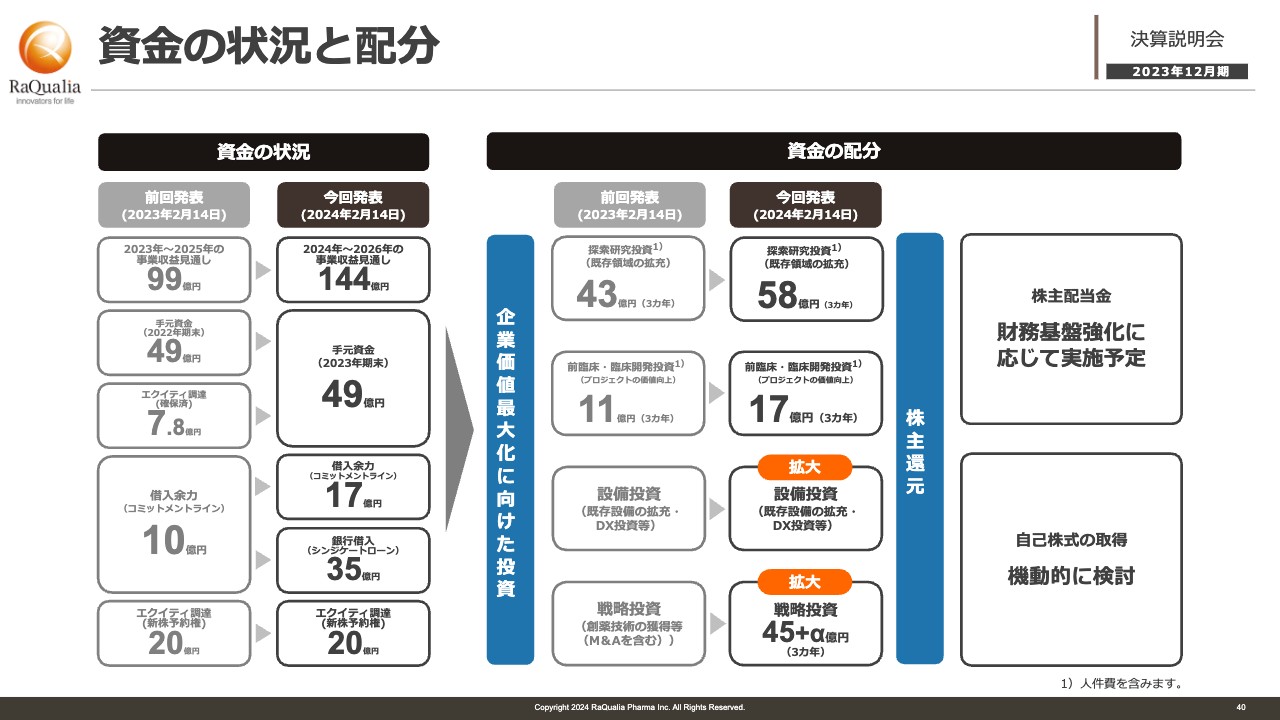

資金の状況と配分

資金の状況と配分についてです。今回M&Aを行うことで収益は上がりますが、事業費用も大きく増えることになります。そのため「手元資金を含めて資金は大丈夫なのか?」とご心配いただく株主、投資家の方もいると思います。

スライドにある資金の状況のうち、左側が昨年発表した内容です。今回の計画では、事業収益の見通しが3ヶ年で144億円のキャッシュポジションです。また、手元資金は現在49億円です。ローンについては、以前のコミットメントラインが10億円だったのに対して、今回は17億円と枠が増えています。

また、シンジケートローンで35億円、さらに株価の関係でまだ行使できていませんが、新株予約権の行使で約20億円の資金調達ができる計画です。

これらの資金を元に、今回は探索研究投資に3ヶ年で58億円、前臨床・臨床開発投資に17億円を投資したい考えです。また、設備投資の強化あるいは戦略投資を拡大させ、具体的には企業買収の45億円プラスアルファを3ヶ年で行う計画です。

このような投資を行った上で、企業価値を向上させ、株主に還元するために自己株式の取得や株主配当を行う考えです。これは資金の状況や市況によって特に機動的に行う必要がありますので、実施が決定しましたら、適時株主あるいは投資家のみなさまにお伝えします。

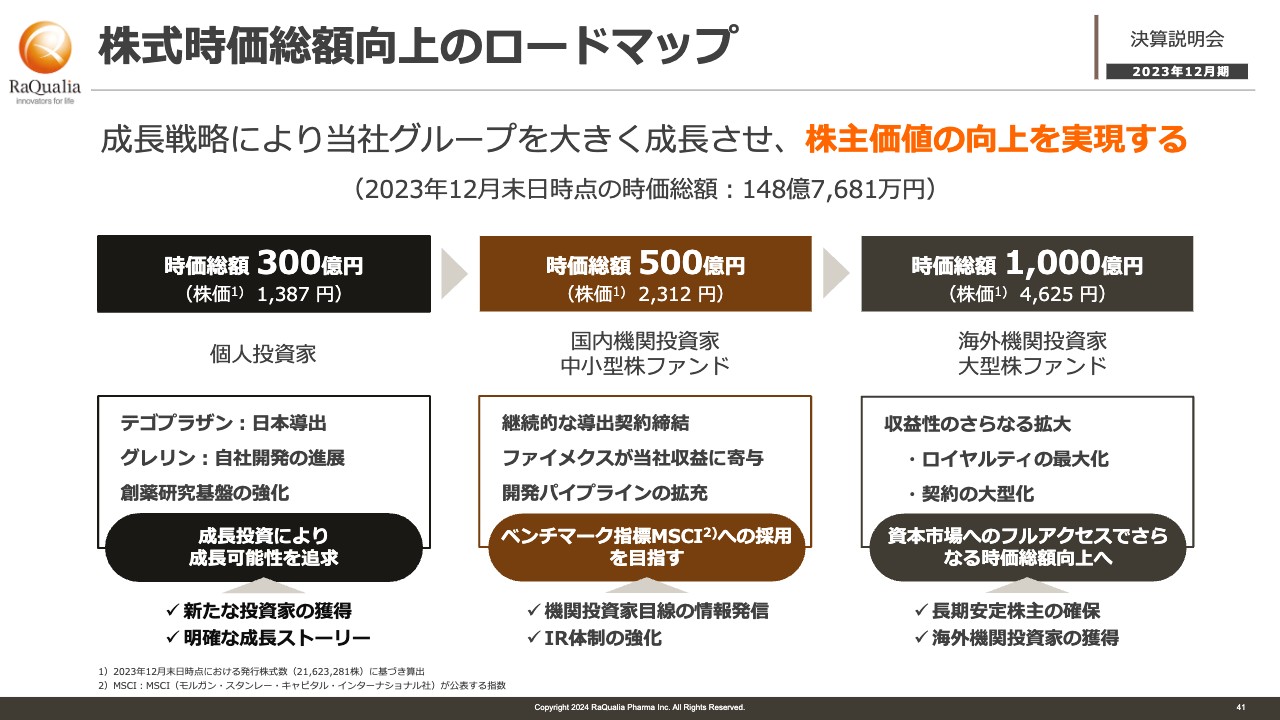

株式時価総額向上のロードマップ

株式時価総額向上のロードマップです。現在、当社の株式時価総額は大変残念な状況ですが、引き続き時価総額300億円、次のステップで500億円、最終的には1,000億円以上を目指しています。昨年末は148億円だったため、まだ達成にはほど遠い状況です。今日現在の株価からも乖離が大きい状況です。

今回のM&Aを含めて、企業価値を着実に向上させることで、時価総額を上げていきたいと考えています。また、日本で「テゴプラザン」のライセンス契約を実現することで、時価総額を高め、次の目標である500億円に到達したいと考えています。さらに、グループのシナジーを活かして、時価総額1,000億円を目指していこうと思っています。

想定される進捗イベント

今後想定される進捗イベントは、スライドにあげたとおりです。

1つ目は「ELURA」で、欧州と日本で承認され2024年中の販売を目指しています。これが実現すれば、ロイヤリティの増加が期待されます。具体的な数字として大きく反映されるのは2025年以降になると思います。

2つ目は「テゴプラザン」で、現在アメリカでフェーズ3を行っています。2024年に試験終了を目指しています。また、日本では上半期の導出が大きなイベントトリガーになると思います。

3つ目の「タミバロテン」は、MDSのフェーズ3の試験結果を2024年12月期第4四半期に出す予定です。また、AMLのフェーズ2の無作為化パートの結果発表も行う予定です。

4つ目の「P2X7受容体拮抗薬」は、アメリカでフェーズ2試験を行っていました。解析結果についてまだパートナー企業から報告を受けていませんが、この結果が次のイベントトリガーになる見込みです。

5つ目の「CB2作動薬」は、現在イギリスでフェーズ1試験を行っています。試験が完了して次段階の臨床試験が行われると発表になれば、これも進捗イベントのトリガーになります。報告があり次第、みなさまに適時お知らせします。

6つ目の「TRPM8遮断薬」は、前臨床試験を終え、2024年にオーストラリアでフェーズ1試験を開始します。7つ目の「グレリン受容体作動薬」は、2025年にフェーズ1臨床試験を開始する予定です。

株主、投資家のみなさまは、これらのトリガーイベントに注目していたいただければと思います。

質疑応答:日本における「テゴプラザン」の契約進捗について

司会者:「『テゴプラザン』の日本導出について、契約の進捗を教えてください。」というご質問です。

武内:上半期中の契約締結を目指して、現在も交渉を進めています。交渉先の企業も当社と同じように、利益をしっかり確保しながら、「テゴプラザン」を日本の患者さまに安定して供給したいと考えています。ビジネスとしてお互いにメリットのある条件で契約したいと思います。

現在はライセンス料と供給に関係して議論しています。昨年末に比べて、具体的な論点も増えていますし、解決した項目も増えているため、交渉は着実に進捗しています。1日も早く吉報をお届けしたいと思いますので、ぜひご支援とご理解をお願いします。

質疑応答:グレリン受容体作動薬開発プログラムの需要と導出先について

司会者:「グレリン受容体作動薬の開発について、このプログラムの需要はあるのでしょうか? また、フェーズ1試験完了後の導出先に目星がついているのでしょうか?」というご質問です。

武内:臨床ニーズに関しては、先ほどお話ししたとおり、脊髄損傷の患者さまのQOLに貢献するというのが1つの目的です。また、患者さまだけでなく、医療現場やご家族の方々からも強く期待されています。つまり、ニーズがあるということです。

交渉に影響を与える可能性があるため、導出先の候補についての回答はご容赦いただきたいと思います。

質疑応答:ファイメクス社のM&Aによるシナジーについて

司会者:「ファイメクス社とラクオリア創薬を組み合わせるシナジーは何でしょうか?」というご質問です。

武内:当社は、ファイメクス社が持っている「RaPPIDS」というプラットフォームをとても高く評価しています。これは、当社が持っている創薬バリューチェーンにとてもよく合うことが最大の理由です。

当社は以前から、モダリティ、創薬標的、疾患領域、基盤技術の4つを軸に強化していくとお伝えしています。ファイメクス社の「RaPPIDS」は、これらすべてに相乗効果をもたらすと考えています。また、当社の低分子化合物、イオンチャネル、GPCRという分野での創薬化学とハイスループット技術の組み合わせが、より強い効果を生むと期待しています。

一方、ファイメクス社側から見ると、自社のパイプライン開発を通じて価値を向上させたいという意欲を持っているため、当社がこれまでに標準的なプラットフォームで行ってきた創薬研究にも貢献できます。

これまで外注に頼っていた部分に高額な費用をかけてきましたが、当社のグループになることで部分的に費用が節約できます。お互いにメリットがあるところが、今回M&Aを行うシナジーだと思います。

質疑応答:「RaPPIDS」における他社プラットフォーム技術に対する優位性について

司会者:「ファイメクス社の『RaPPIDS』技術について、他社のプラットフォーム技術に対する優位性を教えてください」というご質問です。

武内:創薬研究部門のヘッドからお伝えできれば良かったのですが、今回は私から簡単にご説明します。

TPD関連の企業は、各社独自技術を開発して、共同研究や自社創薬に適用しています。その多くは、いわゆる計算科学と呼ばれるものを用いて合成する化合物を減らそうという試みです。

実は既存の低分子薬と異なり、標的のタンパク質あるいはE3リガーゼおよびこの化合物の三者複合体の計算が必要となるため、残念ながら今の技術では精度がそれほど高くありません。

これに対しファイメクス社では、多検体の合成と評価によって、標的タンパク質分解誘導薬を実験的に取得するという、ある意味実証的な手法を取っています。この手法の大変優れた点は、標的となるE3リガーゼが特定されていないケースにおいても、標的タンパク質を取得できるという点が大きなメリットになります。

従来知られているTPDの成功例では、少し言い方が悪いかもしれませんが、たかだか10種類程度のE3リガーゼに対するものですが、実は生体内で働くE3リガーゼは600種類を超えています。こうした未知のものに対してアクセスできるという点が、非常に期待できる点です。

ファイメクス社の手法によれば、標的ごとに最適なものを選ぶことは理論上可能ですし、競合他社が手をつけていないE3リガーゼを用いた、全く新規のTPDを生み出すポテンシャルを持っている点が、他社に対する優位性と考えています。

質疑応答:ファイメクス社買収による収益寄与の確度について

司会者:「ファイメクス社の買収による収益寄与も資料に開示されていますが、確度はどの程度でしょうか?」というご質問です。

武内:当社の予算立てというのは、当事業年度、その年のものは比較的保守的に、翌年、翌々年はある程度努力目標を加えたストレッチなものになります。これにリスク係数を掛けたものを目標として掲げています。

今回ファイメクス社の収益に関しても、当社なりのリスク係数を掛けてそれなりの確度で実現可能なものと判断しています。ファイメクス社は創業以来「RaPPIDS」プラットフォームの確立と評価に取り組んでいます。その結果として、2022年にアステラス製薬と共同研究契約を締結しています。

みなさまもよくご存じのとおり国内最大手の一角ですし、グローバルな事業展開をされています。こうした企業が「RaPPIDS」プラットフォームの価値を高く評価したと考えています。

また、2023年度は同社との共同研究に重点を置きつつ、新たな共同研究先の拡幅開拓に取り組んでいたとの報告も受けています。内容についてもいろいろと具体的に聞いています。こうした状況を踏まえて、ある程度の確度はあるのではないかと判断しています。

繰り返しになりますが、TPDは世界的な注目が高いモダリティです。海外で同様の事業展開をしている類似会社を先ほどもご案内しましたが、非常に大型の契約を結んでいます。3年間で45億円というのも決して高すぎず、低すぎずの目標だと考えています。

質疑応答:借入金の返済方法について

司会者:「今回の借入金の返済方法はどのような計画でしょうか? 新たな増資をするのでしょうか?」というご質問です。

武内:まだ契約前のため詳細は控えますが、長期の返済予定となる計画です。これらの原資としては、ロイヤルティ、契約一時金、マイルストン等のいわゆる事業収益を返済原資とする予定です。返済のために増資が必要となる計画ではありません。

質疑応答:中国での「テゴプラザン」のロイヤルティの計上時期について

司会者:「中国での『テゴプラザン』のロイヤルティは、2023年7月から12月分は2024年12月期第1四半期に計上されると思いますが、24年1月から6月のロイヤルティは、2024年12月期第3四半期に計上されるかたちでよろしいでしょうか?」というご質問です。

武内:おっしゃるとおりです。

質疑応答:STAND Therapeutics社の共同研究について

司会者:「STAND Therapeutics社の共同研究で、今回終了となったイオンチャネルプログラムと、新たに開始された標的非開示のプログラムは異なるものでしょうか?」というご質問です。

武内:結論を言いますと、異なります。あるイオンチャネルを標的としたプログラムで、技術のフィージビリティ検証を行いました。これはしっかりと検証できたという考えです。それを踏まえ、当社にとってより優先度が高いと思われる標的分子と疾患に関して、新たなプログラムを立ち上げているのが現在の状況になります。

質疑応答:ファイメクス社の大型契約への可能性について

司会者:「ファイメクス社とTPD関連プラットフォームを有する企業の比較資料を見ると、他社は一時金が大きな大型契約をいくつもしています。ファイメクス社もそのような大型契約をできるポテンシャルが現時点でもあるのでしょうか?」というご質問です。

武内:今回のM&Aが非常に注目されており、収益の観点でも注目されているのがよくわかる質問で、非常に嬉しく思います。まず、回答としては資料でお示ししたとおり、アメリカのTPD企業は非常に大きな契約を数多く獲得しています。

これが何を意味するかというと、業界のニーズが非常に高いことの表れです。買い手のニーズに応えるプラットフォームと技術を提供することで、当然ながら契約一時金の大型化が可能と考えています。

質疑応答:あすか製薬との共同研究の成果について

司会者:「あすか製薬との共同研究の終了に伴い、取得した成果について今後の見通しを教えてください。」というご質問です。

武内:現在、成果を用いた新たな展開を検討しています。ステージとしてはまだアーリーな探索研究段階で、コンペティターに対する競争戦略上の優位性を築く必要もありますので、その詳細や、スケジュールに関しては回答を差し控えたいと思います。お知らせできるタイミングが来たら、みなさまにしっかりとご説明したいと思います。

質疑応答:2024年度と2025年度の事業収益目標修正理由について

司会者:「前回の事業収益目標からの修正理由として、2024年と2025年において契約一時金やマイルストンの期ずれ、減少の可能性と書かれていますが、グレリン受容体作動薬以外で、何の化合物の影響を想定しているのでしょうか?」というご質問です。

武内:まず、2024年度について回答します。マイルストンの達成時期が2024年度の第4四半期と、2025年度の第1四半期の境目になる可能性があると考えています。この点を踏まえ、いわゆる期ずれのリスクを加味して数値の調整を行っています。

具体的にどのプログラムなのかが気になる点だと思いますが、こちらに関しては、ライセンス先との事業計画や契約の関係があるため、ここでは詳細を控えます。2025年度の減少の最大の要因は、ご理解のとおりグレリン受容体作動薬です。

質疑応答:東海国立大学機構とベーリンガーインゲルハイム社の研究連携について

司会者:「東海国立大学機構とベーリンガーインゲルハイムが、人と動物に共通する創薬研究の連携を発表しています。ラクオリア創薬は何か関係しているのでしょうか?」というご質問です。

武内:実は当社は関連していません。ただし、当社もご案内のとおり、東海国立大学機構と密に連携を組んでいるため、機構内において創薬研究がさらに進展するものとして、非常に歓迎すべき事案だと考えています。

質疑応答:中国での「テゴプラザン」後発品について

司会者:「ジーエヌアイ社の線維症治療薬『アイスーリュイ』は、後発品が発売された後も薬価が下げられず売れています。中国での『テゴプラザン』も後発品が出た後、何年かは売上期待はできるのでしょうか? また、その場合ロイヤルティは入るのでしょうか?」というご質問です。

武内:後発品はいわゆる製薬会社にとっては非常に頭の痛い問題ですが、一方で患者の立場に立てば、非常に安価で治療が受けられるため大事なものです。ビジネスに関しては、後発品が出ても売上が維持されるために当社も考えていかなければいけませんし、期待もしています。

サブライセンス先のルオシン社においては、後発品の参入を抑制するための策をいろいろと講じています。ロイヤルティの受け取り条件に関して、ダイレクトに契約上の秘密に該当するため、こちらでの回答は控えます。

質疑応答:欧米や中国の投資家向けのIR活動について

司会者:「株価対策として、欧米や中国の投資家向けにIR活動を活発にする計画はありますか?」というご質問です。

武内:もちろん欧米や中国に向けてもIR活動は、今後強化したいと思っています。ただ、いくつか条件があると思っています。1つは手持ちの好材料として、海外の投資家さまにもわかりやすいものが必要になります。

もう1つは、時価総額の規模です。先ほど時価総額のロードマップでもお示ししていますが、少なくとも欧米で話をするためには、時価総額500億円がある程度視野に入ってくることが条件になります。

では、その段階になってから交渉すればいいのかというと、それは少し違います。ある程度早い段階から、このような目標でしっかりと計画を立てて達成し、きちんと実際に実現できているかどうか、実行力があるかというのも非常に大切な評価ポイントになります。

今年を含めて、欧米の機関投資家さまとはオンラインも活用しつつ、いろいろなコミュニケーションを取りたいと考えています。

質疑応答:イオンチャネルの疼痛分野の新規開発について

司会者:「イオンチャネルの疼痛分野の新たな開発はしないのでしょうか?」というご質問です。

武内:イオンチャネルをやめるわけではありません。ここは強調したいと思います。まだ探索研究段階で進捗している状況で、競合優位性を築くために詳細がお答えできないところがあります。また発表できる段階になれば詳細は述べたいと思います。

質疑応答:国内企業間のM&Aを選択した理由について

司会者:「国内企業間のM&Aを選択した理由はあるのでしょうか?」というご質問です。

武内:国内外など国籍についてはまったく考えたことはありません。技術やビジネスモデルなどの観点で魅力的な会社だと評価しています。

現実的な話をすると、本当に面白い技術だと思う海外の有力なバイオテックについては、昨今、アメリカのバリュエーションが非常に高騰しています。未上場でも、当社よりはるかにバリュエーションが高いというケースも結構あります。

当社の手持ち資金、あるいは今回のファイナンスも含め、当社が実現できる範囲での条件とは何かと考えた結果、国内企業間のM&Aになったというのが回答になります。

質疑応答:開発候補品の創出目標について

司会者:「開発候補品の創出に関する質問です。2023年12月期までに開発候補品化合物2個の創出が目標となっていましたが、2026年までと3年も期ずれしています。なぜこんなにも目標から遅れているのでしょうか?」というご質問です。

武内:まず、2021年6月にお示しした目標に対して、結果として非常に大きな遅れが生じている点は事実です。この点は非常に反省しており、みなさまにもご期待いただいていたと思いますし、反省したいと思います。

ただ、単に個数を稼ぐのがいいわけでは決してありません。実際に中止の判断をした研究プログラムもあります。医薬品の研究開発の長い道のりの中で、しっかりと成功し、最後に薬としてエンド製品にしなければいけません。

当社はユニークかつ魅力ある開発候補品を作り出すために、2022年以降、創薬バリューチェーンを強化する取り組みをいろいろと行っています。例えばVeritas In Silico社との協業で、あらかじめ定めたマイルストンを達成するなど、結果が出ているものもあります。

こうした状況を踏まえて「2026年までの3ヶ年に開発候補化合物を2個」と目標を立てています。今度は遅れないようにしっかりと成果を出したいと考えています。ぜひご期待ください。

質疑応答:P2X7受容体拮抗薬について

司会者:「P2X7受容体拮抗薬について、今年中にフェーズ2の結果は出るのでしょうか?」というご質問です。

武内:現時点では、具体的な日付等はまだ決まっていません。定期的な情報交換を行っており、引き続きフォローアップしたいと考えています。結果を受け取りましたら、みなさまに報告します。

質疑応答:日本のバイオテックの価値について

司会者:「日本のバイオテックが本当に実力と魅力があるなら、もっとIPOやM&Aが活発に出ていたはずです。自社オリジンの上市品がもっと世の中に出ているはずですが、M&Aの対象としては不適切ではないでしょうか?」というご質問です。

武内:ご意見ありがとうございます。ご質問にも感謝します。これは当社だけではなく、日本のバイオテック全体の話だと思いますが、反省と研鑽が必要だというのはおっしゃるご指摘のとおりです。

ただ単純に技術や製品が劣っているかというと、そのようなことではないと考えています。国内の制度であったり、市況によって伸び悩んでいるケースは、株主のみなさまや一般投資家のみなさまが想像しているよりはるかに多いと思います。

例えばIPOの要件です。PoCの取得が求められたり、2期連続の黒字であったり、海外にはない条件がつけられています。恐らく規制当局としては投資家保護が最優先の考えで、あえてこのような規制をつけているのだと思いますが、上場という点でもハンデを背負っています。

製品開発に関しては、例えば海外で行った試験を日本でやり直すことが求められたり、制度上の規制制約が海外に比べて非常に強烈です。こうした環境の問題によって、伸び悩みを強いられている国内のバイオテックというのは非常に多いです。

ただ、こうした会社によい投資をして大きく育てるというのは、選択肢としてあると思います。今後、日本でも当社と同様のケースが続いてくれればと思いますし、当社もこの1件だけではなく、当社の企業価値の範囲内でしっかりと増やしたい考えです。

質疑応答:VCがIPOではなくM&Aを選択した理由について

司会者:「主要株主の大半はベンチャーキャピタルです。VCがIPOではなくM&Aを選択したのは、技術あるいはパイプラインに瑕疵があり、手放そうとしているのではないでしょうか?」というご質問です。

武内:あらかじめ誤解を解いておきたいと思いますが、ベンチャーキャピタルさまのEXITは実はIPOだけではないです。ベンチャーキャピタルさまはもともとM&AもEXITとして考えているはずです。

先ほどの話にも一部関連しますが、やはりM&Aを行える体力のある会社というのは、上場バイオベンチャーの中にはそれほど多くありません。国内の製薬企業さまでも税制の関係などで、なかなか思い切った決断をしにくい環境でした。

例えば、武田薬品工業発のバイオベンチャーを科研製薬が買収するなど、国内のケースは増えており、M&Aは今後増えるかと思います。これまでが少なかっただけになります。EXITに関しては、環境がそもそもというところです。

技術的にだめだったのではないかというご指摘についてですが、当社もサイエンティフィックデューデリジェンスをしっかり行っています。当然ながら、だめなものを買えばそれこそ株主のみなさま、投資家のみなさまにお叱りを受けることになりますが、フィージビリティ検証はしっかりとできたと考えており、技術者はクリアしています。

逆に、そこに投資ができないことが今の日本国内のバイテックのファイナンス環境ですが、今回、事業会社として名乗りを上げられたというのは、大変光栄に思います。お金だけではなくて当社が持つ技術を合わせて、しっかりと成長させていきたいと考えています。

質疑応答:ファイメクス社の一時金について

司会者:「アステラス製薬はカルジェン社と提携し、一時金は50億円でした。それに比べると、ファイメクス社の一時金は小さく感じます。何が違うのでしょうか?」というご質問です。

武内:単純に契約したステージが早い段階だったか、もう少し後のフェーズで契約したかという違いになります。当社グループとしても、今後ある程度育ったものを含めて大型化を狙うものもパイプラインの中に入れたい考えです。

質疑応答:ファイメクス社の創業メンバーについて

司会者:「ファイメクス社の創業メンバーの人たちは、引き続き残られるのでしょうか?」というご質問です。

武内:残っていただきます。それが今回のディール条件の1つです。実は昨日、私と取締役の宇都がファイメクス社を直接訪問して、今後の方針についてご説明しました。おおむね現場の研究者も好意的に見ていただき、シナジー効果が出せるのではないかという議論が活発になると期待しています。

進捗に関しては、発表できるタイミングが来たら、あらためてみなさまにもしっかりお伝えしたいと思っています。

武内氏からのご挨拶

以上をもちまして、ラクオリア創薬株式会社の2023年12月期決算説明を終了します。配信の都合上、すべての質問をご紹介できず大変申し訳ございません。本日はお忙しい中ご視聴いただき、誠にありがとうございました。引き続き、ラクオリア創薬のご支援を何卒よろしくお願いします。

新着ログ

「医薬品」のログ