【QAあり】フリークアウトHD、売上高は前年対比+78.7%と順調に推移 北米の当初見込みを大きく超えた回復が業績に寄与

2024年9月期 第3四半期 業績ハイライト・概要

永井秀輔氏:株式会社フリークアウト・ホールディングス取締役CFOの永井です。まず、第3四半期決算の概況をお伝えします。今期の第3四半期については、売上高は125.9億円と前年対比プラス78.7パーセントということで順調に推移しました。累計の進捗率は73.6パーセントということで、おそらく通年でも問題なく予想数値あたりで着地するものと見ております。

一方で、利益(EBITDA)ベースでは引き続き苦戦いたしました。当初は4億円からのEBITDAになるのではと見込んでおりましたが、1.9億円ということで大きくビハインドしています。これについては、第3四半期の数字だけを見ると厳しい数字となっておりますが、後ほどお伝えするように投資事業での0.7億円の損失を含めて一過性の費用の影響が大きいものとなっています。当該影響がなければ、ここに書いてあるとおり4.0億円程度のEBITDAは獲得できておりました。

日本、アジアが苦戦しているところはありますが、北米の回復を含めて定性的には我々はポジティブな状態です。一過性の内容については後ほどのスライドでご説明いたします。

ただし、今回のEBITDAのマイナスを補えるほどには第4四半期に業績が改善する可能性も低いことから、今回業績予想を下方修正することといたしました。詳細については、後ほどお伝えいたします。

また、今回新たにスミカという投資先会社を子会社化することを決定いたしました。こちらについては後ほどのスライドで詳細にご説明いたしますが、不動産領域という我々にとって新しい領域で、次期中計に向けて売上高50億円、営業利益10億円をターゲットとしている極めて有望な事業となっています。

事業別ハイライト

各事業別のハイライトがこちらになります。全体としてはお伝えのとおり、EBITDA1.9億円ということで数字上は苦戦しておりますが、一過性のものとして以下でお伝えするような1.4億円程度のマイナスと、投資事業での0.7億円の損失が発生しており、これらを除外すれば当初見込みとそれほど乖離ない着地であったことから、特段ネガティブなものとは考えておりません。

その中でまず北米については、売上高は45.6億円(前年同四半期比プラス17.4パーセント)と、40億円前後ではないかという当初見込みを大きく超えて回復しました。為替の影響もありますが、お伝えのとおり新規メディアの売上高貢献が5月、6月から開始しており、もっとも順調であった2022年9月期の水準に近づきつつある状況です。

後のページでUSDベースでの月次推移をお伝えしますが、昨年6月に発生したクライアントロストの影響は6月時点でほぼカバーできるようになっており、クライアント獲得である程度自動的に伸びていくプログラマティックな取引による売上高は6月時点では前年度を大幅に超過しています。

一方で、直販売上高の回復が遅れており、粗利が回復しきっていないことと、ハイレイヤーを含めて人の入れ替えを進める中で退職金支給を実施したことから、利益ベースではまだ回復途上となっています。特に直販の回復が順調に進めば、従前のように年間15億円程度のEBITDA回復はほぼ達成できると見ておりまして、第4四半期の後半から来期に向けて状況はかなりポジティブになってきました。

一方で、日本とアジアについては引き続き苦戦しています。詳細については後ほどお伝えいたしますが、日本については動画・Connected TV領域が順調ですが、3rd Party Cookieベースのプロダクトの売上高が減少したこと、貸倒引当金の計上が0.2億円程度発生していること、デジタルサイネージへの広告配信プラットフォームである「Maroon」のリリースに伴う販促費0.3億円の発生もあり、EBITDAが前年と比較して大きくマイナスとなっています。

ただし、3つ目の「Maroon」の費用については、すでに初期クライアントによる単月で数百万円代後半レベルでの売上高・粗利獲得が決定しており、10月1日からの収益貢献が確定しているため、この第3四半期及び第4四半期の一過性の損失となっています。

また、7月下旬にGoogleが3rd Party Cookieの利用停止を取り止めるという声明を出しており、この領域にポジティブに影響すると見込んでおります。したがって、定量的には厳しい四半期なのですが、定性的にはさほどネガティブな状況ではありません。

それに対して、アジアは全体的に低調な状況に加えて、インドネシアの持分法投資先(関連会社)で0.2億円程度の損失が発生していることもあり、苦戦しています。ここについては後ほどお伝えしますが、adGeekの人員適正化など必要な対応を進めており、短期的な収益の改善は実現できる見込みですが、回復・再成長にはやや時間かかるだろうと考えております。

続いて、UUUMについては当初見込んでいた数字からはややビハインドが生じているものの、第3四半期で2.5億円のEBITDAということで利益貢献しています。

一方で人員の適正化がひと段落したところで、これからのUUUMの成長を支えていくメンバー、人員が適正化される中で収益化に貢献したメンバーに対するリテンションのため、当初想定していた原資を超えて賞与支給を行っております。当該影響が0.4億円程度発生しておりますが、将来に向けて優秀な人材を確保するほうが中長期で見た時に株主さまへもポジティブな影響を及ぼすであろうという観点から、今回こういった判断を行いました。

連結損益計算書

連結PLベースでのサマリがこちらとなります。お伝えのとおり、トップラインが北米の成長もあり、非常に順調に成長しています。一方で、利益ベースではEBITDA、営業利益以下が昨年度と比較して大きくマイナスとなりました。

まず、EBITDAについてはお伝えのとおり投資事業での損失0.7億円と、一過性の要因によるマイナス1.4億円が大きく影響しており、前年と比較してもマイナス成長となりました。

また、営業利益については上記に加えてUUUMの子会社化により発生した無形資産の償却費の影響がマイナス1億円程度発生しており、当該影響によりマイナスとなっておりますが、これについては非キャッシュ項目で当社の本質的な価値には特段影響を及ぼすものではありません。

一方で最終利益段階では、UUUMでの特別利益の影響もあり、前年比でマイナス幅を縮めております。結果として、各利益ベースでは苦戦しておりますが、当社の本質的な競争力が下がったということではないため、我々としては数字は数字として受け止めつつも、北米の回復と再成長を中心に、来期以降に向けてはポジティブにとらえております。

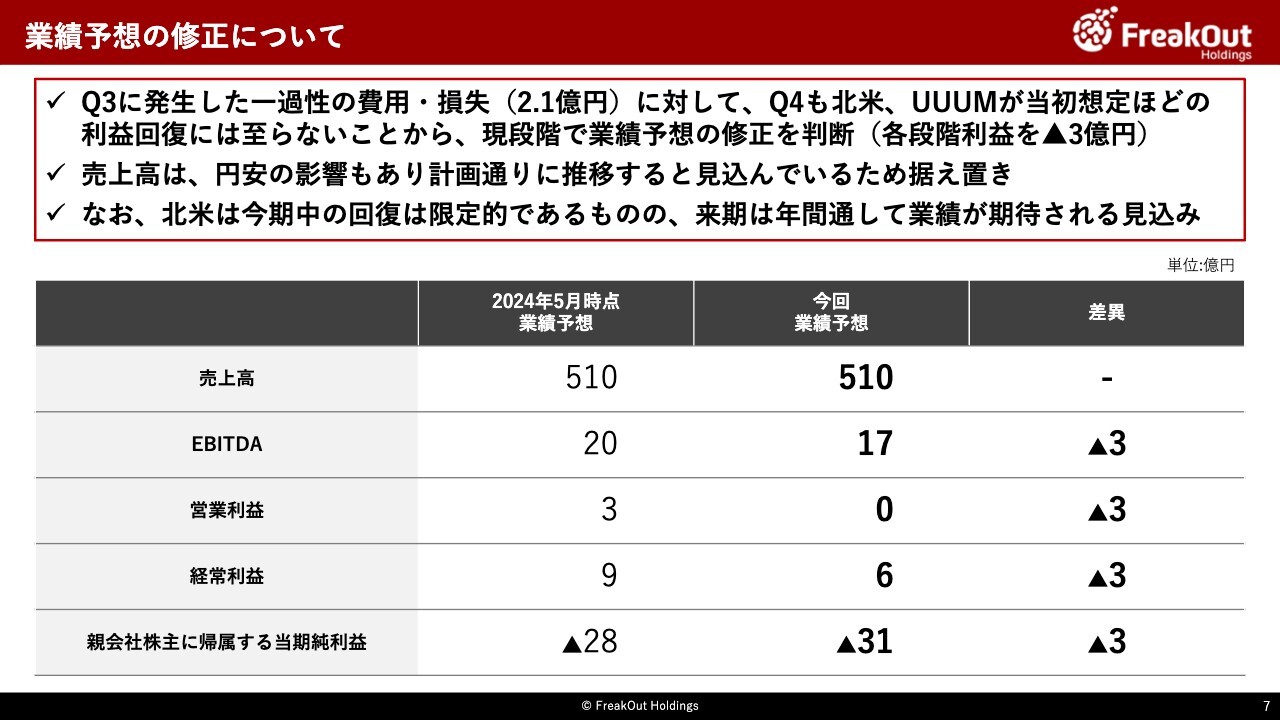

業績予想の修正について

業績予想の修正についてご説明いたします。前回、第2四半期においてUUUM取得に伴って発生したのれんを減損しており、その際に業績予想を修正いたしました。EBITDAは当初想定と変わらず、営業利益を3億円、経常利益を9億円としました。

その後の状況の変化として、冒頭お伝えしたとおり投資事業における損失や一過性の費用などが約2億円程度発生しております。

また、第4四半期も、北米も売上高はほぼ問題ない水準まで回復しましたが、利益については後半以降の回復になるであろうこと、UUUMも単独黒字には回帰しておりますが、無形資産の償却費込みでは第4四半期も業績貢献には時間がかかることなどから、今回のEBITDAのマイナスを補えるほどには第4四半期に業績が改善する可能性も低いと判断し、今回業績予想を下方修正することといたしました。

なお、北米につきましては、円安の影響もあり売上高は計画どおりに推移しているものの、来期以降に向けた先行投資を実施した影響で各段階利益で見ると予算未達になると想定しています。

そのため、修正後の業績予想でも売上高は据え置きとしています。当社としては、お伝えのとおり北米の回復が来期にはほぼ見えてきたことなどもあり、来期以降については非常にポジティブな状態になると考えております。

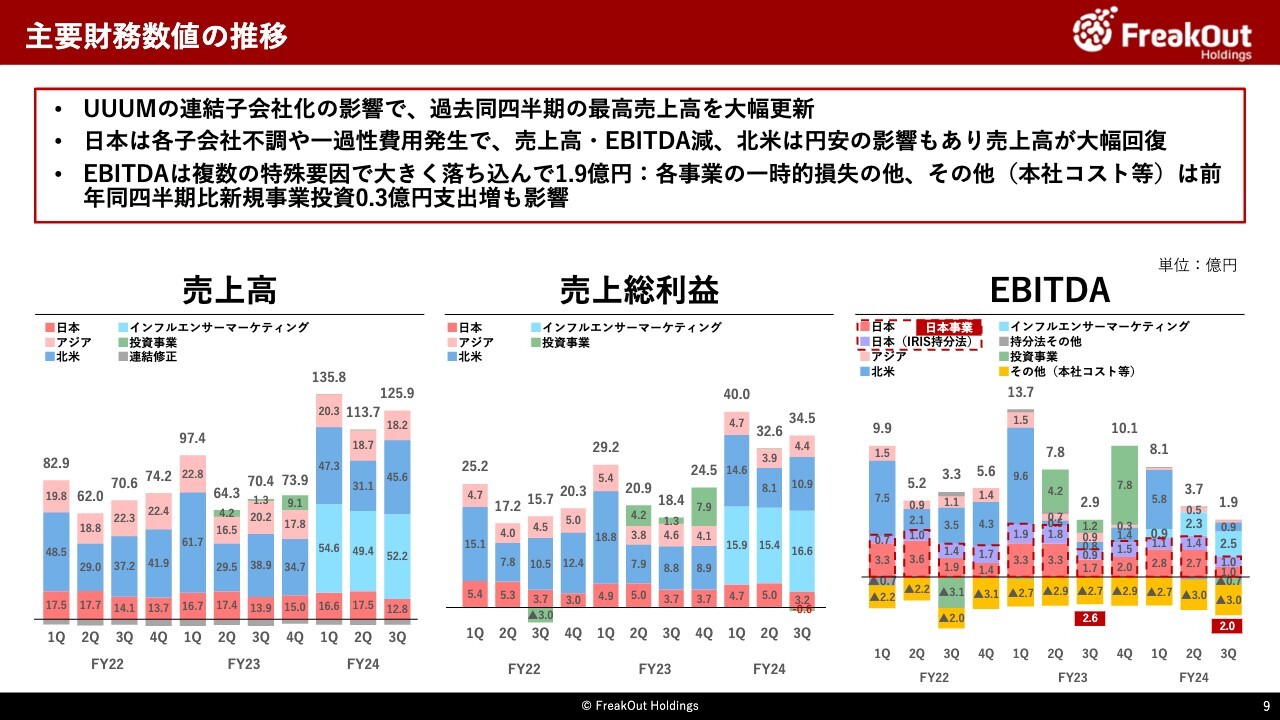

主要財務数値の推移

続いて、2024年9月期第3四半期決算の概要について説明いたします。四半期の推移はこちらです。UUUMの連結子会社化の影響もあり、売上高125.9億円、売上総利益34.5億円と、ともに第3四半期としては過去最高を大幅に更新しております。

一方で、EBITDAについてはお伝えのとおり、いくつかの特殊要因があり、前年と比較しても大きく数字を落としています。セグメント別の推移については、後ほど各事業のところで説明いたします。

日本は売上高が前年比8パーセント程度減の12.8億円(前年同四半期比マイナス1.1億円)、EBITDAが20パーセント程度減少の2.0億円(前年同四半期比マイナス0.6億円)となっています。動画・Connect TV領域が引き続き大きく成長しましたが、DSPの3rd Party Cookie関連部分が苦戦している他、IRISの持分法投資利益が前年第3四半期は税金計算の影響で大きく凹んだところから今年度もあまりプラスを積み上げられておらず苦戦している影響などによるものです。

また、0.2億円程度貸倒損失が発生しております。これは、そこそこの規模の取引先が法的整理手続に入ったものですが、今回すべて貸倒処理を実施しておりますので今後再発はありません。また、「Maroon」という新プロダクトをローンチしていますが、その販促費用に関わるところで一過性の費用が0.3億円程度発生しています。

次に北米は、前年同四半期比で売上高がプラス17.4パーセントの45.6億円(前年同四半期比プラス6.7億円)、利益ベースでは0.9億円(前年同四半期比プラス0.1億円)となっています。前年と比べて売上高はプラスで、EBITDAも若干のプラスに転じました。昨年6月に発生したクライアントロストの影響もあり、苦戦が続いておりましたが、ようやく売上高ベースでは明確なプラスに転じてきました。

一方で、直販がまだ戻り切っていないのと、幹部クラスの退職金0.3億円の発生などで販管費が増加していることから、EBITDAベースでの回復は第4四半期以降となります。前回の決算説明では、第3四半期以降はかなり好転する見通しとお伝えしており、利益ベースでの回復については若干時間がかかっておりますが、トップラインは無事回復しており、今後の回復再成長には我々は自信を持っています。

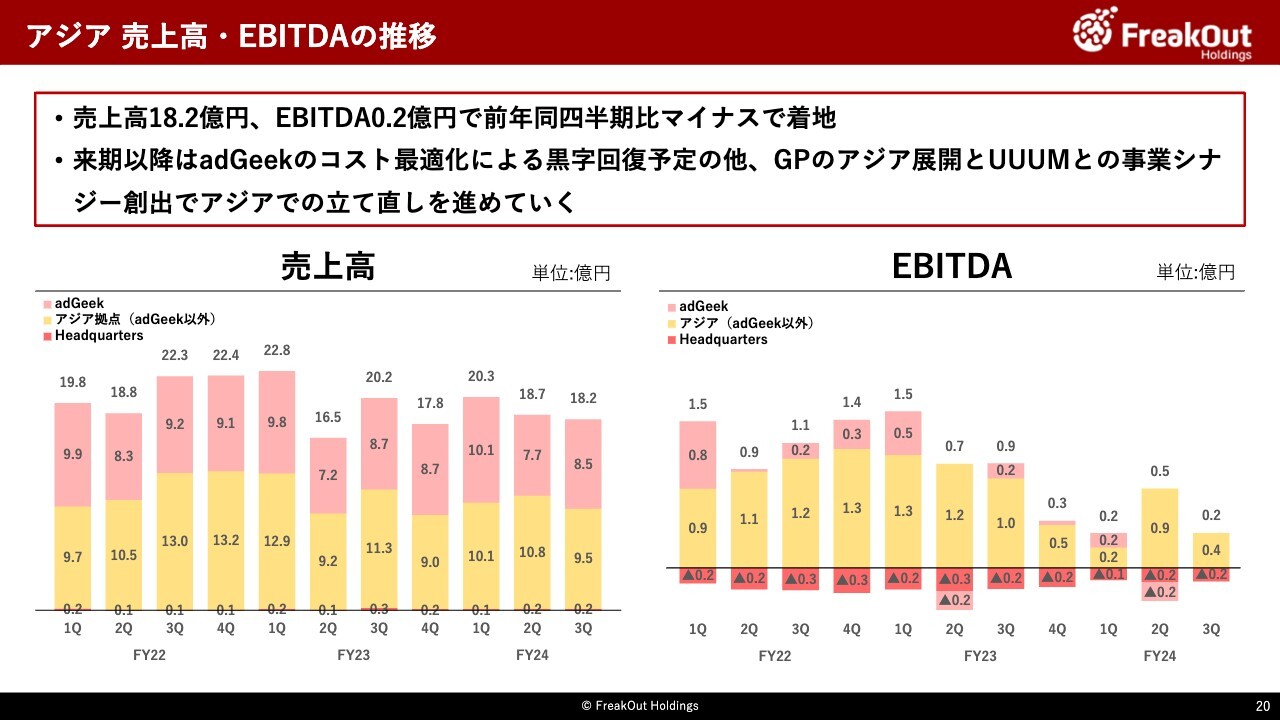

一方で、アジアは前年同四半期比で売上高がマイナス9.9パーセントの18.2億円(前年同四半期比マイナス2.0億円)、EBITDAが約4分の1の0.2億円(前年同四半期比マイナス0.7億円)と引き続き苦戦しました。詳細は後ほどお伝えいたしますが、今回はインドネシアの持分法投資先の不調0.2億円も重なり、引き続き厳しい状況が続いています。

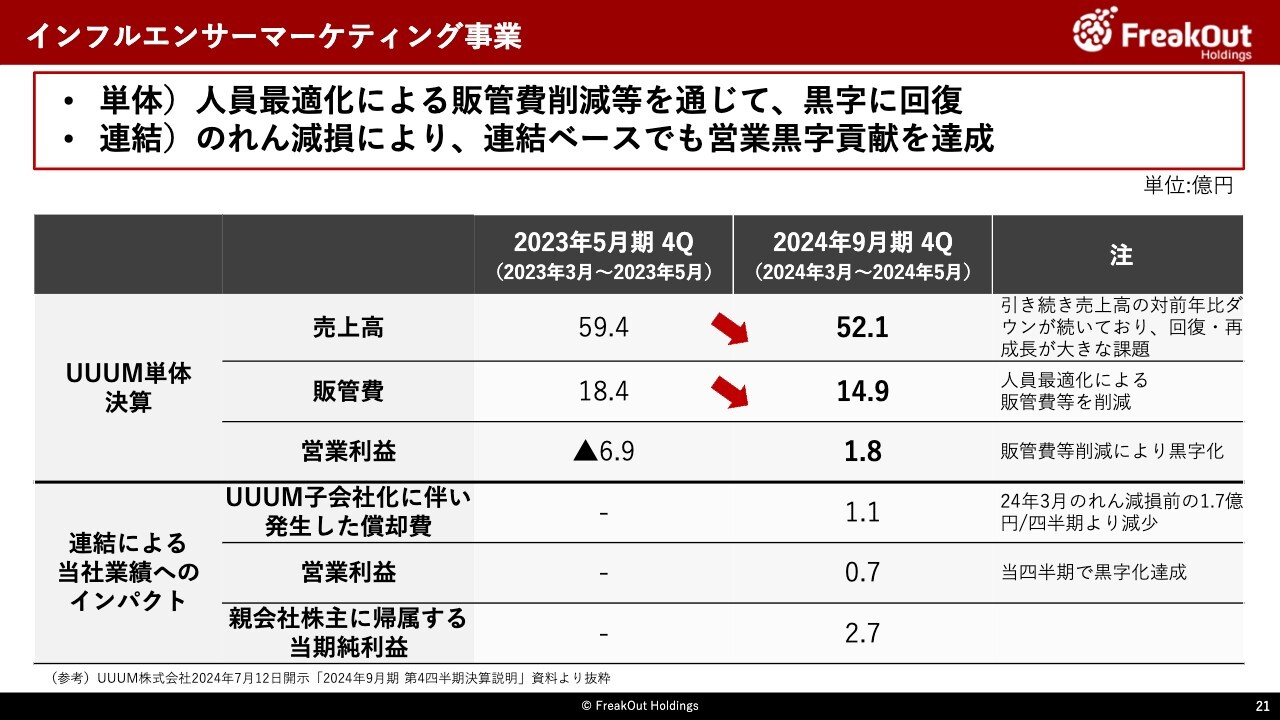

最後に、今回から子会社化したUUUM(インフルエンサーマーケティング事業)については、売上高52.2億円、EBITDA2.5億円となっています。予算よりは若干下回っておりますが、販管費削減効果が出ており、堅調に推移しています。

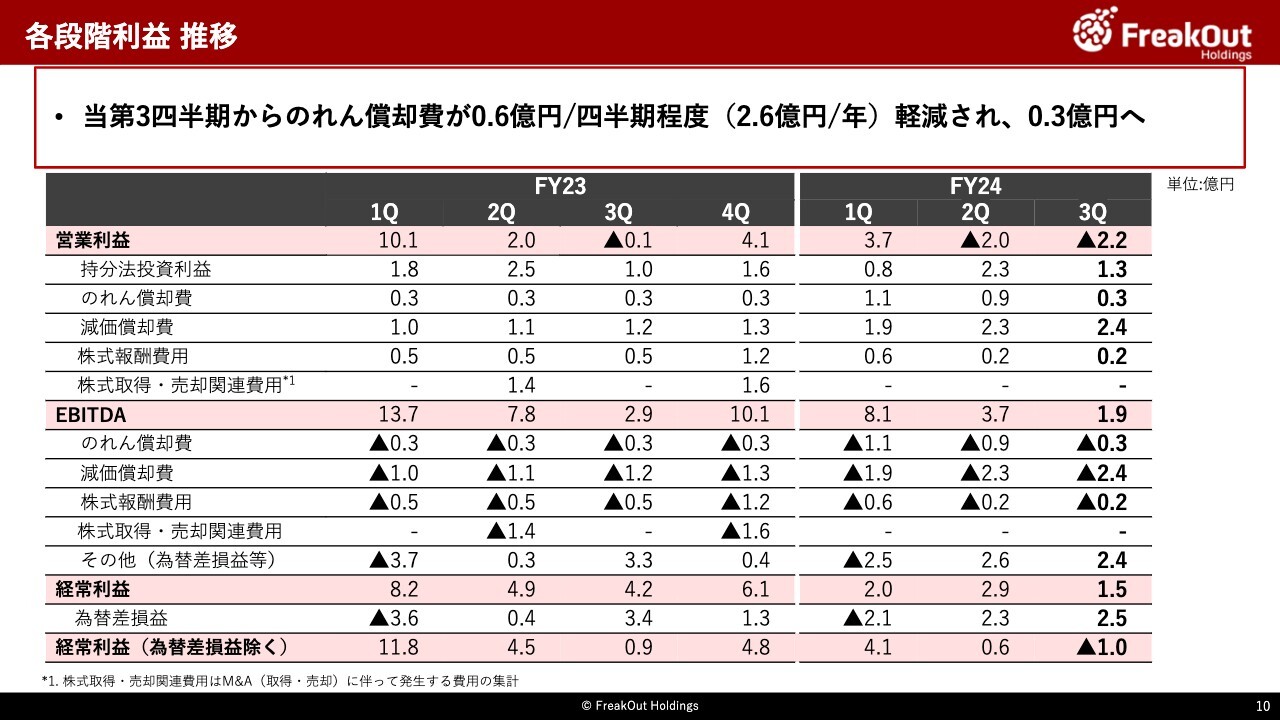

各段階利益 推移

各段階利益の推移と、それぞれの差分についてはこちらのとおりです。第2四半期でUUUM子会社化時ののれんを減損した結果、この四半期からのれん償却費が0.6億円/四半期程度(2.6億円/年)軽減され、0.3億円の償却費となっております。

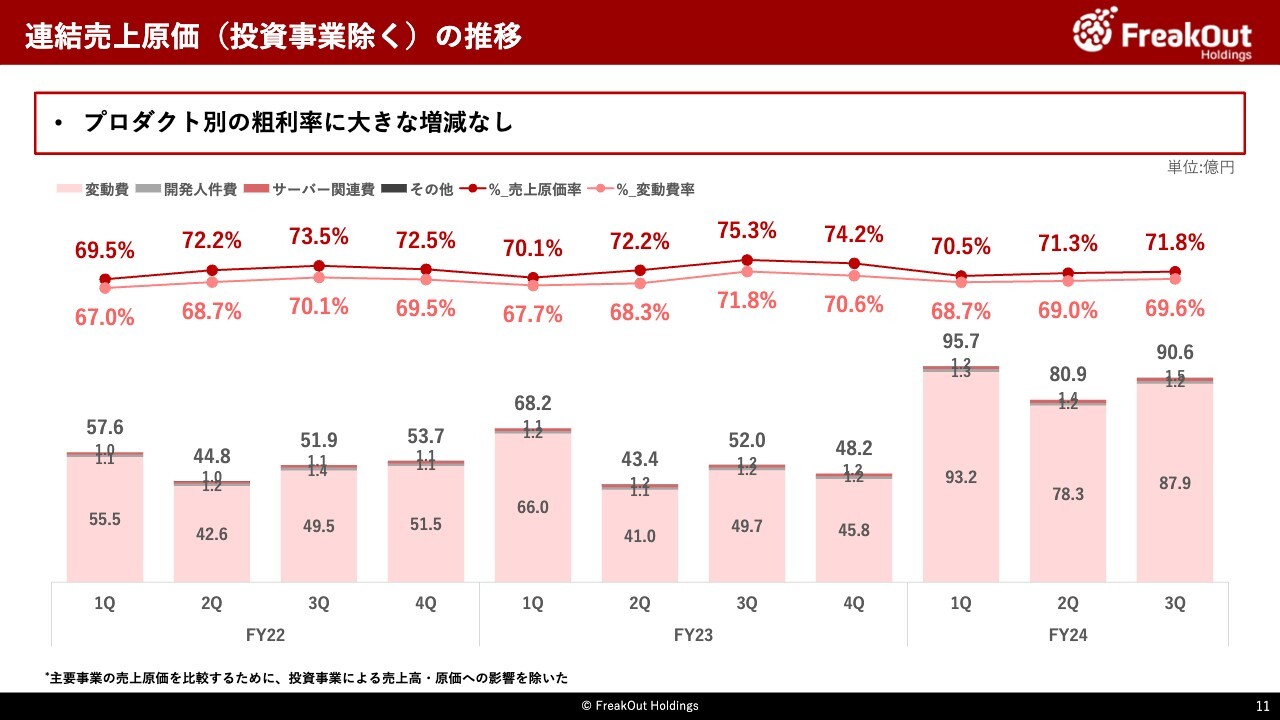

連結売上原価(投資事業除く)の推移

連結売上原価の推移は、こちらのとおりです。第1四半期と比較して、全体としては原価率が増加していますが、プロダクトのポートフォリオによるもので、プロダクト別の粗利率については大きな増減はありません。

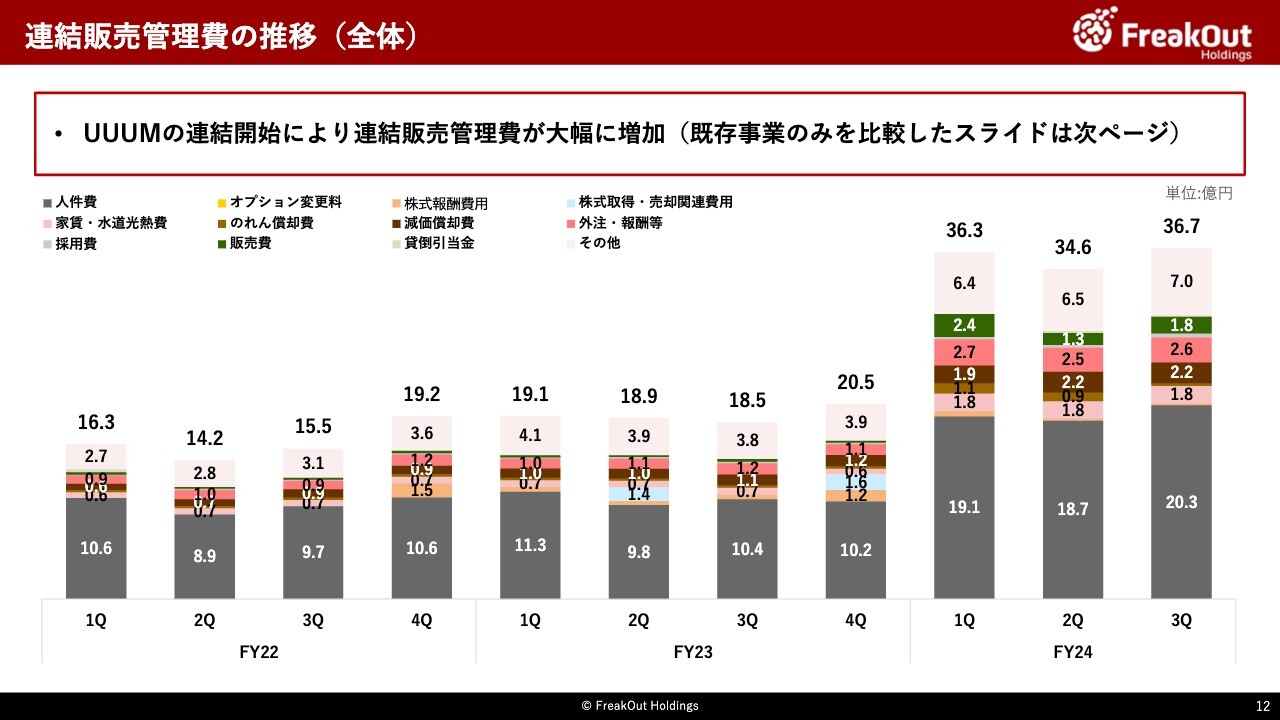

連結販売管理費の推移(全体)

続いて、連結販売管理費の推移についてです。UUUMの子会社化に伴って、人件費を含めた連結販管費が対前年同四半期比で2倍弱となっています。比較可能性のため、次スライドでUUUMを除く既存事業のみでの数字推移を整理しております(UUUMについては、同社の決算説明資料をご参考ください)。

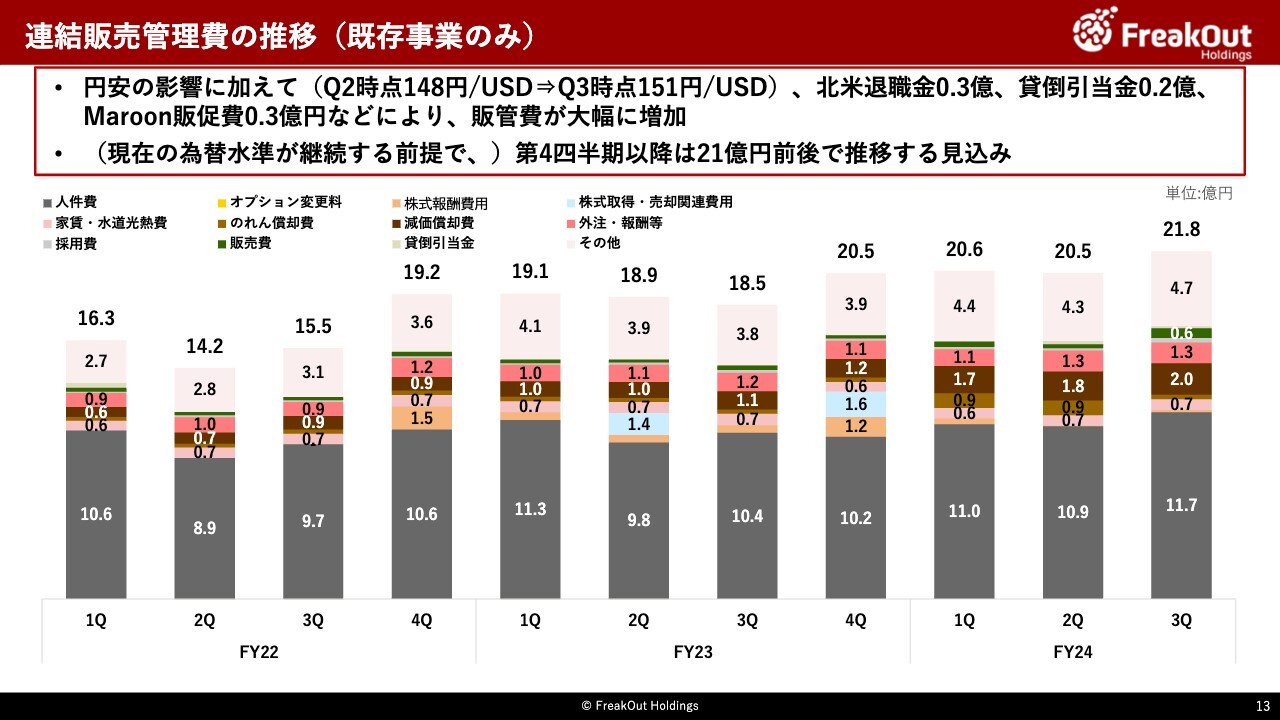

連結販売管理費の推移(既存事業のみ)

既存事業のみでの、連結販売管理費の推移はこちらのとおりです。対前年同四半期比で、18.5億円から21.8億円と3.3億円程度増加しております。また、第2四半期と比較してもプラス1.3億円の増加です。

従前、第2四半期以降は概ね19億円をやや上回る程度の費用で推移していく見込みとお伝えしましたが、先ほどお伝えのとおり、①日本事業での貸倒引当金0.2億円や、②北米での退職金0.3億円、③「Maroon」リリースに伴う販促費0.3億円に加えて、為替が第3四半期に一気に1ドル160円台に入った影響などで大きく販管費が増加しています。

このうち、①、②については一過性のものであり、③についても販促費は今後も一定発生する見込みですが、お伝えのとおり来期以降はそれに見合った売上高・粗利が計上されていく予定です。

【参考】人員数推移

人員数の推移はこちらのとおりとなります。前回から引き続き、UUUMでは人員の最適化を進めております。新卒の入社もあり前回から変わらずの人員となっておりますが、適正化自体は進捗しており、期末には概ね目標どおりの500人程度で着地する予定です。

その他、日本で若干の人員増が生じているほか、北米では売上高が回復してきたことに伴い、来期以降の回復・再成長を見越して人員を増強しております。

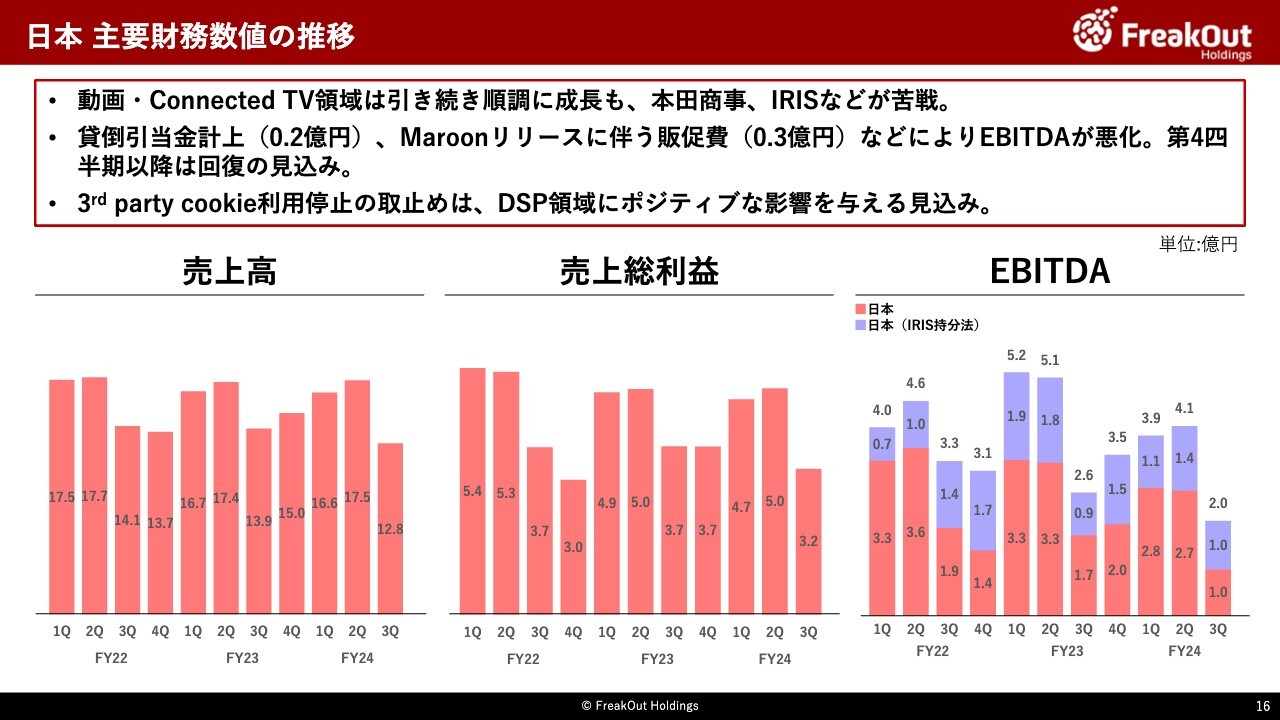

日本 主要財務数値の推移

株式会社フリークアウト、IRISを中心とする日本事業の進捗です。前年同四半期比で、売上高が8パーセント減の12.8億円(前年同四半期比マイナス1.1億円)、EBITDAが20パーセント程度減の2.0億円(前年同四半期比マイナス0.6億円)となっています。日本事業では引き続き、動画・Connected TV領域が今回も引き続き大きく成長しています。

一方で、DSPについてはポートフォリオの見直しの中で売上高が減少していること、本田商事などのグループ会社が結果を出せなかったことから、売上高ベースで対前年同四半期比で減少となりました。

EBITDAについては、上記に加えて貸倒引当金0.2億円の計上や、「Maroon」の販促コストの発生、IRISも苦しんだことなどによって、結果2.0億円と前年同四半期比で大きく減少となりました。

事業別の概況と今後の見込みは以下のとおりです。IRISについては今回、EBITDA1.0億円で着地しています。前年同四半期比プラス0.1億円となっておりますが、お伝えのとおり前年第3四半期は税金の調整で大きく凹みがある四半期となっておりました。

今回の第3四半期は同様の処理がないことから、本来であれば1.3億円から1.4億円程度の持分法投資利益を見込んでおりましたが、toBのクライアントの売上高減の他、クライアントへの転換が1年かけてもなかなか進捗しておらず、苦しい決算となっております。

第4四半期以降については、お伝えのとおり第4四半期と来年度以降は再び正常収益の1.4億円から1.5億円程度のEBITDAに回帰していく見込みです。

IRIS以外の日本事業については、詳細な数字は非開示とさせていただきますが、お伝えのとおりプロダクト別に見ると動画・Connected TV領域が非常に順調に成長しております。一方で、3rd Party CookieをベースとするDSPに加えて、本田商事が苦戦したほか、「Maroon」の販促費の影響などで厳しい数字となりました。

今後については、お伝えのとおり「Maroon」の売上高・粗利が来期以降に発生していくこと、貸倒など一過性の要因が解消されることから、第4四半期は第3四半期と比較しても堅調な水準で着地する予定です。

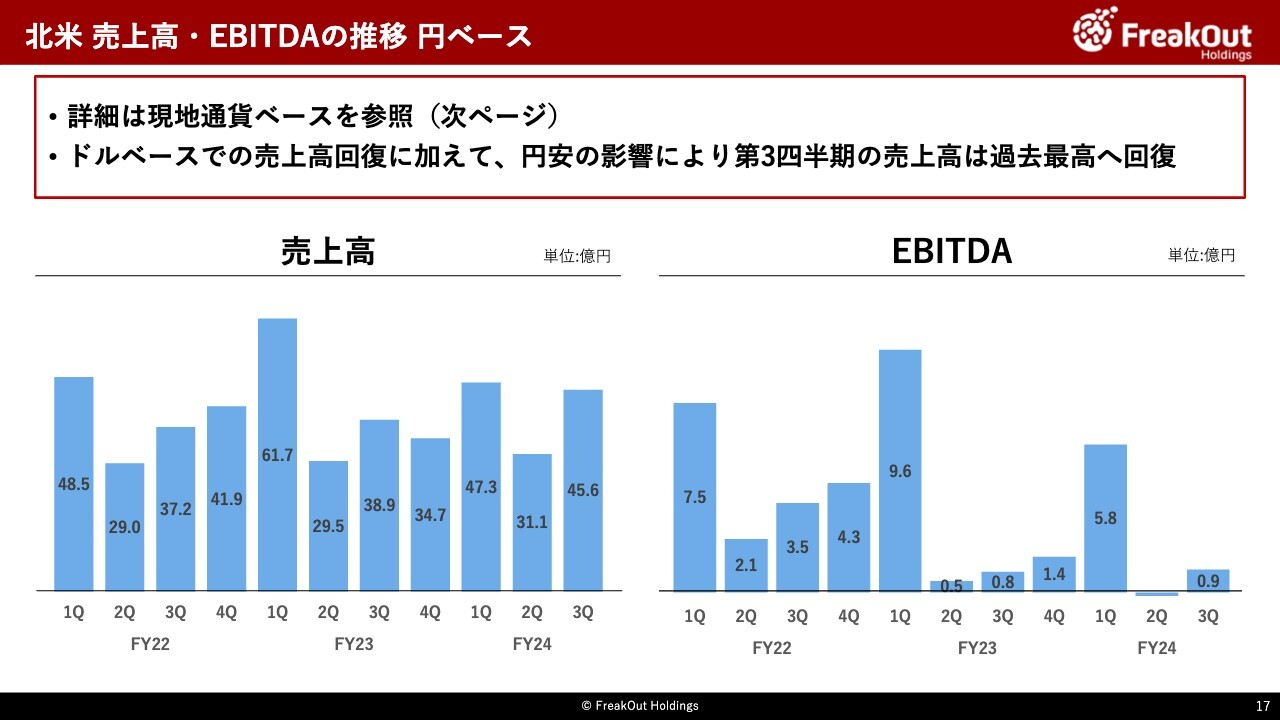

北米 売上高・EBITDAの推移 円ベース

続いて北米事業です。円ベースでの数字はこちらのとおりですが、実態をご理解いただくためにはドルベースでご説明したほうがよいので、次のスライドでドルベースでお伝えいたします。

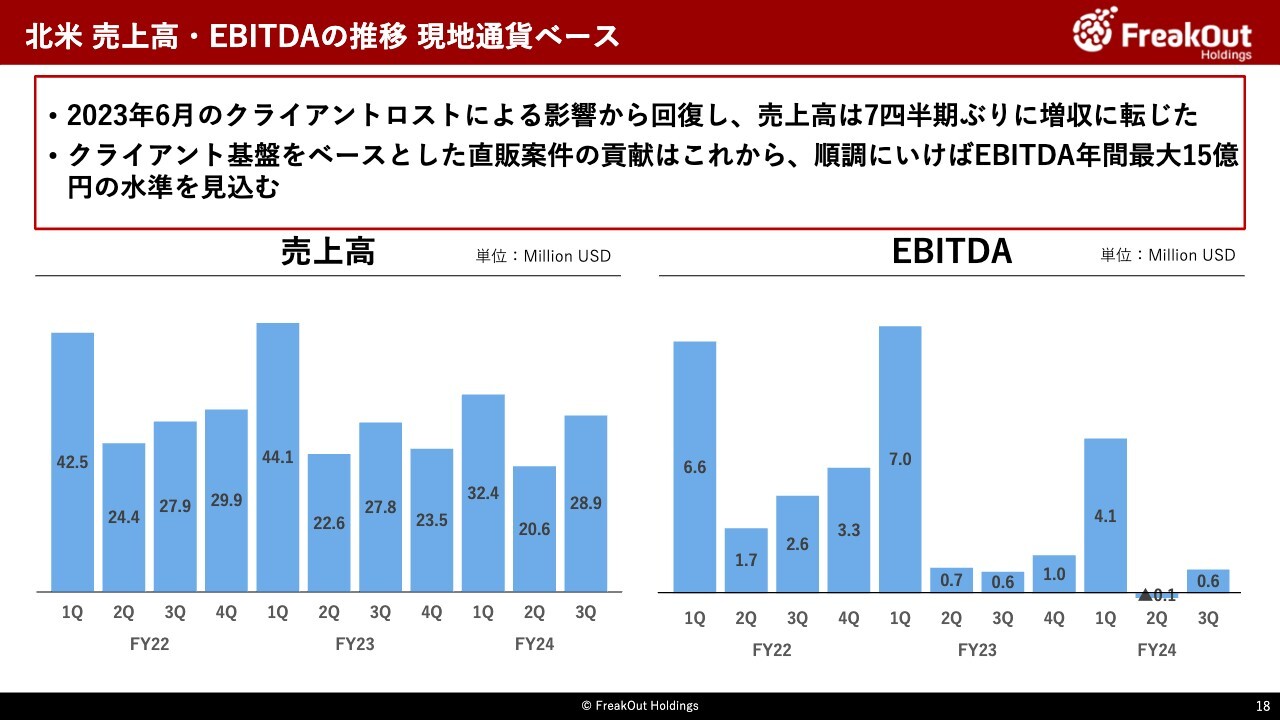

北米 売上高・EBITDAの推移 現地通貨ベース

北米事業のドルベースでの第3四半期は売上高が28.9Million USD(前年同四半期比プラス4.2パーセント)、EBITDAが0.63Million USD(前年同四半期比プラス10.2パーセント)で着地しました。第2四半期まではクライアントロストの影響が大きく、対前年同四半期比で売上高のマイナスが続いていましたが、ようやくプラスに転換しました。

後ほど月次での推移もお伝えしますが、クライアントをロストした影響で昨年6月から売上高が大きく落ち始めてなかなかよい兆しが見えるまでに時間がかかりましたが、ほぼ大丈夫だろうという水準まで回復しております。

基盤となるプログラマティックの売上高が順調で、ここから少し直販の売上高の回復まで時間がかかると見ておりますが、早ければ第4四半期後半から次の第1四半期には回復すると見込んでいます。

北米の人件費単価の増加や、将来に向けた人員増、一部社員の入れ替えに伴う退職金支給などにより、EBITDAでの回復には少し時間がかかりますが、年間でのEBITDA最大15億円の水準までは、為替レートにもよりますが比較的早期に回復するものと見込んでおります。

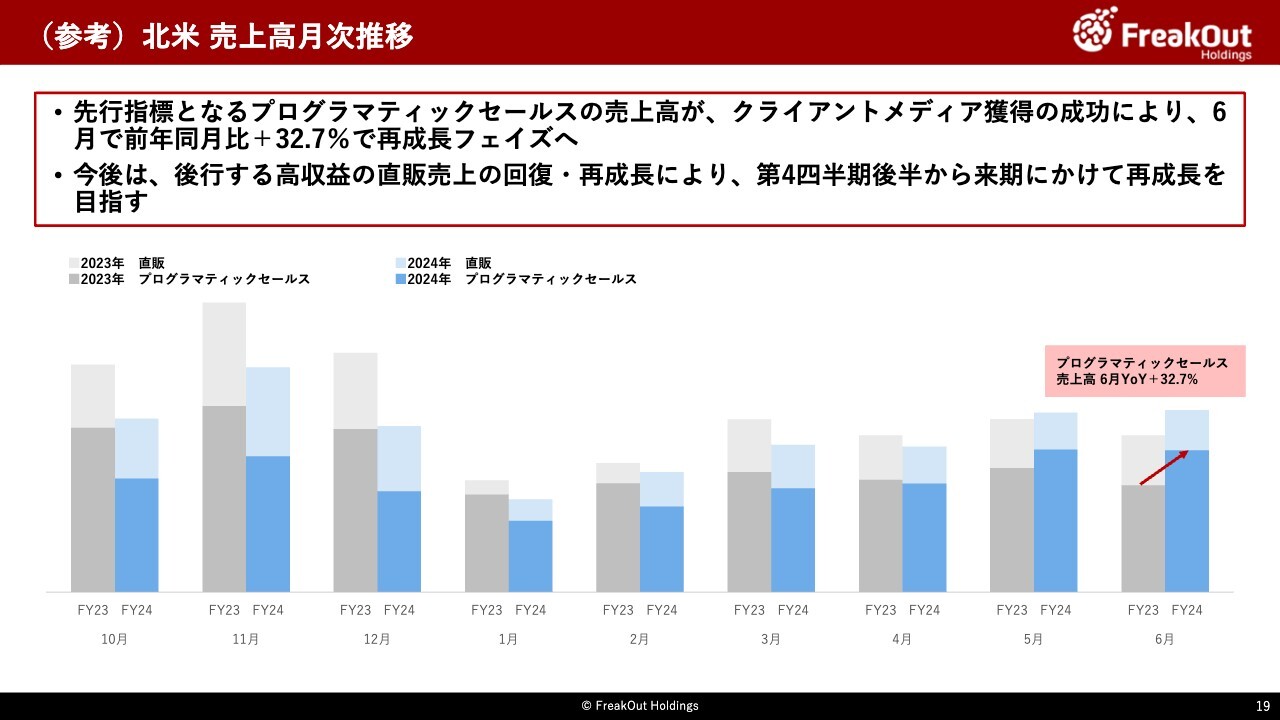

(参考)北米 売上高月次推移

こちらは月次の推移となります。クライアントメディアの獲得に伴って、自動売買されていくプログラマティックの売上高が伸びていくのですが、北米事業にとってはこちらの売上高が基盤になります。そこに、直販の売上高が案件獲得によって積まれていき、利益が大きく伸びるというビジネスモデルです。

プログラマティックの売上高が先行して、あとから直販の売上高がついてくることになります。この点、プログラマティックの売上高が前年と比較して大きく伸びて回復しているのが足元の状況です。

今後はここに直販の売上高が乗ってくることから、非常に順調に回復しているということがご理解いただけるのではと考えております。第4四半期の前半は引き続き利益ベースではまだこれからの状況ですが、後半から来期以降にかけては一気に回復・再成長させていきます。

アジア 売上高・EBITDAの推移

アジアの各グループの数字がこちらです。全体として、売上高18.2億円、EBITDA0.2億円で前年と比較してマイナスで着地しました。前回から大きな状況の変化はありません。adGeekのコスト最適化による黒字回復の目途がたちましたので、第4四半期は黒字に回復する予定のほか、GPのアジア展開とUUUMとの事業シナジーを中心に、アジアの立て直しと再成長を進めていきます。

インフルエンサーマーケティング事業

最後に、今期からPL連結を開始したUUUMです。当社への業績寄与は今期からのため、過去の推移等は同社のIR資料をご参照ください。今回は売上高で52.1億円、EBITDAで2.5億円、無形資産の償却費を含めた営業利益ベースでは0.7億円となりました。詳細はすでに開示されている同社の第4四半期の決算をご覧いただければと考えておりますが、コストの最適化によって営業利益は順調に回復しております。

一方で、トップラインはまだ前年割れの状況が続いています。第4四半期は若干苦戦する可能性もございますが、今後はマーケティング領域での収益改善とトップラインの前年比プラスへの回帰を短期的な来期の目標に、中長期ではプロダクトによる収益の大幅改善を進めてまいります。

引き続き詳細について、現時点では具体的な内容をお伝えすることは難しいのですが、プロダクトのリリース等、適切なタイミングで戦略的なものも含めて開示していく方針です。

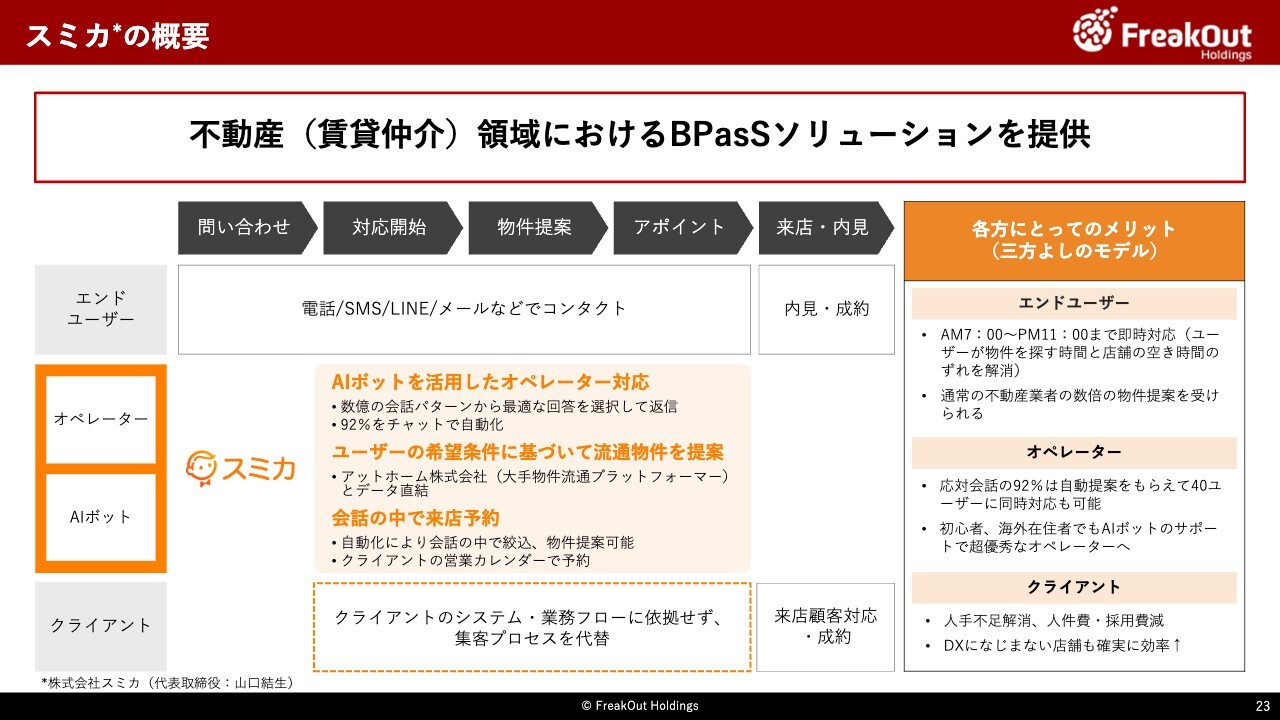

スミカの概要

今回、スミカを連結子会社化することとなりました。どういった事業を主に行っている会社かといいますと、不動産領域でSaaS+BPOのサービスを提供しています。いわゆるBPaaS(Business Process as a Service)です。

なぜオペレーション(=BPO)まで含めて我々が実施するのかについてですが、SaaSのみの提供の場合、どうしても単価が上がらない、価格競争になりやすいという課題がありますが、それに加えてオペレーションも提供することで、高単価かつ高スイッチングコストのサービスとなっています。

実際に何を行っているかというと、不動産の賃貸仲介店舗の、オンラインでの接客開始や店舗とのやりとりが途絶えたエンドユーザーとのやりとり再開から、実際に店舗に来店するところまでをすべて「スミカ」というサービスが担っています。

広告配信/顧客対応に必要なシステムを「スミカ」はCRMのプロダクトとして内包しており、かつそれらを最高効率で運用できるオペレーションを構築しており、その双方をクライアントである賃貸仲介店舗に対して提供しています(チャットボット+オペレーション)。

それにより、店舗側は、「システムもオペレーションも無視して、自分たちは実際に店舗にきてくれた目の前の接客だけに集中すればいい」ことになり、現在都心の賃貸仲介店舗を顧客に、急速に成長しています。

特に賃貸仲介店舗が抱えている、不動産業界の人手不足問題であったり、早朝夜間の接客対応ニーズであったり、接点がなくなった顧客の掘り起こしといった、既存の媒体では手が届かない大きな課題を解決するサービスです。そのため、離脱率も限りなくゼロに近く、賃貸仲介の店舗にとってなくてはならない存在になりつつあります。

実際のサービス単価としても、店舗あたり月額40万円から50万円ほどの店舗ビジネスと考えると、SaaSに比べてはもちろん、BPO業務でも相当な高単価のサービスとなっています。この5年でどの程度の規模感を目指すかは後ほどお伝えします。

また、他のステークホルダーについても、エンドユーザーにとっては、朝7時から夜11時まで最適な対応をしてくれる賃貸仲介店舗があり、実際に物件を探す時間(夜)と店舗の空き時間(ビジネスタイム)とのズレが解消されます。

オペレーターにとっても、92パーセントの会話を自動化し、最適な物件情報を瞬時に提案できます。また、40件の同時接客が可能な超優秀なオペレーターから初心者・東京非居住者まで、件数課金により自宅で空き時間でできる優良なバイト先になるということで、三方よしのすばらしいサービスとなっています。

なぜフリークアウトグループは不動産領域に?

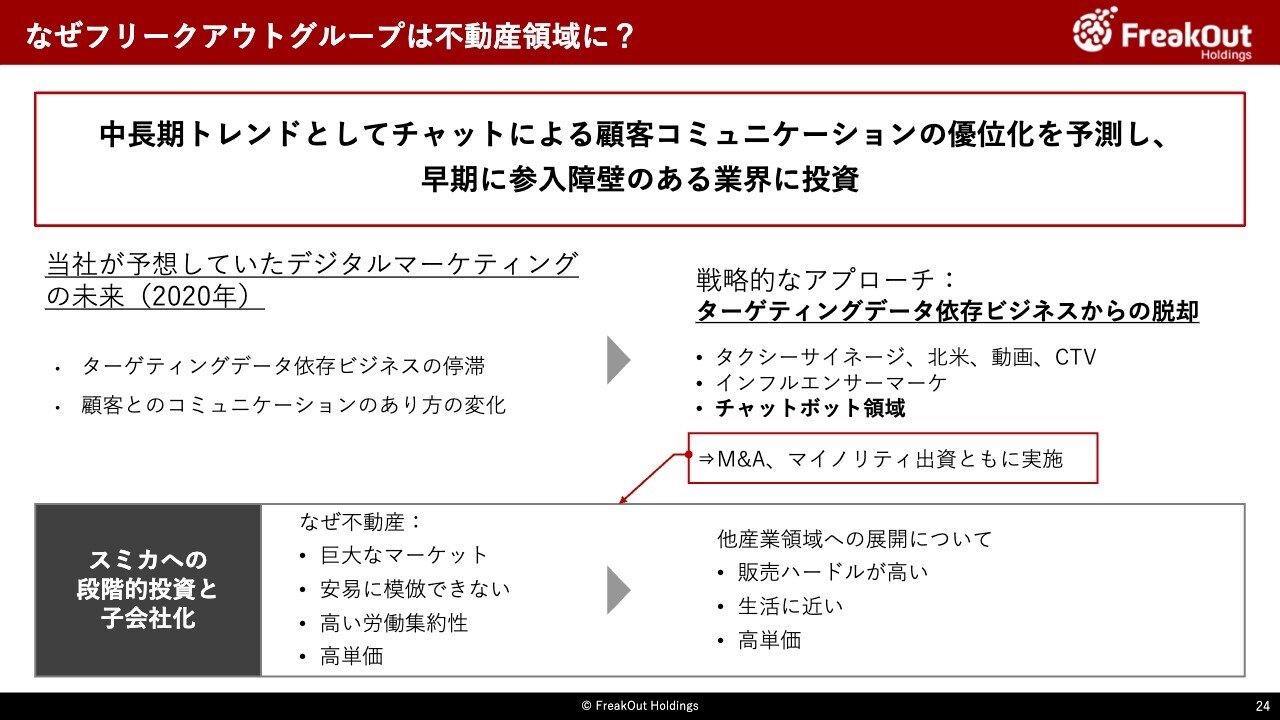

次に、そもそもなぜ、当社グループが不動産領域を手掛けるのかという点についてご説明いたします。当社は、2020年から「ターゲティングデータ依存ビジネスからの脱却」という戦略方針を掲げて、タクシーサイネージや北米、動画・Connected TVのプレミアムメディア向けのサービスを強化してきました。また、UUUMのM&Aを通じてインフルエンサーマーケティングの領域にも進出しています。

また、ご存じのとおり、3rd Party Cookieの廃止については、今回取り止めとなることが公表されていますが、Cookie云々に関わらず旧来のターゲティングベースの広告から、顧客とのコミュニケーションの手段としてチャットをベースにしたコミュニケーションに変わっていく未来を予想しており、いずれマーケットが大きく変化するものと当社は考えていました。

その中で、マイノリティ出資を含めてこのチャットボットの領域には注目していました。そして、安易に模倣できない参入障壁が高い業界、労働集約性が高くプロダクトによる効率化が効く業界、顧客単価が高い業界ということを考えた場合に、さまざまな選択肢があった中で、まずは不動産領域が極めて有望ということでそこを徹底的にやろうと判断いたしました。

かかる判断に基づき、2019年からスミカへの出資を行い、彼らの成長に応じて段階的に優先株による出資比率を高め、黒字化したタイミング、成長確度が高まったタイミングでいつでも普通株に転換して子会社化できるように設計してきました。そして、今このタイミングが最適との判断で、今回優先株を普通株へ転換し、子会社とすることを判断いたしました。

今後の計画について、まずは不動産領域を最優先に成長させつつも、将来的には不動産以外でも商材の販売ハードルが高く、生活に近い、高単価で参入障壁のある業界を狙って進出を検討していきます。

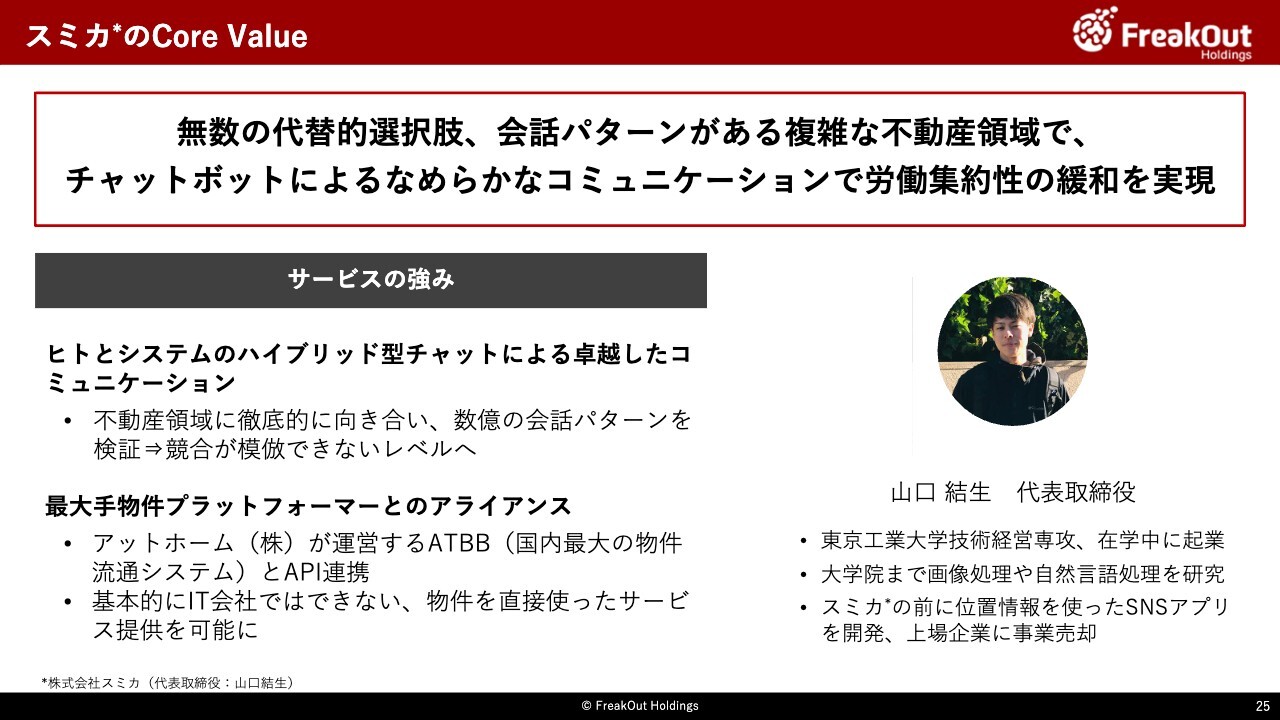

スミカのCore Value

特に彼らのサービスの強みとして、強調したいポイントが大きく2つあります。まず大前提なのですが、この会社は代表の山口が中心となり創業来7年間、不動産領域を徹底的にこすって理解してきました。山口自身が、もともと東工大の大学院出身の自然言語処理のエンジニアですが、事業家として不動産領域をずっとやってきました。

よく勘違いされるポイントとして、AIがあればこういったチャットを使ったCRMが容易に構築できると思われがちですが、もちろんそんなに簡単なものではありません。徹底してその領域をこすって、理解して、仮説検証してその上にAIを載せることで、実際にAIがサービスに実装されてクライアントにとって意味があるものになっていきます。

特に不動産という、ある意味答えが無数にあってその中から検討・契約に至る事業領域は、会話パターンが複雑で、営業難易度が高く、であるがゆえにAIだけでのチャット化は不可能で、相当難易度が高い領域です。

この事業に対する深い理解と実践が極めて重要ですし、その一方で顧客単価が高いことから、一度障壁をクリアすれば参入障壁も高く、高単価な事業領域となっています。これを不動産領域で徹底的にやってきたのがスミカです。

結果として、以下の2つが彼らのサービスの圧倒的な強みになっています。1つ目はヒトとシステムのハイブリッド型チャットによる、卓越した顧客コミュニケーションです。これは実際に「スミカ」というサービスを利用してみてもらうと非常にわかりやすいです。

徹底的に会話パターンを解析して、賃貸不動産を探すユーザーに対して返すべき会話文のうち、92パーセント以上のスクリプトを自動生成して、残り8パーセントの人がやるべきところを人がやっています。

それも単に会話を返すだけではなく、いかに人が応対しているのと同じ滑らかさを出すか、実際にクロージング(=店舗に来店)させるかに徹底的にこだわっています。この会話の滑らかさ、自然さと、クロージング力は現状のボットでは絶対に出せません。

ゆえに、顧客を店舗まで高確率で誘導できます。流入経路にもよるのですが、ロストした(=賃貸契約ニーズはあるが契約に至らなかった)ユーザーの掘り起こし(ゼロから顧客を作り出す)や、通常の経路でも来店率を140パーセント程度まで伸ばすことができています。

ここまでやるために会話パターンを、スミカは文節ベースで数億の組み合わせをテストして、仮説検証を続けてデータをためてきました。いかにAIを巧みに使おうが、出てきたばかりの会社には絶対無理な水準での仮説検証を行ってきています。

また、結果として圧倒的に効率的なオペレーションが組めており、1人のオペレーターが40人同時に対応可能で、日本に住んでいない時差がある国からもオペレーターとして対応可能なサービスになっていたり、不動産に詳しくないオペレーターも、副業で超優秀なオペレーターとして対応できるサービスになっています(賃貸仲介店舗が開いている時間=朝昼と、人が不動産を探す時間=夜のズレも解消)。

2つ目は、最大手物件管理プラットフォーマーとのデータ直結による、膨大な物件データです。スミカのサービスは、日本で唯一、アットホーム株式会社が運営する最大手の不動産流通プラットフォーム「ATBB」とAPIでデータ連携しています。

いわゆる大家さんが登録する情報プラットフォームとしては、都内ではナンバーワンです。ゆえに、顧客である賃貸仲介の会社に対して、最適な物件を最少の工数で探し出して提案、店舗送客が可能となっています。

また、対競合(CRM)との関係では、そもそも物件データの利活用が認められていないので、スミカの圧倒的な優位性になっています。「ATBB」から見ても、これもスミカの取り組みに対する理解と相互信頼があってこそなので、急に出てきたプレイヤーがこんなことはできません。

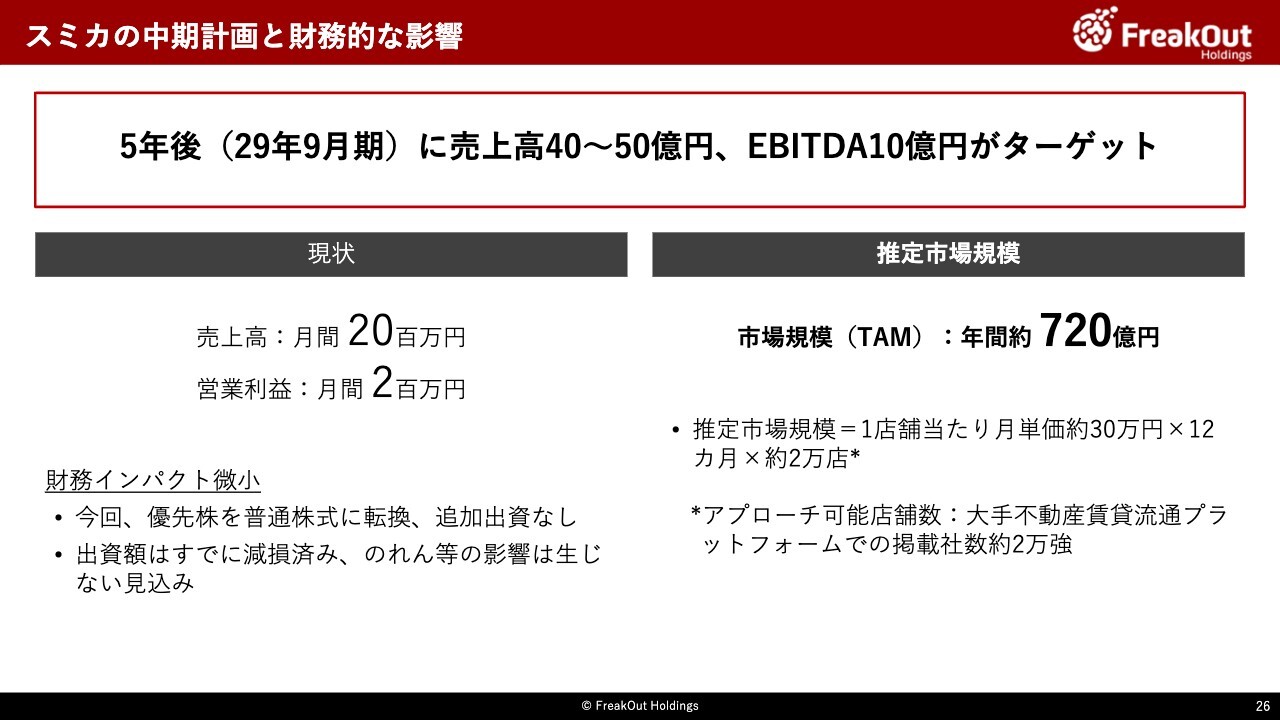

スミカの中期計画と財務的な影響

現状は、プロダクトがある程度完成し、オペレーションが確立されていくタイミングで、直近月での売上高が2,000万円程度、営業利益が200万円程度の実績となっています。そのため、すぐに大きく収益貢献を開始するというかたちではありません。

一方で、賃貸仲介業のマーケットの規模感でいうと、日本の宅建業者約12万店のうち、大手不動産賃貸流通プラットフォームの掲載社数約2万店に対してアプローチ可能、月単価30万円で計算すると年間TAMは約720億円ほどになります。

ここの店舗の中で、大手でFC展開をしているような会社さまへの導入も現在検討を進めており、おそらく合計して1,000店舗強への導入というのはそれほど遠くない将来実現できると見込んでいます。

そうすると、1店舗あたりからの売上高が40万円前後として、年間の売上高が40億円から50億円、そうなった時にはオペレーターの増強はもちろん継続して行っていく必要がありますが、営業利益ベースで20億円以上の数字というのも十分実現可能です。

また、プロダクトとオペレーションはすでにある程度確立されているため、オペレーターの増強ペースにあわせるかたちで月間で20店舗の増加、2026年9月末に向けて600店舗程度の提供にしていくことも十分可能と見ています。

なお、今回の子会社化は、すでに出資した優先株を普通株式に転換することで実施するものです。したがって、追加の出資は発生しません。また、出資済の有価証券についてもすべて減損済みであり、のれんも発生しないと見込んでおります。

ここから先は会員登録(無料)で

お読みいただけます

会員登録がお済みの方はログインしてください

お読みいただけます

新着ログ

「サービス業」のログ