【QAあり】サイオス、24年度通期予想の売上高を上方修正 SaaS・サブスク事業の継続投資に加え、API・生成AIにも注力

目次

喜多伸夫氏(以下、喜多):サイオス株式会社代表取締役社長の喜多です。本日はお忙しい中、私どもの決算説明会にご参加いただきまして、誠にありがとうございます。

本日は、まず2024年12月期第2四半期業績の概況、次に通期業績予想について、最後に当期の成長戦略の進捗をお話しします。

2024年12月期第2四半期業績(連結)

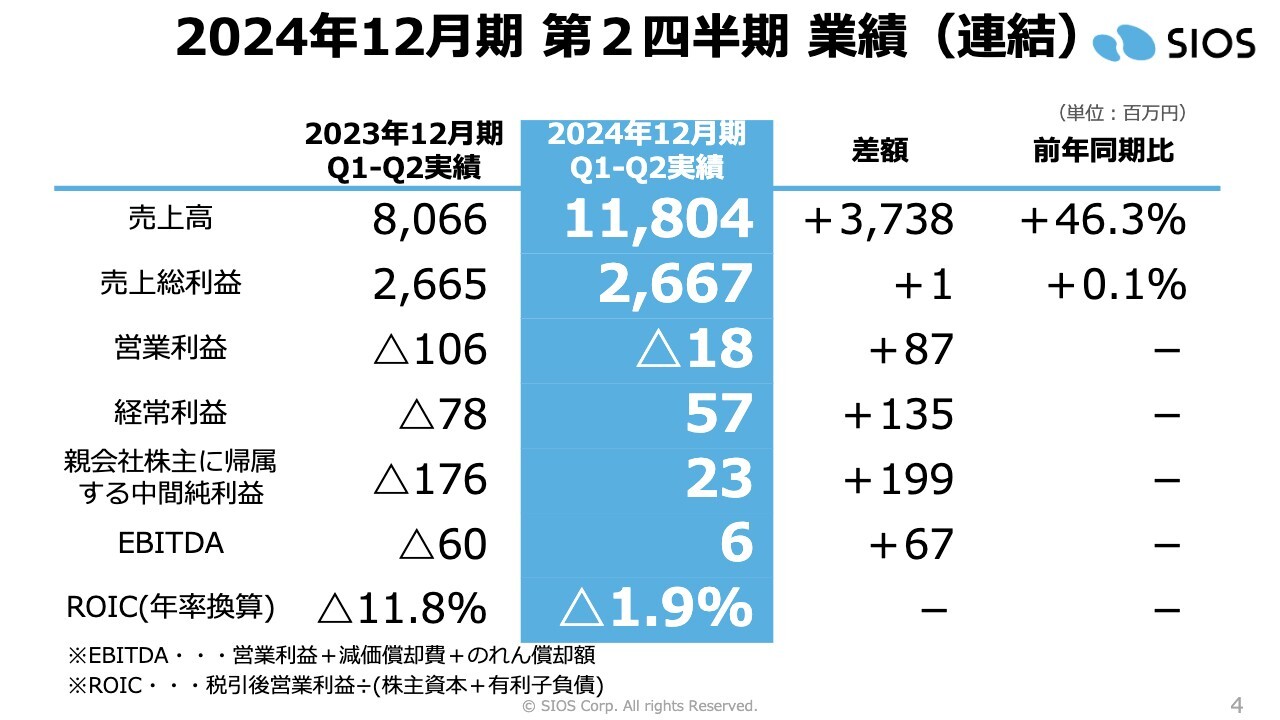

2024年12月期第2四半期業績の概況をご説明します。

スライドに記載した表は、当第2四半期累計の損益を示しています。表の中央、水色の部分が累計の数字です。売上、利益の状況は、以降のスライドでご説明します。

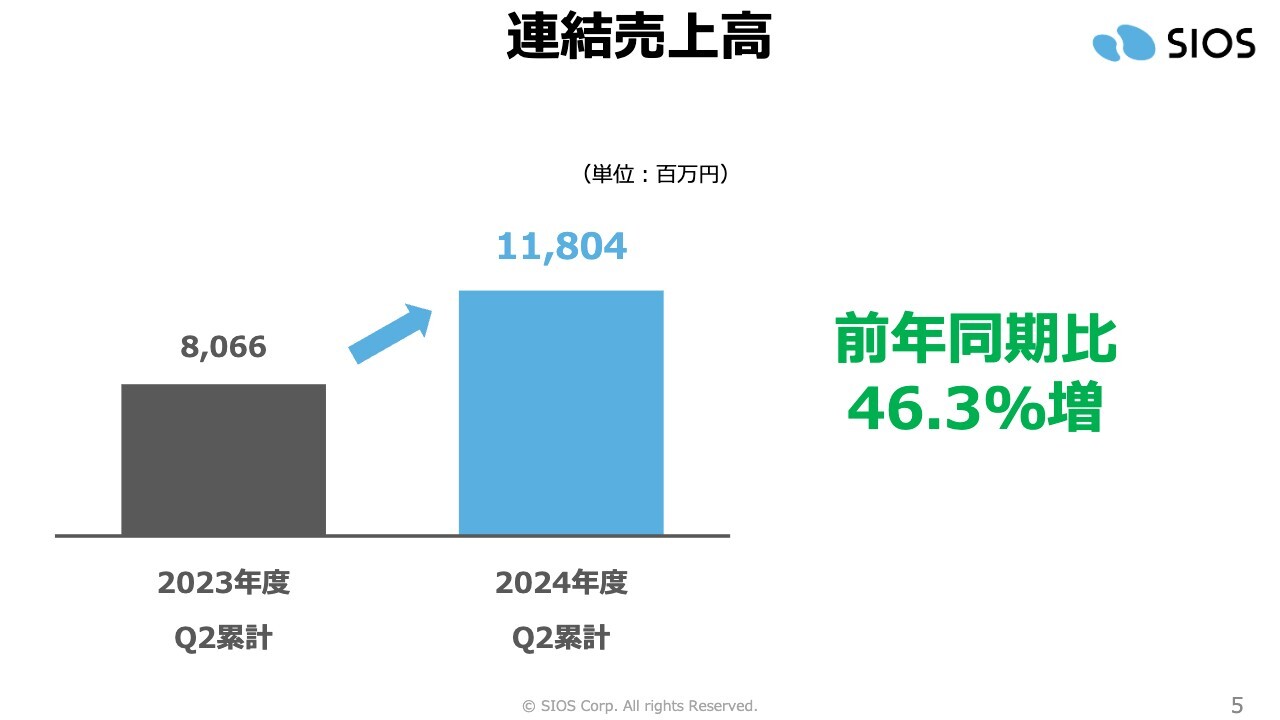

連結売上高

スライドに記載したグラフの水色の部分が、当第2四半期累計の連結売上高です。連結売上高は前年同期比46.3パーセント増の118億400万円で、大幅増となっています。

この要因については、セグメント業績のスライドで触れていきます。

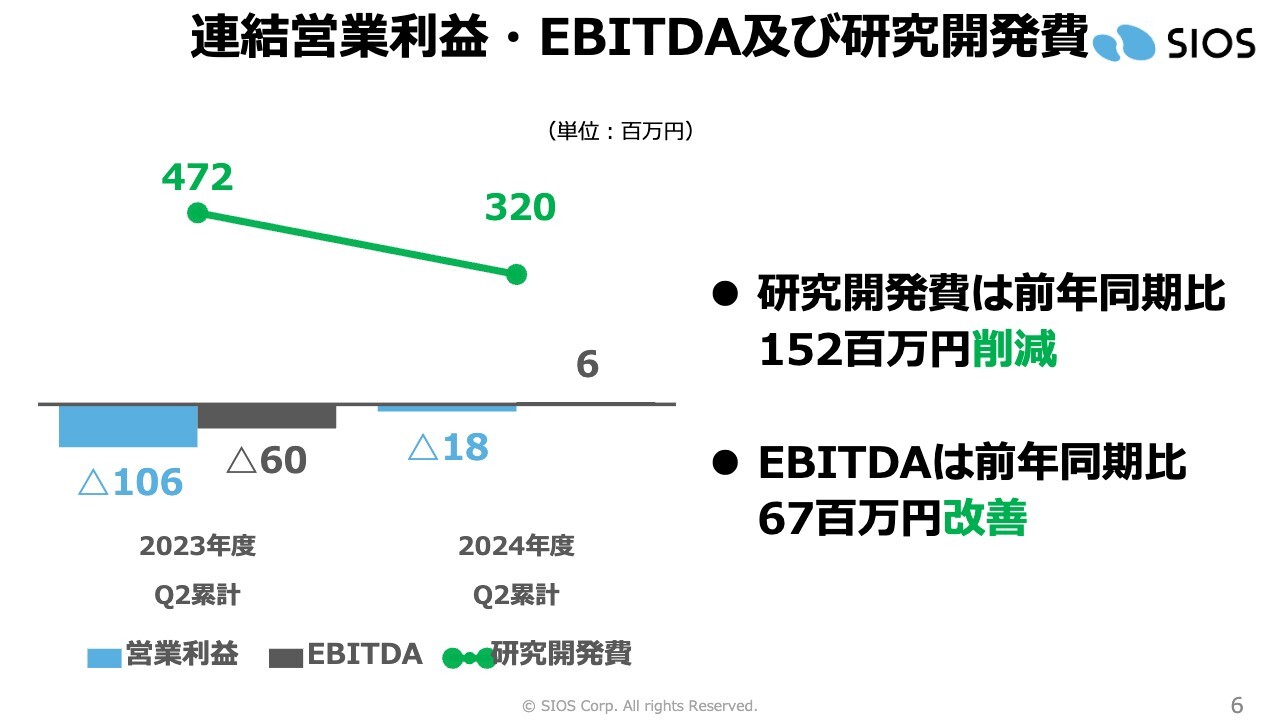

連結営業利益・EBITDA及び研究開発費

連結営業利益・EBITDA及び研究開発費の状況です。

営業利益は、2023年度第2四半期累計のマイナス1億600万円から、2024年度第2四半期累計はマイナス1,800万円と、まだマイナスではあるものの大幅改善となりました。

EBITDAも同様に、前期のマイナス6,000万円から当期は600万円となっています。研究開発費については、前期の4億7,200万円から当期は3億2,000万円と、削減が大幅に進んでいます。

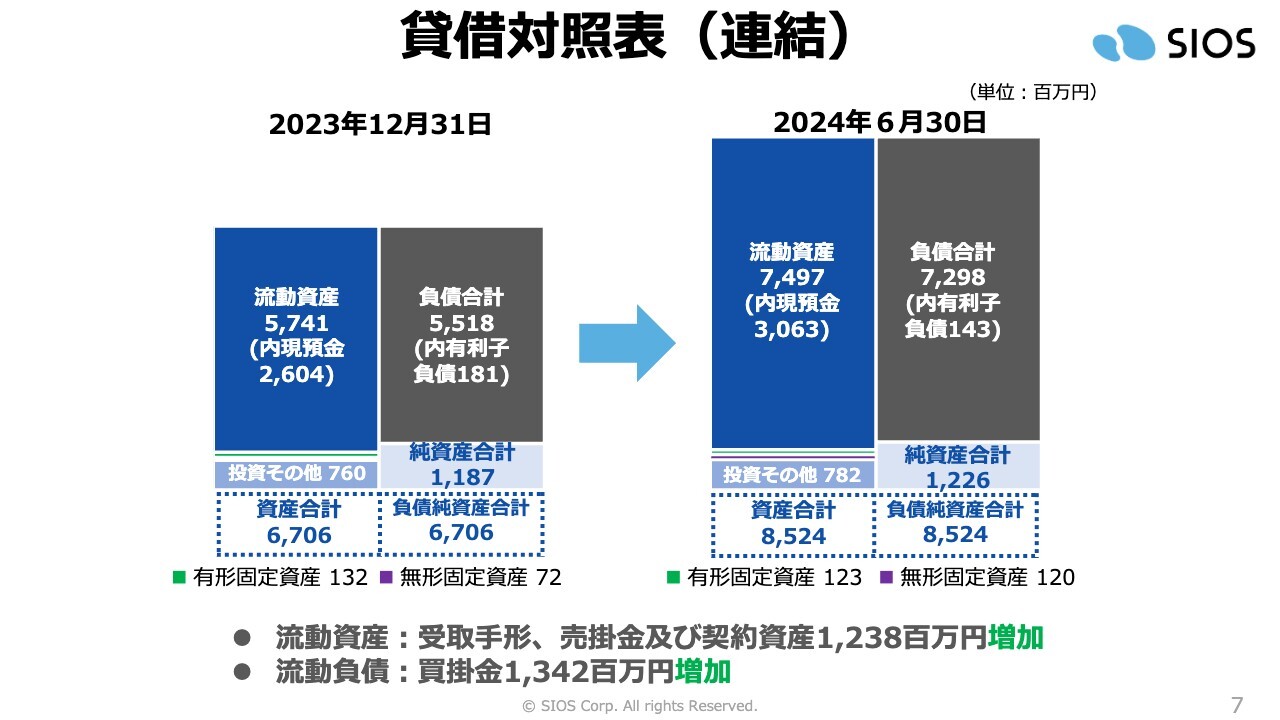

貸借対照表(連結)

貸借対照表の状況です。スライド右側に2024年6月30日付の貸借対照表を記載しました。ご覧のとおり、左側の2023年12月末と比べて、総資産が非常に大きくなりました。

流動資産の勘定科目、受取手形、売掛金及び契約資産が12億3,800万円増加したこと、流動負債に関して買掛金が13億4,200万円増加したことが、総資産の増大につながりました。

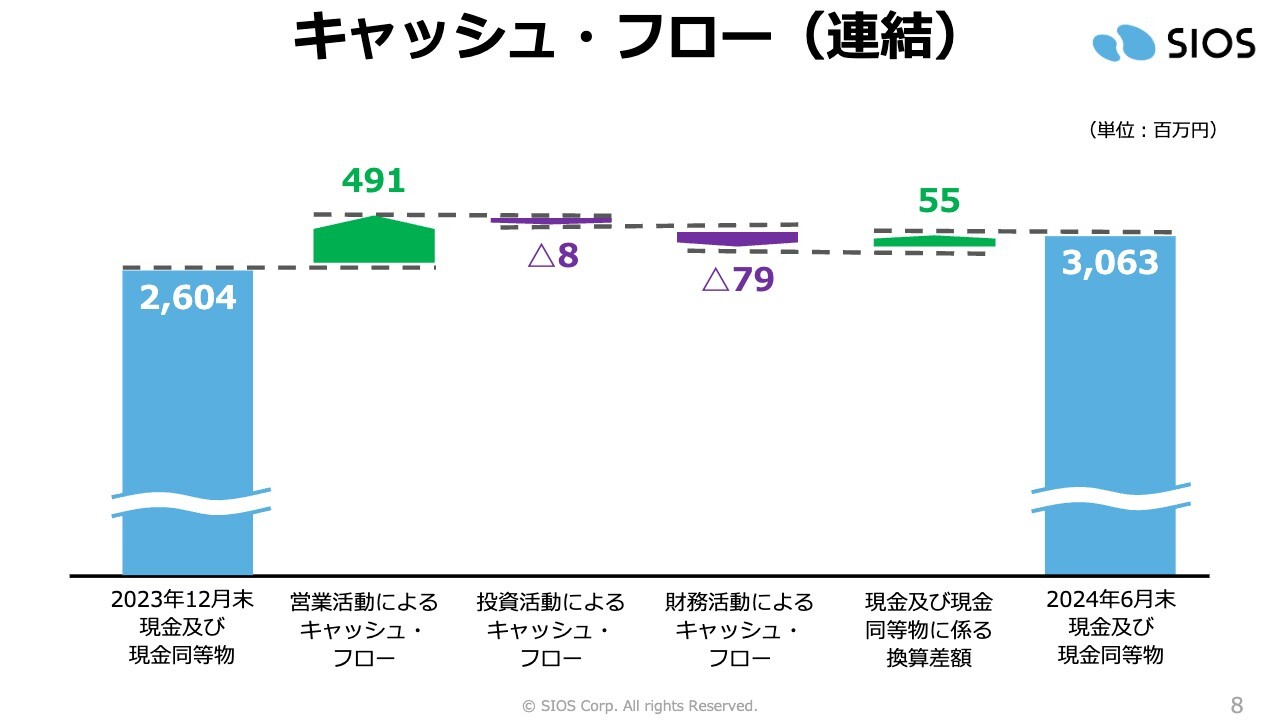

キャッシュ・フロー(連結)

キャッシュ・フローの状況です。現金及び現金同等物は、スライドの左端に記載した2023年12月末の26億400万円から、右端の2024年6月末時点では30億6,300万円に増加しています。この推移については、次のスライドで詳しくご説明します。

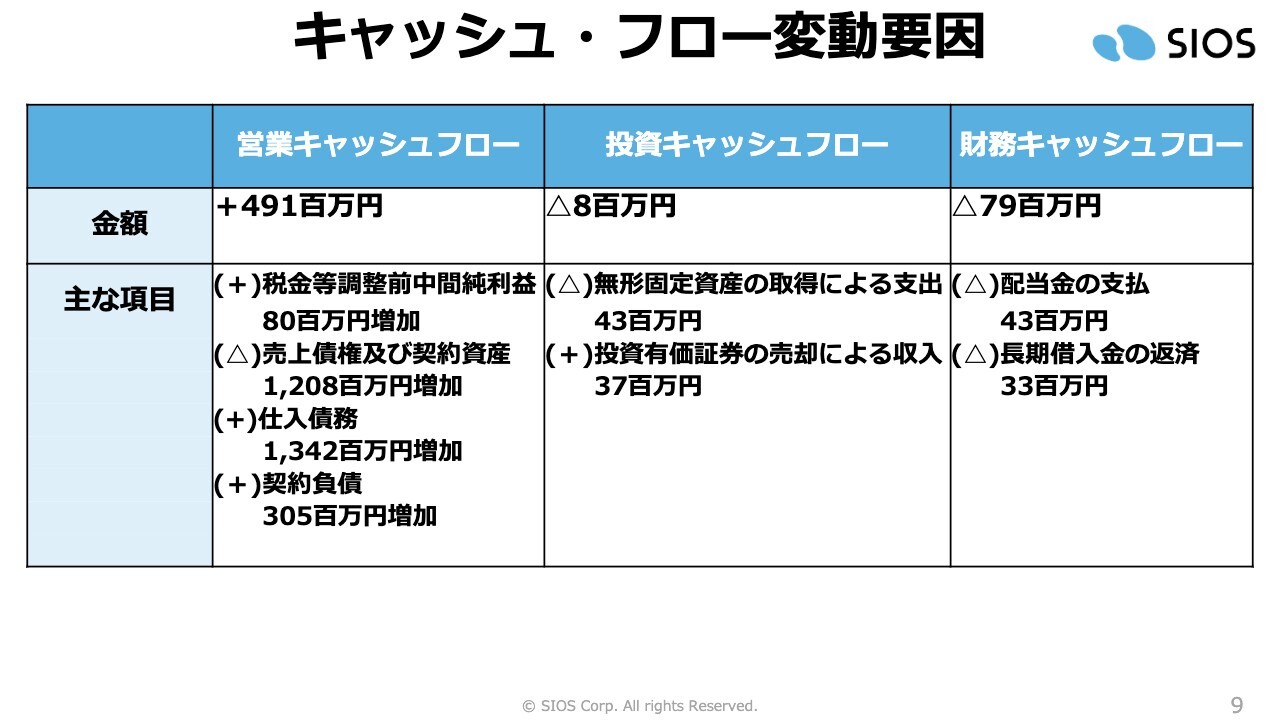

キャッシュ・フロー変動要因

営業キャッシュフローは、4億9,100万円増加しました。プラス要因として純利益が8,000万円増加、マイナス要因として売上債権及び契約資産が12億800万円増加しました。また、仕入債務が13億4,200万円増加したことや、契約負債が3億500万円増加したこともプラスの要因となっています。

投資キャッシュフローは、800万円減少しました。マイナス要因として無形固定資産の取得による支出が4,300万円、プラス要因として投資有価証券の売却による収入が3,700万円ありました。

財務キャッシュフローは、7,900万円減少しました。こちらはマイナス要因として配当金の支払いが4,300万円、長期借入金の返済が3,300万円ありました。

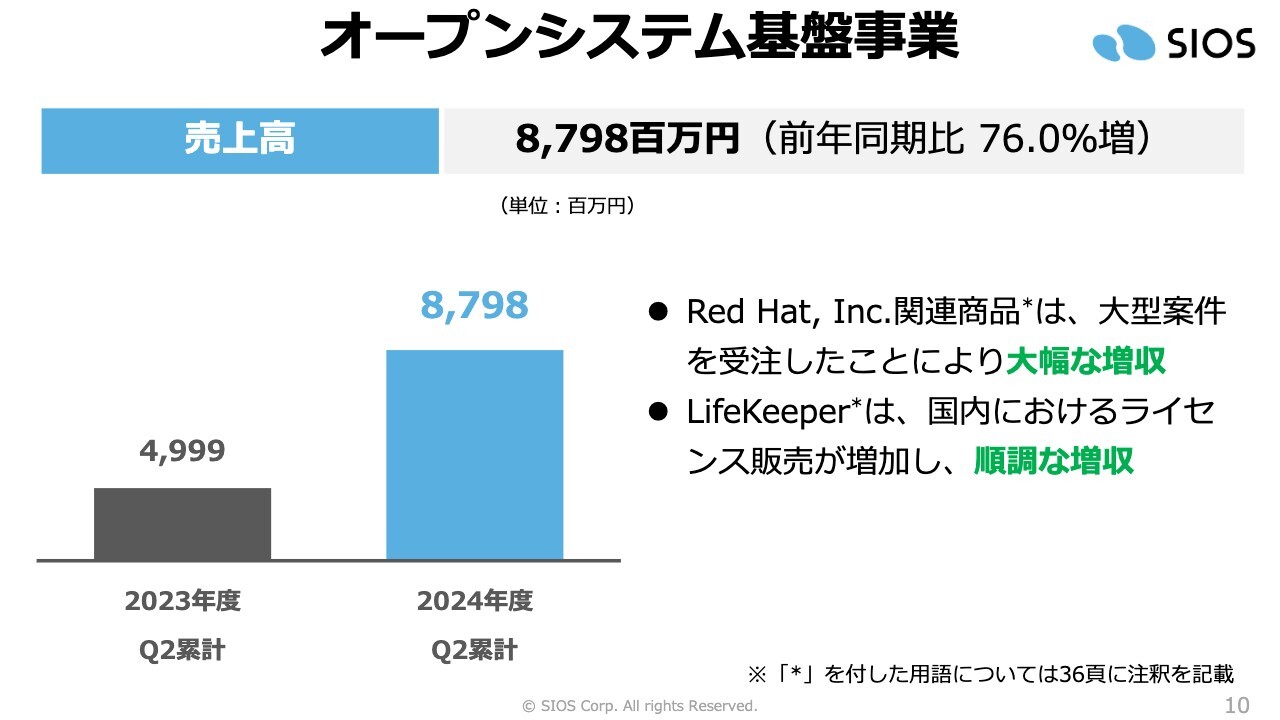

オープンシステム基盤事業

セグメント別の状況です。オープンシステム基盤事業の売上高は、87億9,800万円となりました。2023年度第2四半期累計と比較して76.0パーセント増と、大幅な増収になっています。

この要因はRed Hat, Inc. 関連商品が大型案件を受注したことによるもので、増収に大きく寄与しました。また、主力製品である「LifeKeeper」も、国内におけるライセンス販売が増加し、順調な増収となっています。

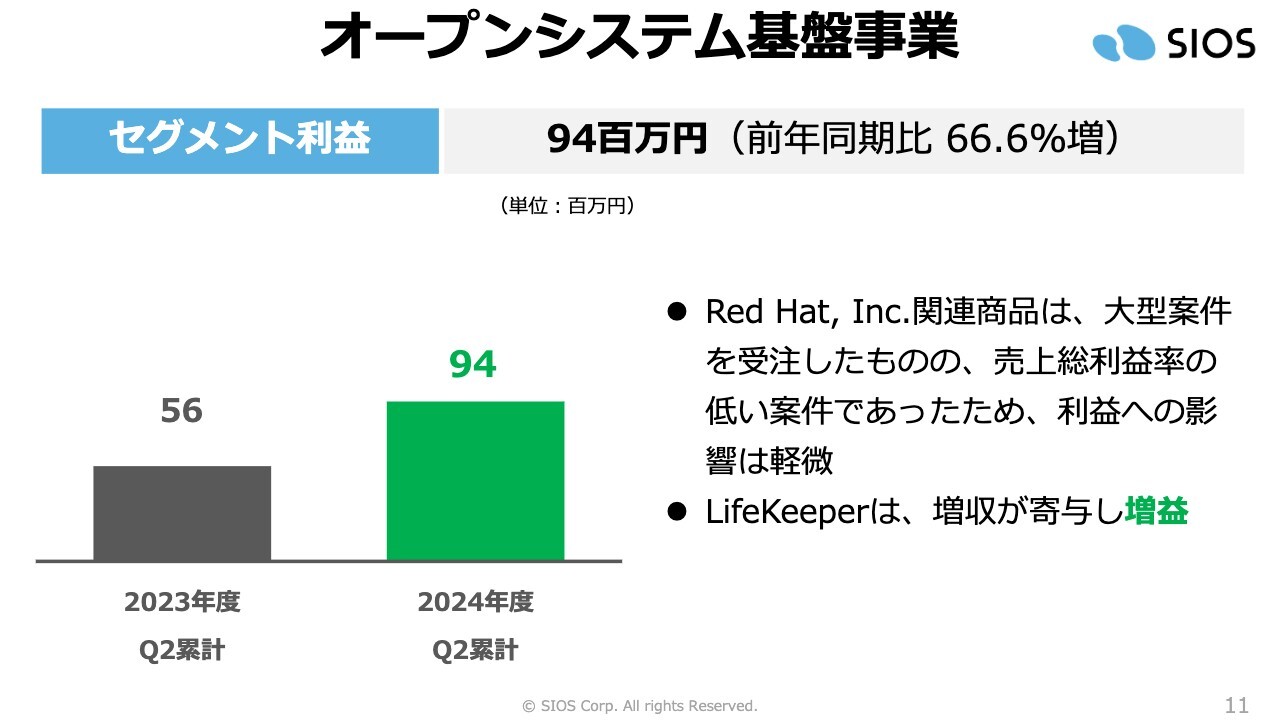

オープンシステム基盤事業

セグメント利益は9,400万円となりました。前年同期比で66.6パーセント増と、こちらも大幅な増益となっています。

ただし、Red Hat, Inc. 関連商品は大型案件を受注したものの、売上総利益率の低い案件であったため、利益への影響は軽微です。この大幅な増益は「LifeKeeper」の増収が大きく寄与しています。

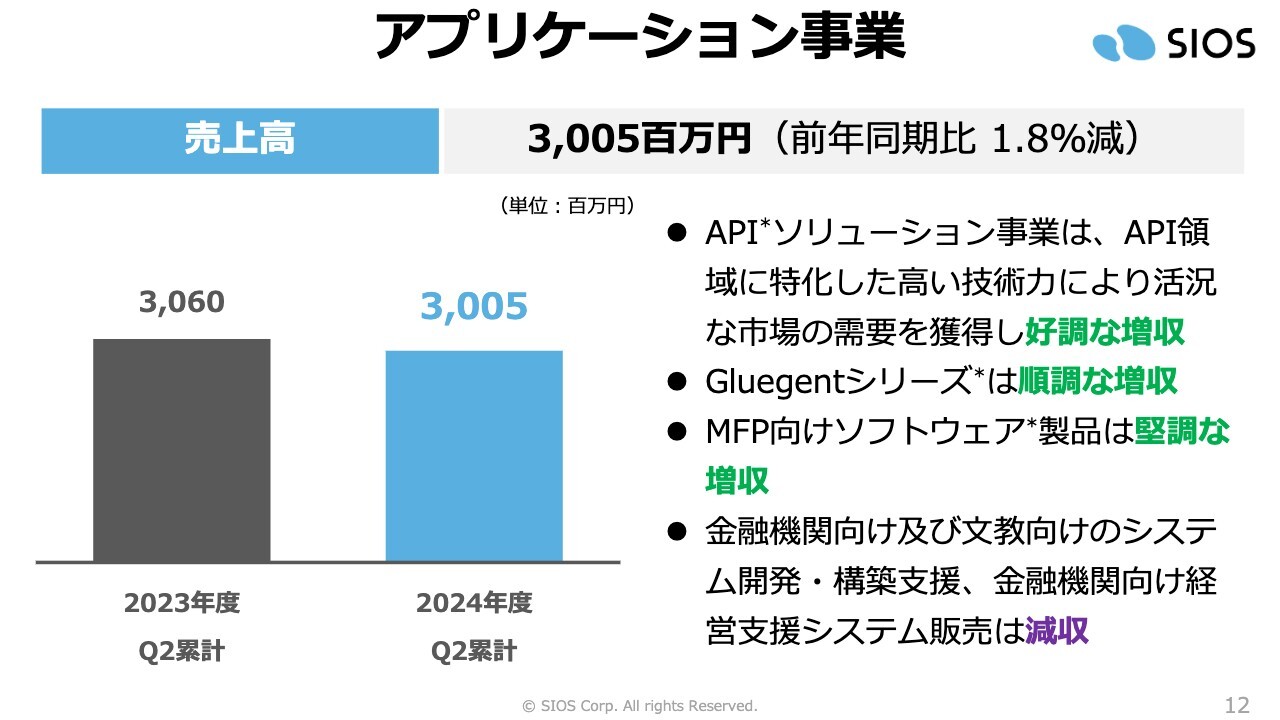

アプリケーション事業

次にアプリケーション事業です。売上高は、前年同期比1.8パーセント減の30億500万円となりました。

この要因について、APIソリューション事業は、API領域に特化した高い技術力により、活況な市場の需要を獲得し好調な増収となりました。また、主力商材の1つである「Gluegentシリーズ」の順調な増収、MFP向けソフトウェア製品の堅調な増収もありました。

しかし、金融機関向け及び文教向けのシステム開発・構築支援や、金融機関向け経営支援システム販売の減収により、同セグメントは前年同期比で若干の減収となりました。

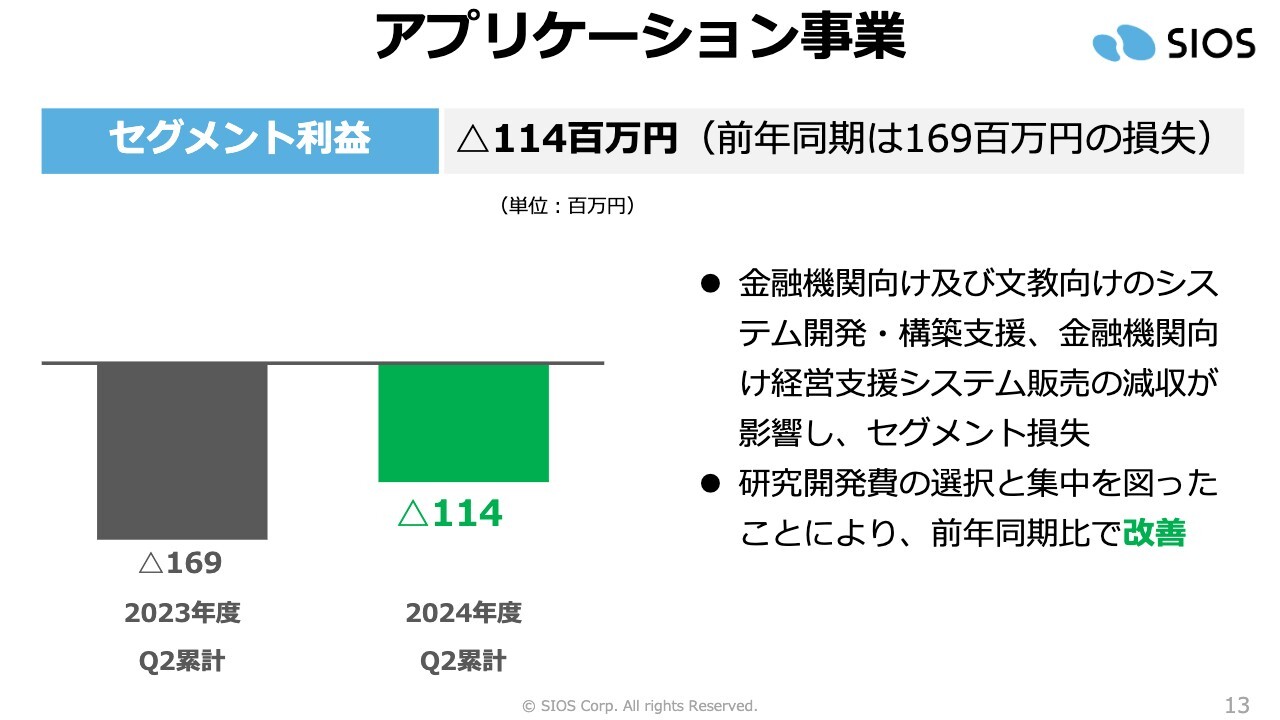

アプリケーション事業

セグメント利益は前年同期比マイナス1億1,400万円となりました。前年同期のマイナス1億6,900万円からは改善しています。

金融機関向け及び文教向けのシステム開発・構築支援、金融機関向け経営支援システム販売の減収が影響し、セグメント損失となりました。

ただし、先ほどご説明した各製品、APIソリューション事業の増収等のプラスに加え、研究開発の選択と集中を図ったことにより、前年同期比で改善しました。セグメント利益として、まだマイナスではあるものの、大幅に改善しています。

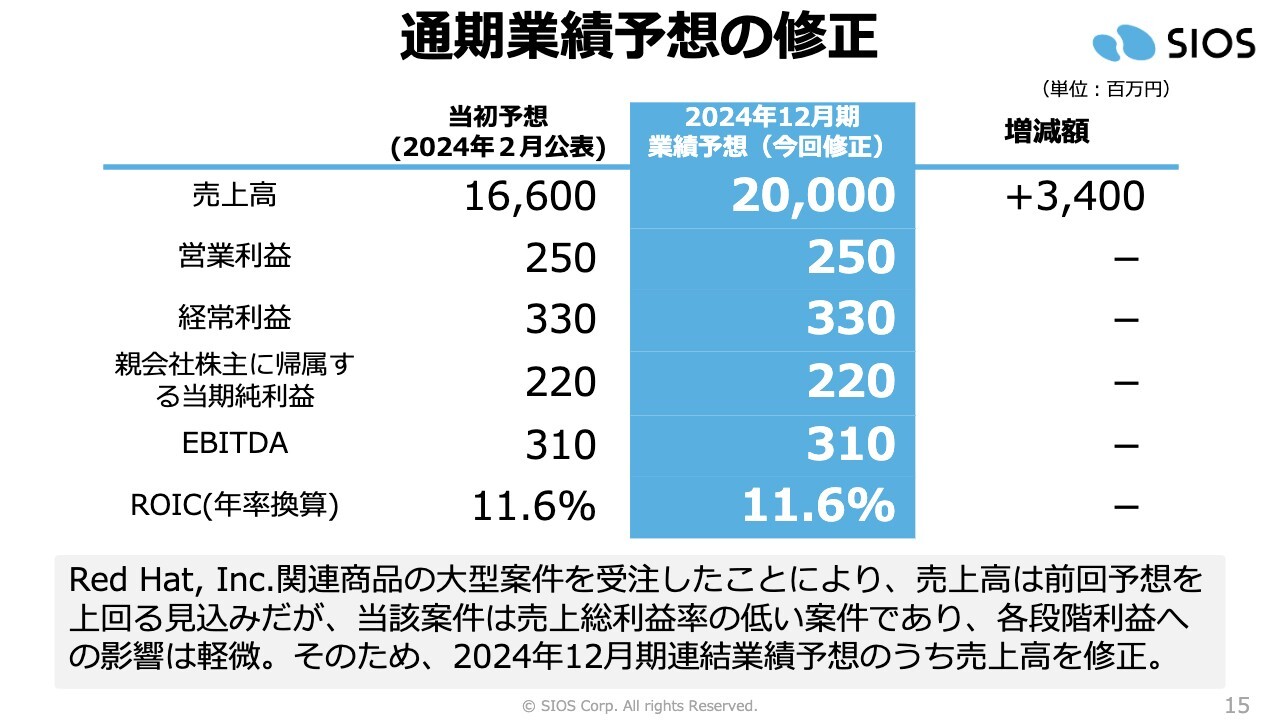

通期業績予想の修正

通期業績予想についてご説明します。先日、通期業績予想の上方修正を発表しました。スライドの表の中央、水色の部分に記載したとおり、売上高を200億円に上方修正しました。利益面は据え置きとしており、営業利益が2億5,000万円、経常利益が3億3,000万円、純利益が2億2,000万円です。

Red Hat, Inc. 関連商品の大型案件を受注したことにより、売上高は前回予想を上回る見込みですが、売上総利益率が低い案件であり、各段階利益への影響が軽微です。そのため、2024年12月期連結業績予想のうち、売上高のみを修正し、利益部分は据え置きとしました。

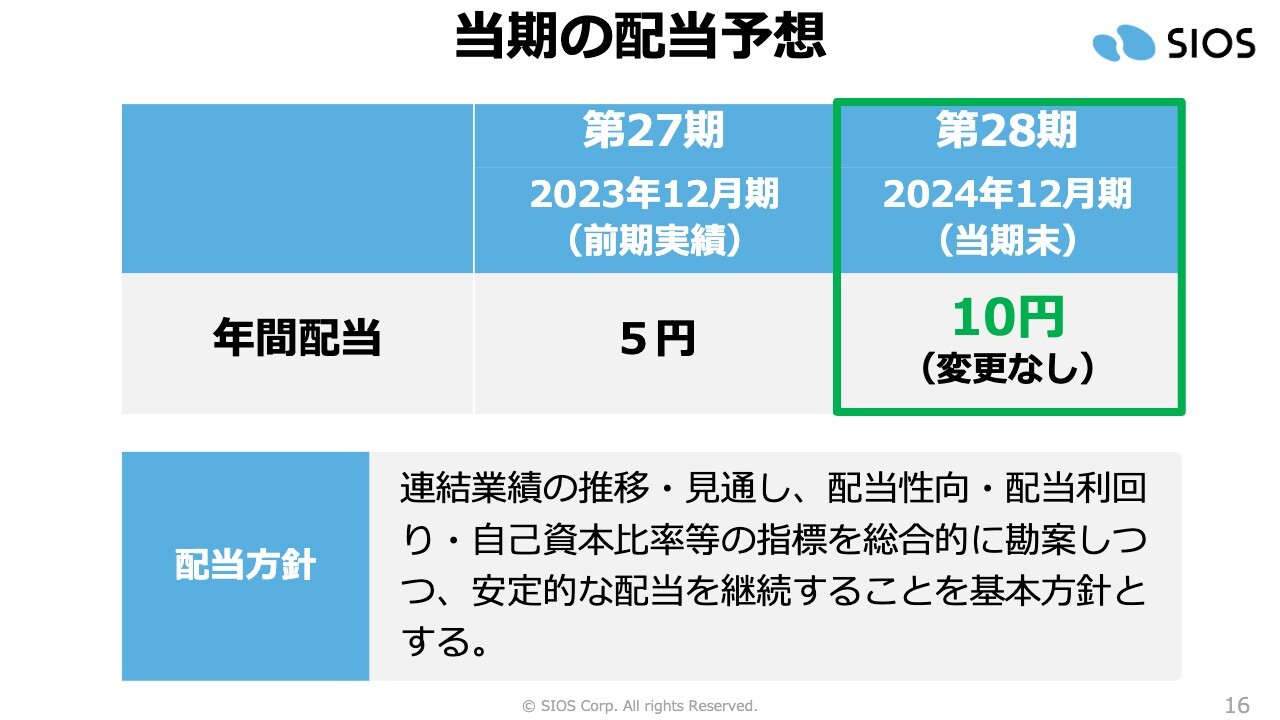

当期の配当予想

このような状況から、当期の配当予想は10円と、期初から変更していません。

当社の配当方針は、連結業績の推移・見通し、配当性向・配当利回り・自己資本比率等の指標を総合的に勘案しつつ、安定的な配当を継続することを基本方針としています。

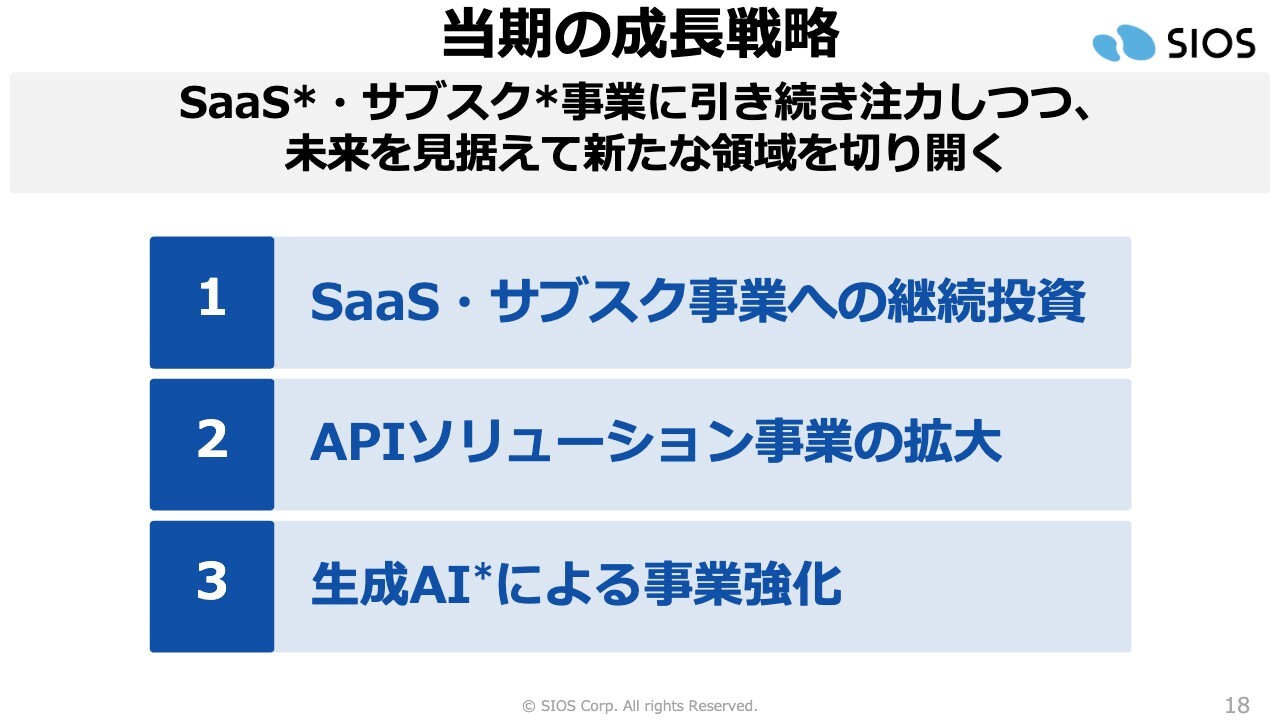

当期の成長戦略

当期の成長戦略の進捗状況についてご報告します。SaaS・サブスク事業に引き続き注力しつつ、未来を見据えて新たな領域を切り開くという戦略を掲げています。

具体的にはSaaS・サブスク事業への継続投資を変わらず注力していきます。また、新たな領域として、APIソリューション事業をさらに拡大していきます。生成AIによる事業強化は昨年から取り組みを始めている分野です。

次のスライドから、これら3点について詳しくご説明します。

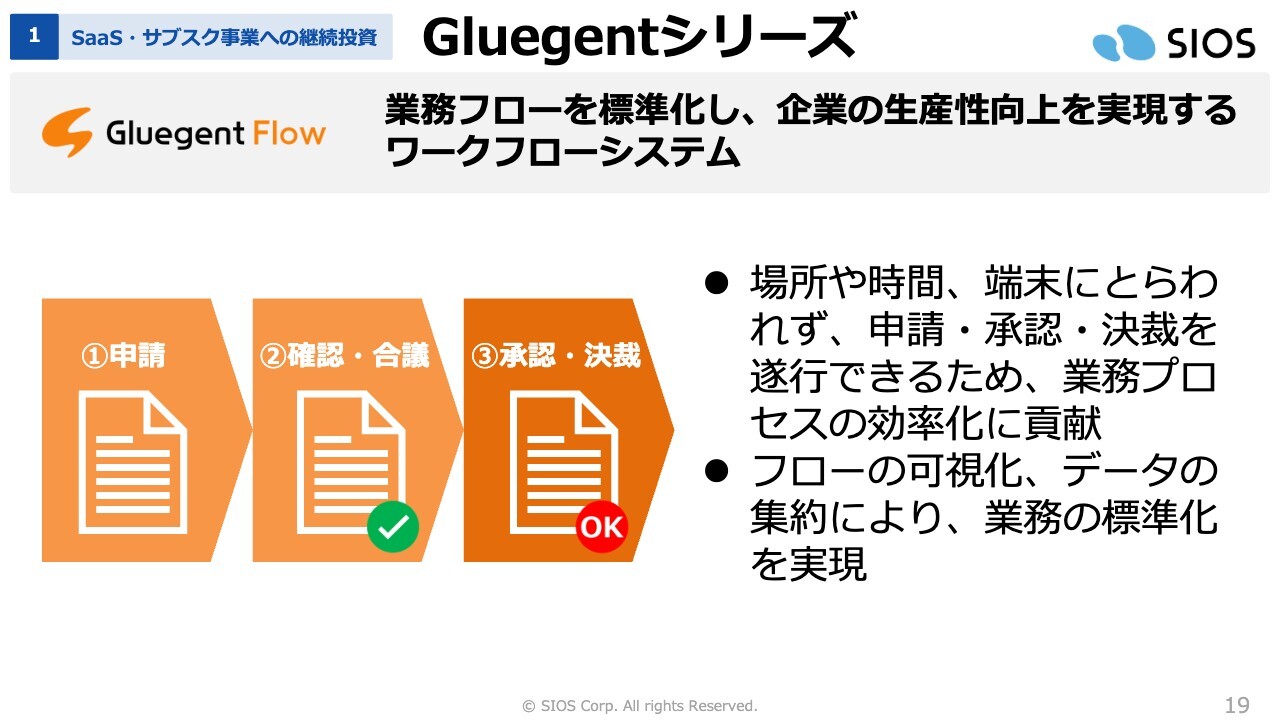

Gluegentシリーズ

1つ目のSaaS・サブスク事業への継続投資につきましては、SaaS主力製品の「Gluegentシリーズ」への注力を続けています。

その中の「Gluegent Flow」という製品を簡単にご説明します。こちらは、業務フローを標準化し、企業の生産性向上を実現するワークフローシステムです。ワークフローにおける申請、確認・合議、承認・決裁というプロセスを合理化するためのシステムとなります。

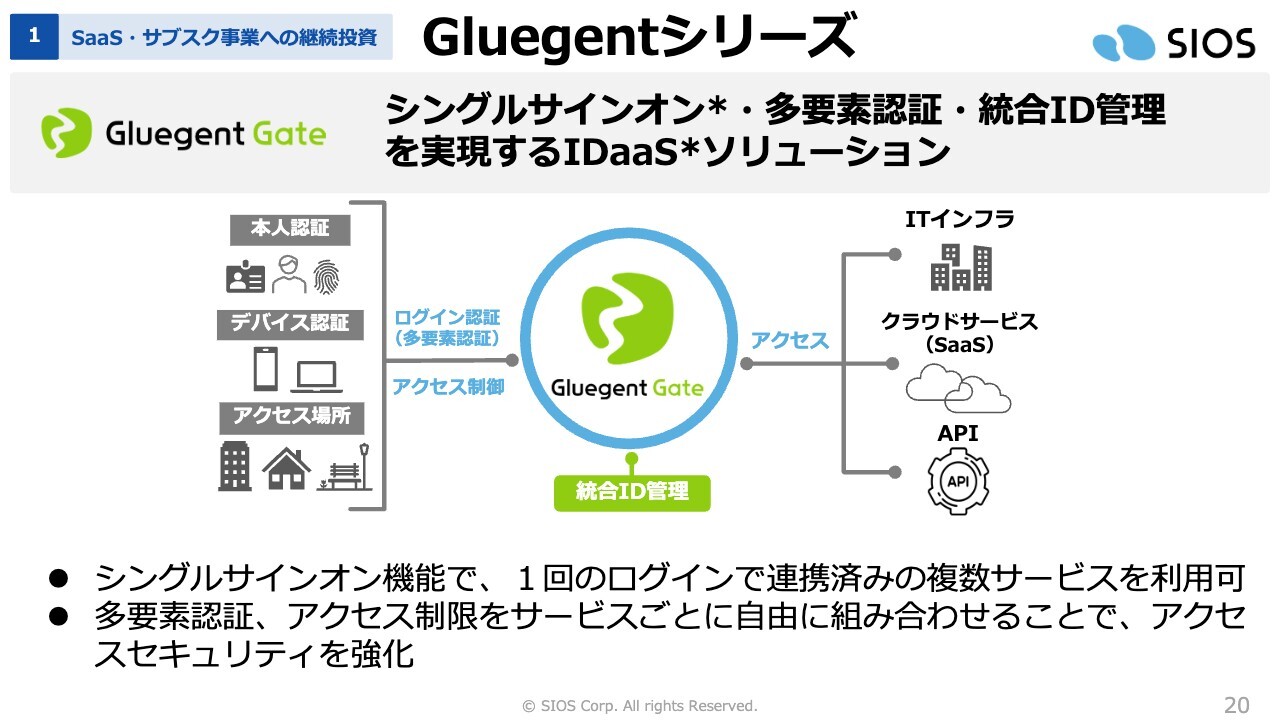

Gluegentシリーズ

もう1つのSaaS製品「Gluegent Gate」についてご説明します。こちらはシングルサインオン、多要素認証、統合ID管理を実現するIDaaS(ID as a Service)ソリューションです。

本人認証、デバイス認証、アクセス場所を組み合わせて、ログイン認証します。多要素認証と同時にアクセス制御を行うものです。これらの認証により、簡単かつ安心安全にITインフラやクラウドサービス、APIにアクセスすることができます。

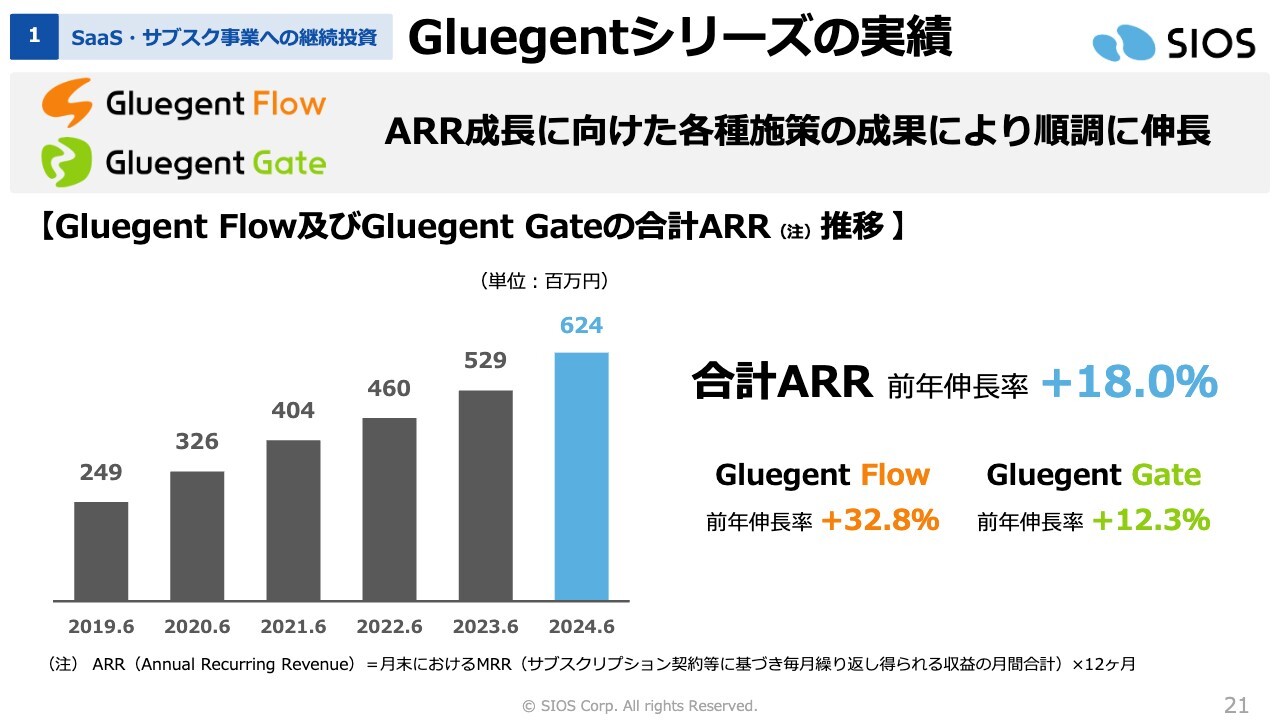

Gluegentシリーズの実績

「Gluegentシリーズ」の上半期の実績です。ARR成長に向けた各種施策の成果により、スライドに記載したグラフのとおり順調に伸長しました。合計ARRは前年伸長率プラス18パーセントとなっています。

個別に見ると「Gluegent Flow」が前年伸長率プラス32.8パーセント、「Gluegent Gate」がプラス12.3パーセントとなりました。

ARR成長に向けた施策

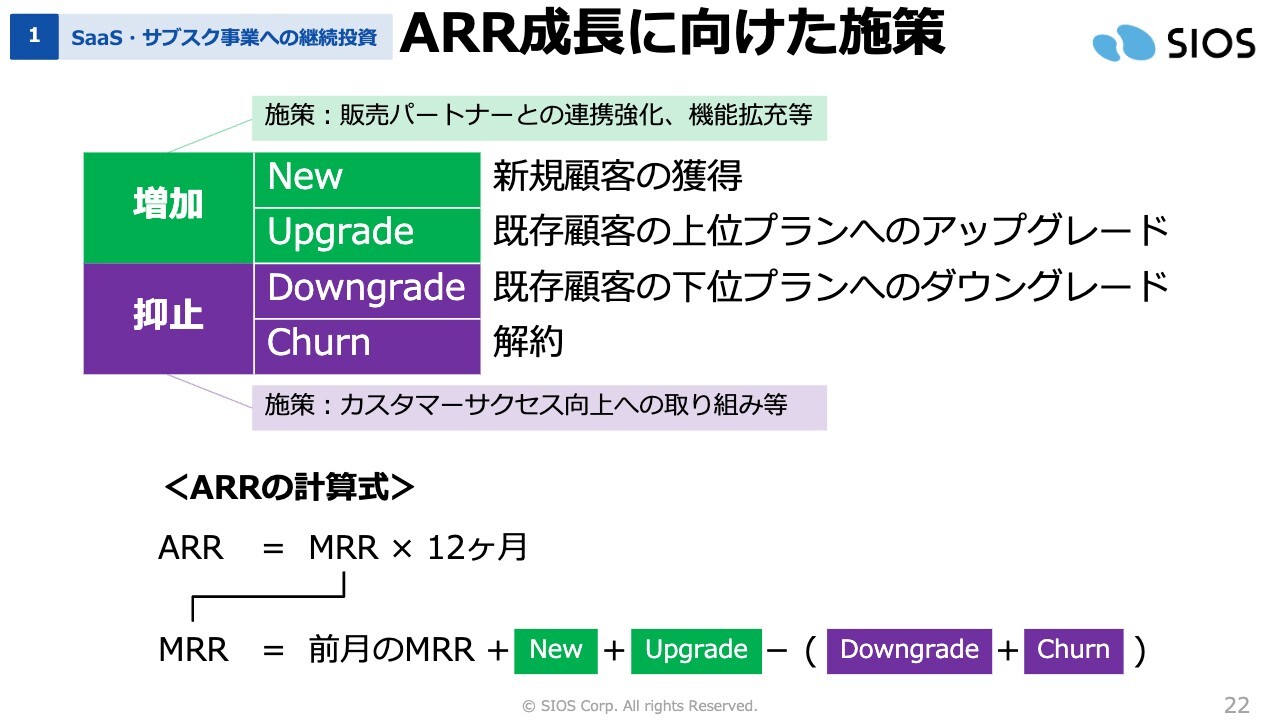

今後もARR成長に向けた施策を強化していきます。具体的には、スライドの図に緑色で記載した「増加」の部分を強化します。「New」は新規顧客の獲得、「Upgrade」は既存顧客の上位プランへのアップグレードのことで、これらを増加させます。

また、紫色で記載した部分は「Downgrade」が既存顧客の下位プランへのダウングレード、「Churn」が解約のことで、これらを抑止します。

このような取り組みを引き続き行い、ARRを伸ばしていきます。

Gluegent シリーズ第三者評価

「Gluegentシリーズ」は、第三者評価で非常に多くの高評価をいただいています。例えば、SaaS比較サイト「BOXIL SaaS」の「BOXIL SaaS AWARD 2024」の導入事例セクション「中小企業部門」において、1位を獲得しています。

その他、IT製品のレビューサイトやSaaS比較サイト等でも高い評価を得ています。

LifeKeeper

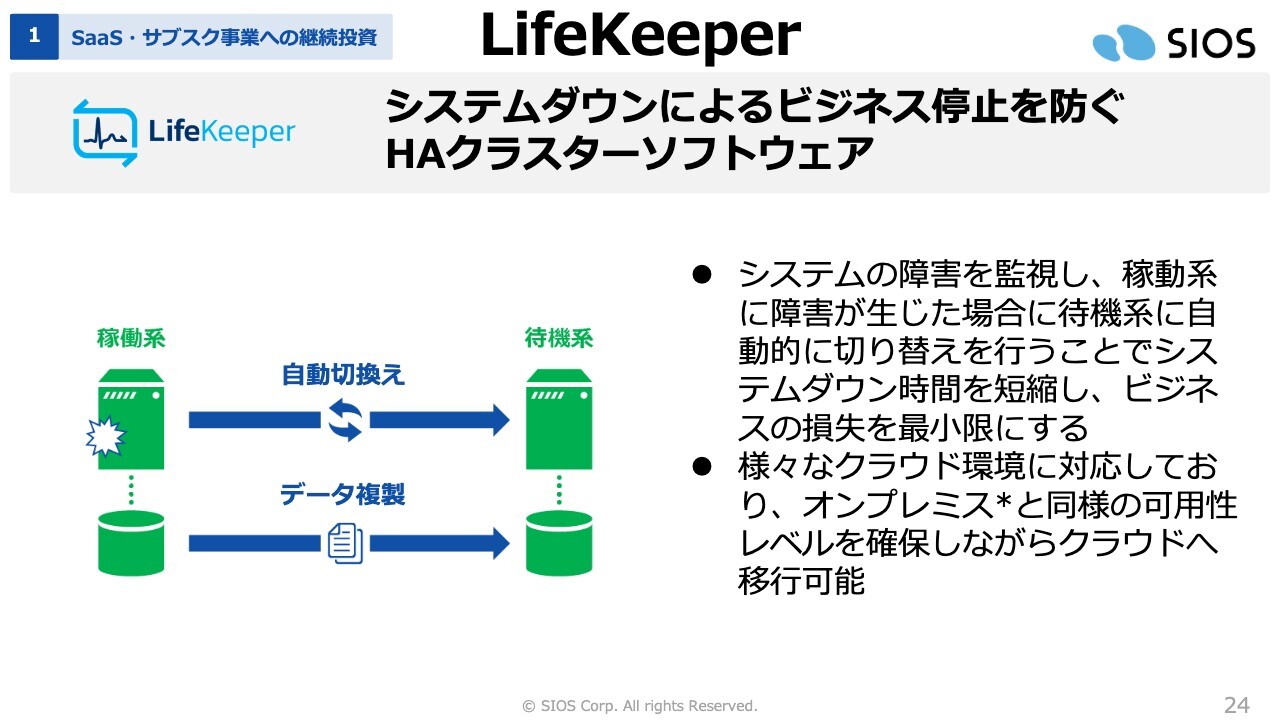

SaaS・サブスク事業への継続投資として、主力製品の1つである「LifeKeeper」にも注力しています。

「LifeKeeper」は、システムダウンによるビジネス停止を防ぐ、HAクラスターソフトウェアです。稼働系のデータは予め待機系に複製され、稼動系のシステムに障害が起こった時に、待機系へ自動切換えを行います。

また、さまざまなクラウド環境に対応しており、オンプレミスと同様の可用性レベルを確保しながら、クラウドへの移行が可能です。これまで社内に置いていたオンプレミスサーバーをクラウドへ移行する際にも「LifeKeeper」を使うことでダウンタイムを防ぐことができます。

さらに、クラウドに移行すると同時に、ソフトウェアの使い方もサブスクリプションへの移行が可能となります。ユーザーにとっては、初期投資を抑えて、継続的なコストダウンにつなげることができます。

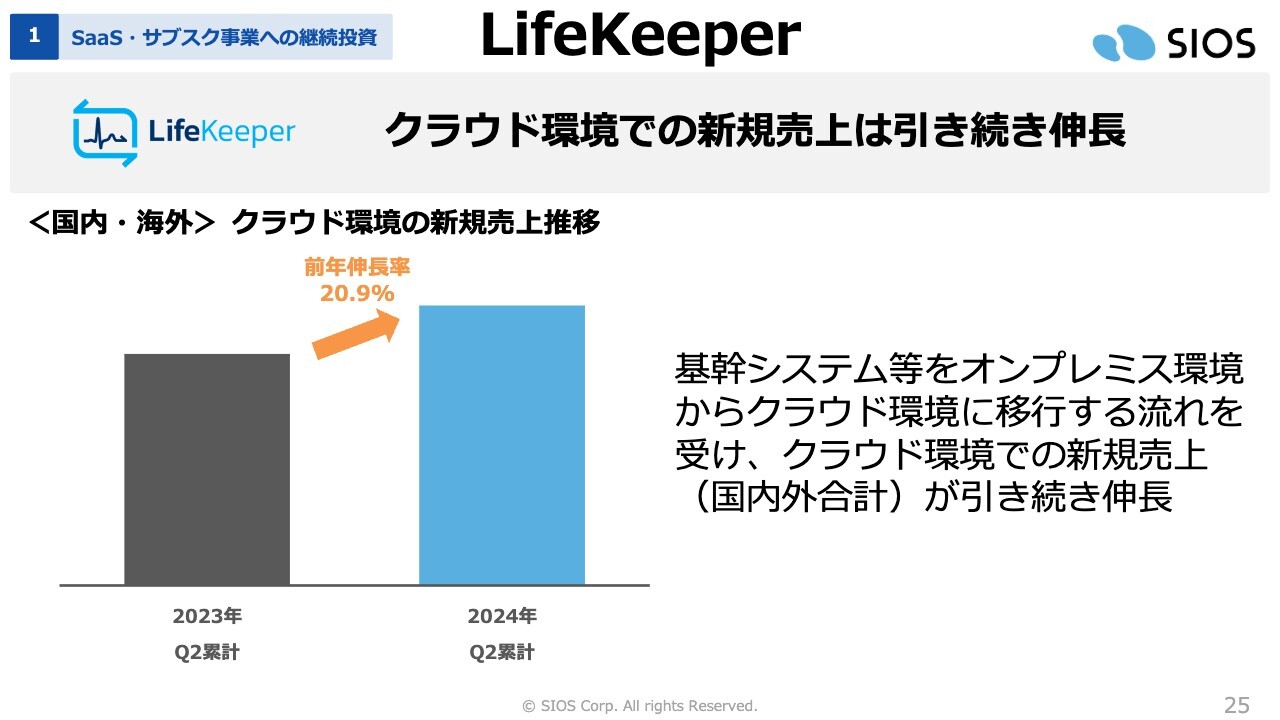

LifeKeeper

「LifeKeeper」の実績についてです。上半期はクラウド環境の新規売上が引き続き伸長し、前年伸長率がプラス20.9パーセントとなりました。

また、基幹システム等を、オンプレミス環境からクラウド環境に移行する流れを受けて、クラウド環境の新規売上が引き続き伸長している状況です。

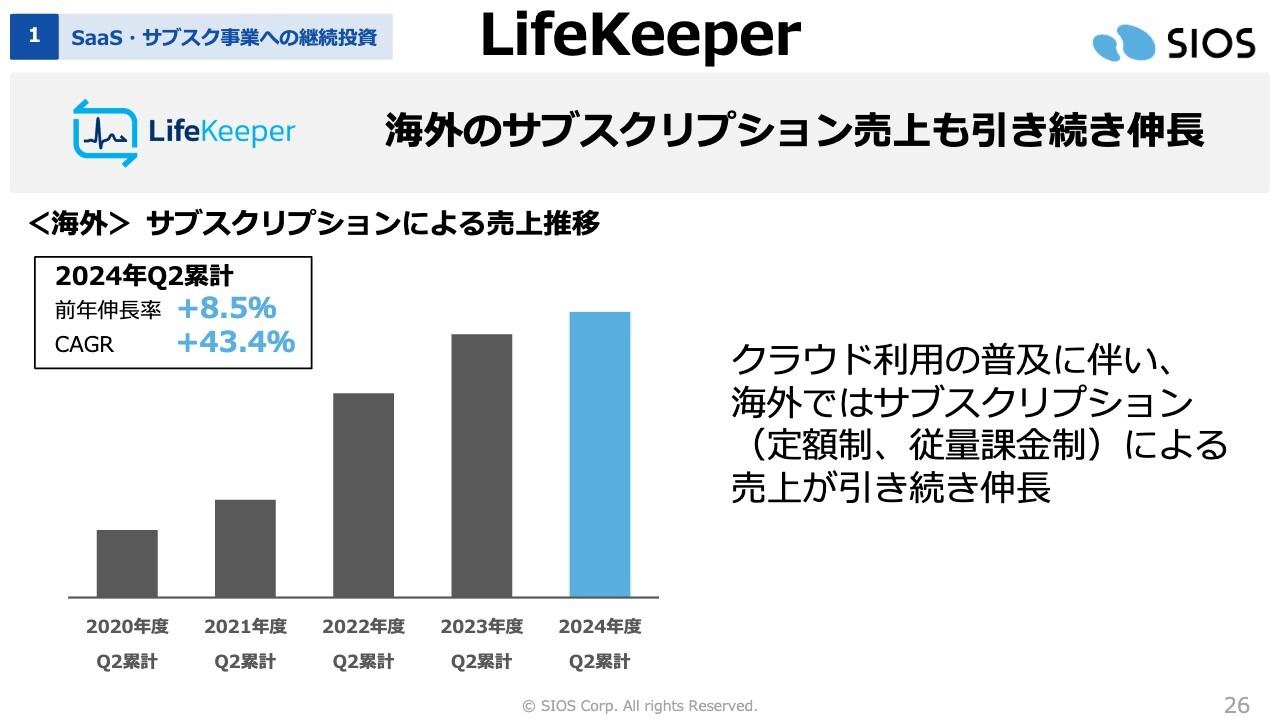

LifeKeeper

海外では、サブスクリプション売上も引き続き順調に伸長しています。前年伸長率はプラス8.5パーセント、CAGRはプラス43.4パーセントとなりました。これは、クラウド利用の普及に伴い、海外ではサブスクリプションによる売上が引き続き伸長しているためです。

国内ではサブスクリプション販売はまだ小さい状況ですが、海外ではサブスクリプションでのソフトウェア使用が定着しつつあるため、売上が順調に伸長しています。

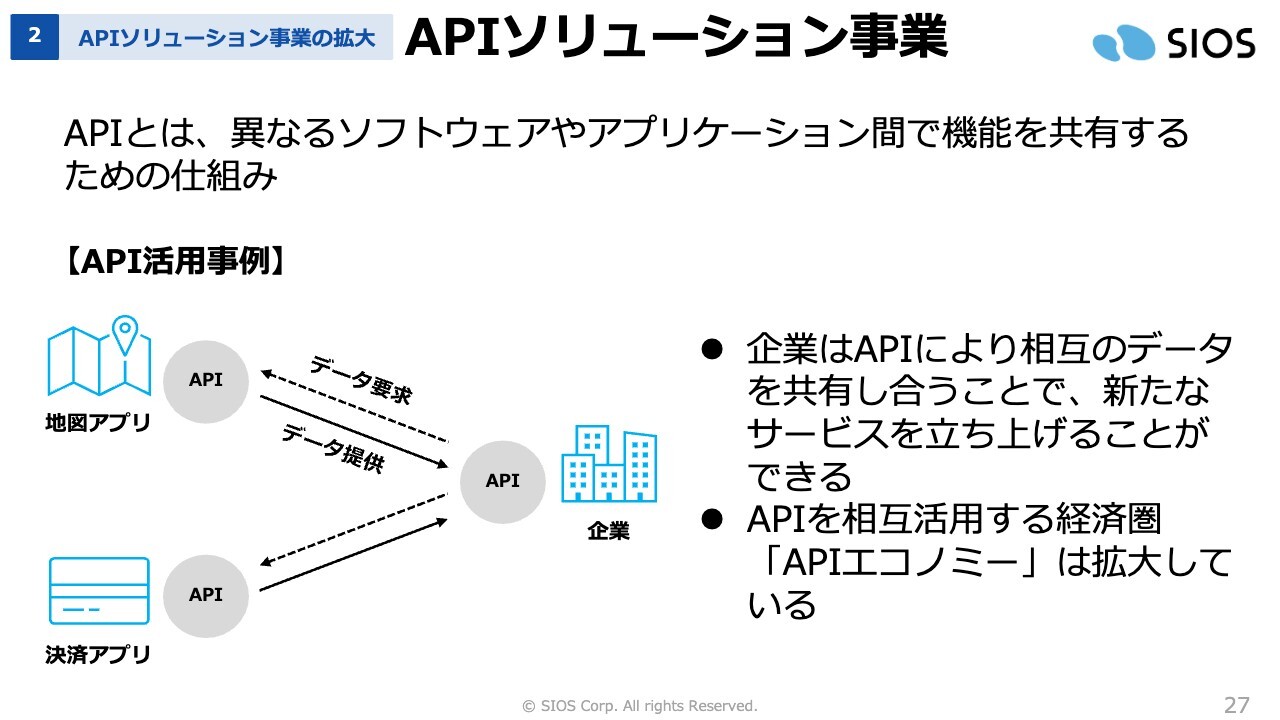

APIソリューション事業

2つ目のAPIソリューション事業の拡大についてご説明します。APIソリューション事業とは、スライドに記載した図のとおり、異なるソフトウェアやアプリケーション間で機能を共有するための仕組みです。

例えば、地図アプリや決済アプリのAPIを、私どものお客さまとなる企業が持つAPIと連携します。そうすることで、企業は地図アプリや決済アプリを利用した、自社独自のサービスを提供できるようになります。

このAPI連携を私どもがさまざまなかたちでサービス提供しているという状況です。

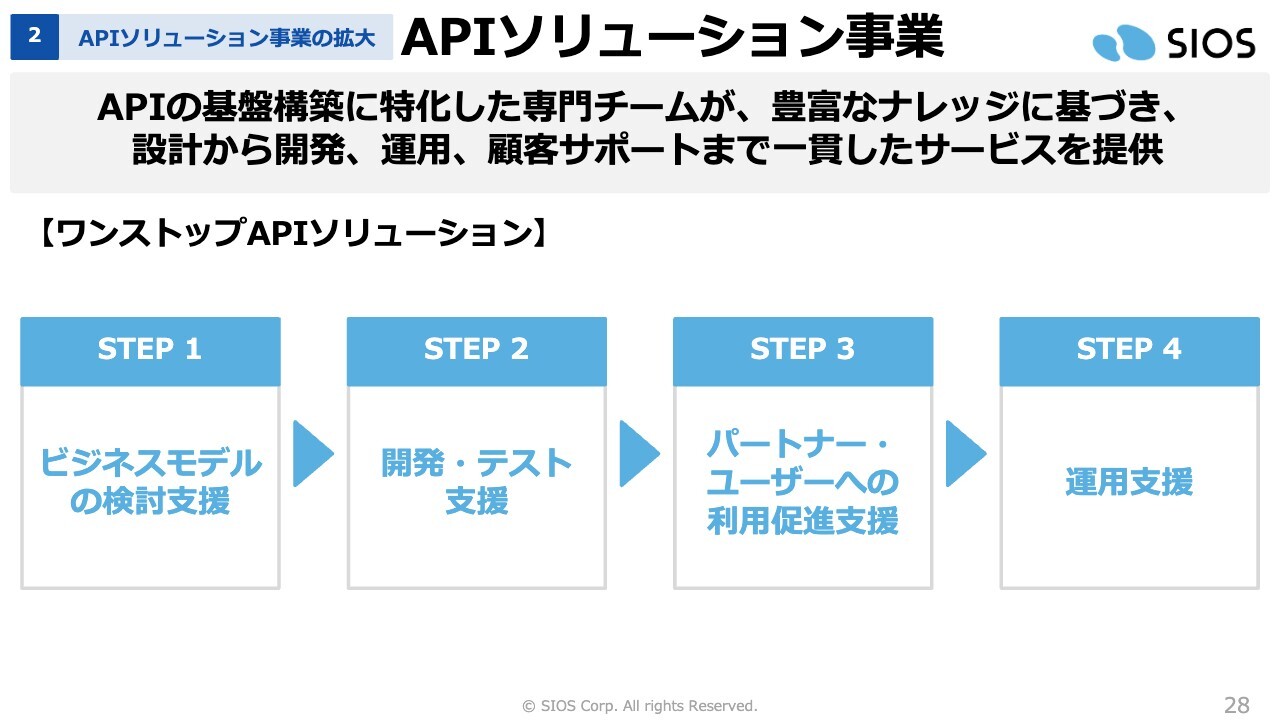

APIソリューション事業

具体的なサービスとしては、APIの基盤構築に特化した専門チームが、豊富なナレッジに基づき、設計から開発、運用、顧客サポートまで一貫したサービスを提供しています。前ページのスライドに記載した図のようなAPI連携を実現できるよう、お客さまを支援しています。

APIソリューション事業

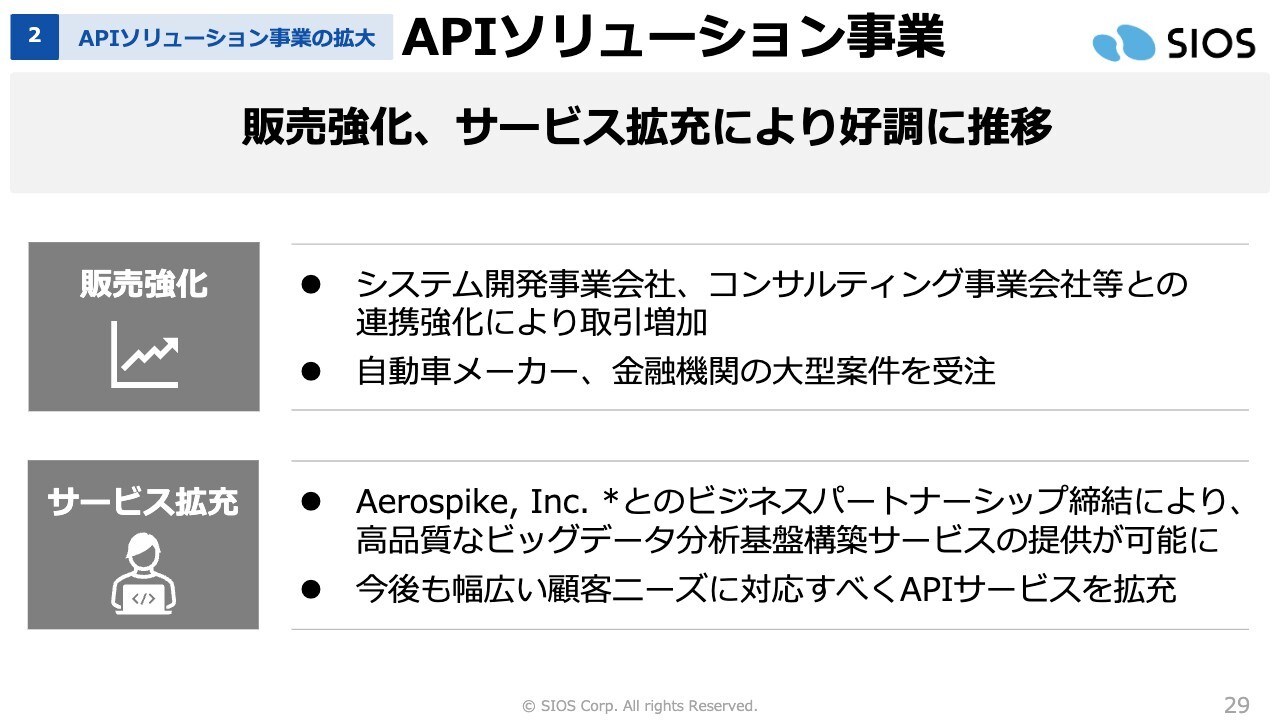

当上半期の具体的な取り組みとしては、販売強化、サービス拡充に取り組んできました。

特に販売強化に関しては、システム開発事業会社、コンサルティング事業会社等との連携強化によって取引を増加させています。また、エンドユーザーとして自動車メーカーや金融機関の大型案件を受注しています。

サービス拡充としては、米国企業のAerospike社とのビジネスパートナーシップ締結により、高品質なビッグデータ分析基盤構築サービスの提供が可能になりました。今後も幅広い顧客ニーズに対応すべく、APIサービスの拡充に努めています。

APIソリューション事業

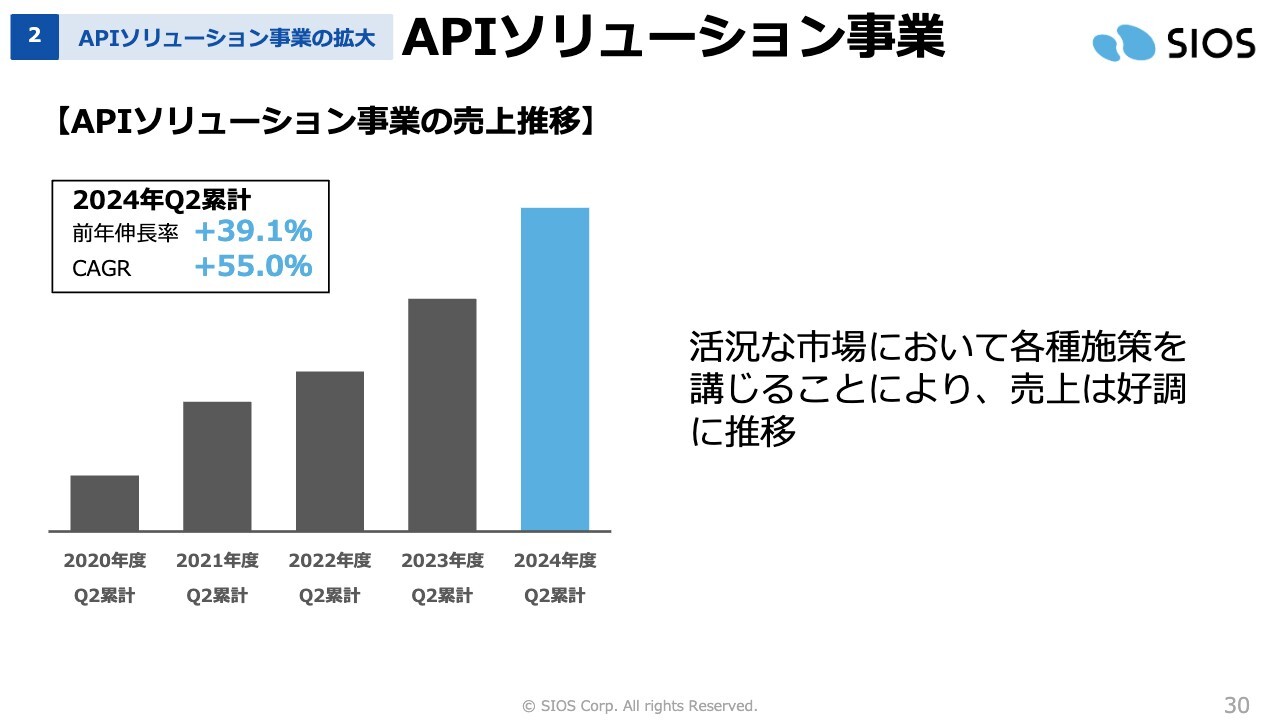

APIソリューション事業の上半期の状況について、前年伸長率はプラス39.1パーセントでした。CAGRについても、プラス55パーセントと非常に高い伸長を実現しています。活況な市場において各施策を講じることにより、順調に推移しています。

生成AI関連事業

最後に、生成AIによる事業強化につきましては、今年7月にElastic社との業務提携を発表しました。

具体的には、Elastic社の国内初のディストリビューターとして、誰もが生成AIを安心安全に利活用できるよう、Elastic社が提供する「Elastic Search AI Platform」を用いたソリューション提供を開始します。

Elastic社は2012年設立の米国企業で、2018年にはニューヨーク証券取引所に上場しています。世界No.1のデータベース検索エンジンを提供している会社で、2024年4月期の売上高は12億6,700万ドルとなっています。

生成AI関連事業

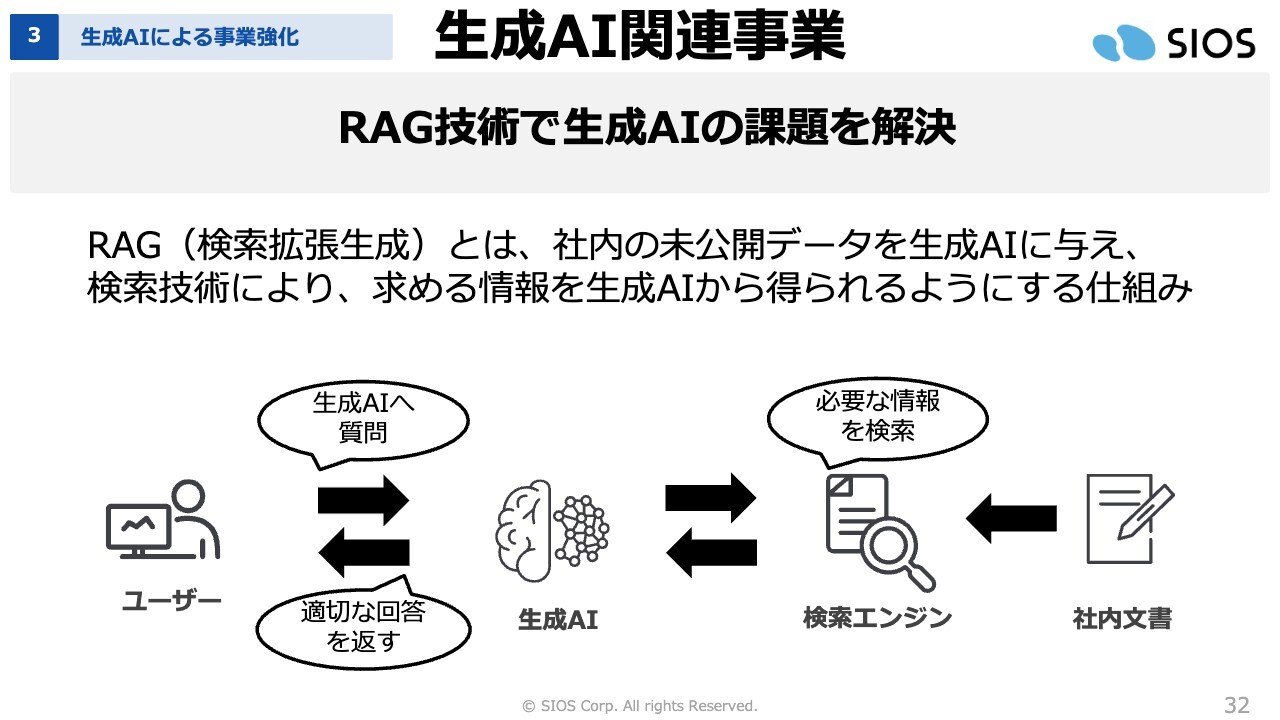

今、生成AIの活用においてRAG(検索拡張生成)という技術が話題になっていますが、このRAG技術を導入する際に、Elastic社の製品が非常に有効活用できます。

RAGとは、社内の未公開データを生成AIに与えることで、検索技術によって求める情報を生成AIから得られるようにする仕組みです。

生成AI関連事業

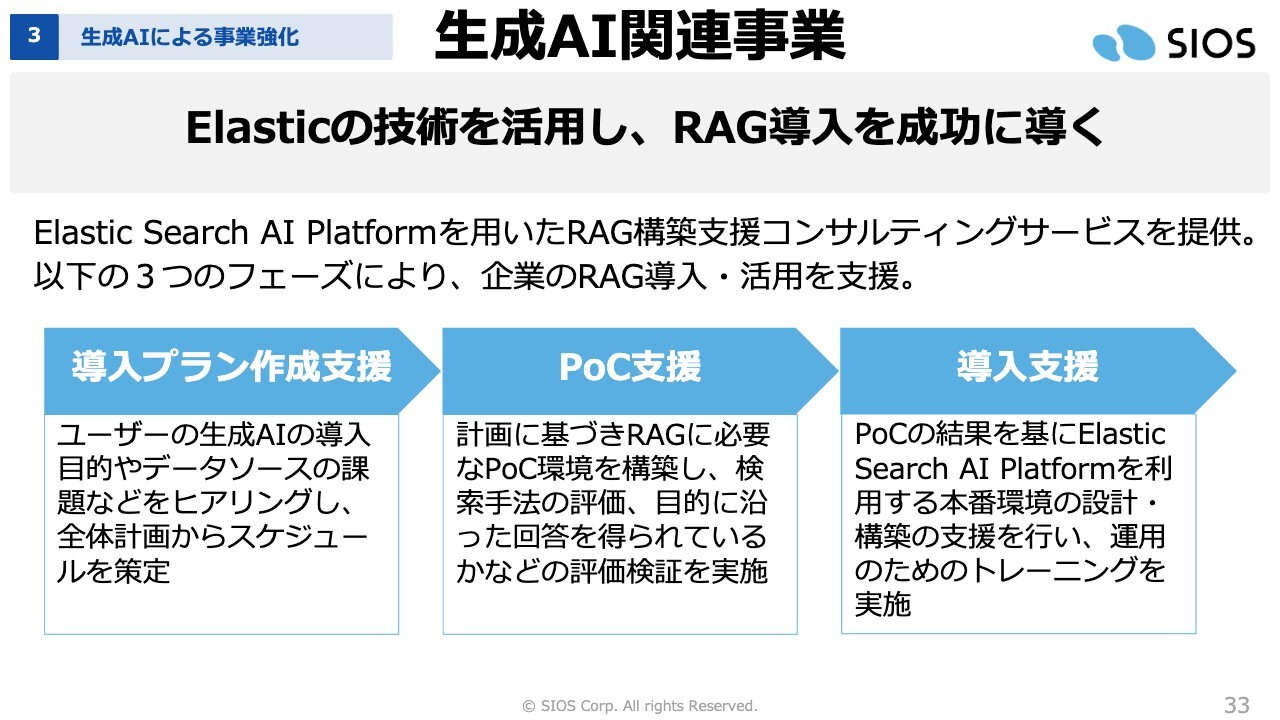

私どもが行っているのは、「Elastic Search AI Platform」を用いた「RAG構築支援コンサルティングサービス」です。

具体的には、3つのフェーズで企業のRAG導入・活用を支援します。まず、導入プラン作成支援、そしてPoC(Proof of Concept)支援という評価検証の支援を行います。その後、最終的な導入支援を行います。

これらのRAG導入支援を展開することで、ユーザーの生成AI活用の精度をより高め、生成AI活用の拡大に寄与していく予定です。

以上が、私どもの上半期の注力分野、事業戦略への取り組みです。下期も、この3つの取り組みを強化して、中長期的な成長につなげていきたいと考えています。

質疑応答:下期の営業利益増加の要因について

新着ログ

「情報・通信業」のログ