【QAあり】サイオス、FY24は生成AIの積極利用による事業強化を実施 増収の継続と販管費抑制により営業利益の黒字化を計画

目次

喜多伸夫氏(以下、喜多):サイオス株式会社代表取締役社長の喜多です。本日は大変お忙しい中、私どもの決算説明会にご参集いただき、誠にありがとうございます。

本日は、2023年12月期業績の振り返り、2024年12月期通期業績予想、2024年12月期の成長戦略、中期経営計画の順でご説明します。

2023年12月期 業績(連結)

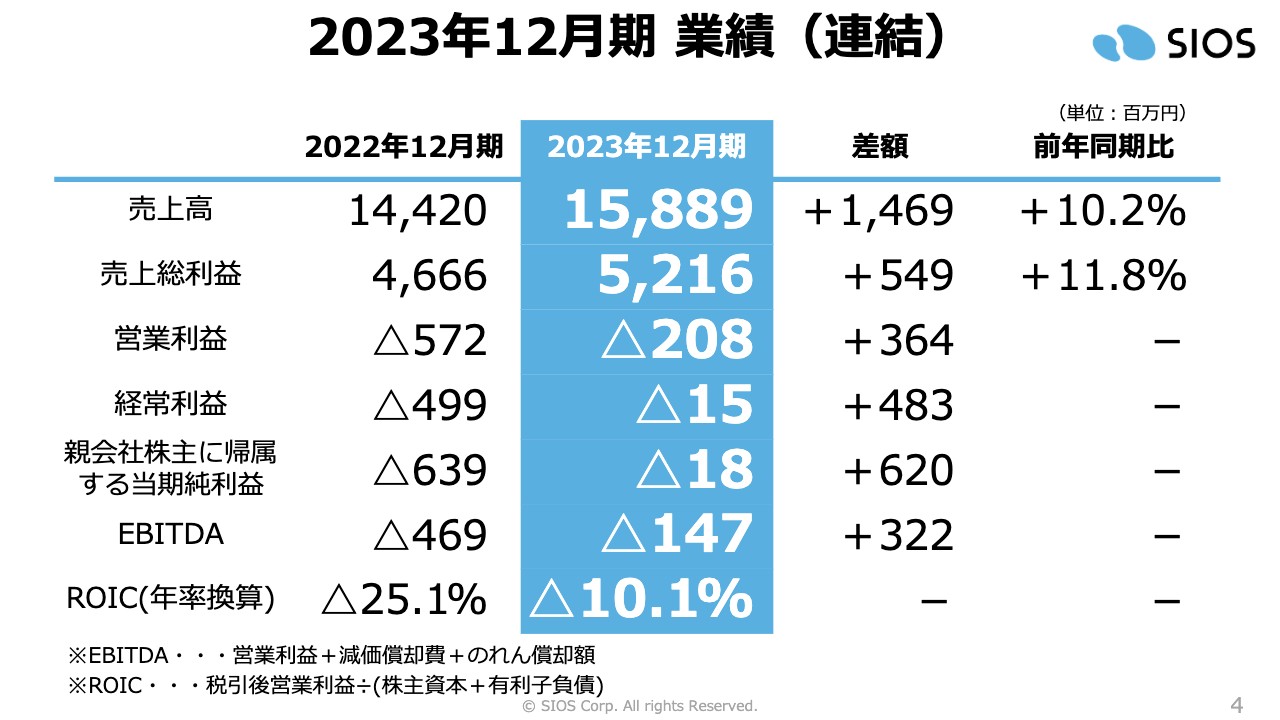

まずは、2023年12月期業績の振り返りからお話しします。

スライドの表には、2023年12月期業績、損益の状況を示しています。内容については次のスライドから、個別にご説明します。

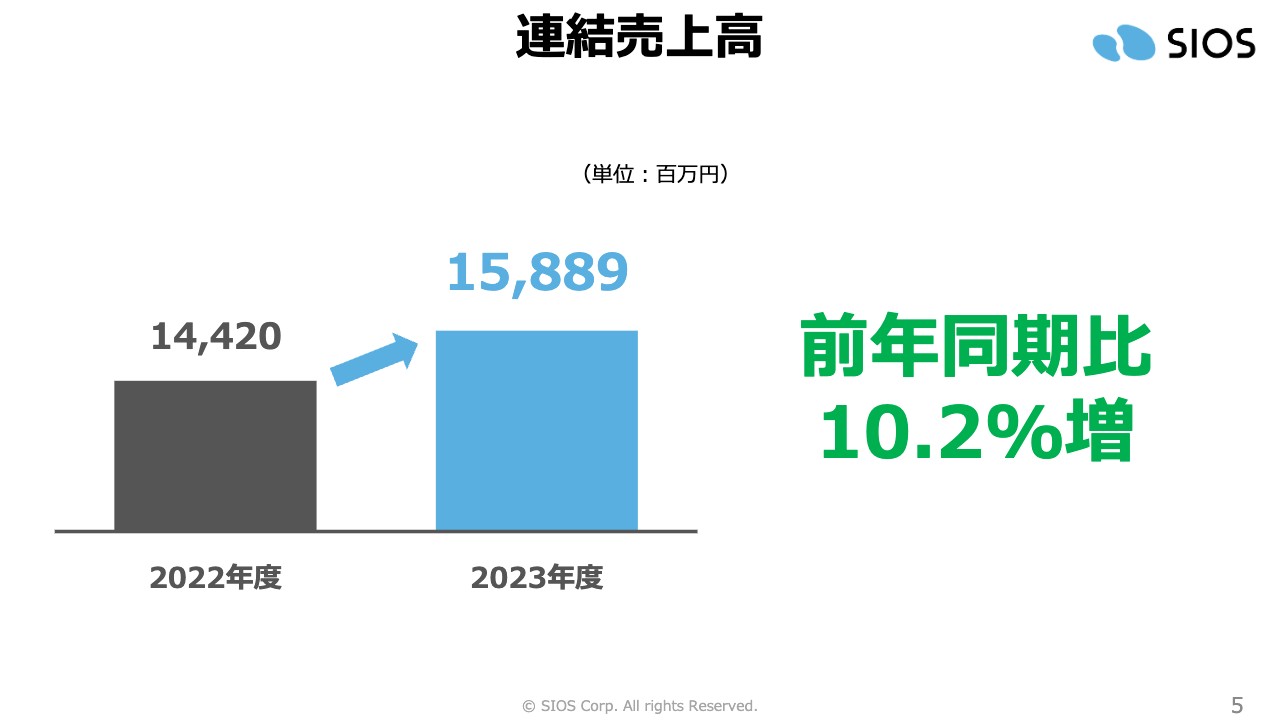

連結売上高

連結売上高はグラフに記載のとおり、158億8,900万円となりました。前年同期比で10.2パーセント増と、2桁伸長を実現することができました。

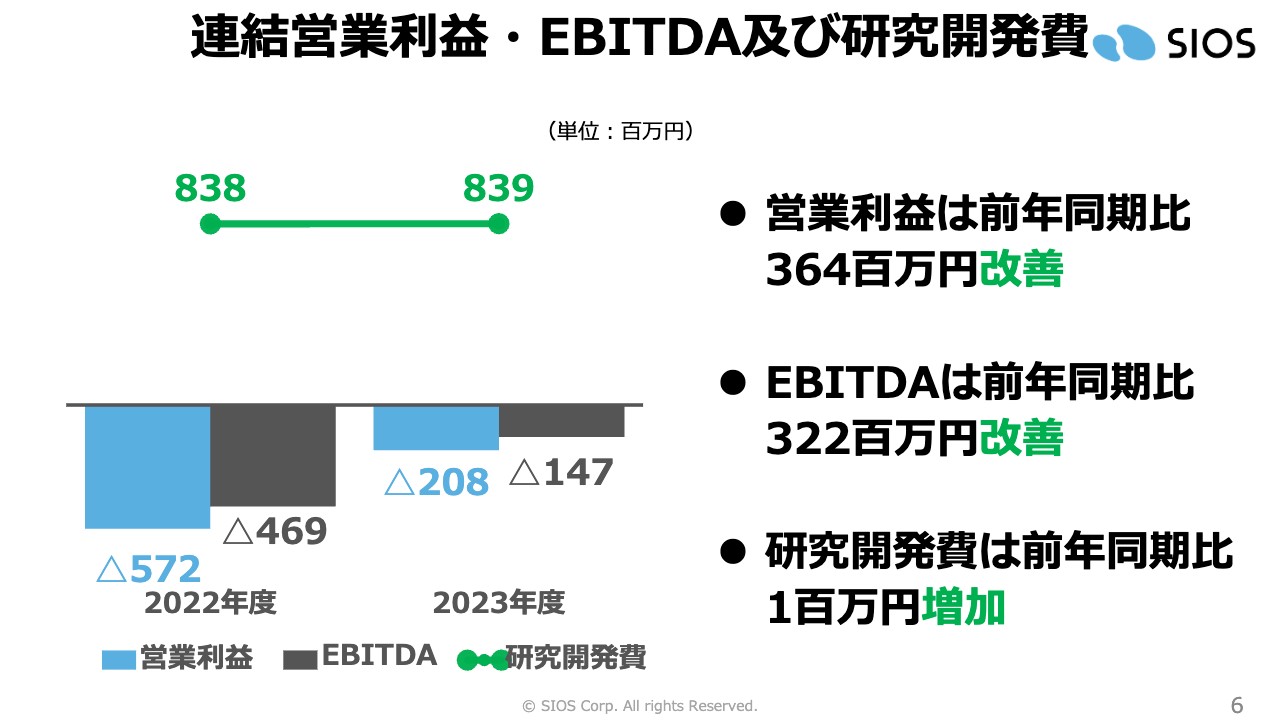

連結営業利益・ EBITDA及び研究開発費

連結営業利益・EBITDA及び研究開発費の状況は、スライドに記載のとおりです。営業利益は前年同期比で3億6,400万円改善しました。EBITDAは、前年同期比で3億2,200万円の改善となりました。研究開発投資は、当社において非常に大きな費用となっていますが、前年同期比で100万円増加し、ほぼ横ばいで推移しました。

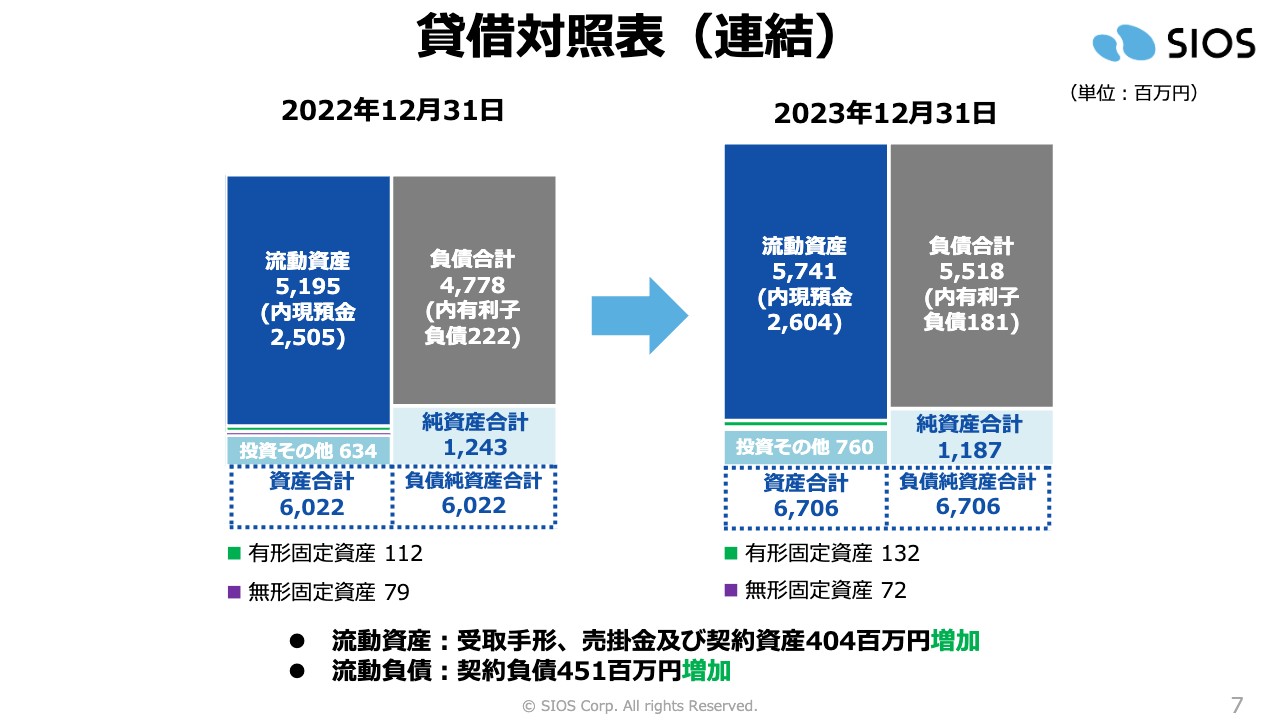

貸借対照表(連結)

貸借対照表の状況についてです。資産合計は67億600万円となりました。主な動きとして、流動資産は受取手形、売掛金及び契約資産が4億400万円増加しています。流動負債は、長期にわたるお客さまとの契約が主な内容となる契約負債が4億5,100万円増加しました。

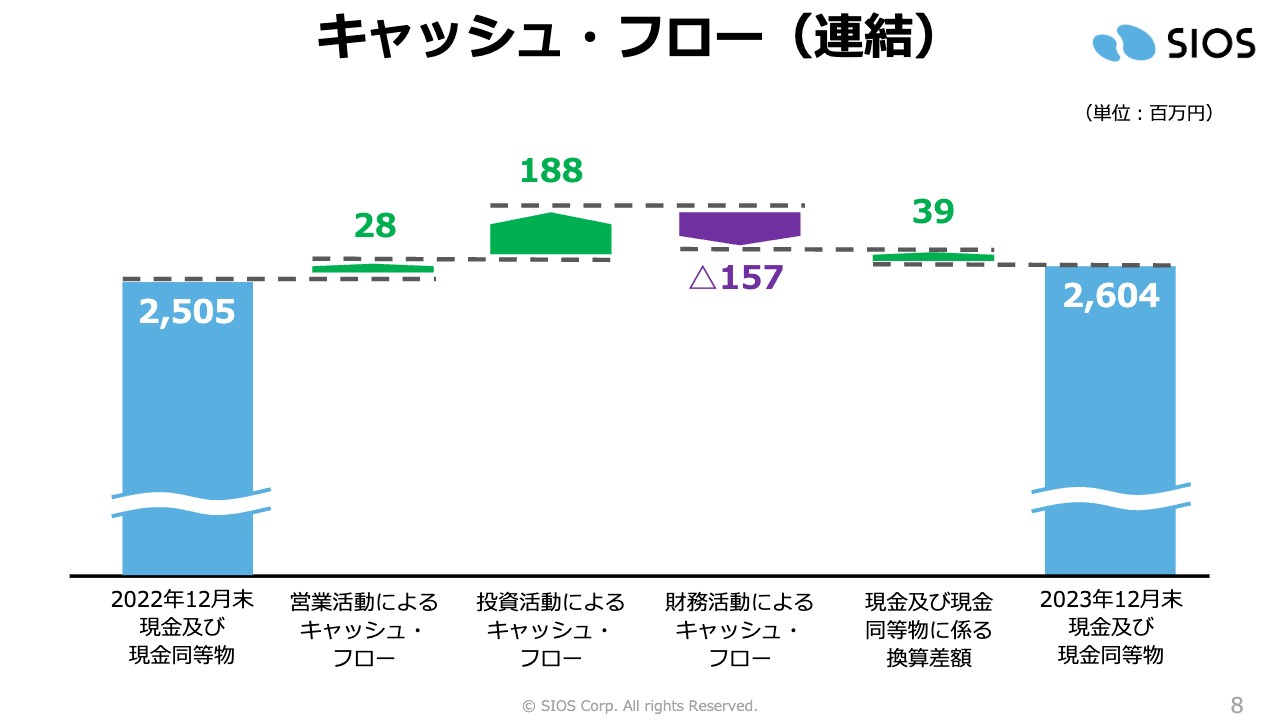

キャッシュ・フロー(連結)

キャッシュ・フローの状況についてご説明します。2023年12月末の現金及び現金同等物は、スライドに記載のとおり、26億400万円となりました。

2022年12月末の25億500万円から、営業活動によるキャッシュ・フローで2,800万円、投資活動によるキャッシュ・フローで1億8,800万円増加しました。そして、財務活動によるキャッシュ・フローが1億5,700万円の減少となり、最終的に約1億円程度の増加となりました。

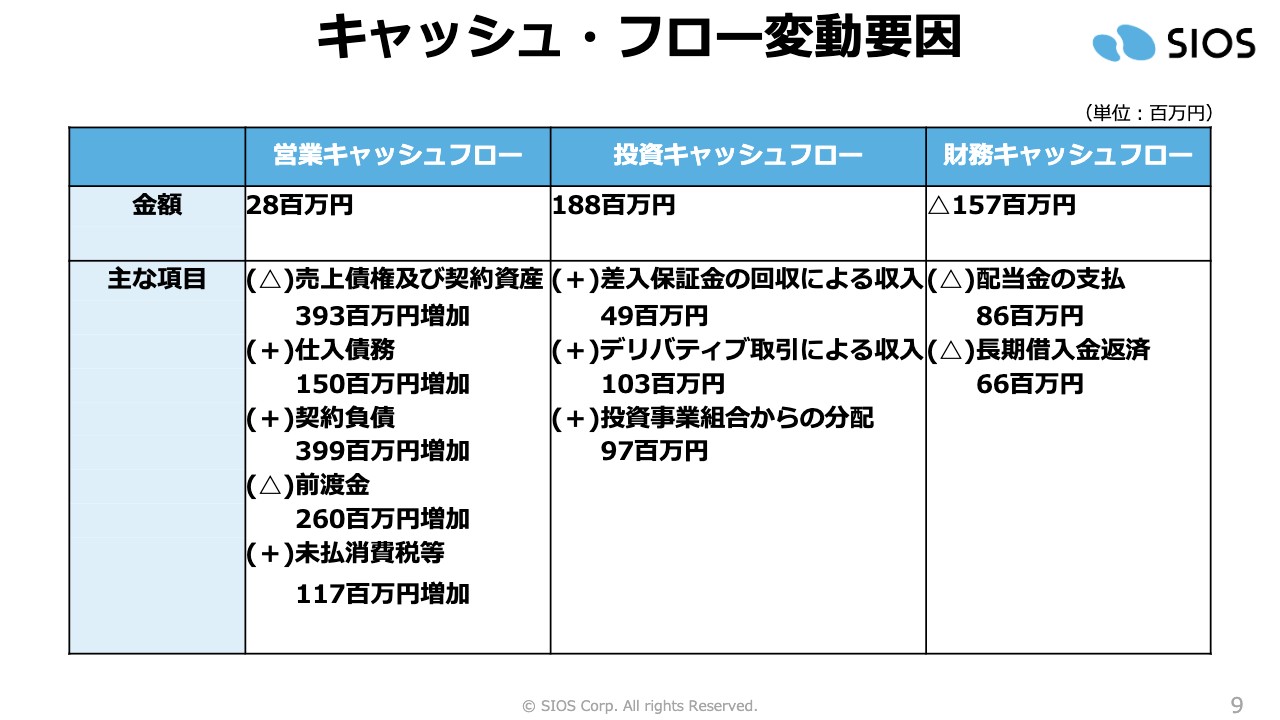

キャッシュ・フロー変動要因

それぞれのキャッシュ・フローにおける具体的な変動要因については、スライドに記載のとおりです。

営業キャッシュ・フローについては、売上債権及び契約資産が3億9,300万円増加しました。こちらはマイナス要因となっています。

そして、仕入債務が1億5,000万円増加でプラス要因となりました。同様に、契約負債が3億9,900万円、前渡金が2億6,000万円、未払消費税等が1億1,700万円それぞれ増加し、営業キャッシュ・フローは2,800万円の増加となりました。

投資キャッシュ・フローについては、すべてプラス要因です。差入保証金の回収による収入が4,900万円、デリバティブ取引による収入が1億300万円、投資事業組合からの分配が9,700万円となっています。

財務キャッシュ・フローについては、配当金の支払が8,600万円、長期借入金返済が6,600万円、それぞれマイナス要因です。

以上がキャッシュ・フローの変動要因です。

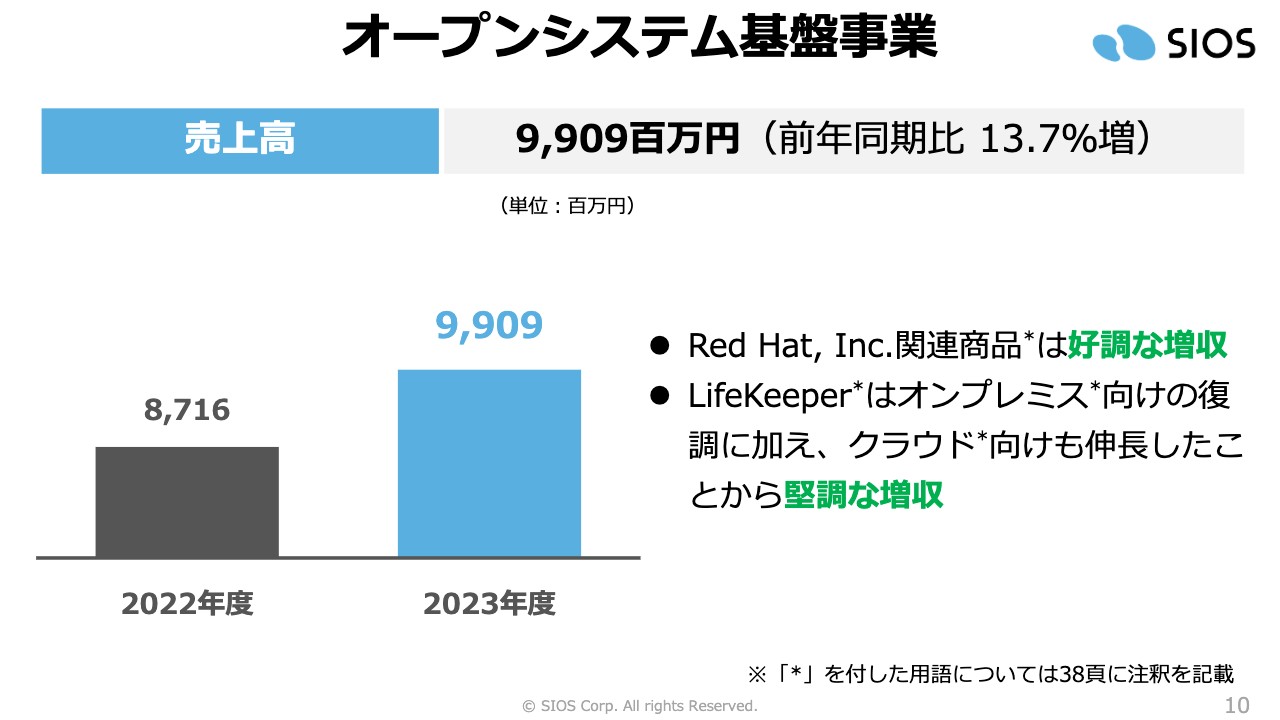

オープンシステム基盤事業

続いて、セグメントごとの状況についてご説明します。

オープンシステム基盤事業は、売上高が99億900万円となりました。前年同期比で13.7パーセント増と2桁伸長を実現しています。

主な状況として、Red Hat, Inc.関連商品の販売が好調に推移し、増収となりました。私どもの基幹製品である「LifeKeeper」は、オンプレミス向けの復調に加え、クラウド向けも順調に推移したことから、堅調な増収となりました。

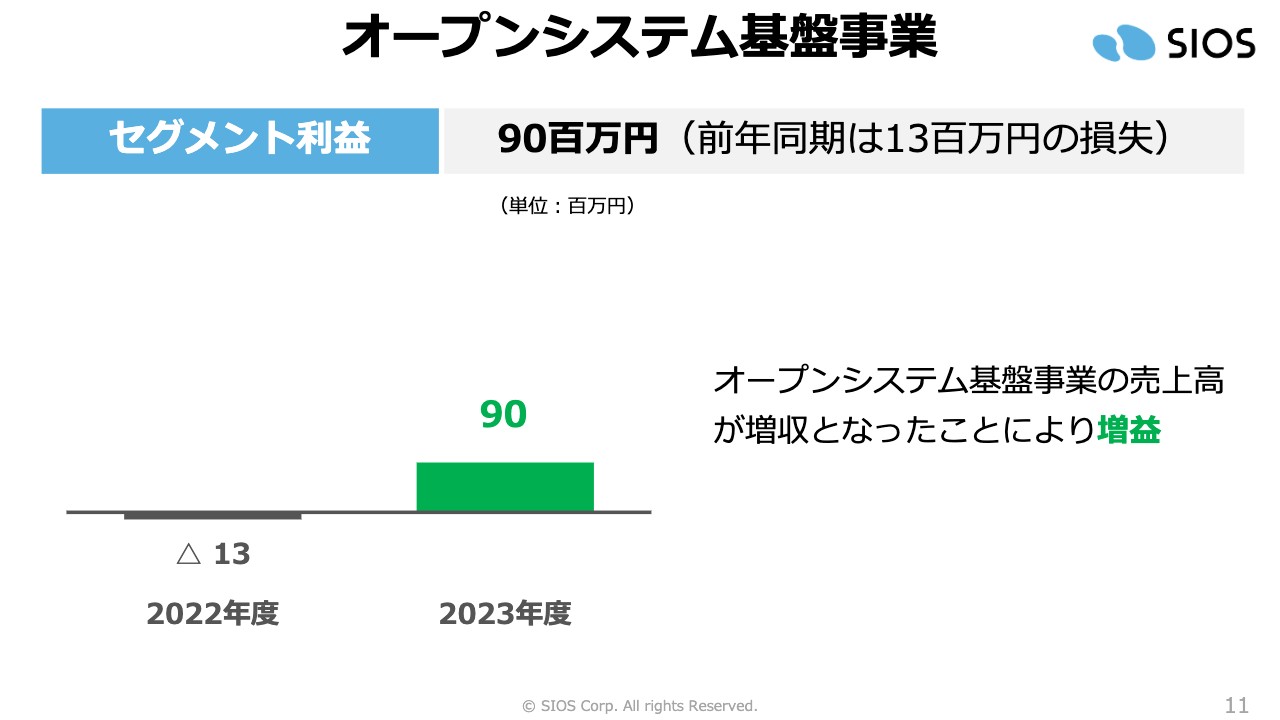

オープンシステム基盤事業

オープンシステム基盤事業のセグメント利益は9,000万円となりました。前年同期が1,300万円の損失だったため、黒字転換しました。オープンシステム基盤事業の売上高が増収となったことが最も大きな要因となっています。

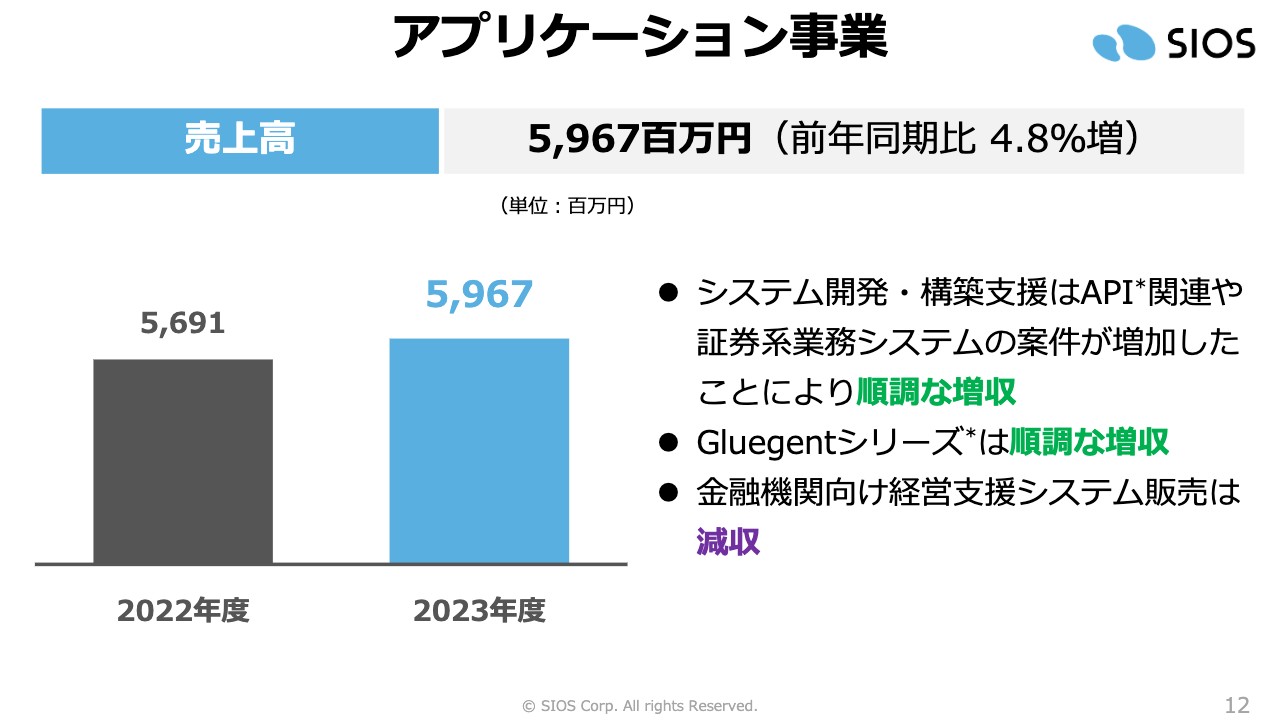

アプリケーション事業

アプリケーション事業の売上高は59億6,700万円となりました。こちらは、前年同期比で4.8パーセントの増加です。主にシステム開発・構築支援はAPI関連や証券系業務システムの案件が増加したことで、順調な増収となりました。こちらはSI関連のビジネスとなります。

そして、私どものSoftware as a Service(以下、SaaS)の「Gluegentシリーズ」は順調な増収となりました。一方で、金融機関向けのソフトウェア製品である金融機関向け経営支援システム販売は減収です。これらの要因により、売上高は59億6,700万円となりました。

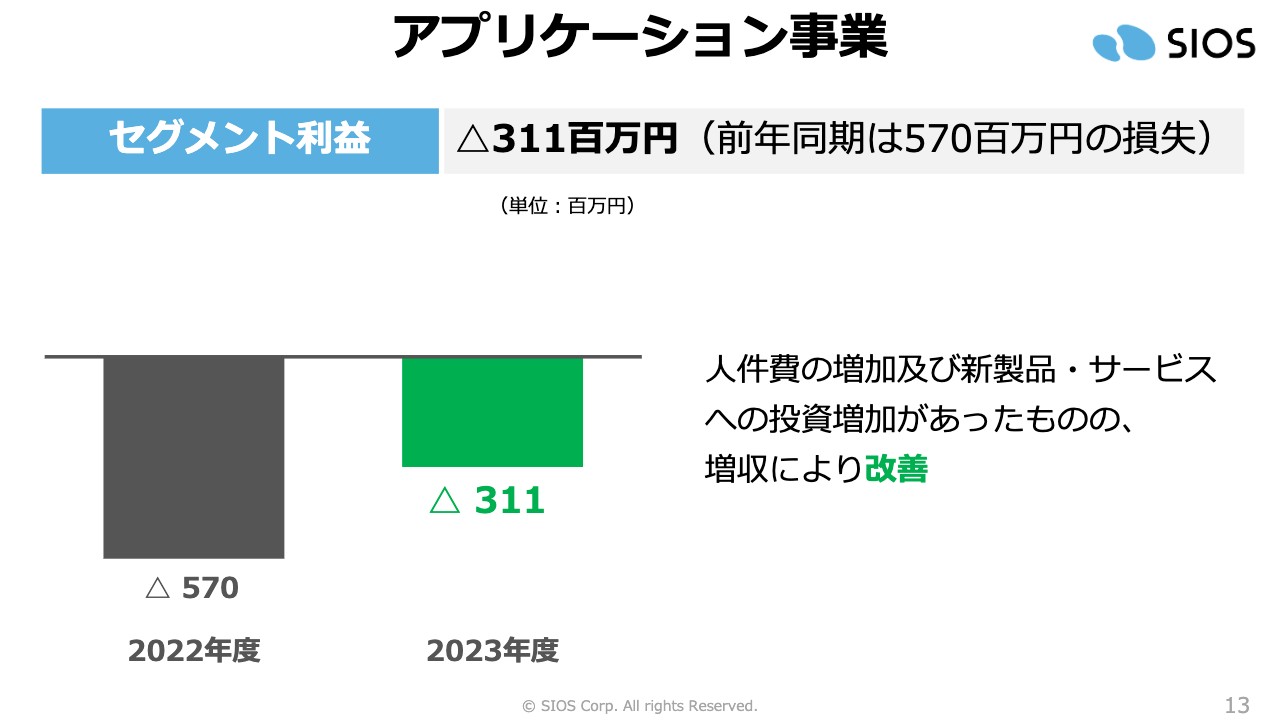

アプリケーション事業

アプリケーション事業のセグメント利益はマイナス3億1,100万円となりました。前年同期はマイナス5億7,000万円だったため、マイナスではあるものの改善を果たしています。人件費の増加及び新製品・サービスへの投資増加がありましたが、増収により改善しています。

以上がセグメント別の業績の状況です。

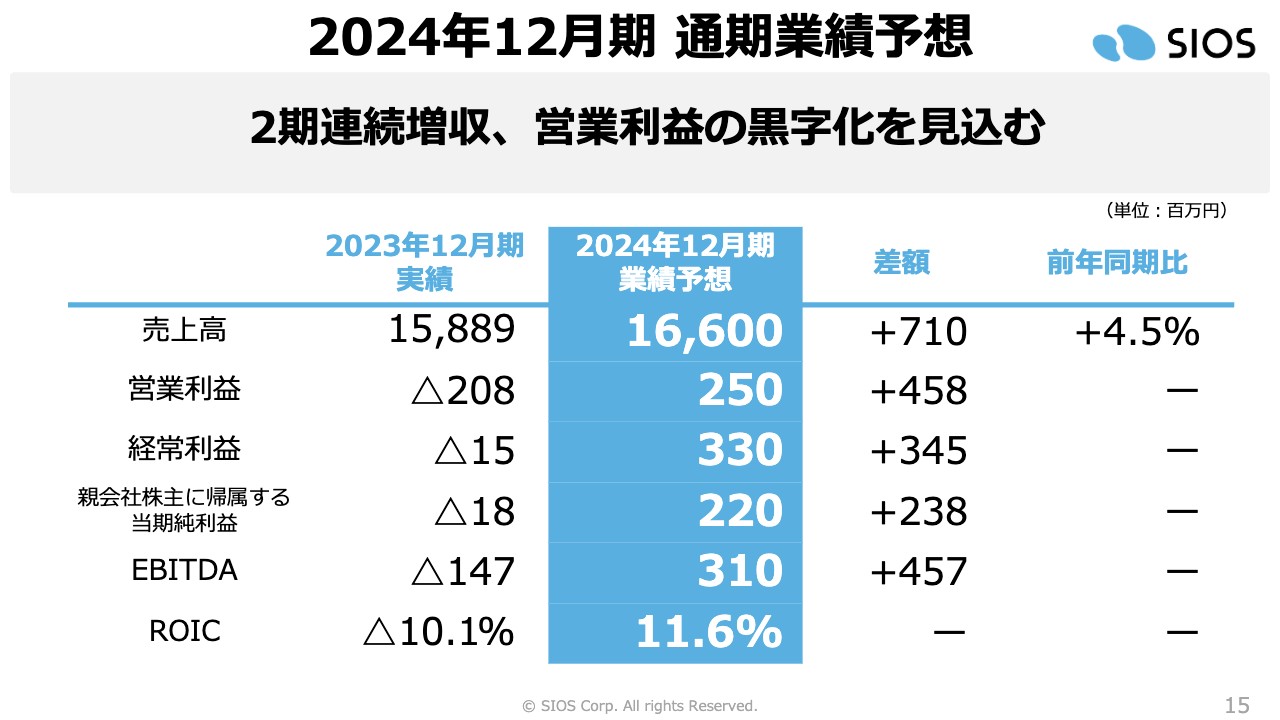

2024年12月期 通期業績予想

ここからは、当期の業績予想についてお話しします。当期の通期業績は、2期連続の増収、営業利益の黒字化を見込んでいます。

表中央の白抜き文字のところが、当期の業績予想です。売上高は166億円、営業利益は2億5,000万円、経常利益は3億3,000万円、親会社株主に帰属する当期純利益は2億2,000万円を見込んでいます。利益項目はすべて黒字転換を目指しています。

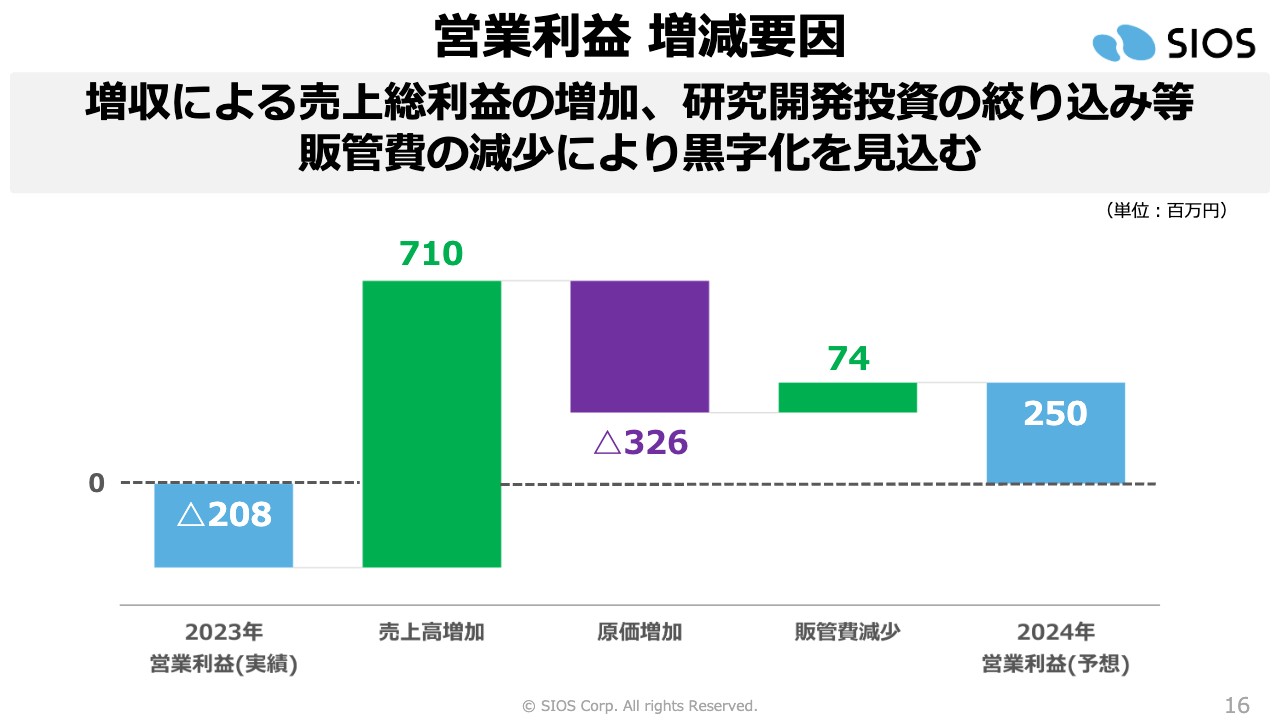

営業利益 増減要因

営業利益の黒字転換の主な要因について、スライドのグラフを用いてご説明します。主な要因は、増収による売上総利益の増加と、研究開発費の絞り込み等による販管費の減少です。

個別に見ると、2023年の営業利益はマイナス2億800万円でしたが、売上高は7億1,000万円増加し、それに伴い原価が3億2,600万円増加した結果、増収よる売上総利益の増加が、大きく成果として出ることを見込んでいます。

また、販管費は7,400万円の減少を予定しています。結果として2億5,000万円の黒字を見込んでいます。

当期業績予想の背景には、売上高の増加、ならびに販管費の減少がありますが、中長期的には、引き続き成長戦略への投資を続けます。こちらについてもこの後ご説明します。

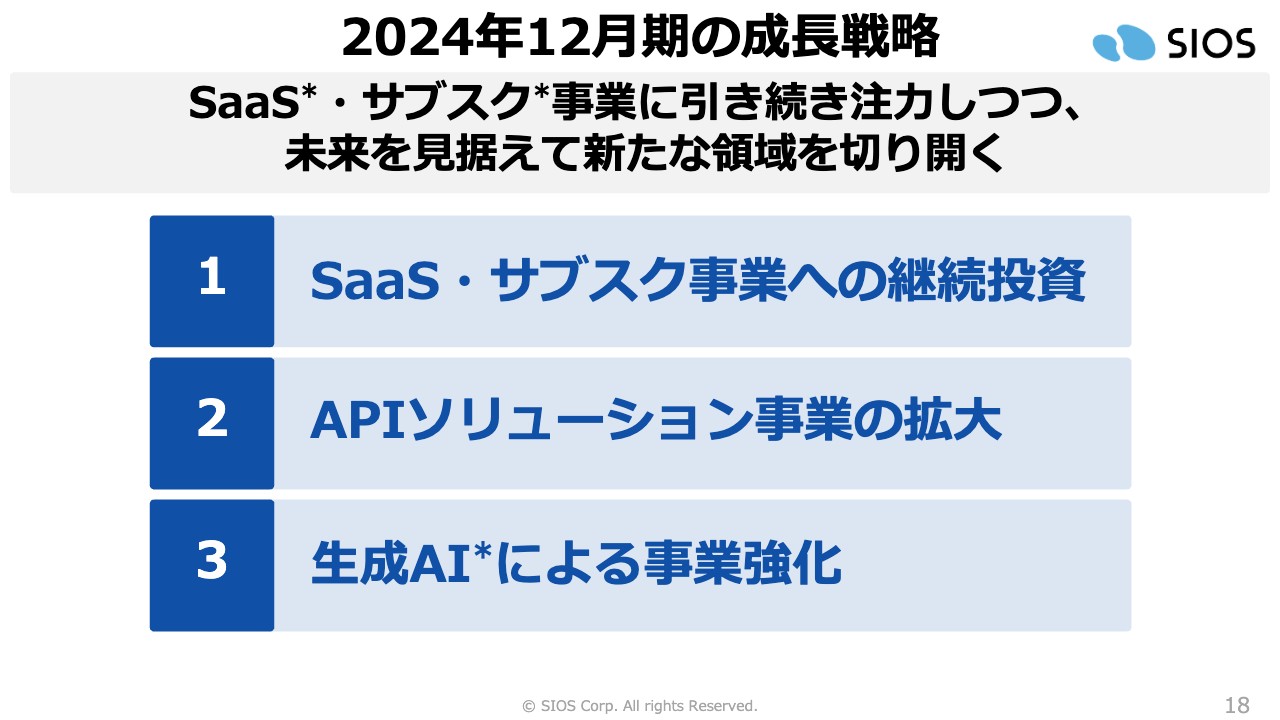

2024年12月期の成長戦略

当期における成長戦略には、これまでどおりSaaS・サブスク事業に引き続き注力しつつ、未来を見据えて新たな領域を切り開くことを掲げています。

大きな柱は、SaaS・サブスク事業への継続投資、APIソリューション事業の拡大、生成AIによる事業強化の3つです。

それぞれ次のスライドからご説明します。

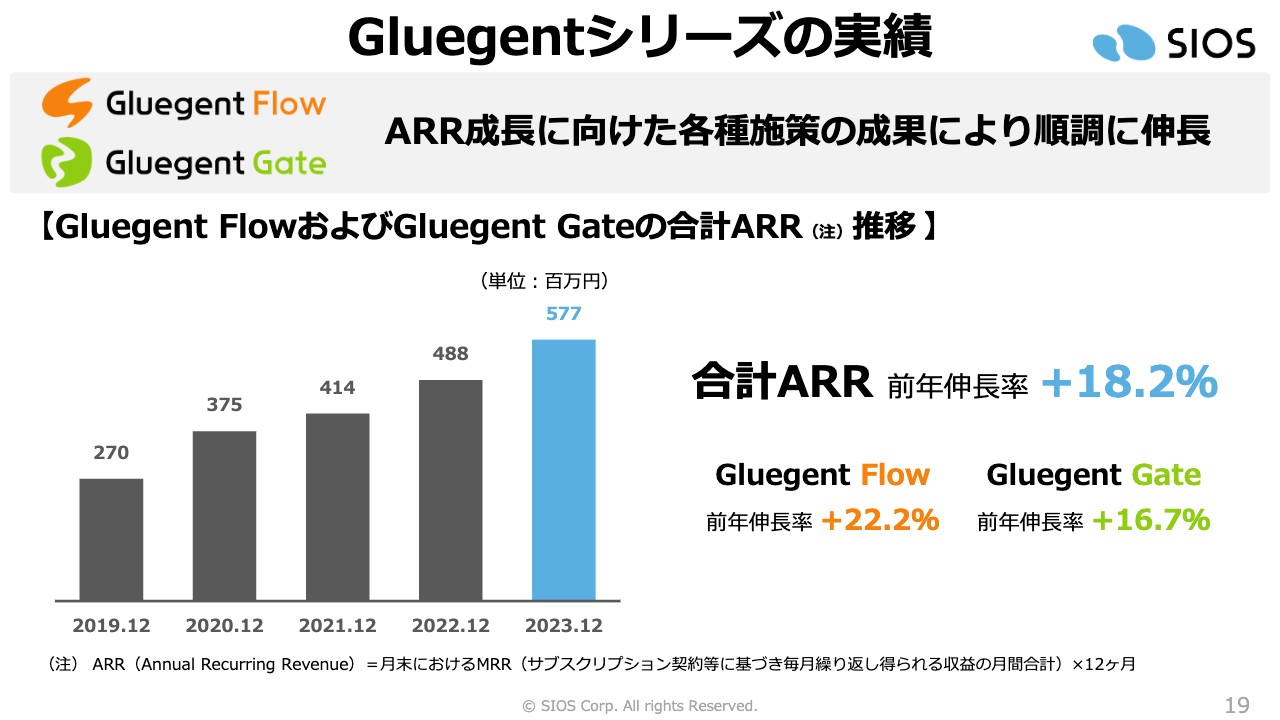

Gluegentシリーズの実績

1つ目の柱となる、SaaS・サブスク事業についてです。まずは、SaaSの注力製品「Gluegentシリーズ」についてご説明します。

「Gluegentシリーズ」は、ワークフロー製品の「Gluegent Flow」、統合ID管理製品の「Gluegent Gate」に注力しています。これらの実績はスライドに記載のとおり、Annual Recurring Revenue(以下、ARR)で表現します。ARRについては、成長に向けた各種の施策の効果が出て、順調に伸長しています。

合計ARRは、前年伸長率18.2パーセントの増加となりました。注力製品ごとに前年伸長率を見ると「Gluegent Flow」は22.2パーセントの増加、「Gluegent Gate」は16.7パーセントの増加と、非常に順調に成長しています。

それでは、今後の成長に向けて、個別にどのような施策を行うのかご説明します。

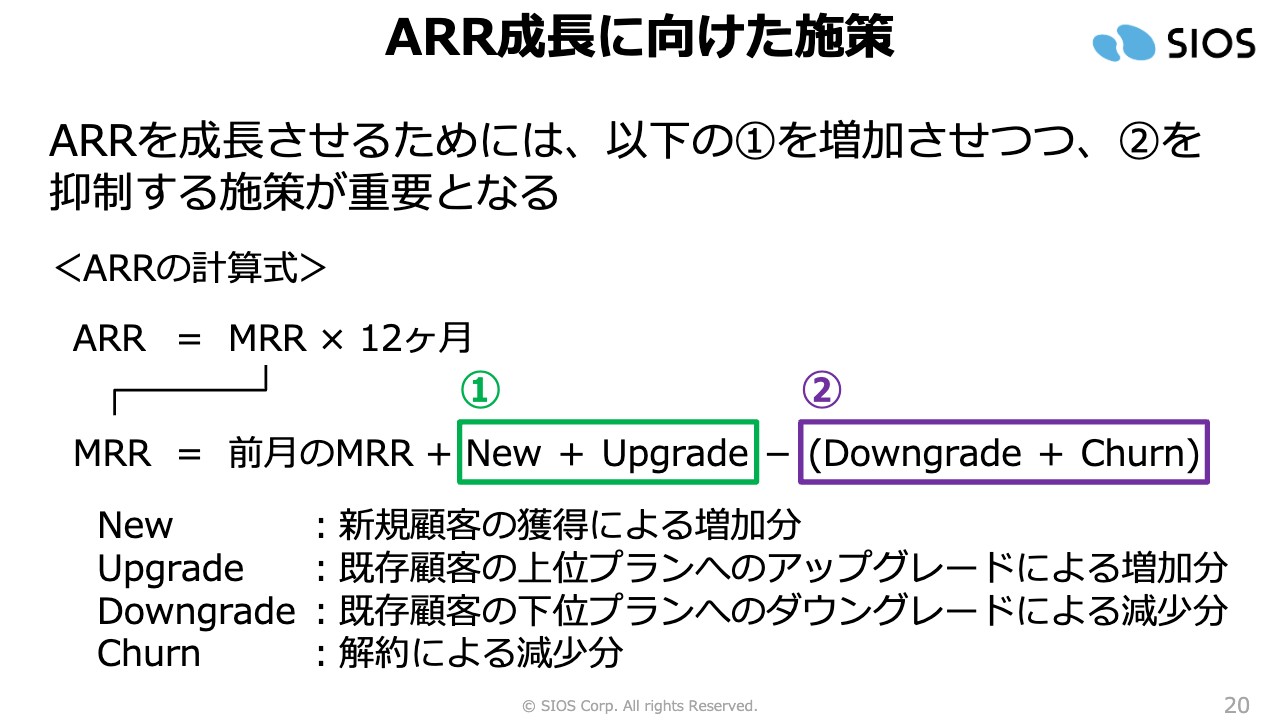

ARR成長に向けた施策

施策についてはスライドに記載のとおりですが、少しご説明します。

「New」は、新規の受注、新規顧客の獲得です。これは当然ながらプラス要因となります。「Upgrade」は、すでにご契約済みのお客さまに上位プランをご紹介し、アップグレードしていただくケースで、こちらもプラス要因となります。この「New」と「Upgrade」をともに伸ばしていく方針です。

「Downgrade」は、既存のお客さまが下位プランへダウングレードしてしまうケースで、「Churn」は、解約による減少です。この2つは減少インパクトとなるため、この「Downgrade」と「Churn」を減らすことが施策となります。

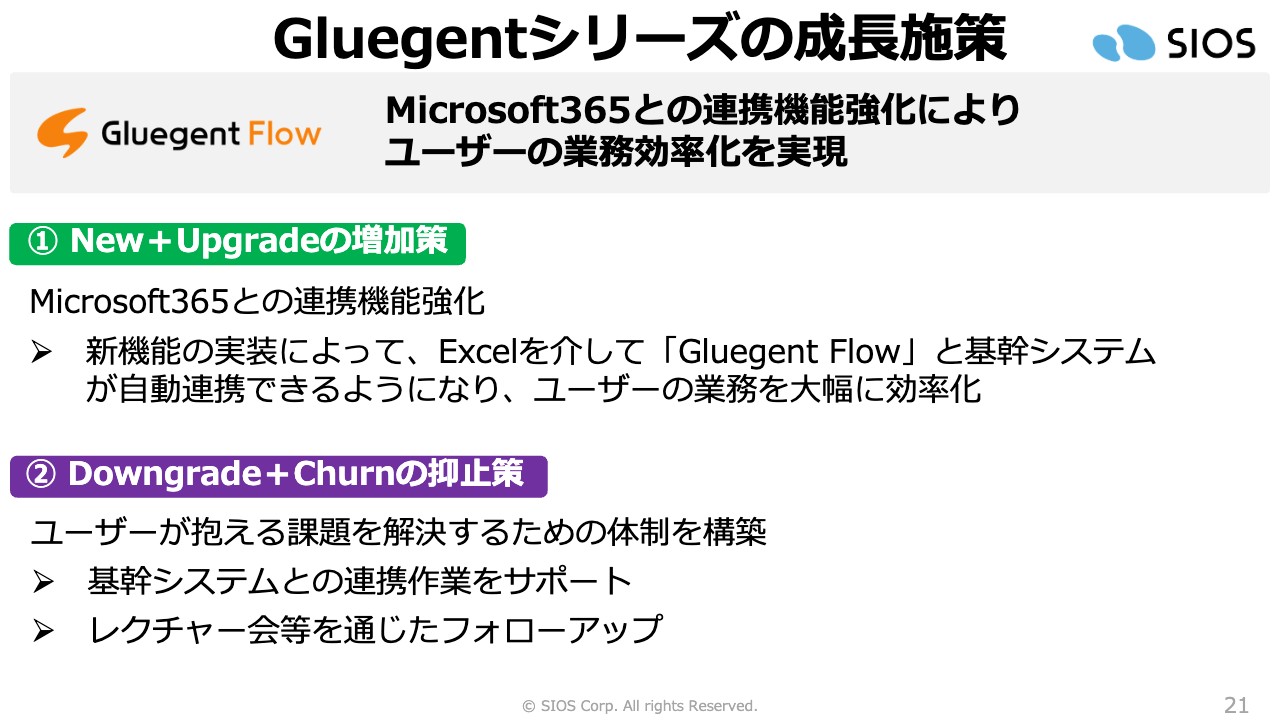

Gluegentシリーズの成長施策

具体的な取り組みについてご説明します。

「Gluegent Flow」については、「New」及び「Upgrade」施策として、「Microsoft365」との連携機能を強化しています。この機能によって、「Excel」を介して「Gluegent Flow」と各お客さまの基幹システムが自動連携できるようになり、ユーザーの業務を大幅に効率化できます。

昨年発表したこの機能を現在アピールしており、すでに多くのお客さまに興味を持っていただいています。このような取り組みを通じて、確実に新規のお客さまを増やし、さらに、これらの機能を含めた上位プランへの移行を促していきます。

「Downgrade」「Churn」の抑止策としては、ユーザーが抱える課題を解決するための体制を構築、強化しています。具体的には、今お伝えした基幹システムとの連携作業のサポート、ならびにレクチャー会等を通じたフォローアップを行い、カスタマーサクセスを実現していこうと考えています。

Gluegentシリーズの第三者評価

「Gluegent Flow」の第三者評価についてです。

これまで多数のアワードを獲得し、市場においても非常に高い評価を得ています。今年に入ってからは、「ITreview」での「ITreview Grid Award 2024 Winter」ワークフローシステム部門で、満足度が高い製品として3年連続で「High Performer」を受賞し、殿堂入りを果たしています。

さらに他の、SaaSの比較サイトや口コミサイトでも高評価をいただいています。このような第三者評価を得ながら、より多くのお客さまに使っていただけるように取り組んでいきます。

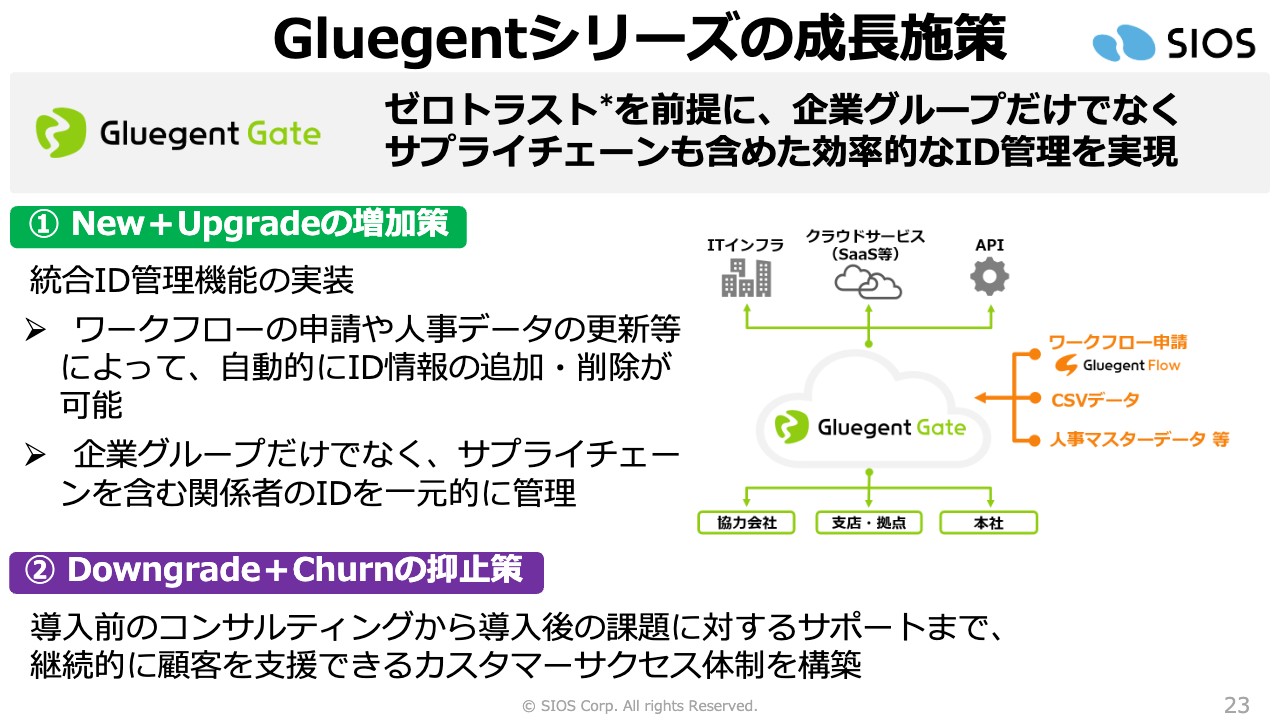

Gluegentシリーズの成長施策

「Gluegent Gate」の施策については、「New」「Upgrade」の増加策として、より充実させた統合IT管理機能を実装してきました。これをテコに、さらにお客さまにご利用いただこうと考えています。

具体的には、ワークフローの申請や人事データの更新等によって、自動的にID情報を追加・削除が可能となっています。これによって、大幅な工数削減が実現できます。

加えて、企業グループだけではなく、グループ外の取引先、サプライチェーンを含む関係者のIDも一元的に管理できるため、サプライチェーン全体を見通す、ゼロトラストを前提としたID管理ができるようになりました。これらの機能を前面に押し出し、当期も多くのお客さまにお取引いただこうと考えています。

「Downgrade」「Churn」の抑止策として、導入前のコンサルティングから導入後の課題に対するサポートまで、継続的に顧客を支援するカスタマーサクセス体制を構築しています。従来以上にカスタマーサクセスに取り組み、お客さまに満足いただけるサービスを充実させていきます。

以上が「Gluegentシリーズ」の状況です。

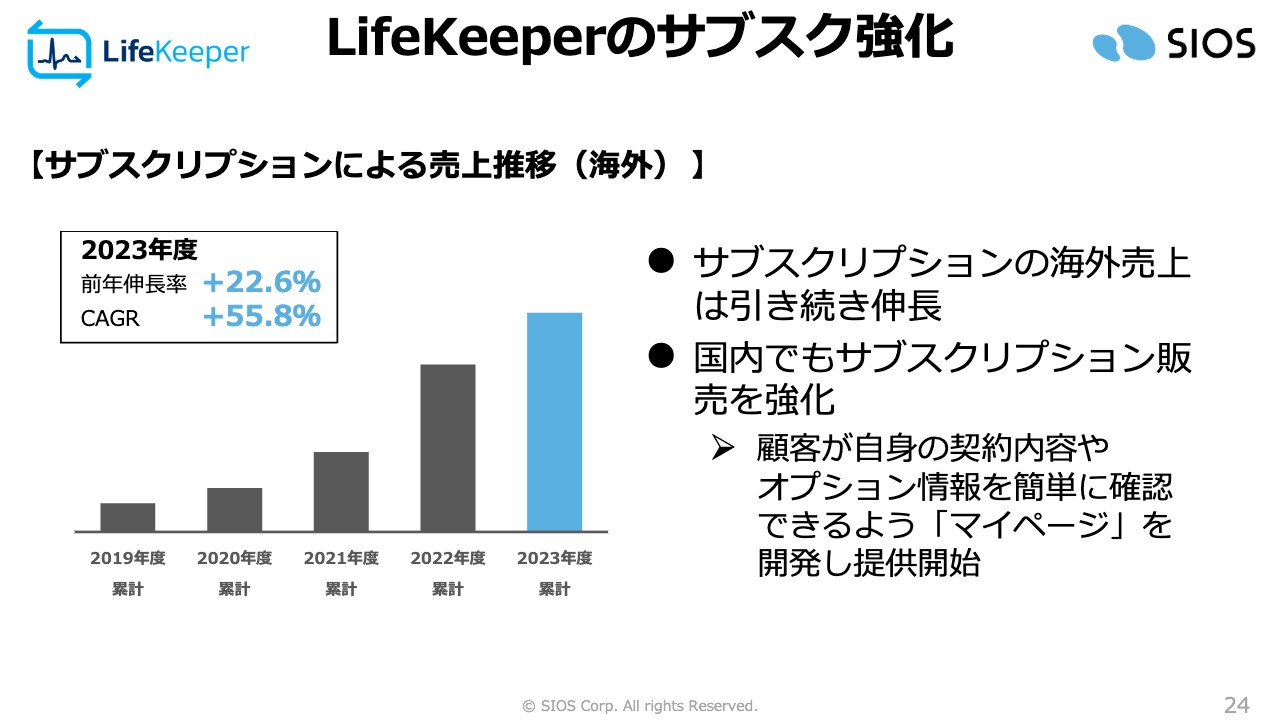

LifeKeeperのサブスク強化

「LifeKeeper」のサブスク強化についてです。

「LifeKeeper」は、ハイアベイラビリティクラスターソフトウェアとデータレプリケーションの2つの機能を持つ製品です。これらによって、情報システムのダウンタイムを軽減する、まさしくハイアベイラビリティな機能を情報システムに付与できるソフトウェアです。

いわゆるライセンス販売という形態で長年提供していますが、近年は、サブスクリプションによる購入も増えており、特に海外でサブスクリプションの売上が伸びています。

2023年度は前年伸長率がプラス22.6パーセントと、大幅にサブスクリプションの海外売上が増えています。当期は国内でもサブスクリプション販売を強化していく考えです。

そのためにもお客さまのカスタマーサクセスが重要になるため、お客さまが、ご自身で契約内容やオプション情報を簡単に確認できる「マイページ」を開設し、提供しています。このように、導入後もお客さまが状態を見られるように可視化を進めていくことで、当社の製品の継続的利用を促していきたいと考えています。

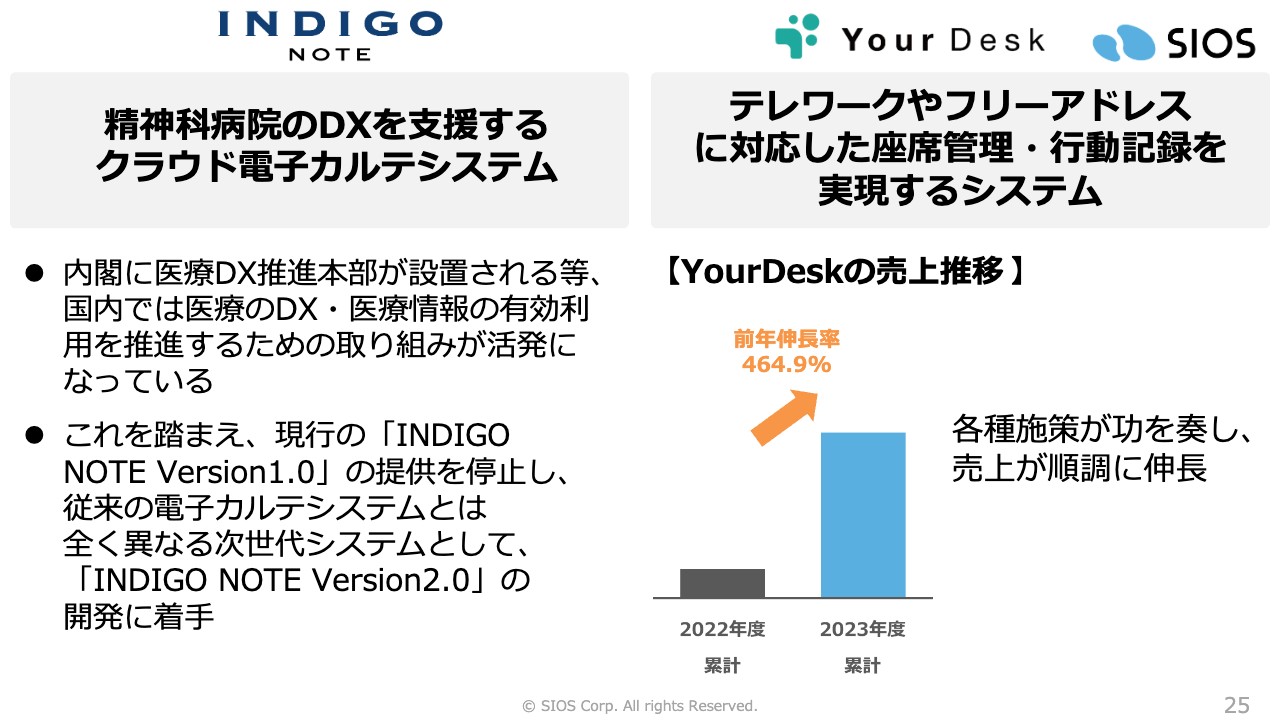

INDIGO NOTE/YourDesk

新たに取り組んでいるソフトウェアサービス製品を2つご紹介します。

スライド左側の「INDIGO NOTE」は、精神科病院のDXを支援するクラウド電子カルテシステムです。ご存じのとおり、内閣に医療DX推進本部が設置されるなど、医療のDX・医療情報の有効利用を推進するための取り組みが、国内では大変活発になってきています。

これを踏まえ、現行の「INDIGO NOTE Version1.0」の提供をいったん停止し、これまでの電子カルテシステムとはまったく異なる次世代システム「INDIGO NOTE Version2.0」の製品開発及び早期リリースに取り組んでいます。

スライド右側の「YourDesk」は、テレワークやフリーアドレスに対応した座席管理・行動記録を実現するシステムです。販売を開始してから、ちょうど1年が経過しました。こちらは、2022年度の「YourDesk」の前身となるシステムと比較して、売上は約5倍の伸長を実現しました。

各種施策が功を奏し、売上が順調に伸びている状況で、当期も昨年並みの伸長率で成長させていきたいと考えています。

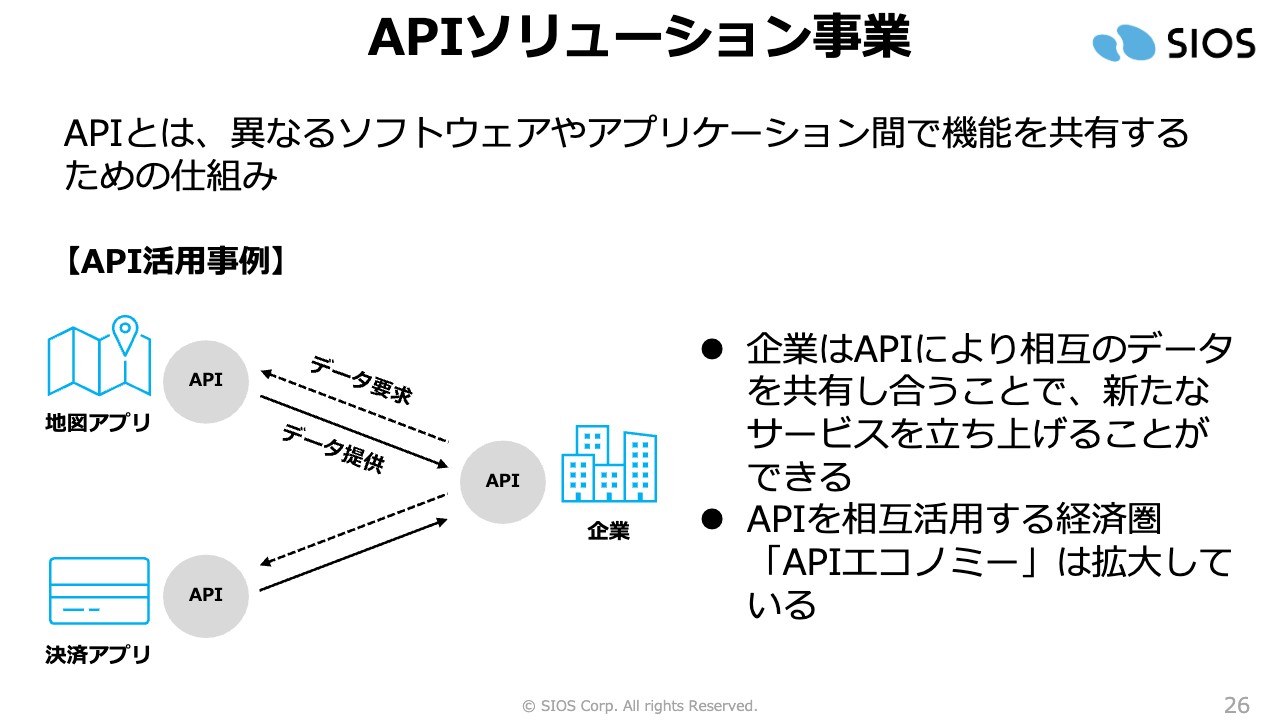

APIソリューション事業

2つ目の柱となる、APIソリューション事業への取り組みについてご説明します。

APIとは、異なるソフトウェアやアプリケーション間で機能を共有するための仕組みです。具体例としては、スライドの図のとおり、地図アプリや決済アプリのようなサードパーティ製アプリのAPIを利用して、企業が提供したいサービスに、これらのデータを取り込みます。

スライドに記載している企業は、当社にとってのお客さまです。当社は、お客さまのAPIと、地図アプリや決済アプリなどのAPIとの連携部分をさまざまなかたちで支援し、お客さまのサービスの拡大に資するようなサービスを提供しています。

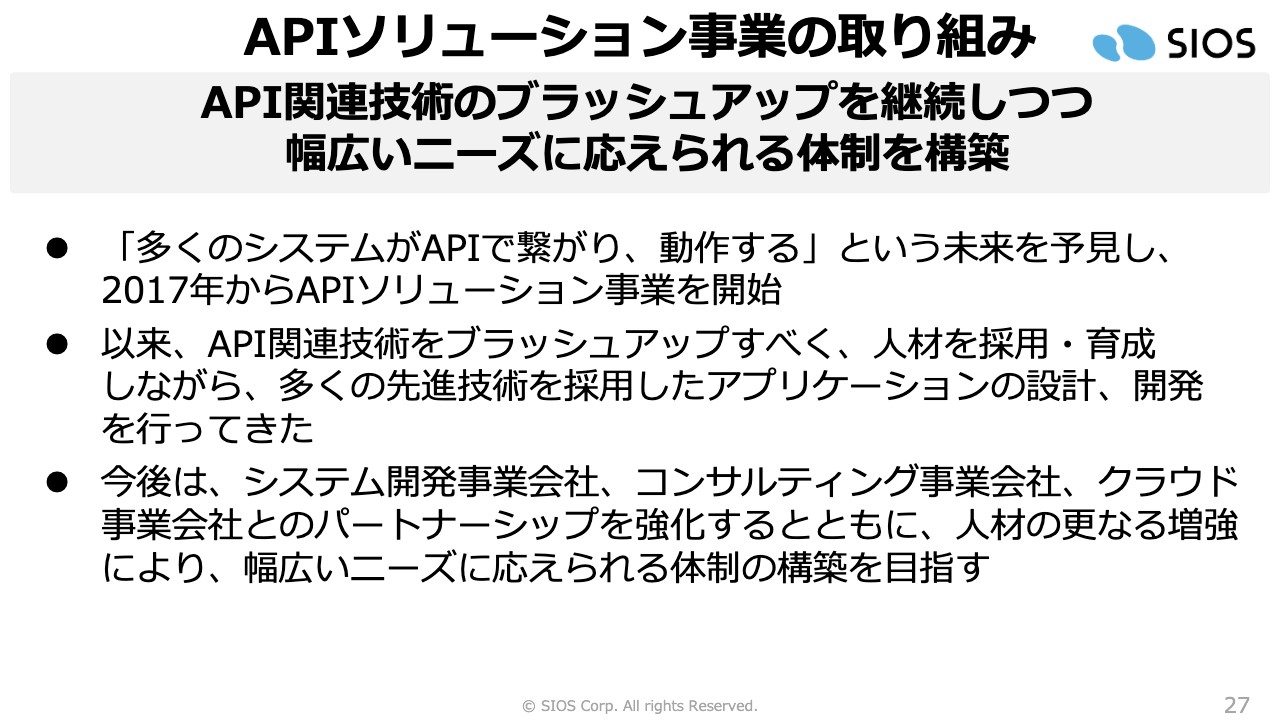

APIソリューション事業の取り組み

当社の具体的なサービスについてです。

「多くのシステムがAPIで繋がり、動作する」という未来を予見し、2017年からAPIソリューション事業を開始しています。以来、API関連技術をブラッシュアップすべく、人材を採用・育成しながら、多くの先進技術を採用したアプリケーションの設計、開発を行ってきました。

今後は、システム開発事業会社、コンサルティング事業会社、クラウド事業会社とのパートナーシップを強化していきます。同時に、人材をいっそう増強させ、当期は幅広いニーズに応えられる体制を構築し、さらなる事業拡大を進めていきます。

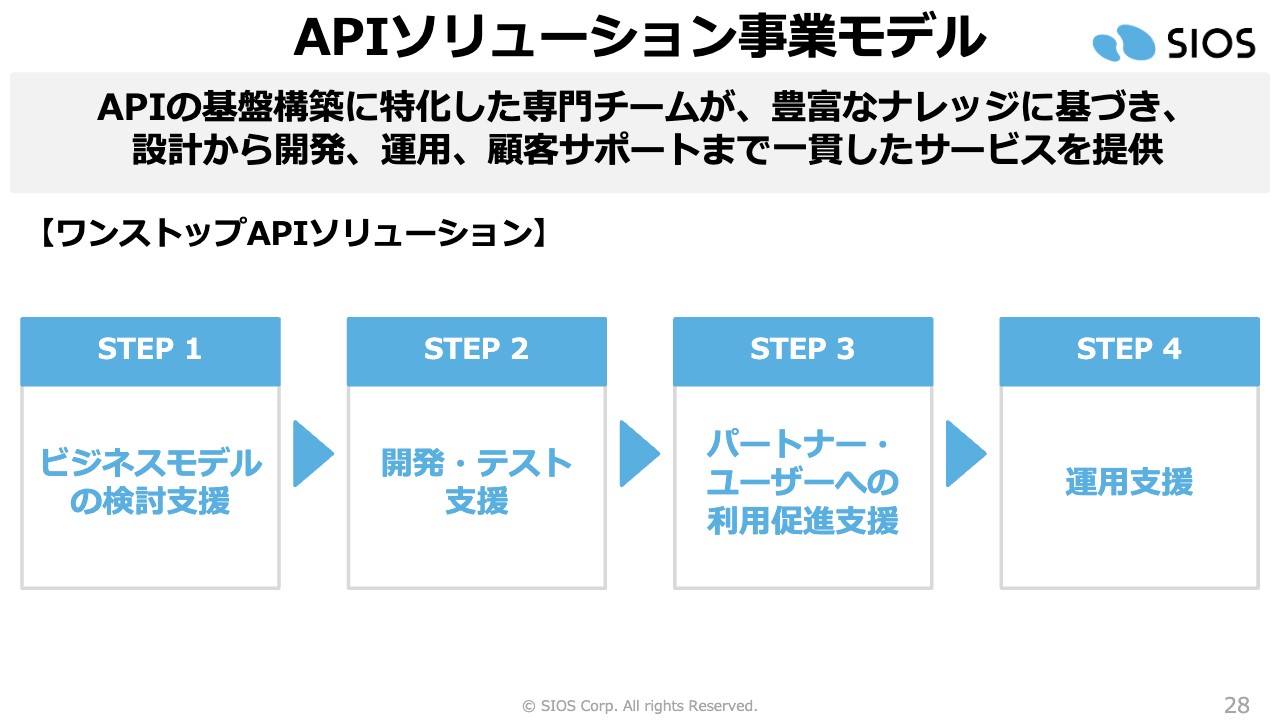

APIソリューション事業モデル

当社の、APIソリューション事業モデルについてです。

「STEP 1」のビジネスモデルの検討支援から始まり、「STEP 2」の開発・テスト支援、「STEP 3」のパートナー・ユーザー企業への利用促進支援、「STEP 4」の運用支援と、一連のライフサイクル全般にわたり、ワンストップでサービスを提供する体制を構築しています。これによって、API事業をさらに伸ばしていく取り組みを進めています。

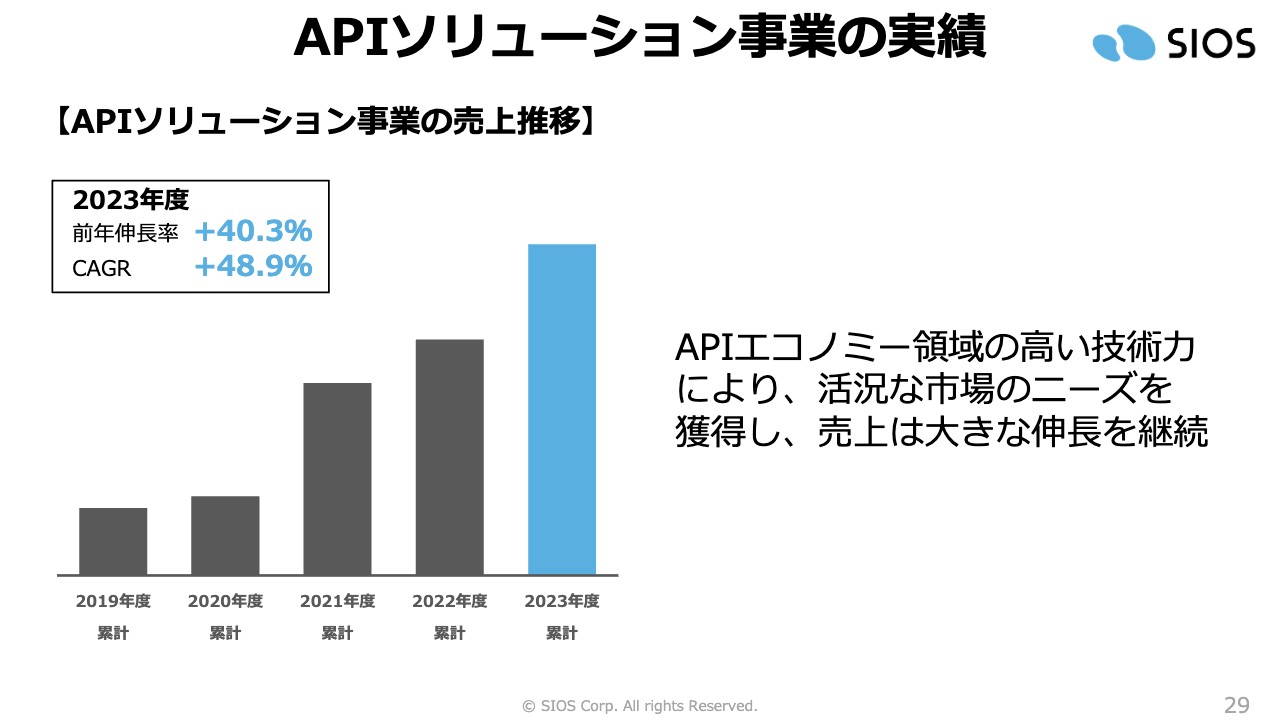

APIソリューション事業の実績

API事業には、2017年から取り組んでいますが、この5年で見ても、順調に伸長してきています。スライドのグラフのとおり、2023年度は前年伸長率がプラス40.3パーセントとなりました。

APIエコノミー領域における高い技術力により、活況な市場のニーズを獲得し、売上については大きな伸長を昨年実現しました。今年も同様のレベルで実現したいと考えています。

このように当期は、このAPIソリューション事業の拡大に注力していきます。

生成AIによる事業強化

3つ目の柱となる、生成AIによる事業強化についてご説明します。生成AIを積極利用して、生産性・効率性の向上、価値創造につなげたいと考えています。

当期の取り組みは3つあります。1番目の生成AIコンサルティングサービスの提供開始については、1月24日に発表したプレスリリースのとおりです。

2番目の生成AIの社内導入による業務効率化も進めています。

3番目の既存製品・サービスにおける生成AIの活用推進にも取り組んでいます。特に2番、3番については、今後も引き続き、PR・IRを通じて、みなさまに情報を共有したいと考えていますが、今日の時点では、1番目の生成AIコンサルティングサービスについて簡単にご説明します。

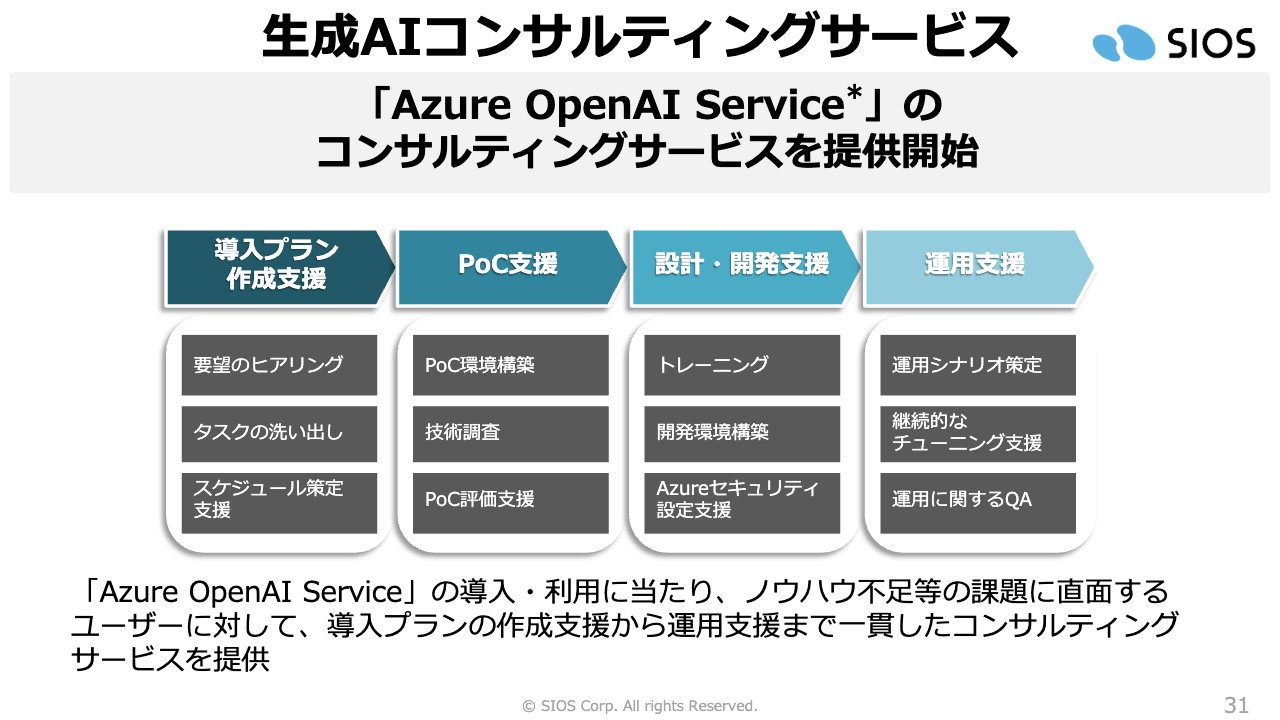

生成AIコンサルティングサービス

生成AIコンサルティングサービスも、生成AI導入からライフサイクル全般にわたってサポートしていくプログラムです。

まず導入プランの作成支援と、PoC(検証)支援を行います。そして、それに基づいた設計・開発支援、運用後の支援というかたちでサービスを展開していきます。

「Azure OpenAI Service」の導入・利用は、もちろんお客さま独自でも可能ですが、ノウハウ不足等の課題に直面する方もたくさんいらっしゃいます。そのようなお客さまに対して、導入プランの作成支援から運用支援まで、一貫したコンサルティングサービスを提供していきます。

私どもは、昨年1年間、積極的に生成AIの導入に取り組んできました。そのノウハウ、経験をベースに、お客さまにも同じように生成AIの導入を進めていただけるよう、サービスを展開していきたいと考えています。

以上が、当期における成長戦略です。

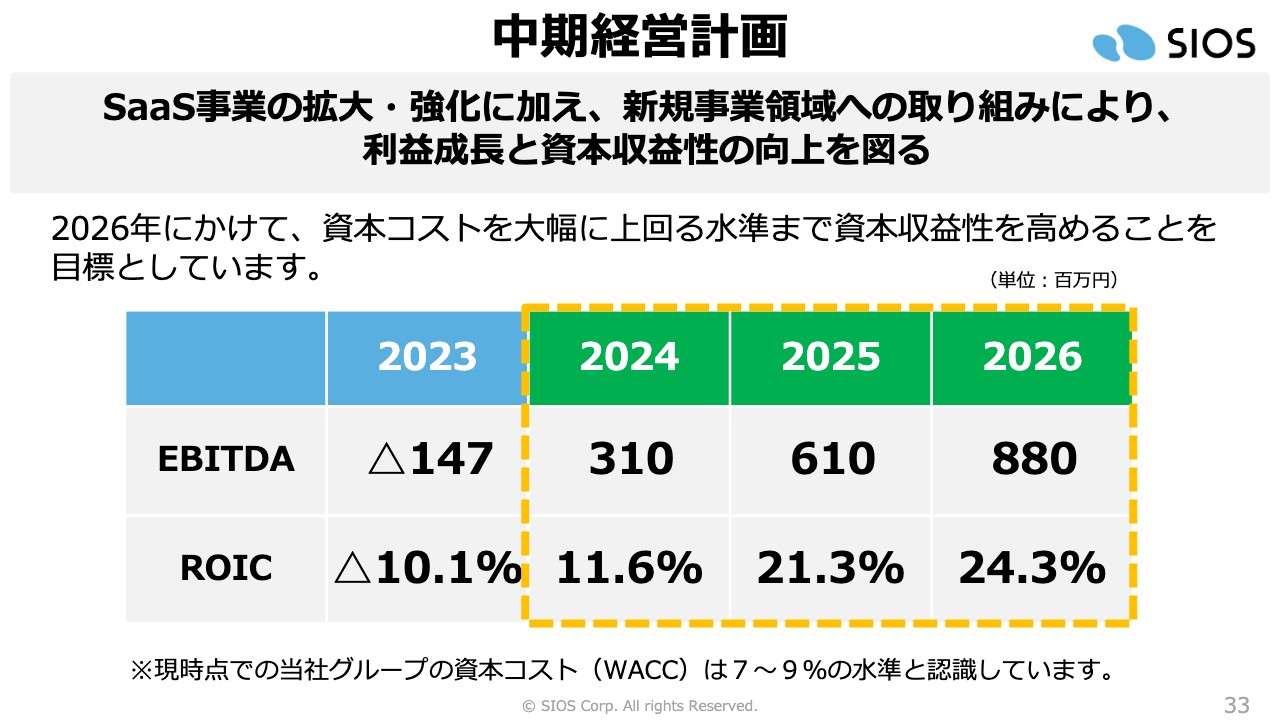

中期経営計画

ここからは、中期経営計画についてご説明します。

中期経営計画は、これまでどおり、SaaS事業、サブスク事業の拡大・強化に加えて、先ほどご説明したような新規事業領域への取り組みにより、利益成長と資本収益性の向上を図っていきます。

具体的には、2026年までに、資本コストを大幅に上回る水準まで資本収益性を高めることを目標としています。スライドに記載のとおり、当期はEBITDAを3億1,000万円、ROICを11.6パーセント、2026年はEBITDAを8億8,000万円、ROICを24.3パーセントまで上げることが目標です。

なお、当社の資本コストについては、WACCで7パーセントから9パーセントを水準と認識しています。これを上回るROICを実現していくことが、私どもの中期経営計画です。

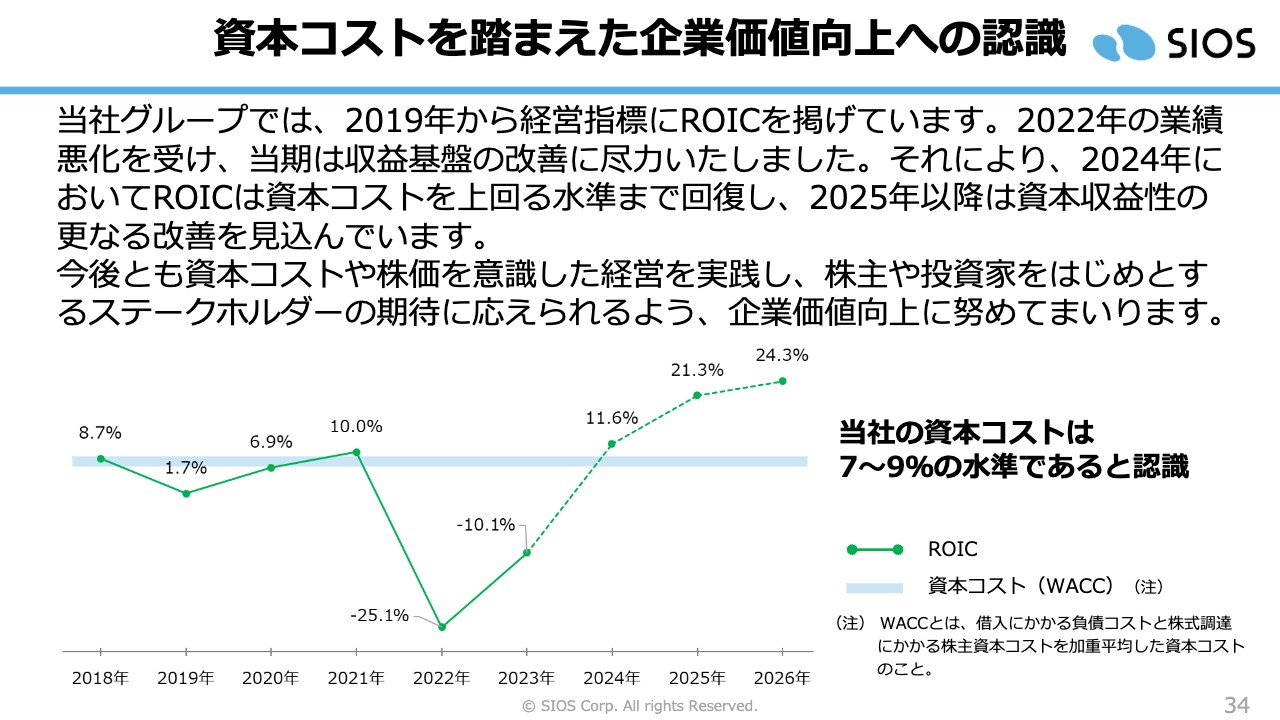

資本コストを踏まえた企業価値向上への認識

スライドのグラフをご覧ください。薄い水色のラインが、私どもの認識している資本コスト7パーセントから9パーセント程度であり、これを上回っていきます。

2022年、2023年は営業利益がマイナスのため、ROICもマイナスになっていますが、当期は黒字化を実現し、資本コストを上回るROICを実現する取り組みを進めていきます。ROICを毎年伸ばしていくことが、私どもの中期経営計画の最大の目標です。

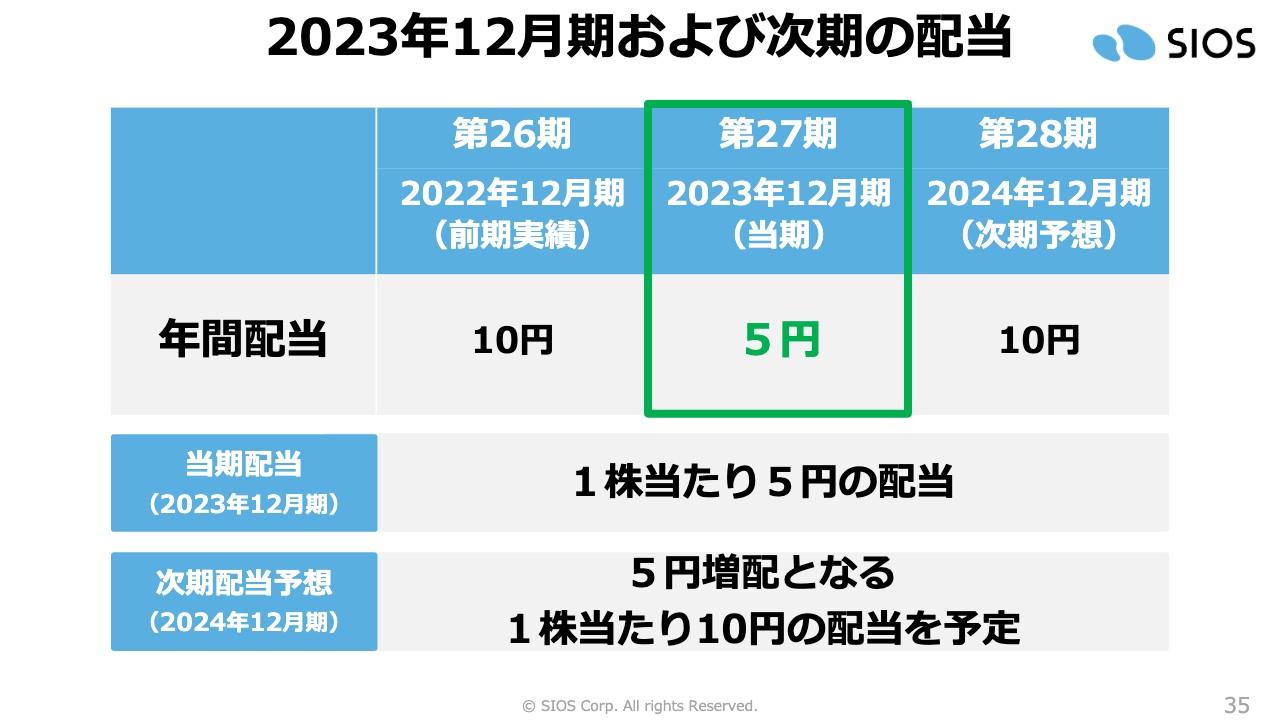

2023年12月期および次期の配当

配当についてです。2023年12月期の配当は5円、2024年12月期の業績予想をベースとした次期配当予想は10円とさせていただきました。

当期の成長戦略への取り組みと、中期経営計画で考えている中長期的な取り組みをベースに、継続的に配当を増やしていけるよう努めていきますので、何卒よろしくお願いします。

私からのご説明は以上です。ご清聴ありがとうございました。

質疑応答:事業セグメント別の売上利益と主要サービスの動向について

司会者:「今期業績について、事業セグメント別の売上利益をどのように見ていますか? 主要サービスの動向も含めてポイントを教えてください。アプリケーション事業は黒字化の見通しでしょうか?」というご質問です。

喜多:事業セグメント別の業績予想は開示していません。この場で具体的な数字等はお伝えできないのですが、当然のことながら、連結の営業利益は黒字を目指しています。したがって、各セグメントの利益についても黒字化を目標としています。

売上高に関しては、前期は2桁伸長を実現しましたが、当期の業績予想は4.5パーセント伸長と、少し成長率が下がる目標値での業績予想開示となっています。もちろん社内的には、前期を上回る売上伸長を目指しています。予想としては4.5パーセント伸長ですが、これ以上の大幅な成長ができるように取り組んでいきます。それも含めて、利益については両セグメントともに黒字化を目指している状況です。

主要サービス動向として、成長戦略でご説明したとおり、オープンシステム基盤事業セグメントの「LifeKeeper」は、足元の使用環境も非常に良くなってきていますので、引き続きグローバルに成長を実現していきたいと考えています。

特に、顧客と長期的な関係を構築し継続的にご利用いただくビジネスモデルであるリカーリングモデルへの転換にしっかり取り組んでいきます。海外売上が伸長していますので、今後もサブスクリプションモデルへの転換を強化して、継続的に売上伸長が実現できるような事業モデルへの転換を進めていきます。

アプリケーション側は、ソフトウェアサービス事業、特に「Gluegent Gate」「Gluegent Flow」が順調に推移していますので、当期も確実に、前期並みの伸長を遂げるよう取り組んでいます。それらの展開によって、アプリケーション事業の黒字化も目指したいと考えています。

また、APIについては、当期も大幅に拡大できると考えていますので、これらの成長が相まって、アプリケーション事業も大きく業績改善できると考えています。

質疑応答:事業ポートフォリオの見直しについて

司会者:「事業ポートフォリオの見直しは完了したという認識でよいでしょうか?」というご質問です。

喜多:事業ポートフォリオの見直しについては、決算短信の業績予想にも記載しています。内部では事業構造改革という言い方をしていますが、こちらについては引き続き取り組んでいますので、事業ポートフォリオの見直しは完了という状況ではないとご理解いただければと思います。

ある意味、永遠に完了しないとも言えるのですが、大きな変革として、これからも取り組んでいきますので、それらを通じて収益構造もさらに改善していきたいと考えています。

新着ログ

「情報・通信業」のログ