マネーフォワード、創業以来初の四半期売上高100億円突破、好調な顧客獲得とEBITDA黒字継続

2024年11月期 第2四半期ハイライト

辻庸介氏(以下、辻):みなさま、こんにちは。マネーフォワード代表取締役社長の辻です。本日もお忙しいところご参集いただき、ありがとうございます。私から簡単に、2024年11月期第2四半期決算内容についてお話しします。

まず第2四半期のハイライトとして、創業以来初めて、四半期の売上高が100億円を突破しました。後ほど詳しくご説明しますが、事業成長の最重要KPIについてはMoney Forward Businessドメインの法人顧客純増数が9,913社増で、中堅企業向けのARRが6億9,000万円増となっており、いずれも前四半期に比べ伸びが加速しています。

以前よりコミットしている2024年11月期のEBITDA黒字化に向けては、今回の四半期EBITDAは5億4,000万円の黒字を計上しています。このように、通期の見通しの達成に向けて、順調な歩みを進めています。

ミッション・ビジョン実現に向けた取り組みを通じ、サステナブルな社会づくりを推進

「Business Overview for Investors」について、何点か簡単にアップデートしている近況をご説明します。ご覧のとおりかねてよりSDGsの目標を掲げており、「User Forward」「Society Forward」「Talent Forward」の3つの取り組みを重点テーマに設定して進めています。

この度このような取り組みが評価され、「FTSE Blossom Japan Sector Relative Index」という構成銘柄に初めて選定いただきました。引き続き、着実に推進していきたいと思っています。

経営体制の強化に伴い、新任執行役員として新たに3名が就任

今回新たに3名が執行役員に就任し、経営チームも力強くアップデートされています。

金井は、10年以上前の2014年にデザイナー1号として入社したメンバーです。2020年より、当社のVPoC(VP of Culture)担当となり、牽引してくれています。

人数もますます増え、拠点も複数になってグローバル化してきているため、カルチャー意識、つまりCorporate Identityを持つことが、経営していく上で非常に大事だと考えています。ブランドとカルチャーを束ねる重要な部分を推進してくれる大事なリーダーです。

吉本は、Fintech分野専門の人間です。ファイナンスとテクノロジー両方に非常に強いバックグラウンドを持っており、2023年に当社にジョインしてもらいました。SaaS×Fintech分野において、リーダーシップを発揮してくれると期待しています。

野村は、CDAOです。あまりお聞きにならない役職名かもしれませんが、Chief Data and Analytics Officerという意味です。AI時代にますます大事になってくるデータに関して、責任者として、野村がリーダーシップをもって進めてくれると判断し、今回、就任してもらいました。

それぞれ、カルチャー、Fintech×SaaS、データで、AI時代に必要な要素をリードしてくれるメンバーが執行役員として新たに就任し、非常に心強いです。これから確実に結果が出るよう、私からもサポートしていきたいと思っています。

「Business Overview for Investors」のアップデート内容のお知らせは以上です。

2024年11月期 第2四半期ハイライト

金坂直哉氏(以下、金坂):CFO兼CSOの金坂です。私より、第2四半期決算の全社ハイライトについてご説明します。

あらためてこちらのスライドをご覧ください。今期も売上高ならびにEBITDAガイダンスを出していますが、いずれも2024年11月期目標の達成に向けて、順調な進捗を進めています。

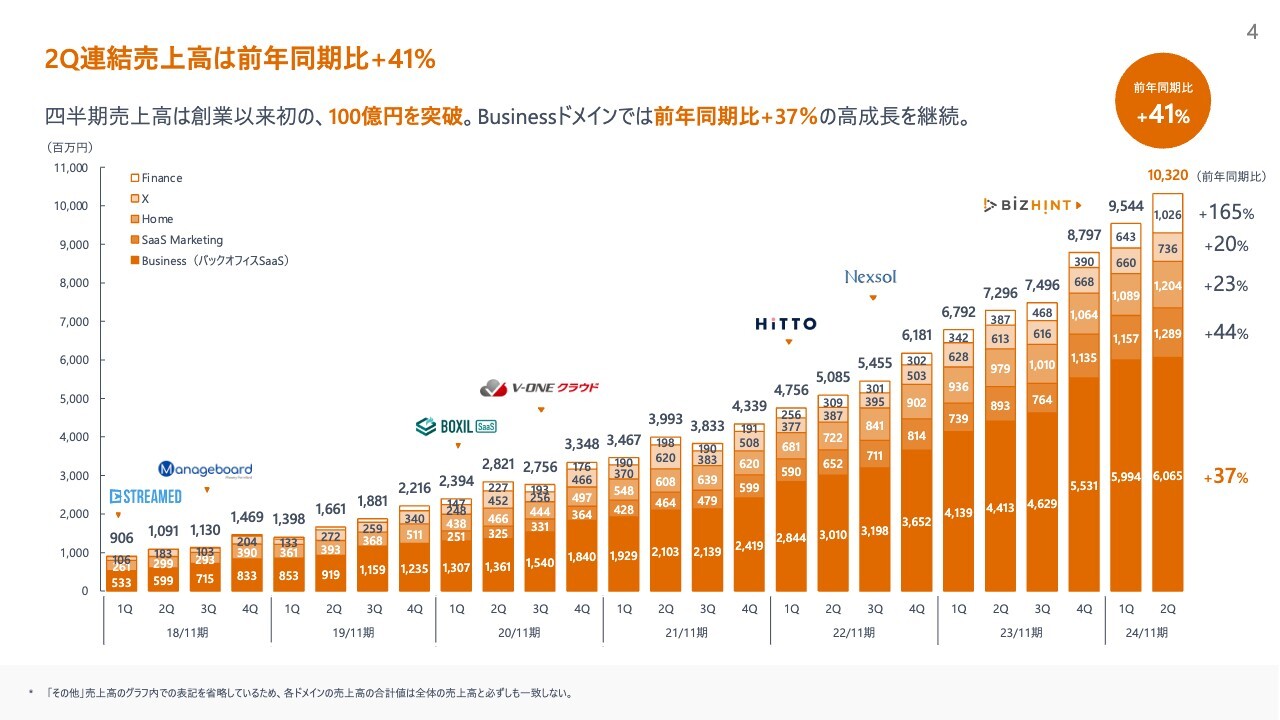

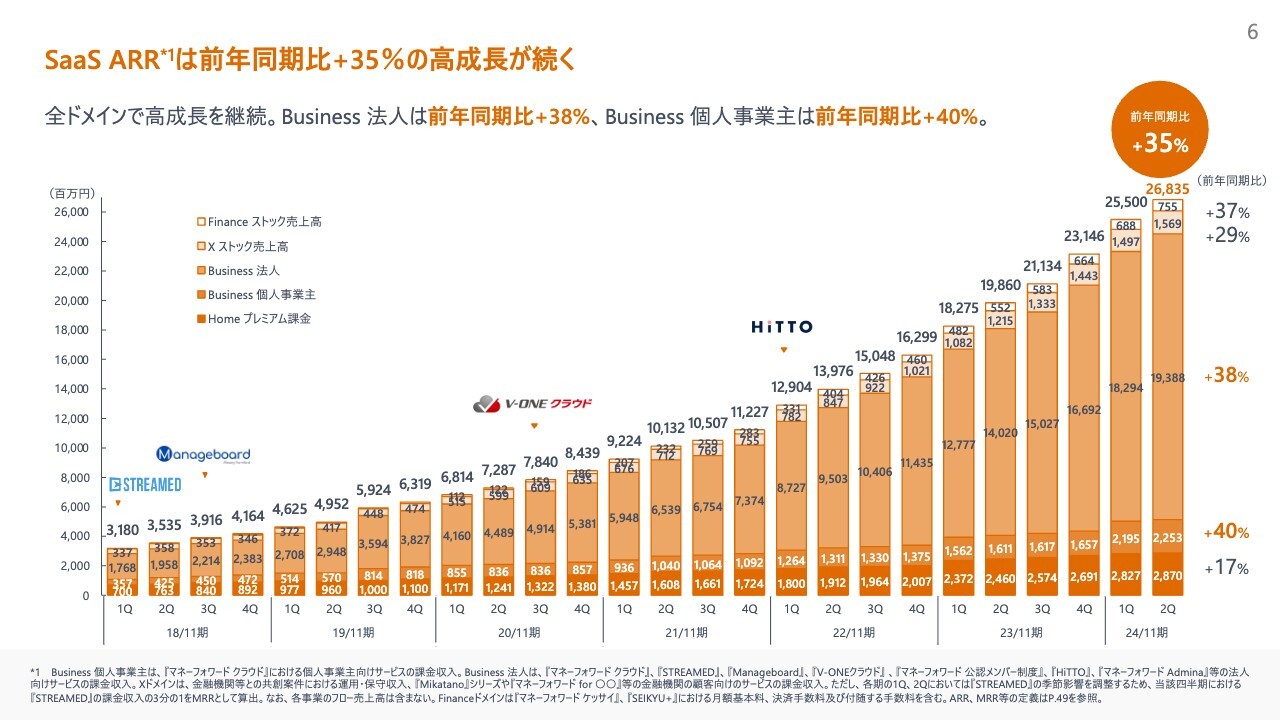

売上高については、前年同期比41パーセント増の103億2,000万円で、創業以来初の100億円突破という成長を見せています。いわゆるストック収益の成長を示すSaaS ARRの数字は、前年同期比35パーセント増の268億4,000万円まで伸びてきています。

スライド左下の第2四半期のEBITDAは5億4,000万円で、EBITDAマージンは5パーセントとなりました。EBITDAについては以前からお伝えしているとおり、第1四半期から黒字化しており、この第2四半期もしっかり黒字となっています。

一部、HIRAC FUNDの利益がありますが、それを除いても1億7,000万円のEBITDAが出ており、EBITDAの黒字も安定してきていると考えています。

SaaS ARRの一番大きな部分を占め、みなさまに特にご注目いただいているMoney Forward Businessドメインについて補足します。Money Forward Businessドメイン法人向けARRは、全体としては前年同期比38パーセント増の193億9,000万円となりました。このドメインだけでも、200億円のARRが見えてきた状況です。

スライド右下のMoney Forward Businessドメイン法人向け主要KPIは、今回もっとも強調したいポイントです。法人顧客数は、この四半期で9,913社増加しました。

1万社という大台には若干届かなかったものの、インボイス制度のかなり強い追い風があった昨年第4四半期に次ぐ、過去2番目となる法人顧客数獲得を、この3月から5月で実現しました。これはチームメンバーのがんばりによるものだと思っています。

この法人顧客数はいわゆるSMB(中小企業領域)と中堅企業の合算ですが、中堅企業の領域では1社あたりの単価がバラバラのため、ARRの伸び幅が特に注目されると思います。こちらについても前四半期比6億9,000万円増となっています。

このように、当社のMoney Forward Businessドメイン法人向けの一番重要なKPIである法人顧客数と中堅企業の純増ARRが、いずれも第1四半期に比べて加速し、非常に良い第2四半期だったと捉えています。

2Q連結売上高は前年同期比+41%

スライドは売上高の四半期推移です。先ほどお伝えしたように、第2四半期は前年同期比41パーセント増と、創業以来初の売上高100億円突破となりました。

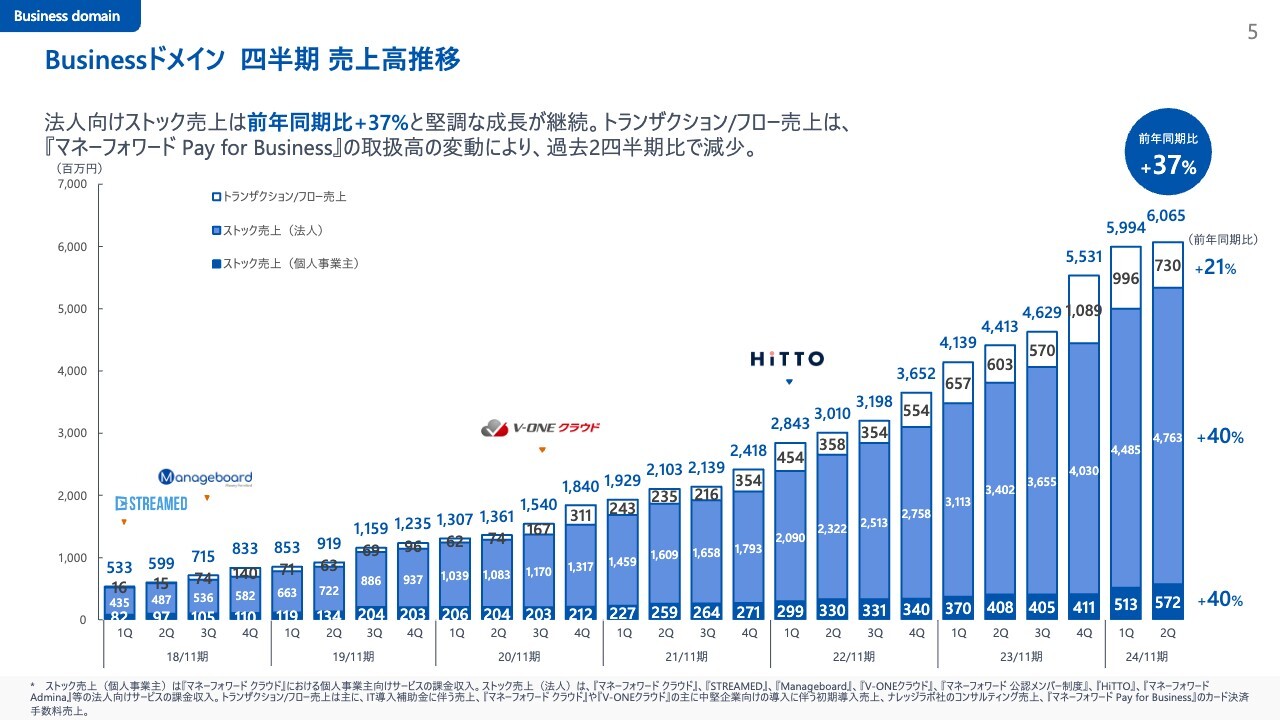

Businessドメイン 四半期 売上高推移

スライドのグラフは、Money Forward Businessドメインの売上高をブレイクダウンしたものです。全体としては前年同期比37パーセント増となっています。

特に法人向けと個人事業主向けのストック売上については、それぞれ前年同期比40パーセント増と非常に高い成長率となっています。

個人事業主向けについても、昨年末に実施した価格改定の効果が第1四半期からすでに出てきており、この第2四半期もその効果も含めて、成長率が大きく高まってきた状況です。

また、当社がこれまでフロー売上と表現してきたものについて、投資家のみなさまから「いわゆるPay for Businessの取扱高に紐づく決済売上はトランザクションであり、フローという表現は適切ではないのではないか」というフィードバックをいただき、今回からトランザクション/フロー売上と表現しています。

このトランザクション/フロー売上は、過去2四半期で約10億円から11億円ほどでしたが、この第2四半期は7億3,000万円と、前四半期比で減少しています。これについては以前から、投資家のみなさまにも「一部のお客さまでかなり大きな取扱高が出ているため、必ずしも昨年第4四半期や第1四半期の水準が続くものではない」とご説明していたとおり、この第2四半期で若干減少したかたちになっています。

SaaS ARRは前年同期比+35%の高成長が続く

スライドは、グループ全体のストックの売上を示すSaaS ARRのグラフです。こちらは先ほどのMoney Forward Businessドメインの売上高の推移とほぼ連動しており、Money Forward Businessドメインの法人向けで前年同期比38パーセント増、Money Forward Businessドメインの個人事業主向けで前年同期比40パーセント増と、非常に堅調に成長しています。

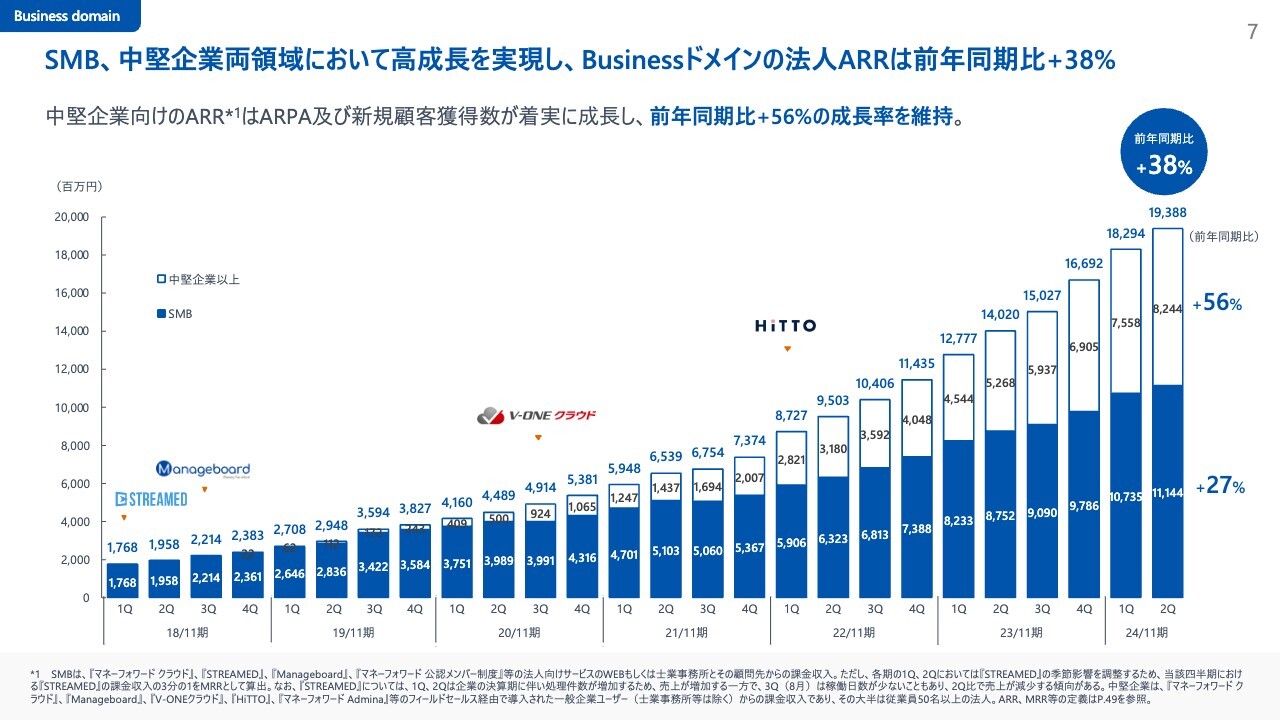

SMB、中堅企業両領域において高成長を実現し、Businessドメインの法人ARRは前年同期比+38%

スライドは、先ほどのグラフの法人向け部分をさらにブレイクダウンし、SMBと中堅企業以上に分けて示したグラフです。SMBは引き続き堅調に成長しています。冒頭でご説明したとおり、顧客獲得が非常に順調に増加しており、前年同期比27パーセント増となっています。これは100億円のARRを越える規模の成長です。

中堅企業以上については着実に7億円弱のARRを積み上げ、前年同期比56パーセント増の成長となっています。いずれの事業も堅調であり、マネーフォワードの業績を牽引している状況です。

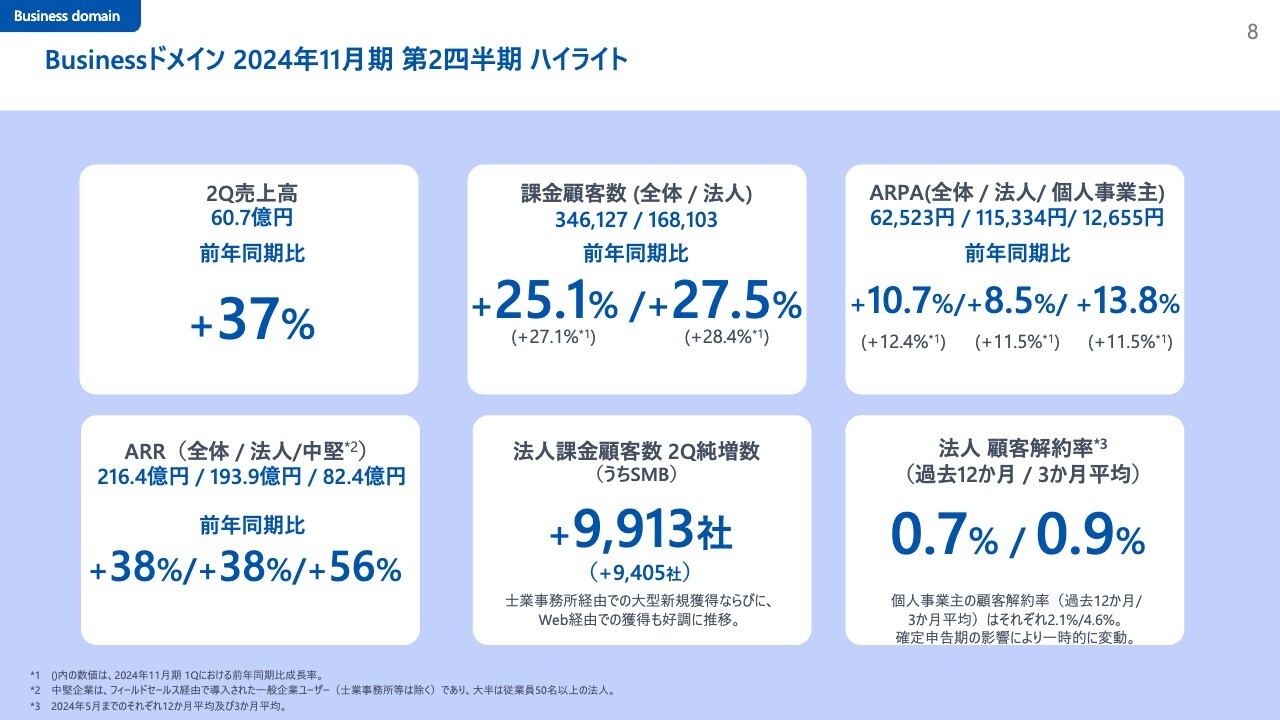

Businessドメイン 2024年11月期 第2四半期 ハイライト

Businessドメインの主要KPIをまとめたものです。詳しくは、この後のスライドでご説明します。

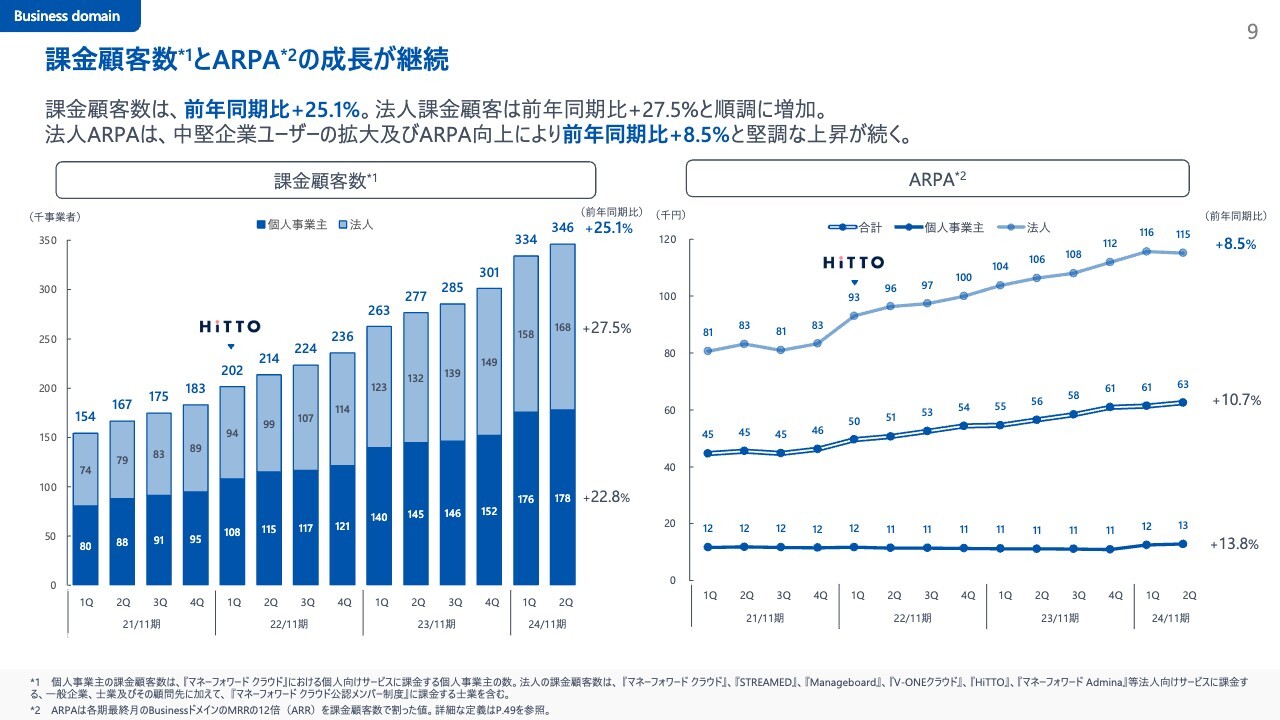

課金顧客数とARPAの成長が継続

課金顧客数です。個人事業主と法人の合算値を見ると、前年同期比25.1パーセント増と順調に成長しています。法人は27.5パーセント増でした。個人事業主は確定申告シーズンである第1四半期に大きく増加する傾向があり、第2四半期の純増幅はあまり大きくないものの、前年同期比で22.8パーセント成長しています。

スライド右側のARPAのグラフは、上から順に法人、合計、個人事業主となっています。法人が前年同期比8.5パーセント増、個人事業主が価格改定の効果で13.8パーセント増となりました。

また、法人のグラフが少し下がって見えるため、気になるのではないかと思います。次のスライドでご説明しますが、こちらはSMBの季節性の影響が出ています。

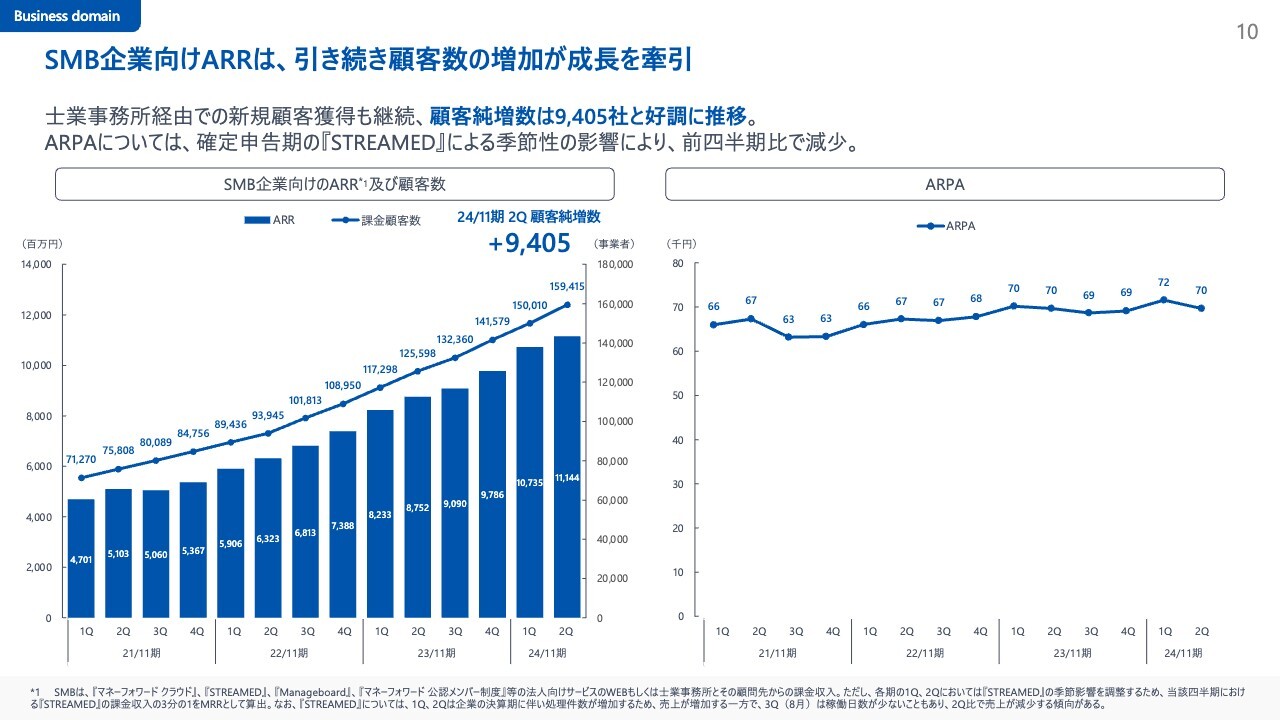

SMB企業向けARRは、引き続き顧客数の増加が成長を牽引

SMBのARRを顧客数とARPAに分解したものです。

当社の「STREAMED」という従量課金型のサービスは、特に確定申告シーズンに大きく伸びる傾向があります。その稼働が第1四半期に非常に増えました。右側のグラフでいうと、ARPAが6万9,000円から7万2,000円に大きく伸びているところです。

その稼動が少し落ち着き、ARPAは7万円という水準に戻ってきました。それが先ほど1つ前のスライドでお伝えした、法人のARPAが11万6,000円から11万5,000円に下がった要因です。したがって、当社の事業としてはまったく問題なく、むしろ左側のグラフを見てもらうとわかるように、顧客の純増ペースは好調で、ユーザー数を非常に順調に伸ばしています。

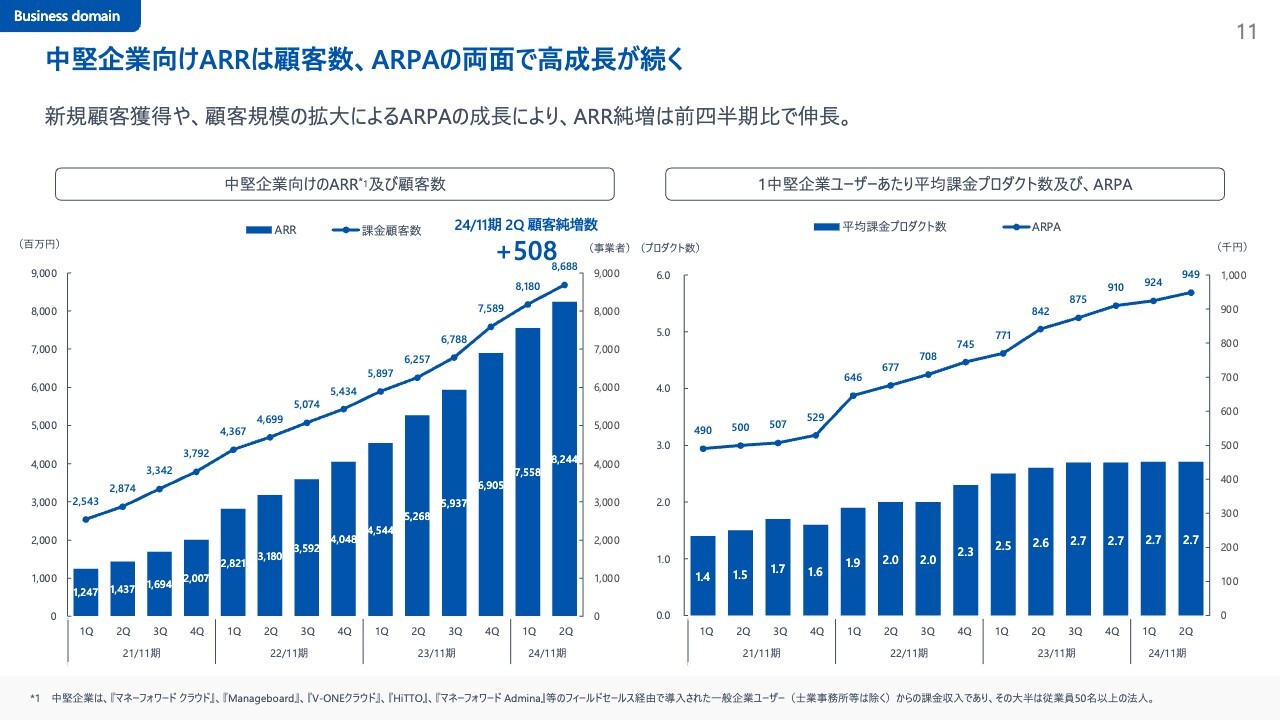

中堅企業向けARRは顧客数、ARPAの両面で高成長が続く

中堅企業向けのARRを顧客数とARPAに分解しています。左側のグラフに記載のように、ARRは75億5,800万円から82億4,400万円と、この四半期もしっかりと伸びています。その内訳を分解してみると、ユーザー数については508社増加しています。

また、右側のグラフに記載のARPAは、前四半期の92万4,000円から94万9,000円となっており、こちらも直近の四半期において大きく伸びています。

その下に示した、平均課金プロダクト数については、2.7で止まってるように見えます。しかし、新規のお客さまの場合、現状は2から2.5ほどのプロダクトへの課金が平均的です。既存のお客さまはクロスセルが常に進んでいる状態のため、そちらが混ざり、2.7という数字が維持されている状態といえます。

これからは新規のお客さまを複数のプロダクトによって獲得し、既存のクロスセルもさらに伸ばしていきます。現在は2.7で止まっていますが、これができれば将来的には3や4といった数字に伸びていくのではないかと考えています。

また、先ほどもお伝えしましたが、足元ではARPAが四半期で92万4,000円から94万9,000円と、非常に力強く伸びています。この領域も引き続き順調ではないかと考えています。

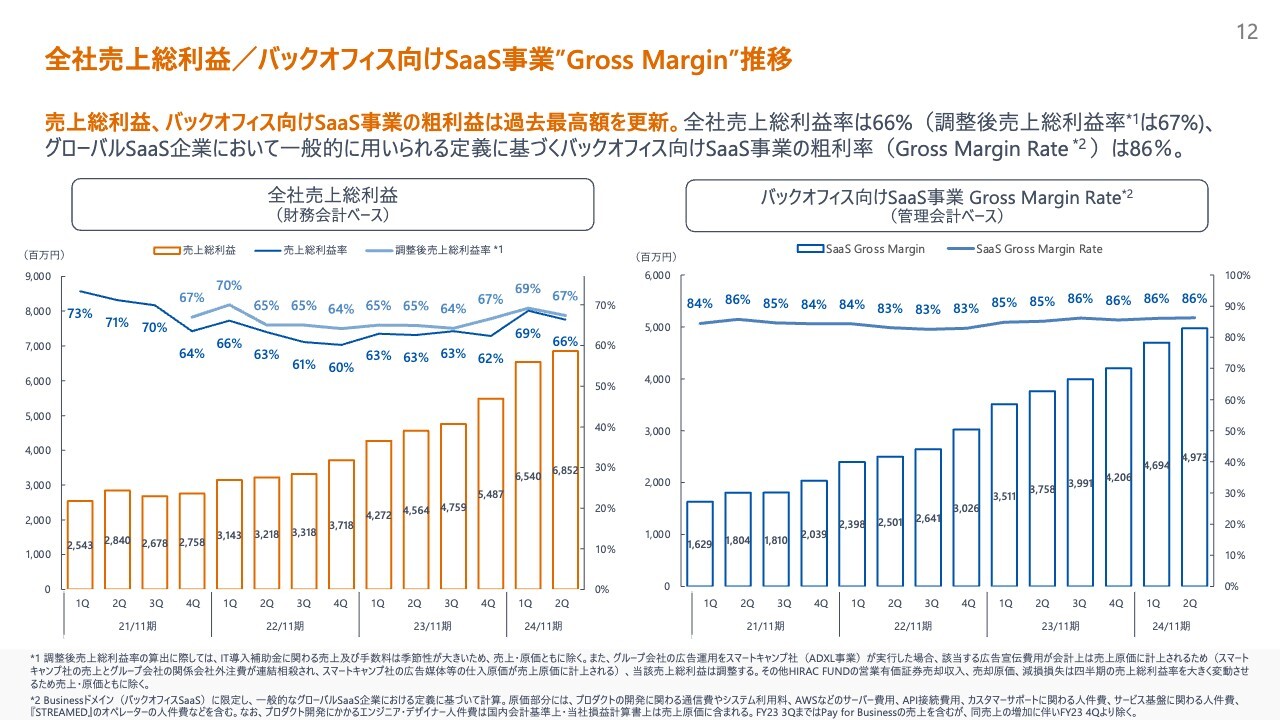

全社売上総利益/バックオフィス向けSaaS事業”Gross Margin”推移

ここからはマージンについてお話しします。スライド左側のグラフは、売上総利益と売上総利益率を表したものです。

売上総利益は、売上の増加に伴い引き続き過去最高を更新しています。

売上総利益率は、調整後の売上総利益率をお伝えしていますが、この四半期はエンジニアの採用がかなり進んだため、エンジニアの人件費の増加に伴い若干低下しています。ただ中長期的には、この売上総利益率も上がってくるトレンドになると考えています。

スライド右側のGross Marginは、いわゆるグローバルなSaaS事業で見ている管理会計ベースの粗利率です。こちらは安定し続けており、率にして85パーセントから86パーセントの水準を維持できています。

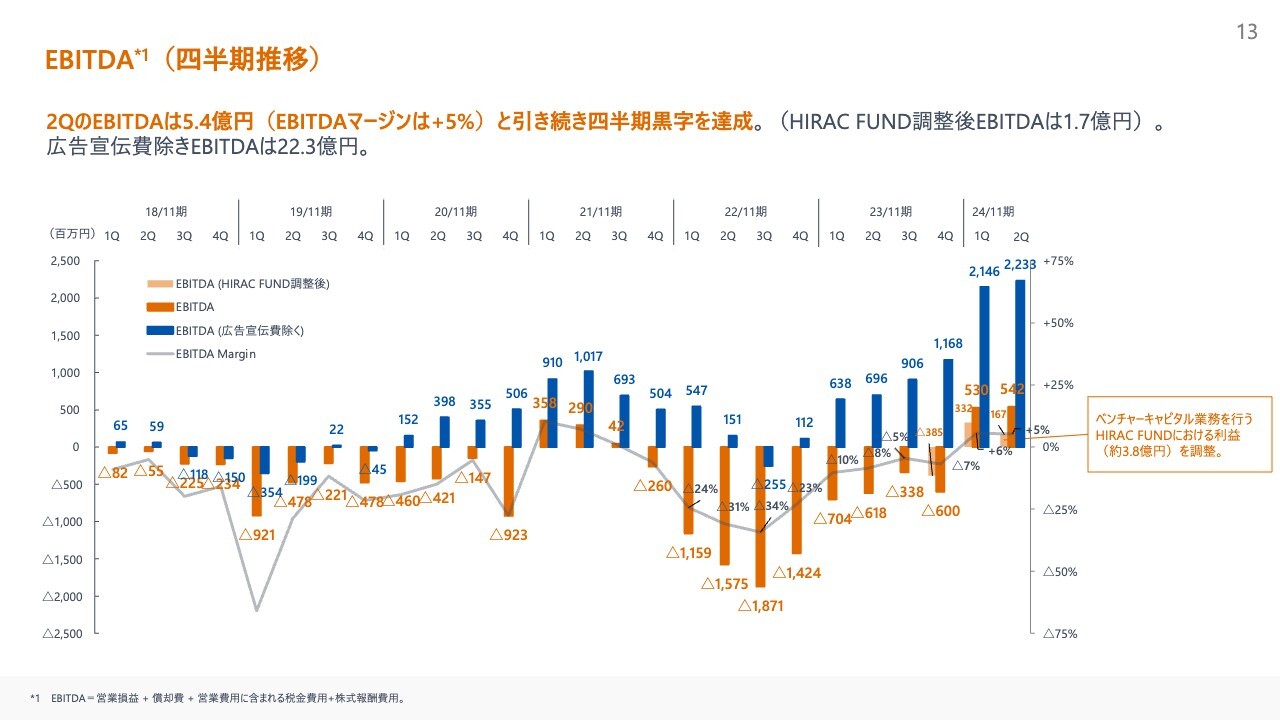

EBITDA(四半期推移)

EBITDAの四半期単位の推移です。今回、広告宣伝費を除いたEBITDAは、第1四半期で21億4,600万円となっています。昨年の第4四半期に10億円ほど急激に伸びました。現在はそれを多少上回り、22億3,300万円の水準となっています。

また、広告宣伝費が増加した分や、HIRAC FUNDにおいて利益を拡大した分があります。なお、HIRAC FUNDの調整後のEBITDAは1億6,700万円となっています。

どうしても四半期単位の変動はありますが、当社としては常に1年単位でしっかりと改善を続けていくことを意識しています。2022年から2023年、2023年から2024年の数字を見ると、ここはしっかりと改善できていると考えています。

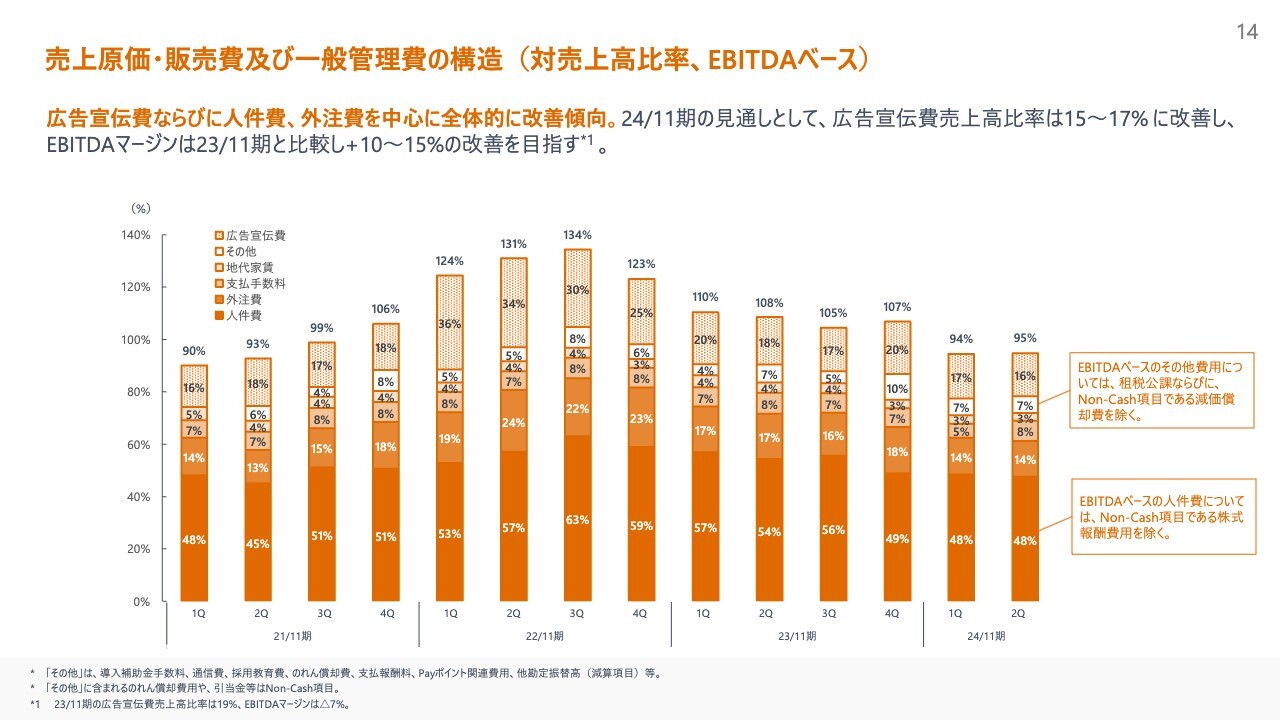

売上原価・販売費及び一般管理費の構造(対売上高比率、EBITDAベース)

先ほどのスライドと連動した数字として、コストサイドの対売上高比を掲載しました。広告宣伝費の売上高比率を、今期は15パーセントから17パーセントというガイダンスで出しており、第1四半期、第2四半期とその水準で推移していると考えています。

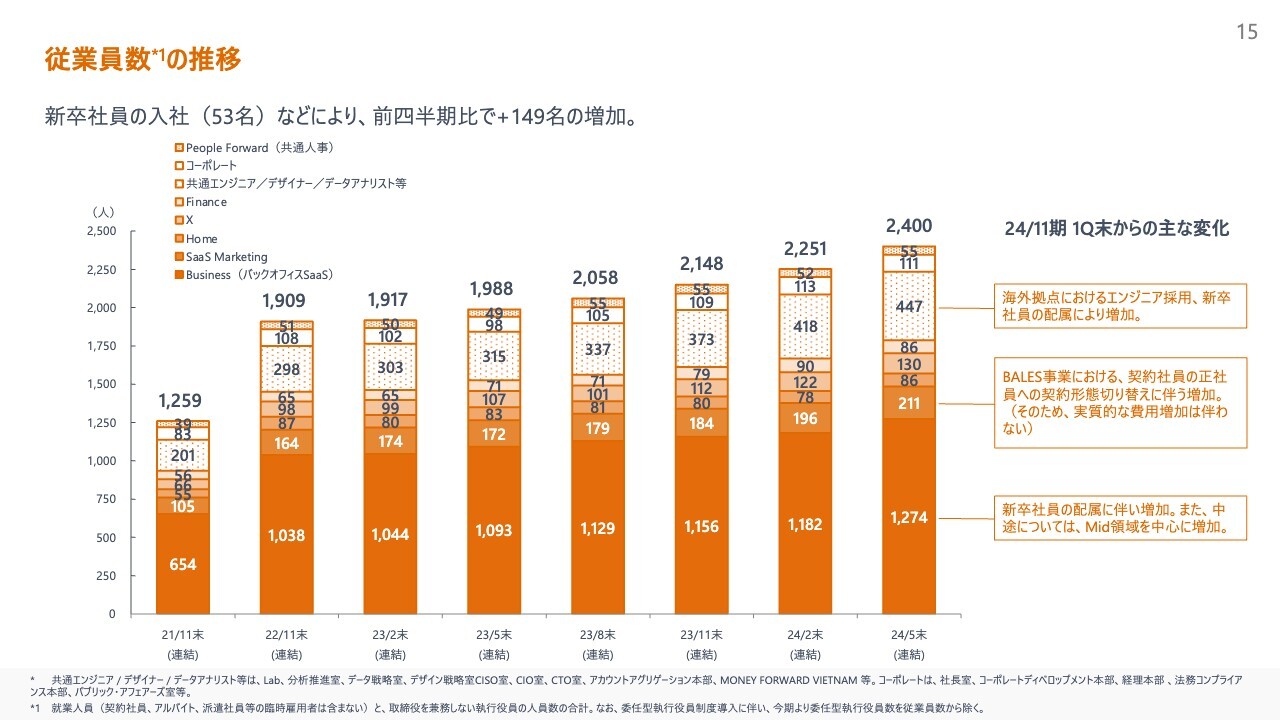

従業員数の推移

従業員数の推移です。足元実績としては、この第2四半期は非常に良い採用ができています。今まで入社してくれてきた新卒社員は現在、それぞれが当社の非常に大事なポジションに就いて牽引してくれています。そのようなメンバーがまた新しく53名入社してくれたということで、非常に良い採用ができていると考えています。

さらに、中途採用について、特に海外拠点におけるエンジニア採用もできており、この四半期で149名の増加となっています。

SaaS Marketingドメインについて、20名弱増えていますが、これは基本的に契約社員の方の正社員への切り替えに伴う実績です。実質的にコストが増えたり、働いている方の数が増えているものではないです。

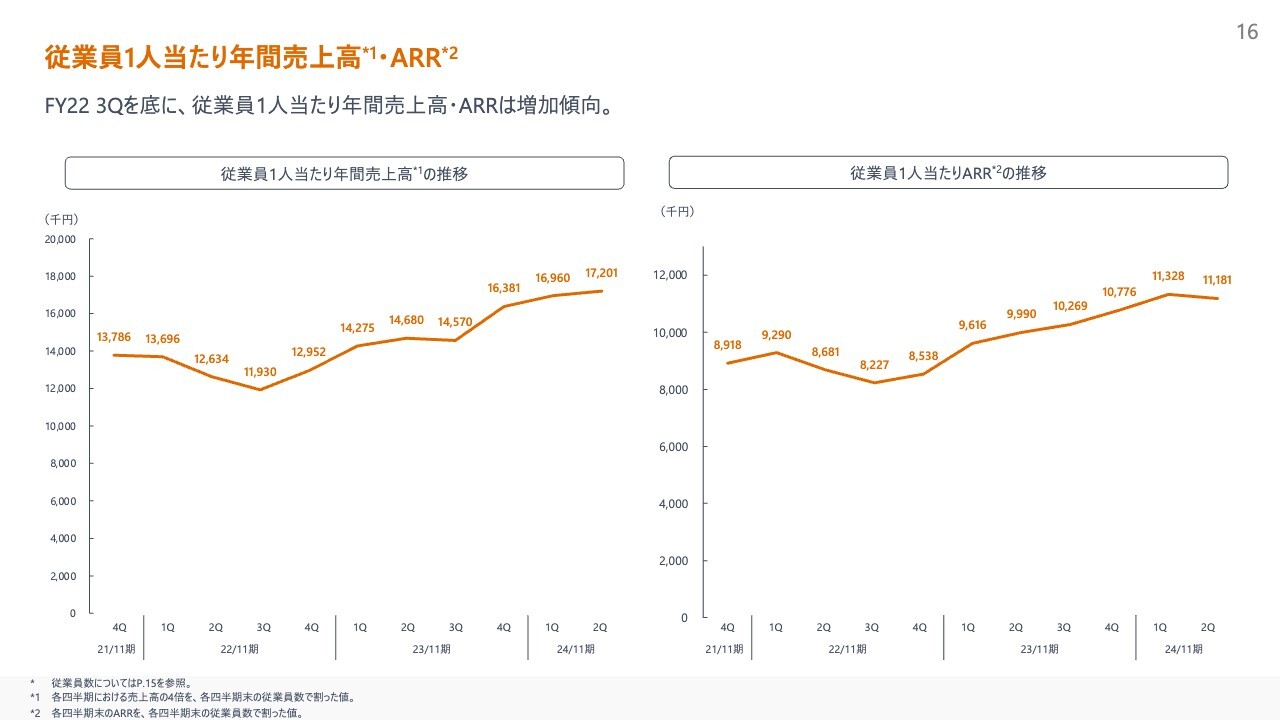

従業員1人当たり年間売上高・ARR

従業員1人当たり年間売上高・ARRについて、四半期ごとに算出したグラフです。これらの指標は、1人当たりの生産性を意味すると思っています。

ご覧のように2022年の第3四半期は投資を加速した時期でした。採用を加速したところでいったん下がり、そこから2年ほど経過しました。大きなトレンドとして、生産性はかなり上がってきている状態にあると実感しています。

どうしても四半期単位で多少の凸凹は出てしまうのですが、これも、年間単位で改善を続けていければと考えています。

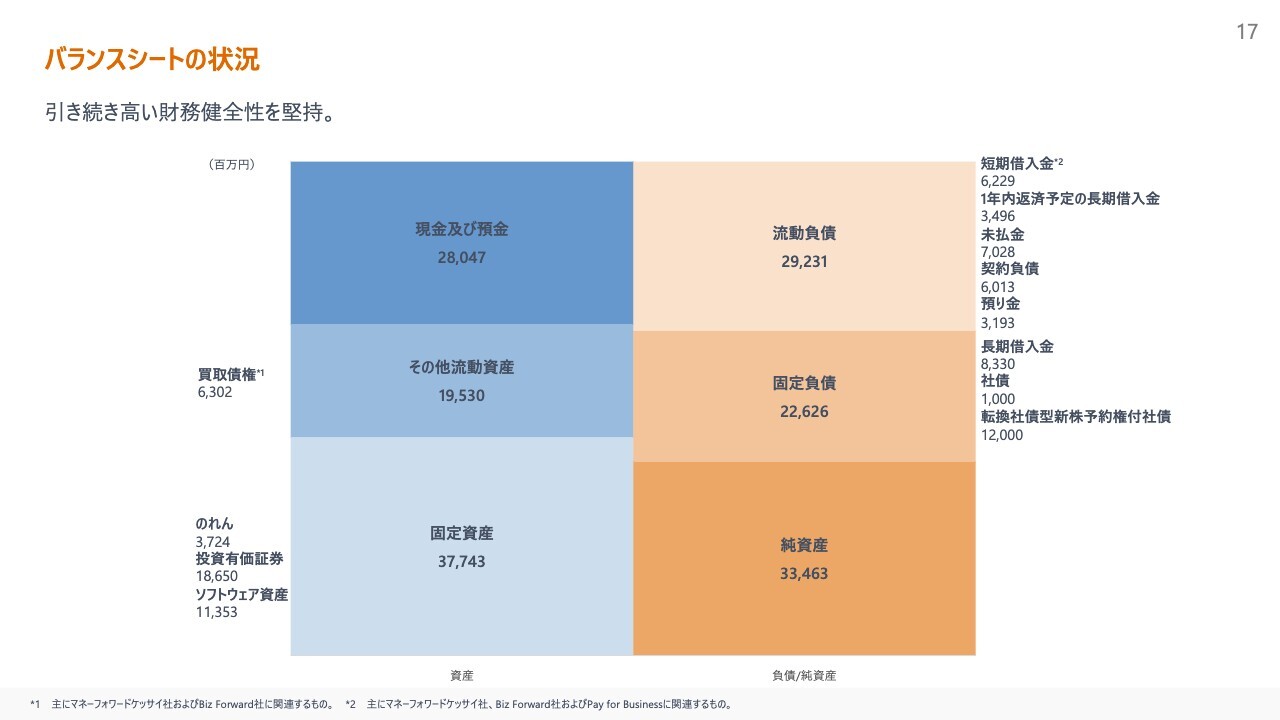

バランスシートの状況

バランスシートとキャッシュフローについてです。バランスシートの現金及び預金は、280億円という水準にあり、引き続き十分な流動性を確保しています。

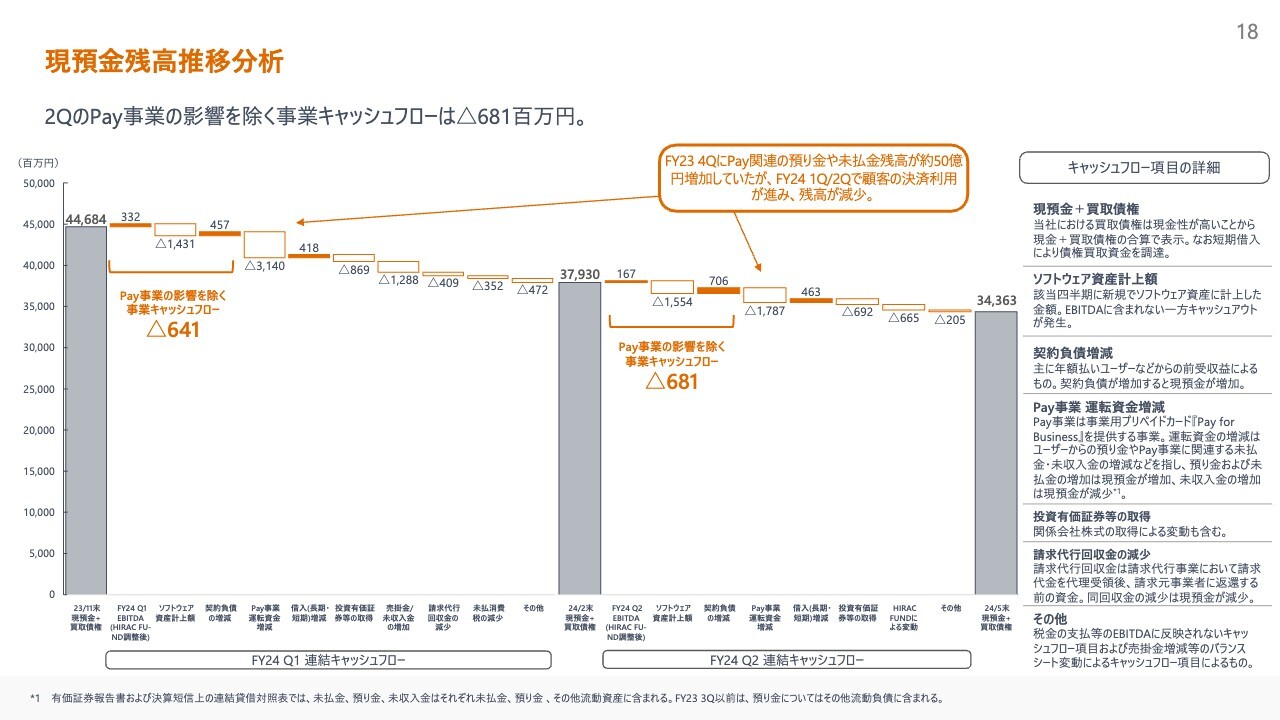

現預金残高推移分析

現預金残高推移について、こちらも1年ほど前から毎四半期出しています。いわゆる事業の根幹のキャッシュフローについて、EBITDA、ソフトウェア資産計上、前受金の増加が、2024年11月期の第1四半期で大きく改善し、マイナス6億円という水準まで持ってきました。

今回の2024年11月期第2四半期も、ほぼ同じ水準で、マイナス6億8,000万円になっています。ここもEBITDAの改善に伴って、事業キャッシュフローも改善できていくと見ています。

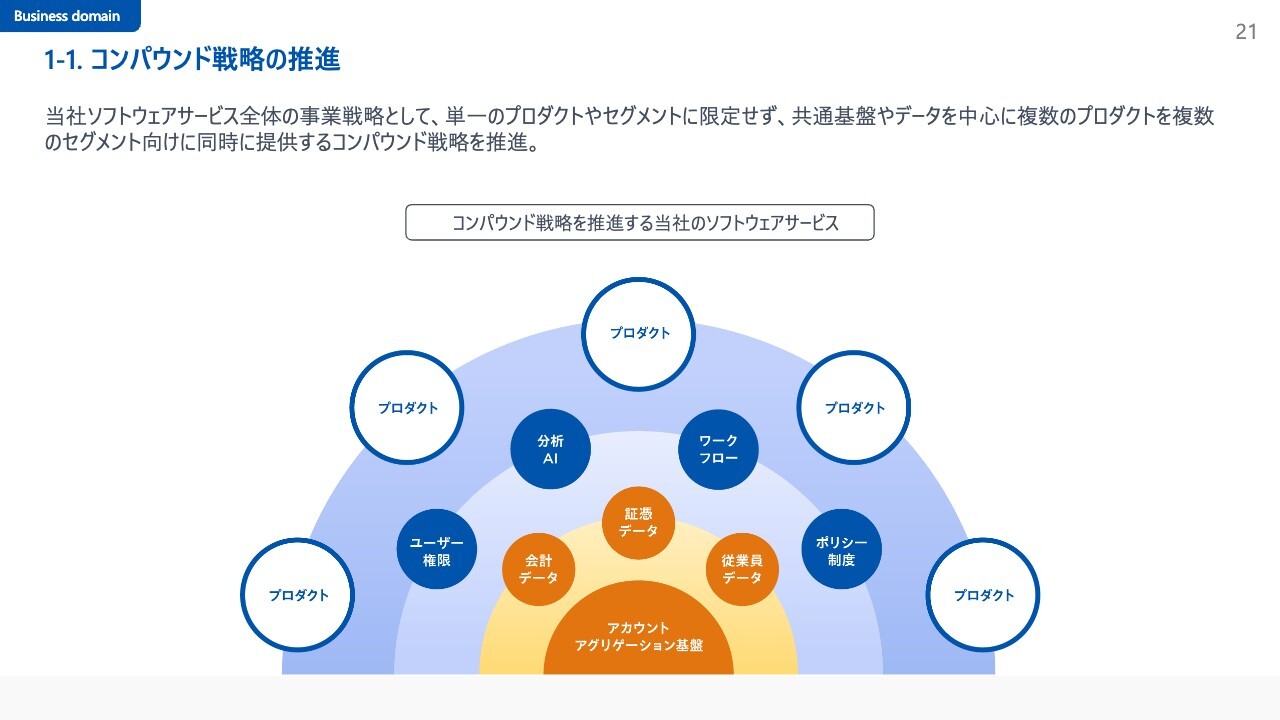

1-1. コンパウンド戦略の推進

辻:私から、ビジネスハイライトの注力分野の取り組みについてご説明します。今日は法人向けバックオフィスSaaS領域における主要な取り組みについて3点と、生成AIの活用についてをお話しします。

「法人向けバックオフィスSaaS領域における主要な取り組み」の1点目「コンパウンド戦略の推進」についてです。コンパウンド戦略は、当社の考え方を非常によく表した戦略形態です。

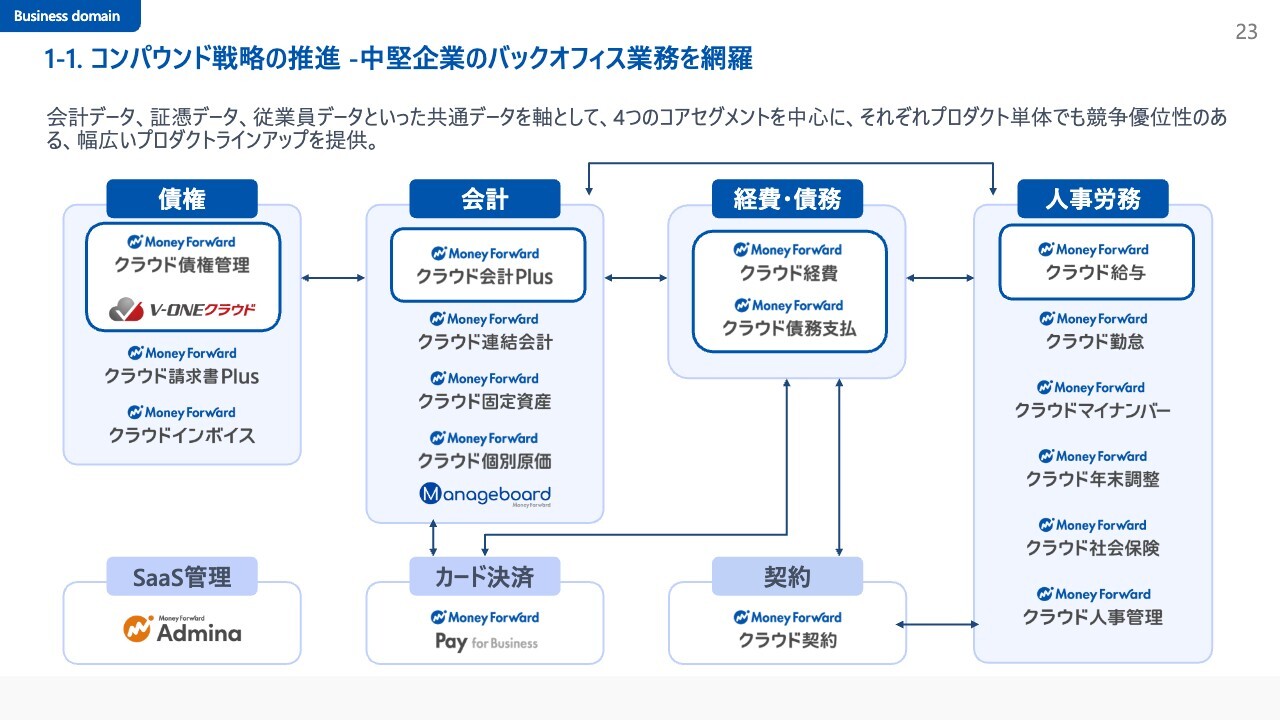

イメージとしては、スライドのようにアカウントアグリゲーションの基盤があります。その上で、会計データや証憑データ、従業員のデータなどをレバレッジにして、分析/AIやワークフローを共通化しながら、プロダクトを作っていきます。

いわゆる単一のプロダクトやドメインに限定せず、そこの中心にある強みにレバレッジをかけて開発していく戦略です。

1-1. コンパウンド戦略の推進 ー 中堅企業のバックオフィス業務を網羅

アメリカではRipplingさまなどが非常に有名な会社だと思います。当社のプロダクトラインアップは、このような広いかたちとなっています。

まず、真ん中にある会計カテゴリ「マネーフォワード クラウド会計Plus」を中心に、「マネーフォワード クラウド連結会計」「マネーフォワード クラウド固定資産」「マネーフォワード クラウド個別原価」があります。

その右の経費・債務カテゴリには「マネーフォワード クラウド経費」「マネーフォワード クラウド債務支払」があり、さらにスライド左側にある債権カテゴリには「マネーフォワード クラウド債権管理」「V-ONEクラウド」「マネーフォワード クラウド請求書Plus」「マネーフォワード クラウドインボイス」があります。

一番右の人事労務カテゴリでは、「マネーフォワード クラウド給与」「マネーフォワード クラウド勤怠」「マネーフォワード クラウドマイナンバー」「マネーフォワード クラウド年末調整」「マネーフォワード クラウド社会保険」「マネーフォワード クラウド人事管理」があります。

このように「債権」「会計」「経費・債務」「人事労務」の4つのカテゴリーをメインにしながら、バックオフィスのサービスを提供しています。

1-1. コンパウンド戦略の推進 ー『マネーフォワード クラウド』における取り組み

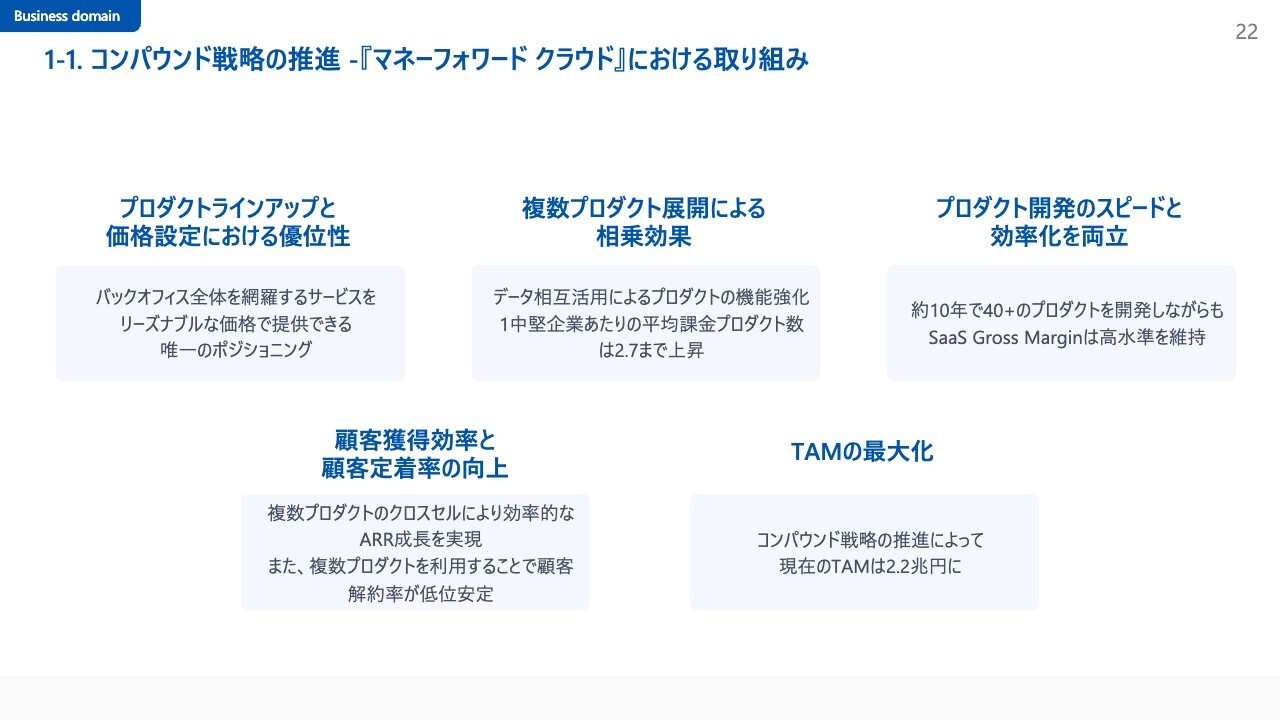

以上のようなコンパウンド戦略を推進しながら、当社の強みとして、ご覧の5つの競争優位性があると思っています。

左上の「プロダクトラインアップと価格設定における優位性」は、バックオフィス全体を網羅するサービスを非常にリーズナブルな価格で提供できるという内容で、当社のユニークさを表していると思っています。

「複数プロダクト展開による相乗効果」は、複数プロダクトを展開することによってデータを相互活用できるため、クロスセルが進みやすい利点があるという意味です。

「プロダクト開発のスピードと効率化を両立」は、当社は約10年で40種類以上のプロダクトを開発する開発スピードを持ち、SaaS Gross Marginも高水準を維持しています。

さらにそれぞれのプロダクトがあるため、顧客獲得が非常に効率的であり、複数のプロダクトを利用していただくと解約率も低位で安定するため、継続的に使っていただけます。

このような取り組みを通して非常にTAMが大きくなっており、現在の当社のクラウドソリューションのTAMは2兆2,000億円となっています。このように、非常に大きなマーケットでサービスを提供していると考えています。

これがコンパウンド戦略の推進の1点目です。

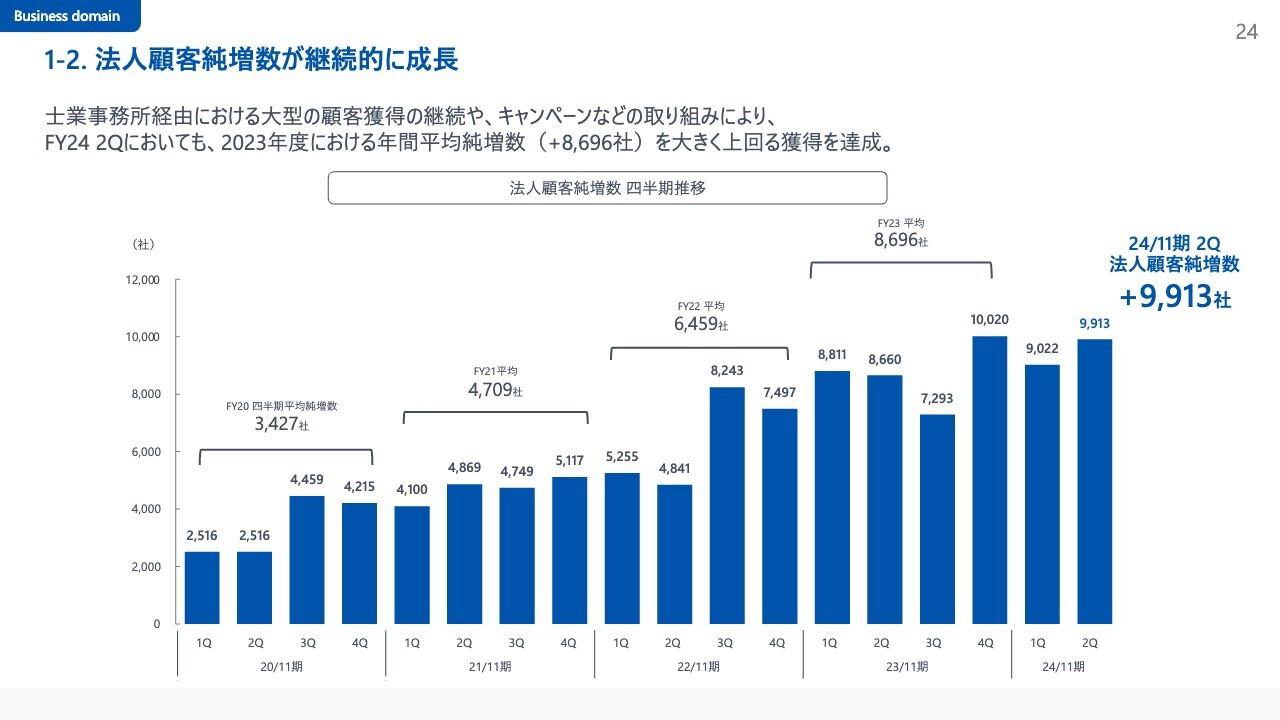

1-2. 法人顧客純増数が継続的に成長

コンパウンド戦略の2点目は、法人顧客のお客さまの成長と士業事務チャネルについてです。今回、顧客獲得が非常に順調に進んでいます。四半期で波はあるものの、2023年度の平均がおよそ8,696社だったところが、直近の第2四半期で9,913社と、新規顧客の獲得スピードが加速しています。

この要因として、士業事務所経由の獲得やキャンペーン、マーケティングなどが挙げられます。

1-2. 士業事務所チャネルにおける、「経営パートナー」としての取り組み

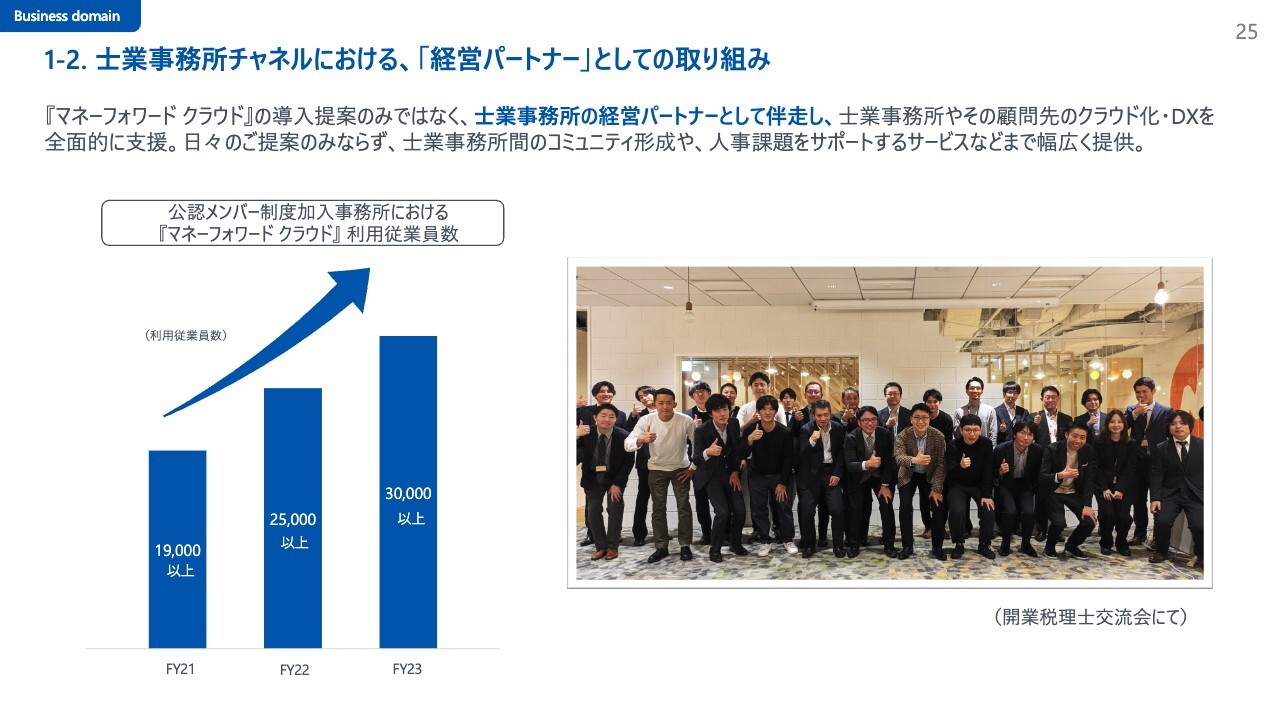

当社にとって士業事務所さまは非常に大事なチャネルであり、引き続き経営パートナーとして取り組ませていただいています。スライド右側の写真にあるように、開業税理士向けのセミナーや各種情報提供等を行いながら、一緒にサービスを提供しています。

スライド左側は「マネーフォワード クラウド」を利用いただいている会計事務所の従業員数のグラフです。2023年度には3万人以上となっており、非常に多くの会計事務所にご利用いただけるサービスになってきていると思います。引き続き、この点は力を入れていきたいと考えています。

1-2. クラウド会計の新規導入キャンペーンを継続的に実施

また、Web経由で申し込みをしてくださる方々向けに、新規導入キャンペーンを継続的に実施しています。

「クラウド会計はじめようキャンペーン」や、現在実施している「クラウド会計1年間実質0円キャンペーン」など、まず導入のハードルを低くして、より多くのお客さまに使っていただくという取り組みが奏功していると思っています。以上が2点目です。

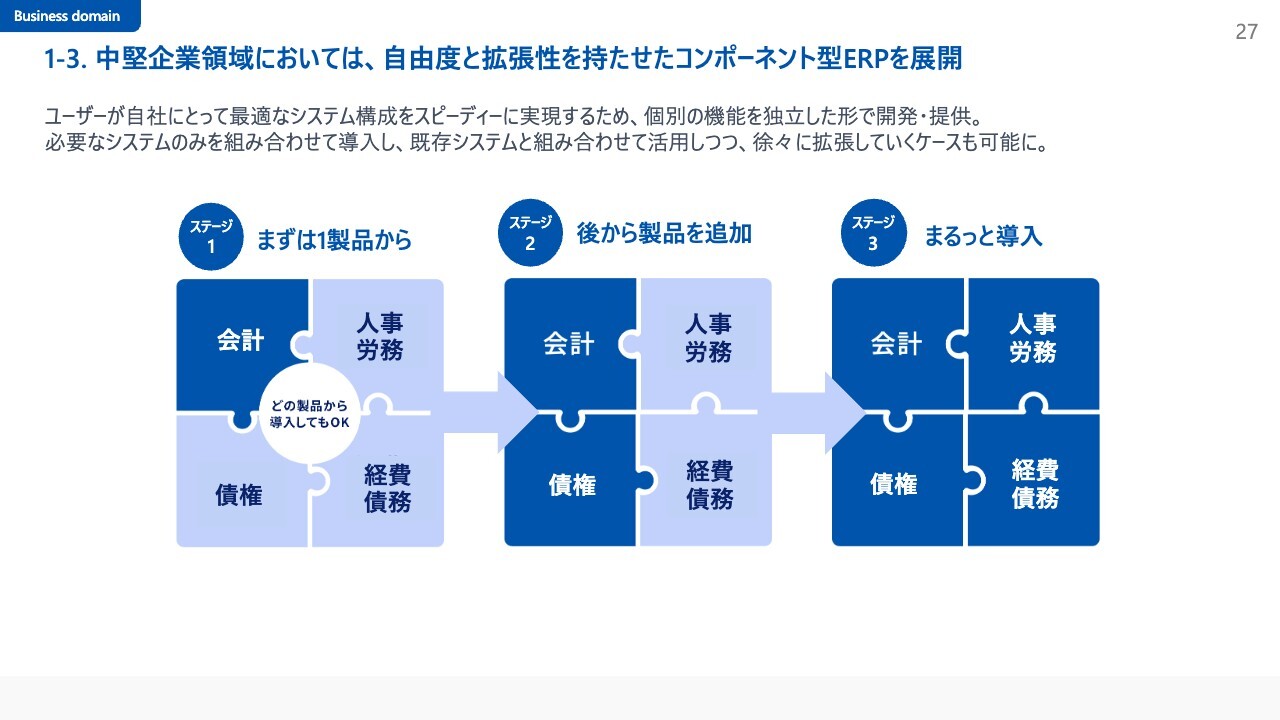

1-3. 中堅企業領域においては、自由度と拡張性を持たせたコンポーネント型ERPを展開

3点目は、ご存じの方も多いと思いますが、当社のプロダクト戦略としてコンポーネント型ERPを掲げています。

これは「1ERPで全部使ってください」ということではなく、まずは使いやすいところや、課題感があるところから使っていただきます。実際に使用し便利になって生産性が上がることで「これも使わせてほしい」とご要望いただくことが多いです。

この徐々に導入いただくシステムが増えていく流れは、当社の特徴だと思っています。

1-3. 中堅企業領域におけるコンポーネント型ERPの展開(成熟企業における導入事例)

実際に、成熟企業や長い間事業を行っている会社でも「クラウドサービスを使ってみたい」という声が非常に増えてきています。もともと基幹システムで運用されている会社が、例えば経費精算や勤怠管理など一部の機能をSaaS化するというかたちで導入し、徐々に便利さを感じて広がっていくのが、成熟企業に多いパターンです。

スライド右側には中川政七商店さまの事例をご紹介しています。こちらは創業1716年、従業員数600名の会社です。まずは「マネーフォワード クラウド給与」からお使いいただき、徐々に「マネーフォワード クラウド経費」「マネーフォワード クラウド年末調整」「マネーフォワード クラウド契約」「マネーフォワード クラウド会計Plus」と、多くのサービスを使っていただけるようになりました。

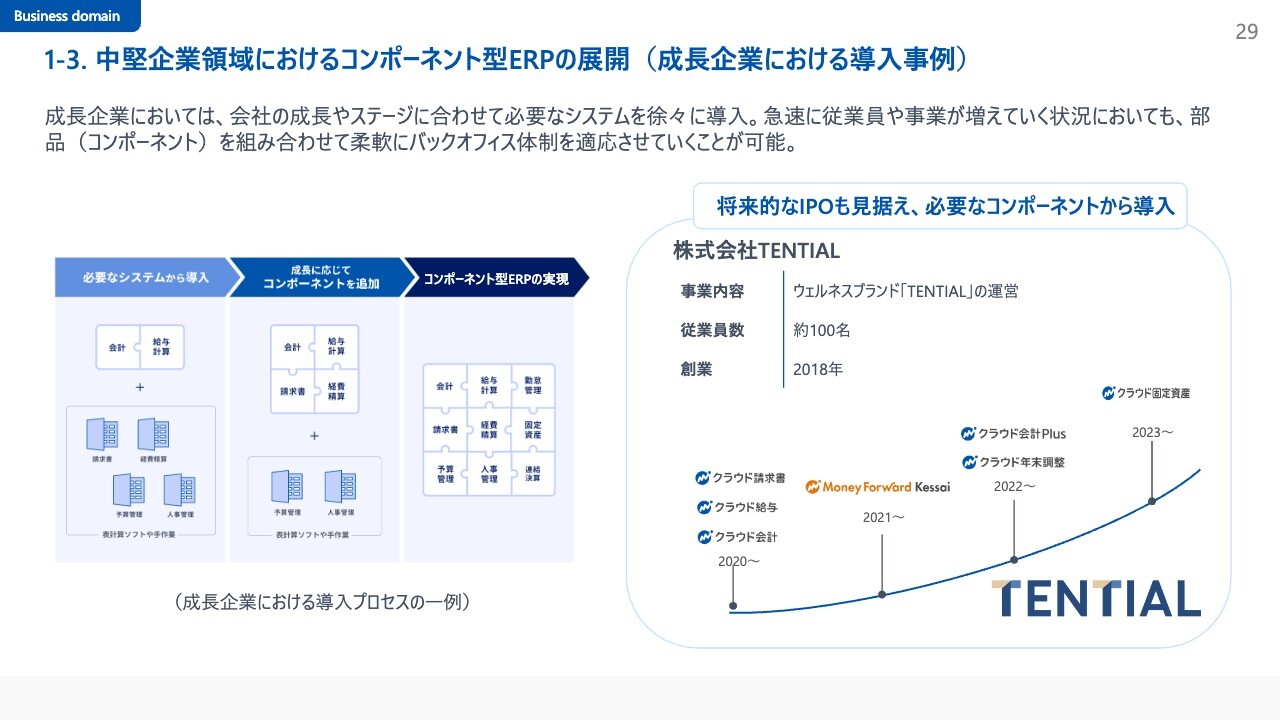

1-3. 中堅企業領域におけるコンポーネント型ERPの展開(成長企業における導入事例)

こちらのスライドは、2018年に創業された成長企業のTENTIALさまという会社の事例です。現在非常に勢いがあり、IPOを目指して伸びている会社です。こちらは必要なシステムから導入し、コンポーネント型に広がっていった事例です。

創業された少しあとに、「マネーフォワード クラウド会計」「マネーフォワード クラウド給与」「マネーフォワード クラウド請求書」を導入され、その後「マネーフォワード Kessai」や「マネーフォワード クラウド会計Plus」「マネーフォワード クラウド年末調整」「マネーフォワード クラウド固定資産」というかたちで増やしていただいています。

このように、大きく2つのパターンがあると考えており、スタートアップ企業にもお使いいただき、また中堅企業でもこのように徐々に広がっています。

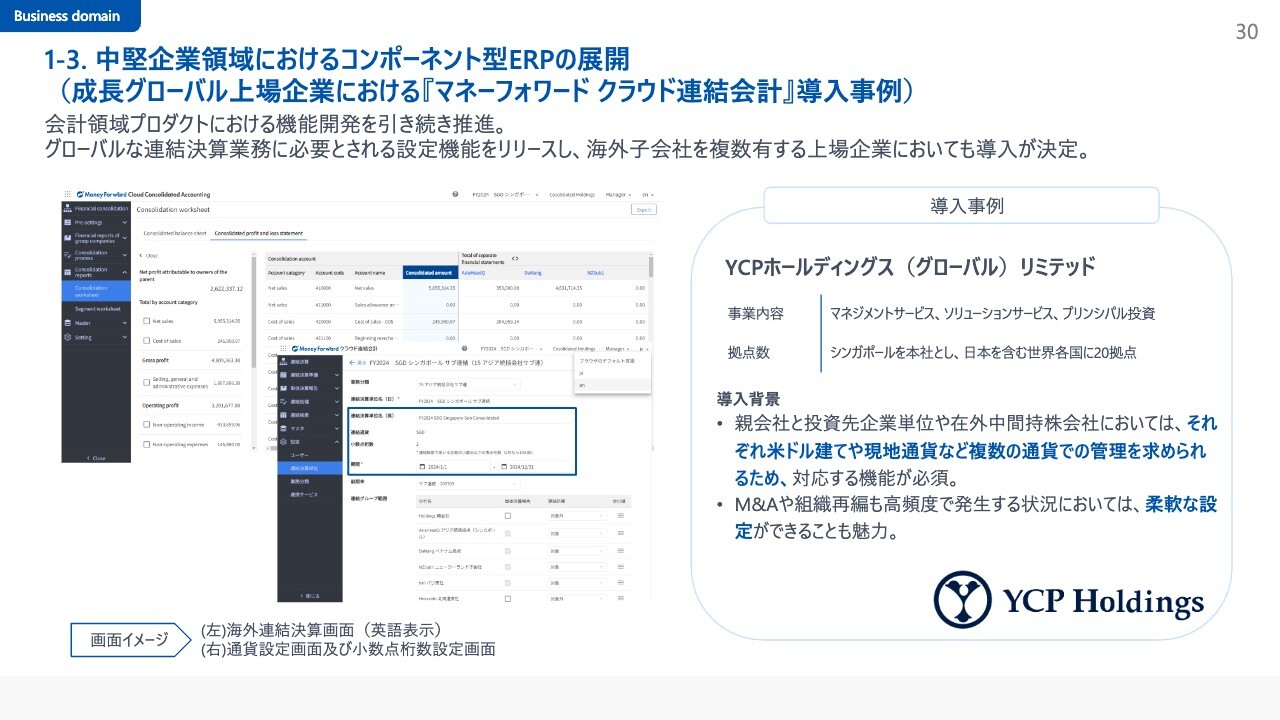

1-3. 中堅企業領域におけるコンポーネント型ERPの展開(成長グローバル上場企業における『マネーフォワード クラウド連結会計』導入事例)

今回新しく出てきたもう一つの事例として、成長グローバル上場企業における導入事例をご紹介します。

当社は「マネーフォワード クラウド連結会計」をリリースしていますが、こちらはクラウド型のもののなかではトップレベルのサービスになってきたと思っています。

シンガポールに本社があり、日本を含む世界各国に約20拠点を展開しているYCPホールディングスさまにも、当社の「マネーフォワード クラウド連結会計」を使っていただいています。

国内のみならず、海外でもプロダクトが使われていくような取り組みが徐々に進んでいるため、今後を楽しみに思っています。以上が法人向けの取り組みです。

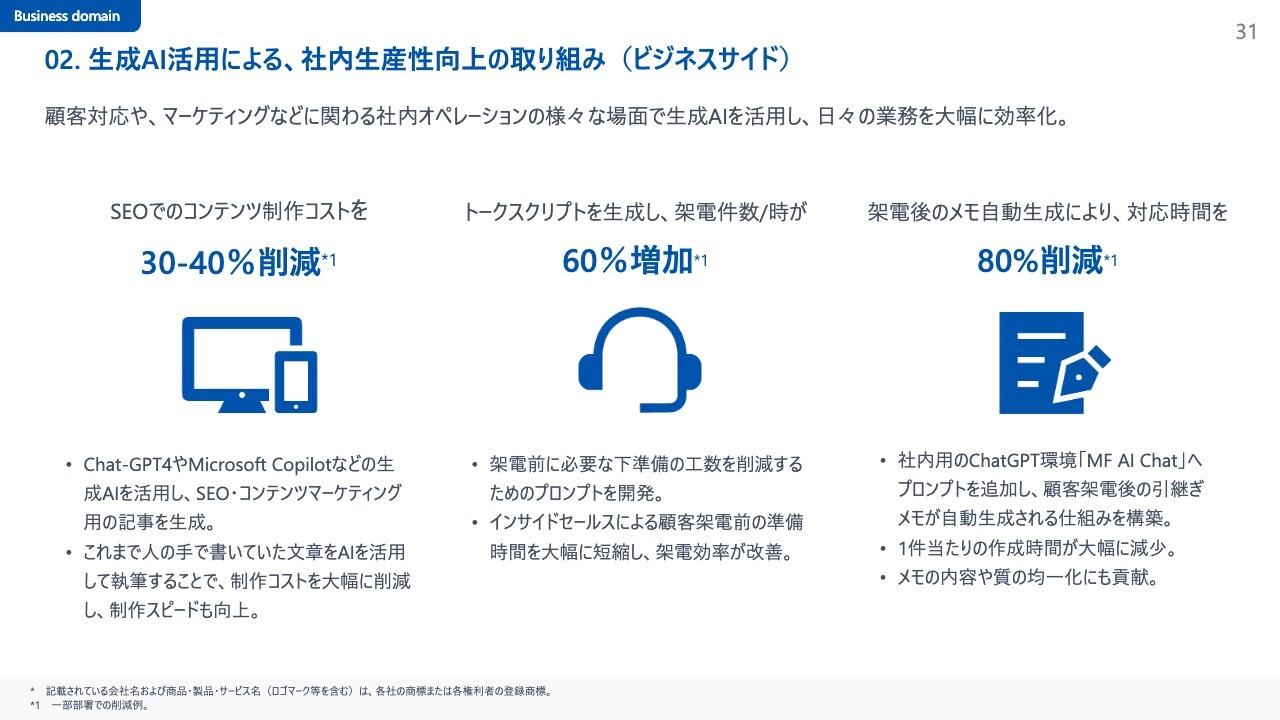

02. 生成AI活用による、社内生産性向上の取り組み(ビジネスサイド)

生成AIの活用についてです。すでにいろいろと生成AIの取り組みに関するニュースが出ており、みなさまもご存知かと思います。当社においても、生成AIはプラットフォームが変わるほどの、本当に大きなイノベーションを起こすインパクトがあると考えています。そのため、私の直轄のチームを作り、対応している状況です。

主に社内の生産性向上、プロダクトへの組み込み、まったく新しいサービス作りの3つのポイントで取り組むことができると考えています。これらのポイントについてご説明します。

ビジネスサイドでは、釈迦に説法ですが、生成AIとテキストの相性が非常に良いと考えています。例えば、コンテンツを「ChatGPT」や「Copilot」を使って作ることで、30パーセントから40パーセントは制作コストを削減できます。

トークスクリプトも「ChatGPT」等を使えば効率良く進めることができ、1時間あたりの架電件数を60パーセントも増加することができました。また、架電後にはどうしてもいろいろなメモを作らなければなりませんでしたが、これもプロンプトを使うことで、対応時間を80パーセントも削減できています。

このように、非常に大きなオペレーションの改革やコストの効率化を実現しています。

02. 生成AI活用による、社内生産性向上の取り組み(エンジニアサイド)

エンジニアサイドでは、現在「Copilot」の導入に向けていろいろなテストを実施しているところです。「Copilot」が向いてるところと向いてないところ、使いやすいプロダクトとそうでないプロダクトにはそれぞれ特性があるため、全体では20パーセントから30パーセントぐらい削減することができると思っています。

全社でこれをレバレッジとして活用していくことを進めていきます。以上が社内のオペレーション改善に向けての取り組みです。

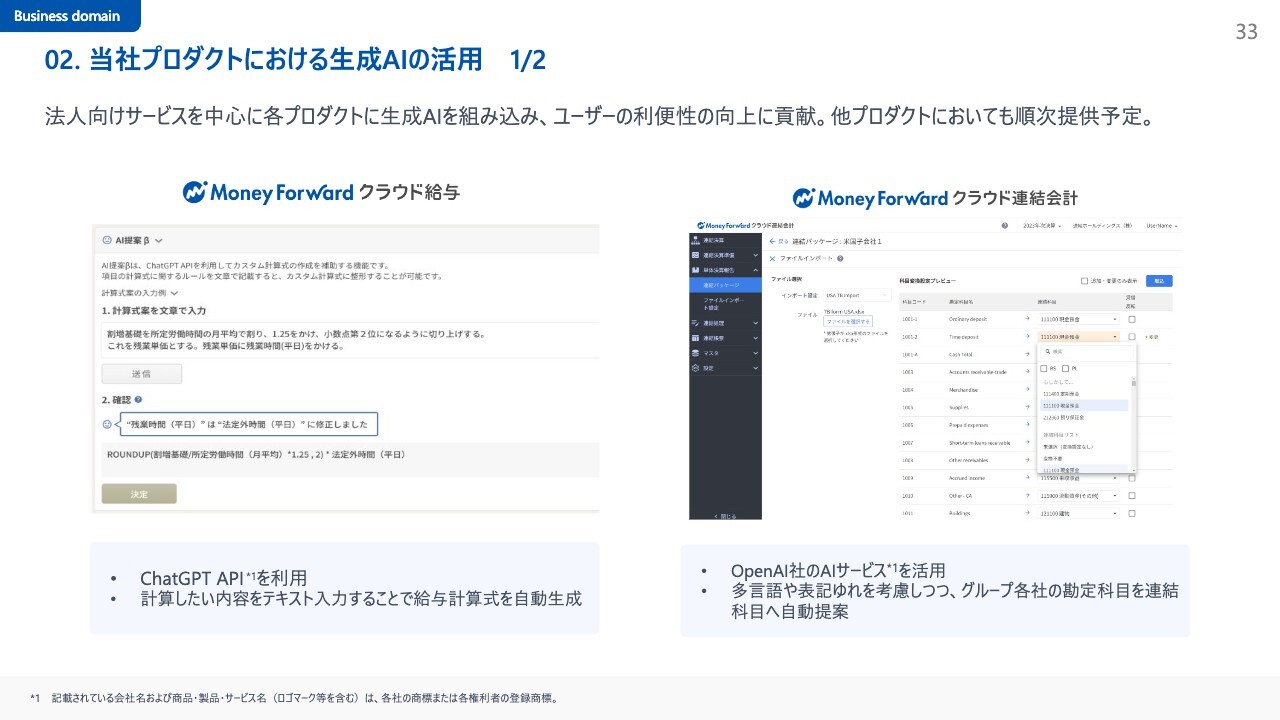

02. 当社プロダクトにおける生成AIの活用 1/2

続いて、当社のプロダクトにおける生成AIの活用についてです。それぞれのプロダクトで使い勝手が違うほか、機能に組み込む方法が違うものもあります。

例えば「マネーフォワード クラウド給与」では、カスタム計算式を自分で書くと大変です。しかし、生成AIを組み込むことにより「このようなかたちで式を書いてください」と指示すると、勝手に書いてくれるようになりました。これは非常に便利な機能です。

また、「マネーフォワード クラウド連結会計」の場合は、勘定科目を自動提案することが可能となりました。こちらも面倒な処理を簡単にしてくれるサービスです。

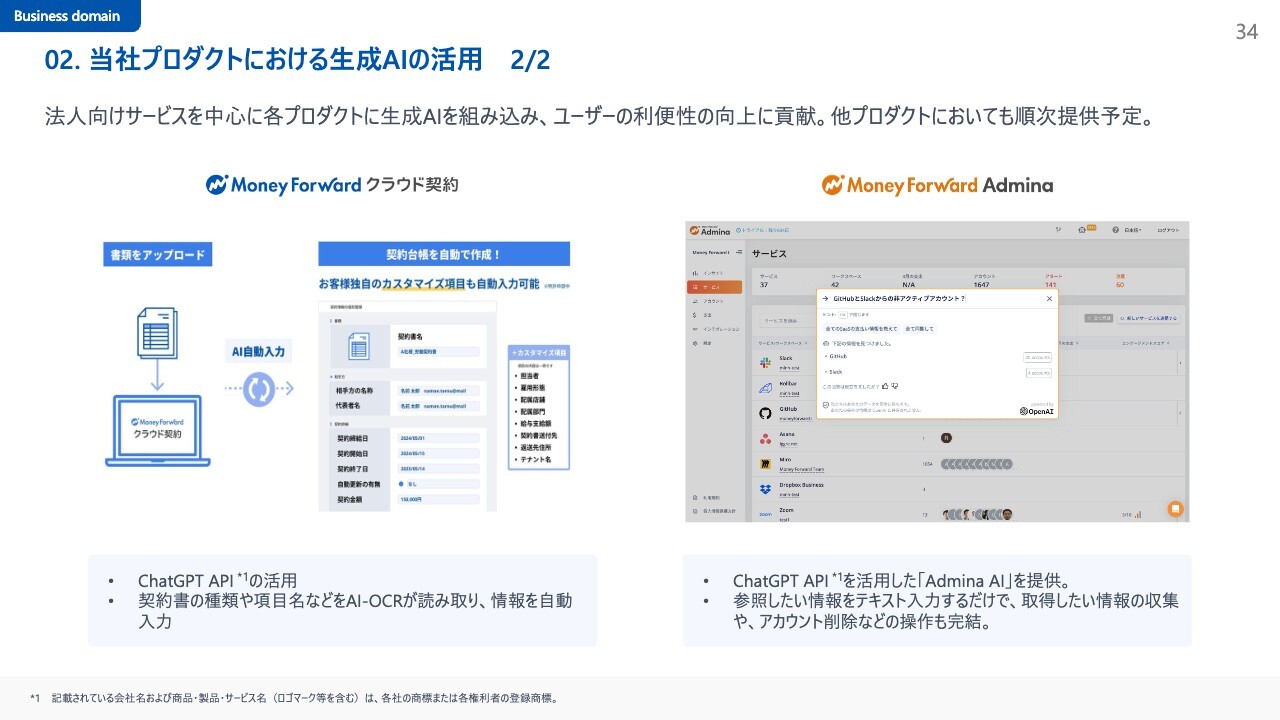

02. 当社プロダクトにおける生成AIの活用 2/2

他にも「マネーフォワード クラウド契約」において、契約台帳の自動作成を可能にしています。これはかなり便利な機能で、契約書の種類や項目名などをAI-OCRが読み取り、情報を自動入力します。

また、SaaS管理のプロダクトである「マネーフォワード Admina」では「Admina AI」を提供しています。こちらは「このような情報が欲しいです」といったテキストを入力すると、裏でプロンプトが動き、情報を出してくれるサービスです。

このように、現状は社内のオペレーション改善とプロダクトの開発に生成AIを活用し、ユーザーのみなさまへより便利な機能を提供しています。今後、まったく新しいサービスを作っていきたいとも思っているため、引き続きしっかりと取り組んでいきます。

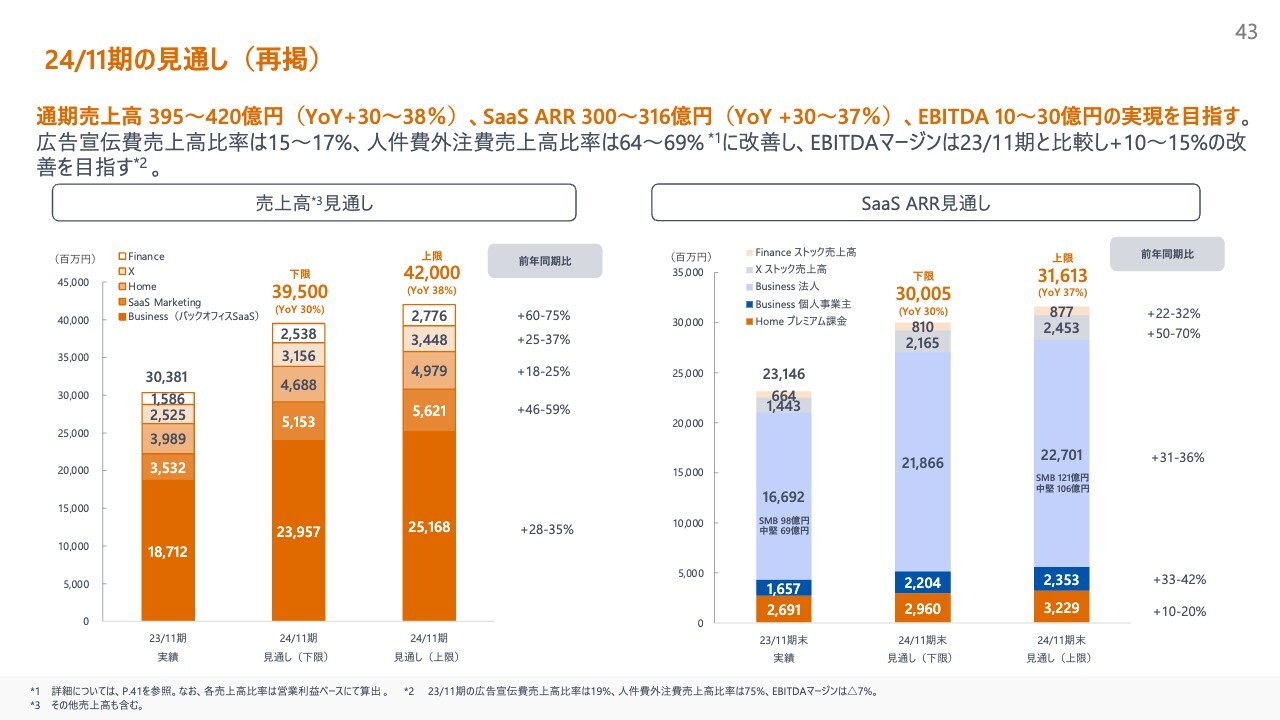

24/11期の見通し(再掲)

当社の今後の見通しについてです。通期売上高は395億円から420億円、Saas ARRは300億円から316億円、EBITDAは10億円から30億円をしっかりと実現できるように取り組んでいきます。

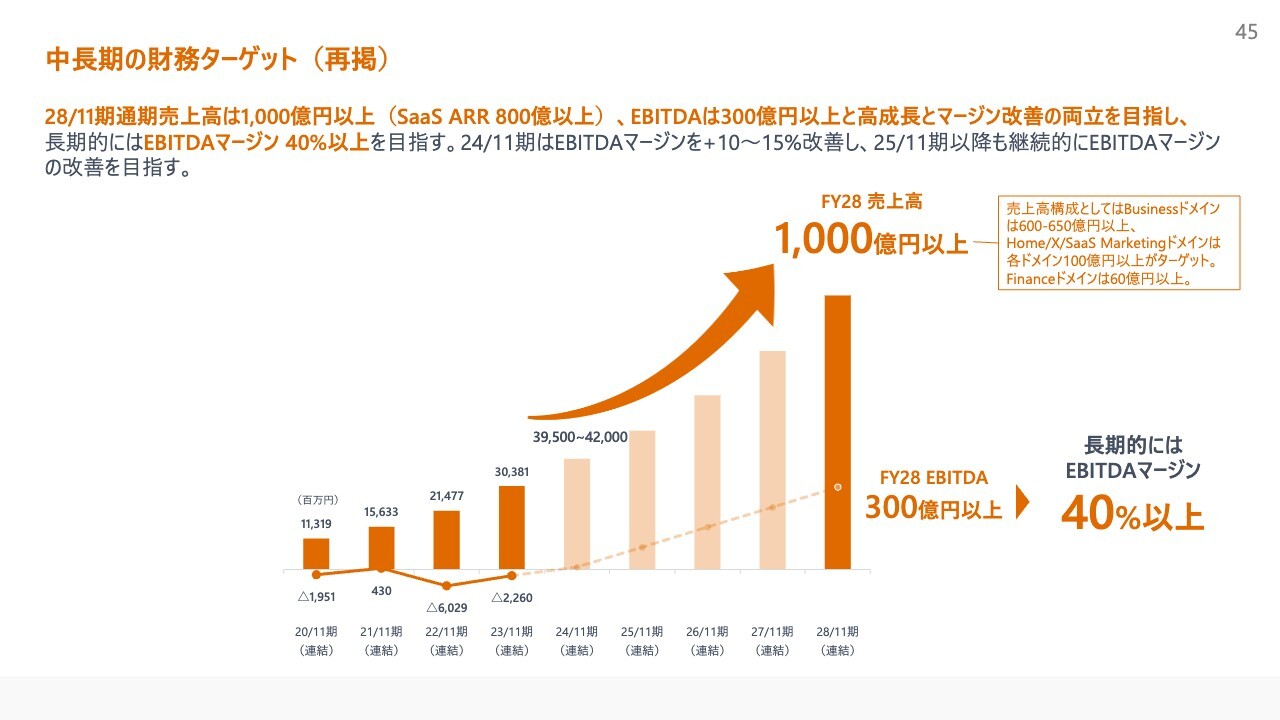

中長期の財務ターゲット(再掲)

2028年11月期の通期売上高は1,000億円以上、EBITDAは300億円以上をしっかりと達成できるように、種々の取り組みを進めているところです。私からの説明は以上となります。

新着ログ

「情報・通信業」のログ