【QAあり】明和産業、23年度純利益は前年比60.1%増と過去最高益を達成 自動車事業の持分法適用会社の収益が大幅に改善

目次

吉田毅氏(以下、吉田):みなさま、こんにちは。明和産業株式会社の吉田でございます。本日は、お忙しい中、当社の2024年3月期決算説明会をご視聴いただき、誠にありがとうございます。

本日の説明会では、常務執行役員の金井から2024年3月期の決算概要について、そして、私より資本コストや株価を意識した経営の実現に向けた対応について説明をさせていただきますが、まずはじめに当社の概要について簡単にご紹介いたします。

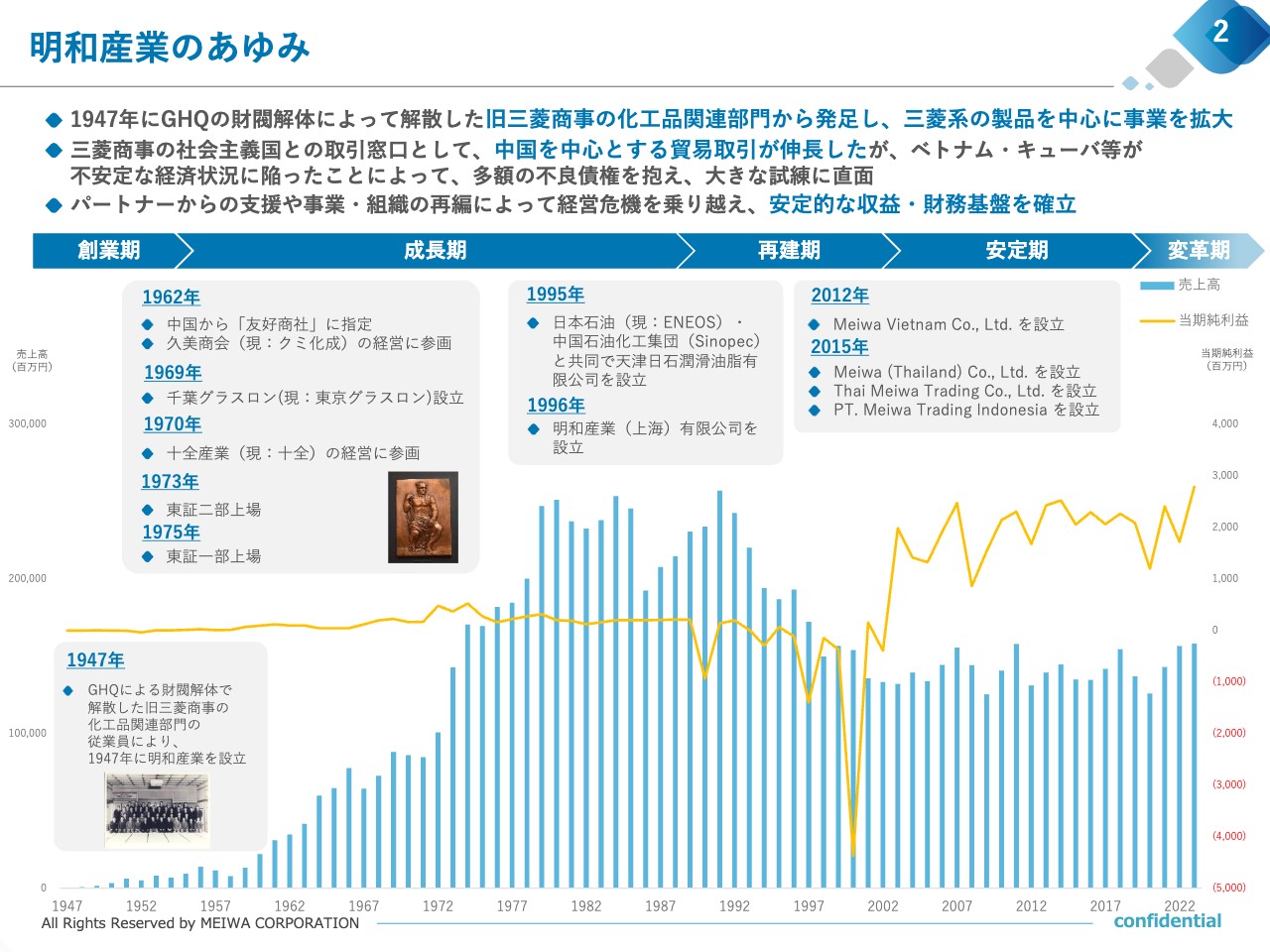

明和産業のあゆみ

当社は1947年にGHQの財閥解体によって解散した、旧三菱商事の化工品関連部門が設立した会社です。創業当初の取引は旧三菱商事から受け継いだ取引が多く、また、三菱ケミカルやAGCといった三菱系大手メーカーの商材を中心に取り扱いを拡大していきました。

また、その後は新生三菱商事の社会主義国との取引窓口として、中国を中心に貿易取引が伸長していくこととなりましたが、中国とは1950年代から取引を開始し、長い歴史の中でビジネスノウハウやネットワークを培ってきました。

これらの歴史的な背景から、「三菱系の化学品専門商社」や「中国ビジネスに強みを持つ商社」として認識されており、当社グループの特徴にもなっています。

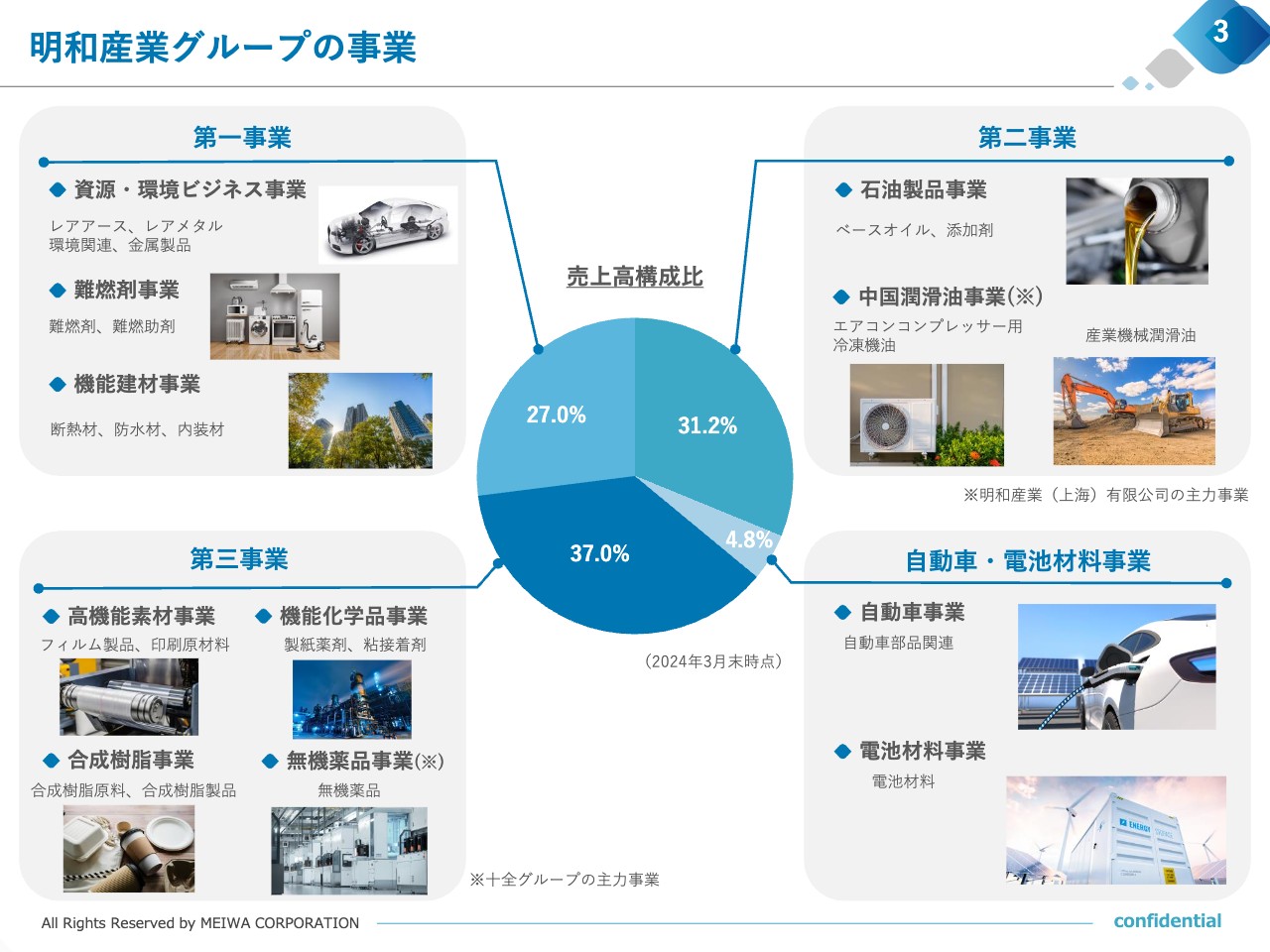

明和産業グループの事業

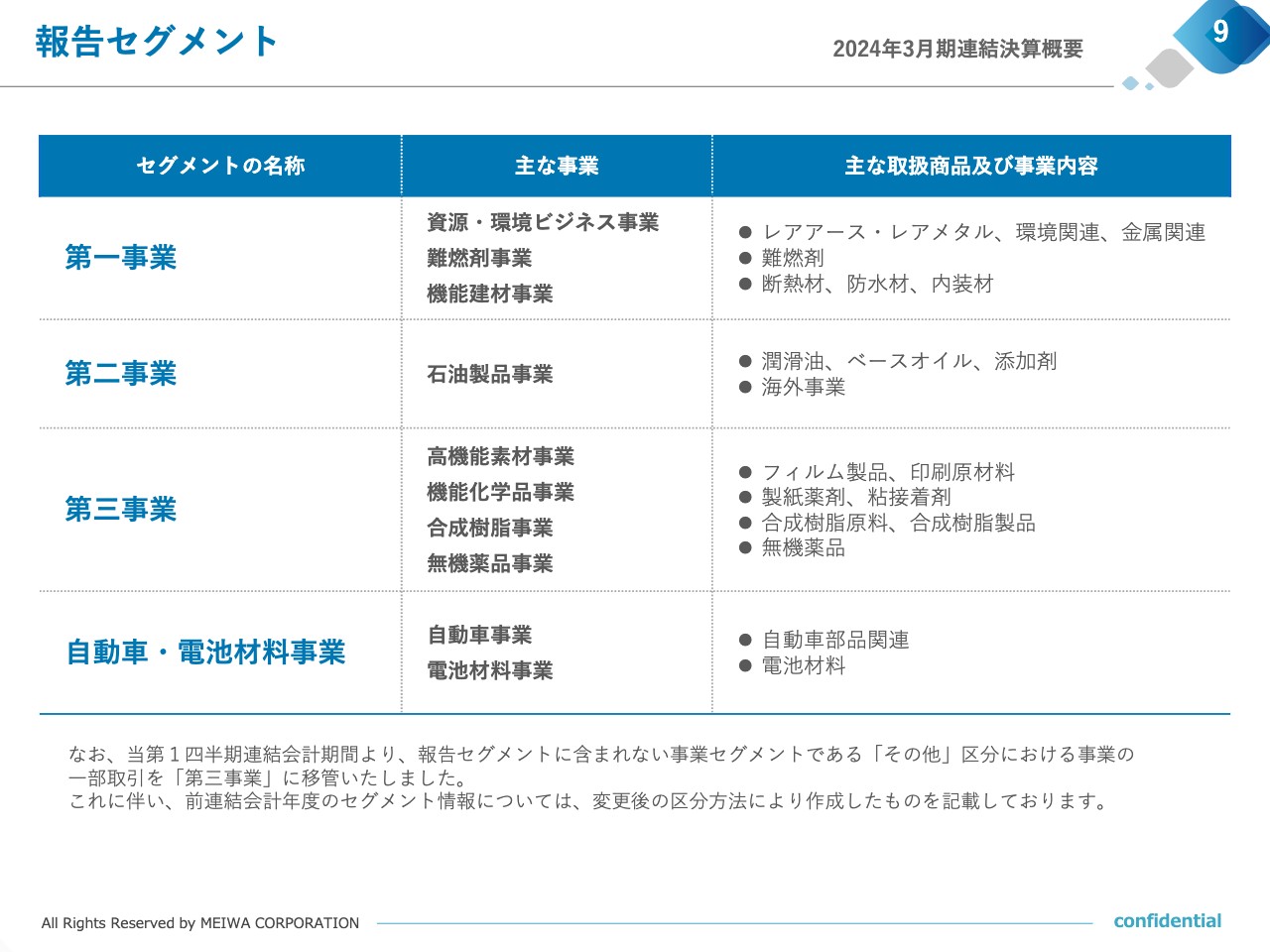

当社グループの事業は、4つのセグメントで構成されております。

第一事業は、資源関連や環境商材、金属製品等を取り扱う資源・環境ビジネス事業とプラスチック等を難燃化するための素材を取り扱う難燃剤事業、そして断熱、防水、内装分野を手掛ける機能建材事業で構成されています。

次に第二事業は、主に石油製品全般を取り扱うセグメントで、中国現地法人の明和上海の主要ビジネスである潤滑油事業もこのセグメントに含まれています。

第三事業は、主に化学品を取り扱うセグメントであり、高機能素材事業、機能化学品事業、合成樹脂事業、そして十全グループが主体となる無機薬品事業で構成されています。

最後に自動車・電池材料事業についてですが、自動車事業は、自動車部品等を製造するクミ化成グループを中心とした事業を展開しており、電池材料事業はリチウムイオン電池の材料等を取り扱う事業を展開しています。このセグメントは、自動車事業の大半が持分法として計上されていることから、売上高構成比は小さくなっています。

簡単な紹介となりましたが、各セグメントの事業は参考資料にも記載しておりますので、適宜ご参照ください。

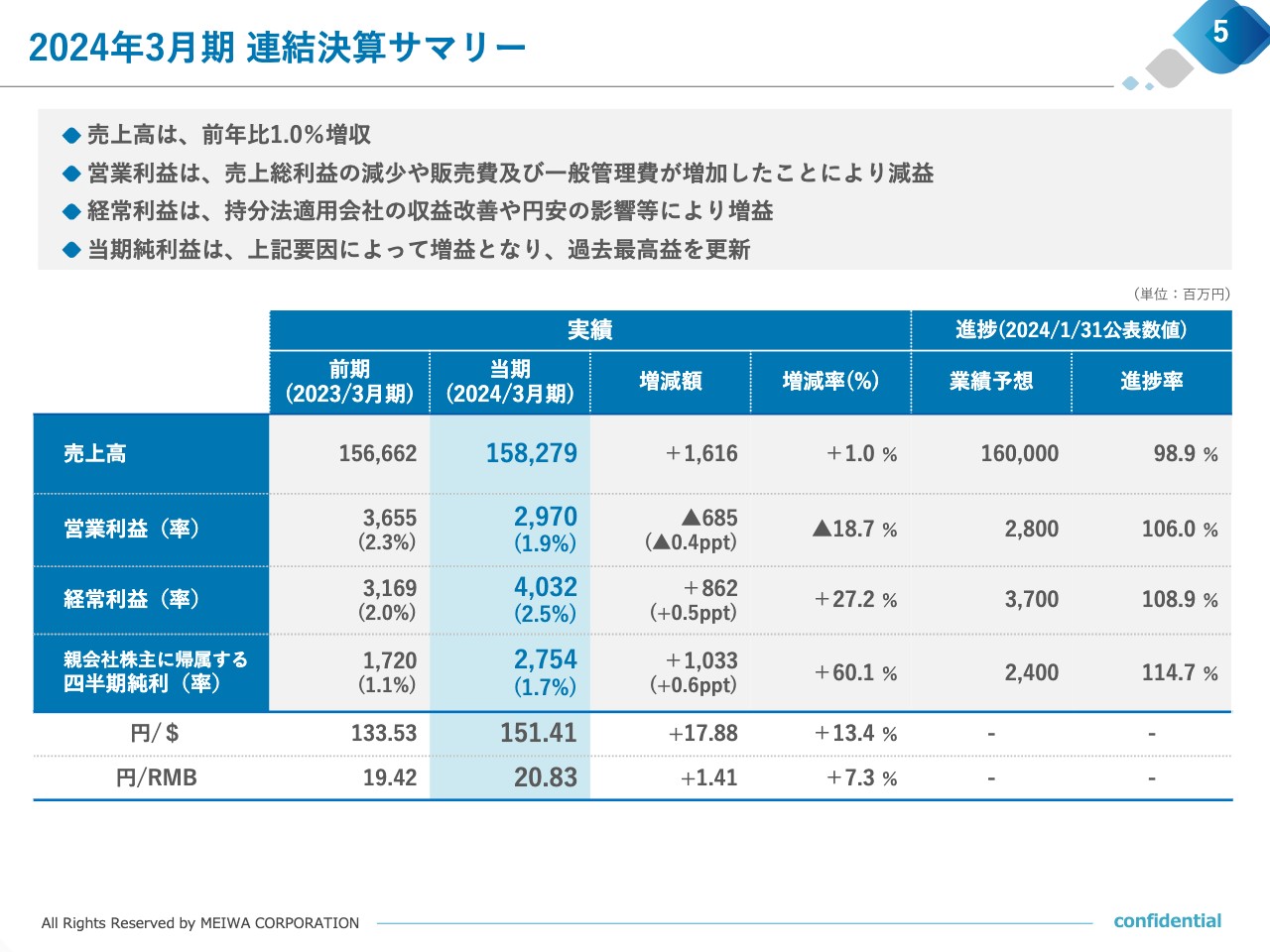

2024年3月期 連結決算サマリー

金井正宏氏:ここからは、2024年3月期の決算概要をご説明させていただきます。

2024年3月期の売上高については、前年比1.0パーセントの増収となりました。その一方で、売上総利益の減少や販管費が増加したことにより、営業利益は29億7,000万円となり、前期比18.7パーセントの減益となりました。

しかしながら、持分法適用会社の収益が大幅に改善したことや、円安の影響によって経常利益は40億3,200万円と前期比27.2パーセントの増益となりました。これらの結果、親会社株主に帰属する当期純利益は、前期比60.1パーセント増加の27億5,400万円となり、過去最高益となりました。

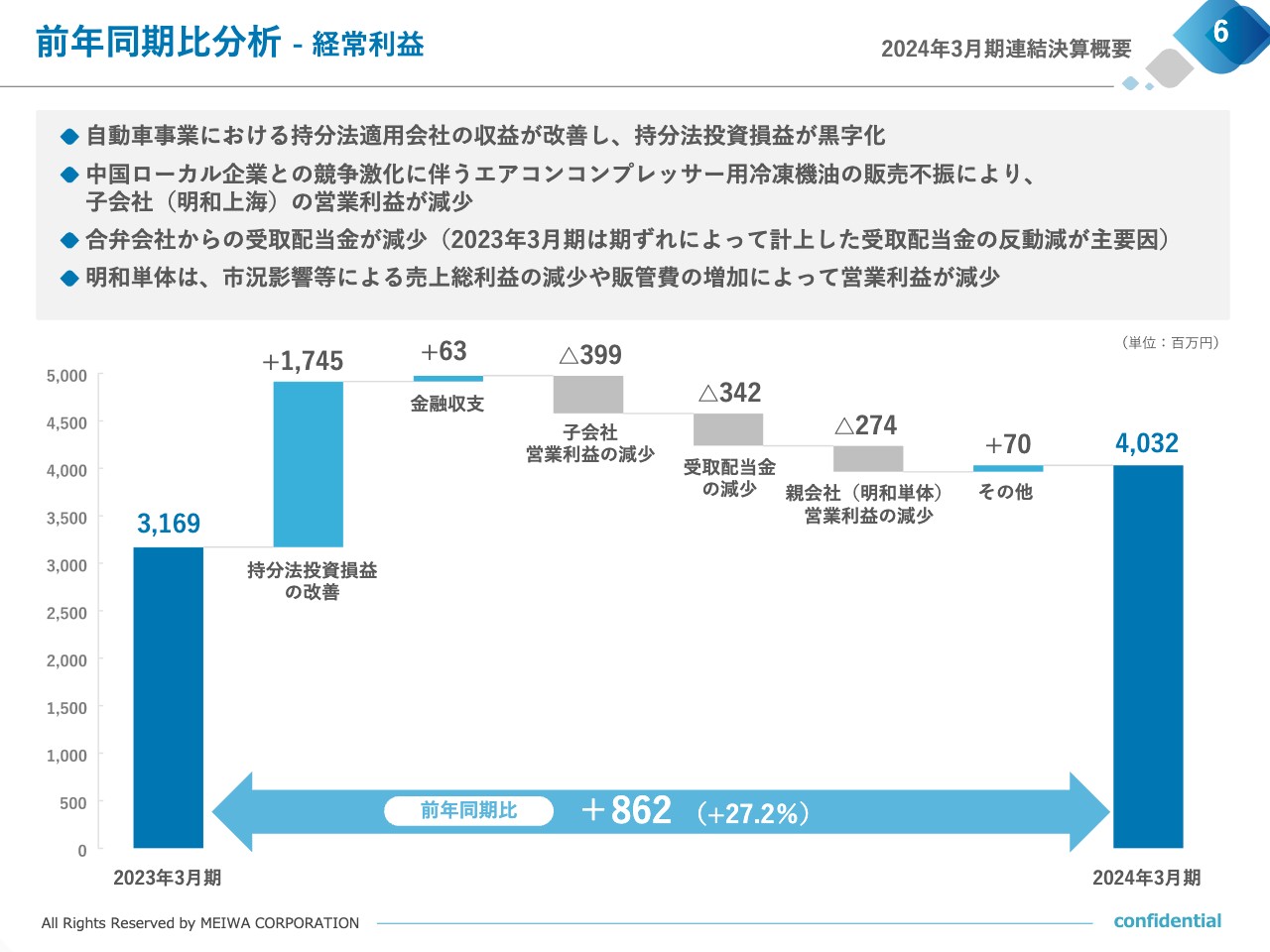

前年同期比分析- 経常利益

次に、経常利益の前期比分析について、ご説明いたします。

2024年3月期は、自動車事業の持分法適用会社の収益が大幅に改善したことによって、持分法投資利益が黒字化したことが主な増益要因です。

その一方で中国現地法人の明和上海で展開している冷凍機油事業の販売不振により、子会社の営業利益が減少したことや、受取配当金の減少、そして明和産業単体での営業利益減少といった減益要因がありましたが、持分法投資損益の黒字化の要因が上回り、前期より8億6,200万円の増益となりました。

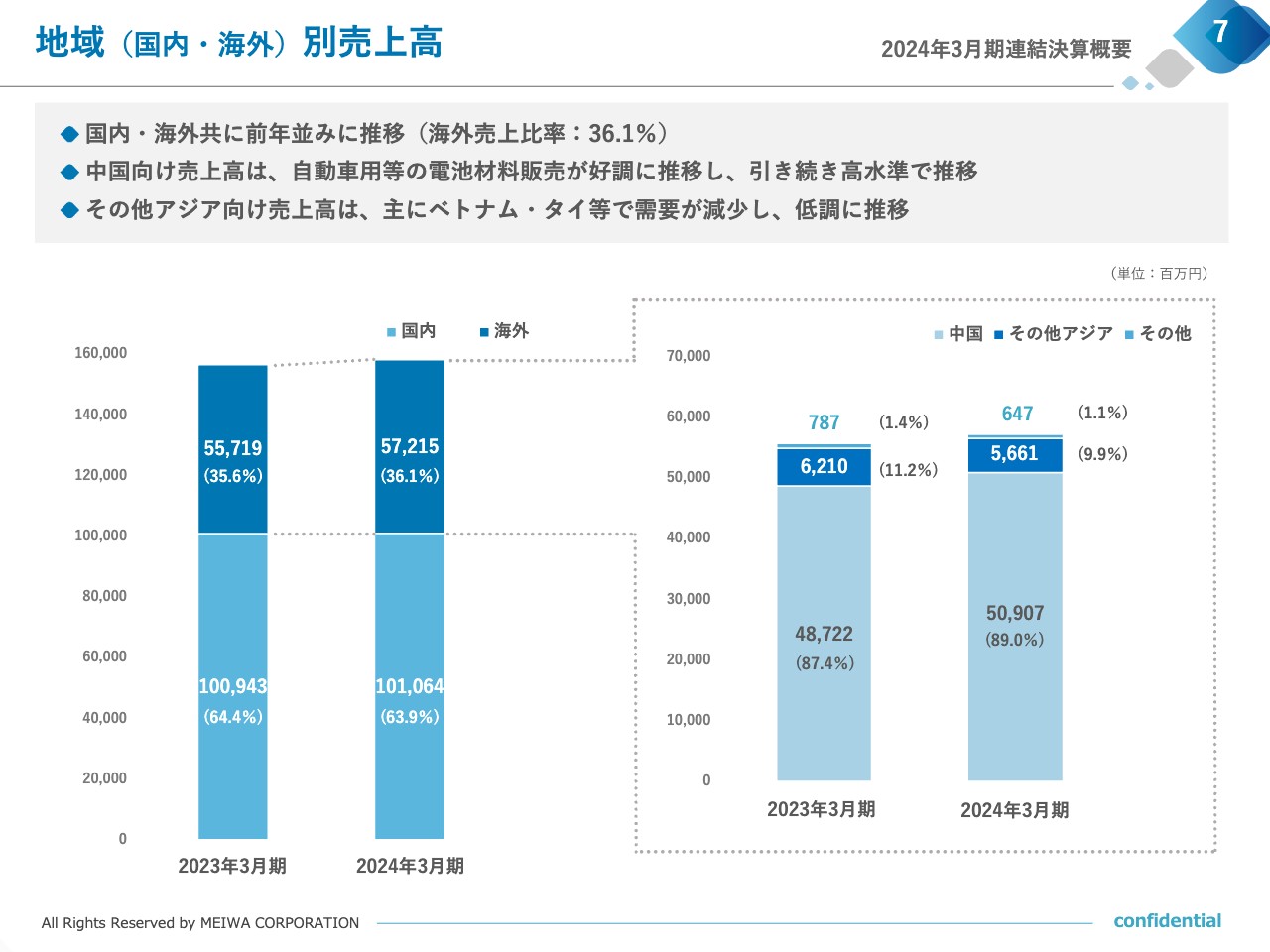

地域(国内・海外)別売上高

当社グループの地域別売上高の概要をご説明いたします。

売上高比率は国内が63.9パーセント、海外が36.1パーセントとなり、国内・海外共に前期並みとなりました。海外売上高の内、中国向けの売上高は、主に電池材料の販売が好調に推移したことで増収となった一方、その他アジア向けの売上高は、主にベトナムやタイ向けが低調となり、減収となりました。

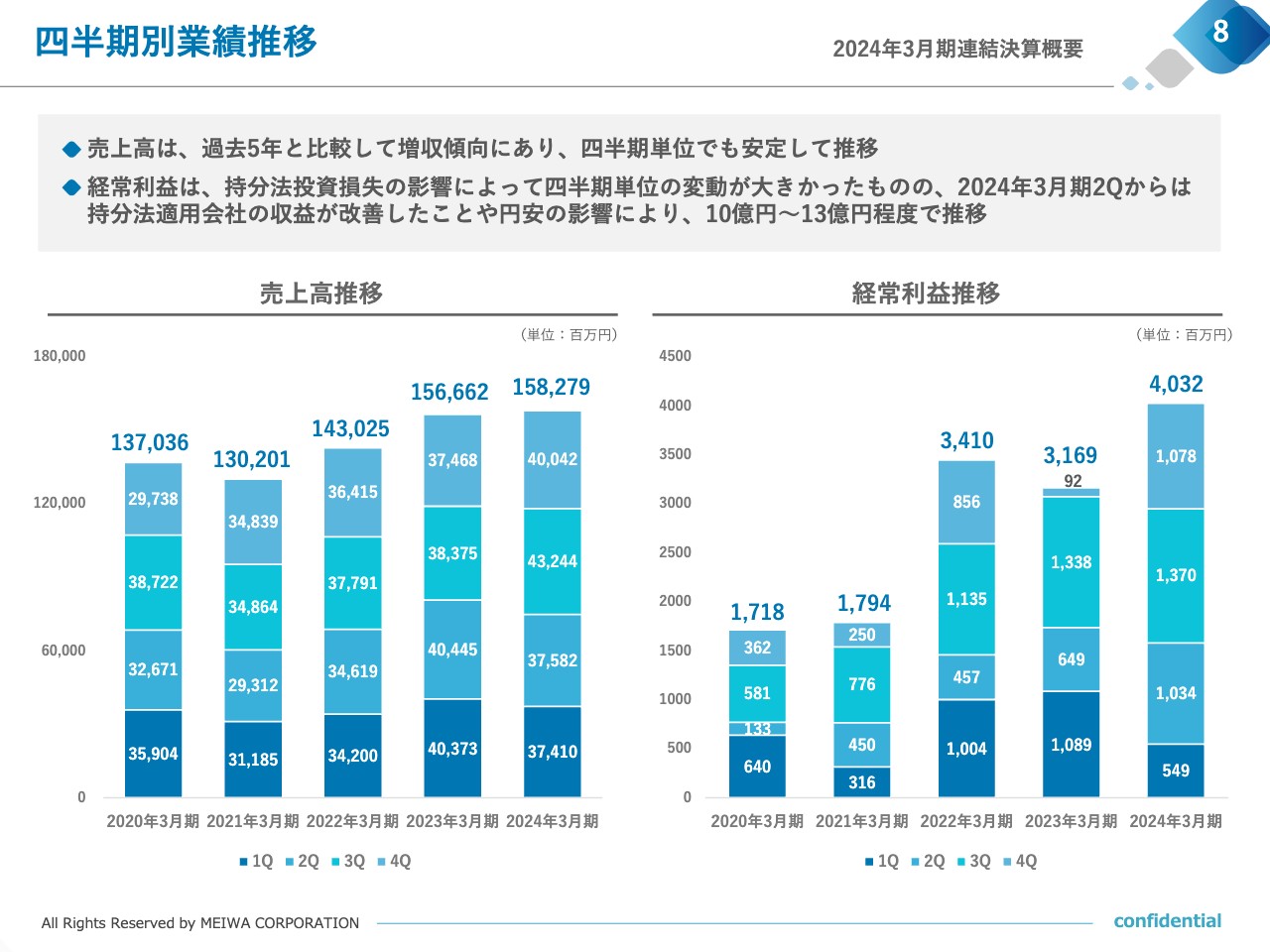

四半期別業績推移

こちらのスライドでは、過去5年間における四半期別の業績推移をお示ししております。

売上高は、過去5年間安定している一方で、経常利益については持分法投資損益の影響を大きく受けておりました。しかしながら、2024年3月期の第2四半期以降は、持分法適用会社の収益が改善したことによって、10億円から13億点程度で推移しております。

持分法適用会社の収益の太宗は自動車事業であり、自動車事業については、引き続き注視していく必要がありますが、安定した収益の実現を目指して取り組んでまいります。

報告セグメント

ここからは、報告セグメント毎の概況についてご説明いたします。

なお、2024年3月期より報告セグメントに含まれない「その他」区分の一部取引を第三事業に移管いたしました。これに伴い、2023年3月期のセグメント情報については、変更後の区分方法により作成したものを記載しております。

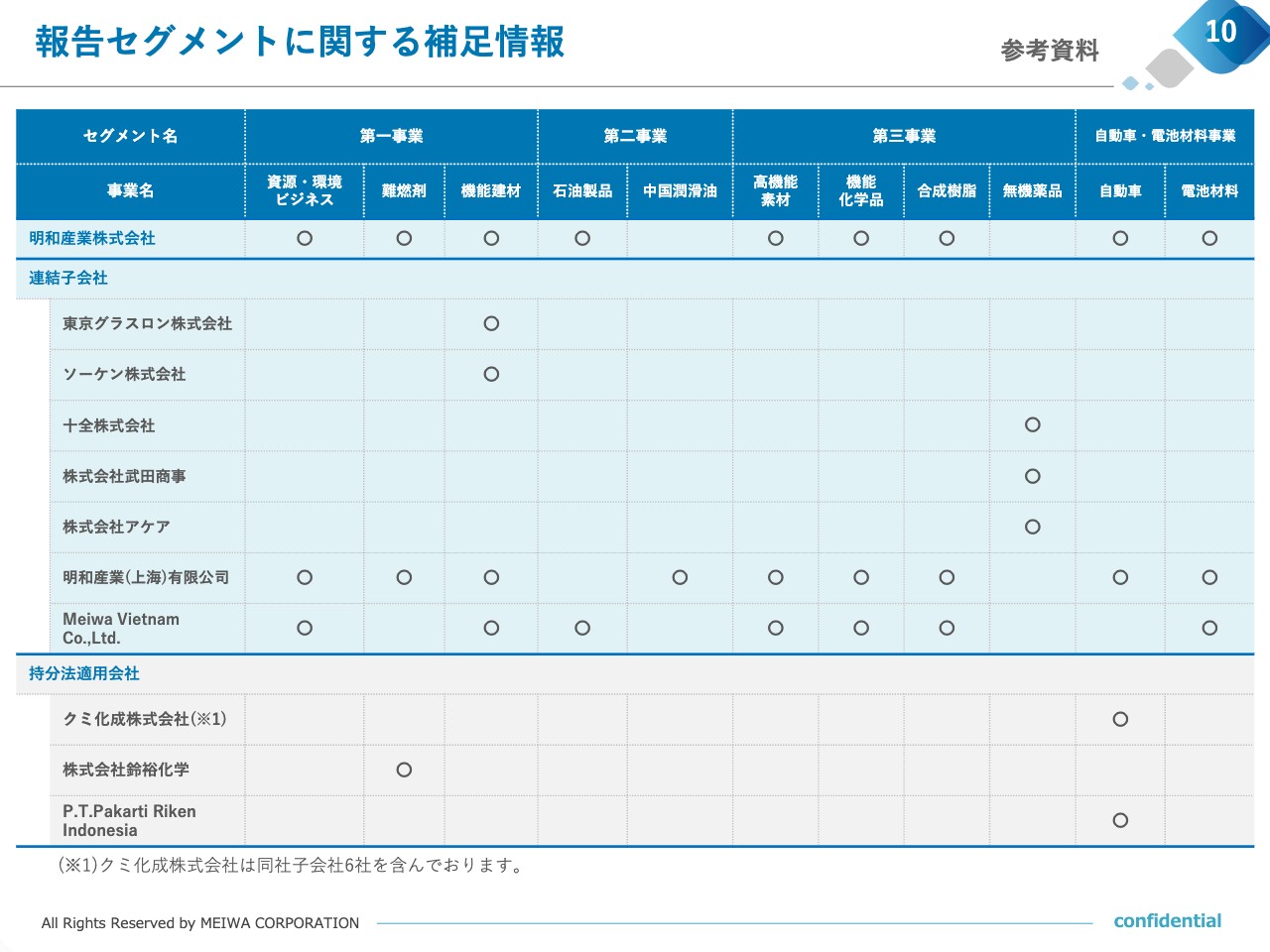

報告セグメントに関する補足情報

その他、報告セグメント毎の主な事業や、関係会社との関係性については、スライドの9ページ・10ページに記載しておりますので、適宜ご参照いただきながらご視聴ください。

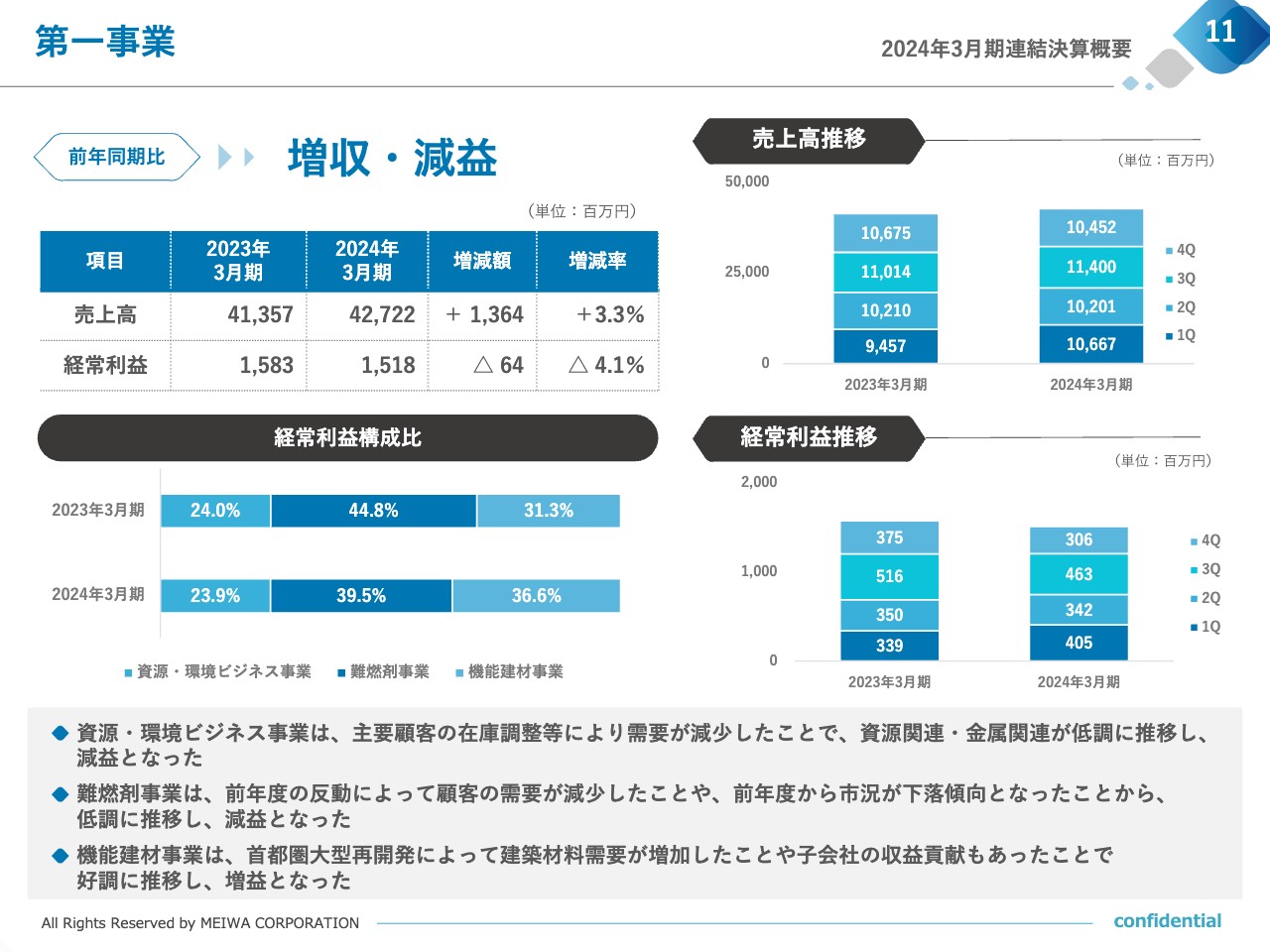

第一事業

第一事業については、売上高が427億2,200万円と前期の3.3パーセントにあたる13億6,400万円の増収、経常利益は、15億1,800万円と前期の4.1パーセントにあたる6,400万円の減益となりました。

首都圏大型再開発の影響によって機能建材事業の断熱分野や防水分野が好調に推移した一方、主要顧客の在庫調整の影響を受け、需要が減少した資源・環境ビジネス事業や難燃剤事業が低調に推移したことでセグメント全体としては、減益となりました。

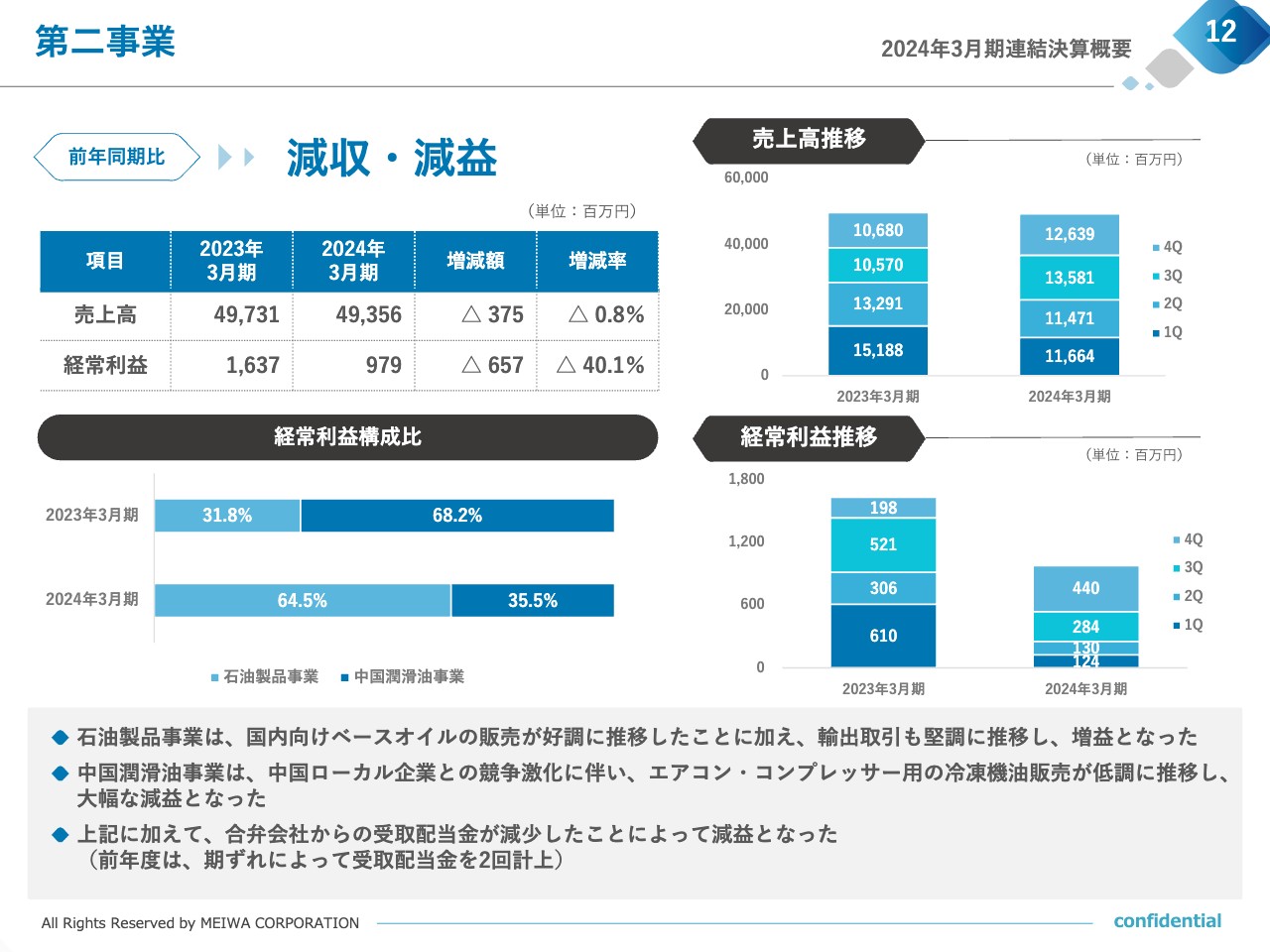

第二事業

第二事業の売上高は、493億5,600万円と前期の0.8パーセントにあたる3億7,500万円の減収、経常利益が9億7,900万円と前期の40.1パーセントにあたる6億5,700万円の減益となりました。

これは、中国潤滑油事業の主力商品であったエアコン・コンプレッサー用冷凍機油が、現地ローカルメーカーとの競争が激化したことによって低調に推移したことが主な要因です。また、前期は期ずれによる合弁会社からの配当金がありましたが、その反動によって受取配当金が前年対比で減少したこともあり、セグメント全体として減益となりました。

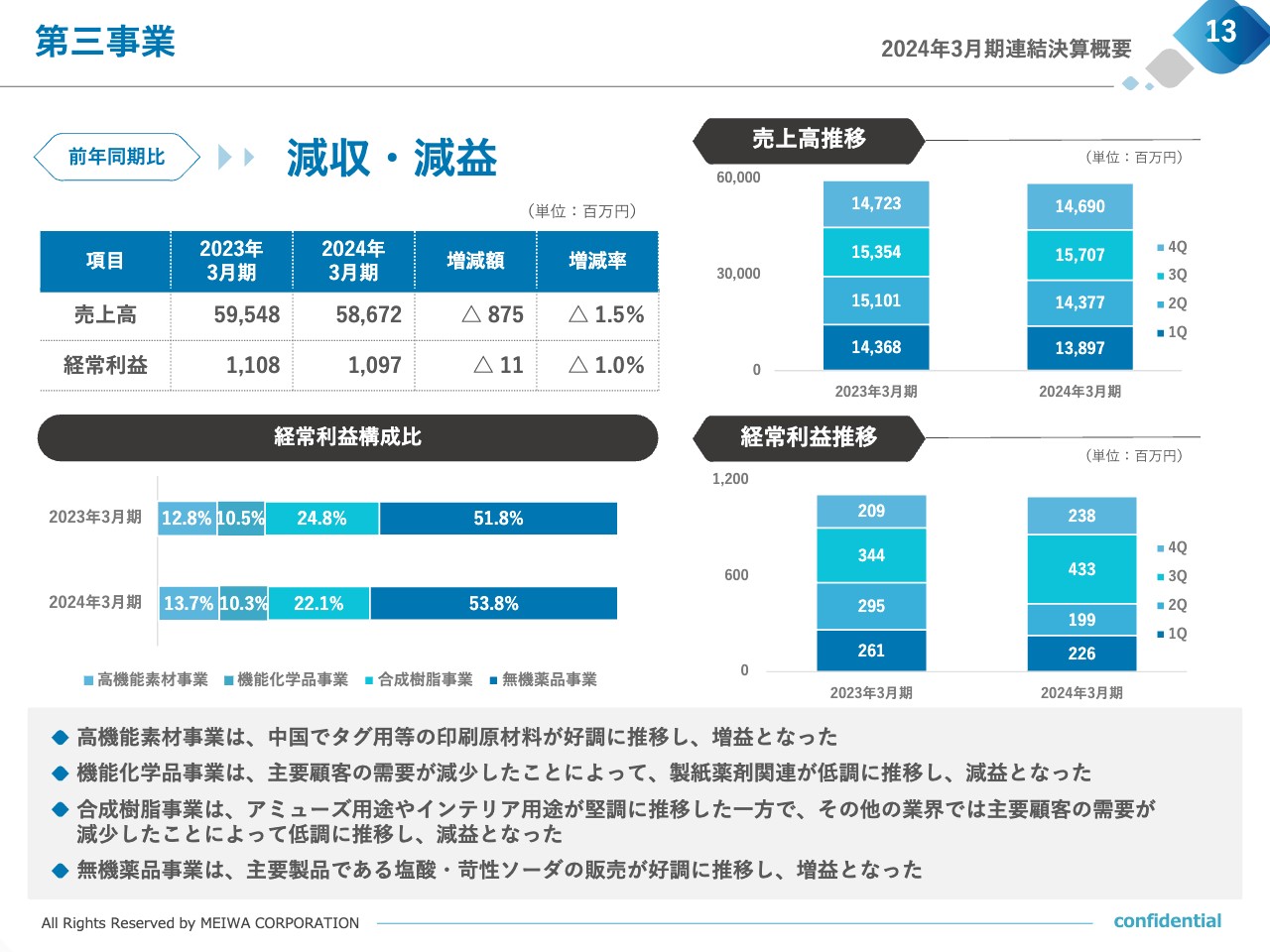

第三事業

第三事業については、売上高が586億7,200万円と前期の1.5パーセントにあたる8億7,500万円の減収、経常利益は、10億9,700万円と前期の1.0パーセントにあたる1,100万円の減益となりました。高機能素材事業や無機薬品事業は増益となりましたが、機能化学品事業や合成樹脂事業が減益となった結果、セグメント全体としては減益となりました。

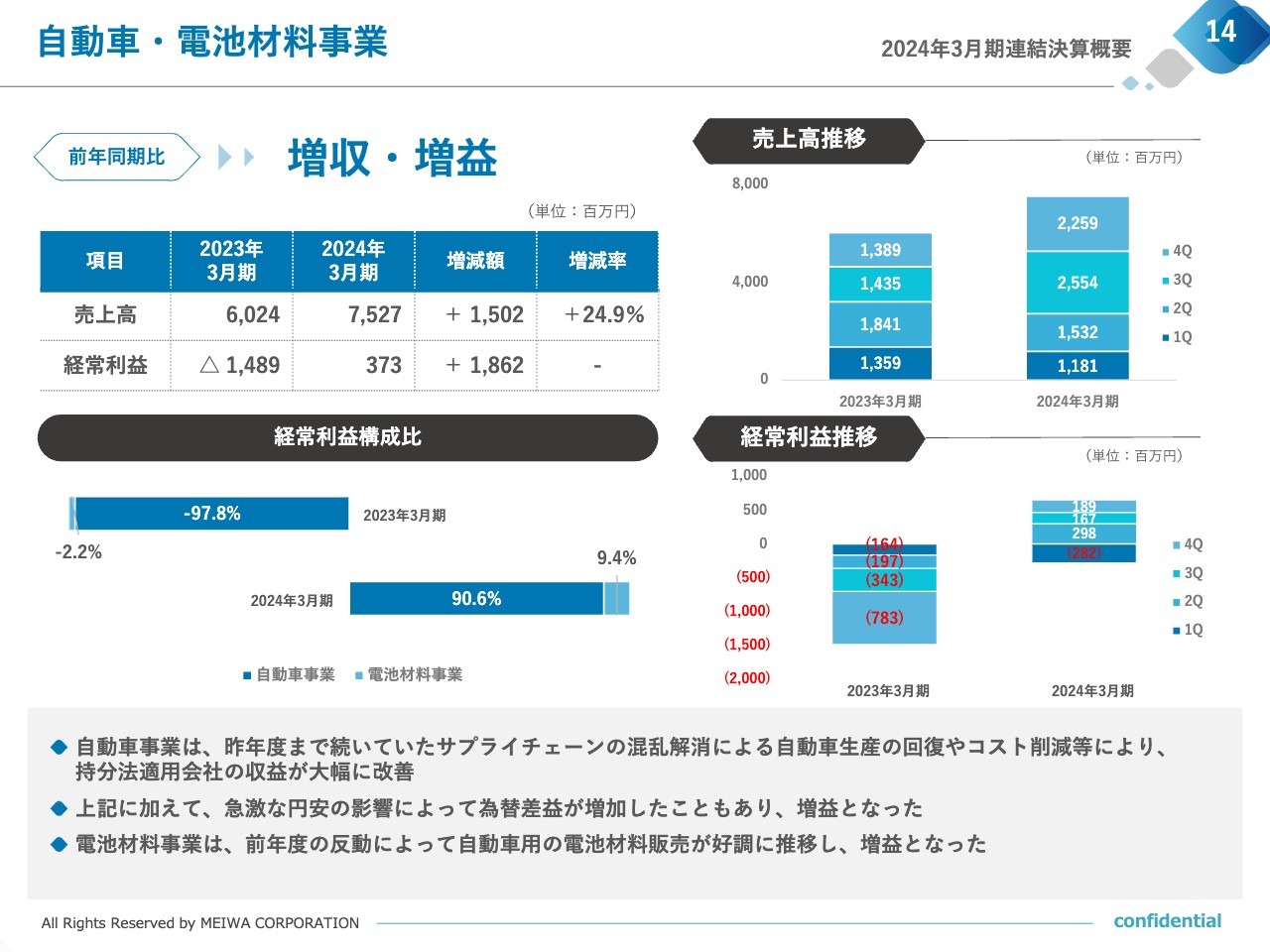

自動車・電池材料事業

自動車・電池材料事業の売上高は、75億2,700万円と前期の24.9パーセントにあたる15億200万円の増収、経常利益は3億7,300万円と前期から18億6,200万円の増益となり、黒字化しました。

2023年3月期までは北米を中心としたサプライチェーンの混乱等の影響により低調であった持分法適用会社の収益が改善したことに加えて、自動車用等の電池材料販売が好調に推移したことによって増益となったことで、持分法投資損益が利益に反転した結果、セグメント全体として増益となりました。

連結貸借対照表

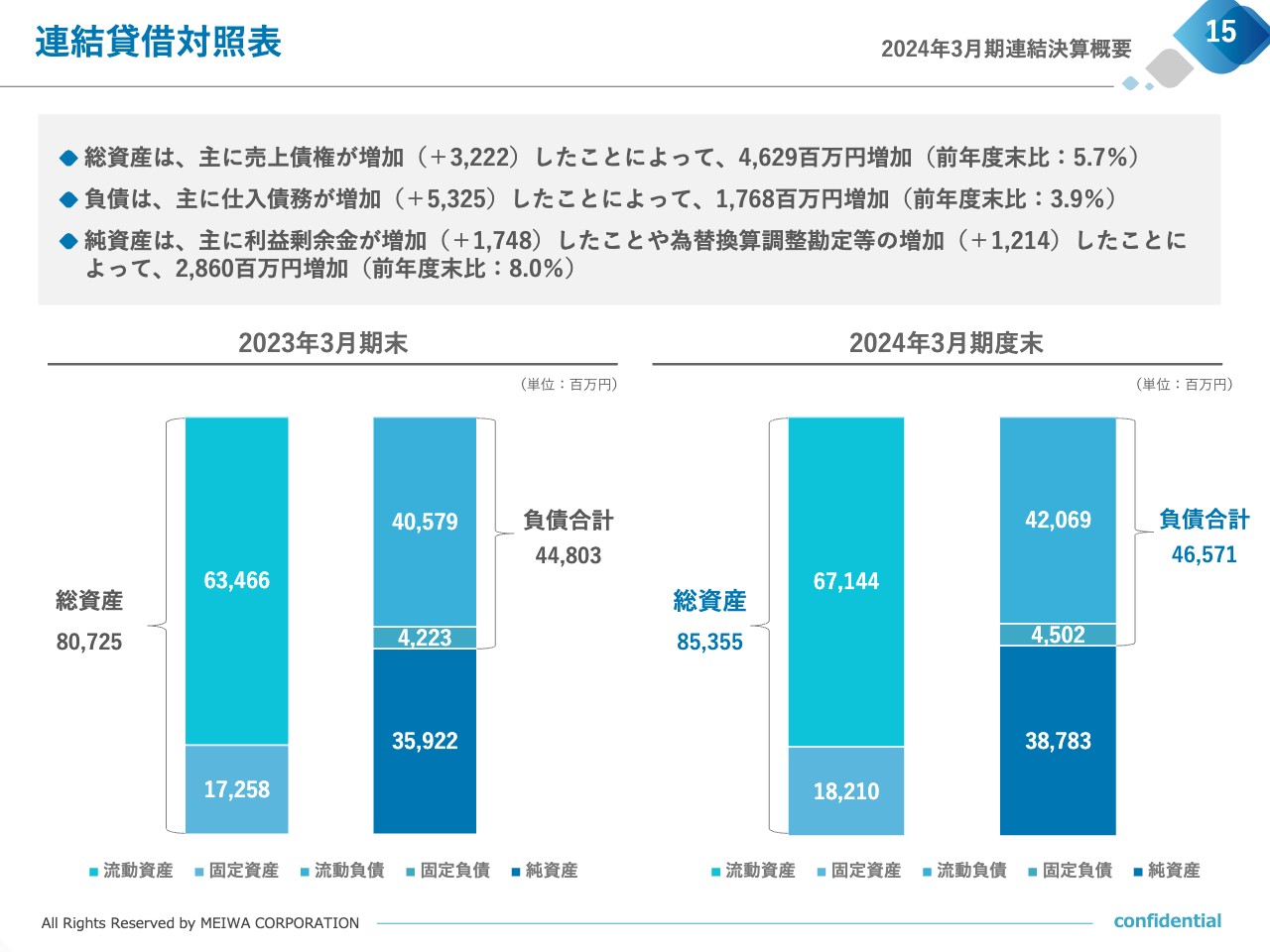

次に貸借対照表について、ご説明いたします。

2024年3月末の総資産は、853億5,500万円と2023年3月末の5.7パーセントにあたる46億2,900万円の増加となりました。期末日休日の影響に伴い売上債権が増加したことにより、流動資産が2023年3月末から36億7,700万円増加したことが主な要因です。

負債につきましては、465億7,100万円と2023年3月末の3.9パーセントにあたる17億6,800万円の増加となりました。これは期末日休日の影響に伴い仕入債務が増加したことによって、流動負債が2023年3月末から14億8,900万円増加したことによるものです。

また、純資産については、利益剰余金や為替換算調整勘定が増加したことにより、387億8,300万円と2023年3月末の8.0パーセントにあたる28億6,000万円の増加となりました。この結果、自己資本比率は44.9パーセントとなりました。

連結キャッシュ・フロー計算書

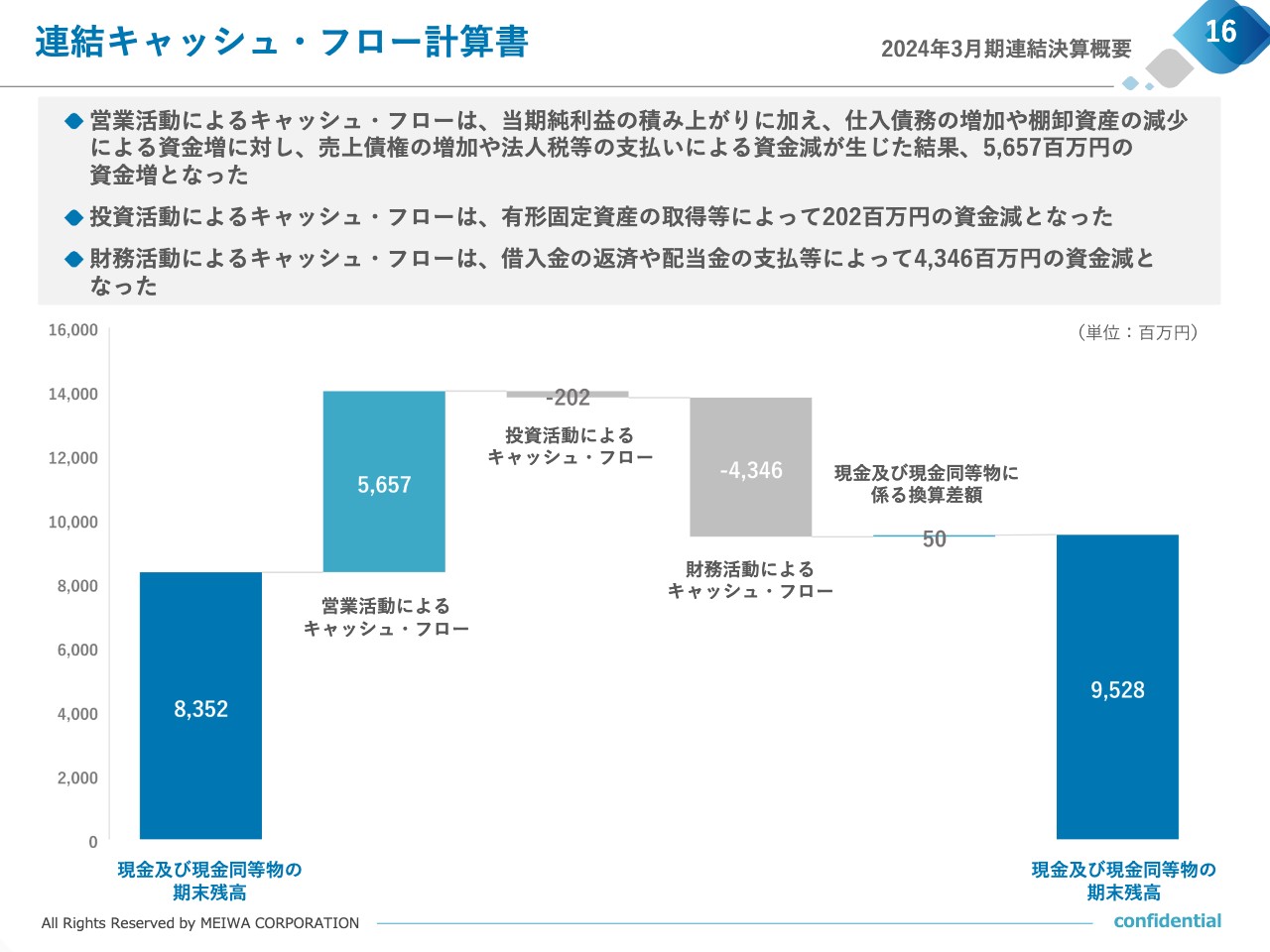

続きまして、連結キャッシュ・フロー計算書についてご説明いたします。

2024年3月期における営業活動によるキャッシュ・フローは、当期純利益の積み上がりのほか、仕入債務の増加や棚卸資産の減少による資金増に対し、売上債権の増加や法人税等の支払いによる資金減が生じた結果、56億5,700万円の資金増となりました。

投資活動によるキャッシュ・フローは、有形固定資産の取得による資金減が生じた結果、2億200万円の資金減となりました。財務活動によるキャッシュ・フローは、借入金の返済や配当金の支払い等による資金減が生じた結果、43億4,600万円の資金減となりました。

この結果、2024年3月末の現金及び現金同等物は、95億2,800万円と前期から11億7,500万円の増加となりました。

2025年3月期連結業績予想及び配当予想

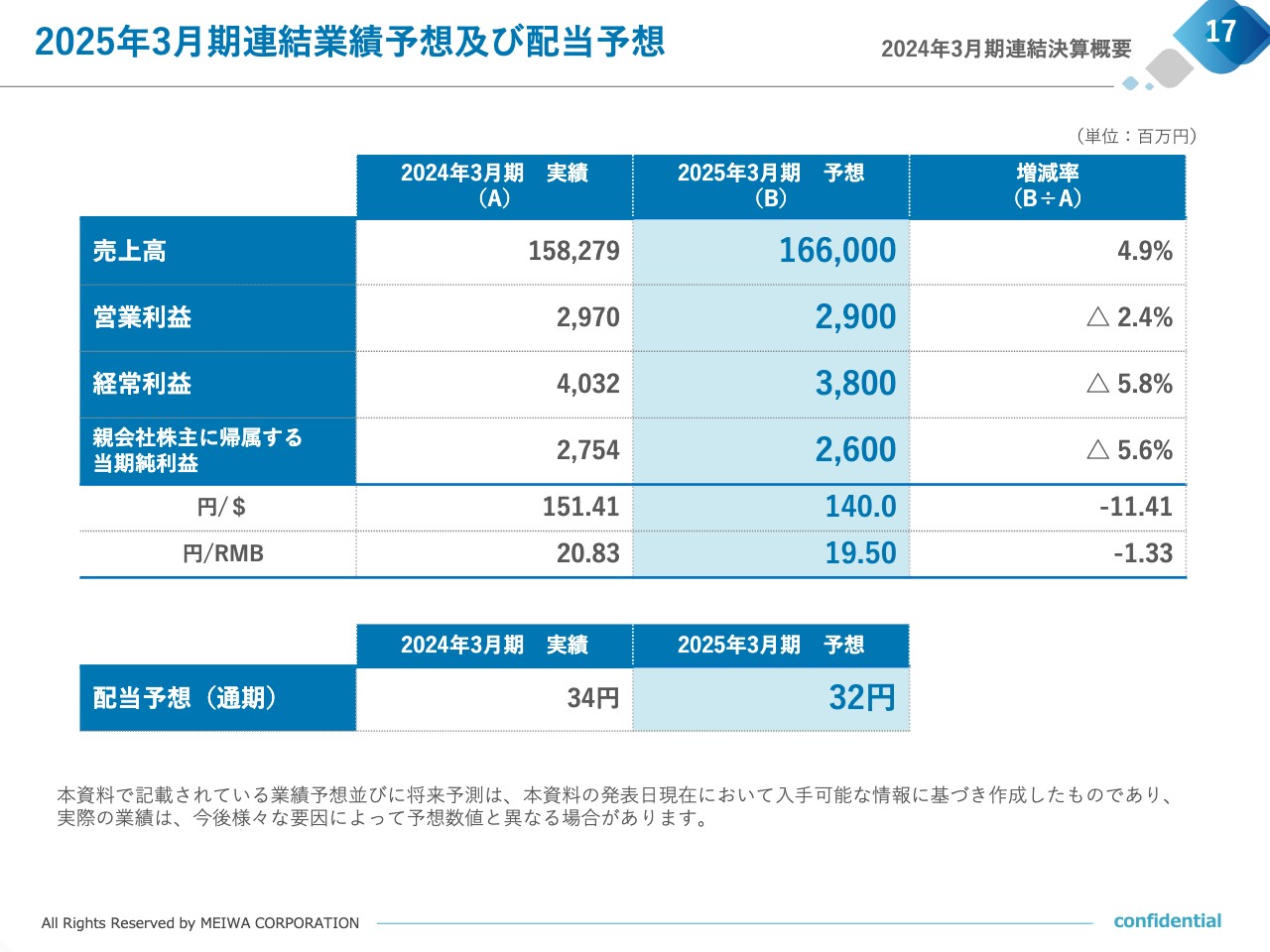

最後に2025年3月期の連結業績予想及び配当予想について、ご説明いたします。

2025年3月期の連結業績予想につきましては、売上高が1,660億円、営業利益は29億円、経常利益が38億円、親会社株主に帰属する当期純利益は26億円を予定しております。尚、想定為替レートについては、米ドルレートを140円、人民元レートを19.50円として作成しております。

また、配当予想については、中期経営計画2025の目標に掲げている通り、連結配当性向50パーセントを維持し、1株あたり32円の期末配当を予定しております。

以上で、2024年3月期連結決算概要の説明とさせていただきます。

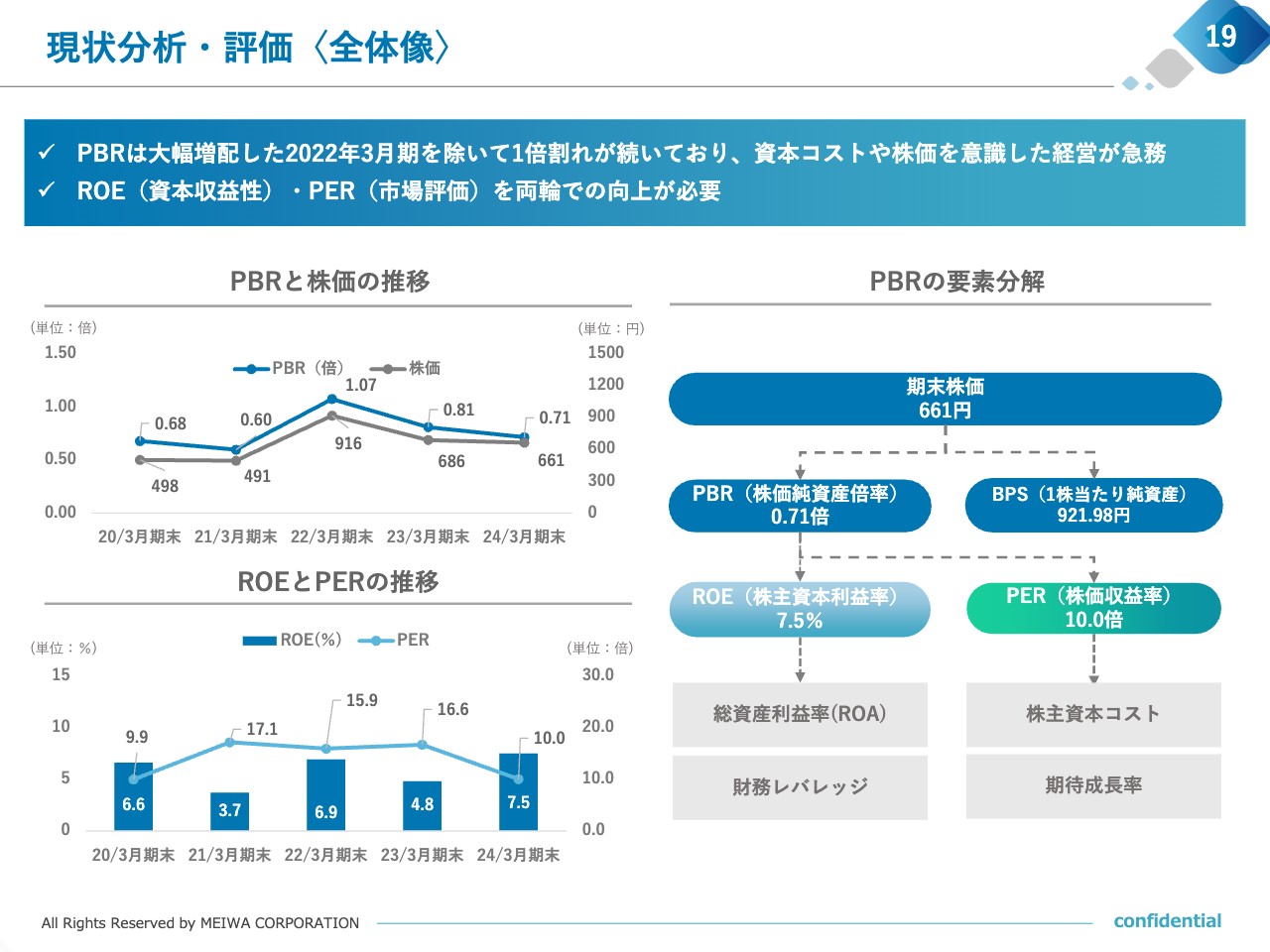

現状分析・評価〈全体像〉

吉田:ここからは、資本コストや株価を意識した経営の実現に向けた取り組みについてご説明いたします。

まず、当社の現状分析と自己評価です。2024年3月期末における当社の株価は661円、PBRは0.71倍、ROEは7.5パーセントであり、1年前と比較してROEは中期経営計画の目標である7.0パーセント以上まで改善していますが不十分であり、PBRは増配を行った2022年3月期を除いて1倍割れが続いております。

したがって、スライド右側の図で示した要素分解を踏まえ、ROEとPERを両輪で向上させていく必要があると認識しております。なお、4月末日に決算短信の発表後、当社株価は5月21日現在で730円程度まで上昇し、PBRは0.79倍となっております。

現状分析・評価 〈ROEと株主資本コスト〉

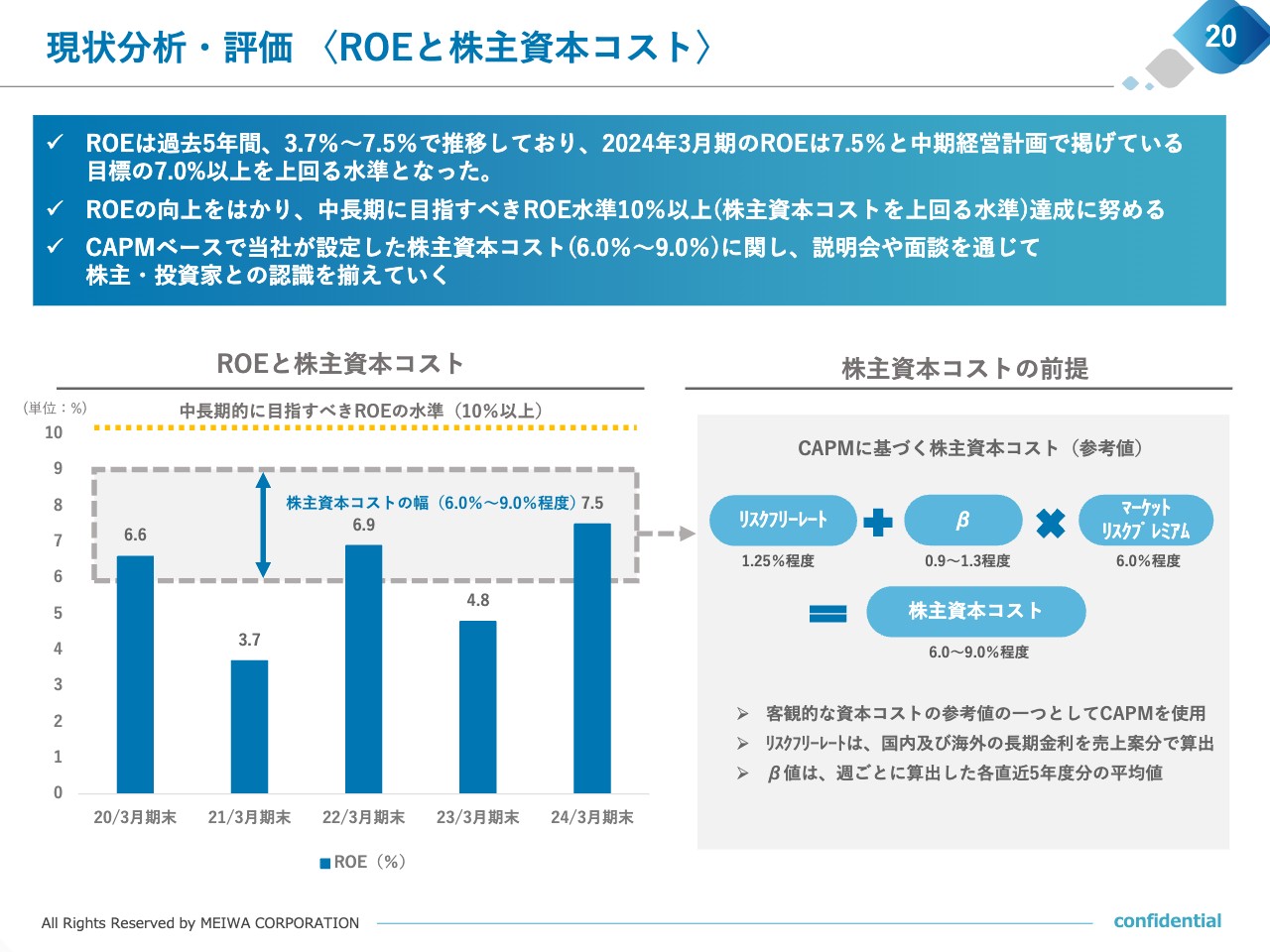

ROEと株主資本コストについての現状分析と評価になります。

スライド左側の棒グラフは過去5年間のROEの推移と株主資本コストを示しております。ご覧のとおり、ROEは3.7パーセントから7.5パーセントと、コロナ禍の影響が色濃いとはいえボラティリティの高い推移を示しており、中長期的に安定、かつ二桁の達成に向けて取り組む必要があります。

一方、株主資本コストは当社で資本資産価格モデル、いわゆるCAPMに基づいて試算し、参考値として6.0パーセントから9.0パーセントと算出しております。

リスク・フリーレートについては、一般的に0.5パーセントから1.0パーセント程度で算出している会社が多いと認識しておりますが、日本をはじめ、世界各国における長期金利の変動状況を踏まえ、国内及び海外の長期金利を当社の国内外売上高比率で加重平均し、1.25パーセントとしています。

また、β値については、当社の決算日を基準日とした過去5年にわたる週次リターンのデータをもとに算出した結果、0.9から1.3と幅のある数値といたしました。当社の場合、2022年3月期に大幅な配当を実施した際の当該期間における株価の変動が非常に大きいことから、比較的長い期間にわたるデータを用いて算出しております。

マーケットリスク・プレミアムは一般的に用いられる5パーセントから7パーセントの中間として6パーセントとしております。

今後は、この参考値を踏まえた株主・投資家のみなさまとの対話を実施していく中で、株主資本コストを的確に把握したうえで、これを上回るリターンを生み出せるよう、努めてまいります。

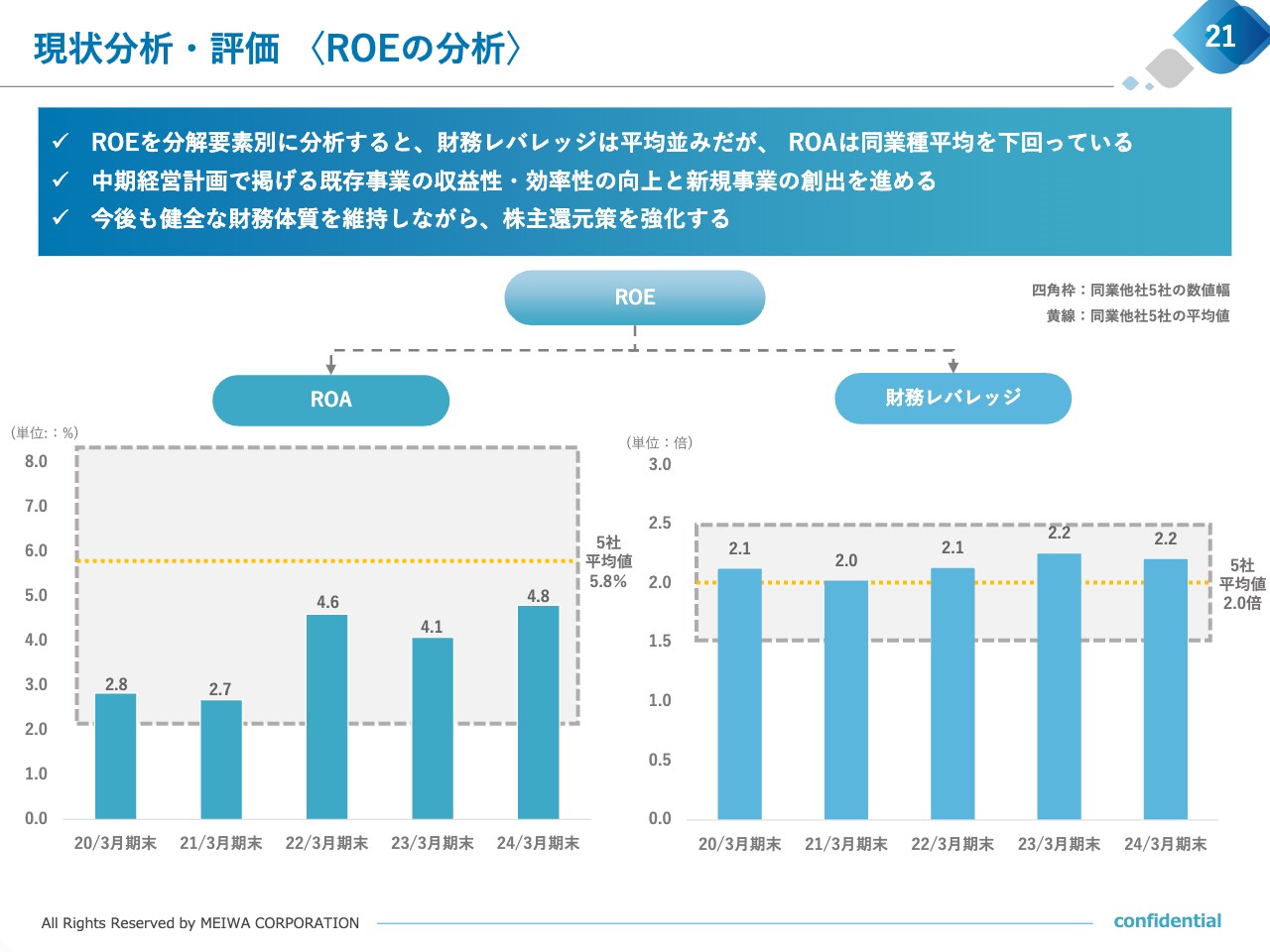

現状分析・評価 〈ROEの分析〉

ROEの要素をROAと財務レバレッジに分け、同業の化学系商社5社平均との比較となります。

スライド左側で示したROAは同業他社平均の5.8パーセントを下回っており、当社が注力していくべきポイントの1つです。後ほど改めて説明いたしますが、当社の中期経営計画で掲げる既存事業の収益性・効率性の向上と新規事業の創出を進め、ROAの改善を目指します。

また、右側で示した財務レバレッジは、同業他社平均である2.0倍と同等、またはやや上回っておりますが、今後も健全な財務体制を維持しつつ、積極的にレバレッジをかけて資本の効率化を推進してまいります。

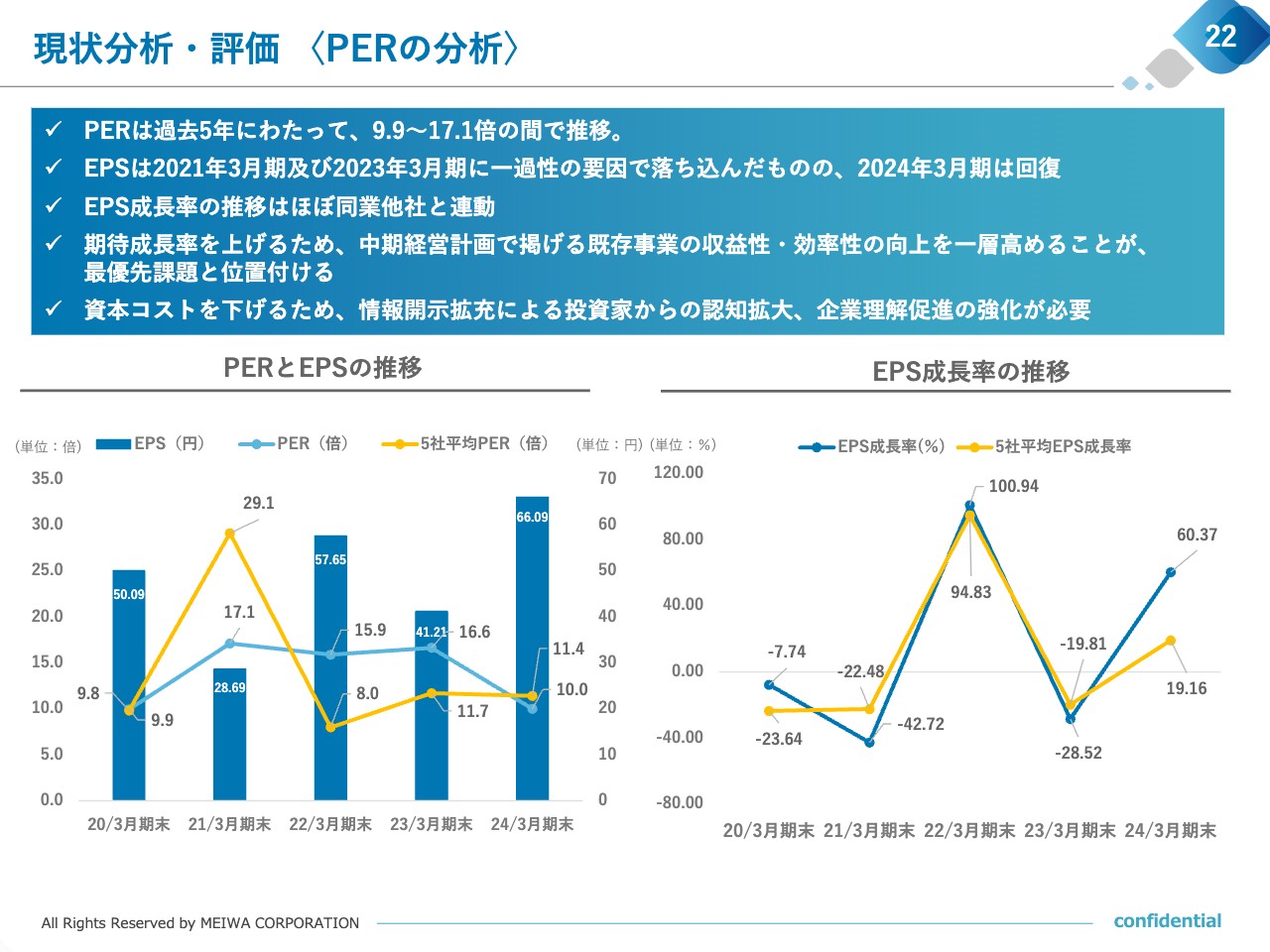

現状分析・評価 〈PERの分析〉

PERに関する分析となります。

スライド左側のグラフは当社のPERと同業他社5社の平均PER、当社のEPSの推移を示しております。また、右側のグラフは、当社と同業他社5社のEPS成長率の推移を示しました。PERにつきましては、過去5年にわたって、9.9倍から17.1倍の間で推移しており、業界平均並みと自己評価しています。

EPSにつきましては2021年3月期及び2023年3月期にコロナ禍を起因とする一過性の減益で落ち込んだものの、コロナ禍後の2024年3月期には回復しており、EPS成長率は、同業他社5社の平均とほぼ連動しております。

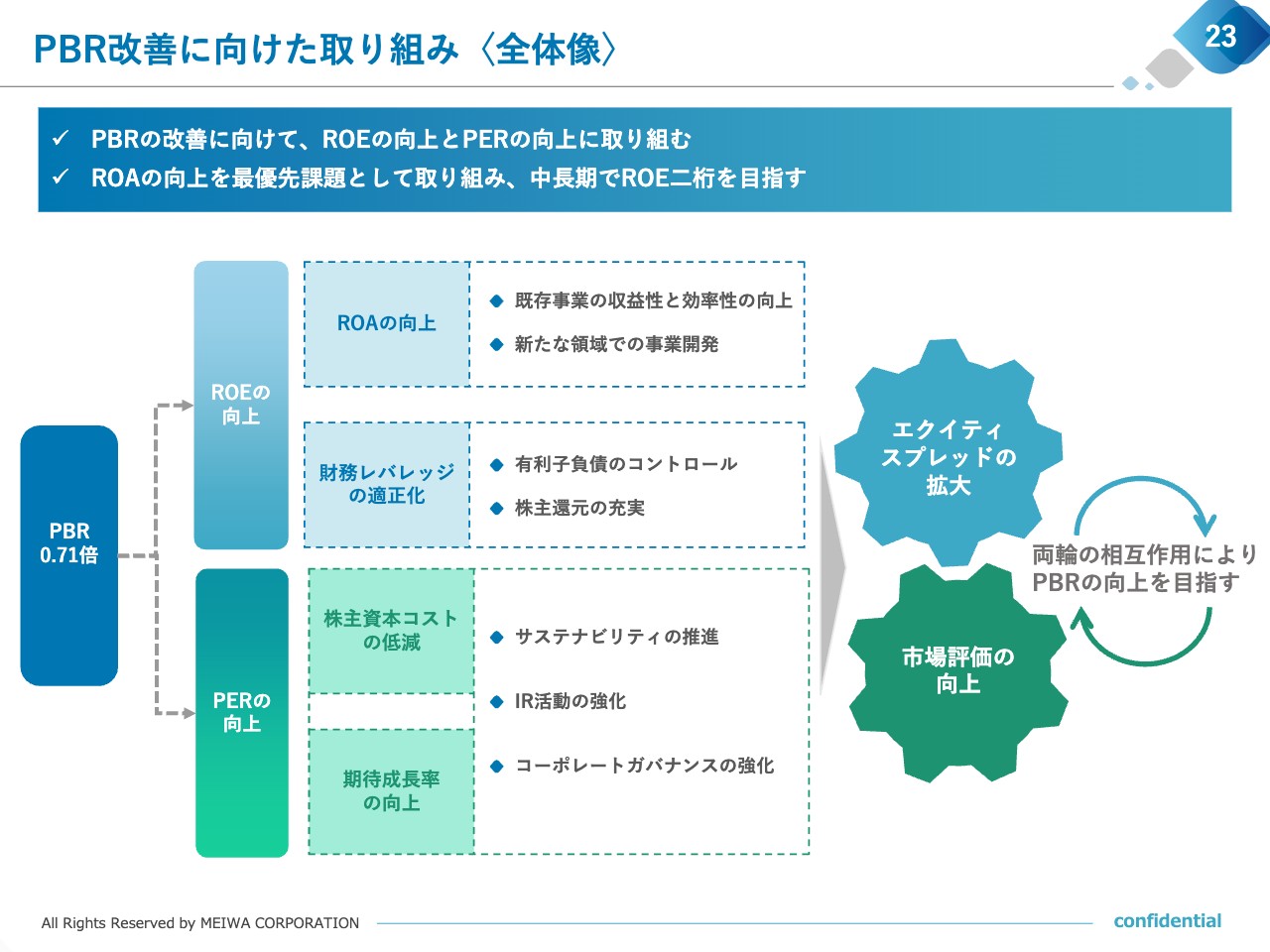

PBR改善に向けた取り組み〈全体像〉

PBR改善に向けた取り組みの全体像になります。19ページでお示しした要素毎の取り組みを記載させて頂きました。

こちらに掲げた取り組みを確実に進めていくことにより、エクイティスプレッドを拡大しつつ、市場からの評価を高め、両輪の相互作用によってPBRの向上を目指します。次のスライドから、より具体的に取り組みをご説明いたします。

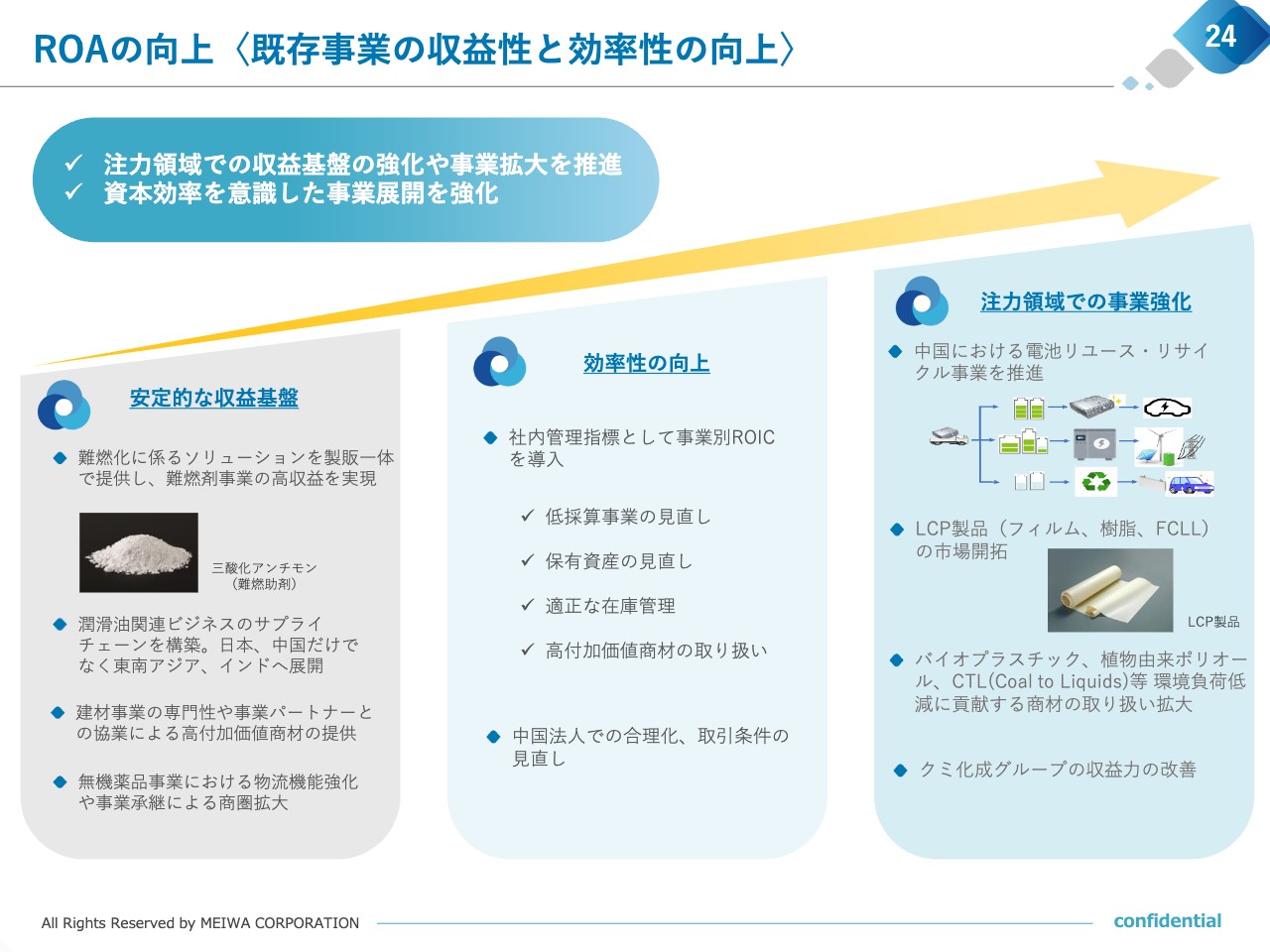

ROAの向上〈既存事業の収益性と効率性の向上〉

ROA向上へ向けた施策の1つとして、既存事業の収益性と効率性の向上を図ってまいります。

まず、当社グループは、強みを発揮できる分野において安定的な収益基盤を構築しております。難燃剤事業では、当社関連会社である鈴裕化学の機能を活かし、製販一体のソリューションを提供することで、安定した収益を実現しております。潤滑油関連ビジネスでは、原料となるベースオイルや添加剤の供給から製品の販売までの強固なサプライチェーンを構築しており、日本や中国だけでなく、東南アジア、インドへの展開を図っております。

機能建材事業では専門性や事業パートナーとの良好な関係、そして物流機能を活かしながら、高付加価値商材を提供することで事業価値を高め、また無機薬品事業では、子会社である十全グループの物流機能や事業承継による商圏拡大によって安定的な収益基盤を確立しています。

次に、効率性の向上についてご説明いたします。

当社では資本効率を意識した事業展開を強化するため、昨年度より事業別ROICを社内管理指標として導入いたしました。各事業において保有資産の効率化の見直しを行い、流通在庫についても適正な管理を強化しております。

また、付加価値の高い商材の取り扱いを増やすことで、収益の向上を図っております。中国法人である明和上海では、中国経済成長の減速などの外部環境の変化に適応するために、組織や人員の合理化や顧客との取引条件の見直しによる効率化を進めております。

これに加えて、注力領域であるモビリティ・生活・環境においては、更なる事業の強化を図っております。

電池材料事業では、先日のプレスリリースの通り、中国においてトヨタ、中国五鉱グループと共同で合弁会社を設立し中古車載電池のリユース、リサイクル事業を開始いたします。

また、中国製液晶ポリマー製品の市場開拓や、バイオプラスチックス、植物由来のバイオポリオールなど環境負荷低減に貢献するビジネスを拡大しております。

なお、前中期経営計画の振り返りで課題の1つであったクミ化成グループの収益力は、昨年度から大きく改善しつつあります。

ROAの向上〈新たな領域での事業開発〉

ここでは、新たな領域での事業開発について説明します。推進組織を既存の事業と切り離し、新たな事業開発の母体と位置づけ、ここが起点となって「新たな価値創造」や「環境負荷低減」をテーマに、将来の収益源の創出に取り組んでいます。また、若手、中堅を中心に個の力を磨き上げ、「企業内起業家」を生み出す施策を進めております。

具体的には昨年度(対外リリースベース)に行ったインパクト投資ファンドへ出資を通じて、スタートアップ界隈の情報取得機会を増やしながら、個別にスタートアップ企業との共創を進めております。また、事業承継に直面している会社や事業拡大を目指す企業との関係強化も進めております。

なお、中国でも日本と同様に新規事業に特化した組織を編成しており、日中で連携しながら新たな領域での事業開発に努めております。

「企業内起業家」の育成は、当社が新たな領域での事業開発を推進するにあたっての基盤の1つと考えております。昨年度から企業内起業家育成研修を開始し、社内ベンチャー制度を通じた事業化を目指しております。また、スタートアップ企業も含め、事業会社へ積極的に社員を派遣し、新たな事業を創ることや事業を成長させる経験を積み重ねていきます。

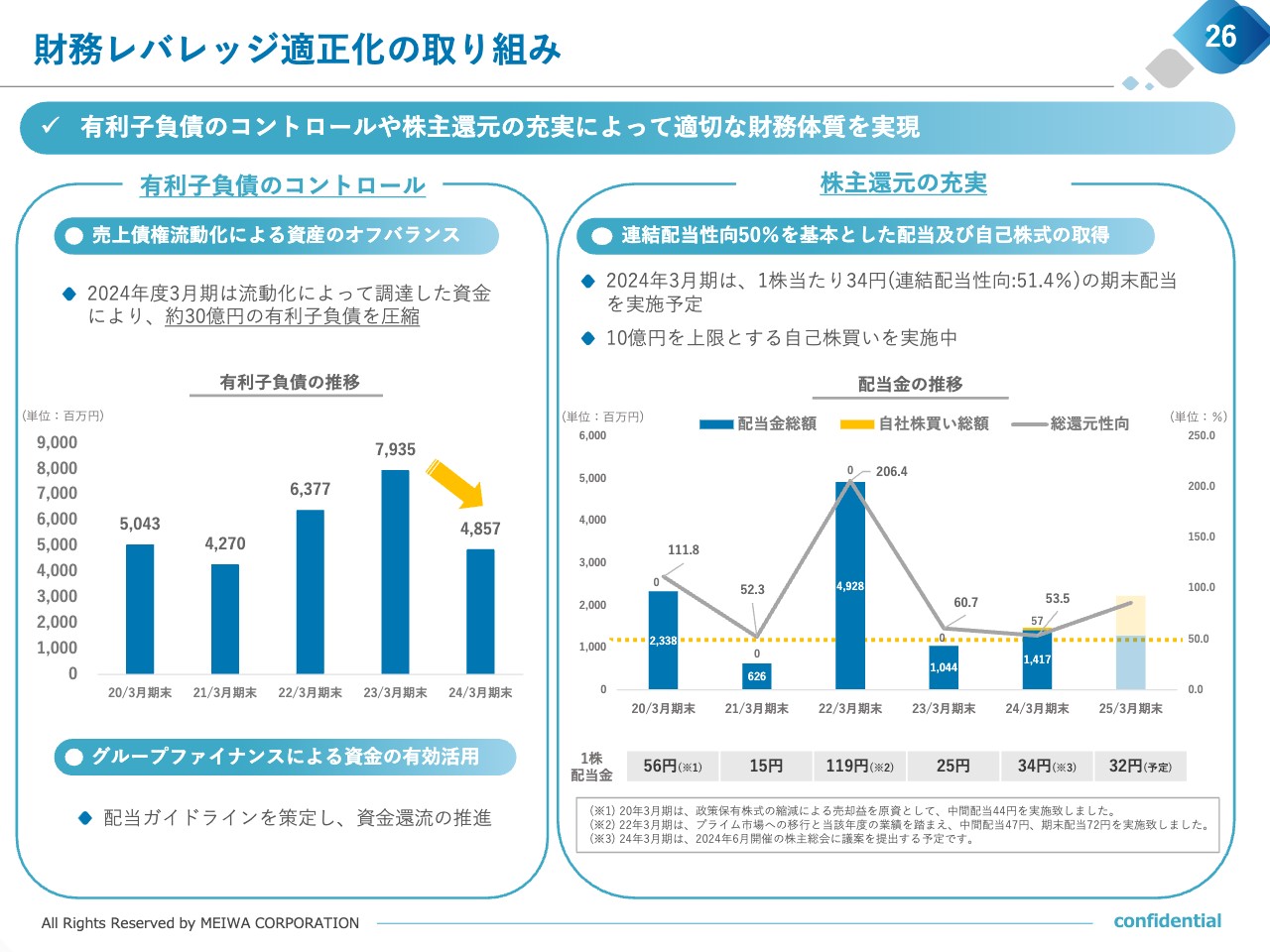

財務レバレッジの適正化の取り組み

続きまして、財務レバレッジの適正化に向けた取り組みについてご説明いたします。

まず、スライド左側ですが、電子記録債権を現金化することによって、昨年度は有利子負債を約30億円圧縮し、今後の投資及び株主還元余力の改善を図りました。また、グループファイナンスの構築への第一歩として、配当ガイドラインを策定し、親会社(本社)への資金還流の推進を図っております。

右側は、株主還元への取り組みです。グラフは過去5年間の配当金総額と総還元性向の推移、1株当たりの配当金額の推移をそれぞれ表しております。

当社グループは連結配当性向50パーセントを基本とした機動的な株主還元を実施しており、また、今年2月には10億円を上限とする自社株買いを公表し、現在は自社株式を取得中です。

2024年3月期の配当は、連結配当性向50パーセント以上を維持し、一株当たり34円と発表しており、来月に開催する株主総会の承認を得た後、株主様へ還元させていただく予定となっております。

また、2025年3月期の配当予想は、現時点で連結配当性向50パーセントの一株当たり32円と発表しておりますが、自社株買いも含めると、総還元性向では50パーセントを超える水準となる予定です。

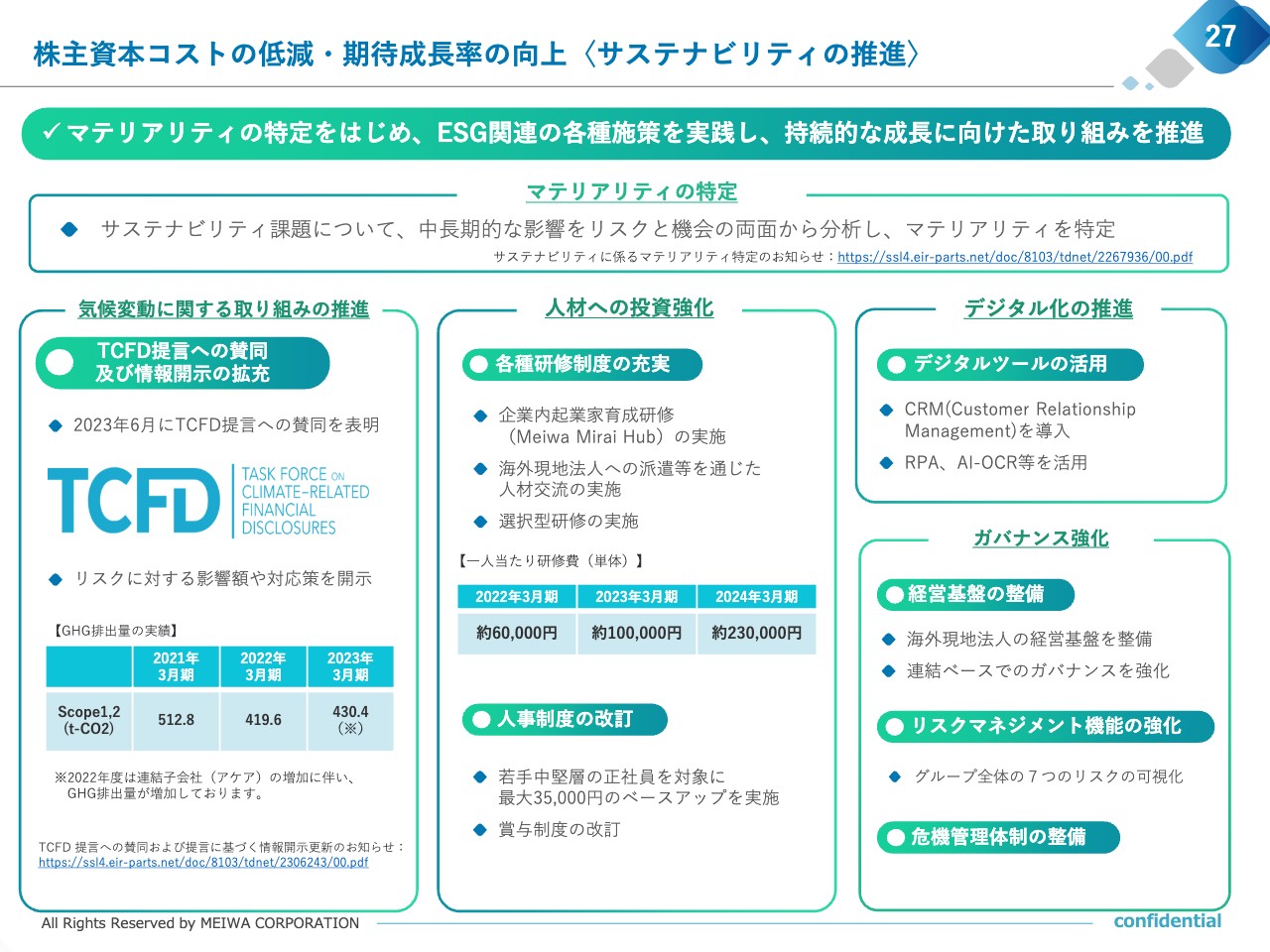

株主資本コストの低減・期待成長率の向上〈サステナビリティの推進〉

ここからは、株主資本コストの低減や期待成長率の向上に向けた取り組みについてご説明いたします。

当社は、サステナビリティ課題について、中長期的な影響をリスクと機会の両面から分析してマテリアリティを特定しております。また、ESG関連の各種施策を実践し、持続的な成長に向けた取り組みを推進しております。

気候変動に関する取り組みでは、2023年6月にTCFD提言への賛同を表明し、当社ホームページ上で、リスクや機会の影響度や対応策、そしてGHG排出量の実績を開示しております。

人材への投資ですが、25ページでご説明した企業内起業家育成研修の実施や、海外現地法人への若手社員の原則全員派遣、また、選択型研修など各種研修を充実させています。その結果、2023年度は明和産業単体での1人当たり研修費は約23万円となっており、人材への投資を引き続き強化してまいります。

また、人事制度では若手中堅の社員を対象に、今年度最大3万5,000円のベースアップを行うとともに、賞与制度を改訂し、モチベーションアップにつなげております。

デジタル化の推進については、DX推進人材育成研修により従業員のデジタルリテラシーを高めつつ、デジタルツールを積極的に導入して社内の業務効率化につなげております。

ガバナンスの強化では、子会社、海外法人を含めた規程の改定など、経営基盤を整備しつつ、リスクマネジメント機能や危機管理体制も強化しております。

株主資本コストの低減・期待成長率の向上〈IR活動の強化〉

また、株主資本コスト低減や期待成長率向上のためにIR活動の強化に取り組んでおり、株主・投資家のみなさまとの対話の活性化を図っております。

投資家のみなさまとの対話の機会を増やす為に、機関投資家・アナリスト向けIR説明会に加えて、個人投資家向け会社説明会を拡充しています。

また、当社の認知拡大や企業理解促進に向けた取り組みとして、書き起こし記事の発信やIRツールの拡充をしておりますので、お時間のある際にご覧いただければと存じます。

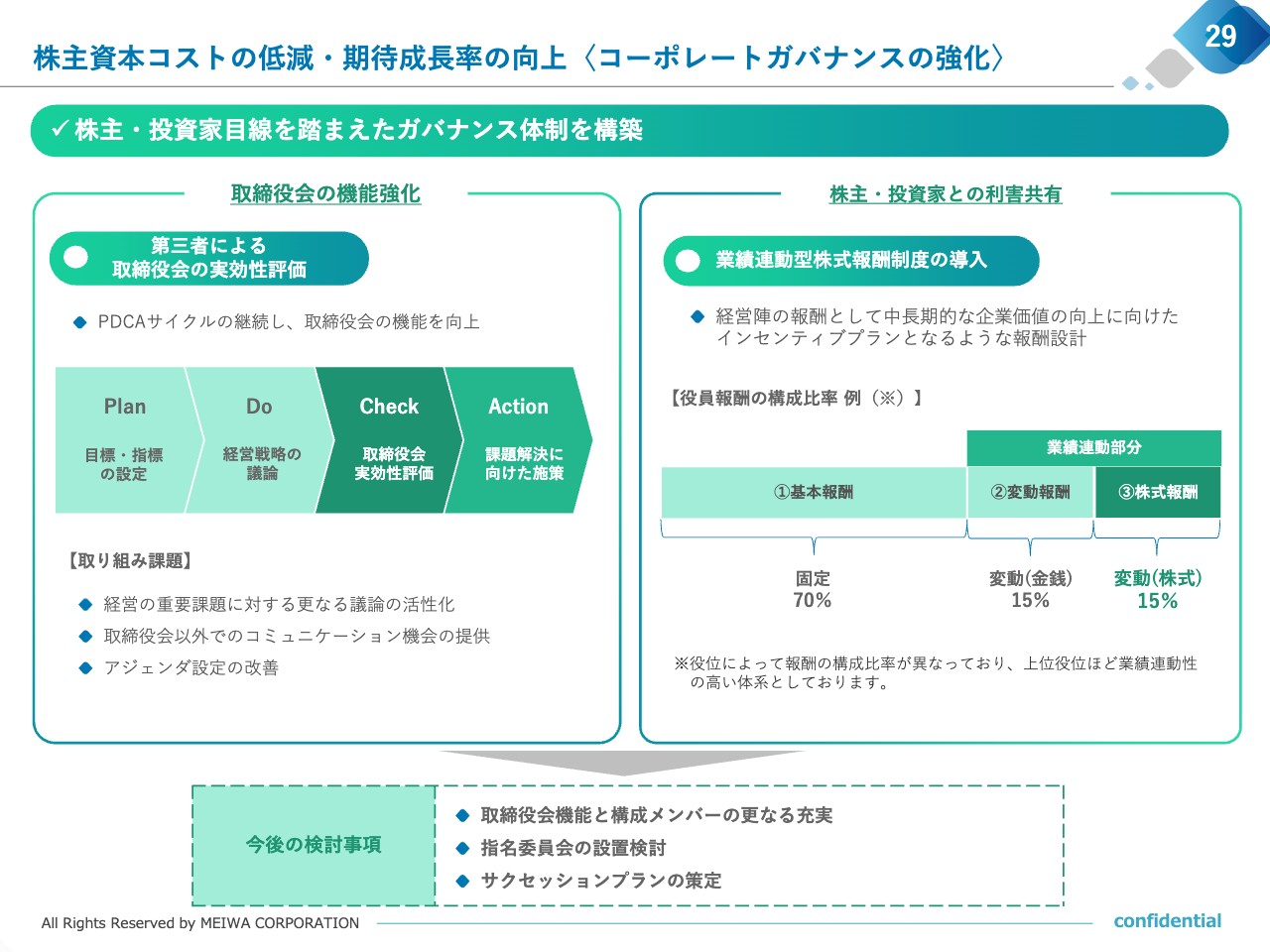

株主資本コストの低減・期待成長率の向上〈コーポレートガバナンスの強化〉

株主・投資家のみなさまの目線を踏まえた経営を行うためのコーポレートガバナンスの強化については、第三者による取締役へのインタビューをもとに取締役会の実効性評価を毎年実施しており、客観性のある評価結果から取り組むべき課題を抽出し、PDCAを回しながら取締役会の機能強化を図っております。

また、経営陣には中長期的な企業価値の向上を目指し、株主・投資家のみなさまとの利害を共有できる仕組みとして、昨年度より業績連動型株式報酬制度を導入しました。

今後は、取締役会機能と構成メンバーの更なる充実や、指名委員会の設置、サクセッションプランの策定の検討を行ってまいります。

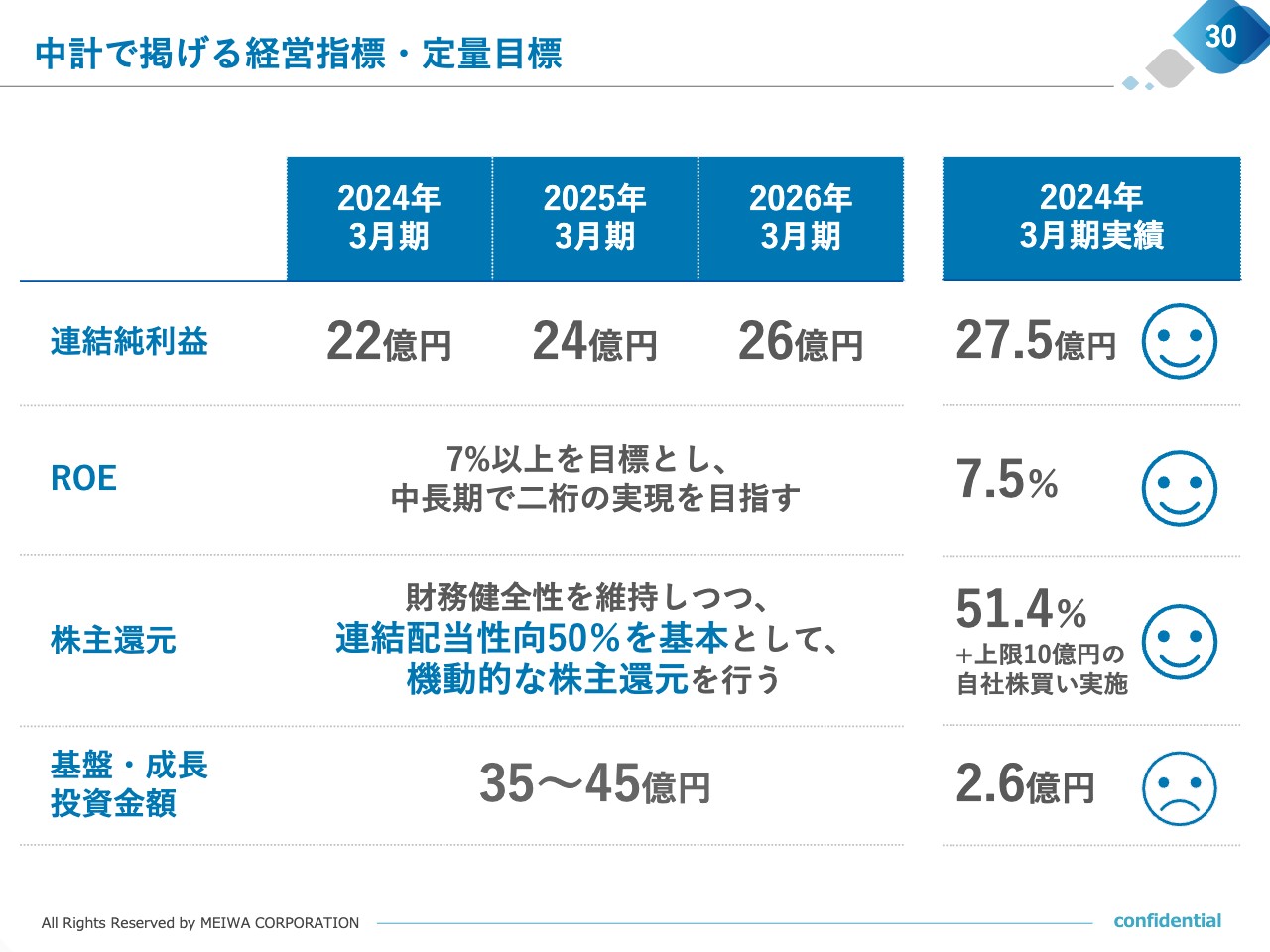

中計で掲げる経営指標・定量目標

最後に、中期経営計画で掲げている経営指標、定量目標について、2023年度の実績をご説明いたします。連結純利益は、22億円の目標に対し、27.5億円となりました。

また、ROEにつきましても、24年3月期末では7.5パーセントと、目標7.0パーセント以上を上回る水準となり、引き続き、二桁の実現を目指して参ります。

株主還元においては、目標としている連結配当性向50パーセントを超える、51.4パーセントでの配当に加え、先の説明の通り、上限を10億円とした自社株買いを実施しております。

基盤・成長投資金額につきましては、2023年度から2025年度までの3年間で35億円から45億円を目標としておりますが、2023年度は2.6億円という結果となりました。今年度以降、基盤強化、人材への投資、そして新たな成長機会創出に向けた投資を積極的に行います。

IR情報に関するお問い合わせ

これからも、株主並びに投資家のみなさまのご期待に沿えるよう、当社グループ一丸となって事業活動を推進してまいりますので、引き続きよろしくお願いいたします。ご清聴ありがとうございました。

ここから先は会員登録(無料)で

お読みいただけます

会員登録がお済みの方はログインしてください

お読みいただけます

新着ログ

「卸売業」のログ