【QAあり】明和産業、社会課題を起点とした新たな価値を創造するビジネスモデルを積極的に展開

目次

吉田毅氏(以下、吉田):みなさま、こんにちは。明和産業株式会社の吉田でございます。 本日は、お忙しい中、当社の2024年3月期第2四半期決算説明会をご視聴いただき、誠にありがとうございます。

本日の説明会では、まず、2024年3月期第2四半期決算概要について、取締役常務執行役員の水上から、サステナビリティに関する取り組みについては私より説明をさせていただきます。

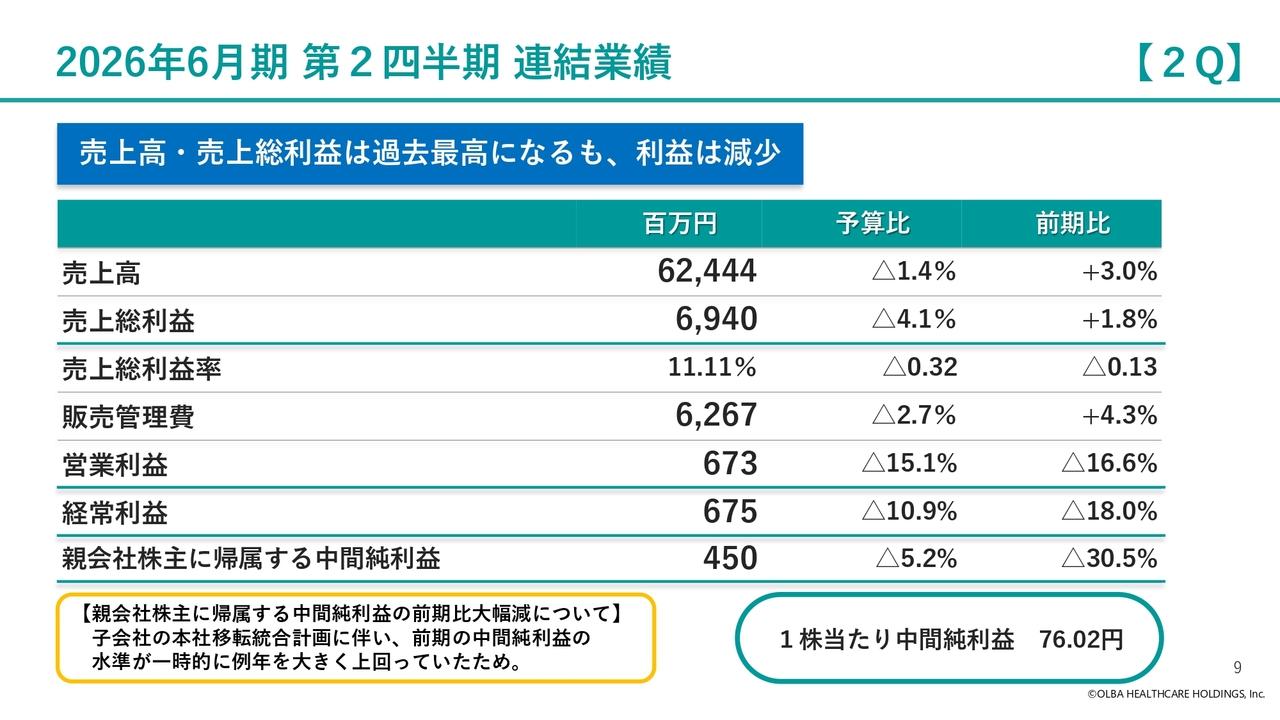

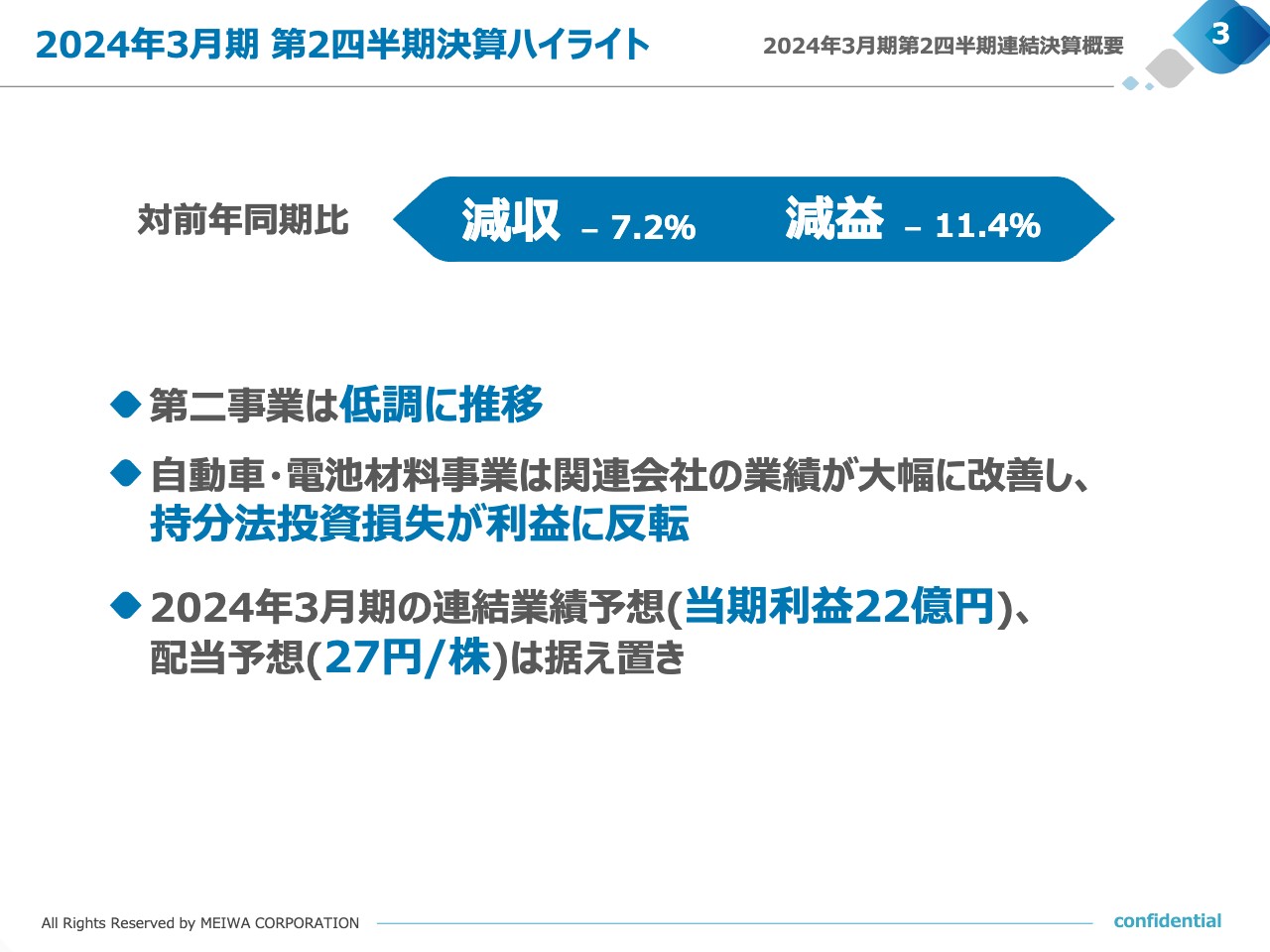

2024年3月期 第2四半期決算ハイライト

水上貴之氏:それでは、2024年3月期第2四半期の決算概要を説明させていただきます。

当第2四半期連結累計期間は、売上高においては、ベースオイルや添加剤、潤滑油などを取り扱う第二事業が低調に推移し、前年同期比7.2パーセントの減収となりました。ここ数年、不調であった自動車事業では、関連会社の業績が大幅に改善し、持分法投資損失が利益に反転しました。しかしながら、経常利益レベルでは営業利益や受取配当金の減少による減益となり、親会社に帰属する四半期純利益は前年同期比11.4パーセントの減益になりました。

前年比では減益となりましたが、通期見通しへの進捗では、第二事業が不調であるものの、自動車事業における一定レベルの回復が見込める事から、2024年3月期の連結業績予想および配当予想については、各々当期純利益が22億円、一株当たり27円と据え置くことといたしました。

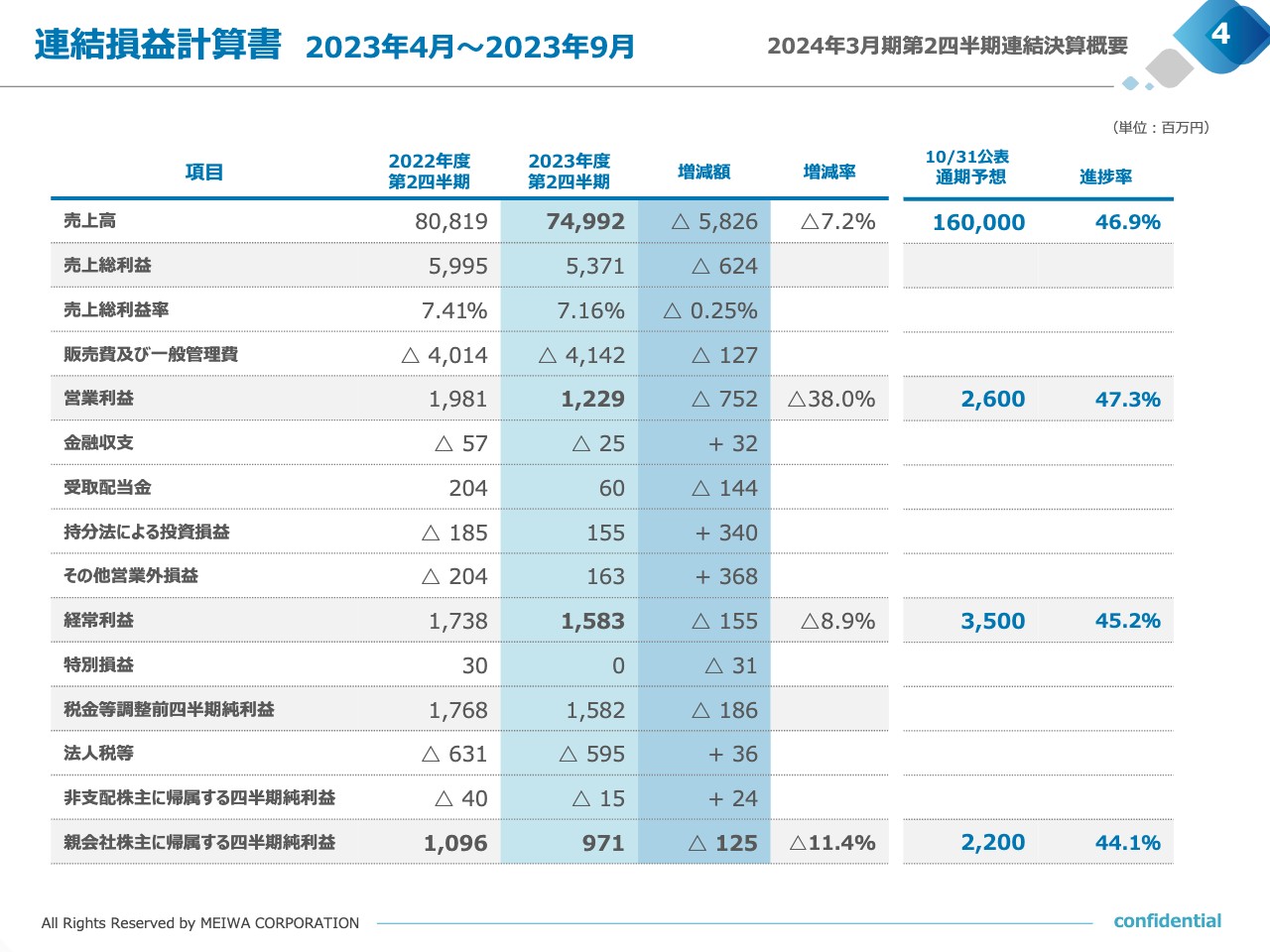

連結損益計算書 2023年4月〜2023年9月

連結損益計算書の概要について、ご説明させていただきます。

売上高につきましては、749億9,200万円となり、58億2,600万円の減収となりました。

営業利益は、売上高が減少した結果、12億2,900万円となり、7億5,200万円の減益となりました。

経常利益は、15億8,300万円となり、1億5,500万円の減益となりました。

これらの結果、親会社株主に帰属する四半期純利益は、9億7,100万円と前年同期の11.4パーセントにあたる1億2,500万円の減益となりました。

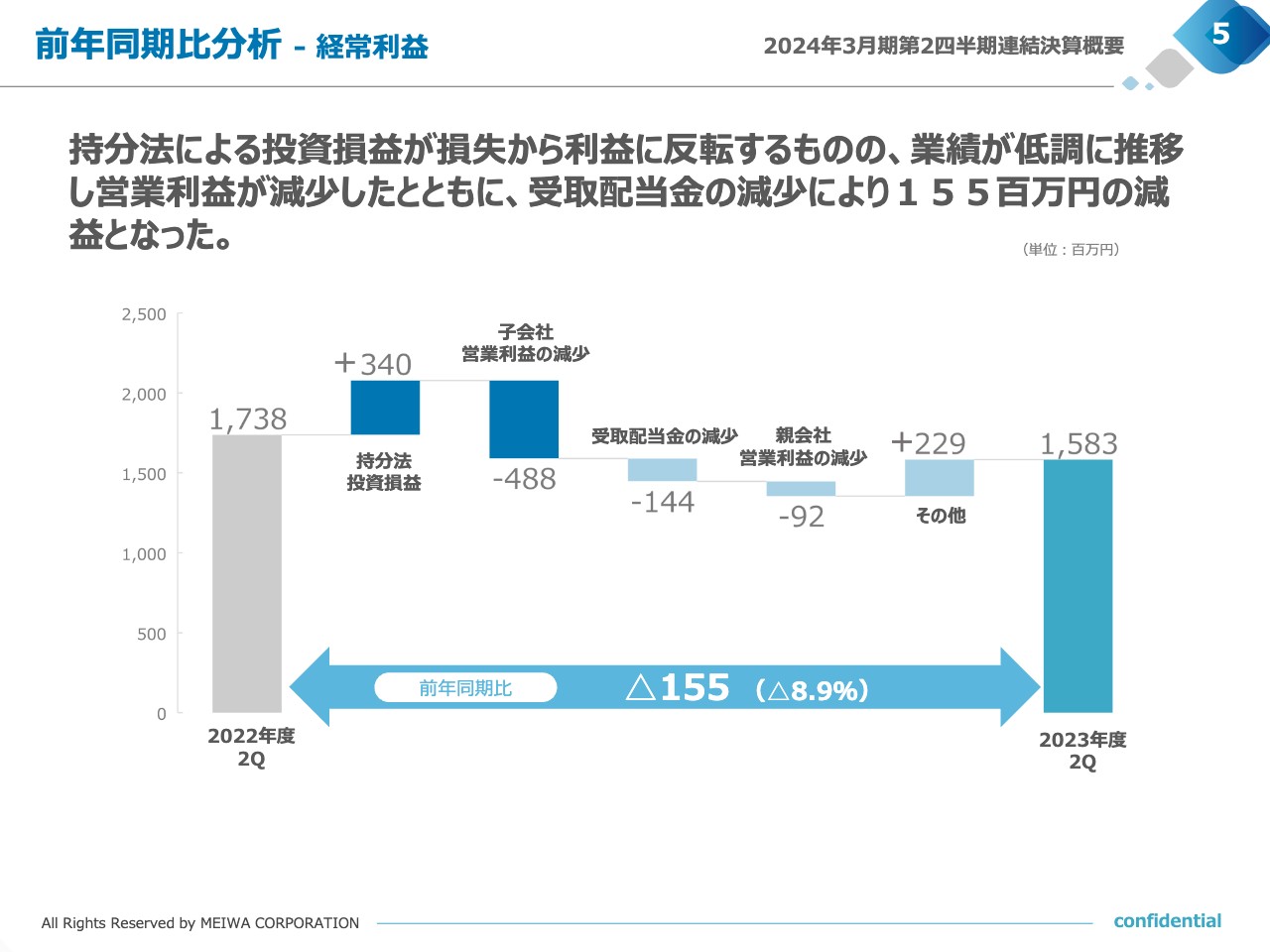

前年同期比分析 -経常利益

経常利益の前年同期比分析について、ご説明いたします。

主に自動車事業関係会社の回復により持分法による投資損益が損失から利益に反転しましたが、その一方で好調であった前年度の反動により親会社・子会社共に営業利益が減少したことや、第二事業において投資先からの受取配当金が前年度と比べて減少した結果、前年同期より1億5,500万円の減益となりました。

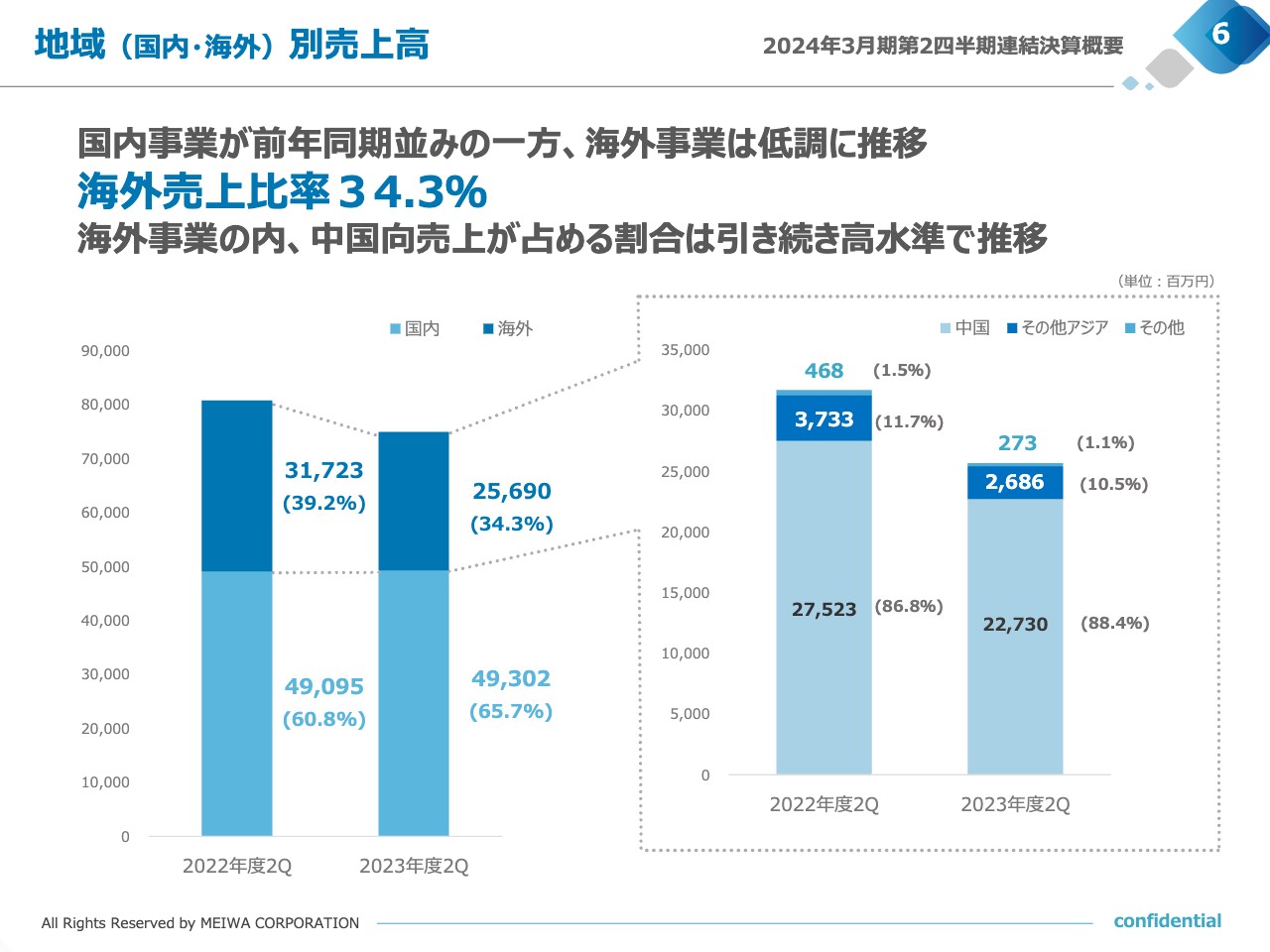

地域(国内・海外)別売上高

当社グループにおける地域別売上高の概要をご説明いたします。売上高比率は国内が65.7パーセント、海外が34.3パーセントとなりました。金額ベースでは、国内事業が前年同期並であった一方で、海外事業は低調に推移しました。

海外事業については、特に中国向けの売上高が約48億円減少いたしました。これは中国の現地法人において、冷凍機油をはじめとした潤滑油事業が低調に推移したことによるものです。

報告セグメント

次に報告セグメントごとの概況につきまして、ご説明いたします。

なお、第1四半期連結会計期間より、報告セグメントに含まれない事業セグメントである「その他」区分における一部取引を第三事業に移管いたしました。これに伴い、前第2四半期連結累計期間のセグメント情報については、変更後の区分方法により作成したものを記載しております。

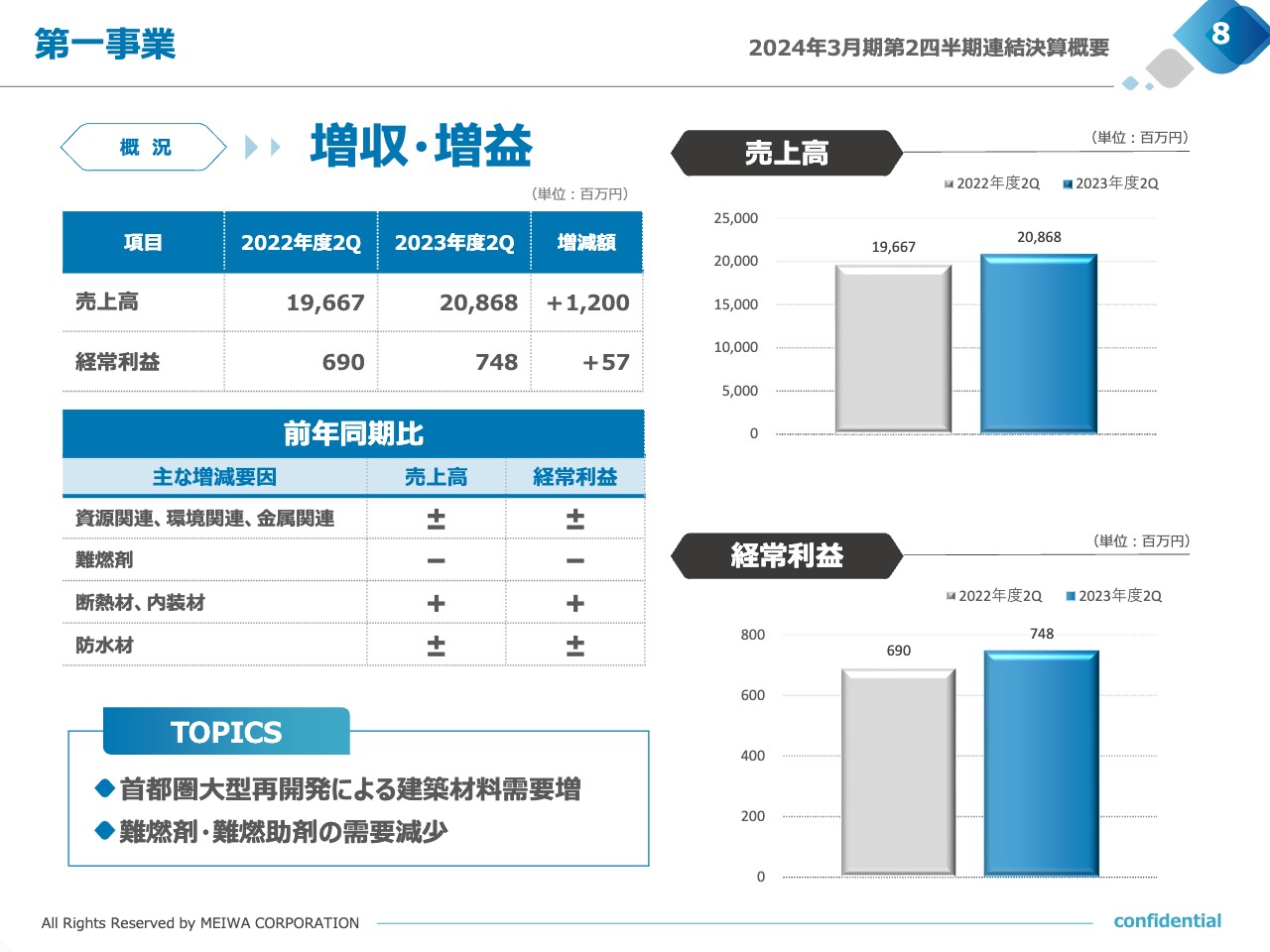

第一事業

第一事業セグメントの業績です。首都圏の大型再開発需要により、連結子会社も含め、断熱材・内装材取引が好調に推移しました。

その一方で、難燃剤事業では、高水準であった前年に比べ需要が減少したことによって、低調に推移しました。この結果、売上高は208億6,800万円と12億円の増収、経常利益については、7億4,800万円と5,700万円の増益となりました。

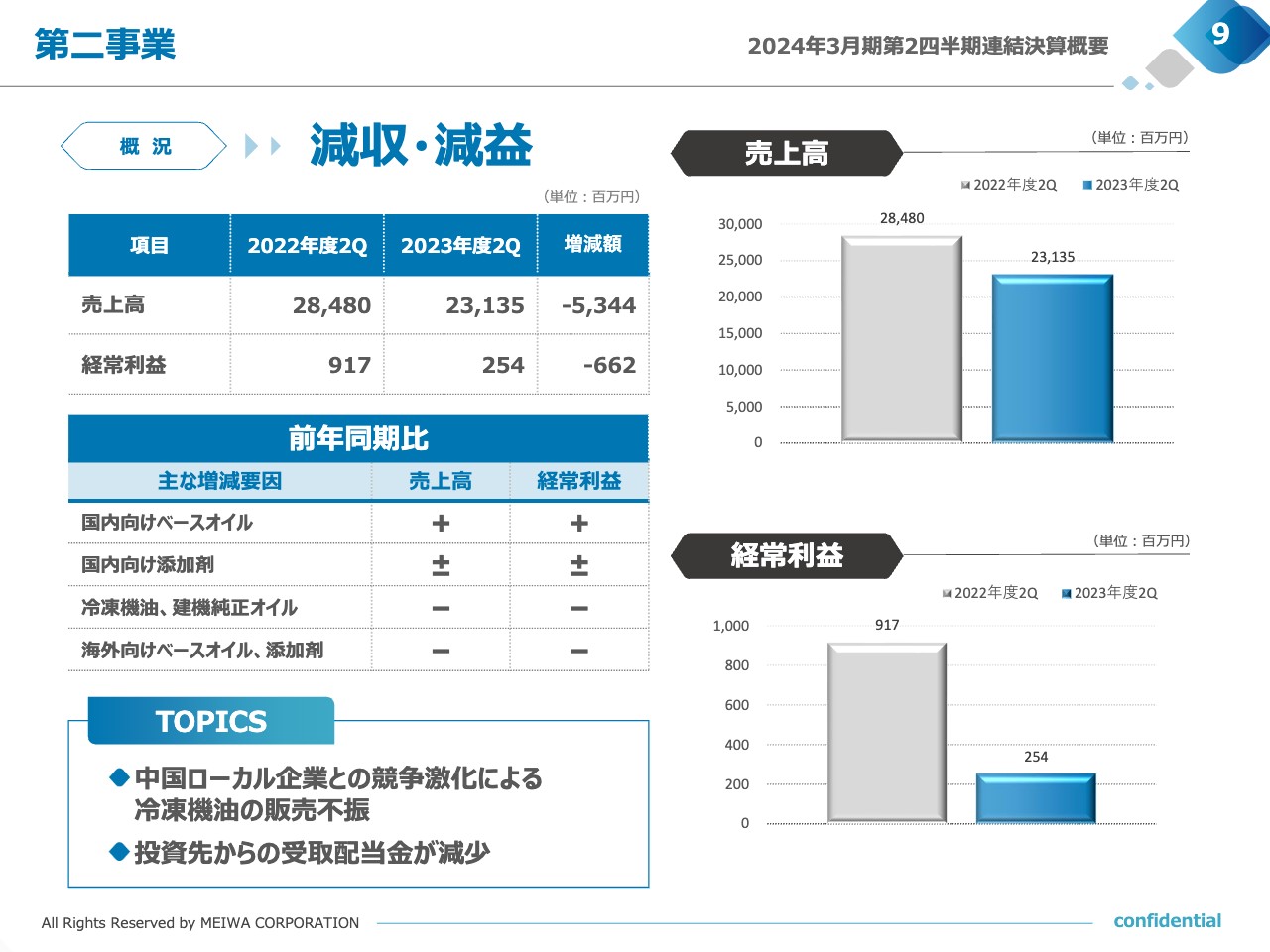

第二事業

第二事業セグメントの業績です。国内向けのベースオイル取引は好調に推移したものの、添加剤は前年同期並に推移しました。一方、中国潤滑油事業は、冷凍機油において、中国ローカル企業の台頭により一部シェアを奪われ、低調に推移しました。また、海外向けのベースオイル・添加剤は潤滑油の販売不振に伴い、低調に推移しました。

この結果、売上高は231億3,500万円と53億4,400万円の減収、経常利益については、前年期ずれで認識した一般投資先からの受取配当金の反動減もあり、2億5,400万円と6億6,200万円の減益となりました。

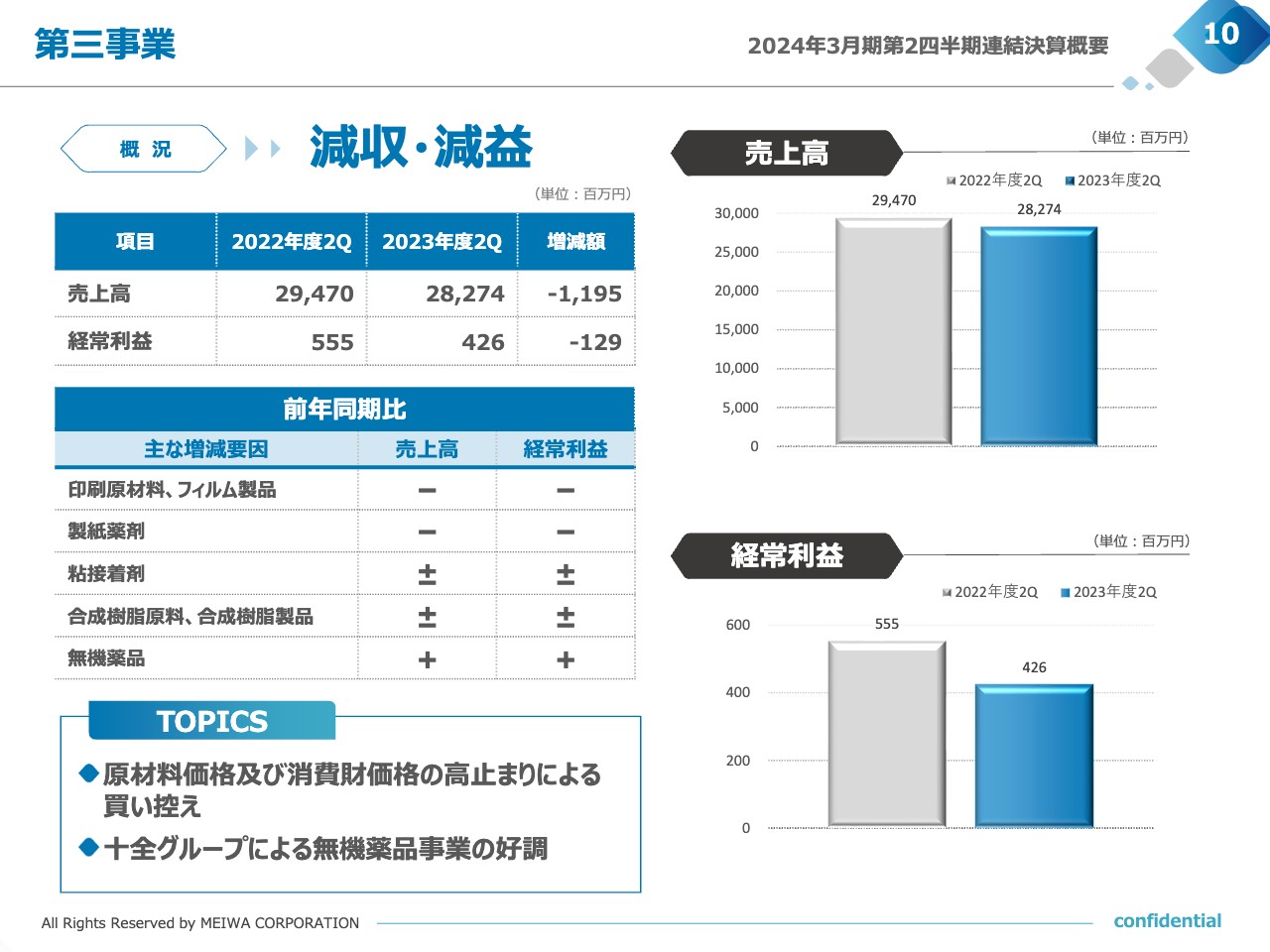

第三事業

第三事業セグメントの業績です。対面業界の需給に応じるかたちで、粘接着剤、合成樹脂原料・合成樹脂製品は前年同期並に推移し、子会社の十全株式会社による無機薬品事業が好調に推移しました。

一方で、原材料価格および消費財価格の高止まりによる買い控えや中国経済の低迷等により、印刷原材料やフィルム製品、製紙薬剤が低調に推移しました。この結果、売上高は282億7,400万円と11億9,500万円の減収、経常利益については、4億2,600万円と1億2,900万円の減益となりました。

自動車・電池材料事業

最後に自動車・電池材料事業の業績ですが、電池材料事業の負極材原料である球形黒鉛の販売が低調に推移した結果、売上高は27億1,300万円と4億8,600万円の減収となりました。

一方で、経常利益については、北米を中心とした半導体不足によるサプライチェーンの混乱により低調であった自動車事業持分法適用会社の収益が回復、持分法投資損失が利益に反転した結果、前年同期から3億7,800万円増益の1,600万円となりました。

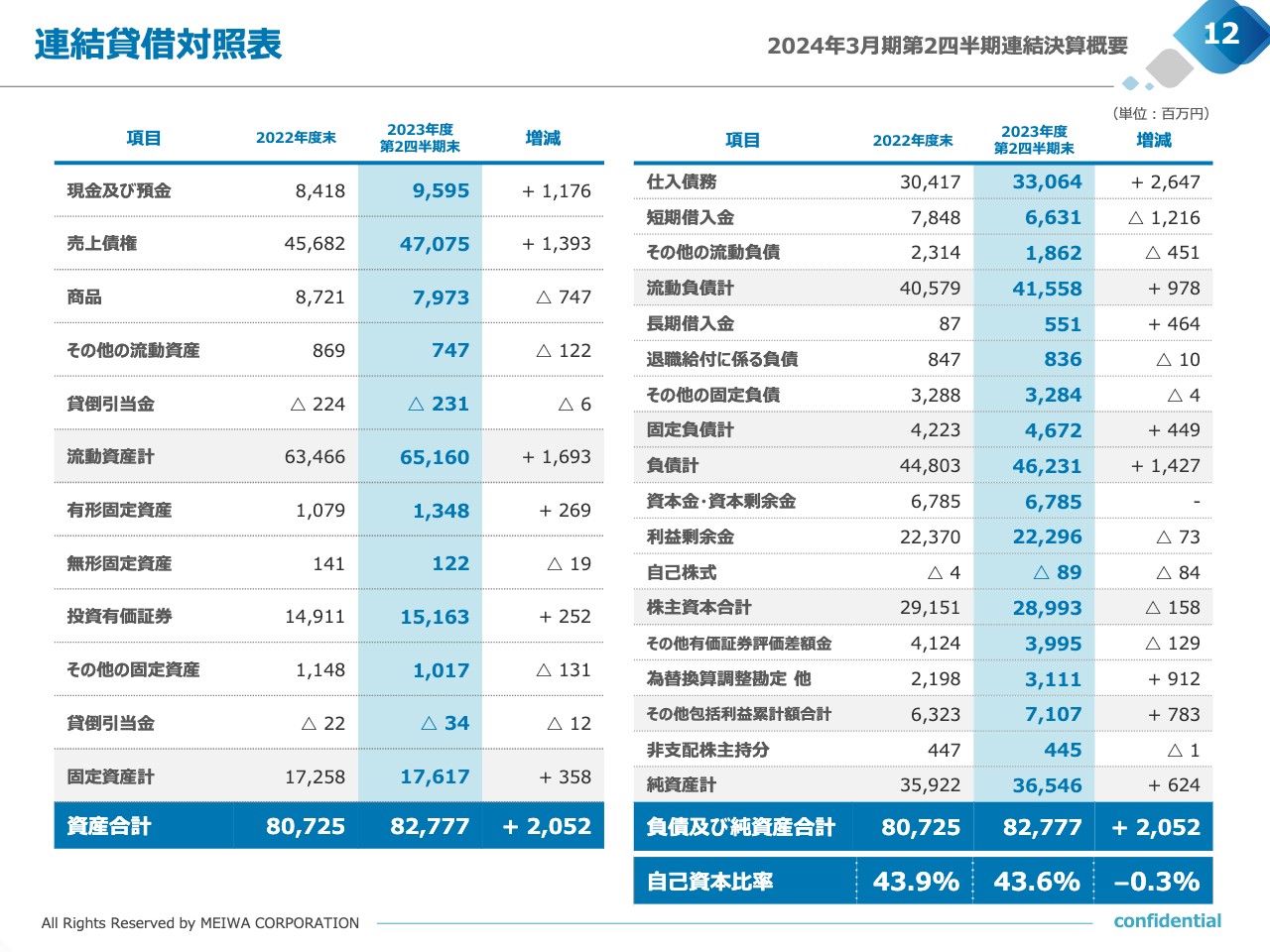

連結貸借対照表

次に、連結貸借対照表について、ご説明いたします。

当第2四半期末の総資産は、827億7,700万円と前年度末の2.5パーセントにあたる20億5,200万円の増加となりました。これは現金および預金と売上債権が増加したことにより、流動資産が前年度末の2.7パーセントにあたる16億9,300万円増加したことが主な要因でございます。

負債につきましては、462億3,100万円と前年度末の3.2パーセントにあたる14億2,700万円の増加となりました。これは仕入債務の増加により、流動負債が前年度末の2.4パーセントにあたる9億7,800万円増加したことが主な要因です。

また、純資産については、主に円安により為替換算調整勘定が増加し、365億4,600万円と前年度末の1.7パーセントにあたる6億2,400万円の増加となりました。この結果、自己資本比率は43.6パーセントとなりました。

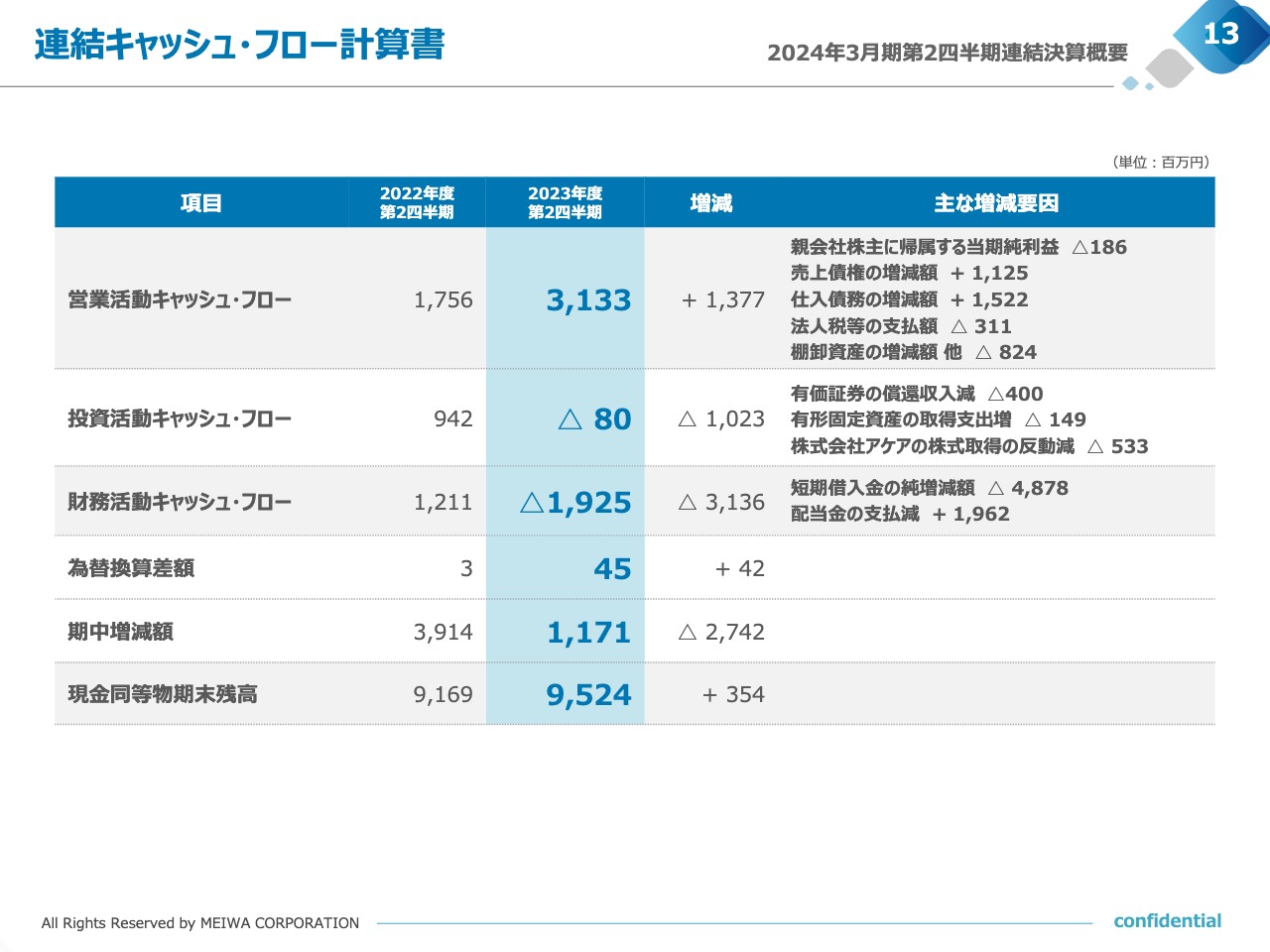

連結キャッシュ・フロー計算書

続きまして、連結キャッシュ・フロー計算書について、ご説明いたします。

営業活動のキャッシュ・フローは、主に棚卸資産の減少や仕入債務の増加による資金増に対し、売上債権の増加や法人税の支払いによる資金減が生じた結果、前年同期から13億7,700万円増加し、31億3,300万円の資金増となりました。

投資活動によるキャッシュ・フローは、主に有形固定資産取得等による資金減が生じた結果、前年同期から10億2,300万円が減少し、8,000万円の資金減となりました。

財務活動によるキャッシュ・フローは、主に借入金の返済や支払配当金の減少による資金減が生じた結果、前年同期から31億3,600万円減少し、19億2,500万円の資金減となりました。

この結果、当第2四半期末の現金および現金同等物は、95億2,400万円と前年同期末の3.9パーセントにあたる3億5,400万円の増加となりました。

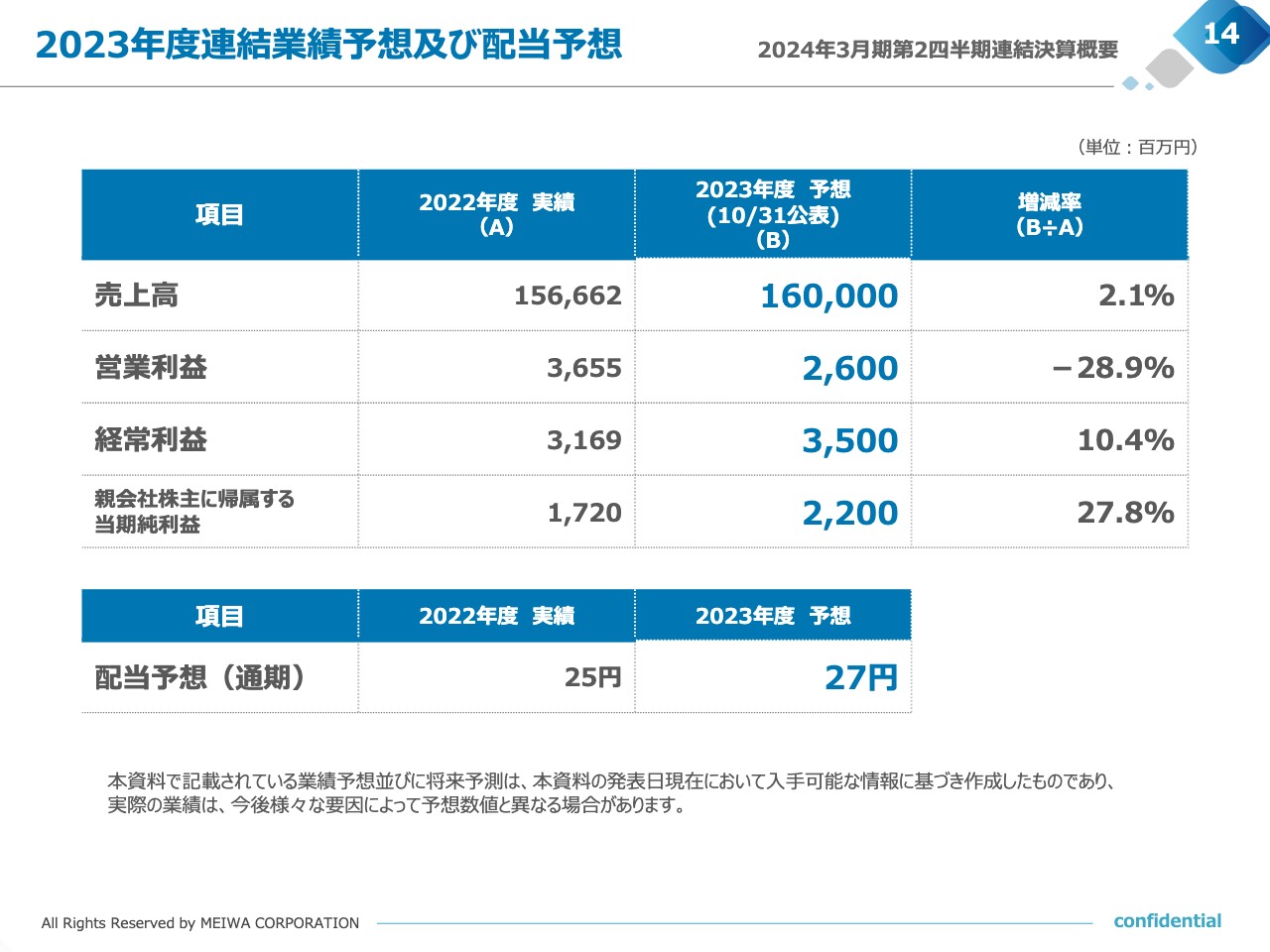

2023年度連結業績予想及び配当予想

最後に連結業績予想および配当予想につきまして、ご説明いたします。

今年度の業績予想につきましては、特に第二事業の事業環境の悪化により、業績が当初の想定を下回って推移しており、年度内の回復が見込めないことから、売上高・営業利益の通期予想を下方修正いたしました。一方で、自動車事業の持分法適用会社の収益が回復傾向にあることから、経常利益および親会社株主に帰属する当期純利益は各々35億円、22億円と前回の予想数値を据え置いております。

また、通期の配当予想につきましては、前回予想から変更はなく、現中期経営計画で掲げております連結配当性向50パーセントを維持し、1株当たり27円の期末配当を予定しております。

以上、2024年3月期第2四半期連結決算概要の説明とさせていただきます。

サステナビリティに対する考え方

吉田:ここからは私より、当社グループのサステナビリティに関する取り組みについて、ご説明をさせていただきます。

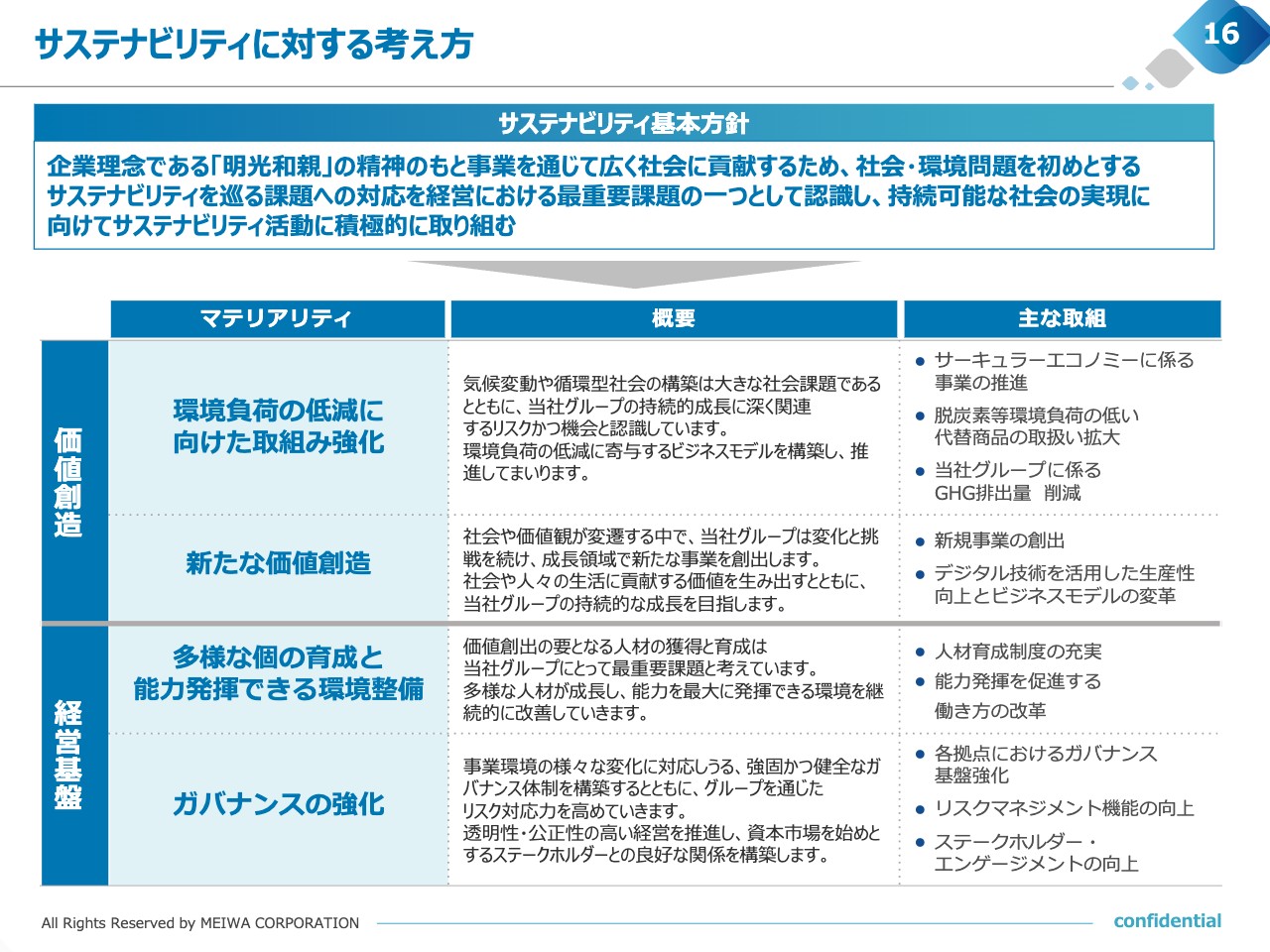

当社グループはサステナビリティを巡る課題について、事業の継続におけるリスクであるとともに、社会価値創造の機会につながることから、サステナビリティ基本方針を定めております。

この基本方針を踏まえ、サステナビリティへの取り組みをさらに強化し、企業価値の向上と持続可能な社会への貢献を実現するために、当社グループの事業および戦略と関連性が高いサステナビリティ課題をリスクと機会の両面から分析し、明和産業グループが中長期、かつ優先的に取り組むマテリアリティを特定しました。

「価値創造」においては、「環境負荷低減に向けた取り組み強化」と「新たな価値創造」を重要課題としております。

気候変動や循環型社会の構築は大きな社会課題であるとともに、当社グループの持続的な成長に深く関連するリスクと機会であると認識しています。サーキュラーエコノミーに資する事業の推進やカーボンニュートラルへの取り組みによって、当社グループの成長と社会課題解決に貢献してまいります。

また、社会や価値観が変化する中、当社グループが持続的に成長するためには、新たな事業を創出し続けていく必要があると考えています。既存事業とは異なる領域での新たな事業や、デジタル技術を活用することで生産性の向上やビジネスモデルを変革し、新たな価値を創出します。

「経営基盤」においては、「多様な個の育成とその能力を発揮できる環境整備」と「ガバナンス強化」を重要課題としております。

新たな価値を創造するための人材の獲得や育成は、人が最大の資本である当社グループにとって最重要課題であり、人材育成制度の充実や働き方の改革等により、多様な人材が成長し、能力を最大限に発揮できる環境を整えてまいります。

また、事業環境の変化に対応しうるガバナンス体制の強化や、透明性・公正性の高い経営によるステークホルダーとの良好な関係の構築も重要だと考えております。各拠点におけるガバナンスやリスクマネジメント、ステークホルダー・エンゲージメントの向上を図り、コーポレート機能をさらに強化していきたいと考えています。

“これまで”のビジネスモデル

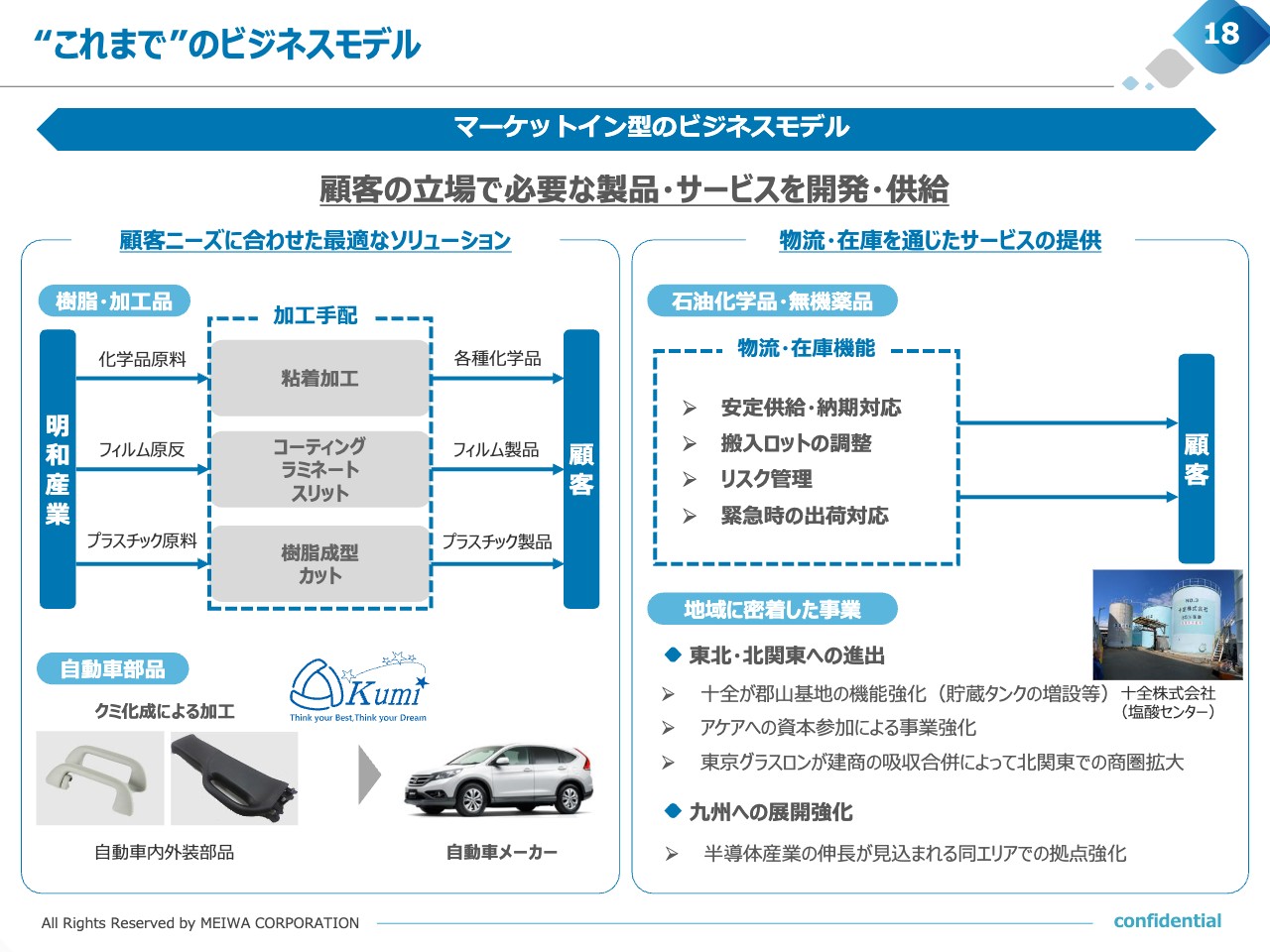

次に、サステナビリティへの取り組みを通じた、“これから”のビジネスモデルについてご説明させていただきますが、その前に当社グループの成長を支えている“これまで”のビジネスモデルをご説明いたします。

当社グループは、培ってきた強みを活かし、ビジネスパートナーに提供する機能を強化することで、新たな価値を創造し、収益基盤を確立してきました。その1つとして、サプライヤーの優位性を活かしたプロダクトアウト型のビジネスモデルがあります。

プロダクトアウト型のビジネスモデルでは、三菱グループや中国企業をはじめとする当社のパートナーシップを活用し、競争力の高い製品を販売しています。資源関連のビジネスでは、EVモーターの磁性材料として使われるレアアース(ディスプロシウム)や、家電・自動車等に使用されるプラスチック製品を燃えにくくする三酸化アンチモン、また、リチウムバッテリーの負極材原料である球形黒鉛等を中国や東南アジアから輸入・販売しています。

石油製品ビジネスでは、機能性の高い潤滑油や、その原料となるベースオイルや添加剤等を取り扱うことにより、事業を拡大しています。また、機能建材ビジネスでは、グラスウールやロックウールといった断熱材をはじめ、対候性の高い防水材や内装材といった建築資材の販売を行っております。

そして、中国をはじめとして、ベトナム、タイ、インドネシアに供給網を確立し、特に中国では、全土に拠点を構えることで、安定した供給体制の確立に加え、日系企業のみならず中国企業との信頼関係を構築しています。

“これまで”のビジネスモデル

また、“これまで”のビジネスでは、顧客の立場で必要な製品やサービスを、わが社グループが開発・供給するマーケットイン型のビジネスモデルも展開しています。

樹脂・加工品を取り扱う第三事業では、素材や製品に新たな機能を付加することで、価値を生み出し、顧客の課題解決に貢献しています。

自動車事業では、持分法適用会社のクミ化成が、国内外の自動車メーカーの求める自動車内外装部品を設計、開発し、供給しています。

また、物流や在庫オペレーションを通じ、安定供給はもちろん、搬入ロットの調整やリスク管理・緊急時の対応などの機能を発揮することで、顧客へのソリューションを提供しております。

また、地域社会に貢献する事業も積極的に拡大しています。塩酸や苛性ソーダ等の無機薬品を取り扱う十全では、アケア社株式の取得や福島県郡山の製品貯蔵基地の拡張によって東北エリアへの進出や機能の強化を図っております。また、機能建材のディストリビューション事業を行う東京グラスロンは、建商の吸収合併によって北関東エリアでの商圏を拡大しています。

さらに、半導体産業の伸長が見込まれる九州エリアへの展開によって、地域密着型の事業を推進してまいります。

“これから”のビジネスモデル

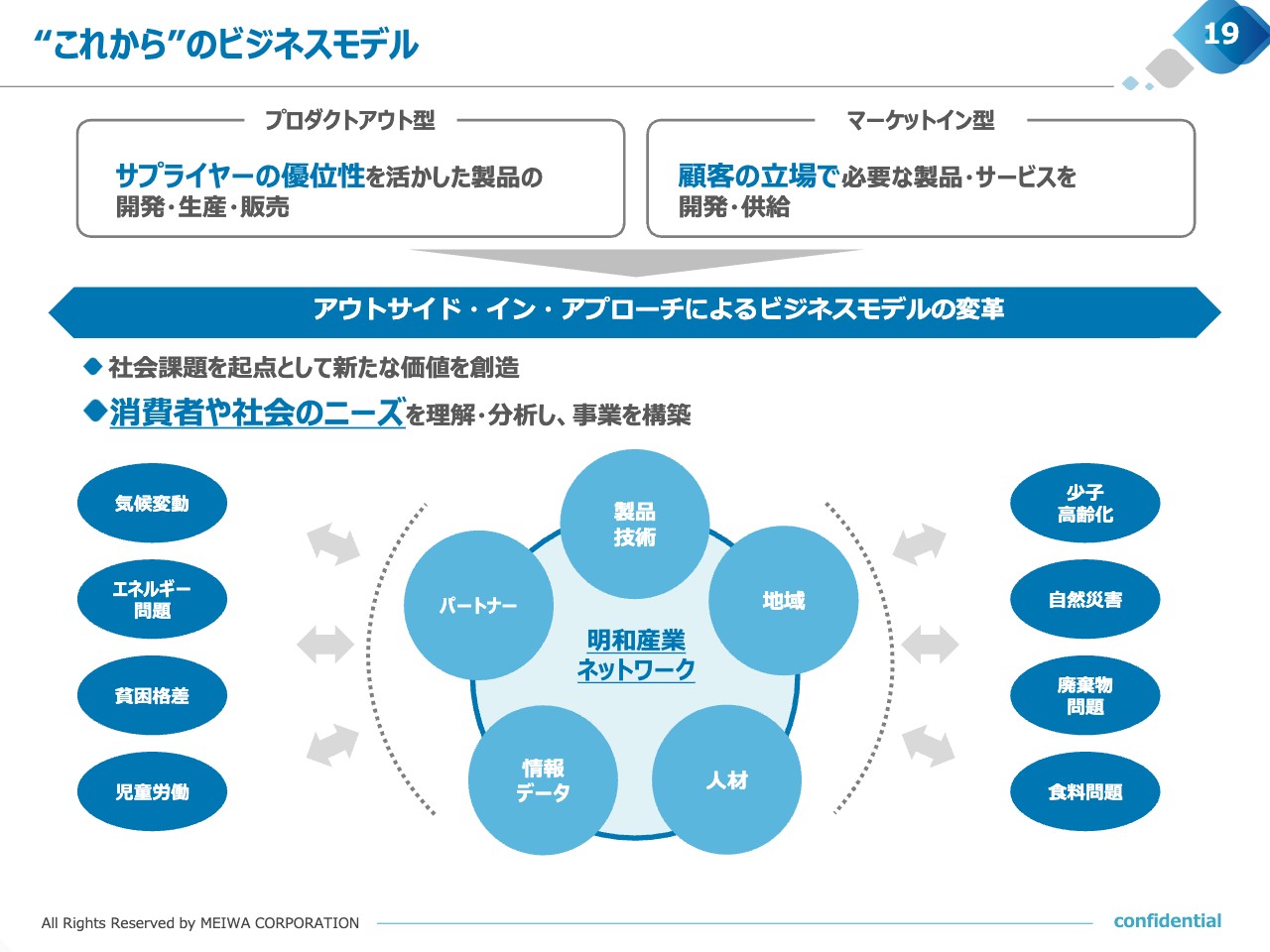

次に、サステナビリティへの取り組みを通じた“これから”のビジネスモデルについて、ご説明させていただきます。

当社グループは、プロダクトアウト型やマーケットイン型のビジネスを、さらに進化させますが、“これから”は、社会課題への取り組みを起点として、新たな価値を創造するアウトサイド・イン・アプローチによるビジネスを積極的に展開してまいります。

これまで培ってきたさまざまなネットワークをさらに活用しながら、消費者や社会が求めているニーズを理解・分析し、当社グループが主体的に事業を構築することによって、社会課題の解決に貢献してまいります。

“これから”のビジネスモデル

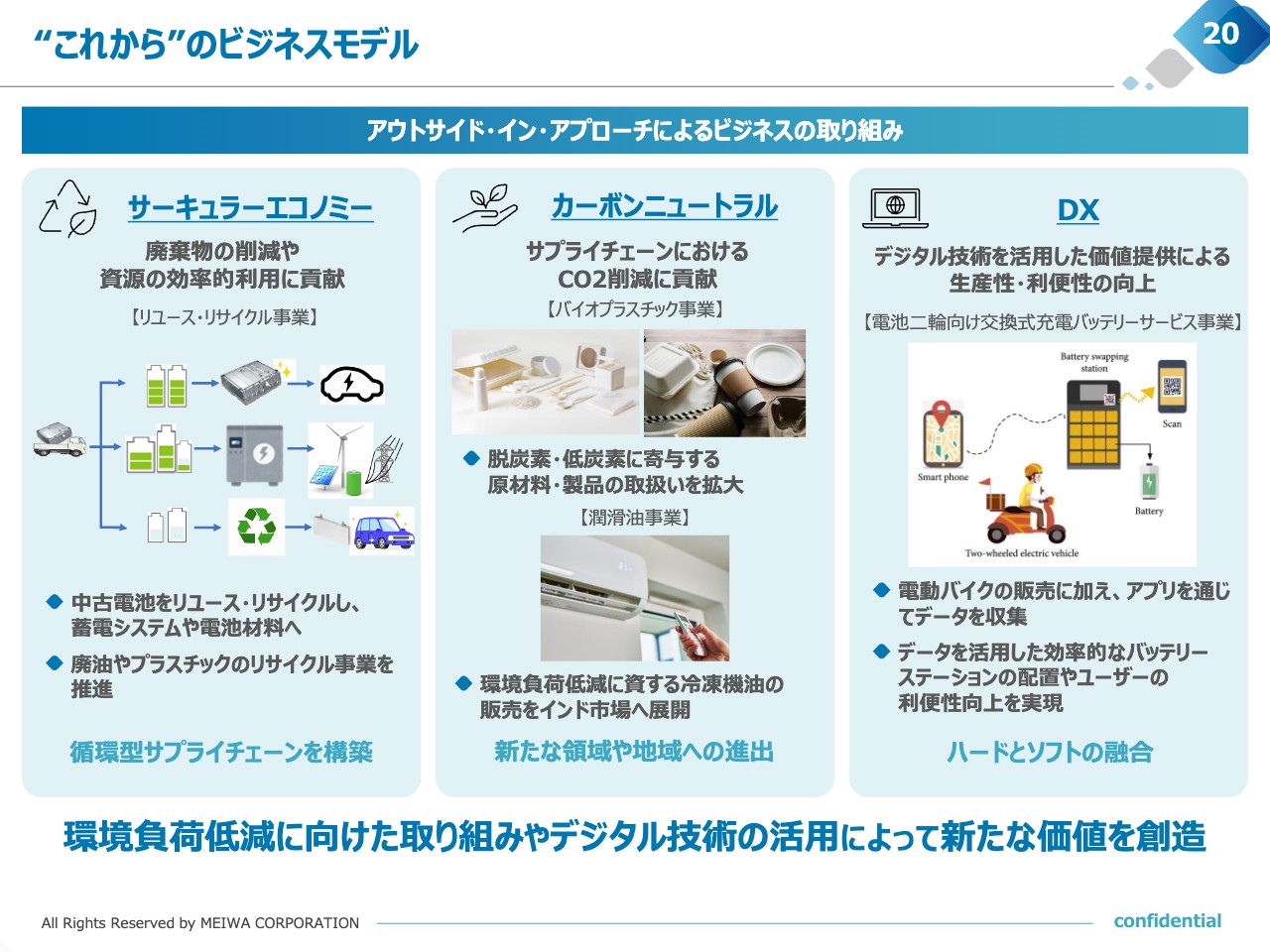

こちらのスライドでは、アウトサイド・イン・アプローチによるビジネスをご紹介させていただきます。

サーキュラーエコノミーにおけるビジネスの取り組みでは、廃棄物の削減や資源の効率的利用に貢献するため、さまざまな事業において、リユース・リサイクル事業に取り組んでおります。

電池材料事業では、中国国内で車載中古電池を回収し、パートナーのリユース・リサイクル技術を用いて、蓄電システムや電池材料として循環させる事業に参画する予定です。急速にEVが普及している中国では、中古の車載電池が世界に先駆けて多くなってきており、当社グループの中国でのパートナーシップと電池材料分野での経験を活かして、廃棄物の削減や希少資源の再利用に取り組んでまいります。

また、廃油やプラスチックのリサイクル事業も推進しており、各事業において、循環型サプライチェーンを構築していく中で、新たな価値を創出してまいります。

カーボンニュートラルにおけるビジネスの取り組みでは、脱炭素社会の実現に向けて、サプライチェーンにおけるCO2削減に取り組みます。バイオプラスチック事業では、バイオマス原料から製品まで取り扱いを拡げております。また、潤滑油事業では、中国国内で構築した環境負荷低減に資する冷凍機油の供給網をインド市場で新たに展開する予定です。

DXの取り組みでは、昨年、インドネシアで電動二輪向け交換式充電バッテリーサービス事業に参画し、デジタル技術を活用した価値創造を目指しています。本事業は環境負荷を低減するための電動バイク販売に留まらず、バッテリー交換ステーションの運営を組み合わせることで、バッテリー利用料を課金・徴収するビジネスモデルです。

交換式充電バッテリーは通信機能を備えており、バッテリーステーション網の一元管理や効率的な設置を可能としている一方、ユーザーは専用アプリを利用することで、利用料の決済やバッテリー交換ステーションの検索・予約等、利便性の高いサービスを受けることができます。今後もDXを推進し、ハードとソフトの融合によって新たな価値を創造してまいります。

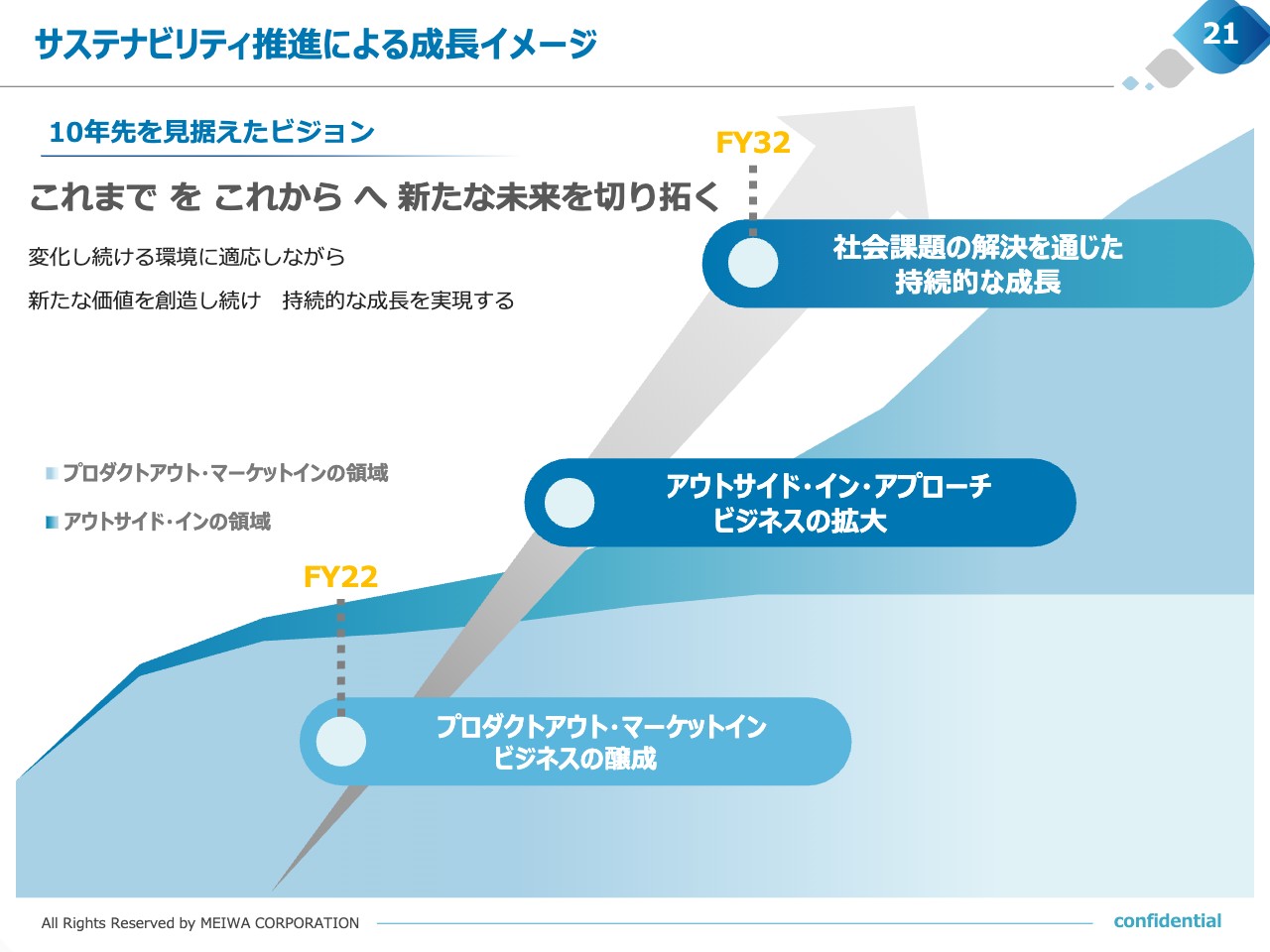

サステナビリティ推進による成長イメージ

次にサステナビリティを推進することによる成長イメージについて、ご説明させていただきます。

繰り返しにはなりますが、プロダクトアウトやマーケットインといった“これまで”のビジネスモデルを進化させていくことに加え、社会課題を起点としたアウトサイド・イン・アプローチによる“これから”のビジネスを積極的に推進し、社会課題の解決を通じた持続的な成長の実現を目指します。

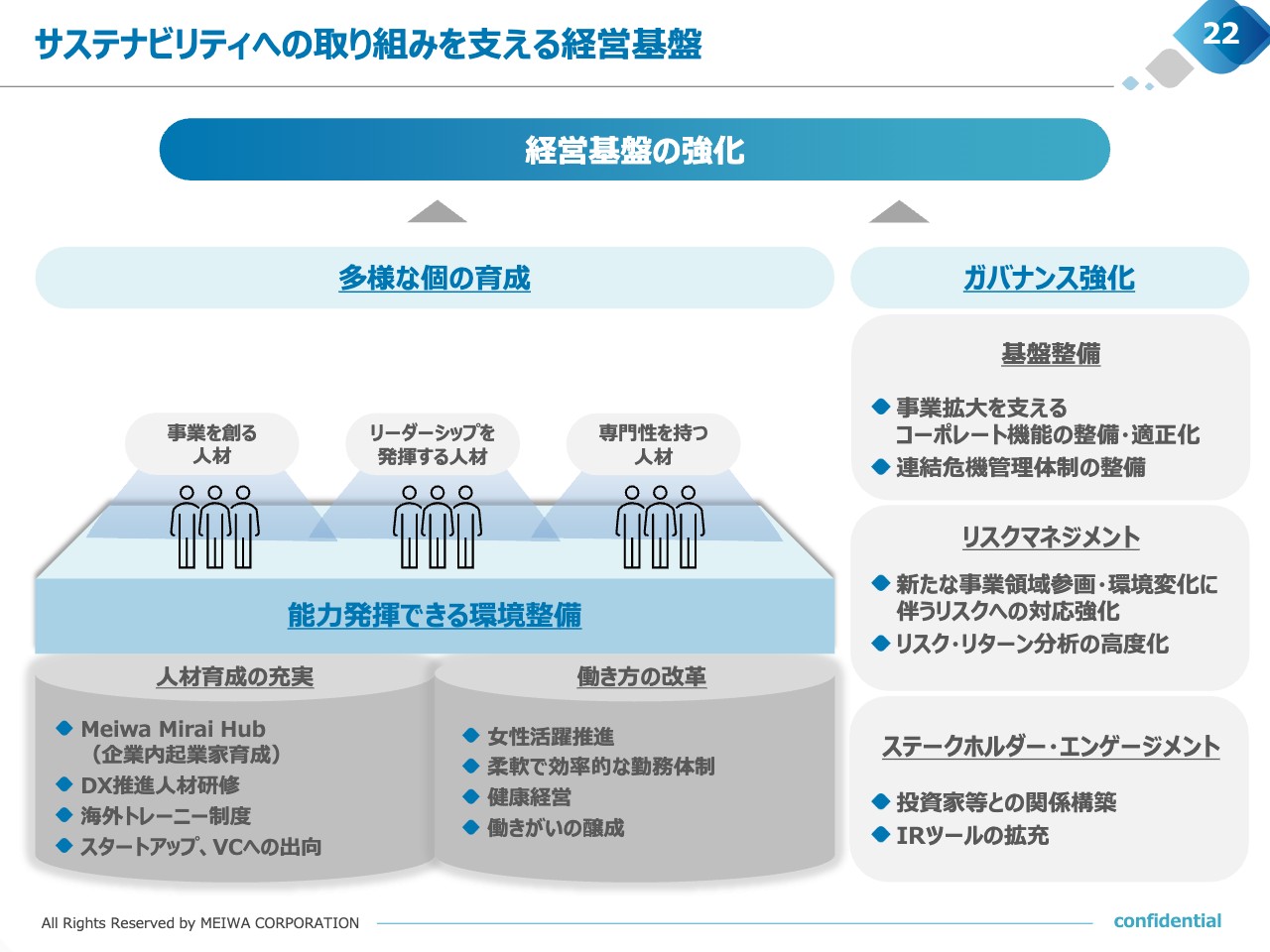

サステナビリティへの取り組みを支える経営基盤

最後に、サステナビリティへの取り組みを支える経営基盤について、ご説明させていただきます。事業を創る人材やリーダーシップを発揮できる人材、デジタルやグローバル等の専門性を持つ人材を育成・獲得し、その人材が能力を最大限に発揮できる環境を整備してまいります。

また、事業環境のさまざまな変化に対応できるガバナンスを構築するとともに、グループ全体でのリスク対応力を強化することで、持続的な成長を実現してまいります。

以上で、サステナビリティに関する取り組みの説明を終了させていただきます。

IR情報に関するお問い合わせ

引き続き、株主ならびに投資家のみなさまのご期待に沿えるよう、当社グループ一丸となって事業活動を推進してまいりますので、よろしくお願いいたします。

ご清聴ありがとうございました。

質疑応答:持分法適用会社の収益改善について

質問:持分法適用会社の収益が大幅に改善されたが、来年度以降も継続するものでしょうか? それとも一過性要因による単年度のみのものなのでしょうか?

回答:昨年度までは半導体不足等による自動車の減産影響や人件費・原材料費・物流費等の高騰によって、持分法適用会社の中でも特に北米事業における収益が大幅に低下し、当社の連結収益にも大きな影響を及ぼしておりました。しかしながら、今年度からは、北米も含め、世界各国で自動車生産が回復したことに加え、同社自身の販売原価低減に対する努力によって収益が改善されました。

そのため、現時点では来年度以降も継続して業績が回復していくことを見込んでおります。引き続き、持分法適用会社の業績には注視していく必要がありますが、自動車メーカーの生産計画に機動的に対応できる生産体制・コスト管理体制を構築することで、収益に貢献できるよう、努めてまいります。

質疑応答:冷凍機油事業の低調要因と回復の見込みについて

質問:第二事業の冷凍機油事業が低調に推移しているが、その要因は何でしょうか? また、今後回復する見込みはあるのでしょうか?

回答:冷凍機油事業について、これまではパートナーの高い技術力と当社グループの供給体制によって競争優位性を発揮できておりましたが、中国ローカルメーカーの技術の進歩等によって競争が激しくなり、一部シェアを奪われたことが主な要因でございます。現時点では今までどおりのシェアの回復は見込めておりませんが、新冷媒に対応する新たな冷凍機油の開発やインド市場への展開、エアコン以外の潤滑油も拡販していくことで、冷凍機油事業の収益回復に努めてまいります。

質疑応答:チャイナリスクについて

質問:世界でも高まっているチャイナリスクに関して、貴社はどのような考え方・リスク評価をしていますか?

回答:当社グループは中国を重要な海外拠点の1つとして位置付けております。チャイナリスクは画一的に評価できるものではなく、非常に難しいですが、当社としてはリスクのみならず、機会にもなり得るものとして捉えております。鈍化しているとはいえ、GDPの成長率が5パーセント以上あり、規模感としては質・量の両面において、世界経済を牽引する役割は引き続き大きいと考えております。

一方、米中のデカップリングについては、特にサプライチェーンの面で進むことが予想され、中国は今後自己完結型のサプライチェーンを構築すると考えております。その状況の中でも、中国に対して非常に強いパートナーシップをもつ当社グループの機能を活かしてビジネスチャンスを求めていきたいと考えております。

先ほど申し上げましたが、中国における電池材料のリユース・リサイクル事業は中国国内で完結するサプライチェーンでございます。

当社グループにとっては、脱中国というよりもチャイナプラスワンという表現のほうが正しいかもしれませんが、中国で培ってきたビジネスの経験やパートナーシップを他の地域で展開することで“ウィズチャイナ”と“チャイナプラスワン”の2つのビジネスにおけるシナジーを発揮させていくことが当社の経験を活かせる方法だと考えております。

これも先ほど申し上げましたが、インドにおける冷凍機油事業については、中国で培ってきた経験やパートナーシップを活かすことができる“チャイナプラスワン”のビジネスとして考えております。

また、当社グループは非常に強いコンプライアンス意識と透明性を担保したうえ、中国現地での法令・行動様式を厳格に守ることでアンチスパイ法も含めたリーガルリスクを最小限に留めていく方針です。

新着ログ

「卸売業」のログ