リックス、ボリュームが大きい鉄鋼・自動車が前年比2桁増と成長を牽引 売上高・各利益ともに過去最高を更新

本日お伝えしたい3つのポイント

安井卓氏:みなさま、こんにちは。リックス株式会社、代表取締役社長執行役員の安井です。本日は、当社の2024年3月期決算説明会にご参加いただきありがとうございます。さっそくですが、説明会を開催します。

はじめに、本日の説明会で特にお伝えしたい3つのポイントをご紹介します。1つ目は、2024年3月期は過去最高業績を達成したという点です。2つ目は、今期の全体的な見通しとセグメント別に注力する点についてです。3つ目は、今年度よりスタートした新中期経営計画についてです。

目次

本日の目次です。決算説明、業績予想のほか、昨年度までの中期経営計画の振り返りや、今年3月に開示した「資本コストや株価を意識した経営」についてもご説明します。

当社概要

本日は当社の説明会に初めてご参加いただく方が複数いらっしゃいますので、簡単ではありますが、まずは当社の会社概要をご説明します。

当社は、国内外の産業界に機器や部品などを製造・販売する「メーカー商社」という業態で活動しています。1907年に創業し、今年で117年目を迎えました。国内は北海道から鹿児島まで37ヶ所、海外は7ヶ国12ヶ所に拠点を展開することで、顧客密着営業を心がけています。

当社機能と顧客領域について

当社が持つ機能と、その機能を活かしてどのようなお客さまに貢献しているかをご説明します。当社はメーカー商社として、販売商社機能・メーカー機能・研究開発機能・サービス機能の4つを融合させ、お客さまの課題を解決する製品・商品・サービスを提供しています。

お客さまは、国内外の産業界大手企業がメインで、鉄鋼業界では日本製鉄、自動車業界ではトヨタ自動車、電子・半導体業界ではキオクシアというように、各業界のモノづくりのトップメーカーとの取引があります。

“メーカー商社”として自社製品を製造・販売

先ほどお話ししたとおり、当社はメーカー商社という業態で活動しています。メーカー部門として、自社製品を製造する工場を福岡県糟屋郡に持っています。そこで勤務する140名ほどの従業員が、設計・開発・製造・試験・研究などに励んでいます。

なお、福岡工場は約50年前に稼働を開始しました。こちらの工場では、自社製品としてロータリージョイント、洗浄装置、オイルスキマーなど、流体制御に関する製品を開発・製造しています。

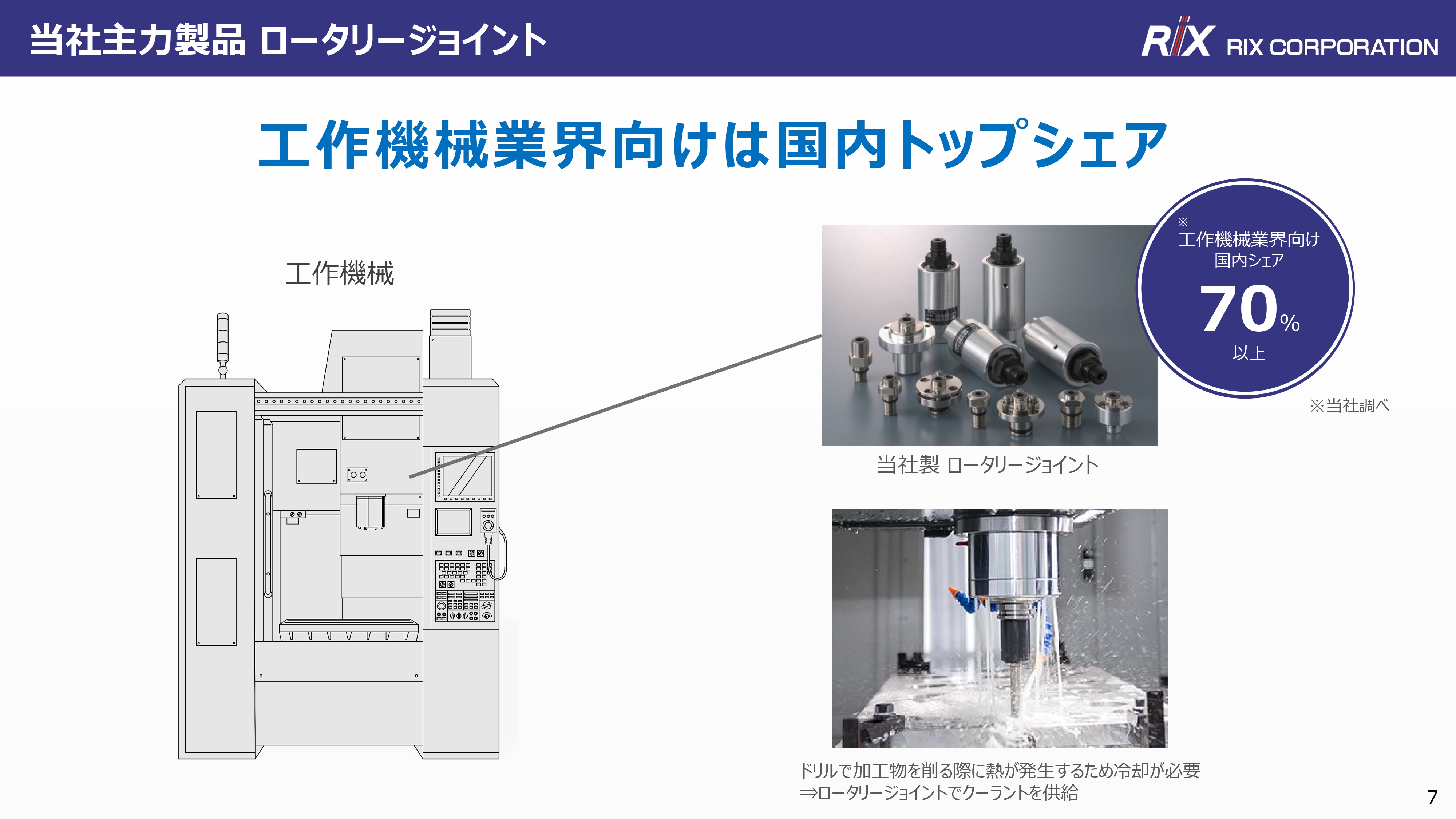

当社主力製品 ロータリージョイント

その中でも、当社の主力商品はロータリージョイントです。ロータリージョイントは、固定体から回転体に流体を漏らさずに供給するための製品です。鉄鋼・電子・半導体・食品など、さまざまな業界で役立てていただいています。中でも、工作機械業界向けのロータリージョイントは、国内シェア70パーセント以上となっています。

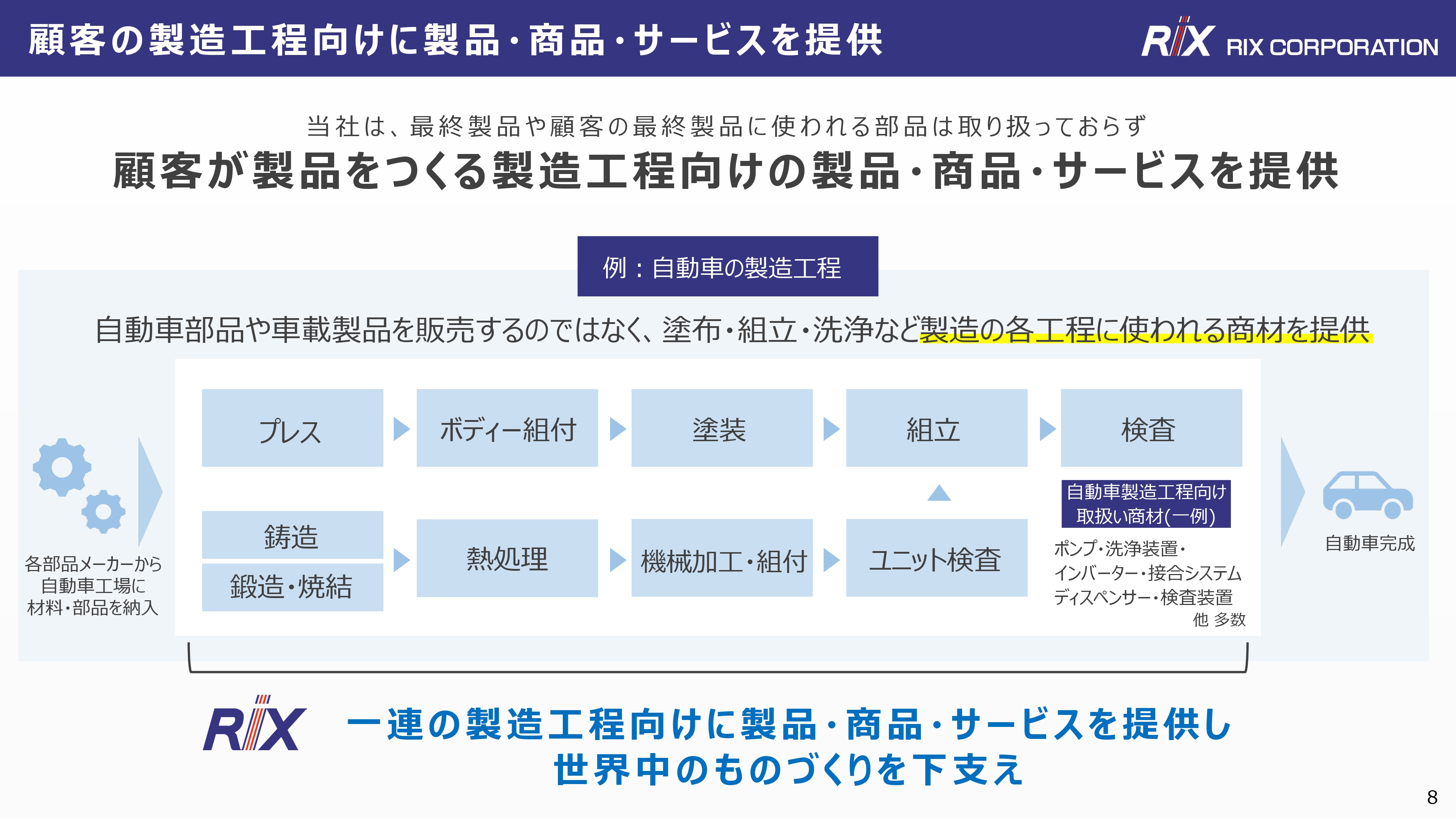

顧客の製造工程向けに製品・商品・サービスを提供

先ほど、どのようなお客さまと取引しているかをお伝えしました。当社は、一般のみなさまの手に届く最終製品や顧客の最終製品に使われるものを取り扱っておらず、お客さまが製品を作る製造工程向けの製品・商品・サービスを提供する会社です。

スライドに、自動車業界向けの事業内容について例を示しています。自動車が作られるまでには、プレス、ボディー組付、塗装、組立など、さまざまな工程があります。その際に使われる機器や部品、例えばポンプや洗浄装置、インバーターなど、モノづくりに欠かせない多種多様な商材を販売しています。

以上で、会社概要の説明を終わります。その他の当社概要や沿革、強みについてご興味のある方は、個別でのIR面談もお受けしていますので、弊社IR担当までご連絡ください。

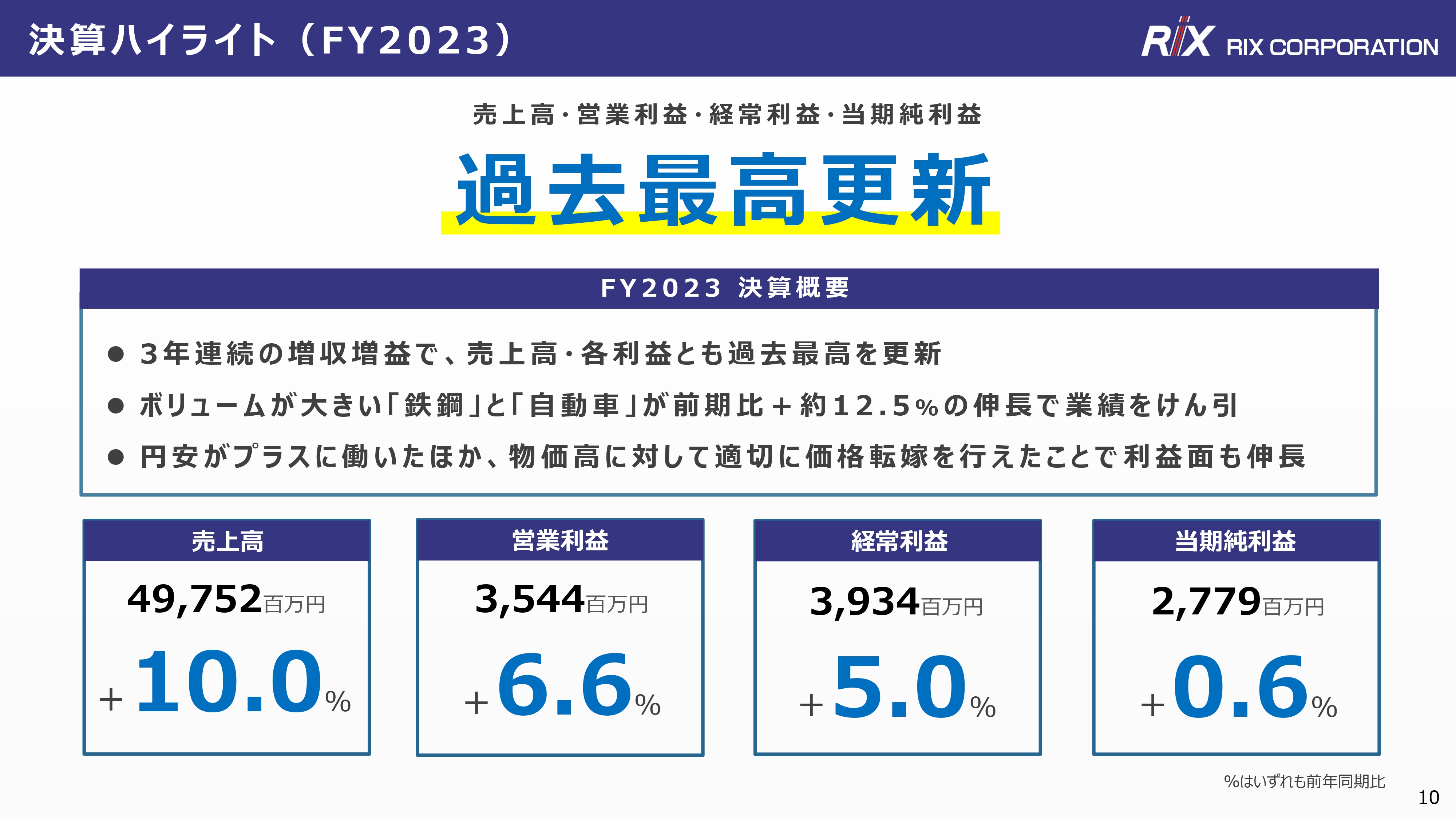

決算ハイライト(FY2023)

2024年3月期決算についてご説明します。2024年3月期は、3年連続の増収増益となり、売上高・営業利益・経常利益・当期純利益ともに過去最高を更新しています。具体的な伸長率は、スライド下部に記載のとおりです。

いずれのセグメントも比較的好調でしたが、売上ボリュームの大きい鉄鋼、自動車が前期比12.5パーセント程度伸びたことで業績を牽引しました。

FY2023 業績概要

業績の概要についてご説明します。売上高は前期比プラス10パーセントとなりました。当社のみが販売できるオリジナル品の販売が伸びず、売上原価率は0.5パーセント悪化したものの、売上総利益は前期比プラス8パーセントを確保しました。

業績の伸長に伴い、人件費や販管費が増加したものの、営業利益は前期比プラス6.6パーセントとなっています。また、為替差益の減少などで営業外収支は前期比で微減となったものの、経常利益も前期比プラスとなりました。

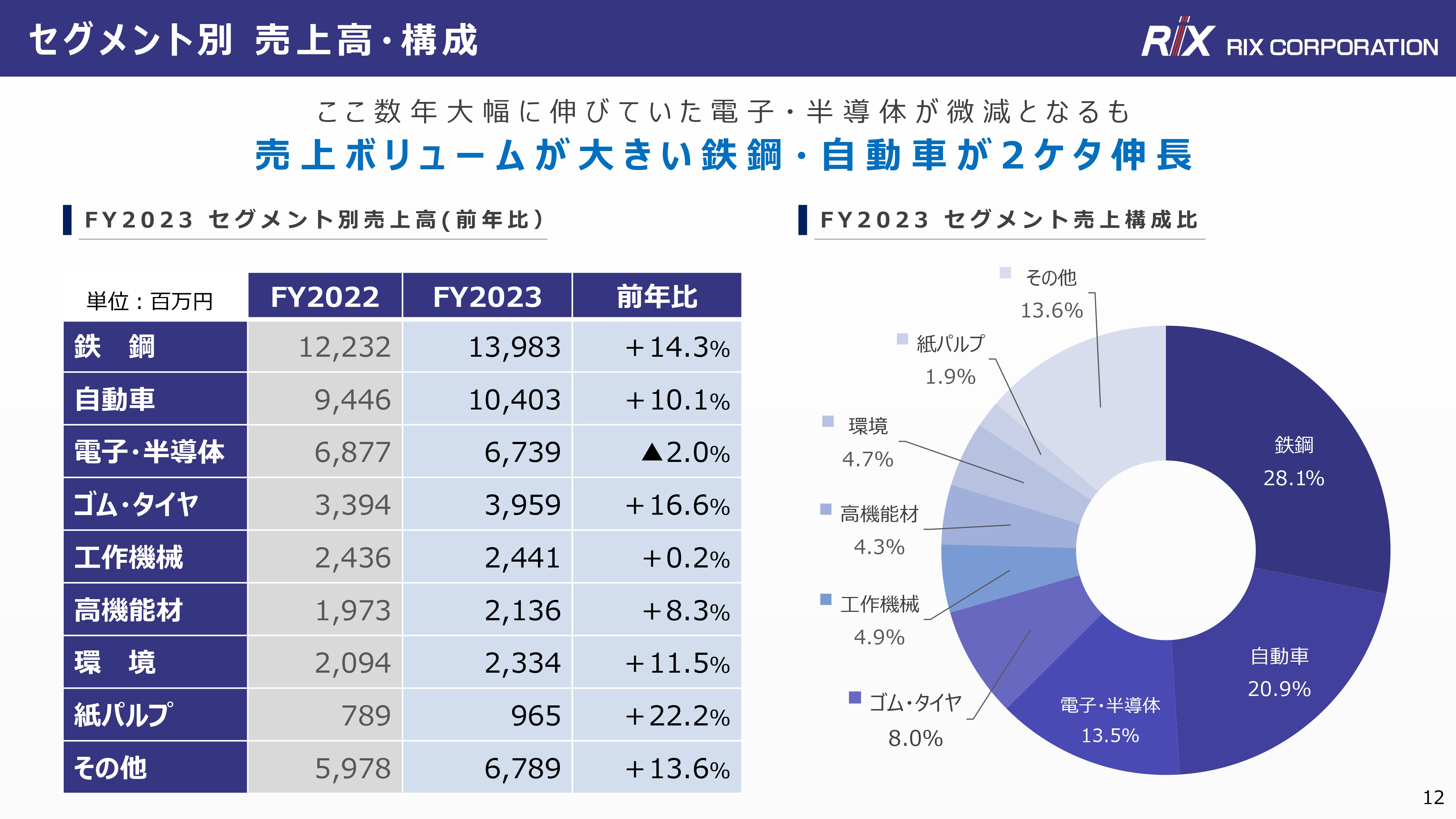

セグメント別 売上高・構成

セグメント別の売上高の詳細です。当社では、鉄鋼、自動車、電子・半導体など8つのセグメントでご報告しています。

2024年3月期は、8セグメント中7つのセグメントで前年同期を上回る伸長がありました。前期比で微減となった電子・半導体セグメントの今後の動向も含め、各セグメントの詳細について後ほどご説明します。

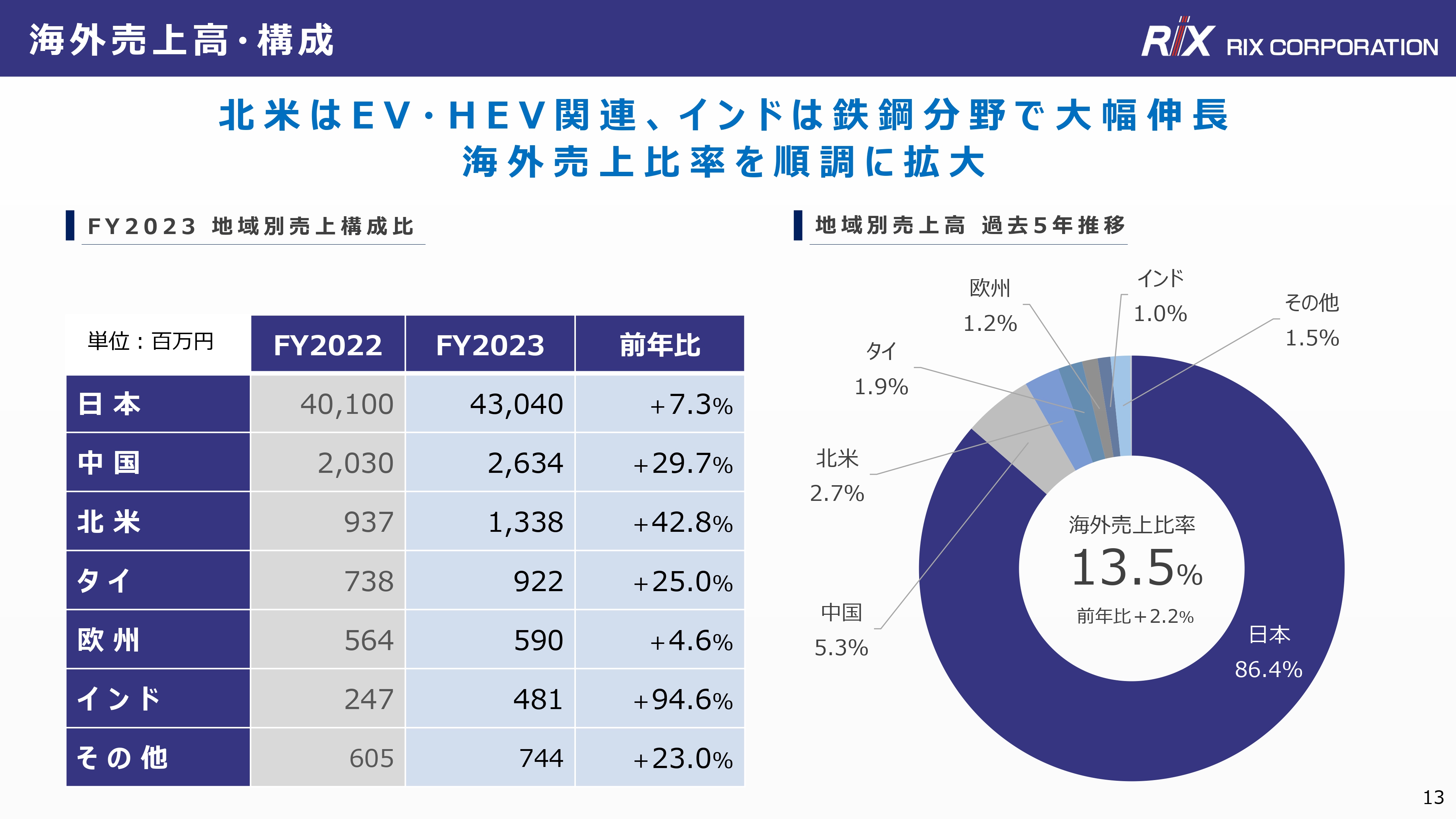

海外売上高・構成

海外売上についてです。EV・HEV関連で前期比42パーセント以上の伸長があった北米、鉄鋼分野が好調だったインドなどが業績を牽引し、全体的な売上を伸ばしました。

さらに、海外売上比率も前期比プラス2.2パーセントの13.5パーセントまで増やすことができました。なお、海外売上比率は2030年度に20パーセントまで伸ばすことを目標としています。

営業利益増減要因(FY2023 通期)

営業利益増減要因についてご説明します。鉄鋼、自動車、ゴム・タイヤなど、主要8セグメント中7セグメントにおいて、順調に売上高を伸ばしています。

全体の売上高増加に比例して売上原価も増加しているものの、前期を上回る十分な営業利益を確保することができました。

売上高と営業費用割合の推移

売上高と営業費用割合の推移です。売上原価率が前期比で増加したのは、利益率の高いオリジナル品の売上の伸び幅が小さかったことが要因です。オリジナル品の売上拡大は、当社が利益を伸ばすためにとても重要なため、取り組みについて後ほど詳しくご説明します。

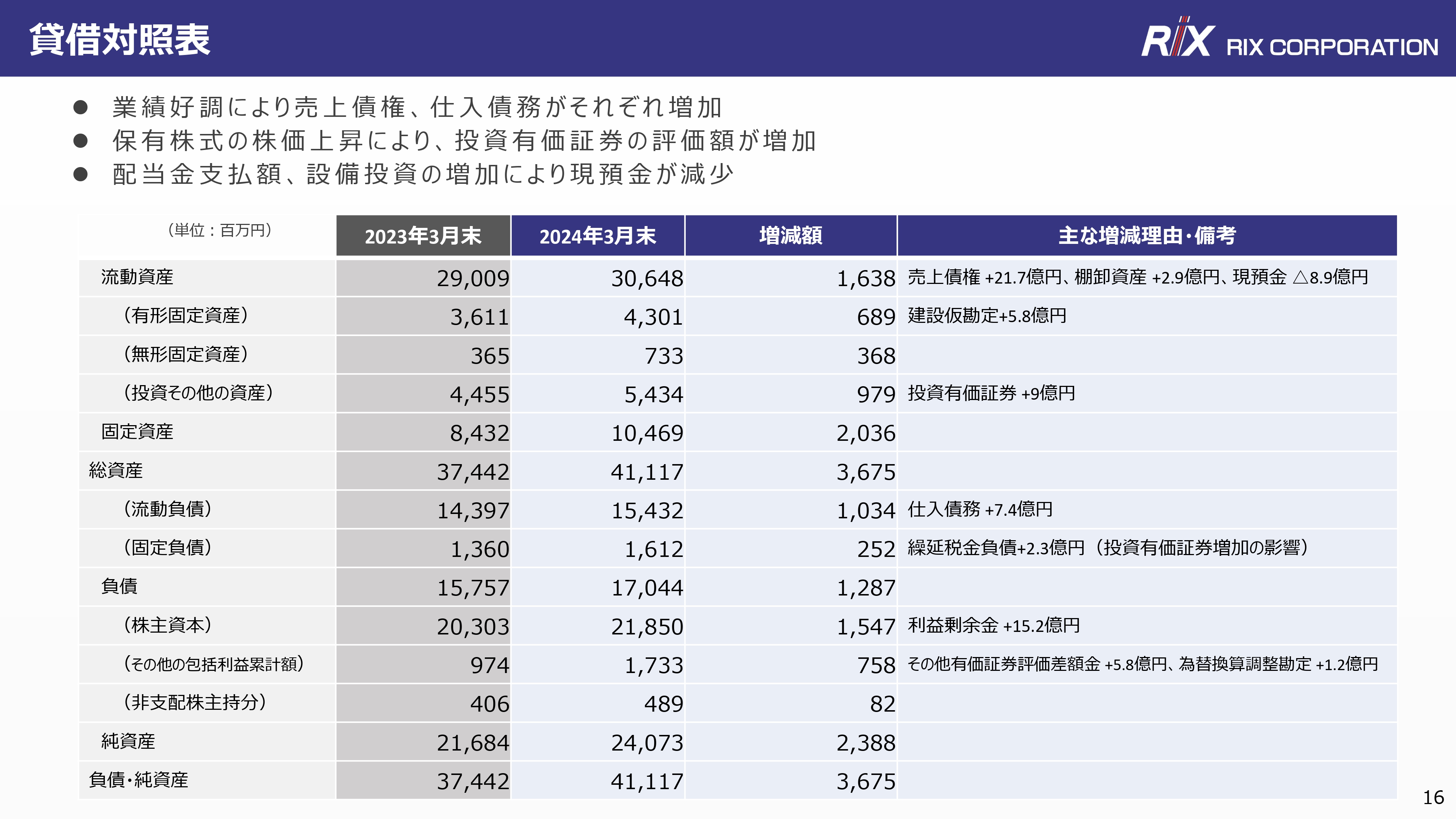

貸借対照表

貸借対照表についてご説明します。業績好調により、売上債権、仕入債務がそれぞれ増加しました。また、保有株式の株価上昇により投資有価証券の評価額が増加したほか、配当金支払額と設備投資の増加により現預金が減少しています。

キャッシュフロー計算書

キャッシュフロー計算書です。売上債権の増加により営業キャッシュフローが減少し、約7.5億円の影響がありました。また、政策保有株式を一部売却したことで、投資キャッシュフローに約1億円の影響となっています。

なお、配当金支払額や投資の増加により、キャッシュアウトは増えていますが、現時点では自己資金でまかなっている状況です。

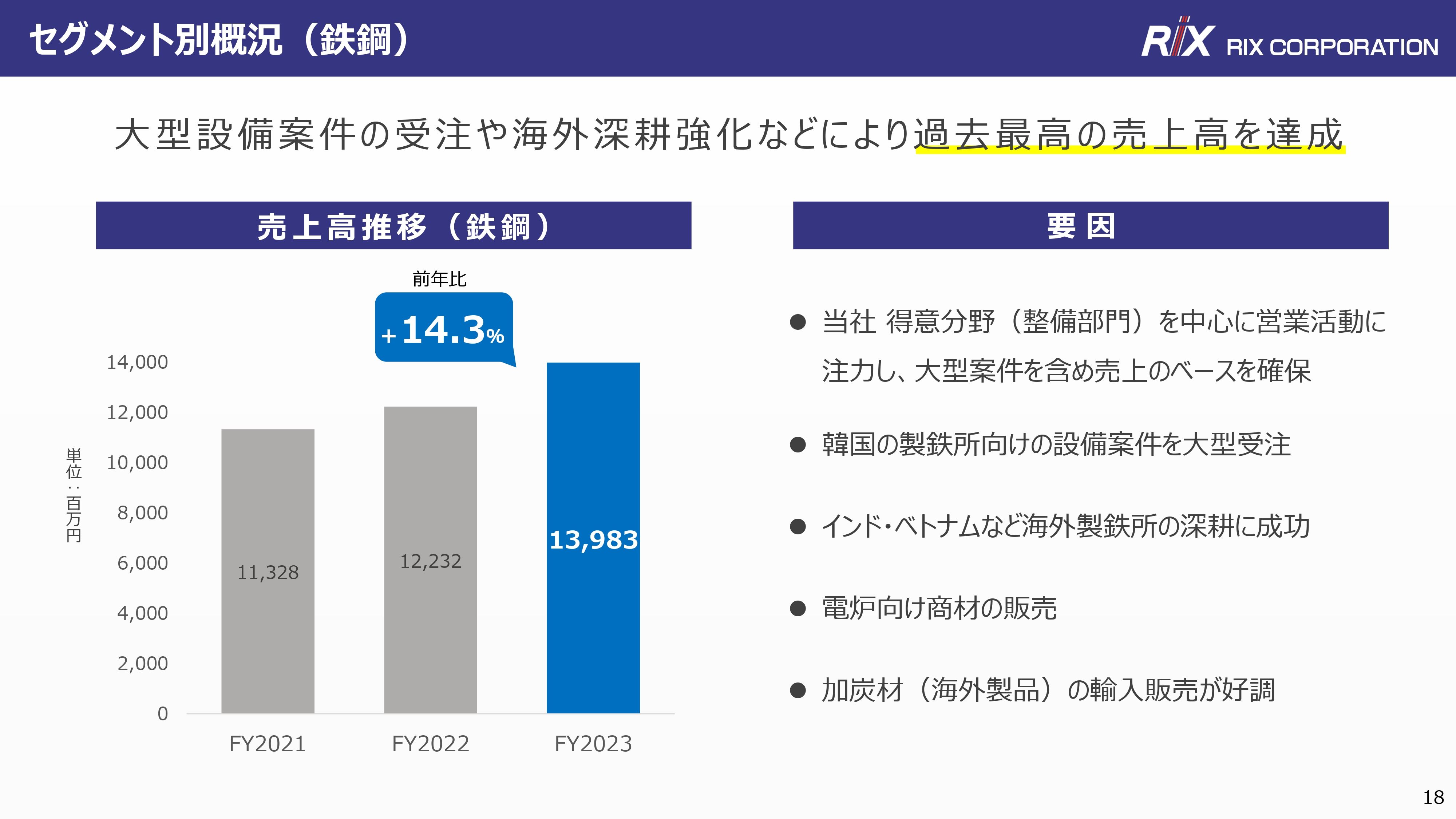

セグメント別概況(鉄鋼)

ここからは、セグメント別の売上動向と数字の背景について、詳細をご説明します。なお、今回は8つのセグメントの中でも、当社が主要としている5セグメントに絞ってお伝えします。

まず、鉄鋼業界です。売上高は前期比プラス14.3パーセントの139億8,300万円となりました。当社が得意とする整備部門への営業活動に注力し、大型案件を含めて売上のベースを確保できたことや、韓国、インド、ベトナムなどの海外製鉄所向けの活動を増やせたことも要因となりました。

セグメント別概況(自動車)

自動車業界の売上高は、前期比プラス10.1パーセントの104億300万円となりました。自動車セグメントの売上高が100億円を超えたのは、当社として初めてです。

前年に引き続き、EV・HEVの電池・モーター関連における生産設備関連の売上や、当社オリジナル品の海外製インバーターの売上が好調だったほか、北米の電池製造ライン向けの売上を拡大できたことが伸長の要因となりました。

セグメント別概況(電子・半導体)

電子・半導体業界は、自社製品の売上減少などにより、売上高は前期比マイナス2.0パーセントの67億3,900万円となりました。この業界の売上は、3年前の2020年度までは約30億円でしたが、直近2年間で急激に拡大し、2023年度はその好調を超えられずに高止まりで微減となった状態です。

しかし、みなさまもご存じのとおり、九州をはじめ日本各地で半導体関連の工場が建てられるなど、業界全体の投資力は活況です。当社としても、2024年度以降は売上を拡大させていきたいと考えています。

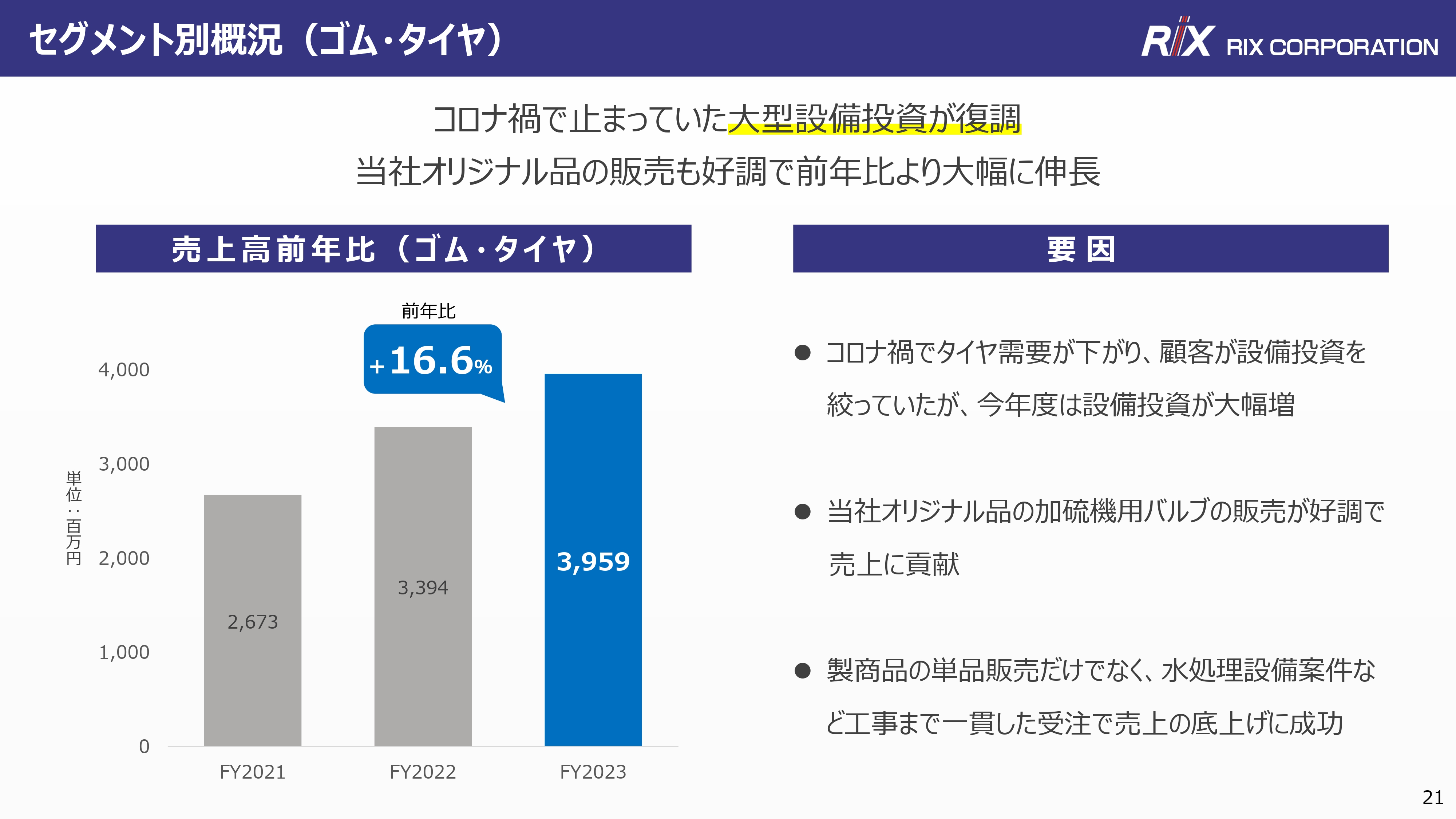

セグメント別概況(ゴム・タイヤ)

ゴム・タイヤ業界の売上高は、前期比プラス16.6パーセントの39億5,900万円となりました。コロナ禍で止まっていたお客さまの大型設備投資が復調し、売上を伸ばしたほか、当社グループ会社製品のバルブの販売が好調だったことが要因です。

また、製品・商品の単品売りだけではなく、水処理設備案件など工事まで一貫した受注により、売上の底上げに成功しました。

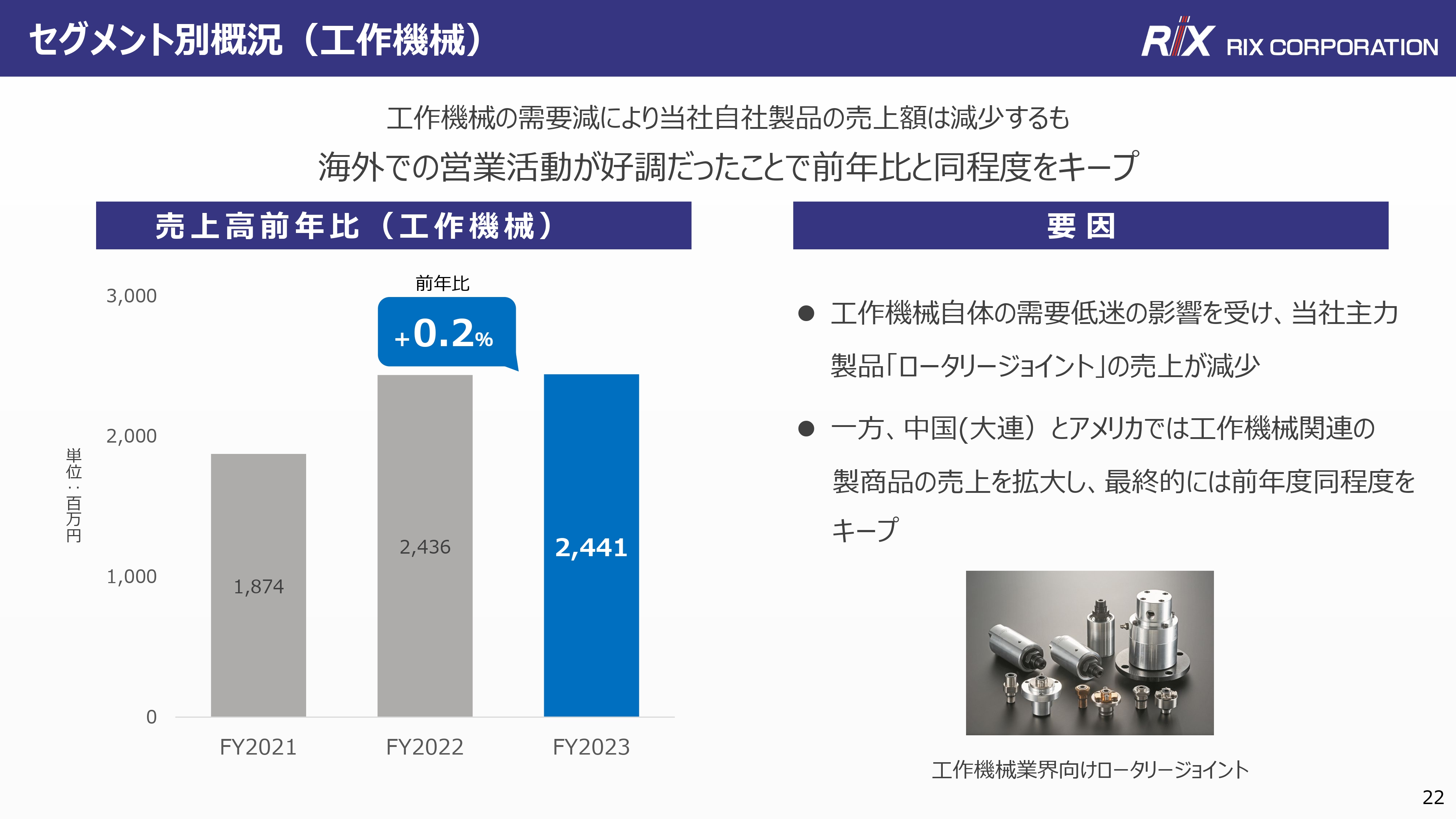

セグメント別概況(工作機械)

セグメント別概況の最後は工作機械業界です。売上高は前期比プラス0.2パーセントの24億4,100万円となりました。

工作機械の需要減少により、そこに組み込まれる当社主力製品のロータリージョイントの売上額は減少しましたが、中国やアメリカで売上を拡大し、最終的には前期比微増まで持っていくことができました。

参考:売上・営業利益推移(過去10年)

スライドのグラフは、参考までに当社の過去10年の売上高と営業利益を示したものです。新型コロナウイルスの影響で一時的に売上高・営業利益を落としましたが、基本的には右肩上がりで成長を続けており、2023年度はいずれも過去最高となりました。

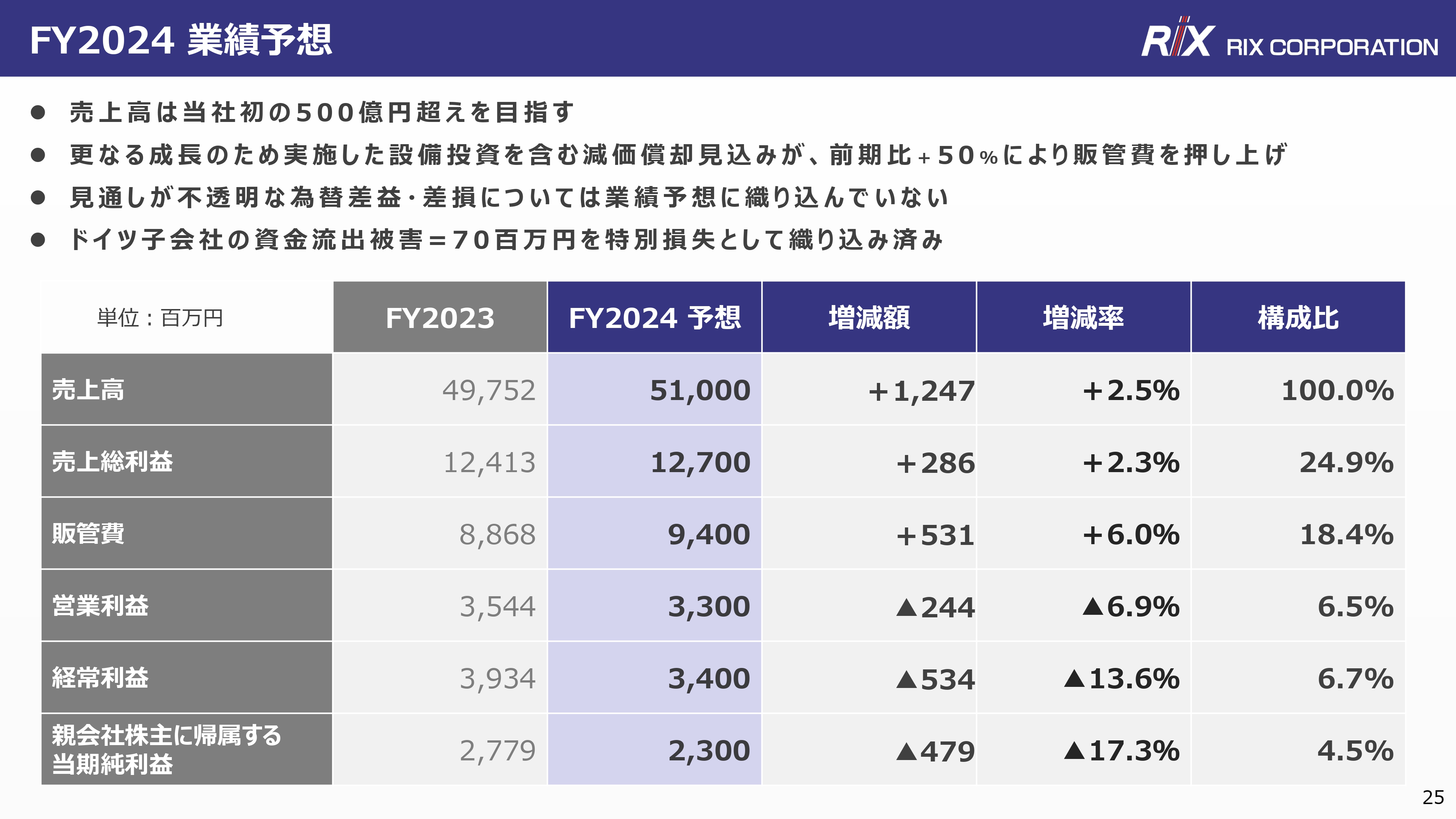

FY2024 業績予想

続いて、今期の通期業績予想についてご説明します。売上高は、当社として初となる500億円超えを目指していますが、増収減益を見込んでいます。

さらなる成長のために実施している設備投資を含む減価償却見込みが、前期比プラス50パーセントとなることで販管費が押し上がるほか、見通しが不透明な為替差益・為替差損については業績予想に織り込んでいません。なお、先日開示したドイツ子会社の資金流出被害7,000万円については、特別損失として織り込み済みです。

以上により、売上高は前期比プラス2.5パーセントの510億円、営業利益・経常利益・当期純利益については前期比マイナスの予想となっています。

今期は利益面で減少予想となりますが、先ほどお伝えした成長のための設備投資により、長期的な目線で売上・利益を拡大していきたいと考えています。

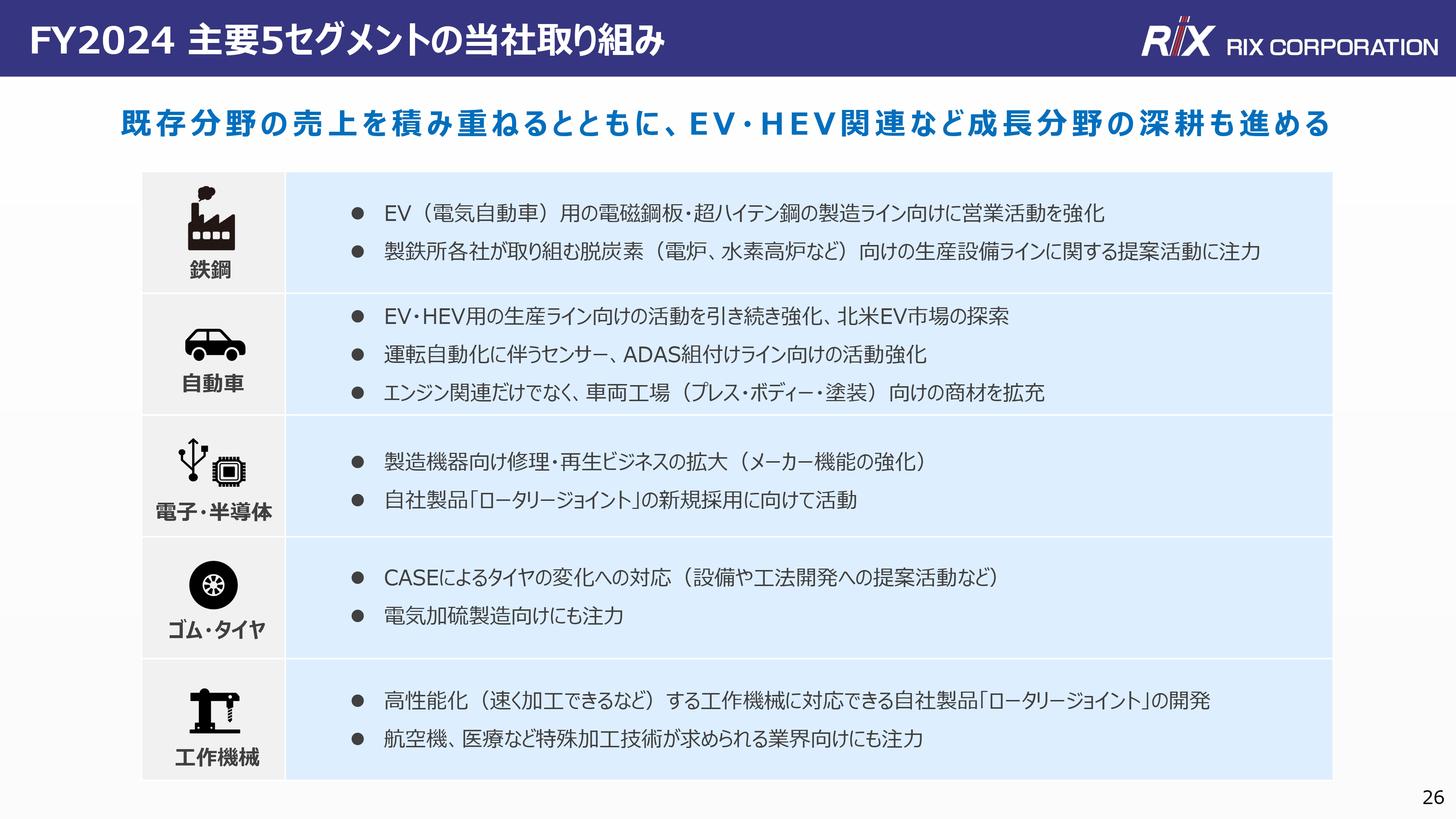

FY2024 主要5セグメントの当社取り組み

主要5セグメントに対し、当社としてどのような取り組みを行っていくのかについてご説明します。大枠としては、既存分野の売上を積み重ねつつ、EV・HEV関連など成長分野の深耕も進めていきます。

EV・HEV関連は、自動車業界だけでなく、鉄鋼、ゴム・タイヤ、電子・半導体などの業界にも影響があります。例えば、鉄鋼業界では電気自動車用の電磁鋼板や超ハイテン鋼、ゴム・タイヤ業界では電気自動車用のタイヤの開発などが進んでいきます。その製造工程に向けた製品・商品サービスの展開などに注力していきます。

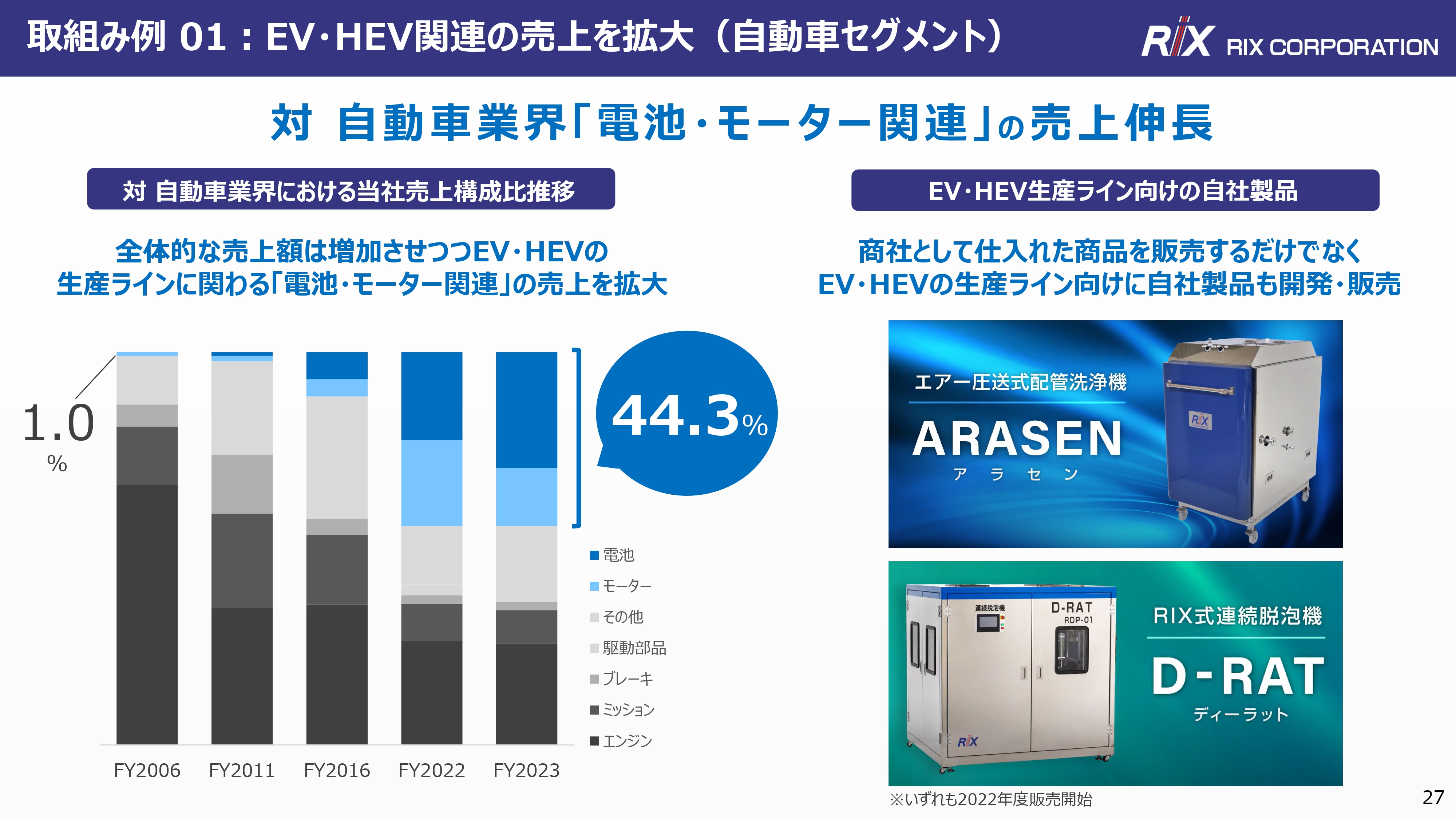

取組み例01:EV・HEV関連の売上を拡大(自動車セグメント)

取組みについて具体例を2つご紹介します。1つ目は、自動車業界向けについてです。当社は、電池・モーター製造工程関連の売上を拡大してきました。2006年度には電池・モーター製造工程向けの売上は約1パーセントでしたが、2023年度には44.3パーセントまで拡大できています。

また、商社として仕入れて販売するだけでなく、スライド右側に記載しているような自社製品も開発しており、当社の特徴であるメーカー商社の強みを活かした営業活動を行っています。

取組み例02:TSMC 熊本工場関連の活動(半導体セグメント)

取組み例の2つ目は、TSMCの熊本工場への働きかけについてです。当社が得意とするのは整備・保守ですので、工場の立ち上げ時の活動は限定的で、工場が稼働してしばらく経ってからがメインとなります。

提案のイメージとしては、すでにTSMC本体に納入実績がある海外メーカーとの協業を模索するほか、国内で実績を積んでいる修理再生サービス、製造装置経由で納入される当社製品のロータリージョイントなどで信頼関係を築いていきたいと考えています。

株主還元(配当)

株主還元についてです。2024年度は中間配当53円、期末配当60円の合計113円を予想しています。先ほどお伝えしたとおり、さらなる成長を目指した設備投資の減価償却の影響により、利益面はマイナス予想のため、配当も減配予想となっています。

中期経営計画GP2023の定量目標振り返り

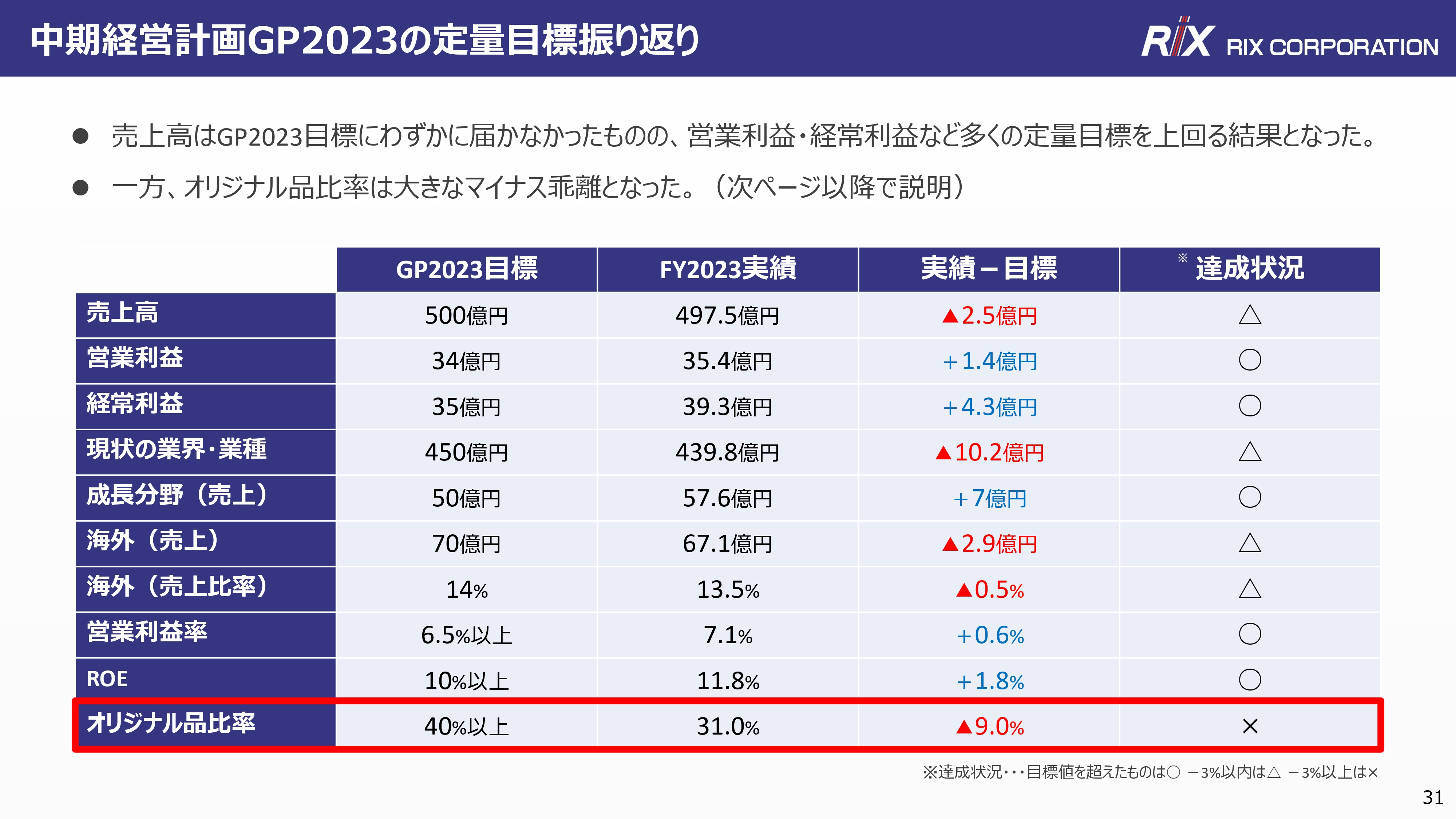

続いて、2021年度から2023年度まで推進してきた中期経営計画「GP2023」についての振り返りです。スライドに、中期経営計画「GP2023」の定量目標と、最終年度となった2023年度の実績について達成状況を記載しています。

売上高は目標までわずかに届きませんでしたが、利益面では目標を上回る結果となりました。一方、オリジナル品比率については、大きなマイナスの乖離となりました。こちらについて、次のスライドで詳しくご説明します。

当社オリジナル品とは / 強化の狙いと今後の施策

オリジナル品とは、自社製品・グループ会社製品・専売仕入品など、当社からしか販売できない製品・商品を総称したものです。オリジナル品は高い競争力を持つため、売上比率を拡大することで、収益性を伸ばすことにつながると考えています。

2023年度は売上に占めるオリジナル品の割合が31パーセントでしたが、2030年度までには55パーセントまで拡大することを目指しています。オリジナル品を伸ばすための施策である、リックス協創センターの建設、インド工場の建設、ロボットベンチャーとの共創については、後ほど詳しくご説明します。

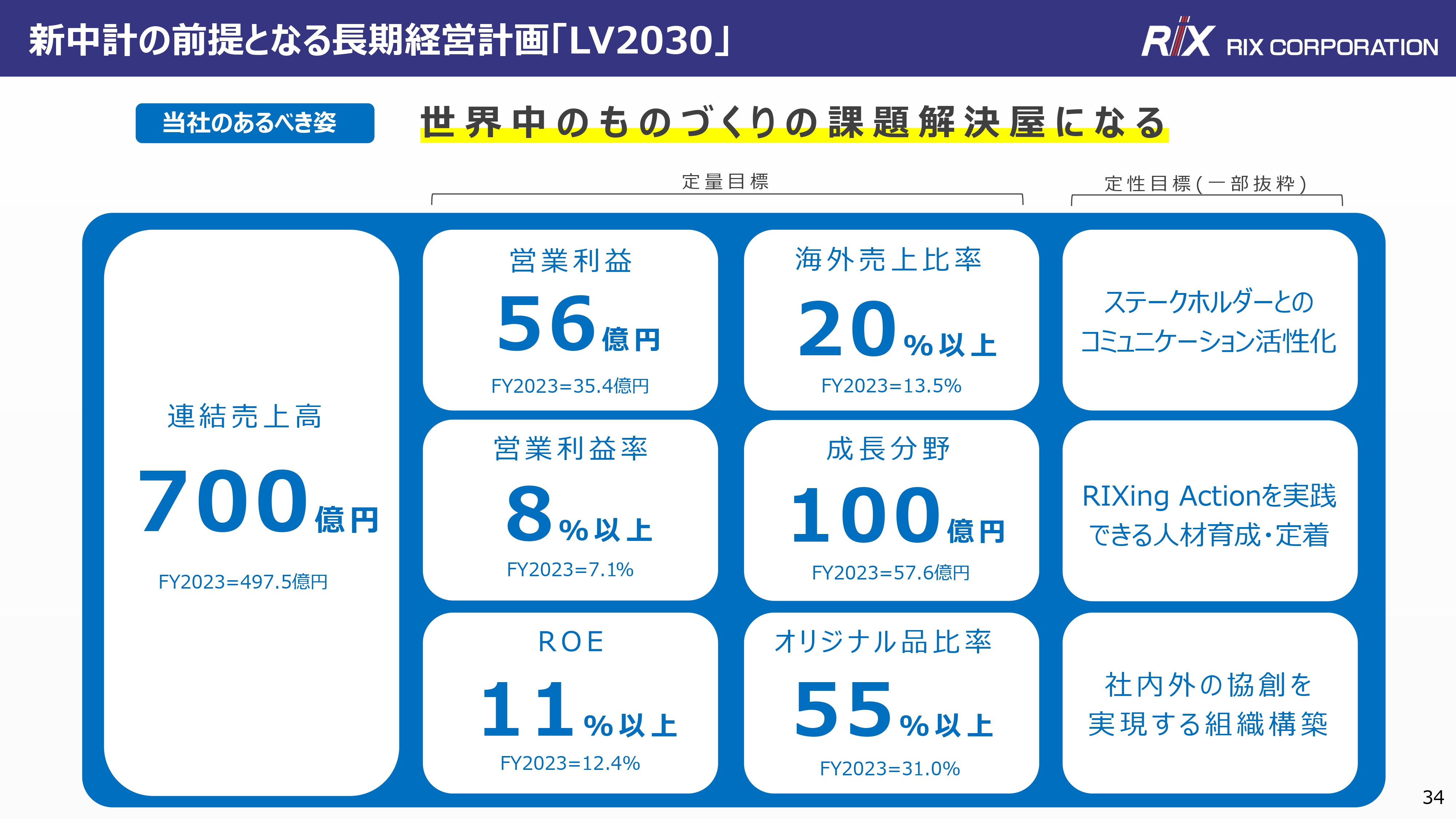

新中計の前提となる長期経営計画「LV2030」

続いて、今年度よりスタートした新中期経営計画「GP2026」についてご説明します。スライドに、新中期経営計画を考える上での前提となる、2030年度までの長期経営計画「LV2030」の定量目標・定性目標を示しています。

「世界中のものづくりの課題解決屋になる」という当社のあるべき姿のもと、売上高は現在の約1.4倍となる700億円、営業利益は約1.6倍の56億円を目標に掲げています。

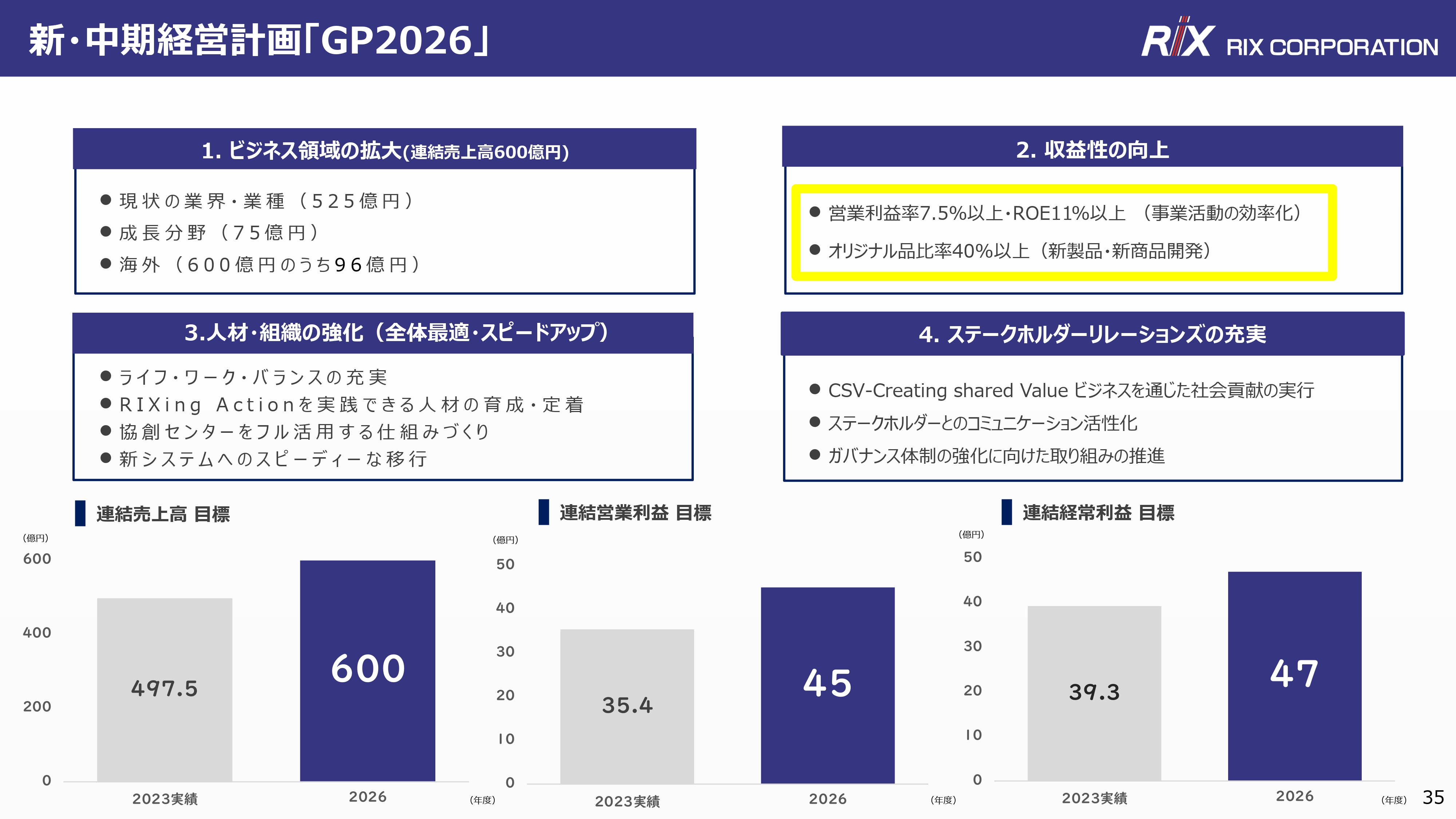

新・中期経営計画「GP2026」

以上の長期経営計画に沿った新中期経営計画についてご説明します。売上高・営業利益・経常利益の目標については、スライド下段のグラフをご覧ください。

スライド上段に記載の4つの軸をもとに活動し、2026年度に売上高は600億円、営業利益は45億円、経常利益は47億円を目指します。本日は黄色の枠で囲っている「収益性の向上」に絞ってご説明します。

トピック01: 新製品開発を推進する「リックス協創センター」を建設中

収益性向上に向けた取組みとして、オリジナル品の紹介の際に少しお話しした「リックス協創センター」についてご紹介します。リックス協創センターは、新製品・商品・サービスを開発する場として建設を決め、今年11月に稼働を開始できる予定です。既存製品にとらわれない、当社の次の軸となるオリジナル品を開発していきたいと考えています。

リックス協創センターを活用したオリジナル品開発の流れ

こちらのスライドでは、リックス協創センターを活用したオリジナル品開発の流れを示しています。

当社はお客さまの工場現場に入り込んでニーズをキャッチする、顧客密着営業を強みとしています。日々の営業活動や、常にアンテナを張る業界ごとのプロリーダーにより情報収集を行い、集約した情報を当社の生産・開発部門に共有し、新商品のタネを発掘します。

当社だけでは課題解決に限界があるため、開発の連携パートナーも国内外から調査・発掘し、リックス協創センターではオリジナル品の開発に必要な研究・計測・テストなどを行う予定です。

トピック02:インドに自社製品の製造工場を建設

収益性を向上させる2つ目のトピックとして、インド工場の建設についてご説明します。当社は昨年11月、インドに自社製品を製造する工場を建設することを発表しました。産業のさらなる発展が見込まれるインドでの自社製品製造を強化し、収益性の強化はもちろん、海外売上の拡大も図っていきます。

「工作機械」向けの自社製品をインドでも製造・販売

インド工場では主に、自社製品のロータリージョイントを製造します。現在、インドでは日系の工作機械メーカーや地場メーカーの新工場建設が進んでいます。

当社のロータリージョイントは、工作機械に組み込まれる部品です。高い技術力を持つ当社製のロータリージョイントをPRしていくことで、インドでの信頼関係を築いていきたいと考えています。

トピック03:ロボットベンチャーへの出資と共同開発(協創)

収益性の向上に関するトピックの3つ目は、ロボットベンチャーへの出資と共同開発についてです。

当社は現在、産業界の課題解決につながる技術を持つロボットベンチャー3社に出資し、協働しています。人間が進入できない狭い箇所を点検・撮影するドローンや、高い箇所を点検するヘビ型ロボットなど、当社のお客さまである各業界の課題を解決できるソリューションだと考えています。

現状分析

今年3月に開示した「資本コストや株価を意識した経営」について、簡単にご説明します。まず、現状分析です。2022年度まではPBRは1倍を下回っていましたが、好調な業績とIR活動の強化により、2023年度は1.43倍まで改善しました。

ROEについては、当社が長期経営計画で目標に掲げる11パーセント以上を直近3年間は達成しています。

一方、株価については、5年前から見ると2倍以上となっていますが、各株式指標を見ると、まだ十分な評価を得られていない状況だと考えます。

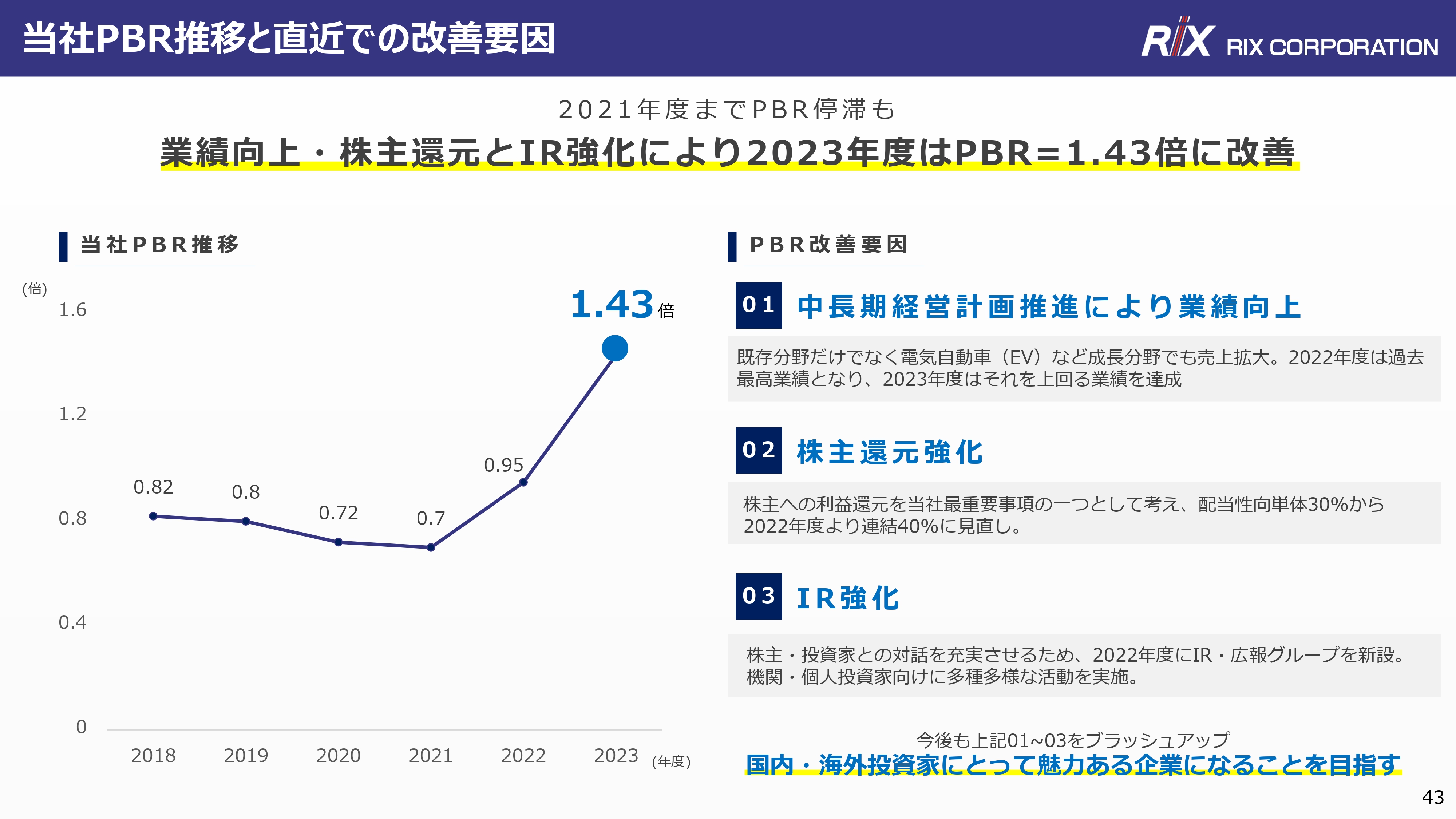

当社PBR推移と直近での改善要因

先ほどお伝えしたとおり、1倍を下回っていたPBRは、2023年度は1.43倍まで改善しました。中期経営計画を推進したことによる業績の向上、配当性向を見直すなど株主還元を強化したこと、ステークホルダーとの対話を強化したことが要因と考えています。

今後も、国内外の投資家のみなさまにとって魅力のある企業となるようなれるように邁進していきます。

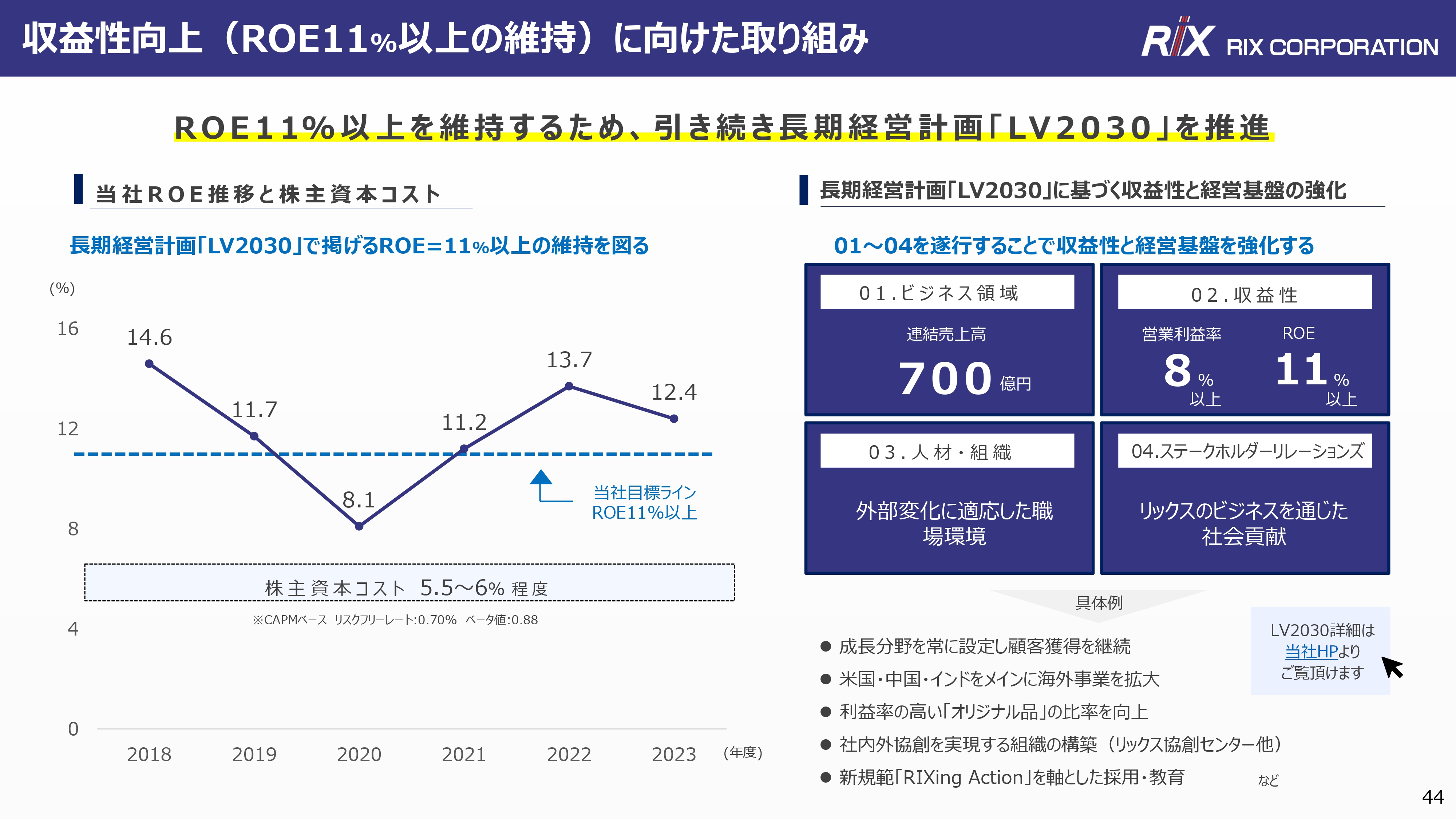

収益性向上(ROE11%以上の維持)に向けた取り組み

ROEについてです。当社は長期経営計画「LV2030」にて、ROE11パーセント以上を目標に掲げています。直近の数字はスライドのグラフをご覧ください。

11パーセント以上を維持できるように、スライド右下に記載しているような活動を通して、収益性と経営基盤を強化していきます。

ステークホルダーとのコミュニケーション(IR活動)積極化

業績の向上、株主還元の強化に加え、IR活動も強化しています。2022年4月にIR・広報部門を新設し、さまざまなコンテンツの企画やイベントの参加など、ステークホルダーとの対話を充実させる施策を実行してきました。

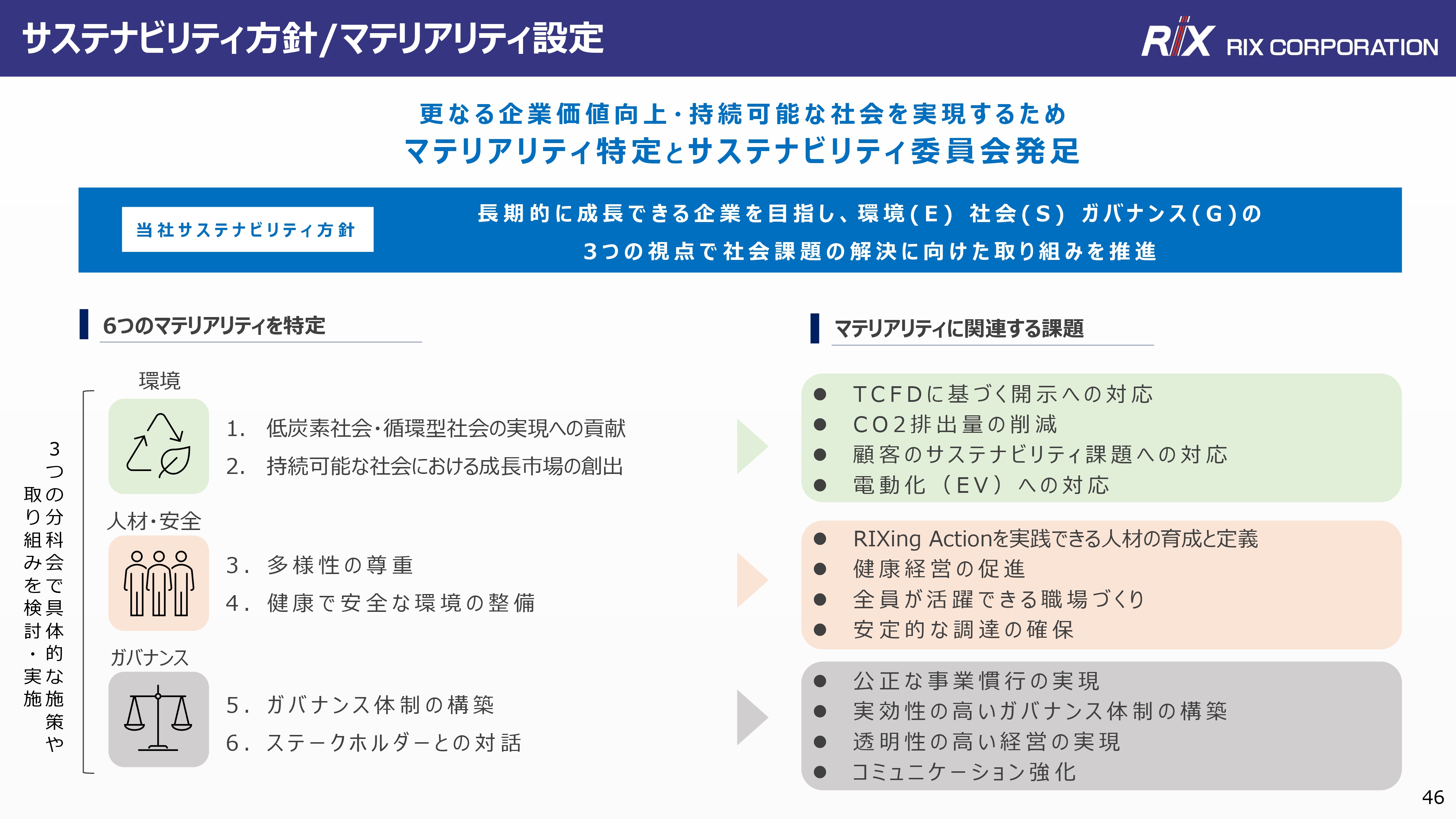

サステナビリティ方針 / マテリアリティ設定

あわせて、さらなる企業価値向上や持続可能な社会を実現するため、マテリアリティの特定とサステナビリティ委員会を発足し、各種活動を行っています。

まとめ / 免責事項

本日のまとめとして、4つ挙げています。

1つ目は、2023年度は過去最高の業績を達成したことです。

2つ目は、今期は増収減益を予想しており、さらなる売上拡大のための設備投資が減益予想につながっていることです。

3つ目は、今年度より新中期経営計画を始動させており、リックス協創センターやインド工場などでオリジナル品を生み出し、利益拡大を図ることです。

4つ目は、「資本コストや株価を意識した経営について」を開示しており、中期経営計画の推進でROEを向上させつつ、ステークホルダーとより質の高い対話を図ることをご説明しました。今後も挑戦を重ね、長期的に成長し続けられる企業を目指していきます。

私からのご説明は以上です。ご不明な点やさらに詳しい内容については、個別のIR面談の機会も設けますので、当社IR担当までご連絡ください。

本日はご清聴いただき、誠にありがとうございました。

新着ログ

「卸売業」のログ