ネットスターズ、決済取扱高の伸長により売上高は前年比+28.9% 三井住友カードのQRコード決済にゲートウェイが採用

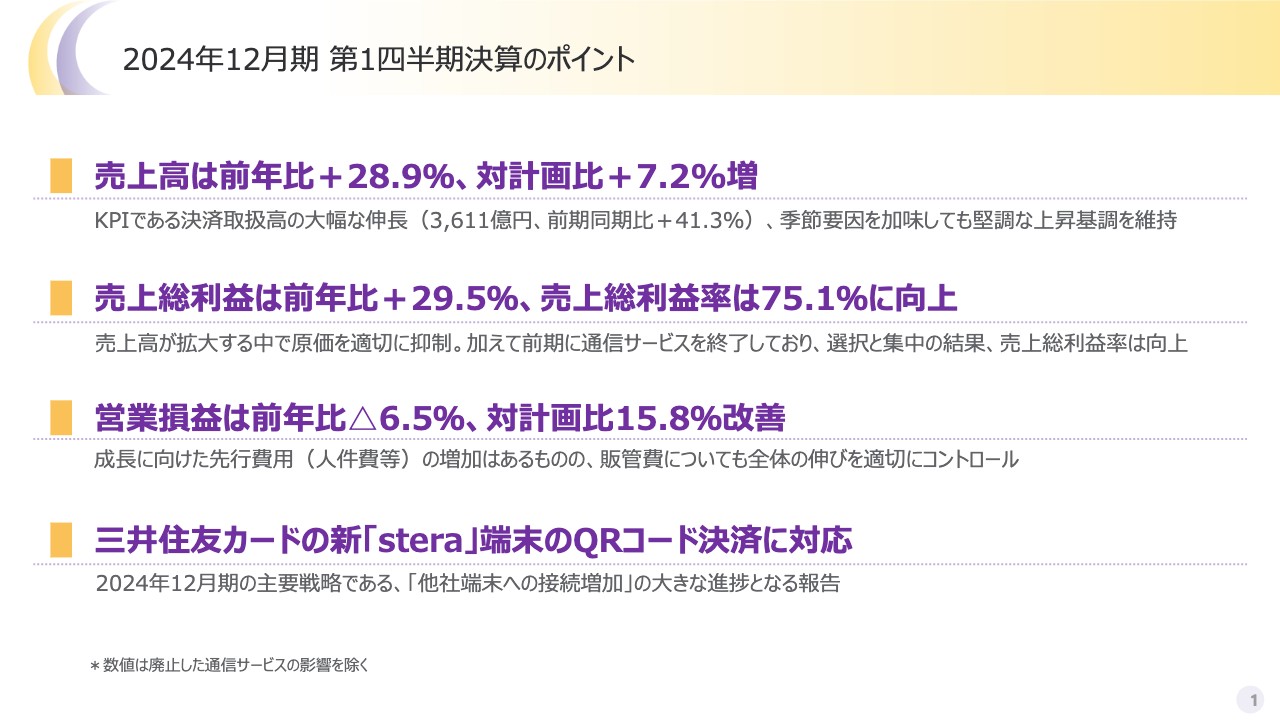

2024年12月期 第1四半期決算のポイント

安達源氏:株式会社ネットスターズ取締役CFOの安達です。2024年度12月期第1四半期決算についてご報告します。

当四半期の決算ハイライトです。売上高は順調に伸長し、廃止した通信事業を除くアップル・トゥ・アップルの比較では、前年比28.9パーセント増となっています。

前回の通期決算説明会で、DXプロジェクトなどが第2四半期以降に計上されるパイプライン計画についてお伝えしていましたが、計画比でしっかりと上乗せすることができました。

売上総利益は、売上高とパラレルに、順調に進捗しています。選択と集中の結果によって低粗利のビジネスを廃止したことが功を奏し、売上総利益率は75パーセントまで向上しています。

他方、営業損益については前回の通期決算説明会で、「第1四半期は四半期ベースで赤字となる見込みである」とお伝えしていましたが、売上増および販管費の適切なコントロールにより、計画比15.8パーセントの改善となっています。

したがって、第1四半期の状況は「so far so good」と言える歩みとなりました。

トピックの1つとして、さまざまなパイプライン提携についてお話しします。一番大きな話題としては、三井住友カードさまの新しい決済端末「stera terminal unit」と「stera terminal mobile」のQRコード決済に当社のゲートウェイが採用されました。

今期の経営戦略として、他社端末や競合となり得る端末への接続増加を掲げていますが、これについては大きなご報告をすることができました。

我々のミッション

事業概要について簡単にお話しします。私どもは加盟店さまのエコサイクル、決済を中心に、そこから派生的に生じるDXニーズを包括的に解決していきたいという思いの下、さまざまなシーンで裏側にネットスターズがいる状態を目指しており、その思いに変わりはありません。

事業の概要 ①NETSTARSが提供する主なサービス

第1四半期は、スライド左側に記載したキャッシュレス決済サービス「StarPay」が順調に伸長しました。後ほど、トランザクションボリュームについてご報告しますが、季節性などを加味しても、堅調に推移しており、第1四半期の売上増の一番大きなポーションを占めています。

さらに付随して、さまざまなDX施策を実施しました。第2四半期以降にパイプラインに乗ってくるものですが、第1四半期においても、やや小粒ではありますが案件数はしっかりとローンチできています。

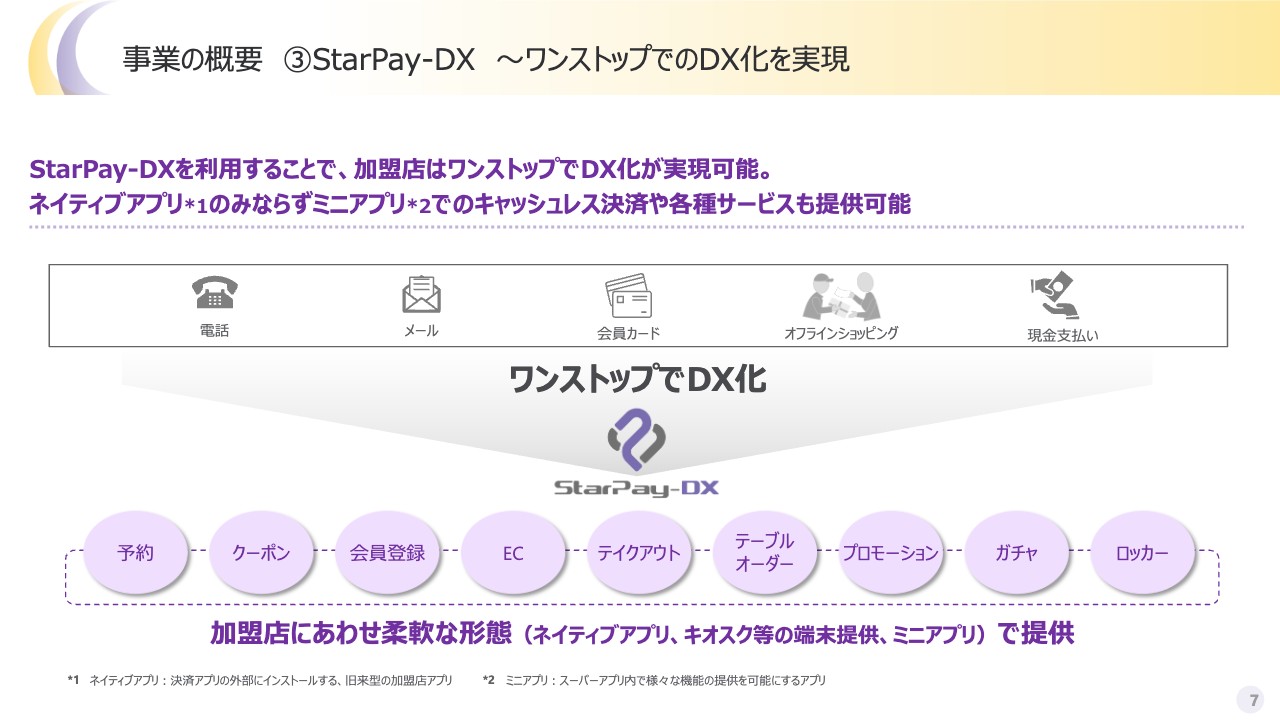

事業の概要 ③StarPay-DX ~ワンストップでのDX化を実現

当社はDX商材のラインアップを数多く取り揃えていますが、今年度のキートピックとなるのは、セルフレジシステム、我々が「StarPay-Order」と呼んでいるプロダクトになります。現在、数多くのお引き合いをいただいています。

昨年度は、基本的に映画館を中心としていましたが、門前仲町のTSUMUJIさまのように、施設内すべての店舗の注文・決済が施設のどこにいても対応できる、いわゆるキャッシュレスの本当のDX化としてもお引き合いいただき、これが形になってきていることは1つの大きな進歩といえます。

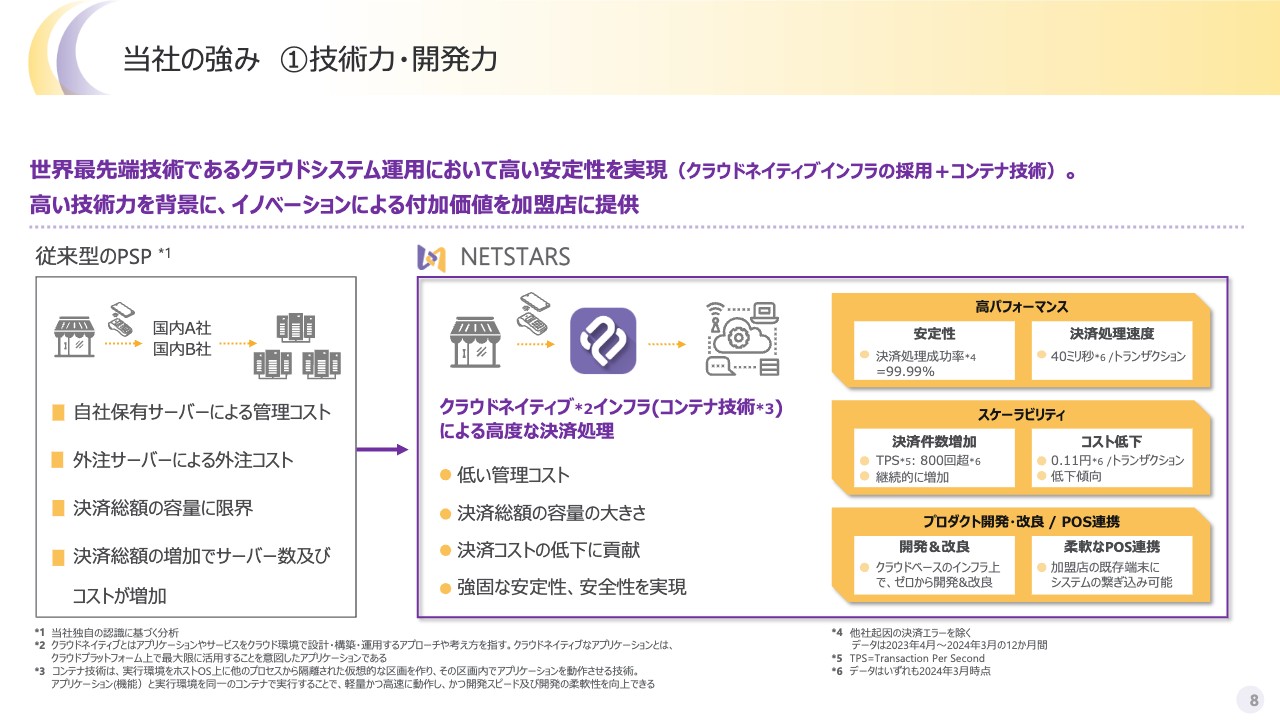

当社の強み ①技術力・開発力

当社の強みについてお話しします。当社は、どこにいて誰につないでも、サーバーコストを抑えながら、大量のトランザクションを消化できる技術力を強みとしています。

スライド右側中段「スケーラビリティ」の下に「コスト低下」と記載しています。2024年3月時点の1トランザクションあたりのコストは0.11円となっており、昨年から低下傾向にあります。

基本的に、トランザクションが増えれば増えるほど、サーバー費が重みとなるのが決済代行会社のペインポイントですが、当社はサーバーコストを抑えることができています。

こちらは販管費の適切なコントロールにダイレクトにつながるため、今後の開発においても、使用するサーバー容量をコントロールし、コスト意識を高めることに注力していきたいと思います。

当社の強み ②強固な加盟店網、最大級のブランド数

当社の加盟店です。お客さまの事情によりお名前をお知らせできていない加盟店もありますが、新規パイプランとして、年商100億円から500億円規模の中堅大手スーパーや商業施設への導入が無事ローンチし、GPVの伸びに寄与しています。新規獲得は軒並み順調で、これから年度後半に向けてGPV等への影響が予測されます。

加盟店の業態については、大型商業施設やスーパーが大きなポーションを占めています。続いて、ホテルなどのエンタメ、バケーション関連にも新規ご加盟いただいています。このように幅広い業態からご用命いただけていることが、GPVやトランザクションの伸びに大きく寄与しています。

当社の強み ③広範なパートナー基盤

パートナーシップも順調に増加しています。もともと我々のパートナーである三井住友カードさまとは、新たな「stera」の端末展開を通じ、より協業する分野が増えています。BtoB決済の領域では、セイコーソリューションズさまとも、新たな分野やビジネスにおいて協業を開始しています。

パートナーについては、他社端末より多くつなぐ、パートナーを増やすといった今年の経営戦略に基づき、年後半にかけてもしっかりと増やしていきますので、ご期待ください。

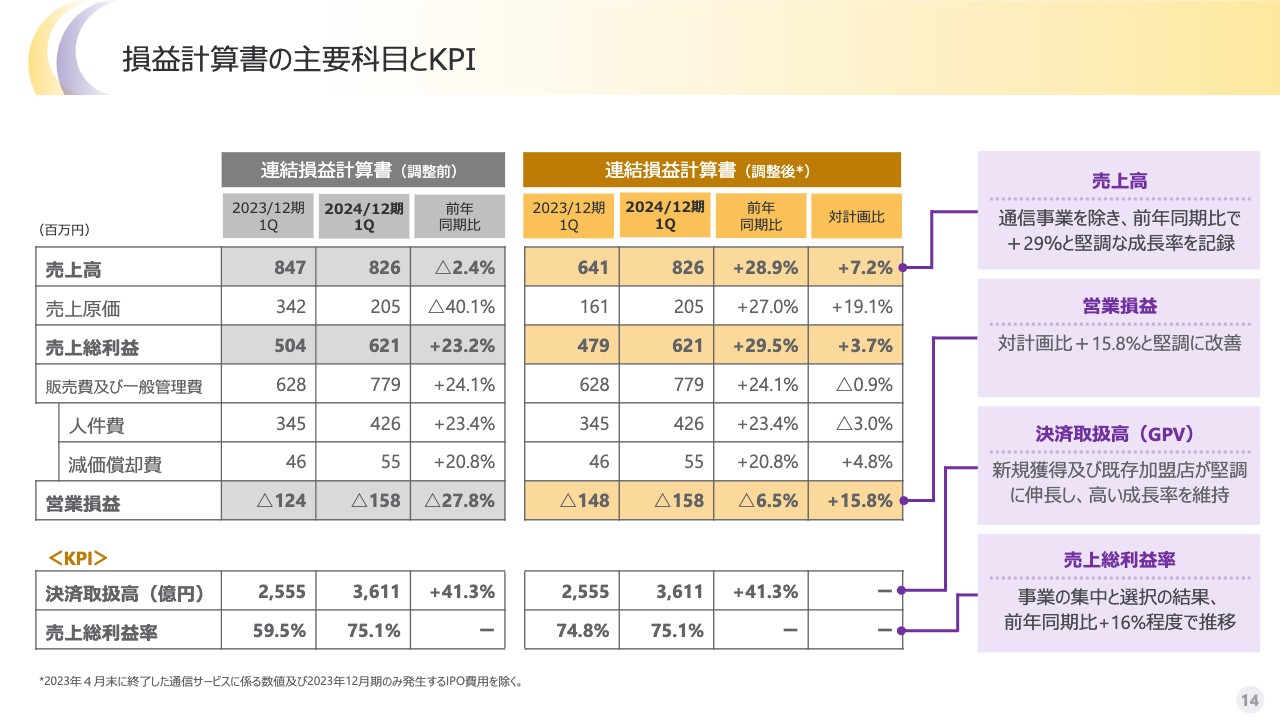

損益計算書の主要科目とKPI

ここからは、決算の概要についてご説明します。まず、P/Lのサマリーです。

スライド左側は連結P/L、右側は廃止した通信事業のポーションを除いたアップル・トゥ・アップルで比較した調整後P/Lとなっています。右側の調整後P/Lを用いてご説明します。

売上高は2023年12月第1四半期の6億4,100万円から、前期は8億2,600万円となり、前年同期比でしっかりとパフォームすることができました。それを下支えしているのが、スライド一番下に記載した決済取扱高(GPV)です。こちらは40パーセント程度伸長しており、こちらにけん引されるかたちで全体も伸びました。

当初計画では、第1四半期はDX関連において小粒な案件が多いため、売上高はそれほど多くないと見込んでいましたが、結果的にはしっかりと伸びたかたちです。売上総利益も、売上高と同じように伸長しました。

販管費及び一般管理費については、減価償却費以外の大きな項目がマイナスとなり、適切なコントロールを行うことができていると言えます。結果として、営業利益も計画比で16パーセント改善しています。

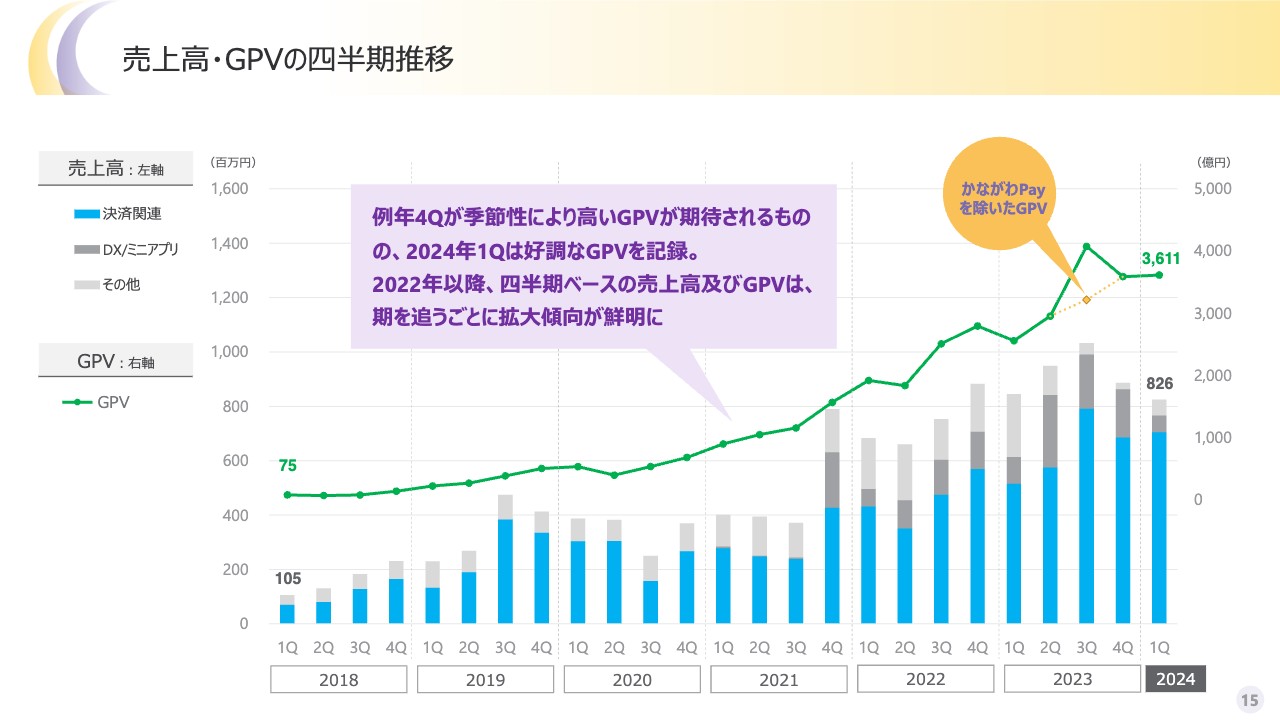

売上高・GPVの四半期推移

売上高・GPVの四半期推移です。折れ線グラフとバーチャートでお示ししています。

青色の棒グラフが決済関連の売上高、緑色の折れ線グラフが決済のボリュームです。基本的には純繰りに右肩上がりのグラフになるのですが、季節要因として、第4四半期、主に12月年末に決済がつきやすいトレンドなのに対し、第1四半期は落ち込む傾向にあります。

2021年と2022年については、「かながわPay」が第4四半期と第1四半期にまたがって展開したため、特殊要因的に増加したように見えますが、決済の純然たるボリュームの増加という意味では、季節トレンドを加味しても、第4四半期と同等、もしくはそれ以上となっています。

売上手数料や決済関連の売上高が伸長し、解約も少なく、大型の新規案件も取り入れられていることから、今後1年間も決済取扱高の伸びには期待できると考えています。

濃いグレーがDX関連の売上高ですが、基本的には第2四半期以降にパイプラインを積んでいるため、ここの部分が前年の第4四半期と比較すると減少しています。

明るいグレーの部分には、廃止した通信事業のビジネスの売上高が含まれていたため、2024年第1四半期にはこれがなくなりましたが、決済関連の売上高でカバーしています。アップル・トゥ・アップルで見ますと、極めて健全に成長できていることがおわかりいただけると思います。

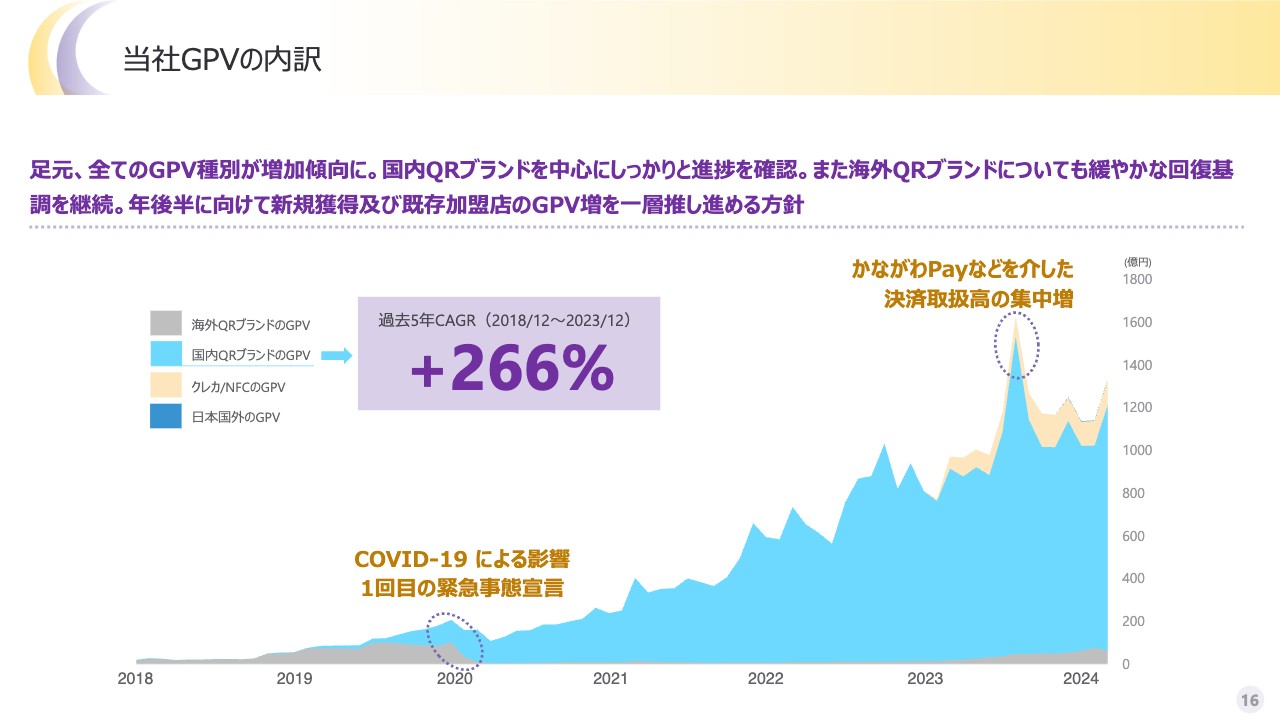

当社GPVの内訳

トランザクションボリュームの内訳詳細です。グラフの水色でお示ししている国内QRコードブランドの決済高が順調に伸びています。

足元で急に伸びたところがありますが、こちらはなにか大きなスポット案件に依拠されたものではなく、単純に加盟店からの毎月の決済により伸長しています。

一番下の濃いグレーは海外ブランドの決済で、日本国内におけるインバウンド来日客の消費とニアリーイコールになるものです。ゆっくりではあるものの、戻ってきているのがおわかりいただけると思います。

プラスアルファとして、2023年の頭から、我々独自のアクワイアリングパスを設定し、収益化できるものとして実施しているクレジットカード・NFCがありますが、こちらもパラレルに伸びており、トランザクションボリュームとして乗るようになってきています。

「かながわPay」などの一時的なDXキャンペーン効果を除きますと、決済取扱高は四半期ベースで過去最高となっており、この堅調なトレンドをより成長すべく、今後も新規パイプラインの拡充に取り組むとともに、既存の加盟店さまにDXを含めて決済増の施策を打ち出し、この伸びをより一層加速できるように尽力していきたいと考えているところです。

また、「日本国外のGPV」は濃い青で示していますが、額がまだ小さく、ほかの伸びが堅調なこともあって色としてはほぼ見えない状態です。こちらはカタール、モンゴル、カンボジアでの決済高になります。

実はしっかりと伸びているのですが、日本国内の何千億円と言われるトランザクションボリュームには残念ながらまだ到達しないため、グラフ上では色が見えていません。しかし、直近にニュースリリースしたとおり、カンボジアでも新たな提携先として銀行に導入されており、今後の伸びに期待できる、おもしろい部分です。こちらは数字が大きくなり始めたら、別途ご説明したいと思います。

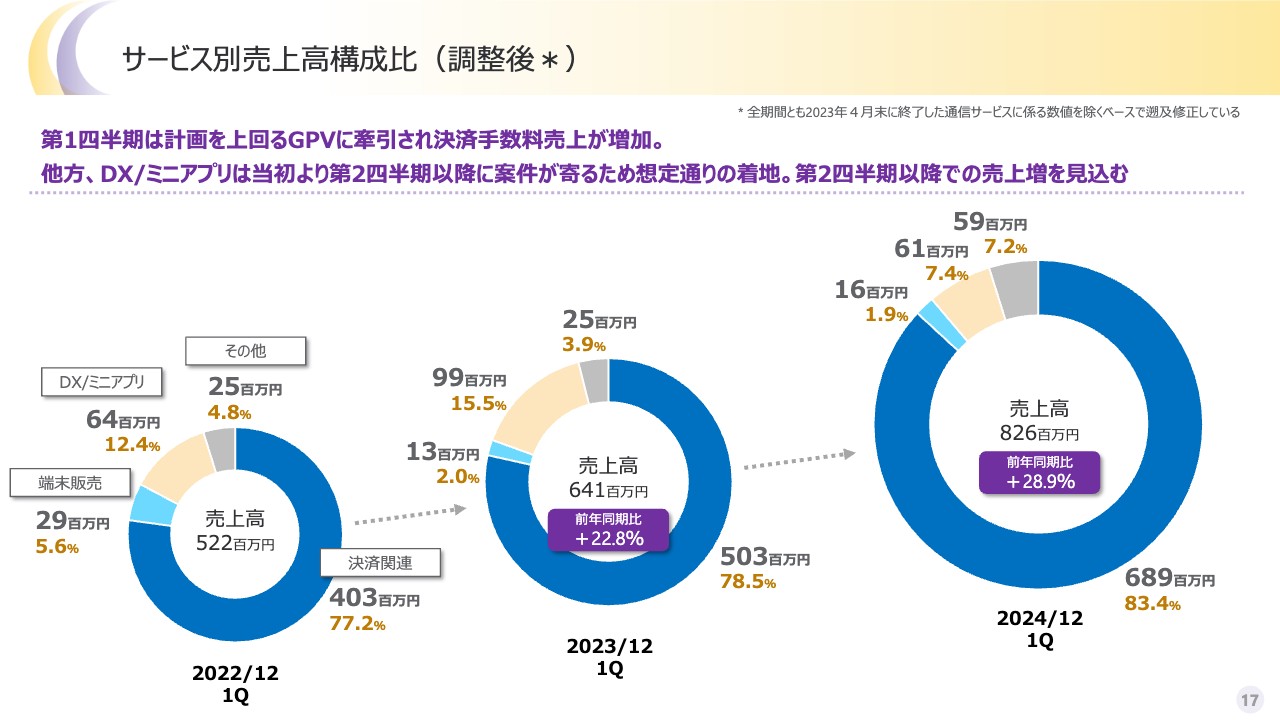

サービス別売上高構成比(調整後)

売上高のブレークダウンについてです。スライド一番右に記載した2024年12月期の第1四半期は、ほぼ決済手数料という四半期で、プランどおりです。そのため、第1四半期だけの売上高で、かつ廃止したビジネスを除くことを鑑みますと、しっかりと伸びているということが言えると思います。

現状は決済関連売上高が全体の83.4パーセントですが、1年の後半に向かうにつれて、DX関連のポーションが少し大きくなることもあるため、通期における決済関連売上高は7割5分から8割前後になると予測しています。基本的に決済関連の売上高にけん引されるかたちで、我々の業績が成り立っているということです。

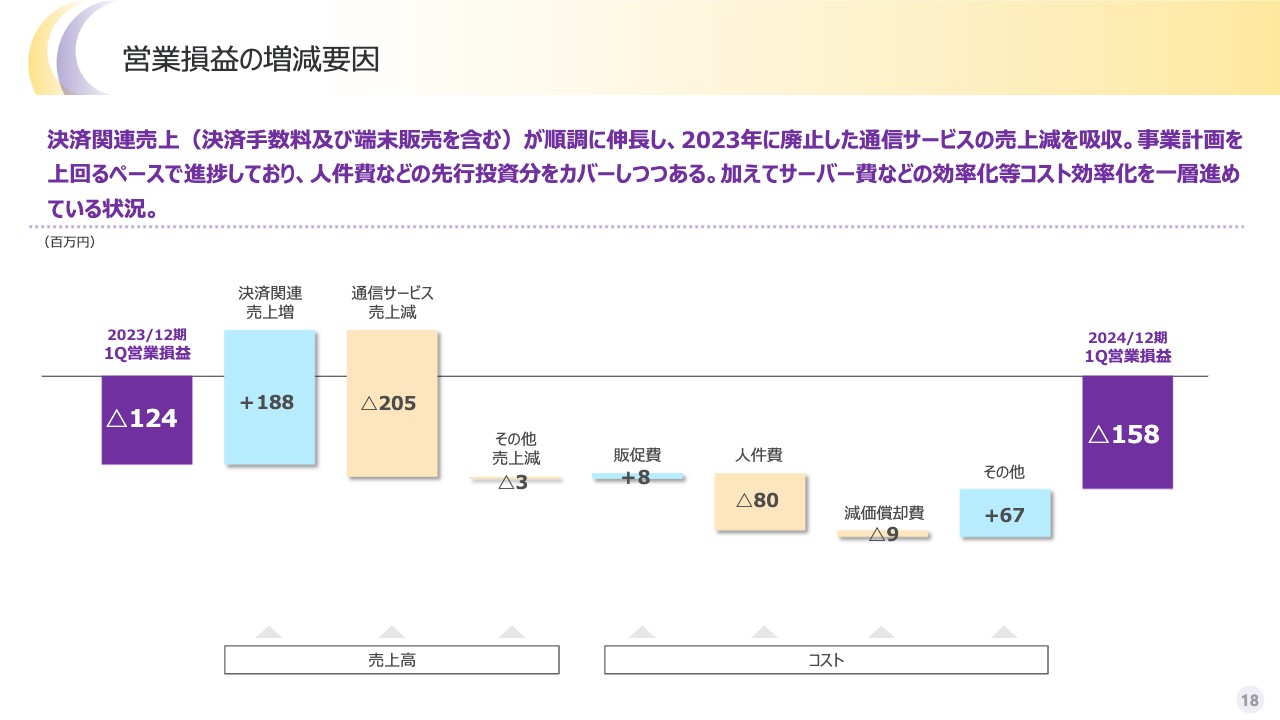

営業損益の増減要因

営業利益のブレークダウンについてです。決済関連売上が伸び、その他の売上は、前年同四半期と比べニアリーイコールというところです。一方で、廃止した通信サービスのビジネスの売上減が、決済関連売上増にほぼ吸収されるかたちとなっています。

また、こちらも通期決算の報告でご説明しましたが、販管費は人件費を中心に10パーセント増加しました。しっかりと先行投資をしていきたいと思っており、前年同四半期と比べ人件費が増加しました。

これらを組み合わせて営業損益を算出しており、最終的には計画比15.8パーセントの改善という結果になりました。

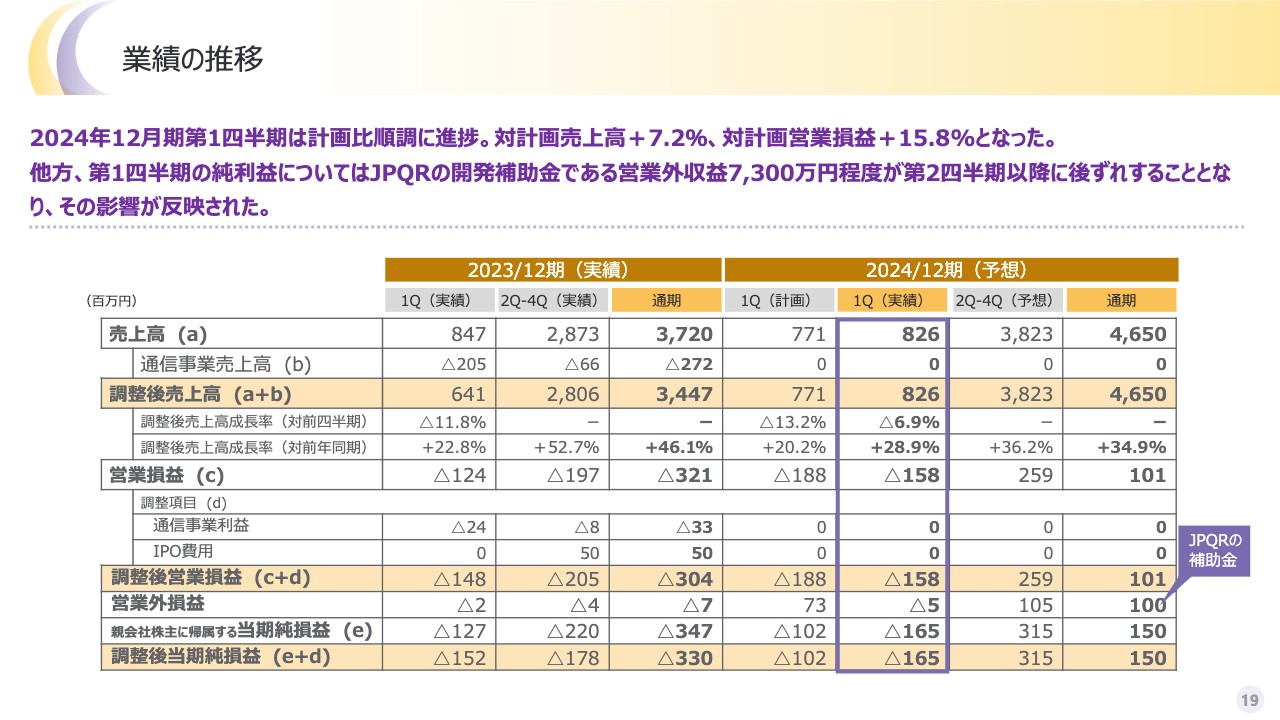

業績の推移

あらためて、サマリーをお示しします。併せて今年度の計画も記載していますが、こちらは通期計画から変更点はありません。第2四半期から第4四半期の部分は、単純に第1四半期の実績をマイナスしたものです。

通期の決算報告でもお伝えしたとおり、第1四半期の売上は7億7,000万円程度を見込んでいましたが、実績では8億2,600万円となり、計画比7パーセント強の増加となっています。

加えて、営業損益も調整後を見ていただくと、基本的に上積みできており、計画に対しては、しっかりとアウトパフォームできています。

一方で、最終的な当期純利益は、計画がマイナス1億円程度だったところが1億6,500万円になっています。

こちらは何かと言いますと、経済産業省およびキャッシュレス推進協議会と共に進めている日本のQRコード決済統一規格(JPQR)海外展開プロジェクトにおける補助金を営業外収益に7,300万円程度で見込んでいましたが、先方都合を含め第2四半期以降にずれ込み、クリティカルではないものの期ズレが起きています。

そのため、この7,300万円が第1四半期では営業外損益以降に計上されていません。したがって、当期純利益もそこまでご懸念いただくことではないと考えています。

いずれにせよ我々は、第1四半期がそれなりに堅調で、今後の伸びについても引き続きご期待いただいてよいと考えています。

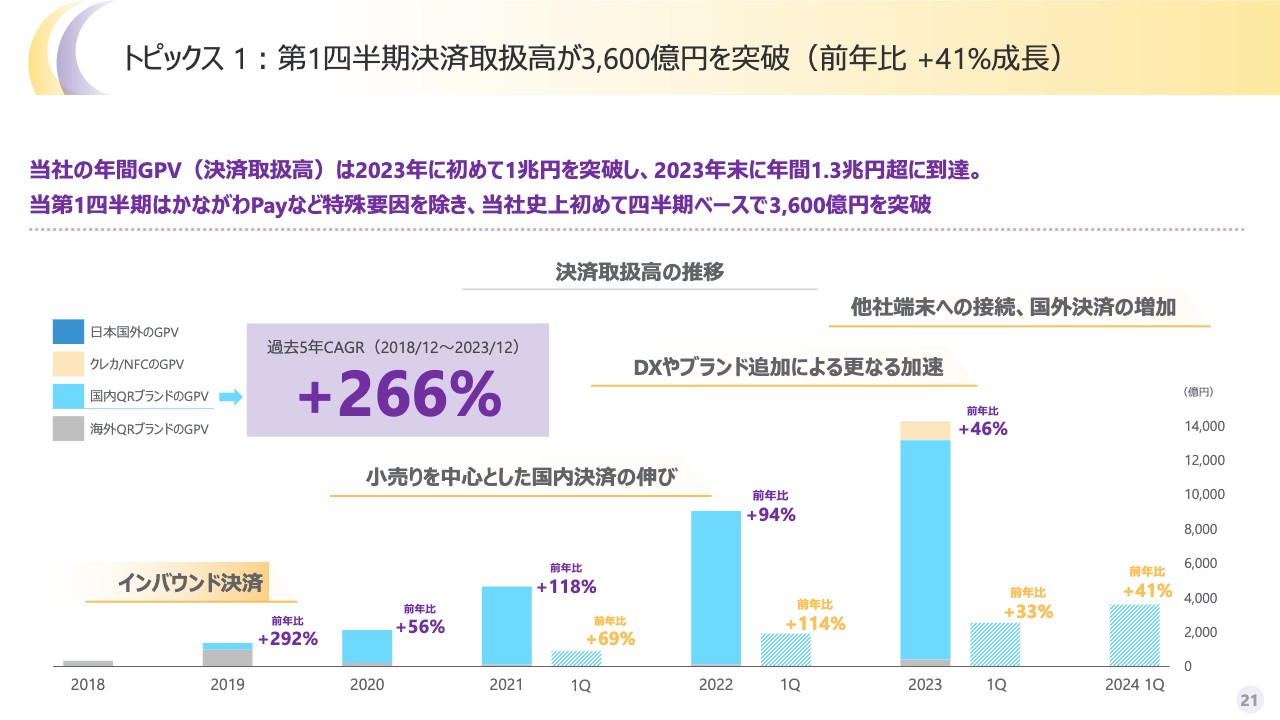

トピックス 1:第1四半期決済取扱高が3,600億円を突破(前年比 +41%成長)

ここからは、第1四半期のトピックスについてご説明します。1つ目のトピックスは第1四半期決済取扱高が3,600億円を突破したことです。

ここまでお伝えしてきたとおり、おもしろみはないまでも、決済取扱高は順調に伸びており、前年同期比40パーセント増という伸び方をしっかりと継続できれば、相当おもしろいことになると考えています。

トランザクションボリュームの伸びについて、計画値では今年に1兆円後半台に突入するとお話ししていますが、良いステップを踏んでいると思います。これは、年の後半になるにつれて、より伸びてくるものもあるかと思いますので、ぜひご期待いただければと思います。

いずれにせよ、四半期ベースで3,600億円を突破しましたので、新たな数字を刻めていると感じています。

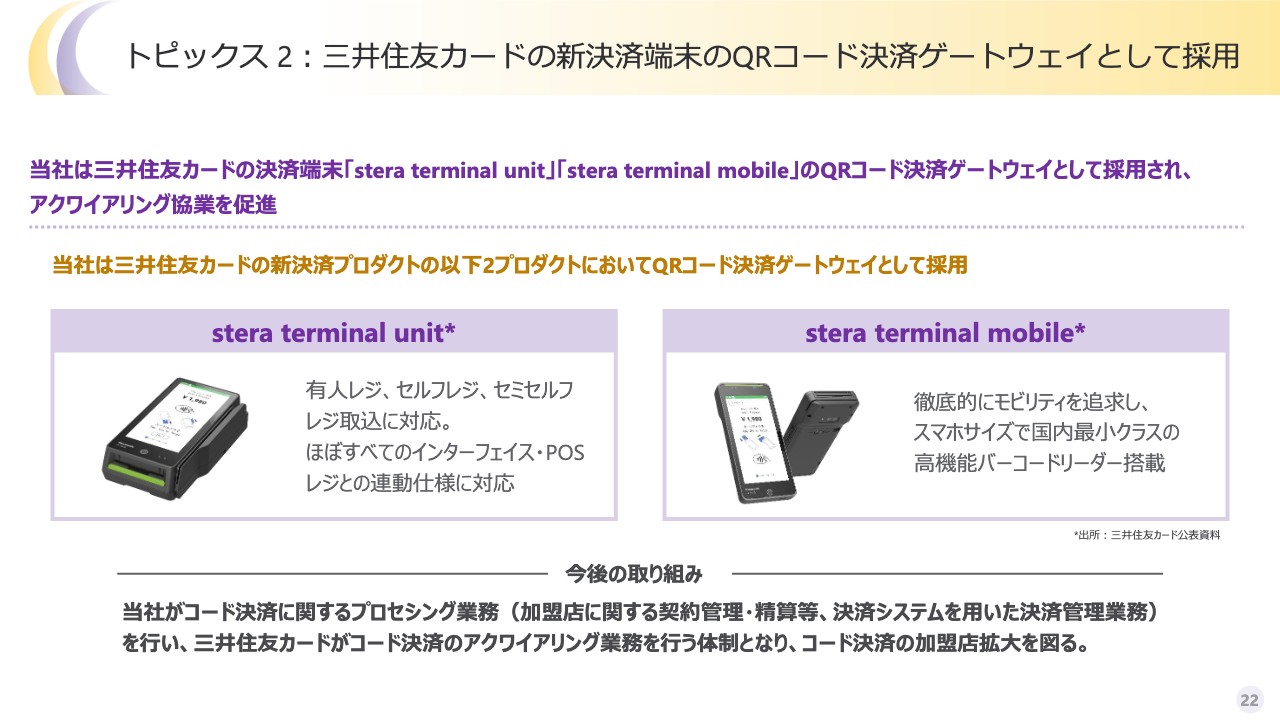

トピックス 2:三井住友カードの新決済端末のQRコード決済ゲートウェイとして採用

2つ目のトピックスは、三井住友カードさまの新しい決済ターミナルに採用されたことです。

もちろん、三井住友カードさまの決済端末「stera」シリーズがすばらしいレピュテーションをお持ちだというところに依拠すると思っていますが、ありがたいことに非常に多くのお問い合わせをいただき、業界内でもかなりの注目を集めたと思います。

この新しい「stera terminal unit」および「stera terminal mobile」のQRコード決済の部分を我々がサポートさせていただけるということですが、非常に期待している分野ですので、この協業をしっかりと前に進めるべく、全身全霊をかけて、普及に努めたいと思っています。

こちらの2つは、今年の秋冬以降にローンチということが三井住友カードさまより発表されていますので、今年の収益インパクトという意味では、ある程度限定的だと思っています。来年以降に乗ってくるものと思いますが、我々の中期的な目標に対しては非常に有意義なものですので、しっかりとがんばりたいと思っています。

既存の「stera terminal」との違いについては、三井住友カードさまの資料をご覧いただければと思いますが、スライド右側の「stera terminal mobile」に関しては、徹頭徹尾、モビリティを追求しており、非常に小さく、読み取り機能に優れており、よりハンディタイプで、持ち運びを意識したようなターミナルです。

スライド左側の「stera terminal unit」は、POSレジとの連動性があり、中小・大型含め、さまざまな方へニーズがあると想定しています。

いずれにせよ、このすばらしいプロジェクトに関われるとご報告できたのは、大きな進歩だと思っています。

トピックス 3:那覇市から「那覇市プレミアム付商品券事業委託業務」を受託

3つ目のトピックスは自治体関連です。那覇市の那覇市プレミアム付商品券事業を受託しました。

おきなわフィナンシャルグループの沖縄銀行、みらいおきなわ、SCSKサービスウェアと、我々の開発で、4月からプレミアム付商品券の購入申し込みを開始しています。

このような、自治体のプレミアム商品券や電子クーポン、「かながわPay」のような電子ウォレット提供は独自性が大変強いと思っており、加盟店開拓という意味でも、非常に良い効果があるものです。この自治体施策は、今年、来年問わず、今後も我々の注力ポイントとして、しっかりと取り組んでいきたいと思っています。

沖縄県にお住まいのみなさま方にはぜひ使っていただき、あるいは今後もいろいろなところで発表させていただくと思いますが、違う地域の方も見かけたら「ネットスターズが作っているんだ」とご愛顧いただけると大変うれしく思います。

すべてのニーズに応えるべく、多様な商品展開ができることが我々の強みです。自治体を問わず、地域還元のようなところは、我々が目指している決済インフラ会社としての使命だと思っています。今後も、パートナーのみなさまとともにしっかりと注力していきたいと思います。

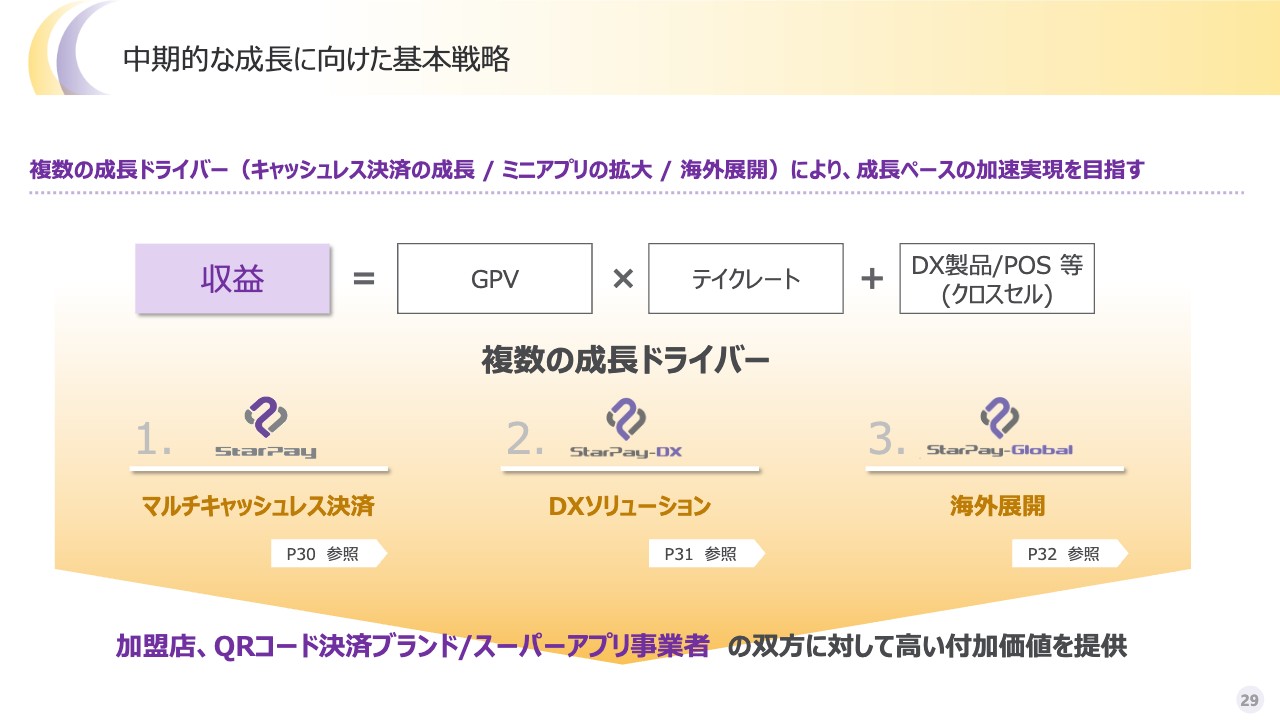

中期的な成長に向けた基本戦略

マーケットの概況については、さほど大きな変動はないため割愛し、あらためて今期の成長戦略に再度何点か触れたいと思います。

通期決算発表でご説明したとおり、我々の収益構造は極めてシンプルです。決済取扱高を伸ばし、それに付加価値を提供するDX商品などでアップセルをしていくモデルです。

そのため、まず一番大事なのは、トランザクションのボリュームを上げることです。それに続いて、解約防止も含めてDX商材でクロスセルをしていくというモデルになっています。

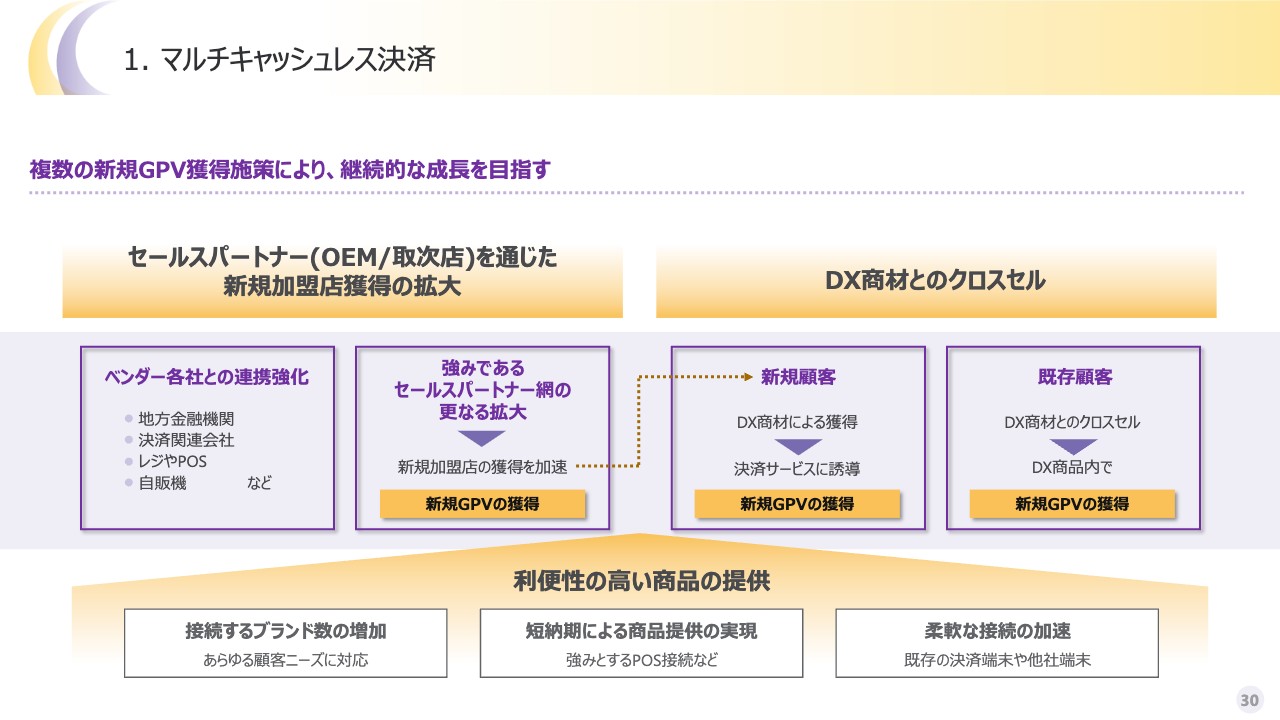

1. マルチキャッシュレス決済

その中で、キャッシュレス決済に関して何をするのかと言いますと、「stera terminal」を含め、多様なパートナーとあらゆる接点を持つということが極めて大事です。

さらに、決済ゲートウェイ社として、いろいろな決済端末や決済手法の裏側でしっかりサポートさせていただくことが、顧客加盟店開拓という意味でも非常に重要です。

我々独自の新規顧客も獲得していかなければなりません。セールスパートナーのみなさまと一緒になって進める部分と、我々が独自で行う部分の両方がありますが、現在、独自路線でDX商材への引き合いをけっこういただいています。パートナーの力も借りつつ、ここに決済もセットにしてクロスセルを行うことを進めたいと思っています。DX商材においても、決済サービスにおいても、新規顧客を獲得できるよう邁進していくつもりです。

第1四半期は、クロスセルのようなかたちで獲得できた大手クライアントが複数いらっしゃったため、この戦略は一定程度マーケットニーズに合っていると考えています。

決済だけではなく、省人化・DXを組み合わせたり、電子クーポン施策を決済に組み合わせたり、POS連動のシステムをもう少し違ったDXニーズにつなげたりといったところが功を奏しているため、引き続き尽力していきます。

より多様なパートナー開拓を進めることにより、我々の想定し得なかった販路で、お客さまにつながることが増えてきているため、他業態に対して網を広げるという意味で、セールスパートナー強化は、引き続き打ち出していきます。

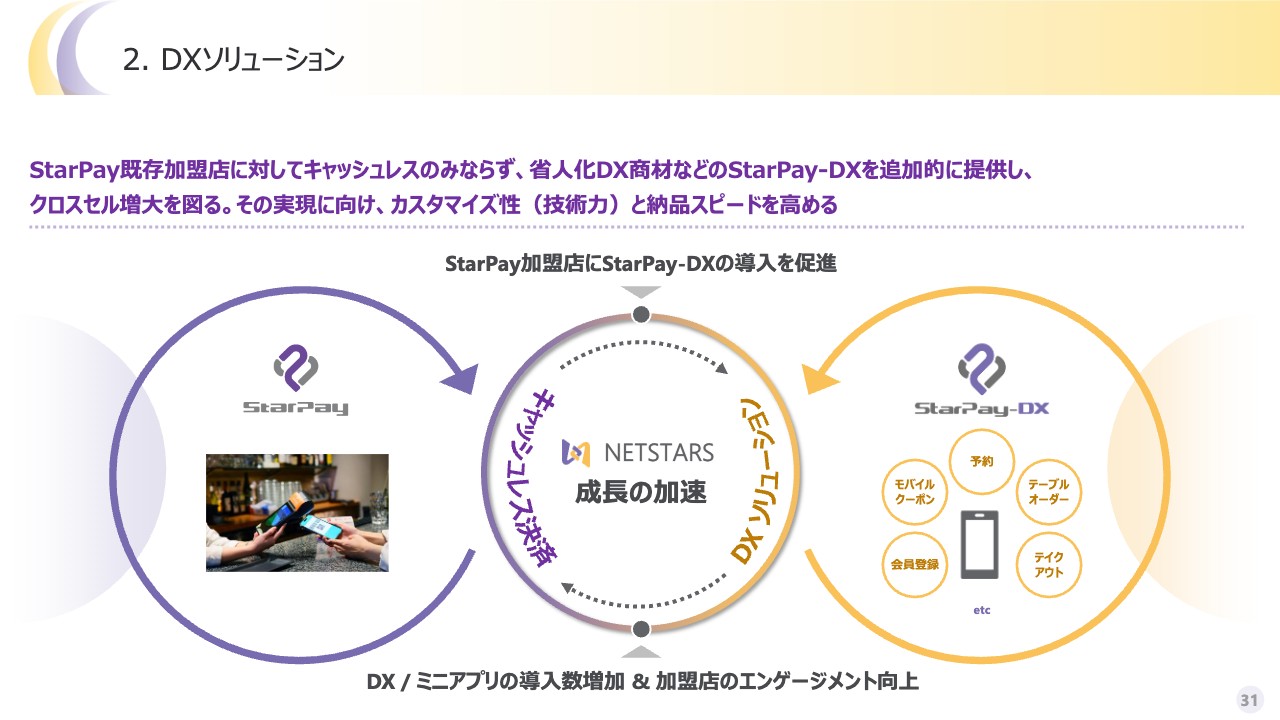

2. DXソリューション

DXの分野において、今年はいろいろなプロダクトに引き合いをいただいていますが、一番は、セルフレジシステムの「StarPay-Order」です。レジ決済システム全般、端末、モバイルオーダー、ミニアプリオーダーすべてを組み合わせてご提供できるところに強みがあり、非常にご用命をいただけています。

ここから発展し、POSレジの機能や決済そのものも受注できるようになっているため、今年のキーワードは「StarPay-Order」で顧客数・案件数を増やすことで、MRRの増加や日々の決済量の増加に寄与できると思いますので、DXの売上だけではなく、しっかりとこちらも進めることにより、決済の売上増も目指します。

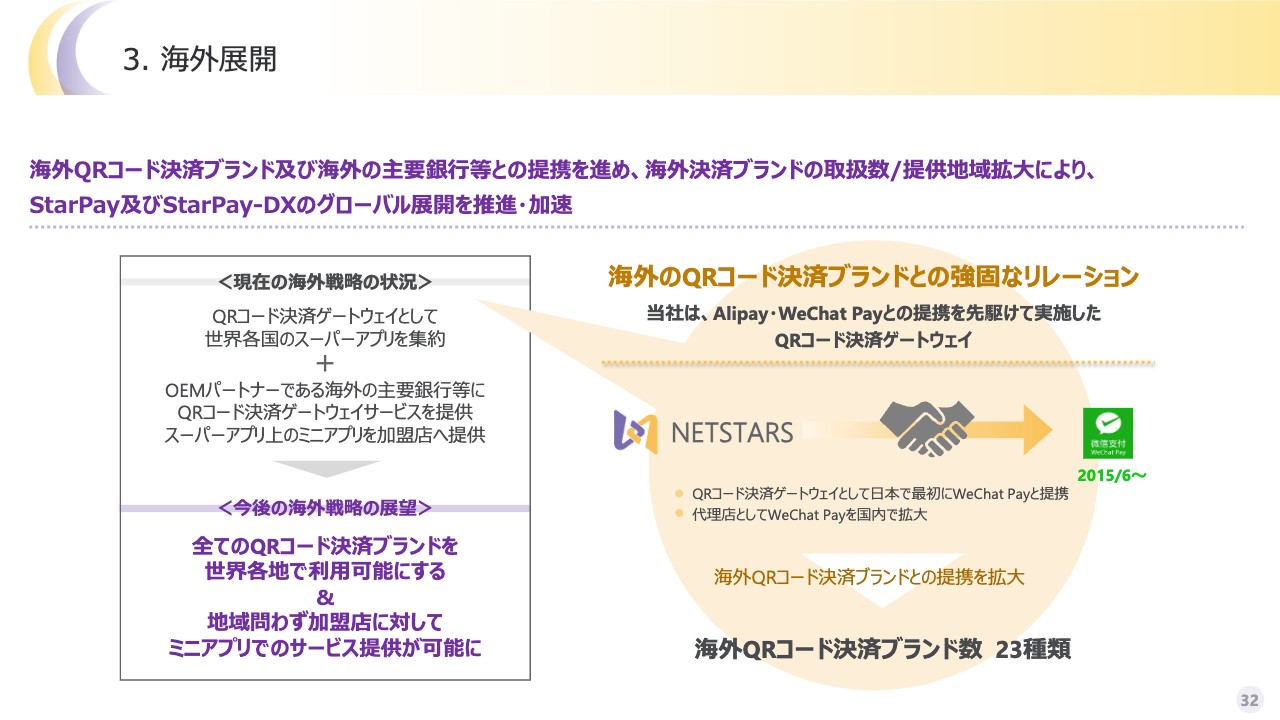

3. 海外展開

海外展開について、今年一番の目玉は日本のQRコード決済の統一規格であるJPQRの展開です。この場でご報告できるようなことはまだないのですが、プロジェクトはしっかりと進んでいるという認識です。来る大阪万博に向けたものも含めて、インバウンド政策などが国主導で進んでいる中で、極めて大事なプロジェクトの一つです。

タイムラインとしてはきっちりとしたものがありますので、第2四半期、第3四半期のご報告の場で、なにかお話しできると非常によいと思っています。こちらもぜひニュースリリースなどにご注目いただければと思います。

また、先ほどお話ししたとおり、カタール・カンボジア・モンゴルについては、しっかりと決済高が伸びてきています。全社の決済高と比較するとまだかわいいものではありますが、やはり手離れが非常に良いということで、地場大手銀行がクライアント開拓しています。

これもパートナー戦略の1つですので、我々のパートナー拡大の戦略は国内に限るものではなく、海外のパートナーも含めて拡大していきたいと思っています。引き続き、これらの国もそうですが、すべての国内外のパートナー・ターゲットへのアプローチを加速させていきたいと思っています。

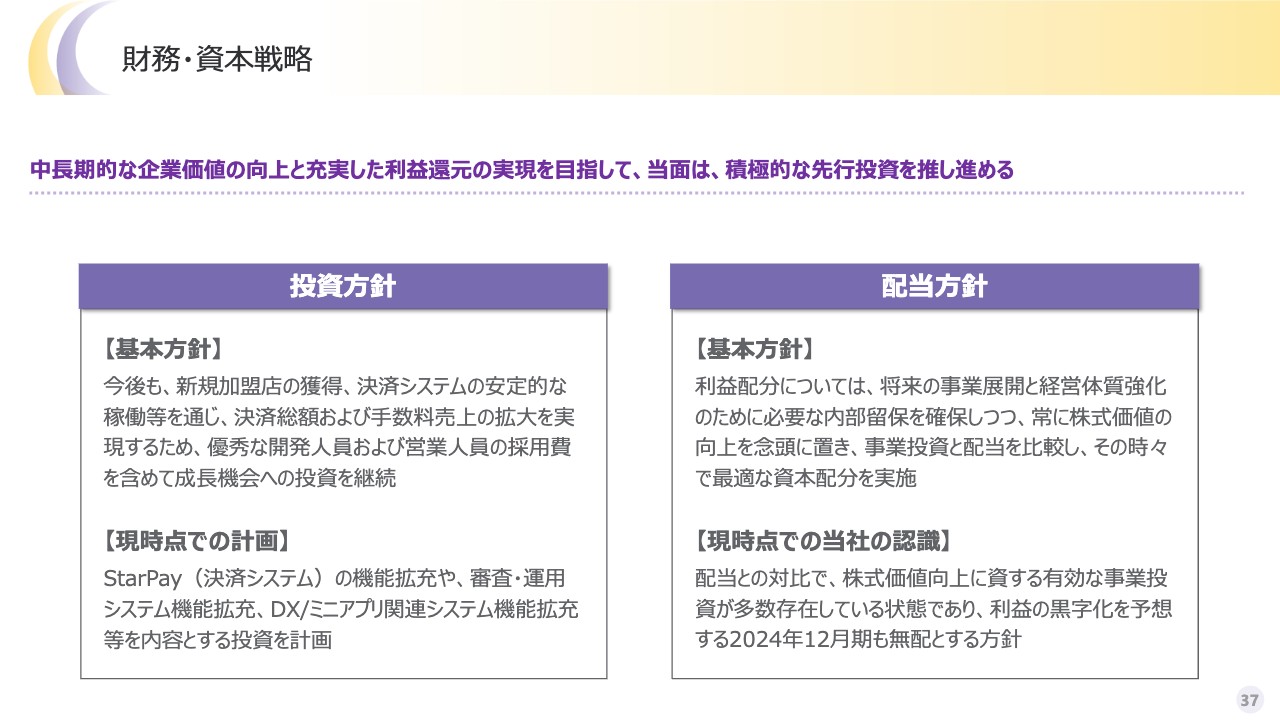

財務・資本戦略

我々の基本的な投資方針・配当方針に変更はありませんが、通期決算報告でお話しした従業員持ち株会については、ご案内のとおり5月25日にローンチされます。社内の従業員が多く加入していますので、このあたりも福利厚生の一環として、従業員のモチベーションアップにつなげます。

また、株価需給に対してもプラスに働く施策ではあると思いますので、しっかりとメンテナンスし、奨励金100パーセントの部分があるものにしています。このようなところにも注視しながら、より多くの対マーケット、あるいは、福利厚生の施策を今後も検討していきたいと思っています。私からの説明は以上となります。

新着ログ

「情報・通信業」のログ