さくらインターネット、人材、設備への先行投資を加速、生成AI向けGPUクラウドで営業利益126%増、過去最高益を目指す

ハイライト 2025年3月期に向けたトピックス

田中邦裕氏:本日は大変お忙しい中、さくらインターネット株式会社2024年3月期の決算発表にお越しいただき、ありがとうございます。代表取締役社長・最高経営責任者の田中邦裕です。本日発表した決算説明について発表します。よろしくお願いします。

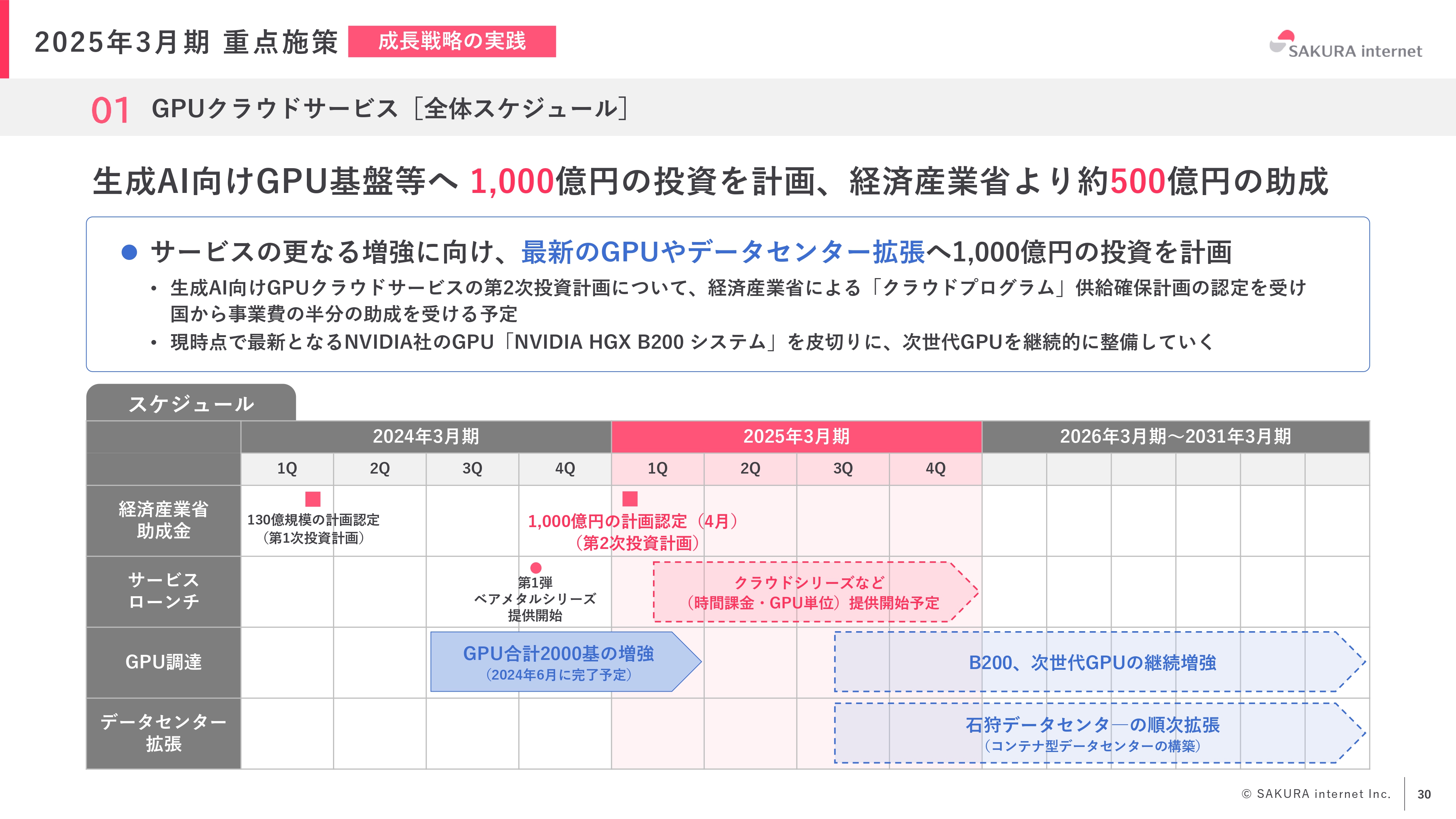

まず決算ハイライトです。来期は売上高28.3パーセント増、営業利益126.1パーセント増とし、今年1月から始めたGPUクラウドの売上を中心に、過去最高の売上・利益を目指していきたいと考えています。先日、生成AI向けのGPU基盤として約1,000億円の投資計画を発表し、昨年度から今年にかけて約130億円の投資が終わっています。

実はちょうど今月、石狩データセンターへGPU2,000基が納品され、第2期のものに関しても、5月、6月以降の売上に反映されてくる見込みです。そちらの売上がこの業績予想に含まれています。

また今回の業績予想には含めていませんが、追加で200億円強の今期の「NVIDIA HGX B200 システム」の投資計画を発表しています。そちらについてもすでに発注が終わっており、今期の早いうちに搭載できればと思っています。

加えて、新株式発行ということで200億円を上限とする発行登録を実施しています。国からの助成金約500億円、発行登録の200億円、さらにキャッシュフロー、その他の資金調達によって、約1,000億円の投資をできるだけ前倒ししながら進めていきたいと考えています。

2024年3月期 通期 連結業績ハイライト[前期比]

ハイライトです。前期は、先行投資がかなり進みました。発表の数値に比べると、売上についてはほとんど変わりありませんが、利益面においては追加の投資および増員により、その分マイナスになっています。

2024年3月期通期 [ARR(四半期末)]

ストック型収益については順調に伸びてきています。

2025年3月期の業績予想(連結)

今期の予想は、クラウドサービスおよびGPUクラウドサービスの両面において、大きな成長を目指していきます。

既存のクラウドサービスの成長と、新しいGPUクラウドサービスの成長の2つを牽引役として成長を目指していきます。上期の売上高予想を130億円としていますが、こちらについては先ほどお伝えした「NVIDIA H100 Tensor コア GPU」の2,000基の売上を見込んでいます。

配当政策

配当について、前期は大きな成長と投資を伴うということで据え置きとしていましたが、比較的投資の内容が固まってきた中、今期は増配を目指しています。

当社グループのESG経営の取り組み

我々の石狩データセンターをはじめとしたデータセンターにおいては、カーボンニュートラルを目指しています。また大幅に社員を増員していますが、働きやすさに加えて、いわゆる人的資本経営の中でも人を我々の中に取り込んでいくことを中心に取り組みを行っています。

我々は設備産業の側面もありますが、基本的に利益の源泉は設備ではなくソフトウェア、そしてそれを開発する人員体制やチームだと考えています。これからも強力に設備投資を進めていきますが、我々の強みの源泉は人であることから、その開発体制を強化します。

またシンプルにGPUの提供だけであれば、他にも認定された企業があります。そのような企業と差別化していくにあたり、単にベアメタルのGPUを提供するだけではなく、それを小分けにしてクラウド型で提供できる我々のノウハウが重要になります。

我々は「さくらのクラウド」で13年、GPUの「高火力」でもすでに8年の先行者として強みを持っています。これを強化していくために、設備投資もさることながら人的な強化を引き続き進めていきます。

連結サービスカテゴリー別売上高(年度推移・四半期推移)

連結業績推移は、増収減益となっています。この要因は、クラウドを中心に売上が伸長しているものの、経費が膨らんできているというところです。

サービスカテゴリー別の売上では、「その他」と記載しているGPUクラウドサービスや、新しいビジネスが伸びてきています。

2024年3月期 連結営業利益増減要因(前期比)

2024年3月期に関しては、クラウドサービスを中心に売上が増えたことと、GPUクラウドサービスの一部などで増収になっています。ただ人材投資が一番大きく、そのあたりで減益になっています。

2024年3月期 業績予想と実績の差異

そのような理由により、業績予想と比較して少し弱気になったというところがあります。

連結貸借対照表

連結貸借対照表です。機材投資が順次進められていく中で、流動資産、固定資産ともに増加しています。

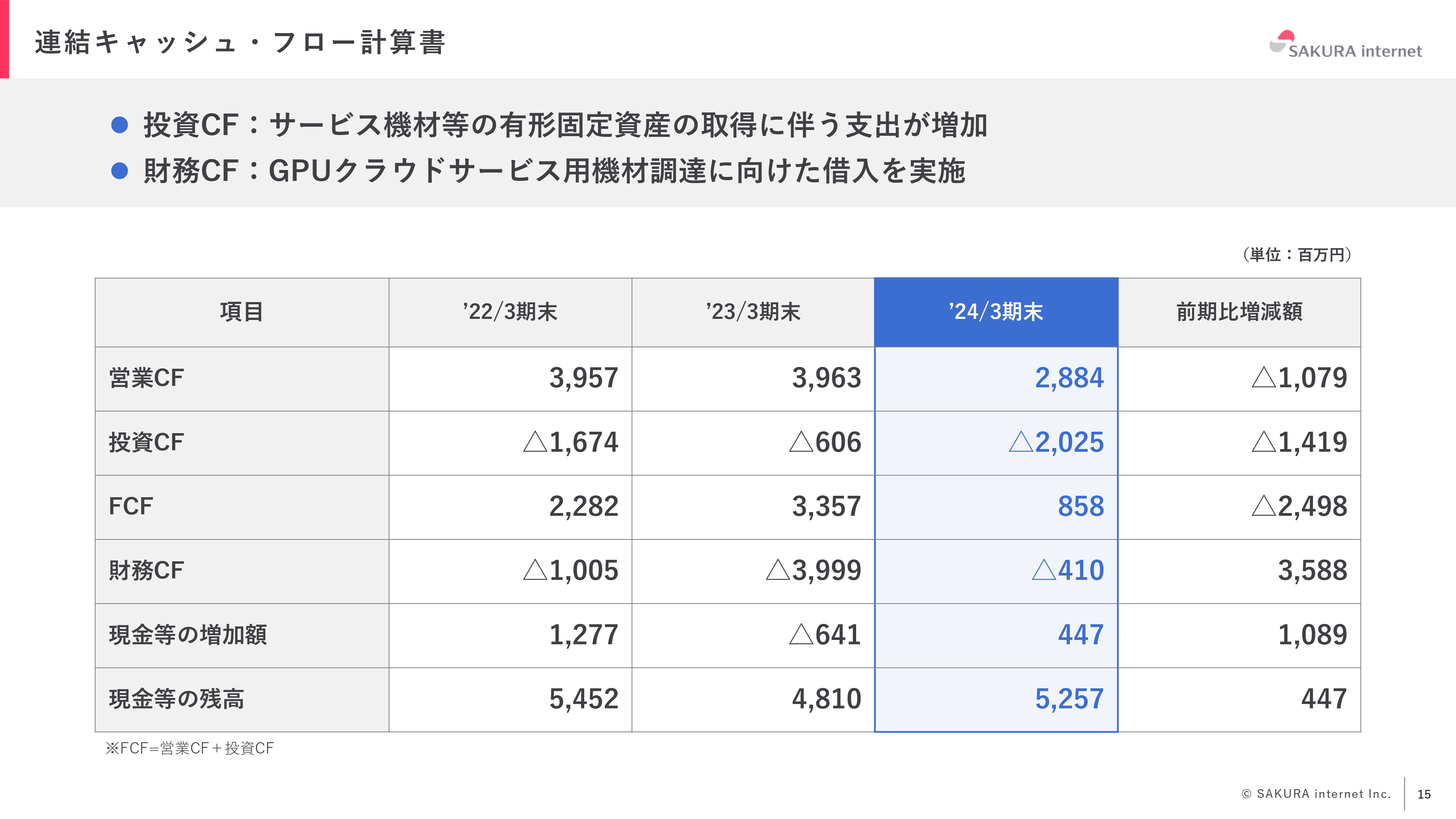

連結キャッシュ・フロー計算書

キャッシュフローに関しては、サービス機材等をはじめとした有形固定資産の取得が増えています。借入については、先日発表したとおりデットでの借入を機材投資の背景として行っています。

2024年3月期の振り返り

定性面の振り返りを行います。昨年度、ガバメントクラウドへの登録を目指すことをこの場でもお話ししました。おかげさまで条件付きではありますが、当社が国内で唯一、ガバメントクラウドとして認定されました。

また一昨年12月頃から生成AIが非常に注目され、特に昨年は生成AI一色に染まったこのテクノロジー業界ですが、日本においてもAIを使うだけではなく作るという方向性の中で、計算基盤の大幅な設置が必要とされていました。

しかし、GPUは買って動くということでもなく、NVIDIA社とのつながりの中でのサポートも必要になってきます。当社でも、8年前から「高火力」というネーミングでNVIDIA社のGPUを提供していますが、途中で機材投資が非常にネックになる中で、「高火力」が弱含みの時期もありました。しかしこの度、国の支援もいただきながら、減価償却を大きく圧縮できるという環境下で、1年以内で2,000基のサービス提供を実現できる見込みです。

昨年の時点では、売上がどれぐらい上がるかわからず、また需要も見えない中で「3年で2,000基」としていましたが、足元では非常に強い需要もあり、第1弾で設置したものに関しては1月に完売している状況にあります。

また今月設置が終わり、6月以降マネタイズする予定のGPUに関しても、基本的に完売となっています。それをいかに前倒ししていくかが、今期予想をさらに上回っていくための源泉であると考えています。

また、来年以降は他社もかなり投資を進めてくると思います。そのため我々が先行して投資を完了させお客さまに提供することと、また単なるベアメタルではなく、クラウドで提供することについても、今期はしっかり努めていきたいと考えています。

さらに、協業についても非常に大きく進んできています。「Amazon Web Service(AWS)」「Microsoft Azure」をはじめ、外資のクラウドは先行していますが、実際にクラウド化が進められている自治体はほんの一握りです。大半の自治体はまだ準備ができていない中で、我々のような小回りの利く国内唯一のガバメントクラウドベンダーが、パートナーとの戦略を固めているところです。

2024年3月期の振り返り

経営資源の集中として、昨年度まではDX共創や、DXの幅をいかに出していくかをご説明していました。本業のクラウドビジネス、データセンタービジネス自体が外資系企業との厳しい競争環境にさらされている中で、本業は守りつつも多様化するさまざまなDXのソリューションを提供していくと発表していましたが、足元では環境が大きく変わっています。

この1年でガバメントクラウドに認定され、しっかりと国のクラウドになっていくポジションとなりました。また多くの助成金をいただきながらGPUクラウドサービスを提供するという、財務の背景が生まれました。これらをもとに本業への集中を進めており、その中で人材や設備への投資を行ってきました。

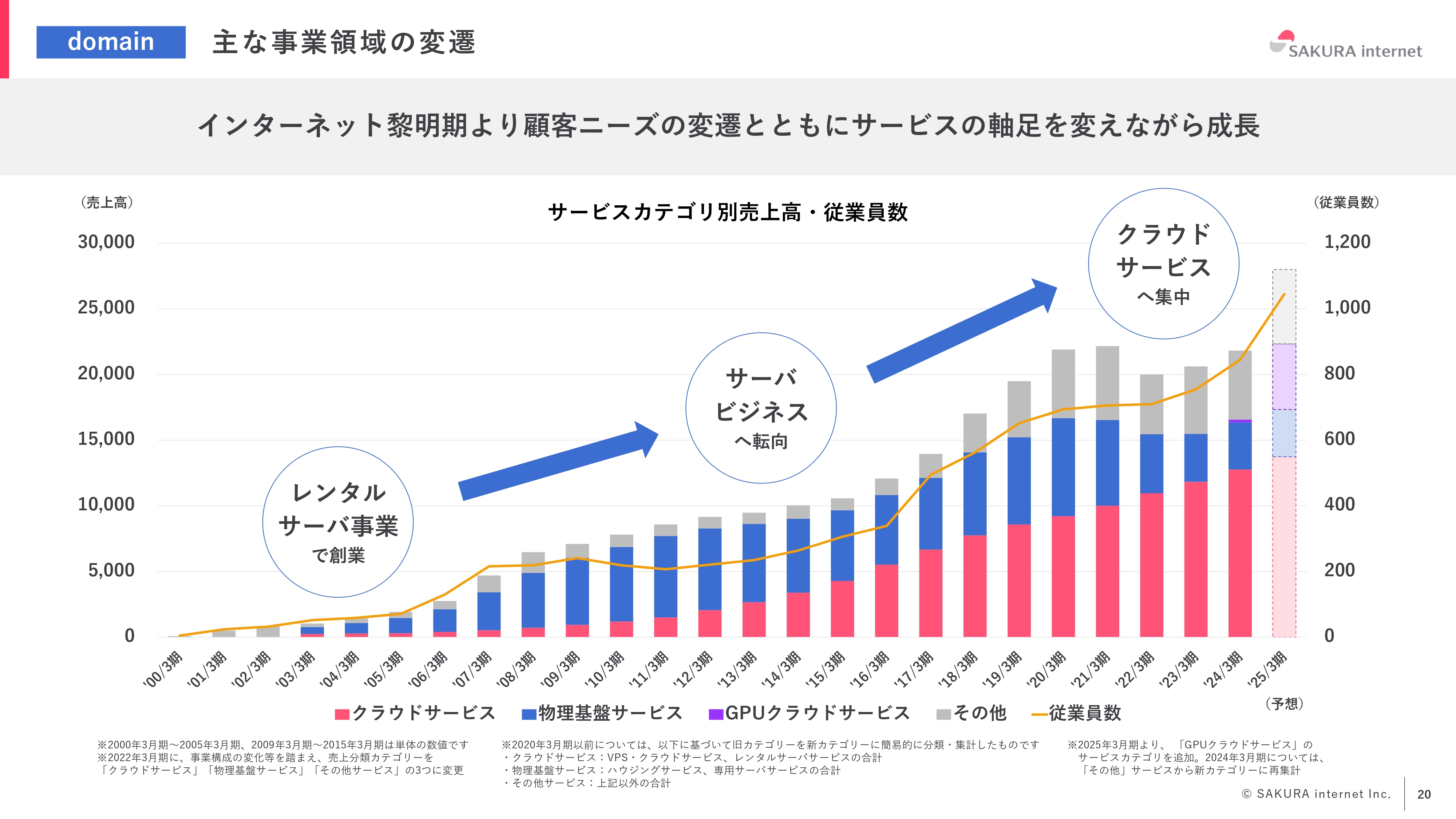

domain 主な事業領域の変遷

今後の成長戦略における前提についてご説明します。我々は、28年前に私が学生起業をした会社をルーツとしています。もともとは、レンタルサーバと呼ばれる個人向けのホームページを作るためのサーバ提供から始まりました。

一言お伝えしておきたいのは、我々がガバメントクラウドに条件付きで認定され、またGPUクラウドサービスが経産省に認定された理由は、シンプルにサーバを生業として、いまだに続けている会社がこの国には非常に少ないことが背景にあると思っています。

当社は28年前からサーバビジネスを営んできました。提供の仕方としては、例えば専用サーバになったり、ベアメタルになったり、データセンターになったり、GPUになったり、クラウドになったりと、いろいろな変遷があったものの、基本的にはサーバに関するビジネスをしてきました。設備投資をして、そのためのシステムソフトウェアを自社で作り、それらを月額課金でお客さまにお貸ししています。

最近では時間課金などさまざまな課金方法がありますが、基本的にストックビジネスで継続的にサービスを提供していく企業です。そのような中でデータセンターブーム、クラウドブーム、GPUのブームなど、かなりの変遷があり、当社の売上も増減がありました。

そして成長率にも変化がありましたが、ここへ来て、デジタルインフラが非常に重要なポジションになってきたことを追い風にしながら、もともとの生業をさらに成長路線に移していくというのが当社の背景です。

strength 当社の強み

もう1つ、みなさまにお伝えしたいのは、この業界は水平分業をすることが多く、得意分野を活かしながら、複数の会社で1つのサービスを作り上げていくことがよくあります。例えばデータセンター専業の方がいたり、クラウドソフトウェアだけを作っていたり、マネジメントだけをしている会社もあります。

しかし、当社の場合はデータセンター作りからフロントエンドのサービス作り、そしてアプリケーションの開発まで、一気通貫で自社の社員が行っていることを特徴としています。

また多重請負構造の中で、さまざまな会社に外注している企業も多いですが、当社の場合はデータセンターのオペレーションからサポート、サービス、開発、営業に至るまですべて自社の正社員が行っています。

このことを当たり前のように感じるかと思いますが、「持たない経営」が流行る中で、設備を自社で持たない、また自社で人を抱えない企業が多いことはご理解いただけるかと思います。

しかしながら、当社の場合は内包して「すべてを持つ」経営をしています。レイヤーのはざまにおいては、いわゆるコストがかかり、さまざまな会社が介在することによってそれぞれが利益を取る中で、どうしても仕上がりが高くなってしまいます。また責任分界点がわかりにくくなること、さらに今回のGPUのような新しいテクノロジーが来た時にすぐに人が確保できないということが挙げられます。

そのような中で、当社ではデータセンターから顧客サポートまで一気通貫で行っており、製品の検証やその故障対応も自社で行う中で、取り扱いの難しいGPUサーバを1年でお客さまに2,000基をお届けできる見込みです。

当社を取り巻く環境としては、市場は非常に追い風であり、パブリッククラウドへの期待もあります。昨年のこの場においては、多くある国内のパブリッククラウドのうちの1社でしかありませんでした。しかし昨年、条件付きとはいえガバメントクラウドに認定いただき、足元でも順調に開発が進んでいます。このことにより、国内の事業者の中でも頭一つ抜けた存在になったのではないかと考えています。

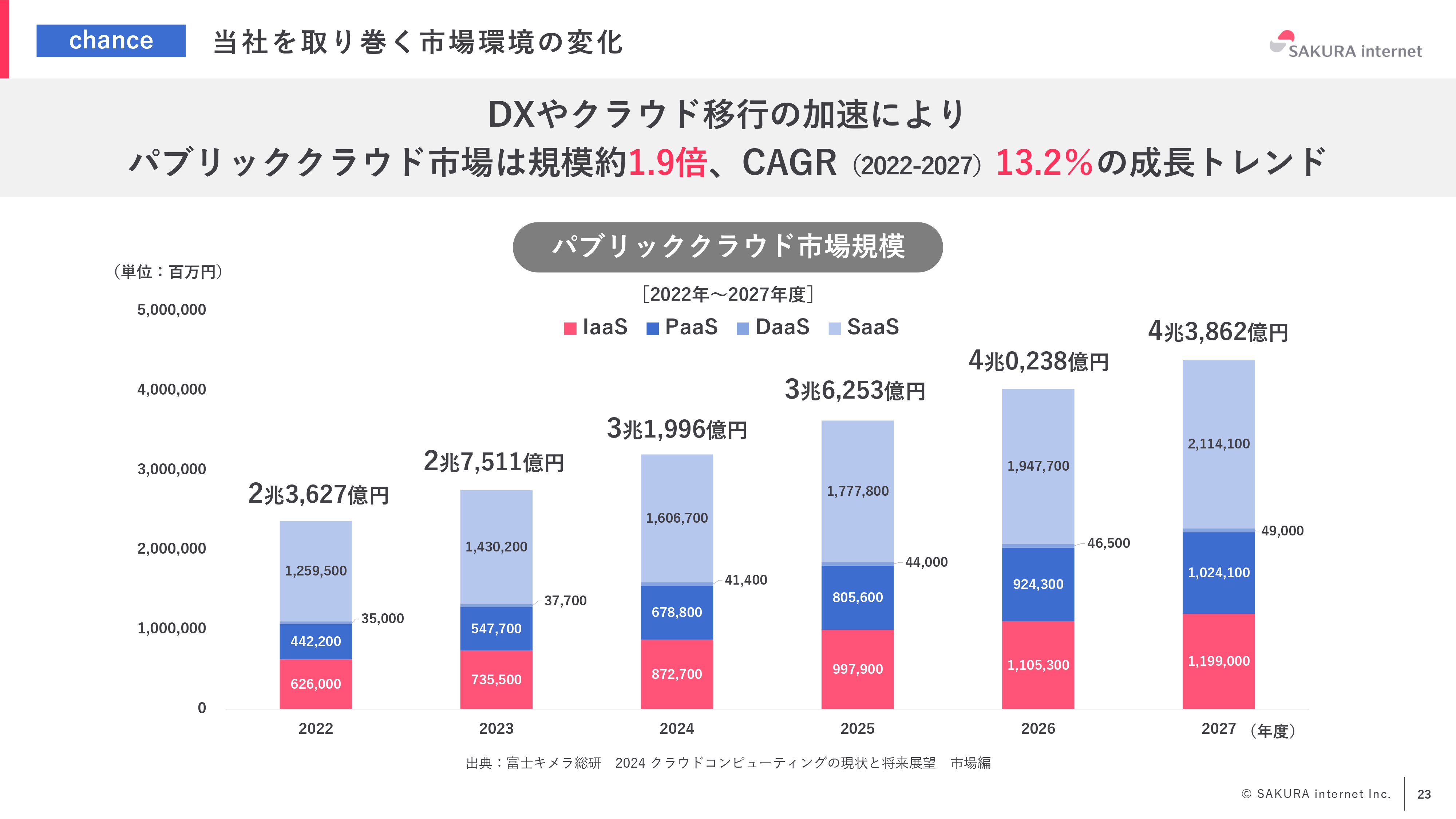

chance 当社を取り巻く市場環境の変化

加えて、この1年で計算需要が大幅に高まってきました。当社としてもGPUの確保には非常に困難を極めました。しかしながらスケジュールどおり、むしろ3年で投資する計画を前倒しできました。さらに3月にNVIDIA社から発表された「NVIDIA HGX B200 システム」という最新のGPUについても早期の提供開始を目指しています。このようなサプライチェーンやオペレーション、そして現場に素早くそれをインストールするという一気通貫の強みと、強い市場の背景を糧にしながら成長しています。

chance 当社を取り巻く市場環境の変化

全体で見てもクラウド市場は非常に伸びています。その中でインフラを提供する会社はどうしても外資に集中しており、その上のソリューションを提供する会社が多くなっています。当社は事実上、唯一ガバメントに対してインフラの部分を提供できる国内の会社として、この成長トレンドの中でも差別化していきたいと考えています。

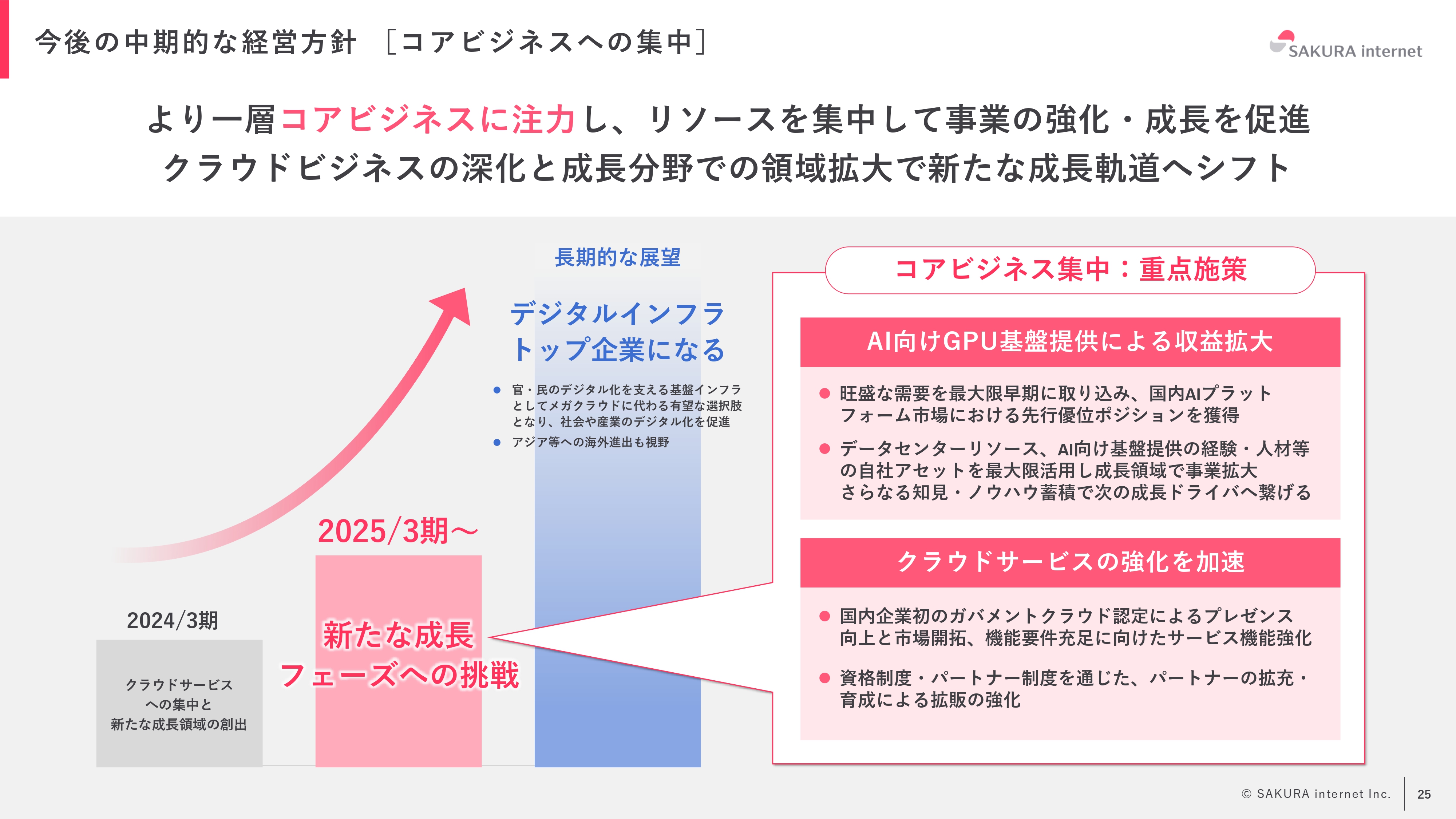

今後の中期的な経営方針 [コアビジネスへの集中]

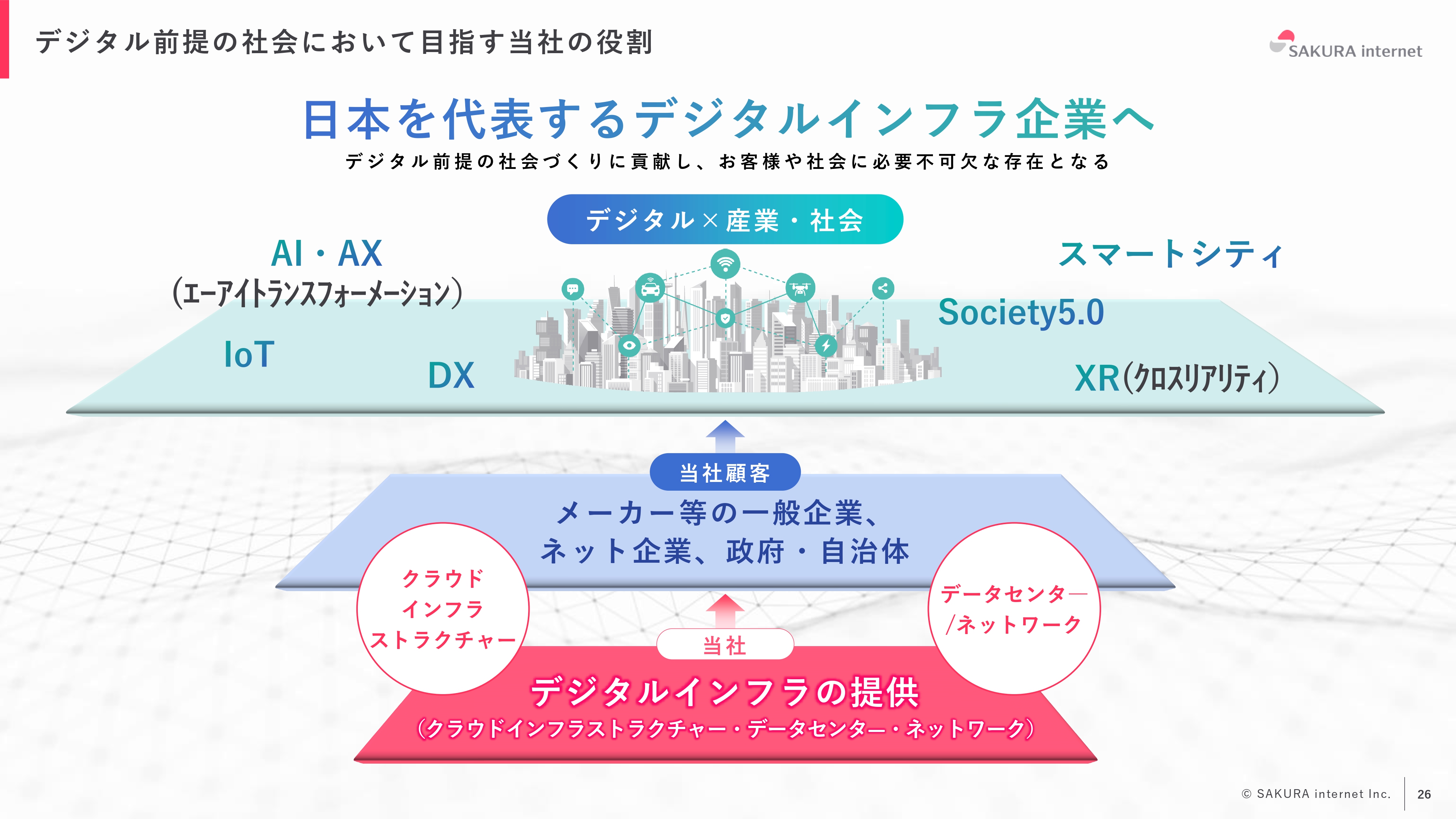

今後の経営の方針についてです。シンプルに、「デジタルインフラトップ企業」になることを目指しています。以前は「世界一のサーバ屋になる」と言っていましたが、やはりサーバだけではなく、さまざまなSaaS、PaaS含めたすべてを包含して「クラウドインフラ」ということになります。

またクラウドといっても物理基盤のGPUもあれば計算リソースもあり、最近では秘匿された情報を格納するための鍵管理など、サービスが多様化されています。そのような中で「デジタルインフラ」というかたちで包含して、そのトップ企業になっていくことを目指しています。

デジタル前提の社会において目指す当社の役割

その中でも「日本」というキーワードで、日本の市場だけで運営していこうということではありません。基本的にデジタルインフラの会社は、ヨーロッパやアメリカには非常に多いのですが、アジアで有力なクラウドインフラ企業は数えるほどしかありません。その中で、アメリカのクラウド事業者に対する選択肢しかない状況ですが、それを我々がしっかりと埋めていくことを目指しています。

ちなみに「経済安全保障」というキーワードが最近よくニュースに出てきますが、外国のサービスばかりを使っていると、結局付加価値が高まっていきません。残念ながらGPU自体はアメリカから買わざるを得ないですが、付加価値のついた状態でサービスとして買うのではなく、GPUという製品を買って、それに付加価値をつけたサービスとして提供したほうが、国内のGDPは上がってくるわけです。

そのような意味では、「最終的にお客さまに届けられるサービスを、いかに国内に持って来られるか」ということが重要になります。我々がその担い手として、日本企業や利用者が国内で調達できるようになることを目指しています。

同時に、このサービスを海外に打ち出していくことは、貿易赤字を減らすだけではなく貿易黒字を作っていけるということも意味しています。その担い手として我々は28年間、サーバ、またクラウドインフラとして経営してきたのであり、それをさらに強化していきたいと考えています。

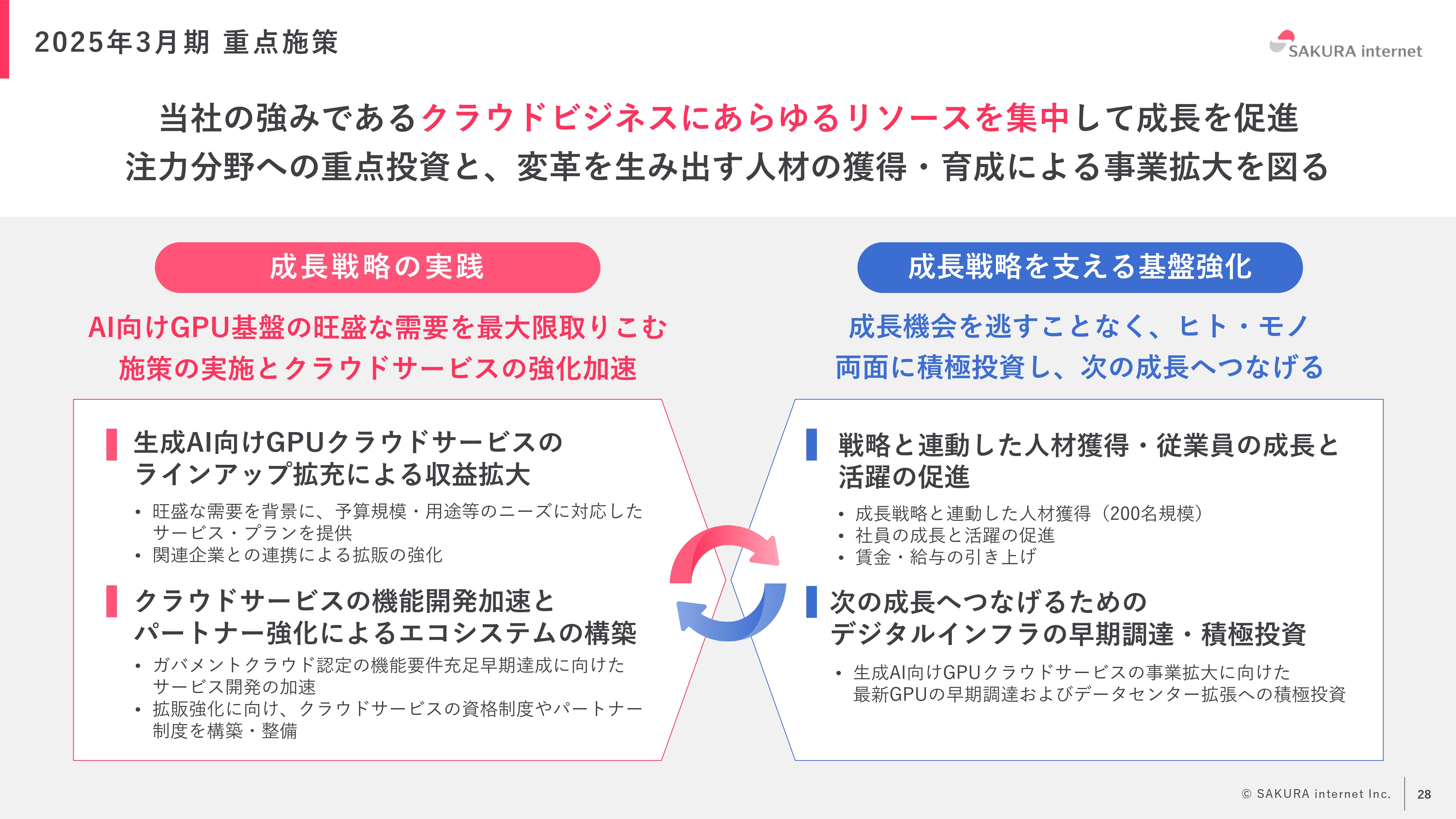

2025年3月期 重点施策

今期の重点施策について、少し掘り下げてお話ししたいと思います。AI向けGPU基盤の構築、そしてそれを強化するためのパートナーエコシステムをしっかりと作っていくことが重要になってきます。

また、ヒト・モノ・カネの調達が非常に重要になってくるわけですが、カネについては増資や助成金、さらにデットによる調達など、さまざまな対応をし、資金獲得していくことが非常に重要になってきます。

それらの対応によって、今期においては昨年度に比べると利益的にも余裕が出てくる中で、大胆な人材獲得を進めています。人数だけではなく、既存社員の昇給や獲得する人材の給与レンジの大幅拡大も含めて、人材確保を続けています。

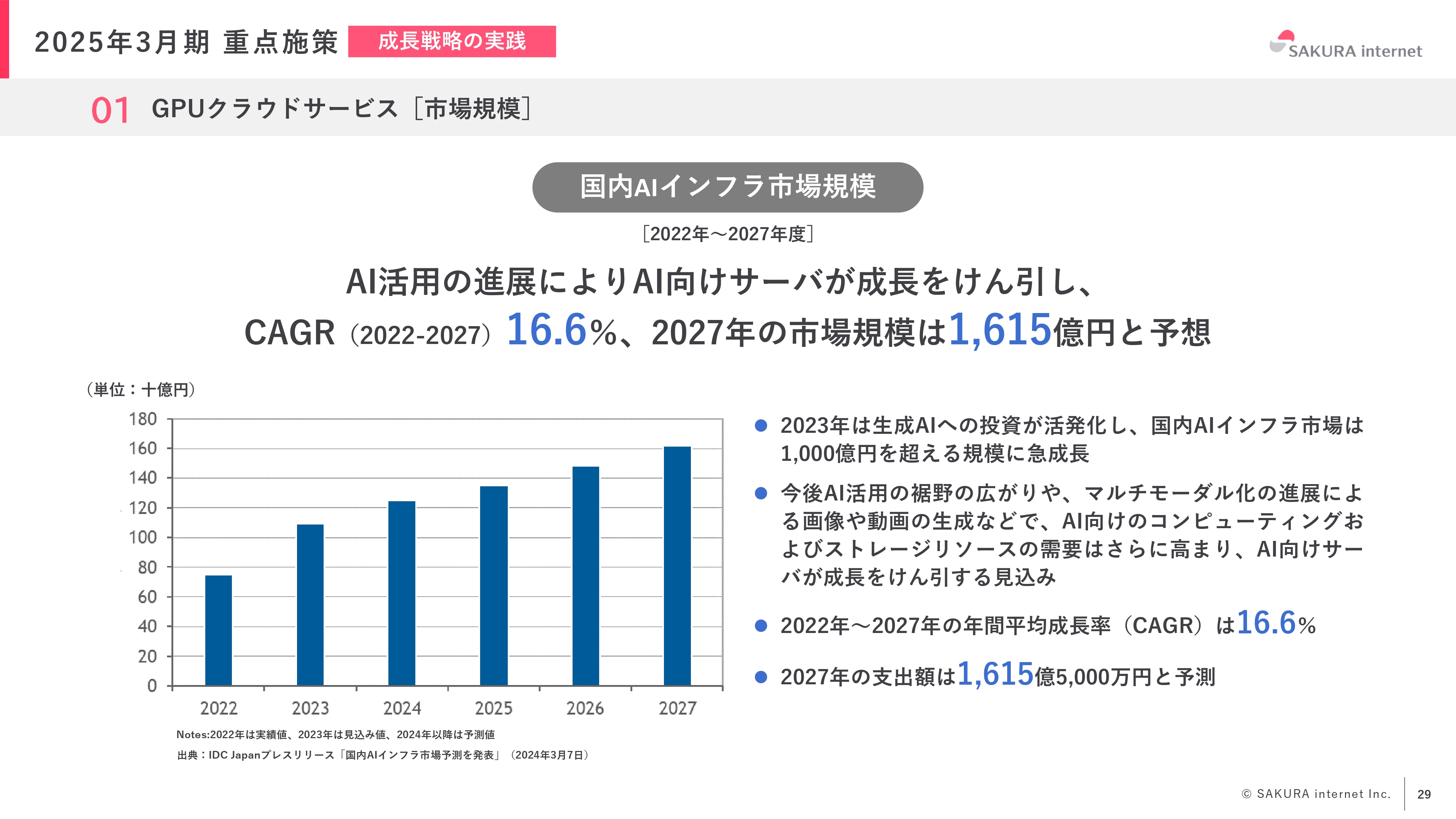

2025年3月期 重点施策 成長戦略の実践

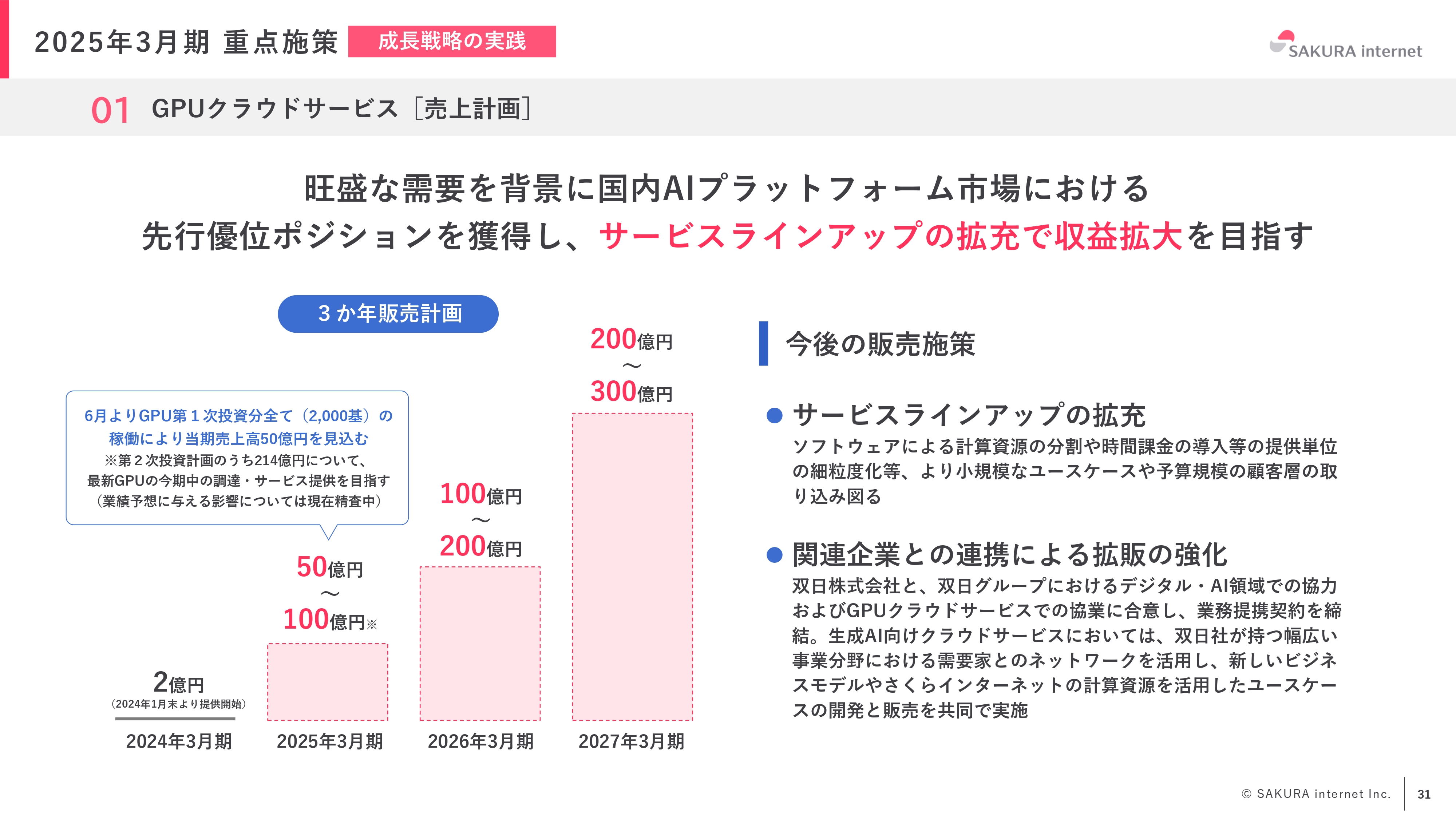

そのような中で、GPUクラウドサービスの背景として、AIインフラ市場が非常に大きな伸びを示しています。AI自体が、すでに作られたAI基盤を使うということもあります。ファウンデーションモデルと呼ばれる一番基礎になるAIモデルは、GPTやLlamaなどいろいろな基盤がありますが、AIのGPUの使い方としては3パターンあります。

まずは、基礎となるファウンデーションモデルを作るという用途です。これができる会社は非常に少ないのが実情で、複数のスタートアップが名乗りを上げています。これは非常にGPUリソースを使うため、このような方々がまず、我々の大口顧客になってきます。ただ、そのような方々は顧客数としてはあまり多くありません。

次のプロセスとして、ファウンデーションモデルを基にファインチューニングをして、自らにふさわしいAIを作っていくことになります。これについては企業でも取り組み始めており、ファウンデーションモデルを作るほどGPUが何千基も必要ではないものの、少なくとも何十基といった単位のGPUの需要が出てくることになります。

最後は運用です。作り上げられたAIモデルをもとに、例えば音声が入力された時にそれを認識したり、質問に答えたりといった、1回のオペレーションにおいてGPUをそれほど必要としないのですが、継続的にずっと使わなければなりません。このような需要に関しては、比較的クラウドとの相性も良いということから、今期は「さくらのクラウド」にとってもGPUサービスを拡充していくべきだと考えています。

2025年3月期 重点施策 成長戦略の実践

具体的なスケジュールです。すでにGPU2,000基の設置については「NVIDIA H100 Tensor コア GPU」において完了しています。もともとは「3年間で130億円」と発表していましたが、1年間前倒しして設置しています。

加えて、次のGPUに関しても、第3四半期に投入していきたいと考えています。ただしこちらについては、すでに発表したとおりコンテナデータセンターの増設工事を行っています。

今のところは極めて順調なスケジュールで進んでいるため、今年12月までにはデータセンターの設置が完了し、GPUの設置まで終わると見込んでいます。この売上・利益については、情報が確定し次第、発表する予定です。

2025年3月期 重点施策 成長戦略の実践

サービスに関しては、今期中にクラウドシリーズ等の新たなサービスラインアップをローンチする予定です。これは、そのままGPUを提供するのではなくて、それを小分けにして「1時間当たり数万円程度」で、比較的リーズナブルにスタートアップの方々も使えるようなサービスです。これについては今期いっぱい、積極的にサービスを拡充していくことを目指しています。

今回、1,000億円の投資を発表していますが、現状の投資計画でいきますと、コンサバに見て、今期の2025年3月期で50億円から100億円ぐらいの増収になるだろうと考えています。来期に関しては年間100億円から200億円程度、その次の期については年間200億円から300億円程度になると予想しています。

2025年3月期 重点施策 成長戦略の実践

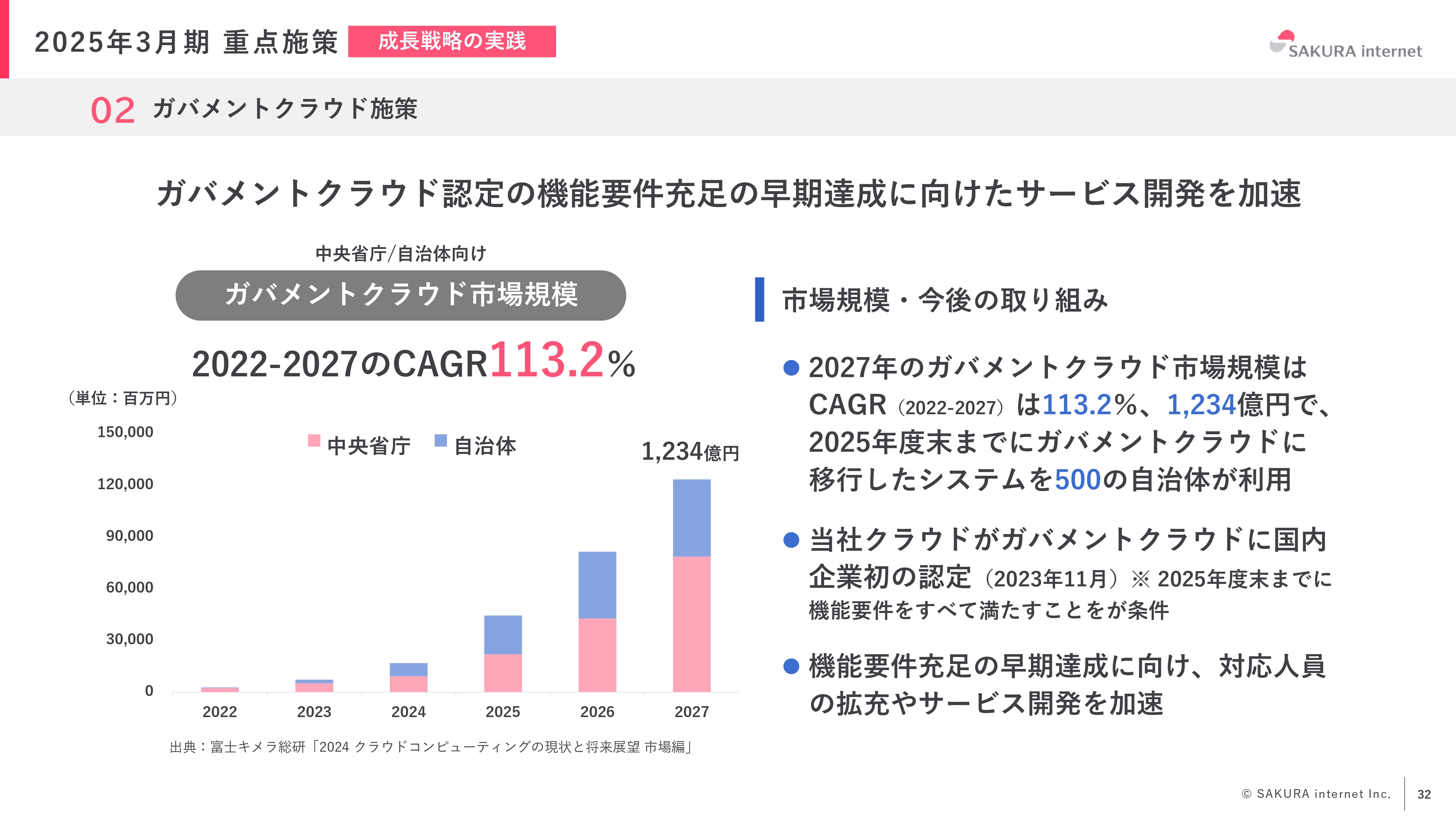

次に、ガバメントクラウド施策です。ガバメントクラウドの市場自体は1,000億円を超える程度と比較的小さいのですが、事実上ここに参入するクラウドインフラの事業者は、外資4社と国内では当社だけです。

もちろん外資企業は非常に強敵ですが、我々が5パーセントから10パーセント取れただけでも比較的大きな塊になっていきます。さらに、これが5年、10年、20年と、長期でインフラとして使われることを考えていくと、当然ながら拡大余地やシェアの上昇余地は十分に考えられるだろうと捉えています。

2025年3月期 重点施策 成長戦略の実践

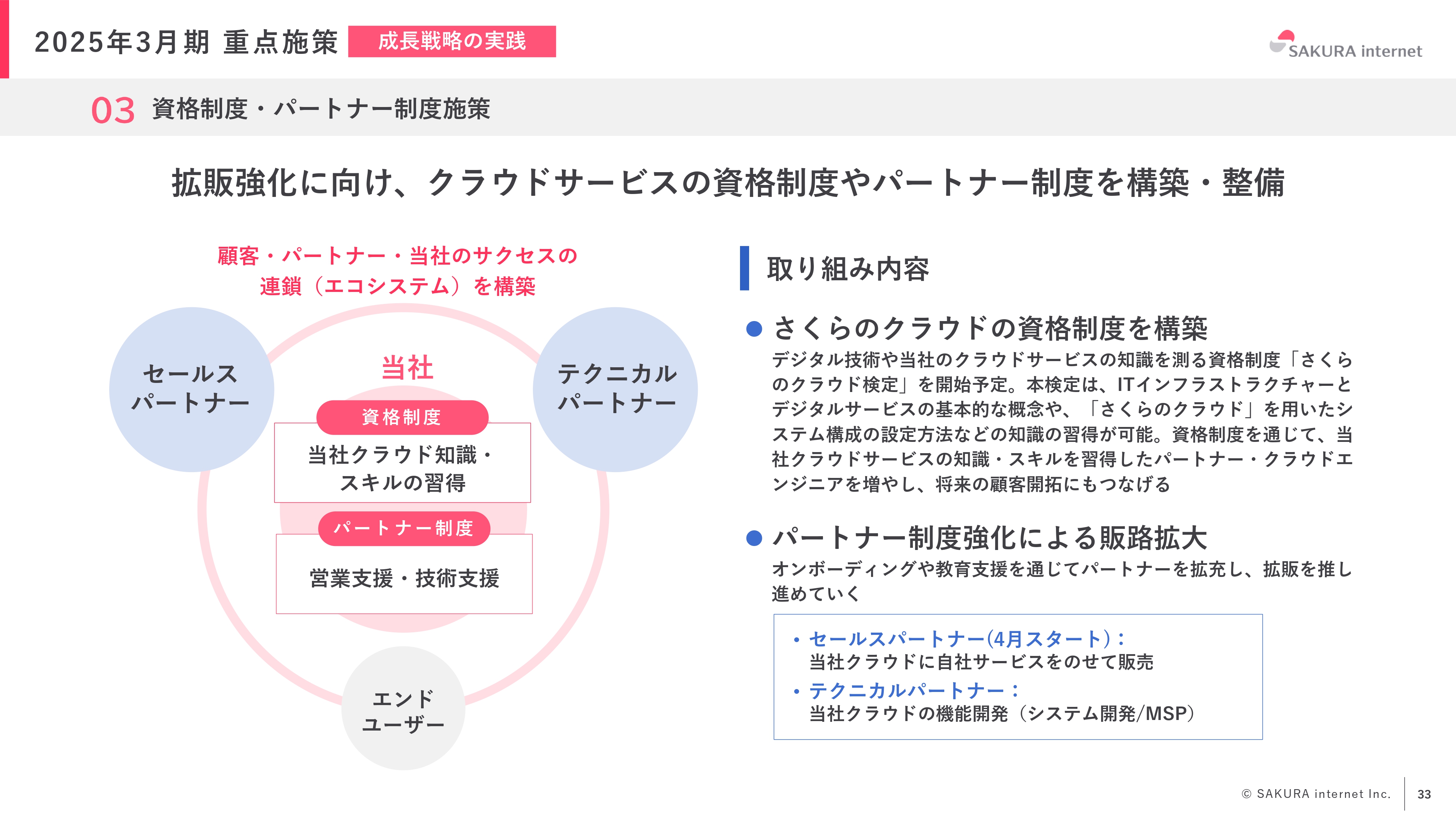

資格制度・パートナー制度施策です。先日も「さくらのクラウド」の資格について発表しました。これについては、ガバメントクラウドのマストの要件でもあります。当社としても、「さくらのクラウド」を使えるエンジニアをいかに増やすかが、今後5年から10年の成長において大きな鍵になると考えています。

先行する海外のクラウドベンダーの資格は、今ではデファクトスタンダードになっています。したがって、国のIPAが認定する資格に加えて、各ベンダーの資格をしっかりと取得することが、就職においても転職においても非常に重要だと言われています。

これは後発者としての、力の弱いところでもありチャンスでもありますが、「さくらのクラウド」の資格を持っている人は今のところ1人もいません。夏から認定が開始されますが、クラウドの普及が始まった頃はクラウドの資格を持っているだけで強みになりました。

しかし、当然のことながら多くのクラウドが群雄割拠し、資格を持っている人も多くなる中で、「さくらのクラウド」自体を扱えるということの差別化をしっかりと訴えていきたいとも考えています。また、実際に「さくらのクラウド」のインテグレーションができる会社は今のところ少ない状況です。

これは、「AWS」が日本においてシェアを伸ばしつつあった時と同じ状況です。その中で、非常に強いパートナーが、「AWS」にも「Google Cloud Platform(GCP)」にも生まれてきました。

同様に、「さくらのクラウド」においても強力なパートナーを作るチャンスだと思っており、そのパートナー自身の成長のチャンスを一緒に作っていきたいと考えています。

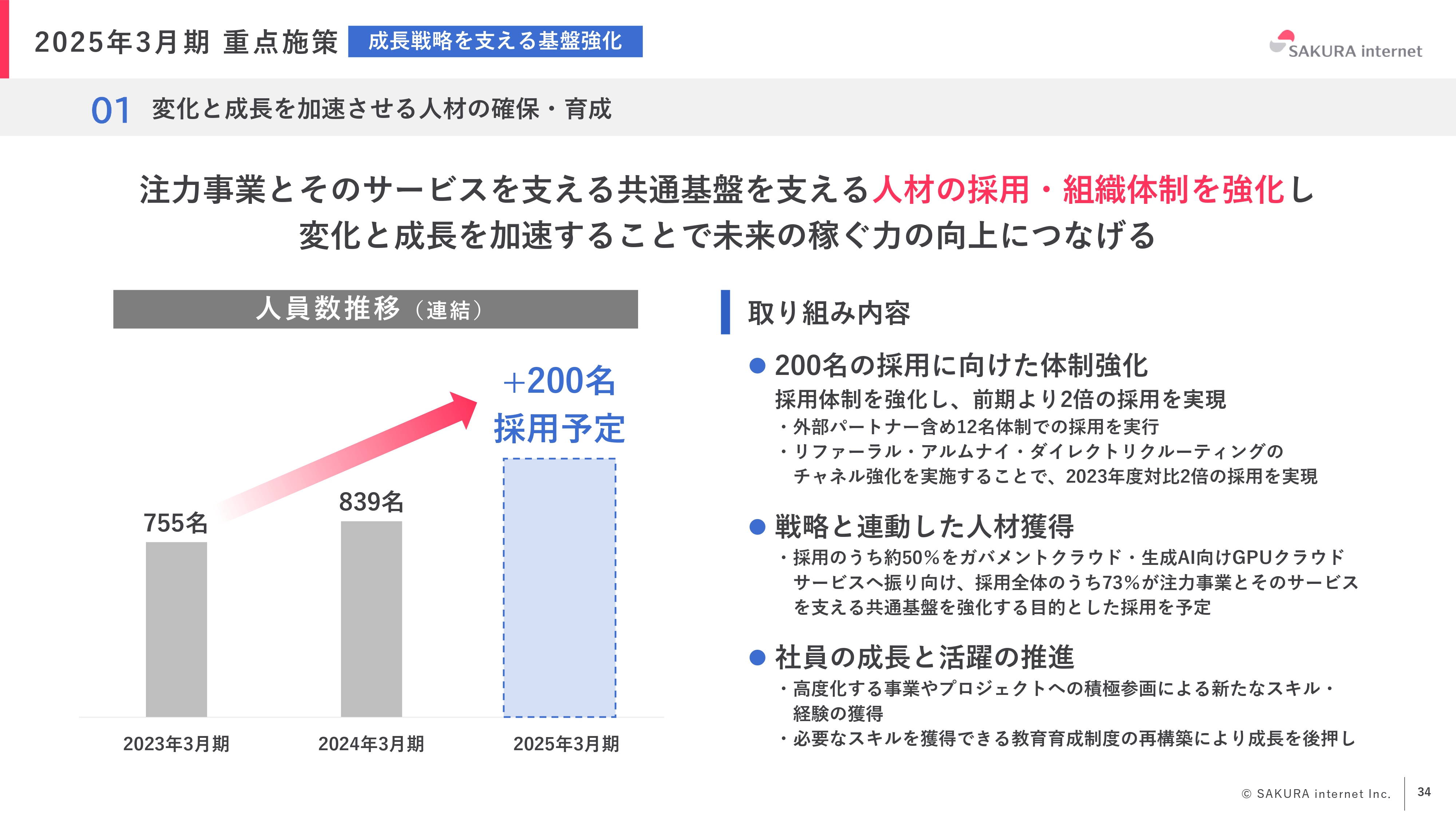

2025年3月期 重点施策 成長戦略を支える基盤強化

採用については、昨年度は離職者もいたため84名の純増ですが、実際の採用は100名程度行っています。今期についてはそれを倍増し、200名の採用を目指しています。足元は非常に採用環境が厳しいのですが、ガバメントクラウドに条件付きで認定いただいてから、応募が非常に増えています。

また、採用の給与水準も大幅に上げました。そのような中で、今のところ月15人から20人程度の採用ができています。これにより200名をさらに上積みして採用できる可能性もあると考えています。

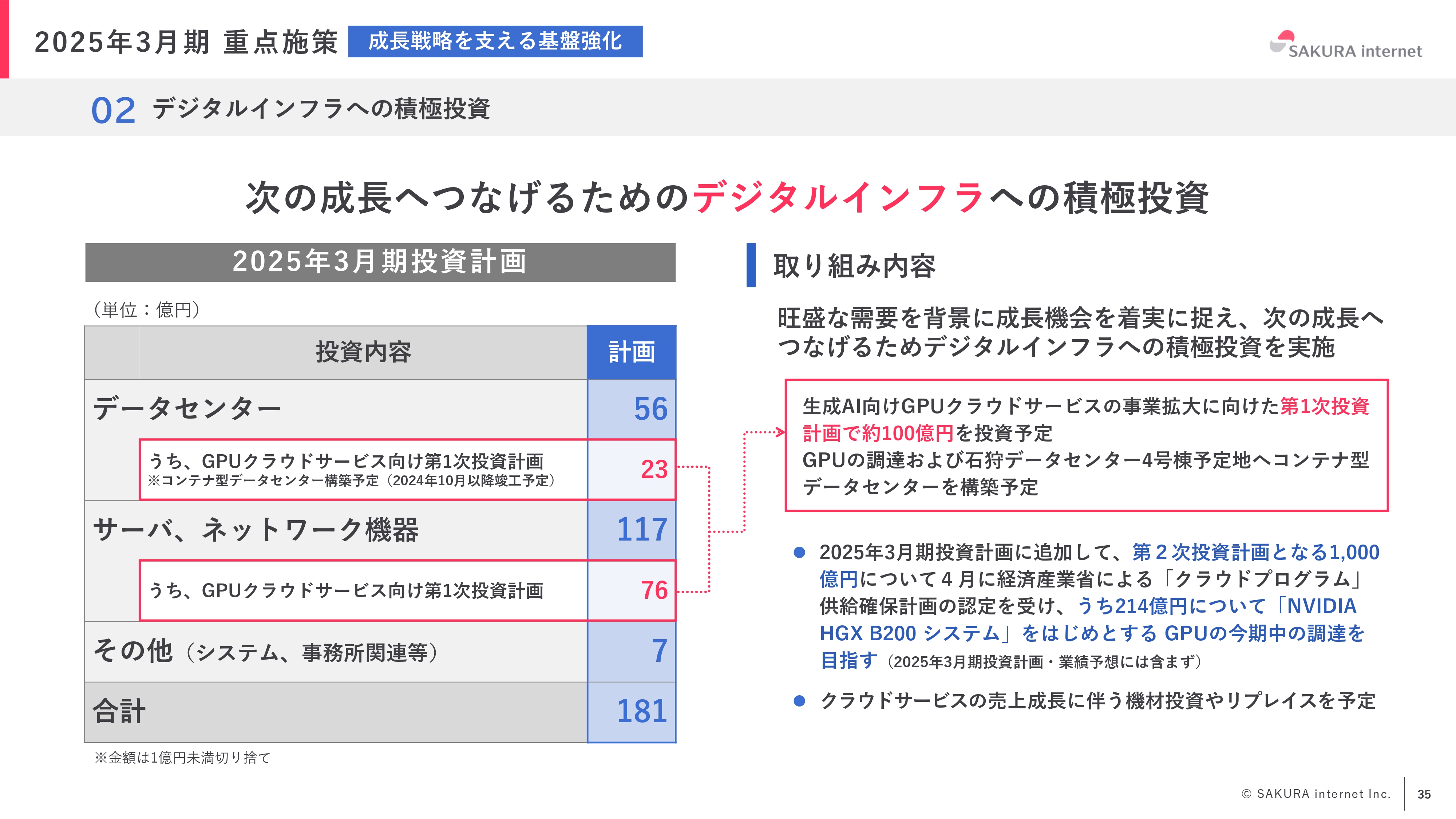

2025年3月期 重点施策 成長戦略を支える基盤強化

投資については、スライドにあるようにコンテナ型データセンターや、サーバ、ネットワーク機器への投資があります。約100億円の投資計画を出していますが、それに追加して、スライド右下に「うち214億円については」と記載しています。

半分については助成金になりますが、残り半分を我々自身がしっかりと資金調達して、投資を行っていきます。

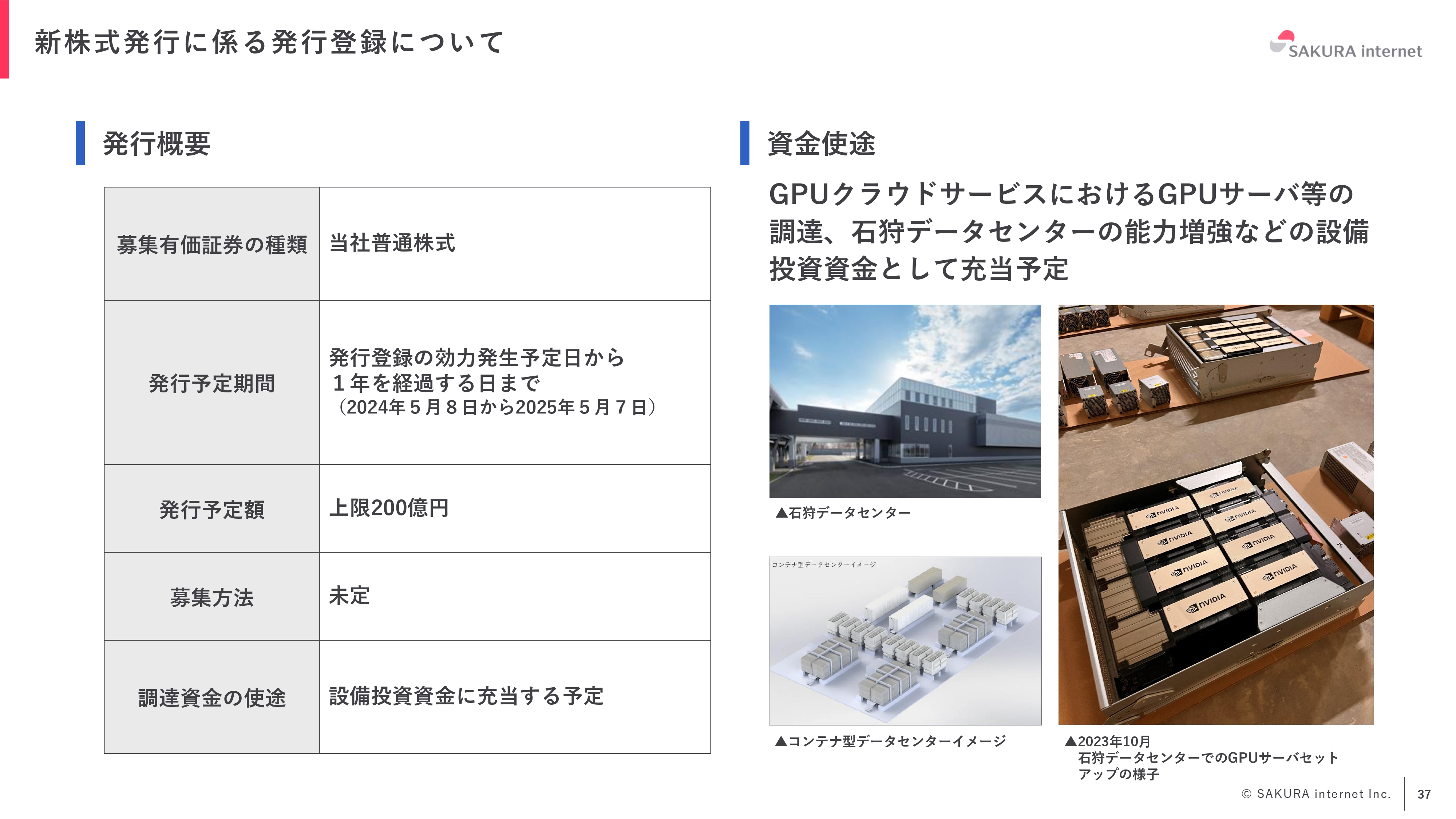

新株式発行に係る発行登録について

そのような中で本日、発行登録も行っています。残念ながら当社の株式は非常にボラティリティが高いため、すぐには増資できないのですが、ボラティリティが比較的安定し次第、資金調達をしっかり行いたいと思っています。

上限200億円としており、現状の2,000億円の時価総額からすると1割程度ですが、既存の株主さまのことを考えても、ダイリューションが拡大することは望んでいません。したがって、おおむね10パーセント程度までに抑えられるような発行の内容にしていきたいと考えています。これについては、状況がわかり次第、みなさまに発表していきたいと思っています。

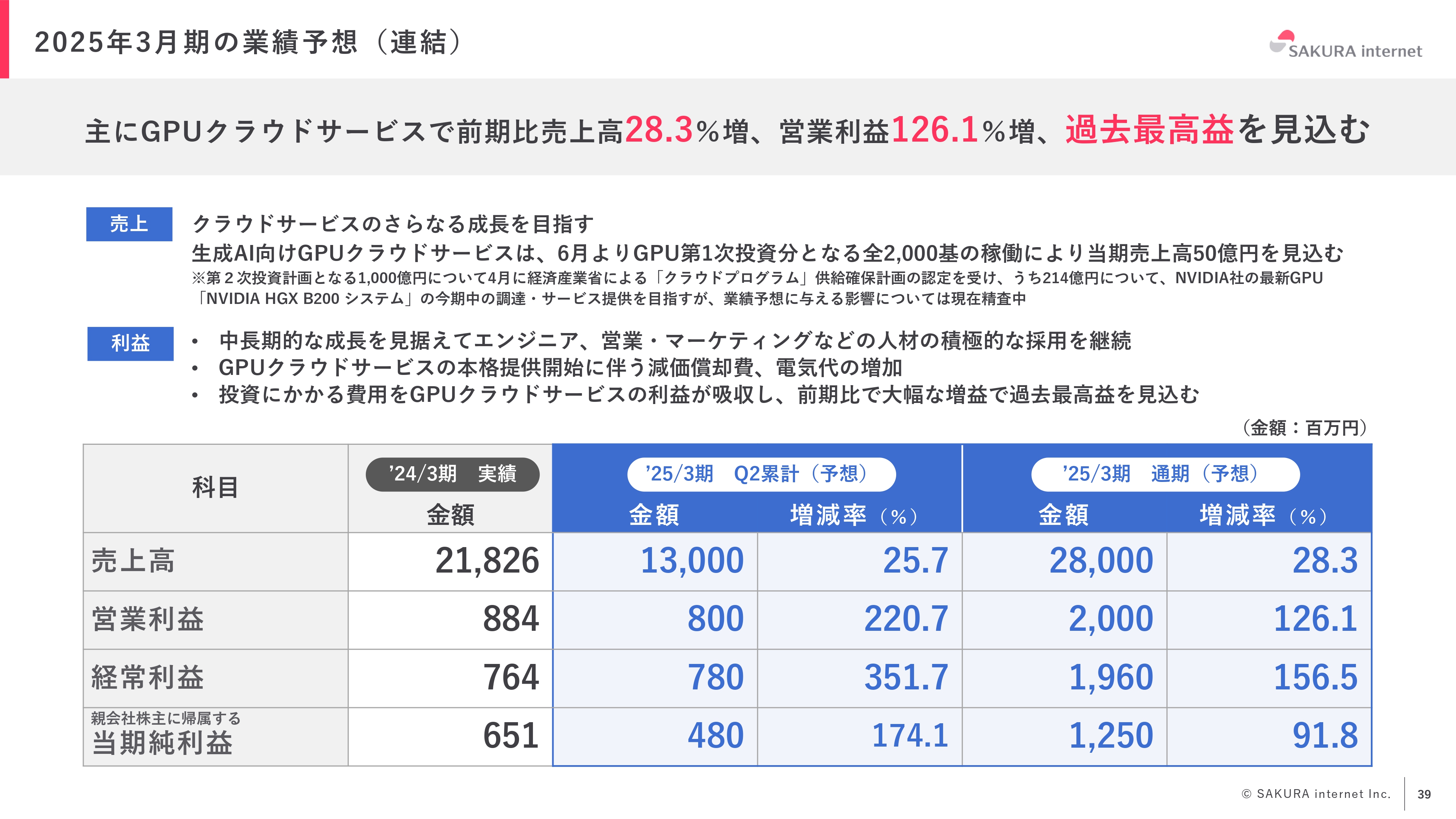

2025年3月期の業績予想(連結)

ここからは、今期の業績予想についてお話しします。内容としては、GPUクラウドサービスが中心になっていますが、クラウドサービスについても強い成長を見込んでいます。

再来期以降には、ガバメントクラウド自体の売上も入ってくると考えています。比較的中長期で見ないといけない部分だと思いますが、この3年から4年に関しては、GPUクラウドサービスを中心に売上の成長が続くだろうと見ています。今期のベースの売上伸長に関しては、やはりGPUクラウドサービスの予想が大きく影響しています。

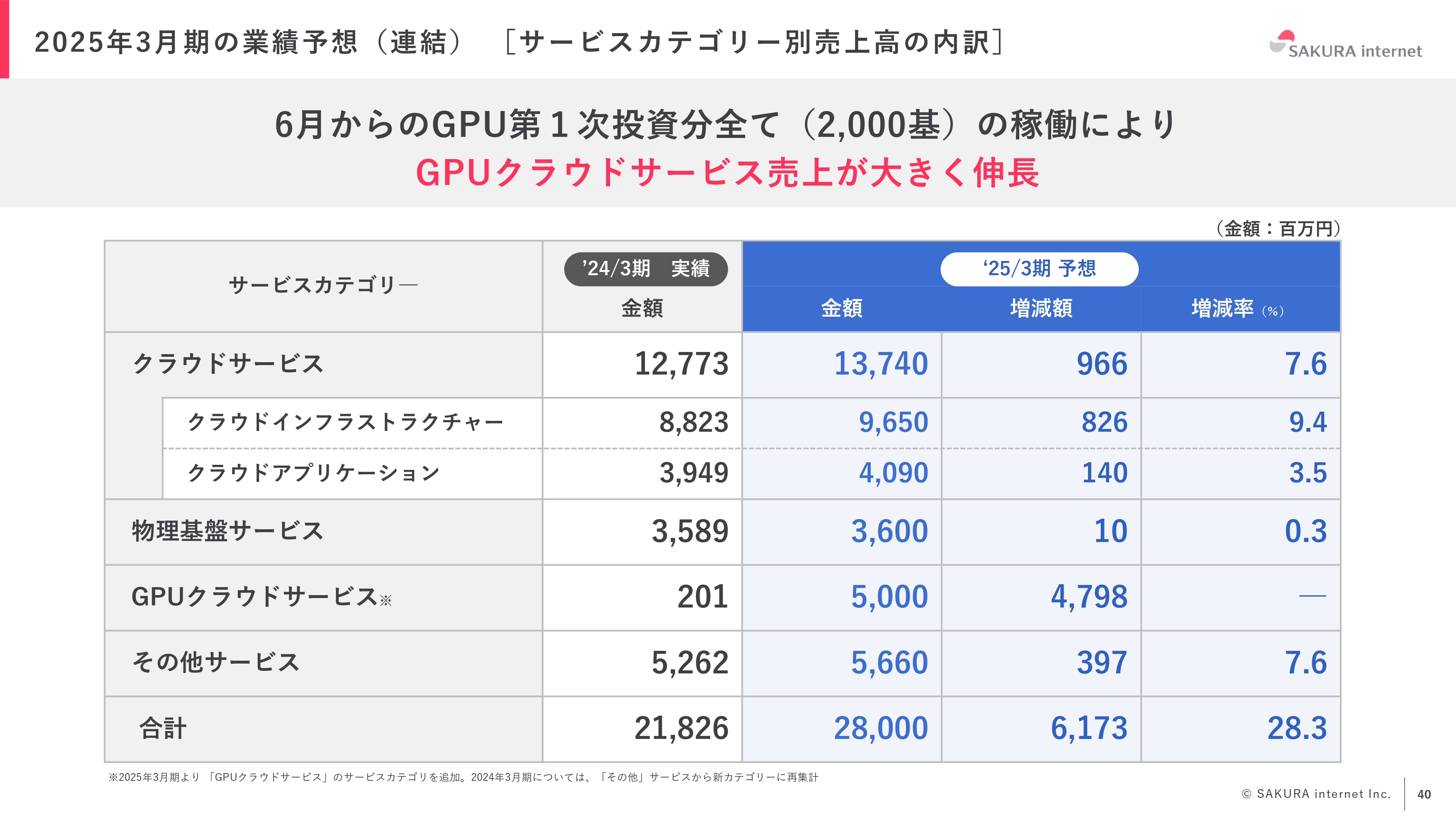

2025年3月期の業績予想(連結) [サービスカテゴリー別売上高の内訳]

今期から、GPUクラウドサービスに関しては資料に記載して外出ししています。2025年3月期の予想としては、GPUクラウドサービスから、およそ50億円の売上がもたらされるだろうと見込んでいます。

また、クラウドインフラストラクチャーに関しても、10パーセント弱の成長が続くだろうと見ています。

2025年3月期の業績予想(連結)[前年度からの変動要因]

スライドのグラフは、コスト面と売上面をウォーターフォールチャートにしたものですが、まずGPUクラウドサービスの売上に対して、人材投資増・機材投資・電力費増等が膨らんできます。この分については、増額になってきます。

GPUクラウドサービス自体は、比較的定価で買っていただけることが多く、需要が非常に逼迫しているため、少なくとも直近においては、まだ我々に価格交渉力が残っているだろうと考えています。

そのような状況で、短期的にはしっかりと利益を上げながらも、人材投資に振り向けていきます。その人材投資をもとに開発を行いますが、開発にはどれも2年から3年かかってきます。そこで2026年以降、ガバメントクラウドをしっかりと売上につなげていくという計画です。

ESG経営の取り組み 人的資本経営への取り組み 全体像

最後に、ESG経営の取り組みについてご説明します。今期から、また3ヶ年で中期経営計画を進めていますが、これまでの3ヶ年の中で、ES(エンプロイーサクセス)とCS(カスタマーサクセス)の実現を目指してきました。人的資本をしっかりと厚くしていくことが、中長期の成長に資すると考えています。

当社は、どうしても設備産業として見られがちですが、設備で得られる収益はいずれ真似されてしまうと考えています。データセンターにおいても、当然のことながら後発の方が次々と出てきて、2005年から8年ほどの間、我々も強みを失っていった時期があります。

そのような中、2011年には北海道にデータセンターを作ることで、大幅にコストを下げながらデータセンターを運営するという決断をしました。しかしその設備だけではなく、クラウドシステムや、「さくらのクラウド」を使えるパートナーなど、エコシステムと人が非常に重要になってきます。

設備自体も非常に重要にはなるものの、そのような積み上げによって、サービスとして利益をしっかり稼ぐ体制を作ることができると思っています。

ESG経営の取り組み 人的資本経営への取り組み(学びと実践のサイクル)

「さくらのクラウド検定」について、先日発表させていただきました。また、高専の人材育成支援も進めています。私自身が高専出身で、国立高等専門学校機構の運営にも関わる中で、若手の方々がクラウドの知識を獲得するための取り組みを行っています。

ESG経営の取り組み 人的資本経営への取り組み(学びと実践のサイクル)

また、社員自身の資格取得やリスキリングの機会を提供しています。先日、沖縄の「FC琉球さくら」という女子サッカーチームのスポンサーを始めましたが、単に地域貢献というだけではなく、その方々のセカンドキャリアとしてプログラミング教室など、クラウドのオペレーターとしての道を作ることを考えています。

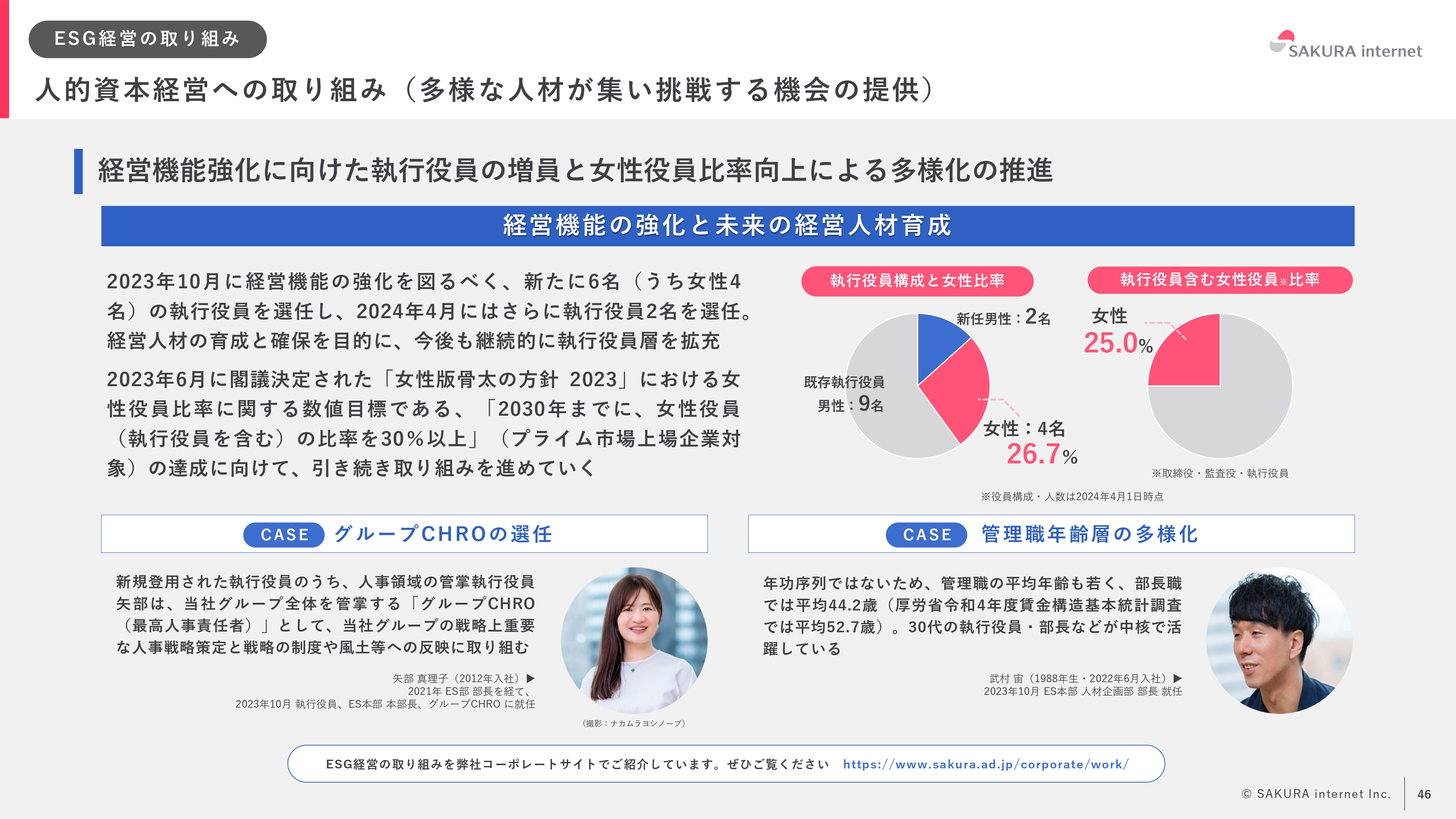

ESG経営の取り組み 人的資本経営への取り組み(多様な人材が集い挑戦する機会の提供)

女性役員比率の向上や、若手の登用なども非常に重要になってきます。

ESG経営の取り組み 人的資本経営への取り組み (安心して長く活躍できる基盤づくり)

当社の働きやすさについては、一言で申し上げると残業が短く、離職率が極めて低いと言えます。離職率はおよそ1パーセントから2パーセント程度です。

また、男性の育休取得率が極めて高く、かつ男性の育児休業日数が71.9日で、「1週間休んだだけ」ということではなく、しっかりと休んでいる方が多いというのも我々の強みだと思っています。

そのような意味では、日本の昔ながらの企業に近いと言えるかもしれませんが、ジョブ型雇用ではなく、社員が比較的長く働く企業です。

また、どのような現場においても正社員で雇用しているため、多くのIT企業と比べると経営の体制自体はかなり古いのかもしれません。しかしながら年功序列ではなく、若手の登用や、社員がいかに活躍するかというバランスを取っている会社です。

ESG経営の取り組み 次世代の起業家の挑戦を支え、オープンイノベーションの取り組みを各地から

前期に沖縄の「innobase」という拠点を開所し、今期は9月に、大阪うめきたの再開発エリアのイノベーション施設へと、進出する予定です。

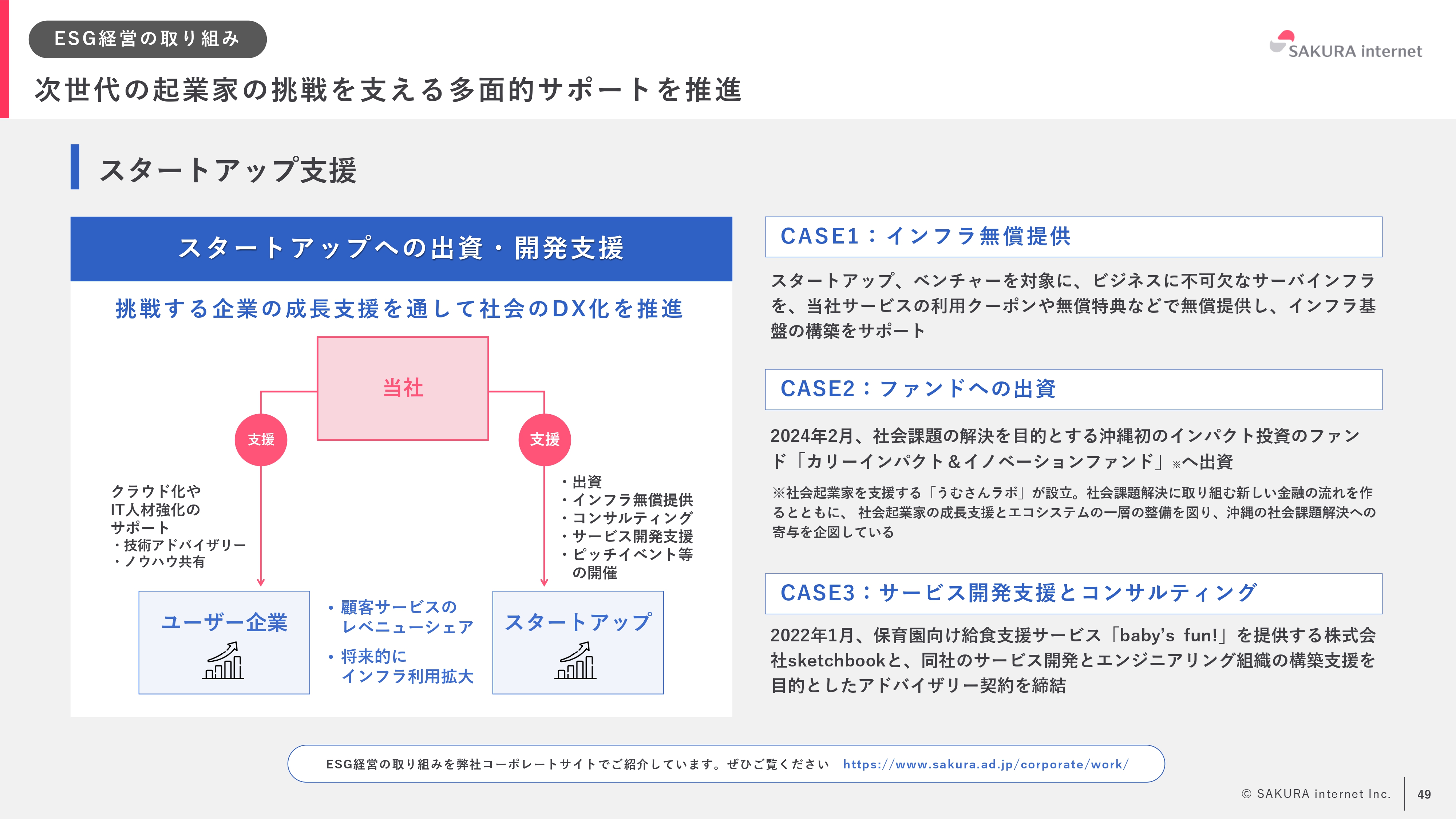

ESG経営の取り組み 次世代の起業家の挑戦を支える多面的サポートを推進

我々は、スタートアップを支援する中で、その方々が大きくなってお客さまになっていったという経緯があります。大きくなったAIのスタートアップの方々が当社を使ってくださり、その企業の成長に応じて我々も成長するというサイクルを、引き続き進めていきます。

ESG経営の取り組み 環境に配慮した取り組み:石狩データセンター

冒頭にお伝えしたように、再生可能エネルギー100パーセント化を達成しました。

ESG経営の取り組み セキュリティ関連の取り組み

また、ガバメントクラウドに登録されるということで、セキュリティの取り組みを積極的に深めてきました。社内にもセキュリティチームを持っており、おそらく日本でも最も高いレベルの各種認定制度を取得しなければ、当然ガバメントクラウドは通らないため、そのような取り組みも進めています。

ESG経営の取り組み 社外役員・独立役員の活用とコーポレート・ガバナンスの強化

また、過半数が社外取締役となっており、ガバナンス強化にも取り組んでいきます。

私からの発表は以上です。ご清聴ありがとうございました。

新着ログ

「情報・通信業」のログ