【QAあり】日創プロニティ、2Q売上高は前年比+61.6%、営業利益は倍以上に成長 ニーズに応える「加工の総合企業」を目指す

会社概要

諸岡安名氏(以下、諸岡):日創プロニティ株式会社、経営企画室長の諸岡安名です。みなさま、本日はどうぞよろしくお願いします。まずは当社の企業内容についてご説明します。

スライドの4ページをご覧ください。当社は、スライド右側に記載のとおり、多くの企業グループで構成されています。

当社から、一番下のシキファニチアまでを合わせると12社になります。ただし、シキファニチアは非連結子会社という位置づけのため、当社プラス10社の計11社が、連結上の企業グループとなっています。

社名の由来

社名の由来です。当社は1983年の創業時から、加工をキーワードに事業領域の拡大を図り、2007年の福岡証券取引所Q-Boardへの上場を機に、社名を変更しています。

加工の「Processing」、無限の「Infinity」、前進するという意味の「Progress」、この3つを掛け合わせ、事業領域を拡大していくという想いを込め、社名を日創工業から日創プロニティに変更しました。

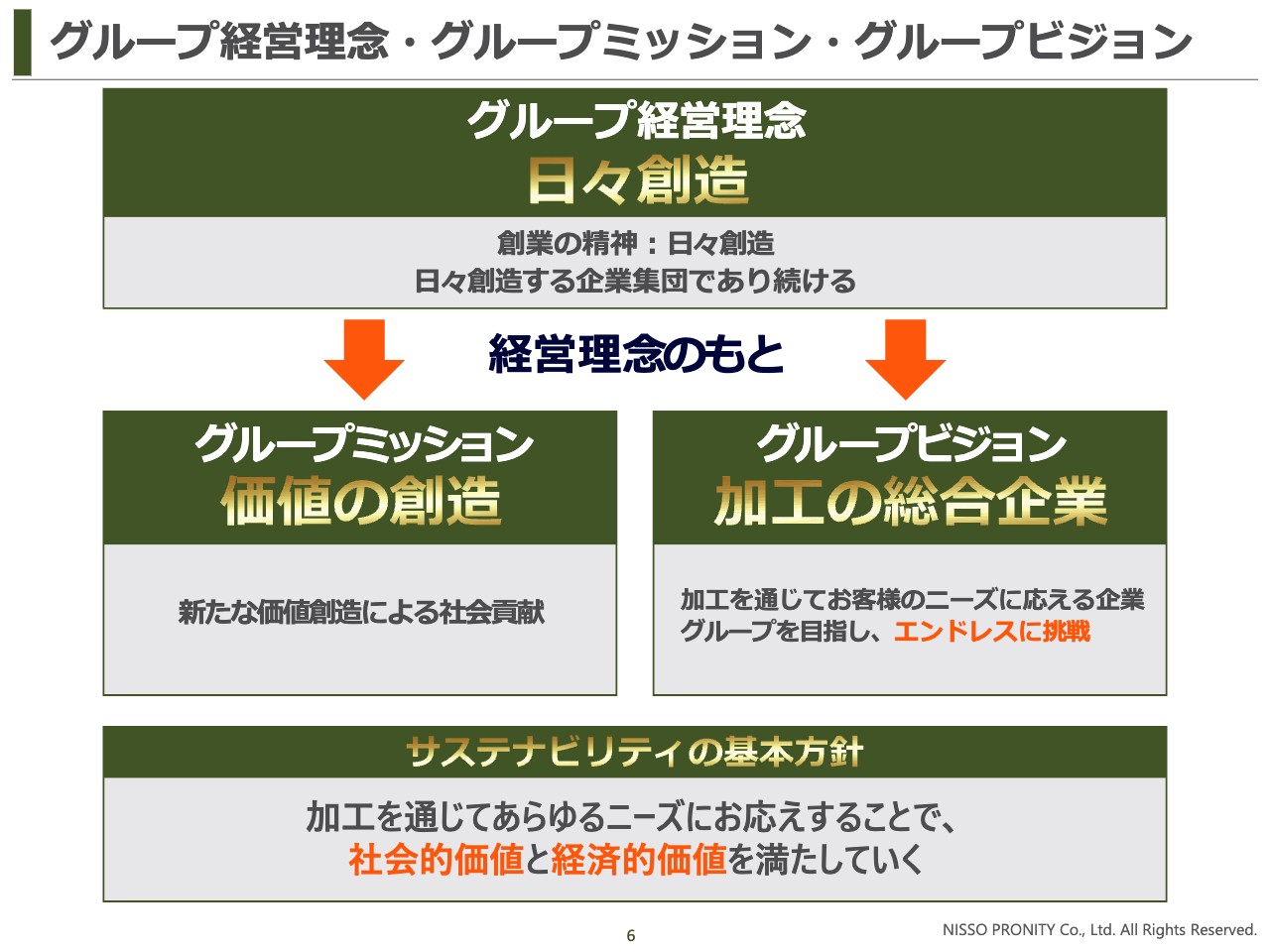

グループ経営理念・グループミッション・グループビジョン

グループの経営理念は、創業の精神を表す「日々創造」です。この日々創造から「日創」という言葉を切り出し、先ほどお話しした「プロニティ」とつなげて、「日創プロニティ」という社名になっています。

この経営理念のもと、「日々創造する企業集団」であり続け、グループミッションとして「価値の創造」、グループビジョンとして「加工の総合企業」を掲げています。日創グループは、新たな価値創造による社会貢献を行っていくというミッションを背負い、加工を通じてお客さまのニーズに応える企業グループを目指し、エンドレスに挑戦をしてまいります。

なお、昨今のSDGsの認識の高まりを受け、サステナビリティの基本方針として、「加工を通じてあらゆるニーズにお応えすることで、社会的価値と経済的価値を満たしていく」を掲げています。

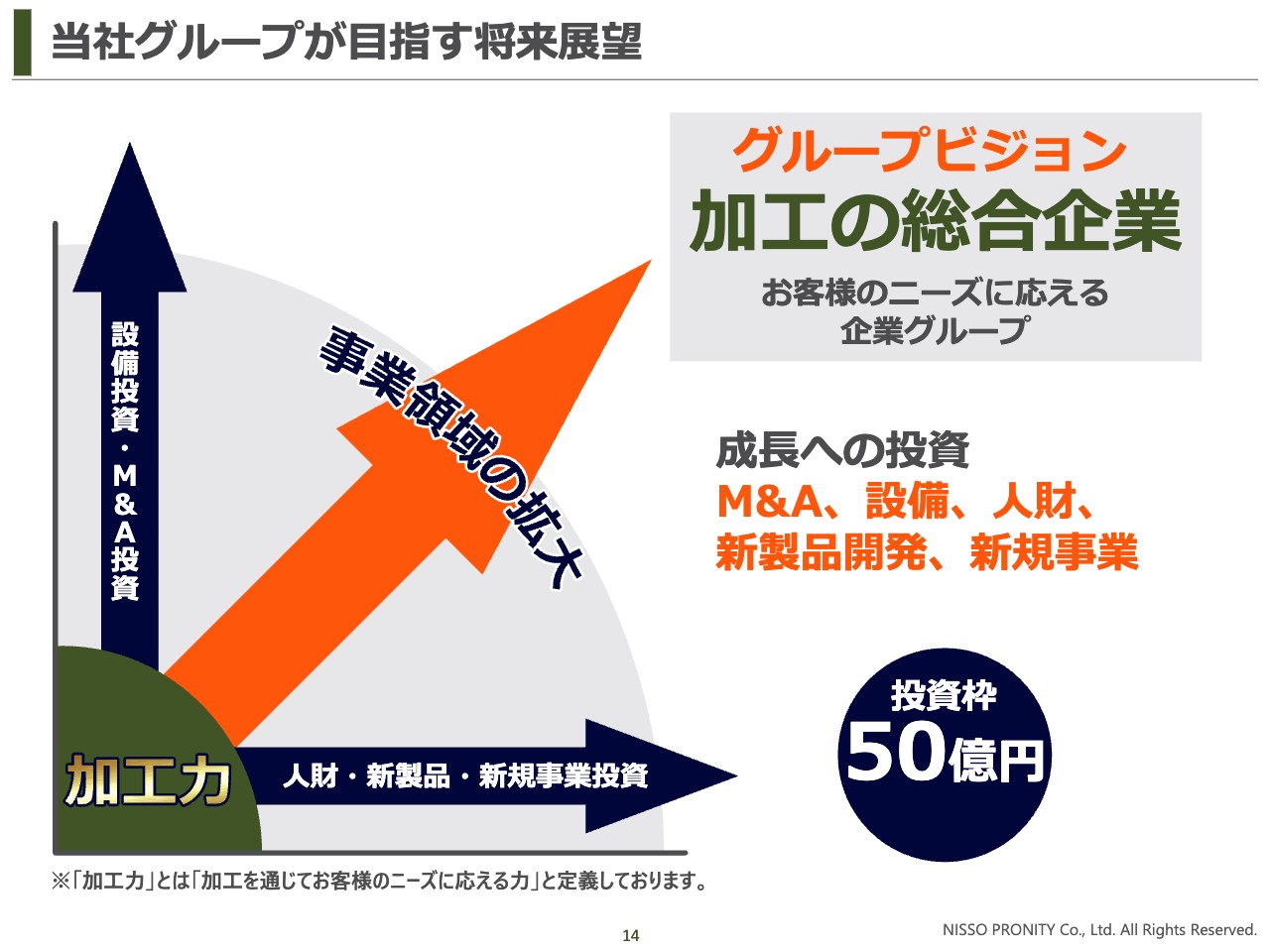

当社グループが目指す将来展望

少しページを飛ばし、スライド14ページをご覧いただきたいと思います。このスライドでは、当社グループが目指す将来展望についてご説明します。

グループビジョンは「加工の総合企業」で、総合企業の定義は「お客さまのニーズに応える企業グループ」です。この総合企業を目指すため、2つの軸で投資を行っていきたいと考えています。

1つはスライド左の図における縦軸で、設備・M&Aに向けた投資を行います。もう1つは横軸で、人財・新製品・新規事業に向けた投資です。この2軸の投資によって事業領域の拡大を図りながら、当社グループが将来目指す姿として「加工の総合企業」を展望しています。

なお、投資枠は50億円に設定しています。

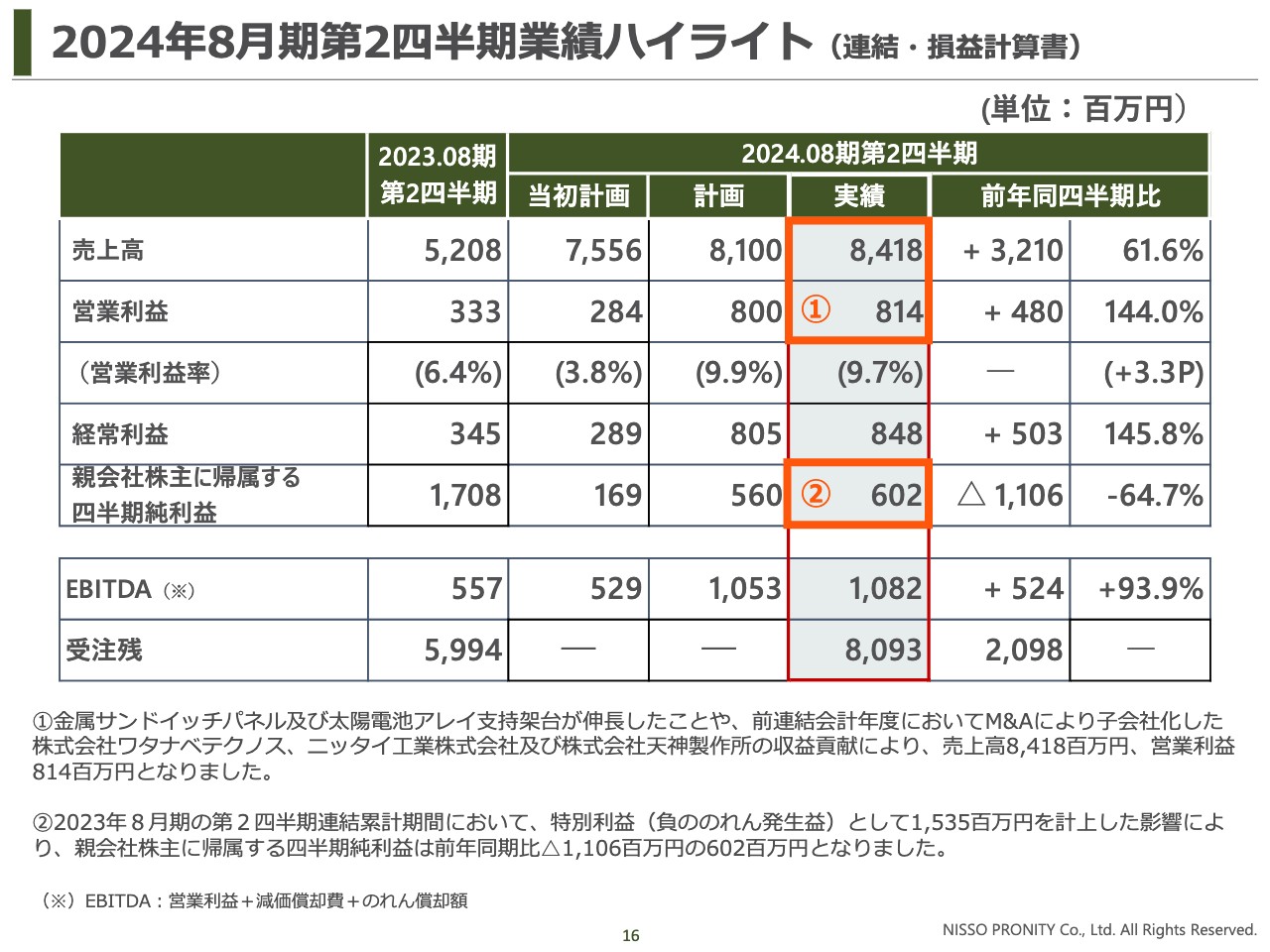

2024年8月期第2四半期業績ハイライト(連結・損益計算書)

2024年8月期の第2四半期の決算概況について簡単にご説明します。

スライドの表では、一番左に2023年8月期第2四半期の数字を記載しています。連結の売上高は52億800万円、営業利益は3億3,300万円、営業利益率は6.4パーセントでした。

今期の第2四半期の実績は赤色で囲んでいる部分です。おかげさまで、売上高は84億1,800万円、前年同期比61.6パーセント増、32億1,000万円の増収で着地することができました。

営業利益は8億1,400万円で、前年同期比4億8,000万円増と、倍以上の利益を得るこことができました。営業利益率は10パーセントには届かなかったものの、9.7パーセントで着地しています。

また、赤色の太枠で囲まれた部分のうち、②の親会社株主に帰属する四半期純利益は、昨年、ニッタイ工業をグループインした際に、負ののれんを15億3,500万円計上したことにより、前年同期比で約11億円のマイナスとなり、6億200万円となっています。

なお、①の営業利益が増収となった要因については、表の下に記載しています。金属サンドイッチパネルや太陽電池アレイ支持架台が伸びたことに加え、前年度にM&Aでグループインしたワタナベテクノス、ニッタイ工業、天神製作所の3社の収益貢献により、先ほどご説明した数字となりました。

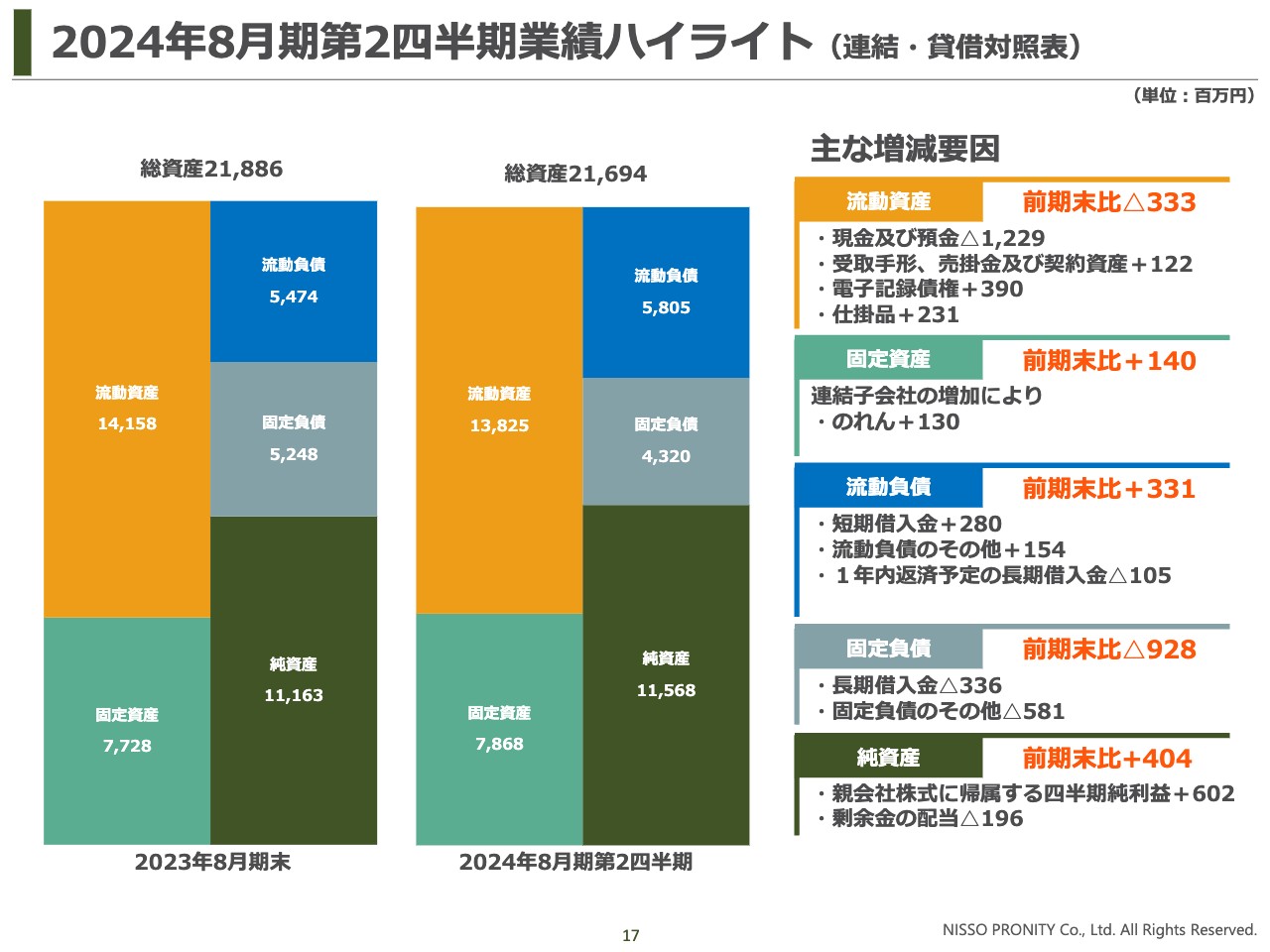

2024年8月期第2四半期業績ハイライト(連結・貸借対照表)

バランスシートには大きな変動はありません。なお、固定資産については、連結子会社が増加したことにより、のれんが1億3,000万円程度増加しています。

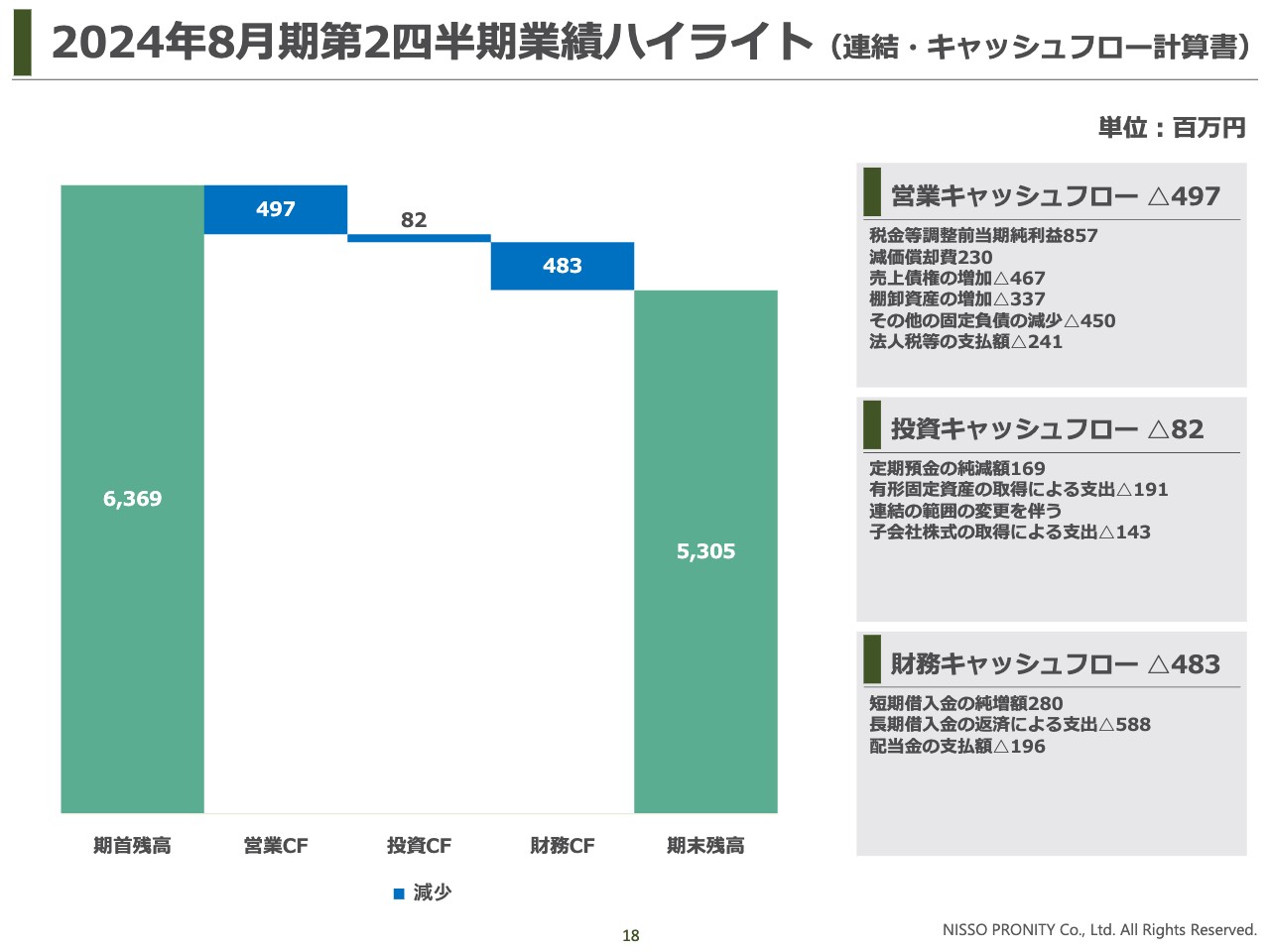

2024年8月期第2四半期業績ハイライト(連結・キャッシュフロー計算書)

キャッシュフローは、第2四半期末で53億500万円になっています。主な要因として、営業キャッシュフローがマイナスになっていますが、その内訳として、税金等調整前の当期純利益が8億5,700万円、減価償却費が2億3,000万円のプラスになっています。

一方、マイナス要因としては、売上債権と棚卸資産の増加、その他の固定負債の減少、法人税等の支払いなどがあり、営業キャッシュフローはマイナス5億円程度となりました。

投資キャッシュフローはマイナス8,200万円です。こちらは、子会社株式の取得によるキャッシュアウトが1億4,300万円、有形固定資産の取得による支出が1億9,100万円あり、このあたりがマイナスの要因になっています。

財務キャッシュフローは、トータルでキャッシュアウトが4億8,300万円となりました。こちらは、長期借入金の返済、配当金の支払いが主な要因となっています。

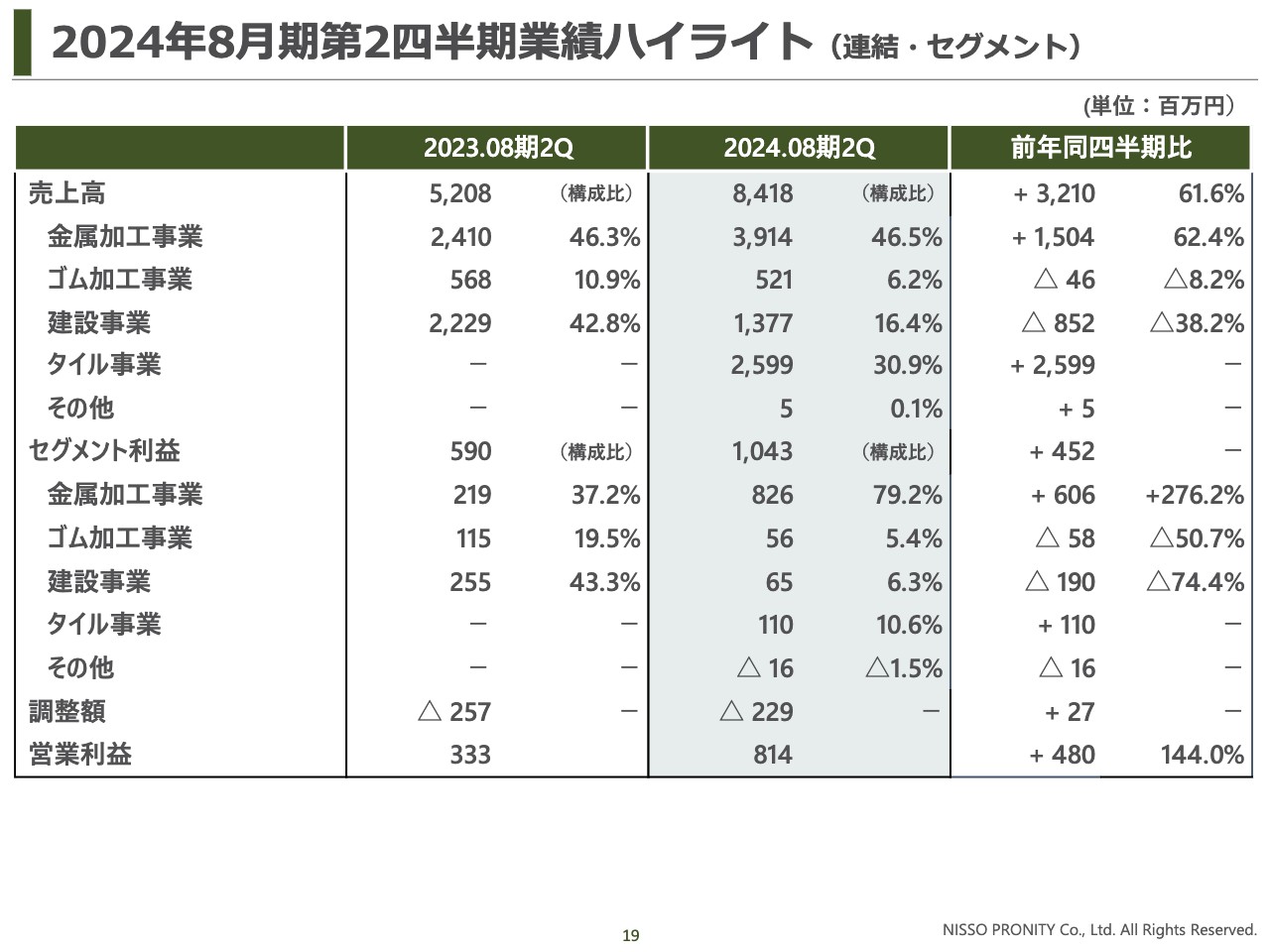

2024年8月期第2四半期業績ハイライト(連結・セグメント)

第2四半期の業績ハイライトです。セグメントごとに記載していますが、先ほど少しご説明したとおり、売上高は前年同期比で32億円ほど増加し、84億1,800万円となっています。セグメントでは、金属加工事業が前年同期比15億400万円、タイル事業が25億9,900万円の増収となったことが主な要因です。

セグメント利益は増収を受けて増加し、金属加工事業でも前年同期比6億600万円増となっています。セグメントでは、金属加工事業の増収とタイル事業の1億1,000万円がプラスの要因に、ゴム加工事業が若干低迷したことと、建設事業が昨年の反動減で1億9,000万円の減益となったことがマイナス要因となりました。

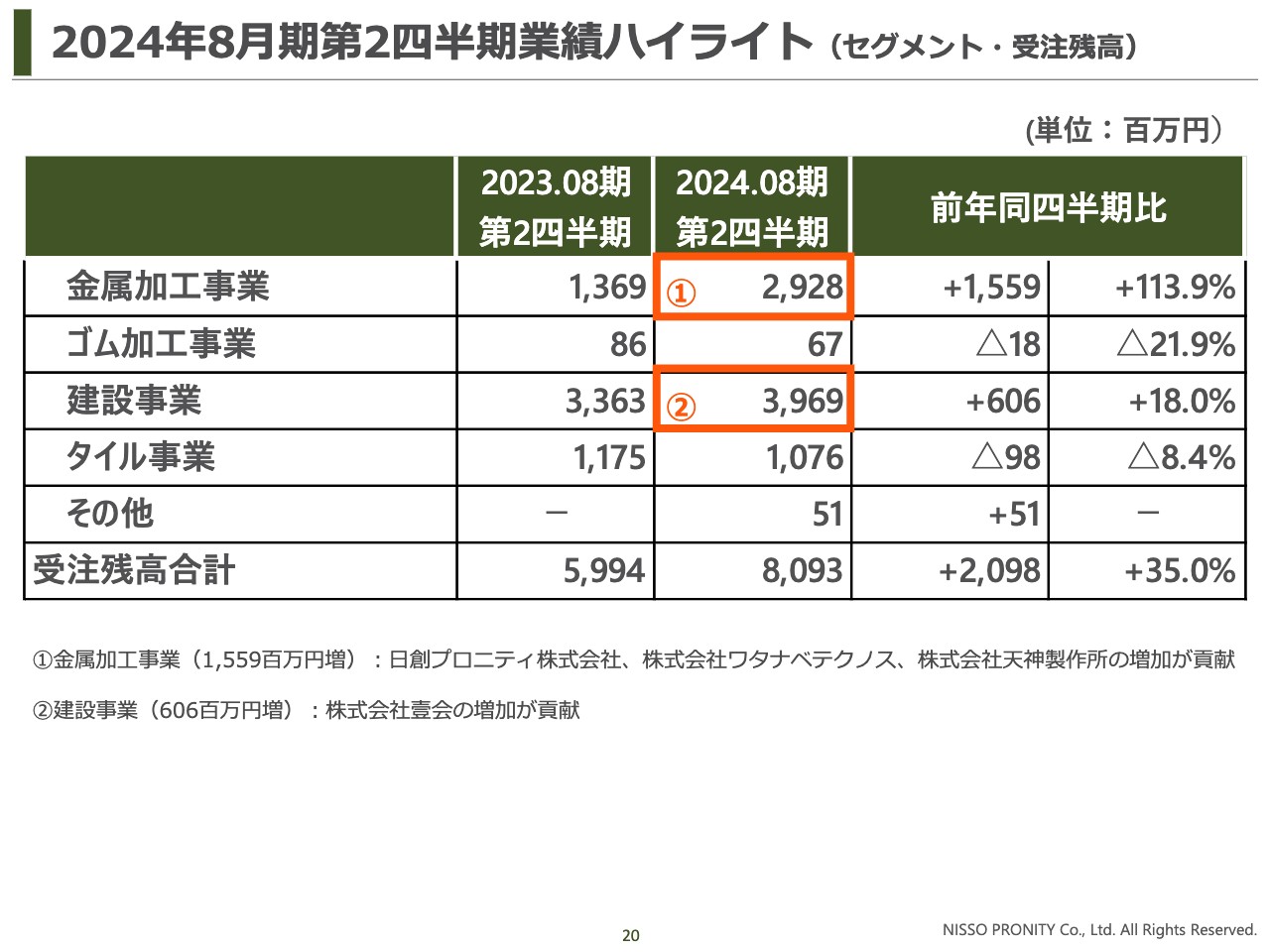

2024年8月期第2四半期業績ハイライト(セグメント・受注残高)

受注残高です。金属加工事業、ゴム加工事業、建設事業、タイル事業、その他のセグメントがあります。

その中で、金属加工事業の受注残高は前年同期が13億6,900万円、今期は29億2,800万円と、16億円程度増加しています。これは、当社とワタナベテクノス、天神製作所の3社の受注残高が増加したことが要因になっています。

建設事業も前年同期比で6億600万円増加していますが、こちらは壹会(イチエ)の増加が貢献したことが要因です。

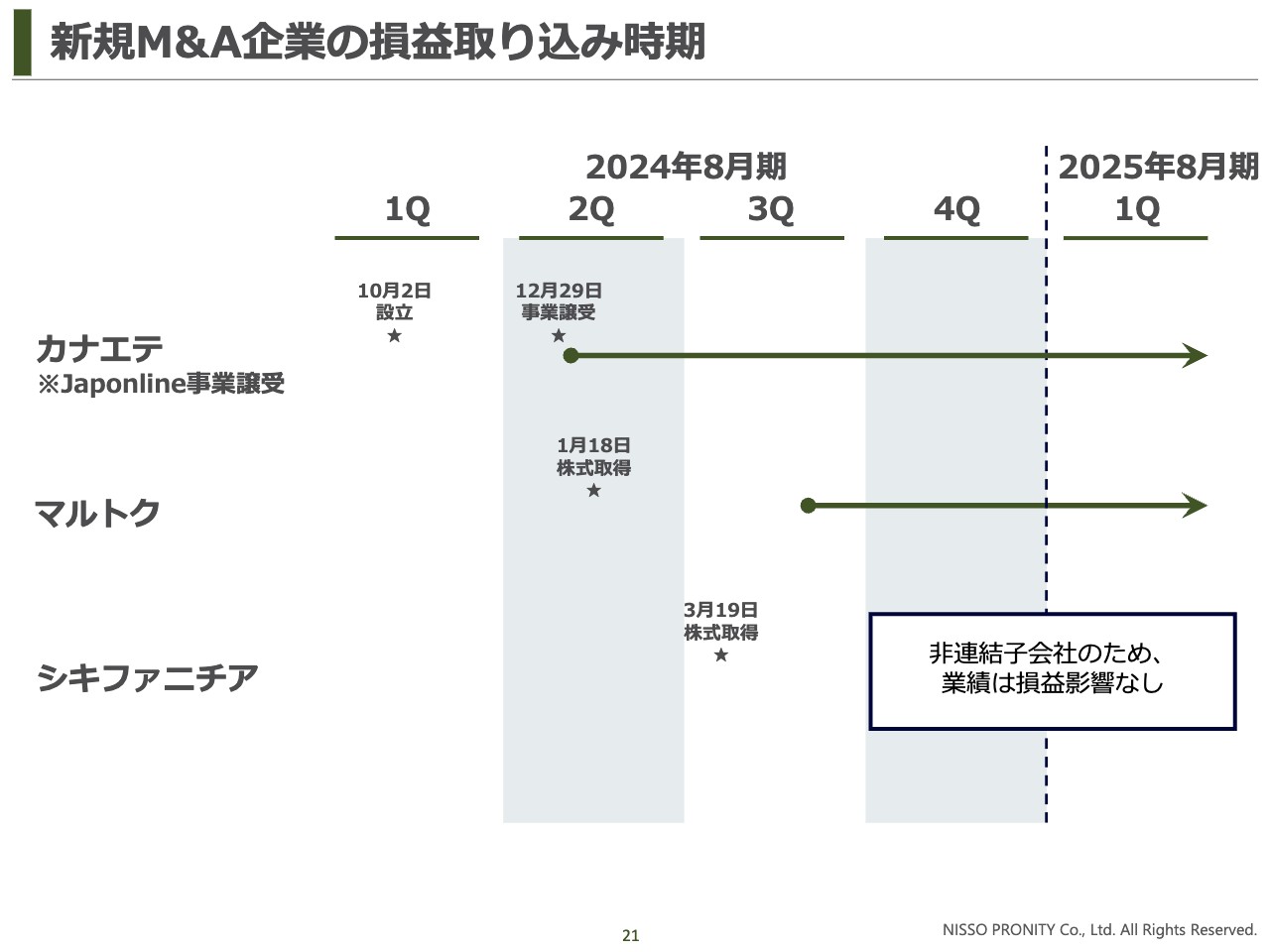

新規M&A企業の損益取り込み時期

こちらのスライドは参考程度に、新規でM&Aを行った企業の損益の取り込み時期を示しています。

まず、ECプラットフォーム事業を行うカナエテは、昨年の10月2日に設立し、12月29日に事業の譲り受けを行いました。したがって、12月29日から業績に加算しています。

マルトクは、今年の1月18日に株式を取得し、第3四半期の3月から6月までの4ヶ月分が今期の業績に反映されます。

なお、直近にグループインしたシキファニチアは非連結子会社のため、損益に与える影響はありません。

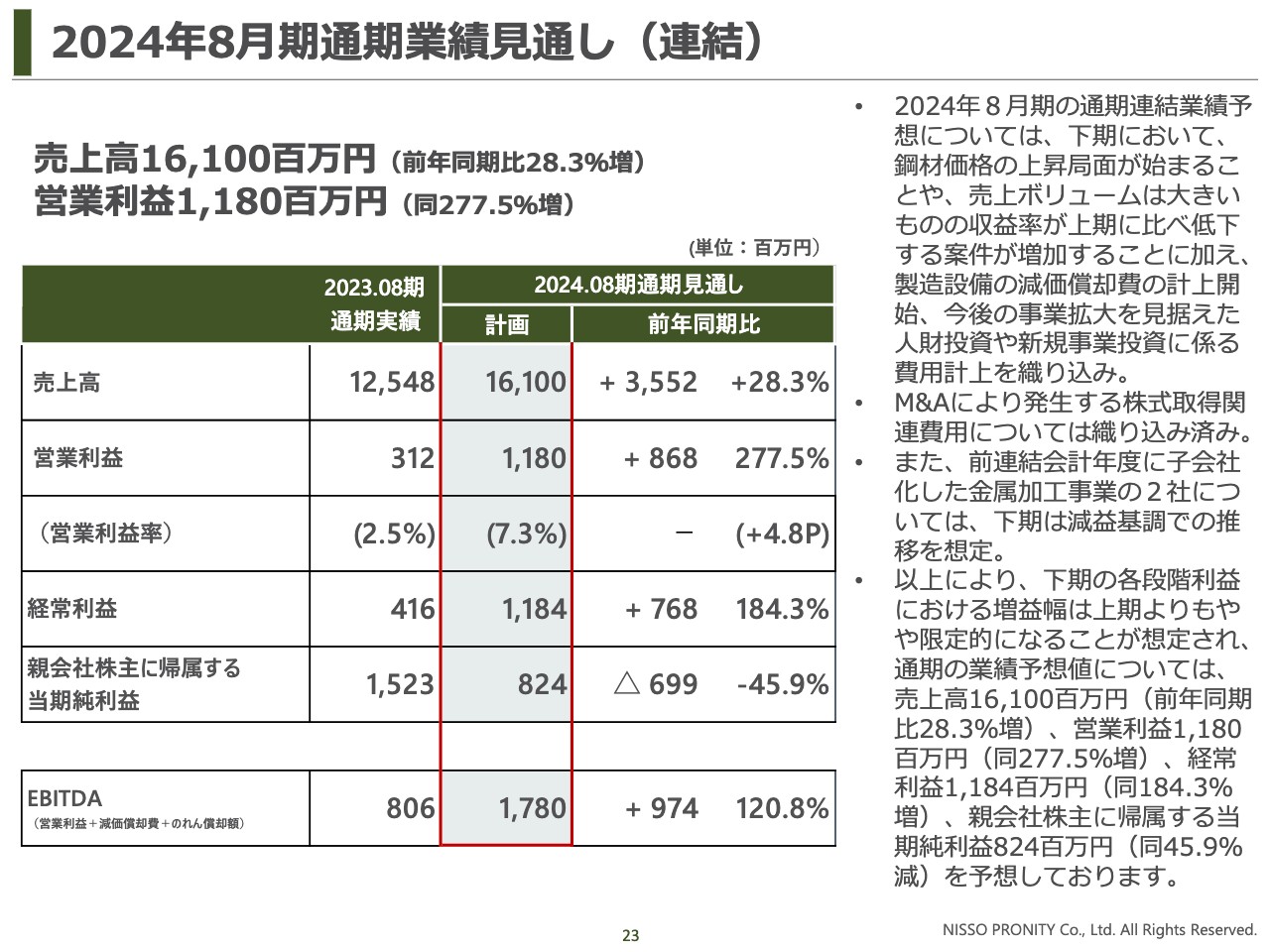

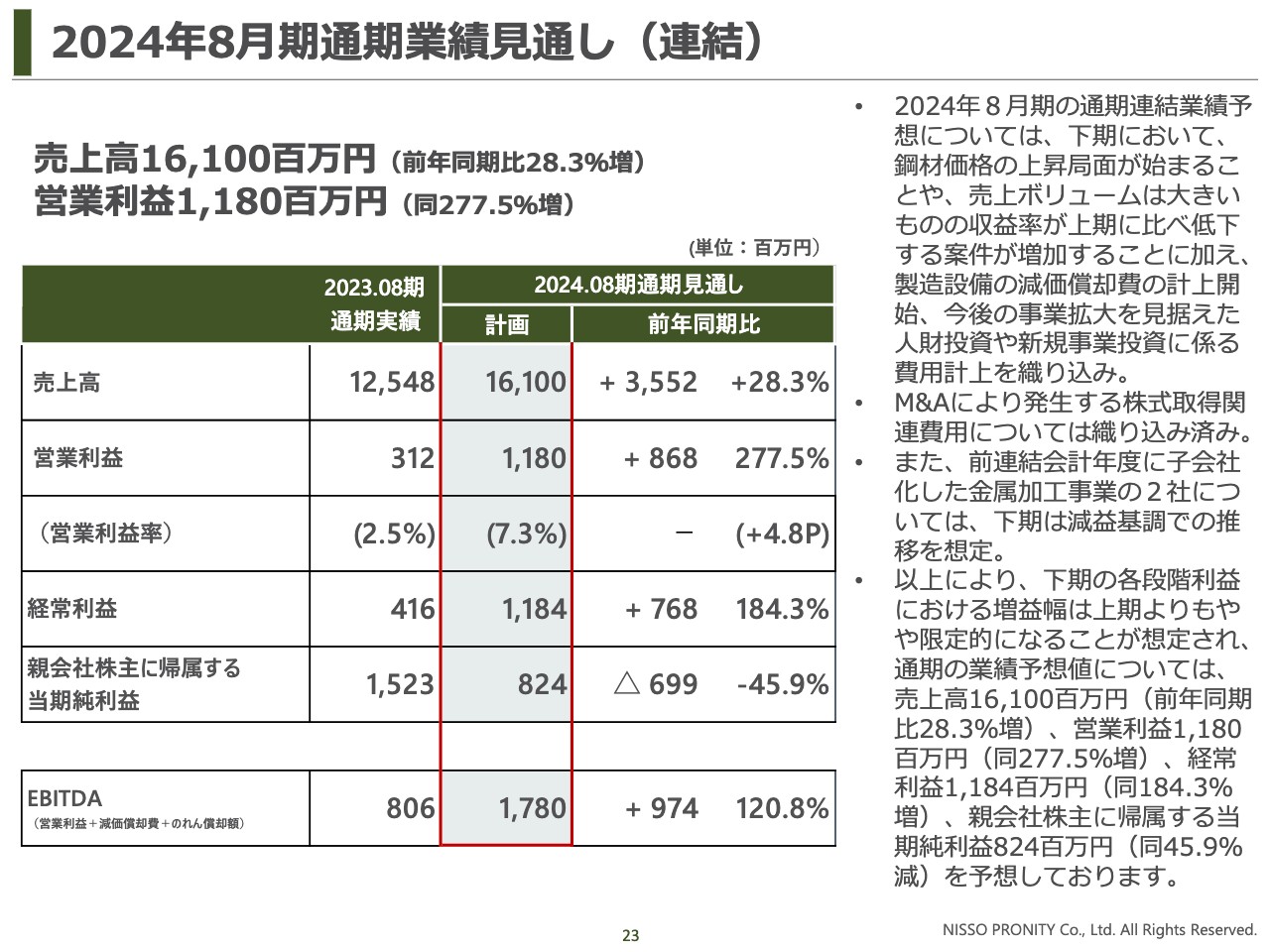

2024年8月期通期業績見通し(連結)

通期の業績見通しについてです。スライドに記載のとおり、売上高は前年同期比28パーセント増の161億円、営業利益は前年同期比277.5パーセント増の11億8,000万円を計画しています。

営業利益に関しては、スライド右側にコメントを記載しているように、下期は鋼材価格の上昇局面が始まり、このトレンドが収益を少し下げる要因の1つとなる見込みです。その他にも、売上ボリュームは大きいものの、収益率が上期に比べて低下する案件が増加することが予想されます。

これらに加え、製造設備の減価償却費の計上が開始されることや、今後の事業拡大を見据えた人財投資、新規事業投資に係る費用計上を織り込み、営業利益は11億8,000万円と見ています。

なお、M&Aで発生する株式取得関連費用も計画に織り込んでいます。また、昨年にグループインした金属加工事業のワタナベテクノスと天神製作所の2社については、下期は減益基調での推移を想定しており、こちらも織り込み済みです。

以上の結果、通期の業績は売上高161億円、営業利益11億8,000万円、EBITDA17億8,000万円という数字を予想しています。なお、こちらは1月に上方修正した数字と同様になっています。

新規事業:ものづくりWEBサービス「カナエテ」

今期のトピックスを少しご説明します。まずは、新規事業として2023年10月にスタートした「カナエテ」についてです。こちらは「創りたい人」「創り手」「買い手」の三者を繋ぐ、ものづくりWEBサービスのプラットフォームになります。

セミオーダー、フルオーダーの要望にも十分に応えられますが、将来的には、ものづくりを行いたいデザイナーやクリエイター、その他の加工会社も巻き込みながら、「ものづくり企業のプラットフォーマー」を目指していきたいと考えています。

2024年1月、マルトクを子会社化

2024年1月に、マルトクという会社がM&Aでグループインしました。木材の加工・販売を行い、スライドに掲載している写真のような天板などを作っているメーカーで、EC販売の比率が非常に高い、独自のブランドを保有する有力な企業です。

スライド右上に記載したように、マルトクの木材、当社の金属、ニッタイ工業のタイルの3つを掛け合わせ、新製品の開発を行っているところです。今後、リリースできるタイミングが来ると考えています。

2024年3月、シキファニチアの子会社化

2024年3月にグループインしたシキファニチアです。福岡を拠点とする、椅子の有力ブランドメーカーで、今後が非常に楽しみな企業です。

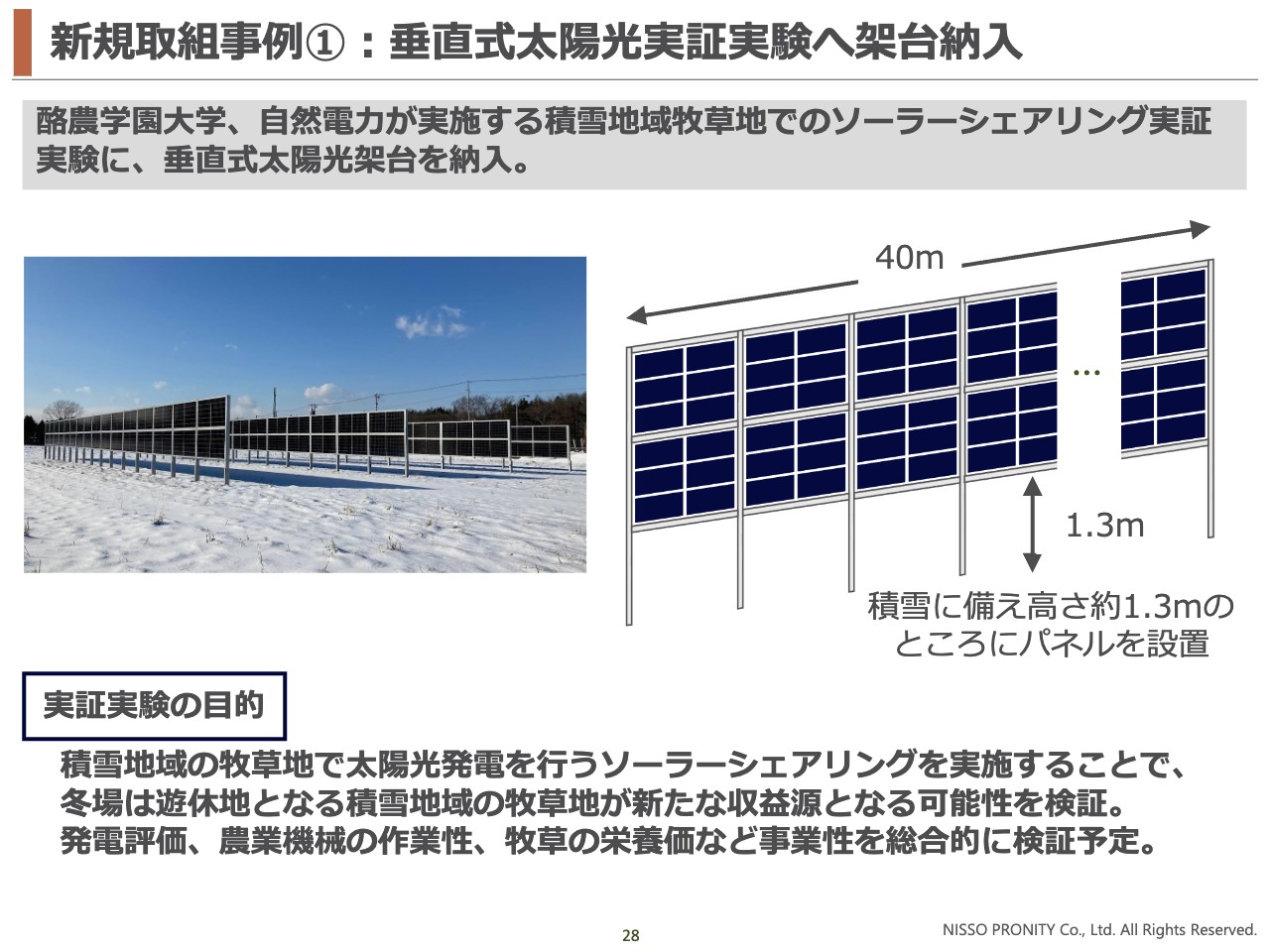

新規取組事例①:垂直式太陽光実証実験へ架台納入

新規取組事例のSDGsに関するトピックスとして、酪農学園大学、自然電力が実施する実証実験に、縦置きの垂直式太陽光架台を納入しました。この実証実験から数字を取り、今後の事業展開に活用していきたいと考えています。

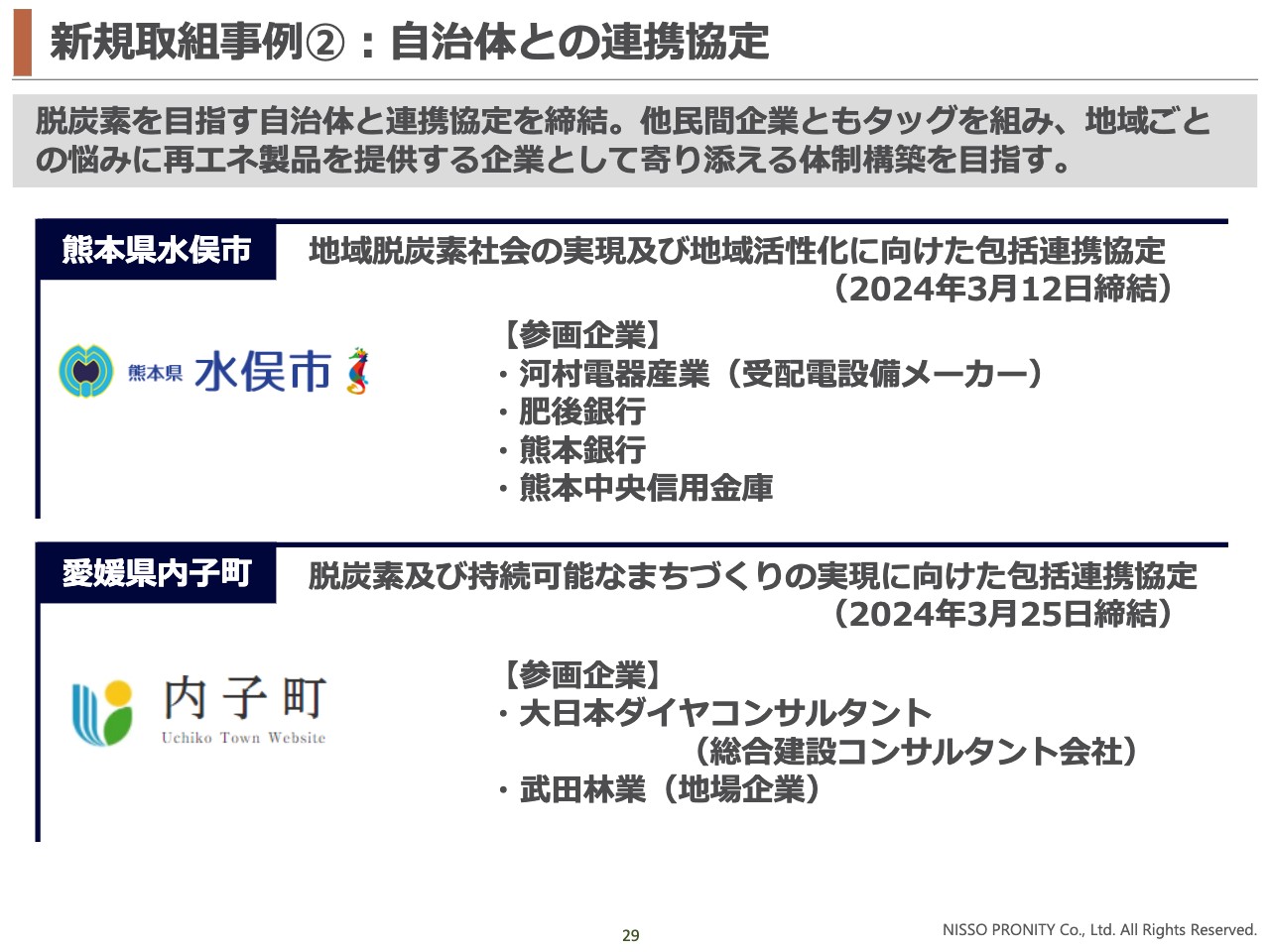

新規取組事例②:自治体との連携協定

他にも、SDGs関連の連携協定を2つ結びました。

1つは、2024年3月に熊本県水俣市と包括連携協定を締結しました。参加企業は、当社、河村電器産業と銀行3行です。

もう1つは、愛媛県内子町です。参加企業は、当社、大日本ダイヤコンサルタント、地元企業の武田林業です。

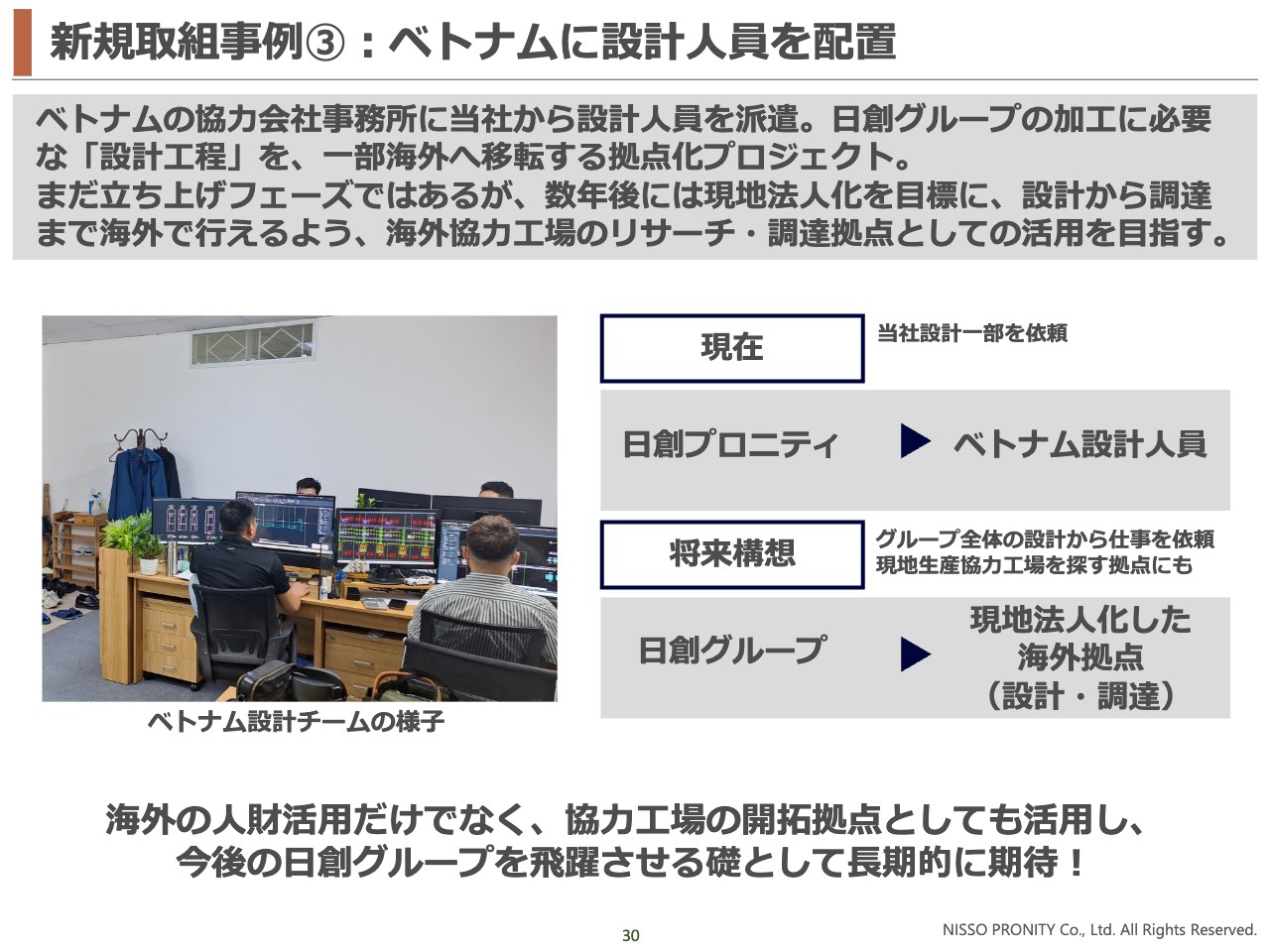

新規取組事例③:ベトナムに設計人員を配置

今後に期待している新規取組として、ベトナムの協力会社事務所に当社から設計人員を派遣しています。

こちらは、当社グループの加工に必要な「設計工程」を、一部海外に移転するプロジェクトです。まだ立ち上げフェーズですが、数年後には現地で法人化することを目標としており、設計から調達まで海外で行えるよう、海外協力工場のリサーチや調達拠点としての活用を目指しています。今後、当社グループを飛躍させる礎として長期的に期待し、力を入れているプロジェクトです。

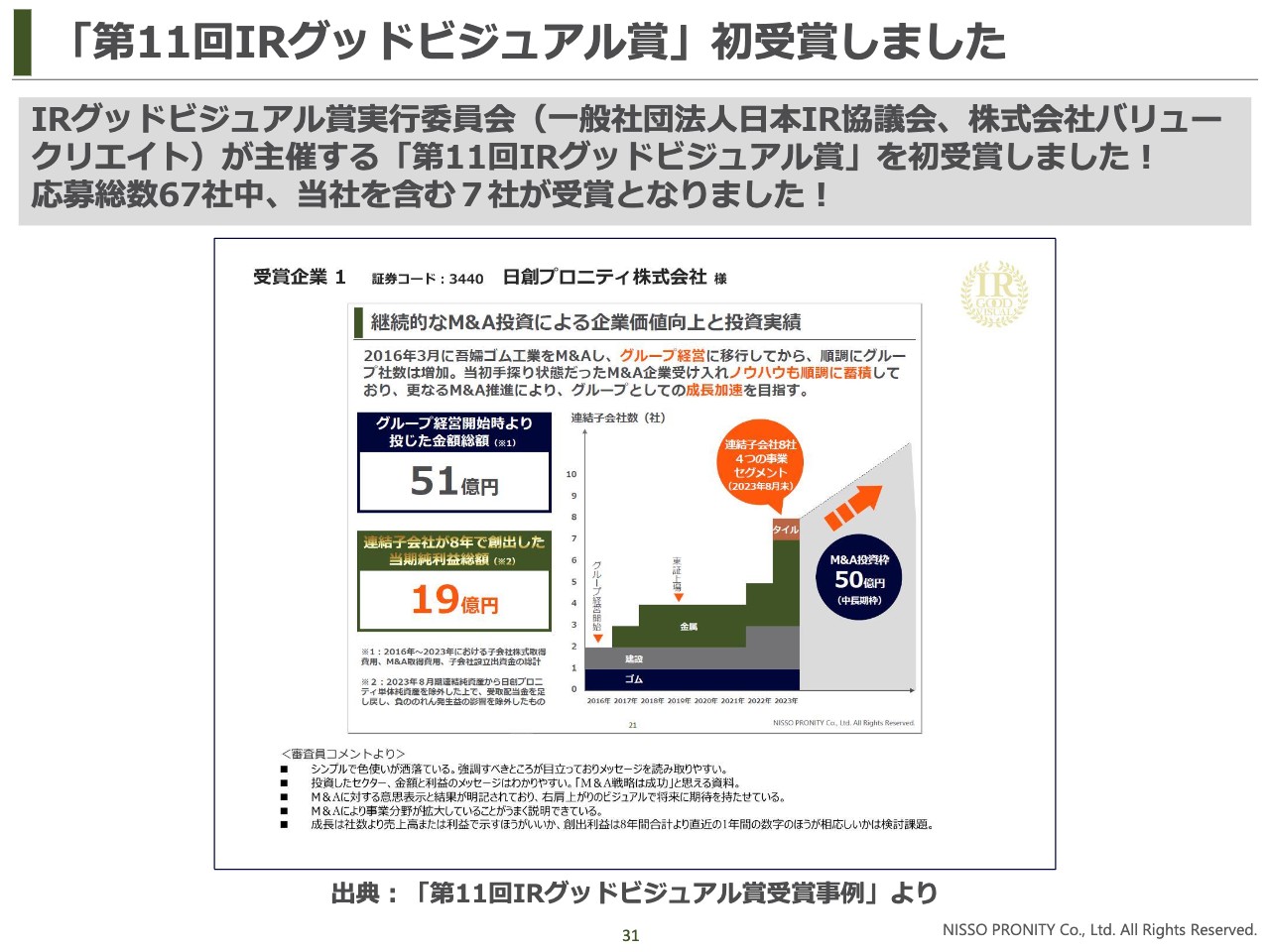

「第11回IRグッドビジュアル賞」初受賞しました

この度、おかげさまで、IRグッドビジュアル賞実行委員会が主催する「第11回IRグッドビジュアル賞」を初受賞しました。応募総数67社中、当社を含む7社が受賞しました。当社は初受賞ですが、大企業が並ぶ中で受賞できたことはうれしく感じています。

スライド下部に、審査員コメントを掲載しています。こちらでは小さく掲載しているため、IRグッドビジュアル賞実行委員会ホームページにてご確認いただければと思います。

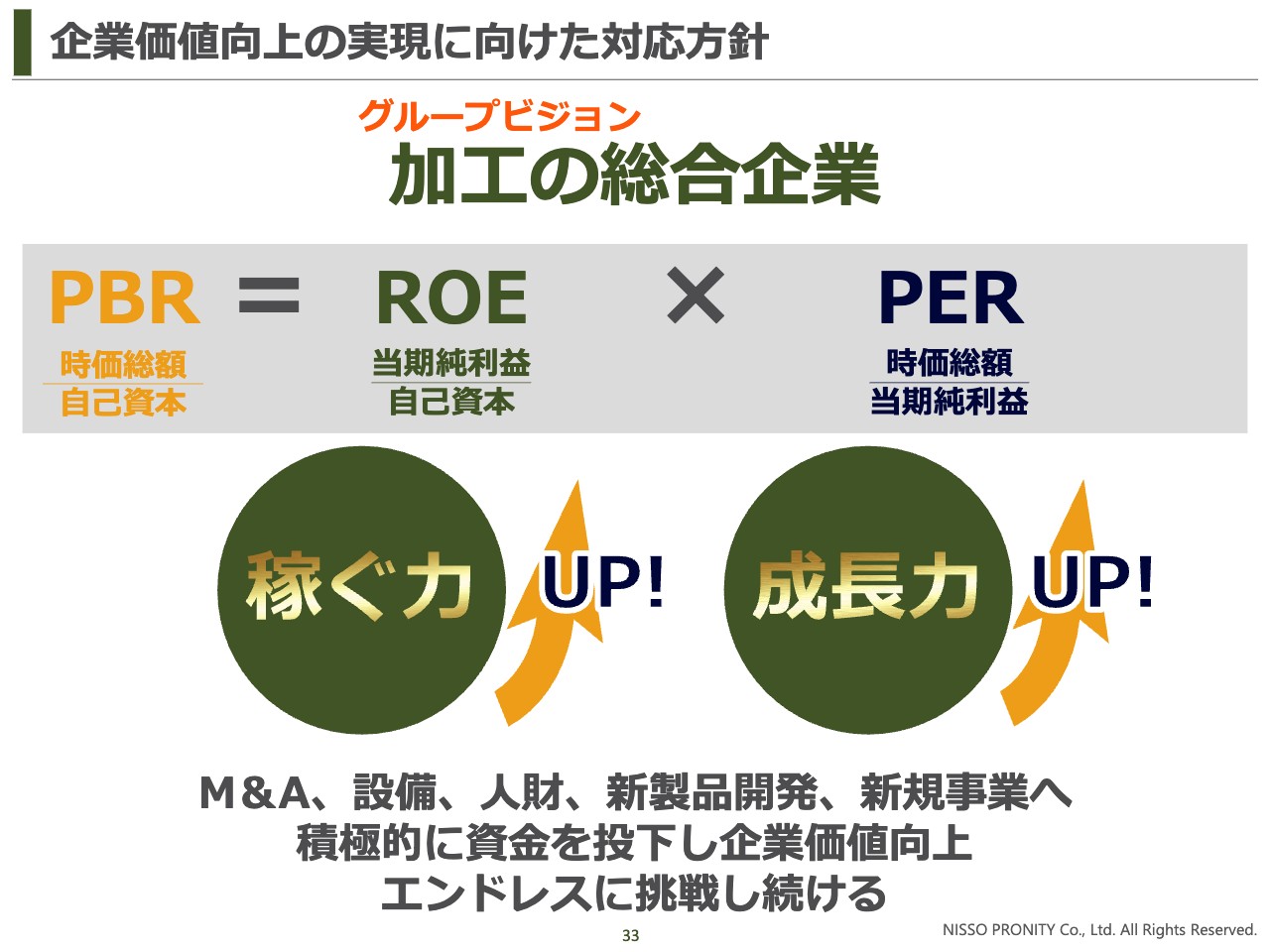

企業価値向上の実現に向けた対応方針

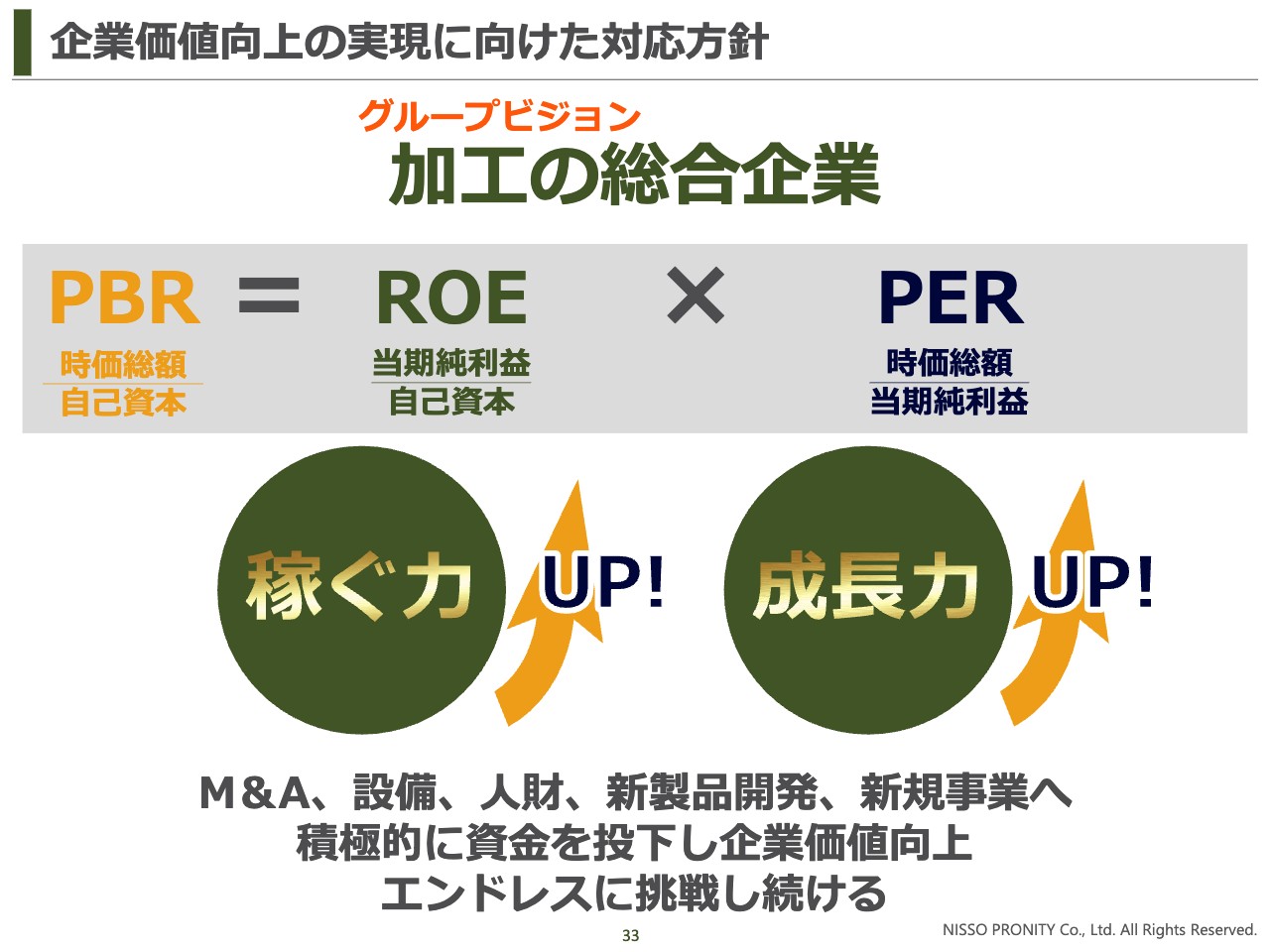

企業価値向上の実現に向けた対応方針です。今後、PBRの改善を目指していきます。

PBRは、ROEとPERの掛け算で、自己資本分の時価総額となります。ROEという「稼ぐ力」をグループで上げ、PERという「成長力」も上げていきます。このような方針のもと、企業経営を行っています。

特に、PBRの改善のため、M&A、設備、人財、新製品開発、新規事業へ積極的に資金を投下し、「成長力」を高めていきたいと考えています。

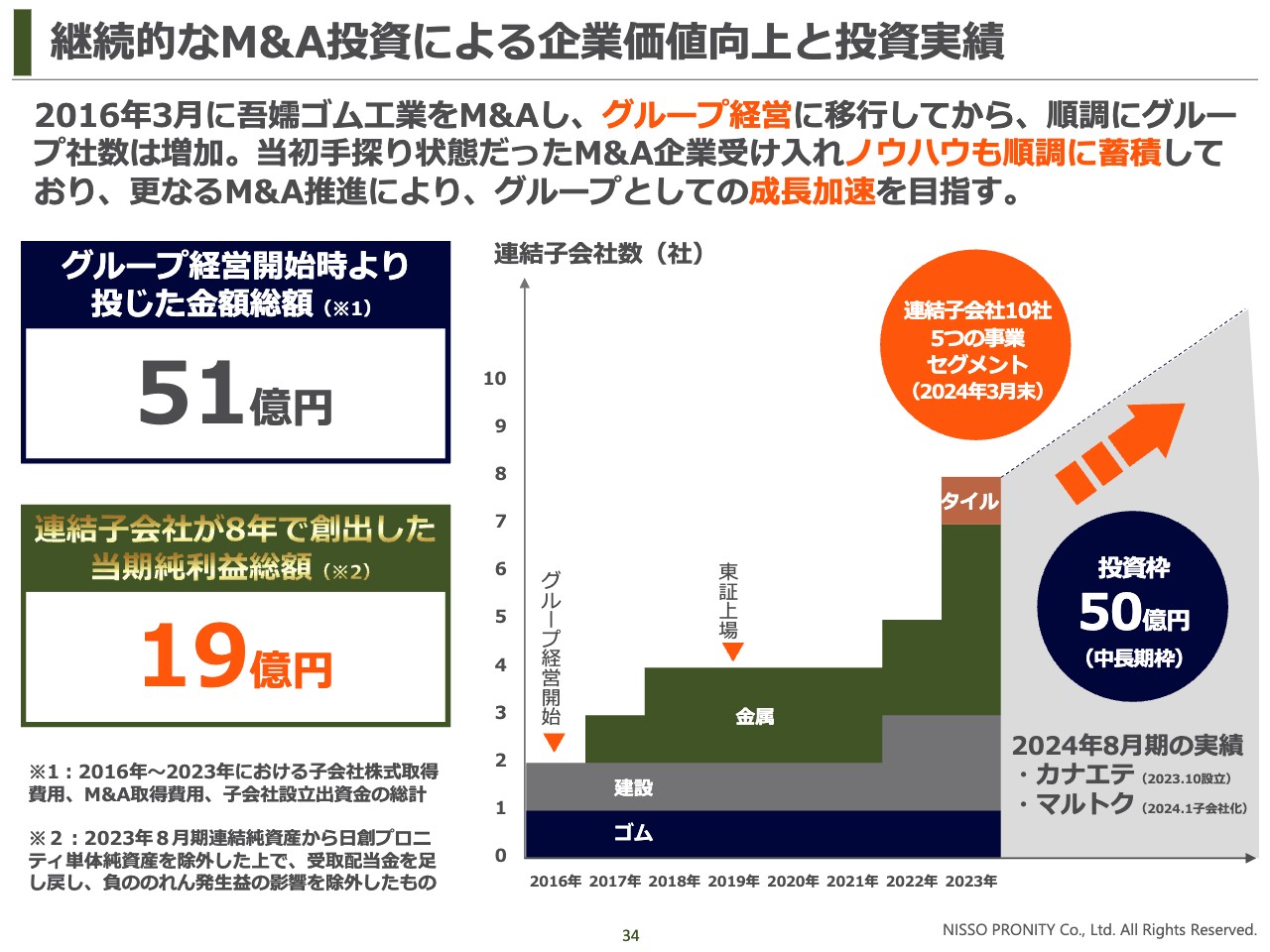

継続的なM&A投資による企業価値向上と投資実績

継続的なM&A投資による企業価値向上と投資実績です。M&Aを開始した10年前は手探り状態でしたが、ノウハウも順調に蓄積することができました。その結果、51億円を投資し、税引後の純利益で19億円を回収できたところです。

M&Aのニーズは大半が事業承継で、子会社の分離や事業を切り離す案件はそれほど多くありません。

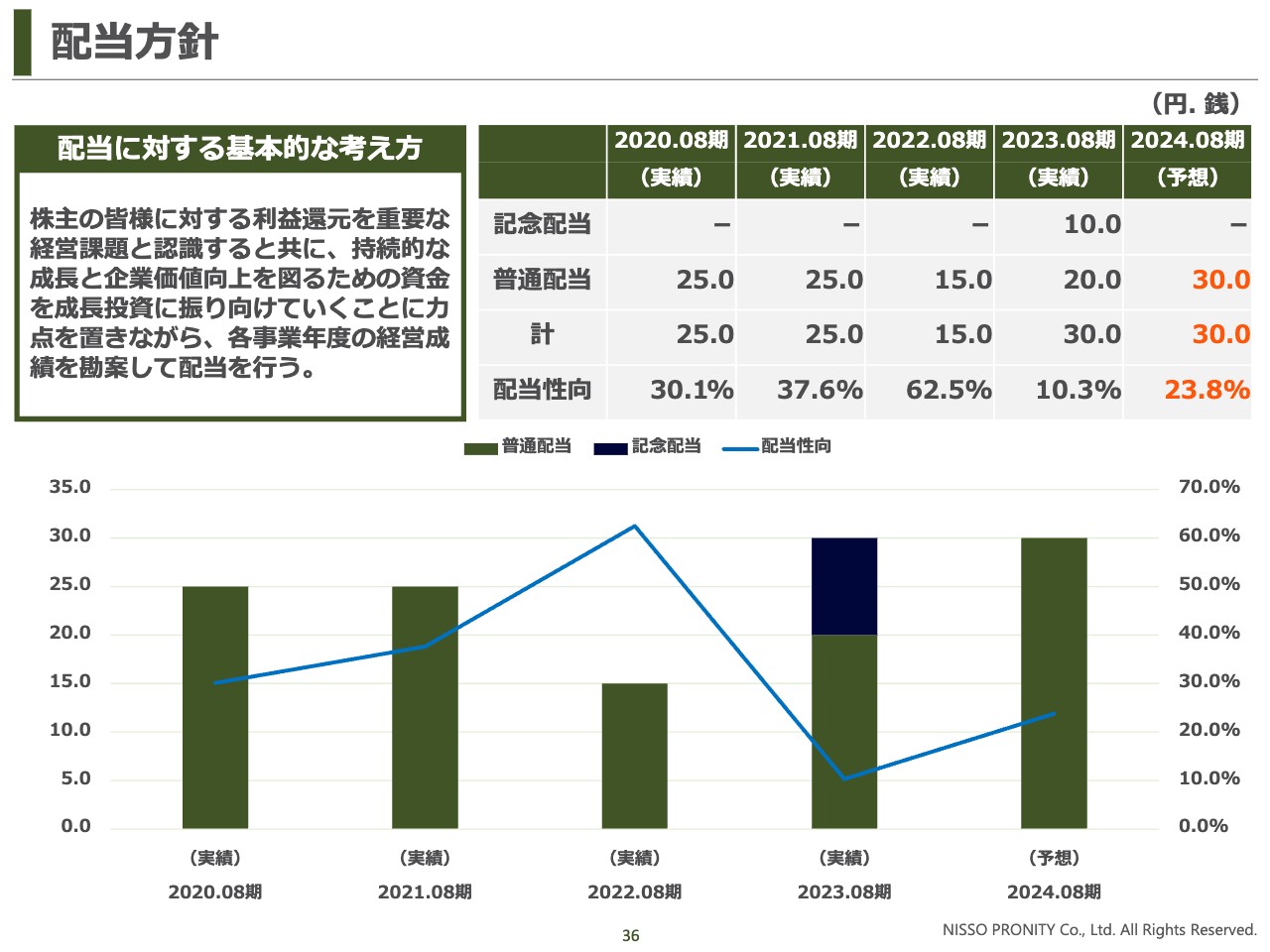

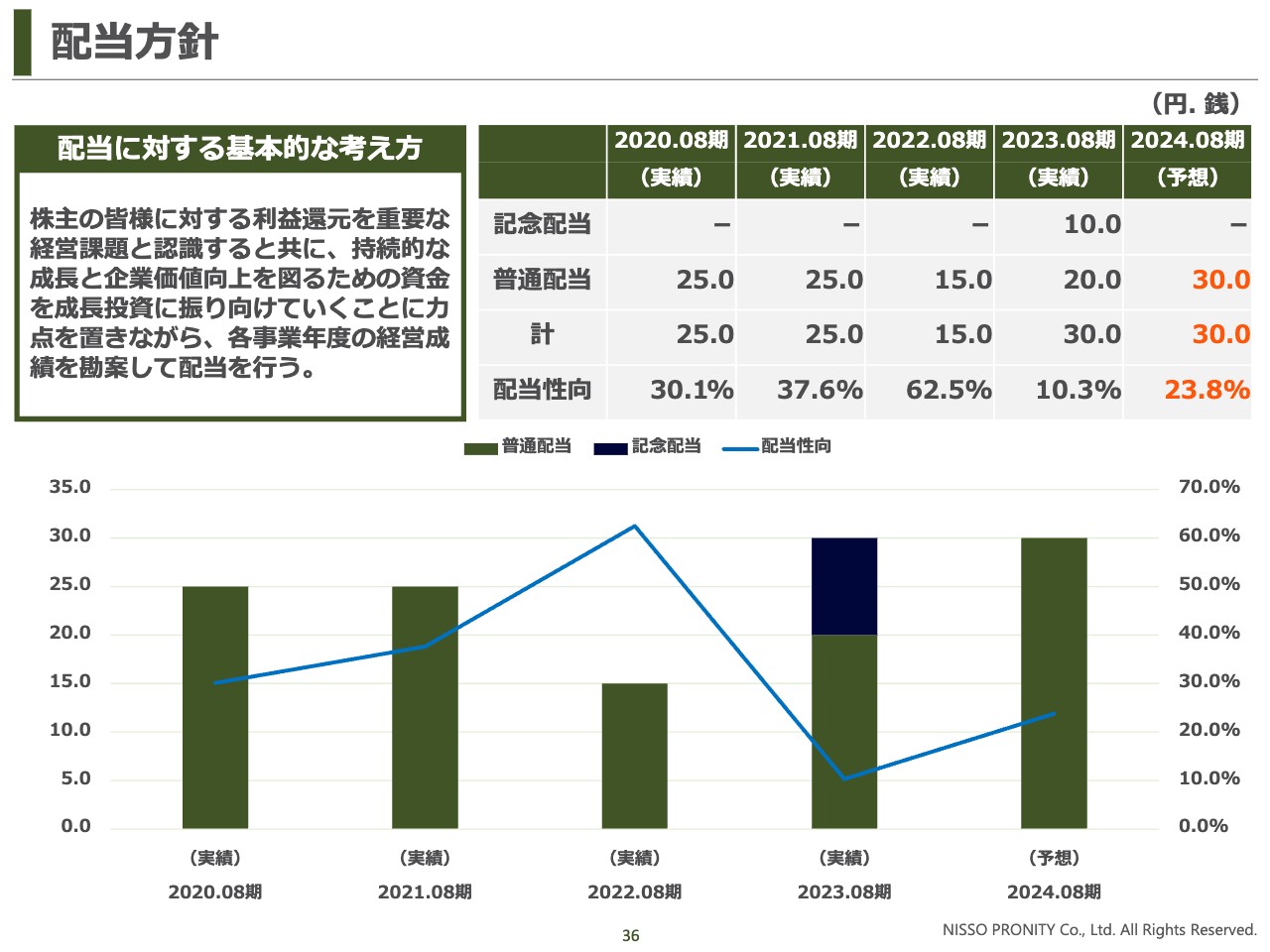

配当方針

配当方針については、ご質問が出ているため、そちらで回答します。

質疑応答:中期経営計画の更新について

司会者:「次期の中期経営計画の更新予定はありますか?」というご質問です。

諸岡:2024年10月に、第4次中期経営計画を公表予定です。期待してお待ちいただければと思います。

質疑応答:株主還元の方針について

司会者:「株主還元の方針について具体的に教えてください」というご質問です。

諸岡:スライド左側に記載したとおり、企業価値向上を図るための資金を成長投資に振り向けていくことに力点を置きながら、各事業年度の経営成績を勘案して配当を行います。

残念ながら、配当性向は特に定めておらず、株主資本配当率(DOE)についても定めていません。ただし、業績を見ながら総合的に配当を行っていき、安定的に配当していきたいと考えています。

質疑応答:M&Aの目的について

司会者:「御社のIR情報ニュースにて、M&Aの実施を拝見しましたが、即戦力となる技術者増員を主目的としたものでしょうか? それとも、将来的な事業拡大および相互発展に向けた視野を持って行われたものでしょうか?」というご質問です。

諸岡:即戦力となる技術者要員の確保を目的としたものではありません。事業領域の拡大を目指し、11社あるグループ会社で掛け算経営を行い、その相乗効果により企業価値を高めていくためにM&Aを行っています。中長期的には、グループ会社を数十社程度に伸ばしていきたいと考えています。

一言で言えば、事業領域の拡大と掛け合わせ経営の強化を図り、加工の総合企業を作っていくことがM&Aの目的です。

質疑応答:M&Aによる業績への寄与について

司会者:「今期のM&Aによる業績への寄与について、より具体的に教えてください。また、シナジー効果はすでに現れていますか?」というご質問です。

諸岡:今期のM&Aは、マルトクとカナエテの事業譲り受けの2社になるかと思います。この2社がグループインしたことで、業績に大きな影響があるということではありません。

前期までに10社のM&Aを行いましたが、8年間で51億円を投資し、当期純利益は19億円となりました。シナジーについては、これまでグループ外に外注していたものをグループ内で内製化していますが、これだけでは不十分だと感じています。

先ほど少しご説明しましたが、タイル、木材、金属等の素材を使って加工した、共同開発の新製品を世に送り出すことで相乗効果、業績の拡大を目指し、グループならではの高付加価値商品を作っていきたいと考えています。シナジー効果は、そのようなかたちで発揮していきたいと考えています。

質疑応答:当社の強みについて

司会者:「御社の強みは何ですか?」というご質問です。

諸岡:一言でお伝えすると、当社グループは「掛け合わせる力」を有していることが、一番大きな強みだと考えています。

M&Aを行うと、会社が混ざり合い、「化学変化」が起きます。その結果、これまでは見えなかった経営上の視点、アイデア、改善案に気づくことがあります。そのように、いろいろな視点からの「気づき」が生まれることがM&Aの効果です。

今後は、掛け合わせの発想で、高付加価値の新製品を生み出していかなければ当社も生き残れません。生き残れるのは、高付加価値のものづくりができる会社のみだという気がします。

そのような高付加価値のものを作れる会社になるためには、やはり「掛け合わせる力」が一番重要で、ここをさらに磨いていきたいと考えています。

それ以外では、例えばM&Aについて言えば、これまでの実施が間違っておらず、目利き力が高かったことは1つの強みだと感じています。

そして、もう1つの強みは人財だと思います。現在、人財育成を積極的に進めているところで、具体的には、当社の従業員100名のうち約14名を子会社の取締役または責任者として派遣し、次世代の経営人財を養成しています。これは、「人財が企業価値を生む源泉である」と考えているためです。

ただ、一言で言えば、やはり「掛け合わせる力」が当社の一番の強みであり、これをさらに磨いていきたいと考えています。

質疑応答:株式会社壹会(イチエ)の統合とグループ全体の施策について

司会者:「株式会社壹会(イチエ)を統合されましたが、今後さらに経営の合理化・効率化、人財・営業体制の強化に向けた施策を行われる予定はありますか?」というM&A企業に対するご質問です。

諸岡:ご質問のとおり、壹会(イチエ)については経営の効率化を図るために、6月1日付で日創エンジニアリングと合併予定です。

また、当社グループ全体の施策として、3つの「横ぐし人財」の採用を計画しています。

1つ目は、グループの活動がかなり増えてきたため、グループ全体の営業統括を補佐する人財です。

2つ目は、当社グループはそれぞれ業種は違いますが、どの会社も工場や製造機能を持っているため、グループ全体の製造原価の改善を行う人財です。

3つ目は、グループ各企業の強みを活かした新製品の共同開発を行う人財です。

そのような人財を通じて横ぐしを刺し、グループ経営の全体最適化、あるいは効率化を目指していきたいと思っています。このような人財の採用活動については、面接も進めており、可能な限り早い段階で体制を、整えていきたいと考えています。

質疑応答:ニッタイ工業の製品値上げによる効果について

司会者:「ニッタイ工業の製品値上げ効果について教えてください」というご質問です。

諸岡:グループ企業のニッタイ工業については、価格改定が進み、上期は増収増益基調で推移しました。

詳しくご覧になっている方は把握されているかと思いますが、残念ながら前期の5ヶ月間のセグメント利益は赤字でした。しかし、今期上期の業績が大幅に改善したことは評価していただけるかと思います。

ただ、下期については、来期のための投資を行うことがコストアップ要因となり、残念ながら低調に推移する予定です。しかしながら、トータルでは昨年に比べて大幅に収益力を改善しているため、製品値上げの効果もしっかりと出ていると思います。

質疑応答:ワタナベテクノスのデータセンター向けの取組状況について

司会者:「ワタナベテクノスのデータセンター向けの取組状況について教えてください」というご質問です。

諸岡:ワタナベテクノスについては、見積もりベースでも、相当数のご相談をいただいている状況です。当然、3年先、5年先のデータセンターの開業案件も相当数あるため、当面の需要についてはまったく問題はないと考えており、現在はフル稼働しています。

足元の案件に取り組みながら、将来を見据えて積極的に受注を獲得しに行っているため、期待していただきたいと思います。

質疑応答:福島工場の稼働状況と今期下期業績への影響について

司会者:「福島工場のパネル生産増設工場の稼働は始まりましたか? その稼働状況と今期下期の業績への影響について教えてください」というご質問です。

諸岡:福島工場の新しい工場設備については、4月末に稼働予定のため、上期の業績を上方修正した時の数値に織り込んでいます。したがって、下期の業績に特段大きな影響があるとは考えていません。

質疑応答:第1四半期決算時に修正した数字について

司会者:「第1四半期決算時に修正した数字についてです。下期想定が鋼材価格の上昇や、低収益案件、減価償却費、人財投資等により、上期よりも営業利益額が少ない予想となっていました。これらは保守的に見積もった結果なのでしょうか?」というご質問です。

諸岡:「下期の想定が上期よりも利益面で少ないのではないか、それが保守的なのか?」というご質問ですが、利益率の低い案件が下期に偏っていることは事実です。また、足元の鋼材価格の上昇も実際に起きているため、それを踏まえた業績予想となっています。

23ページのスライドでも少しご説明しましたが、極端に保守的に見積もった数字でもありませんし、また、楽観的に見積もった数値でもないことをご理解・ご認識いただきたいと思います。

質疑応答:既存事業の成長について

司会者:「買収が業績を押し上げており、既存事業が成長しているのかどうかがわかりづらいため、教えてください」というご質問です。

諸岡:既存事業は、当社単体のものと捉えてご回答します。2023年8月期は、残念ながら単体の営業利益は赤字でしたが、今期は黒字転換しました。したがって、当社全体の業績を見ると、単体でも成長している状況です。

既存事業が成長しているかどうかは、有価証券報告書や株主総会の招集通知に個別の決算が示されているため、そちらでご確認いただけるかと思います。

質疑応答:福島県に工場を建設した理由について

司会者:「御社は東日本大震災後に福島県に工場を建設されています。福岡県の会社がなぜ福島県内に工場を建設されたのでしょうか? その理由を知りたいです」というご質問です。

諸岡:「なぜ福島県なのか?」ということだと思います。西日本の製造拠点は福岡県にありますが、東京方面などへの配送にはコストがかなりかかります。そのため、少なくとも西と東に2つの拠点が必要だと考え、東側の拠点を探していた背景があります。

当時は、東日本の製造拠点として北関東、東北でいくつもの場所を探し、見てまわりましたが、その中で、福島県石川町から誘致されました。経済条件や人財確保の点を総合的に考え、同町に工場を建設したかたちになります。

質疑応答:東証プライム市場への上場について

司会者:「現在は福証と東証スタンダード市場に上場されていますが、今後、東証プライム市場への上場については、どのように考えているのでしょうか?」というご質問です。

諸岡:現状では、東証プライム市場への上場は検討していません。

質疑応答:PBRの改善見通しについて

司会者:「現在、PBRは0.7倍ですが、個人投資家向けの会社説明会等で賛同が得られる程度まで上がると見ていますか?」というご質問です。

諸岡:33ページのスライドをご覧ください。先ほど少しご説明しましたが、PBRの改善に向けた方針を記載しています。ご存知のように、PBRは0.7倍前後で低迷していますが、これを上げるにはROEとPERを上げる必要があります。

まず、ROEを上げるためには、当社グループの11社それぞれが稼ぐ力を上げていくことが最低限必要です。グループの技術やノウハウを掛け合わせ、付加価値の高い新製品を作っていくことで、さらに稼ぐ力をアップしていきたいと思っています。やはり「掛け合わせる力」を発揮することが重要になると考えています。

PERに関しては、スライド右側の成長力を、下の文章に記載のとおり、投資を行って高めていきます。つまり、「掛け合わせる力」を発揮し、「稼ぐ力」を格段に上げ、投資によって「成長力」をさらに上げていくということになります。それにより、PBR1倍を上回るように、全社を挙げて努力していきたいと考えています。

諸岡氏からのご挨拶

当社グループは、常に変化する企業でありたいと考えています。とどまらない企業集団を目指していきますので、投資家のみなさま、株主のみなさまからのご支援、応援を今後ともよろしくお願いします。本日はどうもありがとうございました。

新着ログ

「金属製品」のログ