【QAあり】ミスターマックスHD、オンラインストアの会員数は10万人超を突破 既存店とECの強化で新年度に巻き返しを図る

2024年2月期 累計業績ハイライト

石井宏和氏(以下、石井):上席執行役員経営企画・財務部門管掌の石井です。本日は決算説明会にご参加いただき、誠にありがとうございます。私から、前期の業績と新年度の業績予想についてご説明します。

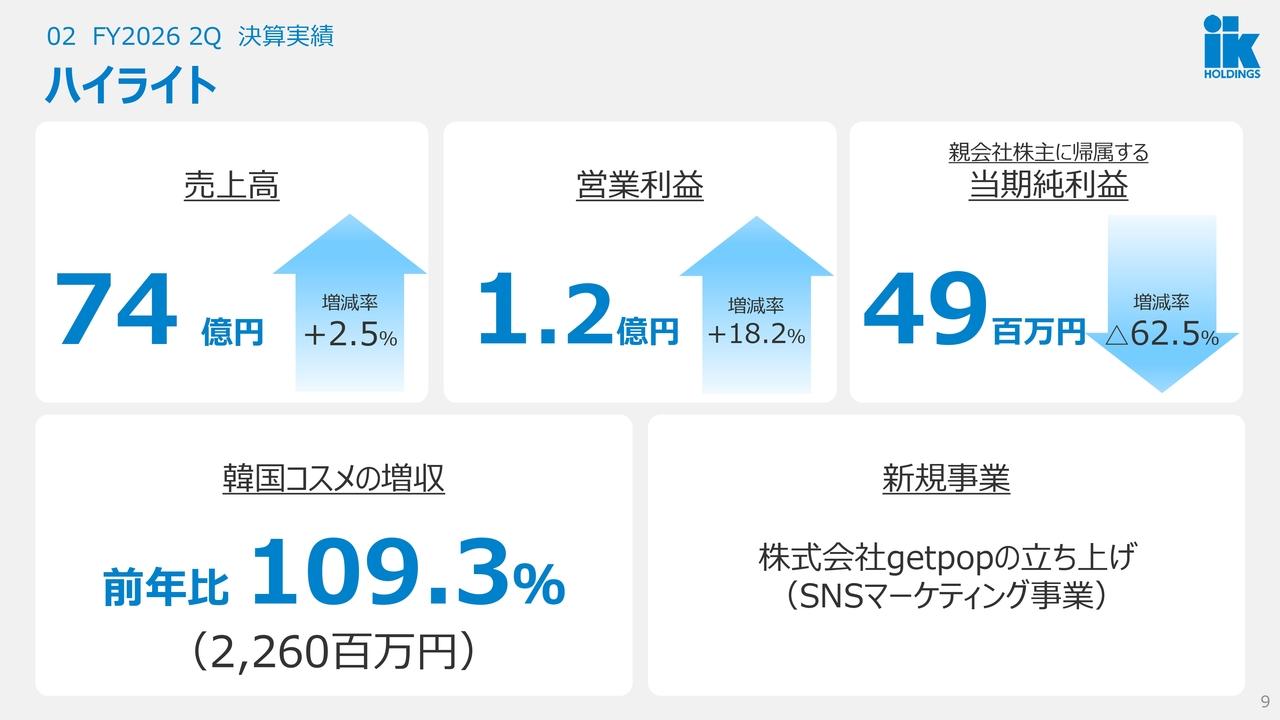

まずは前期の業績です。売上高は前年比102.0パーセントとなりました。お客さまの節約志向の高まりから、EDLP(Every Day Low Price)を推進した食品や消耗品、ペット用品が堅調に推移しました。一方、荒利益率は1ポイント低下し、経費もかさんだことから、営業利益は前年比65.2パーセントの30億円となりました。

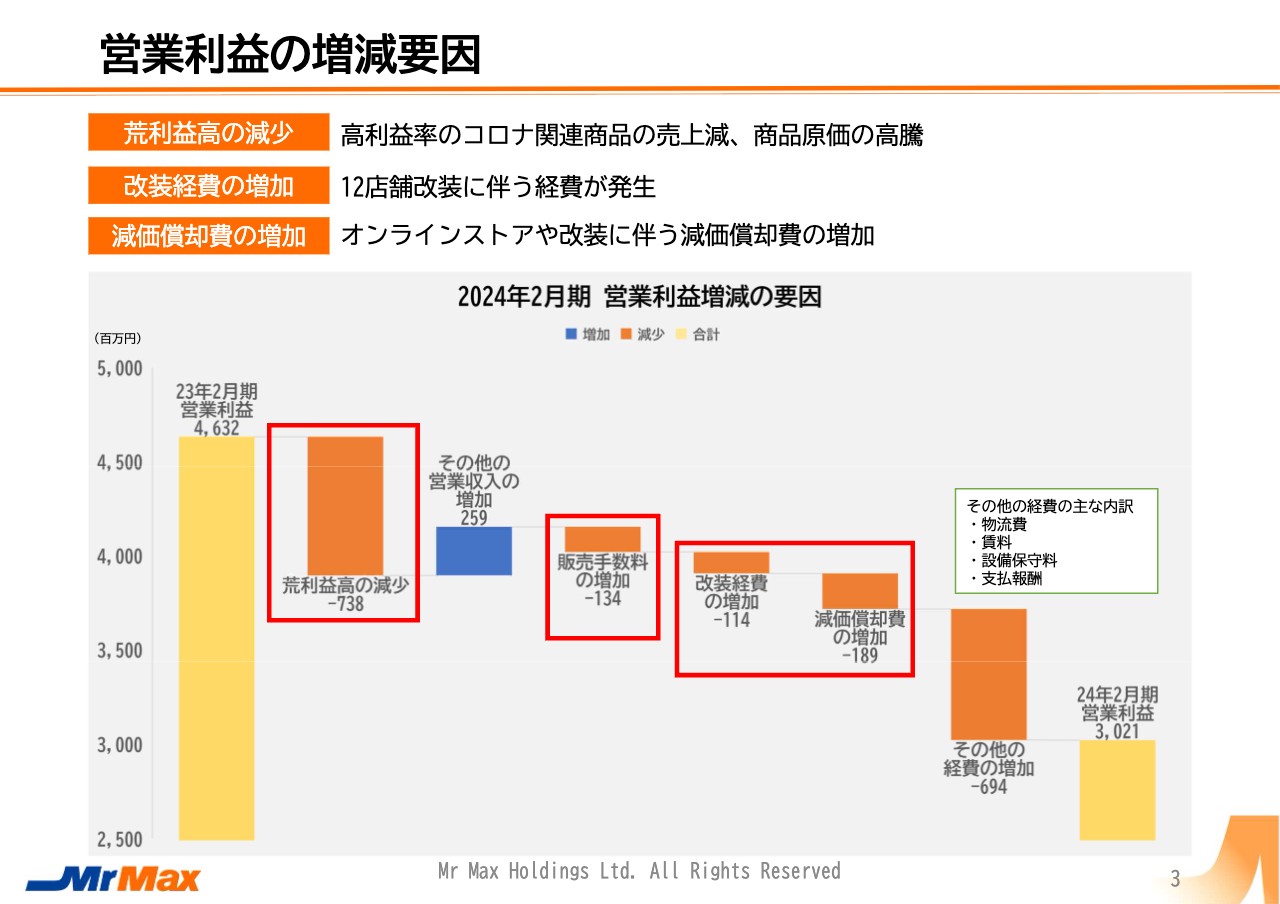

営業利益の増減要因

営業利益の増減要因です。スライドのグラフの青い部分が営業収入の増加を、オレンジの部分が減少を示しています。前期は荒利益高の減少が業績に大きく影響しました。

利益率の高い新型コロナウイルス関連商品の売上の減少や原価高騰や、利益率の低い日用品主体に売上を伸ばしたことの影響で、荒利益率が下がりました。経費は、主にオンラインストアや改装への先行投資を行い、減価償却費などが増えました。

キャッシュレス決済比率は6割に達し、販売手数料も収益を圧迫しました。

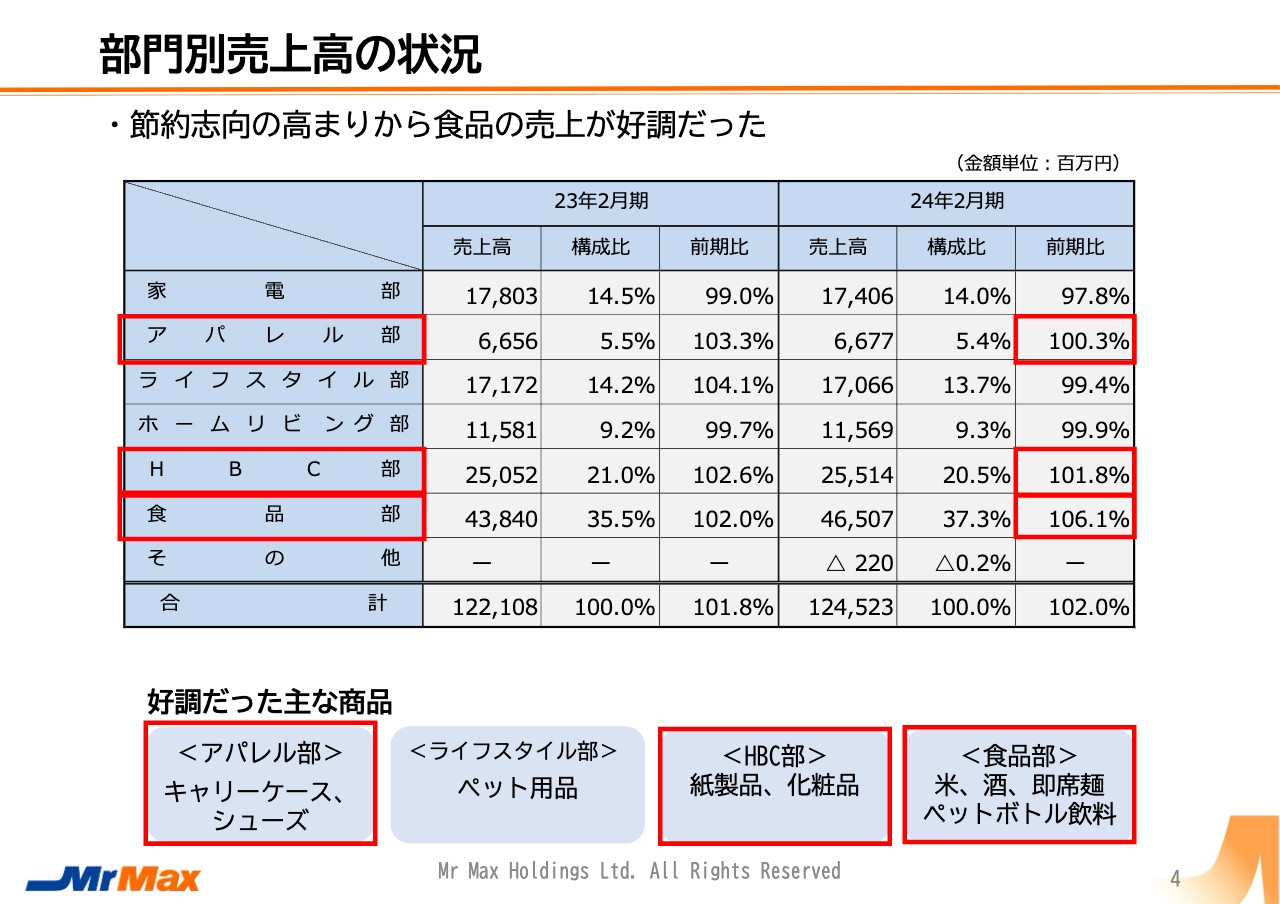

部門別売上高の状況

部門別売上高の状況です。前期は特に食品が好調で、米や酒、即席麺などが売上を伸ばしました。外出の機会が増えてきたことから、日焼け止めや乳液などの化粧品、キャリーケースやシューズも好調でした。前期は12店舗を改装しました。改装を機に品ぞろえを見直しましたが、売上は想定ほど伸ばすことができませんでした。

部門別にはアパレル、HBC(ヘルス&ビューティケア)、食品以外は売上が前年を下回る結果となってしまいました。

非食品の分野で、お客さまが思わず欲しくなるような商品を提案できなかったことが大きな反省です。

オンラインストアの取り組み状況

一方、この1年は新たなチャレンジの年でもありました。成長に向けた取り組みとして、2023年3月にオンラインストアをオープンしました。開店当初は品目数も少なくサイトの操作性も悪かったですが、次第に良くなってきています。今では約3万5,000品目を取り扱っています。ご注文いただいた商品はご自宅や当社の店舗のほか、一部の店舗では駐車場でも受け取ることができます。

スタートから1年で会員数は10万人になりました。さらに、4年前から福岡市エリアで展開していたネットスーパーの機能を2023年12月にオンラインストアに統合し、即日配達のサービスも始めました。これにより、通常のオンラインストアで扱っている日用品やペット用品などの非食品に加えて、野菜や肉、惣菜、さらには弁当などもご購入いただけるようになりました。

福岡市近郊の60万世帯を対象に、最短5時間で商品のお届けができるようになっています。

これまで店舗限定だったクーポンに関しても、オンラインストアと一体化したことにより、店舗でもオンラインでもお使いいただけるようになりました。現在、オンラインストアの売上は計画に届いていませんが、新たなお客さまも獲得しながら、売上を伸ばしていきたいと考えています。

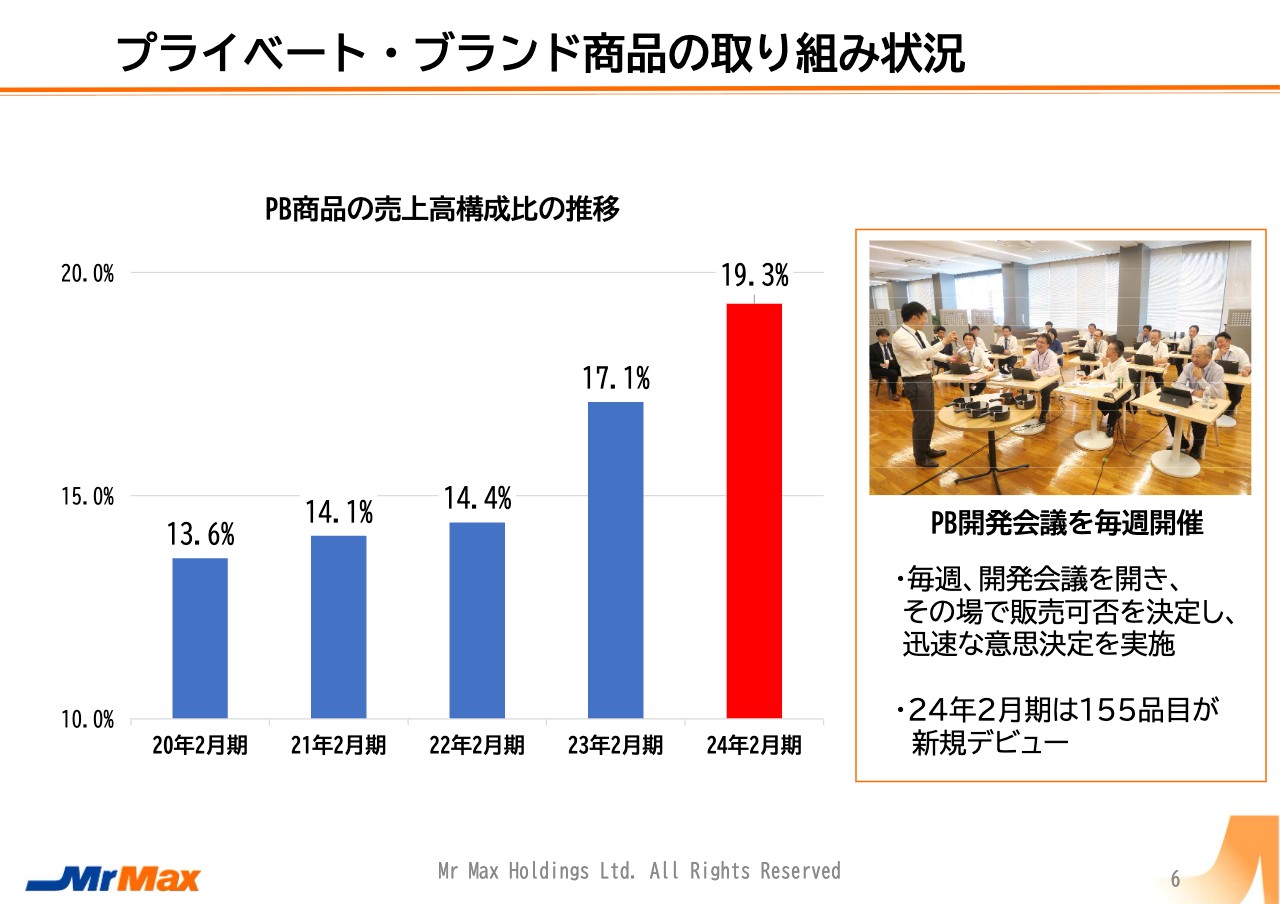

プライベート・ブランド商品の取り組み状況

スライドのグラフはプライベート・ブランド商品の売上高構成比の過去5年間の推移です。2024年2月期は19.3パーセントとなりました。2022年2月期までは14パーセント台でしたので、ようやく上がり始めています。

2022年1月から毎週、プライベート・ブランド商品の開発会議を行っています。経営トップも参加し、品質や価格、物流効率などさまざまな視点から議論を行い、商品開発を進めています。プライベート・ブランド商品は、利益率の向上に大きく貢献するため、新年度においても開発速度をさらに速めていきます。

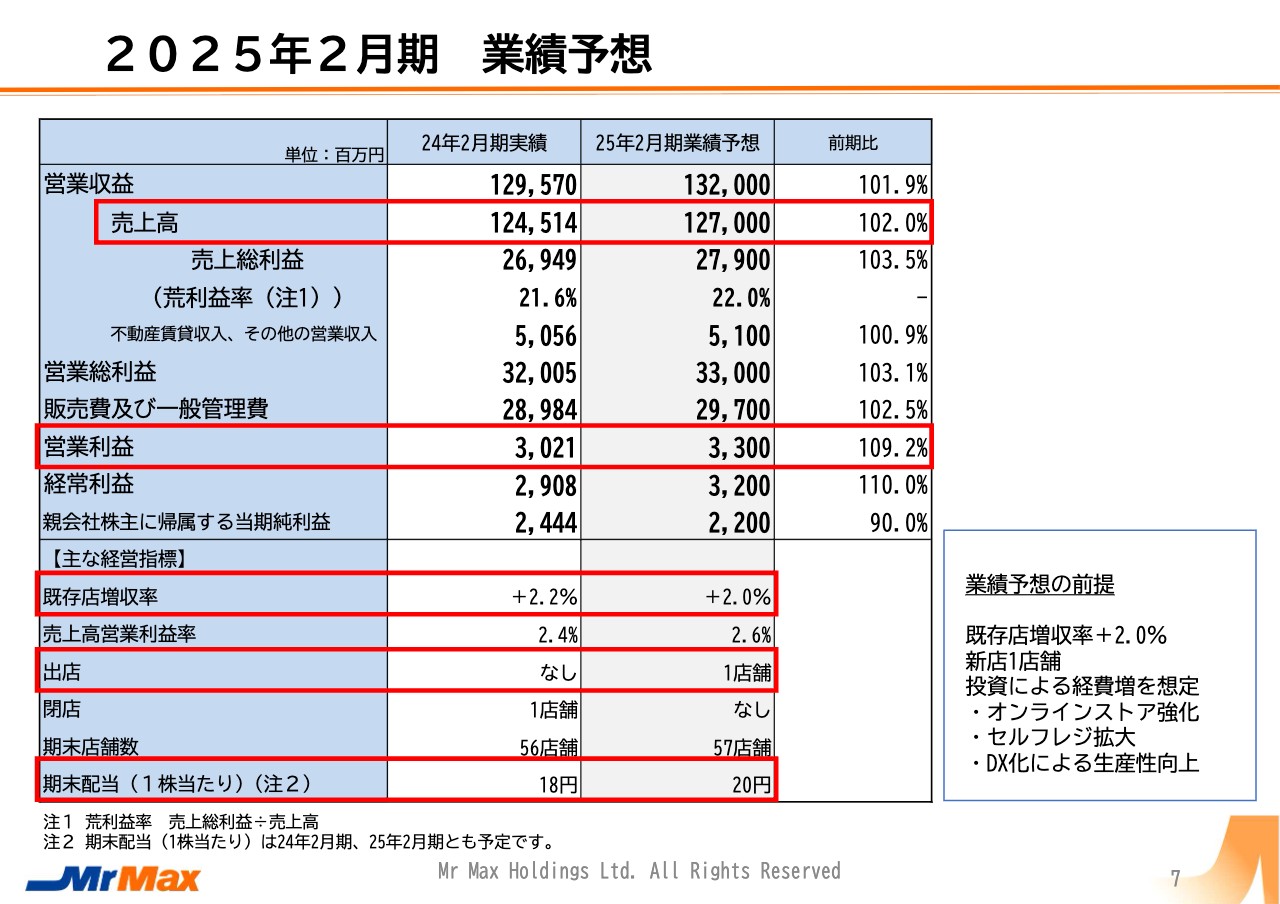

2025年2月期 業績予想

2025年2月期の業績予想です。売上高は前期比2.0パーセント増の1,270億円、営業利益は前期比9.2パーセント増の33億円を計画しています。

既存店の売上高は前期比2パーセント増を前提としました。今期もオンラインストアや既存店へ積極的に投資します。既存店の強化は昨年度も行いましたが、想定した結果を得ることができなかったため、新年度に巻き返しを図ります。

商品政策については毎月商品を入れ替えながら、圧倒的な安さの100品目を展開していきます。品ぞろえの見直しとプライベート・ブランド商品の強化で売上個数を伸ばし、売上の増加や荒利益率の改善を図ります。

11月に福岡県内に1店舗の新店のオープンを予定しており、3年ぶりの出店となります。工事がスムーズに進めば、期末までにもう1店舗出したいと考えています。

DXの関連では、セルフレジを拡大していきます。前期に実験で効率化を確認できたことから、2025年2月までに全レジの8割に当たる約600台をセルフレジに入れ替えていきます。セルフレジの導入により、レジの作業時間を30パーセント減らすことができ、店全体の作業時間も6パーセント削減できる見込みです。

期末の配当は1株当たり20円を予定しています。

前中期経営計画の振り返り(2022年2月期~2024年2月期)

平野能章氏(以下、平野):代表取締役社長の平野です。私からは、中期経営計画についてご説明します。

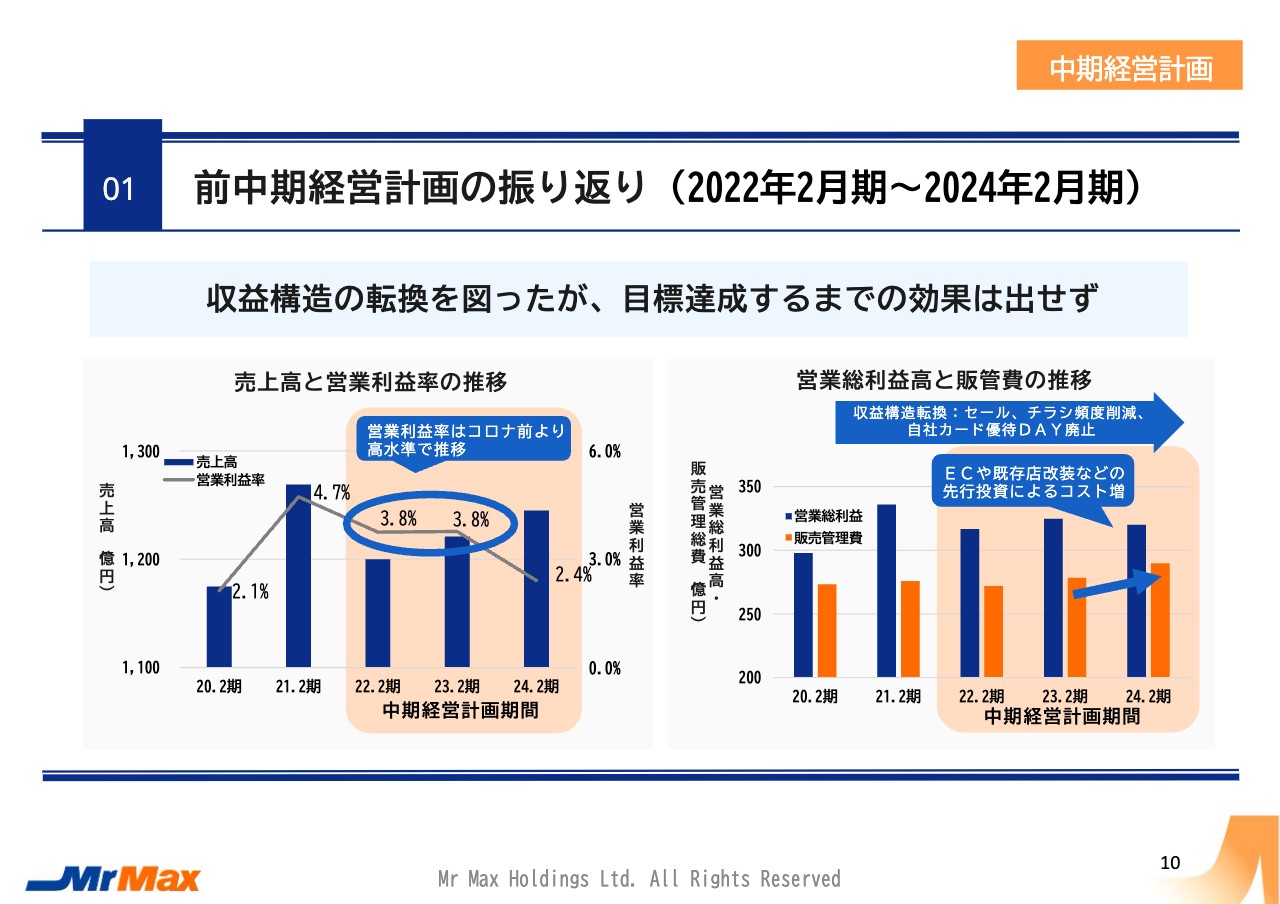

昨年度までの3ヶ年の振り返りです。計画最終年度の2024年2月期に売上高1,300億円、営業利益率5パーセントの目標を掲げ、EDLP・EDLC(Everyday Low Cost)を推進してきました。

結果は売上高が1,245億円、営業利益率2.4パーセントで終わりました。この3年間は既存店の活性化を目的とした売上増を図ってきました。しかし、コロナ禍明けの市場の変化に対する分析が甘く、売上を大きく伸ばすという状態には至りませんでした。

コスト面においては計画策定時には想定できなかった、仕入れ原価およびエネルギー価格の高騰にも見舞われました。

人件費増加の対策においては、人件費そのものの削減や作業改革を図ったものの、我々が意図したほどの効果は出ませんでした。

また、ECおよび既存店の改装に対する先行投資でも経費がかさみました。それに見合う成果がすぐ出てきているわけではないため営業利益は目標に届かず、残念な結果となりました。

前中期経営計画の振り返り(2022年2月期~2024年2月期)

スライド左側の折れ線グラフの営業利益率についてです。2022年および2023年の2月期は共に3.8パーセントで、コロナ禍前の水準を上回りました。チラシ配布頻度を減らし、自社カード優待制度をやめて経費を減らしたことや、いろいろな販売促進計画を制限したことで、収益構造の改善効果が現れてきました。

しかし、2024年2月期の営業利益は設備投資の増加や仕入れ原価の高騰などから、2.4パーセントへと低下しました。2020年2月期の2.1パーセントよりは高いものの、非常に低い水準にまた戻っているという認識です。ここからの5年間で一気に引き上げていきたいと思っています。

中期経営計画目標数値 (2025年2月期~2029年2月期)

次の5ヶ年にわたる中期経営計画についてご説明します。

5年後の2029年2月期に売上高は2,000億円、営業利益率は5パーセントを目指しています。売上高2,000億円のうち、新店で400億円、既存店で1,600億円を計画しています。新店は5年間で大型と小型を合わせて25店舗を目標にしました。

既存店については、前期に改装を行いましたが効果にばらつきがあり、トータルとして見れば投資したコストに見合う成果がまだ出せていない状態です。今期以降は改装内容についての再検証をしっかり行い、棚割りや品揃え、その順番などすべてを組み立て直すことでより適正な売場構成にアップデートをし、売場販売効率の向上を目指していきます。

本部においては、生産性の向上を目的にDX化を進めています。資料の作成に費やしている時間を減らし、効率化を図ります。

また、データ活用の教育も進めていきます。前期は外部から講師を招き、データを駆使した分析手法の教育を行いました。積極的にしっかりとした棚割り分析などに発展させていきたいと考えています。

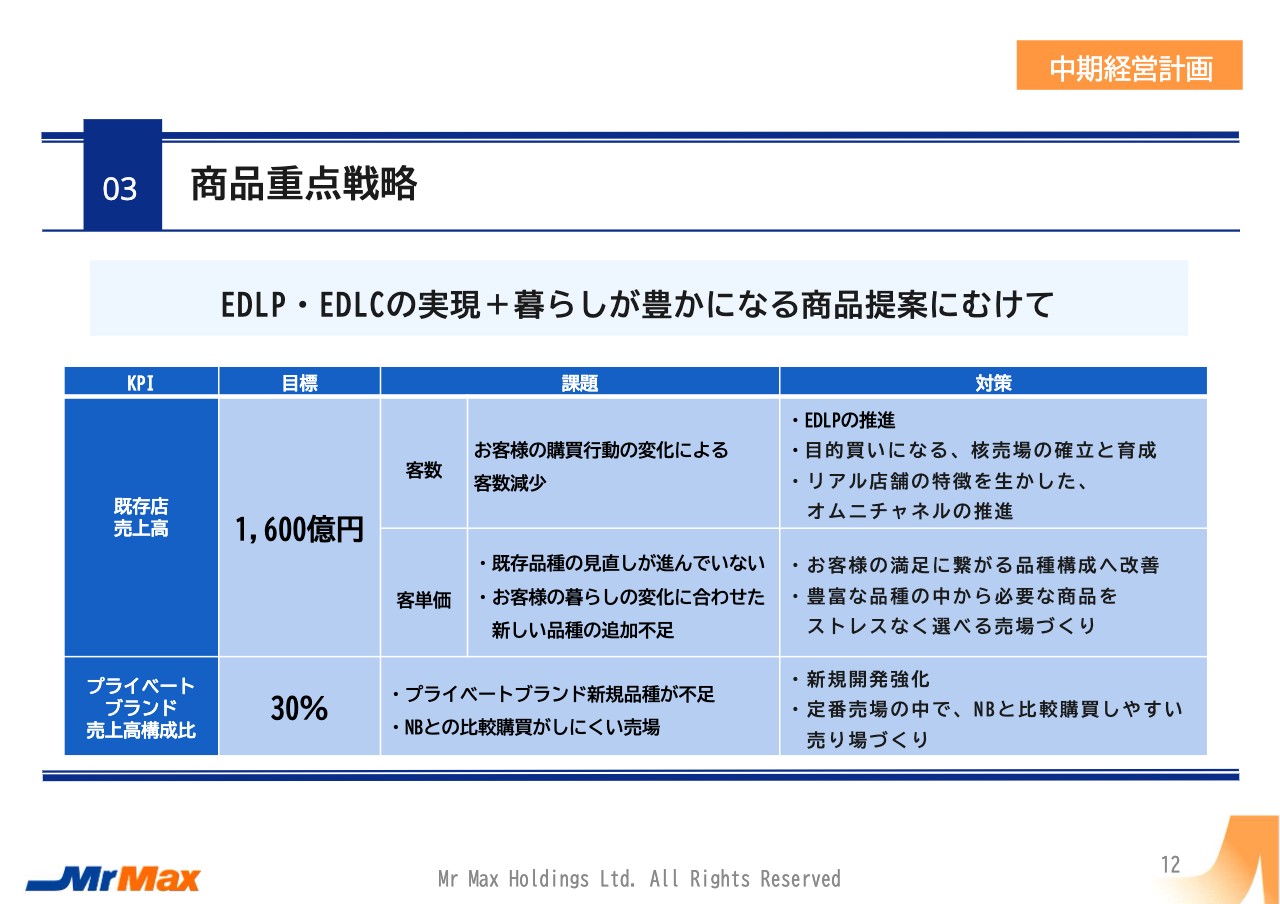

商品重点戦略

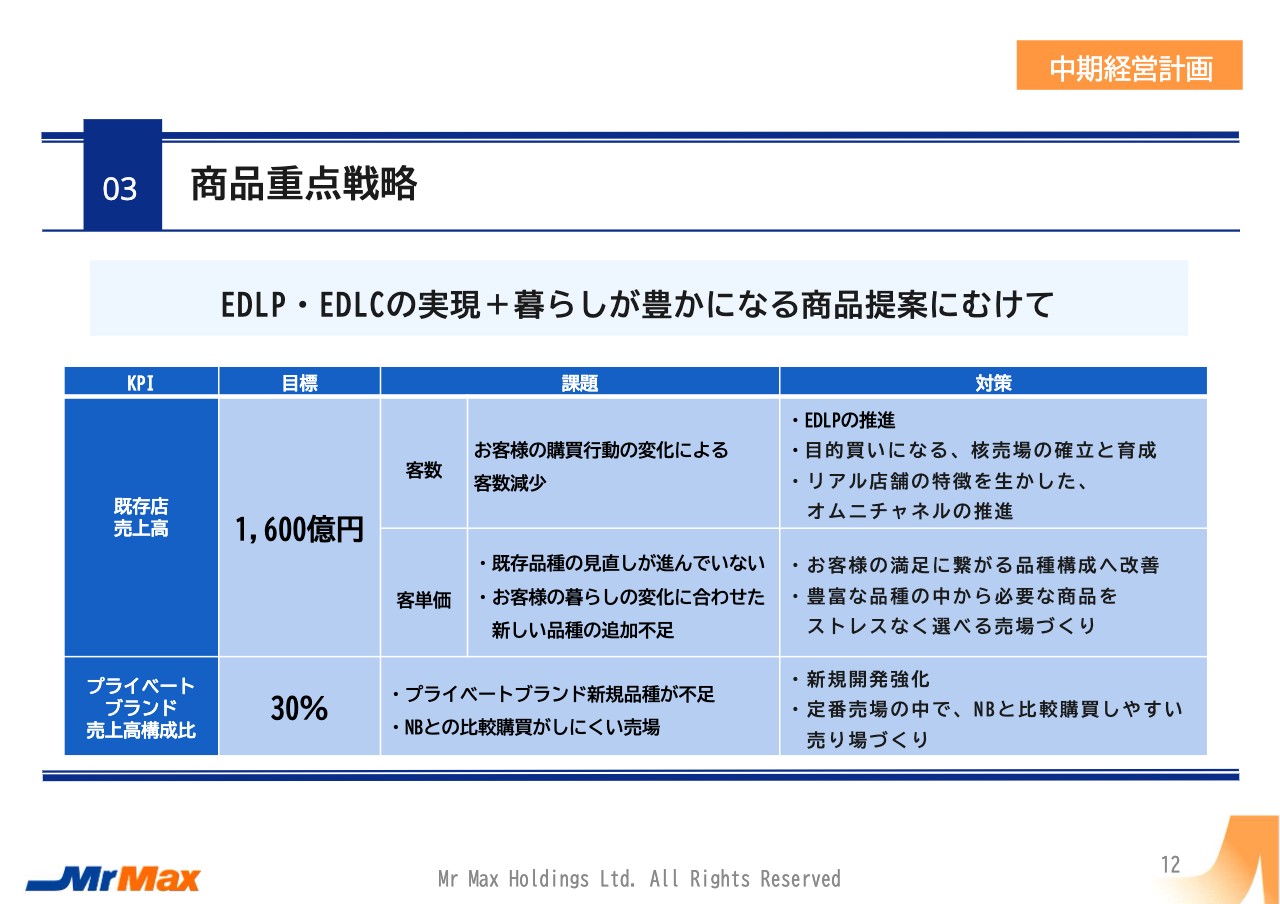

ここでは商品戦略についてご説明します。5ヶ年計画では、既存店とプライベート・ブランドの商品の強化を図ります。これからの5年間、既存店の一層の改善や売場販売効率の向上、プライベート・ブランドの品目数とその比率を増やすことに注力したいと考えています。

当社の課題として挙げられるのは、客数が増えていないことです。お客さまの購買行動の変化に応じた新しい品種の投入や、お客さまを引き寄せる売場作りが十分にできていたとは言えません。

この5ヶ年計画では、商品の見直しに加え目的買いとなる人気商品を定番売場に展開することでお客さまの満足度を高め、客数を上げていくことを目標としています。

前期は仕入れ価格の上昇が続く中で、値上げを一部我慢した傾向もあり、荒利益率の低下を招いてしまいました。新年度からは商品の価格を適正に設定することで見直しを行い、荒利益率の確保をしていきます。プライベート・ブランド商品についても、NB商品との比較購買ができる売場作りや、相対的な安さを打ち出しながら利益を確保していきたいと考えています。

中期計画の最終年度にあたる2029年2月期には、全体に対するプライベート・ブランド商品の売上販売比率の30パーセント達成を目指していきます。

2024年3月には商品開発部の組織変更を行いました。今まで商品部の各部の下にマーチャンダイザーが所属していましたが、この3月から商品開発部という部隊に切り替わりました。商品開発部の開発速度の向上を目指していきます。

成長戦略

ここからは成長を加速させる3つの取り組みについてご説明します。1つ目は、1番大事な店舗出店で、5年間で25店舗を出店予定です。700坪タイプの小型店から2,000坪を超える大型店まで、居抜きや多層階の物件など、さまざまな形態の出店を積極的に検討していきます。

出店を加速するために、今年4月には外部から開発担当の役員を招きました。しかし、1人が加わって出店速度がいきなり上がるというわけではありません。大切なのは、新しく参加したリーダーのもとで、新たなチームがこれまでの仕事の方針を変え、情報のルートをより一層増やして交渉力を高める手順や段取りを刷新することです。

単純にお金をかけたり、出店する土地の用途指定を変えたりといったことで出店を加速できるわけではありません。開発担当役員は地主やデベロッパーなど各方面との交渉についてのノウハウを持っています。弊社の各部員への教育を徹底し、マネジメントされることで、前期までなかなか出店できなかった体制を変えていきます。これからは継続的な出店を実現していきます。

2つ目は、オムニチャネルの推進です。オンラインストア・リアル店舗・アプリの3つを十分に融合させ、実際のリアル店舗が持っている商圏を超えた集客を図っていきたいと考えています。オンラインストアとリアル店舗の両方をお使いのお客さまがかなり増えてきました。

オンラインストアとリアル店舗の両方を利用されるお客さまは、店舗のみご利用のお客さまと比べて、合計の購入金額が2倍であることもわかってきました。

また、より一層オンラインストアの使い勝手を良くするために、商品の受け取りは店舗でも可能になっています。実際にオンラインで購入したお客さまの半数が、店舗受け取りを選ばれています。

これにより、商品受け取りのためにお店へ来ていただき、店舗でも追加で買い物をしていただけます。このようにオムニチャネルの充実により、お客さまの満足度をさらに上げて、客数増を図りたいと考えています。

オンラインストアにおけるネット経由での売上高構成比は、5年後の2029年2月期までに全体の売上高の10パーセントを目指しています。

3つ目は、M&Aおよび新規事業戦略です。資本業務提携なども含まれると考えてください。M&Aに関しても、特にこの1年は非常に積極的に活動しました。最終的な合意には至らなかったものの、スーパーマーケットやその他専門店などで具体的に話が進んだ案件が複数ありました。

規模拡大や当社が現在持っていない事業のノウハウを得るため、今後もM&Aや提携などに積極的に取り組んでいきたいと考えています。また、2年前に設立した物流子会社を活用した他社の物流業務の請負により、新会社は新しい収益を獲得し始めています。

当社の部署だとなかなか請負しにくく、実際には当社と一部競合するような小売り会社の荷物も、この別会社であれば競合会社でもあまり気にせず使っていただけます。つまり、全体で物流効率が上がることは、全体のコストを下げていくことでもあります。我々は、新会社が事業を広げていくことを積極的に応援しています。

さらに、成長が期待されるASEANなどの海外マーケットにもチャレンジしたいと考えています。すでにベトナムに社員1名を派遣し、市場調査を始めています。

ベトナムにはちょうどコロナ禍が始まった頃に1名駐在していましたが、コロナ禍により外出もできずまったく活動できないこともあって、残念ながらいったん引き上げていました。やっとこの3月からまた1人常駐し、情報収集を始めています。まだそのような域を出ていませんが、ここから始めていこうと考えています。

以上でご説明した取り組みを確実に実行し、2029年2月期の売上高2,000億円、営業利益率5パーセントを達成していきます。

先ほど、開発部の担当役員について話をしました。この役員を含めて、今年は5名の新しい執行役員が誕生しています。そのうち3名は社外人材です。デジタルECなどのDX、商品開発、出店のそれぞれに新しい役員を迎え、体制を強化しています。彼らを加えた新しいマネジメントチームでしっかりと取り組んでいきます。

資本コストや株価を意識した経営の実現に向けた対応

石井:私から、資本コストや株価を意識した経営の実現に向けた対応についてご説明します。スライドのグラフは、過去4年間の加重平均資本コスト(WACC)と、資本収益性を表す投下資本利益率(ROIC)の推移です。資本の収益性は、資本コストを上回って推移してきました。

投資家の求める最低限のリターンは達成できました。しかし、2024年2月期の資本の収益性は3.7パーセントであり、資本コストの3.4パーセントをわずかに上回ったに過ぎません。今期以降は稼ぐ力、つまり資本収益性を高めていく必要があります。

資本コストや株価を意識した経営の実現に向けた対応

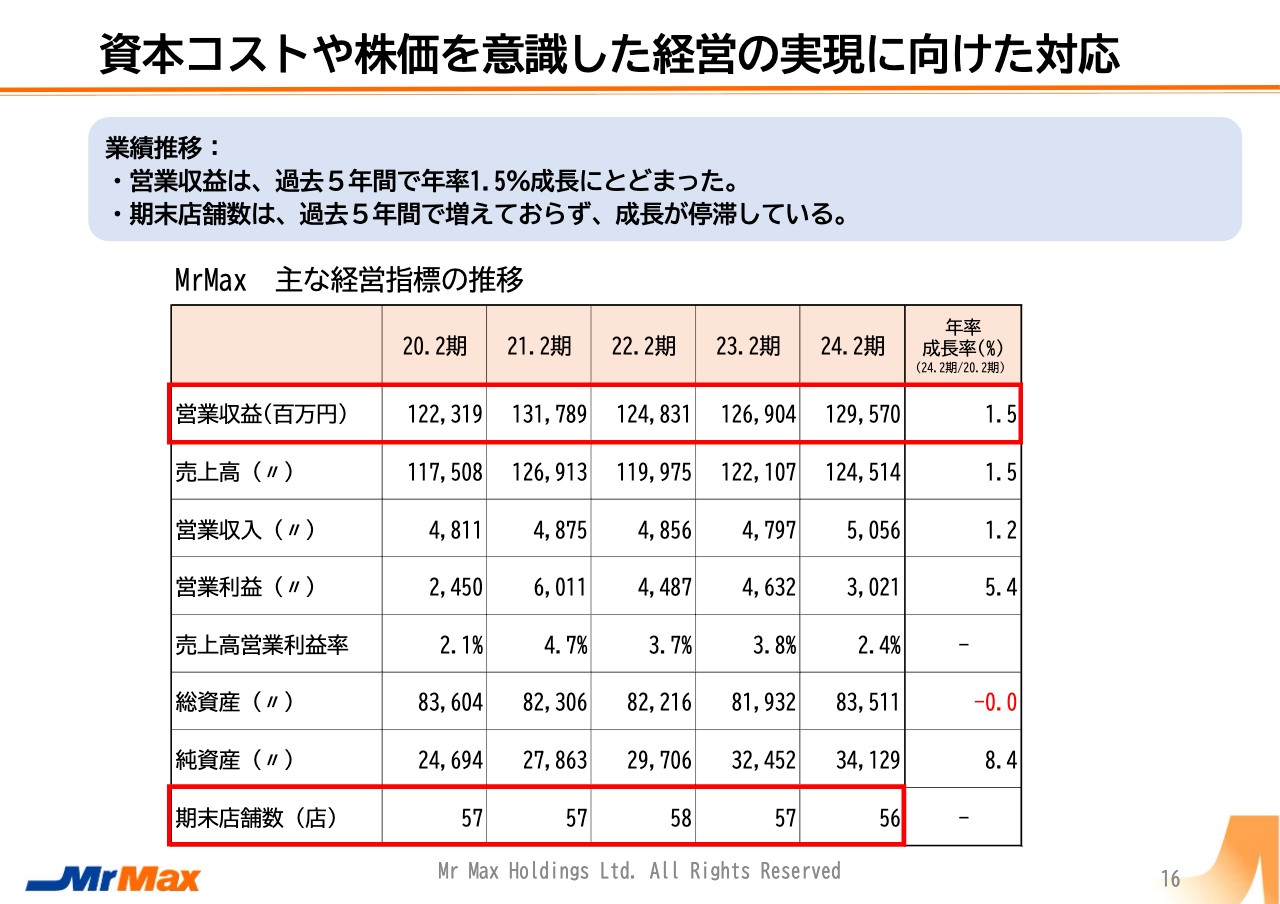

スライドの表は、直近の5年間の業績推移を分析したものです。株価を見るにあたってのもう1つの課題は事業の成長性です。営業収益は過去5年間で年率1.5パーセント成長率にとどまりました。

2024年2月の期末店舗数は56店舗です。新規出店が少なかったことに加え閉店もあったため、5年前に比べ店舗数は1店舗減少となりました。

資本コストや株価を意識した経営の実現に向けた対応

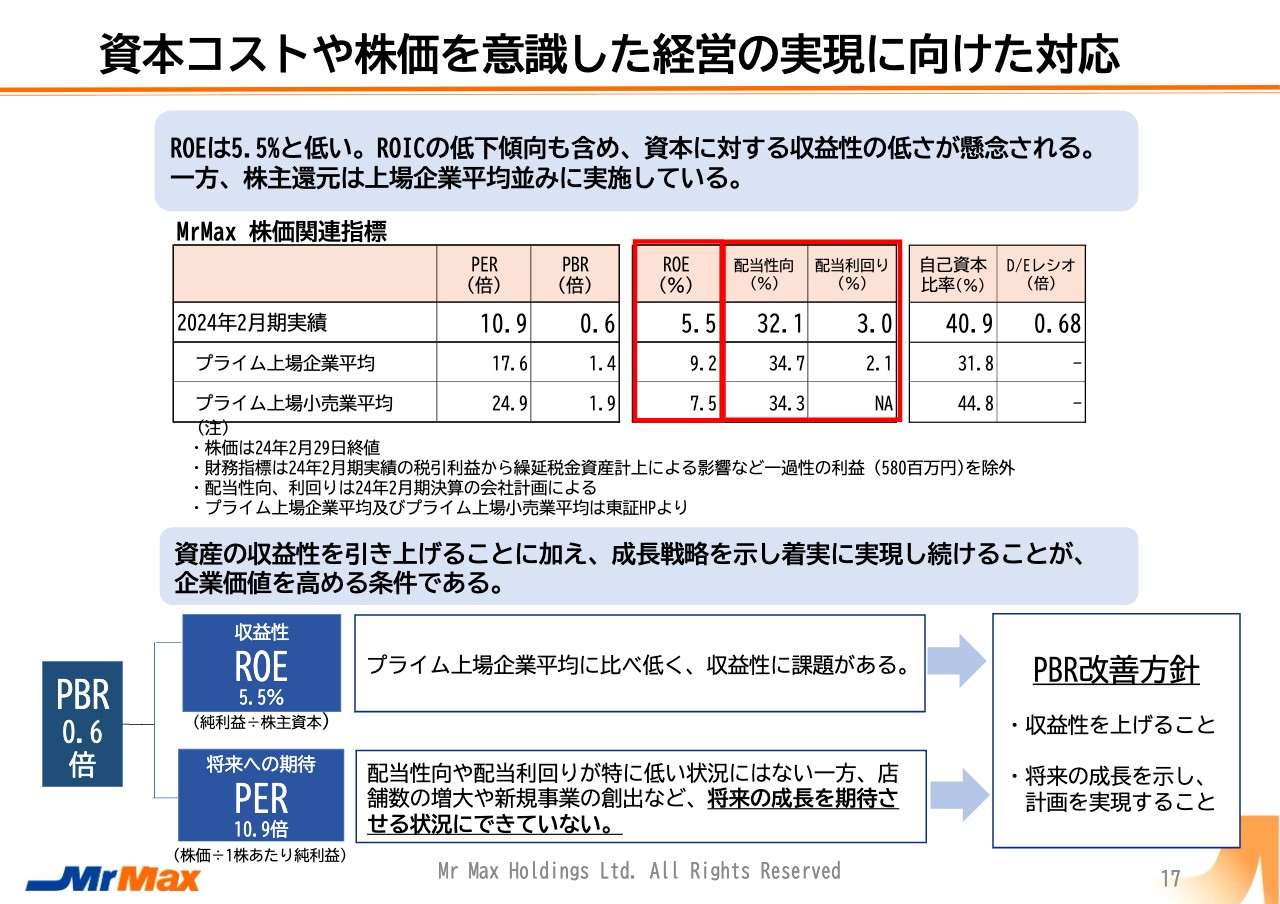

株価に関する資料についてご説明します。前期のROEは一過性の影響を除くと5.5パーセントでした。2023年2月期は9パーセントと平均的な水準でしたが、減益決算となったため数値が下がってしまいました。事業の収益性を高めることが喫緊の課題だとあらためてわかります。

一方で、配当性向は32.1パーセントで配当利回りは3パーセントでした。株主還元の方針に大きな課題はないと認識しています。

昨年の決算説明会では、私から事業の成長性を高めることが課題だとお伝えしました。2年前は資本の収益性が5.7パーセントでROEが9.0パーセントだったため、成長力を取り戻すことが最優先課題だと考えたためです。

しかし今年度は、成長性はもちろん、資本の収益性を高めることも喫緊の課題に浮上してきたと認識しています。収益性を高めつつ、成長力を復活させなければ、株価を高めることはできないと覚悟をしています。

資本コストや株価を意識した経営の実現に向けた対応

先ほど平野から、中期経営計画の3つの取り組みをご説明しました。当社は、掲げた中期計画を着実に実行し、資本の収益性を高めつつ成長性を取り戻すことでしか株価を増やすことはできないと考えています。

そうした思いを込めて、今期から始まる中期経営計画を策定しました。5ヶ年計画で企業価値を高め、投資家のみなさまの期待になんとしても応えていきたいと思います。

質疑応答:今後5年間の出店計画の実現性について

「この3年間で1店舗しか出店できていないのに、どのように今後5年間で25店舗の出店できるのか?」というご質問です。

ご質問いただいたとおり、最もハードルが高い課題です。達成できそうな数字を出すことも考えました。しかし、経営としてはあえて高い目標を課すことで、従来の手法に頼らず新しい手法に挑戦していくため、このような数字を出しています。もちろんこれは店舗開発に限ったことではなく、商品や販売、管理を含め会社全体で挑戦していかなければ、この数字は達成できません。

出店について話を戻しますが、まず今年11月に1店舗出店します。開店準備が順調にいけば、来年さらに1店舗出店できると思います。次期出店も踏まえて出店数を増やしていきます。特に第一種住居地域という区分では店舗規模が小さくなってしまうため、当社はこれまで出店を検討していませんでした。

しかし、多少面積が小さくなっても、出店エリアを拡大する方針で、この地域においても出店の案件探索を増やし始めています。

また、店舗の設計計画についても、次の出店から従来よりもローコストの仕様を出していきます。ご質問のとおり出店計画そのものの需要は非常に高いですが、居抜きや店舗設計、エリアの見直しなどにより、なんとかこの店舗数を達成していきたいと思っています。

平野:出店は石井がお伝えしたとおりです。これまでリストには挙がりましたが、途中で候補から外れていた物件をもう一度しっかりと攻め直し、より柔軟な出店の形態を考えています。

今年の秋に出店予定の店舗に、2フロアあるGMSの1階の会社が運営している食品売り場の前に、テナントにお貸ししている約1,000坪の物件があります。それを全部、我々が使うという出店の形態です。初めての取り組みに挑戦します。私はやはり、まず実行してみて修正していく実験が大切だと思います。

前期まで改装も何パターンか行い、今のところ成果は出ていないですが、「こうした結果このようになる」という経験の蓄積はできていますので、しっかりと今期以降の出店や既存店の改装に学習効果を活かしていきます。

これにより、これからの5年間で既存店で1,600億円、新店で400億円を出していこうと考えています。「これまで出店していないのに、なぜそこまで自信満々なのか」と言われると、「見ていてください」としか言いようがないですが、我々はそこをしっかりと克服して出店のペースを上げ、成長の速度を上げていくことを目指しました。

質疑応答:プライベート・ブランドの今後について

石井:「プライベート・ブランド商品の売上比率をどのように上げていくのか教えてください」というご質問です。

プライベート・ブランドについては先ほどお伝えしたように、社内の開発会議をベースに進めています。

毎週上程する数を増やしていくことで、プライベート・ブランドの売上高構成比を上げていきます。出してはいるものの、適正に見直していなかった商品もあります。そのような部分を今年度以降テコ入れしていくことで、売上高の3割をプライベート・ブランド商品で占めていきたいと考えています。

平野:プライベート・ブランドについてはとても重要なポイントです。売上高構成比を3割に上げるために、プライベート・ブランド商品そのものに際立った競争力がある必要はないと思います。

売り場の中でプライベート・ブランドがNB(ナショナル・ブランド商品)と同等の品質あるいはそれ以上の品質や味で、より安い価格を実現し、お客さまにNB以外の選択肢を提供します。その選択肢が当社のプライベート・ブランドであることがとても大事です。つまり、相対的に「ミスターマックスが安い」という事実よりも大事なのは、印象です。安さの演出をこのプライベート・ブランドで積極的に行っていきます。

そして本当に重要なのは、その品種の中でプライベート・ブランドの荒利益高が一番高くなるものを作っていくことです。今まで以上に荒利益率の向上を目指し、25パーセント程度の数字を目指すためには、プライベート・ブランドが30パーセントから35パーセントの荒利益率を確保しなければなりません。

例えば競争力のあるプライベート・ブランドの「トップバリュ」を倒すという感じはまったくありません。

品ぞろえが多く、選択肢があり、楽しく買い物できる売り場になる大事な要素が当社のプライベート・ブランドにはあると考えています。

質疑応答:オンラインストアの採算性について

石井:「オンラインストアの採算性をどのように高めていくか教えてください」というご質問です。

先ほどお伝えしたように、まだお話しするような金額の規模にはなっていません。これについては、例えばAmazonのようにオンラインをベースにビジネスを組み立てていこうということでなく、店舗のお客さまが「今日は忙しいからオンラインを使う」あるいは「夕方は店舗に寄れるため、まず注文だけしておいて店頭にピックアップしに行こう」というかたちのビジネスに変えていこうと思っています。

そのため、全国的にネットワークを広げるというよりは、既存のリアル店舗とネットの両方でビジネスとしてお店をサポートしていこうと考えています。

平野:オンラインは赤字の会社が多く、当然当社も今のところ大赤字です。ただし、開店1年で10万人を超える会員が集まりました。ECサイトを通じた販売では、売上高もトータルで20億円ほどまで伸びてきています。このペースで上げていくことで、5年間で200億円という数字はそう難しいものではないと考えています。

ECの黒字化については、例えば当社の存在すら知らない世界のどこかの誰かに、当社の商品を売ろうとは考えていません。「ミスターマックスは使っています」「知っています」「どこかで聞いたことがあります」程度の人のところまでリーチできれば十分だと考えています。既存店の売上高が一回りふくらむようなイメージで、売上高の1割はあえてECを通して販売したいということです。

会員の多くの方々が、お店に取りに来てくださっています。物流が圧迫されて黒字にならなかったり、巨費を投じて膨大な自動物流センターを作らなければならなかったりと課題もあるため、そのようなかたちにはせずにおこうと思っています。

質疑応答:中期経営計画の売上高と営業利益の推移について

司会者:「中期経営計画について2029年度までに売上高2,000億円とのことですが、売上高の推移のイメージを教えてください。また同様に、営業利益の推移のイメージをお願いします」というご質問です。

石井:中期経営計画の売上については、今は個々の数字をお伝えできませんが、既存店ベースで5パーセント程度成長すると、先ほど資料にありましたように1,600億円ほどの売上になります。それに新店の分400億円を乗せていこうと考えています。

これまでの成長率は2パーセント程度でしたので、既存店ベースで5パーセントの成長はかなり高いことは事実です。しかし、この既存店の成長率はリアル店舗に、ECのお客さまの注文も加えての数字です。ECがきちんと成長してくれば、3パーセントから5パーセントぐらいは達成できるのではないかと考えています。

出店について、今年度は1店舗か2店舗です。来年度も同程度のペースですが、今開発を進めている案件が3年目、4年目、5年目と増えていくため、出店数は後半にかけて増えてくるということを前提に考えています。

質疑応答:中期経営計画における「資本コストを意識した経営」について

司会者:「中期経営計画に『資本コストを意識した経営』の記述が欠けているように思います。『WACCをどのくらい考えているのか』『ROEの目標を掲げないのか』『株主還元の方針は』など、ここ1年ほどで出ている中計で当然記述されているものがありません。いかがお考えでしょうか?」というご質問です。

石井:ご質問いただいたように、中期的な財務面の目標を今回は記載していません。不十分で申し訳ございません。

先ほどこの資料の中でWACCなどの数字をご説明しました。ROEあるいはROICは、基本的には今は計画を達成していくことによって、WACCを十分上回っていくと考えています。社内ではもちろん数字を組み立てているものの、今回、外部には数字として明確に出していません。この部分は今後、適時ディスクローズしていきたいと思っています。

新着ログ

「小売業」のログ