【QAあり】やまびこ、継続的なコストダウン等により大幅増益、各段階利益は過去最高益を達成 来期も5円増配の60円を予定

2023年12月期決算説明

久保浩氏(以下、久保):まず、能登半島地震で被災されたみなさまに、お見舞いと被災地の一日も早い復興をお祈り申し上げます。あらためまして、代表取締役社長執行役員の久保です。本日はご多忙のところ、当社の決算説明会にご参加いただき、誠にありがとうございます。本日の説明は、私と執行役員企画・経理本部長の二藤部の2人で進めさせていただきます。

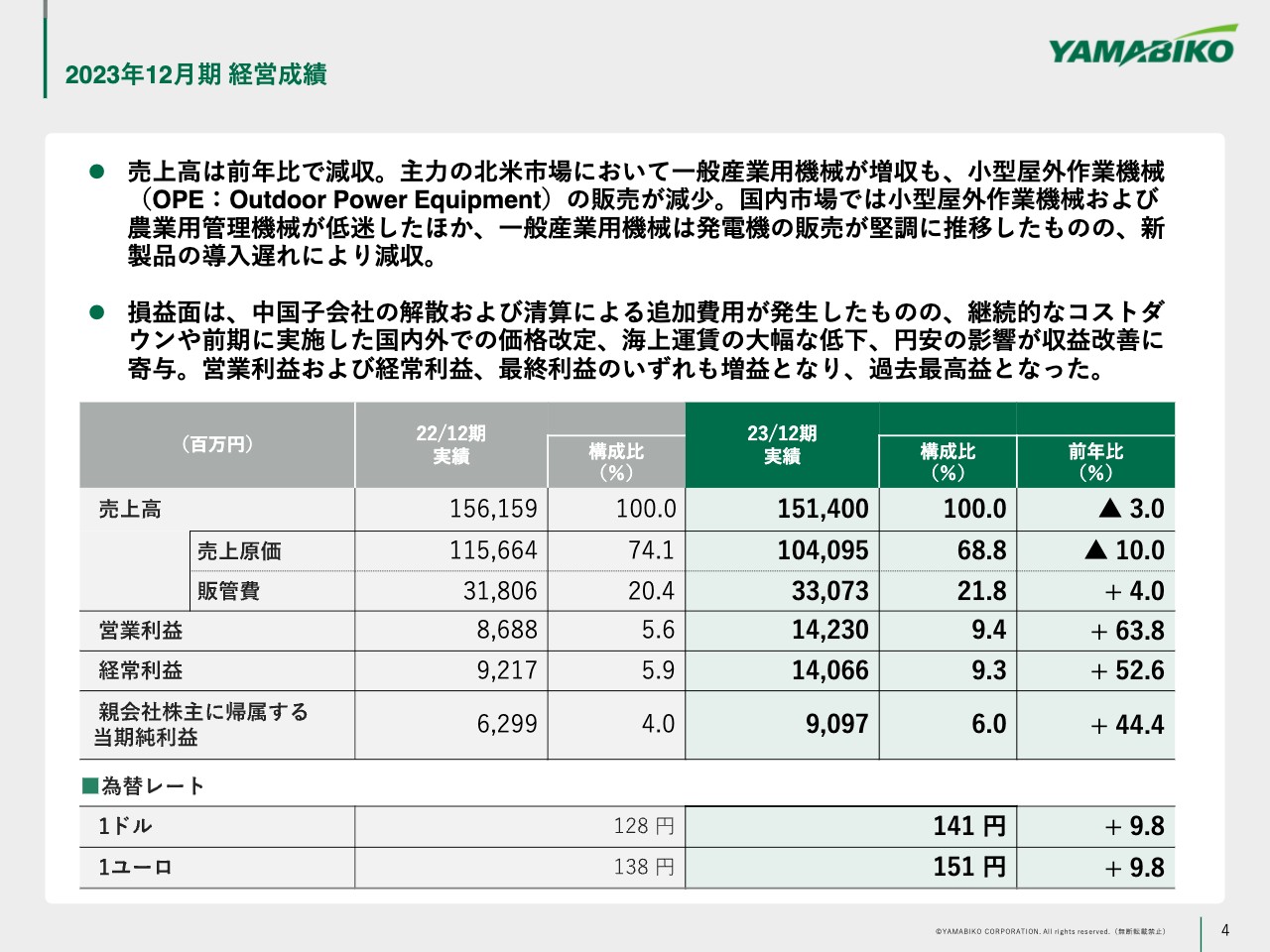

2023年12月期 経営成績

二藤部浩氏(以下、二藤部):まずは、2023年12月期決算概要についてご説明します。前年比の損益計算書の抜粋です。売上高は前年比3パーセントの減収になりました。主力の北米市場においては一般産業用機械が増収となりましたが、公園や家庭の緑地管理機械を指す小型屋外作業機械(OPE:Outdoor Power Equipment)の販売が減少しました。

これは新型コロナウイルスによる巣ごもり需要の反動減や、春から夏の需要期における北米や欧州の一部地域での天候不順、具体的には干ばつや熱波などの影響を受けたことによるものです。また、北米・欧州では金利上昇により、当社の販売先である代理店さまが、在庫圧縮を進めたことも影響をしました。

営業利益は、継続的に実施しているコストダウン、国内外で実施した価格改定、海上運賃の引き下げや円安の影響を受け、大幅な増益となりました。経常利益、当期純利益も増益となり、いずれも最高益を計上しました。

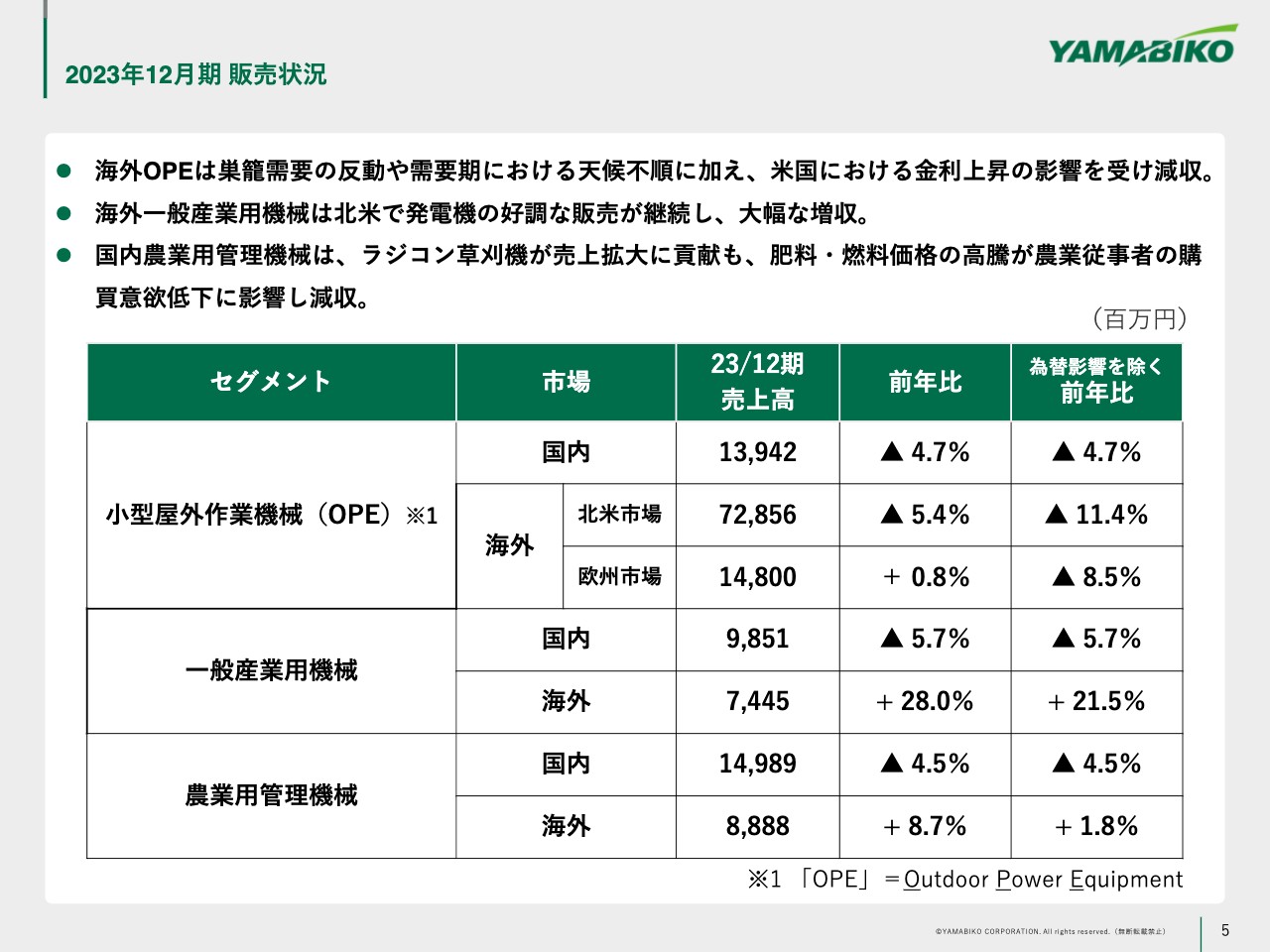

2023年12月期 販売状況

販売状況についてご説明します。セグメント、市場ごとに前年同期比の増減率、為替影響を除いた増減率を示しています。

主力の小型屋外作業機械(OPE)についてです。欧州市場が円換算ベースで若干プラスとなりましたが国内、北米含め全体的には苦戦しました。一般産業用機械、農業用管理機械はいずれも国内が減少しましたが、海外は売上高を伸ばしました。なお、2つのセグメントの海外の実績は、いずれも北米が中心です。

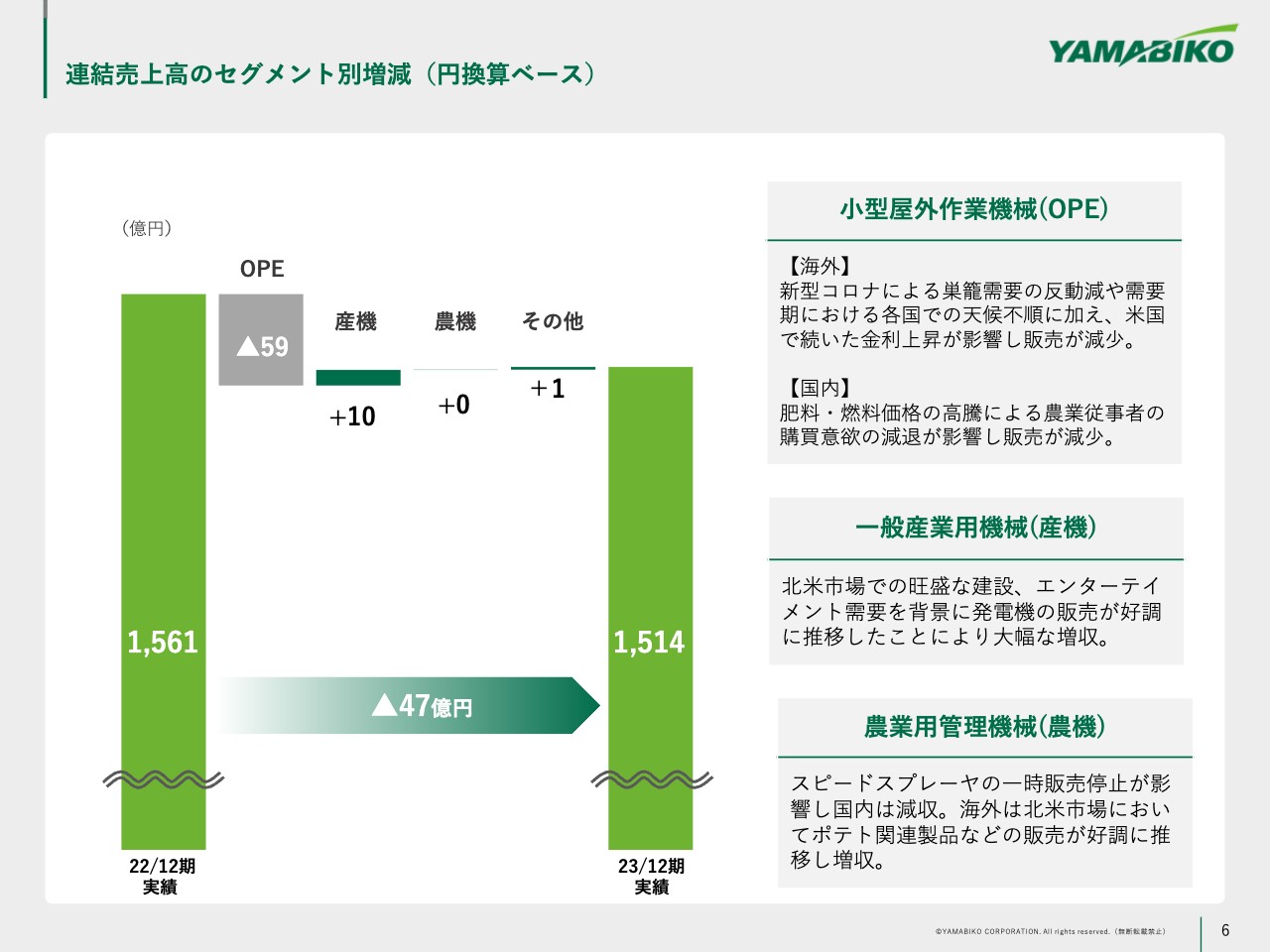

連結売上高のセグメント別増減(円換算ベース)

このスライドでは、連結売上高のセグメント別増減をグラフで示しています。海外の小型屋外作業機械(OPE)については、冒頭で申し上げたような要因で減少しました。一般産業用機械(産機)については、北米での建設需要や、イベントの再開を受けた発電機需要の高まりといったエンターテイメント需要が、売上高にプラスとして貢献しました。

農業用管理機械(農機)については、国内の主力製品「スピードスプレーヤ」の安全性向上の改良に取り組むため、一時的に販売を停止したことが影響して減収となりました。しかし、北米市場の売上高が堅調に推移したことが、「スピードスプレーヤ」の影響を打ち返し、前年同期比で増減は生じませんでした。

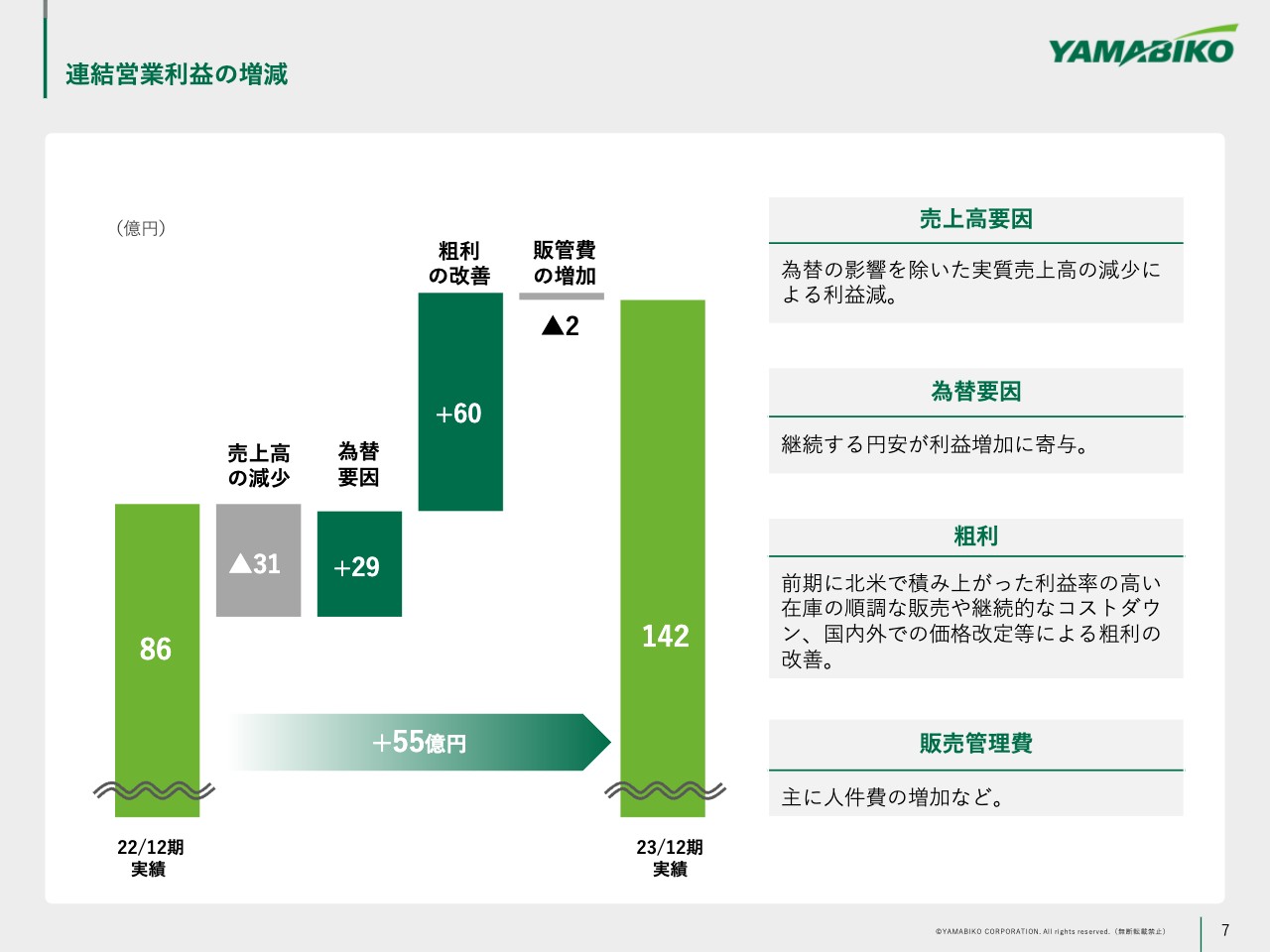

連結営業利益の増減

連結営業利益の増減要因についてご説明します。売上高の減少を為替要因がカバーするかたちとなり、加えて粗利の改善が大きくプラスに影響しました。粗利については、2022年12月末にかけて北米で積み上がった、利益率の高い在庫が順調に販売されるとともに、継続的なコストダウン、国内外での価格改定により改善しました。販管費については、主に人件費の増加によるものです。

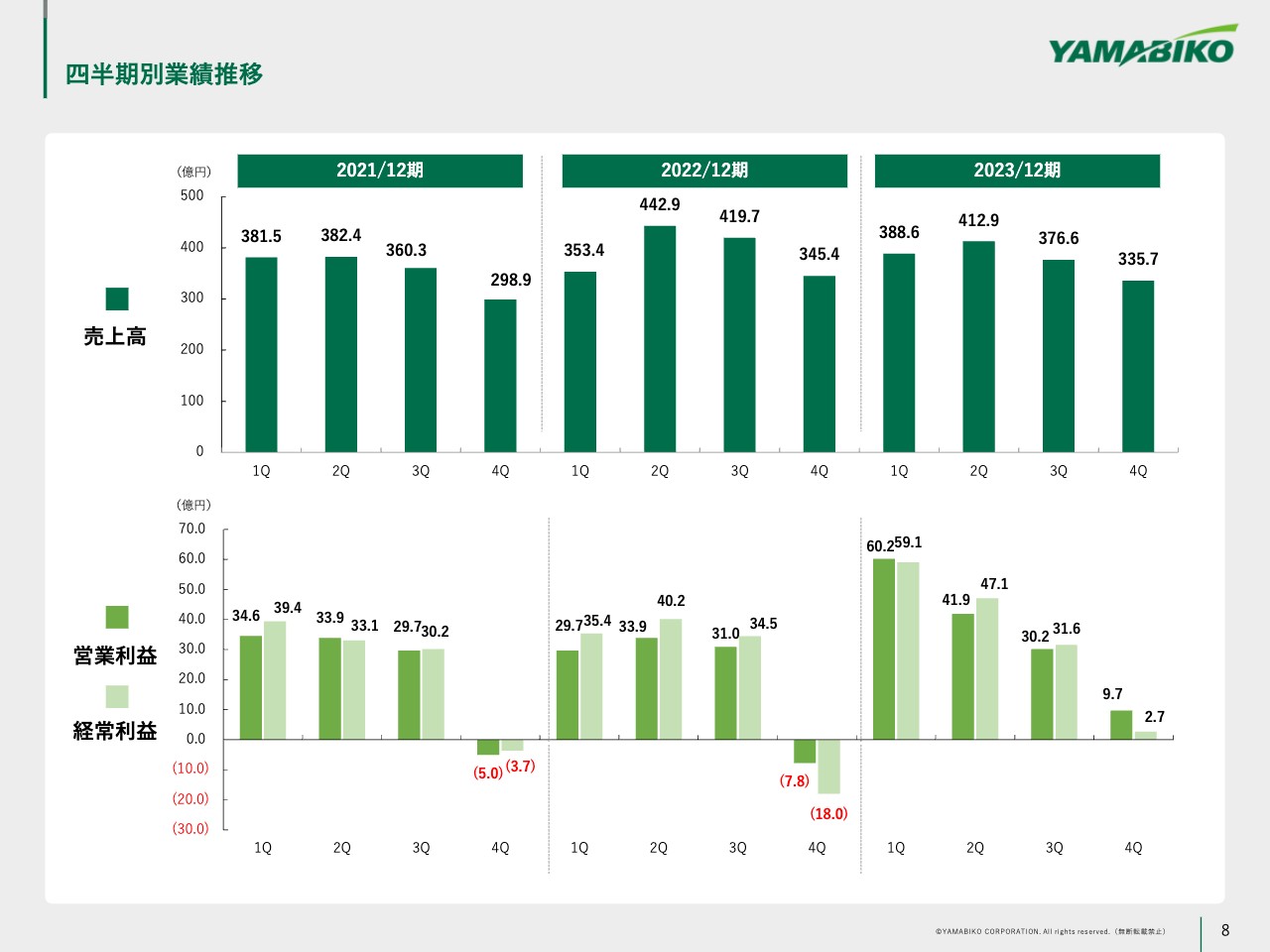

四半期別業績推移

スライドには四半期別業績推移を掲載しています。新型コロナウイルスの影響や天候要因などにより、年度によって変動はありますが、おおむね売上高、利益ともに上期偏重の傾向にあります。第4四半期は売上高の水準が低く、赤字の傾向にありますが、2023年12月期については価格改定や物流コスト削減などの効果もあり営業利益、経常利益ともに黒字となりました。

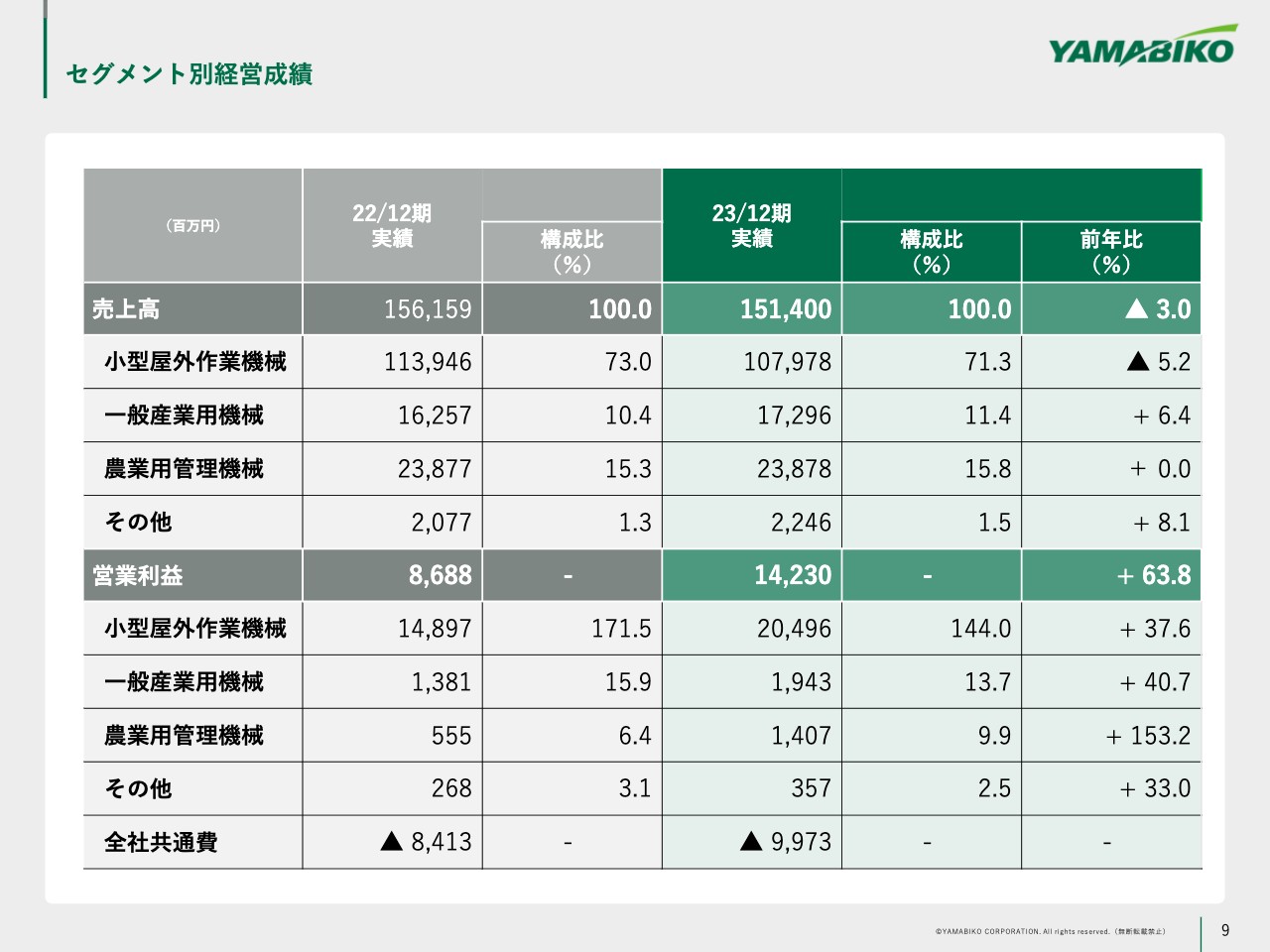

セグメント別経営成績

セグメント別の実績についてご説明します。スライド表の上段が売上高、下段が営業利益です。右端の列が前年比の増減率です。小型屋外作業機械は売上高が5.2パーセント減少したのに対し、営業利益は37.6パーセント増の204億9,600万円となりました。

一般産業用機械と農業用管理機械は、海外の好調に加え、価格改定などにより利益率が改善し、いずれも営業利益は増加しています。

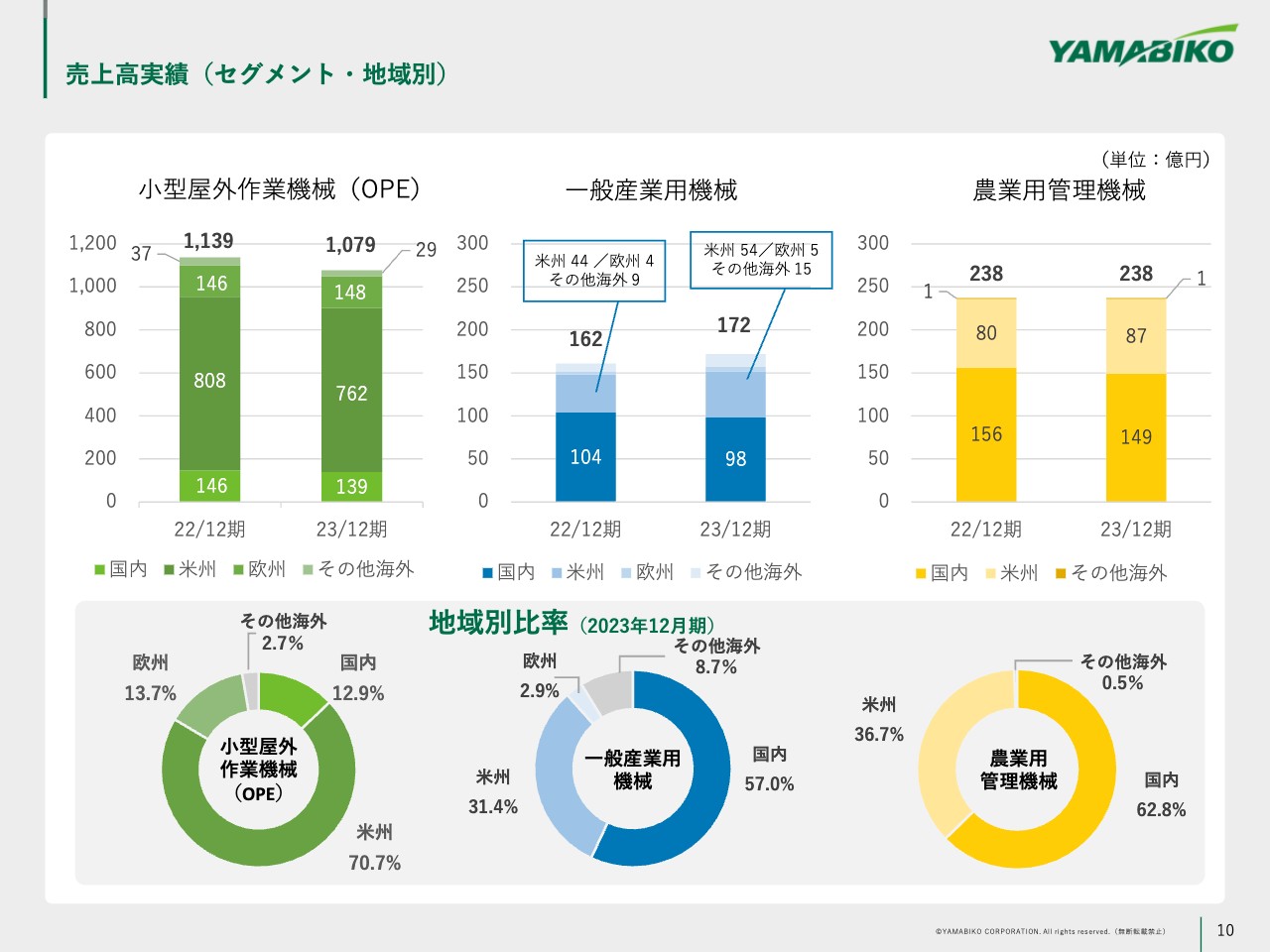

売上高実績(セグメント・地域別)

セグメント・地域別の売上高実績を示したグラフをスライドに記載しています。地域別は、国内、米州、欧州、その他海外で分類しています。

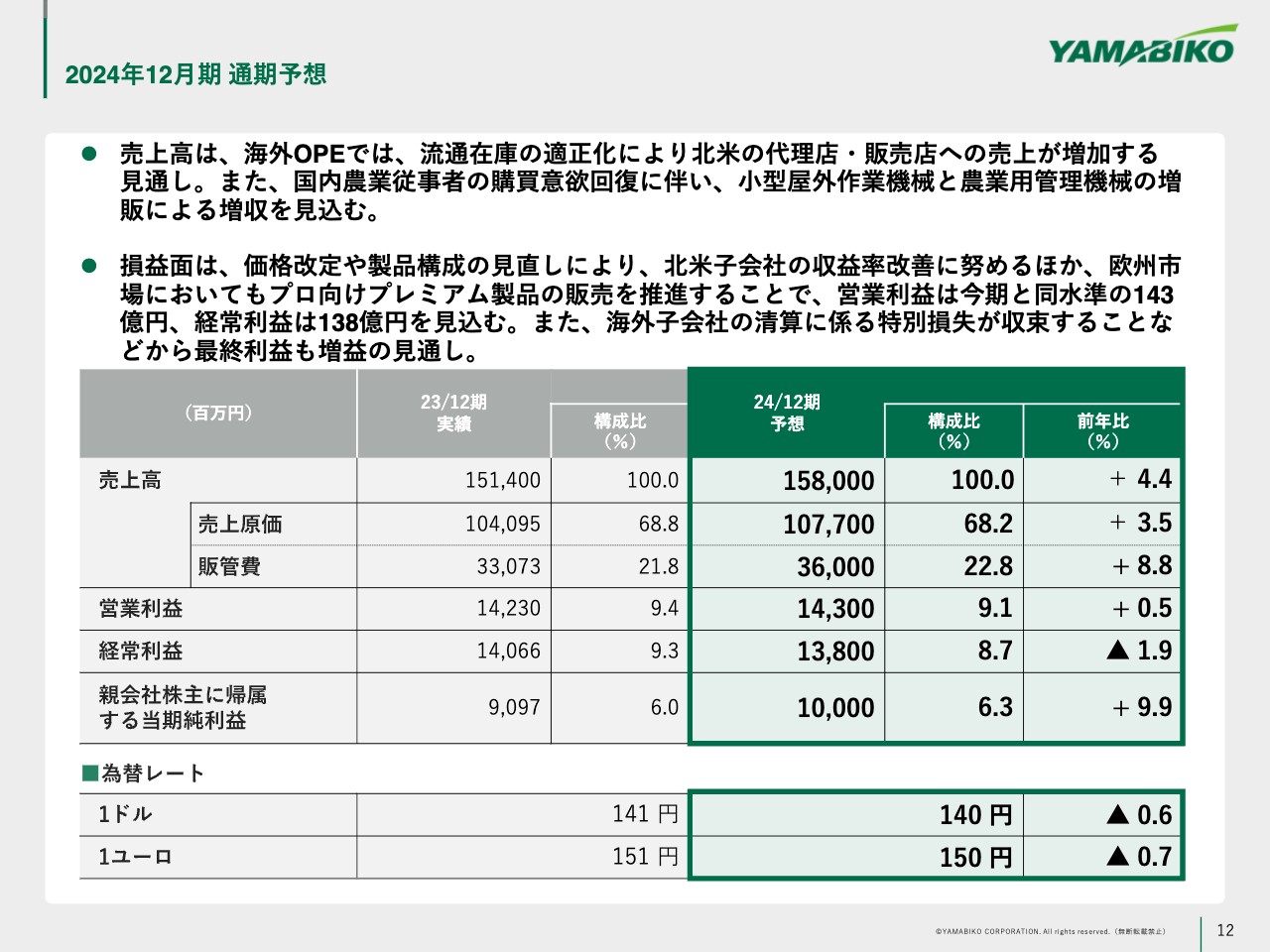

2024年12月期 通期予想

2024年12月期の業績予想についてご説明します。スライド下段に記載のとおり、予想為替レートは1ドル140円、1ユーロ150円と実績比では若干の円高を見込んでいます。

売上高は、前年比4.4パーセント増の1,580億円、営業利益は前年同水準の143億円を見込んでいます。経常利益は為替の実績レートと、先ほどご説明した計画策定上のレートとの差異があり、若干の減益計画となっています。

親会社株主に帰属する当期純利益は、前期に発生した中国・深圳の子会社、愛可機械の清算にかかる費用が落ち着くことから増益の見通しとなり、100億円台を目指しています。以降のページでもう少し詳しくご説明をします。

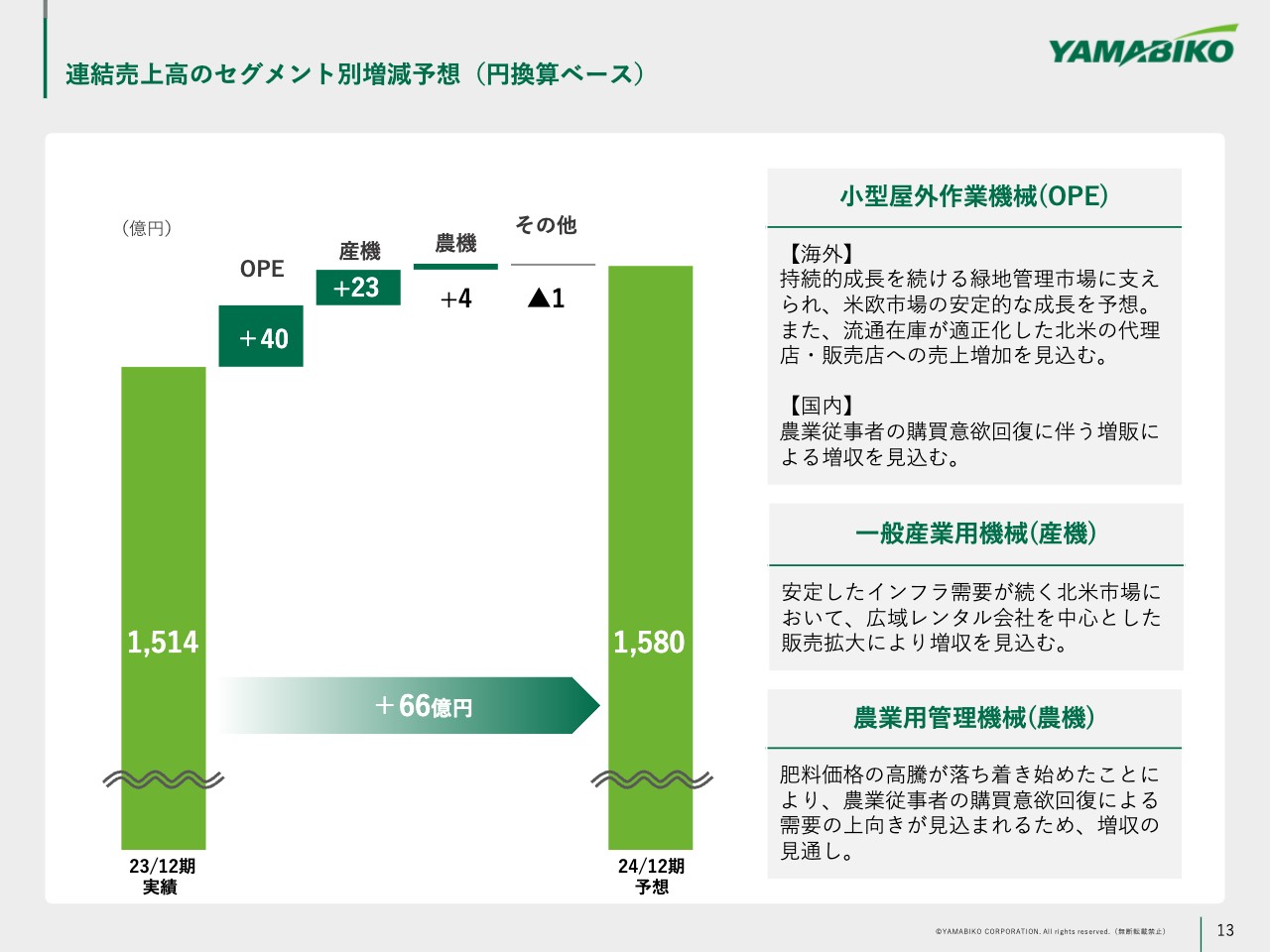

連結売上高のセグメント別増減予想(円換算ベース)

連結売上高の円換算ベースでのセグメント別増減予想についてご説明します。小型屋外作業機械(OPE)については、主力の北米市場を中心に、緑地管理に関連する旺盛な消費、サービス需要に支えられ、安定的な成長を予想しています。

2024年12月期については、北米では代理店の在庫水準適正化が進んでおり、売上高の増加を見込んでいます。国内については、肥料価格などの高騰が落ち着き始めたことから、農業従事者の購買意欲回復による売上高の増加を期待しています。国内の農業についても同様の見通しです。

一般産業用機械(産機)については、引き続き安定したインフラ需要が続く北米市場を中心に、売上高の増加を見込んでいます。国内も環境性能に優れた発電機、溶接機の拡販などにより、売上高の増加を見込みます。

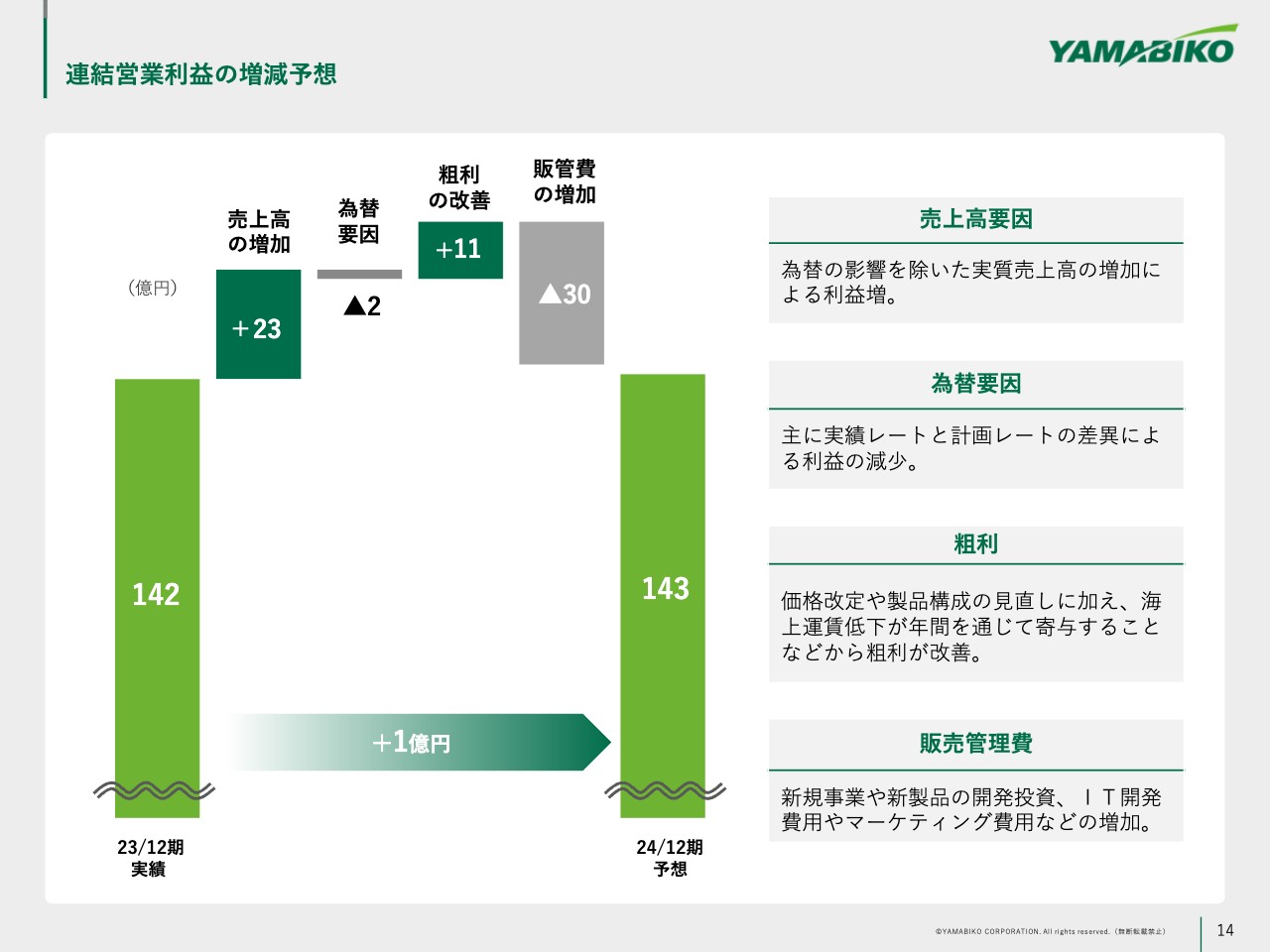

連結営業利益の増減予想

連結営業利益の増減予想についてご説明します。2024年12月期は売上高の増加を計画しており、それに伴い利益が増加します。為替要因については、年末の実績レートと今期の計画レートの差異により、計画上若干のマイナスとなります。

粗利の改善については、価格改定や製品構成の見直し、海上運賃削減の効果が昨年後半から現れていることなどから、11億円のプラスを見込んでいます。販管費の増加要因として、新規事業を含めた開発関連費用、北米のマーケティング費用、システム関連費用などの増加があげられます。以上により、連結営業利益は前年比1億円増の143億円を見込んでいます。

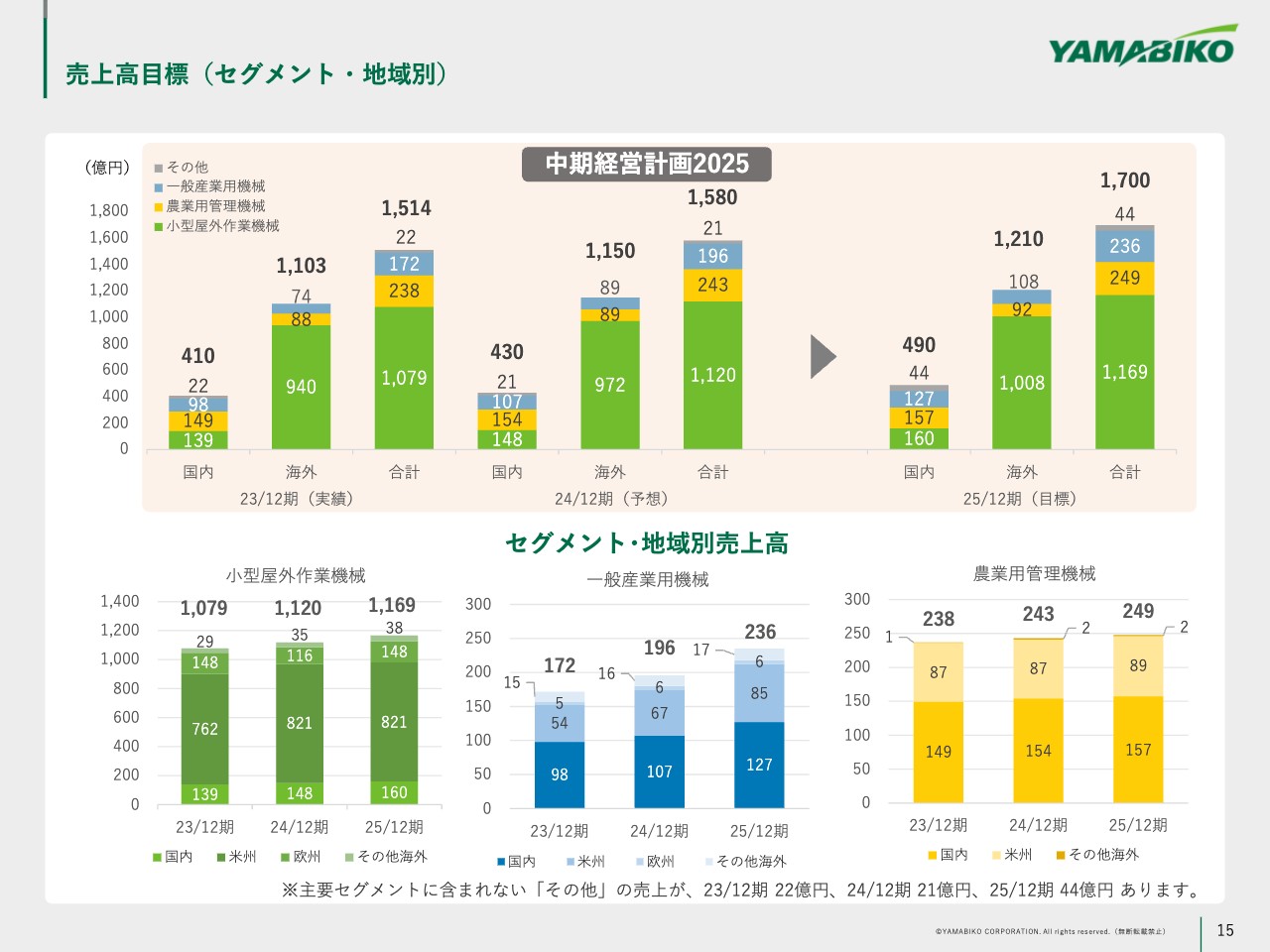

売上高目標(セグメント・地域別)

セグメント・地域別の売上高予想については、スライドに記載のとおりです。

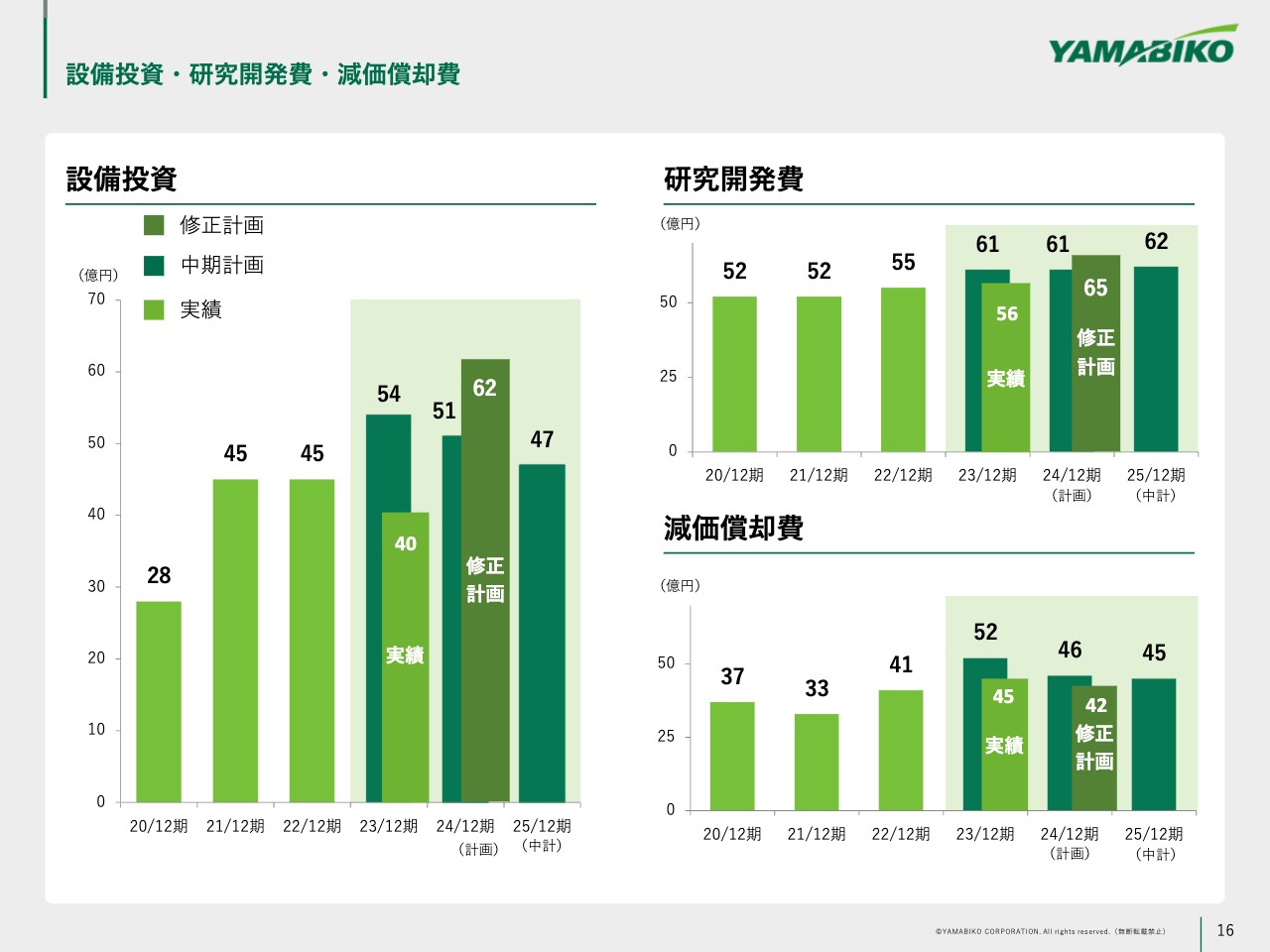

設備投資・研究開発費・減価償却費

設備投資・研究開発費・減価償却費の計画および実績についてです。2024年12月期は修正計画、2025年12月期は中期経営計画策定時の計画をスライドのグラフで示しています。

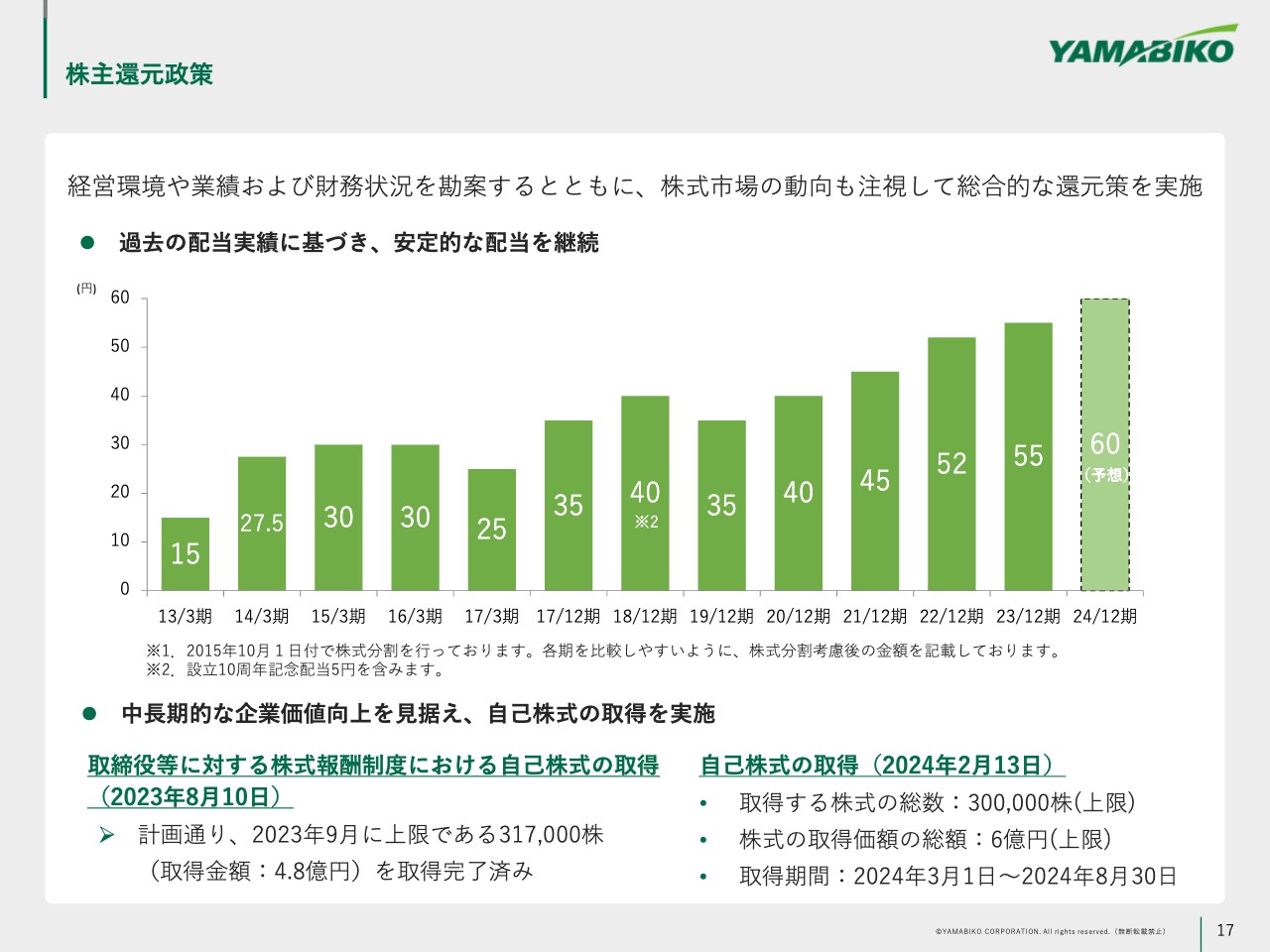

株主還元政策

株主還元政策についてご説明します。スライドのグラフを見ていただくと、決算期の変更や記念配当などを除けば、安定的に配当を継続していることがおわかりいただけるかと思います。2024年12月期については、業績の見通しを踏まえ、通期で60円の配当とさせていただく予定です。

スライド下段に記載がありますが、昨年8月に取締役等に対する株式報酬制度の関連で、4.8億円の自己株式を取得しています。また、2月13日に公表していますが、3月1日に自己株式の取得を始めます。株式の取得価額の総額上限は6億円ですが、これを実施予定です。引き続き、経営環境や業績および財務状況を勘案するとともに、株式市場の動向も見ながら、総合的に還元策を検討していきます。

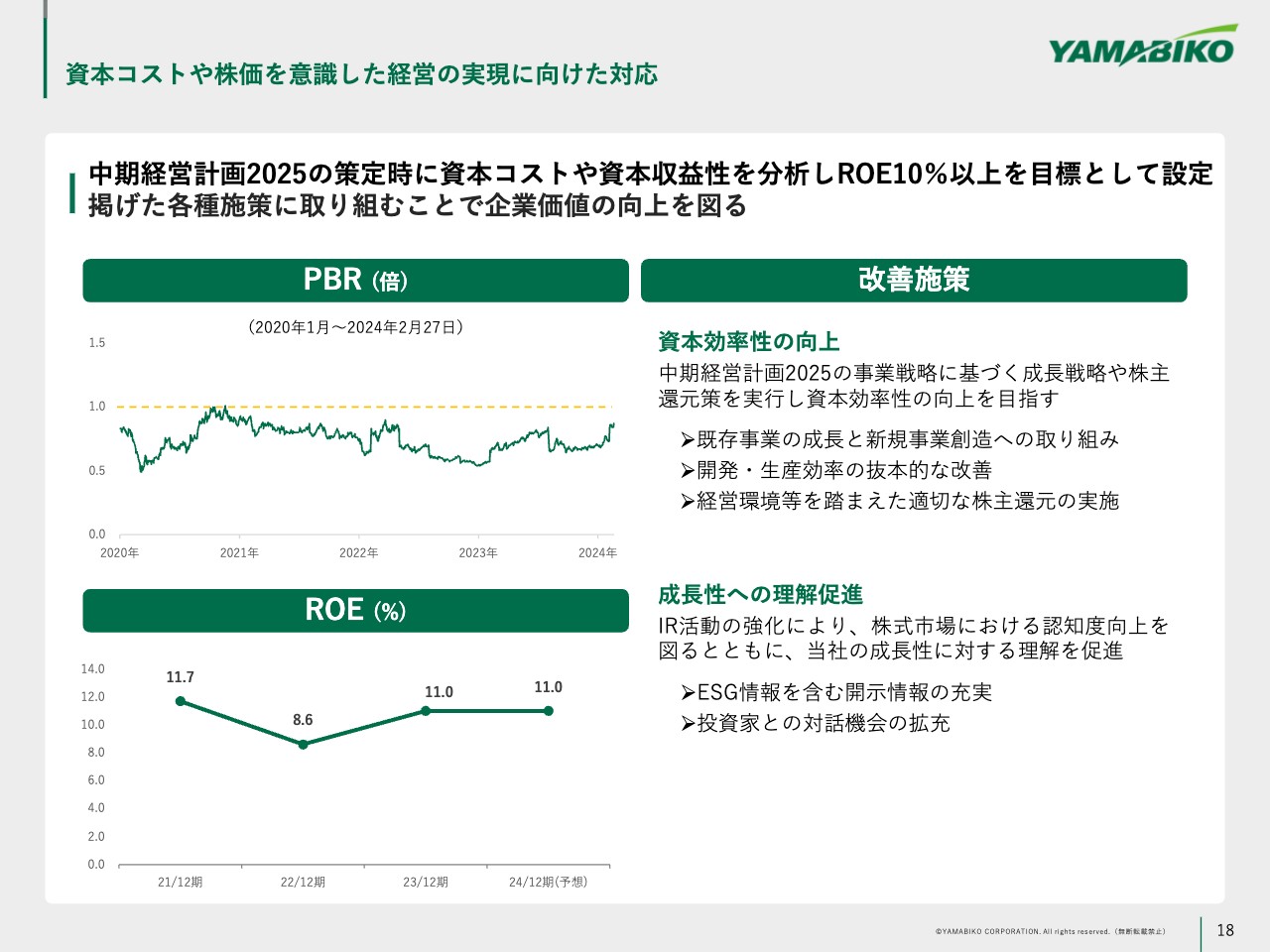

資本コストや株価を意識した経営の実現に向けた対応

資本コストや株価を意識した経営についてご説明します。スライドに記載のとおり「中期経営計画2025」策定時に資本コストなどを分析し、ROE10パーセント以上を目標として設定をしています。

スライド左側のグラフではPBR、ROEの推移を示しています。利益水準の改善を受けて、2023年12月期のROEは11パーセントとなりました。今期についても11パーセントを見込んでいます。PBRについても、足元の株価の推移を受けて改善傾向にあります。

スライド右側に改善施策を記載しています。この後、具体的に説明しますが、既存事業の成長と新規事業創造に取り組むとともに、経営環境などを踏まえた株主還元を実施します。また、IR活動の強化により、企業認知度の向上や成長性に対する理解促進に努めていきます。

以上、2024年12月期業績予想についてご説明しました。

久保:続いて私から「中期経営計画2025」の進捗状況をご説明させていただきます。その前にビデオをご覧いただきたいと思います。

1本目のビデオは電動シリーズを中心に、2本目はエンジンと電動製品、両方とも小型屋外作業機械(OPE)という製品です。日本では農家の畦草刈りや草刈りに農林事業者がお使いになりますが、今からお見せするビデオは、アメリカにおける緑地管理事業者がお使いになっているものです。同じものでもマーケットが異なります。

2本目のビデオは、エンジンと電動製品をあわせた宣伝をかけていますが、アタッチメントを交換できる点がユニークな点です。

これはエンジン、電動ともに共有できる仕様としています。このようにエンジンでも、電動でも、事業者さまが容易に使えるプロ向けの仕様にしており、このような考えが当社の開発思想です。その点をご留意いただきながらビデオをご覧ください。

(動画が流れる)

ありがとうございました。小型屋外作業機械(OPE)セグメントの代表的な製品をご覧いただきました。

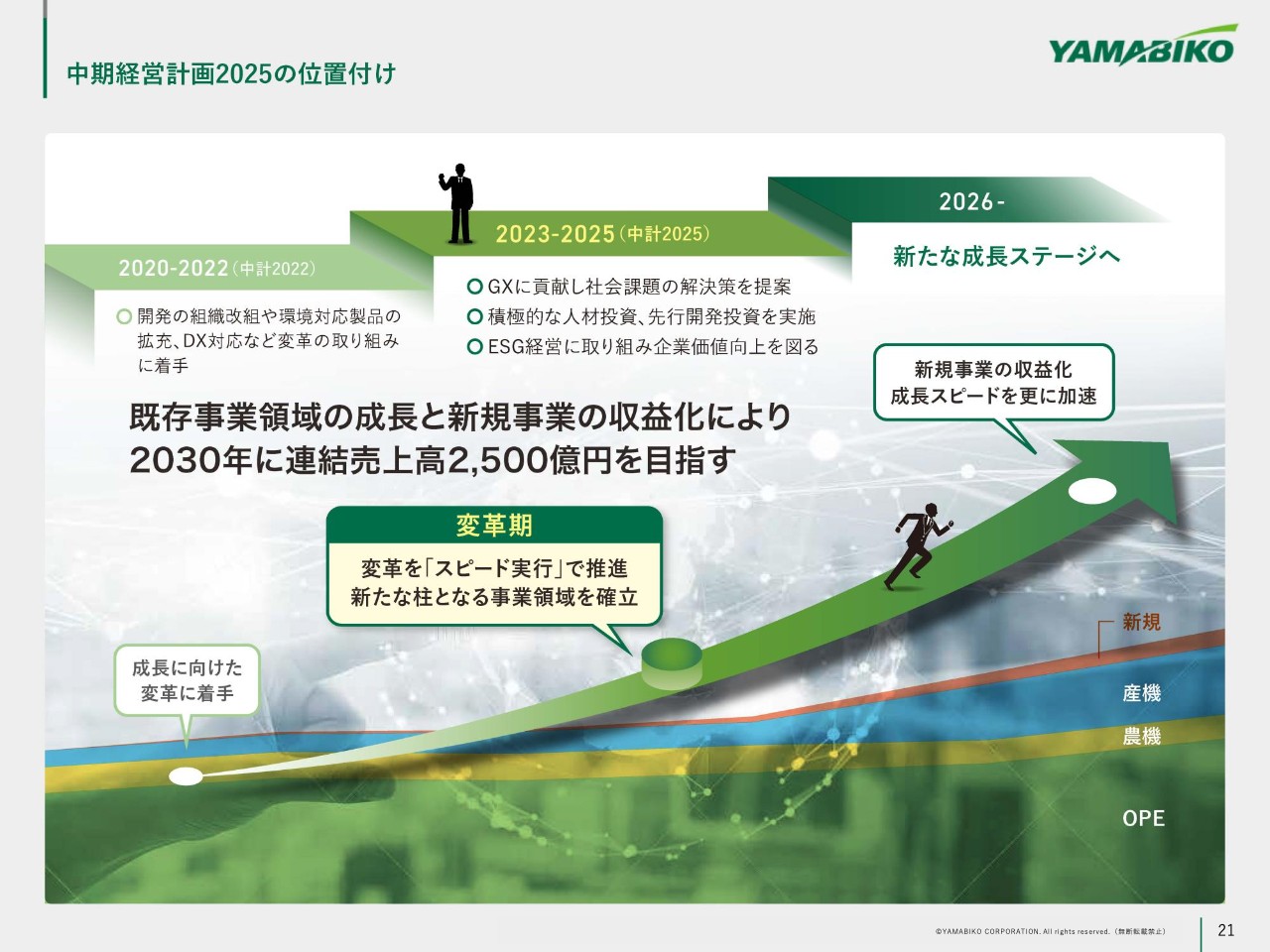

中期経営計画2025の位置づけ

この中計は2030年に向けての成長軌道をしっかり描くための期間と位置付けています。その初年度に、さまざまな施策を社員一丸となって実行しました。

昨年度の振り返りと今後の方針を説明させていただいた後、以後の各ページを簡潔に説明させていただきたいと思います。

まず、不採算事業の撤退を実行しました。中国の深圳で行っていたOPEの組立事業です。コストダウンを目的に2005年に進出していますが、コスト面の理由から子会社の愛可機械(深圳)有限公司の解散・清算を進め、今年中に清算結了を予定しています。これに先駆けて、一昨年の2022年には中国の蘇州にございましたやまびこ蘇州を先行して清算しています。

事業別にご説明をいたします。はじめにOPE事業でございますが、先ほどご説明あったように、コロナ特需のリバウンドを受けた年でした。これは、OPE市場の世界的な傾向であり、コロナ特需後の変化に対して慌てずに、それなりに迅速に対応できたのではないかと思っています。

また、電動化に関しては、先ほどお見せしたグローバルの電動プラットフォーム、プロ向けの電動製品シリーズのラインナップの総仕上げをできたと思っています。

大きくはありませんが、売上にも寄与して、お客さまに好評価をいただいています。

この春からは更に宣伝広告を強化します。「ECHO」ブランドはエンジン製品だけではないことを訴求するということ、つまりプロ向けの作業機メーカーであるということを、しっかりとお伝えしていきたいと思っています。

この電動製品を出して今年で3年目になりますが、ラインナップを持ったことにより、いろいろな気付きがありました。

1つは、海外の緑地管理事業者さま向けについては、電動化はそれほど早く進んではいないということです。昨今、EVがそのように言われていますが、当社ももう少し先に気付いていました。

もう1つの気付きは、プロユーザーさま以上に、当社の販売店が電動のラインナップを喜んでくれたということです。これは想定外の喜びでした。

ホームデポが2,000店舗強、販売店が5,000店の7,000店に、プロ向けのエンジン製品に加えて、電動製品を上市して、マルチソリューションを持ったということが、販売店に将来の成長への希望を与えたということです。

加えて「ECHO」ブランドへの信頼を一層高めることができたと感じています。

次に産機セグメントについてです。ここ3年くらい北米の売上を順調に伸ばすことができ、また複数の北米の大手レンタル会社との取引を開始することができました。OPE同様、成長を続ける北米市場に刺さっています。供給の増加に向けて、来年年央には北米子会社のエコーインクにて、大型発電機の現地組立を始動させることを予定します。

2030年に向けては、OPEの成長に加え、産機の成長を強力なエンジンにしたいと思っています。

最後に農機についてです。農機セグメントは黒字を確保することができました。ただ、ようやくというところです。やはりこれも、北米事業の好調によるところが大きいです。国内の農業市場は、同業他社を含め、各社みな厳しいところにあると思います。

当社の農機は防除に特徴があり、農薬を散布するために使用されます。その採算の良化を進めていますが、一方で、コストアップしてでも取り組んでいくこともあります。それは安全対策です。

当社の主力製品の1つであり、果樹園で使われる防除機械、乗用型のスピードスプレーヤに、2023年より安全バーを標準装備しました。なぜ安全バーを標準装備したかというと、日本の農業従事者の高齢化が進んでおり、それに伴い操作を間違えて横転する大事故が毎年発生しているからです。スマート化も大事ですが、安全性にもしっかりと取り組んでいかなければなりません。

いずれもコストアップに繋がるため非常に悩ましいところですが、当社だけで悩むのではなく、国内農機メーカーと一緒にエコシステムを作って進めています。国内の作業機メーカーとは、電動化の分野でも協力して進めています。

そのほか、私自身としても大きなトピックだったのは、北米子会社エコーインクの社長交代です。今回、従来の内部昇格ではなく、外部のブリッグス アンド ストラットン社という業界大手の会社からヘッドハントしています。まだ1年経っていませんがグッドスタートになると思います。

さらに、欧州のOPE拠点の再設計に着手しました。かねてから「欧州地域で御社はもっとできるのではないですか」という言葉をいただいていましたが、私も同じ思いでした。今回の北米の社長交代で、前社長をこのOPE拠点の非常勤の取締役に任命し、拠点機能の再設計を一緒に進めているところです。

そして、国内の販売会社も経営幹部の世代交代を進めました。国内の農林販売事業は人と人とのつながりが強い面もありますが、事業環境の変化やお客さまの世代交代が始まっています。それに対し、スピード感をもって対応するためです。

DXも半年遅れましたが、今年の年央にはERPの改修を終えて、ダッシュボードなど、経営に使えるかたちでデータを使うといったフェーズに入りますし、人事制度も、働いた人が報われる運用となるために、当社の中堅幹部も一緒になって仕組みを作ることができたと思います。これから魂をしっかり入れていきたいと思います。

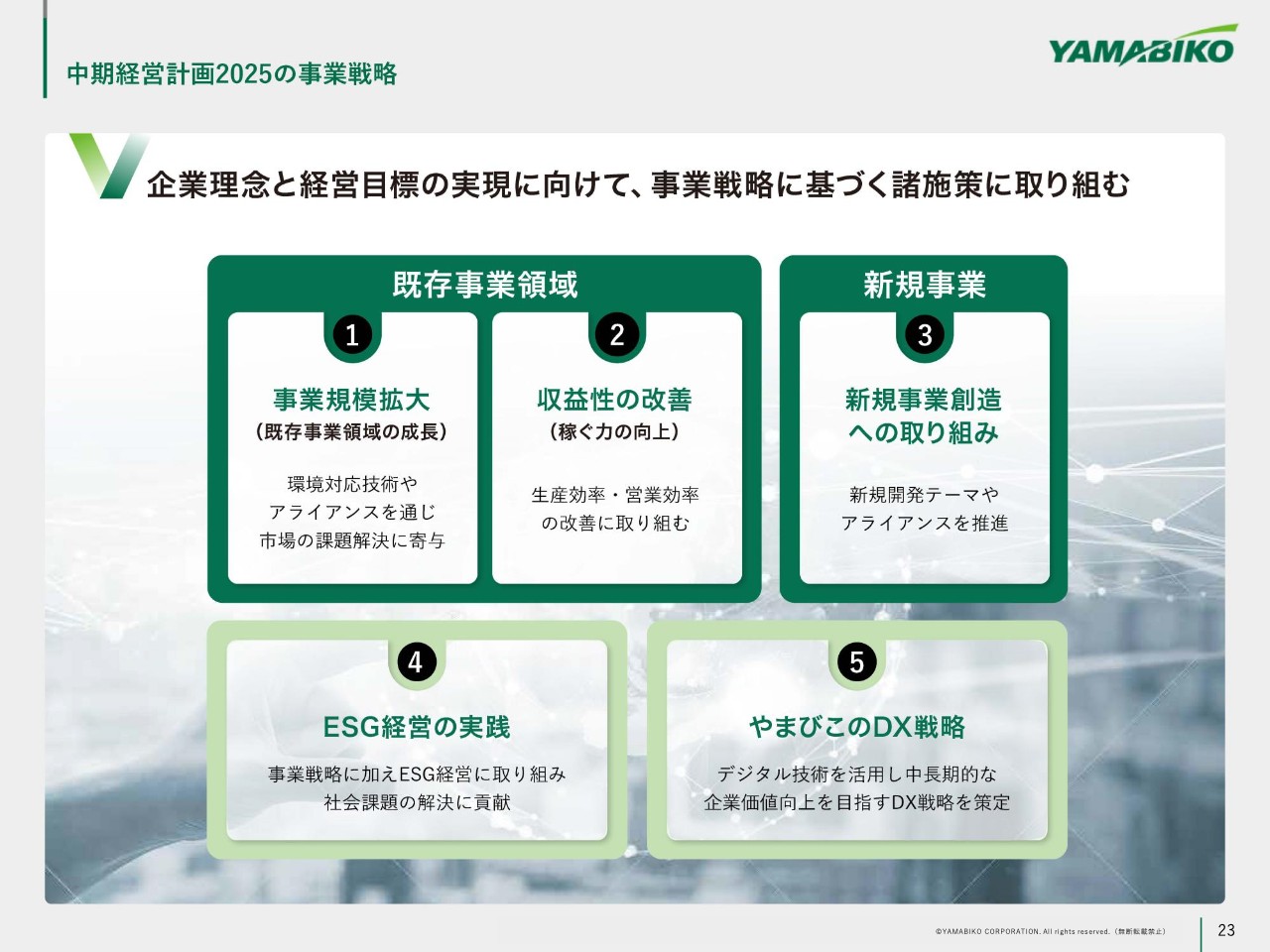

中期経営計画2025の事業戦略

スライドにしたがって簡潔にご説明していきます。

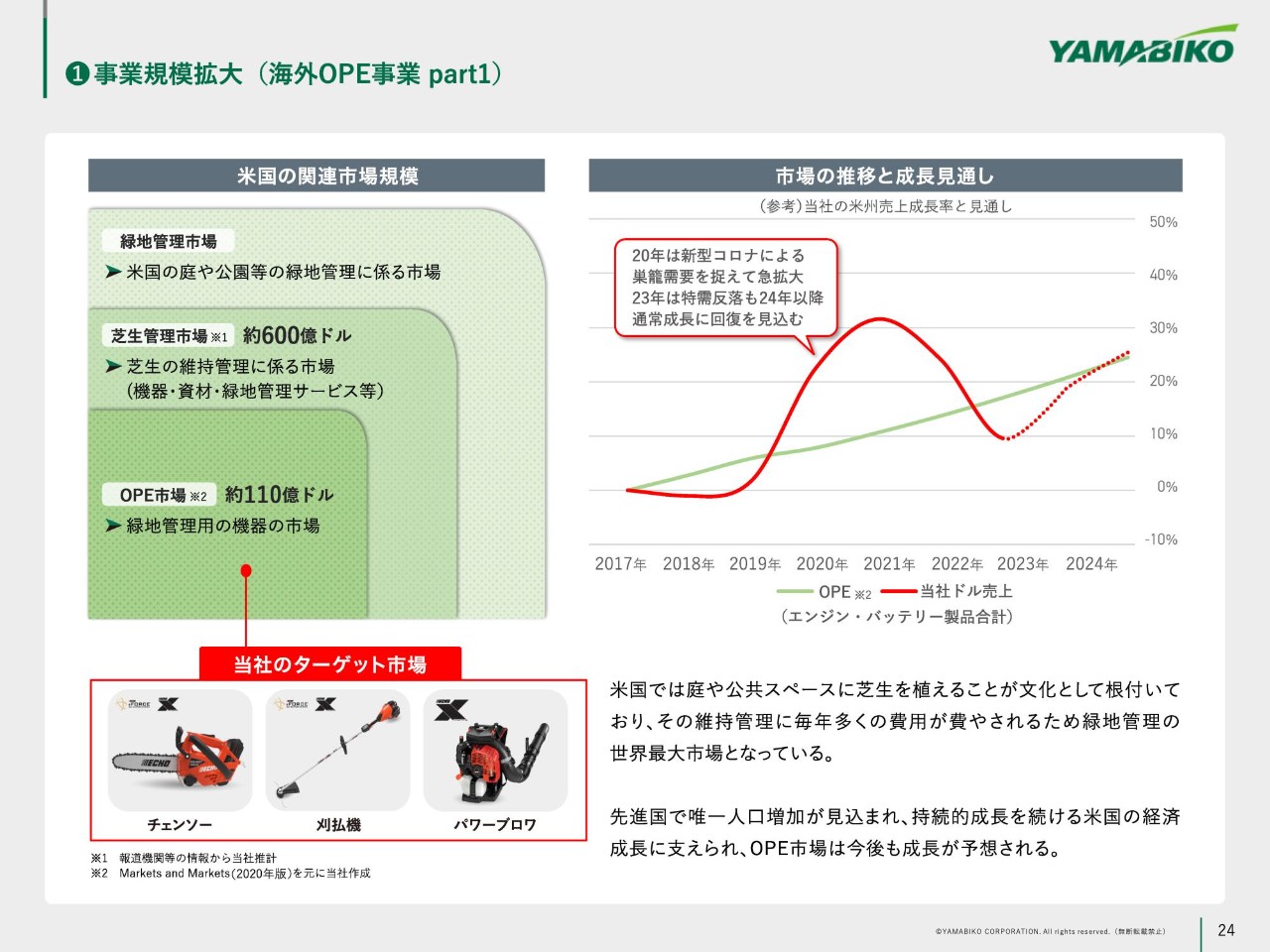

①事業規模拡大(海外OPE事業 part1)

OPE事業の拡大です。市場の見通しとしては、コロナ特需が終わり、昨年はダウントレンドにあって、今年はアップトレンドに上がっていく予想ですが、この確度に関しては、いろいろな見方があると思います。

当社としては、米国にさらに刺さり込み、その成長を取り込む方針です。かねてからご説明していますが、やはり最大のスレッドは天候要因です。北米も欧州も広いですが、著しく影響があるのは、人口が増えている点。人口増加に伴い緑地が増加することで、緑地管理業者も増えているものの、その地域に干ばつなどが発生し、草が伸びずに事業が停滞するというのがリスクファクターです。

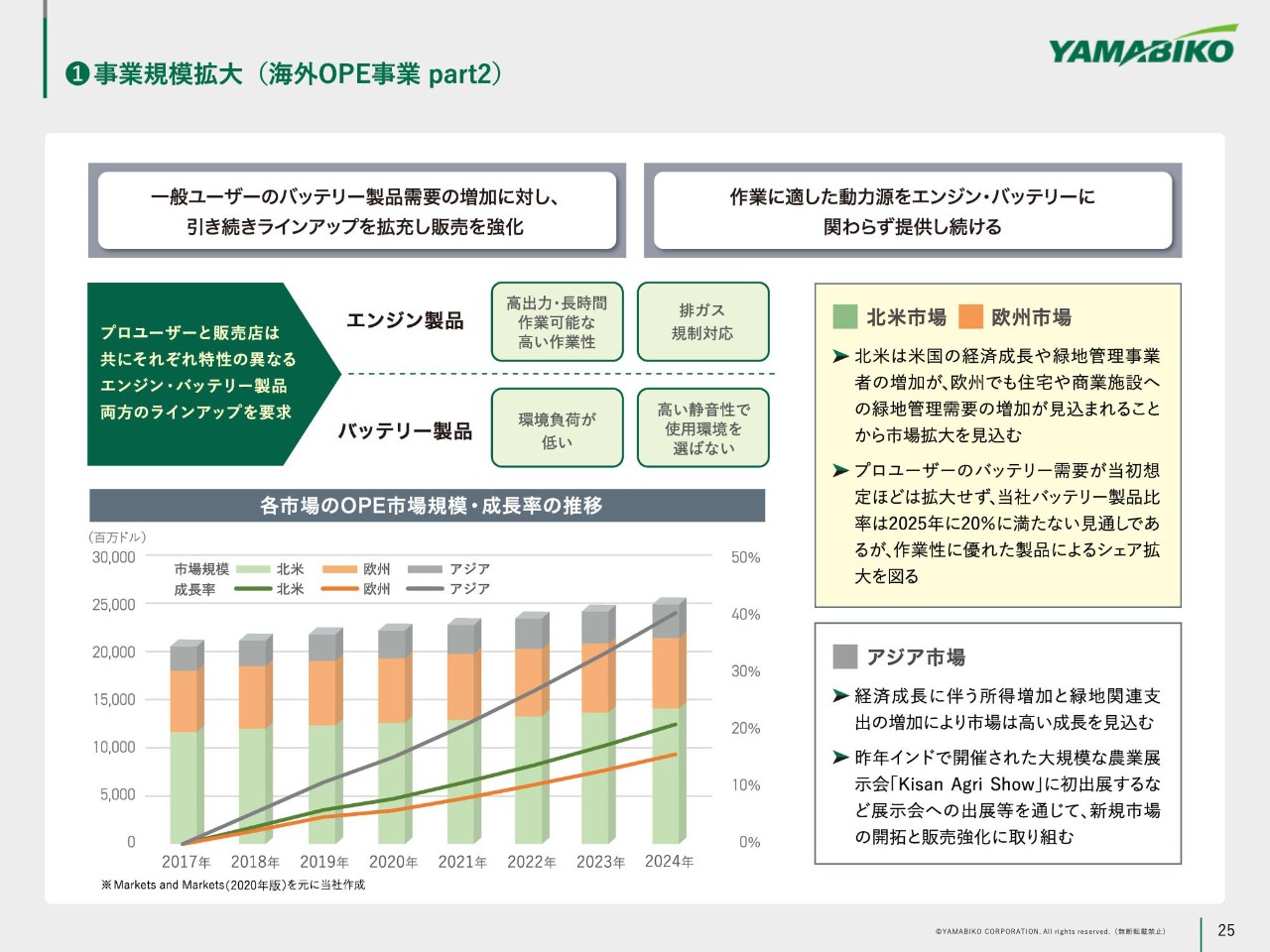

①事業規模拡大(海外OPE事業 part2)

OPEの続きでございます。先ほどお話しした、プロのお客さまにご満足いただけるお客さまの用途に応じたマルチソリューションを提供します。そして北米・欧州にばかり言及していますが、それ以外にアジアという成長市場にしっかり展開していきます。

①事業規模拡大(産機事業)

産機事業についてご説明します。まずは海外市場です。米国はインフラ事業、エンターテイメント事業が大きく展開しています。その伸びゆく市場で産機を伸ばしていきたいというところです。特にイリノイ州にある子会社エコーインクの隣接地の用地を取得しています。そこで、いよいよ来年の年央から大型機の組み立てを開始します。

国内市場は、カーボンニュートラル対応機で、リニューアブルディーゼル燃料を使った19モデルのラインナップを先週発表しています。また、昨年12月に、ハイブリッド溶接機が省エネ大賞を受賞しています。

エンジンにおいて、クボタエンジンジャパンの力をお借りしながら、カーボンニュートラル化する市場にソリューションを提供できるかたちで加速しています。

①事業規模拡大(農林事業)

農林事業についてです。ここは正直難しいと思いながら取り組んでいるところです。農業就労人口の減少や高齢化といった産業課題への解決策として、自動化技術についてはしっかり取り組んでいます。まずは昨年春にラジコン草刈機を発表し、大変好評をいただいています。

スライド右側は、先ほどご説明した国内メーカーとの協業案件であり、OPEのプロ向け電力プラットフォームの提供先です。当社のほうからプラットフォームを提供して共同開発を一緒に行っています。

こちらもこの春から、当社子会社のやまびこジャパンを経由し、一部のメーカーと試験販売を開始します。

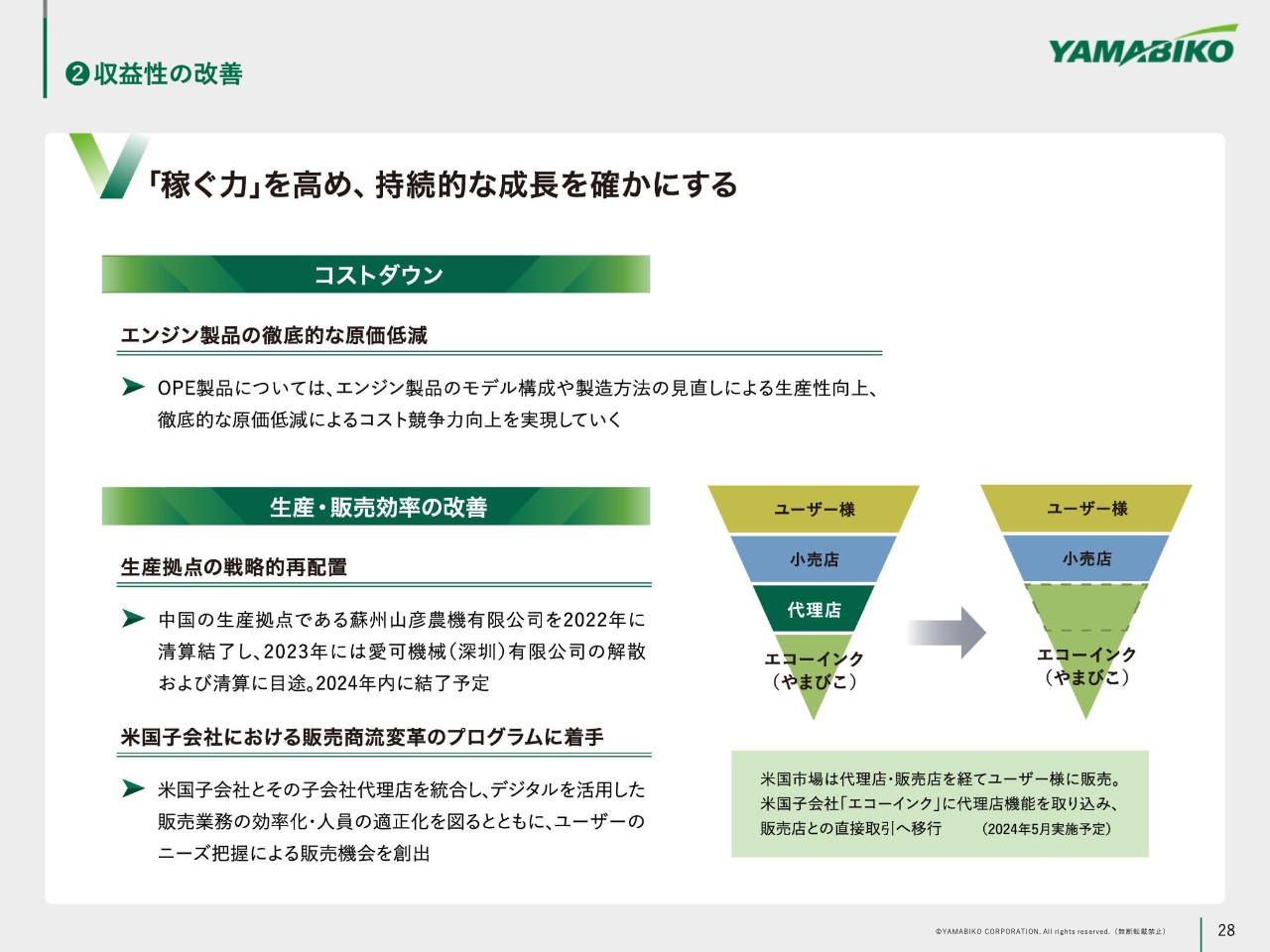

②収益性の改善

スライド上段が生産の効率化、下段が販売の効率化です。この三角形は、前回から説明している米国の販売店との直接的な取引を行います。DXの活用によりマネジメントを高度化し、マーケット情報を販売施策に即展開できるということで、取り組んでいます。

全ての代理店を対象とするのではなく、効果的な一部の代理店と直接取引を行うということです。

加えて、販売店でOPE製品以外の製品の販売、あるいはサービスを開始できたらと思っていますし、こちらも2030年に向けた成長戦略の重要な項目になっています。

③新規事業創造への取り組み

先ほど申し上げたこととかなり重複があるため、説明は割愛しますが、ここでの大事なポイントはスライド中央に書いてある「やまびこエコシステム」です。

当社だけでは大きな成長は難しいです。また、お客さまへのソリューションの提供も大きくしたいということがポイントとなっています。エコシステムを意識して、新規事業への取り組みを進めています。

電力ビジネスの事業化(サステナブルでカーボンニュートラルな街づくりへの貢献)

その中で、非常にユニークで、当社が特に注力している分野がこちらです。パートナー企業と共に実証実験を始めるところにありますが、複数の電源を制御するシステムです。

発電機のメーカーでありながら、発電機をできるだけ小さく、必要最小限のシステム設計として、再生エネルギーを活用することで不安定な供給を解消するようなシステムです。

これ以外にも、当社はさまざまな発電・蓄電システムの開発に、その産機というテクノロジーから染み出したかたちで取り組んでいます。OPEの電動化もその1つのアプリケーションと考えていますが、このような今後の事業展開に備え、次回の株主総会で定款変更を上程することをご案内しております。いずれにしても、こちらのほうもパートナー企業との連携型の技術を使用しています。

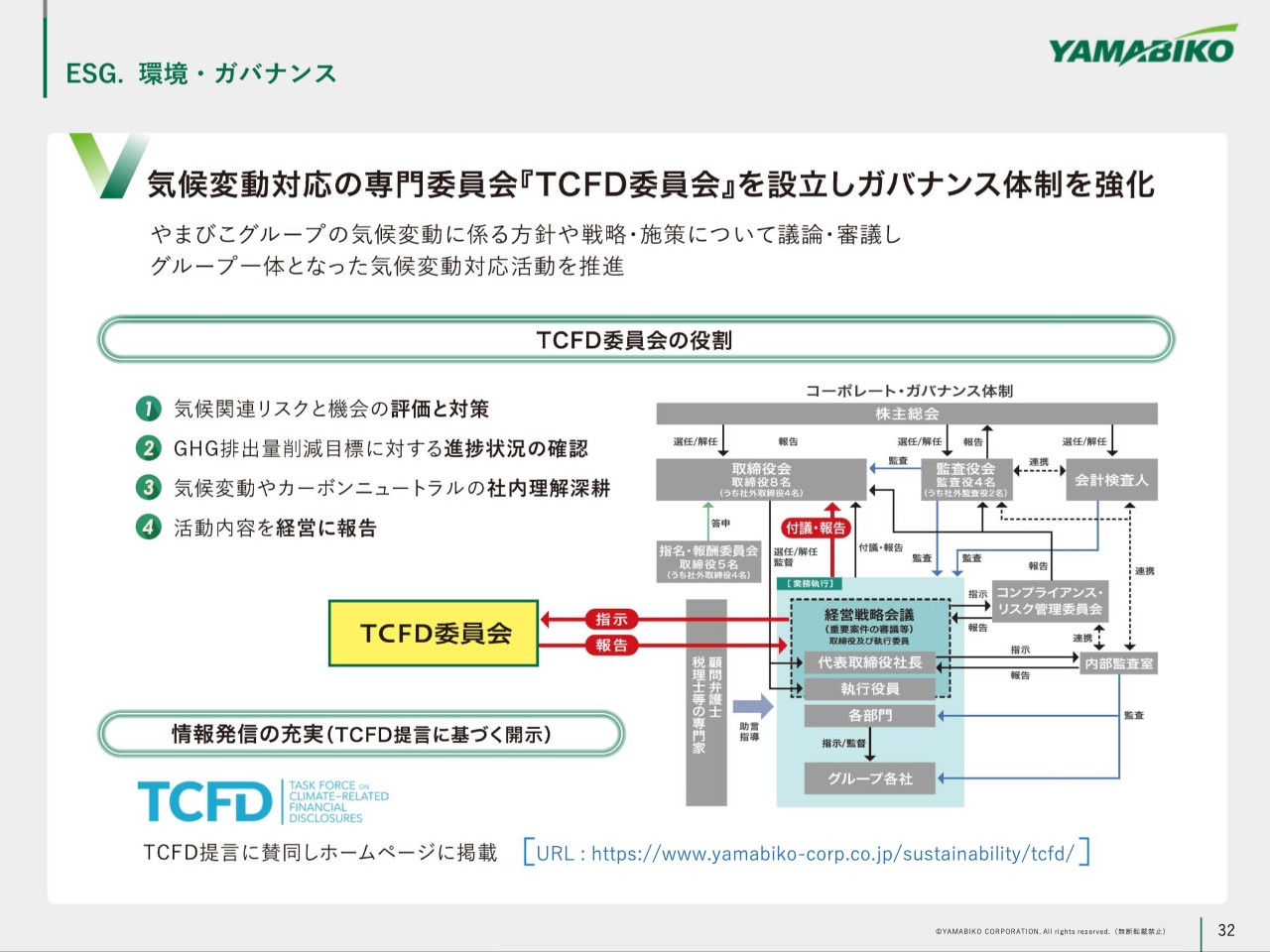

④ESG経営の実践

ESG経営についてはスライドに記載のとおりです。

ESG. 環境・ガバナンス

TCFD提言に沿った開示を行っています。

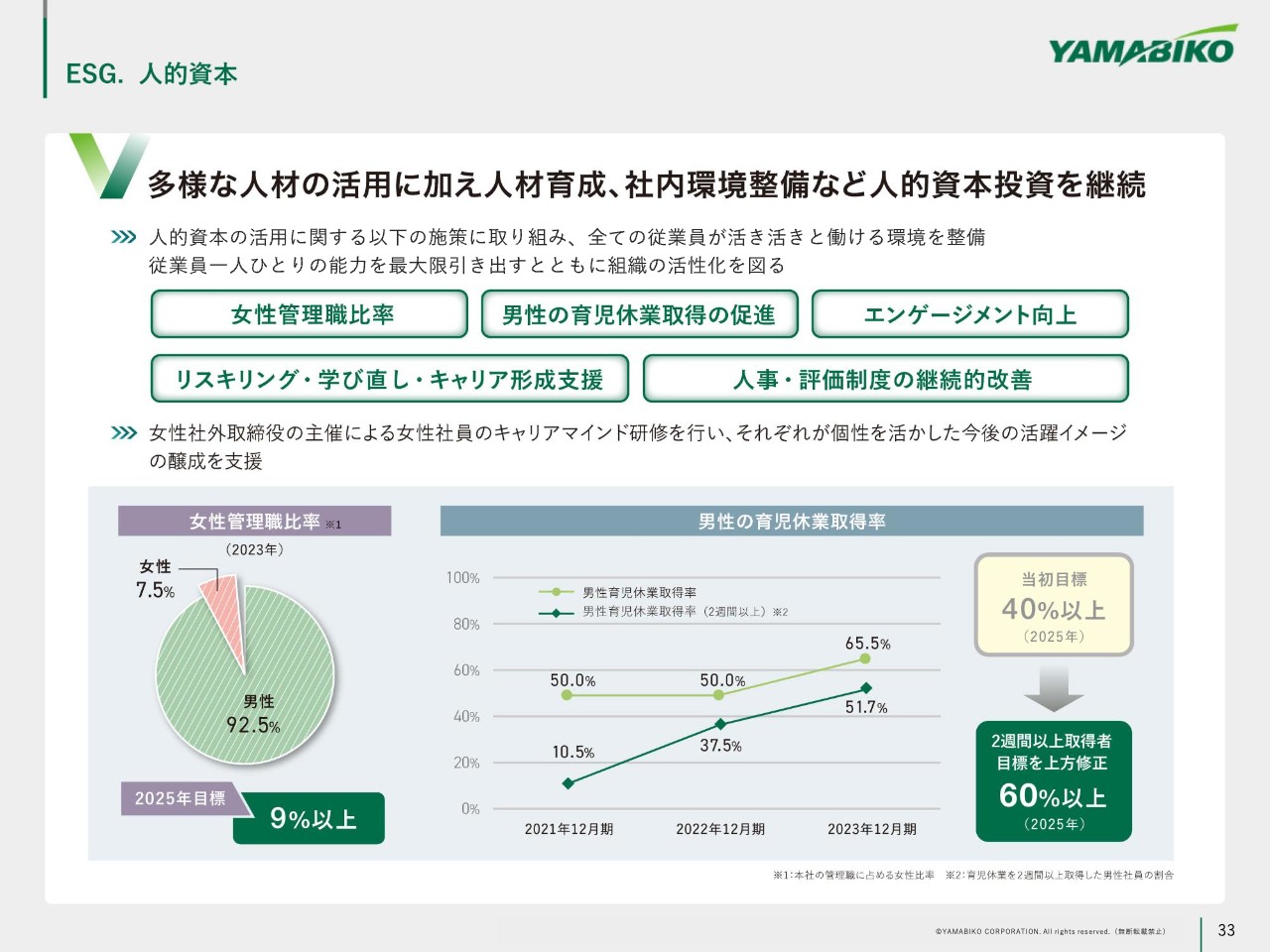

ESG. 人的資本

人的資本に関しては、最近ニュースで話題になっている男性の育児休業取得について、当社でも取得が進んでいます。

今メディアで言われている取得率50パーセントの目標はすでに超過しているため、60パーセント以上を目標値としています。

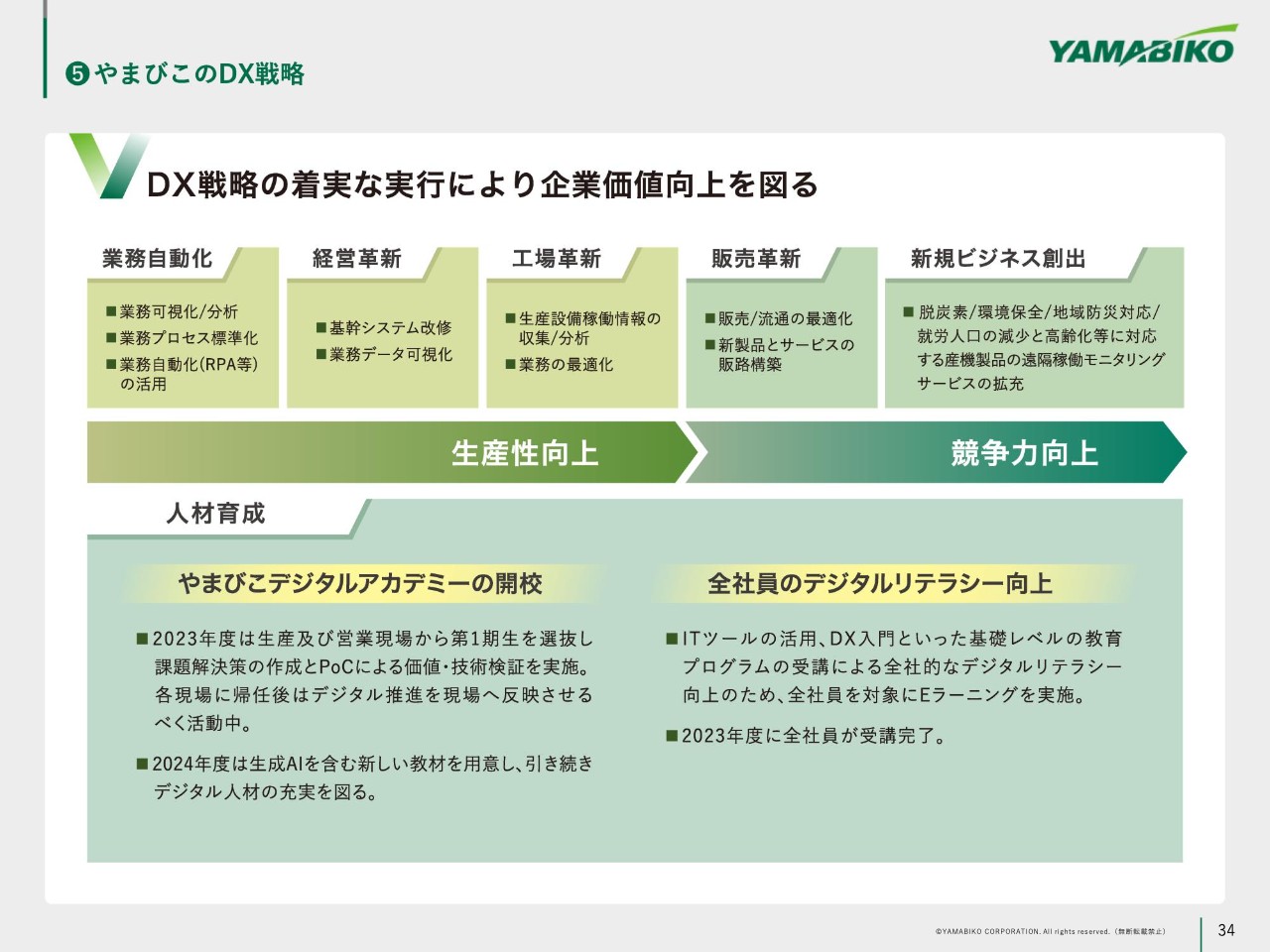

⑤やまびこのDX戦略

DX戦略については、デジタル人材の育成を進めています。去年はやまびこデジタルアカデミーを開校し、3名のデジタル人材育成を行いました。だいたい年間に4名、5名を育成する事を目標としており、中期的に、デジタル人材の育成に取り組みます。

質疑応答:OPEのバッテリー製品について

司会者:「OPEのバッテリー製品について、2025年における販売台数比率の目標20パーセント達成に向けての進捗状況を教えてください」というご質問です。

二藤部:「中期経営計画2025」を策定した時には、2025年のバッテリー製品比率を20パーセントと設定していますが、現時点ではその20パーセントに達しない見通しです。

一番大きな要因としては、プロユーザーのお客さまのバッテリー化が想定よりも進んでおらず、引き続きエンジン製品の高い需要が続いているためです。一方でバッテリー製品の市場が拡大していることについては変わりありません。

背景には、一般ユーザーのご家庭の需要が中心になりますが、そのようなお客さまの積極的なバッテリーシフトとともに、プロユーザーのお客さまにおいても、エンジン製品等とバッテリー製品を使用環境や用途によって使い分けているというケースもございます。

実際に当社のバッテリー製品販売も順調に増加しています。今後も引き続きプロユーザーにもご満足いただける高性能、高出力な製品を市場に投入することで、市場シェア拡大に努めていきます。

質疑応答:OPEの米州と欧州での代理店の在庫調整について

司会者:「OPEについて、米州と欧州での代理店の在庫調整の状況について教えてください」というご質問です。

二藤部:代理店の在庫状況について、米州は巣ごもり需要の反動減により在庫が高水準だった2020年12月期からは、順調に減少しています。昨年は、代理店在庫の圧縮が当社の販売に影響しましたが、今期はそうしたことが解消される見込みです。

一方で、欧州の代理店在庫は、昨年の天候不順による販売の減少が影響し、まだ高止まりが続いている状況です。

代理店への販売支援を通じ、在庫消化を促す予定ですが、今季の欧州向け販売は減少を見込んでいます。

質疑応答:OPEのマーケット環境について

司会者:「OPEのマーケット環境について地域別に教えてください」というご質問です。

二藤部:北米は緑地管理市場の旺盛な消費サービス需要に支えられ、安定的な市場環境を見込んでいます。欧州については、インフレ圧力の緩和に伴い、個人消費の持ち直しが期待されるものの、引き続き金融引き締めの影響により回復は緩やかなものになると見込んでいます。

最後に国内について、昨年、肥料などの年度価格の高騰により落ち込んでいた、農業従事者の購買意欲の回復が見込まれることから、市場についても堅調に推移することを予想しています。

久保氏からのご挨拶

久保:本日は、北米OPEを中心とした事業ポートフォリオの転換について説明する機会をいただきました。

次回以降は産機事業で米国における拠点を持つということや、農機に関しても、米国ノースダコタにある農家向けの大型作業機メーカーであるクレイリー(Crary)というブランドが順調に軌道に乗っているところですので、このようなところも、次回、ご説明する機会をいただければと思っています。冒頭にお伝えしたように、この中計2025は2030年までに目指している事業規模感に到達するための成長軌道をしっかり描く期間と位置付けています。

その初年度として、いろいろな振り返りを説明させていただきました。お聞きのとおりで、すべてが思うように進んでいるわけではありません。どうぞ引き続きご指導ご鞭撻くださるとともにこれからも「やまびこ」に期待を寄せ続けてくださいますようにどうぞよろしくお願いします。本日は、貴重なお時間をありがとうございました。

新着ログ

「機械」のログ