アピリッツ、通期は売上・利益ともに過去最高で着地 主要3事業の補完性を発揮し、利益面で大きく成長

はじめに

和田順児氏:アピリッツ代表取締役社長の和田です。本日は、2024年1月期通期の決算説明を行います。

はじめに、株主のみなさまにおかれましては平素より格別のご高配を賜り、厚く御礼申し上げます。当社は3月15日に2024年1月期通期決算を発表しています。今回も決算説明会資料及び説明動画をIRページに掲載しますので、ご視聴いただければと思います。

機関投資家のみなさまにおかれましては、面談の設定はIRまでお問い合わせください。また、個人投資家向けのウェビナーを複数回開催します。質疑応答も可能なウェビナーですので、ご参加いただければ幸いです。

目次

本日は、コーポレートサマリ、2024年1月期通期業績ハイライト、2025年1月期業績予想及び配当予想、今後の成長戦略の順でご説明します。

会社概要

はじめに、コーポレートサマリです。当社は「セカイに愛されるインターネットサービスをつくり続ける」というミッションを掲げて行動している会社になります。

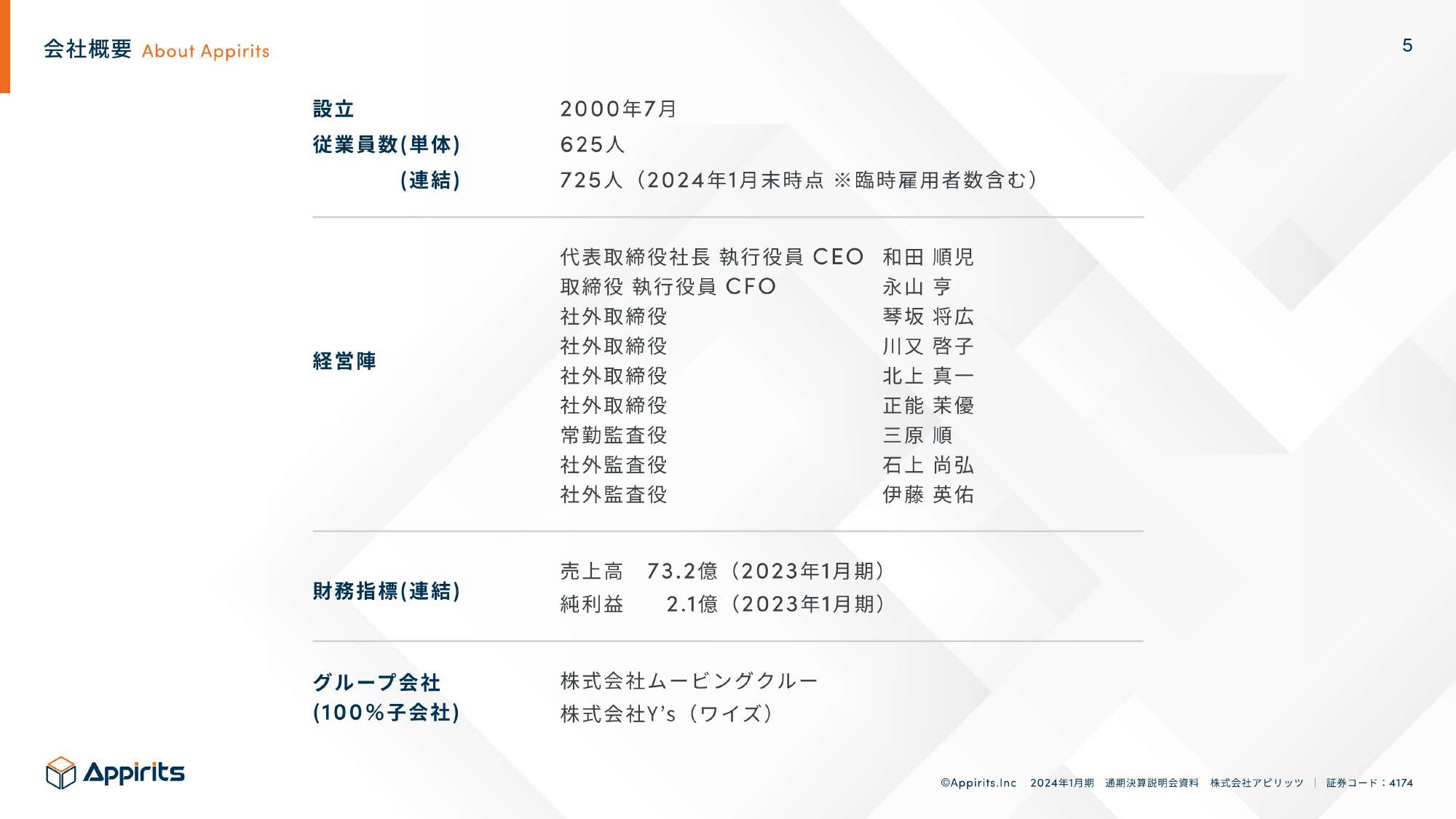

会社概要

会社概要です。設立は2000年7月で、2024年1月末時点の従業員数は連結で725名となっています。子会社として株式会社ムービングクルーと株式会社Y's(ワイズ)の2社があります。

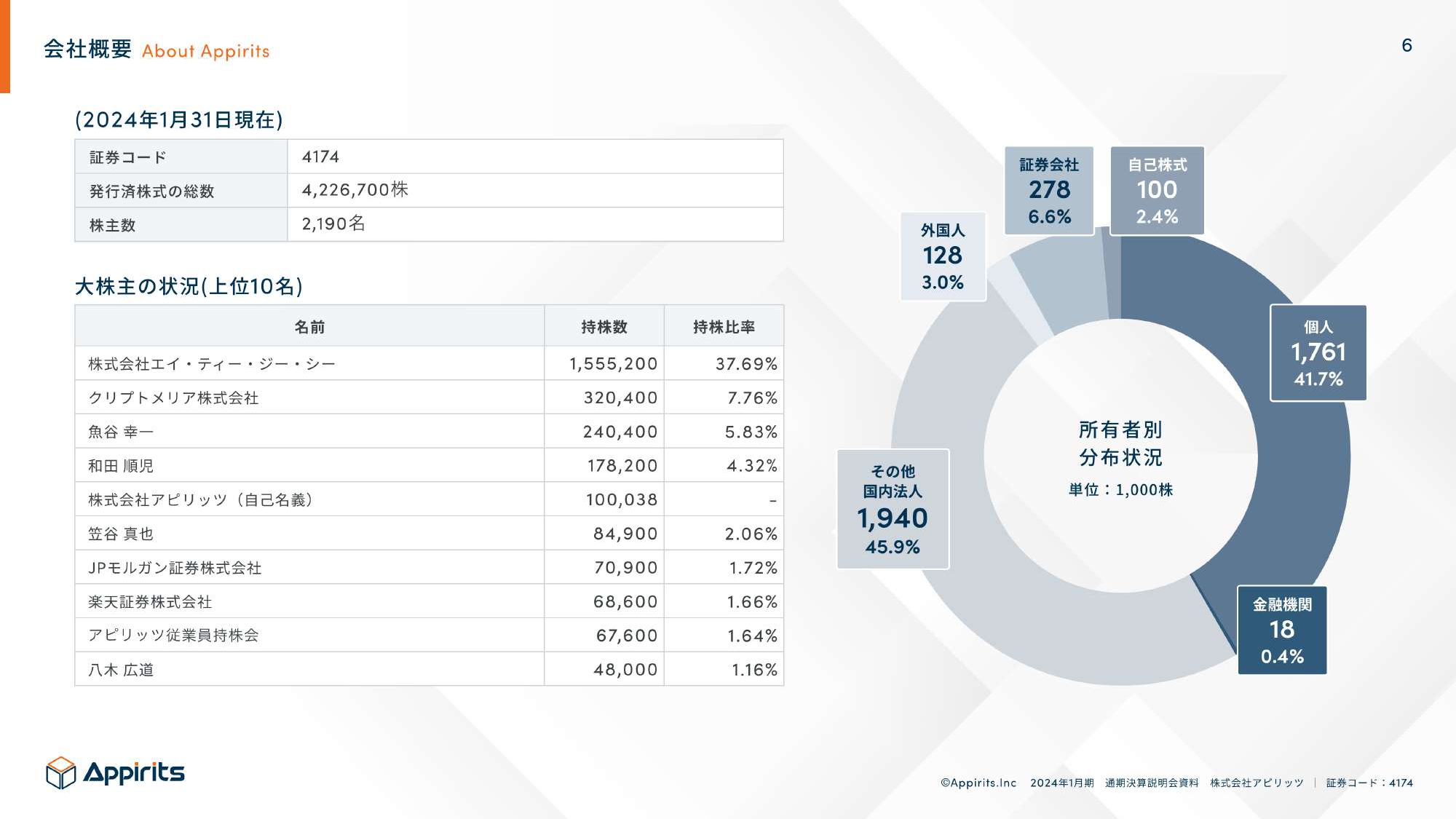

会社概要

株主構成です。上場以来、大きな変更はありません。

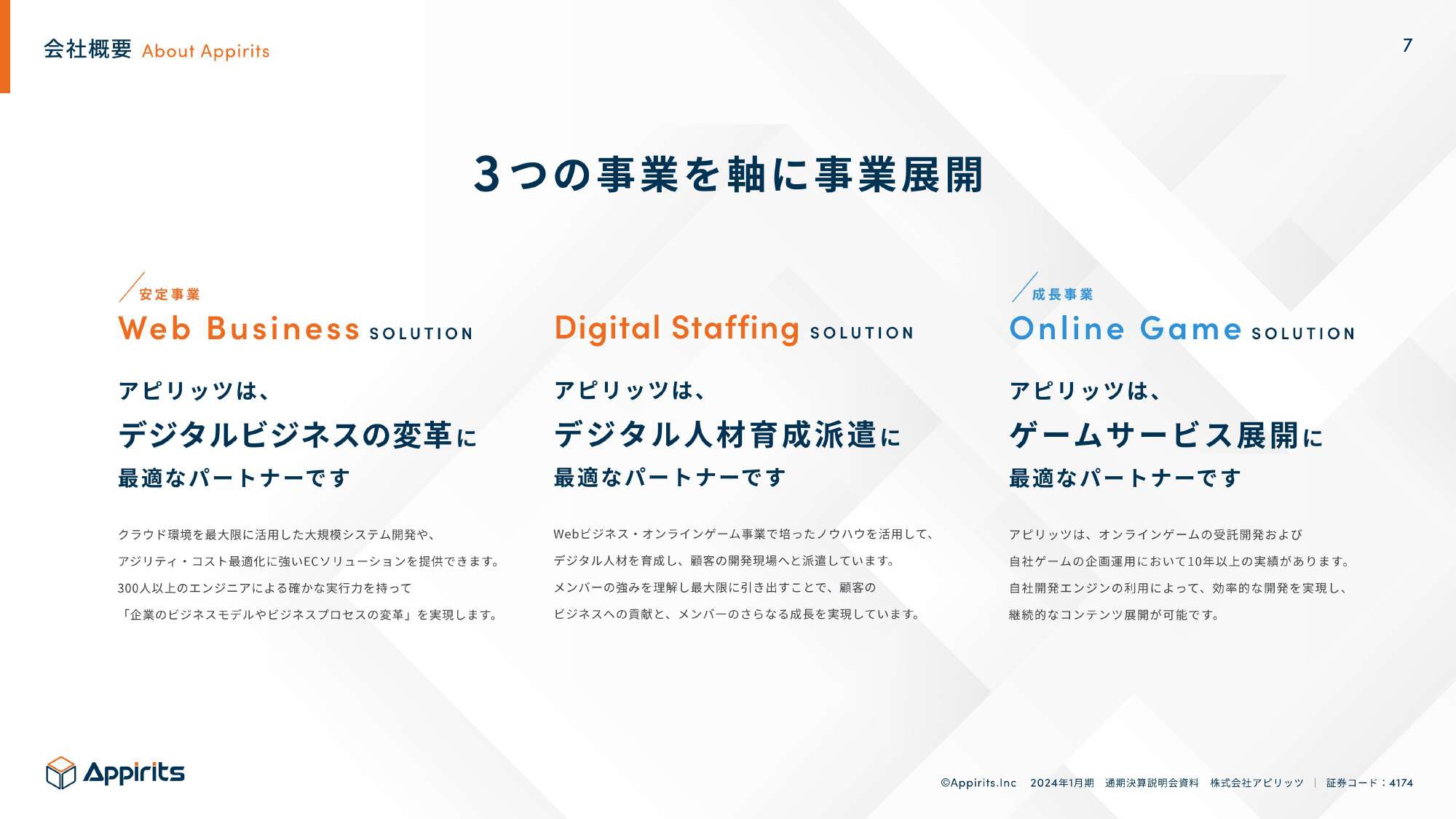

会社概要

事業についてです。当社は3つの事業を軸に事業展開しています。1つ目はWebソリューション事業、2つ目はデジタル人材育成派遣事業、3つ目はオンラインゲーム事業です。後ほど、それぞれの事業セグメントに合わせてご説明します。

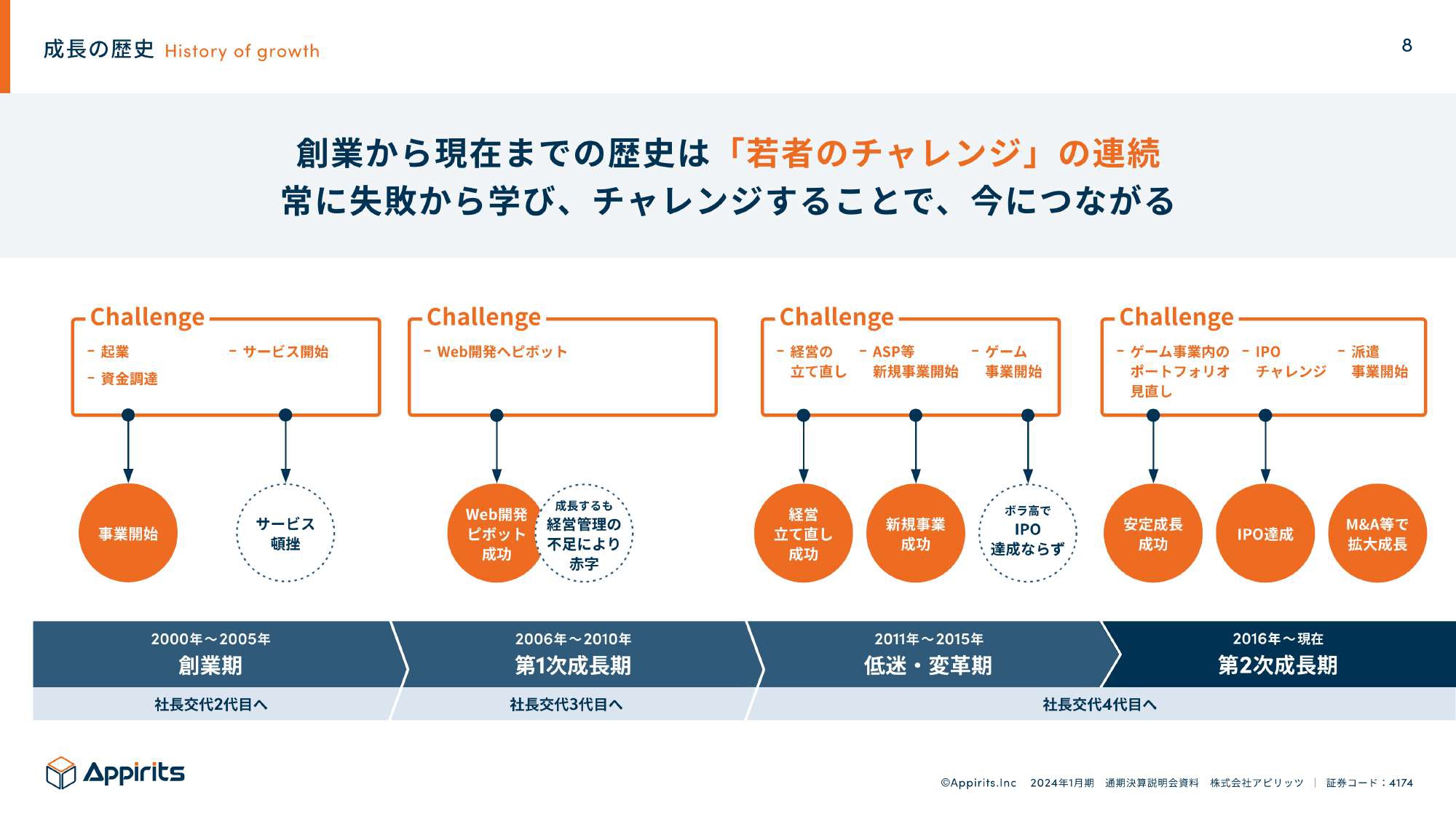

成長の歴史

会社の沿革です。2000年の創業から現在までの歴史においては、挑戦の連続でした。常に何かに取り組み、失敗と成長を繰り返しながら今に至っています。

会社概要(過去10年の全社売上高推移:連結)

直近の売上高推移です。過去10年間は安定的に成長しています。年平均売上高成長率は、過去10年で119.4パーセント、上場後3年で137.2パーセントです。

連結業績ハイライトサマリ

2024年1月期通期の業績ハイライトです。全社連結の振り返りからご説明します。事業においては、売上高は安定成長し、利益面では大きく成長した年だと考えています。

成長戦略においては、「M&Aで大きく成長を」と考えていたものの、残念ながら実施には至らず着地しました。株主還元においては、配当予想どおり実施し、自社株買いも実施して総還元性向を高めています。

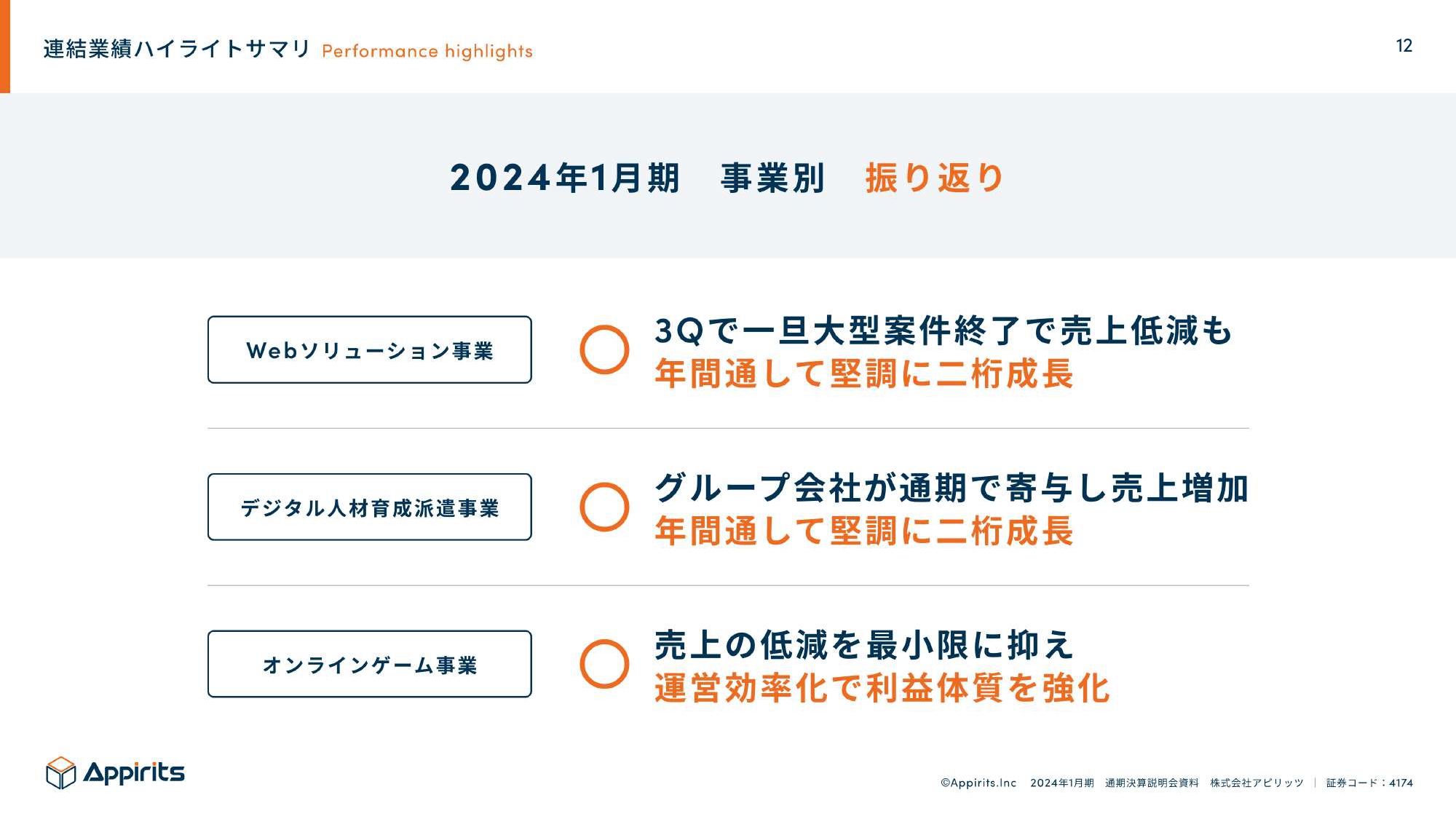

連結業績ハイライトサマリ

事業別の振り返りになります。当社には3つの事業があります。まずWebソリューション事業では、年間を通して堅調に2桁成長となりました。第3四半期でいったん大型案件が終了した影響により、第4四半期は売上が低減しています。

デジタル人材育成派遣事業についても、年間を通して堅調に2桁成長となりました。オンラインゲーム事業では、売上が昨年比で減少しています。ただし、売上の低減は最小限に抑え、コストを削減したことにより、利益体質を強化できたと考えています。

連結業績ハイライトサマリ

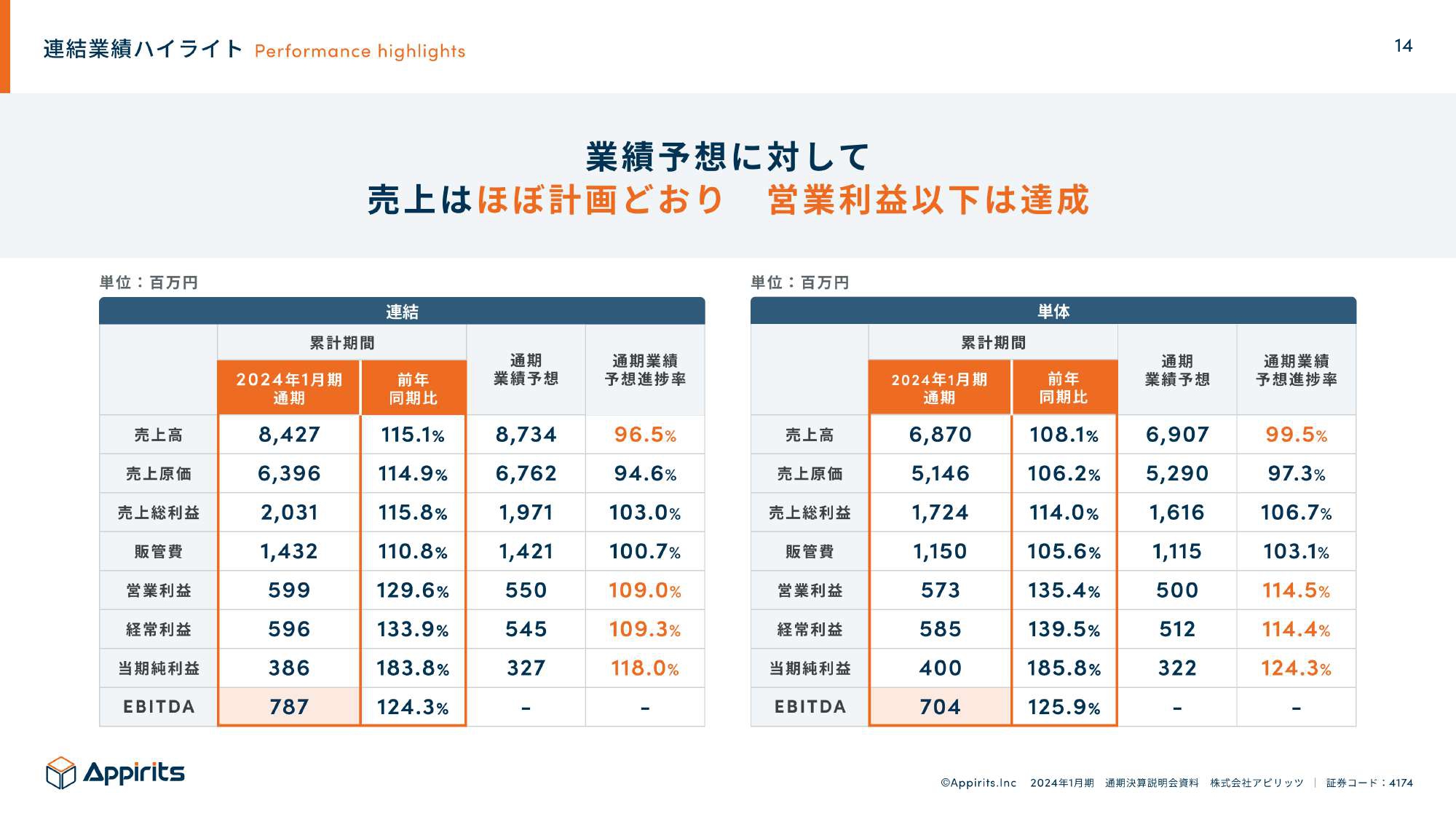

具体的な数値についてご説明します。売上・利益ともに過去最高で着地しています。売上高は昨年比15.1パーセント増の84億2,700万円、営業利益は昨年比29.6パーセント増の5億9,900万円、当期純利益は昨年比83.8パーセント増の3億8,600万円となりました。

連結業績ハイライト

業績予想との対比になります。連結の通期業績予想の売上高は87億3,400万円で、着地は84億2,700万円となりました。進捗率は96.5パーセントで、若干未達です。

営業利益以降は業績予想を達成しています。営業利益は通期業績予想が5億5,000万円、着地が5億9,900万円となりました。当期純利益は業績予想が3億2,700万円、着地が3億8,600万円です。だいたい予想どおりの着地となりました。

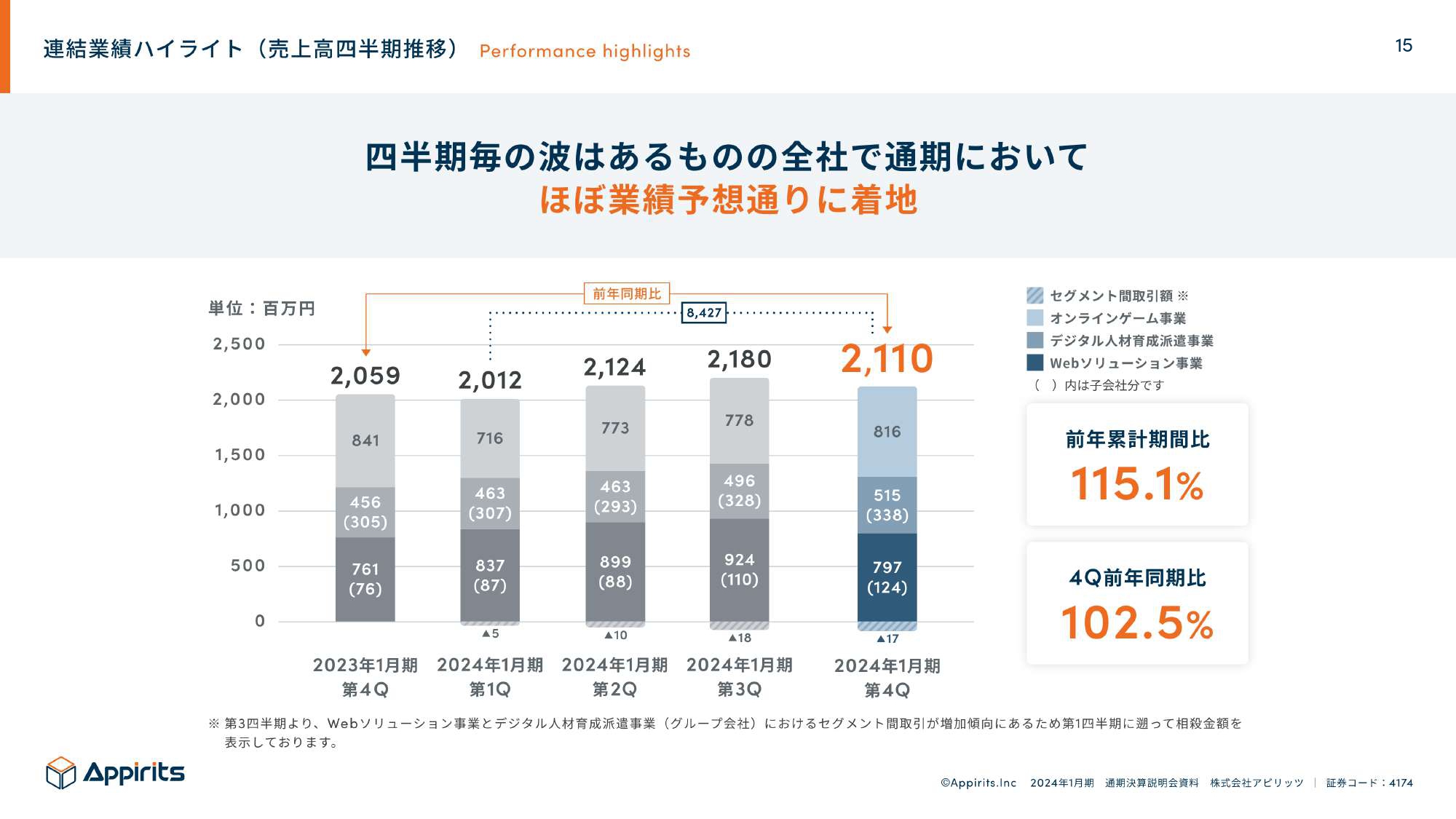

連結業績ハイライト(売上高四半期推移)

売上高の四半期ごとの推移です。全社の第4四半期の売上高は、21億1,000万円となりました。四半期ごとに波はあるものの、通期においてはだいたい業績予想どおりに着地しています。

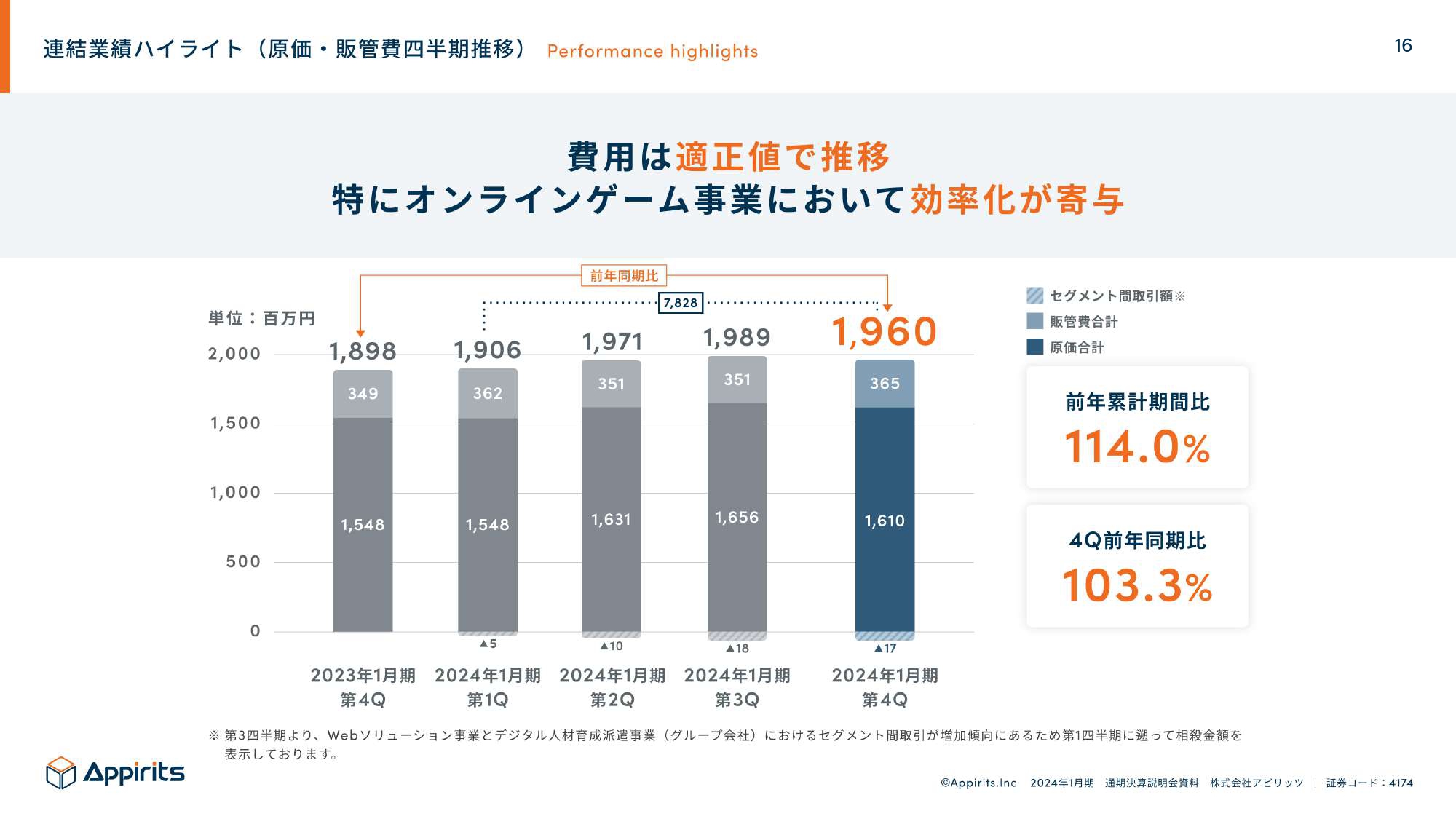

連結業績ハイライト(原価・販管費四半期推移)

原価・販管費の四半期ごとの推移です。売上に連動するかたちで着地しています。

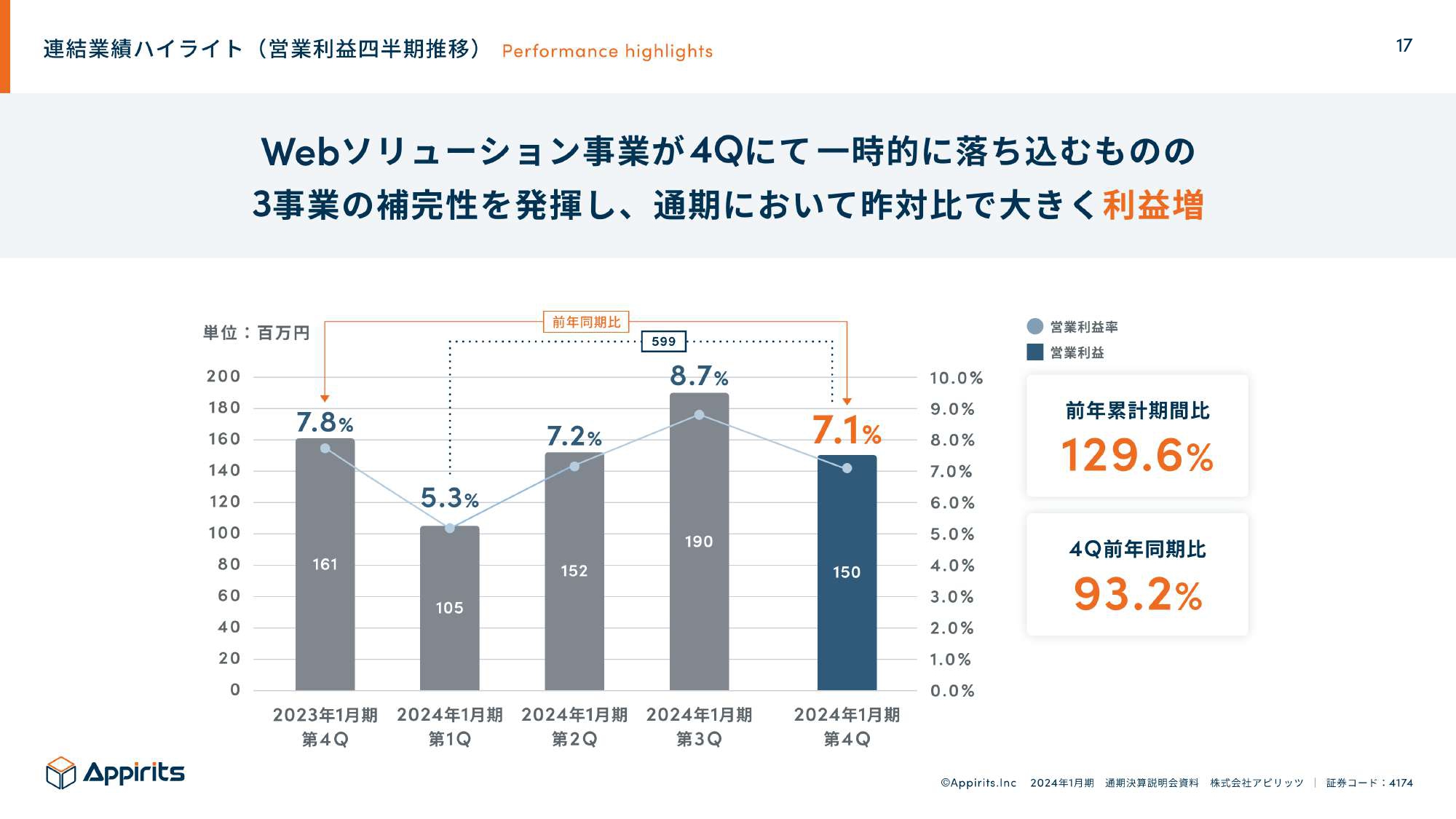

連結業績ハイライト(営業利益四半期推移)

その結果、全社の第4四半期の営業利益は1億5,000万円で着地しました。事業別に見ると、Webソリューション事業で利益をあまり計上できず、オンラインゲーム事業がリカバリーするかたちとなりました。

事業ごとに見ると凸凹がありますが、全社で見ると3事業の補完性を発揮し、通期においては利益が昨年比で大きく増加しています。

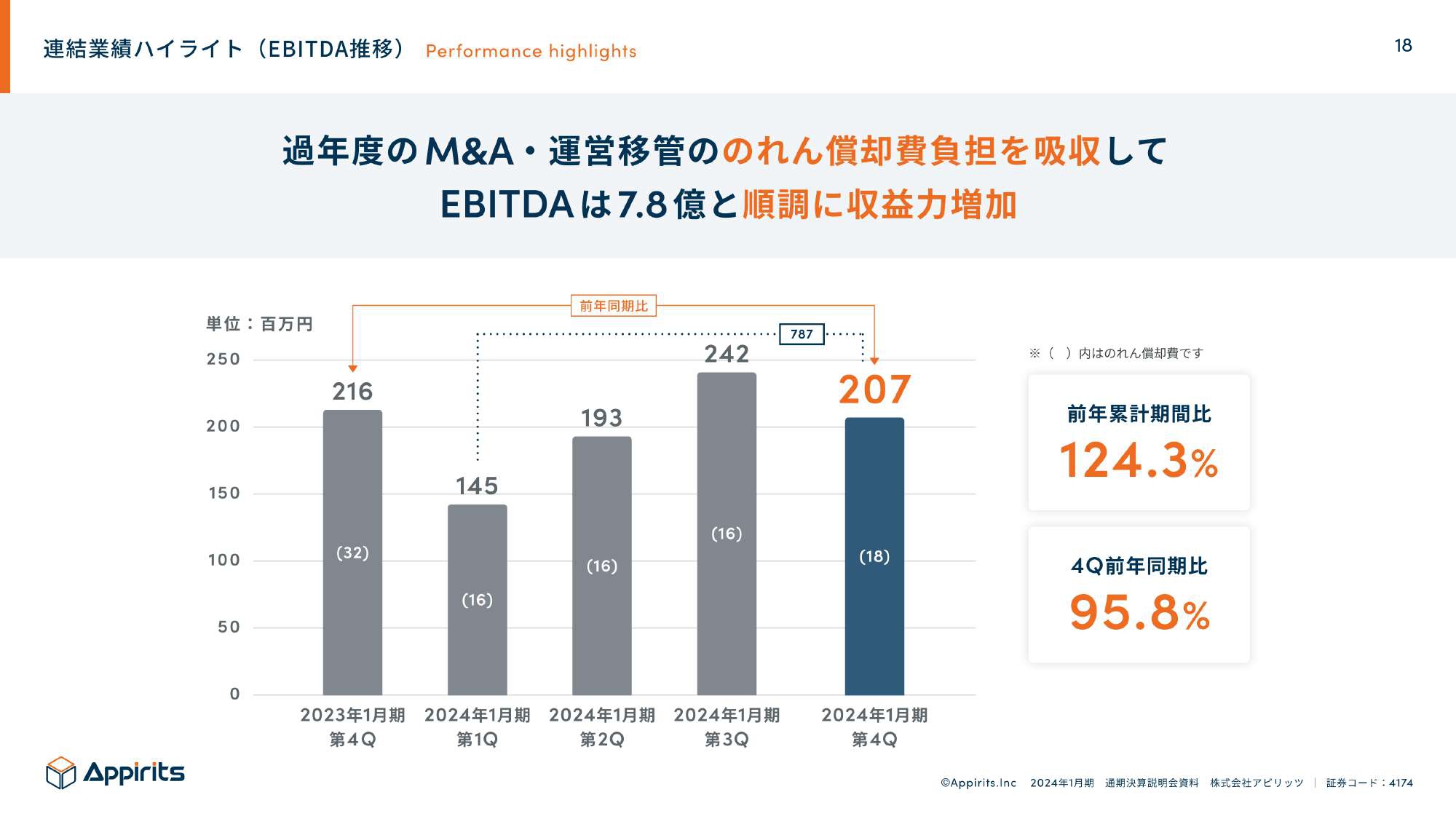

連結業績ハイライト(EBITDA推移)

EBITDAの推移です。将来利益というように考えています。右肩上がりで順調に積み増ししており、収益力は増加していると考えています。

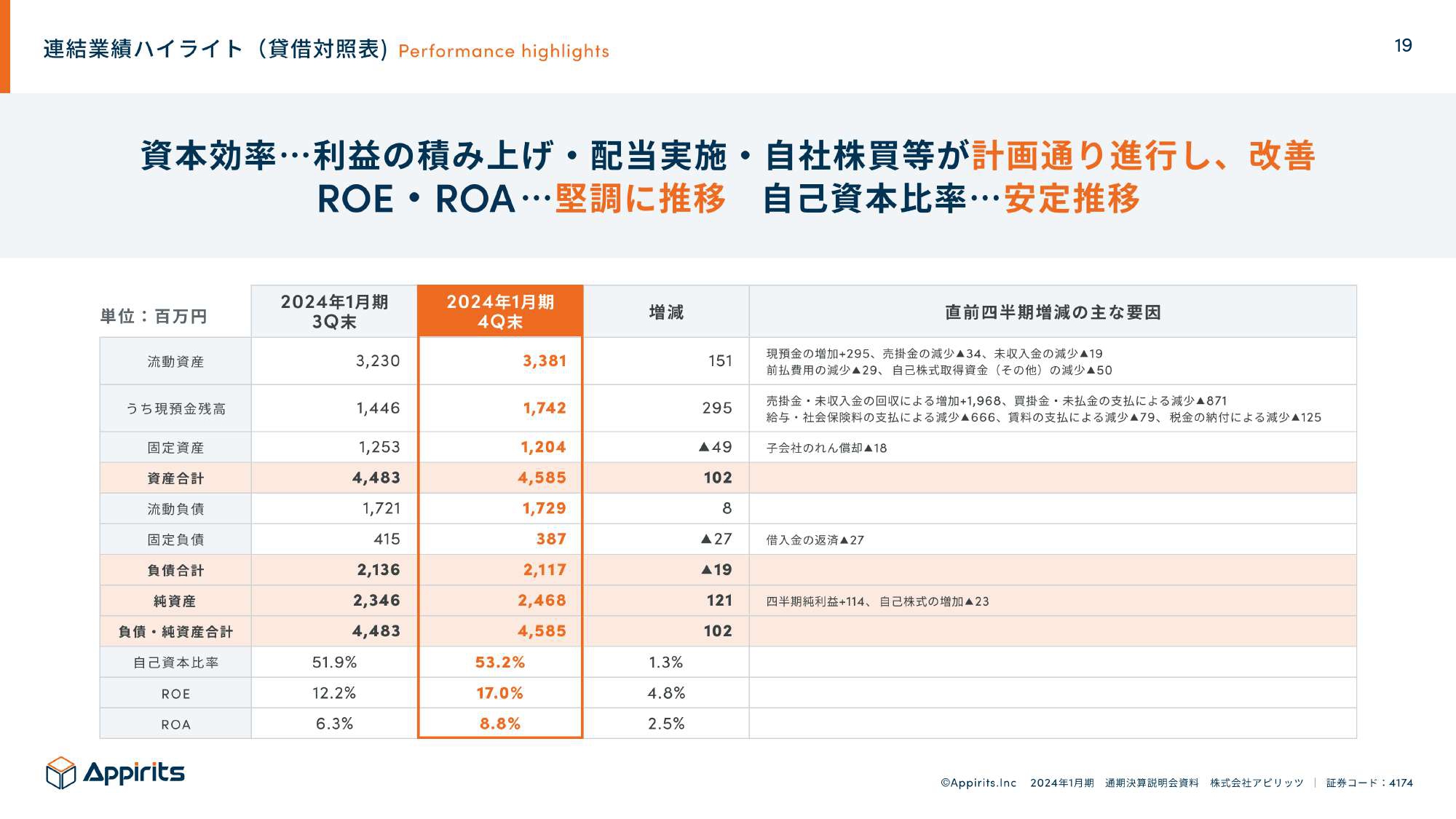

連結業績ハイライト(貸借対照表)

貸借対照表です。特に重要だと考えているのは、資本効率です。ROEは第4四半期終了時点で17.0パーセントとなり、堅調に推移しています。利益の積み上げ、配当実施、自社株買い等が計画どおりに進行したことが要因です。

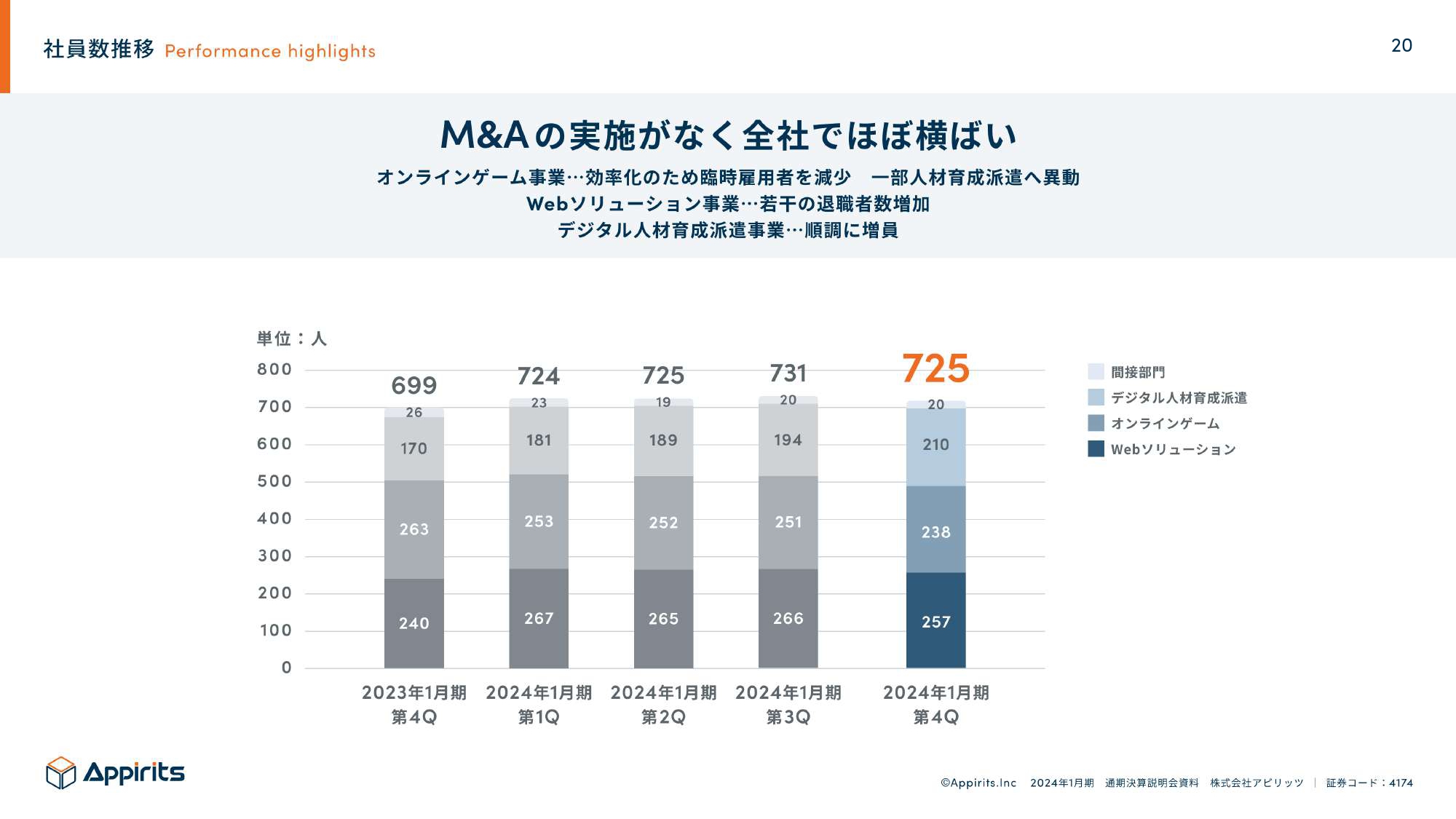

社員数推移

社員数の推移です。第1四半期から見るとほぼ横ばいとなり、725名で着地しています。当社の特徴として、新卒が入る第1四半期と、M&Aを行った時に社員数が大きく増加する傾向があります。だいたい予想どおりに推移している状況です。

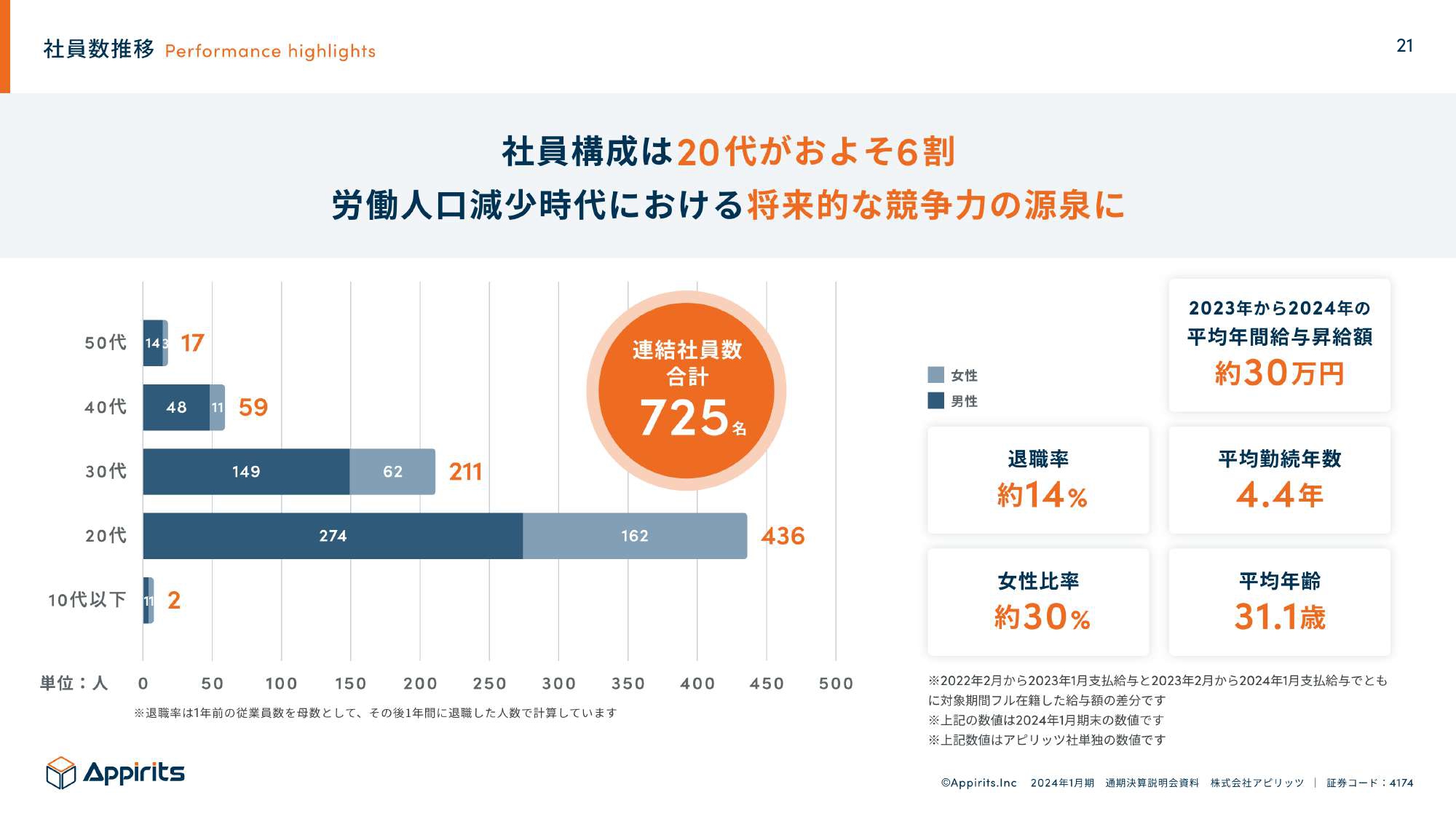

社員数推移

社員の構成比です。20代が約6割となっており、引き続き20代が中核戦力となっています。

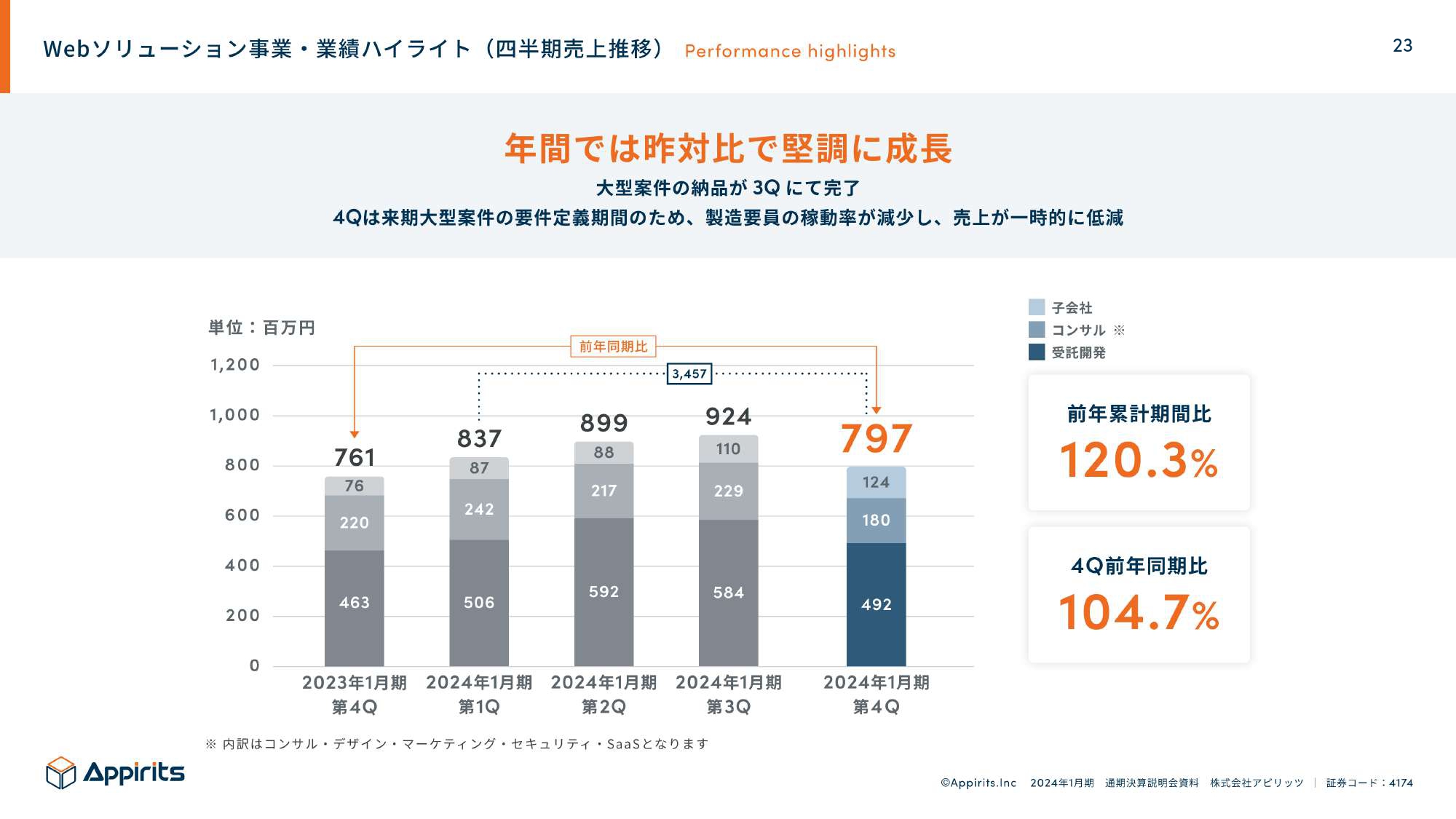

Webソリューション事業・業績ハイライト(四半期売上推移)

事業セグメントごとにご説明します。Webソリューション事業の第4四半期は、第3四半期と比較すると売上高が減少しました。

理由としては、大型案件の納品が第3四半期で完了したためです。さらに、2025年1月期に売上が計上される大型案件が要件定義期間となっています。上流工程の工数は比較的計上できているものの、実際の製造は2025年1月期に回るため、製造要員の稼働率が減少しています。そのため、売上高が一時的に低減し、第4四半期は7億9,700万円で着地しました。

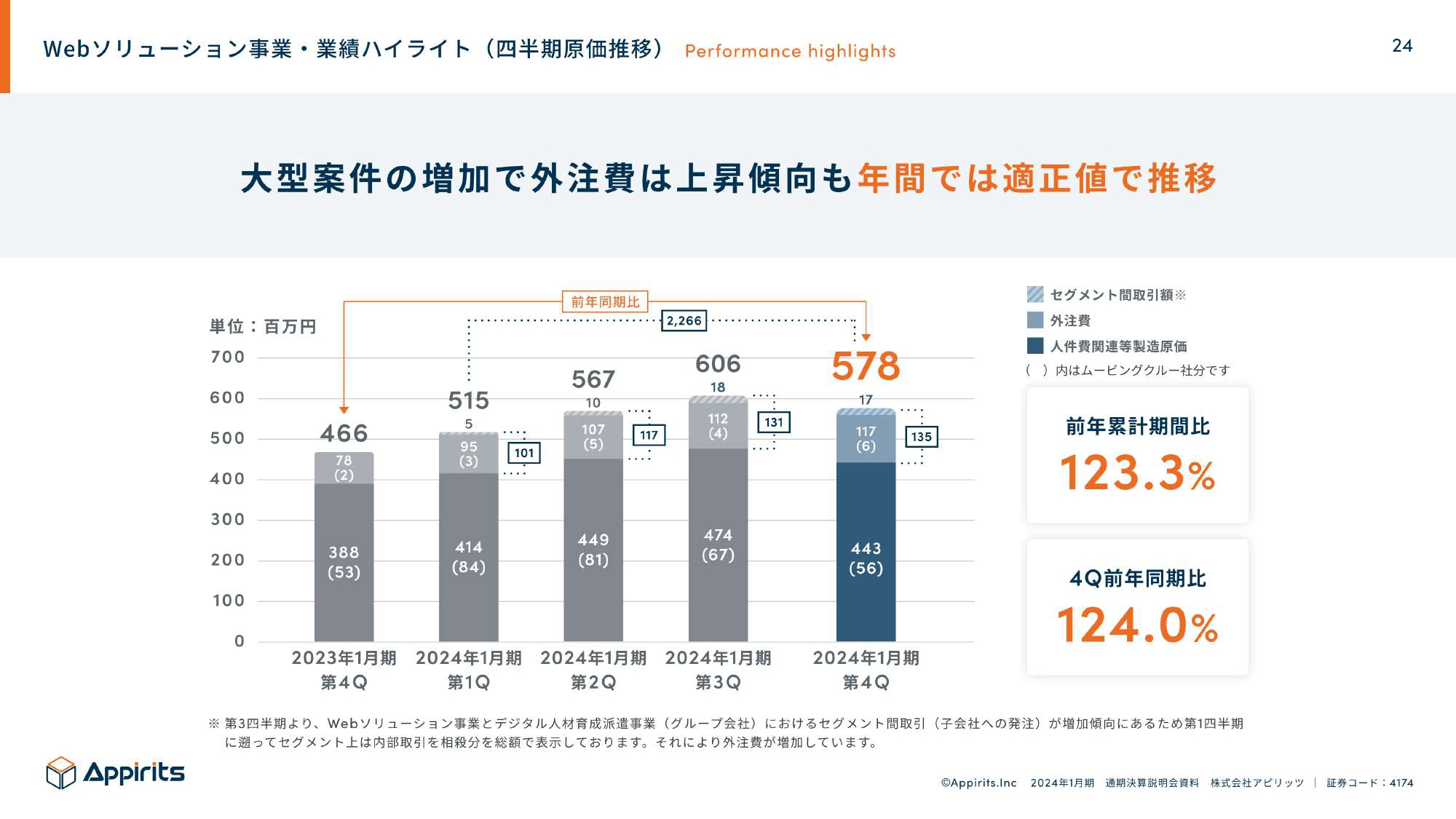

Webソリューション事業・業績ハイライト(四半期原価推移)

原価の推移です。売上高の減少とともに原価も減少していますが、空き要員が出ているため、売上と比較するとやや緩やかな低減で着地しています。

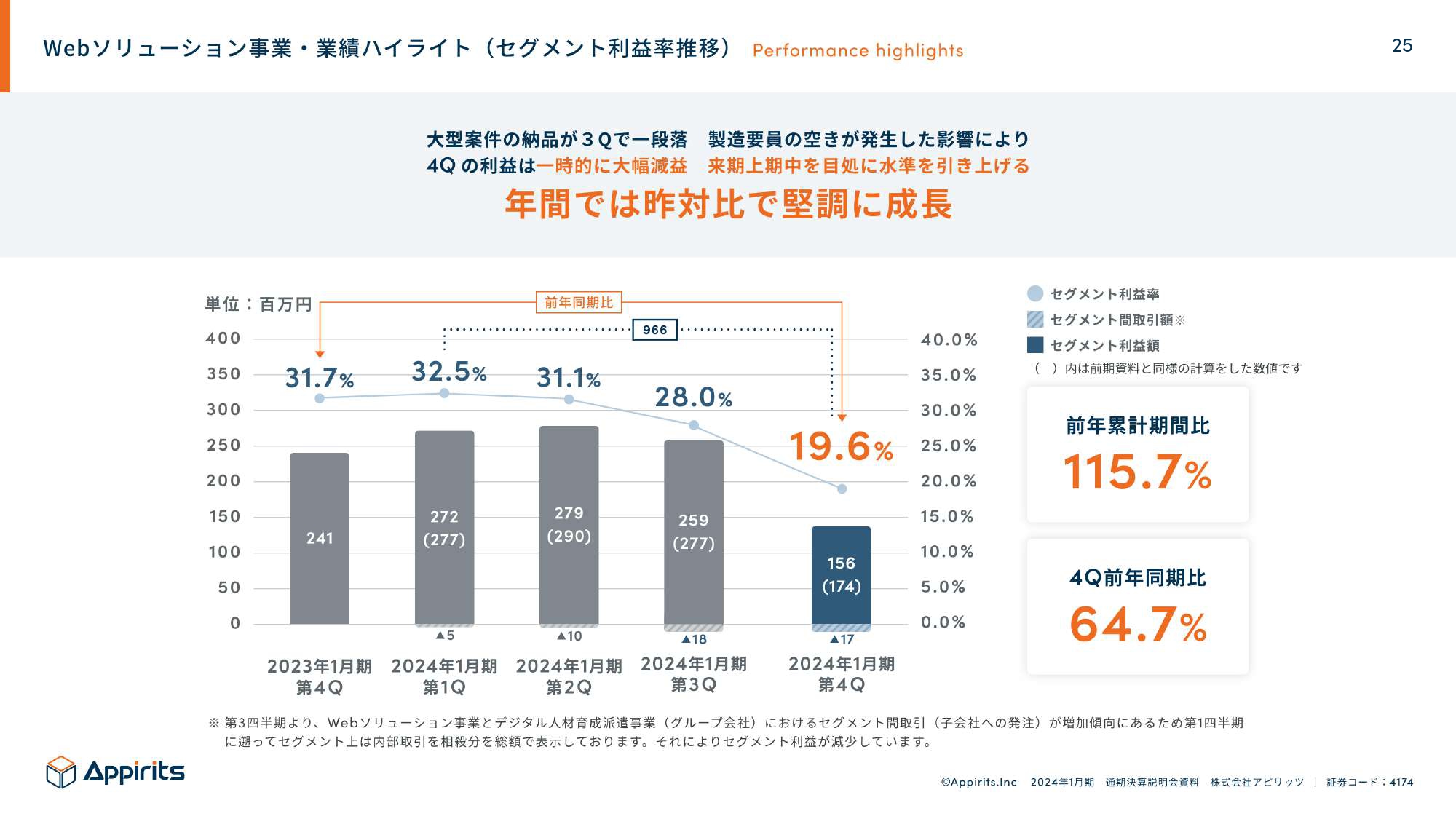

Webソリューション事業・業績ハイライト(セグメント利益率推移)

その結果、Webソリューション事業のセグメント利益については、第4四半期は1億5,600万円で着地しています。お伝えしたとおり、これは大型案件の納品が第3四半期で一段落していることに加え、2025年1月期に売上が上がる大型案件が要件定義期間中で、製造要員の空きが発生しているためです。

売上高は来年や中長期的に見ると引き続き上がっていくものと予想していますので、こちらは一時的な減益と見ています。

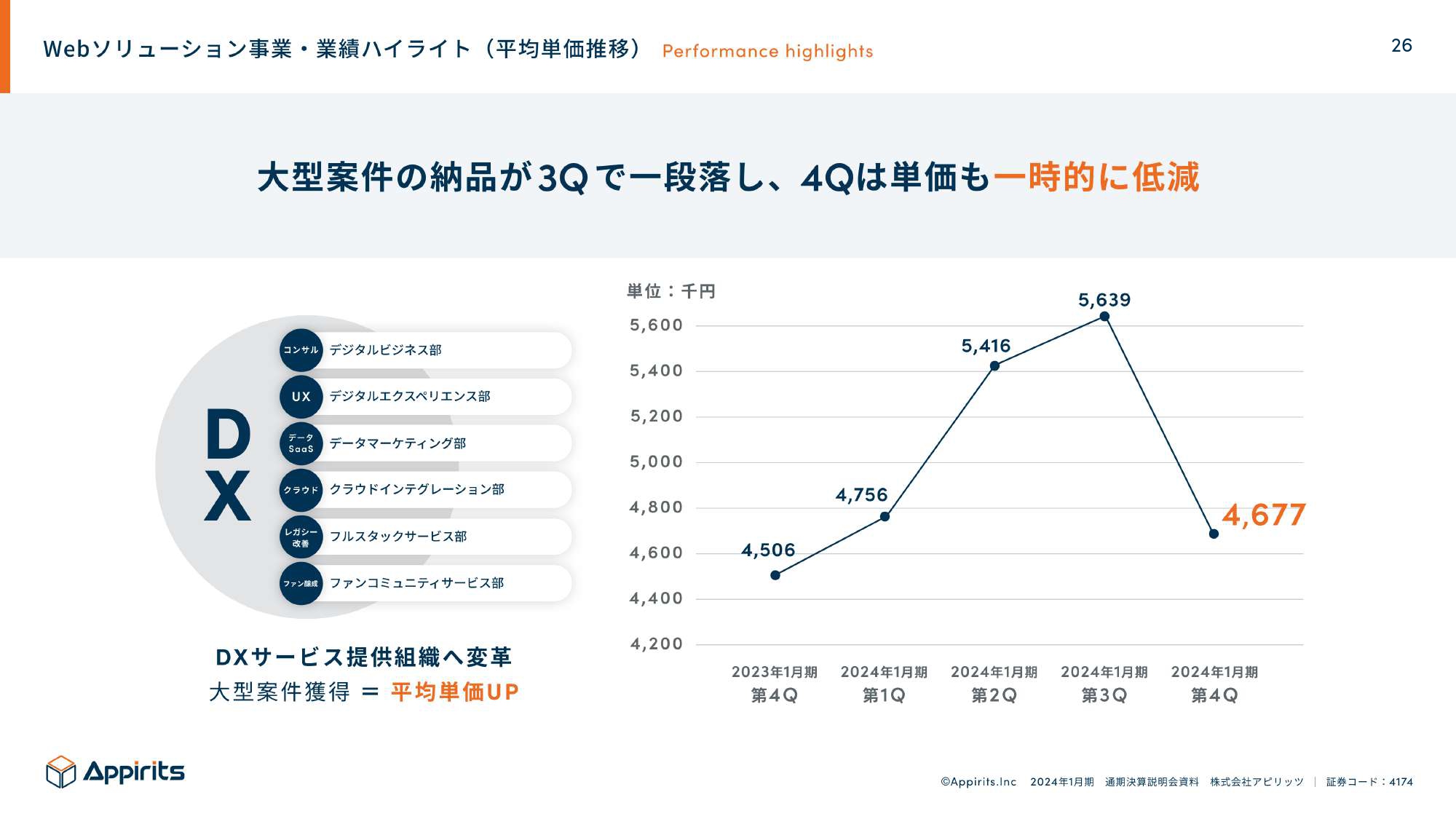

Webソリューション事業・業績ハイライト(平均単価推移)

顧客の平均単価の推移です。こちらも第3四半期に大型案件の納品が一段落したことに加え、2025年1月期に向けて大型案件を回していることで、一時的に減少しています。

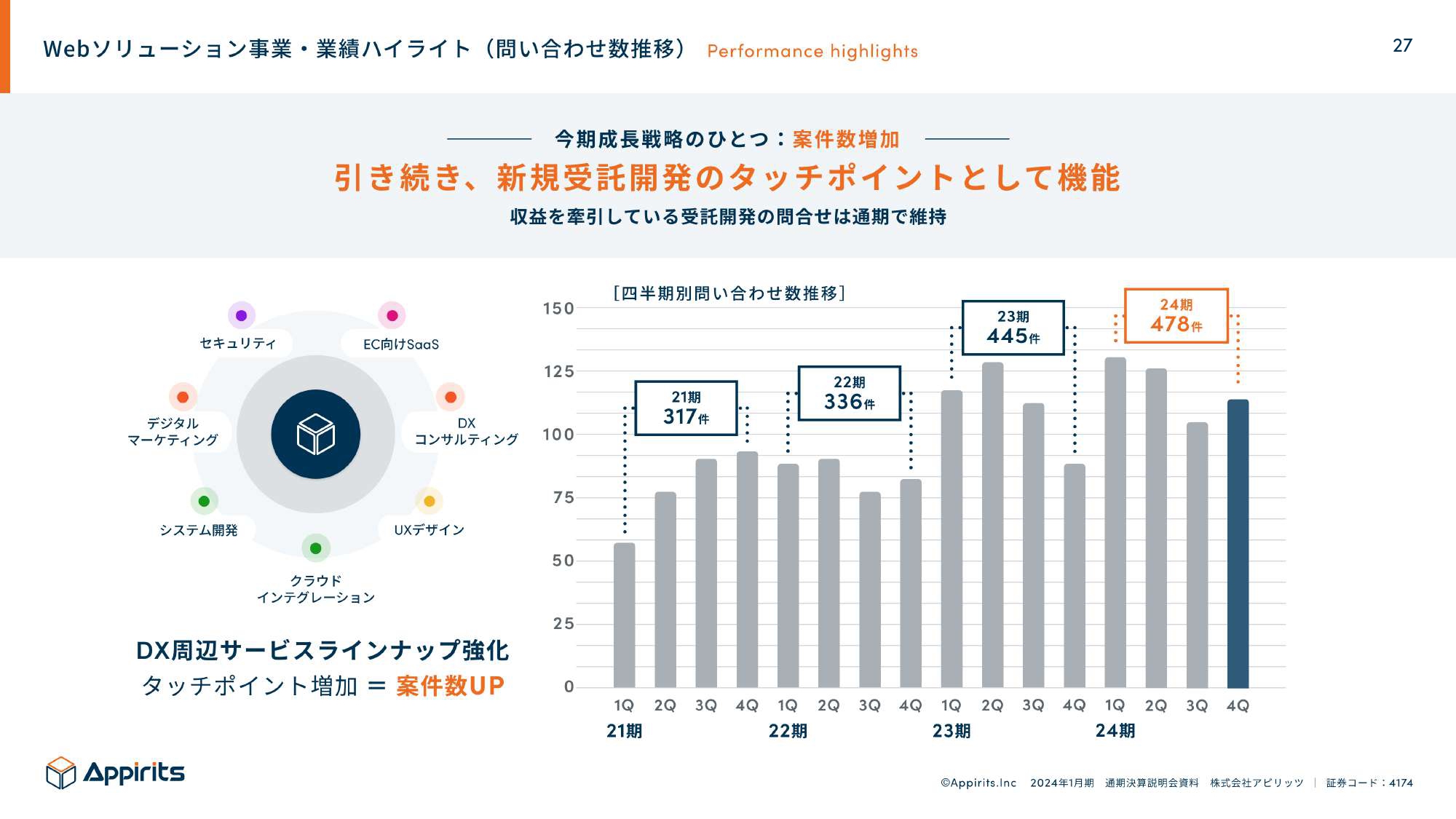

Webソリューション事業・業績ハイライト(問い合わせ数推移)

問い合わせ数の推移です。右肩上がりで順調に伸びてきています。

24期トピックス

Webソリューション事業の事例のご紹介です。まず、カプコンさまの創業40周年記念のサイトを当社で開発しました。

23期トピックス

さとふるさまのスマートフォンのアプリも当社で開発しています。

最新トピックス

最近、世の中で生成AIに関するニュースがいろいろと出ていますが、当社でも生成AIに関する取り組みを進めています。1つの事例として挙げているのが、当社が提供しているサイト内検索ツール「Advantage Search」というパッケージです。

こちらは、サイト内の検索用語の文字の揺れや、同じような意味合いの単語を自動的に生成AIで考えて作り出すという機能を導入しています。

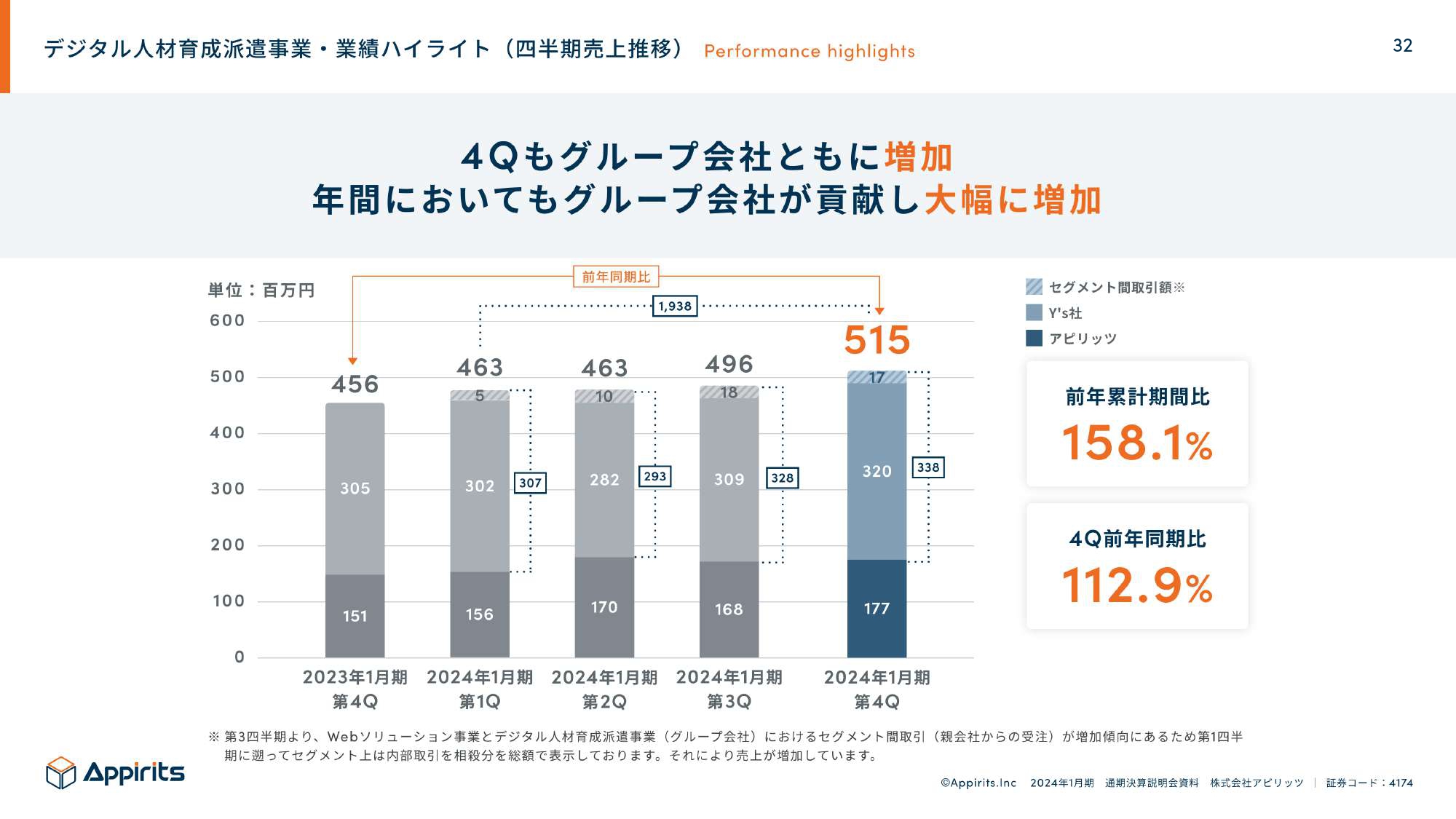

デジタル人材育成派遣事業・業績ハイライト(四半期売上推移)

デジタル人材育成派遣事業の業績についてご説明します。第4四半期の売上高は、5億1,500万円で着地しました。売上高の伸びとしては微増ですが、堅実に成長しています。

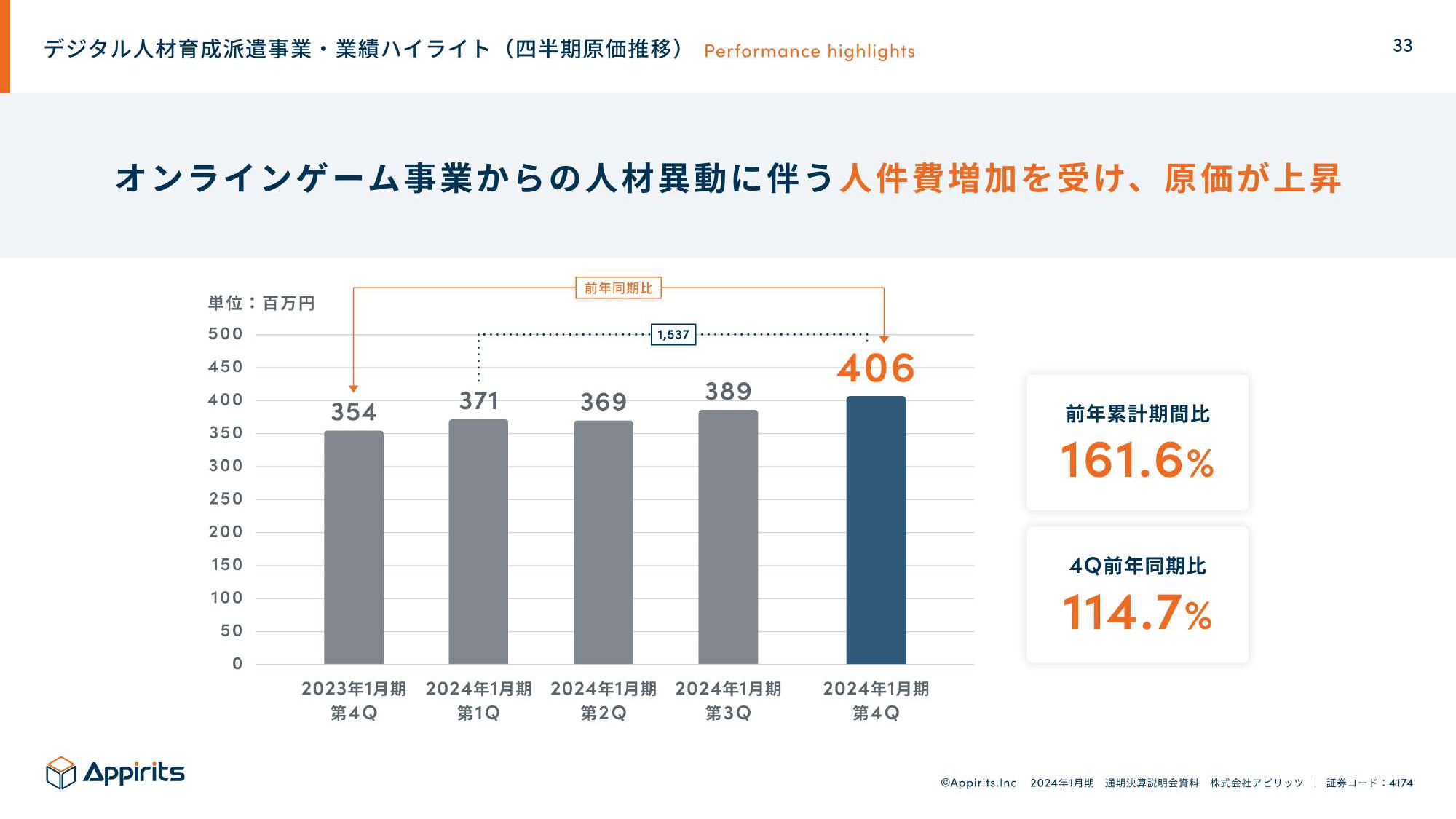

デジタル人材育成派遣事業・業績ハイライト(四半期原価推移)

売上高の伸びに伴い、原価も上昇しています。

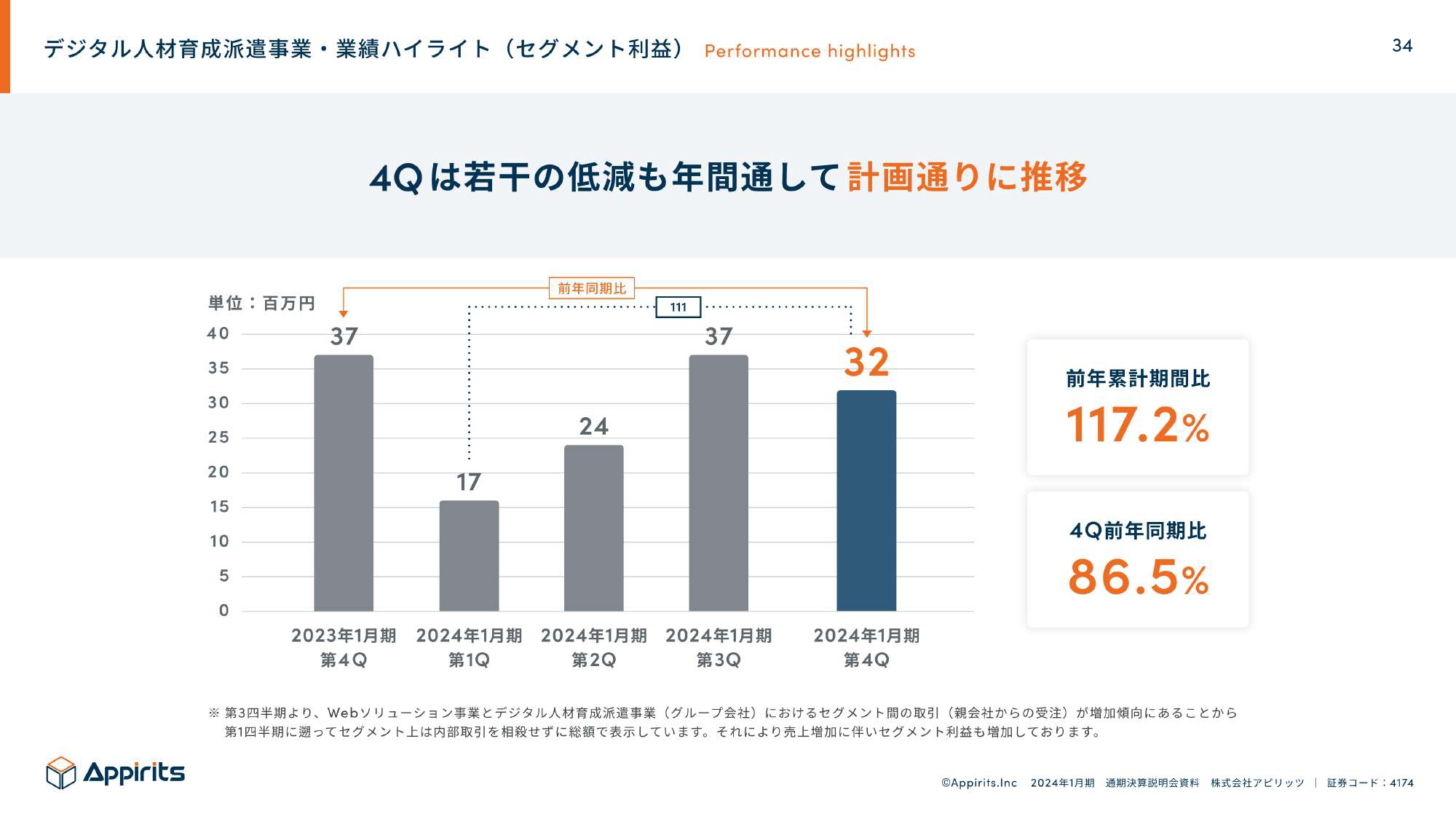

デジタル人材育成派遣事業・業績ハイライト(セグメント利益)

その結果、第4四半期のセグメント利益は3,200万円で着地しました。第3四半期に比べると若干の低減ですが、計画どおりに推移している状況です。

24期トピックス

トピックスとして、デジタル人材育成派遣事業では業界未経験者向けのエンジニアスクールを開始しました。

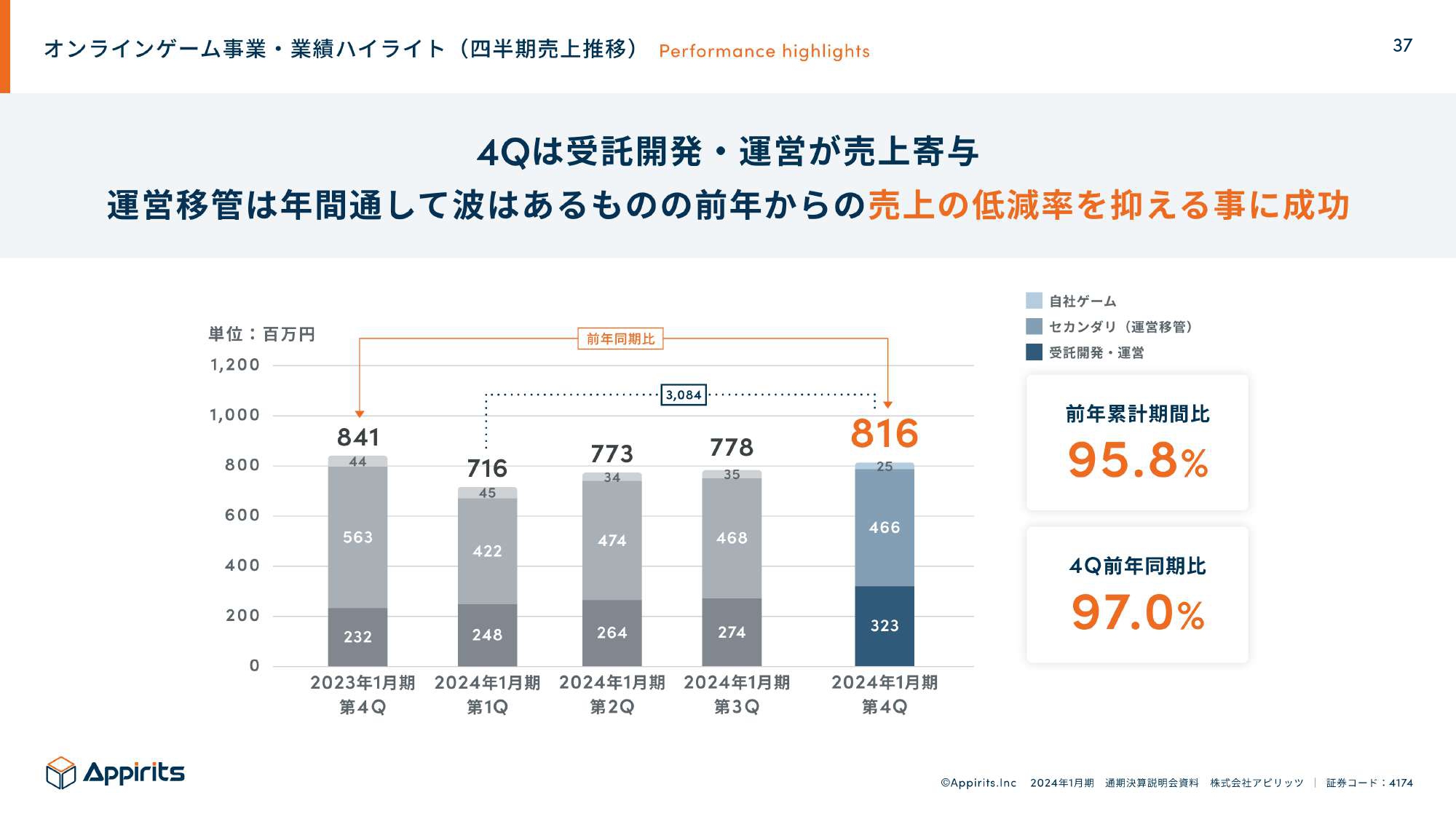

オンラインゲーム事業・業績ハイライト(四半期売上推移)

オンラインゲーム事業の業績についてご説明します。第4四半期の売上高は、8億1,600万円で着地しました。前年累計期間比は95.8パーセントと若干の売上減という状況ですが、前年度からの売上高の低減率で考えると、計画どおりで推移しています。

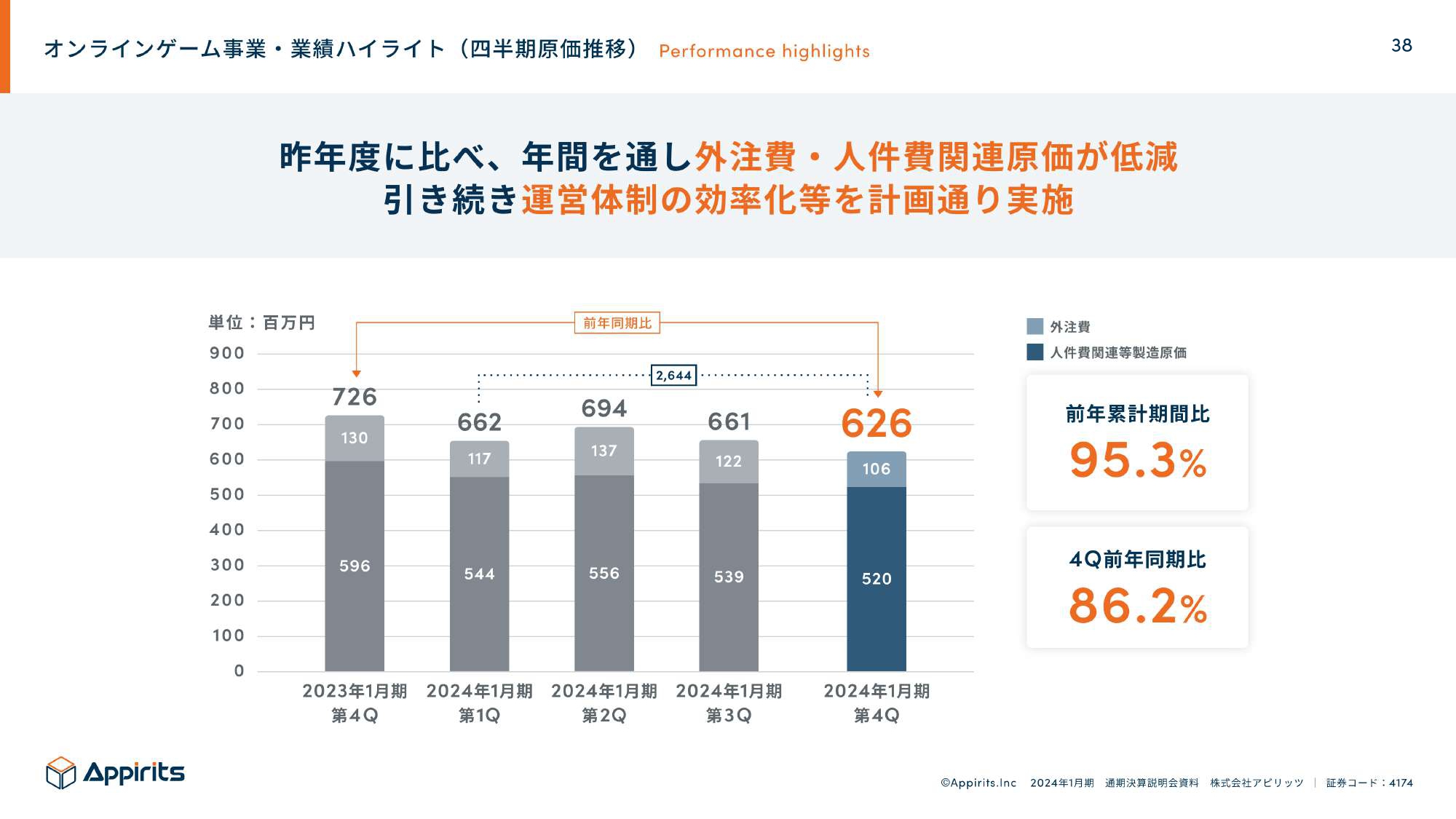

オンラインゲーム事業・業績ハイライト(四半期原価推移)

原価についてです。第4四半期は売上高の減少に対し、コスト削減をうまくコントロールすることで利益を捻出している状況です。昨年度に比べ、人件費・外注費ともに削減しており、引き続き運営体制の効率化ができてきているものと考えています。

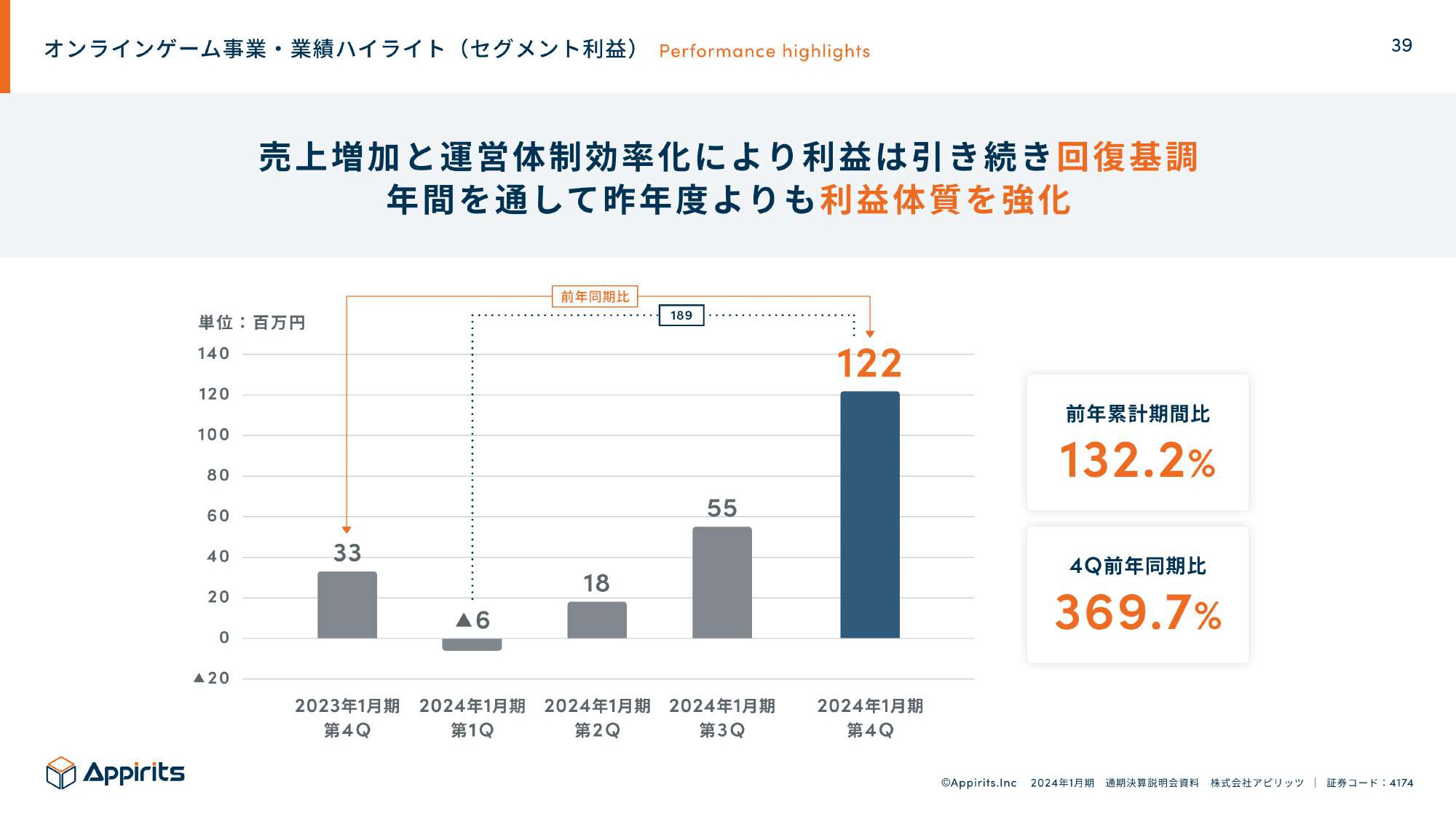

オンラインゲーム事業・業績ハイライト(セグメント利益)

その結果、第4四半期のセグメント利益は1億2,200万円となりました。利益が出ない状況からようやく利益を出せる状況になり、運営体制の効率化による利益体質の強化が着実に進んでいます。

24期トピックス

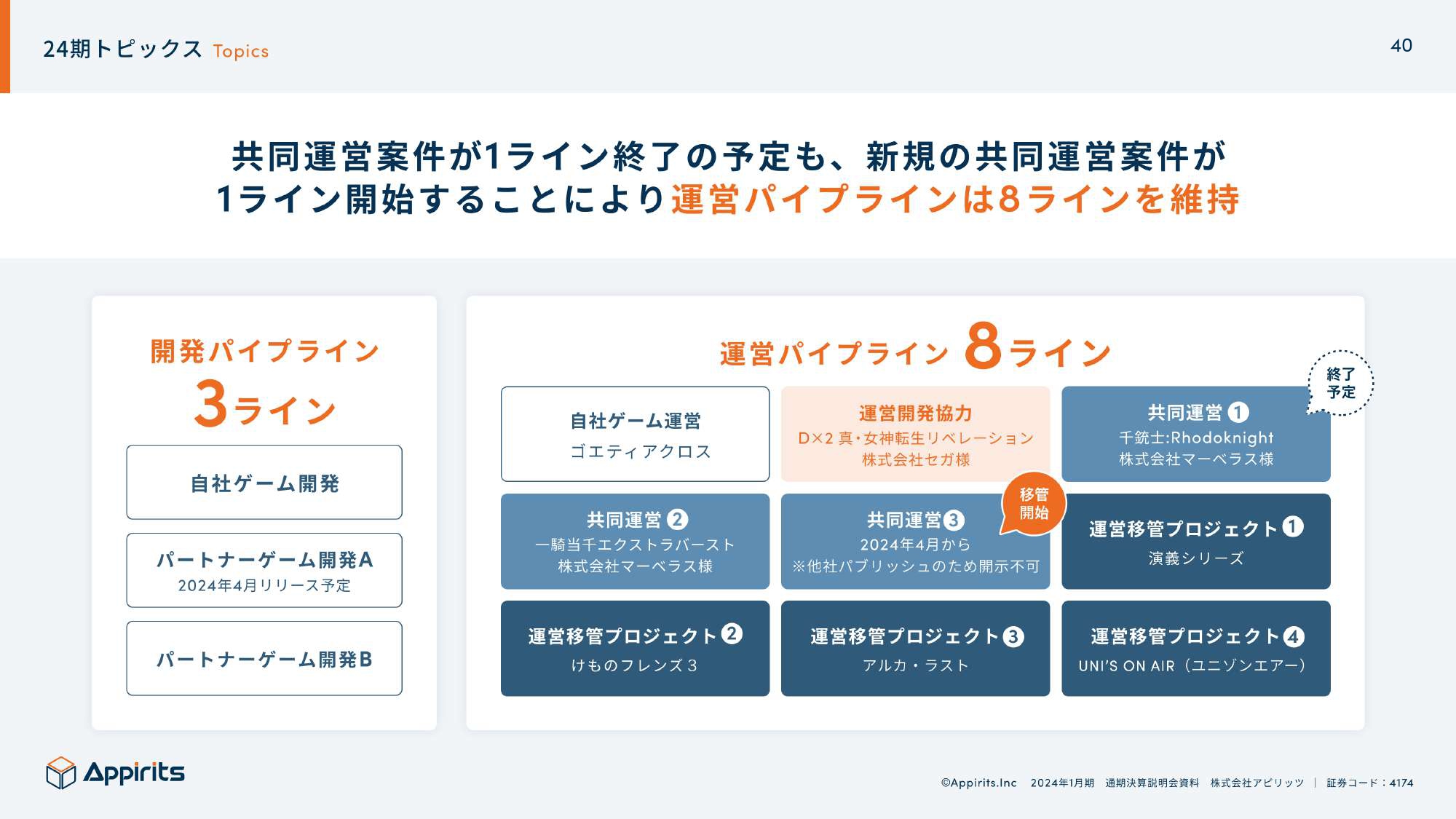

開発パイプラインと運営パイプラインの状況です。開発パイプラインは、引き続き3ラインが動いています。スライドに「パートナーゲーム開発A」と記載しているものは、2024年4月にリリース予定です。

運営パイプラインは、8ラインの想定で動いています。スライドに「共同運営①」と記載されている、マーベラスさまの『千銃士:Rhodoknight』は終了予定です。ただし、2024年4月からの「共同運営③」について、移管を開始しています。

24期トピックス

新作ゲームについては、2025年1月期に1作品リリースすることで動いています。

2025月1月期 連結業績予想の考え方

2025年1月期の業績予想及び配当予想についてです。まず、2025年1月期の連結業績予想の考え方について、事業ごとにご説明します。

Webソリューション事業は、第4四半期の売上高の推移でお伝えしたとおり、現在大型案件を獲得し、納品に向けて進んでいます。引き続き市場環境は活況で、お問い合わせも数多くいただいています。

ただし、2025年1月期に向けて大きな変化がありました。当社では1億円程度の案件が最大規模でしたが、現在は1つ上のステージの相談が増えています。具体的には、1案件2億円や3億円の相談が増えてきており、今までと比較すると非常に規模が拡大し、納品の難易度が上がっていると考えています。

営業は非常に活況という中で、このような当社にとっての大型案件をきちんと納品していけるのかが1つの課題です。2025年にしっかりと取り組んでいくことができれば、Webソリューション事業は一段上のステップに上っていけると考えています。

そのため、Webソリューション事業においては、2025年1月期が1つのターニングポイントになると考えています。短期的な売上成長よりも中長期的な成長を見込み、体制の再構築に力を入れることが連結予想における考え方になります。

デジタル人材育成派遣事業については引き続き現状維持で推移し、成長していくと見込んでいます。

オンラインゲーム事業については、2025年1月期に自社タイトルで1作品のリリースを行う予定です。ただし、爆発的に売れるという予想はしていません。並程度のヒットを想定して業績予想を立てています。

最後に、成長戦略です。M&Aを成長戦略の要としており、引き続きM&Aの案件はそれなりにあります。非連続の成長を目指すには、M&Aのソーシングを継続していくことが必要であると考えているため、2025年1月期も進めていくことを考えています。こちらは未確定であるため、業績予想には入れていません。

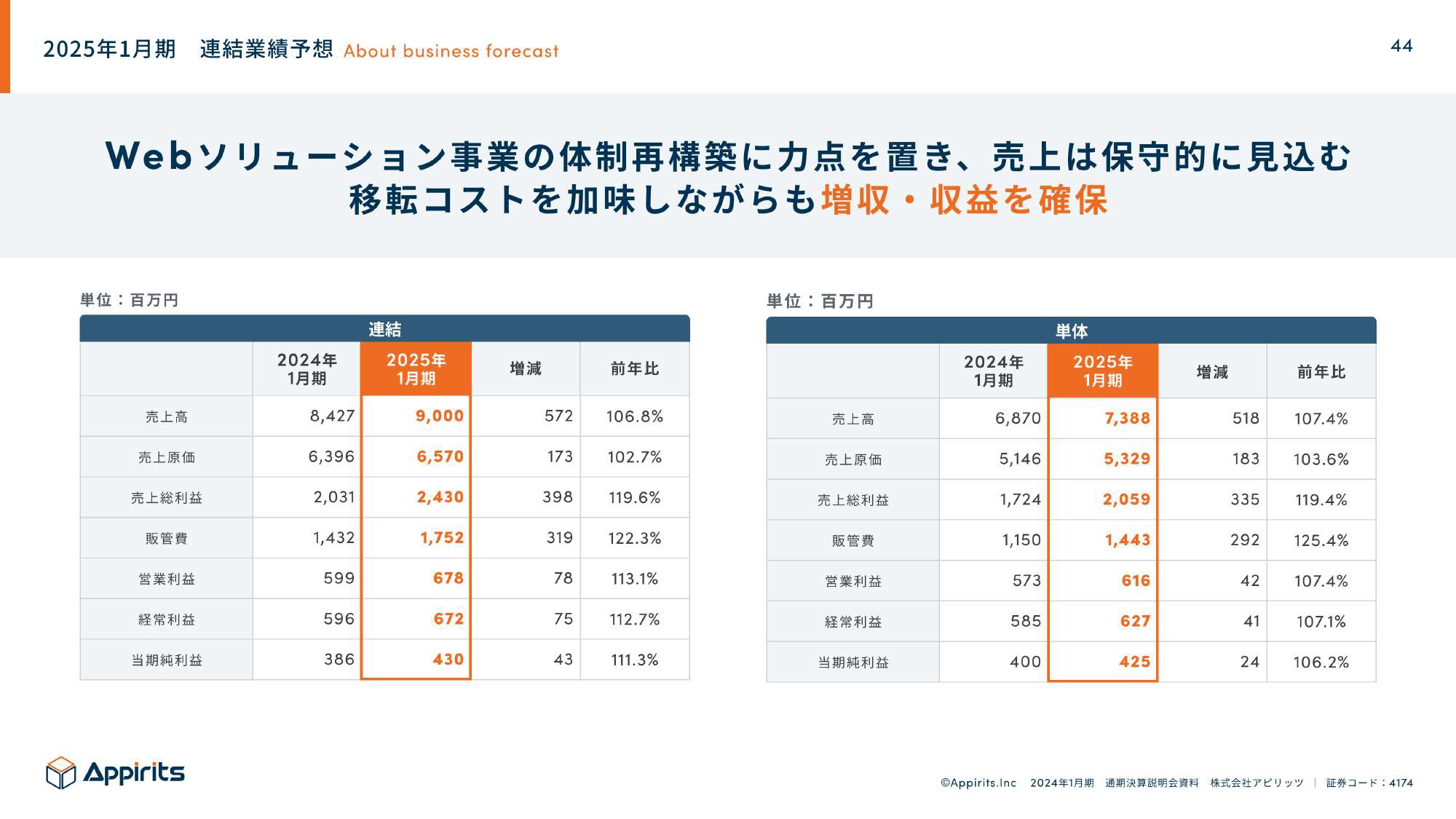

2025年1月期 連結業績予想

これらの考え方を踏まえ、業績予想を出しています。連結では売上高は90億円、営業利益は6億7,800万円と予想しています。先ほどお伝えしたとおり、Webソリューション事業の体制再構築に力点を置いていくため、売上高は保守的に見込んでいます。

また、2025年1月期に移転を行います。その一時的な費用も吸収した上での数字を予想しています。

2025年1月期 連結業績予想

連結業績予想を上半期と下半期に分けた数字です。

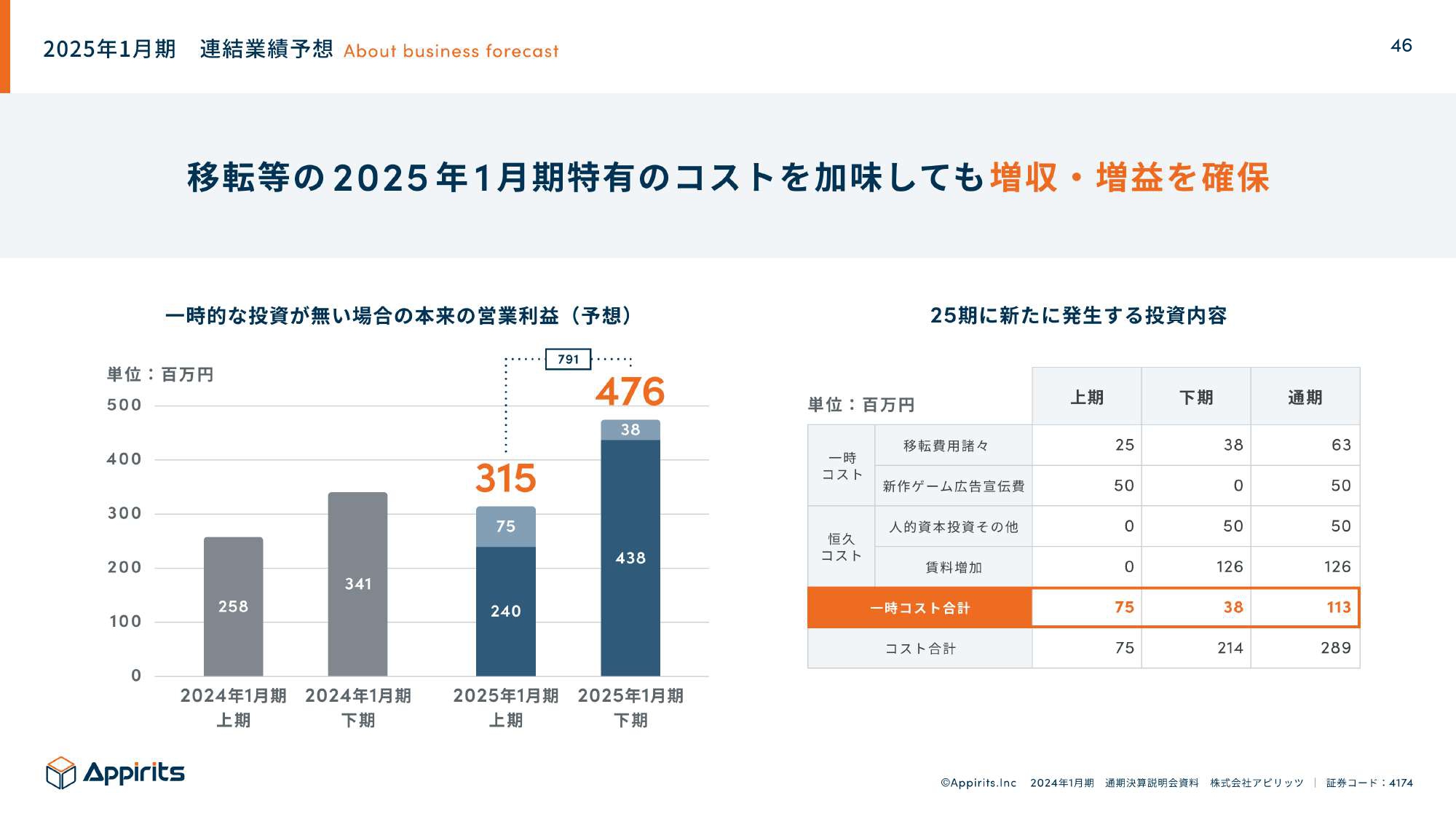

2025年1月期 連結業績予想

今お伝えしたとおり、2025年1月期は移転による一時的なコストがコスト増の大きな要因だと考えています。

スライド左側に、2025年1月期に新たに発生する投資内容を記載しています。一時的なコストとしては、移転に伴うコストのほか、新たにリリースする新作ゲームへの広告宣伝費の投資があります。恒久的なコストとしては、人的資本の投資や賃料の増加があります。

これらにより、今期よりもコストが増加することを見込んでいます。コストの合計は2億8,900万円、一時的なコストの合計は1億1,300万円です。先ほどの業績予想については、それらのコストを反映したものになっています。

なお、スライドの棒グラフは、一時的な投資がない場合の営業利益を表しています。本来であれば7億9,100万円ですが、そこから投資を行うことで、先ほどの業績予想の営業利益を計画しています。

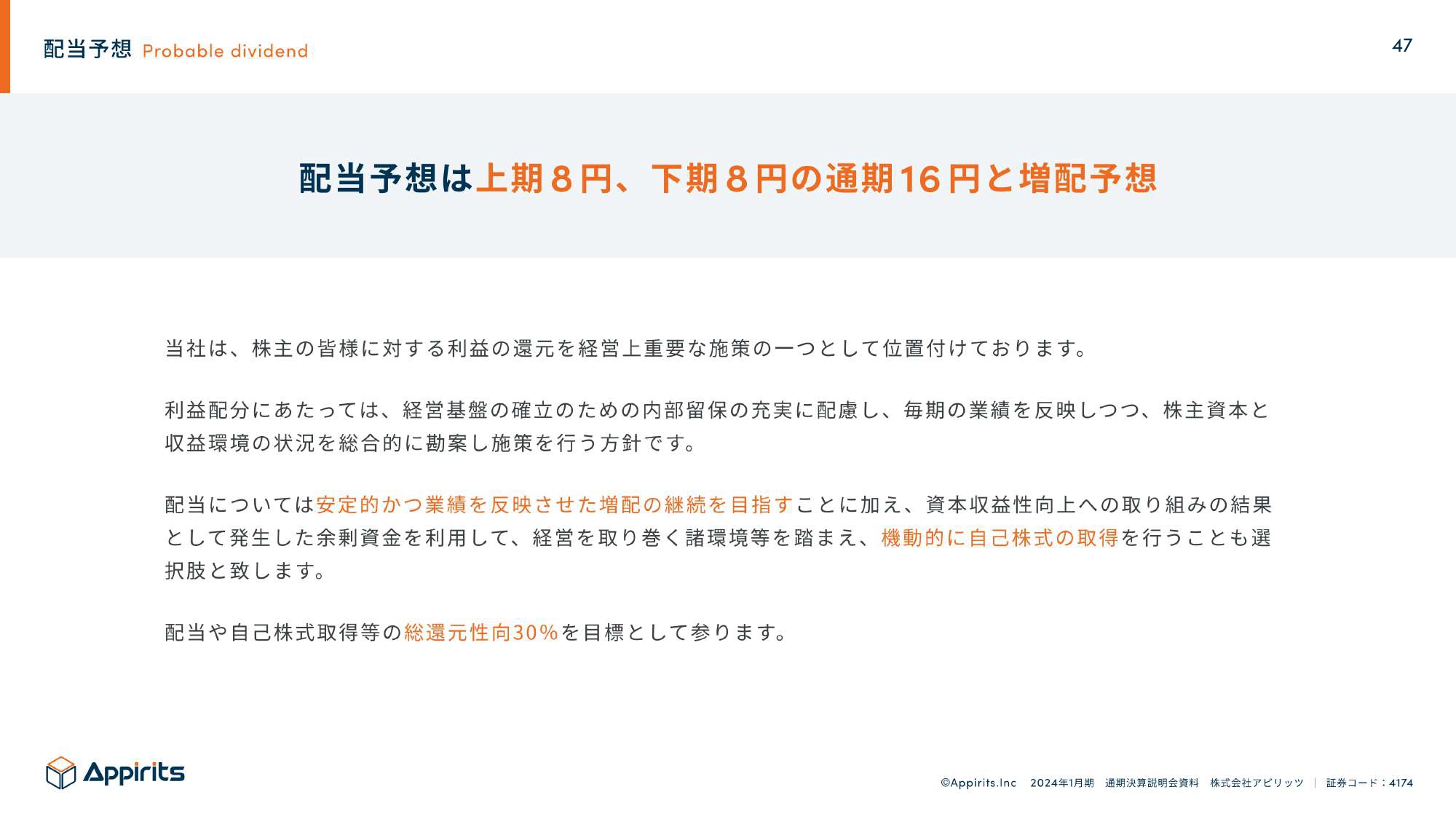

配当予想

配当予想です。2025年1月期は、上期8円、下期8円の通期16円ということで増配を予想しています。配当については、安定的かつ業績を反映した増配の継続を目指していこうと考えています。

資本収益性の向上も1つのテーマだと考えているため、機動的に自己株式を取得していくことも選択肢と考えています。配当や自己株式取得等を行いながら、総還元性向は30パーセントを目標に置いています。

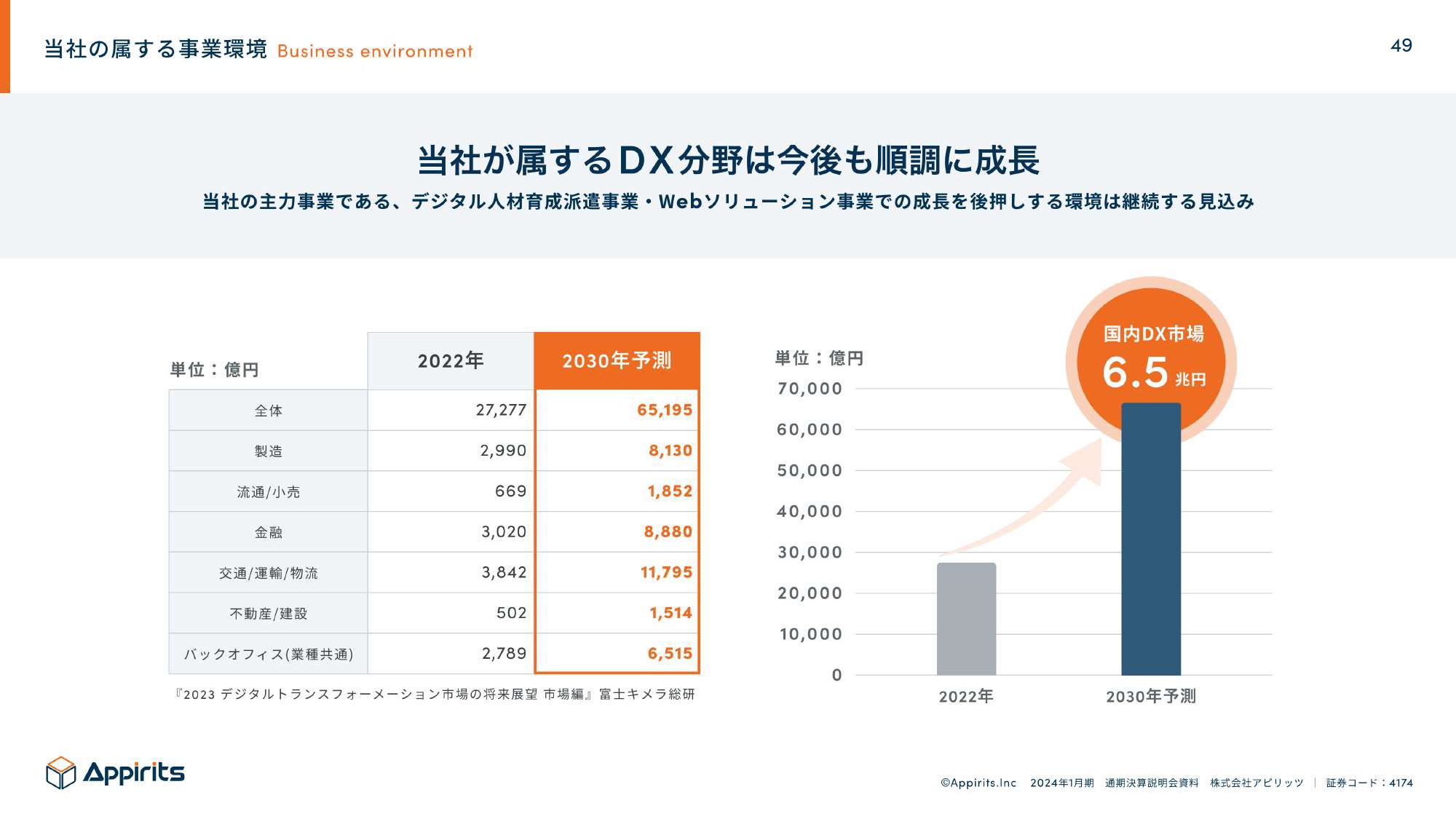

当社の属する事業環境

今後の成長戦略です。当社の属する事業環境として、外部環境については、当社が属するデジタルトランスフォーメーション分野は今後も順調に成長していくものと考えています。現在もWebソリューション事業を中心に、活況な営業の相談が来ています。

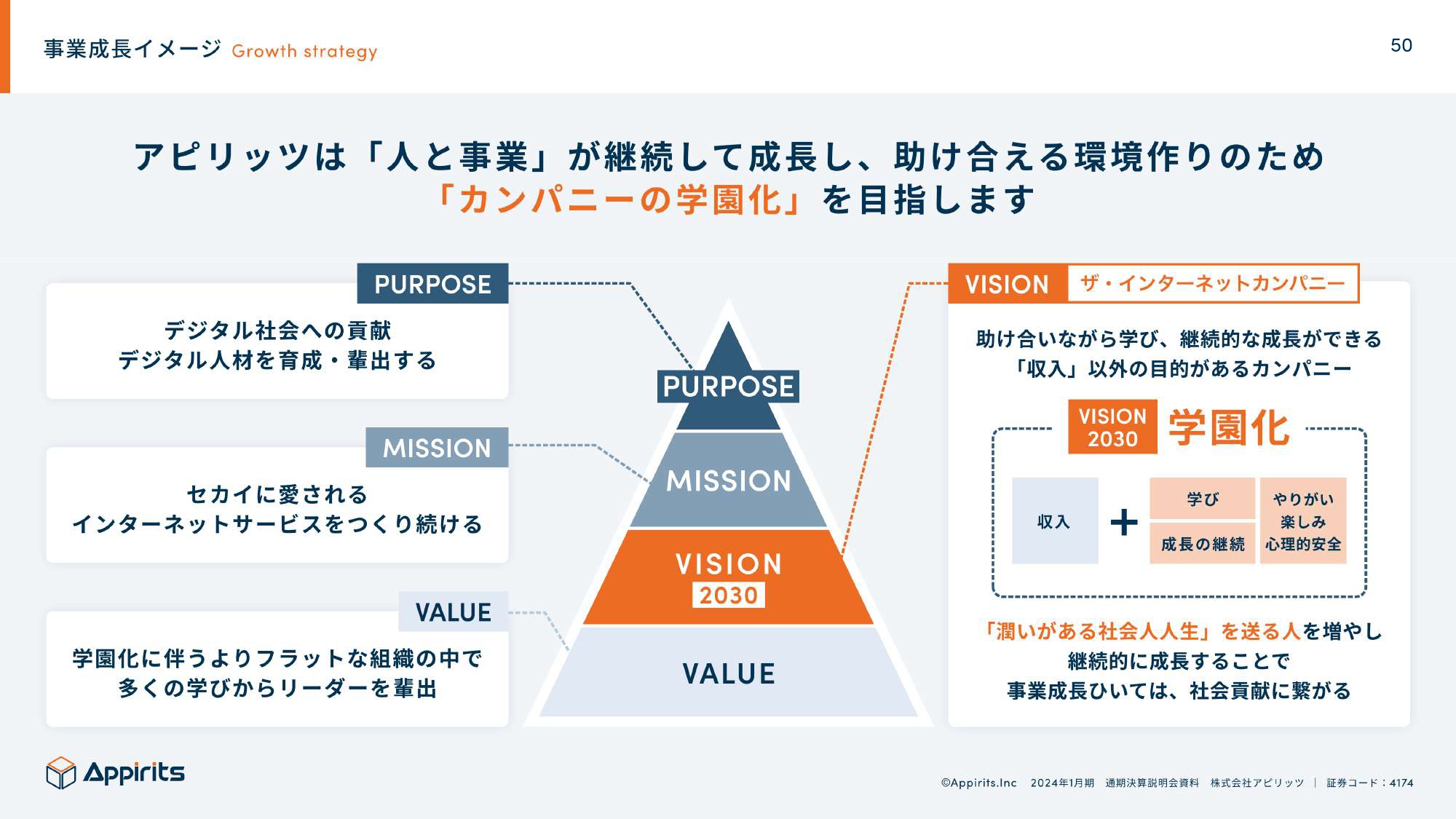

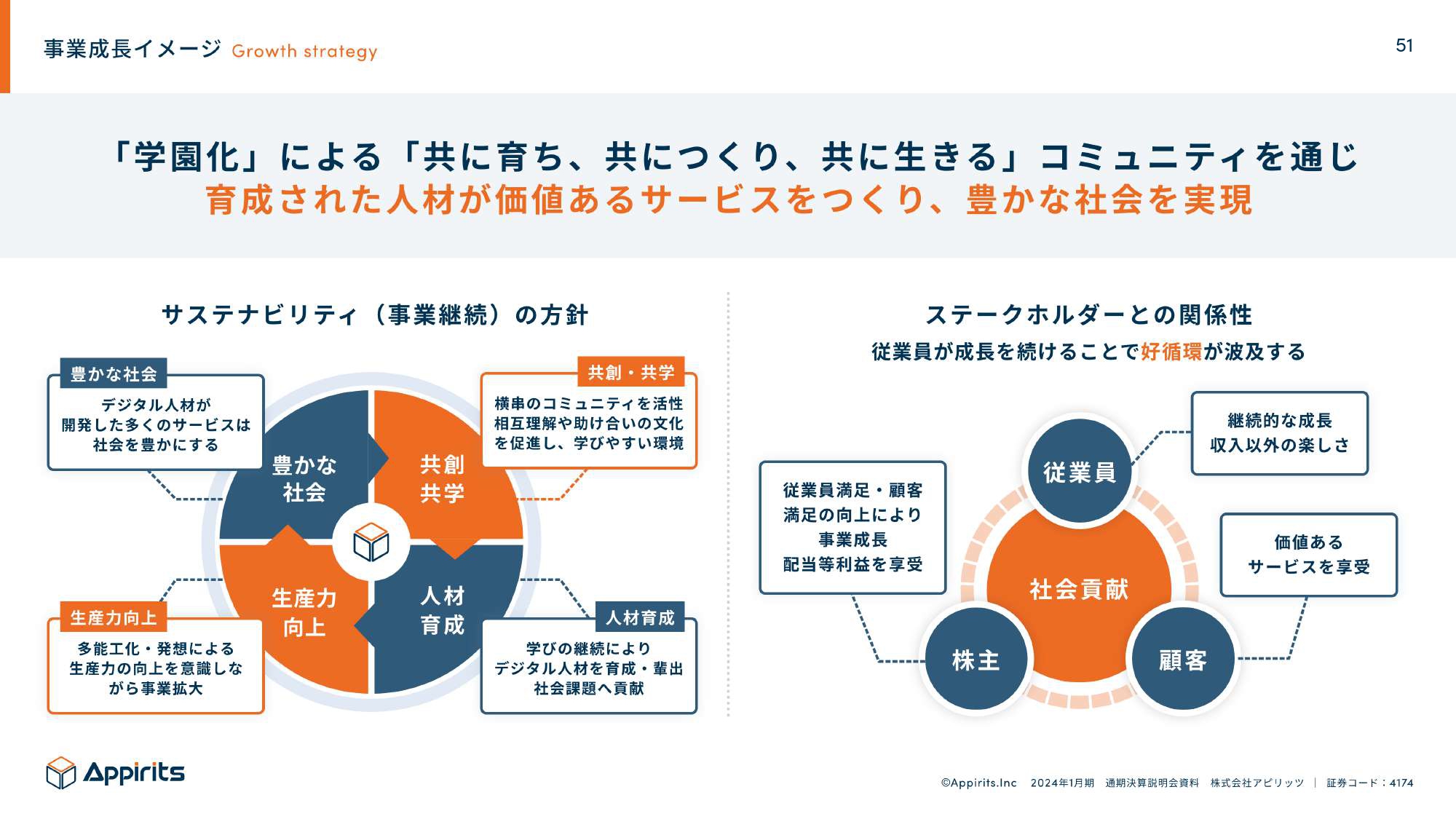

事業成長イメージ

そのような中で、当社は特に労働集約型のビジネスが中心になっているところもあるため、成長するためにはやはり人が重要になってきます。そこで、2030年に向けてどのようなかたちを目指していくのかという経営方針を定めています。

中期経営方針2030においてテーマとして挙げているのが、「カンパニーの学園化」です。会社に属する従業員がのびのびと仕事ができる環境をしっかり整えていくことが、1つのテーマであると考えています。

事業成長イメージ

学園化により、「共に育ち、共につくり、共に生きる」というコミュニティを作っていき、育成された人材が価値あるサービスを作って豊かな社会を実現していくというサイクルをしっかりと回していくことが、中期経営計画2030で定めている目標です。

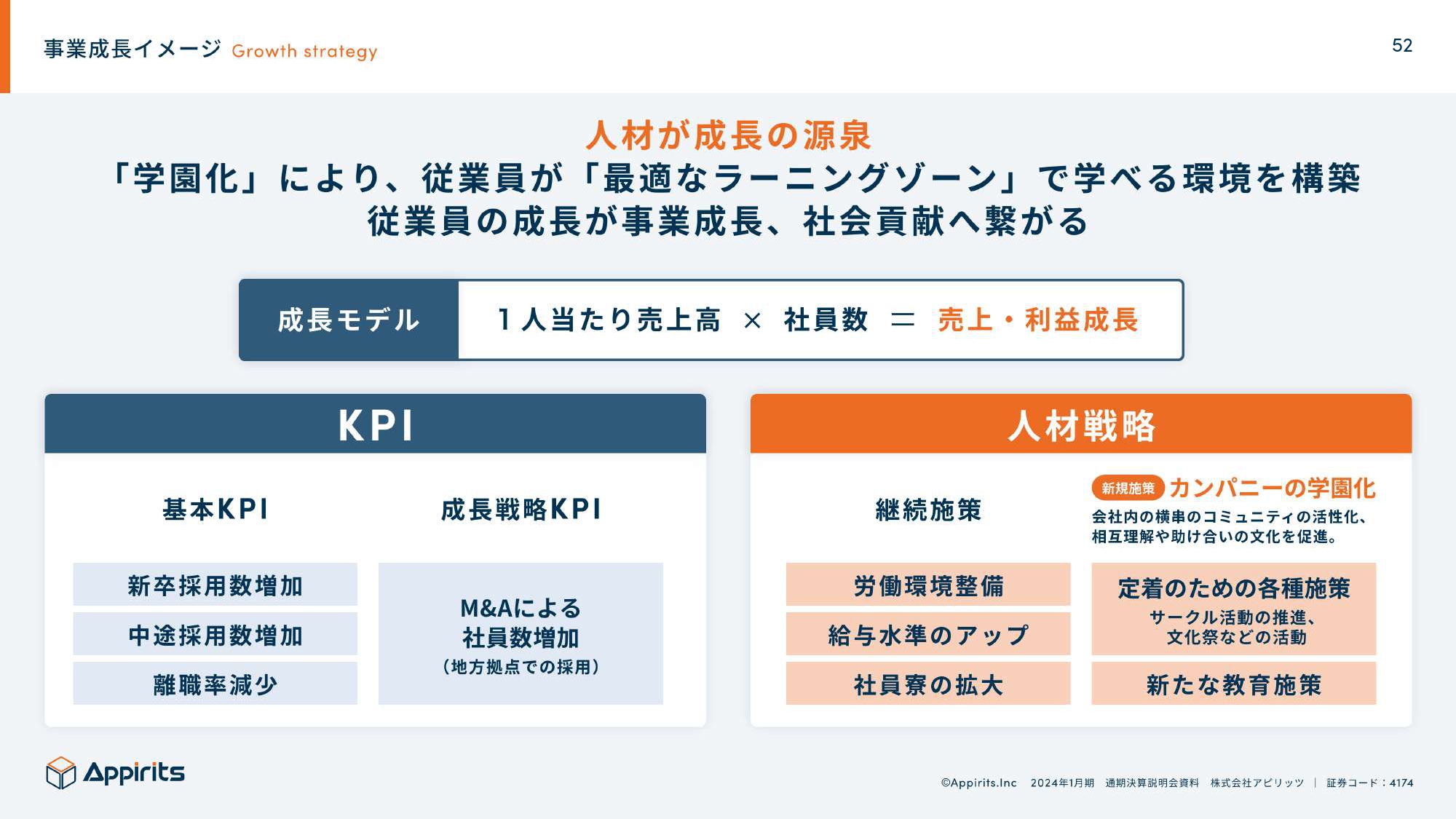

事業成長イメージ

繰り返しになりますが、当社は基本的に人材が成長の源泉です。成長モデルとしては、「1人当たり売上高×社員数」が売上につながってきます。

そこから考えると、事業成長における主要なKPIは、採用数の増加、離職率の低減、M&A等による社員の増加が挙げられます。

人材戦略としては、働く人の労働環境の整備、給与水準のアップ、「カンパニーの学園化」による共に働く仲間の環境整備をしっかりと行っていくことが、2030年に向けた当社の計画になります。

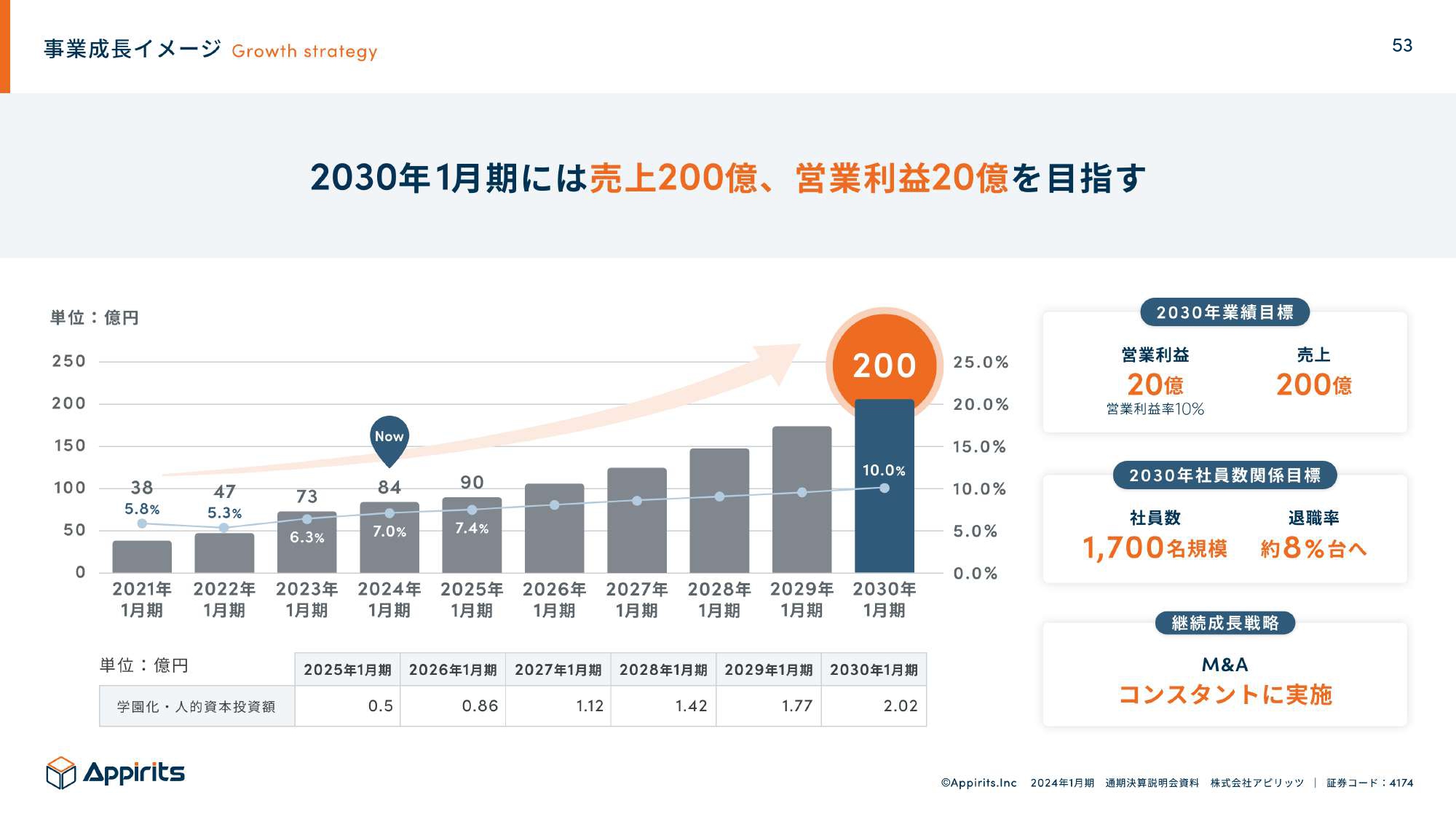

事業戦略イメージ

2030年の業績目標として、売上高200億円、営業利益20億円、営業利益率10パーセントを掲げています。社員数は1,700名、退職率は約8パーセント台を目標として事業を行っていく考えです。

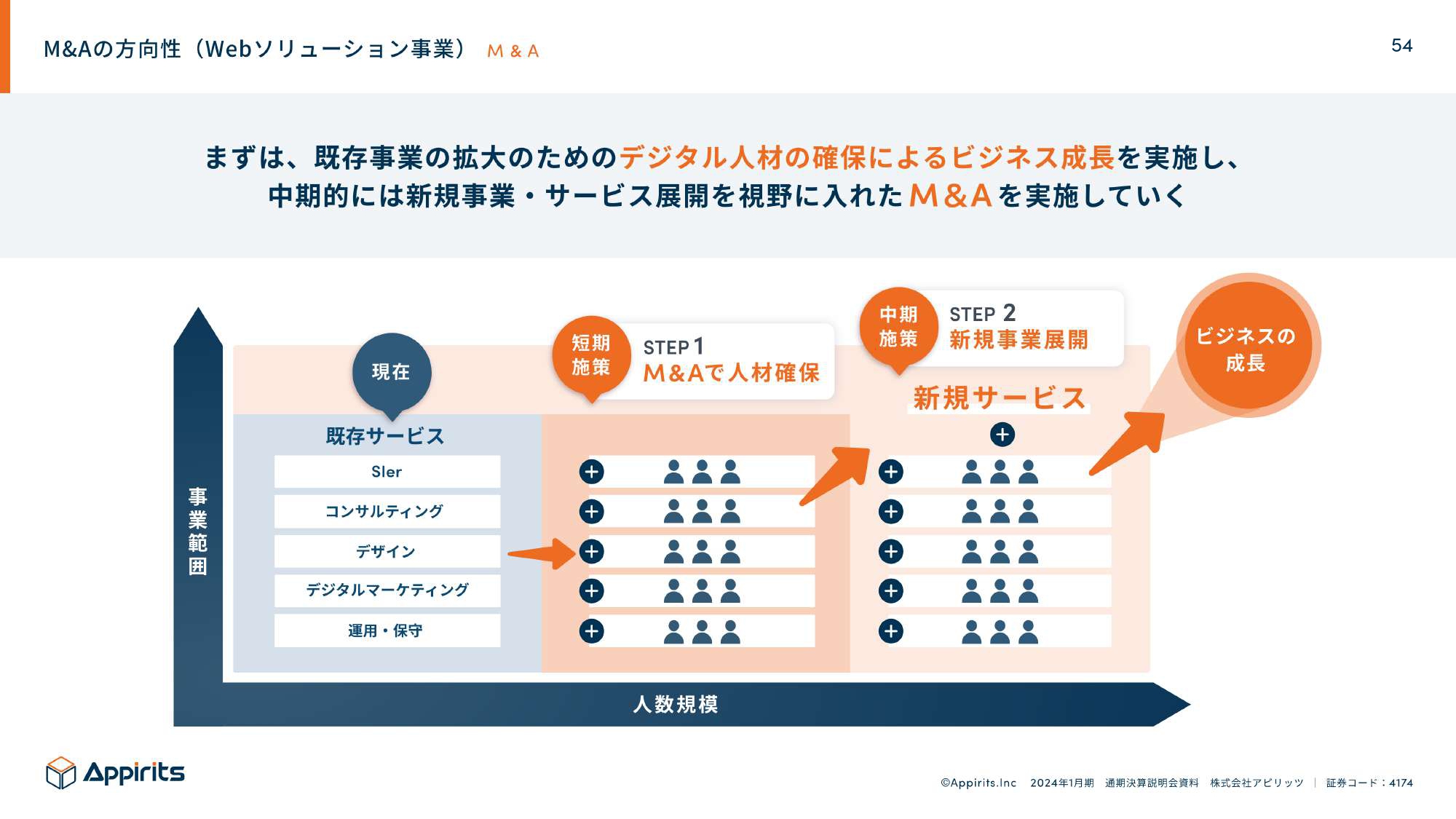

M&Aの方向性(Webソリューション事業)

そのような成長の中では、M&Aは非連続な打ち手として重要な施策だと考えています。まずは既存事業の拡大のため、ステップ1で人材の確保を目指すM&Aを行い、ステップ2で新規サービスの構築を行っていこうと考えています。現在は主にステップ1で動いています。

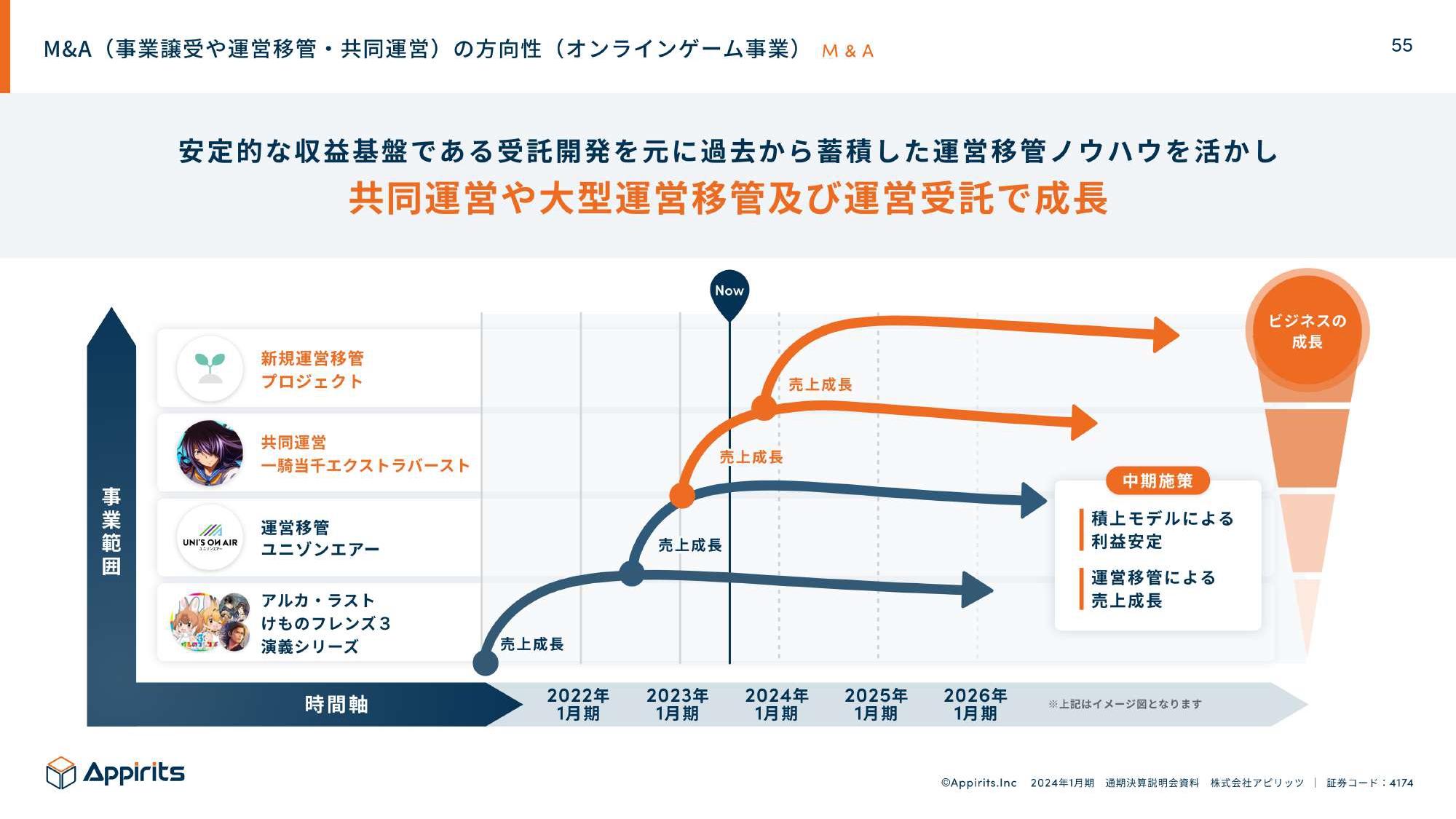

M&A(事業譲受や運営移管・共同運営)の方向性(オンラインゲーム事業)

オンラインゲーム事業のM&Aでは、共同運営及び大型の運営移管を狙って行動しています。

コーポレート

株主還元方針等です。当社は引き続き、株主のみなさまに対する還元を大きな経営方針と位置づけています。事業活動で得た利益の配分については、株主還元、人的資本投資、内部留保に分けて、バランスよく行っていこうと考えています。

コーポレート

人的資本投資の一環として、2024年9月に本社オフィスの移転を計画しています。

コーポレート

海外機関投資家向けに英文開示も開始しています。まずは決算短信、決算説明会資料を四半期ごとに開示していく予定です。

コーポレート

最後に、IR情報のコンテンツと発信力の充実として、個人投資家向けIRの強化を継続していますので、こちらもよろしくお願いします。

以上で決算説明を終わります。今後ともアピリッツをよろしくお願いします。

新着ログ

「情報・通信業」のログ