【QAあり】オプテックスG、連結売上高は過去最高 ソリューション提案ビジネスへの移行を一層強化し、今期も過去最高業績の更新を計画

2023年12月期決算説明

中島達也氏(以下、中島):みなさま、おはようございます。オプテックスグループ株式会社代表取締役社長の中島です。本日はよろしくお願いします。それでは、昨日発表した23年度通期の決算説明資料についてご説明します。

目次

本日のご説明は、スライドに記載の4点です。1番から3番までは私から、4番については、取締役会長の小國からご説明します。

2023年12月期決算のポイント

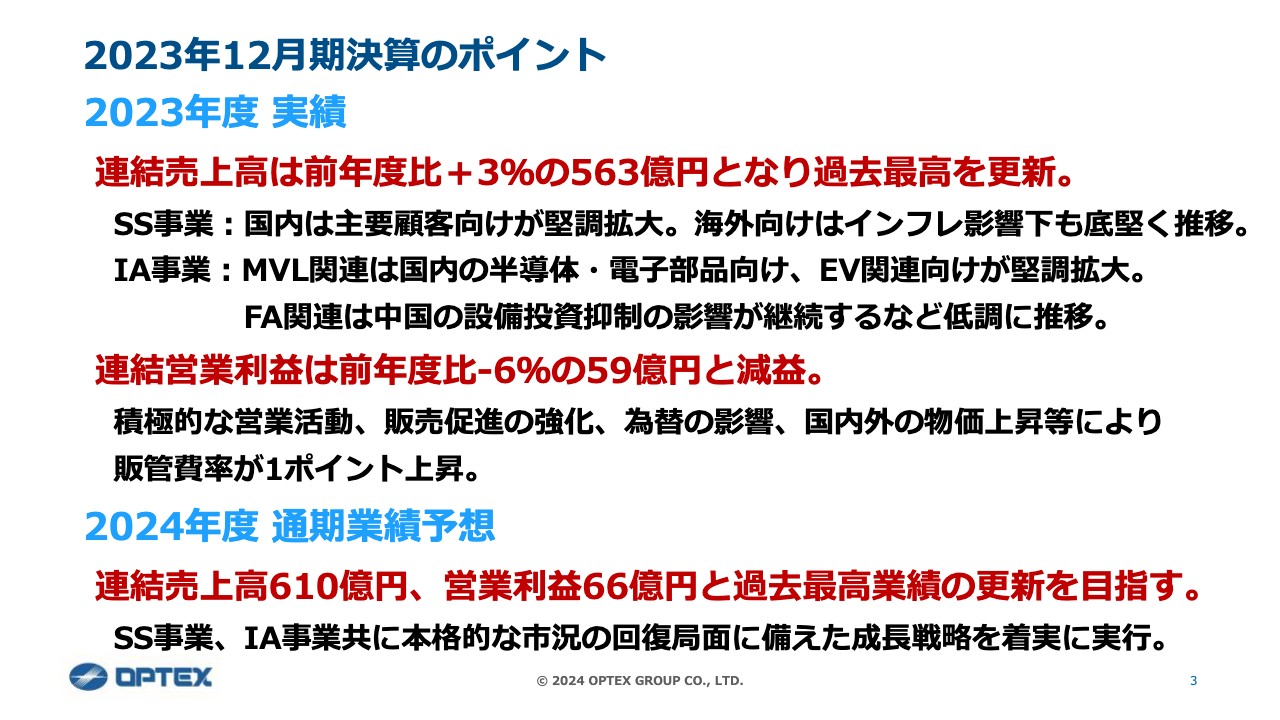

まず初めに、23年度通期決算の概要をご説明します。スライドは12月決算のポイントです。連結全体としては、国内外ともに景気先行きの不透明感から、顧客側での投資の手控えや在庫調整が継続しました。しかし、下期から徐々に回復したことで、最終的な連結売上高は、過去最高を更新し、前年度比プラス3パーセントの563億円となりました。

残念ながら連結営業利益は、前年度比マイナス6パーセントの59億円と減益です。したがって、結果は増収減益となりました。

当社がメインで展開しているSS事業とIA事業について、後ほど細かくご説明しますが、SS事業に関しては比較的堅調に推移して、増収増益です。一方でIA事業に関しては、国内は半導体・電子部品向けの影響を受けたこと、そして中国の景気鈍化の影響が継続することにより、低調に推移しました。

24年度の業績予想では、売上高610億円、営業利益66億円の過去最高業績の更新を目指します。

2023年12月期 連結決算 総括

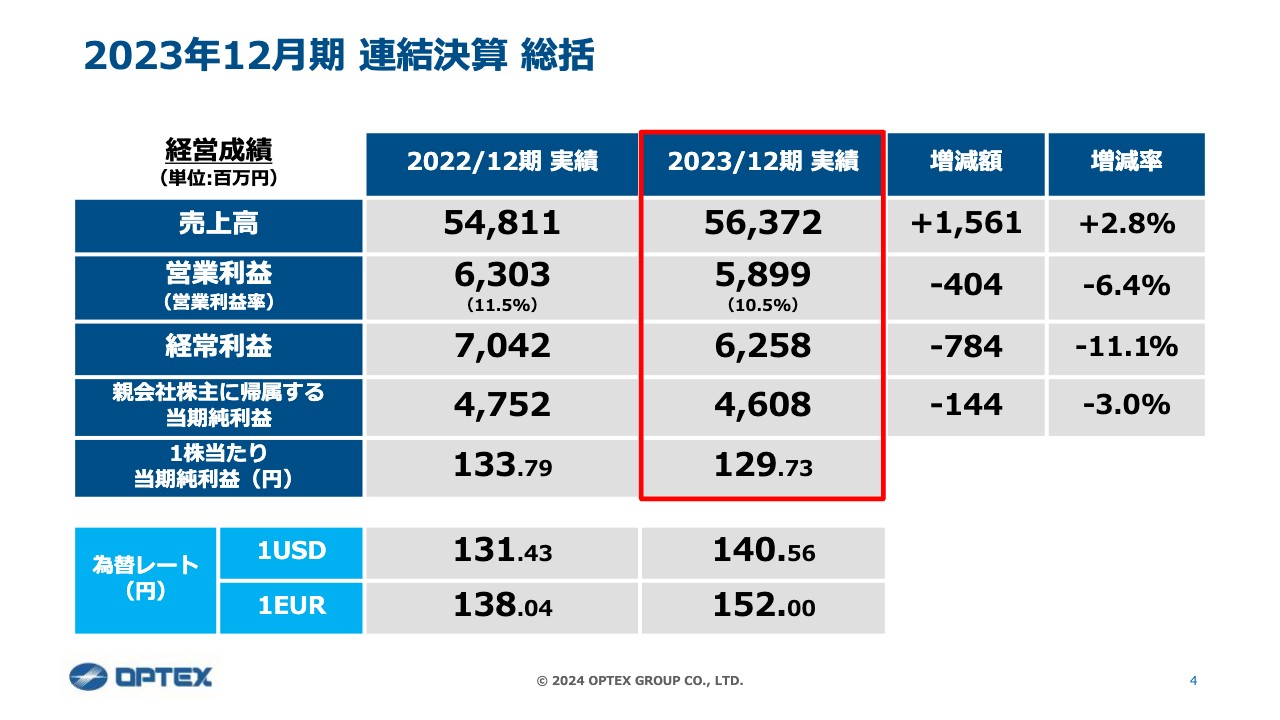

連結決算の総括です。売上高は約563億円、営業利益は約59億円となりました。昨年7月に発表した修正計画の売上高570億円、営業利益65億円に対して、売上高はほぼ計画どおりでしたが、営業利益はマイナス約9パーセントで着地しました。

また、物価上昇による仕入れ価格アップと、相対的に採算性が高くないIPC、MECT事業の売上増加、プロダクトミックスにより原価率は上昇しました。

SS事業に関しては、高採算性商品の売上高が伸びたことや、積極的に価格の適正化を進めたことで、トップラインが上昇しました。原価の押し下げ要因も出てきて、最終的には売上原価率は前年比フラットの49パーセントとなりました。したがって限界利益としては、最終的には昨年とほぼ同じ着地となりました。

一方で販管費は、前年度比で約12億円増加しています。主な要因は、円安の影響を受けた海外子会社の販管費が7億円増加、人件費が2億円増加、そして積極的な営業活動や将来に向けた販売促進等が3億円増加したことです。

以上を踏まえ、営業利益は前年に対して約4億円の減益となりました。

2023年12月期 連結決算 セグメント別 売上高・営業利益

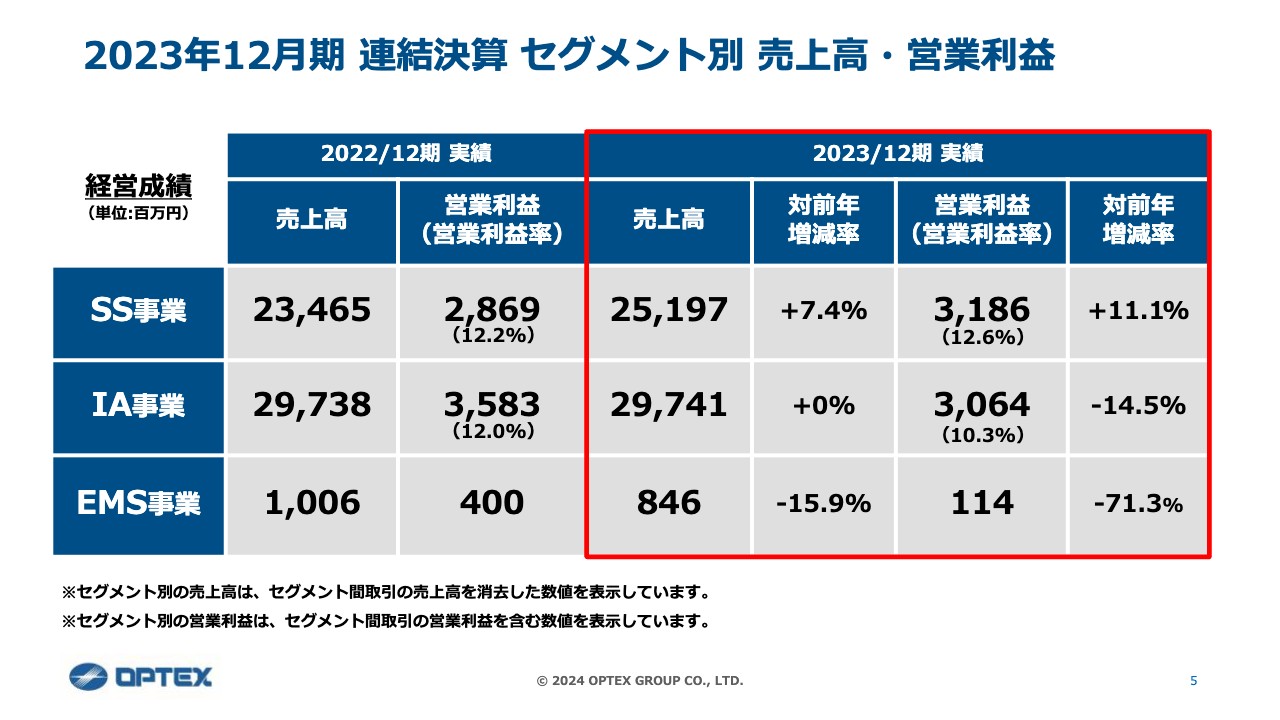

セグメント別の売上高および営業利益の結果をご説明します。スライドの一番下のEMS事業は、中国において他社製品の製造を行う電子機器受託製品サービスです。そのため、基本的にはSS事業とIA事業が当社の主力事業となります。

SS事業に関しては増収増益で、売上高は前年度比プラス7.4パーセント、営業利益は前年同期比プラス11.1パーセントとなりました。円安による為替の影響もありましたが、増収増益となりました。後ほど詳しくご説明します。

IA事業は、MVL関係で、下期に半導体、電子部品やEV関連向けの受注が増加しました。しかし、オプテックス・エフエー(FA関連)は、お客さまの設備投資抑制や中国経済の減速の影響を受け、非常に厳しい状況が続きました。

IA事業のトータルとしては、前年同期比で、売上高はフラット、営業利益はマイナス14.5パーセントの大幅減益となりました。

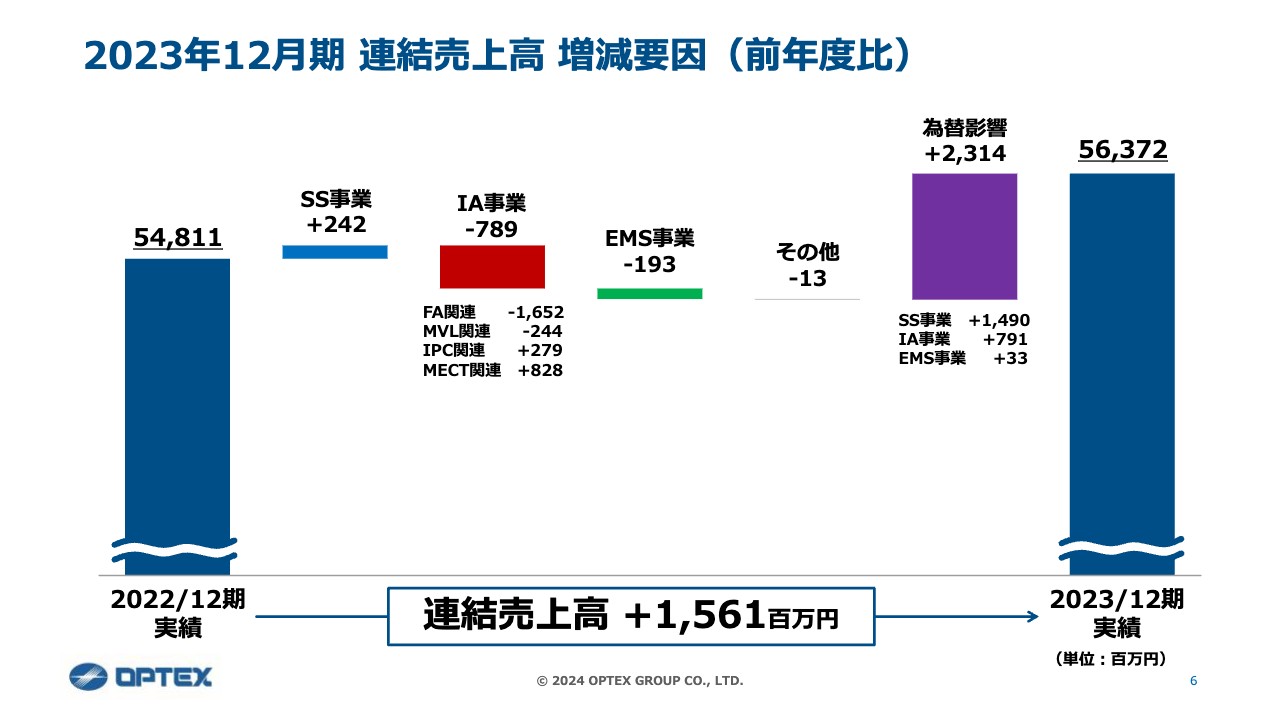

2023年12月期 連結売上高 増減要因(前年度比)

売上高の増減要因を滝グラフで示しています。スライド一番左側が22年度の売上高約548億円、一番右側が23年度の売上高約563億円です。右から2番目のグラフのとおり、円安による為替影響があり、売上高が23億円かさ上げされています。

この23億円の要因の1つに、売上の7割を海外が占めるSS事業が、円安の恩恵を受け、約15億円かさ上げされていることが挙げられます。

今は為替にフォーカスしてお話ししましたが、SS事業に関しては、為替の影響を除いてもビジネスとしては伸びており、前年度比で約2.4億円増加しています。しかし、IA事業は売上高が大きく下がり、約8億円の減少となりました。IA事業の内訳に関しては、FA関連が非常に大きく、約16.5億円のマイナスとなりました。IA事業の全体の業績に影響を与えた状況です。

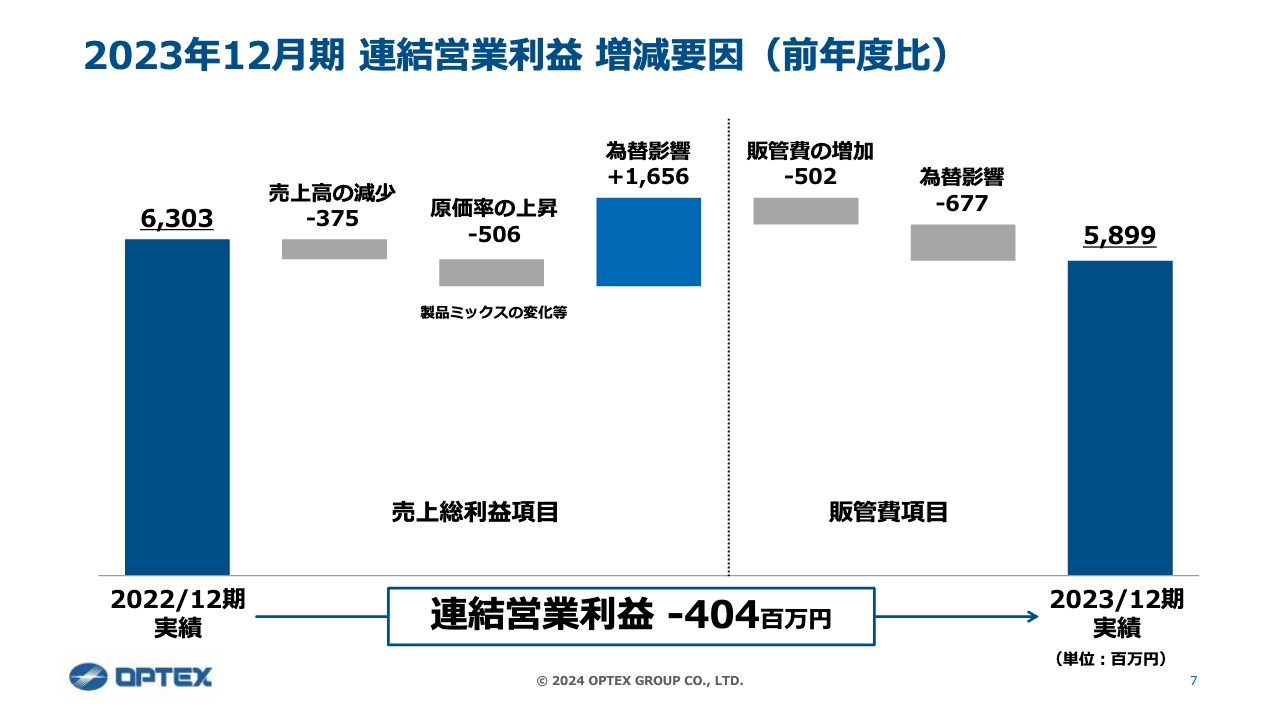

2023年12月期 連結営業利益 増減要因(前年度比)

営業利益の増減要因の滝グラフです。先ほどのグラフと同じく、一番左が22年度の実績で約63億円、一番右が23年度の実績で約59億円です。前年度比で約4億円の減益となりました。

主力のSS事業・IA事業の減収、数量減という点では、売上高の減少がマイナス約3.7億円と減少要因になっています。

原価率の上昇に関しては、プロダクトミックスが影響しています。比較的利益率の高いオプテックス・エフエーの業績が下がったことで、相対的に原価率が上昇し、5億円のマイナスとなりました。

為替影響については、対ドル・ユーロともに円安となったこともあり、売上総利益の項目で、約16億円のプラス要因となりました。

一方で、販管費には為替影響がネガティブに働いています。海外子会社における人件費、経費、販管費が約6.8億円のマイナスとなりました。

したがって、円安による為替影響は、プラス分16億円とマイナス分6.8億円を合わせると、約10億円程度上乗せになったと言えます。

通常の為替影響を除いたかたちでも、人件費のほか、販管費が約5億円増加したことが減益の要因になっています。

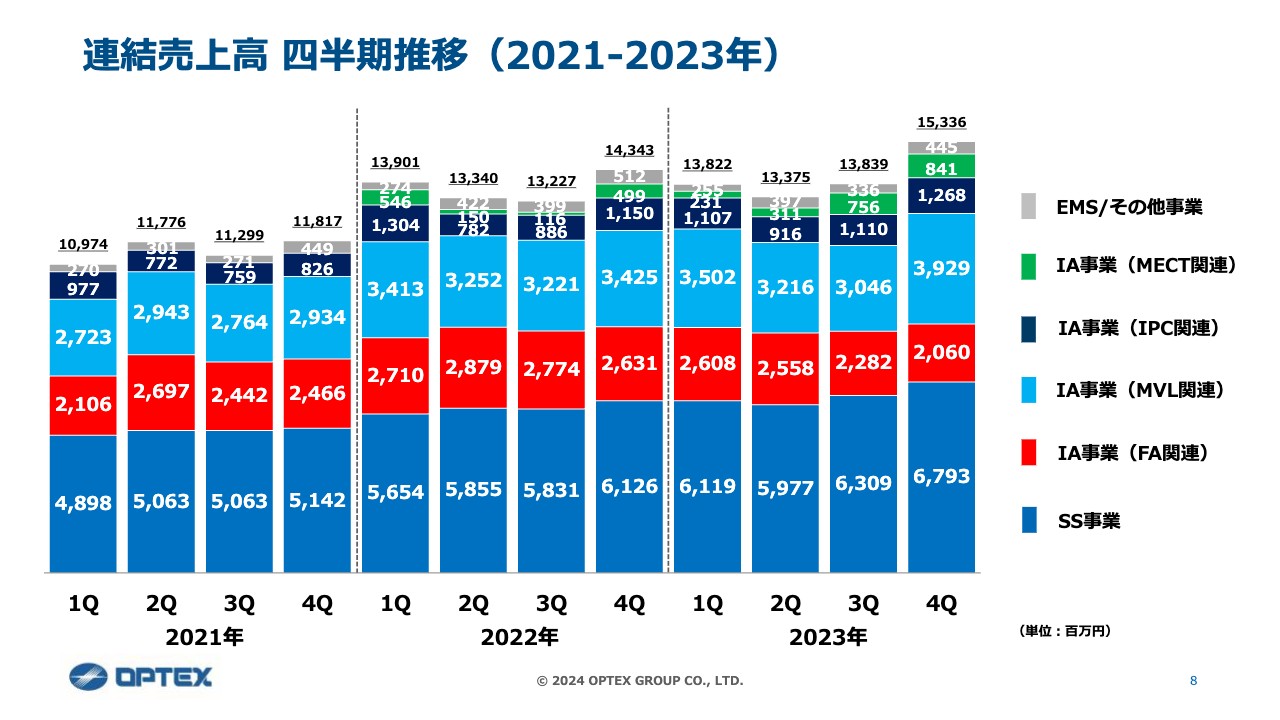

連結売上高 四半期推移(2021-2023年)

連結売上高の四半期推移をセグメント別に色分けして、棒グラフで示しています。一番下の濃い青色の部分が主要事業の1つであるSS事業です。その上の4つが、もう1つの主力事業であるIA事業の各事業会社の売上推移です。

ご覧のとおり、23年度第2四半期を底にして、第3四半期、第4四半期と少しずつ回復しています。後ほどご説明しますが、事業会社によって相当濃淡が出ている状況です。

SS事業に関しては、屋外で使われる防犯センサーや自動ドアセンサー、IA事業に関しては、画像検査用LED照明のMVLが、それぞれにその分野で非常に高いマーケットシェアを有している状況です。

防犯センサーはグローバルで40パーセント、MVLはグローバルで30パーセントと、かなりマーケットシェアが高く、ニッチな分野で比較的売上水準が安定していることが、業績回復に貢献していると分析しています。

一方で、赤色の部分をご覧ください。22年度までオプテックスグループの成長を牽引していたFA事業、オプテックス・エフエーに関しては、第3四半期、第4四半期で非常に厳しい状況になっており、かなり明暗が分かれている状況です。

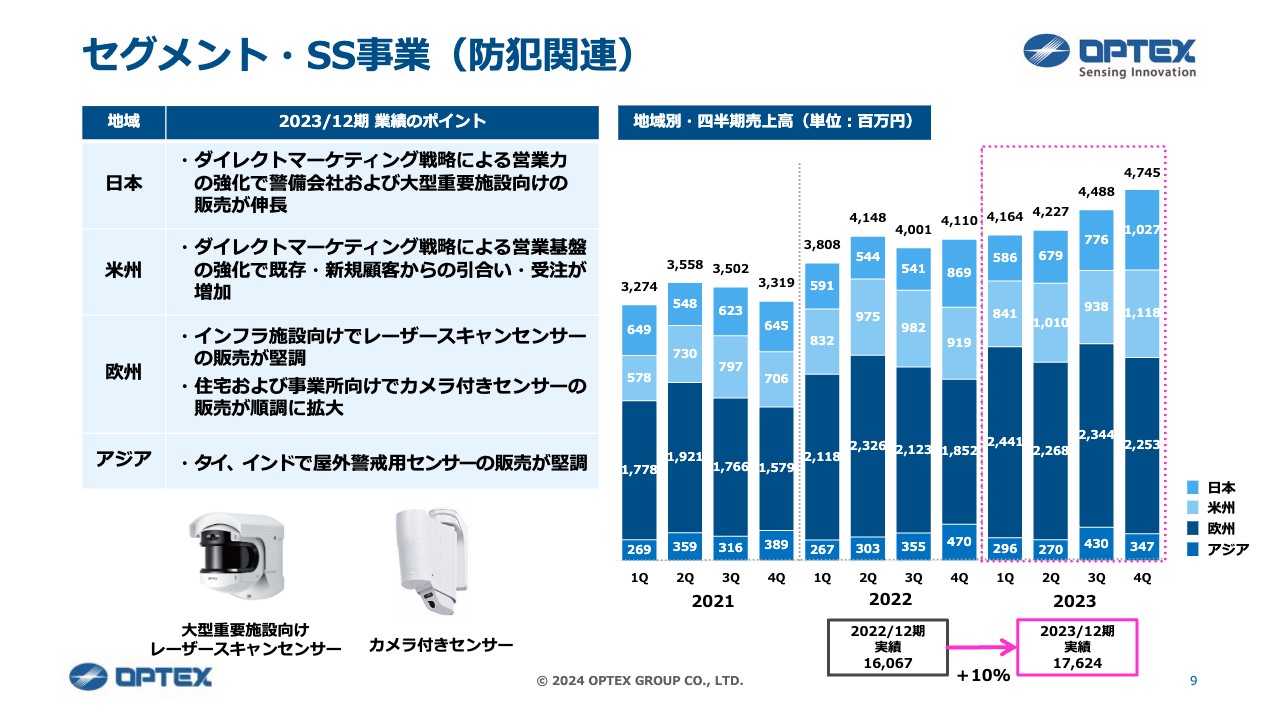

セグメント・ SS事業(防犯関連)

各セグメントの売上高の状況とトピックスについて、簡単にご説明します。

SS事業の中の防犯関連では、屋外で使うレーザースキャンセンサーが主力商品となります。こちらはその売上高推移です。全体的には、売上高が前年比10パーセントの増収になりました。

棒グラフの一番上が日本、それ以外が海外向けの売上高です。ご覧のように、この事業は、海外の売上が80パーセントを占めており、良くも悪くも欧米が中心のため、景況感および為替の影響を強く受けます。

国内では、当社の強みである屋外センサーのラインアップの強化や、営業拠点と顧客サポート体制の拡充を、ここ数年間で進めてきた効果が出ており、大手警備会社向けの売上が非常に好調に推移しています。

海外については、欧米地区でインフレと金利高が依然として継続しており、想定よりもプロジェクト自体がペンディング、延期になっています。

一方で、近年はダイレクトマーケティング戦略に取り組んできました。代理店からのビジネスが主体でしたが、エンドユーザーに直接アプローチすることで、引き合い、そして受注が増え、かなり健闘している状況です。

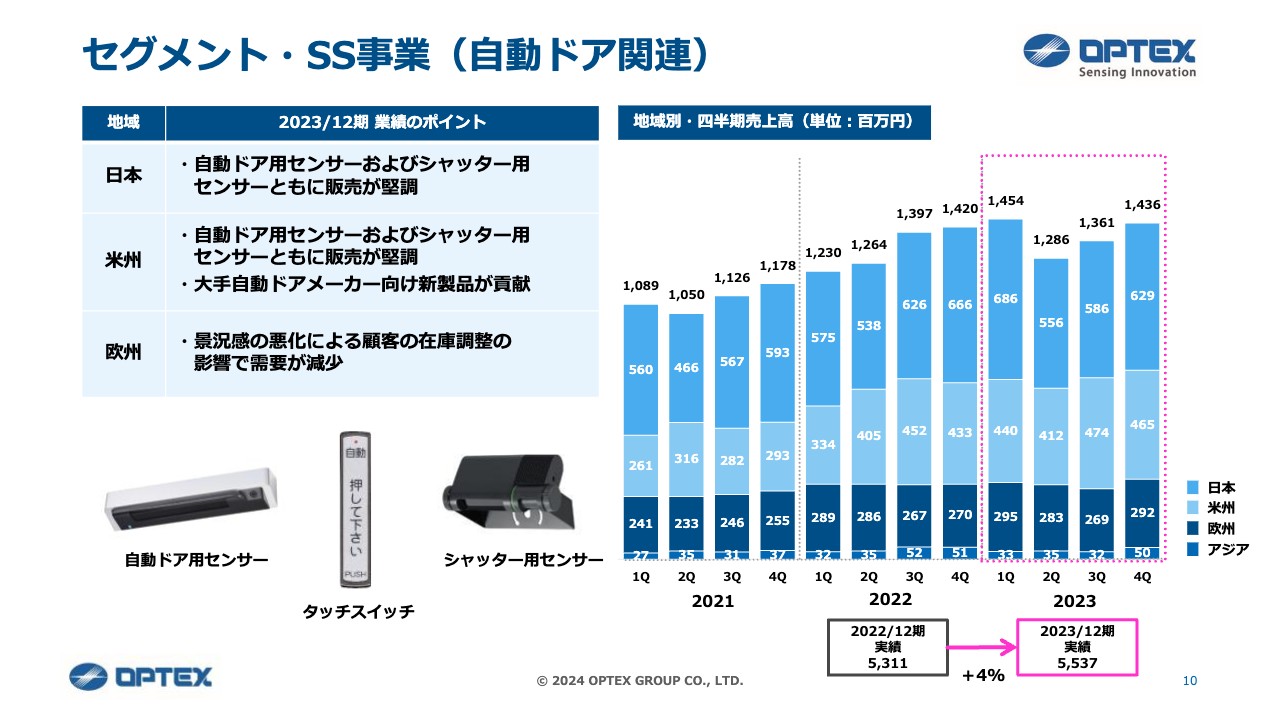

セグメント・ SS事業(自動ドア関連)

SS事業の自動ドアセンサーです。ご覧のとおり23年度第2四半期以降、需要が回復しています。

22年度第4四半期から23年度第1四半期にかけて、大手自動ドアメーカーから強い引き合いがあり、大口受注がかなり進みました。それにより、23年度第2四半期には一時的に売上が落ち込みましたが、現在は安定受注期として、再び売上が上がっている状況です。

こちらも、海外の売上比率が高いのですが、アメリカでは建築需要が底堅いことから、引き合いが堅調です。また、自動車業界では倉庫で使われるシャッター用のセンサーも堅調に推移しています。

アメリカでは、新商品が売上に貢献しています。こちらは自動ドアセンサーの一種で、スイング型の商品となっており、アメリカの売上にかなりプラスに働いています。

欧州では、4月以降のインフレの長期化、金利の高止まりの影響を今受けています。お客さまが、キャッシュフロー経営に移行するにあたり、在庫調整の基調が高まり、アメリカに比べると若干低調に推移している状況です。

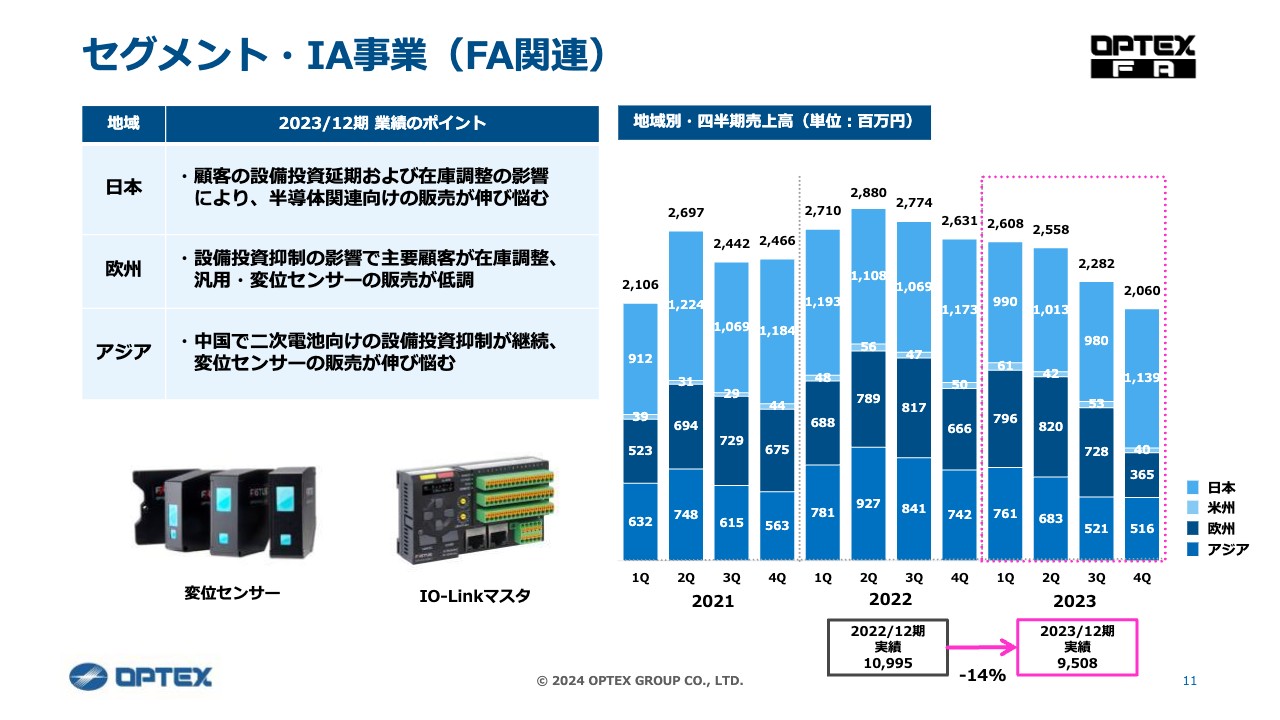

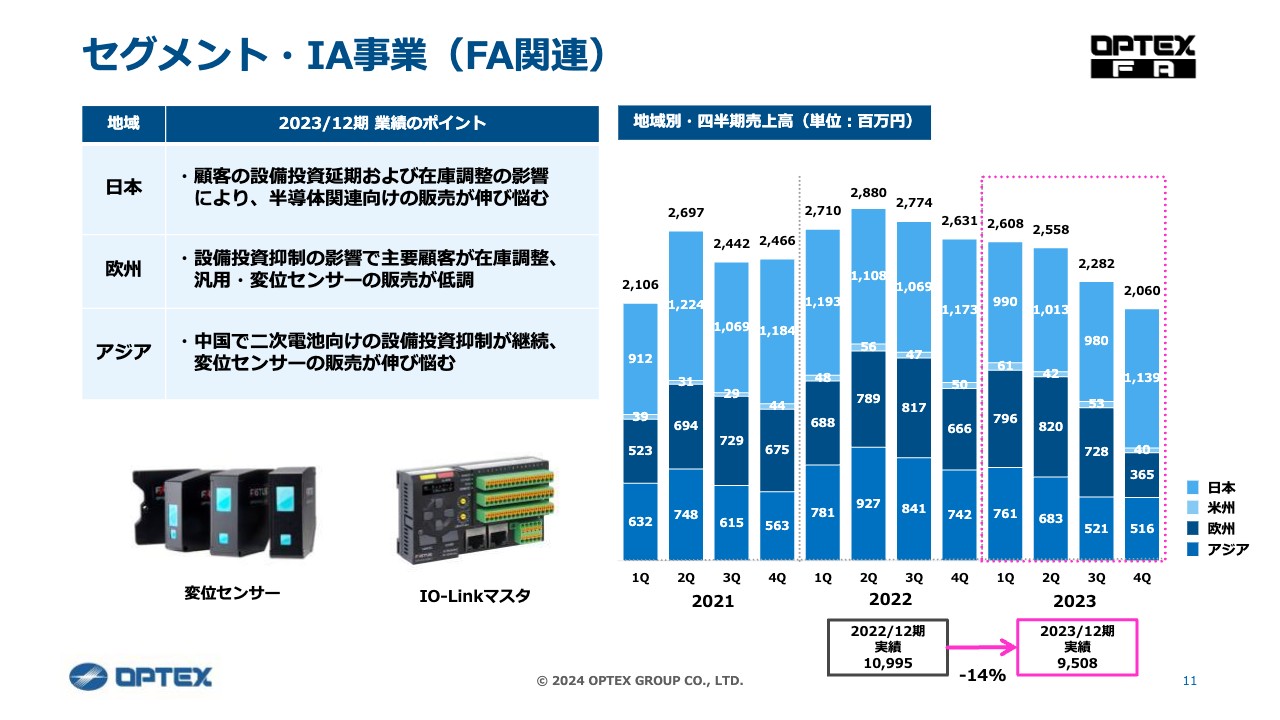

セグメント・ IA事業(FA関連)

IA事業のFA関連です。オプテックス・エフエーが担当している事業です。こちらは、前年比マイナス14パーセントの減収です。グラフを見ると一目瞭然ですが、一番上の国内向けの売上高は、比較的堅調に推移しています。しかし、アジアのビジネスとヨーロッパのセンサーメーカーのジック社向けのOEMのビジネスが、23年度、特に下期にかけて急減しています。

こちらは、ジック社自身がヨーロッパ・中国の景況感の低下を受け、厳しい状況になっています。商品の在庫が、未だジック社においてはけていないこともあり、現在受注が急減しています。

アジアは、ほとんどが中国の売上ですが、一昨年まで販売を牽引していた電気自動車用の電池向けビジネスが、現在ほとんどストップしています。その影響を顕著に受けて、中国は全体的に悪い状況です。半導体、電気、電子、食品等も、もちろん良くはないのですが、電気自動車の電池関係のビジネスが、非常に影響を受けている状況です。

市場環境は厳しいのですが、日本をはじめ、現在伸びる市場に対して販売リソースを配分し、新商品をしっかり売っていくことで、顧客数を増加させ、売上の挽回に努めたいと考えています。

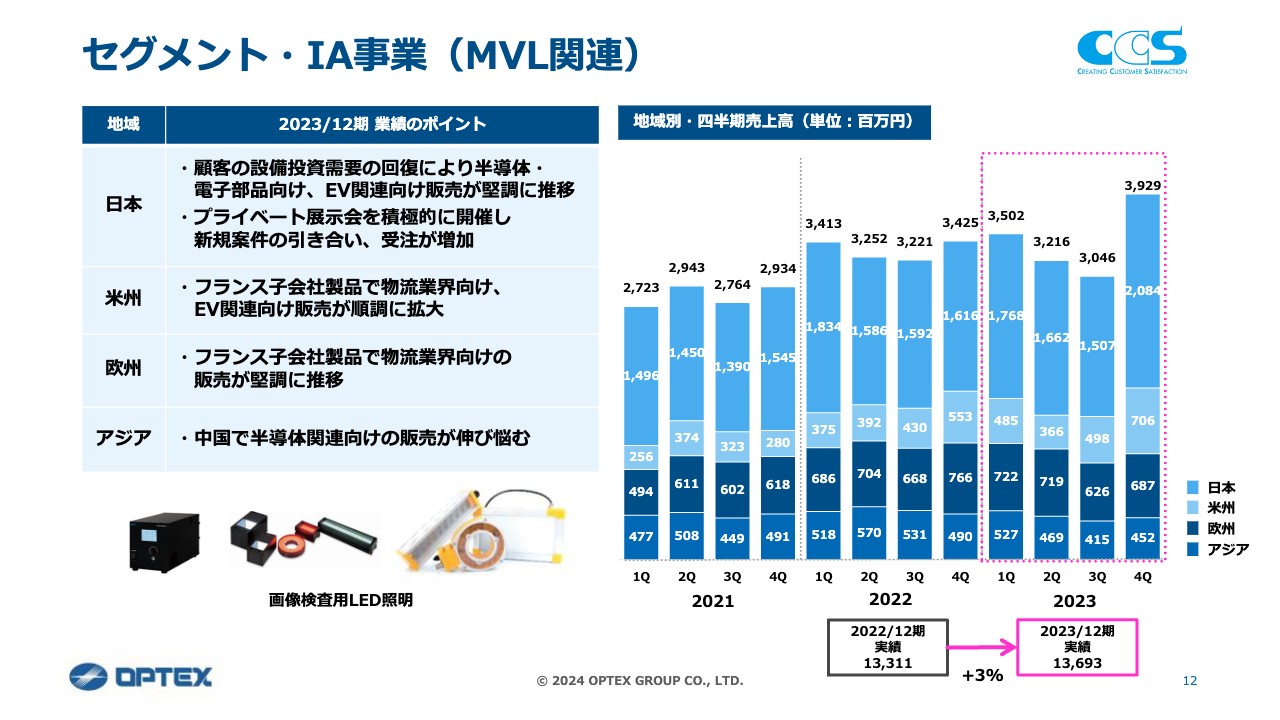

セグメント・ IA事業(MVL関連)

IA事業のMVL関連です。こちらに関しては、前年比でプラス3パーセントの増収となりました。第3四半期までは半導体、電気、電子向けの設備投資が延期されたため、非常に低調でしたが、第4四半期には半導体向けやEV関連の比較的大口のプロジェクトを昨年の11月から12月に納入することができ、一気に挽回しました。

MVL事業に関しては、全国各地でプライベートショーを積極的に開催しています。こちらは、不特定多数のお客さまが来訪されるものではなく、招待制の展示会となっています。MVL事業で進めている照明だけではなく、カメラ、レンズ、ソフト、ロボット等を含めたトータルソリューションの提供を強化しています。

実際、23年12月にも大きなプライベートショーを実施し、そこからの案件が24年度上期も貢献するだろうと思っています。

海外に関しては、特に欧米ともに、以前買収したフランスの子会社のエフィルクス社の商品が非常に堅調に推移しています。

エフィルクス社は、CCSが持っていない長尺のLED照明を主力としています。その部分のキャッチアップがうまくできています。

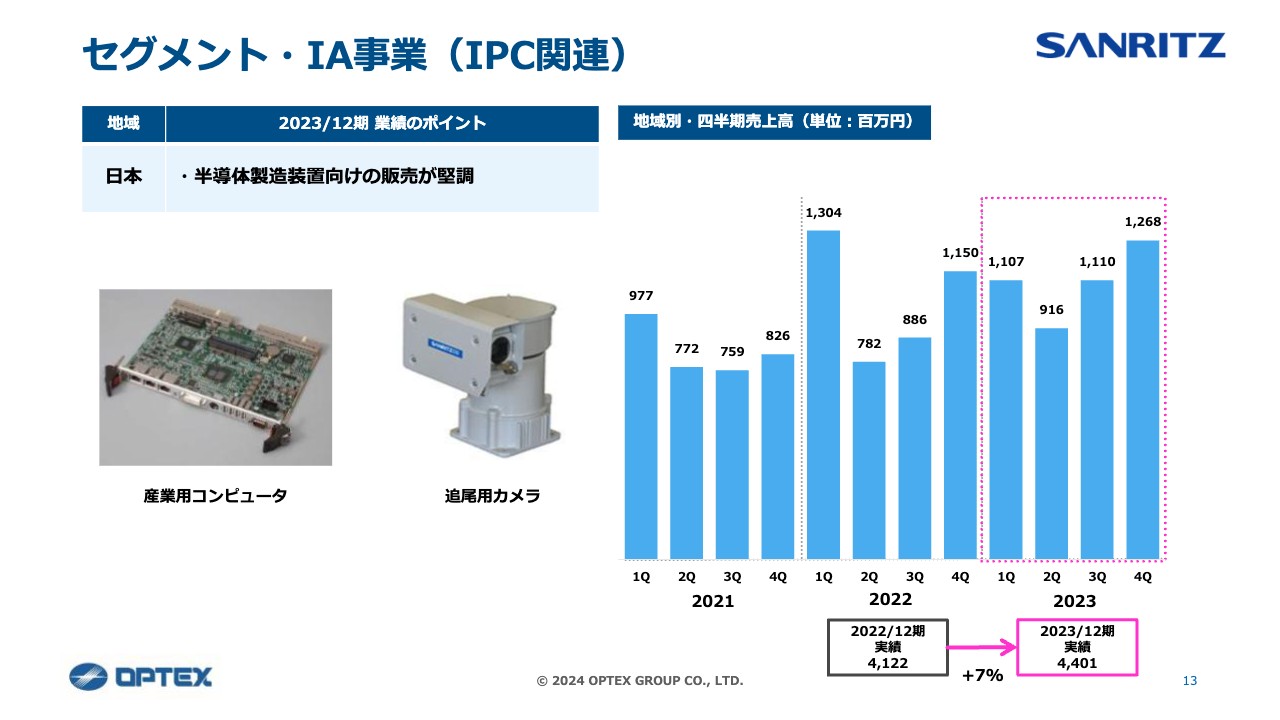

セグメント・IA事業(IPC関連)

IA事業のIPC関連です。前年度比でプラス7パーセントと、増収になっています。IPC関連の主力は、スライドに記載している産業用コンピューター(IPC・インダストリアルPC)です。こちらは比較的堅調です。

納入先に関しては、大手の半導体製造装置メーカー向けに非常に堅調に推移しており、23年度も第2四半期以降伸びています。

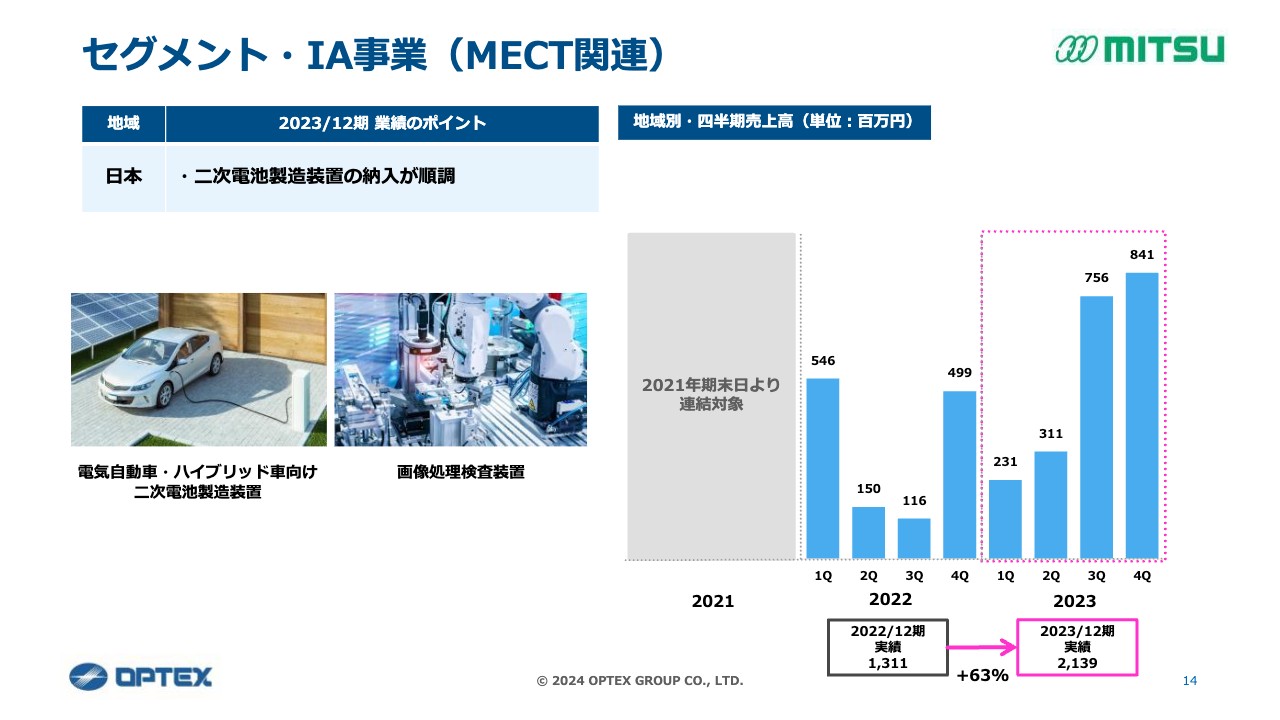

セグメント・IA事業(MECT関連)

IA事業のMECT関連です。こちらもすでに受注していた二次電池の製造装置の納品と研修が順調に進み、前年度比でプラス63パーセントと、大幅増収になっています。

具体的にご説明すると、このバッテリーの注液装置をミツテックが手がけているのですが、24年度もすでに案件を受注しており、上期に約30億円弱を納入できる予定です。実際の受注に関しては、予定どおり進んでいることをご報告します。

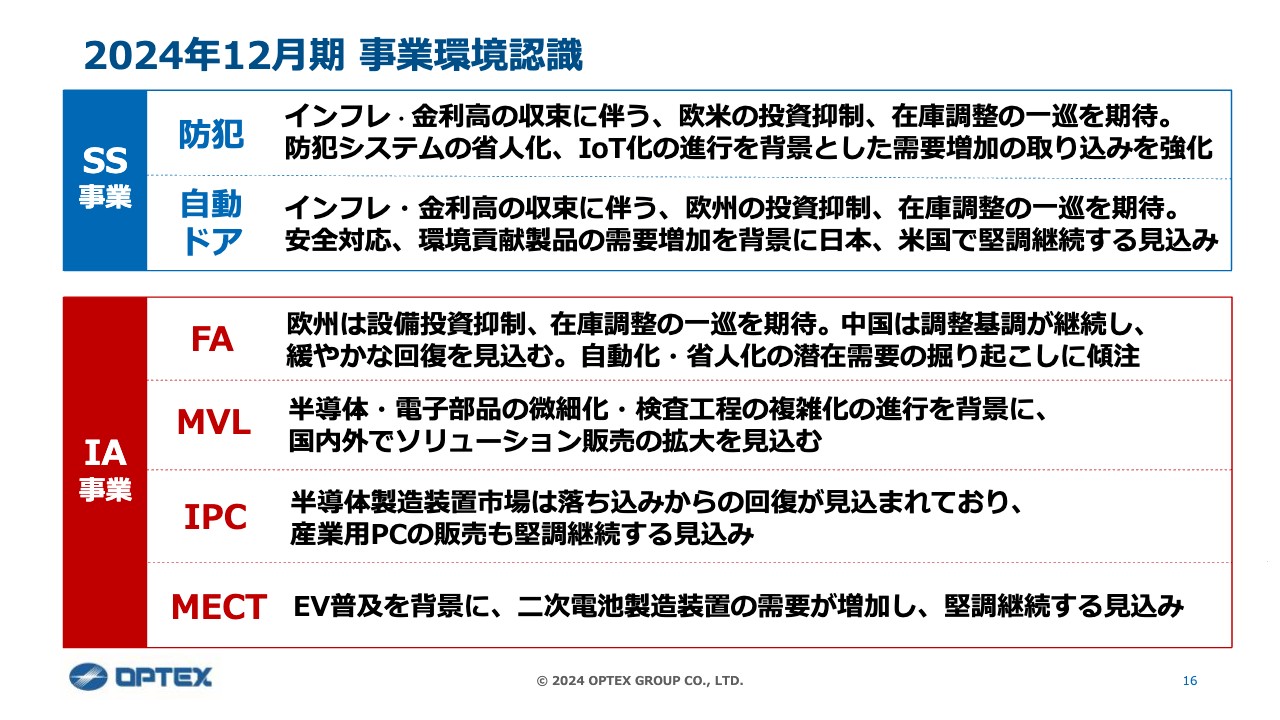

2024年12月期 事業環境認識

24年度の業績予想の前に、簡単に事業環境の認識についてお話しします。総括すると、全体的には、SS事業もIA事業も23年度と同様に、上期を中心に不透明な状況が継続すると考えています。

SS事業に関しては、構成比の7割以上を海外市場が占めています。今も継続している、欧米におけるインフレや金利の高止まりが落ち着いてくるかどうかを注視しています。

一方で、当然ながら23年度は非常に恩恵にあずかったのですが、為替が振れると事業に大きく影響してきますので、円安傾向がいつまで続くかどうかをリスクとして捉えています。

IA事業に関しては、スライドにいろいろ記載していますが、各事業・各事業会社によって、やはり濃淡があるのが現状です。しかしながら、製造業の設備投資に関しては、半導体、電気・電子部品を初めとして、おそらく下期以降穏やかに回復していくと見込んでいます。したがって、トップラインと収益性の向上も達成できるのではないかと考えています。

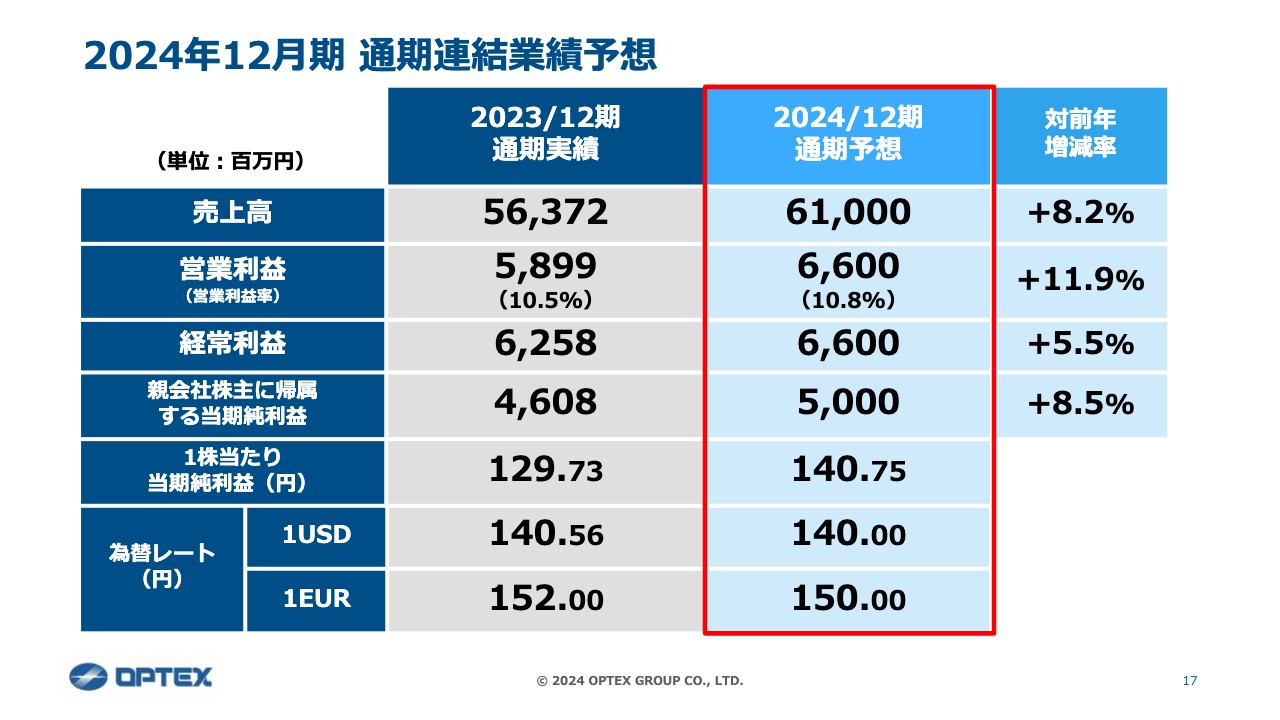

2024年12月期 通期連結業績予想

24年度の通期連結業績予想です。売上高は610億円で前年度比プラス8.2パーセント、営業利益は66億円で前年度比プラス11.9パーセントと予想しています。

比較的堅調な需要が期待できるSS事業の防犯用のセンサー、IA事業におけるLED照明等、既存の主力事業の高収益製品を中心に、着実に伸ばしていくことで、通期での増収増益および過去最高の業績の達成を目指していきます。

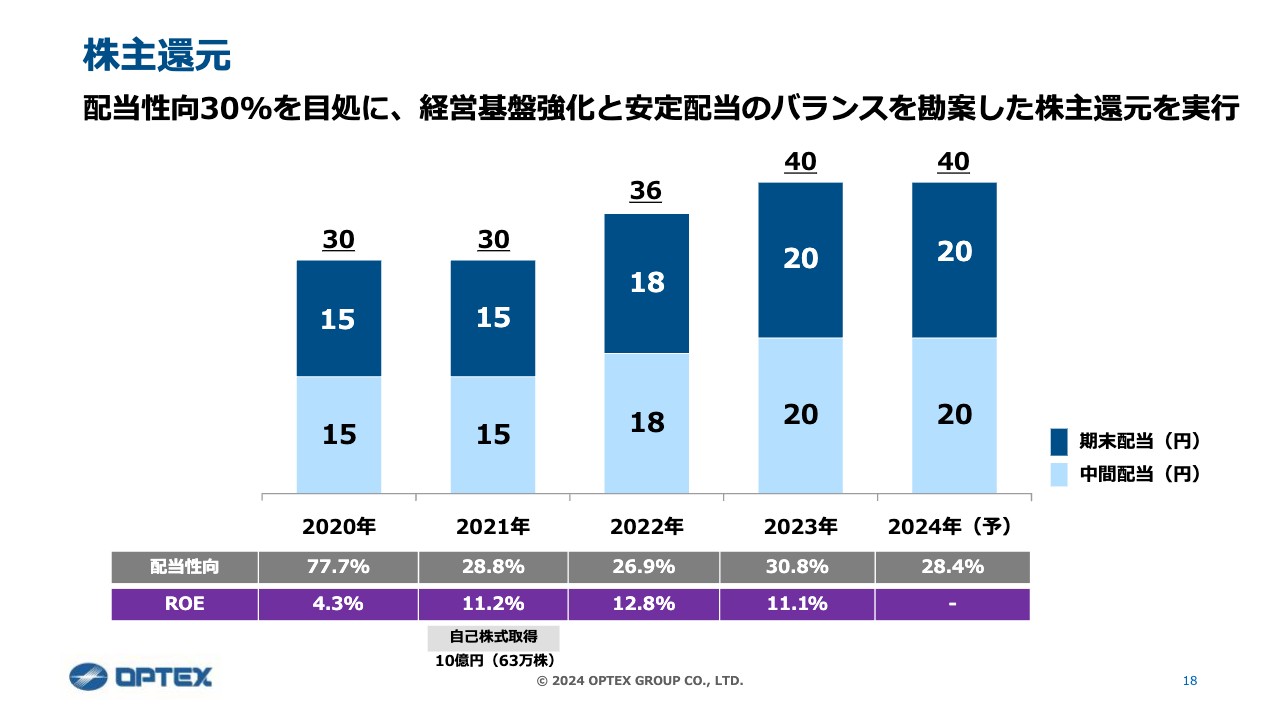

株主還元

株主還元です。24年度の年間配当予想は40円です。引き続き、当グループの株主還元方針に則り、配当性向30パーセントを目途に、我々のさらなる成長に向けた先行投資と、安定的な配当とのバランスを考慮した株主還元を行っていきます。

以上、24年度の業績予想についてご説明しました。

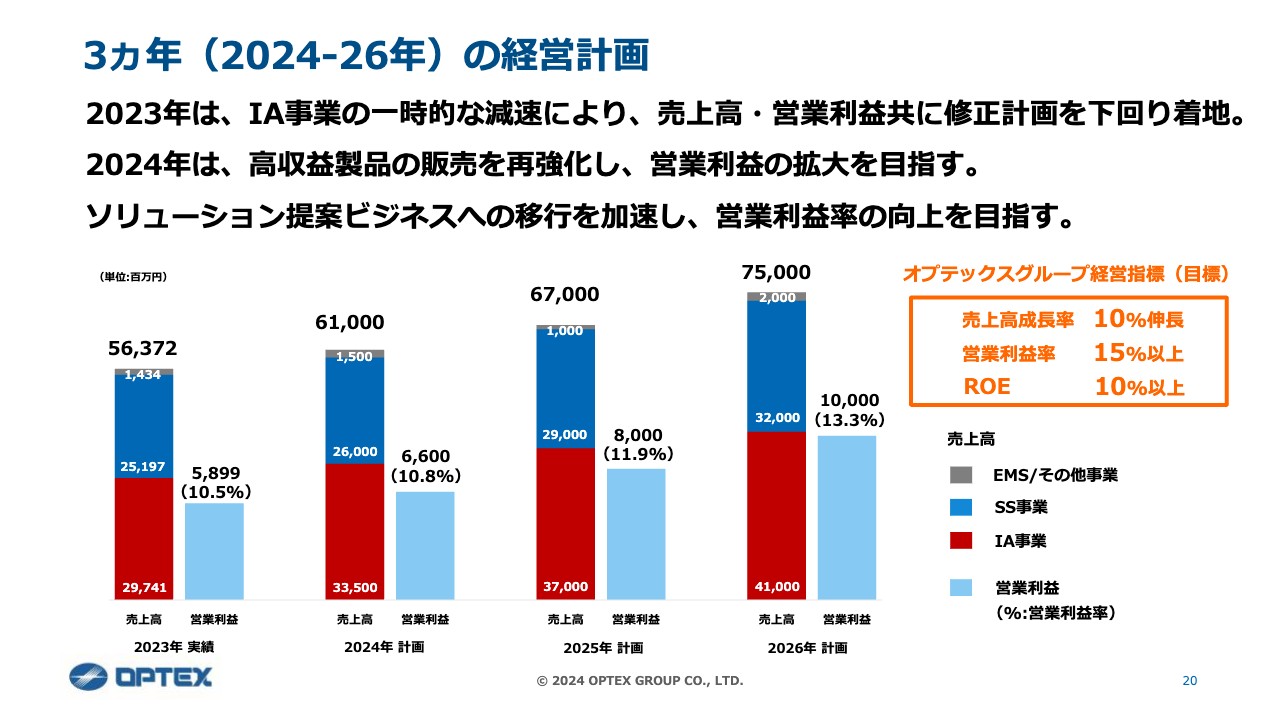

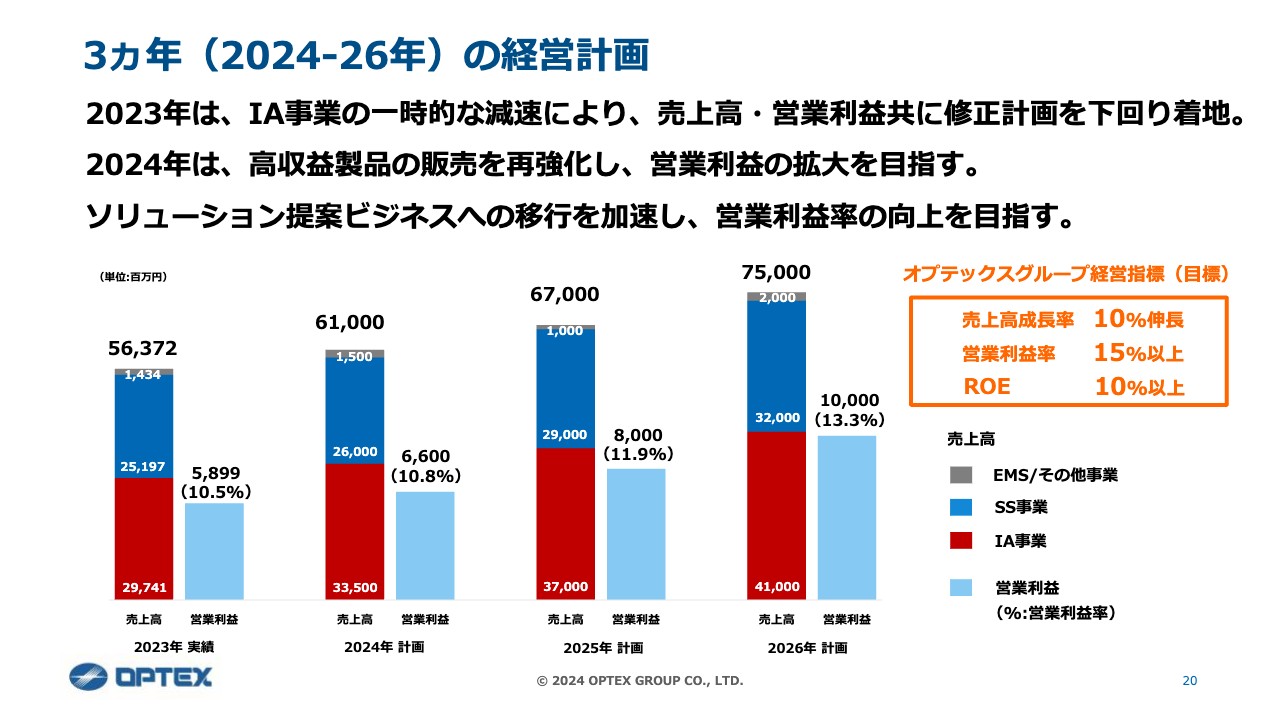

3ヵ年(2024-26年)の経営計画

24年度から26年度の3ヶ年の経営計画に関してご説明します。スライドの棒グラフのとおり、23年度は、景況感としては逆風下でしたが、ソリューション提案ビジネスへの移行という成長戦略を進めてきました。それを一層強化することにより、高収益製品、付加価値が高い商品の比率を高めていきます。

一方で、販管費の抑制を図ることで、売上高に関しては、当社の経営指標の目標である成長率10パーセントを目指します。また、営業利益率については、今はかなり目標値から離れているのですが、15パーセント以上を目指していきたいと思っています。

これにより、26年度は営業利益100億円を計画しています。営業利益率もこの3年間で改善していきたいと考えています。

主力事業の成長戦略を推進

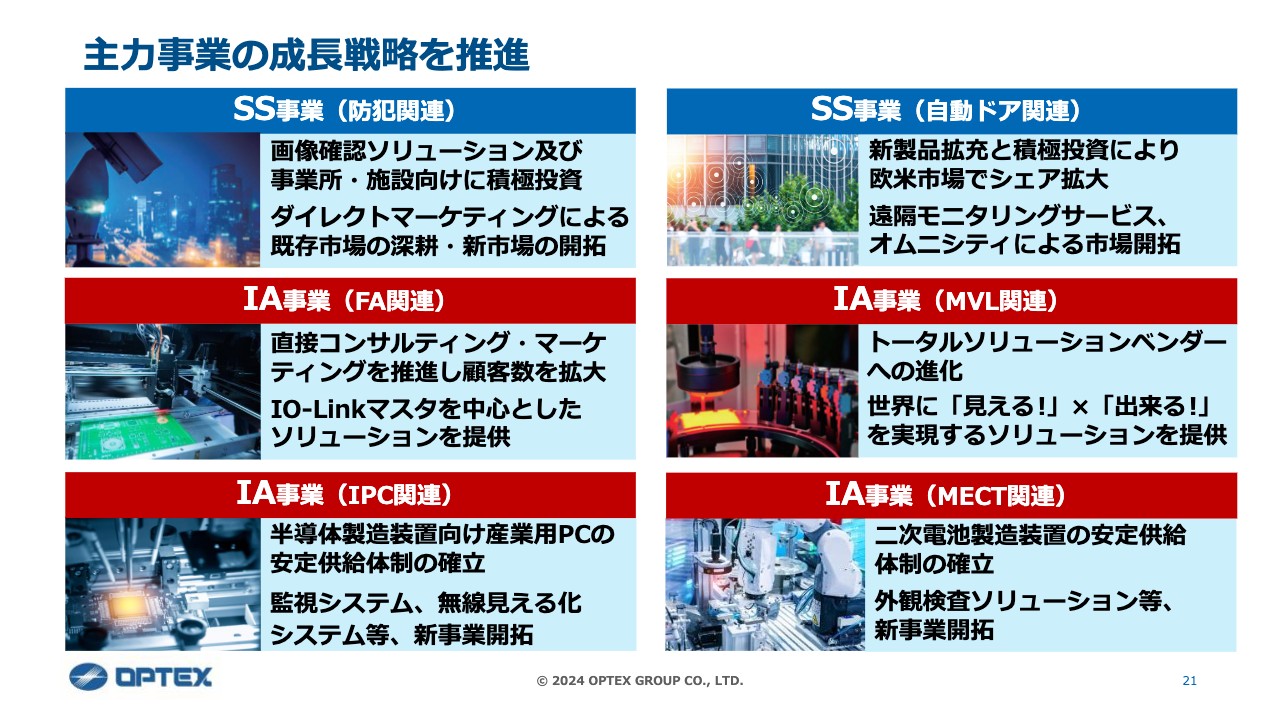

最後に、6つの主力事業の成長戦略について簡単にご説明します。

1つ目のSS事業の防犯関連については、我々が最も得意としている、屋外用の防犯センサーとカメラを融合させたソリューションの提供を現在進めています。それにより、他社との差別化を図れるだけではなく、過去の技術的なノウハウを活かすことができます。代理店やエージェントを通さない、お客さまへのダイレクトマーケティングを、引き続き強化していきます。

新商品のカメラ付きセンサーは、ヨーロッパの警備会社向けに非常に売上が伸びています。したがって、SS事業に関してはこの成長戦略を継続させていきたいと思っています。

2つ目のSS事業の自動ドア関連については、我々は日本ですでにシェアを5割近く取っています。そこで、シェア拡大余地の大きい欧米市場に対してリソースを投下していくことで、売上を伸ばしていきたいと思っています。

3つ目のIA事業のFA関連については、景況感は非常に厳しい中ですが、IO-Linkに対応したセンサー、そしてそのセンサーをつなげて情報を収集するマスターに関しては大変好評で、売上が伸びています。

また、24年度に関しては当社が開発する商品としては初めての非接触の温度計のリリースを予定しています。IO-Link関係によるお客さまの工場の「見える化」と、この新商品の売上アップをもとに、挽回を図っていきたいと思っています。

4つ目のIA事業のMVL関連についてです。照明メーカーの中ではブランドとして確立しており、マーケットシェアも高いのですが、単なる照明メーカーではなく、カメラ、レンズ、ソフト、ロボット等を組み合わせてお客さまの問題解決をする「トータルソリューションベンダー」への移行を現在進めています。

プライベートショーを頻繁に行い、当社の優良顧客さまに対して、このソリューションを提供していくことによって、売上および利益の拡大を目指していきます。

5つ目のIA事業のIPC関連についてです。主力事業のIPCは、半導体製造装置向けのビジネスのため、どうしても波があります。また、他のインダストリーオートメーション事業に比べて、利益性を確保しにくい面があります。

現在、事業間のシナジーによる付加価値の提供を進めています。例えば、SS事業の防犯関連と一緒に取り組んでいる商品なども含めて、第2の収益の柱を確立していくことが急務になっています。

6つ目のIA事業のMECT関連についてです。実は今年、来年、そして再来年と、リチウムイオン電池の注液装置の、大型案件の受注はほぼほぼ見えています。こちらはきっちりと納入していくのですが、この注液装置で稼げる分野は、相対的に利益性が高くありません。

したがって、インダストリーオートメーション事業内でのシナジー効果が大きく現れてきますので、現在進めている画像検査の装置、画像検査のシステムなどの新規事業を早急に立ち上げることが急務になっています。

以上、各主力事業の成長戦略に関してご説明しました。続いて、新体制について小國からご説明します。

新体制について

小國勇氏(以下、小國):こんにちは、小國です。このようにご説明させていただく機会は、今回が最後となります。それでは、新体制の狙いや今後の方針についてご説明したいと思います。

スライドは新しい経営陣のメンバーの一覧表です。3月27日開催予定の株主総会および取締役会にて決議予定となっています。新任の取締役が3名入っています。

重要なポイントとして、副社長として上村透が載っています。上村は現在、SS事業のオプテックス株式会社の代表取締役社長を務めています。したがって、中島と上村がツートップで、中島がIA事業を、上村がSS事業を「二人三脚」で引っ張っていく体制になっています。

新任については、取締役兼CFOとして山名幸輝氏が入っています。山名氏は、05年にオプテックス・エフエーが上場する直前に入社して以来、経理管理部門の責任者を務めています。ご存じの方は少ないと思いますが、管理部門のベテランであり、オプテックス・エフエーではCFOとして、中島や私とともに仕事に取り組んできました。

社外取締役については、吉田和弘氏、大学で経済学の准教授も務めている根岸祥子氏、公認会計士・税理士の木田稔氏が継続します。新任の監査等委員として、奥野雅也氏と飯島敬子氏が就任します。

奥野氏は、当社に新卒で入社しました。営業を経験後、内部監査をずっと担当してきたベテランです。今回、黒田由紀男氏が任期満了で退任しますので、入れ替わりになります。

また、飯島氏は元裁判官で、現在は弁護士として活動しています。複数の上場企業の社外役員も担当しており、さまざまな契約も含めて法務の分野について造詣が深い方です。

以上のように、新体制では8名うち2名が女性となっています。ツートップで集中的に事業に取り組む体制を整え、ガバナンスの強化を図っていくことが狙いです。

特に、今回の人事では、私と小林徹が退任し、創業者および創業者世代の人間が抜けていきます。いつかは世代交代が来ますが、23年は決算期で言うと45期です。小林は45年間、このオプテックスグループに関わってきました。私は81年に入社しましたので、43年間です。あっという間の43年でした。

このような世代が抜けて、新しい世代で事業をより深く突っ込んでいく、ガバナンスを強化していく、このような狙いをもって、進めていきたいと考えています。その他、黒田氏と、酒見康史氏が任期満了で退任し、合計4名が抜けることになります。

すでに方針も決まっていますので、この新体制で必ず伸ばしていただけると、非常に期待しています。みなさまもぜひ期待して、ご支援いただければと思います。

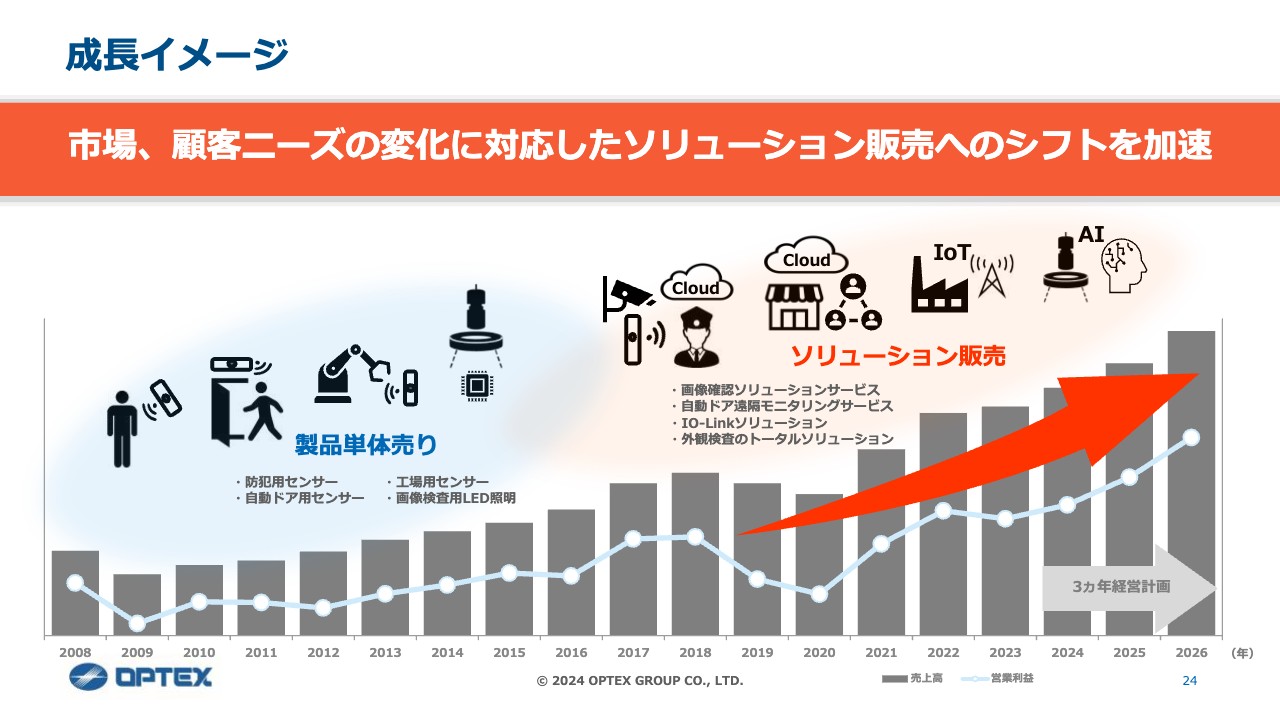

成長イメージ

最後に、成長イメージについてお話しします。「モノ売り」から「コト売り」へなどいろいろな言い方がありますが、「製品単体売り」から「ソリューション販売」へという方針は、これまで数年間、継続して展開してきました。

グループの中にもかなり共有されており、我々はこのような方向に行くことは意識的にも完全に定着しています。IA事業、SS事業ともにこの「ソリューション販売」を、今後もより強化していく方針です。

したがって、前期の経営的な評価はいろいろあると思いますが、厳しかったところも非常に明確です。また、「これはこうなれば、こうなる」こともはっきりしています。事業としても、SS事業とIA事業の2つがあり、全体で見ると会社としては非常に強い体質を持っています。

今まで45年間取り組んできましたが、この2つが動き出したのは30数年前です。IA事業が厳しい時にはSS事業がよい、SS事業が厳しい時にはIA事業がよいといったかたちで、比較的よい流れでここまで進んできています。今後もこの方針で進んでいくのではないかと思っています。

このようにこれからのますますの発展を、私も期待する立場にいます。みなさまもぜひ叱咤激励をよろしくお願いいたします。みなさまから厳しいご指摘をいただいくことで、これからも伸びていくと思っています。

私からの新体制についてのご説明は以上となります。

質疑応答:SS事業とIA事業の成長率について

質問者:3ヶ年経営計画についての質問です。24年のIA事業のウエイトを見ると、今年から回復して約56パーセントになる試算となっています。25年、26年もIA事業のウエイトが約56パーセントで推移し、試算するとSS事業とIA事業の成長率は同じくらいになる計画かと思います。

中期的、長期的に見ていても、今までの経営期間ではおそらくIA事業のほうが比較的成長率が高く、SS事業はここ数年間為替の恩恵を受けてきたこともあり、実質的にはIA事業のほうが成長率は高いと思いますが、このような計画になっている背景について教えてください。

中島:IA事業とSS事業を比較すると、IA事業のほうが市場の大きさ、市場の成長という部分で伸びしろが大きいというご意見をいただきましたが、私もそのように考えています。IA事業には、非常に伸びしろを感じていますので、今後も積極的に投資をしていきます。

一方、祖業であるSS事業の相対的な市場の大きさと成長性は、IA事業より大きくはないのですが、ダイレクトマーケティング、センシングソリューションをお客さまに届けていくことにより、まだ伸びしろはあります。売上も伸ばせるし、利益率も改善できると思っています。

したがって、市場の分析と過去の実績はおっしゃるとおりだと思いますが、当グループとしては、IA事業とSS事業の両輪を伸ばしていきます。この両事業は、補完関係と言いますか、IA事業の景況感が悪い時にはSS事業が補い、逆も然りということもありますので、両方力を入れていきたいと思っています。今回の体制変更でSS事業をずっと牽引している上村が副社長になるということも含めて両輪で伸ばしていく戦略をとっています。

質疑応答:FA関連の景況感について

質問者:市況についての質問です。マシンビジョン照明は好調ですが、FAセンサーのほうは、確かに欧州向けはジック社の個社要因による影響を少し受けていますが、日本向けは前四半期比でかなり回復しており、中国向けも前四半期比でフラットに推移していると思います。御社が直接マーケティングを行っている地域に関しては、底打ちと見てよろしいでしょうか?

また、APAC向けのFAセンサーの売上高計画を見ると、来期上期は今期下期に対して回復する計画ですが、来期下期は上期に対して、少し減少するかたちとなっています。中国の四半期ごとの業績推移について、教えていただければと思います。

中島:IA事業におけるFA関連の景況感、見込みというご質問だと思います。スライドのグラフのとおり、第4四半期は非常に厳しい状況となっています。欧州、ジック社向けのOEMと、アジア、中国向け、これは我々のダイレクトビジネスも含めて、景況感に関してはまだ予断を許さない状況と見ています。

一方で、日本に関しては、案件数は全盛期に比べると多くはないものの、比較的堅調に推移しています。底打ちしたかどうか、というご質問に対しては、日本に関しては明らかに底打ちしています。

これから穏やかに伸びていきますが、この欧州向けのOEMおよび中国をはじめとしたアジアに関しては、底が見えたところであり、ここからV字回復となるかというと、正直まだ見えていない状況です。可能性としては、アルファベットでいうとLシェイプでこのままいく可能性もあると認識しています。

質疑応答:国内向けFA関連の底打ちをサポートする分野ついて

質問者:国内では半導体関連向けの販売が伸び悩んでいるとのことですが、今底打ちをサポートしているのはどのような分野でしょうか?

中島:FA関連のビジネスのポートフォリオには、実は食品向けの売上が約3割あります。この食品向けビジネスは、みなさまもご存じのように景況感の影響をあまり受けません。当社では、特に食品向けの賞味期限切れをチェックする画像センサーを販売していますが、そちらが好調に推移していることもあり、半導体、電気・電子のショート分を補っているという状況です。

質疑応答:在庫水準と在庫の正常化予定時期について

質問者:在庫について、今はおそらく9ヶ月分となり、前期に対しても増えていると思います。コロナ禍前は5ヶ月分、6ヶ月分だったと思いますが、ターゲットとする在庫水準と、正常化すると見込まれている時期について教えていただければと思います。

御社は一部ファブレスで、生産については比較的調整しやすいと思いますが、例えば、来期に比較的大きな生産調整を見込んだほうがいいのかどうか、教えてください。

中島:おっしゃるとおり、現在、在庫の回転月数は約9ヶ月です。事業会社によって濃淡はあるのですが、増えているのが現状です。グループ全体としては、コロナ禍が始まって、材料不足による部品供給遅れに起因する機会損失を見据えた、22年度の7.3ヶ月というレベルが、我々としては基準在庫月数と見込んでいます。つまり、約2ヶ月分弱増えています。

今、特にIA事業を中心に在庫調整を行っています。SS事業の在庫に関しては、すでにピークを越えて減少傾向にあります。IA事業は、ブレーキを踏んでもなかなかすぐに減っていくというわけではないのですが、今後、景況感が帰ってくると同時に、売上も上がっていきますので、その時にきっちりと出荷できる体制を整えながら、7ヶ月を目安に調整していきたいと考えています。

質疑応答:MECTの今後の動向について

質問者:MECT関連がかなり伸びてきて、今年度もすでに受注されたというお話でしたが、これは今後、今年度、来年度以降も堅調に上がっていく予定でしょうか? MECTの動向について教えてください。

中島:IA事業のMECT関連については、二次電池の製造装置に関してはすでに受注をいただいていますので、今期、そして来期まで順調に受注が推移します。したがって、どちらかというと受注したものをきっちりと期限内に納入できるか、製造能力の整備が現状の課題になってくるかと思います。

24年度に関しては上期ですでに30億円弱の納入を予定していますので、この製造装置に関しては、今のところ受注は順調に推移していると考えています。

質疑応答:FA関連のジック社の在庫状況について

質問者:FA関連のジック社について質問します。第4四半期で凹んだのに対して、上期計画ではかなりの回復が見込まれています。ジック社の在庫とジック社のお客さまの方にも在庫がたまっていないのかどうか、こちらの見通しを効かせてください。

中島:IA事業のFA関連の欧州、ヨーロッパ向けのビジネスに関しての状況というご質問をいただきました。ご質問のとおり、ジック社のお客さまが抱えている在庫と、ジック社が抱えている当社の商品在庫と、この2つが今ダブルで効いてきているという状態です。

現在把握している状況としては、ジック社のお客さまの在庫は、今はもう比較的はけてきていると聞いています。

しかしながら、おそらく24年度の上期は低調な状態が続くと見ています。つまりジック社がお客さまから受注しても、当社には受注が来ないという状況が続くと思っています。

補足になりますが、ジック社のお客さま、特に当社商品の仕向け地、施工地がどこなのかというと、やはり中国です。したがって、どうしてもエリア的な部分がダブルで効いてきているというのが現状です。

これに関しては、我々もあまり楽観視はしておらず、ジック社がスムーズに販売できるように、メーカーサイドとして可能な限り販促サポートを行っています。

質疑応答:今期の営業利益率について

質問者:上期計画と下期計画を見た時に、営業利益は32億円と34億円です。上期を慎重に見ているわりには同じくらいだと感じたのですが、上期の下振れリスクに対して、補うような取り組みなどがあれば教えてください。

中島:営業利益率の上下比較では、上期については何度かご説明していますが、バッテリーの注液装置の約30億円を今予想に入れています。他事業に比べると、相対的に利益率が低いということで、上期は営業利益率が低めに出ています。

下期については、特に利益率が高いSS事業の防犯関連は欧米のお客さまが8割ということで、どうしても彼らのカレンダーイヤー、11月、12月に受注・納入が増える傾向にあります。その部分を加味して、このような計画になっているとご理解いただければと思います。

質疑応答:温度計等の新規分野について

質問者:温度計をリリースされたということですが、こちらの狙いやもし広げていきたい分野や業界があれば教えてください。

中島:温度計に関しては、実はまだリリースはしていませんが、営業サイドには「早く欲しい」というお客さまも実際に来ていて、当社としては非常に期待している商品になります。

光電センサー、あるいは変位計と温度計の市場は、お客さまはもちろん半導体、電気・電子、自動車、食品と同じ業界ではあるのですが、やはり使われる部署や工程がラップしていない場合もあります。実は昨年度も温度計のカテゴリ自体は前年度比でプラスだったということで、今非常に設備投資影響を比較的受けにくい商品だと思っています。今、景況感の悪いFA関連の中で、温度計事業がかなり上乗せになると思っています。

質疑応答:小國会長の達成したことと中島社長の目指す今後のビジョンについて

質問者:小國会長、今までありがとうございました。社長に就任してから達成したことの手応えや課題、新体制に期待していることをぜひ聞かせてください。また、中島社長にもお聞きしたいのですが、就任してから1年経ち、あらためて見えてきた課題について教えてください。

小國:純粋持株会社体制になったのが2017年で、それまではオプテックス株式会社の事業持株会社でした。このようなかたちで、我々が大きく伸びてこられたのは、グループを束ね、純粋持株会社の下に事業会社を持ってきたからだと思います。

シーシーエスが入ってきて、IA事業が徐々に大きくなってきたという意味では、時間軸としては「もう少し早く」という想いはありましたが、体制を変えてこのように持っていきたいことについては、ほぼ考えていたとおりにできたと思っています。

心残りなことについては言い出すとたくさんあるのですが、中島はオプテックス・エフエーの社長になってもらい、私がスカウトしてきてから、ずっと見てきていますので、間違いなく貢献してくれると思っています。

心残りな部分もあるのですが、全部、今度の新体制で取り組んでもらえると期待しています。山名氏もそうですが、FA関係の人材もかなり色濃く対応してくれていますので、新体制には期待だけが残っています。

中島:今、小國からも話がありましたが、私が今このオプテックスグループの社長を務めている理由は、当然私の海外経験、あるいはIAの経験・知見が期待されているためだと思います。今度新たに副社長として就任するSS事業の上村とともに、両輪で事業を成長させて、オプテックスグループの企業価値を最大化していきたいと思っています。

その上で、各事業会社によって行っていることは微妙に違うのですが、このソリューションの提案事業を確実に展開していくことによって、事業成長していけると思っています。ただし、このソリューション提案は、当然我々だけではなくて同業他社も標榜されています。

「ソリューションを提供します」という言葉面だけを聞くと楽なのですが、まずソリューションを提供できる「人」を育てなければなりません。ソリューションを提案するためにコストがかかるという部分もあり、いわゆる部品売り、コンポーネンツ売りに比べると相対的にコストが上がっていきます。

ソリューション提案はするのですが、きっちりと利益性を確保した上でのソリューション提案を各事業会社で徹底して、それによって企業価値を上げていきたいと思います。

オプテックスグループは創立以来、世の中の不満・不便・不安を取り除くことを稼業として行ってきましたが、私もその事業の社会的貢献度に非常に共鳴していますし、やりがいを感じていますので、事業成長に向けて邁進していきたいと思っています。

質疑応答:3ヶ年計画におけるM&Aの方針について

質問者:3ヶ年計画のM&Aの考え方についてです。ミツテック、サンリツオートメイションを買収しましたが、まだ収益性の改善やシナジーといった課題が残っています。そちらを優先して注力するのか、同時進行で新しいM&Aを含め、売上拡大を目指すのかを教えてください。

中島:当社としては、同時進行でグループの企業価値を上げることができるM&A、および提携について、引き続き積極的に考えていきたいと思っています。一方で、直近で買収したサンリツオートメイション、ミツテックの利益性の改善は「待ったなし」ですので、こちらも並行して進めていく所存です。

新着ログ

「電気機器」のログ