【QAあり】オプテックスG、物価高や在庫調整等が影響し上期は減収減益も、主要事業のビジネスモデル変革が着実に進行

2023年12月期 上期決算のポイント

中島達也氏(以下、中島):みなさまこんにちは。オプテックスグループ株式会社代表取締役社長、中島達也と申します。本日はよろしくお願いします。最初に、昨日発表しました上期の決算概要について、私からご説明します。

まず、上期の決算発表のポイントです。結論としては、23年度上期は、売上高・営業利益ともに減収減益という結果に終わりました。国内外ともに景気先行きの不透明感から顧客側で投資を控える動きがあり、SS事業では海外、特にアメリカの大型案件の先送り、またIA事業では半導体設備の投資抑制、そして顧客の在庫調整等の影響を受けました。売上高は、前年同期比マイナス0.2パーセントで、ほぼ横ばいという結果でした。

一方、営業利益については、上期はコロナ禍による行動制限が終わった中で、計画達成に向けて積極的な営業活動および販売促進を強化し、お客さまへのオンラインではない直接訪問、展示会の開催等、積極的な営業活動を行った結果、販管費が増加しています。それがそのまま営業利益の減益要因となり、前年同期比マイナス25.9パーセントでした。

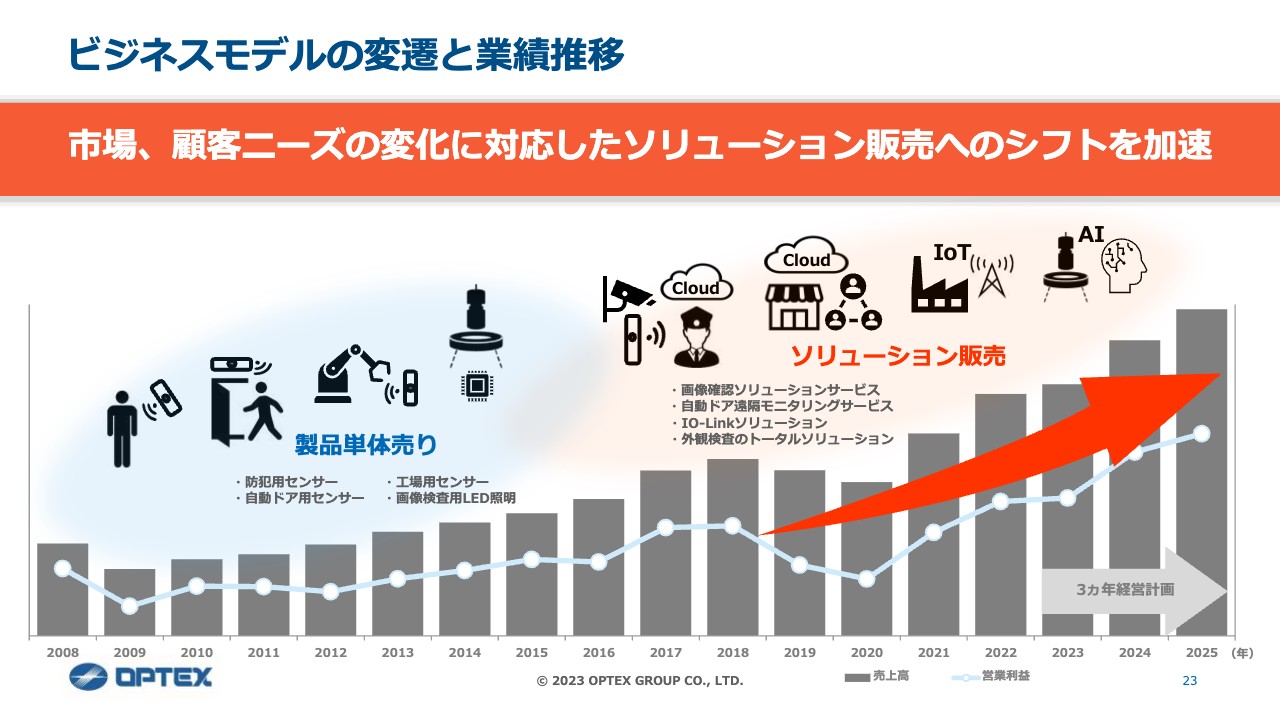

下期以降も景気の不透明感が続くと見ていますが、当社としては25年の経営計画の達成に向けて、3ヵ年経営計画の肝として、SS事業・IA事業ともに「ビジネスモデルの変革」を着々と進めています。

具体的には、今までの製品単体のビジネスモデルからシステム、そしてソリューション提供型ビジネスへの変革、さらに代理店経由のマーケティングからお客さまへのダイレクトマーケティングへ、という変革です。

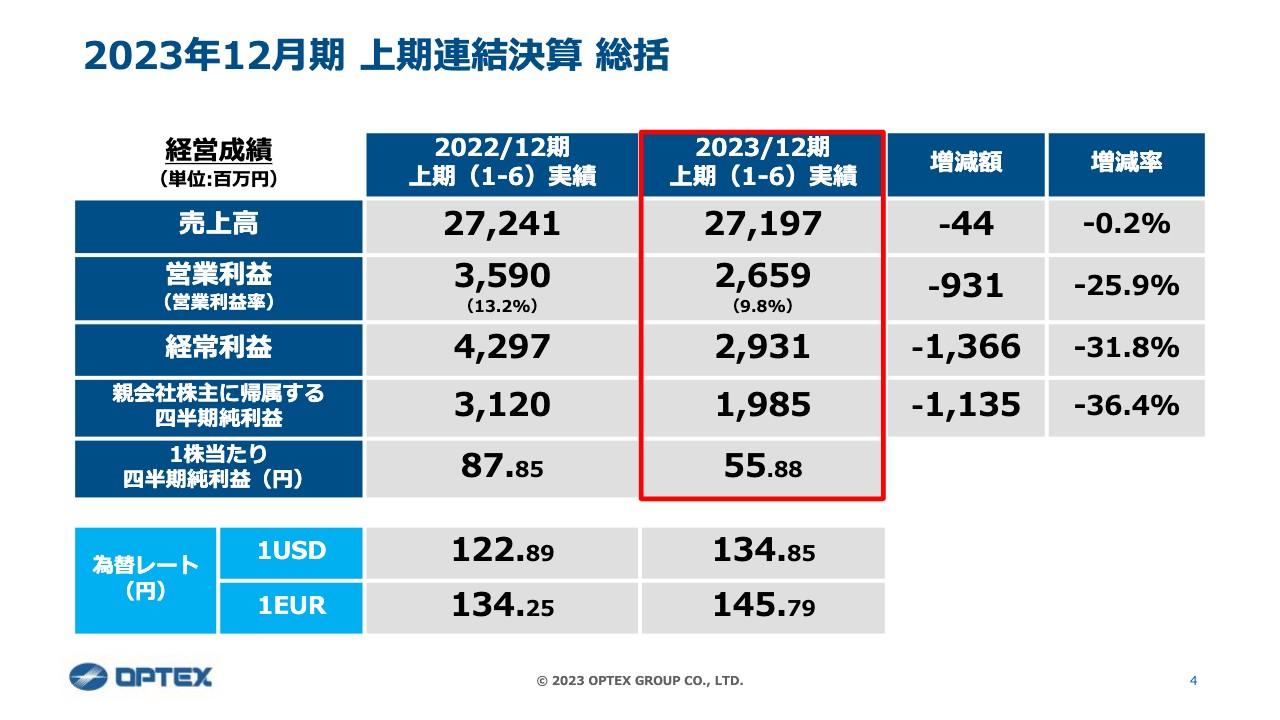

2023年12月期 上期連結決算 総括

上期連結決算の総括です。売上高は約272億円、営業利益は約27億円となり、年初計画に対して売上高でマイナス6.9パーセント、営業利益でマイナス26.1パーセントという結果になりました。

22年度に対する増減率は、売上高でマイナス0.2パーセント、営業利益でマイナス25.9パーセントという結果になっています。仕入価格は上昇しましたが、各事業会社が、価格転嫁、価格適正化を適時進めたことで、売上総利益率は前年同期とほぼ同じ51.2パーセントとなっています。

一方で販管費が約9億円増加したことにより、それがそのまま営業利益の22年度に対するマイナスにつながったと分析しています。また、為替レートに関しては、スライドの下側に記載したとおり、上期は22年度に比べて円安傾向で推移しています。

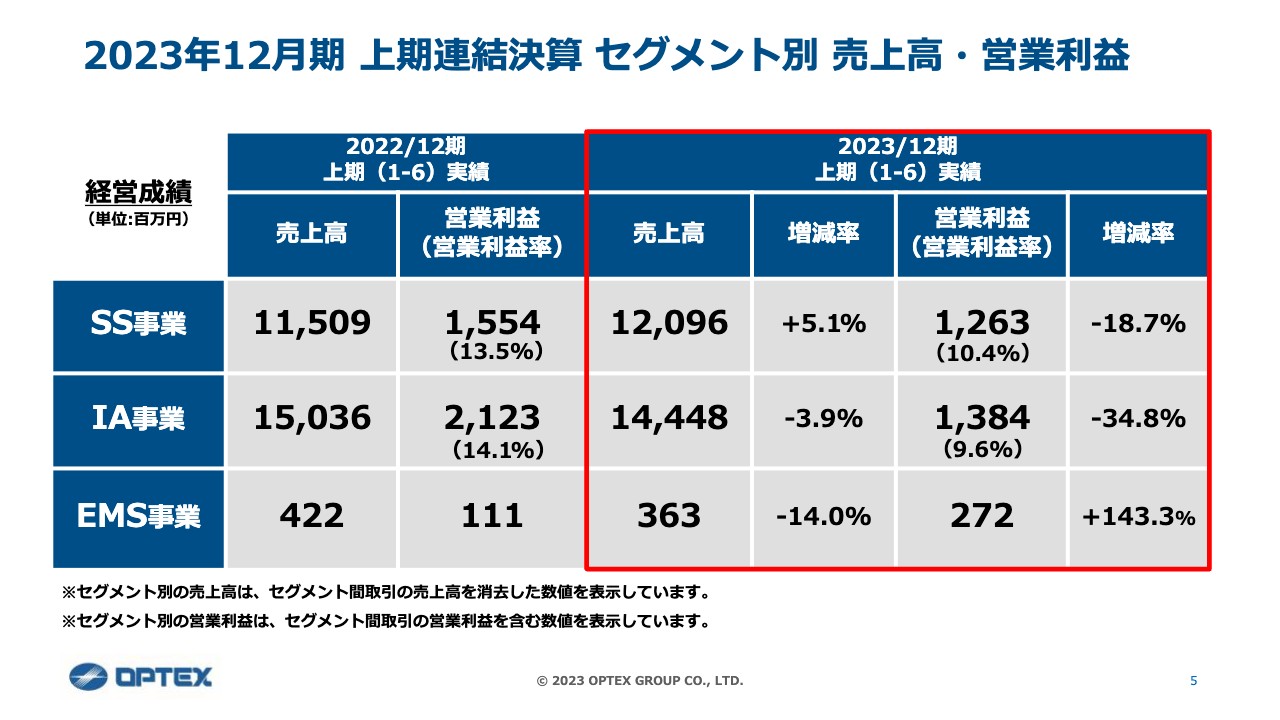

2023年12月期 上期連結決算 セグメント別 売上高・営業利益

セグメント別の売上高および営業利益についてです。スライド一番下のEMS事業に関しては、中国において他社製品の製造を行う電子機器受託生産サービスであり、基本的にはSS事業およびIA事業が当社の主力事業になります。

SS事業に関しては、売上高は前年同期比プラス5.1パーセント、営業利益は前年同期比マイナス18.7パーセントで、増収減益となりました。IA事業に関しては、売上高は前年同期比マイナス3.9パーセント、営業利益は前年同期比マイナス34.8パーセントで、こちらは減収減益となりました。

SS事業は物価高、為替影響による原価上昇と、経費、人件費増が影響し、営業利益がマイナスになっています。

IA事業は、FA関連で顧客の在庫調整が進んだこと、および半導体業界の設備投資の抑制が影響しています。さらに、中国の景気が減速傾向ということもあり、売上高と営業利益がマイナスになっています。

下期以降は、SS事業の防犯関連、IA事業ではMVL関連で画像検査用LED照明等の高付加価値・高収益製品を中心に、業績回復に向けた活動を進めていきます。また、販管費に関しては、成長戦略を慎重に吟味した上でコントロールを行い、利益の回復に努めていきます。

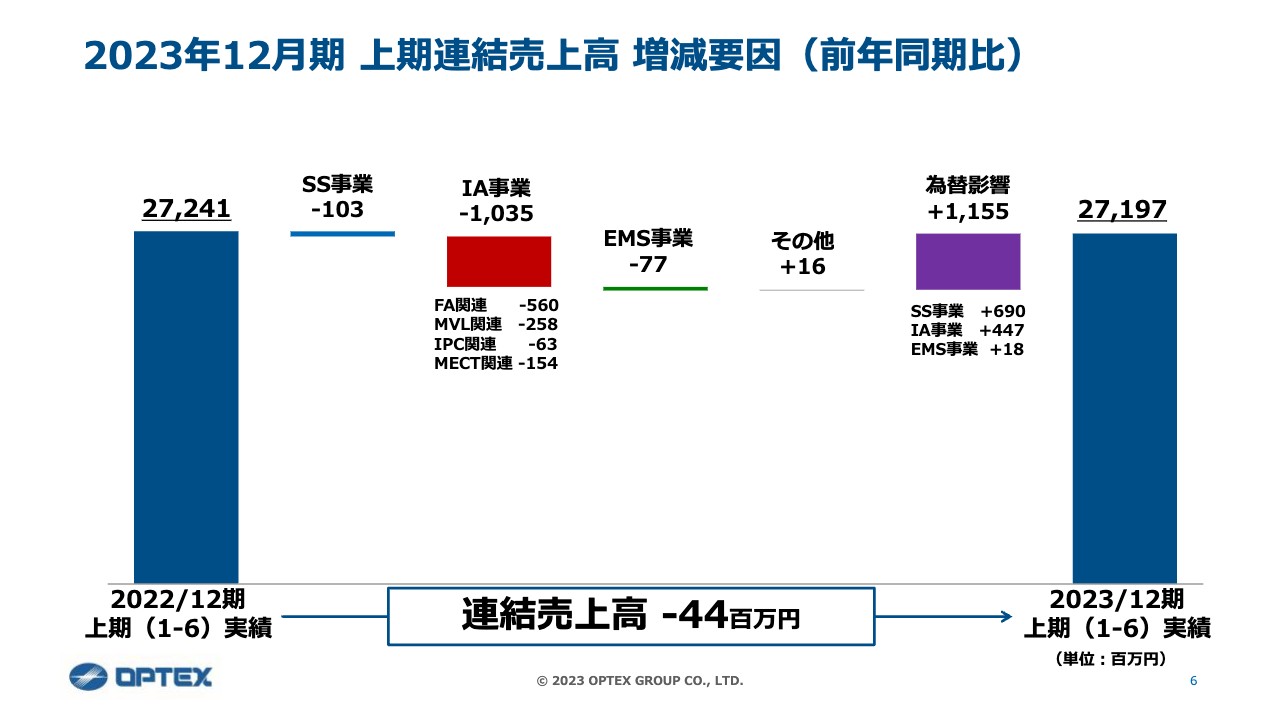

2023年12月期 上期連結売上高 増減要因(前年同期比)

売上高の増減要因をセグメント別に滝チャートでご説明します。スライドの一番左側のグラフが22年度上期の売上高で約272億円、一番右側のグラフが23年度上期の売上高で、こちらも約272億円です。

右から2番目のグラフのとおり、為替の影響で、円安により売上高が約11億円かさ上げされています。内訳としては、SS事業が6.9億円とその他、ということで、海外の売上比率が7割以上を占めるSS事業において、為替による底上げの影響がありました。

一方で、左から3番目のグラフのIA事業において、売上高が前年同期比で約10億円下がっています。内訳としては、FA関連が5.6億円ということで大きく下がっています。

したがって、売上高に関しては、為替影響のプラス分をIA事業の減少分で相殺したとお考えください。

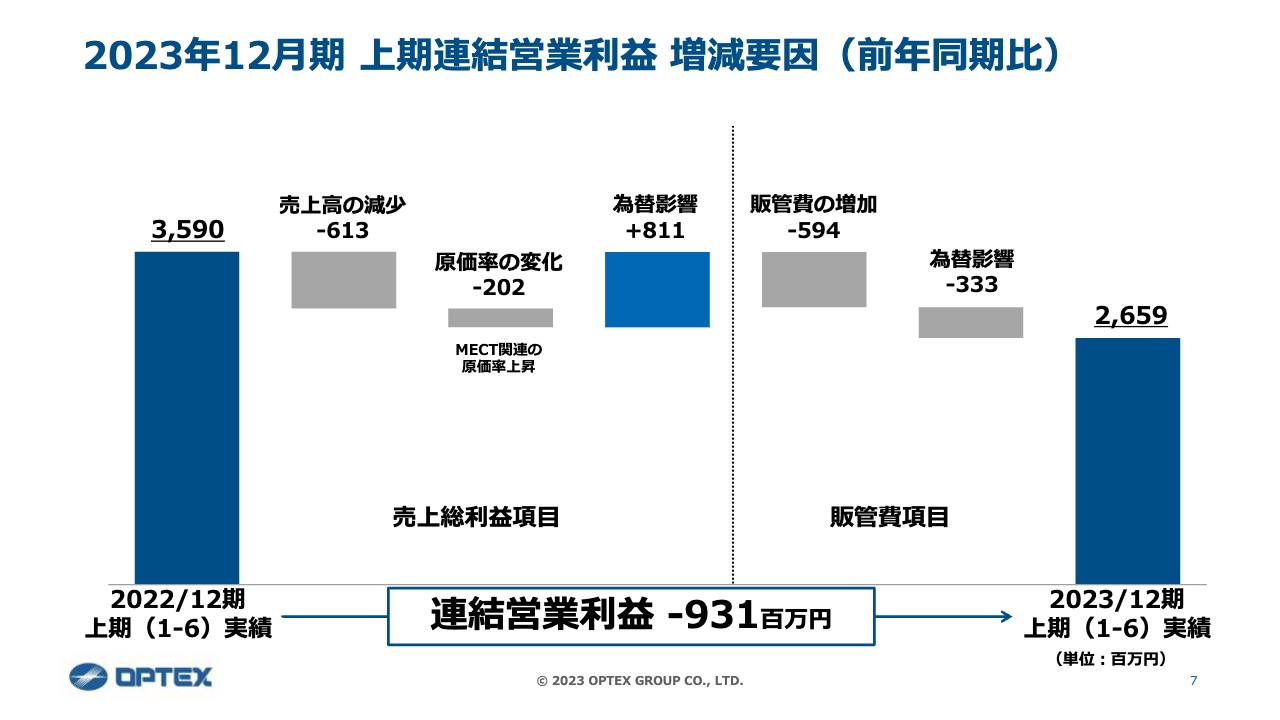

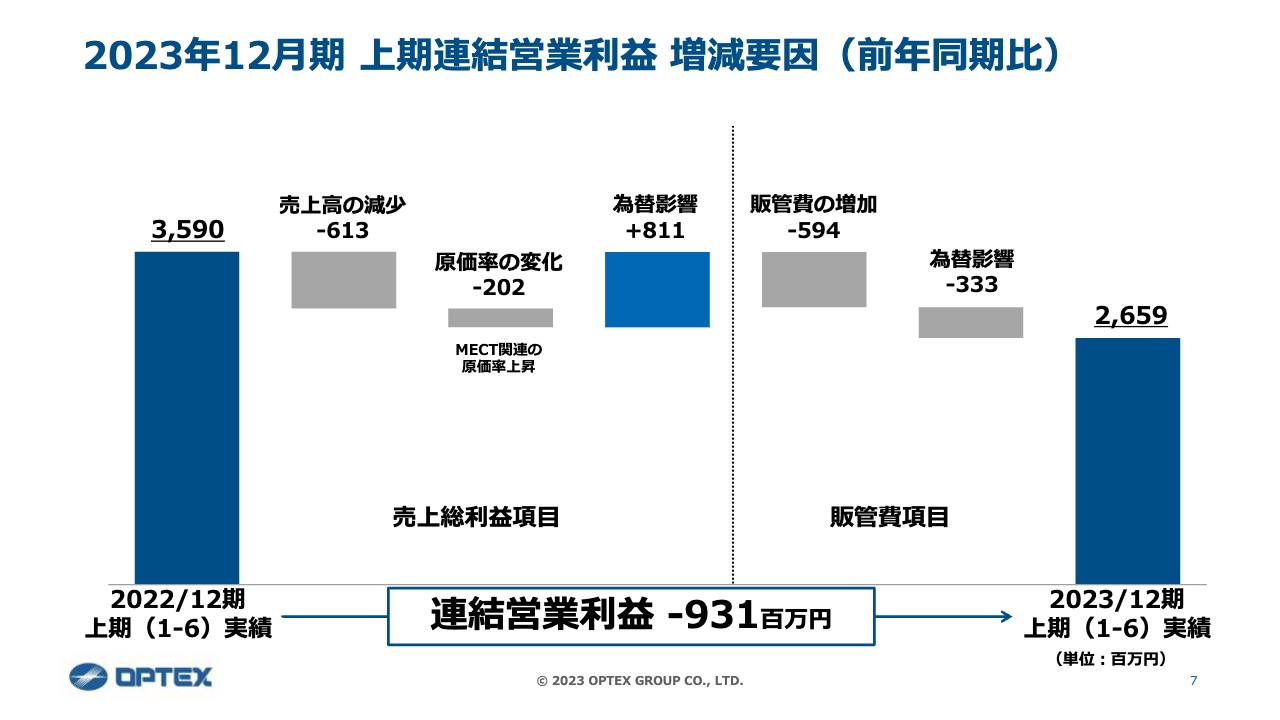

2023年12月期 上期連結営業利益 増減要因(前年同期比)

営業利益の増減要因を滝チャートでご説明します。スライドの一番左のグラフが22年度上期の実績で35.9億円です。それに対して23年度上期の実績は約26.6億円ということで、営業利益が約9億円の減益になっています。

まず、左側の売上総利益項目をご覧ください。為替の影響がプラスに働いており、円安により約8億円の増益要因になっています。

一方で、売上高の減少に加え、原価率の変化で約2億円のマイナス影響が出ています。価格適正化を進めているものの、MECT関連の一部の案件で仕入価格の急上昇がありました。そのため、売上総利益項目では為替のプラス約8億円分が、売上高の減少と原価率のアップによってほぼ相殺となりました。

続いて、右側の販管費項目です。まず、販管費の増加があります。国内外のお客さまへの訪問、そして展示会への積極的な出展等で、純粋に販管費が約6億円増加しました。

また、当社は海外子会社が多いため、海外の経費、人件費等が為替の影響で販管費のアップ要因につながります。その部分が約3億円で、合わせて約9億円が前年同期比でマイナスになったとお考えください。

ウクライナ情勢後に、海外子会社においてインフレ手当、あるいは燃料代の手当がかさんだことも販管費の増加の一因となりました。

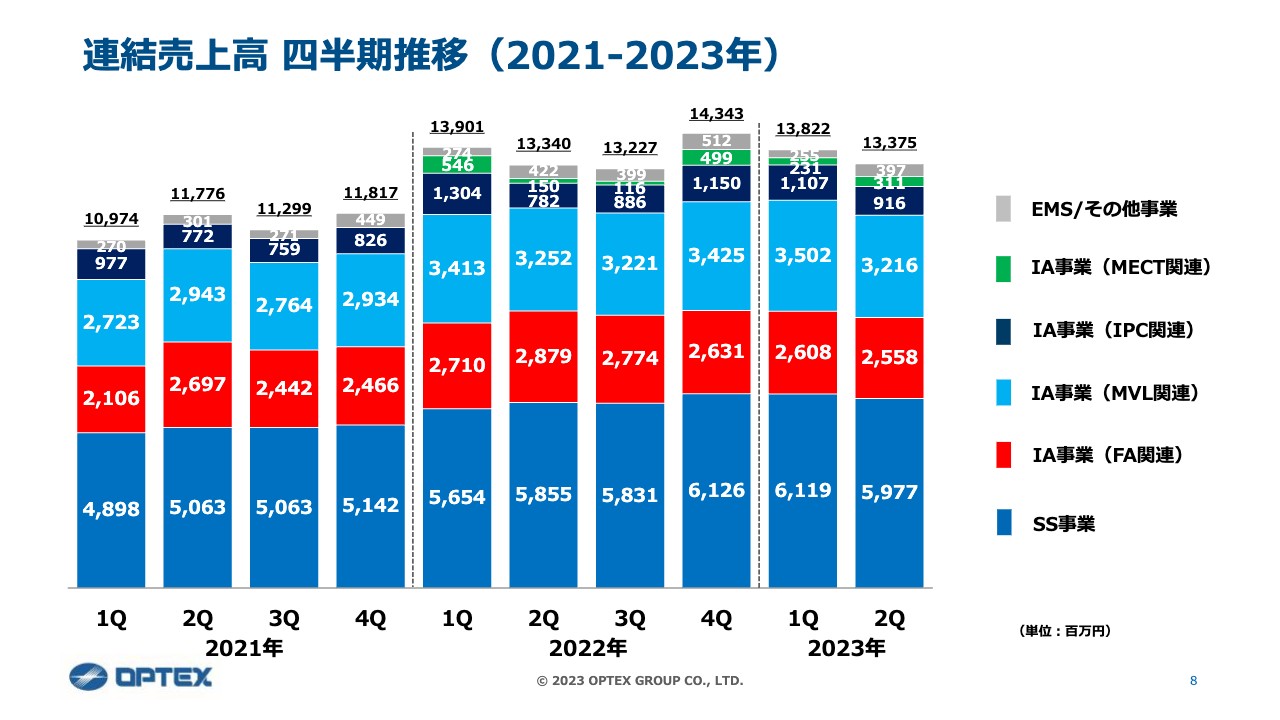

連結売上高 四半期推移(2021-2023年)

四半期ごとの売上高の推移を棒グラフで記載しています。セグメント別に色分けし、下からSS事業、IA事業となっており、IA事業は買収した会社も含めて4つの事業に色分けしています。ご覧のとおり、22年度の第4四半期をピークとして、23年度上期は「やや一服」という感じがします。

一方、先ほどお話ししたように、SS事業の防犯センサーや自動ドアセンサー、IA事業のMVL関連は、共通して当社のマーケットシェアが高い分野と言えます。当社は防犯センサーに関しては40パーセント、画像検査用LED照明は30パーセントのマーケットシェアを取っているため、これらのニッチ分野において安定的な売上水準がキープできると考えており、第3四半期以降の業績回復に寄与すると見込んでいます。

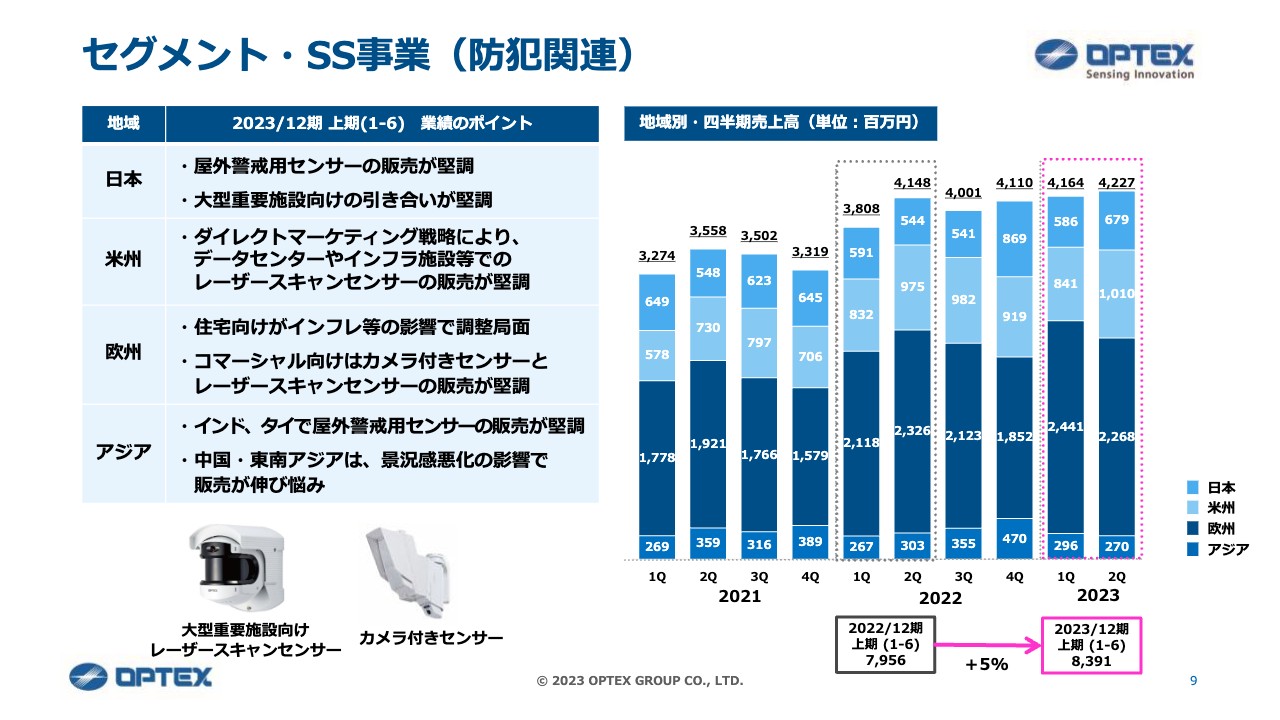

セグメント・SS事業(防犯関連)

セグメントごとの売上状況とトピックスに関してご説明します。SS事業の防犯関連については、売上高は前年同期比で5パーセントの増収となっています。スライドの棒グラフの一番上の色分けが日本向け、それ以外が海外向けの売上であり、防犯関連はおおよそ8割が海外向けの売上ということになります。

海外に関しては、米州では、17年度、18年度くらいからダイレクトマーケティングという新しい戦略を進めています。その結果、スライド左下に掲載している、データセンターや重要施設向けの「レーザースキャンセンサー」の売上が非常に伸びています。

ただし、23年度に関しては、アメリカの大型案件において、顧客がインフレ、金利上昇を懸念しキャッシュ・フロー経営に舵を取っていることもあり、期ズレが発生しています。今回の修正予想には期ズレ分を織り込まず、24年度の計画に織り込む予定です。

欧州では、「レーザースキャンセンサー」の販売が引き続き堅調に推移していますが、住宅向けの屋外用センサーについては、引き合い・受注がやや調整基調に入っています。一方、「カメラ付きセンサー」は、センサーで検出すると同時にカメラで確認でき、誰が入ってきたかわかるという新製品ですが、こちらは売上を順調に伸ばしています。そのため、SS事業の防犯関連に関しては、下期も安定した成長を見込んでいます。

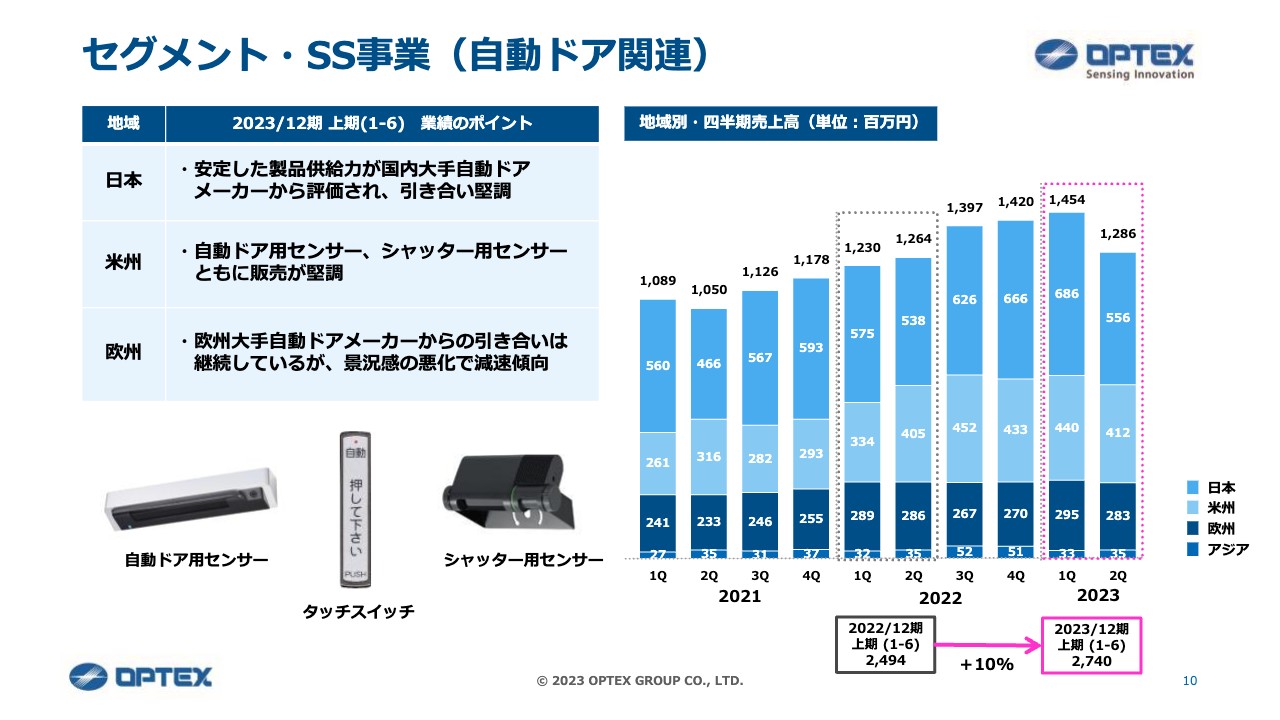

セグメント・SS事業(自動ドア関連)

SS事業の自動ドア関連です。売上高は前年同期比で10パーセントの増収となっています。

自動ドア業界では、昨年からの部品不足によってサプライチェーンが乱れ、当社の競合他社も含めて供給体制に乱れが生じましたが、当社は供給体制が顧客に高く評価され、22年度来、売上高は非常に高い伸びを実現しています。 現在は部品の供給不足が一段落し、当社の受注と出荷も通常状態に戻ってきています。

一方で、当社は世界で3割のシェア、国内においては半分以上のシェアを持っていますので、価格適正化も含め、下期以降も安定した売上と利益が見込めると考えています。

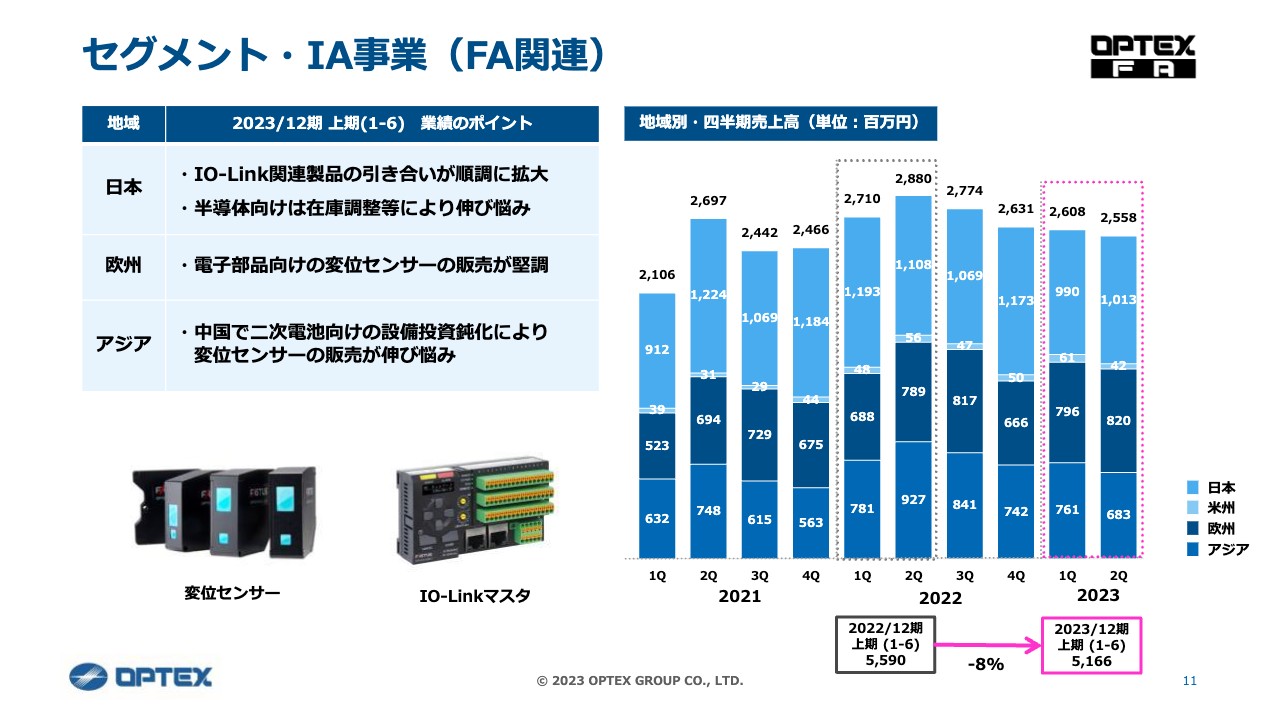

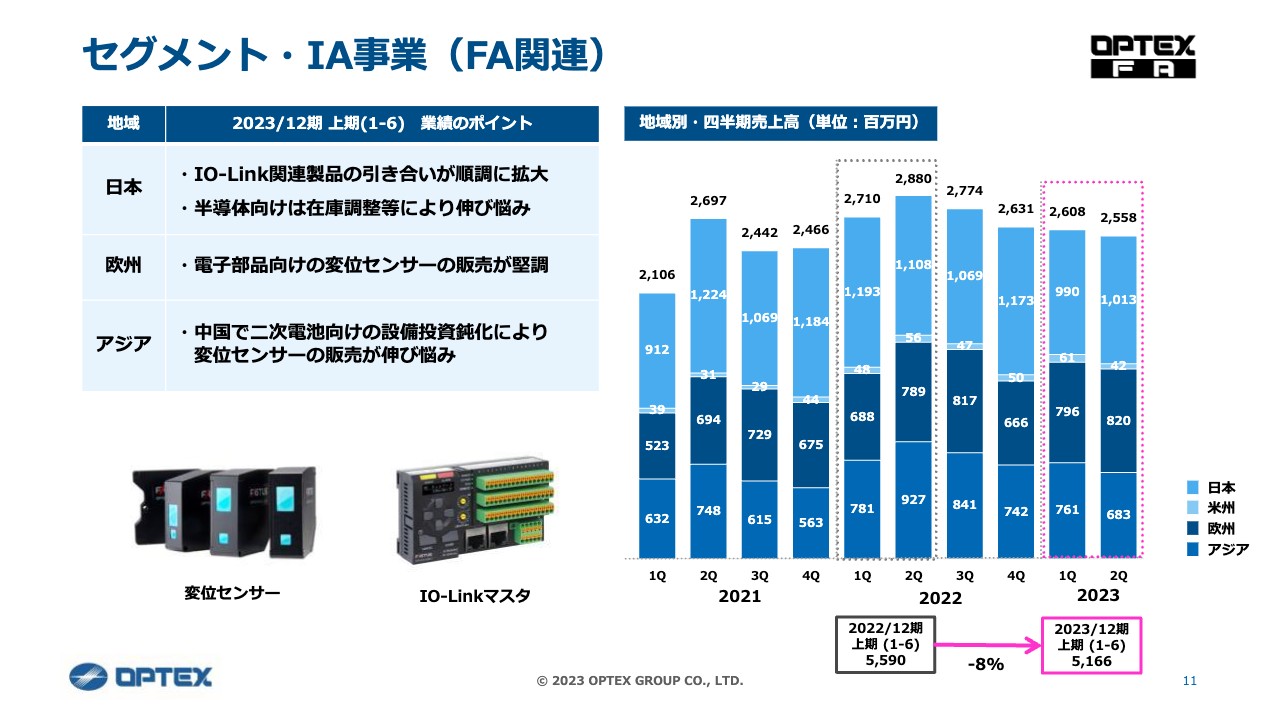

セグメント・IA事業(FA関連)

IA事業のFA関連です。こちらは工場の自動化に関わる事業で、売上高は前年同期比で8パーセントの減収となりました。

全体的には、半導体向けの在庫調整が1番大きく影響しています。売上高の半分が半導体、電気、電子であり、この業界での設備投資の抑制が、FA用センサーの販売に最も影響を与えました。

また、スライド右側の棒グラフのアジアの部分のほとんどを占める中国向けの売上が、今年に入って相当影響を受け始めています。

一昨年より、電気自動車向けの二次電池の製造ラインにおいて、変位センサーの販売が好調を継続していましたが、中国の景気減速および在庫調整により、いったん減速しています。

下期以降の戦略としては、電気、電子、二次電池以外の食品や自動車、あるいは物流等、不調ではない業界に対して引き続き営業リソースを割り当てていきます。同時に、スライドにある変位センサー、IO-LinkマスタといったIIoTを実現するソリューションの拡販で売上の回復を目指していきたいと考えています。

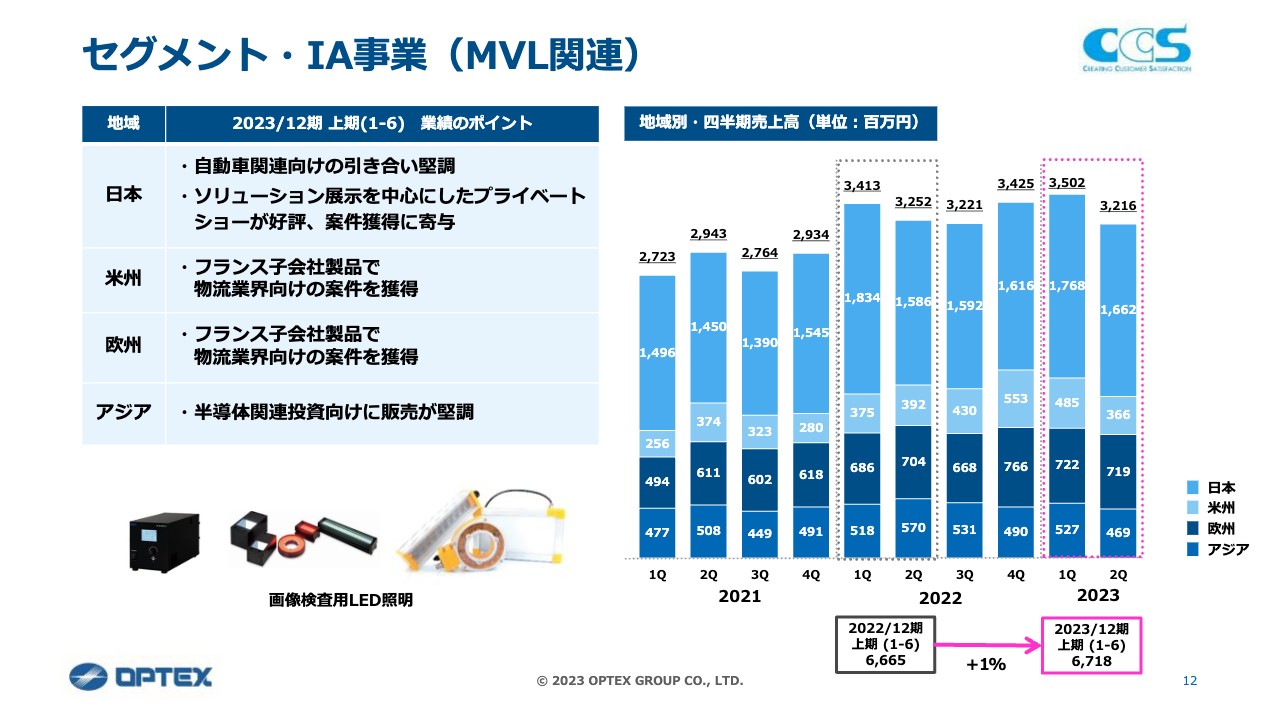

セグメント・IA事業(MVL関連)

IA事業のMVL関連です。こちらは画像検査用のLED照明になります。売上高は前年同期比で1パーセントの増収となりました。MVL関連でも、半導体関連のお客さまが非常に多いため、FA関連と同様に景気減速の影響を受けています。

一方で、FA用センサーが工場の設備投資の需要に伴って売れていくのと異なり、画像検査装置に組み込まれるLED照明は、工場において、基本的には目視検査を画像化していくところに需要があるため、FA関連と比べて設備投資の影響を受けにくいです。

加えて、MVL関連は業界No.1のシェアを持っているため、やはり安定性があります。さらに、アジア、とりわけ中国の売上比率が少ないため、景気減速の影響を受けにくくなっています。

そのため、目標には達していないものの、上期のMVL関連はIA事業の中で比較的堅調な結果となりました。下期に関しても、すでに大型案件を受注しており、その出荷が見込めます。また、下期以降に新たな商材を扱うということもあり、増収が期待できますので、修正計画に反映しています。

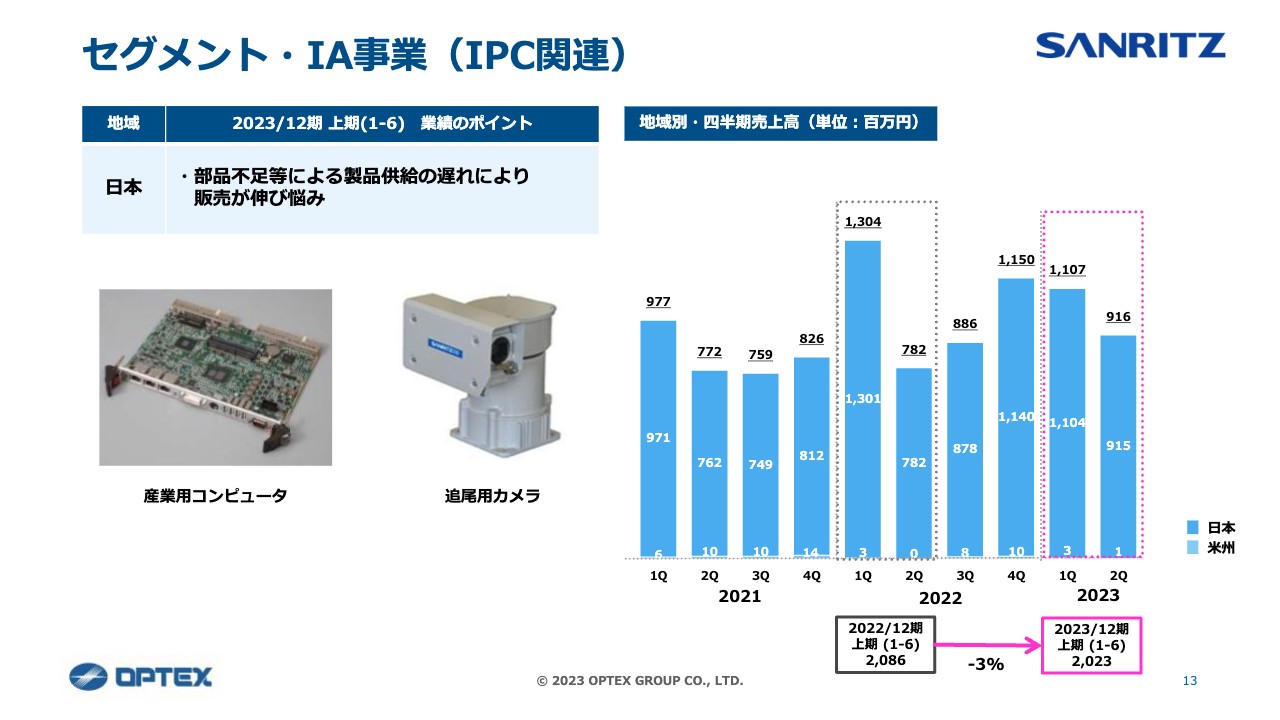

セグメント・IA事業(IPC関連)

IA事業のIPC関連です。IPCは「インダストリアルPC」の略です。事業会社としてはサンリツオートメイションが該当します。売上高は前年同期比で3パーセントの減収になりました。半導体製造装置向けにPCボードを納入しており、受注・引き合いは引き続き好調ですが、まだ部品の供給不足が影響しており、納期遅延が発生しています。

半導体関連の顧客が中心ですが、受注自体は引き続き好調を継続しており、今のところ投資抑制の影響は限定的という状況です。

SS事業の防犯関連とのシナジーになりますが、スライドにあるようなサンリツオートメイションの追尾用カメラ等を用いて、重要施設で侵入者を追尾する機能を監視システムに付加しています。事業会社間のシナジーという意味では、IPC関連は先行して機能していると言えます。

また、製品の横展開だけではなく、IA事業のオプテックス・エフエー(FA関連)、シーシーエス(MVL関連)と、それぞれが持っているお客さまに対してのクロスセルも進行しています。

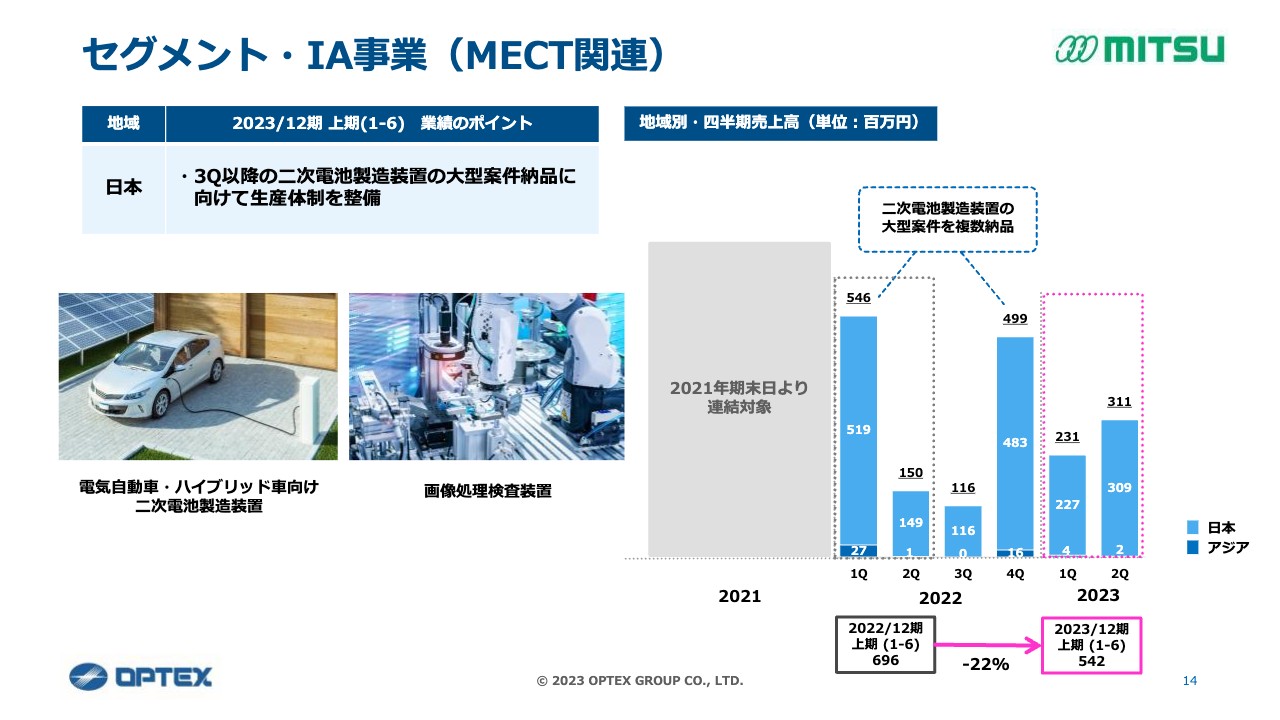

セグメント・IA事業(MECT関連)

IA事業のMECT関連です。事業会社としては、22年度からオプテックスグループに入ったミツテックが該当します。22年度上期は二次電池製造装置の大型案件がありました。売上高は前年同期比で22パーセントの減収になりました。

下期は二次電池の大型案件で検収を予定しています。約15億円の売上計上を予定しています。

以上が、上期決算の概要になります。

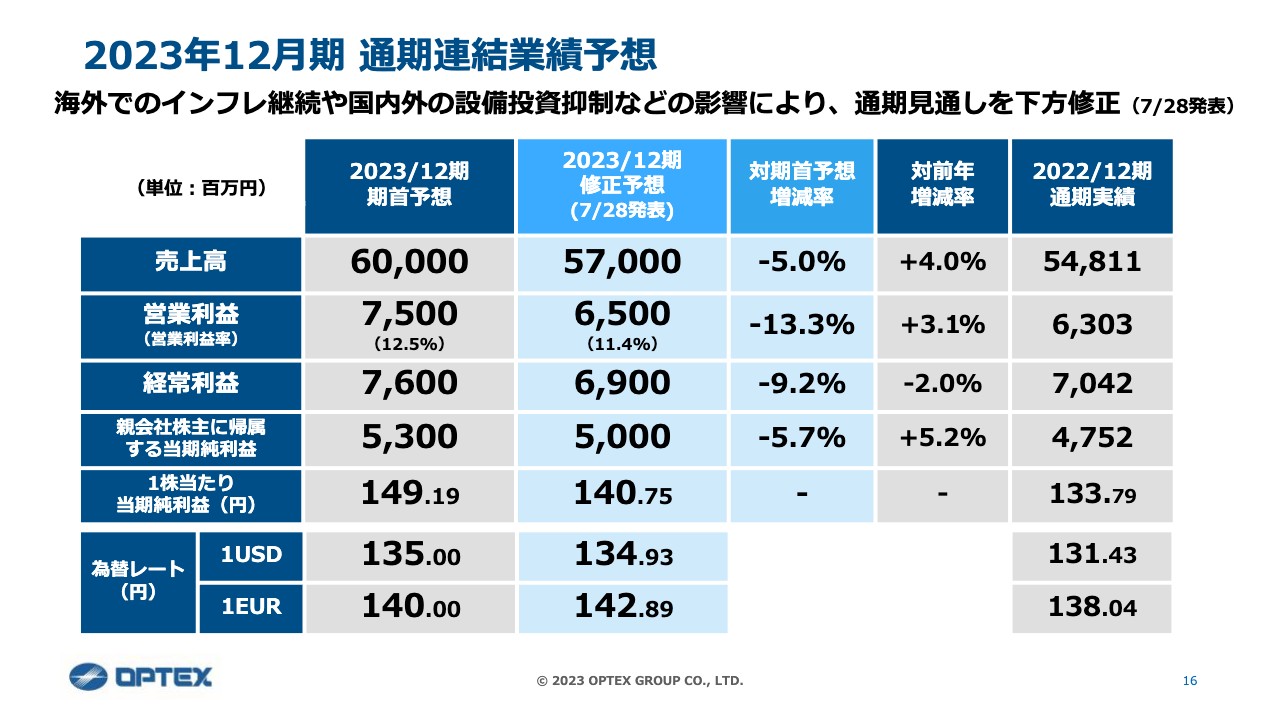

2023年12月期 通期連結業績予想

通期連結業績予想についてご説明します。期首予想に対して、売上高、営業利益をそれぞれ修正しましたが、対前年では引き続き増収・増益を見込んでいます。

売上高は期首予想600億円に対して570億円に修正しています。また、営業利益は期首予想75億円に対して、修正予想が65億円で発表しています。

業績予想修正の要因としては、先ほどご説明した上期業績の反映に加えて、IA事業、特にFA関連における半導体の設備投資抑制、そして中国の状況を鑑みていることが大まかに挙げられます。

不透明な環境は継続しますが、先ほどご説明したように、下期はSS事業の防犯関連、IA事業のMVL関連で、高収益製品、高付加価値製品の販売増を見込んでいます。

また、中長期戦略の推進に必要な投資を厳選しながら、経費を抑えて通期計画を達成していきます。特に、下期については営業利益の回復を狙っていく考えです。

なお為替レートに関しては、期首予想をドルは135円、ユーロは140円に置いており、今回の修正予想に関してもそのままの数字で算出しています。

したがって、現時点ではかなり円安なのですが、円安に振れた分、売上・営業利益ともにプラスに働いていくということになります。

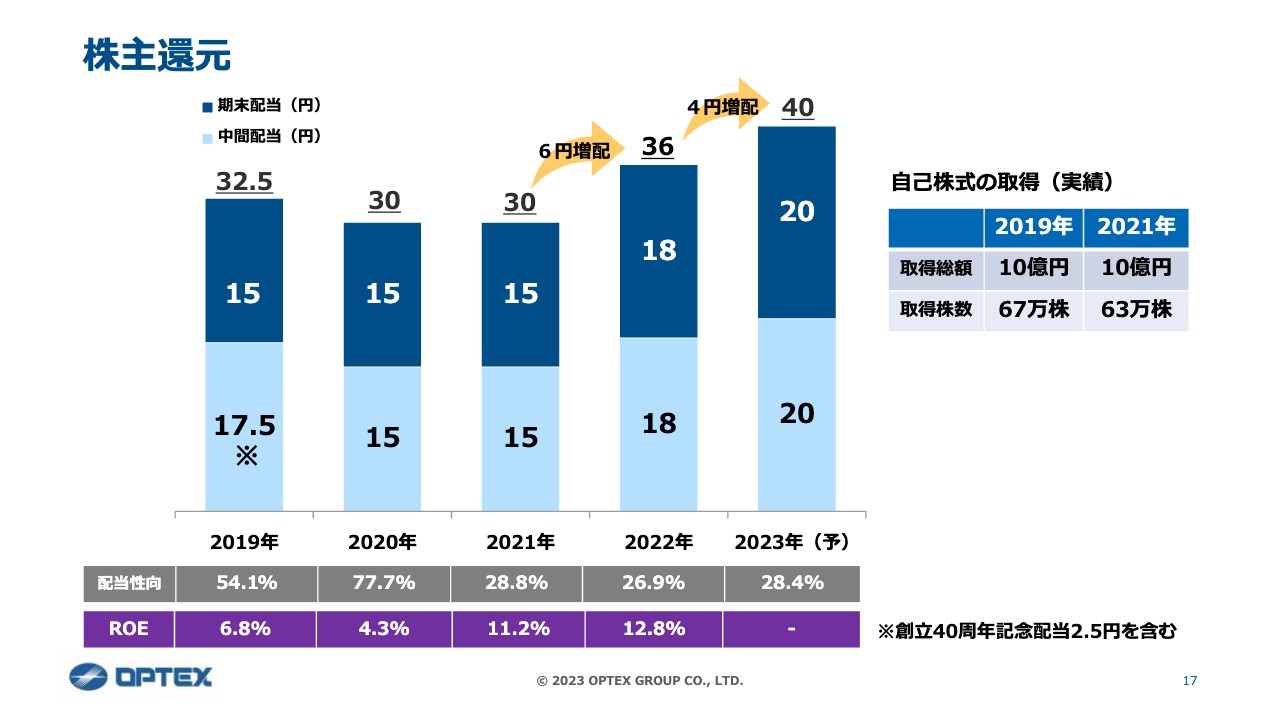

株主還元

株主還元についてご説明します。通期業績予想の修正を行いましたが、現時点で配当予想の変更はありません。当グループは配当性向30パーセントを目途として、成長に向けた先行投資と安定的な配当とのバランスを考慮した株主配当、株主還元を行っていきます。

スライドでご覧の通り、22年度は6円増配をしていますが、23年度は4円増配し、年間40円の配当とする予定です。

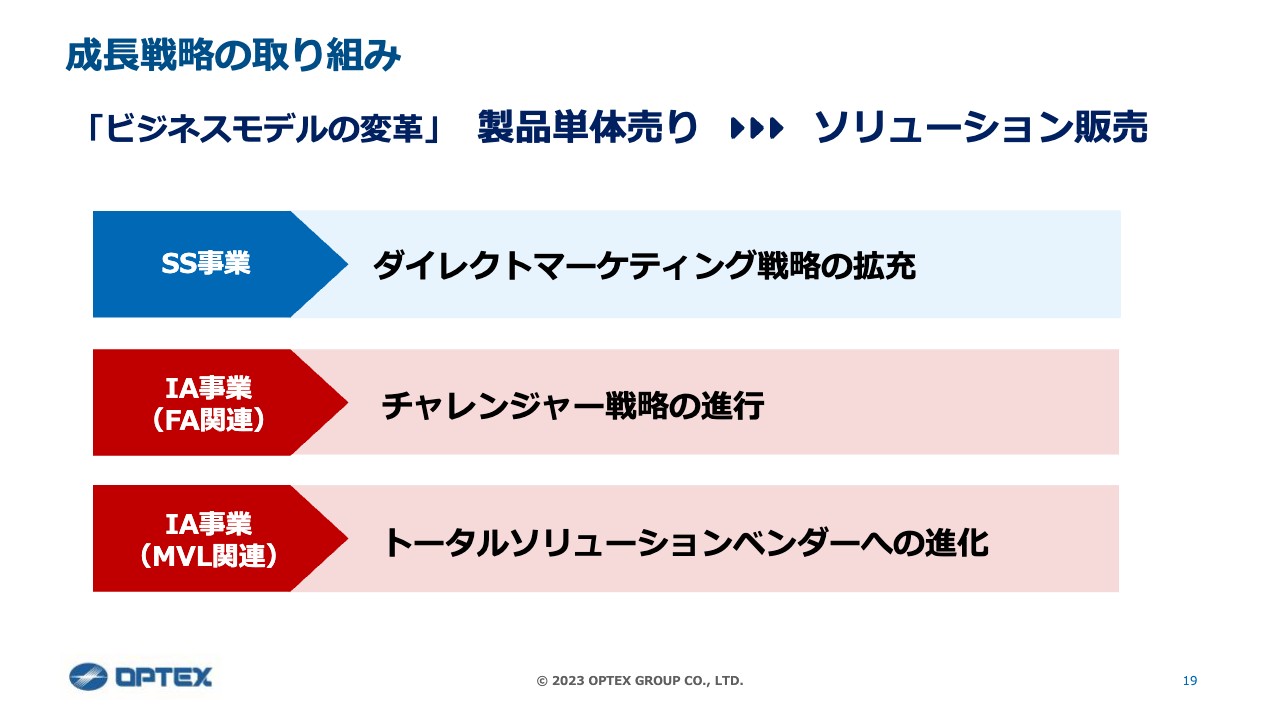

成長戦略の取り組み

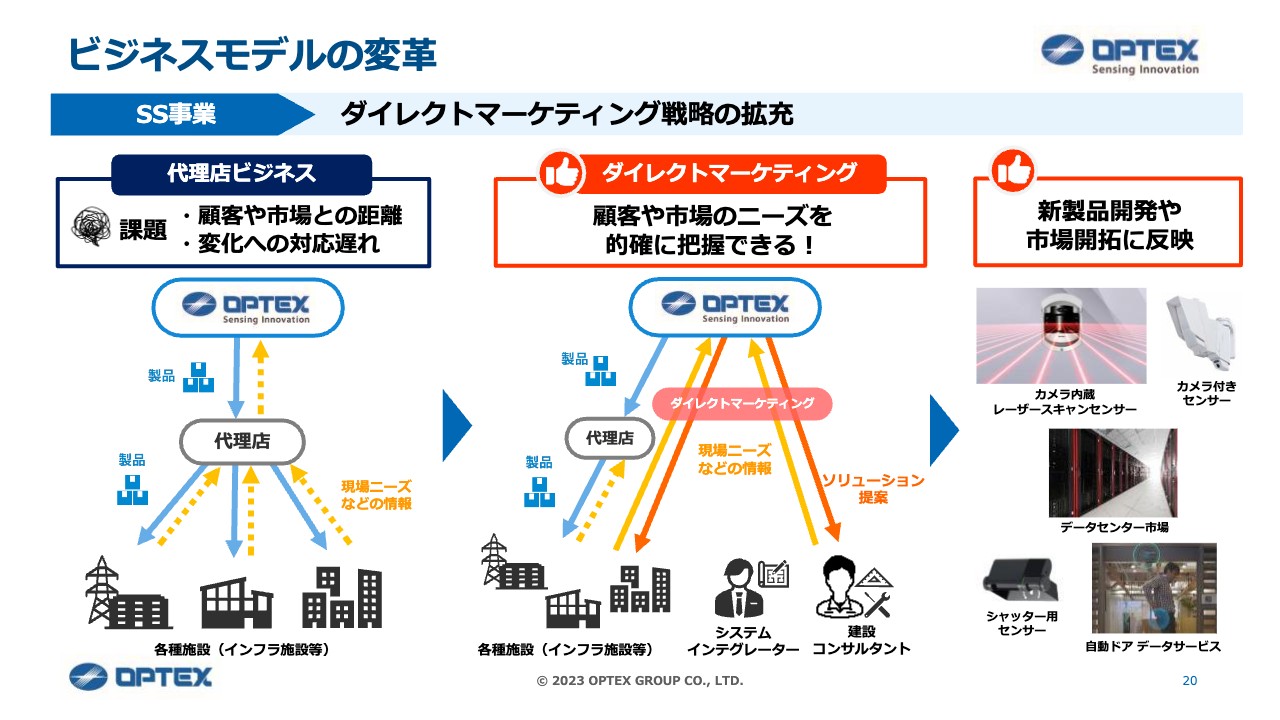

小國勇氏(以下、小國):私から成長戦略の取り組みについてご説明します。製品戦略や地域戦略などいろいろある中で、また各事業会社によってスタートの時期は違いますが、「ビジネスモデルの変革」「製品単体売りからソリューション販売へ」ということで、数年前から舵を切っています。

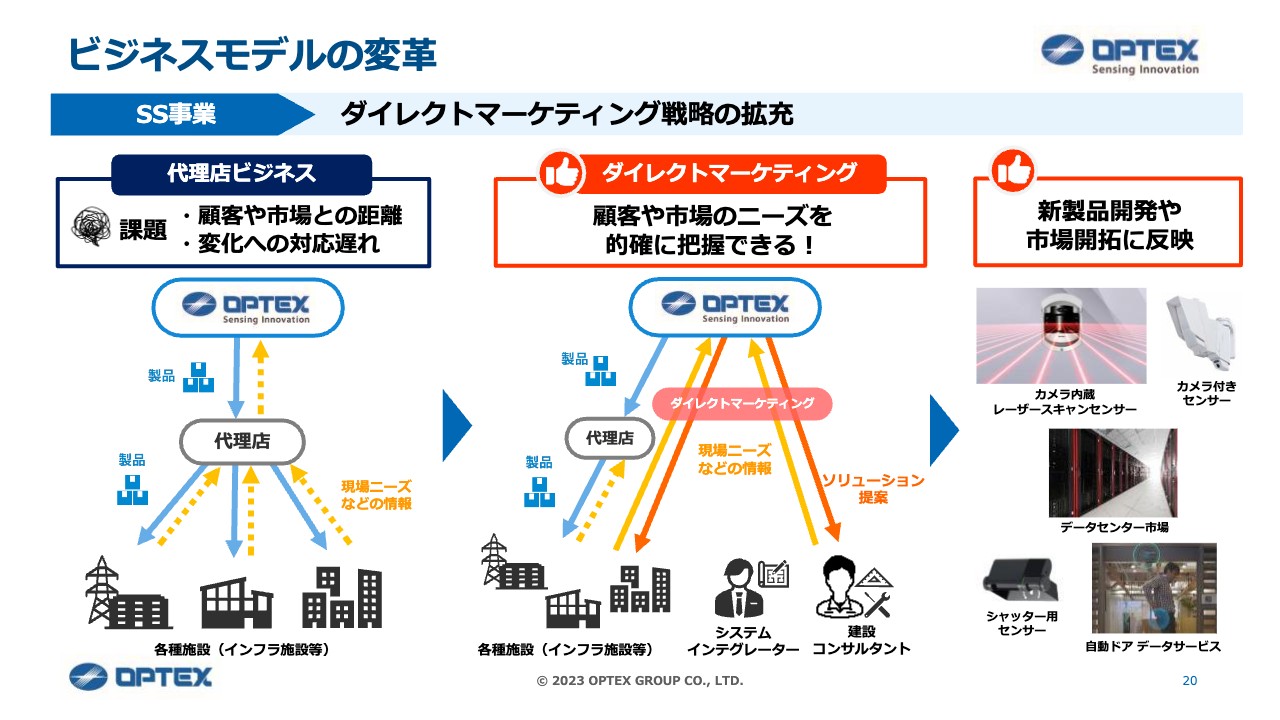

ビジネスモデルの変革

SS事業からお話しします。ポイントはダイレクトマーケティング戦略の拡充です。スライドの左側をご覧ください。従来、特に防犯センサーにおいて、代理店を中心とした流通経路で営業活動を進めていました。

非常に効率の良い動き方ではありますが、お客さまのニーズも含めて、マーケットの状態がわかりづらいという問題が生じていました。この問題への対処として、数年前から、ダイレクトマーケティングの動きを取り始めました。

スライド中央を見ていただくとわかるように、今までの代理店との関係を一切辞めるということではなく、当社が、例えばデータセンター、空港、発電所などのお客さまへ、直接、提案営業に行くということです。

そうすることで、お客さまの状況や、今どのような設備のセキュリティシステムの更新を検討されているかなどが明確にわかり、その結果、大型案件の獲得につながってきています。

訪問してすぐにわかるわけではありませんが、継続することによってわかってくるということで、現在、この動きを加速させています。

そこで武器になってくるのが、スライド右側にあるような新製品です。「カメラ内蔵レーザースキャンセンサー」は大型重要施設向けの看板製品です。赤い線はレーザーで、警戒エリアを30メーターから50メーターと、長距離かつ面で設定し、侵入者を検知します。どこに侵入者が入ってきたか位置が特定でき、カメラで見ることもできます。また、右側の「カメラ付きセンサー」のような新製品もあります。

このような新製品を武器に、ダイレクトマーケティングで市場の生の状況をつかんでいきます。お客さまのニーズを他社より早く入手し、案件獲得につなげるための活動です。

我々はセンサーのラインナップを増やしながら、システムとしてカメラ、センサー、照明も含めて販売していきますし、お客さまからすると、目下のセキュリティの問題点に対して直接ソリューション提案を受けられるメリットがあるため、この活動を推進しています。

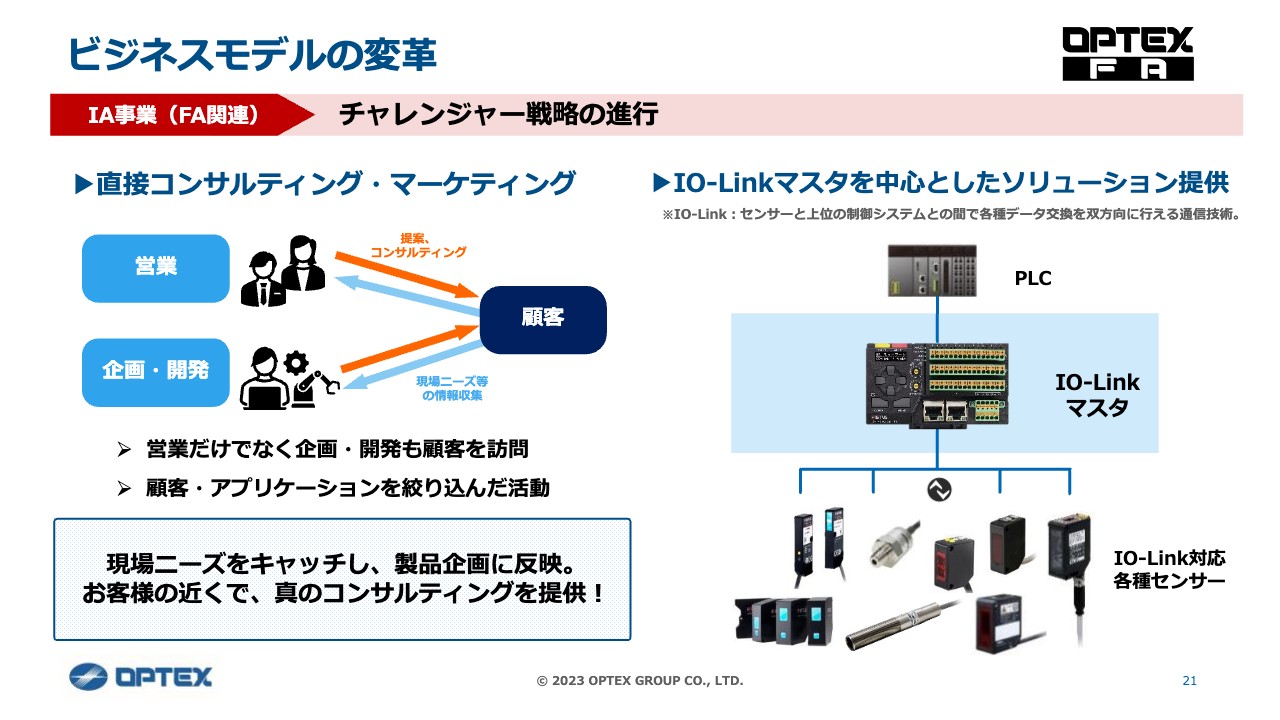

ビジネスモデルの変革

つづきましてIA事業です。FA関連では「チャレンジャー戦略」に重点的に取り組んでいます。裾野の広いFA業界で、先行する競合他社との消耗戦を避ける戦略で着実に成長を続け、22年度にFAセグメントの売上高は100億円を突破しました。「直接コンサルティング・マーケティング」を行い、お客さまの真のニーズを捉えた提案と高付加価値製品の適正価格での提供を進めています。

また、ドイツのジック社との協業によるIO-Link製品を中心としたソリューションの拡充も強化しています。従来のセンサーとの違いは、センサーの稼働状況がわかることです。したがって、これからセンサーに何が起こるのか、手前のPLCサイドで監視できます。わかりやすく言うと「予知保全」です。状況を前もって知ることで、システムの保全をコントロールできます。センサーがいつ壊れるかも、感度が落ちてきていることも事前に把握できます。

IO-Link製品を軸にお客さまのところにダイレクトに営業に出向き、情報収集、企画開発を行っています。

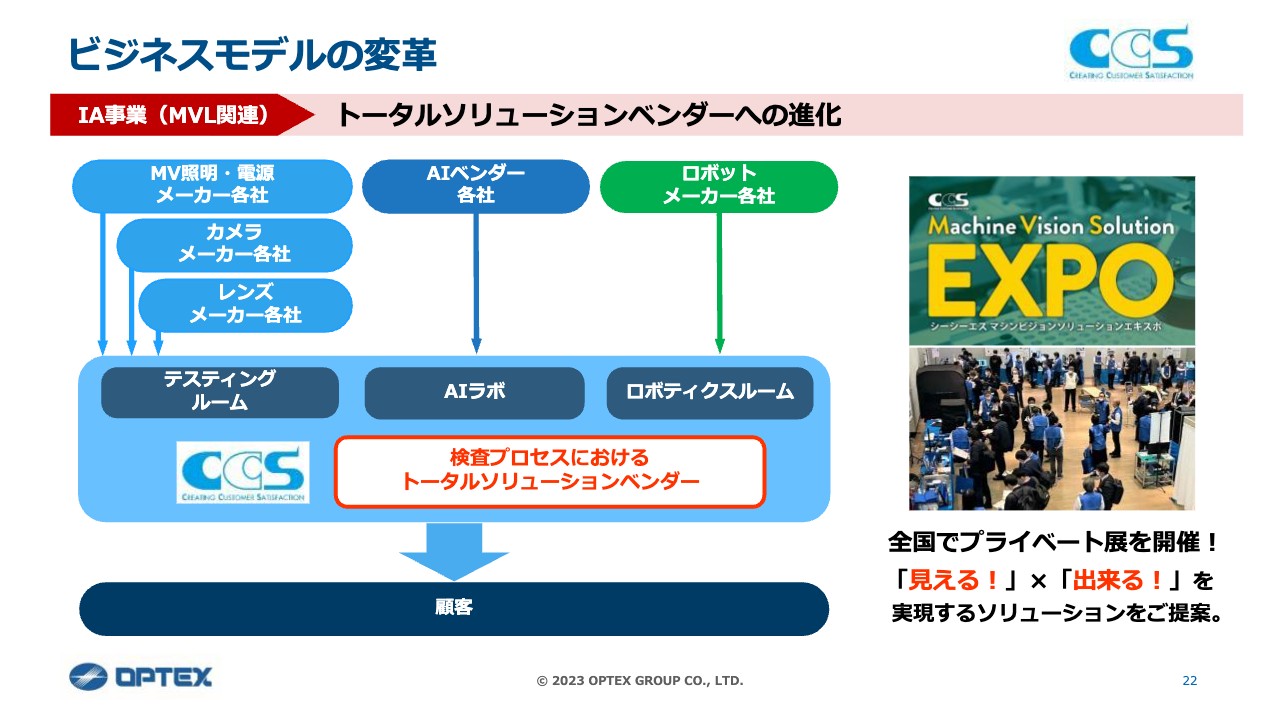

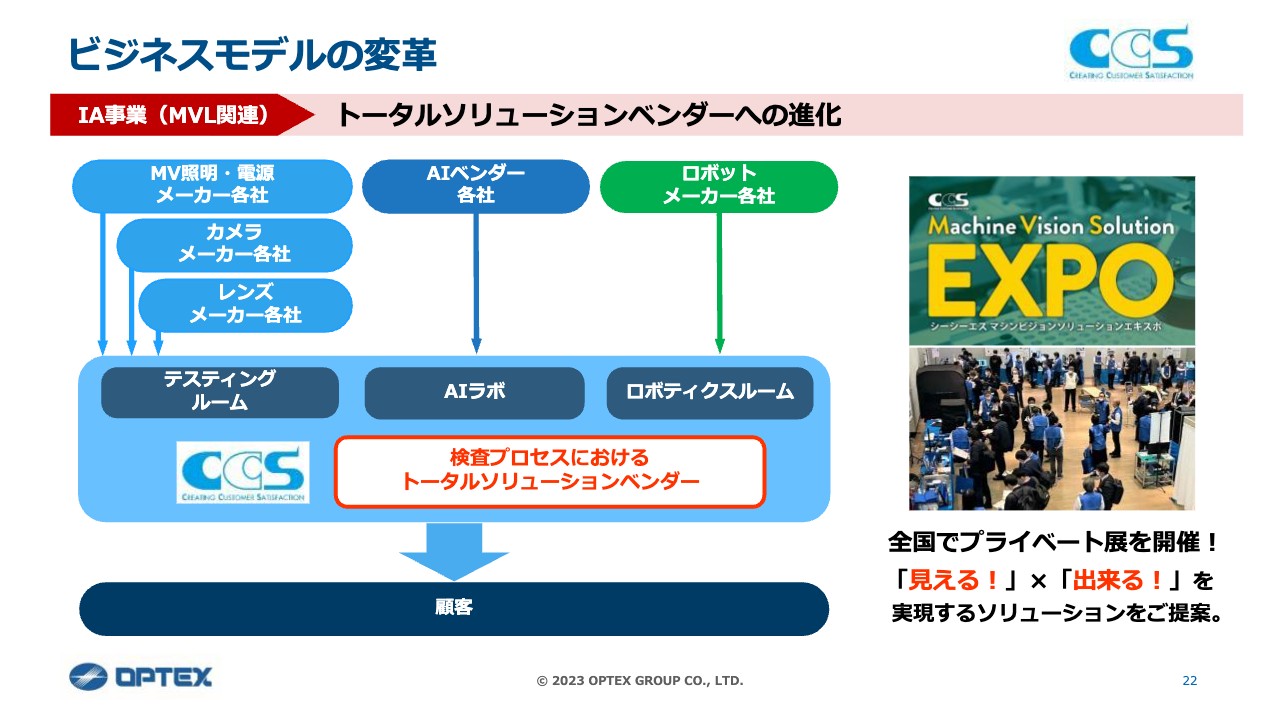

ビジネスモデルの変革

次は、MVL関連です。MVL関連を担う事業会社のシーシーエスは画像検査用LED照明のトップメーカーで、国内では50パーセントのマーケットシェアを持っており、先行者利益も持っています。世界全体でのマーケットシェアは約30パーセントです。

シーシーエスは日本全国にテスティングルームという実験施設を持っており、お客さまが照明を選ぶ際は「このようなワークの検出をしたい」「このようなことをカメラで見たい」などという実験を行うために来社されます。

テスティングルームには、カメラやレンズのほか、画像処理機など、さまざまな機材をご用意しており、そこで実験を行ったうえで「ではこの照明にしよう」と選定されます。また、お客さまからは「シーシーエスですべて揃えてほしい」というニーズが非常に多く寄せられます。

シーシーエスとしては、お客さまにワンストップでソリューションを供給することで、カメラメーカー、画像処理機メーカー等との協力関係が強化されました。

また、スライドの右側にありますが、全国各地で開催しているプライベート展には、多くのユーザーが来場されます。こうした取り組みを通じ、シーシーエスのソリューションベンダーとしての地位を確立していきたいと考えています。

ビジネスモデルの変遷と業績推移

スライドにも記載していますが、当社は「製品単体売り」から「ソリューション販売」へと、今、大きく舵を切っています。23年度からの3ヵ年計画の達成に向け、ソリューション販売を梃子にして、大きく伸ばしていこうとしています。

成長戦略のご説明は以上です。ありがとうございました。

質疑応答:FA関連の回復の兆しについて

質問者:FA関連では、半導体の設備投資抑制や中国の景気悪化などがあるということですが、これが上向く兆しは、23年度はまだ見えそうにないでしょうか?

中島:中国に関しては、先週まで私自ら上海に行き、現地の状況を確認してきました。昨年は、二次電池向けの売上がオプテックス・エフエー(FA関連)の中国向けで3割近くを占めていたため、その売上が下がるというのは、非常に影響が大きいと感じています。

すでに底打ちした状況ではなく、おそらく年末にかけてもう少し緩やかに下がり、回復は来年に持ち越すのではないかと思っています。

一方で、昨年からこのトレンドはある程度見えていたため、二次電池だけではなく、半導体や電気、電子、そして食品、今で言うとソーラーパネル等、他の業界への営業を強化しており、そちらの売上は徐々に上がっています。ただ、やはり中国向けの3割を占める二次電池関連の落ち込みを補填できていない状況です。

質疑応答:販管費の増加について

質問者:販管費の増加が6億円ほどとなっていますが、これはほとんどが国内外の営業に関わる費用なのでしょうか?

中島:基本的には営業経費が一番多く、それに伴う交通費を含めた費用です。加えて、対面型の展示会が復活してきており、今年はそちらへの参加を一定量、増やしています。その分の費用とお考えください。

質疑応答:生成AIの活用について

質問者:シーシーエスでは以前から「AIラボ」などを展開されていると思います。最近、パナソニックさまが生成AIをビジネスの効率化に利用しているようですが、今後、新製品の中などで生成AIを利用されるお考えはあるのでしょうか?

小國:特に画像処理の領域などでは、必要性が出てくると思います。ただし、自社内では難しい部分もあるため、さまざまなベンダーと協力しながら進めていくことになります。

質疑応答:下期の営業利益の上乗せについて

質問者:下期計画の営業利益についておうかがいします。上期実績の26億5,900万円に対して、下期の営業利益が38億円とジャンプアップするような計画になっていますが、先ほど説明のあった期ズレの部分や販管費で削減できるところなど、今見えている部分に加え、さらにがんばっていかなければならない部分など、上期との段差をどのように埋めていくのか教えてください。

中島:下期の営業利益の上乗せ分の詳細ですが、まず売上に関してはご指摘のように、26億円の積み上げを予定しています。内訳としてはSS事業が約9億円です。SS事業は、防犯センサーの売上の8割が海外となり、海外のカレンダーイヤー、つまり1月から12月にプロジェクトが動きます。したがって、高付加価値・高収益製品も同様に、11月から12月の検収で売上となることが多いため、下期の売上として見込んでいます。

SS事業は、上期の営業利益に対して、下期は大幅な増益を見込んでいます。ソリューション販売の強化による限界利益率の高い製品の販売増に加え、経費の動きをある程度コントロールし、SS事業の防犯関連での営業利益を捻出する方向で考えています。

一方、IA事業で26億円のうち17億円を積み上げます。売上については、先ほどご説明したように、すでに15億円分をミツテック(MECT関連)が二次電池関連で受注しています。あとは検収のみで、そのまま下期に15億円の上乗せとなります。

加えて、小國から説明があったとおり、シーシーエス(MVL関連)で大型案件の出荷と新商材の売上増により、合わせて17億円の増収を見込みます。それぞれが利益率の高い商材のため、営業利益率の改善が見込めます。また、経費に関しては、上期実績をふまえてコントロールを行い、営業利益の上乗せを図る予定です。

質疑応答:二次電池向けのビジネスとシェア獲得の背景について

質問者:FA関連の二次電池向けのビジネスについて確認ですが、売上高の3割が二次電池向けということでよろしいでしょうか?

中島:オプテックス・エフエー(FA関連)の売上の3割が中国向けであり、そのうちの約3割が二次電池向けです。これは昨年実績で、今年は比率が大幅に下がってきている状況です。

質問者:その分野で御社がシェアを取れた背景をぜひ教えてください。背景としては、センサーやPLCを手がけている大手メーカーも「二次電池が好調」と話しており、センサーのシェアはそこが占めているように思っていたのですが、今日のお話で、御社が意外に多く獲得していると感じたため、もう少し詳しく教えていただきたいと思いました。

中島:ありがとうございます。アプリケーションの詳細は控えますが、二次電池の製造工程で必ず使われる装置に関して、現在、中国のほとんどの大手電池メーカーに対して我々がスペックインしています。

理由の1つは、性能と価格のバランスだと思います。もう1つは、スペックインの2年、3年前に、部品の供給難から納期問題が発生していた際、我々が競合メーカーと比較して非常に対応が良かったということです。その時にスペックインした機種において、一昨年および昨年に受注が急増したことが背景になります。

質問者:補足で、二次電池については、今中国は厳しいかもしれませんが、今後グローバルで投資が出てくる時に、御社にも恩恵があると期待してもよろしいのでしょうか? それとも、やはり中国の動向次第でしょうか?

中島:二次電池の製造ラインについては、キャパシティの面ではもちろん中国が圧倒的なのですが、ご承知のようにアメリカ、韓国、台湾、そして我々のホームマーケットである日本においても同じ工程、同じ機械を作っているところがあり、そこに当社も入っています。今、一時的に投資は抑制されていますが、これから伸びていく業界だと認識しています。

質疑応答:ソリューションビジネスの課題について

質問者:ソリューションビジネスについておうかがいします。ビジネスモデルの変革はなかなか難しいと思いますが、加速させるために取り組んでいることや、さらに必要なこと、ここが課題だと感じている点があれば教えてください。

小國:シーシーエス(MVL関連)で言うと、一番はやはりプライベート展です。いろいろなカタログを送ったり、営業が動いたりしますが、毎月、各地で実施しているプライベート展での浸透がやはり一番強いです。今、現場で課題を抱え、悩んでいるユーザーが来られて、「こういうところまでやってくれるのか」と評価していただけます。

中島:加えて、SS事業でのソリューションモデルとしては、ダイレクトマーケティングによって、お客さまのニーズがダイレクトに入手できるというメリットがあります。それと同時に、こちらのソリューション提案をお客さまに理解していただくことで、お客さまの要望に対して我々が付加価値を上げる要素が多くなってきます。

トップラインが上がる要素にプラスして、付加価値の分、利益率も上がることが見込めるという意味で、大切なビジネスモデルの変革だと思っています。

一方で課題点としては、ダイレクトマーケティングにはやはり費用がかかります。当然、人も必要ですし、教育コストもかかります。そのため、ビジネスモデルとして、最終的にP/Lで利益が出るのかは、しっかり吟味しながら行っていく考えです。

新着ログ

「電気機器」のログ