【QAあり】ラクーンHD、スーパーデリバリースタートにより会員登録数・購入客数は大幅増 GMVへの反映は3Q以降に

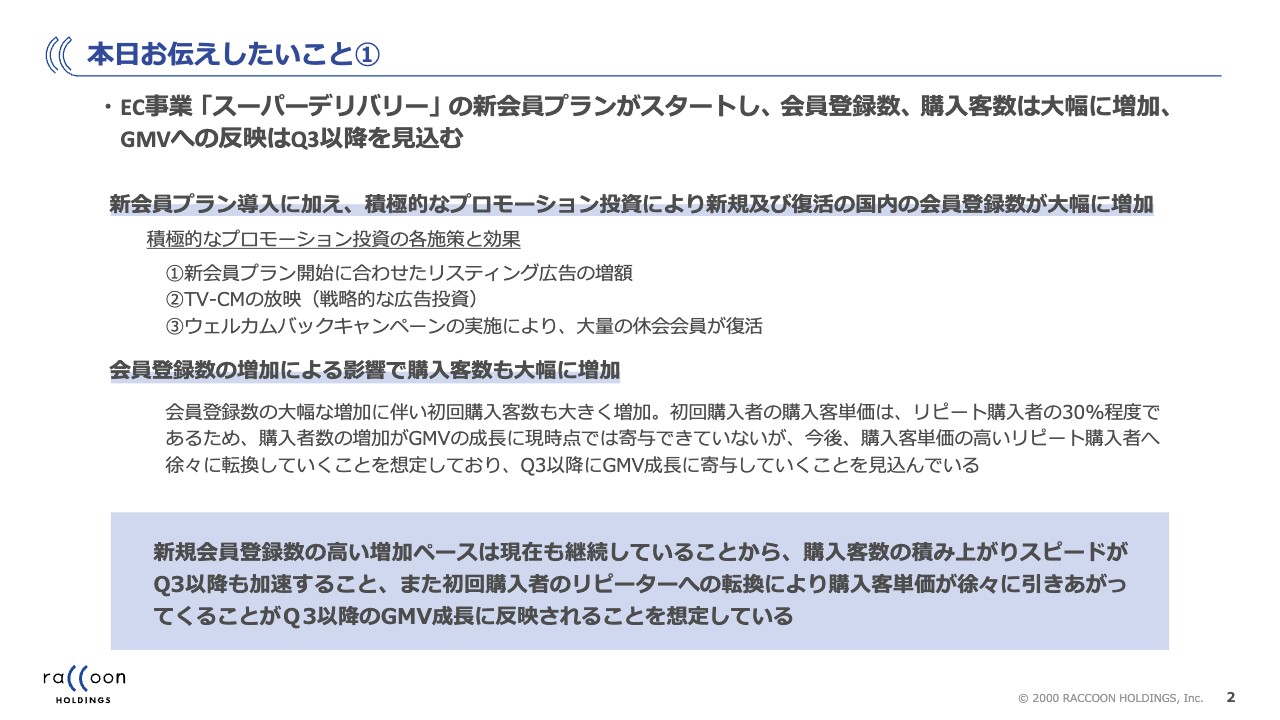

本日お伝えしたいこと①

今野智氏:株式会社ラクーンホールディングスの今野です。本日は当社の第2四半期決算説明会にご参加いただき、誠にありがとうございます。

最初に、本日お伝えしたいことを2ページにわたって記載しています。まず、EC事業の「スーパーデリバリー」の新会員プランについてです。この第2四半期の9月1日からいよいよスタートしました。

今期はEC事業とフィナンシャル事業でいろいろな施策を実施していますが、EC事業の「スーパーデリバリー」の新会員プランの導入が最も大きな施策であり、最も大きく投資しています。また、この第2四半期を含め、第3四半期以降、来期、再来期に向けて我々の業績を大きく向上させるための非常に大きな施策となっています。

新会員プランの開始から第2四半期の終わりで2ヶ月経った段階となりますが、その立ち上がりと、特に第2四半期の決算にどのような影響を与えているのかをご説明します。

まず、新会員プランの内容についてお話しします。「スーパーデリバリー」の会員には、国内のバイヤーとして小売店と小売店以外がいます。以前は月2,000円の会費を必ずいただいていましたが、会費が無料の「フリープラン」を導入しました。なお、有料プランも引き続きあります。

この狙いとして、小売店の会員登録数や購入者数などのアクティブな部分の増加ペースを引き上げ、GMVの成長を実現することがありましたが、結果として非常にうまく進捗しています。

もちろん失敗するリスクもあり、多少の不安はありましたが、ある程度思い切って取り組み、非常に好調に進んでいます。第3四半期以降にGMVの成長に寄与してくるだろうと考え、自信を深めているところです。

新会員プランの導入だけでも会員登録数は大幅に増えたと思いますが、これに加えて、リスティング広告の増額や、新しいテストも含めた実験として「スーパーデリバリー」のテレビCM放映などにも取り組みました。

同時に、過去に有料プランを導入したものの休会していた会員に対し、「フリープラン」を導入したということで「ウェルカムバックキャンペーン」を実施し、復活に誘致しました。

この結果、会員登録数、購入者数が非常に大きく伸びていますが、具体的な数字は後ほどご説明します。

ただし、我々に限らないと思いますが、新しい会員はやはり非常に小さい購入金額から始まります。こちらも後ほどグラフなどでお示ししますが、スライドに記載のとおり、初回購入者の購入客単価はリピート購入者の30パーセント程度と非常に低くなっています。ここから時の経過とともにリピート購入者に転換していき、約3倍に引き上がってくるというのが通常のパターンです。

この第2四半期に関しては、施策は非常にうまく進捗していますが、2ヶ月しか経っていないため、GMVにはまだ反映されてきていません。

「フリープラン」の導入による効果については、以前もお話ししましたが、KPIは非常に良くなっており、会員登録数・購入者数は増加しています。一方で、GMV成長がまだまだこれからというタイミングですので、売上高の成長率はそれほど良くはありません。

また、テレビCMや広告、「ウェルカムバックキャンペーン」でのポイントの大量付与は先行投資になるため、結果として第2四半期の数字はあまり良くないということになります。ただし、これは一過性のものですので、我々としては第3四半期以降に自信を持てるKPIの動きだと考えています。

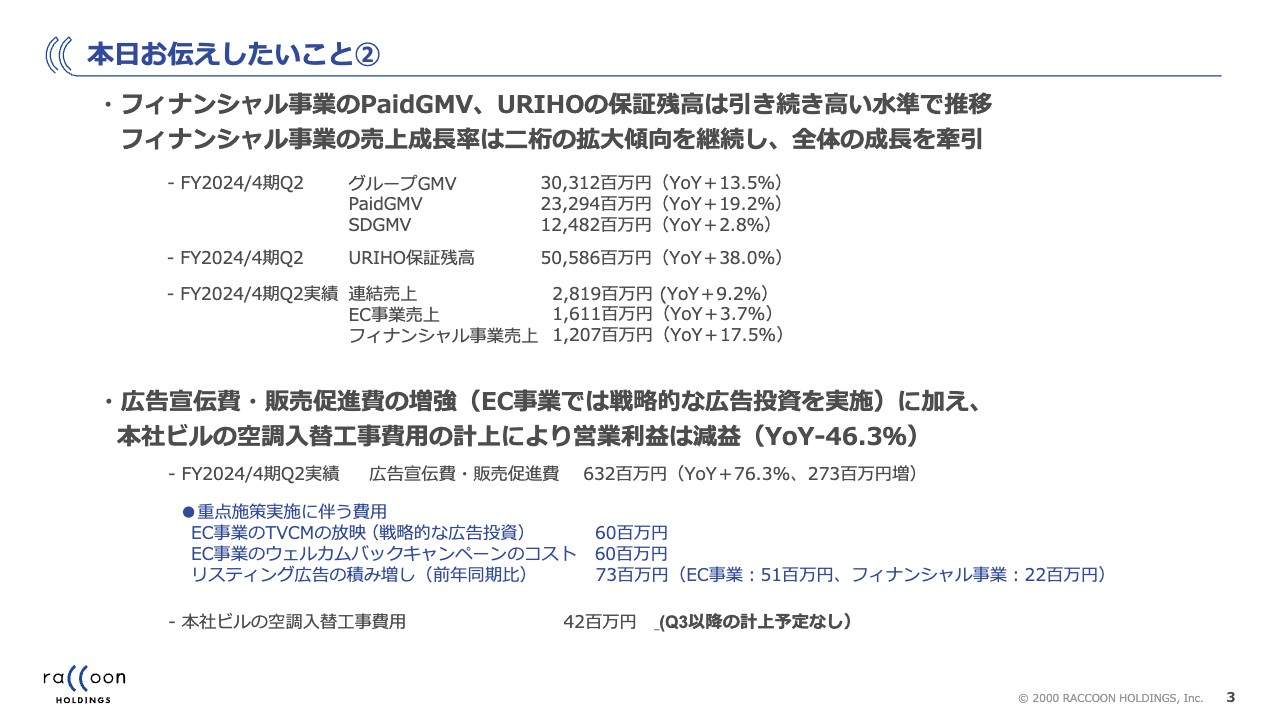

本日お伝えしたいこと②

フィナンシャル事業に関してご説明します。EC事業とフィナンシャル事業は我々の大事な2本柱であり、フィナンシャル事業は引き続き好調です。「Paid(ペイド)」のGMVは前年比19.2パーセント増、「URIHO(ウリホ)」の保証残高も前年比38パーセント増と伸びています。

結果として、EC事業や「Paid」「URIHO」といった保証などを含むグループGMVは、前回の第1四半期から13.5パーセントの成長となり、「URIHO」保証残高は前年比38パーセント成長と、非常に良い状況が続いています。

コスト面についても非常に大事な部分ですので、要点をまとめています。広告宣伝費・販売促進費は、先ほどお伝えしたとおり会員プランの変更で大幅に増強していますので、非常に増えています。「ウェルカムバックキャンペーン」によるコストも増えていることに加え、フィナンシャル事業でも先行投資として広告宣伝費を増やしています。

スライドに青字で記載の「重点施策実施に伴う費用」をご覧ください。EC事業のテレビCM放映で6,000万円、EC事業の「ウェルカムバックキャンペーン」のポイント付与で6,000万円、リスティング広告の積み増し(前年同期比)で7,300万円増えています。リスティング広告の積み増しの内訳としては、EC事業で5,100万円、フィナンシャル事業で2,200万円です。これらが短期的な利益のマイナス要因となっていますが、将来的に利益として返ってくるという自信を深めています。

また、こちらはイレギュラーになりますが、この第2四半期に本社ビルの空調入替工事があり、4,200万円がコストとして計上されています。第2四半期に始まって第2四半期に終わったため、第2四半期のみのコストとなり、第3四半期以降の計上はありません。

以上が、本日お伝えしたかった一番大事な部分です。

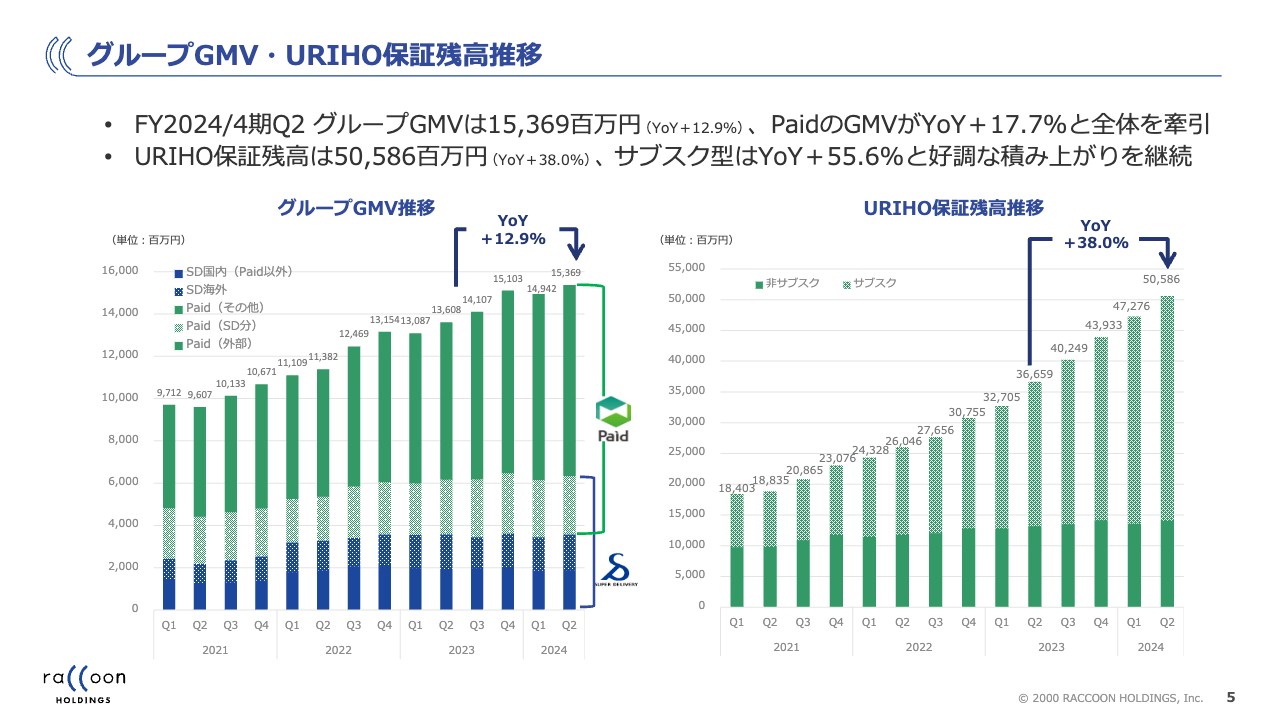

グループGMV・URIHO保証残高推移

グループGMVと「URIHO」の保証残高推移です。グループGMVは「スーパーデリバリー」と「Paid」を合わせたものです。「スーパーデリバリー」には「Paid」を使って決済している部分もあるため、その重複している部分がスライドのグラフの薄い緑色の部分となっています。ご覧のとおり、グループGMVは季節変動性はあるものの順調に推移しています。

また、スライド右側の「URIHO」の保証残高も非常に順調に推移していることがおわかりいただけるかと思います。

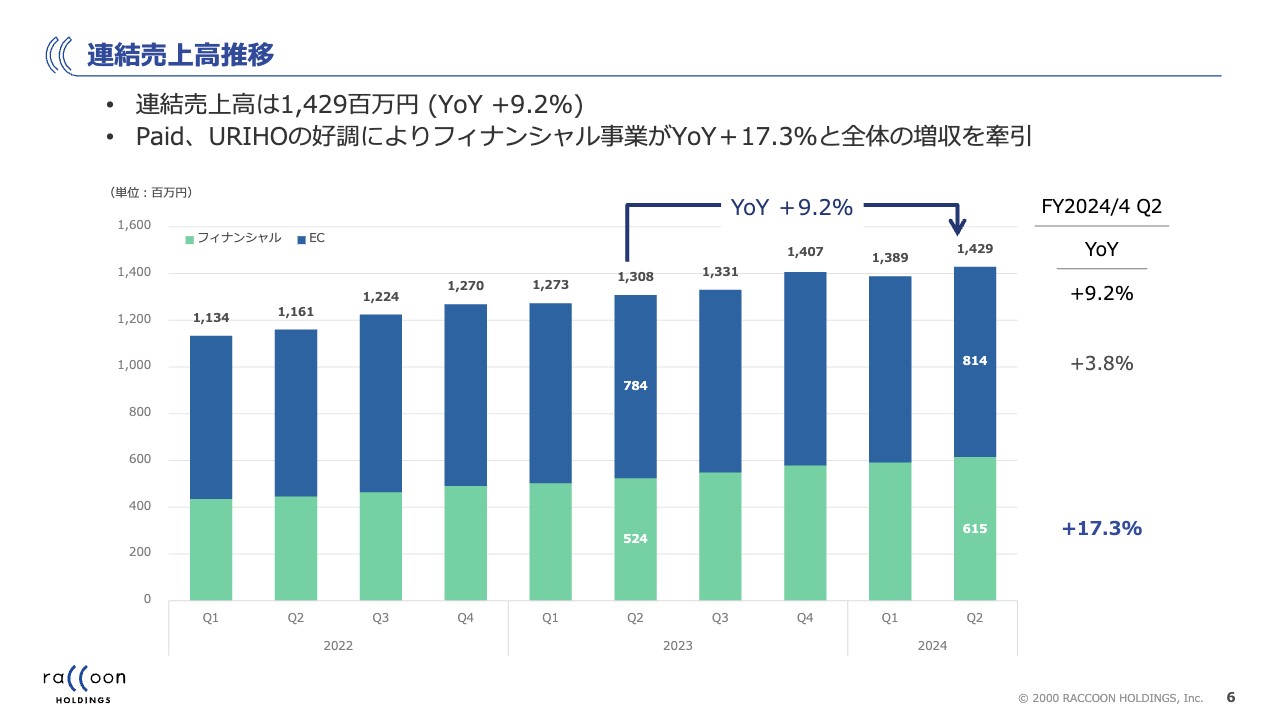

連結売上高推移

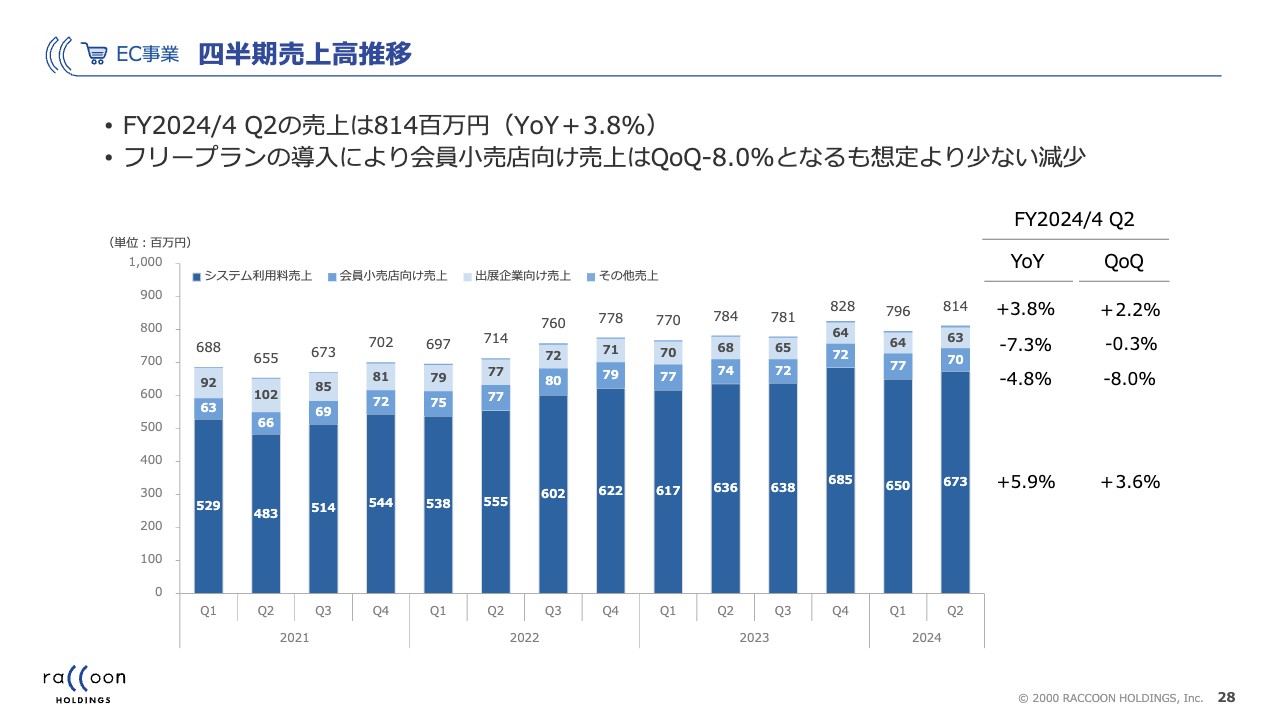

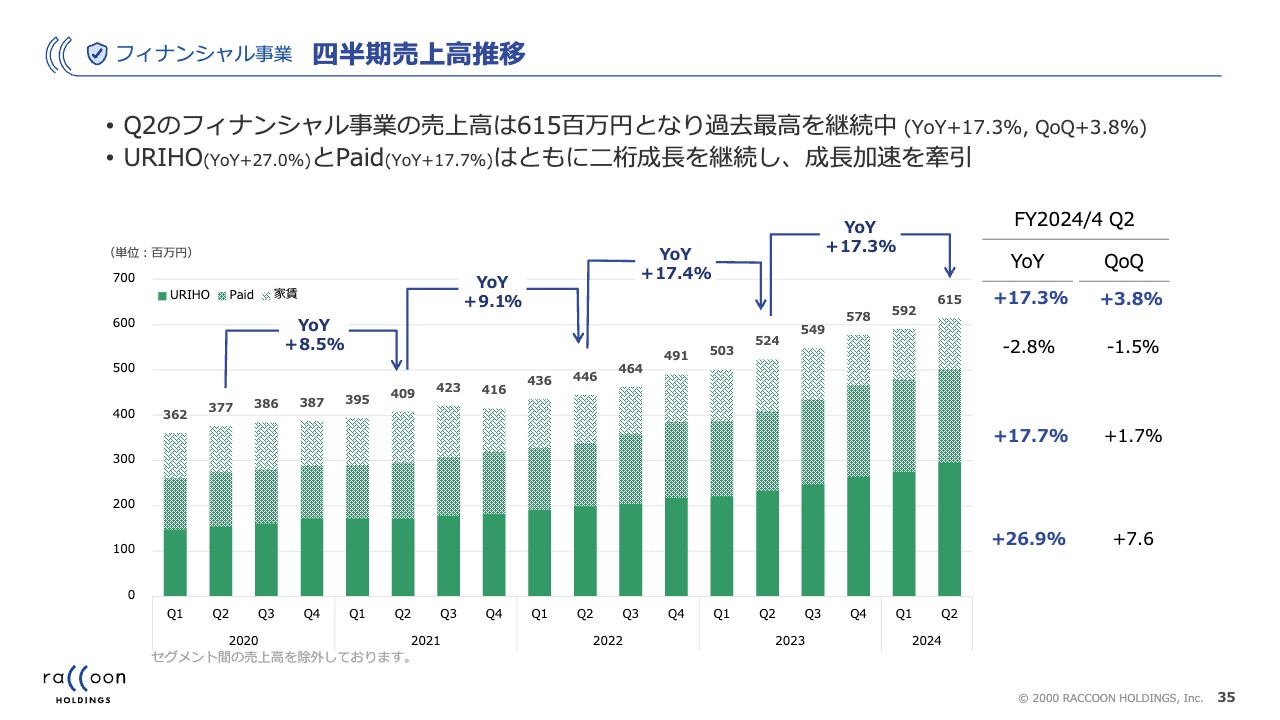

連結売上高の推移です。連結売上高は14億2,900万円、前年比9.2パーセントの成長となりました。第1四半期や昨年度と同じく、この第2四半期もフィナンシャル事業の成長率がEC事業の成長率よりも高くなりました。フィナンシャル事業の成長率は前年比17.3パーセントと、全体の売上成長を牽引しています。

一方で、EC事業の成長率は前年比3.8パーセントと比較的低い水準ですが、先ほどお伝えしたとおり、今回の施策の効果により今後引き上がってくると考えています。

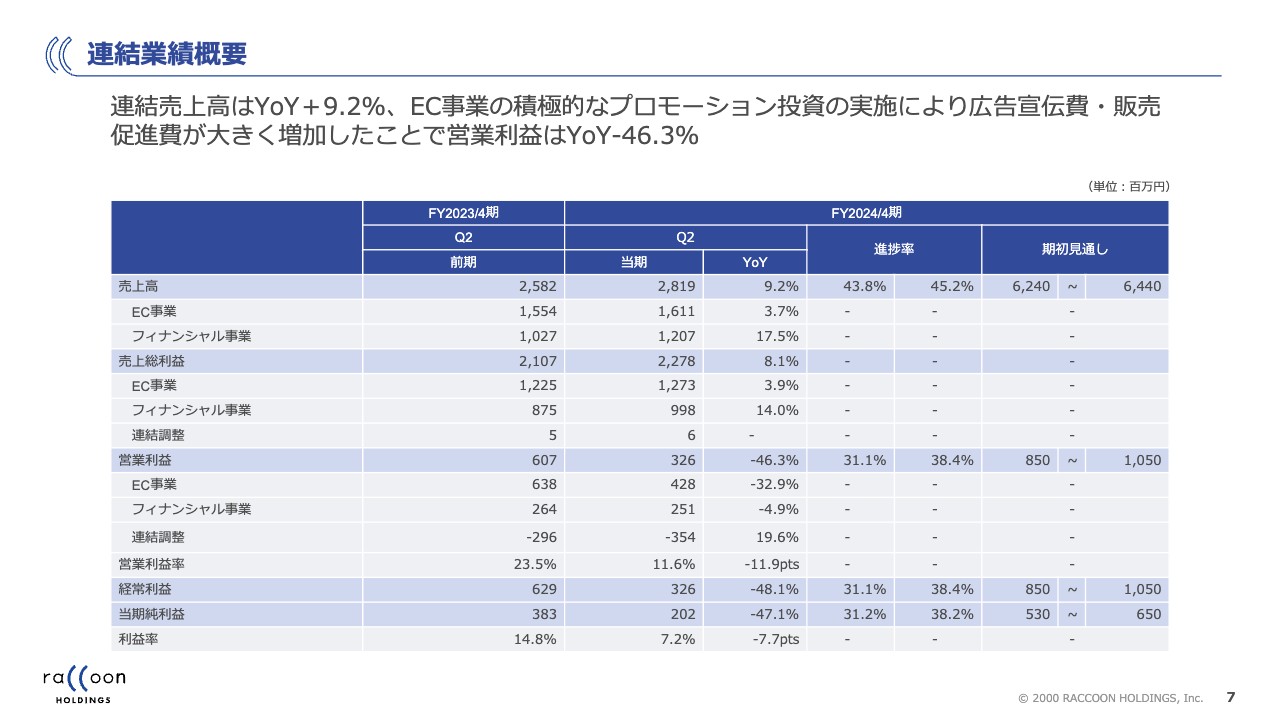

連結業績概要

連結業績推移です。売上高は、EC事業が前年比3.7パーセント増、フィナンシャル事業が前年比17.5パーセント増となりました。また営業利益は、EC事業の減益率が大きく前年比マイナス32.9パーセント、フィナンシャル事業は前年比マイナス4.9パーセントとなりました。どちらも広告が主な要因です。

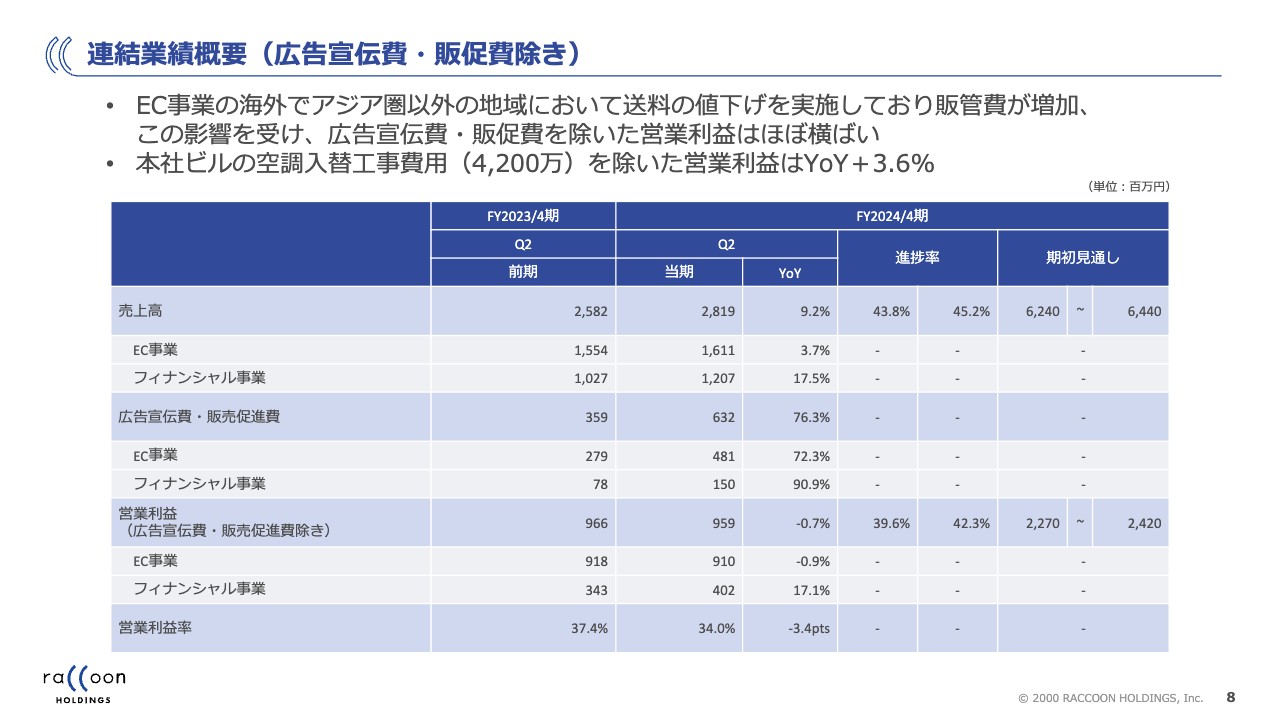

連結業績概要(広告宣伝費・販促費除き)

広告宣伝費と販売促進費を除いた連結業績です。我々の基礎的な成長力として示しています。営業利益は、EC事業が前年比でほぼ横ばい、フィナンシャル事業が前年比17.1パーセントの成長となりました。

EC事業が横ばいとなっている要因は、広告宣伝費以外にもあります。後ほど海外のところでもご説明しますが、送料を大幅に引き下げました。

送料は間接的なもので、我々は海外のお客さまから送料をいただき、倉庫業者・配送業者に支払っています。以前は送料の部分でけっこう利益が出てしまっており、結果としてGMVに若干マイナスの影響を与えていました。そのため、我々が損も得もしない水準まで送料を引き下げ、海外のお客さまの需要を喚起しています。

結果として、特にアメリカなどの遠方の国に関しては、成長率が大幅に上がりました。ただし、送料の利益がなくなった分、前年比では利益成長が低くなっています。

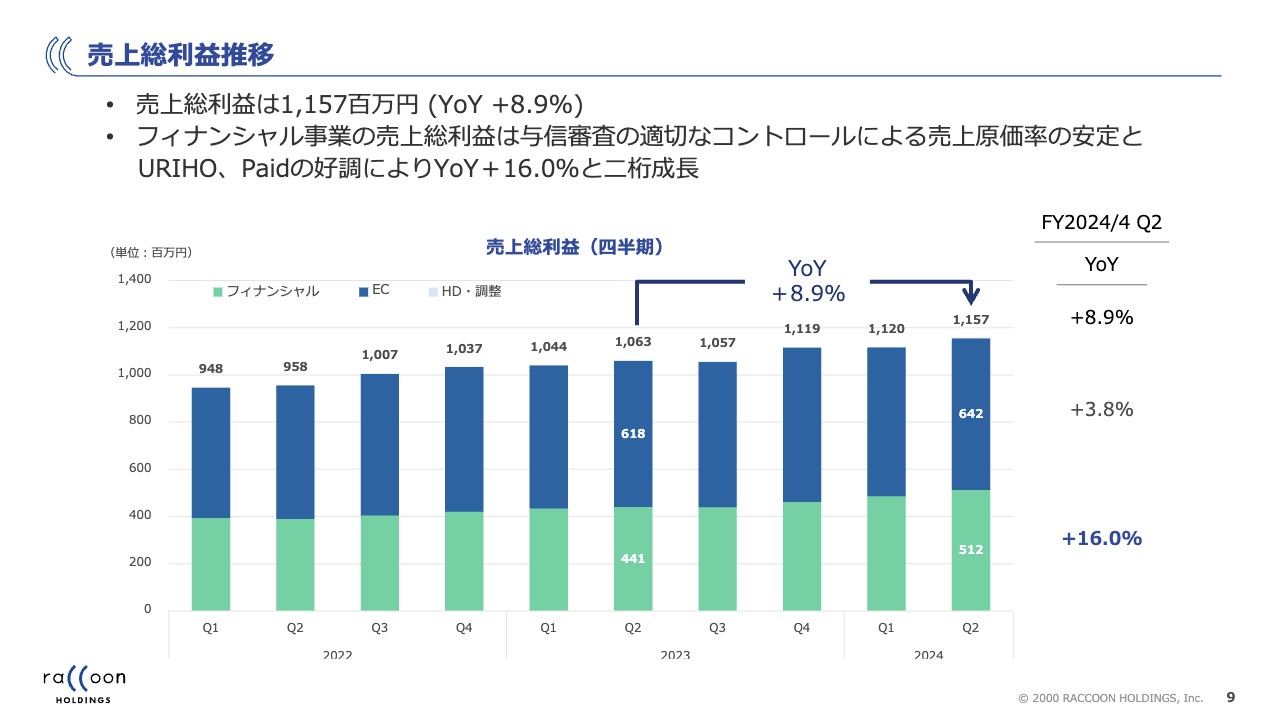

売上総利益推移

売上総利益の推移です。売上成長とほぼ同じような成長となりました。フィナンシャル事業の売上原価率の安定と「URIHO」「Paid」の好調により、二桁成長となっていますが、詳細は後ほどご説明します。

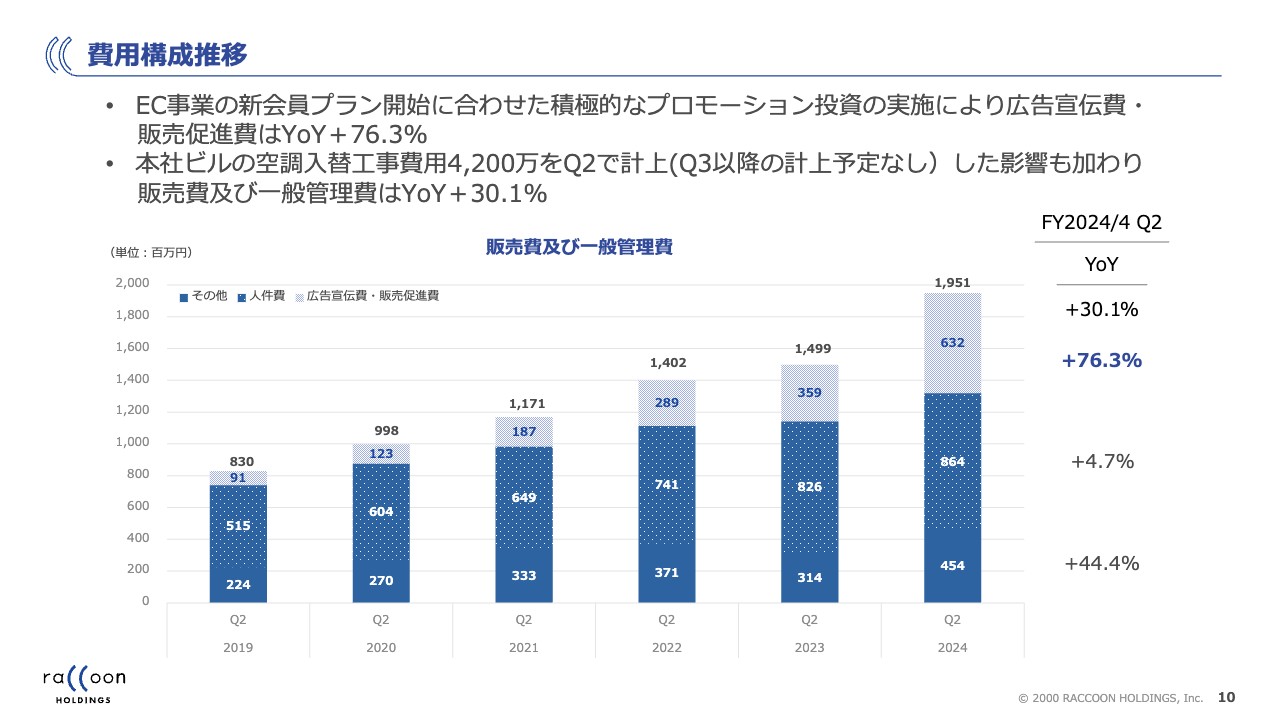

費用構成推移

費用構成は大きく変わりました。一番大きく増加した部分は広告宣伝費です。昨年の第2四半期は3億5,900万円でしたが、6億3,200万円まで増えました。また、先ほどお伝えした空調入替工事費の4,200万円がその他に計上されています。前年同期の3億1,400万円から4億5,400万円に増加した要因は、空調入替工事の影響が大きくなっています。

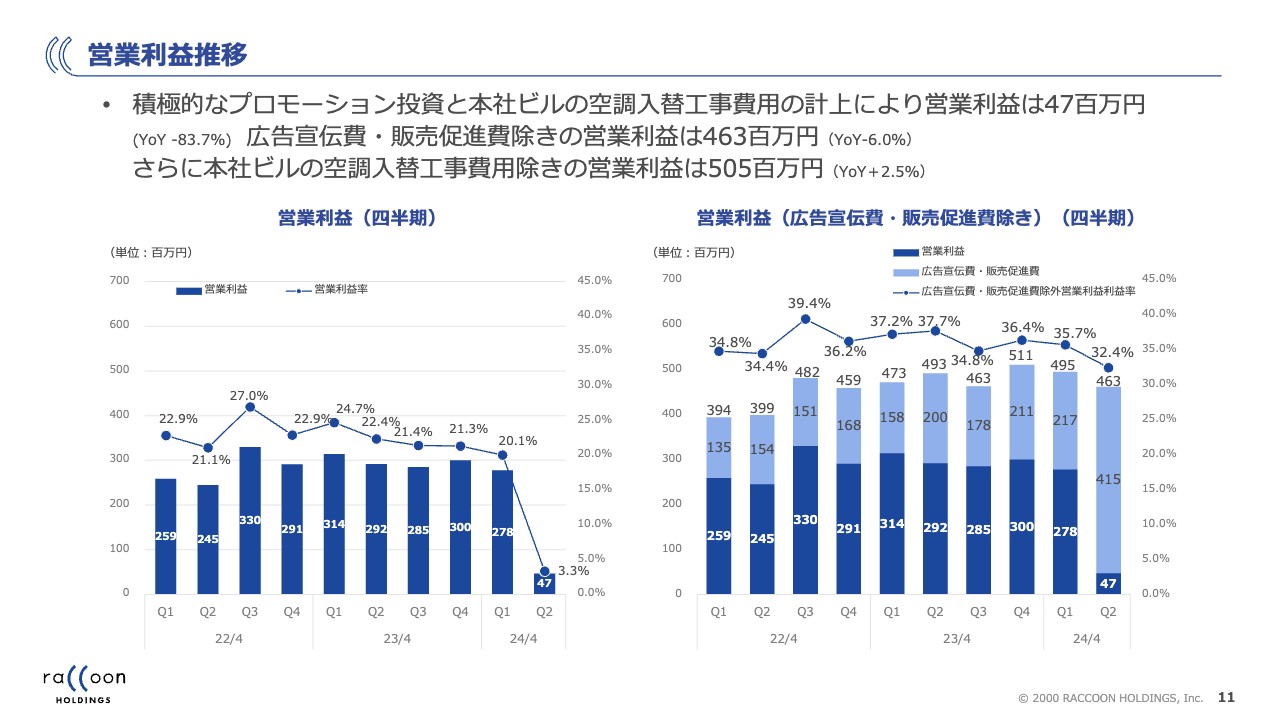

営業利益推移

営業利益の推移です。事前にご案内のとおり、この第2四半期は大幅な減益となりました。スライド右側のグラフのとおり、先行投資として広告宣伝費・販売促進費に利益を回していることが主な要因です。また、これに加えて空調入替工事の影響もありました。

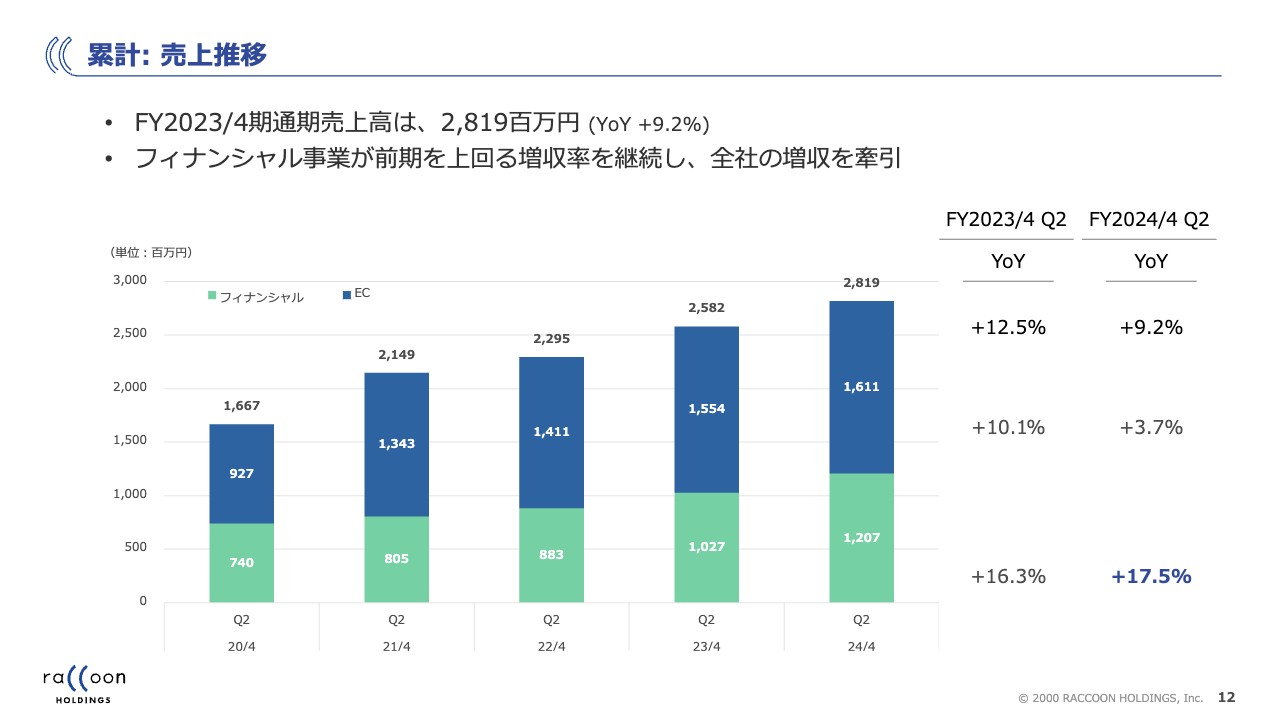

累計: 売上推移

累計の売上推移です。比較的堅調に推移しており、特にフィナンシャル事業が順調に伸びています。

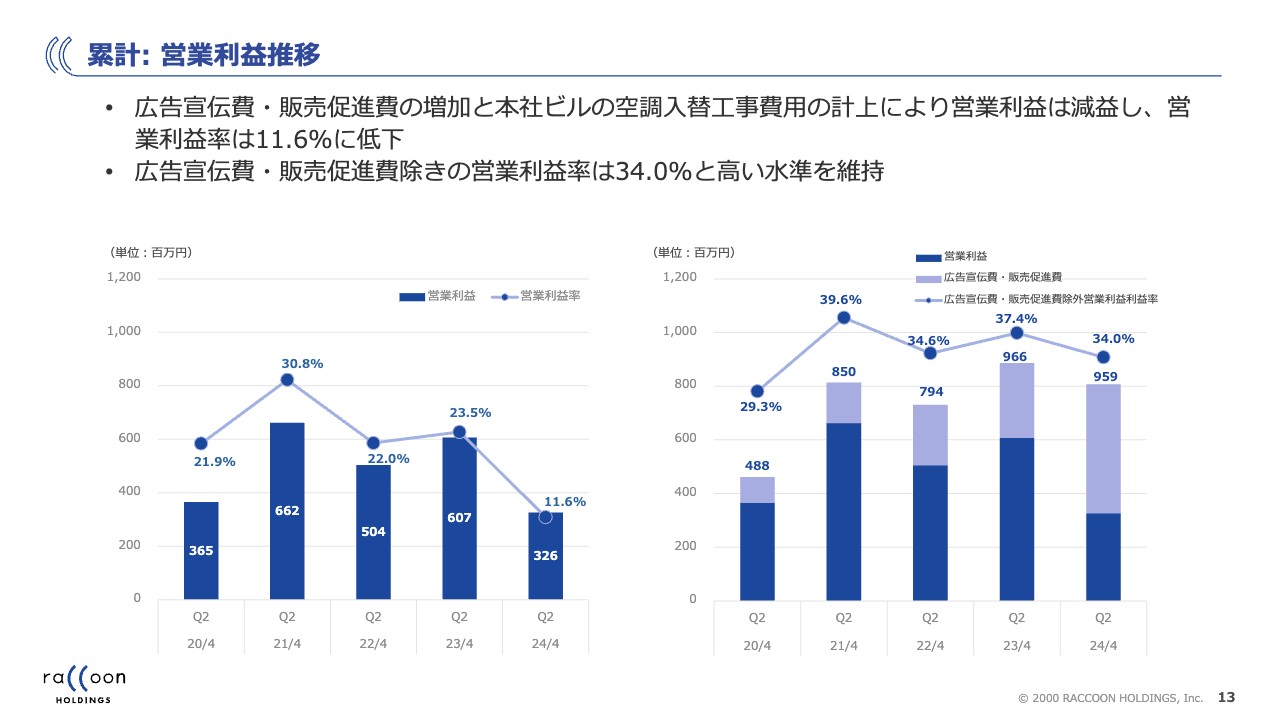

累計: 営業利益推移

累計の営業利益推移です。先ほどお伝えした第2四半期のみの推移とほぼ同じく、利益を広告宣伝費・販売促進費に先行投資として回していることがご覧いただけるかと思います。

キャッシュ・フロー

キャッシュ・フローです。それほど大きなところはありませんが、営業活動によるキャッシュ・フローは非常に順調です。

唯一違うのは、投資活動によるキャッシュ・フローです。プレスリリースも行いましたが、特にフィナンシャル事業のお客さまの獲得方法の1つとして、VCファンドへの投資を行っています。これにより、有力なスタートアップのベンチャーを取り込んでいきます。このVCファンドに対する投資により、投資活動によるキャッシュ・フローが減少しています。

なお、VCファンドに投資した結果、VCファンド経由でスタートアップ企業のお客さまを獲得できてきています。有力なベンチャー企業が我々のお客さまとなっていただけることが、実現されつつあるところです。

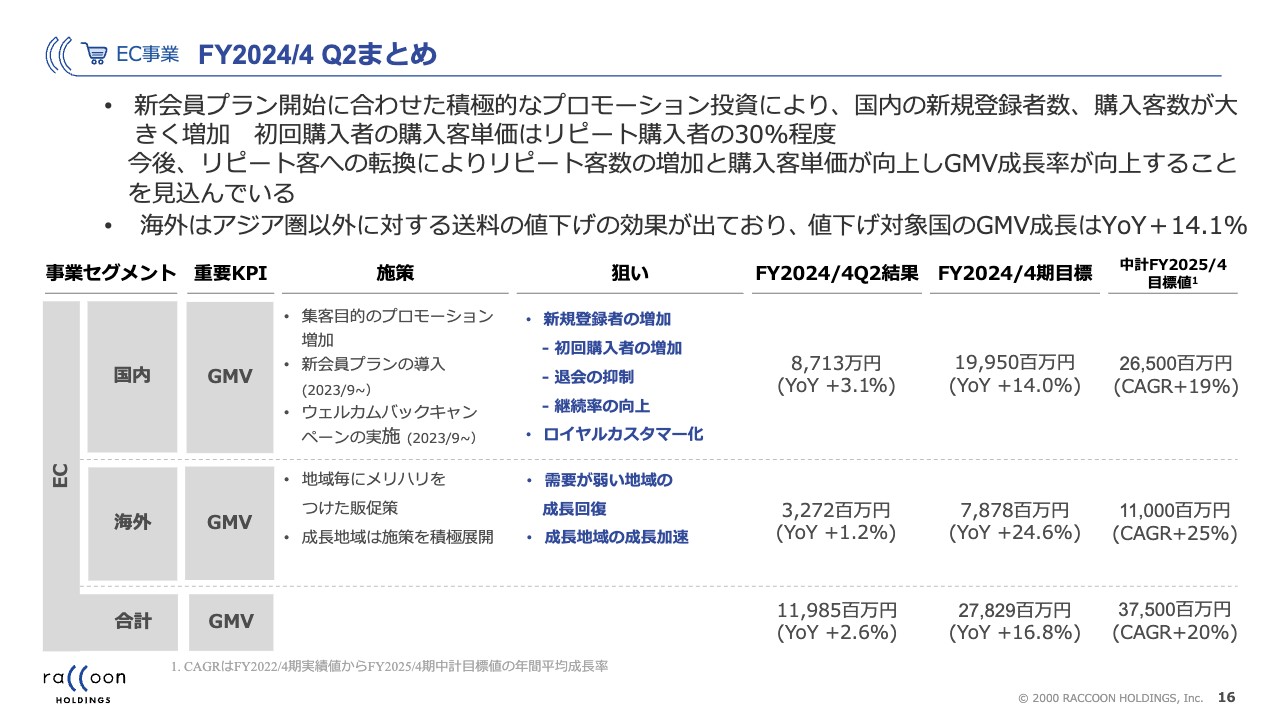

EC事業 FY2024/4 Q2まとめ

EC事業についてご説明します。まず、まとめです。冒頭でお伝えしたことの繰り返しになりますが、国内で一番大きな施策として新会員プランの導入を行い、そのための広告などのプロモーション投資を実施しました。狙いとしては、初回購入者の増加、退会の抑制、継続率の向上があります。また、「スタンダードプラン」で月2,000円の会費をいただく方々に関しては、ロイヤルカスタマー化を目標にしています。

海外に関しては、後ほど国ごとの数字をご説明しますが、地域ごとにメリハリをつけた販促策を進めていきます。成長地域には積極的に投資し、需要が弱い地域に関しては場合によっては投資を抑制します。

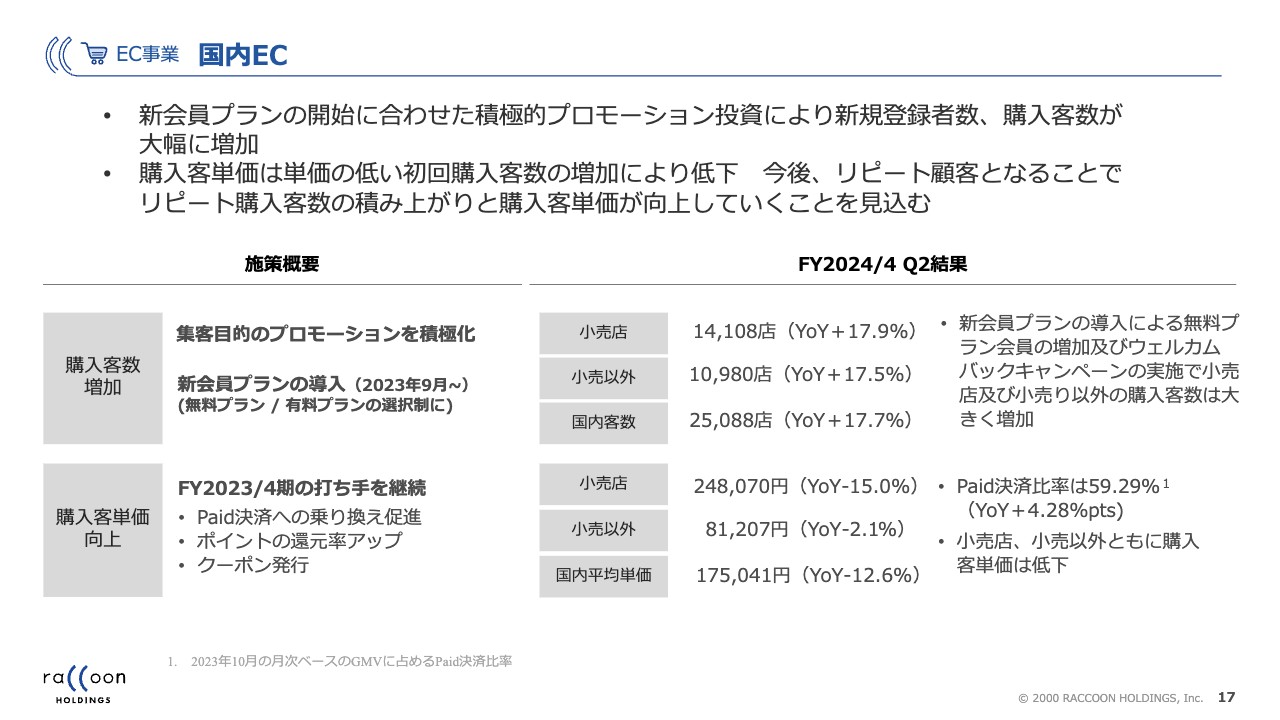

EC事業 国内EC

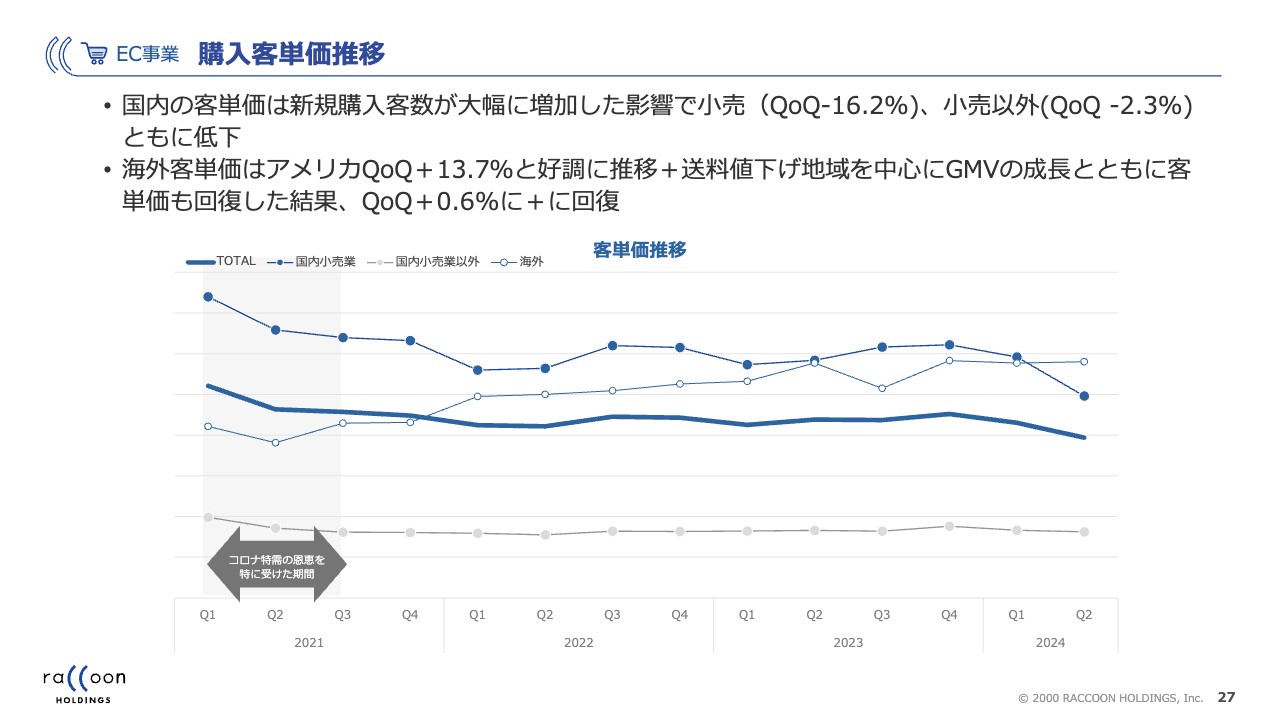

国内ECです。購入客数と購入客単価の動きをご説明します。購入客数の増加に関しては、好調に進んでおり、小売店については前年比17.9パーセント増と非常に大きく増加しました。

小売店以外に関しても、前年比17.5パーセント増と成長しています。小売店以外はもともと月2,000円の会費をいただいていないため、あまりプラスに動かないと考えていましたが、リスティング広告の増加やテレビCM放映の副次的な効果があり、小売店と同じくらい増加しました。また、国内客数は前年比17.7パーセント増となり、「ウェルカムバックキャンペーン」での増加も寄与しています。

一方で、購入客単価の向上にも手を打っていますが、結果として、小売店は前年比マイナス15パーセント、小売店以外は前年比マイナス2.1パーセント、国内平均単価は前年比マイナス12.6パーセントと低下しています。

一見良くない数字が並んでいますが、注意していただきたい点があります。先ほどお伝えしたとおり、新しいお客さまは購入客単価が非常に低いです。これは最初から見えていたところであり、その影響が色濃く出ています。新規会員や復活会員など、初期の段階では購入客単価が低いお客さまの割合が全体の購入者数の中で大幅に増えているため、それが購入客単価の低下につながっています。

今回、KPIは良くありませんでしたが、第2四半期ではまだGMVがプラスで見えてこない理由がこちらです。また、過去の統計から、今後GMVの成長率は確実に上がってくると自信を持って言える理由にもなっています。

一方で、残念ながらマーケット由来の理由もあります。これは小売店以外のところに表れています。もちろん新規も増えているのですが、おそらくマーケット由来の客単価の低下が原因です。中小企業向けのマーケットが必ずしも良くないことに由来した客単価の低下は、2パーセントから3パーセントぐらいと想定しています。

それ以外の部分に関しては、我々の施策による短期的な客単価の低下とご理解いただければと思います。もちろん、この2パーセントから3パーセントの低下がなければより良かったのですが、今後どこかのタイミングできっちり戻ってくると考えています。戻ってきた時にお客さまの数が増えていれば、その分GMVがしっかりと成長してくるという期待を持っています。

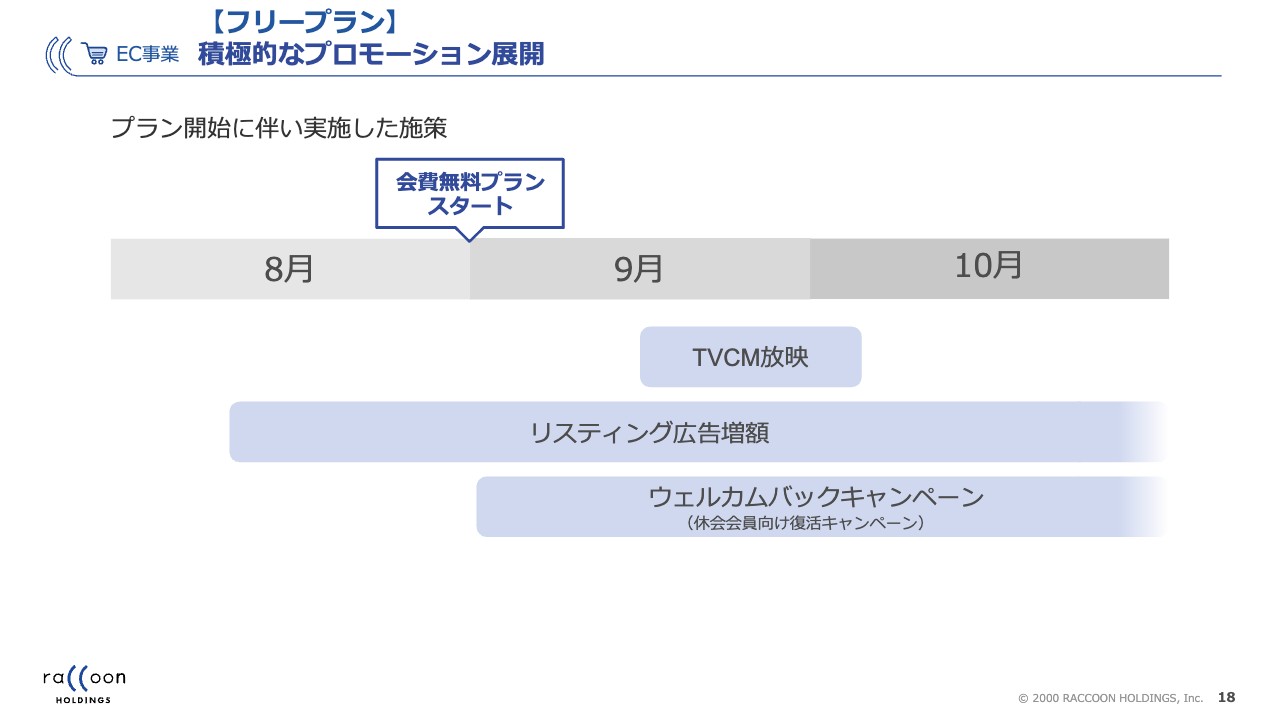

EC事業 【フリープラン】積極的なプロモーション展開

繰り返しになりますが、今回のプロモーションをどのようなかたちで行ったのかご説明します。第2四半期は8月、9月、10月ですが、9月の頭から会費無料プランがスタートしています。それに先立って、8月中からリスティング広告を2倍ぐらいに増額して実施しています。また、9月の会費無料プラン導入と同時に、休会会員向けの復活キャンペーンも実施しており、TVCMも9月の半ばから10月前半まで実施しました。

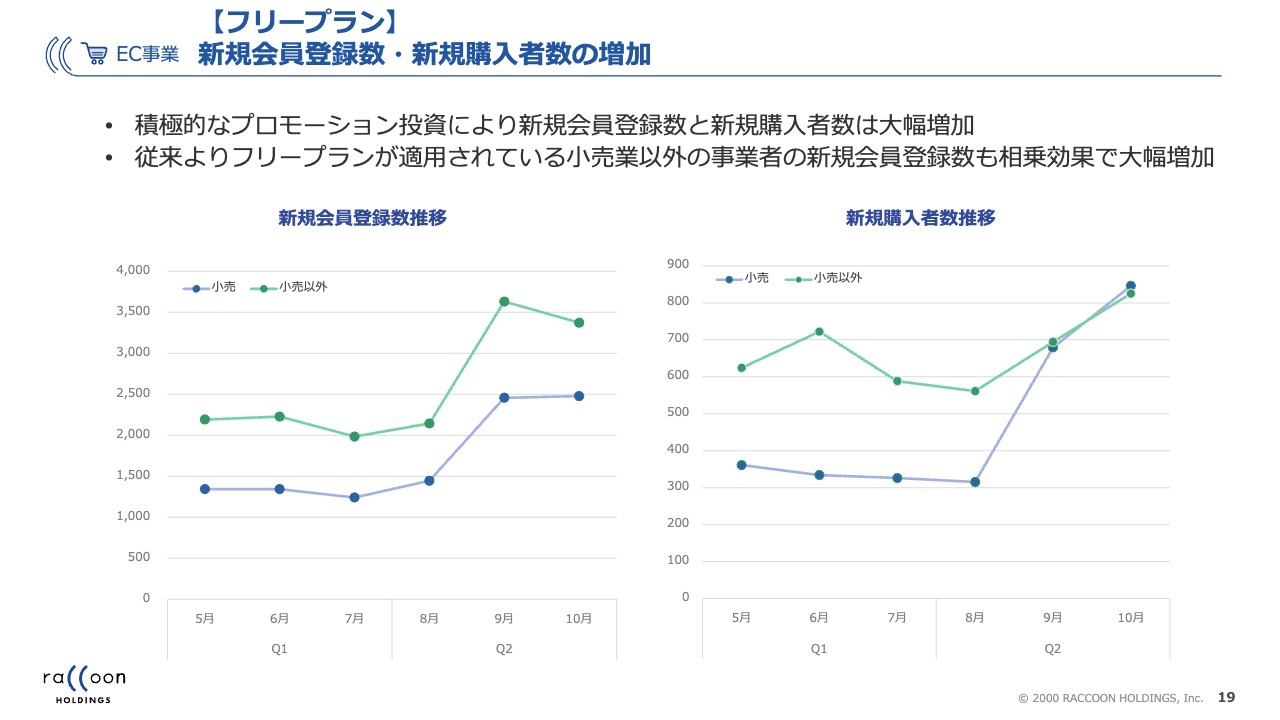

EC事業 【フリープラン】新規会員登録数・新規購入者数の増加

先ほどから会費プランの変更がうまく進捗したことをお伝えしていますが、こちらについて数字でもお示しします。今後も開示し続けるかどうかはまだわかりませんが、初期の動きとしてご覧いただければと思います。

スライドは、月間の小売店と小売店以外の新規会員登録数の推移です。どちらも8月に若干上がっていますが、こちらは先行してリスティング広告を増やしているためです。

さらに、この9月から無料プランを導入し、一気に跳ね上がっています。小売店は1,500ぐらいだったのが2,500ぐらいに上がり、小売店以外に関しても2,000ぐらいだったのが3,500ぐらいにまで上がっています。

また、会費をいただいていない方々ですので、会員登録があっても実際に購入していただかなければ意味がないのですが、右のグラフの新規購入者数推移にもきっちり表れてきています。

特に小売店は、もともと2,000円の会費をいただいていた方々から「いただかなくてもけっこうです」というかたちに変えた部分ですので、特に効果が大きく、300ぐらいだったものが800ぐらいまで増えており、かなり効果が出ていることがおわかりいただけます。

EC事業 【フリープラン】フリープラン導入に伴う影響

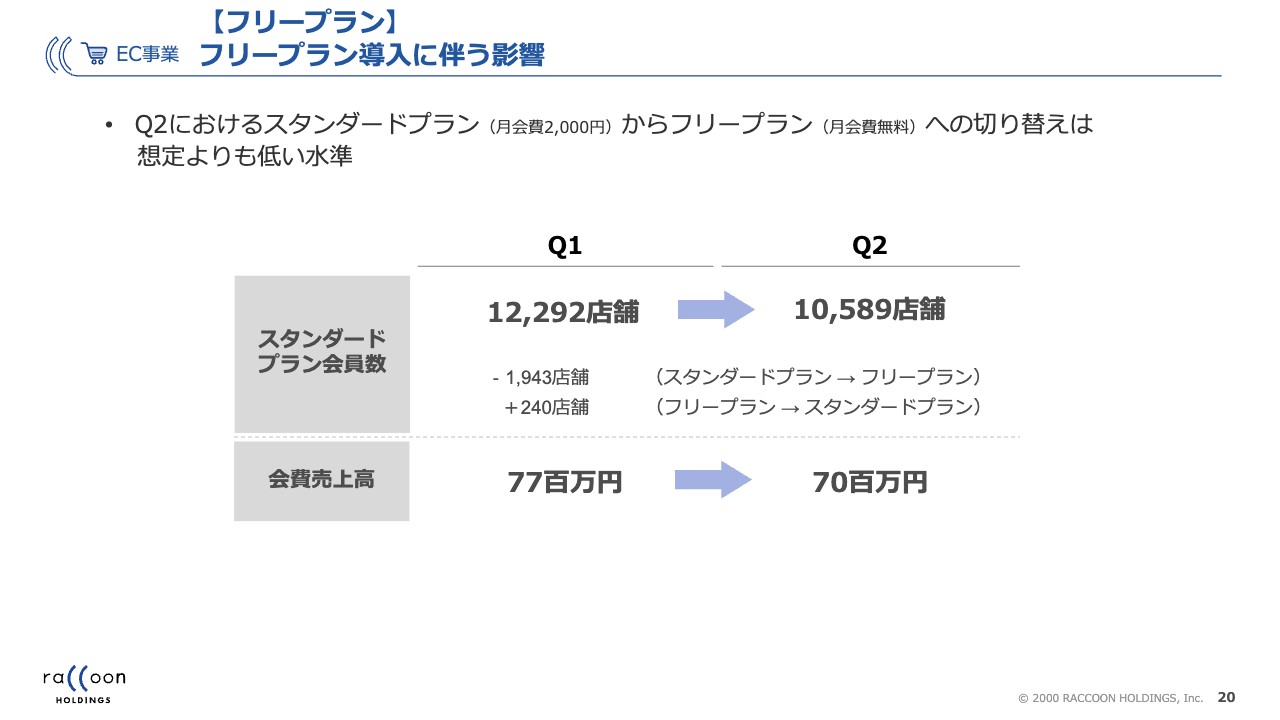

「無料期間を導入することによって会費が一部なくなる影響は非常に大きいのではないか」というご心配を多数いただいていましたが、結果としては、想定よりもはるかにマイナスは少なかったです。

これまで月2,000円の会費をお支払いいただいていた、現在のスタンダードプランの方々の中から、「月会費無料のフリープランができたため、そちらに移行したい」という方々が増えると思っていたのですが、あまりいませんでした。ゼロではありませんでしたが、1万2,292店舗だったスタンダード会員が1万589店舗になりましたので、そこまで多くはありません。

会費売上高としては、第1四半期の7,700万円から第2四半期は7,000万円となり、四半期で700万円減りましたが、こちらももっと減ると想定していましたので、胸をなでおろしています。

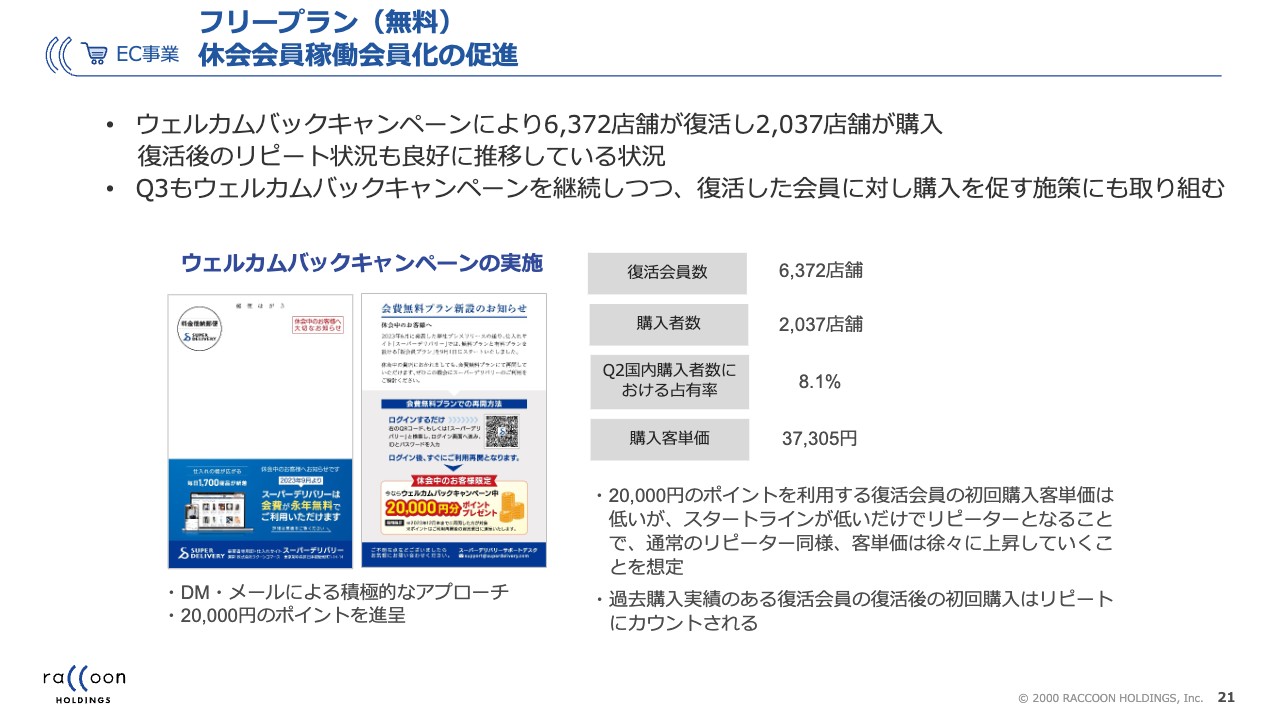

EC事業 フリープラン(無料)休会会員稼働会員化の促進

休会会員の稼働化の促進についてです。大量にいた休会会員の方々に2万円のポイントを付与しました。つまり「2万円分タダで使えます」というキャンペーンです。

ポイント付与と同時にDMやメール、外注業者を利用した電話など、いろいろなかたちで告知したのですが、結果として本当にたくさんの方々に戻ってきていただきました。6,000会員以上に復活いただき、その中から2,000会員に購入いただきました。

ただし、新規会員と同じように客単価は非常に低くなっています。もちろん、全員に来月以降も買っていただくわけではありませんが、この復活会員からのリピート購入が良い状況のため、今後はこの購入客単価3万7,000円よりもっと高い金額を買っていただけると考えています。

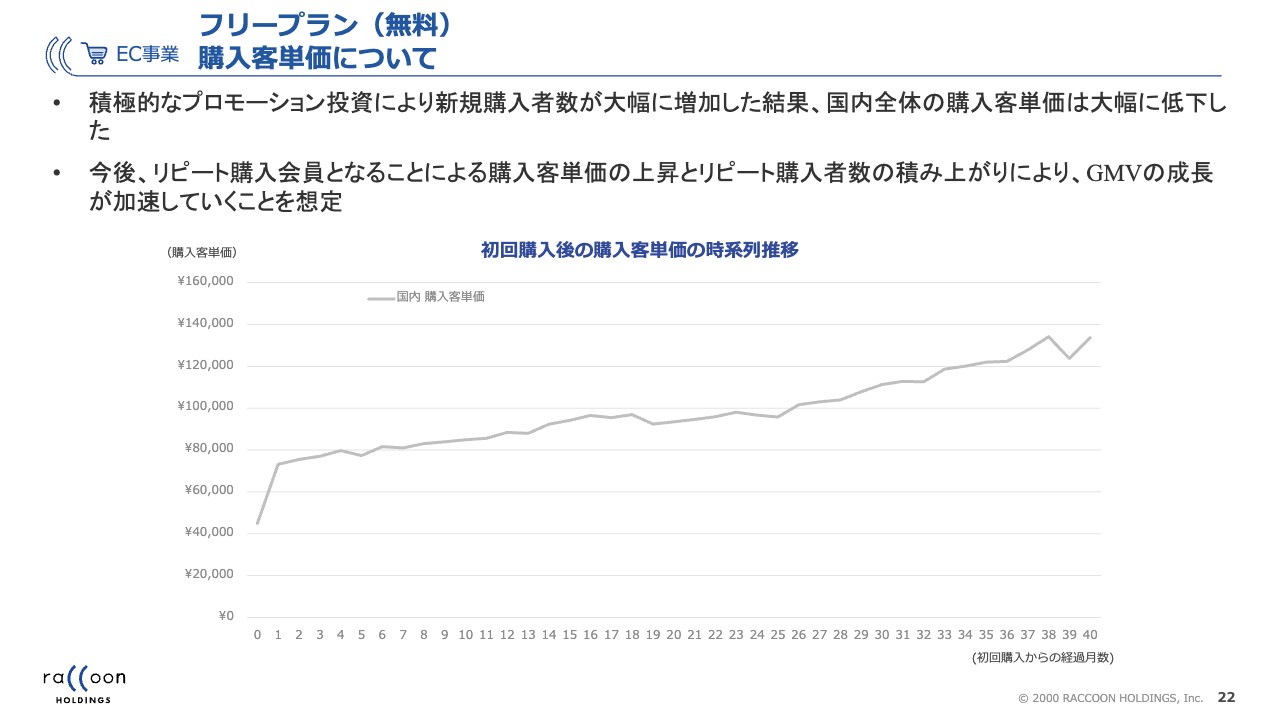

EC事業 フリープラン(無料)購入客単価について

本当に客単価が上がっていくのかという点についてです。スライドでは、過去の実績をお示ししました。初回購入後の客単価の時系列の推移です。過去の平均値のようなものだと思っていただければけっこうです。

グラフ下の数字は経過月数を表していますが、こちらがどんどん上がっていくことがわかります。今後も新しいお客さまの流入ペースで増えてくると思います。初期の段階においては客単価を引き下げるという、一見、見た目を悪くするような数字として表れます。しかし、時間の経過とともにプラス要素に転換していくことが過去の推移から見て取れます。

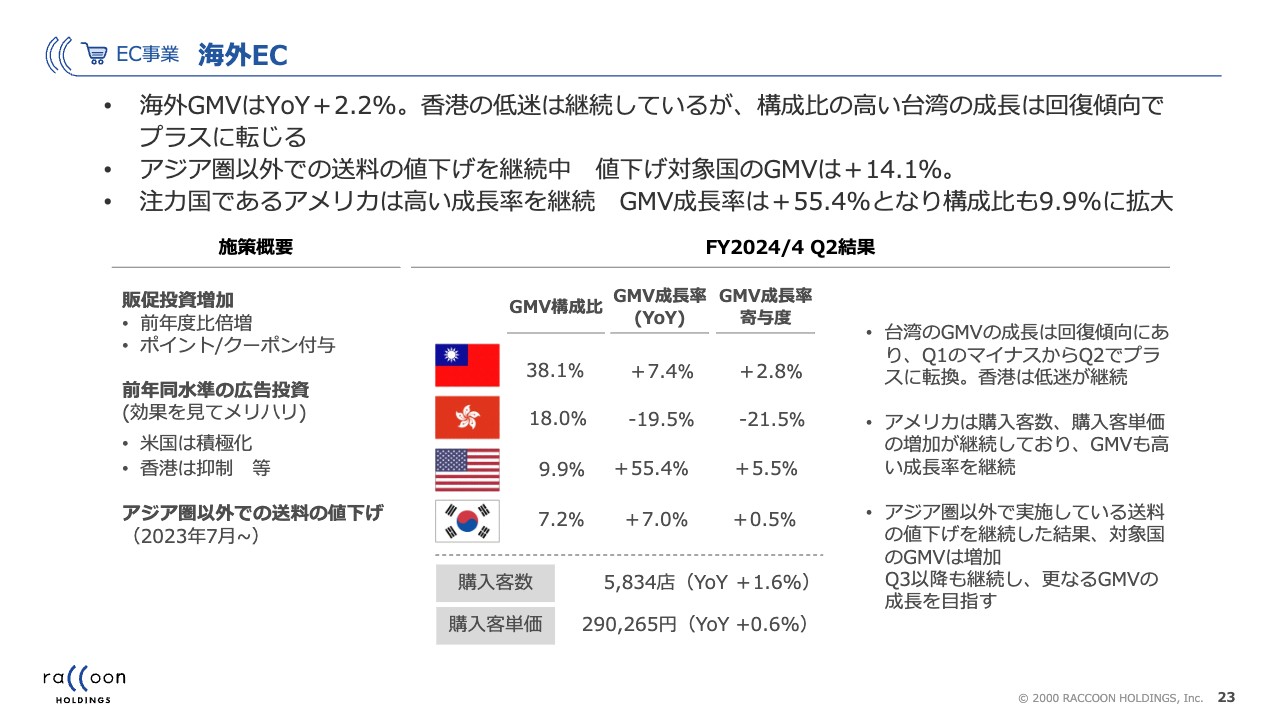

EC事業 海外EC

海外に関しては、資料のページをあまり割いていませんので、口頭でも補足します。まず、海外のGMVは前年比で2.2パーセント成長となりました。これは一見すると非常に低いですが、良い芽がかなり出てきています。

具体的には、台湾のGMV成長率寄与度が2.8パーセント成長しています。台湾は、コロナ禍の終わりかけの頃からずっとマイナス成長が続いていたのですが、第1四半期の最後の7月からプラス成長に戻ってきています。

これにはいろいろな要因があるのですが、現場に確認したところ、例えば、コロナ禍に食器やコップ、茶碗のような家の中で使うものがかなり売れていました。それが外出できるようになって売れなくなってきていたということが、台湾での売上を減らしていた要因の1つでした。しかし、そこがほぼ完全に底を打ったということです。

会員登録が増える分、きっちりGMVが増え、GMV成長率はプラス7.4パーセントまで戻っています。台湾は、海外全体のGMVの中で約40パーセントを占めていますので、ここが第2四半期からようやくプラスに転換してきたということで、今後に期待しています。

香港に関しては、残念ながらマイナスが続いており、GMV成長率はマイナス19.5パーセントとなっています。以前ご説明しましたが、香港は政治的な要因が非常に強いため、広告投資自体をかなり減らしています。我々も諦めたわけではありませんが、あえて費用対効果が悪いところに投資しない方針で広告を減らしているため、マイナスになっています。ただし、台湾がプラスになってきていますので、このマイナスは相殺できつつあります。

一方で、アメリカは非常に良く、GMV成長率はプラス55.4パーセントとなっています。月次ベースではもっと高い月もありました。これは、アメリカのマーケット自体が非常に大きいこともありますが、先ほどお伝えした送料の引き下げが非常に効きました。

前年比ではコストの悪化につながるため、送料の値下げはあまり良くないように見えるのですが、GMVを成長させるという意味では非常に大きな効果があります。アメリカだけではなく、距離的に非常に離れた国に関しては、GMVの成長率を一気に引き上げることに寄与します。

また、構成比も9.9パーセントと、アメリカがかなり重要な割合を占めるようになってきています。アメリカに関しては、あまり減速する要因が見当たらず、高成長が見込まれます。さらに、台湾は2桁成長まで戻ってくるのではないかと思いますので、海外に関しても今後かなり期待できると考えています。

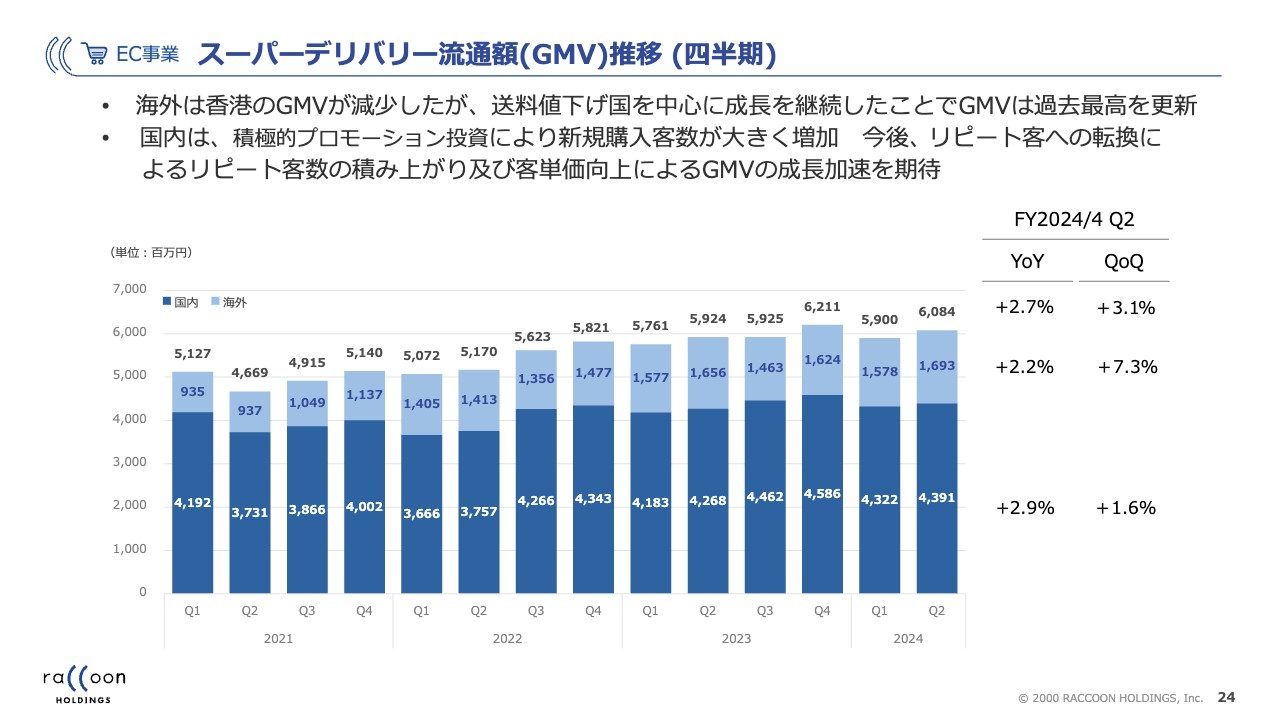

EC事業 スーパーデリバリー流通額(GMV)推移 (四半期)

「スーパーデリバリー」の流通額のグラフは、スライドのとおりです。

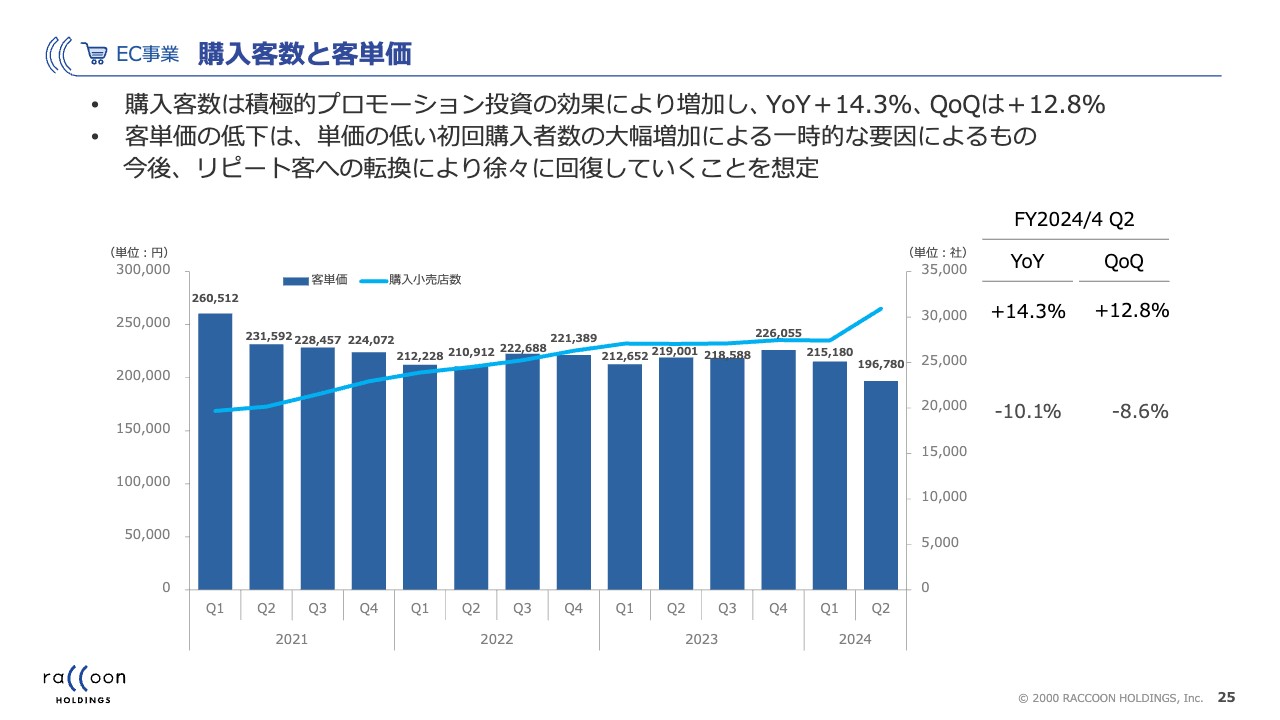

EC事業 購入客数と客単価

購入客数と客単価のグラフも、スライドのとおりです。この第2四半期から購入客数が大幅に伸びていますが、客単価は先ほどお伝えしたような要因で一時的に下がっています。

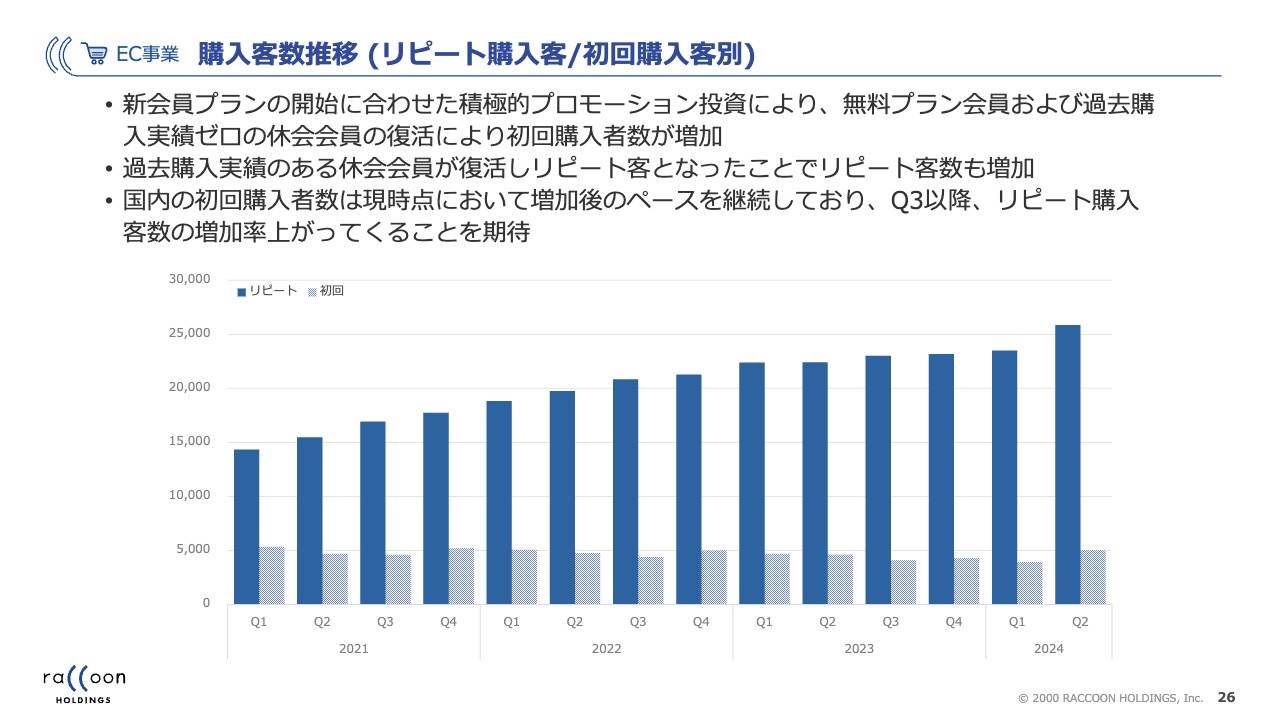

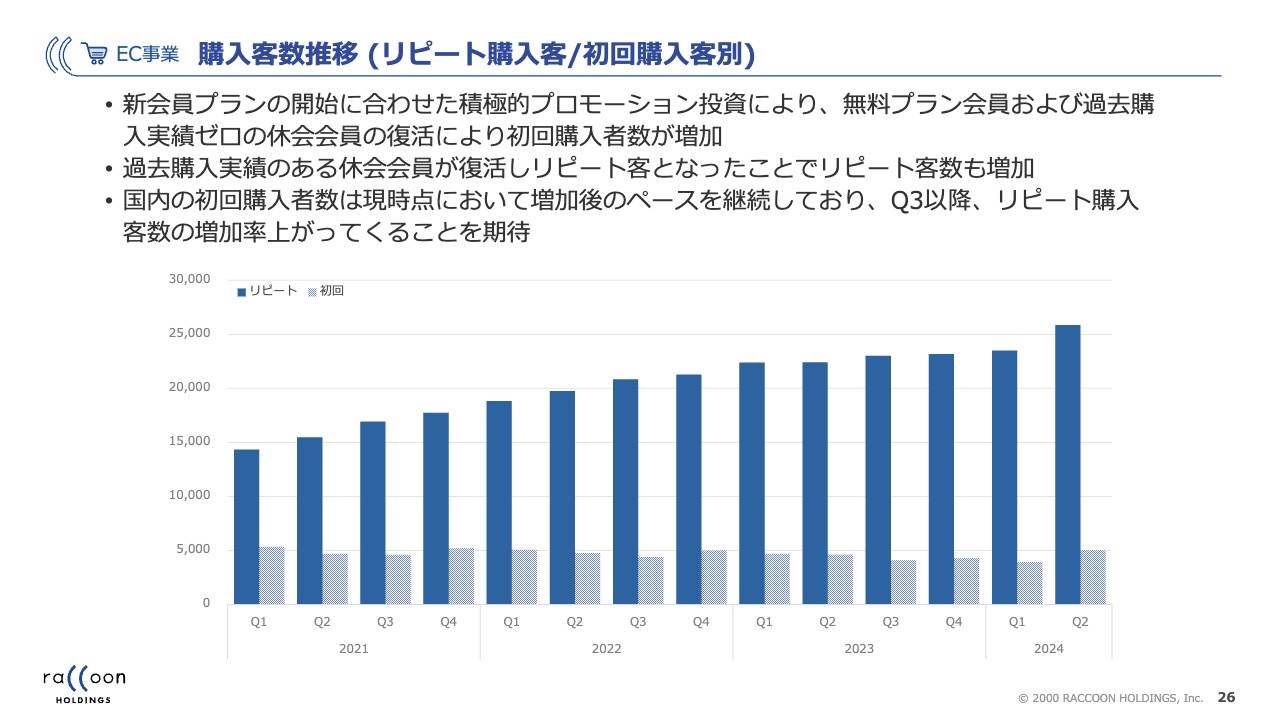

EC事業 購入客数推移(リピート購入客/初回購入客別)

いつもお示ししている購入客数推移です。リピート購入客と初回購入客別のグラフですが、初回購入客が増えています。9月から2ヶ月分の伸びですので、これぐらいのペースか、もしくはもう少し上を今後も十分狙えるのではないかと思っています。コロナ禍初期の段階で、急激に我々が会員登録数を増やしたくらいの水準まで、今すでに戻っています。

また、「ウェルカムバックキャンペーン」で戻ってきた方の中で過去に購入実績のある方に関しては、リピーターとしてグラフに計上されていますので、リピート購入客もかなり増えています。

初回購入客の購入ペースも上がってきています。今後この第3四半期のグラフが追加されますが、初回購入客の中の一定の割合がリピーターとして積み上がってくるため、リピーター増加の角度が以前よりも高くなるはずです。ここは非常に楽しみにしています。

EC事業 購入客単価推移

購入客単価の推移についてです。先ほどご説明したとおり、新規の小売店が増えるなどの要因で大きく下がっています。新規会員が増えると一時的にマイナスに働くバイアスは常にかかってくるのですが、今回は特に無料会員がスタートして一気に新規会員が増えたタイミングでしたので、当然、影響はオーバーシュートして出てくるとご理解ください。

EC事業 四半期売上高推移

四半期売上高推移については、スライドのとおりです。

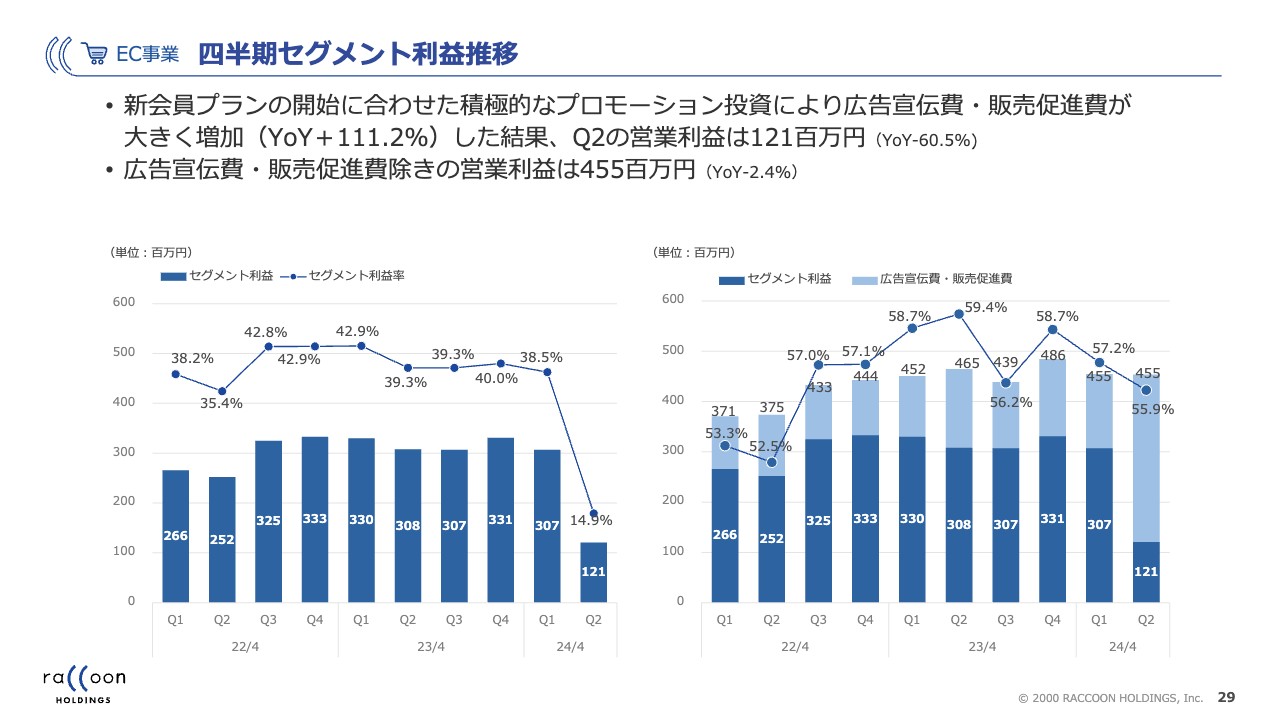

EC事業 四半期セグメント利益推移

四半期セグメント利益推移についても、スライドのとおりです。やはり広告の影響が大きくなっています。

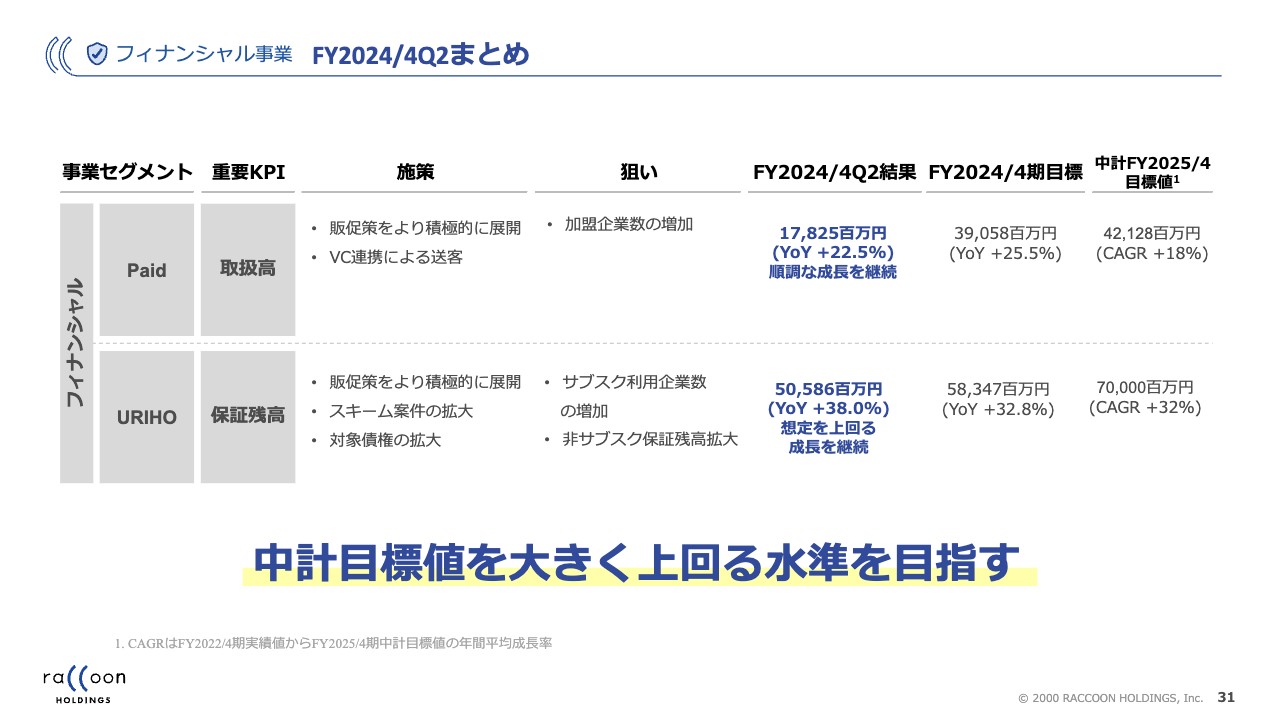

フィナンシャル事業 FY2024/4Q2まとめ

フィナンシャル事業についてご説明します。こちらは「Paid」が非常にうまく進捗しており、前年比22.5パーセント増と非常に順調です。加盟企業も増えており、客単価も上がってきています。「URIHO」に関しても、前年比38パーセント増の505億8,600万円となっており、非常に順調です。

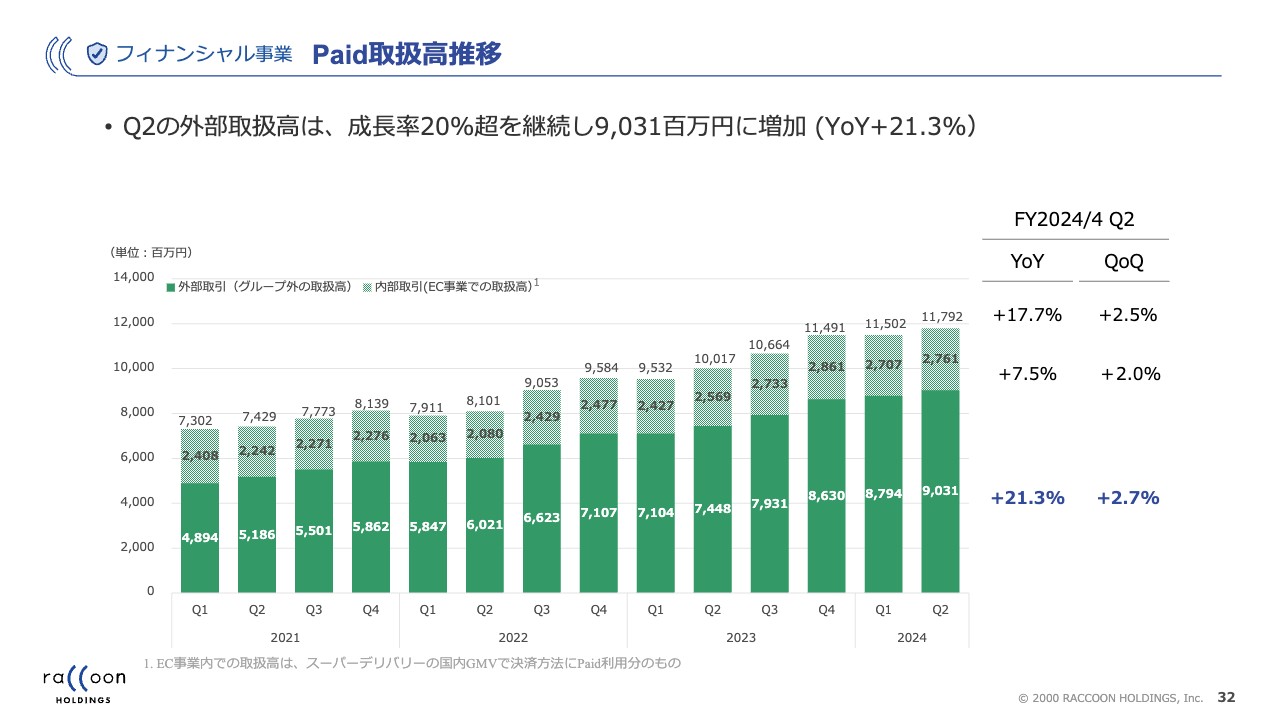

フィナンシャル事業 Paid取扱高推移

「Paid」に関しては、外部取扱高、つまり「スーパーデリバリー」以外の外部のお客さまです。我々のECとは関係ない企業の利用金額ですが、これが我々の本当の意味での売上となります。取扱高ということになりますが、こちらがずっと20パーセント成長を継続できており、四半期で90億3,100万円と、非常に良い状況です。

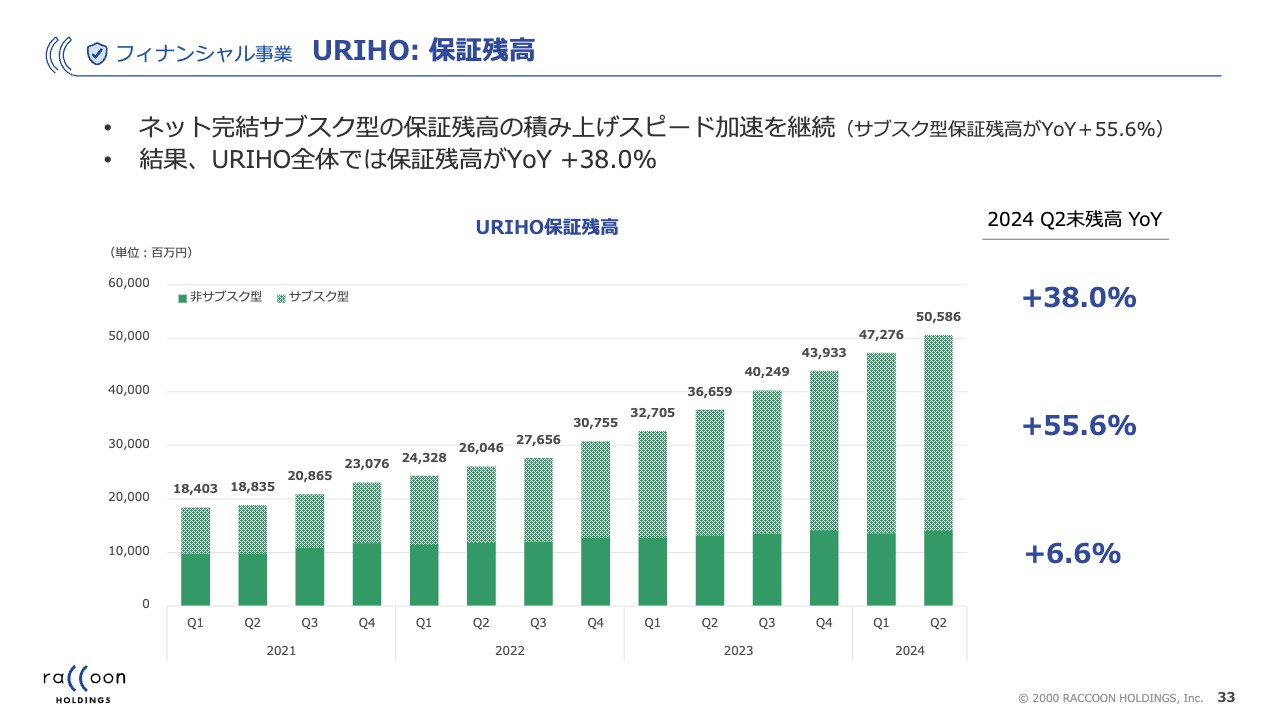

フィナンシャル事業 URIHO: 保証残高

「URIHO」の保証残高です。こちらの状況も非常に良く、全体で38パーセント増えています。また、我々の主力になってきたサブスクリプション型の「URIHO」に関しては、前年比55.6パーセントの積み上げとなっています。さらに、今は主力ではなくなっているモデルに関しても、1桁ではありますが、プラス6.6パーセント成長しています。

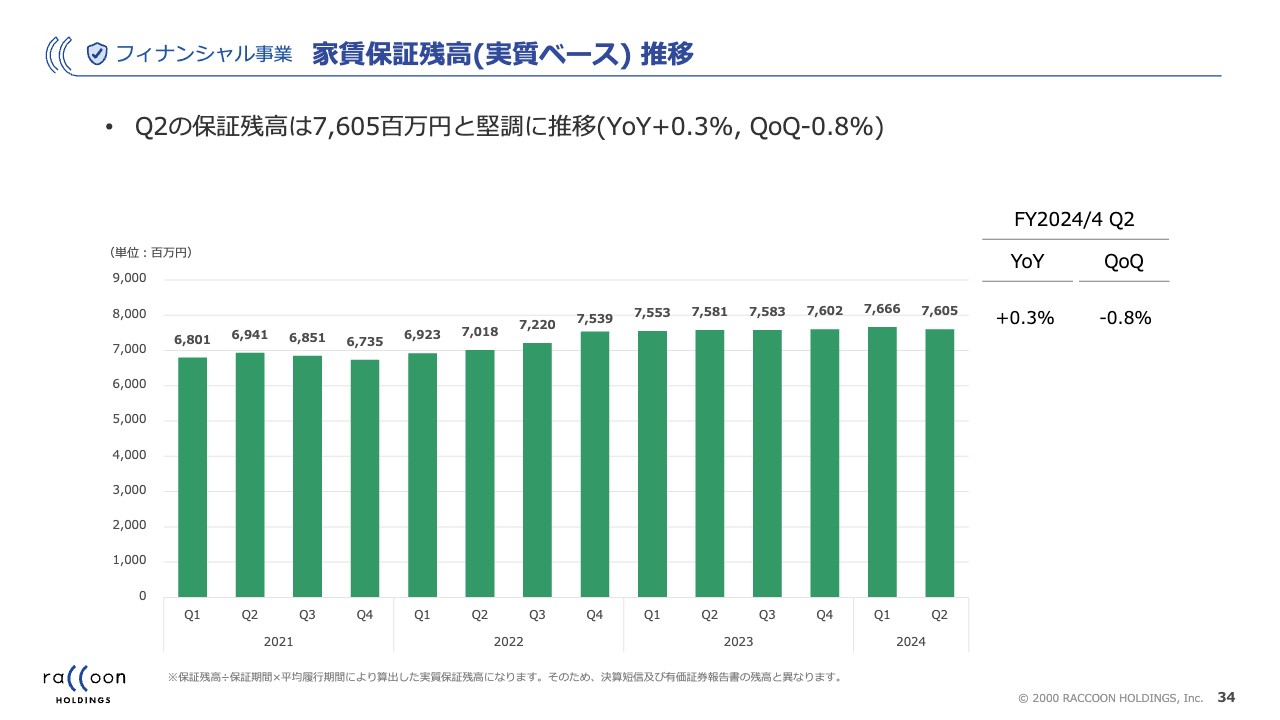

フィナンシャル事業 家賃保証残高(実質ベース)推移

家賃保証残高に関しては若干減っていますが、堅調に推移しています。

フィナンシャル事業 四半期売上高推移

四半期売上高の推移です。こちらも、先ほどご説明したようなことが売上になっています。前年比プラス20パーセント弱と非常に順調で、昨年度と同じぐらいの成長率が出せています。もちろん分母は上がっていますので、普通なら成長率は下がっていきますが、我々は昨年と同じ成長率を出せているということで、フィナンシャル事業もがんばっています。

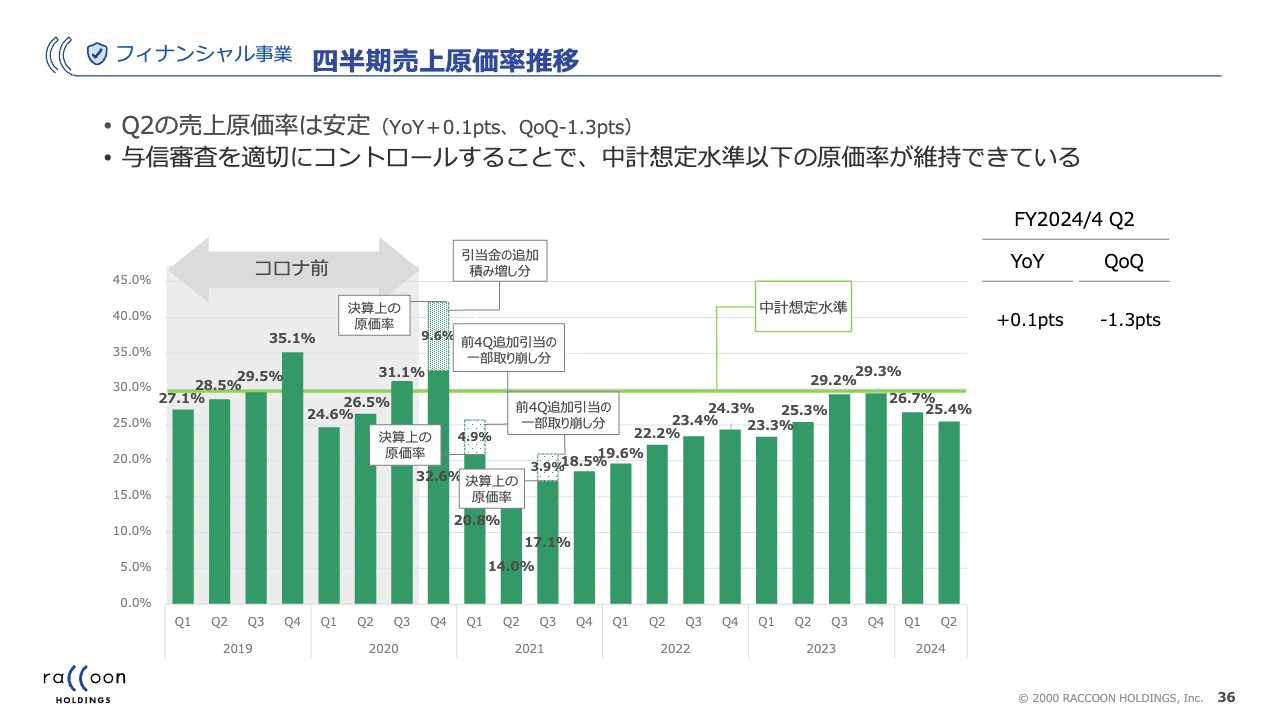

フィナンシャル事業 四半期売上原価率推移

一番の問題といいますか、みなさまによくご質問いただくのは売上原価の部分です。特に「倒産が非常に増えています」「ゼロゼロ融資の返済も始まってきています」ということでご心配いただいています。

「中小企業がどんどん倒産している状況で、ラクーンはデフォルトが増えるのではありませんか?」というご質問をいつもいただくのですが、結果としては、非常にうまくコントロールできています。

もちろんボラティリティはどうしてもあるものですが、第1四半期に比べて原価率が若干下がっており、利益率は上がっています。デフォルトの発生もそれほど大きくは増えていませんし、回収の部分はむしろ良くなっているという状況のため、我々としてはまったく心配していません。

外部の方に「心配ありません」と言ってもなかなか伝わりにくいのですが、社内としては今後悪い方向に大きく振れる肌感覚は特にはなく、うまく進捗しているとご理解ください。

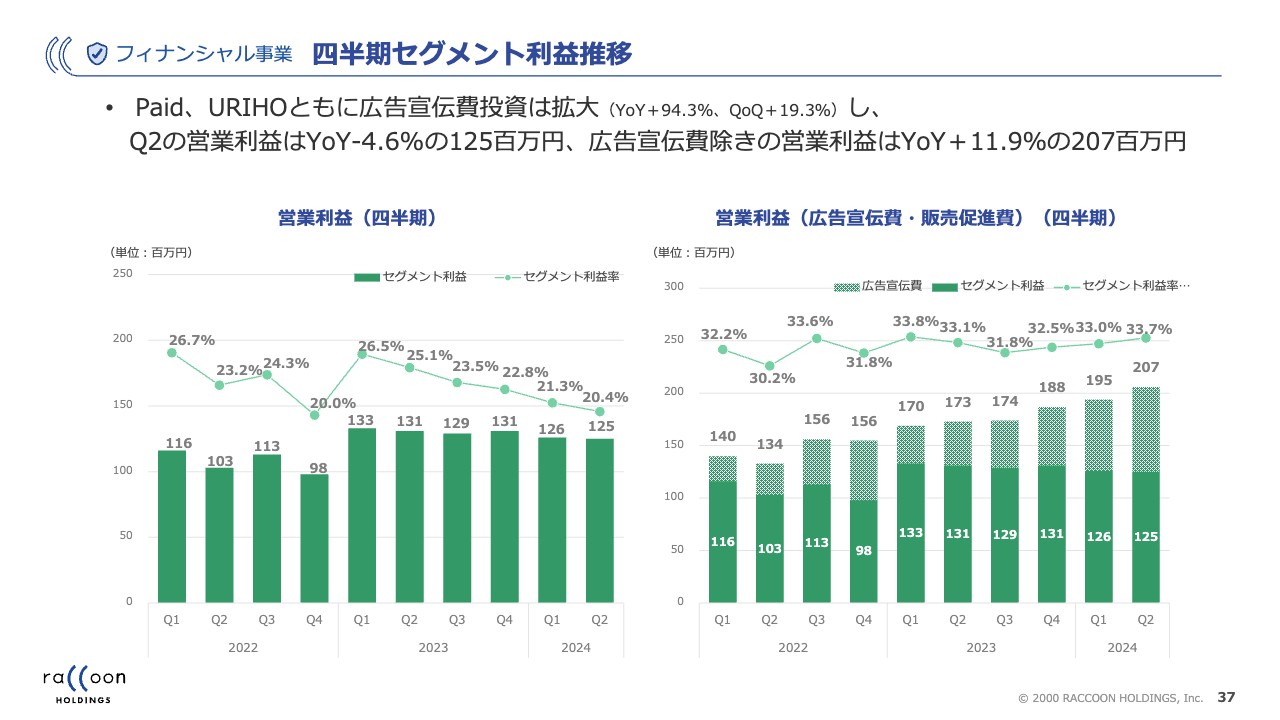

フィナンシャル事業 四半期セグメント利益推移

四半期セグメント利益の推移です。出来上がりの利益としてはほぼ横ばいが続いているのですが、徐々に先行投資の広告を増やしていることが要因です。こちらはあえて増やしています。広告宣伝費・販売促進費を除いた営業利益もスライドに示していますが、非常に順調です。

この先行投資の広告を、どこまで・どれぐらい続けていくかということですが、フィナンシャルの利益に関しては、利益を作り出す能力が圧倒的に増えてきているとご理解ください。

質疑応答:コストの継続性について

「第3四半期以降に減る費用は、空調入替工事の費用だけでよいでしょうか? ポイント投資は2ヶ月から3ヶ月の寄与になるため、むしろ増えると見たほうがよいのでしょうか? 戦略費用のどこまでが一過性で、どこまでが新費用開始に伴う継続性のあるものかご説明ください」というご質問です。

確かに若干わかりにくかったかと思います。まず、ご理解のとおり空調入替工事の費用は第3四半期からはまったく発生しません。そのため、自動的に4,200万円のコストが減ることは明確です。

ポイント投資については、大きかったのが「ウェルカムバックキャンペーン」の費用です。復活した休会会員に対し、2万ポイントを付与しました。2ヶ月経つと消えてしまう期限付きでしたが、ポイント付与後は初期の段階で非常に多くの方にご使用いただいたため、コストが発生しました。

ただし、ポイントの付与対象である復活会員数の分母はもともと決まっているため、最初に急激に増えた後はなだらかに減っていきます。したがって、第3四半期以降はかなり減ってくるため、今後増えることはないと思っています。

また、EC事業で実施した「スーパーデリバリー」のテレビCMは、第3四半期以降も若干続きますが、現在、地方局で実施している第2弾のテレビCMはいったんの区切りとなります。第3四半期は第2四半期よりもテレビCMの実施にかかるコストが小さいため、広告費は減っていく見込みです。

現在、リスティング広告は2倍程度の水準まで増やしています。今後は若干減らすタイミングがくる可能性もあるものの、継続する可能性が比較的高くなっています。

質疑応答:海外ECの購入客数が反転した理由について

「海外ECの購入客数が反転したように見えます。その理由を教えてください」というご質問です。

ご質問いただいたとおりです。気づいていただき、ありがとうございます。実はここ最近は海外のECが非常に良い状態です。要因としては、会員登録数が非常に増え、国によって客単価も大きく上がっていることが挙げられます。したがって、先ほどご説明しましたが、今後は2桁成長になるのではないかというお話も現実的ではないかと思っています。

ただし、購入客数が反転した要因は国によってさまざまであるため、わからない部分もあります。先ほどお話ししたとおり、台湾では特定の商品の需要減少が一段落し、それらの商品を買っていた方々の離脱がなくなった結果、登録数が着実に積み上がるかたちになったと思います。一方、アメリカでは送料負担を減らしたことも要因の1つと見ています。

曖昧な回答になってしまいますが、当第2四半期の動きとしては、国ごとの事情に加え、海外全体でコロナ後の反動減が底打ちし、各国がしかるべき成長をするようになりつつあると見ています。

質疑応答:本社ビルの空調入替工事費用の計上先について

「本社ビルの空調入替工事費用は、EC事業およびフィナンシャル事業に按分して計上されたのでしょうか?」というご質問です。

こちらは按分していません。調整額に入っているため、EC事業とフィナンシャル事業の業績にはマイナス影響を与えていません。

質疑応答:海外送料値下げに伴う利益インパクトについて

「海外送料の値下げに伴う利益インパクトについて教えてください」というご質問です。

数千万円程度であり、5,000万円にはまったく届かない程度の金額です。

質疑応答:休会会員の月次での掘り起こしペースについて

「休会会員の掘り起こしペースについて、復活数は月次で見るとどうでしょうか?」というご質問です。

月次で見ると、当然ながら最初の9月が圧倒的に多く、現在はかなり落ち着いてきています。個人的な感想ですが、想定よりも着実に復活していると思います。ただ、月次のペースとしては9月が非常に多く、10月は若干減っています。

質疑応答:下期の広告宣伝費・販売促進費の見通しについて

「下期の広告宣伝費・販売促進費の見通しを教えてください」というご質問です。

EC事業は、先ほどご説明したとおりです。リスティング広告の費用は、ある程度継続することを想定しています。テレビCMの費用は、第2四半期よりも少額になることを想定しているため、基本的には減少すると思っています。

フィナンシャル事業における下期の広告宣伝費用は、増える可能性があります。理由は今期ご案内しているとおり、通常の予算に加えて別途3億円の戦略投資枠を設けており、こちらを主にマス広告に使うことになっているためです。このうちの1億円が「スーパーデリバリー」のテレビCMに使用されています。

この枠は、おそらくフィナンシャル事業にも活用していくことになるため、具体的に決まれば、あらためて公表したいと思います。時期が決まってないため明言はできませんが、これらの要因によって、フィナンシャル事業のコストは上半期に比べて増えると思っています。

質疑応答:海外ECの国別単価、契約数について

「海外ECの国別の単価、契約数の動きにイメージはありますか?」というご質問です。

具体的な数字を出すと問題がありますので、イメージだけお話しします。正確な数字は確認できていませんが、直近の台湾は、客単価はほぼ横ばいで、購入者数が増えています。また、香港は単価が良いものの、購入者数は大幅に減っています。アメリカは、購入者数も単価も増えています。

ちなみに、アメリカは香港や台湾と比べて客単価が非常に高くなっています。1.5倍まではありませんが、10万円以上高くなっています。マーケットの大きさを鑑みても、アメリカのGMVを伸ばしていくために送料を値引いた施策は間違っていなかったのではないかと実感しています。

質疑応答:EC事業のGMVの伸び悩みの要因と今後の対策について

「EC事業のGMVが伸び悩んでいるように見えます。既存客の伸び悩みはあると思いますが、その理由をどう分析していますか? コロナ禍の反動減の影響が続いているのか、インフレに伴う消費需要の減退があるのかなど、何かしら兆候があれば教えてください。また、それらの課題に対してどのような手を打つのかについて補足してください。新規会員と取引増加でカバーする方針でしょうか?」というご質問です。

こちらは、今回の説明会の主要テーマとなる部分だと思います。おっしゃるとおり、GMV自体は数四半期にわたって苦労しました。

コロナ禍の反動減については微妙な話で、コロナ禍によって伸びたマスクや除菌グッズなどは、かなり前に減少しています。どちらかといえば、コロナ後も我々のお客さま像である中小の小売店マーケットがなかなか戻っていないことが1番大きかったのではないかと考えています。

もちろん、ご質問のとおりインフレに伴う消費需要の減退も要因ではあると思います。必ずしも景気が良くはなく、インフレの影響により、みなさまが物を買うことを控えている状況です。

インバウンドに関してはまた別のお話だと思いますが、コロナ禍の直接的な影響ではなく、このような世の中になっていることによって、我々の卸売業もマイナスの影響を受けています。我々がコントロールできるところではありませんが、どこかのタイミングで必ず状況は戻ってくるだろうと思っています。

現在の消費行動は、どちらかといえば百貨店などの大きな小売店に向かっていますが、今後は中小の小売店の消費が復活し、我々の客単価が引き上がるタイミングがどこかで来るだろうと思います。

客単価を上げるための具体的な施策はまだ発表していませんが、我々は以前からポイントやクーポン以外のもう少しソフトな部分でさまざまな施策を打っているため、おそらく客単価はいずれ底打ちし、どこかのタイミングで引き上がってくると見込んでいます。

GMVの成長は掛け算のため、客単価が引き上がってくる、もしくは下げ止まるタイミングに向けて客数を着実に伸ばしておけば、伸びると思います。このような意味で、現段階では登録数および購入者数を増やすことに尽きると思っています。社外からはなかなか見えないと思いますが、単価を下げ止まらせる、または引き上げるためのさまざまな施策を打っています。

また、我々のマーケットは非常に多くの潜在顧客を抱えています。我々ももっと早い段階でお客さまの数を増やすことに舵を切っていればよかったと感じていますが、「なぜ思い切って一定の投資を行わないのですか?」と、複数の投資家の方からご意見をいただいたこともあります。今回は減益になってでも投資を実施していますが、今やるべきことは、ベースとなるお客さまの数を増やすことではないかと思っています。

質疑応答:初回購入比率について

「初回購入客の増加が単価下落の一因だとおっしゃっていましたが、26ページの購入客数内訳を見るとリピートも増えているため、初回購入比率は増加していないように見えます。どのようなことが起こっているのでしょうか?」というご質問です。

ご説明が少しわかりづらかったですね。要因は復活会員です。先ほどご説明したとおり、復活したお客さまは約6,000人おり、その中で購入者数は約2,000人いらっしゃいます。少しややこしいお話で申し訳ないのですが、復活会員は、過去に登録したものの何らかの理由で商品を買わなくなった、もしくは登録したものの1度も商品を買っていない方です。したがって復活会員の中には、過去に購入実績がある方とない方がいらっしゃいます。

購入実績がある方はリピーターと位置づけているため、スライドのグラフ上ではリピート購入客に含まれています。つまり、増加しているリピートの一部には復活会員も含まれており、過去に購入実績がない方が新規購入客に入っていることが要因の1つです。

残念ながら復活会員の方は、過去に購入実績がある方もない方も非常に低い客単価からスタートしているため、結果として低い購入単価の割合が増えています。

質疑応答:広告宣伝費と上期の利益成長に対する評価について

「第2四半期の広告宣伝費は計画どおりだったのでしょうか? または施策効果が想定以上だったため期初計画よりも使ったのでしょうか? また、空調入替工事込みで考えた場合、上期の利益成長は社内的にはいかがでしょうか?」というご質問です。

積み増しは行っていません。ただし、当初の計画において3億円のうちの一部を使ったテレビCMをどのタイミングで実施するかについては、実は決めていませんでした。したがって、その部分を除けば計画どおりであり、想定以上だったことによる積み増しは行っていません。

空調入替工事費用込みで考えた場合の上期の利益成長については、社内的には悪くありません。想定より若干下回っていたようですが、その程度であり、特に良くない状況ではありません。

余談になりますが、冒頭にお話ししたとおり、第2四半期のKPIは非常に良く、今後の成長に大変期待できる内容です。ただし、先ほどお話ししたような理由により、売上の成長は第2四半期にはまだあまり発現していません。お金をかけた分コストが増えるため、この第2四半期は見た目が非常によくないP/Lになっています。

私自身も含め、社内では今後の業績は絶対に良くなるという自信をもっています。当たり前ですが、先行投資の仕組み上、売上は後からついてくるため、我々の感覚と第2四半期のP/Lがかけ離れている部分もあり、非常に嫌な部分ではあります。こちらをご理解いただきたく、本日は繰り返しご説明しています。

質疑応答:海外ECが堅調な理由について

「海外ECに関する質問ばかりで恐縮ですが、米国、韓国、香港、台湾以外も良かったように思います。何か理由がありますか?」というご質問です。

送料負担がかなり効いています。対象国は、アメリカの他にカナダやオーストラリアなどアジア圏以外です。値下げ対象国の結果は軒並み良かったと思います。値下げ対象国のみを抽出すると、GMV成長率は14.1パーセントであり、このあたりが理由の1つです。

値下げを実施した結果、決して赤字が出ているわけではありません。昨年は利益を出してしまっていた部分があったため、お客さまに還元しています。前年比では非常に悪く見えてしまっていますが、今後の成長を考えると、こちらは行うべき施策なのではないかと思っています。

質疑応答:ポイントホッパーへの懸念について

「ポイントホッパーのような購入客数について、我々は心配しなくてよいでしょうか?」というご質問です。

もちろんゼロではありません。特に今回は復活会員の方に2万ポイントと非常に大きなポイントを付与していますので、ポイントを使用していなくなってしまう方も一定数いらっしゃいます。しかし、こちらに関しては、一定数コストとして最初に織り込んでいます。もちろん全員がリピートすることが理想ですが、あり得ないことは当然ながらわかっていたことです。

2万円使った後も商品を買う方は、ポイントホッパーではないと言ってよいと思います。我々も少し心配していましたが、リピート率は思っていたよりも良いため、結果としてはあまり心配しなくて大丈夫そうです。

新着ログ

「情報・通信業」のログ