オールアバウト、ドコモ経済圏施策等の戦略投資を着実に実施 下期はふるさと納税サービス等の更なる拡大を見込む

2024年3月期第2四半期決算説明

江幡哲也氏:みなさまこんにちは、株式会社オールアバウト代表取締役社長兼グループCEOの江幡です。本日は2024年3月期第2四半期決算説明をご覧いただきまして、ありがとうございます。

それではこれから決算内容について、資料に沿ってご説明します。

オールアバウトグループの企業理念

ご報告に先立ちましてオールアバウトグループの企業理念であるミッション、ビジョン、フィロソフィーについて、ご紹介します。

まず我々の掲げているミッションは、「個人を豊かに、社会を元気に。」です。個人が全面に出て、社会をエンパワーメントしていく時代となり、このミッションが時代にマッチしてきていると考えています。

ミッションを遂行した先に目指す会社の姿が、「テクノロジーと人の力で『不安なく、賢く、自分らしく』を支えるプラットフォームになる。」であり、ここに向かって進んでいます。

その上で大切にするフィロソフィーとして、創業以来「システムではなく、人間。」を掲げています。

昨今、生成系AIを代表とするAIが花盛りとなっていますが、こうしたテクノロジーを最大活用しながら、サービスを強化すると同時に、AIでは解決できない人間ならではの力も持ち続けるということを以前からずっと考えています。

テクノロジーと人を組み合わせることは、オールアバウトが得意とするところですので、ここも時代にマッチしてきているとあらためて思います。この想いも込めて、「システムではなく、人間。」という理念を大切にしています。

オールアバウトグループの事業領域と構成

スライドはオールアバウトグループの事業領域俯瞰図です。2つのセグメントで構成され、まず1つ目が資料左側のマーケティングソリューションセグメントです。こちらは法人からの収益を主体とする事業群で構成されています。主には祖業であるインターネットメディア、デジタルマーケティングの事業です。

もう一方がコンシューマサービスセグメントです。こちらは生活者のみなさまからの収益を主体とするサービス群で、主にトライアルマーケティング&コマース、いわゆるeコマースに近い領域を中心とした事業群になります。収益形態は違いますが、両セグメントとも企業のマーケティングイノベーションに寄与する事業です。

また下段のグレーの箇所が、R&D(Research & Development)です。1つ目は、我々が重点においています人生の基盤領域で、「ライフアセットマネジメント領域」と呼んでいるマネー、ウェルネス、キャリア、人間関係等の分野の新しい事業の立ち上げです。これらの分野は、テクノロジーベンチャーが勃興していますので、我々だけが事業を行うだけでなく、ベンチャー投資も行っています。

その結果、将来的にキャピタルゲインの獲得や、グロースサポートする中での収益獲得、場合によってはM&Aの候補になっていただくなどで3つ目の領域を立ち上げていく取り組みを進めています。

以上がオールアバウトグループ全体の事業構造です。

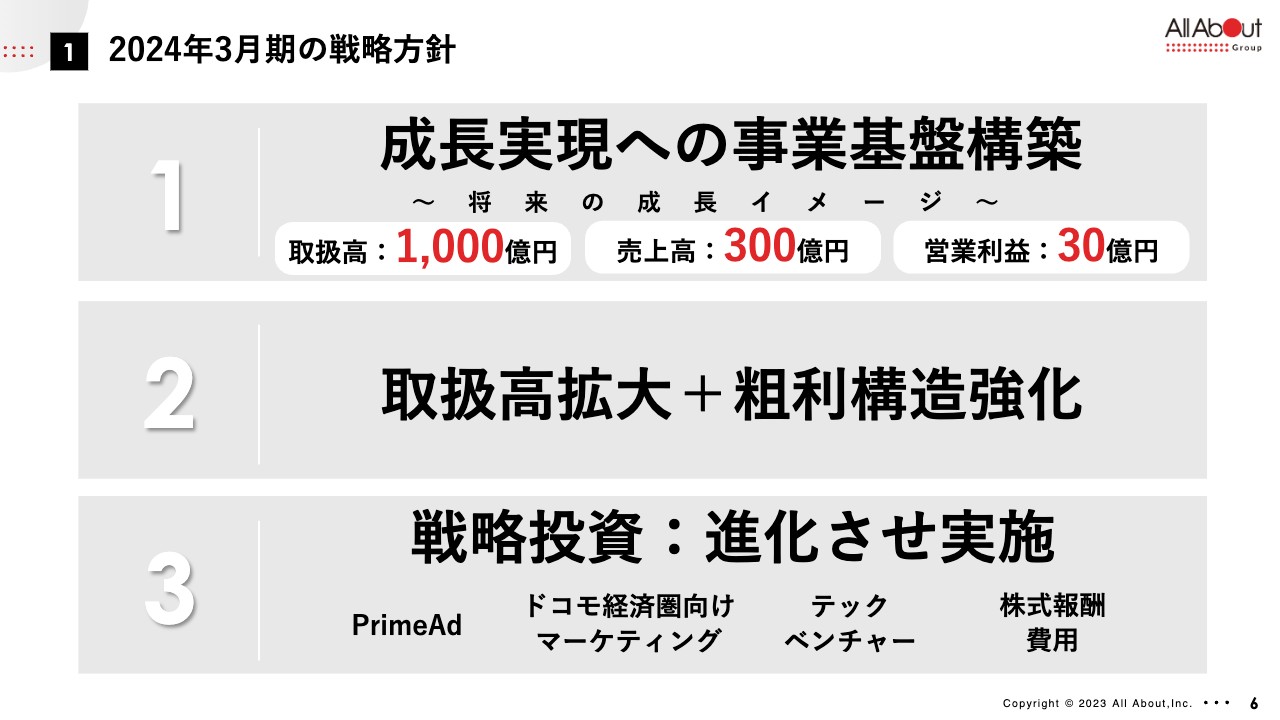

2024年3月期の戦略方針

それでは、これより決算のハイライト等についてご説明します。

今年の5月10日、2024年3月期の大方針というものを3点掲げていますので、こちらについて少し振り返りをしてから決算のご報告をいたします。

1点目、グループ全体が当面目指す規模として、取扱高で1,000億円、売上高300億円、営業利益30億円、これらの実現をイメージし、中長期目指す数値目標として掲げています。取扱高については目標の半分くらいまできておりますが、取扱高を2倍にしていくためにしっかりと事業基盤を作っていく期として、前期に続いて掲げています。

この取扱高拡大は今期も注力ポイントになりますが、これに粗利構造の強化も加えるのが2点目になります。

3点目、成長基盤を作る上での戦略投資は今期も続けていきます。両セグメントとも、投資すべきところには投資する考えです。

以上、3点を掲げて事業を進めています。

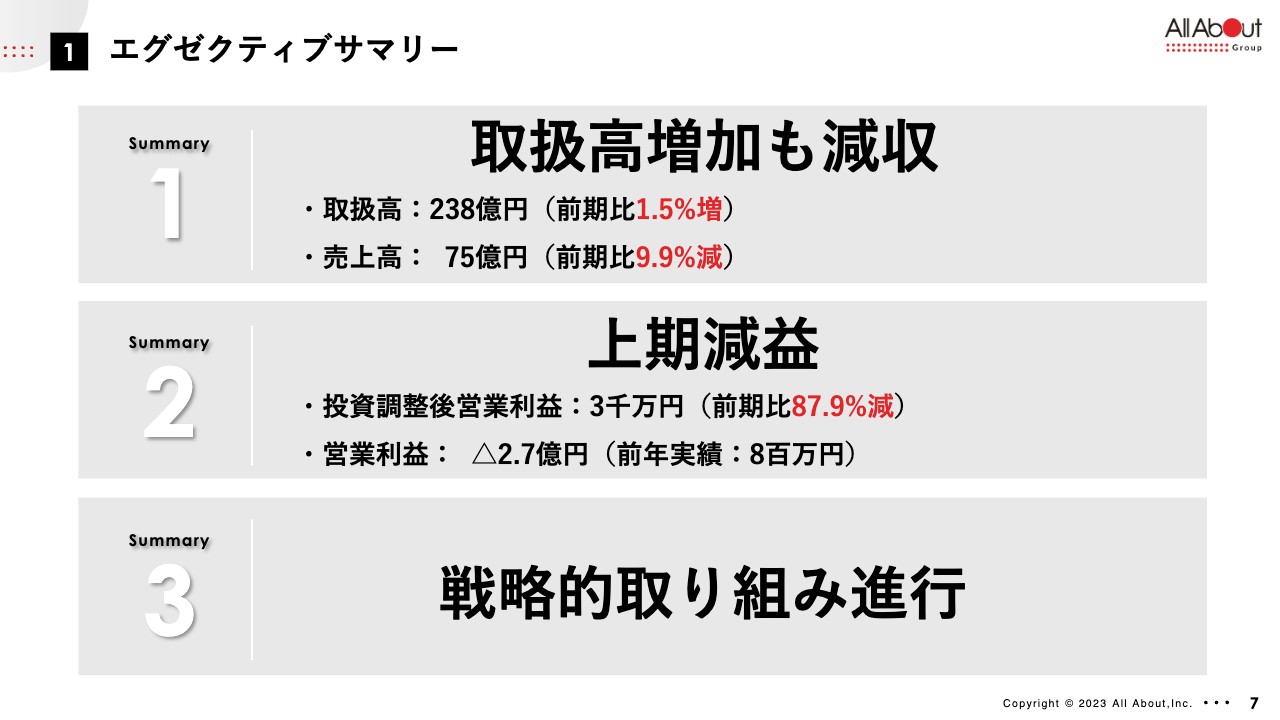

エグゼクティブサマリー

以上の大方針のもとで進めてきた、6か月間のサマリーです。

1点目、取扱高拡大という方針は、昨年を上回るペースで進んでいます。一方、売上高は減収での着地となりました。詳細は後ほどご説明します。

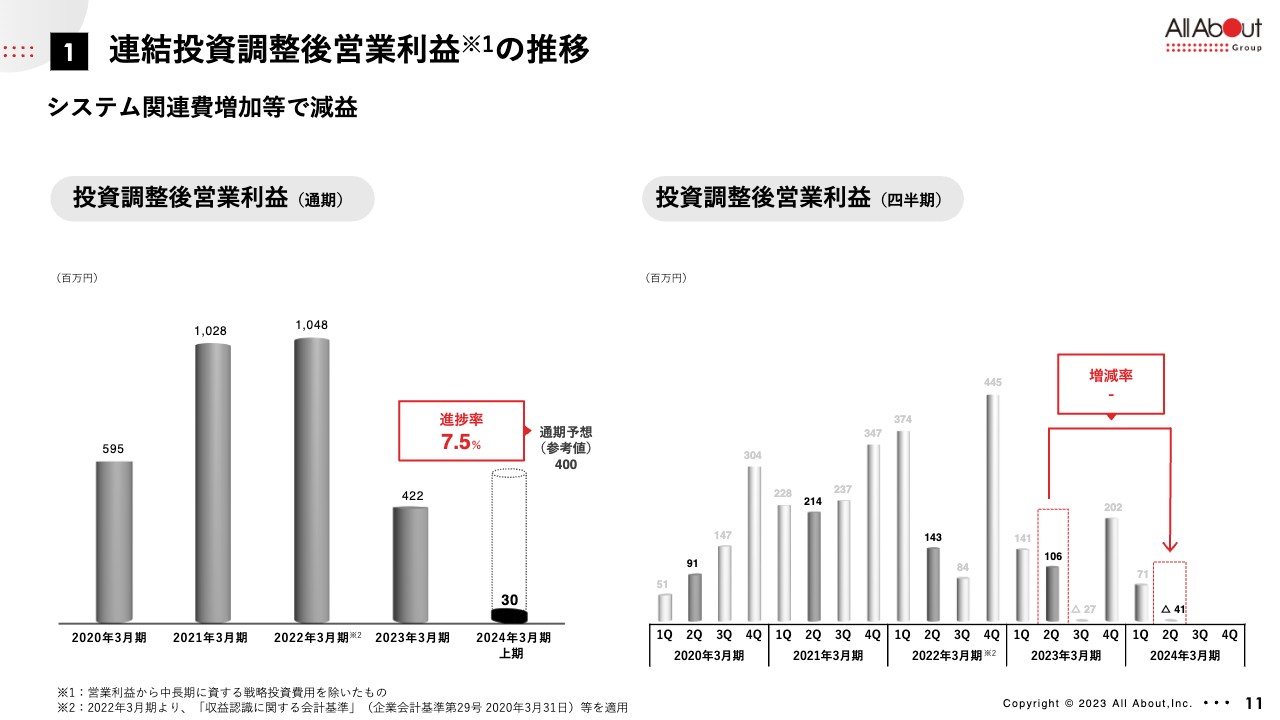

2点目は利益状況です。減収となったことに加えて、システム関連投資等の費用が増加したことで、既存事業の利益指標である投資調整後営業利益は減益となっています。そのような状況でしたが戦略的な投資は引き続き進めていたため、上期は減益となりました。

3点目は戦略投資です。費用対効果を考慮しながら、機動的に進めてきました。これも後ほどご説明しますが、戦略的な取り組みは着実に進んでいる状況です。

以上が上期のサマリーです。

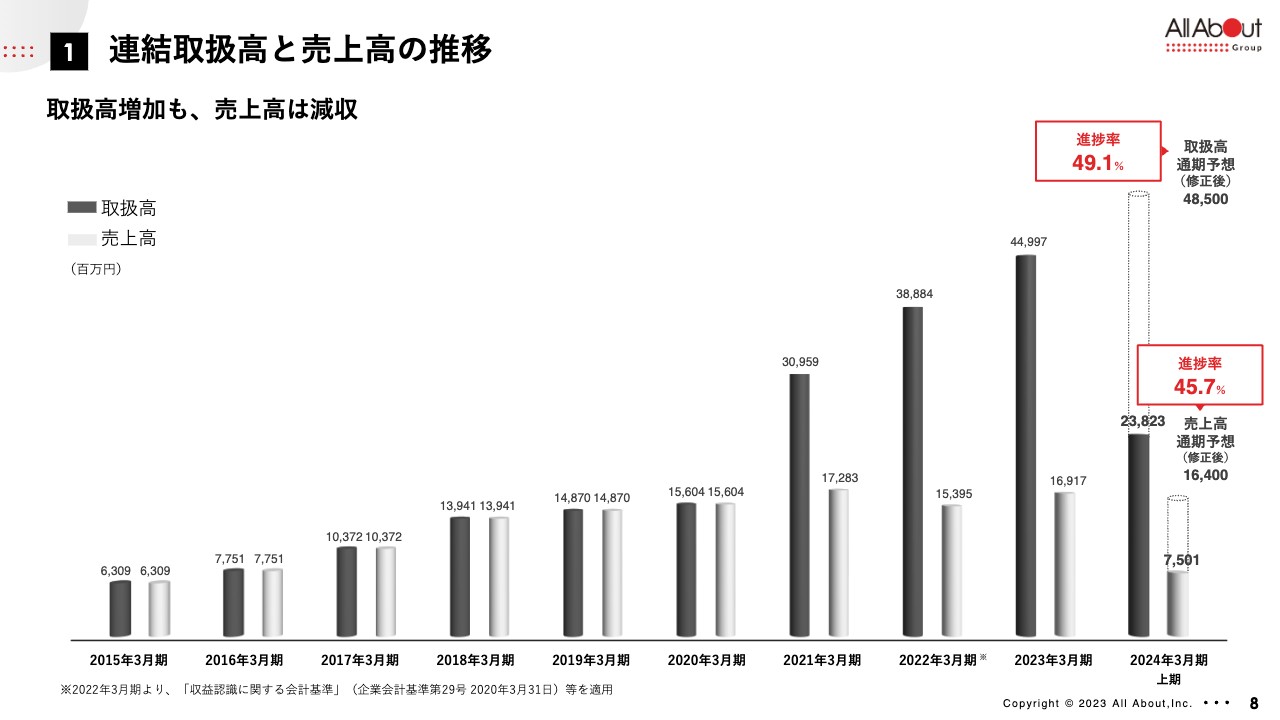

連結取扱高と売上高の推移

続いて連結取扱高と売上高の年度推移です。

2021年度から取扱高が大きく伸長し非連続に伸びています。 資本業務提携をしているNTTドコモの「dショッピング」をNTTドコモと共同運営し、当社グループで運用を実施し、またその他の事業も含め大きく取扱高を伸ばす施策を進めており、当上期も、取扱高は伸ばせています。

一方、売上高は減収での着地となりました。

進捗率を記載していますが、上期の業績を見た上で、通期の業績予想の修正を本日開示しており、その修正した予想値に対する進捗率となっています。

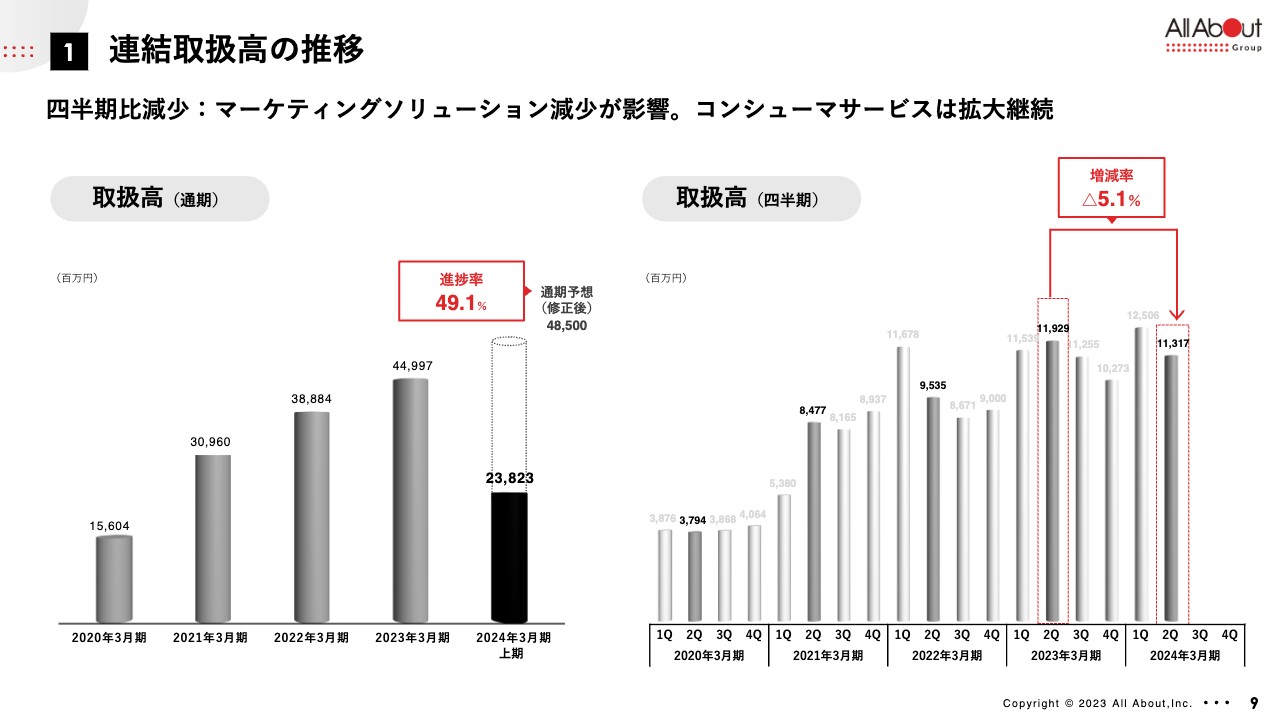

連結取扱高の推移

連結取扱高の四半期ごとの推移です。

6ヶ月累計では前期比プラスでしたが、四半期で比較すると減少しています。これは、マーケティングソリューションの取扱高が前期比較で減少したことが影響しています。一方でコンシューマサービスセグメントについては、四半期比較でも拡大継続しています

各セグメント状況は後ほどご説明します。

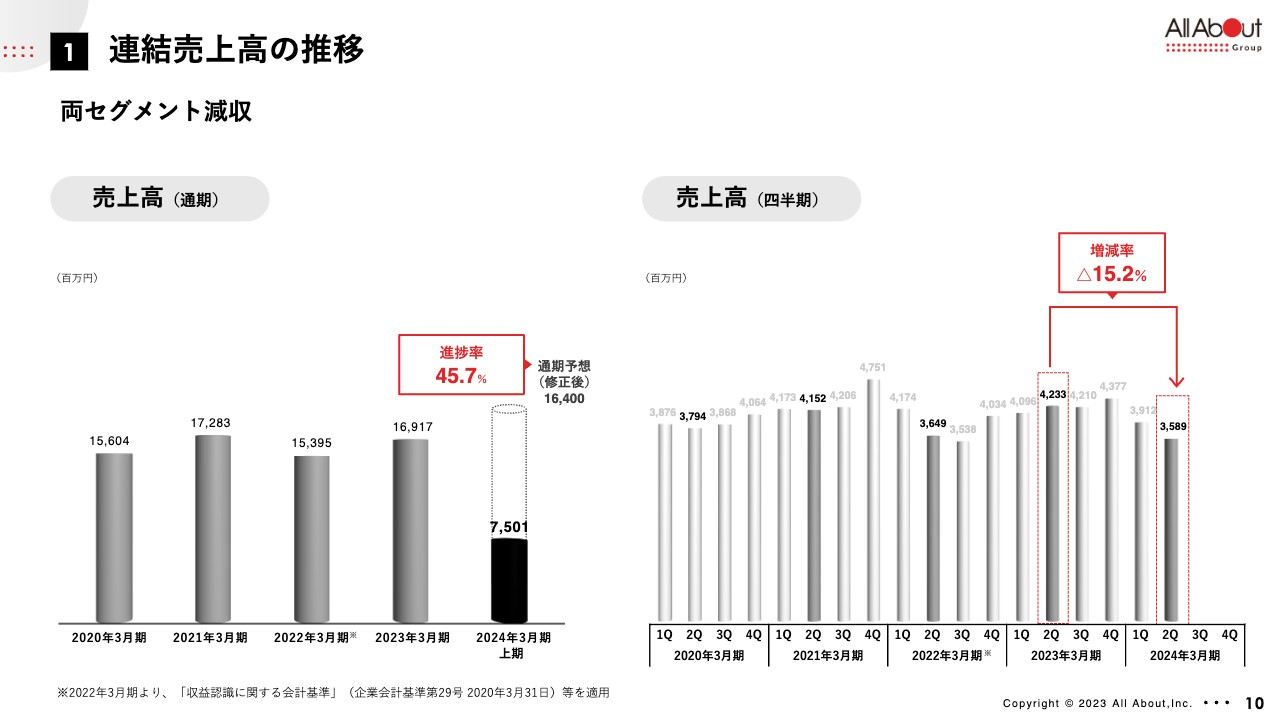

連結売上高の推移

連結売上高の推移です。冒頭にご報告のとおり、減収推移となっています。

連結投資調整後営業利益の推移

スライドは、連結投資調整後営業利益の推移です。各戦略投資を除いた、既存事業の利益にあたる指標です。第2四半期の3ヶ月で見るとマイナスとなり、本業において課題があったと考えています。

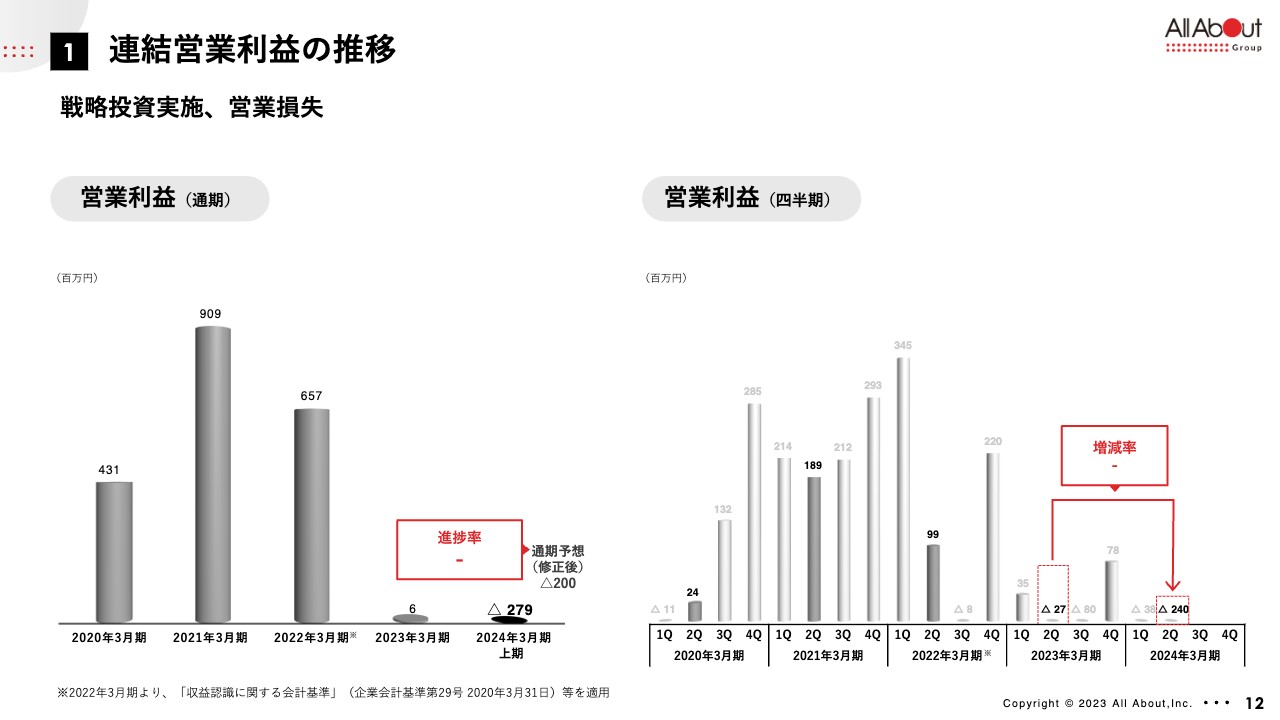

連結営業利益の推移

投資調整後営業利益がマイナスになっている上で、戦略投資も緩めず実施しているため、こちらの営業利益もマイナスとなっているのが現状です。

意思をもって使うべきところに投資をしていますので、その部分が営業利益のマイナスに反映されている状況です。

ここで戦略投資をしている部分が、来期・再来期大きく花開いてくと考えていまして、当期においては使うべきところにしっかり使っている状況です。

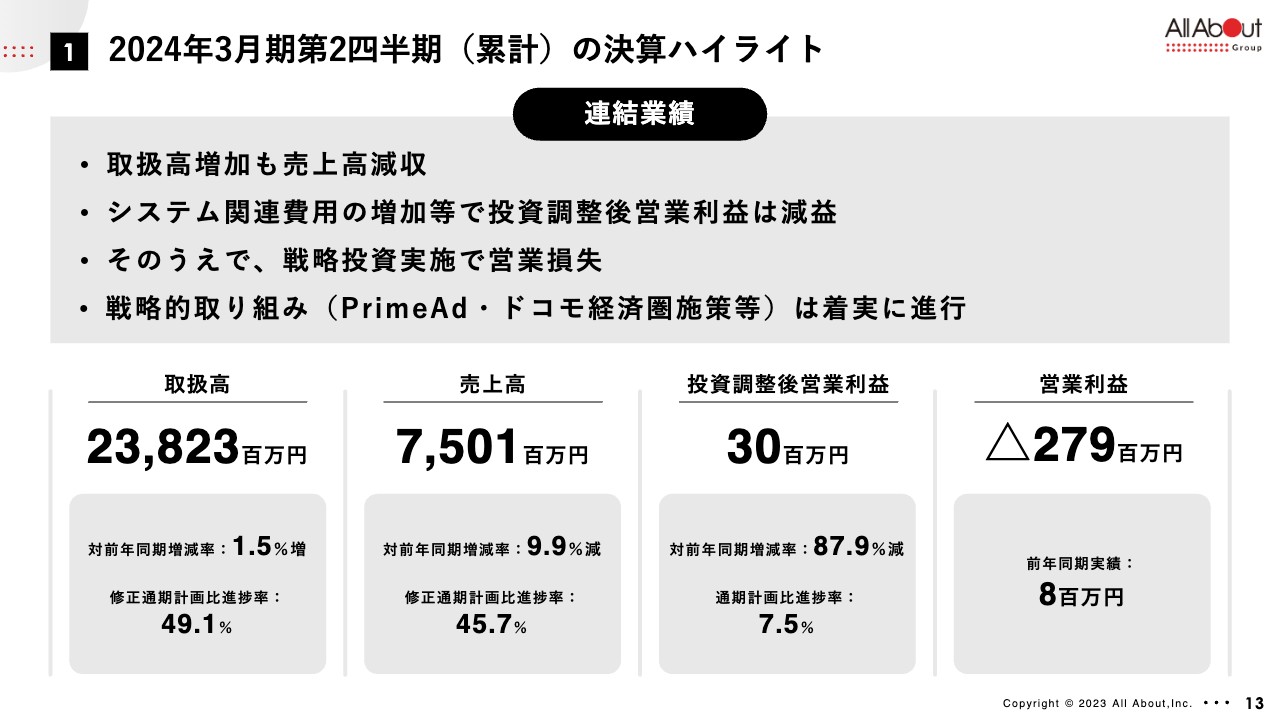

2024年3月期第2四半期(累計)の決算ハイライト

スライドは、連結業績をまとめたものです。

取扱高は増やせているものの、売上高については減収となりました。また、投資調整後営業利益はシステム関連費用の増加等により減益、その上で戦略投資は実施していますので営業損失となっています。

戦略的取り組みにつきましては、「PrimeAd」やドコモ経済圏拡大に向けた施策などを着実に進めています。

これらの結果、取扱高が238億円、売上高が75億円、投資調整後営業利益が3,000万円、そして営業利益は2億7,900万円の損失で上期を終えるかたちとなっています。

進捗率については下段をご参照ください。

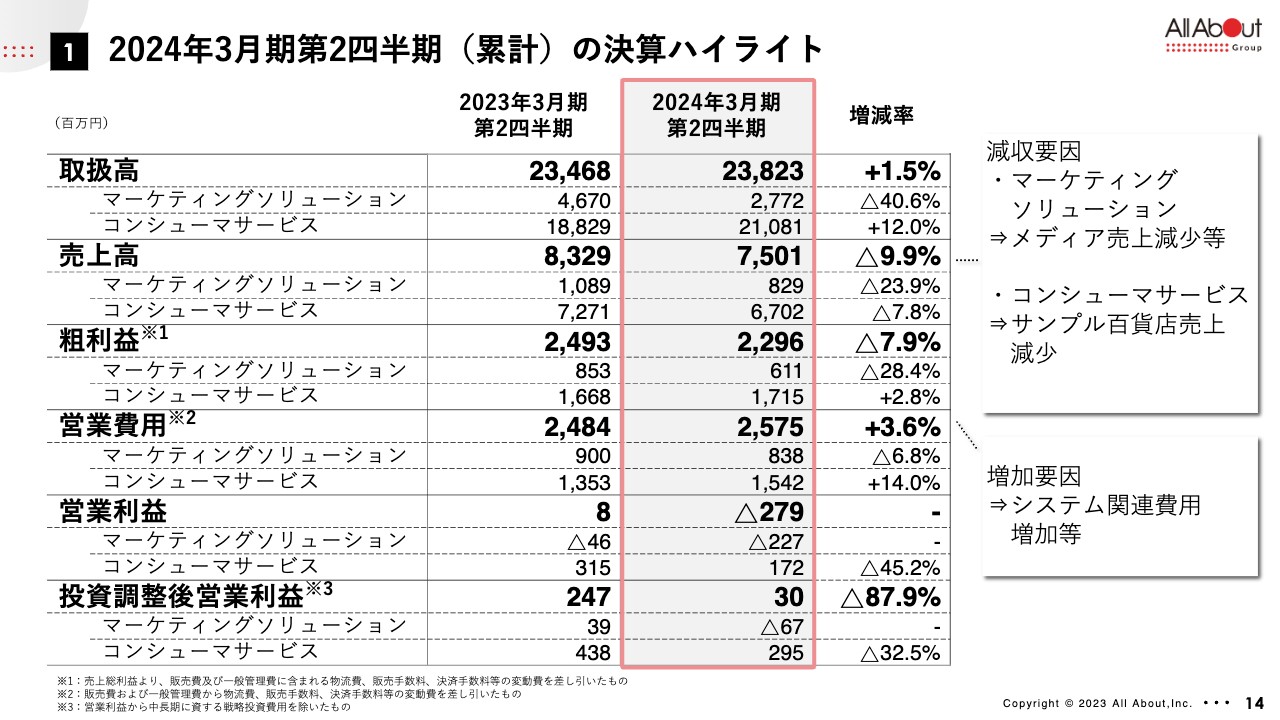

2024年3月期第2四半期(累計)の決算ハイライト

各セグメントの内容とともに主な数値をスライドにまとめていますのでご覧いただければと思います。

両セグメントとも減収となりましたが、マーケティングソリューションセグメントではメディア事業の売上が減少したこと、コンシューマサービスセグメントでは主力である「サンプル百貨店」の売上が減少したこと、これらが減収の大きな要因となっています。詳細は各セグメントの決算ハイライトでご説明します。

段階利益についてはこれまでの内容と重複するため、説明は割愛します。

以上、連結全体の決算ハイライトについてのご報告となります。

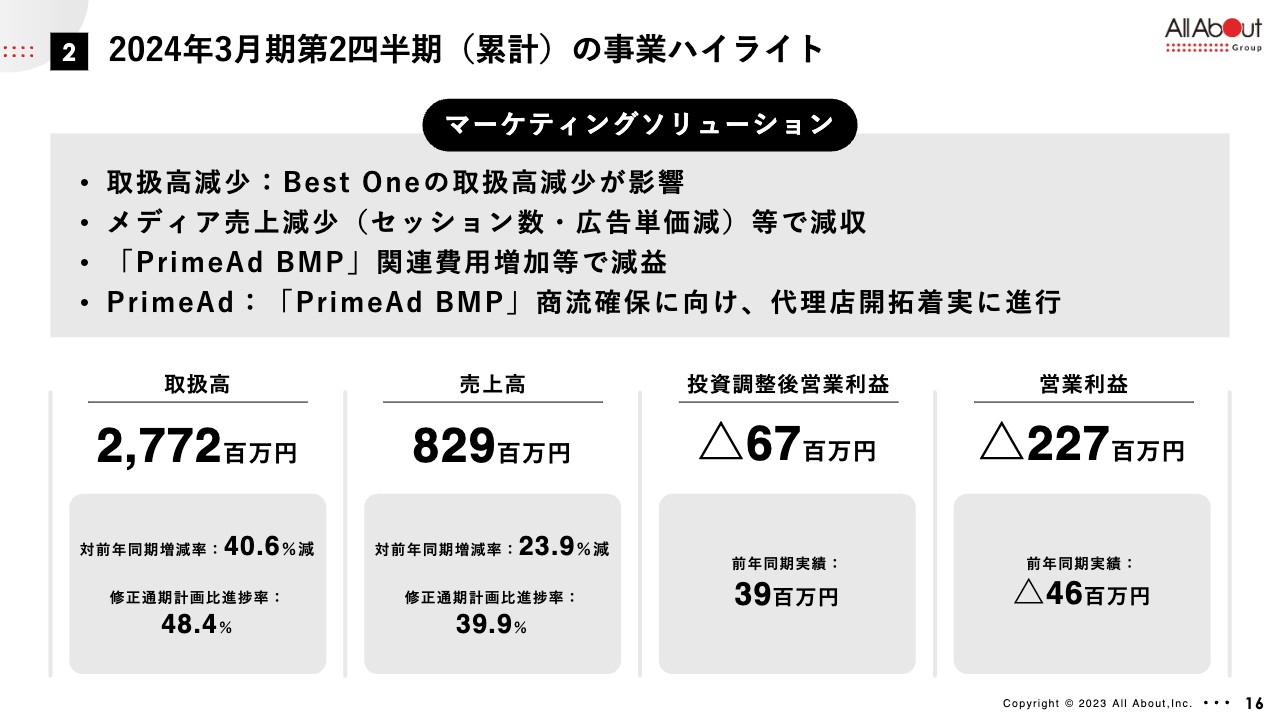

2024年3月期第2四半期(累計)の事業ハイライト:マーケティングソリューション

ここからは各セグメントについて補足します。まず、マーケティングソリューションセグメントです。

取扱高減少への影響については、前年上期は、ユーザーのアクセスが過去最高に迫る勢いで伸びておりましたが、当上期においては、Googleのロジック変更等によりコンテンツコマース「Best One」の取扱高を大きく減らしたことが主要因となりました。

売上高についても減収となりました。祖業である「All About」を中心として、Googleの検索ロジック変更の影響等により、前期まで伸び続けていたユーザーアクセス数の指標であるセッション数が減少しました。また市場全体的な傾向として、プログラマティック広告単価が調整期に入っている中で広告単価が下落基調で推移しており、この2指標の掛け算であるメディア売上が減少しました。

その上で、戦略投資である「PrimeAd」に対する開発費用を中心に、使うべき投資として費用が増加していることで、利益面については減益となっています。

「PrimeAd」の進捗ですが、ご利用いただく代理店のみなさまのID数は着実に増加しており、パートナー連携がより深く進捗しています。この点は後ほどご説明します。

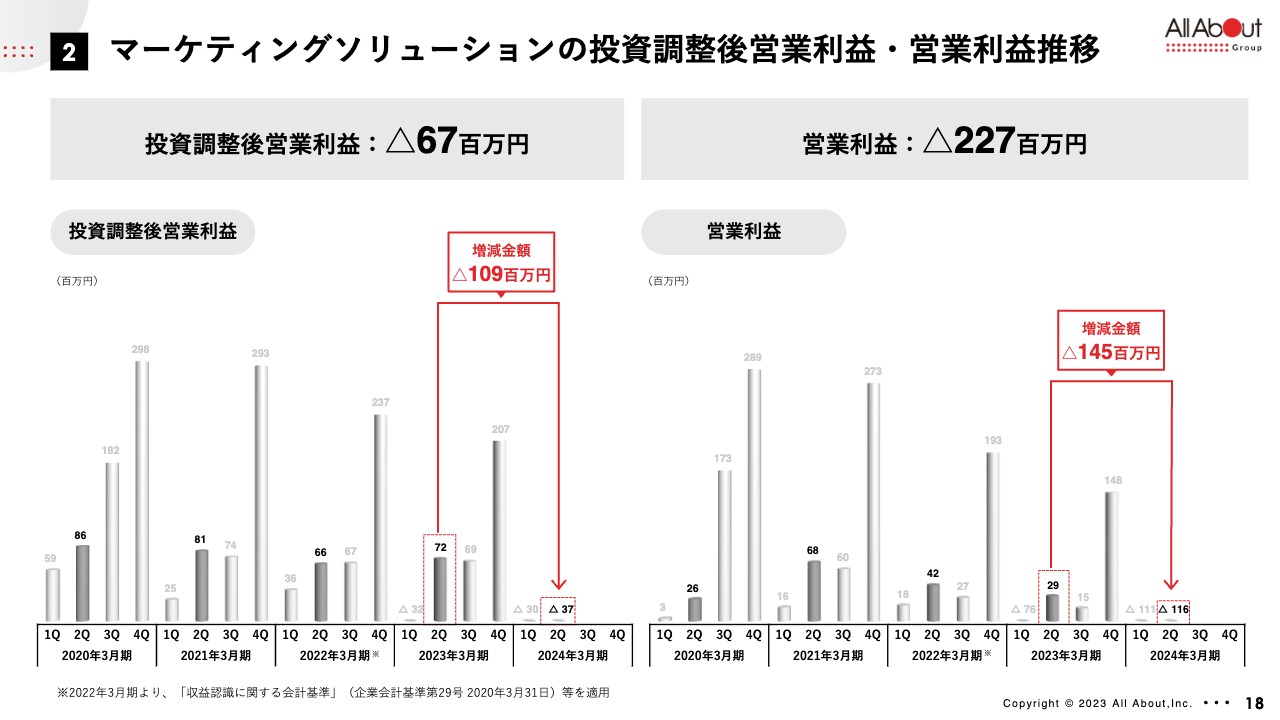

各数値はこちらに記載のとおりです。取扱高が27億7,200万円、売上高が8億2,900万円、投資調整後営業利益がマイナス6,700万円、営業利益がマイナス2億2,700万円となり、各進捗率は下段のとおりです。

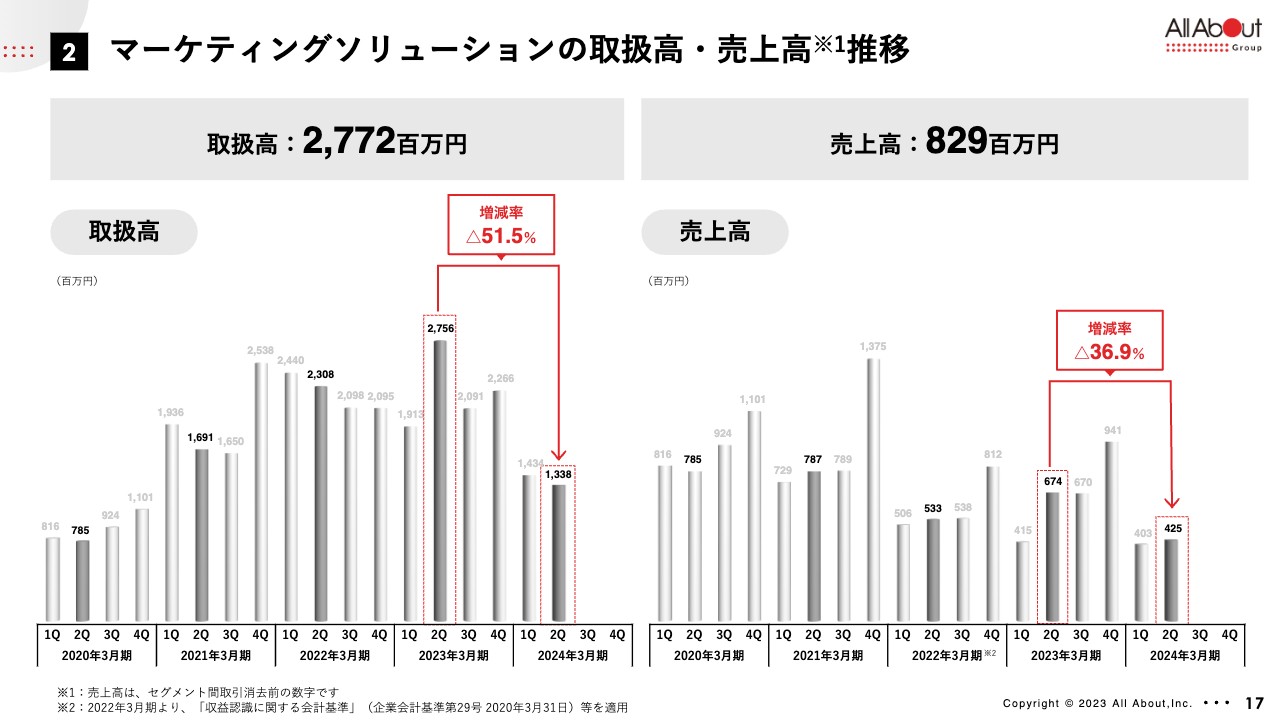

マーケティングソリューションの取扱高・売上高推移

四半期推移のグラフです。左側が取扱高、右側が売上高です。先ほどご説明した内容のとおりです。

マーケティングソリューションの投資調整後営業利益・営業利益推移

続いて利益の四半期推移のグラフです。こちらも先ほどの説明と重複しますので、資料をご参照いただければと思います。

総合情報サイト「All About」の状況

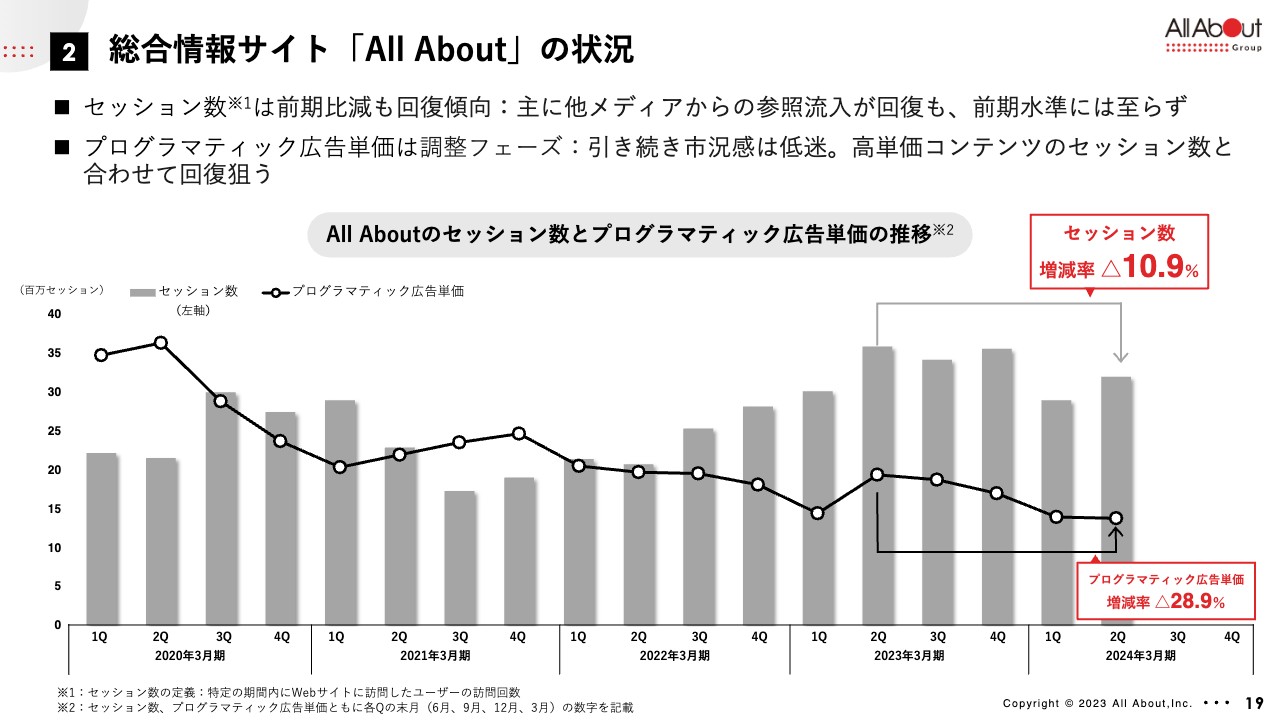

祖業の「All About」の状況を記載しています。

棒グラフはセッション数の推移を示しており、おおむね、このメディアに訪問しているユーザーの数と捉えていただければと思います。

前期はギネスに迫る増加傾向で推移してきたセッション数ですが、当期の第1四半期においては、主なユーザーの流入経路であるGoogleの検索ロジックの大きな変更があり、これを含めた各要因により一転減少しました。9月以降は回復基調ではありますが、前期比較では依然弱含みですので、改善への取り組みに注力しながら伸ばしていきます。

折れ線グラフは広告単価の推移を示しています。業界全体の動きが下落傾向となっている中で、当社の広告単価の絶対値は業界全体を上回っているものの、第1四半期以降下落基調で推移しています。このセッション数と広告単価2つの指標とも落ちたことで、売上高は減収となりました。

プログラマティック広告は、売上がほぼ粗利となる利益率の良い事業であるため、ここが減収したことで利益にも大きくマイナスとなっているところです。

この点については、期初より広告単価は調整フェーズとお伝えしていますが、セッション数と単価を上げていく施策を順次打ち込んでいますので、下期・来期に向けて上げていけると考えています。

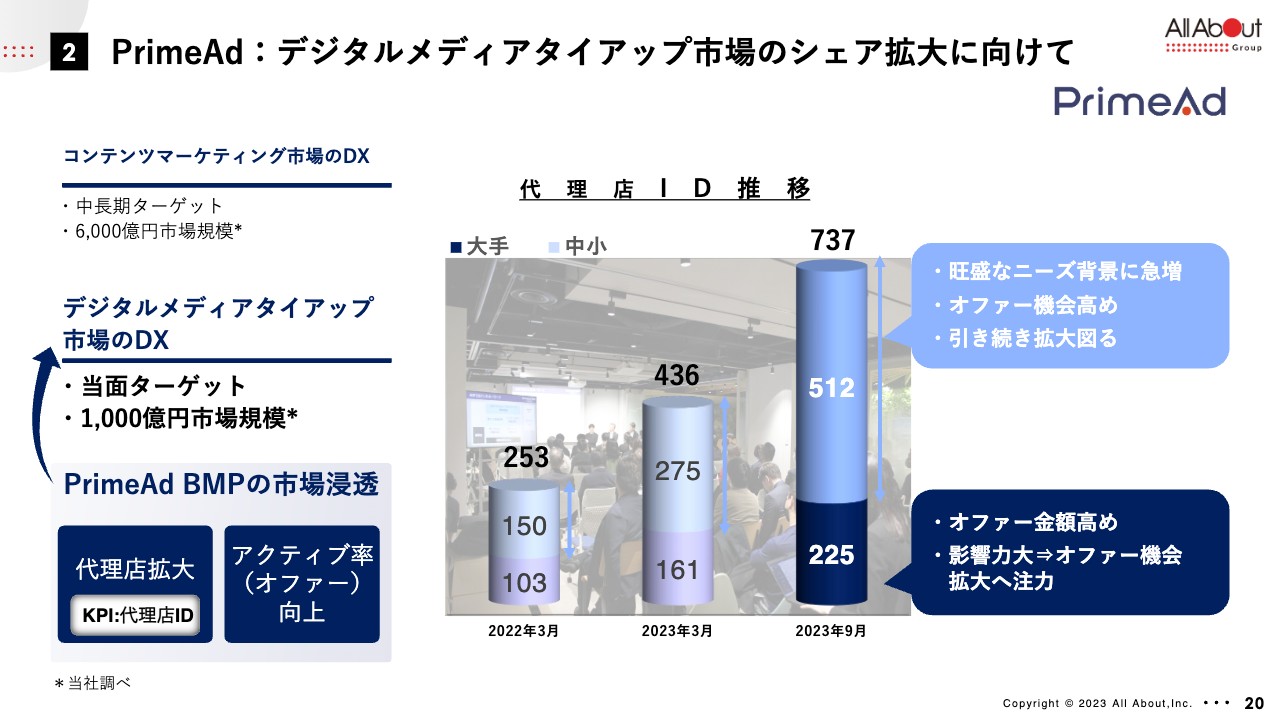

PrimeAd:デジタルメディアタイアップ市場のシェア拡大に向けて

戦略投資注力事業の1つである「PrimeAd」についても補足します。

「PrimeAd」が狙っているのはコンテンツマーケティングと言われる市場です。当社調べで、既存で6,000億円程度の規模があります。

昨今ネット業界において、クッキー規制などアドテクノロジー上でプライバシーに配慮した規制強化が進んでいます。具体的には、あるサイトをユーザーが閲覧すると、ブラウザに残るクッキーIDをベースにその個人をターゲティングし広告を表示する仕組みがあります。

これがプライバシー配慮の中で、今後全面的に使えなくなる方向へテクノロジー対応が推移しようとしています。そうなると、プログラマティック広告というネット広告の主戦場が今までどおりにはいかなくなります。

我々が主戦場としているコンテンツマーケティングは、このテクノロジー規制がフォローウインドになる領域だと考えています。「良質なコンテンツにユーザーがアクセスする際に、このユーザーはこういう情報を欲しがっているのではないか?」ということをテクノロジーで分析し、それにマッチする広告を出していくコンテンツマッチ型の広告市場が伸びていくと見ています。

このコンテンツマーケティング市場の中に、我々が得意としているデジタルメディアタイアップ市場があり、現在1,000億円くらいの市場があると捉えています。まずは、この市場における商流を広告業界のDXプラットフォームである「PrimeAd」に載せ換えていただけるような戦略をとっています。

広告主から広告代理店を通しメディア社に発注される過程で、今までバラバラだったワークフローのDX化や効果指標の統一化がこのプラットフォーム上で行われることで、市場拡大と生産性向上を実現します。

そして、この商流の一定割合、他社のメディアで生成した収益の一部分も我々の収益になっていきます。こういった、単一メディアの事業からインターネット全体を横串にとらえた事業への進化を図る取り組みになります。

まさに今の市場環境変化にマッチするものだと思っており、この変化に対応できるような規模感を目指し、大きな投資をしているのが現状です。

その進み具合として、広告の発注側の主なステークホルダーである広告代理店のみなさまに「PrimeAd」を導入・利用開始していただいています。着実にID数は増えており、3月段階で436IDだったところから9月では737IDに、そして足元では1,000IDに届きそうな勢いで利用者が伸びている状況です。

代理店の内訳として、大手代理店から先行して使い始めていただいていますが、これに加えてこの上期は中小の代理店のニーズが旺盛で大きく伸びているところです。利用登録から実際に使っていただく機会、オファーと呼んでいますが、その確度が高いのが中小代理店の特徴です。

まだ拡大余地がありますので、下期以降も中小代理店の拡大に取り組みます。また、大手の代理店については、多数いらっしゃる営業現場のみなさまにしっかり認知を広げていくのが下期の取り組みとなります。

このような取り組みで、来期以降、先ほど申し上げた1,000億円市場においてシェアを最大限に獲っていけるように進めていきたいと思います。

このページでは、「PrimeAd」を使う側の数が伸びていることを説明していますが、もう一方のメディア側については、主要なメディアはほぼ我々のネットワークに入っていただいたと思っていますので、今は商流の方を拡大していくフェーズに入っているとお考えいただければと思います。

以上がマーケティングソリューションセグメントについての報告となります。

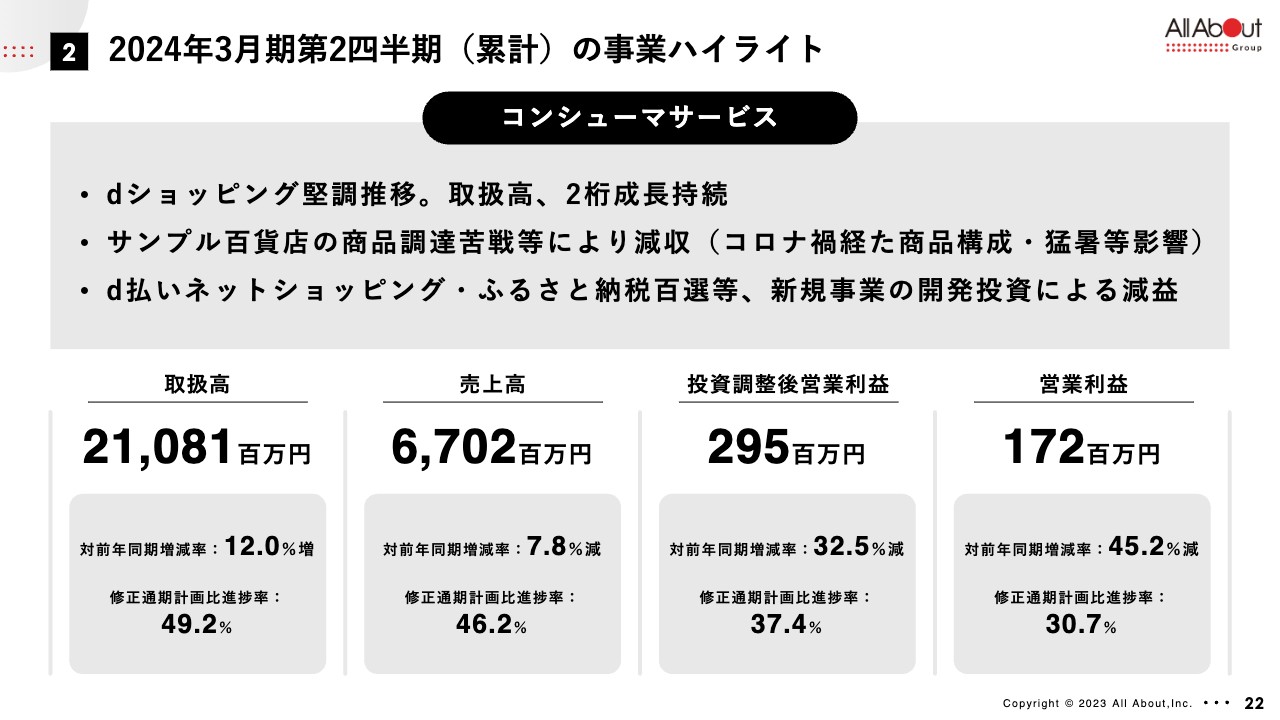

2024年3月期第2四半期(累計)の事業ハイライト:コンシューマサービス

続きまして、コンシューマサービスセグメントです。

「dショッピング」がさらに拡大し、堅調に取扱高が伸びています。2桁成長を続けておりまして、ここがグループ全体の取扱高に最も寄与しており、期初掲げた方針に対して概ね順調に進捗している状況です。一方、売上高は減収となりました。

「dショッピング」はショッピングモール事業ですので、取扱高に対するマージン部分が売上高にカウントされます。一方、「サンプル百貨店」は自社で商品を仕入れて売る構造ですので、取扱高そのものが売上高になる構造です。この2つの事業の割合変化によって、取扱高の伸びと売上高の連動が変わってきます。上期は、「dショッピング」が伸びて「サンプル百貨店」が伸び悩んだことで、売上が減収しました。

「サンプル百貨店」の減収ですが、コロナ禍を経て、主戦場となる飲料・食品などの各メーカーのみなさまにおける商品構成の在り方が見直され、コロナ以前に比べると過剰在庫が少なくなり、仕入れる商品に苦戦したことが1つの要因になっています。

マクロデータにもありますように、まずリアル回帰が進み、EC電子商取引のほうは遅れている流れが市場全体の状況です。また、飲料を主戦場としているため、夏場の猛暑が続いた中での飲料在庫不足なども「サンプル百貨店」の商品調達苦戦に影響しました。

これらの要因により、「サンプル百貨店」の売上高の減収結果となっています。

ただし、中長期的には伸びる領域であると確信していますので引き続き注力していく方針で、ふるさと納税関連の強化や、NTTドコモが注力されているキャッシュレス決済の「d払い」の利用接点となるネットショッピングの強化といった取り組みを、前第3四半期以降追加しています。、今後ますます伸びていく領域として、戦略投資を進めており、投資調整後営業利益、営業利益ともに減益となりました。

「サンプル百貨店」については10月以降の傾向を見ると復調傾向ですので、下期にできるだけ取り返していく考えです。

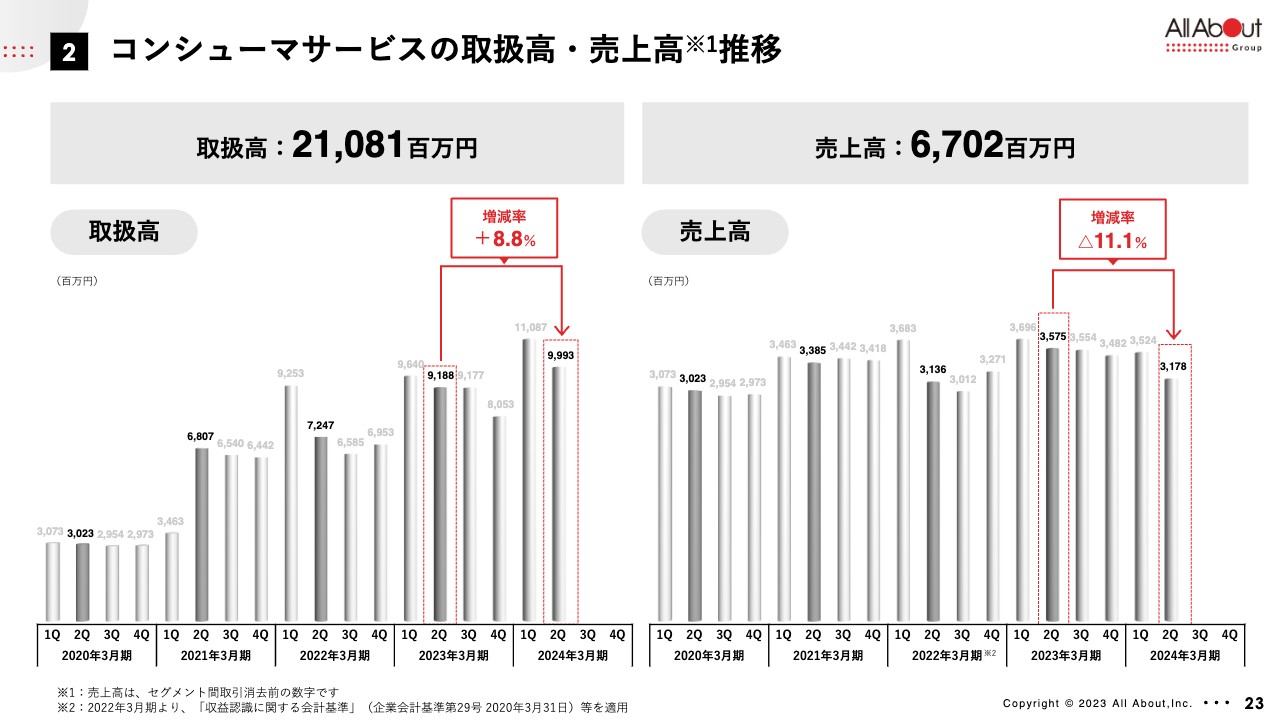

コンシューマサービスの取扱高・売上高推移

スライドは取扱高、売上高の四半期推移となります。

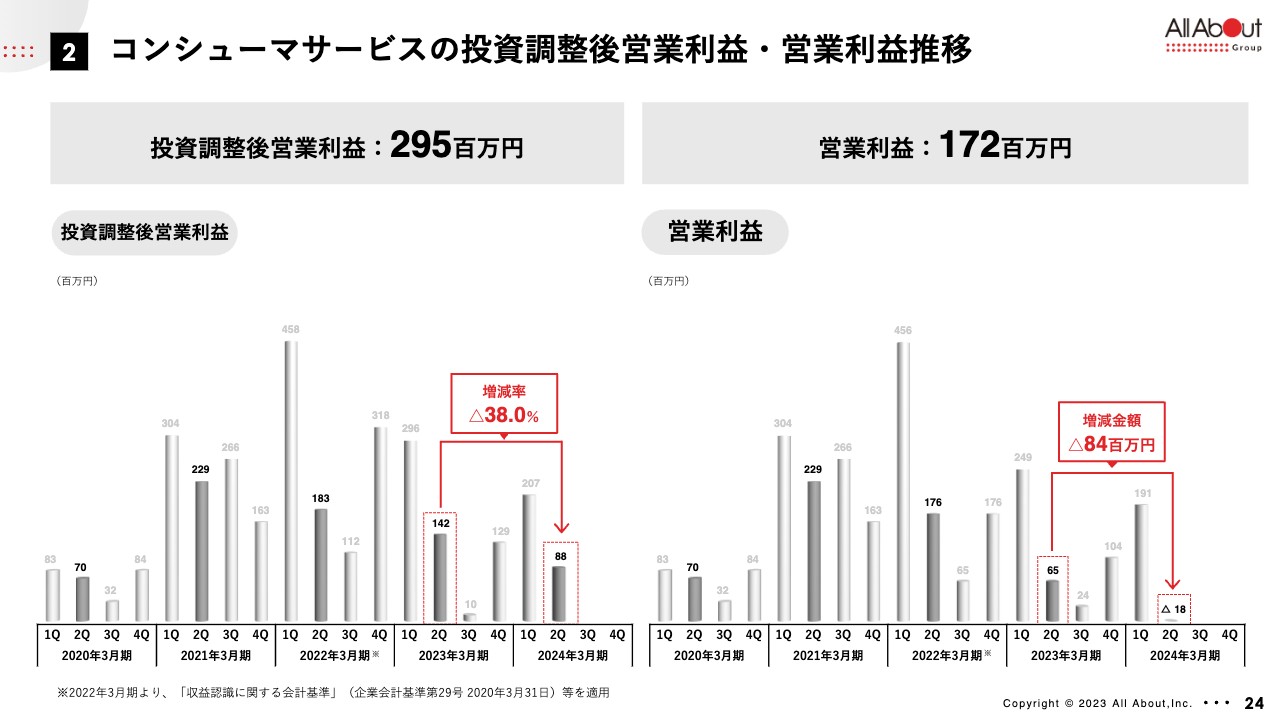

コンシューマサービスの投資調整後営業利益・営業利益推移

投資調整後営業利益、営業利益はこちらになります。

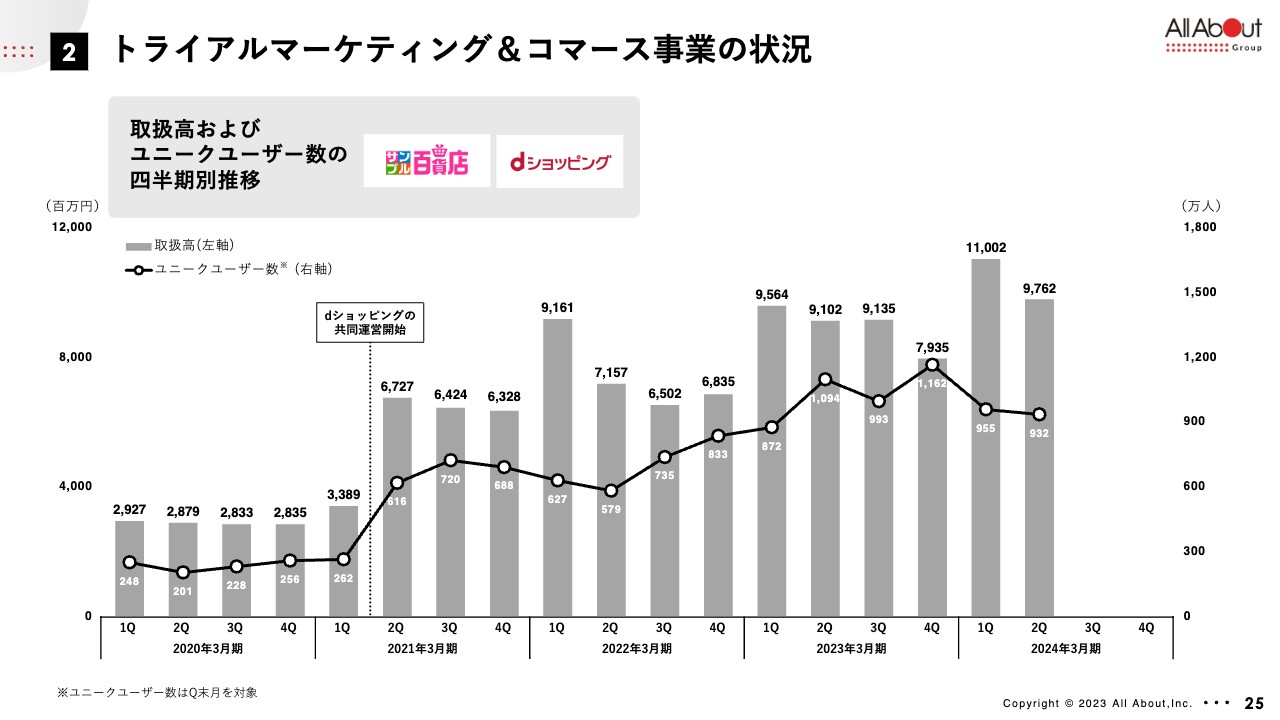

トライアルマーケティング&コマース事業の状況

スライドは四半期ごとの取扱高とユーザーの指標です。折れ線グラフがユーザー数、棒グラフが取扱高となっています。

多少季節要因はありますが、市場としてはこの先も右肩上がりの前提です。マクロ調査によりますと、eコマース市場は年率8パーセント成長ということですので、それ以上の成長をグリップしながら今後も伸ばしていけると考えています。

トライアルマーケティング&コマース事業

スライドは、トライアルマーケティング&コマース事業について全体をまとめたものです。

表の左側上段が6ヶ月間の動向、下段が今後の見通しとなっています。また、上部が3つの事業群を示しており、左が「サンプル百貨店」などのトライアルマーケティング、中央が「dショッピング」を中心としたコマース、そして右側は、出店社のみなさまのマーケティングを支援するマーケティングソリューションとなっています。

左側のトライアルマーケティングの「サンプル百貨店」事業ですが、先ほどお伝えしたとおり、リアルへと人の流れが回帰する中、モノの流れもリアルへと進んでいましたが、足元ではそういった環境もそろそろ底を打ち、ネットへ商品が流れてくると感じています。また、通販専用商品、特に飲食品系の販売が堅調ですので、これらを含めて下期は「サンプル百貨店」の復調を見込んでいます。

コマース領域、こちらは「dショッピング」事業ですが、NTTドコモとの連携強化を進める中で、出店社数が大きく伸びています。また、昨年11月より「dショッピングふるさと納税百選」という新しい取り組みを加えまして、取扱高嵩上げの要因になっています。下期に向けてもこの領域は引き続き拡大を図れる認識でして、トライアルマーケティング、コマースあわせて伸ばしていきます。

出店企業や商品提供メーカーの販売促進のお手伝いをするマーケティングソリューションですが、こちらも着実に伸びています。トピック的に補足しますと、資本業務提携先である日本テレビと取り組んでいる物納CMが大変好調です。

これは、「サンプル百貨店」に各メーカーが商品を提供し、ここで販売して上がった収益を原資にテレビCMを出していただく仕組みです。滞留在庫を使ってマーケティング原資ができるサービスですので、エコソリューションとして昨今のサステナビリティの観点からも需要が増加している取り組みです。

テレビCMに限らず、いろいろなマーケティングメニューがオールアバウトグループにはありますので、ここで出た原資を使ってマーケティング手段を駆動していければと思います。例えば、テレビ局であればテレビCMだけでなく「TVer」への広告出稿や、オールアバウトグループの各マーケティングのいろいろな商品活用などに広がっている状況です。

また、コロナ以前は、都内の有名ホテルで年数回ほどリアルサンプリングイベントを実施しており、非常に大人気で大規模なイベントでしたが、コロナ禍ではオンラインへシフトし実施してきました。こちらが今年12月にリアルで再開ということで、多くの利用者のみなさまからも反応をいただいているところです。

上期苦戦した領域はありましたが、先行きはポジティブ動きになっており取り返していけると考えています。

以上がコンシューマサービスセグメントの補足となります。

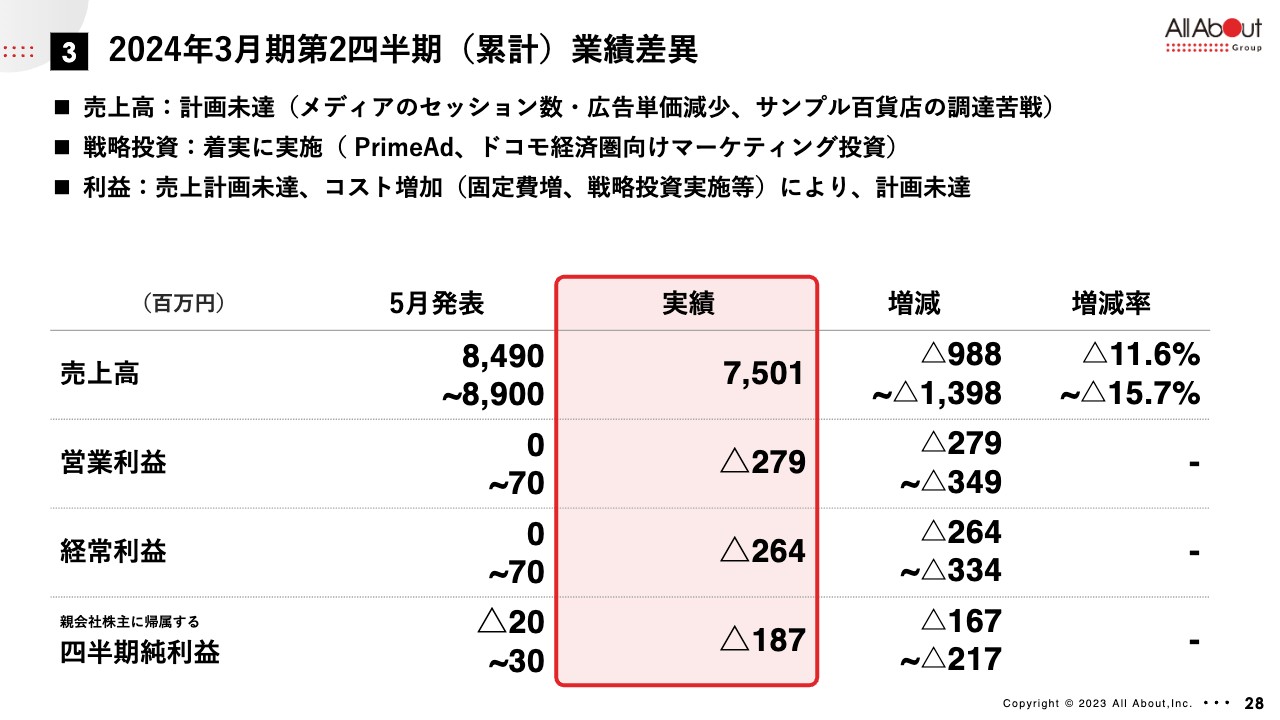

2024年3月期第2四半期(累計)業績差異

最後に、今期の業績見通しについて補足します。スライドは、今年5月に開示した上期の業績予想と今回の業績差異についての資料です。

マーケティングソリューションに関しては、広告単価を含めて広告市場全体への重し感もあるとの認識のもと取り組んできました。

また、コンシューマサービスは、大きなトレンドとして市場成長する領域との認識ではありますが、足元はリアル回帰で少し調整が入る想定を持っておりました。

そのような認識のもと進めてきた上期ですが、ここまで申し上げてきたような要因により、売上高、利益は目標に届かない結果となりました。一方で、必要な領域には意思をもって戦略投資を実施しましたので、この部分も利益の押し下げ要因となっています。

資料下段は、5月に発表した上期見通しと実績、およびその差異を記載したものになりますので、ご参照いただければと思います。

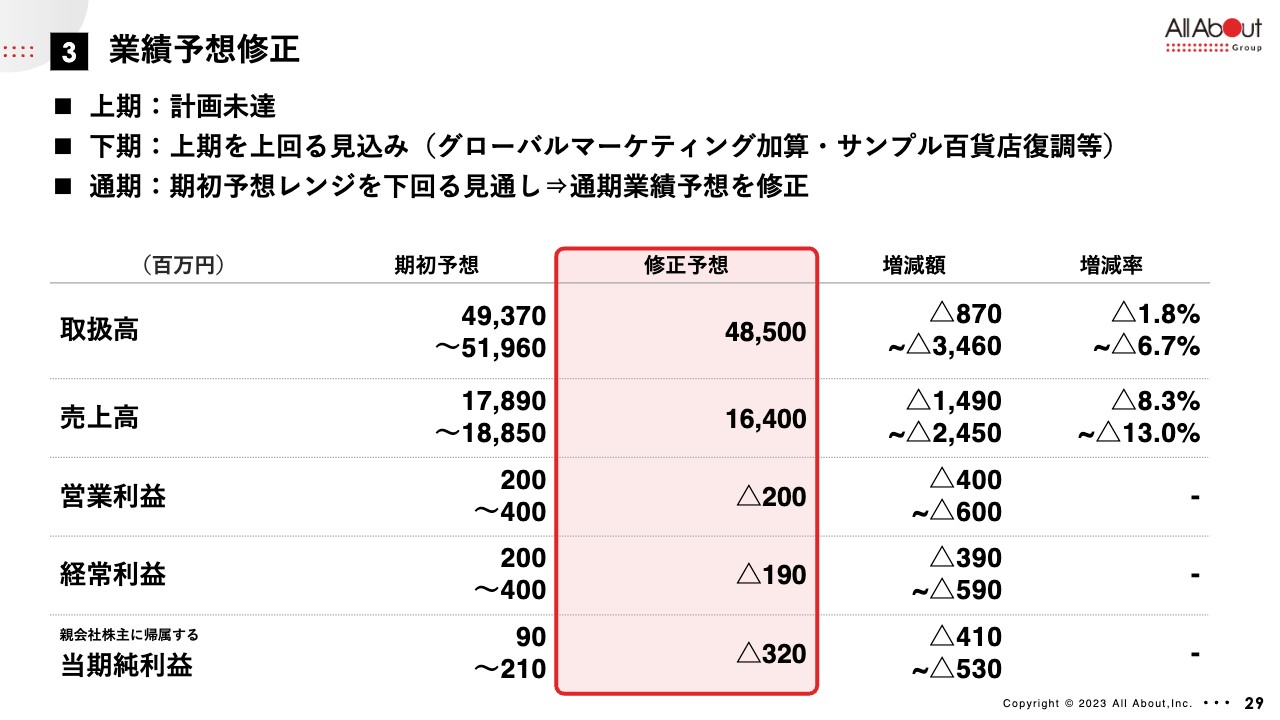

業績予想修正

このように、上期業績については計画に届かず着地となりました。環境要因と我々自身の課題の両方ありますが、これらを踏まえた上で下期取り返していくかたちになります。

下期見通しですが、マーケティングソリューションセグメントではグローバルマーケティング事業が主体で業績が積まれることや、コンシューマサービスセグメントでは「サンプル百貨店」含めコマース事業が復調傾向にあること、これらを含めて前年同期比で増収増益を図れるものと考えています。

しかしながら、上期業績が下回った分まで取り戻せるかという点は、マーケット環境として難しい部分もあると考えていますので、保守的に業績予想をさせていただければと思います。

資料中央に修正予想として、取扱高485億円、売上高164億円、営業損失2億円、経常損失1億9,000万円という数値を置かせていただきました。下期についてはしっかり復調させ、来期に向けて戦略投資を花開かせていきたいと考えています。

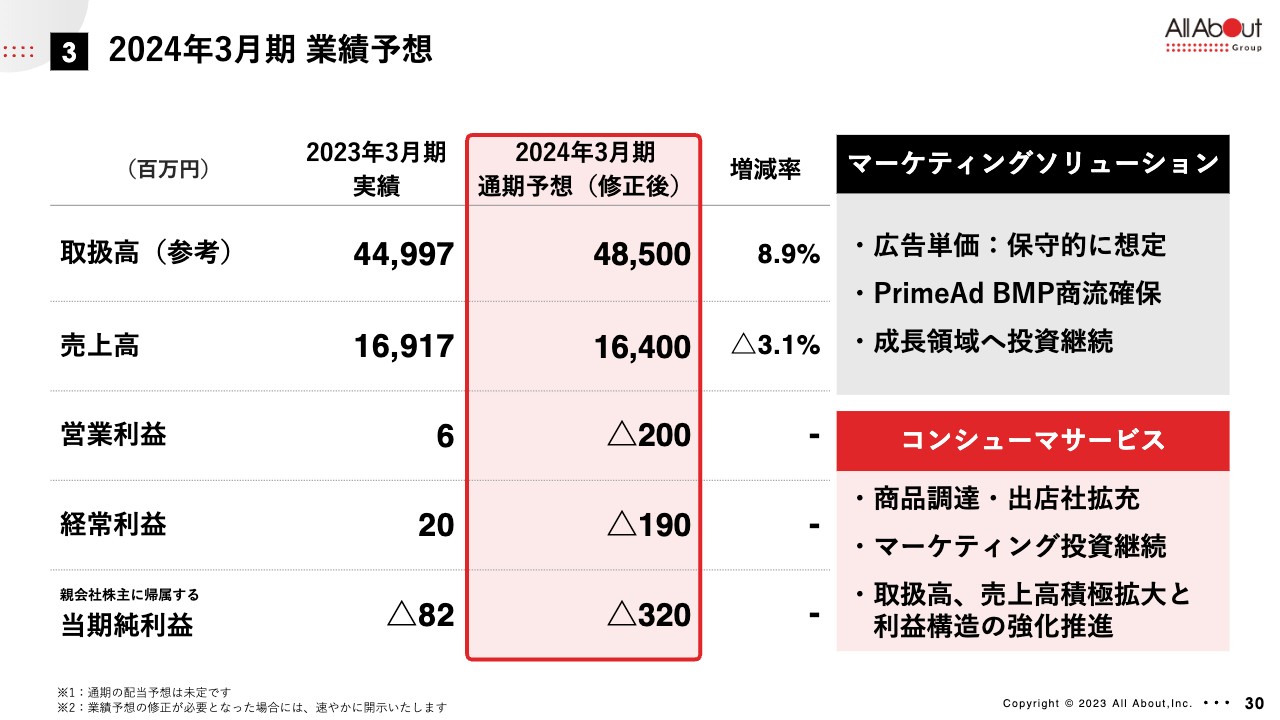

2024年3月期 業績予想

こちらに修正後の数字と増減率をあらためてまとめさせていただくとともに、マーケティングソリューション、コンシューマサービスの方針を記載しています。

デジタルマーケティングはいろいろな市場環境を織り込み、新しいステージへの変革が今期、来期で行われていくと考えています。それら変革の後、しっかり大きな成長を図れるような構えを作っておくことが重要ですので、その構えを作っていくところに投資をしながら既存事業についてはより強化をしていく考えです。コンシューマサービスセグメントについても、成長市場であることは間違いないと思っています。

両セグメントともに、近々についてはまだ不透明な部分はあると思いますが、将来的には伸びていく市場ということで、そこに対する投資や構えも続けていますので、中長期的には伸ばしていけるものと確信しています。

以上、オールアバウトグループ2024年3月期第2四半期累計の決算ハイライトならびに各セグメントの補足についてご説明を申し上げました。

繰り返しになりますが、足元では復調傾向が出ていますので、下期は前年同期比で増収増益をこなしながら、来期以降の中長期の環境変化に対応した構えを作り上げていく期にしてまいりたいと思いますので、引き続きご指導ご鞭撻のほどお願いいたします。

本日は、株式会社オールアバウトの決算説明会にご参加いただきありがとうございました。

新着ログ

「サービス業」のログ