中央倉庫、業界全体として厳しい状況も「志を固める好機」 機工部門や再生原料関連ビジネスのさらなる展開など計画

目次

木村正和氏:みなさま、ご多用のところ株式会社中央倉庫の決算説明会にご参集いただきまして、本当にありがとうございます。

当社の事業内容について、ふだん、みなさまとはあまり接点のない物流業界の参考になれば幸いです。

本日は、スライドの目次に従って「経営環境の認識」「2024年3月期上期の業績」「下期の施策展開」「トピックス」「サスティナビリティ」「投資家の皆様へ」の順にご説明します。

1.経営環境の認識(2023年度上期)

まず、経営環境の認識です。世界的にはウクライナ情勢によるロシア、ウクライナの問題が継続しており、燃料・原料価格の高騰が長期化しています。

この長期化の中、政府の補助金が減っていることで、実体的な燃料価格がますます値上がりしており、物流事業会社の損益に大きな影響を与えています。また、中国の景況感の下振れ問題も、物流業界のマインドにとって大きな問題です。

一方、新型コロナウイルス感染症が5類感染症に変更され、行動制限が解除されたため、経済活動が正常化へ向かいました。ただし、インフレや円安の進行によって、消費者物価が上昇しました。後ほど説明しますが、これは物流業界にかなり大きなダメージになっています。

PC・スマートフォンの販売不振については、物流業界にも大きな影響を与えています。当社拠点近くに工場をお持ちのお客さまとの取引にも影響を与えています。

物価高に伴う生活防衛とは、業界における物流業務の大幅減少を示しています。おそらく、みなさまもスーパーなどに行って「牛乳の値段が高くなったな」「品物の値段が高くなったな」と感じていると思います。これにより、間違いなく物量が落ちていきます。

そのため、今まで10トン車を満載にして運んでいたところが、なかなか10トン分の荷物が集まらなかったり、1,000坪分使われていた倉庫が埋まらなかったりすることがあります。メーカーの場合は、量が減っても単価を上げれば売上が維持できますが、私どもの業界のように、物量の嵩で商売をする業界は、大きなダメージを受けます。

流通在庫の滞留とメーカーの生産調整については、コロナ禍の間に半導体不足などの事象が起こり、各社が中間で在庫を抱えたと見ています。そしてコロナ禍が終わり「さあ」となった時に、中間で在庫がたくさん溜まっているため、なかなかメーカーがフル操業できなかったと見ています。

例えばクーラーの場合、今年の夏は非常に暑かったにもかかわらず、一部減産されていたメーカーもありました。これは流通段階で、かなり多くのクーラーが滞留していたためです。

続いて、継続的なコストの増加です。みなさまご承知のように、労働力不足による人件費の増加や、先ほどお伝えした燃料費の高騰などがあります。また、2024年問題が目の前に迫ってきています。これにより、物流の効率化など環境整備がいよいよ本格化しました。

このような事象のために、業界全体が厳しい結果になりました。現在、東証プライムに上場している倉庫関連の企業は13社あります。このうち10社が減収、13社が営業段階での減益となっています。

1.経営環境の認識(2023年度上期)<営業倉庫21社統計より>

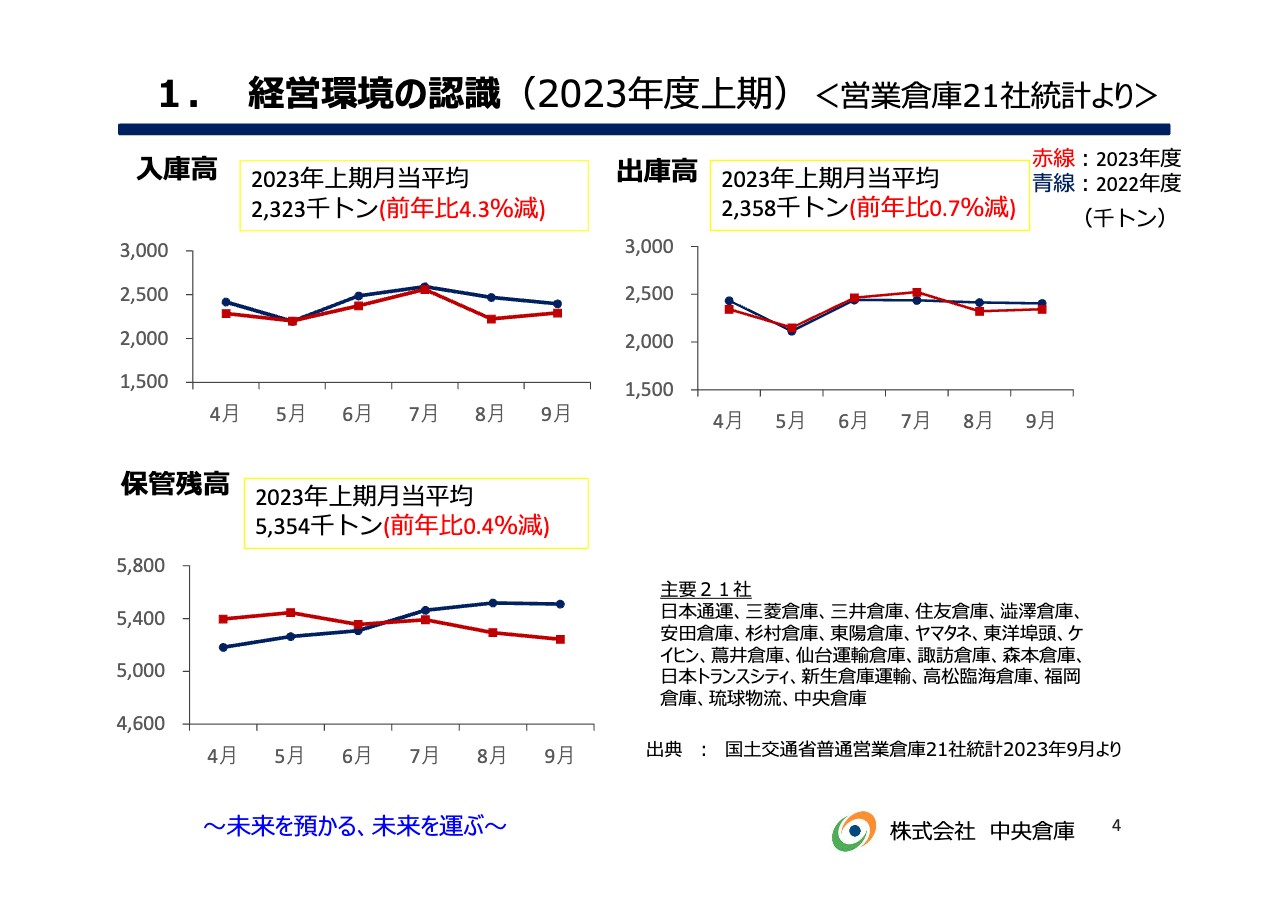

スライドのグラフは、営業普通倉庫事業者21社が国土交通省に月々のデータを送ってまとめた「営業倉庫21社統計」をもとに作成したものです。

赤線が今年、青線が昨年の数字を表しています。第2四半期通期で見ると、スライド左上の入庫高が前年比4.3パーセントの減となっています。

スライド右上の出庫高も0.7パーセントの減、スライド左下の保管残高(在庫)は、昨年に比べると継続して高かったものの途中から入庫が減っていき、通期では0.4パーセント減となっています。

最初のうちに在庫が高かった理由は、昨年の下期はすでに捌けが悪くなり、在庫が次々に積み上がったためです。そのため最初は入庫が昨年より落ちても、在庫は高い状態でした。しかし入庫が落ちてくるに伴い、在庫も落ちてきました。

この上期は入庫状況が悪く、出庫もやや落ち、最後は在庫の保管残高も落ちたため、回転率が悪くなるとともに保管量も減少しました。このように業界的には厳しい期になりました。

そのような中における、私どもの上期の実績についてご説明します。

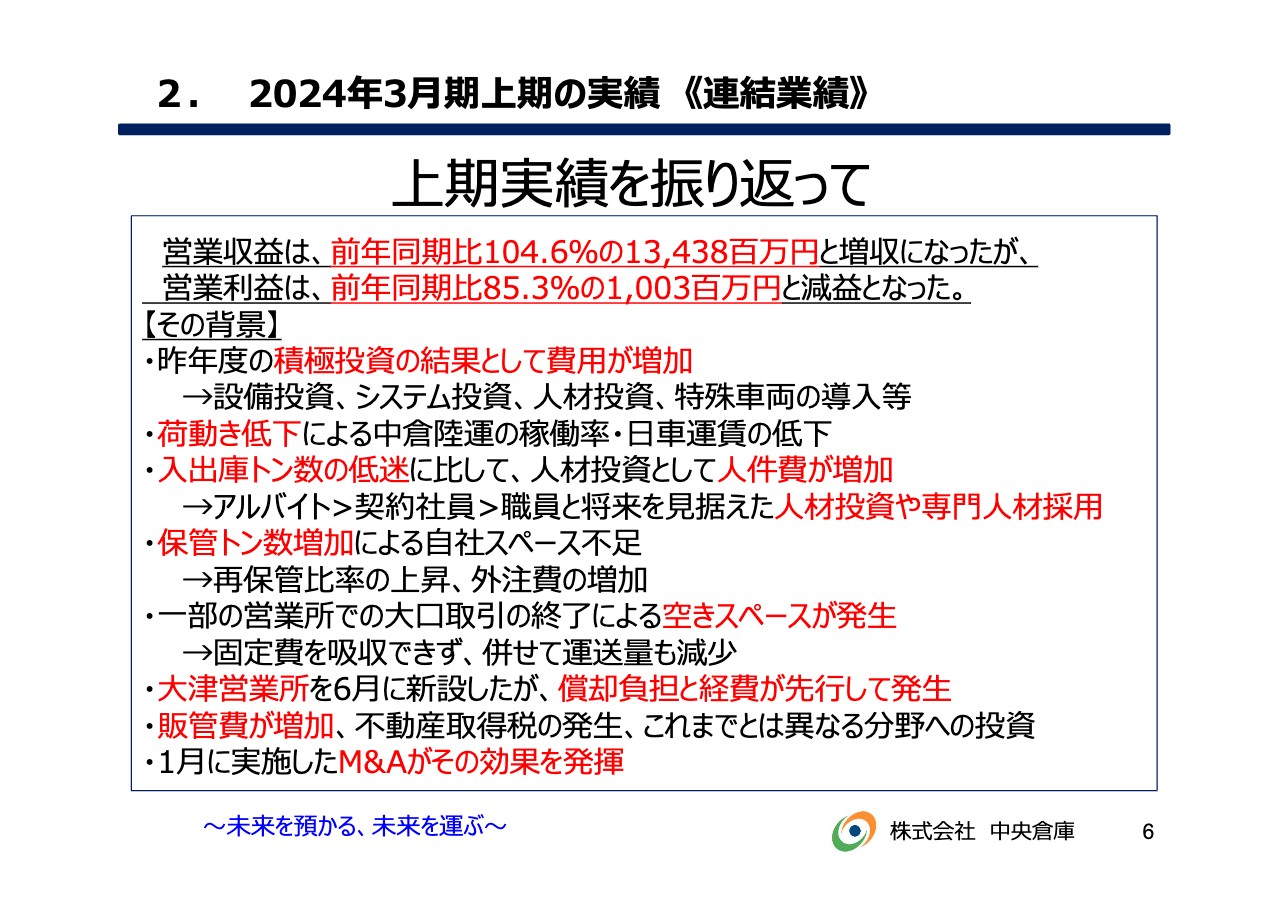

2.2024年3月期上期の実績《連結業績》

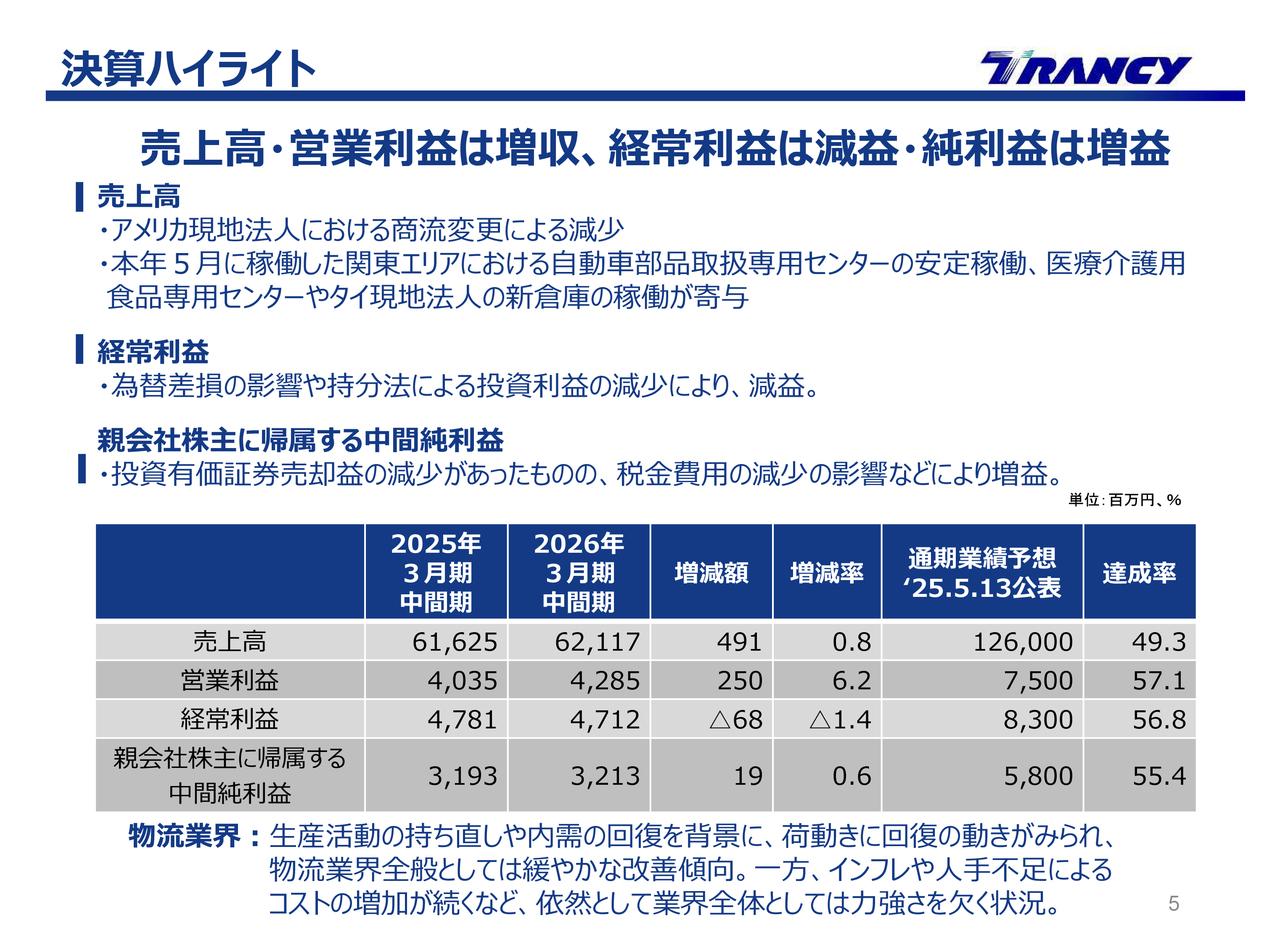

スライドには上期の振り返りを記載しています。営業収益は、前年同期比104.6パーセントの134億3,800万円と、かろうじて増収となりました。しかし残念ながら、営業利益は前年同期比85.3パーセントの10億300万円と、減益になりました。

主な要因は、昨年4月に条件付きで東証プライムへの移行を目指し、大津に立派な倉庫を建築するといった、私どもからするとかなり大きな設備投資などを行ったためです。その積極投資の結果として、償却費用や設備投資、システム投資、人材投資などの費用がかなり増加しました。

中期経営計画では中途人材の採用も謳っており、プロ人材として数人の中途社員を採用しました。また、中倉陸運では特殊車両を導入しました。

このように、昨年1年間は懸命に設備投資を行い「さあ本格的に取り組むぞ」という時に、今期上期の物量が非常に悪くなるという大きなダメージもあり、結果として減益になっています。

また、荷動き低下による中倉陸運などの稼働率・日車運賃が低下しました。

さらに、入庫トン数の低迷に比して、人材投資による人件費が微増しました。これは人材不足になる将来を見通して戦略を打ったことと、専門人材を採用したためです。例えば、アルバイトを契約社員にし、契約社員を職員化するといったことを行いました。この部分については、これからも覚悟を持って行う必要があると考えています。

次に、保管トン数の増加による自社スペースの不足についてです。再保管比率とは、私どもで入らない貨物を外注に出すことです。その対応を行ったため、外注費が増加しました。

一方で、一部の営業所で大口取引先が終了したため、その営業所には空きスペースが発生し、固定費が吸収できない事態になりました。

さらに大津営業所を6月に新設したことにより、償却負担と経費が先行して発生しました。販管費の増加は、大津営業所も含めた不動産取得税などによるものです。また、これまでとは異なる分野への投資を実施しました。後ほど説明しますが、東証プライムへの移行を目指すにあたり、知名度を上げるため京都地区にあるバスケットチームを会社として支援する投資を行いました。

また、1月には私どもとしては初めてのM&Aを行いました。こちらについてはプラスの効果を発揮しています。

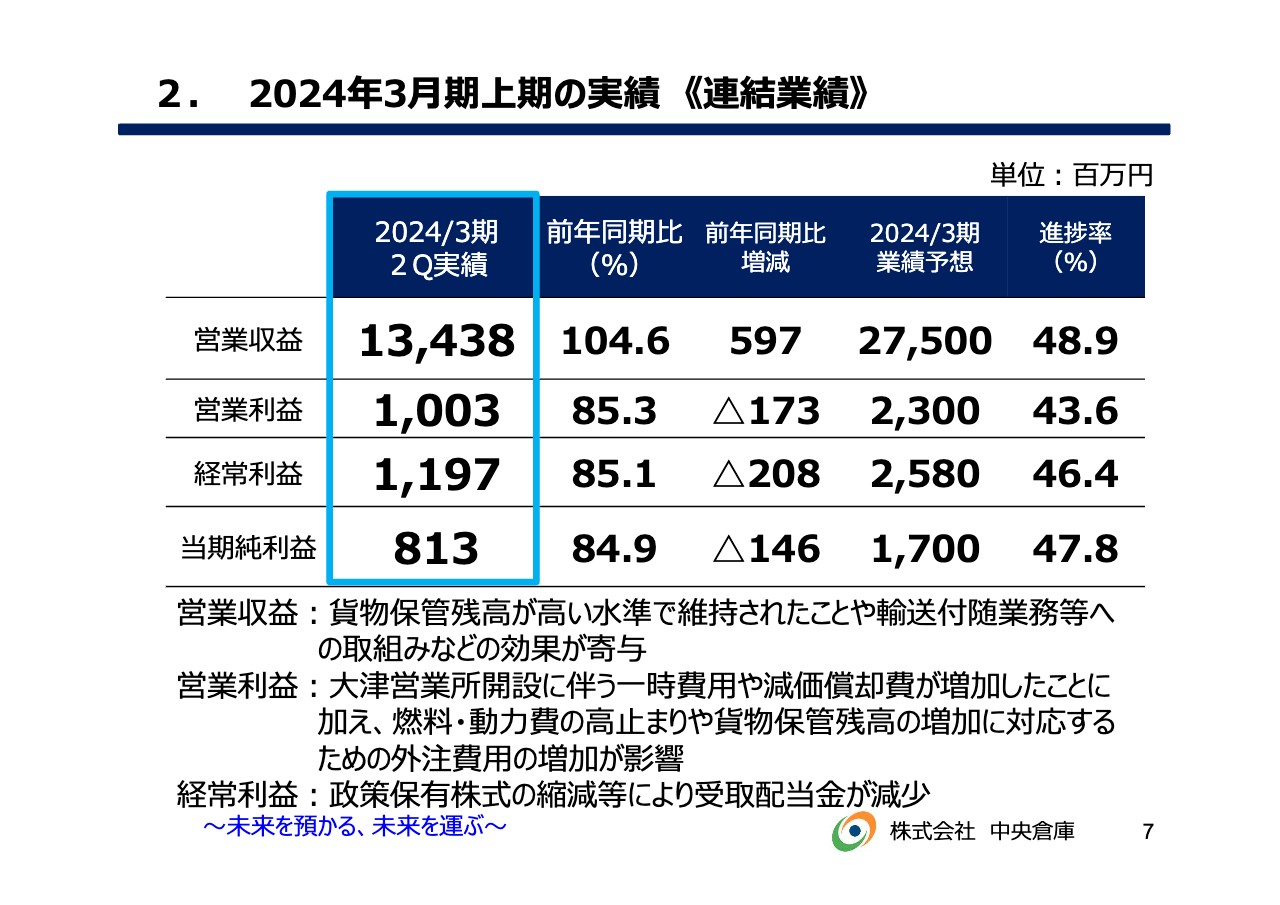

2.2024年3月期上期の実績《連結業績》

スライドは2024年3月期上期の実績です。営業収益は134億3,800万円で前年同期比104.6パーセントとなっています。営業利益は10億300万円で前年同期比85.3パーセント、経常利益は11億9,700万円で前年同期比85.1パーセント、当期純利益は8億1,300万円で前年同期比84.9パーセントと、約15パーセントの減少となっています。

営業収益が増えた理由は、貨物保管残高が比較的高い水準で維持されていることと、輸送付随業務等への取り組みの結果です。2年、3年前から機工部門という、機械を運んで設置するという業務を輸送の中に新しく取り入れ、そこが伸長しました。

また、後ほど説明しますが、豊田通商さまと共同で「ボトル to ボトル」という、ペットボトルからペットボトルを作る事業に出資しています。その構内作業や搬入・搬出の作業を行っている関係で、こちらの売上もあります。

さらにM&Aを行ったテスパックの売上も加わり、プラスになりました。ただし、繰り返しになりますが、利益は減益となりました。大津営業所の費用や減価償却の増加、動力費、燃料費、外注費の増加などが要因です。

経常利益については、これまで営業利益と経常利益はもう少し差があったのですが、現在は政策保有株式の圧縮に努めている関係で受取配当金が減少しました。そのため、以前に比べてこの部分におけるプラスの作用が減少しています。

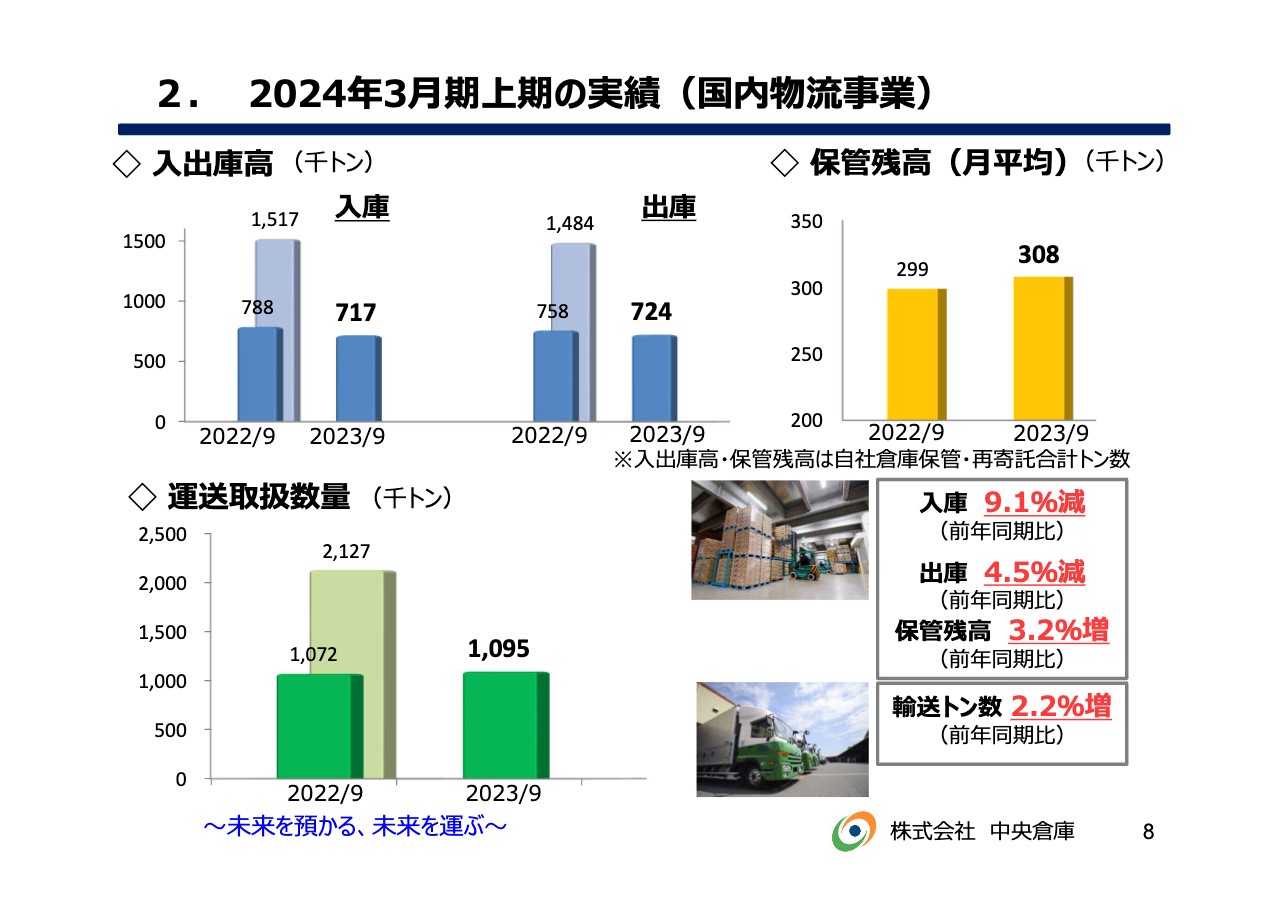

2.2024年3月期上期の実績(国内物流事業)

ここからは、セグメント別にご説明します。まず国内物流事業セグメントです。入出庫高については、営業倉庫21社統計でお伝えしたとおり、私どもの入庫高は前年同期比9.1パーセントの減少、出庫高も前年同期比4.5パーセント減少しています。

ただし、保管残高は前年同期比3.2パーセントの増加となっています。これは昨年の下期から積み上がっている部分があり、入庫が減って出庫が減っても、入庫の減り方がより激しくなったため、通期でプラスになりました。

輸送トン数は前年同期比2.2パーセントの増加です。これは倉庫の入庫や出庫は減少しているものの、倉庫を介在しないお客さまの倉庫から倉庫、工場から倉庫などの輸送が増え、輸送トン数がプラスになりました。

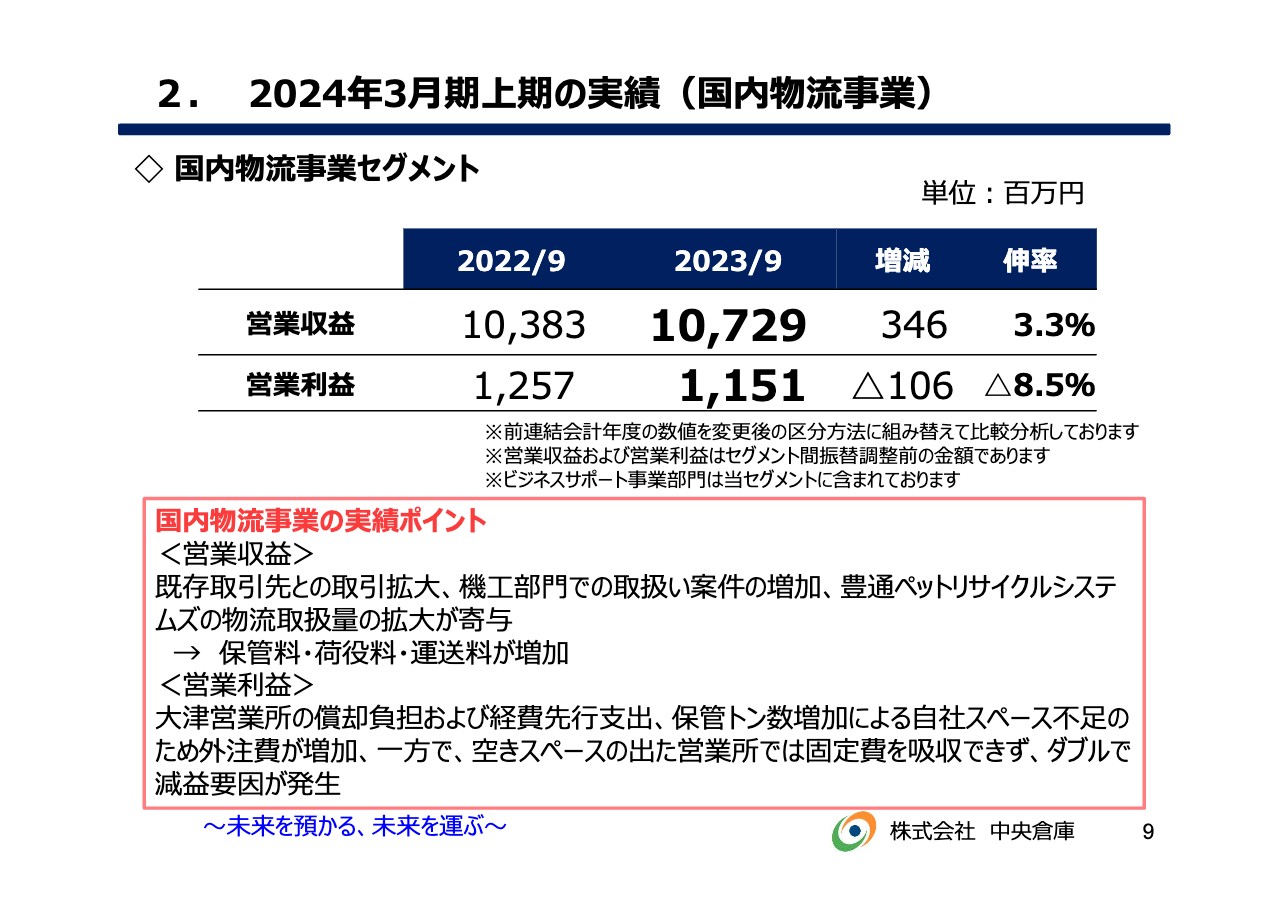

2.2024年3月期上期の実績(国内物流事業)

その結果、国内物流事業セグメントでは、営業収益は107億2,900万円で前年同期比3億4,600万円の増加、営業利益は11億5,100万円で前年同期比1億600万円の減少となっています。

繰り返しになりますが、このプラスの部分は、先ほどお伝えした機工部門での取り扱い案件や豊通ペットリサイクルシステムズさまの物流取扱量の増加が寄与しました。

営業利益は、大津営業所の償却費と保管トン数が増えたことによる外注費の増加と、一部の支店で空きスペースが生じたことなどにより減益となりました。

2.2024年3月期上期の実績(国際貨物事業)

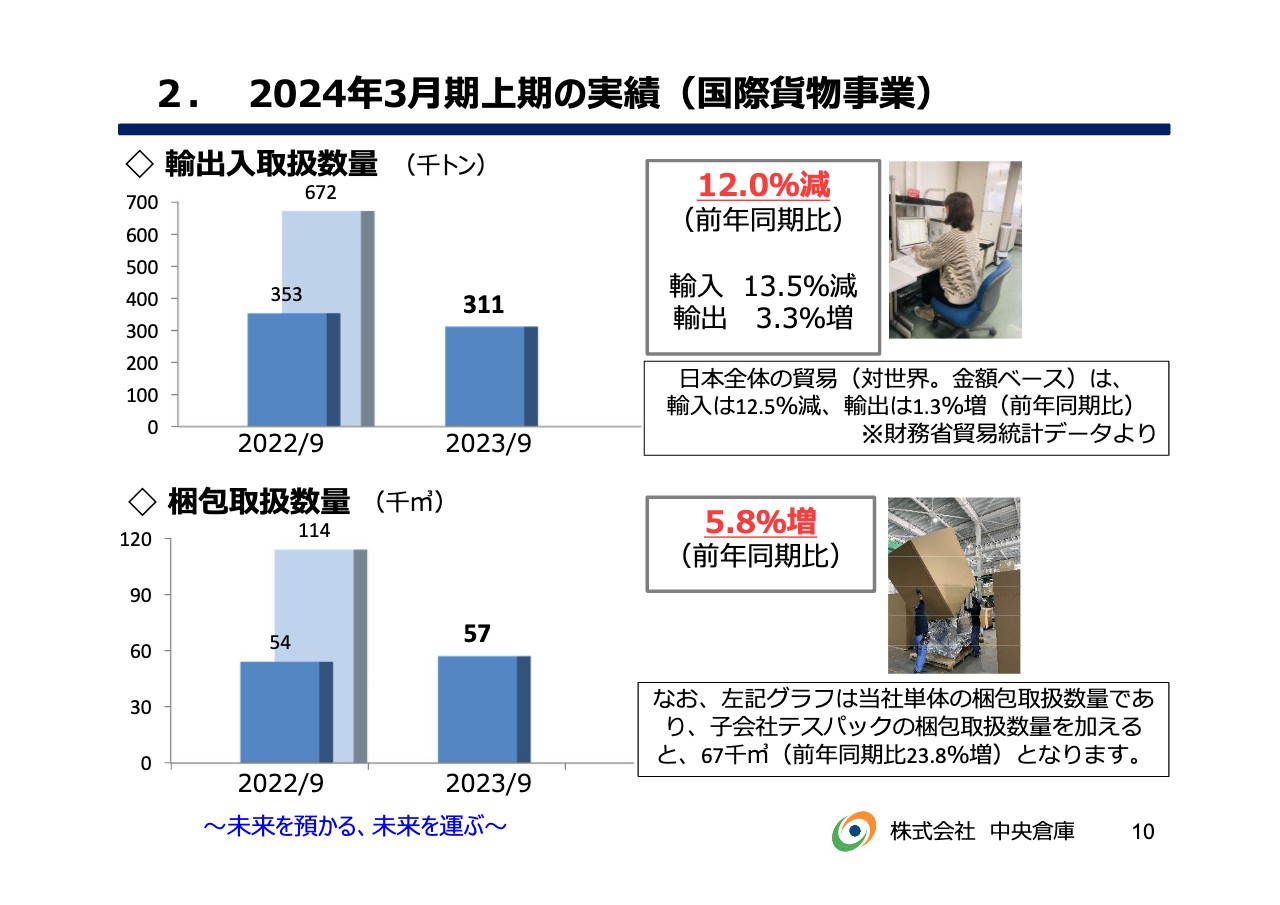

国際貨物事業セグメントです。まず日本全体の貿易状況です。必ずしもトン数とは比較できませんが、金額ベースでみると、今期上期において、日本全体の輸入は前年同期比12.5パーセント減、輸出は前年同期比1.3パーセント増と、国内景気などによって輸入が落ちています。

私どもはこちらとほぼ連動した推移となっており、輸出入取扱量は31万1,000トン、輸入取扱量は前年同期比13.5パーセント減、輸出取扱量は前年同期比3.3パーセント増で推移しました。

私どもの特色の1つである梱包業では、スライド右下の写真のように大小さまざまな機械を強化ダンボールで梱包し、海外に輸出するお手伝いをしています。輸出量が増えたこともあり、梱包取扱数量は前年同期比5.8パーセント増となりました。M&Aにより子会社となったテスパック社を含めると、前年同期比23.8パーセント増となっています。

2.2024年3月期上期の実績(国際貨物事業)

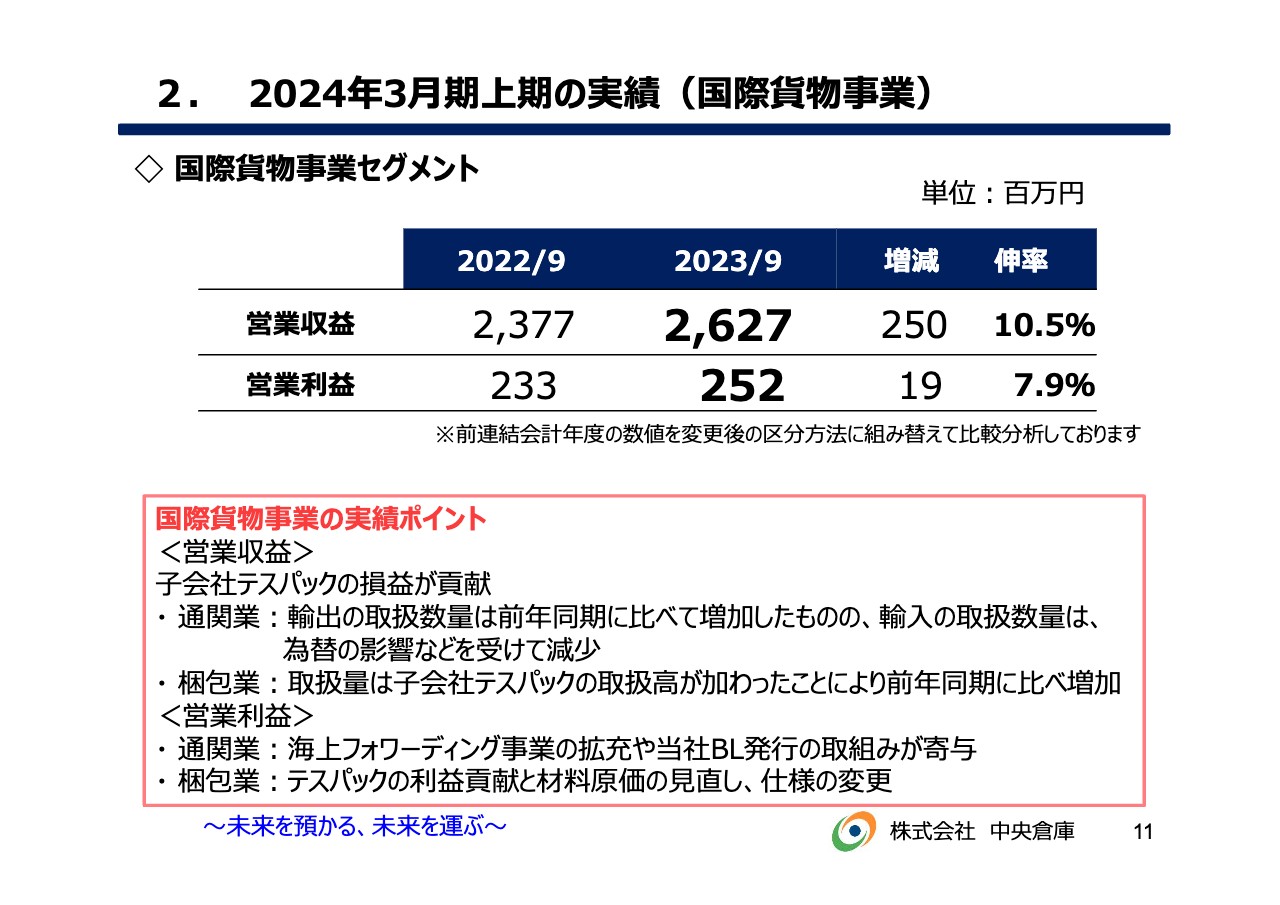

国際貨物事業セグメントの中間決算の結果として、営業収益は26億2,700万円の前年同期比2億5,000万円増、営業利益は2億5,200万円の前年同期比1,900万円増となります。

繰り返しになりますが、テスパック社の損益が大きく貢献しました。輸入については、円安や国内景気の影響を大きく受けたと考えています。梱包業については、私どもが下請け先としているお得意先そのものが非常に好調であったことと、テスパック社の影響が加わったことによって取扱量が増加しています。

営業利益については、現在、海外に代理店を作り、海上フォワーディング事業の拡充や当社BL発行を懸命に進めています。さらに原材料価格の見直しや仕様の変更などをお客さまに提案しており、お客さまに少しでも喜んでいただきながら、私どもも収益性を高められるような活動に取り組むことにより、増益となりました。

2.2024年3月期上期の実績(不動産賃貸事業)

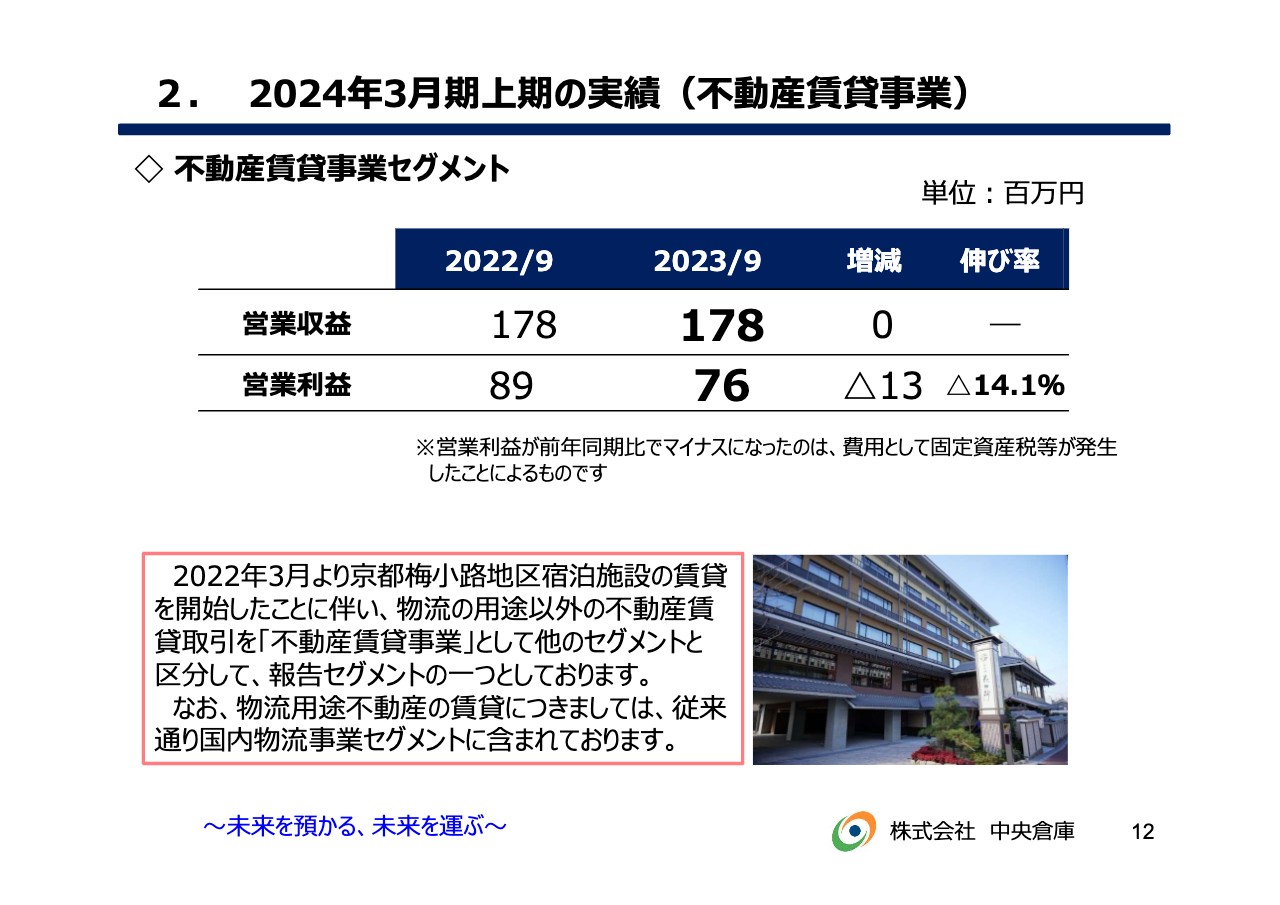

昨年3月より、不動産賃貸事業を始めました。本社がある京都の梅小路公園の隣接地に180室あるホテルを作り、共立メンテナンスさまに運営していただいています。前期の営業収益は1億7,800万円、営業利益は8,900万円でした。今期の営業収益は前期と同額の1億7,800万円でしたが、営業利益は7,600万円と前年同期比で僅かに減益となりました。

今期から費用として固定資産税などが発生した関係で減益となったためですが、今後もこのようなかたちで推移するだろうと考えています。

不動産賃貸事業は私どもにとって初めての事業ですが、名だたる倉庫会社がセグメント利益における大部分を稼いでいる事業でもあります。私どもが不動産事業として新たな土地を購入してまで進出することは特に考えていませんが、現在所有している物件を有効利用できるのであれば、今後も積極的に取り組んでいきたいと思っています。

2.2024年3月期上期の実績(キャッシュ・フロー、その他財務指標)

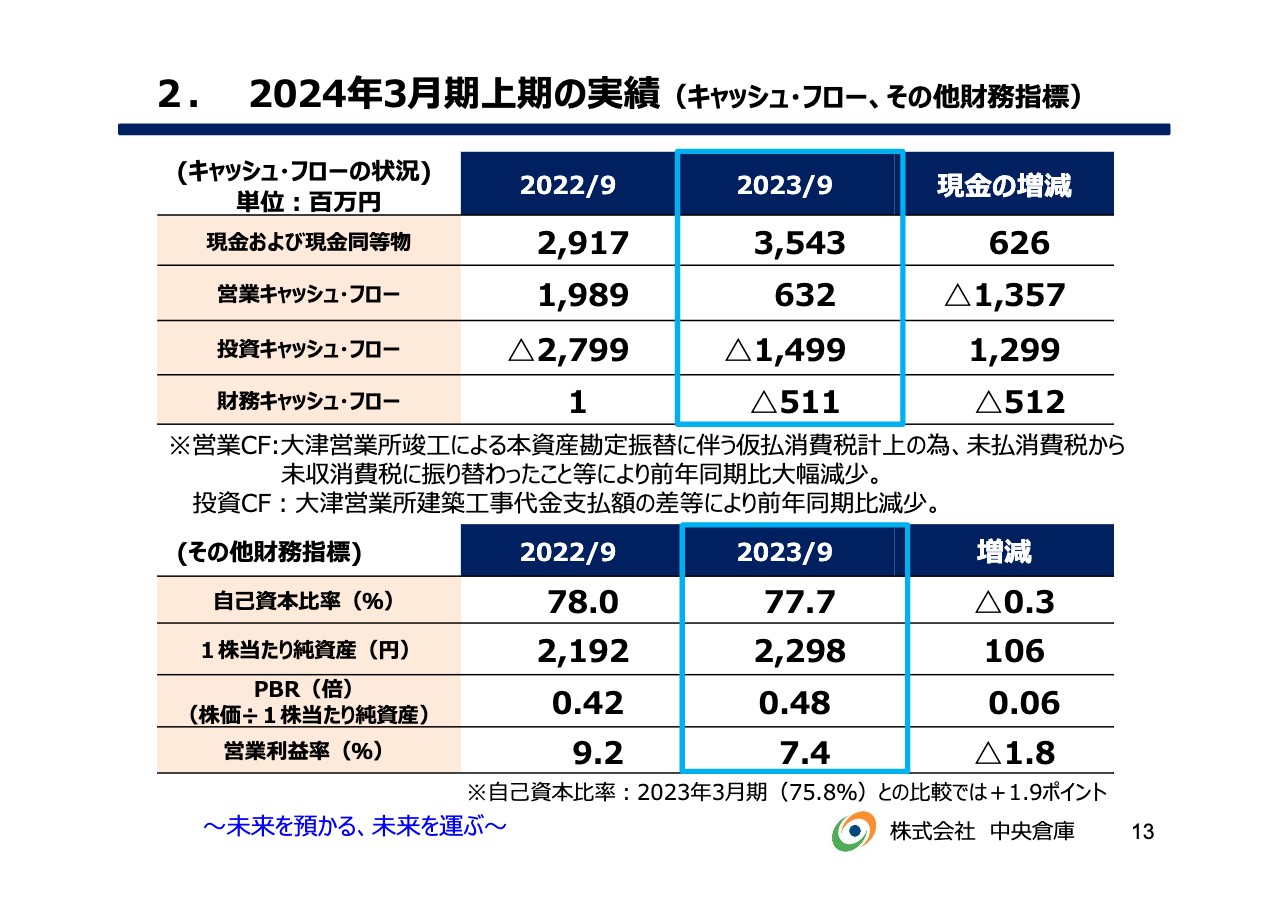

キャッシュ・フローについてご説明します。現金および現金同等物は35億4,300万円です。営業キャッシュ・フローは消費税の関係などにより、前年同期比で若干減少しています。また、今期は前期の大津営業所竣工などのさまざまな要因があり、投資キャッシュ・フローも前年同期比で若干減少しています。

財務キャッシュ・フローの5億1,100万円は、長期借入金の返済をはじめとするさまざまな要因があります。ただし、バランスシート上の現預金は72億5,000万円あり、現金および現金同等物との差額は長期性の定期預金によって発生しています。こちらはキャッシュ・フローに含まれませんが、現預金として72億5,000万円を保有しています。

自己資本比率は77.7パーセントとなり、前年同期比で少し落ちていますが、今年3月と比較すると1.9ポイント増となっています。1株当たり純資産は2,298円となり、前年同期比で若干増加しました。

ただし、2023年11月22日の私どもの株価の終値が1,096円であり、最近少し堅調に推移しているものの1株あたり純資産と比べて0.48倍になっているため、経営課題を残していると感じています。

PBRは0.48倍となり、前年同期比で微増しました。営業利益率は減益となり、前年同期比1.8パーセント減となっています。

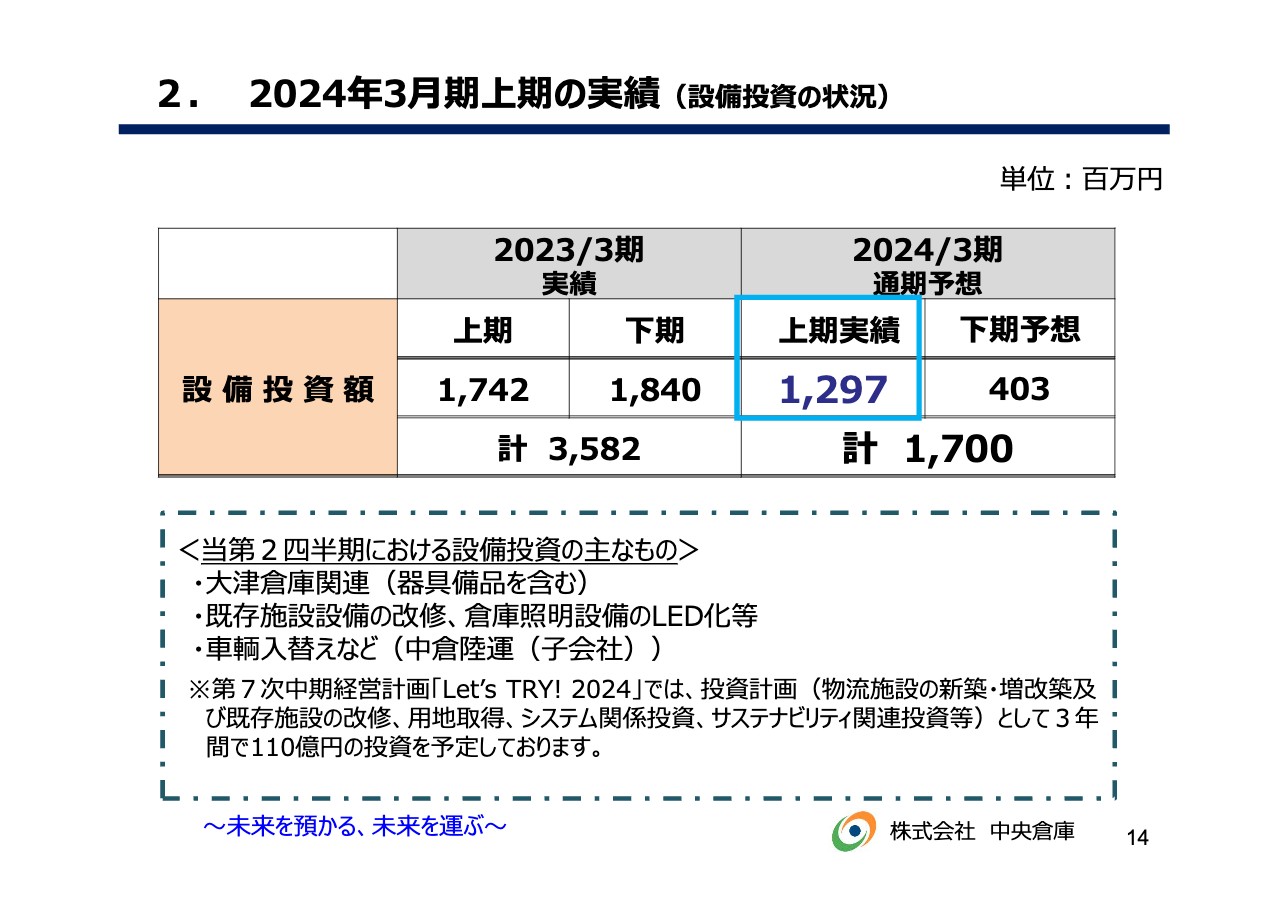

2.2024年3月期上期の実績(設備投資の状況)

設備投資の状況です。先ほどご説明したとおり、昨年は大津倉庫の開設などがあったため、今期の設備投資額は上期で12億9,700万円の実績、下期で4億300万円を予定しており、通期で17億円を予想しています。

ただし第7次中期経営計画「Let’s TRY! 2024」では、設備投資だけでなく人材投資やシステム投資、サステナビリティ投資を含め110億円の投資を予定しています。今期下期および中期経営計画の最終年度となる来年度においては、損益の面で若干厳しい状況があったとしても、積極的に投資を進めていく考えです。

3.下期の施策展開

下期の施策についてご説明します。先ほど少しご説明したとおり、業界全体として厳しい状況もあり、私どもの上期決算も約15パーセントの減益でした。スライドに記載しているのは、私が社内で申し上げている言葉です。このような時期だからこそ、「このような会社でありたい」といった、本来の志を固める好機だと考えるべきではないかと捉えています。

好調な時は潮流に乗っていけば良いですが、悪い時こそ中央倉庫として本来の存在意義をどのように出していくのか、また、お客さまにどのような提案をしていくのかを、しっかり考える時期ではないかと思います。

また、これだけ変化が激しい状況においては、どのように効率化を図り、生産性を高めて船を漕ぐのかも大切ですが、場合によってはM&Aや不動産賃貸など、さまざまな船がある中からどの船に乗るのかが、一層重要ではないかと考えています。このような発想で今後の難局や経営に当たっていきたいと思います。

また、時間軸は大きな物流会社にも私どものような会社にも、対等に与えられた資源です。この資源と明確な方針で、今期下期は勝負していきたいと考えています。

3.下期の施策展開

具体的に考えている取り組み課題として、10点を挙げています。

1点目は、機工部門や再生原料関連ビジネスです。先ほど「ボトル to ボトル」のお話をしました。私どもは樹脂関係や繊維業界などにおいて、業界の中でもかなり高いシェアをもっています。当社の強みや過去に培ったノウハウを一層発揮し、さらなる営業展開によって伸ばしていきたいと考えています。

2点目は、あまり強調するとお客さまからさまざまな意見を言われてしまうため難しいのですが、あるべき料金収受に向けた組織的な価格改定交渉が大切ではないかと考えています。どのくらい経費がかかっているのか、どのくらい費用がかかっているのかを明確にし、お客さまにもご理解いただける交渉が必要ではないかと考えています。

また2024年問題への対応として、人材や多様性の確保、また私どもの取引先からの価格に関する要求は、間違いなく起こってくると思っています。適正な料金をどのように設定するかといった問題について、組織の中で十分に議論していきたいと考えています。

3点目です。先ほど大津営業所および大口先の取引の消滅についてご説明しました。その営業所の早期の収支改善と2024年問題への対応、および最近営業所単位で若干弱まっている運輸営業力の強化に努めたいと考えています。

4点目と5点目は、2024年問題への対応です。現段階で乗り切ることはなかなか厳しいと感じられている取引先もある中、私どもの子会社である中倉陸運には、ドライバーの採用募集に応募する方が多くいらっしゃいます。

なぜかというと、そのドライバーの方が当時勤めていた会社が2024年問題を乗り切れるのかどうかについて心配され、「中央倉庫であれば大丈夫ではないか」という理由で門戸をたたいていただけるケースもあります。そのような理由からも、このタイミングで運輸営業力を確実に強めていきたいと考えています。

3.下期の施策展開

6点目は営業とは少し異なるお話ですが、高いレベルでのプライム市場の条件適応に向けた資本政策の実施と記載しています。おかげさまで昨年4月に条件付きでプライム市場に移行しました。

昨年1年間で増配を行ったり、株主優待を変更したり、個人投資家向けのIRを行ったりと、できることから取り組み、現在はプライム市場の条件に適合しています。しかし未だ適合度合いが脆弱な部分もあることから、高いレベルにもっていくための課題です。

7点目として、女性の管理職育成や人的資本経営に向けた施策も本格化させたいと考えています。先ほどお話ししたとおり、この部分には覚悟をもって取り組まなければいけないと思っています。

私どもはプライム市場に適応するための高い目標を目指しているところ、給与や処遇などの意見が、若い社員から直接届きます。

今までであれば、そのような意見には応えられないこともありましたが、これからの経営は、それらの意見に十分に応えていく必要があるのではないかと考えています。

8点目の効率化の推進として、デジタル化構想を挙げています。後ほどご説明するように、さまざまな取り組みを具体的に行っており、これらを着実にかたちに残していきたいと考えています。

9点目の資本を活用した経営基盤の拡大としては、先ほどテスパック社が連結決算に貢献しているとお話ししましたが、実際にシナジーや数字に与える影響はあると感じています。

このように考えると、私どもが過去の諸先輩方に蓄積していただいた資本が大きいため、PBRやROEには厳しい面もありますが、資本を活用し、着実な収益化を図ることが必要ではないかと思います。

また、「社会的ニーズに合致した」というと大上段な話になりますが、この業界でシェアを伸ばしていこうとすると、どれだけ良い提案をしても、同業他社としのぎを削る交渉になり、価格戦略に巻き込まれてしまいます。

そのような意味で、M&Aは「先方にも、私どもにもニーズがある」といった関係を構築し、業容拡大できるということでは、かなり有効な手段だと考えています。

10点目は、物流パートナー企業としての方針の明確化です。これは取引先自身が「この商材で世界のシェアを高める」「中国領域で戦っていく」といったことを考えて商売をされています。

私どもは、その取引先の戦略に組み込まれるような物流会社になりたいと考えています。そのためには、近視眼的な料金交渉ではなく、その商材が伸びることによって、私どもの業績も伸ばせるという考え方も必要だと考えています。

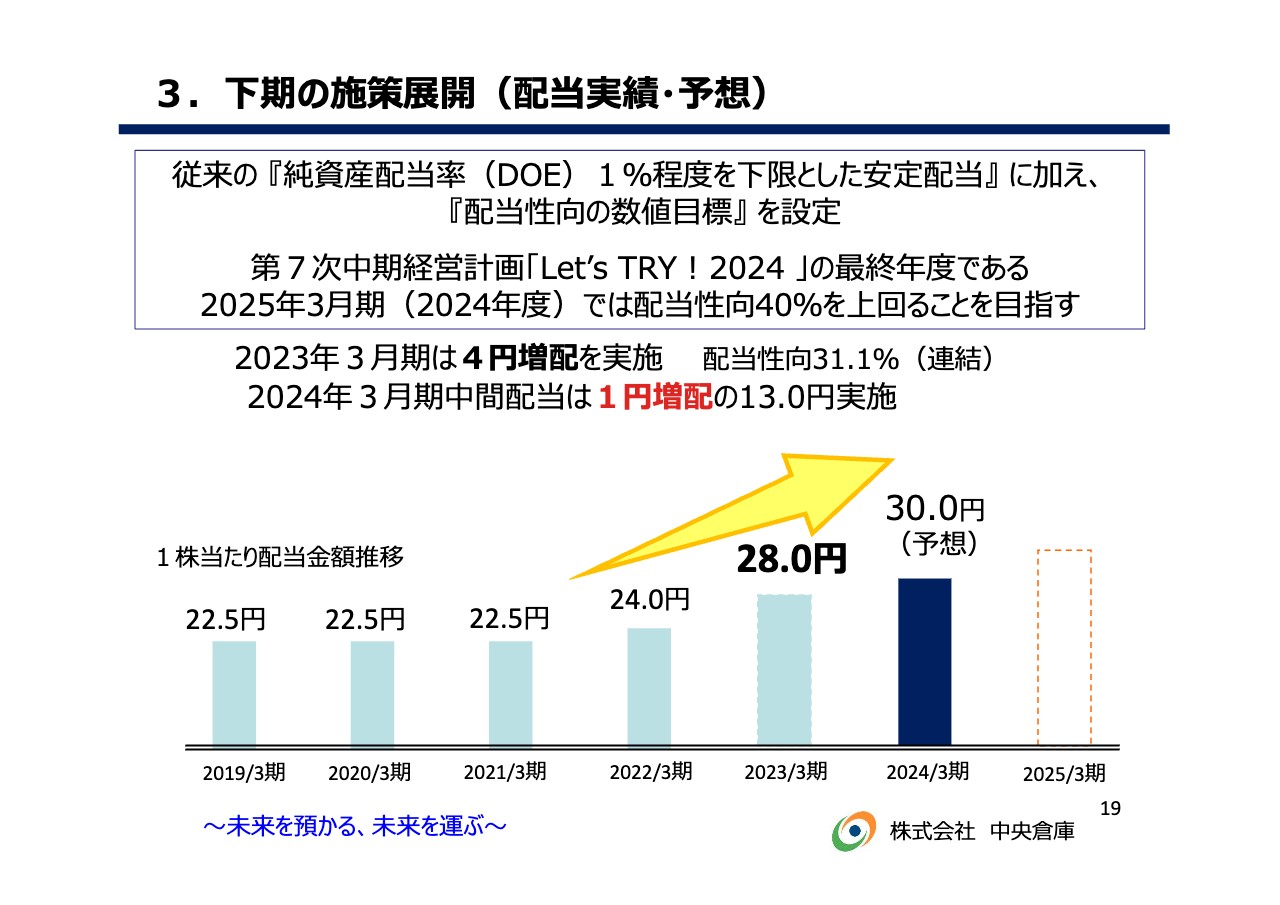

3.下期の施策展開(配当実績・予想)

配当については、従来22円50銭だったものが、その後増配を進めて、今年3月は28円になりました。少し業績が厳しいものの、中間配当でも1円の増配、期末配当でも1円の増配で、今のところ30円の配当を考えています。

2025年3月期は、中期経営計画の中で配当性向40パーセントと記載しており、足元の業績を見るとなかなか厳しいところもありますが、確実に達成できるよう、この下期、また来年1年間、戦っていきたいと考えています。

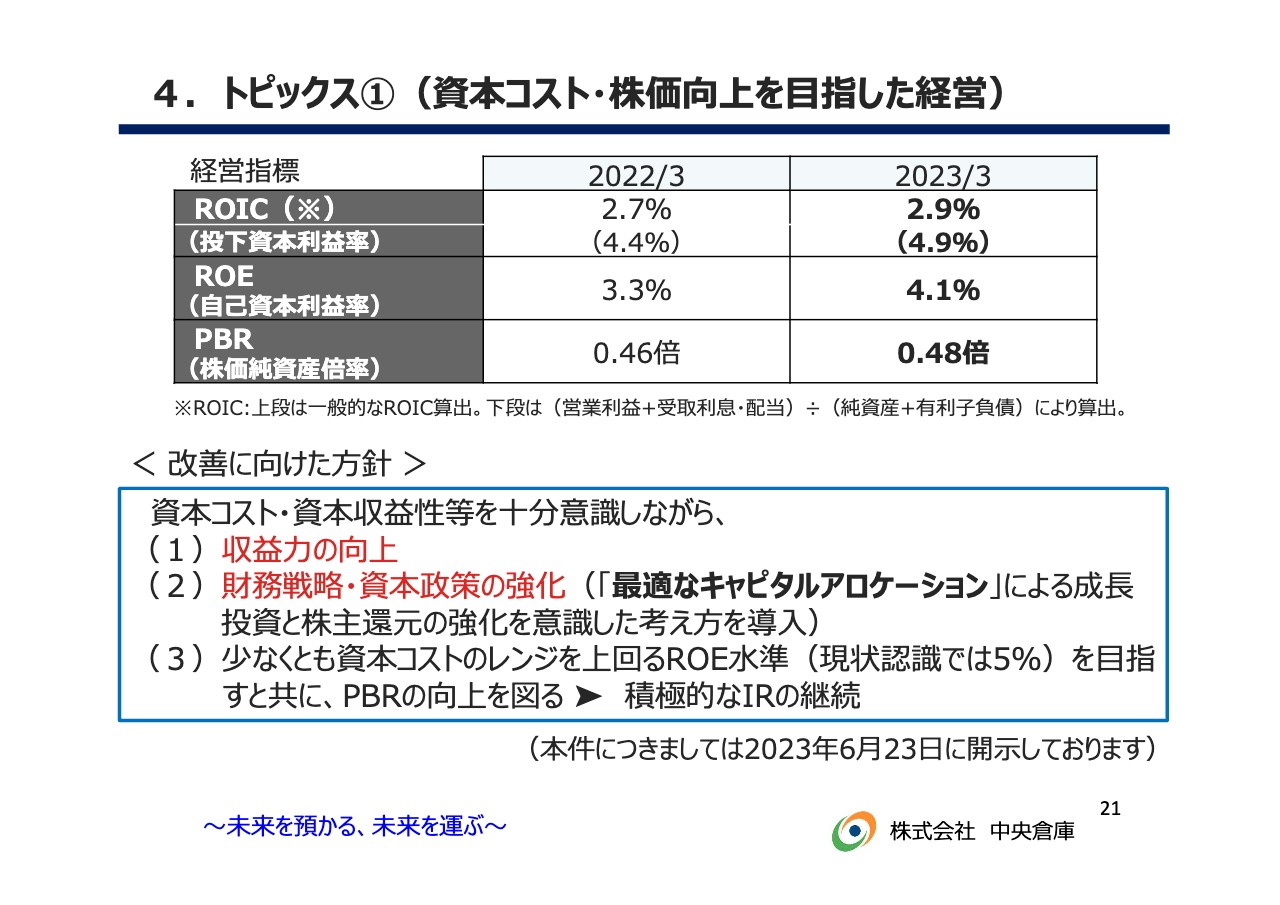

4.トピックス①(資本コスト・株価向上を目指した経営)

続いて、トピックスです。ROICは、2.7パーセントから2.9パーセントになりました。ROEは、3.3パーセントが4.1パーセントと、決して高くはないものの増加しています。PBRは0.46倍から0.48倍となりました。

先ほどお話ししたように、それなりの資本があるため、数字を高めることはなかなか難しい状況です。またPBRについては、世の中の株価そのものなど、私どもではコントロールできないものに左右される部分があります。

しかし、この資本力・収益力を向上させるために、例えばM&Aや資本を活用したようなかたちで、売上を伸ばしていくというようなことを考えることに加えて、先ほど話した「どの船に乗るか」ということも考えながら、収益性を高めていきたいと思います。

また、財務戦略・資本政策を強化していきます。「最適なキャピタルアロケーション」とは資本をどのように使うかという考え方ですが、今まで私どもの中にはこのような考えがありませんでした。そのため、引き続きこのような考え方に基づく資本政策に取り組んでいきたいと考えています。

加えて、少なくとも資本コストの現状を上回るROEを実現していきたいと考えています。現状認識は5パーセントであり、決して高くはありませんが、これを達成するために、IR活動の継続等によって、この目標に近づけたいと考えています。

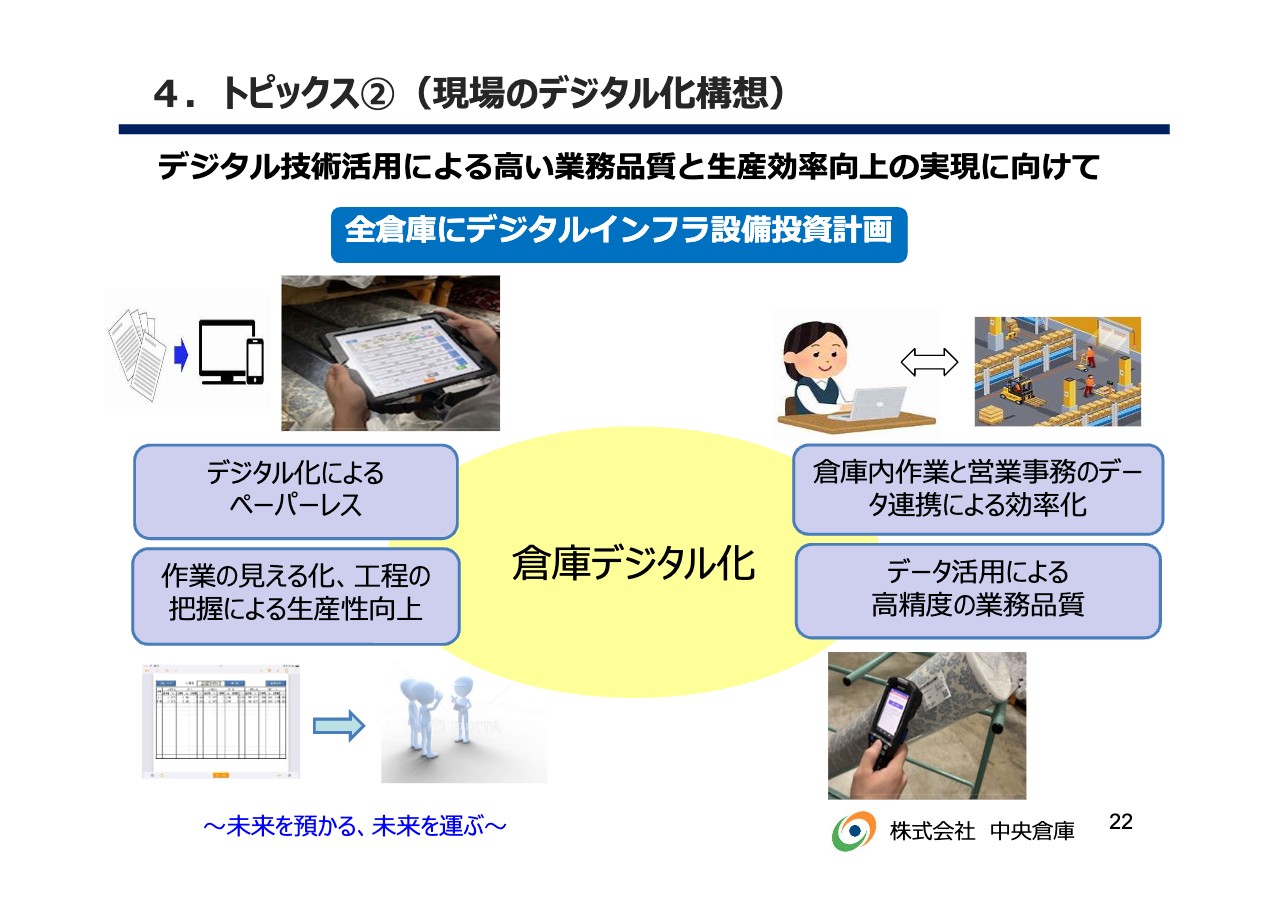

4.トピックス②(現場のデジタル化構想)

トピックスの2点目は、業務のデジタル化です。例えば作業の見える化や工程の把握による生産性の向上に取り組んでいます。私どもも、ようやくこのような倉庫におけるデジタル機材を使った入出庫管理に着手し始めました。

また、倉庫内作業と営業人員のデータ連携による効率化もしています。今までは倉庫の中に人の往来があり、事務職の方が倉庫内に入って、フォークリフトに乗っている方に伝票を渡すということをしていました。

しかしデジタル化を進めて以降、一部の営業所ではWi-Fiを入れて館内を無線でつなぎ始めており、スライドに示したような取り組みを進めています。

4.トピックス③(再生原料関連ビジネスへの更なる営業展開構想)

豊田通商さまと一緒に取り組んでいるペットリサイクルについてです。家庭で出されるようなきれいなペットボトルだけではなく、ふたもラベルも付いたようなペットボトルでも、きれいなフレークやペレットにして、飲料メーカーに出荷するという事業です。私どもにとっては資本を出資するという初めての取り組みですが、しっかり取り組んでいきたいと考えています。

また、このリサイクル樹脂に関わる物流のプラットフォームのようなものを作りたいと考えています。この部分については、リサイクル樹脂、特に飲料系の樹脂についての当社シェアが、かなり認知されてきています。このような取り組みを目指して、これからもしっかりと進めていきたいと考えています。

4.トピックス④(大津営業所のご紹介)

大津営業所の倉庫について、先日滋賀県においてニュースとして取り上げられました。YouTubeで短く編集した動画をご紹介します。

ほかにも2024年問題を考え、ドライバーが泊まれる部屋も用意しています。ただ、その分の償却が今返ってきており、それにより損益に負荷がかかる側面もあります。

5.サステナビリティ①(人的資本)

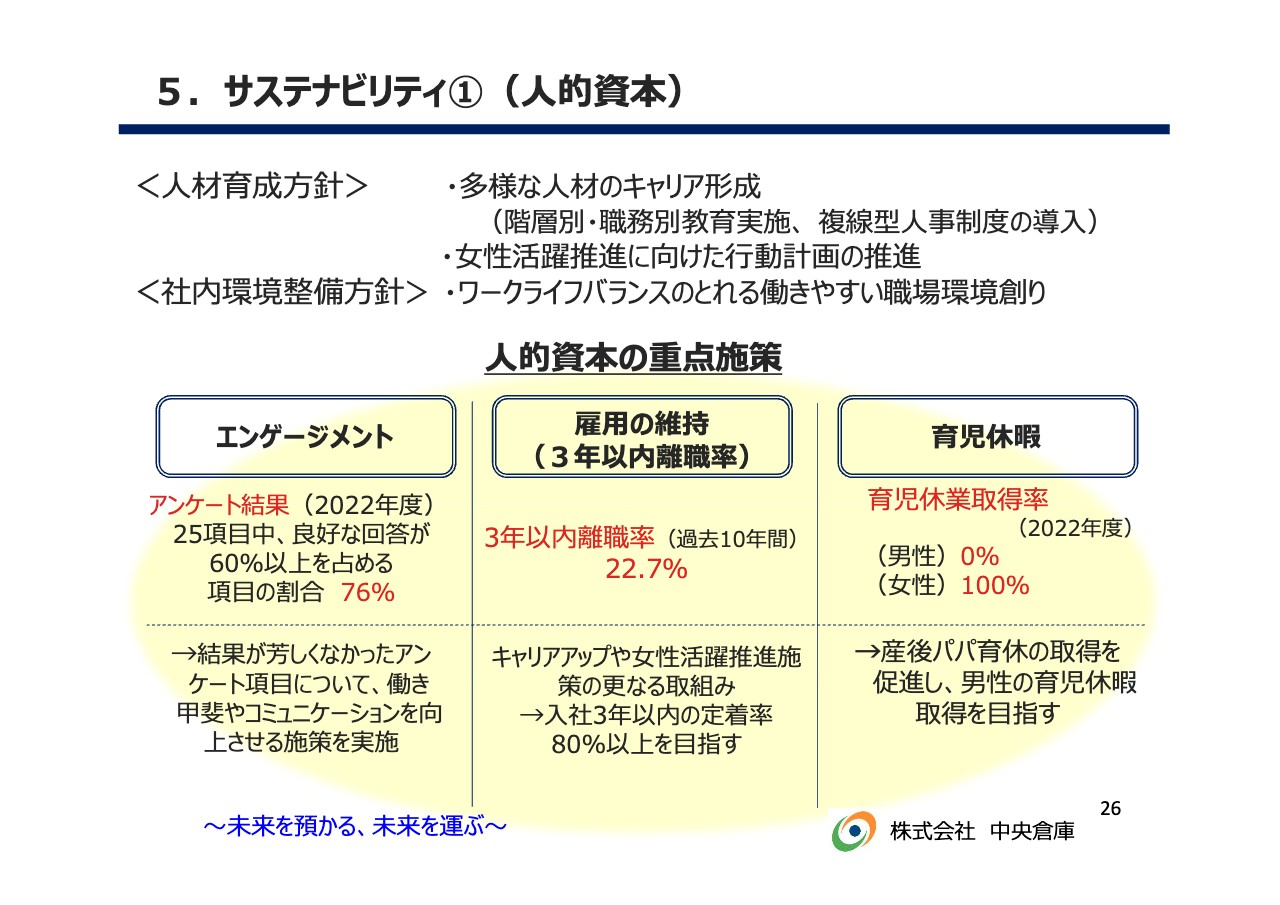

まず、サステナビリティの中のマテリアリティとして、1つは地球環境への負荷低減につながる取り組みや気候変動への対応、もう1つが、働きがいを持って、多様な人材が活躍する職場環境を作っていくということの2つをテーマにしています。ここでは後者の施策展開についてご説明します。

エンゲージメントアンケートを行い、その中にあった不芳項目ついて今、積極的に取り組んでいます。

当社における3年以内の離職率は、現在22.7パーセントです。日本企業の平均が25パーセントから30パーセントと言われているため、それほど高いということはないのですが、決して低い数字でもありません。これについて、定着率を80パーセント以上という目標を定め、さまざまな取り組みをしています。

さらに育休については、お恥ずかしいことに、現在、男性の取得率がゼロという実態です。社内では「産後のパパ育休」として挑戦しており、少なくとも50パーセント程度は、なんらかのかたちで取ってもらえるよう取り組んでいます。

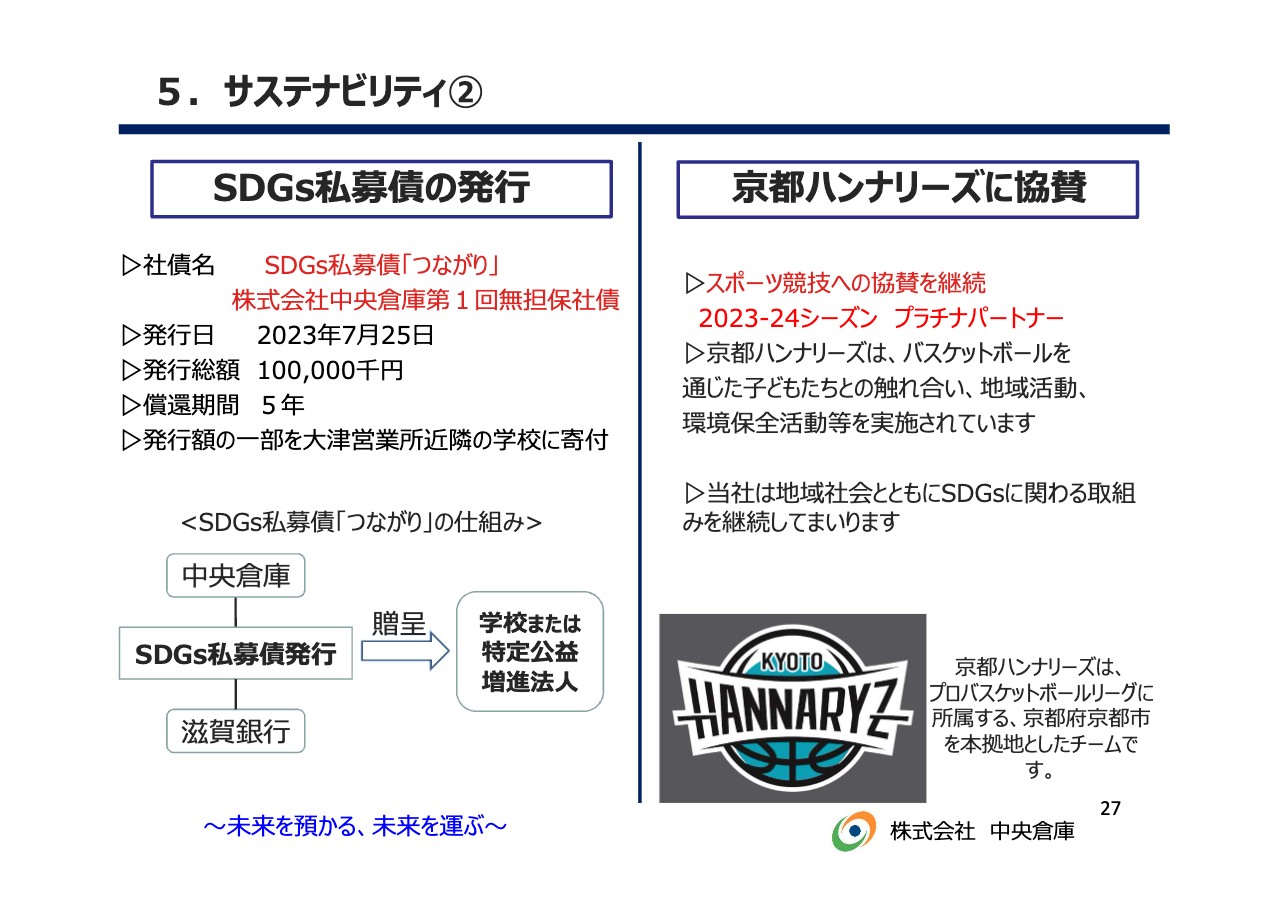

5.サステナビリティ②

SDGs私募債を、地方銀行と発行し、これに係る寄付品を近隣の学校に贈呈しています。また、先ほど説明したように、京都ハンナリーズというバスケットチームのプラチナパートナーとして支援することにも取り組んでいます。

これまで、このような取り組みは当社の中ではあまりありませんでしたが、この時代、会社として社会的な役割を果たしていく必要があると考え、取り組みを進めています。

5.最後に皆様へお伝えしたいこと

最後になりましたが、投資家のみなさまに向けて、3つお話します。

まず、大きな成長に向かって、引き続き挑戦します。これは東証プライム企業として、先ほどから、「その条件を満たすようにがんばります」と申し上げましたが、やはり大きな目標、大きな成長を考えることによって、さまざまな意思決定が前向きになると思います。したがって、それをしっかり今後も展開していきたいと考えます。

また、時代の変化に俊敏に対応することについては、資本政策・人的投資・新しい分野への挑戦などが、この時代に必要なものと思います。そのような取り組みを今後も継続してまいります。

個性ある物流会社という点においては、よく「パートナー」という言葉が使われますが、本当の意味で、お客さまの戦略の中で存在感を表す「パートナー」になっていきたいと考えています。

以上で、ご説明を終わります。ご清聴どうもありがとうございました。

新着ログ

「倉庫・運輸関連業」のログ