ウェルネオシュガー、伊藤忠製糖グループ連結追加が増収増益に寄与

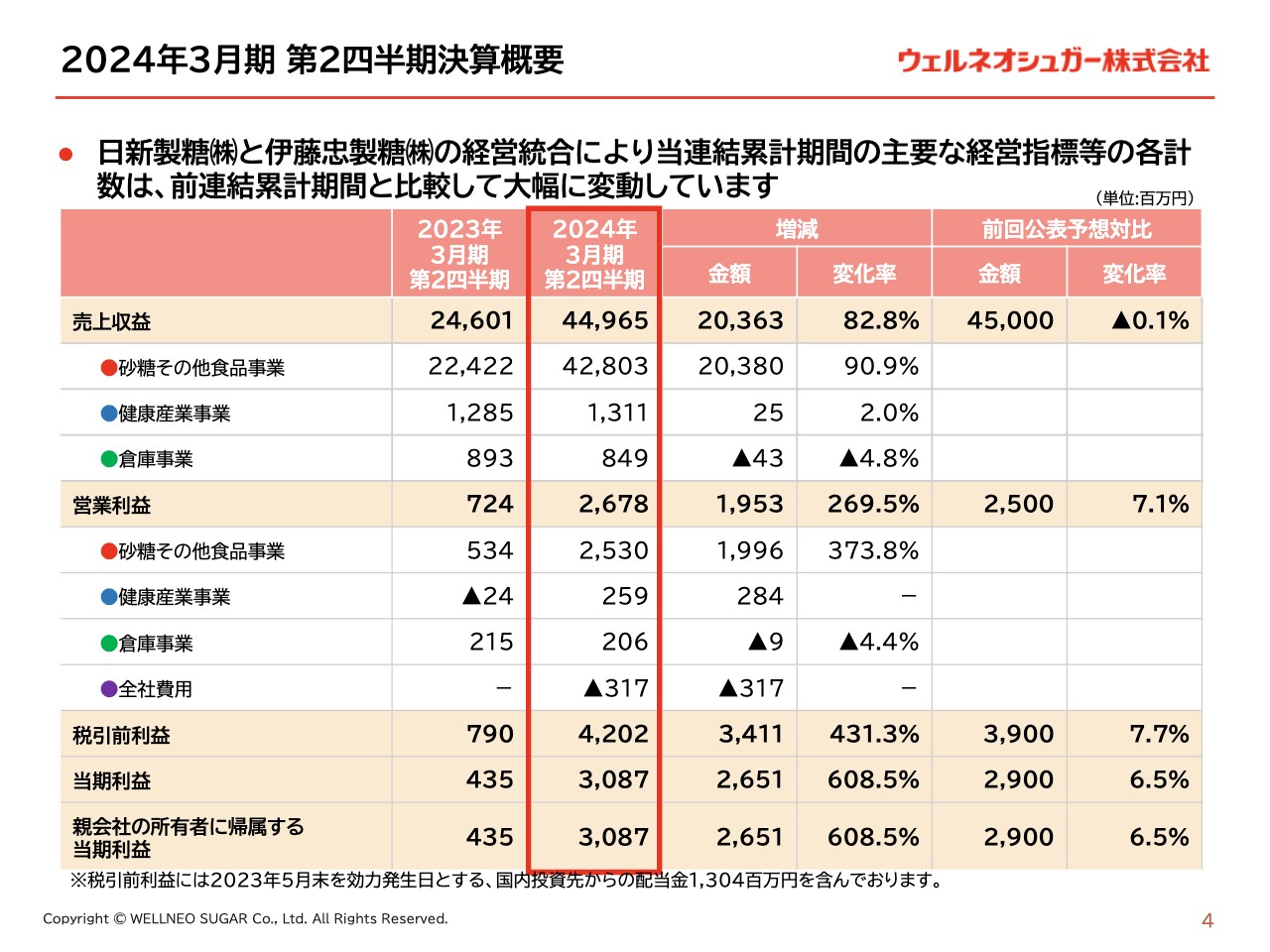

2024年3月期 第2四半期決算概要

財務担当:2024年3月期第2四半期決算についてご説明します。なお、当社は国際財務報告基準(IFRS)を導入しているため、これからご説明する財務数値については、こちらに沿った表記などを行っています。

当第2四半期は、伊藤忠製糖グループの業績が2023年4月から9月まで寄与した結果、前期の業績から大きな変動が生じています。

売上収益は、主力の砂糖事業においてコスト上昇に対する売価への反映を進めたこと、また経営統合の実施により、前期比203億6,300万円増加の449億6,500万円となりました。

営業利益は、砂糖事業において有利な原料調達が出来たこと、また経営統合の実施により前期比19億5,300万円増益の26億7,800万円となりました。

また、金融収益において、国内の投資先からの受取配当金13億400万円を計上しました。

税引前四半期利益は42億200万円、親会社の所有者に帰属する四半期利益は30億8,700万円となりました。

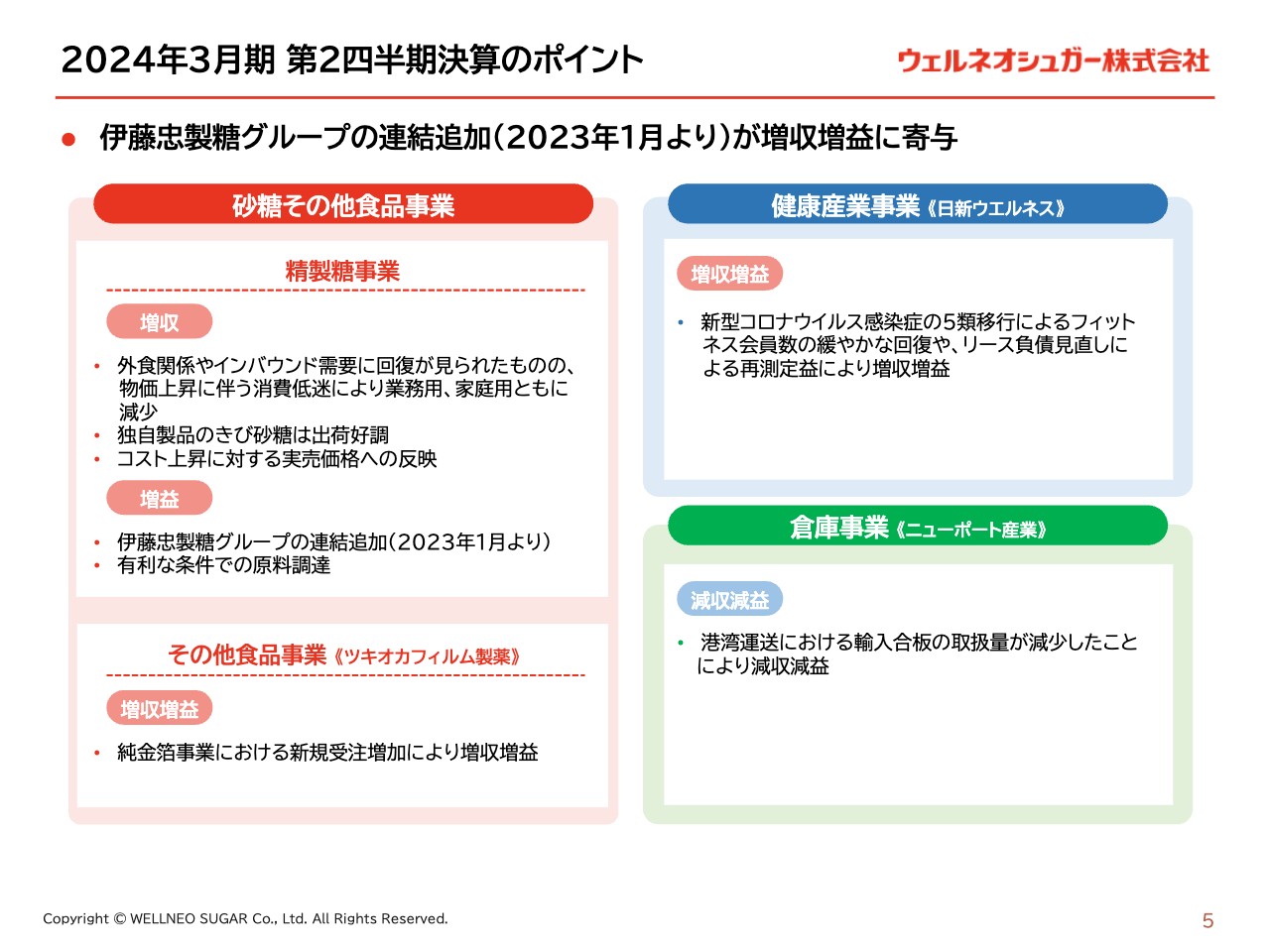

2024年3月期 第2四半期決算のポイント

ここからは、各セグメントのポイントと業績要因についてご説明します。当社の事業セグメントは、砂糖その他食品事業、健康産業事業、倉庫事業の3つで構成されています。

砂糖その他食品事業には、精製糖事業とツキオカフィルム製薬を含むその他食品事業があり、健康産業事業はフィットネスクラブの運営を行う日新ウエルネス、倉庫事業はニューポート産業の事業となります。

砂糖その他食品事業と健康産業事業は増収増益、倉庫事業は減収減益の結果となりました。

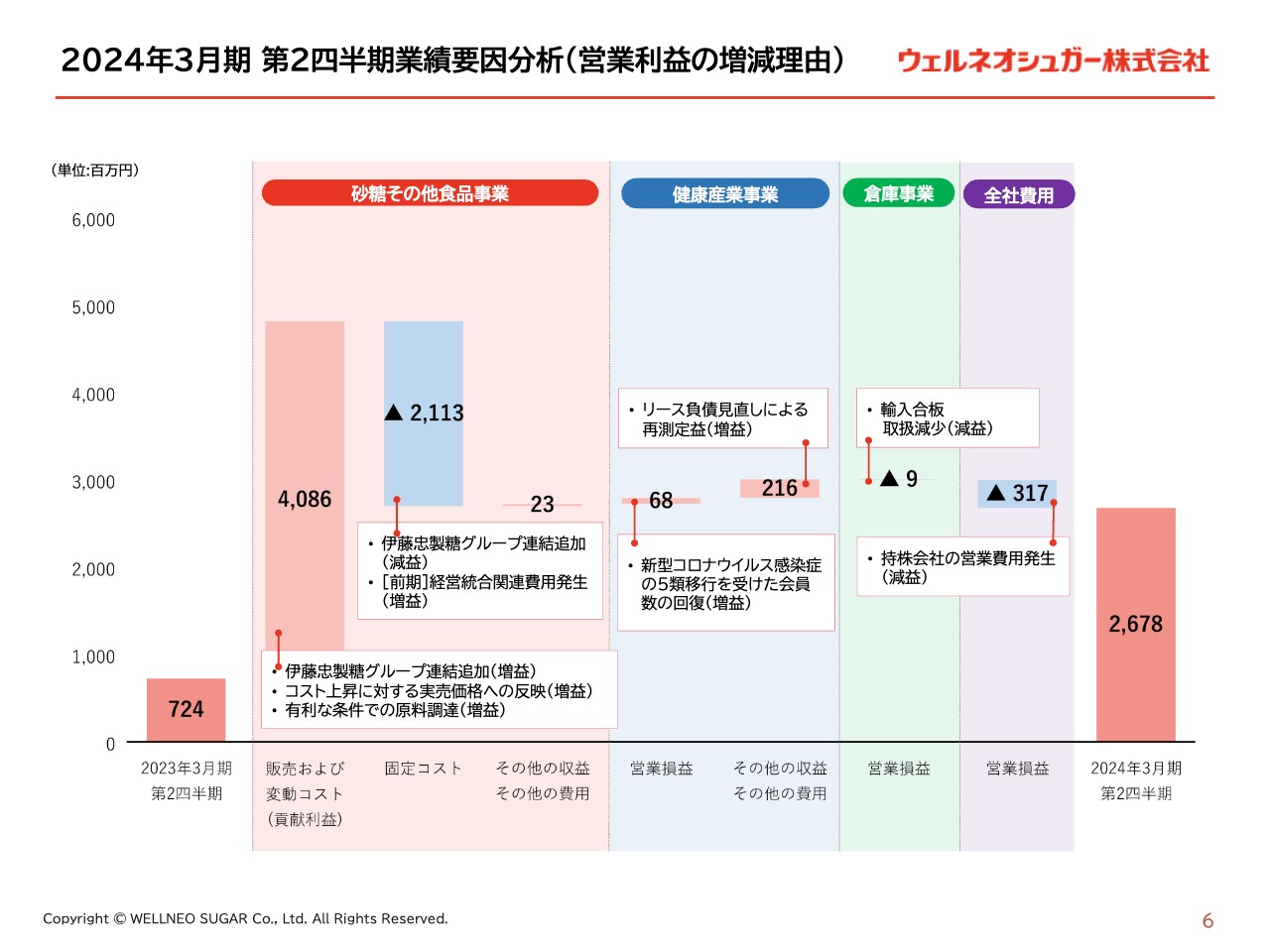

2024年3月期 第2四半期業績要因分析(営業利益の増減理由)

業績要因分析の内容に沿って、各セグメントの状況についてご説明します。スライドは営業利益のグラフで、左から2023年3月期第2四半期の営業利益、各変動要因、2024年3月期第2四半期の営業利益となっています。

砂糖その他食品事業は、主力の砂糖において外食関係やインバウンド需要に回復が見られ、記録的な猛暑により冷菓等の出荷は好調に推移しましたが、食品価格の値上げが続いたことにより出荷量全体では業務用、家庭用ともに減少しました。そのような中、独自製品のきび砂糖の出荷は好調に推移しました。

また、販売および変動コスト(貢献利益)は経営統合により伊藤忠製糖グループが新たに加わったこと、コスト上昇に対する売価への反映を進めたこと、および有利な原料調達ができたことにより、40億8,600万円増加しました。伊藤忠製糖グループの新規連結により固定コストが増加しましたが、大幅な増益という結果になりました。

また、ツキオカフィルム製薬は純金箔事業において新規受注が増加したこと等により増収増益となりました。

健康産業事業は新型コロナウイルス感染症の5類移行により会員数が緩やかに回復していること、また効率的な運営によるコスト削減を継続していることから、営業利益は2億8,400万円の増益となりました。なお、リース負債の見直しによる再測定益2億2,100万円を含んでおります。

倉庫事業は、輸入合板の取扱量が減少しました。

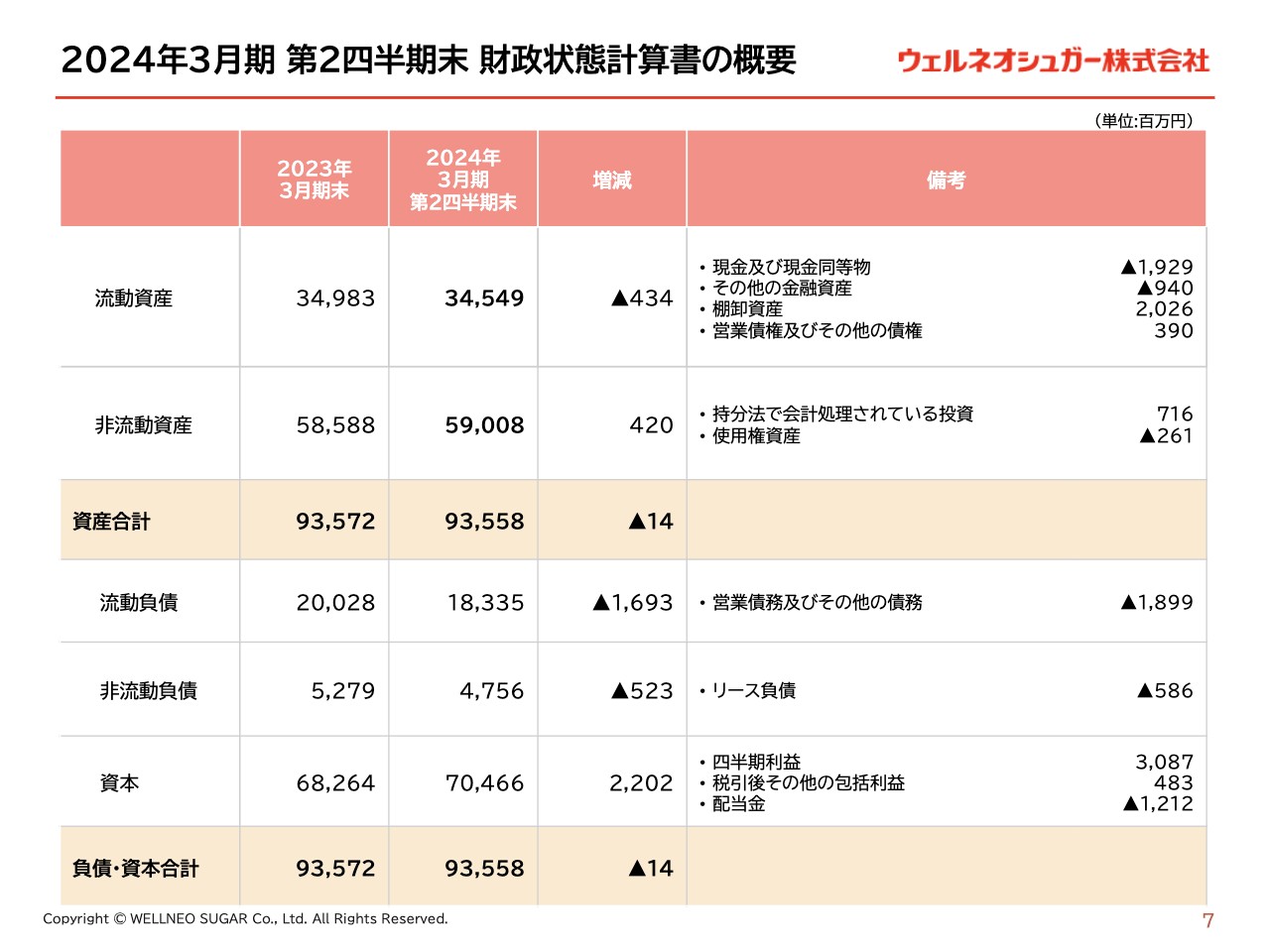

2024年3月期 第2四半期末 財政状態計算書の概要

2024年3月期第2四半期末の財政状態計算書の主要なポイントについてご説明します。資産合計は前期末比1,400万円減少の935億5,800万円となりました。

流動資産の減少4億3,400万円は、主に現金及び現金同等物の減少および棚卸資産の増加によるものです。また、非流動資産の増加分である4億2,000万円には、持分法で会計処理されている投資7億1,600万円が含まれており、これは主にツルヤ化成工業の株式取得によるものです。

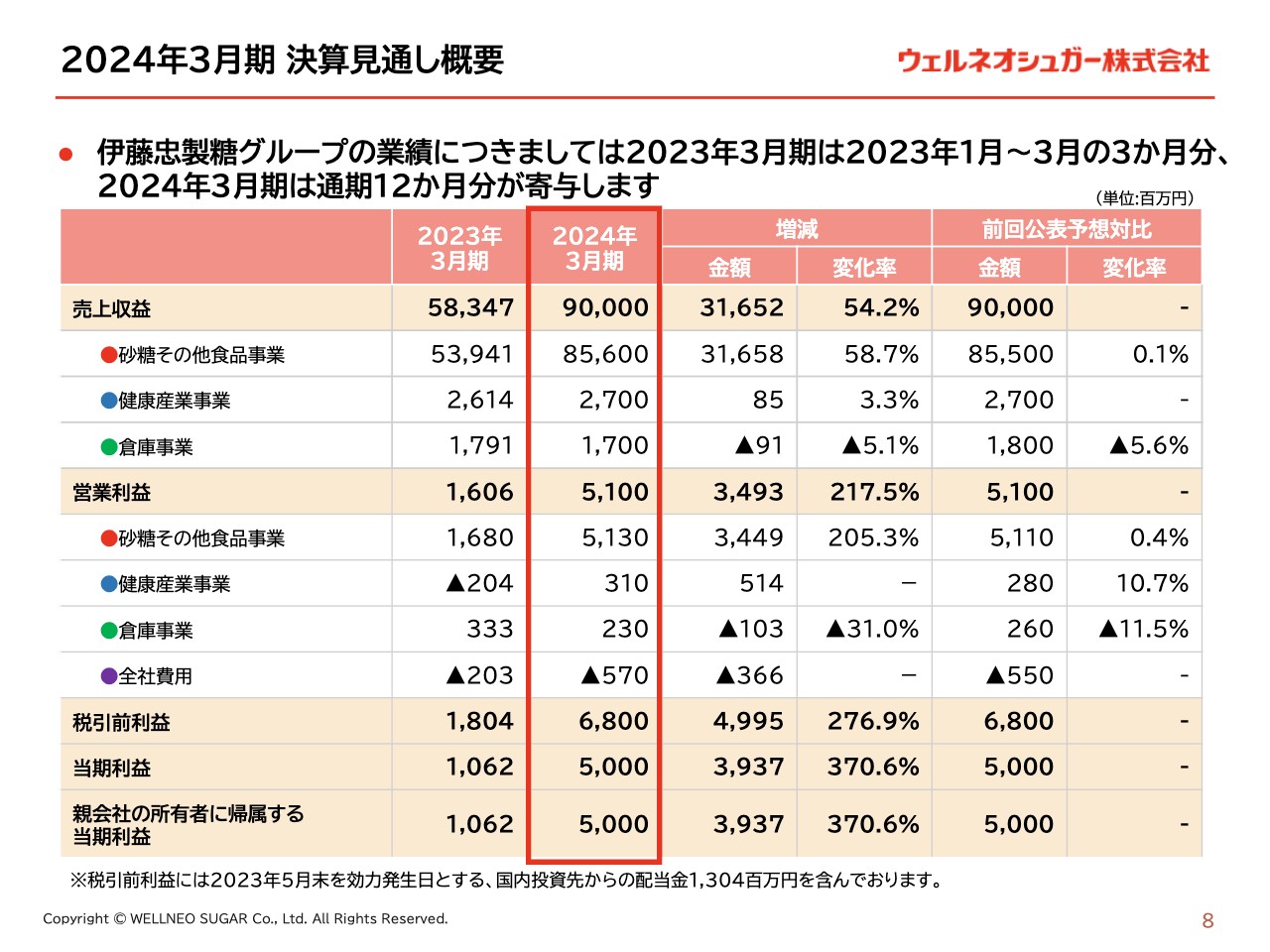

2024年3月期 決算見通し概要

2024年3月期の決算見通しについてご説明します。2024年3月期については、ウェルネオシュガーグループとしての通期の決算見通しとなります。そのため、伊藤忠製糖グループの業績は、2023年3月期は2023年1月から3月の3ヵ月分、2024年3月期は通期12ヵ月分が寄与することになります。

経済活動が正常化に向かう中、砂糖その他食品事業の精製糖事業においては、コスト上昇に対する実売価格への反映を進めながら、その他食品事業の拡大や健康産業事業の回復などを見込み、売上収益は900億円と前期比316億5,200万円の増加を見込んでいます。

採算を重視した販売を推進し、経営統合関連費用や健康産業事業における減損損失といった一過性の要因の影響がなくなることから、営業利益は前期比34億9,300万円増加の51億円、税引前利益は68億円となる見込みです。

なお、5月に20パーセントの株式を取得したツルヤ化成工業は2024年3月期から持分法適用会社となり、その投資利益を含んでいます。また、国内投資先からの配当金として13億400万円が一過性の利益として発生し、その影響は税引前利益に表れています。その結果、当期利益は50億円となり、大幅な増収増益の予想となります。

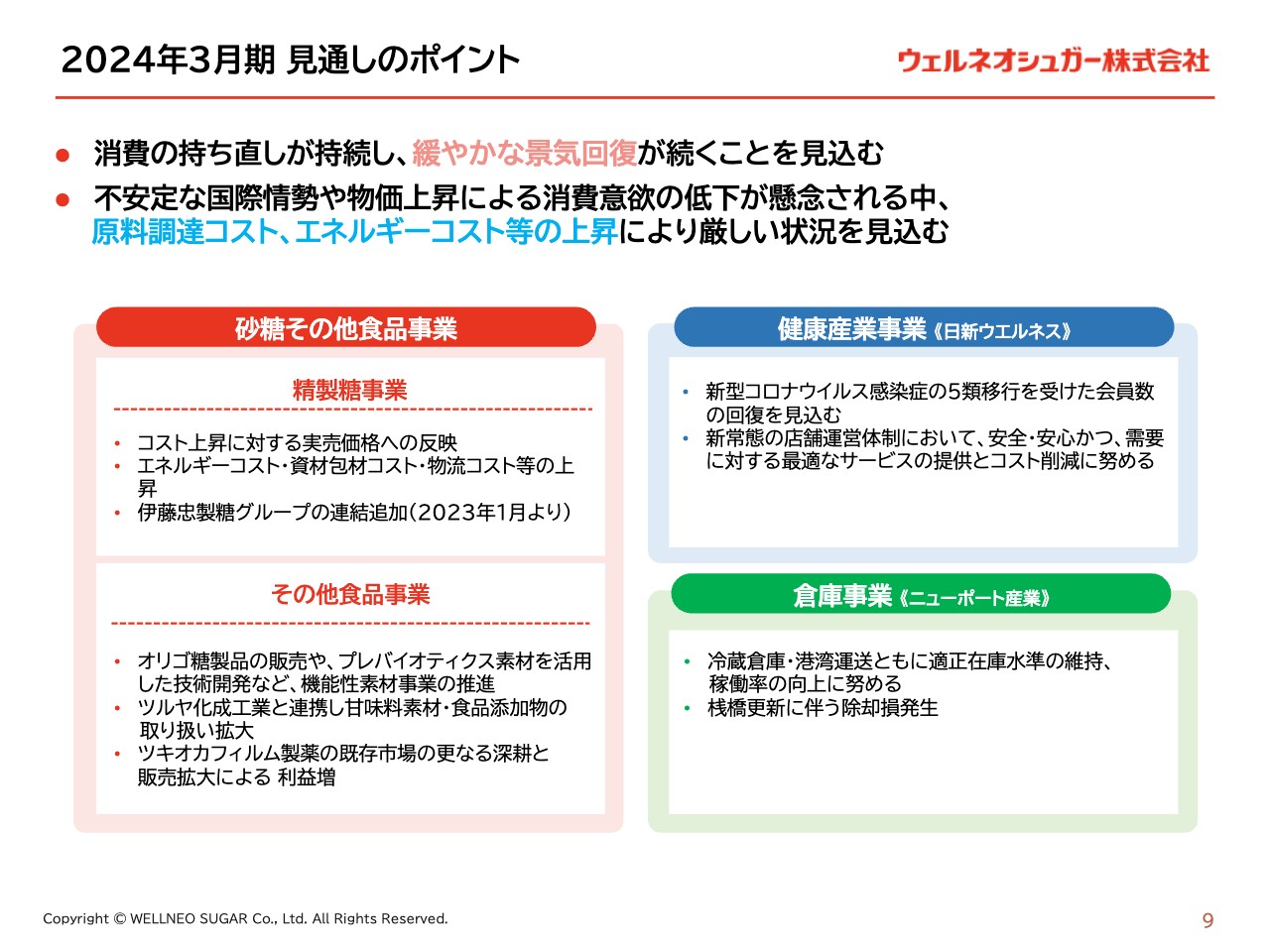

2024年3月期 見通しのポイント

2024年3月期決算見通しのポイントについてご説明します。事業環境としては、消費の持ち直しが持続し、緩やかな景気回復が見込まれます。一方で、不安定な国際情勢や、物価上昇による消費購買意欲の低下、原料調達コストやエネルギーコストなどの上昇などが引き続き懸念材料となります。

その中でも精製糖事業の経営効率を上げながら、その他食品事業の成長に向けた取り組みを着実に進めるとともに、健康産業事業の早期回復を図ります。

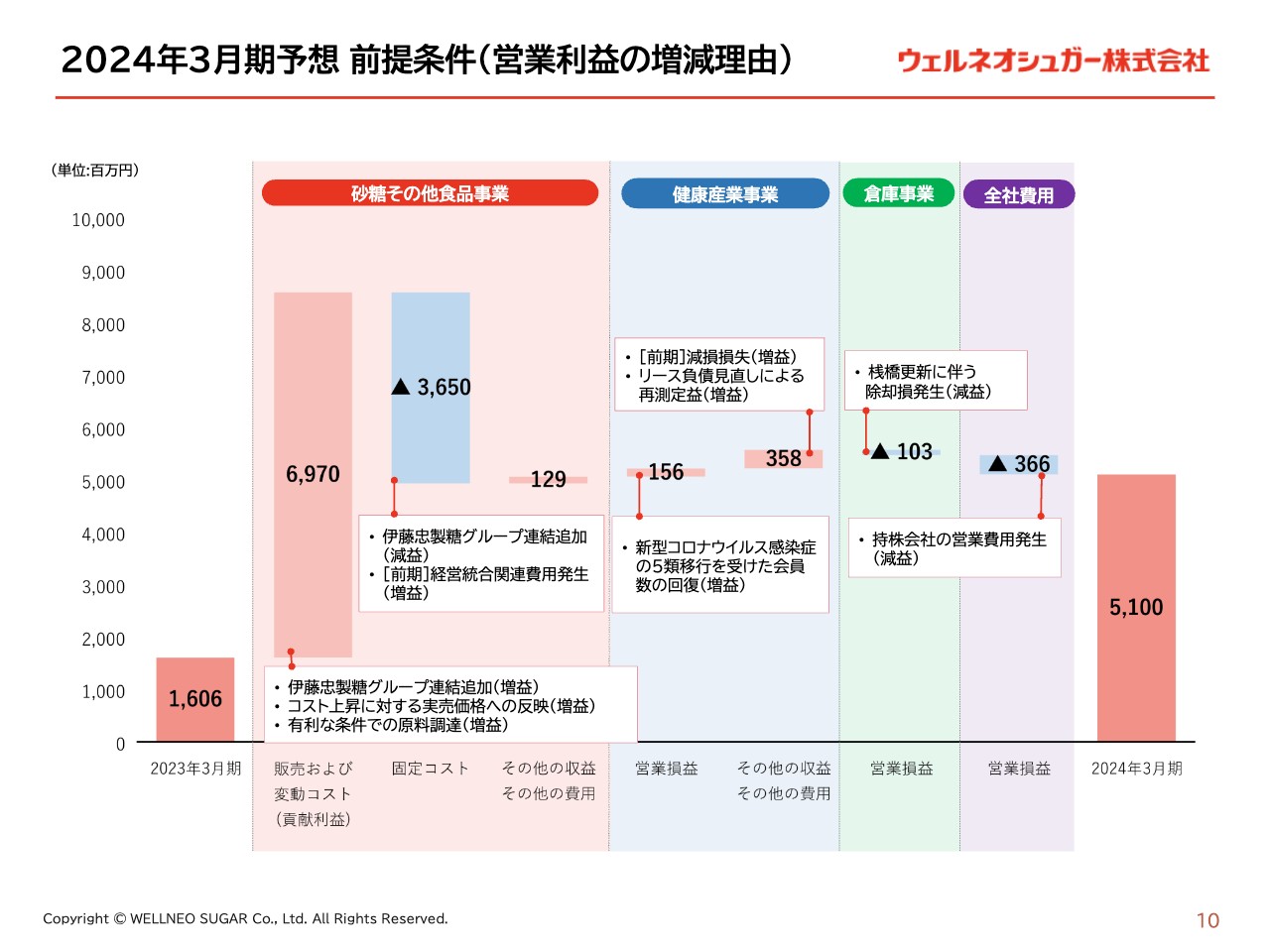

2024年3月期予想 前提条件(営業利益の増減理由)

2024年3月期業績予想のポイントについて、営業利益の増減理由をもとにご説明します。2023年3月期の営業利益は16億600万円でした。砂糖その他食品事業は、伊藤忠製糖グループの業績が通期で寄与し、貢献利益は69億7,000万円と大幅な増加が見込まれています。

その中で、精製糖事業において各種コスト上昇の影響を受けながらも、原料コストの上昇は引き続き実売価格への適切な反映に努めるとともに、採算を重視した販売を継続していきます。また、その他食品事業では、オリゴ糖製品の販売やプレバイオティクス素材を活用した技術開発など、機能性素材を軸とした様々な領域への事業展開を引き続き推し進めます。さらに、ツキオカフィルム製薬の可食フィルムの用途開発、新たに株式取得したツルヤ化成工業との連携による甘味料素材・食品添加物の取り扱い拡大を図ります。

固定コストは、経営統合の一過性のコストがなくなる影響も含めて、36億5,000万円と見込んでいます。

健康産業事業では、新型コロナウイルスの分類が5類に移行したことから今後さらに会員数の増加が進む見込みであり、また前期に発生した減損損失の影響もなくなります。

倉庫事業では、引き続き在庫水準の維持と稼働率の向上に努めていきますが、桟橋の更新に伴う除却損の影響からマイナス1億300万円と見込んでいます。ここに全社費用を加味し、期末の営業利益は51億円になると考えています。

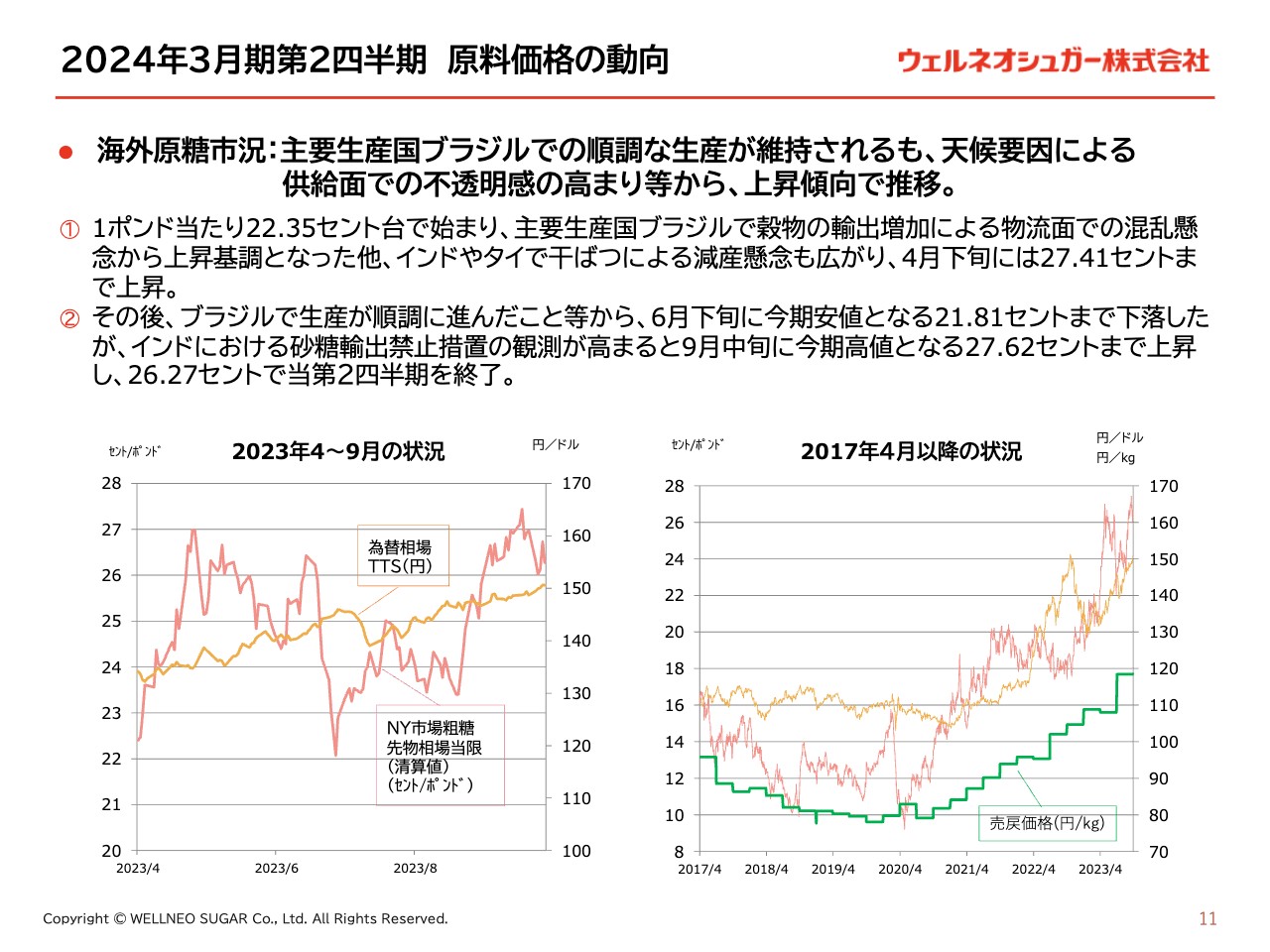

2024年3月期第2四半期 原料価格の動向

2024年3月期第2四半期の原料価格の動向については、1ポンド当たり22.35セント台で始まり、主要生産国ブラジルで穀物の輸出増加による物流面での混乱懸念から上昇基調となった他、インドやタイで干ばつによる減産懸念も広がり、4月下旬には27.41セントまで上昇しました。

その後、ブラジルで生産が順調に進んだこと等から、6月下旬に今期安値となる21.81セントまで下落したが、インドにおける砂糖輸出禁止措置の観測が高まると9月中旬に今期高値となる27.62セントまで上昇し、26.27セントで当第2四半期を終了しました。

経営理念

IR担当:経営理念についてです。パーパスは「糖のチカラと可能性を切り拓き、“Well-being”を実現する」で、バリューとして「挑戦」「多様性」「持続可能性」を挙げています。これらを軸に、すべての事業活動を通じて、より良い社会づくりに貢献していきます。

Sugar軸とFood & Wellness軸

Sugar軸とFood & Wellness軸についてです。Sugar軸は製糖事業です。Food & Wellness軸は、機能性素材、その他甘味料、フィットネス事業、フィルム事業等の総称になっています。現在の財務報告セグメントとは異なりますが、将来的にセグメントの変更を検討中です。

Sugar軸では製糖のリーディングカンパニーとして経営基盤のさらなる強化を図り、Food & Wellness軸では多種多様な機能性素材を提供していきます。

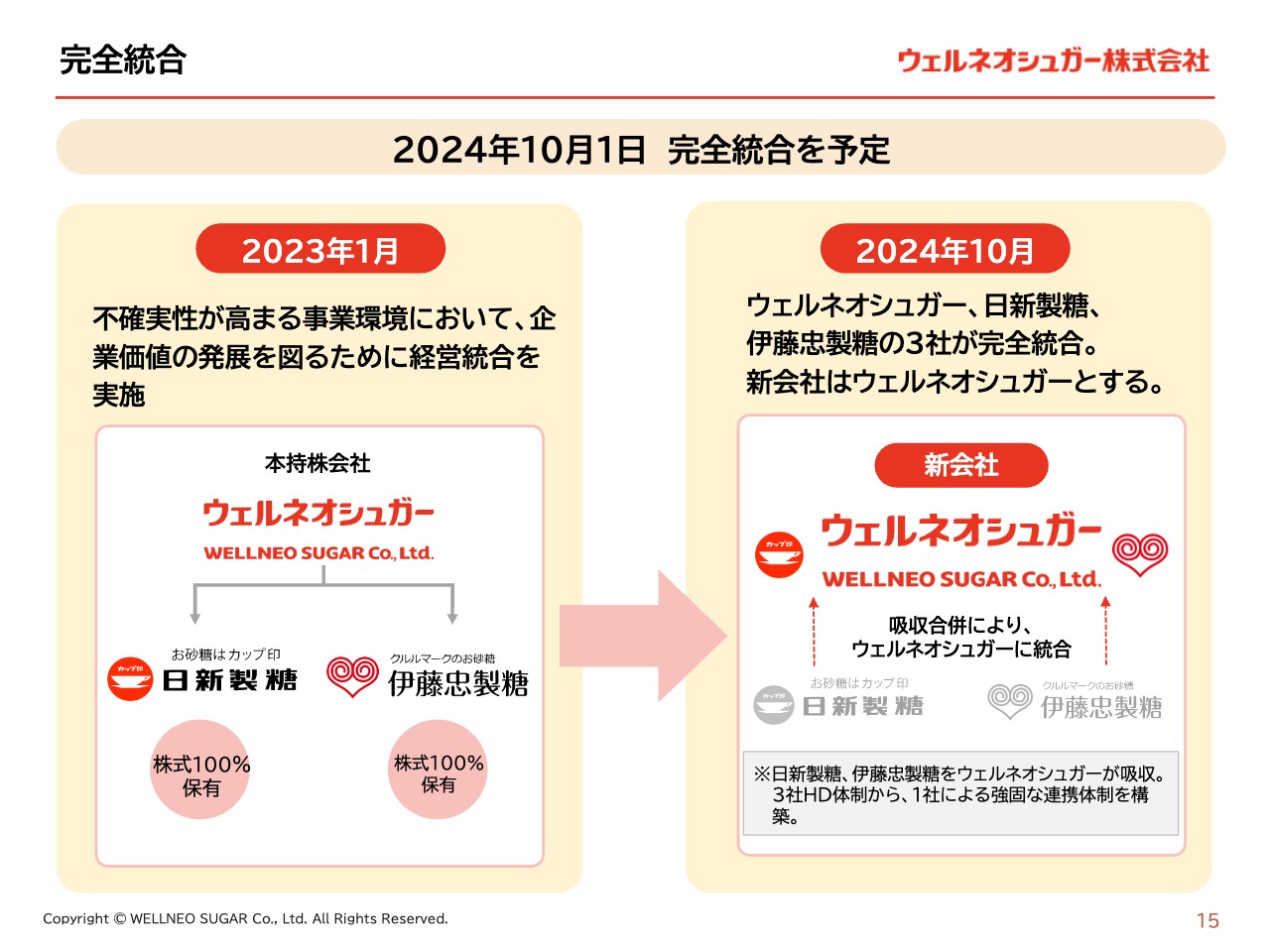

完全統合

当社は、2023年1月1日付の日新製糖株式会社と伊藤忠製糖株式会社の経営統合により、商号を「ウェルネオシュガー株式会社」に変更し、持株会社体制に移行しました。そして、来年10月に3社が完全統合する予定であり、新会社名はウェルネオシュガー株式会社とします。

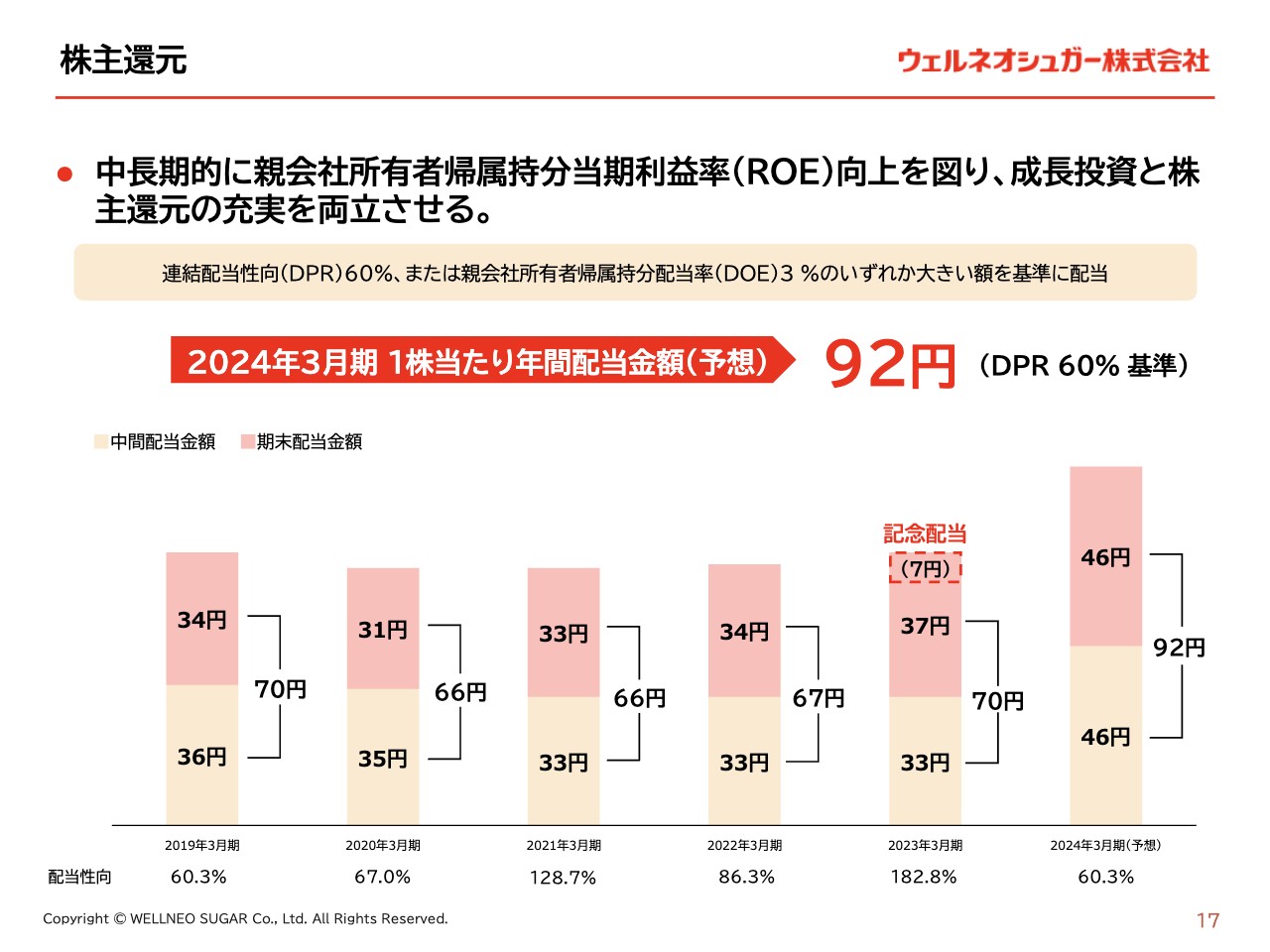

株主還元

最後に、株主還元についてご説明します。当社は連結配当性向60パーセント、または連結株主資本配当率3パーセントのいずれか大きい額の配当を実施することを基本方針としています。

2024年3月期の予想は、連結配当性向60パーセントに基づき、1株当たり年間92円の配当を見込んでいます。また、2023年9月30日を基準日とする中間配当金額は、その50パーセントの1株当たり46円に決定しました。

新着ログ

「食料品」のログ