【QAあり】トレンダーズ、特化戦略が奏効し美容マーケティング領域の粗利が前年比28%増 中計達成へ向けた成長投資も実施

会社概要

田中隼人氏(以下、田中):みなさま、こんにちは。トレンダーズ株式会社取締役CFOの田中です。本日はお忙しい中、上半期決算説明会にご参加いただき誠にありがとうございます。

はじめに、会社概要についてお話しします。トレンダーズは2000年4月に創業しました。2012年10月にマザーズ市場に上場し、現在はグロース市場に上場しています。社員は200名ほどで、オフィスは恵比寿に本社、島根と仙台に支社があります。

経営方針

当社の経営方針です。いつもお話ししている内容ですので、ここでは割愛します。

トレンダーズグループの概要

事業領域の全体像です。中核であるマーケティング事業と、インベストメント事業を展開しています。事業の進捗や詳細については、後ほど社長の黒川よりご説明します。

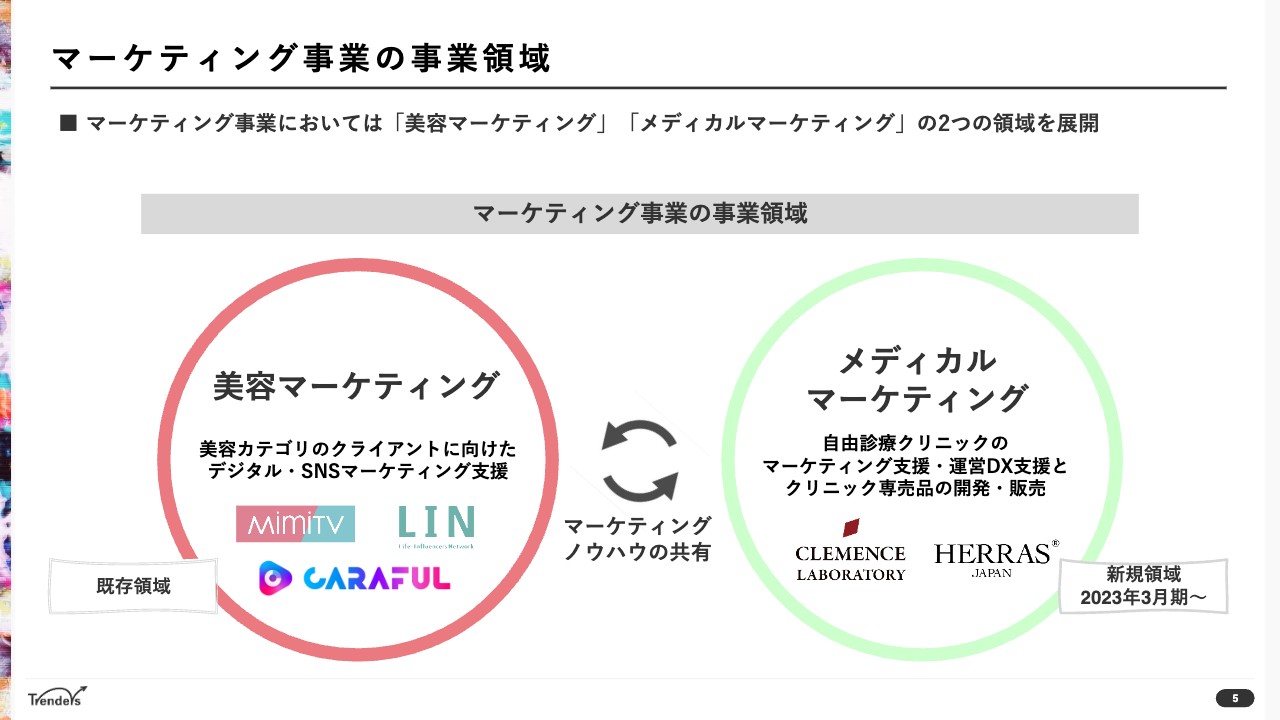

マーケティング事業の事業領域

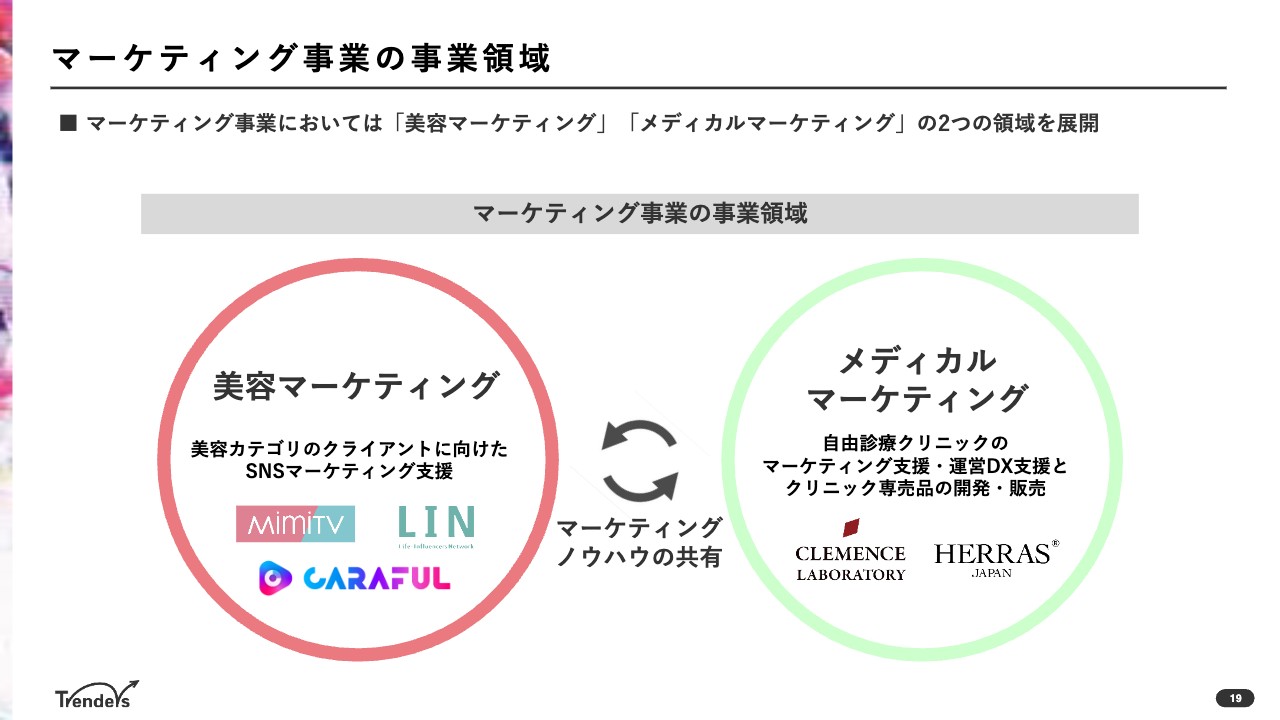

マーケティング事業では、美容マーケティングという既存領域に加え、メディカルマーケティングという新規領域に取り組んでいます。今後は、メディカルマーケティング事業も中核事業へ育てていこうと考えています。

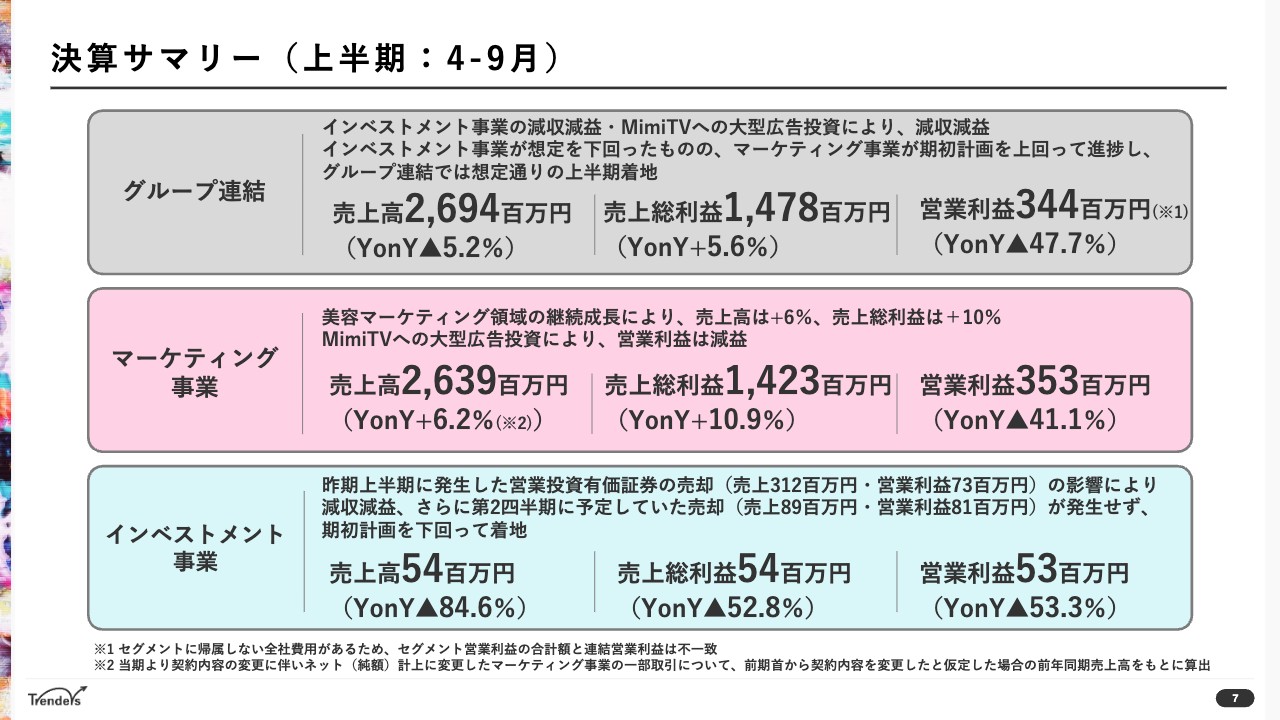

決算サマリー(上半期:4-9月)

上半期および第2四半期の決算概要についてご説明します。決算サマリーはスライドのとおりで、一言で言うと想定どおりに進捗しています。

グループ連結の売上高は26億9,400万円、売上総利益は14億7,800万円、営業利益は3億4,400万円となりました。インベストメント事業の減収減益に加えて、第1四半期に実施した「MimiTV」への大型広告投資により、グループ全体では減収減益となっています。ただし、全体としては想定どおり着地しました。

事業ごとにご説明します。中核であるマーケティング事業は順調で、美容マーケティング領域が継続成長したことに伴い、売上、売上総利益ともに増加しています。

インベストメント事業に関しては、期初計画を下回って着地しました。こちらは、昨期上半期に発生した営業投資有価証券の売却による売上高3億1,200万円、営業利益7,300万円が今期は発生していないこと、第2四半期に見込んでいた売却による売上高8,900万円、営業利益8,100万円発生しなかったことが主な要因です。

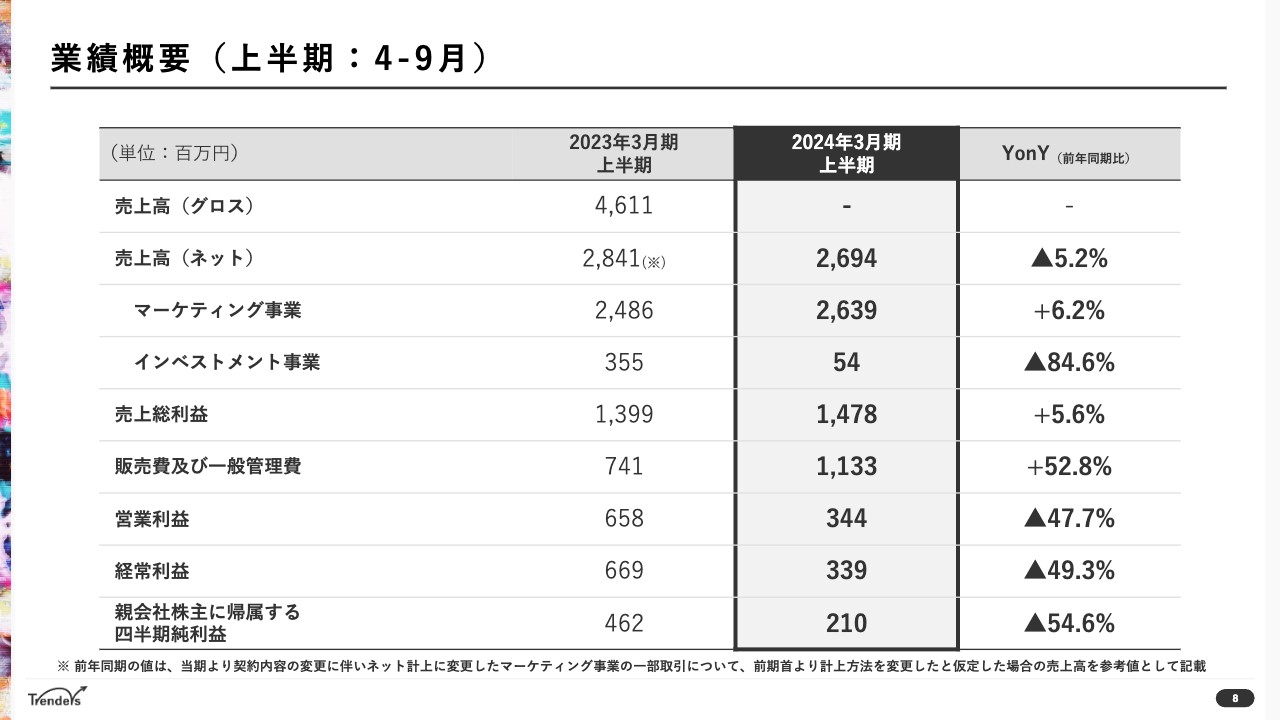

業績概要(上半期:4-9月)

業績概要です。当社は今期から、一部の売上計上方法をグロスからネットに変更しました。そのため、決算短信等では売上減少率が非常に大きくなっているように見えますが、マーケティング事業のネットを見ていただくと、実際の事業の成長度合いがわかります。こちらは上半期において増収となっています。

先ほどもお話ししましたが、インベストメント事業は、売却が発生しなかったことから大幅に減収しており、営業利益以下も減益となっています。

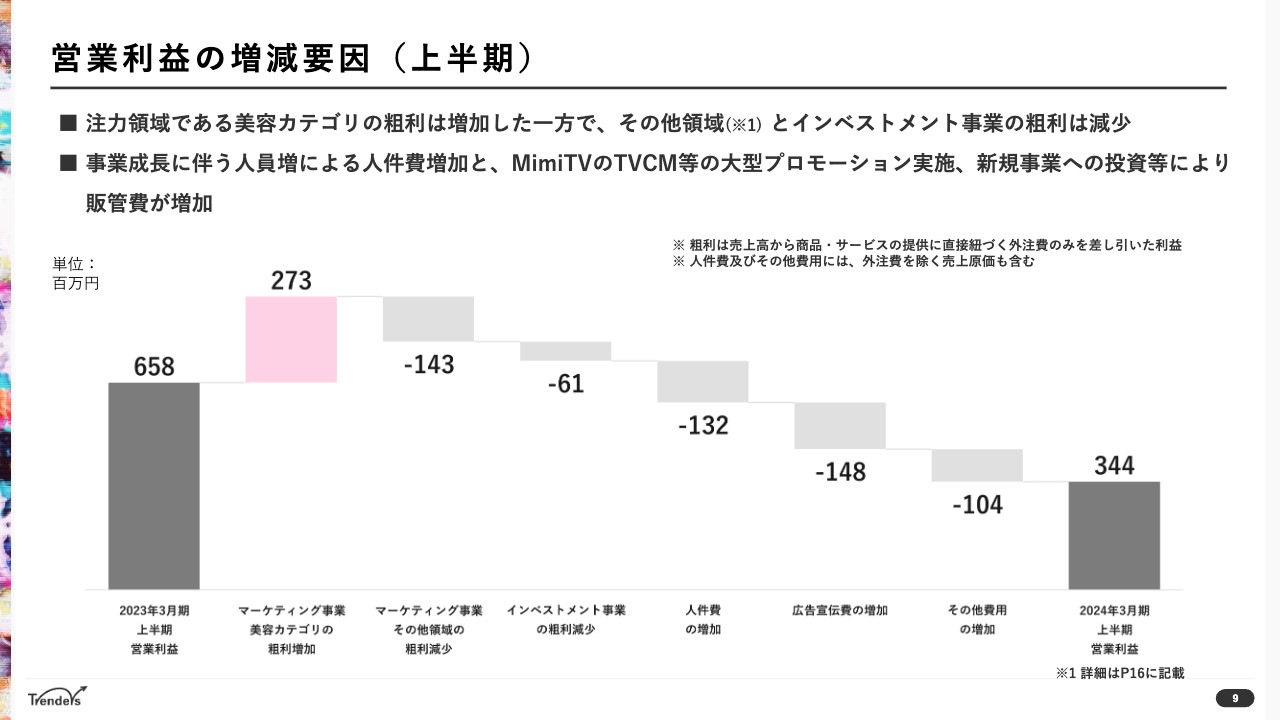

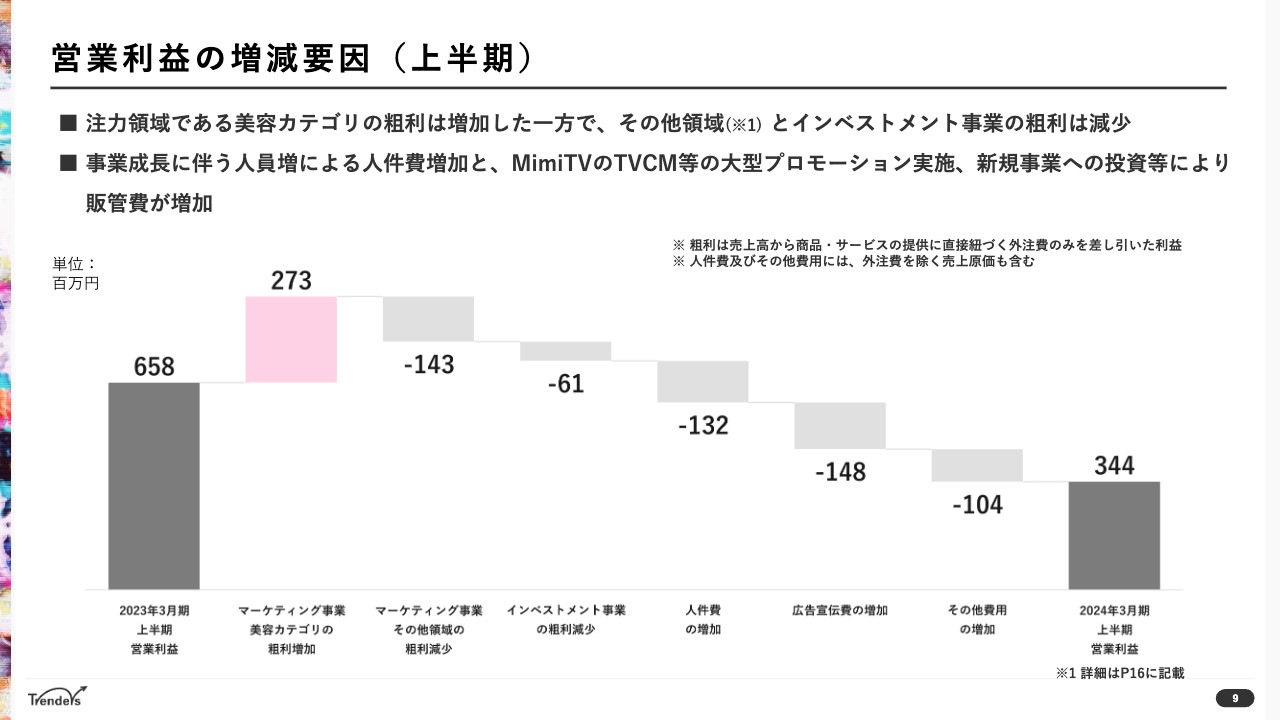

営業利益の増減要因(上半期)

営業利益の増減要因です。上半期累計で見ると、2023年3月期が6億5,800万円、2024年3月期が3億4,400万円となっています。内訳としては、事業の選択と集中のため、美容カテゴリに特化する戦略をとった結果、その他領域である美容以外の売上総利益が減少し、インベストメント事業の売上総利益と粗利益が減少しています。

加えて、下半期以降も引き続き強い成長を見込んでいるため、そこに向けた人員強化を実施したことにより人件費も増加しています。コスト面では、第1四半期に「MimiTV」への大型広告宣伝費を投下したため、上半期で見ると減益で着地する結果となりました。

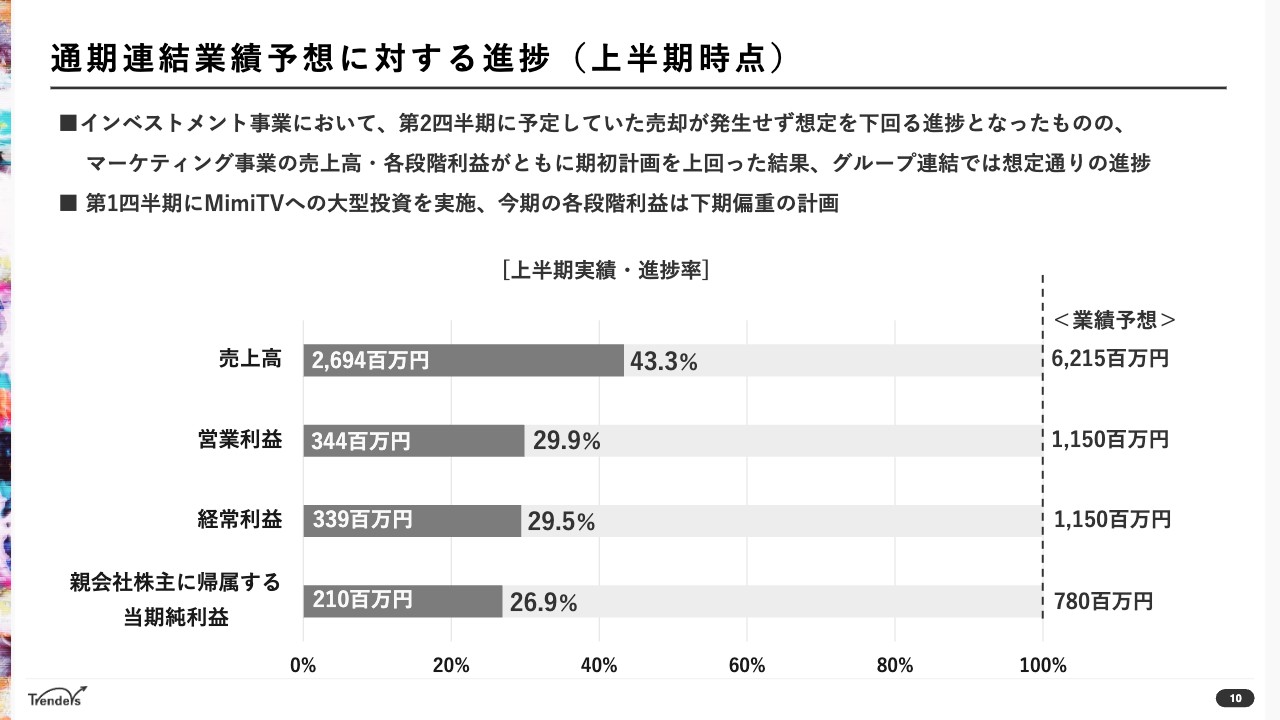

通期連結業績予想に対する進捗(上半期時点)

開示している通期業績予想に対して、現時点では想定どおり進捗しています。売上高は43.3パーセント、その他の利益は30パーセントほどの進捗率です。

上半期終了時点で半分も進んでいないことについて、不安感を持たれている投資家のみなさまもおられると思います。しかし、今期は当初からある程度下期に偏重する計画を立てていたため、現時点では想定どおり着地しているとご理解ください。

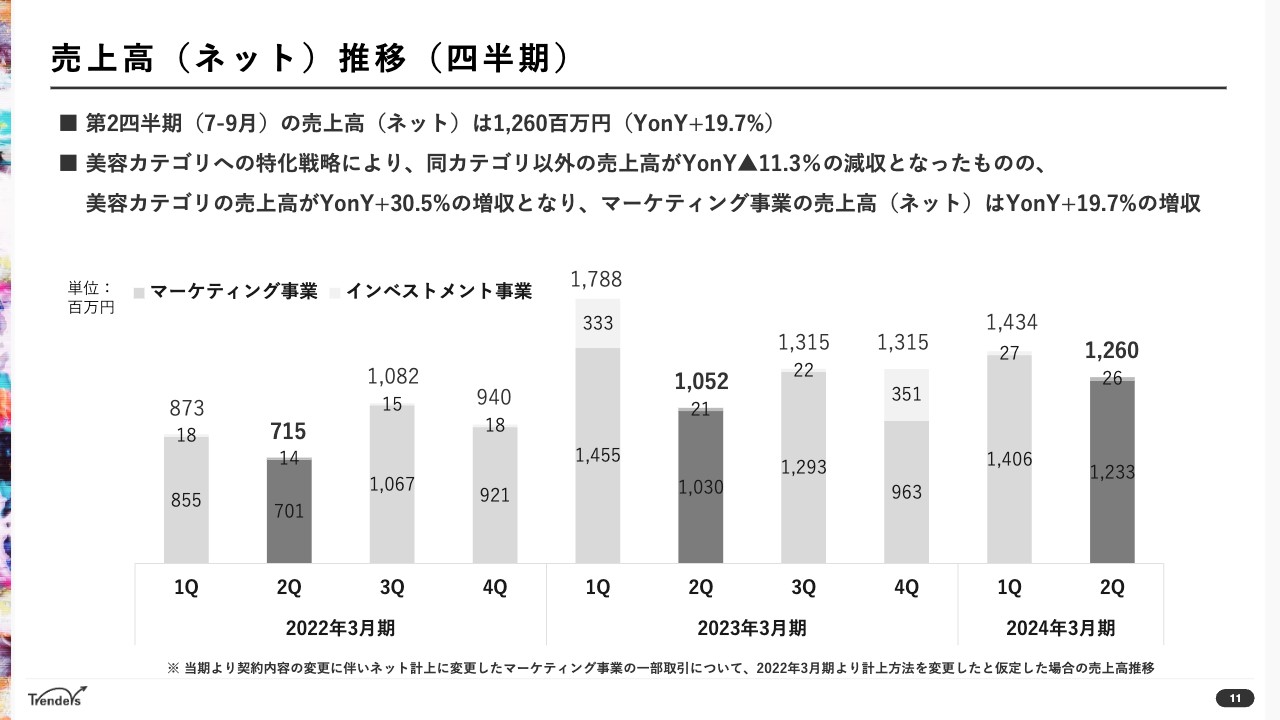

売上高(ネット)推移(四半期)

売上高の四半期推移です。第2四半期のネット売上高は、YonYで19.7パーセント増の12億6,000万円となりました。

特にマーケティング事業においては、美容カテゴリの特化という戦略をとった結果、それ以外のカテゴリの売上は減収となりました。一方で、注力している美容カテゴリは30.5パーセントの増収となり、全体では19.7パーセントの増収で着地しています。

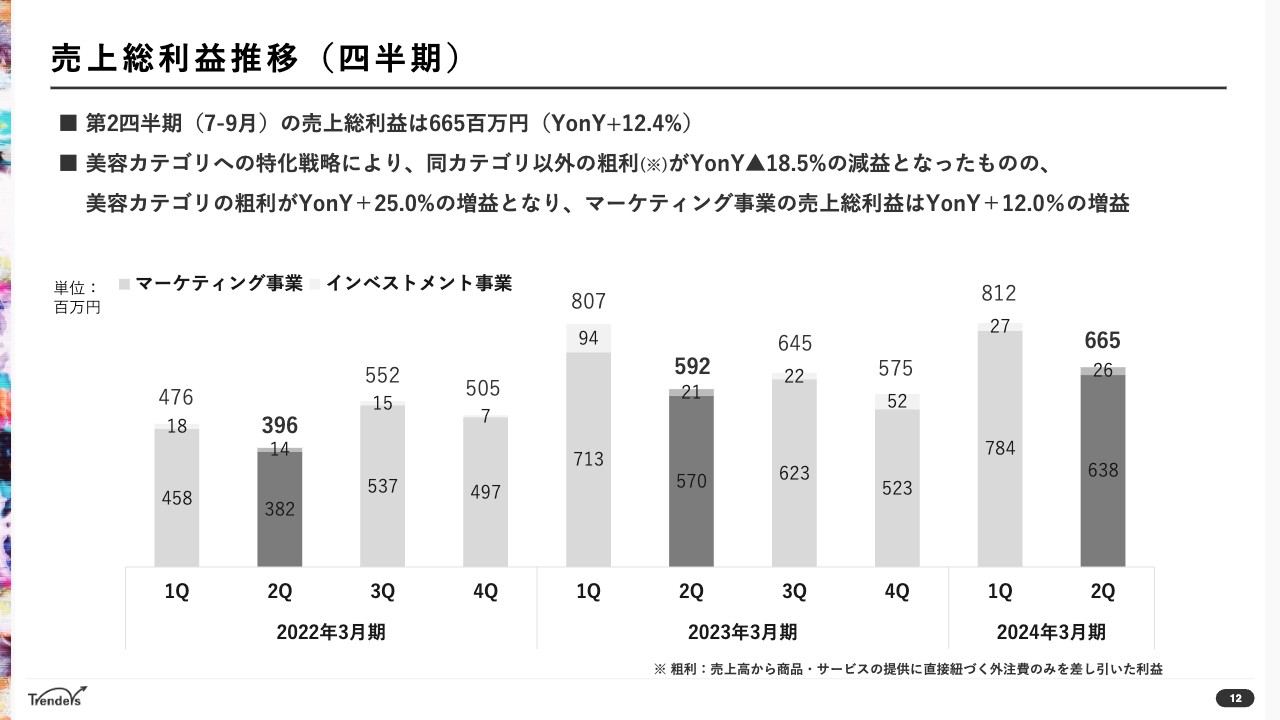

売上総利益推移(四半期)

売上総利益は、売上と同様の要因により美容以外の領域が減益となりました。しかし、美容領域が増益となったため、全体では12パーセントの増益で着地しました。

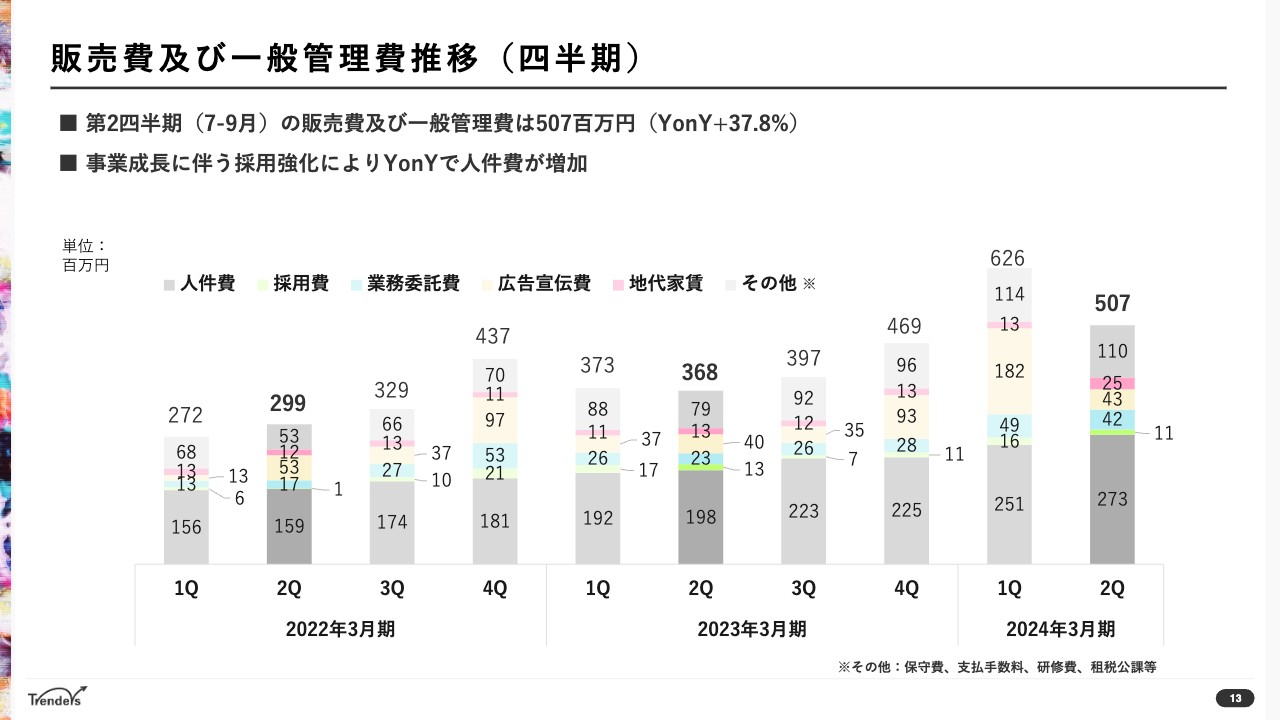

販売費及び一般管理費推移(四半期)

販管費はYonYで37.8パーセント増の約5億円となりました。内訳はスライドに記載のとおりで、人員強化によって人件費が増加しています。

その他領域と業務委託費等については、新規事業や既存事業の強化のために販管費を投下しています。今後は、基本的に第2四半期に近い水準が第3四半期、第4四半期と続いていくと見込んでいます。したがって、第1四半期の数字はイレギュラーと捉えていただければと思います。

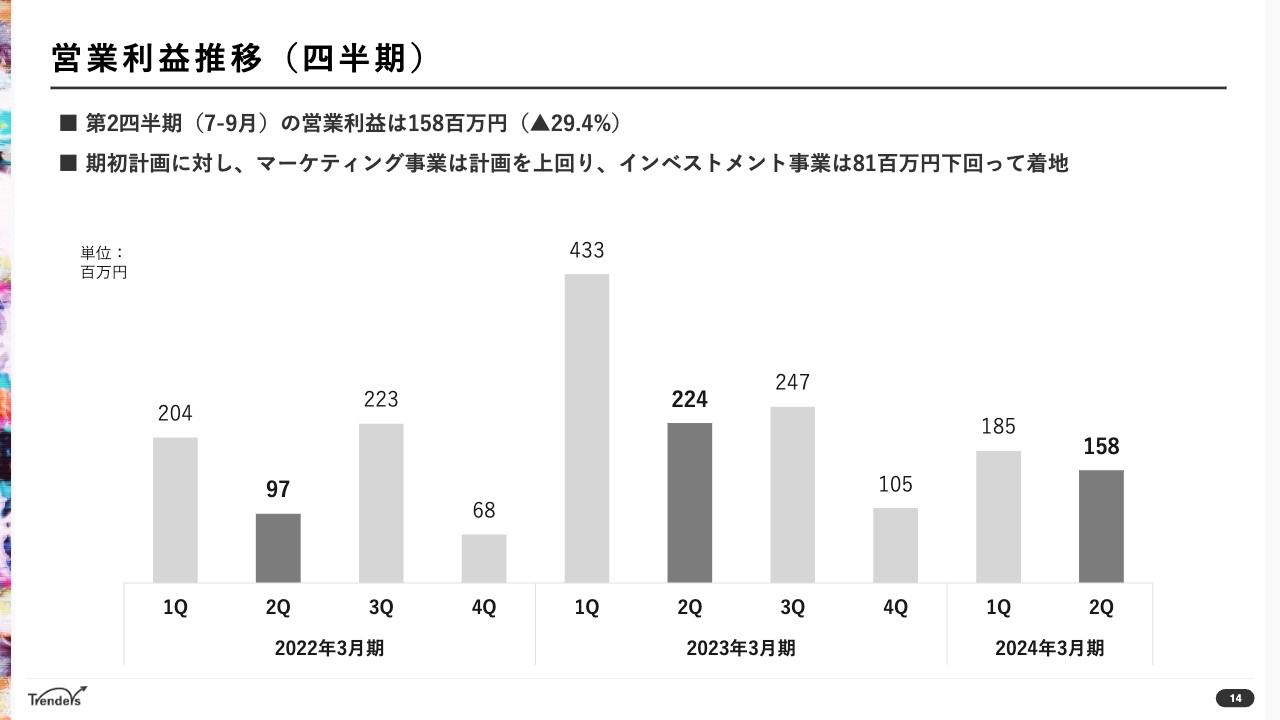

営業利益推移(四半期)

売上総利益や販管費増加の要因により、営業利益は1億5,800万円で着地しています。マーケティング事業は期初計画を上回り、インベストメント事業は売却が発生しなかったことから、計画を下回って着地する結果となりました。

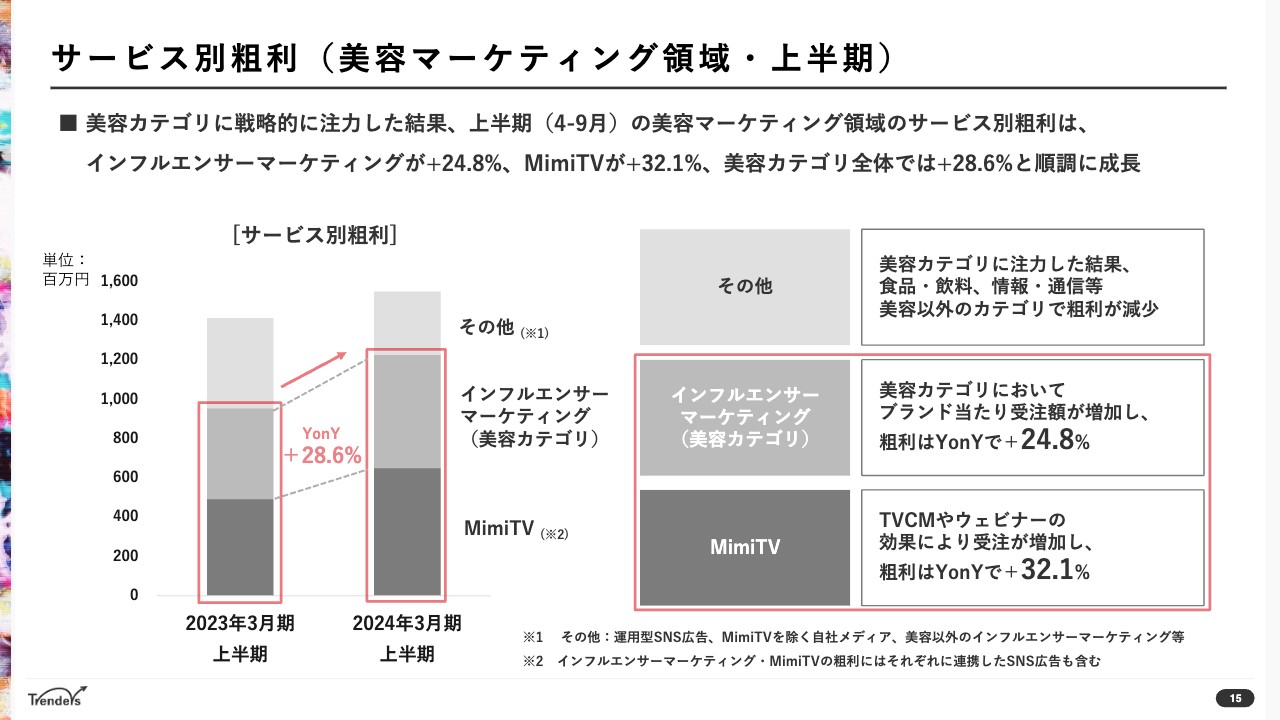

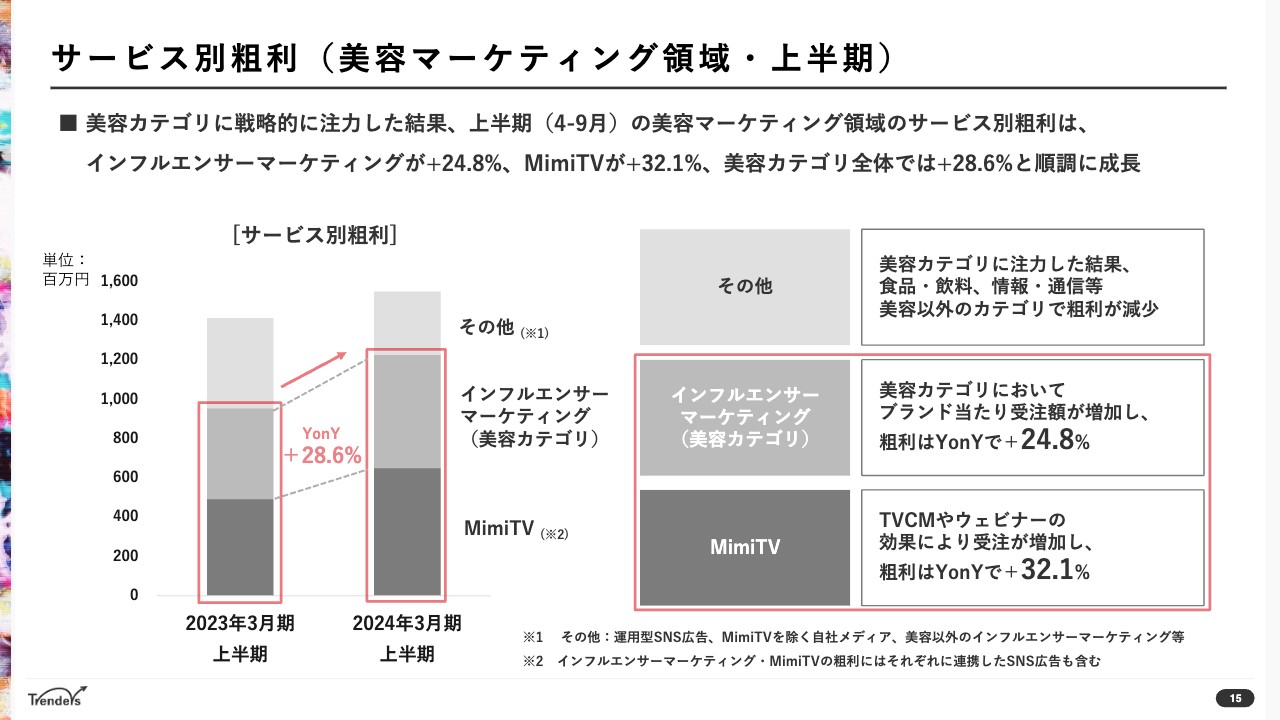

サービス別粗利(美容マーケティング領域・上半期)

サービス別の粗利です。上半期は美容マーケティング領域に特化した結果、美容カテゴリ全体では28.6パーセントの増加となりました。

内訳としては、インフルエンサーマーケティングが24.8パーセント増、「MimiTV」が32.1パーセント増となっています。毎年、最低2割以上伸ばしていく方針を掲げていますので、上半期の成果としては十分な着地だったと認識しています。

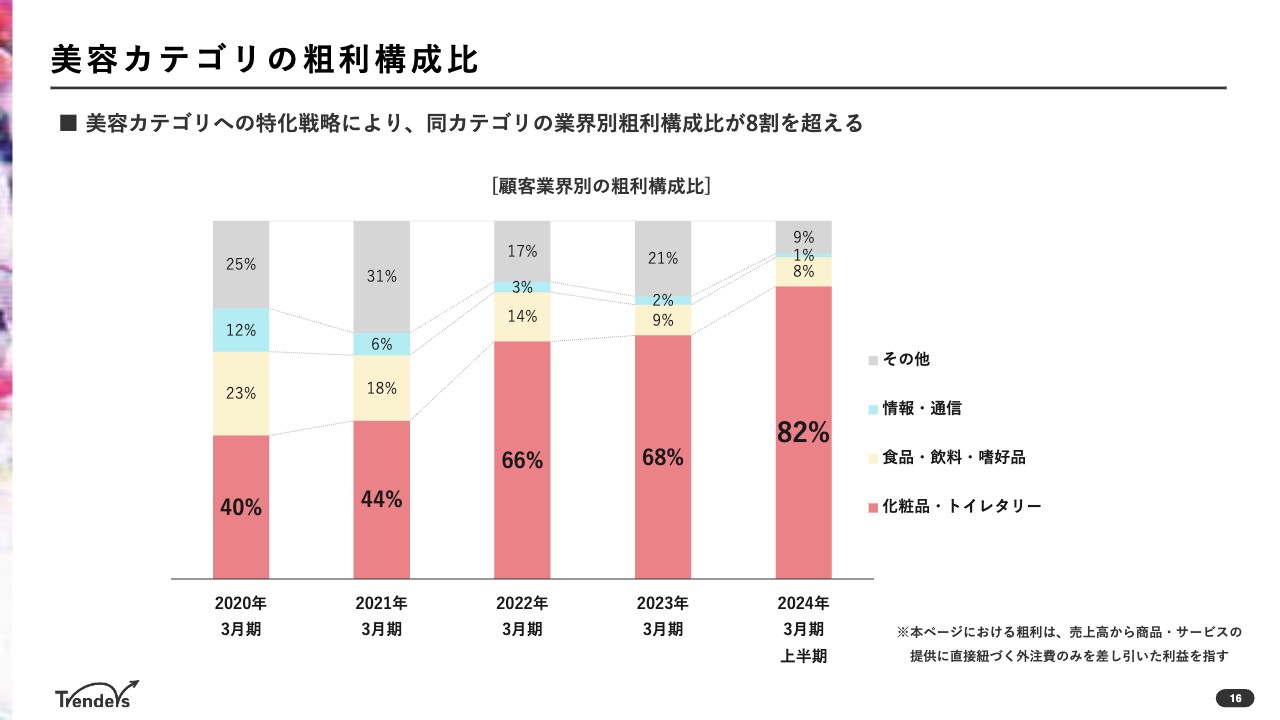

美容カテゴリの粗利構成比

美容カテゴリに特化した結果、同カテゴリの粗利構成比が8割を超えました。その他では食品飲料が8パーセントほどありますが、美容カテゴリの比率が圧倒的に高くなっています。

従業員数推移/一人当たり粗利推移(美容カテゴリ・上半期)

従業員数と1人当たりの粗利の推移、生産性についてご説明します。何度もお伝えしていますが、人員を強化したことにより従業員が30名弱増加しました。

現在、当社が特化している美容カテゴリに絞って見ると生産性は改善しているものの、全体で見ると美容以外の減少があったことから、粗利は減少しています。全社としても、こちらは非常に重要なKPIだと捉えています。

上半期はこのような着地となりましたが、今後は改善に向かって少しずつ良くなっていくと考えています。業績に関してのご説明は以上です。

マーケティング事業の事業領域

黒川涼子氏:みなさま、こんにちは。代表取締役社長の黒川でございます。私からは、マーケティング事業の概要と取り組みについてご説明します。

まずは、マーケティング事業の事業領域についてです。CFOの田中から、美容カテゴリに特化した結果の業績を再三お伝えしました。今期は、昨期まで「マーケティングソリューション」と呼んでいた領域の美容カテゴリに特化しています。事業領域としては、美容マーケティングとメディカルマーケティングの2つに注力する戦略をとっています。

美容カテゴリに特化した理由をご説明します。当社は上場当初、業界を問わずに幅広い業界に向けた営業活動やマーケティング支援を行っていました。6年ほど前からは、すべてのカテゴリの中で比較的シェアが高かった美容領域と、食品・飲料領域の2つの領域に特化をしてマーケティング活動を進めています。

結果として、美容カテゴリと美容領域については順調に拡大することができましたが、食品・飲料領域については、なかなか美容と同様の成長曲線が描けていないという実態がありました。

みなさまご承知のとおり、現在の世の中では、全体的にデジタルやSNSの影響力が増しています。特に、化粧品業界や美容領域においては、その傾向が非常に顕著です。同じようなソリューションやご提案をしても、美容カテゴリと食品・飲料カテゴリではまったく決定率や生産性が異なります。

そのため、数年で最短の成長を遂げることを考えると、まずは美容領域に注力していくことが得策であると判断し、美容カテゴリの特化へと舵を切りました。

新規領域であるメディカルマーケティング領域については、スライド中央に「マーケティングノウハウの共有」と記載しているとおり、自由診療の美容医療領域は、同じ美容という意味でも化粧品マーケティングと非常に近い部分があります。具体的には、生活者がクリニックや施術を選択する際のSNSの影響力が、非常に強いということです。

これにより、我々が美容マーケティングで培ったSNSマーケティングのノウハウを、美容医療やメディカルマーケティング領域で活用できると判断し、この2領域に特化した戦略をとっています。

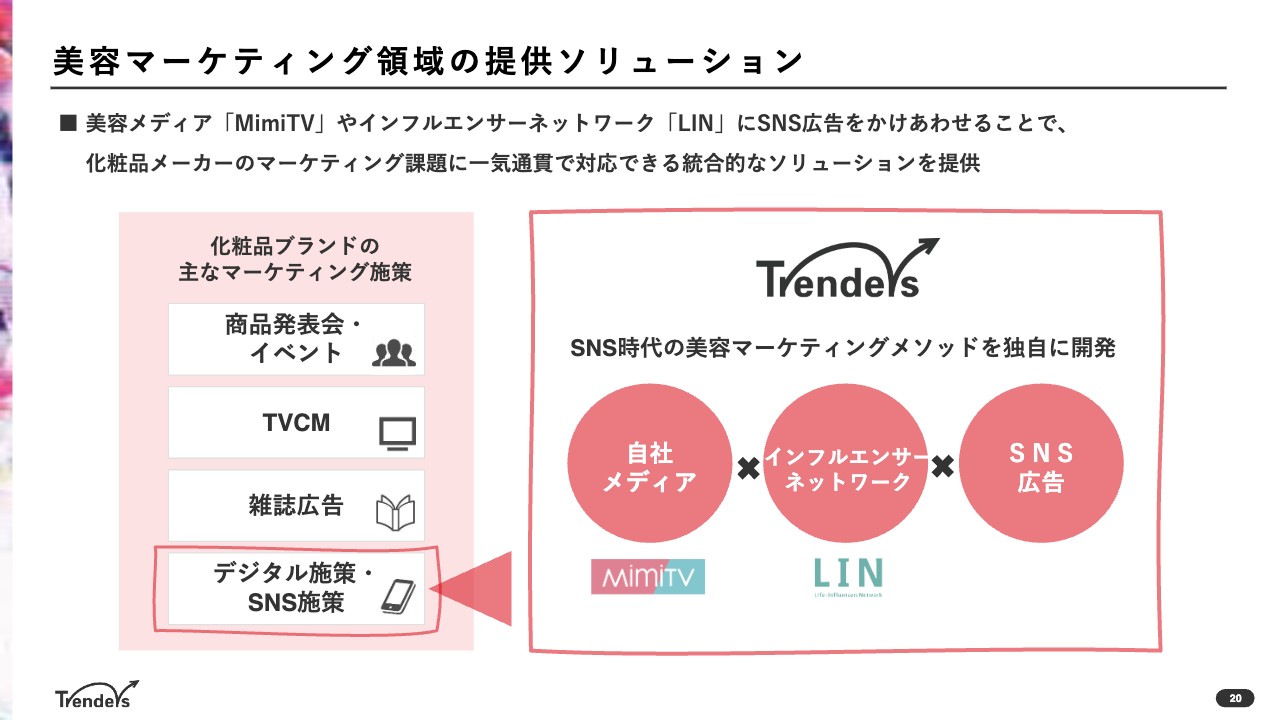

美容マーケティング領域の提供ソリューション

美容マーケティング領域の提供ソリューションについてです。先ほど、美容カテゴリ特化の背景をご説明しましたが、こちらは化粧品メーカーのマーケティング施策をすべて当社で請け負うという意味ではありません。

スライド左の図にあるとおり、化粧品ブランドが商品のプロモーションをする際に実施するマーケティング施策はいくつかあります。当社はそのすべてを担うのではなく、デジタル施策とSNS領域に特化したソリューションを提供しています。

具体的な内容は後ほどご説明しますが、化粧品ブランドに対して、自社メディアの「MimiTV」、インフルエンサーネットワークの「LIN」、SNS広告を掛け合わせたソリューションを提供しています。

美容情報の収集メディア

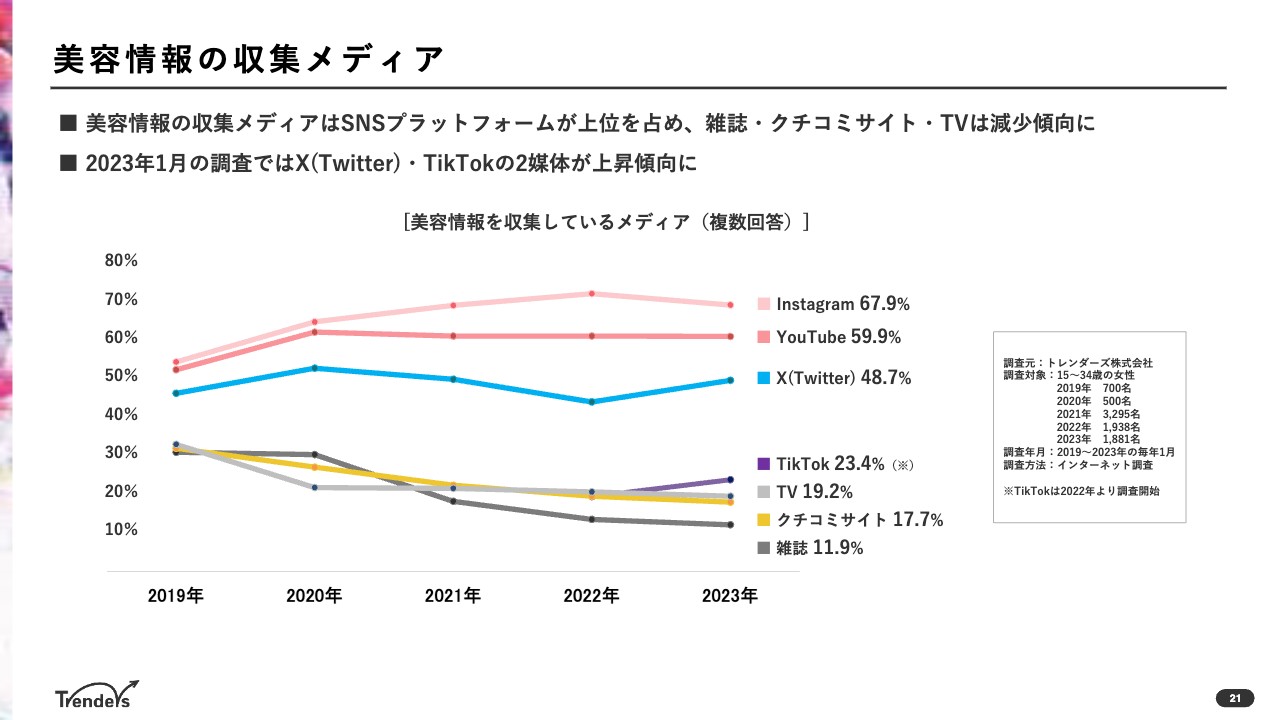

美容カテゴリにおけるSNSの影響力が他商材と比べて高い背景についてご説明します。スライドの図は毎回開示している資料で、女性が美容に関する情報をどこで収集しているかを当社が定点調査した結果です。

収集メディアは「Instagram」「YouTube」「X」といったSNSのプラットフォームが上位を占めています。最近の傾向としては、「TikTok」がすでにテレビを超える影響力になってきています。

この調査データから、特に女性が美容商材を選択する際には、SNSが情報源として非常に影響力を持っていることをおわかりいただけると思います。

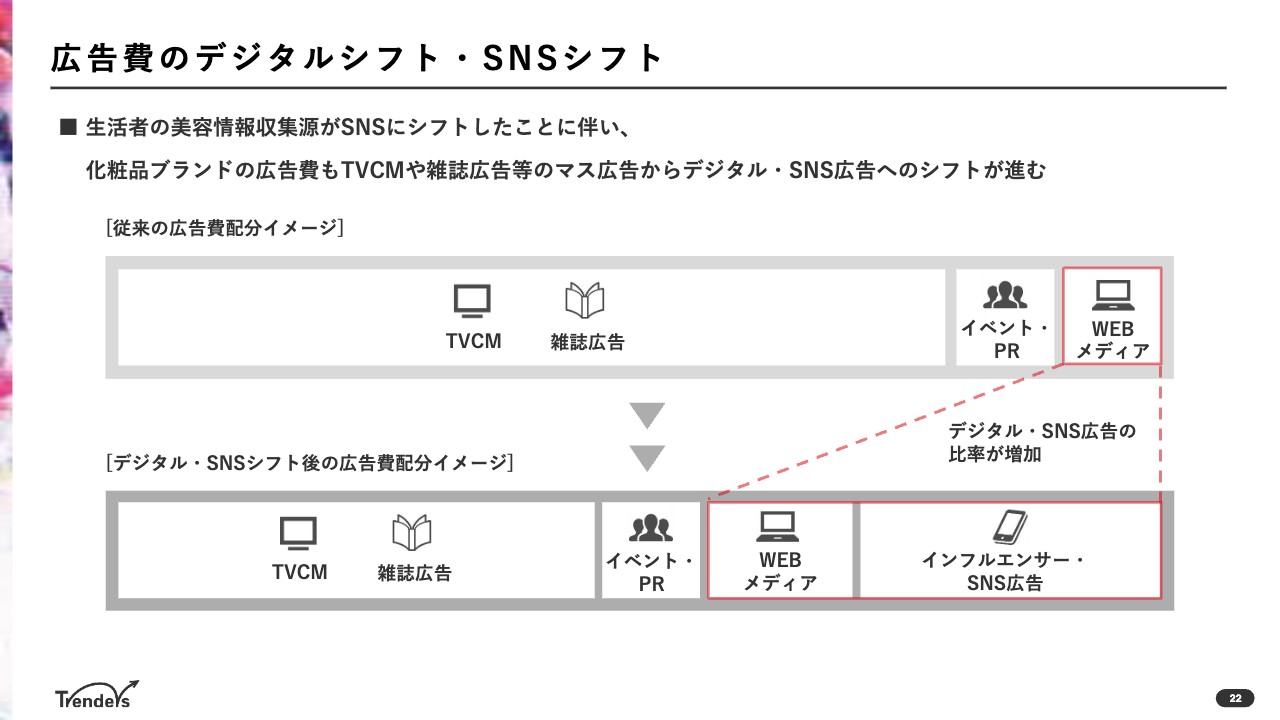

広告費のデジタルシフト・SNSシフト

生活者がSNSにシフトしていることに伴い、化粧品メーカーの広告費配分もここ数年で大きく変化しています。スライド上の図が従来の広告配分イメージです。例えば、1ブランドが年間で5億円の広告費を投下する場合、従来は4億円以上をテレビCMや雑誌広告などのマス媒体に出向していました。

SNSの影響力が高まった結果、現在は同じ年間5億円のブランドでも、マス広告の予算を減少し、その代わりにインフルエンサーやSNS広告に多くの予算を割く傾向があります。

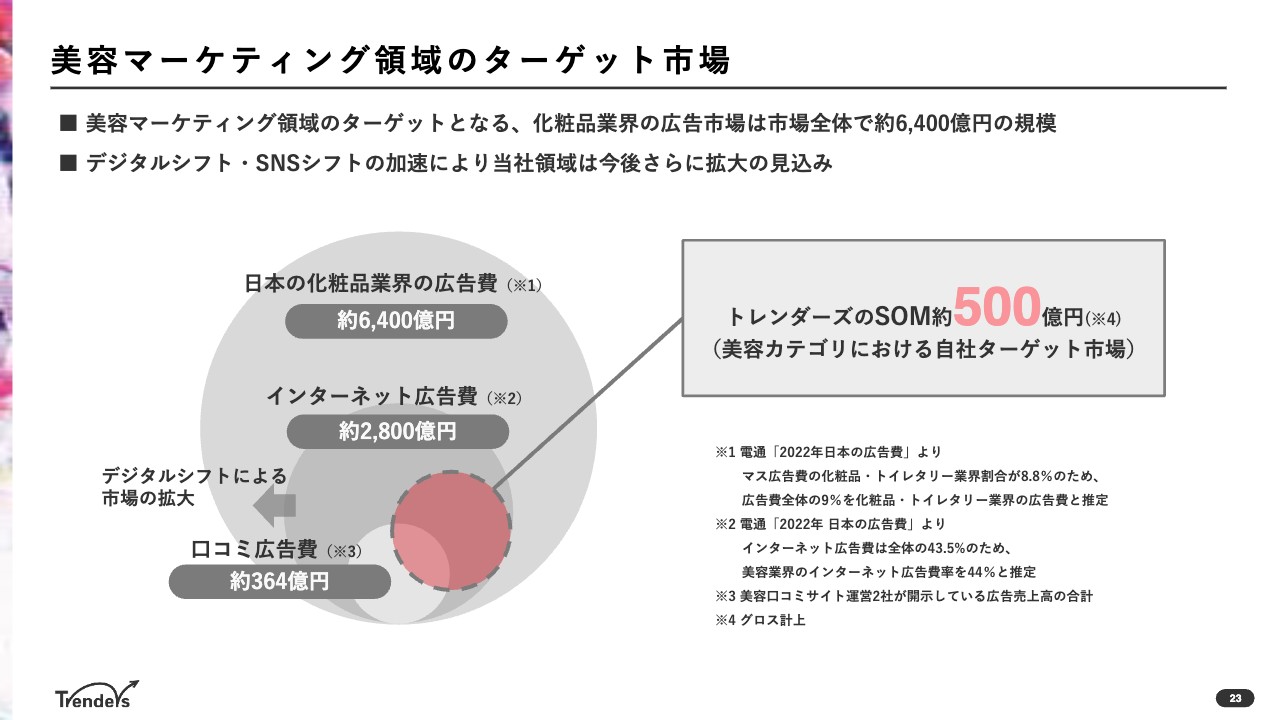

美容マーケティング領域のターゲット市場

当社の美容マーケティング領域のターゲット市場です。現在、グロスで500億円ほどの市場規模を見据えています。スライド左の図にあるように、日本の化粧品業界の国内広告費は6,000億円ほどですが、日本の人口減少を鑑みると今後この領域自体は大きく拡大しないと考えています。

しかし、その中のインターネット広告費については、SNS広告へのシフトがますます加速していくことを踏まえてさらに増加すると予測しています。したがって、我々のマーケティング領域は、今後もより拡大していくと見込んでいます。

美容メディア「MimiTV」

我々のソリューションについてご説明します。1つ目は、美容メディア「MimiTV」です。当社の中でも非常に成長している事業で、第1四半期にはテレビCMの出稿も行いました。

従来のインターネットメディアは、Webサイトにコンテンツをアップした後、そちらをSNSでシェアをしていくような使い方が一般的でした。しかし「MimiTV」は、基本的にWebサイトへのコンテンツアップは行っておらず、直接SNSに発信し、かつSNSごとにコンテンツの発信の仕方を変えています。

「X」「Instagram」「TikTok」などのSNSごとにユーザーが異なりますので、それぞれのSNSの特性に合わせて、そのプラットフォームで最も受け入れられやすく、最も見やすいコンテンツを提供しています。そのようなノウハウを持っていることが「MimiTV」の特徴であり強みです。

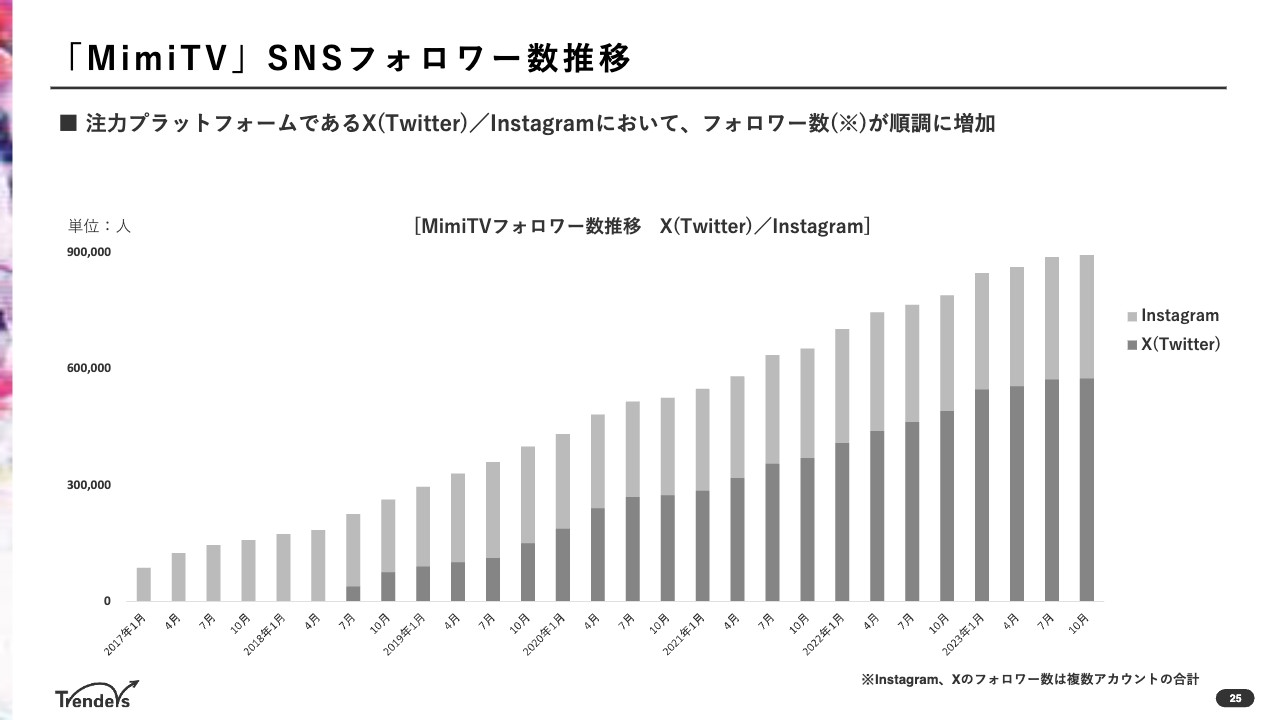

現時点での「MiniTV」の総フォロワー数は、すべてのSNSのトータルで577万となっていますが、クライアントへの提供ソリューションとしての主なプラットフォームは「X」と「Instagram」です。そのためKPIとしては、この2つのプラットフォームのフォロワー数を増加させることに注力しています。

「MimiTV」SNSフォロワー数推移

現状のプラットフォームでは「X」と「Instagram」に注力していますが、フォロワー数自体は「LINE」も非常に多くなっています。そのため、今後の展開としては「LINE」の活用も検討している状況です。

インフルエンサーネットワーク「LIN」

当社のインフルエンサーネットワークは、専属契約ではなく、あくまでネットワークとして、他の事務所やプロダクションとも提携しながら、あらゆるプラットフォームのインフルエンサーを都度キャスティングできるところが特徴です。

そのため、商材の特性やターゲットに合わせてプラットフォームやインフルエンサーを限定することなく、柔軟でフレキシブルに提案できるところが強みです。

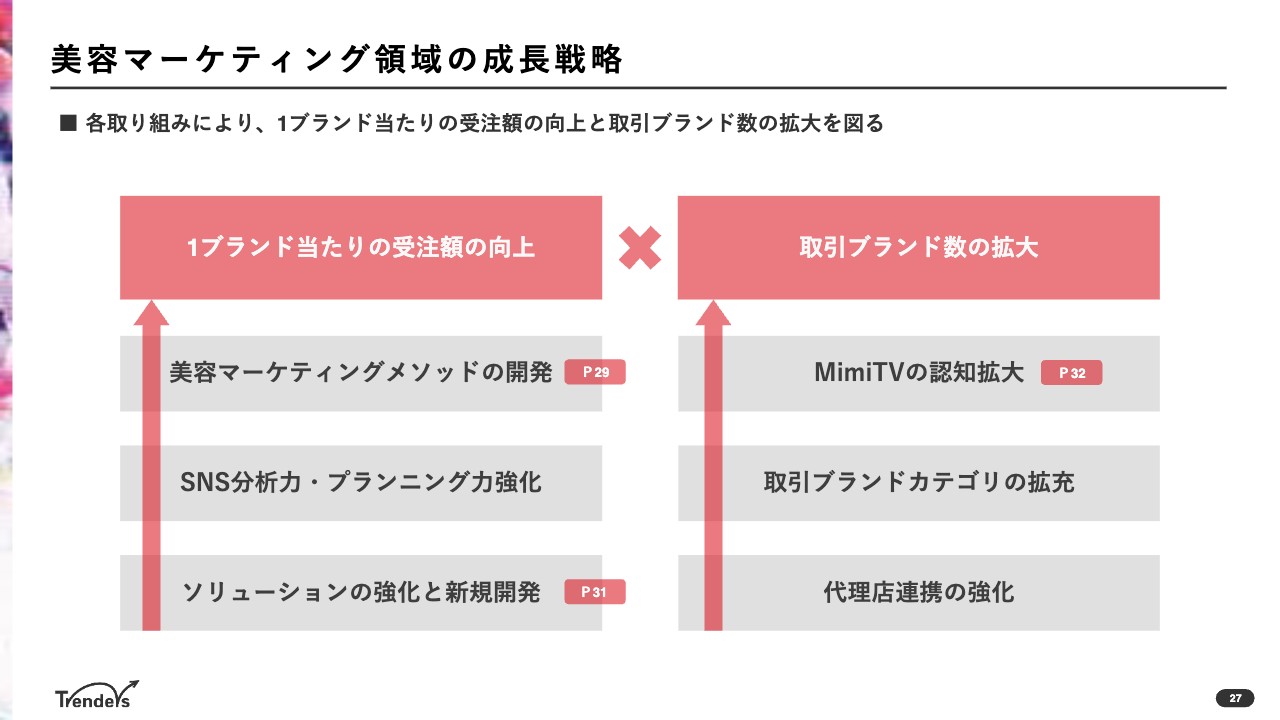

美容マーケティング領域の成長戦略

美容マーケティング領域の成長戦略と、直近の取り組みについてご紹介します。自社のターゲット市場500億円に向けた成長戦略として、1ブランド当たり受注額向上と、取引ブランド数の拡大の2点を掲げています。

1ブランド当たりの受注額向上のための具体的な戦略としては、美容マーケティングメソッドの開発、SNSの分析力やプランニング力の強化などが挙げられます。また、日々めまぐるしく変化するプラットフォームに対応しながらソリューションを強化し、新たな開発も行っていきます。

取引ブランド数の拡大のための具体的な戦略としては、「MimiTV」の認知拡大が挙げられます。こちらについては、第1四半期にテレビCMなどのマス施策も実施しました。また、取引ブランドのカテゴリにはスキンケア、ヘアケア、メイクアップなどがありますが、この中でも弱いカテゴリを強化します。

さらに、特に「MimiTV」では、広告代理店との連携を強化し販路をより増やしていきます。これらの施策が、取引ブランド数の拡大に寄与するのではないかと考えています。

美容マーケティングメソッドの開発

足元で行った具体的なトピックスをご紹介します。美容マーケティングメソッドの開発については、いろいろな最新メソッドを社内でプランナーを中心に開発するだけではなく、外部への発信も重視しています。

外部に発信する際には、我々だけで発信するのではなく、メーカーや流通、その他のプラットフォームと一緒に発信する取り組みを常に行い、我々のメソッドもよりブラッシュアップしています。

直近では、I-neとウエルシアとともに「ad:tech tokyo 2023」でのウェビナーを開催したり、11月に「@cosme」との共同セミナーを開催したりしています。

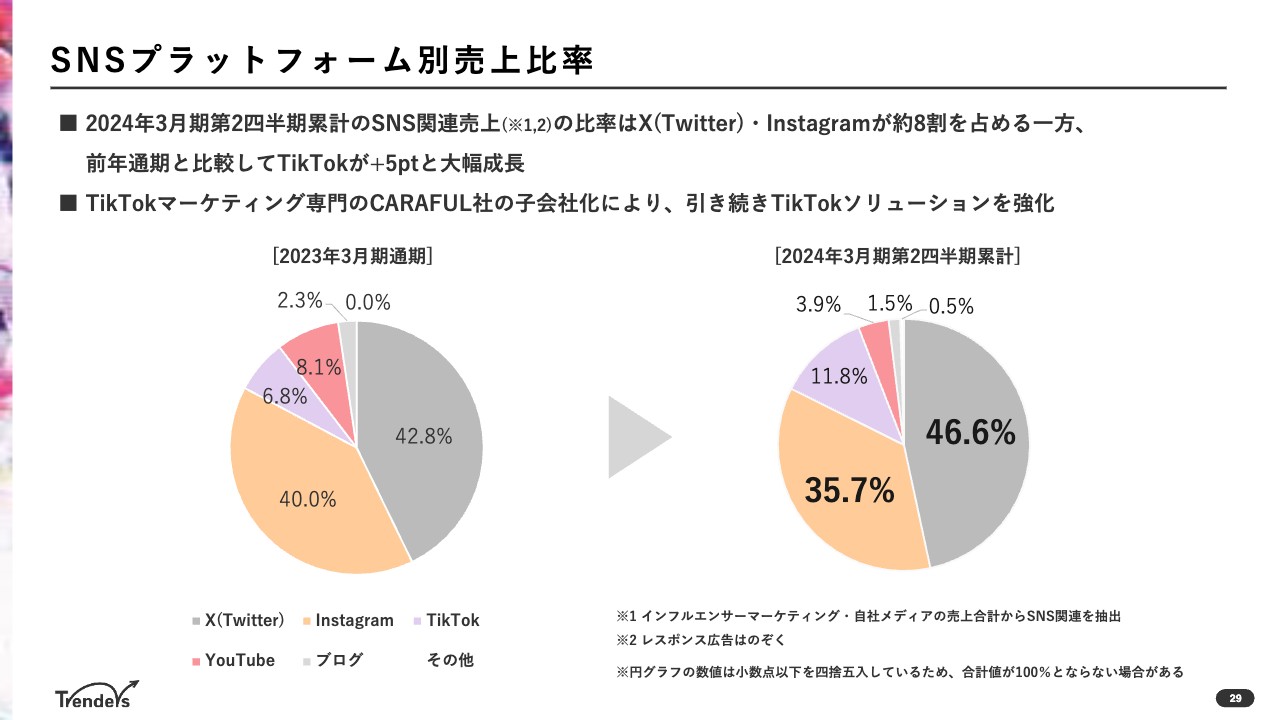

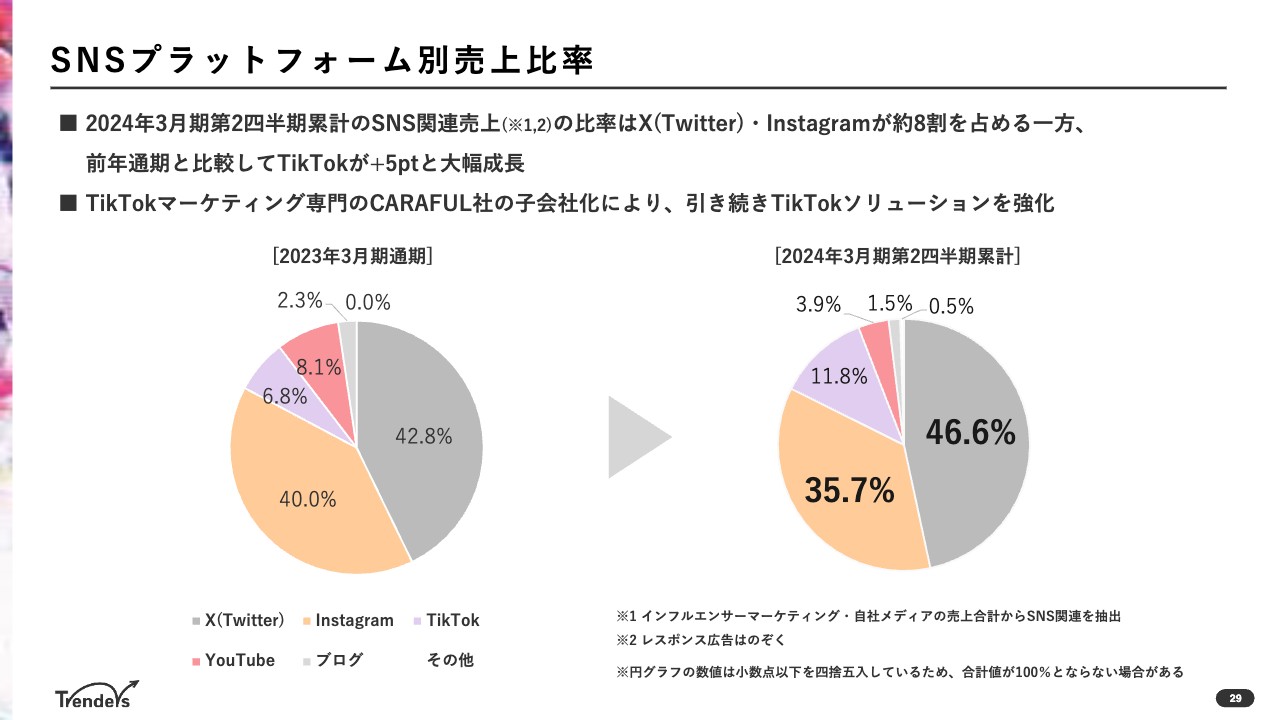

SNSプラットフォーム別売上比率

いつも開示している、SNSプラットフォーム別の、当社の売上におけるシェアについてです。トピックスとしては、今期から「TikTok」マーケティング専門のCARAFUL社を子会社化しました。先ほど生活者の情報源のグラフにもあったとおり、世の中で「TikTok」が美容領域に与える影響が非常に強くなっています。

一方で、我々がそこまで「TikTok」が強いと言える状態だったかというと、正直なところ少し遅れてしまった部分があるかなと思っていました。そのような背景も踏まえ、「TikTok」マーケティング専門のCARAFUL社を今期から子会社化し、「TikTok」ソリューションを強化しています。

その結果として、昨期の通期と今期の第2四半期累計で比べると、円グラフの紫色の部分の「TikTok」の領域において、シェアが5ポイントほど高まっています。こちらはまだまだ伸ばせると思っている領域ですので、引き続き「TikTok」のソリューションは強化していきます。

美容領域に特化したP2C支援サービスを提供開始

最近は「D2C」の発展形として「P2C」という言葉が使われています。こちらは、多くのフォロワーを抱えるインフルエンサーが、ご自身でプロダクトを開発して生活者に届けるというビジネスモデルのことです。

我々にはインフルエンサーのネットワークとインフルエンサーとのリレーションが強くありますので、このようなことに興味のあるインフルエンサーのP2C事業を支援するというサービスの提供を開始しました。

第1弾として、スライドに記載したインフルエンサーの方と化粧下地の販売を開始しています。こちらは引き合いが非常に強くあり、この方は商品を出すのも初めてなのですが、「ドン・キホーテ」などいろいろなバラエティショップの店頭に並んでいる状況です。

MimiTVの認知拡大施策

取引ブランド拡大戦略の1つである「MimiTV」の認知拡大施策についてです。第1四半期にはテレビCMを出稿しましたが、第2四半期の取り組みとしては、スライドの左側にある美容マーケティング本を出版しました。

こちらはメーカーのマーケターの方や広告代理店の方に向けた美容マーケティング、特にSNSマーケティングにおいて「どうすれば『SNSでバズって売れる』という状況が作れるのか」といったノウハウや、いわゆる店頭POSの動かし方など、我々が長年行ってきた分析結果を書籍にまとめたものです。

スライド右側のオンラインイベントは定期的に行っているものですが、10月にも「Beauty Meets 2023 Beauty lesson~知る、を一緒に楽しもう~」というオンラインイベントを開催しました。毎回たくさんの方にご参加いただいていますが、今回は同時視聴者数が初めて1,000人を超える回がありました。

今非常に人気の韓国のメイクアップアーティストであるウォン・ジョンヨさんにゲスト登壇いただき、大変反響が良かったという実績があります。今後の予定としては、2月に1,000人規模の集客をして、初めての大型リアルイベントの開催を予定しています。

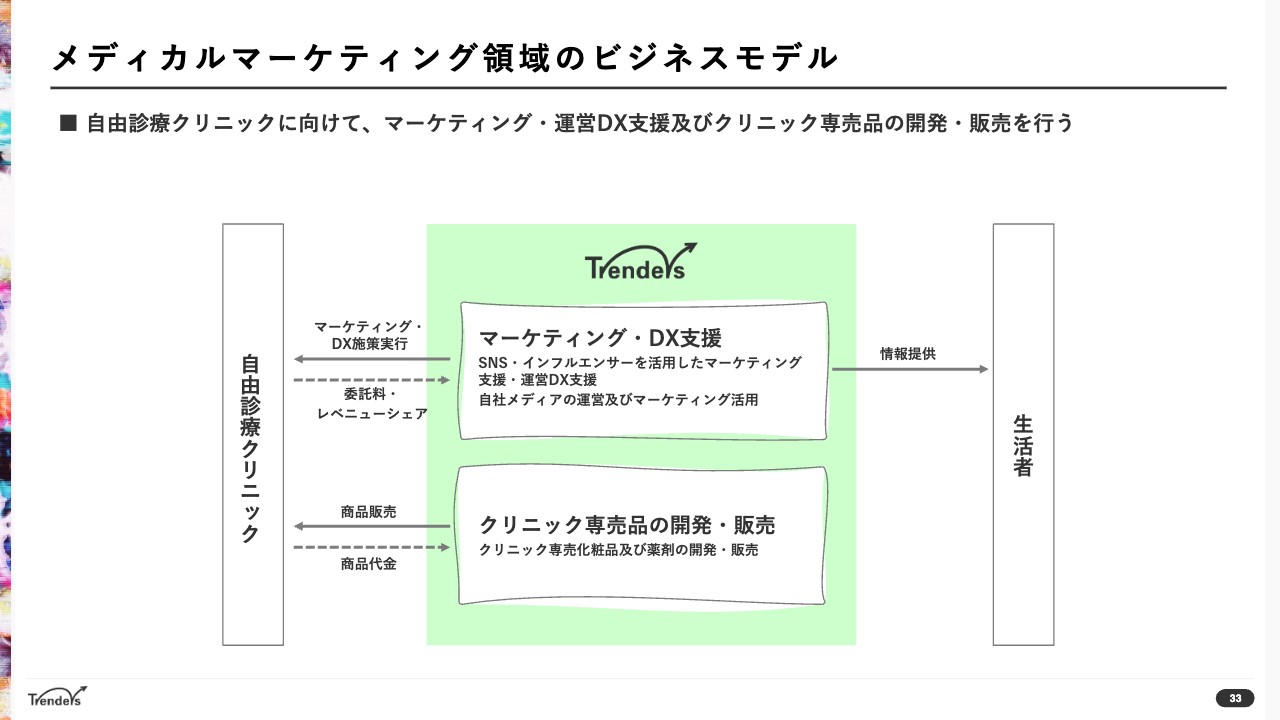

メディカルマーケティング領域のビジネスモデル

メディカルマーケティング領域についてご説明します。メディカルマーケティング領域のビジネスモデルは大きく2つあり、スライド中央の上に記載しているのがクリニックのマーケティング・運営DX支援です。我々が支援を行ったものに対して、売上利益をレベニューシェアでいただくビジネスモデルとなっています。

もう1つは、子会社のクレマンスラボラトリーが以前から行っている事業です。こちらは、クリニックの専売品を我々がメーカーとして製造し、それらをクリニック向けに卸販売するビジネスです。

メディカルマーケティング領域においては、これら2つの事業を展開しています。

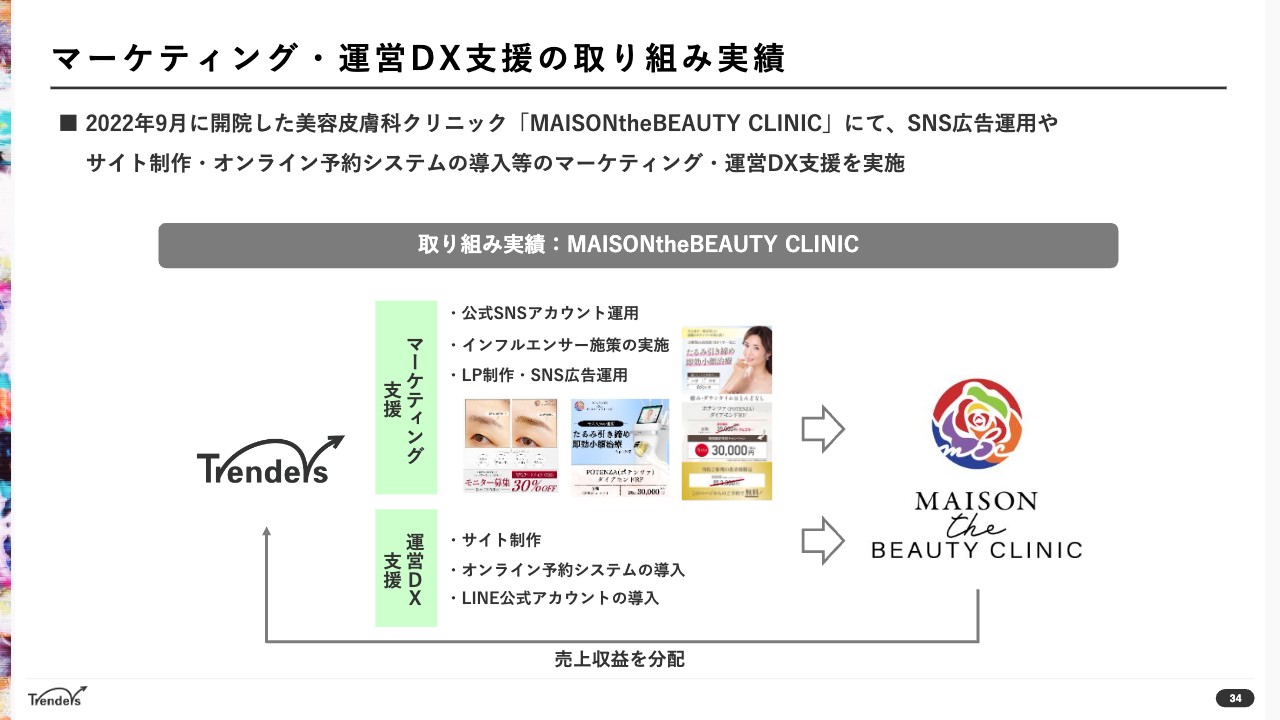

マーケティング・運営DX支援の取り組み実績

マーケティングDX支援の取り組みについて、具体的な実績を含めてご説明します。第1弾として、2022年9月に銀座に開院した美容皮膚科クリニックのマーケティング・運営DX支援を行いました。

具体的には、クリニックの公式SNSアカウントの立ち上げと運用、当社がネットワークしているインフルエンサーを活用した施策の実施、クリニックのサイトの作成、広告運用においてのLPの制作を行っています。

運営としては、オンライン予約システムの導入や、CRMという観点で「LINE」のアカウントの導入を行いました。こちらによって売上収益を分配するというモデルで、すでに展開を始めています。

アートメイククリニック「ars clinic」が開院

第2弾は、10月に開院したクリニックです。先ほどのクリニックは美容皮膚科になりますが、こちらはアートメイクに特化したクリニックです。こちらも同じ銀座に開院したクリニックで、我々も業務提携をしている韓国の人気サロン「J.URBANTOUCH」と技術提携を行っています。

韓国はアートメイクの先進国で、日本からわざわざ受けに行く方もたくさんいる状況ですが、こちらのアーティストの方々は、本場韓国の「J.URBANTOUCH」できちんと研修を受けています。ちなみに、一般の美容クリニックで施術を行うのは看護師ですが、アートメイククリニックの場合は、そのような方々を「アーティスト」と呼びます。

こちらのクリニックのアートメイクの施術は、日本の従来の施術とはかなり異なります。詳細は割愛しますが、例えば肌に優しく痛みが少ない、1回の施術で色が定着しやすいなど、非常にわかりやすい特徴があります。こちらも、先ほどの事例と同様に、我々のネットワークのインフルエンサー施策やSNSの広告運用等をすでに実施しており、運営DXも全面的に支援しています。

開院からまだ2ヶ月ほどしか経っていないものの、非常に順調な立ち上がりとなっています。もともと、アートメイクは非常に注力している領域だとお伝えしていましたが、その反響の大きさを実感しているところです。

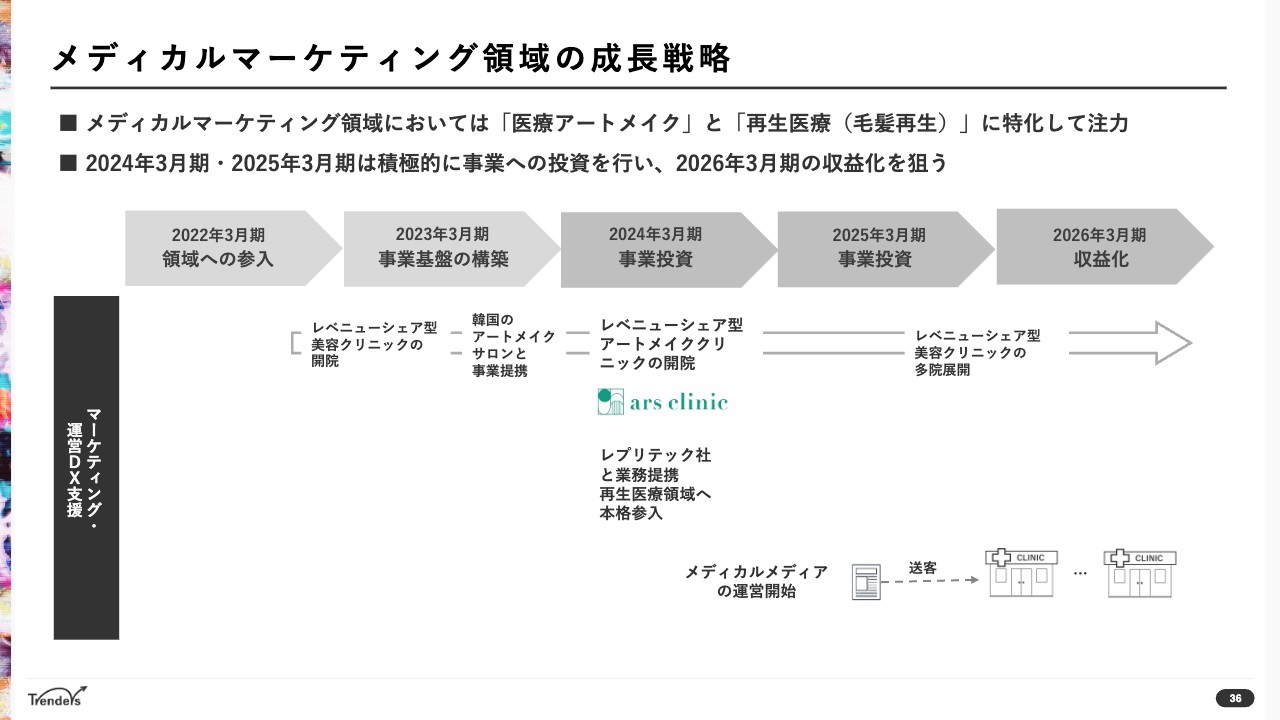

メディカルマーケティング領域の成長戦略

メディカルマーケティング領域は、美容医療、再生医療など対象が非常に広いですが、我々としては、アートメイクおよび、再生医療の中でも毛髪再生の2つに特化して注力していきたいと考えています。

スライドには、今後の展開イメージを記載しています。今期と来期については投資期ということで、クリニックの開院や、先日業務提携したレプリテック社と一緒に毛髪再生への取り組み等を開始します。

そして、今後はレベニューシェア型のクリニックの多院展開と拡大を見据えています。

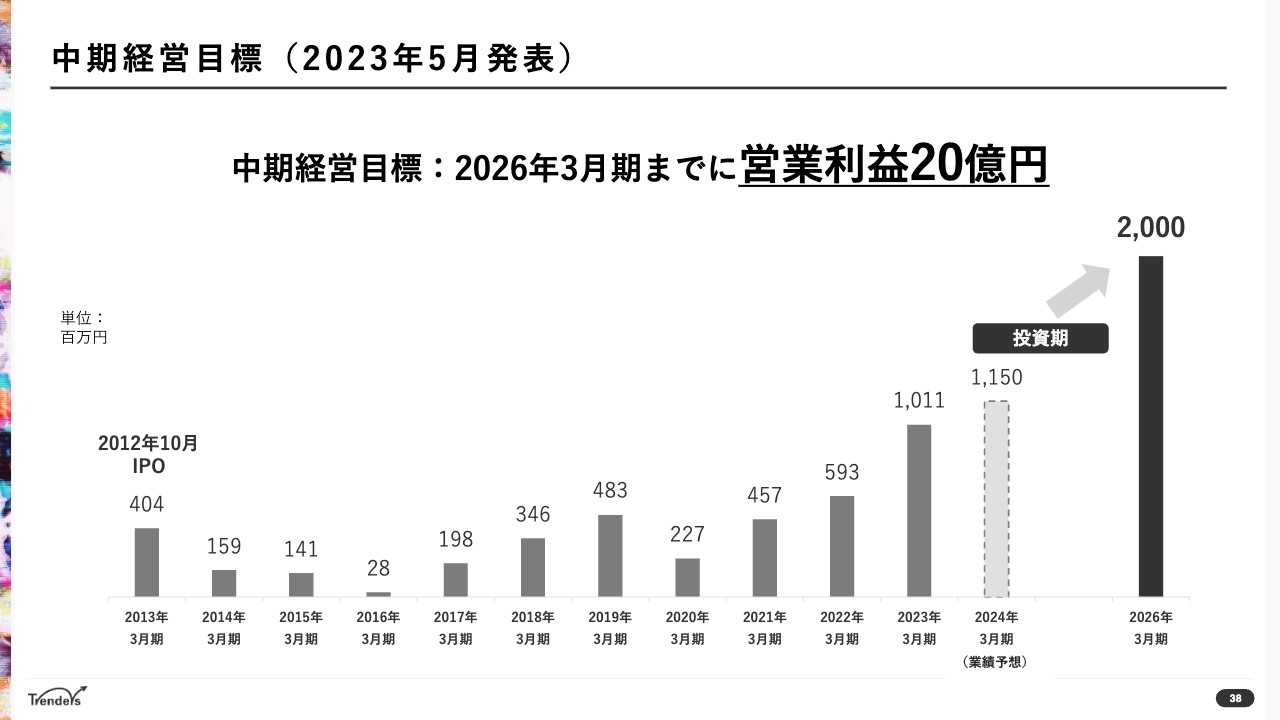

中期経営目標(2023年5月発表)

中期経営目標についてです。2023年5月に発表したとおり、2026年3月期までに営業利益20億円を達成するという目標を掲げています。今期および来期は、その達成に向けた投資期として、美容マーケティング領域およびメディカルマーケティング領域にしっかり投資を行います。

効果をきちんと見据えながら最適な投資を行い、この目標を達成していきたいと考えています。私からのご説明は以上です。ご清聴ありがとうございました。

質疑応答:「MimiTV」の大型プロモーションへの投資額について

田中:「『MimiTV』の大型プロモーションへの投資額は、スライドの「広告宣伝費の増加」に記載されている1億4,800万円でしょうか?」というご質問です。

「MimiTV」の大型プロモーションに使った費用は1億6,000万円です。その他の増減要因も含めた結果として、グループ全体での広告宣伝費が1億4,800万円増加しています。

質疑応答:「MimiTV」の大型プロモーションによる効果について

田中:「『MimiTV』の大型プロモーションによる効果について、フォロワー数の増加など定量的に教えてほしいです。「MimiTV」の粗利がYonYで3割増えたことは理解しましたが、進捗を含めて手応えを教えてください」というご質問です。

今回のプロモーション、特にテレビCMは、フォローを促すものにしていません。フォローを促す場合は「今すぐフォローを」と表示したり「フォローした方の中から何名に」といったキャンペーンを実施したりすることが多いですが、今回は認知を広げるのみの広告にしています。

最終的な目的は受注増加ですので、我々としてはフォロワー数等の増加をあまり追っていません。定量的に答えられるところとしては、スライドに記載しているとおりです。MimiTVの粗利が「最低限これぐらい伸ばしたい」というところから3割以上増えました。そのギャップ部分は、プロモーション効果だったのではないかと捉えています。

足元は受注状況も良好です。「MimiTV」自体が成長している事業ですので、純粋なプロモーション効果とオーガニック成長をわけることはなかなか難しいですが、それらを合わせて、想定を上回る成長を遂げている状況です。

質疑応答:美容領域の増益要因について

「足元の増益モメンタムについてです。食品・飲料カテゴリが足踏みしたため、美容カテゴリに特化した経緯は理解しました。今回の増益はそうした個社要因によるものと、マス広告からデジタル広告に予算がシフトしている外的要因、どちらの影響が大きいのでしょうか?」というご質問です。

美容領域の増益要因については、自社の努力や戦略による要因とマーケットの要因の、両方があると捉えています。先ほど黒川からもお伝えしたとおり、日本の化粧品メーカーにおいて、広告費自体の増加は今後もなかなかしないと思っていますが、広告費の使用先はデジタル、特にSNSへのシフトが加速しており、その追い風は当社も当然受けています。

一方で、マーケットが拡大すると、つかみ取りたいプレイヤーも増加してきます。当社としては、差別化を図る観点でいろいろな施策も行っています。そのため、どちらかの要因に偏っているのではなく、それぞれ両方から同じぐらいの影響を受けているのが実態だと捉えています。

質疑応答:インフルエンサーネットワーク「LIN」の強みについて

「インフルエンサーが貴社のネットワークを利用するメリットは何ですか?」というご質問です。

「LIN」はあくまでもネットワークのため、専属契約を行いすべてマネジメントするモデルではありません。しかし当社は、繰り返しお伝えしているとおり、特に大手の化粧品メーカーから「認知を拡大して最終的な売上に繋げたい」という案件や施策をたくさんいただいています。

インフルエンサーからすると、認知度も高く一般的にも有名で「案件を行うこと自体がすごい」と思われるものを扱っています。そのような案件を定期的に案内できることは、1つのメリットだと思います。また、最近では景品表示法改正が改正され、ステマが規制されるようになりました。今後、インフルエンサーが活動する上でそちらを守っていくことは必須事項です。

当社はその点をずっとクリーンに守っていますので、「このようなことは避けてくださいね」「このようなことは駄目ですよ」ということを、きちんとレクチャーできます。投稿が面倒になると思われる可能性もありますが、結果として自分を守ることになるのもメリットだと思います。

加えて、当社はブログの頃から長らく15年以上、この領域にいます。それによって、さまざまな情報提供を行えますので、自分1人で直接企業からお受けするよりもメリットがたくさんあります。そのため、専属ではないかたちで活動することにもメリットがあると感じ、当社のネットワークに入っていただいている状況です。

質疑応答:「MimiTV」の強みと利用シーンについて

「『MimiTV』は自社メディアのため視聴データなどを取りやすく、詳しい情報を提供できる点がブランドから好まれていると推察します。ブランド側は、例えば『アットコスメ』と『MimiTV』をどのように使い分けており、どのようなケースで利用されることが多いのでしょうか? スポット利用か継続利用かなど、利用シーンについても補足いただけるとありがたいです」というご質問です。

SNSですので、当然インプレッションはわかります。また、我々が取り組んでいるキャンペーン型では、UGC(ユーザー生成コンテンツ)というユーザーの投稿が生まれます。実際のリアルな口コミが生まれていくところもメリットであり、クライアント企業のブランドから好まれています。

アイスタイルの「アットコスメ」というメディアとの違いとして明確なのは、「アットコスメ」は検索流入がメインであり、かつ情報がストックされているWebメディアだということです。一方の「MimiTV」は基本的にSNS上で活動しており、情報はフロー型です。

メーカー側も、情報の出し方やタイミング、その後のプロモーション結果が生まれるところを踏まえ、実際に使い分けています。「『アットコスメ』か『MimiTV』か」という「or」で考えているブランドもゼロではありませんが、基本的には併用されています。

利用シーンのイメージとしては、「この施策だけをこの日に行いたい」という意味のスポットはありません。どちらかと言うともう少し上流の課題ベースで、例えば新商品や商品リニューアル、新生活や冬のプロモーションなど、文脈とタイミング、媒体と出し方を含めてご相談いただくことが多いです。

そのため、「MimiTV」の「ここだけ使いたい」というよりは、複合的なことを当社に対して要求いただきお応えしています。継続率を厳密に出すことは難しいものの、1度ご利用いただいた後は、効果を感じてリピートしていただける機会も非常に増えています。それが結果として、ブランド当たりの受注額向上等にもつながっていると認識しています。

質疑応答:レプリテック社との業務提携について

「レプリテック社との業務提携は、従来の中期経営計画に織り込まれていましたか? また、美容クリニックや毛髪再生領域において、本提携がどのような効果をもたらすのでしょうか? お話しいただける範囲で、想定の収益モデルイメージなどを教えてください」というご質問です。

中期経営計画の公表は5月で、当然ながら作り始めたのはさらに前です。レプリテック社との提携は今年の夏に発表していますので、この部分は織り込んでいません。

大前提として、美容クリニックに来られる方には「美しくありたい」という根本的な欲求・ニーズがあります。そして、男女問わず薄毛に悩まれている方は一定数います。その悩みに対する現在の解決策は、AGA治療薬を飲んだり塗布したりすることがメインとなっています。

しかし再生医療では、ご自身の幹細胞を培養したもの、もしくは幹細胞培養上清液を直接投下し、本人の修復力や再生力を活用しながら毛髪の再生を促します。そのため、既存の美容クリニックユーザーやAGA治療を行う方とも親和性がありますので、もともとの美容クリニック領域と大きくずれることはないと思っています。

具体的な取り組みとしては、例えば我々が提携しているクリニックに再生医療の施術サービスを導入し、マーケティングを支援します。この取り組みはレプリテック社だけではなくクリニック自体の売上にもつながり、ひいてはそこから我々がレベニューシェアをいただくモデルも容易に想像できます。

それ以外では、レプリテック社も培養上清液を拡大させていきたい中で、成功パターンを作った後に、我々と一緒にクリニック拡大のマーケティング支援を行うことも考えています。我々が従来持っているマーケティング力に、この1年で培った美容クリニックや医療機関の運営DX支援ノウハウを掛け合わせることにより、収益が生まれていくと考えています。

AGAは、残念ながらその人の体質によって効果が変わる上に、男性にしか向かない治療です。しかし、再生医療は女性の薄毛に対しても効果的な治療であると考えています。その文脈で言えば、当社は女性が多く、女性が購買意思を決定する商品を扱っているという観点でも親和性はあると考えています。

質疑応答:今後の「TikTok」の活用とプラットフォーム別の売上比率目標について

「プラットフォーム別で見ると、『TikTok』の売上比率が増加していると認識しています。今後も『TikTok』を積極的に伸ばし続ける方針ですか? また、プラットフォーム別の売上比率に関する目標があれば教えてください」というご質問です。

先ほど黒川からもご説明したとおり、「TikTok」はユーザーからかなり受け入れられていますので、ユーザーから受けるメディアを活用したいという広告主のニーズは当然あります。そのため、我々も「TikTok」を活用したマーケティングサービス等の開発と提供を、これからも積極的に行っていきたいと思っています。

一方で、プラットフォーム別の売上比率目標は掲げていません。我々の特徴であり強みは、特定のプラットフォームに依存しないことですので、1つのプラットフォームがあまりにも強くなることはリスクだと考えています。したがって、そのような目標については特段定めていません。

質疑応答:「ars clinic」の収益と集客状況について

「10月に開業した『ars clinic』の収益は計画どおりに進んでいますか? アートメイク分野における新規顧客の獲得が重要だと考えていますが、特に集客の現状についてお聞かせください。また、開院している2つのクリニックに関して、店舗単位で営業利益はすでに黒字になっていますか?」というご質問です。

先ほど黒川からもお話ししたとおり、「ars clinic」は10月3日にオープンして2ヶ月弱が経ったところですが、集客は順調に進んでいます。クリニックという収益構造上、基本的には集客がうまくいけば他の収益状態、売上、販管費も想定どおりに進みます。そのため、こちらについては「計画どおり」とお答えして問題ないと思います。

また、現状の集客も想定どおり順調に進捗していますが、あくまでも提携クリニックですので、我々から営業利益について回答することは差し控えさせていただきます。ただし、「ars clinic」はまだ開業当初であり、いきなり稼働率が100パーセントになるわけではありません。今後、時間をかけて収益を積み増していくとご認識いただければと思います。

新着ログ

「サービス業」のログ