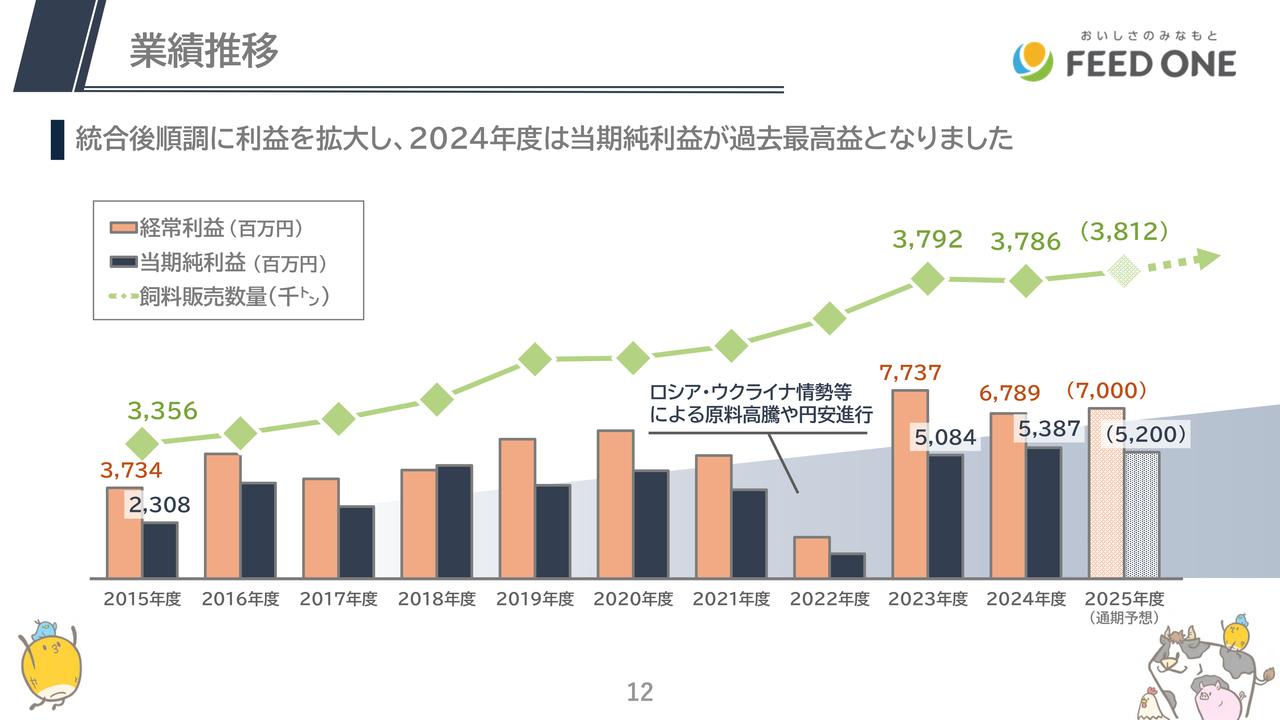

フジッコ、2Q売上高は前期比+4.4%、営業利益+23.7% 年末商戦から、今後の再成長に向かう

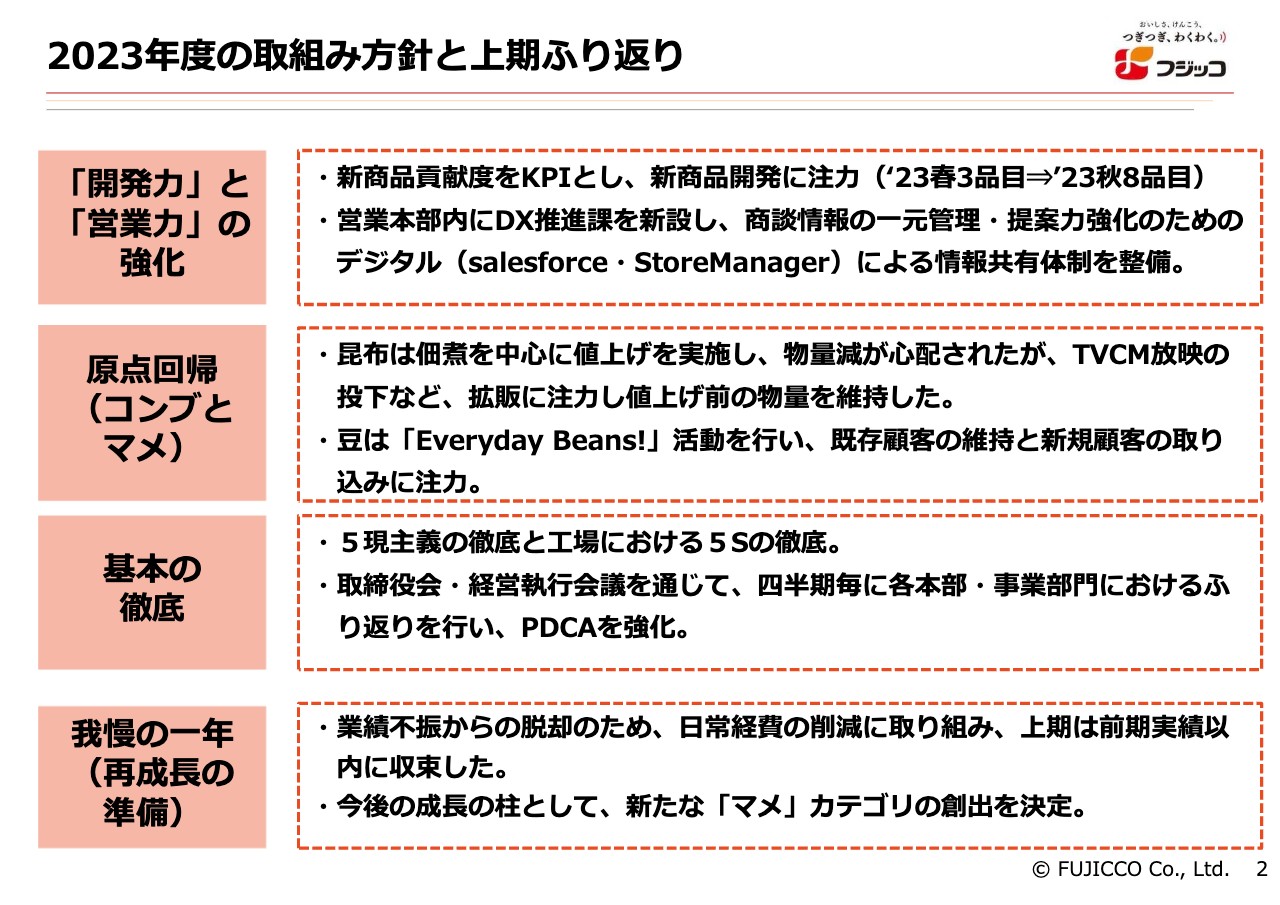

2023年度の取組み方針と上期ふり返り

福井正一氏:代表取締役社長執行役員の福井です。よろしくお願いします。まずは私から、2024年3月期第2四半期のトピックスについてご説明します。

この2023年度が始まる時に、4つの目標を掲げました。1番目は「開発力」と「営業力」の強化です。2番目は「原点回帰」として、昆布と豆に注力していきます。

3番目は「基本の徹底」です。やはり基本が一番大事だと考え、基本に立ち戻り、我々の仕事の仕方を見直していきます。

最後の「我慢の1年」という目標は、主に「支出を抑え、費用対効果を意識して効率よく投資を行う」というものです。このように「我慢」を今期の目標の1つに掲げました。

それぞれの目標について少し補足します。「開発力」と「営業力」の項目について、「開発力」は、新商品の売上高が、全体の売上に対して何パーセントを占めるかという新商品貢献度をKPIとして設定しました。過去に対してどのように進捗しているかを確認していきます。

なお、今年度は春に3品、秋に8品、計11品目の新商品を出しましたが、この数値は昨年を上回っています。

営業本部については、営業力の強化のためDXの推進を行いました。各営業担当者が棚割ソフトの研修をしっかりと受け、身に付けた後、得意先へ提案に行きます。つまり、データを駆使し、根拠・データに基づく棚割り提案を行っています。

このようなスタイルで提案力を上げることを心がけ、実施してきました。また、商談情報の一元管理も進めました。これには「Salesforce」というソフトを使い、すべての情報を一元化し、成功事例や良い提案は全員に共有することで提案力をさらに強化して、活動につなげました。いわゆるデジタルによる情報共有化の体制を作り、営業力をしっかりと上げていきたいと思います。

また、「原点回帰」の項目には「コンブとマメ」と記載していますが、昆布については当社のナンバーワンのブランド商品である「ふじっ子煮」という四角いカップに入った商品が該当します。同商品は収益力も一番高いため、上期はテレビCMの放送を集中して投下しています。そして、本年3月に値上げを行い、物量が昨年を上回る実績を示したため、これが直接的に利益に反映されました。

豆は「Everyday Beans!」という活動を行っています。これは社内・社外に対し、豆の良さをもっとわかってもらい、もっとたくさん食べてもらうキャンペーンであり、既存と新規のお客さまの両方に向けた活動を行ってきました。

「基本の徹底」の項目は、基本中の基本としてよく言われる「3現主義」や「5現主義」の取組みで、現場・現物・現実に目を通し、原理・原則に従って、しっかり見える化を図ろうというものです。工場では整理・整頓・清潔・清掃・しつけの5Sを徹底し、事故のないよう取り組んできました。

また、マネジメントの最も基本的なサイクルである、PDCAサイクルをしっかりと回して進捗状況と計画とのギャップを把握し、それを修正できる方法を詰めていく、つまり打ち手を確実に打つという取組みを行ってきました。

最後の「我慢の1年」は経費の削減という意味です。我々はFujicco Creative Revolution(FCR)という活動を毎年行っています。レボリューションは革命と訳しますが、ここで仕事を改革してコストダウンを図れるように、とにかく経費の削減を目標に各部署で取り組みました。

そして、今後の成長の柱として、この下期からは新たな「マメ」のカテゴリーを作り出そうと取り組んでいます。我々は豆のカテゴリーで煮豆・蒸し豆、水煮などを手がけていますが、新しいマメのカテゴリー創出のため、開発部隊を改革していくことも考えています。

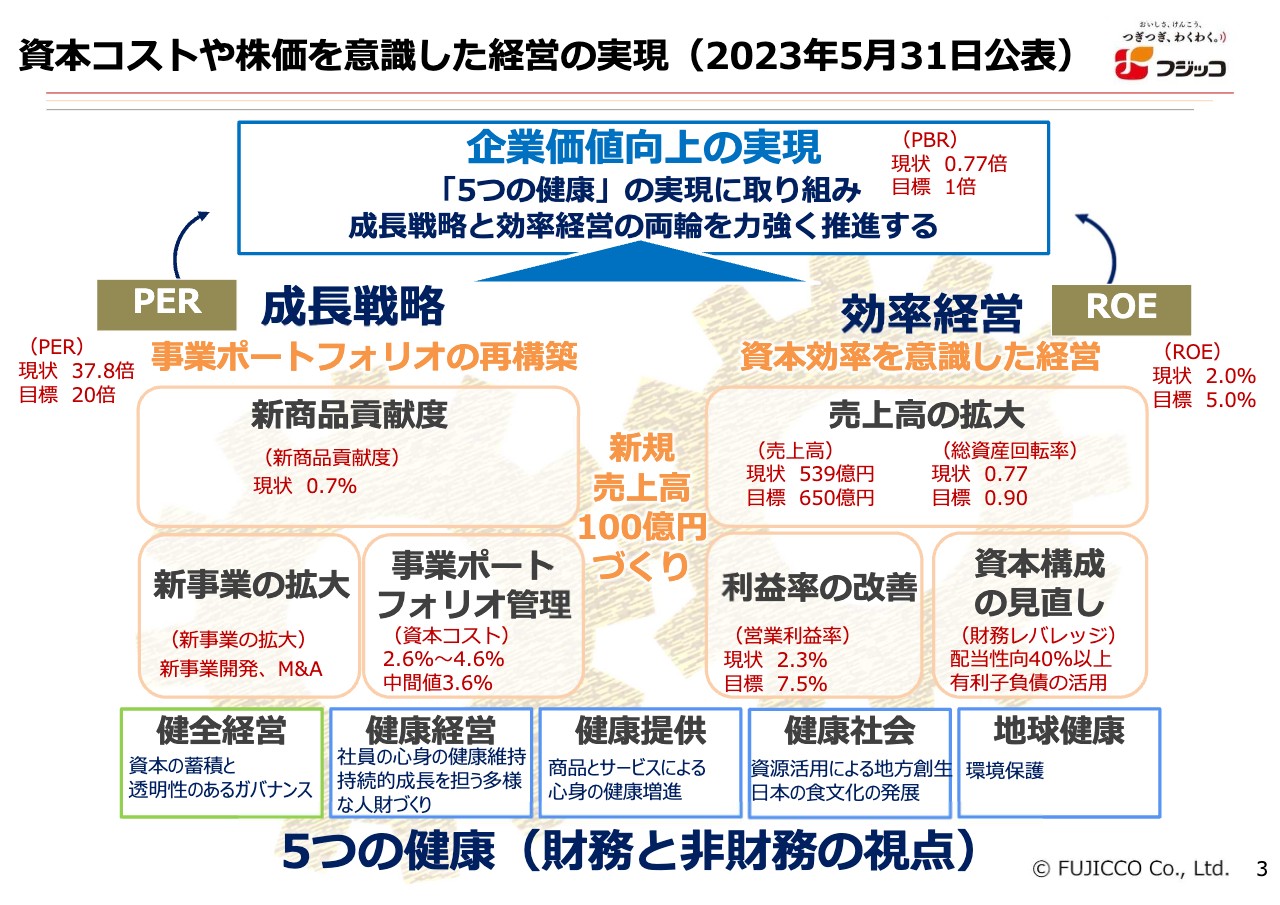

資本コストや株価を意識した経営の実現(2023年5月31日公表)

「企業価値向上の実現」のための取組みです。スライドの図は今年度の5月31日に公表したもので、左側には「成長戦略」、右側には「効率経営」を記載しています。ご覧のように、PER、ROEに直結した活動を行っています。

スライド上部の「企業価値向上の実現」のすぐ下には、我々が大事にしている目標・目的を記載しました。当社が掲げている経営理念、そしてパーパス・ビジョンに基づき、「5つの健康」の実現に取り組みます。

また、「成長戦略」と「効率経営」の両輪で力強く推進していくため、このような活動をしっかりと根づかせる取組みを行っています。

「成長戦略」では、先ほど新商品の貢献度のお話をしましたが、やはり開発に力をかける以上、新商品をしっかりと開発し、新商品の売上を伸長させることによってトップラインに高めていきたいと考えています。

昨年度の現状を0.7パーセントと記載していますが、今年度はすでに約2.4パーセントの実績があります。「新事業の拡大」「事業ポートフォリオ管理」は記載のとおり、大豆ライスや大豆からできたヨーグルトなど、新たな「マメ」の商品の拡大を図ります。

そして海外へ向けて、これらをしっかりと推進していきます。なお、事業ポートフォリオに基づいた力のかけ方であり、経営資源の配分をきちんと行う予定です。

「効率経営」の下に記載した「売上高の拡大」については、現状が539億円、目標が650億円となっています。売上高をさらに高め、今後100億円以上拡大していくためには、なんとしてでも新規事業を拡大し、M&Aも進めていく戦略をしっかりと考えていきます。

「利益率の改善」については現在、営業利益率が1桁になってしまっている状況です。現状から目標の7.5パーセントまでこの数年間で改善し、願わくば来期で取り戻したいと考えています。

「資本構成の見直し」については、今、配当性向が100パーセントを超えてしまっていますが、40パーセント以上は今後も確保していきます。そして、有利子負債を活用し、財務レバレッジを利かせていこうと考えています。「何に投資するか」が非常に大事になるため、当社としては新規事業、M&Aなどへ投資し、資本構成の見直しを十分に図っていきたいと考えています。

また、スライド下部にて「5つの健康」についての内容説明を記載しています。「健全経営」「健康経営」は社員に対するもので、「健康提供」はお客さまに対するものです。「健康社会」は社会の健康を考えるものであり、「地球健康」は地球の温暖化を食い止めるため、我々の活動にもテーマを作り、十分に進めていきたいと考えています。

株主のみなさまにとって一番重要なのは「健全」のところだと思います。資本の蓄積と透明性のあるガバナンスにより、売上高、営業利益、財務指標などを健康・健全に高めていきます。

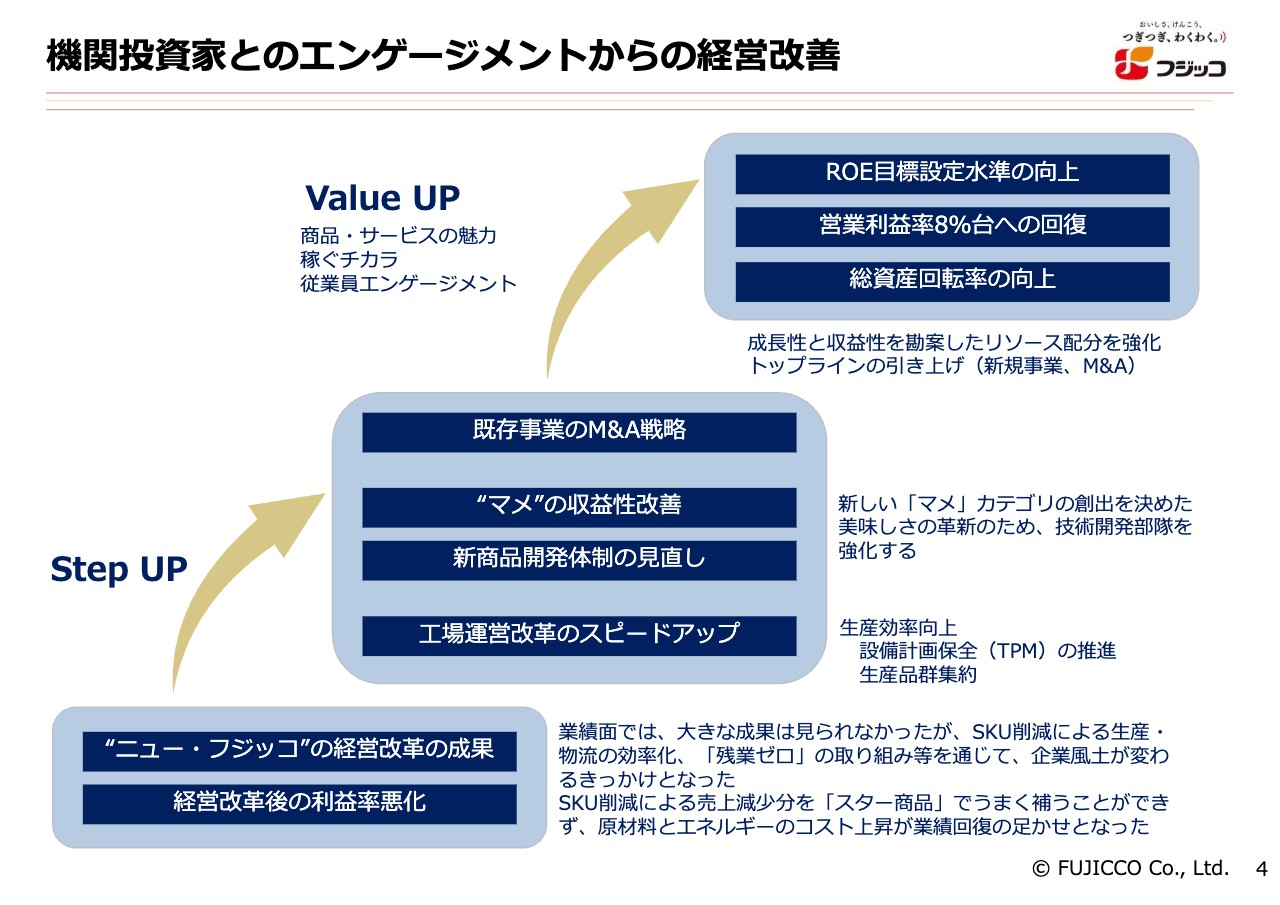

機関投資家とのエンゲージメントからの経営改善

このスライドは、機関投資家さまよりご意見をいただき、我々がまだ考えなければならない、経営改善を図るべきところを示しています。

この3年、“ニュー・フジッコ”を掲げて経営改革を行ってきました。ところが、現状は予定とは少し違った結果になっており、利益が悪化しています。

SKUの削減による生産性の向上は、残業がほとんどなくなり、より良い企業風土へと変わっているなど、見えないところで動きがありました。しかし、SKUを削減したことによって売上を失い、トップラインが下がりました。この売上減少分については、スター商品をさらに拡大することで、業績の回復に取り組みたいと考えています。

そして、”ニュー・フジッコ”の経営改革からのステップアップとして、工場運営改革をスピードアップします。生産ラインの改革と同時に、将来的には工場自体の統廃合も検討しなければならないテーマといえます。ですので、工場の集約を念頭に置きながら、まずはラインの効率化と機械化、自動化に取り組みます。

また、「新商品開発体制の見直し」としては、現在はコア事業本部で新商品を作っていますが、新たな分野にもっと挑戦できるような開発体制を構築するために、今後は事業部内の組織を少し変えていくことを検討しています。これにより、今までにないような新商品への取組み、開発を手がけていきたいと考えています。

今、一番大きな課題になっているのが煮豆等の豆製品の収益性の悪化です。これはトップラインが下がったためですが、その主な理由として、量販店のオリジナル商品、あるいはPBなどをほとんどやめてしまったことが挙げられます。それにより、豆自体の売上は20億円程度減少しており、120億円あった売上が今は100億円弱になっているという現状があります。

ここまで大幅に売上が下がると限界利益も減少してしまい、その確保がなかなかできなかったことにより利益が悪化しました。そのため、トップラインを高めるための手段について検討しながら進めています。上期の活動の中で、豆については若干の売上が維持できました。

また、今の事業に関わる上で、相乗効果の高いM&Aを行う取組み先をしっかりと選び、検討しています。

そして一番上の枠内にはバリューアップとして、「総資産回転率の向上」「営業利益率8パーセント台への回復」「ROE目標設定水準の向上」を挙げています。現在、ROE目標は5パーセントを掲げていますが、まだ足りないため、6パーセント以上の水準を目指したいと考えています。

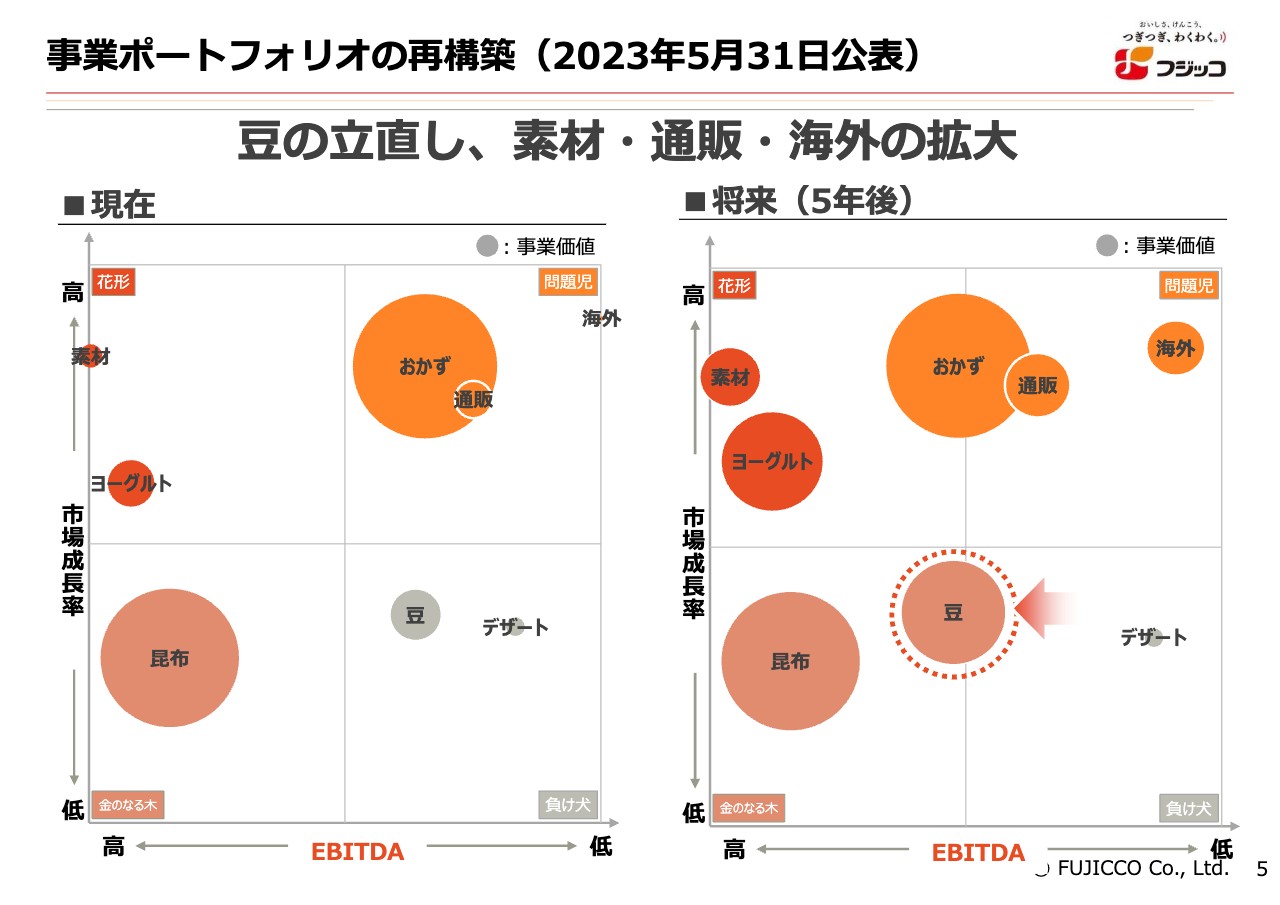

事業ポートフォリオの再構築(2023年5月31日公表)

こちらのスライドにも、2023年5月31日に公表したポートフォリオの図を載せています。

当社にとって何が問題点かがよくわかるように、横軸の指標はEBITDAにしており、縦軸は市場成長率、円の大きさが事業価値の大きさでお示ししています。

現状では豆品群の円が非常に小さく、なかなか利益貢献できていない事業であることがわかります。この豆品群について、利益率、EBITDAともに向上させていく予定です。記載の矢印のように、図の右から左へと動かし、規模も膨らませていくことが課題です。

また、おかず事業・通販事業もそれぞれもう少し利益率およびEBITDAを高め、売上を拡大していきます。ヨーグルト事業については、さらに成長させていきたいと思っています。

海外事業や新事業についても、売上が伸長させられるように、いろいろなパートナーをあたって拡大しているところです。

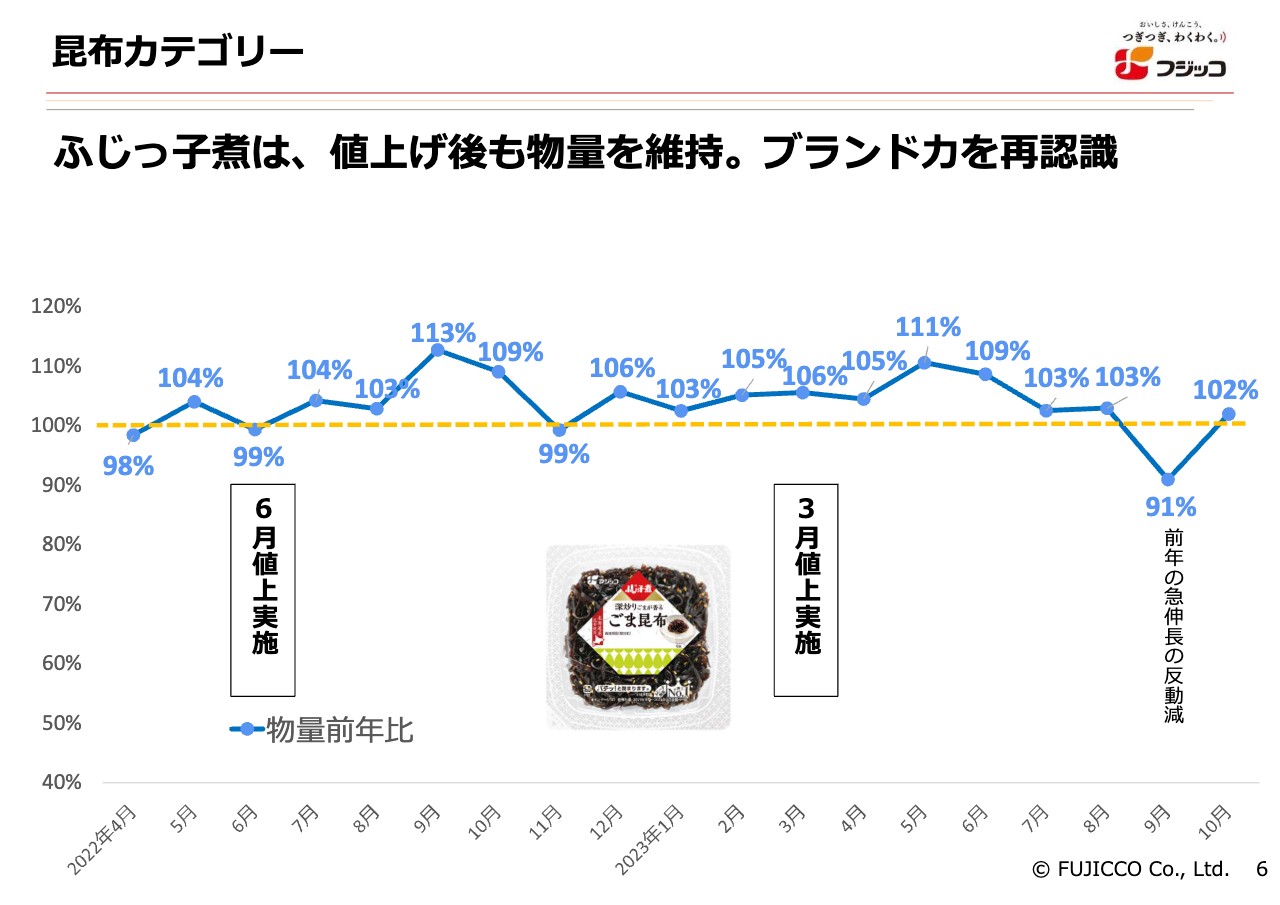

昆布カテゴリー

先ほど「ふじっ子煮」が好評だったとお話ししましたが、約10パーセントの値上げを実施しています。通常、10パーセントの値上げを行うと、10パーセント程度の数量が減りますが、今回の値上げは非常に高い効果が出たと受け取っています。

2022年9月の物量は前年比113パーセント、2022年10月は前年比109パーセントと伸長しましたが、これは9月・10月に全国的にテレビCMを放映し、その効果を得たことが主な要因です。2022年11月はそのあおりを若干受けて100パーセントを切っているものの、ご覧のように前年度は高い実績を上げました。

一方で、2023年9月は前年比91パーセントと少し低い実績になりました。これは2022年9月にテレビCMの効果が出て113パーセントを達成したことが要因ですが、2023年10月には前年比102パーセントに回復しています。

今期の上期は、4月・5月・6月と地域別にCMを実施しましたが、その結果、105パーセント・111パーセント・109パーセントと推移しています。

この「ふじっ子煮」は当社の中で一番強いブランドで、値上げをしても総量が落ちず、値上げの効果を得られた商品群でした。

豆カテゴリー

豆カテゴリーの取組みです。10月に「Everyday Beans!」として、商品パッケージに『ポケットモンスター』のキャラクターを印刷し、1ヶ月間キャンペーンを実施しました。この取組みが非常にお客さまに支持され、前年比110パーセントを超える「おまめさん」商品も出てきました。

常に前年割れといった低水準で推移していたものが、110パーセントを超える高い伸長を見せたことから、この取組みは成功だったと理解しています。

ただし、今後、歩留まりをどこまで高く保てるかが課題で、11月から1月の売上推移を見ていかなければなりません。新規のお客さまにリピーターとなってもらうための活動をどのように行っていくかについては、試行錯誤しながら事業部で知恵を出してもらい、継続的にキャンペーンを行っていきたいと思います。

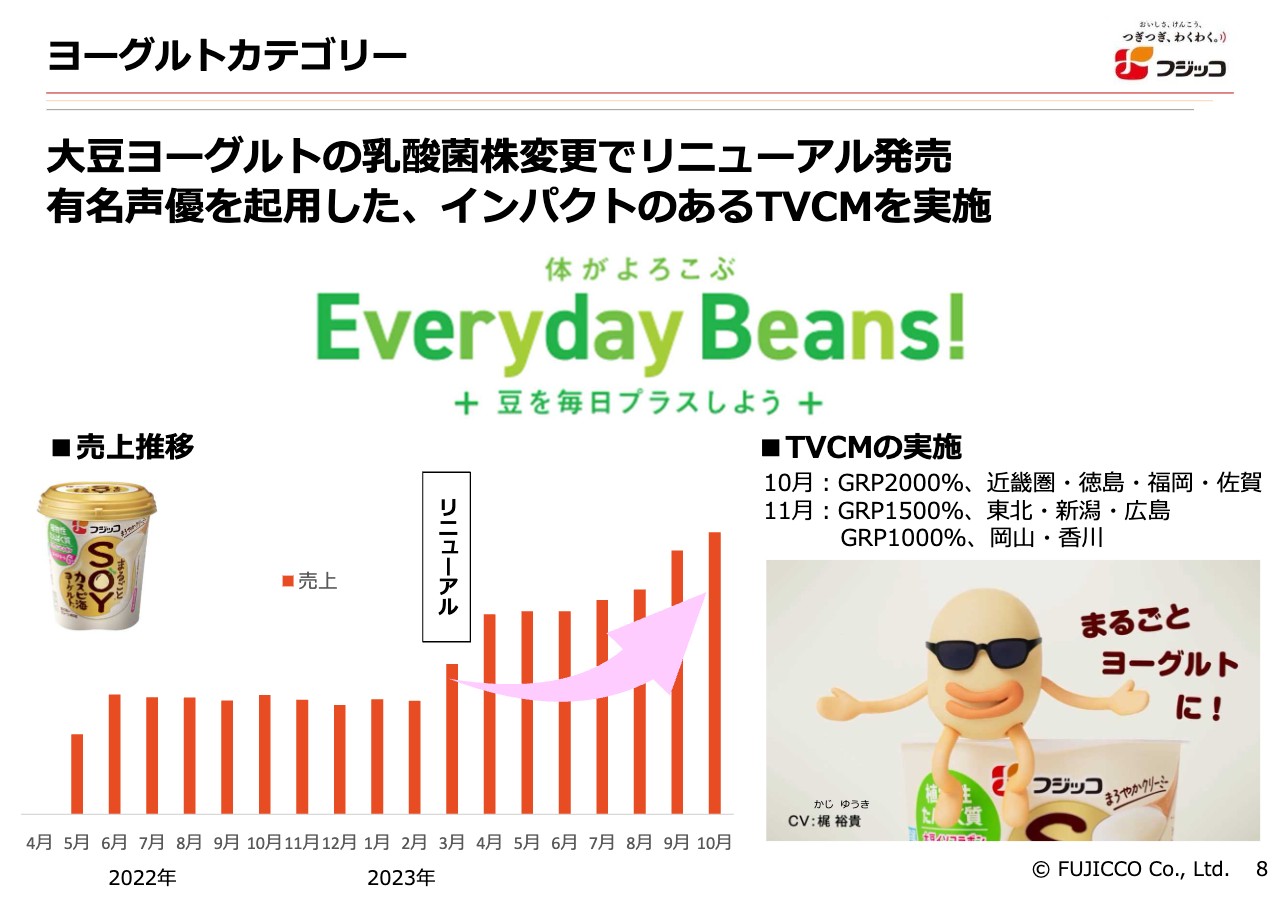

ヨーグルトカテゴリー

テレビCMの効果もあった「まるごとSOYカスピ海ヨーグルト」のリニューアル実施後の売上推移についてです。今年2月に、菌を変更するリニューアルを行いました。

我々は十数年前から「カスピ海ヨーグルト」を手がけています。この「カスピ海ヨーグルト」の菌は、粘りがあって酸味が少なく、健康効果も高いといった特徴を持ちます。しかし、「まるごとSOYカスピ海ヨーグルト」にはその菌が使えませんでした。

なぜ使えなかったかというと、1週間程度経過すると表面が赤みを帯びてしまい、商品化を断念した経緯があります。ところが、研究員たちは長らくこの研究に取り組み、なんとか赤みを帯びない培養条件を発見することができました。それにより、「カスピ海ヨーグルト」の菌を使った「まるごとSOYカスピ海ヨーグルト」が誕生しました。

その結果、非常に味がまろやかになり、なおかつ粘りが出て、「カスピ海ヨーグルト」に似た食感となりました。EPSという粘り成分が多くなったため、免疫力への効果も高くなったと想像されます。そして、そのようにお客さまにも感じていただけるようになったのではないかと思います。

2023年3月以降の売上は前年比110パーセント以上となり、この10月までずっと伸び続けています。しかしながら、まだ配荷の点では「カスピ海ヨーグルト」には至りません。今後はまず配荷率を高め、現在の50パーセント水準を「カスピ海ヨーグルト」と同等の80パーセント水準まで持っていくことにチャレンジしています。

なお、テレビCMにはスライド右下に掲載のキャラクターを使って実施しましたが、このキャラクターの声は声優の梶裕貴さんが担当しています。10月から11月にかけて、スライドに記載のエリアで、同テレビCMを放映中です。

この「まるごとSOYカスピ海ヨーグルト」という商品は、これからまだ期待できる商品だと思います。

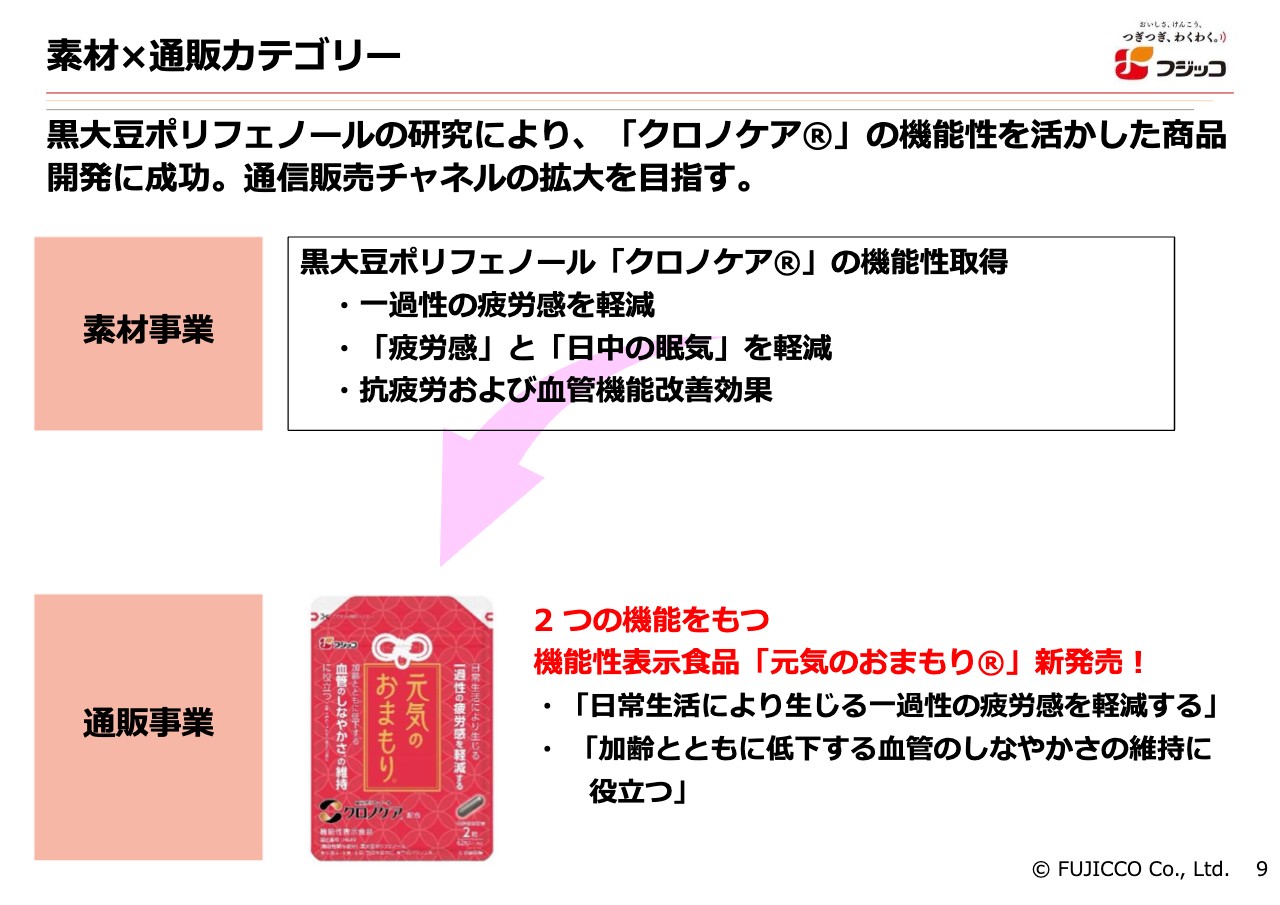

素材×通販カテゴリー

最後に「元気のおまもり」という商品をご紹介します。こちらは当社がエビデンスに基づく新たな研究で作り上げたもので、「黒豆粒のチカラ」という従来あった商品より、若干機能を改善し、さらに以前よりも高い機能性を持つものに変えています。その結果、既存のお客さまにこちらの商品を買っていただいているとのことです。

機能の1つは疲労感の軽減で、もう1つは血管を柔らかくする、血管機能の改善効果です。この2つの機能性を表示してもよいという認可を受け、2つの機能をもつ機能性表示食品として発売しています。

「一過性の疲労感の軽減」「血管のしなやかさの維持」という2つの機能を持つものに改良したことを受け、この商品で元気が保たれるようになったことを伝えるため、パッケージはお守りのようなデザインにしました。今後に期待できる商品だと思っています。

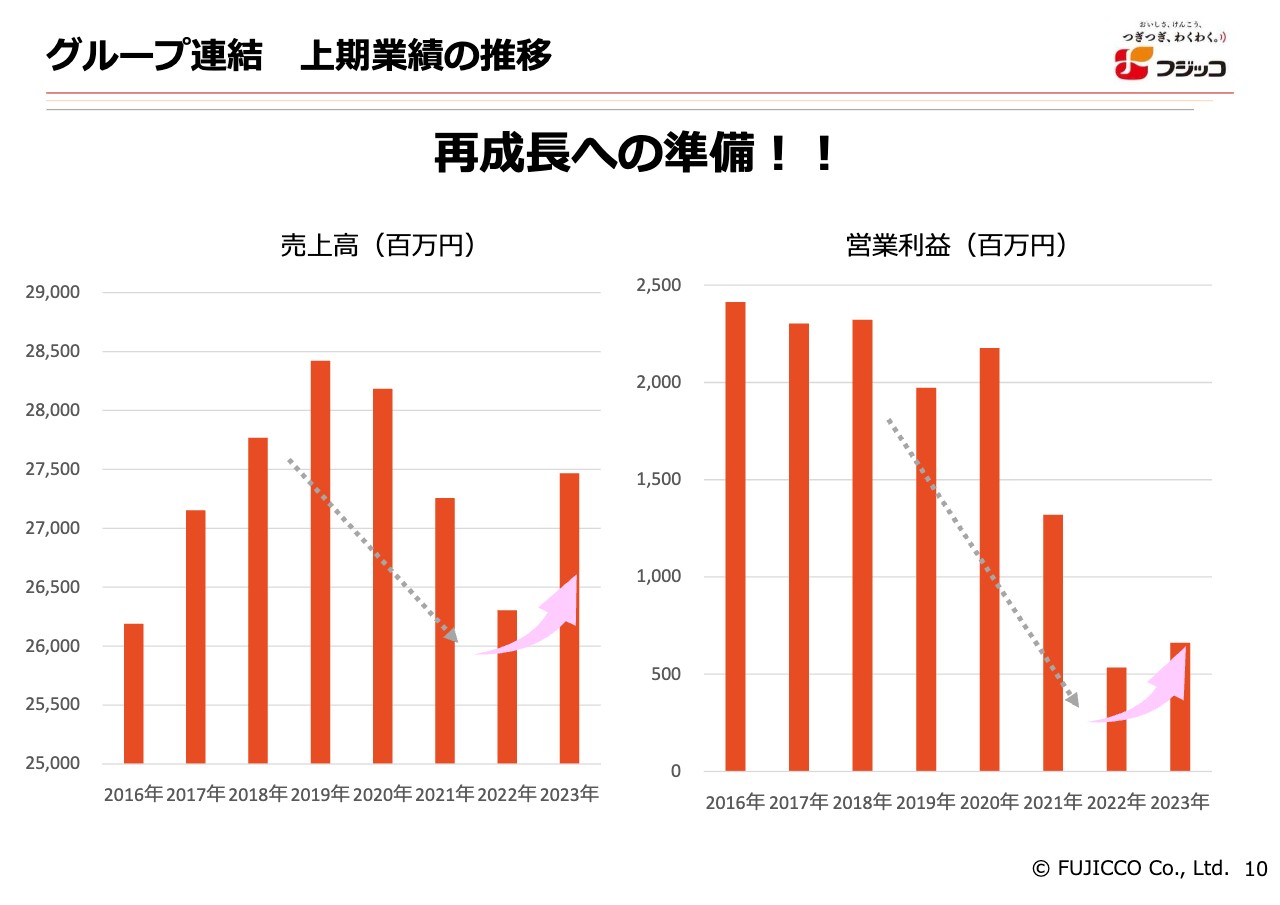

グループ連結 上期業績の推移

今後の再成長への準備として、業績をなんとかV字回復できないかと、いろいろな戦略を練っています。

2022年の売上高は約263億円、現在は275億円と、11億6,000万円をプラスすることができました。

今期の下期については、年末商戦が少し気になるところです。今年はインバウンドが増えていますが、海外へ行くお客さまが多く、自分の家庭でおせち料理を食べることが少なくなってしまうかもしれないと考えています。

そのような懸念はありますが、12月の売上をしっかりと確保し、上期以上にトップラインを上げていこうと取り組んでいます。今期のトップラインを高め、それに伴い利益を十分に獲得することを目指し、がんばっていきたいと思います。

スライド右側には営業利益の推移を示しています。ここ数年、今期の上期の営業利益もかなり落ち込んだものの、ご覧のとおり上向いてきています。これから来期に向けてしっかりと取り組み、トップラインを高めて利益率を上げていきます。

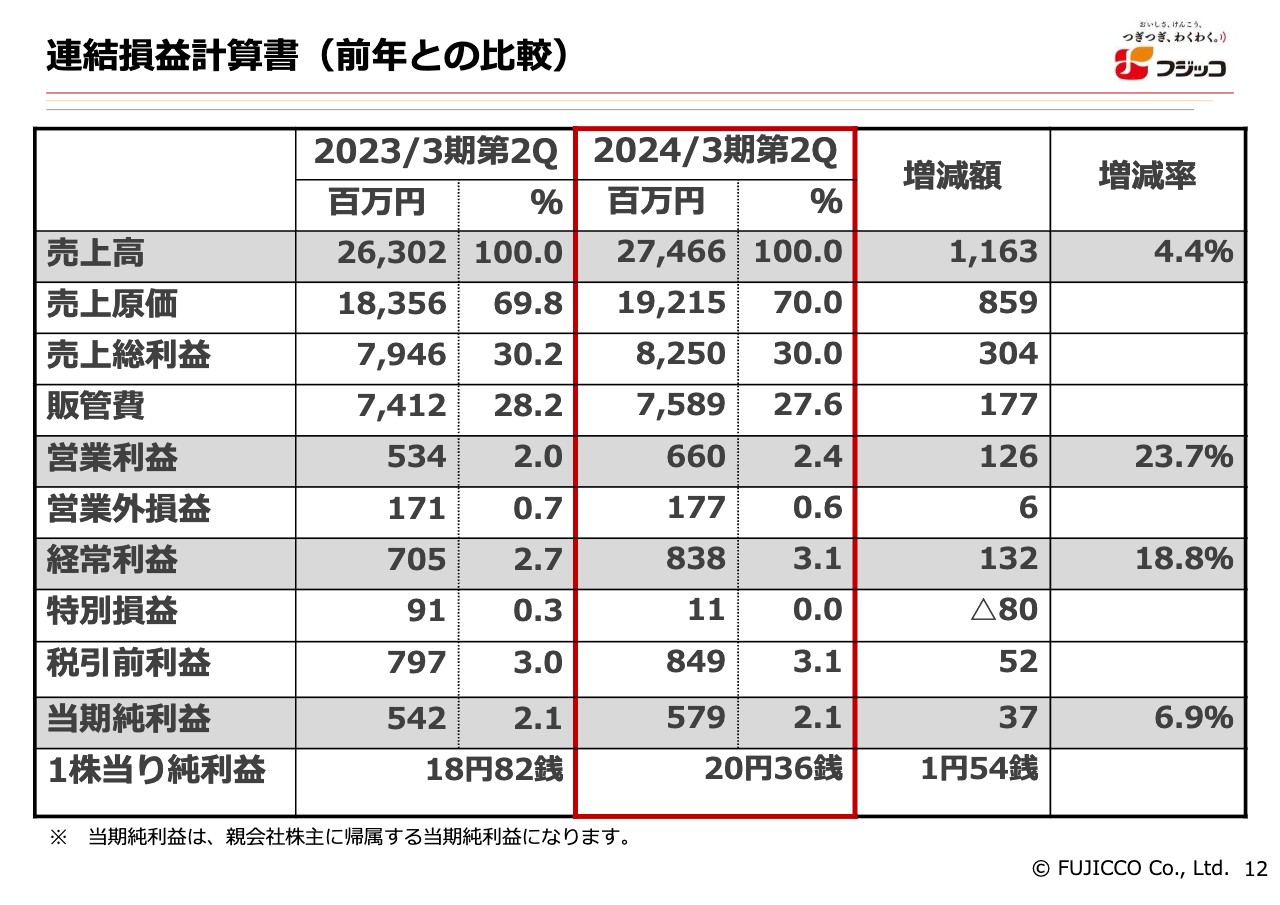

連結損益計算書(前年との比較)

尾西輝昭氏:上席執行役員経営企画本部長の尾西です。私からは決算の数字をご説明します。

2024年3月期第2四半期の売上高は前年同期比11億6,300万円増の274億6,600万円で、増減率はプラス4.4パーセントとなりました。営業利益は前年同期比1億2,600万円増の6億6,000万円で、増減率はプラス23.7パーセントです。

経常利益は前年同期比1億3,200万円増の8億3,800万円で、増減率はプラス18.8パーセントです。四半期純利益は前年同期比3,700万円増の5億7,900万円で、増減率はプラス6.9パーセントとなりました。

1株あたりの純利益は20円36銭で、前年同期比1円54銭増という結果です。

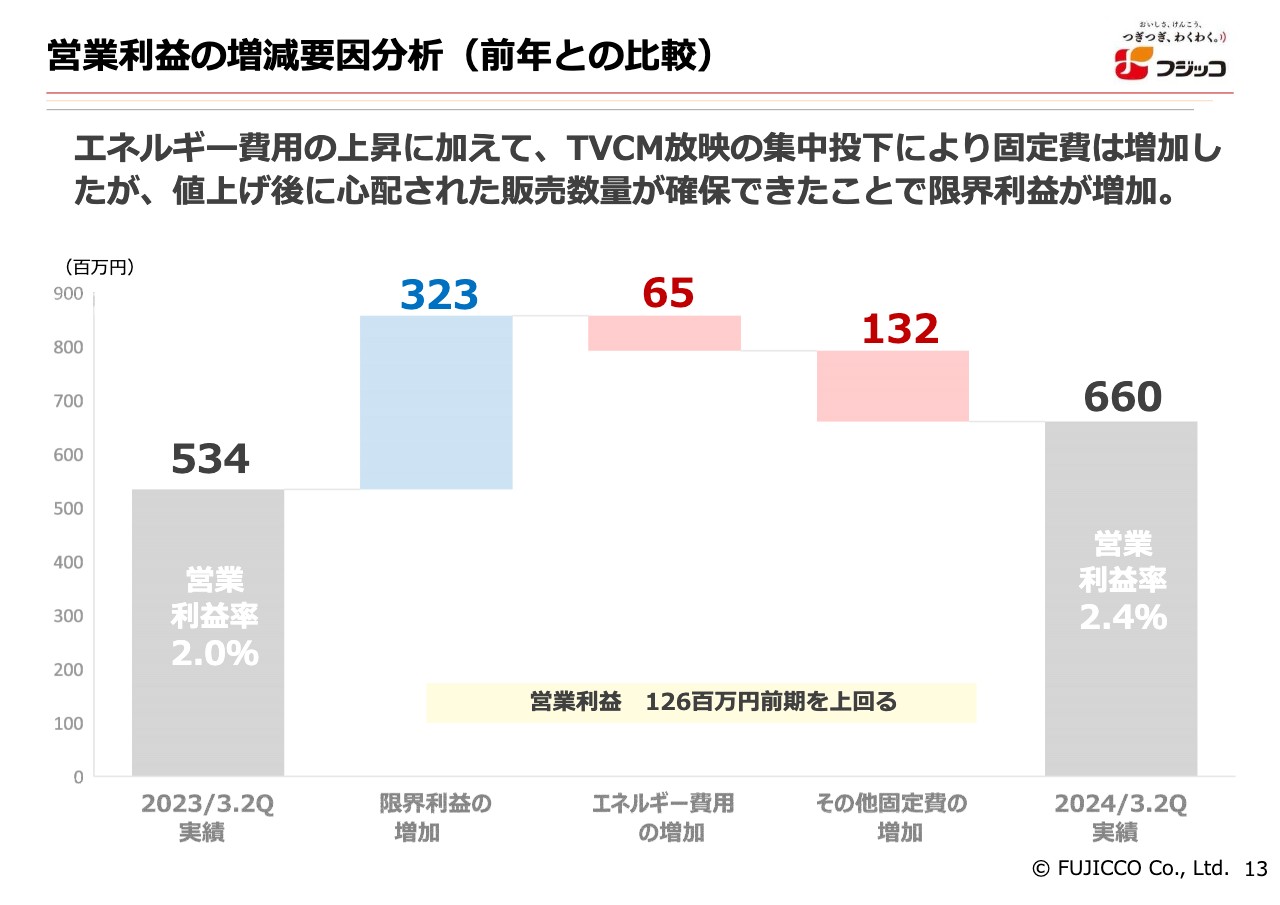

営業利益の増減要因分析(前年との比較)

営業利益の増減要因を分析しました。前年との比較では、エネルギー費用の上昇に加え、テレビCMの集中投下として、上期は佃煮、「おばんざい小鉢」のテレビCMを放映しました。したがって固定費は増加しましたが、心配していた値上げ後の販売数量を確保できたことで、限界利益が増加し、営業利益は前年同期を1億2,600万円上回りました。

営業利益率も、前年同期の2パーセントから2.4パーセントまで回復しています。

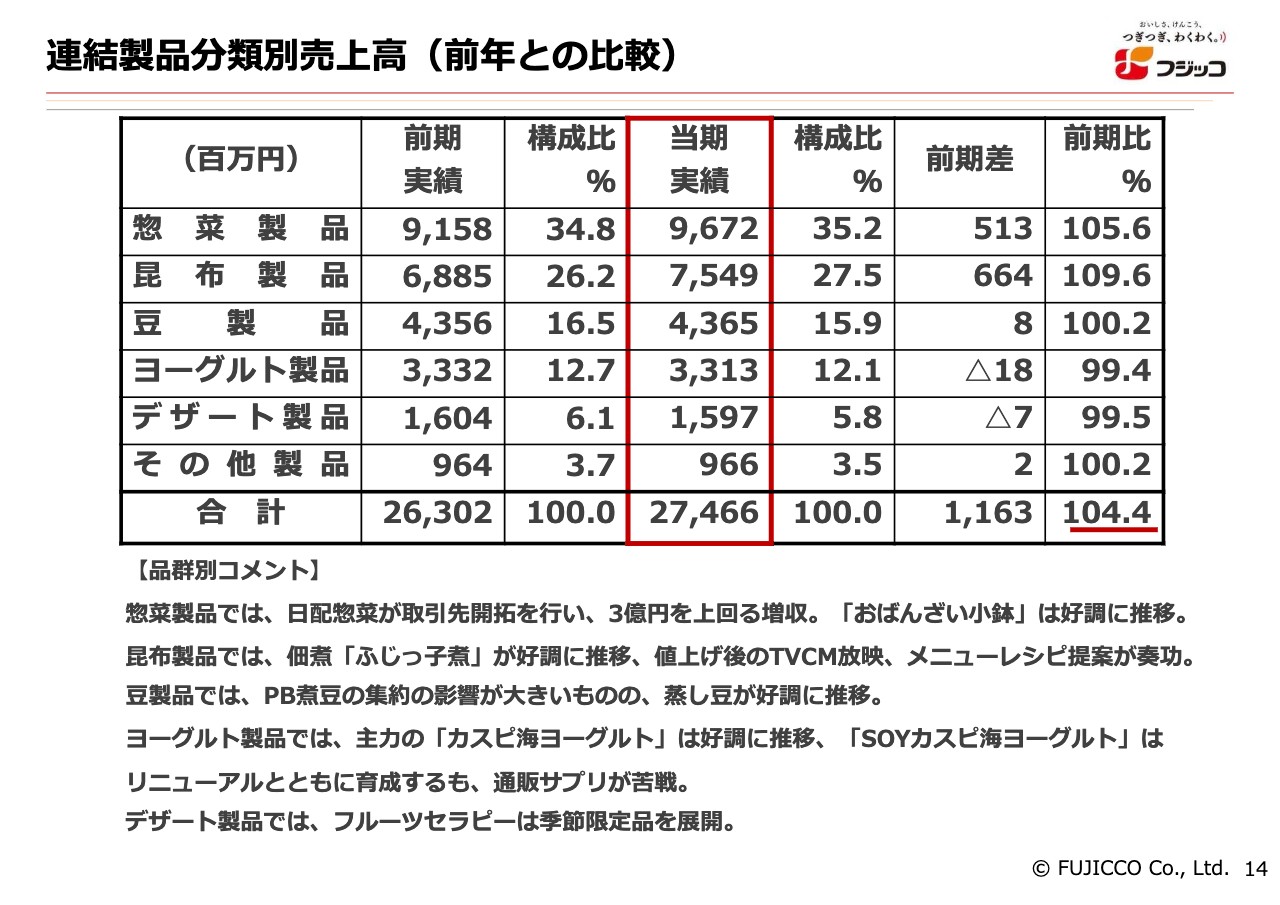

連結製品分類別売上高(前年との比較)

スライドに、製品分類別の売上高を前年との比較で示しています。合計で前年同期比11億6,300万の増収となりました。その内訳として、惣菜製品の5億1,300万円と昆布製品の6億6,400万円が、増収の非常に大きな要因となりました。その他の製品群も減少幅が少なかったことが特徴になるかと思います。

品群別の結果はスライド下部のコメントのとおりです。惣菜製品では日配惣菜、すなわち日持ちのしない惣菜の取引先開拓を行い、3億円を上回る増収となっています。また、「おばんざい小鉢」も好調に推移しました。

昆布製品では、社長からもお話ししたとおり、佃煮の「ふじっ子煮」が好調に推移しました。値上げ後のテレビCM放映や、メニューレシピの提案等が奏功しています。

豆製品では、PB煮豆の集約の影響が大きいものの、蒸し豆を積極的に拡販したことで好調に推移しました。

ヨーグルト製品では、主力の「カスピ海ヨーグルト」が好調に推移し、「まるごとSOYカスピ海ヨーグルト」はリニューアルとともに育成に注力しました。一方で、通販サプリが苦戦しています。

デザート製品では、「フルーツセラピー」の季節限定商品を展開しました。

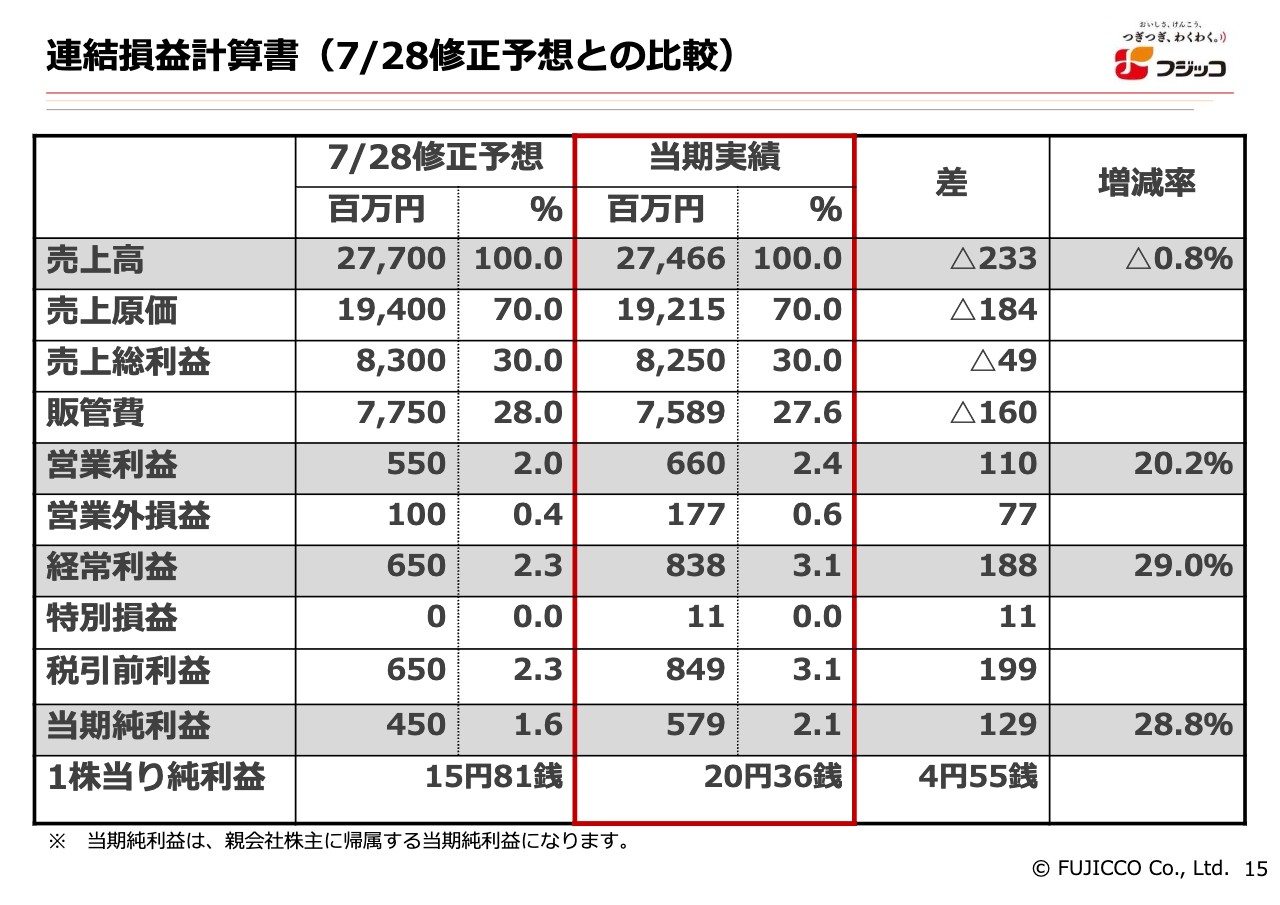

連結損益計算書(7/28修正予想との比較)

7月28日に行った第1四半期決算開示において業績予想を修正しています。通期の営業利益予想を13億円から18億円としました。また、上期は5,000万円から5億5,000万円に上方修正しました。この修正予想との比較をスライドに記載しています。

売上高は若干届きませんでしたが、営業利益は5億5,000万円に対して6億6,000万円、経常利益と四半期純利益も修正予想より上乗せすることができました。

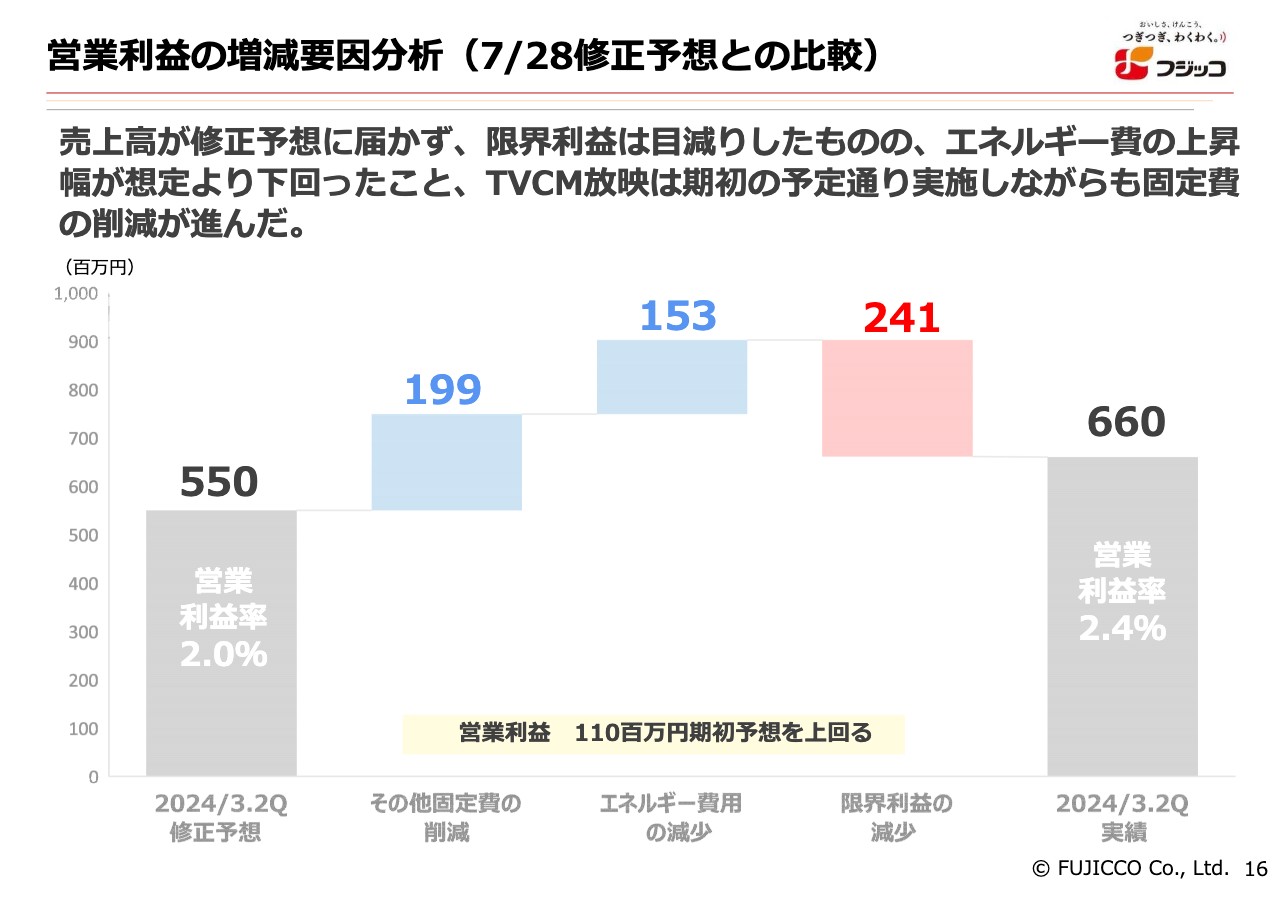

営業利益の増減要因分析(7/28修正予想との比較)

営業利益の増減要因の分析について、7月28日に発表した修正予想との比較をスライドに記載しています。先ほどお伝えしたとおり、売上高が修正予想に届かず限界利益が目減りしました。しかし、エネルギー費の上昇幅が想定を下回りました。また、テレビCM放映は期初の予定どおり実施しながらも、固定費の削減を粛々と進めました。

その結果、営業利益は予想を1.1億円上回る結果となりました。

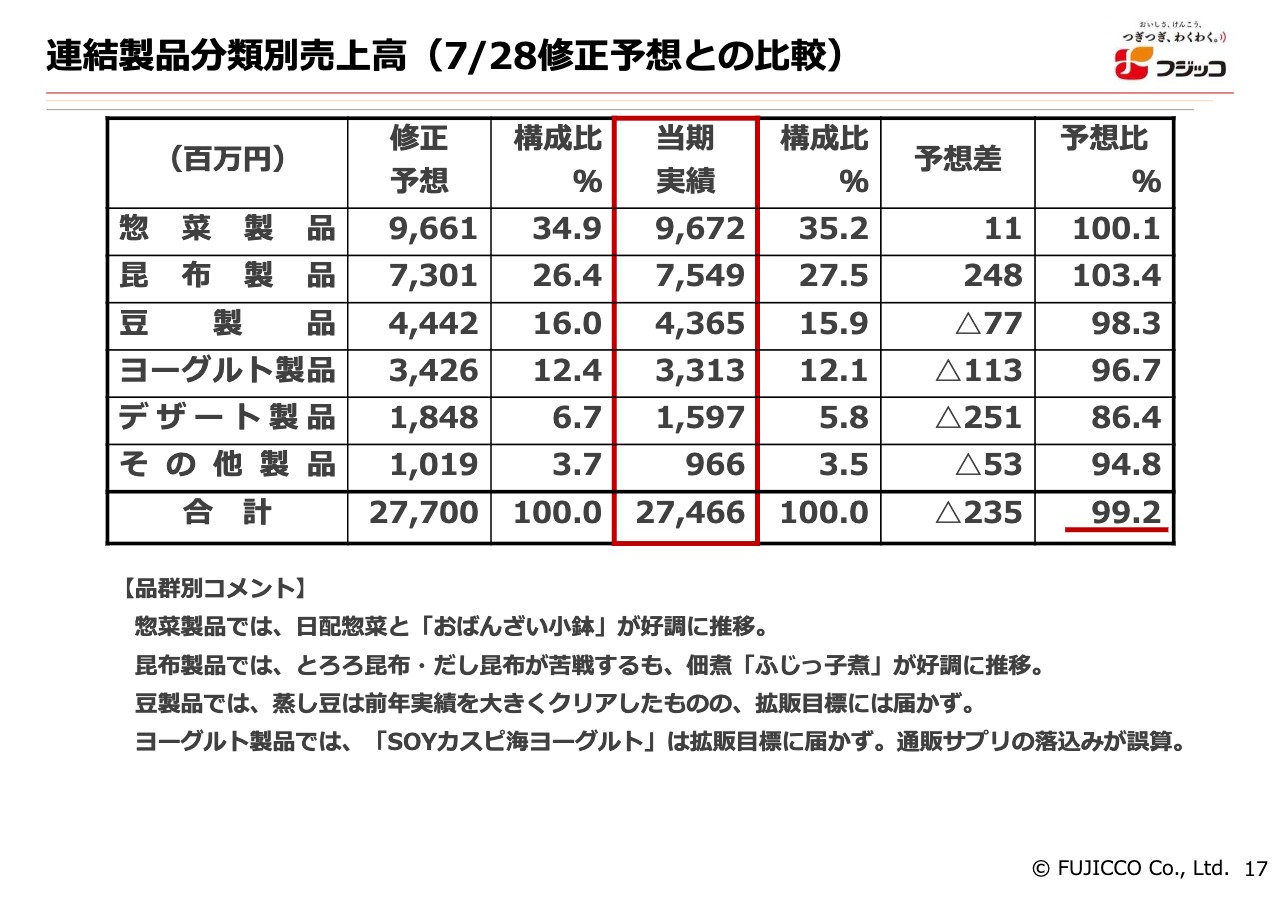

連結製品分類別売上高(7/28修正予想との比較)

製品分類別売上高についても、修正予想との比較をスライドに示しています。上期の牽引役は、なんといっても佃煮でした。値上げ後の物量が非常に心配されましたが、うまく伸ばすことができています。

豆製品は予想よりも少し遅れ、蒸し豆は前年の実績を大きくクリアしたものの、豆製品全体では拡販目標に届きませんでした。同様に「まるごとSOYカスピ海ヨーグルト」もまだまだ伸びしろがあるため、今後も育成・拡販に注力していきたいと考えています。

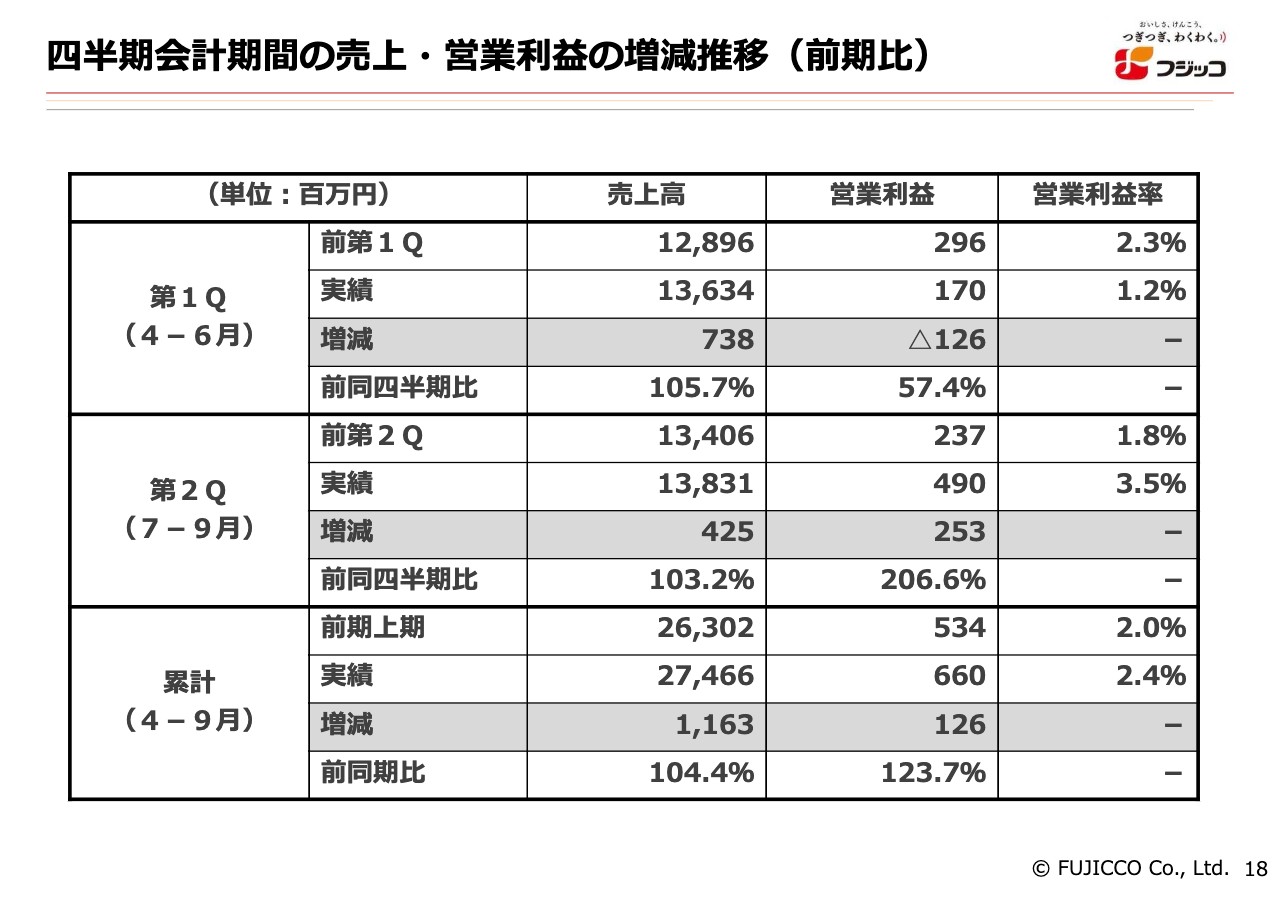

四半期会計期間の売上・営業利益の増減推移(前期比)

四半期会計期間の売上・営業利益の増減推移です。第1四半期の営業利益は前年割れとなりましたが、こちらはテレビCMを集中投下したことによるもので、前年割れはやむを得ないと認識しています。

また、昨年の第2四半期は利益の減少に非常に苦しみました。今期は第1四半期にテレビCMを放映して物量を高める取組みを行い、第2四半期は利益を伸ばすことができました。

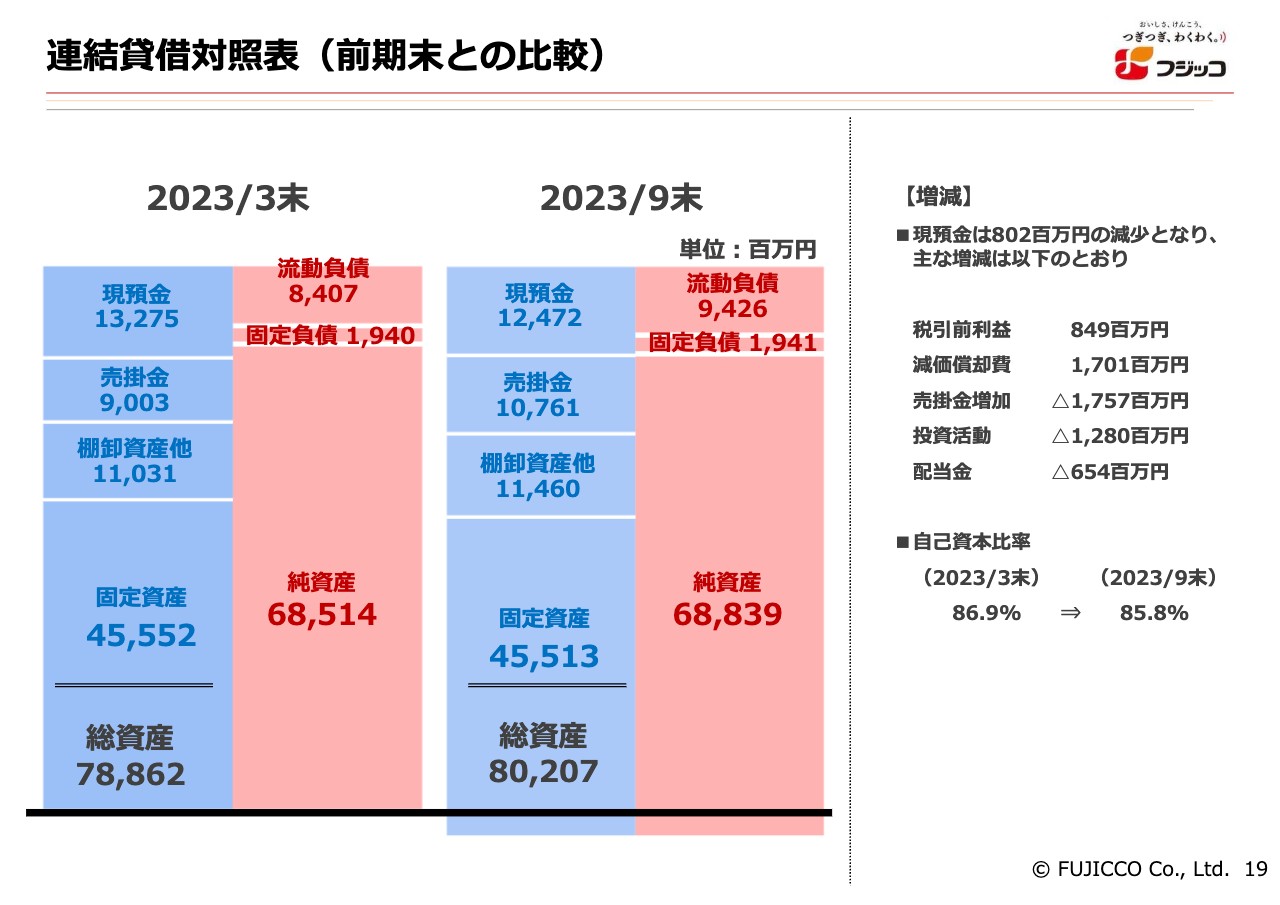

連結貸借対照表(前期末との比較)

連結貸借対照表です。総資産が膨らみ、800億円台に戻ったことがポイントです。

下期の施策

2023年度の通期業績の見通しです。まずは下期の施策についてご説明します。

「Everyday Beans!」の推進として、先ほど社長より事業ポートフォリオのお話がありました。やはり当社の収益の柱は昆布製品で、その中でも特に佃煮が主力です。そのため、上期はそちらの収益を落とさないよう一生懸命に取り組みました。

それによって増益となり、下期に期待を寄せる結果になったと思います。下期は「Everyday Beans!」を推進し、当社のもう1つの柱である豆製品の活性化に取り組んでいきます。

その取組みの1つ目が「丹波黒黒豆」の拡販です。やはり年末商戦をきちんと成功させることが通期業績のポイントになります。当社が日本のおせち文化を継承させていただいていることを誇りに思い、年末にテレビCMを全国に広く放映し、お客さまから「黒豆といえばフジッコ」と言っていただけるように年末商戦に全力を挙げたいと考えています。

そして、年明けにはディスプレイコンテストを実施します。「Everyday Beans!」の一環として、豆を使用している商品全般を、元気よく表現したいと考えています。

このような施策によって、上期は昆布製品、下期は豆製品をクローズアップし、積極的に展開していきたいと思っています。

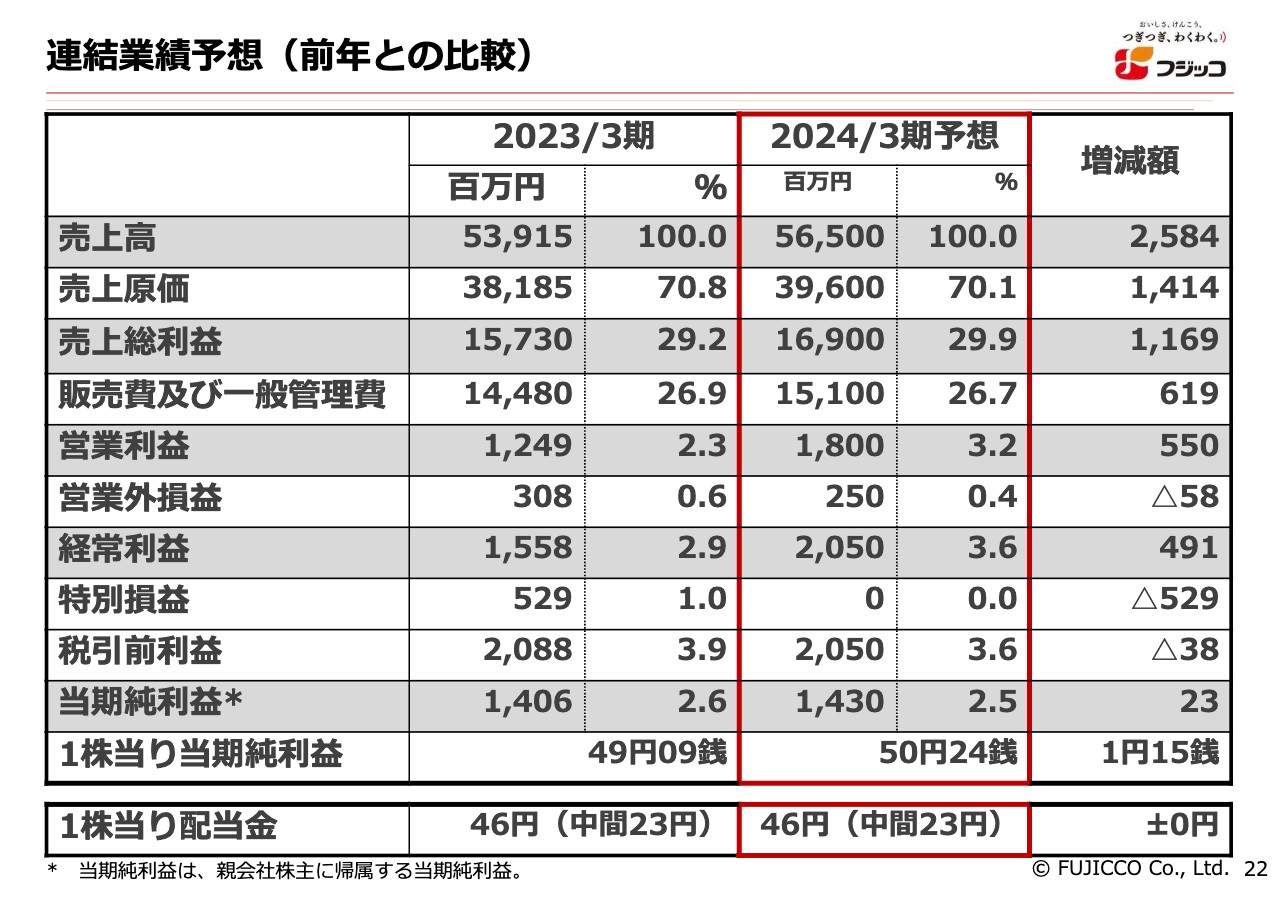

連結業績予想(前年との比較)

連結業績予想は、7月28日から変更ありません。売上高は前期比25億円増の565億円、営業利益は前期比5.5億円増の18億円を予想しています。

経常利益は20億5,000万円、当期純利益は14億3,000万円、1株あたりの当期純利益は50円24銭を目指します。また、1株あたりの配当金は46円と、据え置きを見込んでいます。営業利益については、3パーセント台までは回復させていくことを考えています。

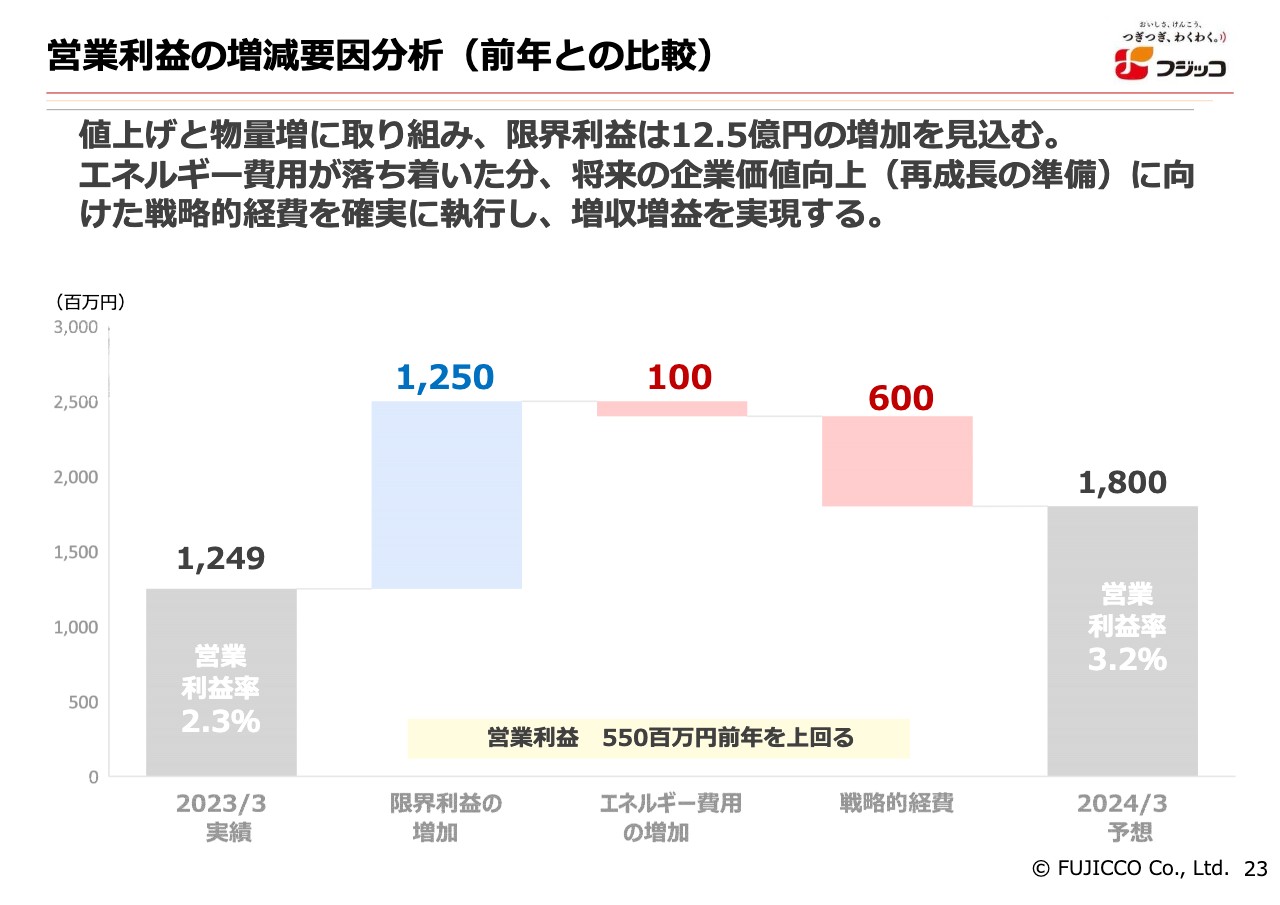

営業利益の増減要因分析(前年との比較)

営業利益の増減要因の分析について、前期との比較をスライドに記載しています。値上げと物量増に取り組み、限界利益は12億5,000万円の増加を見込んでいます。

当初、非常に上がると想定していたエネルギー費用が落ち着いた分、将来の企業価値向上や再成長の準備に向けた販促広告投資、デジタル投資などの戦略的経費を確実に執行しながら、増収増益を実現していきます。

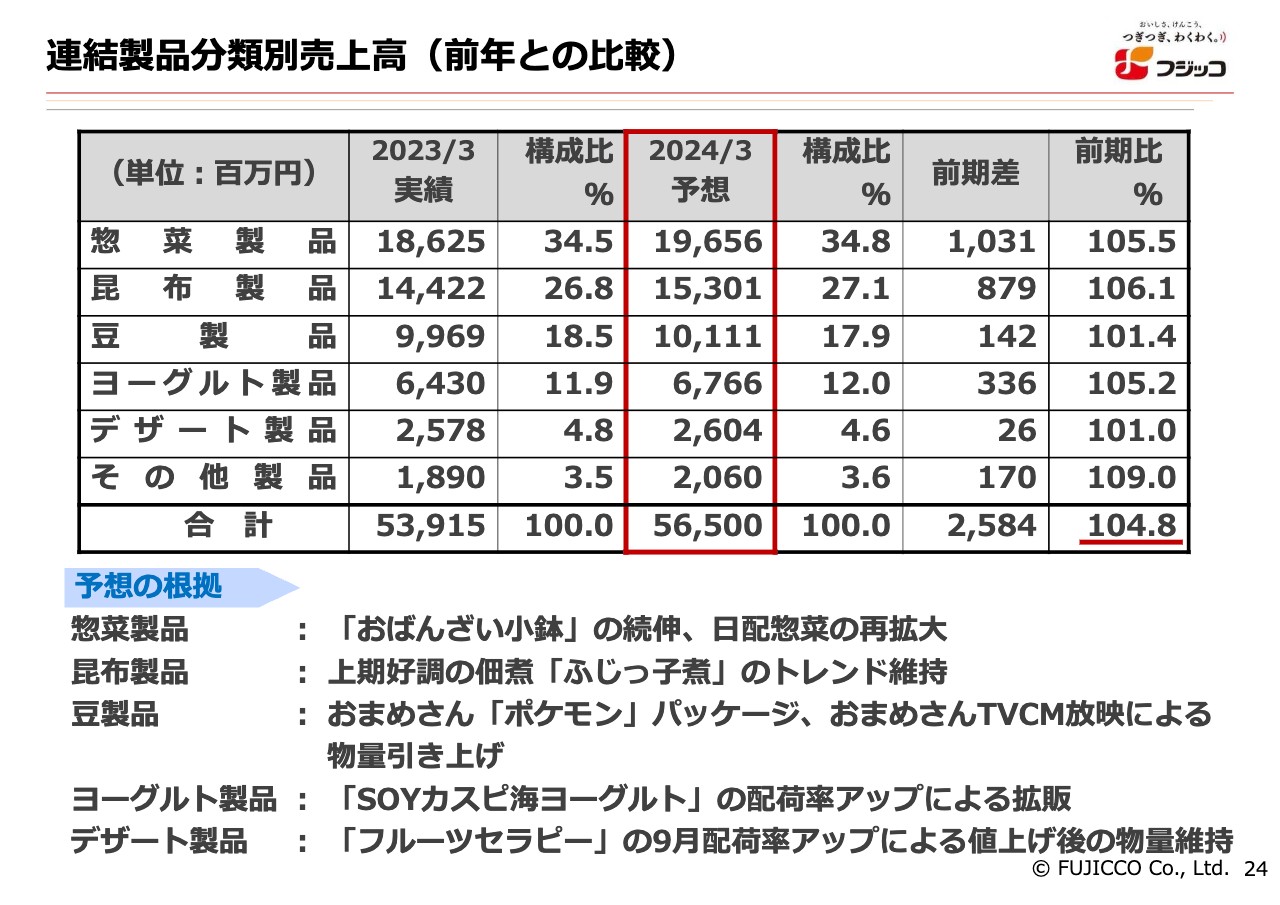

連結製品分類別売上高(前年との比較)

連結の製品分類別の売上高について、前年との比較を示しています。先ほどお伝えしたとおり、前期比25億8,400万円増の565億円を見込んでいます。これらの製品群すべてで増収を見込み、前期比で4.8パーセントの増加を見込んでいます。

豆製品については、2月に「おまめさん」のテレビCM放映を予定しています。それにより、物量をきちんと引き上げていきたいと考えています。

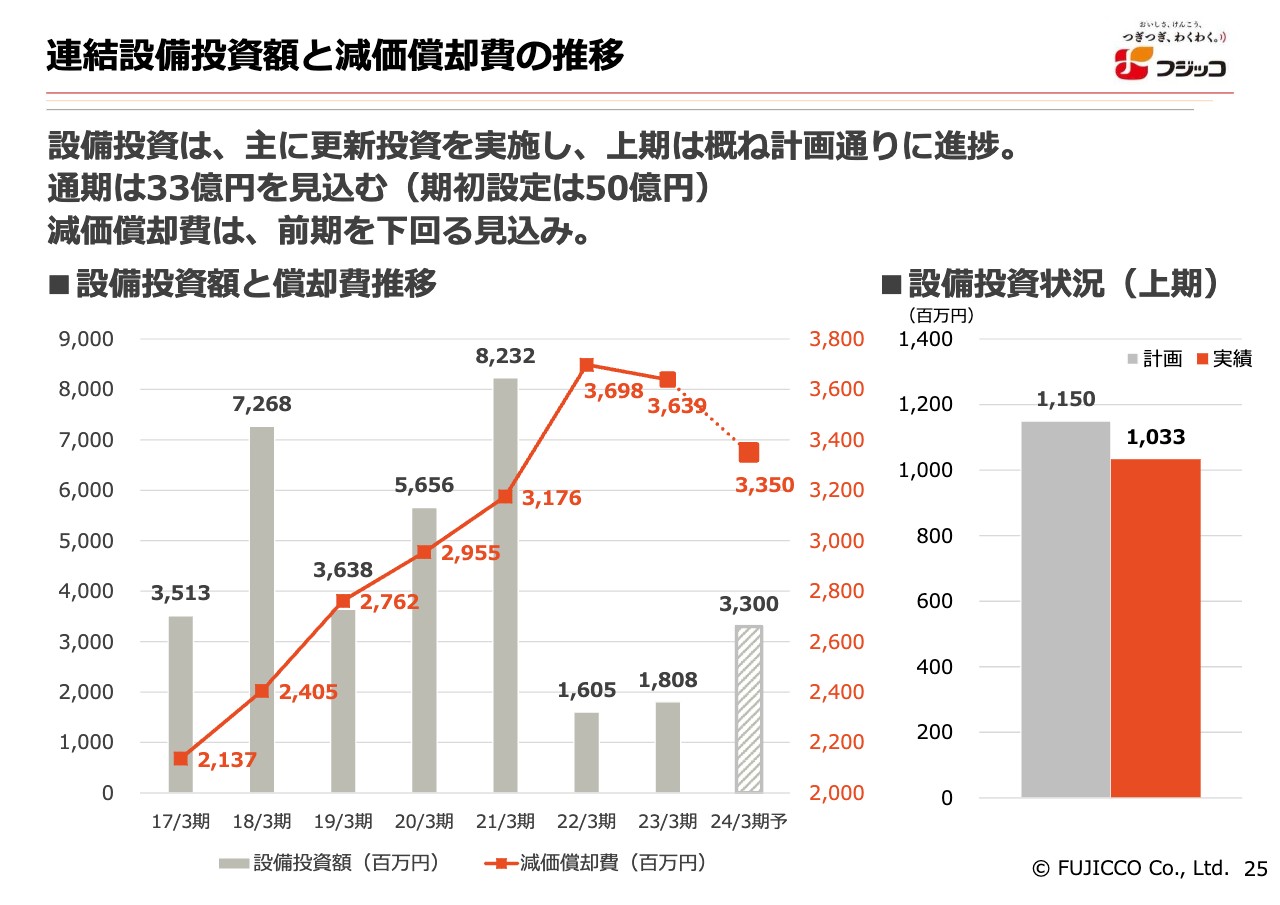

連結設備投資額と減価償却費の推移

連結設備投資と減価償却費の推移です。上期は主に更新投資を実施し、スライド右側の棒グラフのとおり概ね計画どおりに進捗しています。期初設定は50億円でしたが、通期では33億円ほどとなる見込みで、今後しばらくはこのような状況が続くかと思います。また、直近の大型投資予定はありません。

スライド左側の折れ線グラフは、減価償却費の推移を示しています。10年前に鳴尾工場に建設した佃煮の新棟と、北海道新工場の生産設備の償却が終わり、減価償却費は前期を下回る見込みです。

説明は以上です。ありがとうございました。

新着ログ

「食料品」のログ