【QAあり】三陽商会、上半期純利益黒字化 通期業績予想の上方修正・増配に加え、PBR改善計画も公表

内容

大江伸治氏(以下、大江):本日は当社の2024年2月期第2四半期決算説明会にご出席いただき、ありがとうございます。最初に、2024年2月期第2四半期の決算結果をご説明します。

本日のアジェンダは、1つ目が2024年2月期第2四半期業績結果、2つ目が2024年2月期第2四半期振り返り、3つ目が2024年2月期通期計画、4つ目が配当計画です。

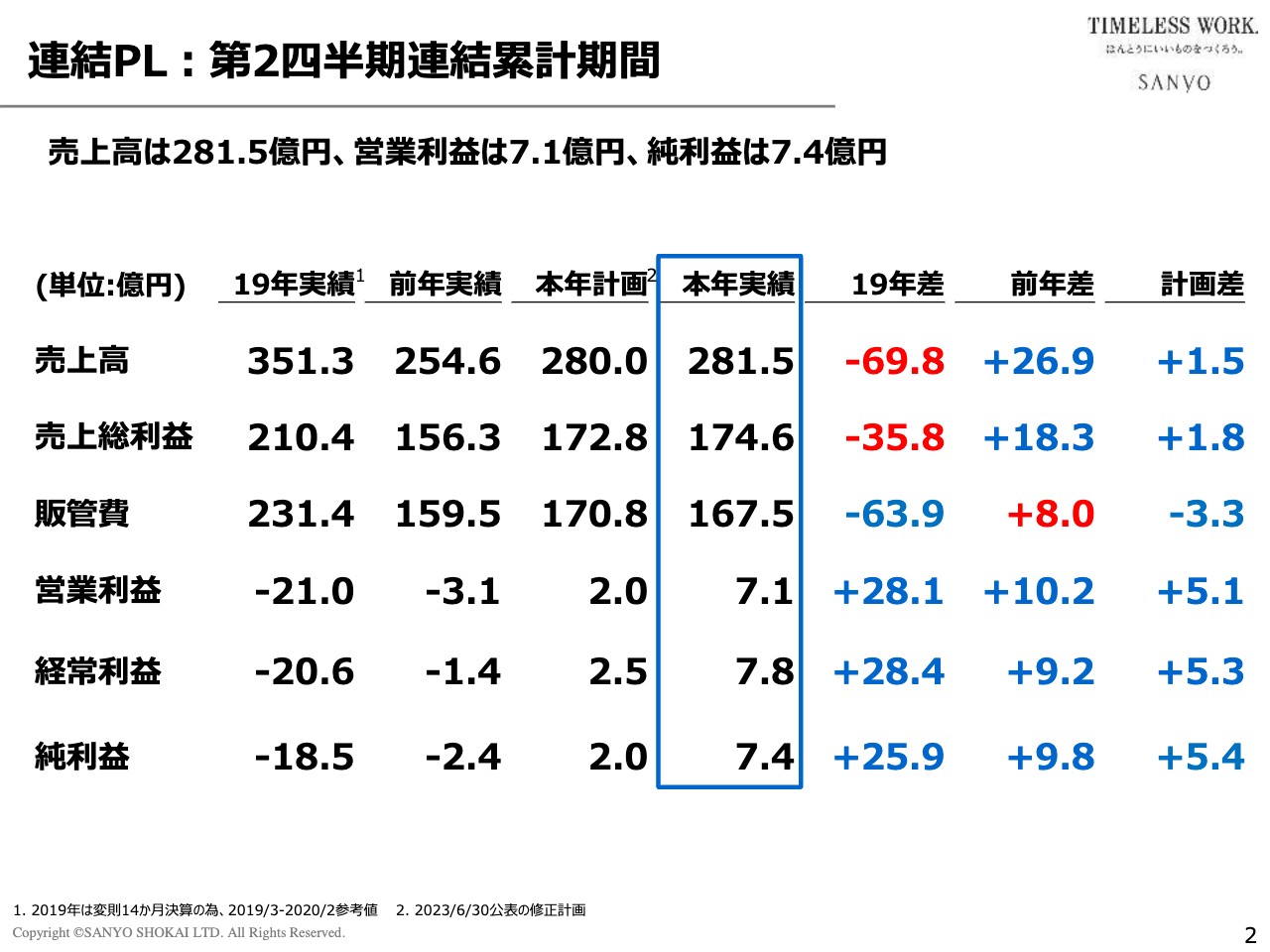

連結PL:第2四半期連結累計期間

スライドに第2四半期の連結累計期間の決算結果を記載しています。青枠でくくった部分が今上半期の実績で、その右側にコロナ禍前の2019年差、前年差、計画差を記載しています。ここでの計画とは、6月30日に公表した修正計画です。

売上高は前年差26億9,000万円増・前年比111パーセントの281億5,000万円で、計画差1億5,000万円の上振れでした。売上総利益は前年差18億3,000万円増の174億6,000万円で、計画差1億8,000万円の上振れでした。販管費は前年差8億円増の167億5,000万円で、計画差3億3,000万円の下振れです。

営業利益は前年差10億2,000万円増の7億1,000万円で、計画差5億1,000万円の上振れでした。経常利益は前年差9億2,000万円増の7億8,000万円で、計画差5億3,000万円の上振れでした。当期純利益は前年差9億8,000万円増の7億4,000万円で、計画差5億4,000万円の上振れという結果です。

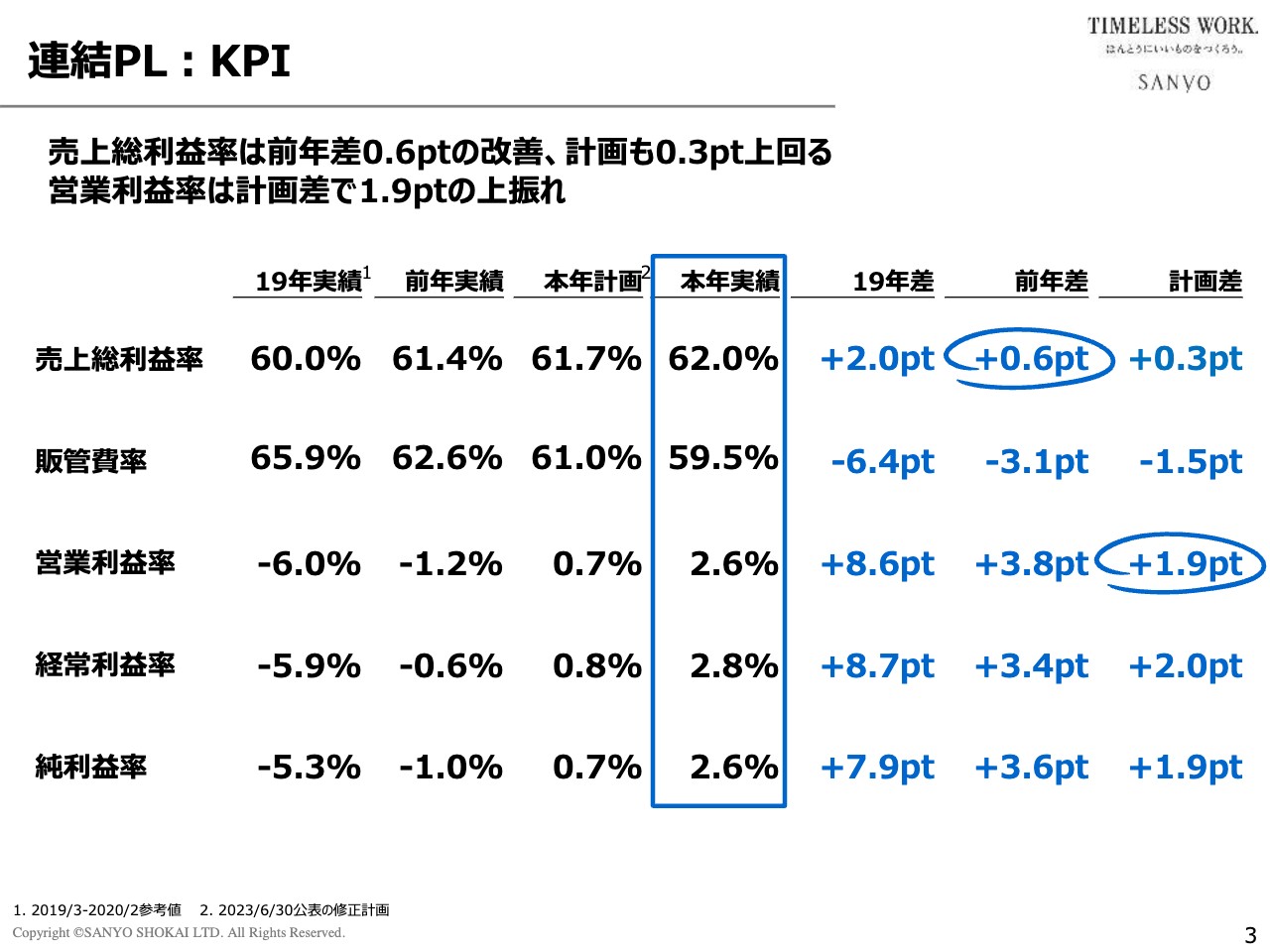

連結PL:KPI

KPIです。売上総利益率は前年差0.6ポイント増の62.0パーセントで、計画差0.3ポイントの上振れでした。販管費率は前年差3.1ポイント減の59.5パーセントで、計画差1.5ポイントの下振れです。営業利益率は前年差3.8ポイント増の2.6パーセントで、計画差1.9ポイントの上振れでした。

経常利益率は前年差3.4ポイント増の2.8パーセントで、計画差2.0ポイントの上振れでした。純利益率は前年差3.6ポイント増の2.6パーセントで、計画差1.9ポイントの上振れという結果です。

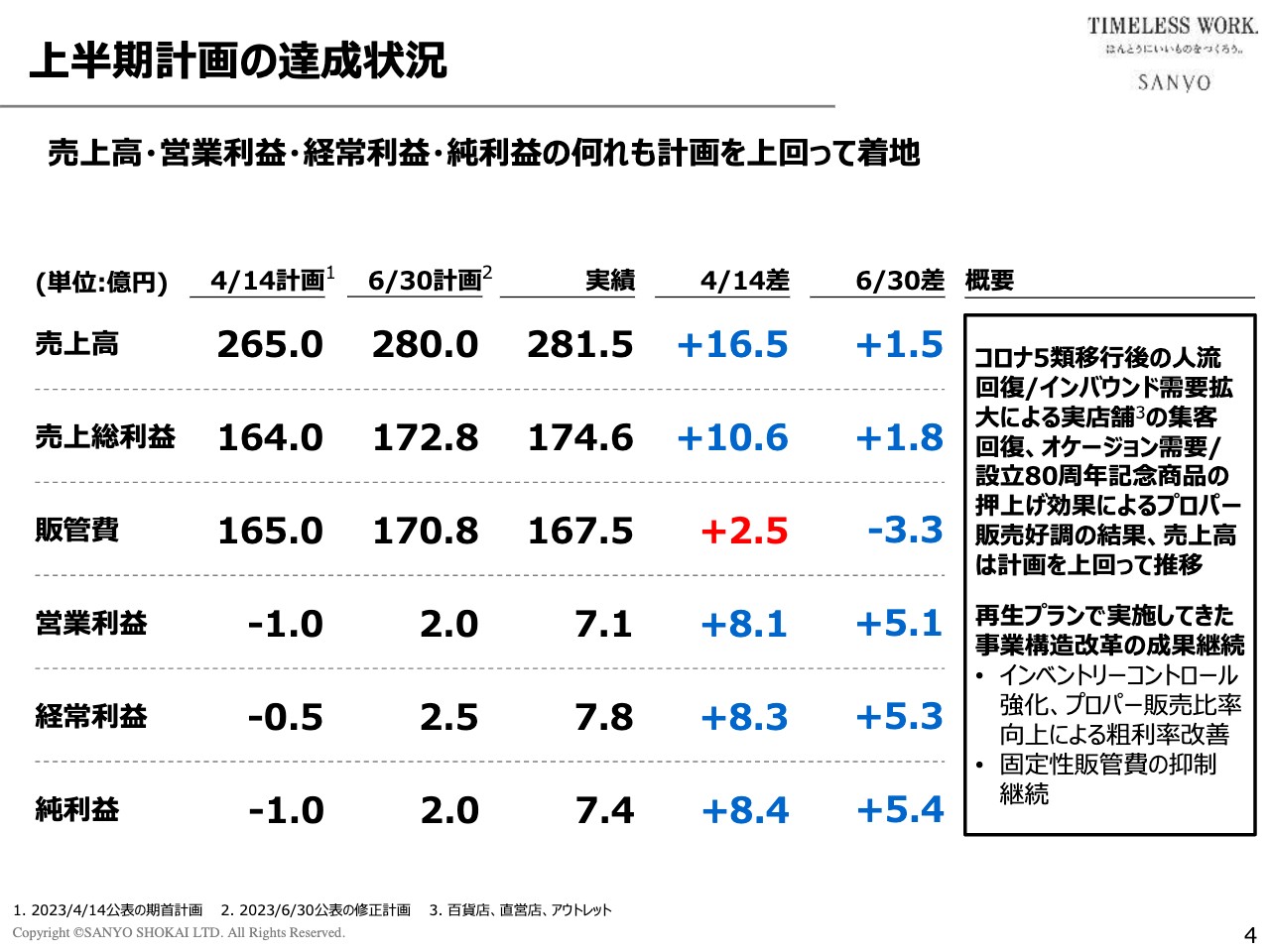

上半期計画の達成状況

スライドに計画の達成状況をまとめています。4/14計画とは期初の計画で、6/30計画とは第1四半期の結果を踏まえて上方修正した計画です。期初計画はもとより、修正計画も上回って着地することができました。

その背景について、スライド右側の枠内にまとめています。この上半期は新型コロナウイルス感染症が5類感染症に移行してコロナ禍が沈静化し、人流が回復して市場が大きく回復しました。加えて、入国制限緩和にともないインバウンド売上が増加し、それによって売上が計画を上回りました。さらに、再生プランで実施してきた事業構造改革の施策を継続推進したことによって、すべてのKPIが改善しました。

上半期におけるインバウンド売上は13億円で、全売上の4.6パーセントでした。つまり、前年差約27億円の増収のうち13億円はインバウンド売上増加によるものです。

また、インベントリーコントロールを徹底強化し、品番SKUを削減したこと等により、商品集約を進めました。それにより商品1点1点に対するこだわりや磨き上げが進み、商品力が大幅に向上しました。これが大きな背景だと考えています。結果として平均売価が12パーセント上がり、これが採算改善や増収につながりました。

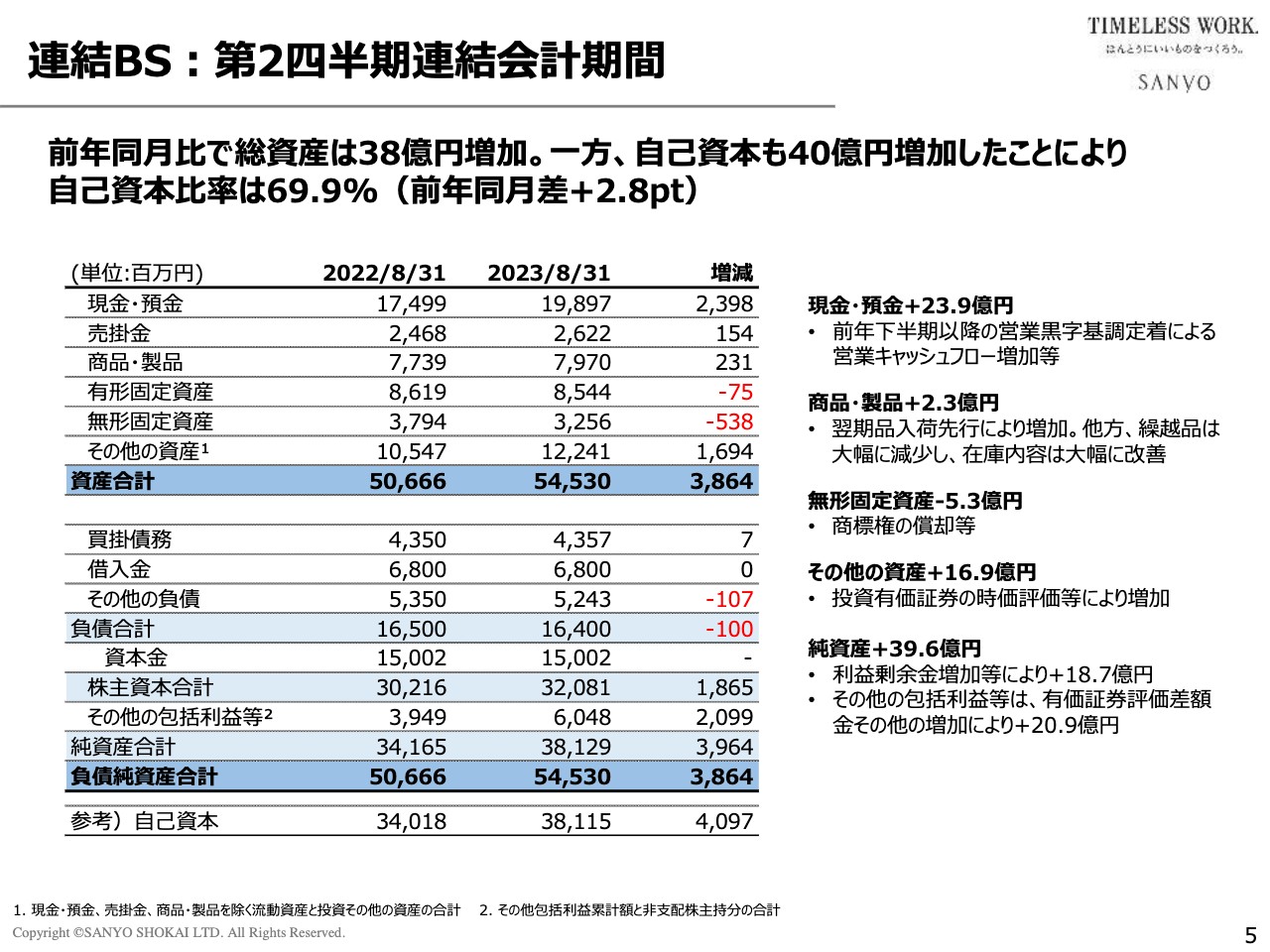

連結BS:第2四半期連結会計期間

バランスシートの主要項目についての前年同月比較です。現金・預金については、前年下半期以降に黒字基調が定着したことによって営業キャッシュフローが積み上がった結果、前年同月差23億9,800万円増となっています。

商品・製品は前年同月差で2億3,100万円増加していますが、当期品が大幅に増加し、逆に繰越品・旧品が大幅に減少したことで新旧の入れ替えが進み、中身は大きく改善しています。

無形固定資産は前年同月差で5億3,800万円減少しています。これは保有商標権の償却が進んだことによるものです。その他資産は前年同月差16億9,400万円の増加で、これは投資有価証券の時価評価等によるものです。純資産は前年同月差で39億6,400万円増加しています。これは、利益剰余金が18億6,500万円増えたことに加えて、その他の包括利益等が増加したことが要因です。

期末自己資本は前年同月差40億9,700万円の増加です。総資産の増加以上に純資産が増加したことで、自己資本比率は69.9パーセントとなり、前年同月差で2.8ポイント上昇しています。

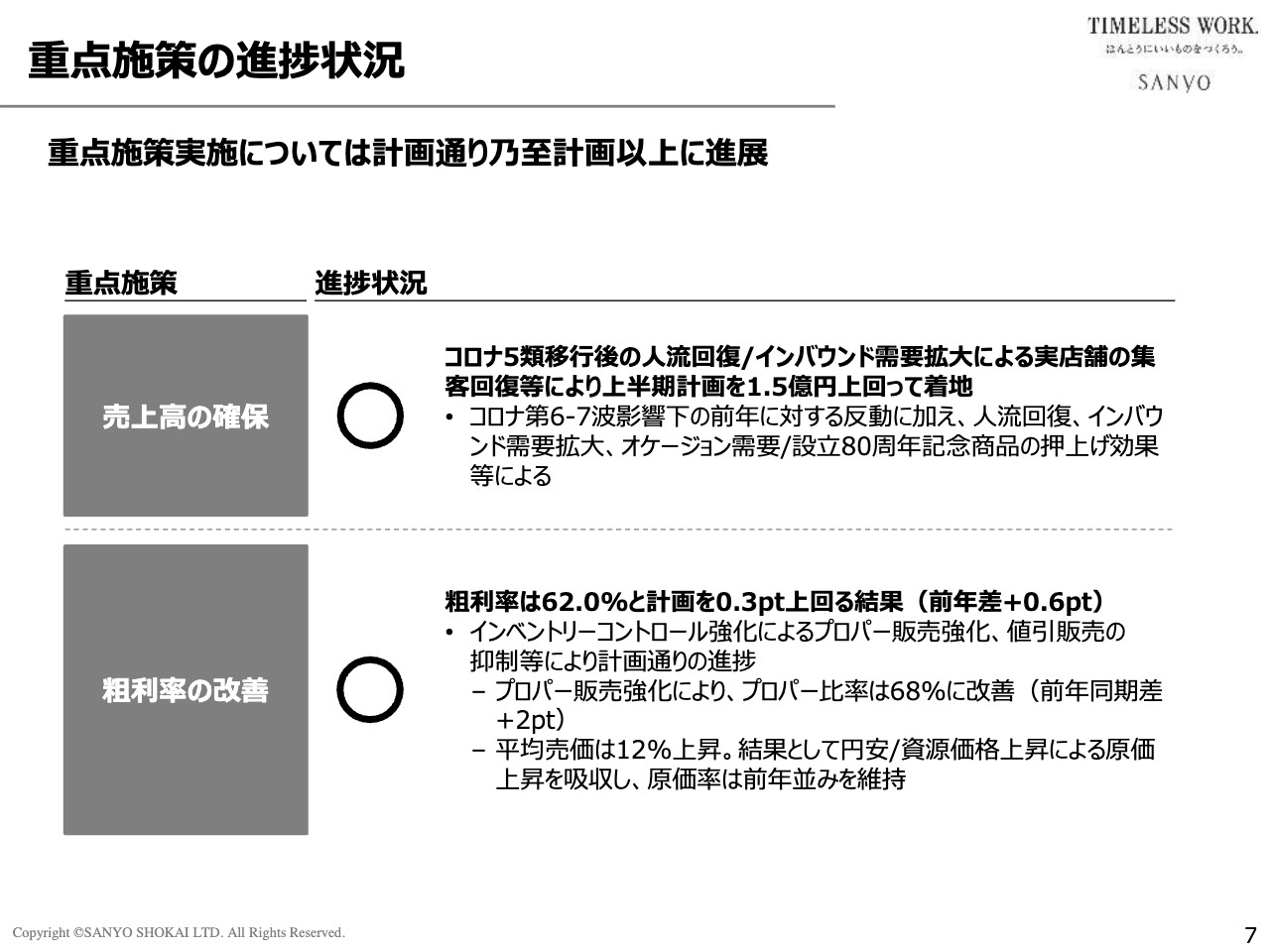

重点施策の進捗状況

こちらのスライド以降に、2024年2月期第2四半期の振り返りをまとめています。まず重点施策の進捗状況およびそれに対する自己評価についてです。売上高の確保については、前年差、計画差ともに向上したことで、評価としてはマルです。粗利率の改善については、粗利率は62.0パーセントで計画を0.3ポイント上回っており、前年差でも0.6ポイント改善しているため評価はマルとしました。

粗利率改善の要因は、インベントリーコントロール強化によるプロパー販売比率が上昇したことです。上半期累計のプロパー販売比率は68パーセントで、前年から2ポイント改善しています。また、円安の進行や原料価格の上昇によって、仕入価格は全体的に上昇していますが、平均売価が12パーセント上昇したことで原価上昇を吸収でき、調達原価率についてもほぼ前年の水準を維持できました。

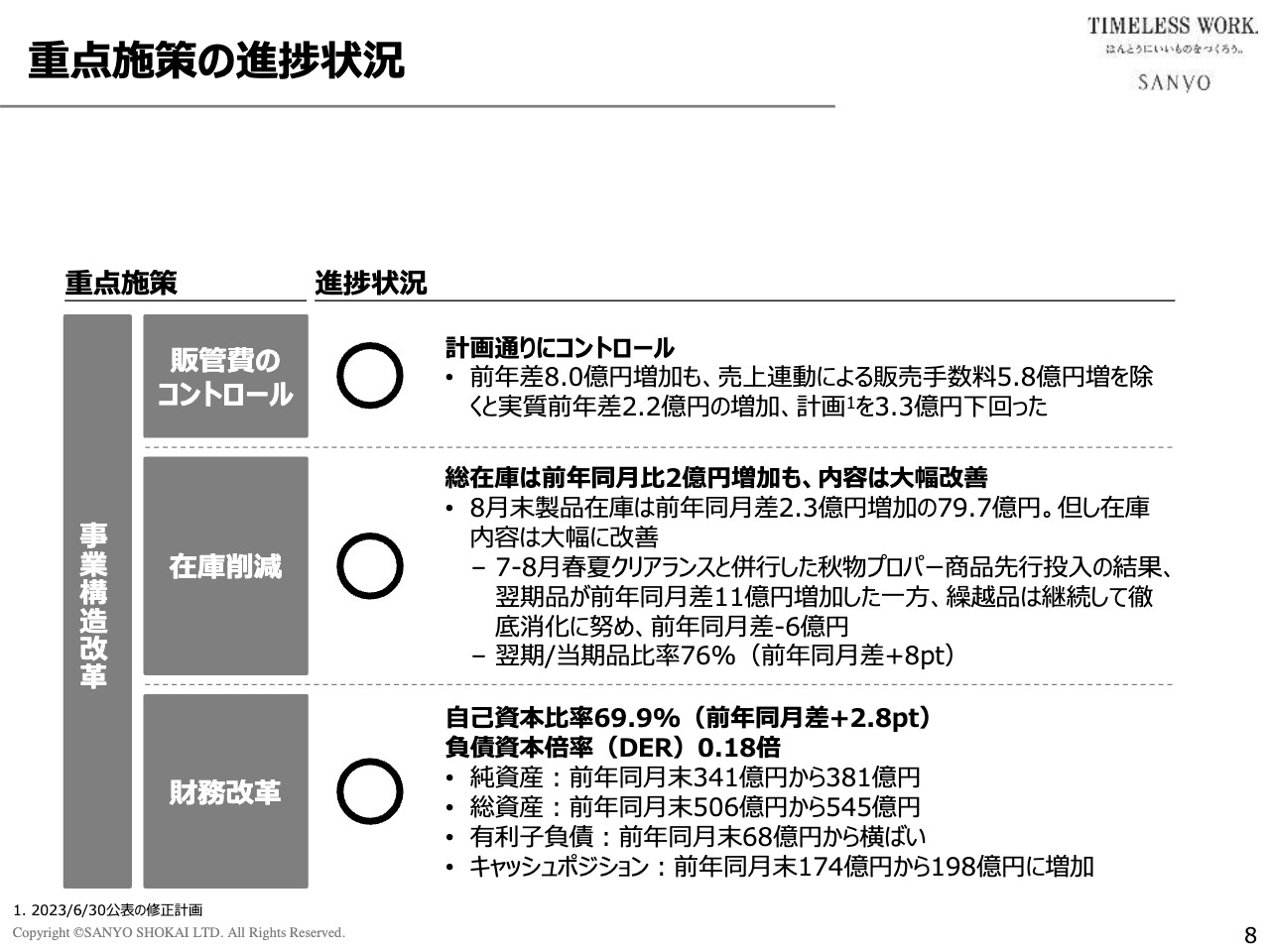

重点施策の進捗状況

販管費は前年差で8億円増加しています。前期から収益認識基準を変更しており、売上に消化取引における販売手数料を加える一方、販管費にもこの売上連動の変動費である販売手数料を含めることとなり、これが売上増加にともない5億8,000万円増加しました。この販売手数料の影響を除くと実質的には前年差2億2,000万円の増加で、計画を3億3,000万円下回っています。したがって販管費コントロールについても評価はマルとしました。

在庫削減については、総在庫は2億円増加していますが、クリアランスの短期化・小規模化と商戦サイクルの短縮化にあわせて、翌期品を前倒しで投入したため、11億円増加しています。一方で、繰越品は継続して徹底消化に努めた結果、前年同月差で6億円減少しました。

この結果、当期品と翌期品の比率は76パーセントで、前年同月差で8ポイント増加しました。逆に旧品の比率は24パーセントで、前期から8ポイント低下しました。したがって、評価はマルとしています。

財務改革については、自己資本比率が69.9パーセントで、前年同月差で2.8ポイント上昇しました。負債資本倍率(DER)も0.18倍と非常に低い水準を維持でき、キャッシュも前年同月末の174億円から約24億円増加したため、評価はマルとしました。

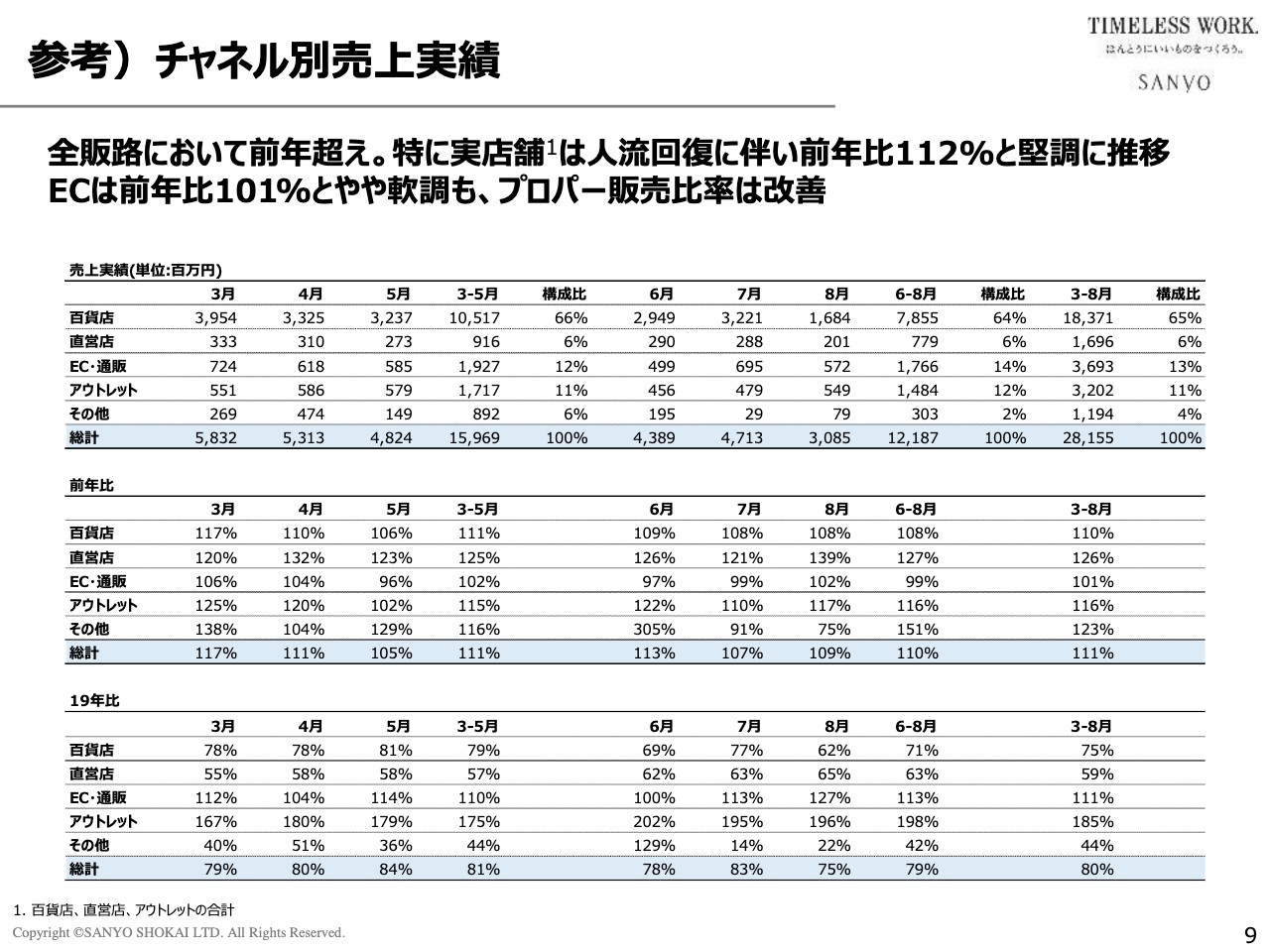

参考)チャネル別売上実績

スライドはチャネル別の売上実績で、表の一番上が当期の実績です。百貨店が65パーセント、直営店が6パーセント、EC・通販が13パーセント、アウトレットが11パーセント、その他が4パーセントでした。

ちなみに前年は百貨店が66パーセント、直営店が5パーセント、EC・通販が14パーセント、アウトレットが11パーセント、その他が4パーセントでした。したがって前年差としては、百貨店の比率は1ポイント低下、直営店は1ポイント上昇、EC・通販は1ポイント低下、アウトレットは横ばいという結果です。

スライド中段の表は前年比です。全チャネルが前年から増加していますが、それ以外のチャネルに比べるとEC・通販が101パーセントと微増にとどまっています。これは、コロナ禍の沈静化にともないリアル店舗への回帰が進んだ結果と判断しています。

スライド下段の2019年比は、コロナ禍前との比較です。百貨店、直営店はまだコロナ禍前の水準に戻っていません。一方で、EC・通販はコロナ禍前と比べると11パーセント増加しています。

また、アウトレットは185パーセントと大幅増です。その背景としては、店舗数が増えたこともありますが、前年からプロパー店舗とアウトレットの役割を明確にしたことがあります。プロパー店舗ではプロパー販売に徹し、未消化品はすみやかにアウトレットに移動することで役割分担を明確化しました。

言い換えると、セール販売については基本的にアウトレットに集約するということであり、プロパー店舗におけるプロパー販売比率が向上したことの反映ともいえます。

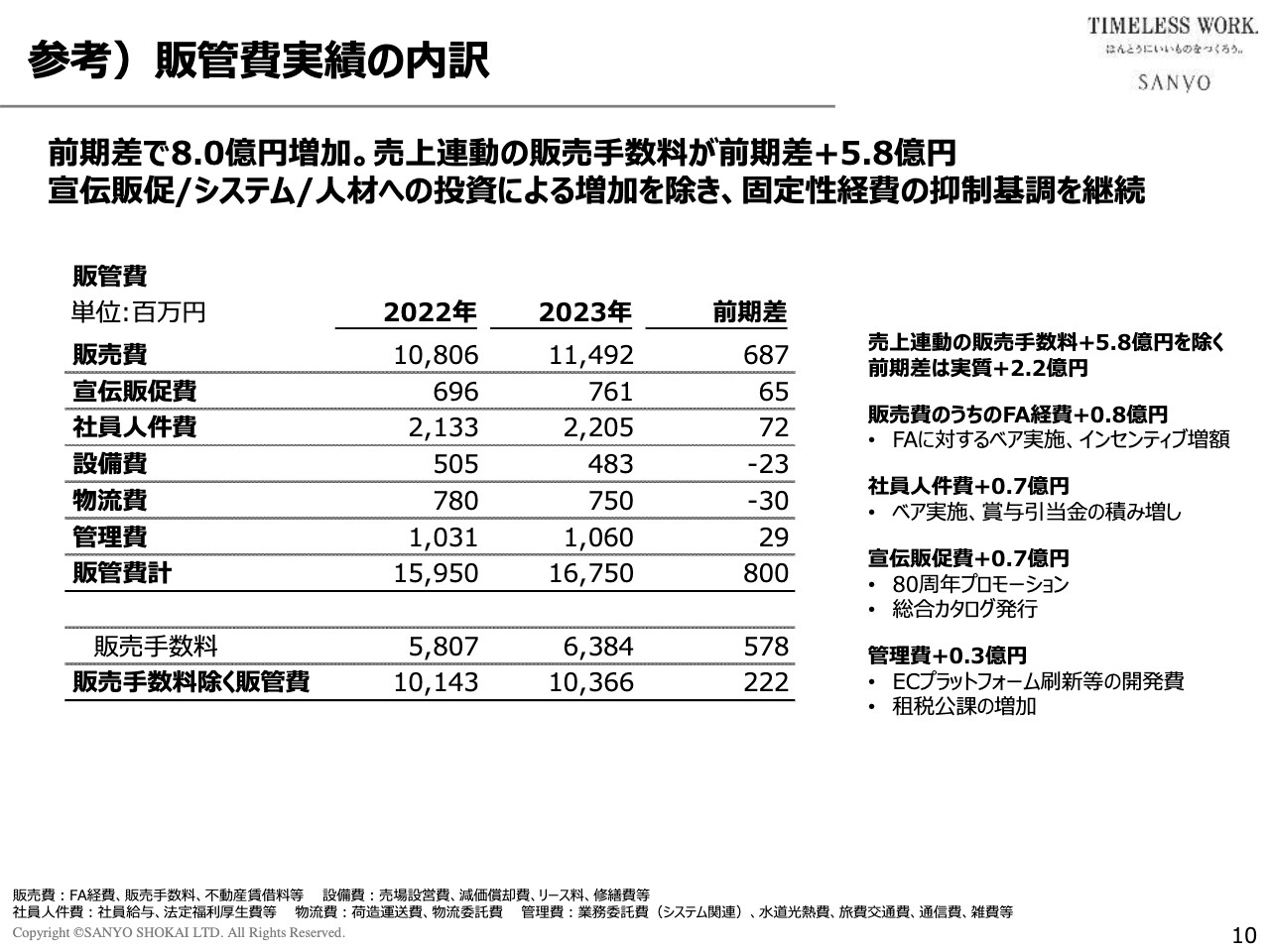

参考)販管費実績の内訳

スライドは販管費の実績です。販管費は前年差で8億円増加していますが、そのうち5億7,800万円は売上増加にともなう販売手数料の増加で、実質的には2億2,200万円の増加です。内訳としては、FAに対するインセンティブの増加と社員人件費の増加、すなわち業績改善にともない社員還元を強化したことによる販管費増が1億5,000万円となっています。

その他、宣伝販促費は前年差約7,000万円増です。また、2023年9月にECプラットフォームを刷新したため、それにともなう初期費用として約3,000万円が発生しています。以上が主たる増加要因で、それ以外の固定性の経費はほぼ横ばいでした。

2024年2月期の基本方針

こちらのスライド以降に2024年2月期の通期計画を記載しています。基本方針は期初と同じで、前期に引き続き中期経営計画に則った事業戦略を推進します。前期実績を踏まえて中期経営計画2年度である今期の売上・利益計画の必達を期し、それによって最終年度目標達成に向けた基礎固めを行います。

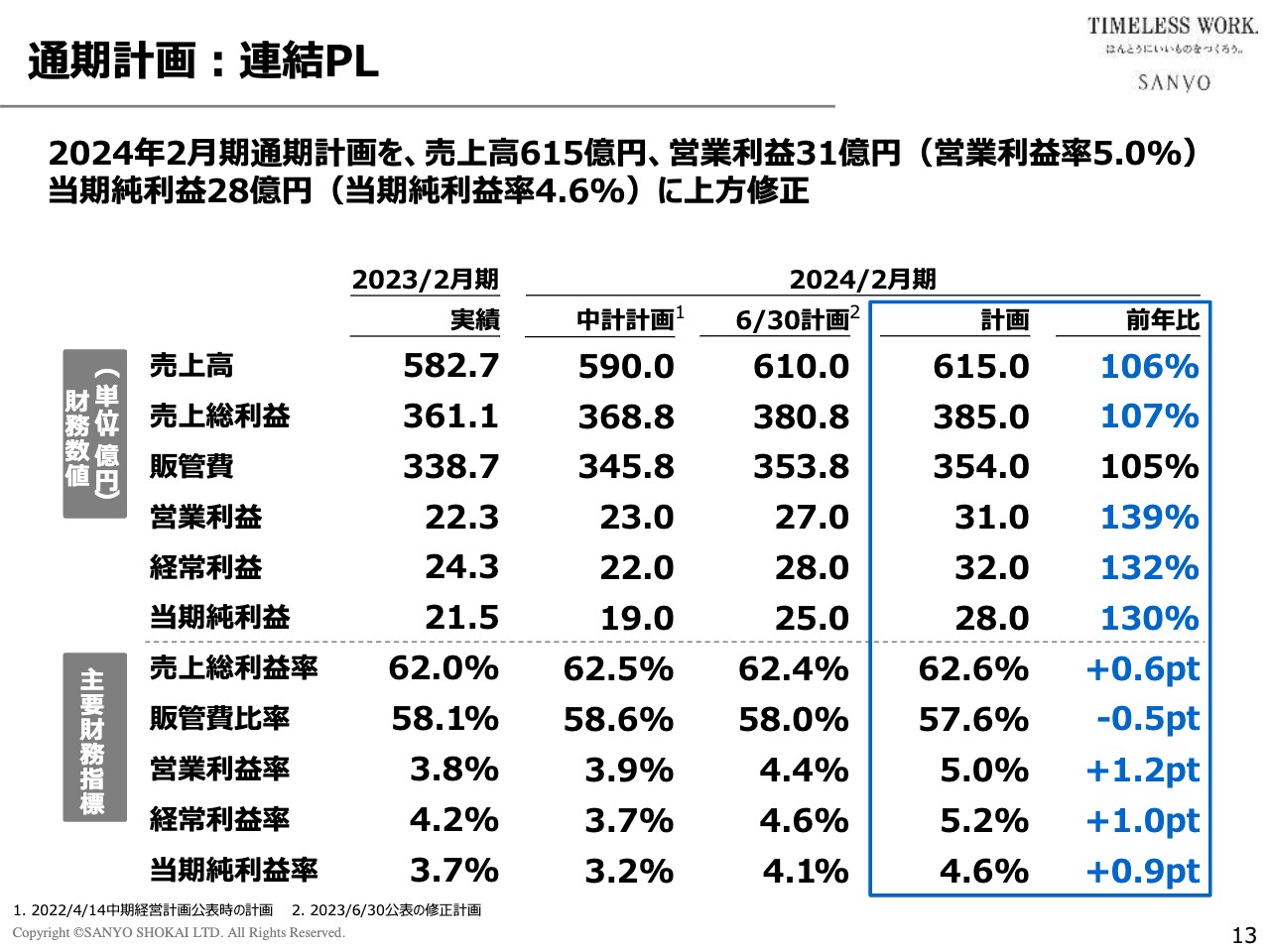

通期計画:連結PL

スライドに今期の定量計画を記載しています。青枠でくくった部分が今期の計画です。上半期の実績が計画を上回ったため、その結果を踏まえて通期計画を上方修正することとしました。

売上高が615億円、売上総利益が385億円、販管費が354億円、営業利益が31億円、経常利益が32億円、当期純利益が28億円、売上総利益率が62.6パーセント、販管費比率が57.6パーセント、営業利益率が5パーセント、経常利益率が5.2パーセント、当期純利益率が4.6パーセントです。6月30日の1次修正計画に対して、売上高は5億円、営業利益は4億円、経常利益は4億円、当期純利益は3億円の上方修正となりました。

KPIについては、売上総利益率は0.2ポイント上昇、販管費比率は0.4ポイント低下、営業利益率は0.6ポイント上昇、経常利益率は0.6ポイント上昇、当期純利益率は0.5ポイント上昇の上方修正を行いました。

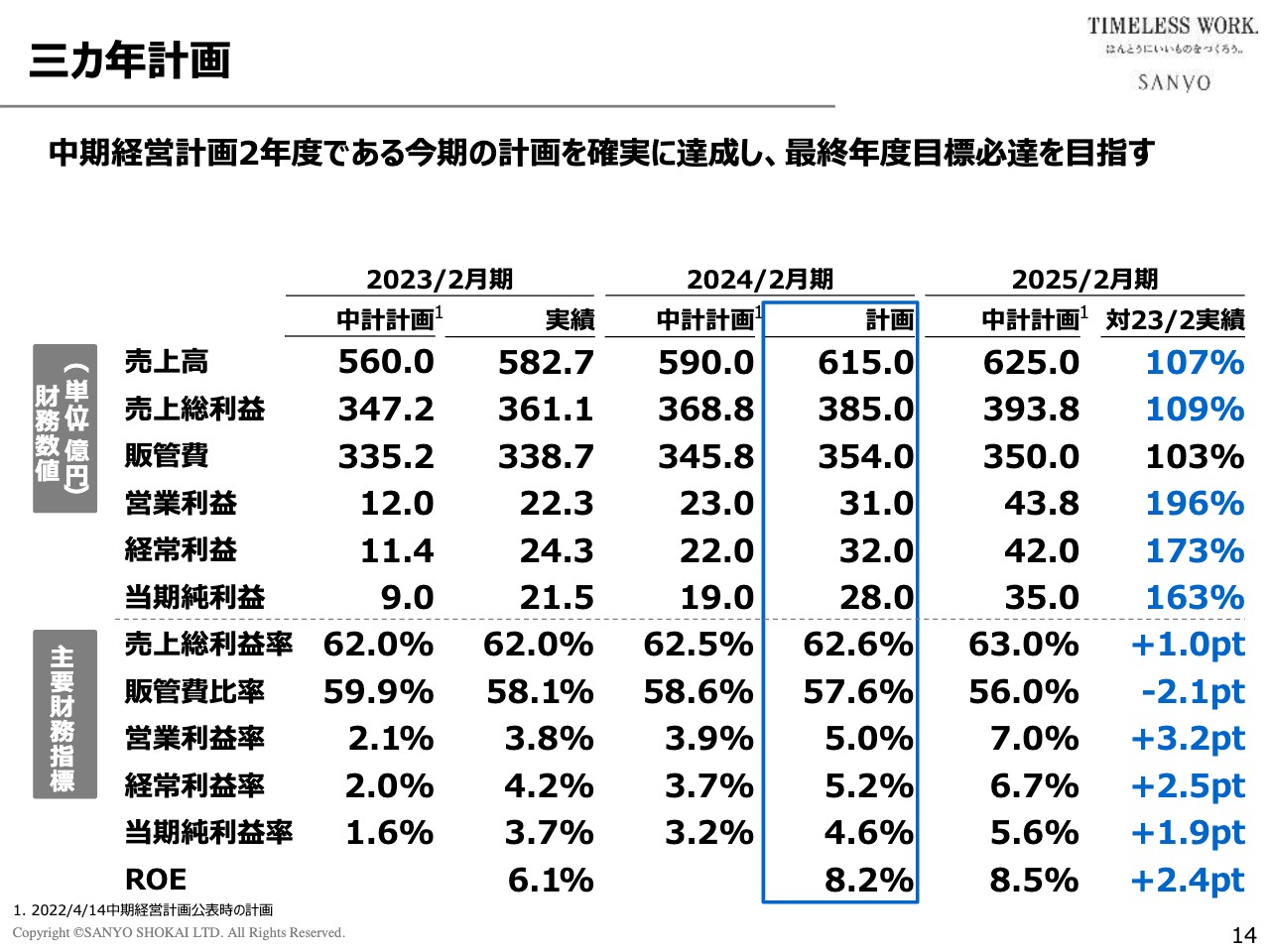

三カ年計画

中期経営計画の三カ年計画について、各年度計画との比較です。スライド左から前期、今期、来期と並んでおり、それぞれ左側の数字が中期経営計画で策定したものです。前期については右側に実績を、今期は修正計画を、来期は2023年2月期の実績比を記載しています。

初年度である前期に2年度計画をほぼ1年前倒しで達成しました。今期はその実績をベースに、名実ともに最終年度目標達成に向けたトランジションの年にする計画です。

スライドの一番下にROEの推移についても記載しています。前期の実績としてはROE6.1パーセントです。今期はこの修正計画を達成すれば8.2パーセントになる見込みで、最終年度計画の8.5パーセントに対してあと0.3ポイントになる見通しです。

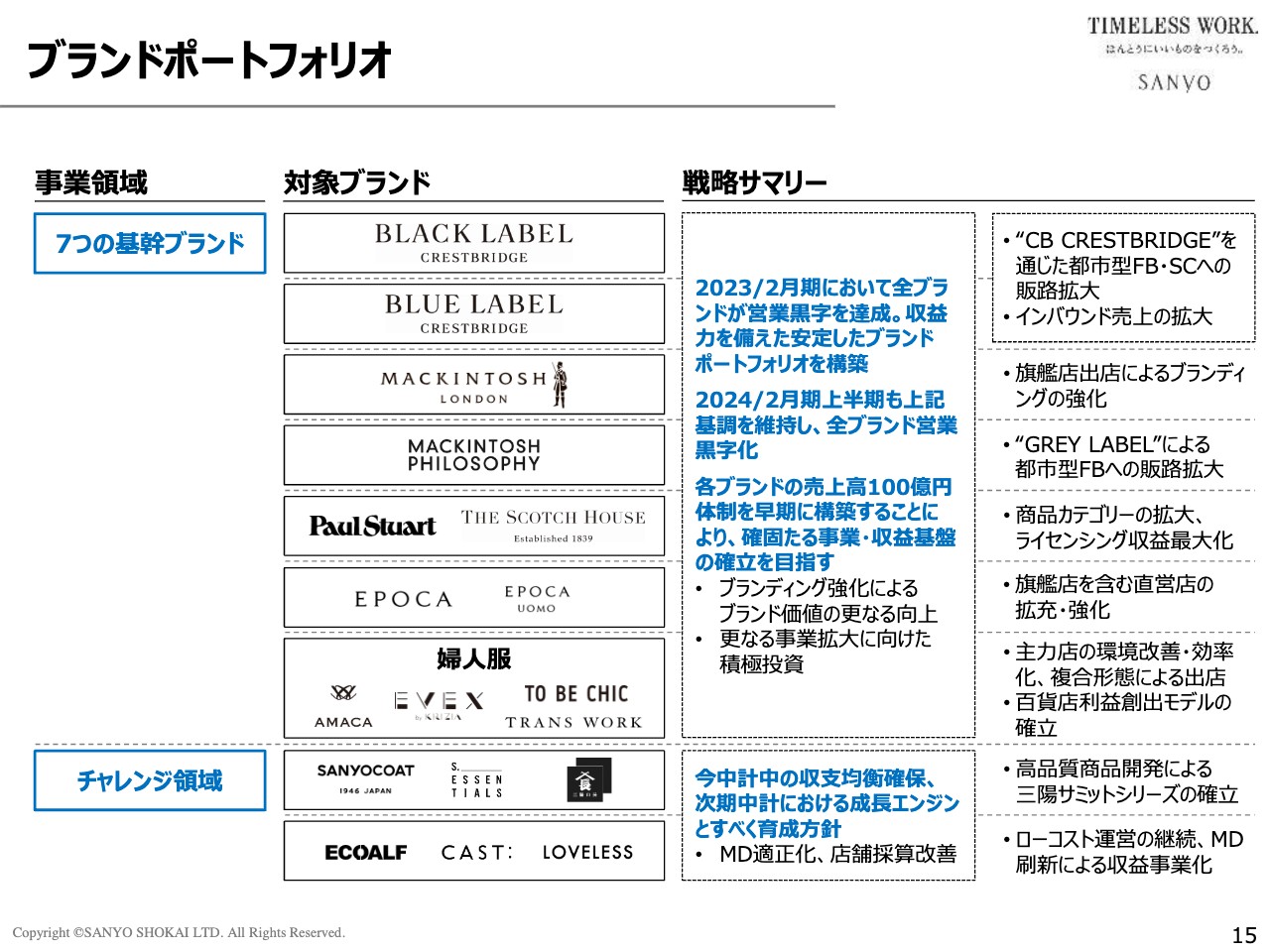

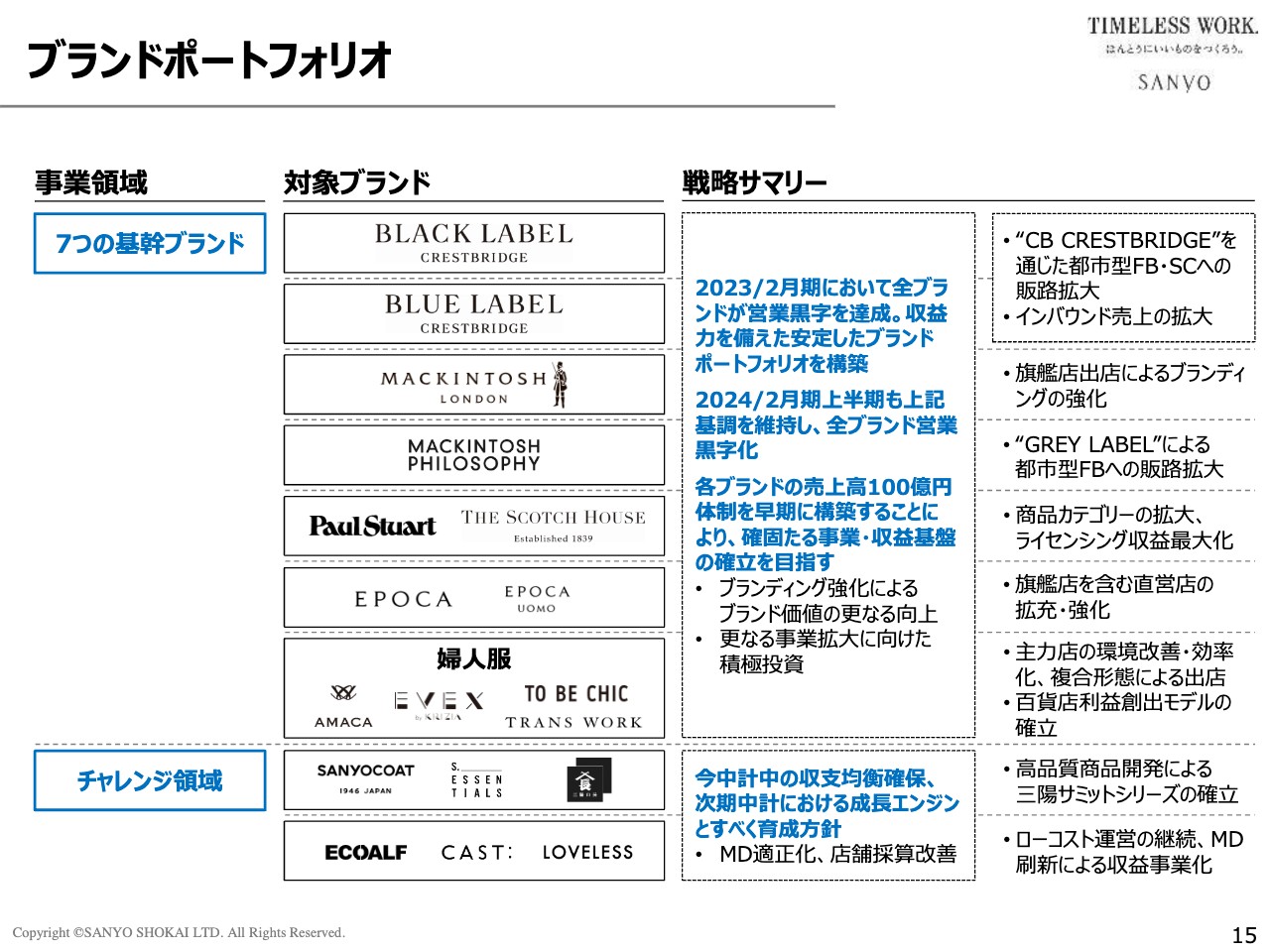

ブランドポートフォリオ

ブランドポートフォリオです。こちらは前期の決算説明の際に開示した内容の再掲ですが、サマリーの中に、上半期を終えた段階で7つの基幹事業については全事業で営業黒字を確保できたことを追加で記載しました。

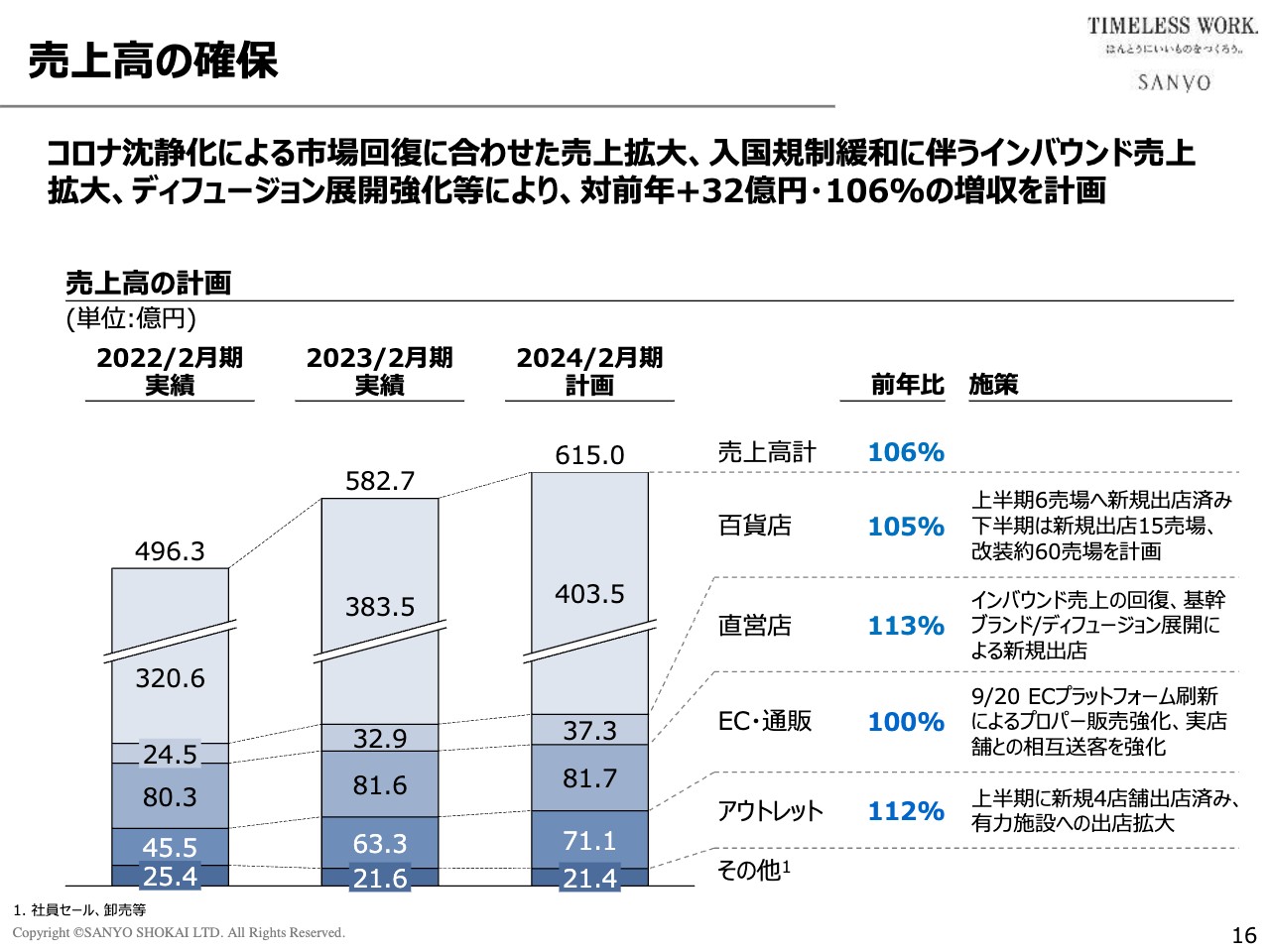

売上高の確保

売上高の確保についてです。売上高を615億円とする修正計画のチャネルごとの内訳と方針をスライドにまとめています。

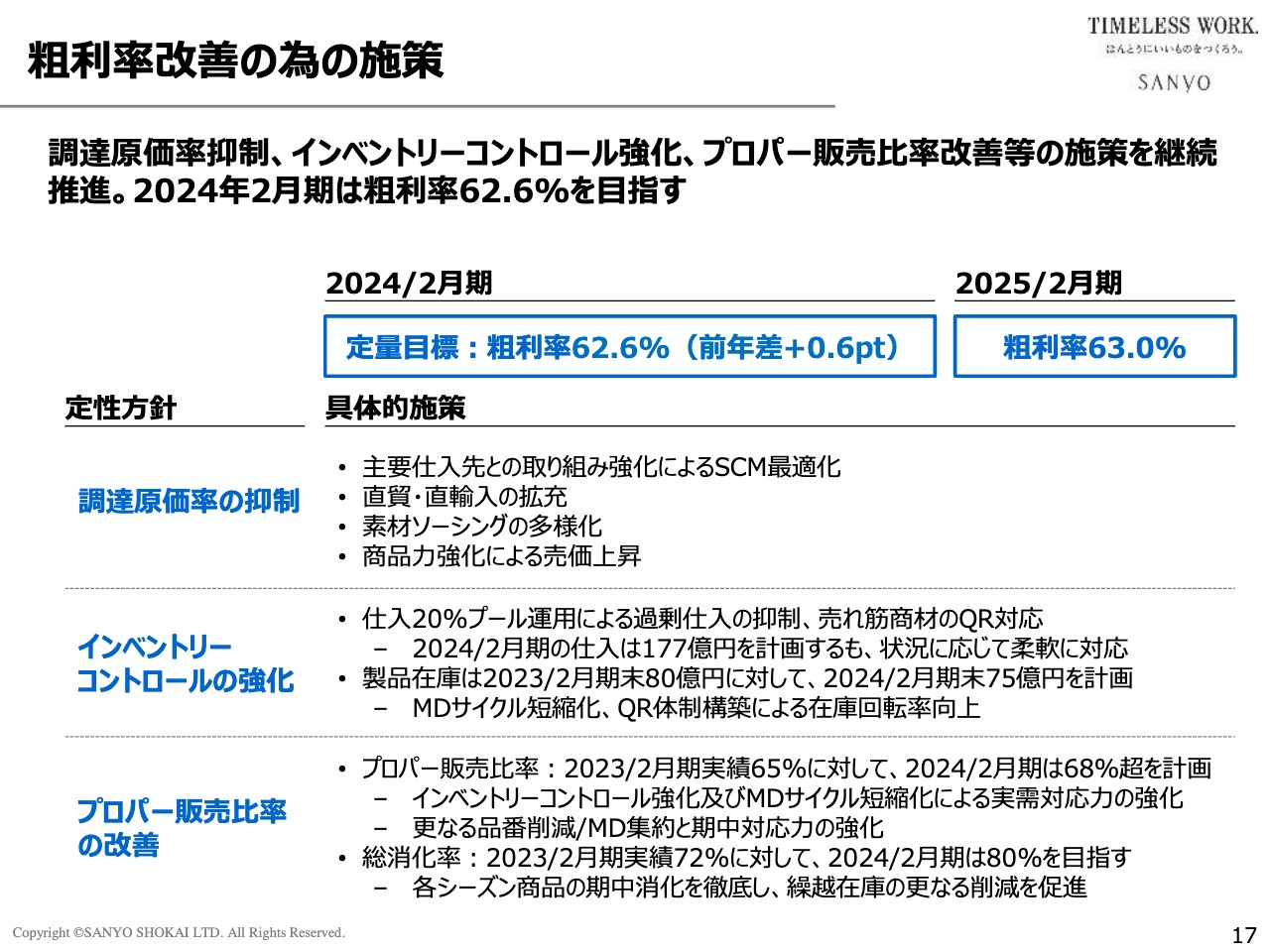

粗利率改善の為の施策

粗利率改善のための施策です。粗利率については2024年2月期に62.6パーセントと、前年差0.6ポイントの改善を目指しています。そのための施策は期初計画と同じ内容です。

まず、調達原価率の抑制については、主要仕入先との取り組み強化によるSCMの最適化、直貿・直輸入の拡充、素材ソーシングの多様化という施策があります。今回はそれに加えて、商品力強化をさらに進めることにより、売価上昇を目指します。上半期で12パーセントアップした流れを下半期以降も維持し、拡大して、調達原価率を抑制する計画です。

インベントリーコントロールについては、引き続き徹底して強化する方針であり、前期から導入した仕入れの20パーセントプール運用がだいぶこなせるようになってきました。そのため、期中対応力を高めたりQRを導入したりすることによって、在庫効率を上げる方針です。期末製品在庫は、前期末の80億円から今期末は75億円に抑えたいと考えています。

プロパー販売比率の改善についてもこれまでの施策を継続する方針です。前期実績は65パーセントでした。今期下半期以降にプロパー販売比率をさらに改善することにより、通期でスライドでは68パーセントと記載していますが、実際には70パーセントを目指したいと考えています。総消化率についても、前期実績の72パーセントから、今期は80パーセントへの向上を目指したい考えです。

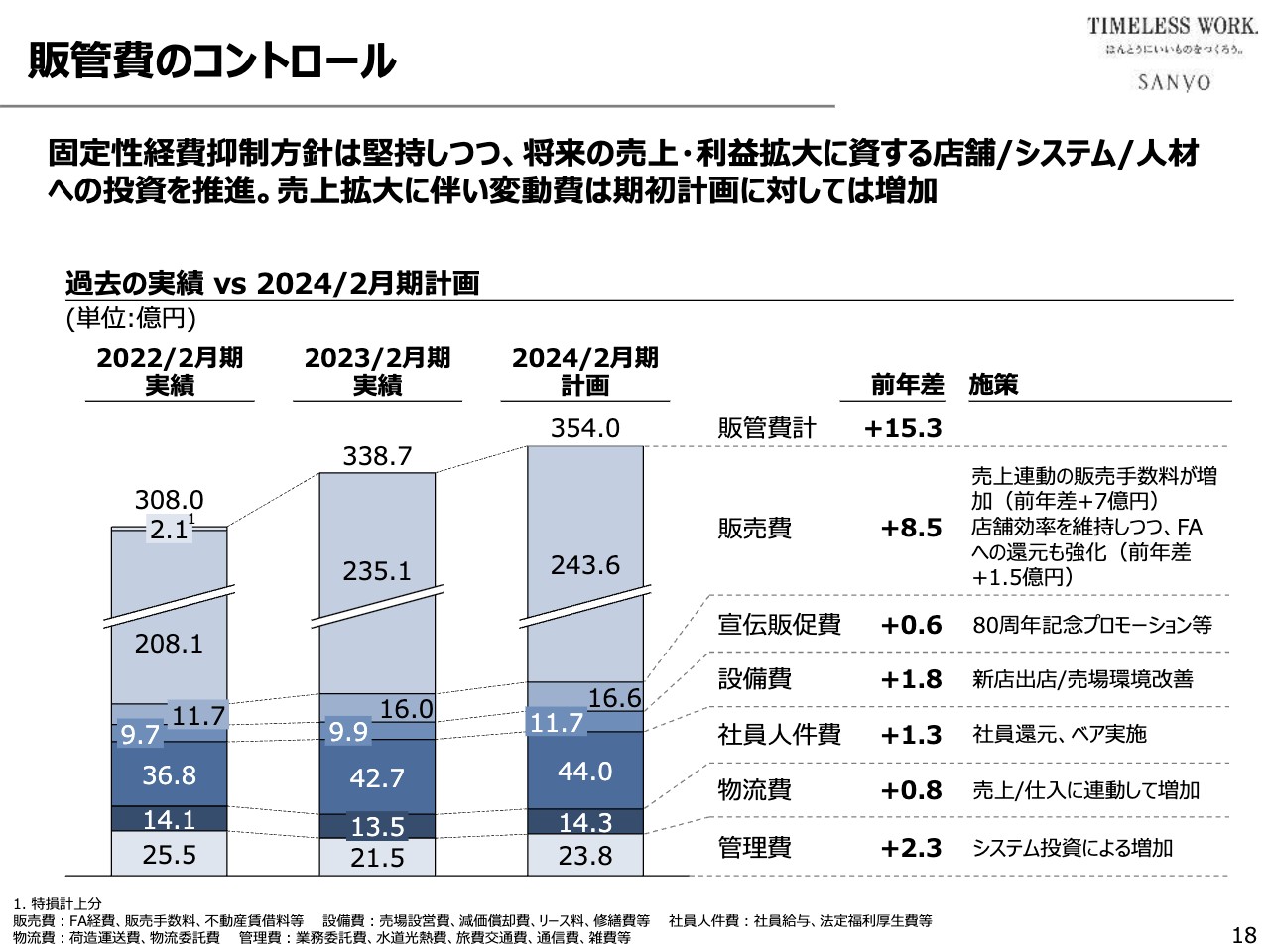

販管費のコントロール

販管費コントロールです。下半期も含めて、通期で前年差15億3,000万円の販管費増を見込んでいます。このうち約7億円が売上連動の販売手数料の増加分で、売上増加にともなって増加しています。それを除くと8億円強の増加を見込んでおり、内訳としては、FAに対するインセンティブや社員人件費増加によるものが約2億8,000万円です。

それ以外では宣伝販促費、新規出店にともなう設備費、システムリニューアルにともなうシステム費用等です。下半期以降も、このような販売管理費以外の固定性経費の抑制方針は堅持したいと考えています。

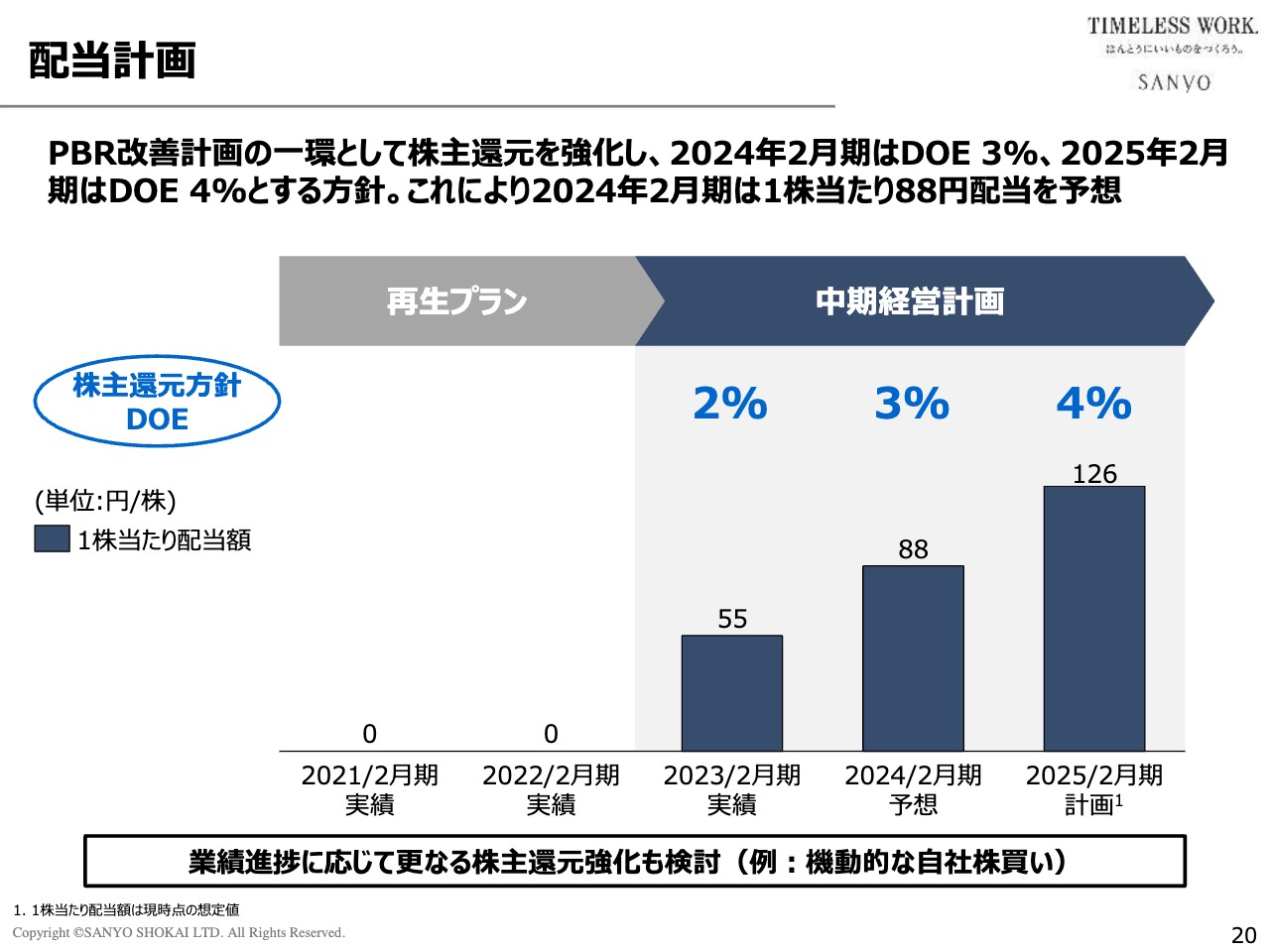

配当計画

配当計画です。後ほどご説明するPBR改善計画の一環として、株主還元をさらに強化したいと考えています。株主還元の強化については、中期経営計画でも方針として打ち出していますが、それをさらに加速させる考えです。

もともと今期の配当方針はDOE2パーセントでしたが、1ポイント上げて3パーセントの配当を実施したいと考えています。これにより配当は1株当たり88円に増配する方針であり、修正計画達成ベースで計算すると配当性向は37パーセント程度となります。

PBR改善計画

決算結果とあわせて開示したPBR改善計画についてご説明します。この計画は、プライム市場上場企業に対して、東京証券取引所から改善計画開示の要請があったことから、その要請に沿って作成し開示したものです。

現状分析・課題・解決策

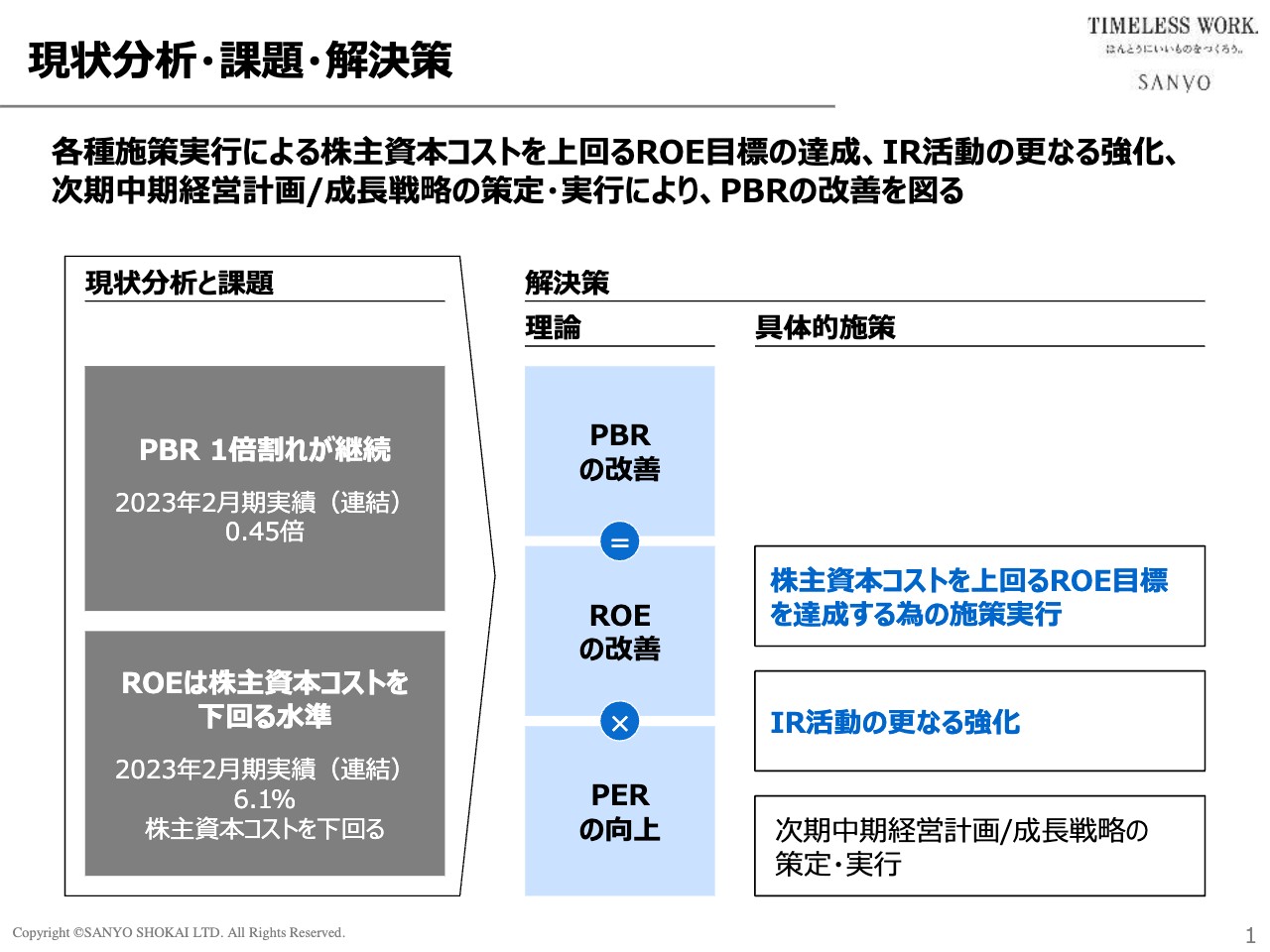

スライドにPBRについての現状分析・課題・解決策を記載し、左側には現状を記載しています。

当社の株価はPBR1倍割れが継続しており、前期末で0.45倍、直近でも0.65倍から0.7倍で、バランスシートの中身に比して市場から十分な評価を得られていない状況です。また、前期黒字化したとはいえ、ROEは前期6.1パーセントにとどまっており、いまだ株主資本コストを下回る水準です。

こうした現状をどのように打開していくかについて、スライド右側に記載しています。解決策の指針は「PBRの改善=ROEの改善×PERの向上」であり、この3つのKPIを改善することになります。

これらのKPIの関係としては、数式的にはROEにPERを乗じたものがPBRですが、それぞれの指標は相互にリンクしています。ベースとなるのはROEであるため、ROEを改善することがPERとPBRの改善につながります。

したがって施策としては、とにかくROEの改善を実現することを目指します。それに加えて、IR活動のさらなる強化を進めます。これらの施策は今中期経営計画だけで完結するものではなく、次期中期経営計画以降も継続して実行しなければならない恒久的な施策です。

ROEの改善

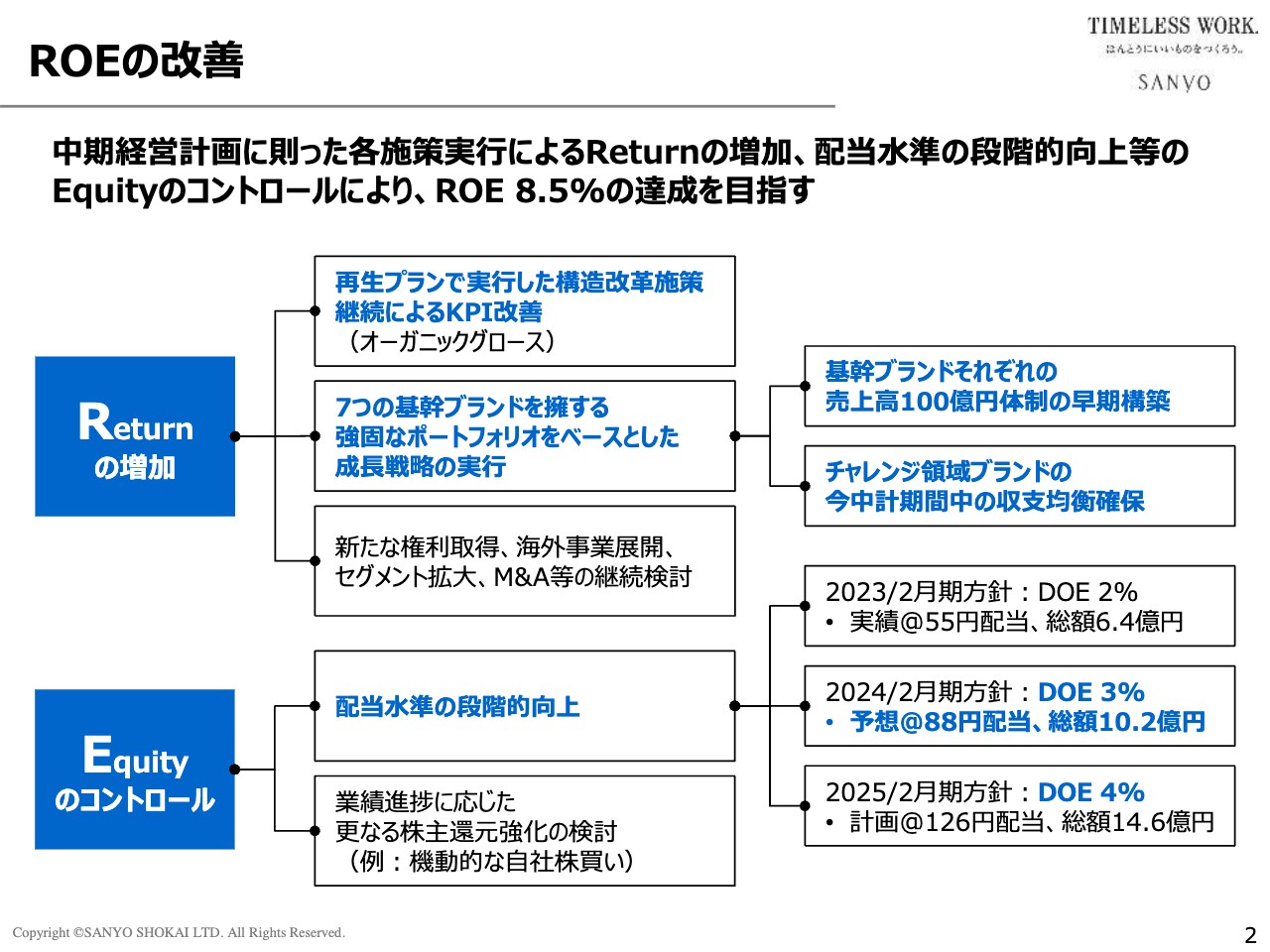

ROEの改善策についてご説明します。ROEは「Return on Equity」の略で、リターンが分子、エクイティが分母です。したがって、ROEの改善とは、まず分子であるリターンを増加させることです。リターンを増加させるためには、業績を改善して収益を拡大することが必要です。そのためには、中期経営計画に盛り込んだ施策を徹底して実行することに尽きます。

さらに分母対策として、エクイティのコントロールを行います。これはエクイティを減らすという意味ではなく、エクイティをいかに有効活用するか、また、いかにエクイティの肥大を招かずに適正水準を維持するかということです。

その方途の1つとして、株主還元強化を徹底して進めます。従来の配当方針はDOE2パーセントでしたが、今期はDOE3パーセントに引き上げる計画です。来期については、現在の中期経営計画が達成できる前提で、さらに1ポイント引き上げる方針にしたいと考えています。

2025年2月期のKPI

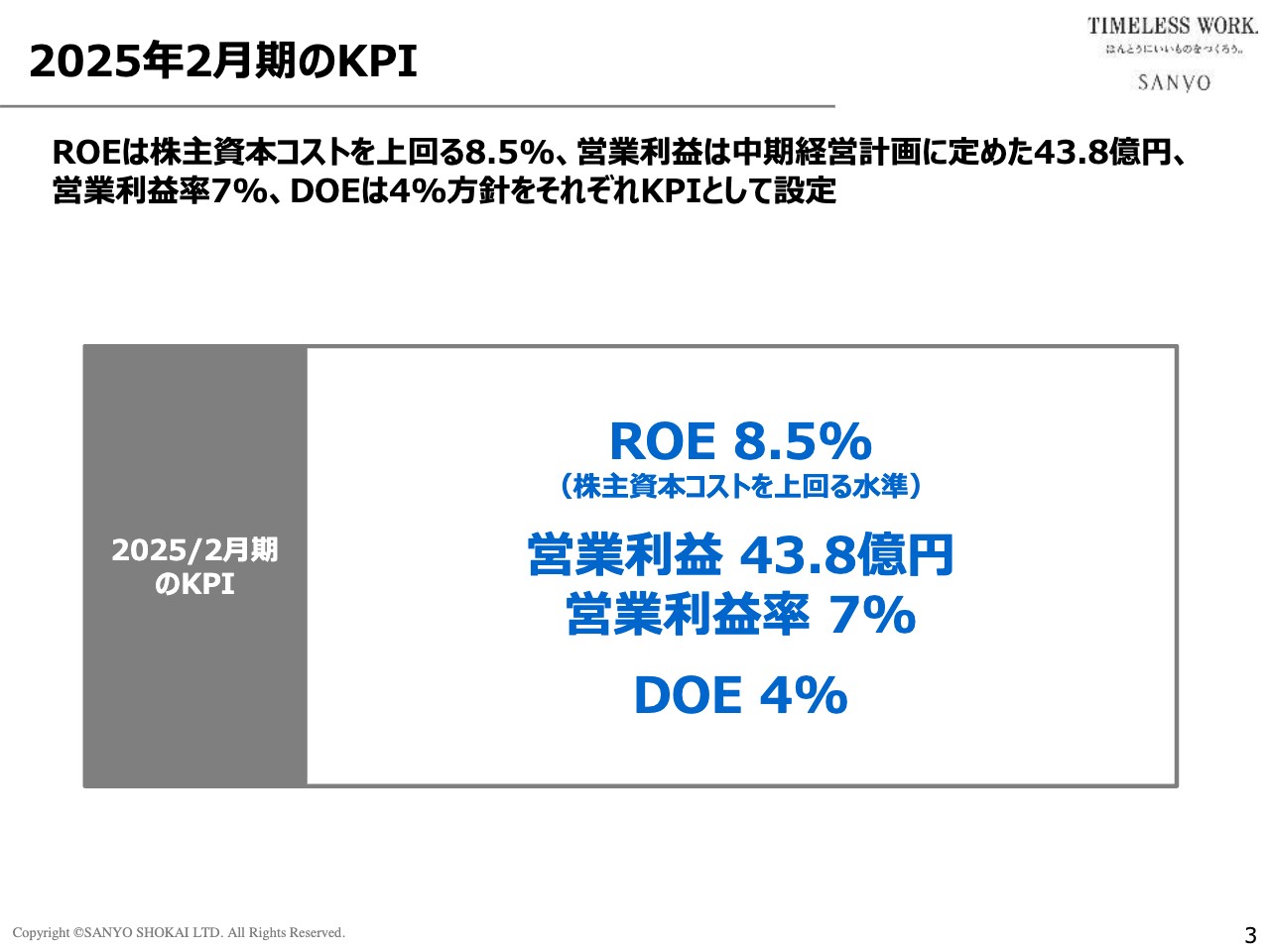

中期経営計画の最終年度である2025年2月末のKPIイメージです。こちらは中期経営計画の中でも記載していますが、ROEが8.5パーセント、営業利益が43億8,000万円、営業利益率7パーセントとしています。これらの達成を前提に、今回新たにDOE4パーセントの方針を打ち出しました。

ネットキャッシュ・アロケーション

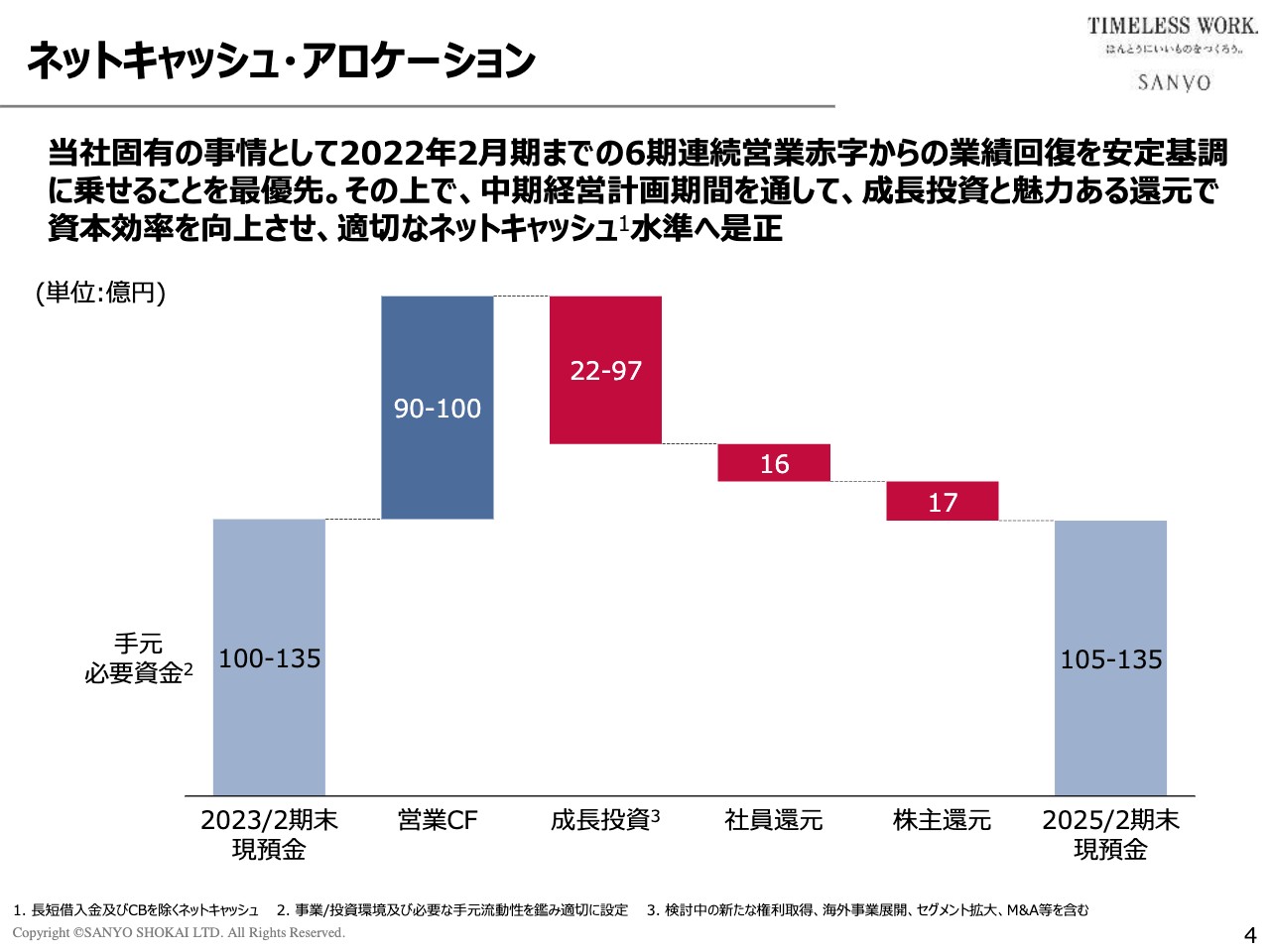

ネットキャッシュ・アロケーションについてご説明します。現在は業績改善が進み、毎期キャッシュが積み上がっている状況です。そこで、このキャッシュをいかに活用して新たなバリューを生み出すかが今後の経営課題となってきます。

スライドのチャートは、手元必要資金以外のキャッシュは、積極的に成長投資や社員還元、株主還元に活用するという方針を示しています。ただし、記載した金額はあくまで目安であり、固定したものではありません。実際には、その時々の状況に即して臨機応変に対応したいと考えています。

また、チャートには借り入れ、いわゆるデットポジションは記載していませんが、必要に応じて借り入れの活用もオプションとして行使する方針です。

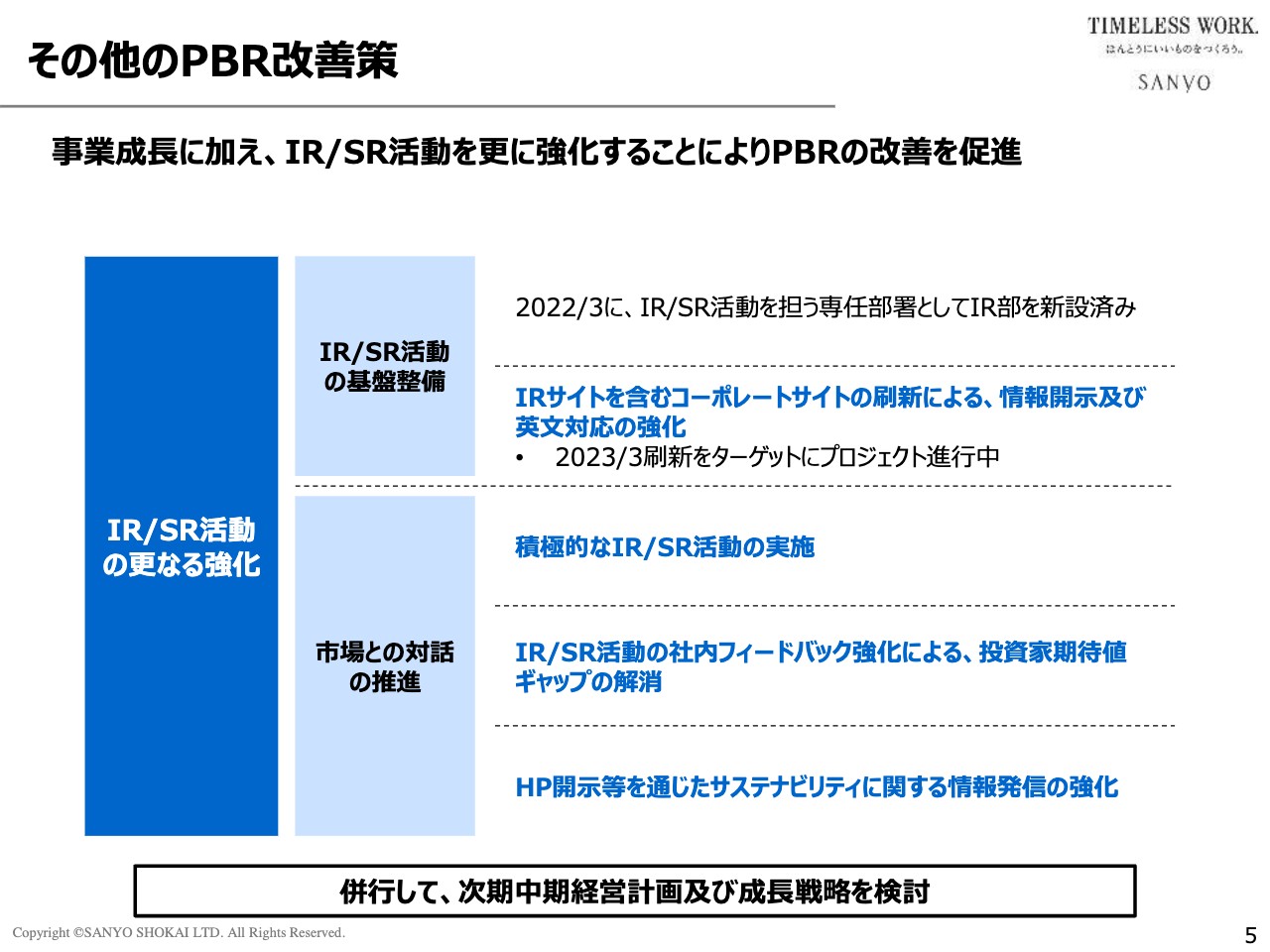

その他のPBR改善策

その他のPBR改善策として、IR/SR活動のさらなる強化を挙げています。株価というのは、投資家が企業の将来価値をどう評価するかによって定まるものです。そのような意味では、当社は前期で黒字化したといっても、まだ1期のみの実績で、黒字基調が完全に定着したと実証できたわけではありません。

したがって、今後も業績改善を継続することにより、定量的な価値を向上させるとともに、投資家やステークホルダーに対しては積極的に情報開示しコミュニケーションを深めていくことで、当社の将来の企業価値についてよりクリアな展望を持っていただけるように努力することが必要だと考えています。

質疑応答:前回の黒字決算の時期について

質問者:上半期が黒字になるのは何期ぶりですか?

大江:当社は2019年度に決算期を2月期に変更しています。それ以前は1月から12月のカレンダーイヤーで、上半期は1月から6月の実績でした。そのため一概に比較はできないのですが、上半期の黒字決算は「バーバリー」を展開していた2015年12月期が最後だと聞いており、決算期を2月期に変更して以降は今期が初めてです。

質疑応答:自社株買いについて

質問者:PBR改善計画に関連して、今回はかなり増配を行っているため、短期的な改善策は実施していると思います。自社株買いの方針はいかがですか?

大江:自社株買いの計画は現時点では具体的にはありませんが、絶対に行わないということではなく、必要に応じて機動的に実施したいと考えています。

質疑応答:QR体制について

質問者:今期の粗利率改善のための施策について、QR体制の構築とありますが、主にどのような商品カテゴリーに適用するのか、あるいはQRでどのくらい生産のスパンが短くなるのかなど、もう少し詳しく教えてください。

大江:QRの対象は限定していません。すべてのアイテムにおいて、実行可能なものについてはできるかぎりQR対応をするように指示しています。

調達について、従来はシーズンの初めに100パーセント一括発注で仕込んでいたのですが、今は20パーセントプール制というルールを導入しており、見込み発注は計画に対して80パーセントで、20パーセントは保留枠として期中対応にまわすことを徹底しています。

この20パーセントの保留枠が、ブレーキとアクセルの双方の機能を持っています。ブレーキのような機能とは、シーズンもので不必要なものは仕入れずに済むことです。アクセルの機能としては、売れ筋や当たり商品を補充できます。このルールを導入して3年目ぐらいですが、社内でも比較的活用方法に慣れてきて、非常に効率的な運用につながっています。

QRのリードタイムは、アイテムによってまちまちです。QRのポイントは、いわゆる本命商品や当たり品番などの素材をいかに準備するかです。縫製スペースは空いているところを探すわけですが、その前に素材や付属の準備がなければQRは物理的に実行できないため、その辺をいかに機動的に行うかがポイントです。そのようなことについて社内での経験値が上がり、社員が学習しているため、機動的にできるようになったということです。

今年の夏は猛暑・残暑が続き、秋冬の初動が遅れたのですが、その間に盛夏商材を補充するように全社に号令をかけました。そのようなことが実行できたと考えています。

質疑応答:今後のブランドポートフォリオについて

質問者:今後のブランドポートフォリオについて、7つの基幹ブランドといわれていますが、前期と今期上半期はこの基幹7ブランドすべてが営業黒字になっています。

今後、各ブランドで売上高100億円を目指すために、今特に力を入れているブランドや、7つのグルーピングの現状を少し教えてください。また、旗艦店出店がありますが、このブランドであれば旗艦店で出していきたいなどといった考えがあれば教えてください。

大江:7つの基幹事業については、この上半期もおしなべて堅調に推移しています。各ブランドの売上高や割合などについては、契約上の制約等があり詳細は開示できませんが、幅としては70億円から90億円ぐらいです。また、ご説明した修正計画では、100億円に達するブランドもいくつか出てきています。

全ブランドの全事業を100億円体制にするというのは、非常にリアリスティックな目標値になってきたと判断しています。

質疑応答:下半期の消費動向について

質問者:下半期の消費動向について質問です。先ほどのお話のように、残暑が続いていたため秋物の動きが鈍かったことや、暖冬になるという気象予測も出ているかと思います。そのようなところも踏まえて、下半期の消費動向をどのように見ているのか教えてください。

大江:残暑が長引いたことで9月は少し苦戦しました。9月の月次業績については、昨日の16時に店頭販売実績の前年比を開示しましたが、前年比で96パーセントという結果になりました。

ECについては、9月20日にウェブサイトのリニューアルを行ったため、リニューアル期間において稼働を停止しました。それによりECは前年比76パーセントとなり、これがかなり足を引っ張りました。

一方、リアル店舗はほぼ横ばいでしたが、これまではだいたい110パーセントレベルだったことを考えると、9月はスローダウンしたということです。しかし、10月に入って気温が低下してきたため、10月に入ってからは再び前年を超える水準に戻っています。

エリア別では、北海道でいち早く気温が下がり、最低気温が15度を切った段階で北海道地区の数字は跳ね上がりました。東日本についても、東北エリアは数字が上がりました。そのような状況で、今さらながら我々のビジネスには気象条件の影響が非常に大きいということを痛感しています。

最近は全国的に気温が下がり秋らしい気候になってきているため、数字も上がってきています。しかしながら、おっしゃるとおり暖冬の予想が出ており、そのあたりはあまり楽観的にはなれないというところです。気温が下がって冬らしい冬が到来することを心待ちにしています。

質疑応答:そごう・西武売却の影響について

質問者:そごう・西武が新体制になって1ヶ月がたちました。御社のようなドメスティックのアパレルブランドはブランド一番店が西部池袋店に多いと思うのですが、西武池袋店の百貨店区画が大幅に縮小されるという話があります。現時点でそごう・西武から何か事情説明があったのか、それに対して今どのような見通しを持っているのか教えてください。

大江:そごう・西武の件は、当社にとってもかなり大きな影響があることは事実で、どのような結果になるのか注視しています。現状、そごう・西武からの説明はありません。

新宿地区でも小田急本店がクローズになり、渋谷地区でも東急本店がクローズになったことがありました。しかし、例えば小田急本店がなくなったあとも新宿地区の売上は落ちていません。お客さまは京王新宿店や高島屋新宿店に行ったり、伊勢丹本店に流れたりしており、エリア全体ではそれほど落ち込んでいないのです。

したがって、百貨店の床が無くなったからと言って百貨店顧客がいなくなったわけではないのであって、そのあたりはあまり悲観的には見ていません。ただし、そごう・西武は我々にとって決して小さくない売り場ですので、影響は出ると思います。

事程左様に、電鉄系の百貨店の多くは床面積がかなり縮小してきています。この間も矢野経済研究所のアパレル産業白書に出ていましたが、アパレル市場はコロナ禍で7兆5,000億円まで縮小しましたが、今年は8兆5,000億円まで回復する見込みがあるとのことです。そして、すべてのチャネルの中で百貨店の回復度合いが一番大きいのです。

単店で申し上げると、伊勢丹本店や阪急うめだ、高島屋JR名古屋は、史上最高売上を出しています。百貨店全体では、コロナ禍が明けてむしろ活況を呈しつつあり、百貨店に顧客が戻っている状況です。特に、ラグジュアリー・高額商品売り場には、これまでの富裕層のお客さまに加えて若いエントリーユーザーがどんどん参入し、新しい顧客が生まれています。加えて、インバウンド売上は多くの百貨店でコロナ禍前を上回る水準です。

売り場面積は確かに縮小しているのですが、このような高い嗜好があり購買力のあるお客さまにとって、百貨店は魅力的な売り場として見直されています。また、為替の要因もありますが、インバウンドのお客さまにとっても魅力的な売り場です。そのため、百貨店については決して悲観的になることはなく、むしろあらためて攻勢をかけて売り場面積を少し広げたいと考えています。

この間、伊勢丹の方針発表会に出席してきました。実質所得が下がったことで一般論では消費者の購買力は低下し、生活防衛のためにアパレル消費は縮小するはずだという説もある一方で、1億円を超える金融資産を持った富裕層といわれる人は148万世帯で、その割合は4年前に比べて20ポイント増加しています。そのような人たちの総資産は250兆円から350兆円に100兆円ぐらい増えています。

そのような富裕層やインバウンドのお客さまが、特に高額商品市場の活況を牽引している状況です。これが我々のターゲットであるアッパーミドル市場にも波及してきているため、私は、百貨店ビジネスについては一部で電鉄系百貨店の売り場面積の縮小があったとしても、決して縮小市場ではなく、むしろ拡大市場であると見ています。

新着ログ

「繊維製品」のログ