【QAあり】星光PMC、厳しい事業環境下も通期見通しは据え置き、国内外の事業環境改善に伴う販売数量増加を見込む

本日のサマリー

菅正道氏(以下、菅):代表取締役社長の菅でございます。本日は当社の決算説明会にご参加いただき、誠にありがとうございます。それではご説明に入ります。

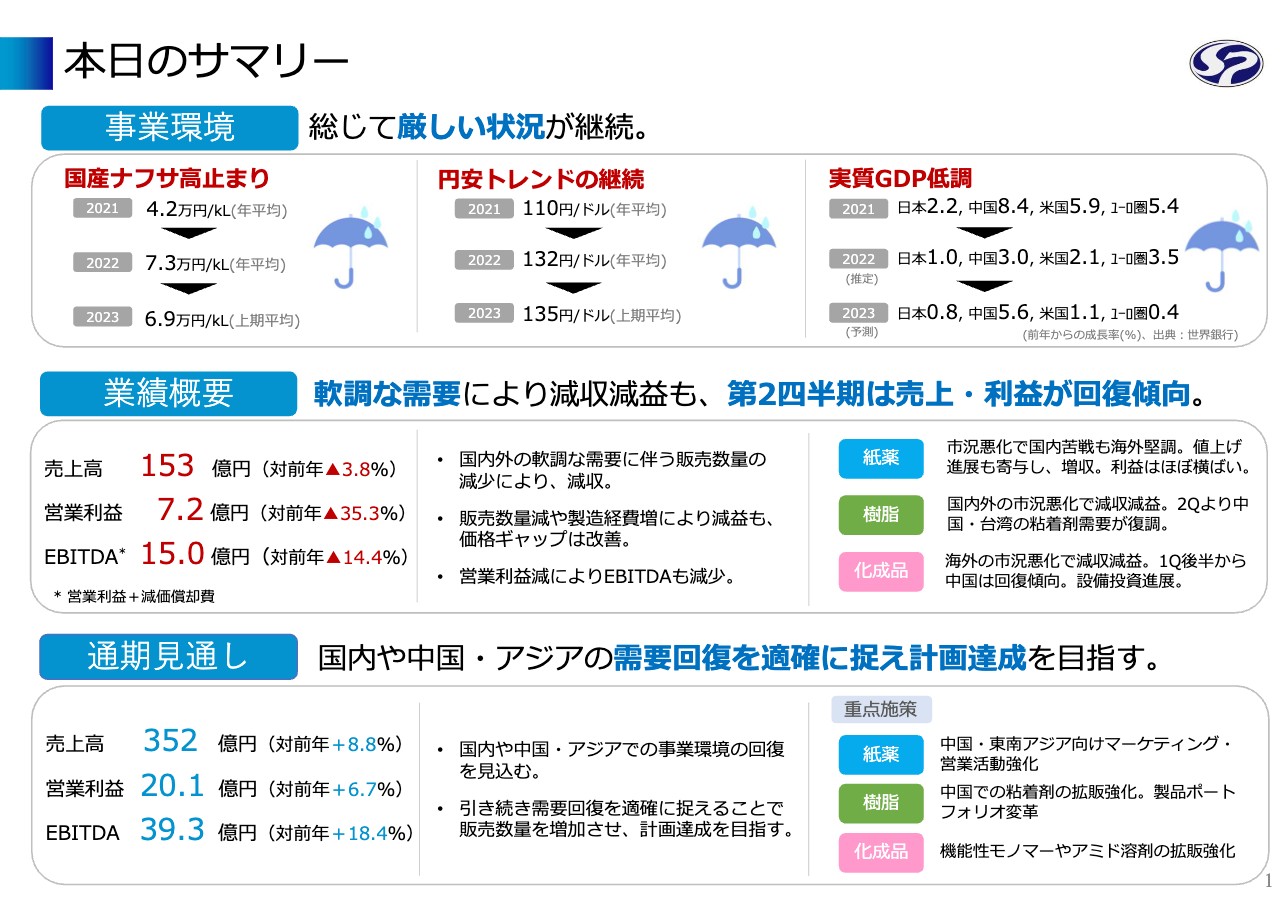

はじめに、本日ご説明する内容をお示しします。スライド上段は、2023年度上期の当社を取り巻く事業環境です。

資源・エネルギー価格の高止まりやインフレなどにより、世界経済は不安定な状況が継続しています。国内においても、原料価格の高止まりや円安トレンドの継続による物価上昇などにより、消費マインドが低迷しました。

国産ナフサ価格は一時の高値圏は脱したものの、2023年度上期の平均は1キロリットルあたり6万9,000円と、高止まりが継続しています。

為替についても2023年度上期の平均は1ドル135円と、現在も円安の状況が継続しています。右側の世界のGDP成長率を見ても、多くの地域で景気の減速が見て取れます。

このように、当社の事業環境は2022年度下期以降、総じて厳しい状況が続いたため、この上期は減収減益を余儀なくされました。しかし4月以降は、濃淡はあるものの需要回復の兆しが見られます。底を脱したかと思われる事業もあり、売上・利益ともにトレンドとしては回復傾向にあります。

下期にかけては、国内や中国・アジアにおいて事業環境の回復を見込んでおり、引き続き需要の増加を適確に捉えることで、2023年度通期の計画達成を目指します。

目次

目次です。2023年度第2四半期決算(連結)、事業別動向、2023年度通期業績見通し(連結)についてご説明し、その後に中期経営計画「OPEN 2024」のトピックスをいくつかご紹介します。

Ⅰ.2023年度第2四半期決算(連結)概況

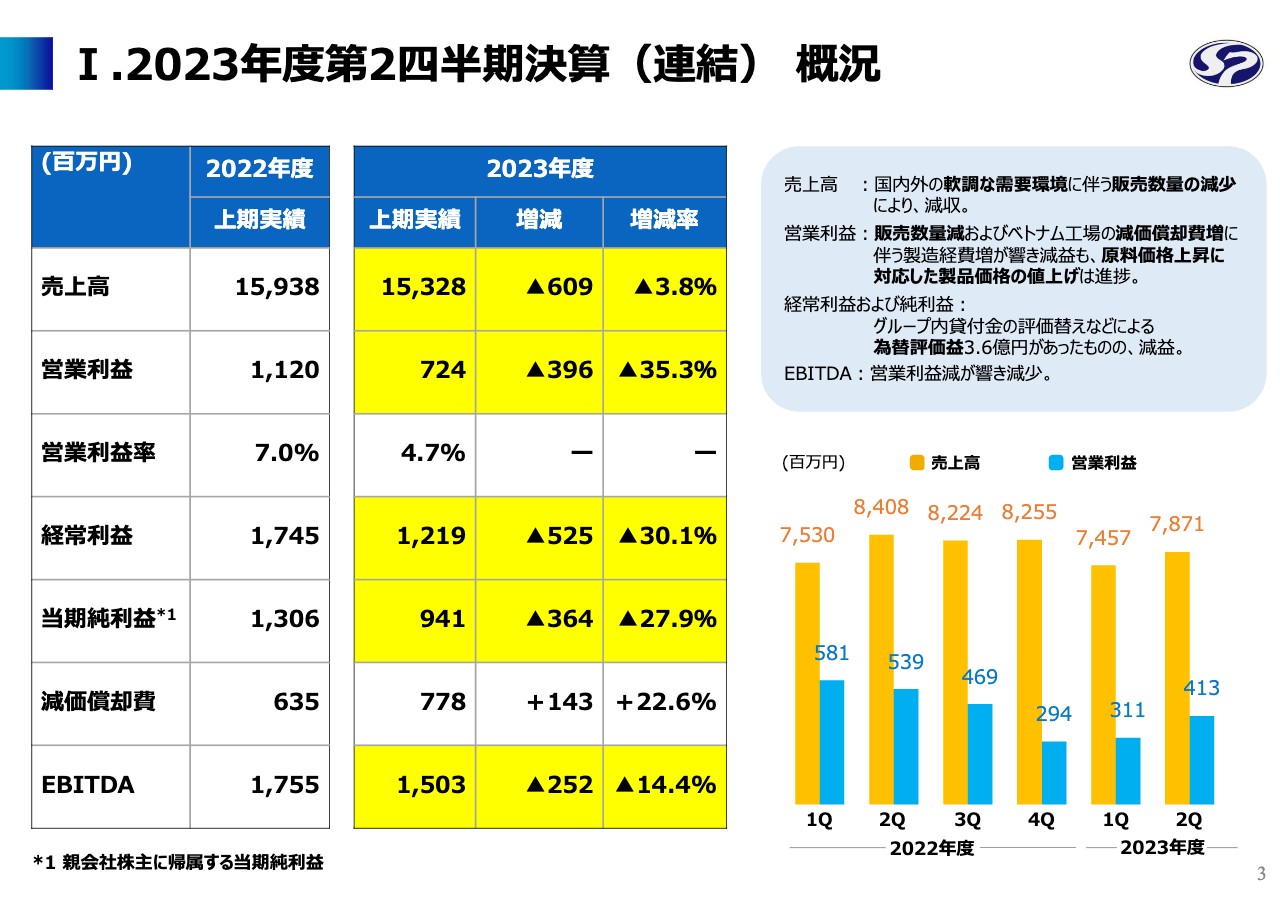

決算概況についてご説明します。2023年度上期の連結売上高は、国内外の軟調な需要環境の下で当社の販売数量も減少したため、前年同期比6億900万円減、3.8パーセント減の153億2,800万円となりました。

収益面でも、販売数量の減少とベトナム工場の稼働開始に伴う減価償却費などによる製造経費増加の影響が大きく、営業利益は前年同期比3億9,600万円減、35.3パーセント減の7億2,400万円となりました。

ただし、原料価格上昇に対応した製品価格の値上げが進捗し、スライド右下のグラフで示したとおり、営業利益は2022年度第4四半期をボトムに回復傾向にあります。

国内外の景気回復による需要の増加を捉えるとともに、原料価格上昇分の価格転嫁をさらに進めることで、下期にかけて売上高・営業利益を一層回復させていきます。

経常利益は前年同期比5億2,500万円減、30.1パーセント減の12億1,900万円となりました。2022年度末と比較して円安が進んだため、海外子会社向けのグループ内貸付金に対する評価替えなどによる為替評価益を3億5,900万円計上しています。しかし、2022年度上期も同様の為替評価益が4億円以上あったため、差し引きで減益となっています。

当期純利益は前年同期比3億6,400万円減、27.9パーセント減の9億4,100万円となっています。

EBITDAも15億300万円と、前年同期比で2億5,200万円の減益となりました。上期には減価償却費の増加もあったため、増減率は14.4パーセント減となっています。

Ⅰ.2023年度第2四半期決算(連結)営業利益増減分析

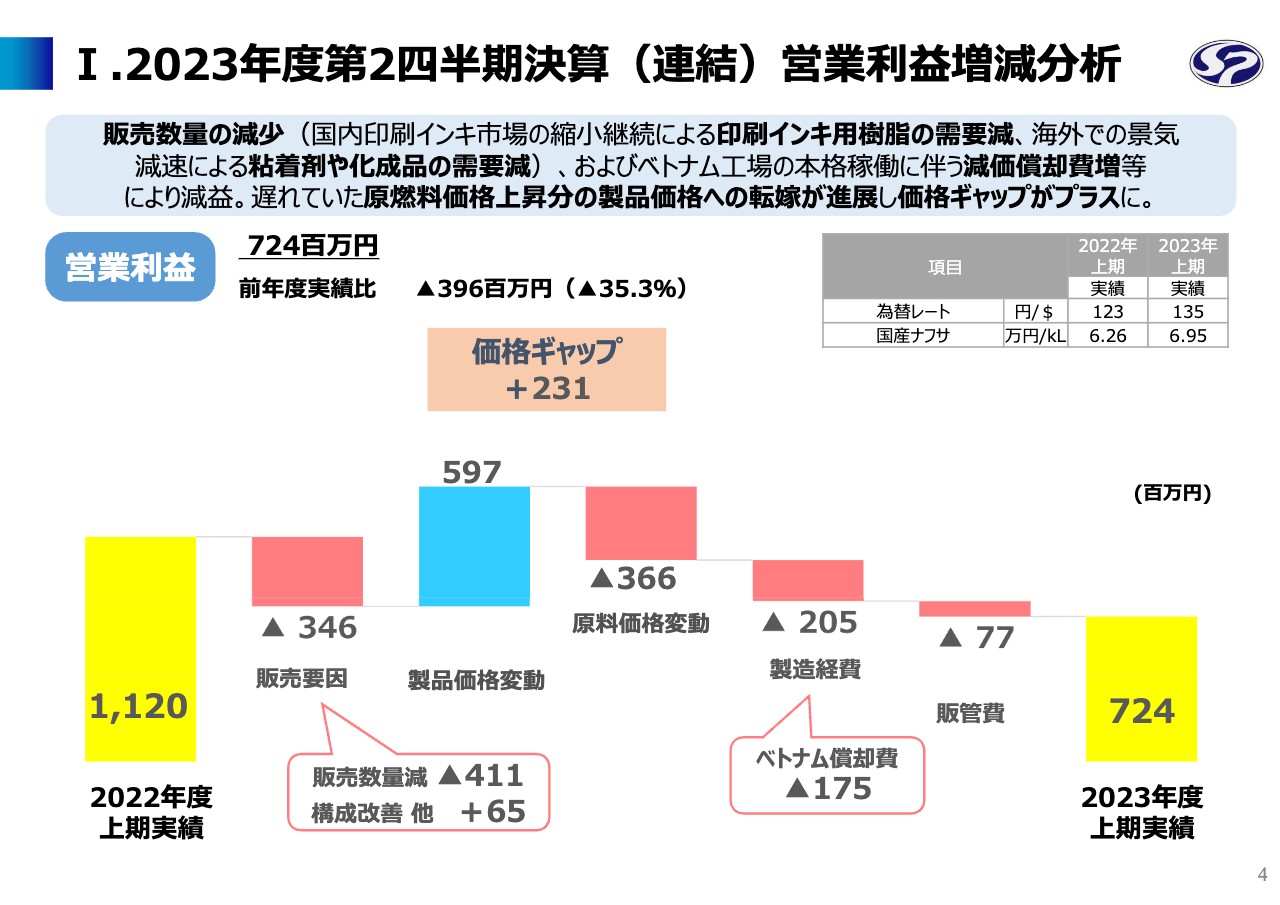

上期の営業利益について、前年同期と比較した増減要因をブリッジチャートでお示ししています。まず販売要因として、国内印刷インキ用樹脂及び海外での粘着剤や化成品の販売数量の減少を主因に3億4,600万円の減益となっています。

製造経費も、ベトナム工場の本格稼働に伴う減価償却費の増加などにより2億500万円の減益と、営業利益を下押ししています。

一方で、上期は全事業で製品価格の値上げに取り組んだ結果、遅れていた原燃料価格上昇分の価格転嫁が進展しました。2022年度は通期で約6億円のマイナスでしたが、2023年度上期の価格ギャップは2億3,100万円のプラスとなっています。

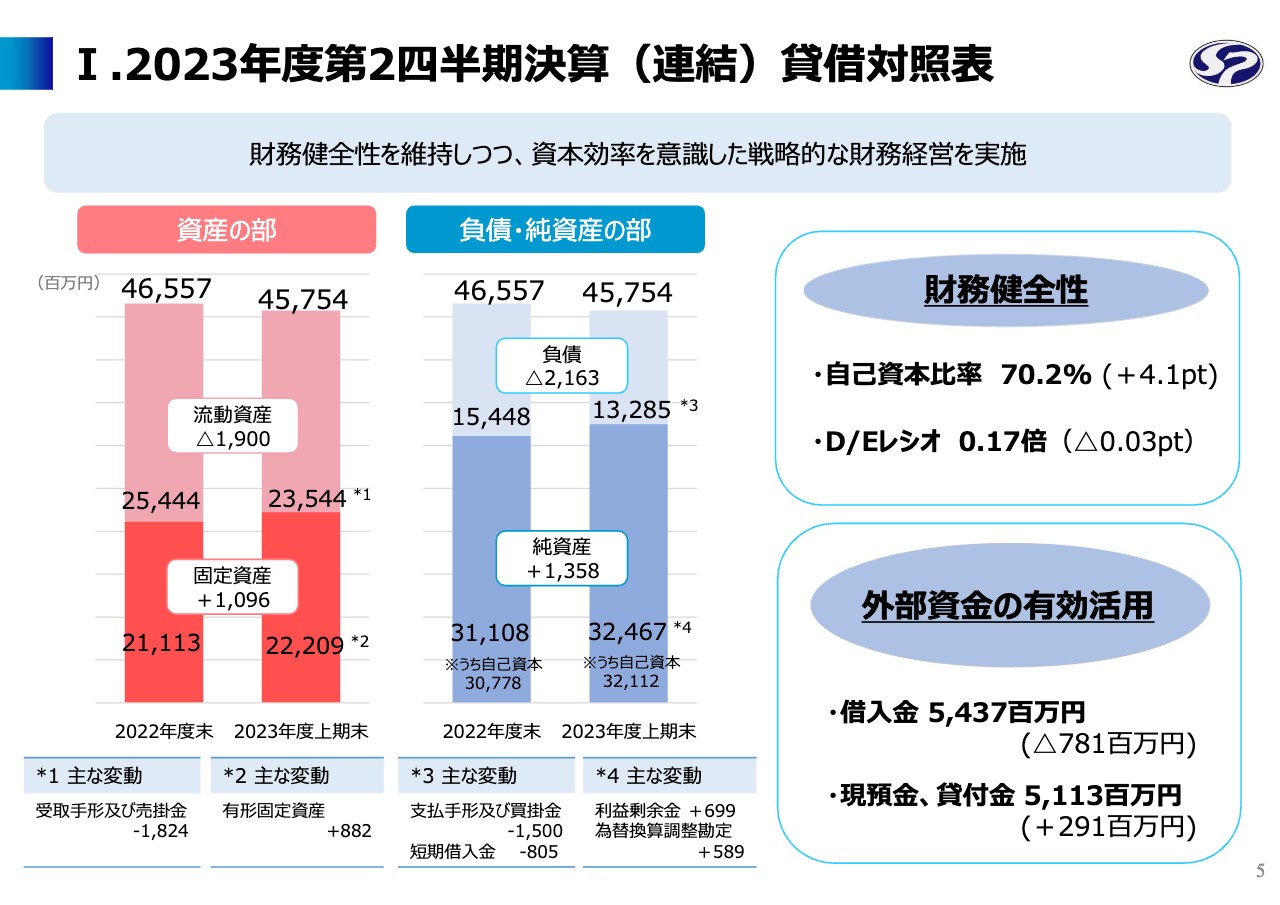

Ⅰ.2023年度第2四半期決算(連結)貸借対照表

連結貸借対照表のポイントについて簡単にご説明します。これまで当社は、実質無借金を続けていましたが、2022年度から外部資金を活用し、成長のための投資を行う方向に舵を切りました。

スライド左側の赤色の棒グラフは、2022年度末からの資産変化を表しています。流動資産は、売上の減少に加え、年末休日の関係で資金化が2023年度に持ち越しとなった売掛債権の影響により、合計で19億円減少しています。

固定資産は合計で10億9,600万円増加しています。その大半である8.8億円は、設備投資に伴う有形固定資産の増加によるものです。

青色の棒グラフは、2022年度末からの負債・純資産の変化を表しています。負債は連結ベースで21億6,300万円減少しました。主な内訳は、支払手形及び買掛金の減少が15億円、外部からの短期借入金の減少が8億500万円です。

右上の表に、財務の健全性を表す自己資本比率とD/Eレシオを記載しています。自己資本比率は、総資産が2022年度末比で8億円減少した一方で自己資本が13億円増加したため、2022年度末に比べて4.1ポイント増加し、70.2パーセントとなりました。

D/Eレシオは借入金が7億8,100万円減少し、54億3,700万円となったため、0.03ポイント減の0.17倍となっています。

引き続き財務健全性を維持しながら、成長に向けた設備投資などに外部資金を有効活用することで、グループでの企業価値増大を目指します。

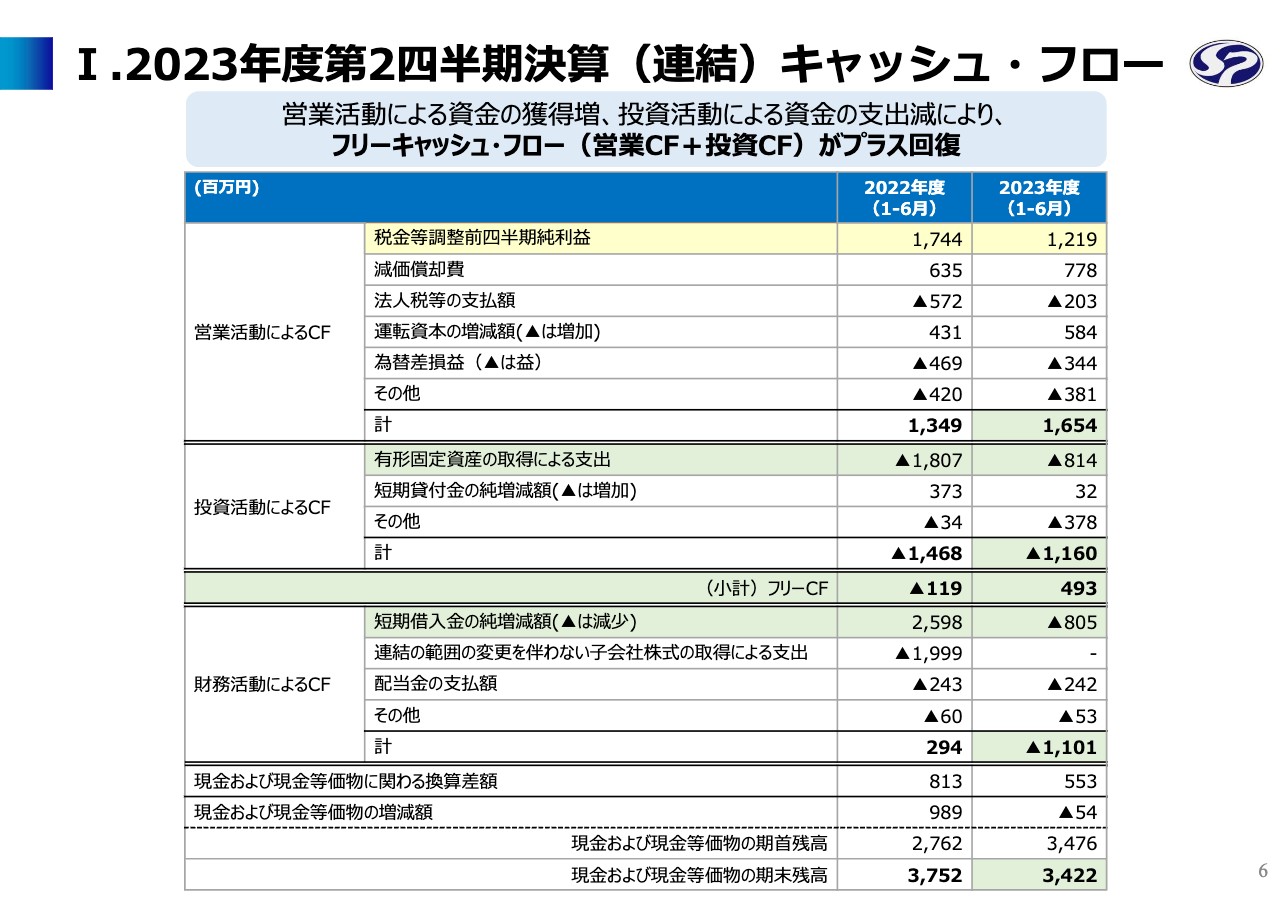

Ⅰ.2023年度第2四半期決算(連結)キャッシュ・フロー

キャッシュ・フローの概要です。営業活動によるキャッシュ・フローは、税金等調整前四半期純利益が12億1,900万円に減少したものの、法人税等の支払額の減少や運転資本の減少、減価償却費の増加などにより、全体では16億5,400万円と、前年同期比で約3億円増加しました。

投資活動によるキャッシュ・フローは、KJケミカルズにおける設備投資などはありましたが、ベトナム投資が一段落したこともあり、全体では11億6,000万円と、支出は前年同期比で約3億円減少しています。

その結果、2023年度上期はフリーキャッシュ・フロー(営業キャッシュ・フロー+投資キャッシュ・フロー)がプラスとなりました。

財務活動によるキャッシュ・フローは、短期借入金を一部返済したこともあり減少し、結果として、上期末の現金及び現金等価物の期末残高は34億2,200万円となりました。

Ⅱ. 事業別動向 セグメント別概況

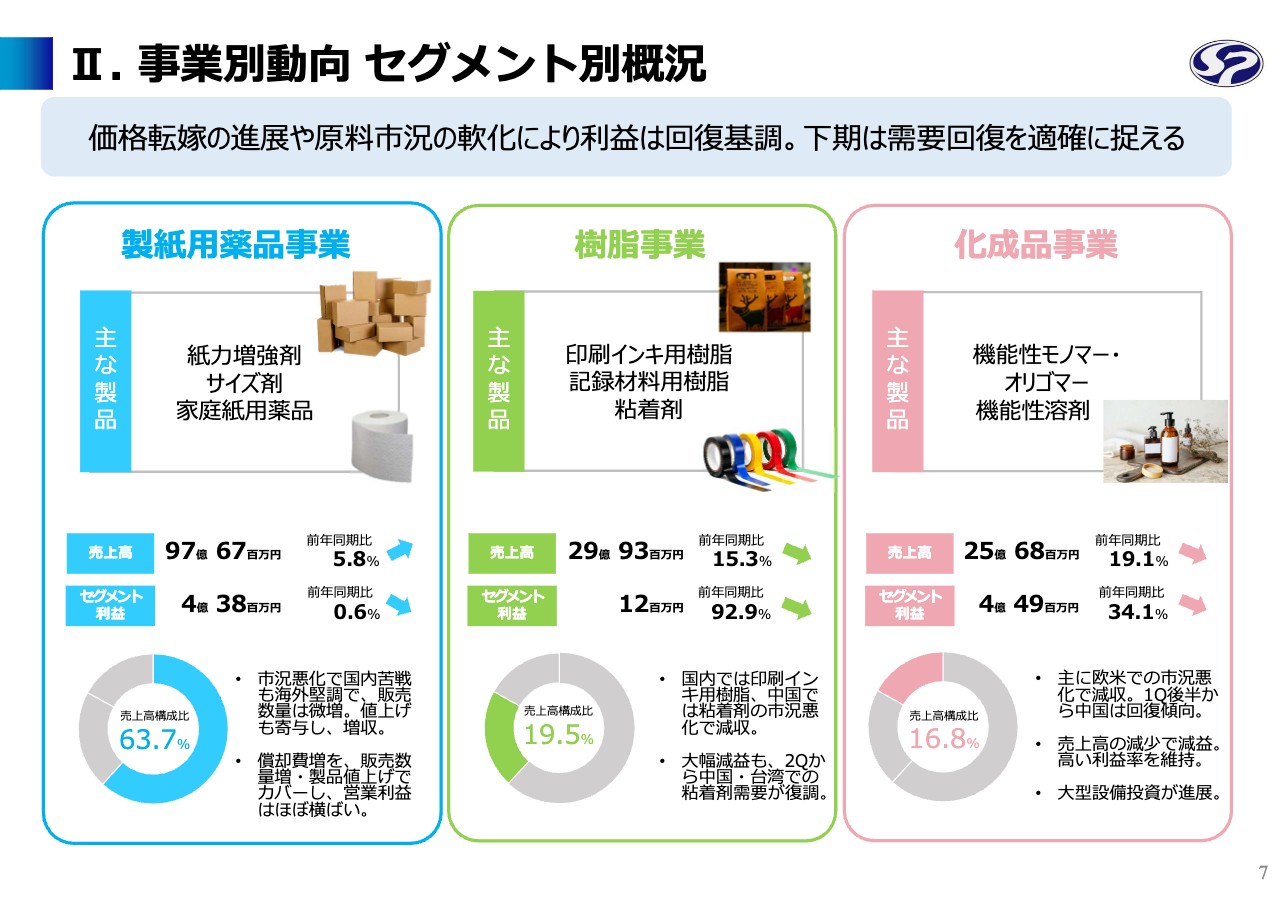

ここからは、事業セグメント別の上期実績と通期見通しについてご説明します。個別事業のご説明に入る前に、あらためて当社グループの事業セグメントを簡単にご紹介します。

当社グループは、製紙用薬品事業・樹脂事業・化成品事業の3つのセグメントから構成されています。2014年に化成品事業を担うKJケミカルズをグループ化し、2019年には台湾の粘着剤メーカーである新綜工業を樹脂事業に組み入れることで、事業ポートフォリオの多角化と地域の拡大を進めてきました。

現在の売上構成は、製紙用薬品事業が国内外合わせて約6割、樹脂事業が約2割、化成品事業が約2割となっています。

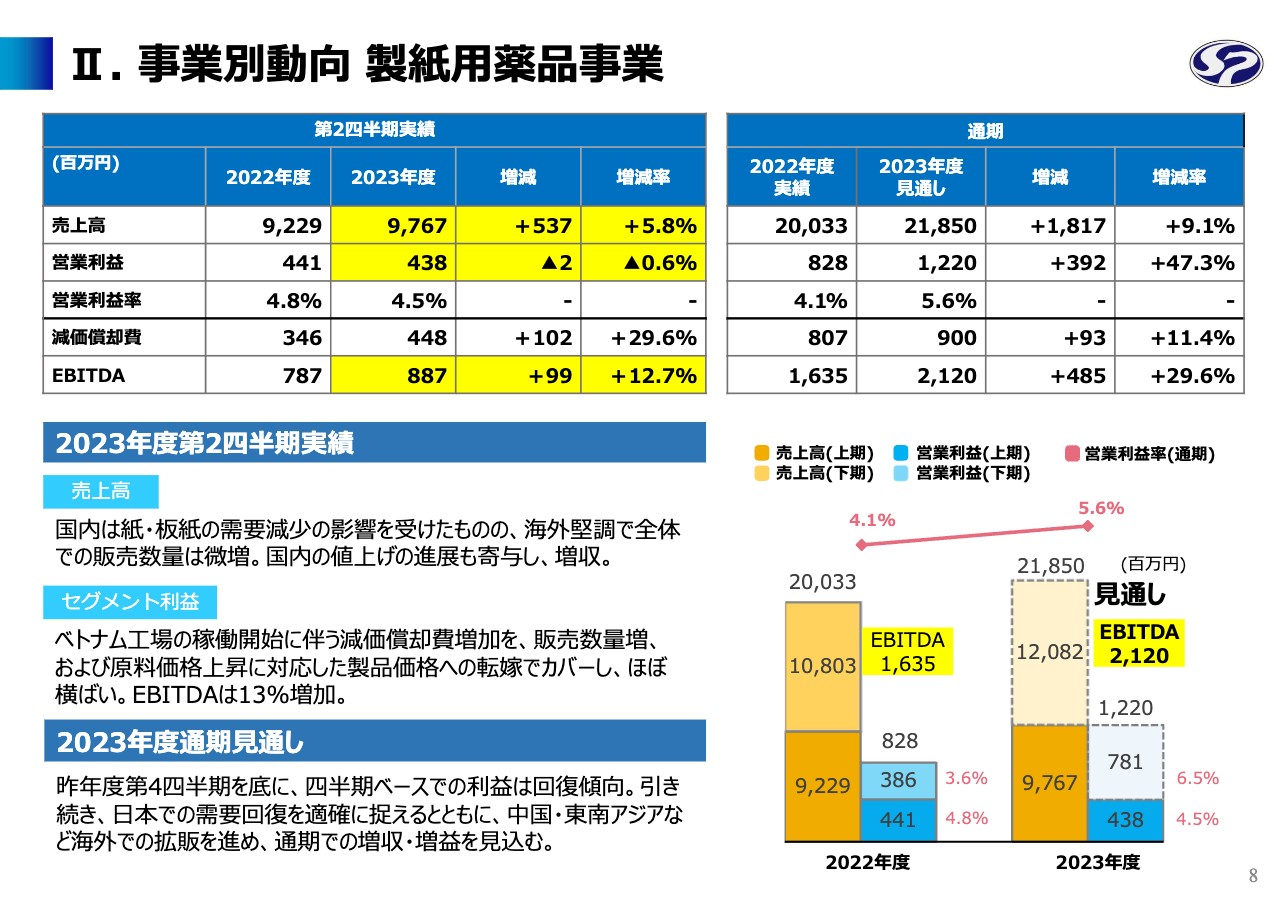

Ⅱ. 事業別動向 製紙用薬品事業

セグメントごとの状況をご説明します。まずは製紙用薬品事業です。上期の国内の紙・板紙の生産量は1,111万トンと、前年同期比6.6パーセントの大幅な減少となっています。特に、これまで堅調だった段ボール原紙の生産量の落ち込みが大きく、板紙の減少率は前年同期比6.8パーセント減と、紙・板紙全体の減少率6.6パーセントを上回りました。

この影響により国内での販売数量は前年同期比で若干減少したものの、海外では、昨年にロックダウンの影響で大きく落ち込んだ中国での販売が回復したことに加え、昨年10月にベトナム工場が竣工し、東南アジアでの販売が堅調に推移したことから増加しています。国内外合わせた全体の販売数量は前年同期比で若干増加しています。

また、国内で製品価格の値上げを進めたこともあり、国内外合わせた全体の売上高は97億6,700万円と、前年同期比5億3,700万円増、5.8パーセント増の増収となりました。

営業利益は、ベトナム工場の稼働開始に伴う減価償却費の増加などはあったものの、販売数量の増加に加え、原料価格の上昇に対応した製品価格への転嫁により、前年同期とほぼ横ばいの4億3,800万円となりました。

EBITDAは、前年同期比約1億円増、12.7パーセント増の8億8,700万円となりました。

製紙用薬品事業の収益は、原燃料価格高騰による影響が最も大きかった2022年度第4四半期をボトムにして、2023年度第1四半期・第2四半期と回復傾向にあります。下期は経済の活性化や、インバウンドの増加などで日本での需要回復が期待できるほか、中国や東南アジアなど海外の拡販も進めることで、通期での増収増益を計画しています。

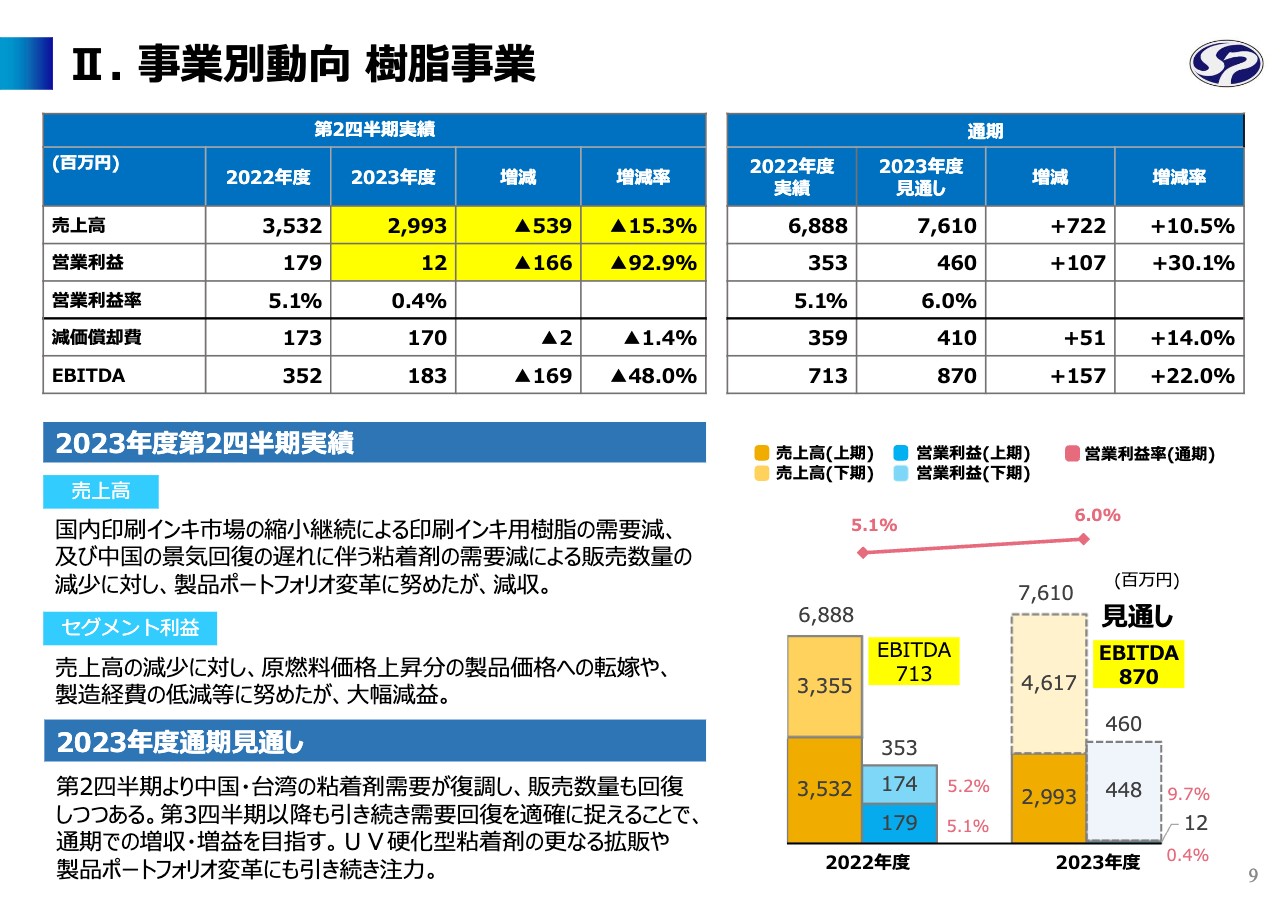

Ⅱ. 事業別動向 樹脂事業

樹脂事業の動向についてご説明します。上期の国内印刷インキの生産量は、前年同期比6.1パーセント減の13万トンと、市場縮小の傾向が続いています。したがって、当社の印刷インキ用樹脂の販売数量も減少しました。

また、2019年から樹脂事業に組み入れた新綜工業の粘着剤についても、中国の景気回復の遅れに伴う需要減少によって販売数量が減少しています。

このような厳しい事業環境に対応するため、樹脂事業では新製品の市場投入による製品ポートフォリオの変革に努めたものの、販売数量減少の影響は埋められず、売上高は前年同期比5億3,900万円減、15.3パーセント減の29億9,300万円となりました。

収益面についても、原燃料価格上昇分を製品価格へ転嫁し、製造経費の低減などに努めたものの、上期の営業利益は1,200万円とほぼ収支トントンで、前年同期比で9割を超える大幅な減益となりました。

ただし、四半期ごとに見ると、第1四半期は赤字となったものの、第2四半期は中国・台湾の粘着剤需要が復調してきたこともあり、上期累計では黒字を確保できました。

7月からの第3四半期以降も、中国・台湾の粘着剤需要の回復が見込める兆候も出てきているため、その回復を捉えて販売数量を増加させるとともに、新綜工業の高付加価値製品であるUV硬化型粘着剤のさらなる拡販にも注力します。

また、減少している国内印刷インキ用樹脂に代わる製品の拡販や製品ポートフォリオの変革を進め、通期計画の達成を目指します。

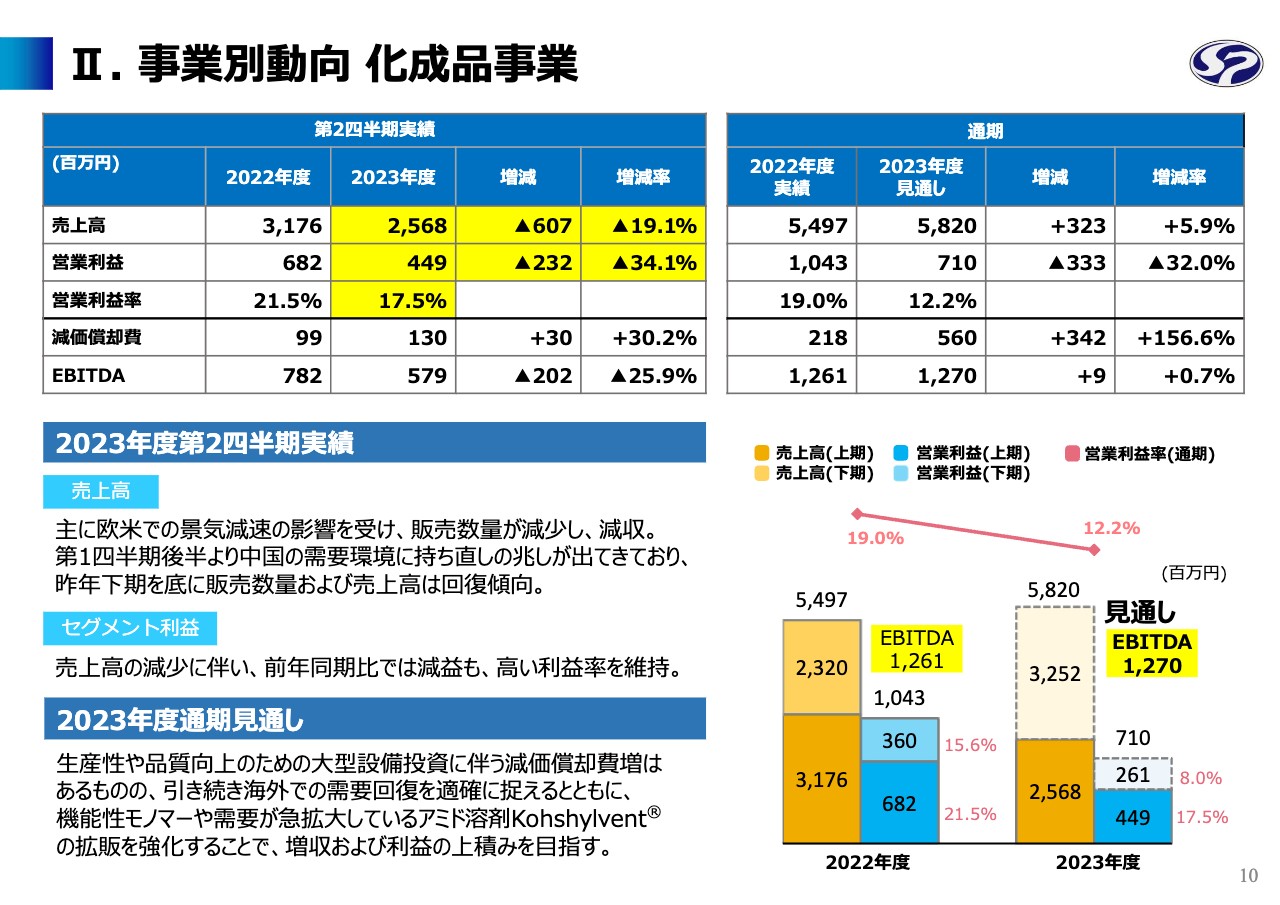

Ⅱ. 事業別動向 化成品事業

KJケミカルズが担う、化成品事業についてご説明します。上期は、主に欧米での景気減速の影響を受け、主力製品である機能性モノマーの販売数量が減少したため、売上高は前年同期比6億700万円減、19.1パーセント減の25億6,800万円となりました。ただし、2023年度第1四半期後半より、KJケミカルズ製品の中国の対象市場に需要持ち直しの兆しが出てきており、2022年度下期をボトムに販売数量や売上高は回復傾向にあります。

営業利益は売上高の減少に伴い、前年同期比2億3,200万円減、34.1パーセント減の4億4,900万円となりました。ただし、営業利益率は17.5パーセントと、依然として高水準を維持しています。

前年同期との比較では厳しい結果ではあるものの、先ほどもお話ししたとおり、販売は復調傾向にあります。生産性や品質向上を目的とした大型設備投資に伴う減価償却費の増加は、下期以降に効いてくるものの、通期売上高・営業利益ともに当初計画どおりの達成が見込まれています。

引き続き海外での需要回復を適確に捉えるとともに、設備投資により製品競争力が向上した機能性モノマーや、将来的に大幅な販売増加が期待できる低毒性なアミド溶剤「Kohshylvent」の拡販に注力することで、増収及び利益の上積みを目指します。「Kohshylvent」については、後ほど補足でご説明します。

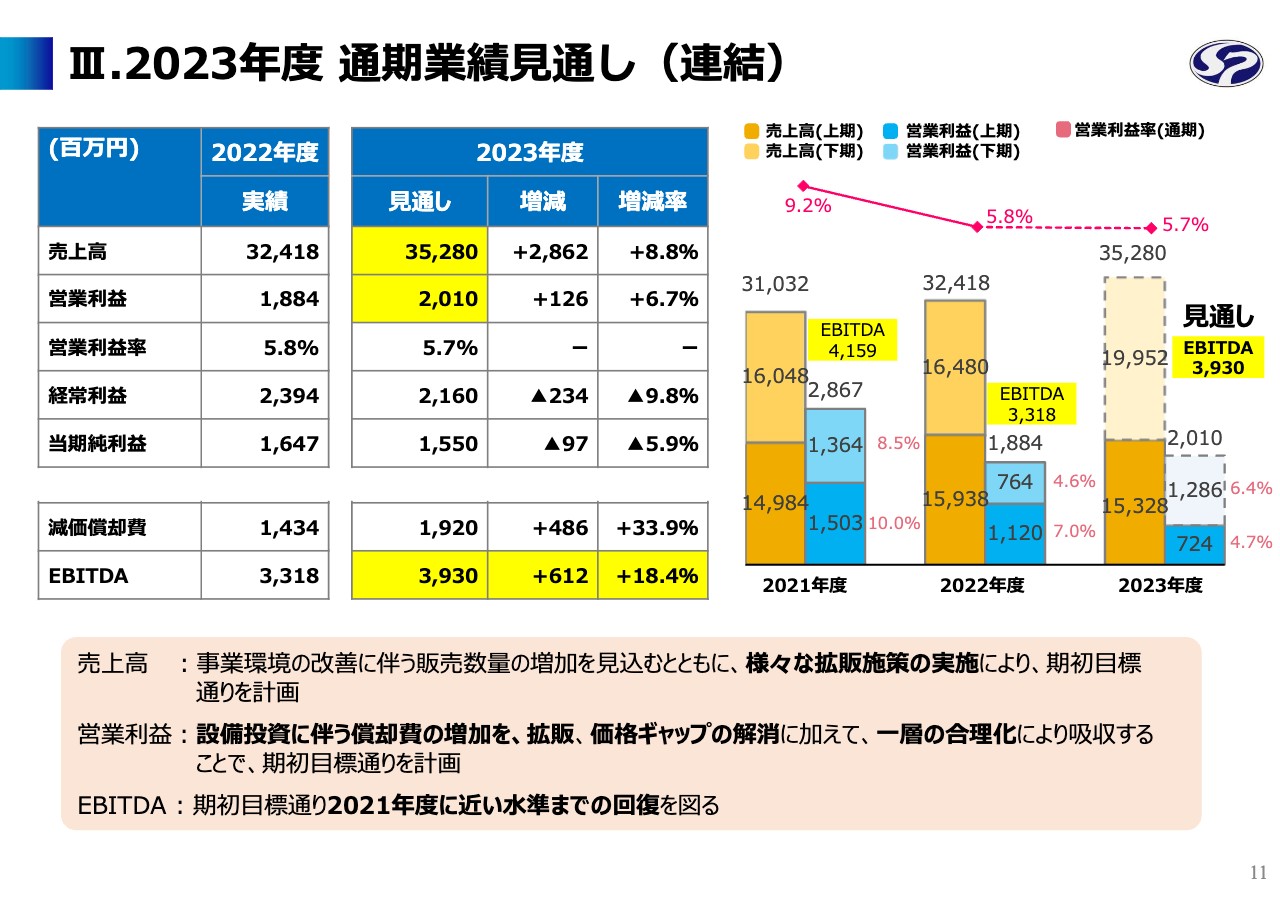

Ⅲ.2023年度 通期業績見通し(連結)

2023年度通期業績見通し(連結)です。上期は厳しい事業環境の下で減収減益という結果に終わったものの、下期は各々の事業セグメントでご説明したとおり、国内や中国、アジアにおいて期待される事業環境改善に伴う需要を取り込み、各種拡販政策の実施や原料価格と製品価格のギャップ解消に向け取り組みます。

加えて、一層の合理化にも努めることで、通期は当初計画どおりの増収増益、すなわち連結売上高352億8,000万円、営業利益20億1,000万円の達成を目指します。

スライドの表の下段にハイライトでお示ししているEBITDAは、前年同期比6億1,200万円増、18.4パーセント増の39億3,000万円となる計画です。稼ぐ力の指標であるEBITDAを、過去最高であった2021年度に近い水準まで回復させることで、将来の収益力強化の第一歩にしたいと考えています。

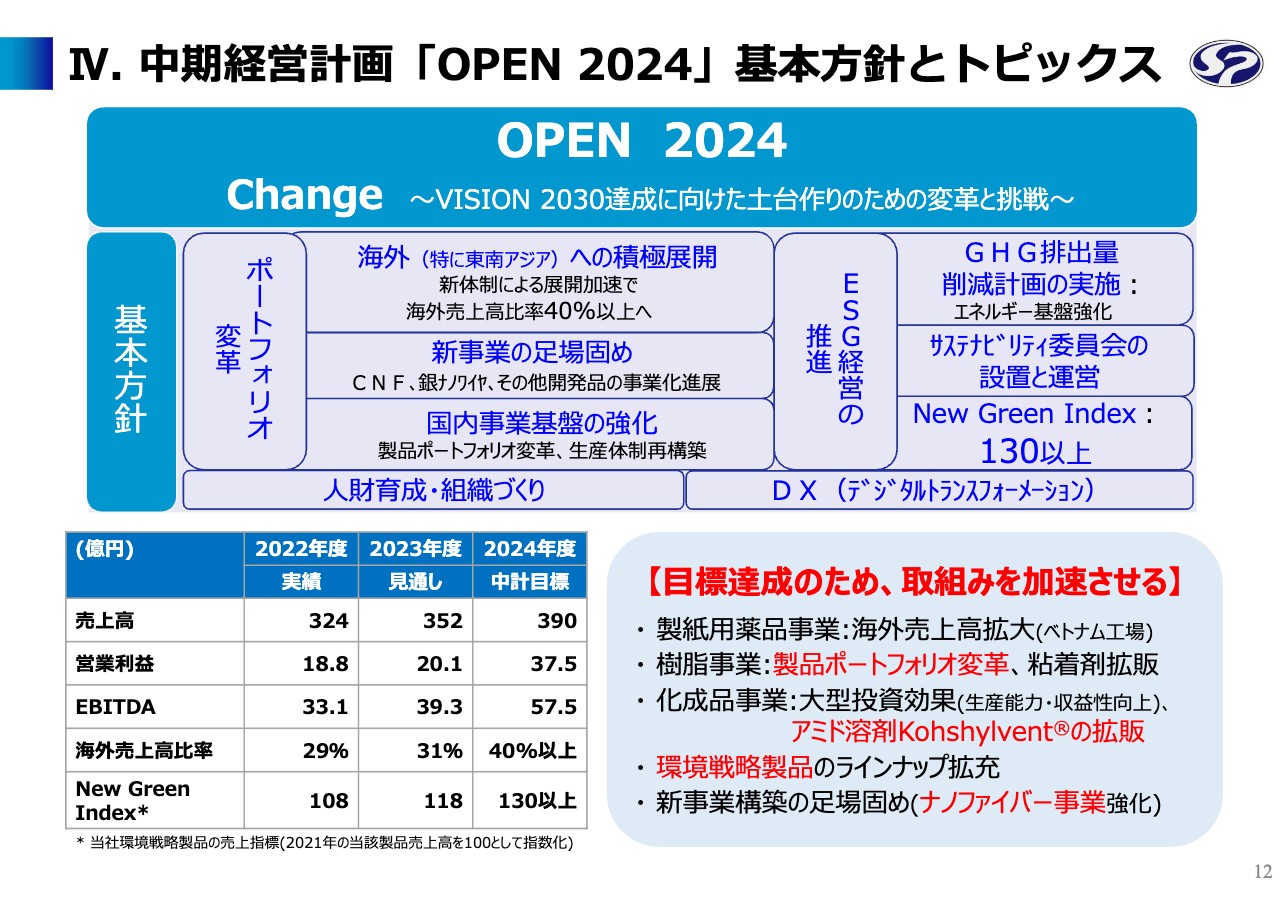

Ⅳ. 中期経営計画「OPEN 2024」基本方針とトピックス

ここからは、中期経営計画「OPEN 2024」の基本方針とトピックスについてご説明します。当社の中期経営計画は、スローガンに「VISION 2030達成に向けた土台作りのための変革と挑戦」を掲げ、ポートフォリオの変革とESG経営の推進を2つの大きな柱として推進しています。

目標達成のための取り組みについて、今年2月の2022年度12月期決算説明会でお話しした内容に大きな変更はありません。環境への貢献を果たしつつ、収益基盤の強化を目指しています。

Ⅳ.「OPEN 2024」:トピックス①

当社の環境戦略製品の1つであるバイオフィルムコントロール剤をご紹介します。バイオフィルムコントロール剤は、今年2月に初めて医療機器洗浄用途で実用化されました。

この製品については、6月に日本テレビの番組『カズレーザーと学ぶ。』でバイオフィルム対策の最新研究として紹介されるなど、当社の環境戦略製品の中でも特に注目度が高まっています。

バイオフィルムとは微生物が形成する粘性の付着物のことで、身近な例では、お風呂場の排水溝などにたまりやすい「ぬめり」が挙げられます。最近は空調機内の結露など、水回りのバイオフィルム対策として、コーティング剤への配合による効果を確認しており、一部は採用間近となっています。

また、6月には食品添加物で構成される製品を新たにラインナップし、食品加工工場や温浴施設、口腔内ケアなど、さらに幅広い用途展開が可能になりました。今後も採用に向けた検討を加速し、2023年度中に複数の案件で採用されるように取り組んでいきます。

IV.「OPEN 2024」:トピックス②

脱プラスチック・紙化に貢献する紙用機能性コート剤「SEIKOAT」をご紹介します。当社では紙の包装にさまざまな機能を付与するコート剤の開発・実用化を進めています。「SEIKOAT」シリーズはスチレンフリーの「アクリルタイプ」と、植物由来の原料を主成分とし、生分解性を有する「バイオマスタイプ」をラインナップしています。

「アクリルタイプ」は、リサイクルが難しいポリエチレンラミネート紙の代替をターゲットとしています。スライド左側の写真にあるラミネートしていない紙コップを試作製造し、7月に中国で開催された「中国包装容器展」でも紹介しました。

現在、さまざまな紙コップメーカーや紙コップ製造マシンメーカーにおいて実機テストが進行中です。中国や東南アジアといったグローバル市場における2023年度中の販売開始を目指しています。

「バイオマスタイプ」では、健康や環境への影響が懸念される有機フッ素系耐油剤の代替として「SEIKOAT T-EF201」が注目を集めています。こちらも現在、お客さまにおいて実機テストが進行中で、一部の実機テストでは実用品質を確認しています。引き続き検討を進め、2024年度中の実用化を目指します。

IV.「OPEN 2024」:トピックス③

化成品事業を担うKJケミカルズの環境戦略製品についてご紹介します。KJケミカルズの製品は塗料や電子材料、化粧品、エネルギーなど幅広い産業分野で使用されています。当社の多様な製品群の中でも、最近は低毒性なアミド溶剤「Kohshylvent」シリーズの需要が拡大しています。

化学業界で広く利用されている溶剤は、その毒性により作業員の健康に影響を与えるリスクが懸念されています。KJケミカルズでは、このようなお客さまの課題認識にお応えするため、高い溶解性を有しながらも生殖毒性のない溶剤として「Kohshylvent」を開発しました。

用途として、電気自動車(EV)の材料や半導体用のコート剤、農薬原体の合成など、多様な分野における既存溶剤の代替を目指して販売活動を行っています。2024年度にかけて設備の増強投資を行い、拡大が見込まれる需要にお応えできる生産体制を構築していきます。

またスライド右側の写真にあるように、展示会にて新規開発品「Kohshylmer NOAM」を紹介しました。この製品は、カーボンニュートラルの流れに対応したバイオマス比率の高い機能性モノマーです。皮膚刺激性がなく、作業者の安全にも配慮した製品です。

性能面においても、溶剤への高い溶解性と各種基材への密着性を併せ持ち、顔料分散性向上効果も期待できるため、インキ用途などでの検討が進捗しています。

化成品事業では、これからも世界的な環境・安全志向の高まりにお応えする化学品の開発・供給を通じて、お客さまの製品の付加価値向上に貢献していきます。

IV.「OPEN 2024」:トピックス④

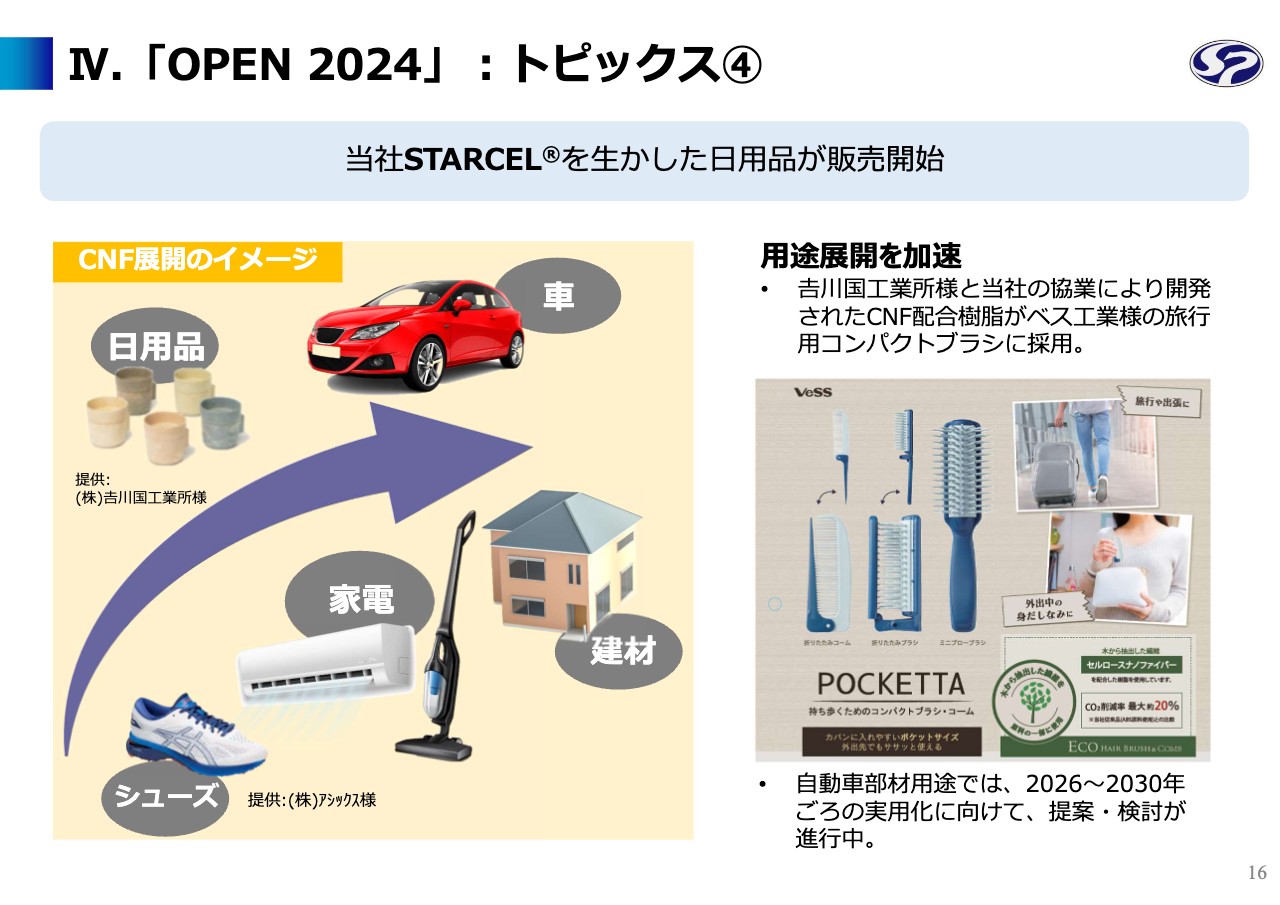

セルロースナノファイバー(以下、CNF)関連製品である「STARCEL」についてご紹介します。当社の「STARCEL」は、現在アシックス社のランニングシューズの原材料としてご使用いただいています。さらなる用途拡大のため、日用品、家電、建材、自動車などでの採用を目指し、継続的な研究・営業活動を行っています。

スライド右側の写真にあるように、直近では𠮷川国工業所社との協業により開発されたCNF配合樹脂が、ベス工業社の旅行用コンパクトブラシ「POCKETTA」に採用されました。

自動車用途では、2026年から2030年頃の実用化に向け、お客さまへの提案・検討が進行しています。早期実用化を目指し、引き続きコストダウンと要求物性の達成に向けて努力していきます。

IV.「OPEN 2024」:ESG経営の推進

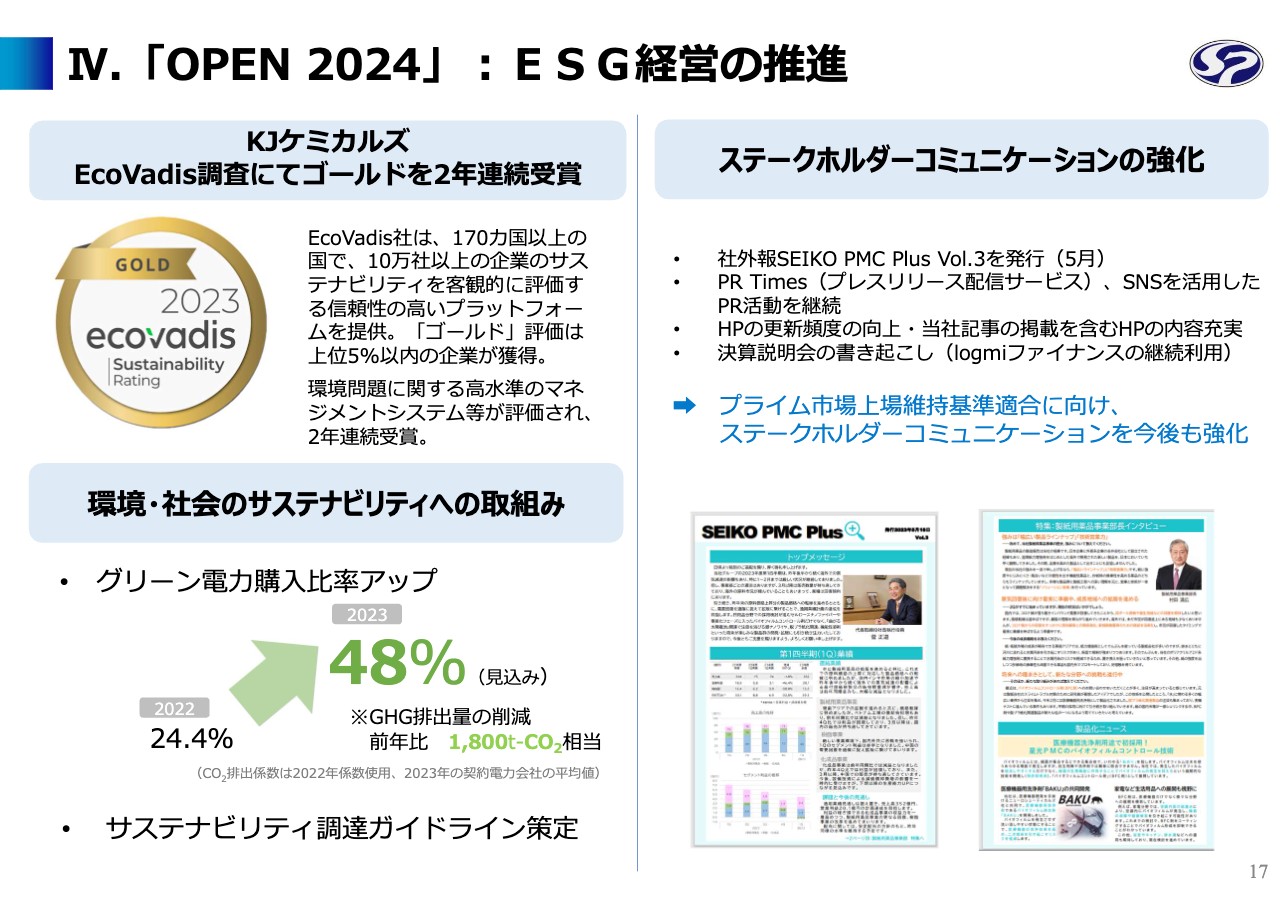

最後に、当社グループにおけるESG経営の推進に関するトピックスをご紹介します。KJケミカルズでは、昨年に引き続きEcoVadis社のサステナビリティ調査にて、上位5パーセントの企業のみが獲得できる「ゴールド」評価を受賞しました。

この評価に甘んじることなく、星光PMCグループ全体で環境や社会課題に関する取り組みを加速していきます。

また当社グループでは、GHG(温室効果ガス)の排出量削減のため、グリーン電力購入比率の向上に取り組んでいます。本年度はグループ全体の電力使用量の約半分をグリーン電力で賄う計画です。これにより、当社グループ全体のGHG排出量の約7パーセントにあたる、1,800トンのCO2を削減できる見込みです。

さらに、サプライチェーン全体における社会的責任を果たし、社会と地球環境の持続可能な発展に貢献するため、「サステナビリティ調達ガイドライン」を策定し、順次サプライヤーのみなさまに周知する取り組みを始めています。

以上のような取り組みを、より幅広い投資家のみなさまに知っていただくため、ステークホルダーコミュニケーションの強化にも努めています。

企業価値を向上させるためには、事業基盤を拡大・強化し、将来にわたって強固な収益基盤を構築することが第一義です。しかし一方で、当社の具体的な取り組みを株式市場でしっかりとご評価いただくため、素地作りが重要だと考えています。

今後もステークホルダーのみなさまへの情報発信の機会と種類を増やし、プライム市場上場維持基準適合、その先のPBR1倍達成に向け、適正なご評価を市場から受けられるよう、さまざまな工夫を重ねていきます。

おわりに

一部の市況に回復の傾向は見られるものの、本年度の計画達成に向けては予断を許さない状況であると認識しています。

しかし厳しい状況にあっても、未来への芽を見出し発展させながら、「エコテクノロジーで未来を創る」というビジョンに沿って企業価値を高めるべく、全社一丸となって取り組んでいきます。引き続きご指導ご鞭撻のほど、どうぞよろしくお願いいたします。

私からの説明は以上です。

質疑応答:中計における海外売上高比率目標達成について

質問者:中計において、海外売上高比率を40パーセント以上にするという目標ですが、現在20パーセント台後半です。この開きについてどのようにお考えですか?

菅:中計を策定した時点から、事業環境が大きく変化したこと、中国の景気回復が想定以上に遅れたことなどが影響していると考えています。

ただし、化成品事業(KJケミカルズ)が対象としている中国市場は回復しており、また、中国向け販売が約7割の新綜工業も、7月から販売が持ち直しています。

2023年度からベトナム子会社が海外売上に寄与していることもあり、2024年度の中計最終年に向けて、目標値に近づけられるようにさまざまな努力を重ねていきます。

質疑応答:樹脂事業の製品ポートフォリオ変革について

質問者:樹脂事業の製品ポートフォリオ変革について教えてください。

菅:脱プラ紙化が中心です。現在、こちらを幅広いお客さまにご提案しています。

この件については、出田から補足させていただきます。

出田一哉氏(以下、出田):国内はオフセット・新聞インキに代表されるペーストインキが使われるパブリケーション分野とフレキソ・グラビアインキが使用されるパッケージ分野があります。ペーストインキは年々減少していますが、フレキソ・グラビアインキは底堅く推移しています。

成長するパッケージ分野の製品に軸足を移し、紙コート用(脱プラ)製品など、収益性の高い製品販売を伸ばしていきたいと考えています。

質疑応答:中国向けグラビアインキの販売先について

質問者:中国向けのグラビアインキの展開はいかがでしょうか? 販売先はローカルメーカーですか?

出田:現在は、建材グラビアや煙草パッケージ用グラビアインキ用樹脂をローカルメーカーに販売しています。

質疑応答:通期業績見通しについて

質問者:通期見通しを変えてないようですが、上期業績は期初予定どおりでしょうか? また、計画達成は可能でしょうか?

菅:確かに、上期の売上高は前年同期比3.8パーセント減となっています。国内の紙・板紙の生産量そのものが若干減少したため、販売面で上期はやや苦戦はしましたが、製紙用薬品事業はもともと下期のほうが需要期であり、また、国内はインバウンド需要等による下期の回復需要を取り込むことで、販売数量を伸ばしたいと考えています。

さらに、新綜工業の復調や、化成品事業の「Kohshylvent」での需要拡大など、明るい兆しが見えてきています。

営業利益に関しては、上期の水準を開示していませんが、当初の利益計画水準プラスアルファで、想定どおりに進捗しており、大きな乖離はないと考えています。

質疑応答:2024年度以降の営業利益率について

質問者:2024年度以降の営業利益率は、自然体でどのくらいを想定していらっしゃいますか?

菅:2024年度の予算策定はこれからですが、原料事情が落ち着けば、営業利益率として7パーセントから8パーセントが射程に入ってくると考えています。

質疑応答:今後の事業展開について

質問者:社長就任から1年半が経ちますが、今後の事業展開はどのようにお考えでしょうか?

菅:新綜工業やKJケミカルズはオーガニックな(既存の経営資源による)事業成長が期待できますので、引き続きスピード感を持って事業成長を達成するために、適切に経営資源を投入していきます。

同時に、2010年に私が入社してから2014年にKJケミカルズを、2019年には新綜工業を 当社グループに迎えましたが、このようにいろいろなアンテナを張って事業軸を広げていくことを行っていかねばならないと思っています。

今具体的に何かがあるわけではありませんが、我々の財務基盤を活かして、非連続な事業拡大につながる取り組みも、引き続き実施していきたいと考えています。

質疑応答:「Kohshylvent」の今後の展開や売上規模について

質問者:化成品事業の「Kohshylvent」の展開(特に半導体)や規模について教えてください。

丸山学士氏:エナメル線における絶縁用樹脂の溶剤としては以前より取り組んでおり、主に海外の販売が進みつつあります。顧客が最終製品を販売する上で、顧客商品登録に対する支援を行い販売拡大していきたいと考えています。

半導体分野向けについても、新しい顧客が獲得できつつありますので、来年以降実績に寄与できるようにしたいと思います。

売上規模としては、主要製品に比肩する、10億円以上を目標としています。また、生産設備に関しては、現在着手している段階ですので、来期の春以降に稼働する計画となっています。

質疑応答:製紙用薬品事業のポートフォリオ転換について

質問者:製紙会社において衛生用紙生産拡大の動きがあります。製紙用薬品事業において、製品ポートフォリオ転換になるのでしょうか?

村田満広氏:当社は衛生用紙向け薬品(湿潤紙力増強剤)において、約6割のシェアを保有し強みとしています。過去から衛生用紙周辺薬品(クレープ剤、柔軟剤等)にも注力してきたことも含めると、製品ポートフォリオ転換に一定の寄与があると考えています。

新着ログ

「化学」のログ