【QAあり】アイリックコーポレーション、ストック売上比率は増加傾向 進行期は店舗や集客数の増加、M&Aを見込む

目次

勝本竜二氏:みなさま、こんにちは。アイリックコーポレーションの勝本でございます。本日は当社の決算説明会へお集まりいただき、誠にありがとうございます。

さっそくですが、2023年6月期の連結決算をご説明したいと思います。目次に沿って、順次ご説明していきますので、どうぞよろしくお願いします。

企業理念・経営ビジョン

アイリックコーポレーションについてです。企業理念ならびに経営ビジョンについては、みなさま十分ご存じだと認識しているため、こちらのご説明は割愛したいと思います。

事業セグメント

事業セグメントについても、従来どおり保険販売事業、ソリューション事業、システム事業の3部門となっています。

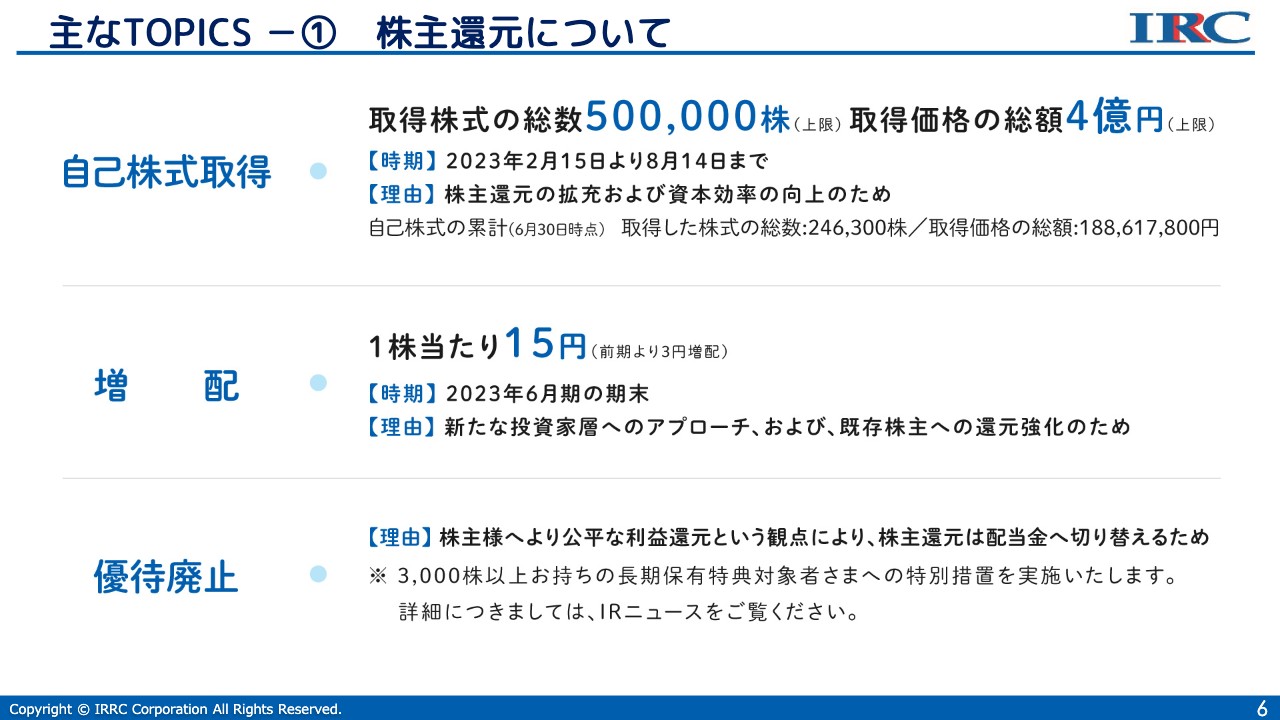

主なTOPICS -① 株主還元について

前期の主なトピックスをご説明します。まず、1つ目は株主還元についてです。前期は、自己株式の取得を実施しました。

取得株式の総数50万株、取得価格の総額4億円を上限としていますが、6月30日の時点では、取得株式総数が24万6,300株、取得価格の総額が1億8,861万7,800円となっています。また、8月14日までの期限で取得できた株式総数が約30万株だったため、追加で20万株の取得を発表しました。

配当金は、前回の発表どおり、1株当たり15円での配当を実施する予定です。また、株主優待は廃止となっております。理由としては、株主のみなさまへの公平な利益還元という観点により、配当金を増配するかたちに切り替えています。

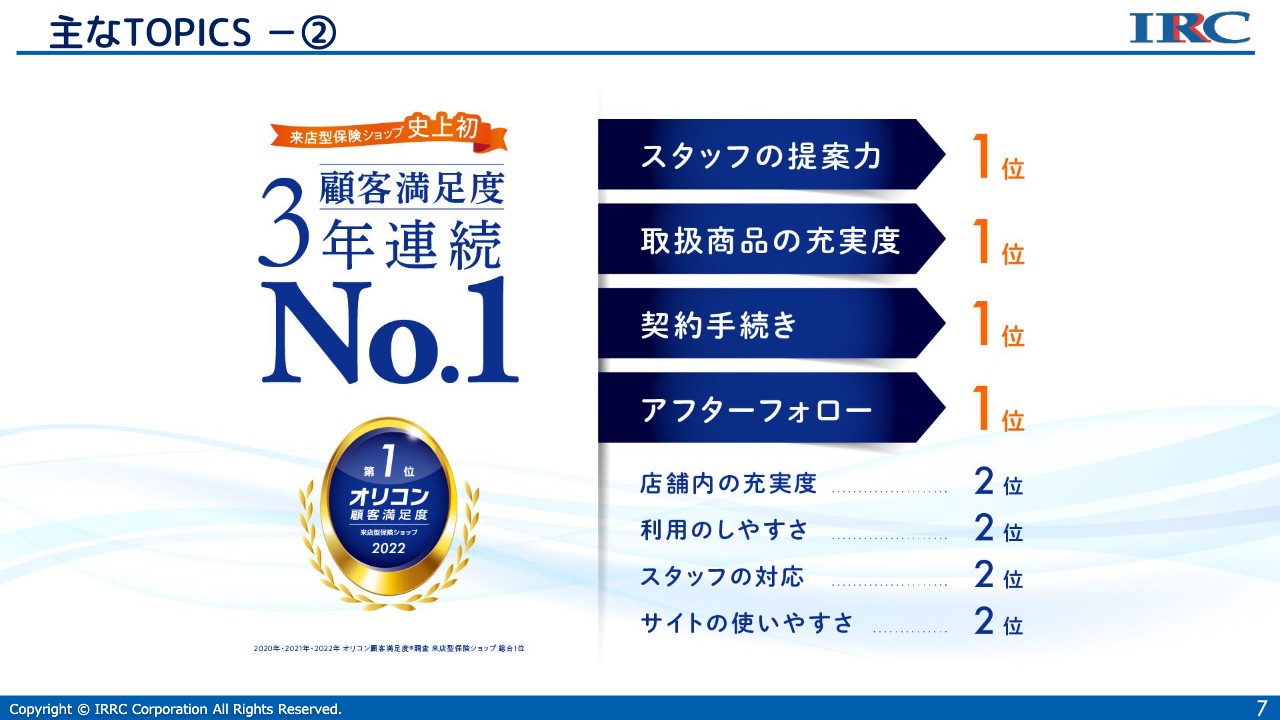

主なTOPICS -②

トピックスの2つ目は、毎年11月に更新される「オリコン顧客満足度調査」で、保険ショップでは史上初めて3年連続ナンバーワンという栄誉をいただきました。8項目中、4項目で1位、残りの4項目で2位という結果でした。

主なTOPICS -③

トピックスの3つ目は、前期に新たにCMをスタートさせたことです。イメージタレントとして向井理さまにお願いしました。「保険の相談がわかりやすすぎる!」「保険選びがカンタンすぎる!」というキャッチフレーズで、CMを展開しました。

主なTOPICS -④

トピックスの4つ目は、女性が活躍できる会社として、女性活躍推進法における3つ星認定「えるぼし」を厚生労働大臣からいただきました。また、「東洋経済オンライン」でも、女性部長比率ランキングが日本で第4位となり、女性が活躍できる会社として評価されています。

主なTOPICS -⑤

トピックスの5つ目として、生命保険協会が新たに制定した「生命保険乗合代理店業務品質評価運営」の認定代理店として、全国42代理店が今回初めて評価をいただきました。

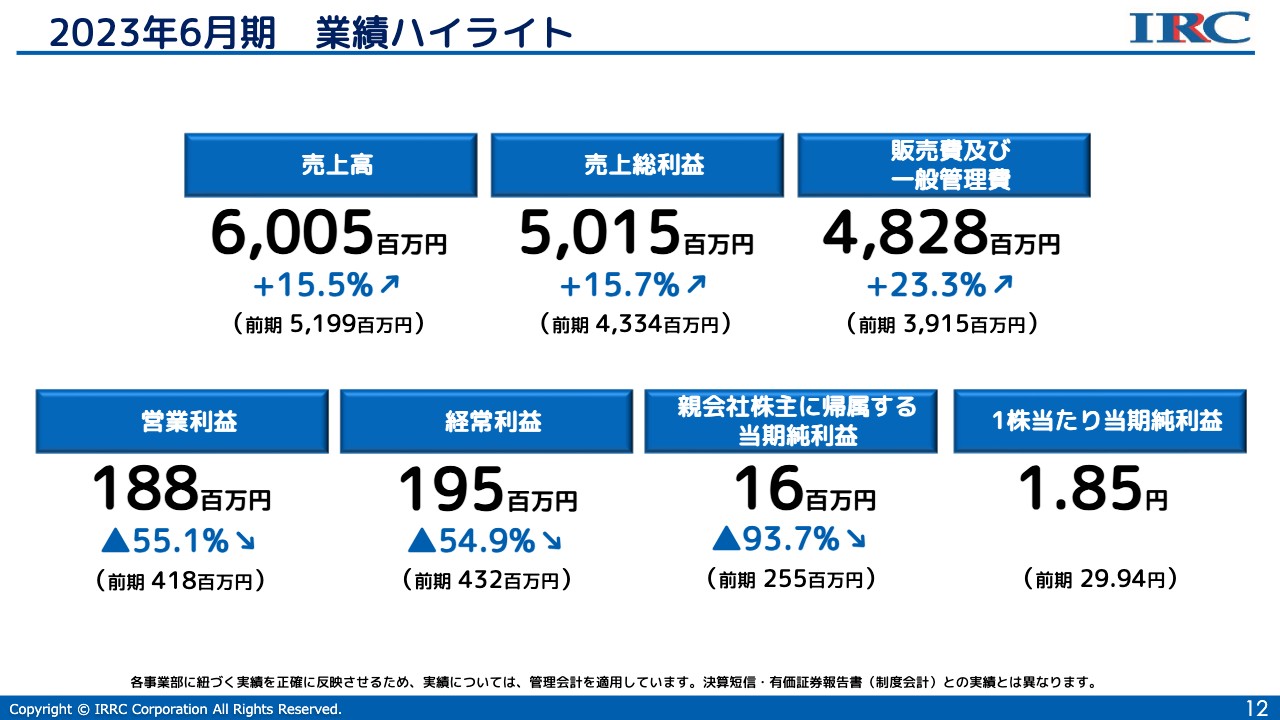

2023年6月期 業績ハイライト

2023年6月期の事業報告です。売上高は60億500万円で、前期比15.5パーセント増となりました。売上総利益は50億1,500万円で前期比15.7パーセント増、販売費及び一般管理費は48億2,800万円で前期比23.3パーセント増となっています。

その結果、営業利益は1億8,800万円で前期比55.1パーセント減、経常利益は1億9,500万円で前期比54.9パーセント減、親会社株主に帰属する当期純利益は1,600万円で前期比93.7パーセント減となりました。その結果、1株当たりの当期純利益は1.85円で着地しています。

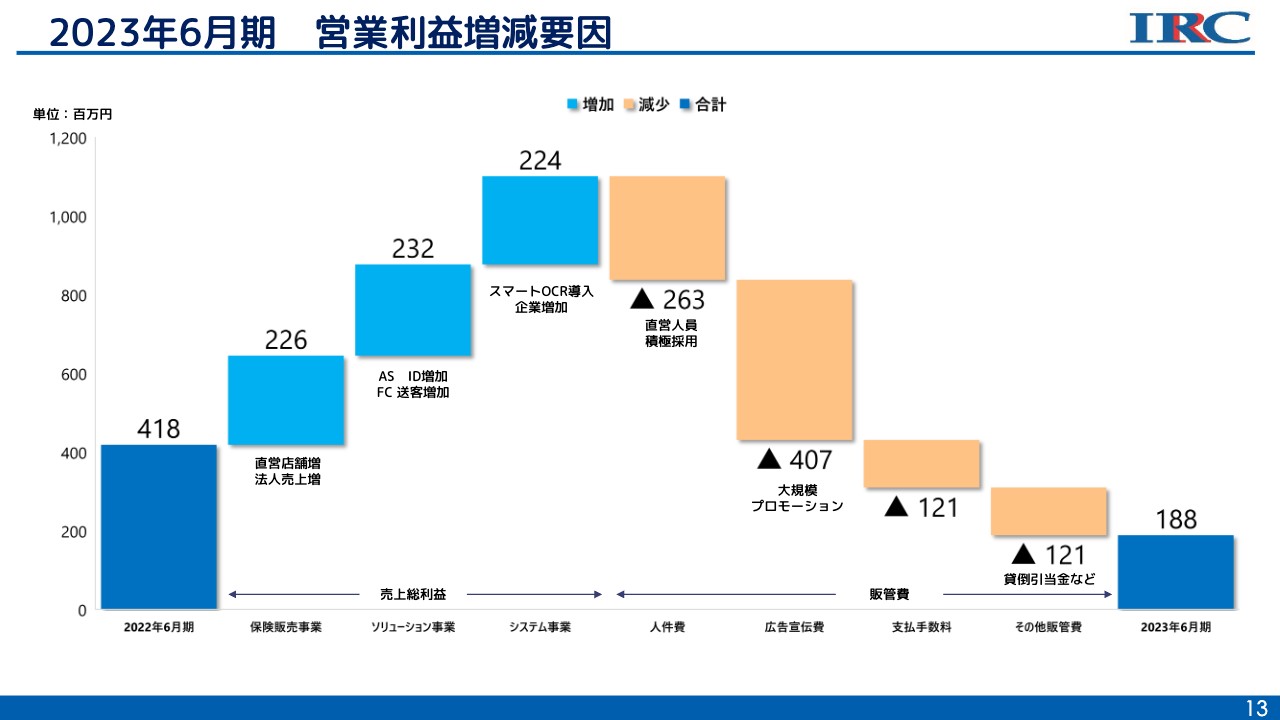

2023年6月期 営業利益増減要因

営業利益の増減要因についてです。前年度の営業利益である4億1,800万円から、法人営業や直営店の売上総利益の増加が2億2,600万円、ソリューション事業における売上総利益の増加が2億3,200万円、スマートOCR等におけるシステム事業の売上総利益の増加が2億2,400万円ありました。

一方で、直営店の増員やCMを中心とした大規模なプロモーション、さらに支払い手数料などの販売費ならびに貸倒引当金などの特殊要因がそれぞれ発生し、結果として営業利益は1億8,800万円となりました。

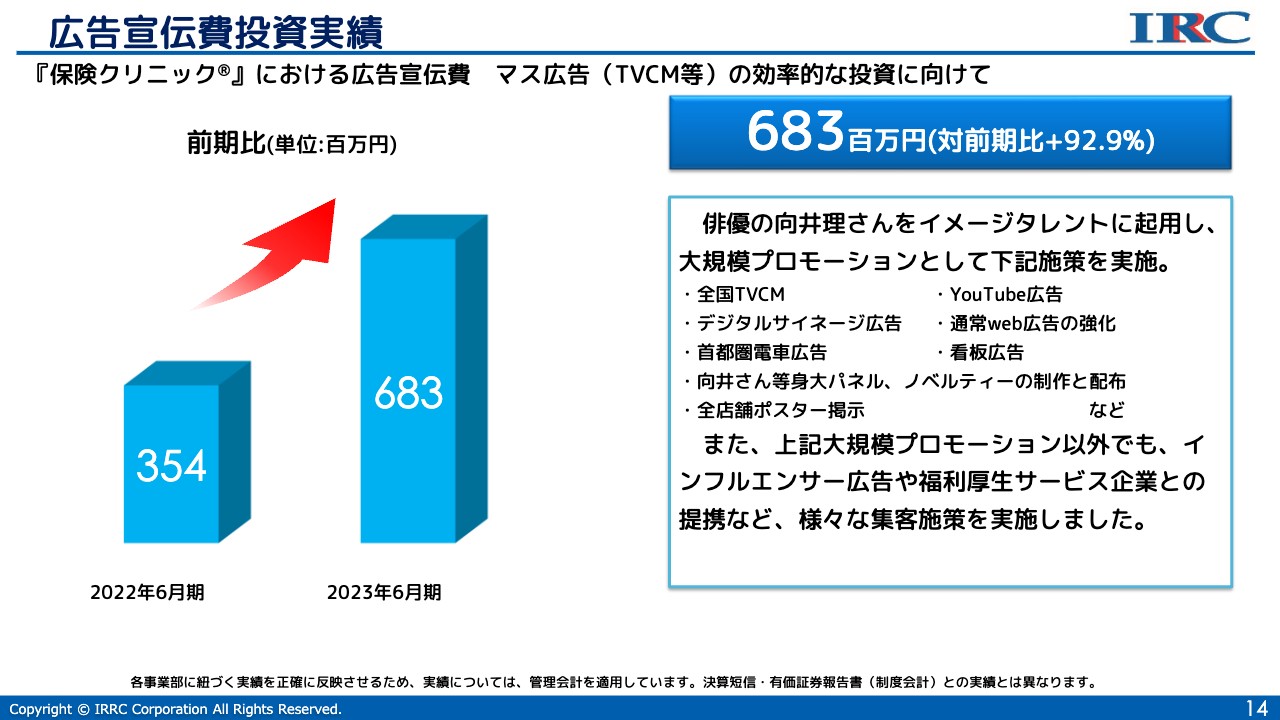

広告宣伝費投資実績

広告宣伝費についてご報告します。「保険クリニック」における広告や、テレビを中心としたマス広告へ投資を行いました。その結果、前期と比べて広告宣伝費が3億3,000万円ほど増加しました。

主な内容としては、全国放送のテレビCM、「YouTube」の広告、デジタルサイネージ、向井理さまの等身大パネル、ノベルティーの制作などです。

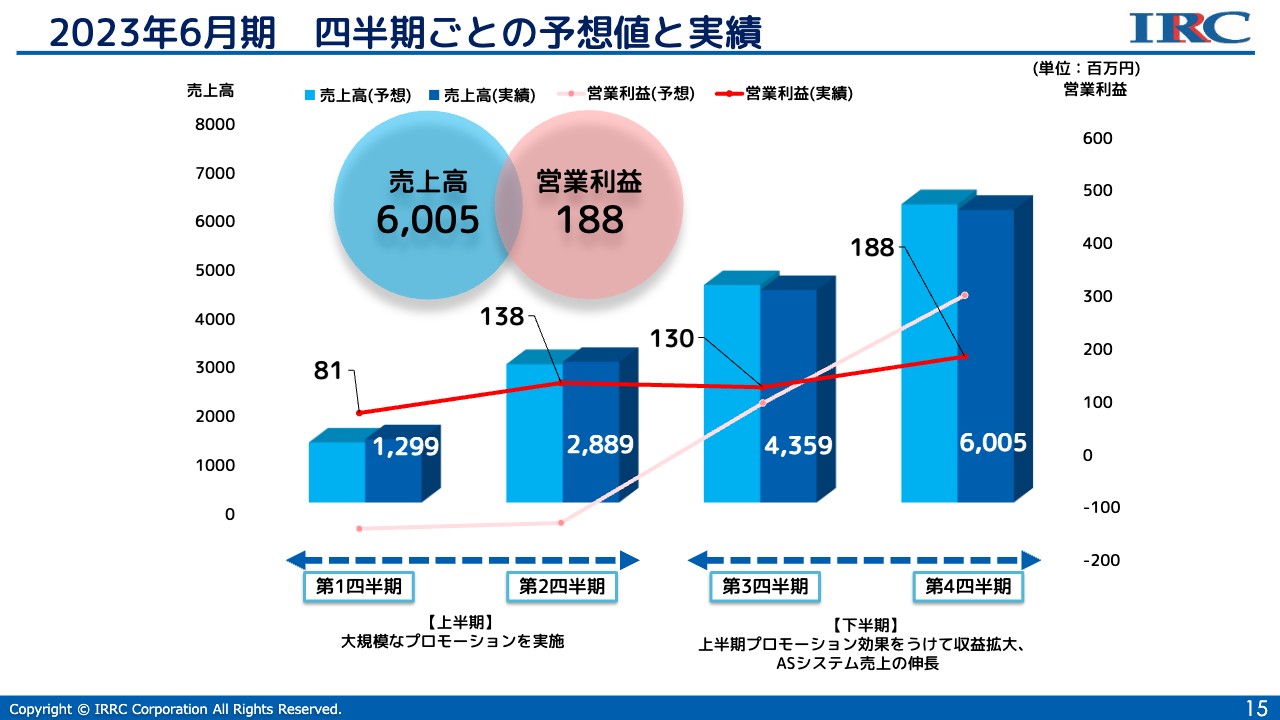

2023年6月期 四半期ごとの予想値と実績

四半期ごとの業績の推移です。第1四半期、第2四半期は当初赤字を予想していましたが、黒字に転換しました。それに伴い、第3四半期には、当初予定していなかったテレビCMなどに追加投資を実施しました。

しかし、想定していた集客数が獲得できなかったことなどもあり、想定の売上高にたどりつかず、最終的には予想を下回る結果で着地しています。

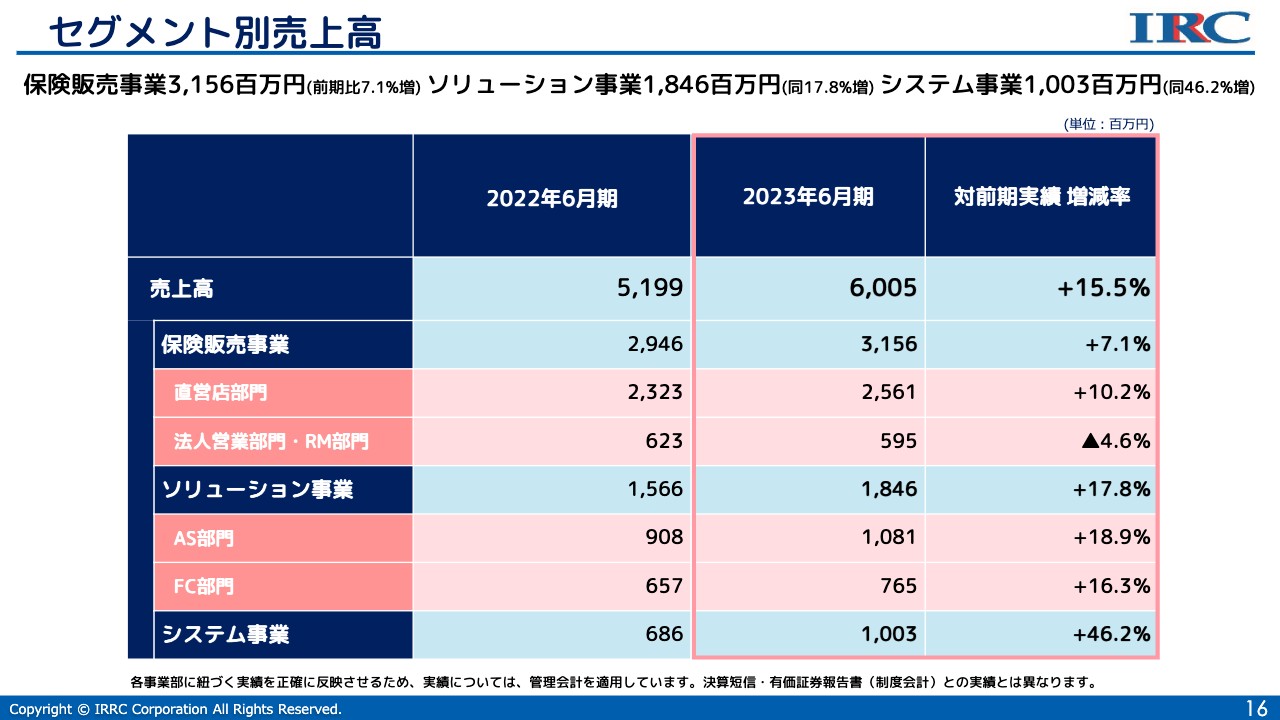

セグメント別売上高

セグメント別の売上高についてです。保険販売事業は、前期比7.1パーセント増の31億5,600万円となりました。直営店部門は前期比10.2パーセント増の25億6,100万円、法人営業ならびに損害保険を中心とするRM部門は微減となり、前年比4.6パーセント減の5億9,500万円で着地しています。

ソリューション事業はAS部門、FC部門ともに非常に好調でした。AS部門は前期比18.9パーセント増の10億8,100万円、フランチャイズを担当するFC部門は、前期比16.3パーセント増の7億6,500万円となっています。結果として、ソリューション事業全体では前期比17.8パーセント増の18億4,600万円となりました。

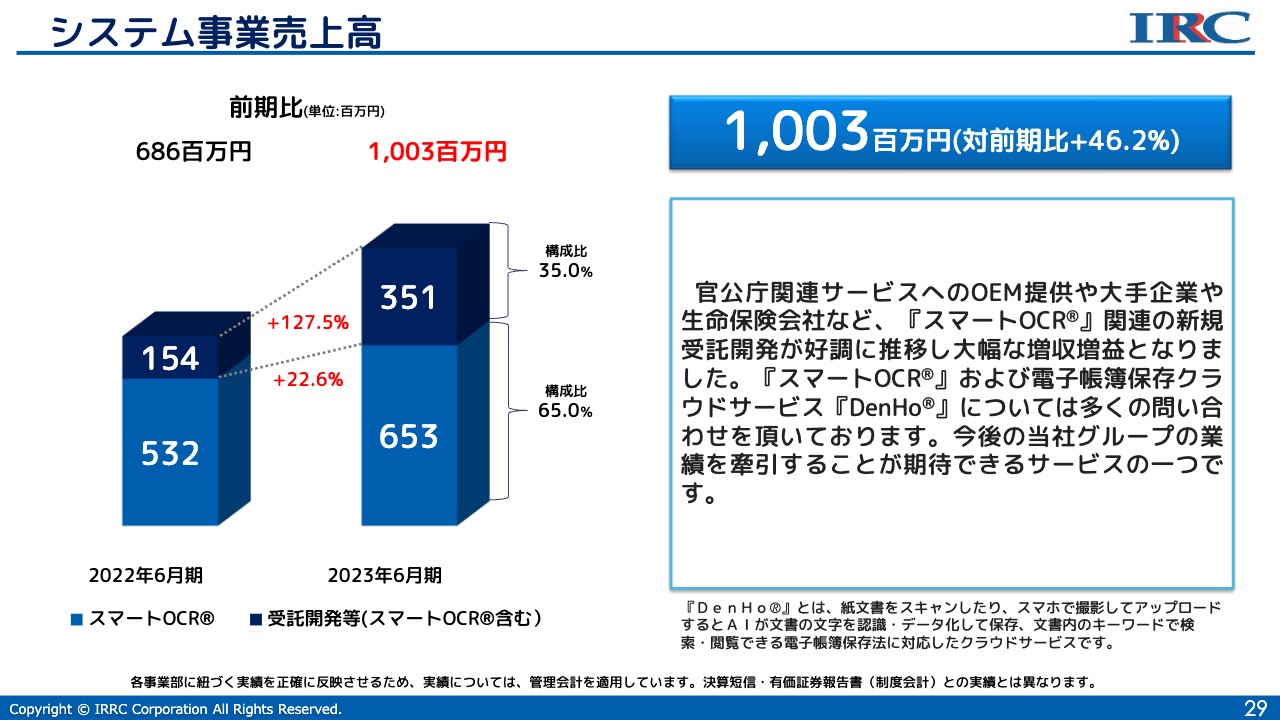

また、インフォディオが運営するシステム事業は、前期比46.2パーセント増の10億300万円となっています。

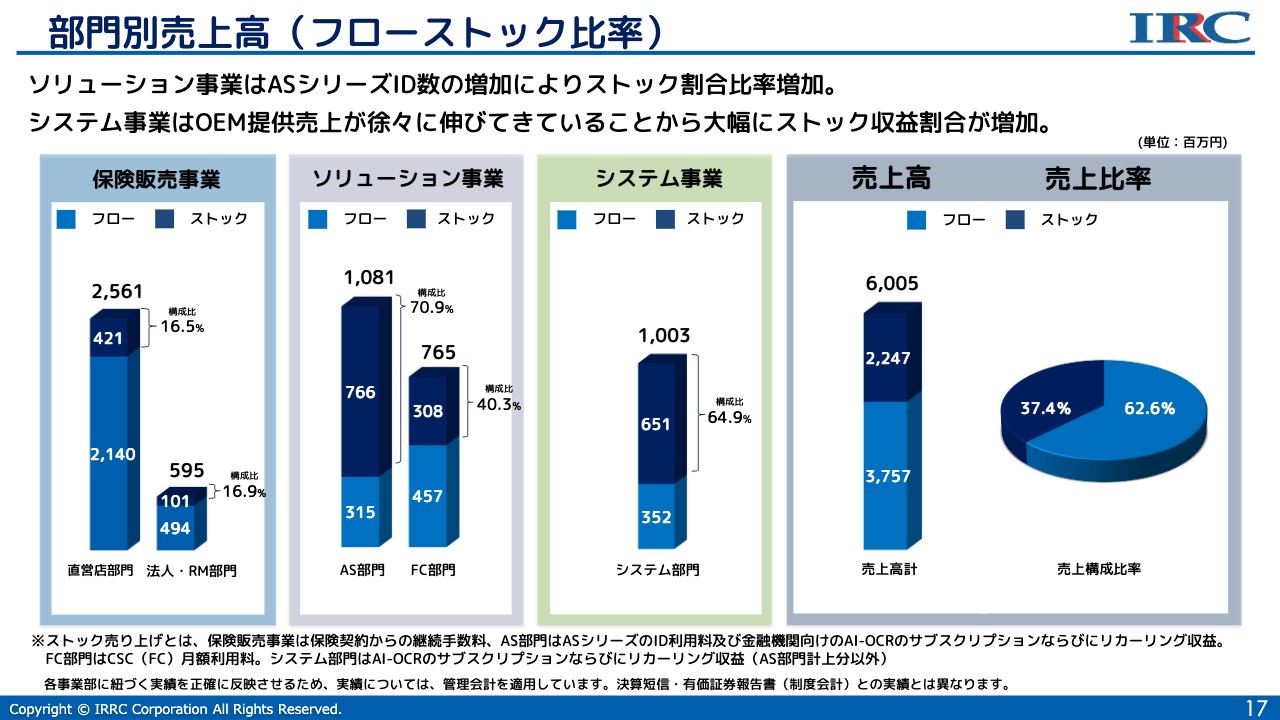

部門別売上高(フローストック比率)

各事業のフロー売上とストック売上の比率です。保険販売事業については、直営店部門のストック売上の割合が16.5パーセントと、フロー売上の比率が非常に多くなっています。同様に、法人営業・RM部門においても、ストック売上の割合が16.9パーセントです。こちらは保険事業のため、継続手数料がストック売上として充当されています。

ソリューション事業については、特にAS部門でストック売上の割合が70.9パーセントと非常に高く、この特徴はずっと継続しています。また、FC部門においても、ストック売上の割合は現在40.3パーセントと、比較的高い水準を維持しています。

システム事業については、SaaS部門などでストック売上がかなり増えており、現在は64.9パーセントのストック比率となっています。この結果、売上高全体におけるストック売上の割合は37.4パーセントと、前年と比べても増加傾向です。

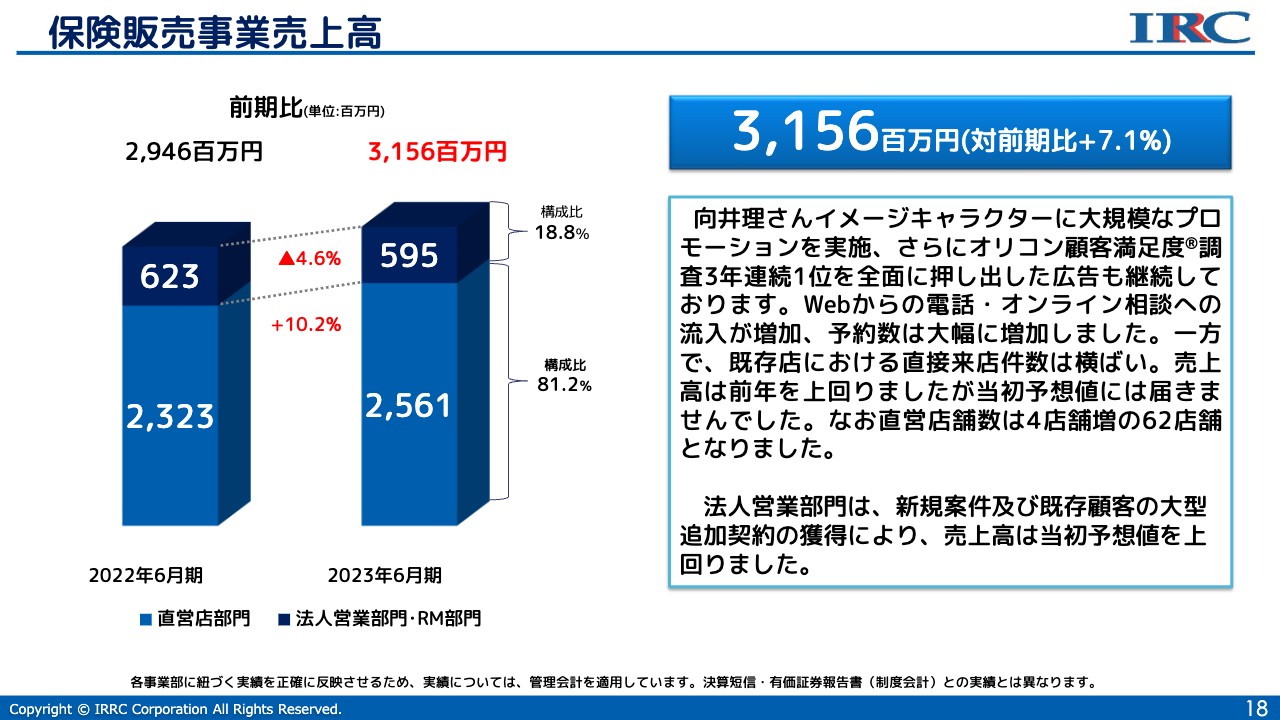

保険販売事業売上高

保険販売事業についてご説明します。直営部門の売上高は前期比10.2パーセント増となりました。今年から向井理さまをイメージキャラクターとした大規模なプロモーションを実施しています。加えて、「オリコン顧客満足度調査」では3年連続1位となり、このことを前面に押し出した広告も展開しています。

また、Webから電話・オンライン相談への流入がかなり増加しています。その結果、予約数は大幅に増加しました。

一方で、既存店における直接来店件数は残念ながら伸び悩んでいます。その結果、売上高全体としては前年を上回りましたが、当初予想には届きませんでした。直営店舗数に関しては、4店舗増加して62店舗となりました。

法人部門の売上高は、2021年に大型の契約があった関係で、前期もマイナスになると思っていましたが、引き続き大型契約等の獲得があり、前期比4.6パーセント減となっています。

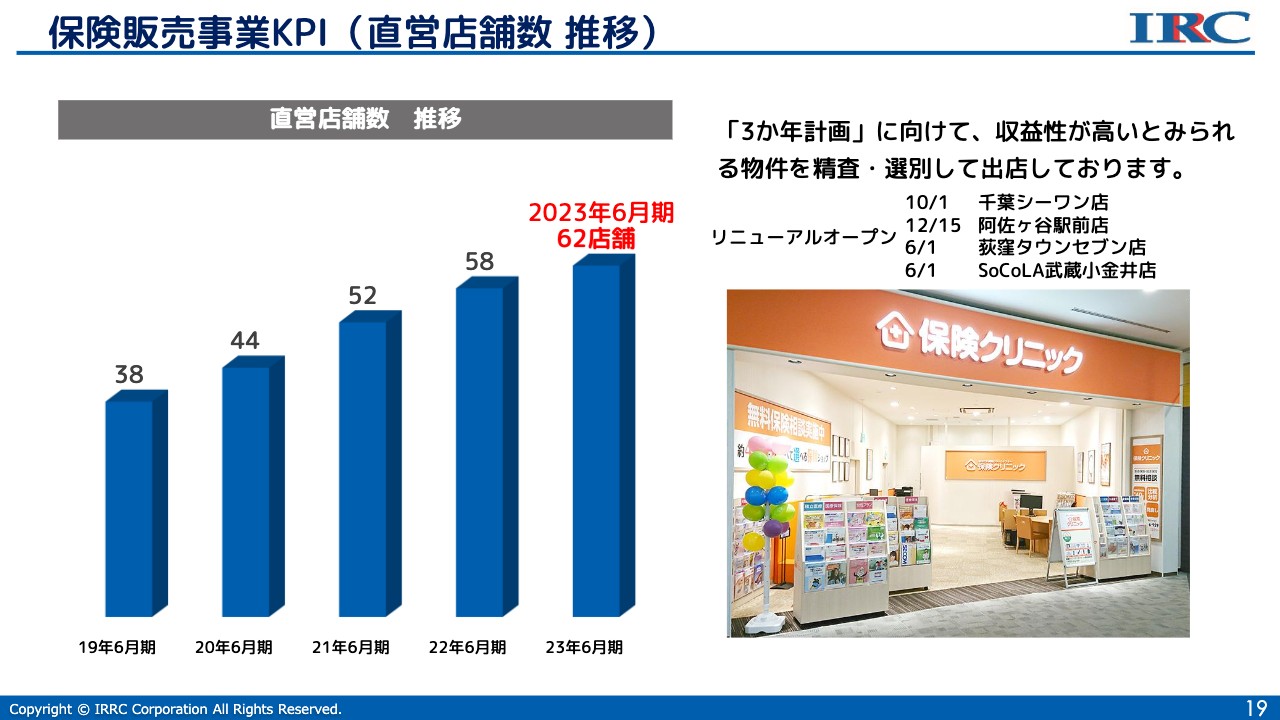

保険販売事業KPI(直営店舗数 推移)

繰り返しになりますが、直営店舗数は62店舗で、スライド右側に記載の4店舗が新たに追加されています。

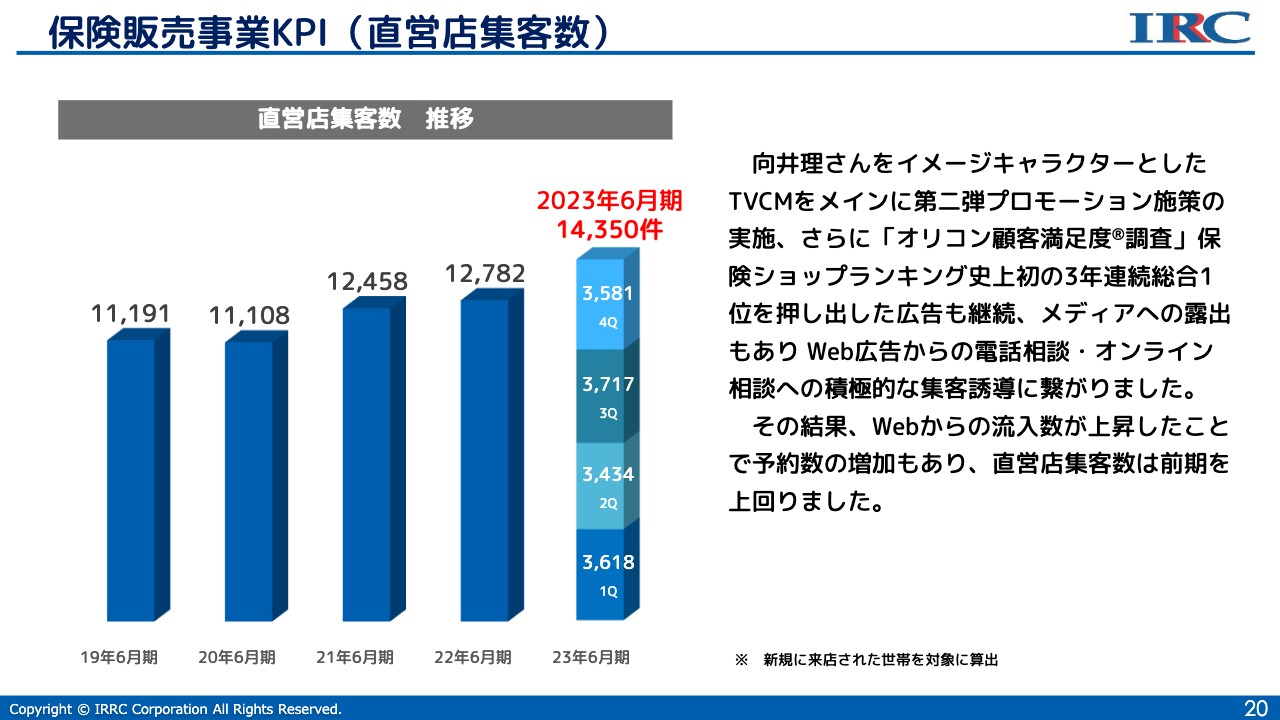

保険販売事業KPI(直営店集客数)

集客数についてです。スライドでは四半期ごとに集客数を出しているため、グラフとして少し見づらくて申し訳ありません。テレビCMを打ったからすぐに集客につながったかというと決してそうではありませんが、確実に成果が見られたと考えています。

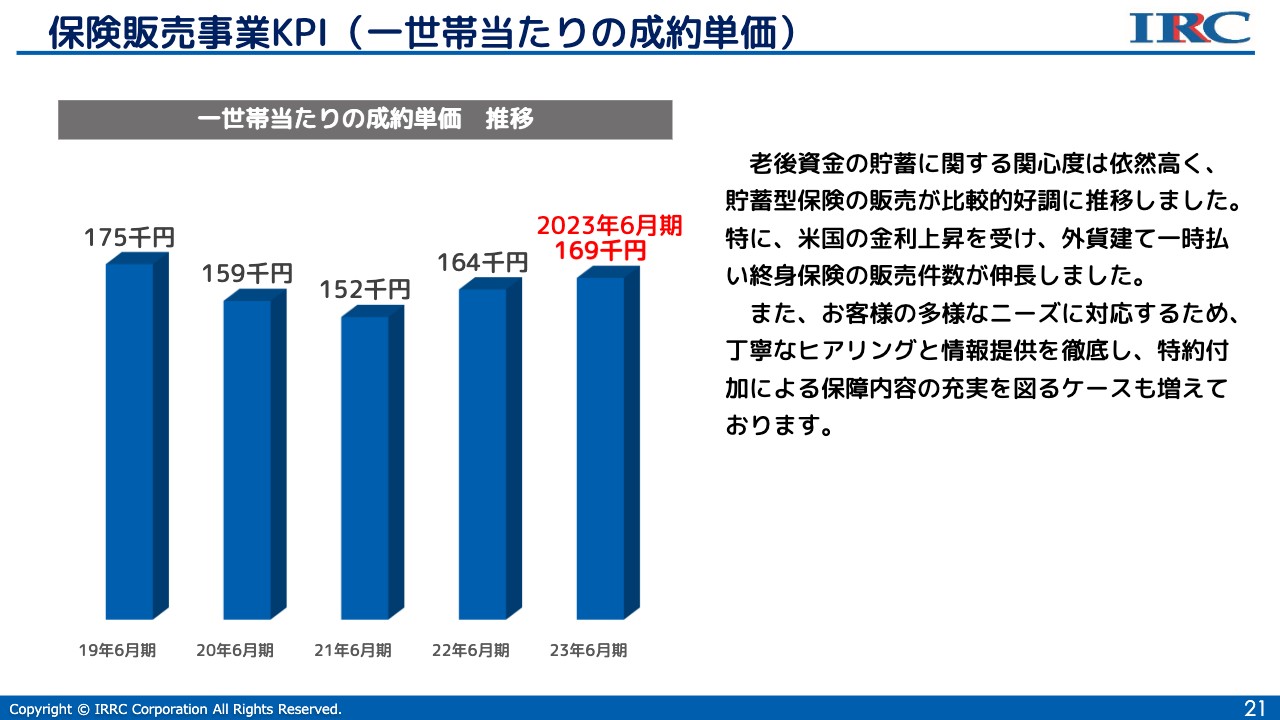

保険販売事業KPI(一世帯当たりの成約単価)

一世帯当たりの成約単価についてです。相変わらず、老後資金の貯蓄への関心度が非常に高いといえます。その中で、外貨を中心としたアメリカの金利上昇を受けた商品の販売が非常に好調でした。

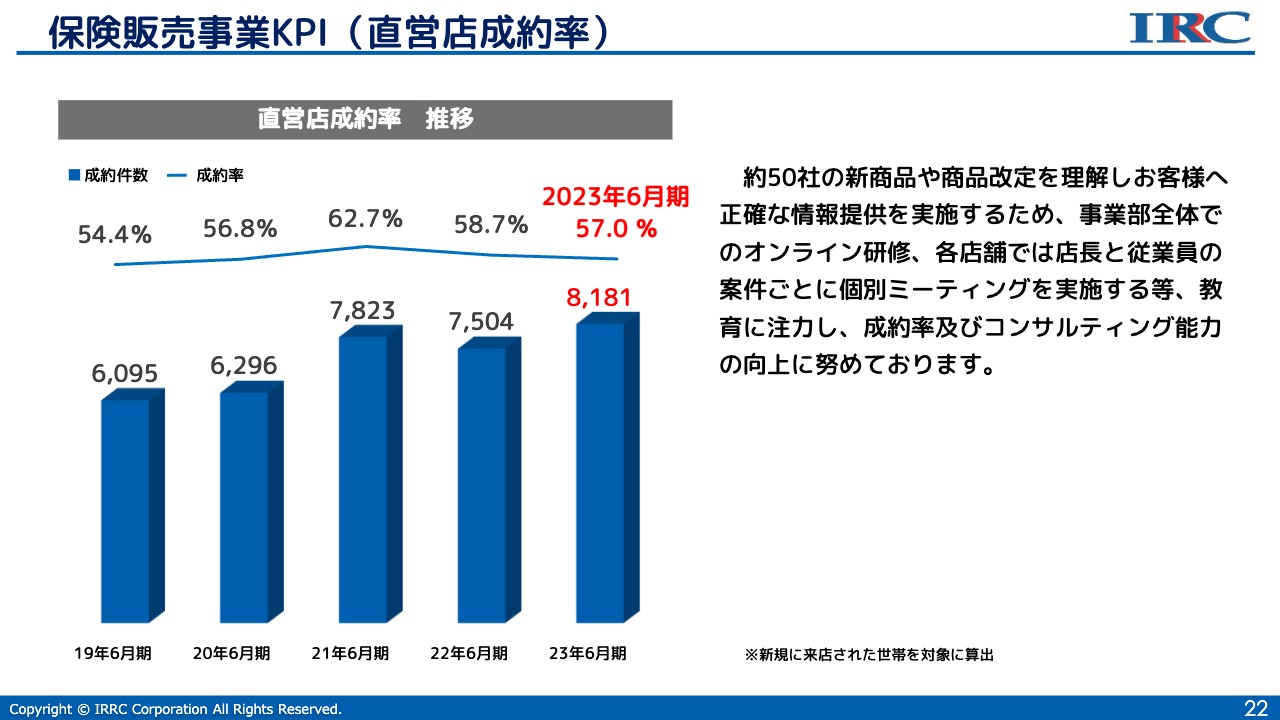

保険販売事業KPI(直営店成約率)

直営店の成約率は、最終的に57パーセントとなりました。今期は集客が伸びたこともあり、一時的に成約率が下がったように見えますが、比較的高水準を維持できていると思っています。

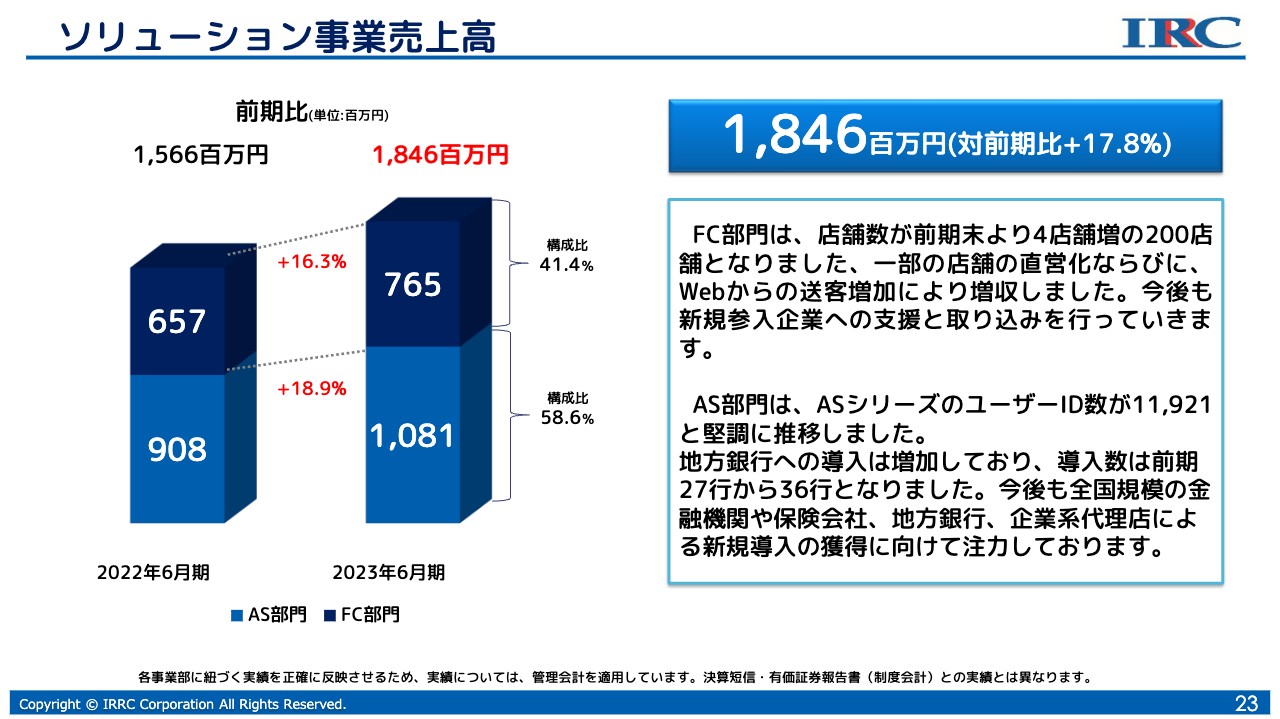

ソリューション事業売上高

ソリューション事業についてです。FC部門に関しては、前年比で4店舗増えて、200店舗となりましたが、当初予想には残念ながら届きませんでした。店舗数の増加は比較的多いのですが、やはり退店もありました。CMによってある程度の集客効果や送客効果が出たとは認識していますが、このような結果となりました。

AS部門は、ASシリーズのユーザーID数が1万1,921IDと堅調に推移したと思っています。まや、最近は地方銀行からの成約が増加しており、前期の27行から36行に増加しました。検討が進んでいる銀行も多いと認識しています。

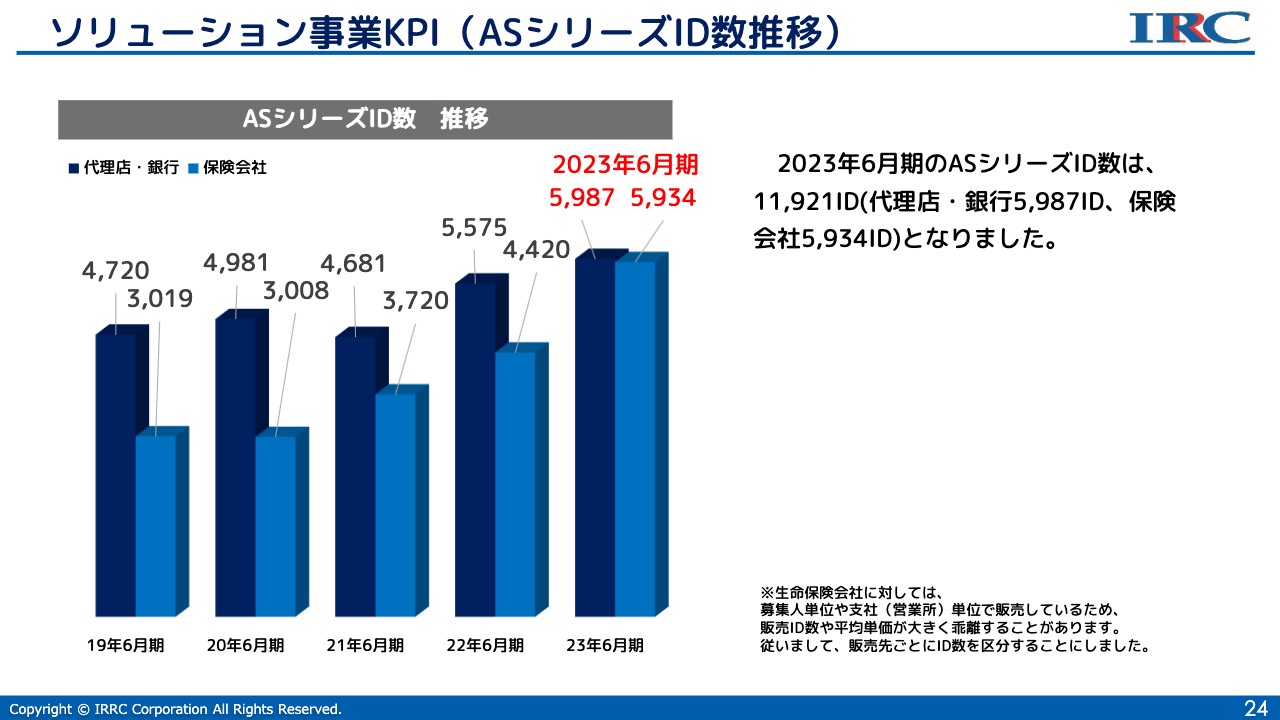

ソリューション事業KPI(ASシリーズID数推移)

ASシリーズのID数の推移はスライドに記載のとおりです。代理店・銀行向けのID数は5,987ID、生命保険会社向けのID数も大きく伸びて5,934IDとなりました。

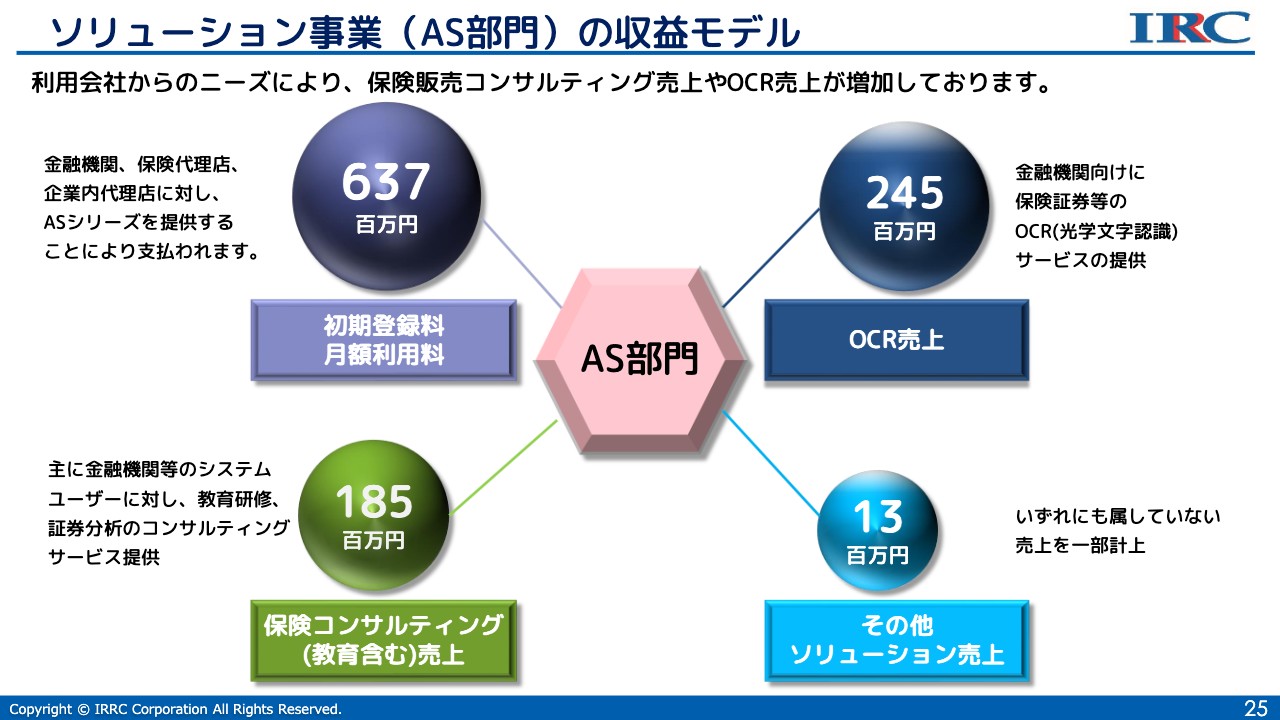

ソリューション事業(AS部門)の収益モデル

AS部門の収益構造についてご説明します。一般的なサブスクリプションである月額利用料の売上高は6億3,700万円で、こちらが大部分を占めています。保険コンサルティングに関するアドバイス業務、教育等も含めた売上高は1億8,500万円です。金融機関向けのOCRは非常に伸びており、2億4,500万円となっています。

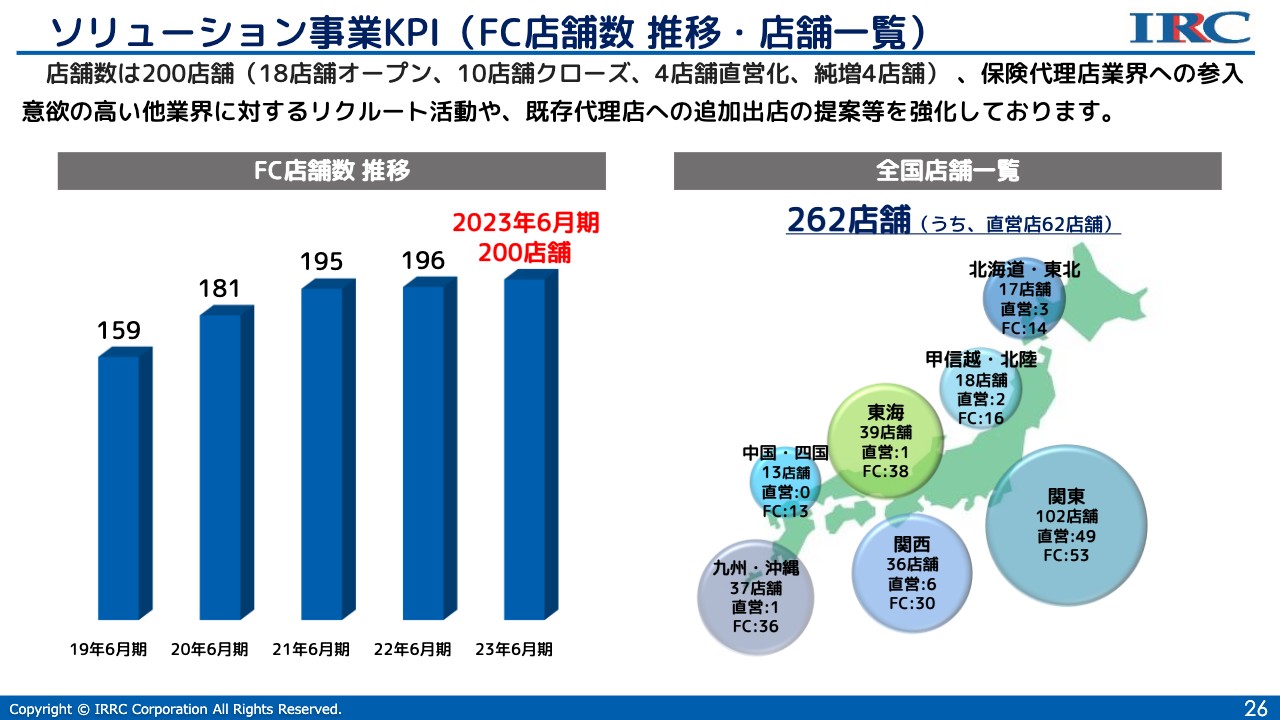

ソリューション事業KPI(FC店舗数 推移・店舗一覧)

FCの店舗数は200店舗で、関東に集中している状況です。

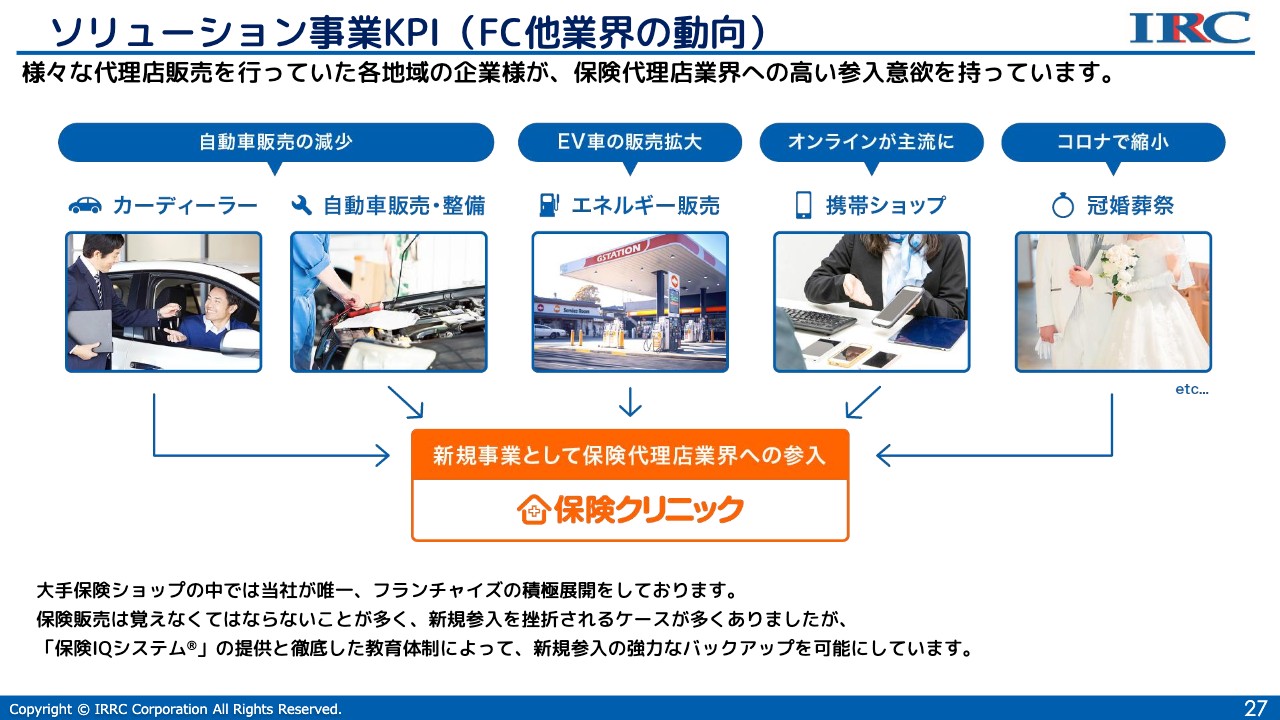

ソリューション事業KPI(FC他業界の動向)

こちらのスライドの内容は前年と変わっていません。相変わらず異業種の参加やお問い合わせが多い状況です。

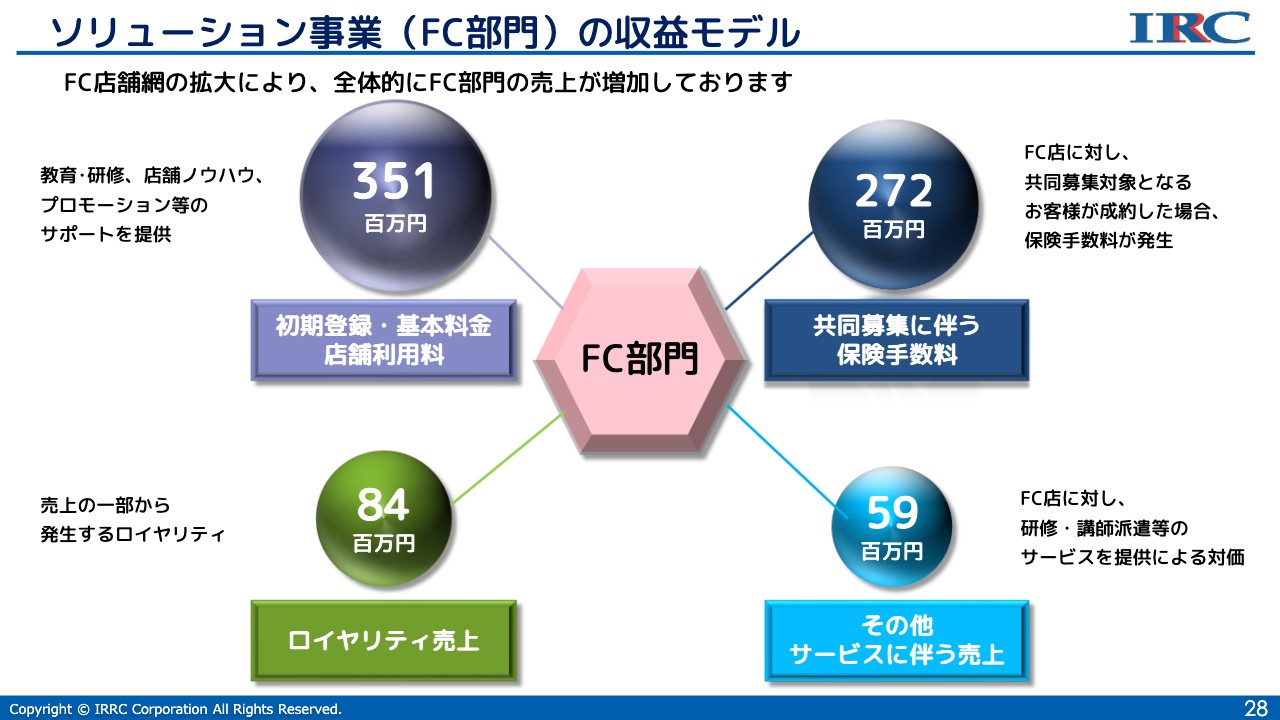

ソリューション事業(FC部門)の収益モデル

FC部門の収益モデルについてです。サブスクリプションの売上高は3億5,100万円で、こちらには初期登録料なども含まれています。保険販売におけるロイヤリティの売上高は8,400万円です。また、送客により実施される共同募集に伴う保険販売手数料の売上高は2億7,200万円、その他サービスに伴う売上高は5,900万円となっています。

システム事業売上高

システム事業の売上高は大幅に伸び、前期比46.2パーセント増の10億300万円となっています。内訳として、官公庁関連サービスへのOEM提供や大手保険会社向けの「スマートOCR」関連の新規の売上が大幅に増加しました。さらに、現在、電子帳簿保存クラウドサービス「DenHo」も比較的順調に販売が進んでいます。

AI-OCRとは

AI-OCRについてのご説明は割愛したいと思います。

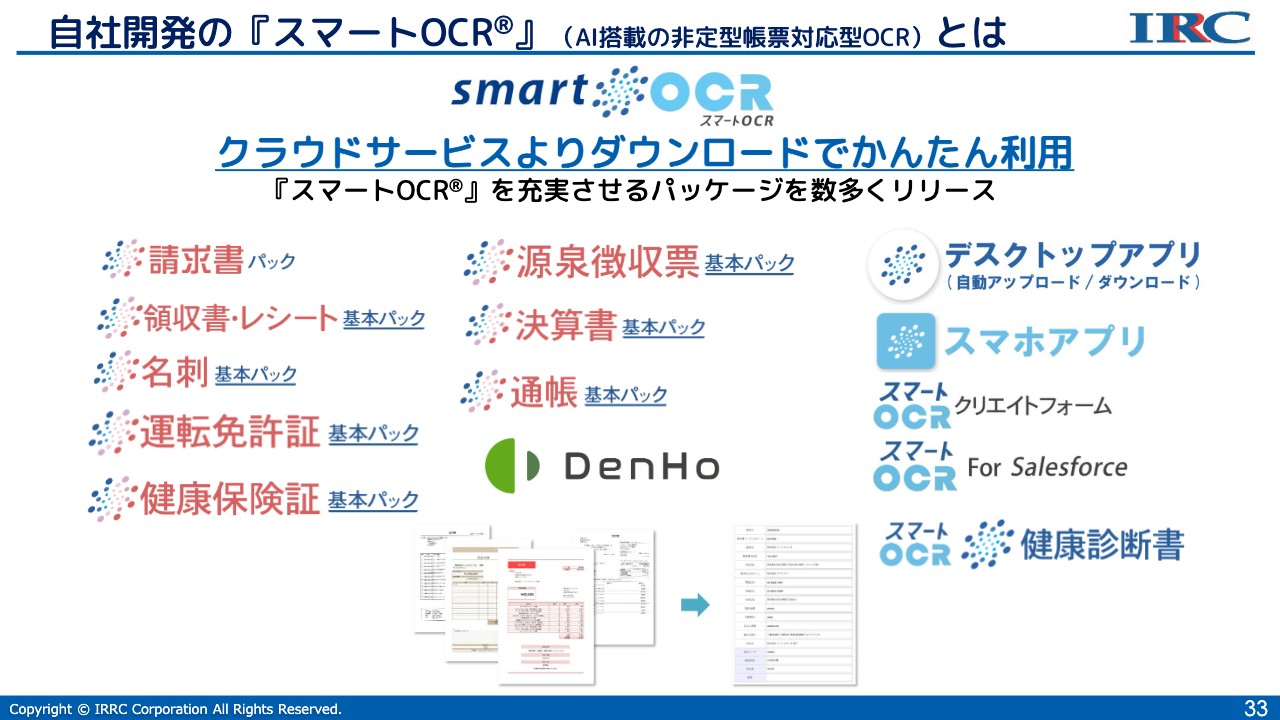

自社開発の『スマートOCR』(AI搭載の非定型帳票対応型OCR)とは

最近ではクラウドサービスの種類もかなり増えてきており、ダウンロードしてご利用いただけるケースも多くなっている認識です。

『スマートOCR』の収益構造・導入事例

「スマートOCR」事業の収益構造は3パターンあります。1つ目はクラウドサービスを月額定額の利用料でご利用いただけるサブスクリプションです。2つ目はリカーリングといわれる従量課金で、エンドユーザーが利用すればするだけ収益が増えていきます。当社では、みずほ銀行さまの事例がこれに当たります。

3つ目は個別開発で、こちらはOEM提供です。一般的に官公庁などはこのスタイルになるかと思いますが、開発費用とその後の月額利用料などもいただけるという収益構造になっています。

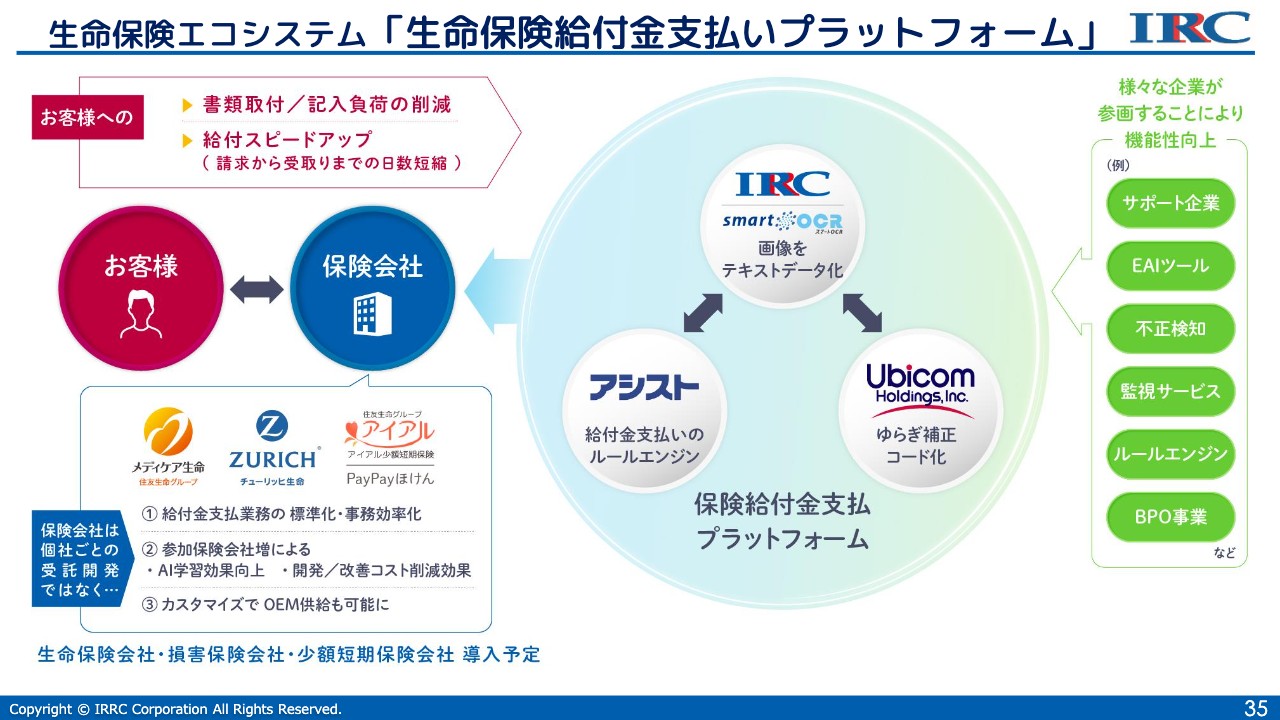

生命保険エコシステム「生命保険給付金支払いプラットフォーム」

今、新たなシステムとして生命保険給付金支払いプラットフォームを提供しています。こちらは保険会社に簡単に保険金請求ができる仕組みで、我々は生命保険エコシステムと呼んでいます。スライドでは保険会社は3社になっていますが、今年度に入って4社目が加わりました。

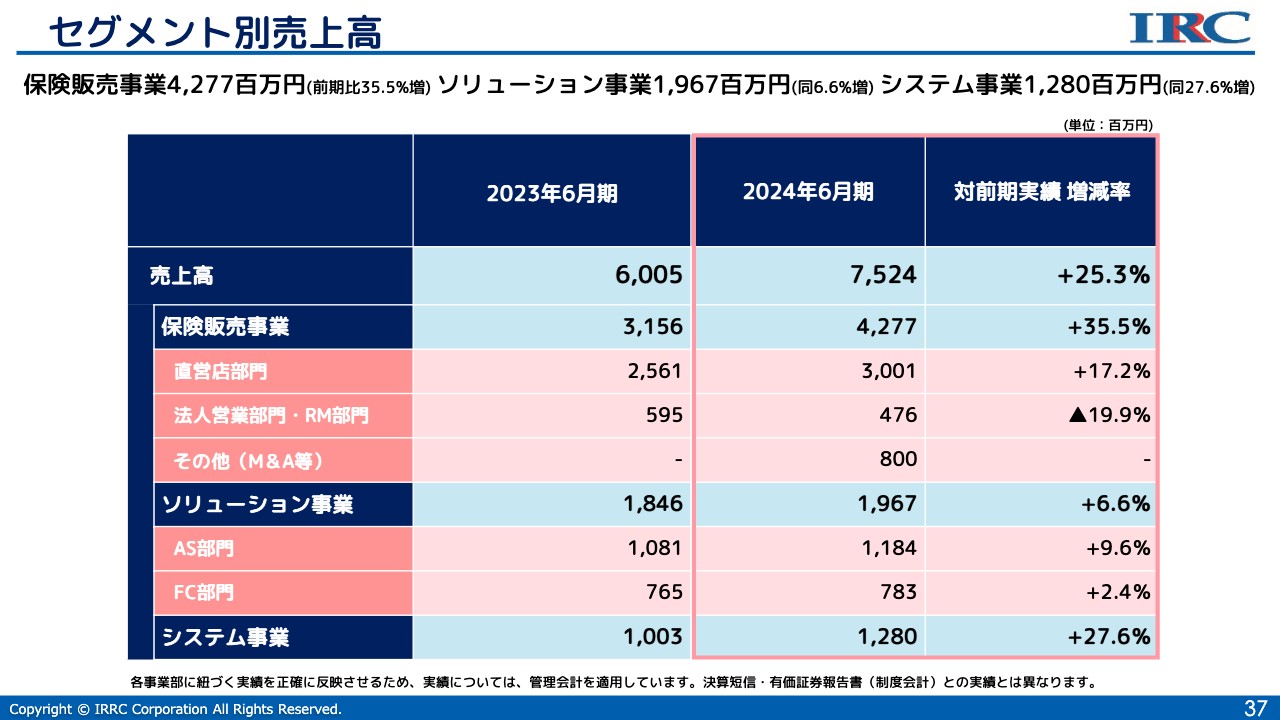

セグメント別売上高

2024年6月期の予想についてご説明します。今期の売上高は前期比25.3パーセント増の75億2,400万円を予定しています。特に保険販売事業は、すでに発表しているM&A等の実施も加味して前期比35.5パーセント増の42億7,700万円と考えています。

直営店部門については、CM効果等もあり認知度がかなり上がってきています。それに伴ってWebからの送客等も増えてきていることから、今期は前期比17.2パーセント増の30億100万円を予定しています。

法人営業・RM部門は、前期に高額の契約があったこともあり、今期は前期比19.9パーセント減の4億7,600万円と予想しています。M&Aによる増収は8億円の予定です。

ソリューション事業については、AS部門で前期比9.6パーセント増の11億8,400万円、FC部門は前期比2.4パーセント増の7億8,300万円を見込んでいます。ソリューション事業全体では前期比6.6パーセント増の19億6,700万円となる予想です。

システム事業は前期比27.6パーセント増の12億8,000万円で、今期も比較的順調に推移すると想定しています。

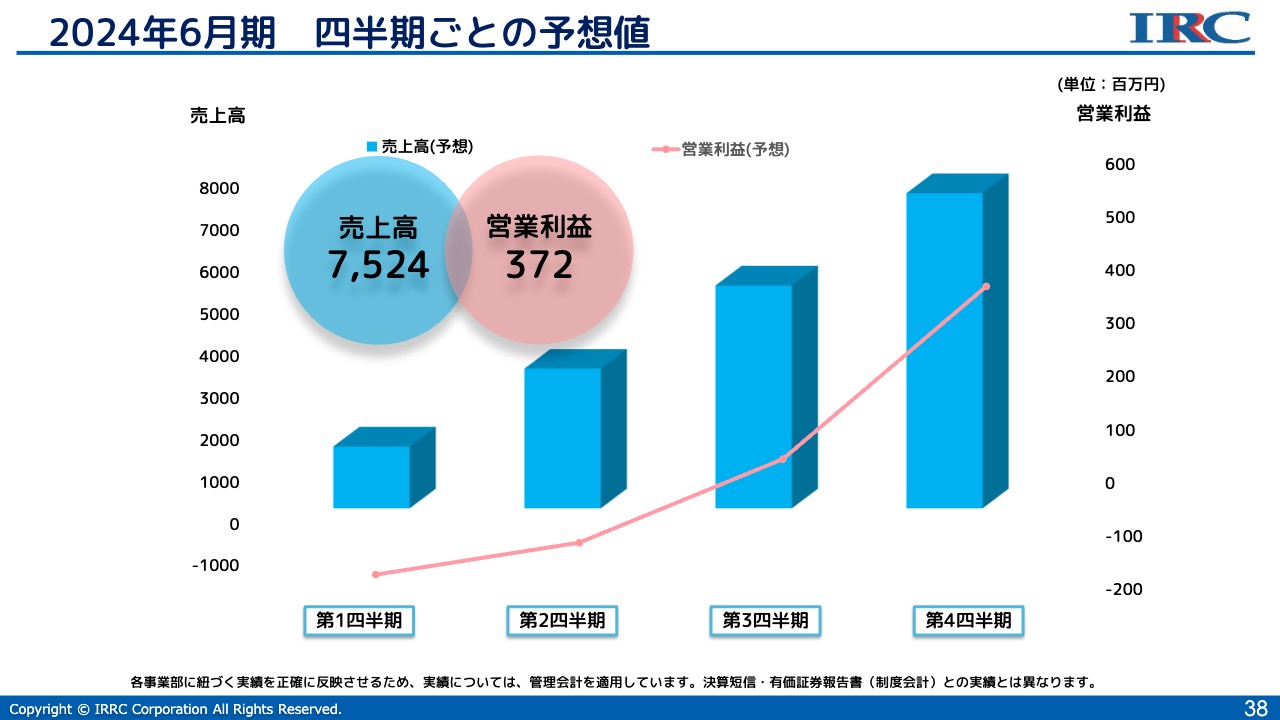

2024年6月期 四半期ごとの予想値

四半期ごとの予想です。第1四半期、第2四半期はコストが少し先行するイメージで、第3四半期、第4四半期に売上が伸びて黒字化していく考えです。最終的な売上高は75億2,400万円で、営業利益は3億7,200万円を予想しています。

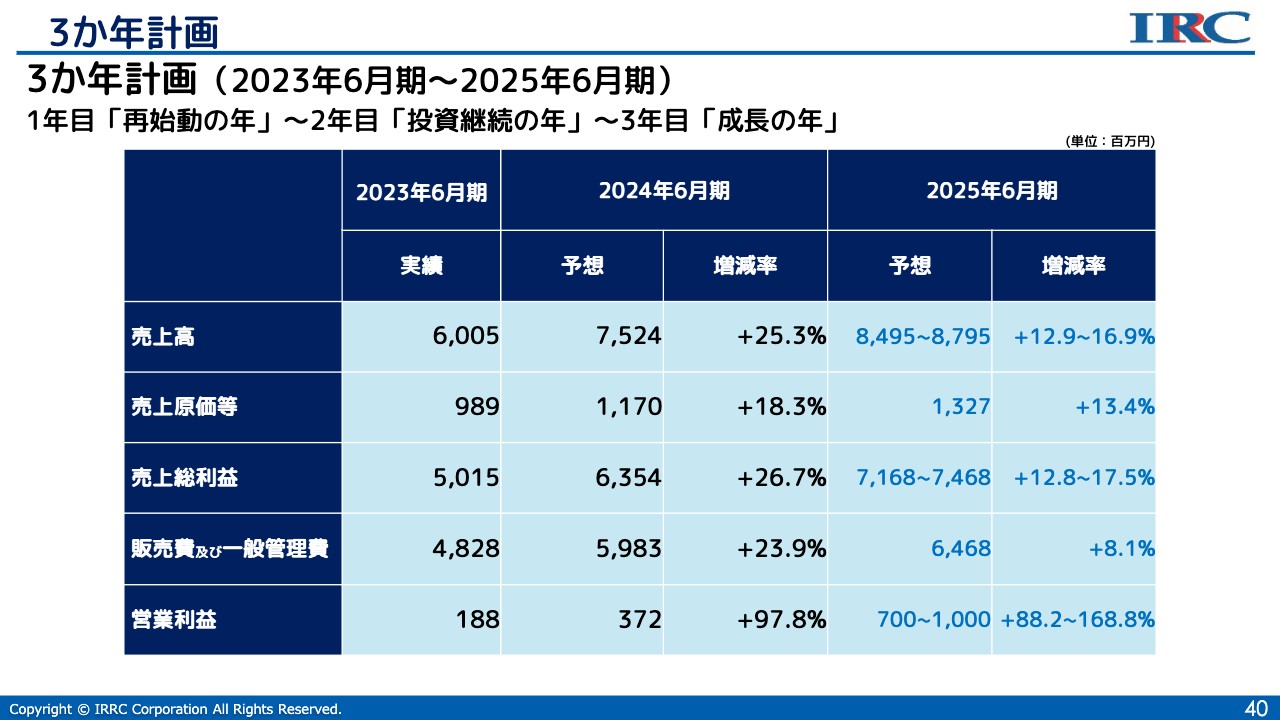

3か年計画

今年度は3か年計画の2年目です。2025年6月期も含めて、数字についてはスライドに記載のとおりです。

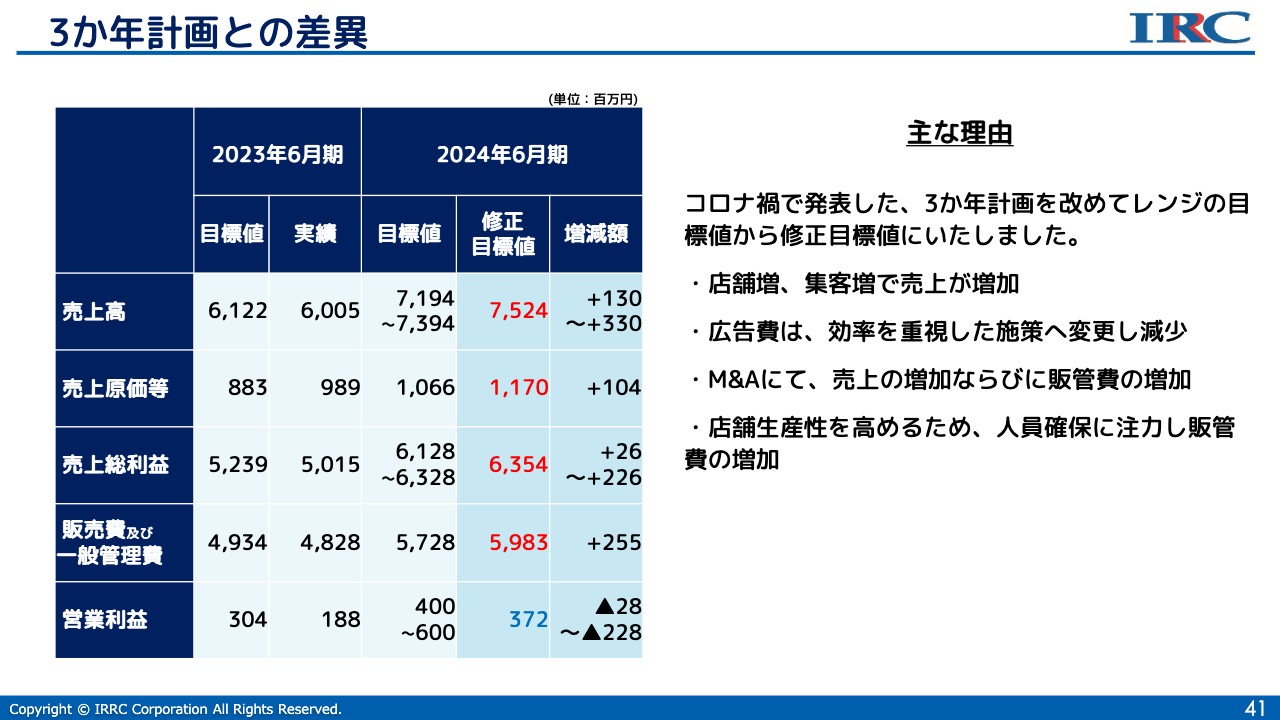

3か年計画との差異

3か年計画との差異についてご説明します。1年目の2023年6月期は、残念ながら売上高・営業利益ともに目標には届いていません。

2024年6月期は店舗の増加やM&A、集客数の増加などを見込んでおり、目標値を高めに設定しています。広告宣伝費に関しては、今後は大規模なプロモーションというよりも効率的に広告を打っていきたいと考えているため、販売費は若干増加する予想です。

また、M&Aによる売上の増加と販売費及び一般管理費の増加も見込んでいます。今、店舗の生産性を高めるために人員の確保にかなり注力しており、資金を投入している状況です。

各事業における施策

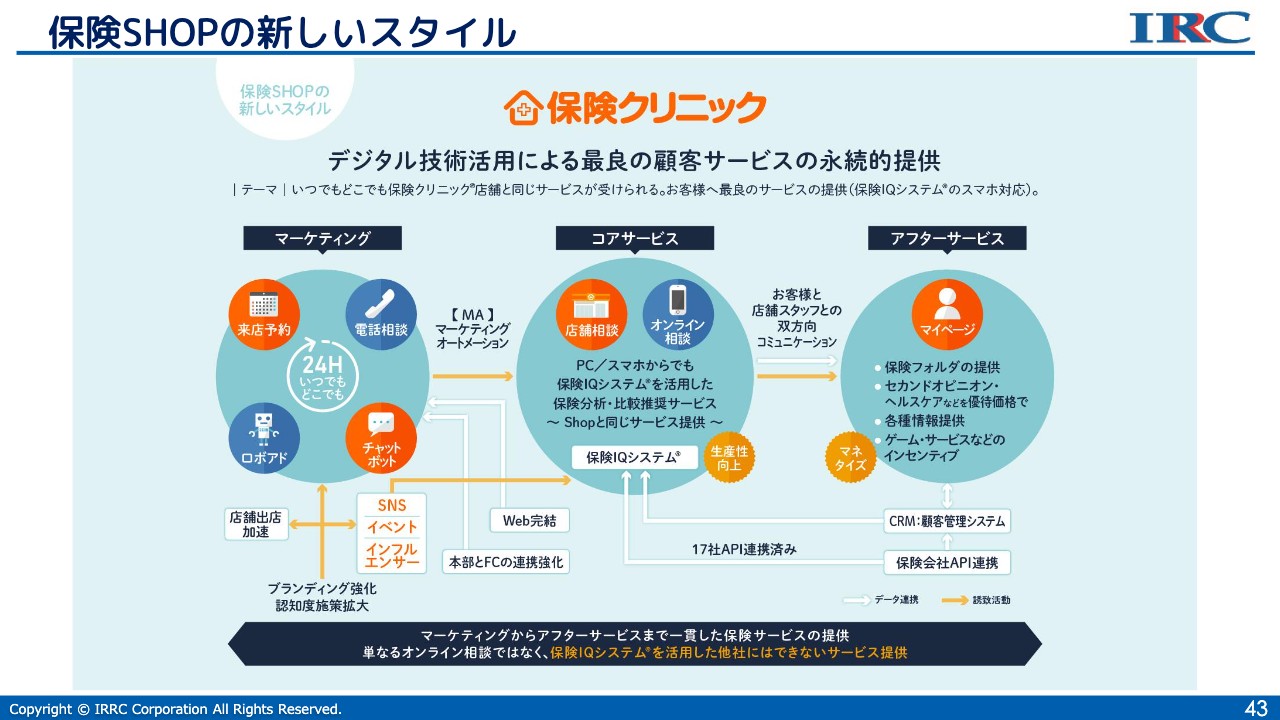

3か年計画における施策は従来どおりです。保険SHOPの新しいスタイルとして、現在オンライン保険相談室とコールセンター事業がかなり活性化しており、こちらからの流入が非常に増えてきています。

認知度向上に関しては昨年度のCM効果等もあり、9パーセントくらいだった認知度が現在15パーセント弱まで上がってきています。こちらが最終的には集客数の向上につながるのではないかと考えています。

オンラインの保険相談も比較的順調に推移しています。また、ASシステムの大型導入先の開拓の一環で、保険販売を中心にASシステムの導入がかなり進んだと考えています。

「スマートOCR」事業については、今インフォディオで営業体制の強化を図っており、人材投資を行っているところです。

保険SHOPの新しいスタイル

保険SHOPの新しいスタイルとして、当社の場合は、デジタル化におけるシステムの連携が非常に大きなポイントになっています。すでに連携は完了しているのですが、現在、もっと効率的かつ効果的にといろいろなかたちで追求している状況です。

最近、入り口のマーケティングにおいてはインフルエンサーの利用が非常に増えています。インフルエンサーのみなさまに保険クリニックについて語っていただくことにより、お客さまの流入が増えてきていると認識しています。

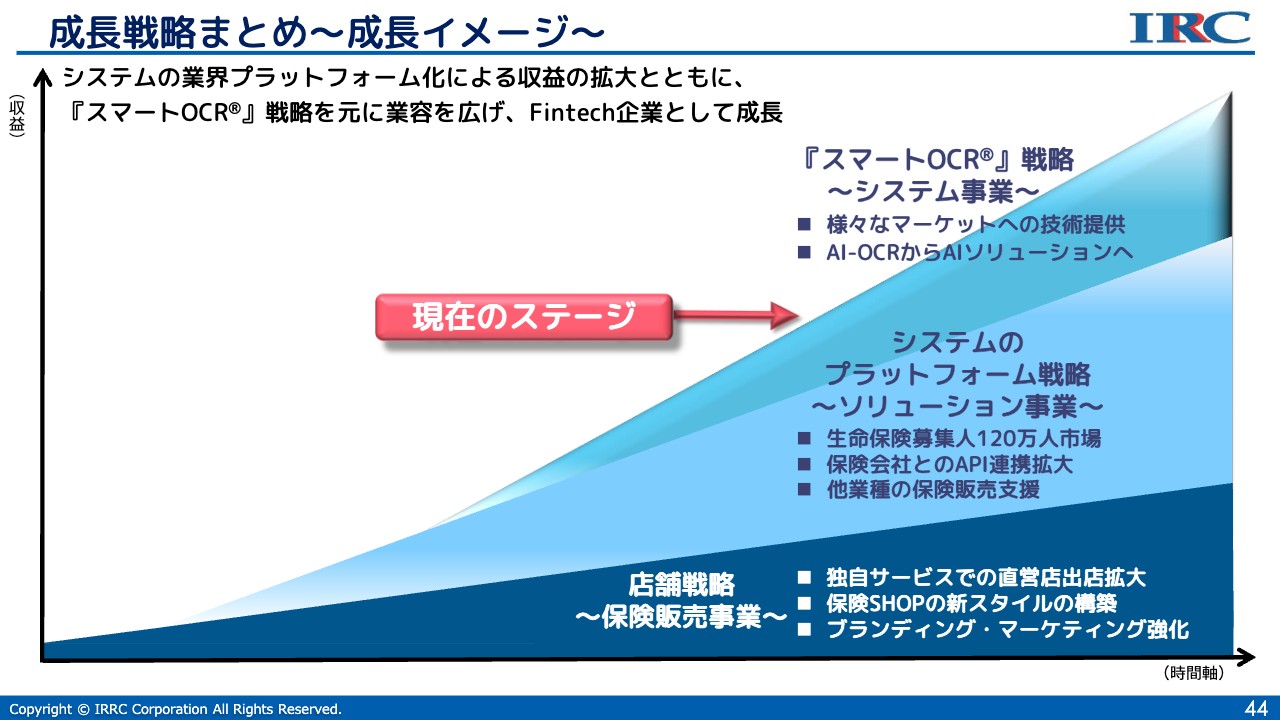

成長戦略まとめ~成長イメージ~

成長イメージは従来と変わっていません。店舗の出店に関してはこれからも積極的に展開していきたいと考えています。また、生命保険市場は非常に大きなマーケットですので、こちらに対して当社のプラットフォーム戦略をしっかり当て込んでいきたいと思っています。

「スマートOCR」については官公庁や金融機関を中心に大きく拡大する方向で進めています。デジタル化の波はまだまだ止まらないと認識していますので、さらに飛躍していく考えです。

企業テーマ

企業テーマは「人と保険の未来をつなぐ 〜Fintech Innovation〜」です。これからもシステムのデジタル化などをしっかりと進めながら、「保険クリニック」の認知度を高めていき、より多くのお客さまに対応できるような体制づくりをしっかりと行っていきたいと思います。

質疑応答:今後のM&Aの方針および資金面について

いくつかご質問をいただきましたので、私からご回答します。まず、「今年度8月14日に発表したM&Aについて、今後も継続していくのでしょうか? 今後の資金面はどうなっていますか?」というご質問です。

今回のM&Aは、売上高が約11億円規模の保険代理店です。地盤のメインが新潟県であり、我々と店舗のマーケットがほとんどかぶらない点もメリットとして考えました。また、この会社は店舗販売ならびに訪問型の販売スタイルも持っています。新型コロナウイルスによって店舗販売は打撃を受けたケースがありましたが、訪問型の代理店はしっかり営業ができていたのではないかと思います。

そのような意味で当社にない部分を持っていて、市場が重ならないという点から、今回のM&Aに踏み切りました。また、当社よりも規模が小さいため、例えばインセンティブや手数料を当社水準に引き上げることができるという効果にも期待しています。

今後のM&Aについては、さまざまな角度から検討した上で最適な案件があれば、必要に応じて実施していくことを考えています。当社は現在も無借金経営を継続しているため、銀行団を含めて今後については相談していきたいと考えています。

質疑応答:「スマートOCR」の引き合いについて

「『スマートOCR』はかなり有望だと思いますが、現在の引き合いについて教えてください」というご質問です。

現在は月に約500件のお問い合わせを頂戴しています。一方で、大型案件を獲得するための営業力が弱かったため、まずは人材への投資を行い、新たな人材が獲得できています。

また、大型案件の入札にも積極的に参加しているほか、大手企業との連携もかなり深めていることもあり、将来的にはかなり大きなマーケットになると感じています。大型案件は開発に時間がかかることに加え、最終的なサブスクリプション収益になるまでにも少し時間を要しますが、引き続き、順調に推移しているのではないかと考えています。

質疑応答:保険販売事業の収益減について

「保険販売事業の収益が減少していますが、トップラインは伸びているため、コスト面に問題があるのではないでしょうか?」というご質問です。

余剰人員があれば配置転換を行うなど、さまざまなアドバイスを頂戴していますが、保険販売事業を元の収益水準に戻すことが非常に大事だと思っています。

前期と比べて今期で明らかに変わった点は広告宣伝費で、前期から約3.3億円増加しています。CMを打った際には、実はホームページのクリック数は約2倍になり、かなり効果があったと思いますが、それがコンバージョンとして予約につながったかというと、すぐにはそのような効果は出ませんでした。

ただし、「保険クリニック」の認知度は上がってきているため、「保険の見直しをしよう」「保険SHOPに行こう」と思う方の選択肢に「保険クリニック」が入り、来店件数もかなり増えるのではないかと想定しています。今後もしっかりと優秀な人材の確保や補充をしながら、運営していきたいと思っています。

質疑応答:店舗の生産性向上について

「システムのデジタル化などを行うことで、結果としてコストが上がっていると思います。御社としては、店舗の生産性向上についてどのようなことを考えているのでしょうか?」というご質問です。

一般的に、携帯SHOPの店頭スタッフからコールセンターへの接客内容の引継ぎなどは当たり前に行われ、店頭スタッフは収益を生み出す活動に集中できていますが、当社では正直なところ、現在は店舗人員が足りていません。

特に保険契約は形のない金融商品であるため、契約業務が非常に煩雑です。そのような中で、当社はシステム面ではかなり先行していると自負しており、来店システム、「保険IQシステム」、比較システム、顧客管理システムなどのCRM連携は完了しています。さらにシステムの精度を高め、スタッフの事務負担を軽減できるようなデジタル化も進めています。

営業面においても、コールセンターを設置し、既契約者のアフターフォローや再来店コールを一括集中で行うことによって、非常に効率的に回り始めています。デジタル化も含め、今後はこちらの改善にも取り組んでいきたいと考えています。

質疑応答:マス広告の効果について

「マス広告の効果は実際どのくらいありましたか?」というご質問ですが、こちらは先ほどご説明したとおりです。

質疑応答:貸倒・減損の詳細と今後に向けての反省点について

「5月15日に発表があった貸倒と減損について、もう少し詳しく教えてください。今後の意思決定のプロセスや判断内容に活かす点はありますか?」というご質問です。

今回の件に関しては、もともとインフォディオの取引先で、自動仕訳システムの技術を持っている会社でした。そのシステムとインフォディオのOCRをつなぐことで非常に多くの企業に自動仕訳システムを導入することができ、事業を拡大するといった中で、インフォディオとの共同事業という位置づけもありました。

当社からの出資要請もあったため、外部の会社に依頼し、デューデリを実施しています。一定期間をかけたデューデリでもあり、取引も1年以上あった案件でしたが、先方の営業計画が大幅にずれ込んだこともあって、インフォディオの開発に携わった費用が遅延しました。その結果、何度も督促等を行いましたが、監査法人から「貸倒引当金の計上を行い、それに伴ってアイリックコーポレーションの出資分も減損処理しなさい」という指摘がありました。

ただし、現在も引き続き回収に向けた努力を続けています。今後の出資に関しては、今回の反省を踏まえ、より厳重なデューデリが必要だと感じています。また、取引先が急激に増えていることもあり、インフォディオにおける取引先の財務調査なども徹底していく考えです。

引き続き、アイリックコーポレーションへのご指導・ご鞭撻のほど、よろしくお願いします。ご清聴ありがとうございました。

新着ログ

「保険業」のログ