モリト、付属品・製品の販売が好調 2Q累計売上高・営業利益・経常利益は半期開示開始以来、過去最高を達成

2023年11月期2Q ハイライト

一坪隆紀氏(以下、一坪):代表取締役社長の一坪でございます。2023年11月期第2四半期決算のご説明を始めさせていただきます。

はじめに2023年11月期第2四半期の決算説明、続いて第8次中期経営計画についてご説明します。

まず、ハイライトです。景気減退の影響から、欧米や中国では消費が減速し、需要が停滞しました。ようやくコロナ禍から抜けましたが、欧米では調子がよくなれば人を増やし、悪くなれば人をリストラし、さらに悪くなれば会社を畳んでしまいます。一方で日本の経営は、雇用を守りながら逆風に耐えるため、回復傾向になれば回復も早く、国内の全市場において需要の回復が進んでいる状況です。

また、スポーツシューズ、作業服、医療機器関連商品など、機能性に優れた付属品・製品の販売が好調でした。その結果、売上高・営業利益・経常利益は半期の開示を開始して以来、過去最高を記録しました。

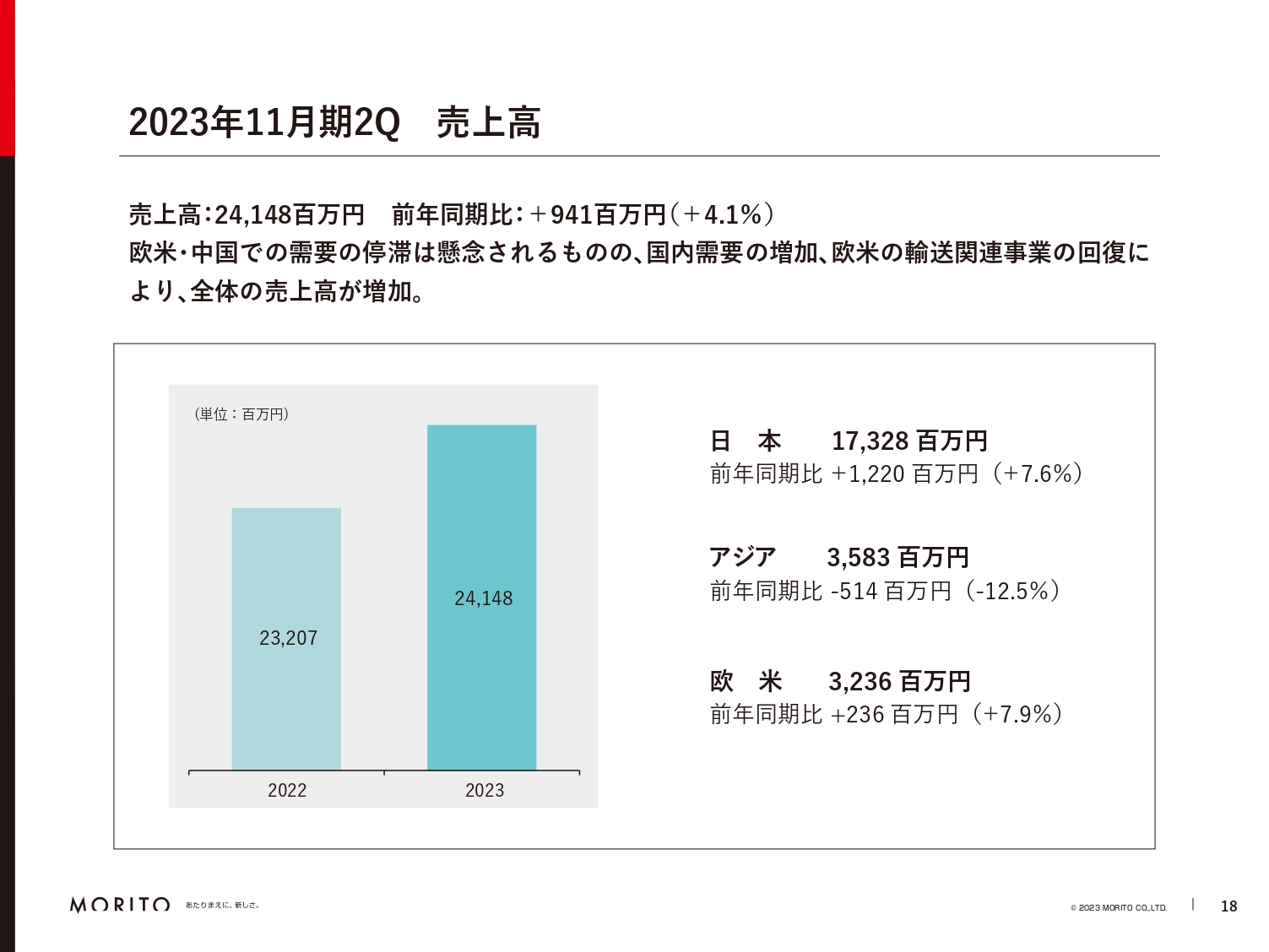

2023年11月期2Q 売上高

売上高は241億4,800万円となり、前年同期比9億4,100万円、4.1パーセントの増加となりました。

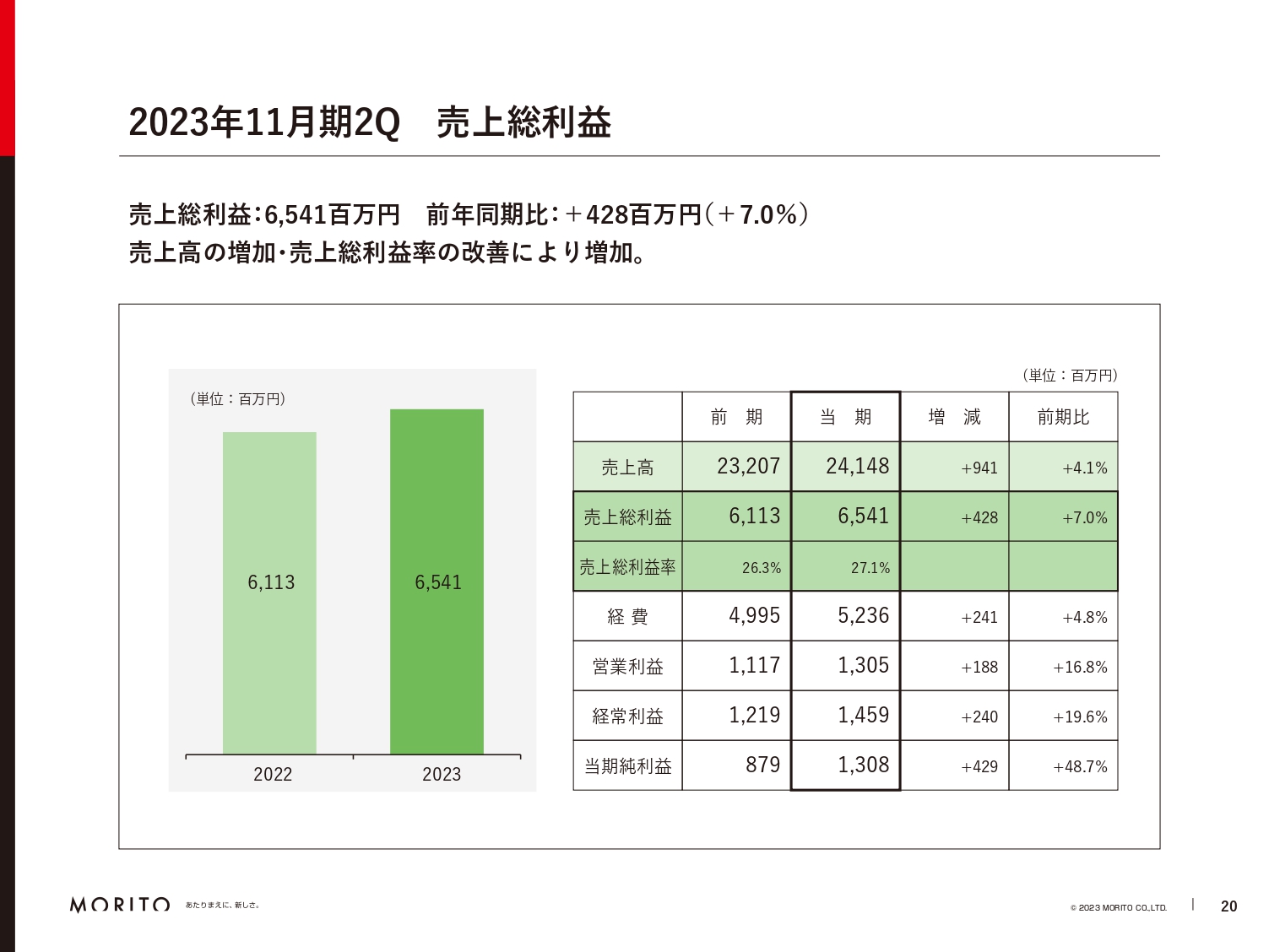

2023年11月期2Q 売上総利益

売上総利益については、売上高の増加に加え、売上総利益率が改善し、前年同期比4億2,800万円の増加となりました。売上総利益率は前年同期比0.8パーセントアップの27.1パーセントです。機能性に優れた利益率の高い商品の販売が好調だったことが、利益率アップの要因となりました。

さらに、昨年のモリトジャパン分割以降、各社の経営層や営業担当の売上における利益率に対する意識の高まりも、このような結果につながったと考えています。

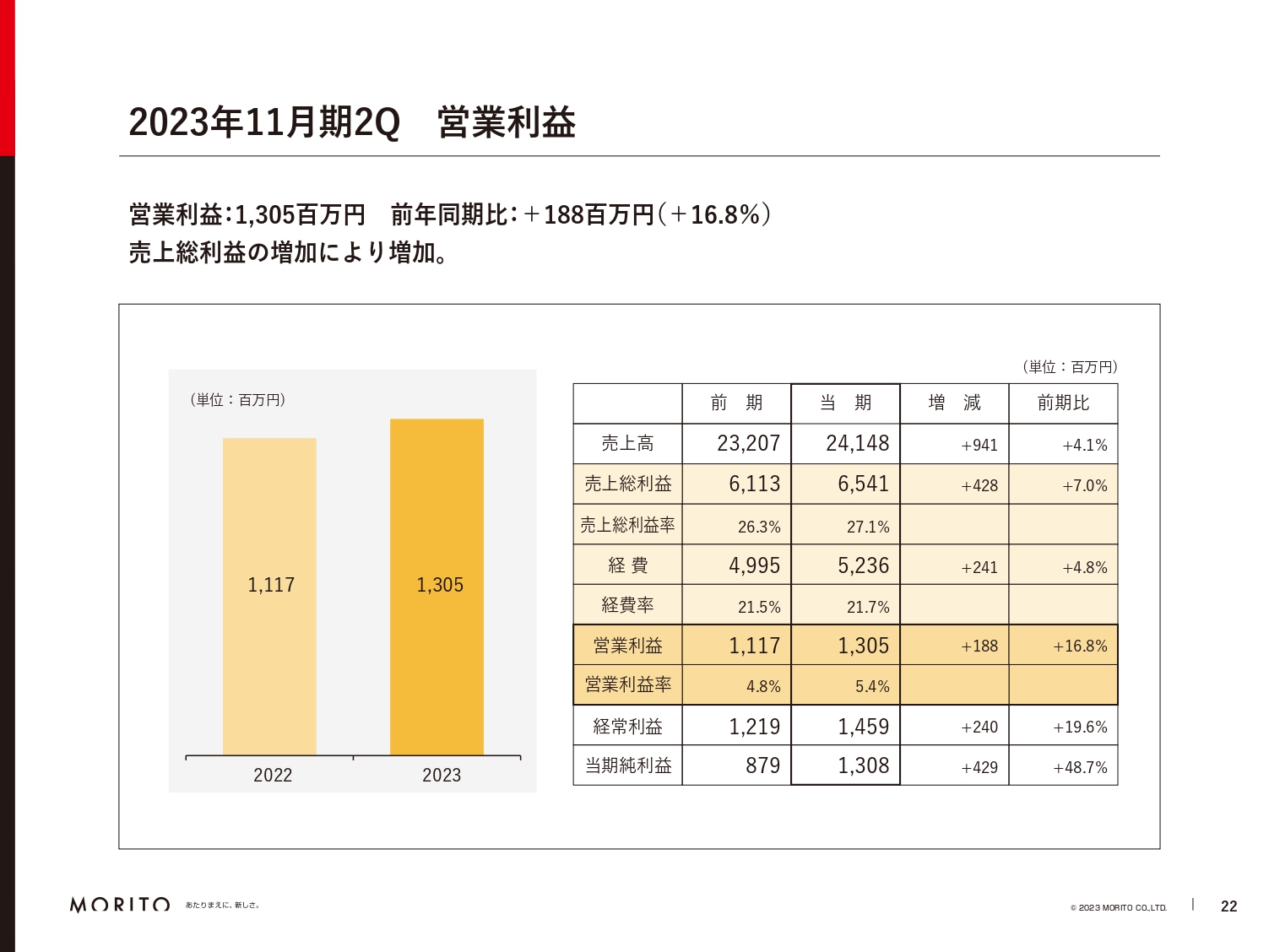

2023年11月期2Q 営業利益

営業利益についてです。人件費・出張旅費などの増加により経費率は若干増加しましたが、売上総利益の増加により、営業利益は前年同期比16.8パーセント増加、営業利益率も0.6パーセント増加しました。

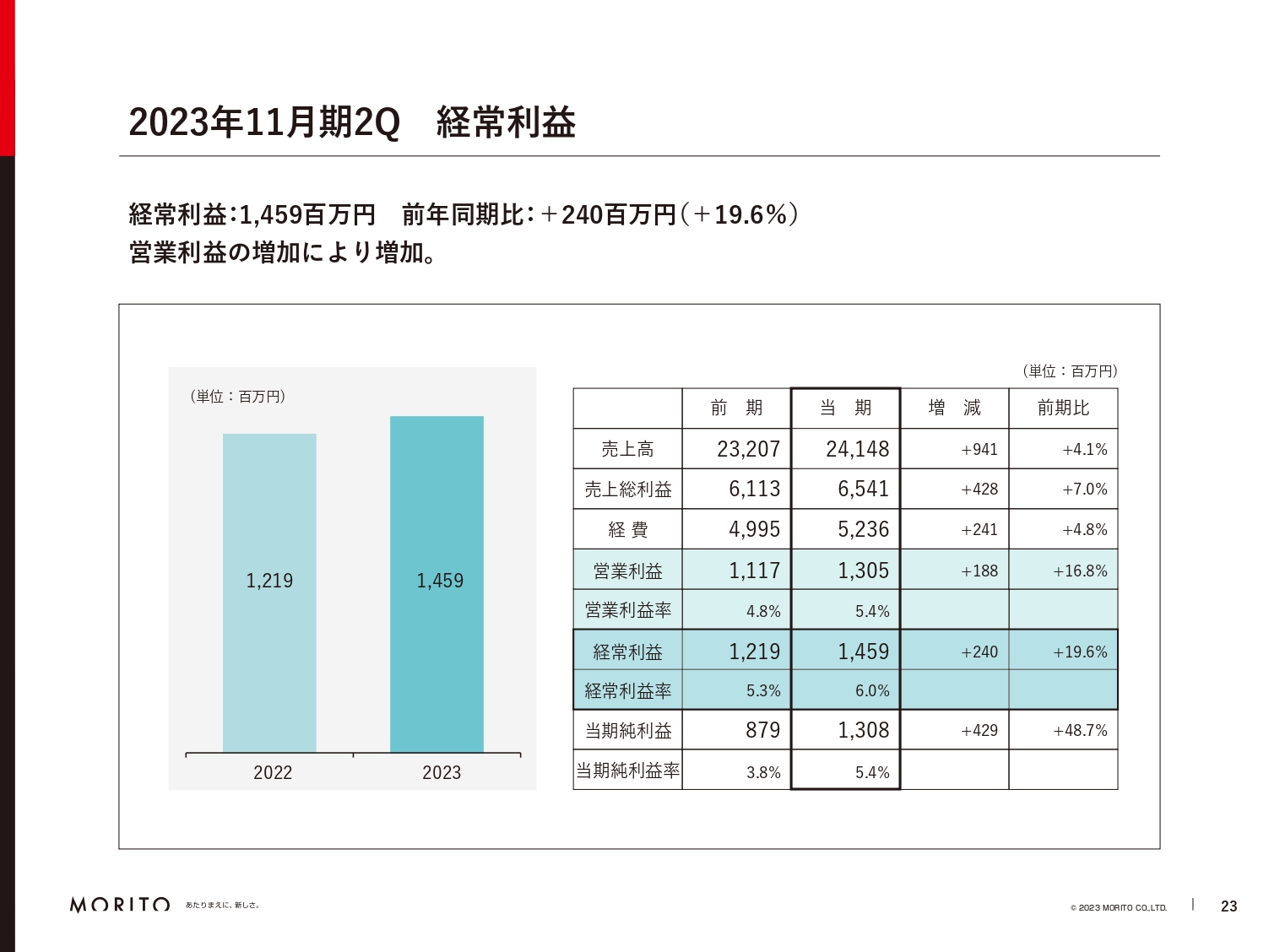

2023年11月期2Q 経常利益

営業利益の増加により、経常利益も前年同期比19.6パーセント増加しました。

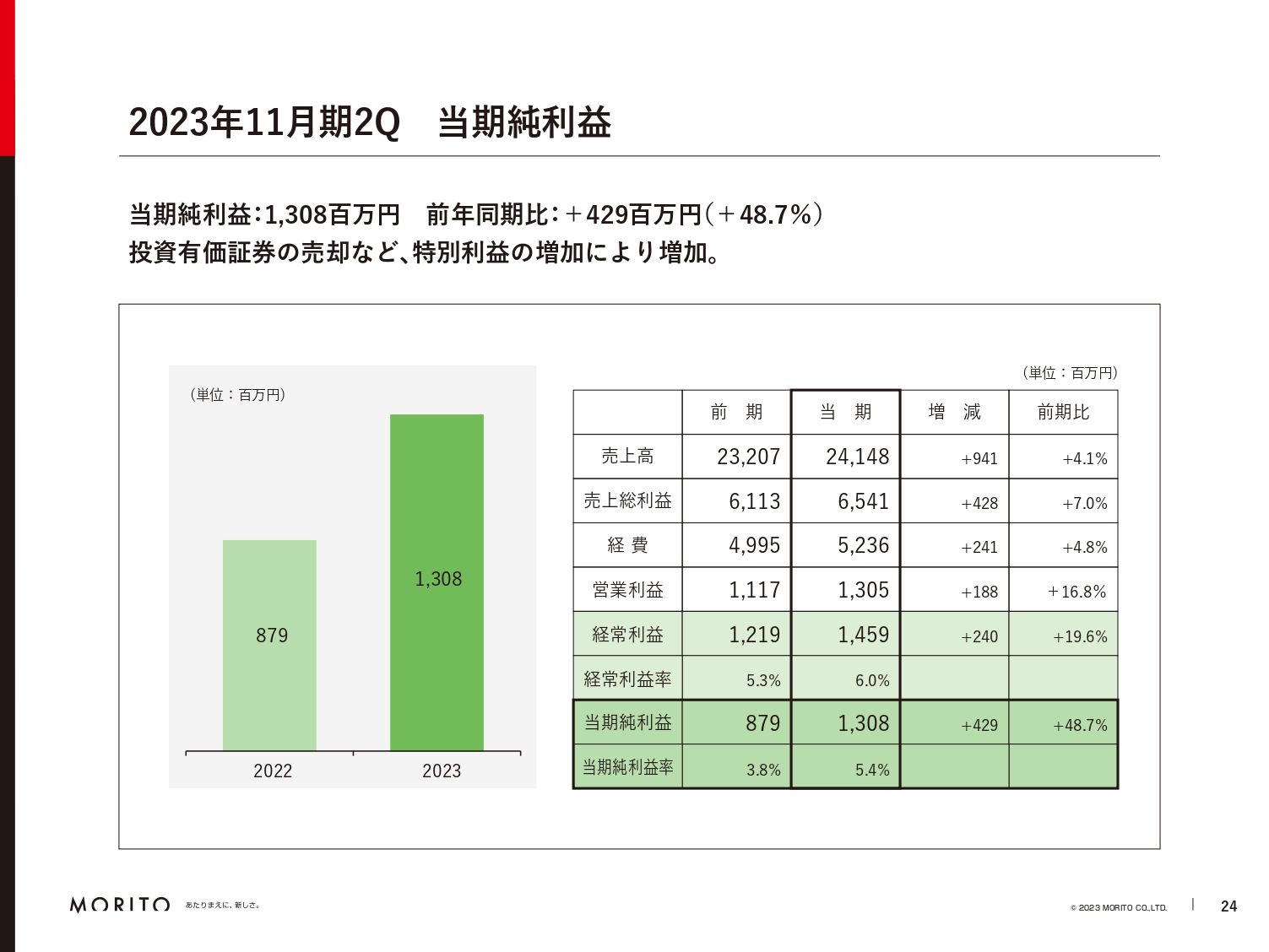

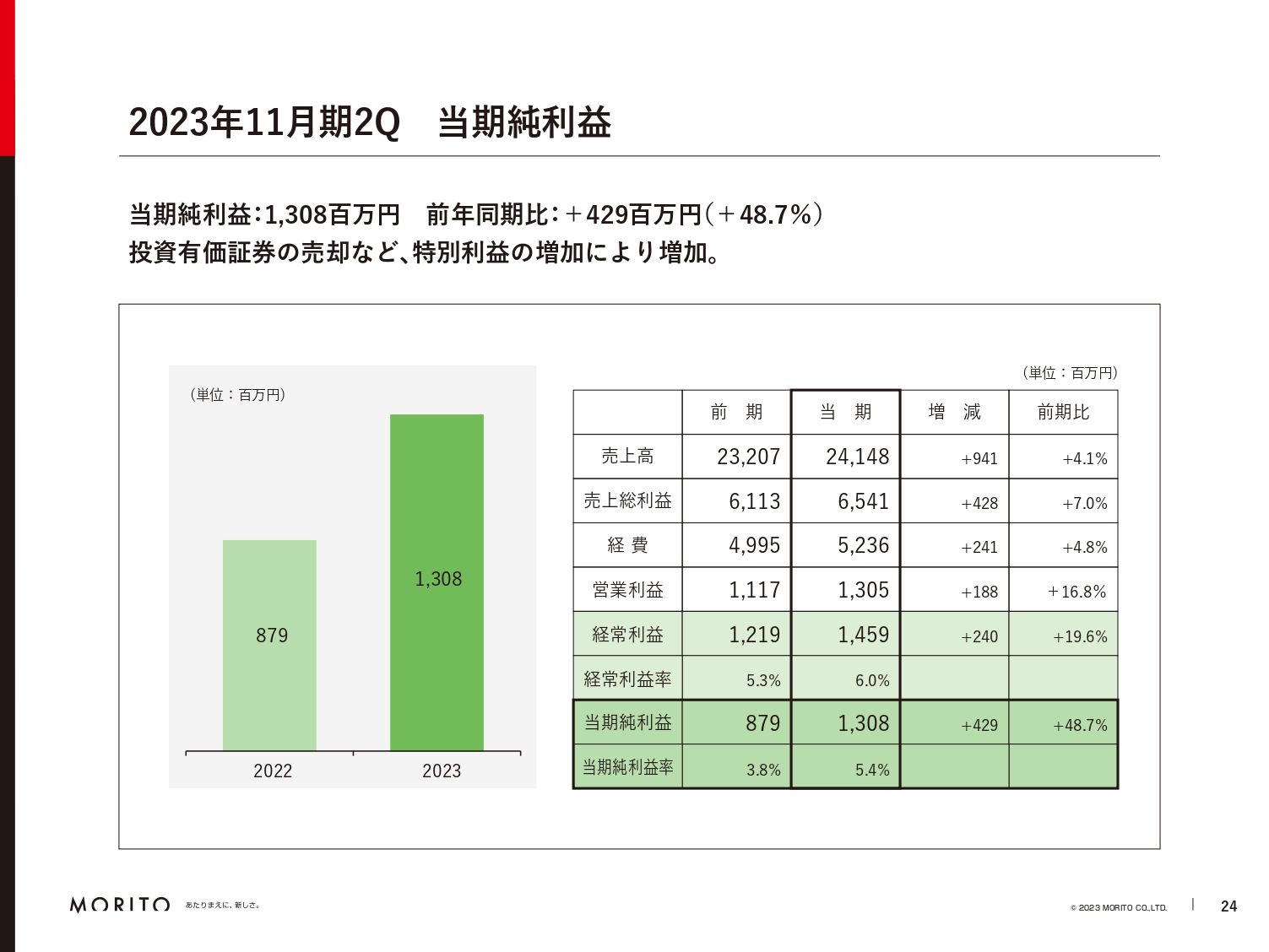

2023年11月期2Q 当期純利益

当期純利益についてです。投資有価証券の売却益や、組織の統廃合を進めていく過程での子会社精算益も計上しています。その結果、前年同期比48.7パーセント増の13億800万円となりました。以上が、損益計算書の概要です。

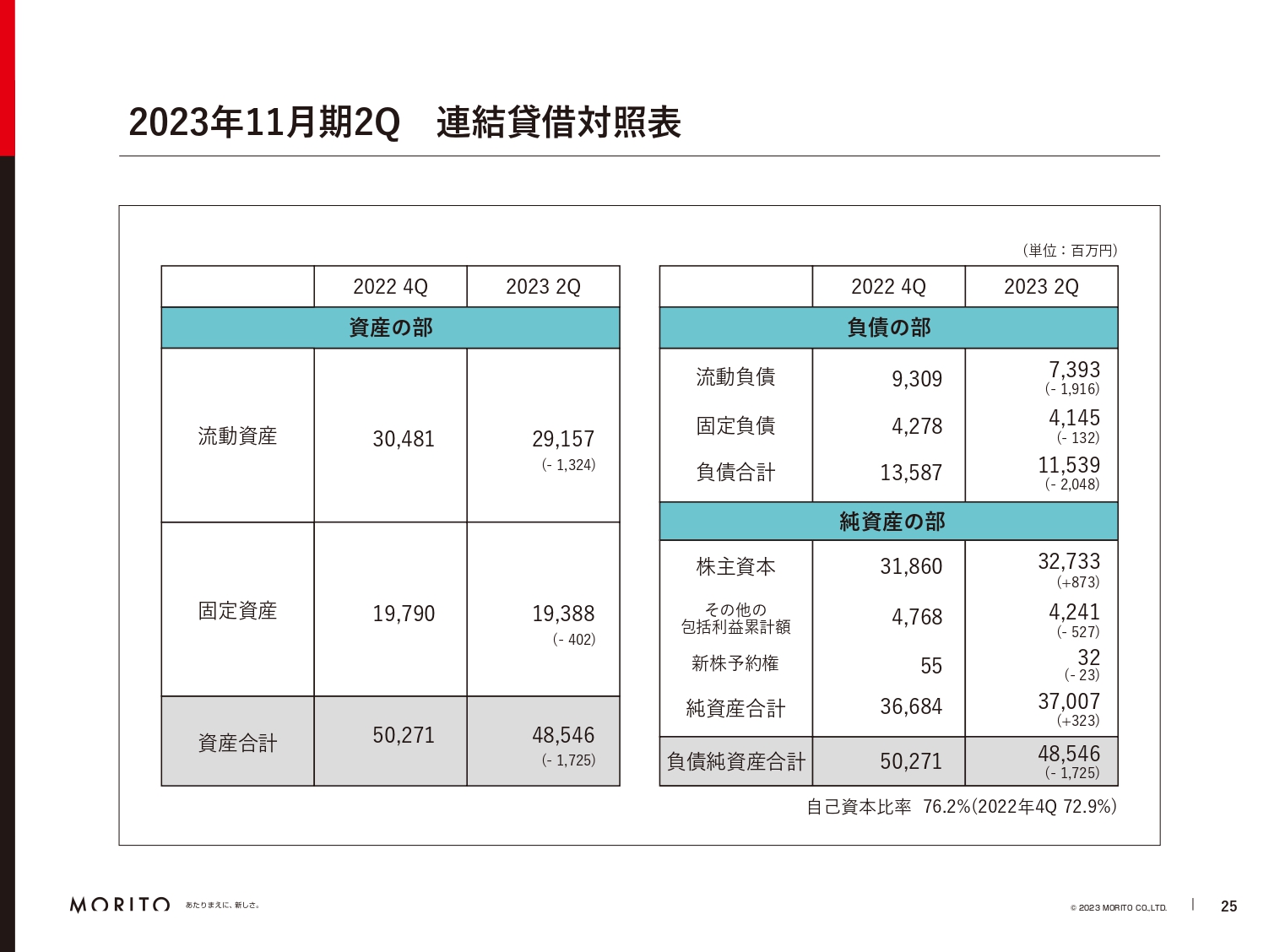

2023年11月期2Q 連結貸借対照表

連結貸借対照表です。資産は在庫・売掛金の減少などにより、17億2,500万円減少、負債は、買掛金の減少などにより20億4,800万円減少しています。それに伴って純資産が若干上がり、370億700万円となりました。これはほぼ想定内の数値です。

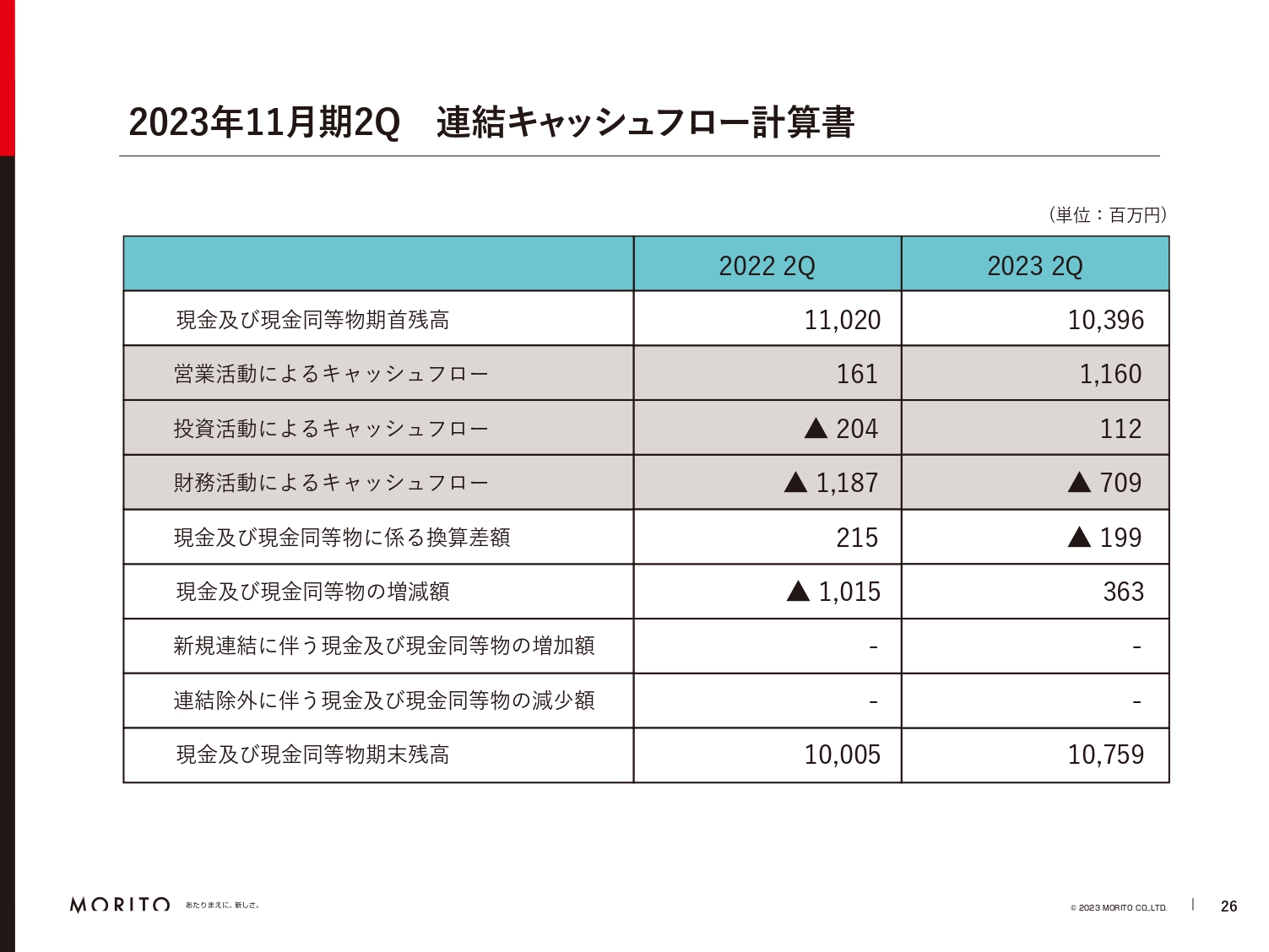

2023年11月期2Q 連結キャッシュフロー計算書

連結キャッシュフロー計算書です。ここのポイントは、営業キャッシュフローが10億円ほど増加したことです。これは、全グループ会社でCCCを意識した経営の結果でもあります。

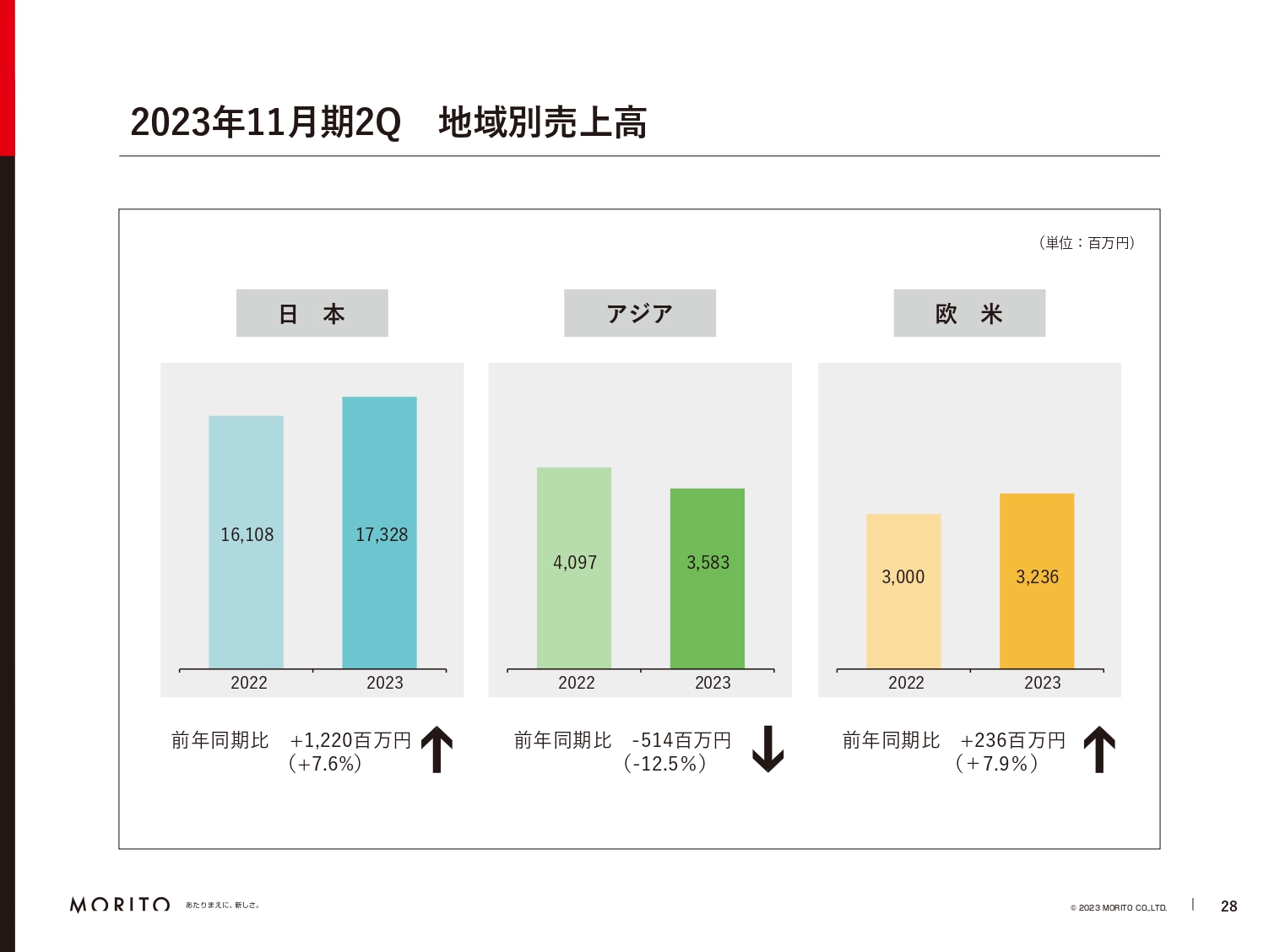

2023年11月期2Q 地域別売上高

事業概要についてご説明します。まず、地域別の売上高です。アジアが若干減少したものの、日本と欧米は増加しています。

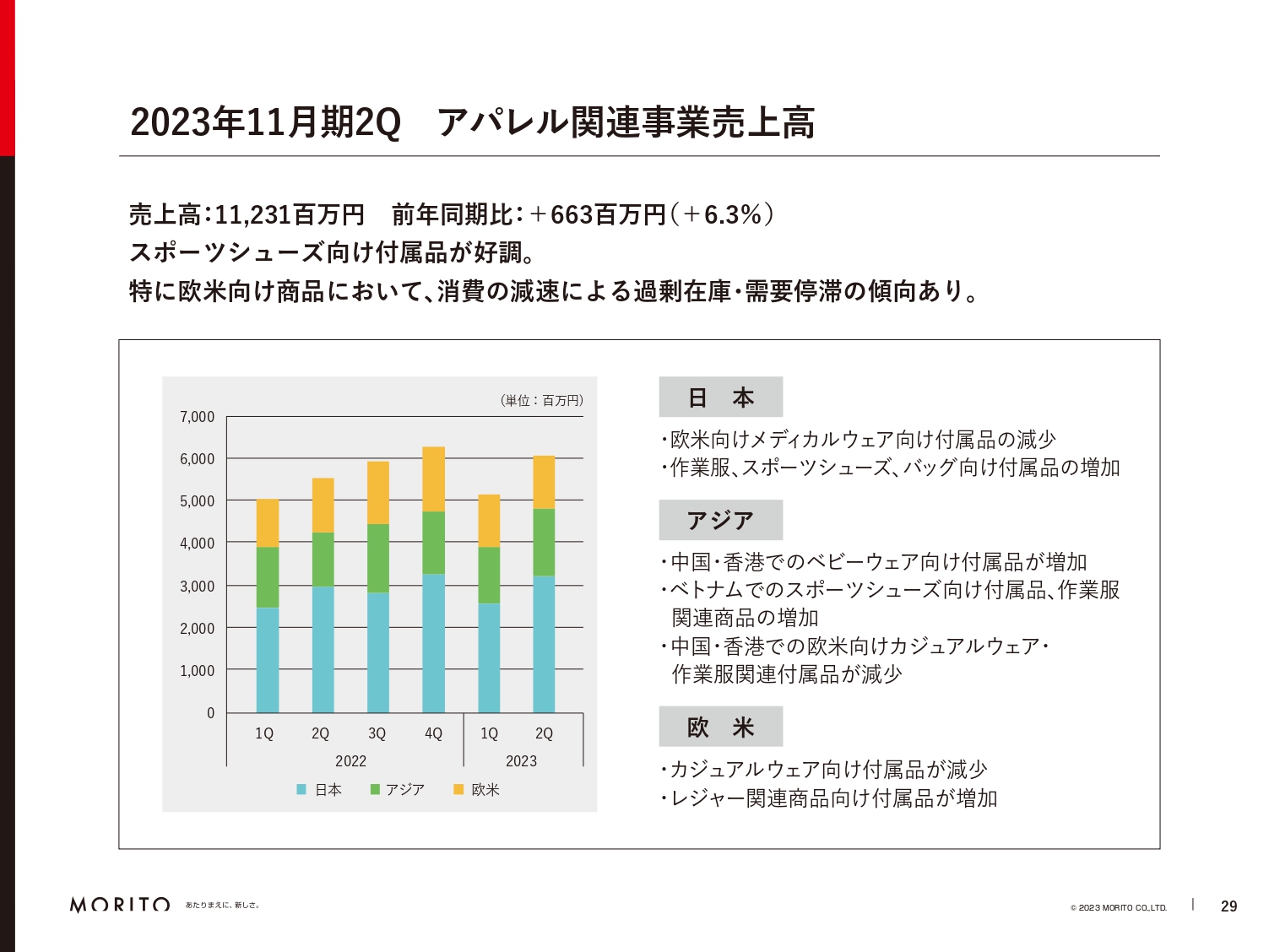

2023年11月期2Q アパレル関連事業売上高

アパレル関連事業については、欧米市場の消費減速による在庫過多の影響で、日本・アジア・欧米のそれぞれで欧米向け商品の売上高が減少傾向にあります。

一方で、日本国内では作業服、スポーツシューズ、高級ブランド向けバッグの付属品などの売上が増加しました。

アジアでは、中国・香港でのベビーウェア向けの付属品、ベトナムにおける日系スポーツメーカー向けのスポーツシューズに加え、作業服関連商品などの生産・売上が増加しています。

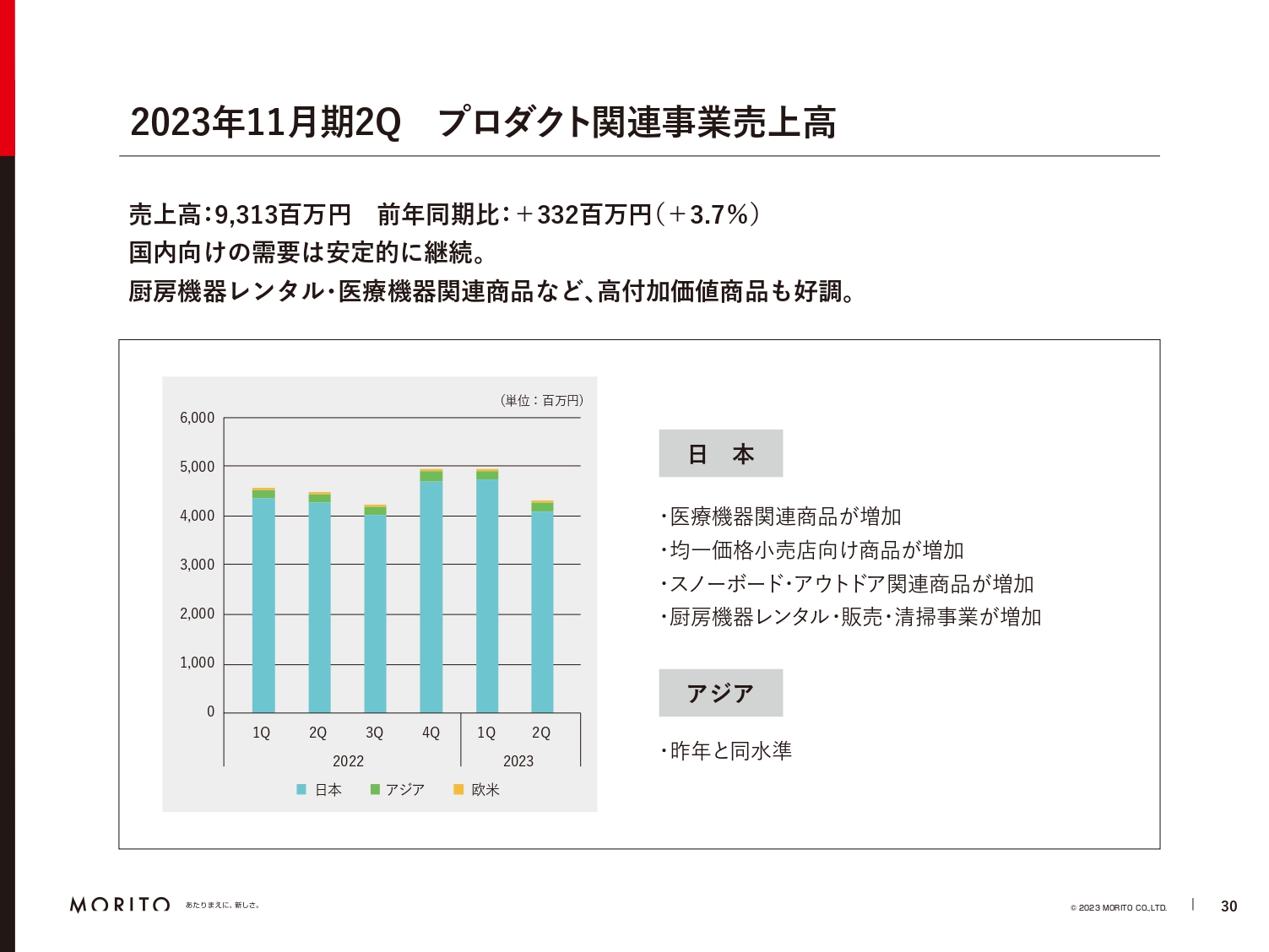

2023年11月期2Q プロダクト関連事業売上高

プロダクト関連事業については、国内を中心に需要が安定しています。第1四半期に続き、均一価格小売店向けの商品、スノーボード・アウトドア関連商品、高付加価値の医療機器関連商品や厨房機器のレンタル・販売など、商材だけではなくソリューション型ビジネスも好調です。

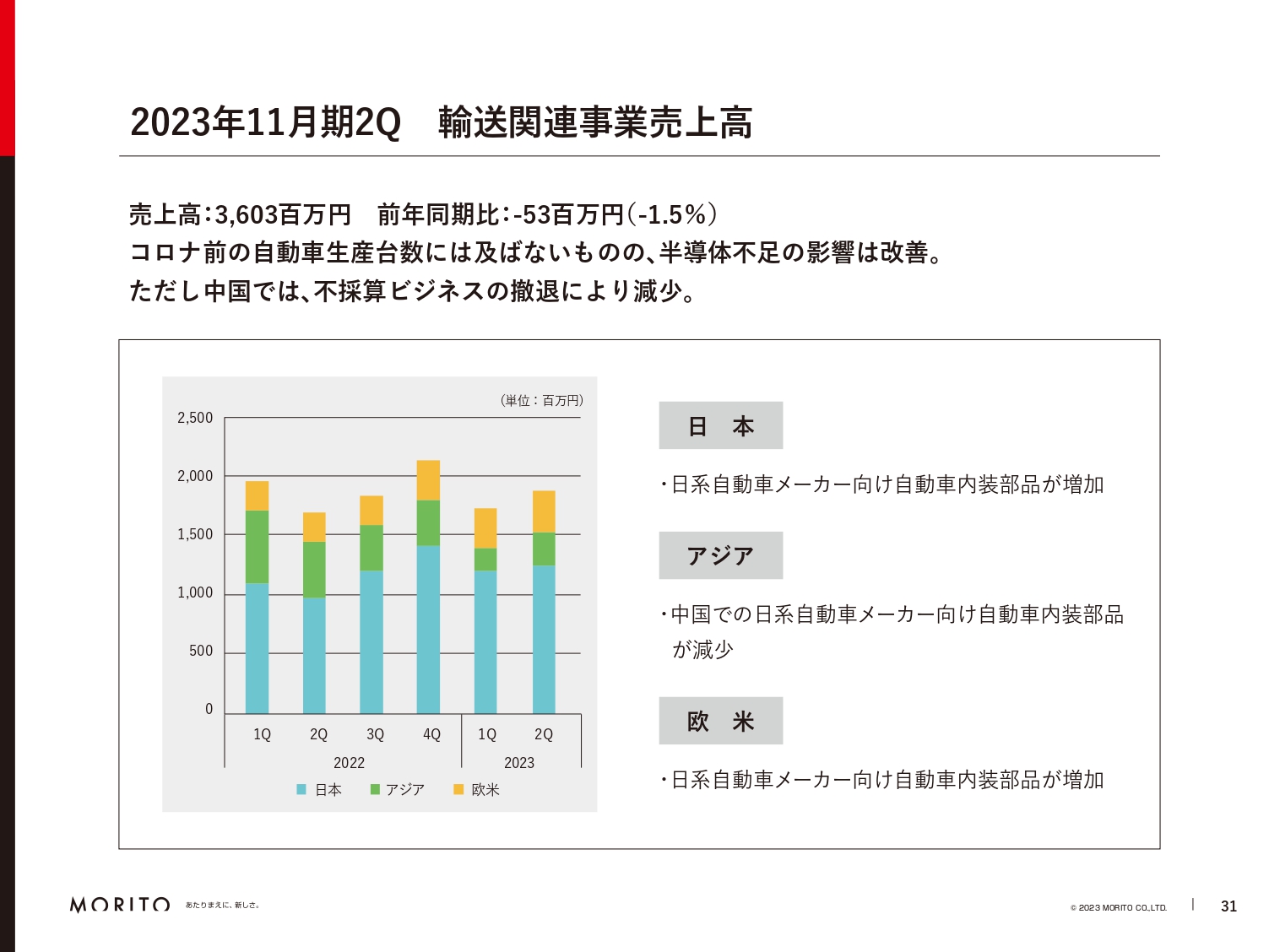

2023年11月期2Q 輸送関連事業売上高

輸送関連事業については、コロナ禍前の自動車生産台数には及ばないものの、半導体不足の影響が改善しつつあります。日本と欧米では、特に日系自動車メーカー向けの自動車内装部品が増加しています。

中国では工場間の生産移管の調整がかなり長引いたことに加え、利益率の低い不採算ビジネスから撤退したことにより、売上高は減少しました。アジア市場における売上高減少の原因となっています。

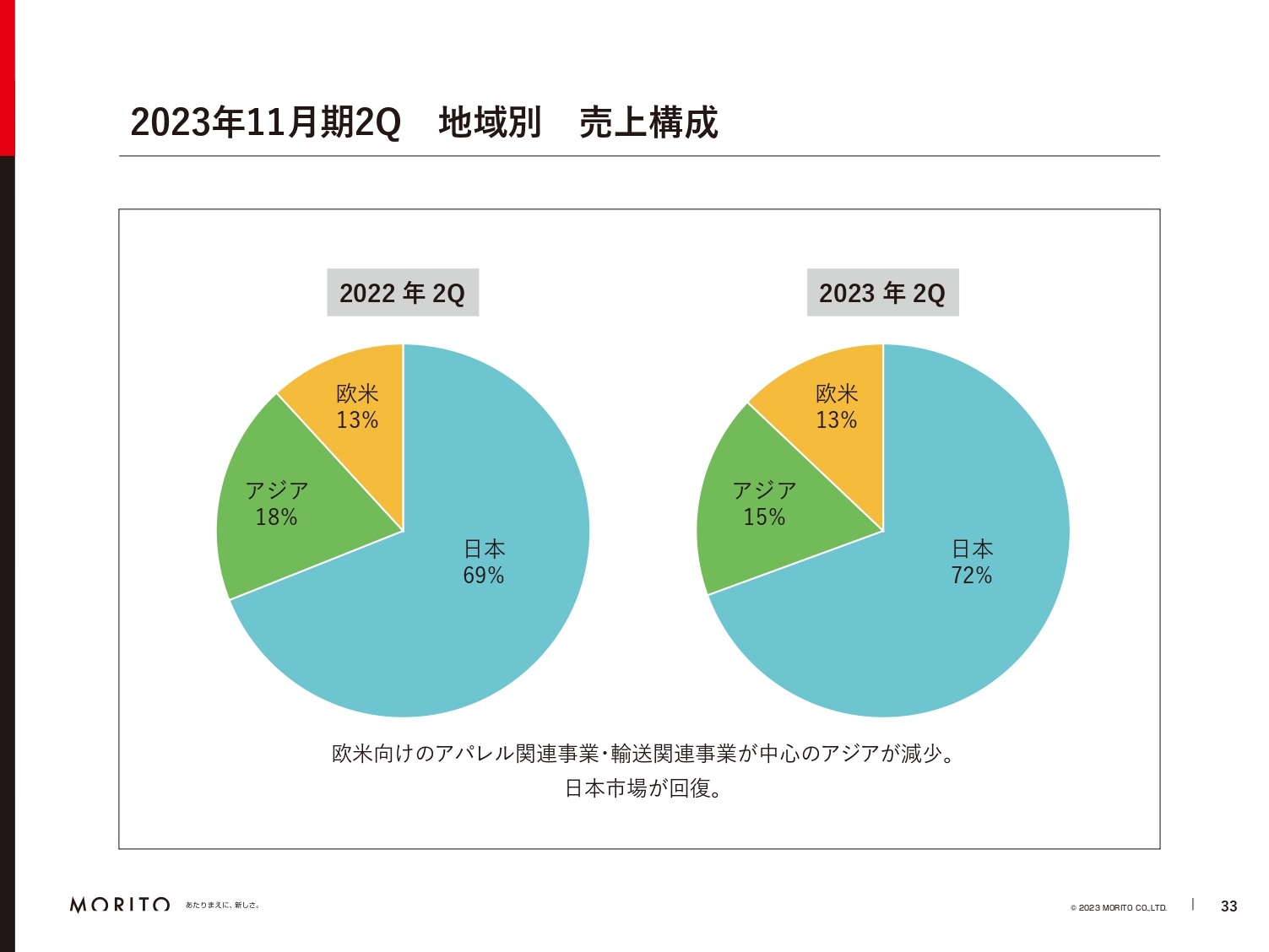

2023年11月期2Q 地域別 売上構成

地域別の売上構成です。欧米向けのアパレルや自動車関連事業が中心のアジアが若干減少しました。

売上の72パーセントを日本が占めていますが、アジアや欧米との直接取引も含んでいるため、市場別には日本が約50パーセント、アジアが約30パーセント、欧米が約20パーセントです。

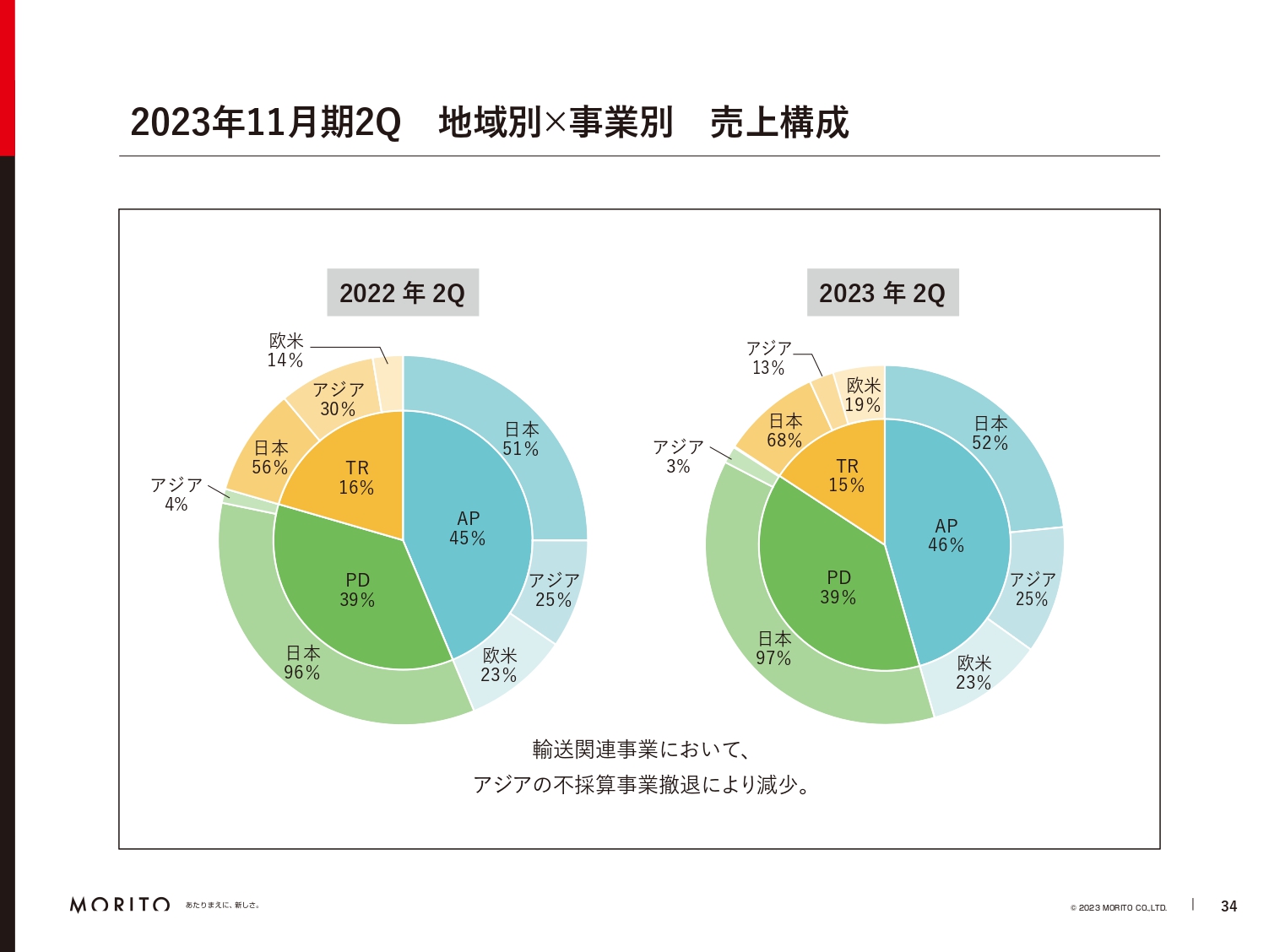

2023年11月期2Q 地域別×事業別 売上構成

事業別の売上構成です。アパレルが46パーセント、プロダクト関連が39パーセント、輸送関連が15パーセントです。

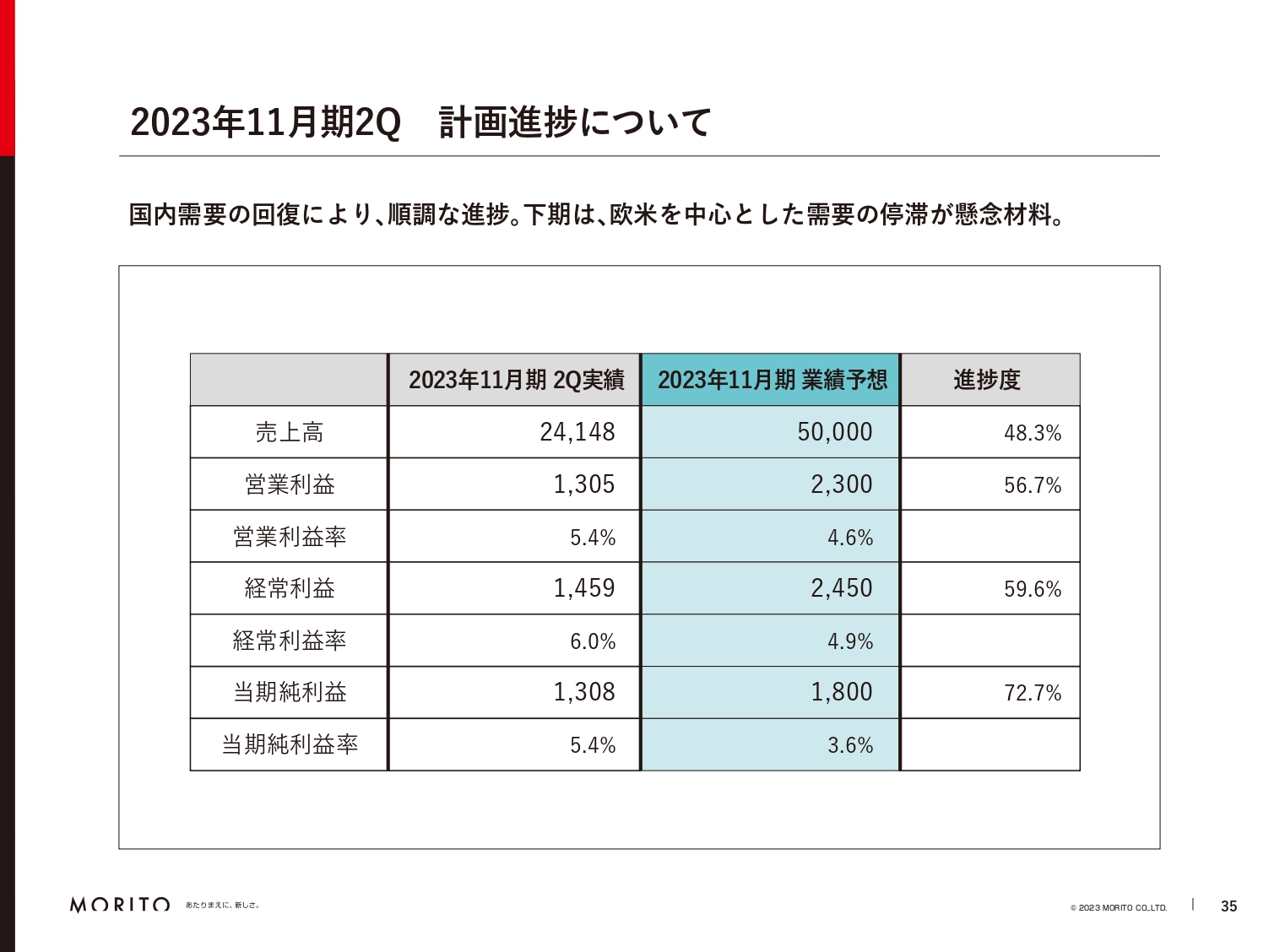

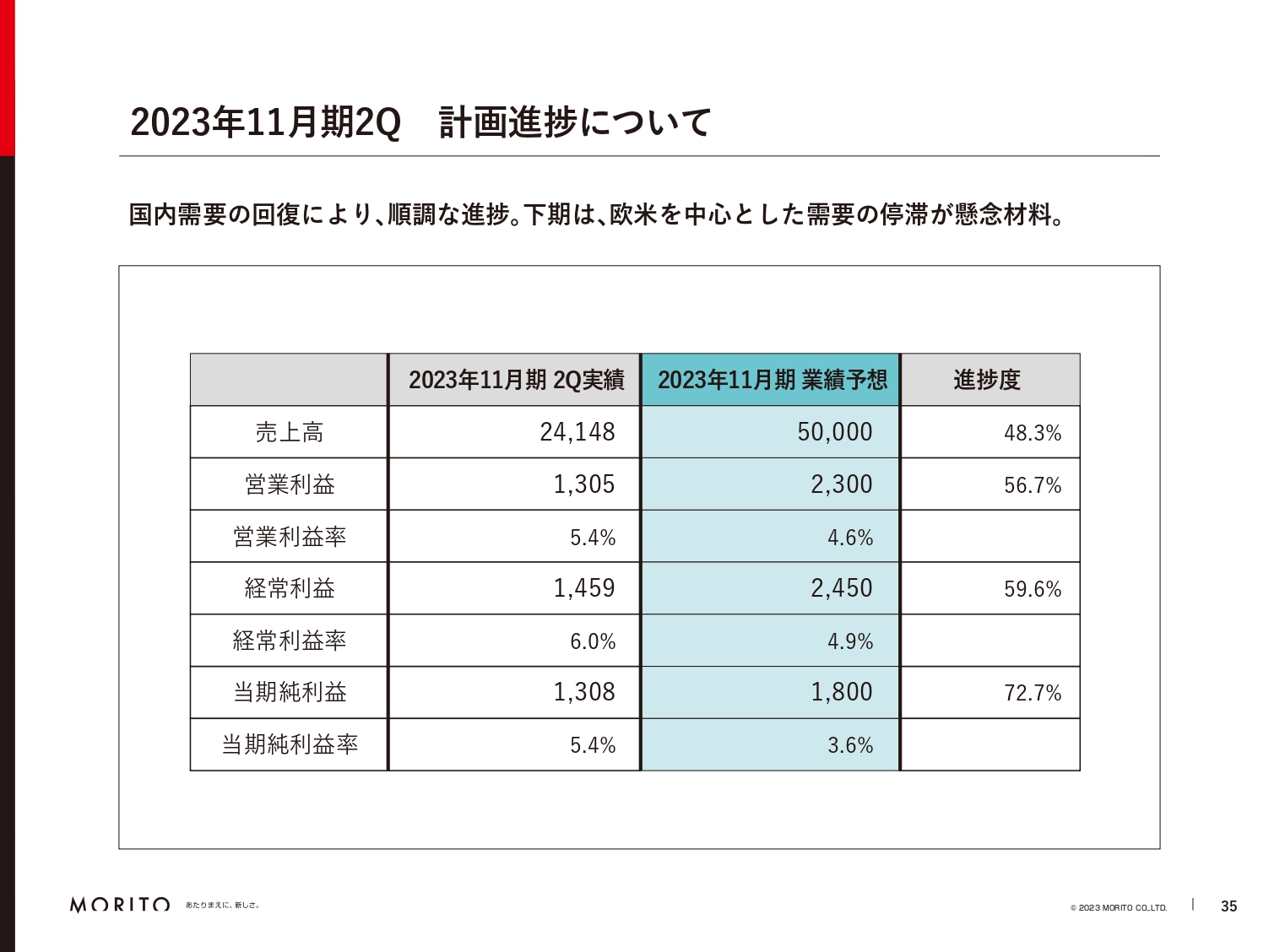

2023年11月期2Q 計画進捗について

2023年11月期通期業績予想の進捗状況について、スライドの表に記載しています。下期も含め、不採算事業の見直しやCCCの改善を継続して進めていきます。

トップラインについて、今期の日本市場は堅調であると見込んでいます。アジア市場の特に中国においては、みなさまご存じのとおり、不動産の問題や年初に行われた上海のロックダウン、若者層の雇用等の影響で、経済が横ばい、もしくはやや落ちてきています。欧米市場は、特にグローバルアパレルについてSPAはコロナ禍前から頭打ちではありましたが、大量生産し、アウトレットやバーゲンセールで商品を売るというビジネスモデルが成立しなくなってきています。実際に、GAPの日本唯一の旗艦店が閉店するということで、欧米市場においても今期は多少の厳しさがあると思っています。

ただし、修正開示が必要な場合はタイムリーに行っていきます。

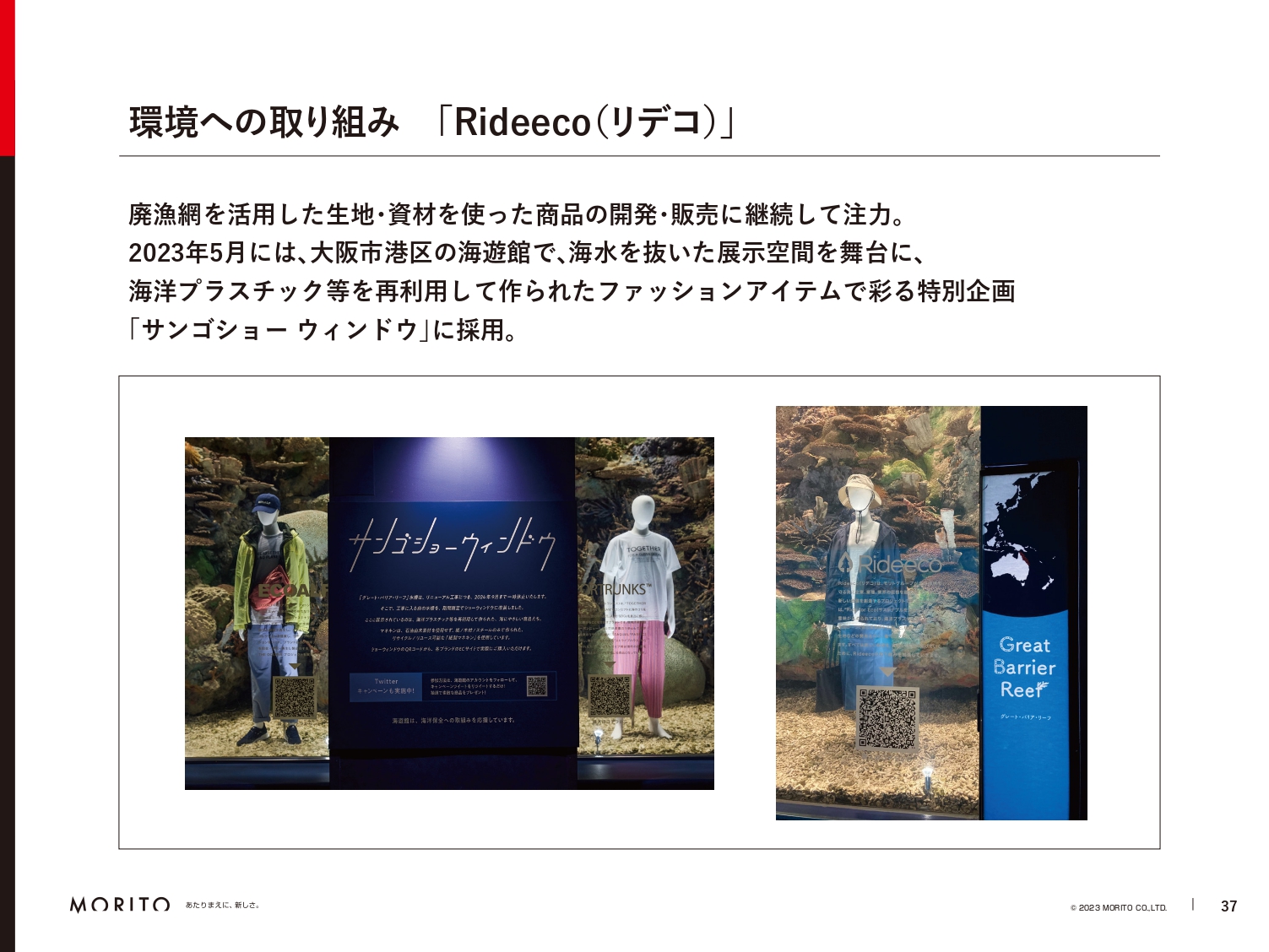

環境への取り組み 「Rideeco(リデコ)」

2023年上期のトピックスです。まず、モリトグループの環境への取り組みとして、「Rideeco」についてご紹介します。廃漁網を活用した生地・資材を使った商品の開発や販売に継続して注力しています。

今年5月には大阪の「海遊館」にて、改装前に海水を抜いた水槽を展示空間にした特別企画「サンゴショーウィンドウ」が実施されました。スライド右側の写真のとおり、「Ridedco」で開発した商品も採用され、展示されました。

イベント当日は多くのメディアの方から取材を受け、ニュースなどでも当社の取り組みが紹介されました。

グループ会社紹介 モリトダナン (アパレル・プロダクト・輸送関連事業)

グループ会社であるベトナムのモリトダナンについてご紹介します。主にモリトグループにおける製造機能、特に縫製業として2010年にベトナムダナンに設立しました。

当時は、先を見据えてチャイナ・プラスワンということで設立しましたが、今は違う意味でチャイナリスクへの対応として、製品の日本帰りや現地調達を求める各種メーカーに対応しています。

特に近年は新型コロナウイルスによるサプライチェーンの見直しなどの影響から、中国での生産だけでなく、東南アジアでの現地調達のニーズも高まっています。売上や生産の規模も拡大中です。

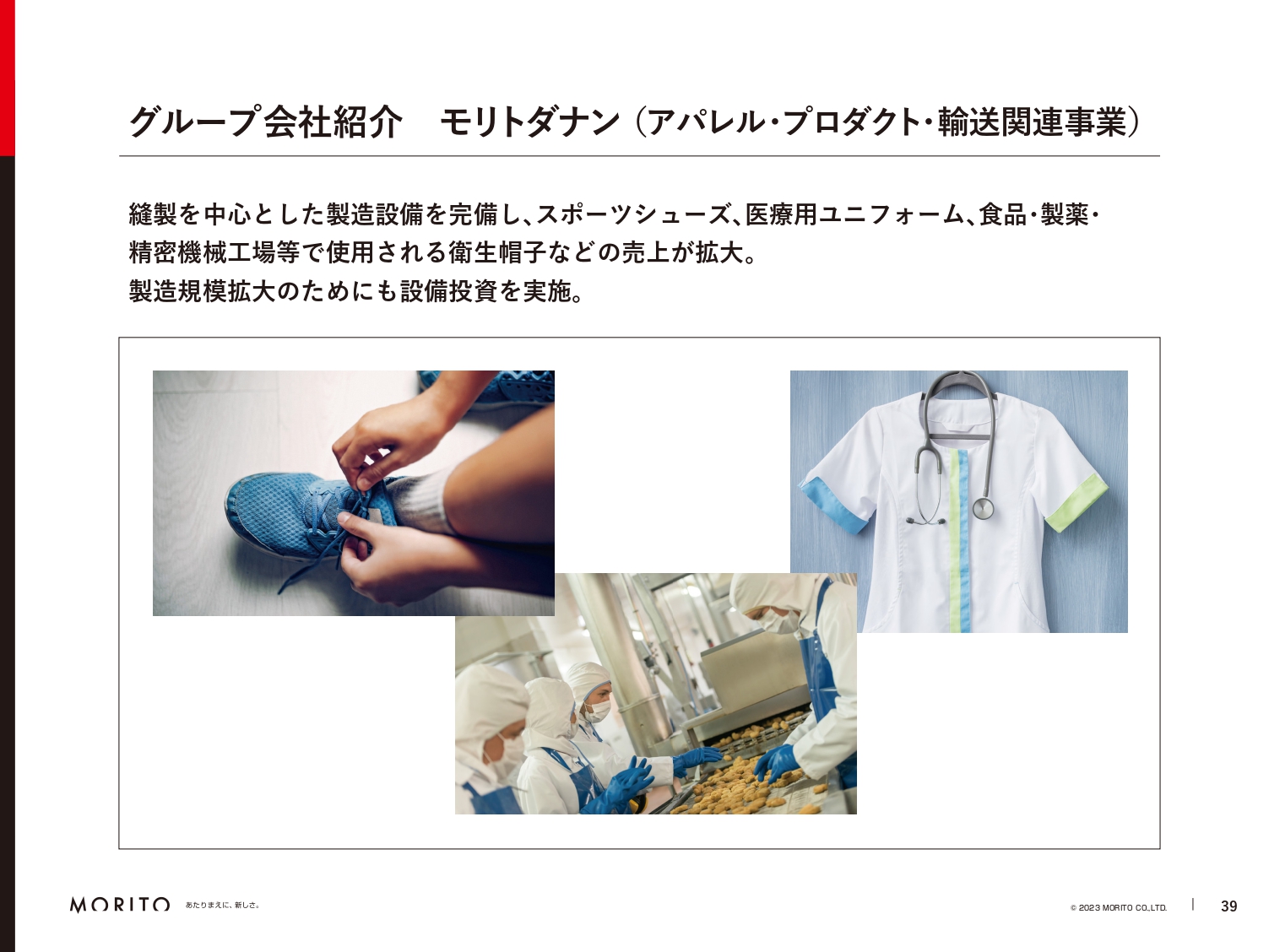

グループ会社紹介 モリトダナン (アパレル・プロダクト・輸送関連事業)

製造する商品は主に特にアパレル、プロダクト関連の半製品や製品になります。

縫製を中心とした各種製造設備を完備しており、直近では、スポーツシューズ、医療用ユニフォーム、食品・製薬・精密機械工場などで使用される衛生帽子などの売上が拡大しています。

また、製造規模拡大のため、設備投資を積極的に実施しています。

機能性に優れたアウトドア関連向け資材好調 (アパレル関連事業)

商品を1つご紹介します。上期では機能性に優れた資材にこだわる、アウトドアのハイブランド向け資材の売上が好調でした。

雪山などの厳しい環境下では耐久性や軽量化などの機能が求められており、資材に対してさまざまな厳しい品質のテストが行われます。それらの基準をすべてクリアし、グローバル展開する大手アウトドアブランドに採用していただいています。

基本的には製造直販を行っています。トレーディングにおいては、当社の存在価値のあるビジネス、つまり付加価値商材の開発・提供を行っています。それに加え、ソリューション型ビジネスにも力を注いでいます。

会社認知度向上に向けた施策

広報・IRについてです。会社の認知度向上の取り組みを続けています。

今年4月から京阪神FMラジオ3局でラジオCMを放送しています。関西圏でオンエアされている番組になりますが、「radiko」などのアプリを使用していただくと全国どこからでもお聞きいただけます。SNS等でもたくさんの反響をいただいています。

個人投資家向けのIRも継続しています。今年はライブ配信による会社説明会や「YouTube」での配信も行っています。今後も精力的に取り組んでいきます。

(参考)メディア掲載情報

今年に入ってからのメディア掲載情報です。ぜひご覧ください。

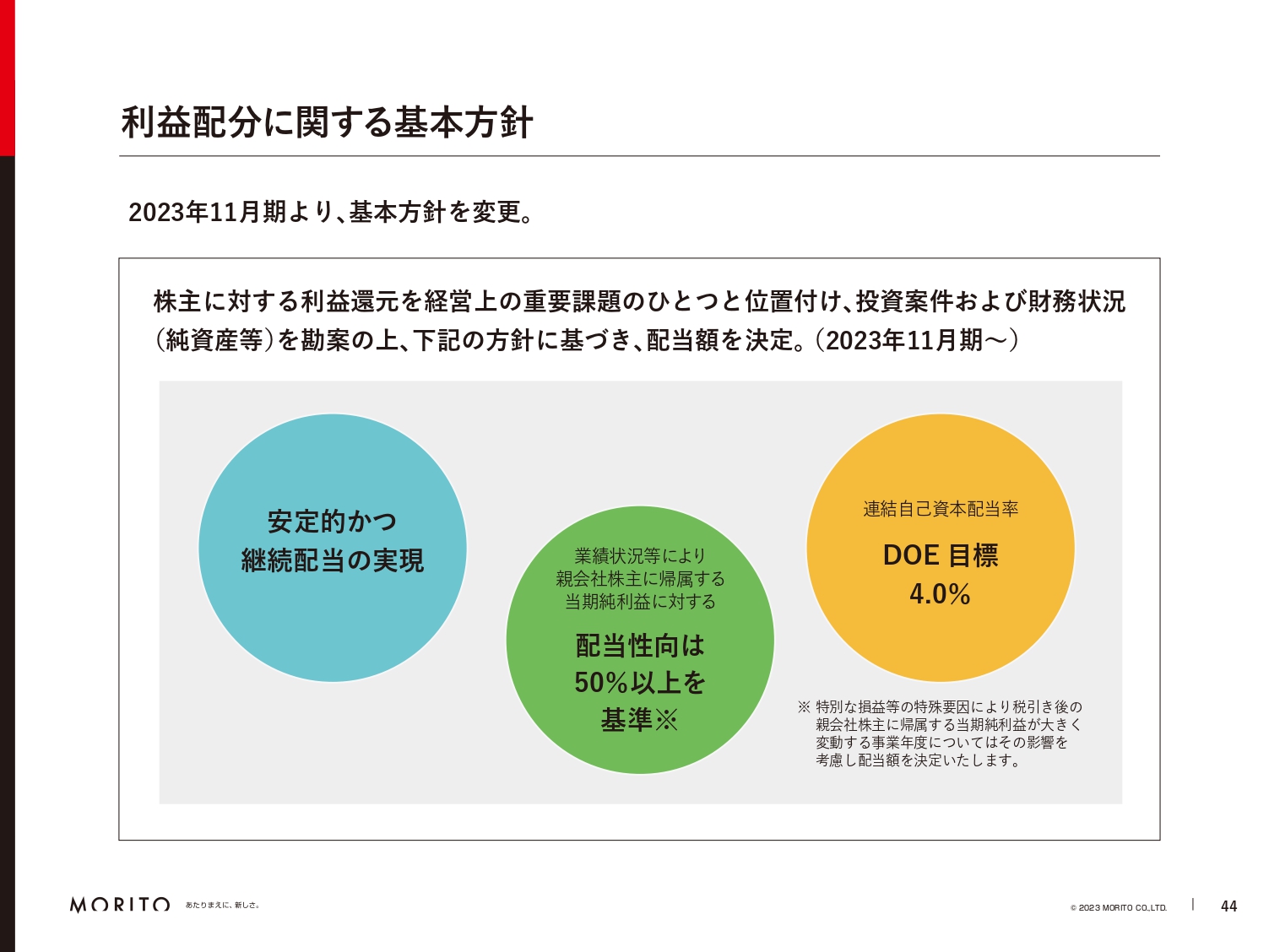

利益配分に関する基本方針

株主還元策についてです。利益配分に関する基本方針を今年度より変更しています。「安定的かつ継続配当の実現」「配当性向50パーセント以上」「DOE目標4パーセント」という3つの方針になっています。

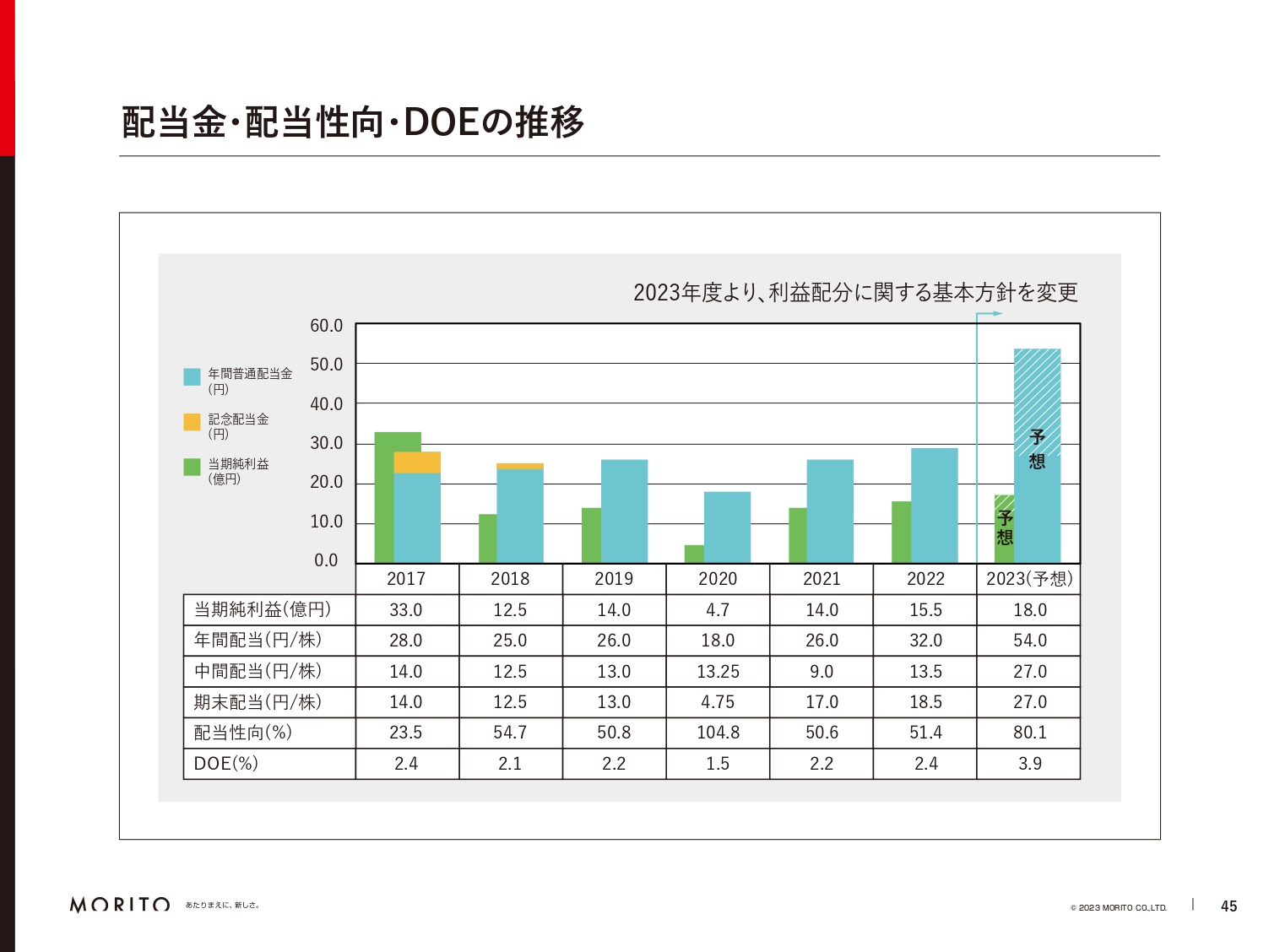

配当金・配当性向・DOEの推移

変更後の基本方針に基づき、2023年度は、中間配当27.0円、期末配当予想27.0円とし、年間配当予想54.0円としています。以上が上期の報告になります。

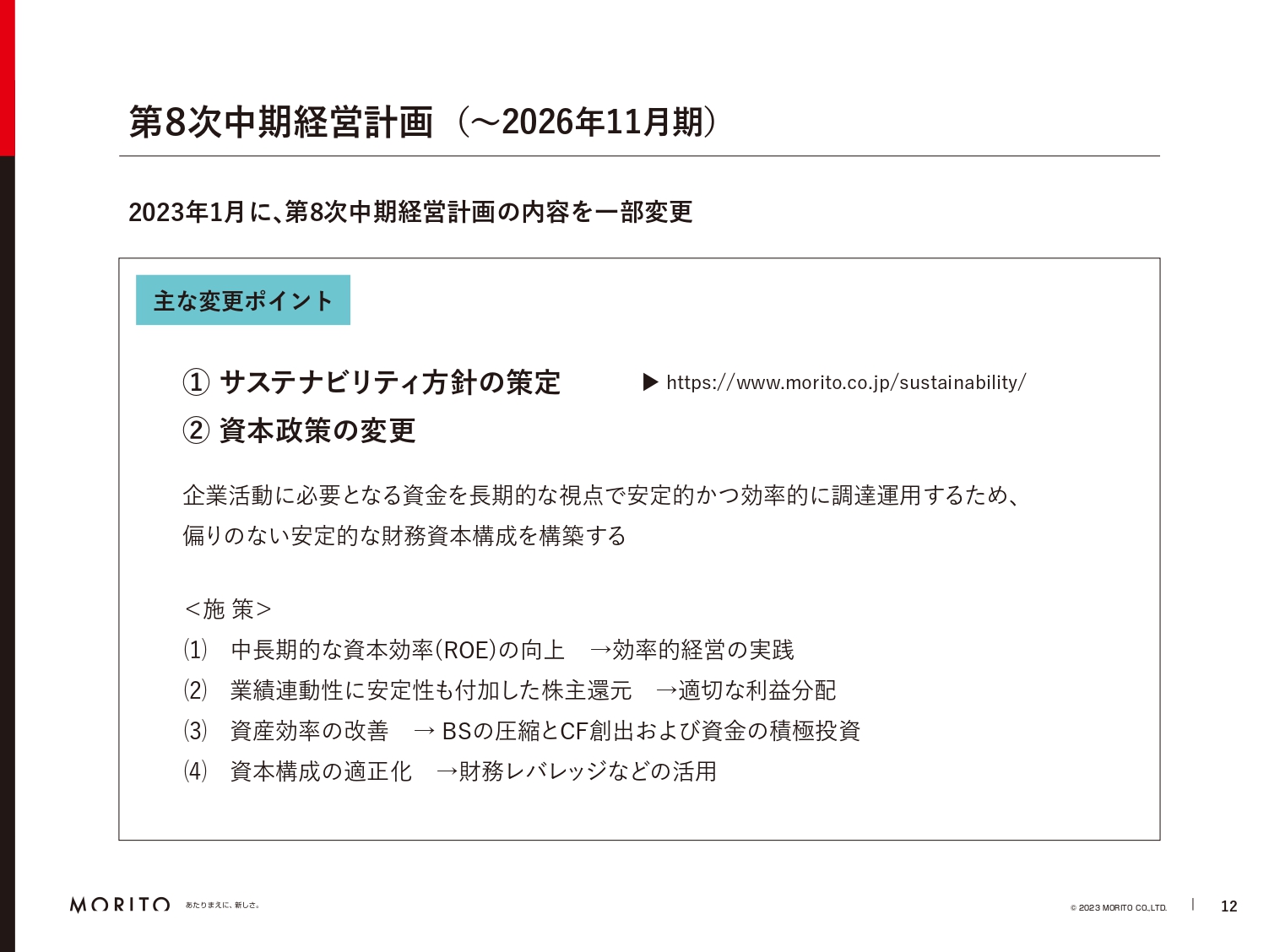

第8次中期経営計画 (〜2026年11月期)

第8次中期経営計画についてです。今年1月に開示した主な変更ポイントは3つあります。1つ目は、サステナビリティ方針の策定です。2022年9月にサステナビリティ委員会を設立し、基本方針の策定、マテリアリティの特定を行いました。

2つ目は、資本政策の変更です。より効率的な調達運用を目指して、スライドに記載している4つの施策を中心に取り組みを進めています。

長期的な目標としては、売上高1,000億円、ROE8パーセントを達成する企業となるべく、事業活動に加え、資本効率向上に向けた取り組みを積極的に実施していきます。

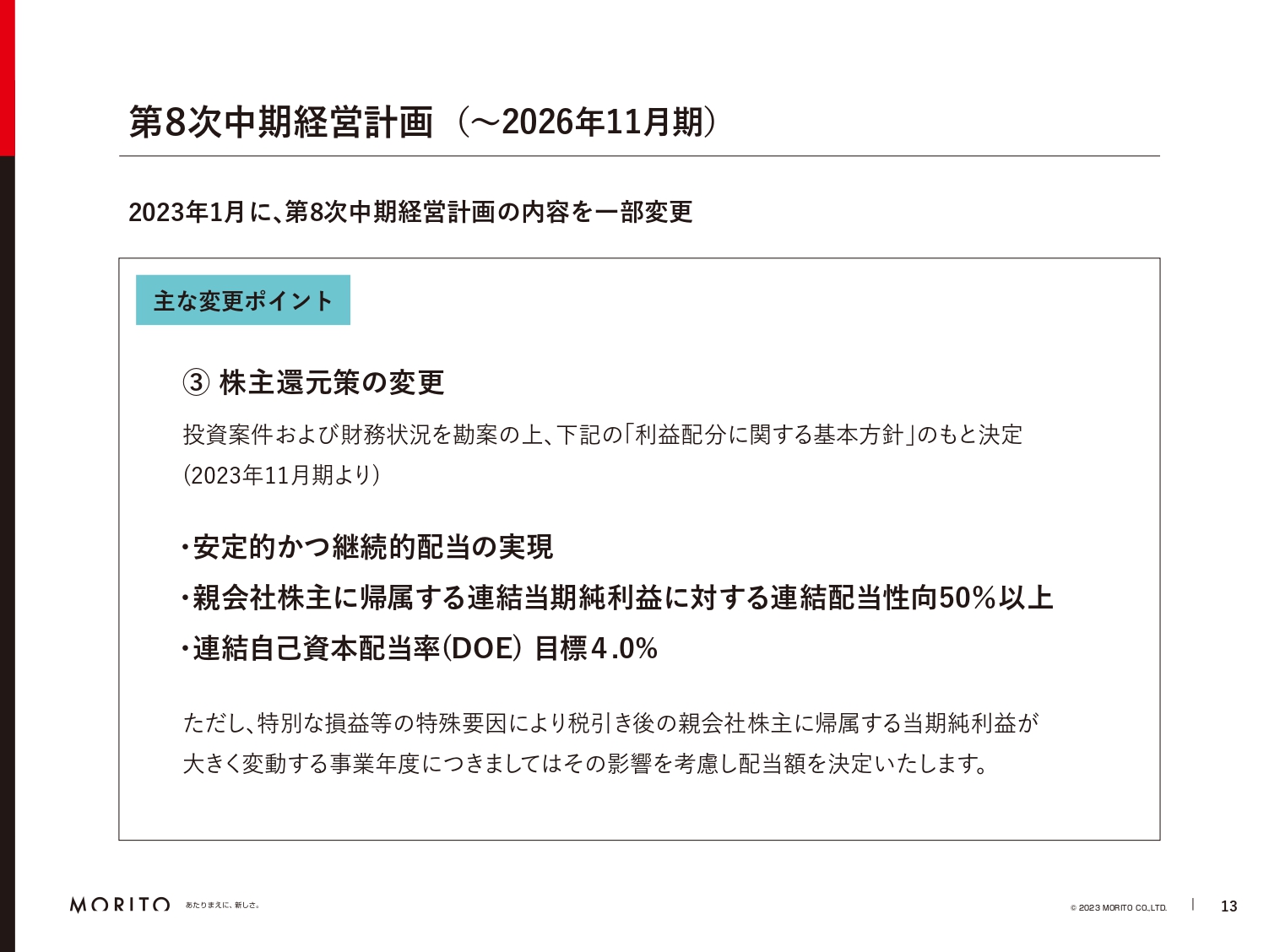

第8次中期経営計画 (〜2026年11月期)

主な変更ポイントの3つ目は、株主還元策の変更です。先ほどお伝えしたとおり、2023年11月期の配当予想から、「安定的かつ継続的配当の実現」「配当性向50パーセント以上」「連結自己資本配当率(DOE)目標4.0パーセント」に変更することとしました。

これに加え、事業の最大化、新商品の開発、M&Aなど利益率の向上を図っていきます。

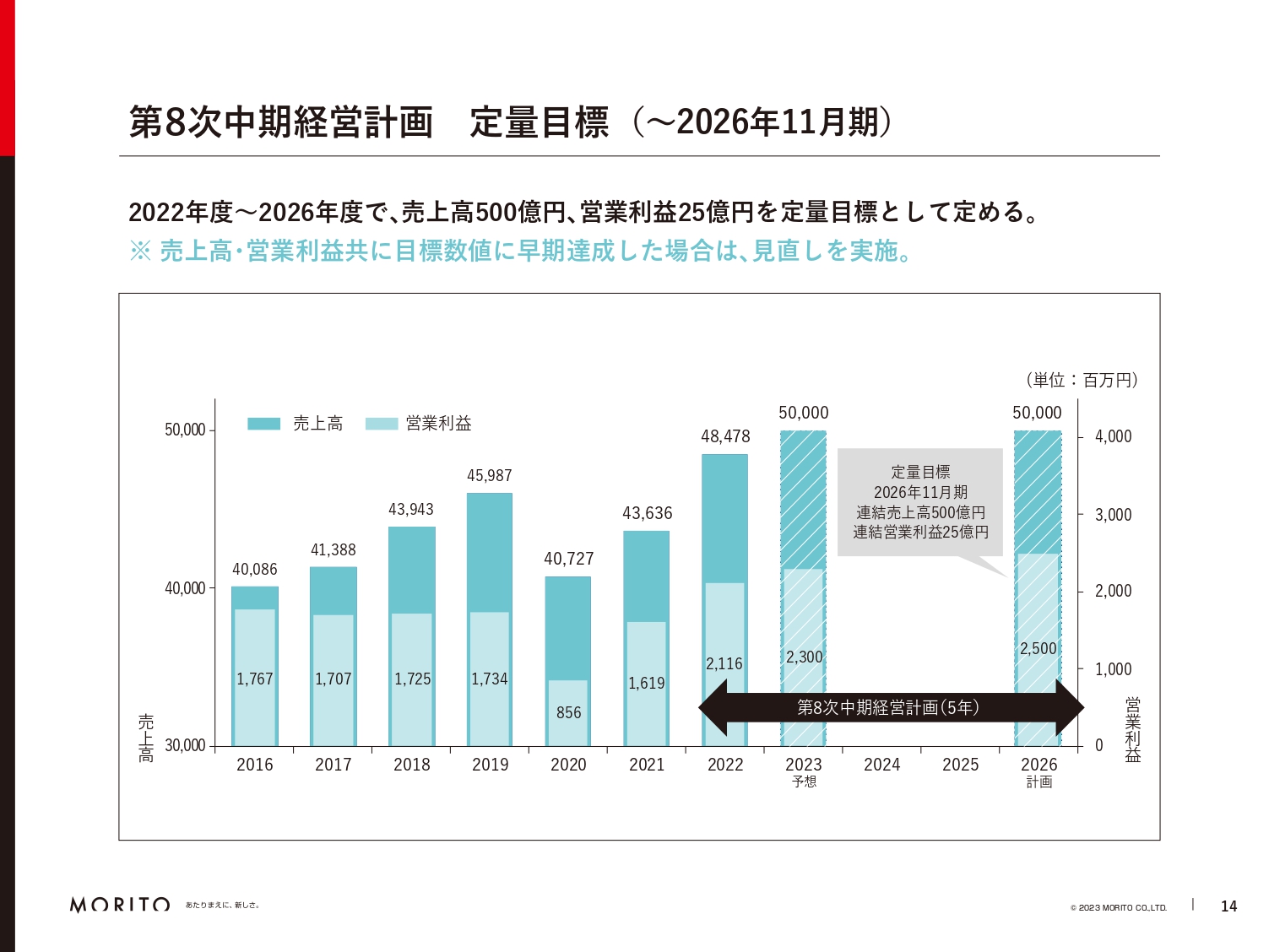

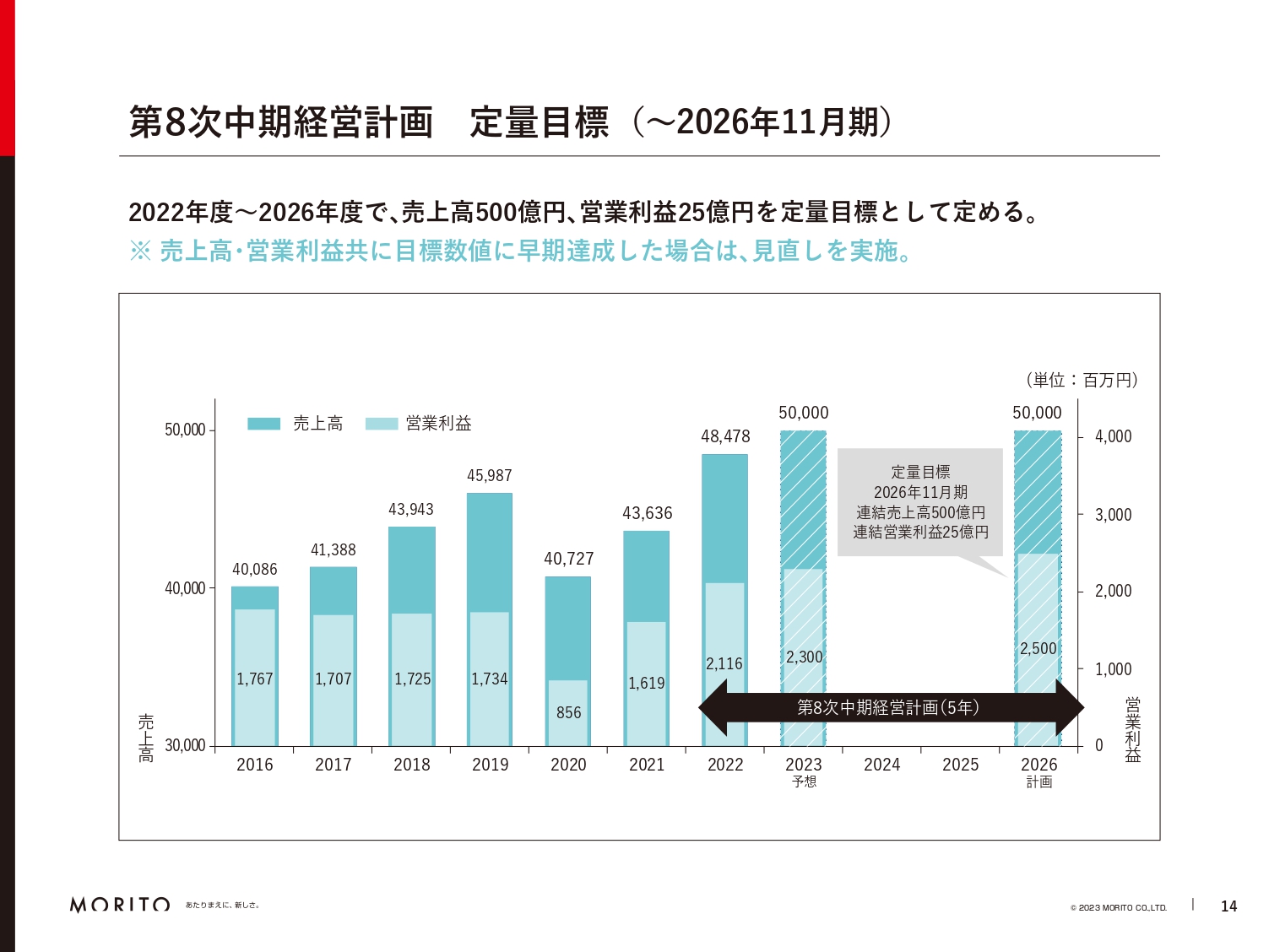

第8次中期経営計画 定量目標 (〜2026年11月期)

定量目標についてです。2026年度までに、連結売上高500億円、営業利益25億円を定量目標として定めています。売上高・営業利益ともに定量目標を早期達成した場合は、見直しを実施します。目標の早期達成を目指し、中期経営計画の修正も視野に入れています。

当社の目指す姿として、社内では売上規模1,000億円を目標に掲げています。それを目指す上で売上高700億円、営業利益40億円という数字が今後の一里塚となると私は考えています。

コロナ禍で実施しなかったM&Aおよびモリトグループのコア商材である付属品のアジア戦略にも注力していきたいと思います。アジア戦略に関しては、中国リスクも背景に製造・調達・販売に対して、ヒト・モノ・カネを積極的に投下していきたいと考えています。

以上、2023年11月期第2四半期の決算説明のご説明とさせていただきます。ありがとうございました。

質疑応答:モリトジャパンの分割の効果について

司会者:「昨年実施したモリトジャパンの分割について、効果は現れていますか?」というご質問です。

一坪:効果は非常に現れています。大きな組織の中の一部としての思考と、当事者としての思考は当然変わりますが、大きなところでは、冒頭でもお伝えした粗利率の改善がP/Lに影響してきます。

それに加え、CCC、在庫の削減、売掛金、買掛金といった部分もB/Sに影響してきます。各社にCCCの数値目標とそれに伴う評価を付けることで、より改善のスピードがアップしていると考えています。その成果が如実に表れています。売上高と利益では利益のほうが大きく上がっているというのはこうした背景があると思います。営業キャッシュフローが増えたことが大きなポイントであると考えています。

質疑応答:上期の純利益の中身と下半期の見通しについて

司会者:「上期の純利益は有価証券売却益や関係会社清算益があったとのことですが、政策保有株式の売却など、それぞれの中身を教えてください。また、どの関係会社の清算だったのでしょうか? 下期の見通しもお願いします」というご質問です。

一坪:政策保有株式の売却については、投機目的で行ったということではなく、事業にとって必要かどうかも考えてのことです。さらに遡ると持合というところもあるかと思いますが、毎年順次、政策保有株式の売却を続けています。下期も引き続き一定の株式を売却予定です。

子会社清算益については、台湾モリトという子会社です。靴底の部分を中心に製造などを行ってきましたが、台湾でそれらを行う役割が終わったということで、組織の統廃合の中で台湾モリトを清算しました。今後も市場の動きを見ながら、スクラップアンドビルドを継続していきたいと思っています。

質疑応答:原材料等のコスト増の影響と為替影響について

司会者:「原材料など、コスト増の影響はありましたか? また、対応策として実施したものは、上期において為替の影響があったかを教えてください」というご質問です。

一坪:当然、コスト増の影響はありました。これは当社だけでなく、ほとんどの事業会社さまで影響があったと思います。製造においては、製造工程の見直しなど原価低減に取り組みました。調達においては、調達先からの値上げ要望もありましたし、当社からも取引先に対して値上げを会話の中でご理解いただき、実施させていただきました。

今後は、新商品の開発や付加価値の商材での利益確保は当然続けていきます。また、お取引させていただいている商品だけでモリトグループをご理解いただくお客さまも多いと思いますので、それぞれのお客さまがお困りのところを解決していくソリューション型のビジネスを、当社の説明をしながら幅広く進めていかなければいけないと思っています。

為替の影響については、当社グループはだいたい輸入が60パーセント、輸出が40パーセントですが、それぞれ必要なところで実需に基づいた為替予約を展開しています。

質疑応答:医療用ガウンやスポーツウェアの今期のシェアアップについて

司会者:「医療用ガウンやスポーツウェア向けのシェアが高いと思いますが、今期のシェアアップの状況はいかがでしょうか?」というご質問です。

一坪:欧米を中心に安定したシェアで推移していますが、北アフリカやメキシコなどが今後重要な市場になると考え、メキシコに拠点を作りました。どの縫製工場に対しても、営業活動をより近いところで継続的に行いながらシェアをアップしていきたいと思っています。

質疑応答:第8次中期経営計画で売上成長を見込まない理由について

司会者:「中計目標で売上成長を見込まないのはなぜですか? また中計期間において営業利益率を高めるには何が必要だとお考えでしょうか?」というご質問です。

一坪:第8次中期経営計画では、連結売上高500億円、連結営業利益25億円を定量目標としています。これはコロナ禍の中での設定であったということで、スライドの数字をご覧いただくとおわかりのとおり、ほぼ回復してきているのではないかと思います。そこで、先ほどお話しした具体的なところを社内でも検討しています。

今期の上期もそうでしたが、売上がそこまで上がらないまま中身を改善していくのにはやはり限界があります。したがって、トップラインを増やすことと、先ほどお伝えした付加価値の商材やソリューション型ビジネスを徹底的に進め、営業利益率を高めていきたいと思っています。

キーワードとしては、「環境」「安全」「健康」「機能」がポイントになってくると思っています。次のステージに向けてM&Aも進めていきたいと考えています。

質疑応答:中国市場の回復時期について

司会者:「中国市場の回復時期はいかがですか?」というご質問です。

一坪:中国の回復には時間がかかることは間違いないと思います。不動産関係でも、最終的に11兆円を超える債務超過があったことがニュースになっていましたが、今後も懸念が残る状況ではないかと思います。

そのあたりの経済的な影響は、中国のみならず世界的にもなんらかのかたちであるかとは思いますので、中国の回復はしばらく注視していきます。リスクに関しても、アパレル業界に限らず、今後中国の動きを見ていくことが必要だと思います。

質疑応答:コロナ禍後の従業員の戻り方と、Eコマース市場と販売店の兼ね合いについて

司会者:「コロナ禍を経て、アパレル業界に従業員は戻っていますか? また、アパレルEコマース市場とアパレル販売店との兼ね合いは、御社にとってどのような影響がありますか?」というご質問です。

一坪:人員の不足はアパレルだけではなく、今後も続いていくと思います。

ECのビジネスは今後増加していくと思いますが、現在のところ当社にとってそれほど影響はありません。日用品で欲しい物は、今はだいたいECで注文している方が多いかと思います。そこに、当社がさらにヒト、モノ、カネを費やしていかなければならないビジネスでもあると思っています。

質疑応答:通期計画のイメージについて

司会者:「業績について、通期計画に対する上振れ・下振れ幅のイメージを教えてください。あるいは計画インラインですか?」というご質問です。

一坪:詳細をお伝えすることはできませんが、トップラインの進捗率は50パーセントを切っていますが、利益面では国内を中心にがんばりました。この下期も、国内市場はそれなりに進むのではないかと考えています。

懸念事項は、お話しした以外にもグローバルで考えるとあると思いますが、順調に推移した際は業績の修正も視野に入れて考えたいと思っています。

質疑応答:アジアと欧米の売上・利益の方向性の違いの要因について

司会者:「上期の業績は、アジアが減収増益、欧米が増収減益だと思います。売上と利益の方向性の違いの要因を教えてください」というご質問です。

一坪:アジアに関しては、不採算事業の撤退ということで売上は上がりませんでした。しかし、それらを行うことにより、利益は、撤退した事業に対するマイナス影響は少ないため、イーブンやプラスになっています。

また、アジアは香港を中心に経費の削減などを行ったことに加え、値上げしたことも粗利の確保につながっているのではないかと思います。

欧米に関しては、モリト スコーヴィル アメリカについて、スコーヴィル社を買収した時ののれんが残っています。円安によりそれが膨らみ減益となっていますが、こちらはあまり心配していません。

新着ログ

「卸売業」のログ