フランスベッドHD、通期は全項目で計画達成 メディカルサービス事業・インテリア健康事業とも堅調に推移

目次

長田明彦氏(以下、長田):みなさま、おはようございます。フランスベッドホールディングスの長田です。本日はお忙しい中、決算説明会にご参加いただきまして、誠にありがとうございます。本日は当社の状況や今後の戦略について、昨今の情勢や投資家のニーズを鑑み、前回同様のライブ配信にて開催します。何卒ご了承くださいますようお願い申し上げます。

それでは、本日の説明会の内容と進め方につきまして、ご説明させていただきます。本日の説明会では、まずは2022年3月期決算発表から2023年3月期決算発表までのトピック、2023年3月期の業績報告、2024年3月期の業績見通し、ならびに中期経営計画進捗状況につきまして、私よりご説明させていただきます。そして、今後の主な取り組みにつきましては、社長の池田よりお話をさせていただきます。

1.トピック

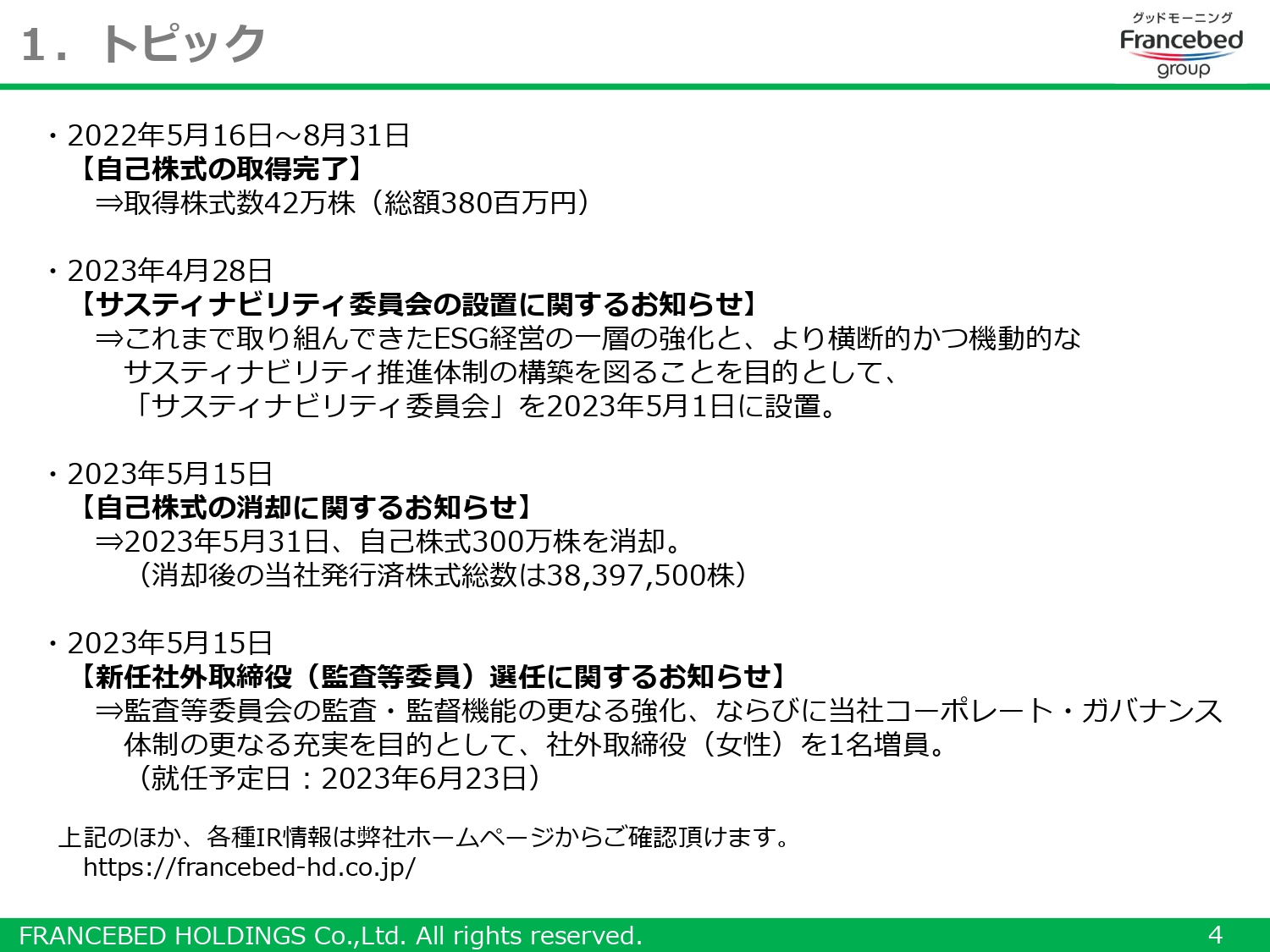

2022年3月期の決算発表から2023年3月期の決算発表までのトピックについて、簡単にご説明します。

2022年5月16日から8月31日にかけて、自己株式の取得を行いました。この期間での取得株式数は42万株、取得金額は総額で3億8,000万円でした。2023年4月28日には「サスティナビリティ委員会の設置に関するお知らせ」を開示しています。

2023年5月15日には「新任社外取締役(監査等委員)選任に関するお知らせ」ならびに「自己株式の消却に関するお知らせ」をリリースしました。新任社外取締役については、当社では初めてとなる女性取締役1名の増員を行う予定であり、自己株式消却については、2023年5月31日に自己株式300万株の消却を行いました。

これらのトピックの詳細やその他のIR状況は、弊社のホームページでご確認いただければと思います。

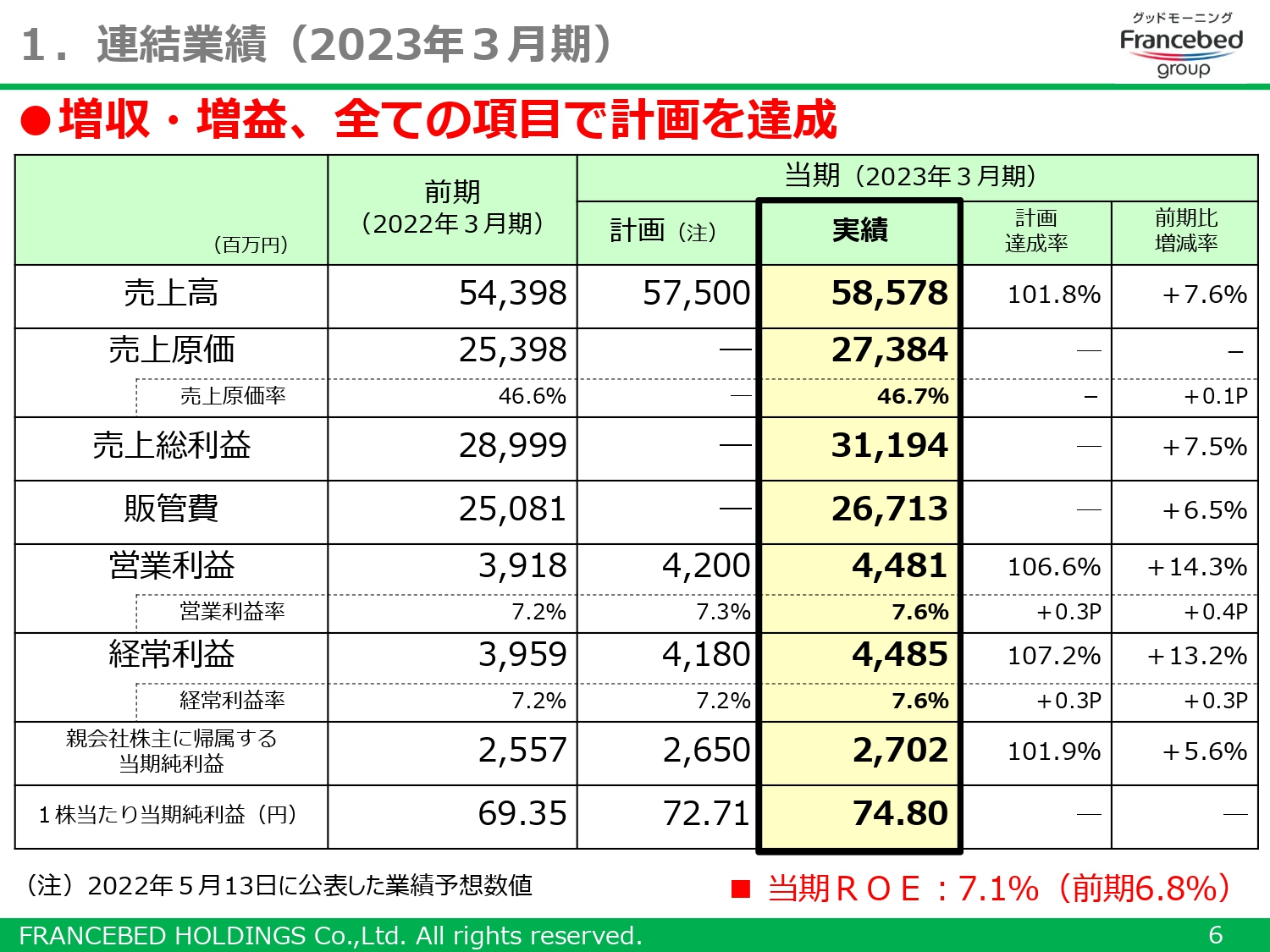

1.連結業績(2023年3月期)

2023年3月期の連結業績は増収・増益となりました。この後詳しくご説明しますが、経常増益の主な要因は、メディカルサービス事業の売上増加と利益率の向上です。

また、資源価格高騰や円安の影響が懸念された売上原価は、前年比0.1ポイントの上昇です。材料価格の高騰などに対して速やかに価格転嫁を行ったことや、レンタル資産の有効活用による投下抑制を徹底したことなどにより、前年同等の原価率に収めることができました。

なお、当期は特別利益として千歳倉庫雪害の保険料収入1億6,800万円を、特別損失として投資有価証券の株価下落に伴う減損損失を2億8,700万円計上しています。以上の結果、1株当たり当期純利益は前期の69円35銭から74円80銭へと増加しました。

さらに、当期ROE(自己資本当期純利益率)は前期の6.8パーセントから7.1パーセントに上昇しました。

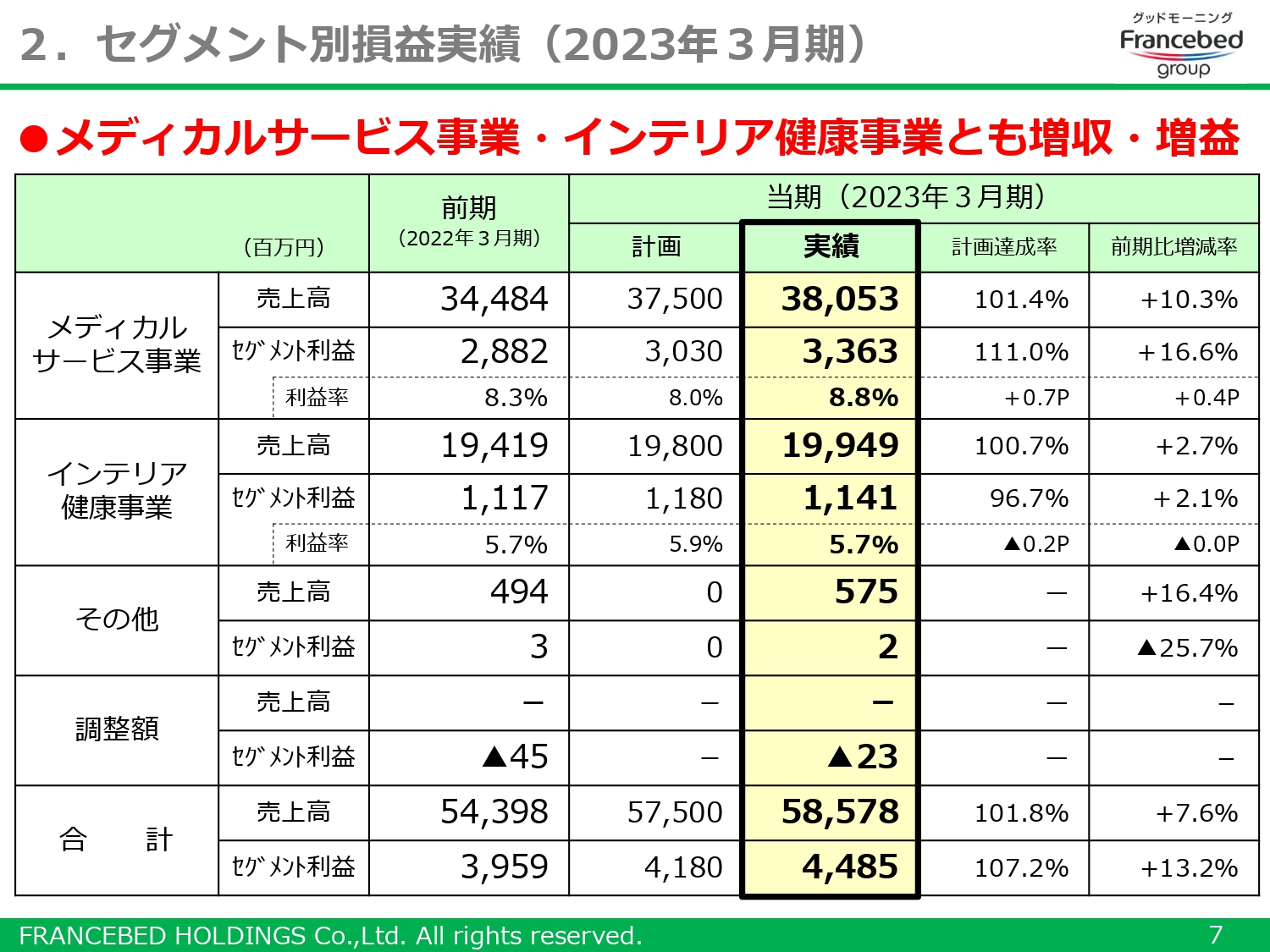

2.セグメント別損益実績(2023年3月期)

セグメント別の業績概況についてご説明します。事業拡大を図るメディカルサービス事業は増収・増益です。2021年12月に行った福祉用具貸与事業者ホームケアサービス山口の買収効果に加え、病院施設への営業活動の正常化などにより、売上高は前年同期比プラス10.3パーセントで2ケタ伸長となりました。

インテリア健康事業についても、耐久財に対する消費マインドが冷え込む中、インフレの影響を比較的受けにくい高価格帯商品の販売に注力した結果、増収・増益を確保することができました。

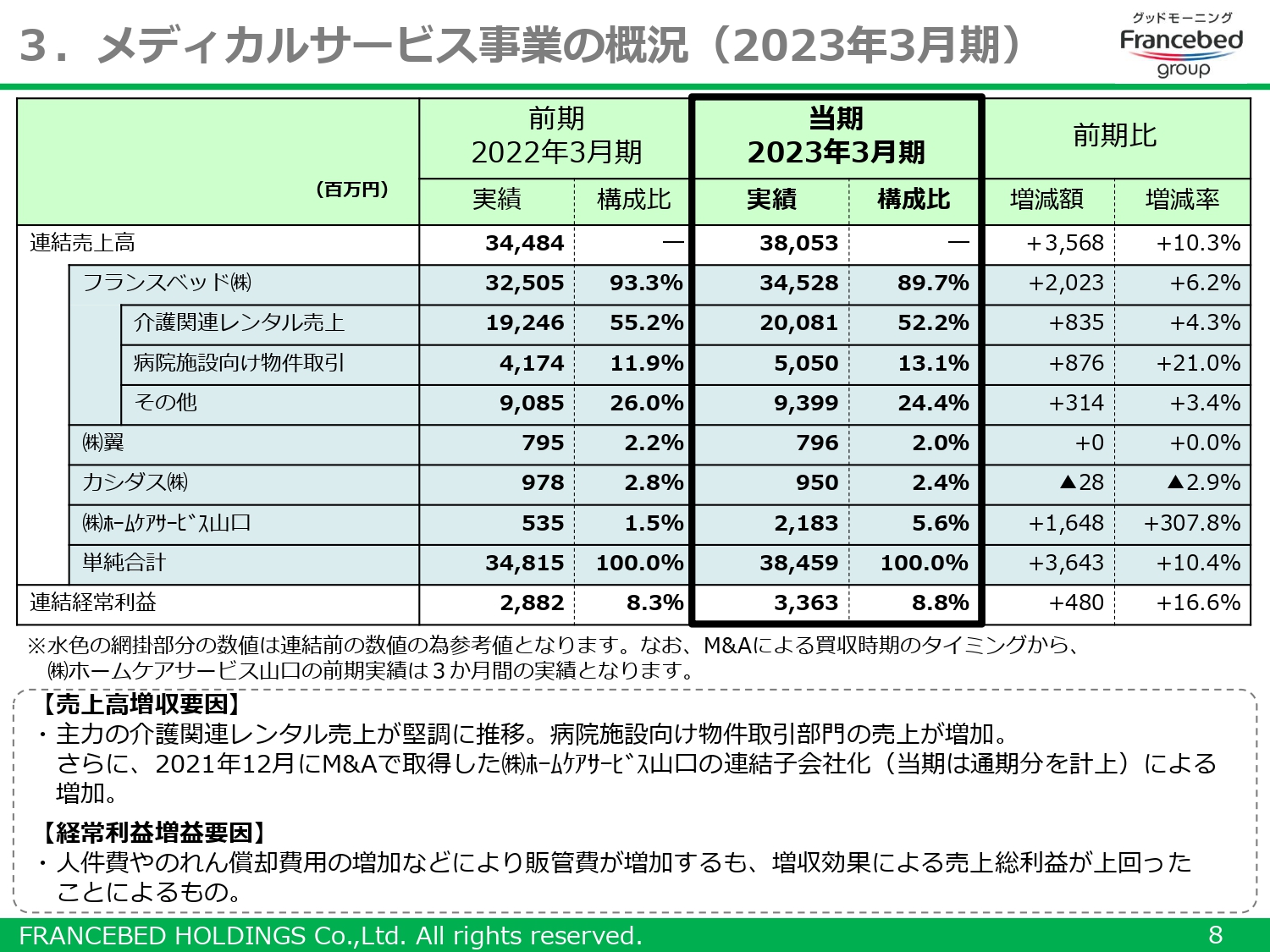

3.メディカルサービス事業の概況(2023年3月期)

メディカルサービス事業の業績の内訳です。前述のとおり、ホームケアサービス山口の連結や、介護ロボットに認定される機能ベッドなどが好調に推移した病院施設向け物件取引の大幅増収、介護関連レンタルの売上の積み上げにより、売上高は前期比プラス10.3パーセント、35億6,800万円の増益となりました。

また、拡大する市場に対し、営業やメンテナンス人員などの事業拡大投資を継続した結果、販管費が増加する一方で、高騰する調達コストを抑制するためレンタル資産の投下を抑制したことにより、レンタル原価低減効果が導出しました。

最終的な当期の経常利益は、前期比プラス16.6パーセント、4億8,000万円の増益となりました。

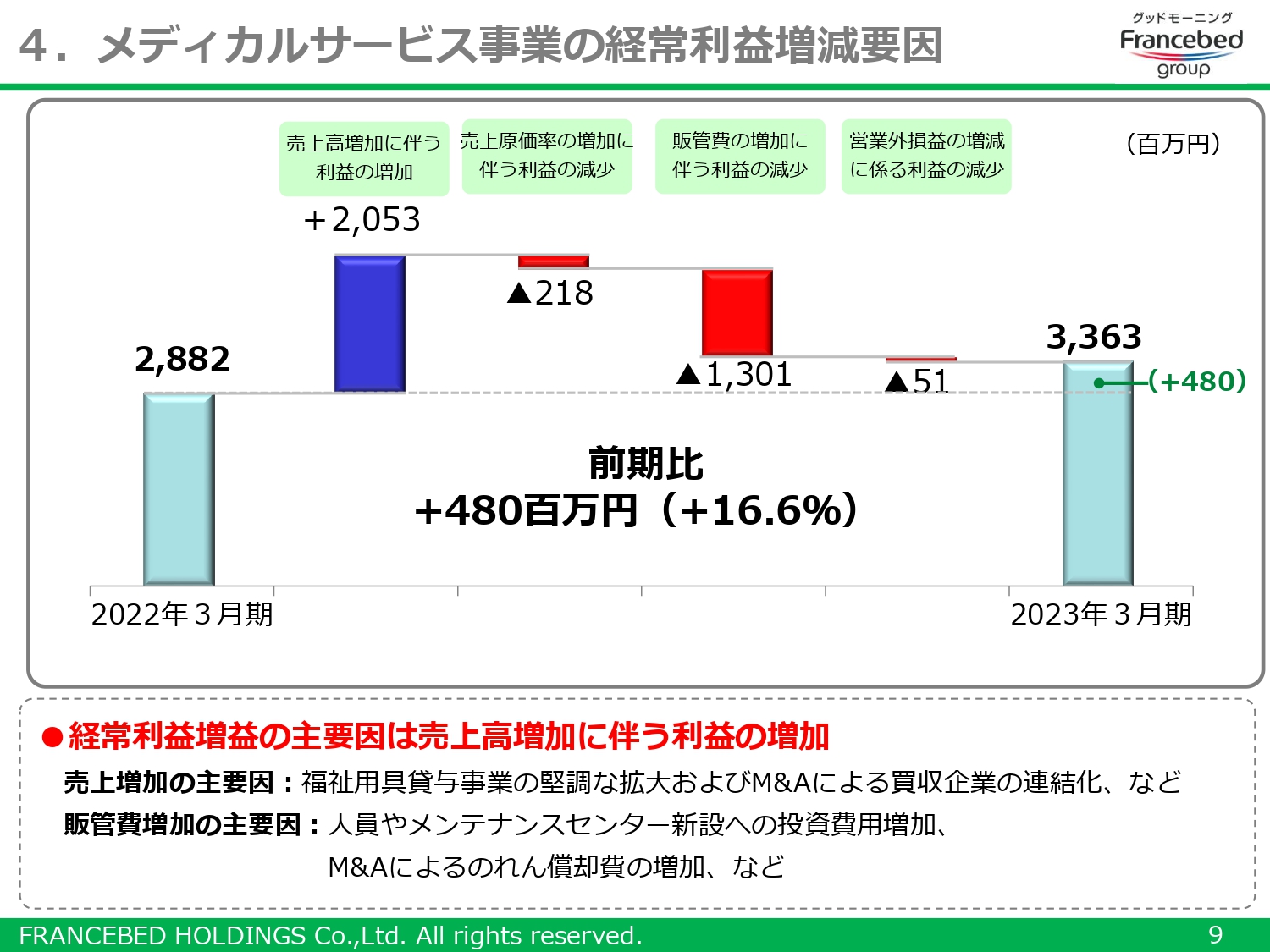

4.メディカルサービス事業の経常利益増減要因

スライドのグラフは、メディカルサービス事業の経常利益の増減要因を前期との比較で示したものです。グラフのとおり、売上高の増加に対して販管費が大きく増加しています。

こちらは、ホームケアサービス山口の取得によるのれん償却費の計上に加え、105パーセントで伸長する福祉用具貸与市場に対し、当期も50名弱の営業人員および40名弱のメンテナンス人員を投入し、市場対応力の強化を図ったことによります。

一方で、原価率においては、近年は新製品の投入や取り扱いアイテムの増加によって上昇傾向が続いていましたが、調達コスト上昇局面でのアイテムの絞り込みを進めるとともに、メンテナンス完了率およびレンタル資産回転率の向上に努めました。その結果、一時的には供給に目詰まりを起こしたものの、レンタル投下の抑制につながり、原価率の低減に寄与しました。

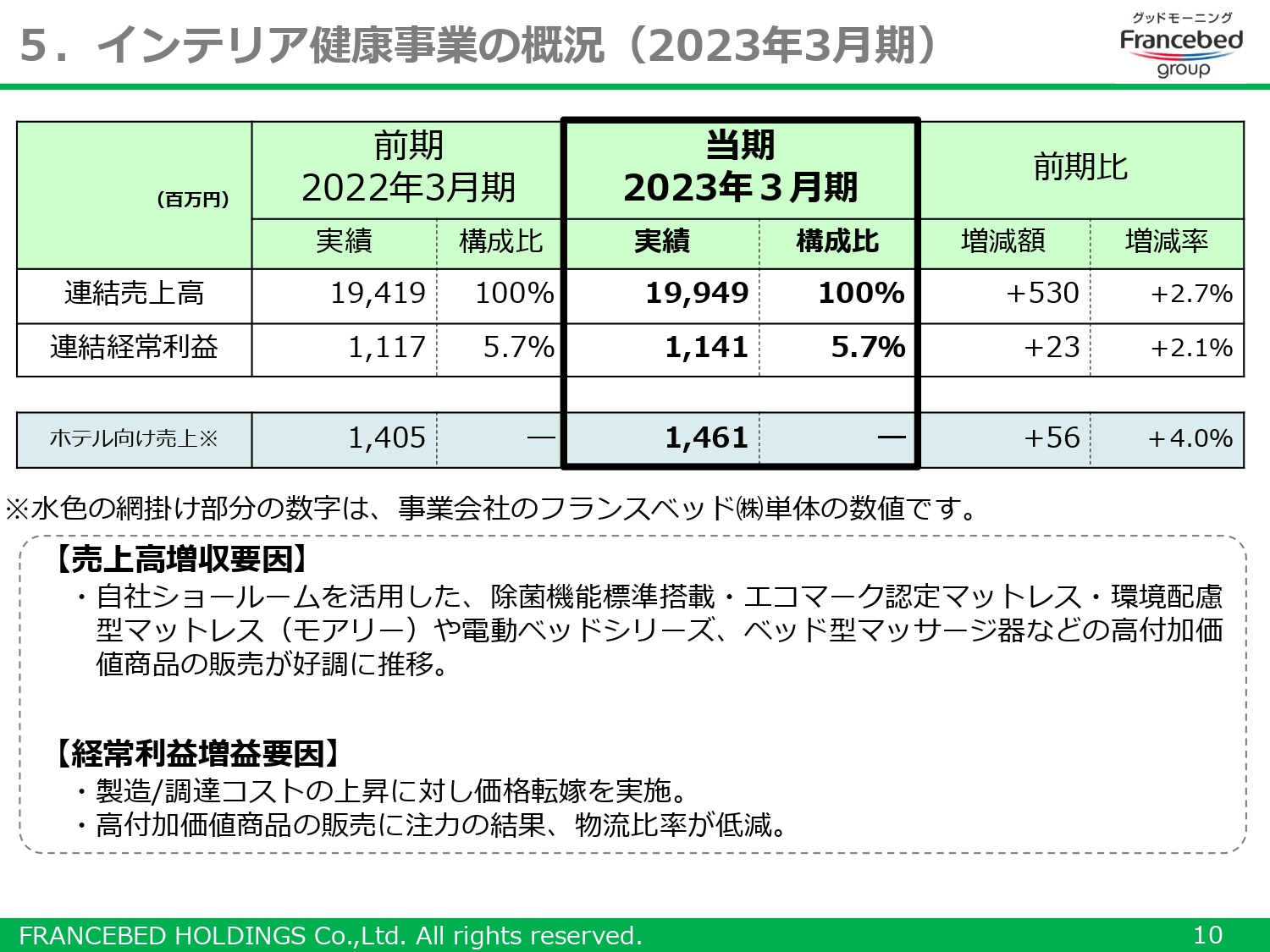

5.インテリア健康事業の概況(2023年3月期)

インテリア健康事業の概況です。こちらも増収・増益となりました。エコマーク認定された「ライフトリートメントマットレス」シリーズは、当期も増収を継続しました。

加えて、当期の拡大のメインに据えた電動ベッドシリーズは、テレビCMなどによる露出効果もあり、大幅に伸長しました。また、ベッド型マッサージ器「ラミダス」も、自社のショールームを中心に販売増となりました。

原価上昇の局面において、4月と10月に価格改定を実施したことなどにより、販売量が減少する一方で、単価アップでそちらを補った結果、売上高は前期比プラス2.7パーセント、5億3,000万円の増収となりました。経常利益も前期比プラス2.1パーセント、2,300万円の増益の11億4,100万円となっています。

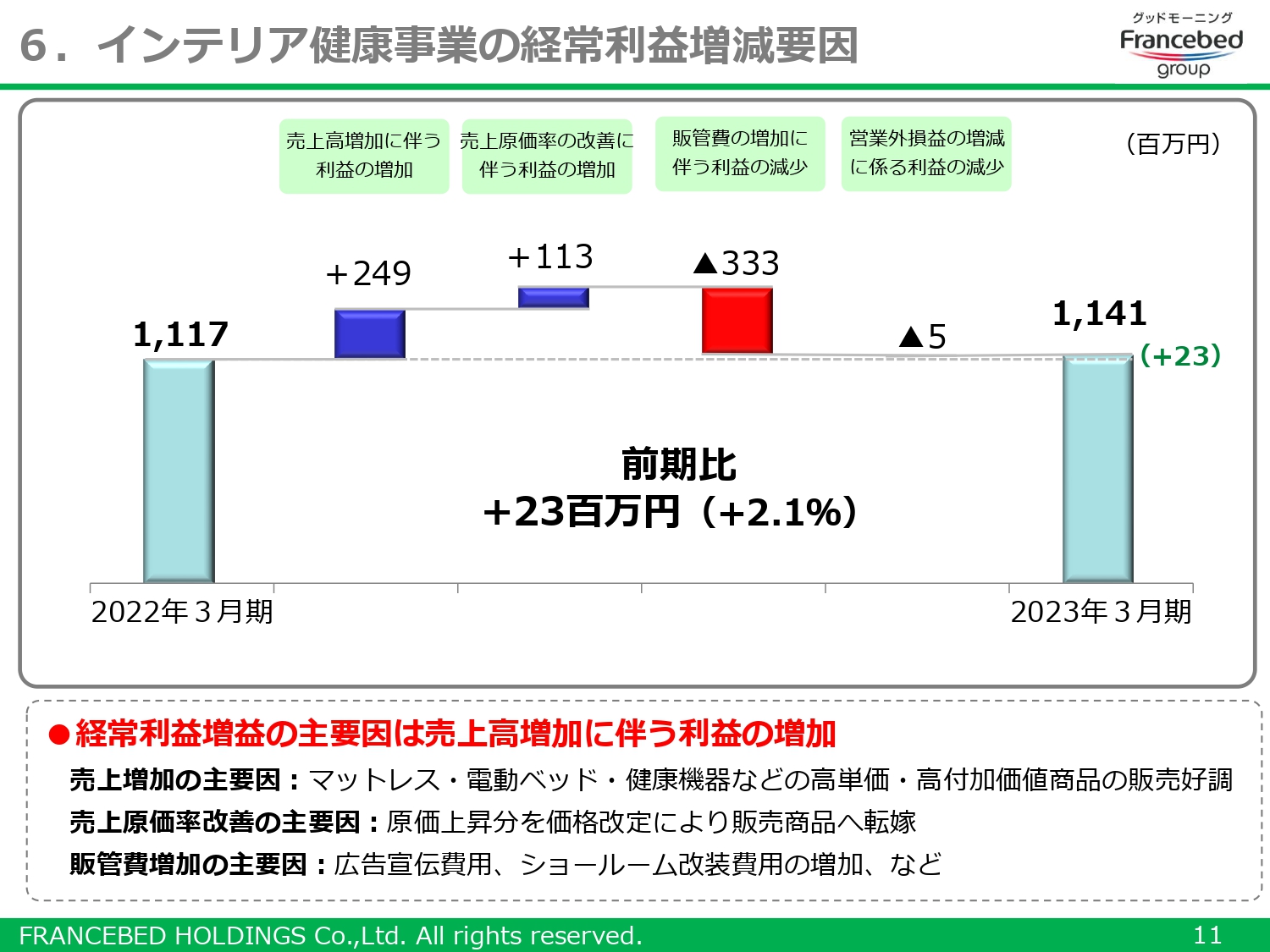

6.インテリア健康事業の経常利益増減要因

スライドのグラフは、インテリア健康事業の経常利益の増減要因を示したものです。先ほどのご説明のとおり、経常利益の増益要因は、主に「ライフトリートメントマットレス」シリーズなどの高単価商品の販売が好調に推移したことによる売上高の増加と、こちらに伴う売上原価率の低減です。

一方で、販管費の費消が大きくなっています。こちらは、自社展示場の新設リニューアルやインフレに伴う消費マインドの低下、新型コロナウイルスの5類移行報道以降、巣ごもり需要からレジャーへの消費移行により家具小売店の客足が急激に減退する中、消費者に当社製品をダイレクトに訴えるべく、粗利増の範囲内でテレビCMなどのマーケティング費用を投下したことによるものです。

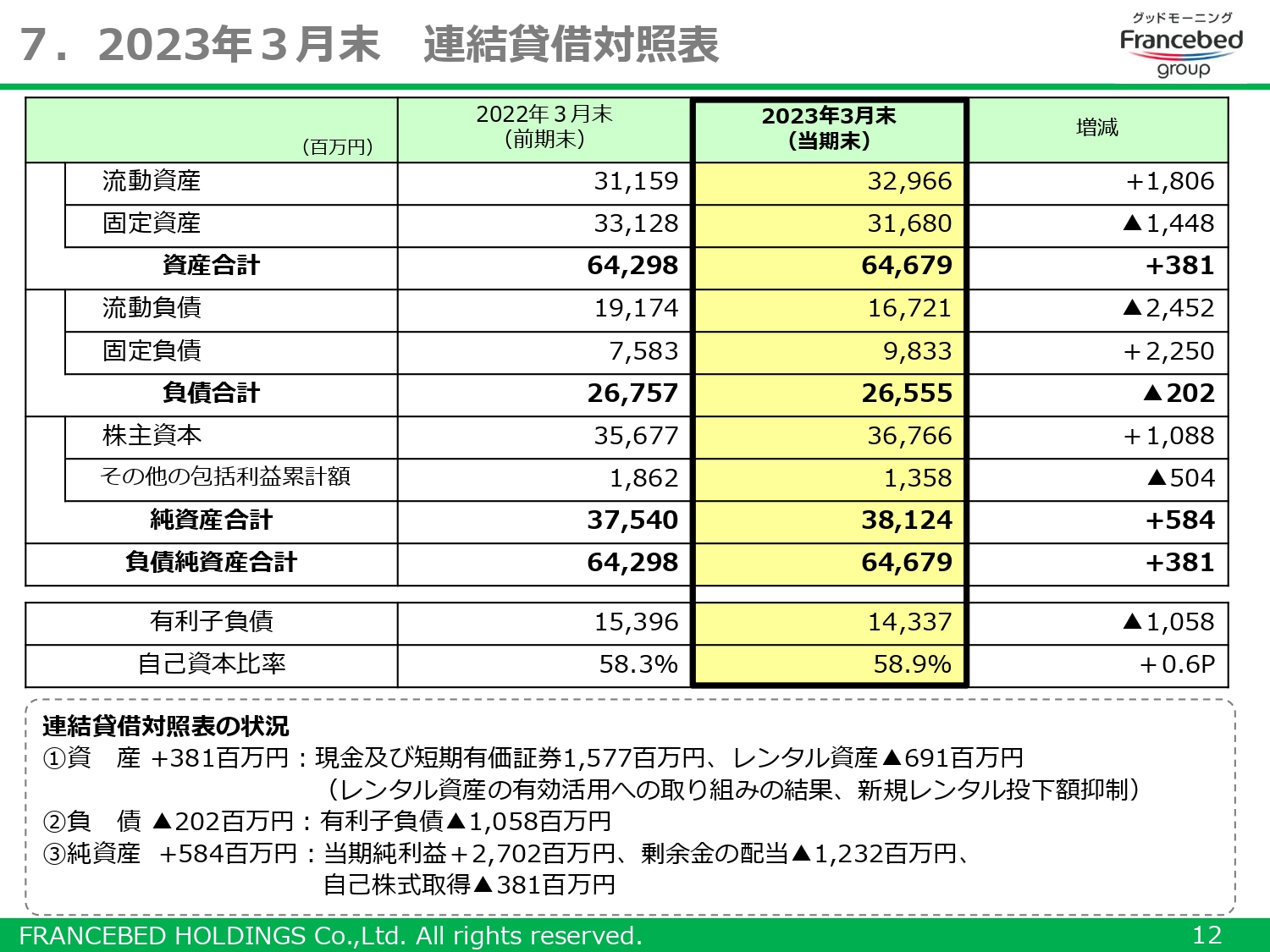

7.2023年3月末 連結貸借対照表

連結貸借対照表です。当期末の総資産は、前期比約4億円増の646億7,900万円となりました。主な増減項目として、現預金及び短期有価証券で15億7,700万円増加、レンタル資産が6億9,100万円減少しています。先ほどのご説明のとおり、レンタル資産の有効活用に取り組んだことにより新規取得が減少しました。また、有利子負債が前期比10億5,800万円の減少です。

総資産に大きな増減はありません。こちらは、棚卸資産やレンタル資産を資金化することで現金が増加し、負債面では、世界的な金利上昇や日銀政策変更を背景とした調達金利上昇リスクへの対策として、有利子負債の長期比率を高めた結果によるものです。

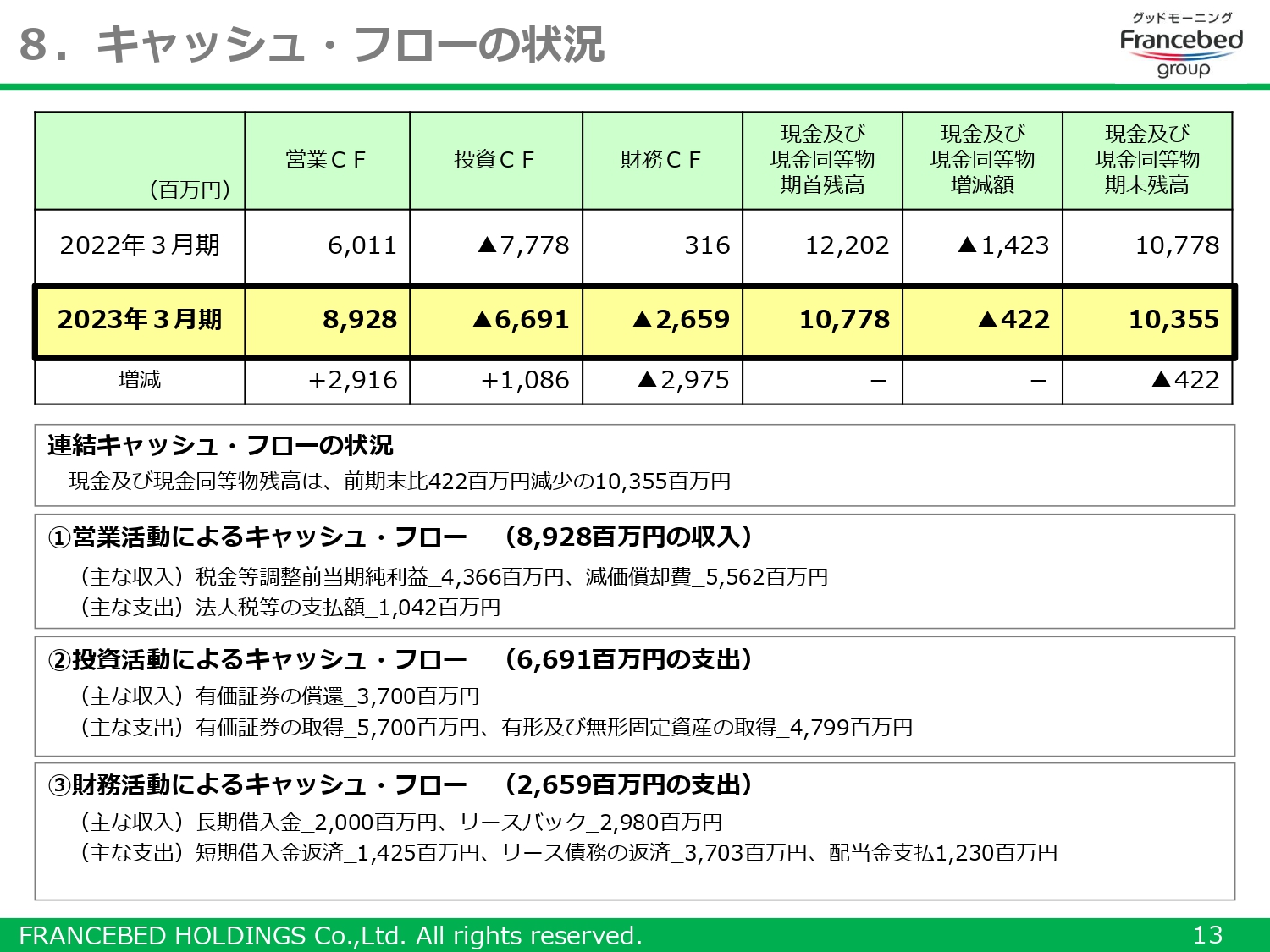

8.キャッシュ・フローの状況

キャッシュ・フローについてご説明します。営業活動によるキャッシュ・フローは、税金等調整前当期純利益が43億6,600万円、減価償却費が55億6,200万円増加した一方で、法人税の支払いで10億4,200万円減少し、89億2,800万円の収入となりました。

また、投資活動によるキャッシュ・フローは66億9,100万円の支出、フリー・キャッシュ・フローは22億3,600万円のプラス、財務活動によるキャッシュ・フローは26億5,900万円で、2023年3月末の現金及び現金同等物は期首比マイナス4億2,200万円の103億5,500万円となりました。

なお、財務活動によるキャッシュ・フローの主な減少要因は、配当金の支払いで12億3,000万円、自己株式の取得で3億8,200万円、社債の償還で21億円などになります。

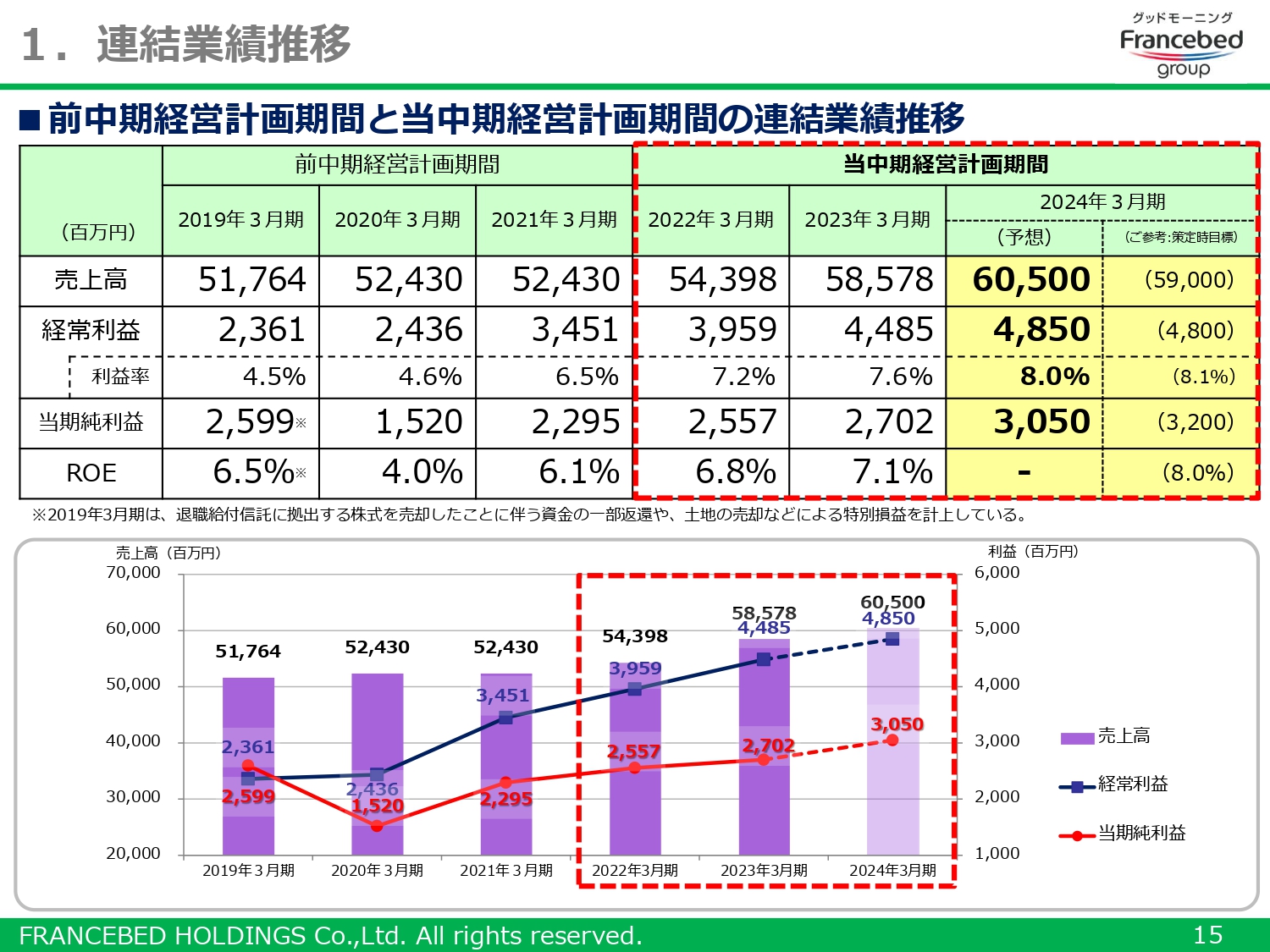

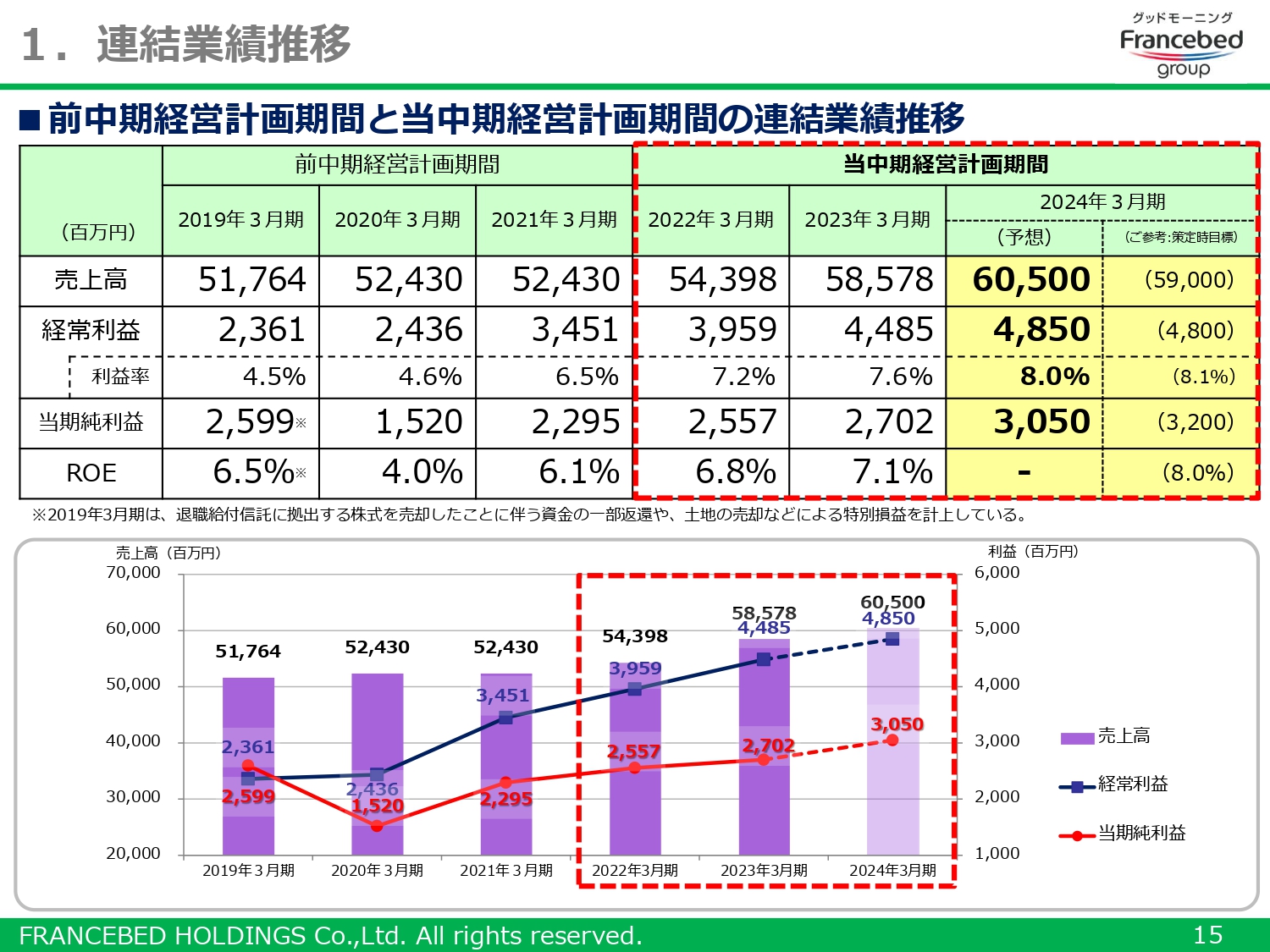

1.連結業績推移

2024年3月期の業績見通しのご説明に先立ち、2024年3月期を最終年度とする中期経営計画の進捗状況について簡単にご説明します。当社の業績推移は、スライドの表のとおり、2023年3月期までの5年間は増収・増益となっています。

当期純利益は、2019年3月期に退職給付信託の返還益を27億円計上してから4期連続での増益となりますが、順調に成長しており、当期も増収・増益を計画しています。

この間、経常利益は23億6,100万円から倍増の48億5,000万円を予想するまでに拡大できています。ここまでの業績回復に至ったのは、前中計期間に実施したインテリア健康事業の構造改革、ならびにメディカルサービス事業への資源集中などの効果が大きく出てきたからだと捉えています。

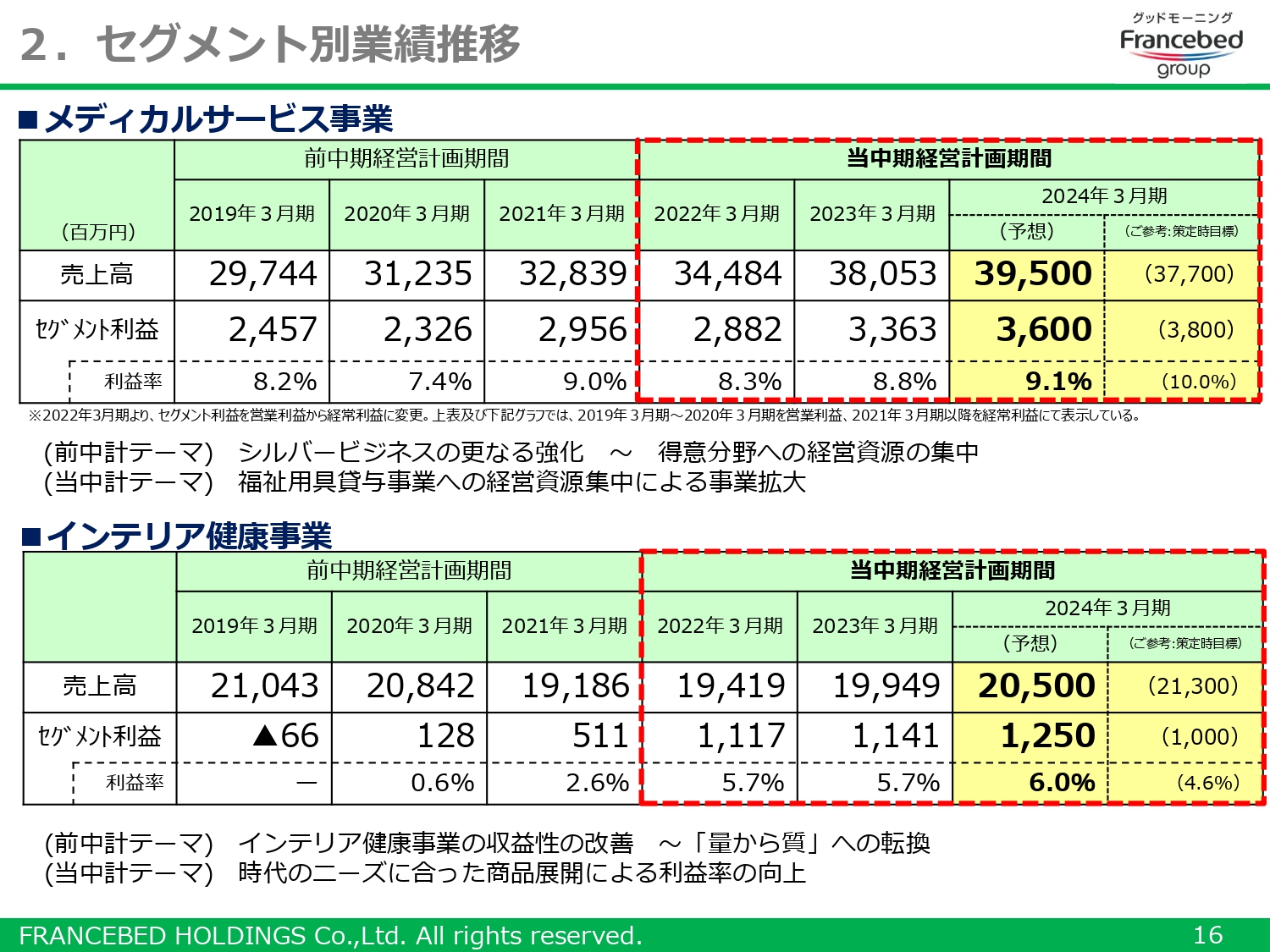

2.セグメント別業績推移

セグメント別の状況についてご説明します。メディカルサービス事業では、前中計期間のテーマに「シルバービジネスの更なる強化」、当中計期間のテーマに「福祉用具貸与事業への経営資源集中による事業拡大」をそれぞれ掲げています。

拡大する福祉用具貸与市場に対し、3年間で営業員80名を増加することを最重要施策として、顧客対応力の引き上げを図るとともに、M&Aによる事業規模拡大を進めてきました。この期間に翼、カシダス、ホームケアサービス山口の3社を連結しています。

これに合わせて、サービスセンターの増強を進めてきました。コロナ禍による在宅需要が増す中、増強した営業体制で多くの受注を獲得しています。その結果、売上高は2019年3月期の300億円弱から、400億円弱まで拡大しました。セグメント利益も、2019年3月期の1.5倍にあたる36億円が狙えるところまで拡大しています。

一方、インテリア健康事業では、大手家具チェーン店の寡占化等から収益が悪化しています。このような背景から、前中期経営計画期間のテーマに「インテリア健康事業の収益性の改善~『量から質』への転換」を、当中期経営計画期間のテーマに「時代のニーズに合った商品展開による利益率の向上」を掲げ、取り組んできました。

前中期経営計画期間では、北海道、静岡、佐賀でのマットレス生産を取りやめ、東京、兵庫に生産を集約しました。少ない生産能力でも売上高を確保できるよう、廉価品の取り扱いを絞り、高額品へのシフトを鮮明化しています。

また、これらを販売する場所である自社ショールームを中心とした営業組織に切り替えることで、営業所の統廃合を実施しました。加えて、間接業務員に余剰を創出し、メディカルサービス事業にシフトするなどの構造改革も断行しました。

さらに、当中期経営計画期間からは、先ほどもお伝えしたとおり、高付加価値商品の開発と販売に集中しました。その結果、売上高は横ばいながら、粗利率の向上と納配運賃の削減等もあいまって、経常利益は12億5,000万円、利益率も6パーセントが狙えるところまで到達しました。

こちらはすべて、「10年後、経常利益50億円」を目指して取り組んできた成果だと思っています。強化した顧客対応力と高付加価値商品の提供により、中期経営計画最終年度の経常利益48億5,000万円を達成したいと思います。

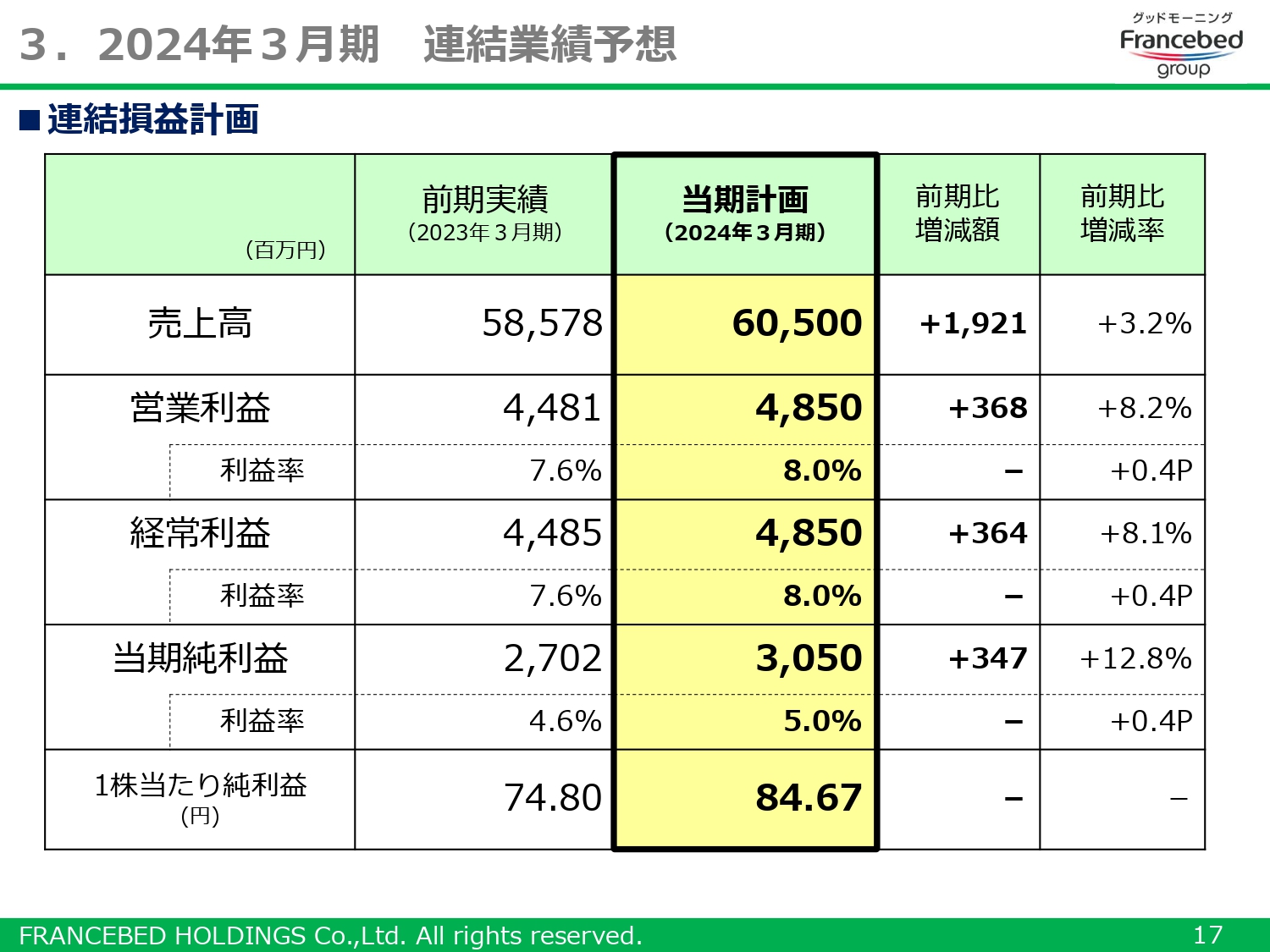

3.2024年3月期 連結業績予想

2024年3月期の連結業績予想です。売上高は605億円で、前期比プラス3.2パーセント、19億2,100万円の増収を見込んでいます。経常利益は48億5,000万円で、前期比プラス8.1パーセント、3億6,400万円の増益、当期純利益は30億5,000万円で、前期比プラス12.8パーセント、3億4,700万円の増益を計画しています。

なお、2年前に開示した中期経営計画期間の最終目標に対し、売上、営業利益、経常利益は上回るものの、純利益は1億5,000万円下回る数値です。

これは、子会社であるフランスベッドの千歳事業所解体費用の計上によるものです。2019年3月の工場稼働停止以降、ほぼ遊休状態であった土地の用途変更が受け入れられ、複合商業施設用地として賃貸することとなりました。これにより、建物の解体費用が必要となりますが、以降30年にわたり安定的に賃貸収益が獲得できます。

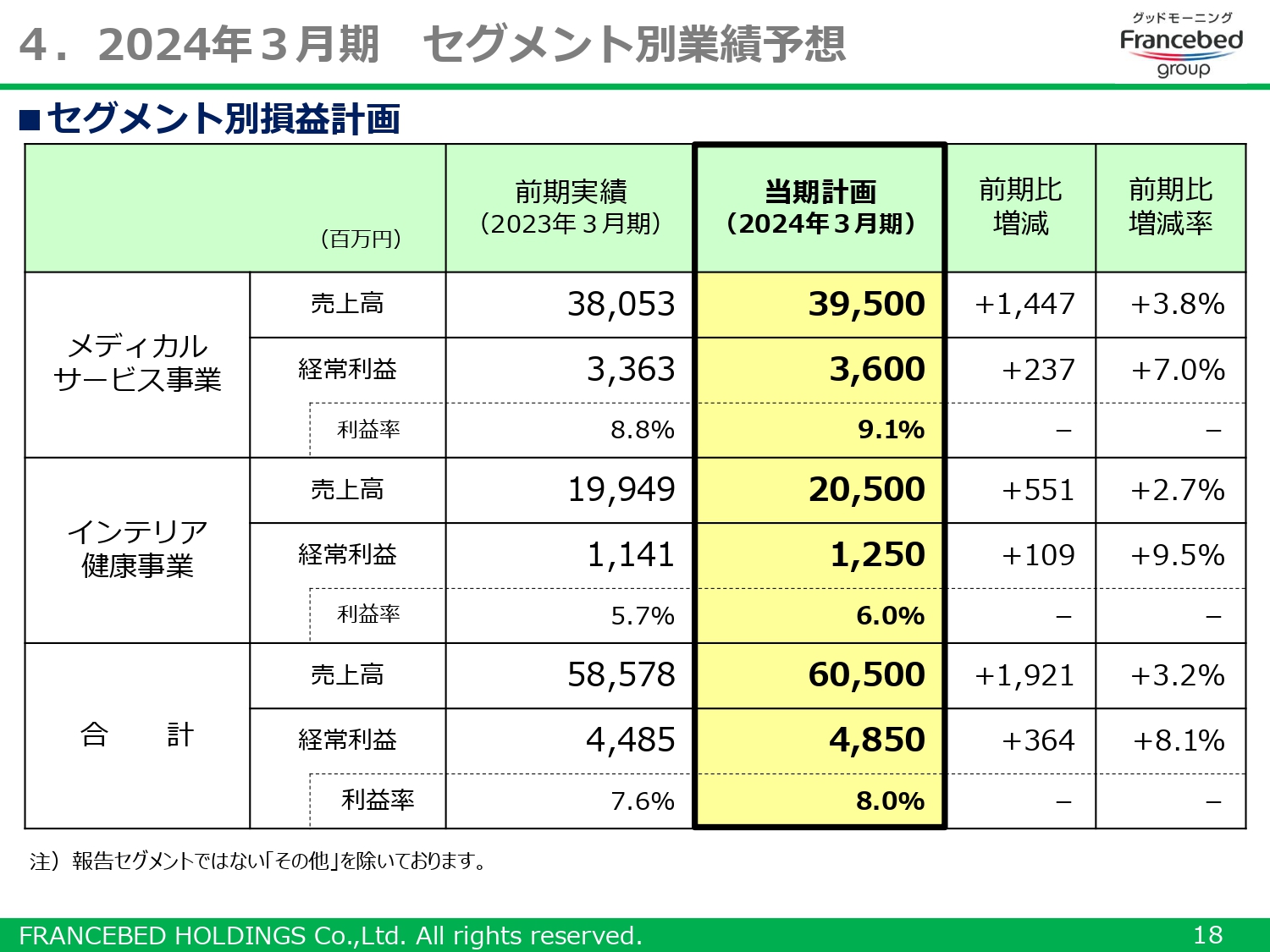

4.2024年3月期 セグメント別業績予想

2024年3月期のセグメント別の損益計画です。メディカルサービス事業は、若手営業員の戦力化と前期から継続するレンタル資産の有効活用等に加え、新商品を展開することで、経常利益36億円を見込んでいます。

インテリア健康事業では、販路の拡大と新たな取り組みにより、経常利益12億5,000万円を計画しています。詳細はこの後ご説明します。

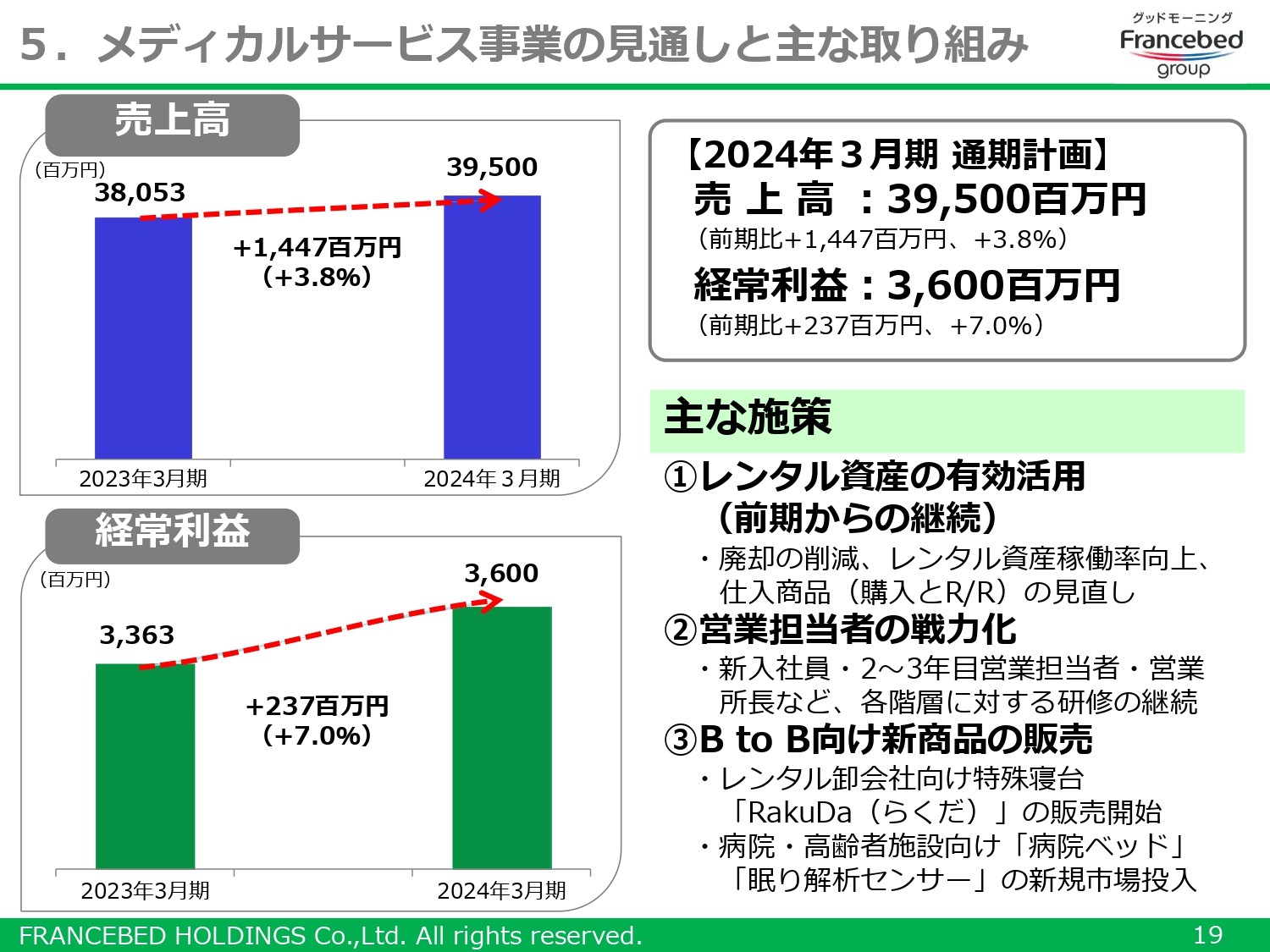

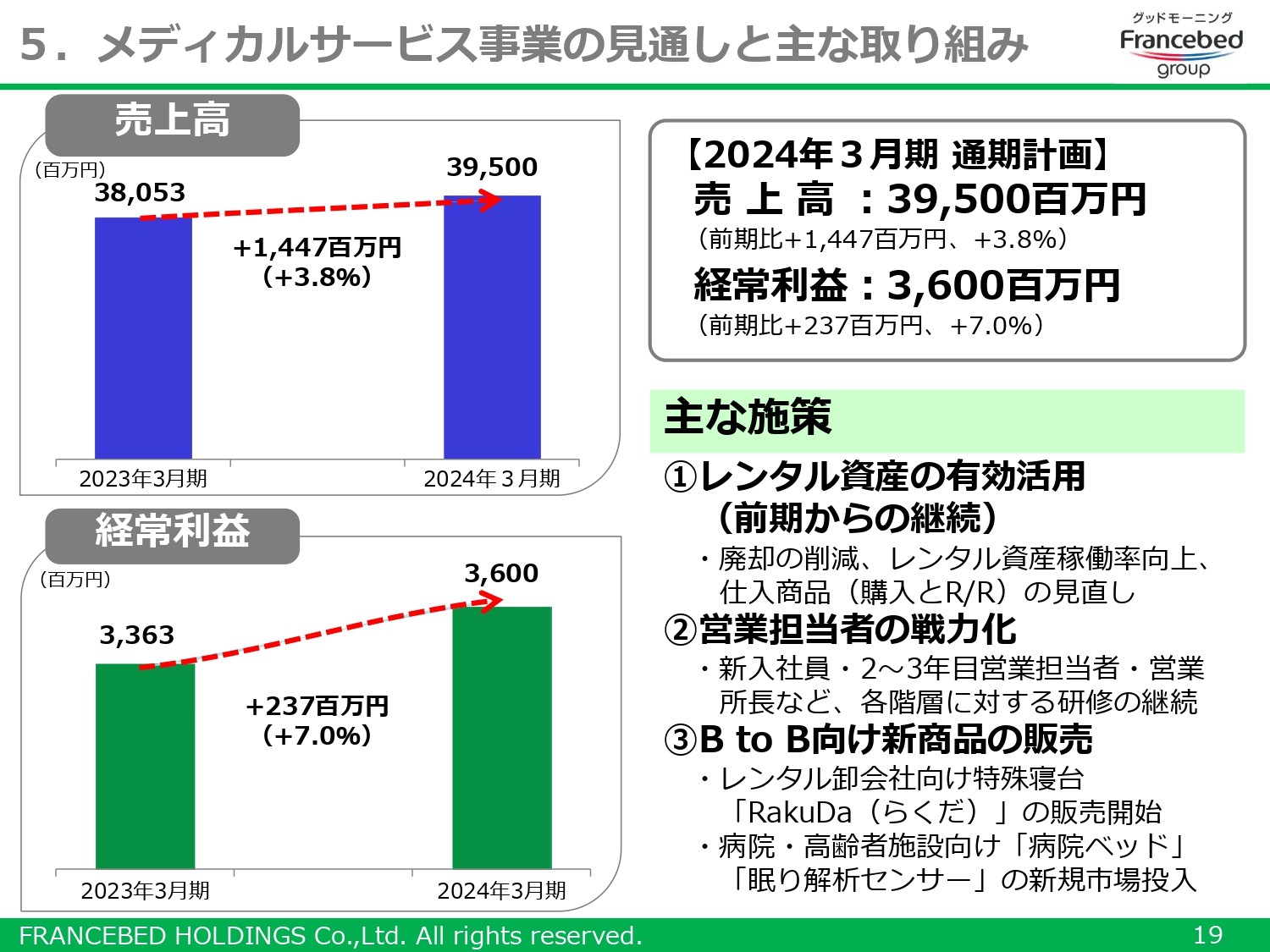

5.メディカルサービス事業の見通しと主な取り組み

当期のメディカルサービス事業の見通しについてご説明します。売上高は前期比プラス3.8パーセントの395億円、経常利益は前期比プラス7.0パーセントの36億円を見込んでいます。

2023年3月期における福祉用具貸与事業分野は、ホームケアサービス山口の買収効果もあって2ケタ増収となりましたが、売上高の8割を占めるフランスベッドの福祉用具貸与事業部門では、4.3パーセントの増収にとどまりました。

要因は、継続するレンタル伸長に比例して増加する解約返品に対し、メンテナンス体制の不足により商品供給に目詰まりが起きていたことですが、現在はほぼ解消しています。

したがって、当期は再び市場伸長率を上回る増収とすべく、この3年間で採用した120名超の若手社員の早期戦力化を最重点施策に掲げ、介護の入り口である軽度者向け自費ベッドの獲得を皮切りに、介護レンタルの顧客増加につなげていきたいと思います。

また、商品面では、配送と設置が1人で可能な軽量パーツ構成の介護ベッド「RaKuDa(らくだ)」を投入し、BtoB販売領域に一石を投じます。病院や高齢者施設向けには「病院ベッド」「眠り解析センサー」などの新規商品を投入します。これらについては、後ほど社長よりご説明します。

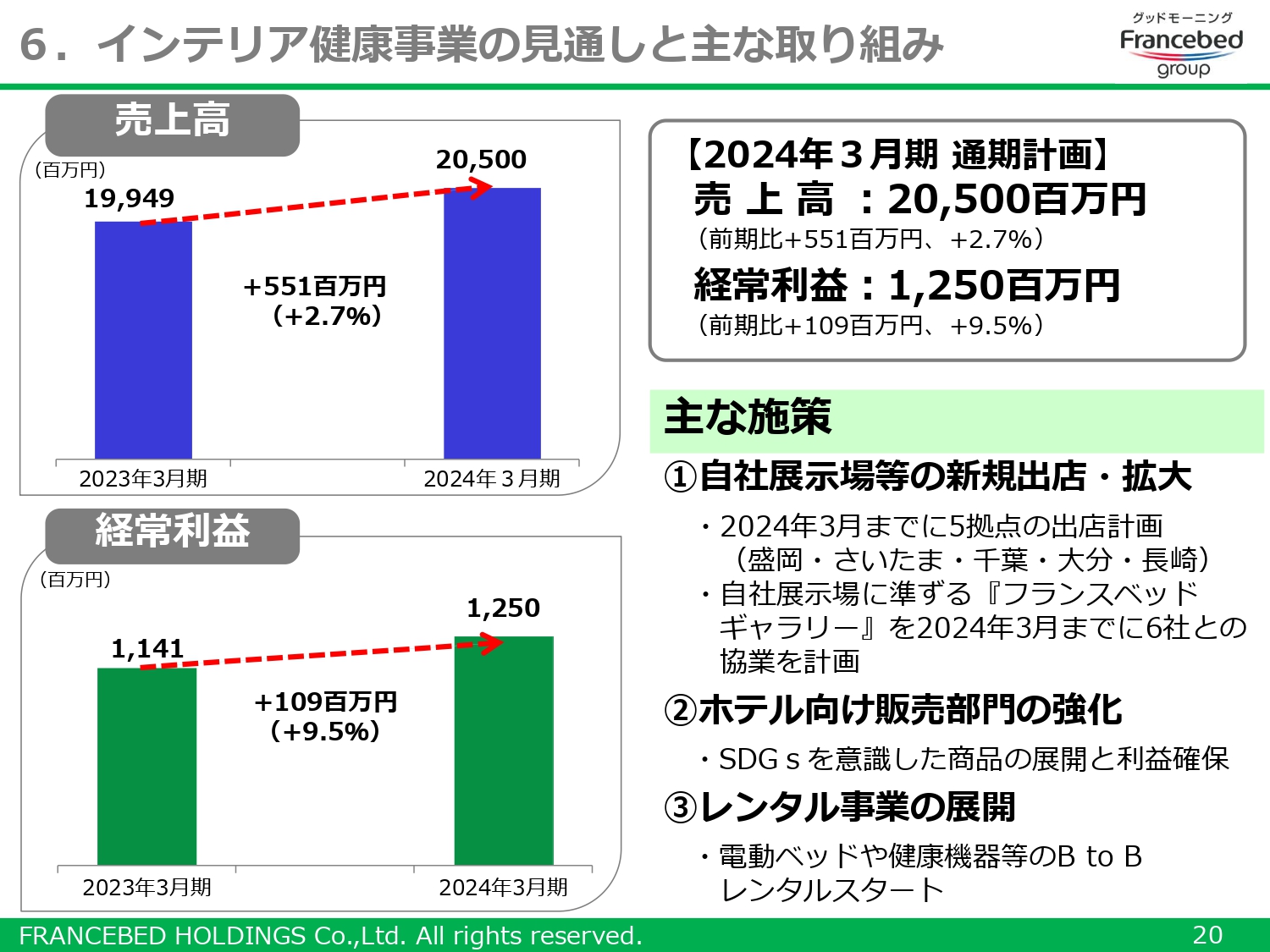

6.インテリア健康事業の見通しと主な取り組み

当期のインテリア健康事業の見通しについてご説明します。売上高は前期比プラス2.7パーセントの205億円、経常利益はプラス9.5パーセントの12億5,000万円を計画しています。

当事業を取り巻く市況は、住宅着工数の減少などのアゲンストが予想されます。一方で、健康意識が高く、良質な眠りを求める顧客層のニーズに応えるべく、当期も自社展示場での丁寧な商品説明を継続していきます。

現在、このセールススタイルを拡張すべく、さいたまや千葉などの都市圏ならびに、比較的家具の小売店が少ない、盛岡、大分、長崎等の物件を物色中です。

また、インバウンドを含めたレジャー復活により回復基調にあるホテル向け販売では、これまでの価格訴求型商品から、環境配慮型商品への需要移行が顕著です。当社のエコマーク認定商品の需要が旺盛であることを商機と捉え、営業体制を増強し、活動量を増やします。

さらに今期より、旅館、ホテル、スポーツセンター等に対し、電動ベッドや健康機器等のBtoBレンタルを開始しました。時代に沿った商品提供パターンによる収益獲得を目指していきます。

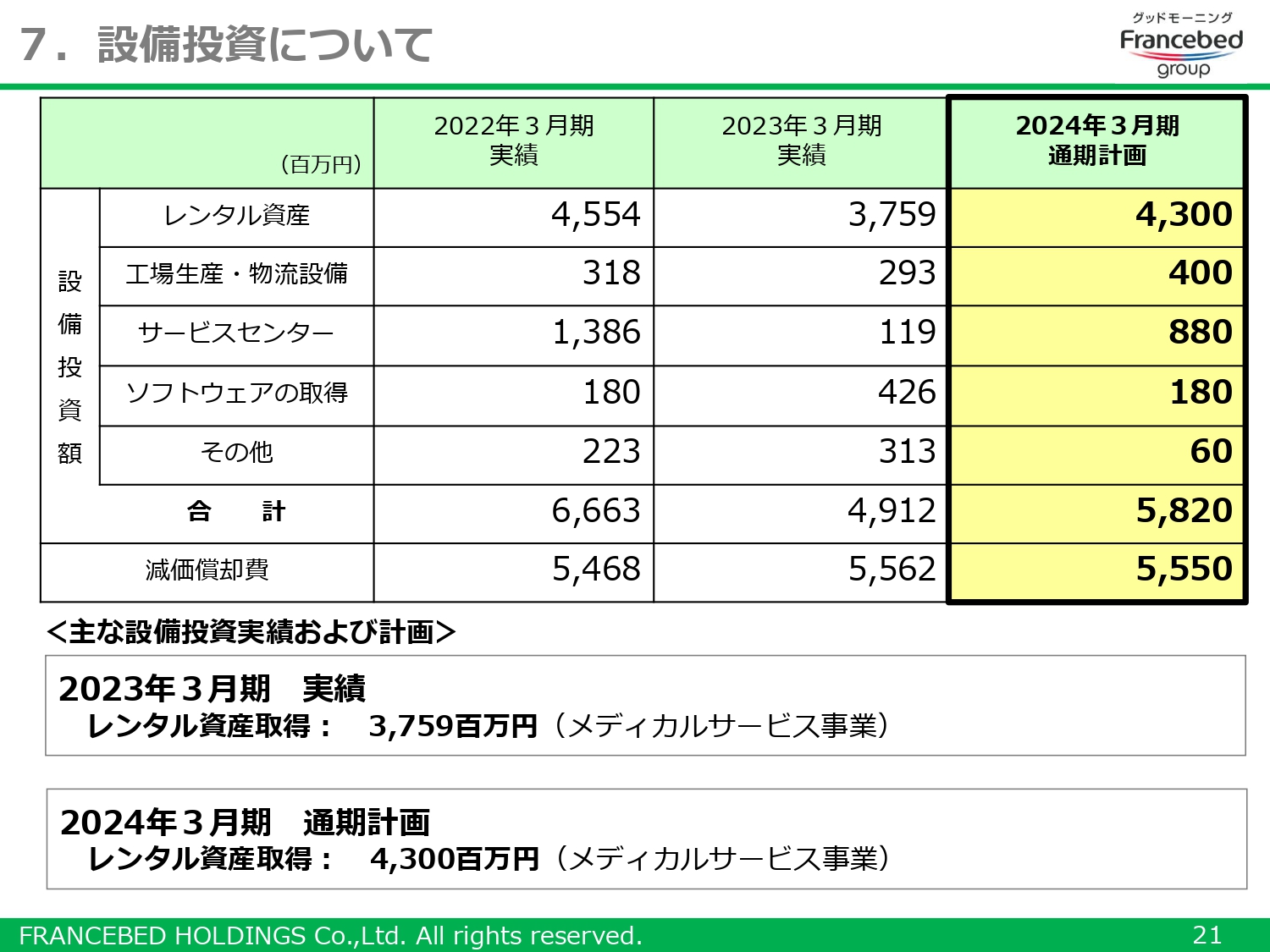

7.設備投資について

設備投資の状況です。2023年3月期の設備投資額は49億1,200万円で、そのうち介護レンタル資産への投資が37億5,900万円となりました。

2022年3月期と比べて投資額が17億円減少した要因は、2022年3月期は東京都小平市に新設した東京サービスセンターの建屋建築に約14億円の投資を行ったことと、レンタル商品の有効活用施策により新規レンタル投下が約8億円減少したことです。

2024年3月期は、総額約58億円の設備投資を計画しています。主力事業である介護レンタル商品の需要に応えるべく、レンタル資産への投資は約43億円を計画しています。また、北海道千歳市に所有する土地の再活用計画に伴い、新たに建設する千歳サービスセンターへの建設投資として約8億円を計画しています。

今後も、東名阪を中心に、拡大するレンタル事業に積極的に対応していく所存です。

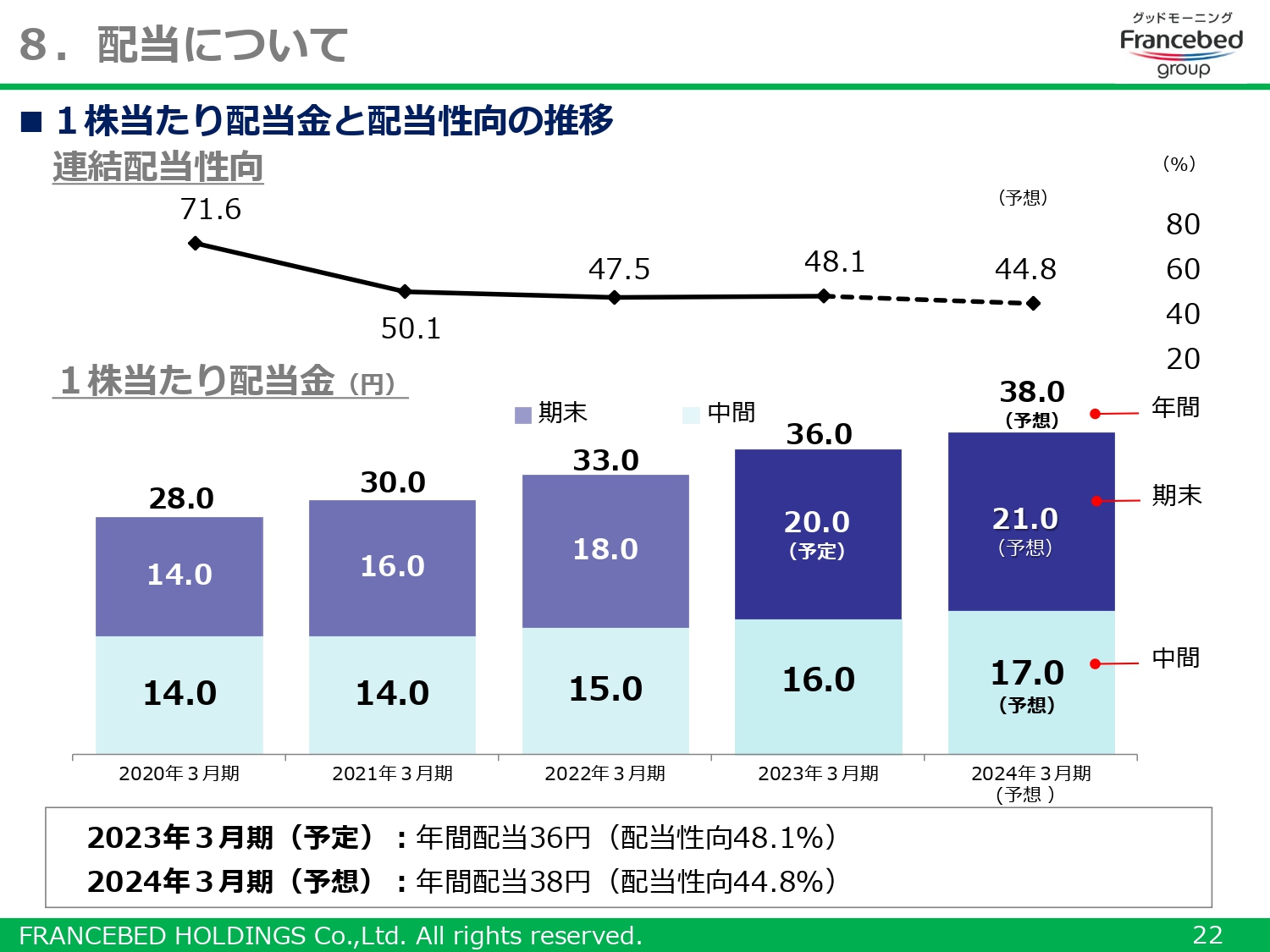

8.配当について

当期の配当予想についてご説明します。当社は安定配当の継続に努めることを基本方針としていますが、同時に安定的に利益を積み増すことで増配を目指しています。

この方針に基づき、2023年3月期は、中間16円、期末17円の年間33円を期初の配当予想として公表しましたが、業績が計画を上回ったことを踏まえ、期末配当を1株あたり3円プラスの20円とし、年間36円の配当としました。その結果、連結配当性向は48.1パーセントとなります。

2024年3月期についても、増収増益計画であることを踏まえ、配当金は中間、期末ともに前期より1円プラスのそれぞれ17円、21円とし、年間配当は1株当たり38円の予想としました。今後も安定配当に努めるとともに、利益水準を引き上げていくことで、株主還元をいっそう充実させていく所存です。

私からの業績報告ならびに当期の計画については以上です。この後、社長から具体的な方針をご説明します。

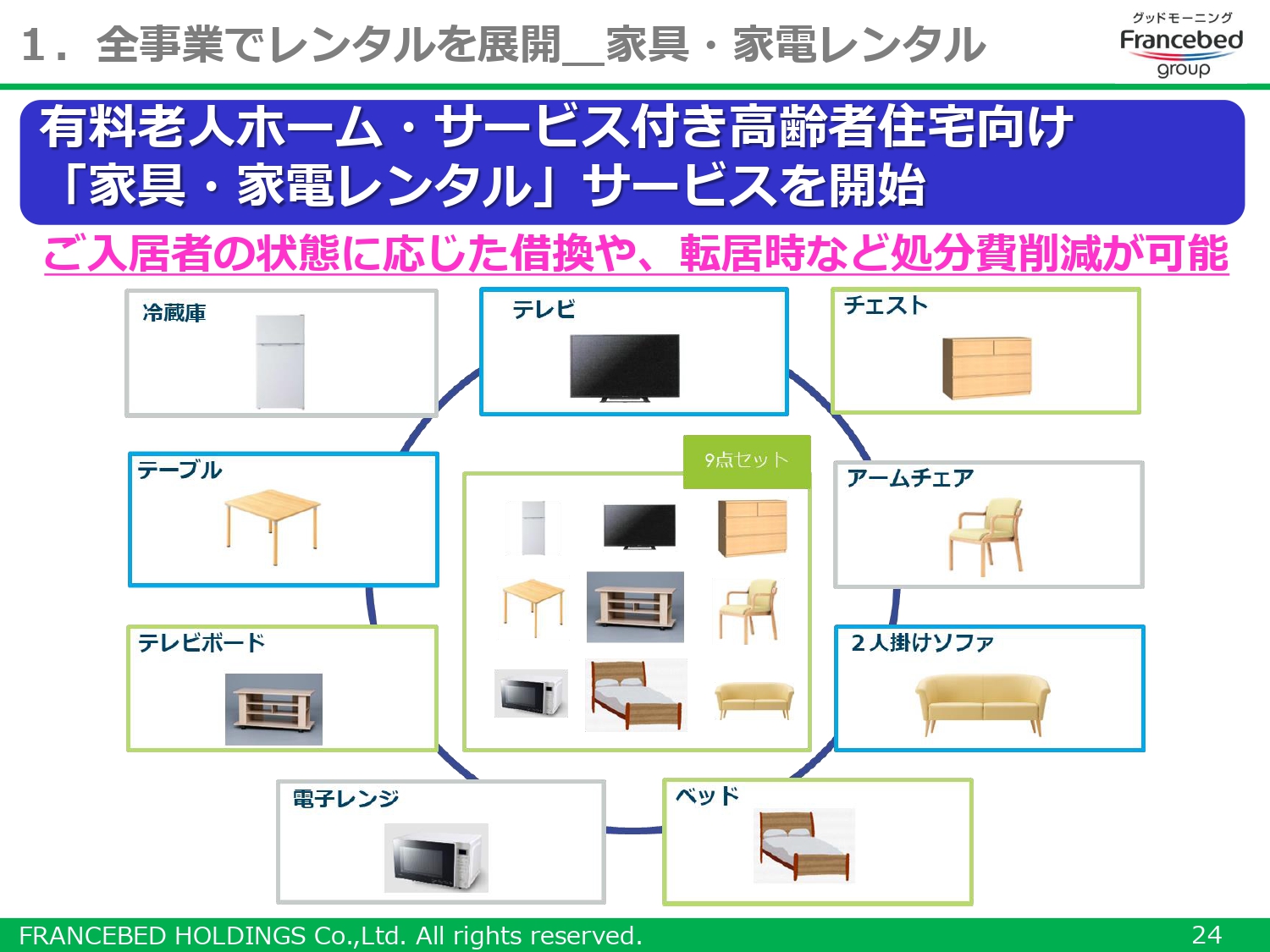

1.全事業でレンタルを展開_家具・家電レンタル

池田茂氏:フランスベッドホールディングスの池田です。私からは、今後の主な取り組みについてご説明します。当社は今後、当社の強みであり、かつ資源を有効活用する「レンタル」を全事業で拡大することで、持続可能な社会の実現に向けたサスティナビリティ経営を進めていきます。

具体的なサービスとして、まずは有料老人ホームやサービス付き高齢者住宅向けの「家具・家電レンタル」サービスの開始についてご説明します。

高齢者施設への入居にあたっては、施設の運営方針によりますが、生活に必要な家具や家電を入居者や家族が用意する必要があります。しかし、入居者のADLの低下や入院などで退居せざるを得なくなった際は、一部買い替えや処分をしなければなりません。家族が遠方にいる場合など、私自身も家族が退所をするにあたり、処分の手続きにとても苦労しました。

このような課題に対し、ベッドからテレビなどの家電をワンストップでレンタルできるサービスを開始します。ご自身や家族の負担軽減を図るとともに、ご利用者が介護認定を受けて福祉用具が必要になった際は、介護保険を使った契約にスムーズに移行できる仕組みを構築していきます。

1.全事業でレンタルを展開_ホテル・旅館向けレンタル

ホテル・旅館向けの「法人レンタル」サービスについてご説明します。国内では、コロナ禍の収束に伴い、国内旅行やインバウンドの回復など、今後ますます宿泊需要が増加することが予想されています。このような中で、大きな設備投資を必要とせずにホテルや旅館の付加価値向上に貢献する、電動ベッドやマッサージ機のレンタルサービスを開始します。

ホテルや旅館は必要な設備を必要な期間だけ借りることで、コストを抑えることができるだけでなく、メンテナンスの手間を省くこともできます。これにより、宿泊施設はさまざまなメリットを享受しながら、宿泊客に最高のサービスが提供できる点をメリットとして訴求していきます。

1.全事業でレンタルを展開_法人・長期レンタル

病院・特別養護老人ホーム向けの「法人レンタル」サービスについてご説明します。国内では、高齢者人口の増加と生産年齢人口の減少により、看護や介護現場での人手不足が今後ますます深刻化すると予測されています。このような状況の中、私たちは労力を軽減するための独自の機能を備えた電動ベッドや、病室の利便性を向上させるベッドサイド情報端末などを提供しています。

病院や高齢者施設は、これらの商品をレンタル形式で導入することで、導入コストを抑えながら労働生産性や利便性を高めることができます。今後は、このような法人レンタルの提案を強化していきます。

2.新商品の展開_メディカルサービス事業

新商品の展開についてご説明します。まずは、メディカルサービス事業の新商品です。福祉用具貸与事業者の中でも、広域に展開している得意先や地場の有力な得意先に向け、新たに在宅介護ベッド「RaKuDa(らくだ)」を発売します。

商品の特徴は、パーツの軽量化により1人で組み立て可能な構造です。当社の福祉用具貸与事業は、ユーザーに直接レンタルするBtoCを中心に展開してきましたが、BtoBの売上は拡大の余地があるため、新たなモデルを市場に投入し、卸売上を拡大していきます。

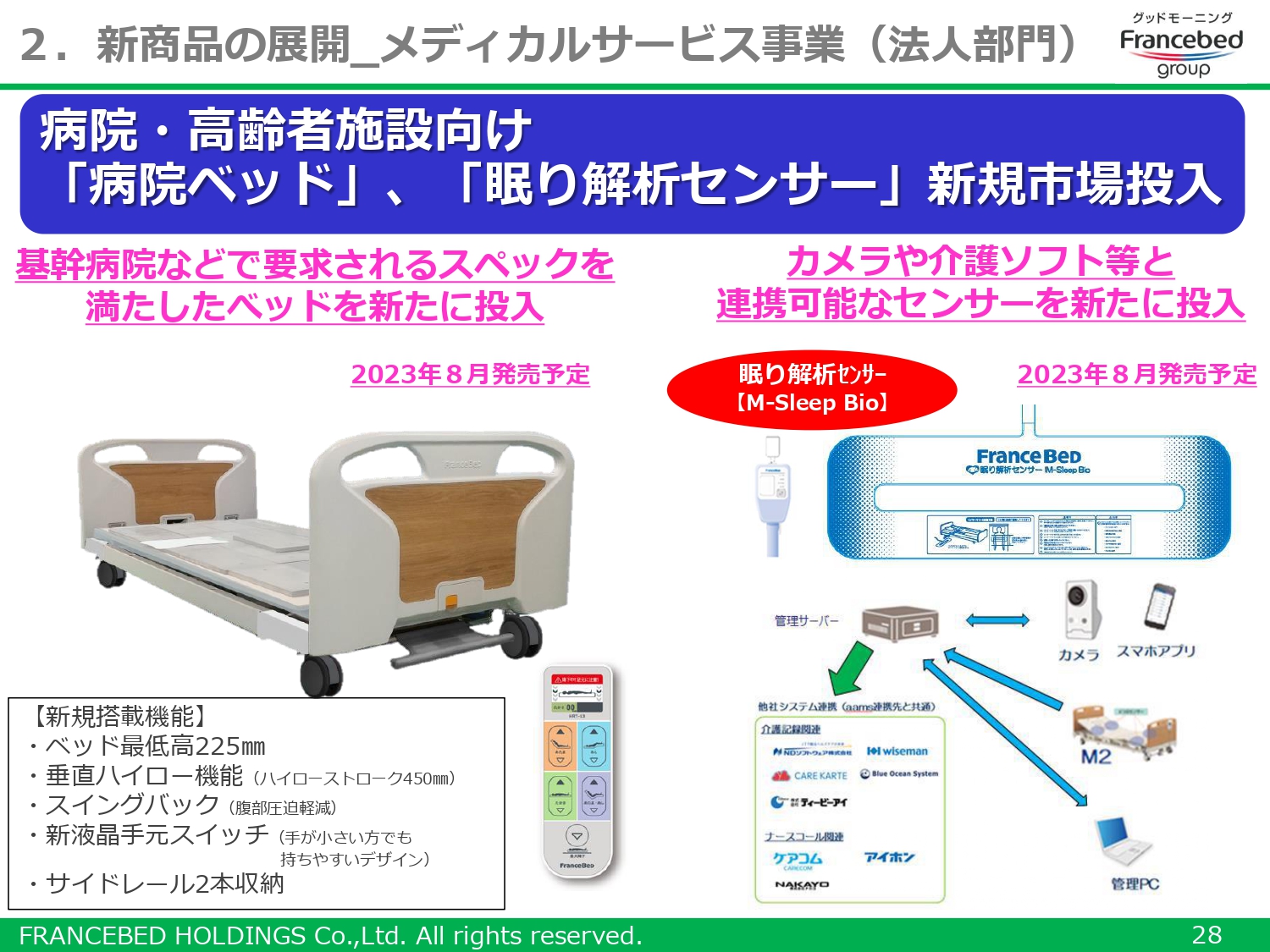

2.新商品の展開_メディカルサービス事業(法人部門)

病院・高齢者施設向けの新商品についてご説明します。国内の病院ベッド市場は、病床数全体は減少傾向にあるものの、毎年一定数の入れ替え需要が存在しています。そこで新たに、基幹病院で要求される垂直昇降機能などの仕様を満たした病院向けベッドを市場に投入し、病院ベッド市場でのシェア拡大を計画しています。

さらに、居室に設置されたカメラや介護記録ソフトと連携し、心拍数・呼吸状態・睡眠の状態などを離れた場所から確認することができる、マット型の見守り支援介護ロボットも発売します。これらの新商品を市場に投入することで、法人部門の業績拡大を目指します。

2.新商品の展開_インテリア健康事業

インテリア健康事業の新商品についてご説明します。近年、一般家庭での電動ベッドの需要が増加しており、当社の電動ベッドシリーズの販売も好調です。これらのトレンドをさらに拡大するため、当社はIoTに対応した電動リクライニングベッドを発売します。新たな電動ベッドの需要を若い世帯などに喚起することを目指しています。

コロナ禍を経て若い世代の価値観が変化しており、快適な生活環境を求めるユーザーが増え、寝室の用途も多様化しています。動画配信サービスの普及により、個人が自分の好きな時間に好きなコンテンツを楽しむスタイルが主流となりました。そのため、TVや映画の鑑賞・読書・タブレットの視聴など、さまざまな活動をソファ感覚で行える電動リクライニングベッドへの関心が高まっています。

今回発売する、IoT対応リモコンに交換することで、当社の電動ベッドは、IoTプラットフォームへの接続が可能になります。これにより、スマートフォンだけではなく、スマートスピーカーを使った音声操作や他社製品との連携も可能となり、室内のさまざまなIoT機器を総合的に制御することができます。

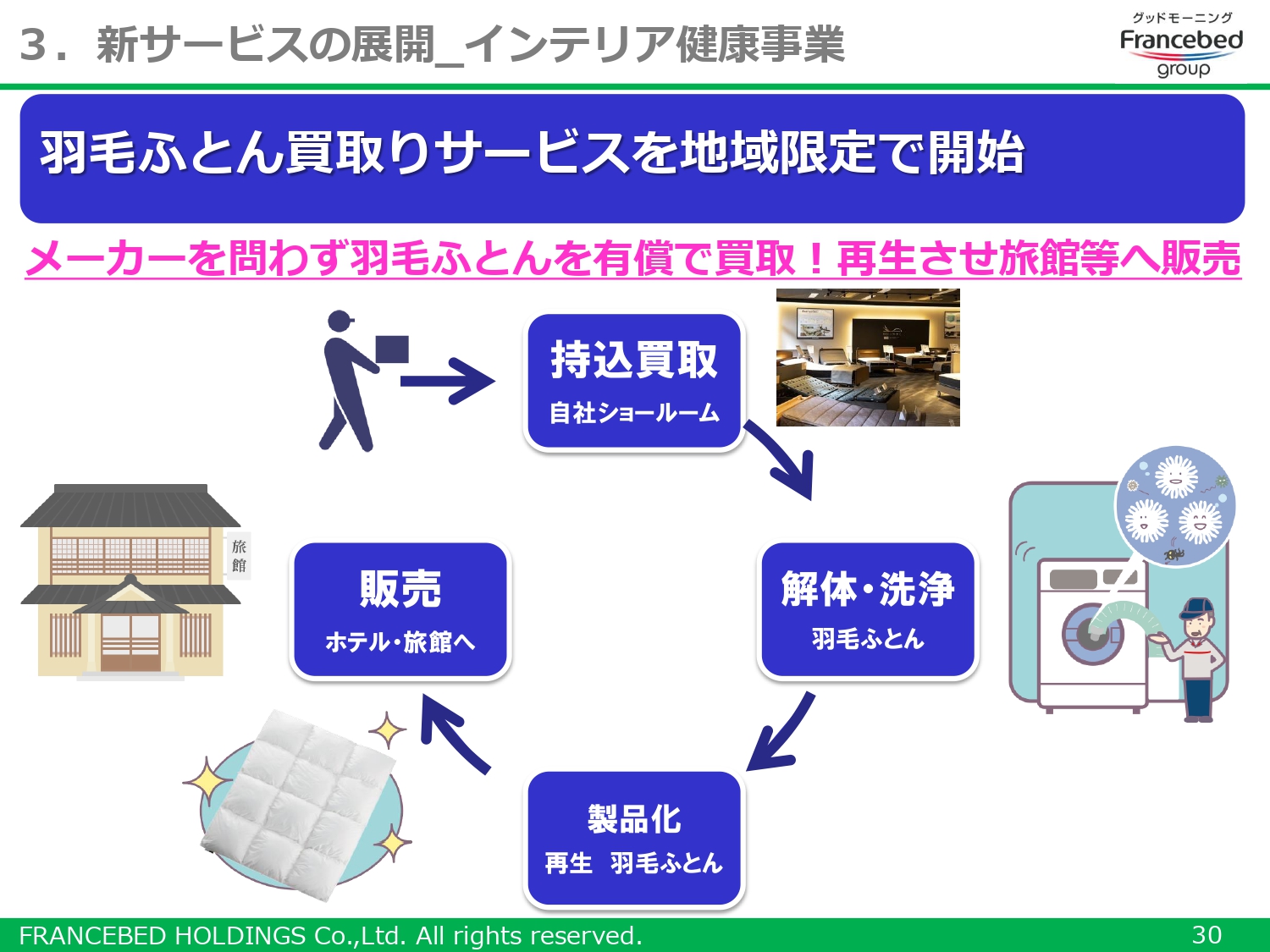

3.新サービスの展開_インテリア健康事業

インテリア健康事業の新サービスについてご説明します。当社は、新たに羽毛ふとん買取サービスを開始します。ご自宅で不要になった羽毛ふとんを当社のショールームに持ち込んでいただければ、メーカーを問わず一律1,000円で買い取ります。

買い取った羽毛ふとんは、羽毛ふとんのリフォームで培った技術を活かし、解体と洗浄を行い、「再生羽毛ふとん」として製品化します。再生された羽毛ふとんは旅館やホテル向けの業務用「再生羽毛ふとん」として販売する予定です。

このサービスは、限りある資源を無駄にせず、循環型社会の実現に貢献する新たな取り組みとなります。東京都昭島市のフランスベッドショールーム「フランスベッド PRスタジオ東京」から、地域限定で始める第1弾として開始します。

4.既存事業の利益率向上_メディカルサービス事業

既存事業の利益率向上の取り組みについてご説明します。当社の基幹事業である福祉用具貸与事業は、福祉用具を貸し出し、返却されたものの洗浄・消毒・メンテナンスを行い、次の顧客に貸し出す循環型のビジネスです。

昨年は新型コロナウイルス感染症の影響により施設などへの入居が制限され、在宅での療養を余儀なくされた方々が施設に戻り始めたことで、予想を上回る量の福祉用具がメンテナンスセンターに一斉に返却されました。

メンテナンス機能がオーバーフローしたことがメンテナンス工程や効率化を見直す機会となり、メンテナンス効率向上のためのプロジェクトを立ち上げました。その中で、メーカーとして専用の治具開発に関するノウハウを活かし、ベッドフレームを1人で運べる治具や、数種類の電動ベッドのモーターを1台で保管できる専用ラックなど、メンテナンス効率を上げる治具を開発し、利益率の向上に取り組んでいきます。

また、これらの治具は当社の福祉用具貸与事業者の取引先にも活用していただけるものですので、外販も視野に入れた開発を進めています。

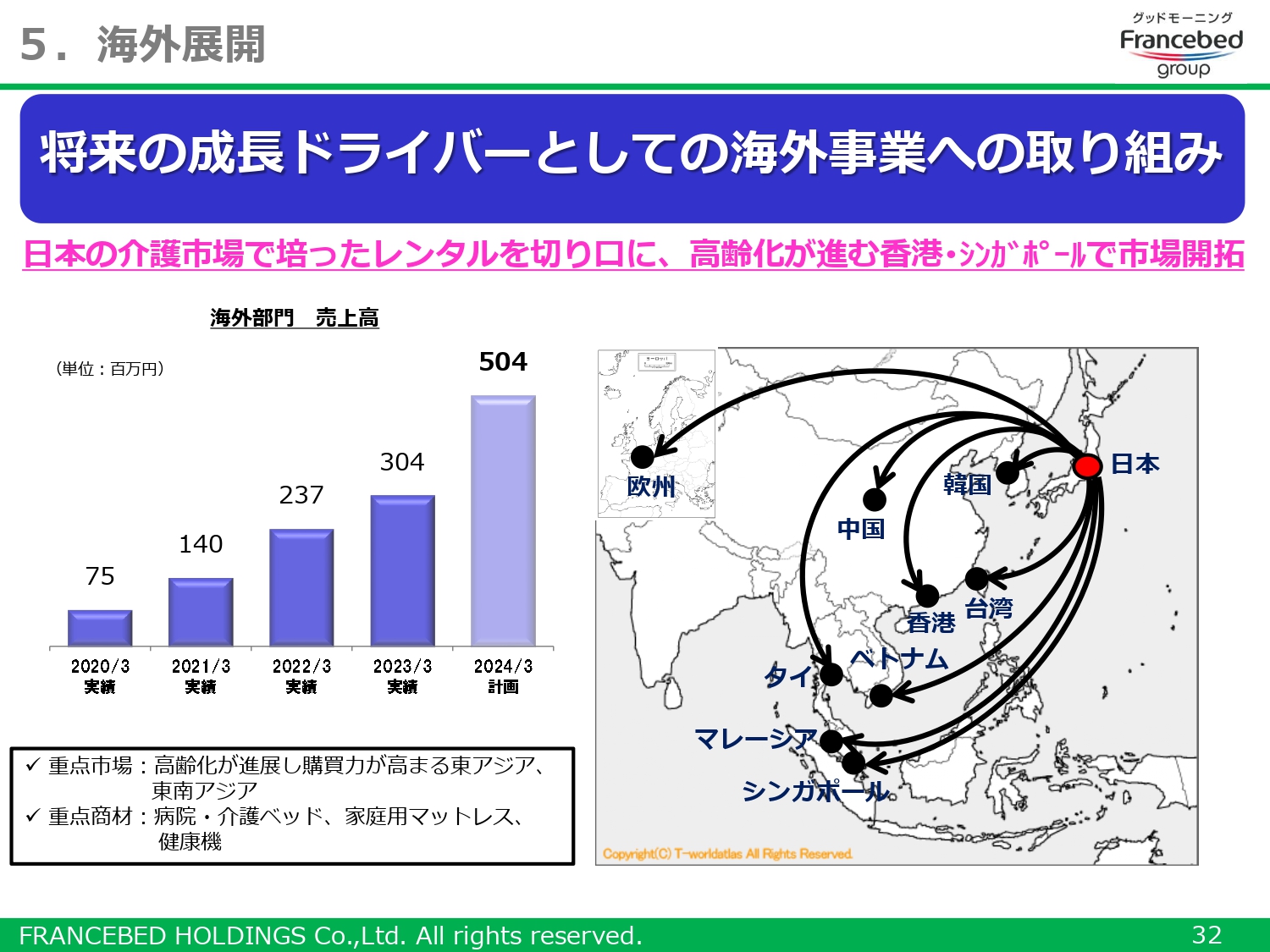

5.海外展開

海外展開についてご説明します。当社は、在宅介護用の電動ベッドや健康機器を中心に、韓国や香港、イギリス、さらにはODAを通じた開発途上国などへの輸出を行っています。

世界一の高齢化先進国である日本の在宅介護市場におけるレンタルビジネスは、世界各国の高齢化とともに、今後ますますニーズが高まっていくことが予測されます。こうした環境の下、当社グループがこれまで日本の介護市場で培ってきた機能と品質を備えた独自商品を積極的に輸出すべく、急速に高齢化が進む香港やシンガポールでの市場開拓を進めていきます。

なお、人口規模が1億人に迫り、経済成長の著しいベトナム市場に対しては、病院ベッドに加えて一般家庭用スプリングマットレス市場への参入を準備しています。このような取り組みにより、将来の成長ドライバーとして引き続き海外事業に注力していきます。以上で、私からのご説明を終わります。

質疑応答:2024年3月期メディカルサービス事業の売上高内訳について

司会者:「2024年3月期のメディカルサービス事業の売上高内訳について、計画値をお知らせください。特に、フランスベッド単体の①介護関連レンタル売上と②病院施設向け物件取引について、市場前提もしくは見通しを教えていただきたいです」というご質問です。

長田:2024年3月期のメディカルサービス事業のうち、フランスベッド単体の介護関連レンタルは概ね前年比105パーセントと計画しています。

現在の福祉用具貸与市場は大よそ105.3パーセントの伸びですので、当然こちらを上回っていきたいところですが、残念ながら104パーセント台に収まったため、計画値を105パーセントとし、市場伸長率のほうに向けていきたいと考えています。

そのために3年前に入社した社員たちも随分と育ってきたため、今後は最前線へ出していき、なんとか前年比105パーセントに乗せていきたいと思っています。

また、病院施設向け物件取引は、大よそ前年比102パーセントで計画しています。当期もロボット助成金やICT助成金等はまだ継続されると思っていますが、今後この領域が拡大されるとは考えていません。

そのような中で、当社にしかできない取り組みとして、長期レンタルというスキームを使って、病院に提案していくことを計画しています。厳しい環境ではあるものの、102パーセントの増収を確保していく計画を進めています。

質疑応答:PBR1倍割れに対する今後の対応について

司会者:「東証から、PBR1倍割れの企業に対して改善と開示が要請されています。御社のPBRはわずかながら1倍割れの状況のため、今後の対応について差し障りのない範囲でご説明をお願いします。特に、自社株買いと配当性向、ROEに対する考え方をお知らせください」というご質問です。

長田:この場できちんとご説明し、回答できるかは難しいところですが、当社も当然のことながらPBR1倍以上でありたいと考えています。ROEについても、伊藤レポートのとおり、企業のベンチマークである8パーセントになるべく経営を行っているところです。

2023年3月期のROEが7.1パーセントで、今期の当期純利益は30億5,000万円を計画していますが、このままですと8パーセントを少し割ってしまうと考えられます。しかし、着実に業績を積み重ねて、この数字に到達できることがわかれば、当社は配当性向50パーセントを掲げていることから、そのような余地も含め、十分に資本政策を取っていくことで、PBR1倍以上、ROE8パーセントを、近いうちに達成できる取り組みをしていきたいと考えています。非常にあいまいな言い方で恐縮ですが、十分に対応する準備はあることを回答としてお伝えします。

新着ログ

「その他製品」のログ